マルマエ、通期は大幅増収増益 新分野の市場開拓と医療機器の事業化を目指す

PL分析

古江博氏:それでは、お手元の資料に基づきまして、決算概要について説明をさせていただきます。

上期より好調な業績が続いておりましたが、下期も継続して数字が上がって、大幅な増収増益というのが結論でございます。

ただ、(2018年)5月23日に上方修正いたしましたけれども、その際出した数値につきましては、売上高は若干上振れたものの、少しだけ利益は未達に終わったというところでございます。

売上高が45億8,800万円、前年比でプラス51.2パーセント。営業利益が12億3,400万円、前年比でプラス61.4パーセント。経常利益が12億1,100万円、プラス64.3パーセント。当期純利益が8億6,600万円、プラス60.8パーセントという結果でございます。

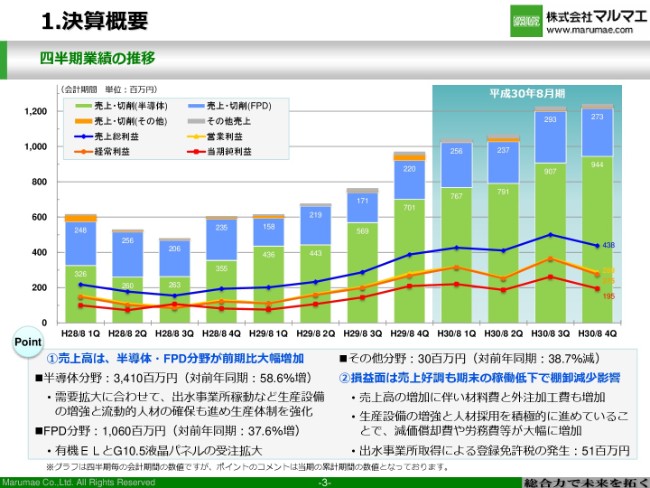

四半期業績の推移

次のページが、四半期業績の推移でございます。

直近の平成30年(2018年)8月期の第1四半期から第4四半期まで、だいたい順調に数字が上がっていまして、80パーセント弱が半導体、20数パーセントがFPD分野という傾向が続いております。半導体分野が34億1,000万円、(対前年同期で)プラス58.6パーセント、FPD分野が10億6,000万円、対前年同期でプラス37.6パーセントというところでございます。

このなかでご報告すべきものを、経費の項目に少し書かせていただきました。大きく経費が伸びたのが、人件費と減価償却費でございます。人件費・労務費につきましては、前年(2017年)に対してプラス2億5,700万円、合計で10億5,100万円という数字になりました。

これは、前年の8月期には168名だった人員が213名(となり)、すなわち45名増えております。本社員が20名、準社員が16名増えております。また、派遣社員も9名から26名と、プラス17名。業容の拡大に伴いまして、人員の拡大を図ってまいりました。

もう1つ、「成果給」という当社特有の支払システムがございまして、四半期ごとに、その業績に応じたボーナスを社員に支払っておりますが、業績の利益の拡大に応じて、この部分もふくらんでいったということでございます。

それからもう1点が、減価償却費でございます。今年は、23億2,800万円の設備投資を行いました。結果、前年の2億1,500万円から(今年は)3億4,900万円ということで、プラス1億3,400万円の減価償却が発生しております。

12月に出水事業所を取得いたしましたけれども、この部分の償却が3月からスタートしておりまして、合計で約8億円が、ここでコストとして出てきております。

それ以外のコストでご報告すべきものは、租税公課が2,400万円から1億1,800万円で、プラス9,400万円ということで、出水(事業所)の土地を取得した部分の(登録免許税の)5,100万円プラス、企業規模の拡大によってふくらんでおります。それ以外では、支払手数料が2,400万円から5,400万円と、プラス2,700万円ほど積み上がっております。

そういったところが、決算のなかでの大きなコストの増減でございます。

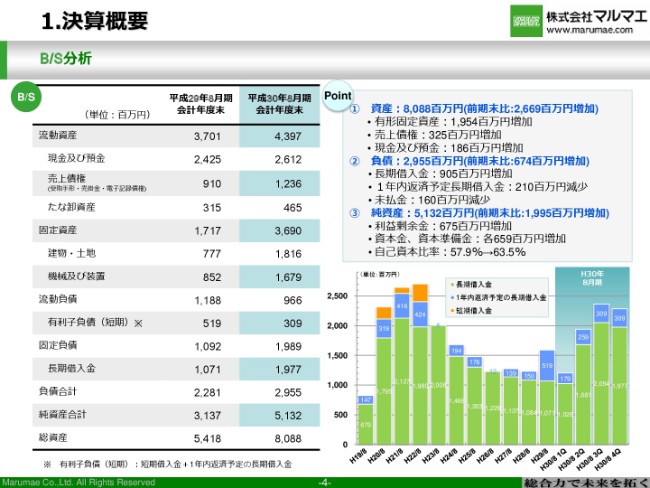

B/S分析

次のページが、バランスシートの分析になっております。

資産が前期末(平成29年、2017年8月期会計年度末)から26億6,900万円増加いたしまして、80億8,800万円になっております。負債が29億5,500万円ということで、前期末比プラス6億7,400万円と(なっております)。純資産も積み上がりまして、51億3,200万円ということで、前年に比べますと19億9,500万円増加いたしております。

この資産の積み上がりは、先ほど申し上げました出水事業所が約8億円ほどかかっておりますので、その部分が寄与しているということでございます。

有利子負債につきましては、現在は22億8,600万円乗っておりますが、平均金利は0.8パーセントぐらいで、支払利息は1,600万円というところが、数字のところ(のご説明)でございます。

このページの右下(のグラフ)に借入金の推移が出ておりますけれども、ここの部分も設備投資によりまして、増加させたというところでございます。

CF分析

次のページが、キャッシュ・フロー(CF)の推移でございます。

営業活動によるCFが8億2,900万円、投資活動によるCFがマイナス24億5,800万円、財務活動によるCFが18億1,400万円ということで、このような数字で終わっております。

財務活動の部分につきましては、長期借入れで13億円、それから(2018年)7月に公募増資を行いまして、こちらで13億900万円の資金捻出をしております。

結果、私どものKPIといたしましては、前年(2017年)の決算ではROEが16.9パーセント、ROICが負債ベースで11.8パーセント、資産ベースで16.4パーセントという数字で終わっております。

以上が、前年(2018年8月期)の決算概要でございました。

このあとの今期(2019年8月期)の予想と中期計画(のご説明)につきましては、社長の前田に代わらせていただきます。

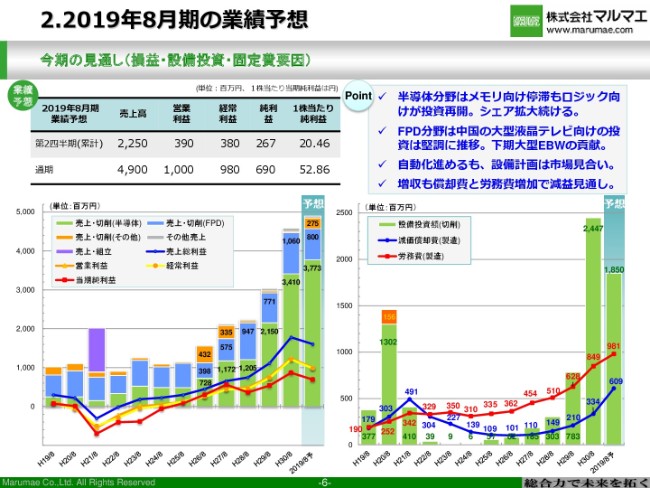

今期の見通し(損益・設備投資・固定費要因)

前田俊一氏:みなさん、こんにちは。お忙しいところ、どうもありがとうございます。それでは私から、今期(2019年8月期)の見通しを発表させていただきます。

今期の見通しは、通期の売上高で49億円、営業利益で10億円、経常利益で9億8,000万円、当期純利益で6億9,000万円を予想しております。

中間期につきましては、上期は売上高で22億5,000万円、営業利益で3億9,000万円、経常利益で3億8,000万円、当期純利益で2億6,700万円を予想しております。

今回の見通しの背景といたしましては、半導体分野やメモリ向けが少し停滞しているというところが言えます。それから足元で、ロジック向けの投資が再開されているという環境です。そういうなかで、私たちはシェアの拡大を続けながら、売上を確保していこうと考えております。

FPD分野につきましては、中国の大型液晶テレビ向けの投資は、堅調に推移していくだろうと考えております。私たちは、下期に新しく大型のEBW(Electron Beam Welder)……電子ビーム溶接機を計画しておりますので、そちらが貢献し始めるだろうという予想です。

これに関しましては、右下のグラフが設備投資額になっております。棒グラフが、設備投資額です。前期(2018年8月期)は24億4,700万円の設備投資を行いまして、今期は18億5,000万円の設備投資を予定しております。

これに伴いまして、青色の折れ線グラフが減価償却費ですけれども、前期は3億3,400万円でありましたが、今期は6億900万円まで増えるだろうという予想です。製造系の労務費につきましても、先ほど説明がありましたように、今は人の採用を増やしておりますので、だいぶ増えていくと(考えております)。この2つの製造費用の項目だけで、4億円程度の費用増加を見込んでおります。

ただ、今期も設備投資は続いていきますけれども、設備投資を行いながら自動化を進めていくことを考えております。自動化を進めながら、生産設備につきましては現在、少し市場に弱いところがありますので、市場動向を見ながらやっていこうということです。

当期の見通しにつきましては、以上です。

中期事業計画「Innovation 2021」

続きまして、中期事業計画の説明に入らせていただこうと思いますけれども、今回は資料が非常に多いので、少し大急ぎでやらせていただこうと思います。

今回の中期事業計画は、「Innovation 2021」と名付けております。併せて、私たちは今まで和暦を使っておりましたけれども、今年度から西暦を使うことを決定しております。そのため、2019年8月期に始まって、2021年8月期までの3ヶ年計画となっております。

当社製品は世界中で半導体・FPD製造装置の心臓部を支えています

ページをめくっていきまして、まず私たちのおさらいになりますけれども、事業概要というところから簡単に説明させていただきます。

私たちの製品は、世界中で半導体・FPD製造装置の心臓部を支えております。具体的には、工程といたしましてはここにありますように、エッチング工程・CVD工程・コータ/デベロッパ・スパッタ。このような各種工程で、半導体・FPD製造装置の部品を供給しております。

主な部品名としては、ここにあります真空チャンバーだったり、シャワーヘッド・排気版・静電チャック・ヒーター類。このような部品を供給しております。

このなかで、真空チャンバーという製品は消耗品ではないんですけれども、それ以外の製品につきましては、真空チャンバーの中に入る内蔵物と言われる消耗品になります。

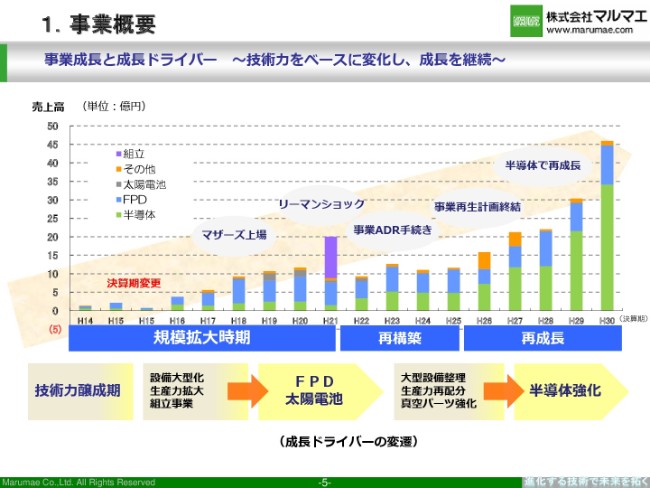

事業成長と成長ドライバー ~技術力をベースに変化し、成長を継続~

次のページは、私たちの過去の経緯です。

リーマンショックが起きる前、私たちは主にFPDとか太陽電池分野、大型の部品を中心に成長してきまして、平成18年(2006年)にマザーズに上場させていただきました。

その後は太陽電池を伸ばそうというところで、非常に大きい設備投資を繰り返しておりましたが、設備投資を行っているところでリーマンショックが発生してしまいまして、その後借入金だけが残ってしまったという、非常に厳しい時期がありました。

そういうなかで、借入金を制御するために事業ADR手続きというものを行いまして、金融支援を求め、事業再生計画をやり始めました。そういうなかで、私たちはFPDと太陽電池から新しい分野、「どの分野をドライバーにして伸ばしていこうかな」ということを考えまして、「半導体を伸ばそう」という戦略を立てました。

平成23年(2011年)以降は半導体を中心に伸ばしていくぞという方針で事業に取り組みまして、平成26年(2014年)には事業再生計画を2年前倒しで終結いたしまして、平成27年(2015年)には優先株の買い戻しを行い、普通の会社に戻ったという流れです。

それ以降は半導体分野を中心に成長し、現在に至っているという流れの事業となっております。

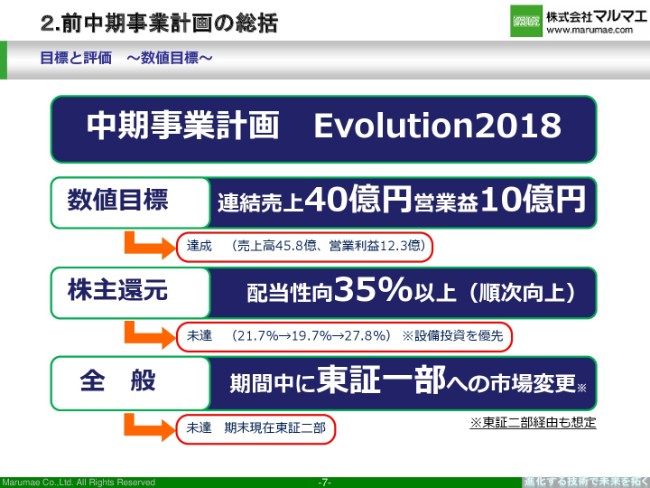

目標と評価 ~数値目標~

次に、前中期事業計画の総括をさせていただきます。

前回の期間は「中期事業計画 Evolution2018」と名付けて行っておりましたけれども、数値目標が(連結)売上高で40億円、営業利益で10億円としておりました。

これに対しましては、売上高が45.8億円、営業利益が12.3億円で着地できまして、こちらは達成したと(いうことです)。

ただ、今年(2018年)5月12日に開示いたしました予想の修正からすると、売上高は達成できましたけれども、残念ながら営業利益が少し下振れしてしまったというところです。棚卸の減額などが影響して、売上高は予想に達しましたけれども、営業利益が残念ながら減ってしまったというところです。

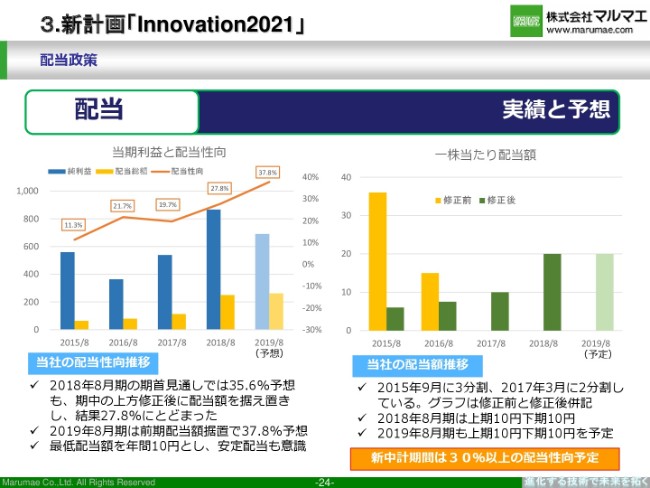

あと、数値目標としては株主還元で、配当性向を35パーセント以上に順次向上させていこうという目標を立てておりましたけれども、残念ながらこちらは未達に終わりました。(年ごとに)21.7パーセント→19.7パーセント→27.8パーセントという推移でした。

こちらは、あとでもまた出てくるんですけれども、当社は期が始まった時点では35.6パーセントの配当性向を予定しておりました。その後、利益が上振れしたのですが、配当額はそのまま据え置きとさせていただきましたので、結果として27.8パーセントにとどまったという流れです。

全般的なところの目標としては、期間中に東証一部への市場変更というところを目標にいたしておりましたけれども、残念ながら未達に終わって、現在はまだ東証二部におります。

こちらも5月に業績予想を修正した時に開示しておりますけれども、「8月末までには一部へ」ということは叶わなかったんですけれども、その後最短期間で一部にいくために取り組んでいくという姿勢を発表させてもらっております。まさに「がんばってそういう取り組みをやっている」とお考えください。

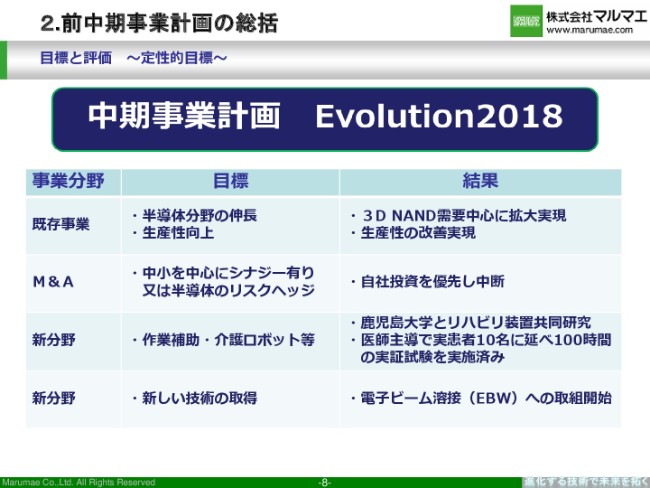

目標と評価 ~定性的目標~

前中計では、「半導体分野を伸ばそう」というところと「生産性を上げよう」という定性的な目標を立てておりました。

こちらにつきましては、「3D NAND」という半導体の需要が非常に増えまして、それを中心として拡大が実現できました。また、生産性もだいぶ向上できました。

あとM&Aは、中小企業を中心にシナジーのあるような会社や、または半導体は非常に振れの大きい業種ですので、こういうところのリスクヘッジができる会社に監査してもらう。そういう計画を立てておりましたけども、これは残念ながら、私たちの自社の事業であった半導体は市場が非常に良かったものですから、「外でお金を出すよりも、自分たちで投資したほうが利益を出せるな」と、そのように判断いたしまして、中断しております。

新分野は2つありました。1つは、作業補助・介護ロボットなどに取り組んでいこうと目標を立てておりました。こちらにつきましては、鹿児島大学と共同研究を始めまして、今現在試作用装置を作って実際の患者さん10名に対しまして、述べ100時間程度の実証試験テストを実施済みです。

あと、新しい技術の取得では、電子ビーム溶接(EBW)という事業を始めました。こちらが、実際に受注して生産できるところまで進んでおります。

成果 ~電子ビーム溶接(EBW)~

次のページから、前中計の成果の概要です。

電子ビーム溶接は真空中で(各種金属を)溶接する装置で、これを使って半導体製造装置の真空パーツをさらに受注していこうと計画しております。

成果 ~リハビリ装置~

時間がないので、どんどん進んでいきます。

私たちの作っているリハビリ装置は、脳卒中を原因として起こった片麻痺に対するリハビリ装置です。促通反復療法は「川平法」と呼ばれるようなリハビリの方法を自動化する装置です。これも今、実証試験をしております。

成果 ~新事業所取得~

生産能力の拡大で、昨年(2017年)11月にパイオニアプラズマディスプレイ株式会社より、私たちの本社がある出水市にある工場を譲り受けまして、私たちの新しい出水事業所として事業所を設置しました。

私たちはこちらで、半導体製造装置の部品を作ろうと計画して、今工場の改造を終えて、機械を搬入して生産が始まっている。そのような段階です。

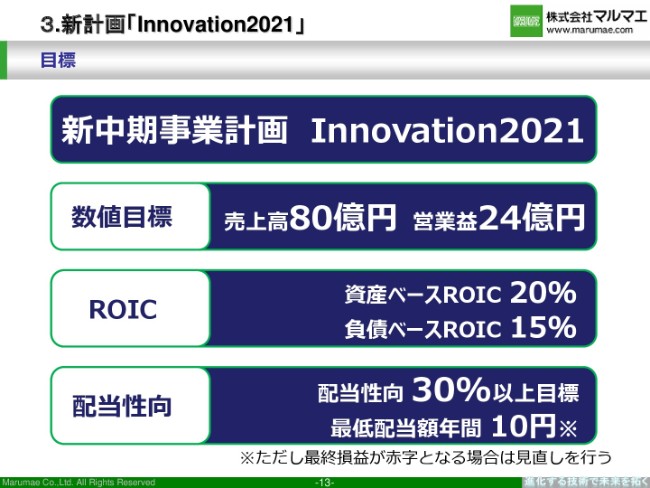

目標

これから、新計画の説明に入ります。

新しい中期事業計画「Innovation2021」では、数値目標は売上高で80億円、営業利益で24億円。つまり、営業利益率で30パーセントを目標としております。

新しいKPIとして、ROICを採用いたしました。これは、資産ベースROICで20パーセントを達成、そして負債ベースROICで15パーセントを達成しようという目標です。先ほど古江から発表がありましたように、前期は資産ベースROICで16.4億円、負債ベースで11.8パーセントでしたので、3.数ポイント改善していこうと考えております。

配当性向は、30パーセント以上を目標にさせてもらいました。加えまして、最低年間配当額として10円を、今回新たに設けました。これは、前年の通期配当額は上期10円、下期10円、合計として20円の配当額でしたので、利益に連動して下がっても、一応10円は確保しようという考えです。ただし、最終損益が赤字となる場合には、見直しをさせてもらおうということです。

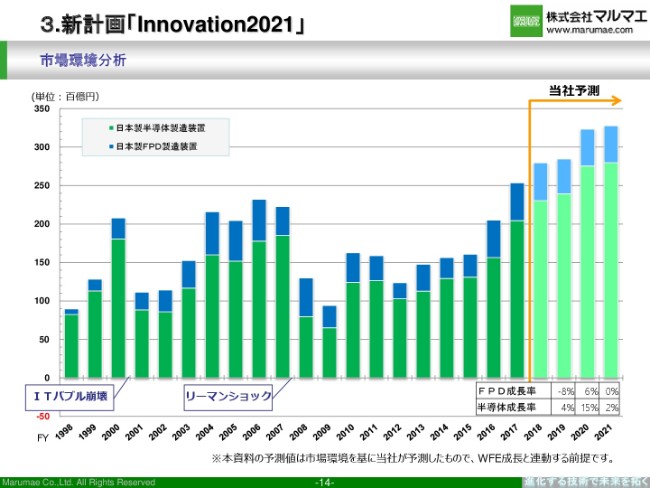

市場環境分析①

中期事業計画の数値目標を立てました背景の、その市場環境の前提です。

こちらは、棒グラフの緑色が日本製半導体製造装置の出荷額、青色が日本製FPD製造装置の出荷額となっております。

まだ最近はちょっと変動しているところもあるんですけど、今後、来期までは少し穏やかな伸びで、再来期以降に伸び幅が大きくなることを前提としております。

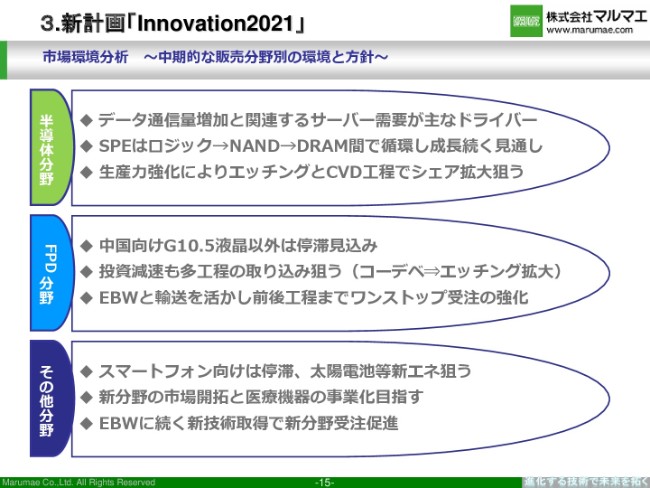

市場環境分析 ~中期的な販売分野別の環境と方針~

次のページです。

市場に対して私たちが考えているところは、半導体分野につきましては、データ通信量が増加している中で、関連するサーバーの需要が主なドライバーとして、今後半導体分野は伸びていくだろうなと考えています。

SPE(半導体製造装置)は、ロジックからまず拡大し始めて、次にNANDが増える。そして最後にDRAM。この中で循環したら、成長が続いていくだろうなと想定しております。そういう中で生産力を強化しながら、エッチングとCVD工程でシェア拡大を狙っていく方針です。

次にFPD分野は、中国向けG10.5液晶以外は停滞する見込みを持っております。そういう中で、投資が減速するんですけども、多工程……今までG10.5につきましては、私たちはコータ・デベロッパだけへの受注に留まっておりましたけれども、エッチング工程まで受注していくことを計画しております。そして、新たに始めるEBWと輸送まで活かしまして、私たちはワンストップでの受注を強化しようという方針です。

その他の分野は、スマートフォン向けの受注は停滞する見込みですが、代わりに太陽電池分野等の新エネルギーで、具体的に新しいお客さまが出始めておりますので、こちらで拡大していく方針でございます。

新分野の市場開拓と医療機器の事業化。この中計の期間中では、医療機器の事業化を目指そうという方針です。あと、EBWに続くような新しい新技術を獲得して、それを使いながら新分野の受注を促進していこうと考えております。

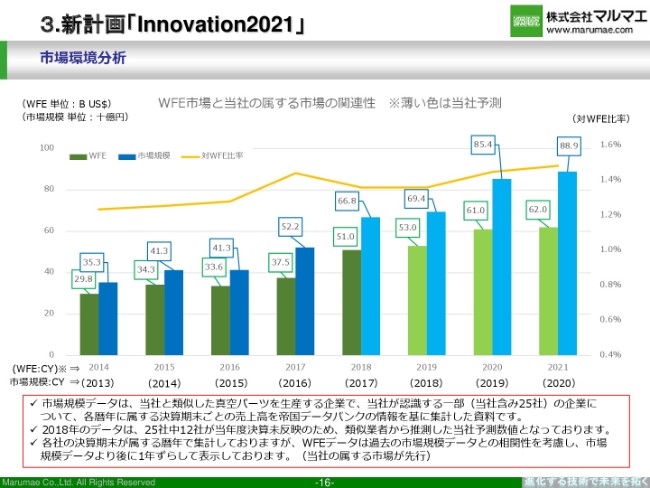

市場環境分析②

次のページです。

こちらは、私たちの属する市場とWFE(前工程半導体製造装置)の市場との関連性を表しております。グラフの表記で、左下に(WHE:CY)と(市場規模:CY)。カッコが付いている数値と上下が逆になっておりまして、大変申し訳ございませんが、上下を逆で見てください。市場規模につきましては、最近は少し変動しておりますので、完全に織り込めているとは考えておりません。前提として捉えてください。

この市場規模を説明させていただきますと、私たちの同業他社さん……真空パックを作っているような会社さんは、日本中に100社近くあるんじゃなかろうかと思われておりますけども、そういう中で、私たちが直接認識している25社。こちらについて帝国データバンクの情報を取らせていただきまして、それを集めて、過去の推移を市場規模としてデータ化しております。

それとWFE、前工程製造装置の市場というところで、過去の関連性を見ていきますと、だいぶ相関性が高いなというところが見えております。「WFEの何パーセントを市場が占めているんだろう」というところを調べてみましたところ、ここの折れ線グラフでだいたい1.2~1.4パーセントで、それも、WFEが成長すると私たちの市場も成長していくというところが見えてきております。

そういうところで、WFEが成長していくと私たちの属する市場も成長していくというところを、このグラフで表しております。

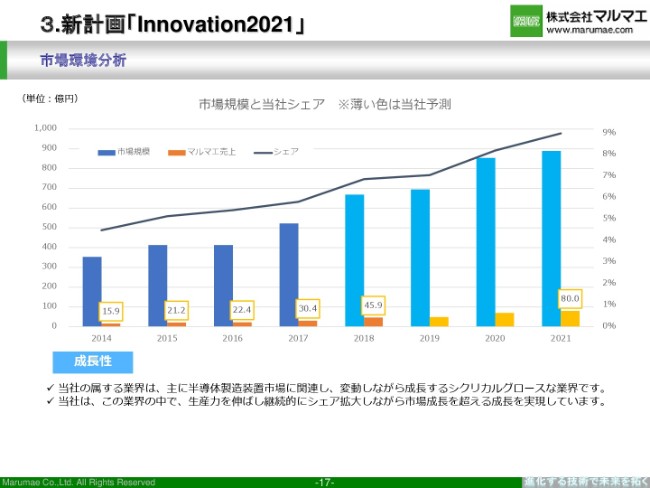

市場環境分析③

それでは、次のページです。

私たちの属する市場の中で、私たちの売上高はどうなんだろうというところでいきますと、市場が過去停滞した時期もありましたけれども、こういうなかで、私たちの会社マルマエは、継続的にシェアを伸ばしてきているというところが見てとれます。

今後このように伸びていく市場の中で、さらに私たちはシェアを伸ばしていきたいというところで、売上高を増やしていこう。そして、今中計の最後の年度までには、売上高で80億円というところを達成しようと考えております。

私たちが属している半導体製造装置に関連する市場は、変動しながら成長していくような、シクリカルグロースな業界だなと考えておりまして、このような変動する業界の中でシェアを拡大する、新しいお客さまを増やせることで、シェアを拡大することでも売上を伸ばしていこうという方針をもっております。

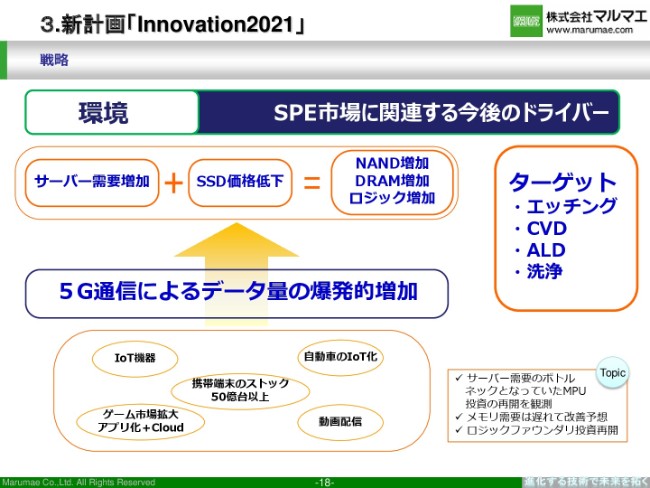

環境 SPE市場に関連する今後のドライバー

次のページは、SPE市場に関連した私たちの見方、前提というところです。

まず昨今は、非常にいろいろなところでも言われていますけれども、IoT関連の機器がどんどん増えてきて、自動車のIoT化ということも起こり、ゲームがハードからアプリに移り変わっていく。そして、動画編集も最近どんどん増えて、いろいろな会社さんからの動画配信も増えてきている。

そして、世界中には50億台以上の携帯電話などの携帯端末がある。こういうところから、どんどん情報が入ってきている。最初は2020年と言われていた5G通信が、日本では2019年に前倒しされる。世界的にそれがどんどん広がっていくことになって、5G通信を使って大容量通信が可能になってくる。

そういうなかで、端末で発生したデータはどんどんクラウドサーバーに送られていく。そしてサーバーの需要が増えて、それに伴ってSSDの価格低下が起こって、結果としてNANDやDRAMやロジックといった、半導体全体の需要が伸びていくだろうという好循環を、この中期事業計画の期間中には考えております。

足元のトピックといたしましては、私たちのお客さまの見方というところもあるんですけれども、今までサーバー需要のボトルネックになっていたMPU、あとはCPUの設備投資が再開されたというところが、最近観測されております。メモリ需要は、ロジックの投資に遅れて再開するだろうと予想しております。あと、ロジックファウンダリ投資も、再開が観測されております。

そういう明るいニュースも、少し出始めていると(いうことです)。ただ、従来非常に市場を引っ張ってきていた3D NAND向けの大きい投資、または少しDRAM向けの投資がスライドしていっているというニュースもありますけれども、ロジックはまた再開し始めておりますので、こういうふうに循環しながら拡大していくのではないかという見方をしております。

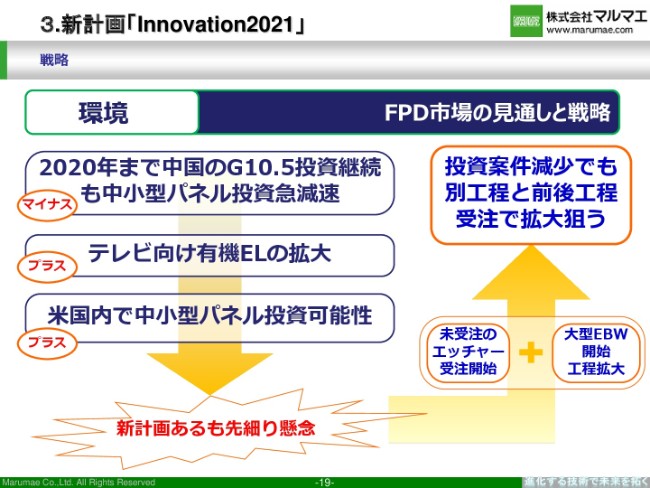

環境 FPD市場の見通しと戦略

次に、FPD分野の市場の見通しと戦略というところです。

現在、2020年度までは中国のG10.5の投資が継続していくだろうと。ただし、中小型パネルの投資は急減速しているというところです。

足元は若干受注残もありますけれども、G6サイズの有機EL向けというところはやはり、まだ韓国または中国に非常に大きい投資が続いておりましたけれども、こちらはほとんどが急減速・停滞しているというところです。

あと、あまり大きくはないんですけれども、いいニュースで、テレビ向けの有機ELの大型パネル化というところも、少し動きが出始めているかなと思っております。あとは、アメリカ国内でも中小型パネルに投資する可能性が出てきているというところです。

そういう、いくつかマイナスの要因もあったり、プラスの要因もあったりというところなんですけれども。全体的には、新しい計画があるんですけれども、FPDでは先細りの懸念があるというところです。

私たちの受注の内容を見てみますと、だいたいG10.5の大型のパネルが半分ぐらい、そして有機ELなどの中小型が半分ほどでしたので、これは言ってしまうと受注が半減してしまうという恐れもありますので、なにがしかの対策を立てなければいけないなということです。

私たちが考える戦略というのは、先ほどお話しいたしましたように、コータ・デベロッパしかG10.5はとっていなかったので、エッチャーを受注していこう。そして、大型EBWも受注することで、今まで受注していなかった工程までとっていこう。そういうことで減ったところを取り返して、さらに受注を増やしていこうという戦略をもっております。

投資案件が減っても、新しい工程をとっていくことで、受注を確保しようという方針です。

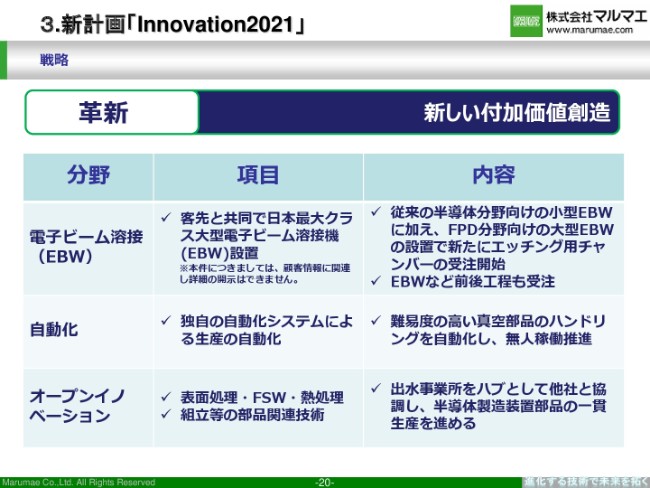

革新 新しい付加価値創造

次のページです。私たちの「Innovation2021」の革新というところは、新しい付加価値をつくっていこうという計画です。

1つ目は、電子ビーム溶接機を中心にした付加価値の創造。これは、半導体向けというところではもうすでにやり始めておりますけれども、今回は新しく、FPD分野向けに大型EBWを設置しようという計画をもっております。

こちらにつきましては、私たちのお客さまと共同で、日本最大クラスの電子ビーム溶接機を設置する予定です。ただし、こちらの内容につきましては、お客さまの情報というところが非常に関連しておりまして、これ以上の詳細の開示ができませんので、そのあたりはご了解をお願いいたします。そのような大型電子ビーム溶接機を設置することで、エッチング工程を受注していこうということを計画しております。

あと、自動化については、今回は中計の中でも大きなものかなと考えております。独自の自動化システムによる生産の自動化。これは主に、半導体分野になります。難易度の高い真空部品のハンドリングを自動化することによって無人稼働を推進し、そして生産性を上げていこうという計画です。

そして、オープンイノベーションは、私たちは主に部品を削ってつくる、またはEBWでくっつけるという部品のつくり方をしておりますけれども、新しく表面処理・FSWという接合、または熱処理、そして組立。そういう、マルマエだけでは持っていない他社さんの技術を活かして、一緒に部品をつくろうと(いうことです)。

それを今回、出水事業所という非常に広い工場を取得いたしましたので、この出水事業所をハブとして他社と協調して、半導体製造装置部品の一貫生産を進めていこうという計画をもっております。

すでに表面処理につきましては、私たちの出水事業所の中に入っていただくという会社さんがいらっしゃいまして、今期の半ばぐらいから表面処理については共同でやっていくということが決まっております。

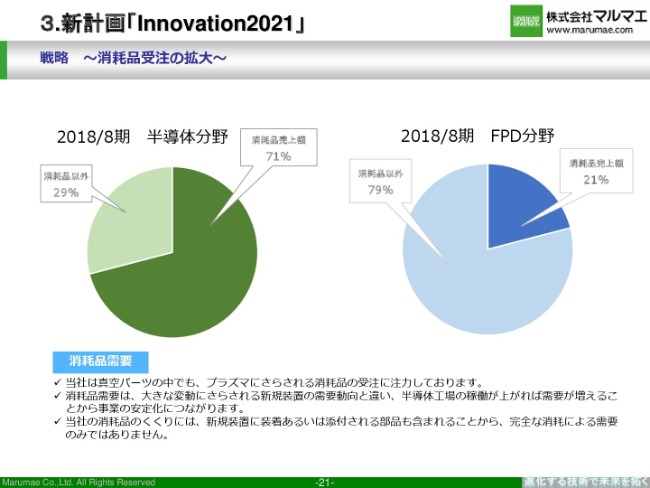

戦略 ~消耗品受注の拡大~

次のページは、私たちの戦略として、消耗品(受注)を伸ばしていこうと(いうことです)。

先ほど受注している品種の中で、「これ以外は消耗品ですよ」というお話をさせていただきましたけれども、私たちの受注している消耗品はどの程度あるのかということを調べてみました。

その結果、半導体分野の中では約71パーセントぐらいが消耗品で、消費に分類できる品種でした。残り29パーセントは、消耗品以外になります。FPD分野につきましては、21パーセントが消耗品で残りの79パーセント、約8割は消耗品以外になります。

マルマエは真空パーツの中でも、とくにプラズマにさらされるような心臓部の備品を作っておりますので、こういう部品は非常に消耗品が激しい備品です。お客さまに聞きますと、だいたい半導体分野ですと、3ヶ月から9ヶ月ぐらいに1回交換すると聞いております。

そういうような消耗品の受注を増やすことによって、新規の装置だけですと、半導体製造装置の市場は非常に変動が大きい市場ですので変動にさらされますけど、できるだけ消耗品を増やすことによって、安定した事業が行えるようにしていこうと考えております。

この消耗品という品種の中で集計しておりますけども、この中ですべて消耗して需要があったというものだけではなくて、新規の装置にくっついていく消耗品もありますので、今現在は消耗品という品種の中の半分ぐらいが、実際の消耗需要なんだなと考えているところです。新規の装置にまだまだ影響されている部分は、けっこう大きいなと考えています。

戦略 ~設備投資~

次のページです。私たちの、この中期事業計画の期間中の設備投資額です。

比較に出してますけれども、前期は約24億5,000万円の設備投資を行いました。今期は今現在の投資の予算としては、18億5,000万円を考えております。ただこれは、先ほど話をしましたように、市場動向の見合いを考えています。

私たちは前期にかなり大きい設備投資をいたしまして、足元の生産キャパは今現在投資をしなくても、今期の売上予想では十分に売り上げられる。もう少し、あと10億円ぐらい増えても大丈夫かなという程度は十分に余裕がありますので、今のところは、次にもう一歩上がる生産キャパは必要だというところまでは、少し控えめで進めようと考えています。

今現在では、来期の投資額は7億円程度で想定して、最後の2021年8月期については未定とさせていただきました。

これらの投資をやったときの減価償却費の推移としましては、前期は3億3,500万円程度だったのが今期は6億900万円で、来期は6億9,000万円、再来期については6億4,000万円。このような推移を辿るのではないかと(考えております)。

今期はできれば、私たちはまだまだ生産能力を増やしていくつもりではあるんですけど、KPIとしては、ROICを改善するためにはできるだけ投資をしたら、その投資をできるだけ効率良く動かしてROICを上げていく。

そういうことを念頭に置きながら取り組んで計画するのが、中期事業計画期間だと考えております。ROICを上げることを念頭に、できるだけ設備投資を抑えながら全体の売上を上げていこうと考えております。

設備投資の内訳といたしましては、小さく書いてありますけども、今期は出水事業所の自動化の投資を中心に、高尾野事業所(現本社)に第8工場を設置して、そこに大型の大型電子ビーム溶接機を入れようと計画を立てております。2020年8月期は、自動化の投資を続けようということです。

その結果、生産能力につきましては、右下に小さく書いてありますが、限界利益ベースでこのように生産能力も増えていると計画しております。私たちの限界利益率がだいたい68パーセントで7割弱程度ですので、その数値を割り戻していただいたら、かなりの生産キャパがあることがおわかりいただけるんじゃないかと思います。

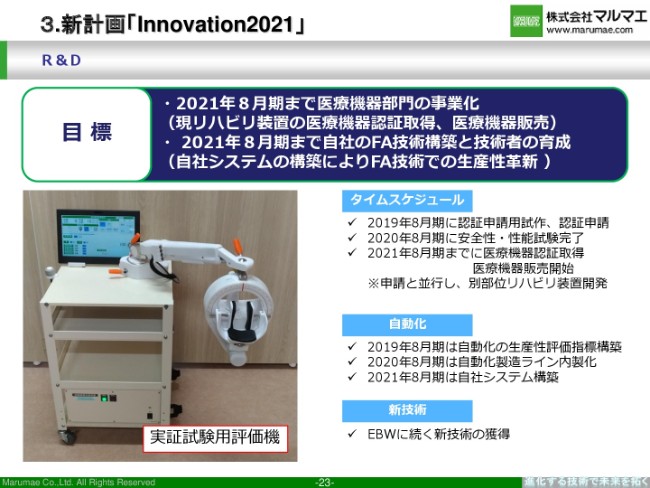

R&D

次のページです。

私たちの目標といたしまして、R&D(研究開発)で、大きくは2つの目標を立てております。1つは、リハビリ装置。これを、2021年8月期までに医療機器部門の事業化をやっていこう。現在のリハビリ装置の医療機器の認証を取得することと、医療機器として販売をできるようにしていくことを目標にしています。

タイムスケジュールは、2019年8月期に認証申請用試作。これは、今実証試験用の試作はできておりますけど、実際に販売する装置の試作まで辿り着いて、認証を申請しようと(いうことです)。

2020年8月期のうちに安全性と性能試験の完了を行い、2021年8月期までには医療機器の認証を取得して、医療機器販売を開始する。そのような計画を立てております。申請と並行いたしまして、私たちは手首のリハビリから始めておりますけども、上腕全体の、別の国の薬事装置についても開発を進めていこうと考えています。

自動化も今回、研究開発をテーマに上げております。自動化につきましては、私たちはすでに、出水事業所に自動化の設備を構築しております。こちらの設備を動かしながら、生産性の評価指標を、まず最初に構築していこうと考えています。これは、R&Dの側面からです。

ただ「自動化」と言っても、ただ自動でロボットが製品を交換して、それだけで本当に生産性が上がったと言えるのか。機械が長く動けばいいのか、それとも人間一人当たりの生産性が上がったほうが良いのか。また、投資額あたりの生産性が上がったほうが「高生産性」と言えるのか。そういういろんな側面・切り口で生産性の評価を行いながら自動化を評価して、次の自動化につなげていこうと考えています。

2020年8月期は、自動化の製造ラインを内製化しようと考えています。最初は外のメーカーさん、外のシステムデータにソフトを作ったり、機械装置を構築していただいたりしていますけど、来期の2020年には製造ラインを内製化していこうと考えています。2021年8月期は、自社システムを……私たちは社内にSEもおりますので、自社でシステムが構築できるところまでたどり着きたいなと考えております。

もう1つは、新技術。前計画に続いてなんですけれど、EBWに続くような新しい技術の獲得をしていこう。これは、半導体の真空パーツ……心臓部の部品ですので、こちらもどんどん要求水準が上がっています。

今使っているような、例えば、EBWやロウ付けという接合方法だけでは、お客さまの要望に対応できなくなっていることも考えられております。どんどん新しい技術、新しい接合技術、新しい熱処理技術。そういうところにも取り組みながら、先端のお客さまのニーズをキャッチアップしていこうと考えております。

配当政策

最後に、配当の実績と予想です。

左側のグラフが、私たちの当期利益の推移と実際の配当額の推移です。配当性向につきましては、先ほどご説明しましたとおり27.8パーセントまで改善して、今期は前期に引き続いて通期で20円の配当を予想しております。最終的には37.8パーセント程度減益の予想を出させていただきましたので、減益の予想の中で37.8パーセントと、比率だけが伸びるかたちになっております。減益の中でも、一応配当額は横ばいにしたことと、最低配当額を設定したことで安定配当も少し念頭に置きながらの戦略です。

配当額は、今までだんだんと伸びてきて、今回は横ばいの設定になっております。新中計の期間では、30パーセント以上の配当性向を予定しています。

新中期事業計画の説明は以上になりますけれど、私たちはこの新中計の期間中に「革新」というテーマで、技術を革新しながら新しい生産方法を取り入れて、新しい技術へお客さまの役に立てていきたい。そのように考えております。どうもありがとうございました。z

新着ログ

「機械」のログ