アルバック、創業来最高の売上高・3期連続最高益更新へ 半導体・電子部品が堅調

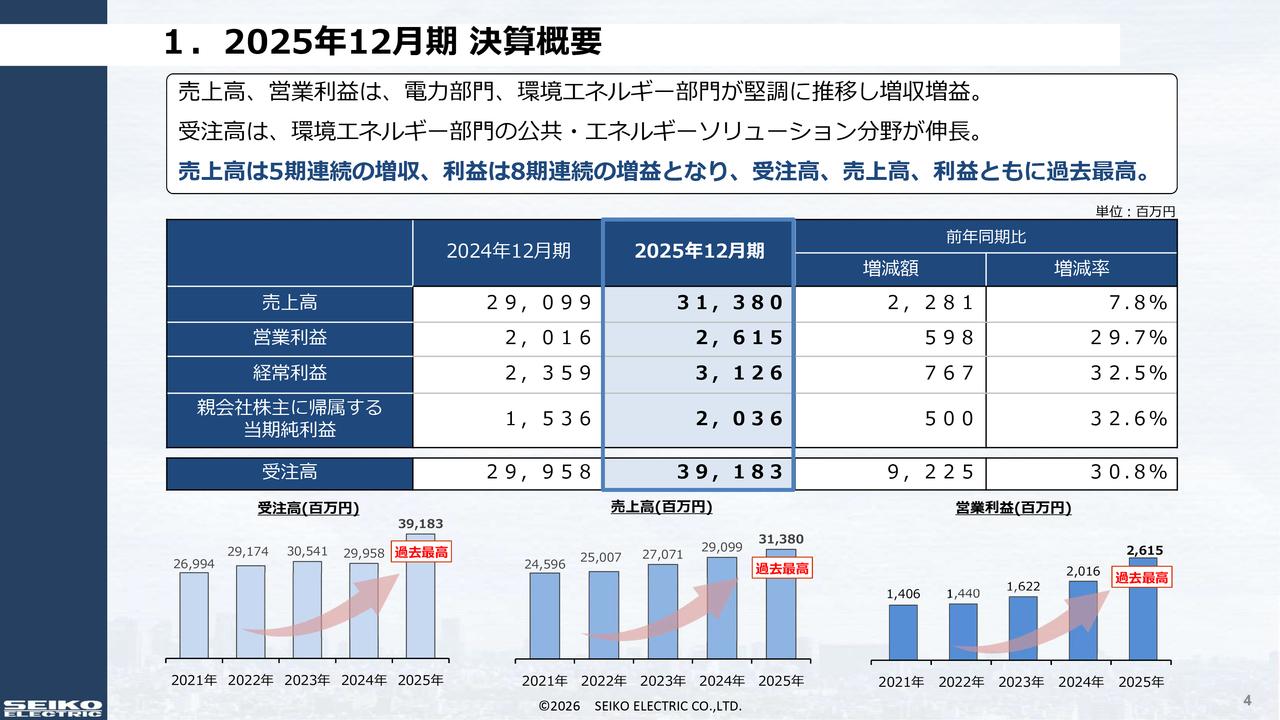

説明骨子

岩下節生氏:岩下でございます。まず、説明資料の3ページから説明を開始いたします。よろしくお願いいたします。

前期の2017年度は、私ども3年連続の(最高益)、創業以来の最高売上高に到達することができました。この中計の初年度ではございますが、既に中計の最終年度の利益計画を達成することができました。

本日の説明骨子の2番目につきましては、2018年度の予想を申し上げたいと思います。売上高・営業利益を説明したいと思います。2,550億円というのが売上高で、営業利益は365億円です。

中計は、あと2年残っております。中計の見直しにつきまして、(最終年度の2019年度において)売上高で2,650億円、営業利益で380億円という数字。さらに、その中身についてご説明を申し上げたいと思います。

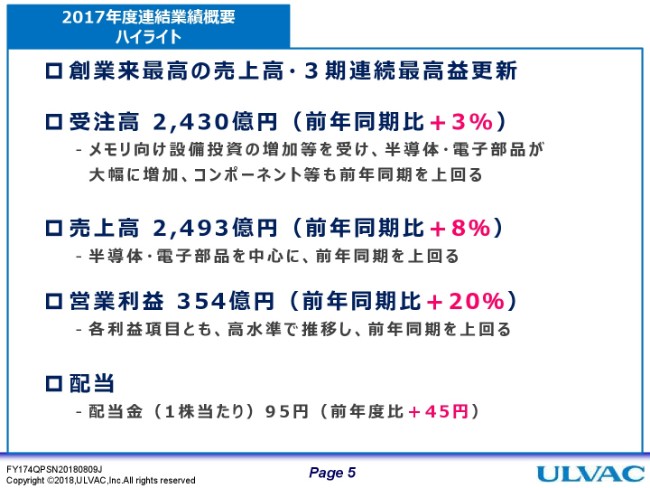

2017年度連結業績概要 ハイライト

それでは、2017年度の連結業績の概要につきまして、5ページと6ページを併せてご説明申し上げます。

まず、受注高。数字を先に申し上げますと、受注高は2,430億円で、前年同期比でプラス3パーセント。これは、とくに半導体のメモリ向け設備投資の増加、電子部品の増加、コンポーネント等の増加が前年同期を上回った結果、この数値をもたらしたものと思います。

売上高につきましては2,493億円、前年同期比で8パーセントのアップ。

営業利益につきましては、前年同期比で20パーセントアップの354億円という数字になりました。

ハイライトの最後の項目にございます配当につきましては、今年度(2017年度)は1株95円、前年度(2016年度)に比べてプラスの45円という数値を、今年(2018年)の9月27日の株主総会にて審議させていただく予定です。

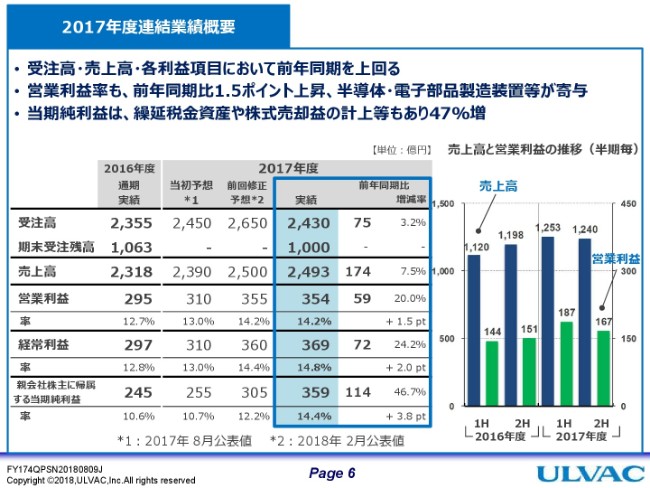

2017年度連結業績概要

(2017年度連結業績概要の)詳細を、6ページに書いてございます。受注高・売上高・各利益項目とも、前年度を上回ることができるようになりました。

受注高につきましては、結果的に2,430億円。これは、(2018年)2月に修正を報告しておりました2,650億円に対しては、約200億円低い数字になっておりますが、大型の受注が期ズレを起こしまして、この2,430億円になっております。ただ、この数字につきましては、今期2018年度の第1四半期で既に入札が落札されており、第1四半期に数字が入る計画になっております。

売上高につきましては、2,493億円。営業利益につきましては、20パーセントアップの354億円。これは、営業利益率で14.2パーセントのレベルに達しております。さらに、親会社株主に帰属する当期純利益につきましては、前年度比で46.7パーセントアップの359億円という数字に達することができました。これは、私どもは5年度の繰延税金資産の計上をしておりますし、株式売却益も計上した結果、この数字になっております。

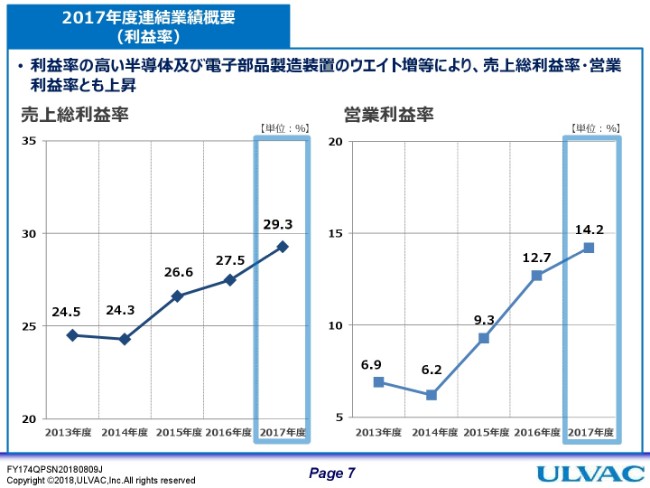

2017年度連結業績概要(利益率)

続きまして7ページで、利益率を5ヶ年のグラフにしております。

これは、利益の高い半導体・電子部品(製造装置)の売上のウエイトが高まったおかげで、売上総利益率・営業利益率とも、高い数字に到達することができました。

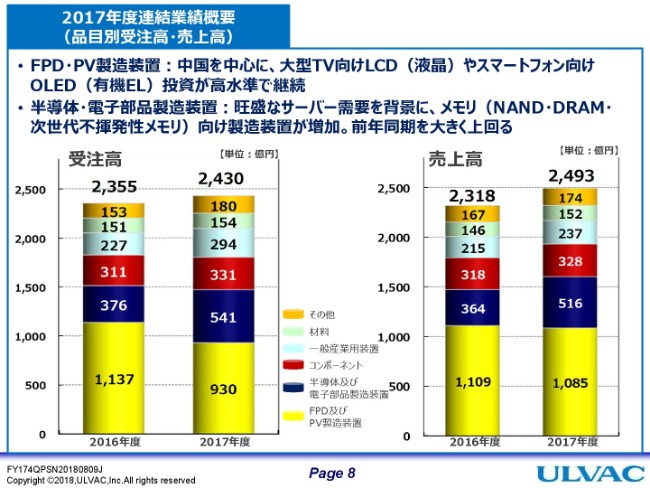

2017年度連結業績概要(品目別受注高・売上高)

8ページでは、品目別受注高・売上高のグラフを(それぞれ)左・右に示しております。

グラフに示しておりますとおり、FPD・PV(製造装置)……「PV」というのは、太陽電池(Photovoltaic)でございます。これは主に、中国を中心に、大型TV(向け)の液晶及びスマートフォン向けのOLED(有機EL)の投資が、高い水準で続いた結果でございます。さらには、半導体・電子部品製造装置で、旺盛なサーバー需要を背景にメモリ向けの製造装置が増加し、前年度を大きく上回ることができました。

受注高につきましては、前年度2016年度の2,355億円に対し、2017年度は2,430億円という数字に達することができました。売上高につきましては、2016年度が2,318億円。これに対して(2017年度は)8パーセント増の2,493億円という数字に終わりました。

受注高のところで、FPDが1,000億円をやや下回っておりますが、これは先ほど、期ズレの原因だという説明を申し上げております。売上高につきましては、私どものメイン事業でございますFPDについては、大きく変わっておりません。

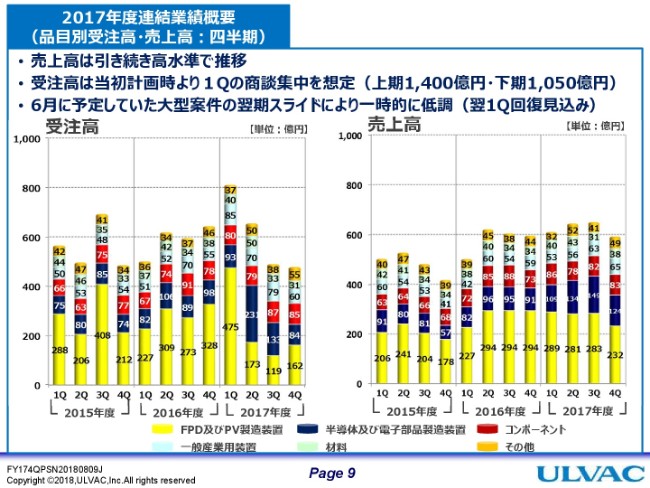

2017年度連結業績概要(品目別受注高・売上高:四半期)

続きまして9ページは、品目別受注高・売上高を四半期別に示したグラフでございます。

左側の受注高は、四半期の4本のグラフが(徐々に)下がっているように示しております。第1四半期は、当初の計画どおりに大きな商談が集中しておりまして、もともと第4四半期には600億円近くの受注が入る予定でしたが、これが期ズレを起こして、2018年度の第1四半期に数値が入ることになっております。

売上高につきましては、安定した推移を示しております。

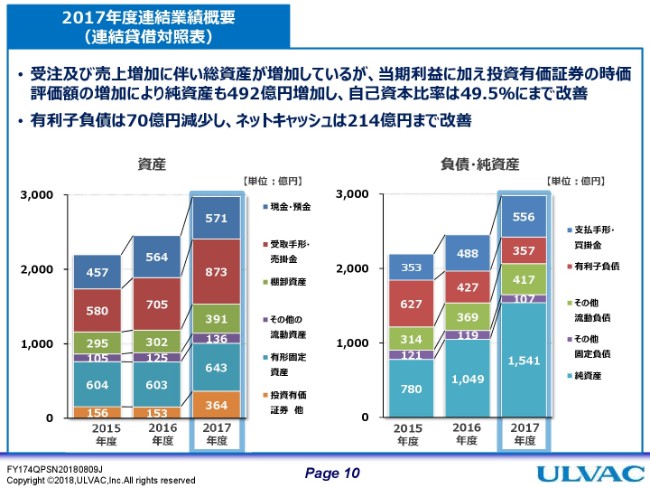

2017年度連結業績概要(連結貸借対照表)

10ページは、連結貸借対照表です。

これは、説明しております受注及び売上の増加に伴い、全体的な総資産が増加しておりますが、当期利益に加えて投資有価証券の時価評価額の増加に伴い、総資産も492億円増加しております。

前年同期の最後には、自己資本比率は49.5パーセントまで改善することができました。さらに、有利子負債は70億円減少し、ネットキャッシュは214億円まで改善することができました。

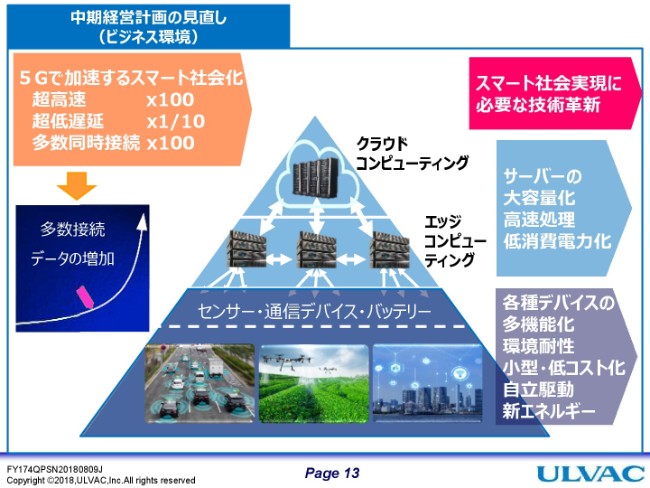

中期経営計画の見直し(ビジネス環境)①

3年間の中期経営計画の1年が終わり、あと2年残っております。この2年間を、どういうふうにターゲットを絞って成長していくかという話を、これからさせていただきたいと思います。

まず、13ページ。これは、ご在席のみなさまが既にご存じのとおり(のビジネス環境で)自動運転・IoT・AIなど、スマート化社会が加速しており、すべてのものがつながってくる。そのために、センサー・通信デバイス・バッテリーなどを高機能化し、環境耐性・小型化・低コスト化などの技術革新が、今は異常なスピードで進んでおります。

これはまさに、私どもにとって大きなビジネスチャンスであり、これに対応するためいろんな分野で、私どもは施策を打っております。

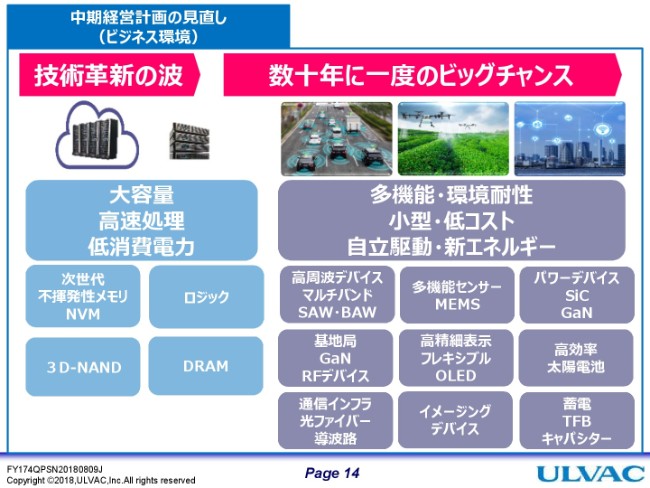

中期経営計画の見直し(ビジネス環境)②

14ページです。先ほど申し上げました技術革新の波が……私どもの社内では、「数十年に1回の大波が、今まさに我々の目の前にきている」ということを言っております。この技術革新の波に、私どもアルバックの真空技術・薄膜・成膜技術を総合的に活用するチャンスがきており、用途が広がると理解しております。

クラウドコンピューティング・エッジコンピューティングをはじめとする、大容量・高速処理の、しかも(低)消費電力を必要とするいろんな半導体のデバイスが、大きな成長を遂げております。

さらに私どもは、エレクトロニクスという分野に、たくさんの装置を持っております。14ページに書いてございます、いろんなパワーデバイス・太陽電池・バッテリー・イメージングデバイス等、こういった領域で、アルバックが一番得意とする研究開発の部門の成果(をお見せできると考えております)。

例えば、私どもは超材料研究所・半導体技術研究所・未来技術研究所・技術開発という4つの部門のほかに、お客さまに非常に近いところ……例えば、韓国・台湾・中国・アメリカに研究所がございます。そういった部門で連携を強化し、世界のリーディングカンパニーとのさまざまなテーマでの研究開発を、今急いで進行しているところでございます。このチャンスを、なるべく早く手に入れるという動きでやっております。

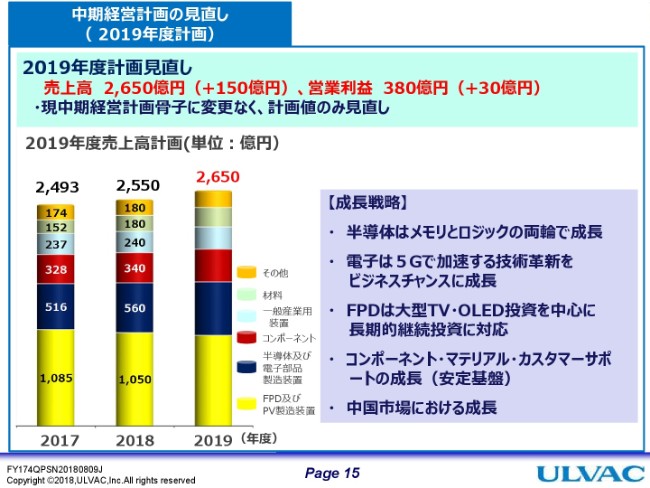

中期経営計画の見直し(2019年度計画)

ページ15をご覧ください。

中計1年目の2017年度で、既に最終年度の利益目標に到達しております。それで私どもは、中期経営計画の見直し・2019年度の計画の見直しを決定しました。具体的には、この中期経営計画の骨子に変更を加えることなく、計画値(のみ見直しを行い)、売上高をプラス150億円の2,560億円、営業利益をプラス30億円の380億円に設定しました。

(スライドの)左下にグラフがございます。この中でポイントになる5つの成長戦略を(スライドの右側に)簡単に書きました。

まず、半導体。これは、メモリとロジックの両輪建てで進めてまいります。

エレクトロニクス電子については、5G。「5Gはアルバックの時代だ」という社内の認識をもって、加速する技術革新を我々のビジネスチャンスに捉えて、発展していきます。

FPDは、まだ大型TV・OLEDの投資が続きます。これについても、成長していきます。

アルバックは半導体・エレクトロニクス・FPD以外に、実は大きな戦略がございます。

その1つが、コンポーネント。4つから5つの事業体・事業部が、このコンポーネントに従事しております。マテリアル・材料・カスタマーサポートという、成長する……もっともっと成長すべき事業を持っております。これを安定した収入源にして、成長してまいります。

さらには、今や世界最大の市場となっております中国で、成長をさらに進めていきます。これらの5つの成長戦略を、これからの2年間で推進してまいります。

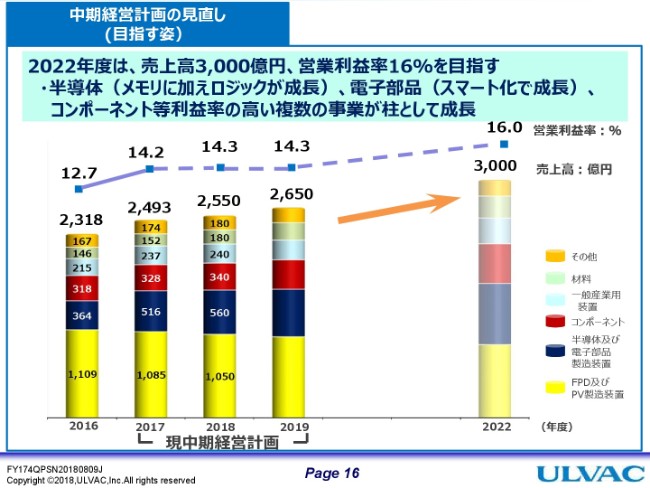

中期経営計画の見直し(目指す姿)

ページ16です。現在の中期経営計画に続く、次の飛躍に向けた経営改革を、私どもはスタートさせました。

ここ数年間、会社の経営改革……これはとくに、経営の効率化・スピード化・人材の活用というような柱がございます。

ここ数年間のそういった努力を経て、2022年度には売上高で3,000億円、営業利益率で16パーセントという目標を掲げております。

今までですと、中期経営計画の最終年度の数値だけを掲げておりましたが、これからはもう少し先……5年先の姿を描きながら、ここ数年間の経営改革を進めてまいりたいと思います。

中期経営計画の見直し(FPD・PVの成長戦略)①

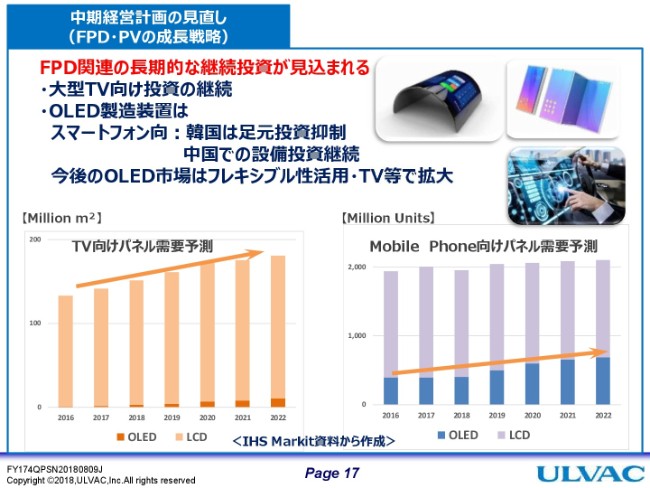

17ページです。中期経営計画の見直しの中で、FPD・PVの成長戦略について申し上げます。

OLEDは今年(2018年)の初めに、一時期iPhoneなどで、その市場が予想外に伸びなかったという心配で、投資を抑えた動きがございました。

これから私どもが考えるには、例えば4W。もっと違ったアプリケーションが出てくることによって、その市場はまだまだ期待できるものと思います。

既にそういった動きもございます。大型TVについては、これはとくに中国市場については、投資計画が複数件動いております。そういうことで、この投資そのものは、長期的に継続するものと理解しております。

中期経営計画の見直し(FPD・PVの成長戦略)②

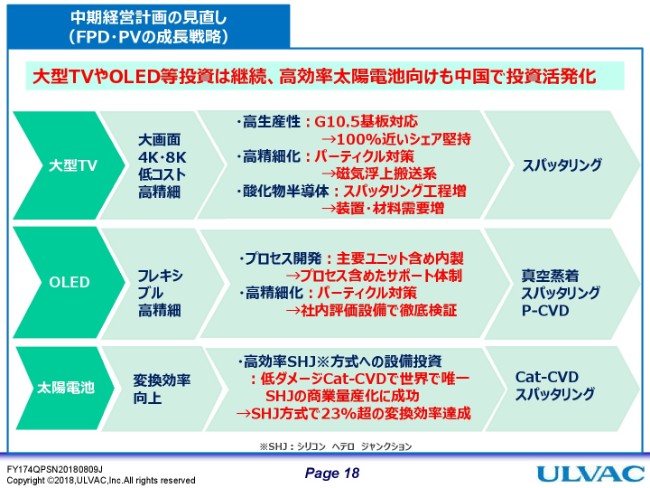

18ページです。FPD・PVの成長戦略を、私どもは3つに分類し、それぞれのキーワードをわかりやすく書いております。

まず大型TVについては、当面の課題の高生産性・高精細化・酸化物半導体のそれぞれについて、このようなテーマを掲げ、とくに研究開発で推進していきたいと思います。

例えば、G10.5基板の市場については、引き続き100パーセントに近いシェアを堅持すべく、さまざまな方策を駆使して努力しております。また(高精細化において)パーティクル対応のための磁気浮上(搬送系)装置についても実績が出ておりますし、進めていきたいと思います。

OLEDについては、一部のお客さまでは量産化がスタートしておりますが、今後の課題は生産性・効率性・稼働率でございます。

そのために、我々もいろんなユニットの信頼性を高め、プロセスのサポートを高めていきたいと思います。当然パーティクルの問題については、全グループでパーティクルフリープロジェクトも立ち上げて、その成果も出てきております。

太陽電池については、とくに最新のニュースとしましては、(シリコン)ヘテロジャンクション(SHJ)の太陽電池については、23パーセント超の変換効率が出ております。これは、量産ラインで出ております。それで、中国国内で複数のかなり大きなプロジェクトが実際に動いておりますし、大きな期待ができると考えております。

中期経営計画の見直し(半導体・電子の成長戦略)①

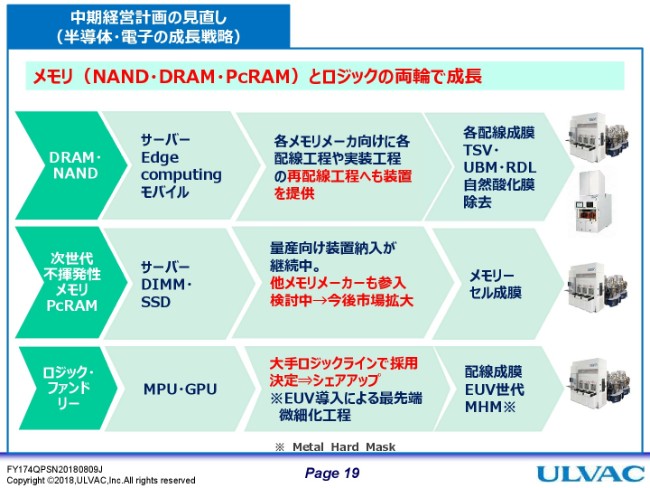

ページ19です。これは、半導体・電子の成長戦略でございます。19ページは、主に半導体でございます。

先ほども申し上げました(ように)アルバックはこれから、メモリだけではなくてロジックの領域でも成長していきたいと考えております。

DRAM・ NAND。これは、各メモリメーカーに装置を出しておりますが、再配線工程についても装置を出して出荷していきます。

PcRAM、(次世代)不揮発性メモリについては、従来お付き合いしていた1社だけではなく、ほかのメーカーにも複数のお話をいただいており、これから市場は拡大するものと思います。

ロジック・ファンドリーにつきましては(スライドに)赤い字で書きましたように、アルバックとしては初めてロジックラインに、しかも最先端のラインで評価を受け入れて、装置を導入することになりました。これも、これから大きな期待ができる領域でございます。

中期経営計画の見直し(半導体・電子の成長戦略)②

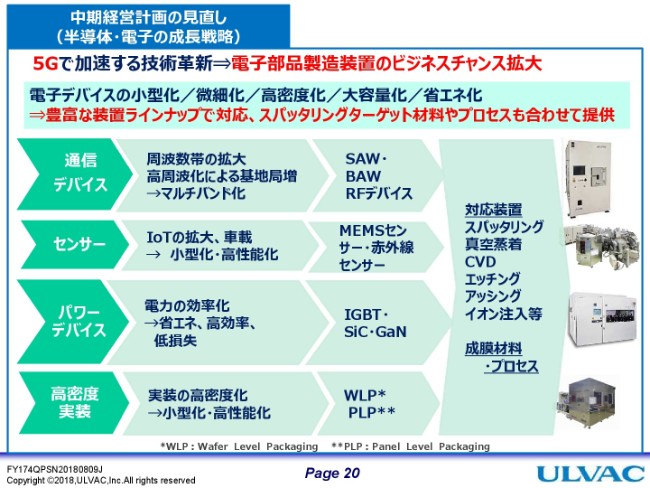

20ページです。主に電子機器部品(の成長戦略です)。

先ほども申し上げました5Gの世界が、これから始まってまいります。先行投資が既に始まってまいります。

我々は、通信デバイス・センサー・パワーデバイス・高密度実装の4つの大きな分類に分けて、それぞれの領域でそれぞれの課題を持って、開発……これは基礎技術・応用・装置の3段階の開発を、同時に進めております。

この中では、アルバックは装置だけではなくて、スパッタリングターゲットという材料の開発、さらにはプロセスといったところでも、お客さまと今は複数のテーマで、研究開発を先行しております。

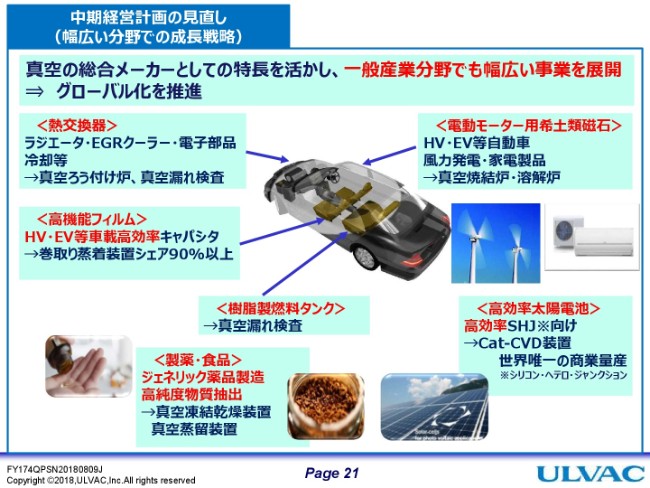

中期経営計画の見直し(幅広い分野での成長戦略)

21ページです。アルバックは、半導体・FPD・電子デバイスのほかに、実は一般産業分野においても、幅広い事業を展開しております。さらにこれが、日本国内だけではなくて、グローバルに進んでおります。

例えば、自動車業界においてはこのように、いろんな部品のところで、部品そのものが高機能化に変わっており、その生産ラインが今や変わりつつあります。

熱交換器の領域では、EGRクーラー・電子部品の冷却等に、こういった(真空)ろう付け炉や(真空)漏れ検査装置が使われる。さらには、電気自動車に変わっていくときに、フィルムキャパシタがかなり使われます。それの90パーセントという高い水準のシェアを、これからも維持してまいります。

当然ですが、電動自転車については、そのモーターの生産ライン……希土類磁石の溶解炉・熱処理炉・焼結炉。これは私どもの、いちばん得意とする領域でございます。これは日本国内だけではなくて、とくに中国市場において大量の納入をしております。

さらには、製薬です。ジェネリック医薬関係で、ここ数年非常に大きな投資のピークを迎えておりますが、我々はそれをビジネスチャンスとして既に捉えて、実績を出しております。

ということで、このエレクトロニクス分野以外のところに、アルバックはこれからかなり力を入れる。とくに新しい開発を進めているというのが、従来と違ってきたところでございます。

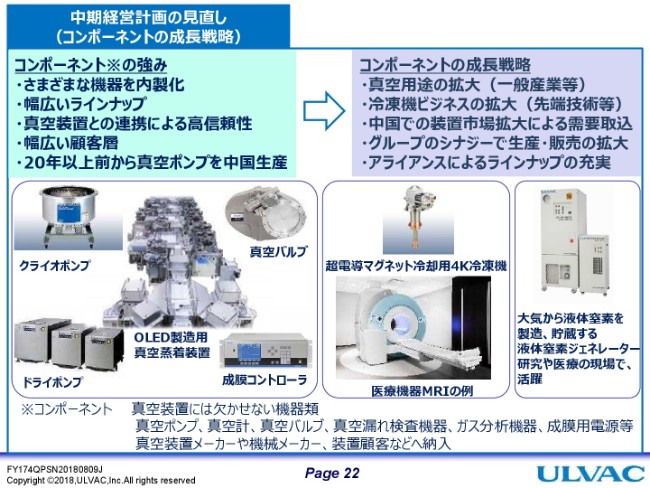

中期経営計画の見直し(コンポーネントの成長戦略)

ページ22です。コンポーネント(の成長戦略です)。

「コンポーネント」というのは、ページ22のいちばん下に書いてございます、真空装置に欠かせない真空ポンプ・真空計・(ガス)分析機器・(成膜用)電源といったものを、私どもはアルバックブランドの製品として内作しております。そういったものをたくさん内作した幅広いラインナップも、私どもの非常に大きな強みでございます。

例えば、この写真の左側に書いてございます、クライオポンプ。これは、OLED装置にもたくさん使われるコンポーネントです。もっともっと力を入れてまいります。

この成長戦略の中で、真空装置そのものが非常に今拡大しておりますし、とくに一般産業において、用途も拡大しております。そういったところで、それぞれ違った用途に使われるコンポーネントの用途開発を進めてまいります。

冷凍機ビジネスでは、従来の真空装置で使うだけではなくて、新たな用途で使われるケースがますます増えてきました。たくさんの事業部・グループ会社で、この規格品を作っております。そのシナジー効果をこれから高めていく努力をしていきたいと思いますし、さらには(スライド右上の)戦略の最後にも書いておりますが、実は世界中で、ほかの同業者あるいは競合メーカーとすらアライアンスを組んで、既にビジネスを拡大しつつあるところでございます。

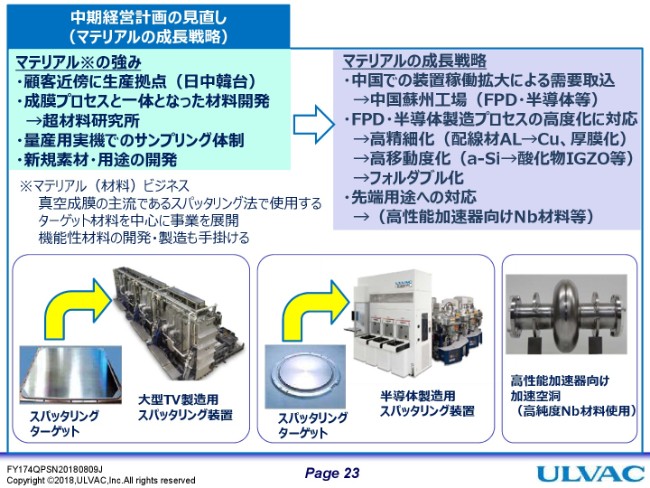

中期経営計画の見直し(マテリアルの成長戦略)

ページ23、マテリアルの成長(戦略です)。

我々は、マテリアルにつきましては中国・日本・韓国・台湾など、お客さまの近いところに生産拠点を持っております。これはお客さまにとっても、非常に大きなメリットでございます。装置を出すだけではなくて、装置に付随したいろんなプロセス開発に材料メーカーとして参画できるというメリットを、お客さまに感じていただいております。

成長戦略としましては、とくに今中国で伸びております業界で、我々はマテリアルの事業が非常に急成長しております。(これは)さらに成長させていきますし、プロセスの中でも高精細化・高移動度化・フォルダブル化で、ターゲットの素材そのものが変わりつつありますが、それにも対応してまいります。

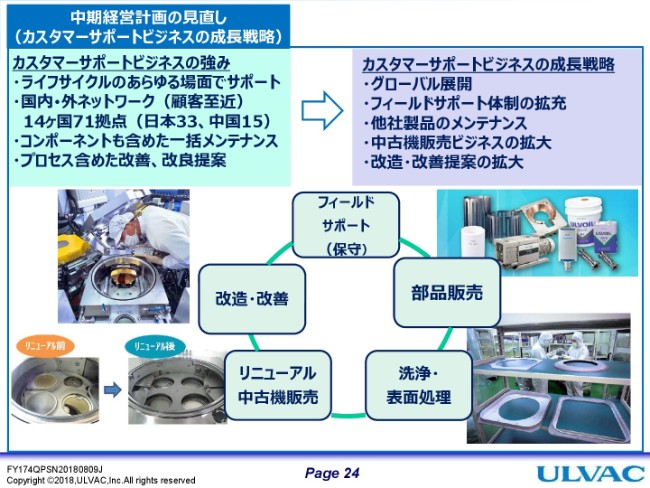

中期経営計画の見直し(カスタマーサポートビジネスの成長戦略)

ページ24、カスタマーサポートビジネス(の成長戦略です)。

アルバックは従来、売上の中の20パーセント強がカスタマーサポートビジネスでしたが、これを我々としては、どうしても30パーセントまで高めていきたいというところで、いろんな努力をしていきたいと思います。

強みのところにございますが、我々は14ヶ国71拠点を持っております。まさにお客さま……大きなリーディングカンパニーの横には、サービスセンターを全部配置しております。これからは配置するだけではなくて、その機能そのものを高めていくということを考えていきたいと思いますし、それぞれの拠点のプロセスサポートの能力を高めていくと(いうことです)。成長戦略の中で(申し上げると)まさにグローバル展開。お客さまそのものがグローバルに点在しており、それぞれの拠点のところで、地についたサポートをしてまいりたいと思います。

とくに最近、この中国のFPD業界では、いろんな変化もございます。サイズの変化だけではなくて、作る用途も(変化しています)。それに対して、装置の改善・改良のビジネスをたくさんいただいております。

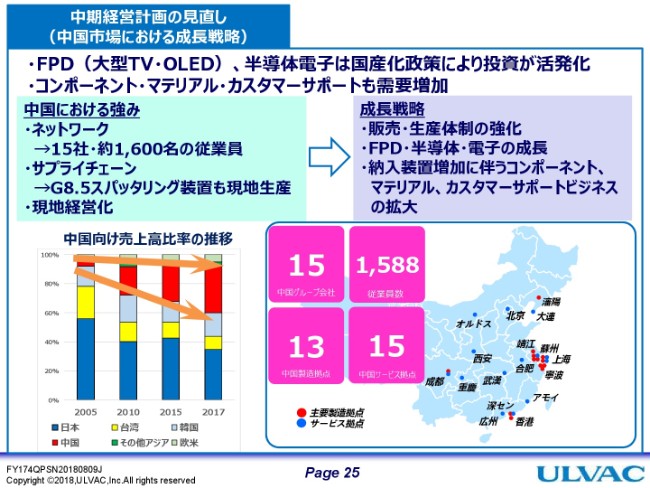

中期経営計画の見直し(中国市場における成長戦略)

25ページ、中国市場における成長戦略。

中国市場は、アルバックにとっても非常に大きな市場となっております。この中で我々は、15社・1,600人の従業員を有しております。さらに、これは大きな特徴というか、自信を持って言えることなんですが、日本企業・海外企業で、中国現地でG8.5の装置をほとんど現地で作れるメーカーは、今のところアルバックだけだと思います。それができるのは(なぜかと言うと)、サプライチェーンを過去4年間かけて作り上げたところにございます。

これからは、その中国においてはアルバック本体の、グループ本体の販売本部・生産本部の力を、もっと中国に投入していくということをやっていきたいと思います。

中期経営計画の見直し(生産体制の強化)

26ページ、生産体制(の強化です)。

我々は、急激な受注の伸びに対応するために、実は主要生産拠点と称する工場は、この写真のように、たくさん展開しております。大きな特徴としては、日本国内だけではなくて韓国・台湾・中国に、メガファクトリーを展開しております。この中で、アルバックは柔軟な生産体制……お客さまに近いところで、お客さまが必要とする生産をやっていきます。

例えば台湾で、これからもっともっと半導体製造装置の生産が始まってまいります。韓国・中国では、地元で必要とされるフラットパネルの生産について、台数を増やしていきたいと考えております。そのためにも、現地のサプライヤーのさらなる拡大、さらには我々の情報の共有化を進めていきたいと考えております。

以上が、中期経営計画(について)2019年度までの見直しの骨子をご説明申し上げました。

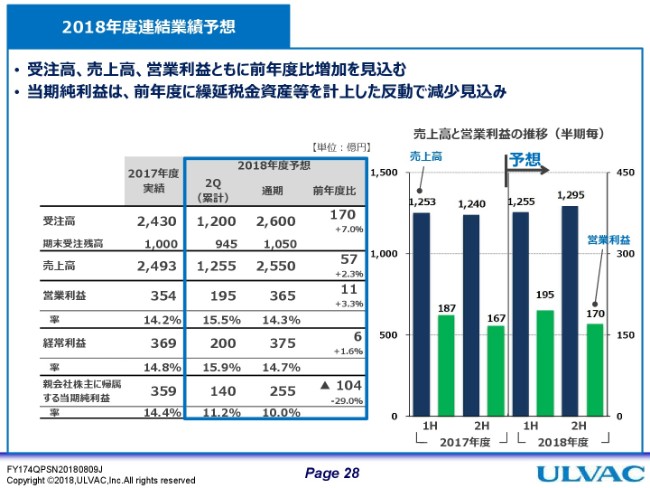

2018年度連結業績予想

それでは、2018年度の業績予想につきまして申し上げます。

28ページです。

受注高・売上高・営業利益とも、前年度比で成長・増加を見込んでおります。ただ、この28ページの数値の中で、当期純利益につきましては、前年度に繰延税金資産等を計上していたため、今年度の数値は減少したかたちになっております。

具体的に見ていきます。まず受注高は、前年度比で約170億円アップの2,600億円。売上高は、57億円アップの2,550億円。営業利益は365億円、営業利益率は14.3パーセント。親会社株主に帰属する当期純利益は、先ほど申し上げましたような原因で、255億円という数字になっております。

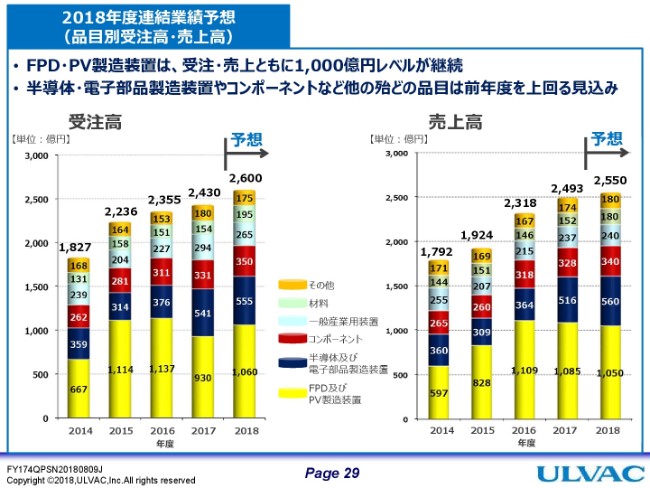

2018年度連結業績予想(品目別受注高・売上高)

29ページに、品目別受注高・売上高を書いてございます。

受注高につきましては、まず売上・受注とも、FPDにつきましては、1,000億円のレベルを目標に、これを継続しております。受注高については、前年度よりは高めの数字が出ております。半導体及び電子部品・コンポーネント、それぞれの分野につきましても、前年度よりは高めの数字が、今の予測として出ております。

(これにより)受注高で2,600億円、先ほど申し上げました売上高で2,550億円(を予想しております)。

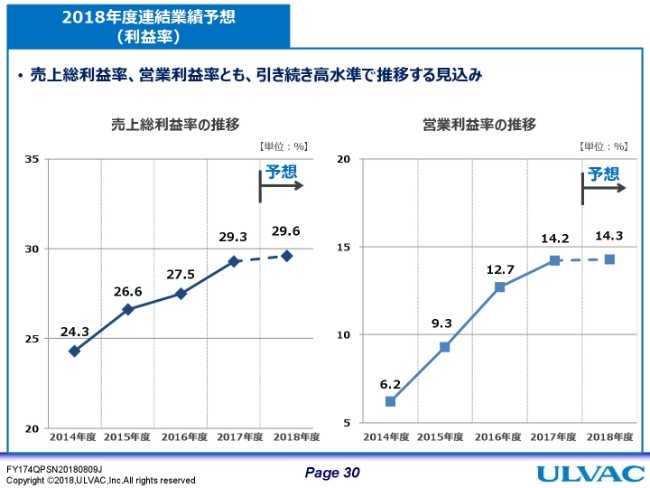

2018年度連結業績予想(利益率)

ページ30。利益率の予測でございますが、売上総利益率・営業利益率とも、昨年度よりも上回る数値を予測しております。2018年度の売上総利益率は29.6パーセント、営業利益率は14.3パーセントという数字になっております。

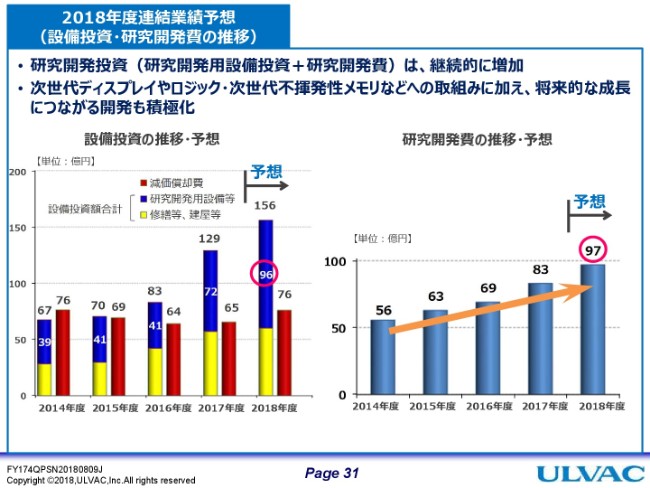

2018年度連結業績予想(設備投資・研究開発費の推移)

31ページ。設備投資・研究開発費の推移につきまして、申し上げます。

研究開発投資につきましては、継続的に増やしてまいります。次世代ディスプレイやロジック・次世代不揮発性メモリなど、まだまだ取り組むべき課題がたくさんあります。

2018年度の設備投資の推移・予測です。これは、濃い青色のところを見ていただきますと、研究開発用設備等は96億円でございます。

右側の研究開発費(の推移・予想)……これは、人件費・固定費などの開発費なんですが、97億円になっております。そういった右(研究開発費)と左(設備投資)のグラフで、研究開発だけをプラスしてみますと、2017年度で155億円、2018年度で193億円です。数年来と違って、非常に高い数字を出しております。

昨年度、この(決算説明会の)席で、我々はみなさまに「これから3年間、研究開発は500億円のお金を投資する」と説明しました。このままでいきますと、500億円を突破してまいります。それで、「最終年度は抑えるのか?」ということなんですが、これは実は、先ほどから申し上げましたように、いろんな研究テーマが出てきております。我々はほかのお金を削ってでも、研究開発の高い投資水準を維持していきたいと考えております。

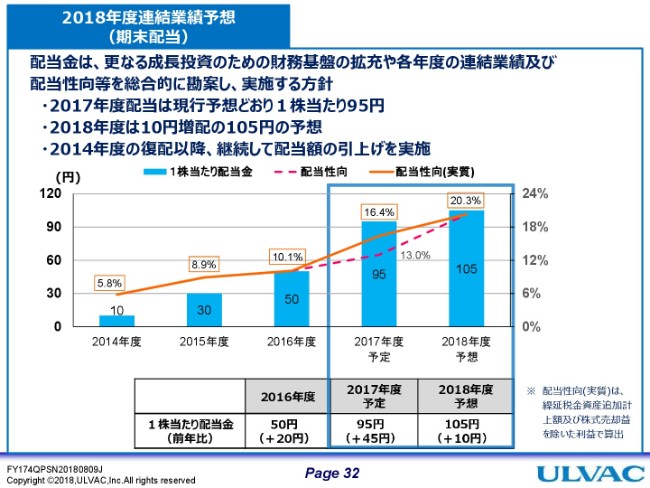

2018年度連結業績予想(期末配当)

32ページ。期末配当につきまして(申し上げます)。

本日申し上げる2017年度の配当につきましては、最終的には(2018年)9月27日の株主総会に付議する予定になっております。配当金については、これからさらなる成長投資のための財務基盤の拡充や、いろんな連結業績及び配当性向等を総合的に勘案し、下記のように実施する計画にしております。

まず2017年度の配当は、以前から発表しております(現行予想どおり)1株当たり95円。2018年度は、2017年度に対して10円増配の105円を予想しております。

このグラフで示しましたとおり、2014年度の復配以降、継続して配当額を引き上げております。このグラフの中に、配当性向の線が実線・点線とありますが、これは右下に書いてございます算出方法が異なる原因があって、2つの線グラフになっております。

以上をもちまして、私からの決算説明を終了させていただきます。

新着ログ

「電気機器」のログ