ソニー、ゲーム関連好調で1Q連結営業益が前年同期比24%増 スマホは日・欧で苦戦

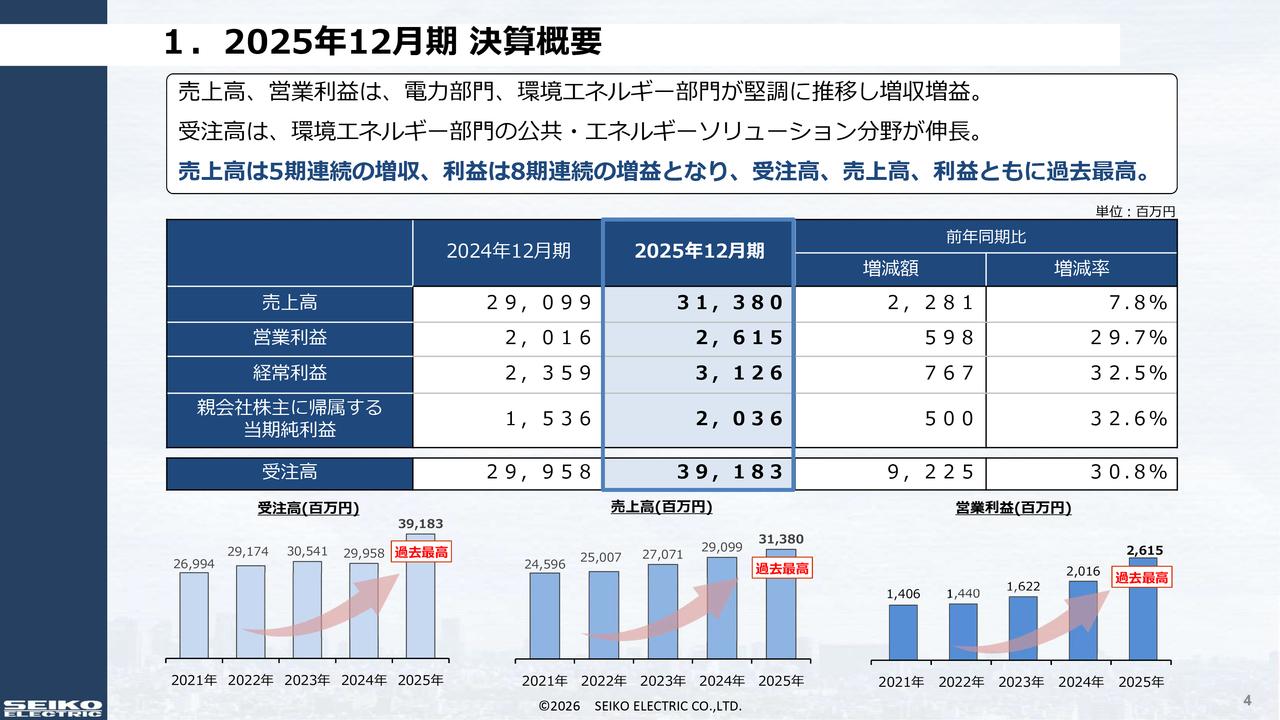

2018年度 1Q 連結業績

十時裕樹氏:2018年度第1四半期の連結売上高は、前年同期から5パーセント増加の1兆9,536億円。連結営業利益は、前年同期から24パーセント増加の1,950億円となりました。

当社株主に帰属する四半期純利益は、前年同期の約2.8倍となる2,264億円となっております。

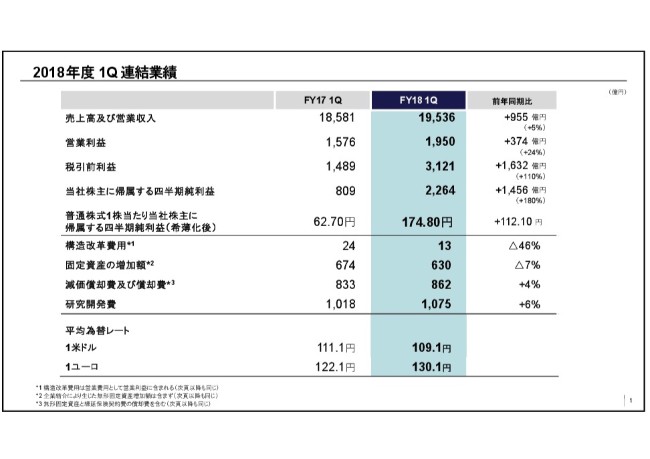

2018年度1Q連結業績 前年同期比 主な変動要因

このスライドにある通り、前年同期の営業利益にはいくつかの一時的な要因が含まれております。

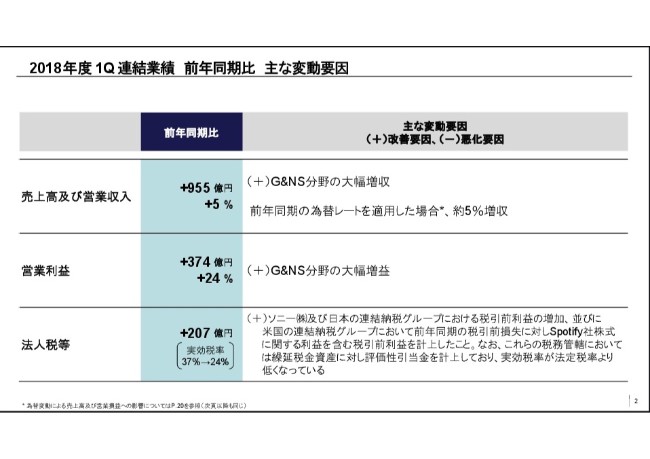

調整後営業利益(1Q)

これらを除いた調整後営業利益は、前年同期の1,208億円に対し、当四半期は1,950億円となり、742億円の増益と試算されます。

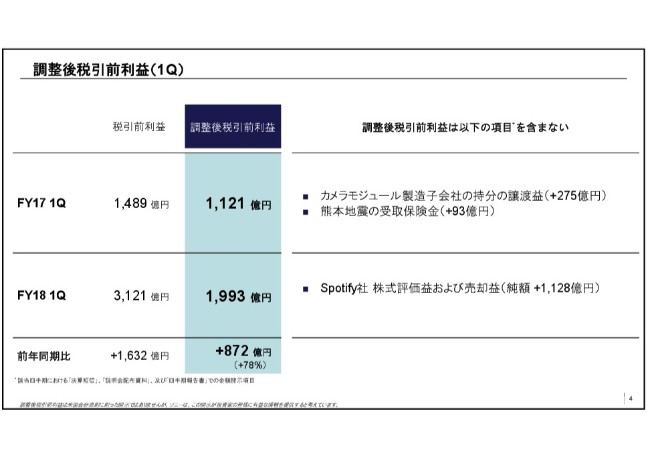

調整後税引前利益(1Q)

同様に、一時費用を除いた調整後税引前利益をお示しします。

当四半期には、営業外収益にSpotify社株式の評価益および売却益1,128億円を計上しております。

この影響を除いた調整後税引前利益は、前年同期の1,121億円に対し、当四半期は1,993億円となり、872億円の増益と試算されます。

なお、スライドには示しておりませんが、一時要因による税金費用の影響を関連的にそれぞれの四半期の実効税率を適用して試算すると、一時要因を除く調整後四半期純利益は前年同期の575億円に対し、1,408億円となり、833億円の増益となります。

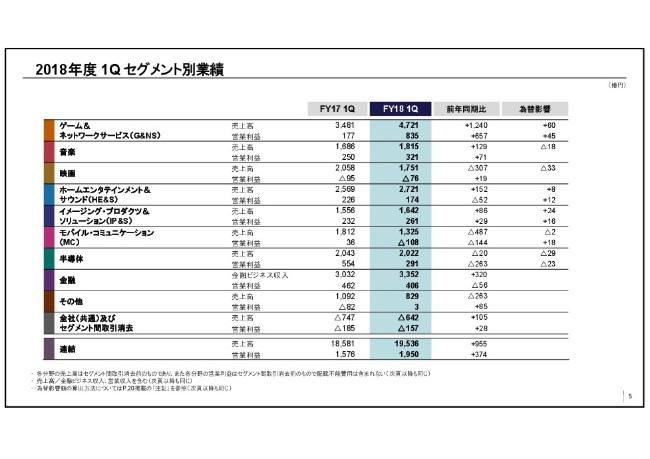

2018年度 1Q セグメント別業績

セグメント別の当四半期の実績は、(スライドで)ご覧の通りです。

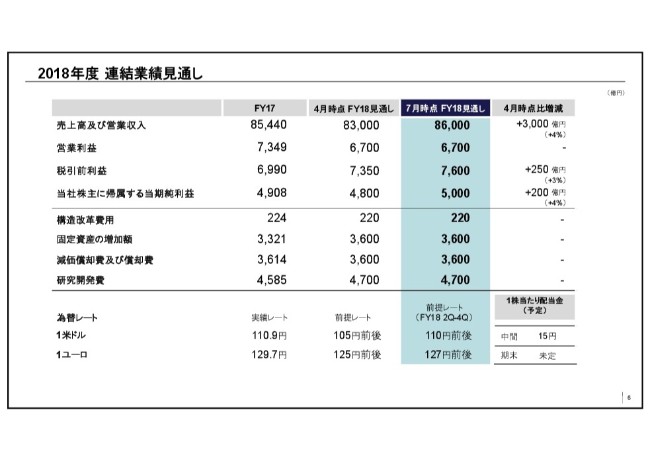

2018年度 連結業績見通し

次に、通期の連結業績見とおしをお示しします。

連結の売上高見とおしは、ゲーム&ネットワークサービス分野などの上方修正により、3,000億円増加し、8兆6,000億円としております。

連結での営業利益見とおしは、(2018年)4月時点から変更しておりません。先ほど述べたSpotify社株式の評価益および売却益が4月時点の想定を上回ったことなどから、税引前利益見とおしを7,600億円に、当期純利益見とおしを5,000億円に、それぞれ上方修正しております。

第2四半期以降の為替前提レートは、ドルで110円。ユーロで127円に変更しております。また、当年度の配当については、中間配当1株当たり15円とさせていただく予定です。

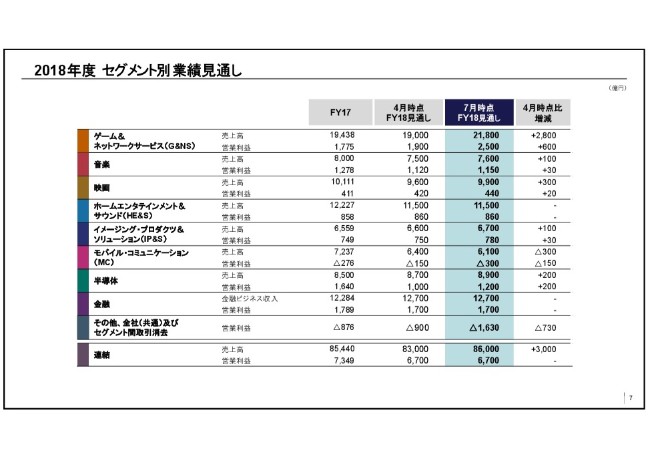

2018年度 セグメント別業績見通し

セグメント別の業績見とおしは、ご覧の通りです。

ここにある通り、多くのセグメントで見通しを変更しておりますが、その内容については、後ほどセグメント別にご説明いたします。

なお、全社および消去においてビジネスリスクへのバッファとして、マイナスの730億円を振り込んでおります。景気や競争環境、為替変動などの一般的なリスク以外にも、後ほど詳細を説明するスマートフォン事業のリスクや、エレクトロニクス製品に広く用いれられる積層セラミックコンデンサを中心とした具材調達のリスクなどを考慮しております。

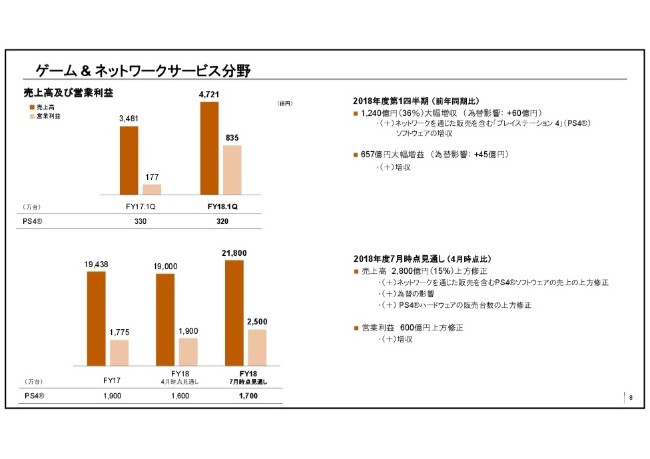

ゲーム & ネットワークサービス分野

では、ここから各事業の概況説明に移ります。

まず、ゲーム&ネットワークサービス分野についてご説明します。 当四半期の売上高は、前年同期から36パーセント増の4,721億円、営業利益は前年同期の約4.7倍となる835億円を計上しました。

この大幅な増収増益は、主にネットワークを通じた販売を含むPS4、ソフトウェアの増収によるものです。

通期の見通しについては、売上高は2兆1,800億円に、営業利益は2,500億円に上方修正しております。売上高見とおしと修正は、PS4、ソフトウェア売上の見通しの上方修正、為替の影響、PS4、ハードウェア販売台数の見通し引き上げなどによるものです。

PS4、ソフトウェア売上は自社制作タイトルの『God of War』や他社のタイトルが相当大きく上回っていること、E3において発表されたタイトルの評価が高いことなどを踏まえて、上方修正しました。

PS4、ハードウェア販売台数は、足元の堅調な実売を踏まえ、計画を見直しました。この増収の影響などにより、営業利益を上方修正しました。

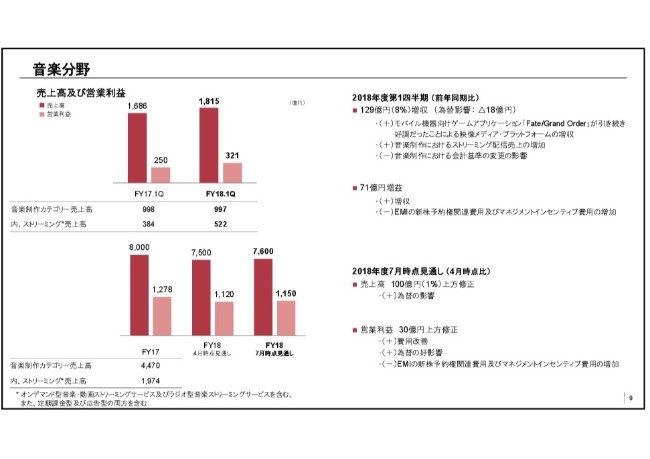

音楽分野

次に、音楽分野についてご説明します。 当四半期の売上高は前年同期から8パーセント増加の1,815億円となりました。会計基準変更の悪影響があったものの、ストリーミング配信売上の増加や『Fate/Grand Order』に代表されるモバイル向けゲームアプリが引き続き好調だったことなどにより、増収となりました。営業利益は前年同期から71億円増加し、321億円となりました。

音楽出版事業を営むEMIの持分法投資損益が一時的な費用の増加により、前年同期の利益計上に対し、当四半期は損失となりましたが、増収の影響により、分野全体では増益となりました。

通期の見通しは、売上高7,600億円。営業利益1,150億円と4月時点の想定から上方修正しております。

営業利益は先に述べた持分法投資損益の悪化があるものの、費用改善の効果が見込まれることや、為替の好影響などにより、上方修正しております。

本日(2018年7月31日)、EMIの持分約40パーセントを保有している連結子会社Nile Acquisition LLCを100パーセント子会社化したことを発表しました。これに加え、すでに発表しているEMIの持分約60パーセントを取得する取引が完了すると、EMIはソニーの完全子会社となり、ソニーは400万曲を超える楽曲を管理する世界最大の音楽出版会社の1つとなります。

引き続き、ストリーミングサービスの成長などによる音楽出版ビジネスの拡大の機会を着実に捉えていきたいと考えております。

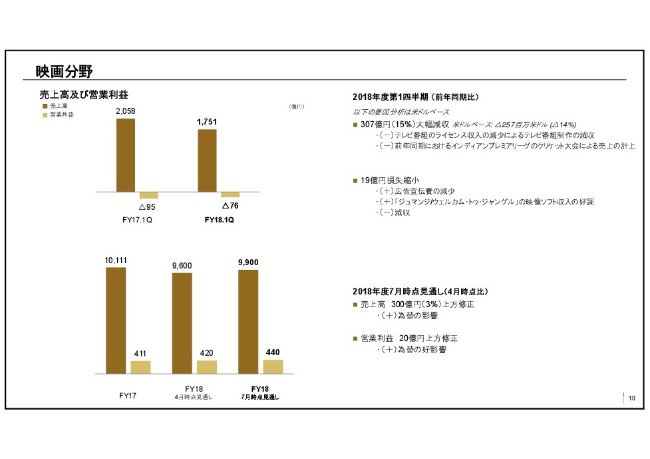

映画分野

次に、映画分野についてご説明します。 当四半期の売上高は、前年同期から15パーセント減少の1,751億円となりました。

この減収は、前年同期に比べて米国テレビ番組のライセンス収入が減少したことや、メディアネットワーク事業において、インディアンプレミアリーグのクリケット大会の放映権を保有していた前年同期に比べ、広告の収入が減少したことなどによるものです。

営業損益は76億円の損失を計上しました。減収の影響はあったものの、2017年7月公開の『スパイダーマン ホームカミング』のマーケティング費用の負担があった前年同期と比べると、損失額は19億円縮小しております。

通期の見通しについては、為替の影響により売上高を9,900億円に、営業利益を440億円にそれぞれ上方修正しております。

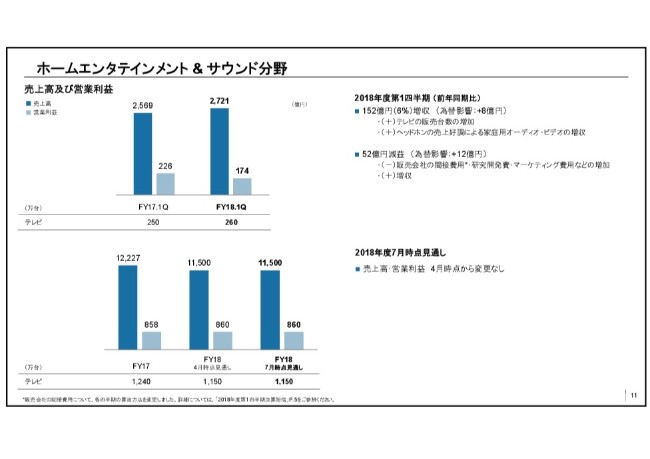

ホームエンタテインメント & サウンド分野

次に、ホームエンタテインメント&サウンド分野についてご説明します。

当四半期は、売上高が2,721億円と前年同期から6パーセント増となったのに対し、営業利益は52億円減の174億円となりました。

この増収は、欧州を中心にテレビの販売数量が増加したこと、ならびにヘッドホンを中心にオーディオ製品の売上が増加したことなどによるものです。

営業利益の減少は、増収の影響はあったものの、販売会社の間接費用負担の増加などによるものです。

通期の見通しについては、(2018年)4月時点から変更はなく、前年度並みの営業利益を達成する見込みです。

当四半期4K「BRAVIA」の新製品として、有機ELテレビを含む4つのシリーズを発売しました。ソニー独自の高性能な画像処理エンジンを搭載し、有機ELと液晶それぞれの特性を活かした臨場感あふれる高画質を実現したほか、有機ELテレビには画面そのものを振動させることで音を出す「アコースティックサーフェス」を引き続き採用しております。

こうした独自技術で商品の差異化を図り、引き続き付加価値の高い商品をお客さまに届けてまいります。

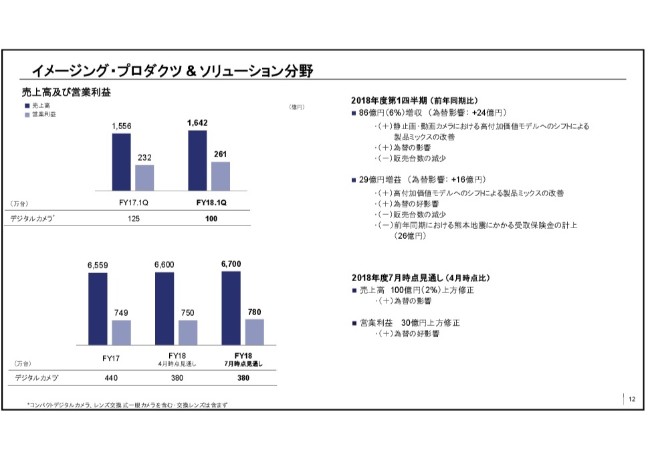

イメージング・プロダクツ & ソリューション分野

続いて、イメージング・プロダクツ&ソリューション分野についてご説明します。

当四半期は売上高は前年同期から6パーセント増の1,642億円、営業利益は29億円増となる261億円を計上しました。

この増収増益は、ミラーレス一眼カメラやその交換レンズ群などの、高付加価値製品の売上が増加したことがおもな要因です。

通期の見通しについては、おもに為替の影響により売上高を6,700億円に、営業利益を780億円に上方修正しております。

(2018年)6月28日に35ミリフルサイズに対応した、世界最軽量の焦点距離400ミリ、開放F値2.8の大口径超望遠レンズを発表しました。

高画質はもちろん、その軽量性、操作性からスポーツや報道、野生動物の撮影を行うプロフェッショナルの高い要求に応えるレンズです。

この商品が発売されると、フルサイズに対応するEマウントの交換レンズのラインナップは29本となります。フルサイズミラーレスカメラ市場でのポジションをより強固なものとすべく、プロフェッショナルの多様なニーズに応えられるレンズラインナップを拡充していきます。

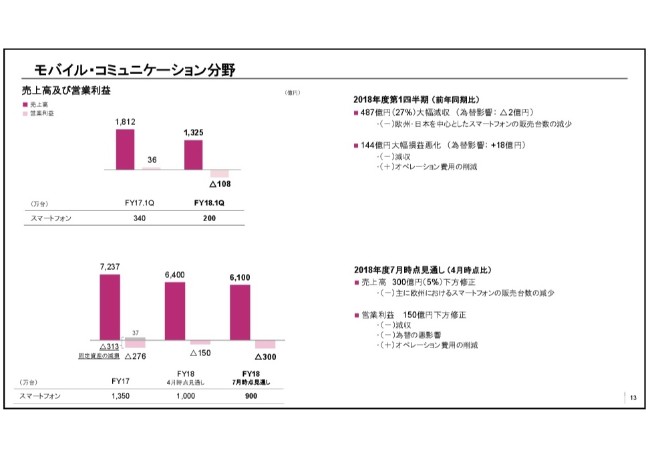

モバイル・コミュニケーション分野

次に、モバイル・コミュニケーション分野についてご説明します。

当四半期の売上高は、前年同期から27パーセント減の1,325億円となりました。この減収は、スマートフォンの販売台数がおもに欧州及び日本において減少したことによるものです。

営業損益はこの減収の影響などにより、前年同期の利益計上に対し、当四半期は108億円の損失を計上しました。

通期の見通しについては、売上高は6,100億円に、営業損失は300億円にそれぞれ下方修正しております。

この下方修正は、為替の悪影響に加え、足元の販売状況を踏まえ、上期を中心にスマートフォンの販売台数見通しを引き下げたことなどによるものです。

競争環境がさらに厳しくなるリスクもあることから、顕在化した場合の下期のスマートフォン販売計画への影響や、その対応策についての検討に着手しました。その結果によっては、当期におけるさらなる業績の下方修正や、中期計画の見直しが必要となる可能性があります。

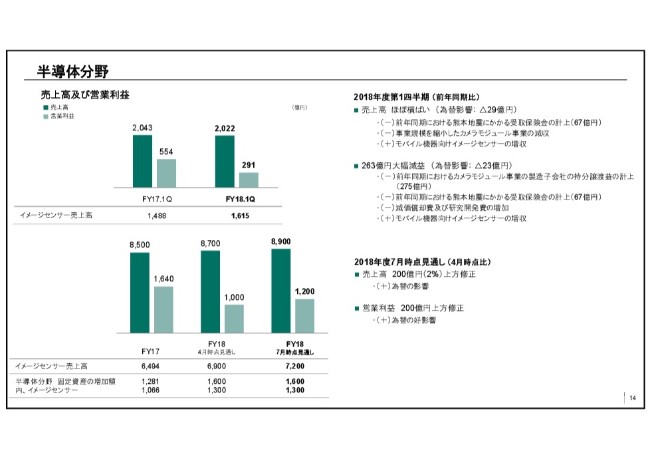

半導体分野

次に、半導体分野についてご説明します。

当四半期の売上高は、前年同期に熊本地震の受取保険金の計上がありましたが、おもにモバイル機器向けイメージセンサーが増収となったことにより、ほぼ前年同期並みの2,022億円を計上しました。

営業利益は前年同期から263億円減少し、291億円となりました。

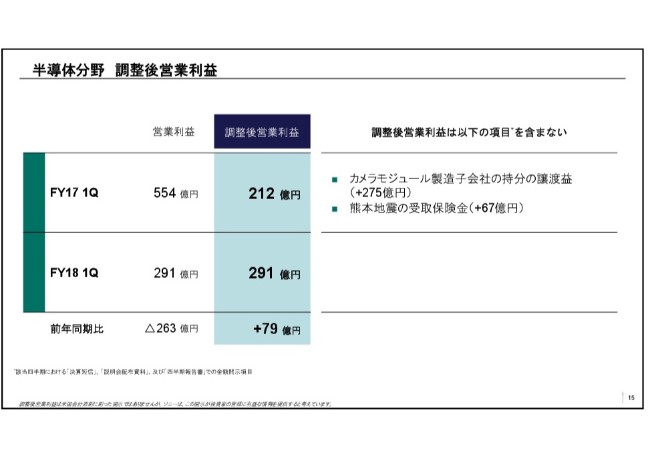

半導体分野 調整後営業利益

このスライドにあるように、前年同期にはいくつかの一時的な原因が含まれており、これらを除いた調整後営業利益では、79億円の増益と試算されます。

この増益はおもにモバイル機器向けイメージセンサーの増収によるものです。

通期の見通しについては、売上高を8,900億円に、営業利益を1,200億円に上方修正しております。この変更はおもに為替の好影響によるものです。

(2018年)7月23日に0.8ミクロンの微細画素を採用し、1/2型で有効4,800万画素を実現したイメージセンサーの商品化を発表いたしました。

スマートフォン向けイメージセンサーの大型化、多画素化のニーズに応える商品で、0.8ミクロン画素を採用した世界初、4,800万画素という画素数も業界最多です。

他社に先駆けて最先端技術を実用化する開発力の高さが当社の強みの1つであり、今後もこうした先進的な商品開発を行っていきたいと考えております。

金融分野

続いて、金融分野についてご説明します。

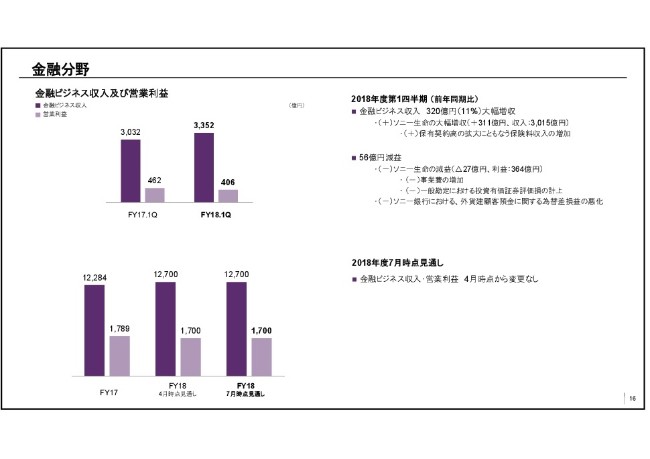

当四半期の金融ビジネス収入は、おもにソニー生命の保有契約高が拡大したことにより、前年同期から11パーセント増加し、3,352億円となりました。

営業利益は前年同期に比べ56億円減少し、406億円となりました。この減益はソニー生命において事業費の増加や一般勘定における投資有価証券評価損の計上があったこと、ソニー銀行において外貨建顧客預金に関する為替差損益が前年同期の差益から当四半期は差損に転じたことなどによるものです。

通期の見通しについては、(2018年)4月時点から変更しておりません。

新着ログ

「電気機器」のログ