そーせいG、18年は提携パートナーとのパイプライン開発が進捗 複数社からマイルストンを受領

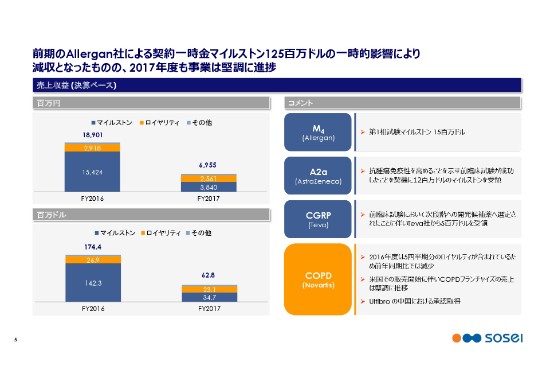

前期のAllergan社による契約一時金マイルストン125百万ドルの一時的影響により減収となったものの、2017年度も事業は堅調に進捗

アンドリュー・オークリー氏(以下、オークリー):5ページ目をご覧ください。売上収益についてお話しします。

今年度の売上収益は6,280万ドルとなっておりました。2017年度は提携パートナーと大きな進捗を遂げた年でした。主要なマイルストンがいくつか2017年度には実現されました。

まず今年度のはじめにおきましては、1.200万ドルのマイルストンをシナジーに関わるものとしてアストラゼネカから受領しております。これは前臨床試験の成功によるものです。AZD4635が腫瘍の増殖を単剤でも、AZのチェックポイント阻害剤と併用した場合でも抑制することが判明したからです。このプログラムは極めて順調です。継続中の試験は拡大し、MEDI9447との併用試験が最近発表しております。

また、2つ目としまして、500万ドルのマイルストンをTevaから受領しております。HTL0022562新規CGRP拮抗薬が偏頭痛の第1相臨床試験の開発候補薬に選定されたことによるものです。めて喜ばしいことに、この候補薬の権利回復が2018年の3月にわかりました。一連の新規CGRP拮抗薬を開発し、機会を得て、そーせいへの価値の最大化を図ることができます。

最後に、1,500万ドルのマイルストンをAllerganから受領しております。これは初の被験者に対する選択的ムスカリンM4受容体作動薬、HTL0016878が第1相臨床試験において投与されたからです。ムスカリンM1、M4のプログラムは、アルツハイマー病に関して進捗は良好となっています。Allerganは追加の投資の約束を行っておりますし、わたくしどもにとっても朗報であります。

もちろん、2016年度比較対象でありますが、この時には大型の契約一時金1億2,500万ドルのマイルストンがAllerganからありました。それによって前年同期比の比較が難しくなっております。

COPDビジネスからのロイヤリティは非常に重要、かつ継続的な資金提供をしてくれています。2017年度におきましては、NovartisのCOPDのフランチャイズが世界的に売上が成長してきました。Ultibroは中国において承認されており、NovartisはQBM149の2019年の申請についても確認をしています。潜在的な喘息のブロックバスターの治療薬です。

いずれも将来的なロイヤリティ増加の重要な原動力です。

残念なことに、前年度との比較が若干歪曲されています。2016年度においては、以前のロイヤリティ収入の調整があったからです。

それに加えて、2016年度においては、500万ドルの売上に関連するマイルストンを含みます。

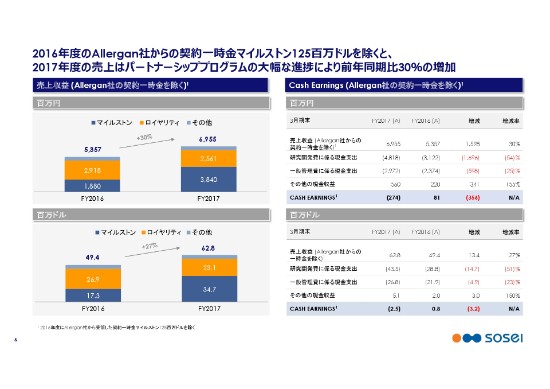

2016年度のAllergan社からの契約一時金マイルストン125百万ドルを除くと、2017年度の売上はパートナーシッププログラムの大幅な進捗により前年同期比30%の増加

では、スライド6をご覧ください。売上収益とCash Earningについて触れたいと思います。

少し前にお話ししましたとおり、前期2016年度におきましては、大きな契約一時金1億2,500万ドルのマイルストンがAllerganからありました。これは、前年2016年の適切な比較が難しくなっております。

このスライドは、売上収益の概要を示しており、ここでは2016年度の1億2,500万ドルの契約一時金を除外しております。それをしますと、売上収益は30パーセント増加します。これはおもに開発マイルストンが主要な提携パートナーから来たものを示しております。

売上収益を見ますと、提携パートナーと達成した大きな開発の進捗を示しております。そーせいのようなバイオテック企業には重要な指標です。

また、Cash Earningの数値は、2017年度におきましては第3四半期時点の予想の上限での着地となっており、250万ドルの損失となっております。これは調整済みということになっており、2016年のものとなります。みなさまにお伝えしておきたいのは、Cash Earningに関しては、GAAPにもIFRSにも基づいておりません。これは売上からキャッシュオペレーティングエクスペンディチャーを引いたものとなっております。

こちらの指標のほうが好ましいと思っているのは、一時的な本業外の損益には、複数の営業外の項目が存在しているからで、それが業績を歪曲するからです。バイオテック企業のビジネスモデルのもと、達成は会計によって測定されるのではなく、提携パートナーや自社候補薬の進捗によって計られるべきであると考えています。

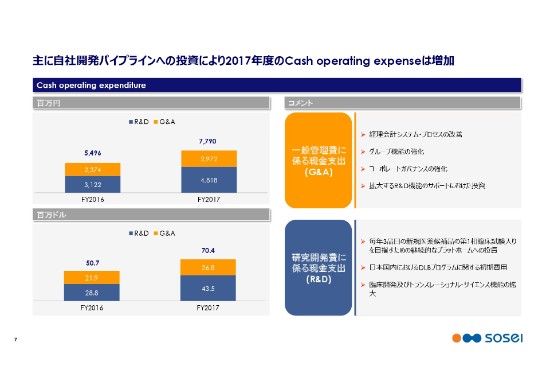

主に自社開発パイプラインへの投資により2017年度のCash operating expenseは増加

ではスライド7をご覧ください。現金支出費用についてお話をいたします。

現金支出費用に関しましては約78億円、または約7,000万ドル増加しています。これは前年の約55億円から、または約5,100万ドルからの増加となっております。

研究開発費、一般管理費は増加しております。これはまず、自社のパイプラインへの投資がなされたこと、グループの事業機能、システム、ガバナンスを強化したことによっています。自社の成長に伴って強化されているからです。

研究開発費に関しては、GPCR薬剤デザインプラットフォームへの継続的な投資が行われています。平均的には毎年3品目の新規医薬候補品の臨床試験入りを目指すことが、依然として目標となっています。

今年度の最初の6ヶ月においては、現在Heptares Zurichと名称変更をされたG7の統合が完了しています。StaRの構造において創出することができる件数が増加しています。

GPCRの創薬、デザインにおいての世界的なリーダーとしての確立をするために、投資を図ってまいりました。

研究開発費の増加に関しては、第2相POC試験、日本においてDLBにおいての初期費用となっておりますし、また、提携した分子のさらなる特性解析、そのほかにもバックアップ、フォローアップ化合物などが含まれております。

また、臨床開発、トランスーレーショナル・サイエンスの能力を強化することにまいります。

また、今期においては、アクティバスの処分、JITSUBOが子会社から関連会社となったことで、英国でのキャッシュオペレーティングエクスペンディチャー、現金支出費用の比率は高まっています。

HeptaresのR&Dは、現在グループの研究開発費用の97パーセントを占めています。

為替影響及び条件付対価費用の発生も前年対比での比較を困難とする要因となっている

では、スライド8をご覧ください。Non-cash費用について触れたいと思います。

金利、税の支払いに関して触れたいと思います。おもな変更のあるものとしましては、株式報酬、条件付対価、税の支払いです。

税の支払いに関しましては、世界的な従業員の競争力のある報酬体系を維持するためのものとなっています。

条件付対価といたしましては、Heptaresに関する追加的な対価となっています。IFRSのものとしては、これはフェアバリューに基づくファイナンシャルチャージとして取られております。

これに関しては、6億5,500万円となっており、前の年とおきますと、287ミリオンとなっています。また、これは38ビリオンということになっています。

この買収の日付以降ですが、追加的な対価といたしますと、2億2,000万ドルでした。現在に関してはこれまでのところ6,600万(ドル)の支払いとなっております。

また、税の支払いに関しましては、英国のオペレーションの状況を反映しています。2016年度の課税、2017年の税制の優遇を反映しております。

200百万ドルの海外公募増資により財務体質を強化

では、スライド9をご覧ください。バランスシートを見ていきたいと思います。2017年の11月においては、約2億ドルの調達を投資家から行っております。これがバランスシートを大幅に強化しています。3月31日の段階において、約2億6,600万ドルの手もと現金がありました。

4つの項目についてバランスシートに関してはハイライトしたいと思います。持分法で会計処理されている投資は、選択的な25パーセントの投資がMiNA Therapeuticsに対して行われたのが2017年の5月のことでした。

その他金融資産としては、残り75パーセントの買収、独占的オプション権を含むものになっています。MiNA Therapeuticsのものです。

そのほかにもそーせいCVCのベンチャー投資の額も含まれています。

手許現金ですが、これは海外公募増資、2017年11月において、2億ドルの増加となっています。

これによって有利子負債が増えております。2017年のMiNA Therapeuticsの戦略的投資によるものです。

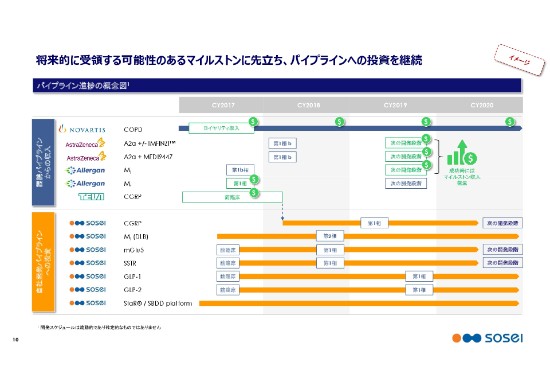

将来的に受領する可能性のあるマイルストンに先立ち、パイプラインへの投資を継続

次に10ページをお願いします。我々の業績に対して、少し文脈を説明してみたいと思います。

上半分の青いところ、提携パイプラインからの収入というところをご覧ください。我々のパートナー、Allergan、アストラゼネカは次の開発段階に進む前に、フェーズ1bの患者における試験をすることを選択しています。

これは実際には非常にいいことです。というのも、我々のパートナーは価値のあるバイオマーカー、そして患者さんにおける早期の効果のデータを得ることができるからです。

このデータはもしポジティブなデータであれば、それによってパートナーは全体的なパイプラインを加速させ、より早く上市できる可能性があります。

しかしながら、第2相試験の開始までの期間が長くなります。つまり、契約上合理的に我々が次の開発マイルストンを受け取るまでの期間が長くなる可能性はあります。

次に、下半分のオレンジのところ、自社開発パイプラインへの投資というところをご覧ください。早期の提携パイプラインが進捗する中で、我々は引き続き自社開発のパイプラインにも投資を続けています。

日本初のグローバルなバイオテクノロジーのリーディングカンパニーを築くために、世界をリードするプラットフォームに投資していかなければなりません。

そして複数の成功の可能性を持つ、幅広く深いパイプラインをつくっていただかなければなりません。というのは、2年間平均で3つの化合物を人での臨床試験にまでもっていくというチャレンジの目標を達成するために、これをしなければなりません。

そのために、研究開発に投資をしています。それによって長期的な株主価値を創出できると考えています。

しかしながら、現在の状況ですが、今年度売上収益がもたらすマイルストンのイベントと、我々の自社開発品への研究開発費の間にギャップがあります。

我々は研究開発のパイプラインの投資が必要です。それによって契約一時金のマイルストンを生み出し、株主価値の創出に意味のある違いをもたらす必要があるからです。

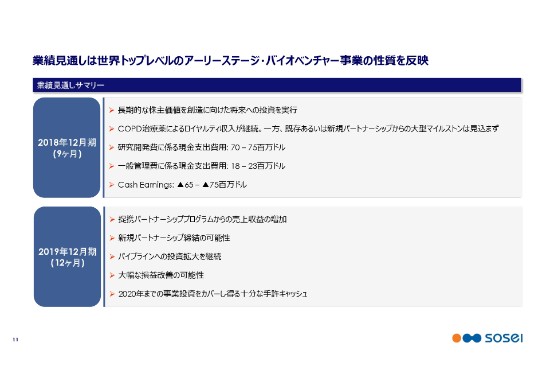

業績見通しは世界トップレベルのアーリーステージ・バイオベンチャー事業の性質を反映

次に11ページをご覧ください。業績見通しについてです。

世界トップレベルのアーリーステージのバイオベンチャー事業の性質を反映するものになっています。我々はベストなサイエンスをつかって、未来に投資をしています。それによって長期的な株主価値を生み出そうとしています。

グループの売上収益は、パートナーとの契約から受け取るマイルストンの収入に依存しています。開発戦略、スケジュールは、我々のパートナーが決めるものですので、マイルストンを得ることができるのか、いつ得られるのか、我々が予測することは困難です。2018年12月期までの9ヶ月では、既存の、また新しいパートナーシップからのおもなマイルストンは予想しておりません。先ほどのスライドで理由は説明させていただきました。

もちろん引き続きNovartisからのロイヤリティは継続して受領していくことになります。ということで、キャッシュロスは通期で6,500万ドル~7,500万ドルの範囲に入ると予想しております。

短期で見てみますと、2019年12月期の12ヶ月間、つまり翌年度の通期で見てみますと、グループはバランスのとれたビジネスモデルからベネフィットを受けることになります。

バイオベンチャーのリスクを低減し、収益機会を拡大するものになっています。

そして大幅な損益改善の見通しがあります。複数のマイルストンの支払いを既存の提携プログラムから受け取る予定です。これが成熟し、加速していく可能性があるからです。

また、新たな提携プログラムからも契約一時金マイルストンの支払いを受けると予想しています。

引き続き、自社パイプラインへの投資拡大を続けていきます。

少なくとも2020年までの事業投資をカバーしうる十分な手許現金があります。そしてそのあとすぐに、自社で自己資金による事業が可能になると考えています。

ありがとうございました。

新着ログ

「医薬品」のログ