ウイングアーク1st、四半期として過去最高の売上高で増収に転じる 通期は増収増益の見通し

2026年2月期 第3四半期 [決算ハイライト]

藤本泰輔氏(以下、藤本):ウイングアーク1st取締役執行役員CFOの藤本です。本日は当社第3四半期決算説明会にご参加いただき、ありがとうございます。

では、決算ハイライトを3つ挙げます。まず、第2四半期までは昨年の大型案件の反動で減収となっていましたが、第3四半期はソフトウェアライセンスが非常に好調に推移し、売上は増収に転じました。

加えて、リカーリングも堅調に推移しています。その結果、四半期売上は過去最高となる78億円程度となり、非常に良い進捗となっています。

また、増収に転じたことで利益も増加し、第2四半期にはEBITDAベースで前年同期比14パーセント程度の減益だったものの、その減益幅も大きく改善しています。

2つ目に、リカーリング収益は引き続き好調を維持しています。特に「SVF Cloud」「Dr.Sum Cloud」を中心にクラウドサービスが前年同期比30パーセント以上成長していることに加え、サブスクリプションも同37パーセント以上、成長しています。さらに第2四半期から取り組みを開始したウイングアークNEXの売上が加わったことにより、リカーリング全体では同15パーセントの成長となりました。

3つ目です。前回の説明会でも少しお話ししましたが、スライドに記載のとおり、12月20日に生成AIを搭載した新しい「MotionBoard」をリリースしました。現時点でもお客さまからの引き合いが非常に強い状況です。

2026年2月期 第3四半期 [決算ハイライト]

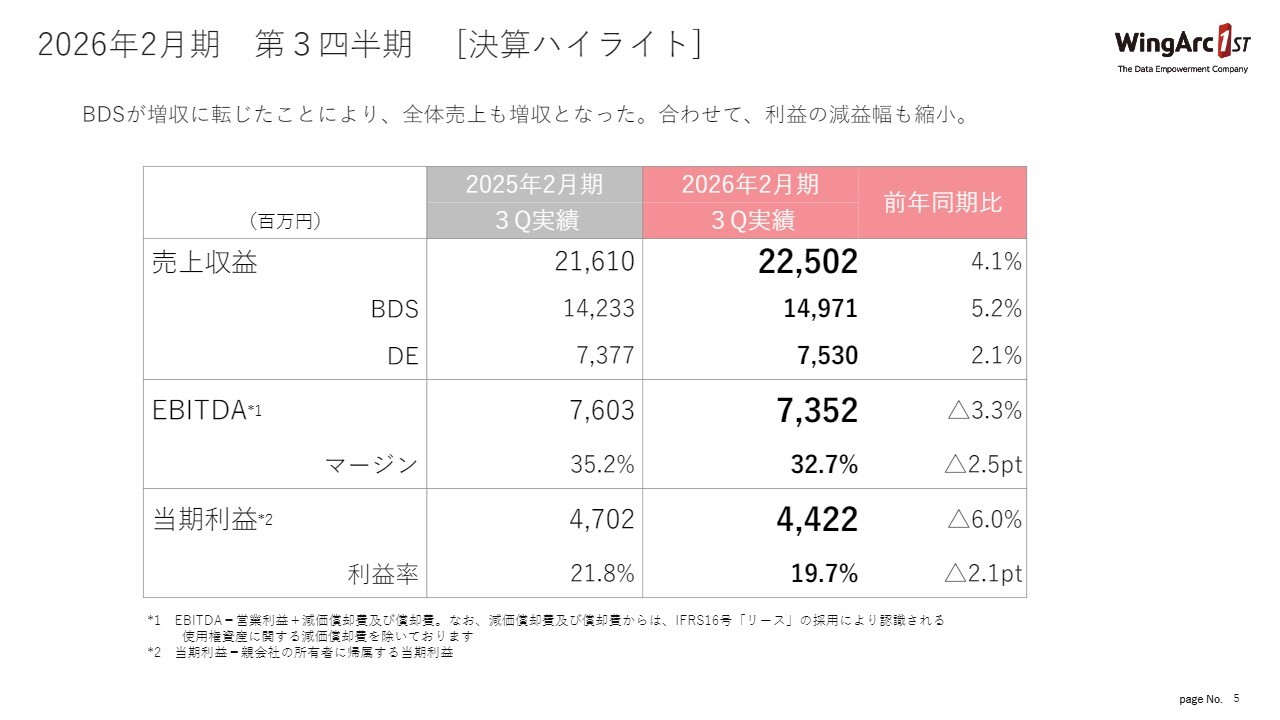

続いて、P/Lについてご説明します。まず、売上ですが、昨年の216億円からこの第3四半期には225億円となり、4.1パーセントの増収となりました。特に帳票・文書管理ソリューション(BDS)が5パーセントの増収を記録し、売上増を牽引しています。

EBITDAおよび当期利益については、第2四半期から大きく伸びており、EBITDAが73億円、当期利益は44億円となっています。これにより、第2四半期に比べ減益幅が大幅に改善しています。

2026年2月期 第3四半期 [EBITDAの増減要因]

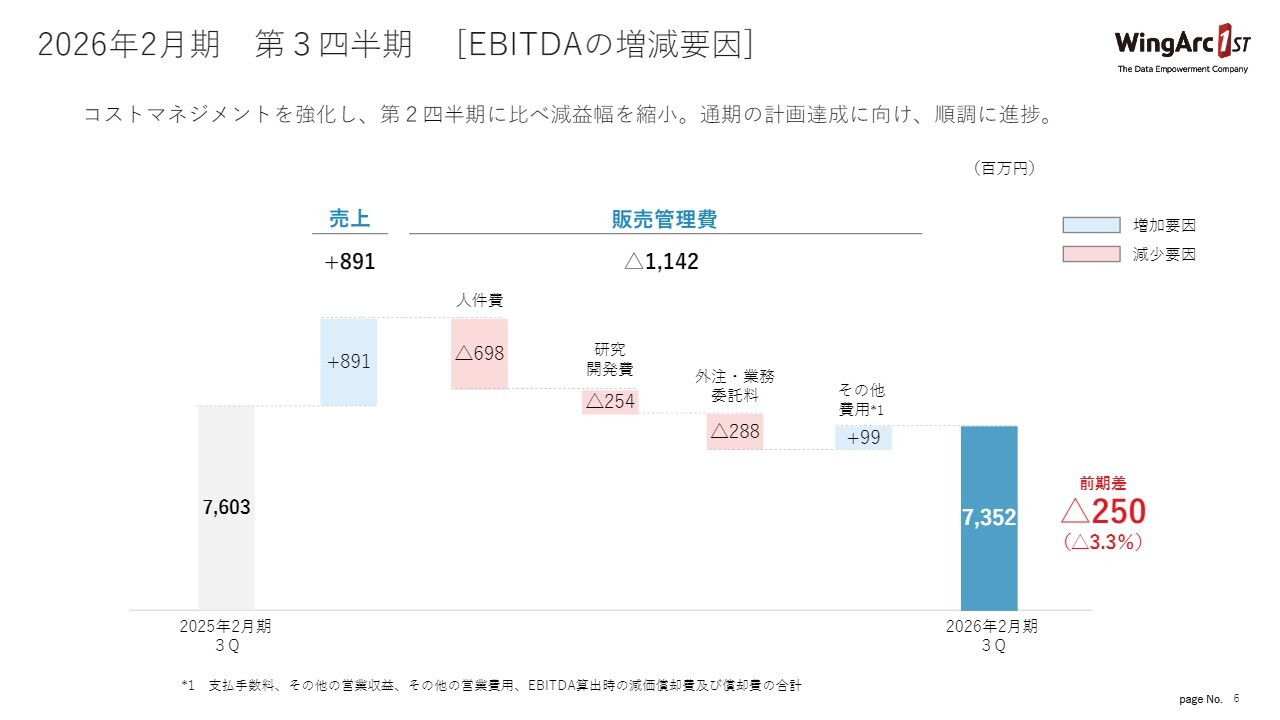

続いて、EBITDAの増減要因についてです。売上は約9億円の増収となりましたが、販売管理費が11億円増加し、前期比で約2億5,000万円のマイナスとなっています。

この費用11億円を分解すると、昨年および今年に実施したM&Aによる費用増が約7億円です。残りの4億円から5億円が、当社のオーガニックの増加分です。後ほど触れますが、オーガニックなビジネスではマージンが改善してきている状況にあります。

2026年2月期 第3四半期 [ソリューション別売上収益]

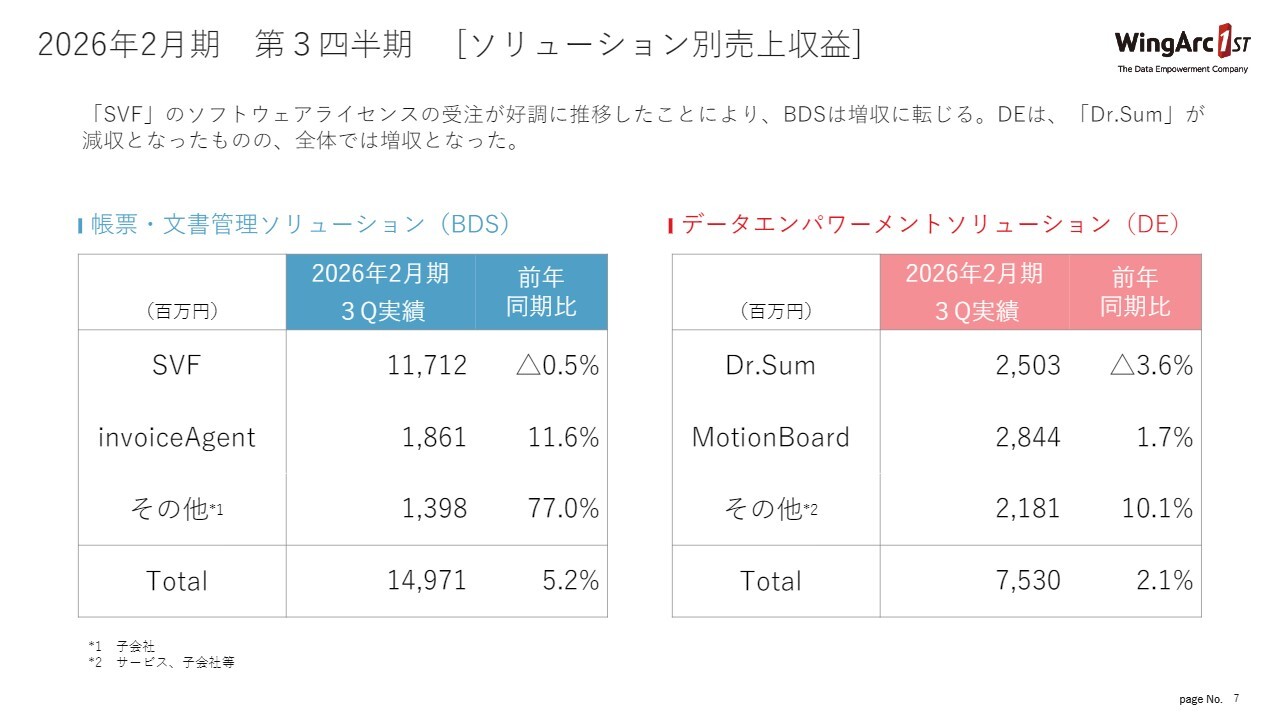

続いて、ソリューション別の売上収益について説明します。スライド左側はBDSです。「SVF」は0.5パーセントの減収となっていますが、第2四半期でもお伝えしたとおり、昨年のライセンスの大型案件の影響がまだ残っています。ただし、通期では第4四半期に比較的大きな案件の受注が見込まれているため、増収に転じると考えています。

「invoiceAgent」については、ライセンス/サービスはやや弱含みではあるものの、クラウドサービスが牽引し、11.6パーセントの増収となりました。また、その他の売上が大きく伸びていますが、これは今期に買収したウイングアークNEXの売上約5億円が含まれている影響で、77パーセントの増収となっています。

一方、右側のデータエンパワーメントソリューション(DE)についてですが、「Dr.Sum」は昨年非常に堅調だったものの、今年はライセンス/サービスがやや弱含みであることから、現時点では3.6パーセントの減収となっています。

「MotionBoard」についてですが、クラウドは非常に堅調であるものの、ライセンスが第3四半期においても減収となり、増収率は1.7パーセントにとどまっています。一方、その他は、内訳であるサービスがこれまで同様に引き合いが強く、2桁以上の成長を遂げています。

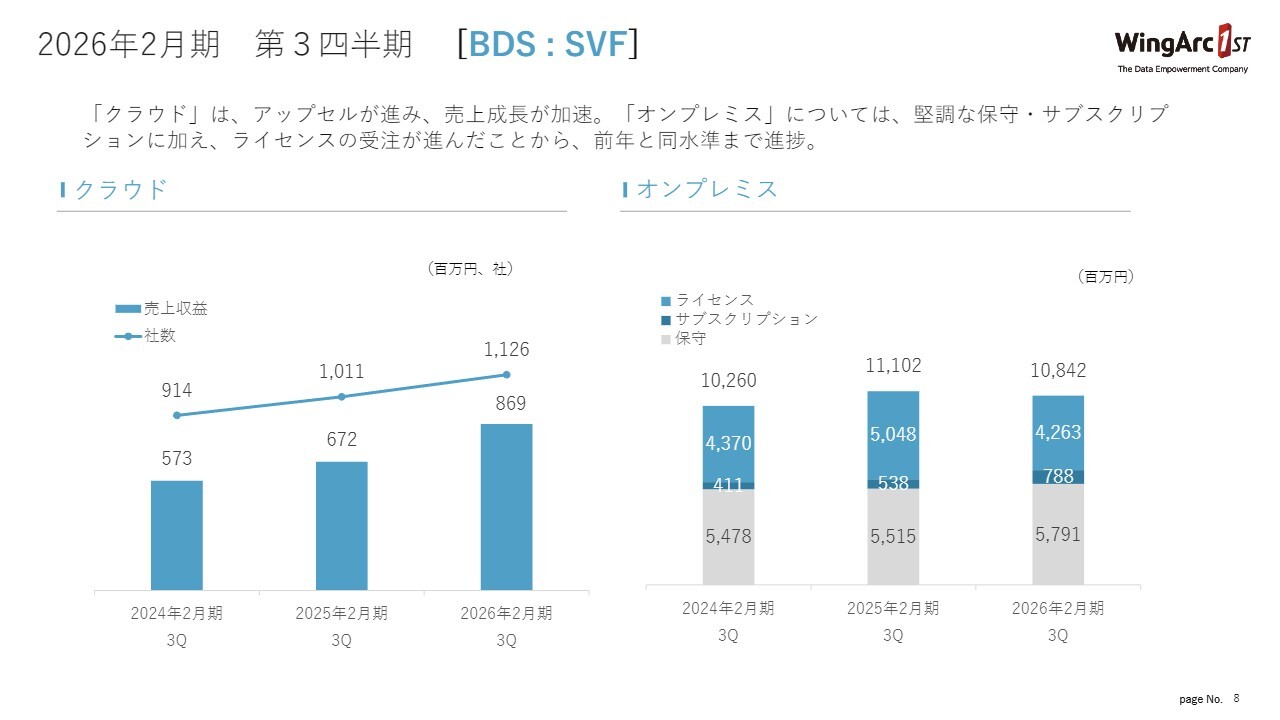

2026年2月期 第3四半期 [ BDS : SVF ]

ここから、ソリューション別およびプロダクト別の状況を少し詳しくご説明します。まず、「SVF」についてです。こちらは冒頭に申し上げたとおり、クラウドが売上・社数ともに非常に成長しています。

オンプレミスについても昨年の第3四半期ではライセンス売上が50億円でしたが、今期の第3四半期には大型案件の受注もあり、昨年に近い水準で推移しています。

また、サブスクリプションについて補足すると、これはライセンスを売り切りではなく、継続利用として提供するサービスですが、非常に大きく伸びています。昨年の5億3,000万円から、今期第3四半期には8億円弱となり、強い伸びとなっています。

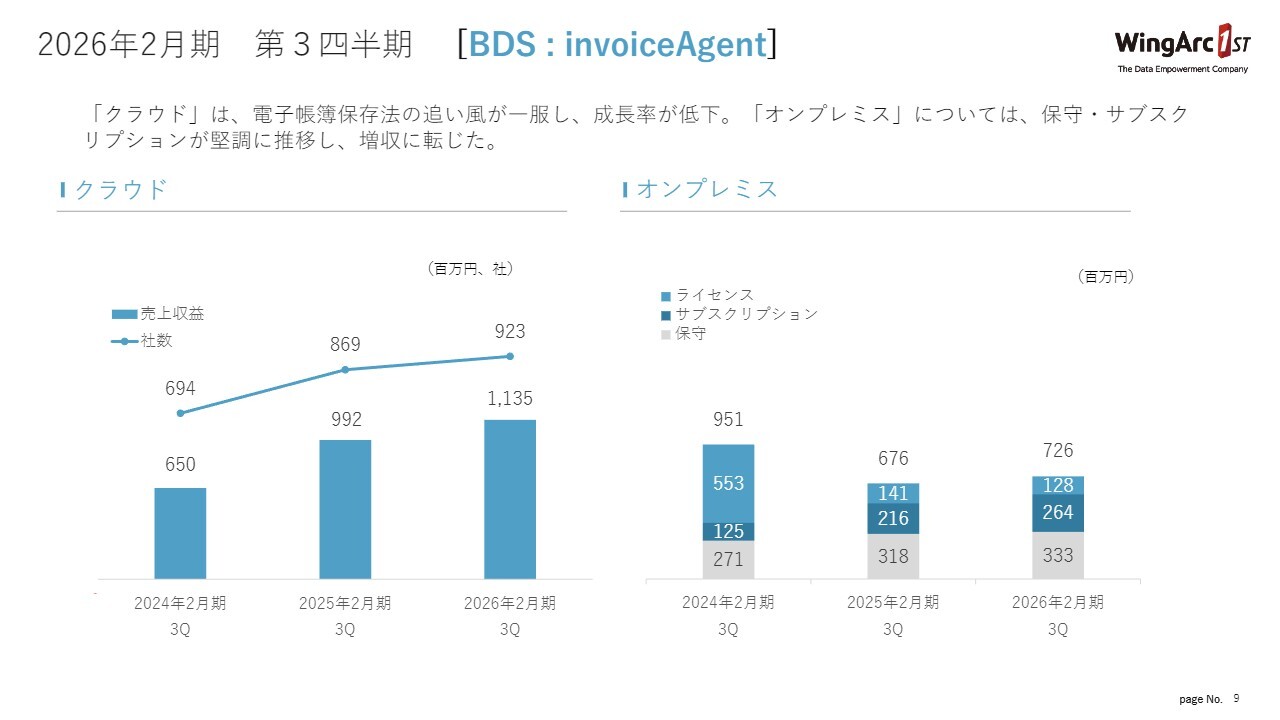

2026年2月期 第3四半期 [ BDS : invoiceAgent ]

続いて「invoiceAgent」です。スライド上部に記載されているように、一昨年、2024年2月期の電子帳簿保存法やインボイス制度の追い風が一段落したところ、昨年はライセンス売上が大幅に減少しました。しかし、この第3四半期においては、売上全体として増収に転じています。特にクラウドにおいては、売上・社数ともに伸びています。

右のサブスクリプションに関しても、先ほどの「SVF」と同様に伸びてきています。

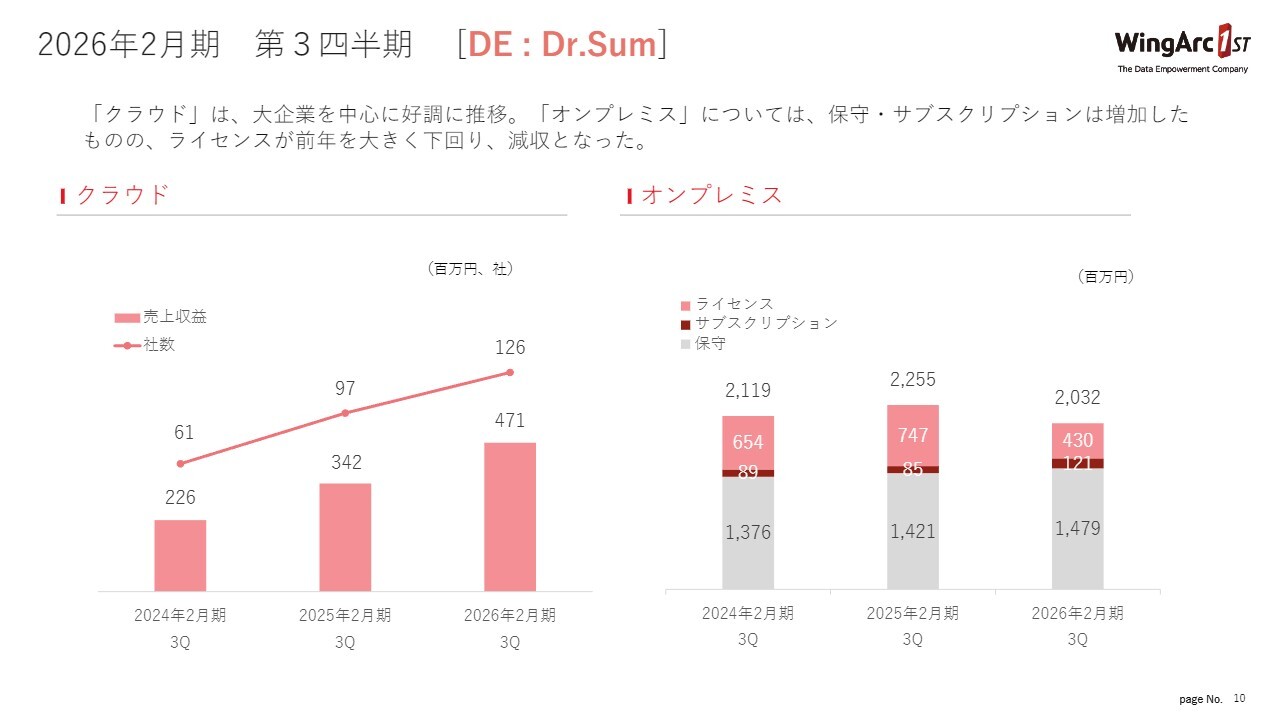

2026年2月期 第3四半期 [ DE : Dr.Sum ]

続いて「Dr.Sum」です。クラウドが売上・社数ともに大きく伸びています。一方で、オンプレミスは昨年非常に強かったものの、今期はやや弱含みとなり、オンプレライセンスの減収幅がやや大きくなっています。

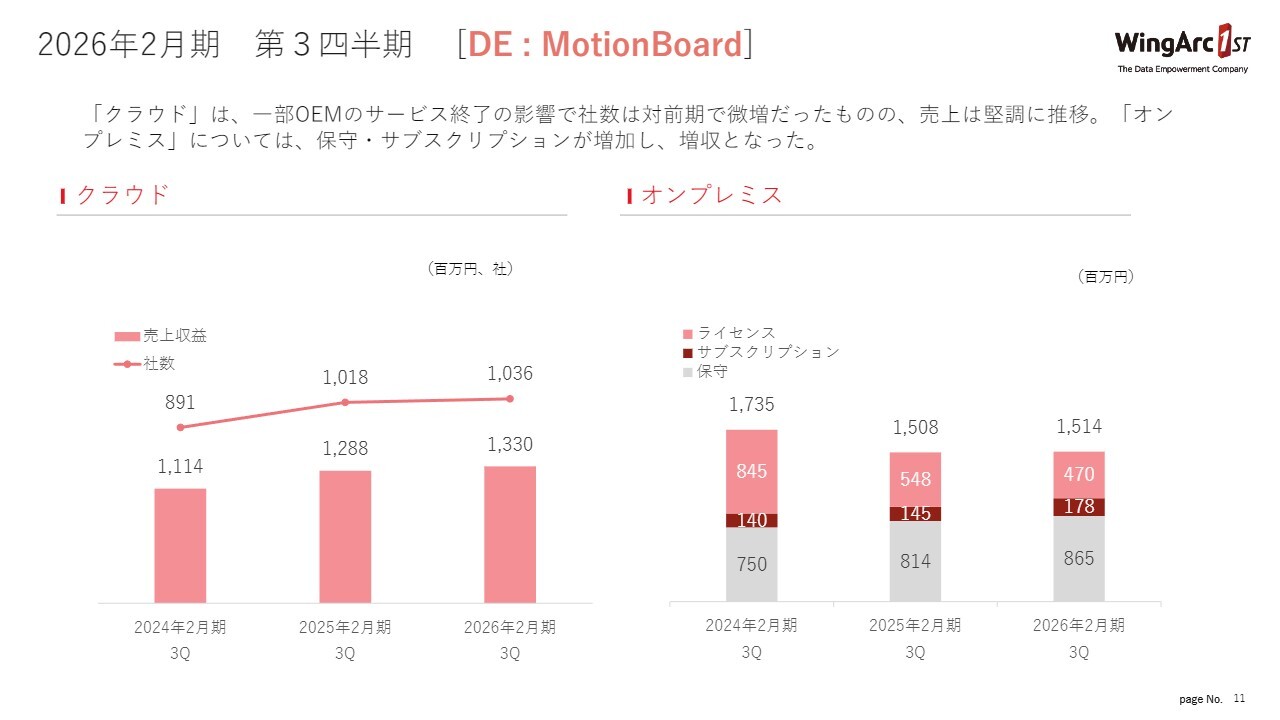

2026年2月期 第3四半期 [ DE : MotionBoard ]

最後に「MotionBoard」についてです。クラウドの社数は少し鈍化していますが、これは一部他社へのOEM提供サービスが終了した影響などがあり、横ばいの状況となっています。

ただし、売上は堅調に伸びています。今後、先ほど申し上げた新しいバージョンによって、来期以降はさらに成長を加速させることができると考えています。

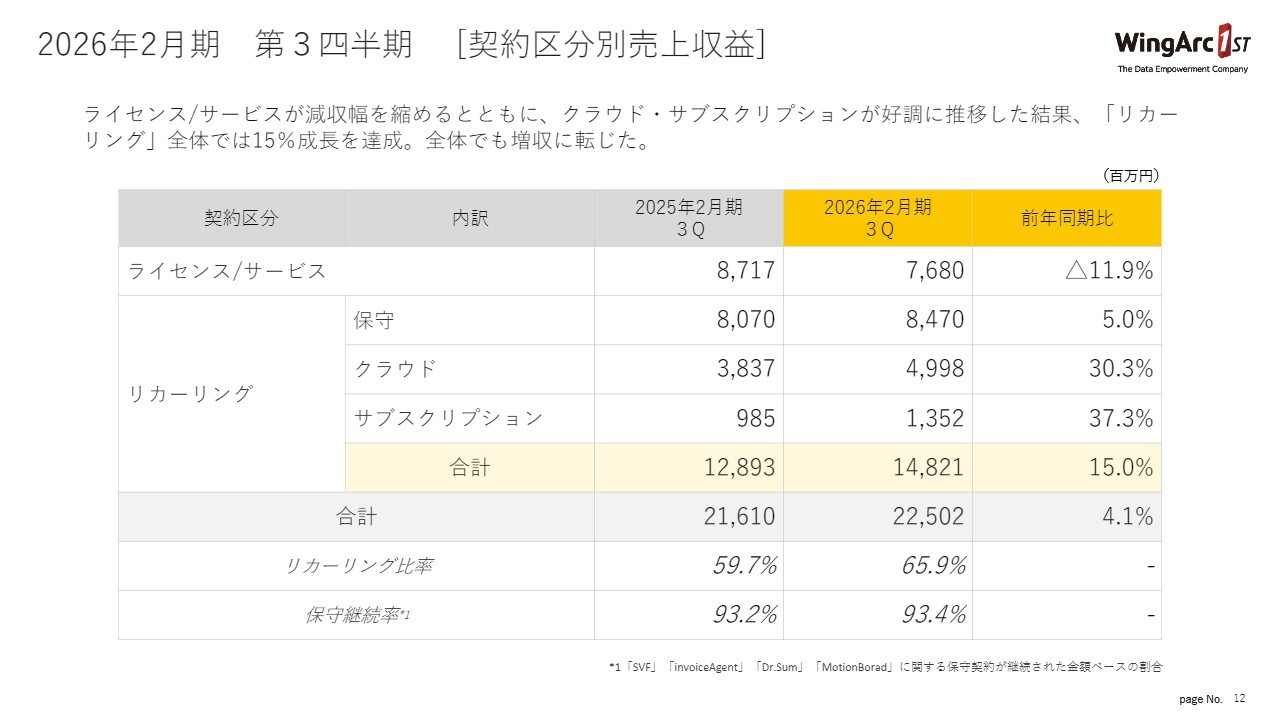

2026年2月期 第3四半期 [契約区分別売上収益]

次に契約区分別の売上です。ライセンス/サービス部門は11.9パーセントの減収となりましたが、リカーリング収益が15パーセント増加し、特にクラウドとサブスクリプションがその成長を牽引しています。

また、保守の継続率についても、昨年同様93パーセント程度を維持しており、非常に高い水準を保っています。

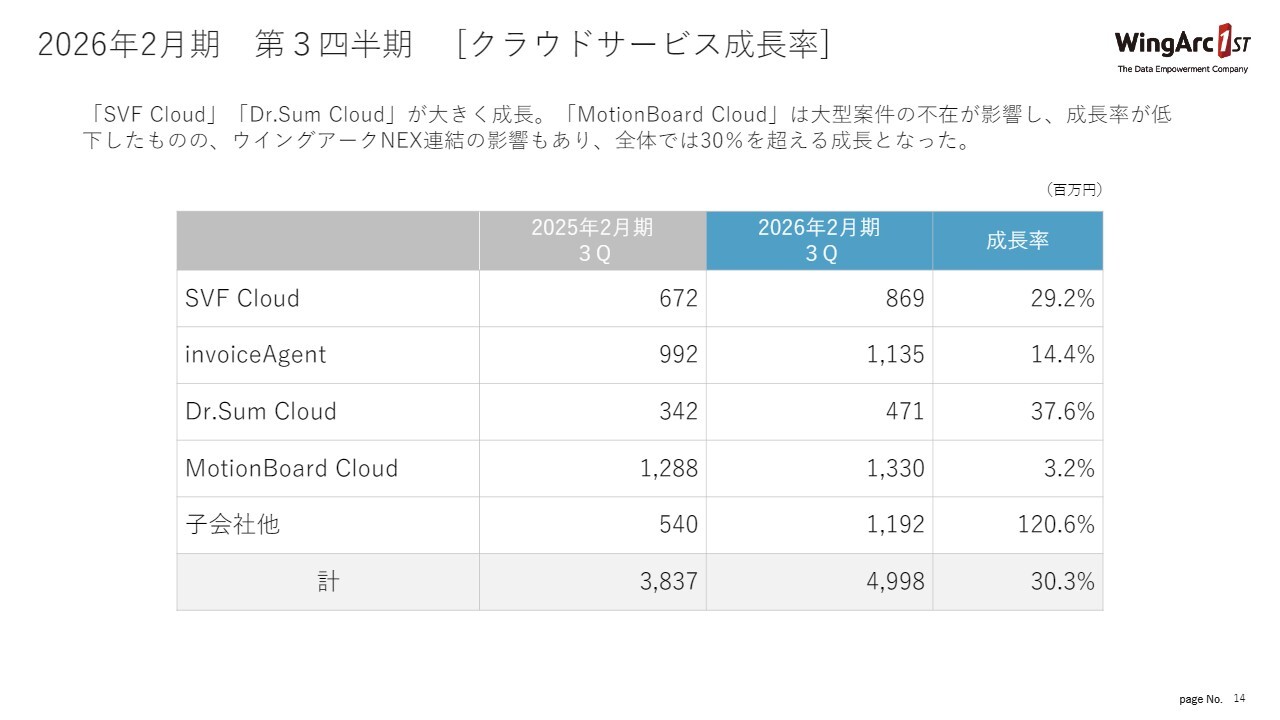

2026年2月期 第3四半期 [クラウドサービス成長率]

続いて、クラウドサービスの内訳についてです。冒頭でも申し上げたとおり、「SVF Cloud」と「Dr.Sum Cloud」は非常に堅調であり、「invoiceAgent」についても15パーセント程度の成長を維持しています。

子会社の大きな成長は、ウイングアークNEXの加入によるものです。全体としてクラウドサービスは30パーセントの成長率を達成しており、計画どおり進捗していると評価しています。

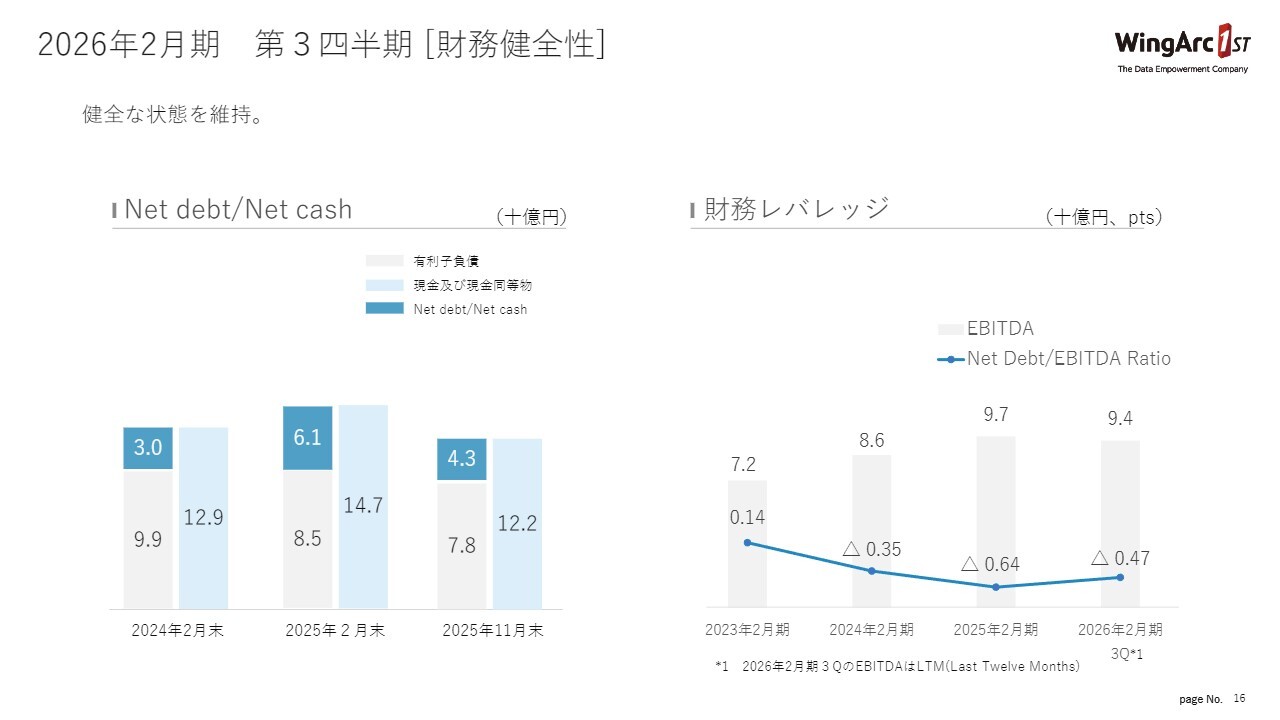

2026年2月期 第3四半期[財務健全性]

財務の健全性についてです。当社は一昨年からネットキャッシュに転じ、それを維持しています。キャッシュフローの強いビジネスモデルが財務の健全性に反映されていると評価しています。

事業トピックス

続いて、事業トピックスをいくつかお話しします。まず1つ目は、「invoiceAgent」に関するものです。「BtoBプラットフォーム請求書」というクラウド上で請求書を提供するサービスを展開するインフォマート社と提携し、「invoiceAgent」で請求書を送っているお客さまが「BtoBプラットフォーム請求書」へシームレスにつながるサービスを協業しています。

このサービス開始時期としては今年の夏頃を想定しており、現在、開発を含めて両社で連携を進めている状況です。

もう1つ、下の段の「SVF Cloud」についてですが、これは前回の第2四半期の決算説明でもお伝えしました。「Trustee(トラスティ)」というタイムスタンプサービスを提供しており、こちらは「SVF Cloud」上でサービスを提供するかたちで連携を開始しています。

事業トピックス 生成AI搭載の新「MotionBoard」リリース

冒頭に申し上げたとおり、「MotionBoard」は新しいバージョンを12月20日より提供開始しています。このモデルには生成AIが組み込まれており、自然言語での多様な分析やチャート作成、そして業務アプリケーションの作成を可能にしています。

「MotionBoard」上で稼働する業務アプリケーションは、生成AIを活用して簡単に作成できるようになっています。そのため、これらのモデルは生成AIを活用する企業内での浸透が進むと見込んでいます。

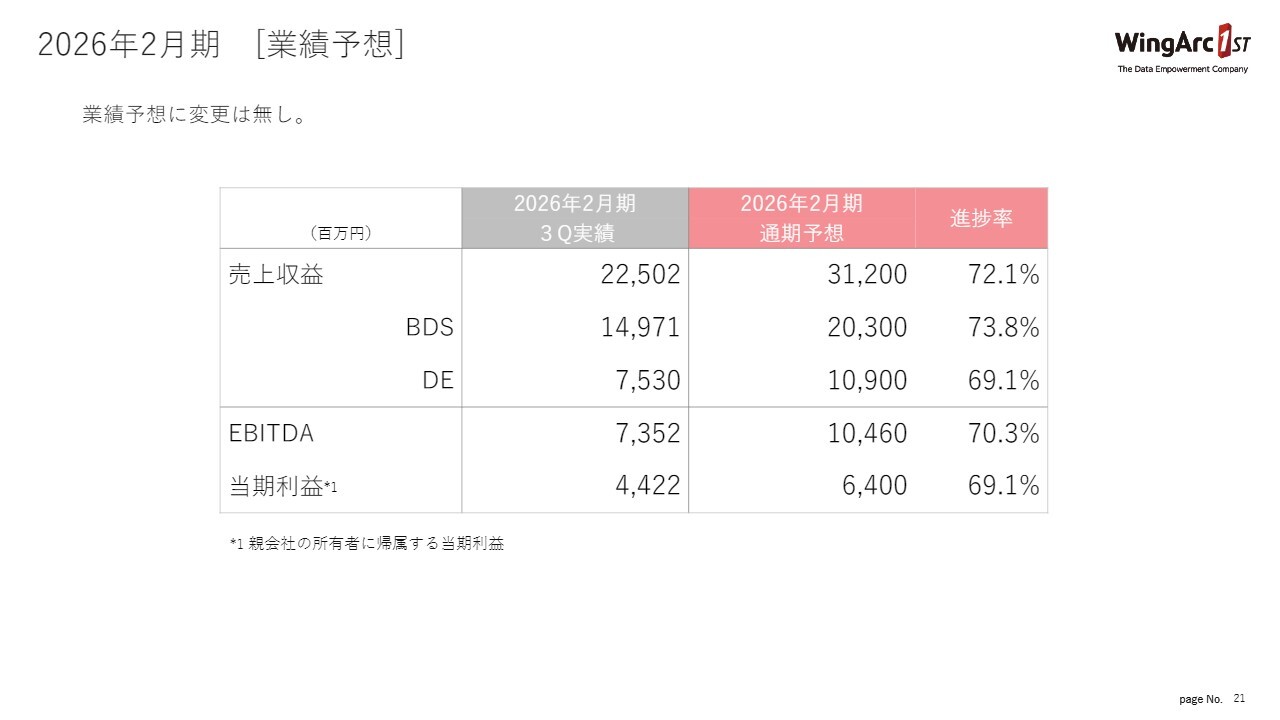

2026年2月期 [業績予想]

業績予想です。昨年7月に第2四半期で変更した業績予想からは変えていません。最終的な売上収益は312億円、EBITDAは104億6,000万円を見込んでいます。次の第4四半期には大きな案件も見込まれており、この通期予想については、一定の蓋然性をもって評価しています。

2026年2月期 [業績予想] 売上・利益(率)の分解

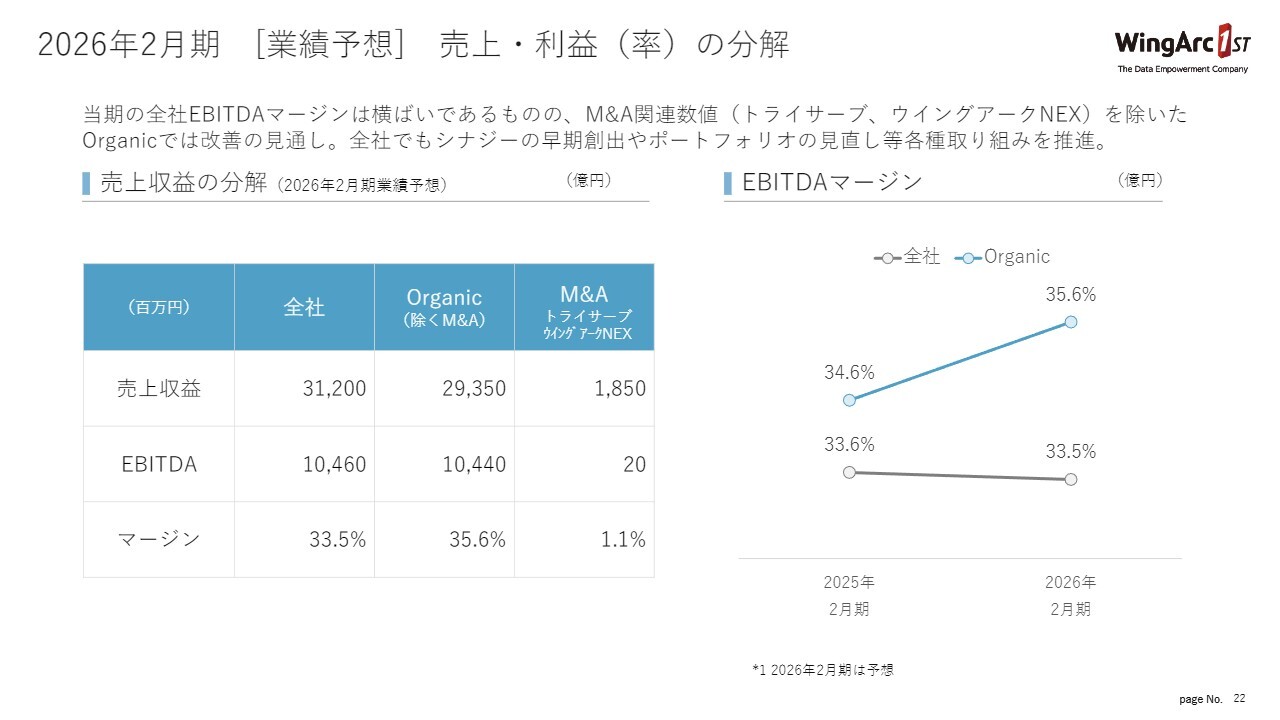

最後に、業績予想とEBITDAマージンを少し分解して表したスライドです。

全体として、EBITDAマージンは通期予想で33.5パーセントとなっています。これを冒頭に申し上げたように、オーガニックベースと、昨年および今年に実施したM&Aに分解すると、オーガニックベースでは35.6パーセントとなり、1ポイント程度のマージン改善が見込まれます。

今後は、買収した企業の収益性を改善させることで、全体として今期の33.5パーセントから、来期以降さらにポイントを向上させる取り組みを進めています。

駆け足となりましたが、私からの説明は以上です。

質疑応答:DEの現状と課題について

質問者:第3四半期は大幅な増益に転じたということで、良かったとは思いますが、中身を見ると、DEの部分がやや物足りないという印象です。やはり製造業のお客さまが多いことや、お客さまの事業環境によって投資

新着ログ

「情報・通信業」のログ