【QAあり】アストロスケールHD、軌道上サービスで他社を凌駕する受注案件の積み上がり、今後防衛用途の需要拡大にも期待

目次

岡田光信氏(以下、岡田):アストロスケールの創業者兼CEOの岡田です。本日は当社の事業説明会にご参加いただき誠にありがとうございます。

2025年は、事業面でミッションパイプラインが着実に積み上がっていくという、すばらしいスタートを切ることができました。「軌道上サービス」という新しい市場において、当社は競合との差を開き、圧倒的なグローバルリーダーとしての地位を築いています。

本日は、市場の成長の仕方、競争環境、プロジェクトパイプラインの構築、健全なキャッシュフローへの道筋について、最新の状況をお話しします。

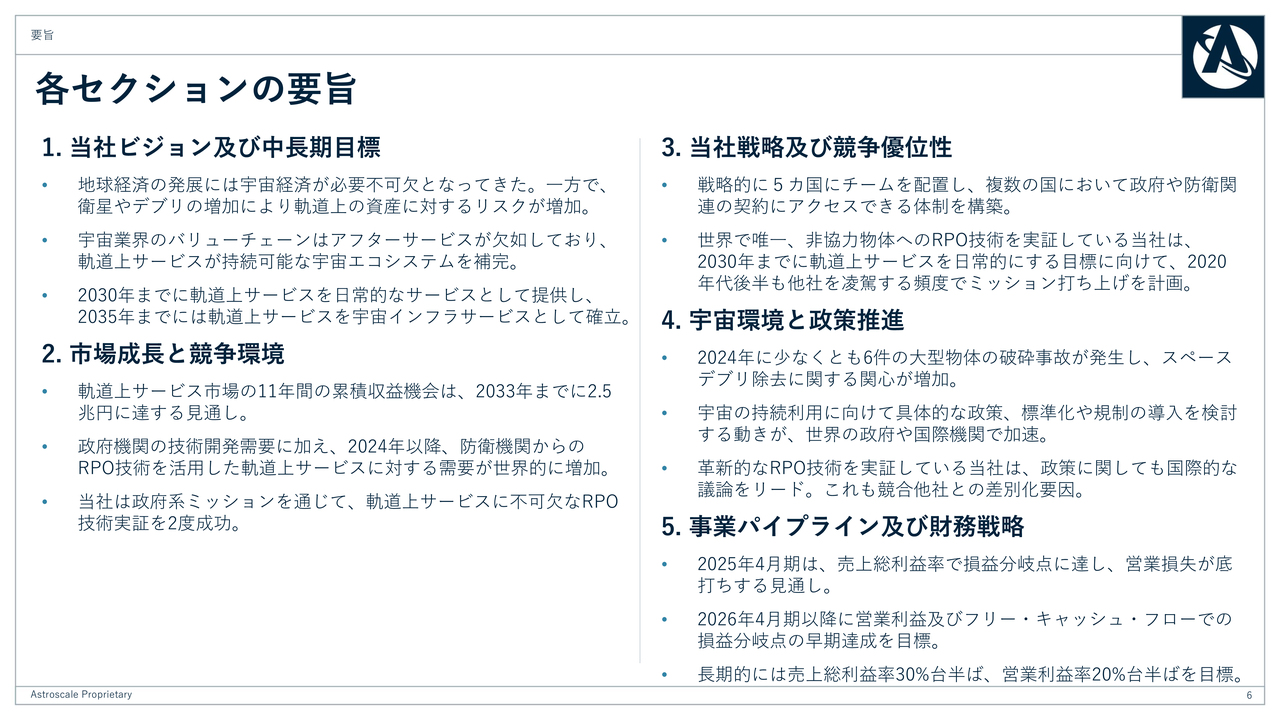

各セクションの要旨

スライドは各セクションの要旨を示しています。サマリーをお読みいただくと、当社の状況をご理解いただけると思います。

Vision/Mission/Goals

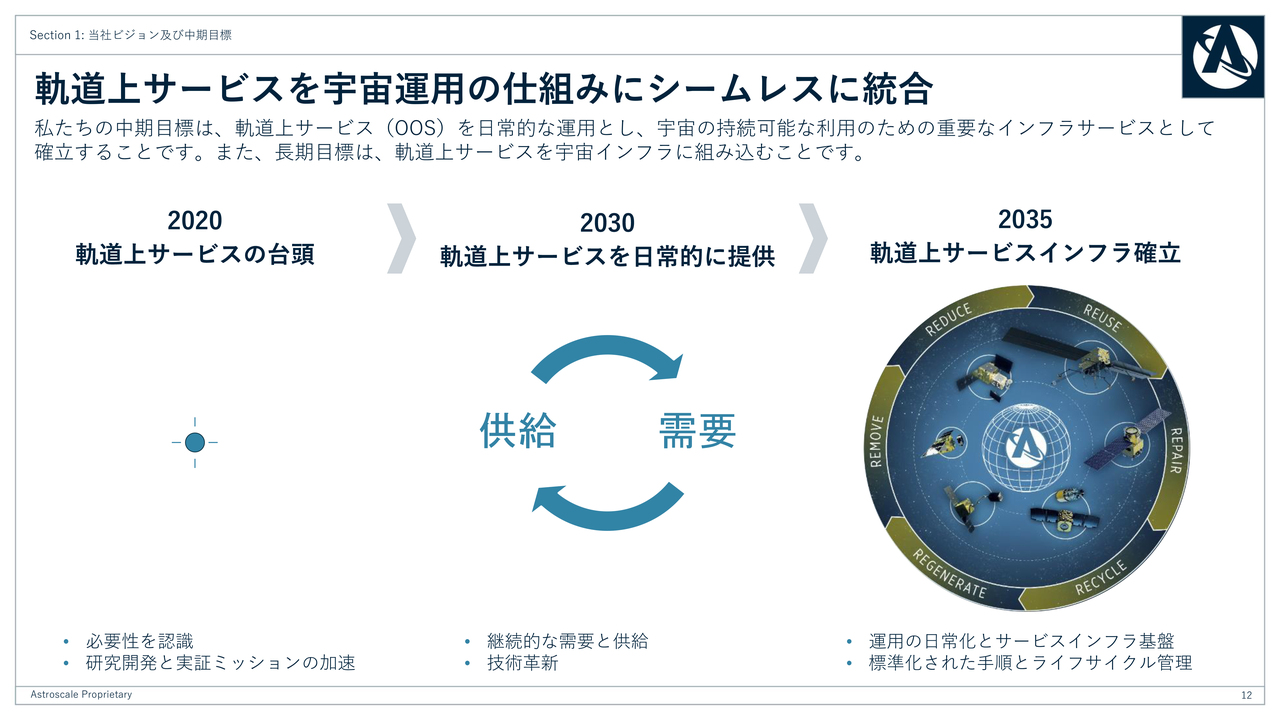

当社のVisionとMissionに変更はありません。本日、初めて中期目標と長期目標をみなさまと共有します。中期目標は、2030年までに「軌道上サービス」を日常的なサービス(routine)にしていくことです。この市場で継続的な需要と供給を起こしていきます。

長期目標は、2035年までに、循環型宇宙経済(Circular Space Economy)を実現することです。これは、リユース(再利用)やリサイクル(再生利用)、リペア(修理)、リフューエル(燃料補給)、リムーブ(除去)といった、地上で当たり前のことを実現し、持続的な宇宙開発を実現するとともに、衛星運用者のエコノミクスを改善していくことを意味しています。こうした点はアストロスケールの社内において長らく言い続けていることです。

機関投資家のみなさまから、中長期的な考え方と時間軸についてご質問をいただきましたので、資料に含めています。

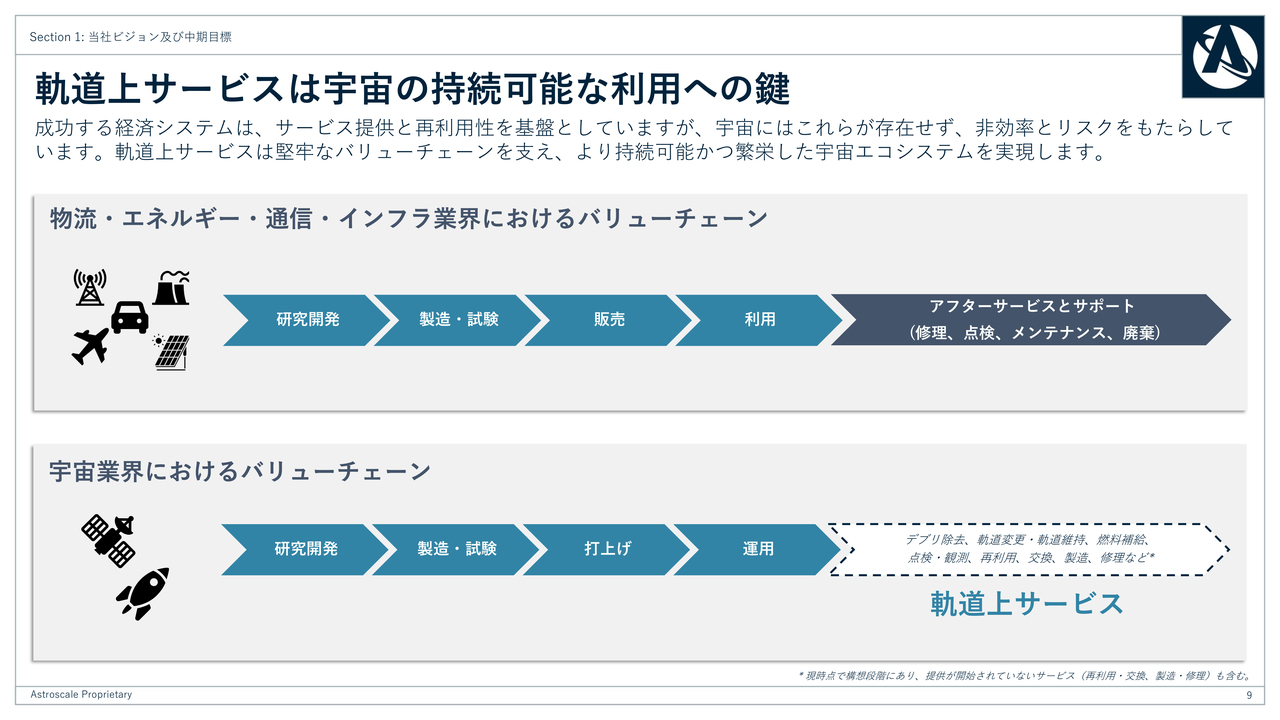

軌道上サービスは宇宙の持続可能な利用への鍵

宇宙が持続利用不可能になる根本的な原因として、宇宙業界のバリューチェーンが欠如していることが挙げられます。自動車や航空機、インフラ市場においては、必ずアフターサービスとサポートがあります。修理・点検・メンテナンス・廃棄といったバリューチェーンが続き、そのためのルールが存在しています。その上にプレーヤーがいて、お金が回る仕組みです。

一方、宇宙業界はこれまで使い捨ての文化だったため、ロケットや衛星には、リユース(再利用)やリサイクル(再生利用)、リフューエル(燃料補給)、リペア(修理)、リムーブ(除去)といったバリューチェーンが存在していませんでした。

私どもは、このバリューチェーンのギャップを埋め、宇宙における循環型経済を創造するためにアストロスケールを設立しました。スライドで欠けているバリューチェーンの点線部分を「軌道上サービス(On-Orbit Servicing、OOS)」と呼んでいます。

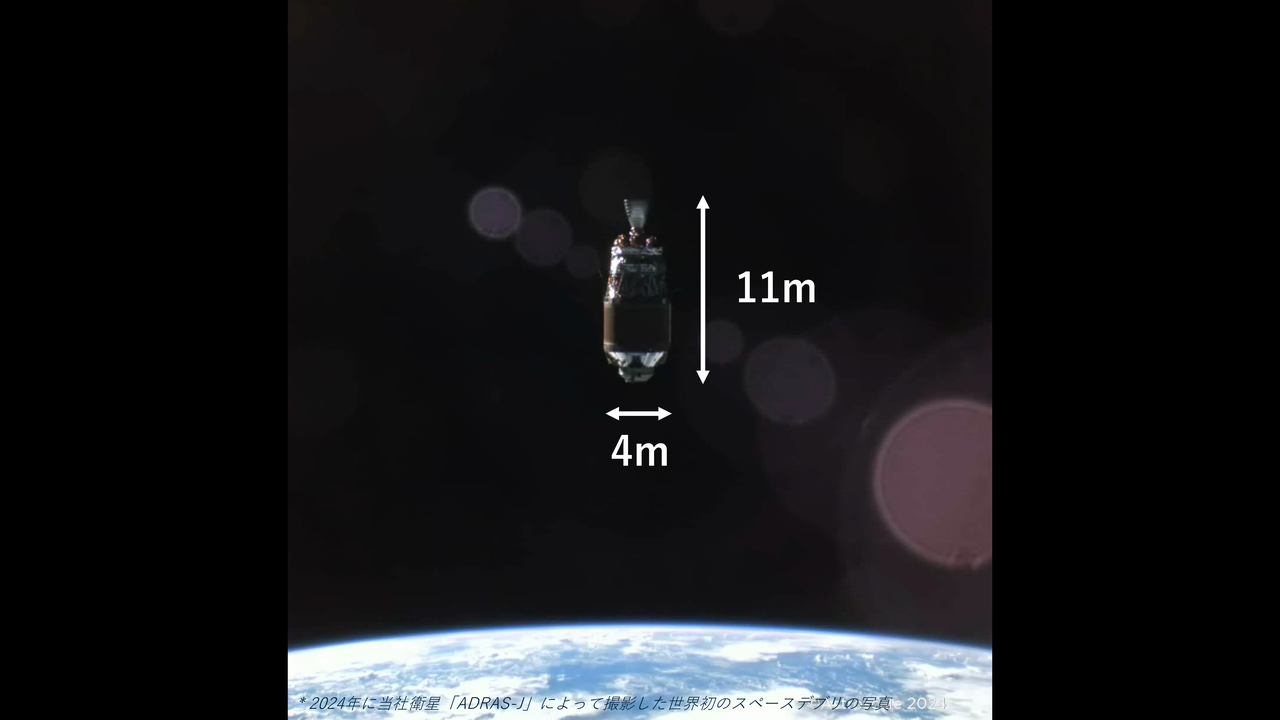

2024年に当社衛星「ADRAS-J」によって撮影した世界初のスペースデブリの写真

宇宙における循環型経済が意味することについてご説明します。スライドは、当社衛星「ADRAS-J(Active Debris Removal by Astroscale-Japan)」によって世界で初めて撮影された、実際のスペースデブリ(宇宙ごみ)の画像です。これまで誰も本物のデブリに接近して相対静止することができていなかったため、数多くのメディアに取り上げられました。

当社の目標:地球上と同様に宇宙空間で循環型経済を構築

このスペースデブリのサイズは、重さ3トン、長さ11メートル、幅4メートルという金属の塊で、ロンドンの2階建てバスとほぼ同じサイズです。バスを購入し、最初の燃料が切れたからといって捨てるでしょうか。答えは「いいえ」のはずです。この2階建てバスは、燃料を補給し、修理し、再利用し、最終的には安全に廃棄されることで、経済価値を最大化し、安全な運用環境を確保しています。

一方で、宇宙業界においては、新車を買ってガソリンを使い終わったら、あるいはどこかが故障したら、また新車を買うという、地上では考えにくい世界観でした。当社は、地球上と同じ循環型経済を宇宙でも実現したいと考えています。

軌道上サービスを宇宙運用の仕組みにシームレスに統合

どのようにして地球上と同じ循環型経済の実現を達成するのかについてお話しします。2020年代前半には、「軌道上サービス」の必要性が認識されるようになり、当社は研究開発と技術実証の面で世界のリーダーとなりました。

2020年代後半に向け、当社はさらに技術を進化させていきます。2030年までに「軌道上サービス」を日常的な運用とし、継続的な需要と供給が生まれるようにします。2035年までには、「軌道上サービス」をインフラとし、標準化された手順と衛星のライフサイクル管理が確立されることを目指して事業を進めています。当社はこのような未来に向かって順調に進んでいます。

成長が大いに期待される軌道上サービス市場

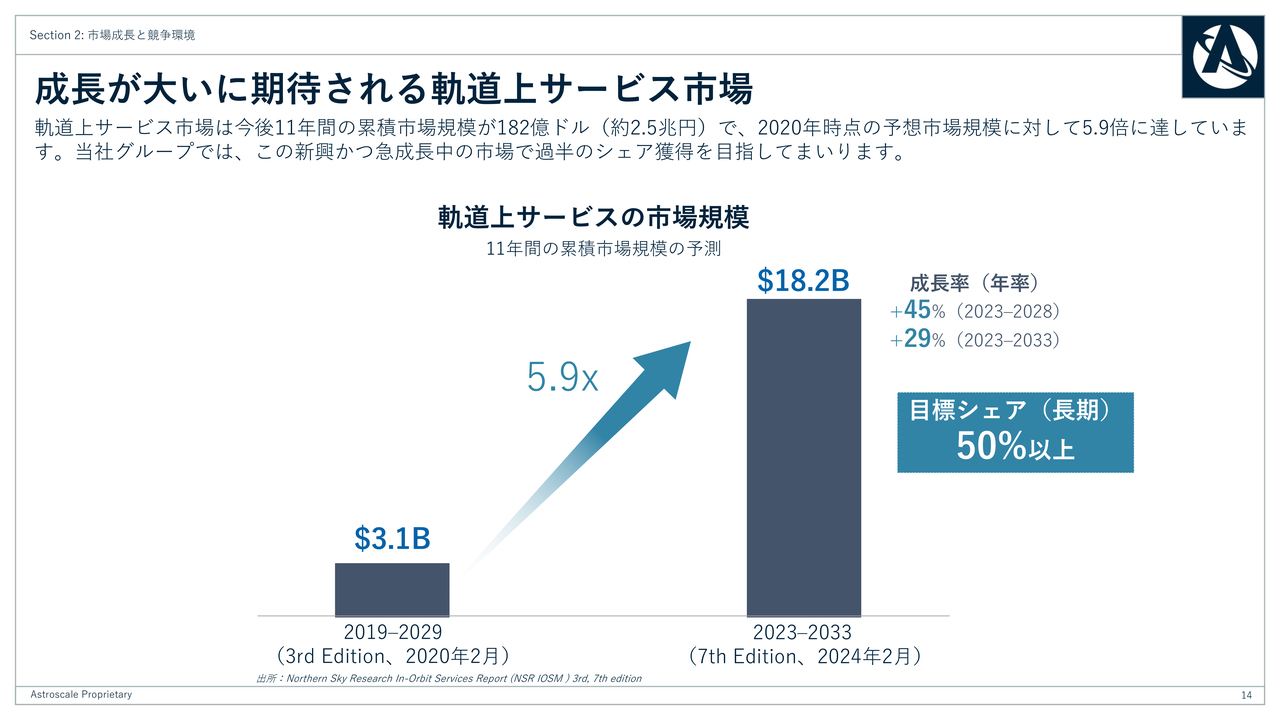

米国の調査会社によると、「軌道上サービス」市場の累積収益は、2033年までの11年間で182億ドル(約2.5兆円)に達すると予測されています。2020年時点の予測市場規模は約30億ドルと見積もられていたため、市場は急速に拡大しています。

当社は今後も、現在と同様、市場のリーダーであり続けることを目指していきます。

軌道上サービスの成長の軌跡(当社の最新の見立て)

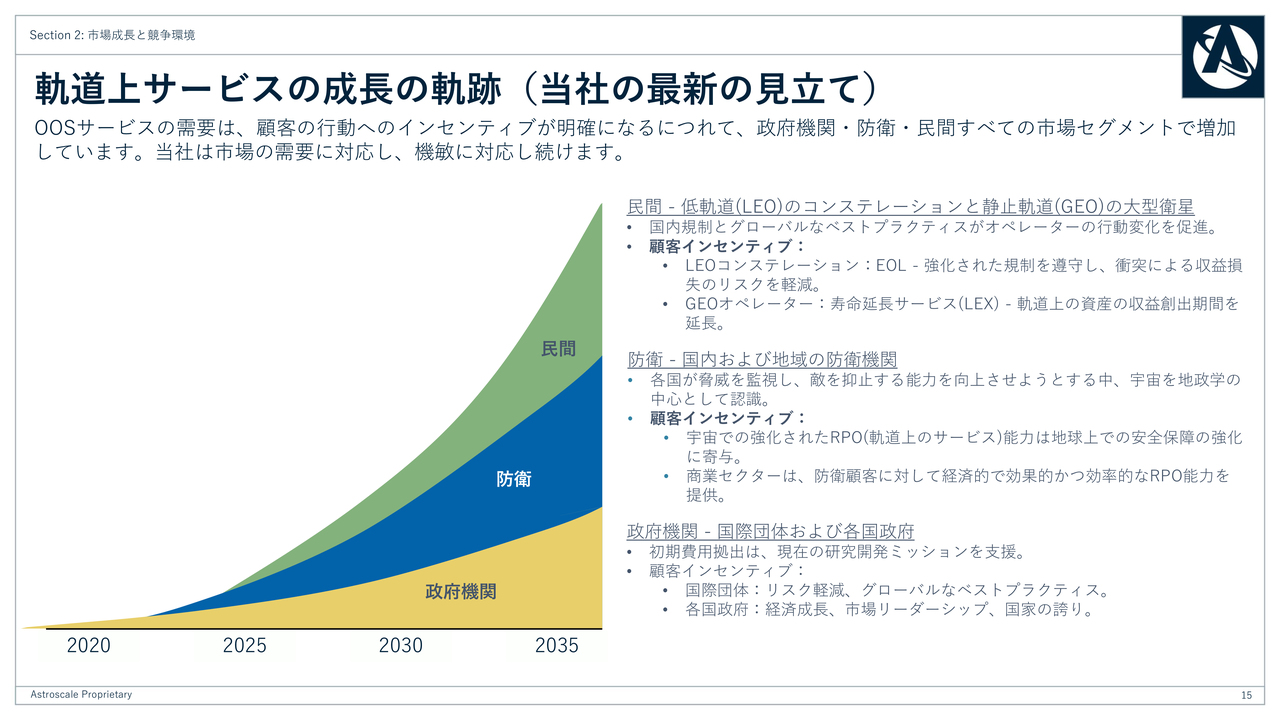

スライドでは、「軌道上サービス」がどのように成長するのか、当社の最新の見立てをお示ししています。政府機関の非防衛分野の需要はスライドの一番下の黄色い部分です。英語で「civil」と呼ばれる分野ですが、各国政府が「軌道上サービス」の技術開発に投資し、成長を続けています。

次に、青色の部分の防衛需要が成長しています。防衛機関は、RPO技術を使用した「軌道上サービス」により、衛星運用が大幅に改善され、より効率的かつ効果的になることを認識し始めています。

そして、緑色の部分の民間事業が続きます。寿命延長サービス(Life Extensionサービス(LEX))は、2020年代後半からの需要が見込まれています。衛星運用終了時のデブリ化防止のための除去を行う「End of Life サービス(EOL)」は、2030年頃に本格的な成長を遂げることが見込まれます。このような見込みの背景として、米国とヨーロッパにおける規制効果の顕在化を予想していることが挙げられます。

防衛機関の軌道上サービスのニーズは世界的かつ同時に増加

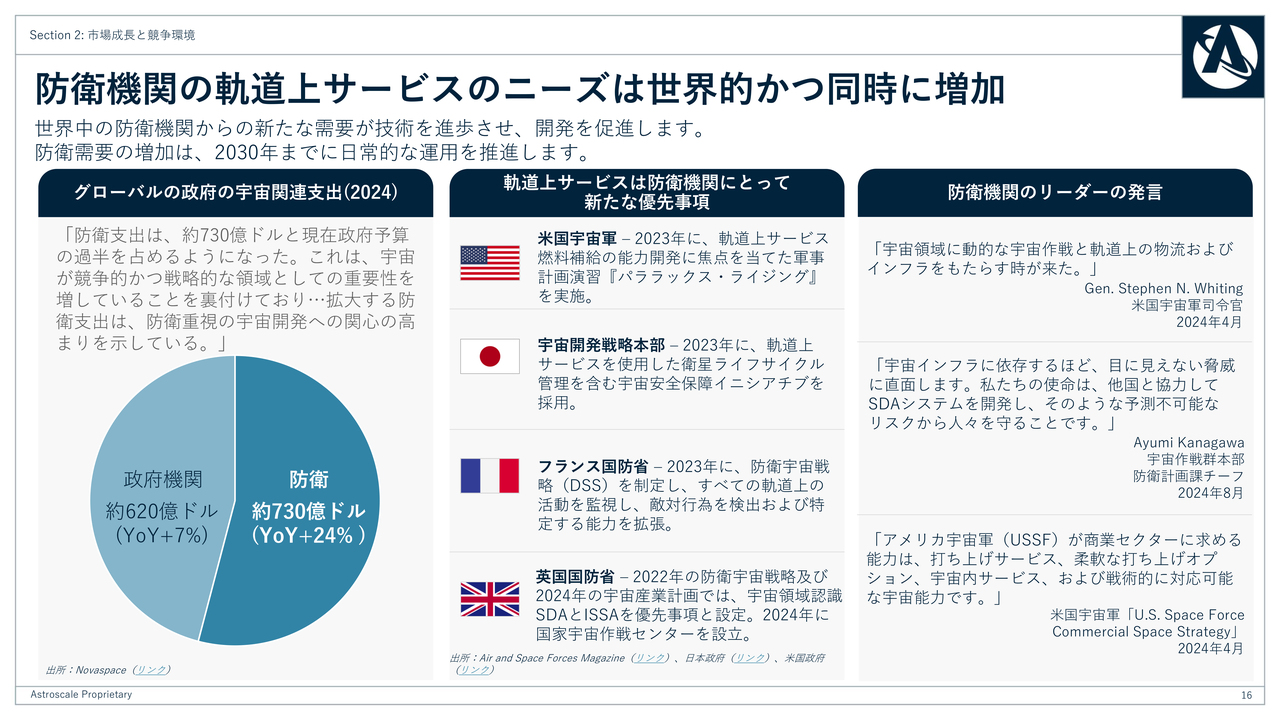

急速に防衛需要が増加している背景についてご説明します。

2023年以降、政府の宇宙関連支出の半分以上は防衛用途となっており、2024年はさらにその傾向が顕著になっています。主要国においては、宇宙状況認識や燃料補給などを行うため、「軌道上サービス」という新しい技術を取り込む計画を立てています。このようなトレンドは世界的に広がっており、当社のグローバルなプレゼンスが成果を上げ始めています。

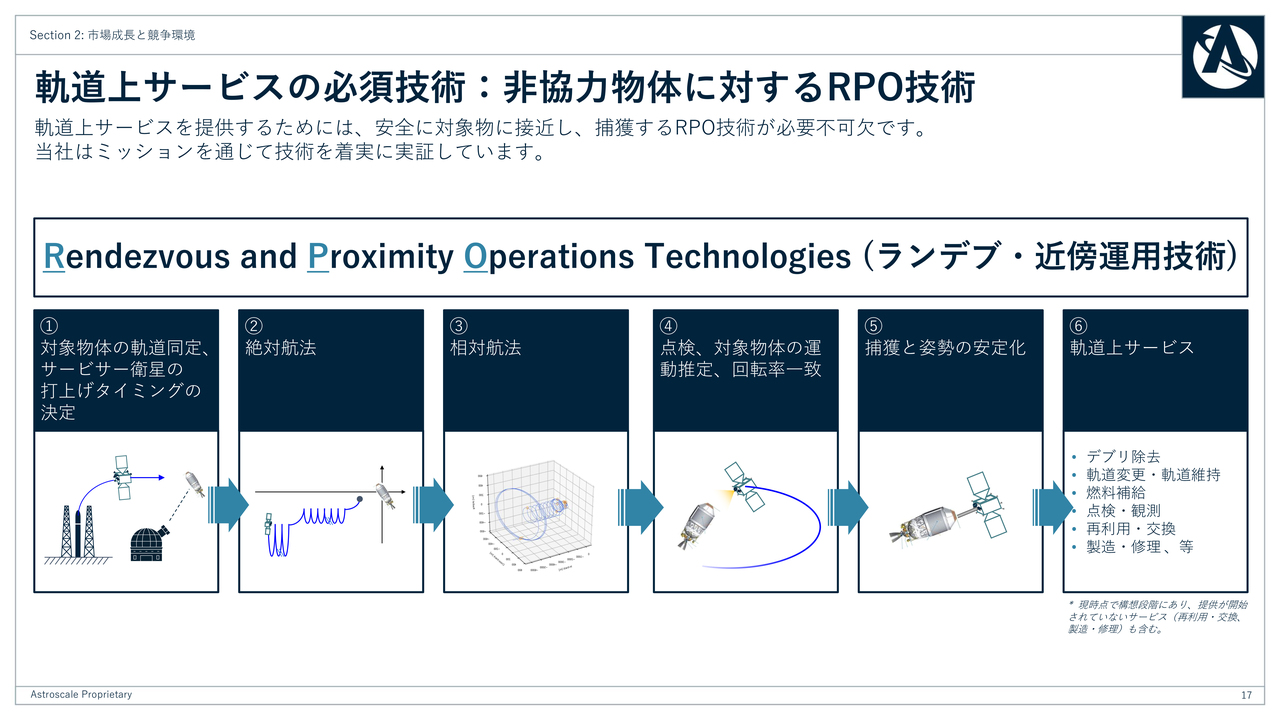

軌道上サービスの必須技術:非協力物体に対するRPO技術

「軌道上サービス」を提供するためには、非協力物体に対するRPO(Rendezvous and Proximity Operations)技術が必要となります。これは通信や位置がわからず、姿勢制御もされていない物体に接近して捕獲する技術です。

当社が開発実証するまで、このような技術は世界に存在していませんでした。

この技術により、デブリ除去サービスだけでなく、軌道変更・軌道維持、燃料補給、点検・観測、そして最終的には修理と再利用といったサービスの提供も可能になります。

非協力物体へのRPO(接近・捕獲)は宇宙経済を支えるために不可欠

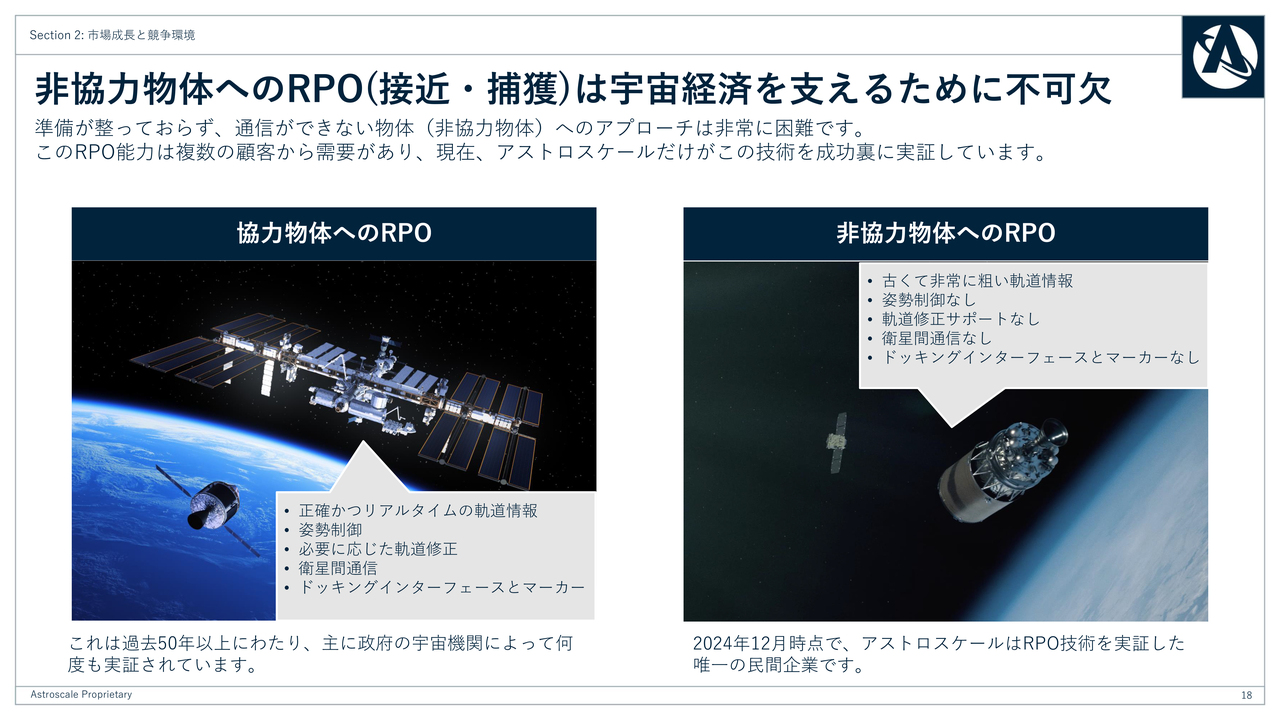

RPO技術について、相手物体が協力的な物体か非協力的な物体かの違いをご理解いただくことも、当社の技術を評価いただく上で重要です。

主要な宇宙機関のいくつかは、すでに協力物体に対するRPO技術を持っています。協力物体とは、正確な軌道位置がわかり、姿勢も安定して制御されており、通信が可能で、ドッキングインターフェイスやマーカーを持っている物体のことです。主に国際宇宙ステーションがそれに相当します。

一方、当社が持つのは、スペースデブリ、つまり軌道の形や面、位置、状態がおおよそしかわからず、通信もできない、あるいはドッキングを前提とした設計になっていないような非協力物体に対するRPO技術で、はるかに複雑な技術の実証に成功した唯一の会社といえます。

「軌道上サービス」が持続可能な宇宙環境にとってなぜ重要なのか、「軌道上サービス」市場のどのセグメントが、どのような順序で成長すると見立てているのか、そしてRPO技術の必要性についてご説明しました。

RPO技術を2つのミッションで宇宙実証に成功

当社が「軌道上サービス」市場をどのようにリードしているのかを詳しくご説明します。

当社がグローバルリーダーとして見られている理由として、技術、ビジネス、そしてグローバルなプレゼンスおよびリーダーシップの3つの要素が挙げられます。

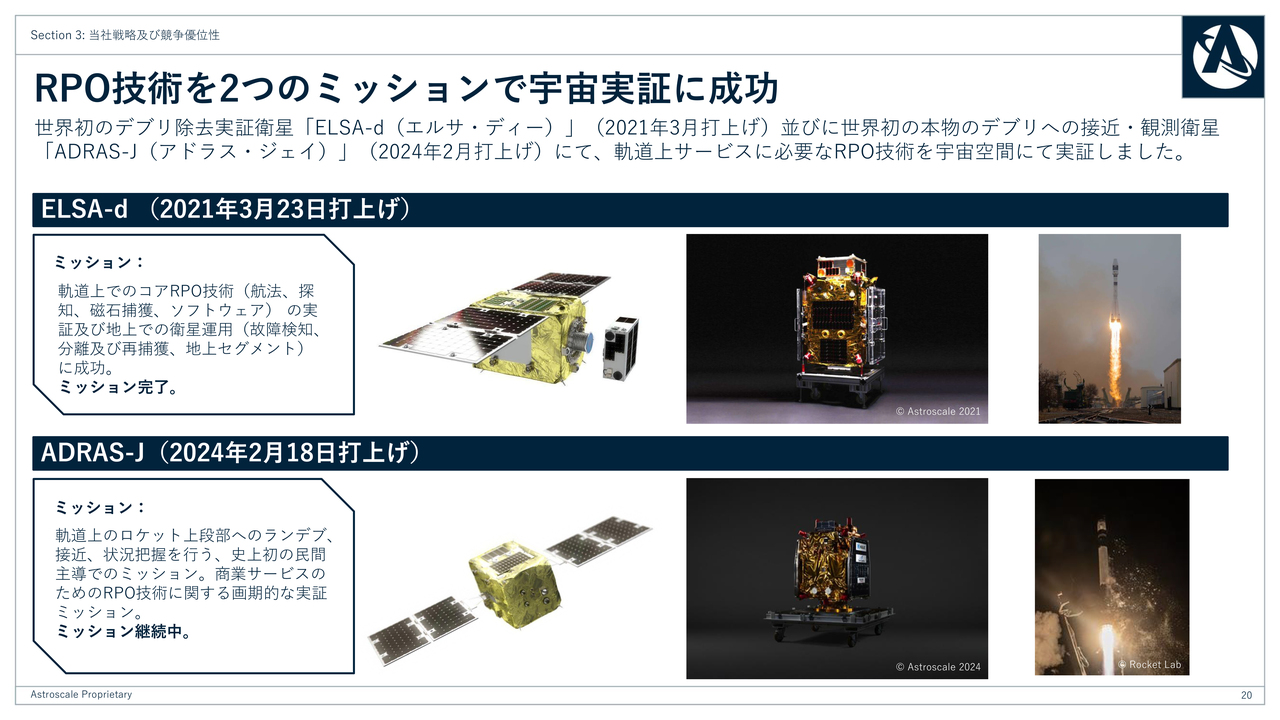

まず技術ですが、非協力物体に対するRPO技術を2つのミッションで獲得しています。1つ目の「ELSA-d」は、4年前に打上げられ、世界初のデブリ除去ミッションにおいて、模擬デブリの接近、捕獲、自律追跡を、成功裏に完了しています。

2つ目の「ADRAS-J」は、世界初の実際のデブリ観測ミッションです。1年前に打上げ、非常に複雑なミッションの成果は世界中で取り上げられました。

ADRAS-Jの運用成果

スライドは「ADRAS-J」の運用成果です。打上げに成功した後、絶対航法を使用して顧客のスペースデブリを点として捉える位置にまで接近しました。その後、相対航法に切り替え、衛星に搭載した複数のセンサを使用して、安全かつ独自の軌道をたどりながら接近しています。

接近した「ADRAS-J」は、スライド左下の画像にあるように、マルチピクセルでデブリを認識し、最終的には大きなロケットの上段デブリに安全に到達しました。中央下の画像は、デブリ後方50メートルの位置での定点観測をお示ししています。

デブリは新幹線の100倍の速さで飛んでおり、当社衛星は相対的に静止しています。右下は周回観測を実施している映像です。非常にアクロバティックで難しい技術でしたが、当社は地上から地球を周回しているどんな物体にも接近できる技術を持っていることを証明したことになります。

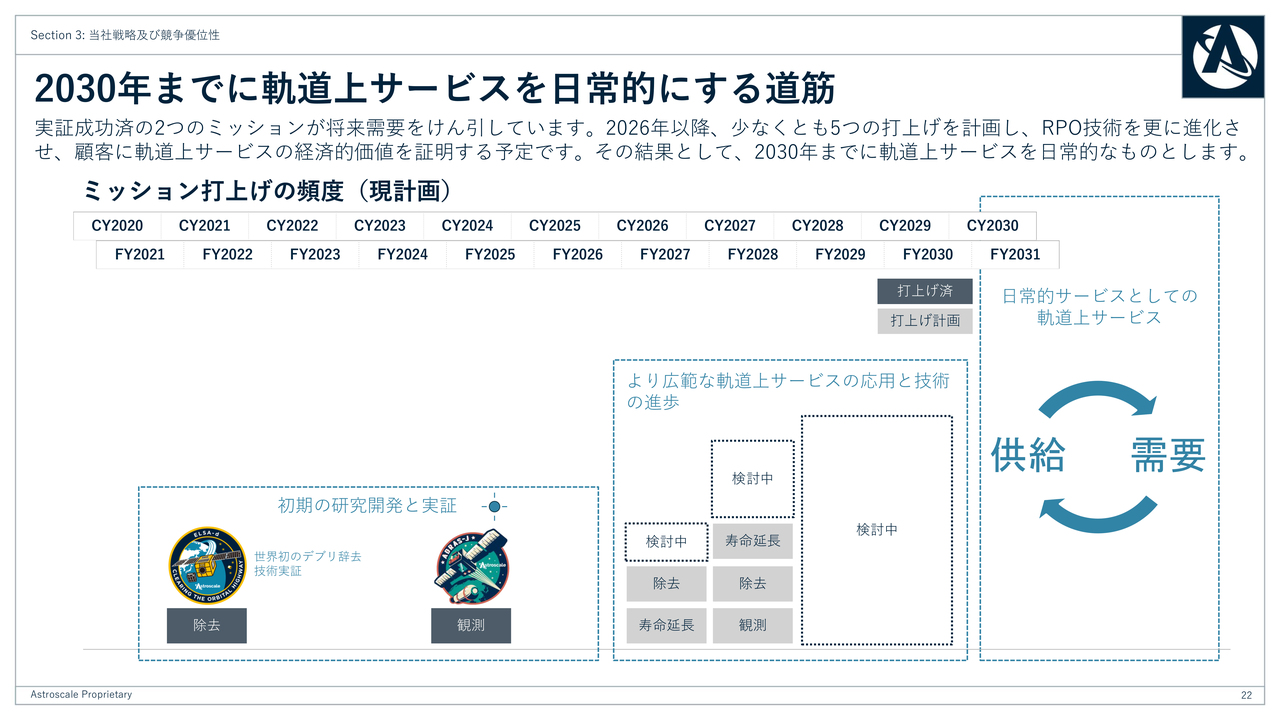

2030年までに軌道上サービスを日常的にする道筋

ビジネス面についてお話しします。中期目標に向けては順調に進捗しています。2020年代前半には、「ELSA-d」「ADRAS-J」ミッションを通じ、先進的なRPO技術の実証に成功しました。2020年代後半には、デブリ除去(ADR)、寿命延長(LEX)、点検・観測(ISSA)など、さまざまな「軌道上サービス」ミッションを実施し、技術をさらに進化させて、顧客に「軌道上サービス」の経済的価値を証明する予定です。

実際、これらのプロジェクトをすでに獲得しています。後ほどCFOからパイプラインの詳細についてご説明します。

当社は、2030年までに「軌道上サービス」が継続的な需要と供給を伴う日常的サービスになると信じています。

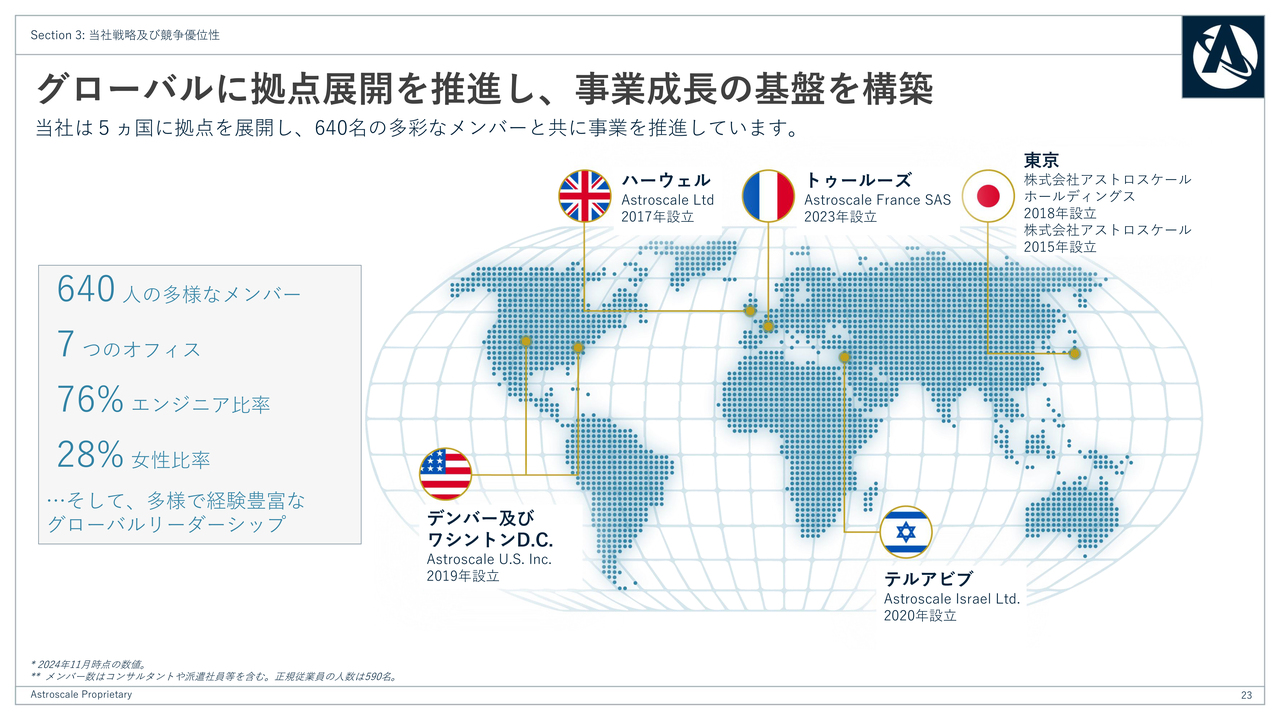

グローバルに拠点展開を推進し、事業成長の基盤を構築

当社のグローバルなプレゼンスは競争優位性を確保しています。5ヶ国に拠点を構え、現在640名の多様なメンバーが、当社のビジョンの実現に向けて日々、奮闘しています。

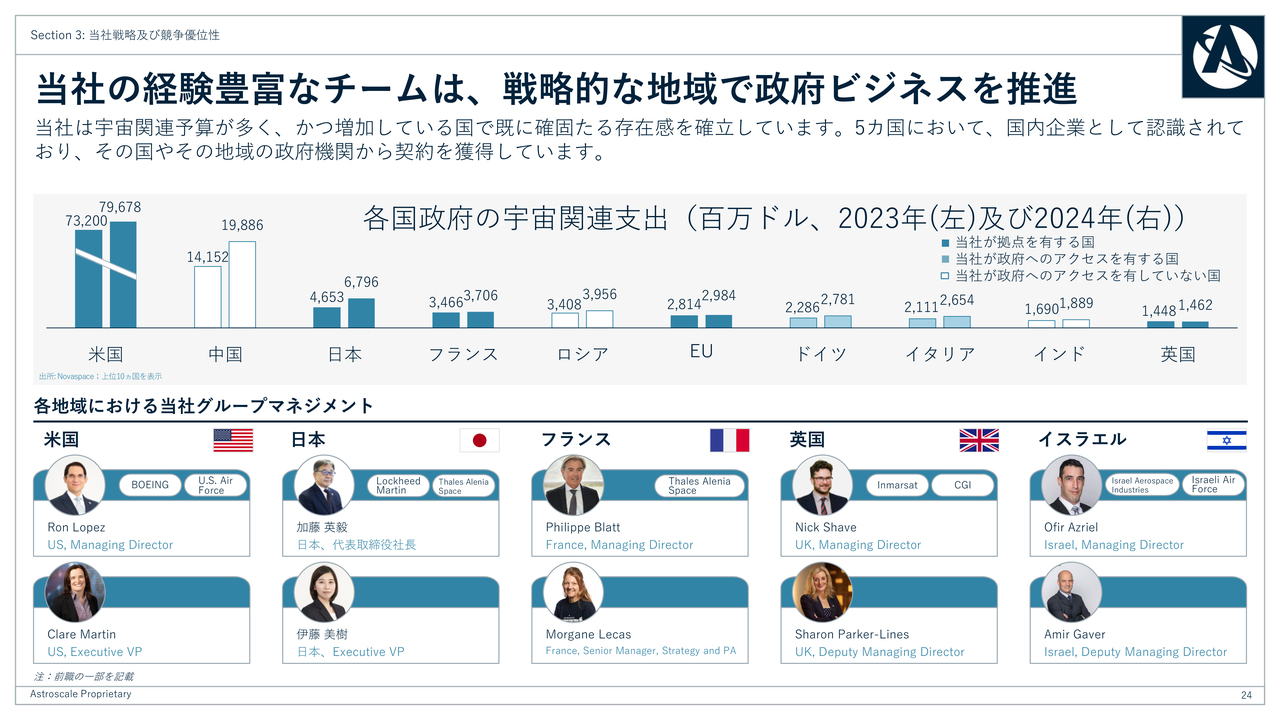

当社の経験豊富なチームは、戦略的な地域で政府ビジネスを推進

グローバルなプレゼンスについては、戦略的な拠点選定を行っています。スライド上段には、宇宙関連の政府支出の多い国を順番にお示ししています。色つきの国や地域において事業を推進し、各地域に強いリーダーシップメンバーとチームを持っています。ローカル企業として認知されるようになり、現地および地域の政府契約も獲得しています。

グローバルや地域にサービス展開するために生産能力を拡充

当社は複数の国で保有しているクリーンルームにおいて衛星を製造し、グローバルな需要増に対応することで、明らかな競争優位を確保しています。

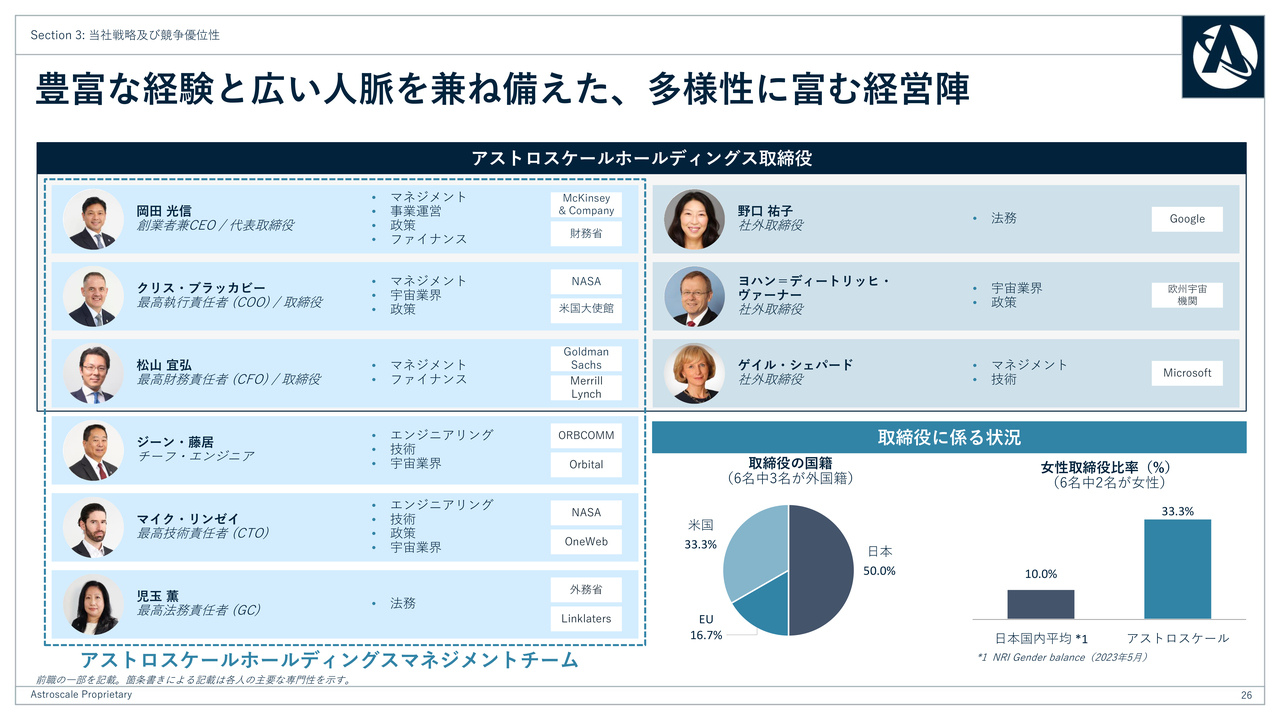

豊富な経験と広い人脈を兼ね備えた、多様性に富む経営陣

当社のすべての活動において、グローバルリーダーシップが推進されています。国籍、性別、年齢、専門知識の多様性が、我々の戦略的思考と実行力を強化していると考えています。

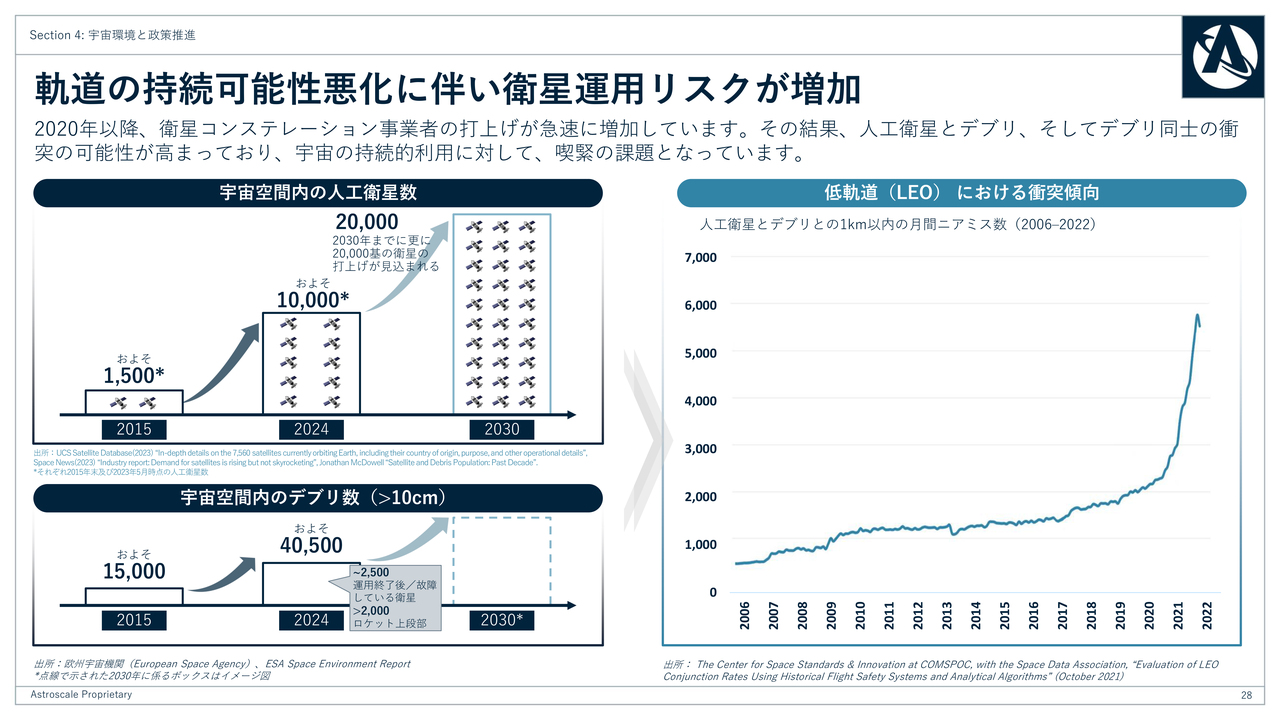

軌道の持続可能性悪化に伴い衛星運用リスクが増加

最後に、悪化する宇宙環境と、それへの国際機関の対応について簡単にご説明します。

これまでお話ししているように、宇宙ではリスクが増加し、リターンは減少しています。衛星とスペースデブリの数は劇的に増加しており、衛星はデブリを避けるため、これまで以上に頻繁に衝突回避行動を取らなければなりません。

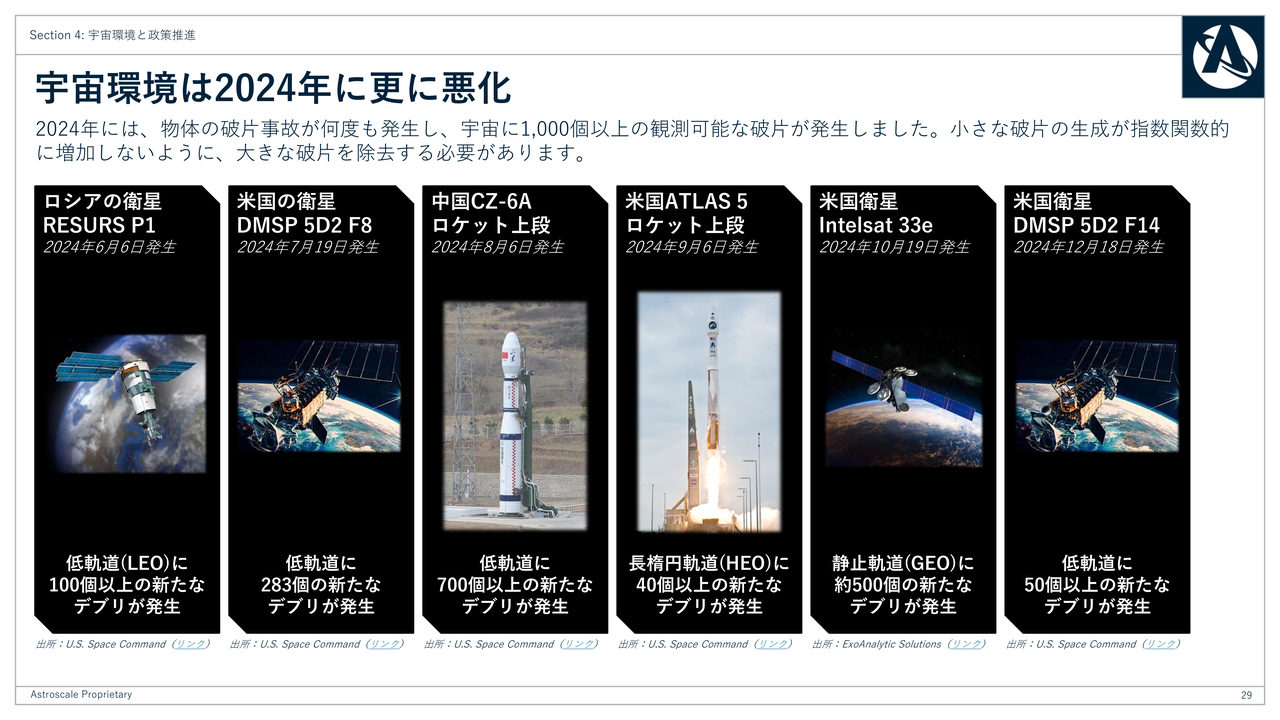

宇宙環境は2024年に更に悪化

当社の調べによると、過去数ヶ月の間に、ほぼ毎月、大規模な破砕事故が発生しています。追跡可能な大きな破片が1,000個、2,000個といったかたちで増加しており、追跡不可能な小さな破片は、さらに多数発生していると考えています。

世界中で宇宙の持続利用に向けた動き

悪化する宇宙環境に対応するため、2024年9月には、国連総会において、スペースデブリと宇宙交通管制などの新しい枠組みを開発することが、国連加盟国の全会一致で採択されました。宇宙の持続可能性(Space Sustainability)は、今やグローバルな議題となっています。

急速に広がる持続可能な宇宙の実現に向けた取り組み

2024年にイタリアで開催されたG7プーリア・サミットの首脳コミュニケにおいては、新たなデブリの防止、既存のデブリの削減、規制と基準の策定を含めたスペースデブリの低減と改善における解決策をさらに進展させるため、各国の取り組みを推進していくことが盛り込まれました。

国際電気通信連合(ITU)も、デブリ除去を含む「軌道上サービス」の推進を決議しています。当社は多くの国際的なグループに積極的に貢献し、知見を共有しています。

受注残高の状況

松山宜弘氏(以下、松山):取締役兼CFOの松山です。市場のトレンドと当社の活動がどのように財務面に反映されているのか、事業パイプラインおよび財務戦略についてご説明します。

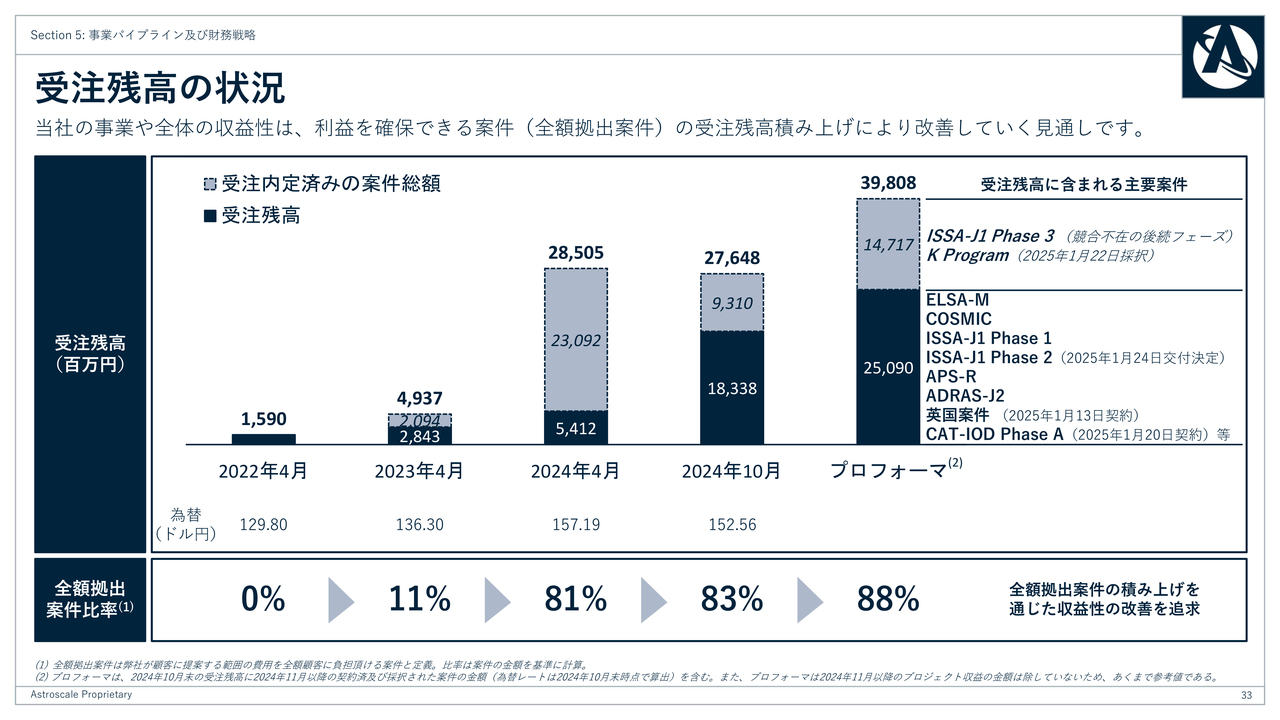

当社の業績の礎は受注残高です。現在の受注残高は398億円に達しており、2024年10月にご報告した数値から大きく増加しています。事業進捗や収益性向上の観点からは、収益性の高い受注残高を積み上げることが重要ですが、スライド下段にお示ししているとおり、全額拠出案件の比率も堅調に増加しています。

堅調な受注を通じた全ミッション・ラインの進捗

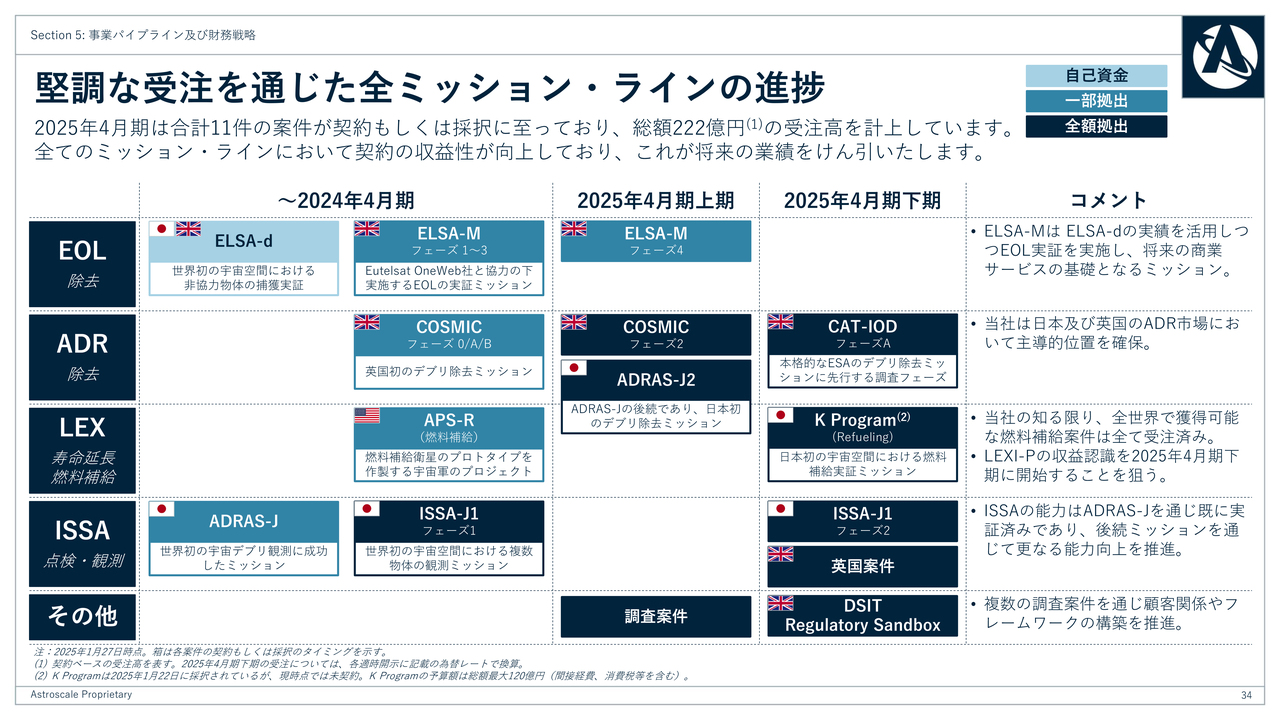

受注残高の増加は、全ミッション・ラインの好調な受注によるものです。

EOL(除去)においては、2024年7月に「ELSA-M」フェーズ4を契約し、これによりミッションの打上げと運用までカバーされることになりました。将来の商業EOLサービスの基礎となるもので、当社にとっては非常に重要なミッションです。

ADR(除去)においては、日本とイギリスで他社を寄せ付けない市場リーダーとしての地位を確保しています。一例として、日本では「ADRAS-J」の後継ミッションである「ADRAS-J2」の契約を行いました。「ADRAS-J」ミッションで実際に直接観測したデブリの除去を行います。

イギリスでは「COSMIC」フェーズ2の契約をしたほか、新たに「CAT-IOD」というミッションの契約を行いました。「CAT-IOD」のフェーズ Aでは、既存の衛星を新たなデザイン機構で捕獲する実証ミッションの初期調査を行います。このミッションを通じて、当社のRPO技術が捕獲機構に関係なく活用できることをお示しすることができます。

LEX(寿命延長/燃料補給)においては、当社の知る限り、現時点で、全世界で発注されている燃料補給ミッションをすべて当社で受注済または採択されています。直近で採択された「K Program」は、日本で初めて、宇宙空間で燃料補給実証を行うミッションとなっており、低軌道で化学推進の燃料補給実証を行います。

燃料補給に加えて、引き続き「LEXI-P」の収益認識についても、2025年4月期下期中に開始することを狙っています。

続いて、ISSA(点検・観測)です。「ADRAS-J」の成功が当社の将来のビジネスを大きく牽引していくと考えています。さらに、続くミッションである「ISSA-J1」を通じて、単一ミッションで複数のデブリを観測する実証も行っていきます。このようなミッションにより、さらなる能力向上を図っていきます。

加えて、イギリスでも新たなISSAの案件を受注しています。

スライドでは、直近で受注しているミッションはすべて濃い色の箱になっています。これは全額拠出の案件で、このような案件が、当社の収益性の向上に寄与していくということです。

パイプライン状況(政府・民間需要)

最新の政府・民間案件のパイプラインの状況です。これは定期的に更新しています。

上場時にご説明した、潜在的案件というものがありますが、現時点で「LEXI-P」を除きすべての案件を受注済または採択されています。

加えて、当時出てきていなかった新規案件として、先ほど申し上げた「CAT-IOD」のフェーズAも契約しました。こちらは、潜在的に75億円から90億円規模に達する後続ミッションもありますが、こちらを確保するために必要なステップを、着実に踏んでいます。

このように、全世界で急速に成長するパイプラインは、お客さまが、当社の技術やブランド、グローバル展開に対する信認の表れであると自負しています。

パイプライン状況(防衛関連案件)

岡田が冒頭にお話ししたとおり、当社は、防衛ビジネスの未来が非常に明るいと考えています。スライドに記載のある「防衛案件A」に関するアップデートも、ほどなくお伝えできると期待しています。BからDについても、そう遠くない将来にアップデートできると期待しています。

こちらは第2四半期の決算発表時にもお伝えしましたが、「防衛案件A」は金額にして10億円前後、BからDはそれぞれ2桁億円規模を見込んでいる案件です。

見通し:プロジェクト収益(売上収益+政府補助金収入)

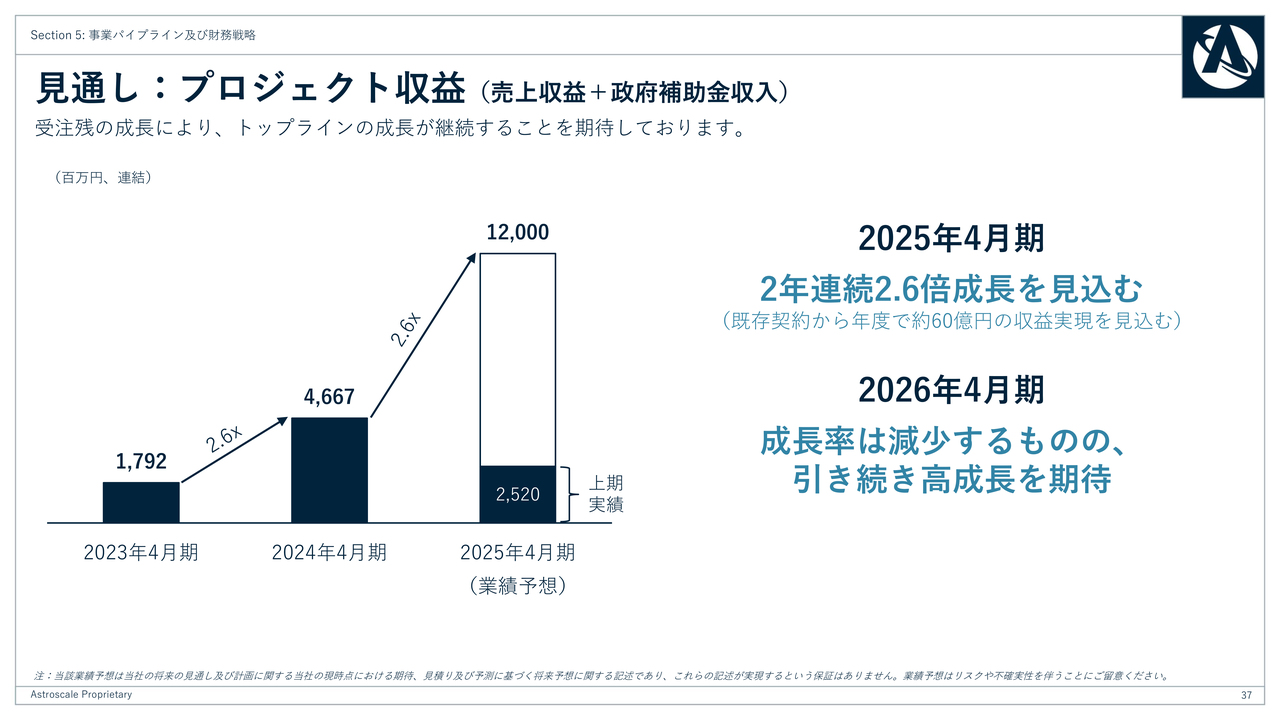

これまでにご説明した受注残高やパイプラインにより、将来のプロジェクト収益は増加していきます。

今期は、2期連続でプロジェクト収益が2.6倍に増加すると見込んでいます。業績予想120億円のうち、およそ半分の60億円程度は既存契約により獲得可能と見込んでおり、こちらは上期実績で、一部期中から始まったプロジェクトも含まれていることを勘案すると、おおむね想定線と捉えています。

来期も、好調なパイプラインに牽引されるかたちで、引き続き堅調なプロジェクト収益の成長を期待しています。

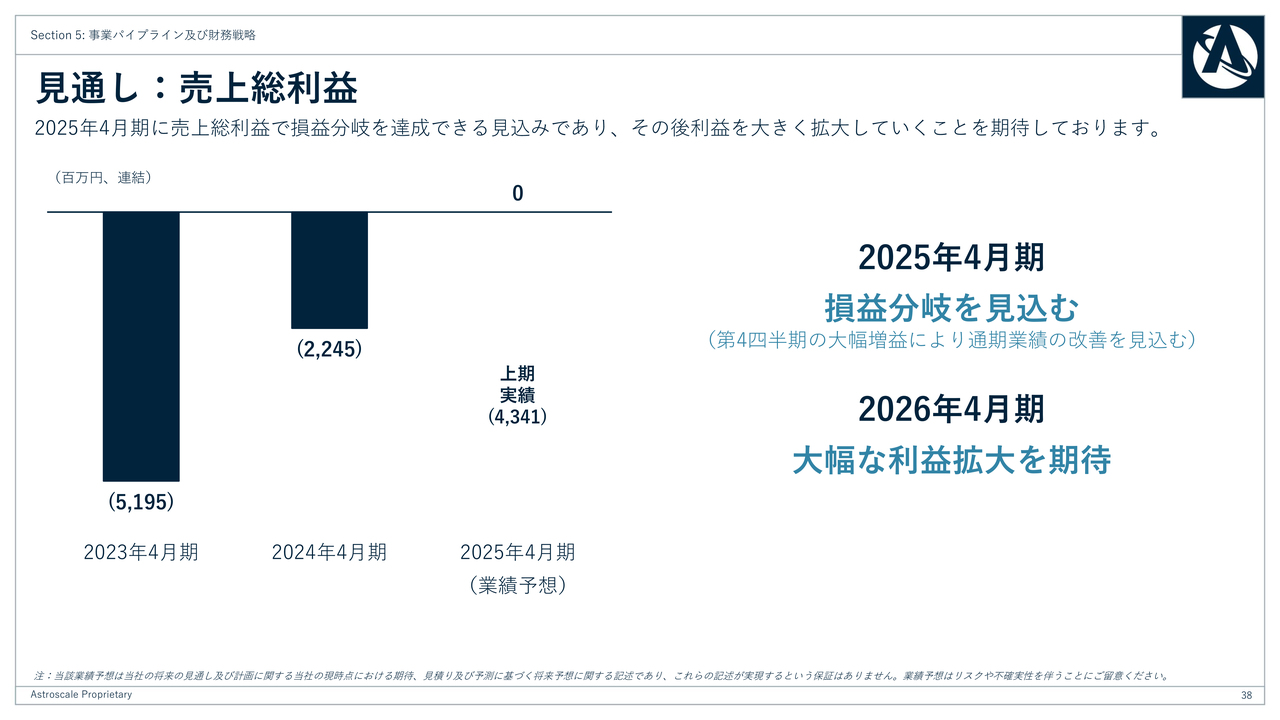

見通し:売上総利益

売上総利益ですが、引き続き今期の損益分岐を見込んでいます。この改善傾向は、来期も継続していくことを期待しています。

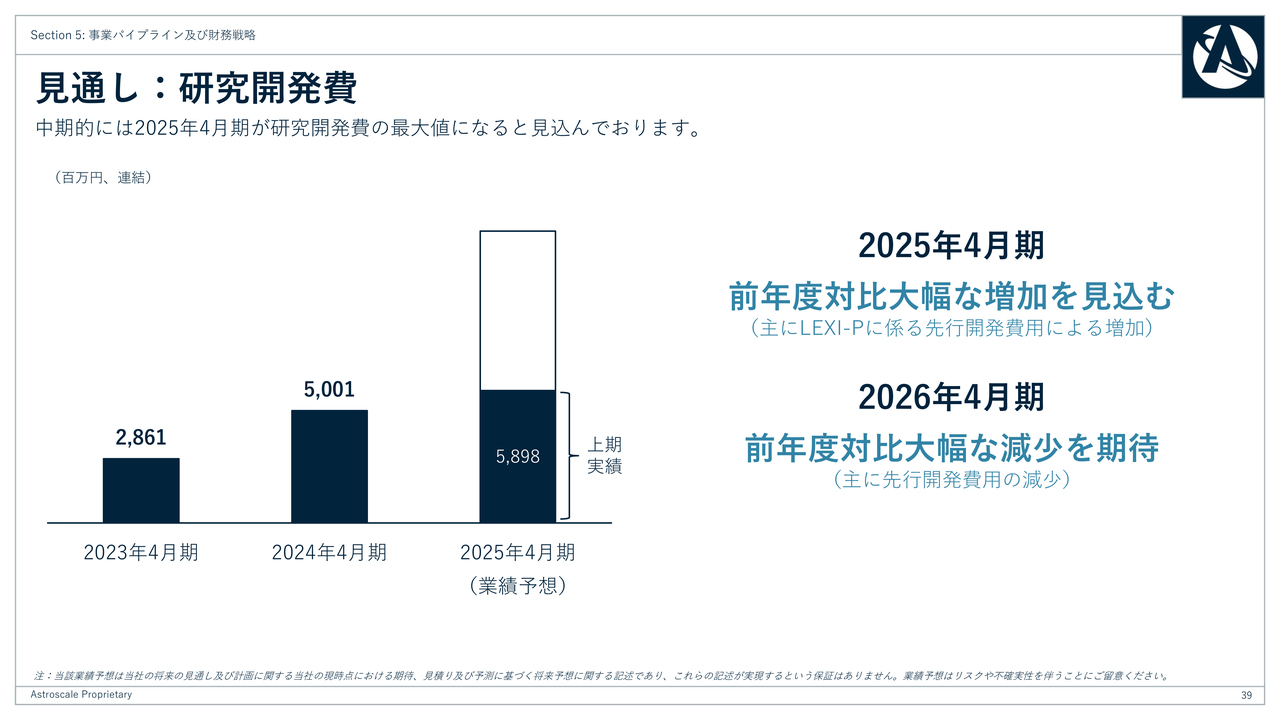

見通し:研究開発費

今期の研究開発費は過去最高水準を見込んでいます。主に「LEXI-P」の先行開発費用によるものですが、これは、「LEXI-P」の契約が完了した後の来期は発生しません。2026年4月期には、研究開発費が前年対比で半分近い水準程度まで減少することを期待しています。

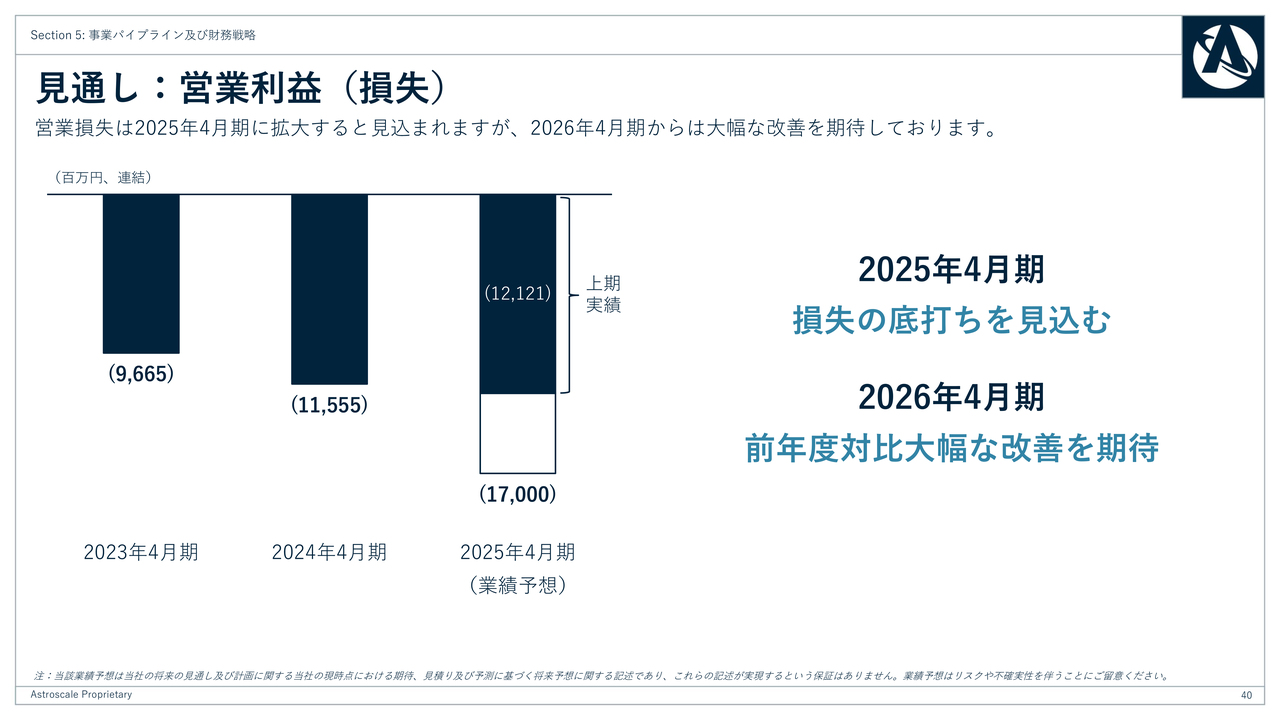

見通し:営業利益(損失)

今期は営業損失の底打ちを見込んでいます。来期は損益分岐までは達成できない可能性もありますが、前年度対比で大幅な改善を期待しています。

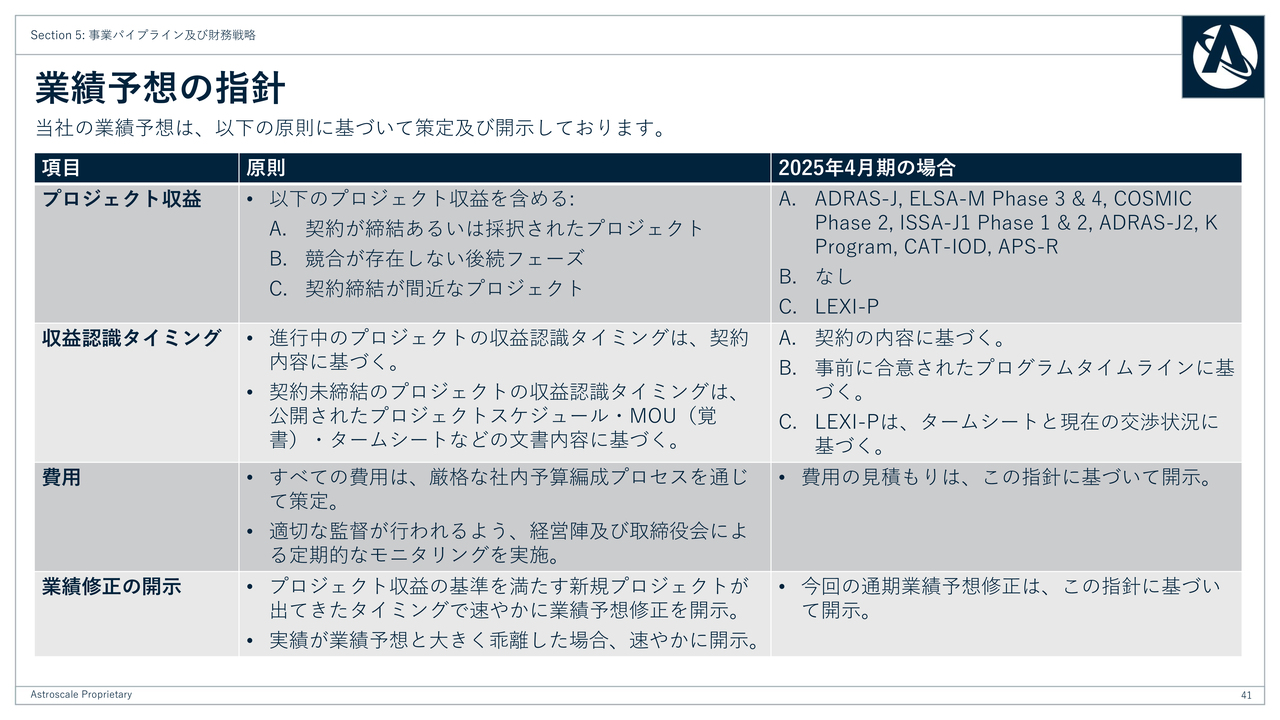

業績予想の指針

第2四半期の決算でご説明したとおりですが、今後は、業績予想に対し、より保守的なアプローチの採用を考えています。

高い目標ではありますが現実的なものをお示ししつつ、新規契約に伴い、上方修正を実施するようなアプローチを念頭に置いています。

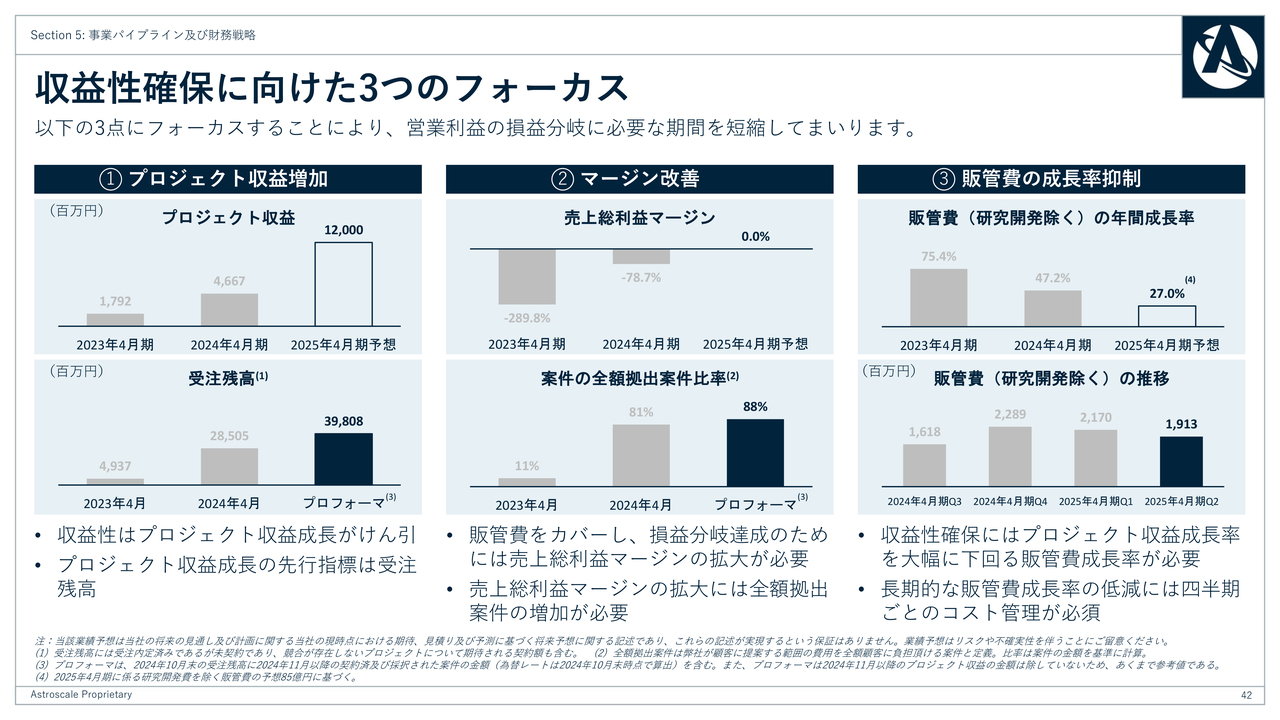

収益性確保に向けた3つのフォーカス

至極当然なことではありますが、持続可能な事業を担っていくためには、損益分岐が必要不可欠です。この達成に向け、当社は大きく分けて3つの点に注力しています。

まず1点目は、スライドの一番左側に示しています。こちらは受注残高の積み上げを通じた、プロジェクト収益の増加です。

2点目としてスライドの真ん中に示していますが、マージンの改善が非常に重要です。受注案件は、費用をカバーするようなマージンの獲得が必要です。現在、全額拠出案件の獲得に注力しており、すでに全案件の88パーセントを占めるまでに至っています。その結果、今期は売上総利益におけるマージンのさらなる改善、損益分岐を見込んでいます。

3点目は、右側に示した販管費の成長率抑制です。損益分岐を達成していくためには、プロジェクト収益の成長率を大幅に下回るような、販管費の成長率が重要になります。したがって、現在、極めて厳格な販管費の管理を続けており、スライド右下の四半期推移をご覧いただくとわかるとおり、減少傾向となっています。

もちろん、ヘッドカウントも増えてくるため、将来的には増加傾向へ転じていくことは想定されますが、引き続き年間の成長率はしっかり低減させたいと考えています。

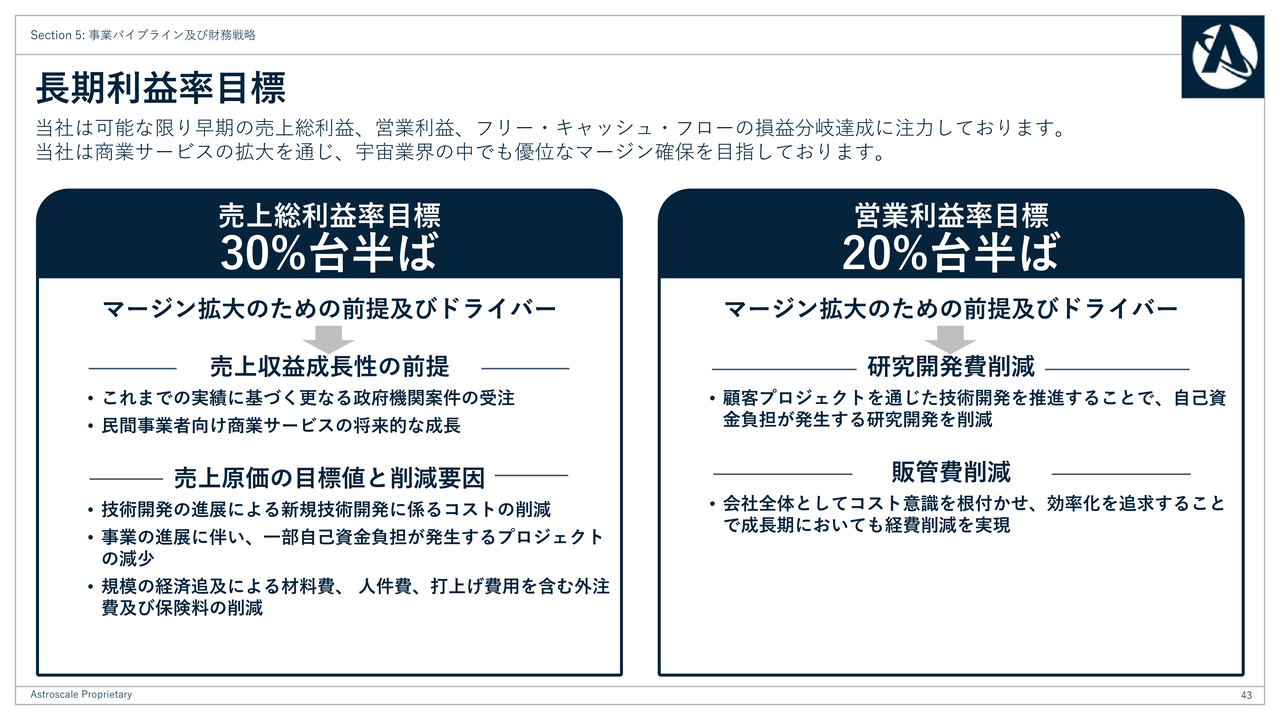

長期利益率目標

このような努力を継続することで、損益分岐だけでなく、長期的にはグロースマージンで3割台半ば、営業利益マージンで2割台半ばを狙っていきます。

また、先ほどご説明した3点に加え、技術の成熟や規模の経済追求などを通じたコスト削減を行い、マージンの改善をさらに推進していきます。

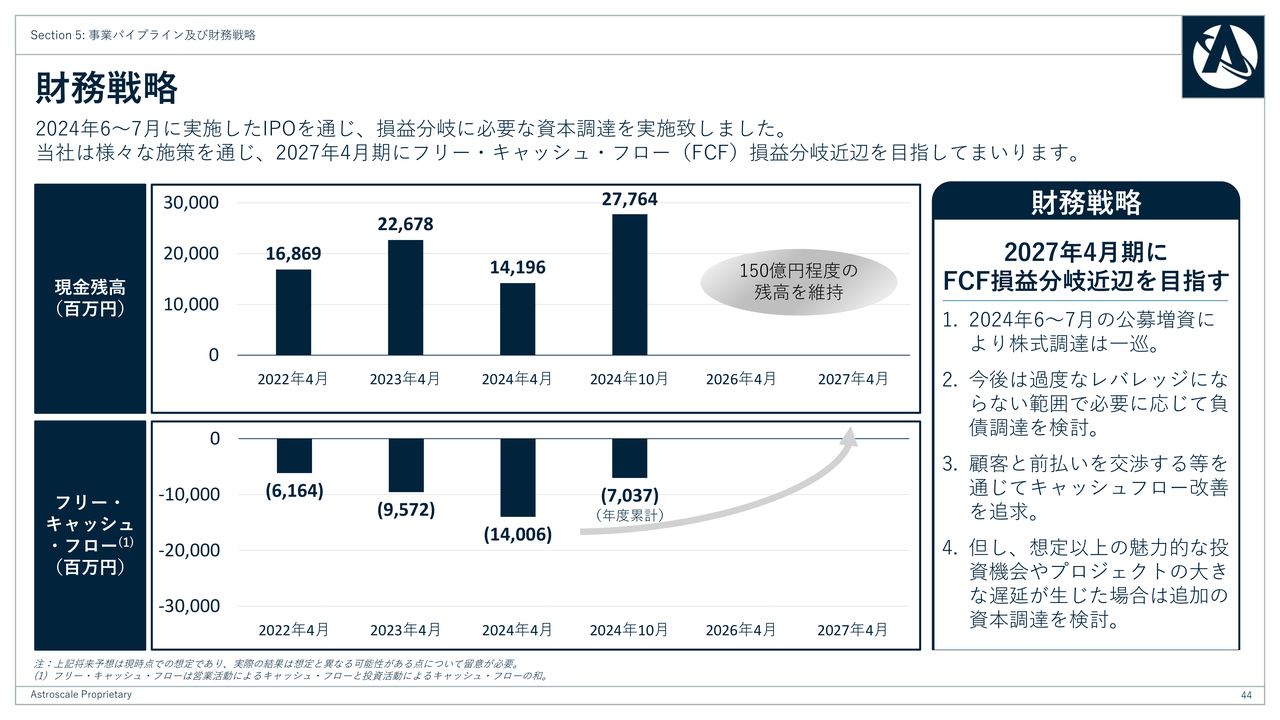

財務戦略

キャッシュフローは、以前お示しした見通しから変化はありません。引き続き、2027年4月期にフリーキャッシュフローでプラスを狙っており、そこに至るまで、現時点で十分な現金をすでに確保していると評価しています。

魅力的な投資機会が出てきた場合や、資本の必要な事象が生じた場合には、当然資金調達を検討しますが、現時点でそのような計画はありません。

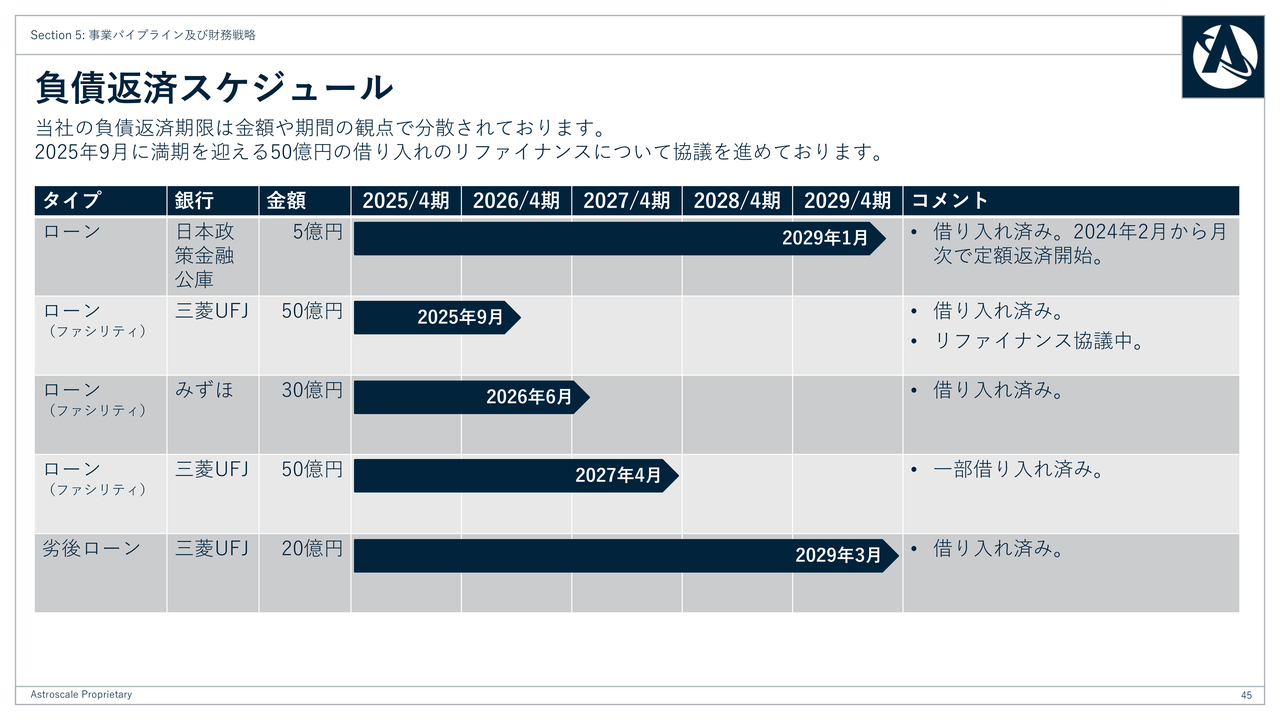

負債返済スケジュール

今後の負債返済スケジュールです。返済金額や期限は分散しているため、現時点で大きな問題はありません。次の返済は、今年9月に50億円を予定していますが、こちらはすでに金融機関と議論を開始しており、リファイナンスについて現時点で支障はないと捉えています。

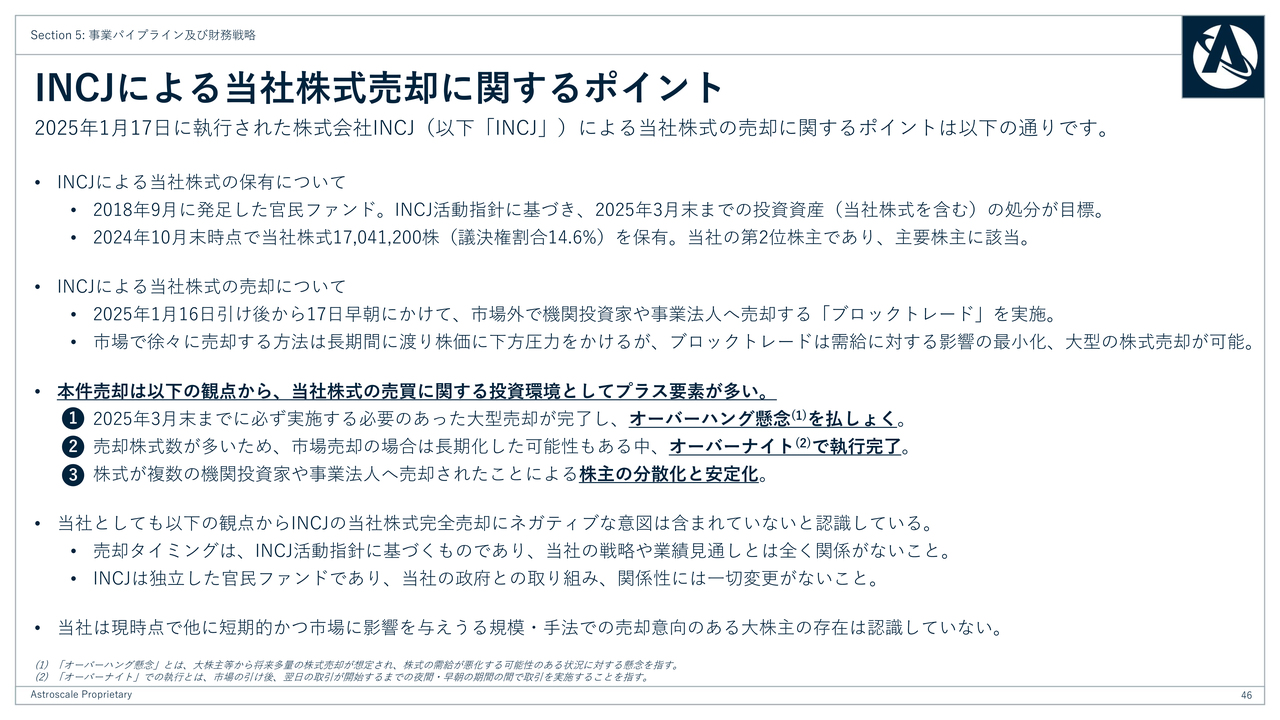

INCJによる当社株式売却に関するポイント

INCJによる当社の株式売却についてご説明します。

当社は、2025年1月17日にINCJによる当社の株式の完全売却について公表しています。こちらは、大型のオーバーハング懸念を完全に払拭するという意味で、非常に前向きなイベントであったと捉えています。

INCJは、当社の強いサポーターであり、2016年以降、シリーズB、CおよびDと、上場前のファンディングラウンドでリード投資家として出資を継続いただき、その結果14.6パーセントの株式を保有していました。

しかしながら、法的な制約により、INCJは投資資産のすべてを2025年3月までに売却することが求められていたため、結果として多量な株式の売却により、当社の株式に対する需給悪化の懸念がありました。

このような背景から、INCJは1月16日の市場引け後に実施した、オーバーナイトのブロックトレードを通じ、機関投資家や事業法人に売却することで、市場に対するインパクトを最小化しつつ、エグジットされたと理解しています。

証券会社を通じ、十分な需要が認められたということで、売却は成功裏に完了しています。結果として、今後のINCJの保有株式に基づくオーバーハングの懸念は完全に払拭されました。

当社の理解では、この売却自体は、INCJに対する法的な要請に基づく売却ニーズによってのみ決定されており、決して当社の戦略や、財務状況に基づくものではないということです。また、現時点では、INCJ以外の他の投資家から、短期的かつ市場に影響を与えるような規模や手法で、売却意向があるということは特に認識していません。

当社からの説明は以上です。ご清聴、誠にありがとうございました。

質疑応答:「LEXI-P」の契約に向けた進捗状況について

質問者:短期観点で恐縮なのですが、「LEXI-P」の契約に向けた進捗状況について教えてください。今期第4四半期から収益認識が見込ま

新着ログ

「サービス業」のログ