帝国通信工業、SleepTechやHealthTechなど医療・ヘルスケア関連の研究開発を展開 健康寿命の延伸を目指し注力

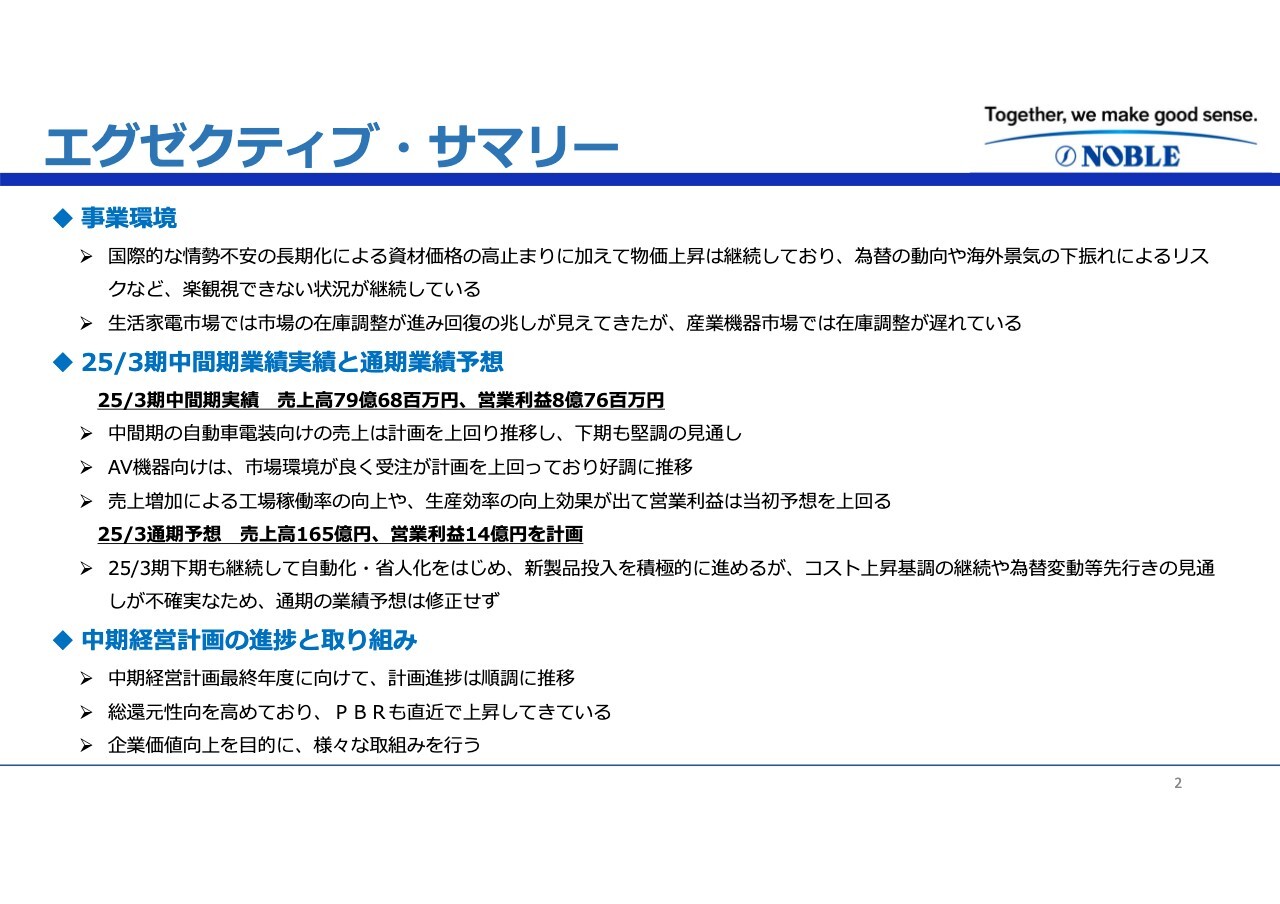

エグゼクティブ・サマリー

羽生満寿夫氏(以下、羽生):代表取締役社長の羽生満寿夫です。本日はご多用なところ、弊社2025年3月期中間決算発表会に多数の出席を賜り、厚く御礼を申し上げます。弊社は今年8月に創立80周年を迎えました。これもひとえに、みなさまのおかげと心より御礼を申し上げます。

まずはじめに、本日の説明会のポイントについてご説明します。

弊社を取り巻く事業環境として、国際的な情勢不安は長期化しており、資材価格の高止まりが継続しています。

また、為替の動向や海外の景気動向も楽観視できない状況が続いていますが、足元では生活家電市場で市場在庫の調整が進み、回復の兆しが見えてきています。一方で、産業機器は依然、市場在庫の調整が遅れています。

このような環境の中、2025年3月期の中間期業績実績は、売上高79億6,800万円、営業利益8億7,600万円となりました。自動車電装の売上は当初の計画よりも高い水準を維持し、AV機器向けについても市場環境が良く、同様の推移となりました。

為替の影響もありますが、結果的に当初計画と比較し、売上が増加したことで、営業利益も当初計画を上回る結果となりました。なお、今年5月に発表した当中間期と通期業績予想は、第1四半期の決算発表に合わせて上方修正を行っています。

この中間期業績を踏まえた2025年3月期の予想については、米国の大統領選の結果から為替見通しがより不確実になってきたことや、コスト上昇基調も継続することが予想されます。そのため、第1四半期で発表した通期業績予想を修正せず、売上高165億円、営業利益14億円としました。

最後に、中期経営計画の進捗についてご説明します。2025年3月期については、売上高、営業利益ともに中期経営計画を若干下回る見通しですが、5ヶ年計画の累計としては計画どおりの進捗結果となる見込みです。

また、前年度に続き自己株式の取得を行っており、総還元性向は前年度同様に高い水準となる予定であり、PBRも徐々に上昇してきています。

企業価値向上についてはさまざまな取り組みを行っております。後半でその事例をご紹介します。

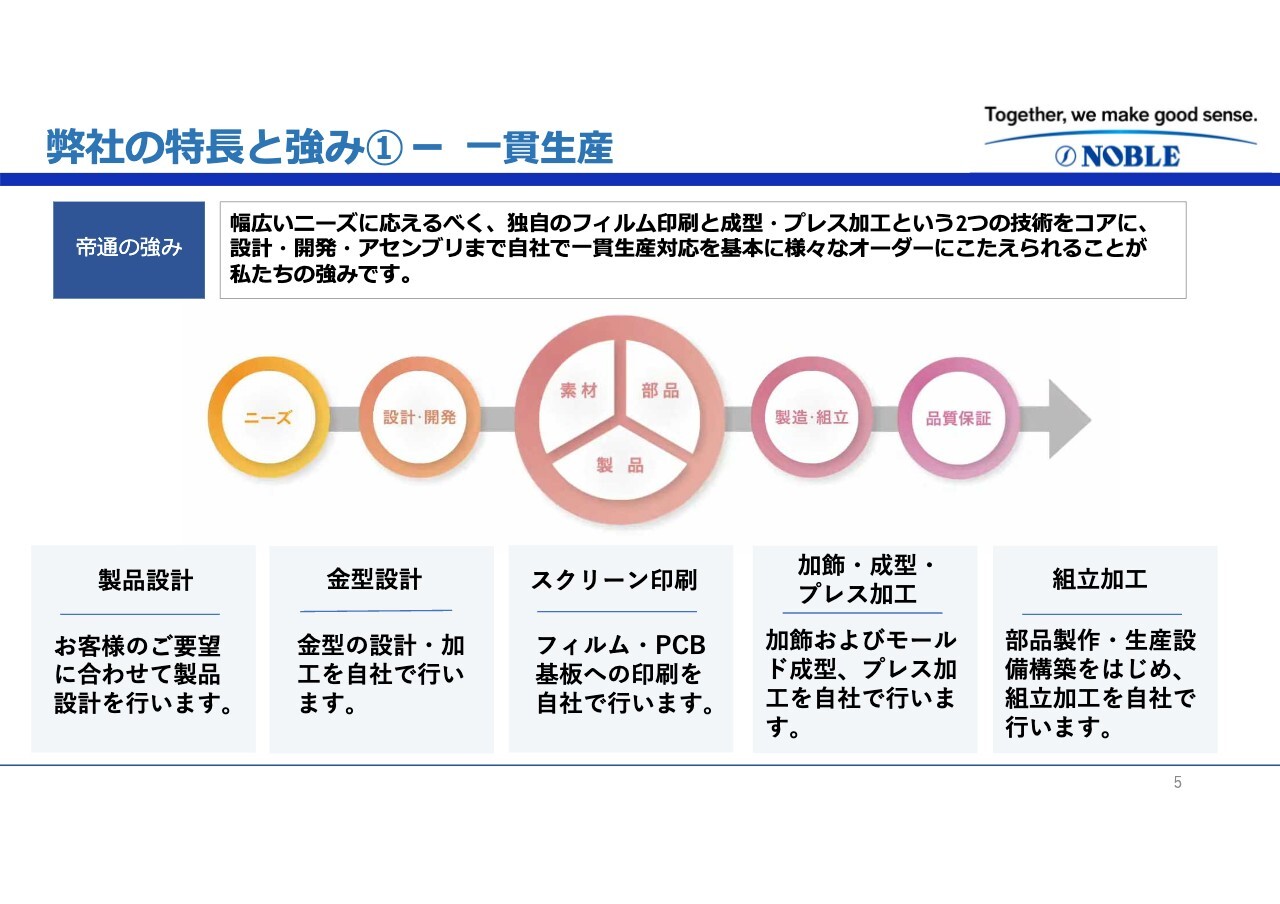

弊社の特⻑と強み①-一貫生産

本日は、弊社の特徴と強みについてご説明したのち、2025年3月期の中間期業績実績と通期業績予想についてご説明します。最後に、中期経営計画の進捗についてご説明し、弊社が取り組んでいるさまざまな事例についてもご紹介します。

弊社の特徴と強みについてご説明します。

弊社の最大の強みは、お客さまのご要望に応じたカスタム製品から汎用電子部品まで、幅広いご要求に応えるべく、独自のフィルム印刷と成型・プレス加工の技術をコアに、製品設計、金型設計、加工、アセンブリまで一貫生産で対応できることです。

この一貫生産で対応できるからこそ、パートナー企業が抱える課題をさまざまな過程から一緒に解決し、製造コストも抑え、付加価値を加えた提案を行うことができます。

また、弊社はBtoBの電子部品メーカーのため、弊社の製品がみなさまの目に直接触れることはありません。しかし、培った技術力を駆使しながらパートナー企業とともに製品を作り上げており、みなさまの日常生活をより快適にするイノベーションを届けていると認識しています。

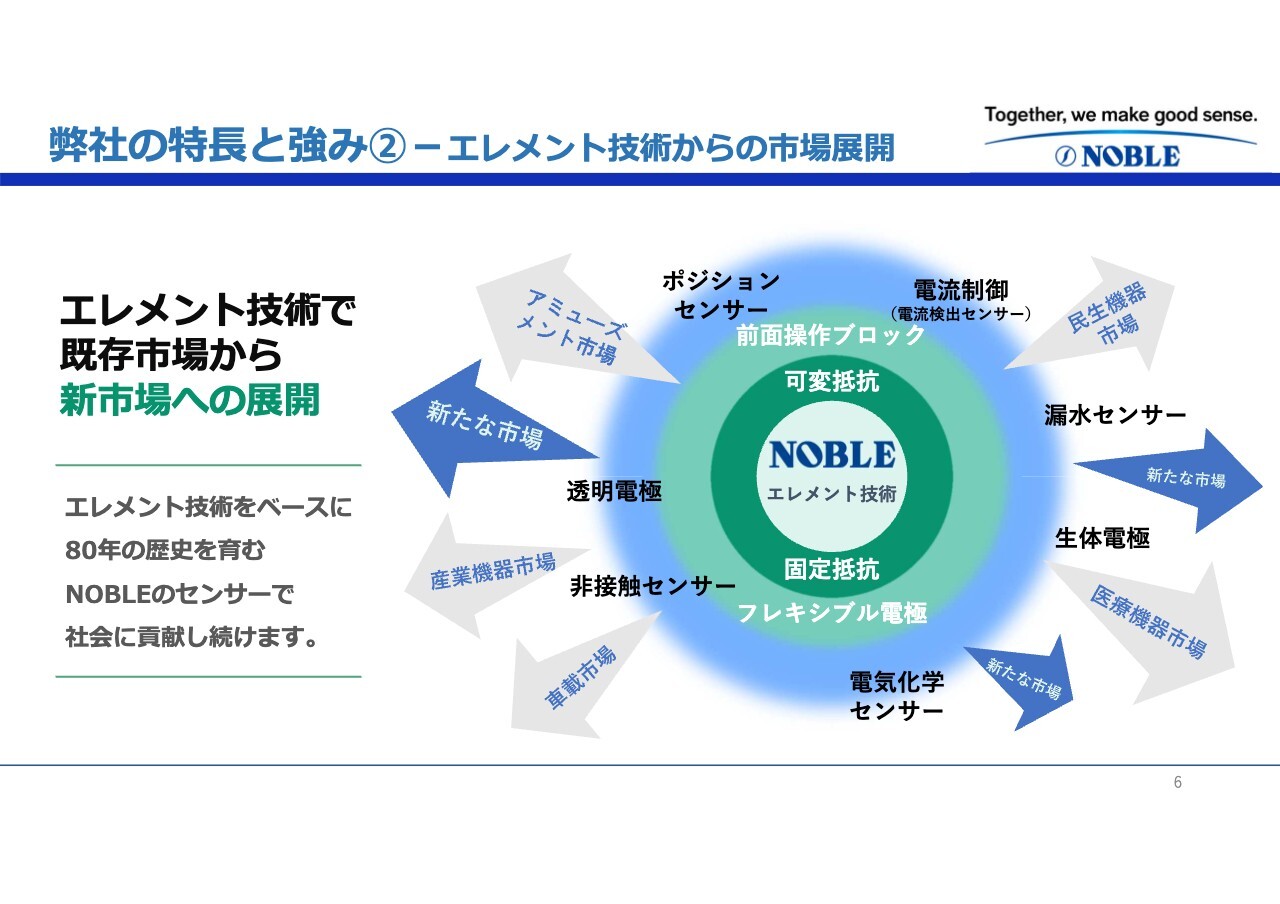

弊社の特⻑と強み②-エレメント技術からの市場展開

次に、弊社の特徴と強みの2つ目として、エレメント技術があります。エレメント技術とは、例えば電気製品の電気の流れを制御する抵抗体であり、その抵抗体をベース基盤に印刷する技術も含まれています。

この技術により創業当時から生産している可変抵抗器や固定抵抗器が弊社製品の原点であり、その技術の進化により前面操作ブロックや各種センサが開発・製品化され、さまざまな市場で採用されています。

このセンサの使用例として、ポジションセンサはアミューズメント機や一眼レフカメラのレンズに、透明電極ではタッチスイッチに、非接触センサでは静電容量式で水分検知などに使われています。

既存市場では、高性能化への改良や価格競争力アップによりシェアを広げる努力を行い、市場にも常に目を向け、弊社のビジネスチャンスを図る動きを行っていきます。

弊社の特⻑と強み③-コア技術を活かした製品展開

強みの3つ目として、弊社製品についてご説明します。先ほど説明した印刷技術などのコア技術の製品展開として、前面操作ブロックといわれるICB製品があります。これはお客さまからのご要望1つひとつに対応するカスタムブランドです。もう1つは、可変抵抗や固定抵抗、スイッチなどの汎用電子部品であるディスクリート製品です。

カスタムブランドのICBと汎用電子部品のディスクリートという2つの製品群に分けており、そこで生み出されたさまざまな製品を多くの取引先に販売しています。

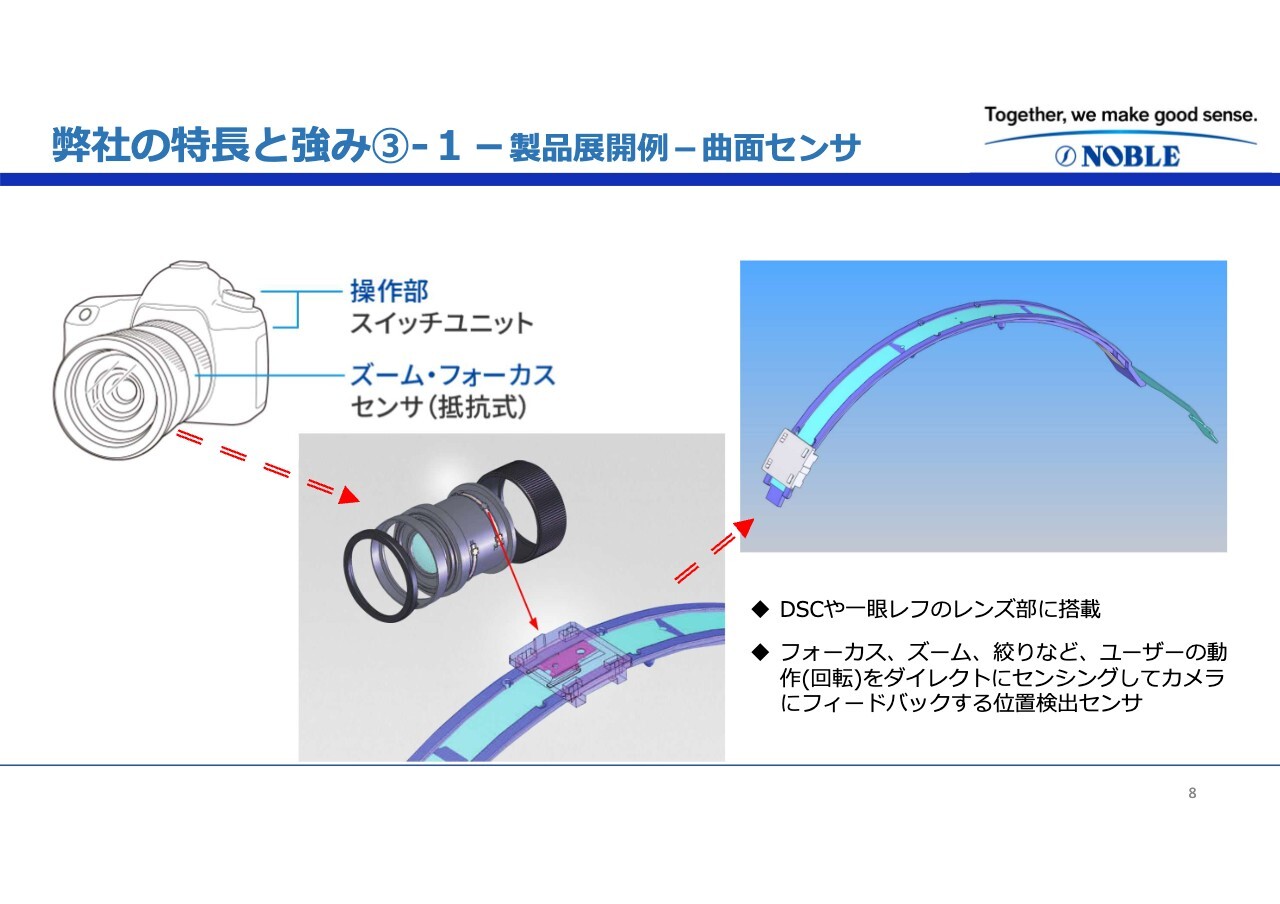

弊社の特⻑と強み③ -1-製品展開例 - 曲面センサ

その中から、カスタム製品として提供している抵抗式センサをご紹介します。スライドの図はデジタル一眼レフカメラに採用されている曲面センサです。

この独自開発した曲面センサは、レンズの鏡筒部分の曲面に直接配置することで、ユーザーの動作をダイレクトにセンシングできることを特徴としています。この特徴によって高精度の位置検出が可能となっており、広く採用いただいています。なお、現在すべてのカメラメーカーやレンズメーカーに採用いただいています。

弊社の特⻑と強み③ -2-製品展開例 - ドアミラー、HVAC用センサー

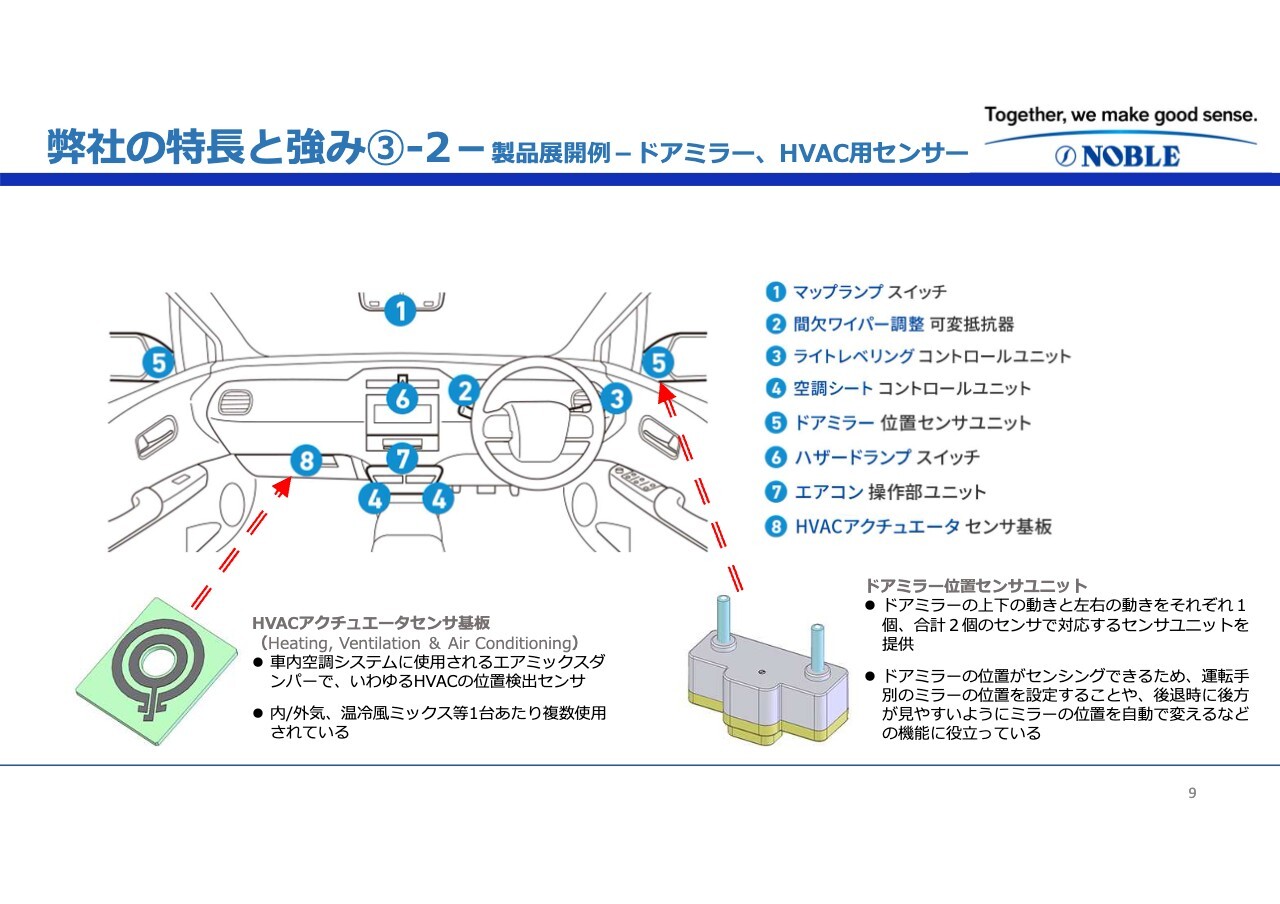

自動車市場における抵抗式センサの採用例を2点ご紹介します。

1点目は、車内空調であるエアコンの温度調節機能に採用されている製品です。現在の自動車エアコンの温度設定は、周囲の環境に応じて細かく温度調整を行うため、そのセンサに要求されるスペックは年々高くなってきています。弊社はその要求に対応した製品を開発し、販売しています。

2点目は、ドアミラーセンサの位置センサです。ミラーの上下・左右の位置をそれぞれ1つずつ、合計2個のセンサでセンシングしています。運転手別のミラーの位置や、車が後退する際のミラーの位置を自動で変えるなどの機能に役立っています。

以上が、弊社の特徴と強みについてのご説明です。

25/3期 中間期業績実績と通期業績予想比較

ここからは、2025年3月期中間期業績実績と通期業績予想についてご説明します。

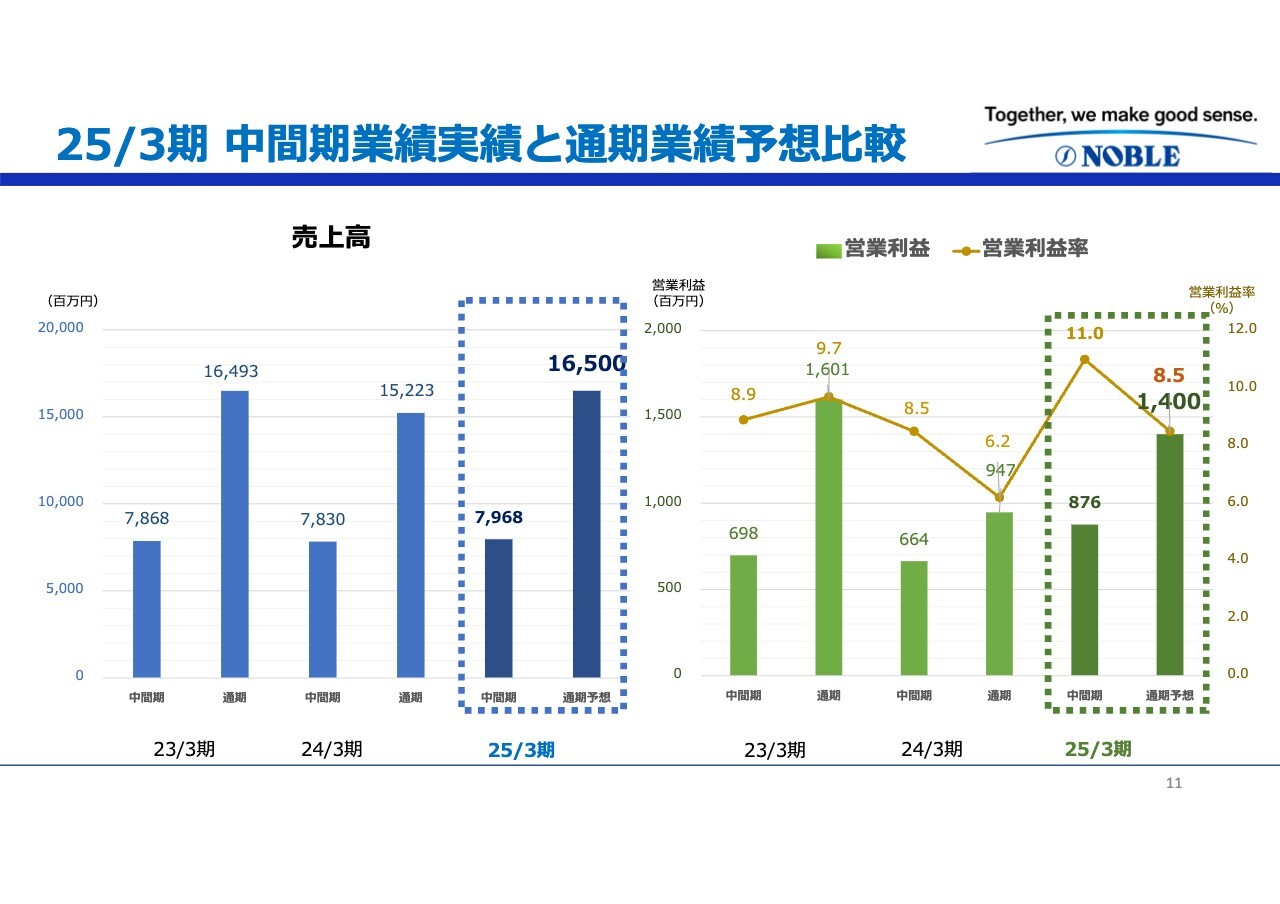

まず、連結売上高連結営業利益の2025年3月期中間期実績と今期末の予想についてご説明します。スライドには各々の推移をグラフで示しています。

詳細については次項でご説明しますが、2025年3月期中間期は、売上高79億6,800万円、営業利益8億7,600万円、営業利益率は11パーセントと、前年同期比では売上高、営業利益ともに増加となりました。なお、半期単位での営業利益率10パーセント超えは、2023年3月期の下期以来となっています。

一方で、通期業績予想については、さまざまな不確定要素があることから当初計画を変更せず、売上高165億円、営業利益14億円、営業利益率8.5パーセントの計画としています。

25/3期 中間期の利益増減要因予想(前年同期比較)

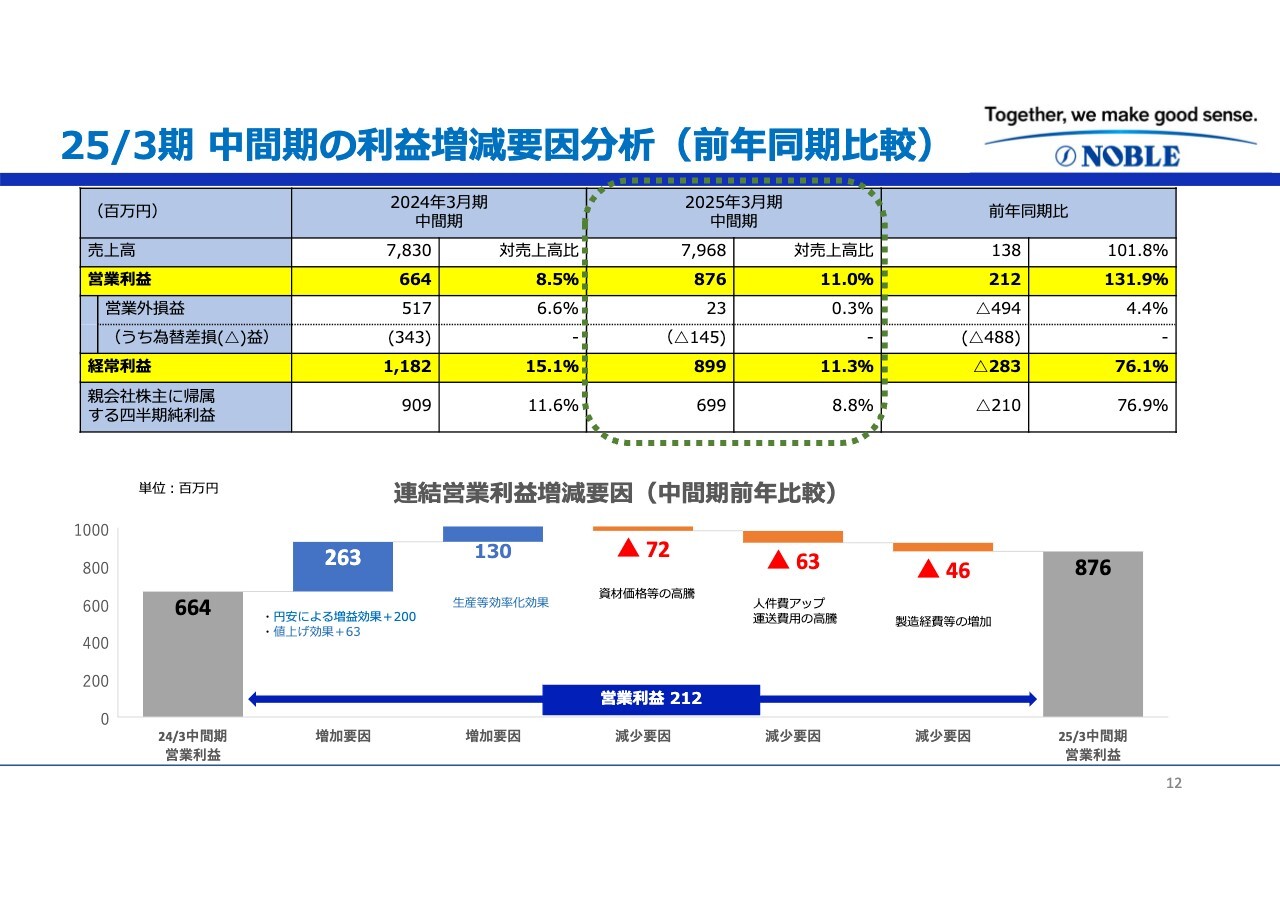

2025年3月期中間期の利益増減要因について、前年同期と比較してご説明します。

営業利益は前年同期比で2億1,200万円増加し、8億7,600万円となりました。主な要因として、資材価格の高騰をはじめ、人件費や運送費などランニングコストが高騰しましたが、円安のプラス効果や販売価格の見直しによる増加要因に加え、自動化・省人化を進めるなど生産効率の向上を図ったことにより増益となりました。

経常利益については、前年同期は想定以上に円安が進行したことによる為替差益があり、11億8,200万円で着地しましたが、本年は2024年3月期期末よりも円高になったことから為替差損となり、2億8,300万円の減少となりました。

25/3期 通期の利益増減要因予想(通期前年比較)

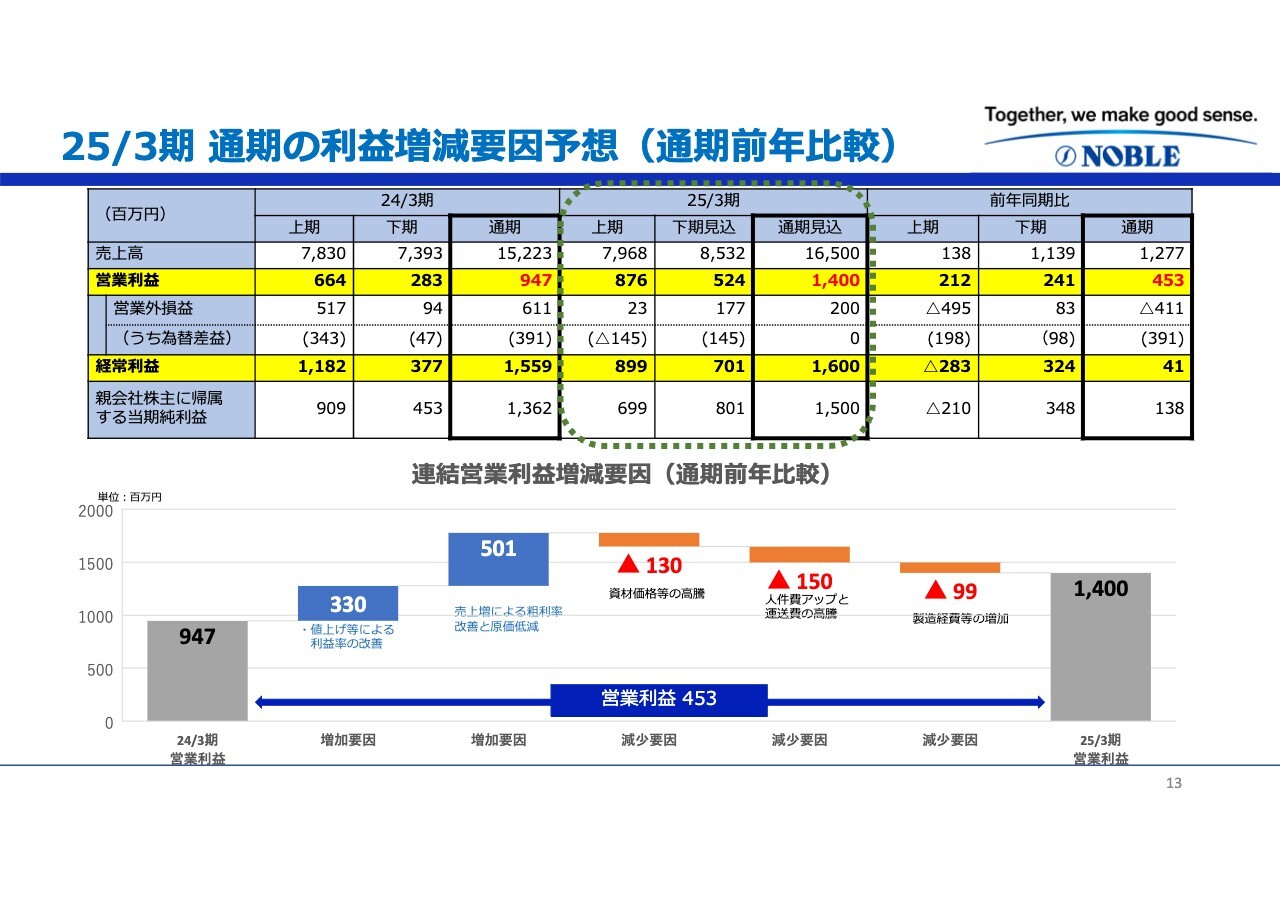

2025年3月期通期の利益増減要因の見通しについてご説明します。

米国大統領選の結果から、為替見通しがより不確実になり、コスト上昇基調も継続することが予想されます。そのため、今年8月8日に発表した通期業績予想を修正せず、売上高165億円、営業利益14億円としています。したがって、下期の売上見込みは85億3,200万円、営業利益は5億2,400万円となります。

下期は、全般的に客先の在庫調整も進むと考えられます。受注が持ち直し、特に自動車業界とAV機器が堅調である見通しから、主力工場の生産稼働率の改善を見込んでいます。ただし、人件費を含むコスト高は継続すると考えています。

一方で、経常利益は先月の米国大統領選挙の結果などから、円相場が今まで以上に乱高下するリスクを含んでいるものの、期を通して為替差損益を見込まない計画としています。そのため、下期は上期の為替差損を相殺する計画としており、通期では当初計画どおり16億円を予定しています。

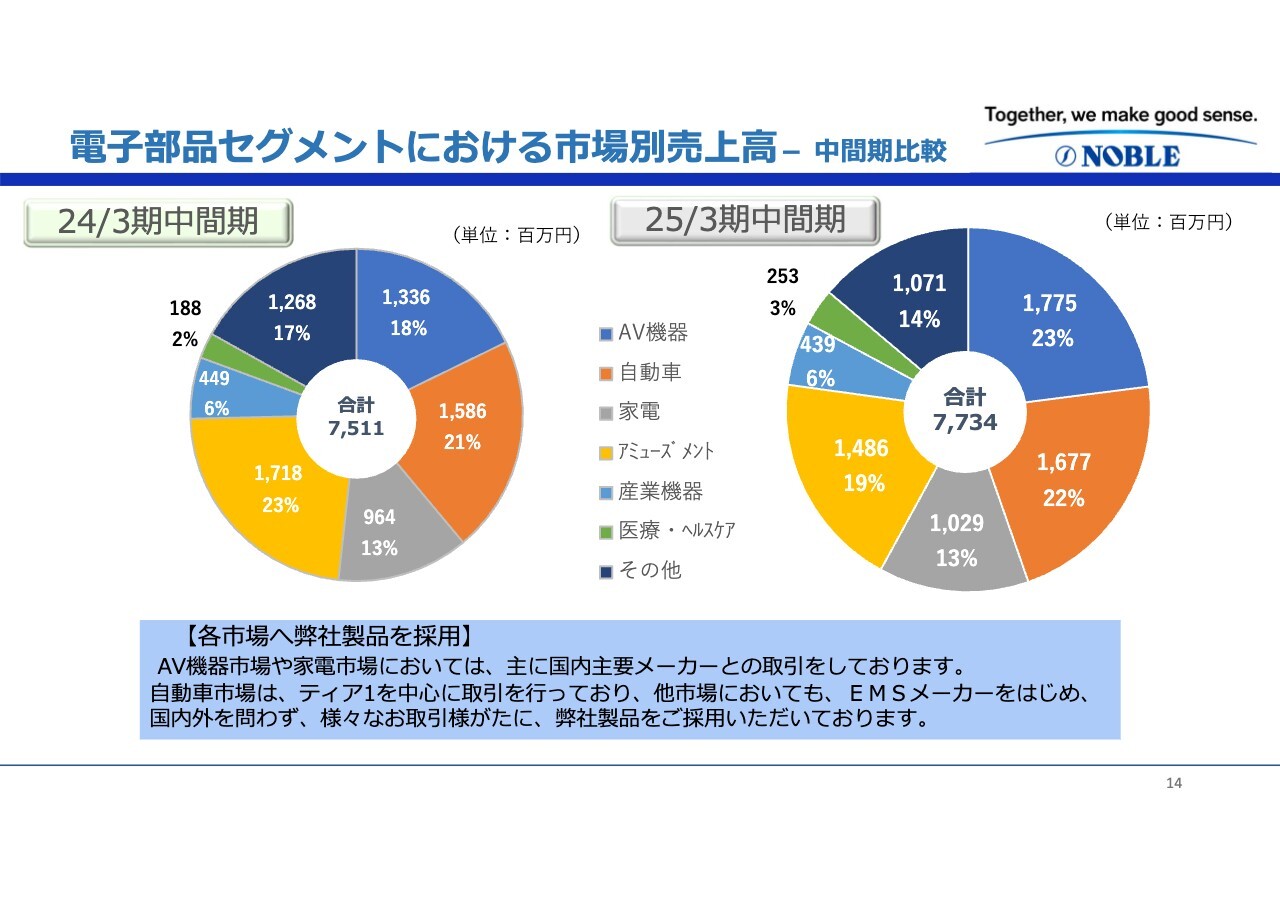

電子部品セグメントにおける市場別売上高 - 中間期比較

スライドは、市場別の売上高について、2024年3月期と2025年3月期の中間期実績を円グラフで比較したものです。各市場、バランスの良い売上構成となっています。

その中でも、2025年3月期はAV機器の比率が5ポイント増加し、23パーセントになりました。代わりに、アミューズメント市場向けの比率は4ポイント減少の19パーセントとなりました。

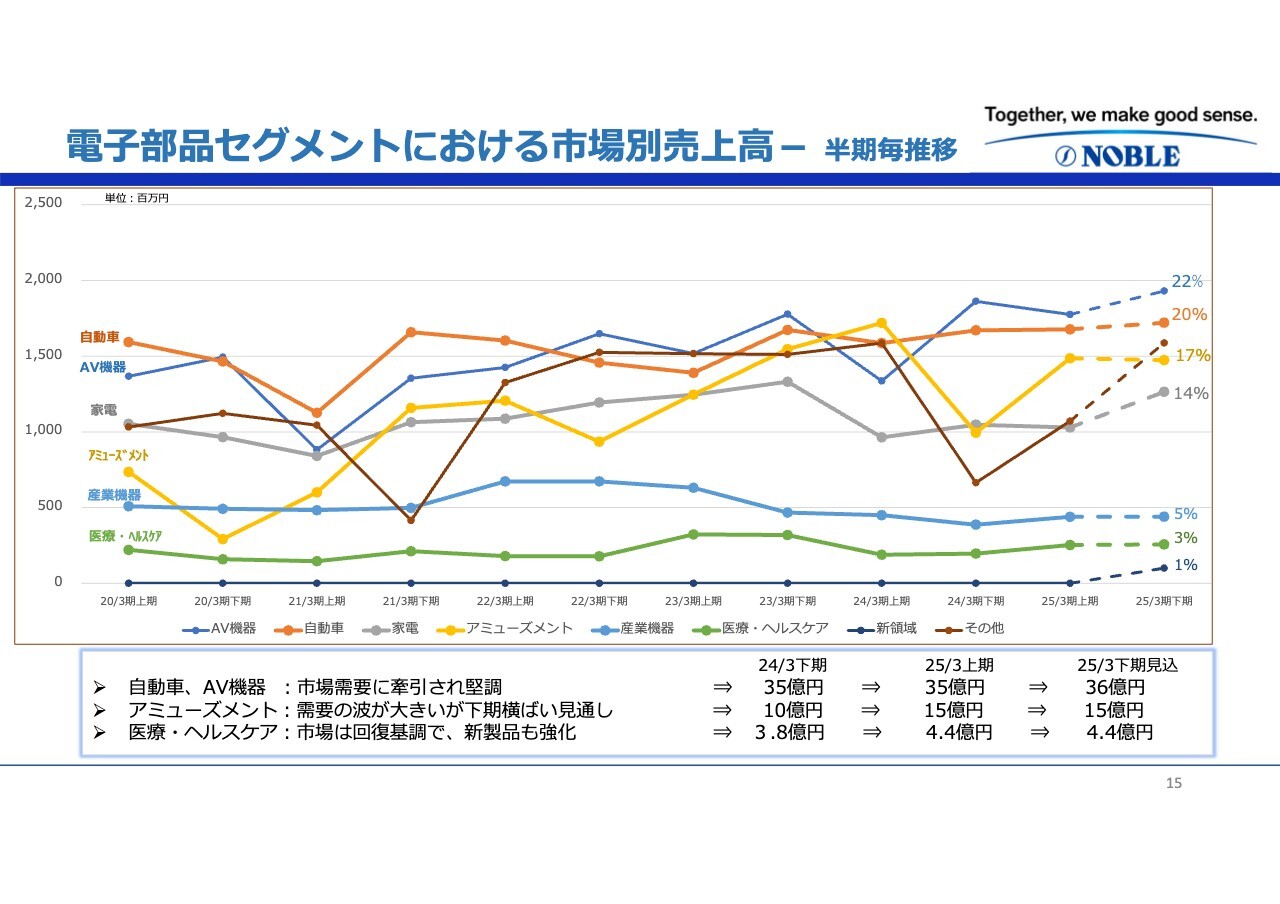

電子部品セグメントにおける市場別売上高 - 半期毎推移

スライドのグラフは、売上販売実績と計画を市場別に見た半期ごとの推移を示しています。主力市場の1つである自動車は下期の見通しも含めて着実に伸びており、予定どおりの売上となる見通しです。

AV機器市場は先ほどご説明しましたが、カメラレンズ向けセンサをはじめ、下期も好調に推移する見込みです。自動車分野との合算では、下期に36億円の売上を見込んでいます。

アミューズメント市場は、ゲーム機関係が2024年3月期下期に急激に落ち込みましたが、2025年3月期は堅調に推移しており、下期は15億円の売上を見込んでいます。

現在弊社が力を入れている医療・ヘルスケア分野は、売上規模はまだ小規模なものの、着実に売上を確保しています。下期は4億4,000万円の売上を見込んでいます。この分野では、新規の引き合いも活発にいただいており、将来の柱の1つになると考えています。

家電分野では、給湯器向けが回復してきており、下期には売上の増加が予想されることから、13億円の売上を見込んでいます。

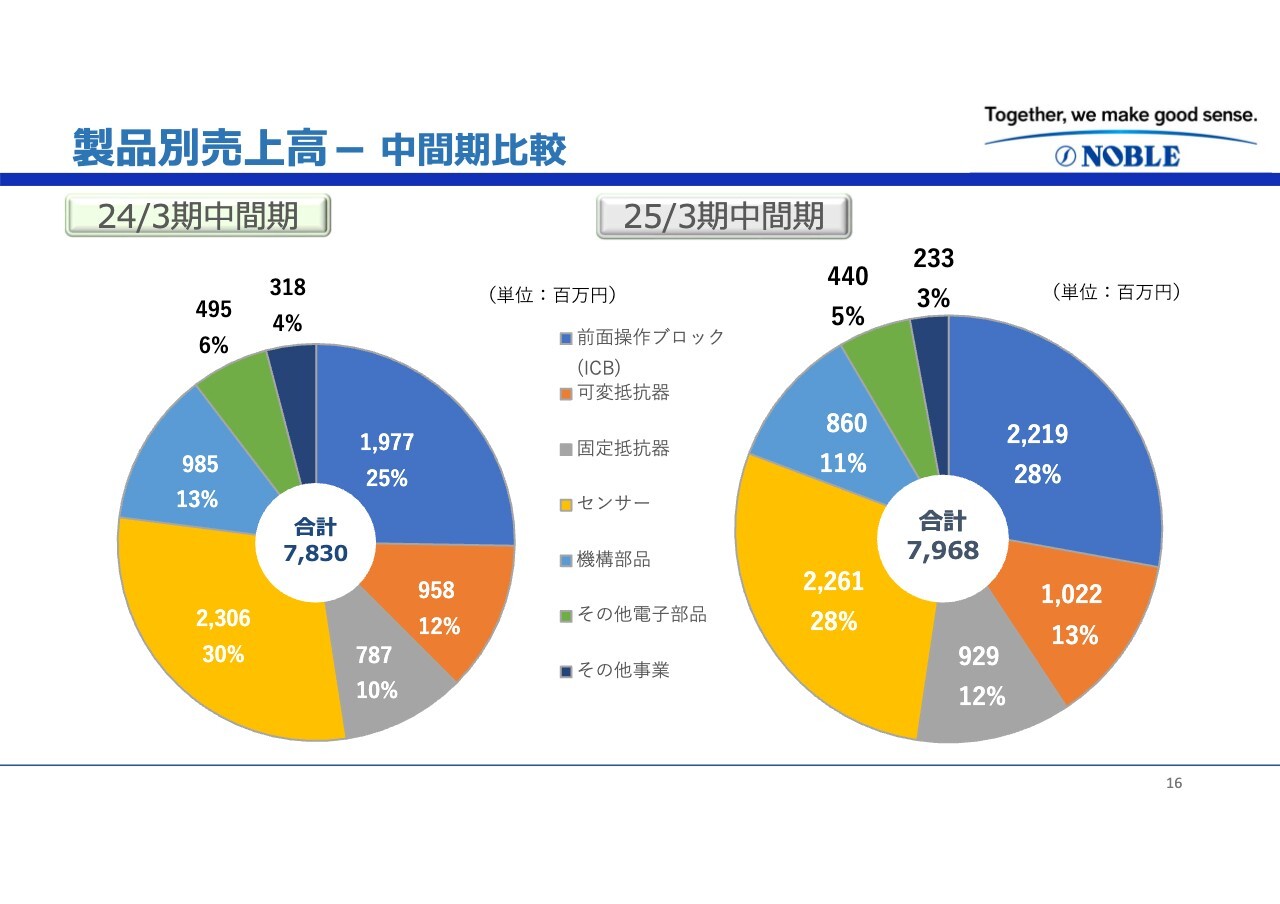

製品別売上高 - 中間期比較

スライドのグラフは、製品別の売上高について、2024年3月期と2025年3月期の中間期実績を円グラフで比較したものです。2025年3月期はセンサと機構部品の割合が若干減少し、前面操作ブロックと固定抵抗器の割合が増加しています。

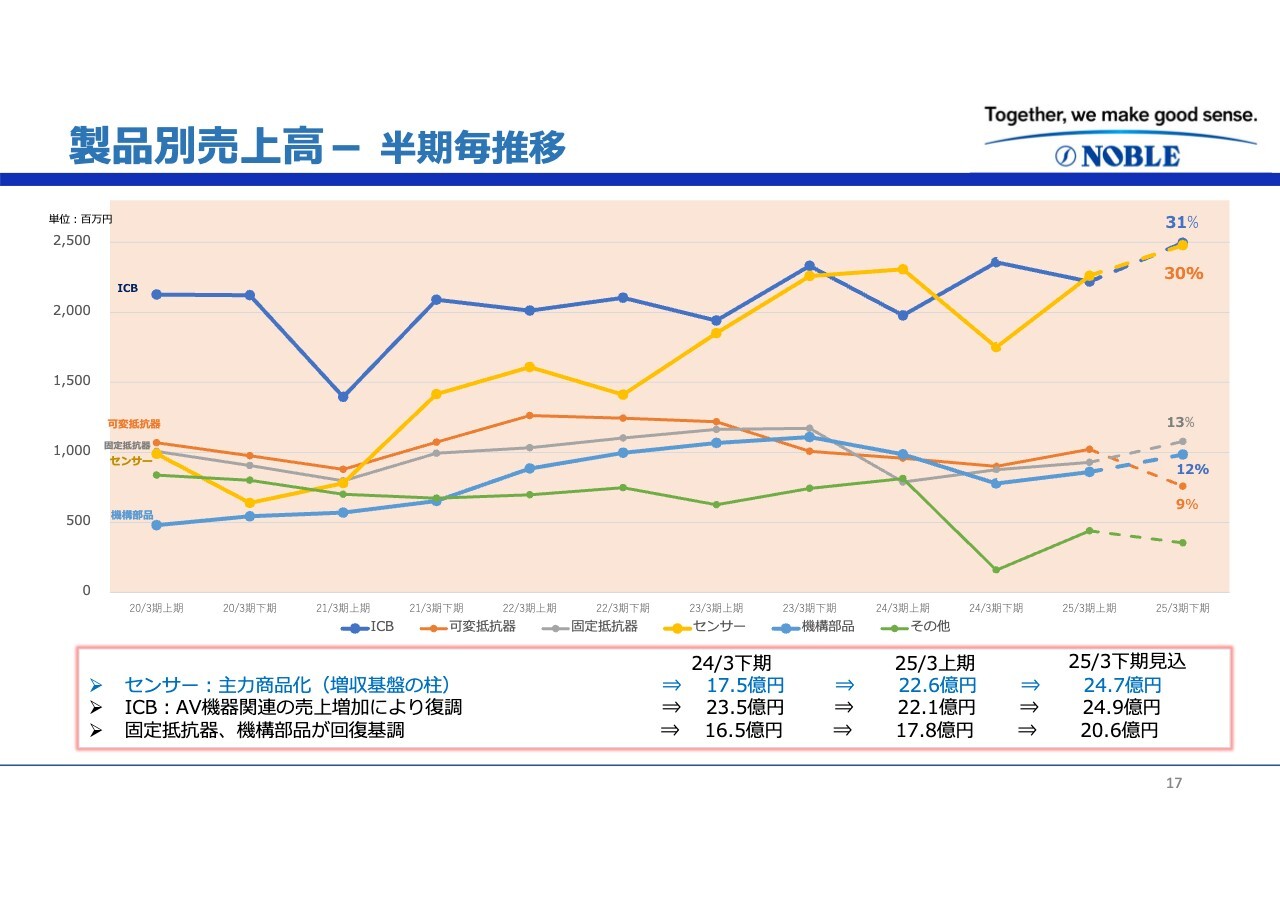

製品別売上高 - 半期毎推移

スライドのグラフは、製品別の販売実績と計画について、半期ごとの推移を示したものです。

全体的には抵抗器からセンサへの流れが加速しています。センサは下期にさらに増加し、売上高24億7,000万円を見込んでいます。ICBはAV機器向けや自動車関係に伸びてきており、結果的に下期は大幅に増加となる24億9,000万円の販売見通しです。

固定抵抗器は給湯器向け市場が回復しており、下期もこの傾向が続くと見ています。機構部品も下期に回復する見込みであり、固定抵抗器との合計で20億6,000万円の販売見込みです。

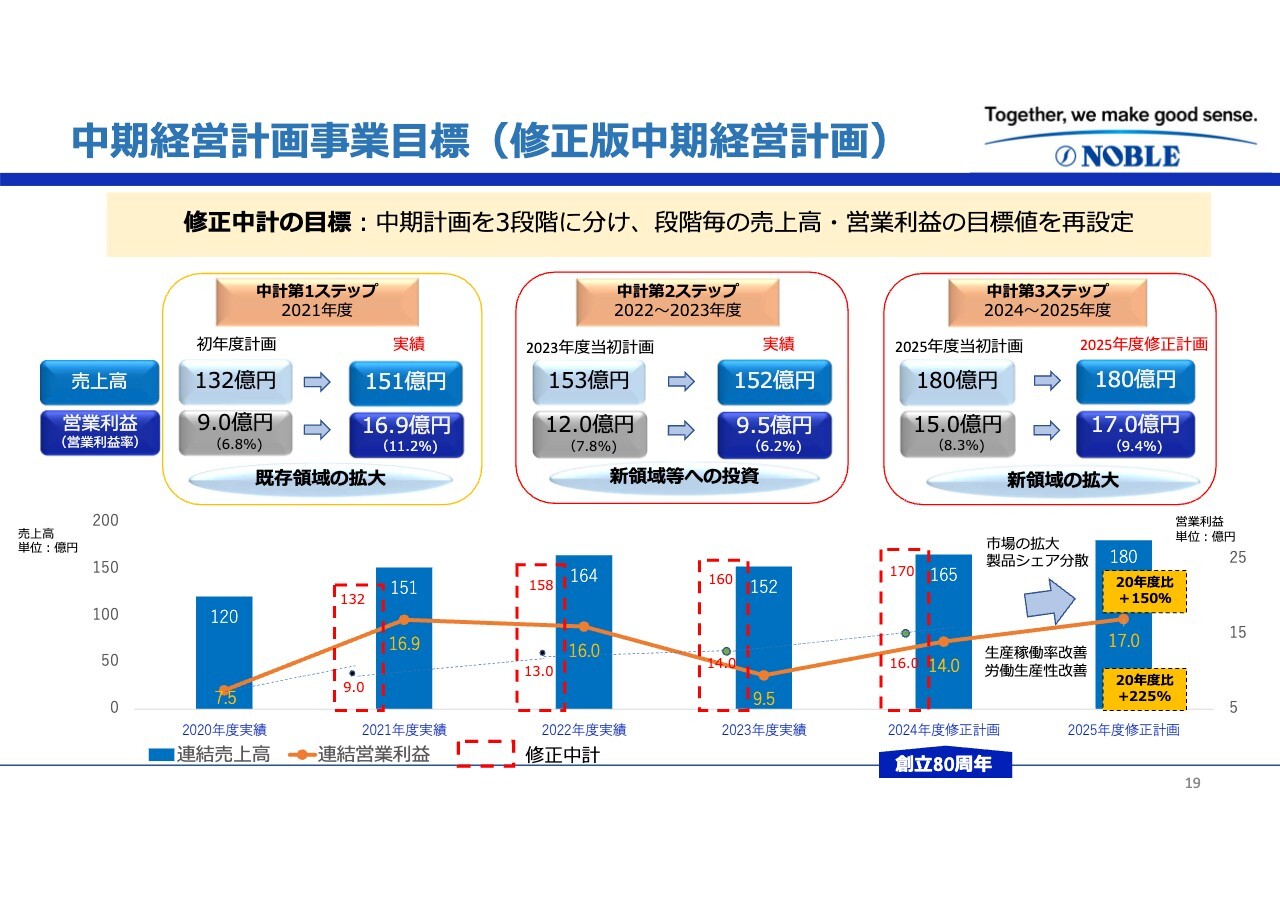

中期経営計画事業目標(修正版中期経営計画)

中期経営計画の進捗についてご説明します。

まず、事業目標に対する目標値と実績の単年度比較についてです。2022年度までは売上高、営業利益ともに単年度目標をクリアしましたが、2023年度と2024年度は単年度計画を下回る結果となる見通しです。

中期経営計画概要分析 (修正版中期経営計画達成率)

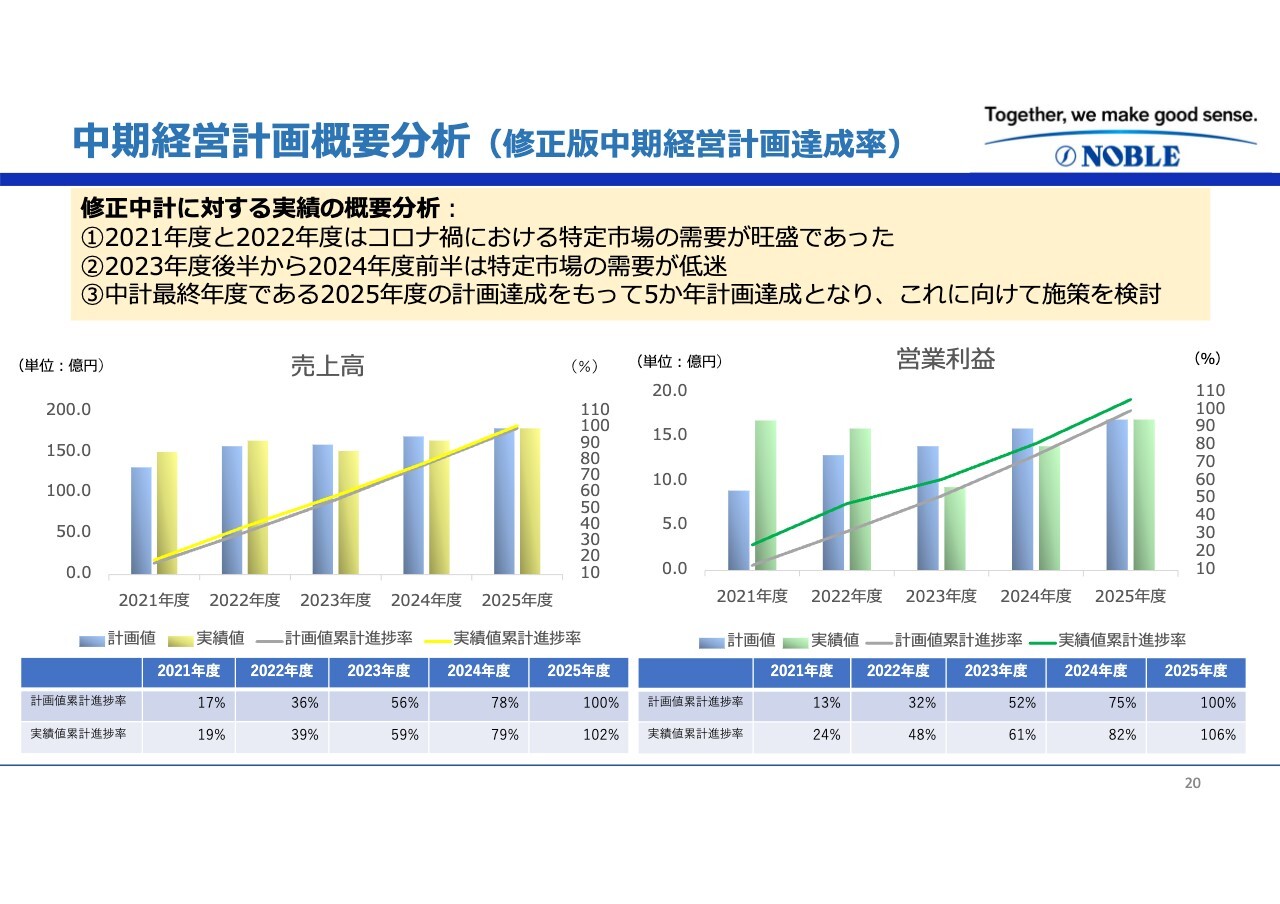

中期経営計画の概要分析についてです。

中期経営計画第1ステップである2021年度と2022年度は、コロナ禍における特定市場の需要が旺盛だったこともあり、売上高、営業利益ともに目標をクリアしました。2023年度はコロナ特需の反動もあり計画値を下回りました。

2024年度予想も中期経営計画を若干下回る数値ですが、2021年度から2024年度までの売上高および営業利益の累計では、ほぼ中期経営計画どおりの進捗となっています。

したがって、中期経営計画の達成には、今年度の業績予想および中期経営計画5ヶ年最終年度となる2025年度の計画達成が必須と考えています。

この計画達成に向け、事業ポートフォリオの見直しによる営業利益の向上および他社とのコラボレーションをより積極的に実現することに加え、研究開発活動や販売活動により着実に売上高の確保を進めていきたいと考えています。

キャッシュアロケーション - 投資等実績と計画

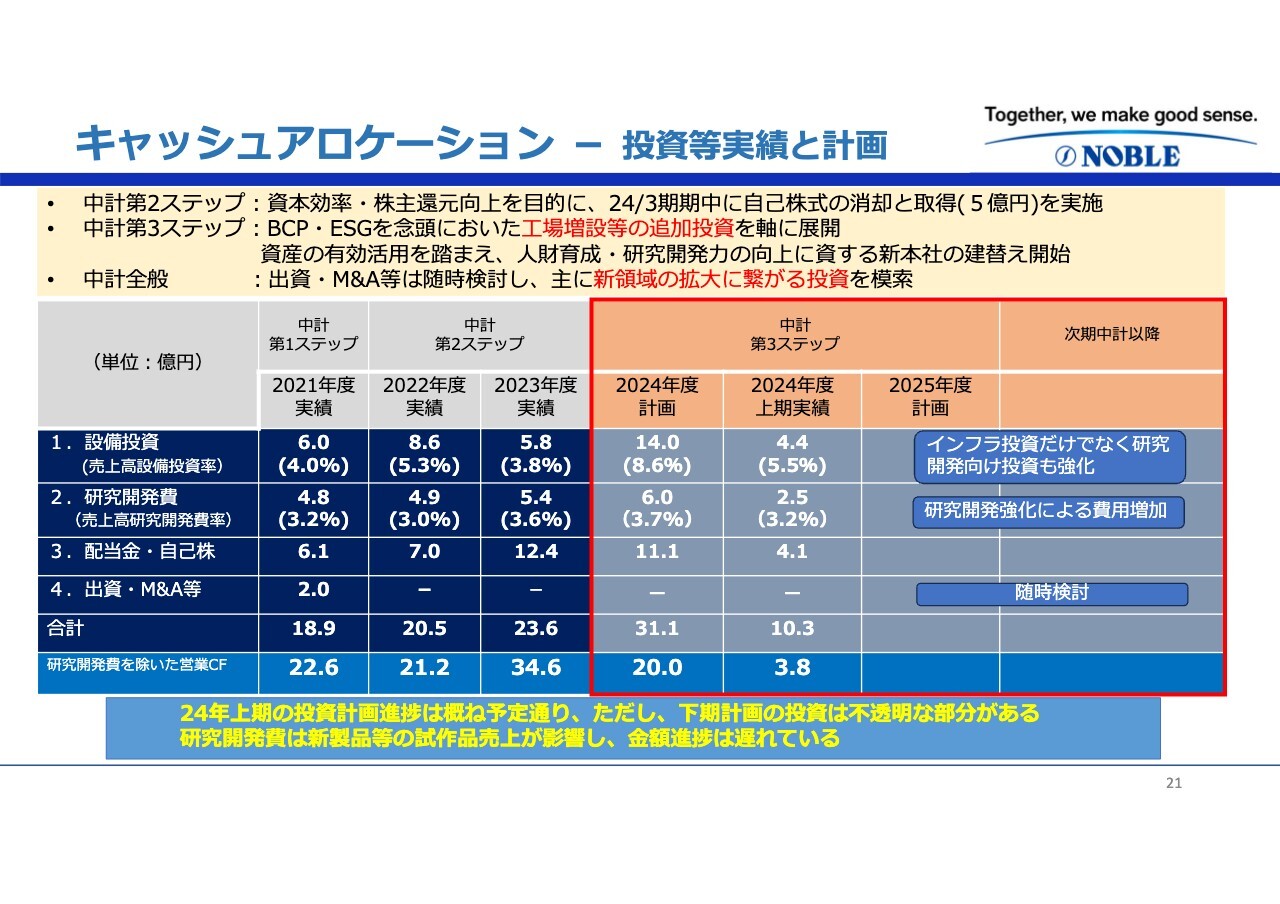

キャッシュアロケーションについてです。

設備投資に関して、上期はほぼ予定どおりとなりましたが、下期は資材価格等の高騰により工場へのインフラ投資が次年度以降にずれ込む可能性が出てきています。

配当金・自己株に関しては、前期に資本効率や株主還元の向上を目的として、もともと保有していた自己株式の消却と、新たな自己株式5億円の取得を行いました。

2024年度も役員株式報酬への充当や、従業員向け株式報酬制度を導入したことへの充当として、引き続き自己株式3億円の取得を行っています。こちらは本下期に反映される予定です。

研究開発費を除いた営業キャッシュ・フローについては、2023年度では期の後半に売上高が減少したことによる在庫の減少や売掛債権の減少から、一時的に増加し、34億6,000万円となりました。しかし、売上高が増えている今年度については、その反動で売掛債権と在庫が増加し、大幅に減少しています。

今年度以降も最新設備への更新やインフラ設備に加え、自動化・省人化、新製品・新技術に関わる投資を積極的に行います。他社との協業や事業提携等も積極的に検討し、必要であれば手元現金に加え、資産を圧縮し、キャッシュ・フローを捻出する予定です。

主な経営指標の推移と株主還元

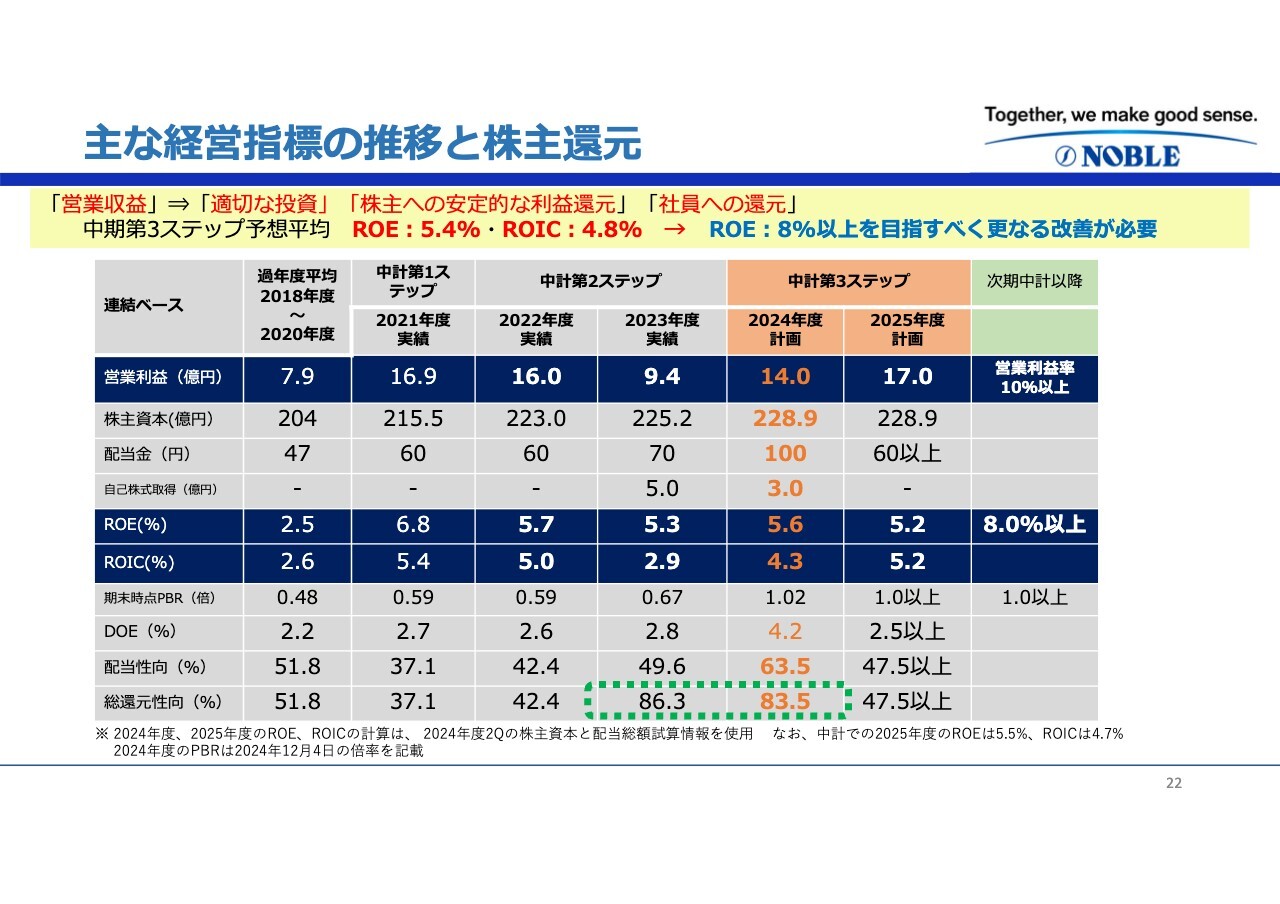

主な経営指標の推移について、中期経営計画最終年度予想も含めてご説明します。

まず、株主還元の一環としての自己株式の市場取得が2年連続となります。これにより、直近2年の総還元性向は80パーセントを超える高いレベルで推移しました。

ROE、ROICの上期実績を踏まえた2024年度見込みは、ROE5.6パーセント、ROICは4.3パーセントとなり、前年度比で増加となる予定です。直近ではPBRも上昇してきていますので、2025年度および次期中期経営計画以降もPBR1倍を目指し、現在の市場評価を落とすことなく、株価水準を維持したいと考えています。

また、2024年5月14日に開示した当中期経営計画の進捗と今後の取り組みに関するお知らせに記載したとおり、着実に成長戦略を実行します。将来的には営業利益率10パーセント以上、ROE8パーセント以上を目指しています。

これらの目標に向けてさまざまな施策を実現し、収益性を高めることで、目標値の早期達成を目指していきます。

続いて、研究開発の取り組みについては開発統括の水野から、サステナビリティ対応と取り組みについては、業務統括の丸山からご説明します。

研究開発の取り組み

水野伸二氏:開発統括の水野です。私からは、研究開発の取り組みについてご紹介します。本日は医療・ヘルスケア関連の取り組みを5点ほどお話しします。

1例目は生体電極を使ったSleepTech分野への応用、2例目はその生体電極で使うゲルについての研究、3例目はHealthTech分野に向けたPOCTの開発、4例目は株式会社イムノセンスと共同開発中のPOCTについて、5例目は弊社の強みであるスクリーン印刷でPOCTの製作についてです。

研究開発の取り組み - 生体電極

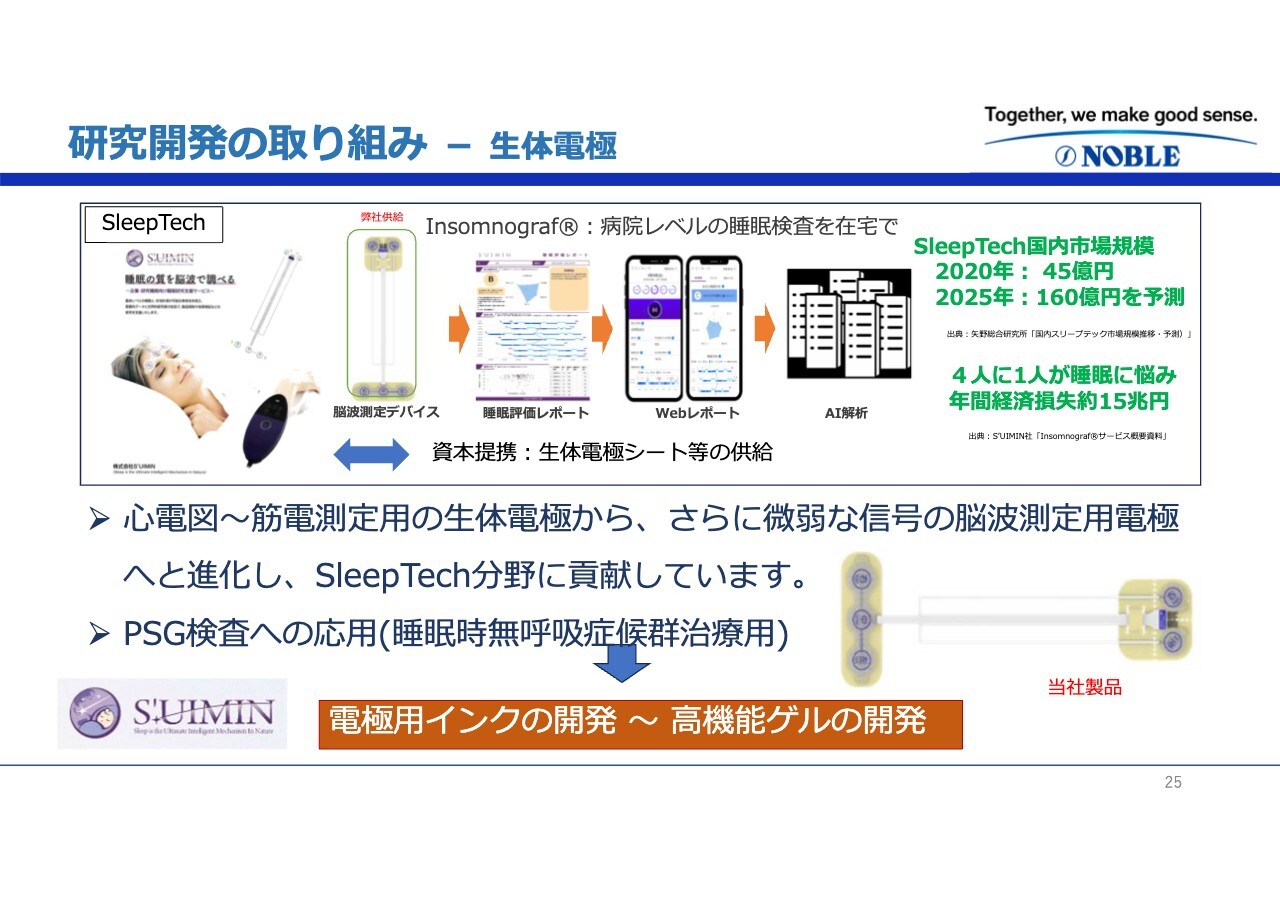

1例目は、SleepTech分野における取り組みです。こちらは生体電極で脳波を図り、睡眠の質を分析するものです。株式会社S'UIMINと資本提携し、昨年9月から弊社の生体電極シートを供給しています。

睡眠障害は4人に1人が悩む社会課題であり、特に精神疾患をはじめとするさまざまな目に見えない病気のきっかけともいわれています。年間の経済損失は15兆円という試算もあり、医療全般の負担を軽減する効果も期待されています。

先月は、S'UIMIN社と東芝がSleepTechのビッグデータ取得に向けて共同研究を開始しました。また、この脳波測定は睡眠時無呼吸症候群のPSG検査にも適していますので、来年商品化する予定です。

研究開発の取り組み - 高機能ゲルの共同開発

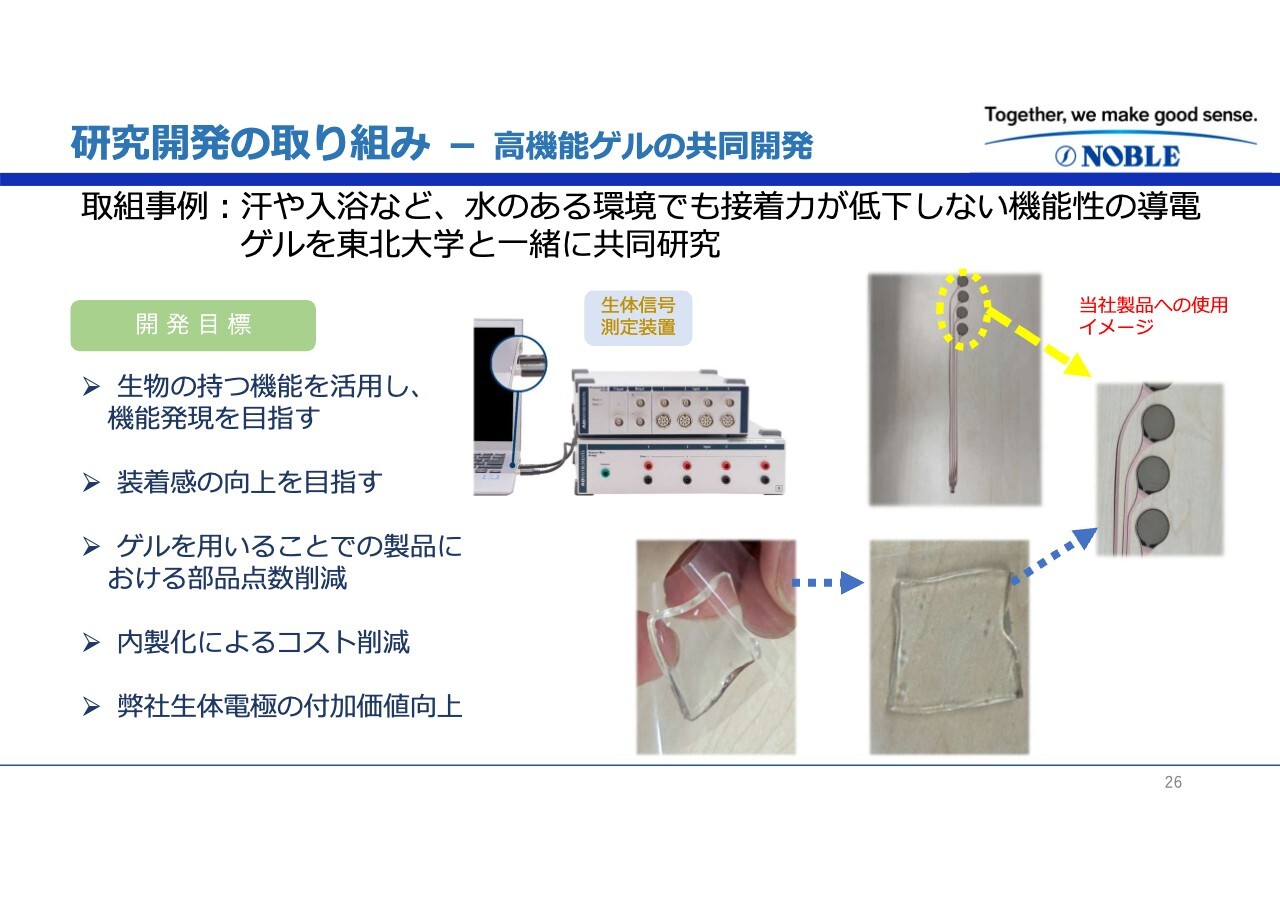

2例目は高機能ゲルについての研究開発です。ゲルとはネバネバした粘着性のあるゼリー状のもので、先ほどご説明した脳波や心電図などの測定時に皮膚に貼って計測します。

東北大学との共同研究により、ムール貝の特性をヒントに、汗などの水分がある環境でも粘着力が低下しない、粘着力の温度特性をコントロールできるなどの特徴を持ったゲルを開発しています。

研究開発の取り組み - POCTについて

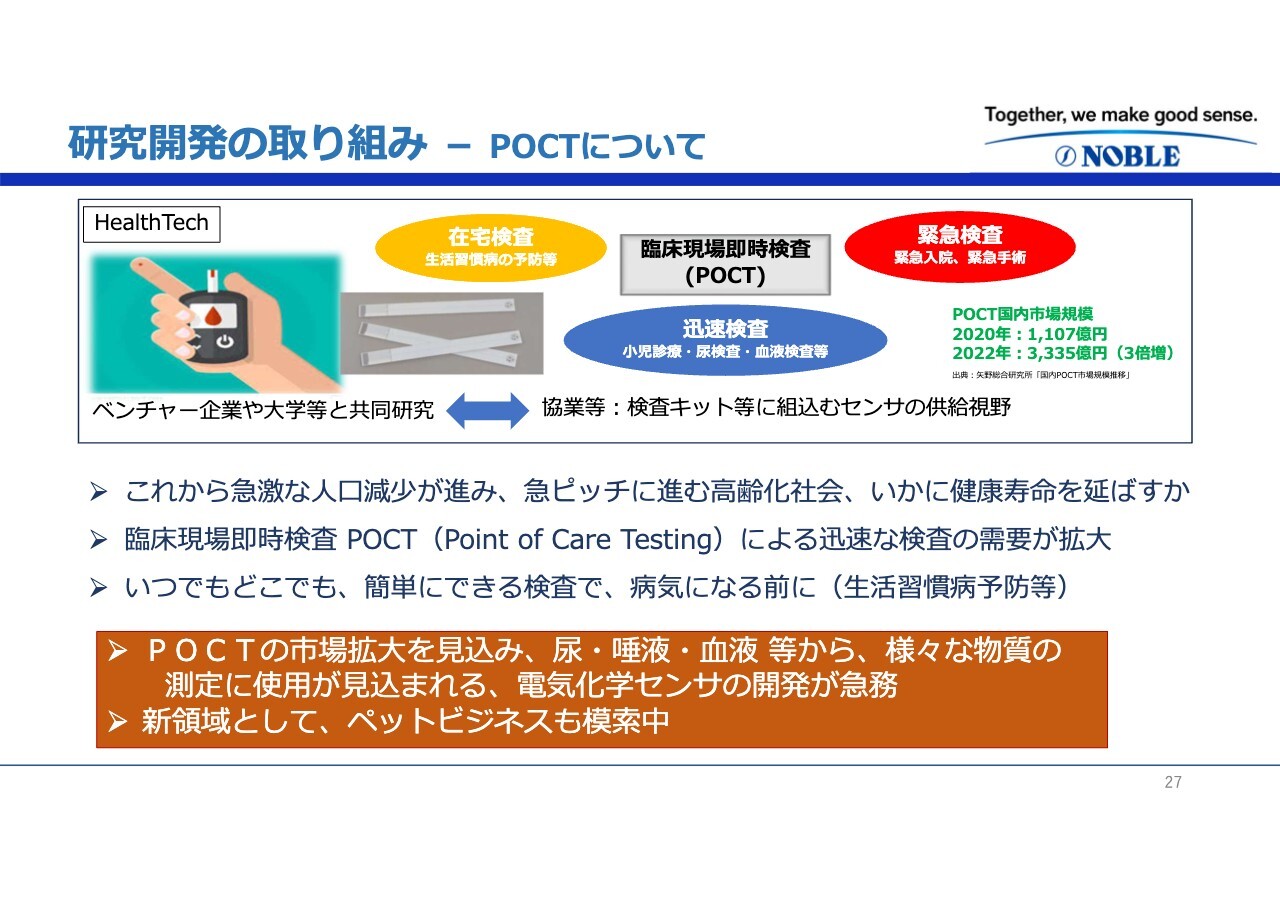

3例目としてHealthTech分野に向けたPOCTへの取り組みについてご説明します。

電気化学センサにより、病院に行かず、いつでもどこでも自宅でも簡単に健康診断ができる、臨床現場即時検査(POCT)を狙っています。その場で数分で検査が可能な新型コロナウイルスの抗原検査のようなイメージです。

少子高齢化社会へ向かっているため、健康寿命を延ばすことは社会課題として必須のテーマとなっています。

血液、唾液、尿などは、数千を超える種類のタンパク質の情報を持っています。POCTはそれらの情報から、成人病はもちろんのこと、自分でも気づかないうちに進行している体調の変化を、病気になる前に知らせてくれます。現在は人間だけでなくペット向けも好評で、共同研究を行いながら進めています。

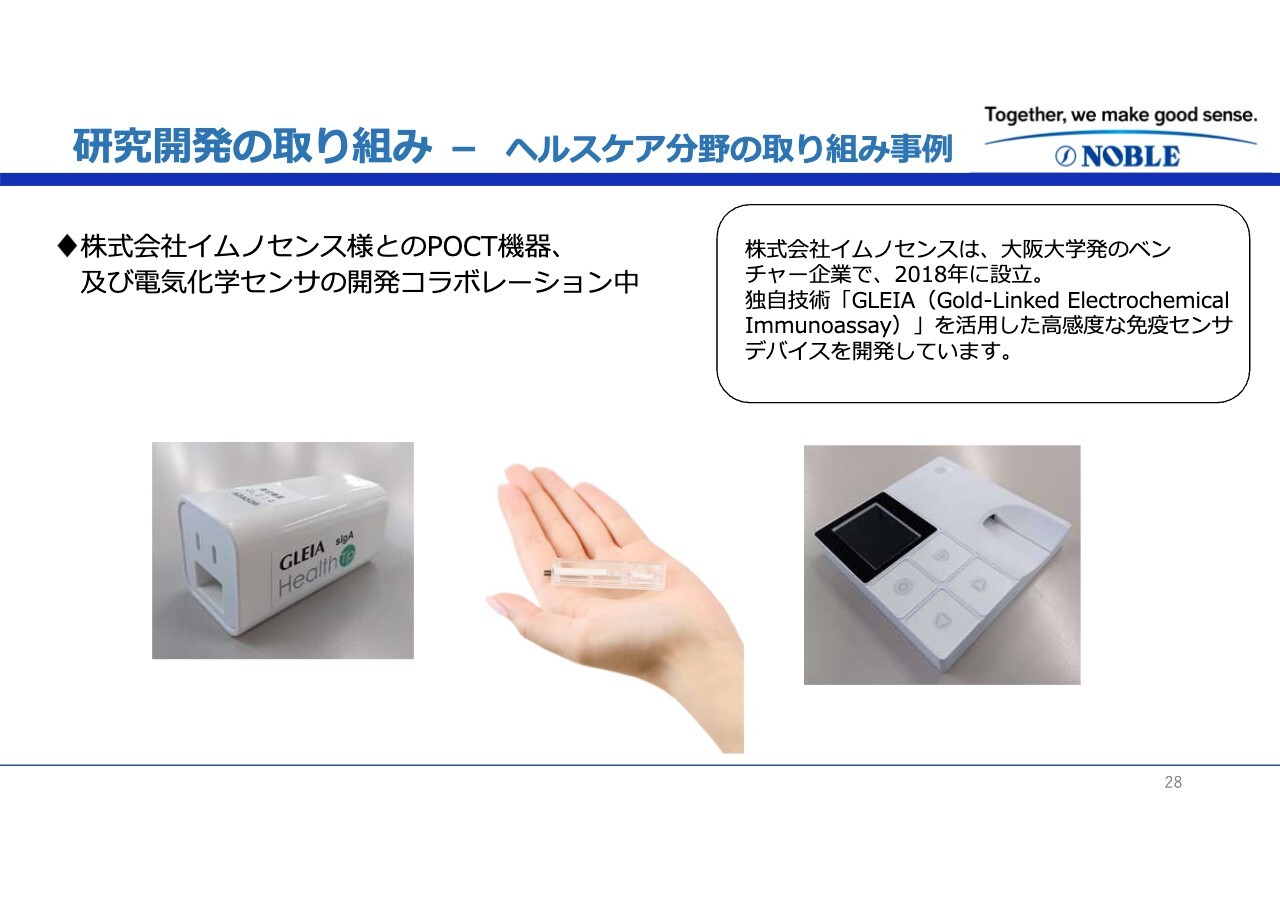

研究開発の取り組み - ヘルスケア分野の取り組み事例

4例目は具体的な事例のご紹介です。株式会社イムノセンスとPOCT機器および電気化学センサの開発コラボレーションを行っています。イムノセンスは大阪大学発のベンチャー企業で、高感度な免疫センサデバイスを開発している会社です。

現在、3大疾病の1つである心筋梗塞になる危険度を血液から予知するものや、唾液によるストレスチェックなどが可能なデバイスも開発しています。

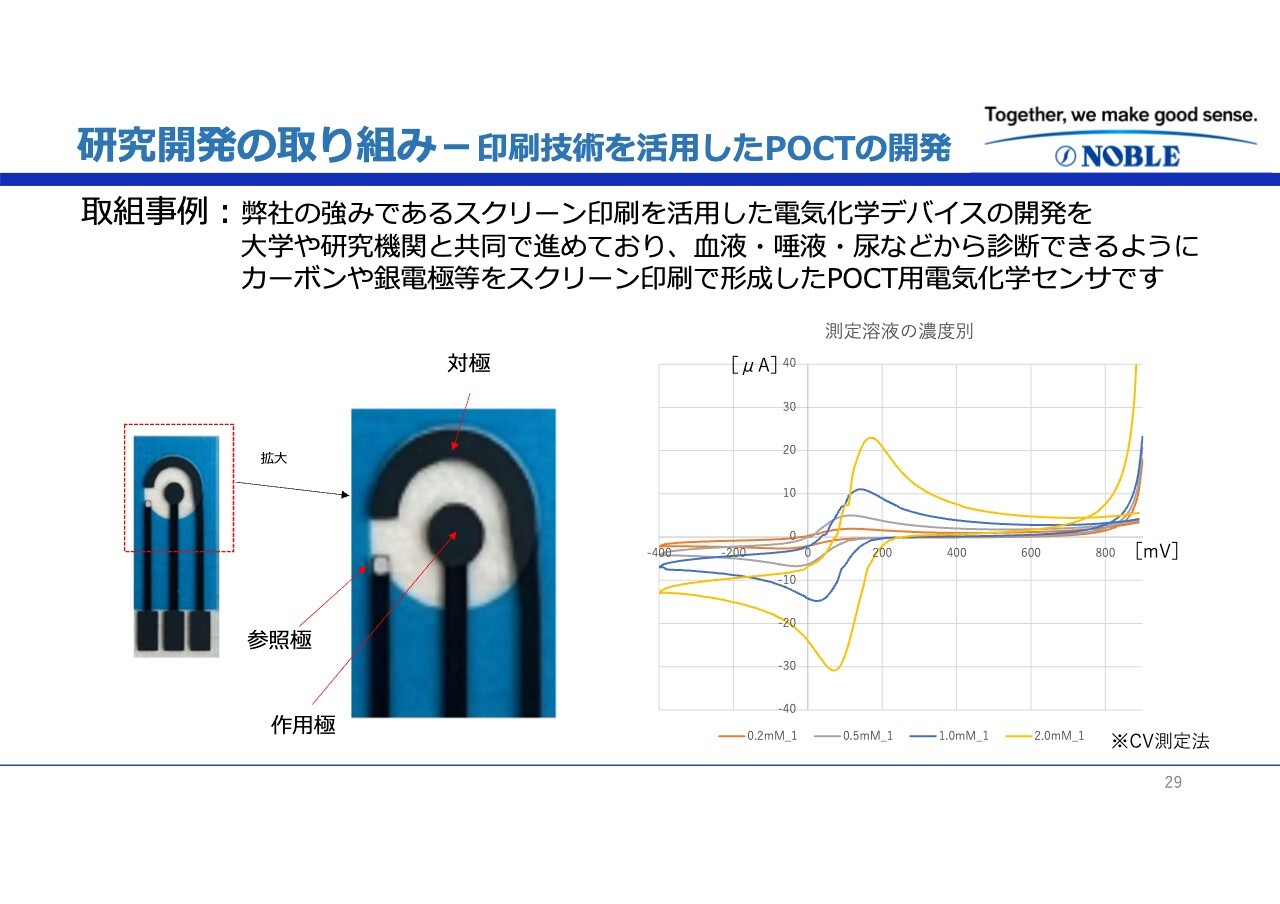

研究開発の取り組み - 印刷技術を活用したPOCTの開発

5例目は、弊社が強みとしているエレメント技術を応用したPOCTデバイスの取り組み事例です。

こちらも測定対象物は血液、唾液、尿などで、大学などの研究機関と共同開発により、測定対象物に最適なカーボンや銀のインクを開発しています。さらに、そのインクを弊社の強みであるスクリーン印刷で形成したPOCT用電気化学センサを開発しています。

サステナビリティへの取り組み - 従業員の会社への意識向上

丸山睦雄氏:サステナビリティへの取り組みについてご説明します。サステナビリティは範囲が広い分野ですが、その中でも今回は人財関係にフォーカスした事例をご紹介します。

まず、従業員の会社への意識向上に対する取り組み事例です。

株価・業績向上への従業員の意欲や士気を高め、従業員に対するエンゲージメントや経営基盤の強化を図る目的で、自社の株式を給付するインセンティブプランとして従業員株式報酬制度(J-ESOP)を導入しました。

また、自社の製品についてより深く意識していただく目的で、創立80周年記念イベントの1つとして、新製品アイデア社内公募プロジェクトを実施しました。製品アイデアの募集を行い、優秀なアイデアにはインセンティブを与えました。優秀なアイデアのうち、実現可能なものについては製品化の検討を進めています。

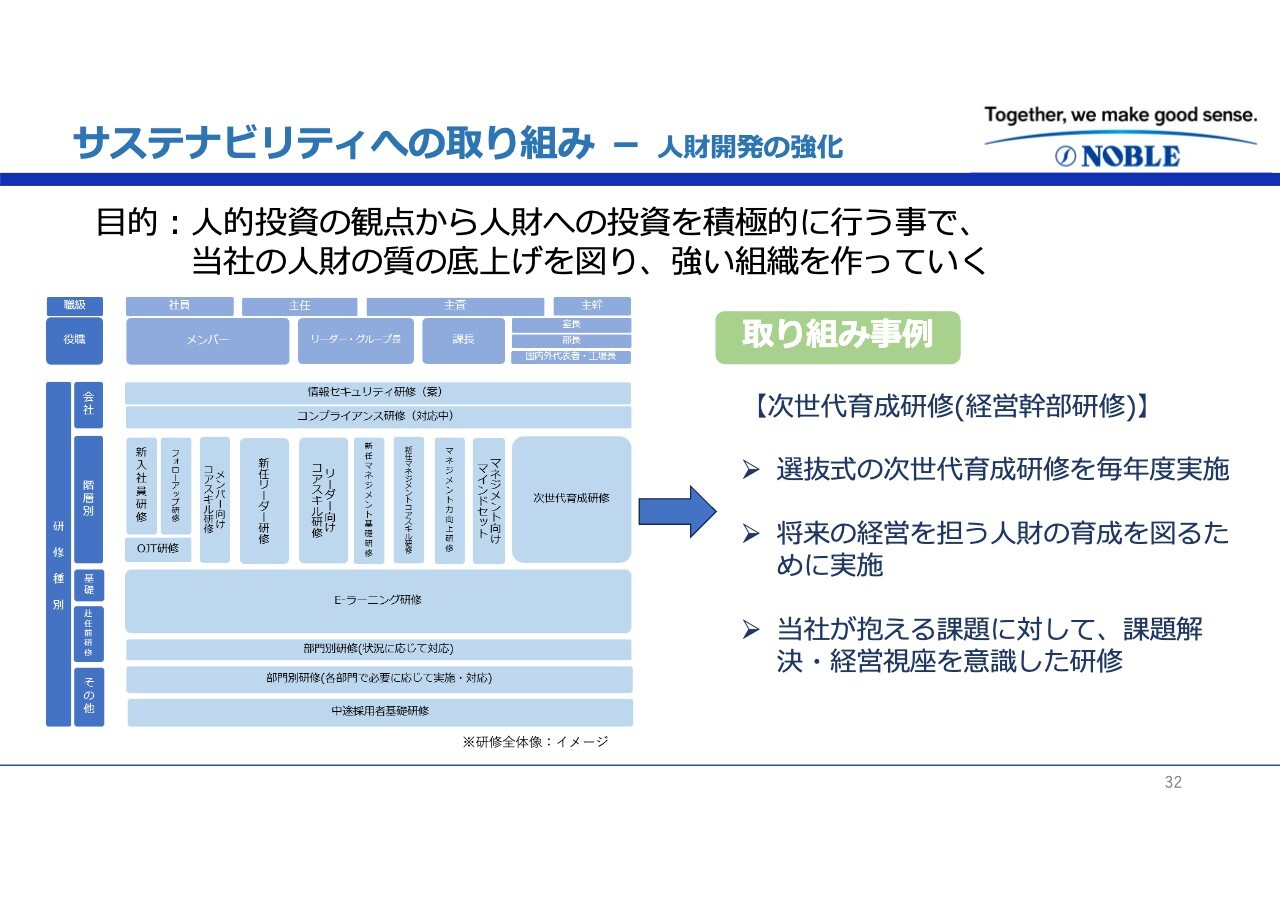

サステナビリティへの取り組み - 人財開発の強化

人財開発強化の取り組み事例をご紹介します。人的投資の観点から人財への投資を積極的に行うことで、当社の人財の質の底上げを図り、強い組織を作っていく目的で、階層別の教育などの充実を行っています。

特に次世代の経営幹部を育てるための次世代育成研修については、将来の経営を担う人財の育成を図るため、選抜方式で継続的に行っています。

サステナビリティへの取組み - 人財採用力の強化

人財採用力強化に対する取り組み事例をご説明します。スライドには、日本における人口減少に対する取り組み、つまり学生の減少に対して新卒者の確保のために取り組んでいる内容を記載しています。

求人媒体の多様化を進め、さらに採用ブランディングのために採用ホームページを立ち上げる予定です。インターンシップについても理系学生向けだけではなく、営業系のインターンシップも導入しました。

サステナビリティへの取組み - 障害者雇用

障害者雇用の状況についてご説明します。スライドは弊社の関係会社である⽊曽精機の取り組み事例です。

⽊曽精機は、障害者がストレスなく働ける環境を整え、障害者採用も増やしたことで、厚生労働省などから表彰されています。現在、⽊曽精機では、身体、精神、知性、発達障害などの障害者13名がそれぞれの職場で活躍しています。

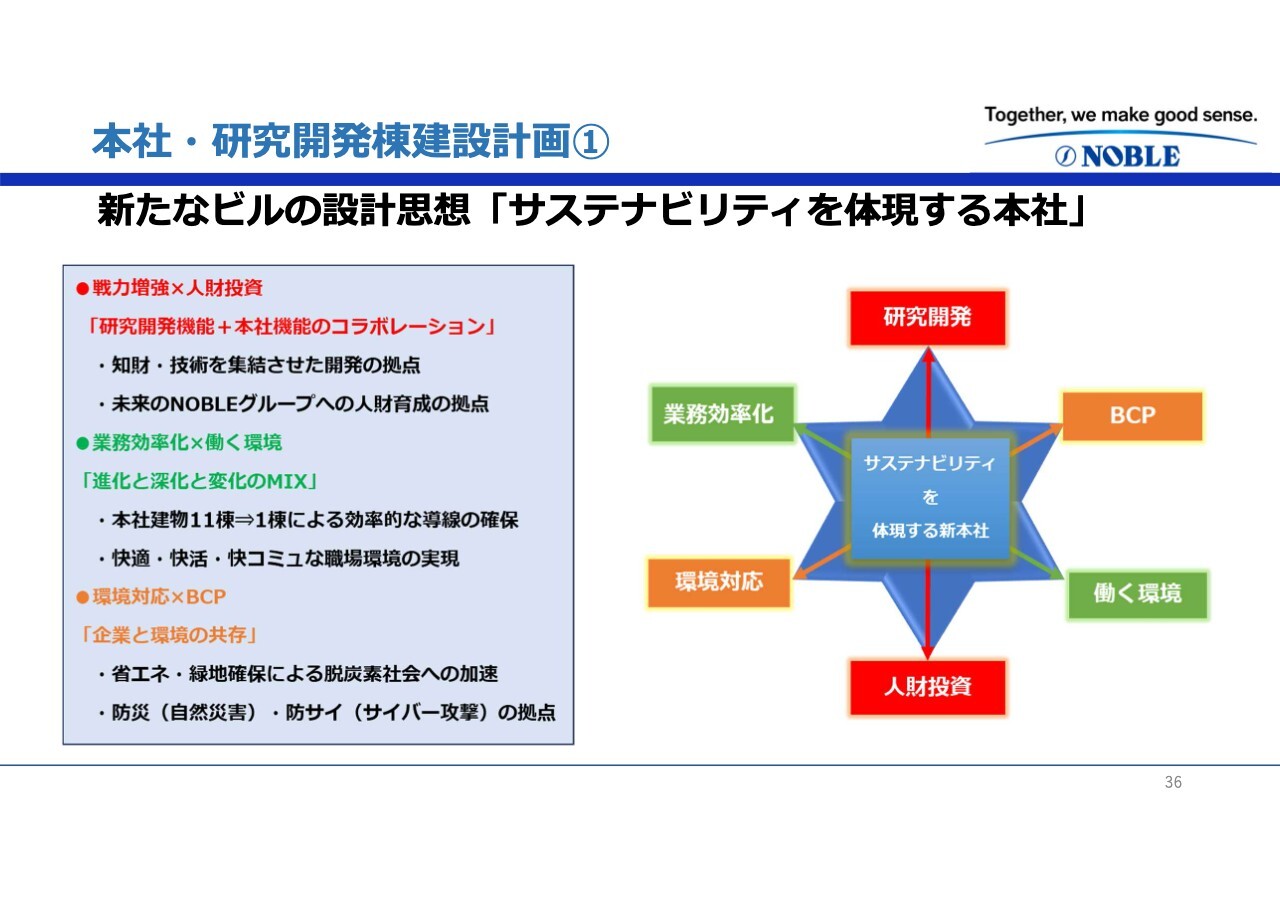

本社・研究開発棟建設計画①

羽生:新本社・研究開発棟建設計画の進捗についてです。建設計画についてはすでに開示していますので、概要と進捗をご説明します。

弊社は現在川崎にある本社機能と研究開発機能を1棟に集約します。戦力増強と人財投資、業務効率化と働く環境の改善、環境への対応やBCP対応を目的に、事業の継続と成長を目指し、新本社ビルの建設を計画しています。

本社・研究開発棟建設計画②

スライドの画像は新本社ビルの外観イメージ図です。建設予定地は、創業からの地である川崎市中原区で、本社ビルを解体し、新本社ビルを建設します。竣工予定は2027年秋頃を計画しています。

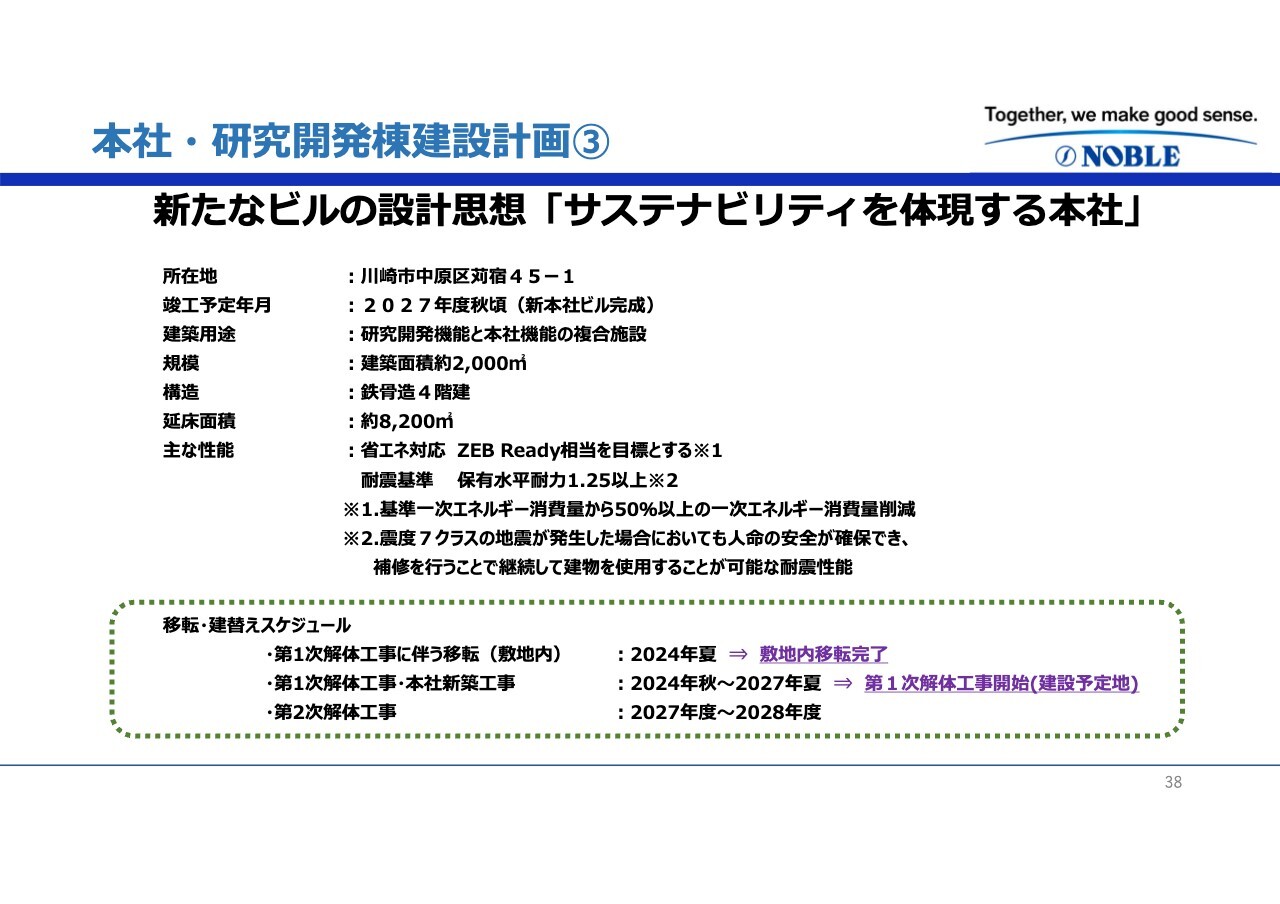

本社・研究開発棟建設計画③

スライドは、建設計画の概要をまとめた資料です。スライド下部の緑の点線で囲んだ部分が、今回の主なスケジュールです。すでに敷地内移転は完了しており、第1次解体工事が始まったところです。

本社・研究開発棟建設計画④

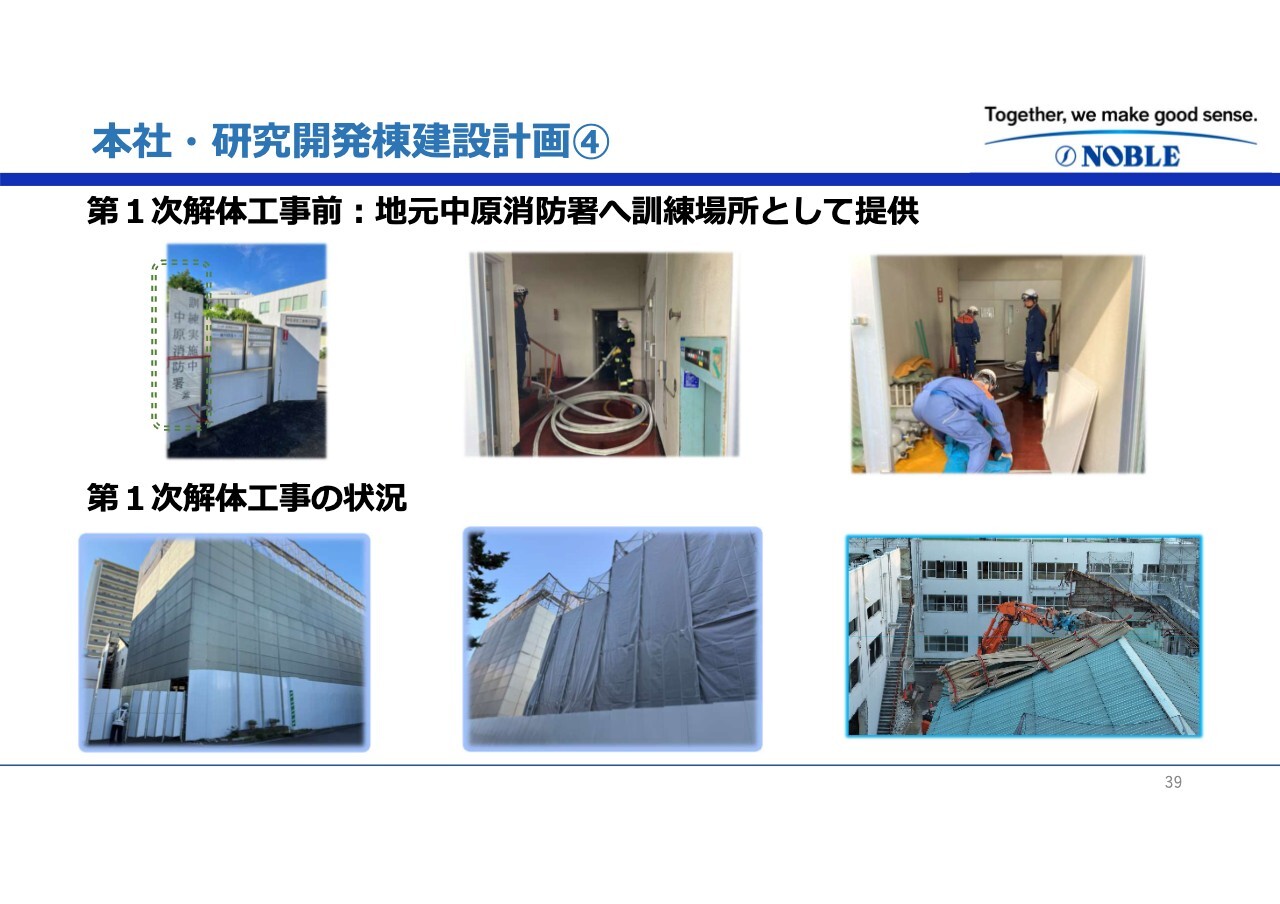

解体工事の進捗状況です。スライド上部にある写真は、解体前の建物を地元の中原消防署へ訓練場所として提供し、実際に訓練を行っている様子です。長年使用してきたこの建物は最後まで地域に貢献することができました。

スライド下部の写真は、数週間前に始まった解体工事の様子です。現在も、近隣に迷惑にならぬよう解体工事を行っています。なお、この第1次解体工事のエリアに新棟建設を計画しています。

IR戦略

最後に、IR戦略についてご説明します。前期は英文開示の実施のほか、各種メディアへの掲載を増やし、展示会や個人投資家説明会も積極的に行うなど、弊社の知名度や理解度向上に努めてきたことから、徐々に弊社を知っていただく方も増えてきました。

来年も引き続き各種メディアへの掲載や説明会の開催、各種展示会への参加を予定しています。今後も情報開示の充実や英文開示義務化への対応を行い、IR活動の継続と強化を図っていきます。

弊社は中期経営計画の着実な実行と継続により、持続的な売上拡大、利益の確保に努めていきます。今後ともご支援のほど、よろしくお願いします。

新着ログ

「電気機器」のログ