サンワテクノス、2Qは自動車関連等で生産が回復 DOE4%を目指し付加価値をさらに高めていく方針

目次

松尾晶広氏:サンワテクノス株式会社、代表取締役社長の松尾晶広です。私から2025年3月期第2四半期の決算内容をご説明します。

本日の内容は、2025年3月期第2四半期(中間期)決算概要、2025年3月期通期業績予想、そして資本コストや株価を意識した経営の実現に向けた対応についてです。

中期経営計画「SNS2024」の内容に関しては私からご説明し、株主還元の充実とIR・SR活動の拡充に関しては会長の田中からご説明します。

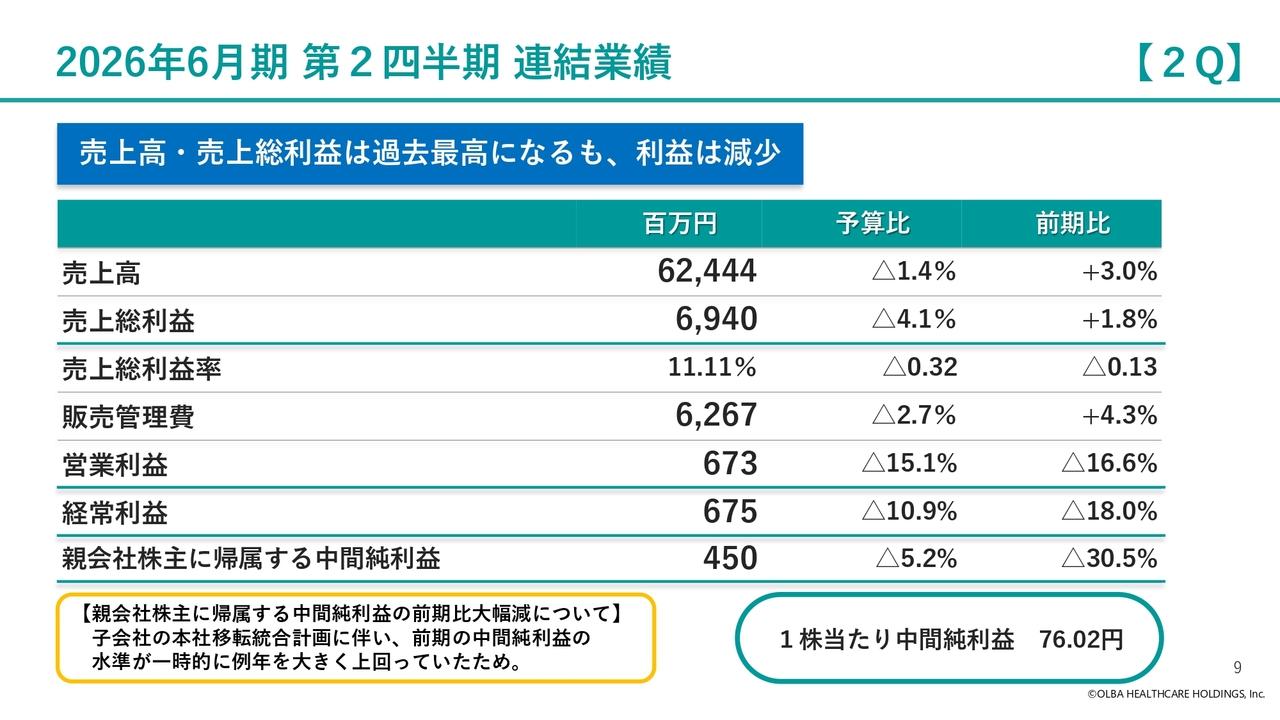

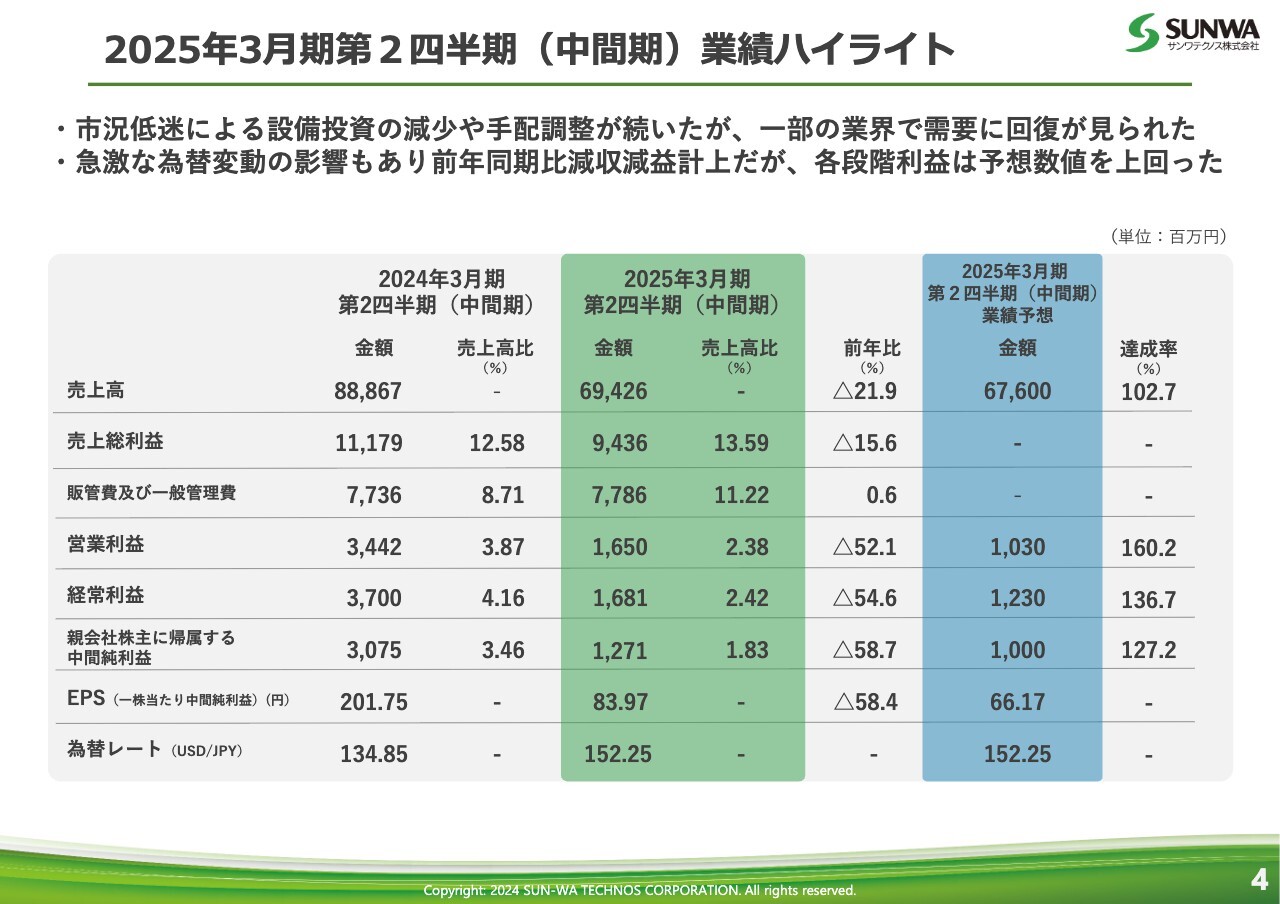

2025年3月期第2四半期(中間期)業績ハイライト

2025年3月期第2四半期(中間期)業績ハイライトです。市況低迷による設備投資の減少などが続きましたが、自動車関連など一部の業界で生産が回復し、当社業績に良い影響を与えました。全体としては、FA産業機器業界の厳しい状況が続いています。

数字としては、売上高は694億2,600万円、前年比21.9パーセント減となっています。また、営業利益は16億5,000万円、前年比52.1パーセント減、経常利益は16億8,100万円、前年比54.6パーセント減、親会社株主に帰属する中間純利益は12億7,100万円、前年比58.7パーセント減となっています。

通期の件はまた別途お話ししますが、各段階利益について、2024年7月に公表した数値に対する比較をスライド右側に記載しています。売上高は676億円の予想が694億円となり102.7パーセントの達成率、営業利益は10億3,000万円の予想が16億5,000万円となり160.2パーセントの達成率ということで、各段階利益はプラスとなっています。

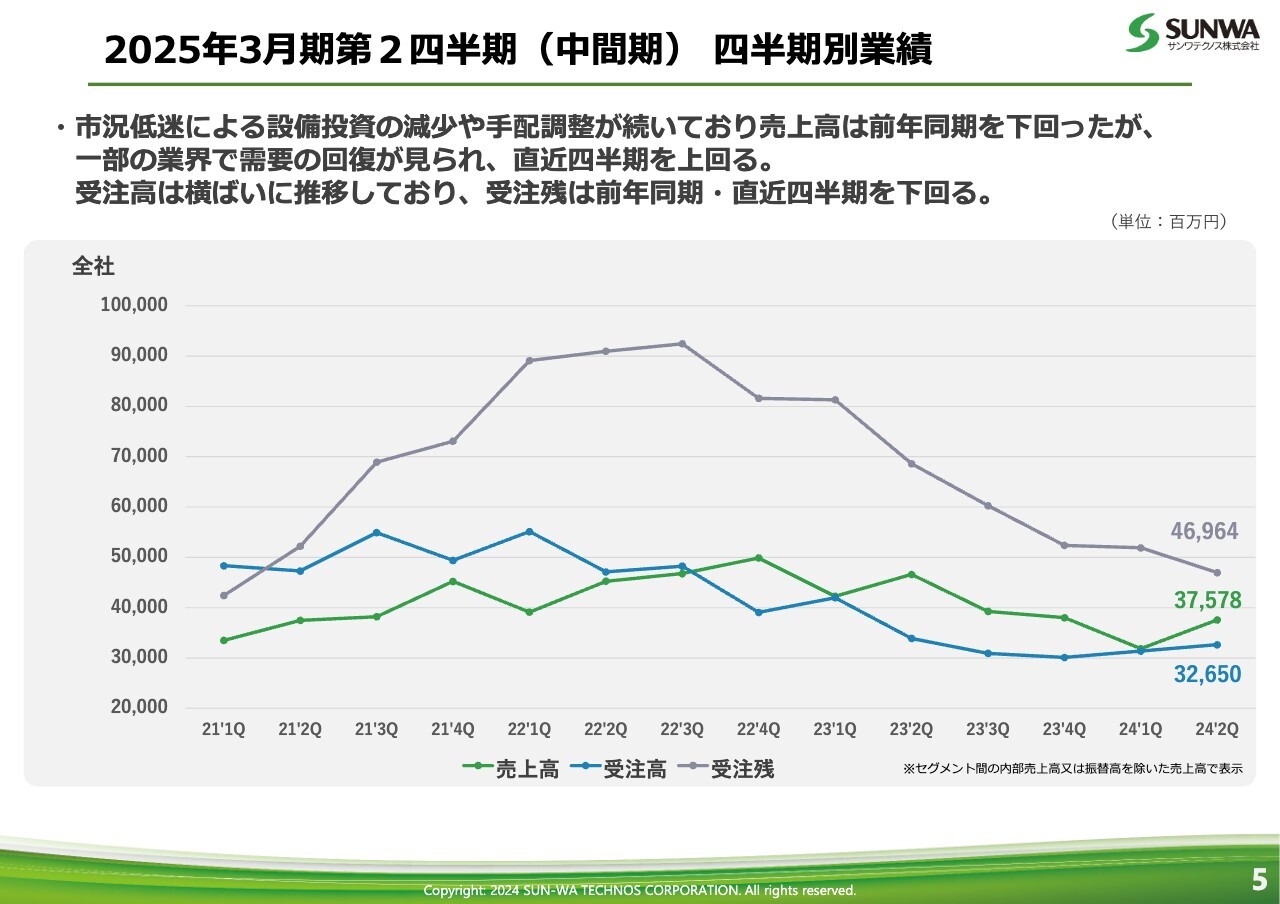

2025年3月期第2四半期(中間期)四半期別業績

2021年3月期第1四半期からの四半期別業績の推移を折れ線グラフで表しています。緑色の売上高は、2024年3月期第2四半期にプラスに振れています。青色の受注高は、まだ立ち上がっているとまではいきませんが、底を打った状況です。受注残は、売上高の増加に伴い減少している状況です。

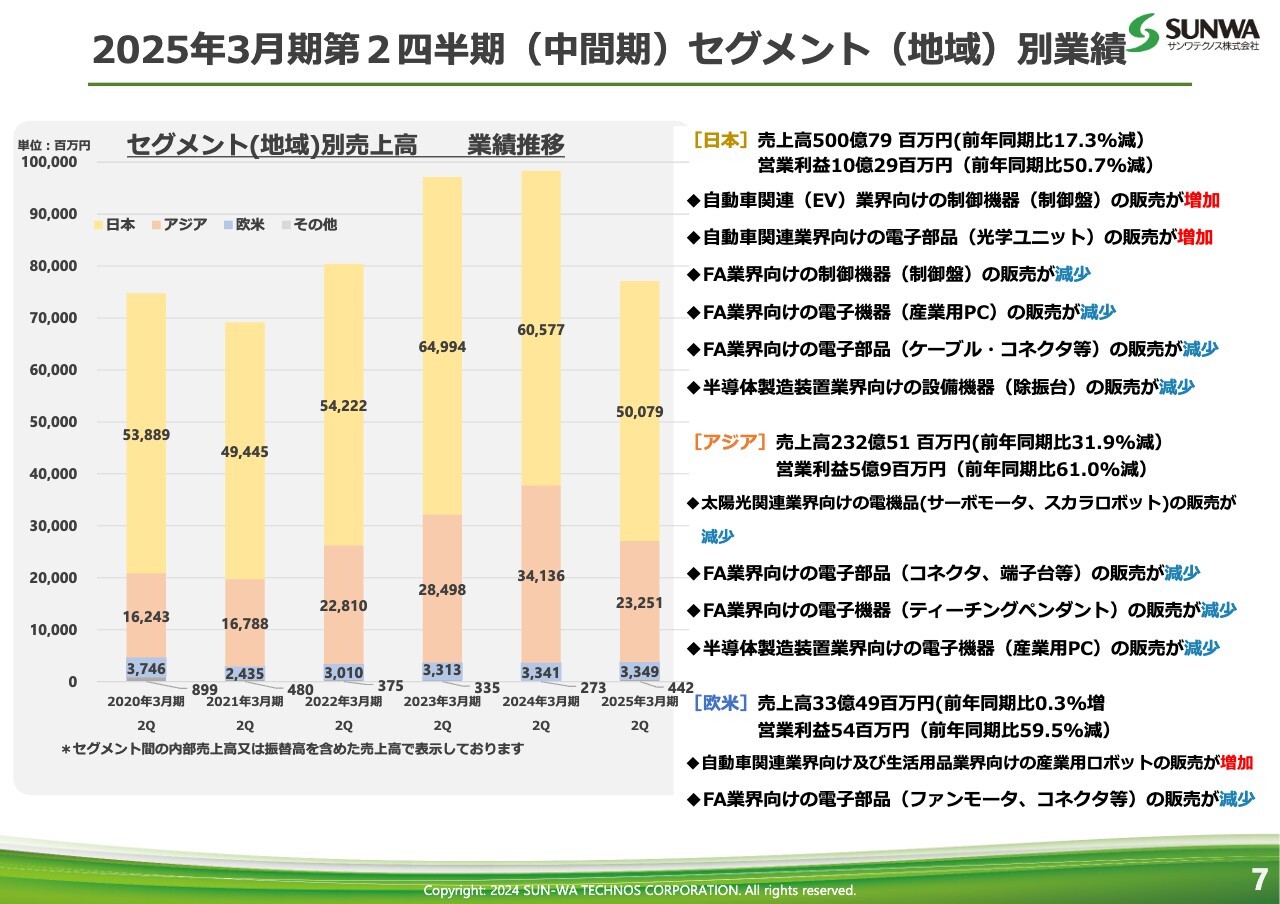

2025年3月期第2四半期(中間期) セグメント別業績

地域別の業績です。日本の売上高は500億7,900万円、前年同期比17.3パーセント減です。また、アジアの売上高は232億5,100万円、前年同期比31.9パーセント減となっています。このように数字を大きく下げた要因は、今年、中国の太陽光関連が厳しかったことにあります。

2025年3月期第2四半期(中間期)セグメント(地域)別業績

もう少し詳しくご説明します。日本に関しては、二次電池関係を含む自動車関連のEV業界向けの制御機器の販売が増加しています。また、先ほどお話ししたとおり、自動車関連業界向けの電子部品あるいは光学ユニットの売上が自動車の生産回復により増加しています。さらに、FA業界向けの制御機器あるいは電子部品の販売は大きく減少しています。

アジアに関しても、先ほどお話ししたとおり、太陽光関連業界向けの電機品の販売が減少しています。

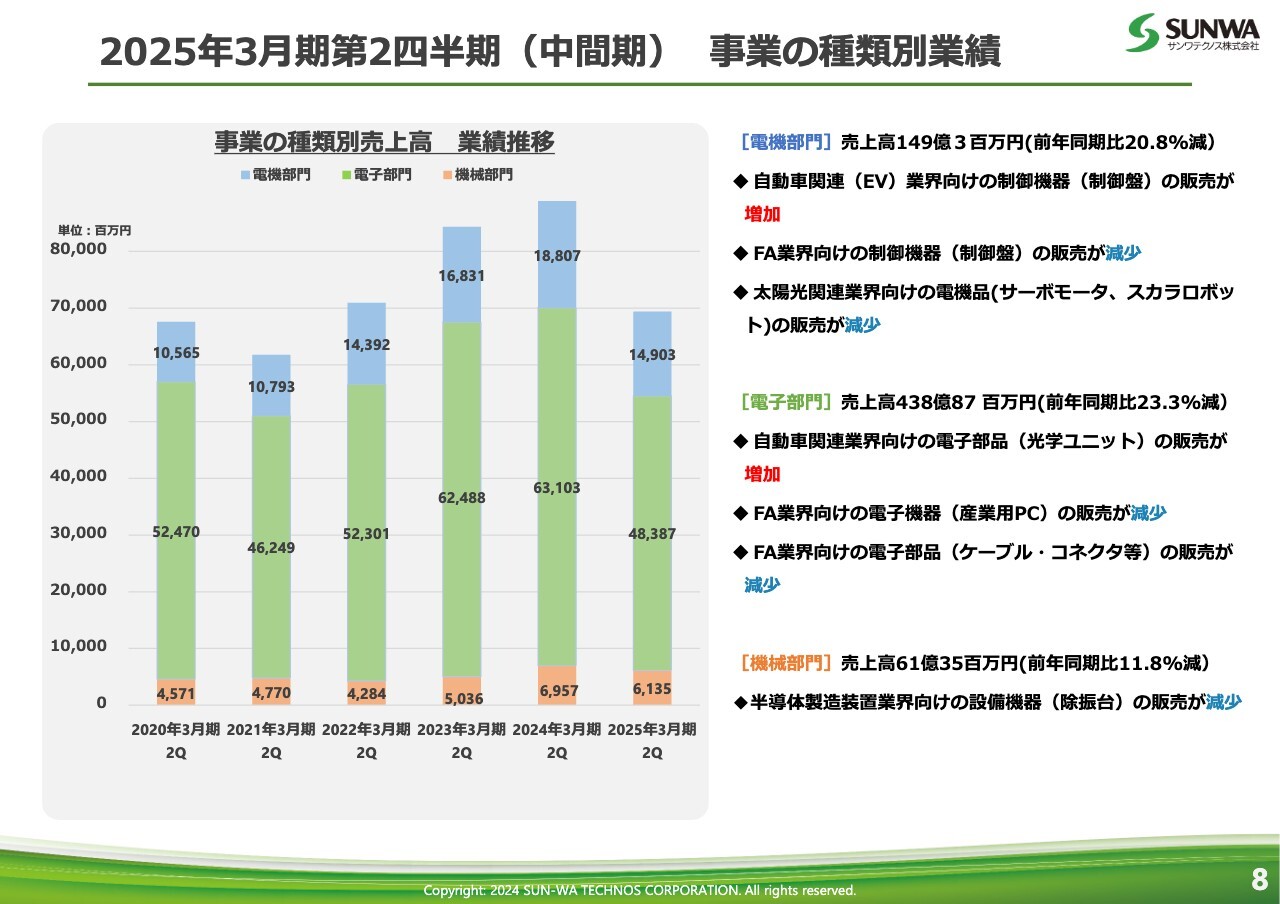

2025年3月期第2四半期(中間期) 事業の種類別業績

スライドは電機部門、電子部門、機械部門の部門別の業績をお示ししています。内容は、先ほどお話ししたとおりです。

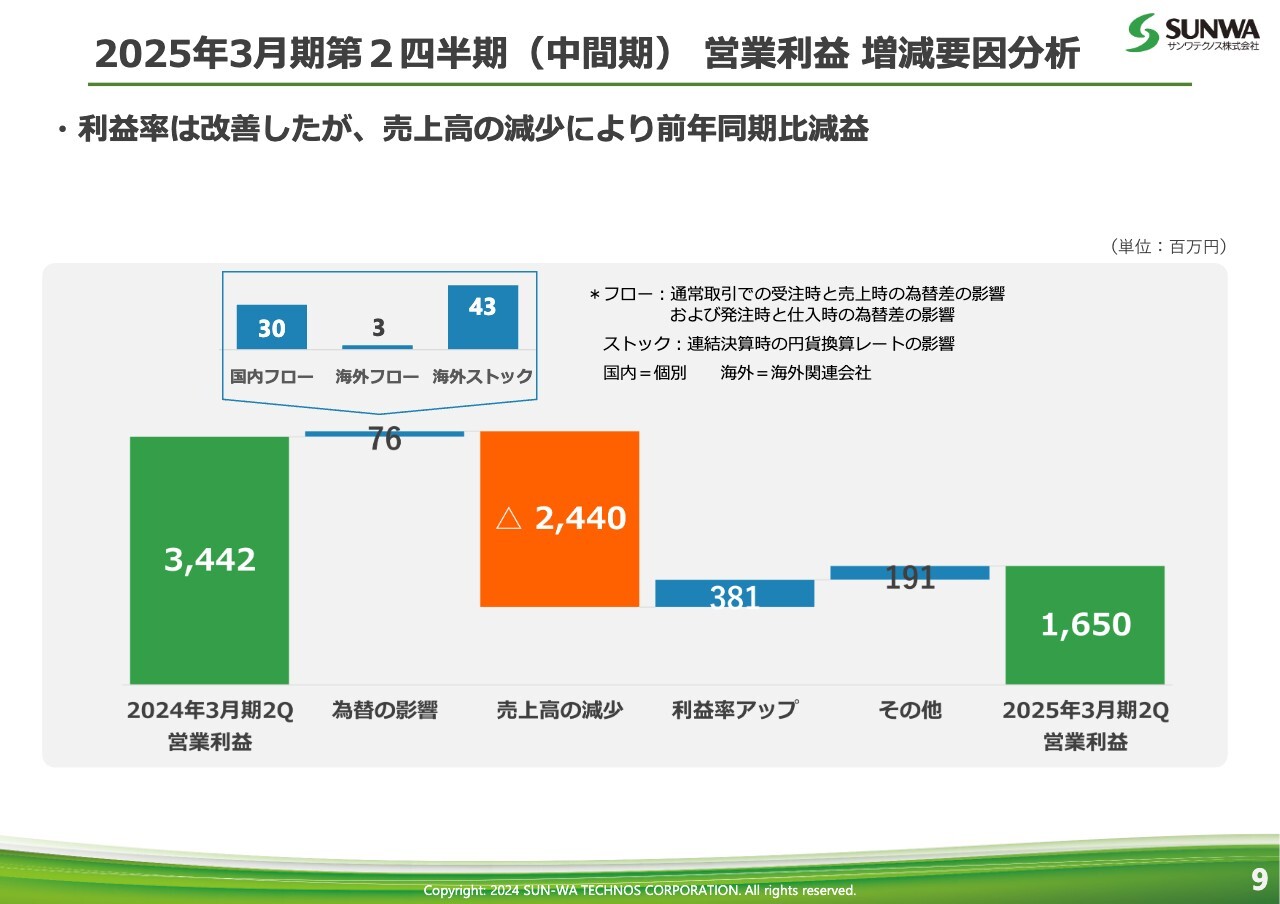

2025年3月期第2四半期(中間期)営業利益 増減要因分析

営業利益の増減要因分析です。2024年3月期第2四半期(中間期)の営業利益は34億4,200万円でした。2025年3月期第2四半期(中間期)の営業利益は、売上高の減少により24億4,000万円減少した一方で、利益率アップによる3億8,100万円とその他の増加要因があり、16億5,000万円となりました。

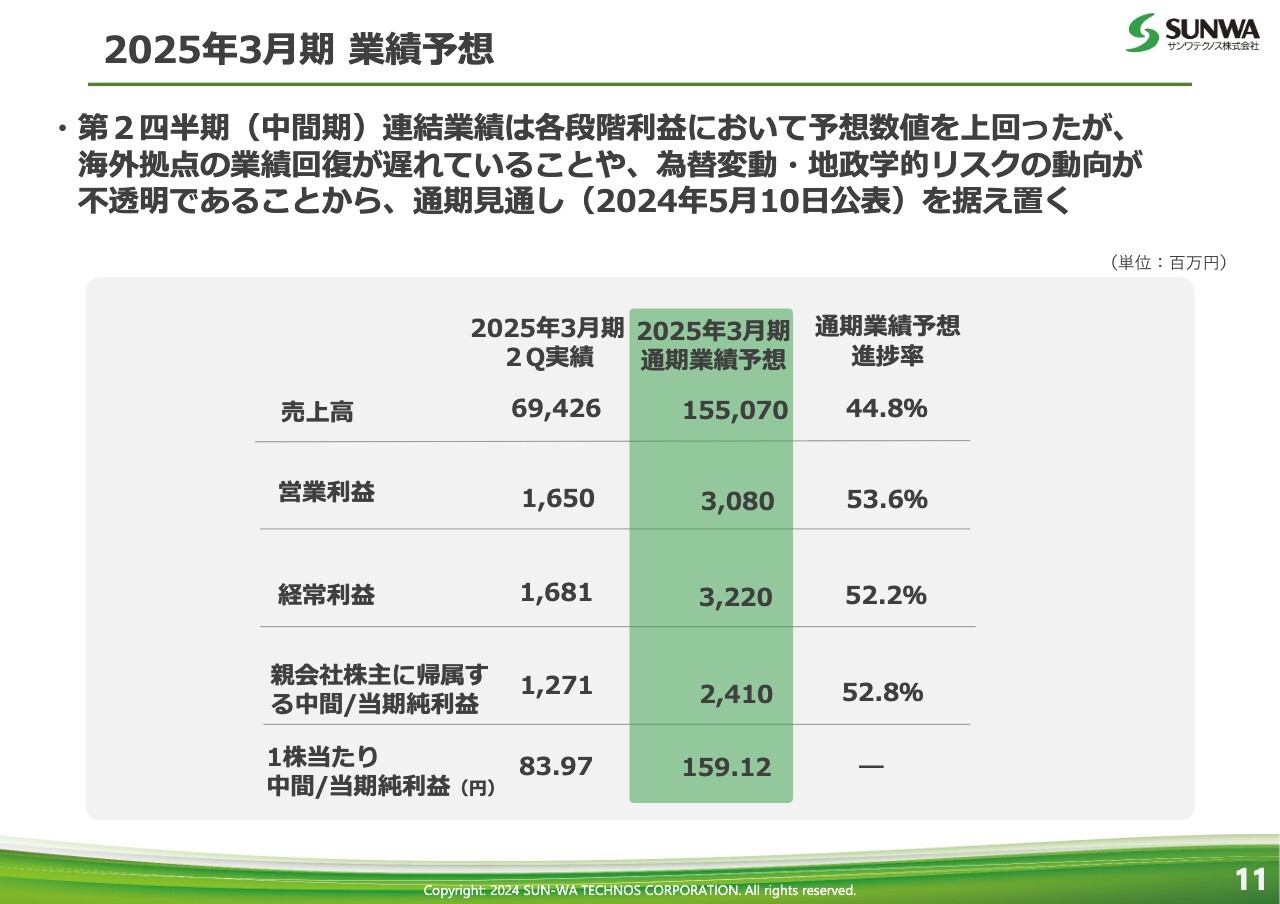

2025年3月期 業績予想

2025年3月期の業績予想です。2025年3月期の通期業績予想の変更はなく、売上高は1,550億7,000万円、営業利益は30億8,000万円、経常利益は32億2,000万円の予想です。また、通期業績予想進捗率は、売上高で44.8パーセント、営業利益で53.6パーセント、経常利益で52.2パーセントとなっています。

資本コストや株価を意識した経営の実現に向けた対応について

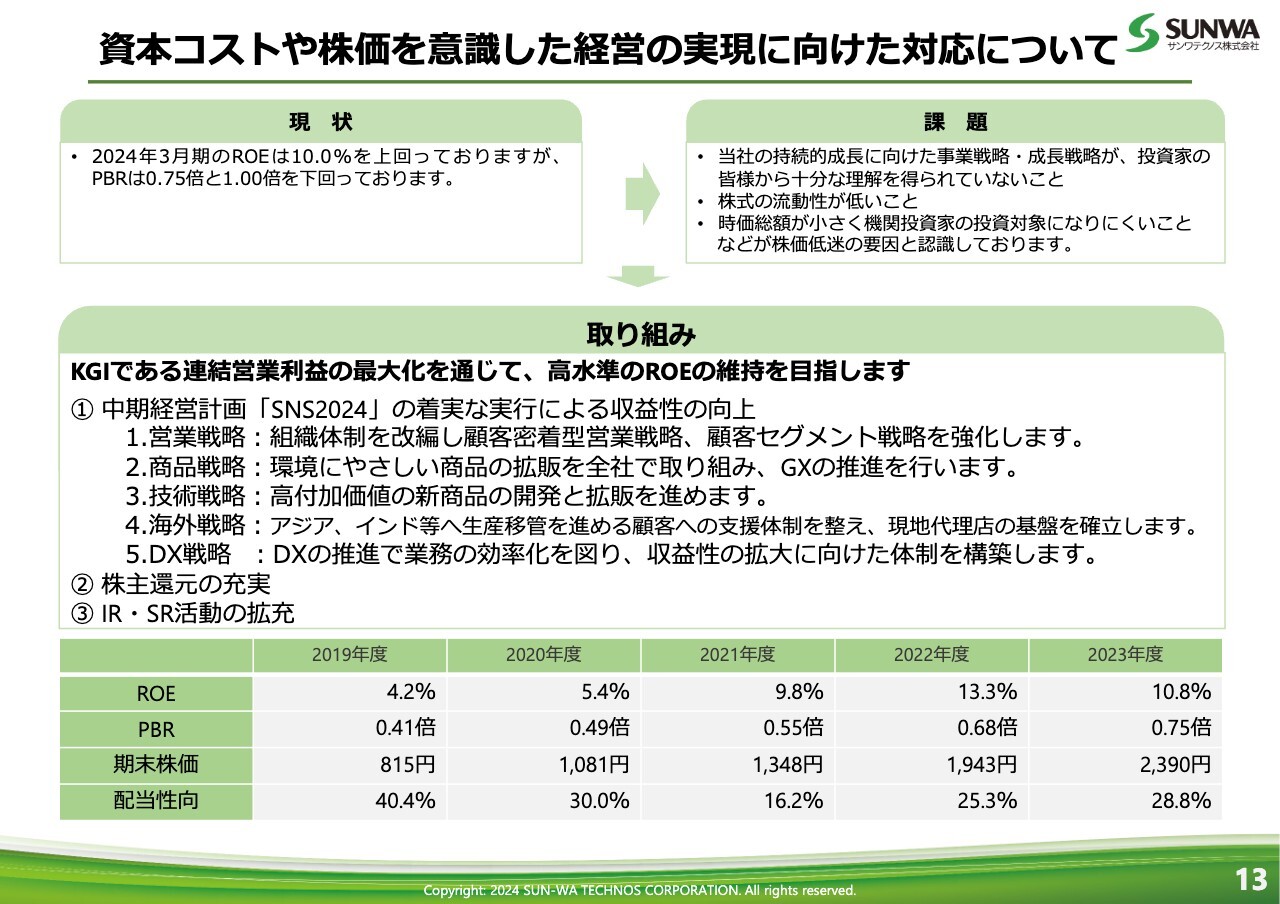

資本コストや株価を意識した経営の実現に向けた対応についてご説明します。現状として、2024年3月期のROEは10パーセントを上回っていますが、PBRは0.75倍で1.00倍を下回っています。

株価低迷の要因は、当社の持続的成長に向けた事業戦略や成長戦略について投資家のみなさまに十分な理解を得られていないこと、株式の流動性が低いこと、時価総額が小さく機関投資家の投資対象になりにくいことなどであると認識しており、当社の課題と考えています。

これらの課題解決のために、KGIである連結営業利益の最大化を通じて、高水準のROEの維持を目指すこととし、次のような取り組みを行います。

1つは、中期経営計画「SNS2024」の着実な実行による収益性の向上です。営業戦略としては、組織体制を改編しています。商品戦略としては、GX関連商品の販売推進を行っています。技術戦略としては、高付加価値商品の開発と拡販に努めています。

また、海外戦略としては、アジアやインドへの生産移管を進める顧客への支援体制を整えています。さらに、DX戦略としては、DX推進で業務の効率化を図り、収益性の拡大に向けた体制を構築しています。

スライド下には、ROE、PBR、期末株価、配当性向の2019年から2023年度までの推移を記載しています。

資本コストや株価を意識した経営の実現に向けた対応について

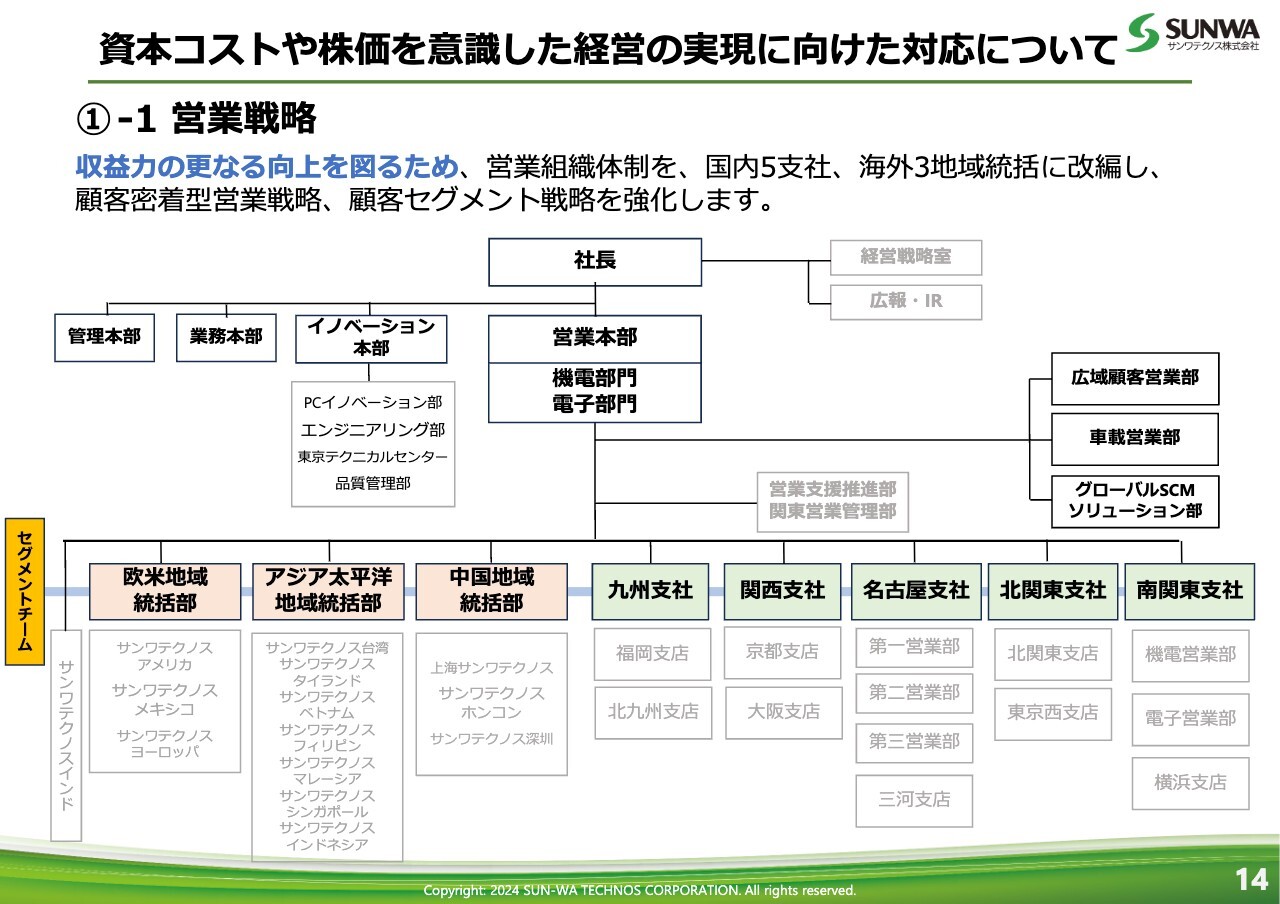

営業戦略として、2024年度上期の4月から、エリアを国内5支社、海外3地域統括に改編し、各支社長、各海外地域統括がエリアに関して全責任を持ち、エリアの完全掌握を目指して営業活動を行う体制をとっています。

資本コストや株価を意識した経営の実現に向けた対応について

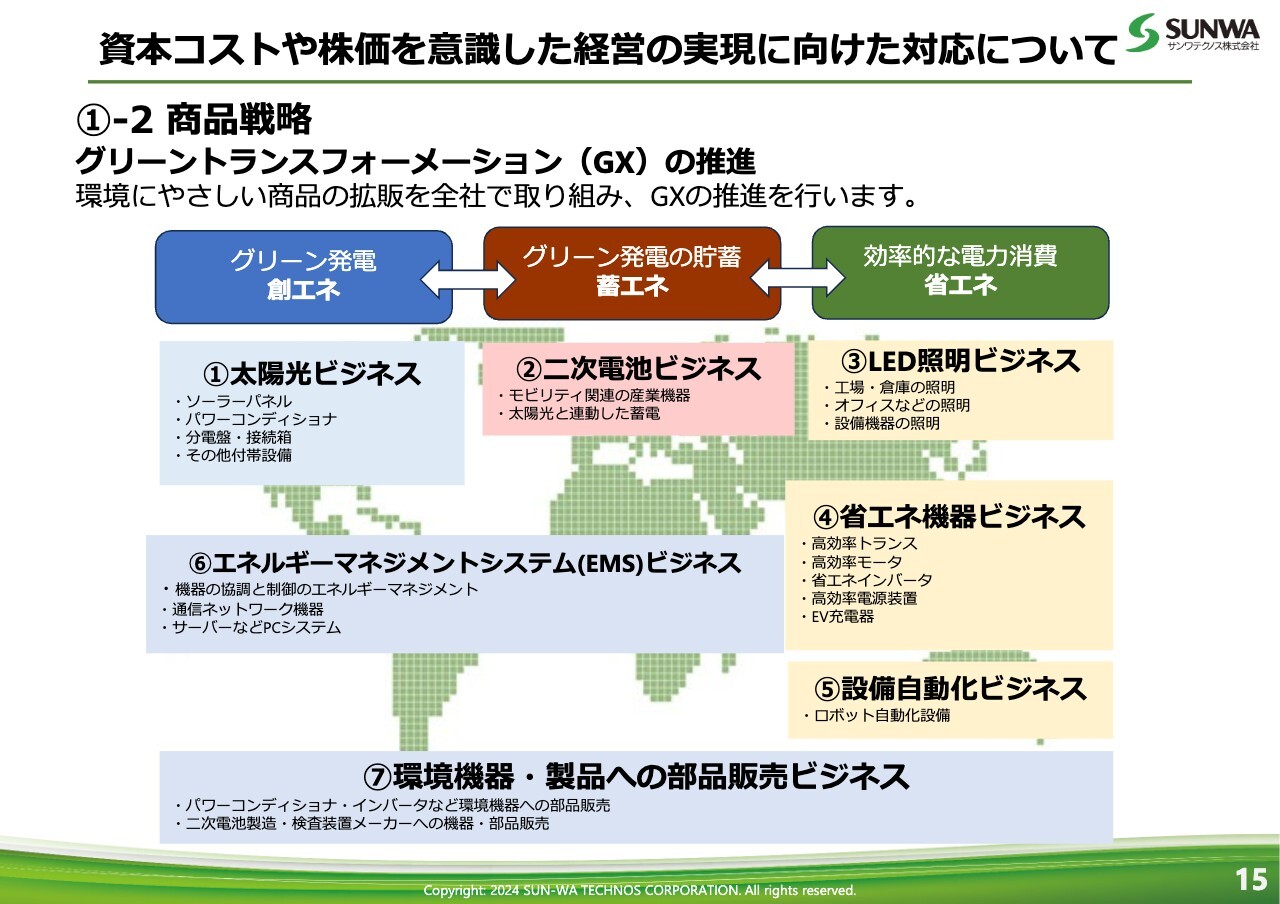

商品戦略として、GXの推進を行います。創エネ、蓄エネ、省エネの3つの柱で動いており、太陽光ビジネス、二次電池ビジネス、LED照明ビジネス、省エネ機器ビジネス、設備自動化ビジネス、エネルギーマネジメントシステムビジネス、環境機器・製品への部品販売ビジネスに取り組んでいます。

グリーントランスフォーメーション(GX)の推進 進捗状況

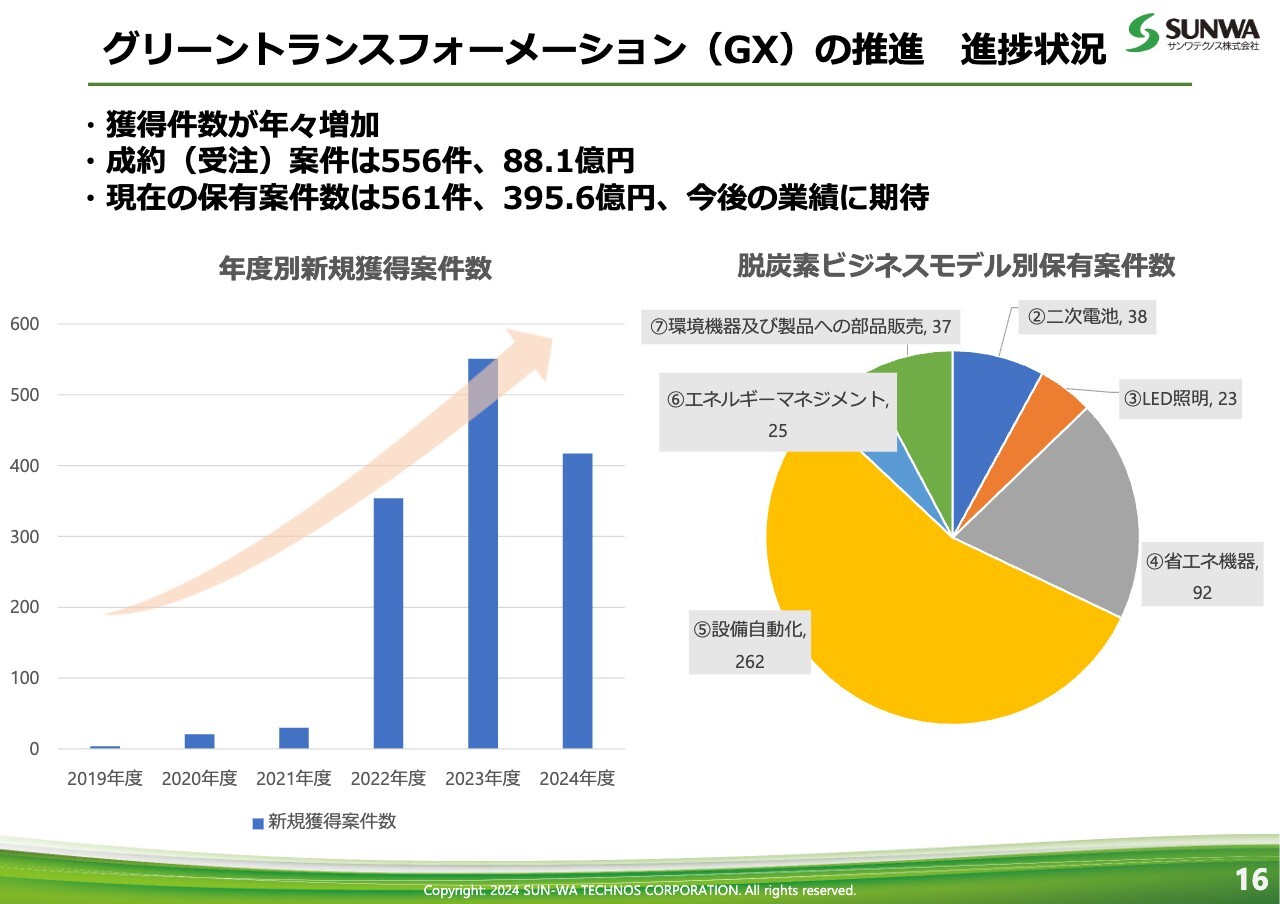

GX推進の進捗状況です。スライド左側の棒グラフは、年度別の新規獲得案件数です。2024年度はまだ途中ですが、商談獲得件数はかなり右肩上がりになってきています。

スライド右側の円グラフは、その構成を表しています。当社の場合、自動化に関わるビジネスが圧倒的な占有率となっています。

資本コストや株価を意識した経営の実現に向けた対応について

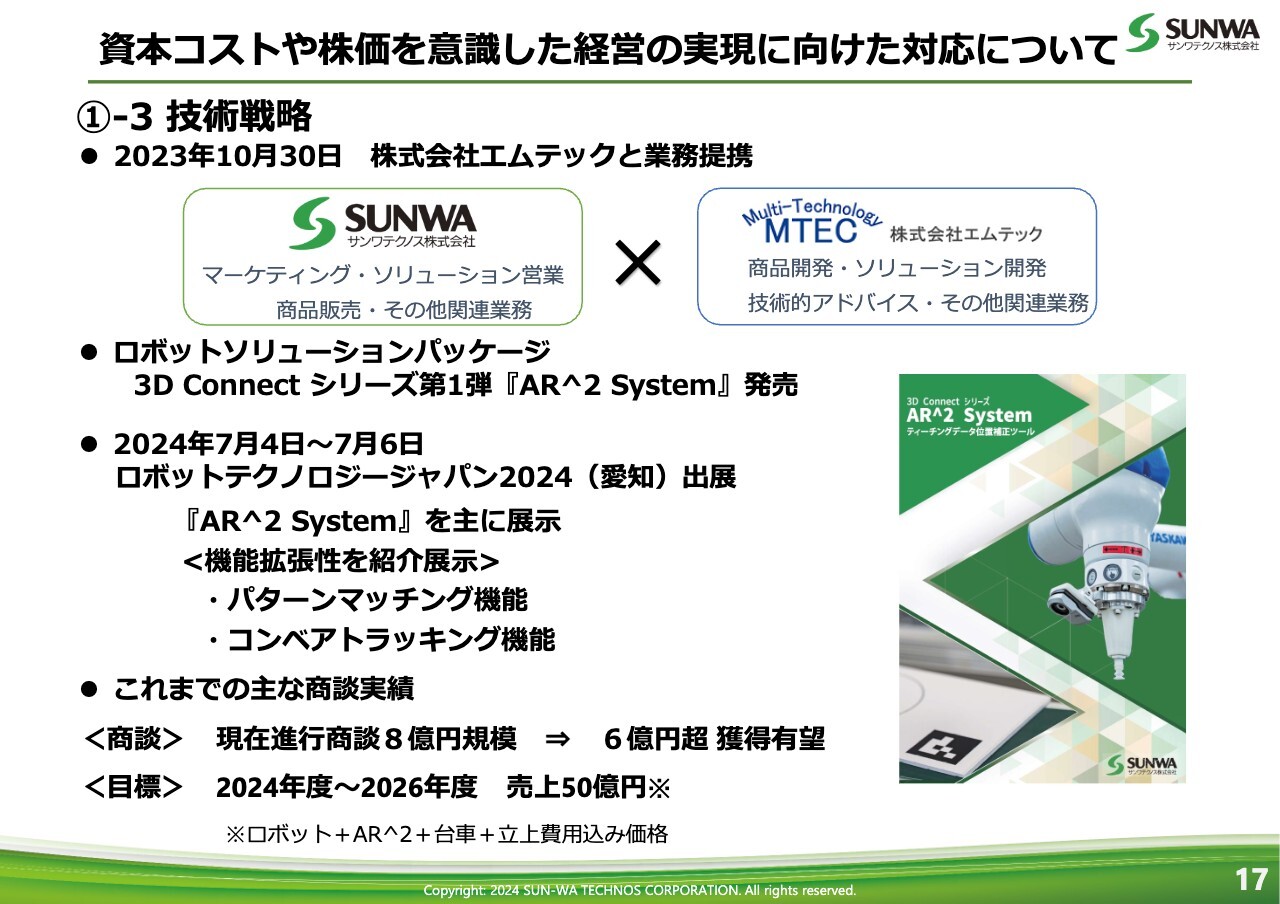

技術戦略です。2023年10月30日に株式会社エムテックとの業務提携を発表しました。ロボットソリューションパッケージで3D Connectシリーズ第1弾として「AR^2 System(エーアールツーシステム)」を発売しました。

こちらは、今年7月4日から7月6日にかけて愛知県で開催された「ロボットテクノロジージャパン2024」に出展しています。スライド下部の商談実績を見ていただくと、現在進行中の商談が8億円ほどあり、このうち6億円が有望な獲得商談となっています。目標としては、2024年度から2026年度で売上高50億円を目指します。

多数展示会に出展、当社の技術紹介

スライドは、技術発信の一環として各地域の展示会に出展している様子です。左上は先ほどお話しした「ロボットテクノロジージャパン2024」、右上は「台北國際自動化工業大展」、下はアメリカの「IMTS」に、それぞれエムテックの「AR^2 System」を出展しています。

資本コストや株価を意識した経営の実現に向けた対応について

こちらのスライドも技術戦略についてです。2024年10月28日に、株式会社ロジック・アンド・デザインとの資本業務提携を発表しました。

ロジック・アンド・デザインは、画像や動画の鮮明化の特許技術を持っている会社です。スライド左下の2枚の写真のように、本来左のように見えるものが、画像鮮明化技術によって右のようにはっきりと見えるようになります。

スライド右下は動画で配信された内容です。2024年1月2日に羽田空港で航空機の事故がありました。本来であれば、火が映ると画面が明るくなるため、その部分が見にくくなります。それをロジック・アンド・デザインの技術により鮮明化しています。動画では「映像を鮮明化しています」というテロップが流れていますが、すでにこのような技術がみなさまの目に触れています。

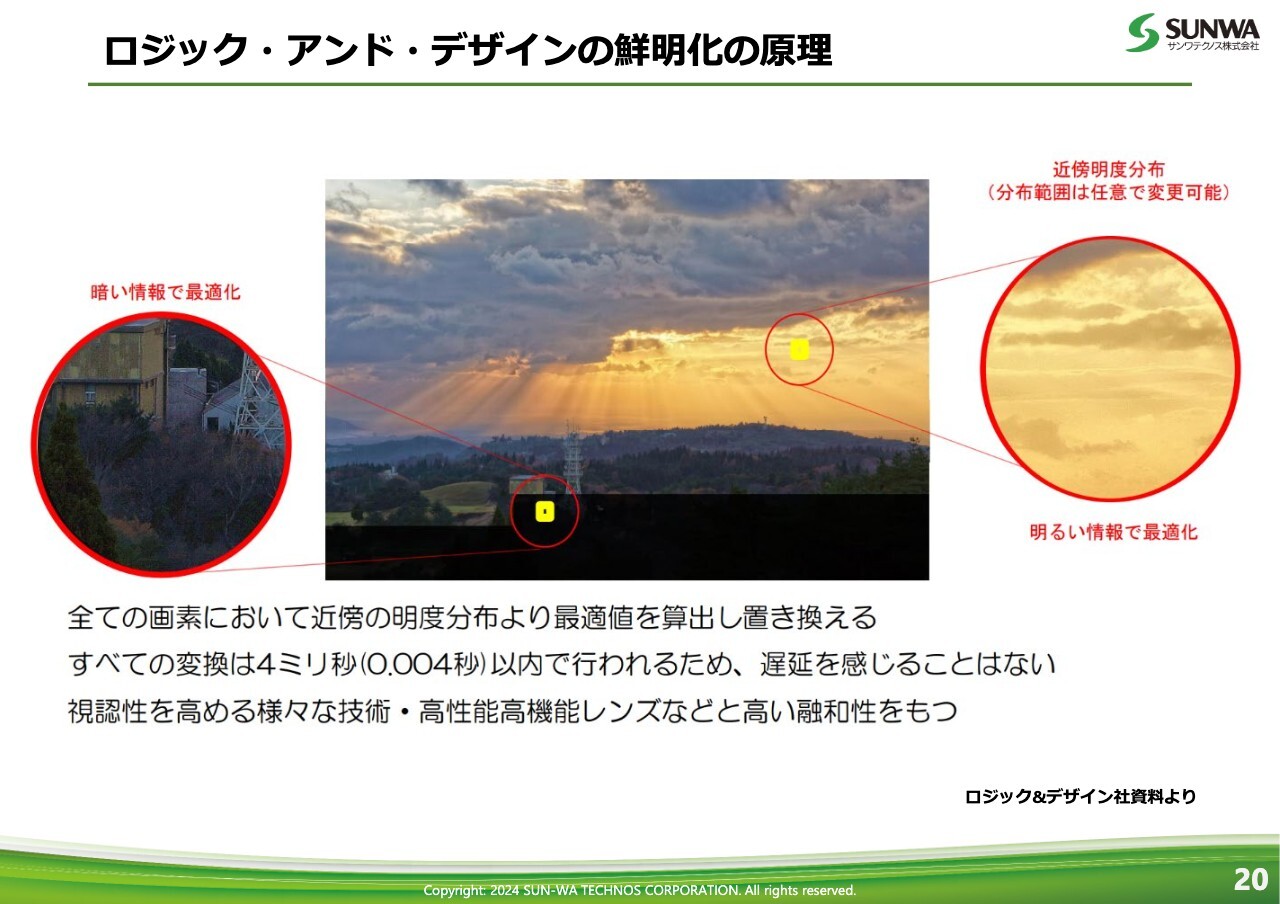

ロジック・アンド・デザインの鮮明化の原理

ロジック・アンド・デザインの鮮明化の原理についてお話しします。すべての画素において近傍の明度分布より最適値を算出し置き換えることを行います。すべての変換は4ミリ秒(0.004秒)以内で行われるため、ほとんど人の目には遅延を感じることなく同時に映像を見ることができるという、優れた技術を持っています。視認性を高めるさまざまな技術・高性能高機能レンズなどと高い融和性を持つ商品です。

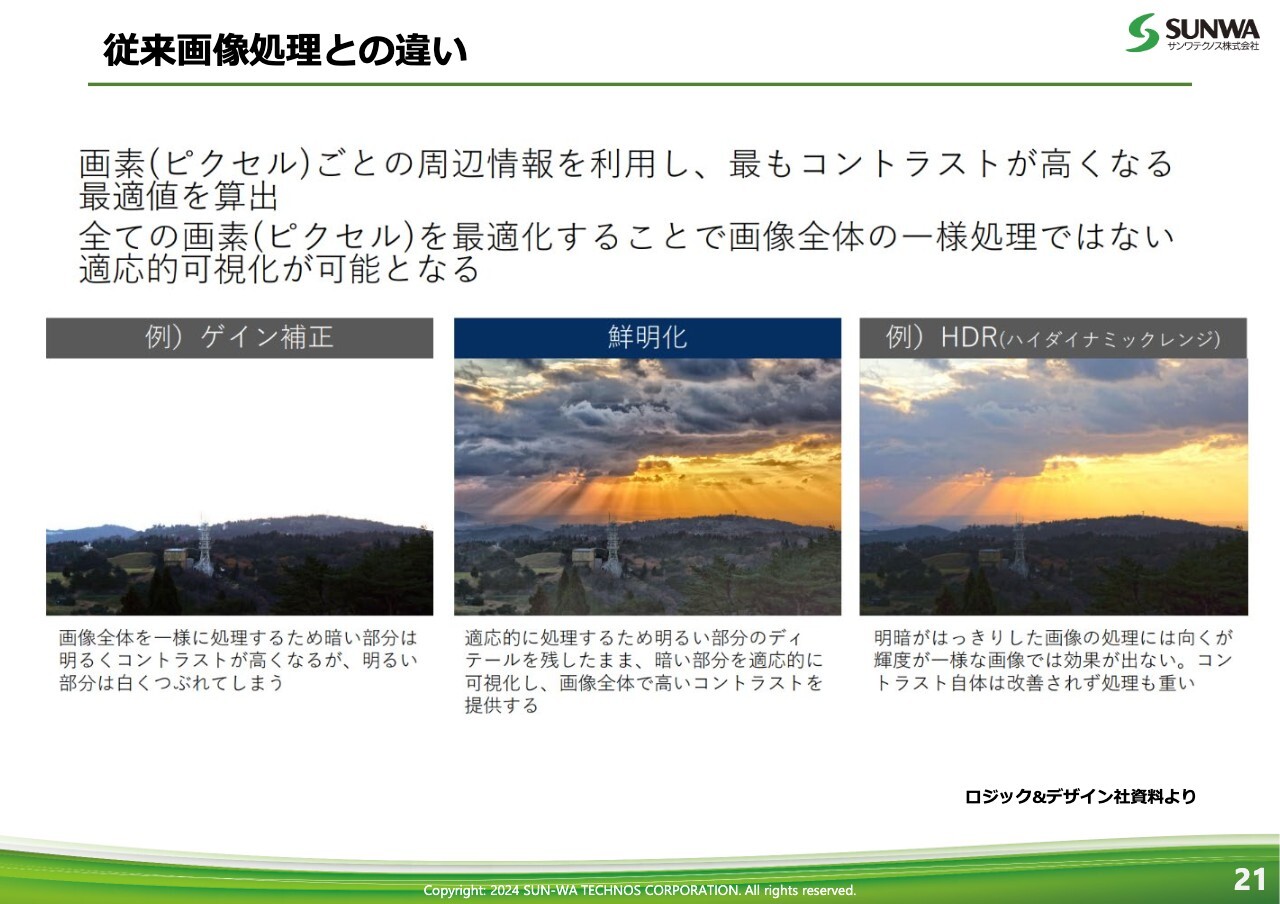

従来画像処理との違い

従来の画像処理との違いについてご説明します。今回、ロジック・アンド・デザインの技術により鮮明化した画像は、スライド中央の鮮明化と書いてある部分の画像です。

左側は同じ画像をゲイン補正したもの、右側はHDR(ハイダイナミックレンジ)の技術により鮮明化したものです。両サイドの画像と比較すると、ロジック・アンド・デザインの技術が特に優れていることがおわかりいただけると思います。

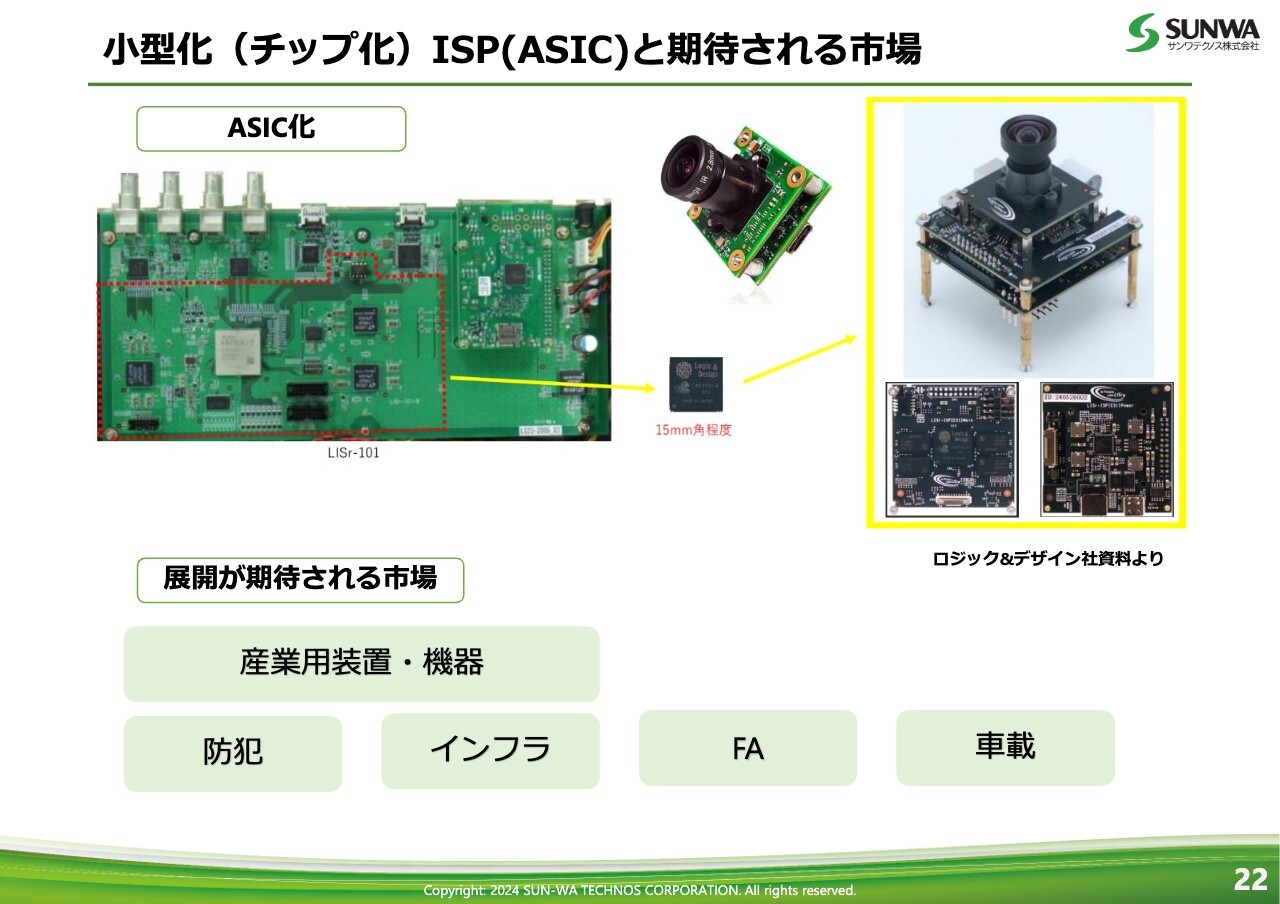

小型化(チップ化)ISP(ASIC)と期待される市場

この商品はボックス型の機器になりますが、現在、これをASIC化し、いわゆるICチップにまとめることを進めています。2年後を目処にこの商品を発売する予定です。チップ化するとお客さまの製品に乗せることができるようになるため、用途が格段に広がることに期待しています。

ターゲット市場としては、近頃、日本でもさまざまな問題が起きていますが、防犯が挙げられます。さらに、インフラ関連、例えば自動車のナンバーの読み取りといった分野にもかなり有望な商品だと考えています。

加えて、FAにおいては、例えば検査の際に見落としていたものをはっきりと見せることによって精度を上げていくということにも使えると考えています。

また、車載関連など、その他さまざまな用途をこれから開拓していきます。

資本コストや株価を意識した経営の実現に向けた対応について

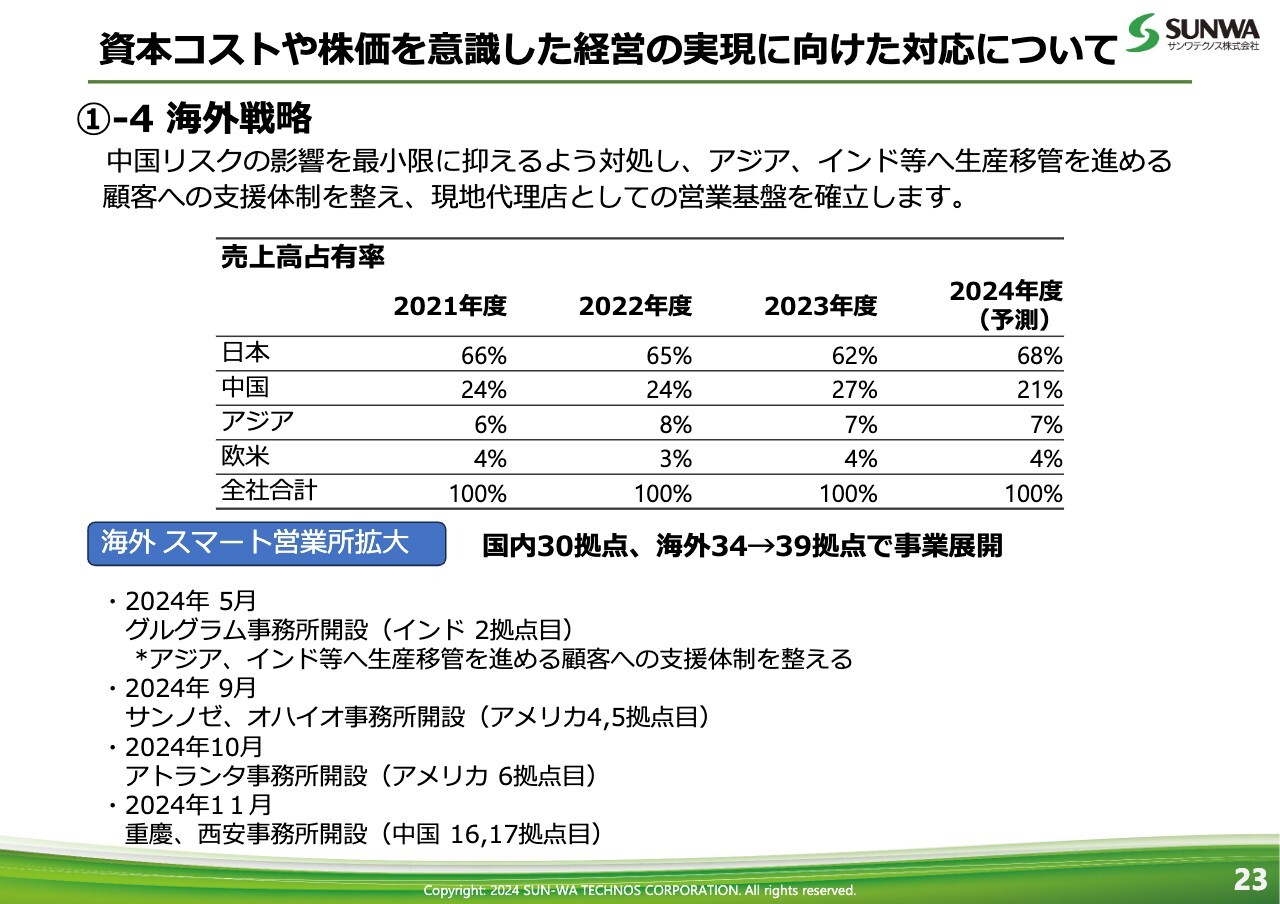

海外戦略についてです。スライドは、2024年度の売上高に占める日本と海外の比率を表しています。日本の比率が高く、売上高は68パーセントを占めています。中国は減少し、21パーセント、アジアや欧米は変化がなく、それぞれ7パーセントと4パーセントという売上構成となっています。

国内は30拠点、海外は39拠点をそれぞれ展開しています。新しい事務所としては、2024年5月にインドのグルグラム(グルガオン)に2拠点目を、2024年9月にアメリカのサンノゼとオハイオに4拠点目と5拠点目を、2024年10月にアメリカのアトランタに6拠点目を、それぞれ開設しています。

資本コストや株価を意識した経営の実現に向けた対応について

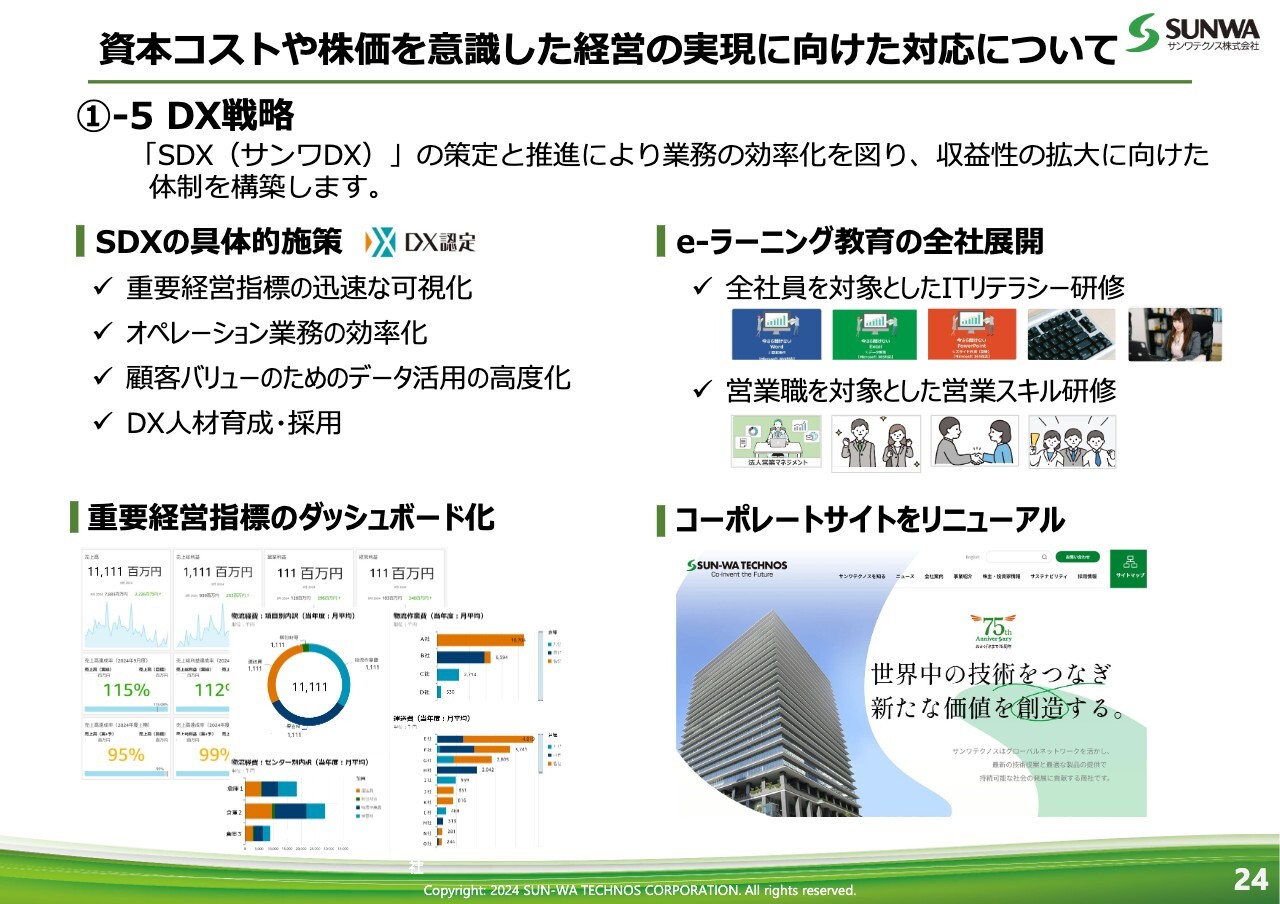

DX戦略についてご説明します。DXの推進により業務の効率化を図り、収益性拡大に向けた体制を構築します。具体的には、重要経営指標の迅速な可視化、オペレーション業務の効率化、データ活用の高度化を進めています。

重要経営指標のダッシュボード化として、スライド左下に例をお示ししていますが、このような内容でリアルタイムに経営状況を把握できるようなDXを進めています。

第11次中期経営計画「SNS2024」の進捗

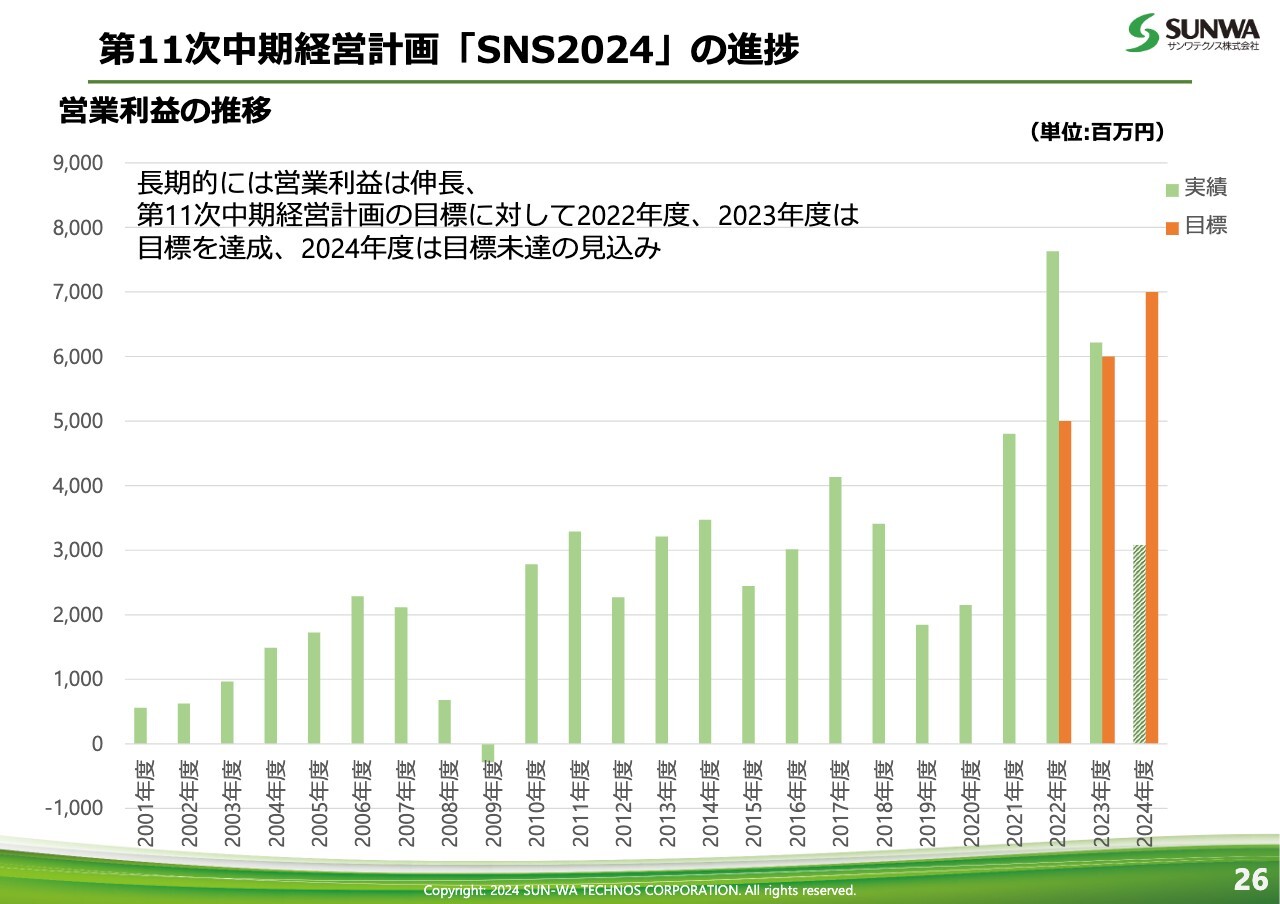

今年度で最終年度となる第11次中期経営計画「SNS2024」の進捗状況についてご説明します。目標として、2024年度営業利益70億円の達成に加えて、PBR1.0倍超の早期実現を目指すと掲げていましたが、初年度にすでに営業利益76億円という数字を達成しています。

今期は30億8,000万円と、今期の営業利益目標70億円に対して39億2,000万円下回る見込みとなっています。

PBRは1倍を目指して活動していますが、現状の数値は0.67倍という状況です。

第11次中期経営計画「SNS2024」の進捗

営業利益の2001年度からの推移です。2022年度、2023年度、2024年度のスライドのオレンジ色の部分は目標です。先ほどお話ししたように、2022年度は実績として大きく達成できたものの、市況の影響などを受けて今期は非常に厳しい状況ということが見てとれます。

2024年度会社方針

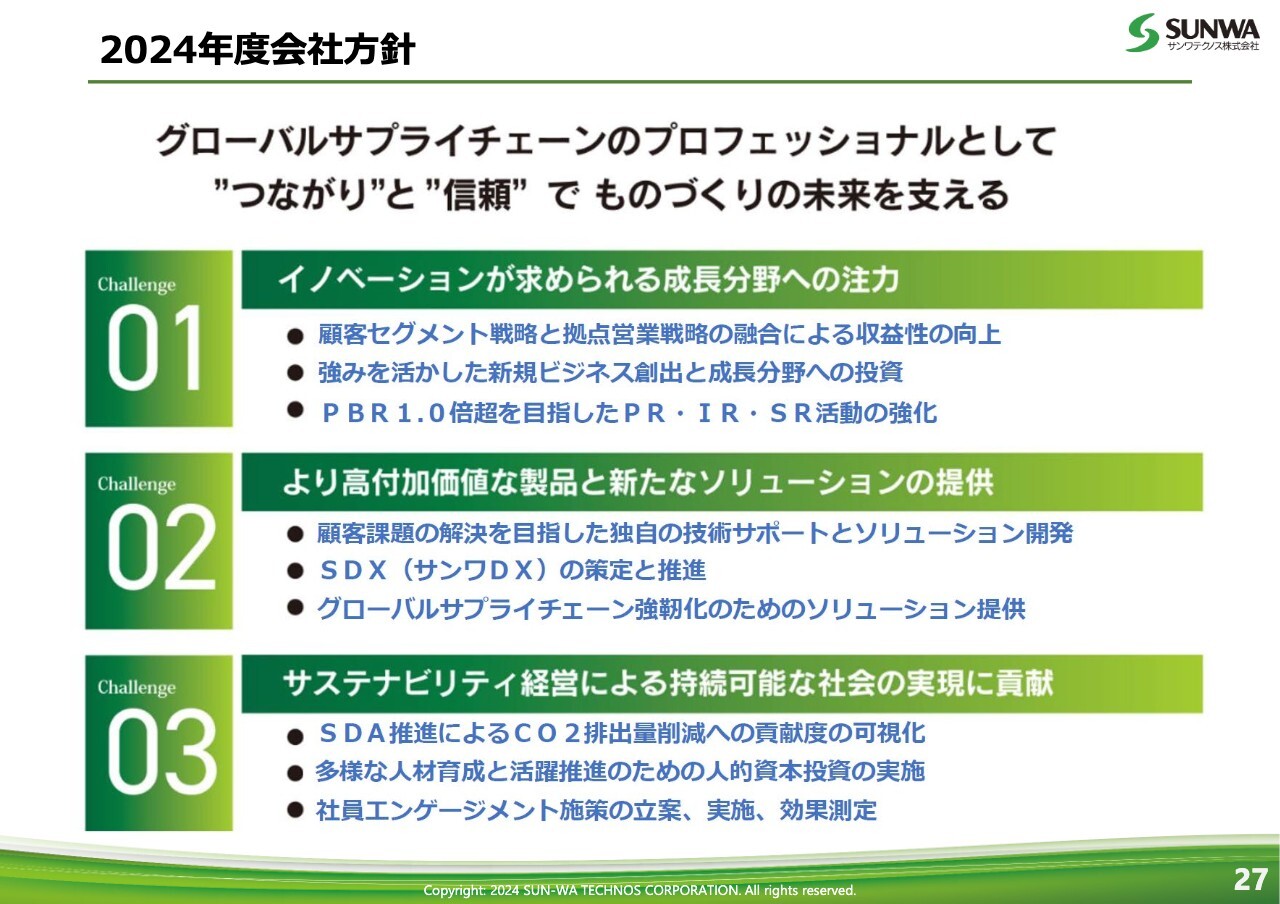

2024年度の会社方針です。「グローバルサプライチェーンのプロフェッショナルとして”つながり”と”信頼”でものづくりの未来を支える」を方針として挙げています。

1つ目のチャレンジは、イノベーションが求められる成長分野への注力です。顧客セグメント戦略と拠点営業戦略の融合による収益性の向上、強みを活かした新規ビジネス創出と成長分野への投資、PBR1.0倍を目指したPR・IR・SR活動の強化に取り組みます。

2つ目のチャレンジは、より高付加価値な製品と新たなソリューションの提供です。先ほどお話ししたロジック・アンド・デザインや、エムテックの「AR^2 System」といった商品、日本の尖った技術に対してこれからも投資していきます。

3つ目のチャレンジは、サステナビリティ経営による持続可能な社会の実現に貢献することです。こちらはGX戦略でご説明した内容です。

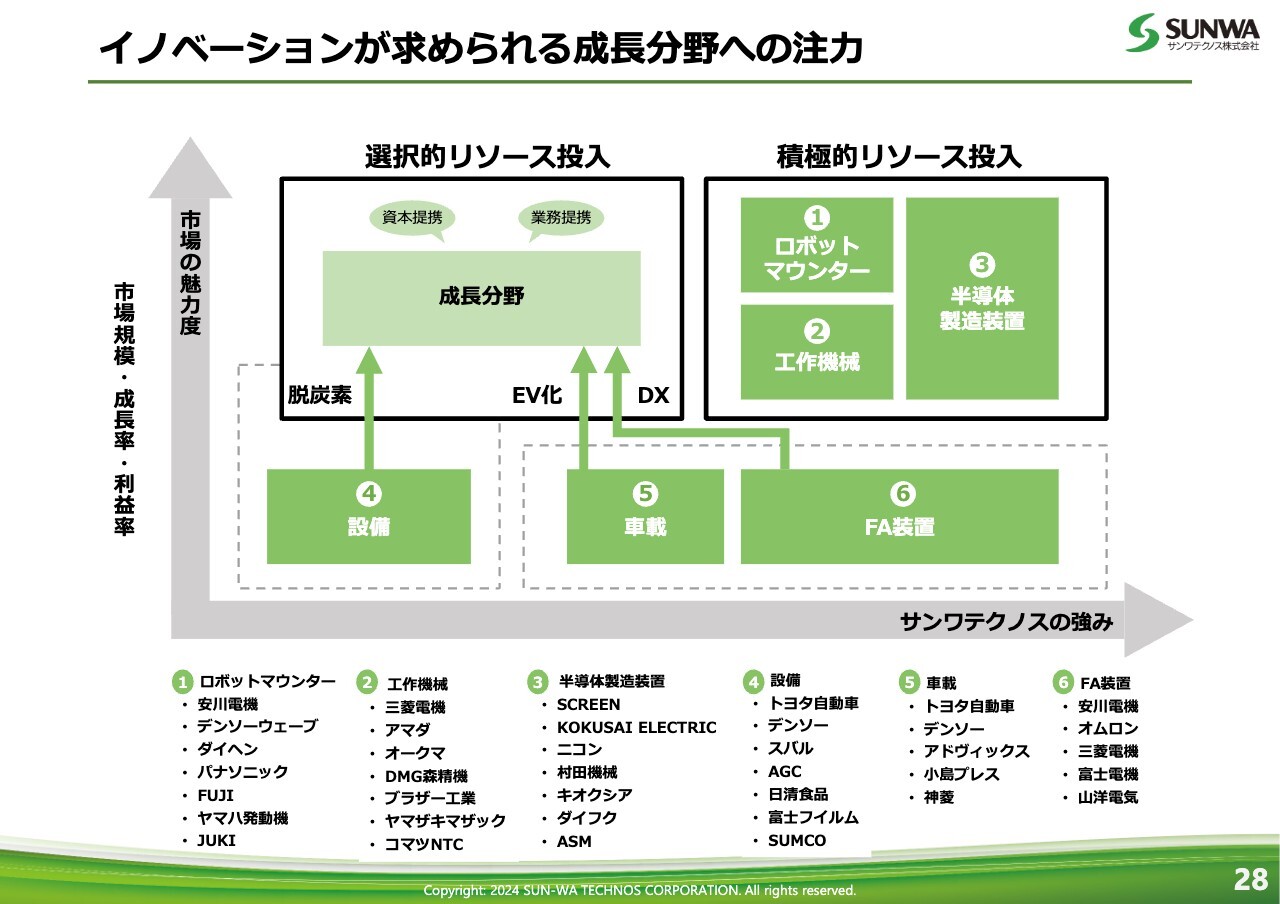

イノベーションが求められる成長分野への注力

イノベーションが求められる成長分野への注力についてご説明します。積極的にリソースを投入するセグメントとして、ロボットマウンター、工作機械、半導体製造装置のセグメントを挙げています。また、選択的リソースの投入を行うセグメントとして、設備、車載、FA装置を挙げています。スライド下部には、その代表例の会社の名前を記載しています。

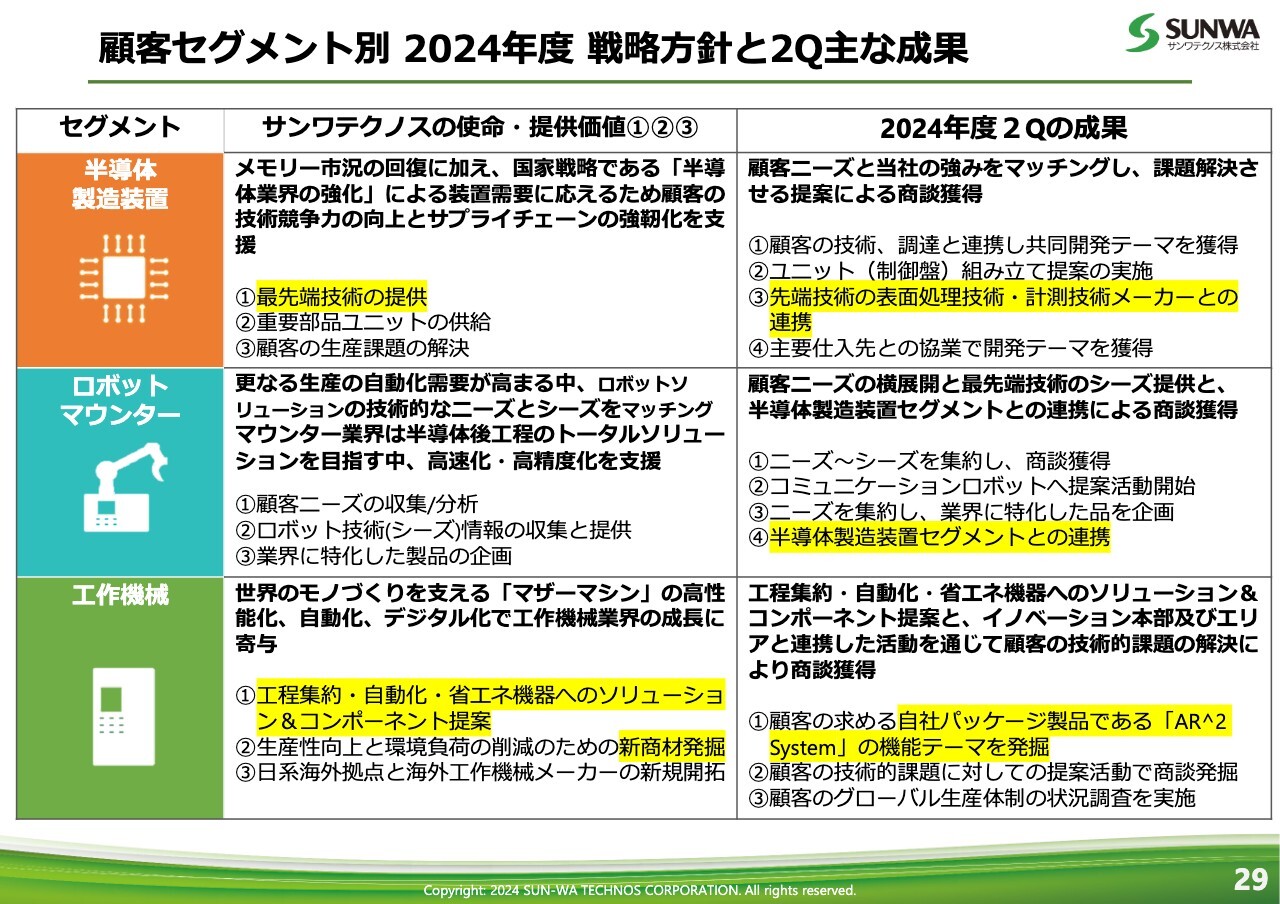

顧客セグメント別 2024年度 戦略方針と2Q主な成果

セグメント別の営業活動の主な成果についてご説明します。半導体製造装置については、お客さまとの共同開発テーマを獲得できています。また、半導体製造装置メーカーに、部品単品ではなく制御盤の組み立てなどを商談としていただき、実際に当社で決定しています。先端技術の表面処理は現在、大手半導体装置メーカーと検証を進めています。

ロボットマウンター業界については、日本でメンテナンスを行いながら、中国のコミュニケーションロボットを販売していくビジネスを手がけ始めています。

工作機械については、先ほどお話ししたエムテックの「AR^2 System」のテーマで業界に提案しています。

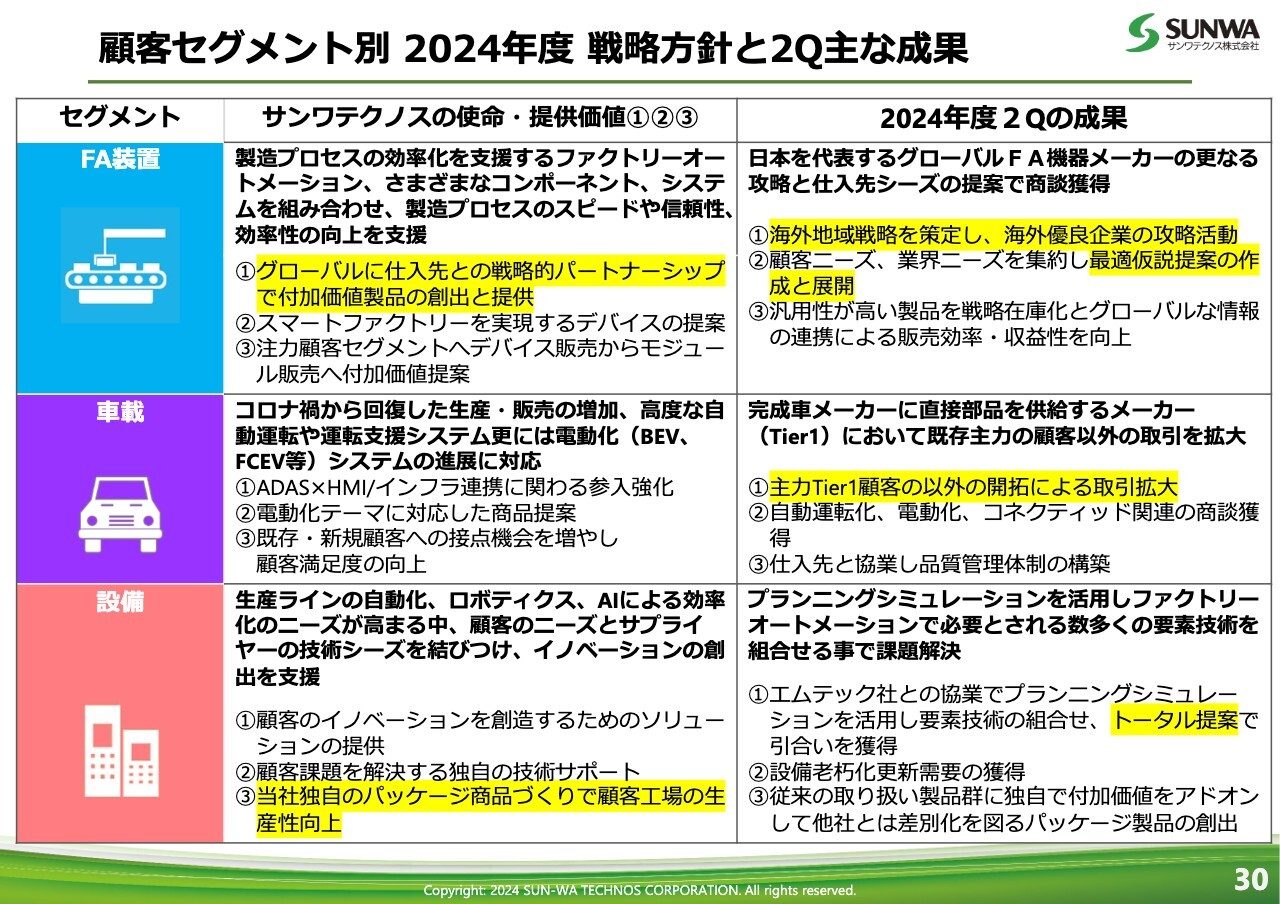

顧客セグメント別 2024年度 戦略方針と2Q主な成果

FA装置のセグメントについては、地域別に海外地域戦略を策定しており、海外の優良企業に対する攻略活動を進めています。例えば、アメリカで有名な半導体製造装置メーカーへの部品納入などを開始しています。

車載については、完成車メーカーに直接部品を供給するTier1のお客さまにおいて、今まで主力で取引していたメーカーのお客さま以外にも取引の幅を広げています。世の中のあらゆる業界で深刻な人手不足となっていますが、その解消のため、当社は先ほどお話ししたエムテックの商品を中心に、今注目されている自動運転化などに強みを持って営業活動を展開しています。

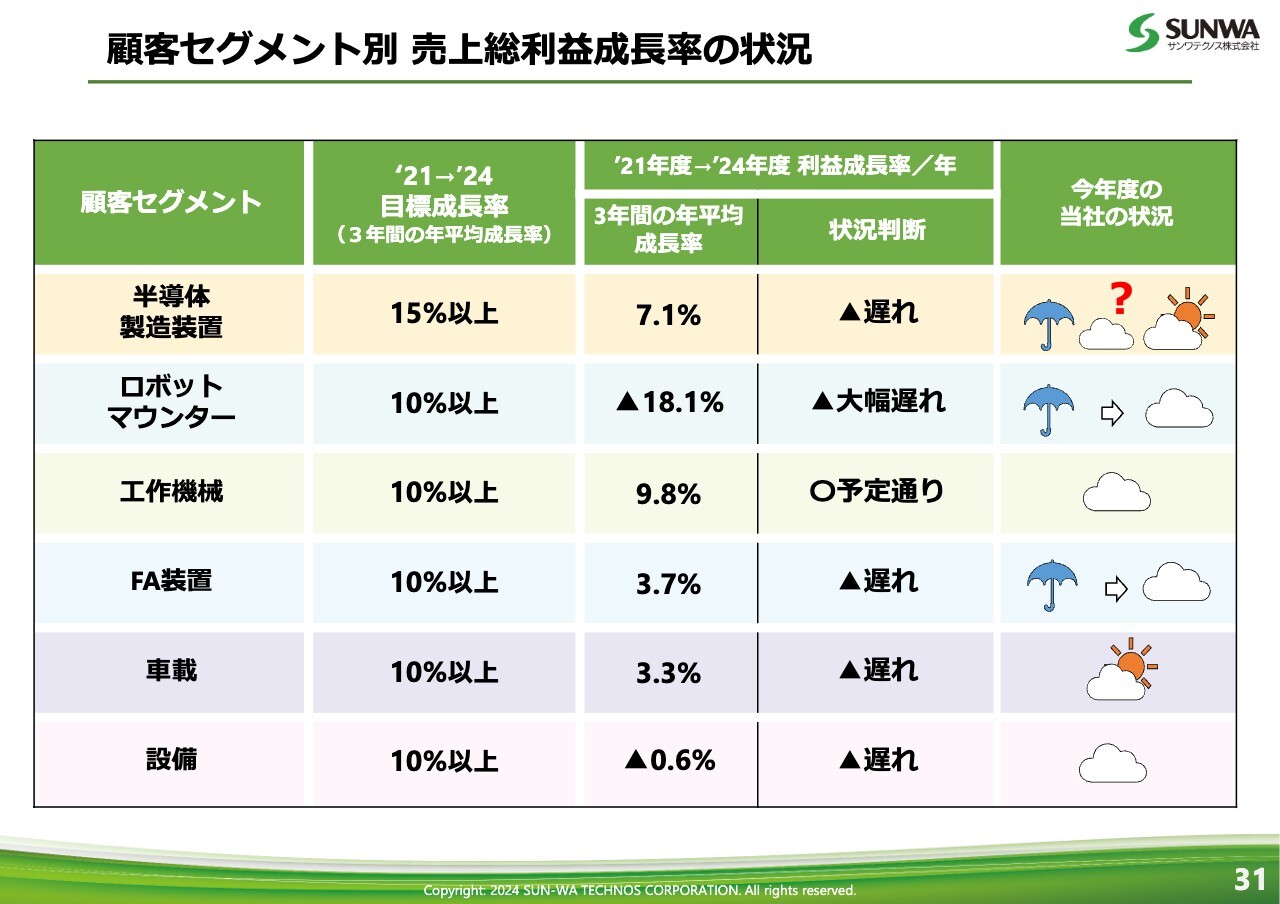

顧客セグメント別 売上総利益成長率の状況

それぞれのセグメントの状況です。半導体製造装置については、今日の新聞にもありましたが、中国で半導体製造装置の需要が減るという話が出ています。ただし、台湾などではこれから需要が増えていくという情報が入ってきているため、将来的には上向いていくと考えています。

ロボットマウンター業界については、需要不足が原因でマウンターの販売が思うように伸びていませんが、ロボットは堅調に販売しています。

工作機械業界は良くなっているわけではありませんが、予定どおり現状10パーセント以上の成長率を達成できています。

FA装置関連については、お客さまの部材の在庫がかなり解消に向かっているため、厳しい状況から多少改善してきています。

車載については、生産の回復によりこれから晴れてくる予想です。

設備投資については、現在減少しているため、厳しい状況が続いています。

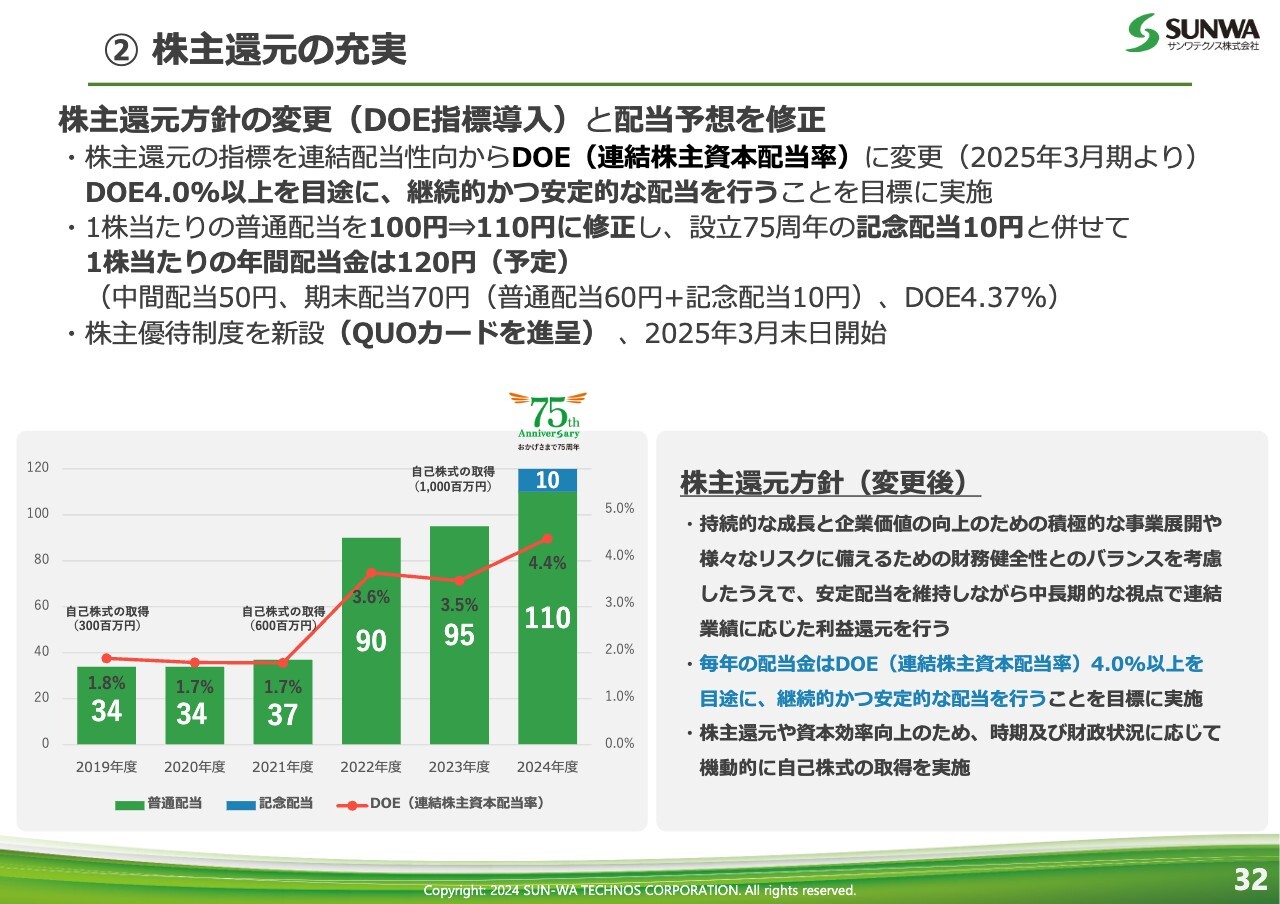

②株主還元の充実

田中裕之氏:みなさま、こんにちは。ここから一番言いたいことを言わせていただきたいと思います。

当社の株価は、日経平均が下がると同時に下がりますが、上がる時は同時に上がらないという状態がずっと続いています。なぜかというと、専門商社とは何かということがあまり知られておらず、人気がないからです。多少の差はあると思いますが、同業他社も同じような傾向かと思います。

当社はPERがいつも日経平均の半分くらいのため、なんとしてもここをくぐり抜けなければなりません。そこで、DOE4パーセントを発表したということが今回のポイントになります。

しかし、それ以前に「サンワテクノスは今どのような環境下にあり、将来に向かってどのようなビジネスモデルをもっているのか」ということについて、今日お集まりの方々にもまだきちんと理解していただけていないのではないかと思います。

昨日、トランプ大統領が2度目の就任となりました。これからどうなるかわかりませんが、おそらく当社のモノの流れもグローバル化から分断されることがますます増えていくのではないかと予測しています。

当社には、世界中の流通物流業務を代行するという大きな役割があります。その証拠に、新型コロナウイルスの流行やウクライナ情勢などにより、世の中の流通や物流、サプライチェーンが混乱した時に、当社の業績が非常に良くなる傾向にありました。これが当社の強みの1つであるということをここでお伝えしておきます。

そうは言っても、「商社は利益や利益率が取れないのではないか」と思う方もいると思います。これまで、当社はエンジニアリング事業で利益を上げることを目指してきましたが、期待したとおりには上がりませんでした。ここ1年は、当社しか扱えない商品や技術の会社と提携しているということが大きなポイントです。

先ほど松尾が説明しましたが、鮮明化技術やロボティクスの技術は世界にはなく、当社しか扱っていません。当社のセールスがお客さまのところへ行き、「買ってください」とお願いしても値引きを提案されますので、お客さまから「売ってください」と言われるところまでもっていきたいと思っています。それにより当社全体の付加価値をさらに高めていくことを狙っています。

また、この4月から組織を海外3拠点、国内5拠点に分けましたが、こちらは社内の競争を強化し、もう一度セールスに強い会社を目指したいという狙いがあります。さらに、収益率・販売力のアップや、当社がもともと持っているグローバルの調達力などについても、これからは一番の強みとして発揮できる方向に向かっています。

その上で、今回発表したDOE4パーセントの裏づけとして、過去10年間のROEの平均は9.5パーセントで、これまでずっと上がってきています。また、配当性向については、これまで25パーセントから35パーセントとお伝えしていましたが、世の中の水準としては少なく、あまり見てもらえませんでした。

計算値の中で配当性向を40パーセントに据え置いて、ROEを約10パーセントとすると、弊社の実力としては十分にDOE4パーセントを謳えるのではないかと思います。

このDOE4パーセントを高々と宣言し、さらにその上を目指して、ROEが上がってくると4パーセント以上になり、配当が上がっていくということになります。今日は記者の方や投資家の方もいらっしゃるかと思いますが、今後もぜひ当社に注目していただければと思います。

③ IR・SR活動の拡充

また、このような場でいろいろな露出もしていかなければいけません。従来から行っている機関投資家向け決算説明会やIR活動などをこれからも強化し、みなさまに少しでも多く理解していただけるよう、真剣に取り組んでいます。そのあたりをぜひご評価いただければ幸いです。

新着ログ

「卸売業」のログ