【QAあり】朝日印刷、医薬品・化粧品の印刷包材分野のリーディングカンパニー 中間期は包装システム販売事業の好調等により増収

目次

朝日重紀氏(以下、朝日):朝日印刷株式会社代表取締役社長の朝日重紀です。それでは、ご説明を始めます。よろしくお願いします。

本日は、当社の社名を初めて聞いた方も多いかと思いますので、まずは当社の概要をお伝えします。次に、直近の決算内容や中期経営計画について、最後に株主還元についてご説明します。

会社概要

朝日:最初に、朝日印刷についてご説明します。当社は富山県富山市に本社を置き、医薬品・化粧品包材を製造・販売する業界シェアNo.1の会社です。

社名に「印刷」と入っているため、一般の印刷物を連想される方も多いかと思いますが、当社は印刷包材という分野で、パッケージ・箱の製造販売をメインに行っています。

創業は明治5年と歴史が古く、一昨年に創業150年を、今年は創業152年を迎えました。2002年に東証第二部に上場し、現在は東証スタンダード市場に上場しています。連結従業員数は、1,900名弱です。

沿革

朝日:当社の沿革ですが、富山の地場産業である「富山の薬」の歴史とともに、発展してきました。創業からしばらくは一般の印刷も手がけていましたが、昭和30年代前半には、売薬の薬のパッケージなど、医薬品の印刷包材に特化し、その後、昭和50年代前半には化粧品のパッケージにも進出しました。

平成に入ってからは、国内での工場の新設等を行いながら、製造キャパシティを拡大していき、2019年にはマレーシアの印刷会社2社を子会社化し、海外事業を開始しました。

そして、昨年10月にはマレーシアで3社目となる印刷会社を子会社化しており、海外事業を推進しています。

kenmo氏(以下、kenmo):沿革のところで、いくつかご質問します。まず、「昭和30年代前半、医薬品印刷包材に特化」とありますが、なぜ御社は医薬品事業に特化されたのか、背景について教えてください。

朝日:今お話ししたとおり、昭和30年代前半、当社は医薬品のパッケージに特化することになりました。その背景としては、当時は医薬品だけでなく、地元の商店街の食品や包装紙など一般の印刷も行っていましたが、昭和35年に薬事法が施行されました。そして、翌年の昭和36年には、国民皆保険制度が導入され、今後、医薬品市場は伸びていくと見られていました。

また、富山の地場産業は薬ですので、地場を活かした環境がありました。当時、富山では家庭用の配置薬が非常に有名で、当社はそのパッケージを手がけながら、医薬品事業に特化していこうと判断しました。それが、昭和30年代の前半です。

現在でも、当社では医薬品向け包装資材の売上が核となっています。今後も、その部分を重要な柱として、しっかりと取り組んでいきたいと思っています。

kenmo:大変よくわかりました。令和元年にはマレーシアに進出されていますが、なぜ海外事業にマレーシアを選んだのか、このあたりについてもお聞かせください。

朝日:当社はこれまでの歴史の中で、海外に進出したことがありませんでした。そこで、海外での包装資材の製造販売を目標とすることにしました。中期経営計画でも、2015年あたりから海外進出を狙っていました。その中でも、日本から近いASEAN市場で第一歩を踏み出そうということになりました。

最初からマレーシアを狙っていたわけではありません。2012年に、まずシンガポールの駐在事務所を立ち上げました。そこから、ASEAN各国のFS調査を含め、現地の状況を確認しました。各国を見た中で、ご縁があったのがマレーシアの印刷会社です。

マレーシアの印刷会社の経営理念は、我々が目指すビジョン、モノ作りに対する品質・製造面の考え方と、非常に似ており、さまざまな縁もありながら、マレーシアの会社を選んだという流れです。

kenmo:今、リアルタイムでご質問をいただきました。「今後、マレーシア以外での展開についてお考えでしょうか?」というご質問です。

朝日:まずはマレーシアで、ASEANで製造・販売できる体制が整いました。今マレーシアにある3社で、日本と同様、医薬品と化粧品向けの印刷包材が製造できる体制になりました。もちろん、ほかのエリアの潜在的なお客さまへの供給も念頭に、その先にある海外市場の成長を狙っていきたいと思っています。

事業紹介

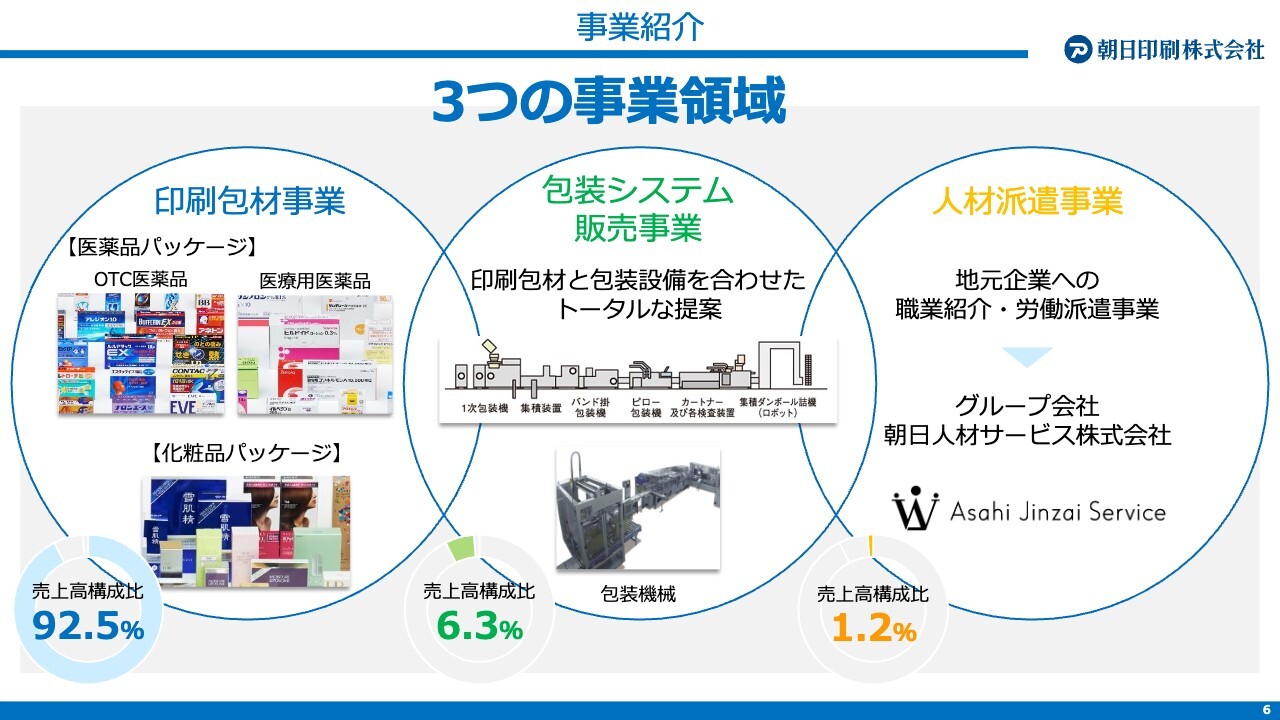

朝日:当社の事業をご紹介します。当社は主に3つの事業を展開しています。1つ目は売上の9割を占める主力事業である印刷包材事業です。この事業では、医薬品パッケージと化粧品パッケージの製造・販売を行っています。

医薬品パッケージには、OTC医薬品向けと医療用医薬品向けがあります。OTCとは、「over the counter(オーバー・ザ・カウンター)」の略です。一般には大衆薬や市販薬と呼ばれている薬で、ドラッグストアなどの店頭に置いてある風邪薬や痛み止めなど、みなさまにも馴染みのある薬の箱です。

医療用医薬品向けは、主に病院や調剤薬局で処方される薬の箱です。みなさまに処方される際は、箱から出されたPTPシートの状態であるため、あまり目にする機会はないかもしれません。

また、箱だけではなく、薬と一緒に同梱されている、添付文書と呼ばれる薄い紙でできた薬の説明書や、栄養ドリンクの瓶に貼られているラベル、薬瓶のシールなども取り扱っています。

化粧品パッケージは、デパートやドラッグストアにある、基礎化粧品やメーキャップ化粧品の箱で、みなさまも目にする機会が多くあるのではないかと思います。

2つ目は包装システム販売事業です。当社が納めたパッケージに医薬品を入れるための包装機械などを、医薬品メーカー向けに販売しています。近年では、包装機械だけにとどまらず、包装の前工程である充填機械なども含め、パッケージと包装設備のトータルな提案販売活動を行っています。

3つ目は人材派遣事業です。当社の連結子会社である、朝日人材サービス株式会社が、地元企業への職業紹介や人材派遣を行っています。

グループ販売拠点・製造拠点

朝日:当社グループの販売拠点、製造拠点をご紹介します。本社は富山県富山市にあります。国内の営業拠点は東京、大阪、名古屋など、全国20ヶ所に展開しており、お客さまに寄り添った営業活動や迅速な対応が可能な体制を整備しています。

国内の生産拠点として、富山県に4ヶ所、京都に1ヶ所の最新鋭工場があります。また、国内の連結子会社3社にも製造拠点があり、全国に複数の生産体制を構築しています。

【強み①】参入障壁

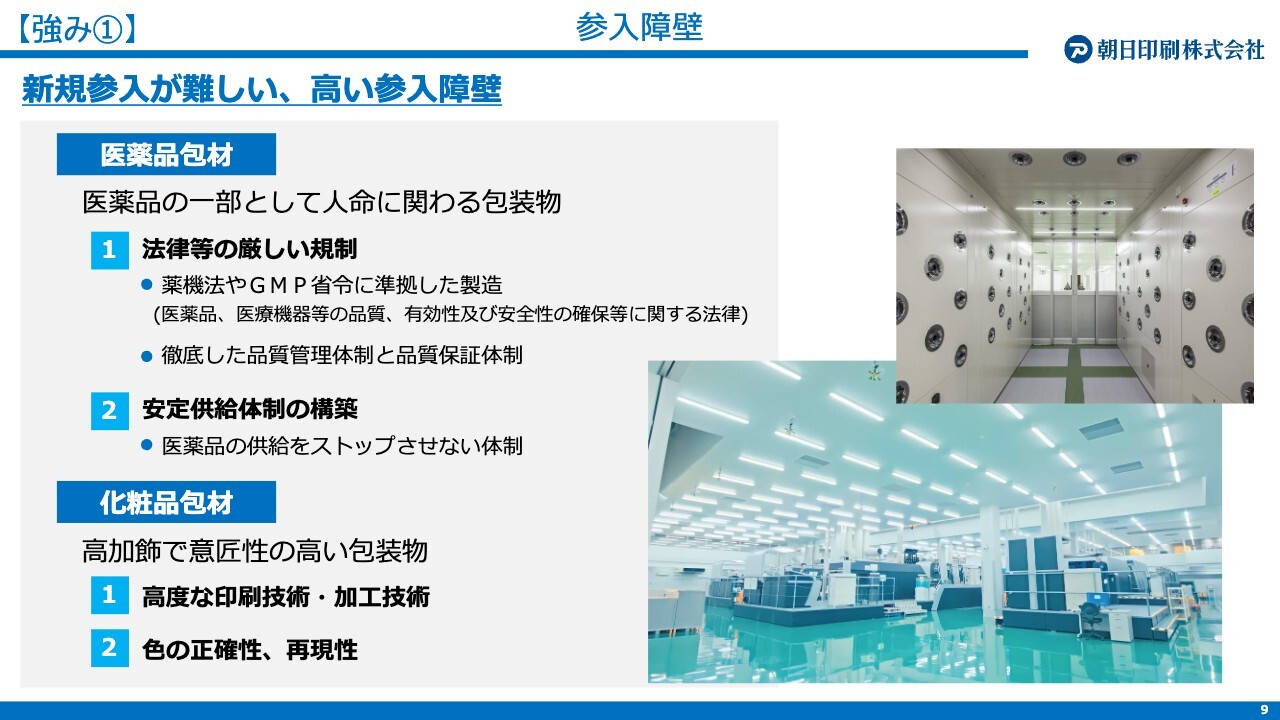

朝日:当社の強みについてご説明します。1つ目の強みは、当社が属する医薬品・化粧品包材市場は新規参入が難しく、非常に高い参入障壁があることです。

我々が取り扱っている医薬品包材は、医薬品の一部として人命に関わる包装物であり、薬機法やGMP省令による厳しい基準が設けられています。こちらに準拠した製造と正確な表示が求められるため、高度な品質管理体制、品質保証体制が必要です。

当社では、専門知識と長年のノウハウにより、この厳しい基準をクリアできる体制を構築しています。また、化粧品包材は、高加飾で意匠性の高い包装物として、高度な印刷加工技術と色の正確性、再現性が求められます。

当社では、高い技術力と多様な設備、そしてオリジナルのカラーマネジメントシステムを導入することで、安定した再現性で生産できる体制を整えています。

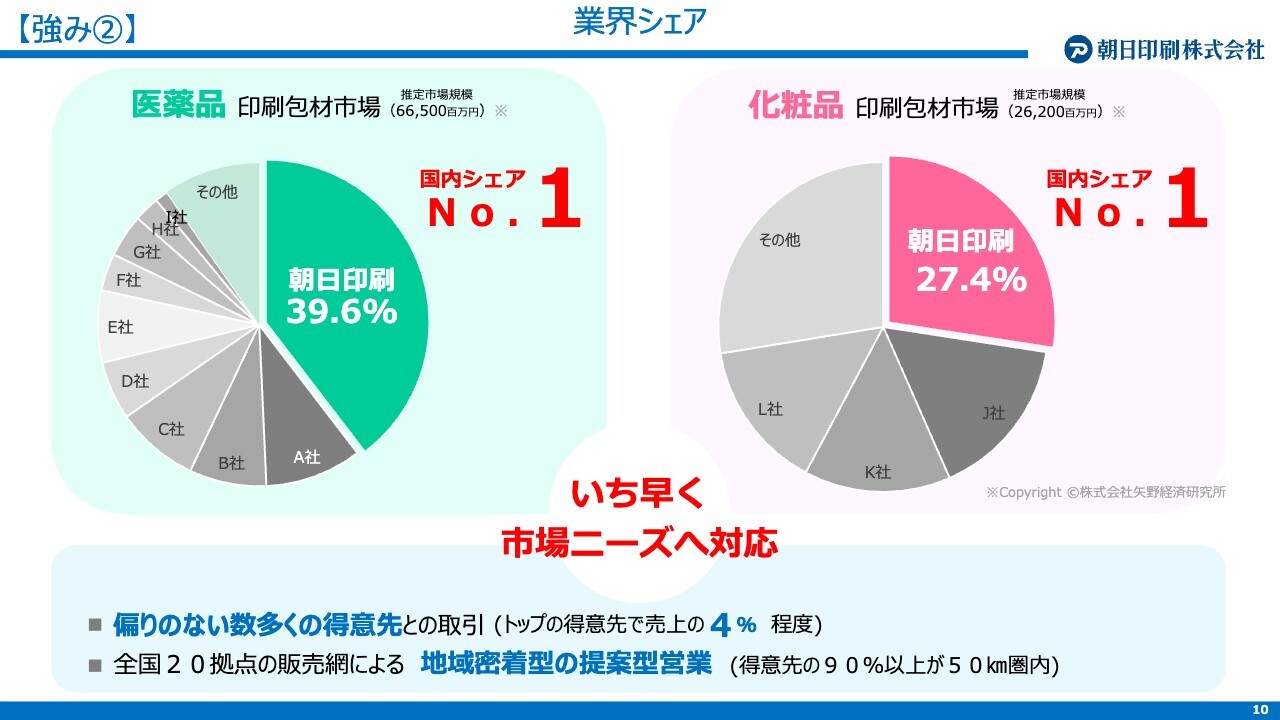

【強み②】業界シェア

朝日:2つ目の強みは、業界トップシェアであることです。スライドは、当社のメイン事業である医薬品市場向け印刷包材と、化粧品市場向け印刷包材における業界シェアを示したデータです。

当社調査によるものではありますが、医薬品の印刷包材市場では、国内シェア約40パーセント、化粧品印刷包材市場では、国内シェア約27パーセントと、いずれも業界トップシェアとなっています。

また、取引先が幅広い点も当社の特徴です。医薬品では、中外製薬や第一三共、テルモをはじめ、ほとんどの製薬メーカーと取引があります。化粧品では資生堂、コーセーなど、多くの化粧品メーカーと取引しています。

全国で非常に多くのお客さまと取引を行っており、取引先上位でも、当社売上高の4パーセント程度と、一部の取引先に依存していないことも当社の強みです。

このシェアの高さと取引先の多さは、変化の激しい市場環境でお客さまのニーズをいち早くキャッチすることにつながっており、迅速な対応に繋がっています。

この強みを活かし、常に一歩先を行く包装資材の提案を行い、さらなるシェアの拡大を目指します。

kenmo:いくつかご質問します。まず、医薬品・化粧品ともに国内シェアNo.1ということですが、競合にはどのような企業があるのかというところと、競合他社と比べた御社の強みを教えてください。

朝日:競合他社で、当社のように医薬品・化粧品の事業を展開し、かつ上場している企業はほとんど存在しません。しかし非上場企業の中には、我々と同様、古くから医薬品・化粧品業界で事業を展開している企業がいくつかあります。また、長年の間に新規参入企業も数社出てきています。

ただし、医薬品の品質や、制度面で求められる環境耐性において、古くからの企業との差別化を図れている企業は、ごくわずかだと認識しています。

kenmo:スライド左側の医薬品について、一見すると競合企業が非常に多く存在しています。一方、9ページのスライドでは「新規参入が難しい、高い参入障壁」とありました。「競合が多く見えるけれども、参入障壁がある」といった点について、補足説明をお願いできますか?

朝日:お話ししたとおり、特に、医薬品への新規参入の危惧はありました。しかし現在、ほとんどの企業は事業を継続していないと認識しています。その理由として、先ほども少し触れましたが、やはり、非常に高い品質と環境が求められる点があります。

また、品質管理と安定供給が構築できる体制に加え、市場のお客さまとのビジネスを通した信頼関係が重要な業界であり、新規参入企業よりも、古くから同じ医薬品業界で事業を展開してきた企業がほとんどです。

その中で当社の強みは、お客さまとの古くからの信頼関係、そして多くのお客さまの声を聞かせていただき、それをもとにニーズに対応し、変化する市場環境に適応してきたことです。

kenmo:長年事業を継続している会社が多いため、新規参入を目指す企業はそこまで多くないということですね。

朝日:そのとおりです。もちろん、時代の変化の中で、取り組む企業も存在しています。ただし、品質面、環境面、そして変化に対して安定したものを作っていく点は、高い参入障壁になっていると考えています。

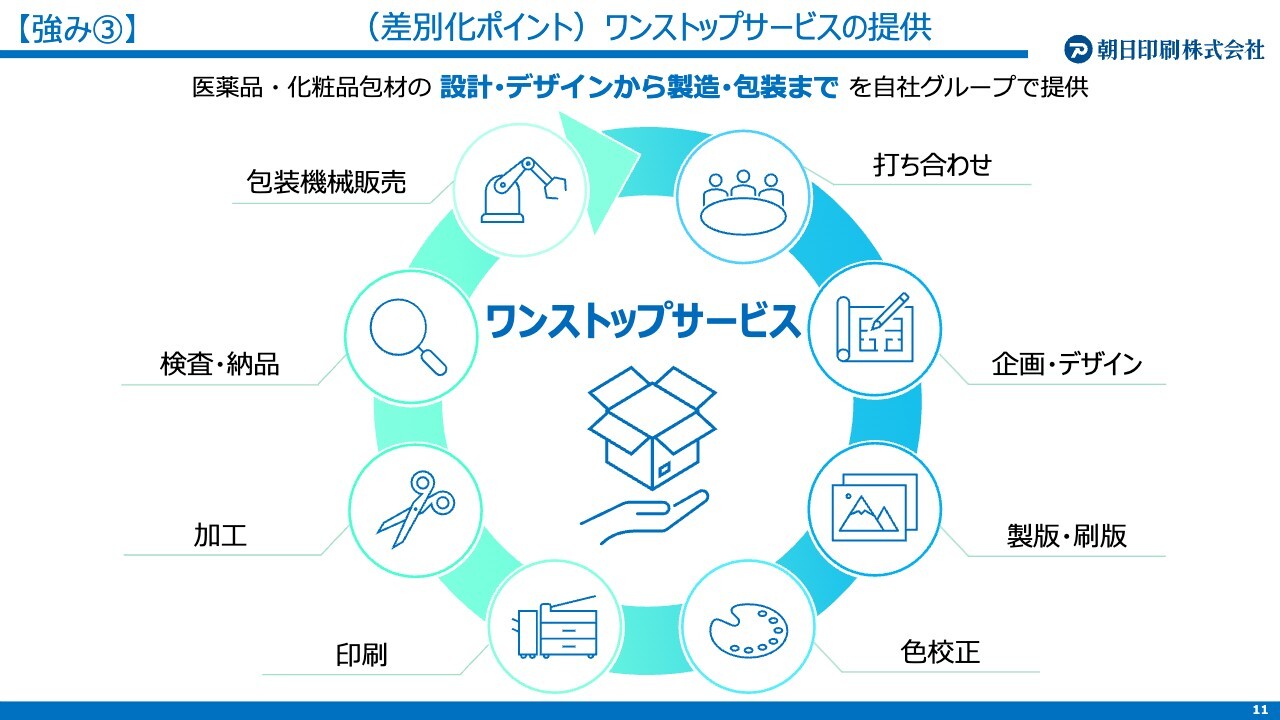

【強み③】(差別化ポイント)ワンストップサービスの提供

朝日:3つ目の強みは、ワンストップサービスの提供です。当社では、医薬品、化粧品包材の企画、設計・デザインから製造、納品、さらには、納めたパッケージにお客さまが製造した製品を入れるための包装設備まで、一貫したサービスを提供しています。

このような包括的なサービスを提供できる企業は、業界内でもほかに例はないと認識しています。

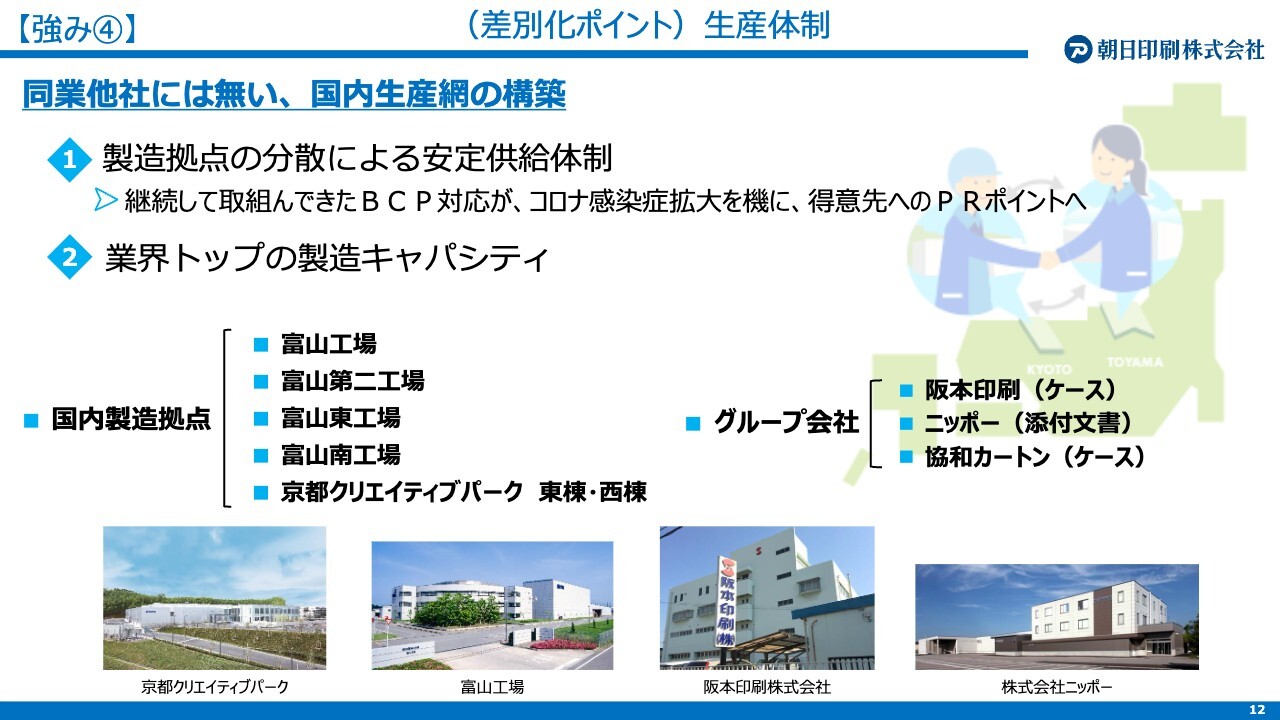

【強み④】(差別化ポイント)生産体制

朝日:最後に、国内における生産体制の充実です。冒頭でご紹介しましたが、当社は富山県内に4ヶ所、京都に1ヶ所の計5工場を有しています。

特に2015年に東棟、2020年に西棟を建設した京都の工場は、これまで富山に集中していた工場を分散させることを目的に、BCPを強く意識して建設した工場です。さらに、国内グループ会社として、大阪に製造拠点のある阪本印刷をはじめ、ニッポー、協和カートンも製造拠点を有しており、同業他社にはない生産網と製造キャパシティを実現しています。

医薬品の一部を供給する企業として、有事の際を含め、安定して製品を供給できる体制を構築していくことが、得意先へのPRポイントとなっています。

ここまでの強みでご紹介した参入障壁の高さに加え、参入済みの同業他社と差別化を行うことで、医薬品・化粧品包材市場において確固たる地位を築いています。

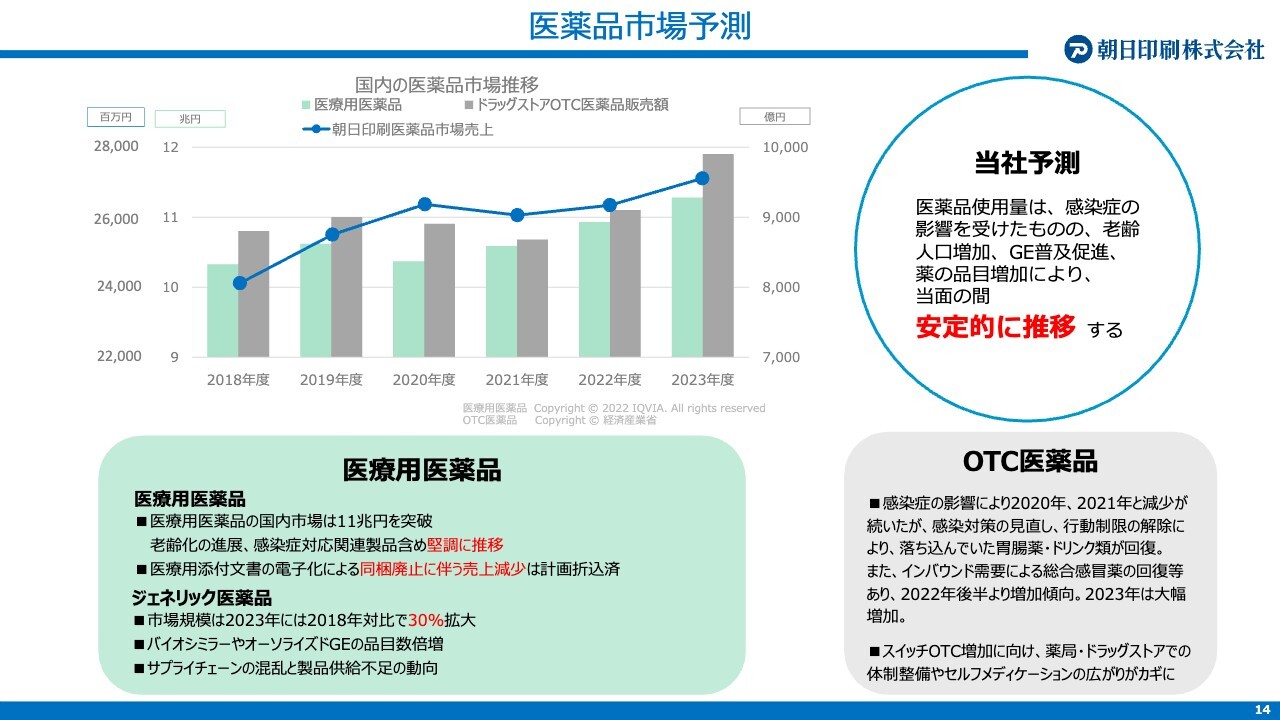

医薬品市場予測

朝日:当社を取り巻く環境についてご説明します。スライドは、医薬品市場の予測です。スライド左側の緑の棒グラフは医療用医薬品市場を示しており、灰色の棒グラフはOTC医薬品市場の過去6年間の推移を示しています。折れ線グラフは、当社の医薬品市場向け製品の売上高です。

医療用医薬品の市場規模は大きく、老齢化の進展、医薬品の品目の増加等により、堅調に推移しています。一方で、OTC医薬品市場は、新型コロナウイルスの影響を受け、2019年をピークに減少を続けていましたが、5類感染症への移行による行動制限や入国制限の解除により、コロナ禍で落ち込んでいた胃腸薬、総合漢方薬、ドリンク類の回復がみられました。

今後の市場動向についても、老齢人口の増加やジェネリック医薬品の普及促進は継続し、当面の間、堅調に推移していくと見込んでいます。合わせて医薬品印刷包材市場も堅調に推移すると見込んでいます。

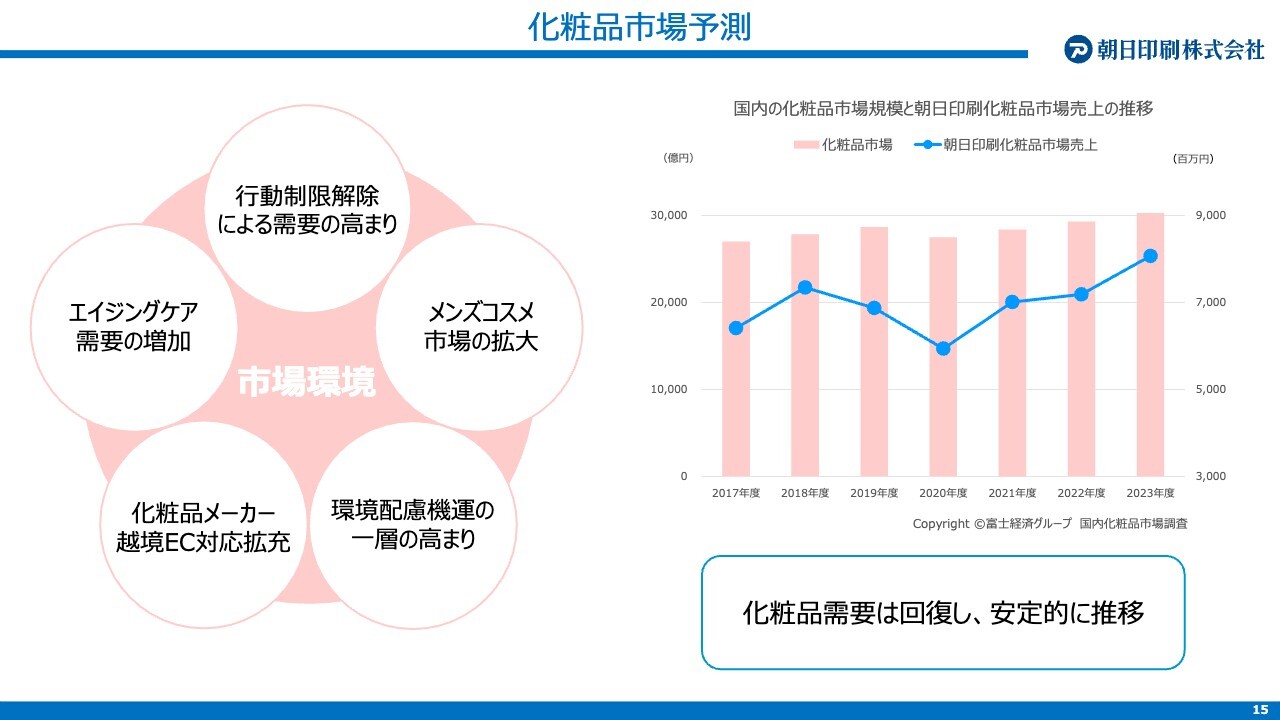

化粧品市場予測

朝日:化粧品市場の予測です。化粧品市場は新型コロナウイルス感染症によるインバウンド需要の消失と、マスク着用や外出制限などによる需要減少で、大きく影響を受けた市場です。

しかし、5類感染症への移行に伴い、メーキャップ品の需要が回復するとともに、高齢化に伴うエイジングケア製品の需要増加や、特に若い世代を中心とした男性用コスメ市場の拡大、さらには、越境ECの拡充など、直近における市場環境は安定的に推移しており、今後も化粧品需要は拡大していくと見込んでいます。

一方で、中国市場における日本製化粧品の消費減速が長期化しており、注視していく必要があると認識しています。また、化粧品メーカーにおいては、ここ数年で環境に配慮した製品や、印刷技術へのニーズがいっそう高まっています。このニーズに迅速にお応えしていき、さらなるシェアの獲得を目指していきます。

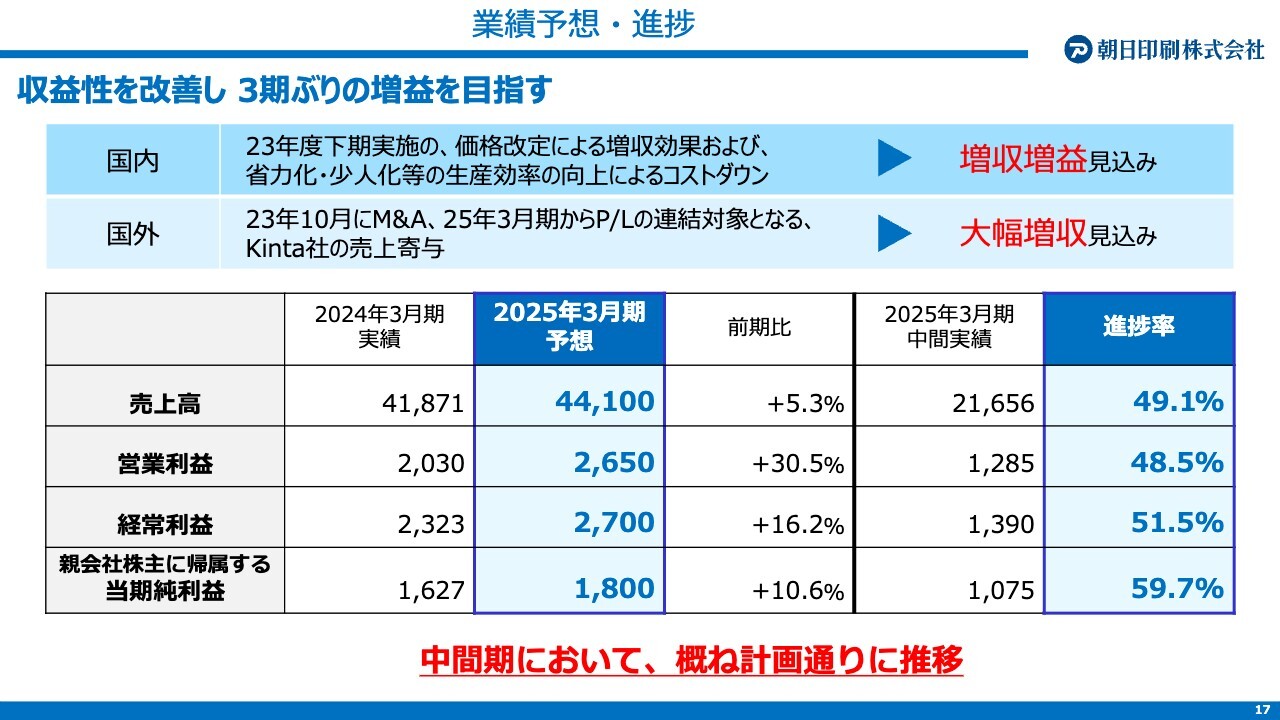

業績予想・進捗

朝日:2025年3月期の業績予想と、直近の中間決算の概要についてご説明します。今期は収益性を改善し、3期ぶりの増益を目指す計画です。

通期の業績予想は当初の計画どおりで、現時点での変更は行っていません。現時点で見込んでいる連結業績予想は、売上高は前期比5.3パーセント増の441億円、営業利益は前期比30.5パーセント増の26億5,000万円、経常利益は前期比16.2パーセント増の27億円、当期純利益は前期比10.6パーセント増の18億円です。

中間期までにおける進捗については、売上高、利益ともに進捗率50パーセント程度であり、おおむね計画どおり進捗しています。

一方で、医療用医薬品において、本年10月から医薬品の自己負担の新たな仕組みである、先発医薬品の選定療養開始によるさらなるジェネリック医薬品の促進策が導入されたことや、化粧品市場における中国消費の減速が長期化するなど、当社を取り巻く市場環境はめまぐるしく変化しています。市場環境に対応し、計画を達成できるよう、全社一丸となり邁進していきます。

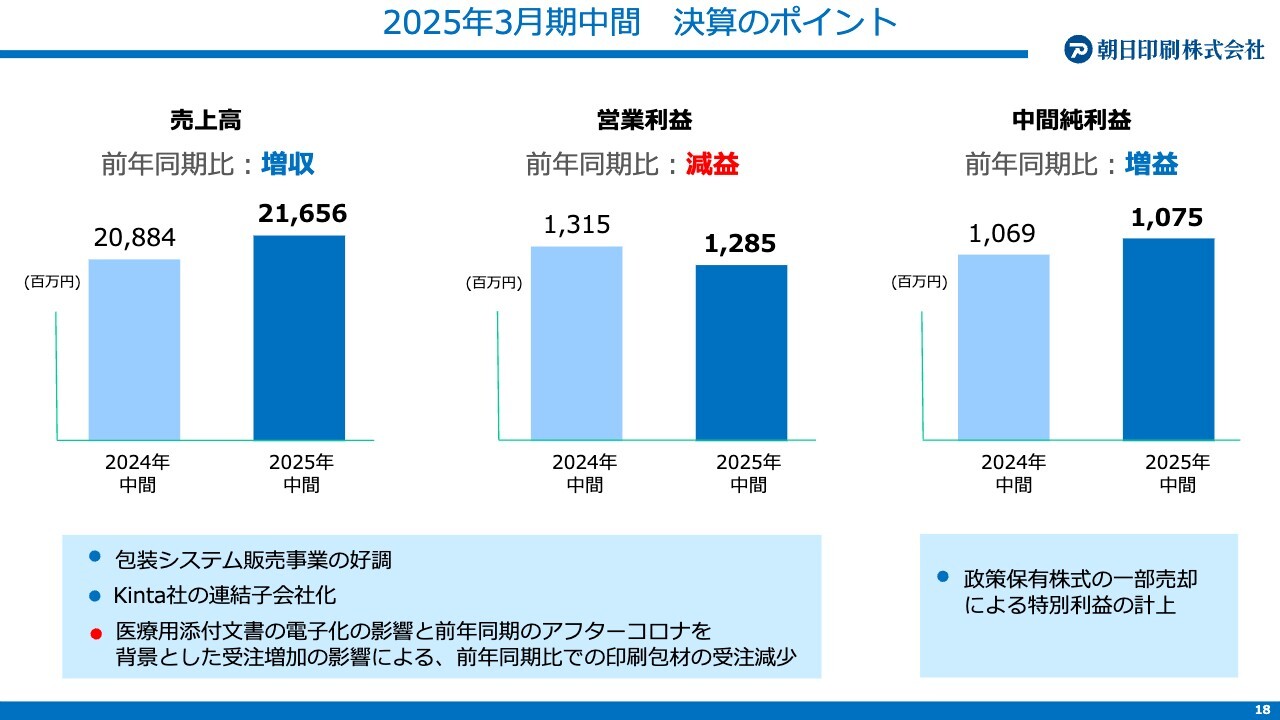

2025年3月期中間 決算のポイント

朝日:当中間期の決算ポイントです。売上高は包装システム販売事業の好調と、昨年連結子会社化した、マレーシアKinta社の寄与により増収となりました。

また、Kinta社を除いた場合においても増収となっています。一方で、営業利益は昨年の7月末に医療用添付文書が完全に電子化となったことや、昨年の同時期はアフターコロナを背景とした大幅な受注の増加があった反動により、前年同期比で印刷包材の受注が減少したため、減益となりました。

中間純利益については、政策保有株式の一部売却による特別利益を計上したことにより、増益となりました。前年同期比で印刷包材の受注は減少しているものの、添付文書の電子化や、アフターコロナの反動と一時的な特殊要因であり、包装システム販売事業や海外事業の伸長により、売上高、利益ともに計画どおりの推移となりました。

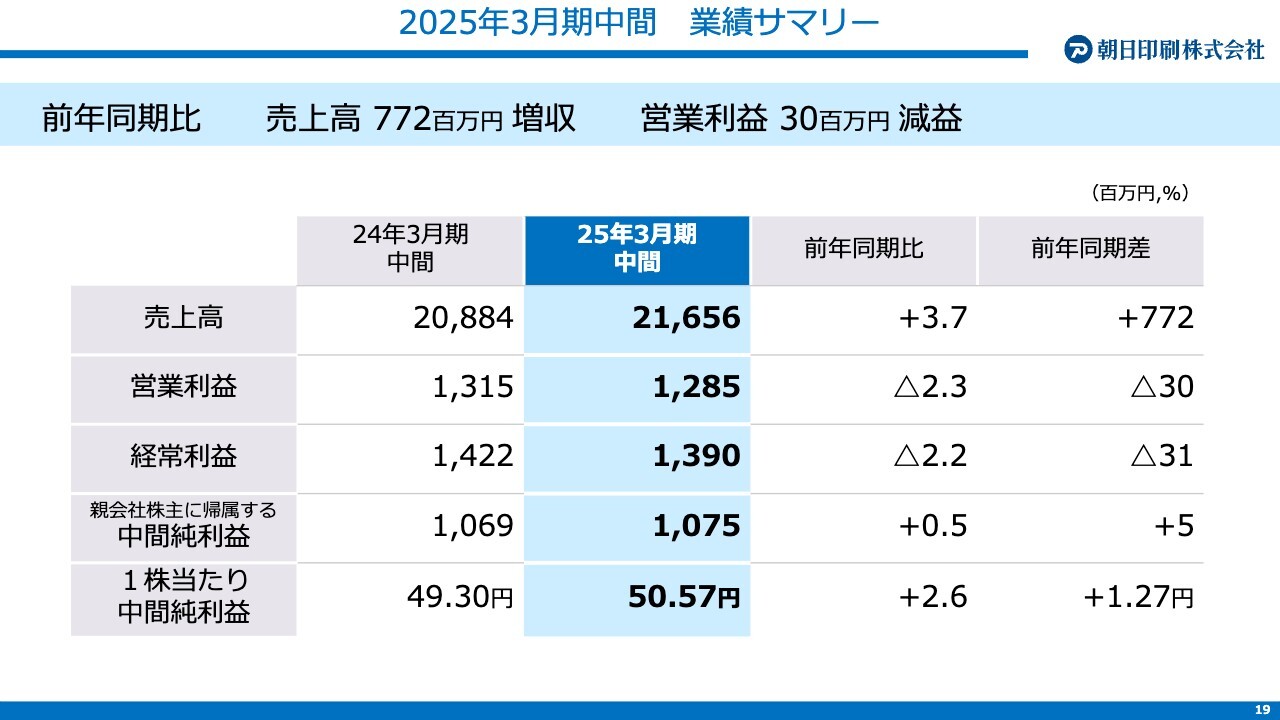

2025年3月期中間 業績サマリー

朝日:具体的な業績です。売上高は前年同期比3.7パーセント増、金額にして7億7,200万円増加の216億5,600万円となりました。営業利益は前年同期比2.3パーセント減、金額にして3,000万円減少の12億8,500万円です。経常利益は前年同期比2.2パーセント減、金額にして3,100万円減少の13億9,000万円です。親会社株主に帰属する中間純利益は前年同期比0.5パーセント増、金額にして500万円増加の10億7,500万円となりました。

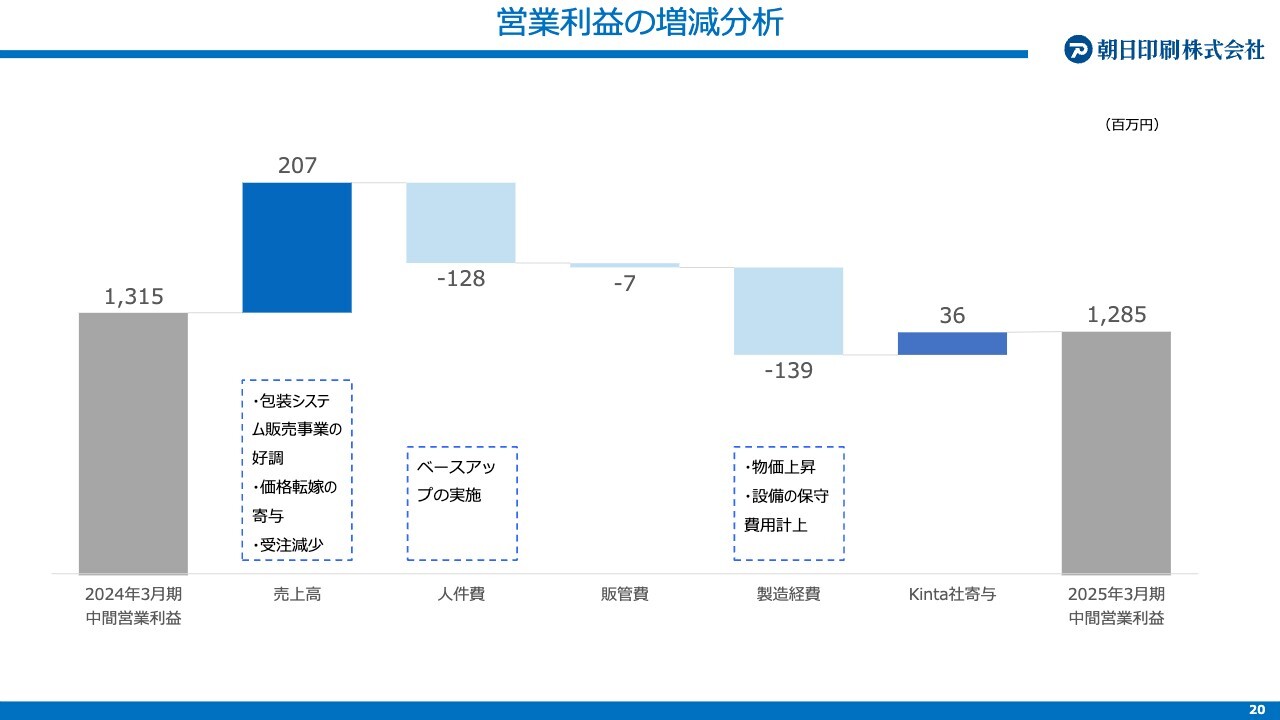

営業利益の増減分析

朝日:営業利益の増減分析についてご説明します。国内におけるアフターコロナの反動による受注減少を包装システム販売事業の好調や、価格転嫁の効果で補い、売上高は伸長しました。一方で、ベースアップの実施や、物価上昇等のコストアップをカバーするには至らず、減益となりました。

kenmo:直近の業績について、いくつかおうかがいします。営業利益の増減分析について、「包装システム販売事業の好調」とスライドにありますが、こちらは一過性のものなのか、それとも来期以降も継続する見込みがあるのか教えてください。

朝日:当社で行っている包装システム販売事業は、労働人口の減少に伴うお客さま側の少人化・省力化のニーズに応えることを核としています。そのため、好調は一過性のものではなく、この事業は今後も労働人口の減少に対応したお客さまへのサービスと、当社の包材、包装事業を組み合わせることで、より価値のある体制を今後も提供していきます。今後も成長を目指す重要な事項として捉えています。

kenmo:続いて、国内では堅調ということですが、マレーシアも堅調のようにお見受けします。海外の足元の状況についてお聞かせください。

朝日:マレーシアに関しては、2019年にM&Aを行ったShin-Nippon社とHarleigh社、そして昨年10月にM&Aを行ったKinta社の3社をベースに海外事業を展開しています。最初の2社については売上が順調に推移しており、堅調な成長を見せています。昨年グループ化したKinta社についても、利益の増減分析のスライドで3,600万円の寄与を示しています。

こちらは年間ののれん償却費も含め、十分にその価値を発揮している状況です。今後も当社とのシナジーを活かしながら、海外事業をより強力に推進していきたいと考えています。

kenmo:ちなみに、為替は御社の業績にどの程度影響しているのでしょうか?

朝日:現在の円安の影響については、プラス面とマイナス面の両方があります。マイナス面としては、直接的な為替の影響ではありませんが、当社が使用している原材料、特に紙を含む輸入原材料の価格が円安の影響で上昇し、コストアップにつながっています。

一方で、マレーシアの3社の海外事業については、円安による為替効果が追い風となっています。そのため、事業全体としてはプラスとマイナスの両面が存在しています。

kenmo:なるほど。相殺される部分があるということですね。

戦略

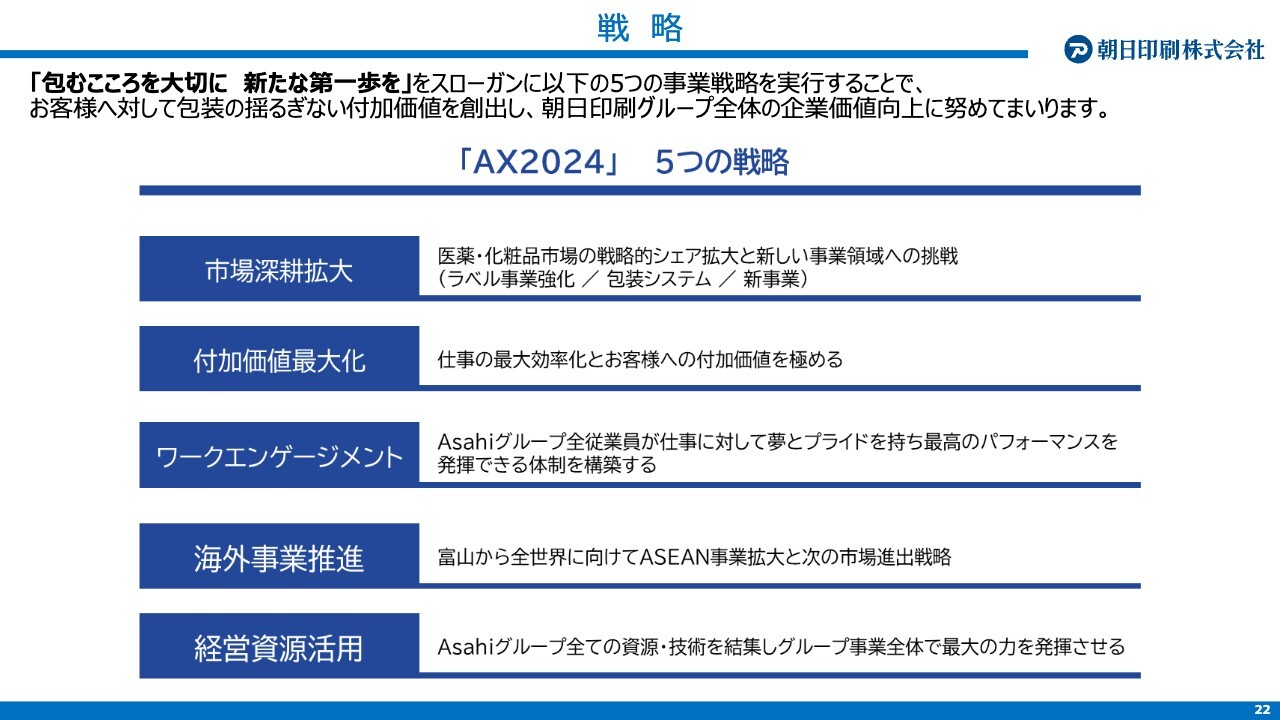

朝日:当社が現在取り組んでいる中期経営計画「AX2024」についてご説明します。「AX2024」は、2022年に策定し、今期が最終年度となる中期経営計画です。この中期経営計画「AX2024」は、「包むこころを大切に 新たな第一歩を」をスローガンに、5つの事業戦略で構成されています。

これらの事業戦略を確実に実行することで、体質改善や体力強化に取り組み、収益性を改善し、企業価値を向上させていきます。それでは、5つの戦略について簡単にご説明します。

1つ目は、市場深耕拡大です。医薬・化粧品市場の戦略的シェア拡大を目指すとともに、新しい事業領域にも挑戦します。特に、次の柱に育てるラベル事業改革や新事業の取り組みなどの事業領域の拡大を目指していきます。

2つ目は、付加価値の最大化です。お客さまに対する価値や品質を究極まで高めるとともに、生産性の向上や業務の無駄を排除する改革を進めます。

3つ目は、ワークエンゲージメントです。従業員と会社がともに信頼し、仕事に対して夢とプライドを持ち、最高のパフォーマンスを発揮できる体制を構築します。将来自分の子どもや、孫の世代も働きたいと思える環境の整った理想的な会社を目指していきます。

4つ目は、海外事業推進です。マレーシアの子会社を足がかりに、ASEANでの事業を拡大し、海外事業を推進するとともに、グローバル人材の育成にも力を入れていきます。

5つ目は、経営資源の活用です。朝日印刷グループがこれまで培ってきたすべての経営資源や技術を結集させ、グループ全体の総合力で最大の力を発揮できる基盤を構築していきます。

本日はこの中期経営計画での取り組みのうち、次期中期経営計画にもつながっていく取り組みをご紹介します。まず、市場深耕拡大と付加価値最大化における取り組みです。

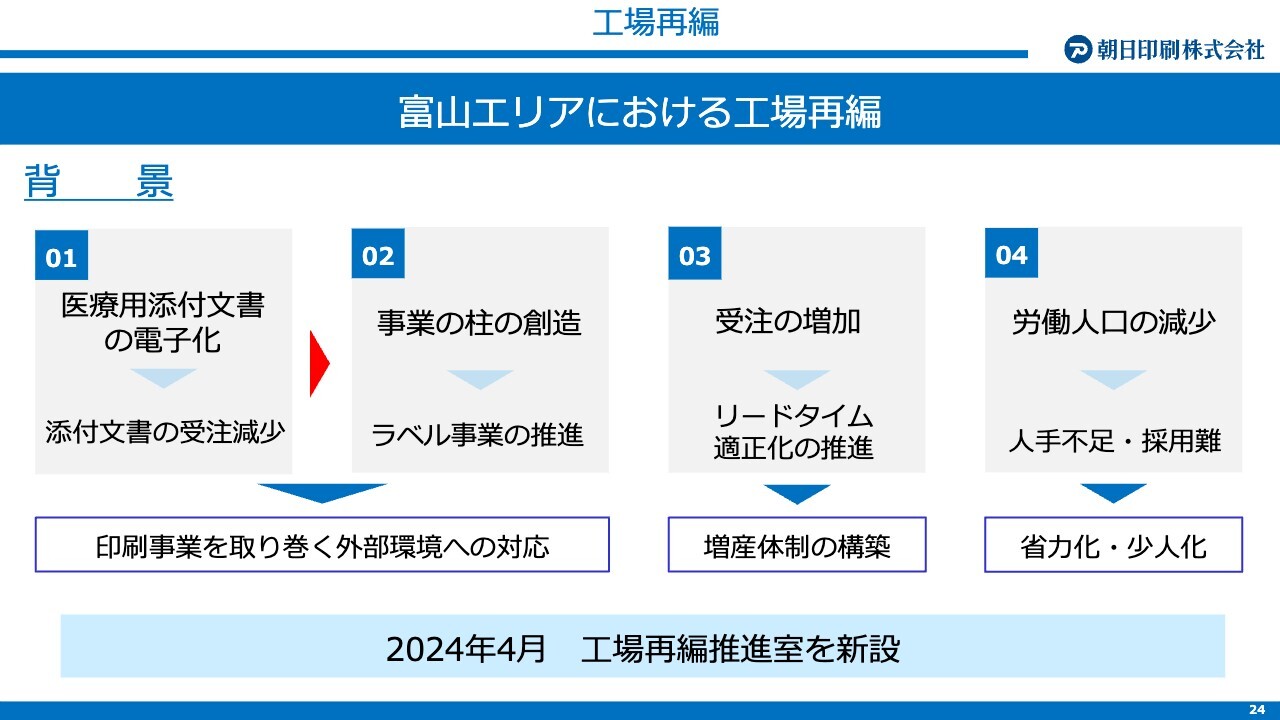

工場再編

朝日:本年4月より、富山エリアにおける工場再編をスタートしました。医療用添付文書に代わる新たな事業の柱に見据えるラベル事業の推進を加速させることで、印刷包材事業における新たなニーズの発掘を目指しています。また、既存事業における近年の受注増加に対応し、増産体制を構築することにより、さらなるシェア拡大の実現を見据えています。

同時に、労働人口の減少による人手不足等の解消に向け、省力化・少人化を含む生産効率の向上も必要不可欠であると考えています。これらを実現するために、生産本部の直下に工場再編推進室を新設し、富山エリアにある全5工場を対象とした生産体制の見直しを実施検討するプロジェクトをスタートしました。

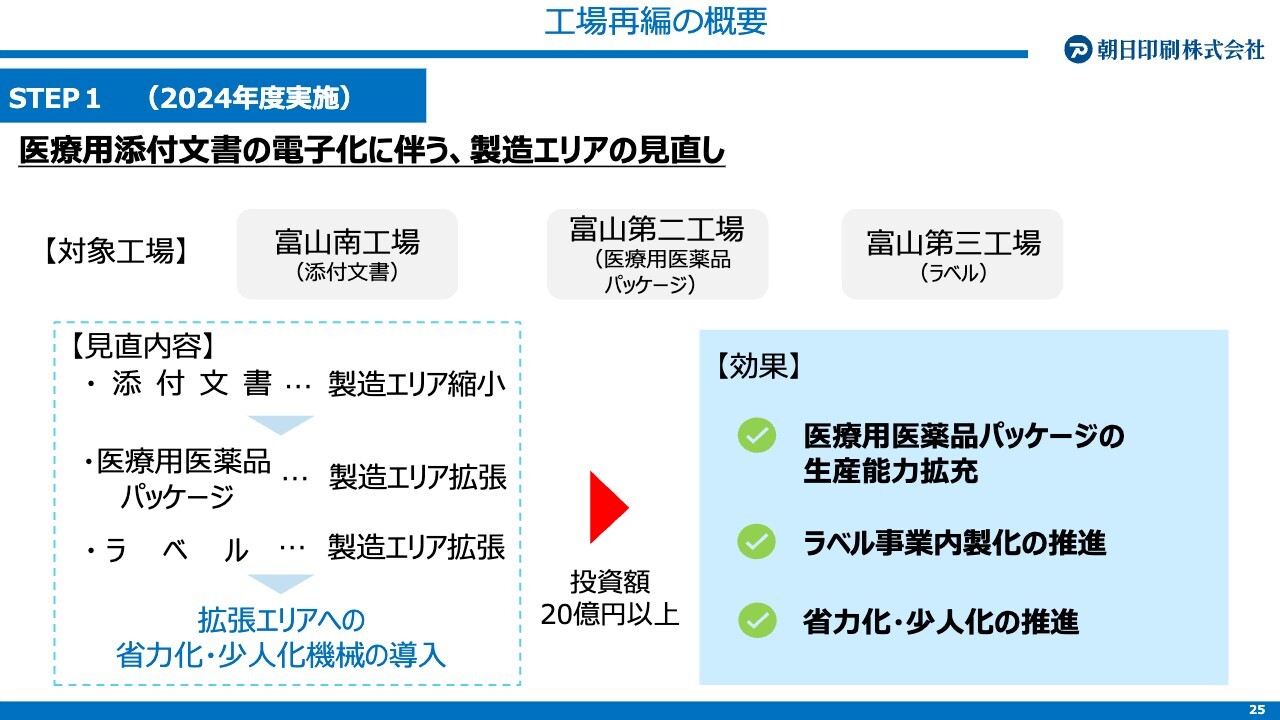

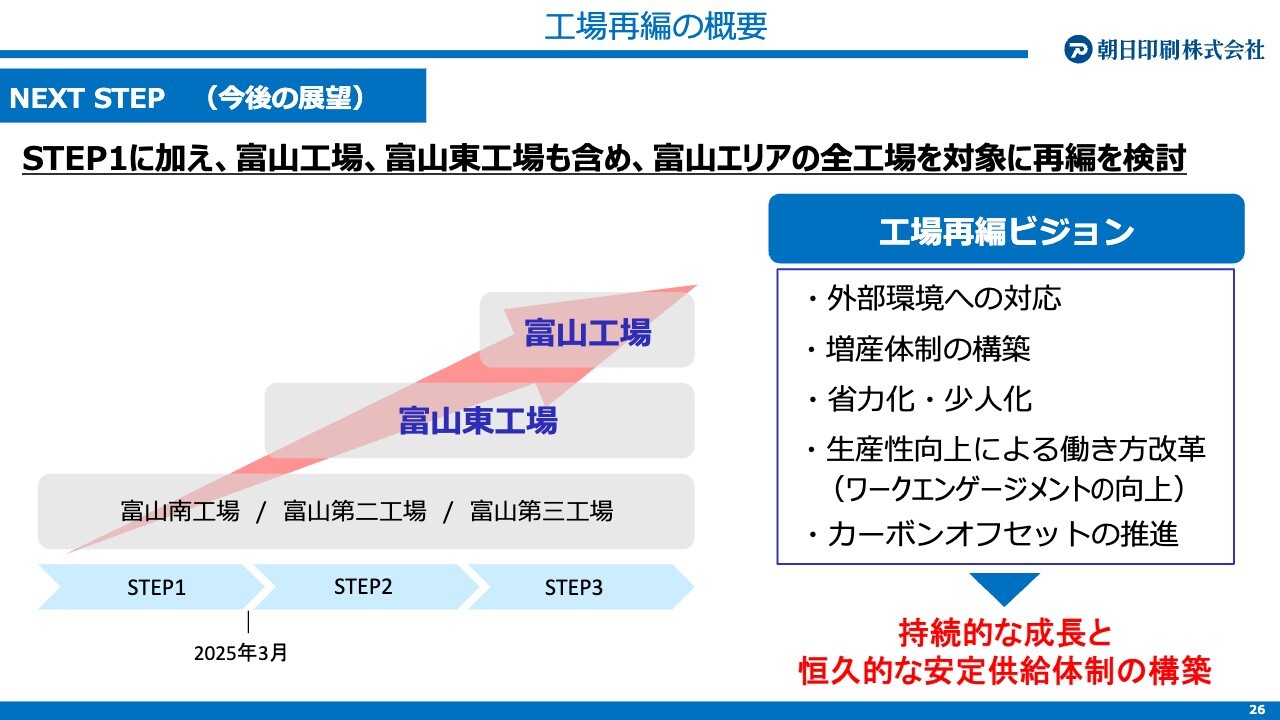

工場再編の概要

朝日:工場再編のステップ1として、2024年度において、富山南工場、富山第二工場、富山第三工場を対象に20億円以上を投じ、医療用添付文書の電子化に伴う製造エリアの見直しを実施します。

具体的には、添付文書の製造エリアを縮小させ、空いたスペースを活用することで、医療用医薬品向け製品、ラベル製品の製造エリアを拡張させるとともに、新たな省力化、少人化機械を導入します。

これにより、医療用医薬品向け製品の生産能力の拡充とラベル事業の内製化および省力化・少人化の推進を実現します。このステップ1については、2024年度中の完了を予定しており、現時点において計画どおり進捗しています。

工場再編の概要

朝日:本再編の今後の展望として、2025年3月以降、残る富山エリアの2工場である富山東工場と当社のマザー工場である富山工場も対象に工場再編の検討を進めていきます。

富山エリアにおける工場再編により、スライド右側に記載の外部環境への対応、さらなる増産体制の構築、省力化・少人化の推進、生産性向上による働き方改革(ワークエンゲージメントの向上)、カーボンオフセットの推進を図り、持続的な成長と恒久的な安定供給体制の構築を実現し、メイン事業である国内の印刷包材事業において、さらなる成長を目指していきます。

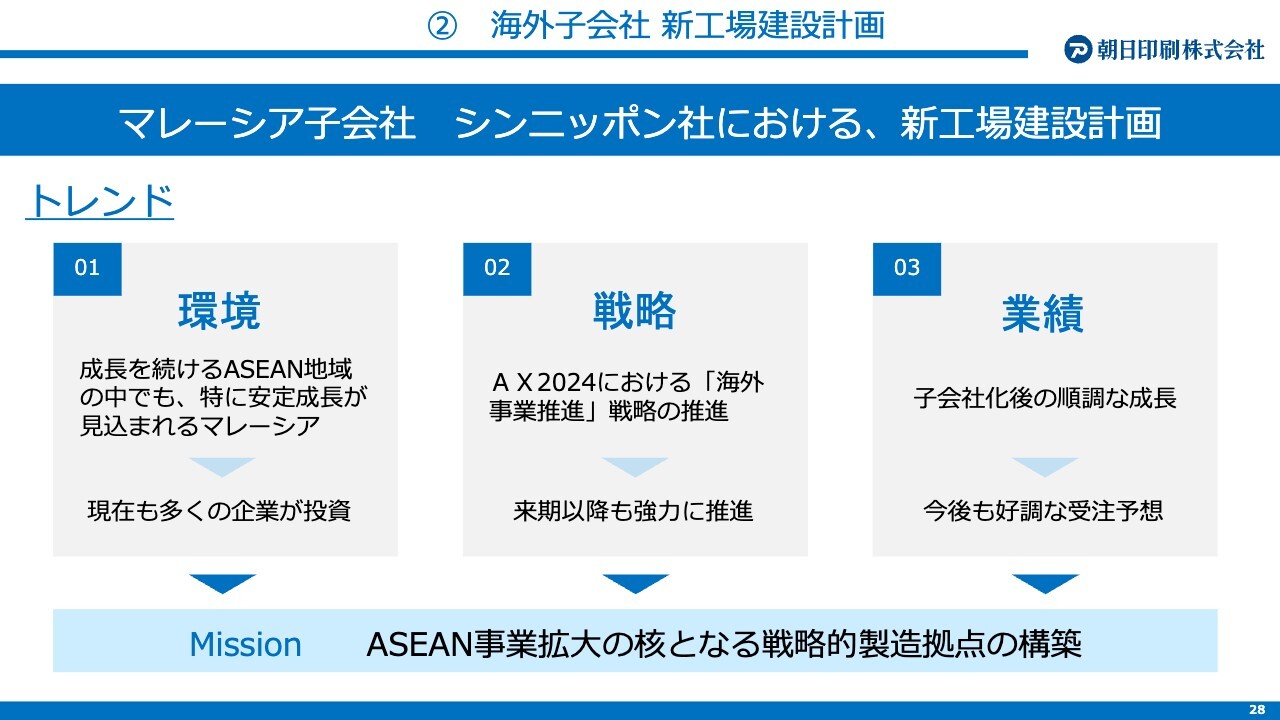

② 海外子会社 新工場建設計画

朝日:海外事業推進の取り組みをご説明します。マレーシア子会社のShin-Nippon社において、新工場の建設を計画しています。マレーシアは成長を続けるASEAN地域の中でも特に安定成長が見込まれており、当社も、海外事業、特にASEAN事業は今後も強力に推進していきます。

Shin-Nippon社は、2019年の子会社化以降順調な成長を続けており、今後も好調な受注で推移すると見込んでいます。このような環境の中で、今後のASEAN事業のさらなる拡大の核となる戦略的製造拠点の構築を目指し、新工場を建設します。

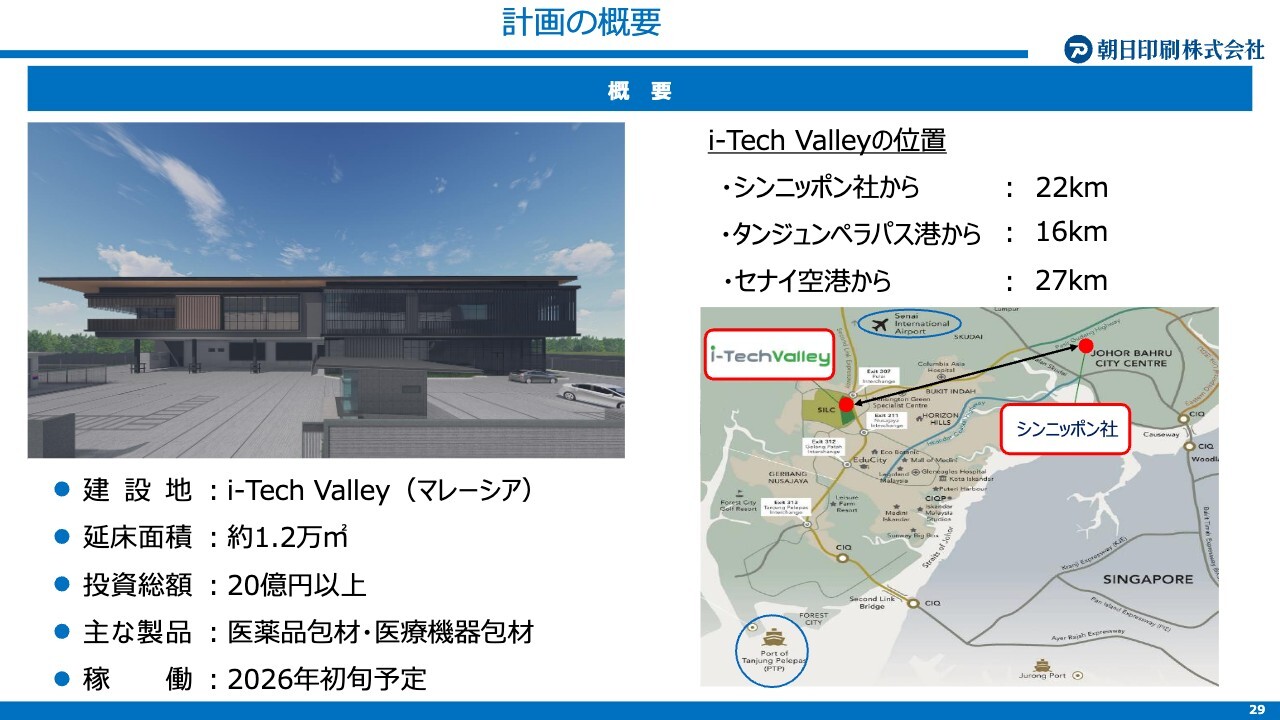

計画の概要

朝日:新工場は、マレーシア南部の新たな工業団地、i-Tech Valleyに20億円以上を投じて建設し、2026年初旬の稼働を予定しています。i-Tech Valleyは、Shin-Nippon社の既存工場から約22キロの距離に位置し、最寄りの港から約16キロ、最寄りの空港から約27キロのほか、シンガポールへのアクセスも容易な立地で、マレーシアの交通ハブに戦略的に位置した場所にあります。2026年の稼働に向け、本年5月に起工式を行い、建設工事を開始しています。

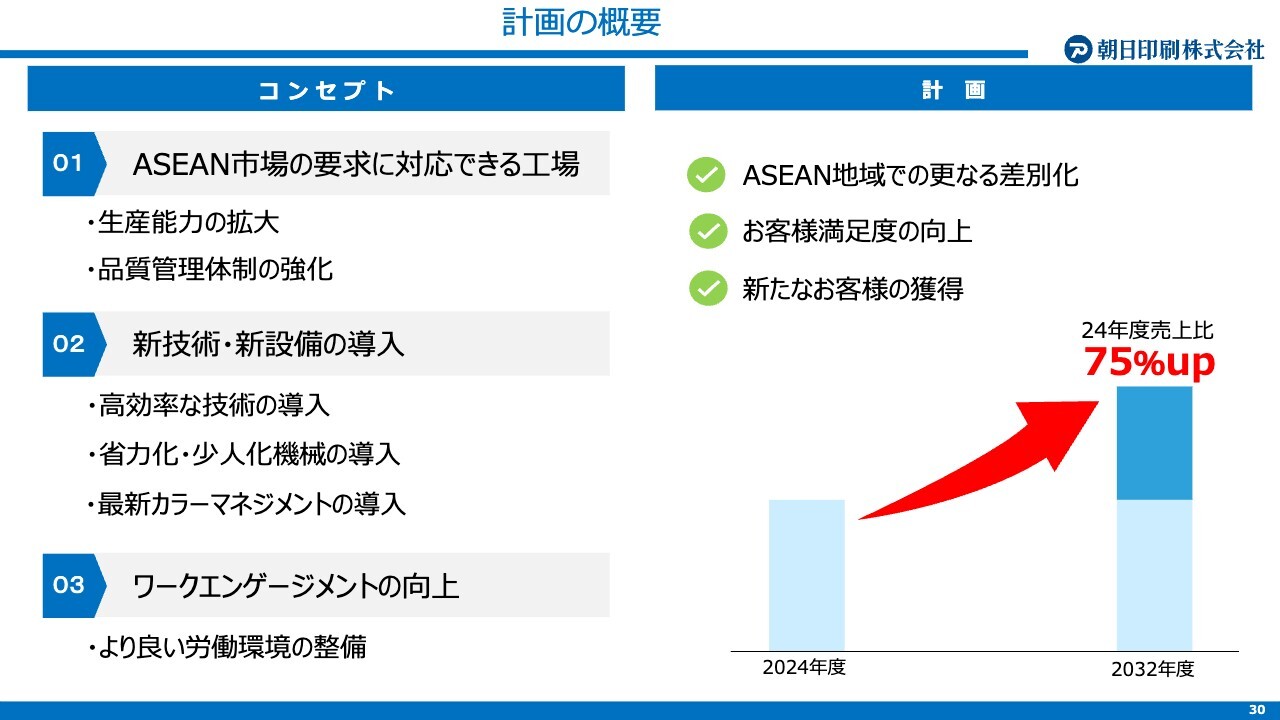

計画の概要

朝日:新工場は、ASEAN市場の要求に対応できる工場として、生産能力の拡大や品質管理体制の強化、効率的な技術や省力化・少人化機械などの新技術や新設備の導入、より良い労働環境整備を行い、従業員のワークエンゲージメントを向上させることをコンセプトとしています。

新工場の建設により、今後ASEAN地域でのさらなる差別化やお客さま満足度の向上、新たなお客さまの獲得を実現し、2032年度までに売上高を75パーセント増加させる計画としています。

現在の中期経営計画「AX2024」において、海外事業推進を重要な戦略に位置づけています。次期中期経営計画以降においても、海外事業を強力に推進していきます。

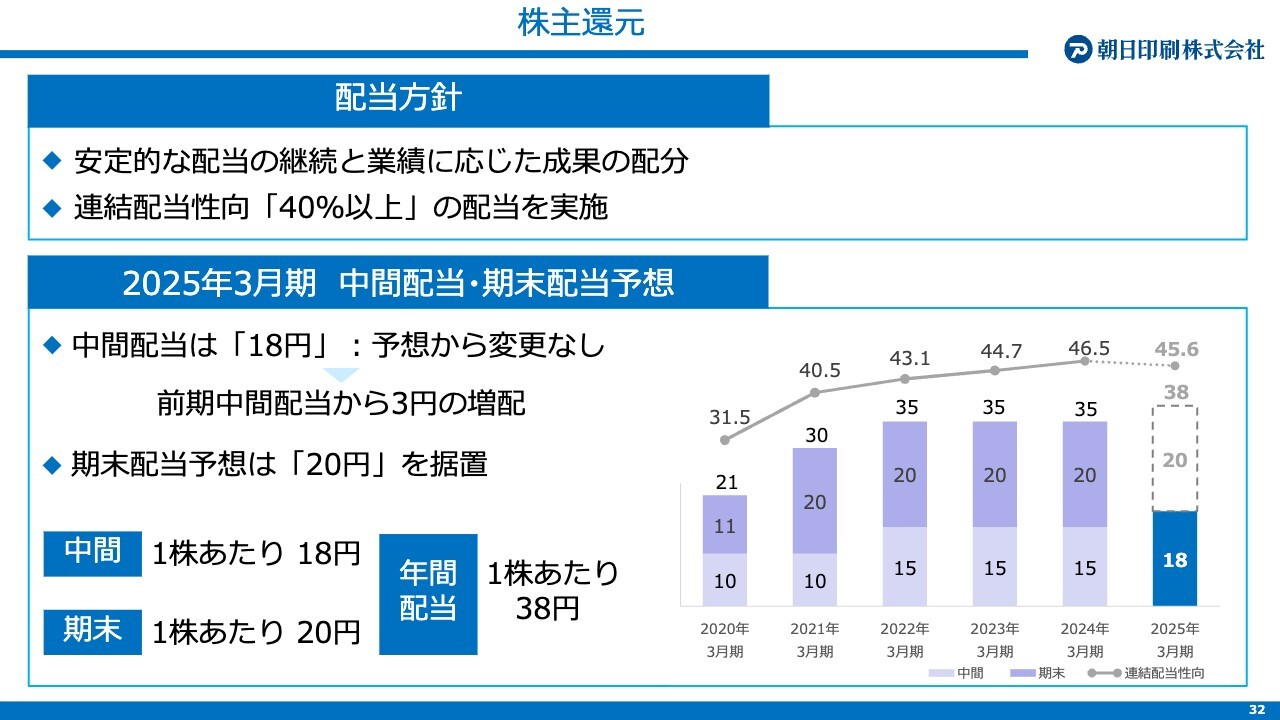

株主還元

朝日:株主還元についてご説明します。当社は、株主のみなさまへの安定的な配当の継続を基本としています。加えて、業績に応じた成果の配分を実施する方針です。配当性向については、株主還元の充実を図るため、2021年に配当性向の基本方針を30パーセント以上から40パーセント以上に引き上げ、2021年以降40パーセント以上の配当性向を継続しています。

今期の中間配当は、前期中間配当から1株あたり3円増配となる18円としました。期末配当予想は、1株あたり20円を据え置き、年間配当予想は38円です。連結配当性向は45.6パーセントを予定しています。今後もさらなる株主還元を図っていきます。引き続きご支援のほど、よろしくお願いします。

質疑応答:マレーシアの新工場の生産能力について

kenmo:中期経営計画について、まずはマレ

新着ログ

「パルプ・紙」のログ