【QAあり】大気社、量産ラインを想定したドライ加飾システムのデモラインが完成 カーボンニュートラル達成と成長戦略を推進

目次

中川正徳氏(以下、中川):取締役専務執行役員の中川です。経営企画とサステナビリティ推進を担当しています。本日はよろしくお願いします。

本日は当社のIRセミナーをご視聴いただき、誠にありがとうございます。当社は、知名度に関しては高くない部分もあり、一般消費者向けの商品やサービスを提供しているわけではありません。この機会にしっかりとご理解いただけたら幸いです。

スライドは目次です。本日は当社の事業内容、業績、株主還元についてご説明します。

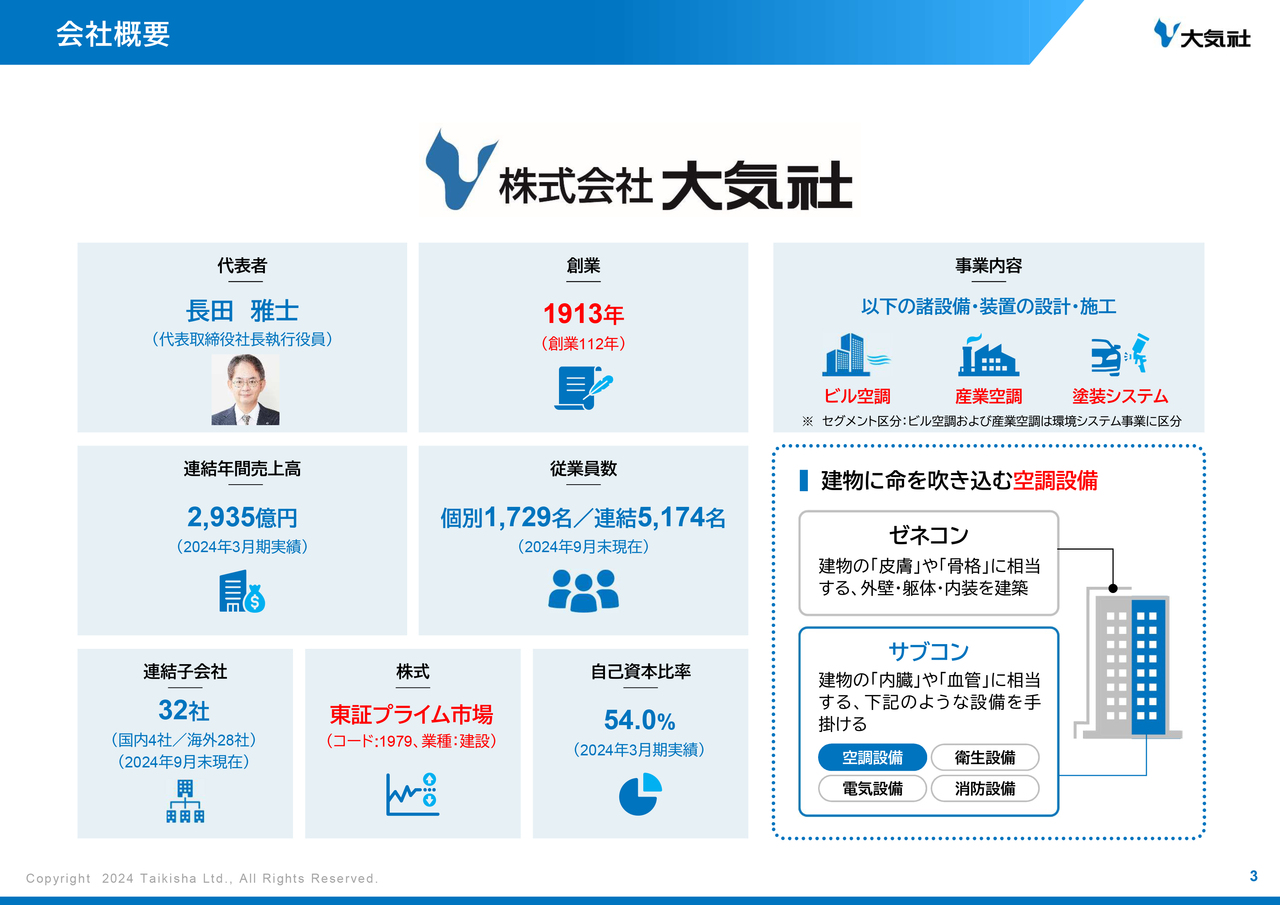

会社概要

中川:当社の事業をご紹介する前に、当社の概要をご説明します。当社は大正時代にできた、今期で創業112年目となる老舗企業です。株式は東証プライム市場に上場しており、業種は建設業に属しています。

事業内容としては、大きく分けるとビル空調設備、産業空調設備、そして自動車塗装システムの設計・施工の3つを行っています。

スライド右下の図のように、建物の中でも見えない場所に配置されている設備を手がけています。なかなかイメージが湧かないかと思いますが、人間の体にたとえると、皮膚あるいは骨格に相当するのが建物で、内臓や血管に相当するのが我々の携わっている設備です。

いくら見た目が立派な建物でも、血管である設備が健全でないと、建物として十分に機能しません。当社の事業は、みなさま方の日常生活であまり目に触れる機会がないかもしれませんが、重要な役割を担っています。

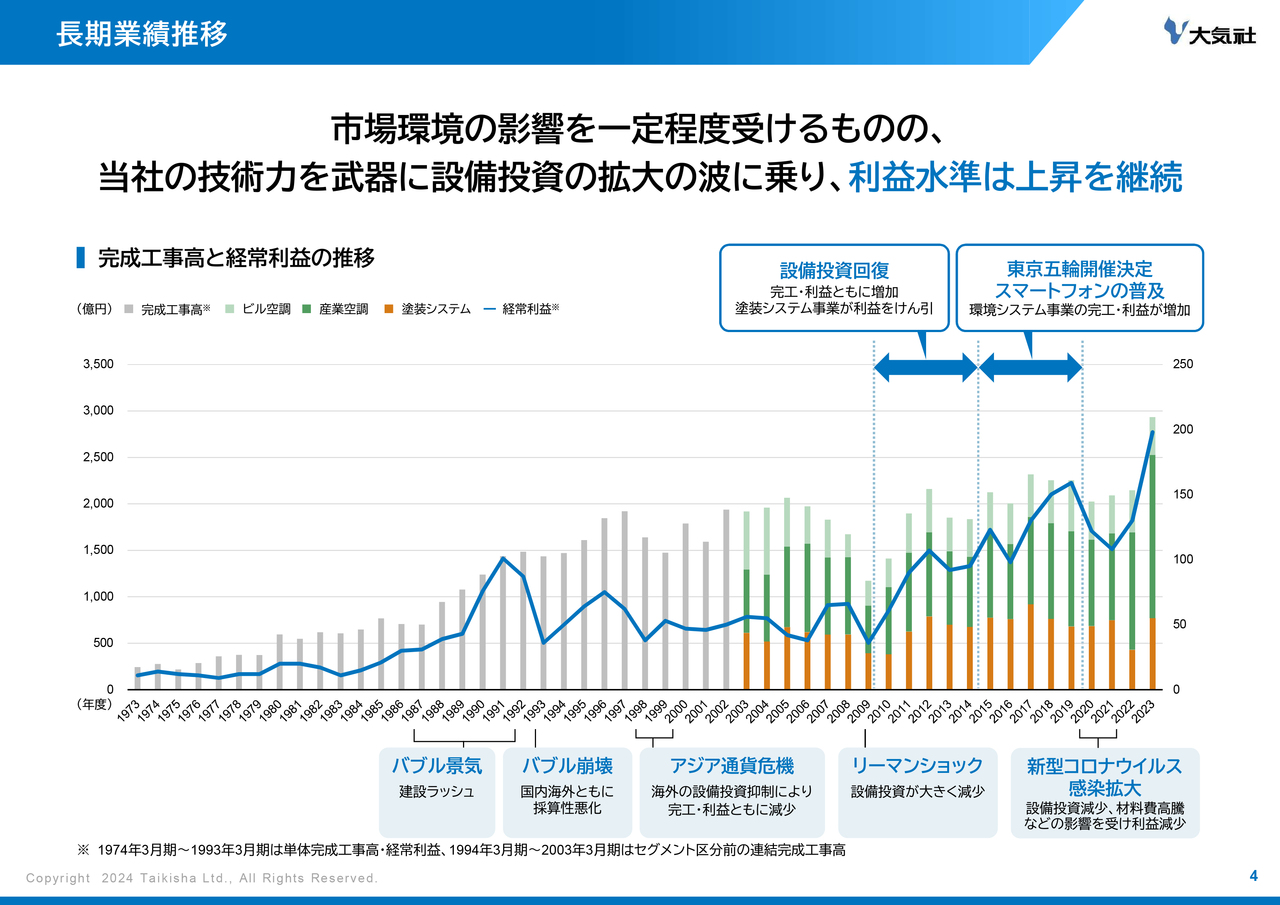

長期業績推移

中川:当社の上場以来の業績の推移です。当社はいわゆる受注産業で、市場環境の影響を一定程度受ける傾向にあります。

バブル期には威勢よく業績を伸ばしましたが、バブル崩壊の時に業績が横ばいとなり、その後、リーマンショックがありました。そのため一時期、業績が厳しい面はありましたが、それ以降、国内外における設備投資の積極的な拡大の波に乗ることで、利益水準は上昇基調を保っています。

事業の全体像

中川:スライドは当社の事業の全体像を示しています。当社はエネルギー、空気、水のエンジニアとして、最適な環境作りというキーワードをもとに事業を拡大してきました。それが現在でも当社のコア事業となっています。

ビル空調、産業空調、塗装システムも、112年の歴史の中で、技術の探求を通じてコアビジネスとして確立してきました。そのコアビジネスから、スライドにあるような事業にさらに拡大していきます。

また、当社は早くからグローバルに、世界を相手に挑戦し続ける会社です。当社のビジネスフィールドはさまざまな分野、国、地域にまたがっています。事業の具体的な内容やグローバル展開については、後ほど順にご説明します。

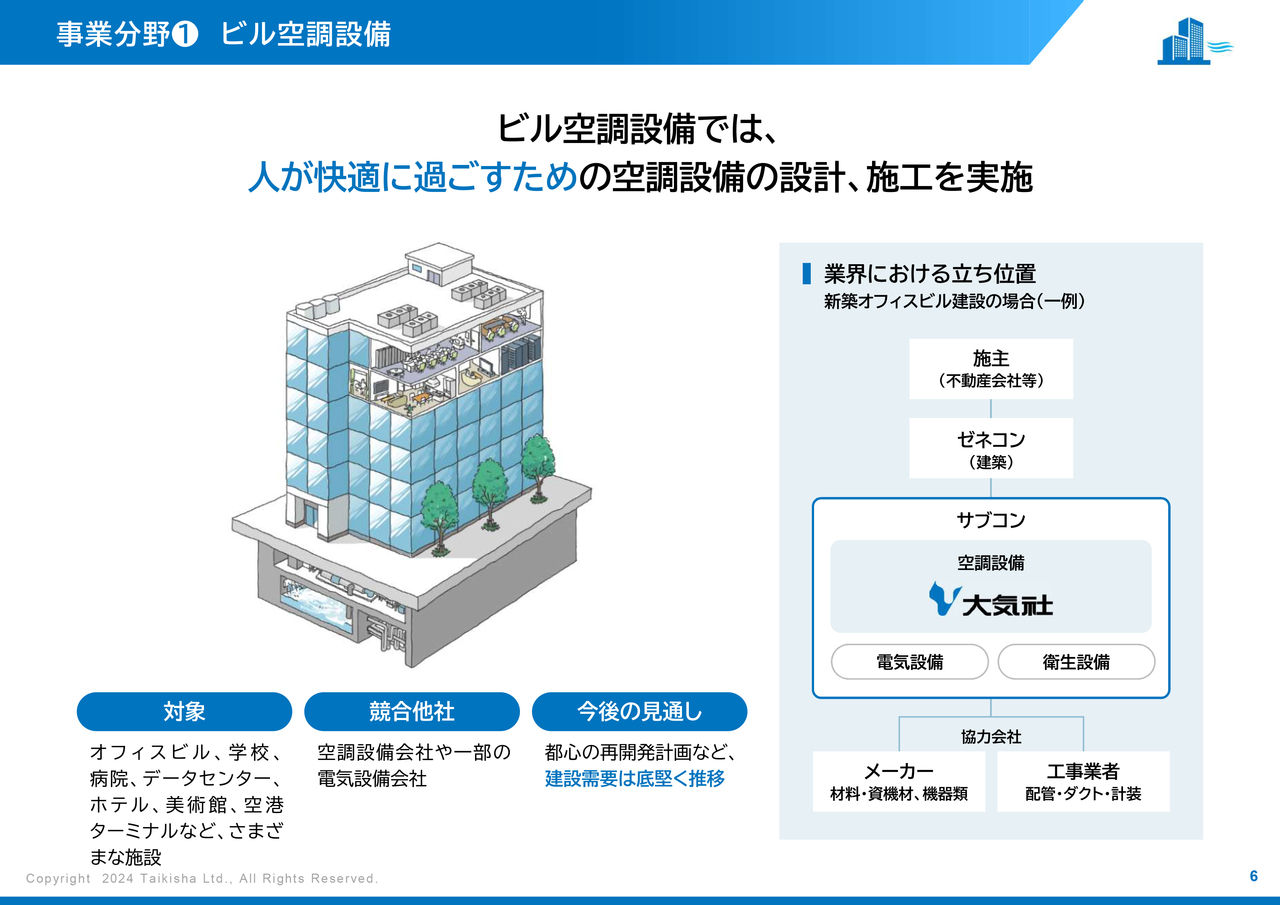

事業分野① ビル空調設備

中川:当社の3つの事業分野についてご説明します。まず、ビル空調分野です。こちらはオフィスビルなどの施設において、人が快適に過ごすための空調設備が対象となります。主にゼネコン、不動産会社などがお客さまです。

競合他社としては、大小さまざまな空調設備会社や、一部の電気設備会社も競合するケースがあります。当社の業界内の立ち位置としては、建築を担うゼネコンの下に入るケースが一般的です。

当社は空調設備の設計・施工管理を行い、選定した機器などはメーカーから調達して、配管、ダクト、機器の据付などは工事業者に依頼しています。

市場環境については、都心の再開発計画など、建設需要は底堅く推移しています。

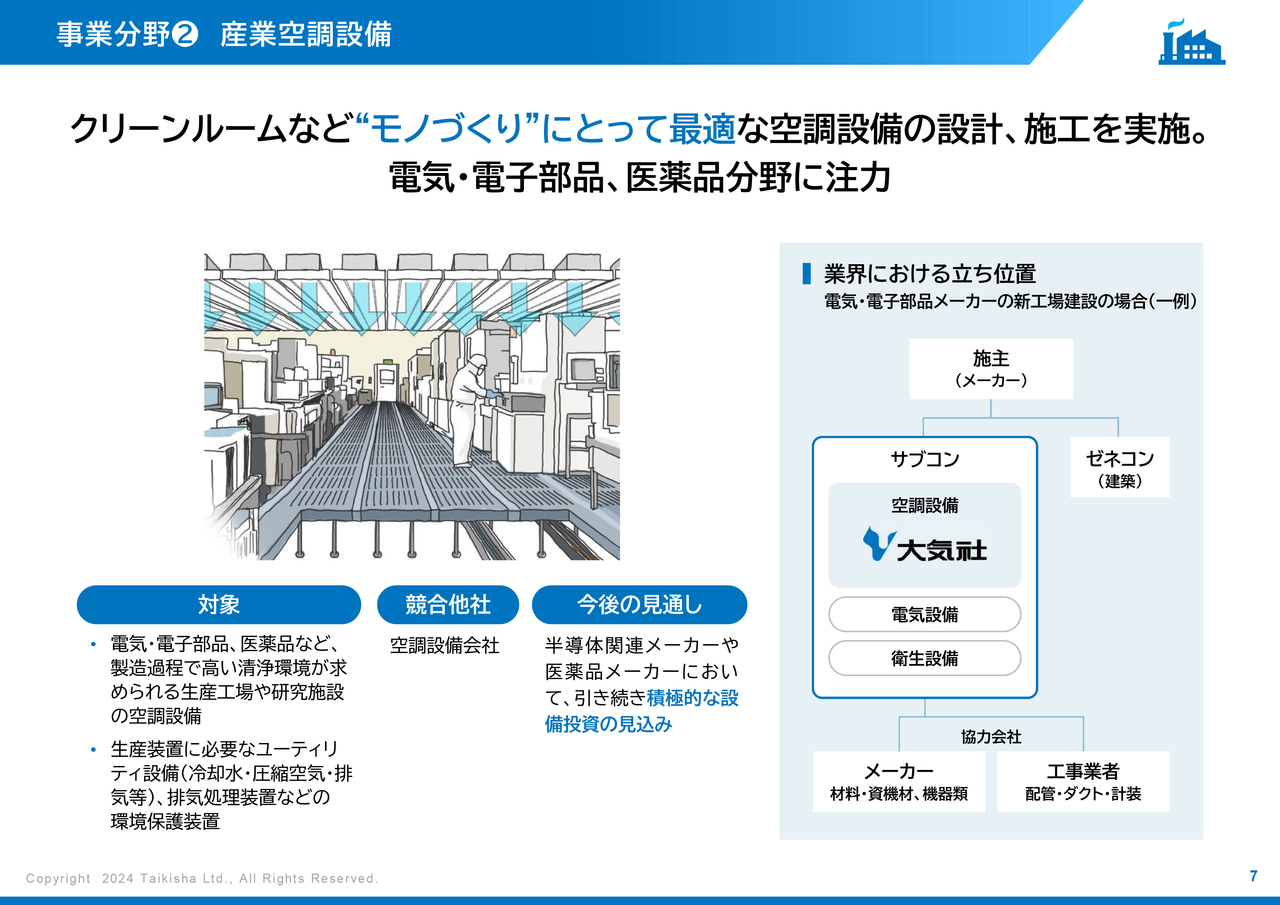

事業分野② 産業空調設備

中川:続いて産業空調分野です。こちらは電子部品や医薬品などの工場におけるクリーンルームなど、モノづくりのための空調設備が対象です。主に電子部品メーカー、製薬会社などがお客さまとなります。

競合他社は、求められる技術水準が高いことで、当社と同じ規模の空調設備会社に限られます。小規模な空調設備会社や電気設備会社では、技術的なハードルから参入が難しい場合がある点がビル空調分野との大きな違いです。

当社の業界内での立ち位置としては、メーカーから直接仕事を引き受けるケースが多く、その点でもビル空調分野と大きく違います。

市場環境については、半導体関連メーカーや製薬会社において、積極的な設備投資が継続して行われています。また、近年、EV電池メーカーの投資も増加している状況です。

日根野健氏(以下、日根野):産業空調分野は、工場の空調を作るということだと思いますが、この分野の事業環境や将来的な成長性はどのような状況でしょうか?

中川:まず事業環境は、当社では近年、電気・電子部品などの半導体関連、あるいはEV電池関連の比率が高くなっています。

最終製品の需要にはアップダウンがありますが、お客さまは長期を見据えて積極的な投資を継続しており、我々も長期的視点からその需要を着実に取り込んでいるという背景があります。

日根野:半導体やEVの工場が建設される時に、大気社の空調設備が組み込まれていくのでしょうか?

中川:そのとおりです。

成長性については、電気・電子部品メーカーや製薬会社の工場空調において、高い技術力と優位性を持っています。参入障壁が高く、採算性を確保しやすいことから、この分野でさらなる技術革新と事業拡大を目指しているところです。

また、当社は台湾の半導体メーカーであるTSMCの熊本県での大きな実績を足がかりとして、九州を中心とする東アジアをメインに事業を拡大しています。その他地域においてもM&A、資本投下、業務提携などを活用し事業を拡大していきます。

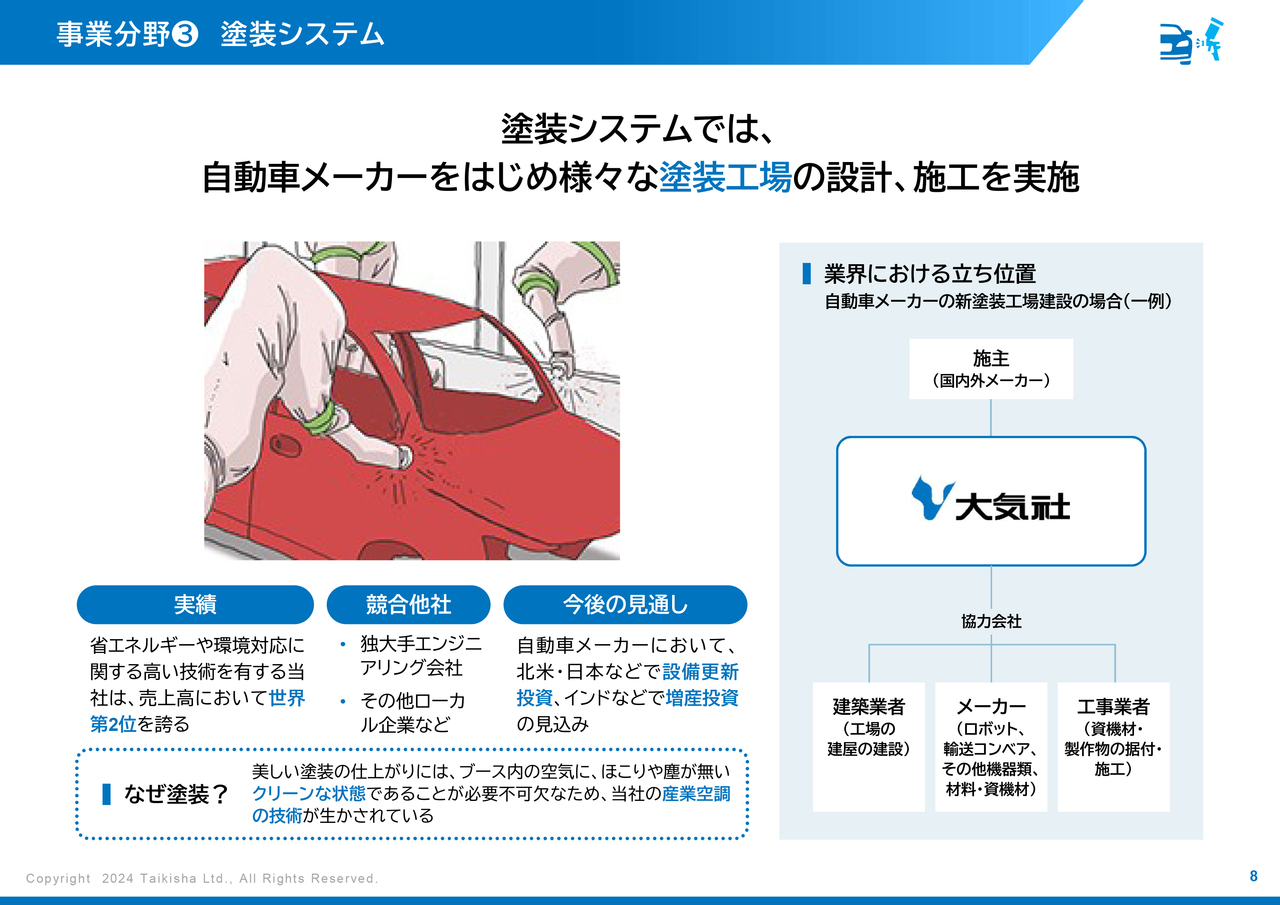

事業分野③ 塗装システム

中川:続いて、塗装システム事業です。こちらは国内外の自動車メーカーをはじめとした、さまざまな塗装の工場が対象となっています。当社は同事業において世界第2位の売上高を誇っています。

「空調の会社がなぜ自動車の塗装をしているのか?」と疑問に思われる方もいるかもしれません。自動車の美しい塗装の仕上がりには、ブース内の空気にほこりや塵がないクリーンな状態であることが必要不可欠なのです。そこに当社の伝統的な空調の技術が活かされているという関係性になります。

当社の業界での立ち位置としては、さまざまなパターンがありますが、当社が建築を含めて塗装工場を一括で請け負える点が空調設備との大きな違いです。

市場環境については、自動車メーカーにおいてさまざまな地域で投資が活発化しています。そのため各地でいろいろと積極的な受注があり、それに対してできるだけ、キャパシティも考えながら対応しているところです。

日根野:世界2位とは、すごいですね。

中川:ただし、世界2位と言いながら、1位とはかなりギャップがあります。

日根野:追い上げていっている状況でしょうか?

中川:なかなか難しい部分もありますが、そのような状況です。

ここで設備投資と塗装システム事業の競合についてご説明します。設備投資に関しては、インドや北米が成長分野で、そのような成長的な地域においてCO2を削減するカーボンニュートラルのようなニーズを捉えながら、地域的な拡大も行っています。

塗装システム事業に関しては、ドイツにDurrという大手エンジンアリング会社があります。こちらは欧州のメーカーに非常に強いネットワークがあるため、Durrは欧州のメーカー、当社は日系メーカーというかたちですみ分けをしてきました。

今、当社も欧州に再上陸しており、今後、そのような欧州のメーカーにも拡大していくことを考えています。

日根野:将来的な事業展開や、事業の成長性はいかがでしょうか?

中川:成長性については、自動車業界の成長性とリンクしてきます。やはり車だけでは、景気の動向や自動車メーカーのアップダウンに影響を受けるため、ボラティリティが高いです。したがって当社としては、事業ポートフォリオの多様化が命題で、日系だけではなく欧米の非日系のメーカーにも取り組んでいきます。

あるいは車だけではなくて、航空機や鉄道、建設機械のような分野、あるいは二輪車に事業を拡大して多角化しようと、成長性のロードマップを描いているところです。

当社の自動車塗装の特長

中川:当社の特徴について、4点ほどご説明します。

1つ目は、当社が塗装システム事業で世界第2位の売上高を獲得している要因についてです。まずは自動車生産工場の全体像です。建屋ごとに製造工程が分かれており、この工程は各メーカーともほぼ同じ構造になっています。

鉄板を加工するプレス工場、車のボディをつなぎ合わせる溶接工場、車の色を塗る塗装工場、エンジンやタイヤを取り付ける組立工場があり、これらを経てすべての検査に合格した車がお客さまの手に届きます。当社はその中で、塗装工場の設計・施工を行っています。

塗装工場内においては、まずボディ表面の汚れを落とし、塗料の密着性を上げる前処理を行います。次に錆を防ぐための防錆塗装です。その上で、電流を流したプールで均一に塗装する電着塗装工程があります。その次に、色がより美しく見えるための中塗り、最後に実際の色を付ける上塗りという工程です。

この一連の工程を経て、美しい塗装の仕上がりを実現させています。各工程では塗料を乾かすことで塗膜にする乾燥工程もあり、塗装工場1つをとってもさまざまなプロセスがあります。

工場の建設においては、塗装を行う塗装ブースの他に、その中に設置されるコンベヤ、塗装用のロボットなどが含まれており、当社はこれらを一括して請け負うことができます。

このように、当初はトータルエンジニアリングの会社としての優位性をもって、塗装の分野で世界第2位の売上高を誇っています。

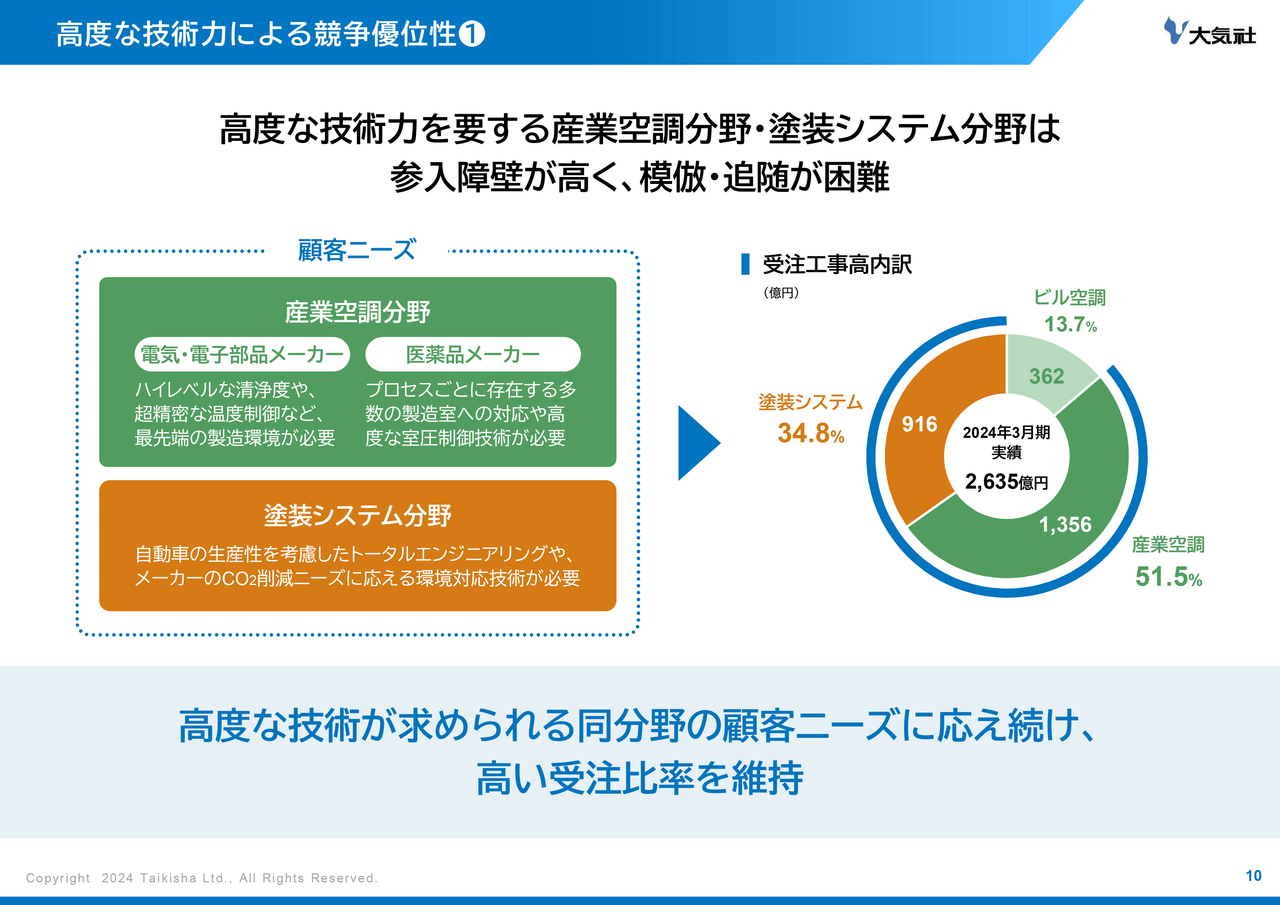

高度な技術力による競争優位性①

中川:特徴の2つ目は、高度な技術力による競争優位性です。スライド右の円グラフは、前期の受注工事高における事業分野ごとの内訳です。産業空調分野と塗装システム事業は、ビル空調分野に比べて割合が若干高くなっています。

当社の受注の約9割を占める産業空調分野と塗装システム事業は、高度な技術力が求められるために参入障壁が高く、比較的収益性が高いという特徴があります。当社はスライド左の表に記載のようなメーカーの求める技術において、他社に対して競争優位性を保っています。

お客さまごとにニーズが異なるため、それにきめ細かく応え続けていくことで、両事業分野で高い受注比率を確保しているのです。

日根野:受注高の約半分が産業空調です。こちらは工場の空調だと思いますが、御社の強みとして「他社に比べてここがすごい」というポイントを教えていただけますか?

中川:半導体や医薬品の製造はやはり、ほこりや塵がないクリーンルームなどの高い技術力が求められる分野です。

例えば半導体においては、ハイレベルな清浄度や、超精密な温度の制御など、最先端の製造環境が必要になります。また、半導体の製造工程では、有機溶剤を使用するために、排気の処理や廃液の処理などのユーティリティ設備をあわせて請け負っています。

一方で医薬品においては、人の命が関わることのため、完全無菌の環境が求められます。そこでは、製造プロセスごとにクリーン度を分けるため、部屋の中の気圧をうまくコントロールする室圧制御技術が必要になります。

当社は以前から、半導体をはじめとした電気・電子関連や製薬などの比較的高い技術を追求してきました。歴史的に長い間、このようなさまざまなお客さまの設備を提供し、継続してきた対応力、そして提案力が当社の強みだろうと思っています。

日根野:空気をきれいに保つこと以外に、温度や排気したものの管理までトータルに求められるのですね。

中川:1つずつというよりトータルでのエンジニアリング、すなわち総合力が1つのキーワードです。何か1つの特許で対応するのではなく、そこには歴史的な背景がDNAとして流れているのかと思います。

日根野:エンジニアリングのため、言われたとおりに作るのではなく、設計する部分まで含まれるのですね。他社にはなかなか真似できなさそうです。

また、売上の約3分の1を占める塗装システム事業に関して、他社と比べた大気社の強みはどのようなところにありますか?

中川:車の塗装については、日本では実質的に当社ぐらいしか大きく扱っておらず、ニッチでありながら参入障壁のあるところです。

強みとしては、先ほどご説明したプロセスを1つずつではなく、工場全体におけるターンキー受注ができることです。案件によっては分離発注の形態もありますが、そのような場合には競合する会社が多くなります。

また、私はサステナビリティ担当役員で、最近はCO2の削減提案が非常に強く求められていると感じます。そのようなところで付加価値の高い技術を提供し、さらなる優位性を確保するとともに、参入障壁を高めていくことも強みとしてあるかと思います。

日根野:工場全体を受注できるため、発注する側はお願いするのが簡単で、工期が短くなるなどのメリットがありますね。

中川:ただし、お任せいただくために品質保証等の責任も重大になってきます。そこはしっかり行っていかなければいけません。

高度な技術力による競争優位性②

中川:環境システム事業で高度な技術を求められた例をお話しします。半導体の受託生産の世界最大手、TSMCの熊本県菊陽町に建設した日本で初めてとなる生産拠点の建設工事において、当社がサプライヤーとして参画しました。クリーンルームや生産排気処理などの主要設備工事を担当し、工場はすでに完了しており2月24日に開所式が行われました。

過去に類のない大型で短い工期の建設工事において無事、工事を完了でき、当社の可能性が広がりました。また、社員も大きくチャレンジし、それがうまくいったことで自信につながったと思います。

このような経験を活かし、これまで以上に成長を続ける半導体市場において、国内外のお客さまに対する存在感をますます高めていきたいと思っています。

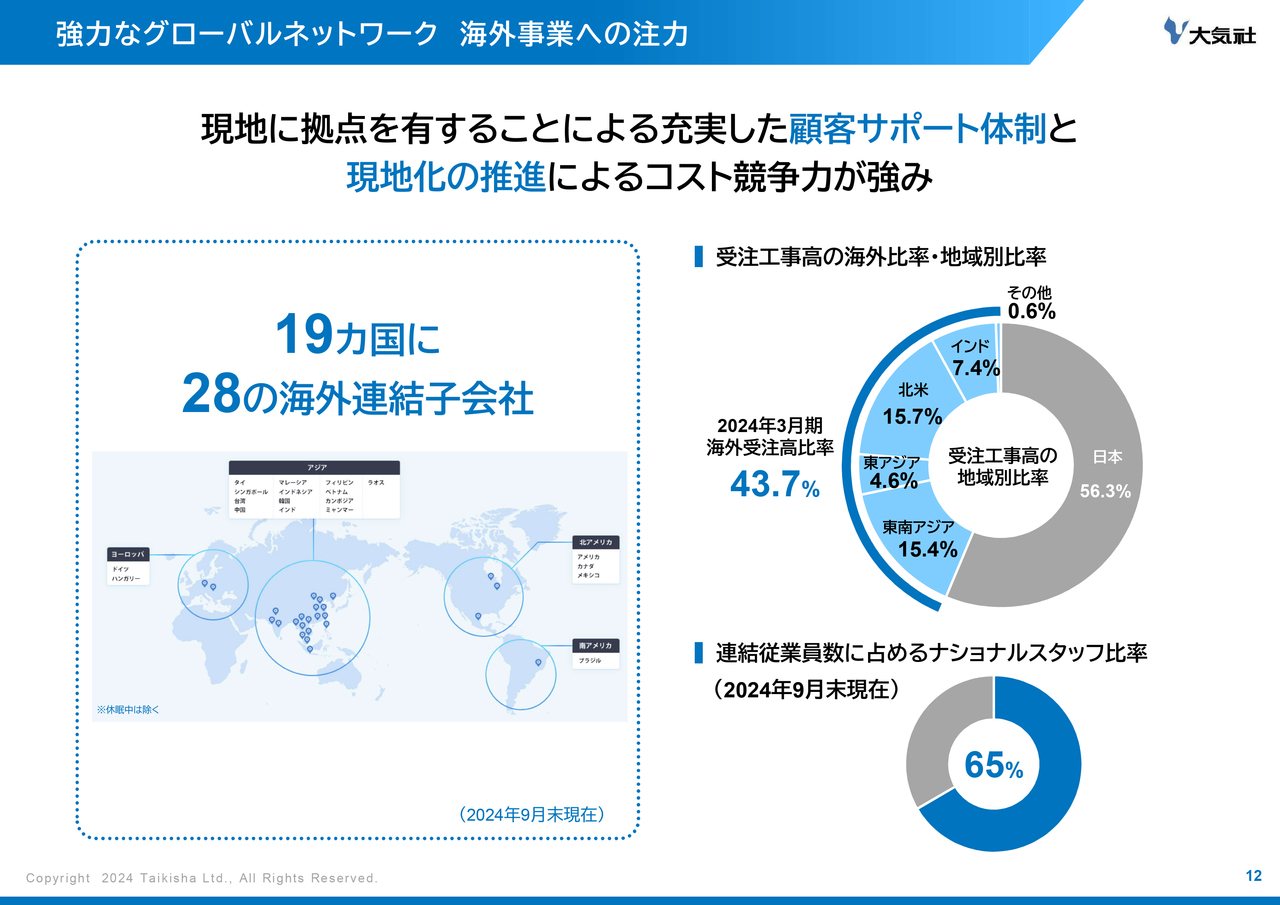

強力なグローバルネットワーク 海外事業への注力

中川:特徴の3つ目は、グローバルなネットワークが強力であることです。海外進出は早く、1971年にタイに初の海外子会社を設立しました。現在は800名から900名と多くの従業員がいます。こちらを含め、19ヶ国に28の海外連結子会社を有しています。

当社は海外拠点数と海外の受注高比率が、建設業の中では極めて高いのが特徴です。また、拠点ごとに現地スタッフを採用しており、多くのナショナルスタッフが活躍できる拠点運営を進めています。それにより、現地の顧客サポート体制と現地化の推進によるコスト競争力を生み出しています。

現在、従業員は連結で5,100名から5,200名で、実は日本人はそのうちの3割です。グローバルに、地球の裏側でもいろいろとマネジメントをしており、特にブラジルなどでのマネジメントはなかなか大変です。そのような意味で、7割を占めるナショナルスタッフの潜在的な力を引き出していくことに成長の可能性があるのではないかと考えています。

昨年から新社長が就任しましたが、ここをいかに我々の成長戦略につなげていくかがキーポイントだろうと思っています。今後はそれを可能にするようなM&Aも積極的に行っていきたく、4月以降にできる新中期経営計画の中での1つの軸になるかと思っています。

日根野:このグローバル展開は、御社の非常に特徴的な部分だと思います。進出する時期が早かったこともあり、建設業はほぼ国内ビジネスばかりという中で、グローバルの売上高がかなり大きいです。かなり早くからグローバル展開に注力されたのには、どのような背景があるのでしょうか?

中川:グローバルの売上高は半分ぐらいで、多い時は6割ぐらいありました。当社は大正時代に創業し、創業メンバーにはドイツ人がいました。実は主要な技術者はドイツから招いているのです。さらに株主がグローバルだったこともあり、そのようなDNAを持っているのです。

当社の歴史の中で、創業十数年ぐらいの時にヘボン式の複式簿記がドイツ語で出てきたのを見て驚きました。戦後は海外に出ていき、紡績産業や自動車産業のお客さまについていきビジネスを拡大してきています。

直近のM&Aの事例としては、空調の環境システム事業として、2020年7月にインドのハイデラバードにあるNicomac Taikisha Clean Roomsというパネルの製造会社を子会社化しました。現在、100パーセント子会社となっています。同社は大手製薬会社への高いブランド力と、日本で医薬品向け工場の豊富な実績があります。

このような経験・知見を組み合わせて、インドにおいて付加価値が高いクリーンルーム建設事業を行い、事業拡大戦略を一層推進していきます。やはり成長率が高いため、今、日本企業もこぞってインドに行っています。難しいマーケットではありますが、スズキと一緒に塗装事業で行ったこともあり、当社としては20年以上の歴史があります。

塗装システム事業は、北米を中心にインド、中国でも拠点展開をしています。先ほどご紹介したドイツにも拠点を置き、7月にスタートしました。

当社売上高の海外比率は50パーセント前後で、北米やインドについては受注が伸びており、潜在的な成長力もあります。これまで日系企業中心で品質安全を確保してきたのですが、今後はやはり非日系の企業に展開していくことが非常に大事だと思っています。

そのために我々もR&Dを含めた技術開発やグローバルな品質管理、グローバルな調達構造などにおいて、基盤をもう少し整備しながら経営していかなければなりません。次の中期経営計画では、その周辺の基盤の強化、あるいはデジタル化が1つのキーワードとなって検討されているところです。

日根野:海外展開も産業空調と塗装システムの両面から展開していくのですね。

中川:そのとおりです。

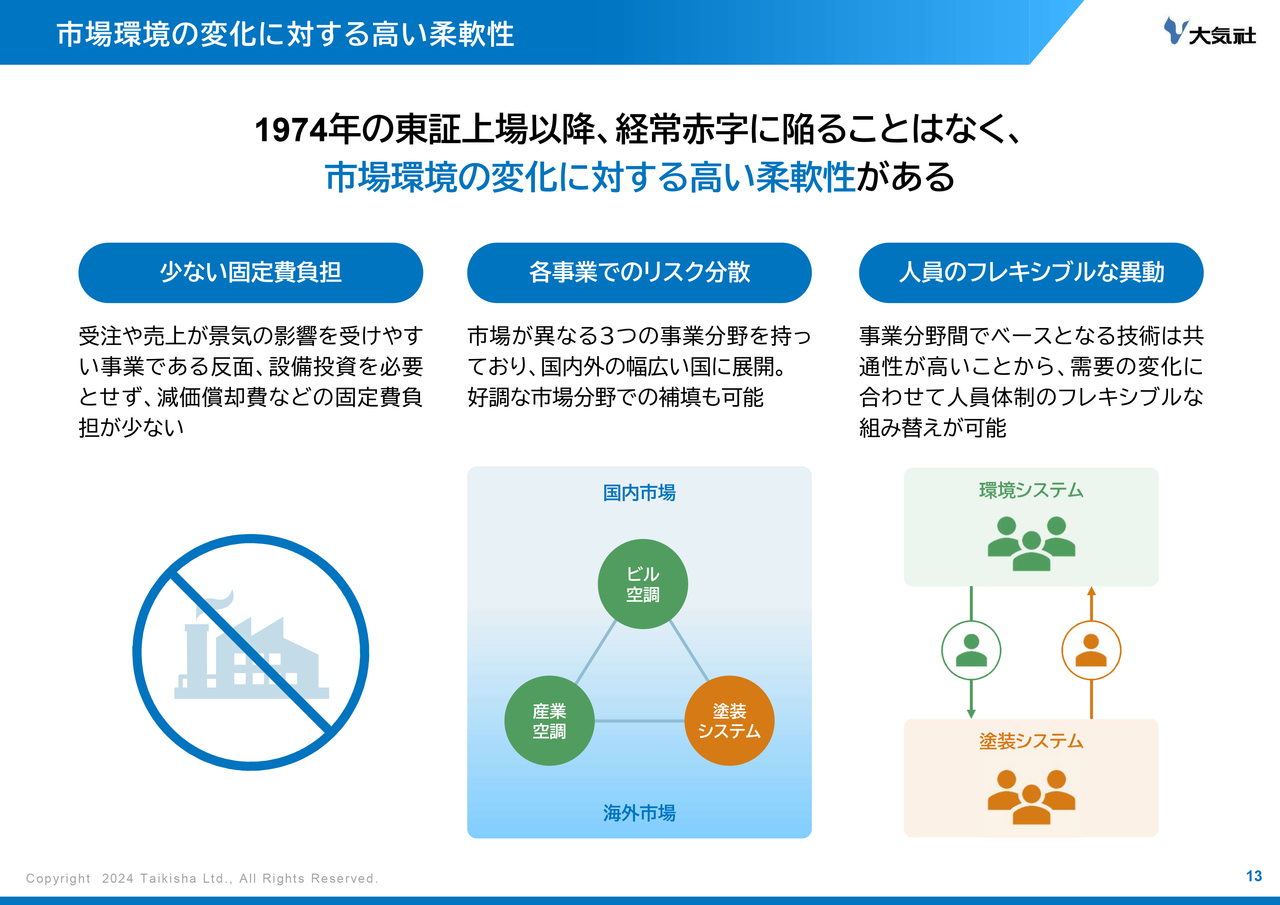

市場環境の変化に対する高い柔軟性

中川:市場環境の変化に対する高い柔軟性についてです。環境の変化によって多少のアップダウンはありますが、リスク分散が効いているかと思います。その他、固定費負担が少なく、複数の事業分野を超えてフレキシブルに人を動かすことができる柔軟性があります。

1974年に東証に上場して以来、経常赤字に陥ることは一度もなく、このようなフレキシビリティがあるところが我々の強さかと思っています。

事業領域拡大① 完全人工光型植物工場

中川:成長戦略としての環境貢献についてお話しします。環境システム事業の空調は、産業空調分野で培った空調技術を活かし、完全人工光型の植物工場にも取り組んでいます。栽培エリア内の温度のムラを解消することで、均一な品質の野菜工場を実現でき、天候に左右されずに無菌の野菜を作ることができます。

さらに、水耕栽培で土を使わないため、衛生的で生菌数が少なく日持ちします。したがって食品ロスの削減にも効果的で、これはサステナビリティに通じるものです。

事業を通じた社会・環境貢献①

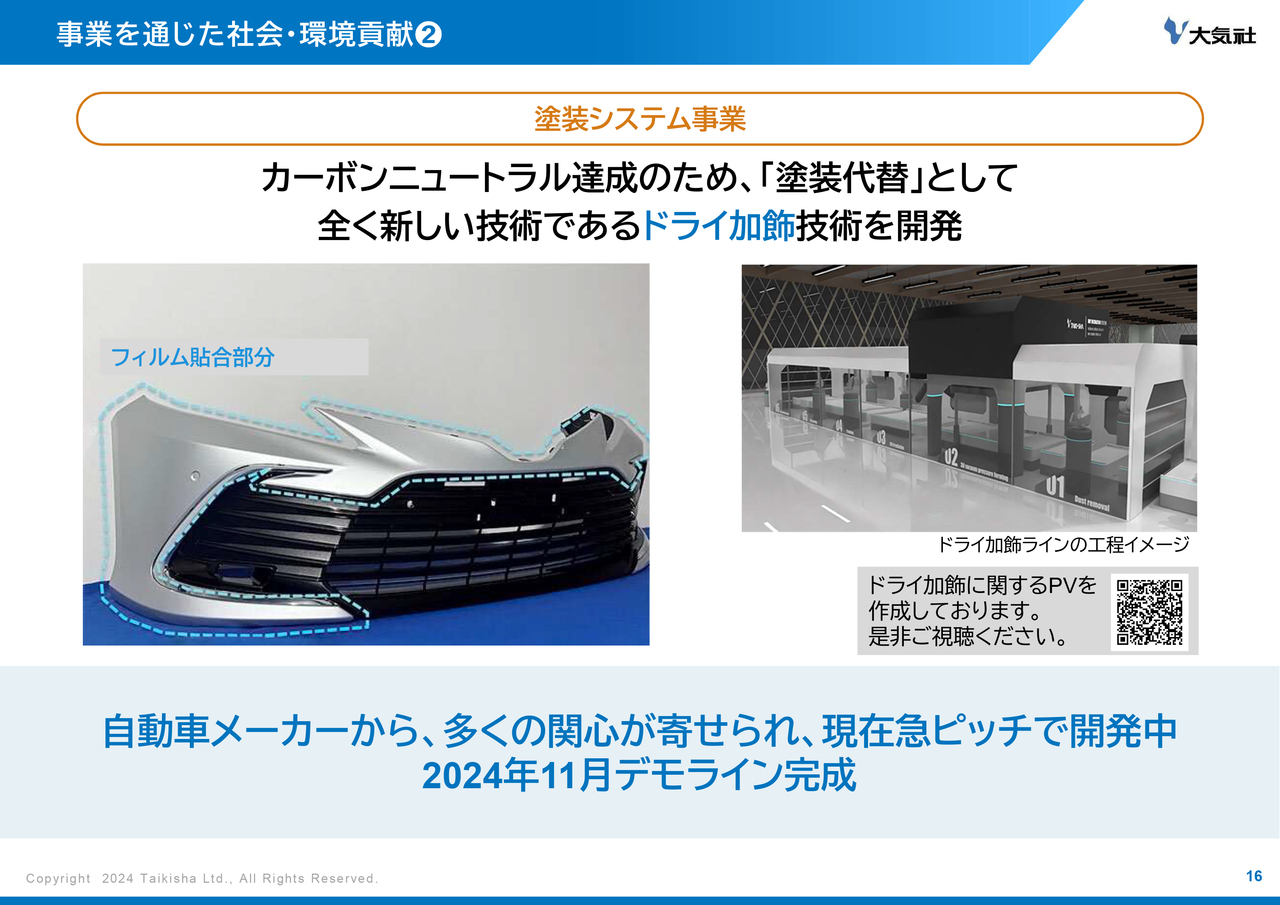

中川:環境貢献についてです。塗装システム事業では高い環境目標を設定している自動車メーカーの要望に応えるため、やはりカーボンニュートラルは外せません。

1つ目としては、従来行っているCO2を減らす生産技術、2つ目として再生可能エネルギーや水素利用などの一次側のエネルギー革新への対応、そして3つ目として、生産技術の変化に対応するための技術革新、開発R&Dを柱として掲げています。

具体例としては、スライド左側にあるように、自動車の塗装工場の塗料散布を極力抑える塗着効率の高いシステムの開発をしています。また、スライド右側にあるような、従来のスプレー塗装に代わって、ドライ加飾という、車体ボディフィルムを加飾することにより塗ることからの脱却を目指した技術革新を行っています。

ドライ加飾システムは、従来のスプレー塗装であるウェット塗装に代わり、フィルムを貼り付けることで加飾する新しい方式です。自動車外装フィルムの加飾には、空気の圧力を利用して貼り合わせたり、転写したりする方法があります。バンパーのような複雑な形状の部品にもフィルムを貼り付けることができるため、樹脂や鋼板の製品にも対応できるものです。

次に、ドライ加飾システムのイメージ動画をご覧ください。

事業を通じた社会・環境貢献②

中川:このドライ加飾の採用によって、従来に比べてCO2やエネルギーの使用量の大幅な削減が可能であり、環境負荷を低減できます。

また、ウェット塗装に必要なブース、空調、乾燥炉、排水設備、塗料循環設備などの大きな設備が必要でないため、設備のコスト、設置スペースを低減できるとして、各自動車メーカーから大変多くの関心が寄せられています。

2023年には、ドライ加飾に関する当社グループ企業の共同研究が、外部機関の評価を受け、今年11月に自社研究所内に量産ラインを想定したドライ加飾システムのデモラインが完成しました。11月29日付で当社ホームページにてニュースリリースを出しています。

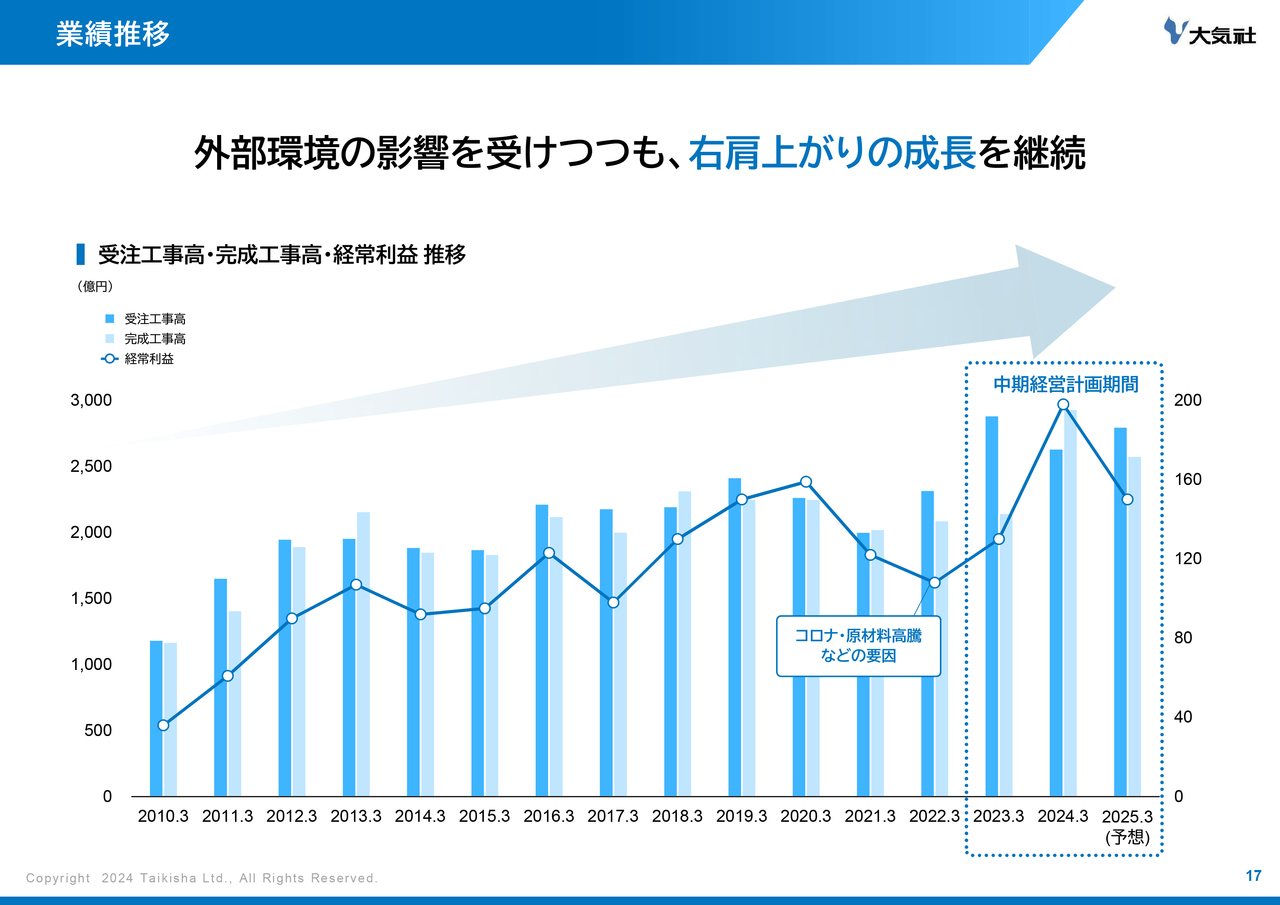

業績推移

中川:業績の推移です。新型コロナウイルス感染症の影響などによる多少のアップダウンはありながらも、右肩上がりの成長をしています。

2025年3月期 第2四半期(中間期)決算ハイライト

中川:2025年3月期の中間決算の業績です。市場環境については、国内市場では半導体関連、自動車メーカーによる投資が継続しています。また、都市圏における再開発の需要も堅調に推移しています。

海外市場では、各メーカーによる設備投資が堅調に推移しています。業績面でも、多少のアップダウンはありましたが、受注工事高は増加しています。

2025年3月期 第2四半期(中間期)事業別 受注工事高

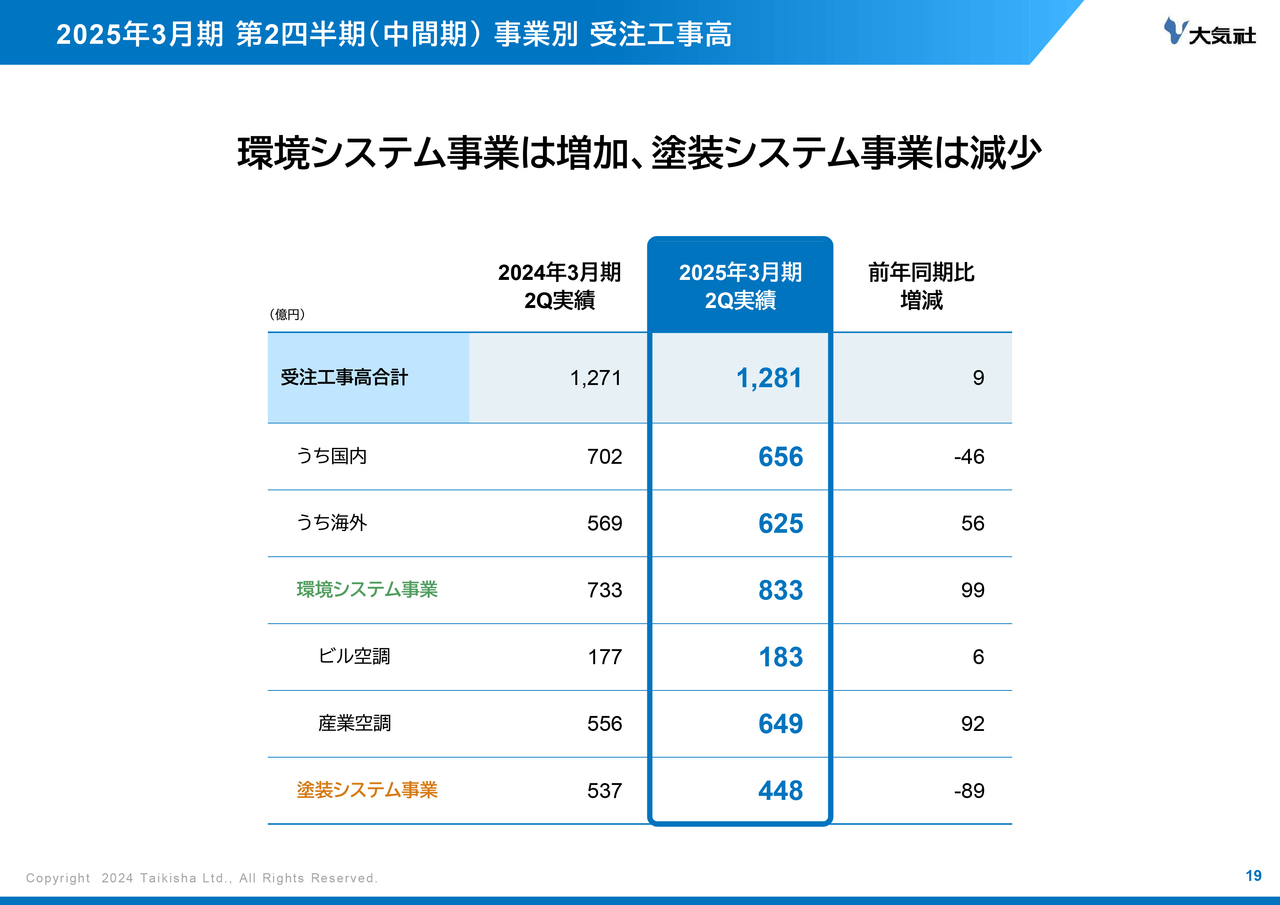

中川:スライドに受注工事高の事業別の推移を前年同期比でまとめています。塗装システム事業では、前年同期に北米で大型案件の受注があったことの反動により減少しましたが、環境システム事業では増加しています。受注工事高合計は前年同期比9億円増の1,281億円となりました。

2025年3月期 第2四半期(中間期)事業別 完成工事高・経常利益

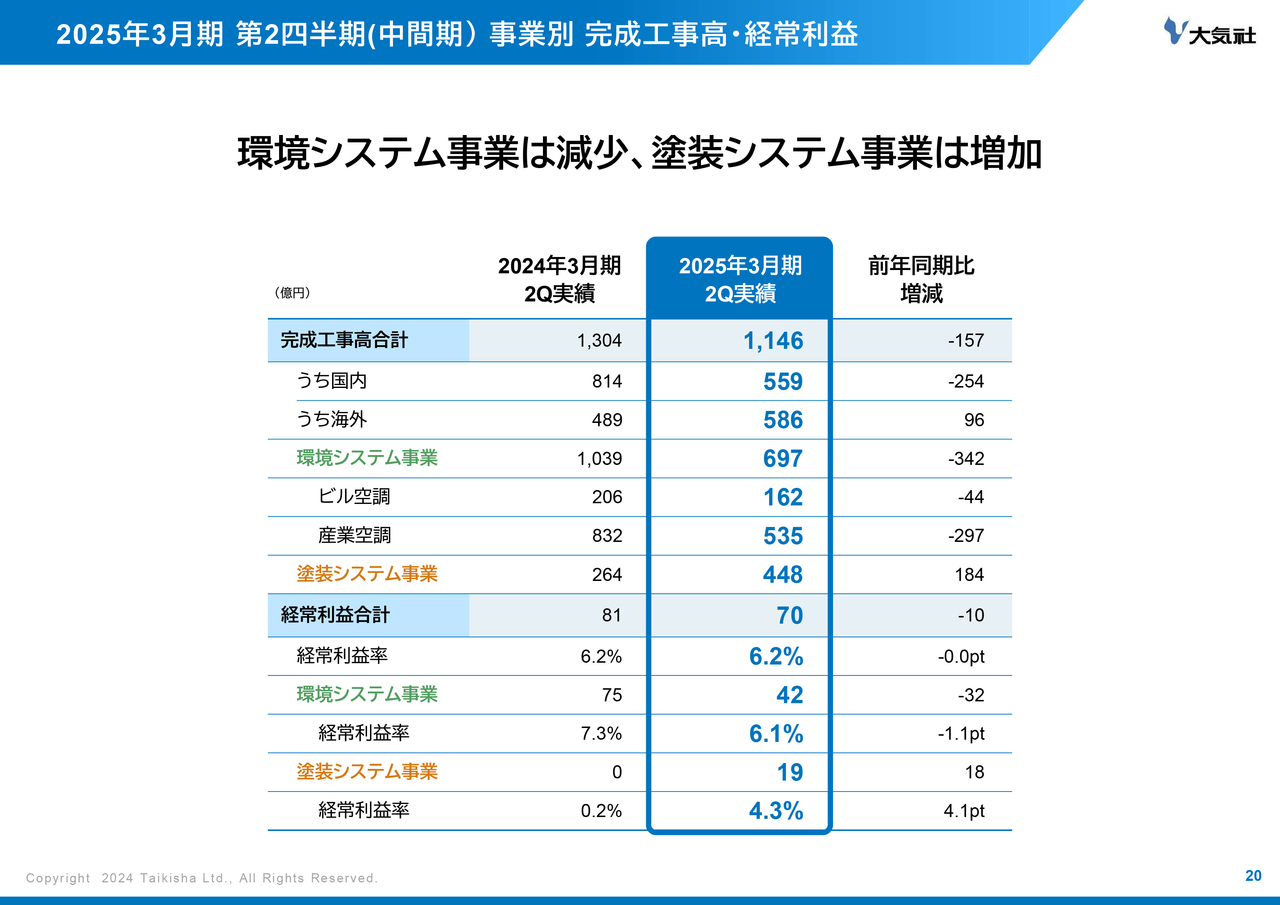

中川:完成工事高・経常利益の事業別の推移です。完成工事高については、塗装システム事業で繰越工事高が非常に順調だったため増加しています。環境システム事業は、前年の反動で減少しています。完成工事高合計は前年同期比157億円減の1,146億円となっています。

経常利益については、完成工事高の増加・減少に伴い、塗装システム事業では利益が増加しました。環境システム事業では利益が減少しています。経常利益合計は前年同期比10億円減の70億円となっています。

2025年3月期 業績予想

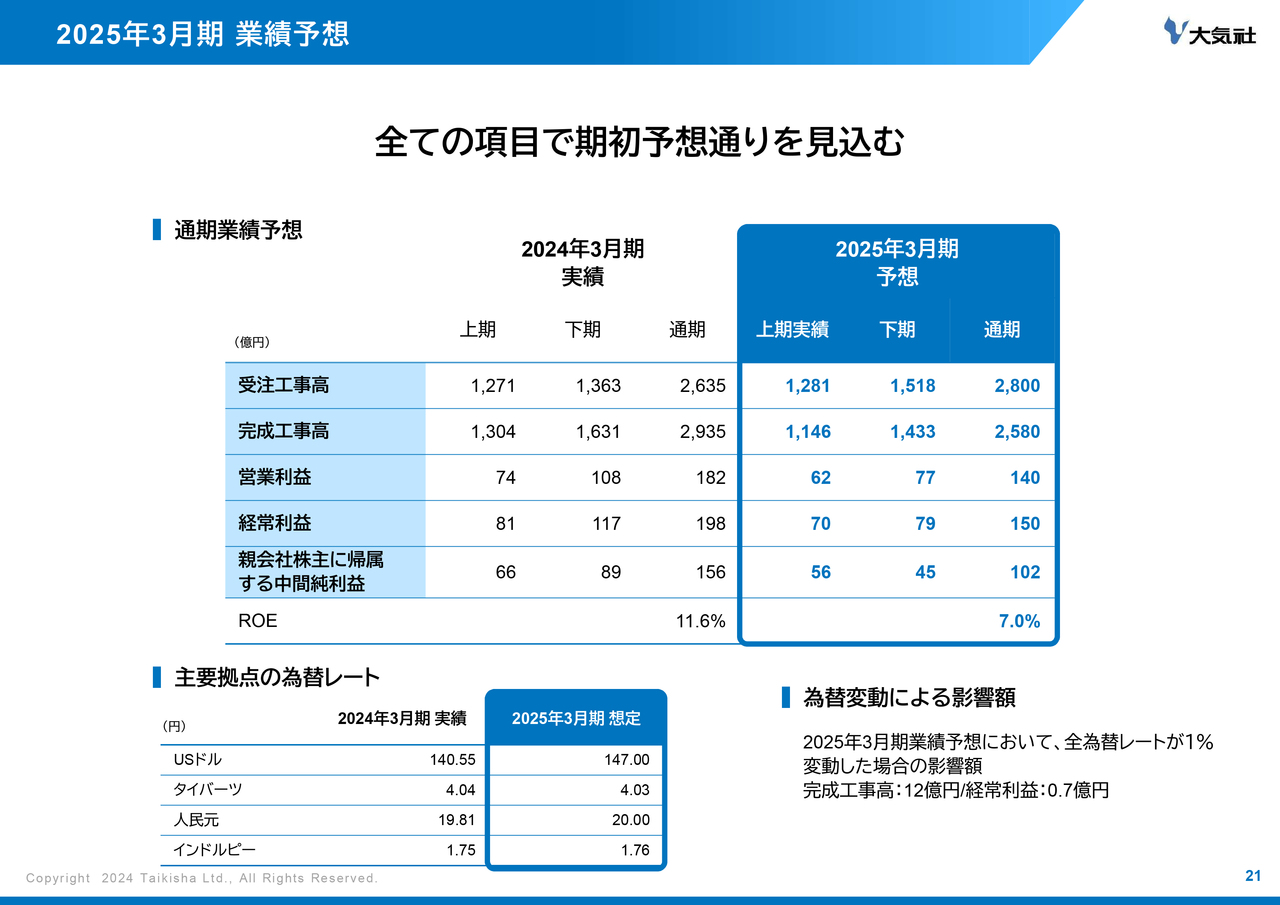

中川:通期業績予想です。前期は、TSMCをはじめ大型物件の完成がありましたが、今期はそれらが剥落するため、一時的に減収減益となる見通しです。

一方、受注については、手持ちの工事量の大幅な増加に伴い、前期は受注量の調整を行ってきましたが、今期は大型の受注の手持ち工事量の消化が進んだことと、両事業ともに比較的市場環境が好調であることから、受注に関してはおおむね順調にいくと予測しています。通期の受注工事高は、過去最高の2,886億円に近い、2,800億円を見越しています。

株主還元①過去の配当方針

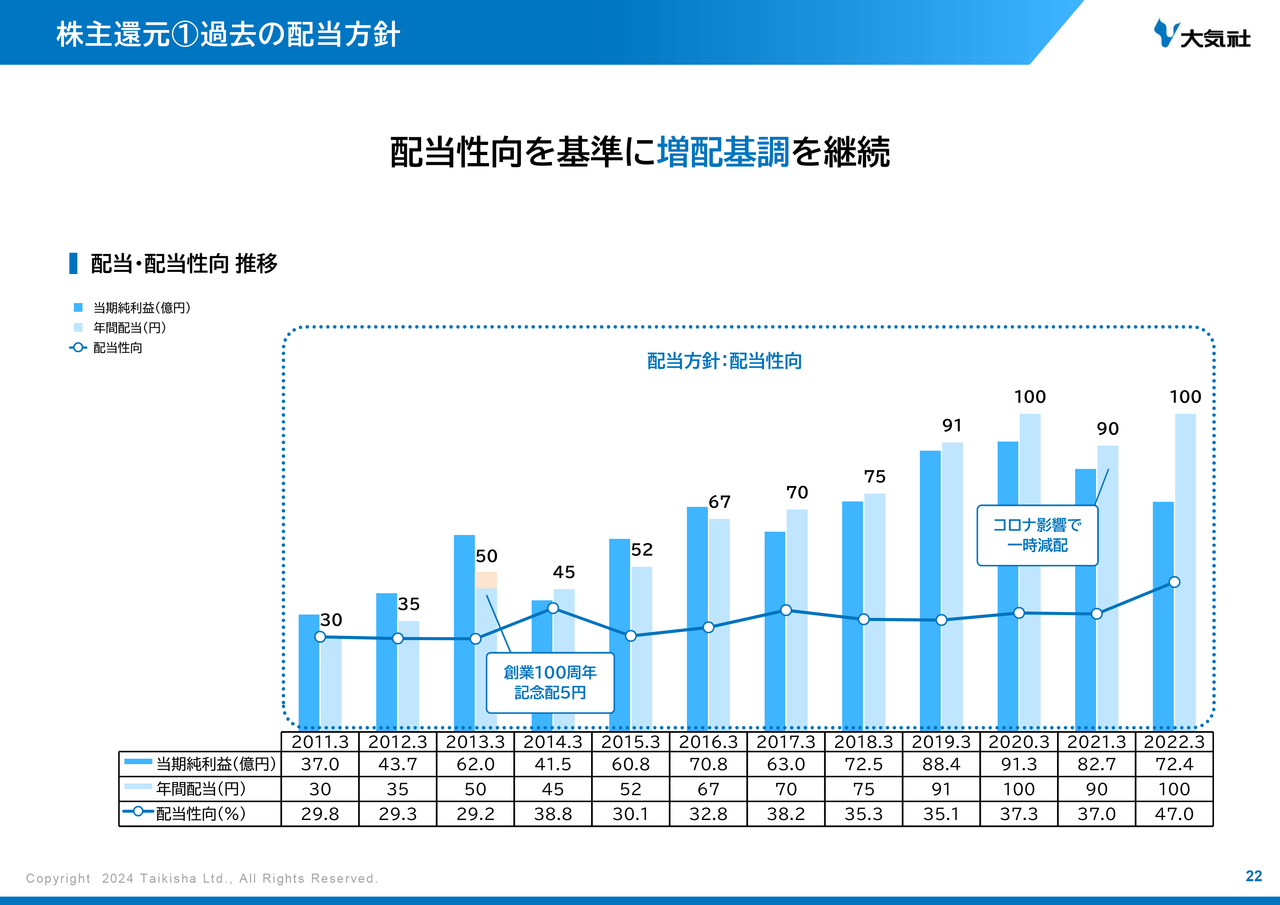

中川:株主還元についてです。過去の配当方針としては、配当性向による目標を掲げており、2011年から順調に利益を伸ばして10期連続増配となりました。新型コロナウイルス感染症拡大の影響で一時的に減配になった時期もありましたが、2011年3月期の年間配当30円から2022年3月期の100円まで、着実に増配基調を継続してきました。

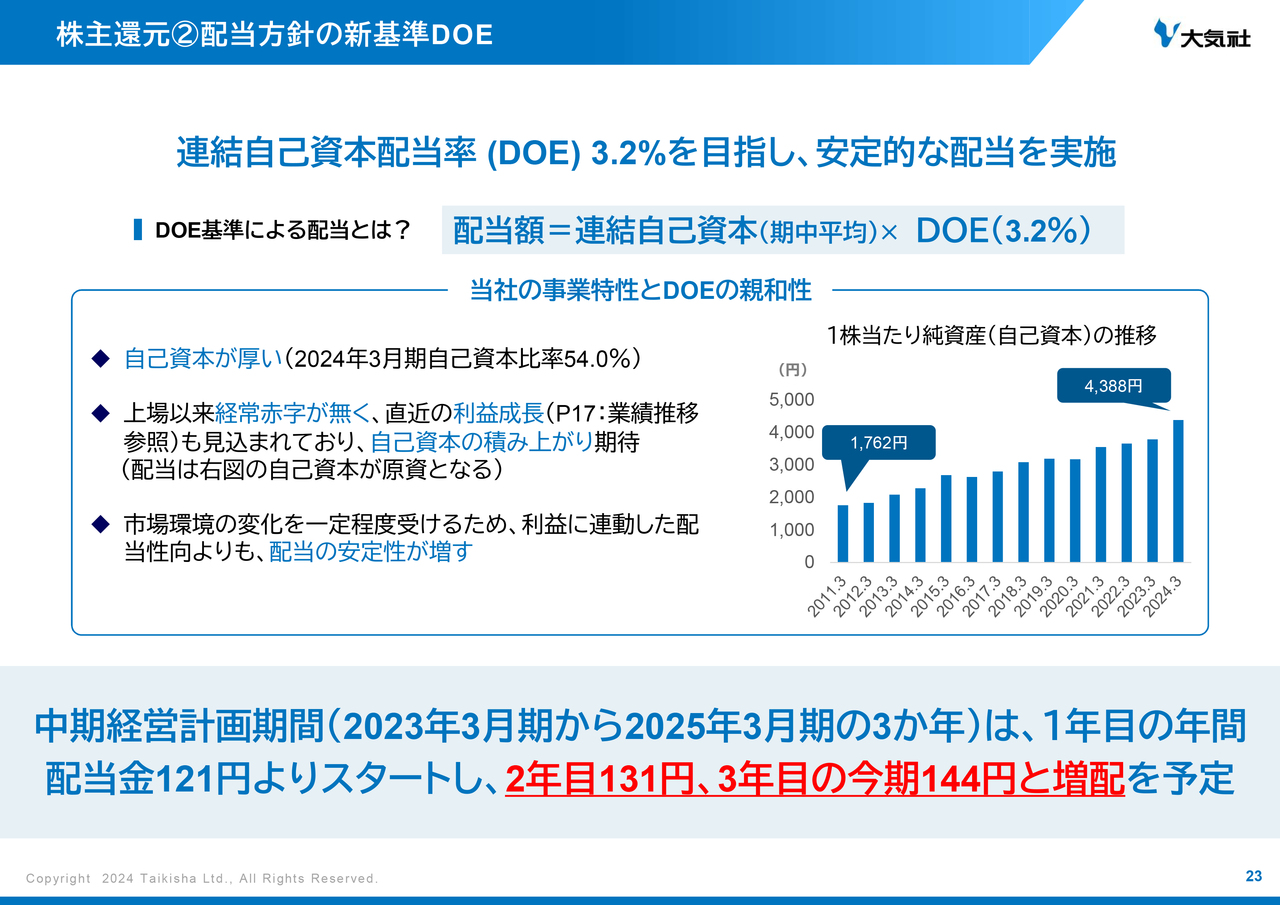

株主還元②配当方針の新基準DOE

中川:その後、現中期経営計画では、従来の配当性向を基準とした目標から、連結自己資本配当率(DOE)を基準としました。これにより配当額は、自己資本の金額に3.2パーセントを掛ける算定方式に変わっています。

DOEは、当社の事業特性と親和性があると考えています。現在、自己資本比率は2024年3月期の実績で54パーセントと高い水準を維持しています。また、上場以来、経常赤字に陥ったこともありません。よって、DOEについては、当社の事業が全体的に安定しているという特徴と親和性があると思っています。

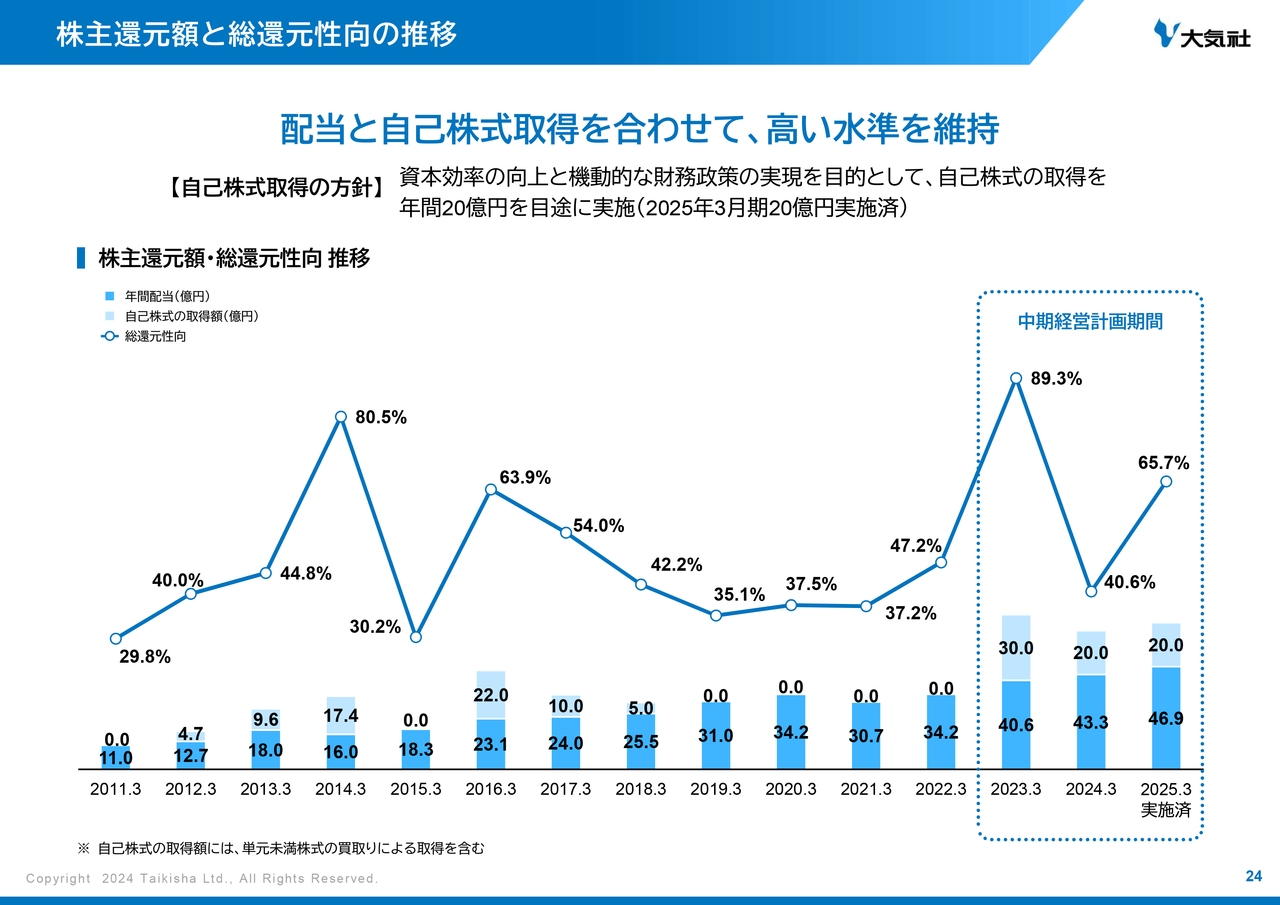

株主還元額と総還元性向の推移

中川:自己株式の取得についてです。現中期経営計画期間において70億円の自己株式取得を予定しており、2023年3月期に30億円、2024年3月期に20億円、2025年3月期に20億円と順調に実施しています。

本日のまとめ

中川:本日のまとめです。事業の安定性・成長性については、当社には歴史があり、安定した成長を継続しています。その安定したベースの上で新しいことにチャレンジしており、リスク分散が効いた状況で事業拡大をしています。

財務体質としても、経常赤字がなく、自己資本比率が54パーセントという健全な状況です。そのあたりを評価していただければと思います。

株主還元については、自己株式取得・DOE導入と、引き続き高い総還元性向をお約束したいと考えています。ぜひご期待ください。

質疑応答:株式分割について

日根野:「株価水準がおおむね4,000円台から5,000円台で、非常に上昇しています。個人投資家からすると100株単位での売買になるため、株価4,000

新着ログ

「建設業」のログ