提供:イーレックス株式会社 2025年3月期第2四半期決算説明

【QAあり】イーレックス、小売事業の好調が続き計画比大幅に伸張、通期計画の大幅な上振れを目指す 国内外で脱炭素戦略を加速

2025年3月期 第2四半期決算説明会

本名均氏(以下、本名):代表取締役社長の本名です。今上期の決算は、営業利益や税引前利益ともに計画を上回る結果となりました。海外の展開も実行段階に入っており、東南アジアの動向をみなさまにより理解を深めていただけるようご説明します。よろしくお願いします。

脱炭素に向けて-欧州・北米の課題-

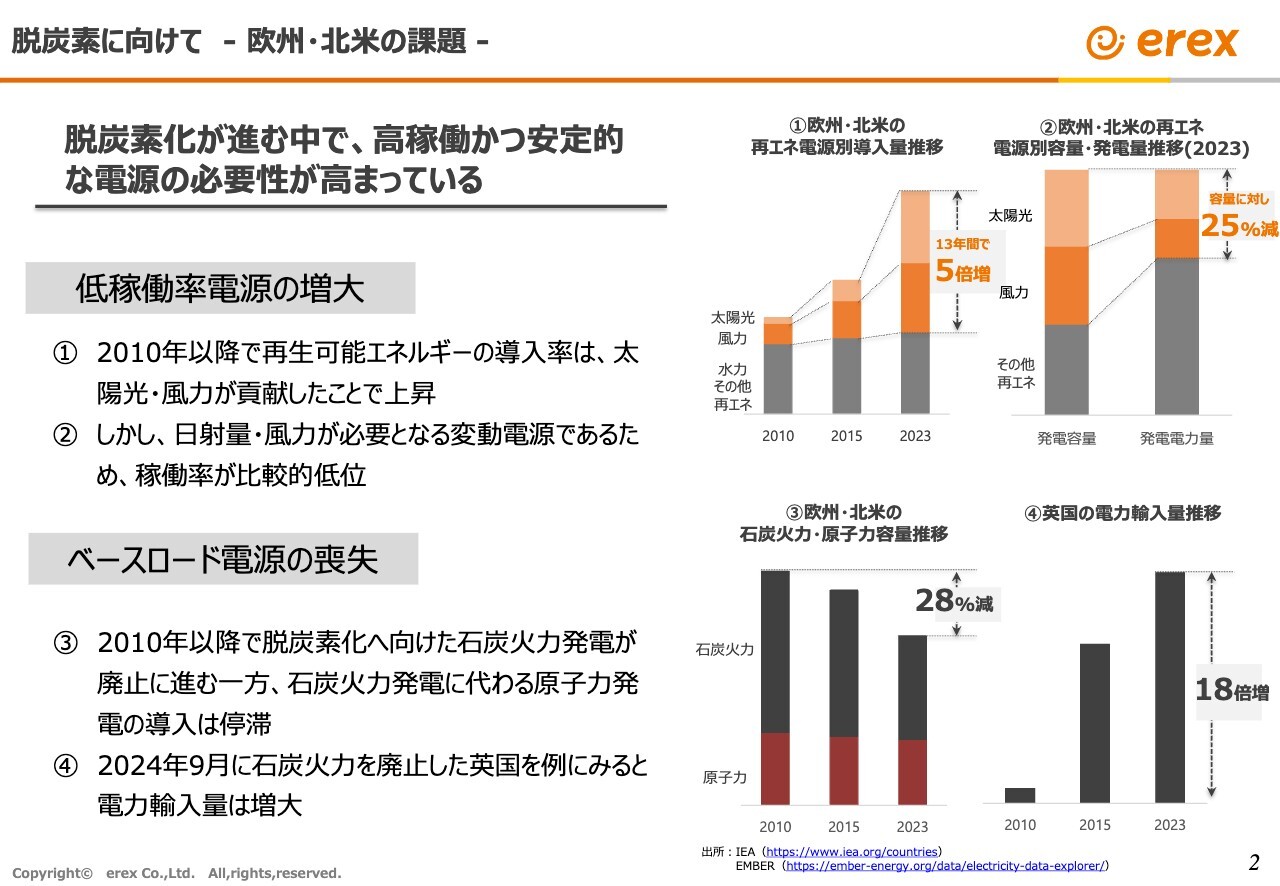

脱炭素に向けて、大変参考になる欧米の課題をご説明します。脱炭素が進む中で、高稼働かつ安定的な電源の必要性がより高まっているのが実態です。

欧米の過去からのキャパシティの動向を見ると、再生可能エネルギーが約5倍に増えています。しかし、実際の電力量で見ると、まだ大変低い数字になっています。具体的には、発電量は2倍にしか増えていません。これは今後、我々のさまざまな課題に対して示唆に富むものではないかと思っています。

例えば、欧州では脱炭素の一環として、石炭火力をどうするかが課題となっています。石炭火力は約3割減少し、原子力はほぼ横ばいか微減の傾向にあります。その結果、イギリスでは2010年と比較して海外からの電力の輸入が約18倍に増加しています。これはフランスの原子力や北欧の水力を積極的に導入しているためです。石炭火力の削減に伴い、火力をどうするか、ベースロード電源のあり方が問われています。

再生可能エネルギーを効果的に活用するためには、ベース電源との最適化が求められます。したがって、東南アジアに目を向ける際には、再生可能エネルギーの導入が必要ですが、ベース電源の強化も求められるという2つの課題に直面しています。脱炭素の取り組みと、石炭火力を中心に需要増に対応しようとする東南アジアにとって、これらが課題となっています。

結論として、全世界でベース電源を何で強化するかが、脱炭素における大きな課題となっています。

脱炭素に向けて-東南アジアの課題-

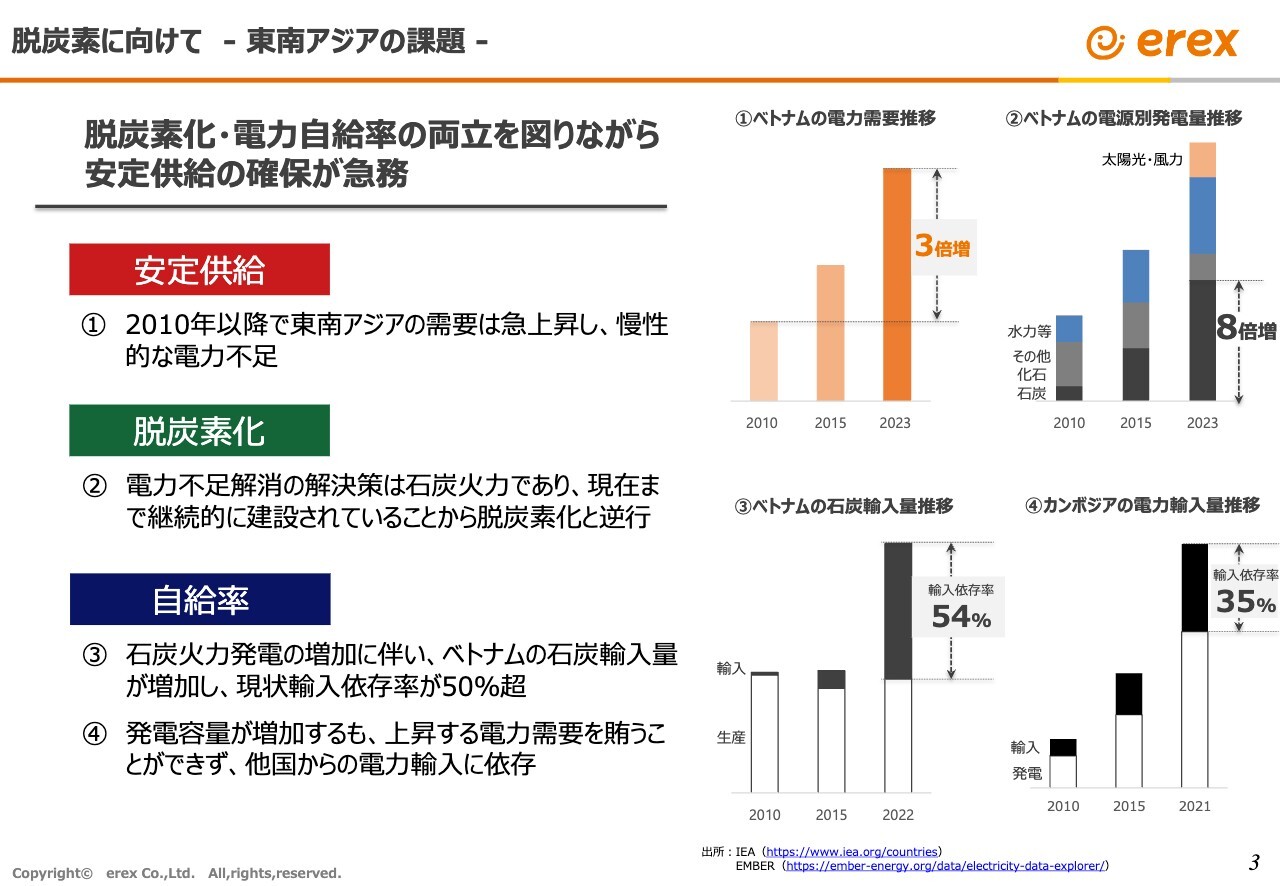

東南アジアは、非常に電力需要が伸びています。人口増や経済成長に伴い、この10年間で約2倍以上伸びています。ベトナムは、2010年から比較すると3倍も電力需要が伸びている状況です。

これを何で補うかについては、約8割が石炭火力を増やす方向に傾いており、石炭への依存が顕著です。どの国も同様ですが、石炭火力の増加はCO2の排出増加を意味し、脱炭素に逆行する動きにならざるを得ないのが東南アジアの現状です。

また、ベトナムはかつてガスや石炭を自国で賄い、2015年頃までは自給率100%を維持していました。しかし現在では、石炭の輸入依存率は54パーセントと、半分以上を輸入に頼っています。

石炭火力に頼らざるを得ない状況の中で、石炭価格も非常に高騰しています。例えば、天然ガスが13ドル/MMBtuとすると、それに相当する石炭価格は120ドルから130ドルとなり、石炭の価格も下がっていません。このような高価格のエネルギーを輸入しなければならないのが、ベトナムの実情です。一方、カンボジアでも電力の増強は輸入に頼らざるを得ない状況です。これまで輸入量はごくわずかでしたが、直近の2023年には35パーセントほどを輸入に依存しています。現在もその割合は4割に向かって増加しています。

つまり、安定供給を確保するには慢性的な電力不足が生じるため、石炭火力を増強しなければなりません。しかし、石炭火力を増やせば増やすほど脱炭素には逆行してしまいます。ベトナムでは、自給していた石炭やガスが不足し、どのエネルギーで賄うかという課題に直面しています。これは東南アジア、特にベトナムにおける問題であると我々は認識しています。

なぜ我々がベトナムやカンボジアに注目しているのかというと、このような状況が背景にあるためです。また、なぜ我々がバイオマスに傾注し、バイオマスを中心に脱炭素を推進しようとしているのかもご理解いただけるかと思います。

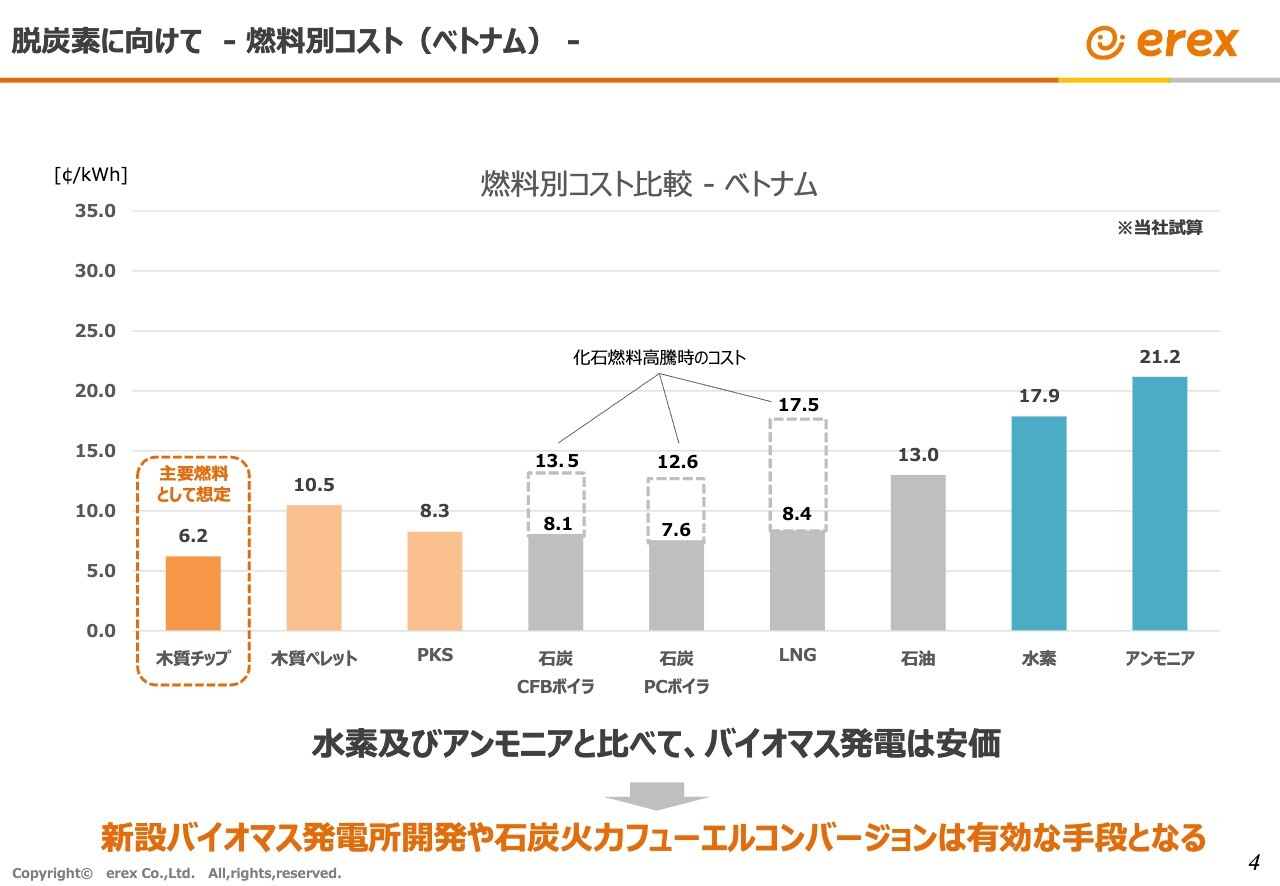

脱炭素に向けて-燃料別コスト(ベトナム) -

エネルギーはコストが非常に重要です。スライドは木質チップやバイオマスの平均的な変動費を示しています。一番右側には水素とアンモニアがあり、原料費だけでも平均的にこれだけのコスト差があります。輸入に頼り、さらにそれを外貨で購入すると、コストは高くなるため、当然バイオマスを利用するほうが優位性があることになります。

石炭やLNGはコストが大きく変動します。そのため、自給率を上げ、安定供給を確保するためには、バイオマスが重要です。このコスト優位性を活かしながら、我々はベトナムとカンボジアでバイオマスの導入を進めたいと考えています。

スライドには示していませんが、水力はほとんど変動費がかからないため、水力とバイオマスを東南アジアで拡大していくことが、我々の基本的な戦略です。

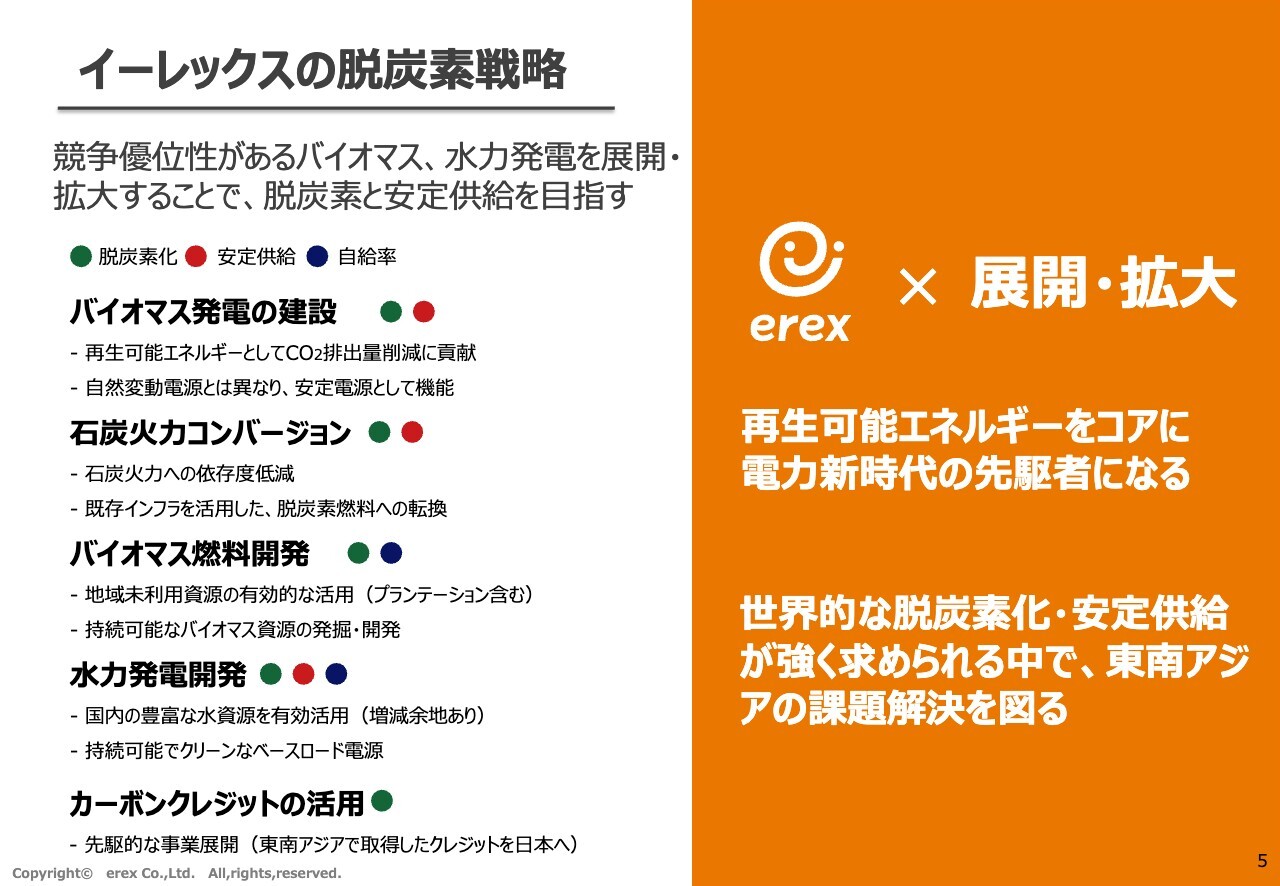

イーレックスの脱炭素戦略

我々の脱炭素戦略は、バイオマス発電の建設と、石炭火力をコンバージョンすることです。石炭火力のコンバージョンについては、ベトナム政府から8月に、バイオマスを使用したかたちでの実証を進めてほしいと当社がMOUを締結しているビナコミングループに連絡がきました。我々はNEDOを活用しながらさまざまな調査を行ってきましたが、引き続きコンバージョンも事業の1つとして進めていきます。

このような発電所の建設およびコンバージョンにおいてもっとも重要なのは燃料の開発です。現在、我々は北から南までの地域で適合できる燃料開発を急いで行っています。

水力発電所については後ほど詳しくご説明しますが、現在のカンボジアにおける状況をご紹介します。建設の最終段階にある水力発電所を、ぜひ一度みなさまに見学していただきたいと考えています。

カンボジアの水力発電所はBOT方式で、カンボジア政府の所有です。我々が建設し、35年間使用した後に完全に譲渡されます。そのため、カンボジア政府は成功報酬型で運営し、水力発電から得られる電気は7.9セントで一定量の政府保証があり、単純計算で約50億円は35年間保証されます。我々の今後の事業のベースとして、この資金を有効に活用したいと思っています。

水力発電所は、今後、機会があればカンボジアのポーサット(Pursat)だけではなく、他の地域でも注力していきたいと思っています。この水力発電所の建設は、カンボジアでは、世界で一番といわれているPOWERCHINAが行っており、非常に信頼できる企業です。

今後についても、カンボジア政府からは現在進行中の水力発電所の下流にも建設してほしいという要望があります。既存のプロジェクトと組み合わせながら、ベース電源を強化し、脱炭素を推進するためにバイオマスとともにこの水力発電所を重要な位置付けで進めていきたいと考えています。

我々は国内を強守と捉えていますが、海外の展開拡大に関しては、世界的な脱炭素の潮流は変わらないと思います。安定供給が強く求められる中で、東南アジアの課題解決を図ることが我々の基本的な戦略です。

ドナルド・トランプ氏が登場すると、パリ協定からの離脱が話題になりますが、実際はアメリカは安価な天然ガスを活用し、石炭火力を減らし続けています。再生可能エネルギーの導入も進めており、海外への脱炭素の資金拠出に反対しているのであって、脱炭素自体に反対しているわけではありません。

実際、アメリカは石炭火力をガスに転換しており、その結果、一番遅れているのは我が国ではないかという状況になりかねないと私は考えています。アメリカが脱炭素に後退しているわけではなく、世界的な脱炭素の潮流は確実に進んでいると認識しています。

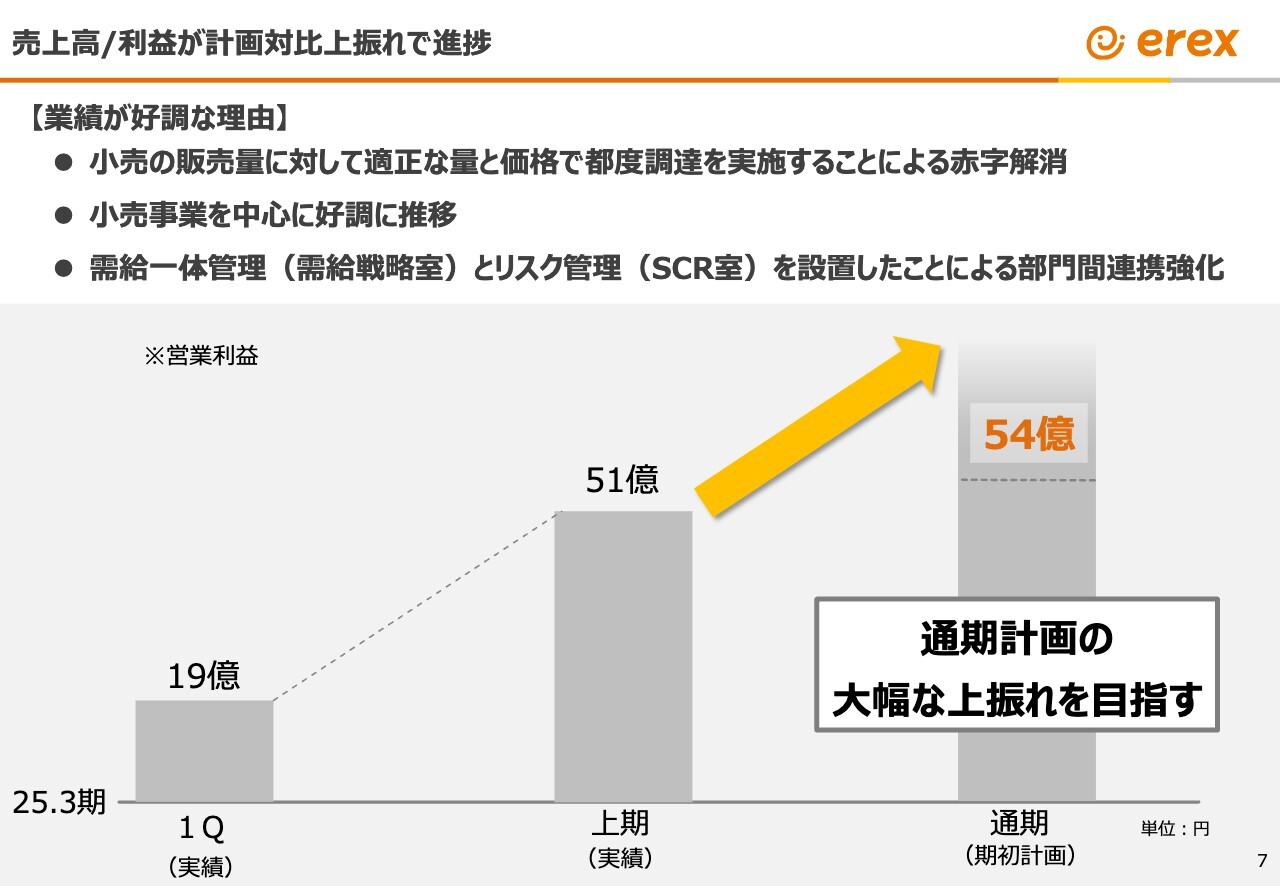

売上高/利益が計画対比上振れで進捗

業績はすでにご報告しましたが、上期の営業利益は50億円強と、今年の目標である54億円はほぼ達成しました。下期についても、十分に上振れしていくと考えています。

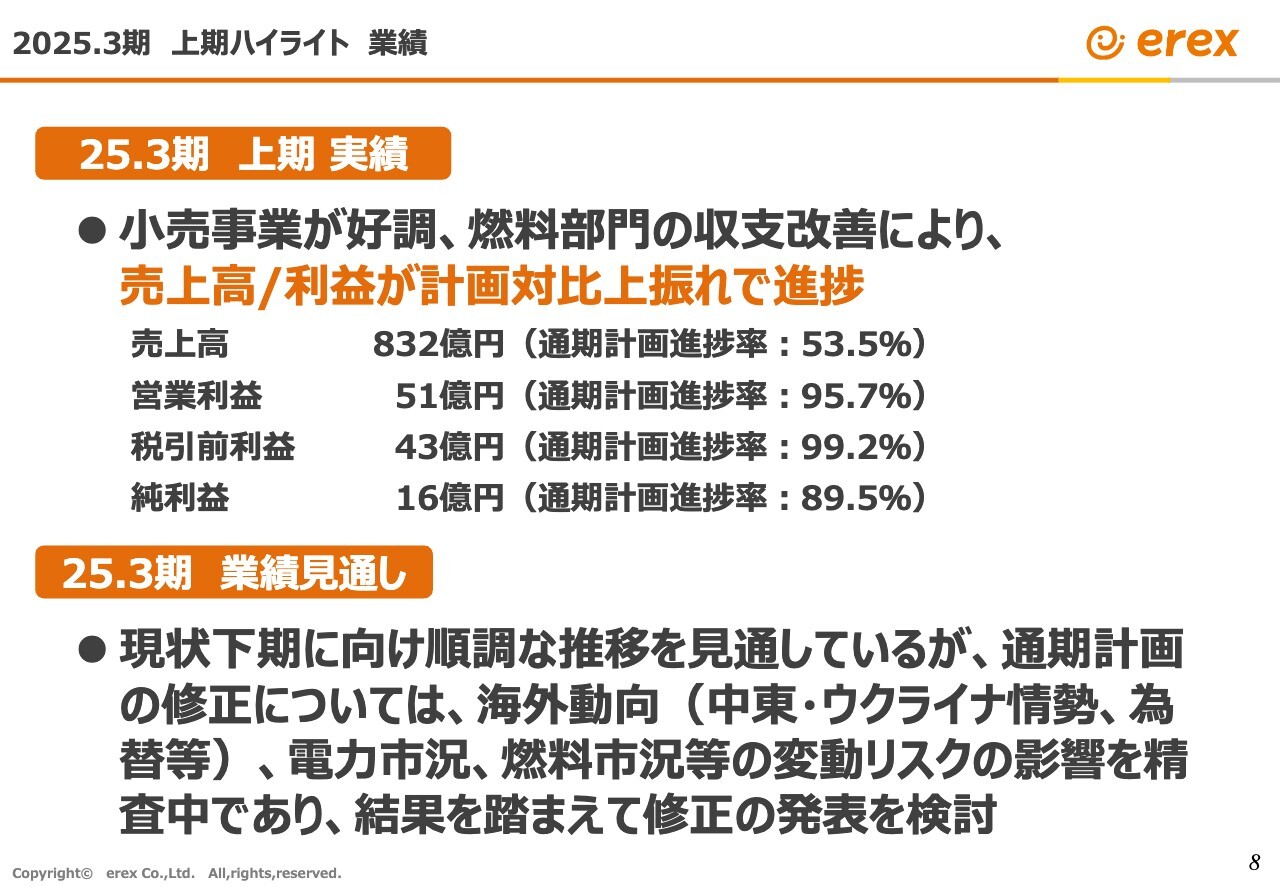

2025.3期 上期ハイライト 業績

業績の修正を発表しない理由は、いくつかの要素があります。上方修正は間違いないですが、修正幅を、実際にどの程度にすべきかについては、もう少し様子を見たいと考えています。間違いなく上方修正は行うつもりです。

現状では、ほとんどの部門が目標を上回っており、ドナルド・トランプ氏が大統領に就任したことや、円安の影響についても懸念されていますが、特に我々の今期の業績には大きな影響はありません。

ただし懸念されるのは、中東の問題やウクライナの問題がどのように解決されるかということです。これらが解決すれば安定的になると思いますが、現時点では地政学的に見て分断の可能性はあり得ます。

特に重要な要素は、イスラエルとイランの問題で、もしホルムズ海峡が閉鎖されれば原油価格が急騰する可能性があります。その場合、状況は大きく変わりますが、現在はショックを抑えられている状態です。さまざまな情報を集めていますが、十分に注視していきたいと思っています。

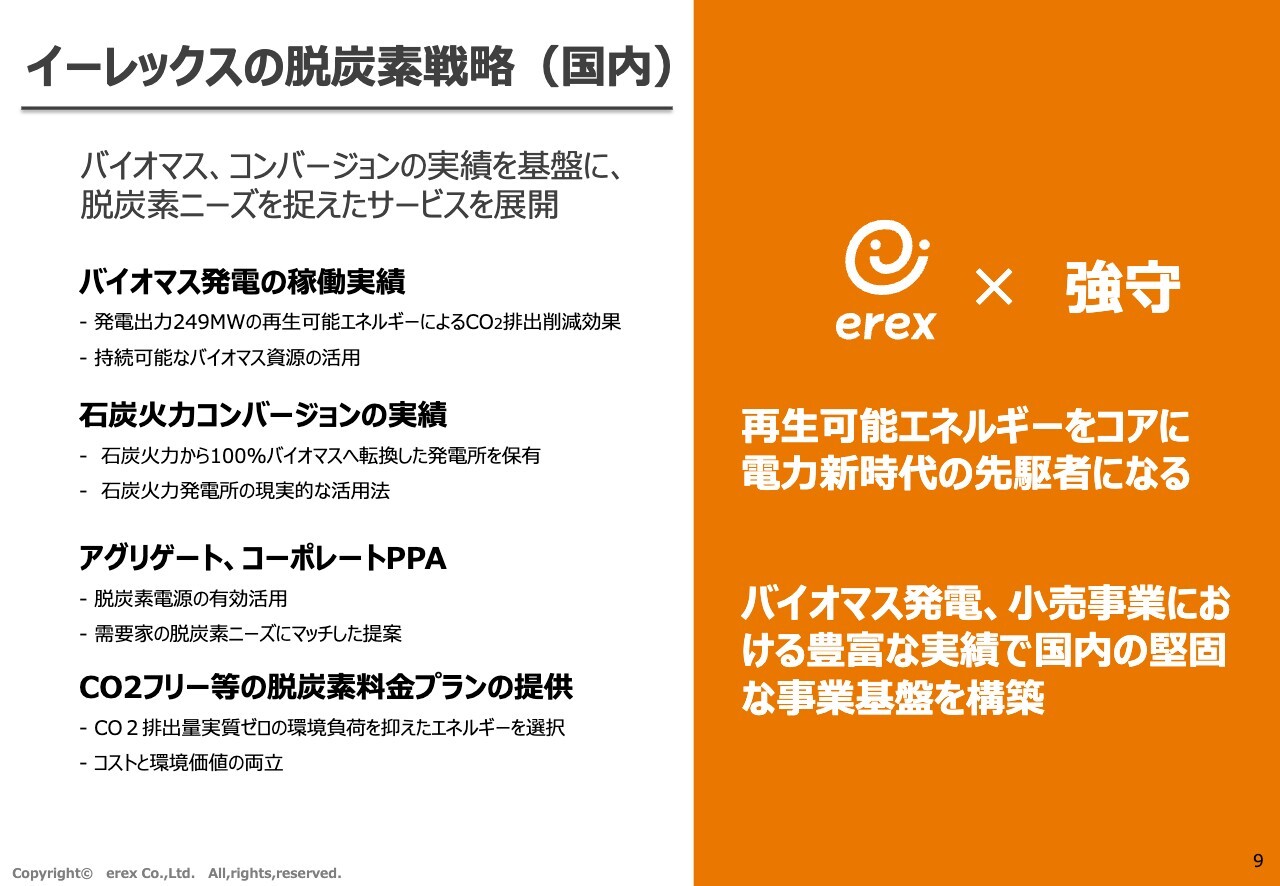

イーレックスの脱炭素戦略(国内)

石炭火力のコンバージョンの実績を踏まえ、確実に進めていくことと、国内ではアグリゲートの取り組みにも力を入れたいと考えています。

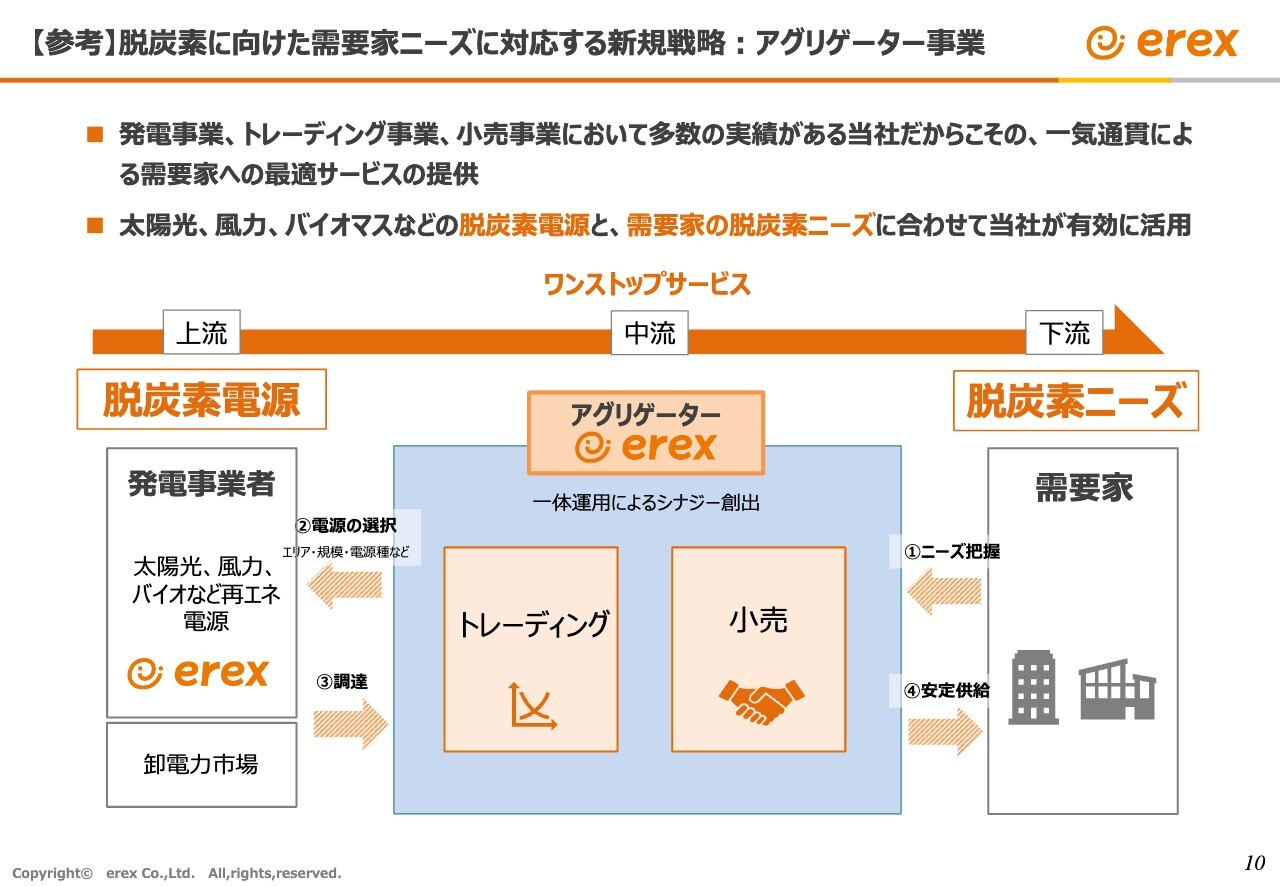

【参考】脱炭素に向けた需要家ニーズに対応する新規戦略:アグリゲーター事業

アグリゲートとは、再生可能エネルギーの稼働率を向上させ、活用するための仕組みであり、これまで培った我々のノウハウを十分に活かせる分野です。需給の調整や、再生可能エネルギー事業者が販売していない電力の売却も可能であり、国内の有力企業とも話しています。この図のようにアグリゲートしていきながら販売を拡大していく戦略で、12月末、あるいは年明けには、みなさまに具体的なご報告ができるのではないかと考えています。

将来的には、東南アジアで獲得したカーボンクレジットを活用して100パーセントCO2フリーの電気を国内で供給していきたいと考えており、この取り組みにより販売にシナジー効果が生まれることも期待しています。

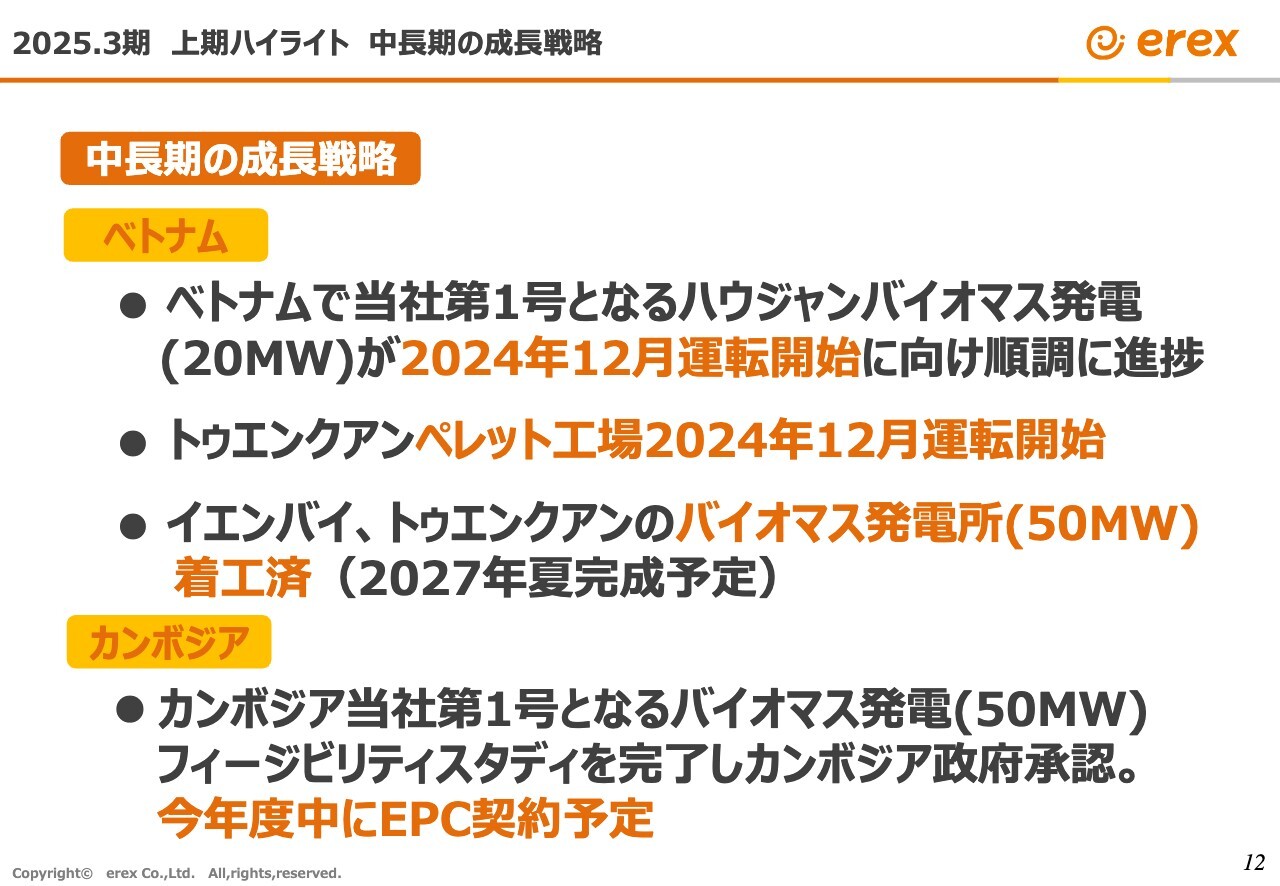

2025.3期 上期ハイライト 中長期の成長戦略

現在の状況について、海外の動きをできるだけわかりやすくご説明します。

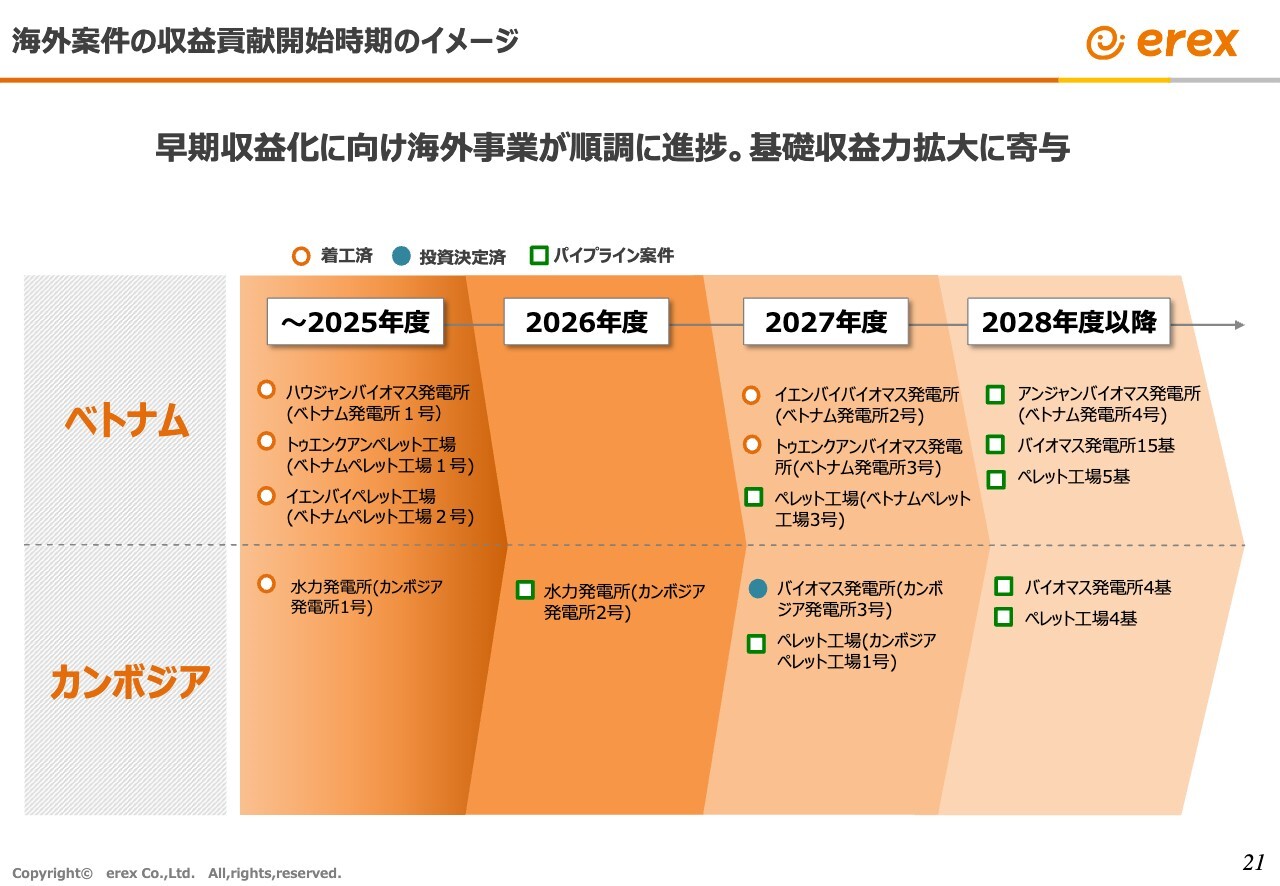

ベトナムではPDP7のハウジャンバイオマス発電所が12月に運転を開始する予定です。来年度には3億円程度の利益が見込めるかたちで稼働する予定です。

南部では稲わらを有効活用でき、予想以上にコストを安く抑えられるのではないかと考えています。稼働すれば、カーボンクレジットについても活用しつつ進めていきたいと考えています。

ペレット工場は、(発電所用の)燃料開発を先行するためにさまざまな経験をすることが目的の1つですが、国内でのペレット需要もあるため、我が国への輸出も考えています。年内に運転開始し、来年からの供給を予定しています。供給先もほぼ決定しており、しっかりとしたペレット事業を開始したいと思っています。

いよいよ動き始めたPDP8のイエンバイ、トゥエンクアンの2基の発電所については、今年秋に地鎮祭を実施済みで、2027年の稼働を目指し、現在準備しています。

カンボジアに関しては、国会の各委員会やフン・マネット首相からの承認がほぼ整い、来年1月下旬の着工に向けて準備を進めるよう相談を受けました。具体的なプロジェクトの詳細については、まだ議論に入っていません。大筋として、太陽光4万キロワットとバイオマス5万キロワットの組み合わせで、ワンパッケージで進めてほしいとの要望です。

我々としてはバイオマスを中心に進めていきたいと考えています。太陽光発電についても多くの方が手を挙げているため、調整が必要ですが、経済性も鑑み、我々はバイオマスに注力していきます。

バイオマスについては非常にフェイバーな価格が設定されており、ベトナムの1基分、2基分、あるいは3基分に相当する収益が見込まれます。カンボジアでの5万キロワットを早急に立ち上げ、2号機、3号機とつなげていきたい考えです。カンボジア政府とは、5基程度までの建設について話しています。

一番の課題は、燃料のポテンシャルが十分にあるかという点です。カンボジアでは植林も含めて進めていきたいと考えています。

また、EPCの体制についても課題があります。カンボジアで初めてバイオマス発電所を作るにあたり、EPCのみなさまと協議を重ね、会社の組織や人員構成の変更をお願いしてきました。今月初めから要請しており、今朝その回答があり、なんとか対応したいとのことでした。カンボジアの発電所も早期立ち上げに向けて進めたいと考えています。

事業概要 東南アジアの脱炭素に向けた取り組み①

現在の具体的な進捗状況です。ハウジャンのバイオマスは、スライドの写真のように完成してきており、稼働に向けて進んでいます。FIT価格は8.47セントと低いですが、カーボンクレジットがあることと、東南アジアでもっとも低いFIT価格であることをベトナム政府もよく理解しており、今後議論をしていく予定です。

ペレット工場について、オペレーションを委託する会社も決まり、売り先も決定しています。まずは1基目をしっかりと運営することが重要です。他の交渉中のプロジェクトも進行しており、燃料をそちらに振り向けることも必要になってきました。

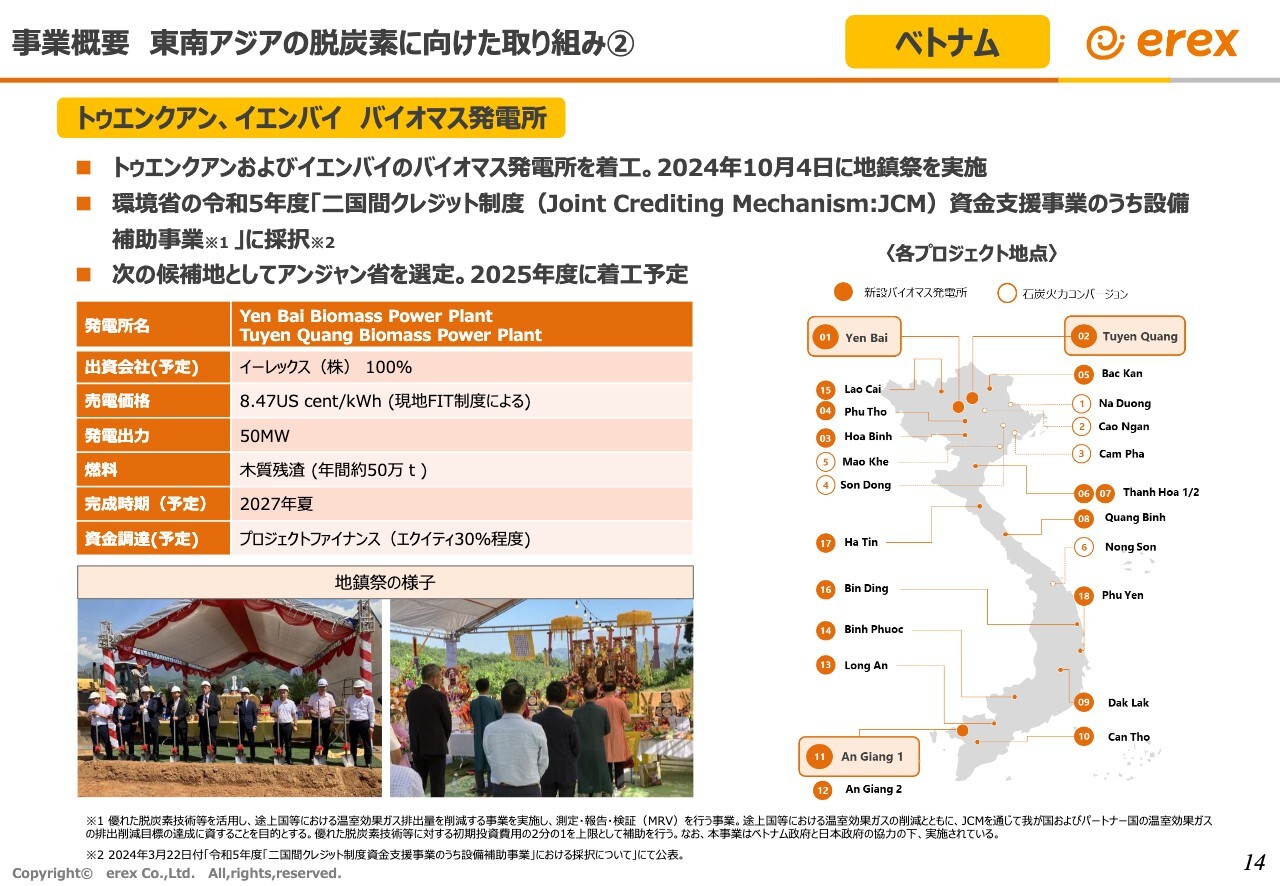

事業概要 東南アジアの脱炭素に向けた取り組み②

スライド右側の地図の北側の2ヶ所、トゥエンクアンとイエンバイの発電所の地鎮祭を実施しました。来期には、南のアンジャンも着工に踏み切りたいと思っています。これらの発電所については、ベトナムの有力財閥や日系のみなさまもぜひ投資(発電子会社に出資)したいという話があります。ファイナンス面でも支障が出ないよう余裕を持って進めるため、今後検討していきます。

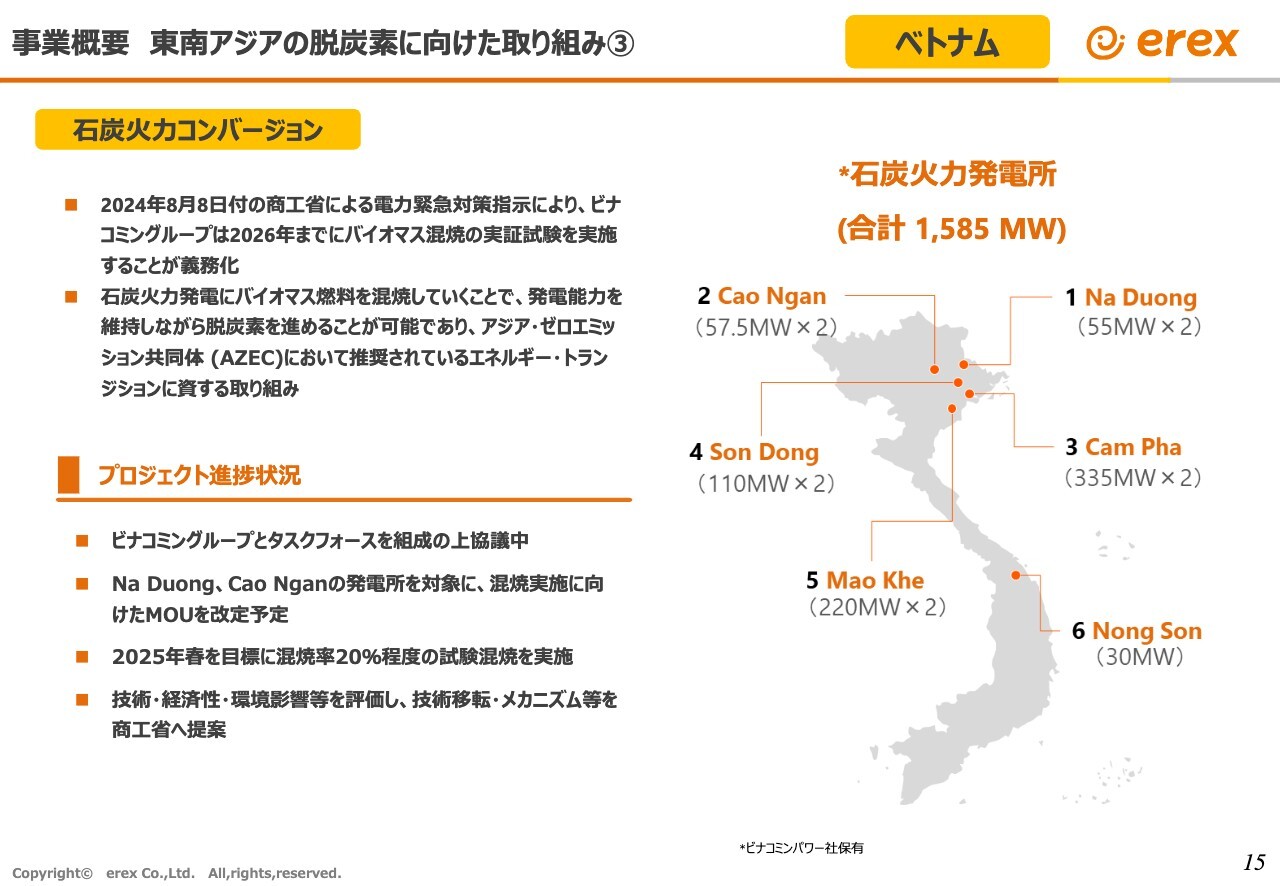

事業概要 東南アジアの脱炭素に向けた取り組み③

ベトナムにおける石炭火力のコンバージョンです。日本政府がAZECというかたちで推進しているゼロエミッション共同体の一環として、エネルギー問題を解決する方法の1つです。

バイオマスがコスト面でもっとも優れているとされています。また、我々はこの分野での経験もあり、加えて今のCFBボイラは非常に燃やしやすく技術的な課題はあまりありません。2026年中までには実証を終えてほしいとベトナム政府から言われていますが、2025年中には問題なく終わると考えています。

しかし、使う石炭や装置なども違うことと、どのような燃料をどのような方法で集めるかが最大の課題だと思っています。おそらく設備的には一番安くでき、排出係数としては石炭等の代替になり、大変大きなクレジットにもつながるため、今後どのように進めるかについては経済産業省と論議を深めていくことになると思います。

現段階は実証をどのようにいつまで行うかに注力しながら、今後、事業形態を1年くらい先を見通して詰めていきます。当社としては、石炭の脱炭素化として非常にグッドサンプルとなるようなかたちを作っていきたい考えです。

経済性も大変良くなると思っており、こちらのトランジションは政府の支援も含めて進めていきたいと考えています。場所は、スライドの1番のNa Duongと2番のCao Nganです。規模は双方とも5万5,000キロワット程度で、こちらの2つを中心に実証を急ごうと考えています。

経済的には十分あうのではないかと考えています。経済性のあるかたちで、脱炭素を行うという大変魅力的なプロジェクトにしていきたいと考えています。

事業概要 東南アジアの脱炭素に向けた取り組み④

カーボンクレジットについては、東南アジアの脱炭素に向けた取り組みの中で、どのように進めるかいろいろな論議があります。2000年くらいから炭素税の話がいろいろと出てきました。政府のお金をグリーントランスフォーメーションにかけて、どのように進めるか議論が出ましたが、脱炭素にはコストがかかります。

どのようにそのコストを負担していくかについて、私はクレジット方式でカーボントレーシングシステムを作り、そちらを売買しながら行うことが合理的だと思います。ドナルド・トランプ氏が言うように、先進国から資金を集めて使うよりは、クレジットを有効に使うほうがはるかに良いと思います。

そのような意味で、日本の環境省も先行して二国間クレジット制度(JCM)を作っていますが、受ける側としては日本政府は取り過ぎだと感じます。少ない資金でより多く持っていくようなこともあり、31日に5年ぶりにベトナム日本の両政府が会議をしましたが、なかなか結論に至りません。

ベトナム政府としては当然、取り分を多くしたいと考えており、日本政府は少ない補助金で脱炭素の量を確保したいと考えています。これは当然矛盾するわけで、結論は出ていません。

しかし、ベトナム政府には当社に対しては再投資が必要なことを含め、その意味をよく理解していただきました。当社に対しては、カーボンクレジットの50パーセントが付与される方向で協議が進んでいます。そのクレジットを使いながら脱炭素の事業を展開してほしいということです。

同時に、カーボンクレジットETS市場設立に向けて、一緒に作ろうとベトナム政府と合意しています。ベトナム政府と一緒に、カーボンクレジットを有効に使うよう進めていきたいと考えています。ベトナム政府は、ヨーロッパの事例やいろいろなコンサルタントから助言を得ながら、わかりやすいかたちで進めたいと考えており、当社のプロジェクトとこのクレジットをつなぎながら取り組んでいきます。

その結果どのようなことができるかというと、発電所を1基作ると約16万トンのCO2排出を削減できます。トランジションでいけば係数が約2倍となり約32万トンとなり、フルに使えるかたちになります。

要するに、発電所を1基作った際にどのくらい下がるか1トン当たり30ドルで計算すると、だいたいスライドのような数字になります。現在、市場では約60ユーロのため、倍くらいの値段で取引されています。そうすると、単純に100億円、200億円が創出され、発電所ができるたびにこれが加算されます。

水力発電は生態系への影響もあり、大型なものはなかなか認められません。小水力は認められるため、当社は小水力も加えながら、クレジットは今後ともしっかりと事業の柱にしていきたいと考えています。

当社はベトナムやカンボジアでバイオマス発電所を作り、需要にあわせたかたちでしっかりと対応していきたいと考えています。また、トランジションを行いながらCO2を減らします。こちらに水力発電所も加えて、クレジットを有効に使いながら事業を行うというのが、ベトナムとカンボジアの事業の主体です。これらが現実的になり、いよいよ始まるという状況です。

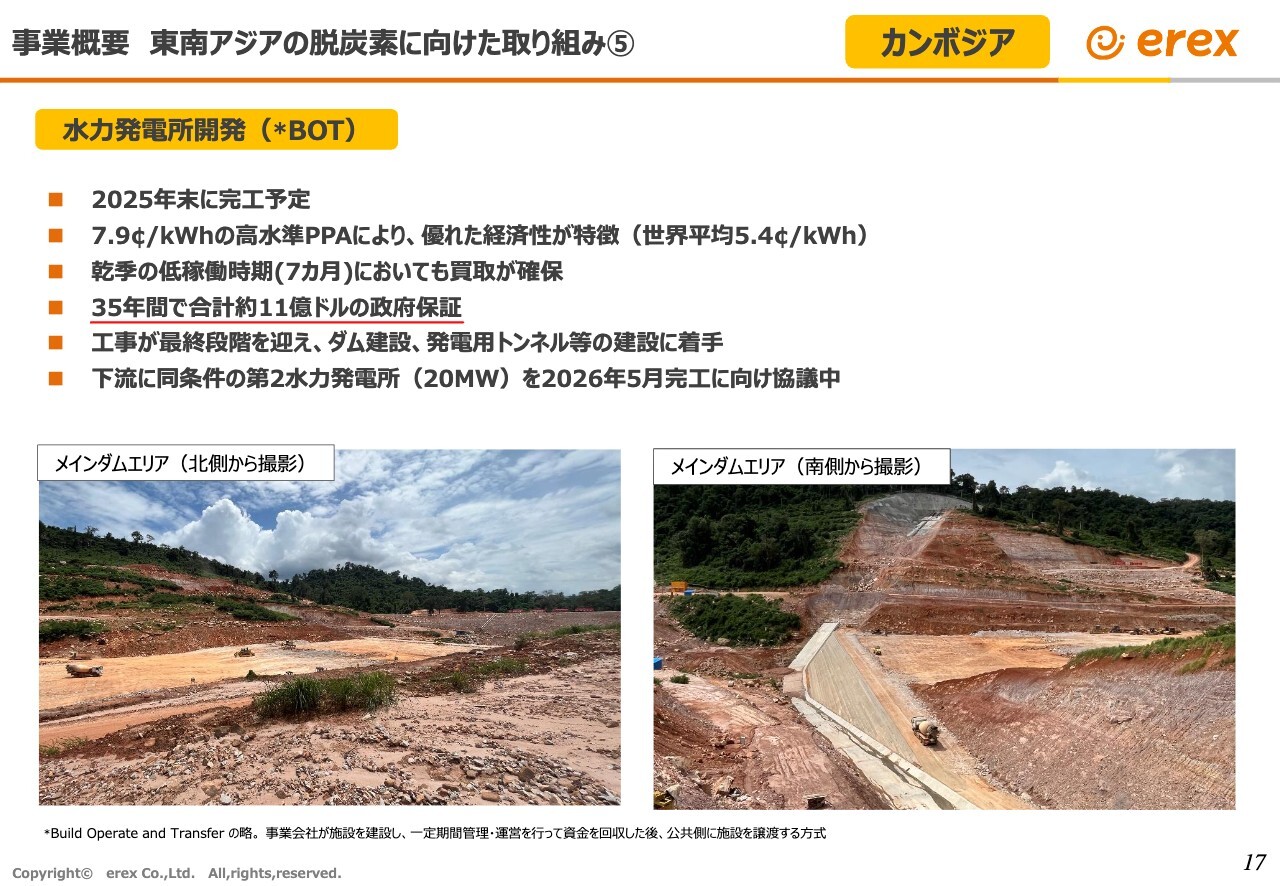

事業概要 東南アジアの脱炭素に向けた取り組み⑤ カンボジア

カンボジアの水力発電所(BOT)についてご紹介します。こちらは1キロワットあたり7.9セントで35年間、約11億ドルの保証がなされたものです。36年目に国に譲渡するため、35年間は当社が使います。年間約50億円の収益が35年分と、多大な収益が保証されています。

現在、ダムの建設は最終的な段階にきており、発電用のトンネルの建設が進んでいます。あまりにも出てしまうとダムに影響を与えますが、水もたくさん出ることがわかりました。トンネルは現在600メートルくらいですが、さらに1,400メートルくらいまで延長します。発電機を下のほうに持ってくるため、電源線を3キロメートルくらい引く追加の作業が発生しますが、電気が出てくるように進めていきます。

同時に、下流の小型の水力発電所についても必要な工事は行ってもいいのではないかと考えています。2025年末の完成を予定していますが、半年くらい遅れても同時に進めたほうがいいのではないかとも考えており、2026年5月くらいになる可能性があります。400ギガワットくらい出そうなため、こちらを基準に今後ともカンボジアの水力発電所事業を考えていきます。進捗としてはかなり進んでいます。

現在、若い従業員や部長、副部長を中心に、20名くらいのメンバーが見学に行っています。1月下旬くらいに追加で20名の派遣を考えており、その時にぜひみなさまもご一緒に見ていただければ、進捗状況がわかると思います。

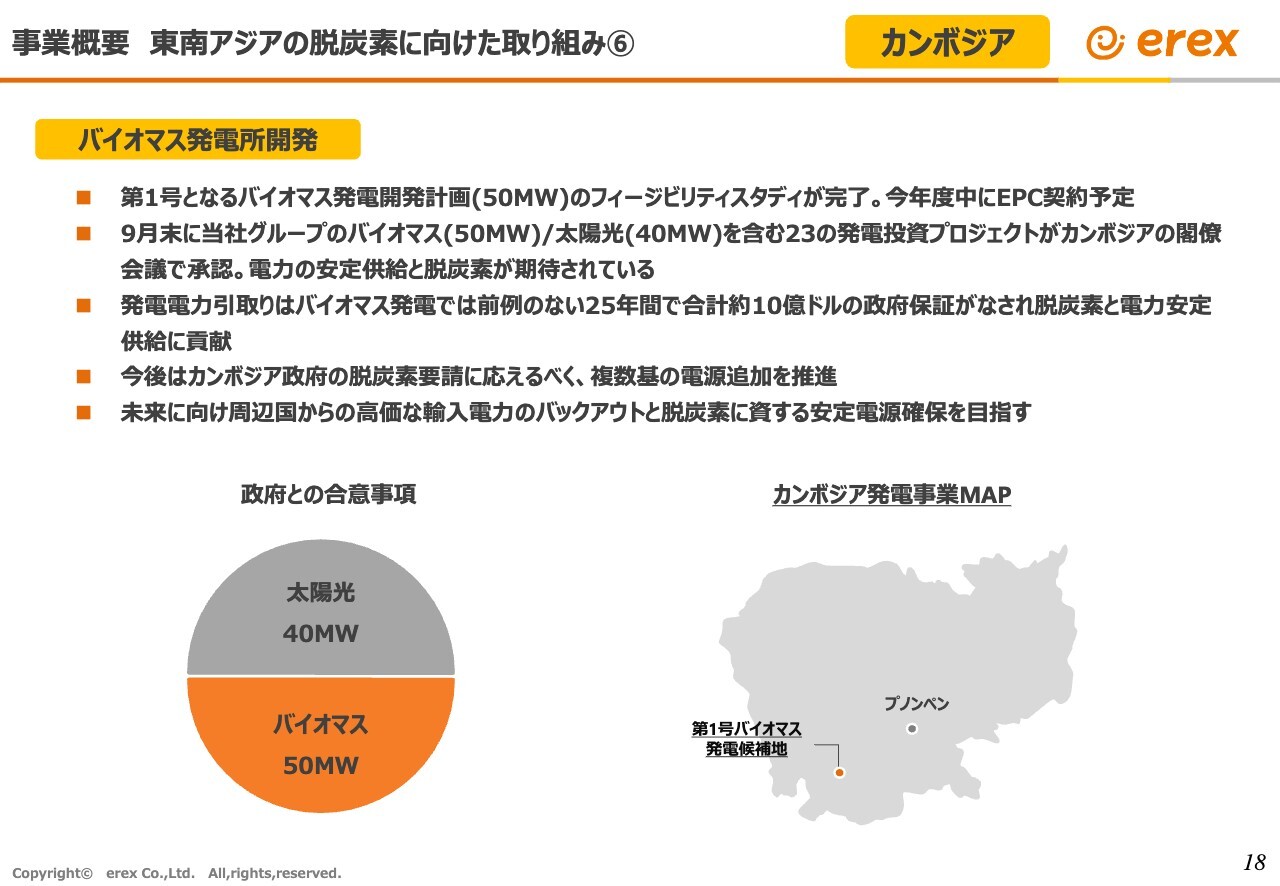

事業概要 東南アジアの脱炭素に向けた取り組み⑥ カンボジア

水力発電を進めている途中から、バイオマス発電所の開発の話も出ており、当社も実施したいと考えています。カンボジア側の考え方としては、高い値段をつけるにはいろいろな意味で問題があるため、太陽光発電所と合わせたかたちのプロジェクトにしてほしいとのことです。

当社も太陽光を増やすには別電源が必要だと考えており、この組み合わせは良いと判断しました。電源の安定化や再生可能エネルギーの有効利用として、太陽光発電所は4万キロワット、バイオマス発電所は5万キロワットが1つのパッケージとなっています。

ただし、1つだけ条件があり、プランテーションを先に考えてほしいとのことでした。プランテーションを先に考え、未利用のバイオマスを使うことはかまわないものの、プランテーションは木を植えてすぐ使えるわけではなく、5年くらいはかかります。

土地の打ち合わせから始まり、ユーカリかアカシアかなどの選択も含めて、同時に進めていきたいと思っています。バイオマス発電所の単価はベトナムよりも5円以上高く、収支的に非常に良いプロジェクトになると考えています。

そのような意味で、社内ではベトナムを遅らせてでもカンボジアを進めるべきだという意見も出ていますが、政府との約束やトランジションもあるため、ベトナムもしっかり取り組みたい考えです。まずは1基目を成功させ、そちらを見ながらカンボジアでもバイオマス発電所を建設していきたいと考えています。

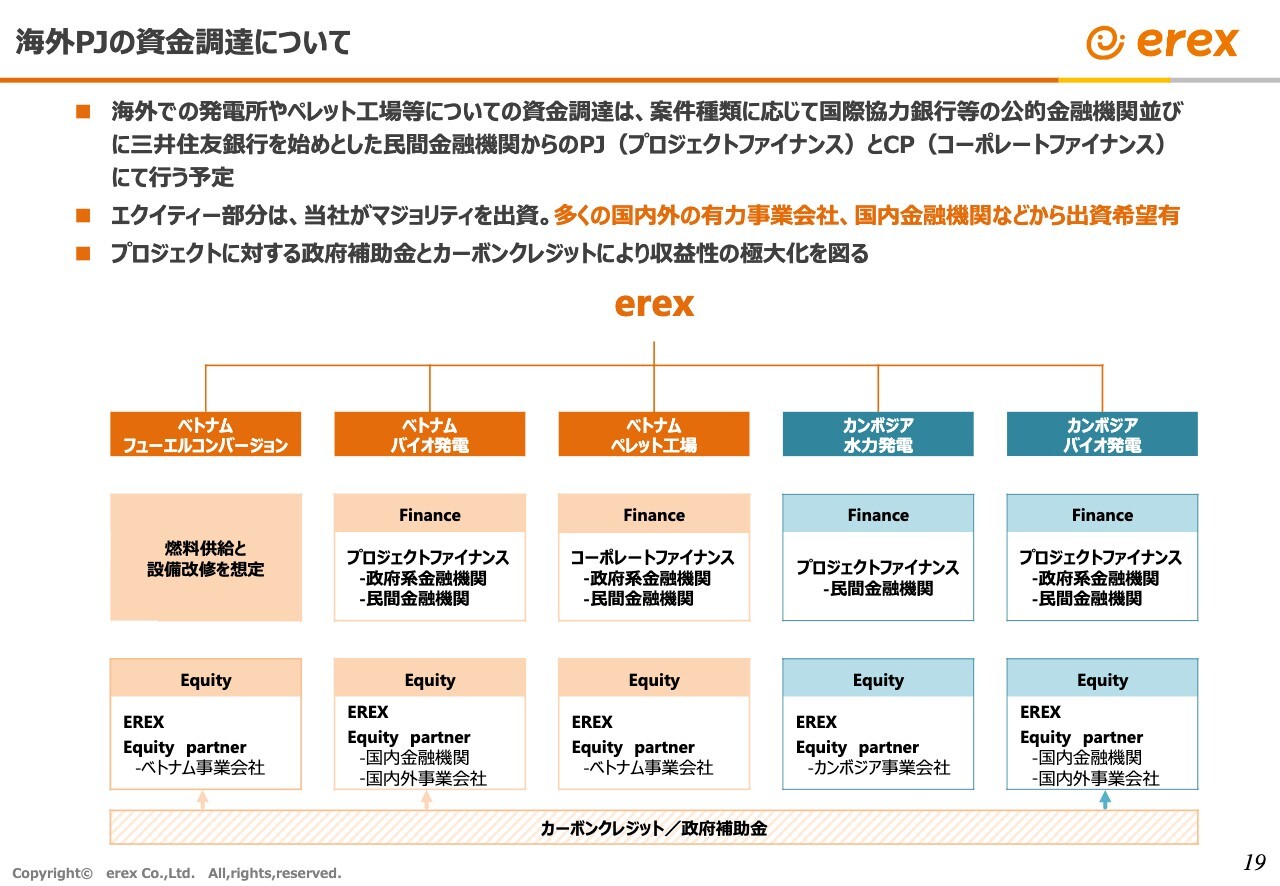

海外PJの資金調達について

これだけ多くのプロジェクトがあると「どのようにファイナンスを考えていくのか」といったご質問が出てくると思います。図にあるように、コンバージョンはコーポレートでいいと考えています。それほど大きなコストはかからないため、ペレット工場とフューエルコンバージョン以外はプロジェクトファイナンスで行うことを前提に進めていきたいと考えています。

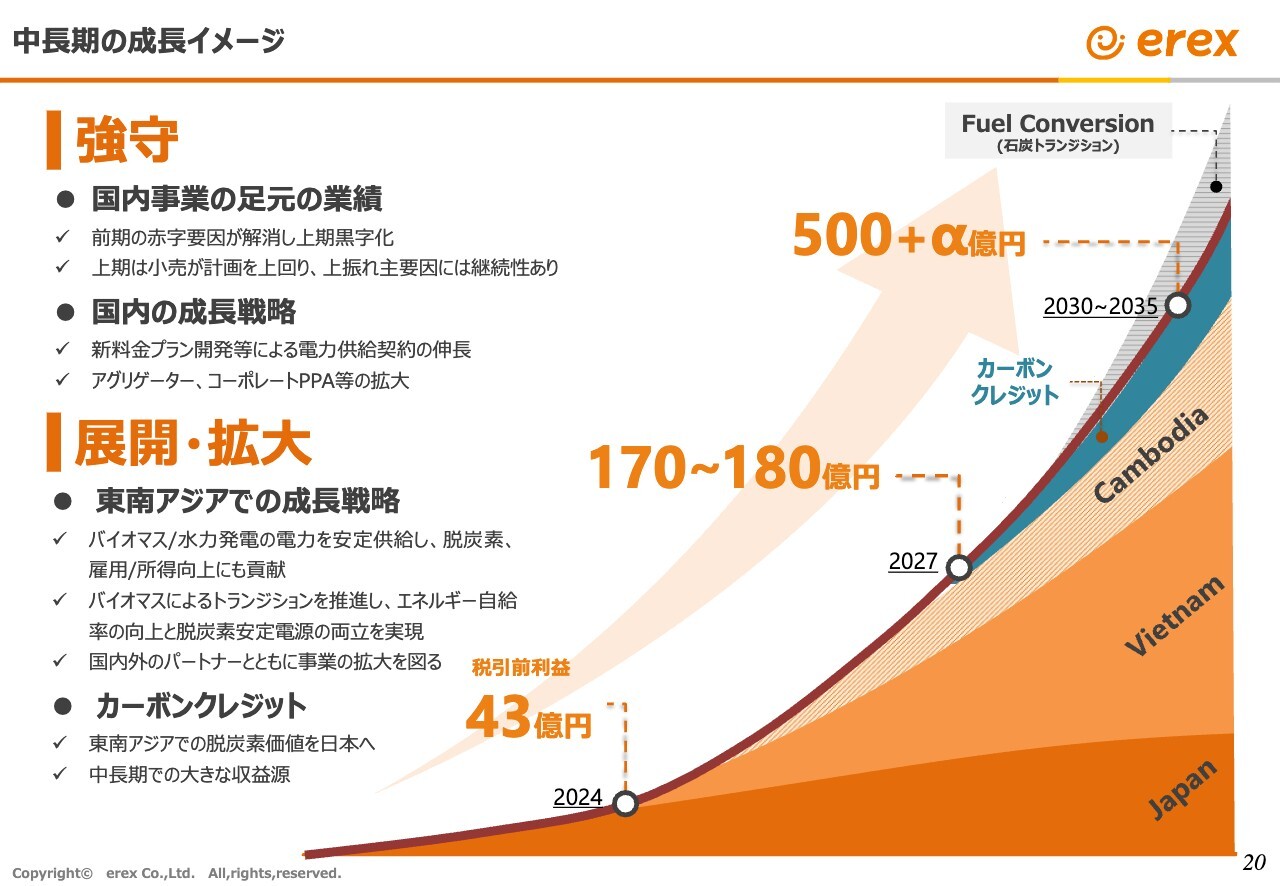

中長期の成長イメージ

現在、国内は営業にしっかり取り組めており、この国内事業とあわせ、海外では今後の展開や拡大で2027年頃に完成が集中します。税引前利益としては、私は少なくともスライドの数字以上に200億円くらい出る可能性があると考えています。そちらにトランジションを加えながら、2030年に向けて脱炭素に取り組みながら利益を伸ばしていきます。

カーボンプライシングにどのくらいの値段がつくかで額がまた変わり、安定した脱炭素事業を東南アジアを中心に行っていきます。

海外案件の収益貢献開始時期のイメージ

これらが、当社の基本的な戦略であり、決して夢ではなく、私は現実的に東南アジアで対応していくことで現実的に成長できると考えています。

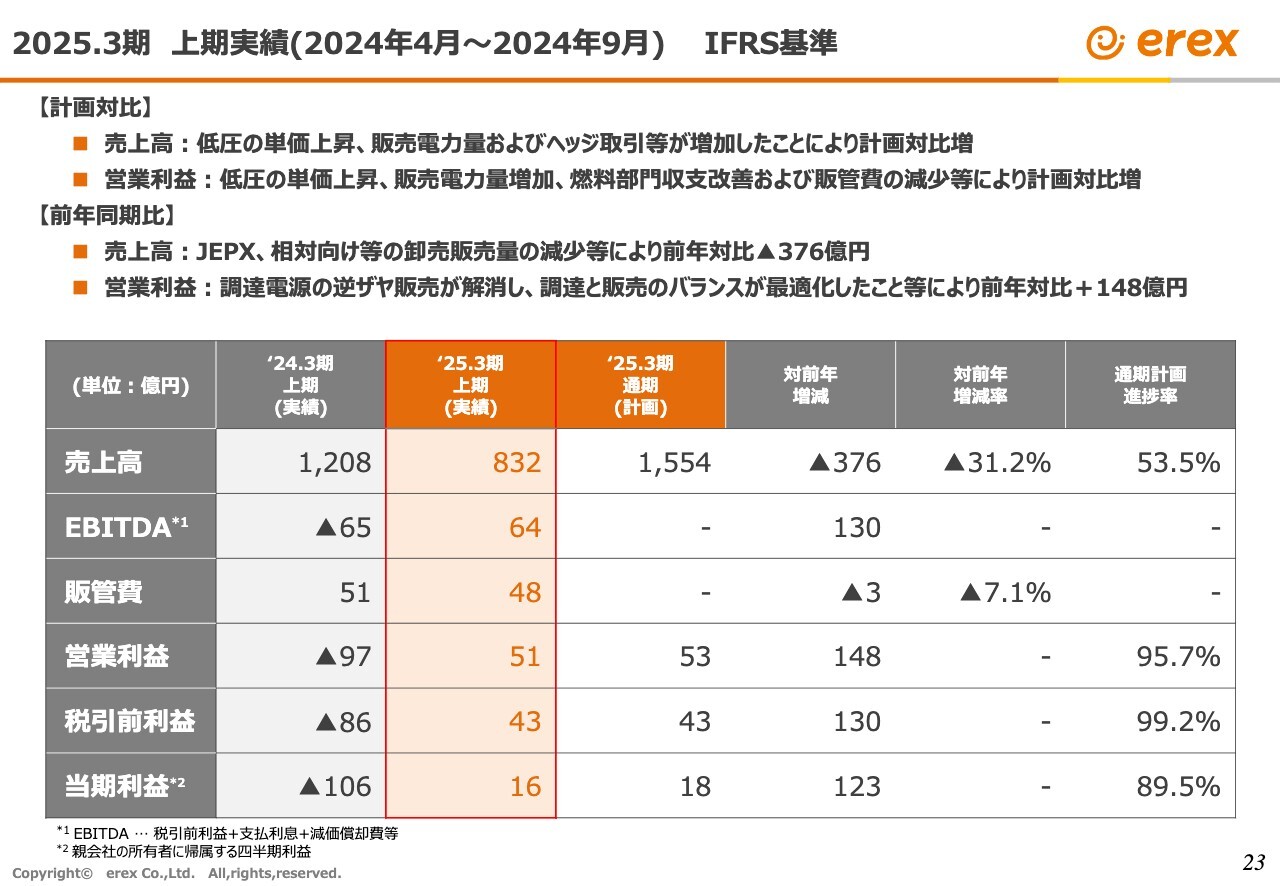

2025.3期 上期実績(2024年4月~2024年9月) IFRS基準

安永崇伸氏(以下、安永):常務取締役の安永です。上期実績についてご説明します。主な数字は先ほどお伝えしましたが、当社は四半期ごとの計画は公表していないため、計画比はわかりにくく、スライドには通期進捗率のみ示しています。

売上高は計画を若干上回るくらいで、ほぼ予定どおりです。変わったことは起きておらず着実に計画どおり進めて、若干上振れています。

利益は通期の数字に近いところまでいっており、だいぶ進捗しています。営業利益が51億円、税引前利益は43億円です。差の一番大きいところは為替の影響です。上期全体としての為替の影響は4億円くらいです。9月末時点では142円くらいで、そちらを反映すると上期時点では為替の影響はあまり大きくなく、このような数字になっています。

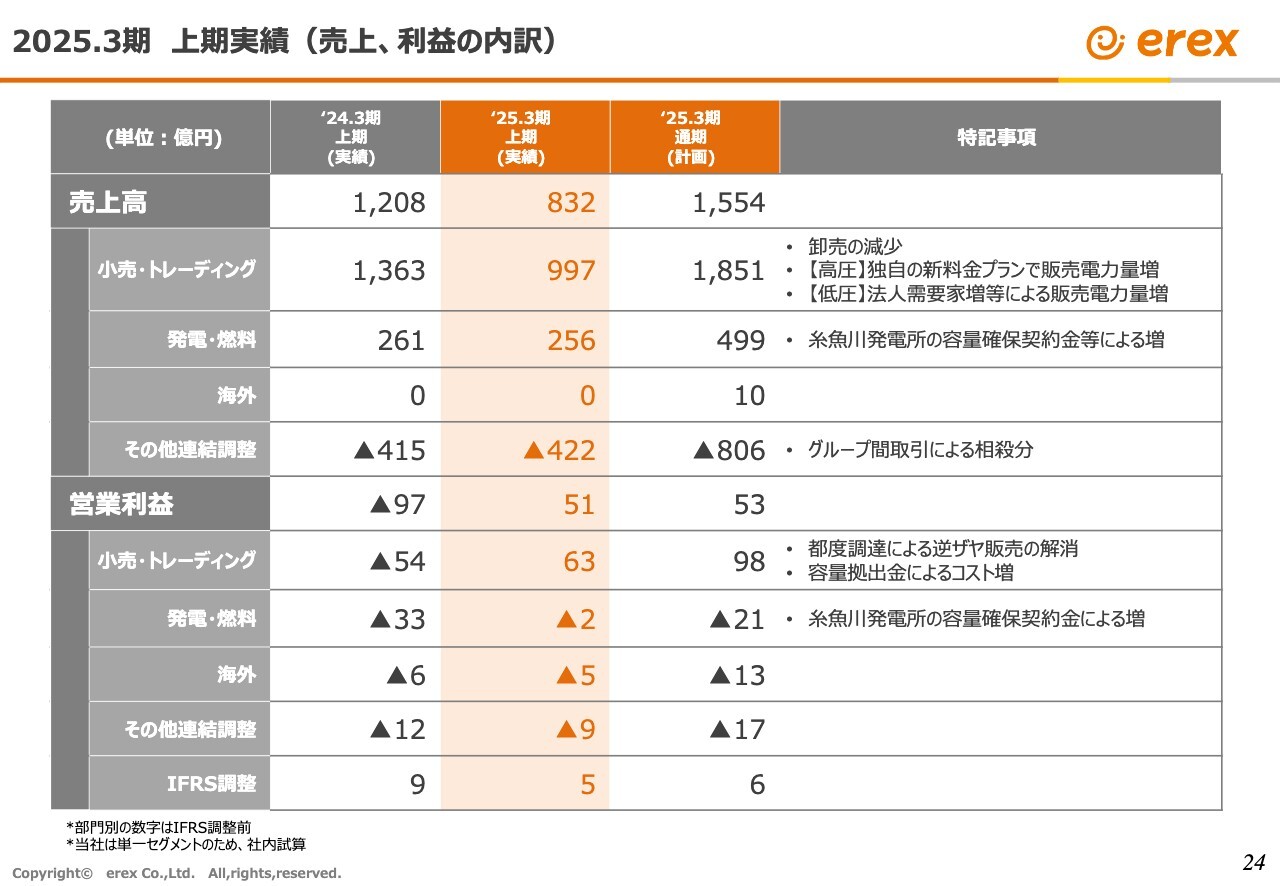

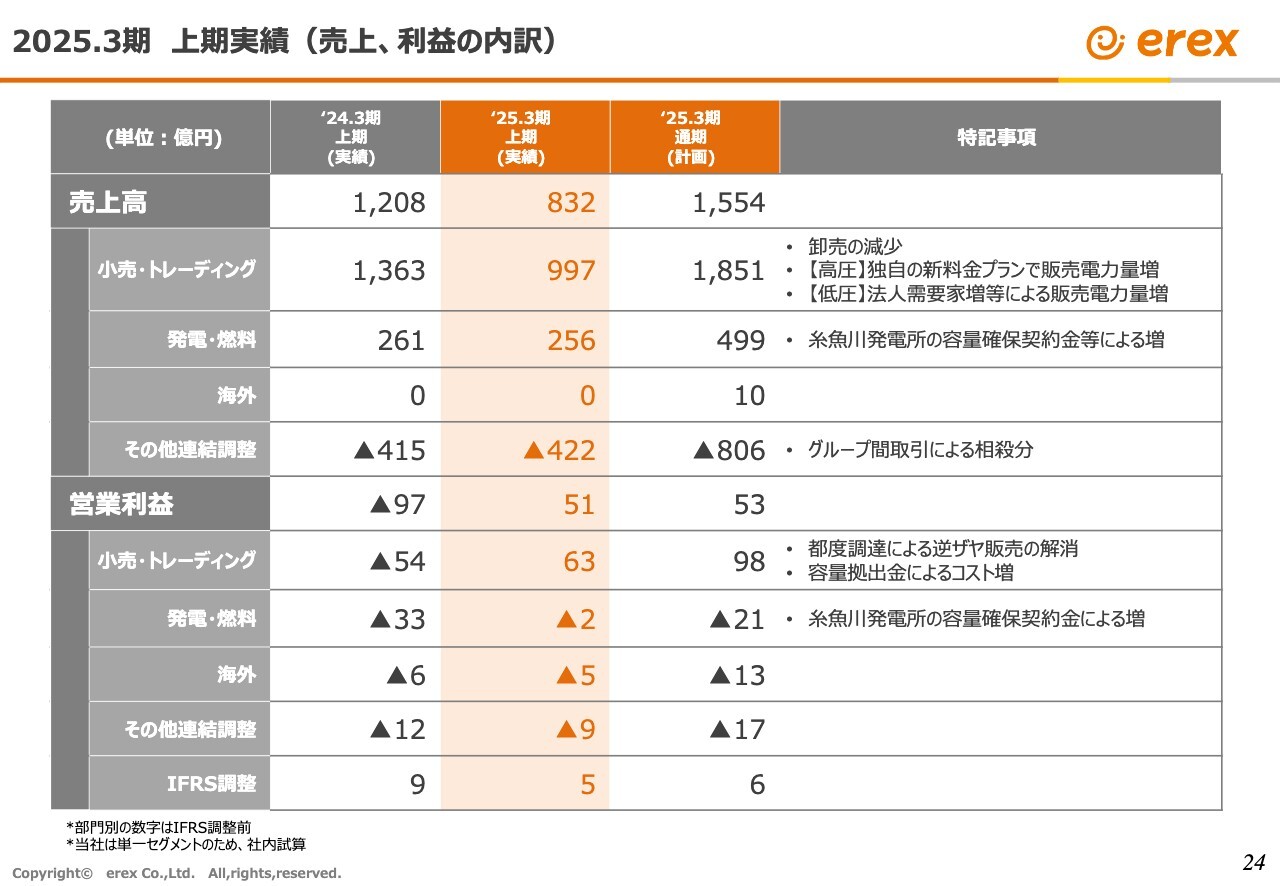

2025.3期 上期実績(売上、利益の内訳)

当社は単一セグメントですが、今期から大まかに分野ごとの数字を出しています。連結調整前の数字のためあくまでも参考ですが、そちらの傾向も変わっていません。売上高はほぼ予定どおりで、若干上回っています。利益は第1四半期の時のご説明と同様に、小売部門が牽引しています。

通期の計画上も、全体の利益のうち実際に黒字で引っ張っているのは小売・トレーディング部門です。上期もプラスの大半はこちらが引っ張っており、営業利益は63億円です。

発電・燃料は通期でマイナス21億円と、かなりの赤字計画になっています。上期トータルではマイナス2億円で、計画は通期の半分くらいのマイナス約10億円でしたので、赤字ですが改善しています。

燃料が世界的に安くなってきている中で、当社は長期契約や為替予約でかなり固めているためそこまで自由に動かせません。そのような中でも、少しでも安い燃料に差し替えるなどの努力を中心に、赤字幅をだいぶ抑えることができています。

こちらが上期の利益の上振れにも貢献しており、小売・トレーディングと発電・燃料の改善が主な上振れ要因となっています。

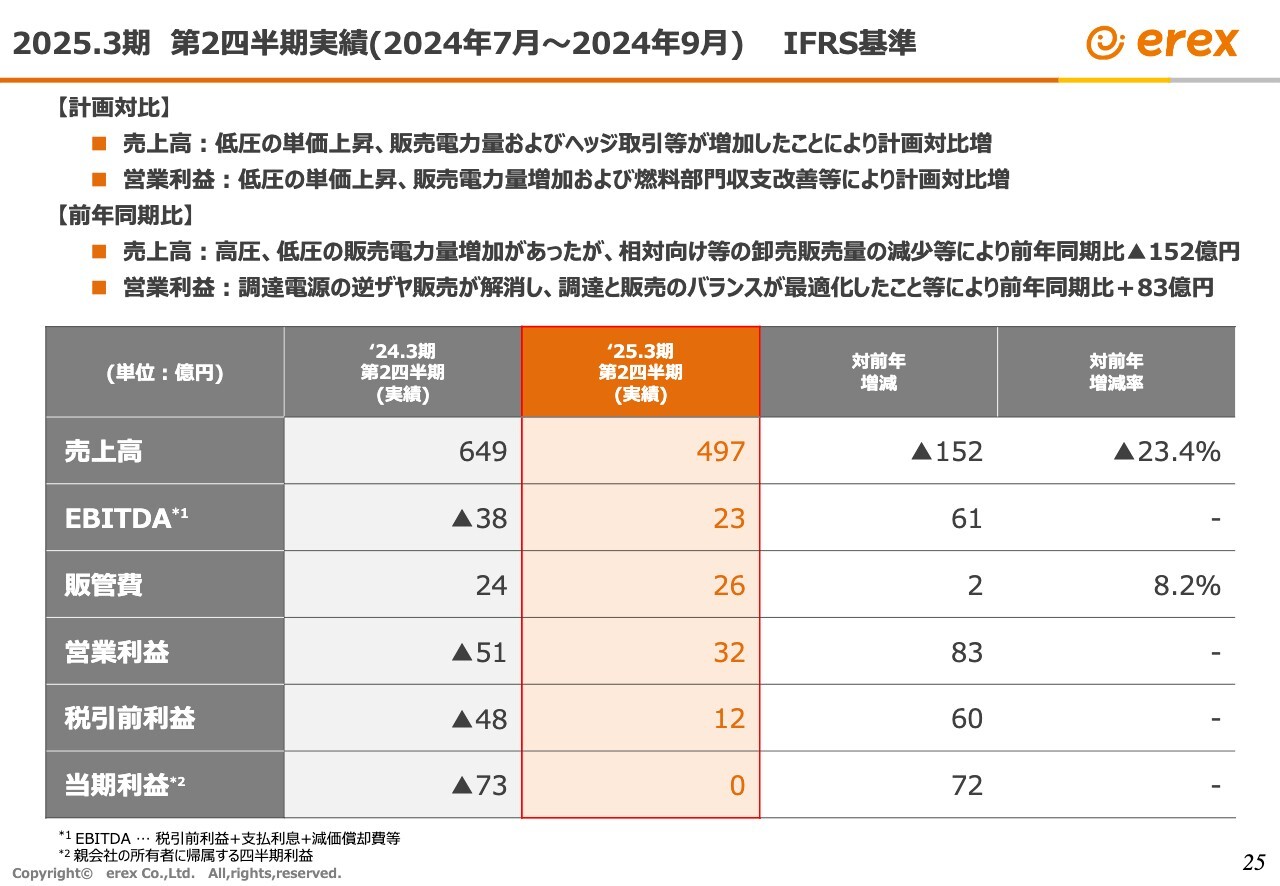

2025.3期 第2四半期実績(2024年7月~2024年9月) IFRS基準

第2四半期の実績です。全体としては、第1四半期とそこまで違いはありませんが、大きく違う点は為替です。第1四半期は、営業利益が19億円で税引前利益は31億円、こちらに加えて、期末(6月末)の円ドルレートが160円ほどで為替差益が約13億円でした。

計画を作った時点では147円くらいで、第2四半期を締めるところでは142円程度とかなり円高になりました。第2四半期だけで見ると、営業利益が32億円で税抜前利益が12億円と、差が約20億円です。輸入燃料についてはプラスマイナスが逆で、海外事業用に外貨で持っている預金などの評価損益が出てきています。結果として第2四半期における為替の評価損は約18億円でした。

上期トータルで見ると為替の評価損が4億円くらいです。これは計画とそこまで大きくは変わらない数字になっています。

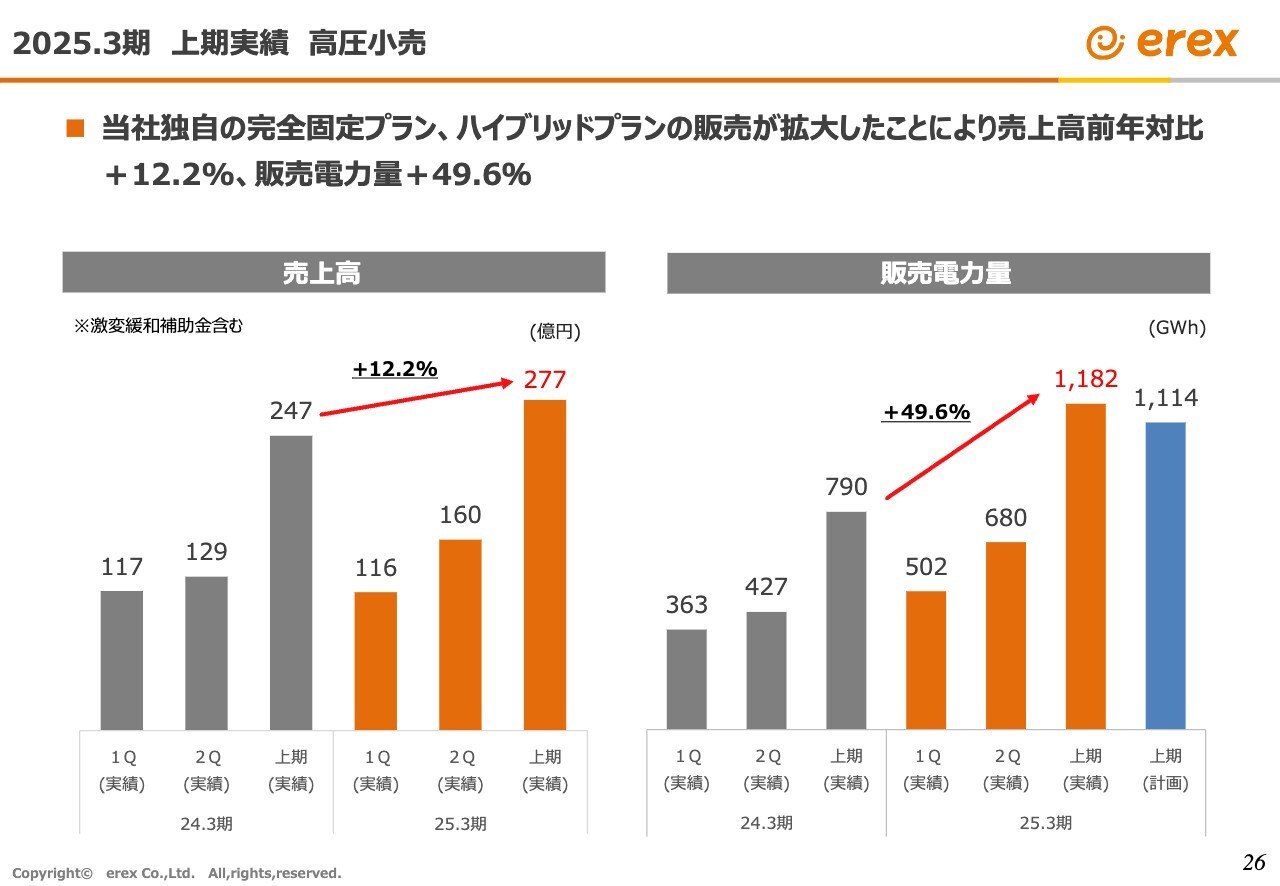

2025.3期 上期実績 高圧小売

高圧小売は、特に販売量の増加が業績に貢献しています。

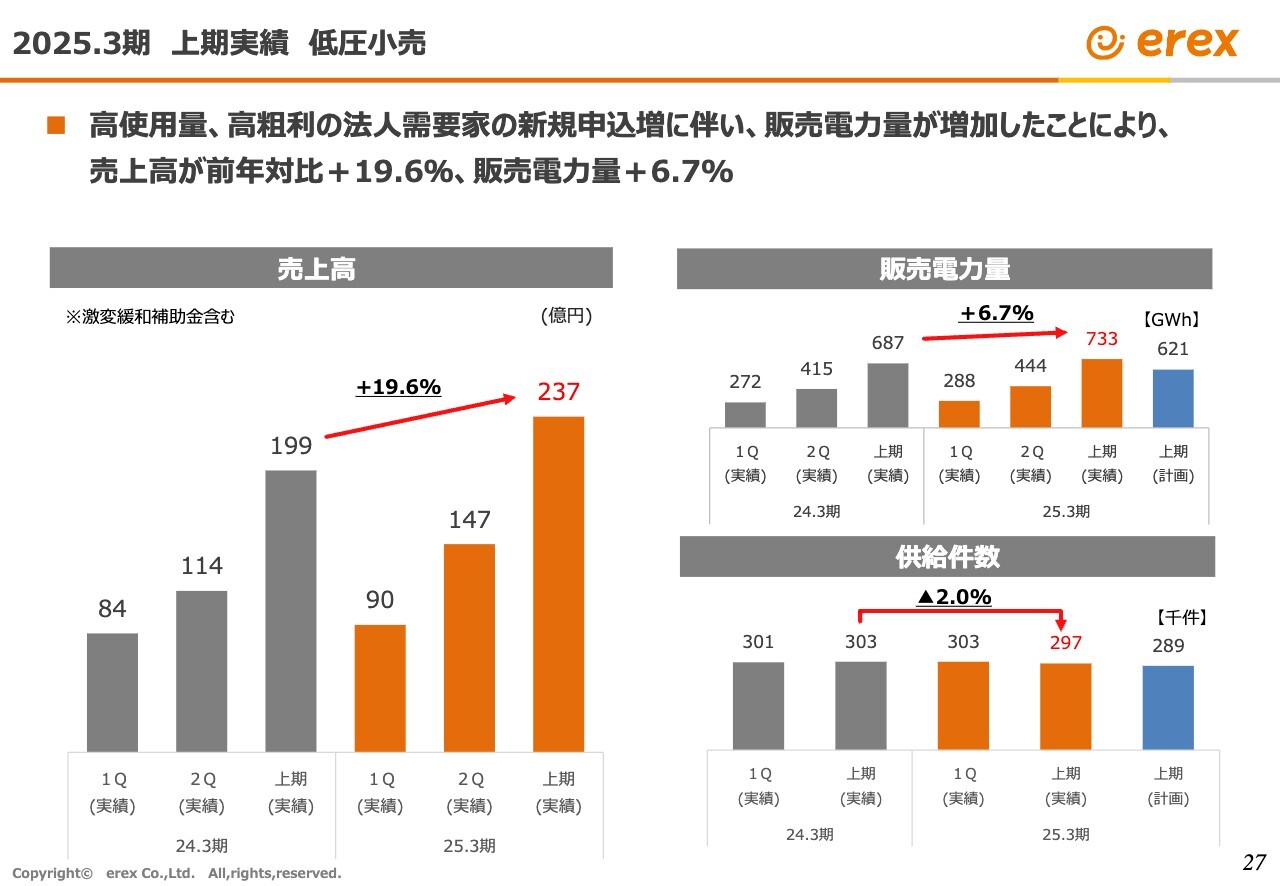

2025.3期 上期実績 低圧小売

低圧小売も販売量が若干増えています。かなり利益率の良いお客さまの比率を増やすことができ、利益貢献しています。

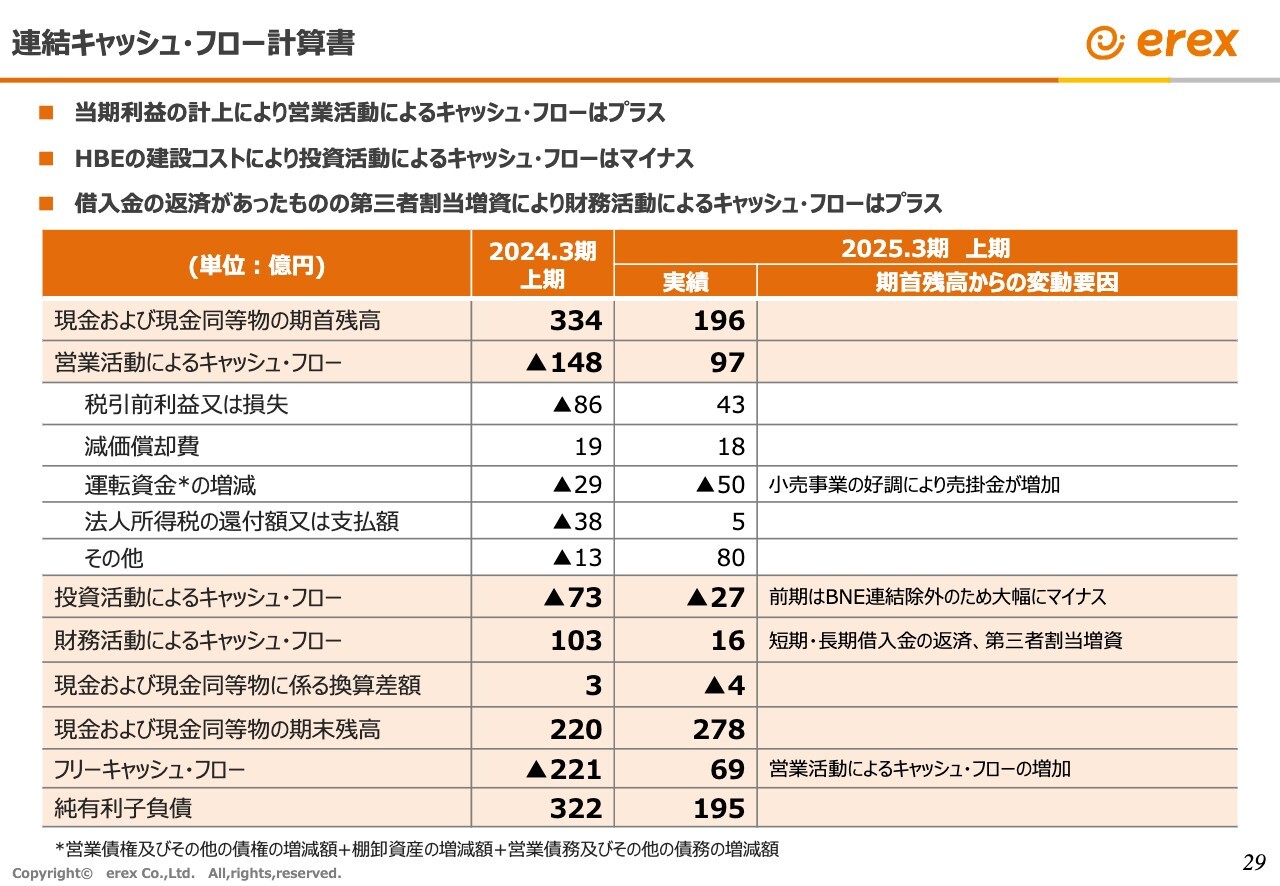

連結キャッシュ・フロー計算書

キャッシュ・フロー計算書です。ポイントとしては、当期利益が前期は大きな赤字でしたが、今期は黒字になりました。また、今年5月に実施した増資の影響が出ており、自己資本比率の上期末の実績は39.5パーセントとなっています。有利子負債が大きく減少し、財務の状況はだいぶ好転してきています。

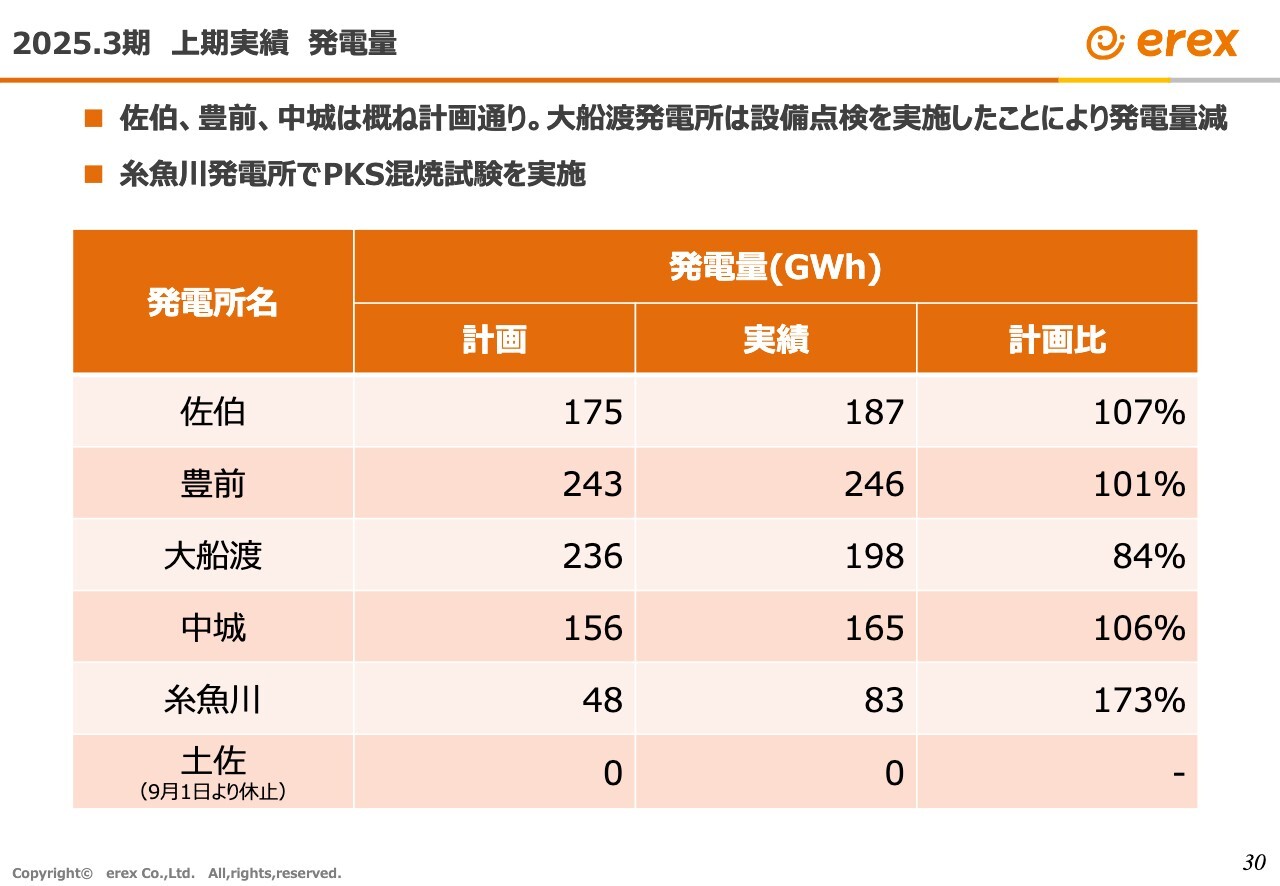

2025.3期 上期実績 発電量

発電の状況です。スライドの一番右に計画比の数字を記載しています。大船渡は、第1四半期に点検で稼働が若干落ちた影響で、上期を通じて少し低い数字になっています。そのほかについては出力抑制が思ったほどなく順調です。

糸魚川は収益を考えて止めようと思っていた時期に、市場価格が思ったより少し高かったため動かし、計画よりも高い実績になっています。

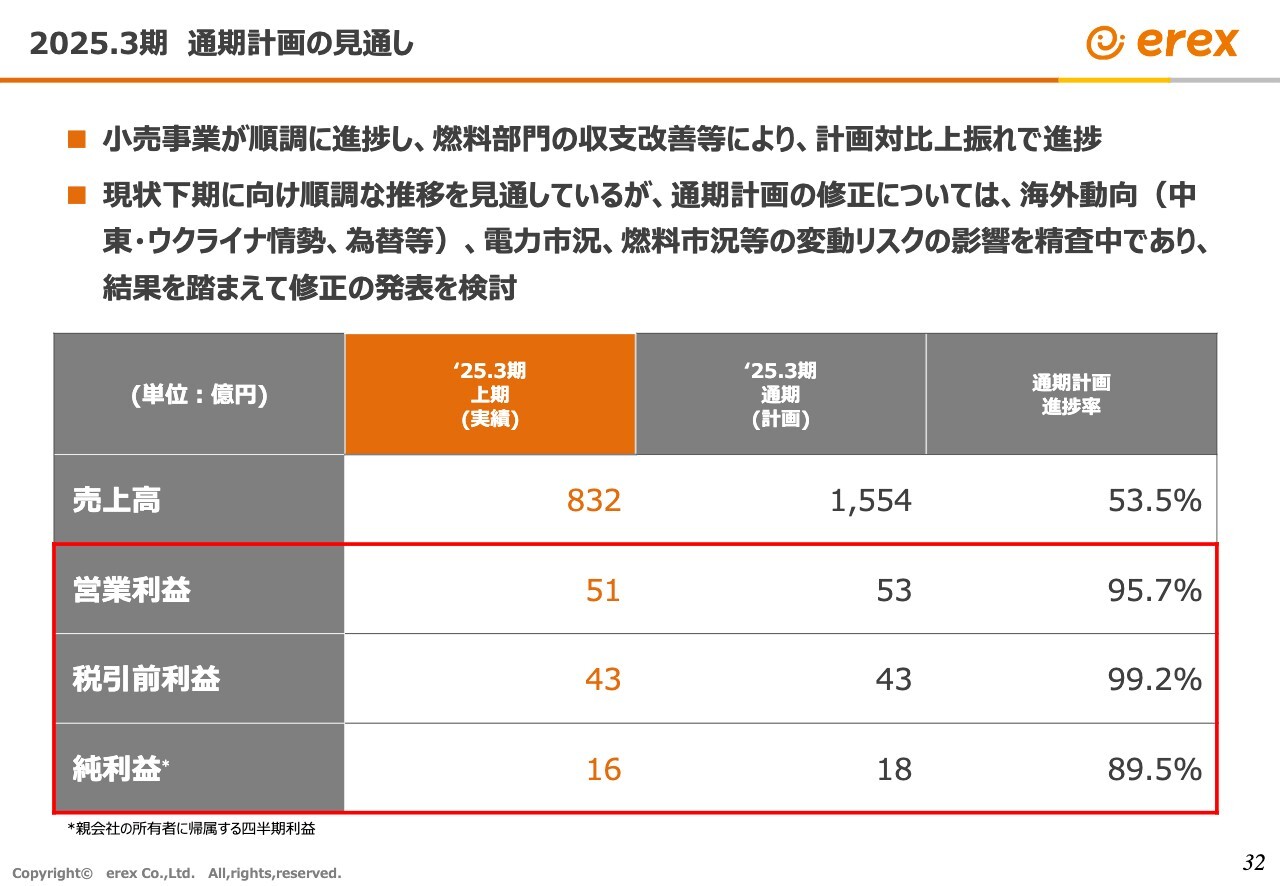

2025.3期 通期計画の見通し

通期計画の見通しはスライドのとおりです。

修正に関しては、下期で大きくマイナスになる要素はないため、修正はすると思います。ただし、幅についてはいろいろな見方があるため、どのような数字で修正を出すかを見極めたいということで精査中です。

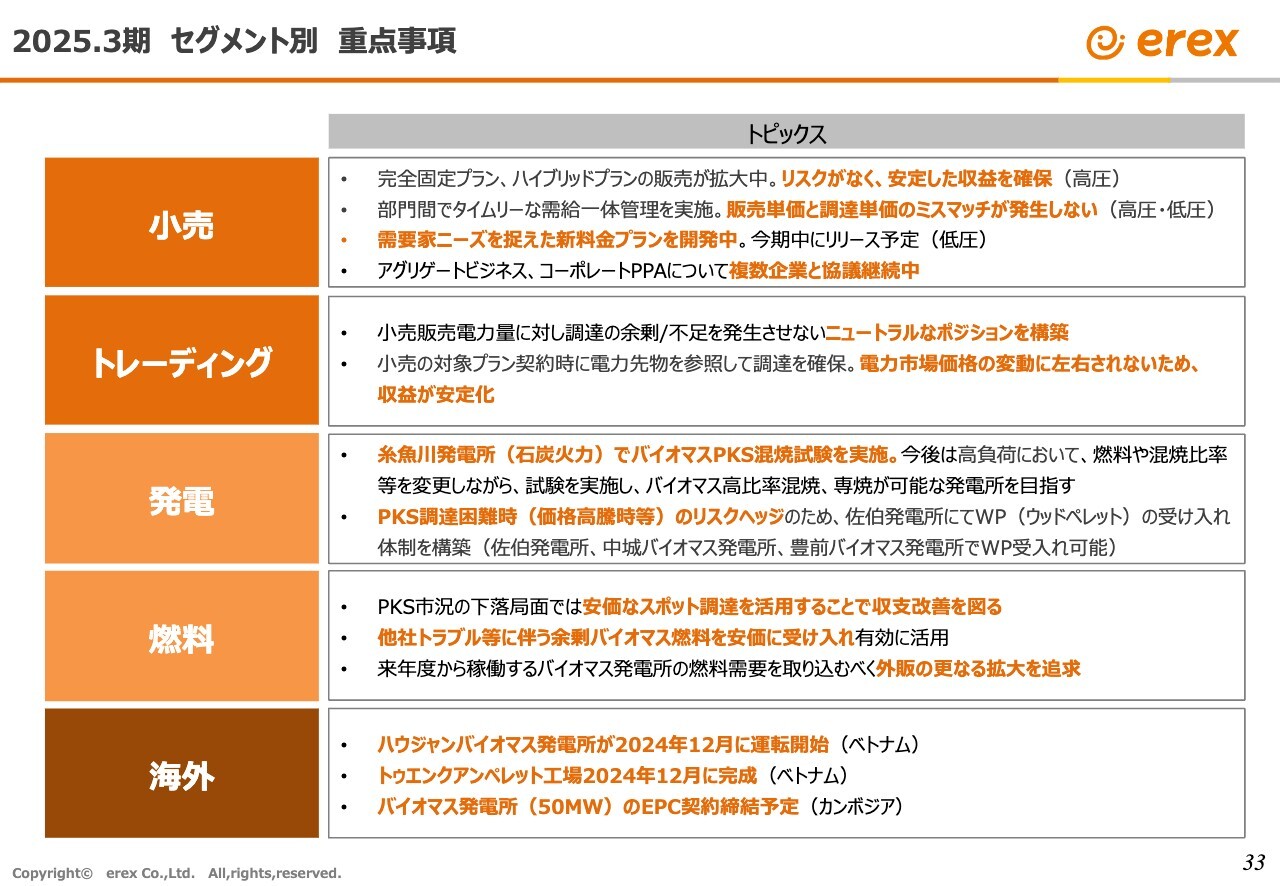

2025.3期 セグメント別 重点事項

部門ごとにいろいろと取り組んでいる状況です。

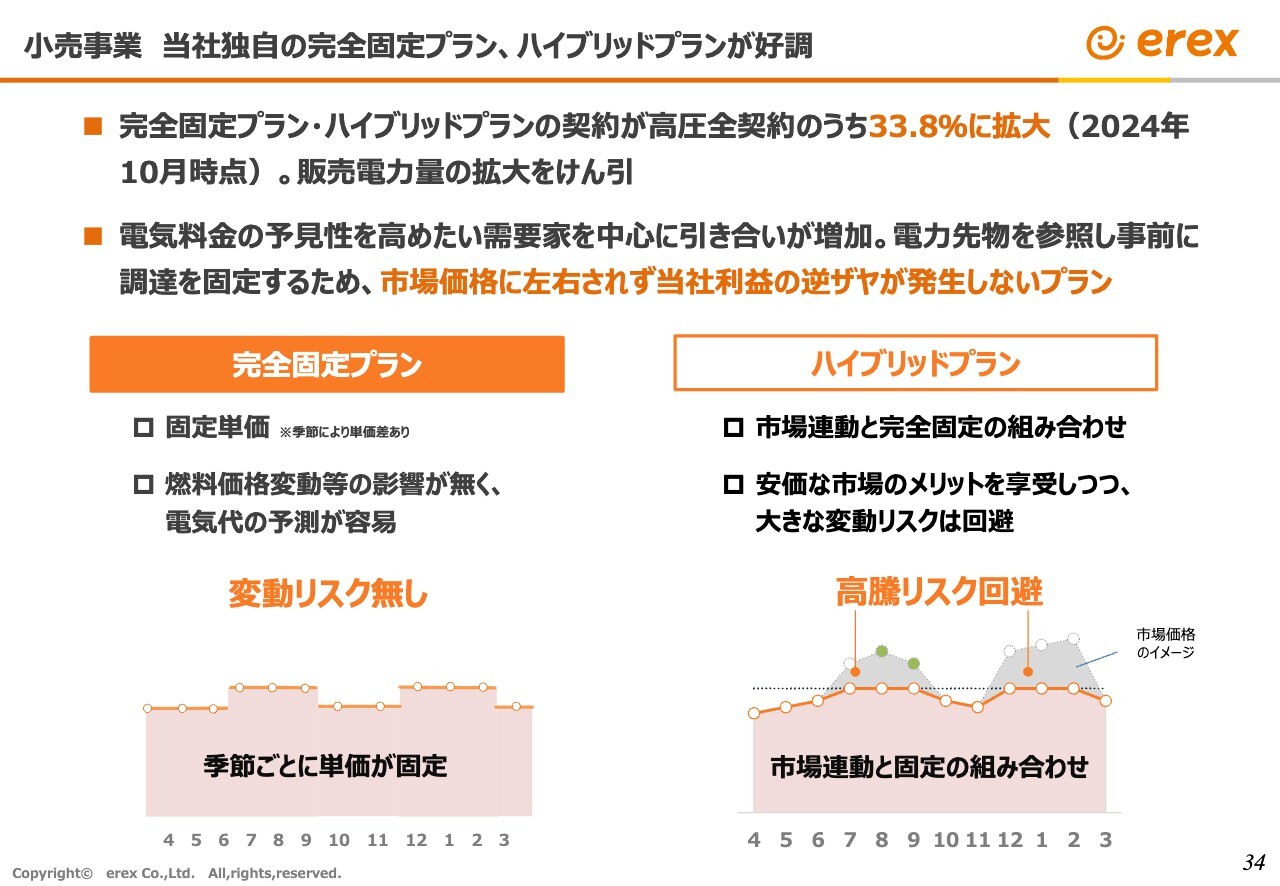

小売事業 当社独自の完全固定プラン、ハイブリッドプランが好調

小売事業に関していろいろ新聞で取り上げられていますが、電力先物を活用したプランが非常に好調で、業績を牽引しています。かなりリスクが低いかたちで伸ばしていっていることが、当社にとっては非常にメリットです。価格が見通せるということでお客さまにも好評です。

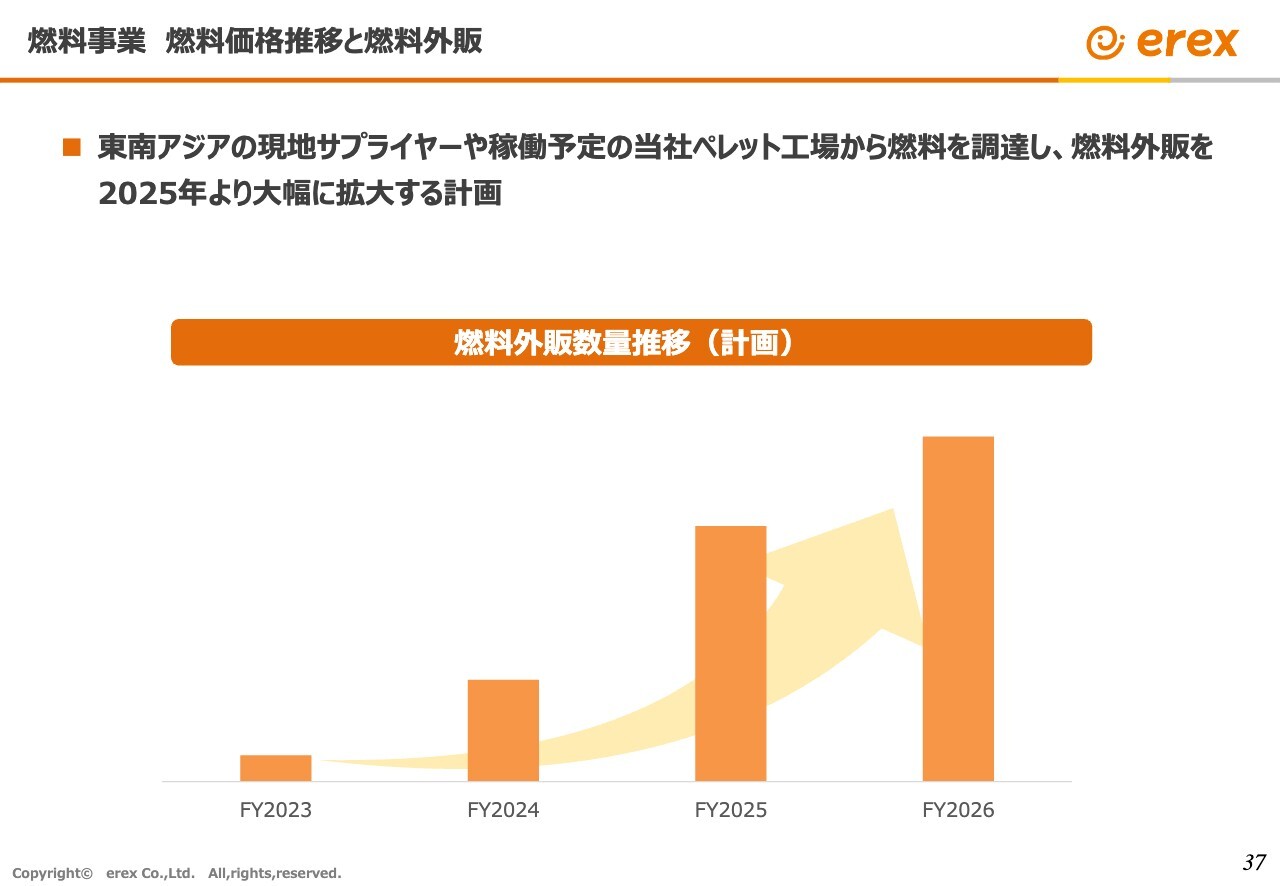

燃料事業 燃料価格推移と燃料外販

燃料事業のペレットについては、海外でも生産を始めます。まだ数字は発表できませんが、燃料の販売については外販も増やしていきたいと考えています。

ニューソルガム開発の進捗状況と今後の方針

ニューソルガムについて、2年か3年前に開示している数字では、2024年か2025年には出荷して商業生産を予定していました。近況としては、スライドの写真のとおり順調に育つところもありますが、やや生育にばらつきがあり、収穫量は当初予定の7割くらいという状況です。水や肥料などのコストも、想定していたよりもかかっており、量とコストの部分で目標に到達していない状況です。

ニューソルガムは、試験作付け規模を縮小して、従来のニューソルガムを徐々に大きくしていく計画はいったん立ち止まります。ただし、検討は継続します。

また、我々は燃料の上流を抑えることが非常に大事だと考えています。ほかの品種も含め、新燃料開発は継続して、低コストでできる燃料開発を続けていきたいと考えています。当面は、未利用残渣を使用したペレット工場も稼働し始めるため、ニューソルガムの開発についてはいったん立ち止まります。

Non-FIT大型バイオマス発電所

新潟は音沙汰がないといわれますが、アセスメントの長い道のりを着々と進めています。

坂出発電所の運転開始

坂出発電所についてです。当社は持分を減らし、現在14パーセントです。来年6月の運転開始にかなり近づいており、予定どおり順調に準備が進んでいる状況です。

質疑応答:小売の利益の持続性について

質問者:小売・トレーディングの利益について、通期の98億円はおそらく上振れするというお話でした。98億円より上にいった場合、来期に向けて、現時点でどのぐらいまで利益を稼げると見ているのでしょうか?

昨年度と今年度の大きな違いとしては、調達価格の違いがあったかと思います。これから締結することになると、今後の卸市況が収益性に影響する、あるいは小売の契約をしていく部分もあるため、来期にどれくらい稼げるかは今後の契約進捗次第と見ておくべきなのでしょうか?

それとも2024年度に、すべてではないにしても稼いでいる小売価格、調達価格がある程度固められるため、上方修正前の計画であれば比較的、自信を持って来期に稼げるとしているのでしょうか? 今回の上期を踏まえて、小売の利益の持続性

新着ログ

「電気・ガス業」のログ