【QAあり】旭ダイヤモンド工業、電子・半導体関連の売上増加や収益性改善により、営業利益は前期比+103.5%の大幅伸長

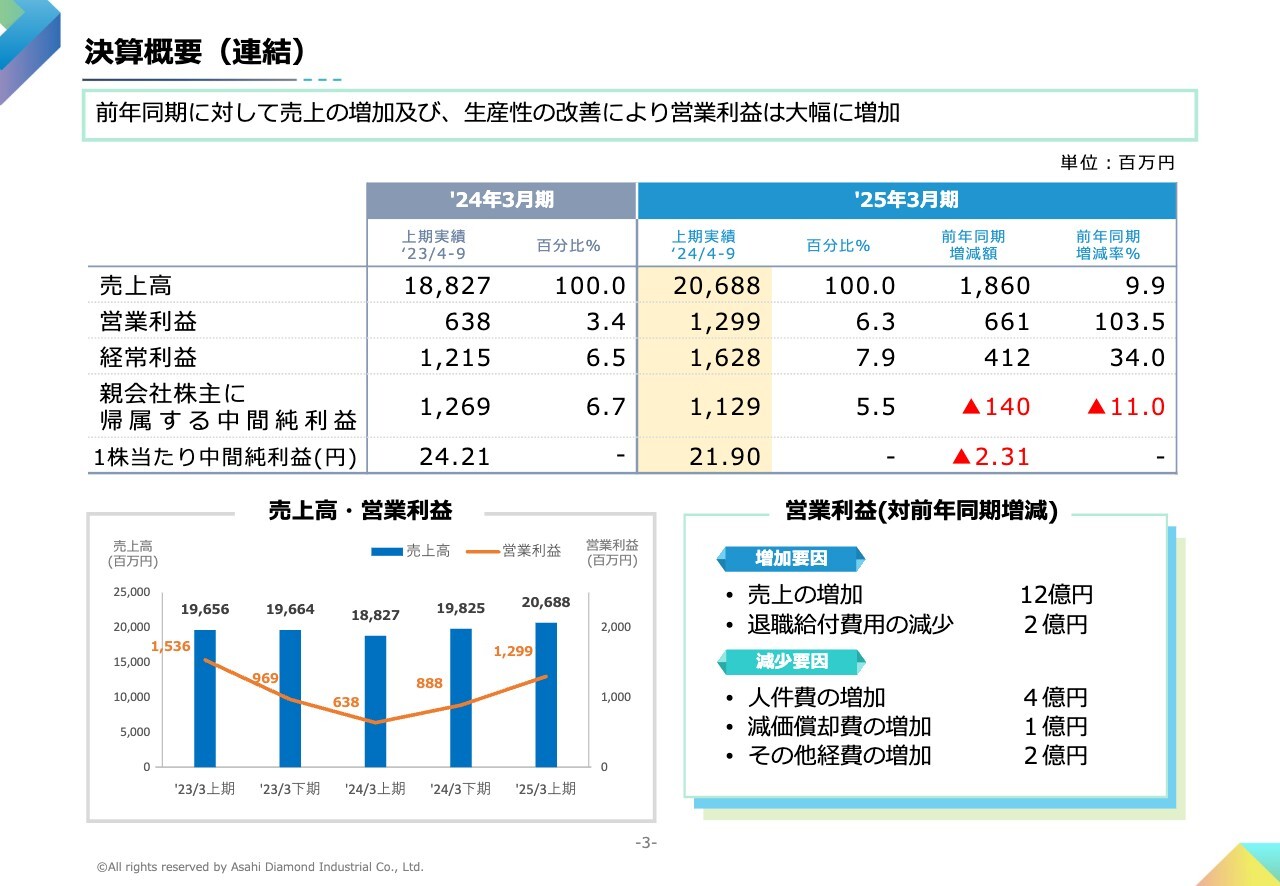

決算概要(連結)

片岡和喜氏(以下、片岡):旭ダイヤモンド工業株式会社代表取締役社長の片岡です。それでは、2025年3月期第2四半期決算の概要をご報告します。

当第2四半期連結累計期間は、各種政策による効果や、雇用、所得環境が改善する中、緩やかな回復が進みました。しかし、欧米における高い金利水準の継続や中国経済の停滞、地政学リスクなど、景気の先行きは依然不透明な状況が続いています。このような状況のもと、売上高は206億8,800万円となり、前年同期比9.9パーセントの増収となりました。

利益面においては、主に電子・半導体や輸送機器の売上が増加したこと、ならびに昨年より進めている生産性改善の効果もあり、営業利益は12億9,900万円、経常利益は16億2,800万円と、増益となりました。

親会社株主に帰属する中間純利益は、前期で大きかった投資有価証券の売却益が5億円ほど減少したことで11億2,900万円、1株当たりの中間純利益は21円90銭となりました。

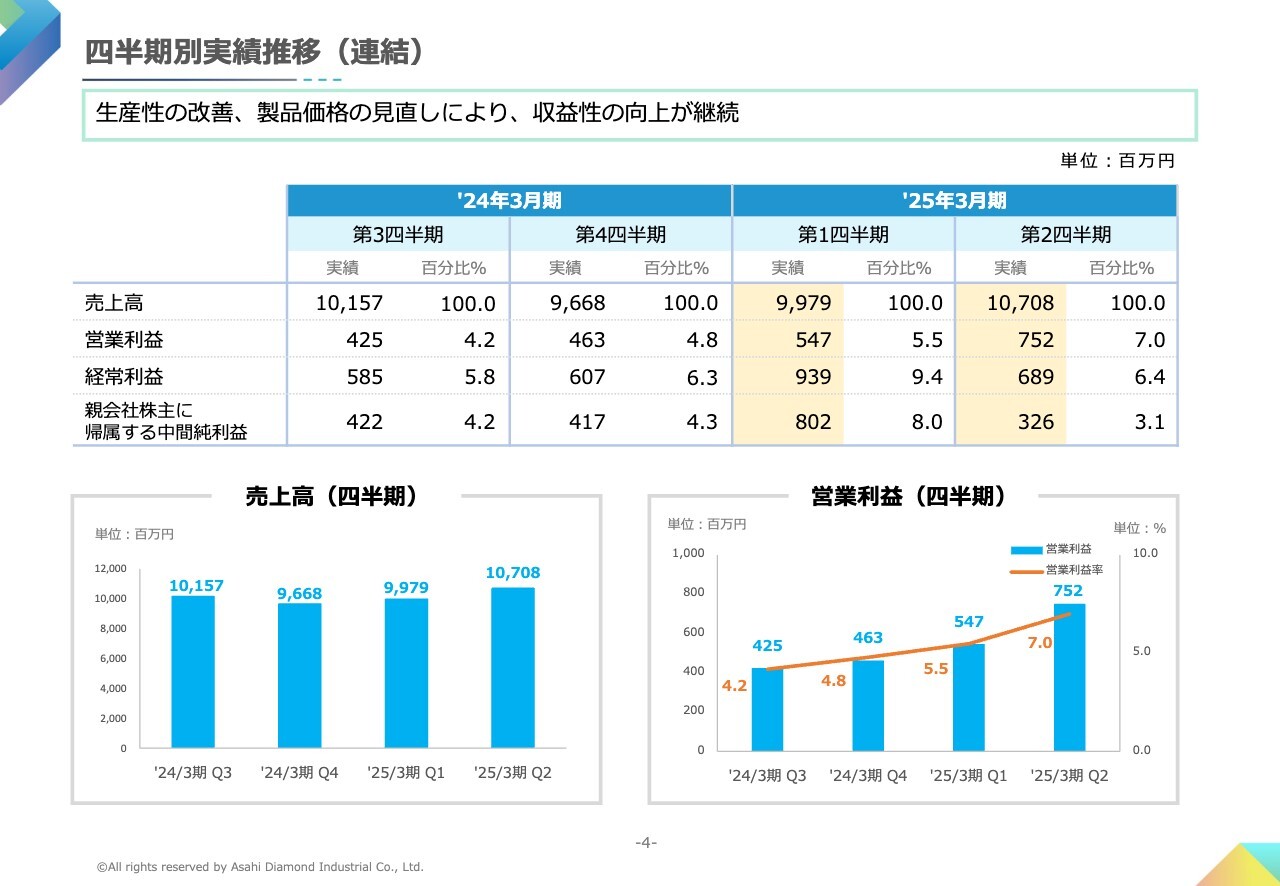

四半期別実績推移(連結)

四半期別の実績推移です。売上高は2024年3月期第4四半期から増加しています。利益についても、生産性の改善や製品価格見直しの効果が徐々に表れており、営業利益・営業利益率ともに、四半期ごとに向上しています。

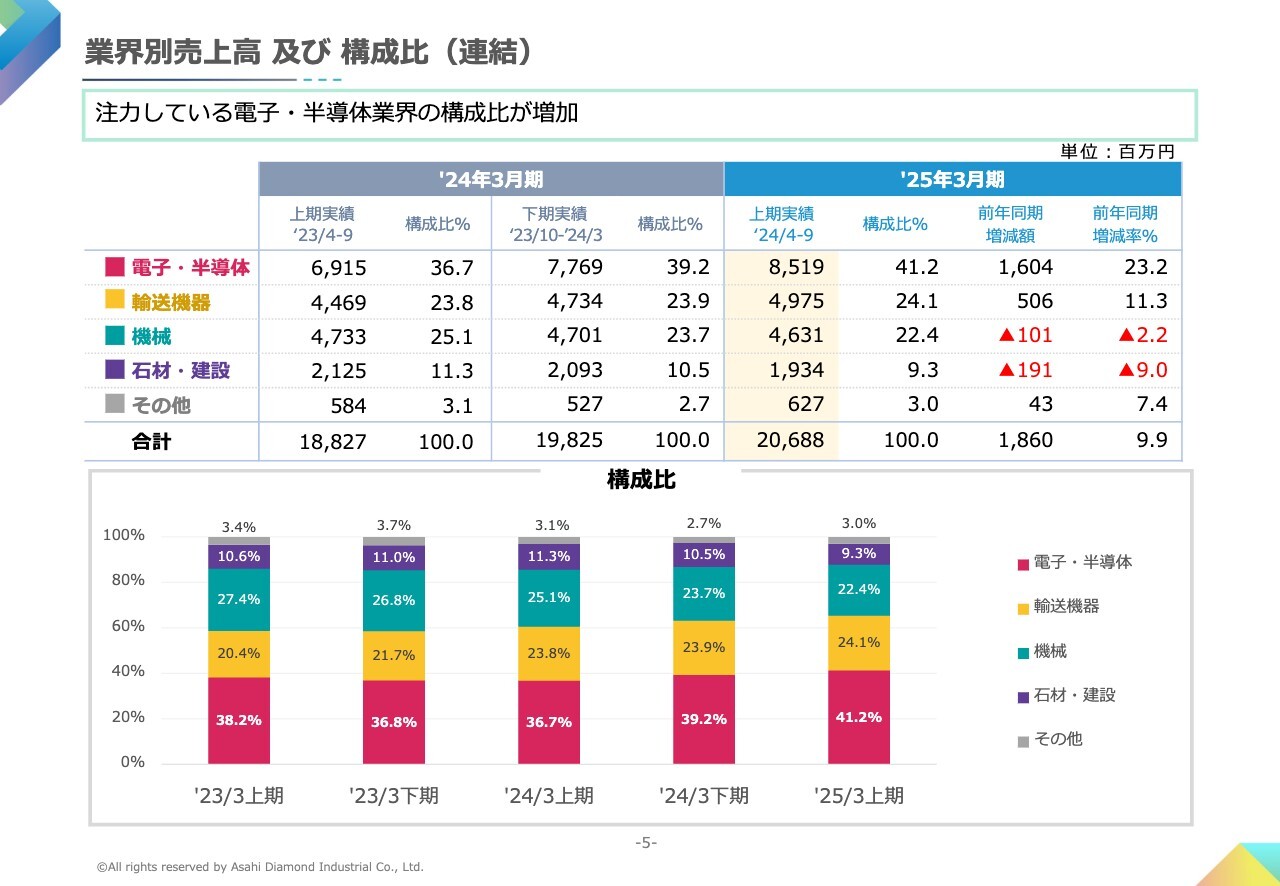

業界別売上高 及び 構成比(連結)

業界別売上高及び構成比です。業界別売上高は、前年同期に対して、電子・半導体が23パーセントの増加、輸送機器は11パーセントの増加、機械は2パーセントの減少、石材・建設は9パーセントの減少となりました。

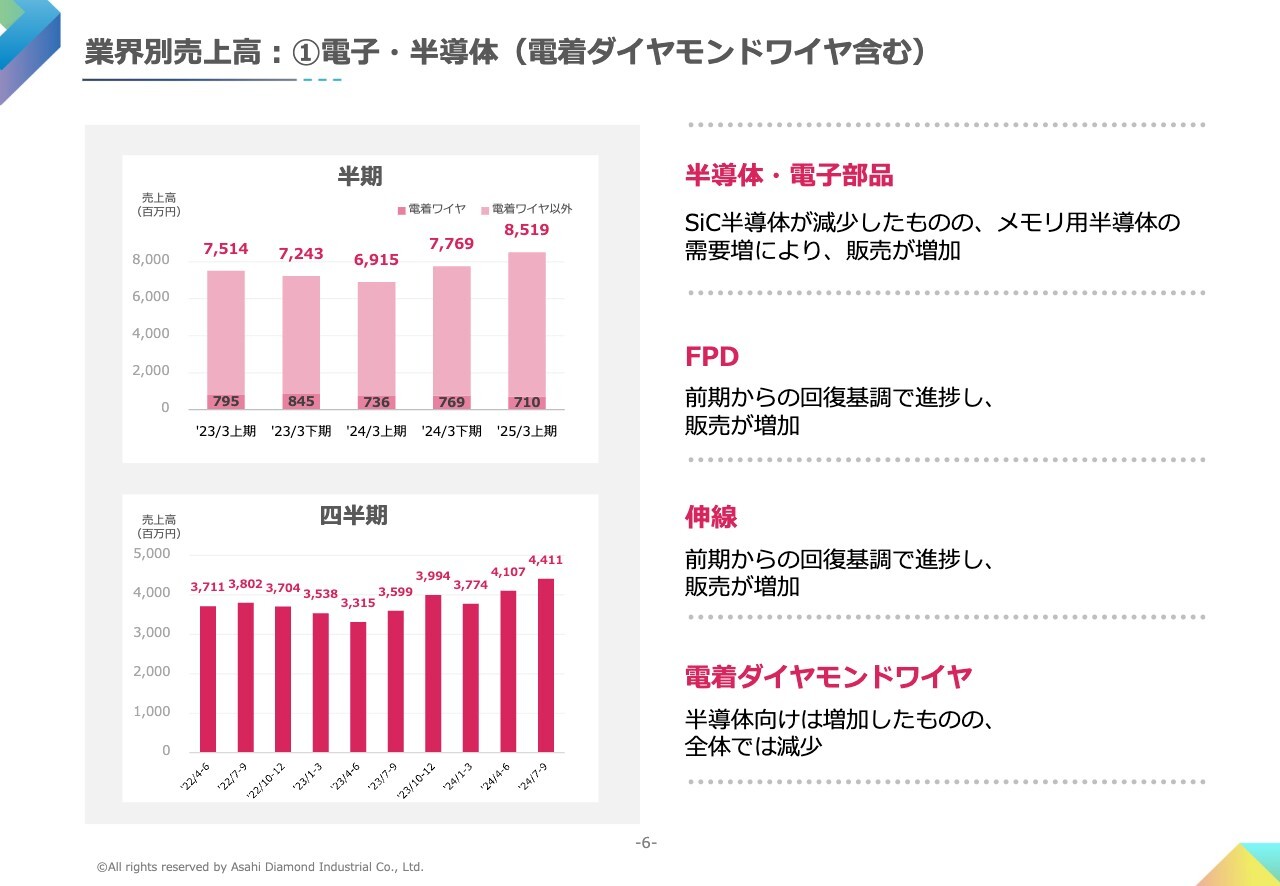

業界別売上高:①電子・半導体(電着ダイヤモンドワイヤ含む)

業界別売上高の電子・半導体についてです。全体では、前年同期比23パーセントの増加となりました。

半導体・電子部品は、電気自動車の減速などでSiC半導体が減少したものの、メモリ用半導体の需要増加もあり、販売は増加しました。

FPDは、前期から回復が進んでおり、販売は増加しました。伸線も同様に回復が進み、販売は増加しました。電着ダイヤモンドワイヤは、半導体向けは増加したものの、その他の用途で減少し、全体では減少となりました。

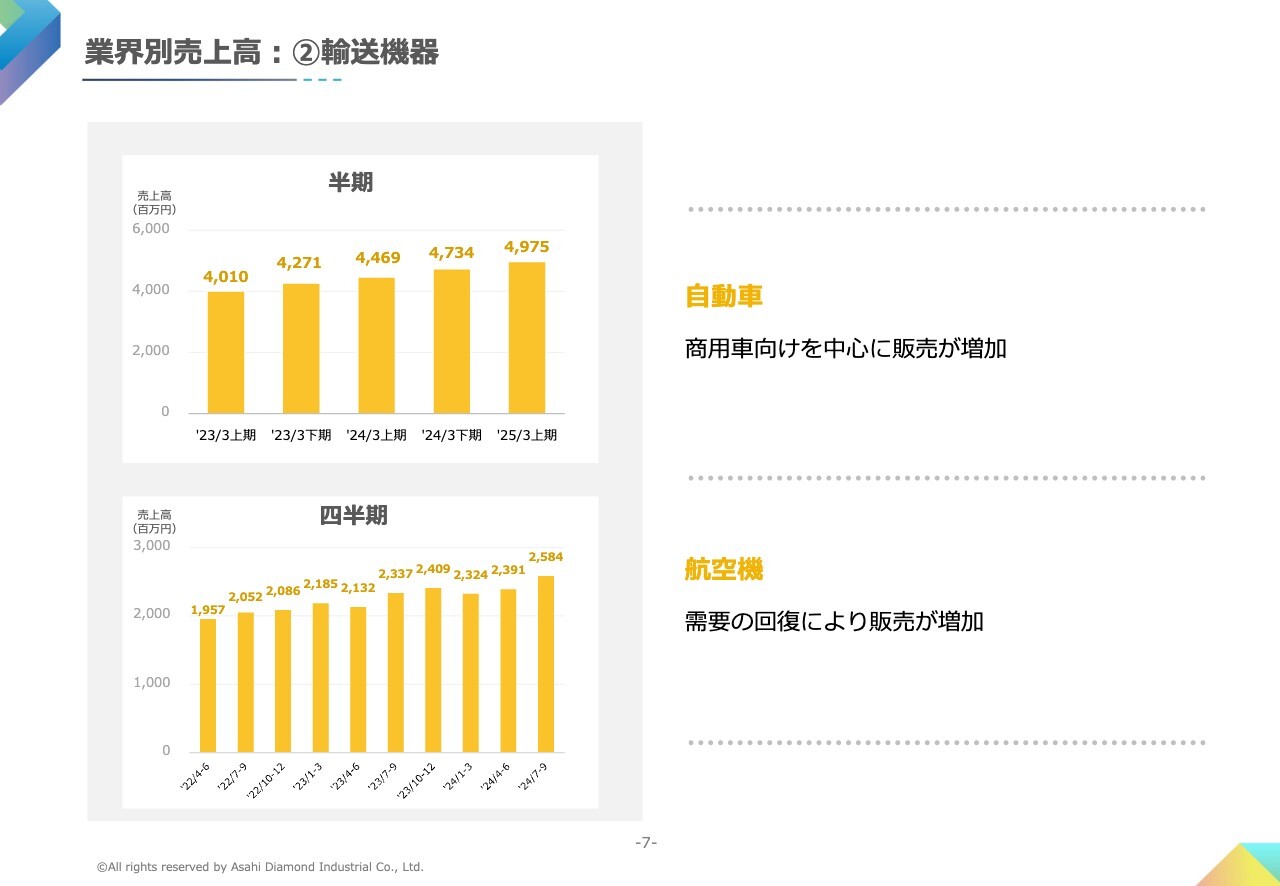

業界別売上高:②輸送機器

輸送機器についてです。全体では、前年同期比11パーセントの増加となりました。自動車は、欧州や東南アジア、中南米で商用車を中心に増加し、販売は増加しました。航空機は、需要の回復が進み、販売は増加しました。

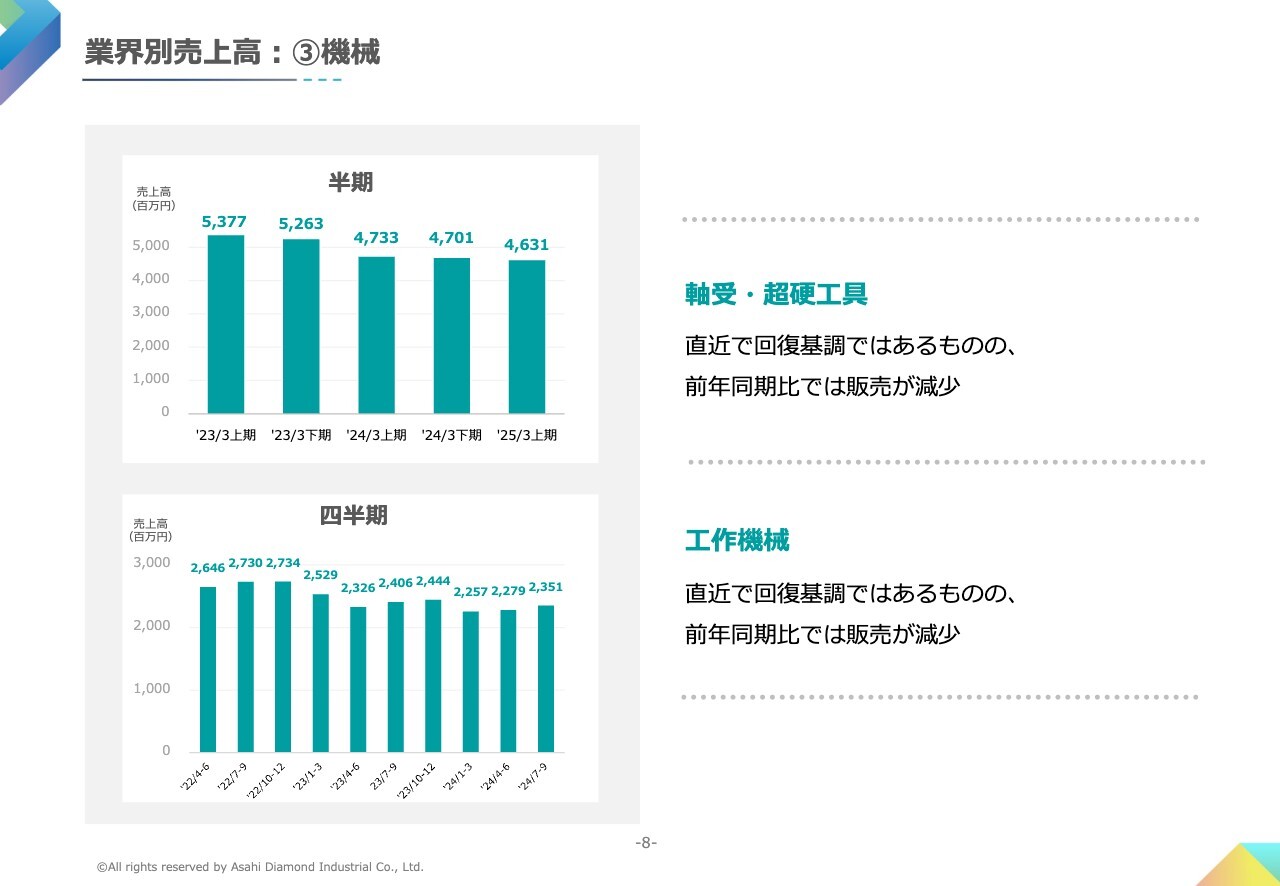

業界別売上高:③機械

機械についてです。全体では前年同期比2パーセントの減少となりました。軸受・超硬工具は、直近の四半期では増加しているものの、前期に比べ販売は減少しました。工作機械も同様に、直近の四半期では増加しているものの、前期に比べ販売は減少しました。

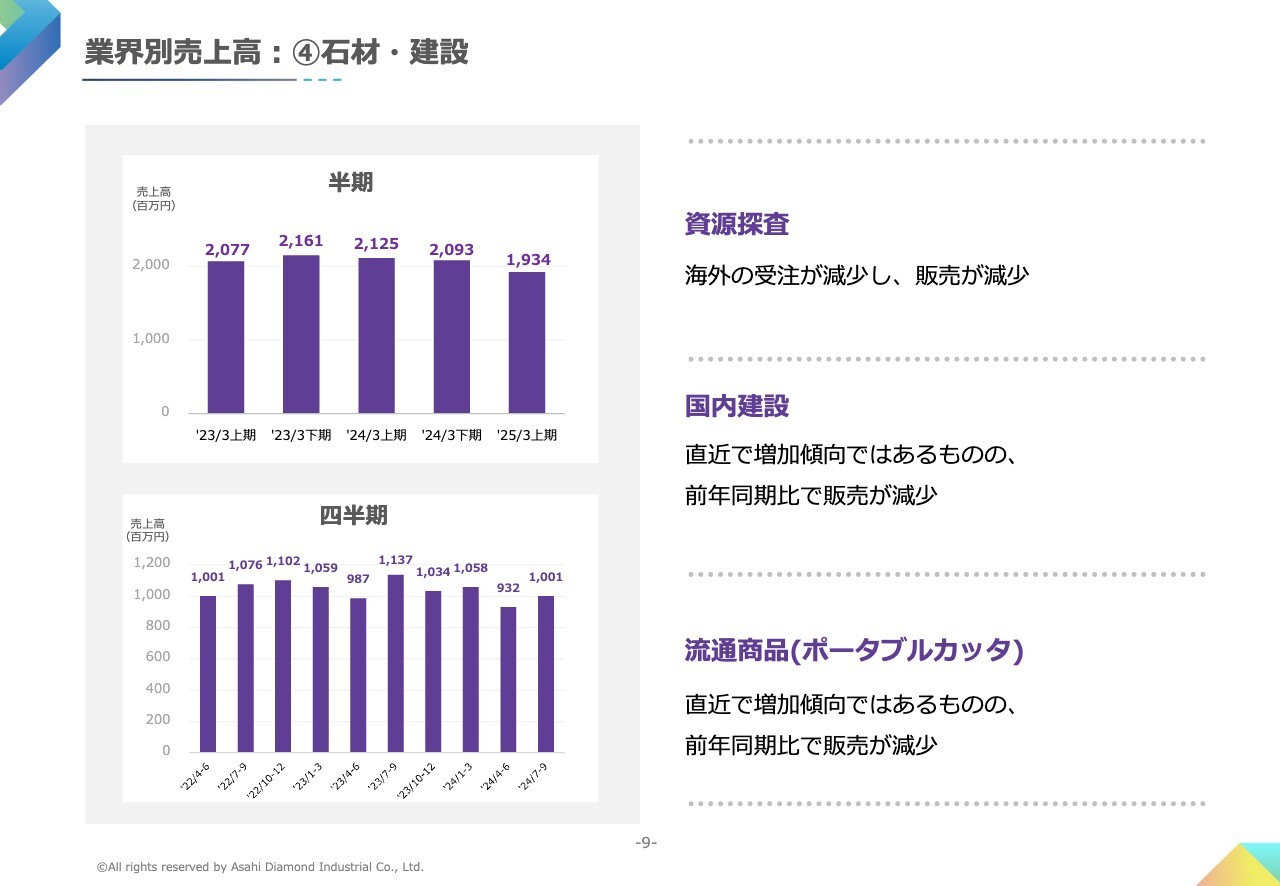

業界別売上高:④石材・建設

石材・建設についてです。全体では前年同期比9パーセントの減少となりました。

資源探査は、インドネシアのマイニング市場の停滞により、販売は減少しました。国内建設は、直近の四半期では増加しているものの、前期に比べ販売は減少しました。流通商品のポータブルカッタも、直近の四半期では増加しているものの、前期に比べ販売は減少しました。

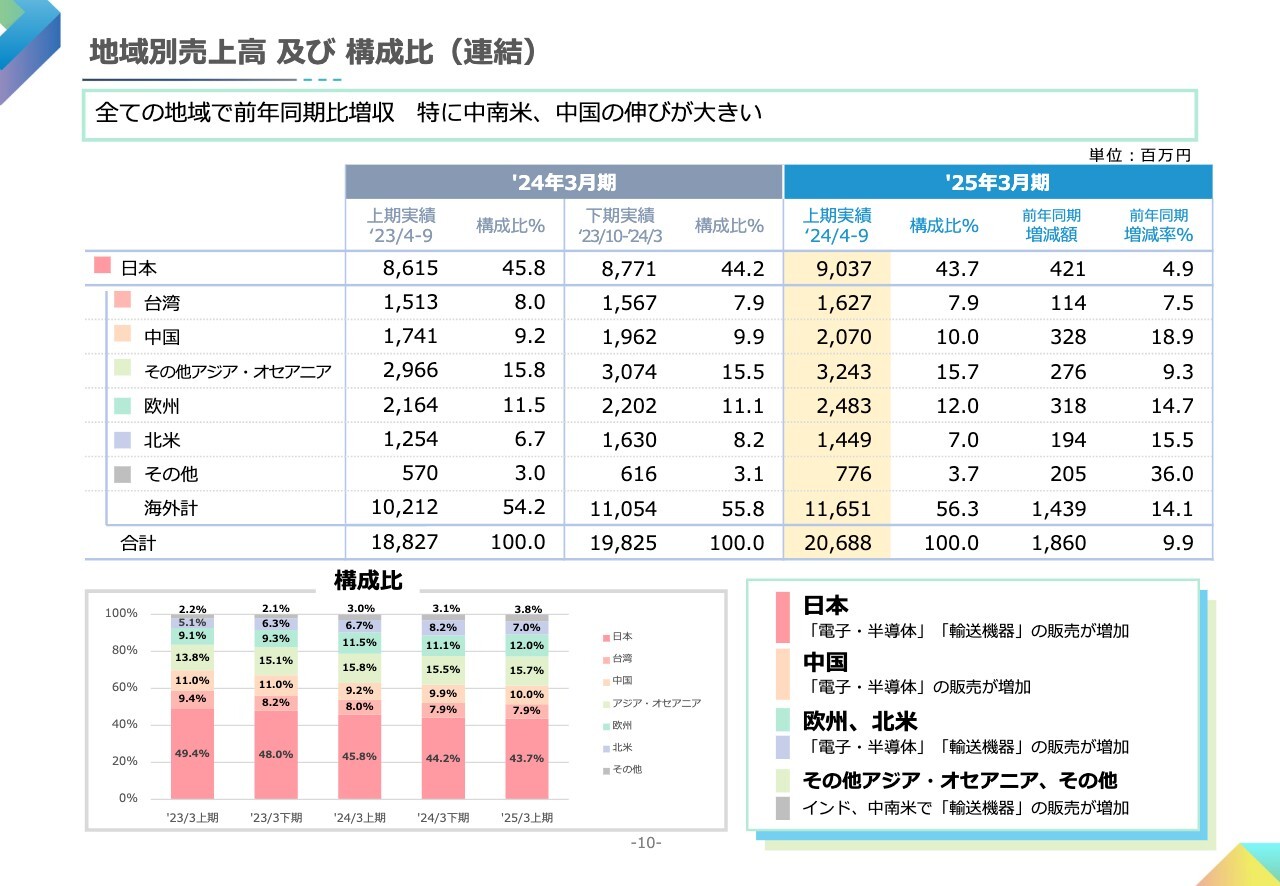

地域別売上高 及び 構成比(連結)

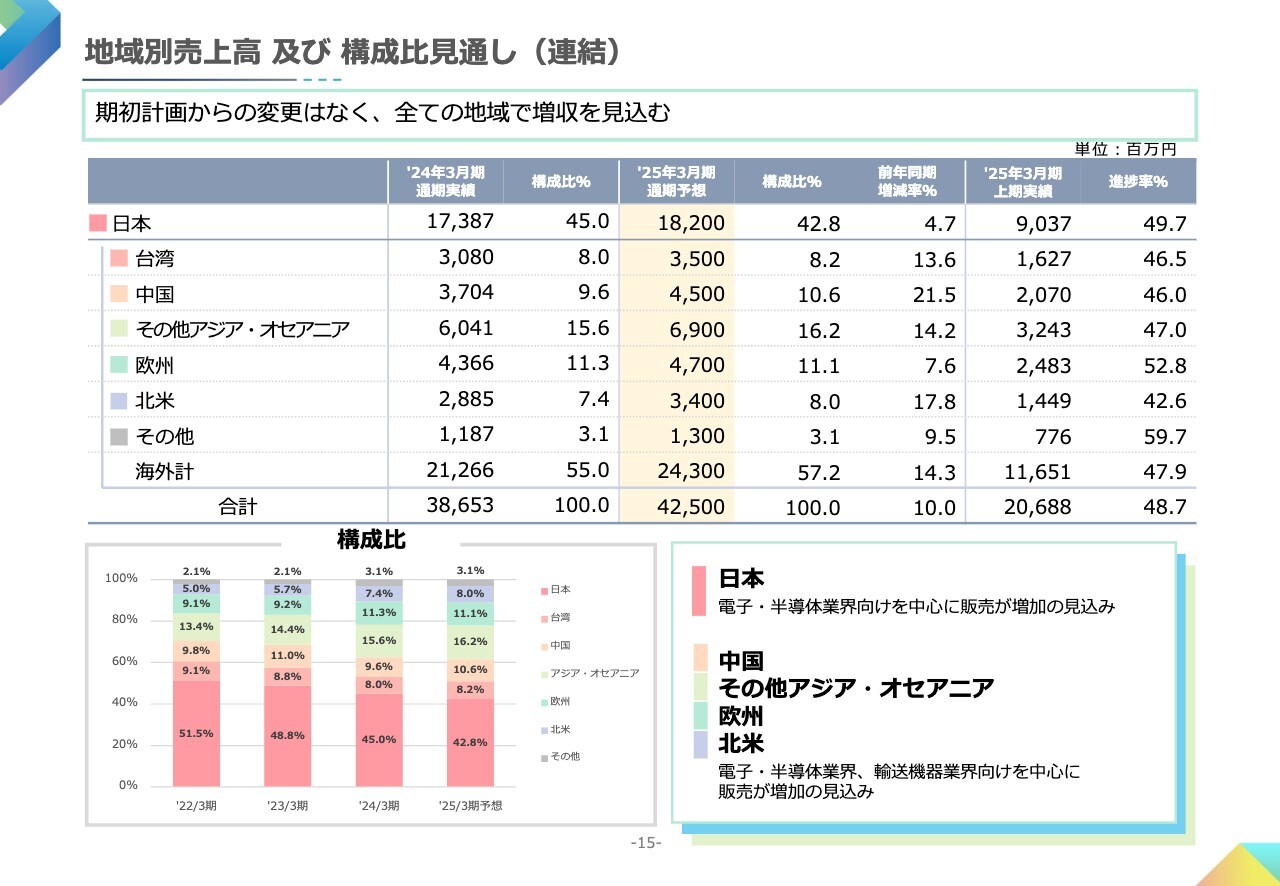

地域別売上高及び構成比です。すべての地域で前年同期比増収となりました。

日本は電子・半導体と輸送機器で販売が増加し、前年同期比4.9パーセントの増加となりました。中国は電子・半導体の販売が増加し、18.9パーセントの増加となりました。欧州および北米については、電子・半導体と輸送機器で販売が増加し、それぞれ15パーセント程度の増加となりました。

また、アジア・オセアニアに含まれるインド、その他に含まれるメキシコにおいて、輸送機器が高い伸びとなりました。

連結貸借対照表

2024年9月期末の連結貸借対照表です。資産合計は、前期末に比べ36億6,100万円増加し、775億6,300万円となりました。増加の主な要因は、戦略的に設備投資を行っている中で、運転資金として20億円の長期借入を行った結果、現金及び預金が増加したことによるものです。

また、有形固定資産も12億円ほど増加しています。一方で、投資有価証券は、政策保有株の売却及び時価評価により、7億円ほど減少しています。

負債合計は26億9,200万円増加し、126億円となりました。負債の部のその他の項目には、先ほどお伝えした長期借入の20億円が含まれています。

純資産合計は9億6,900万円増加し、649億6,200万円となりました。

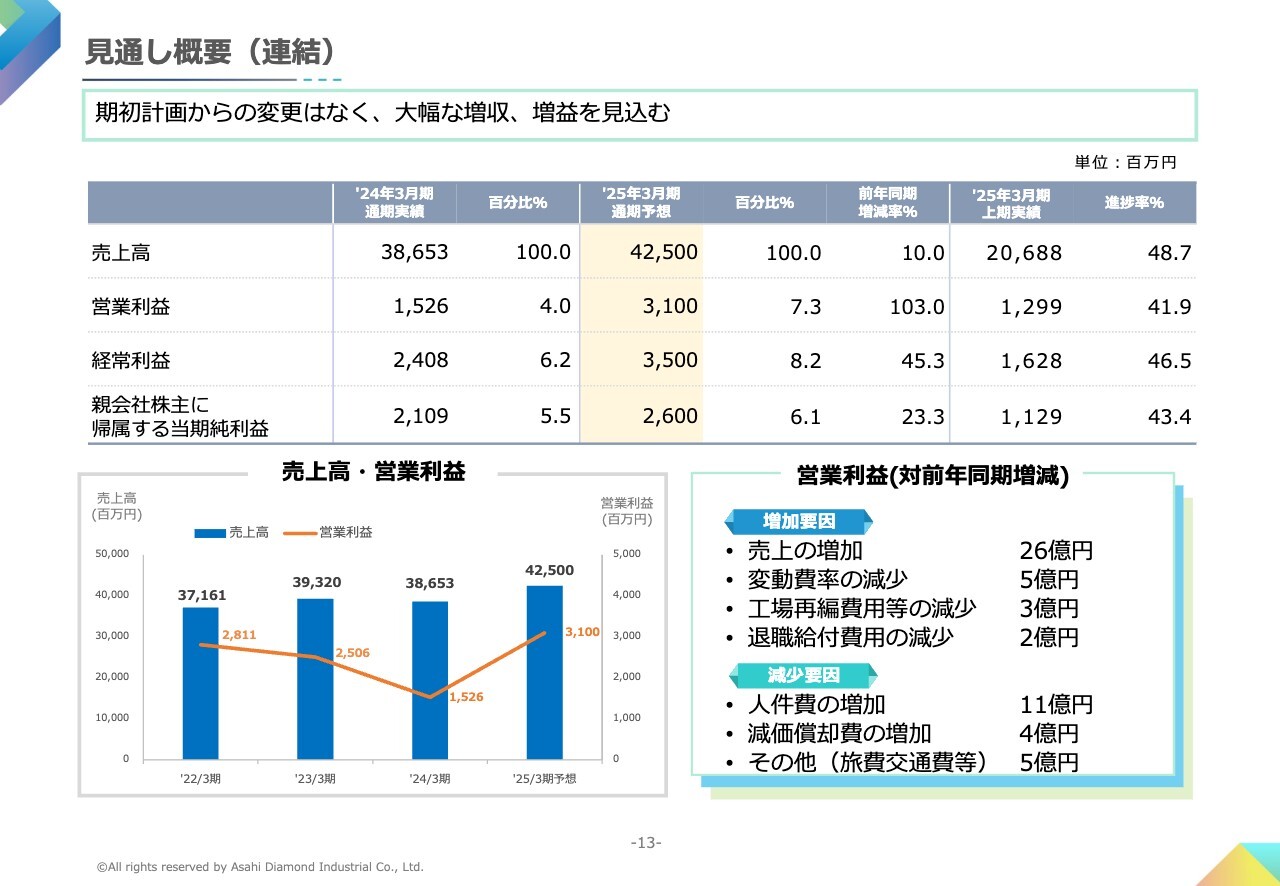

見通し概要(連結)

続いて、2025年3月期の決算見通しについてご説明します。この見通しは、5月に発表した期初の計画から変更していません。

直近では、AIやデータセンター用のメモリ半導体が盛り上がりを見せる一方で、電気自動車の減速によるパワー半導体の停滞などがあり、そのような市況を考慮して通期計画を据え置くこととしました。

売上高は425億円、営業利益は31億円、経常利益は35億円、親会社株主に帰属する当期純利益は26億円を見込んでいます。引き続き拡販に努め、生産性の向上による原価改善を進めることで目標達成を目指す所存です。

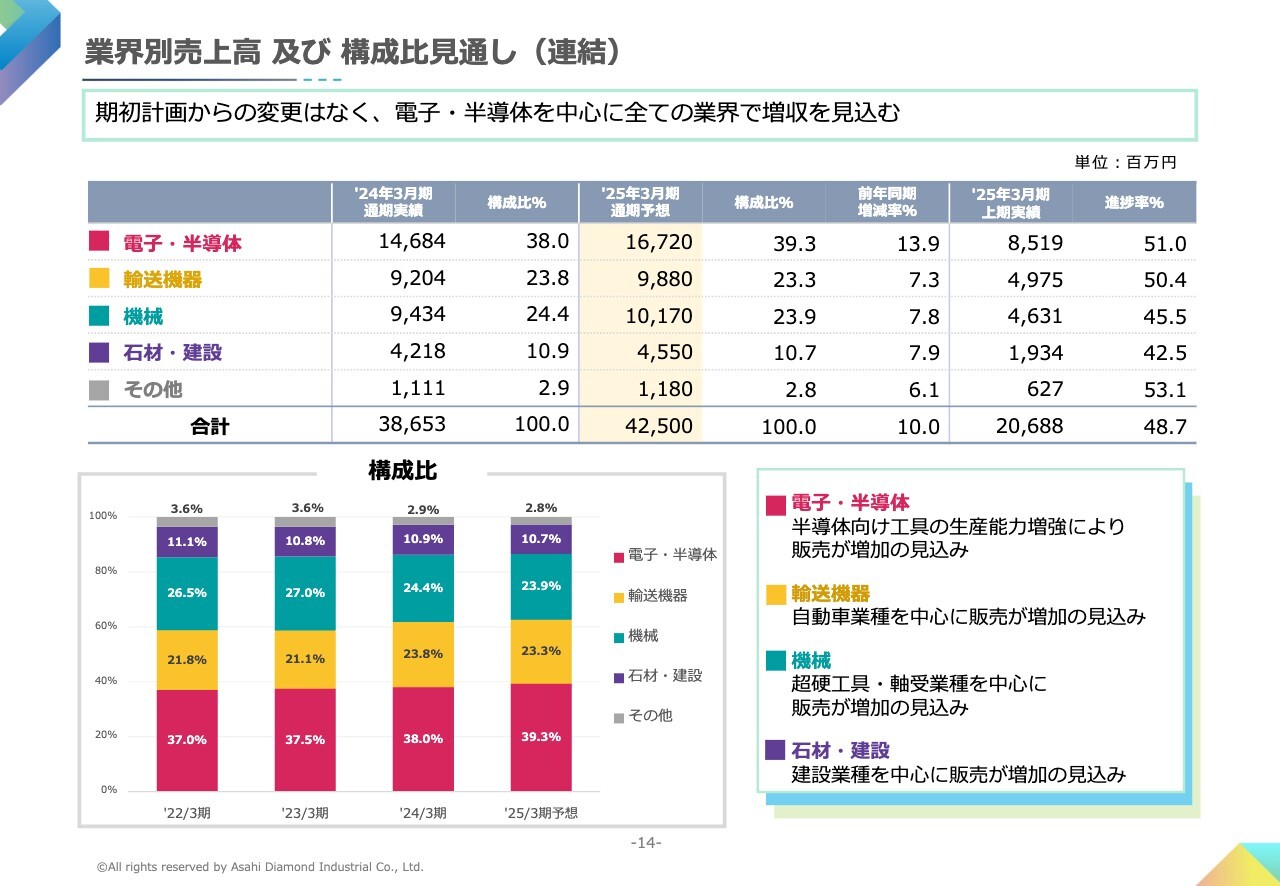

業界別売上高 及び 構成比見通し(連結)

業界別の見通しです。こちらも期初の計画から変更はありません。

電子・半導体と輸送機器は上期に上振れしたため、50パーセントを超える高い進捗率となっています。引き続き拡販に努め、連結売上高の達成を目指していきます。

地域別売上高 及び 構成比見通し(連結)

地域別の見通しです。こちらも期初の計画から変更はありません。地域ごとに進捗率に差がありますが、拡販に努めて連結売上高の達成を目指していきます。

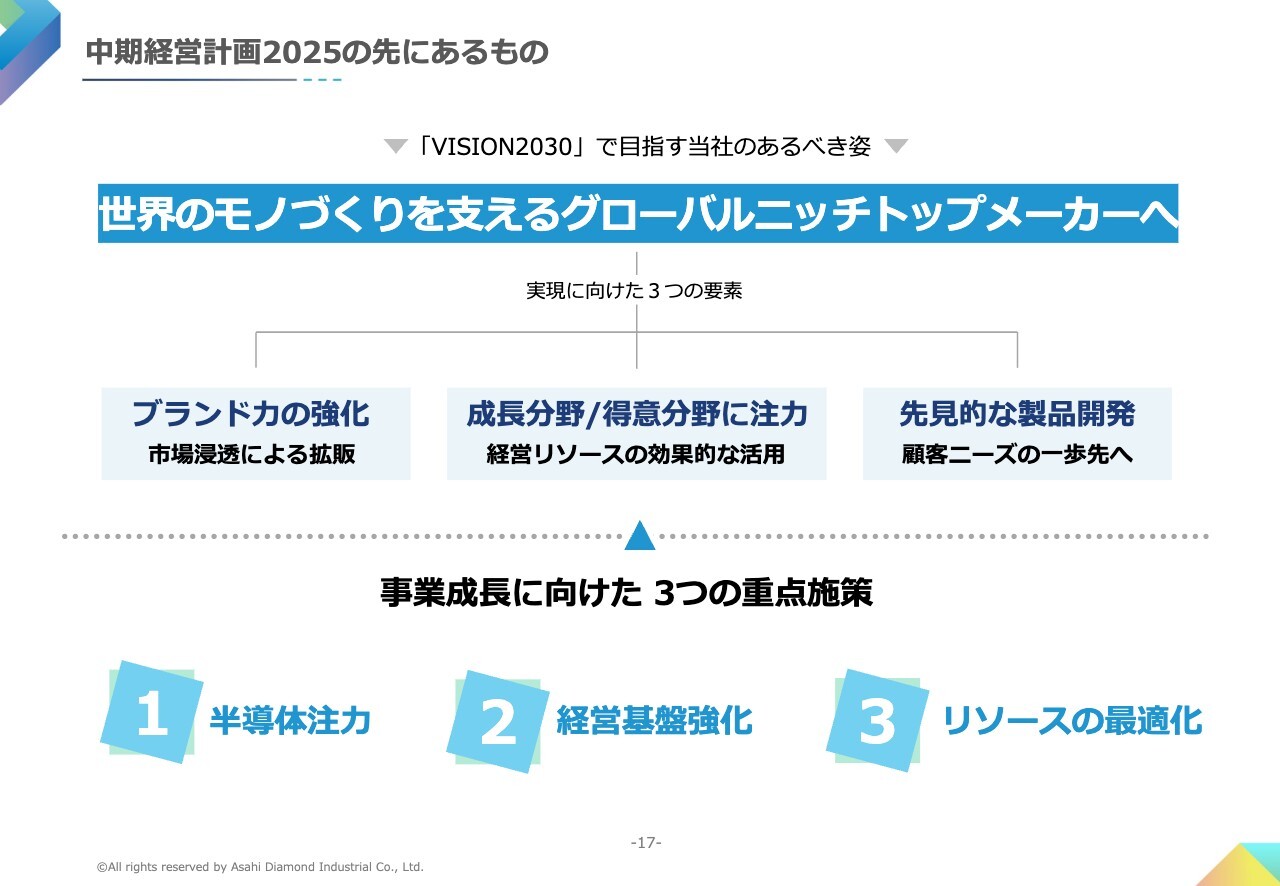

中期経営計画2025の先にあるもの

次に、中期経営計画の進捗についてご説明します。

当社では、2030年のあるべき姿として「世界のモノづくりを支えるグローバルニッチトップメーカーへ」を掲げ、ビジョン実現のための3つの要素に「ブランド力の強化」「成長分野/得意分野に注力」「先見的な製品開発」を位置づけています。

また、2025年までの事業成長に向けて、「半導体注力」「経営基盤強化」「リソースの最適化」の3つの重点施策を設定しています。

中期経営計画2025の重点テーマ進捗状況

重点施策1つ目の半導体注力では、電子・半導体セグメントに経営資源を集中させ、高収益かつ業界のニッチトップを目指し、さまざまな施策を実行しています。

開発・製造においては、パワー半導体用SiC向け工具の開発や、需要の増加が期待される製品の増産体制の整備を行っています。特に面研ホイール、面取りホイールについて、今後の需要拡大に備えた生産能力を確保しています。

生産効率、原価率の改善においては、製造工程の自動化やIT化を進めています。販売においては、高収益の製品を中心に拡販を進めており、これまで参加していなかった国内外の展示会にも積極的に参加し、新市場や新規顧客の開拓、認知度の向上を図っています。

中期経営計画2025の重点テーマ進捗状況

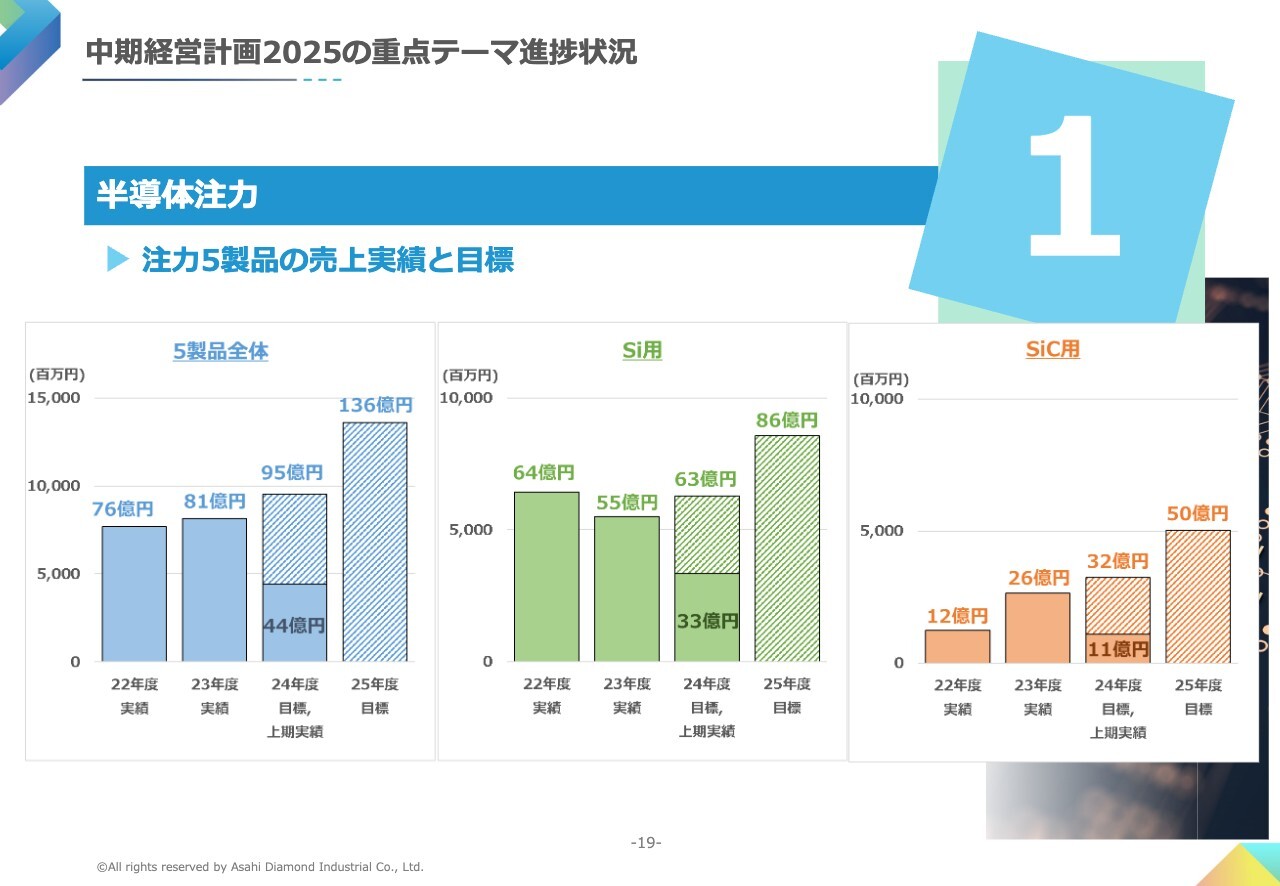

主力製品として掲げている5製品の売上実績と目標を説明します。5製品全体の2024年度上期の売上高は約44億円となりました。内訳は、シリコン向け33億円、SiC向け11億円です。

今後の目標として、2024年度通期は95億円、来年度にはシリコン向け86億円、SiC向け50億円の、合わせて136億円を目指します。

中期経営計画2025の重点テーマ進捗状況

重点施策2つ目の経営基盤強化について説明します。

ITシステムでは、「経営数値の見える化」と「業務の効率化」を実現するため、基幹システムの刷新を進めています。より良いシステムを作り上げるため1年延期し、2027年度からの運用に向けて準備を進めていきます。営業活動においては、営業支援システムの活用により、情報共有の迅速化を進めています。今後は営業活動の効率化や顧客満足度の向上などを、タイムリーな営業戦略の策定に役立てます。

グローバルガバナンスにおいては、海外子会社の事業計画に基づいた組織・人材配置の最適化を進めています。

ブランディングにおいては、さまざまな施策を進め、企業イメージの向上を図っていきます。

人材育成においては、従業員の個々の特性を活かした成長を促進するための施策を実行し、働きがいのある職場環境を目指していきます。

中期経営計画2025の重点テーマ進捗状況

重点施策3つ目のリソースの最適化では、事業領域整理と社内外リソースの最適化を進めています。グループ内の最適化に関して、事業領域の分析をもとに利益を向上させる施策を実行中です。一部の収益性の低い製品については、製造中止を決定しました。

また、注力製品の生産能力増強を目的とした拠点間の工場再編は完了しました。引き続き、各工場の生産能力の強化を進めていきます。

外部リソースの活用では、一部製品の外部調達をさらに拡充するとともに、業務効率と生産性を向上させ、人員不足を解消してコスト削減を目指していきます。

Tyrolit社との業務提携では、輸送コストや円安などの影響を受ける国内販売において、提携内容の見直しを行っていきます。一方で、Tyrolit社を通して海外で販売する当社製品は、半導体や自動車を中心に拡大しています。

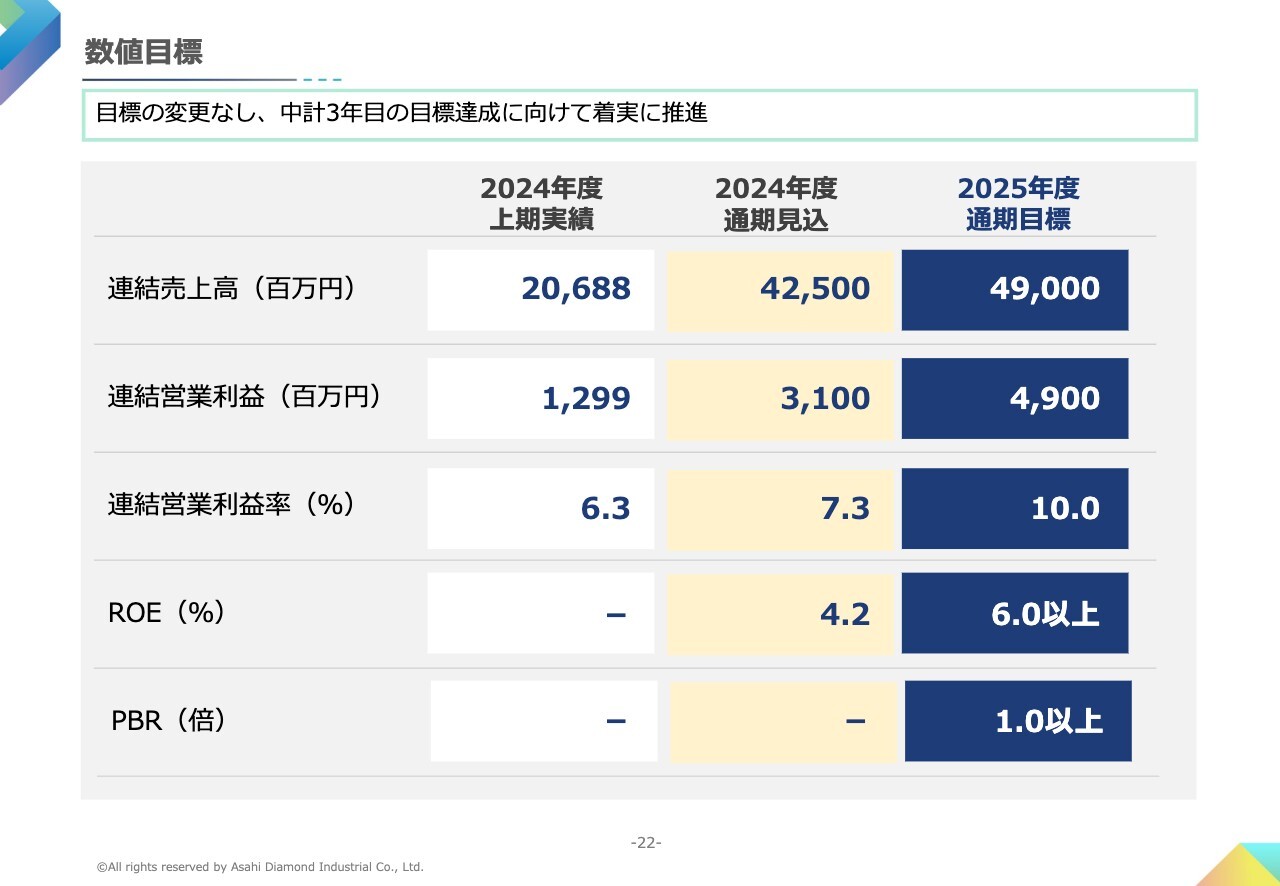

数値目標

中期経営計画の数値目標について説明します。2024年度上期は、電子・半導体で注力するパワー半導体の需要やメモリ関係の生産が回復したこと、輸送機器では海外での商用車需要や世界的な自動車部品の再編需要を捉えることで、計画を上回ることができました。

下期も各種施策を進め、通期の目標達成を目指します。併せて、中期経営計画最終年度の2025年度の目標に向けて取り組んでいきます。

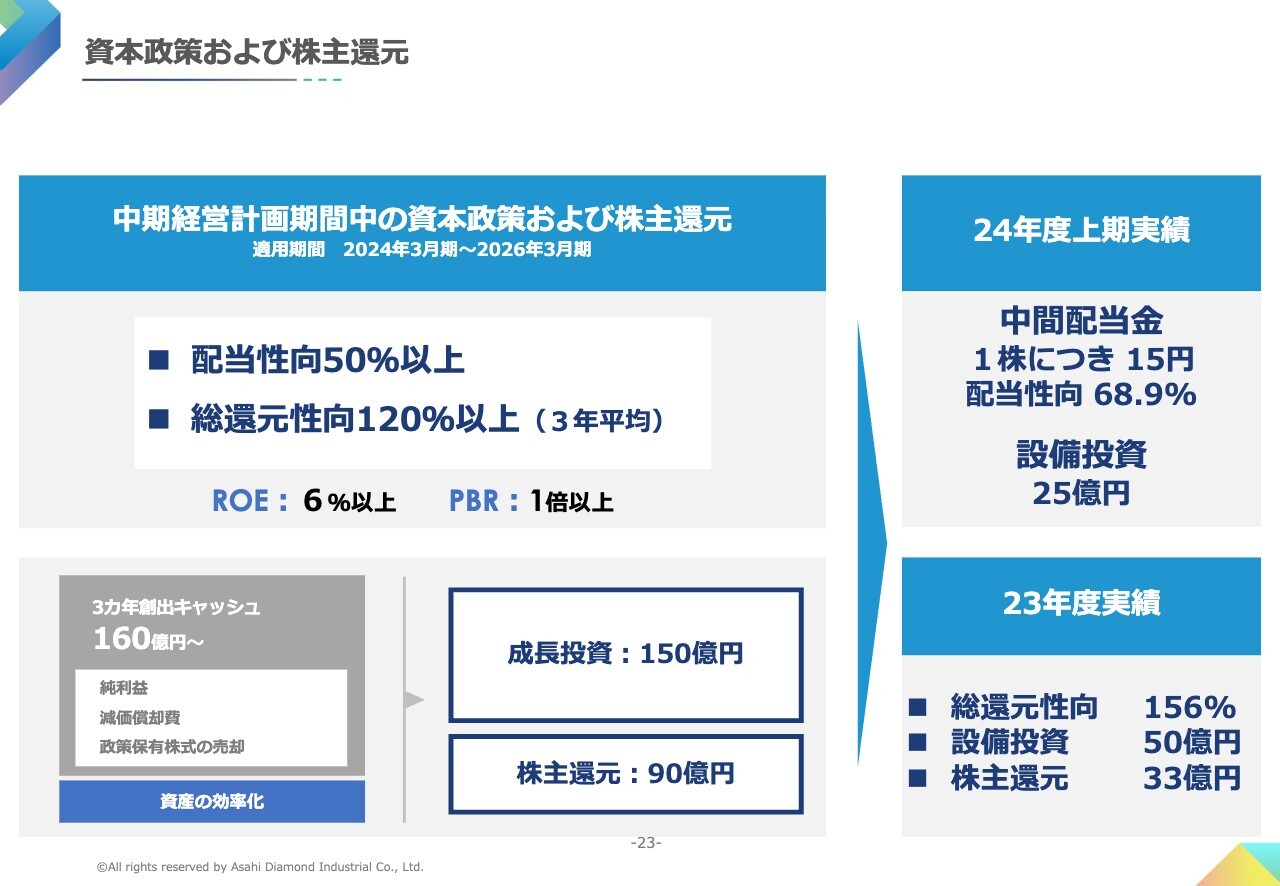

資本政策および株主還元

最後に、資本政策と株主還元の進捗状況について説明します。中期経営計画において掲げている資本政策と株主還元の方針に変更はなく、配当性向50パーセント以上、3年平均の総還元性向120パーセント以上を目指していきます。

上期の実績としては、中間配当金は期初の予定どおり、1株につき15円、配当性向は68.9パーセントとなります。設備投資については、半導体向けの生産能力向上を中心に、約25億円を実施しています。

今後も中期経営計画で掲げている指標に基づき、ROEおよびPBRの向上に向けて企業価値を高めていきます。説明は以上となります。

質疑応答:SiC向けの回復見通しについて

質問者:SiC向け工具が下振れていて、目標に対する進捗も

新着ログ

「機械」のログ