【QAあり】アドソル日進、売上高・営業利益は過去最高、通期予想を上方修正 顧客のICT投資拡大に伴い、エネルギー分野等が好調

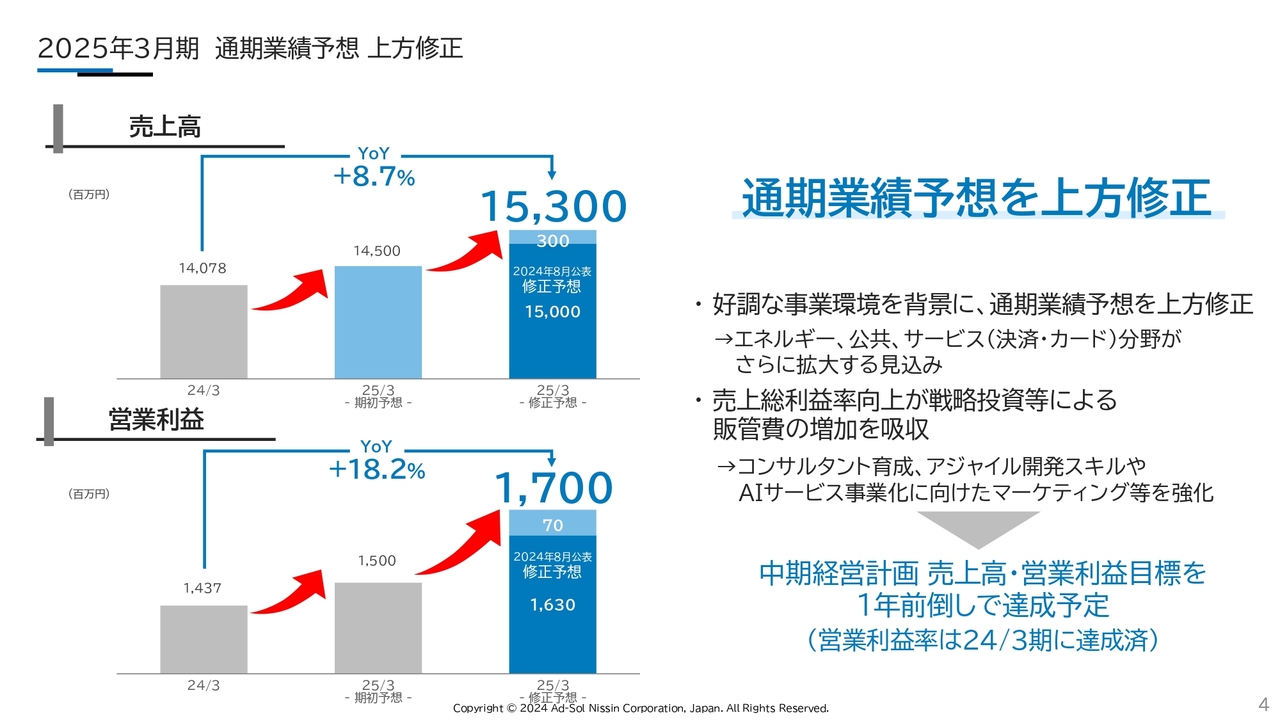

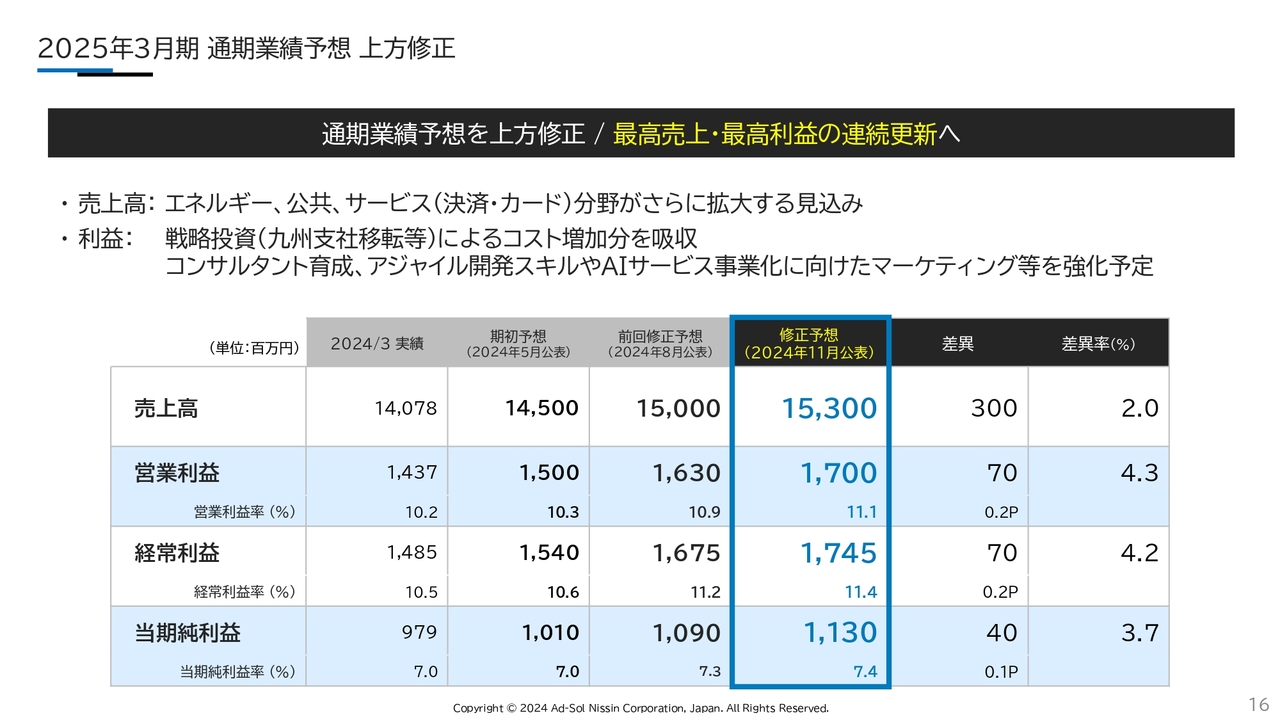

2025年3月期 通期業績予想 上方修正

篠﨑俊明氏(以下、篠﨑):アドソル日進代表取締役社長兼COOの篠﨑俊明です。本日はお忙しい中、当社の決算説明会にご参加いただき、誠にありがとうございます。

はじめに、業績ハイライトについてご説明します。決算発表と同時に、通期業績予想の上方修正を発表しました。2024年8月に上期上方修正分のみを上乗せしましたが、受注状況、戦略投資の見通しなど加味し、現時点での予想値として、売上高153億円、営業利益17億円としました。

事業環境は非常に好調ですので、来期につながる取り組みを行いながら、しっかり経営の舵取りを行っていきます。

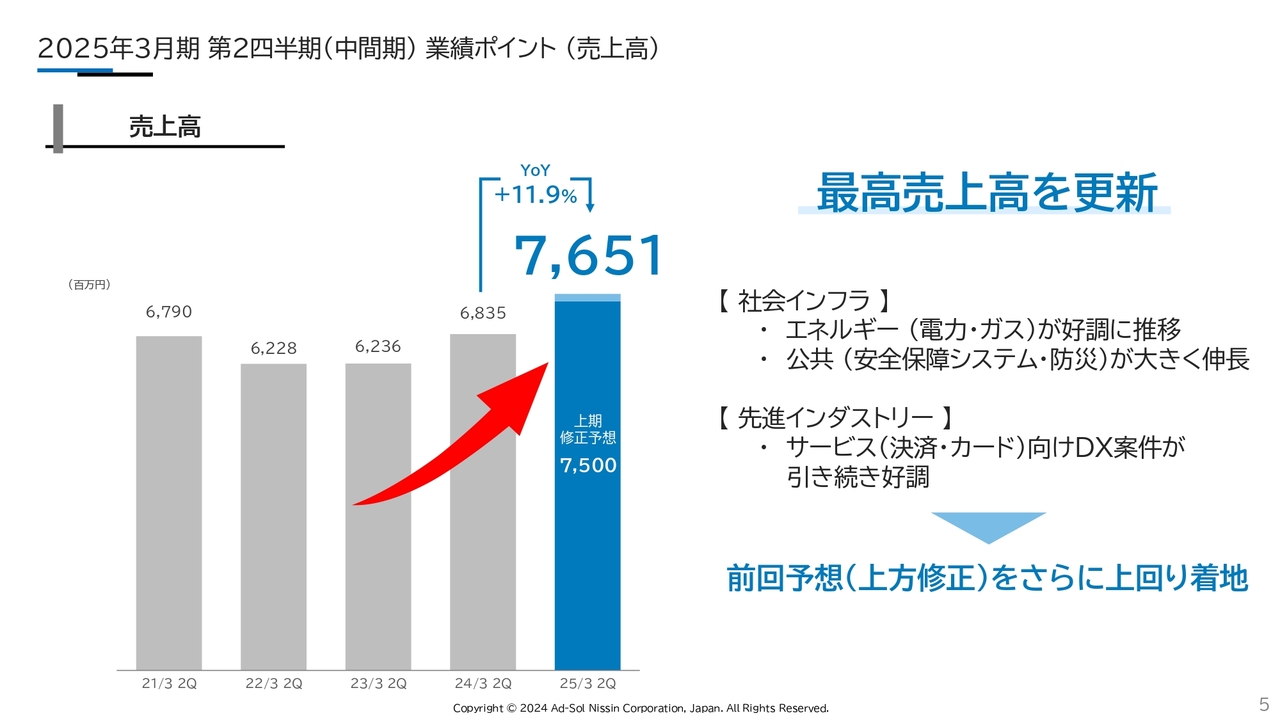

2025年3月期 第2四半期(中間期) 業績ポイント (売上高)

第2四半期の総括です。2025年3月期第2四半期は、売上高・利益ともに2024年8月に公表した修正予想をさらに上回る結果となりました。

顧客のICT投資の拡大を背景に、エネルギー、公共、サービス領域が成長を牽引し、売上高は76億5,100万円と、前年同期比11.9パーセントの増収となり、第2四半期としての最高売上高を更新しました。

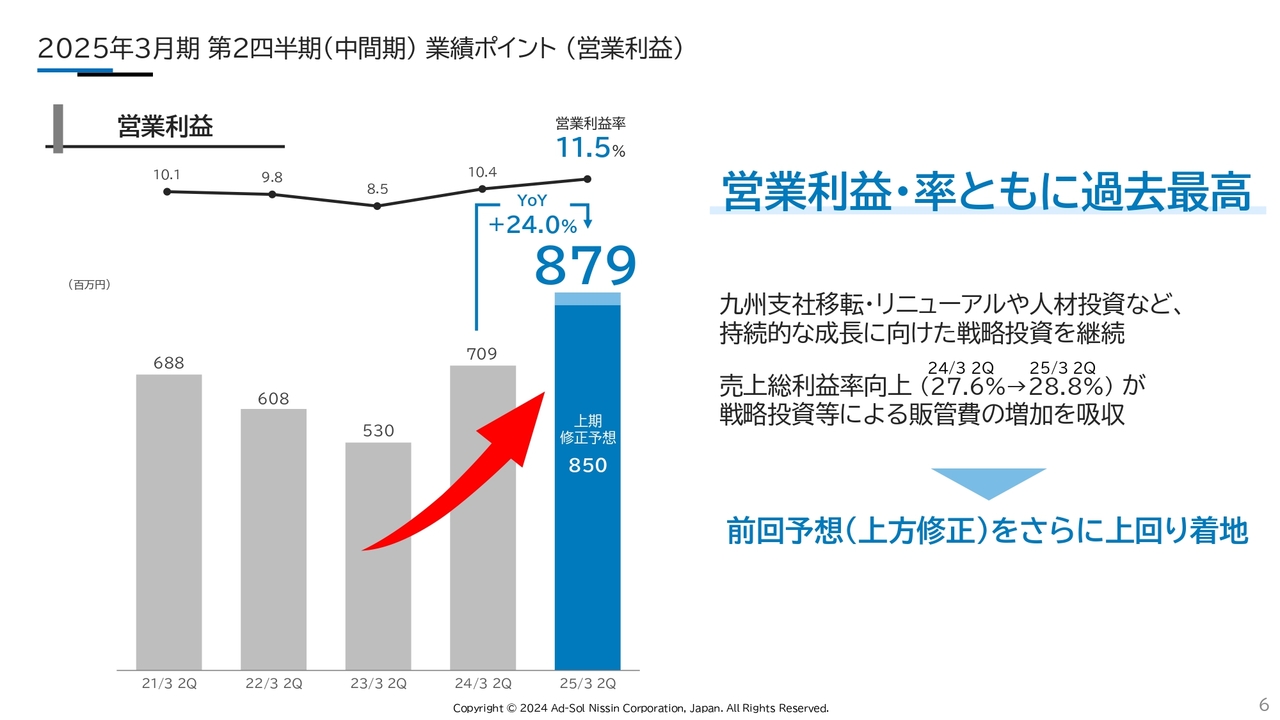

2025年3月期 第2四半期(中間期) 業績ポイント (営業利益)

営業利益・営業利益率についても、第2四半期として過去最高を更新しました。九州支社の移転・リニューアルや人材投資などによる販管費の増加を売上総利益の増益でカバーし、営業利益は8億7,900万円と、前年同期比24.0パーセントの増益となりました。営業利益率は11.5パーセントとなり、前年同期比で1.1ポイント上昇しています。

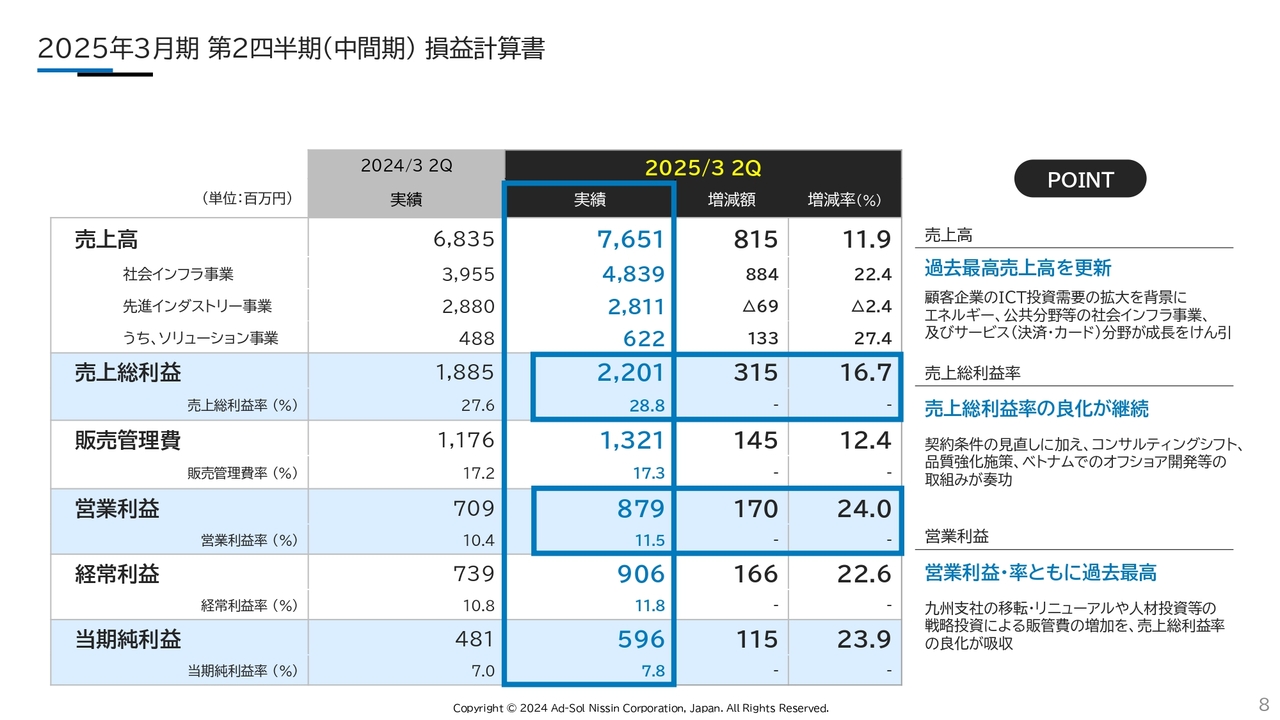

2025年3月期 第2四半期(中間期) 損益計算書

2025年3月期第2四半期の連結業績についてご説明します。損益計算書はスライドのとおりです。

先ほどご説明したとおり、売上高・営業利益・営業利益率は、いずれも過去最高を更新しました。また、売上総利益率は28.8パーセントと、前年同期に比べ1.2ポイントアップしました。

これは契約条件の見直しに加え、コンサルティングなど上流工程の対応拡大、品質強化施策、ベトナムでのオフショア開発などを継続した成果によるものです。

今後も引き続き、収益力の強化を図っていきます。

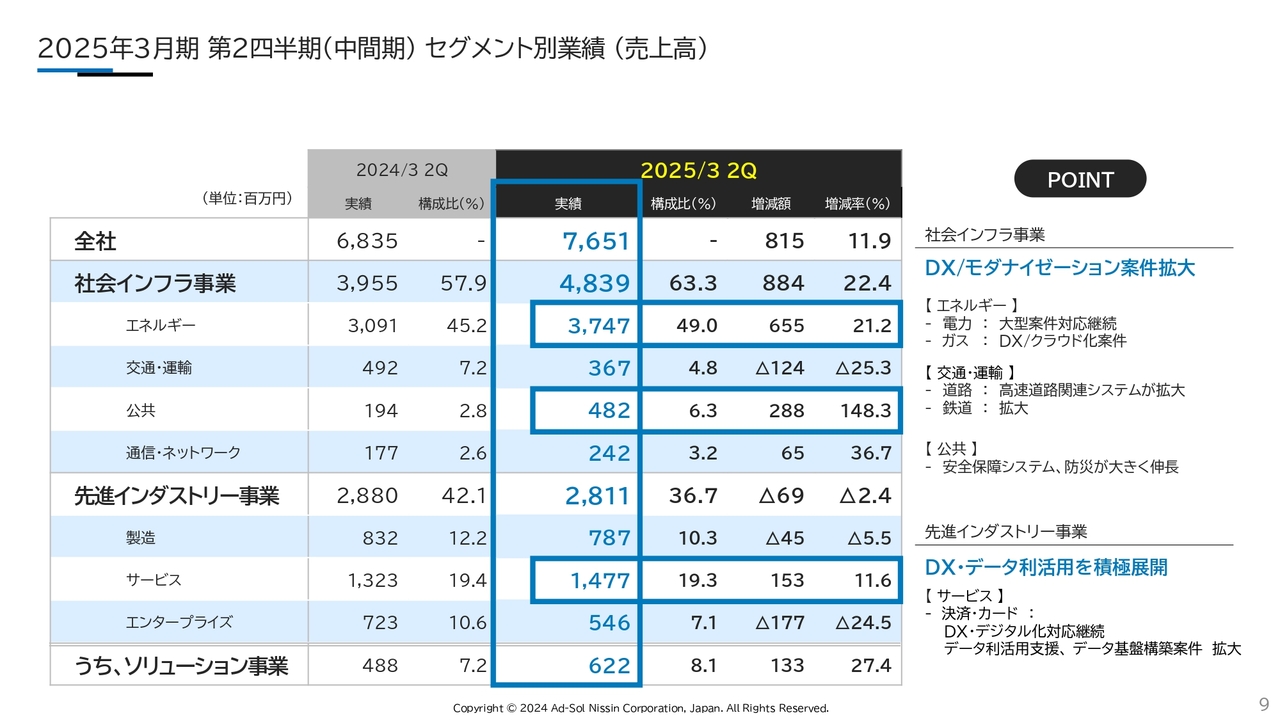

2025年3月期 第2四半期(中間期) セグメント別業績 (売上高)

セグメント別の業績をご説明します。社会インフラ事業の売上高は、前年同期比22.4パーセント増収の48億3,900万円となりました。

エネルギー分野は電力領域で大型案件を複数受注しています。また、ガス領域では新規DXやクラウド化案件に取り組みました。

さらに、交通・運輸分野の道路・鉄道関連システムや、公共分野の安全保障システム、防災案件が伸長しました。

先進インダストリー事業の売上高は28億1,100万円です。こちらは大型プロジェクトの終了に伴う案件の端境期によるものですので、一過性のものと認識しています。

サービス分野の決済領域は好調を維持し、顧客ビジネス拡大に向けたDX・デジタル化案件に加え、データ利活用支援、データ基盤構築案件などが拡大しました。

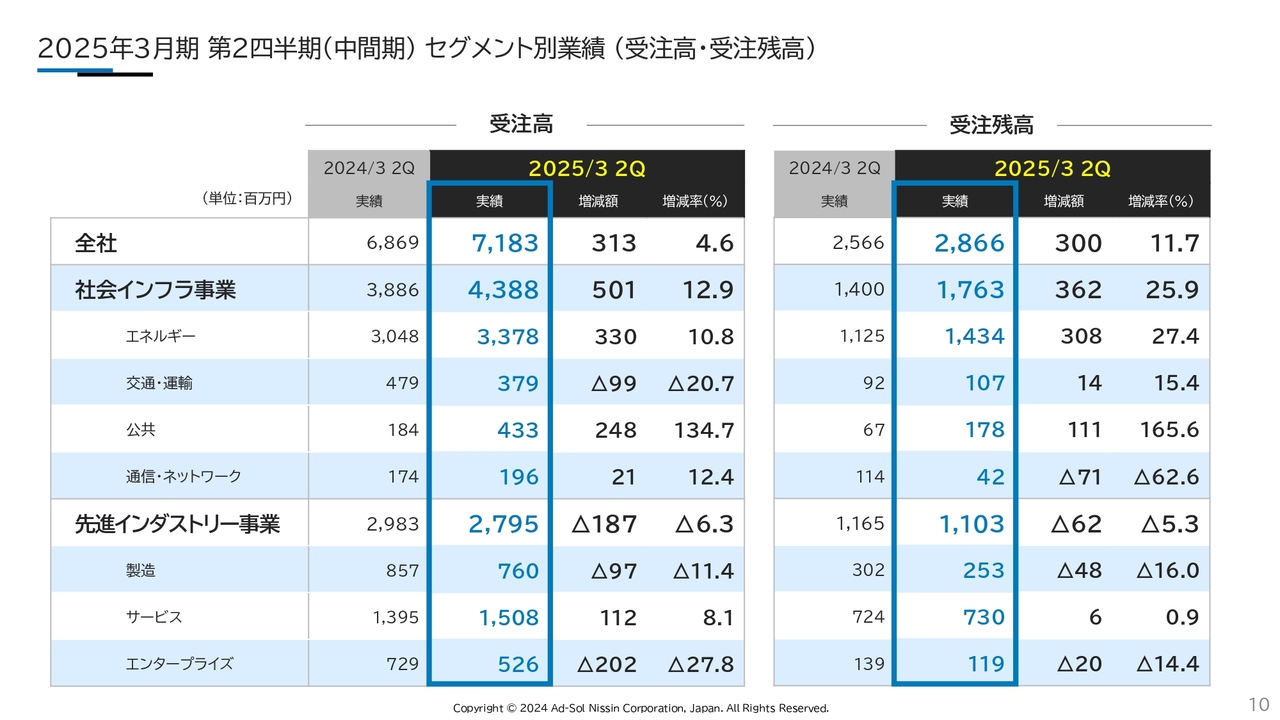

2025年3月期 第2四半期(中間期) セグメント別業績 (受注高・受注残高)

先行指標となる受注高・受注残高の状況です。全社の受注高は前年同期比4.6パーセント増の71億8,300万円、受注残高は前年同期比11.7パーセント増の28億6,600万円となり、いずれも第2四半期としては過去最高を更新しています。

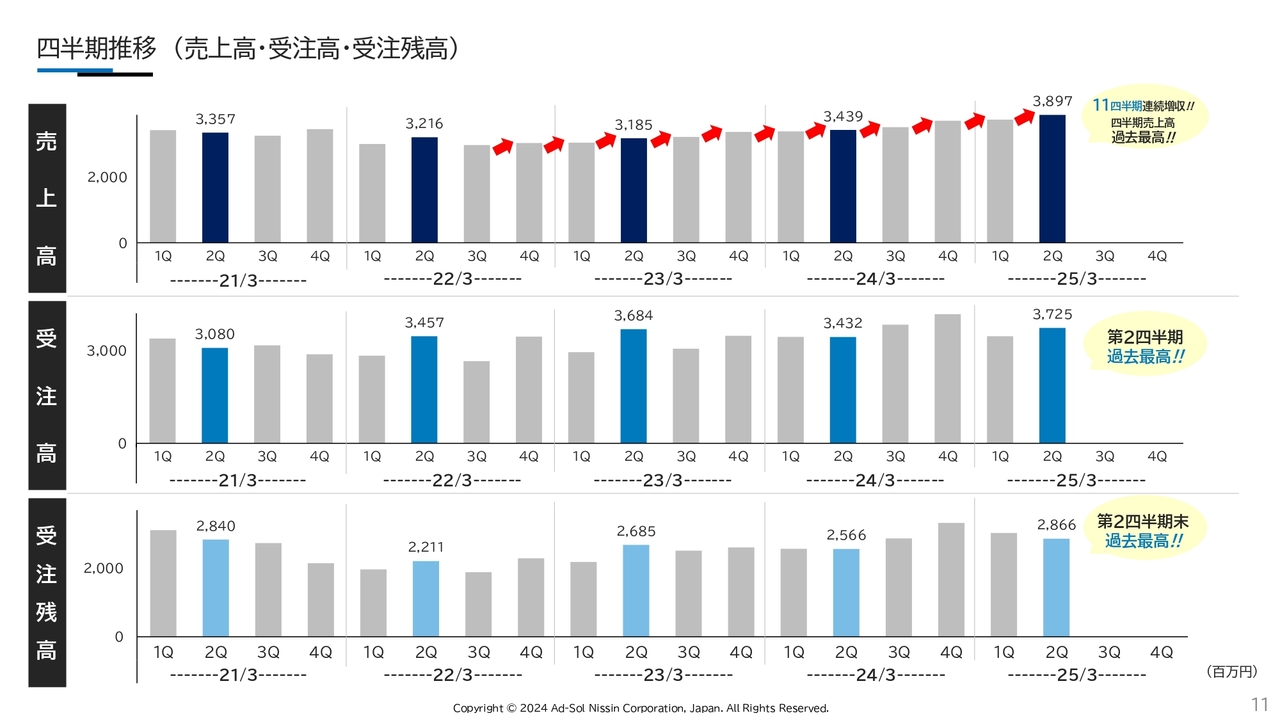

四半期推移(売上高・受注高・受注残高)

四半期ごとの売上高・受注高・受注残高は、スライドのとおりです。

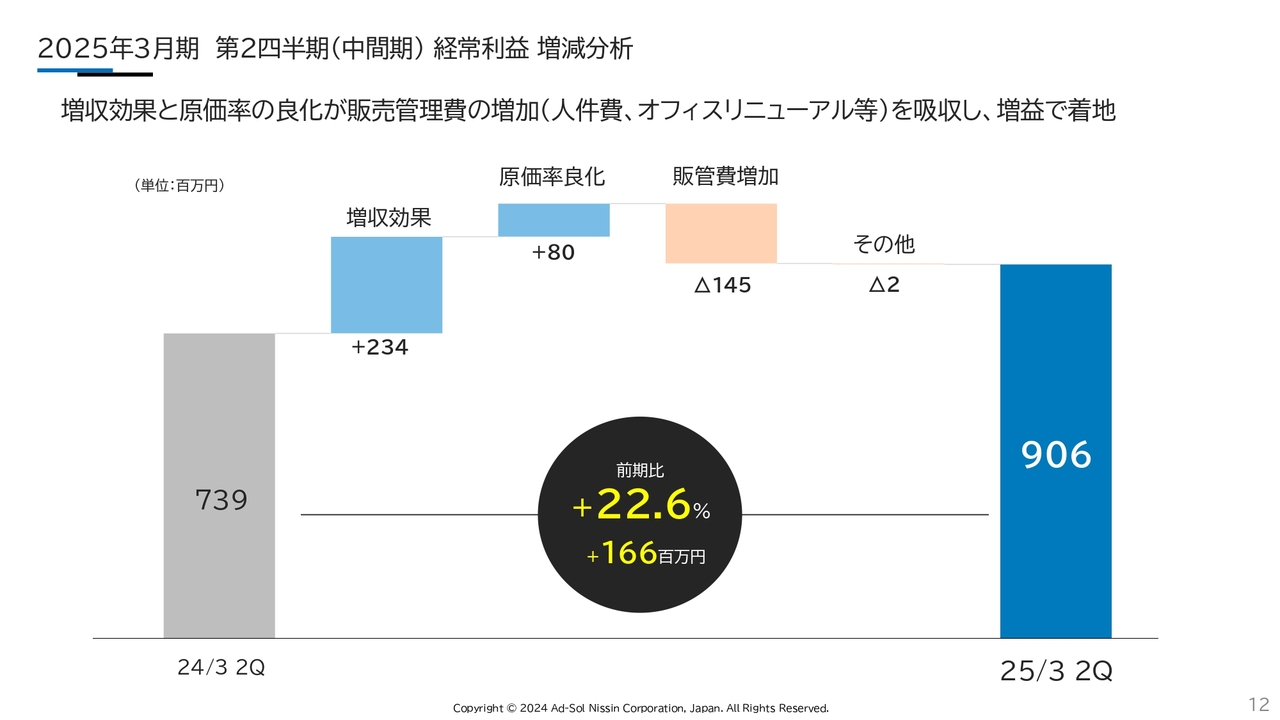

2025年3月期 第2四半期(中間期) 経常利益 増減分析

経常利益の増減分析です。増収効果・原価率の低減により、教育・研修や社員の処遇改定、オフィスリニューアルなどによる販売管理費の増加を吸収し、経常利益は前年同期比22.6パーセント増の9億600万円となりました。

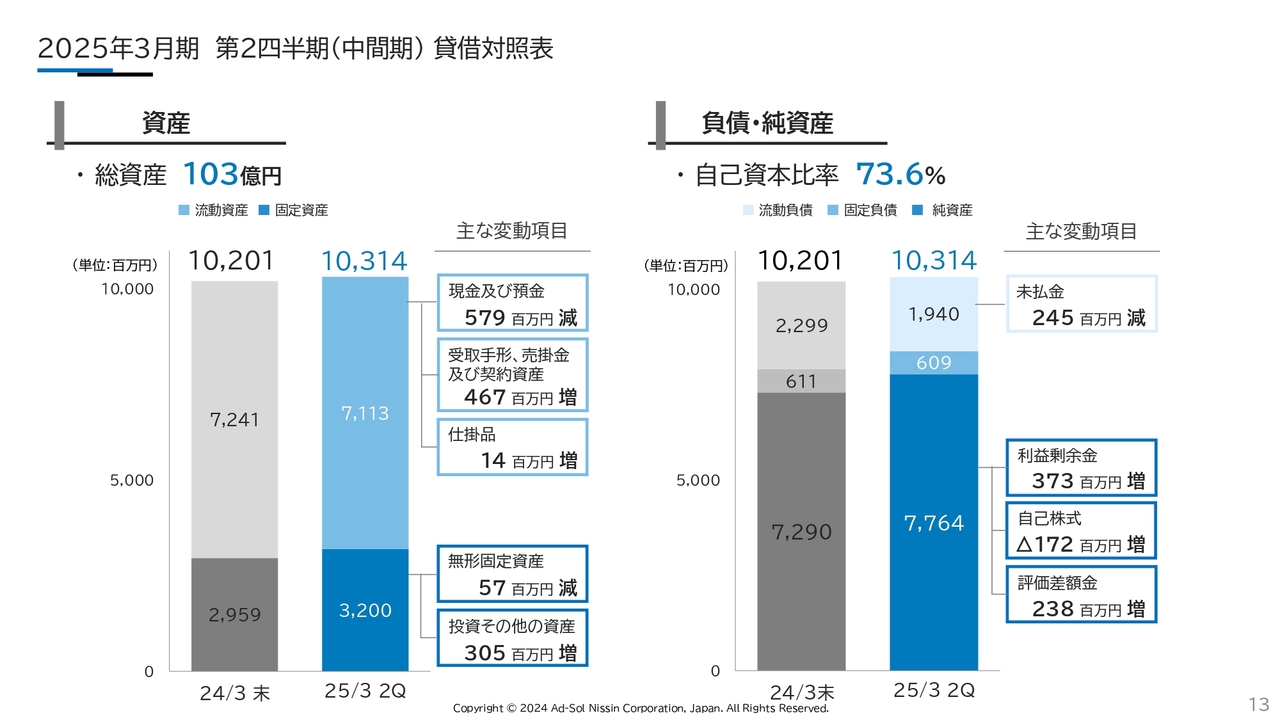

2025年3月期 第2四半期(中間期) 貸借対照表

貸借対照表は、スライドのとおりです。

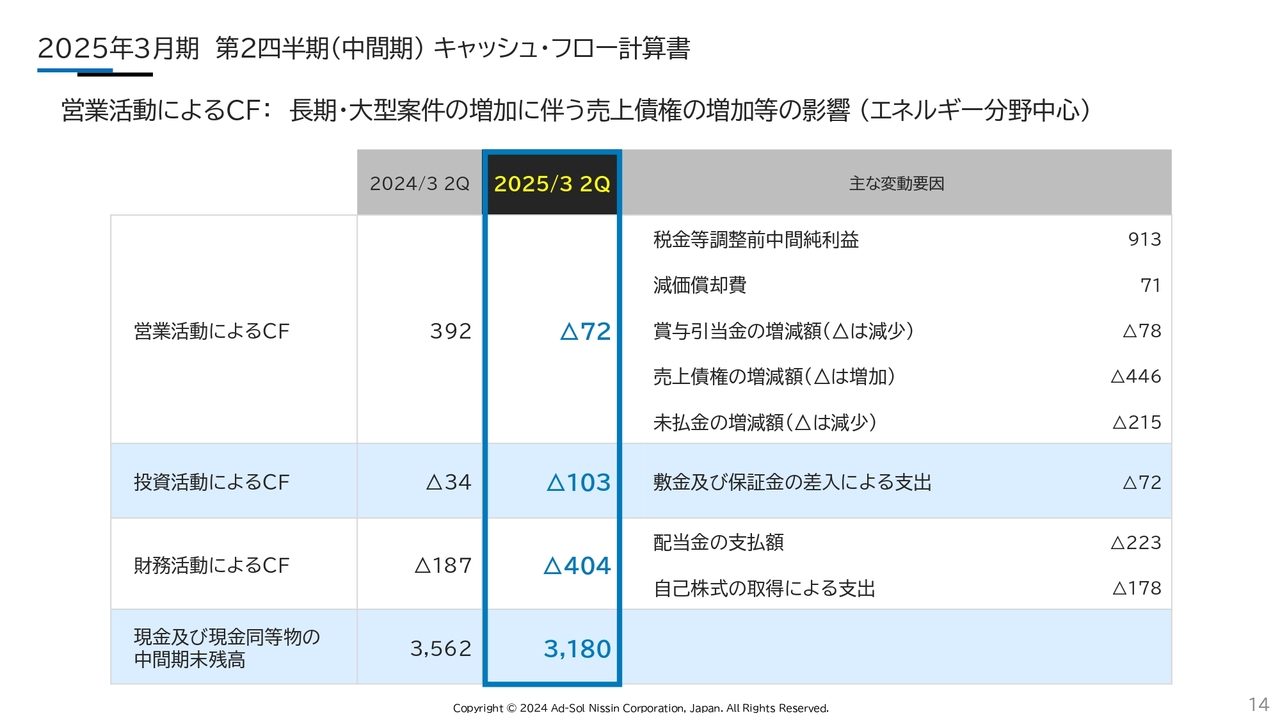

2025年3月期 第2四半期(中間期) キャッシュ・フロー計算書

キャッシュ・フローの状況はスライドのとおりです。なお、営業活動によるキャッシュ・フローは、長期・大型案件の受注に伴う売上債権の増加等によるものであり、特に問題ありませんのでご安心ください。

2025年3月期 通期業績予想 上方修正

2025年3月期通期業績予想です。冒頭にご説明したとおり、通期業績予想を上方修正しました。売上高は153億円、営業利益は17億円を見込んでいます。

引き続き、来期以降の成長・企業価値の向上につながる取り組みを行っていきます。

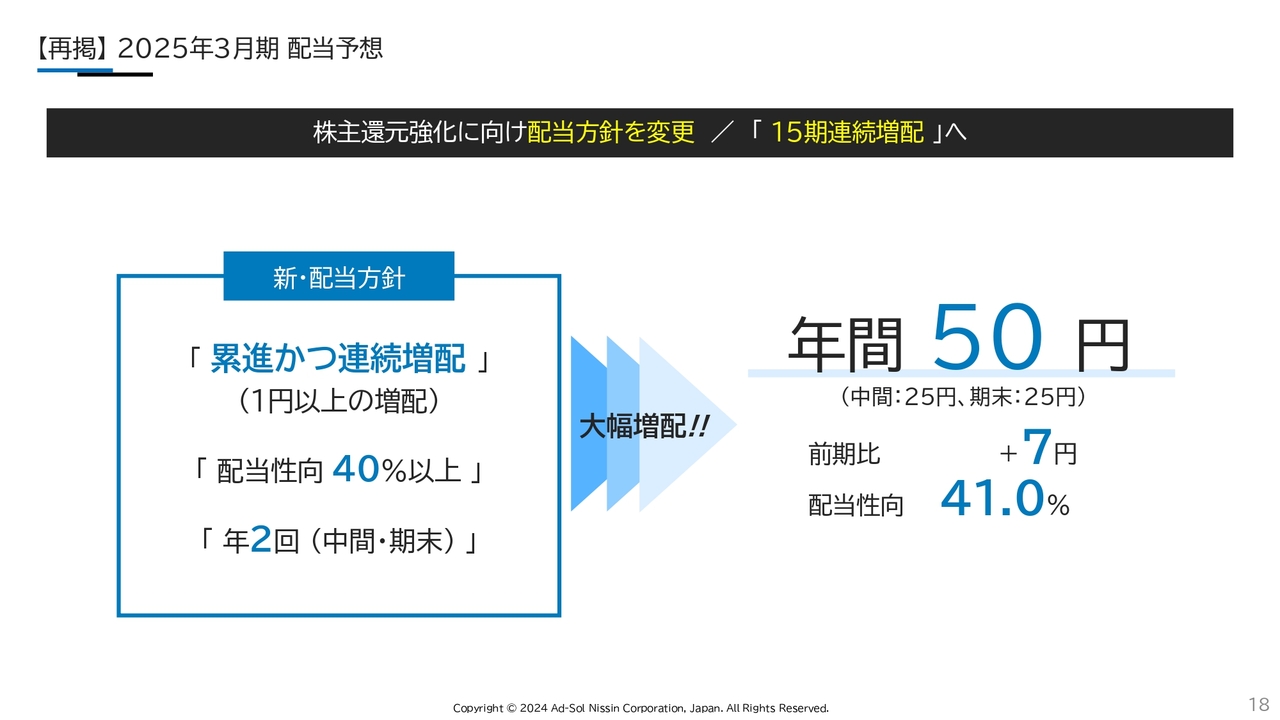

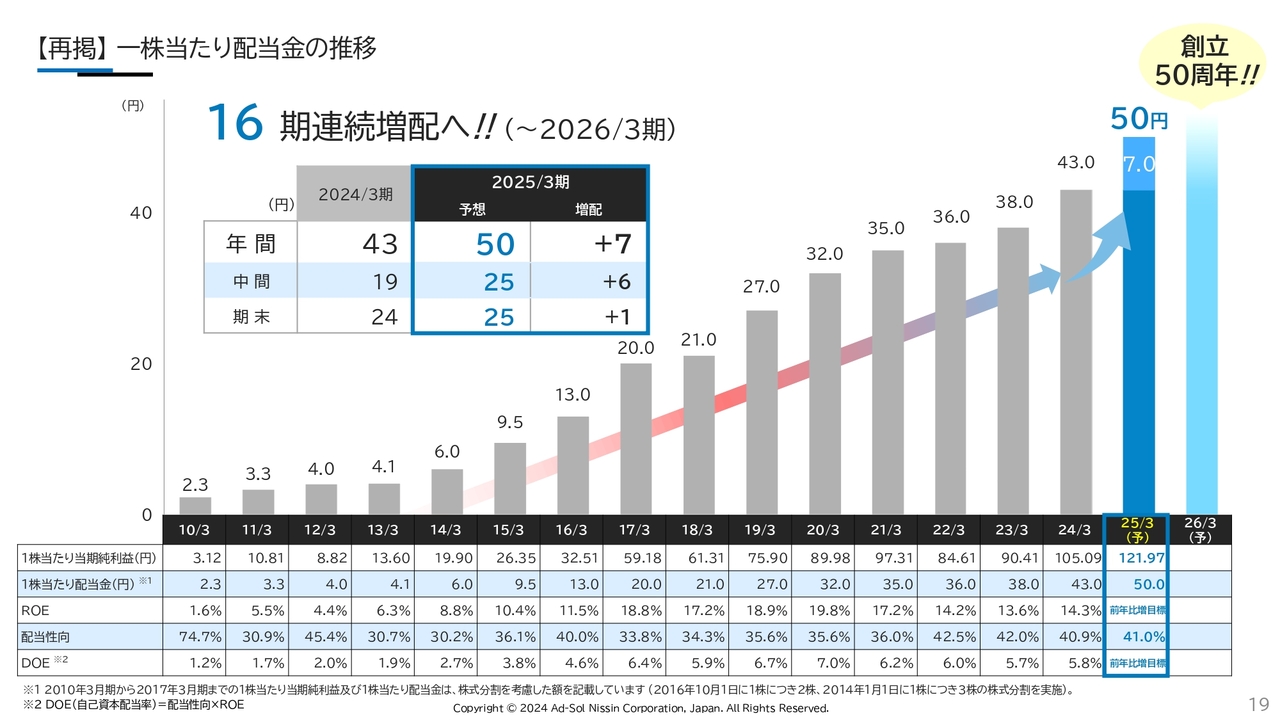

【再掲】2025年3月期 配当予想

株主還元について、あらためてご説明します。株主還元強化に向け、今期より配当方針を変更しています。

新たな配当方針のポイントは、毎期1円以上の増配を行う「累進かつ連続増配」「配当性向40パーセント以上」「年2回(中間・期末)」の3つです。

2025年3月期の年間配当金は、前期比7円増配となる50円を予定し、15期連続増配を達成する見込みです。なお、中間配当は25円としています。

【再掲】一株当たり配当金の推移

創立50周年と同時に、現行中期経営計画の最終年度となる2026年3月期の16期連続増配を目指します。

今後も投資家のみなさまにとって魅力ある株主還元のあり方について、内部留保や成長投資とのバランス、ROEや財務指標などを踏まえ多角的に議論し、検討していきます。

株主優待

9月末・3月末に保有している株主さまを対象に、年2回の株主優待を実施しています。

【再掲】 中期経営計画のポイント

中期経営計画の進捗についてご説明します。中期経営計画「New Canvas 2026」のポイントは、スライドのとおりです。

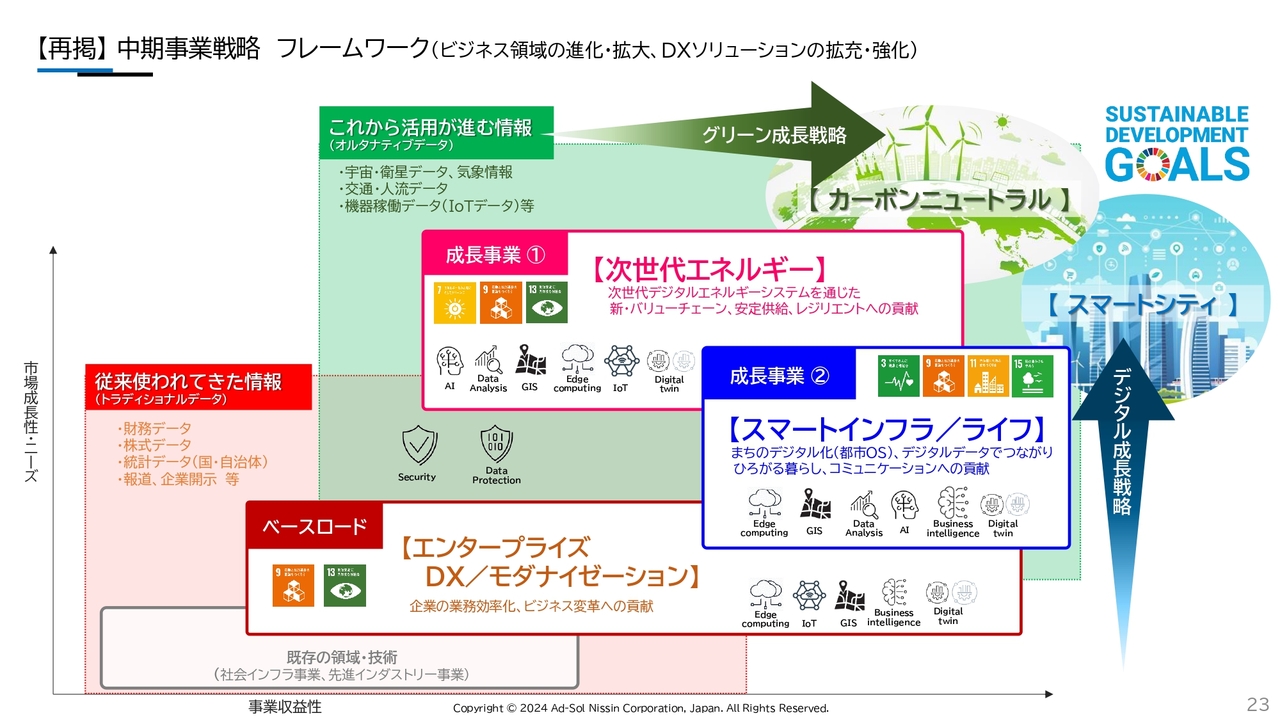

【再掲】中期事業戦略 フレームワーク (ビジネス領域の進化・拡大、DXソリューションの拡充・強化)

2030年以降の持続的成長を見据えた、中長期的な事業戦略のフレームワークです。既存のビジネスから進化・発展させた「エンタープライズDX/モダナイゼーション」をベースロードに、今後の成長を牽引する成長事業として、「次世代エネルギー」「スマートインフラ/ライフ」を掲げ、事業成長、企業価値向上を目指していくというモデルです。

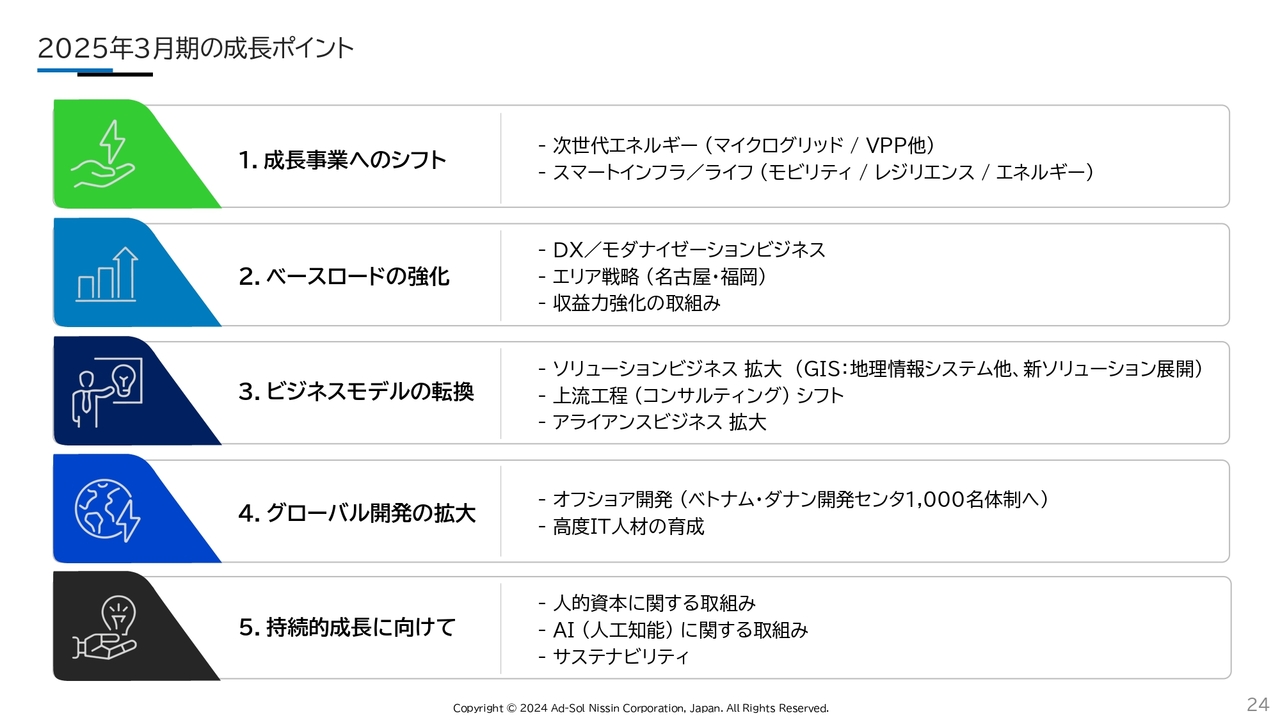

2025年3月期の成長ポイント

成長ポイントとして、今期はスライドに掲げた5つのテーマに注力しています。

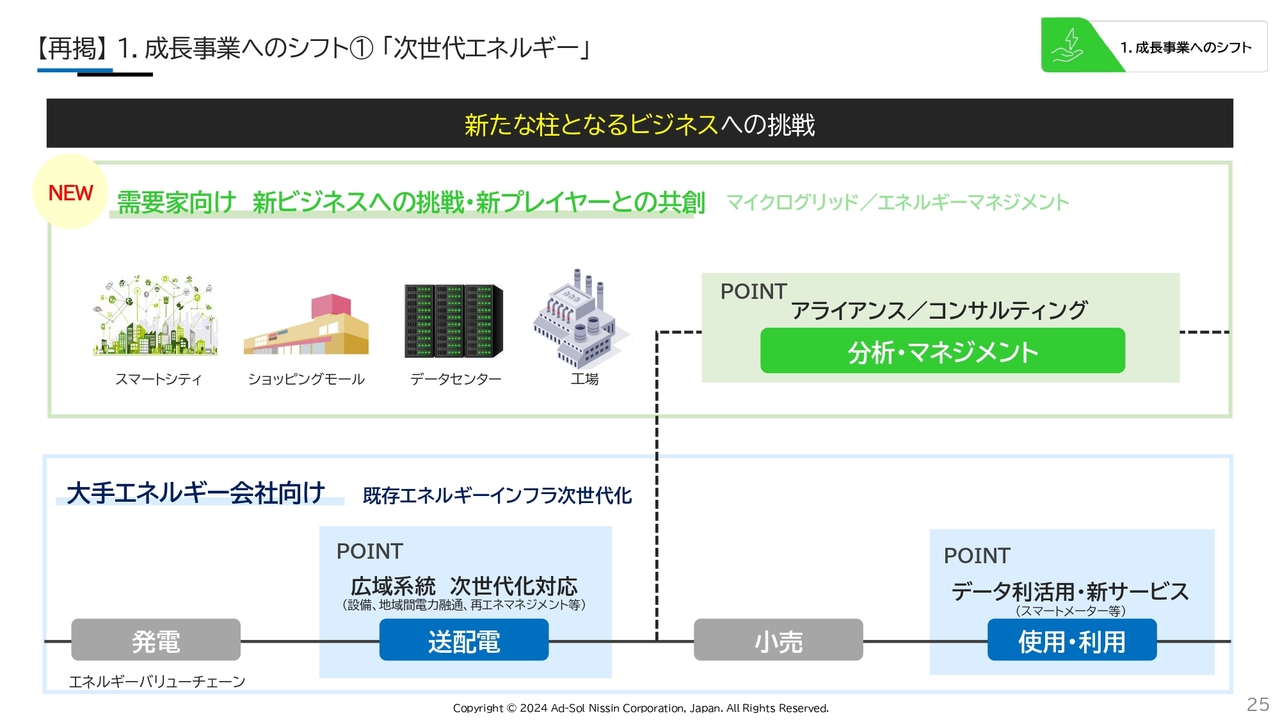

【再掲】1.成長事業へのシフト① 「次世代エネルギー」

成長事業へのシフトについて、「次世代エネルギー」の進捗状況からご説明します。今後、さらなる成長が期待される電力市場において、現在、大手エネルギー会社向けには、スライド下段の青枠で示すように、送配電の設備管理などDX対応のシステム更新や、スマートメーターのデータを利活用したサービスの創出などに取り組んでいます。

また、スライド上段の緑枠で示したような、マイクログリッドやVPP(バーチャルパワープラント)、エネルギーマネジメントといった新たな電力網の実現を目指し、大手エネルギー会社向けとは異なる、需要家向けの新市場に本格的に挑戦しています。

1.成長事業へのシフト② 「次世代エネルギー」 :需要家向け「エネルギーマネジメントシステム」

具体的な取り組みの一例をご紹介します。生成AIの台頭や、建設ラッシュが続くデータセンターや半導体工場など、電力の需要はかつてないほど高まっています。

こうした大口需要家に向け、当社は省エネや再エネも取り入れた効率的なエネルギーの利活用、さらにはGX(グリーン・トランスフォーメーション)につながるエネルギーマネジメントシステムの提案活動を強化しています。

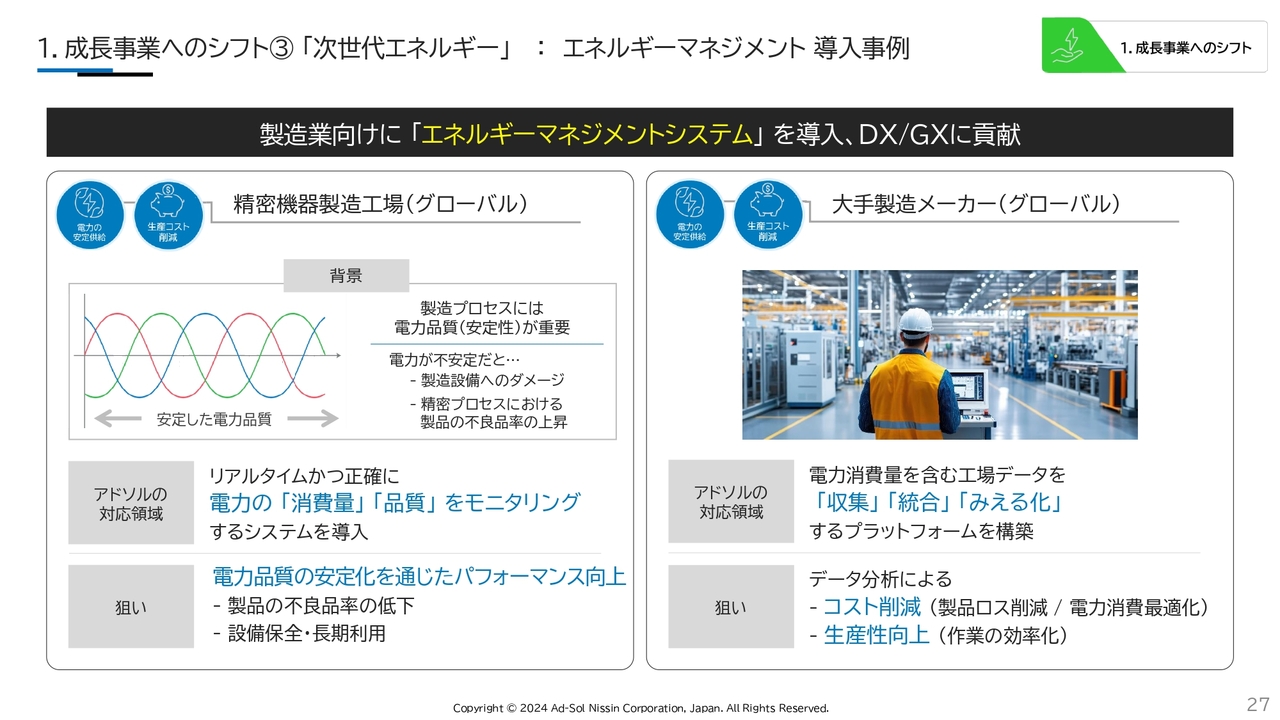

1.成長事業へのシフト③ 「次世代エネルギー」 :エネルギーマネジメント 導入事例

その導入事例として、外資系の大手精密機器メーカーの日本工場へ、電力消費量に加えて、電力品質をモニタリングするシステムを導入しました。

電力品質が安定化したことで不良品が減り、設備保全にもつながるなど、工場全体のパフォーマンス向上とコスト削減に貢献しています。

これ以外に、グローバルトップの一角を占める大手製造メーカーでも、エネルギーマネジメントにつながる案件が始まっています。

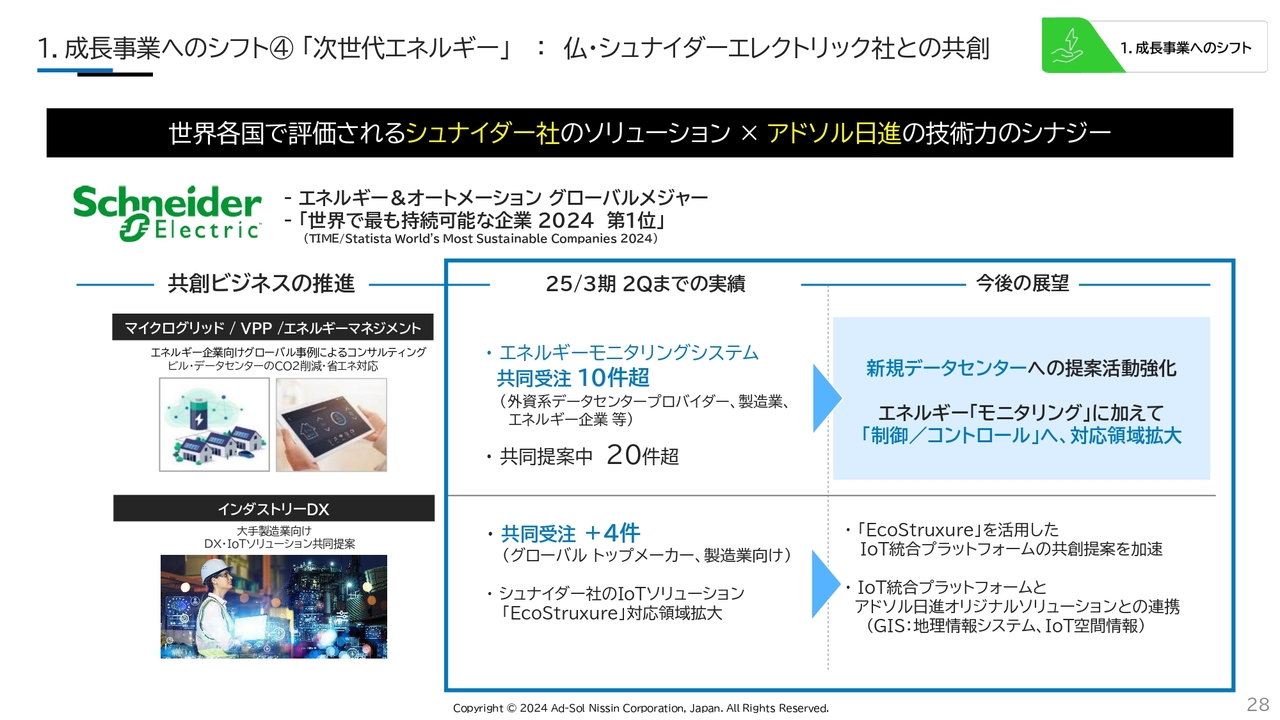

1.成長事業へのシフト④ 「次世代エネルギー」 :仏・シュナイダーエレクトリック社との共創

取り組みの推進にあたっては、エネルギーマネジメントで世界有数の実績を持つ、フランスのシュナイダーエレクトリック社と協業しています。

2021年から日本で初めてのSIパートナーとして密接に連携し、この上期までに先ほどご紹介した事例を含め、エネルギーマネジメントシステムを10件以上、共同受注しています。今後もさらなる拡大を目指します。

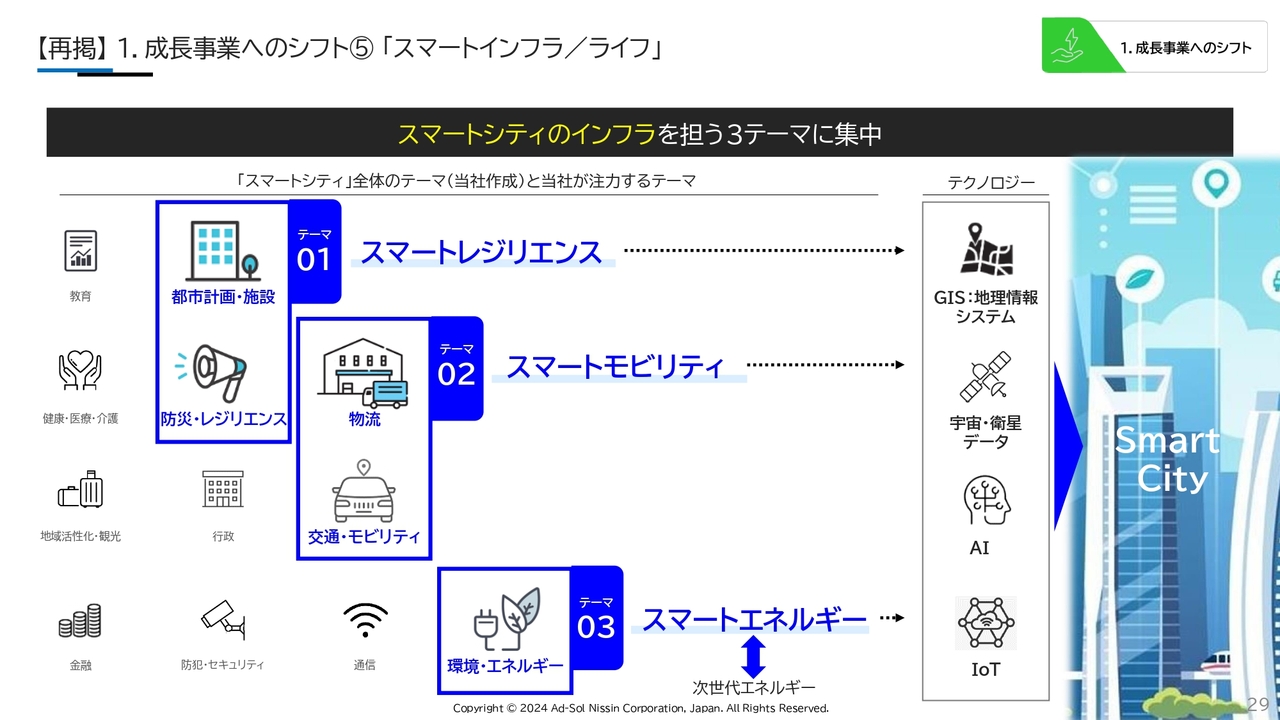

【再掲】1.成長事業へのシフト⑤ 「スマートインフラ/ライフ」

「スマートインフラ/ライフ」です。多岐にわたるこの領域で、当社ならではの強みを発揮するため、街や生活のデジタル化やスマート化につながる都市計画や防災の「スマートレジリエンス」、交通・物流の「スマートモビリティ」、環境・エネルギーの「スマートエネルギー」の3つのビジネス領域に集中展開することとしました。

1976年の創業以来、社会インフラ領域で培ってきたシステム開発力と、AIや宇宙・衛星データ等の最新テクノロジーとを融合することで、スマートシティの実現に貢献していきます。

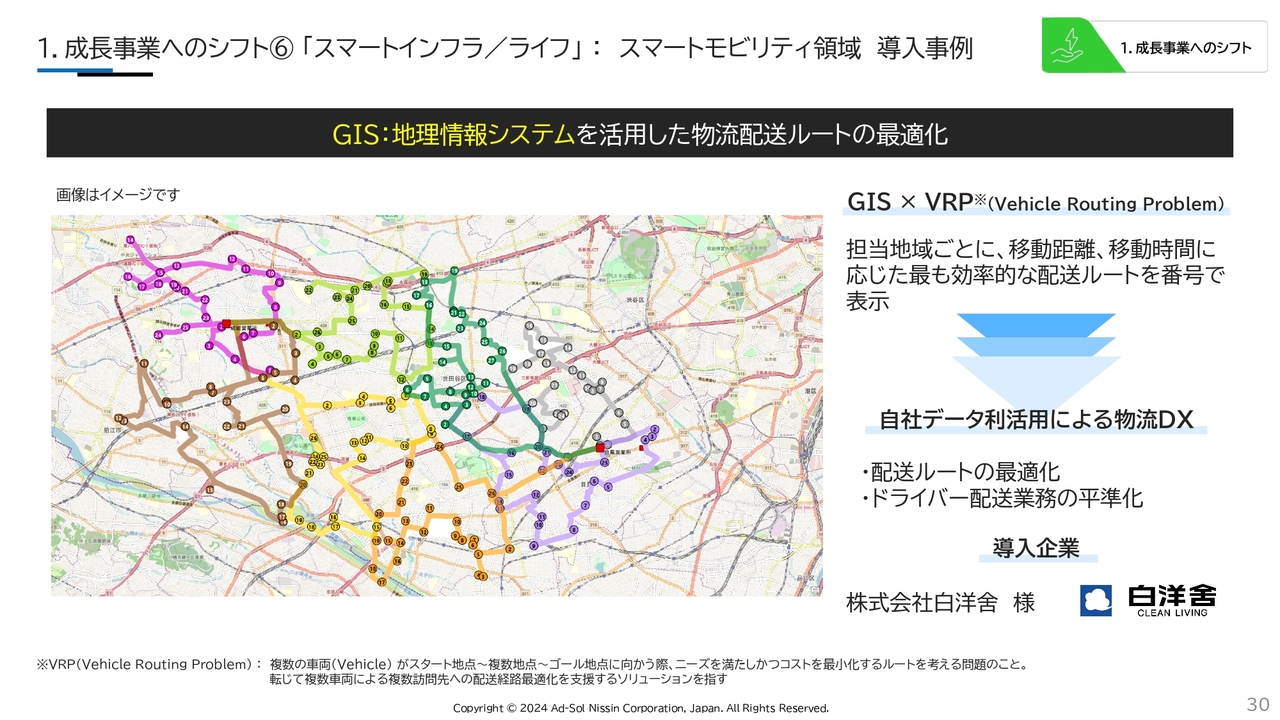

1.成長事業へのシフト⑥ 「スマートインフラ/ライフ」:スマートモビリティ領域 導入事例

代表的な例として、スマートモビリティ領域の取り組みをご紹介します。当社が強みを持つ「GIS:地理情報システム」と、お客さまのさまざまなデータを融合し、地図を使った新たな価値の提供に取り組んでいます。

今回、東証スタンダード上場企業の株式会社白洋舍に、物流DXにつながる配送ルートの最適化ソリューションを採用いただきました。

スマートシティ関連では、建設コンサルタントとのコラボも進めており、今後さらに当社の対応領域が広がっていく手ごたえを感じています。ぜひ、ご期待いただきたいと思います。

2.ベースロードの強化①:データマネジメント特化サービス提供開始

ベースロードの強化として、当社の新サービスについてご説明します。今期、お客さまからご要望の多いシステム開発やエンジニアリングの実績・ノウハウをパッケージ化し、シリーズでの提供を開始しました。

第1弾は、アジャイル開発に特化した「AgileLeap(アジャイルリープ)」、第2弾として、クラウド移行に特化した「CloudLeap(クラウドリープ)」、この2つをサービスメニュー化し、7月から提供しています。

さらに10月には、シリーズ第3弾となるデータマネジメントに特化した「D×DLeap(ディーディーリープ)」の提供を開始しました。

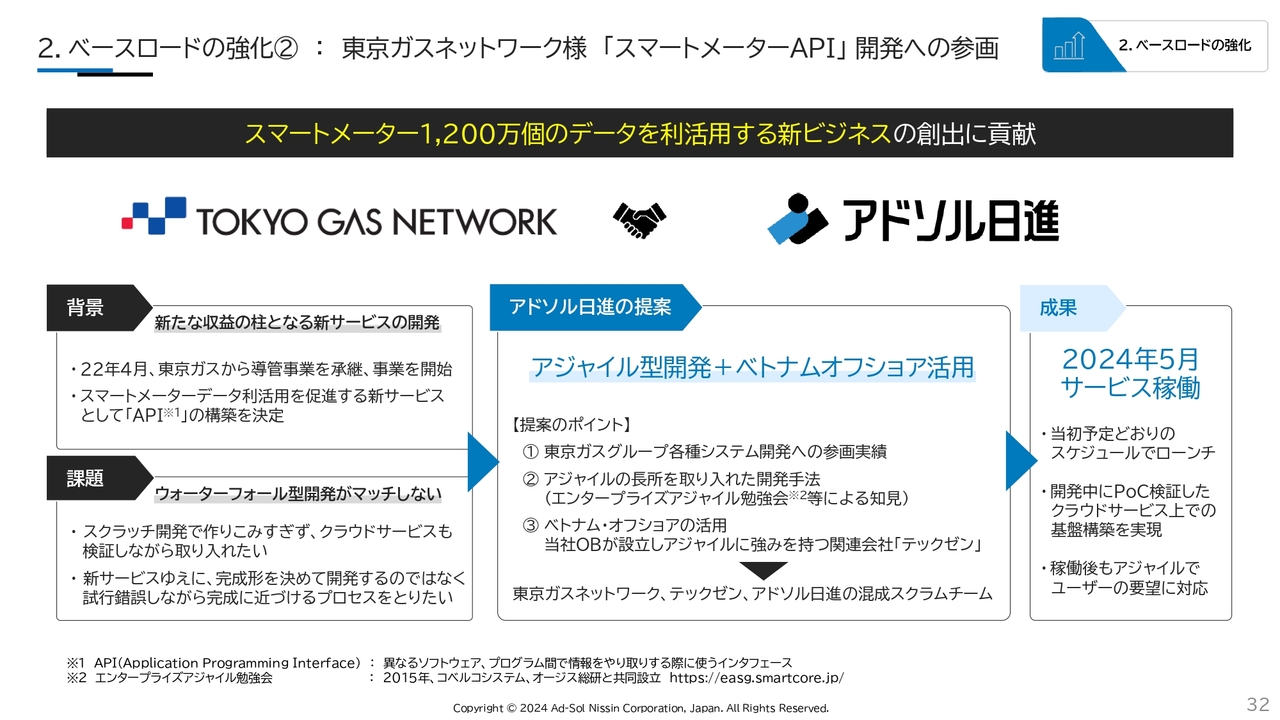

2.ベースロードの強化②:東京ガスネットワーク様「スマートメーターAPI」 開発への参画

ちなみに、第1弾の「AgileLeap(アジャイルリープ)」のルーツは、当社の主要なお客さまである東京ガスネットワークの、スマートメーターのデータを活用した新サービス開発案件で得た知見やナレッジです。

この案件では、素早い価値提供を実現するため、完成形を決めて開発するウォーターフォール型ではなく、アジャイル型を提案しました。さらに、ベトナム・オフショア開発もご活用いただきました。

今年5月のサービス提供開始後も、アジャイルでアップデートに対応しています。

2.ベースロードの強化③:エリア戦略 (九州支社移転・リニューアル)

エリア戦略としては、半導体工場の誘致などにより電力需要の増大やICT投資の活性化等が見込まれる、九州地区でのさらなるビジネス拡大に向け、今年10月に九州支社を移転・リニューアルしました。

この拠点をベースに、部署の垣根を超えたコミュニケーションと共創を促すことで、九州地区でのさらなるビジネス拡大を図っていきます。

2.ベースロードの強化④:収益力強化に関する取組み

収益力強化の取り組みとしては、当社の主要ビジネスパートナーの1社である株式会社SALTO(サルト)と、今年9月に業務提携を結びました。

DX/GXに対応するシステム開発体制の強化・拡大など、協業体制の深化を図ることで、当社が上流工程へビジネスシフトしていく動きを、これまで以上に加速させていきます。

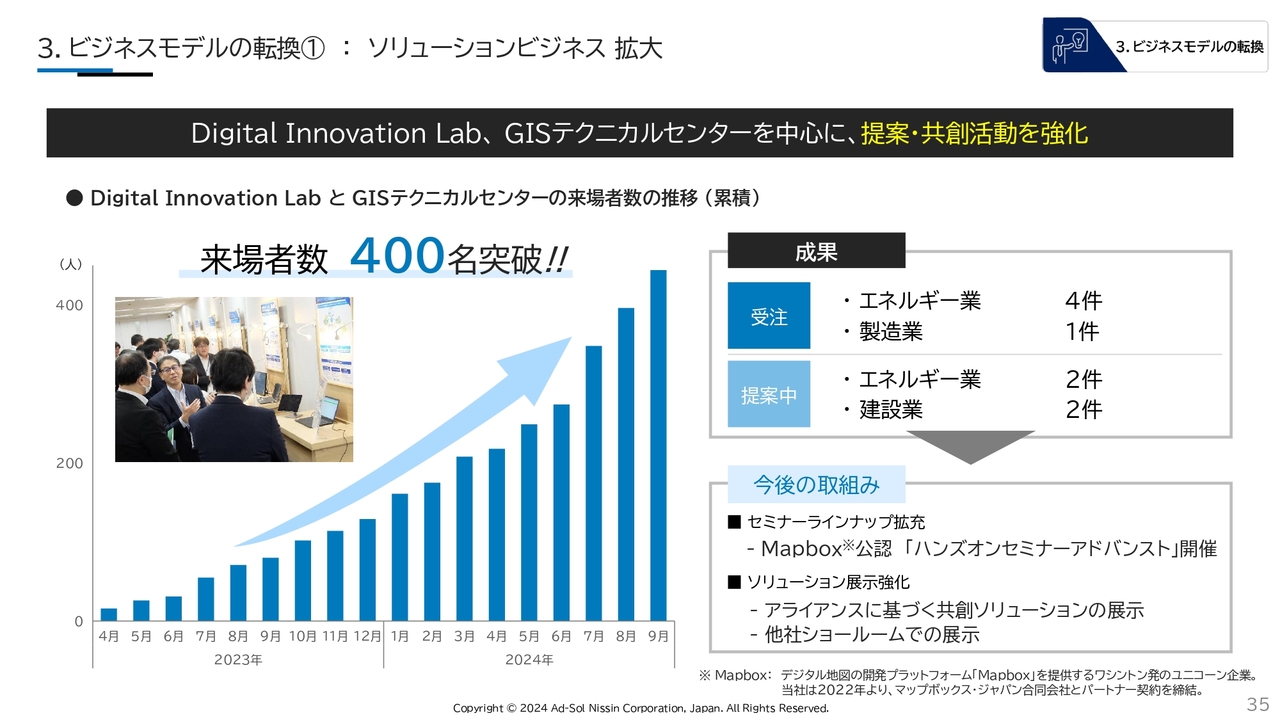

3.ビジネスモデルの転換①:ソリューションビジネス 拡大

ビジネスモデルの転換に向けた取り組みです。ソリューションビジネスの拡大を目指し、東京本社・関西支社に開設した「Digital Innovation Lab(デジタル・イノベーション・ラボ)」、ならびに2023年に設置した「GISテクニカルセンター」を活用した提案・共創活動に取り組んでいます。

来場者数はこの1年で400名を突破し、成果も着実に上がっています。

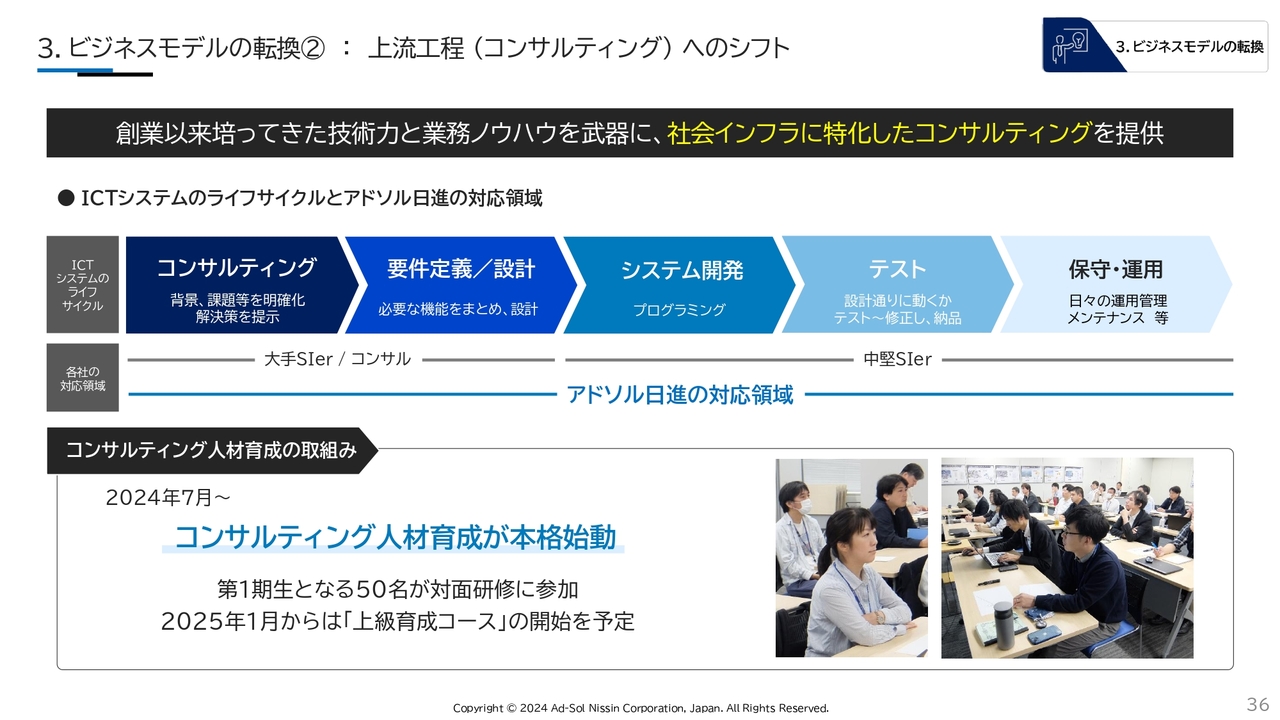

3.ビジネスモデルの転換②:上流工程 (コンサルティング) へのシフト

当社は、社会インフラに特化したITコンサルティング企業への転換を進めています。システム開発力、技術力、そして業務ノウハウを武器に、コンサルティングからシステム開発、保守・運用までトータルで対応していきます。

7月からはコンサルティング人材の育成を開始し、第1期生として50名を選抜しています。来年1月からは、この中からさらに対象者を選抜し、上級育成コースを開始して高度な研修を実施する予定です。

4.グローバル開発の拡大①:IT人材大国 ベトナムでの取組み

グローバル開発の拡大に向けたベトナムでの取り組みについてご説明します。当社は10年以上にわたり、ベトナム人留学生の積極採用や、ベトナムでの開発をマネジメントするブリッジSEの育成など、オフショア開発の強化に向けた施策を推進してきました。

中期経営計画では「アジア・オフショア戦略」を掲げ、ベトナム・ダナン開発センタの高度IT人材1,000名体制を目指し、取り組みをさらに強化しています。

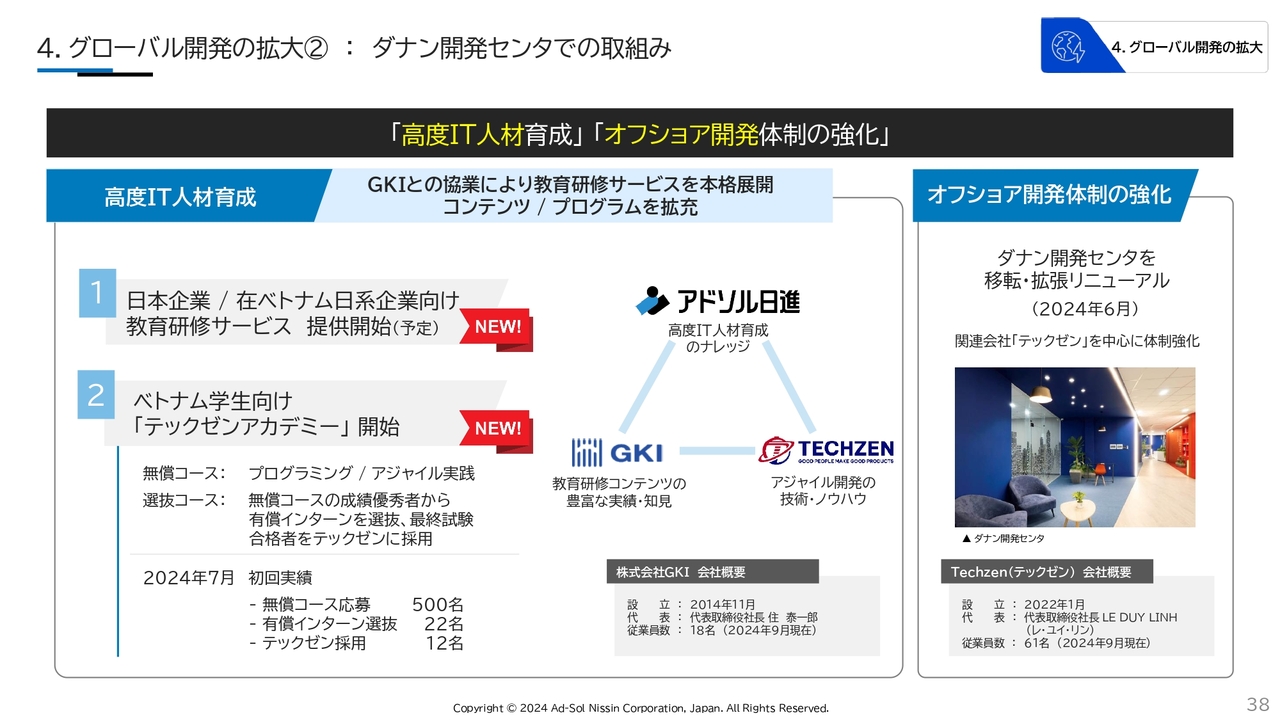

4.グローバル開発の拡大②:ダナン開発センタでの取組み

今後ベトナムでは、高度IT人材育成の取り組み強化の一環として、日本企業やベトナム学生向けの教育研修サービスを本格的に展開します。

第1弾として、教育コンテンツの強化を掲げ、教育研修・人材育成サービスやDX支援コンサルティングを手掛ける株式会社GKI(ジーケーアイ)との協業を開始しました。

また、関連会社Techzen(テックゼン)社の教育研修プログラム「テックゼンアカデミー」などを通じ、ベトナム国内の学生向け教育コンテンツのさらなる強化・拡充に、共同で取り組んでいきます。

5.持続的成長に向けて①:人的資本に関する取組み

持続的成長に向けた取り組みについてご紹介します。まずは、人的資本に関する取り組みです。この10月に開催した当社内定式には、採用予定人数50名を上回る内定者52名が参加しました。

今後も人材育成とエンゲージメント向上の取り組みを継続していきます。

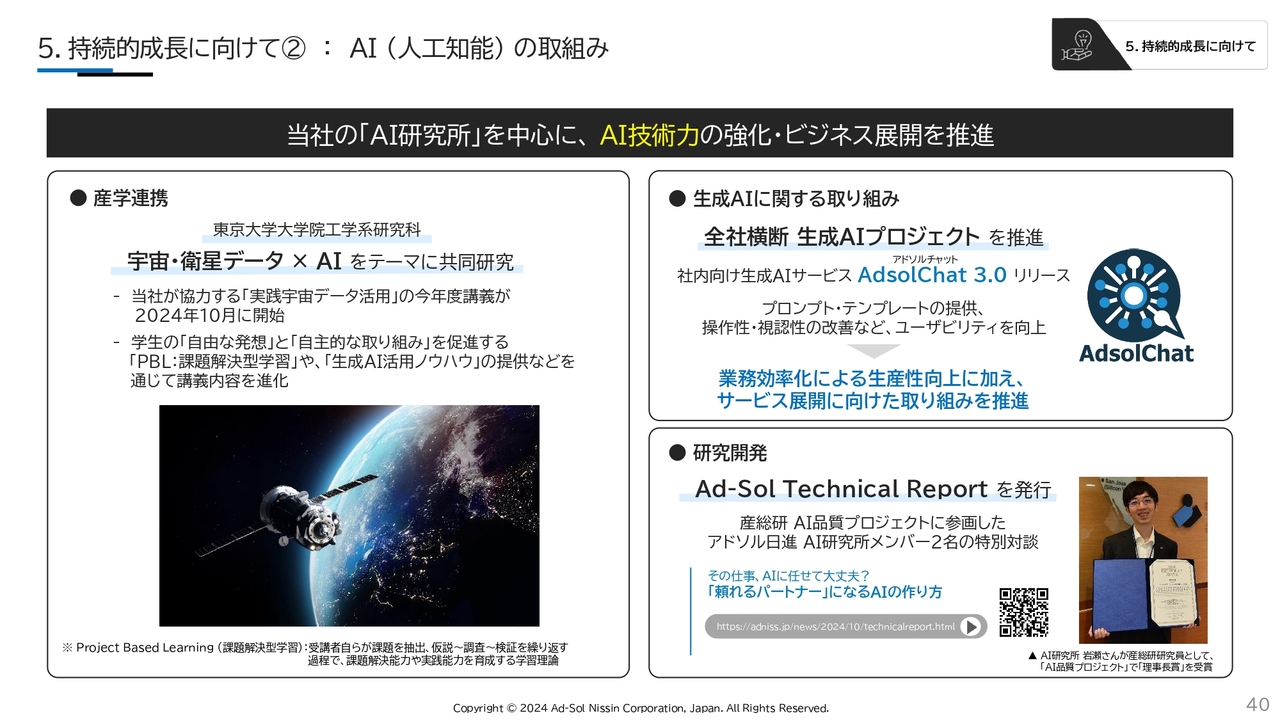

5.持続的成長に向けて②:AI (人工知能) の取組み

最後に、当社のビジネスを展望する上で非常に重要なテーマとなる、AIの取り組みについてご説明します。

当社では、AI研究所を中心にAIへの取り組みを進めています。東京大学とは2022年から、宇宙・衛星データとAIの利活用をテーマに共同研究を継続しており、まもなく3年目に入ります。この10月からスタートした今年度の講義にも、当社社員が講師となって協力しています。

また、全社横断組織で取り組み、今年2月に公開した当社独自の生成AI「AdsolChat(アドソルチャット)」では、業務効率化につながる機能追加を続々とリリースしています。

研究開発では、産総研のAI品質向上プロジェクトに長年参画しており、AI研究所のメンバーが理事長賞を受賞しました。

産総研、生成AIなど、他社にはない独自かつ高品質なナレッジが評価され、導入支援コンサルティングなどの引き合いが増えています。

今後はさらに本格的な展開を進めていきます。ご期待いただければと思います。

以上で、2025年3月期第2四半期の決算説明を終わります。ご清聴ありがとうございました。

質疑応答:新設計画に伴う電力不足による事業機会について

司会者:「データセンター・半導体工場の新設計画が相次ぐことで電力不足が懸念されていますが、電力の確保や効率活用

新着ログ

「情報・通信業」のログ