【QAあり】ラクーンHD、EC、フィナンシャルが好調な滑り出し 「スーパーデリバリー 」のGMVは国内、海外ともに二桁成長

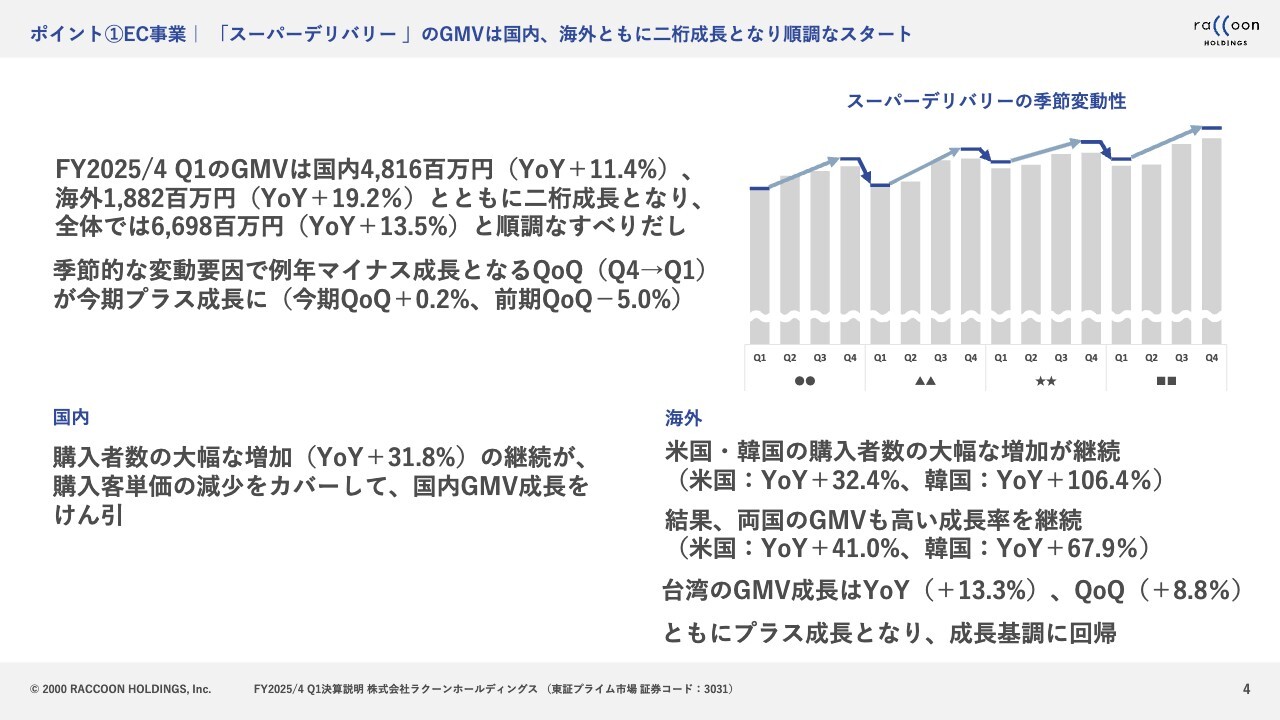

ポイント①EC事業 「スーパーデリバリー」のGMVは国内、海外ともに二桁成長となり順調なスタート

今野智氏:株式会社ラクーンホールディングス取締役財務担当副社長の今野です。本日は、2025年4月期第1四半期の決算説明会にご参加いただきありがとうございます。先ほど発表した決算概要についてご説明します。どうぞよろしくお願いします。

ポイントをいくつかまとめました。1つ目は、2025年4月期はまだ3ヶ月しか経過していませんが、我々の手がけるEC事業とフィナンシャル事業は大変好調な滑り出しとなりました。

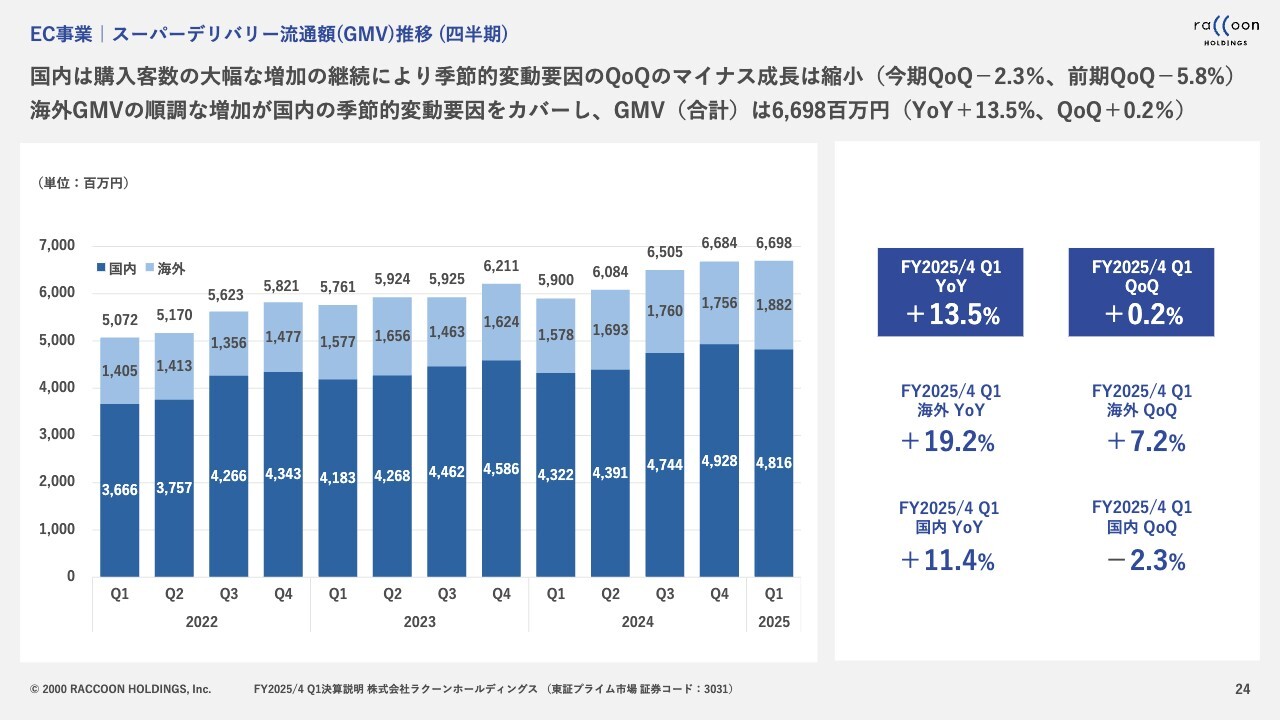

2つ目は、EC事業では「スーパーデリバリー」というWebサイトを展開しており、GMVは国内向けと海外向けに分かれていますが、この第1四半期はどちらも2桁成長となり、こちらも順調なスタートとなりました。

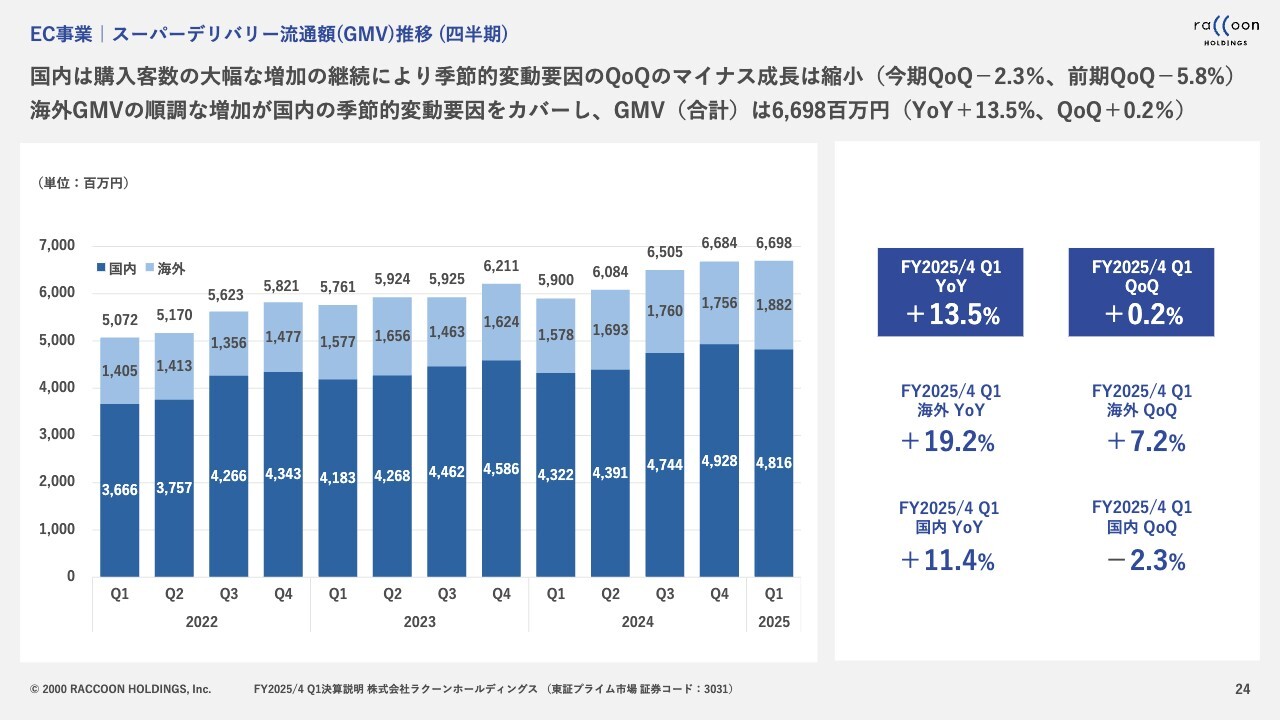

この第1四半期のGMVは、国内がYoYプラス11.4パーセントの48億1,600万円です。海外も想定以上の伸びで、YoYプラス19.2パーセントの18億8,200万円となりました。全体としてもYoYプラス13.5パーセントの66億9,800万円と、想定どおり順調な滑り出しとなっています。

季節的な変動要因により、通常はGMVが第1四半期から第4四半期にかけて徐々に上がり、第1四半期にまた下がることを繰り返しますが、今期はGMVの成長率が比較的好調です。通常であればQoQで下がるところ、ほぼ横ばいではありますが、QoQプラス0.2パーセントと若干増加することができた点が今回の特徴と言えます。

特に国内に関しては、昨年度に会費プランを変更したり、プロモーションを強化した結果、購入者数はYoYプラス31.8パーセントとなりました。このあたりがGMVの成長を牽引しています。購入客単価はまだまだ弱いですが、購入者数の増加がGMVを引き上げています。

海外については、昨年から米国と韓国が順調に推移しています。そのベースとなっているのが購入者数の増加で、米国でYoYプラス32.4パーセント、韓国でYoYプラス106.4パーセントとなっています。GMVは米国でYoYプラス41パーセント、韓国でYoYプラス67.9パーセントと非常に大きな成長を遂げました。

台湾については、ここ2年ほどマイナス成長で、海外GMVの足を若干引っ張っていました。しかし、前四半期あたりからかなり上向きになっており、この四半期はYoYプラス13.3パーセント、QoQでもプラス8.8パーセントと成長基調に回帰してきたことが非常に大きな変化となりました。

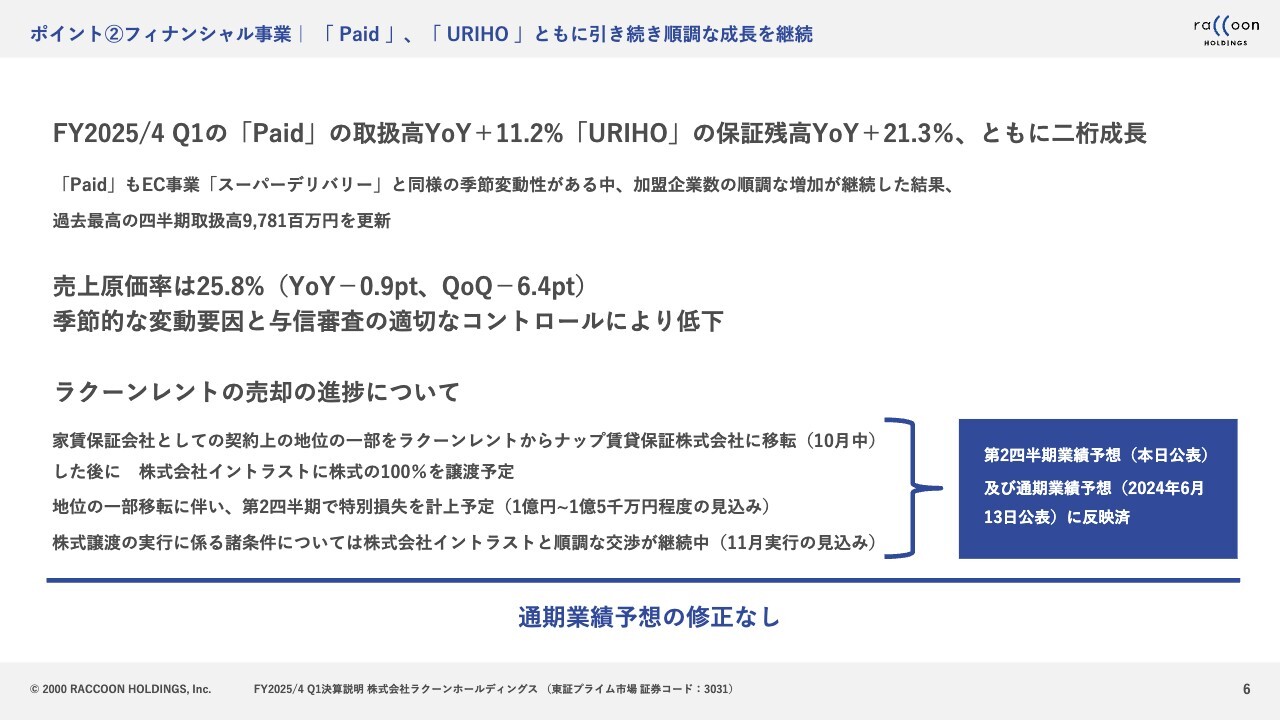

ポイント②フィナンシャル事業 「Paid」、「URIHO」ともに引き続き順調な成長を継続

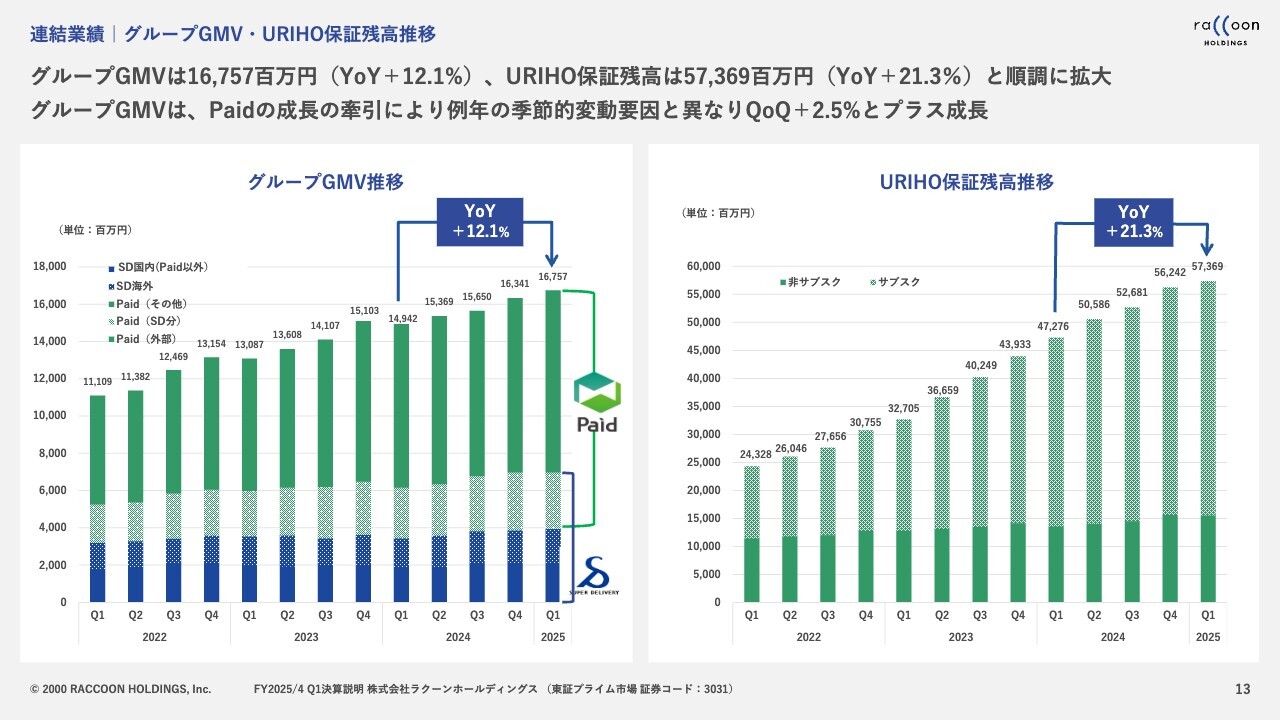

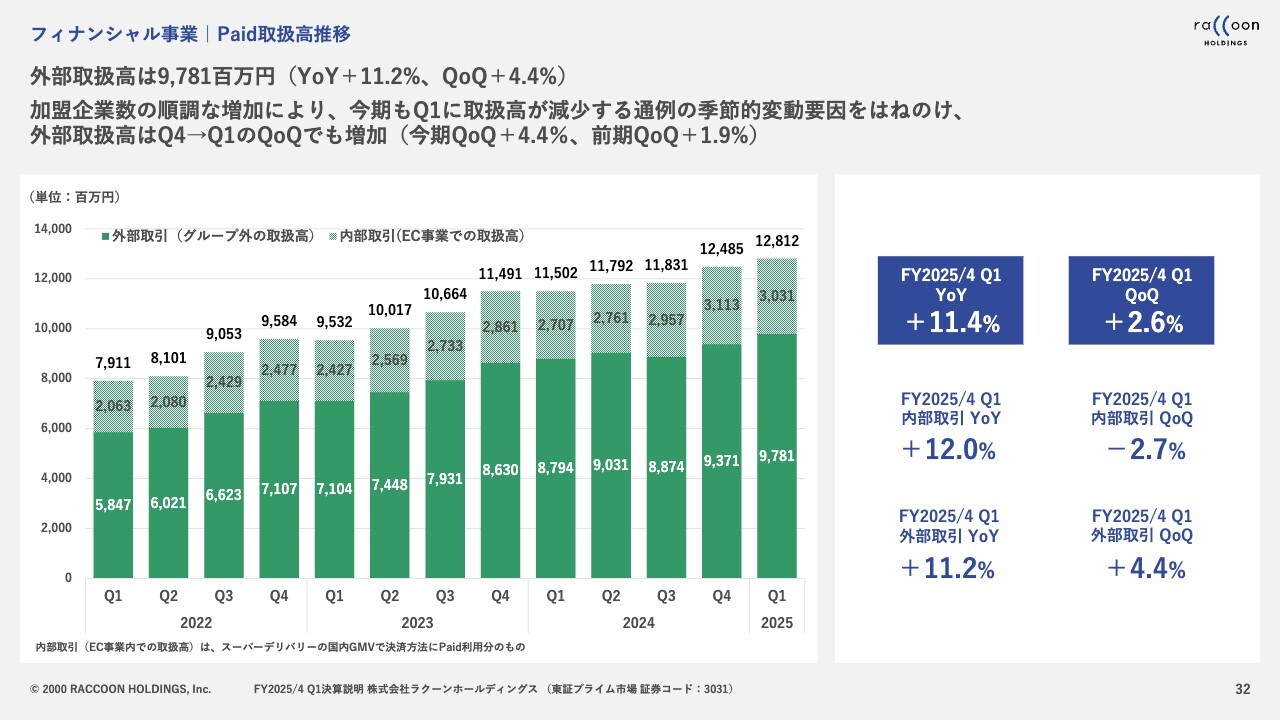

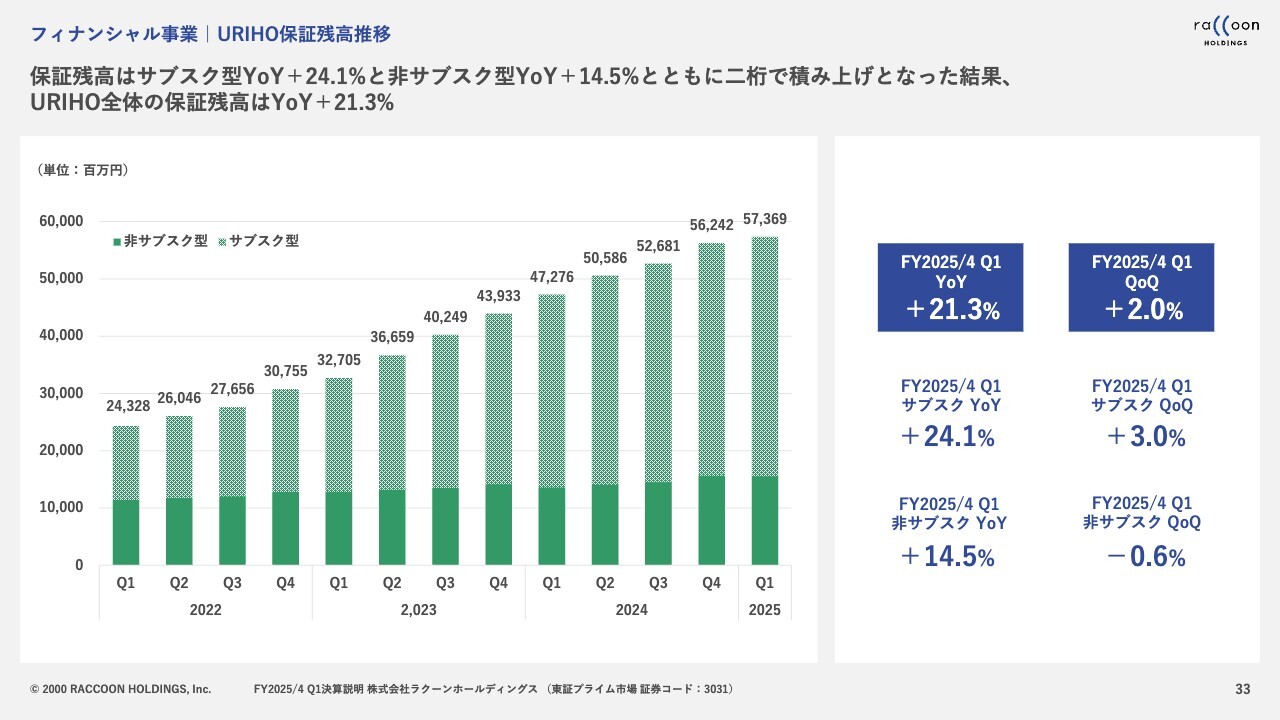

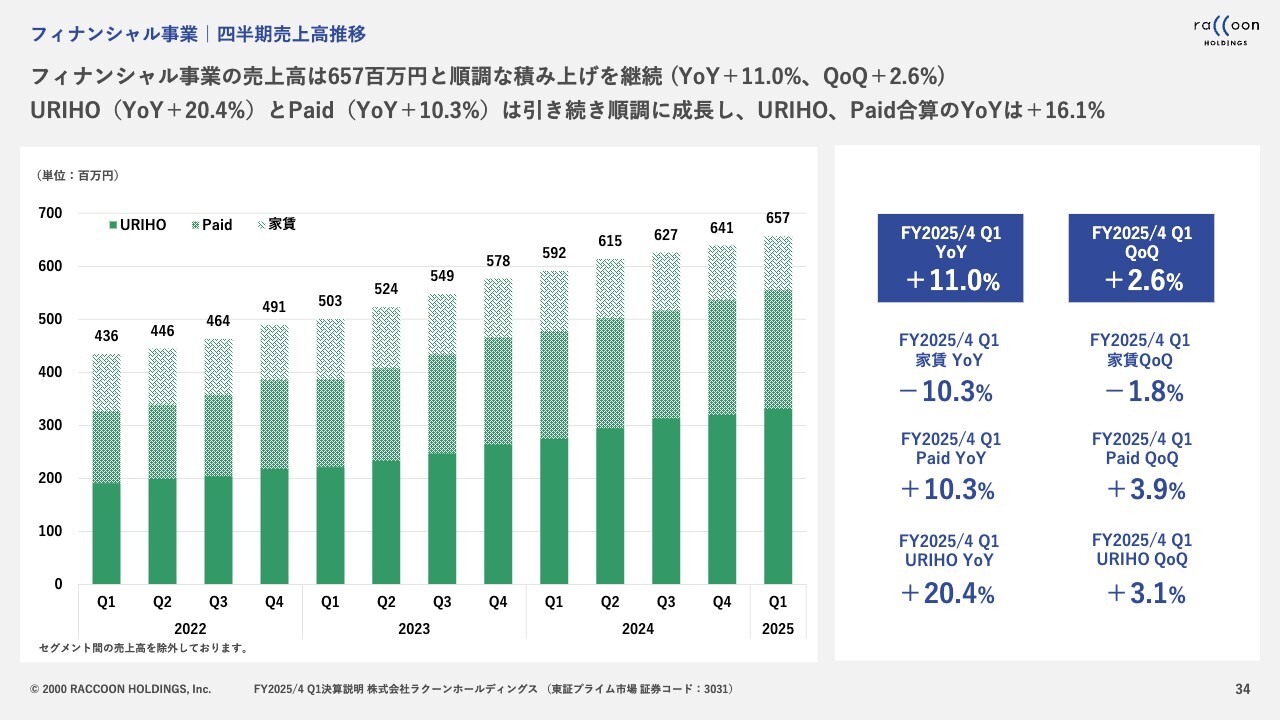

フィナンシャル事業についてです。BtoBの決済サービス「Paid(ペイド)」とBtoBの売掛金保証サービス「URIHO(ウリホ)」は、ともに順調に成長しています。「Paid」の取扱高はYoYプラス11.2パーセント、「URIHO」の保証残高はYoYプラス21.3パーセントと、ともに2桁成長となりました。

特に「Paid」については、EC事業ほどではありませんが、第1四半期は季節変動性により伸びにくいタイミングになります。しかし、比較的伸びたというのが正直な感想です。

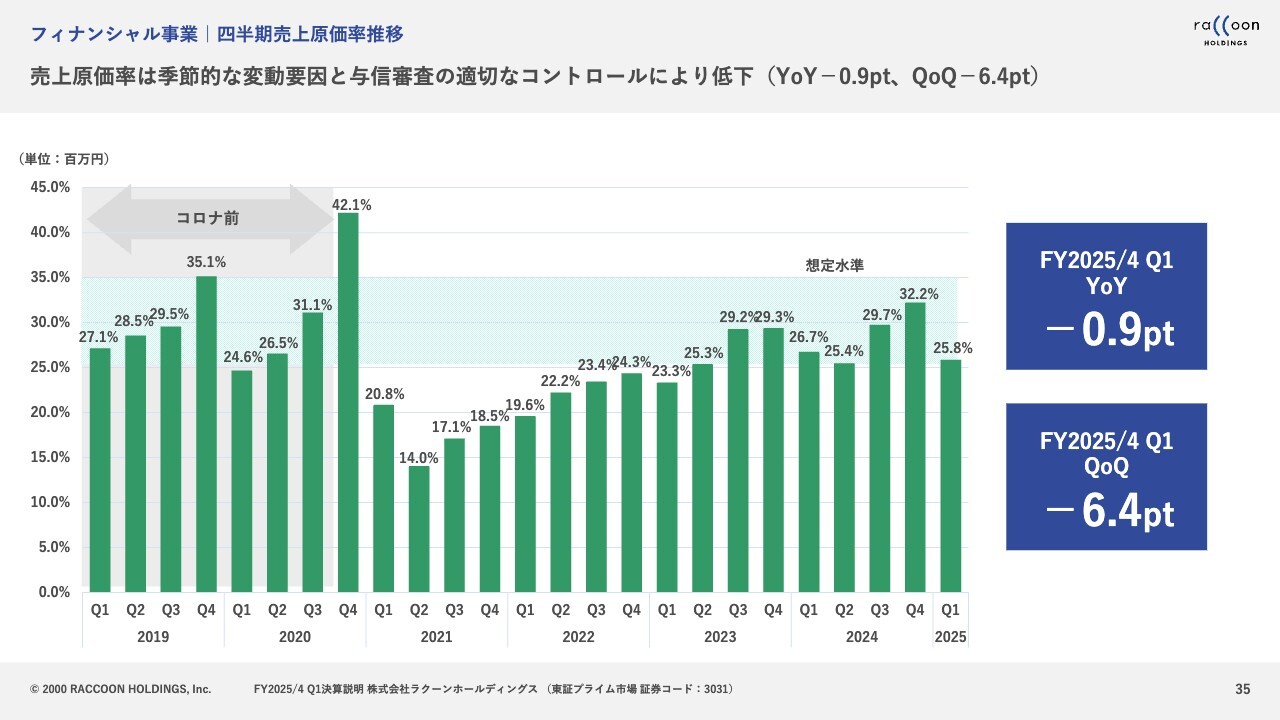

売上原価率は25.8パーセントと、非常に低い水準にとどまっています。つまり、売上総利益率が高いと言えます。売上原価率はYoYマイナス0.9ポイント、QoQマイナス6.4ポイントとなりました。こちらも季節変動性があり、第1四半期、第2四半期は原価率が低い傾向で、想定どおりの原価率となっています。

また、以前発表した家賃保証事業「ラクーンレント」の売却についての進捗をご説明します。細かい調整を行っているものの、現時点では若干遅れています。先方の株式会社イントラストからプレスリリースがありましたが、交渉自体は非常に順調です。

ただし、株式会社イントラストに株式をすべて売却するのではなく、売却に先立ち、一部の契約をナップ賃貸保証株式会社に移転し、その後11月に株式会社イントラストに100パーセント売却する予定で動いています。特別損失は発生しますが、もともと業績予想に反映していますので、通期業績予想の変更はありません。

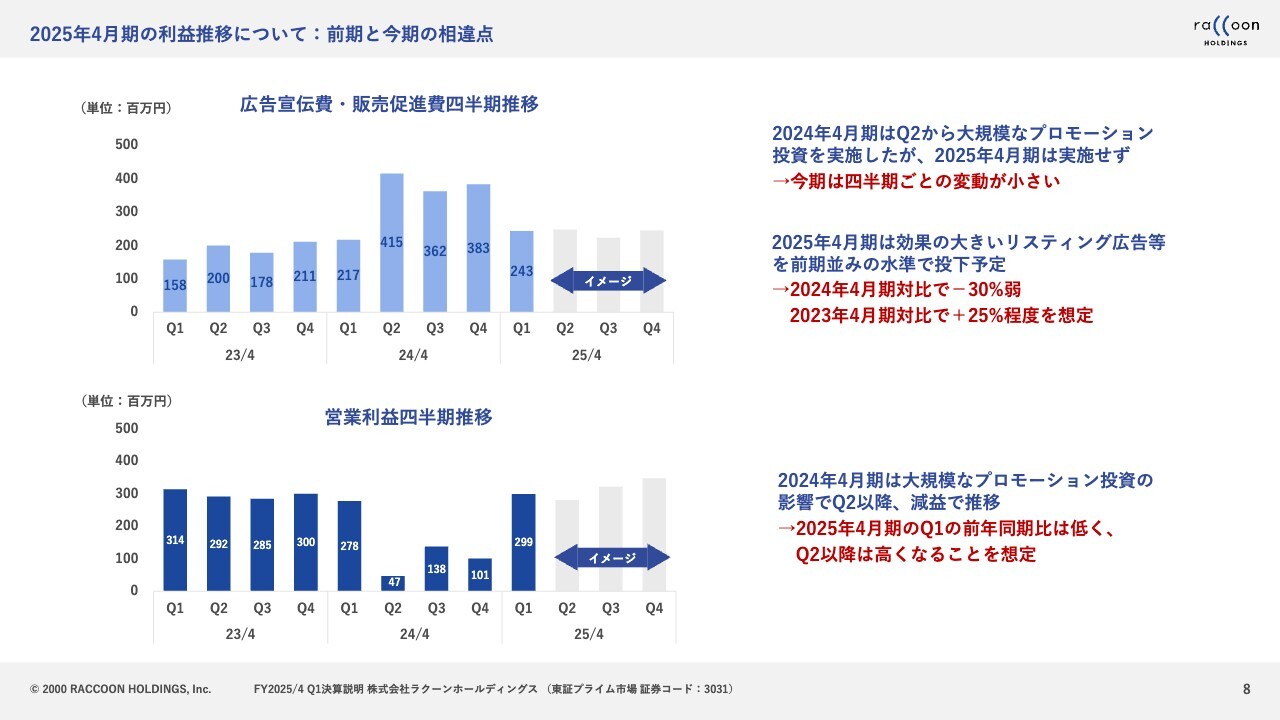

2025年4月期の利益推移について:前期と今期の相違点

今期は少し特殊な部分がありますので、ご説明します。スライド上段のグラフは、一昨年度、昨年度、今期第1四半期までの広告宣伝費・販売促進費の推移を示しています。下段のグラフは、営業利益の四半期ごとの推移です。

昨年の第1四半期は利益が出ており、第2四半期、第3四半期、第4四半期に関してはプロモーションを強化したため利益が非常に小さくなっています。

今期のYoYの成長率については、通年で営業利益120パーセントの成長、つまり2.2倍を想定しています。ただし、YoYの成長率は四半期単位でどうしてもぶれが出てきます。この第1四半期の営業利益はYoYプラス7.6パーセントです。

機関投資家のみなさまは誤解されることはないと思いますが、通年120パーセントの成長で第1四半期は7.6パーセントというところで、誤解を避ける意味でもグラフを載せています。通年で120パーセント成長の計画は変わっていませんし、第1四半期の7.6パーセントについても我々の計画を下回っているということではありません。

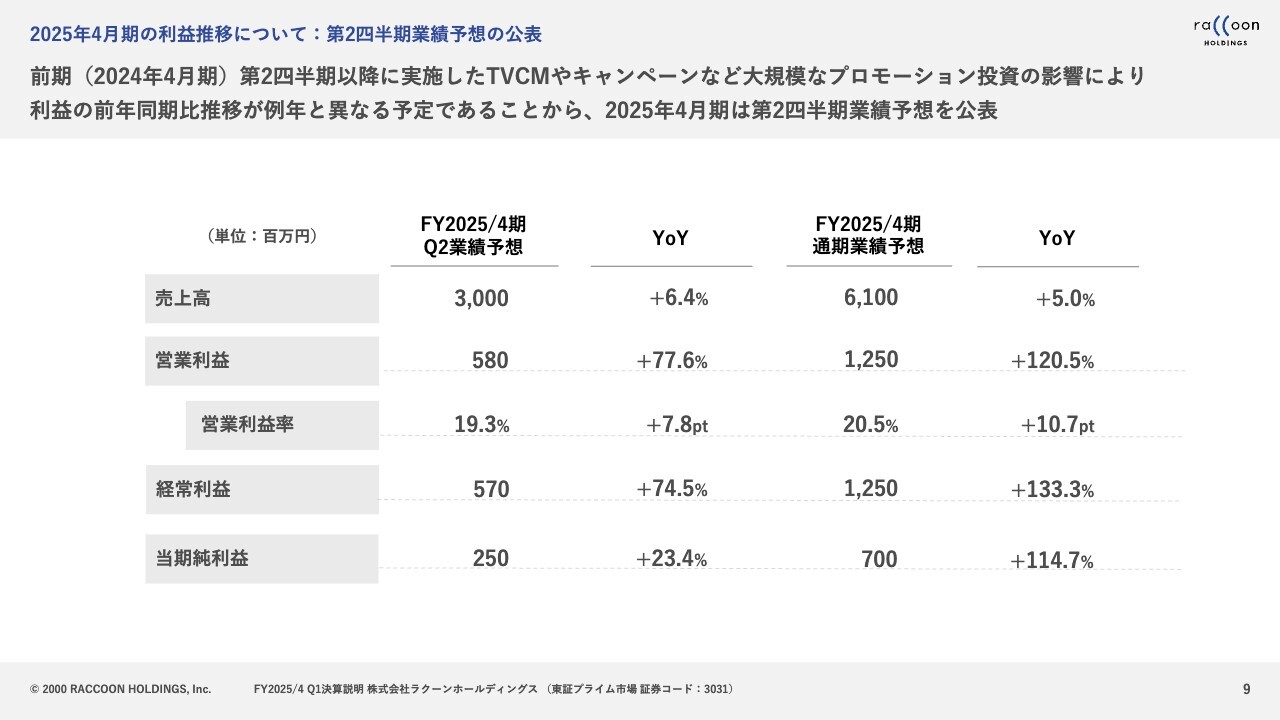

2025年4月期の利益推移について:第2四半期業績予想の公表

通常は第2四半期の業績予想は公表していませんが、今回はイレギュラーということで公表しています。第2四半期までのタイミングで、売上高は30億円、営業利益はYoYプラス77.6パーセントの5億8,000万円まで成長することを予想しています。

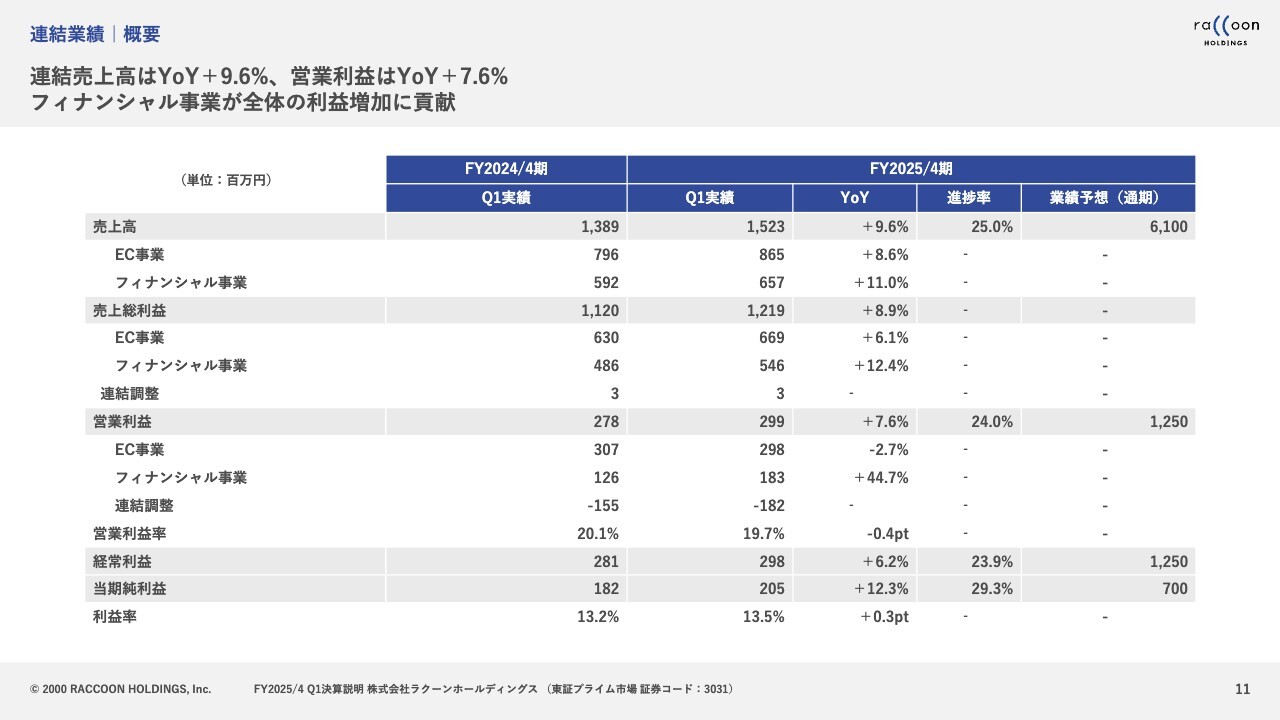

連結業績 概要

第1四半期の連結業績です。売上高はYoYプラス9.6パーセントの15億2,300万円、営業利益はYoYプラス7.6パーセントの2億9,900万円となりました。特にフィナンシャル事業の営業利益が大きく伸び、YoYプラス44.7パーセントの成長となっています。

EC事業の営業利益は若干の減少です。GMVは非常に順調ですが、昨年たくさん使った広告宣伝費を今期は減らし、ベースとなるリスティング広告は継続していますので、今のところ若干のマイナスとなっています。

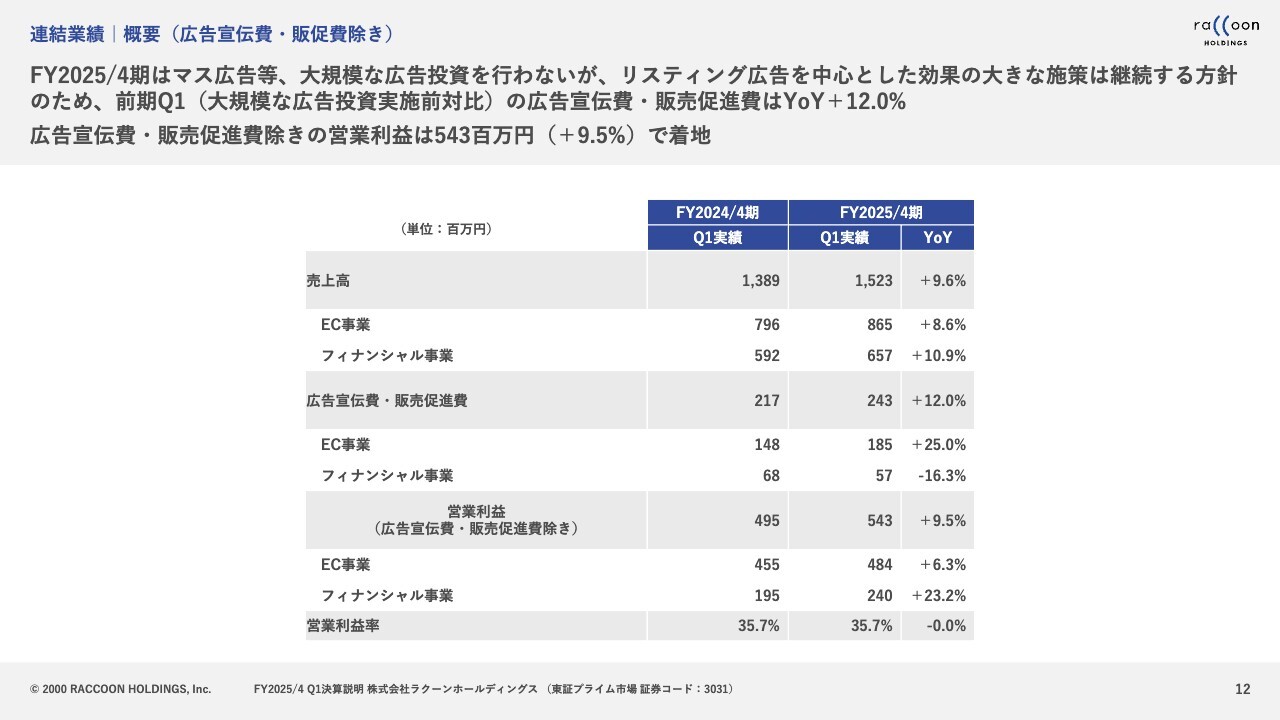

連結業績 概要(広告宣伝費・販促費除き)

広告宣伝費・販売促進費を除く営業利益は、YoYプラス9.5パーセントの成長です。当然のことですが、広告宣伝費と販売促進費を含む7.6パーセントより成長率が高くなっています。広告宣伝費・販売促進費を除くと、EC事業もプラス成長です。

連結業績 グループGMV・URIHO保証残高推移

グループGMVと「URIHO」の保証残高は、ボリュームが堅調に膨らんできています。

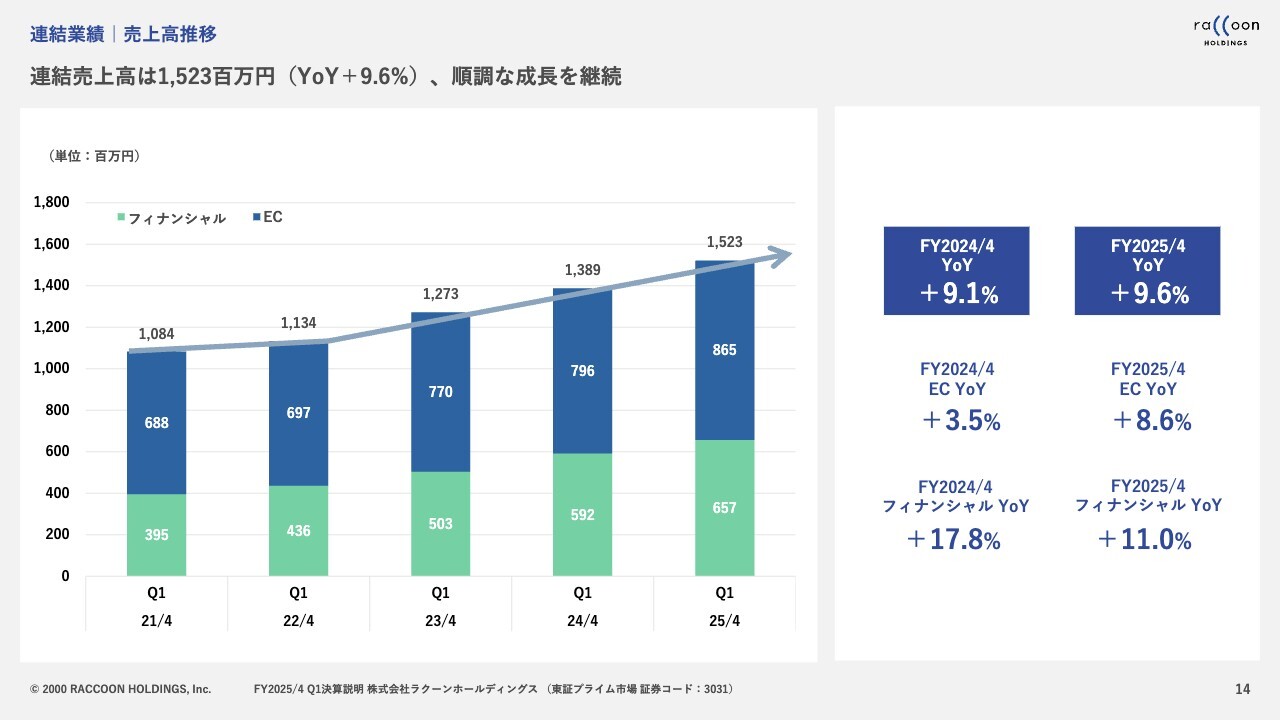

連結業績 売上高推移

連結売上高はYoYプラス9.6パーセントで、堅調に伸びてきています。昨年度はYoYプラス9.1パーセントでしたので、成長率そのものが若干上がっています。

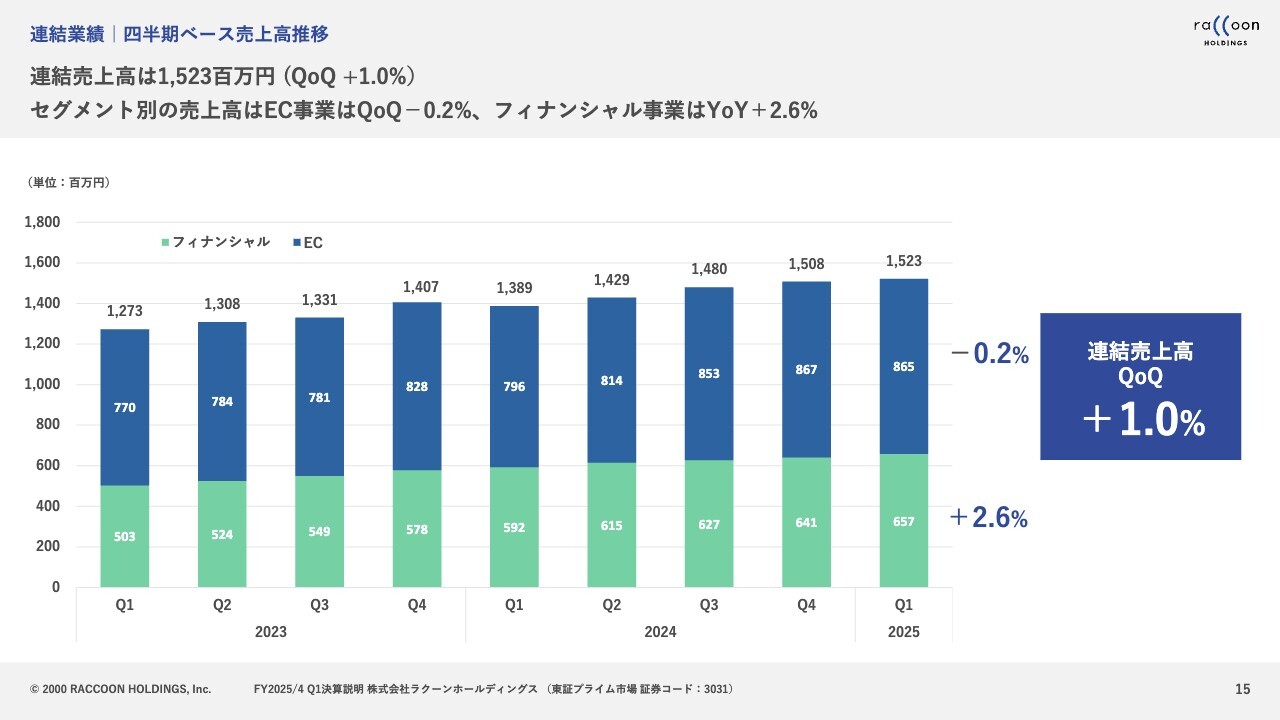

連結業績 四半期ベース売上高推移

四半期ベースの連結売上高の推移です。通常、第4四半期から第1四半期は季節性により下がるタイミングですが、今期は若干増加しています。

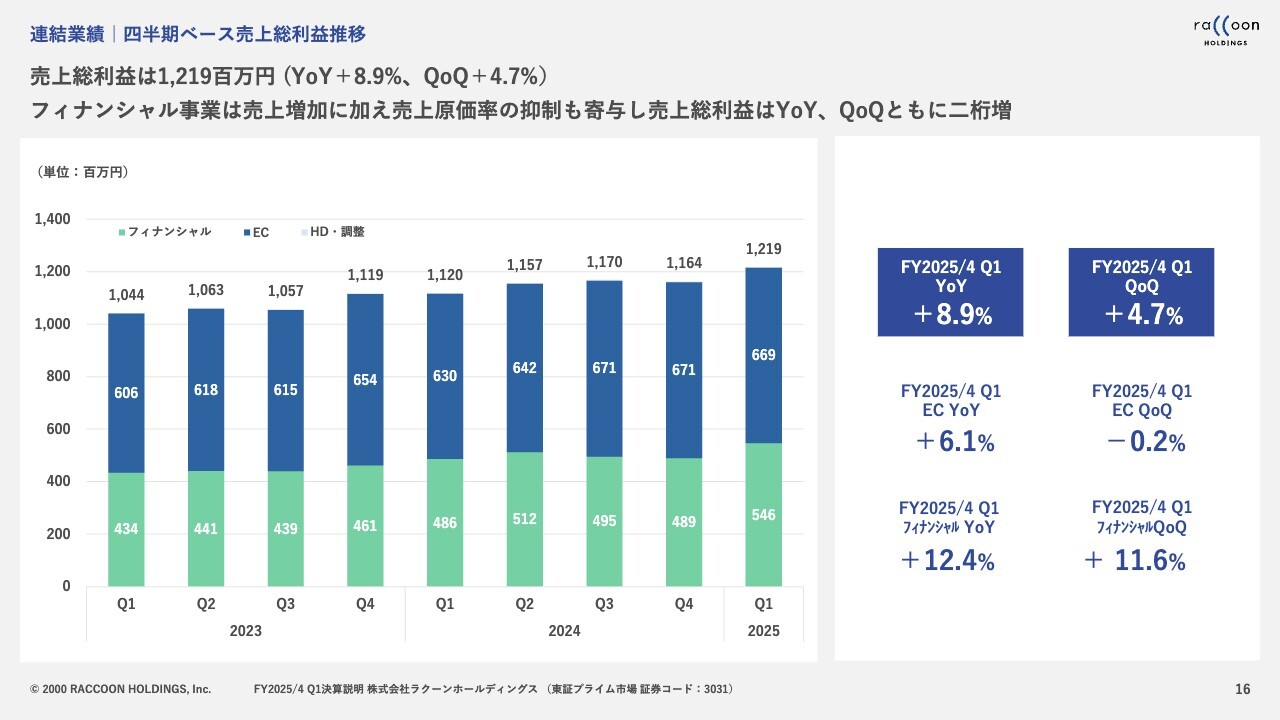

連結業績 四半期ベース売上総利益推移

粗利については、フィナンシャル事業の売上の伸びと売上原価率の抑制が寄与し、比較的大きな伸びを示しています。

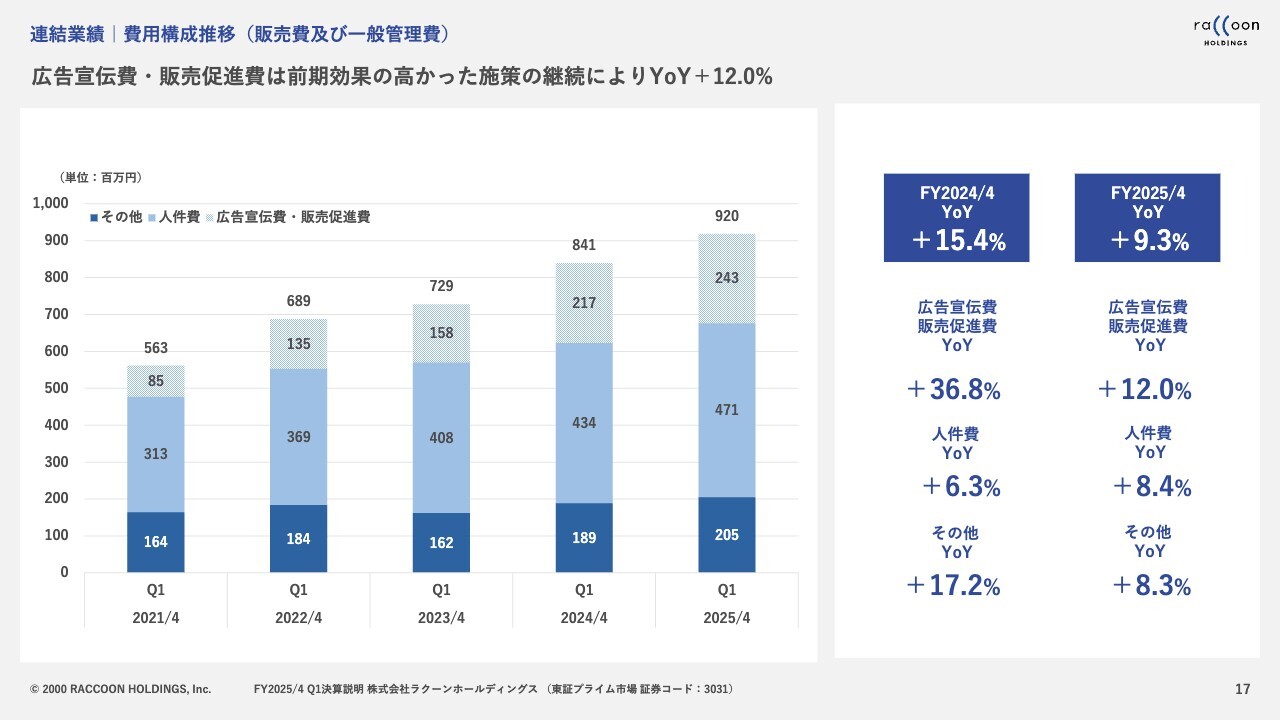

連結業績 費用構成推移(販売費及び一般管理費)

費用構成です。昨年の第1四半期はプロモーションを強化する前だったため、リスティング広告を増やしている分、プロモーションコストとして広告宣伝費・販売促進費が増加しています。人件費については、最近の情勢を踏まえた若干のベースアップに加え、人員の増加などによりYoYプラス8.4パーセントの増加となりました。

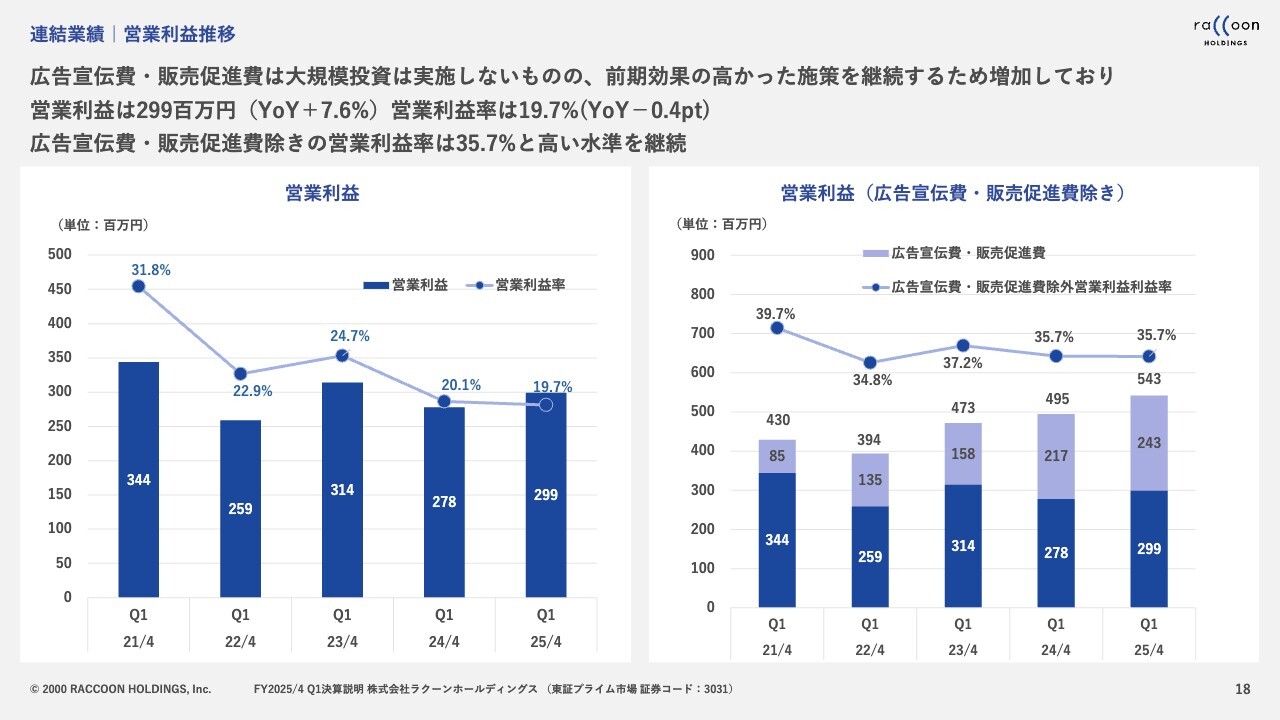

連結業績 営業利益推移

連結の営業利益は2億9,900万円です。昨年より2,100万円ほど増加しており、YoYプラス7.6パーセントとなっています。

広告宣伝費・販売促進費を除いた営業利益は、昨年の4億9,500万円から5億4,300万円に増加し、営業利益率は35.7パーセントと非常に堅調な動きとなりました。

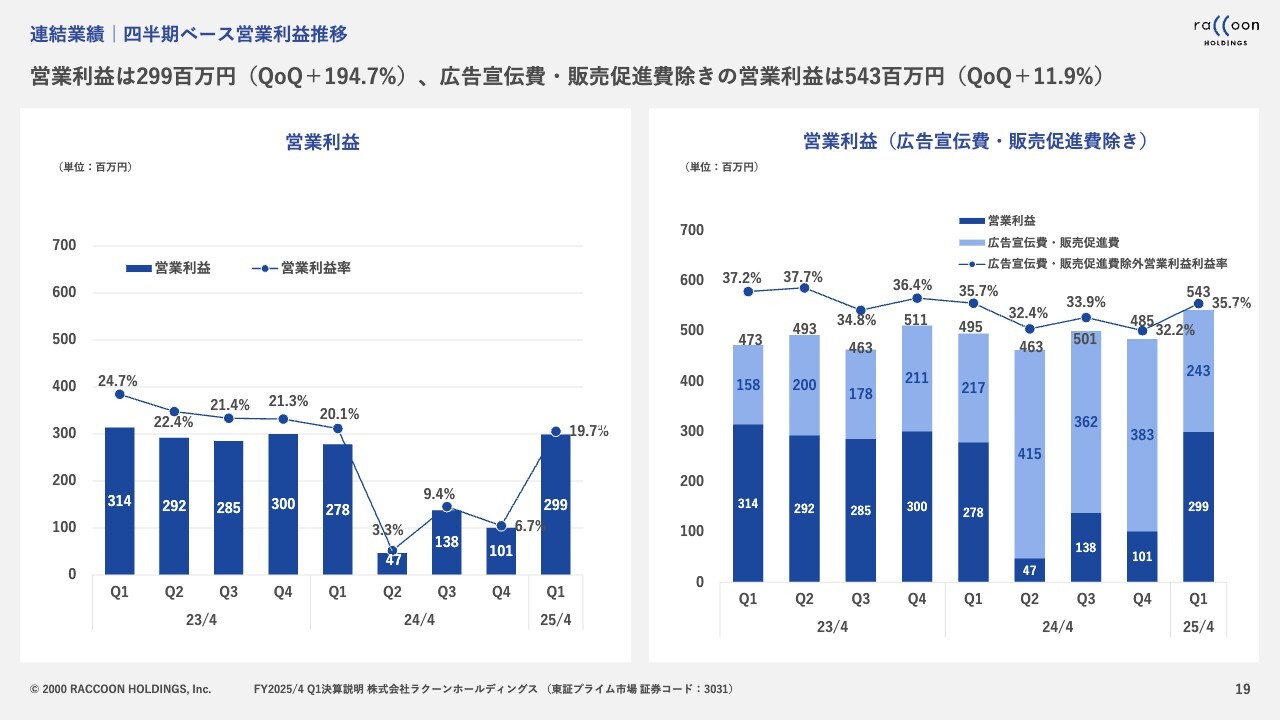

連結業績 四半期ベース営業利益推移

連結の営業利益の四半期ごとの推移です。昨年の第2四半期、第3四半期、第4四半期は広告に大きく投資したため、グラフが凹んでいます。今期は効果があるものに限定して実行するようになったため、利益は回復しました。

それに加えて、「スーパーデリバリー」の料金体系の変更により、その前と同じくらいの水準になってきました。会員獲得が大幅に増え、今後の成長に期待できるビジネス構造に変更できました。広告宣伝費・販売促進費を除くと、大変好調に推移しています。

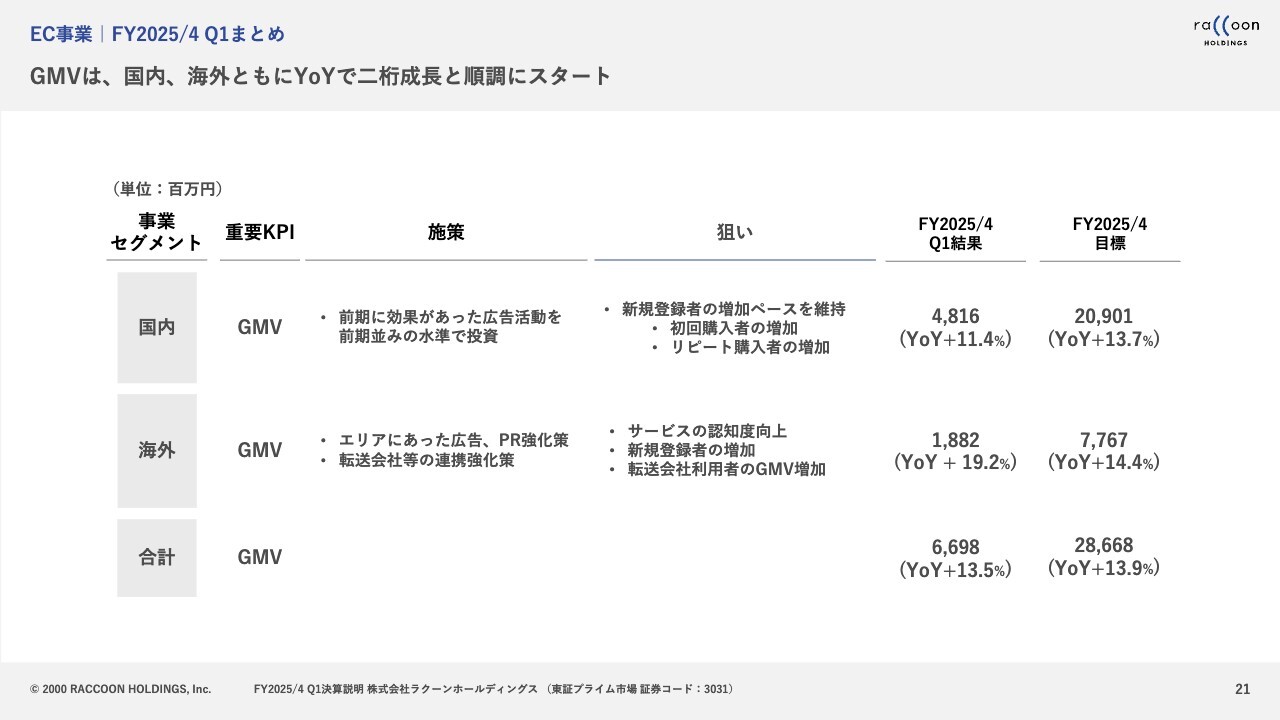

EC事業 FY2025/4 Q1まとめ

EC事業の概要です。国内・海外ともにYoYで2桁成長の大変順調な滑り出しとなっています。

国内については、GMVの目標がYoYプラス13.7パーセントでしたが、結果としてはプラス11.4パーセントと若干下回っています。以前から客単価が課題でしたが、第1四半期は残念ながら大きな回復が見られませんでした。一方で、お客さまの数は順調に増えていますので、目標より2パーセントほど離れているものの、しっかりと2桁成長を達成できました。

海外については、GMVの目標はYoYプラス14.4パーセントでしたが、5パーセント弱の超過となる19.2パーセントの成長となりました。エリアごとのPR強化や転送会社との連携強化などの取り組みにより、非常に順調に動いています。

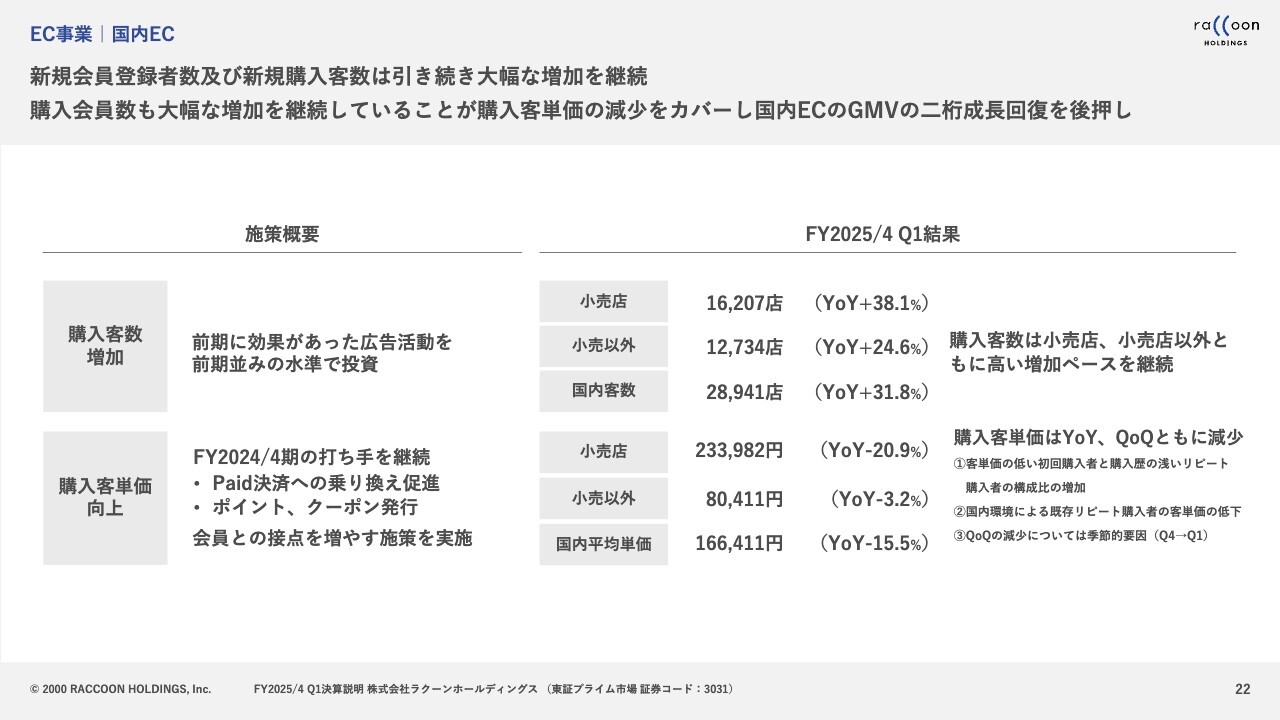

EC事業 国内EC

国内ECに関しては、YoYの購入客数が小売店でプラス38.1パーセント、小売店以外でプラス24.6パーセント、全体でプラス31.8パーセントと非常に大きく増加しています。昨年に、無料プランの導入やプロモーション増強などを行ったことがこちらに表れています。

一方で、購入客単価に関しては、残念ながら小売店がマイナス20.9パーセントと大きく下がっています。小売店以外はマイナス3.2パーセント、国内平均はマイナス15.5パーセントと、まだ問題が継続しています。

すでによい水準まで下がっているため、今期のどこかで底打ちするだろうと予想していますが、残念ながらまだそこまではいっていないというところだと思います。

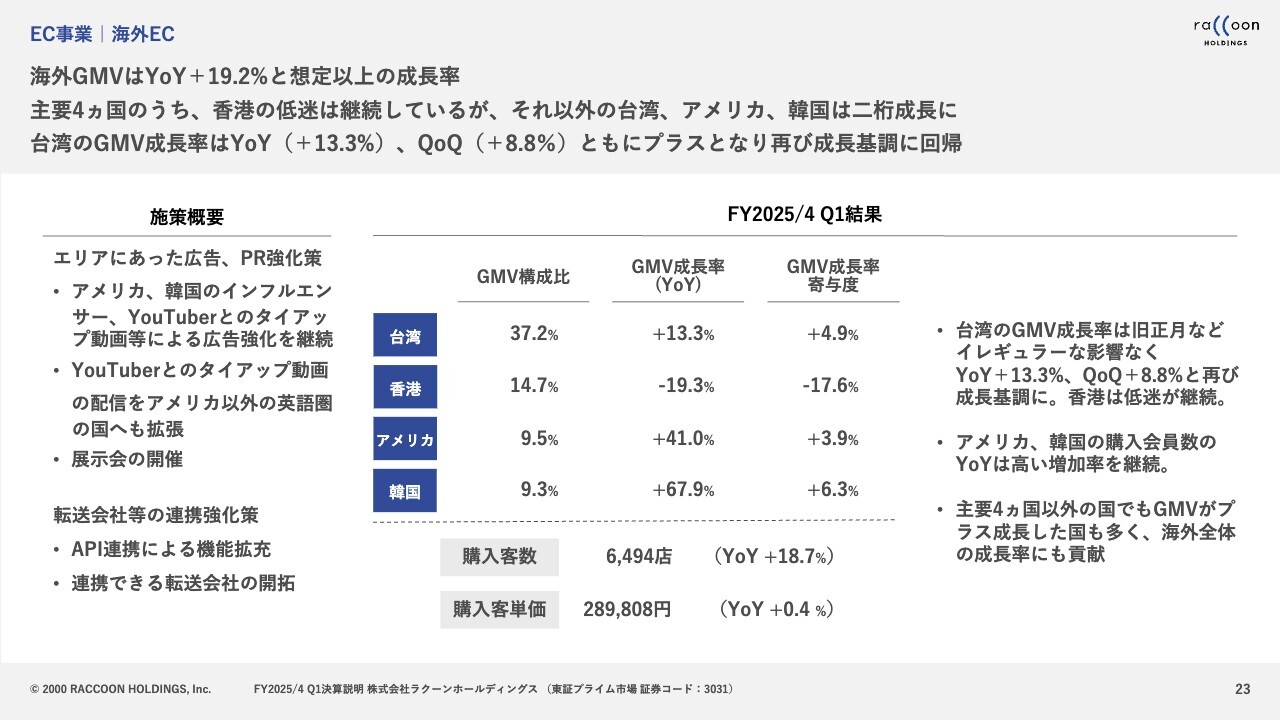

EC事業 海外EC

海外ECについては、GMVはYoYプラス19.2パーセントと想定以上の成長となりました。冒頭にお伝えしたとおり、やはり台湾がYoYプラス13.3パーセントまで成長したことが非常に大きく影響しています。

台湾のGMV構成比は37.2パーセントです。約40パーセントを占めている国が昨年のマイナス成長から今年はプラス成長となり、わりと大きなプラス成長に回帰してきたことが海外の成長を牽引する要因となっています。

米国、韓国も相変わらず調子が良いです。

一方で、香港では大きなマイナスが継続しています。以前から説明会をお聞きいただいている方や、1on1のミーティングを行った方はご案内どおりですが、今、香港に関しては投資を引き上げています。

今後ずっと伸びないと思っているわけではありませんが、構造的にしばらく難しいだろうと判断しており、ここに関してはほぼ注力していない状況です。もうしばらく下がり続けるのではないかと思っています。ただし、割合もかなり減ってきたため、全体の成長率に与える影響は非常に下がってきています。

昨年度、米国や韓国でインフルエンサーやYouTuberの方々とのタイアップ動画を公表し、これが非常に良かったため継続しています。また、英語圏のイギリスあたりにも、そのようなことを広めています。

台湾に関しては、リアルの展示会をトライアルで4月に開催し、非常に好評だったと聞いています。

加えて、転送会社との連携強化、API連携による機能拡大、転送会社の開拓なども進めています。転送会社との連携とは、転送会社から海外のお客さまを紹介していただくような連携になります。

スライドには4ヶ国だけ載せていますが、それ以外にもいろいろな国でプラス成長が起きています。韓国のGMV構成比が9.3パーセントですが、3パーセントから1パーセントほどの非常に小さな割合の国も着実に伸びています。

EC事業 スーパーデリバリー流通額(GMV)推移(四半期)

GMVの成長については、スライドに記載のとおりです。繰り返しになりますが、第1四半期も伸びています。

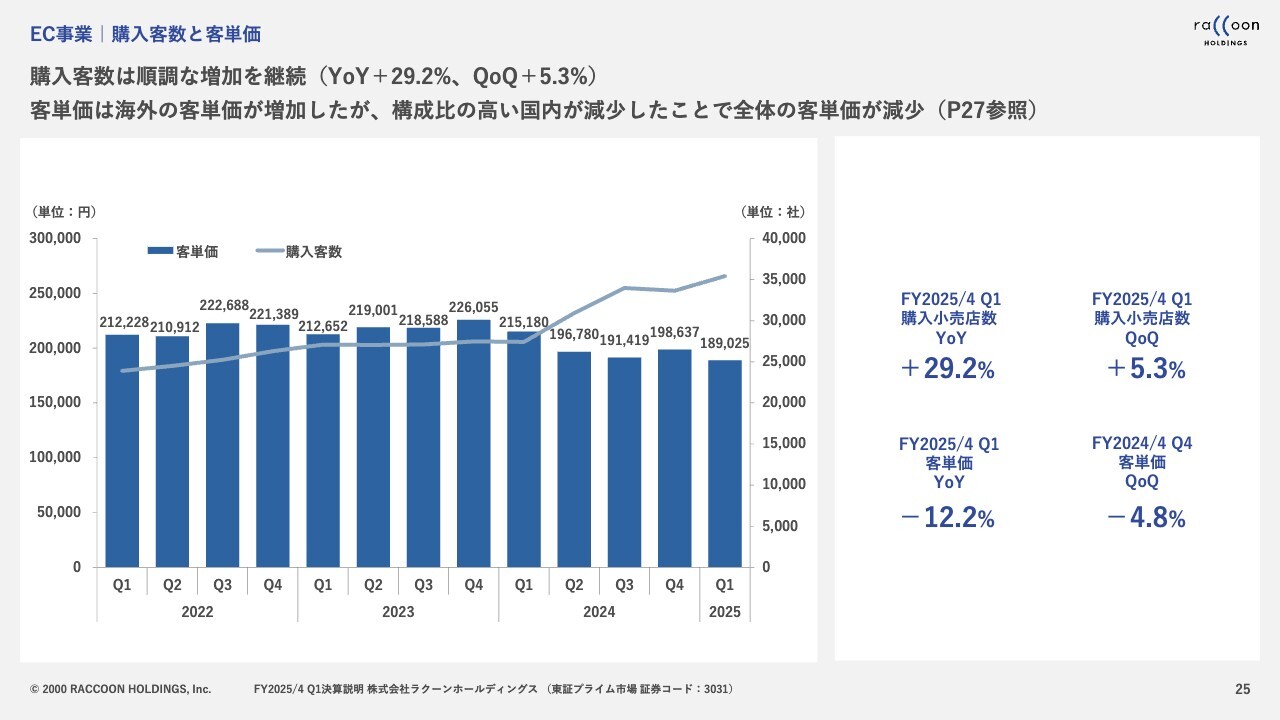

EC事業 購入客数と客単価

購入客数と客単価の推移です。棒グラフが客単価、折れ線グラフが購入客数を示しています。

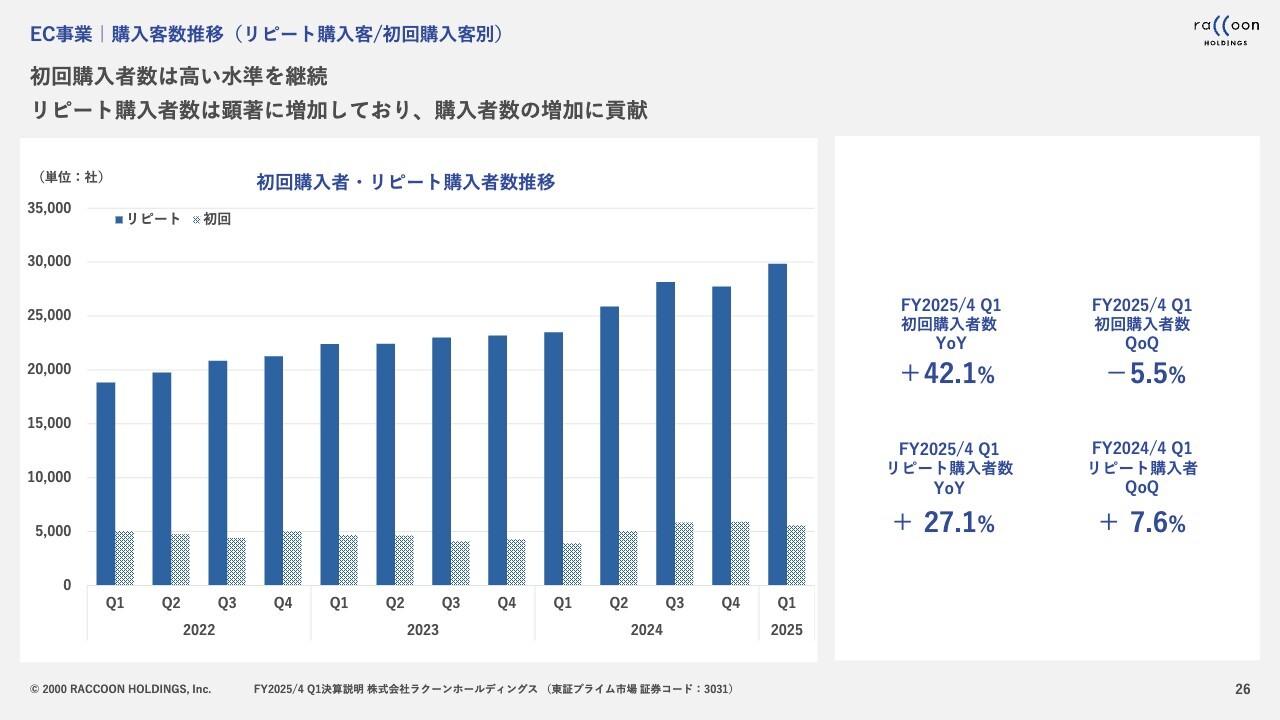

EC事業 購入客数推移(リピート購入客/初回購入客別)

昨年度の第4四半期にリピーターが1回減りました。理由は、当時ご説明したとおり、ウェルカムバックキャンペーンという休眠会員の掘り起こしで第2四半期から第3四半期に入会された方の一部離脱が第4四半期に集中したためです。

一時的なものであるため、「あまり心配しないでください」とご説明しましたが、第1四半期はより大きな伸びを示しているため、我々としても予想どおりの動きになったと安心しています。

新規の方に関しても、おおむね強い状態が継続しています。新規の方が多数入ってきて、確実なリピートにつながり、リピーターが増えていくという比較的理想的な動きをしていると思っています。

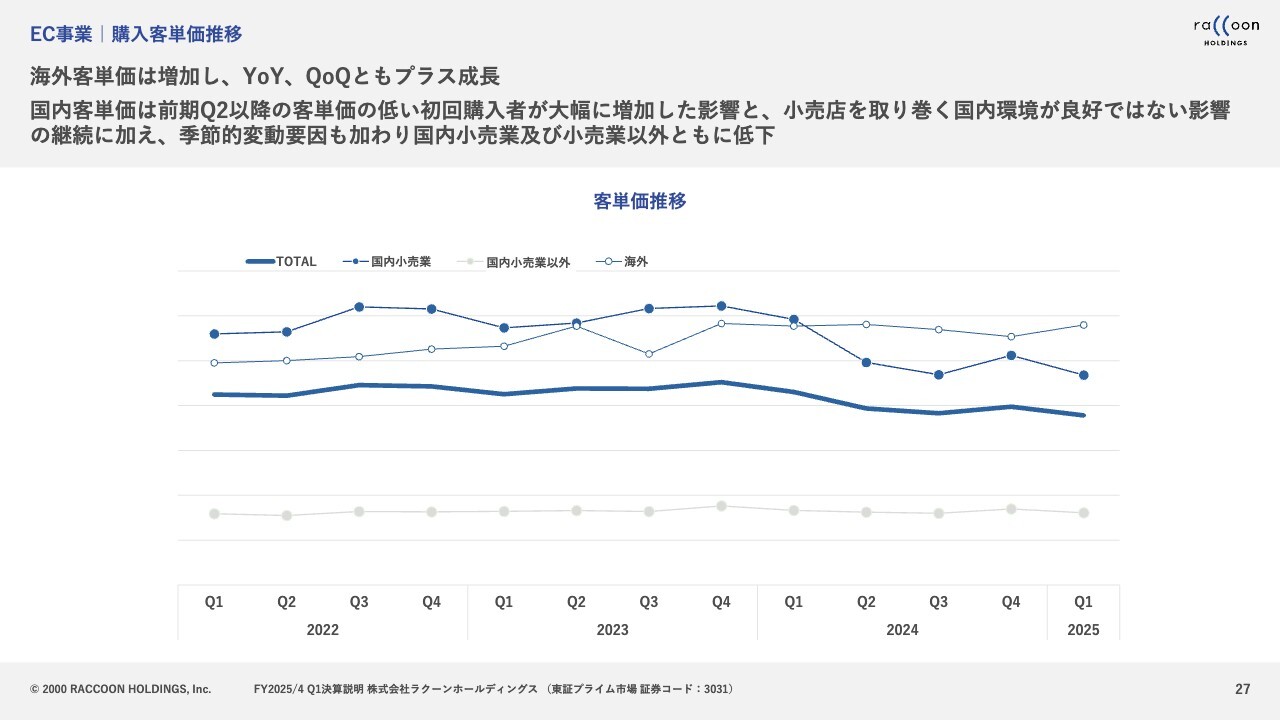

EC事業 購入客単価推移

一方で、客単価に関しては冒頭でお伝えしたとおり、残念ながらまだ上向きにはなっていません。

海外は白丸の折れ線グラフで示しており、第1四半期にかけて若干増加しました。灰色の折れ線グラフで示している国内の小売店以外は、若干下がりながらもほぼ横ばいに近いところで推移しています。

一方で、青丸の折れ線グラフで示している国内小売店は、第3四半期から第4四半期にいったん上がりましたが、残念ながら第1四半期は元に戻るという動きとなりました。

ただし、我々は普段はもう少し細かいデータを見ていますが、月によってかなりばらつきが出てきています。月次レベルで見ると、一方通行に下がっているかたちから若干変わってきているため、もう少しの辛抱ではないかと見ています。

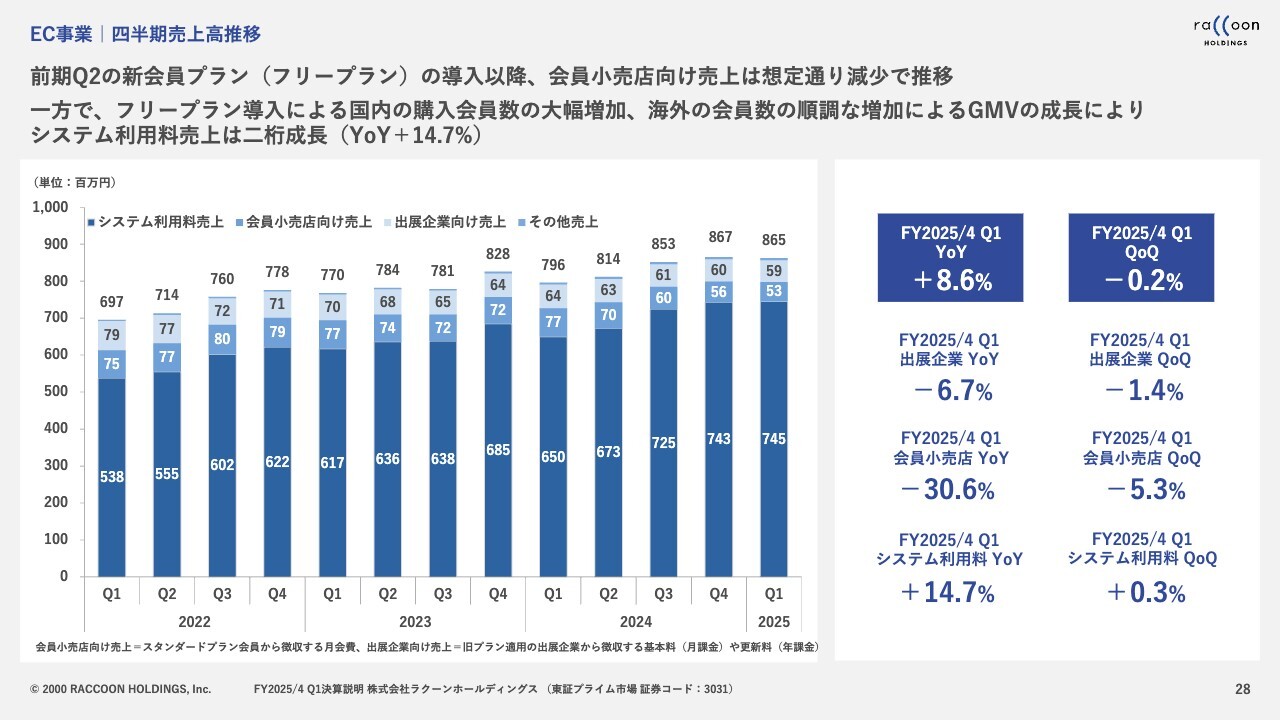

EC事業 四半期売上高推移

四半期ごとの売上高は、スライドに記載のとおりです。

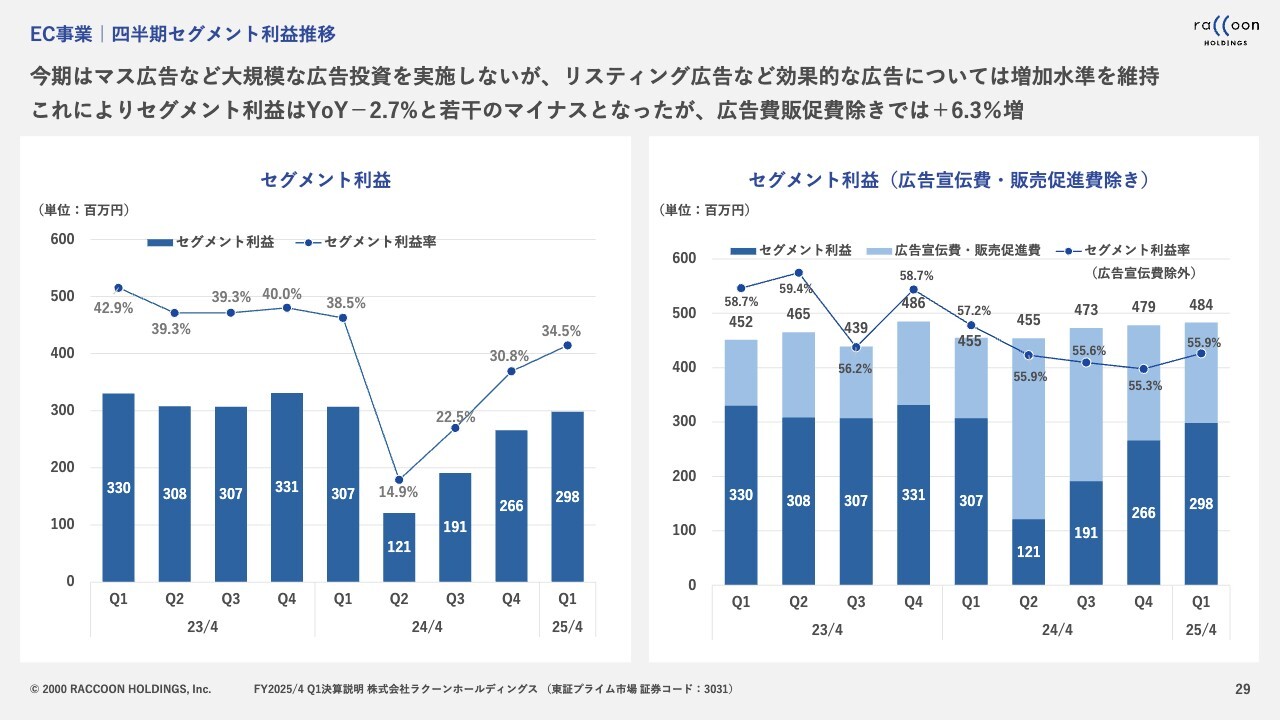

EC事業 四半期セグメント利益推移

四半期ごとの利益に関しては、昨年の第2四半期から第3四半期に加え、第4四半期も若干ですがテレビCMのコストがかかったため、営業利益が大きく下がりました。しかし、第1四半期は昨年に比べてリスティング広告が増えているだけであり、戻ってきています。YoYでは若干下がっていますが、広告宣伝費・販売促進費を除くと増えています。

昨年度にテレビCMを打ってそれなりの効果はありましたが、やはり中長期的な目線でないとテレビCMは打てません。短期的にはあまりにも利益水準を引き下げてしまうため、今はリスティング広告の増額で成長させている状況です。

リスティング広告を増加させて、ある意味で販管費の総額を引き上げ、ようやく以前の状態まで回復したというのが今の状態となります。

今後は、広告費を継続的に増やしていく計画はありません。その意味では、今後はGMVが成長した部分が着実に利益の増額につながってくるフェーズになっていくだろうと思っています。粗利率が売上の約80パーセントあるため、GMVが増えた時に利益につながってくるということです。

客単価をご心配いただいている方も多くいらっしゃると思いますが、客単価の低下が収まってくると、アップサイドの部分が狙えるような体制が見えてくるということになります。

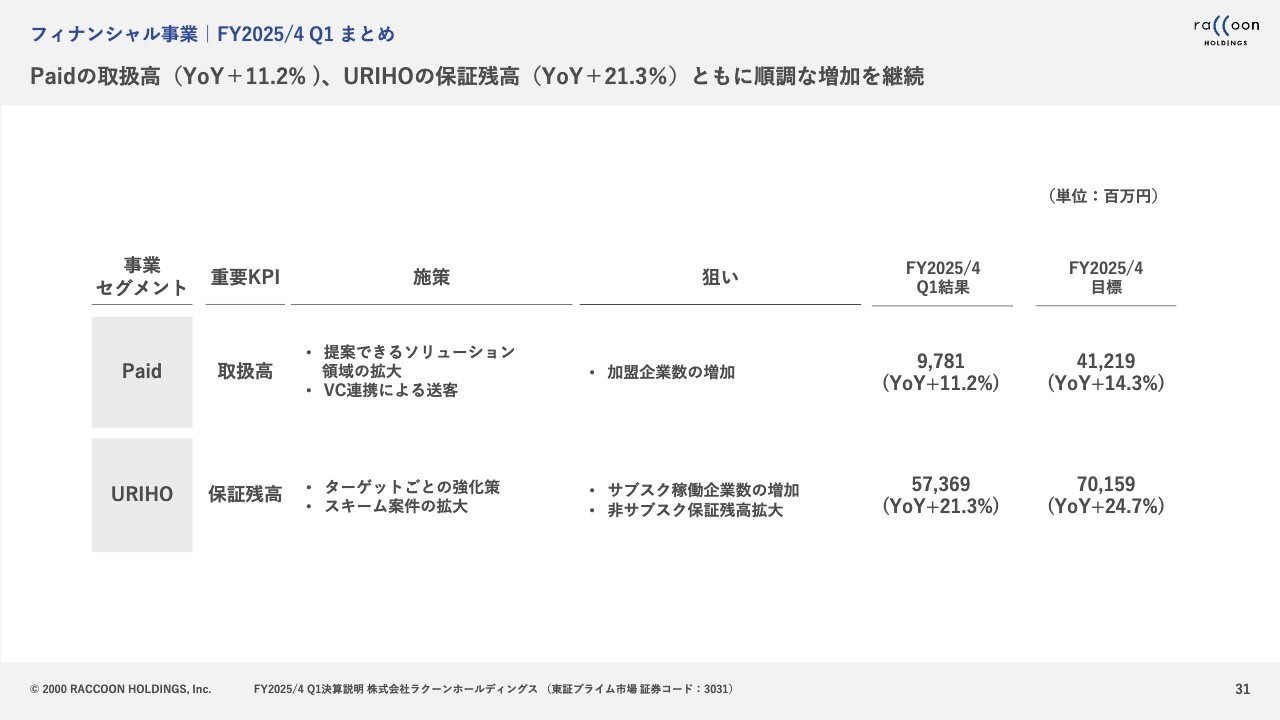

フィナンシャル事業 FY2025/4 Q1 まとめ

フィナンシャル事業ついてご説明します。「Paid」の取扱高はYoYプラス11.2パーセント、「URIHO」の保証残高はYoYプラス21.3パーセントと、順調な増加を継続しています。

「Paid」に関しては、ソリューション領域を若干拡大している状況です。少し前に公表したとおり、ペイルドという会社と業務提携を行いました。

ビジネス向けのクレジットカード「paild(ペイルド)」を提供しているベンチャー企業です。この「paild」の与信限度額に「Paid」の限度額を提供し、クレジットカードのリスクを我々が取るというスキームを提供しています。

このように、今後いろいろなおもしろい案件が持ち込まれたり、我々も模索していくことで、さまざまな動きが出てくると考えています。

「URIHO」に関してはターゲットが幅広いため、ターゲットごとの強化策やスキーム案件の拡大を行っています。すでに実行していることとしては、ファクタリングのようなものの保証など、通常の「URIHO」と違うようなものに関しても積極的に実施しています。

フィナンシャル事業 Paid取扱高推移

「Paid」の取扱高に関しては、スライドに記載のとおりです。昨年度の第3四半期に、若干の減少が起きました。数社の大口顧客で取り扱いが減ったことが理由です。しかし、昨年度の第4四半期から今期の第1四半期にかけて、確実に外部の取扱高が増えてきています。

なお、第3四半期で取り扱いを減らした会社の中には、一部取り扱いを戻された会社もあり、そちらが成長につながっている部分もあります。

フィナンシャル事業 URIHO保証残高推移

「URIHO」の保証残高は、スライドに記載のとおりです。QoQでは若干弱めの伸びではありますが、YoYでは2桁の伸びが継続しています。

フィナンシャル事業 四半期売上高推移

四半期ごとの売上高の推移です。KPIが伸びているため、売上高も着実に伸びてきています。

フィナンシャル事業 四半期売上原価率推移

大事なところになりますが、四半期ごとの売上原価率の推移です。フィナンシャル事業の売上原価の大部分を占めているデフォルトコストの推移と考えていただければと思います。

こちらも季節変動性があり、コロナ禍前の数字をご覧いただくと、基本的には四半期ごとに原価率が上がってきます。そして第1四半期になると再び下がるというのが通常の季節変動性です。

2021年、2022年に関しては、コロナ禍で政府がたくさんお金を配っていたタイミングで、イレギュラーな動きとなっています。昨年からある意味で正常化してきて、第1四半期、2四半期の原価率が低く、第3四半期、第4四半期で高くなり、次の第1四半期で下がり、第2四半期も比較的低い水準という動きをしていました。

想定どおり、第3四半期、第4四半期に上がり、第1四半期に下がらないと心配なのですが、この第1四半期もしっかり減っています。我々の経験としては当たり前の動きとなっていますので、非常によくコントロールできているとご理解いただきたいと思います。

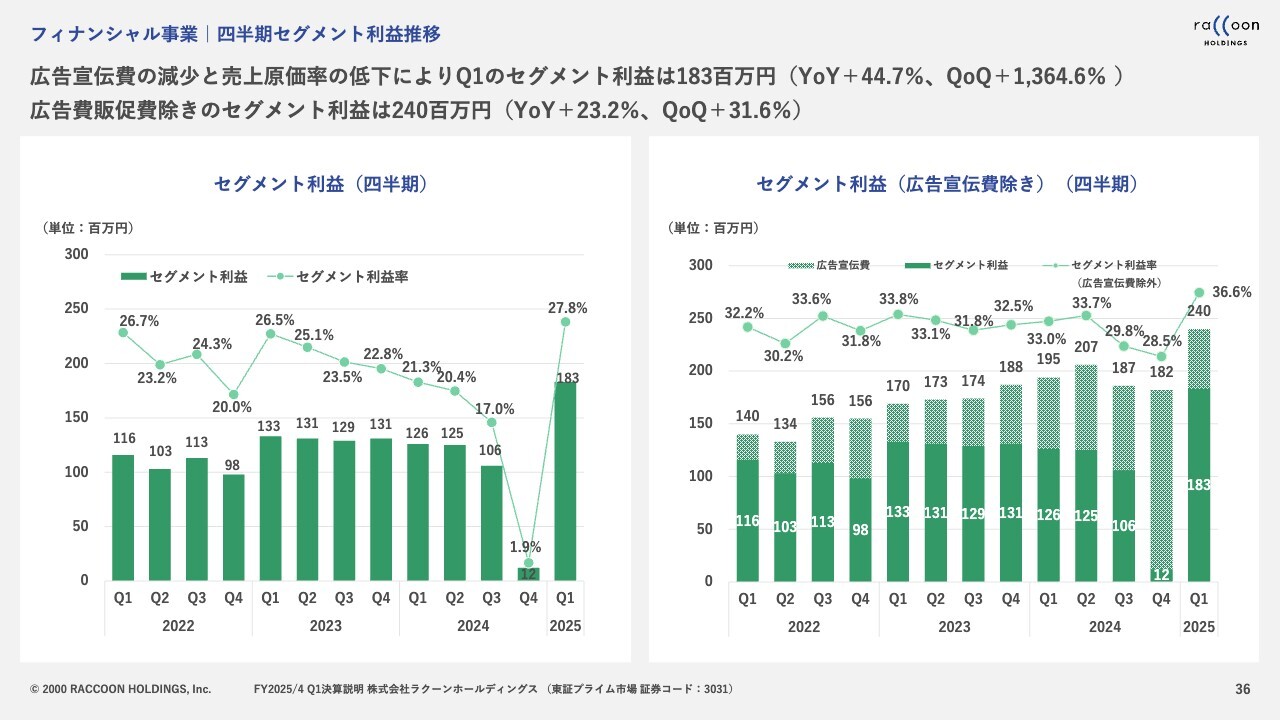

フィナンシャル事業 四半期セグメント利益推移

四半期ごとのセグメント利益の推移です。昨年の第4四半期は大きく下がっています。これは、スライド右側のグラフをご覧いただくとおわかりのとおり、昨年の第4四半期にテレビCMを大きく打ったためです。

このテレビCMの効果ということではありませんが、第1四半期に関しては非常に大きな営業利益の増加を実現できています。理由としては、純粋に売上が増えたためです。

フィナンシャル事業もEC事業と同じく、利益率は非常に高いです。先ほどお伝えしたとおり、売上原価率は25パーセント程度ですので、75パーセントが粗利になります。売上が増えた分、きちんと利益につながっているということです。

なお、EC事業に関しては、売上が伸びて粗利が増えた結果が今回の業績につながっているイメージです。今後GMVが増えてくると、同じような動きをする可能性があるのではないかと期待しています。

フィナンシャル事業は、スライド右側のグラフが示すとおり、広告宣伝費を除いたセグメント利益は2億4,000万円と、非常に良い結果であることがご理解いただけると思います。

資料のご説明は以上です。

今回の資本政策の部分に関して、若干補足します。3ヶ月前のご説明とまったく同じ内容ですが、先日の株主総会で無事に準備金の取り崩しを12億円ほど承認していただき、分配可能利益が大幅に増えています。

こちらに関して、我々としては積極的に自社株買いを検討していくと3ヶ月前にご説明しました。今回、自社株買いは発表していませんが、この方針に変更はないことをお伝えしておきます。

質疑応答:EC事業の国内購入客数の増加ペースと客層について

「国内の購入客数がQoQでも伸びている様子で驚いています。このペースの購入客数増は今期を通じて続きそうですか? また、どのような客層が入ってきているのかを教

新着ログ

「情報・通信業」のログ