【QAあり】ウイングアーク1st、四半期売上は過去最高を更新 クラウドサービスが高成長を継続

2025年2月期 第1四半期 [決算ハイライト]

藤本泰輔氏(以下、藤本):ウイングアーク1st取締役執行役員CFOの藤本です。2025年2月期第1四半期の決算説明を行います。まずは、決算のハイライトです。スライドには、ポイントを3点挙げています。

1点目は、売上です。2024年2月期第1四半期も過去最高に良い結果でしたが、そちらを上回り、四半期売上としては過去最高を更新しています。一方で、昨年は採用等が非常に順調だったため、第1四半期において利益ベースは減益になっています。

2点目は、クラウドサービスが高成長を継続していることです。「invoiceAgent」を中心に、昨年から大きく成長しています。全体でも30パーセントを超える増収となりました。特に「invoiceAgent」は、クラウドにおいて90パーセントの増収と、大企業を中心に案件獲得が順調に進んでいます。

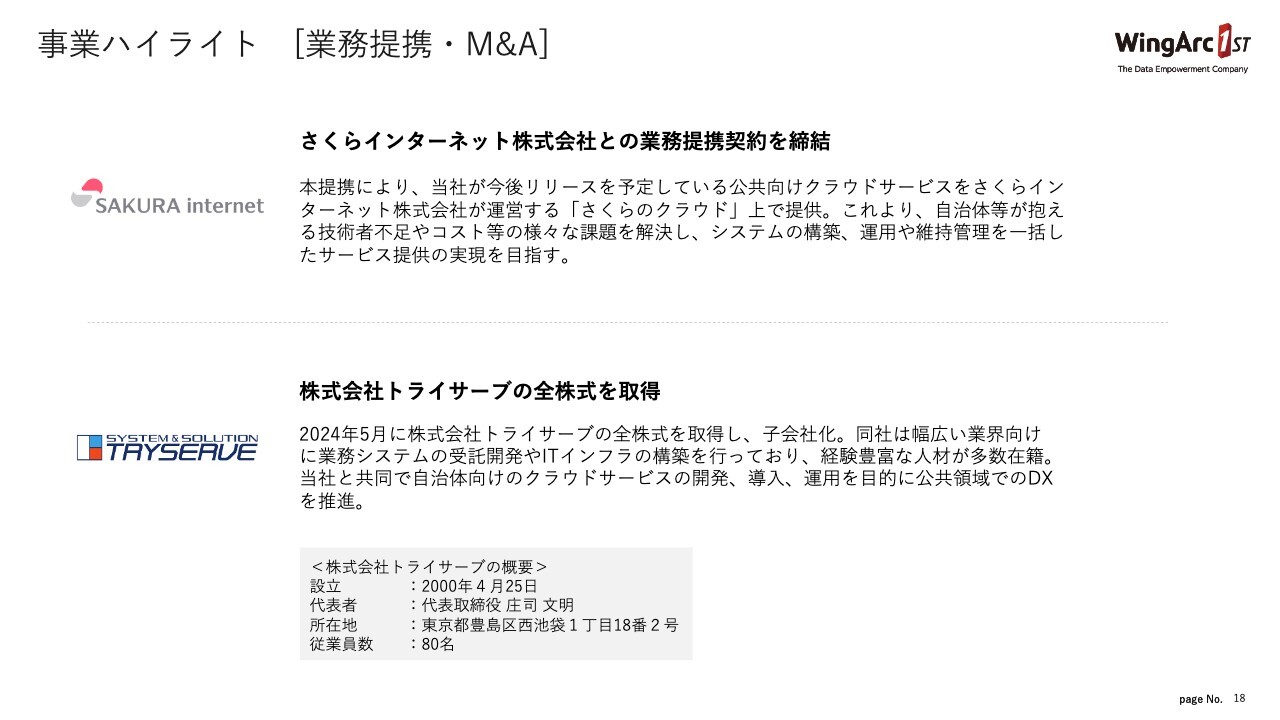

3点目は、ITサービス子会社の取得と業務提携を実施したことです。当社は、今期より公共向けクラウドサービスの開発を進めています。今回、ITサービスを提供し、システムエンジニアを保有しているトライサーブの全株式を取得しました。公共領域でのサービス展開には、トライサーブのエンジニアが非常に重要となるため、取得に至りました。

また、さくらインターネットとの業務提携も実施しました。こちらは、さくらインターネットが進めている、ガバメントクラウドとの提携です。

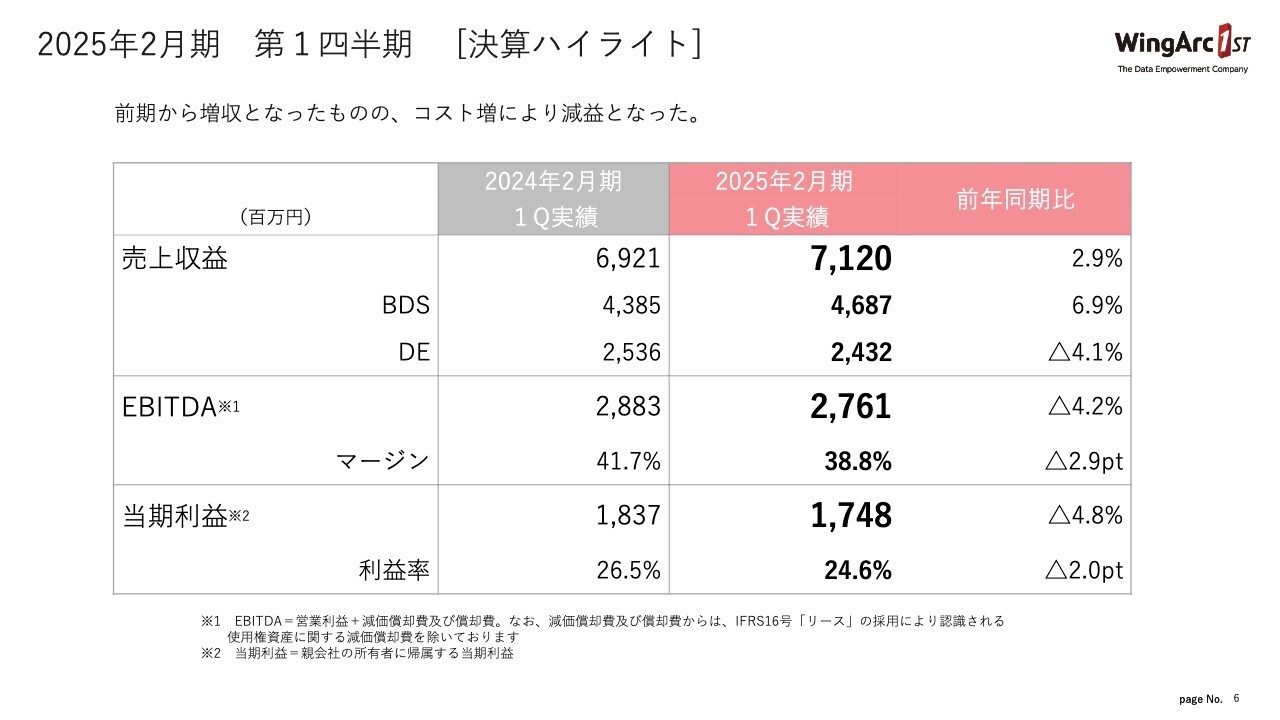

2025年2月期 第1四半期 [決算ハイライト]

売上収益は、昨年の69億2,100万円を超え、71億2,000万円と、前年同期比で2.9パーセントの増収になっています。帳票・文書管理ソリューション(BDS)とデータエンパワーメントソリューション(DE)の内訳は、後ほどご説明します。

EBITDAと当期利益は、それぞれ約4パーセントから5パーセントの減益となっています。

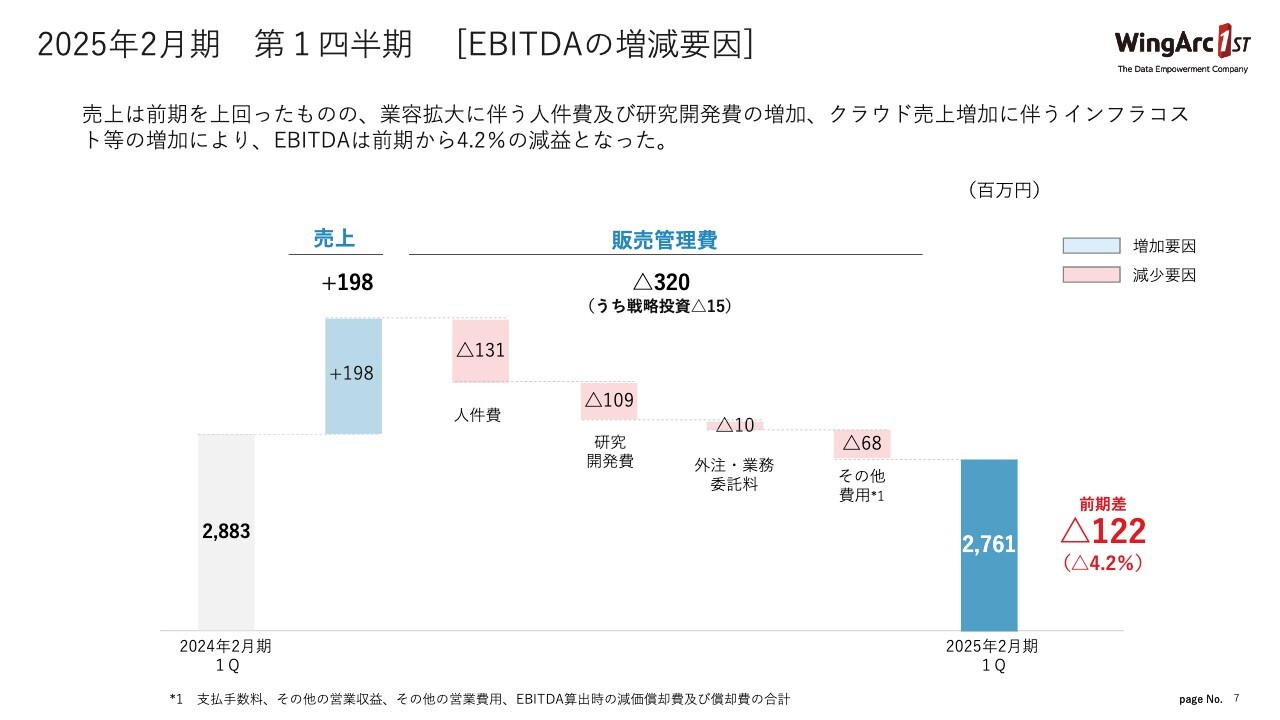

2025年2月期 第1四半期 [EBITDAの増減要因]

EBITDAの増減要因です。トップラインは約2億円の増収となっていますが、費用は2024年2月期第1四半期より3億円強増えています。

先ほどお伝えしたとおり、採用が非常に順調に進んでおり、前期の第1四半期から今期の第1四半期にかけて約80名増員したため、人件費や研究開発費が前年同期比で増えている状況です。

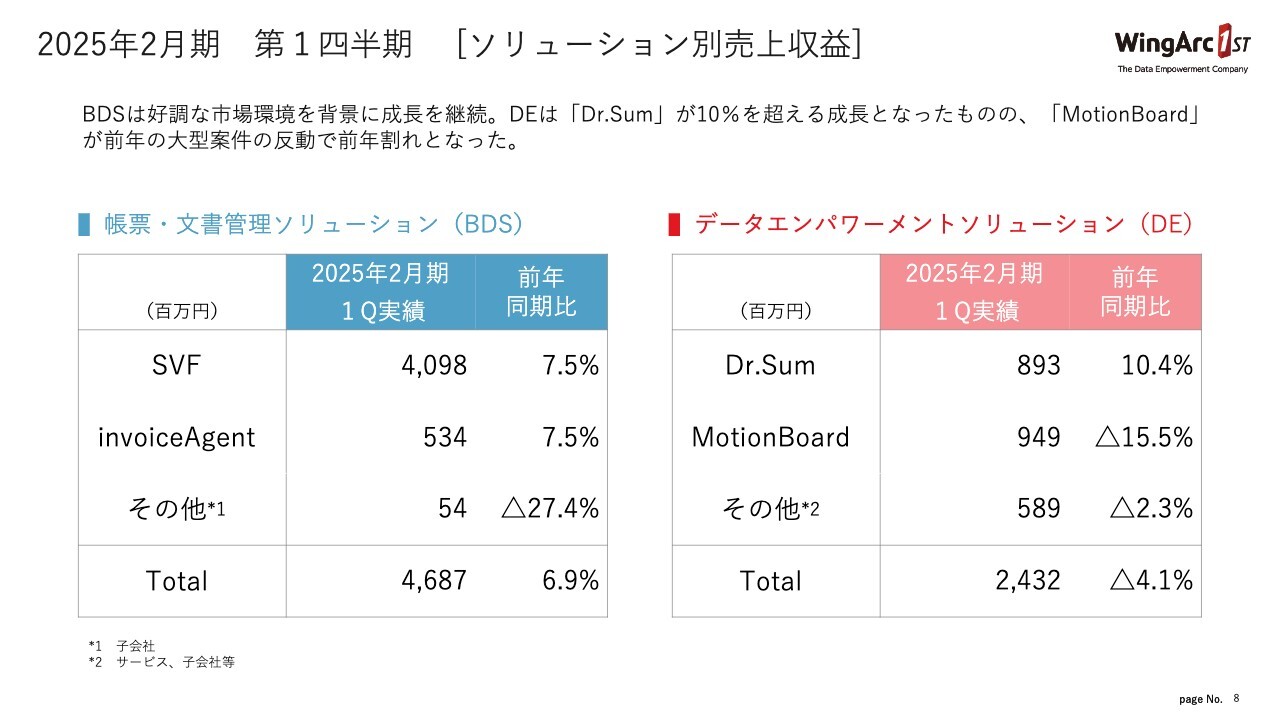

2025年2月期 第1四半期 [ソリューション別売上収益]

ソリューション別の売上収益です。スライド左側には、BDSについて記載しています。「SVF」は40億円を超え、過去最高の四半期売上となっています。大企業を中心としたDXや基幹システムのプロジェクトがまだ活況で、オンプレミスのライセンスも昨年の第1四半期を超える水準になっています。

「invoiceAgent」は7.5パーセントの成長です。クラウドが90パーセントを超える成長を果たしていますが、前期の第1四半期はオンプレミスの大型案件があったため、その反動により7.5パーセントの成長となっています。足元としては、引き続き堅調な状況です。

スライド右側のDEでは、「Dr.Sum」が2桁成長となりました。オンプレミスのライセンスとクラウドが堅調な状況です。今期の第1四半期に、オンプレミスのライセンスで大きな案件があったわけではなく、件数が積み上がったことで、前期から大きく伸びています。

「MotionBoard」は15.5パーセントの減収となっています。クラウドは約15パーセントの成長と順調ですが、前期の第1四半期にオンプレミスのライセンスで2億円を超える公共系の大型案件があったため、「invoiceAgent」と同様に、その反動でこのような数字となっています。

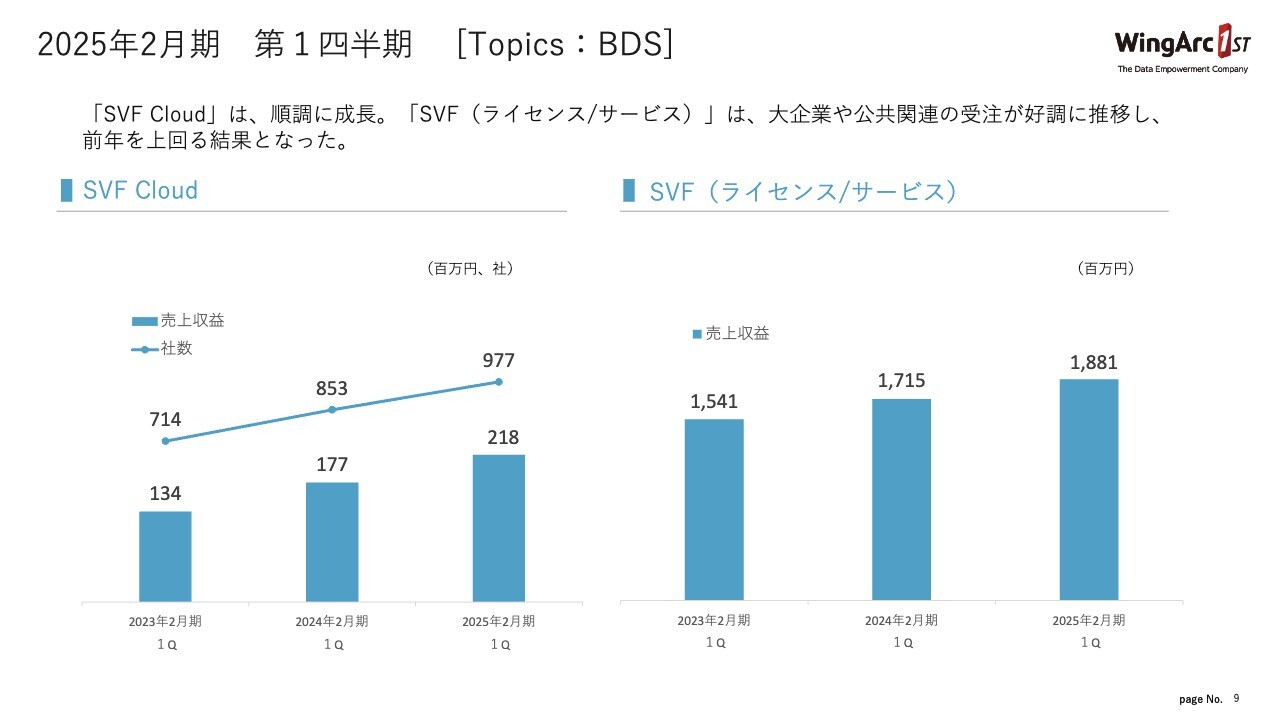

2025年2月期 第1四半期 [Topics:BDS]

BDSのトピックスです。「SVF Cloud」は毎回お伝えしているとおり、社数、売上収益ともに右肩上がりで順調に推移しています。

「SVF(ライセンス/サービス)」も、当社の売上の中で大きな割合を占めていますが、昨年は17億円で、今期は18億円を超える水準となっています。四半期では過去最高のライセンス売上を計上している状況です。

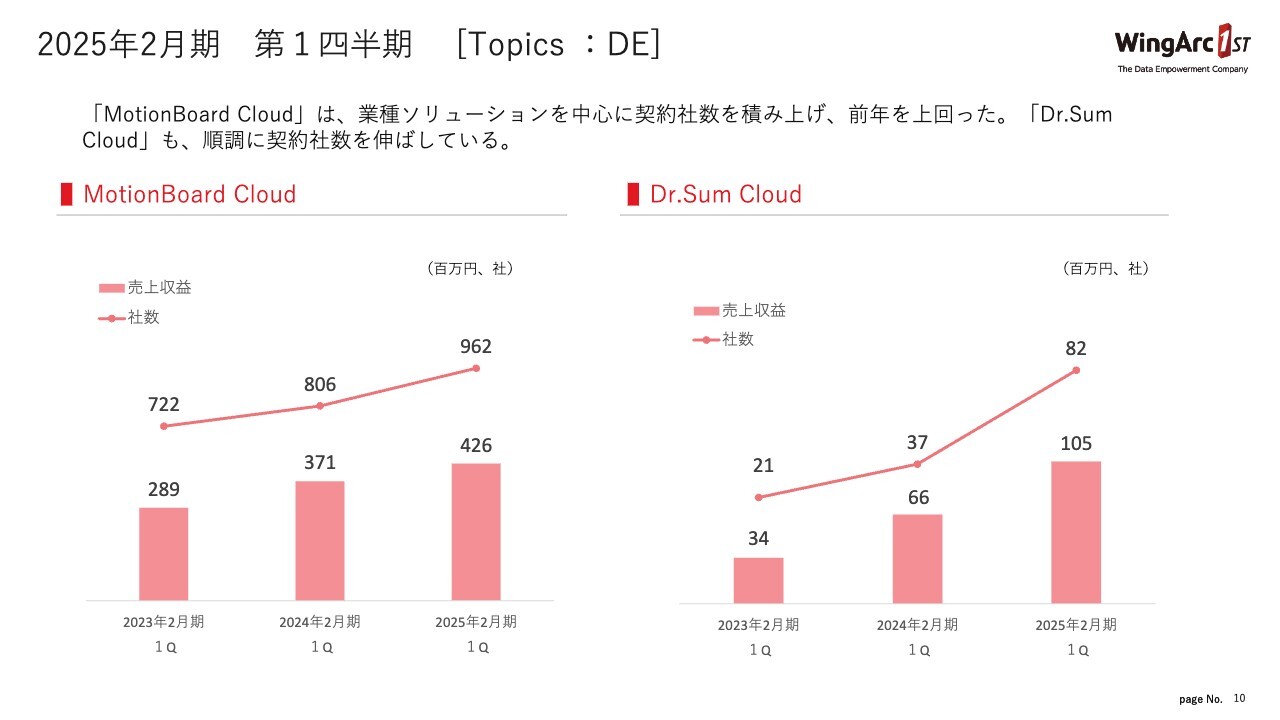

2025年2月期 第1四半期 [Topics :DE]

DEのトピックスです。スライドには「MotionBoard Cloud」と「Dr.Sum Cloud」の推移を記載しています。まず「MotionBoard Cloud」は、社数が堅調に伸びてきています。これは当社が取り組んでいる業種別ソリューションの契約社数が増えてきているためです。

「Dr.Sum Cloud」は、1社当たりの売上単価は多少下がっているものの、引き合いも強く、社数は昨年の約倍になっています。

「MotionBoard Cloud」と「Dr.Sum Cloud」のようなデータ活用の領域では、新しい基幹システムが稼働した後、サーバーに溜まったデータを活用しようという需要が、大企業を中心にあらためて高まっている状況です。

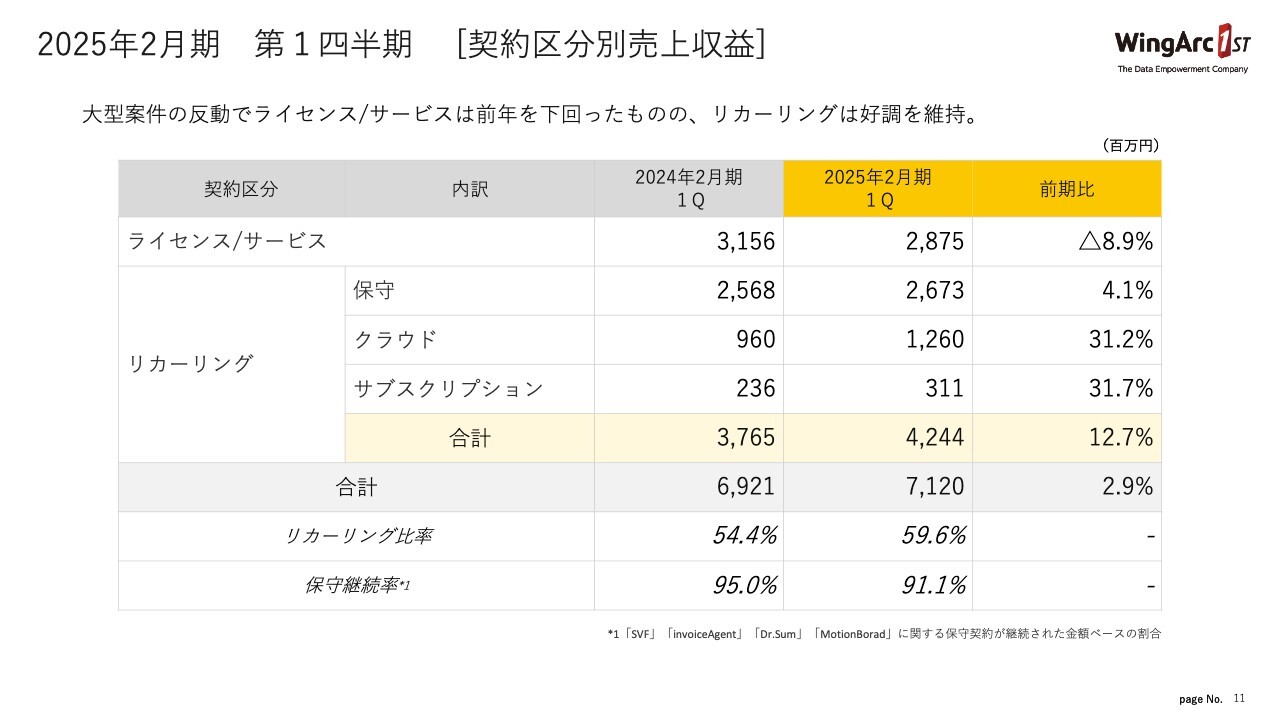

2025年2月期 第1四半期 [契約区分別売上収益]

契約区分別売上収益についてです。ライセンス/サービスは、「invoiceAgent」「MotionBoard」における前年の大型案件の反動で、多少減収になっているものの、リカーリングは12.7パーセントの増収です。特にクラウドが30パーセント超の伸びで、当社の計画どおり順調に進捗しています。

保守継続率は、2024年2月期第1四半期の95パーセントから、91.1パーセントに下がっています。これは、「SVF」における公共系の大型な保守が、システム自体を使わなくなったことで解約になっているためですが、当社の計画はそれを見越した数字となっています。この部分は、第2四半期、第3四半期と進む中で、ある程度回復するだろうと予測しています。

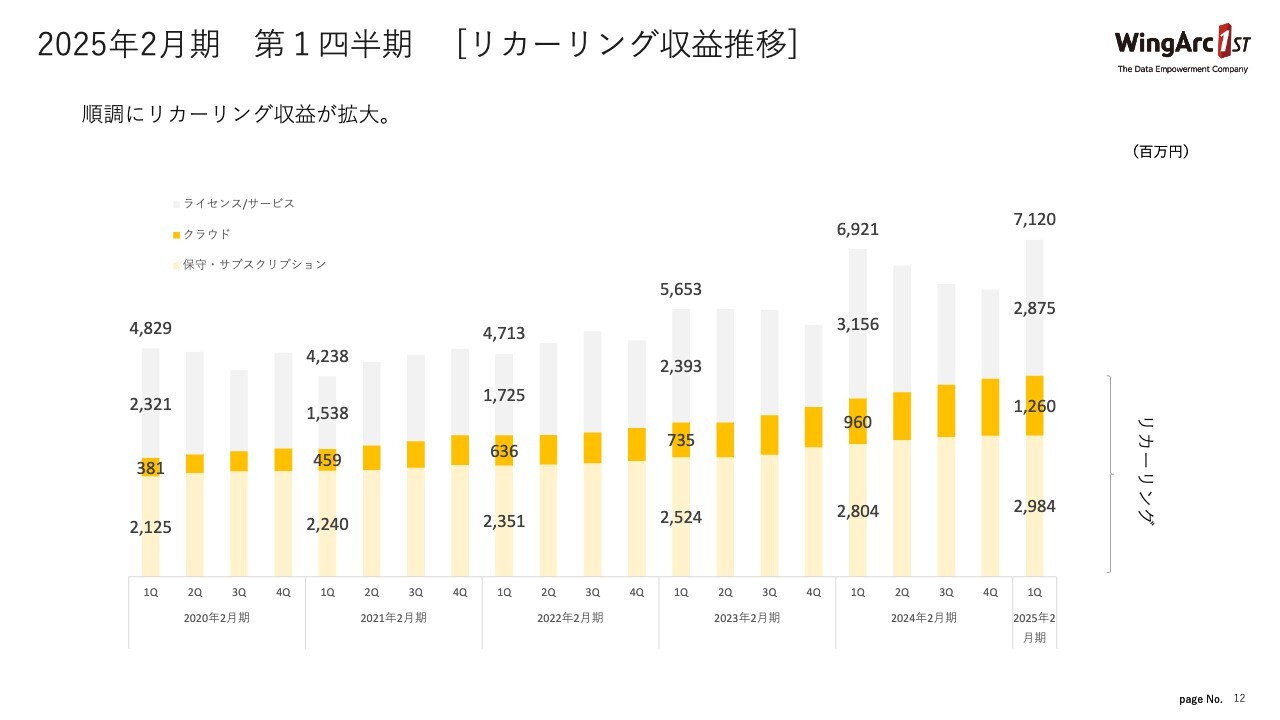

2025年2月期 第1四半期 [リカーリング収益推移]

リカーリング収益の推移です。リカーリングの収益は、しっかりと積み上げてきている状況です。

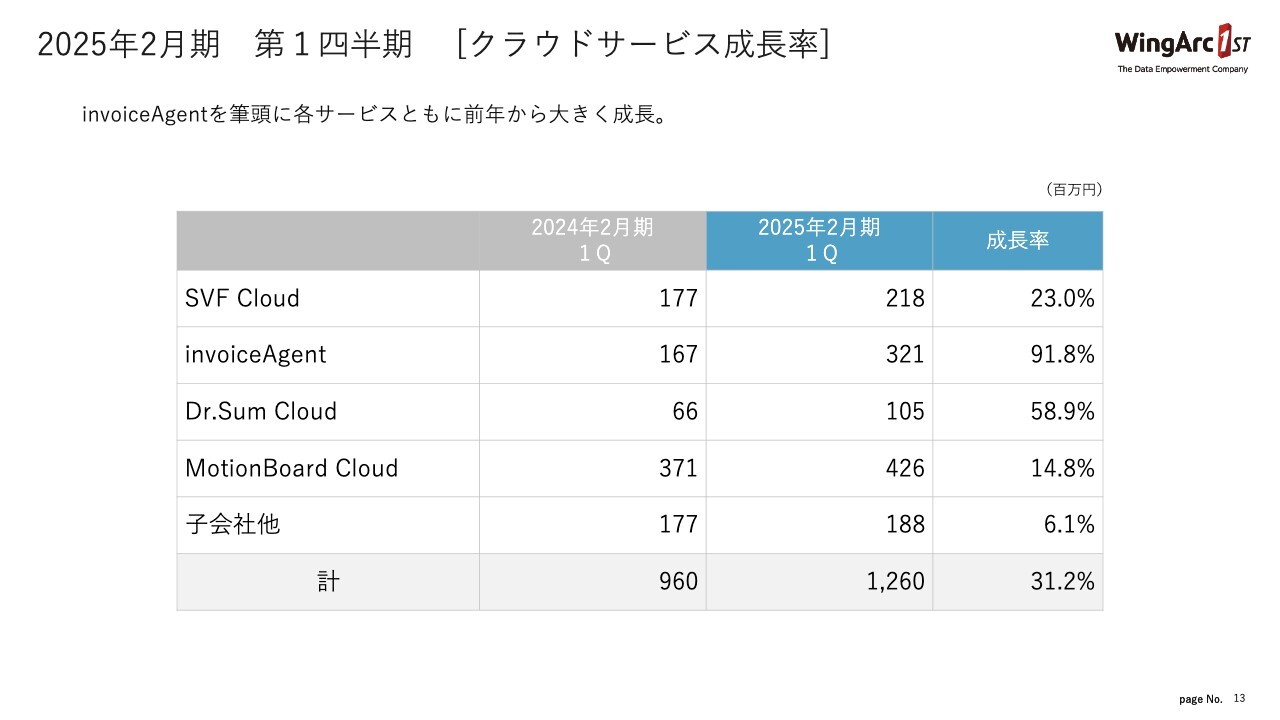

2025年2月期 第1四半期 [クラウドサービス成長率]

クラウドサービスの個別の成長率です。「invoiceAgent」は、高い成長率を維持しています。「Dr.Sum Cloud」「MotionBoard Cloud」など、DEのクラウドも前期からしっかりと伸びてきています。

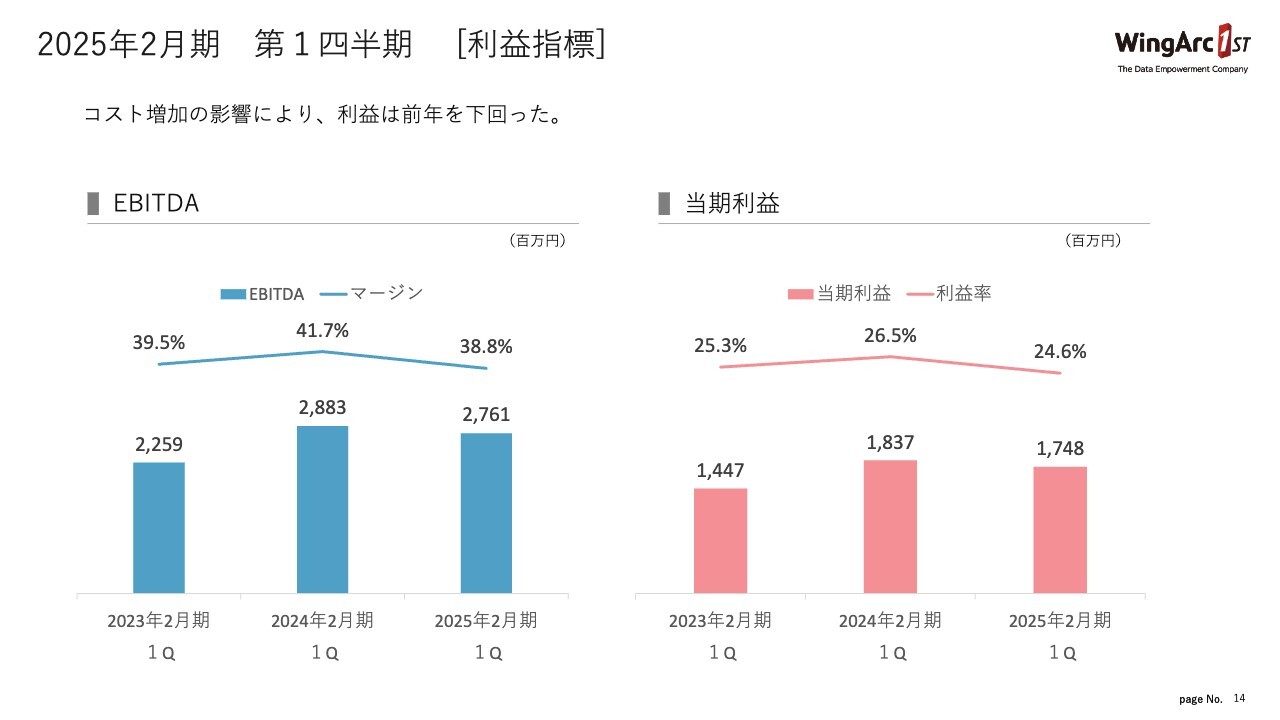

2025年2月期 第1四半期 [利益指標]

利益指標です。当社はEBITDAのマージンを重要視しています。昨年の第1四半期の40パーセントを超えるマージンに対して、現時点では約39パーセントと前年からは少し見劣りはするものの、高い利益率を維持しています。

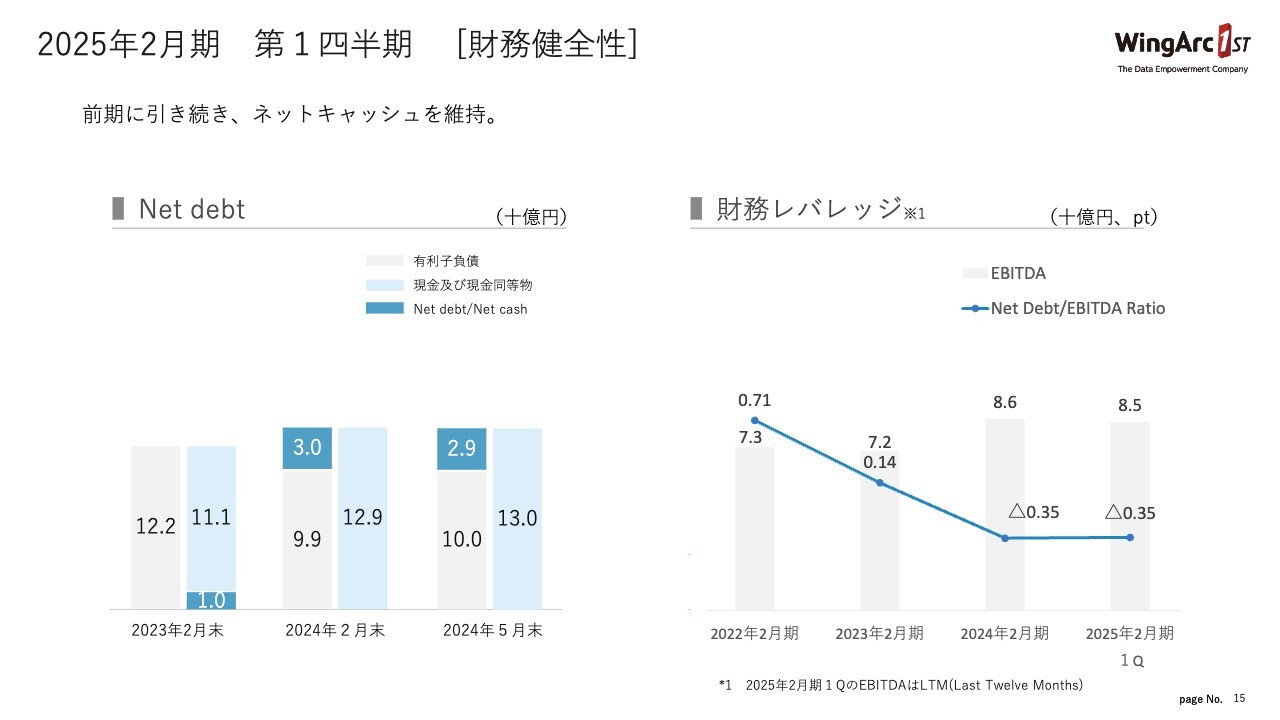

2025年2月期 第1四半期 [財務健全性]

財務の健全性については、Net debtと財務レバレッジのグラフをスライドに記載しています。キャッシュフローは引き続き潤沢に推移しているため、財務レバレッジも変わらず健全性を維持している状況です。

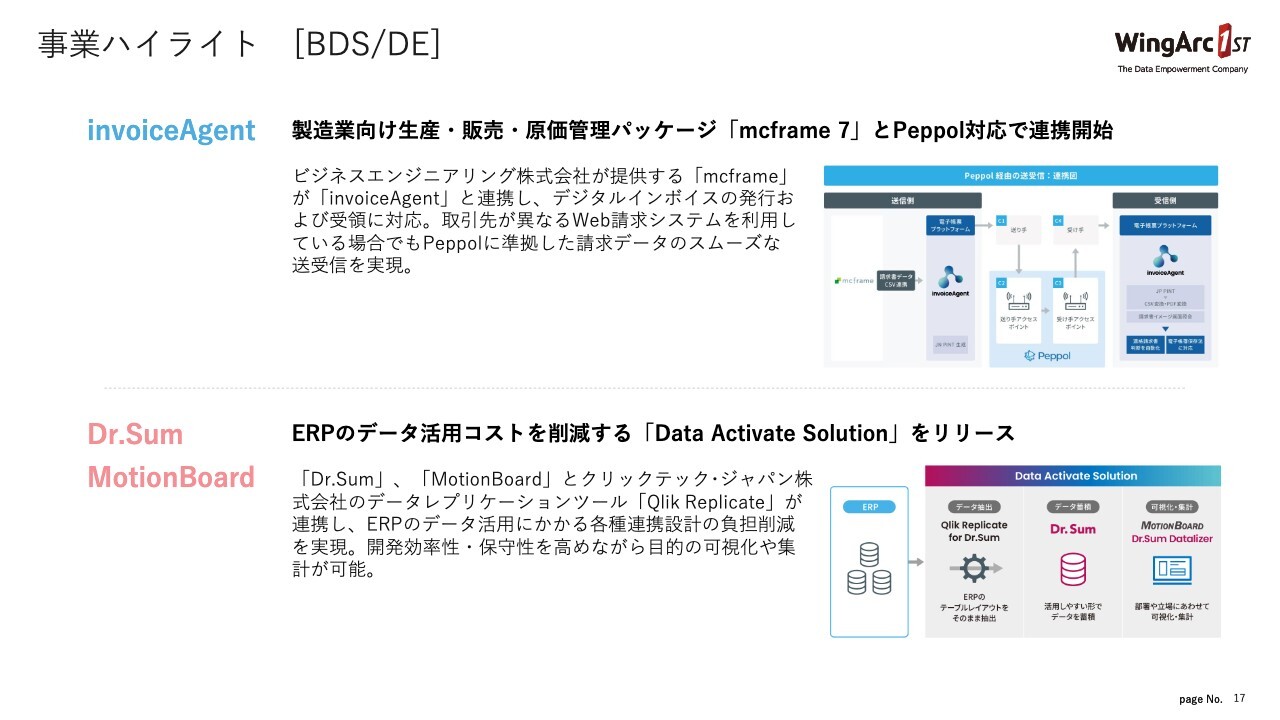

事業ハイライト [BDS/DE]

事業ハイライトについて簡単にご説明します。まず、提携と新しいサービスについてです。「invoiceAgent」では、ビジネスエンジニアリングが提供している「mcframe」という製造業向けのERPと、「Peppol」の対応で連携しています。「invoiceAgent」では、このようなERPや基幹システムの周辺と連携することを大きな戦略としているため、それを粛々と推進しています。

DEでは、「Data Activate Solution」をリリースしました。当社と一部競合するところもある、米系のいわゆるビジネスインテリジェンスベンダーのクリックテック・ジャパンが提供しているデータレプリケーションのツールと連携し、ERPのデータ活用を一緒に進めています。

事業ハイライト [業務提携・M&A]

業務提携・M&Aについてご説明します。さくらインターネットが提供している公共向けクラウドサービスと連携して、2025年の公共システムの標準化・平準化に向けて、一緒に進めていく座組となっています。

一方で、当社が提供しているクラウドサービスも一部、さくらインターネットの提供するクラウドに置き換える話も進めているため、コスト削減などにも効果があると思っています。

トライサーブは、受託開発やITインフラの構築を行っているSIerです。80名ほどのエンジニアを抱えており、当社が今後特に注力する予定の公共領域にも強いため、今回全株式を取得しました。共同で公共領域を攻める想定です。

ちなみに、トライサーブの年間売上は10億円強です。その数字が6月から当社グループに入ってきます。

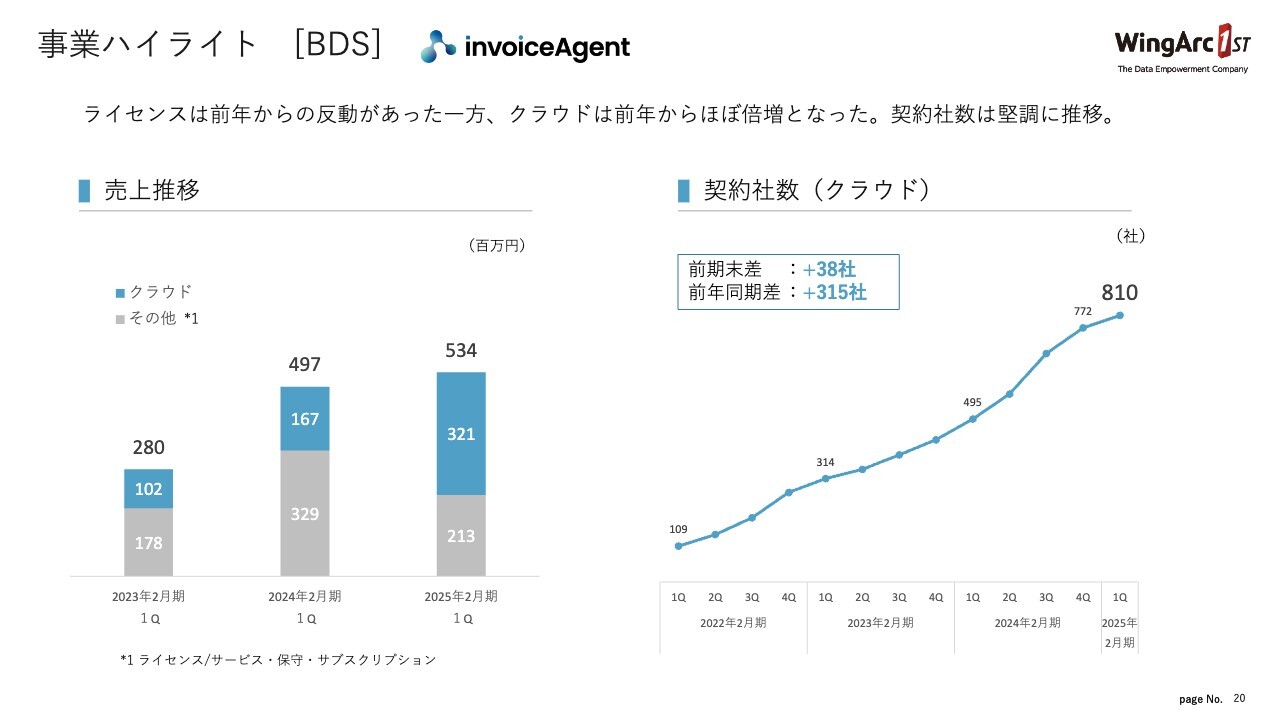

事業ハイライト [BDS]

注力事業の進捗と戦略投資の状況です。スライドには「invoiceAgent」の売上推移と契約社数(クラウド)のグラフを記載しています。

売上推移については、灰色で示した「その他」に含まれるオンプレミスのライセンスなどが、大きく反動減となっているものの、青色で示したクラウドが倍増しています。

契約社数(クラウド)も40社近く獲得し、今のところ順調に推移しています。

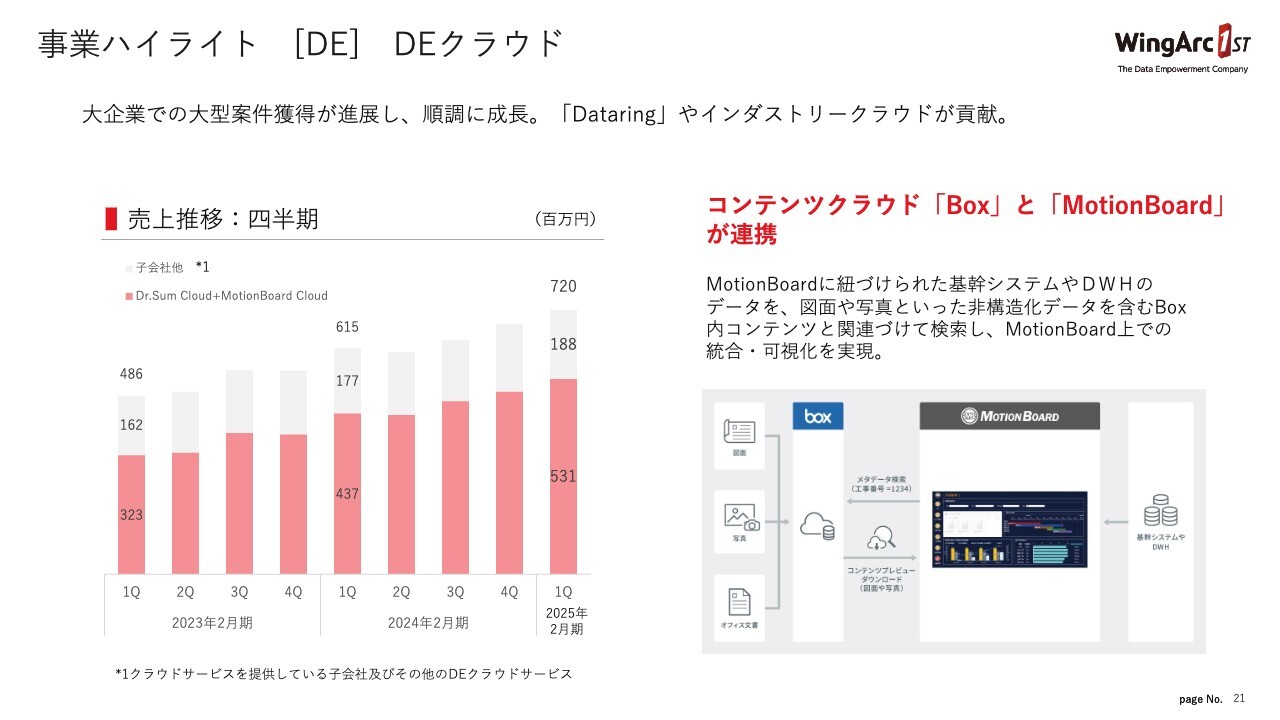

事業ハイライト[DE]DEクラウド

DEクラウドについてです。売上推移のグラフの赤色で示した部分をご覧ください。当社が注力している「Dr.Sum Cloud」と「MotionBoard Cloud」がしっかりと積み上がってきています。

また、新たな取り組みとして、Box社との連携についてご紹介します。クラウド上でコンテンツを管理しているBox社と連携したことで、Box社が保有している写真や図面などの非構造化データを「MotionBoard」上で統合したり、可視化したりすることが可能となりました。

Box社のお客さまは、社数がかなり多いため、「MotionBoard」の拡販につながると思っています。

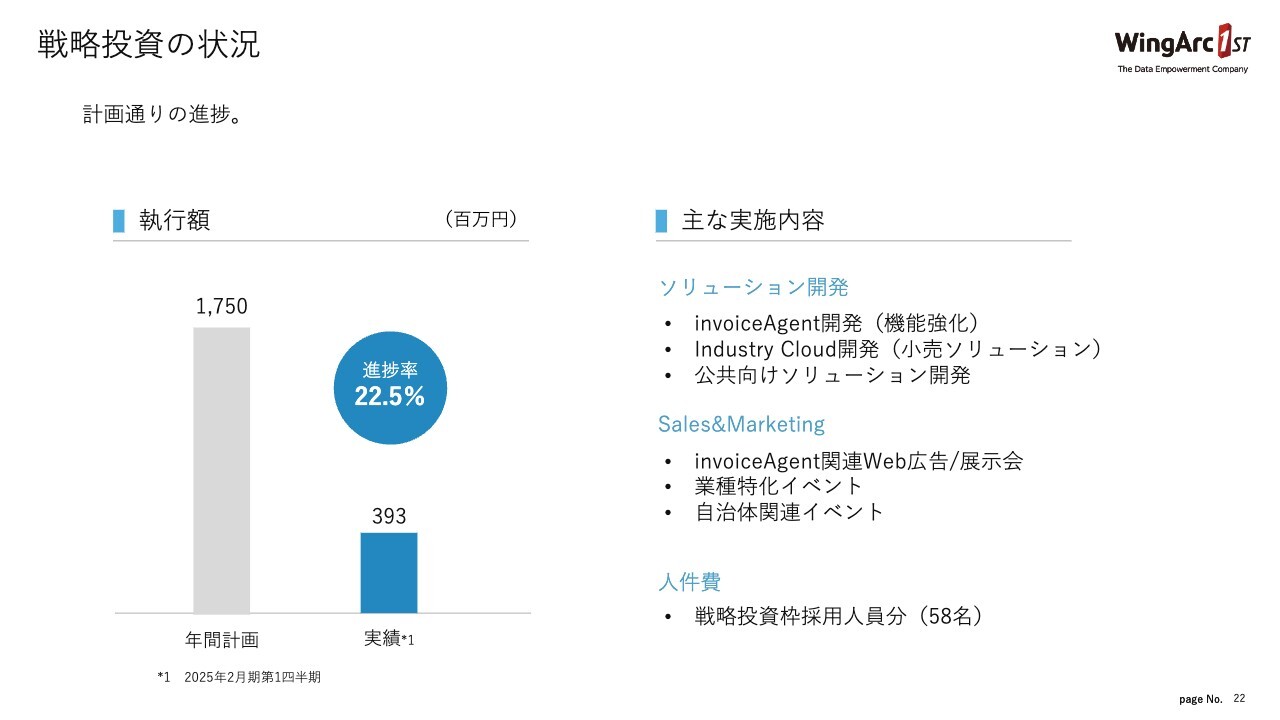

戦略投資の状況

戦略投資の状況です。今期は17億5,000万円を投下する計画ですが、現時点においては22.5パーセントと、計画どおり進捗しています。

実施内容は、以前から大きく変わっていません。「invoiceAgent」とクラウドサービスの開発が中心ですが、今期から公共向けのソリューション開発も戦略投資の中に含まれています。

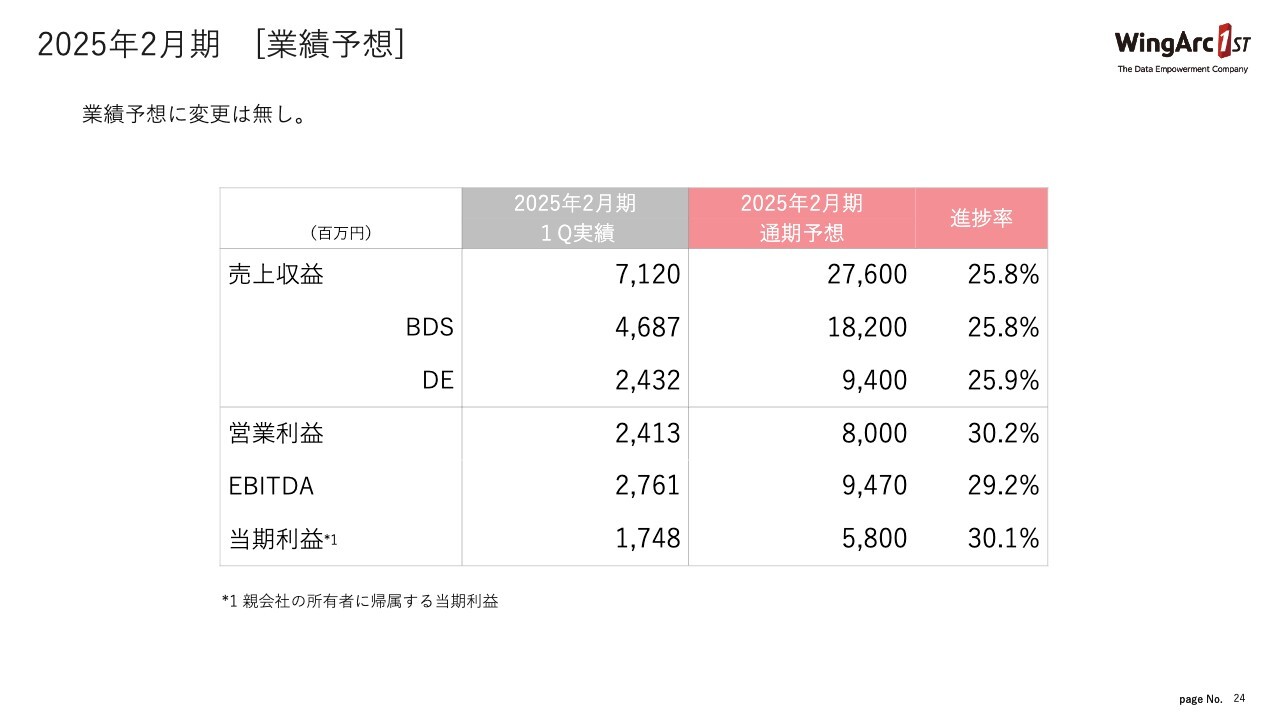

2025年2月期[業績予想]

業績予想です。4月に発表した業績予想から変更はありません。売上収益は276億円、BDSが182億円、DEが94億円です。進捗率は25.8パーセントと順調です。

前期は上期偏重でしたが、今期は上下での大きな差がなく、このような進捗率で達成に向けて進んでいます。

少し長くなりましたが、私からのご説明は以上です。

質疑応答:値上げに対する顧客の受け入れ状況

新着ログ

「情報・通信業」のログ