【QAあり】メディアドゥ、電子書籍流通事業が好調に推移 売上高が前年同期比+11.0%の成長を実現し成長基調へと回帰

INDEX

苅田明史氏(以下、苅田):みなさま、足元の悪い中、本日は当社の決算説明会にご参加いただき、誠にありがとうございます。当社の2025年2月期第1四半期の決算説明を開始します。

本日の内容は、決算ハイライトならびに業績推移については代表取締役副社長CFOの私から、成長戦略について代表取締役社長CEOの藤田からご説明します。

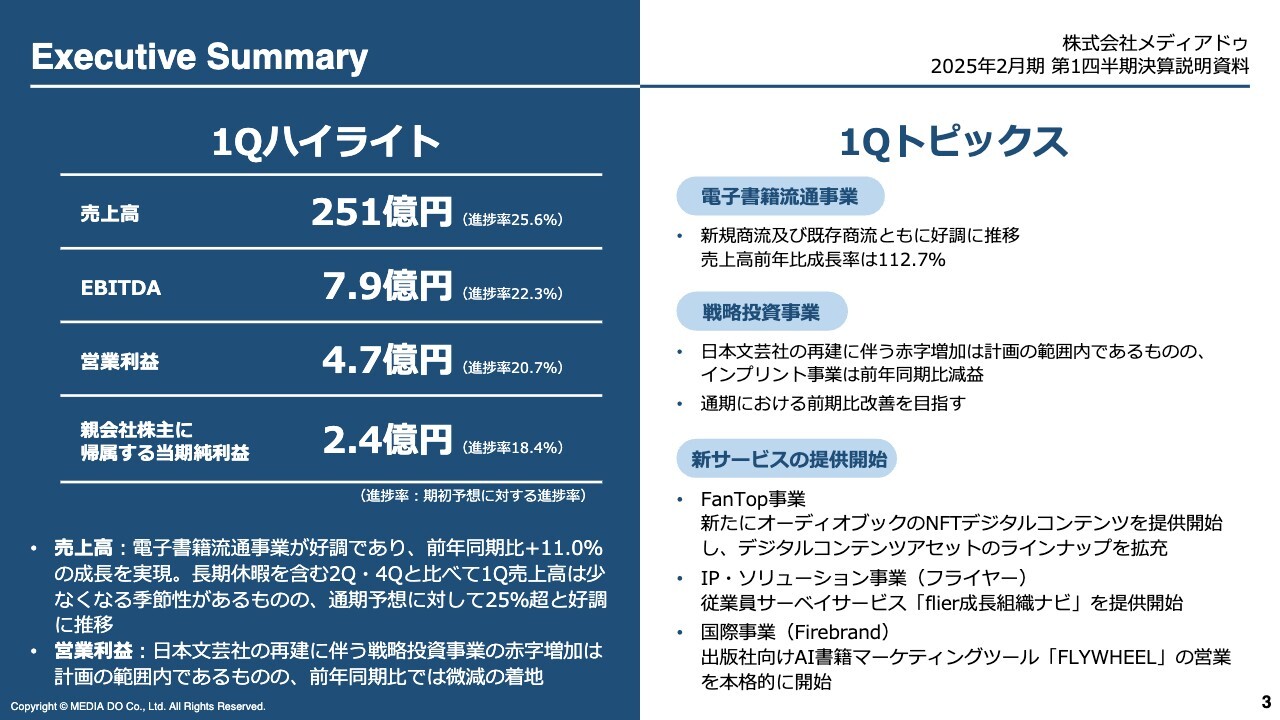

Executive Summary

Executive Summaryについては、スライドに記載のとおりです。

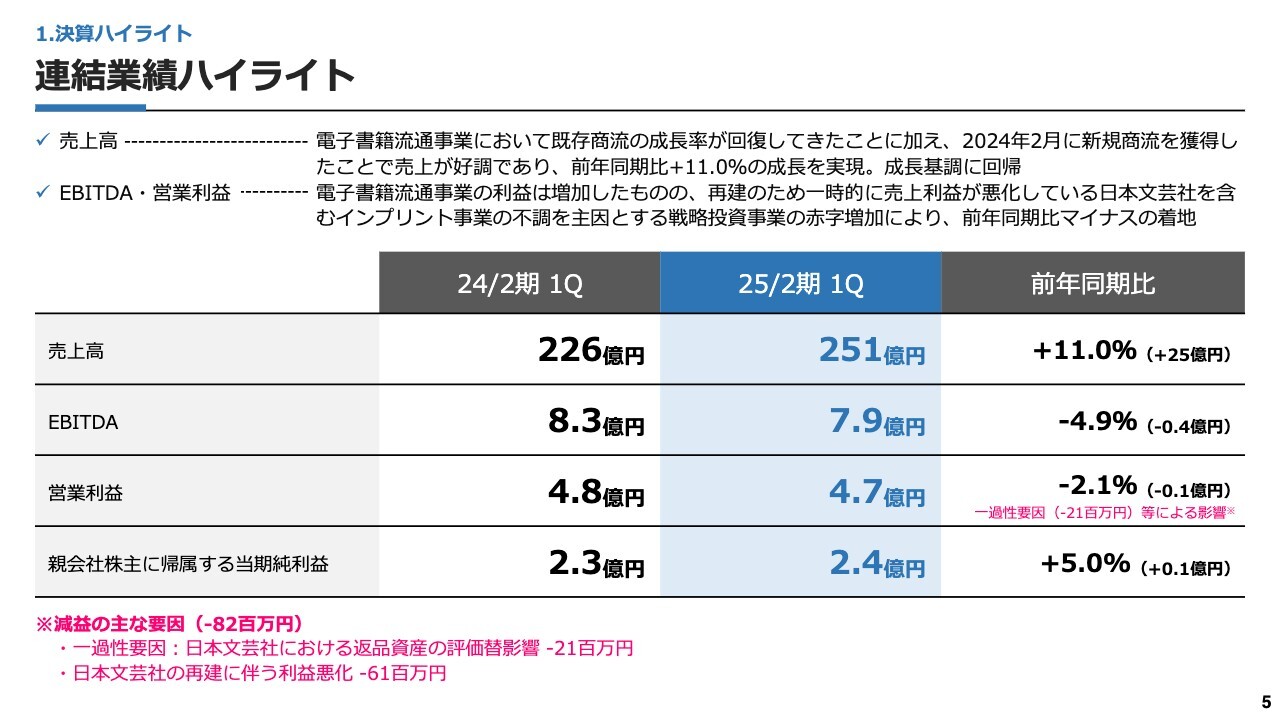

連結業績ハイライト

2025年2月期第1四半期の売上高は251億円で、前年同期比11パーセントの増加となりました。2024年2月に新規商流を獲得したことで売上が非常に好調でした。今期から増収増益の成長基調に回復していくかたちを、この売上高をもってご覧いただけるかと思います。

一方で、今期は通期で見ると増収増益に転じるとお伝えしていた中で、この第1四半期に関してはEBITDA、営業利益は前年同期比で減益となっています。

その主な要因としては、一過性の要因として日本文芸社における返品資産の評価替えの影響2,100万円などがあります。

この影響がなければ営業利益は前年同期比でプラスであったところですが、この第1四半期に関してはこのような影響が出てしまいました。

日本文芸社は再建に向けてさまざまな改革を行っているものの、2025年2月期第1四半期に関しては利益の悪化が継続しており、前年同期比で6,100万円の赤字増となっています。その結果、営業利益はまだ回復基調になっておりません。

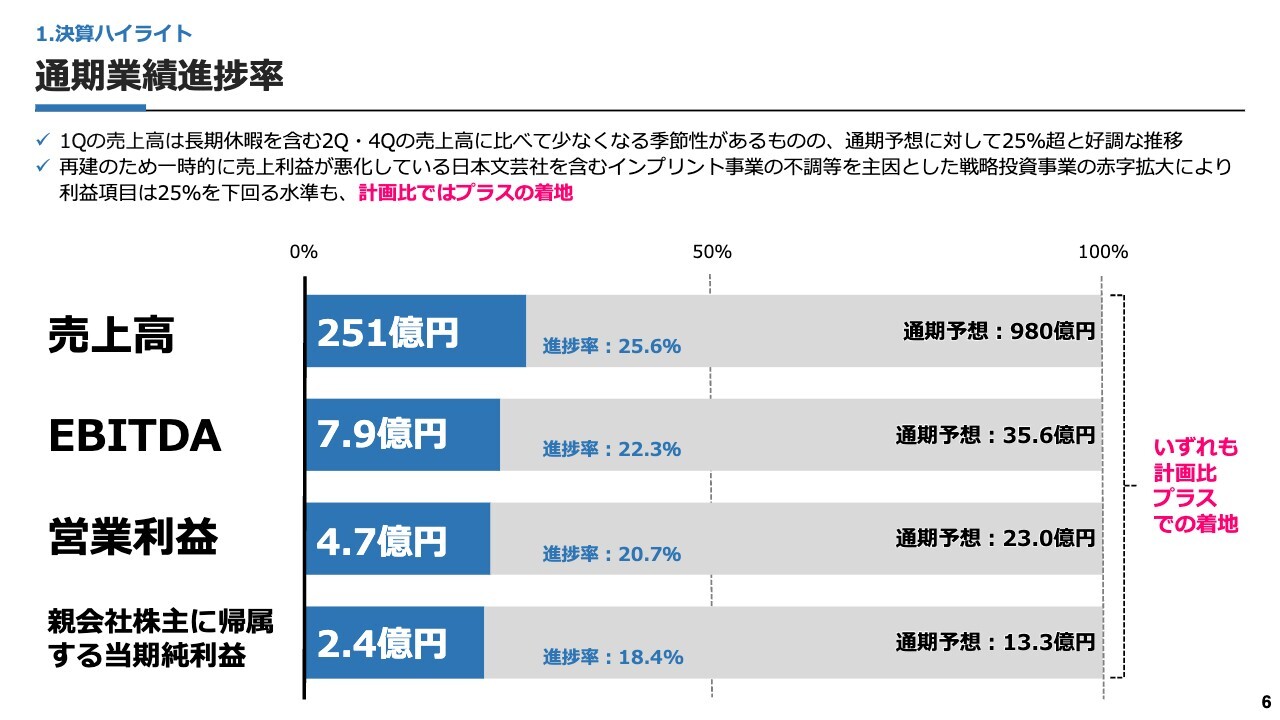

通期業績進捗率

通期業績進捗率についてご説明します。売上高は通期予想980億円に対して251億円と、25.6パーセントの進捗率となっています。

EBITDA、営業利益、親会社株主に帰属する当期純利益の進捗率はそれぞれ25パーセントを下回っています。社内の予算計画に比べるとプラスで着地しているため、現時点では、先ほどお話ししたような影響はあるものの、予算達成に向けては順調に第1四半期を経ることができたと考えています。

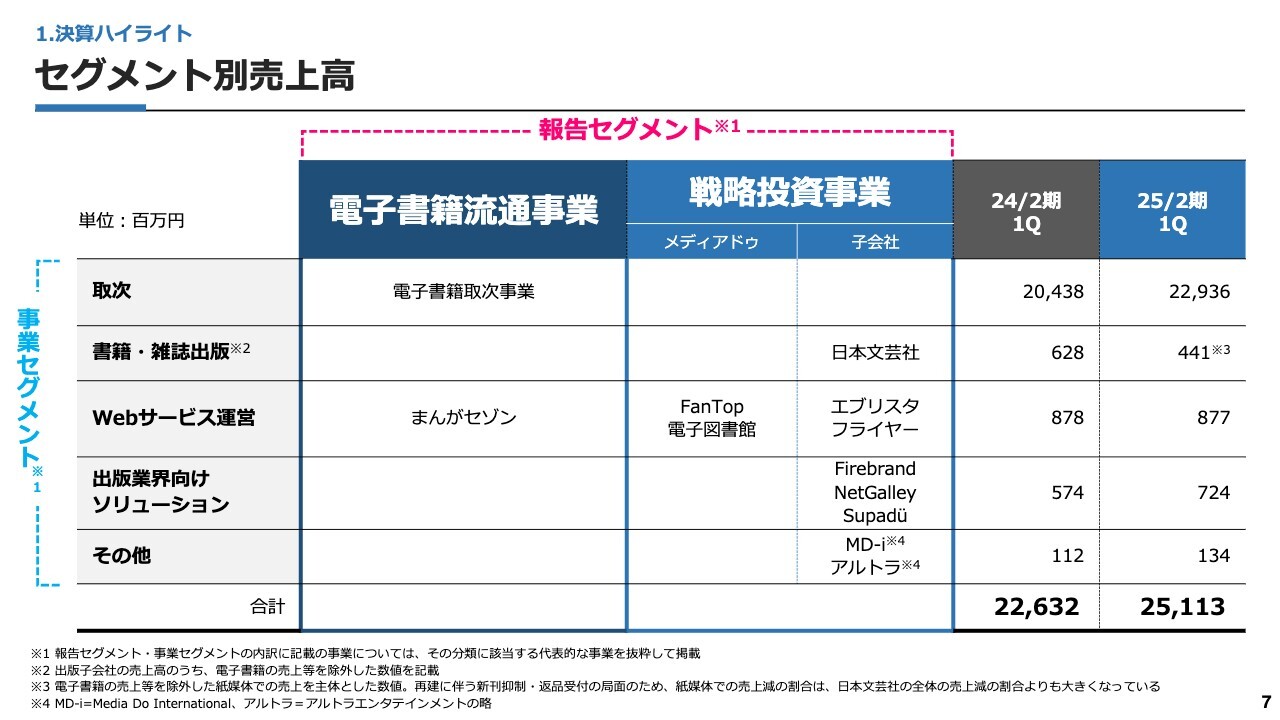

セグメント別売上高

セグメント別の売上高についてご説明します。当社の報告セグメントは、電子書籍流通事業と戦略投資事業の2つに分かれています。それぞれの事業やグループ会社がどちらに位置しているかは、スライドに記載のとおりです。

表の各行には事業セグメントを記載しています。四半期報告書等でこちらの事業セグメントに沿って売上高の開示を行っています。

私からお伝えしたいのは、書籍・雑誌出版のセグメントについてです。こちらに戦略投資事業の日本文芸社が含まれており、2024年2月期第1四半期の売上高6億2,800万円に対して、2025年2月期第1四半期は4億4,100万円と、非常に大きく落ち込んでいるように見えるかと思います。

こちらは注記にも記載しているとおり、現在、日本文芸社の電子書籍の流通を当社がほとんど行っていることを背景に、セグメント別の売上高に関しては、今お伝えしたような電子書籍の流通に関する売上高を連結消去した金額を記載しています。紙から電子への移管に伴い、電子書籍の売上は引き続き増加傾向にあるため、日本文芸社に関しては昨年に比べて売上高の落ち込みが若干見られるところはありますが、こちらに記載しているほど大きく落ち込んでいるわけではないことを付け加えたいと思います。

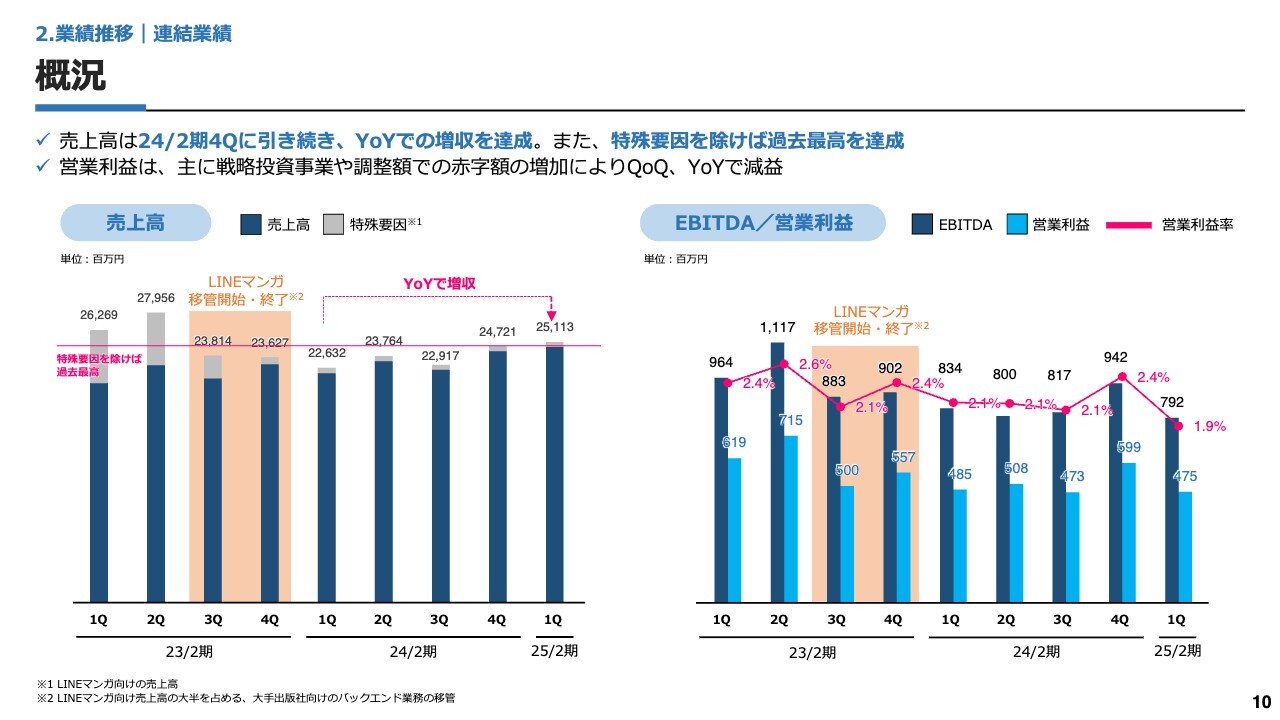

概況

業績の推移についてご説明します。まずは連結業績です。スライド左側の売上高のグラフについて、グレー色は特殊要因である2023年2月期第3四半期から移管された「LINEマンガ」の売上高です。紺色はそれ以外の売上を示しており、こちらがより当社の実態を表している数字だと考えています。

2025年2月期第1四半期に関しては、実態としての紺色部分の売上高については過去最高を更新することができました。また、2024年2月期第1四半期にはすでに「LINEマンガ」の移管が終了していたため、そちらと比較すると、YoYで見ても大きく増収することができました。

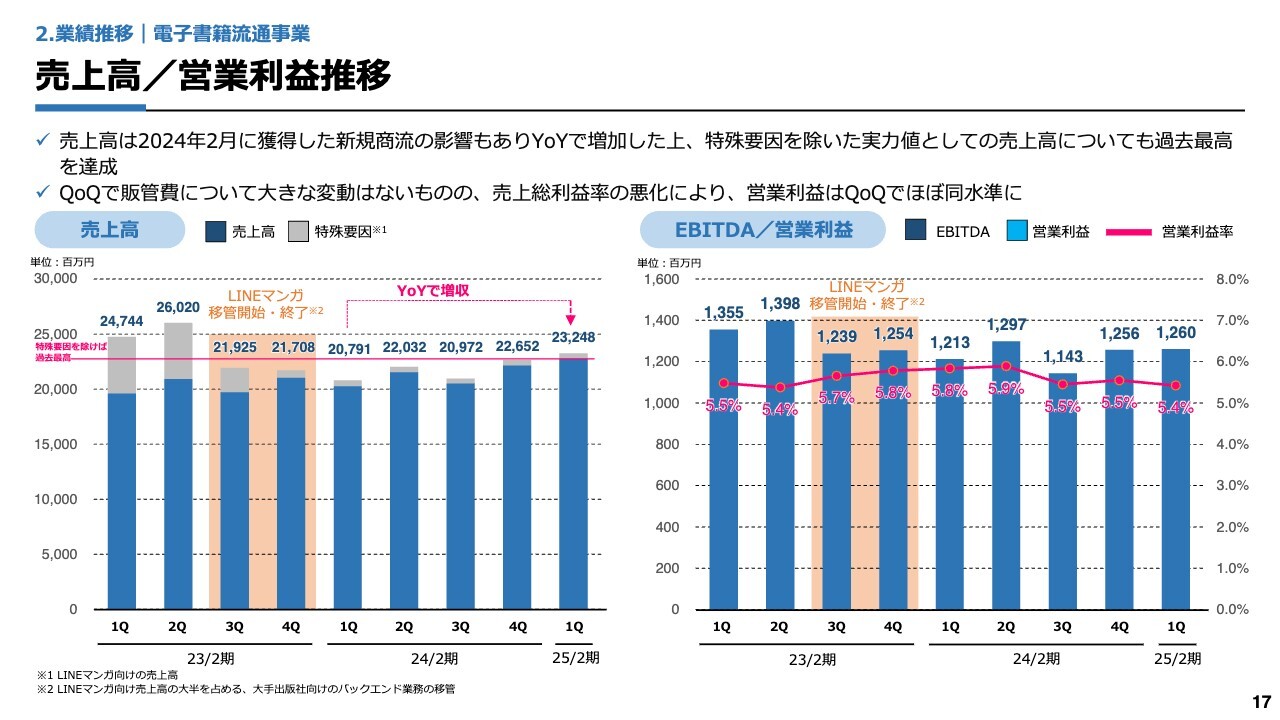

スライド右側のEBITDA/営業利益に関しては、特に2025年2月に獲得した新規商流の料率が低いこともあり、営業利益率に関してはその分下がっているものの、一定の利益額を維持することができたと考えています。

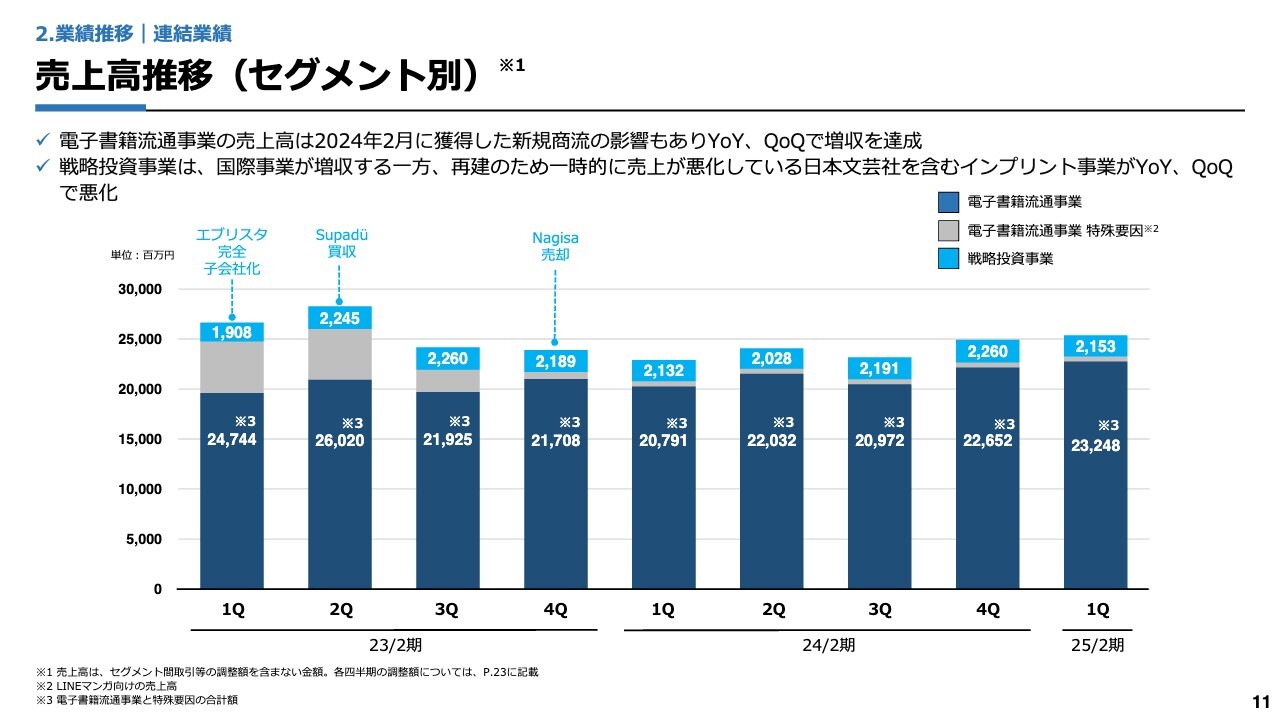

売上高推移(セグメント別)

スライドのグラフは、セグメント別の売上高推移です。先ほどと同様に、特殊要因がグレー色、紺色が電子書籍流通事業における「LINEマンガ」の影響を除いた金額となります。

水色は戦略投資事業として、当社が投資し、電子書籍流通事業以外のもう1つの収益の軸を作っていきたいと考えている部分です。過去にM&Aで獲得した部分、あるいは売却等を進めて売上高が増減している部分などがありますが、直近の売上高は21億5,300万円ということで、2024年2月期第1四半期に比べると若干増収となりました。

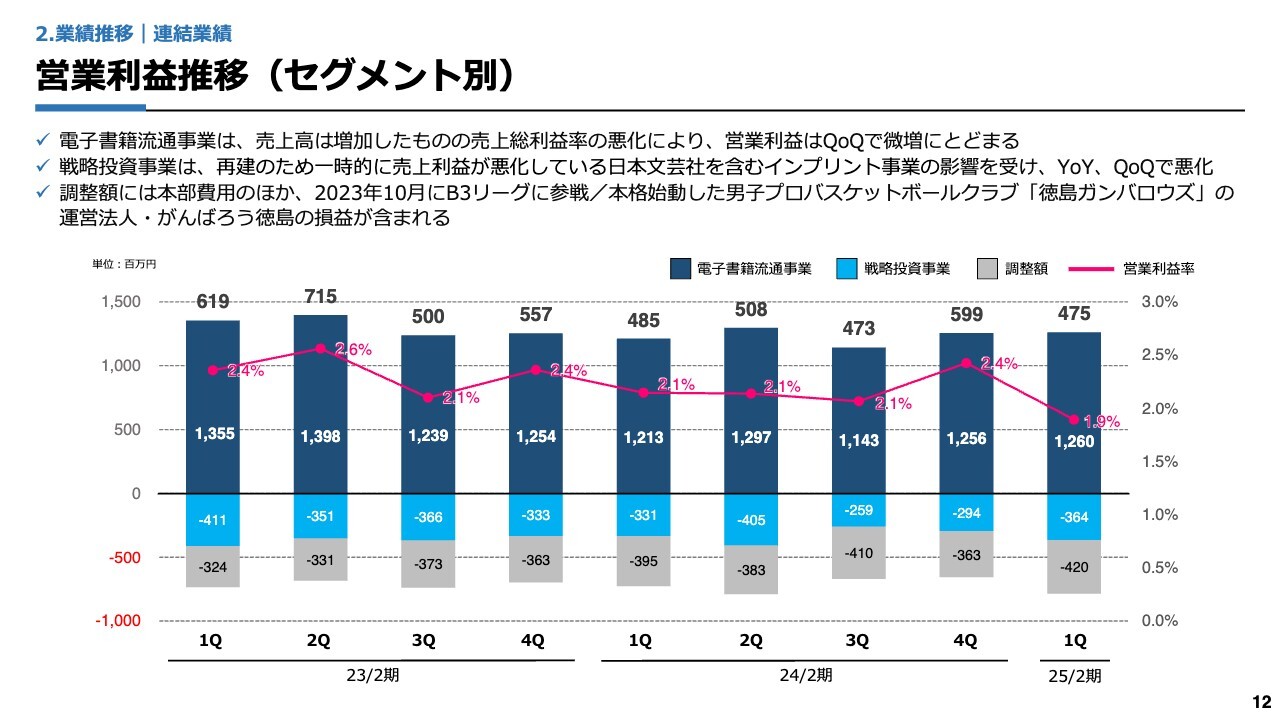

営業利益推移(セグメント別)

営業利益のセグメント別の内訳についてご説明します。直近の2025年2月期第1四半期の営業利益は4億7,500万円となりました。

その内訳は、電子書籍流通事業において12億6,000万円の営業黒字となった一方で、戦略投資事業において3億6,400万円の赤字、調整額として4億2,000万円の赤字となっています。

戦略投資事業に関しては、日本文芸社を含むインプリント事業が前年度に比べ若干悪化しています。調整額については本部費用のほか、2023年10月から本格始動しているバスケットボールチーム「徳島ガンバロウズ」の運営法人の損益が含まれています。

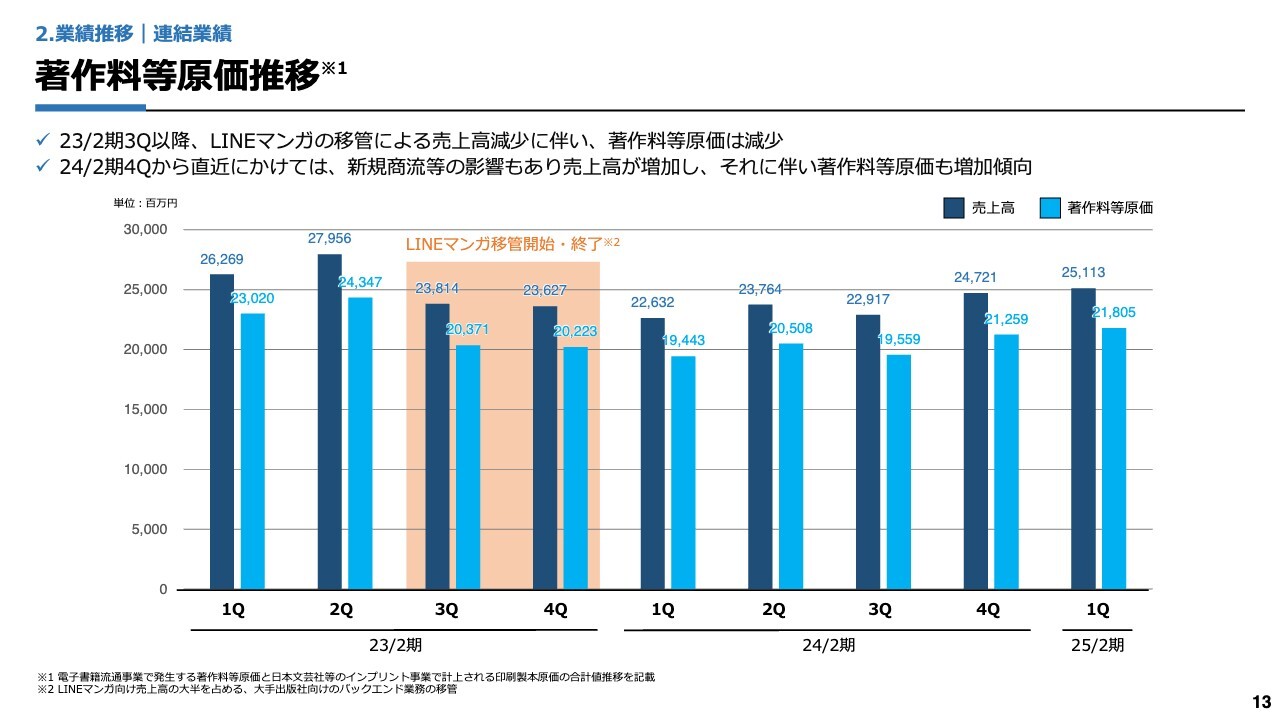

著作料等原価推移

スライドには参考資料として、著作料等の原価推移を示しています。電子書籍流通事業における売上高のうち、出版社にお戻しする印税部分、また日本文芸社のような出版事業においては著者にお戻しする印税部分を含んだ数字になっています。

2023年2月期の下期から「LINEマンガ」の移管が開始されたため、その分、売上高と原価が減っていますが、足元では回復基調にあります。

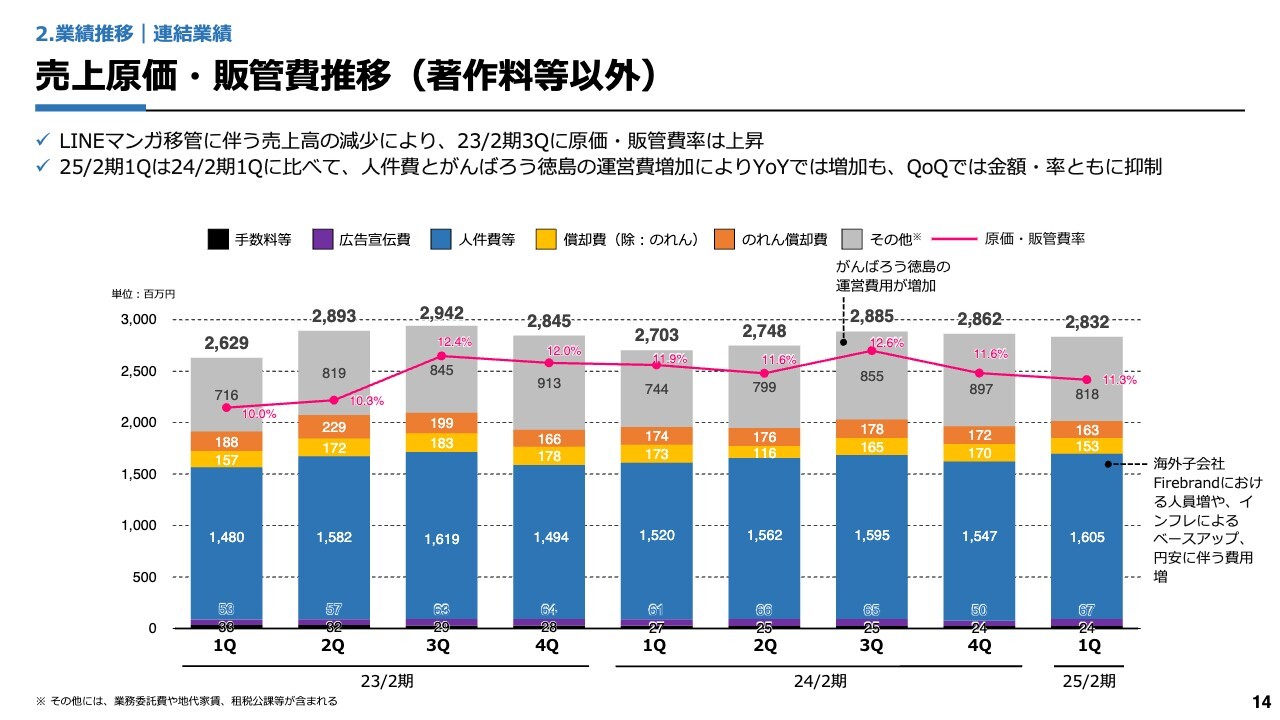

売上原価・販管費推移(著作料等以外)

スライドのグラフは、著作料等の原価を除いた売上原価・販管費の推移です。直近の2025年2月期第1四半期は28億3,200万円となり、2024年2月期第4四半期に比べると、金額・率ともに抑制することができています。

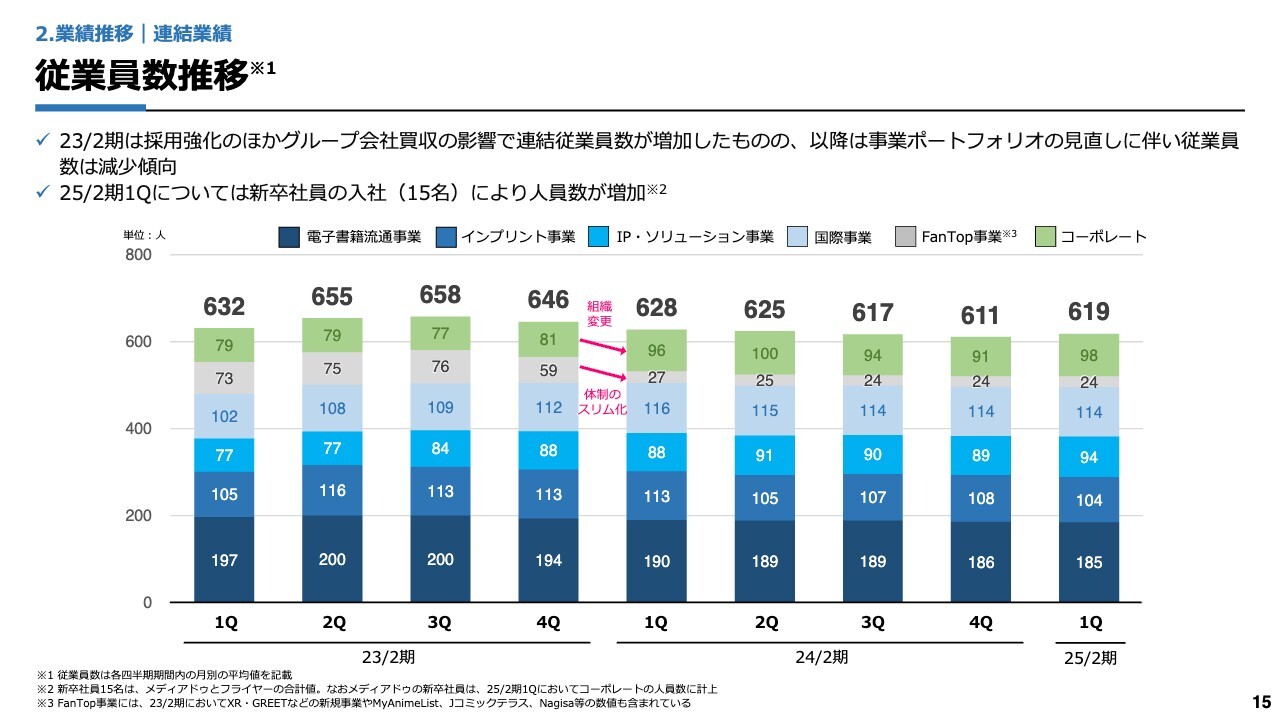

従業員数推移

従業員数の推移については、スライドのグラフのとおりです。

売上高/営業利益推移

電子書籍流通事業の業績推移についてご説明します。先ほどお伝えしたとおり、「LINEマンガ」を除く売上高としては過去最高を達成することができました。また、「LINEマンガ」を含んでも、2024年2月期第1四半期に比べて収益は大きく伸びています。

これに伴い、営業利益の推移についても、足元では再び利益が伸びております。

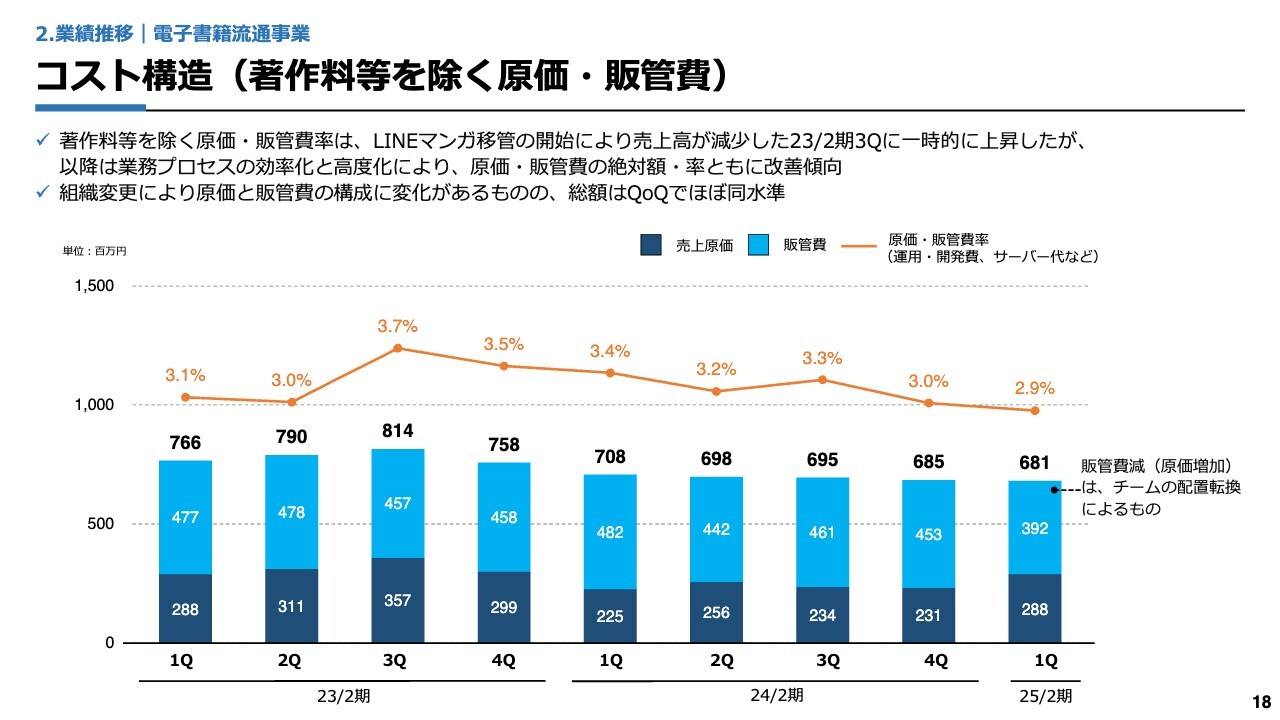

コスト構造(著作料等を除く原価・販管費)

電子書籍流通事業におけるコスト構造についてご説明します。2025年2月期第1四半期に係るコストの内訳が少し変わっており、2024年2月期第4四半期に比べて販管費が減り、原価が増えています。

こちらは社内のチームの配置転換によるものであり、費用の増減によるものではありません。合計値で見ると、引き続き額・率ともに抑制できていると考えています。

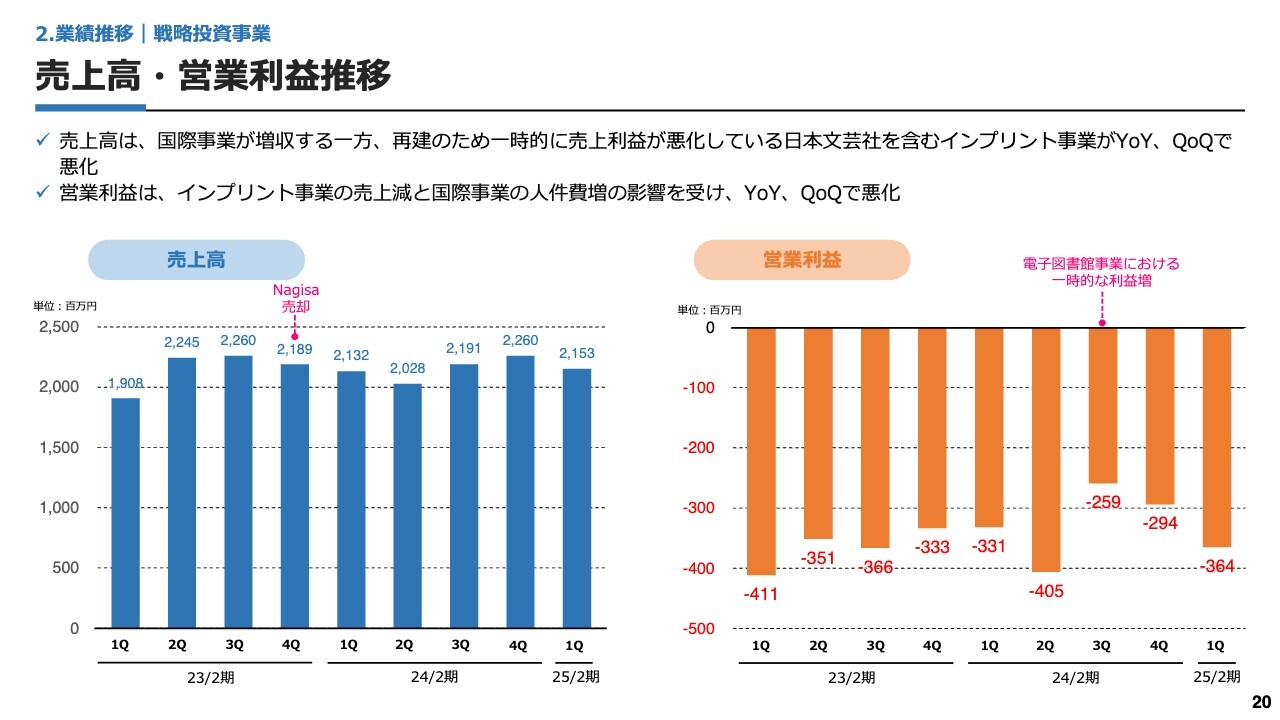

売上高・営業利益推移

戦略投資事業についてご説明します。売上高において国際事業が大きく増収する一方、現時点では、再建のため一時的に売上高と利益が低下している日本文芸社を含むインプリント事業が前年比で悪化しています。

営業利益については、2024年2月期第3四半期に特殊要因があり赤字が2億5,900万円となっていたものの、直近の2025年2月期第1四半期においては3億6,400万円の赤字となっています。

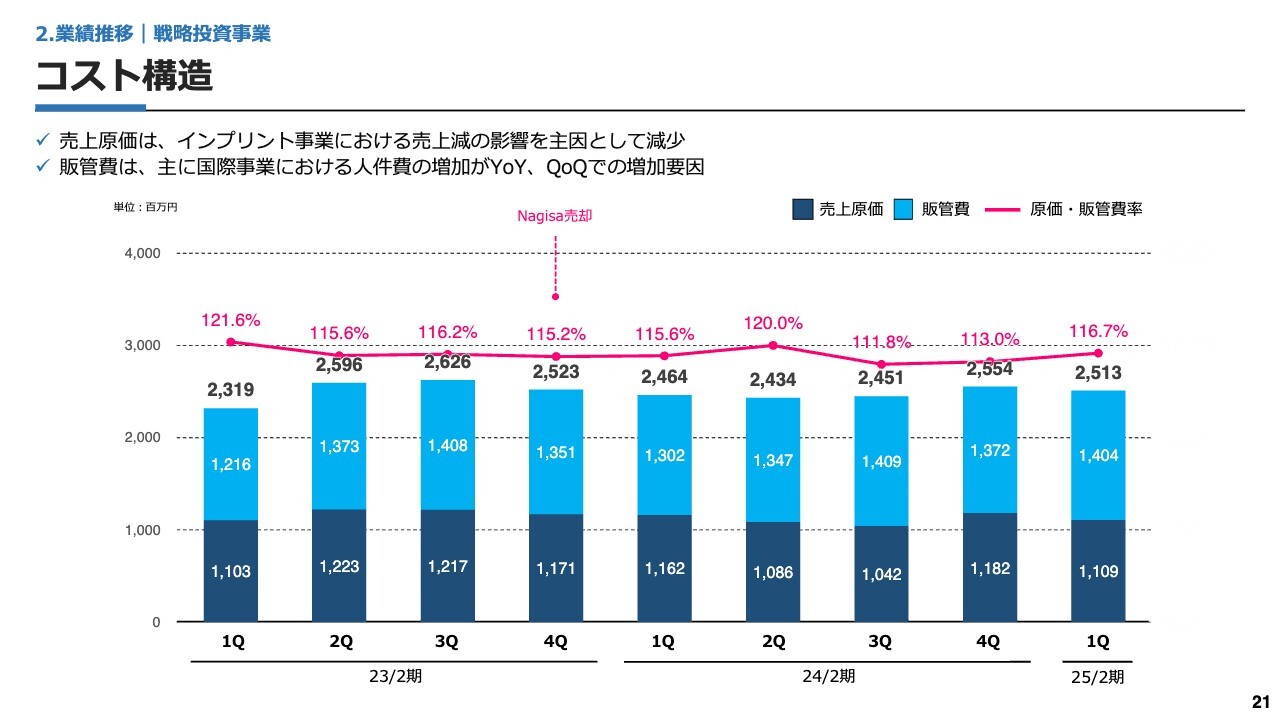

コスト構造

コスト構造についてご説明します。費用が大きく増えているわけではなく、売上高が第1四半期において低下したことにより、原価・販管費率は116.7パーセントになっています。

早急に売上高が費用を上回るようなかたちにし、営業利益をしっかりと出せるようにグループ全体としてマネージしていきたいと考えています。

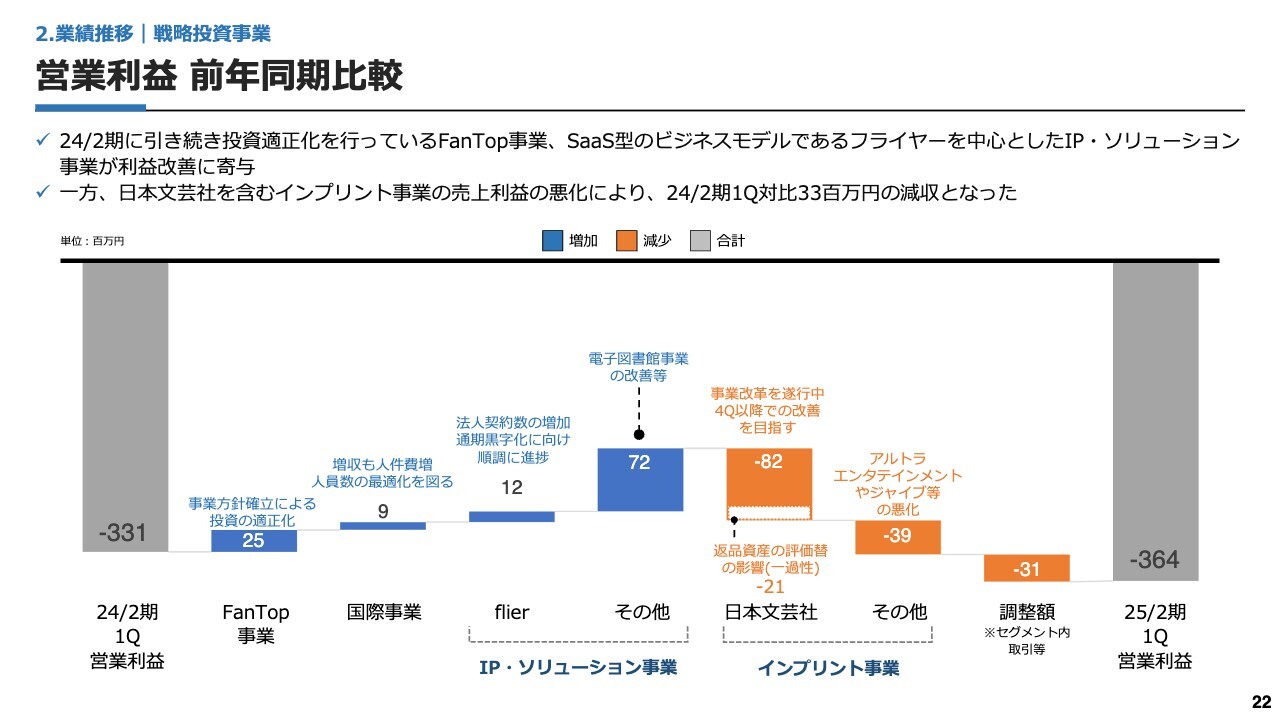

営業利益前年同期比較

2025年2月期第1四半期に関して、昨年からの営業利益の増減要因をスライドにまとめました。

2024年2月期第1四半期は、3億3,100万円の営業赤字でした。そこから各事業別にご説明すると、FanTop事業に関しては紙の本にNFTのデジタルコンテンツを付けるという事業方針が確立できたため、投資の適正化が引き続き図れているということで、前年同期比で2,500万円の利益改善となりました。

国際事業に関しては、事業としては大きく増収している一方で、人件費の増加により、営業利益の改善幅としては900万円にとどまっています。

IP・ソリューション事業は2つに分けて記載しています。1つは本の要約を配信するflierという事業で、売上高の増加に伴い、前年同期比1,200万円の改善となりました。IP・ソリューション事業のその他は、電子図書館事業において費用の改善等があり、7,200万円の改善となりました。

インプリント事業は、繰り返しお伝えしているように、日本文芸社において収支の悪化がありました。日本文芸社においては、対外的に発信していく書籍を、より品質の良いものに絞っていきます。

一方で、在庫については、常に市場からの返品があるため、特にこの第1四半期においては、構造改革における一時的な売上減が強く出ているのではないかと考えています。

日本文芸社の前年同期から見た利益の悪化幅は8,200万円です。このうち返品資産の評価替え2,100万円に関しては一過性の影響であるため、第2四半期以降は発生しないということはご安心いただきたいと考えています。

インプリント事業のその他の部分は、アルトラエンタテインメントやジャイブなどの事業において若干の低下があり、2025年2月期第1四半期の営業赤字としては3億6,400万円となりました。

繰り返しになりますが、日本文芸社に関しては引き続き構造改革を図っているため、改善の進捗について第2四半期以降でお示しできればと考えています。また、改革によって今後しっかりと利益を改善させていけるよう、各種施策を進めていきたいと考えています。

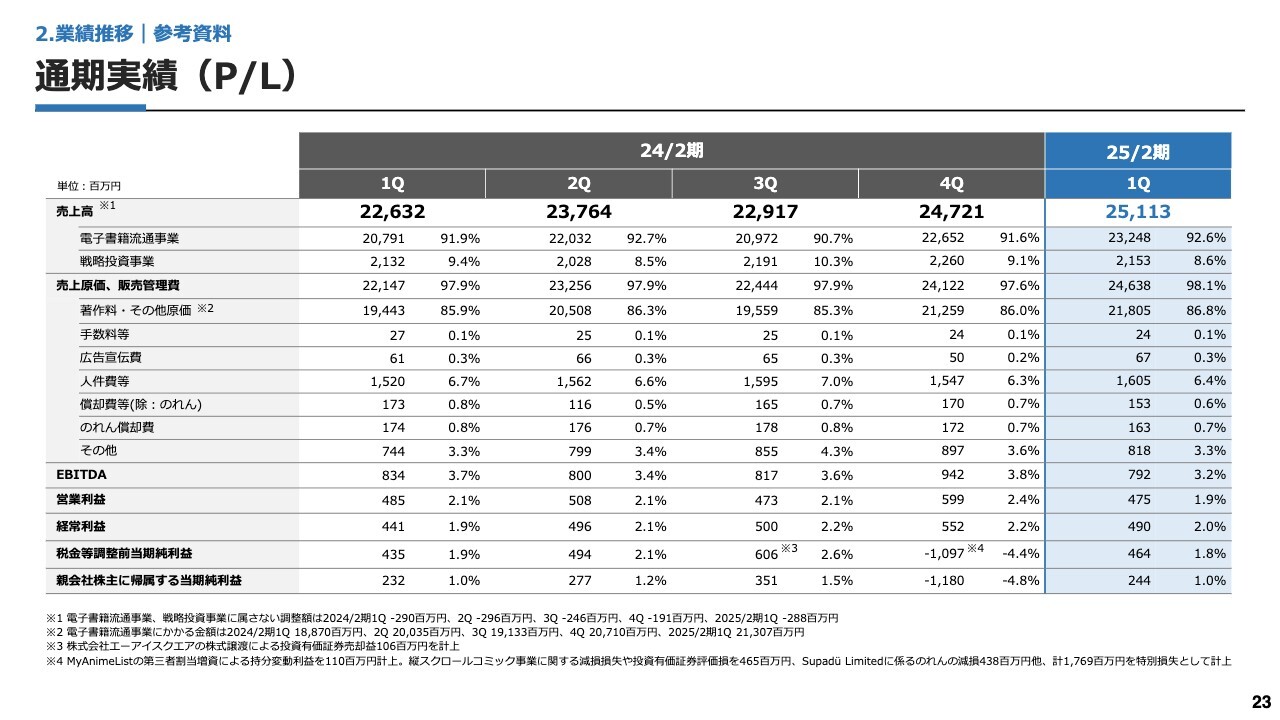

通期実績(P/L)

P/Lの詳細数値は、スライドに記載のとおりです。

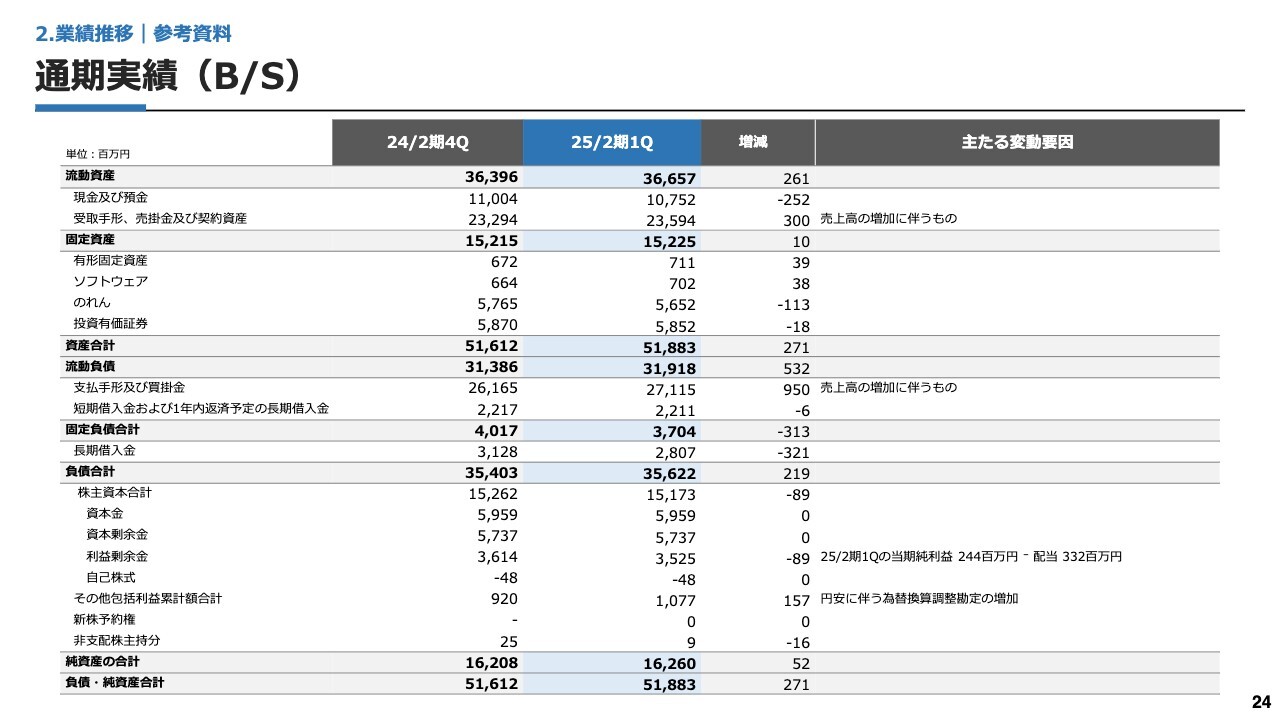

通期実績(B/S)

B/Sの詳細数値は、スライドに記載のとおりです。

メディアドゥの企業理念

藤田恭嗣氏(以下、藤田):当社の企業理念として、ミッションに「著作物の健全なる創造サイクルの実現」を掲げています。当社の電子書籍の流通というポジションにおいては、多くの出版社からひとつでも多くのコンテンツを権利許諾をいただいて仕入れ、1社でも多くの電子書店に届けることで、ひとりでも多くの人にコンテンツを届けることが当社の役割だと思っています。

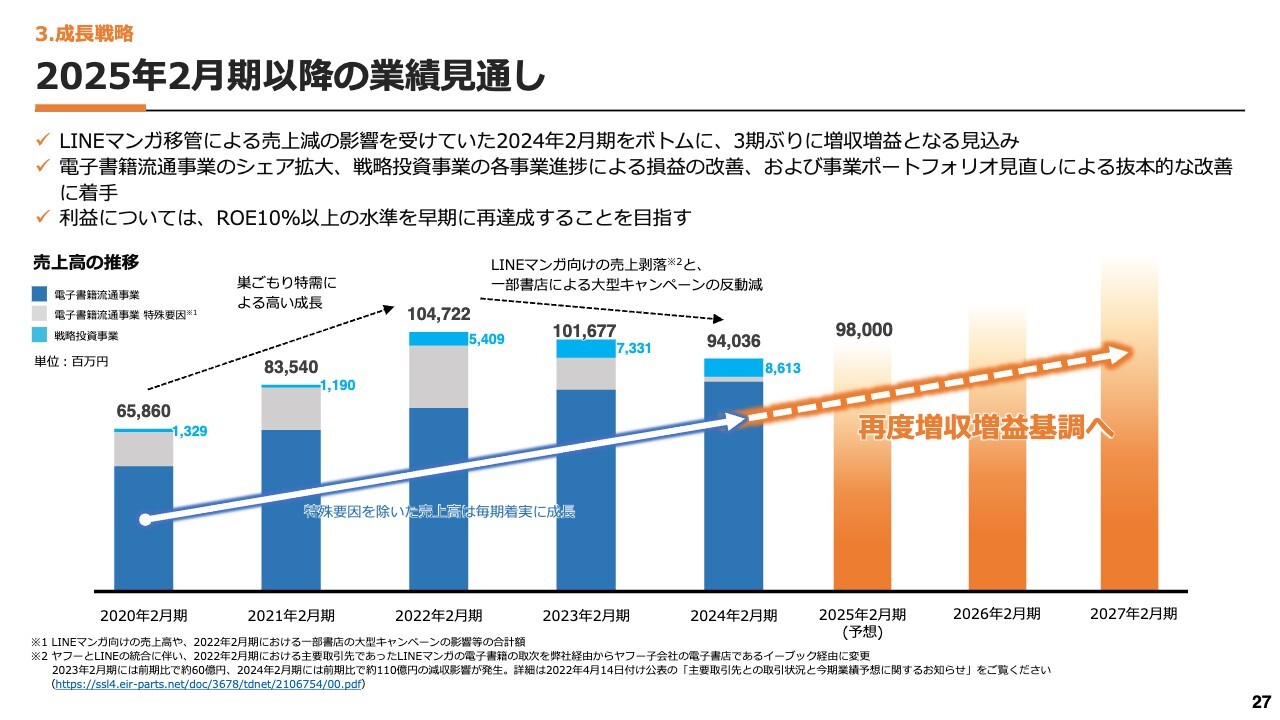

2025年2月期以降の業績見通し

2025年2月期以降の業績の見通しについてご説明します。2022年2月期の1,047億円の売上をピークに、前々年度、前年度は減収減益となりました。

その理由は、我々が独占でコンテンツの提供をしていた「LINEマンガ」がヤフーと経営統合し、グループ外であるメディアドゥからコンテンツを仕入れるのではなく、グループ内のヤフーからコンテンツを仕入れることになったため、当社の取扱高が100パーセントから十数パーセントにまで落ち込み、その影響がこの2年間において色濃く出たものです。

一方で、その他の事業においては堅調な推移も見られました。そのような中で、昨年度までの2年間は減収減益でしたが、今年度以降については増収増益に回帰できると考えています。

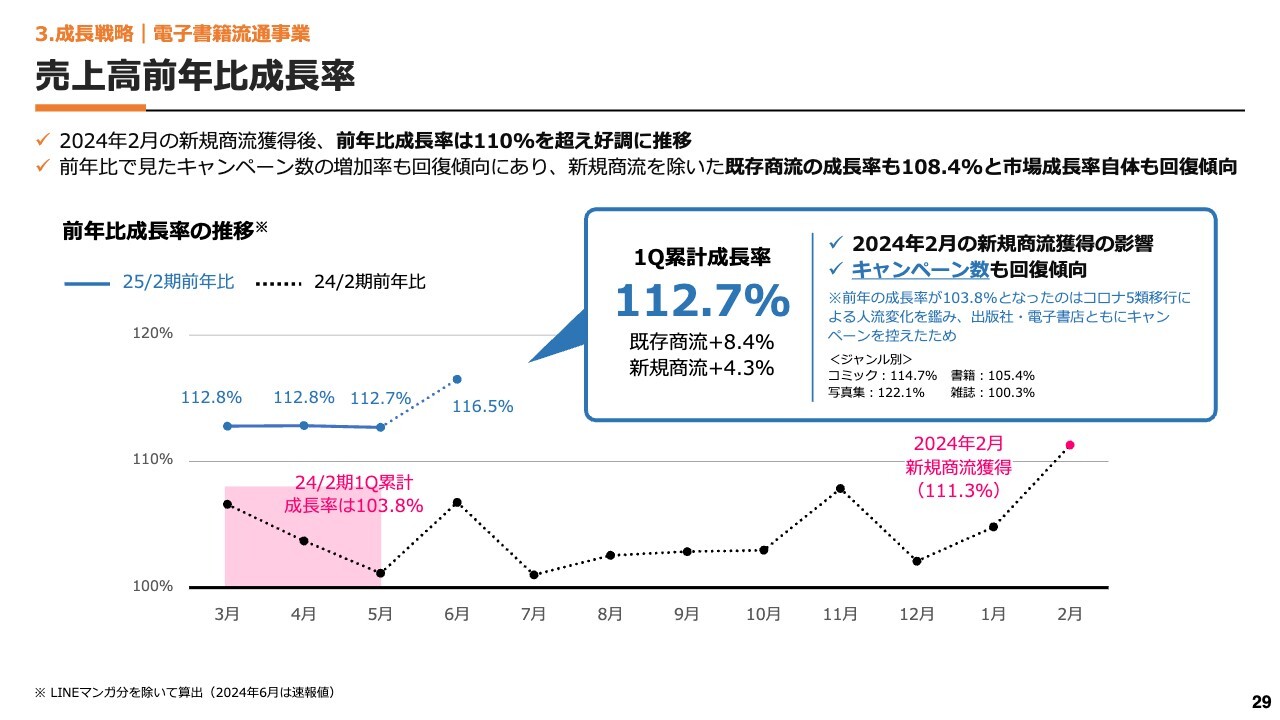

売上高前年比成長率

当社の売上全体の92パーセントを占める電子書籍流通事業の成長戦略についてご説明します。本日は成長戦略において、この電子書籍流通事業はもとより、戦略投資事業についてもご説明します。その上で一番インパクトがあるのがこのスライドになると思います。

2024年2月期第1四半期の売上高の平均成長率は2023年2月期と比べて103.8パーセントとなりました。電子書籍業界に関しても、みなさまから「成長率が鈍化した」とご評価いただきましたが、2025年2月期においては、前年比112.7パーセントと、かなり回復したと思います。

既存商流は8.4パーセント増、前回獲得をご報告した新規商流については流通規模が大きく4.3パーセントの増となり、合計で112.7パーセントとなりました。

特に昨年度は、流通成長率が今まで2桁増だったものがいきなり103.8パーセントになりました。この点について大きな理由がいくつかあると思います。

まずは、2024年度と比較すると、2023年度はコロナ禍ということもあり、巣ごもり特需で特に流通額が大きかったマーケットだったことが挙げられます。

そして2024年度においては、第1四半期が含まれる5月に新型コロナウイルスの2類から5類への変更があり、人流が再び起こり始めてきたこと、それに伴い各電子書店が「キャンペーンやPR、広告宣伝をどのように変えていくべきなのか」というマーケティング施策を再考し一時的に控える段階に入ったという背景があります。

スライドのグラフのとおり、2024年度は3月から5月に成長率が鈍化しました。それに対して2025年度は、3月、4月、5月ともに約112パーセントとなり、6月には116.5パーセントと、前々年度までの成長率にほぼ近い成長率に戻ってきています。ここが、本日の一番重要なトピックになるかと思います。

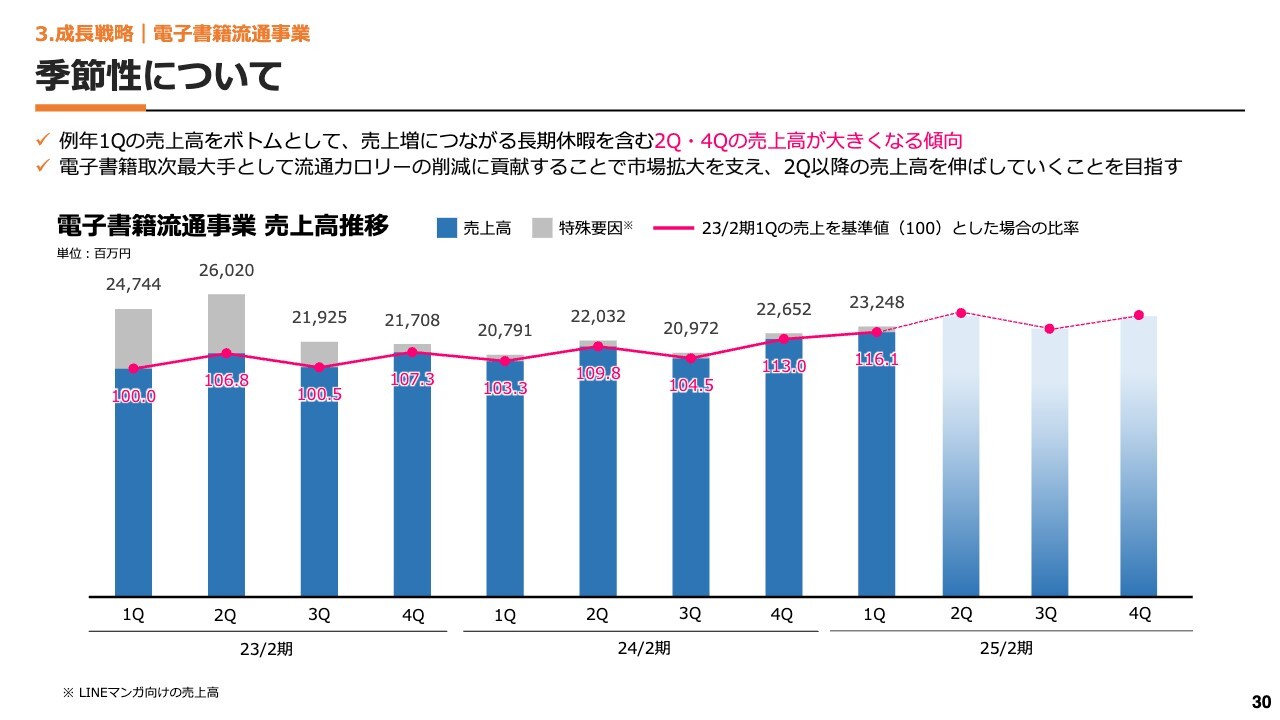

季節性について

この第1四半期が、当社の通期においてどのようなポジションであるかご説明します。当社の電子書籍流通事業においては、電子書店が出版社とともにどのようなキャンペーンを考え、広告をどこまで投下するのかが非常に大きく影響してきます。

広告効果が最大化するタイミングで、各出版社や各電子書店が広告の予算を多めに取って広告を投下します。広告効果が高いということは、それだけ余暇時間が多い時ということになります。例えば、夏休みや年末年始の冬休み、そしてゴールデンウィークの時期が挙げられます。

第1四半期の3月から5月にかけてはゴールデンウィークがあるものの、基本的には長期休暇がない時期です。第2四半期にあたる6月から8月には夏休みがある一方、第3四半期の9月から11月にかけては、長期休暇も終わり年末休暇の手前ということから、1年を通じて一番売上が低い四半期になります。そして冬休み期間となる第4四半期には売上が回復する傾向にあるという流れとなっています。

そのため1年を通して見ると、広告宣伝費が増える第2四半期と第4四半期の売上が一番高くなります。3番目に高いのが第1四半期、そして第3四半期の売上が一番低くなります。

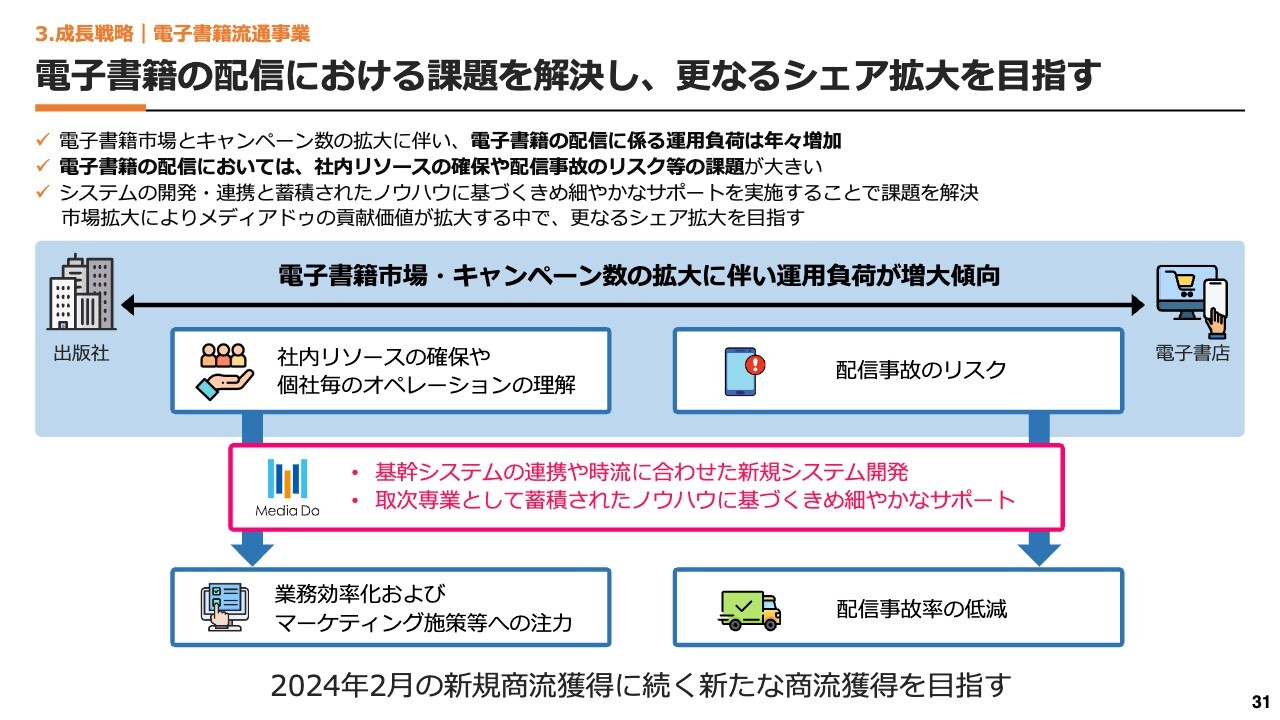

電子書籍の配信における課題を解決し、更なるシェア拡大を目指す

当社の主要事業であり、92パーセントの売上を担う電子書籍流通事業においては、出版社と電子書店から引き続き支持を得られるような取り組みを行っていく必要があります。例えば、電子書店・出版社と当社の基幹システムを連携させることが挙げられます。

また取次専業として、蓄積されたキャンペーンの管理システムなどを作って提供するなど、そのキャンペーンをどのように運用するのか、どのようなキャンペーンをどのタイミングで打てばいいのかという企画を出版社・電子書店と一緒に行うことで、出版社・電子書店が本来行うべき一番大事な業務に集中できるようにします。

例えば電子書店でいうと、我々のオペレーションにより配信事故を低減することが可能になります。このような取次ならではのノウハウと経験を活かした上で、出版社や電子書店へのお力添えができればと考えています。今後も、新規商流などを獲得し、支持を得られるように努力していきたいと考えています。

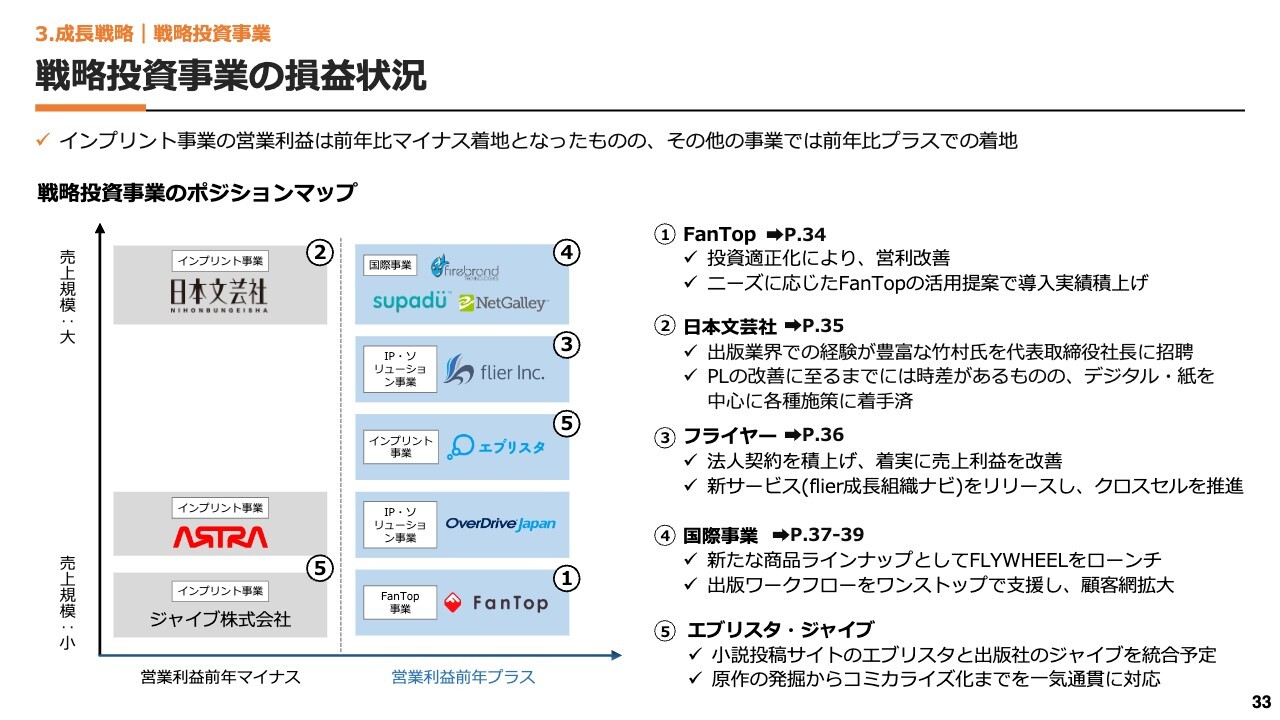

戦略投資事業の損益状況

戦略投資事業についてご説明します。スライドのポジションマップの右側にある④、③、⑤、①に関しては、営業利益が前年比でプラスになっているものです。一方で左側の②、⑤は営業利益が前年比でマイナスになっています。

その中でも特にインパクトが大きいのは、売上高が大きくて前年よりも営業利益がマイナスになっている日本文芸社です。

多様なニーズに応じたNFTデジタルコンテンツのラインナップ拡充

2021年10月から約2年半にわたり事業展開しているNFTデジタルコンテンツのサービス「FanTop」についてご説明します。

まずはデジタルコンテンツ自体をブロックチェーン上で販売し、デジタルアイテムを流通させるところからスタートしました。その後、書籍にNFT動画やNFT音声をつけるサービスを、そして2023年6月には紙の本の購入者に特典として同じ電子書籍が付いてくるサービスを立ち上げました。

そして今回新たに、書籍を購入すると、その本の朗読データであるオーディオブックが付いてくるという取り組みを始めました。

スライドは河出書房新社との取り組み事例です。オリジナル本は2020年9月に1冊1,400円で発売され、2024年6月に780円の文庫本が発売されました。2024年6月27日には、「Amazon」の「Audible」でオーディオブックが配信され、その時の価格は3,800円でした。

1,400円の書籍と3,800円のオーディオブックで、合わせて5,200円になりますが、NFT全文朗読付き完全版は5,800円と値段が上がっています。こちらに関しては、音声を聞くだけではなく、スマートフォンの画面を使って映像が流れるなど、さまざまなコンテンツを付帯した特別版として河出書房新社より発売されたものになります。

このような新しいサービスを開発していくことで、NFTデジタル特典付き出版物の累計発行部数は、現時点で246万部となりました。

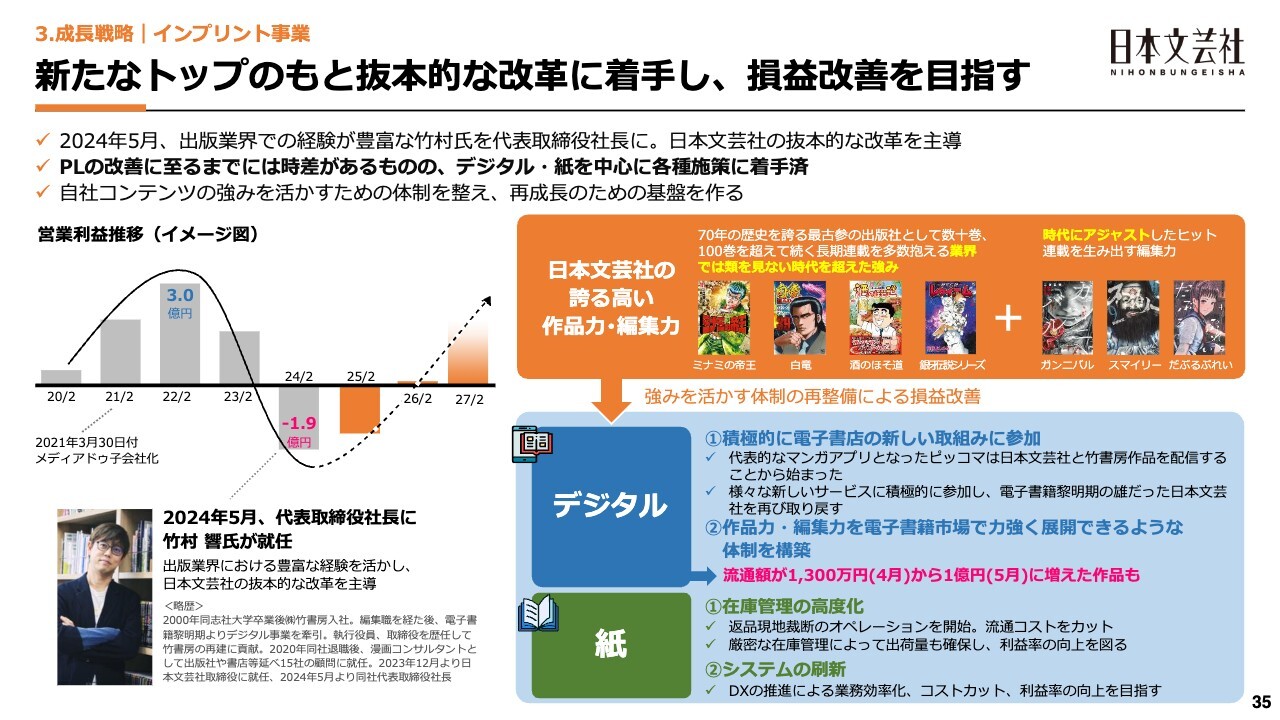

新たなトップのもと抜本的な改革に着手し、損益改善を目指す

インプリント事業についてご説明します。日本文芸社は、当社のグループに入ってから、2022年2月期には営業利益が3億円を超えるなど、非常に利益額が大きい経営状態でした。しかし昨年度は、もとの計画が黒字であったものの、最終的な実績としては営業利益がマイナス1億9,000万円となりました。早急に改善を図るため、2024年5月に新しい社長として、2023年12月に取締役として招聘していた竹村氏が着任し、デジタルと紙の本の出版においてさまざまな改革を進めています。

特にデジタルに関しては、出版社と電子書店で企画連携し、キャンペーンにできる限り採用されるような取り組みを行っています。スライド右下に赤字で記したとおり、4月の実績では1,300万円だった作品が5月には1億円の末端流通価格になるなど、徐々に成果が出始めている状況です。

赤字の大きな原因は紙の書籍ですが、こちらに関しては在庫管理の高度化を行い、できる限り返本を少なくし、いかに返本がないような作品を作るかというところで改革を進めている状況です。

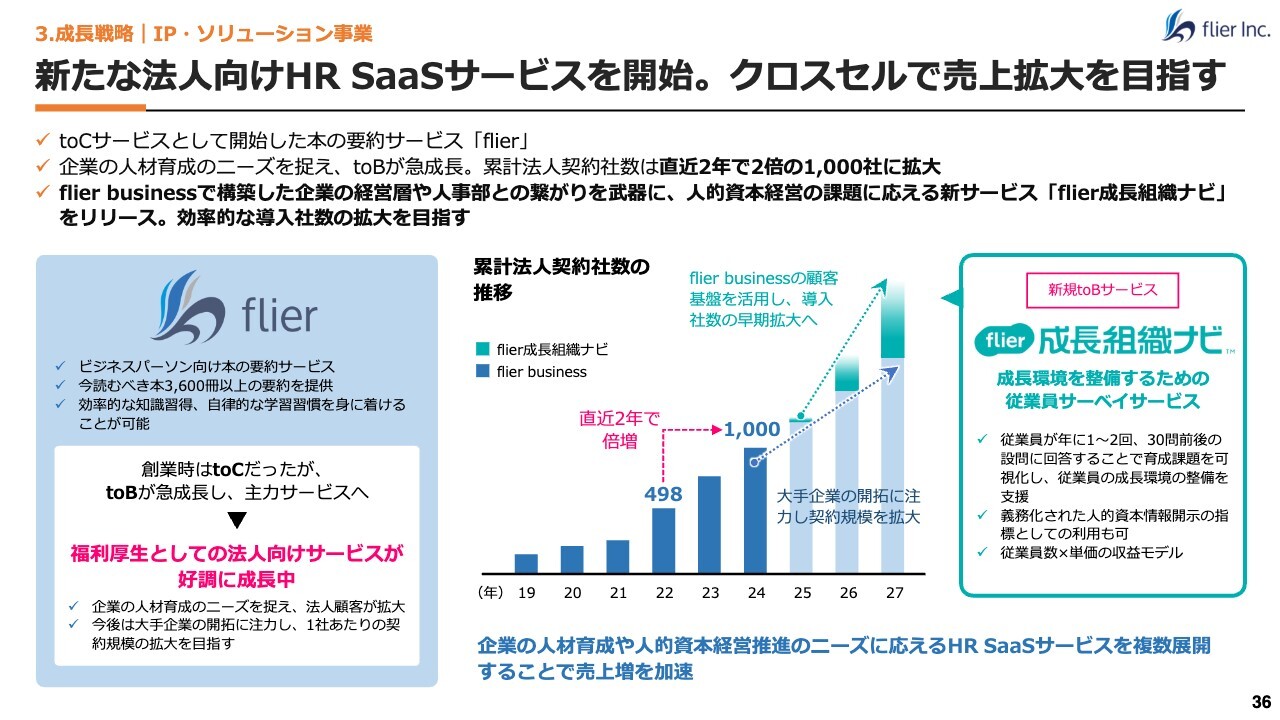

新たな法人向けHR SaaSサービスを開始。クロスセルで売上拡大を目指す

IP・ソリューション事業についてです。こちらは我々のグループ会社であるフライヤーの説明となります。フライヤーはビジネス書の要約サービスを行う会社です。ビジネス書は、1冊をしっかりと読み切るには約6時間から8時間かかると言われており、なかなか大量に読むことができません。

「flier」は本を4,000文字程度に要約します。10分から15分で簡単に本の概要がつかめるため、内容を気に入って、もっと深く読みたければ本を買うように促すという、読書の導入となるようなサービスを行っています。

最初はこのサービスをBtoC向けで事業展開していましたが、2019年度からはコンテンツがたまってきた段階で、法人向けに月額制で社員が自由に読むことができるサービスの提供を始めました。

2022年度には、約500社まで導入が進みましたが、2年でさらに契約社数が倍になり、2024年には1,000社を超えている状況です。

法人におけるソリューションの導入数が1,000社を超えたということで、今後はいかに追加サービスを提供できるかが非常に重要なポイントだと思っています。そのような中で、この度アドオンサービスとしてBtoBサービスの「flier成長組織ナビ」を開始することとなりました。

今後もフライヤーでは、ビジネス書の要約などの知的サービスを提供していきたいと考えています。

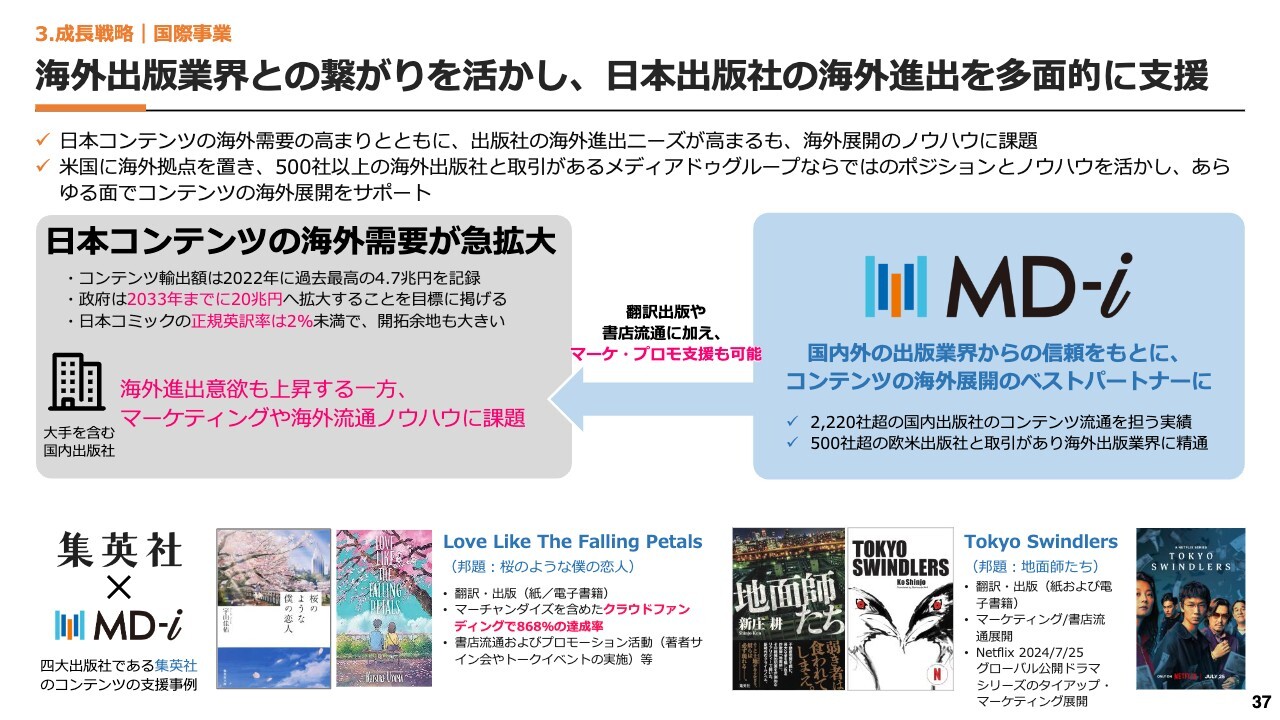

海外出版業界との繋がりを活かし、日本出版社の海外進出を多面的に支援

国際事業についてです。当社は2016年に東証一部に上場しましたが、同年から、サンディエゴに海外子会社Media Do International社を設立しました。もともとは日本のマンガコンテンツを翻訳して流通するという事業から始まったものですが、設立以来、数多くの相談を受けてコンサル事業を始めるなど、さまざまな事業を展開してきました。

特に最近は、日本のコンテンツとして、マンガだけではなくテキストものを翻訳して世界に配信していこうと取り組んでいます。集英社とは『桜のような私の恋人』という作品を当社が翻訳してマーケティングのお手伝いをしました。非常に売れ行きがよく、今後のお取引の獲得にもつながっている状況です。それ以外にも『地面師たち』など、マンガに限らず、テキストものの作品も始めている状況です。

米国出版社の売上の6割を占めるAmazonでの売上増を実現する新サービス

2021年にグループに入ったFirebrandグループは、米国や欧州などの出版社に対して、本を作っていくためのERPシステムなどのSaaS型ソリューション「TITLE MANAGEMENT」を月額で提供しており、現在大手出版社に導入していただいています。

米国ではビッグファイブと呼ばれる大手5社が出荷流通の約80パーセントを担っていますが、5社すべてがこのサービスを導入していて、残りの約20パーセントのうちの95社以上、合計100社以上が導入しています。年間の解約率はなんと0パーセントで、みなさまから非常に高い評価をいただいているSaaS型のサービスとなります。

また、本を管理・作成するだけではなく、いかに売っていくのかということで、「NetGalley」というサービスをアドオンで始めたところ、現在300社以上にから月額制で導入していただいています。こちらは、年間解約率が3パーセント未満となっています。

すでにシステムを導入しているところに対して、さらにアドオンサービスを開発しています。米国では、各出版社が書籍を売っていく上で「Amazon」抜きには語れない状況になっています。

米国の出版マーケット約4兆7,000億円のうち、約60パーセントである2兆8,000億円がネットショップの「Amazon」経由となります。そのため、いかに「Amazon」を攻略するのかが非常に重要なポイントになっています。

我々としては、昨今話題になっているAIを活用して、AIマーケティングツールの「FLYWHEEL」というサービスを開始しました。

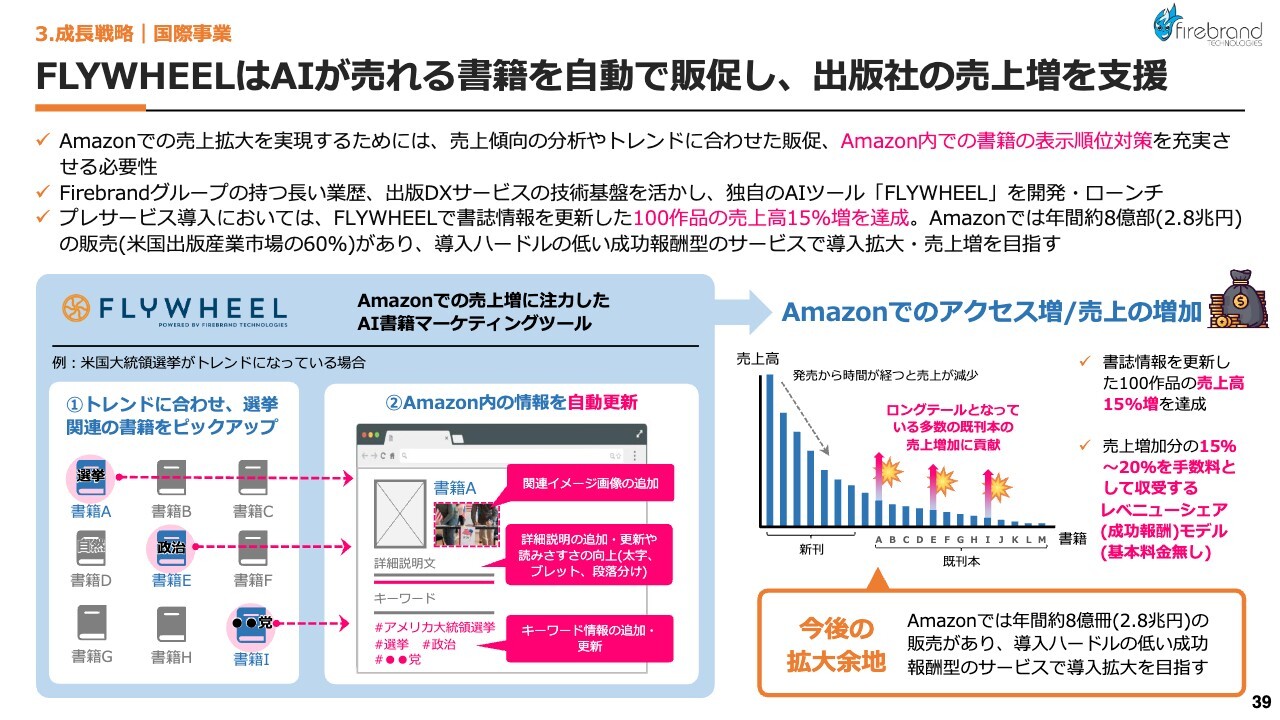

FLYWHEELはAIが売れる書籍を自動で販促し、出版社の売上増を支援

「FLYWHEEL」というサービスについてご説明します。スライド左側に例として、現在話題になっている米国大統領選挙を挙げています。このような周期的に行われるイベントなどがあった時に、前回のイベント時に出た世の中にある書籍、例えば「前回の選挙では誰が立候補して、誰が当選・落選したか」など、その時のことを書いた本を、今回の大統領選に合わせてもう1回売る仕組みになっています。

その際に、今回の米国大統領選におけるトレンドをネットから拾ってきて、本を売るために書誌情報を自動的に書き換えていきます。その情報が検索ワードに引っかかるため、今の本だけでなく昔の本も売れる仕組みになっています。

また、本を紹介するサムネイル画像も、「現在、最適な画像は何なのか」を判断し、自動的に入れ替えます。このように、昔の本の情報を現在のトレンドに合わせたサーチキーワードに置き換える作業を自動的に行うサービスになっています。

こちらはまだマーケティング中ではありますが、各出版社と一緒に、まずは100作品の売上がどのようになっていくのか実験しました。その結果、「FLYWHEEL」導入前に比べて、売上高が15パーセントほど改善しました。

「100作品で平均で15パーセント改善するならば、1,000作品だったら、1万作品だったら、どうなるのだろう?」ということで、我々としては、できる限り導入しやすいビジネスモデルを作る必要があると考えました。

スライド38ページに記載の「TITLE MANAGEMENT」や「NetGalley」は、月額利用料が固定費として発生するモデルでしたが、「FLYWHEEL」は成果報酬型ということで、レベニューシェアモデルになっています。

例えば、それまで100万円売れていたタイトルについて、このシステムを入れることによって115万円売れた場合、増加分である15万円の15パーセントから20パーセントをシステム利用料としていただくかたちで、サービスを提供しています。

最初にトライアルとしてマーケティングした100作品が「果たして本当にこのシステムを入れることで売れるのかどうか」が一番大きなポイントでしたが、結果的に売上が15パーセント上がりました。

システム自体は無料で導入いただき、売上が上がればその一部を成功報酬としていただくかたちでサービスを提供します。この100作品で一定の成果が出たと考えていますので、今後はより作品数を増やしていきたいと思っています。

質疑応答:電子書籍流通市場全体の伸び率について

質問者:電子書籍流通市場全体の伸び率について、イメージを教えてください。マーケット全体から見ると、2020年が約30パーセント、2021年が約15パーセント、2022年が約9パーセントという伸び率だったと思います。

御社における昨年と今年の数字をご説明いただきましたが、昨年のマーケット全体としては、

新着ログ

「情報・通信業」のログ