【QAあり】イタミアート、リピート顧客の売上構成は65%と高い定着性 伸びゆくEC市場でデジタル力を活かしシェアを獲得

当社のご紹介

伊丹一晃氏(以下、伊丹):株式会社イタミアート代表取締役の伊丹一晃です。どうぞよろしくお願いします。

当社の事業概要をご説明します。SP商材(販促品)を中心として、メーカー機能を持ち、ECプラットフォームにて販売しています。一口にSP商材と言いましても幅が大変広いのですが、サイネージやソフトサイネージの分野において、ECサイトをメインに商品を販売しています。

ミッション

ミッションは「『IT』×『モノづくり』の力で世の中を変える」です。ITとモノづくりの融合によって、SP商材を欲しいタイミングで欲しい数だけお届けできるような世の中を作っていきたいと考えています。

当社の沿革

当社の沿革です。1999年に、広告制作プロダクションとして有限会社イタミアートを設立し、2006年にインターネット通販を開始しました。

2009年には「DREAM-PACK」という自社のECサイト構築システムを開発し、そちらを用いて商品ごとのサイト展開を始め、「キングシリーズ」としてブランド化していきました。2015年からは、ブランド化したサイトの一部を内製化し、D2Cモデルを作りました。2020年からは、確立したモデルを横展開することで、順調に売上を伸ばして成長してきました。

取り扱い商品

具体的な取り扱い商品は、身近にある商品です。どのようなものを扱っているかご紹介します。スライド左上に掲載しているのは、のぼり旗です。全国の小売店からご注文いただいています。イベント幕と記載しているのは、催事の装飾品一式です。幕張メッセや東京ビッグサイトなどで行われるイベントに使われているものです。

他には、スポーツの応援で使われるスポーツ幕や、フェンス等にかけられている広告幕、建設現場や外壁の広告シート、店舗の看板幕、タペストリーがあります。足場幕とは、工事の幕へ会社のロゴマークや会社名が入ったものになります。

店頭幕やのれん幕の他、ビルにかけられるかなり大きな屋外看板、懸垂幕、車に貼る車用マグネットシート、等身大のパネルまで取り扱っています。

このような商品は従来、広告代理店が仕事を受けて、街の看板屋や印刷会社などがメインで製作していました。大口顧客はよいのですが、小口顧客は手間がかかるわりに販管費の予算が小さいこともあり、敬遠されていました。当社はECを使うことで、小口から大口までのお客さまを全国から巻き取っているイメージです。

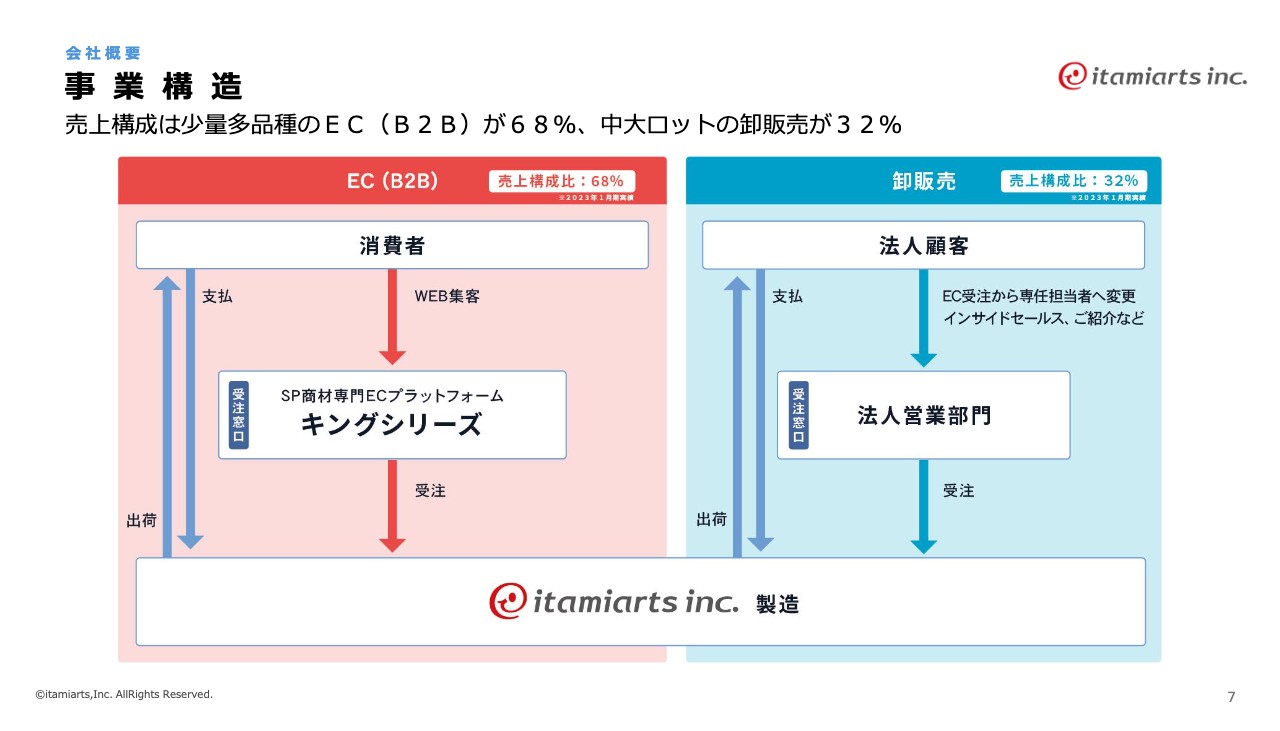

事業構造

事業のモデルとしては、EC(B2B)と卸販売があります。ECはSP商材のECプラットフォーム「キングシリーズ」にて受注しています。中でも、大口のお客さまや継続的な取引が可能なお客さまには営業担当をつけ、インサイドセールスを行っています。売上構成比率はECが68パーセントで、卸販売が32パーセントです。

当社の顧客層は、広告代理店や印刷会社、飲食、小売業と幅広く、大手企業とも取引があり、累計35万社を超えています。印刷プラットフォーマーや、広告代理店など、競合しそうな企業にも当社を選んでいただき、下請けとして仕事をしています。

その他、大手ECサイトともセラーとベンダーの両方で取引しており、大口顧客との取引が多数あります。

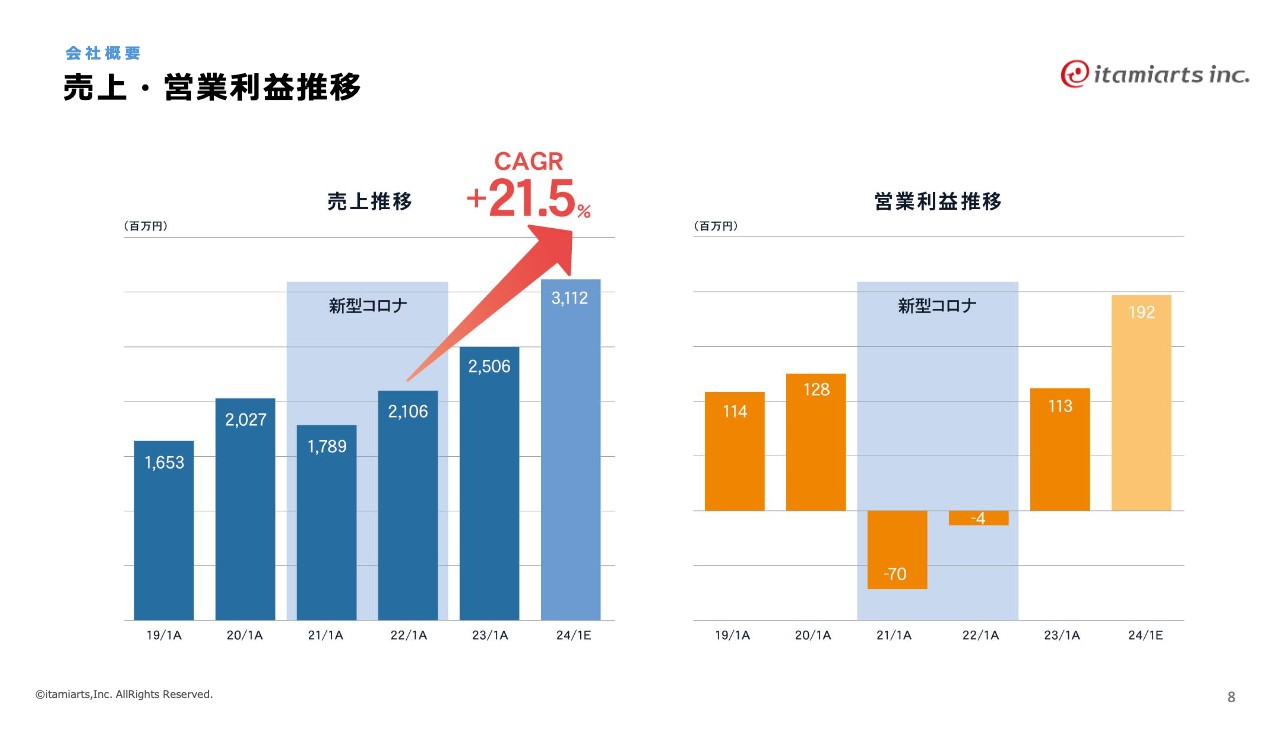

売上・営業利益推移

売上・営業利益の推移です。2019年1月期から2024年1月期にかけて、約2倍の成長を実現しました。コロナ禍はメイン顧客である飲食店や小売業が相当傷んだ関係で、当社も影響を受けましたが、2022年1月期から2024年1月期にかけては、CAGR21.5パーセントの成長を遂げることができました。

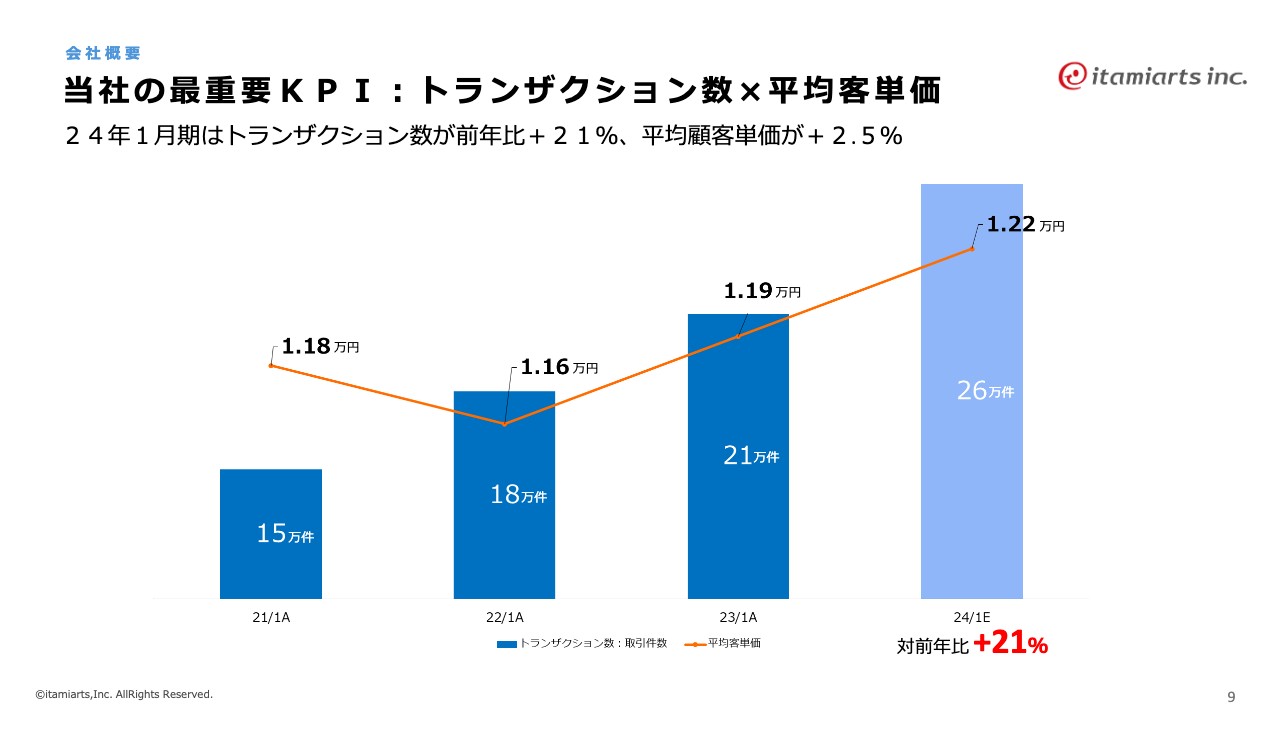

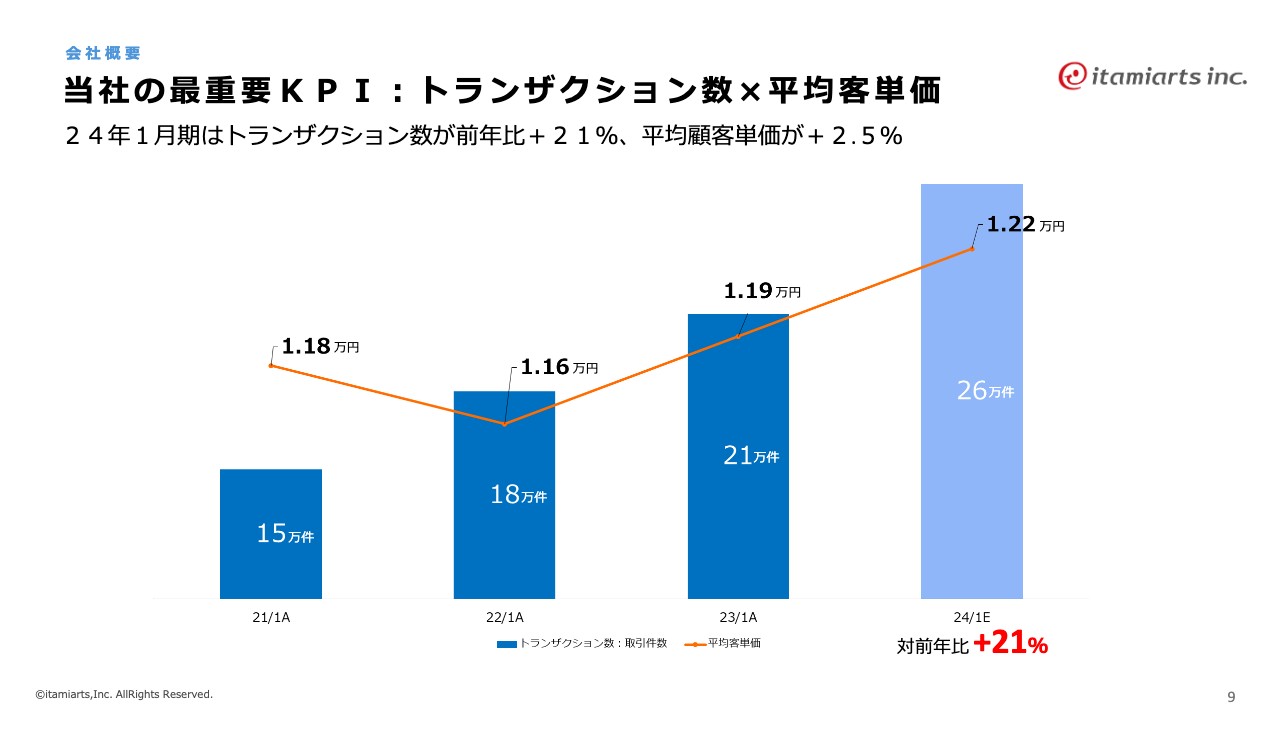

当社の最重要KPI:トランザクション数×平均客単価

当社の最重要KPIは、「トランザクション数(取引件数)×平均客単価」です。トランザクション数は2024年1月期が26万件となっており、平均客単価も徐々に伸びています。

営業による大口取引ができており、客単価も年々増えてきています。

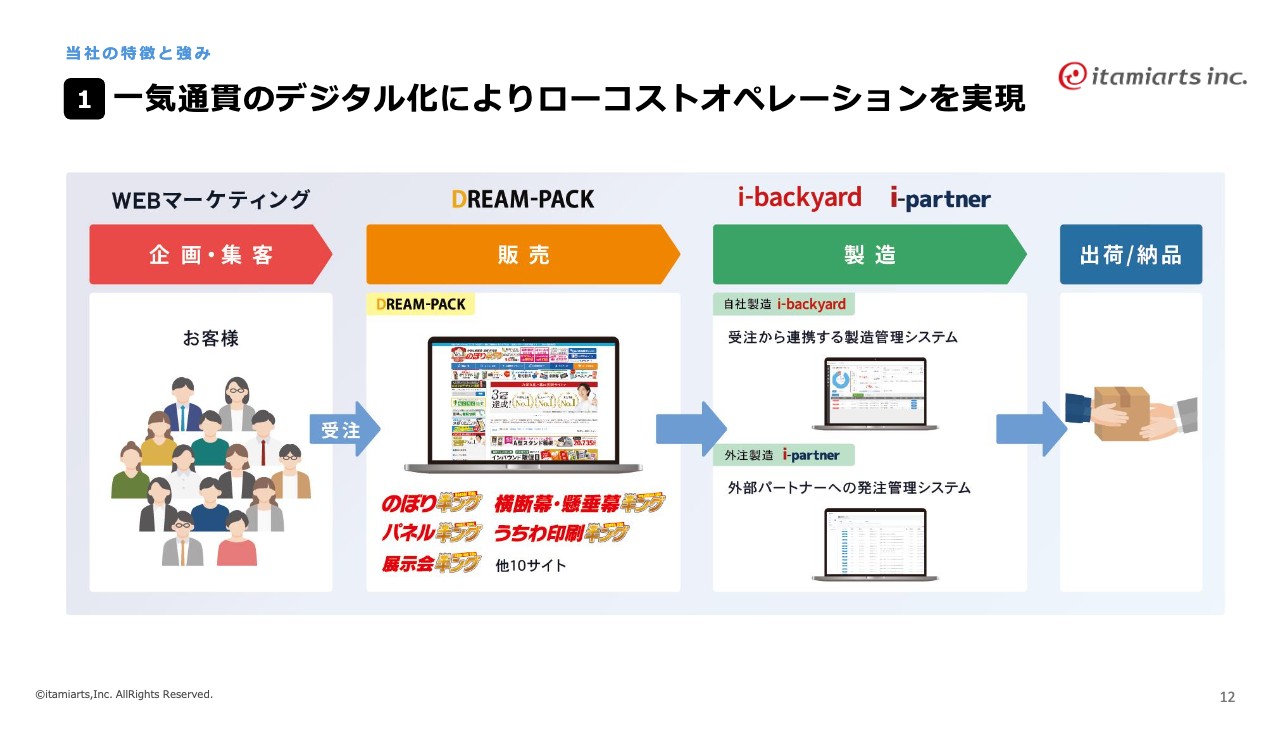

1 一気通貫のデジタル化によりローコストオペレーションを実現

当社の特徴と強みについてご説明します。当社は、企画・集客、販売、製造、出荷/納品といった一気通貫のデジタル化により、ローコストオペレーションを実現しています。

競合となる街の看板屋や印刷会社は製造部門を持っていますが、集客・販売は得意としていません。一方で、広告代理店は集客・販売は得意としていますが、製造部門を持っていません。当社はデジタル化によって、受注から製造、出荷まで効率良く行っています。

2 多店舗展開を可能にする販売システム『DREAMーPACK』

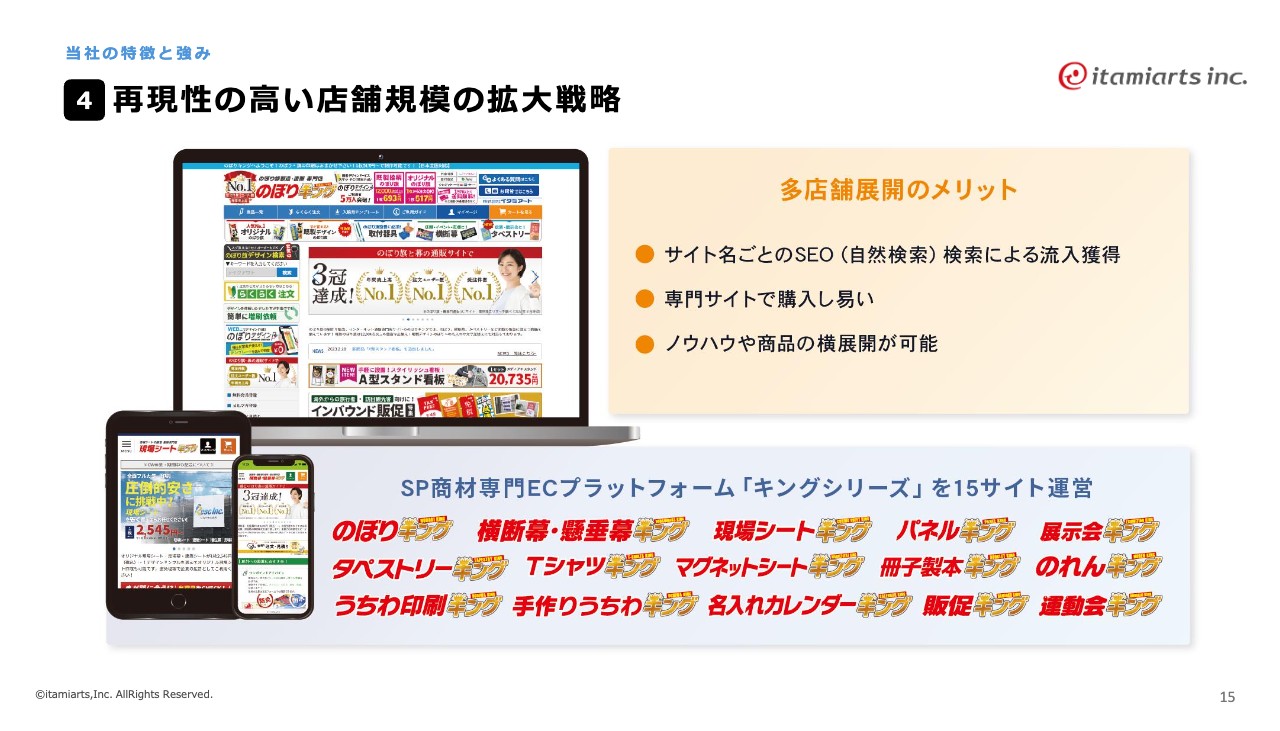

当社が独自に開発した販売管理システム「DREAM-PACK」についてご説明します。大手の印刷通販サイトでは、1つのポータルサイトの中に多数の商品を掲載して販売していますが、当社は「キングシリーズ」として15サイトに分けて、それぞれの商品ごとにサイトを作るという戦略を取っています。

サイトを分けると受注や顧客の管理が複雑になるため、自社開発した「DREAM-PACK」にて、一括受注処理や顧客分析、注文分析、予実分析を行っています。こちらで処理したものを、自社開発した「i-backyard」という製造管理システムや外注管理システムの「i-partner」と連携し、効率化を図っています。

スライド右下に記載している、入稿データ自動チェックシステム「らくらくチェック入稿」についてご説明します。印刷会社や看板屋は通常、データが入ってきた時点で不備の有無を確認する必要があります。不備があればお客さまに返し、不備のない状態にしてから印刷データに変換し、印刷機にかけます。

当社は自動チェックシステムで不備の有無を自動的に検知し、最適な印刷データにすることによって、次の工程に進むことが可能です。

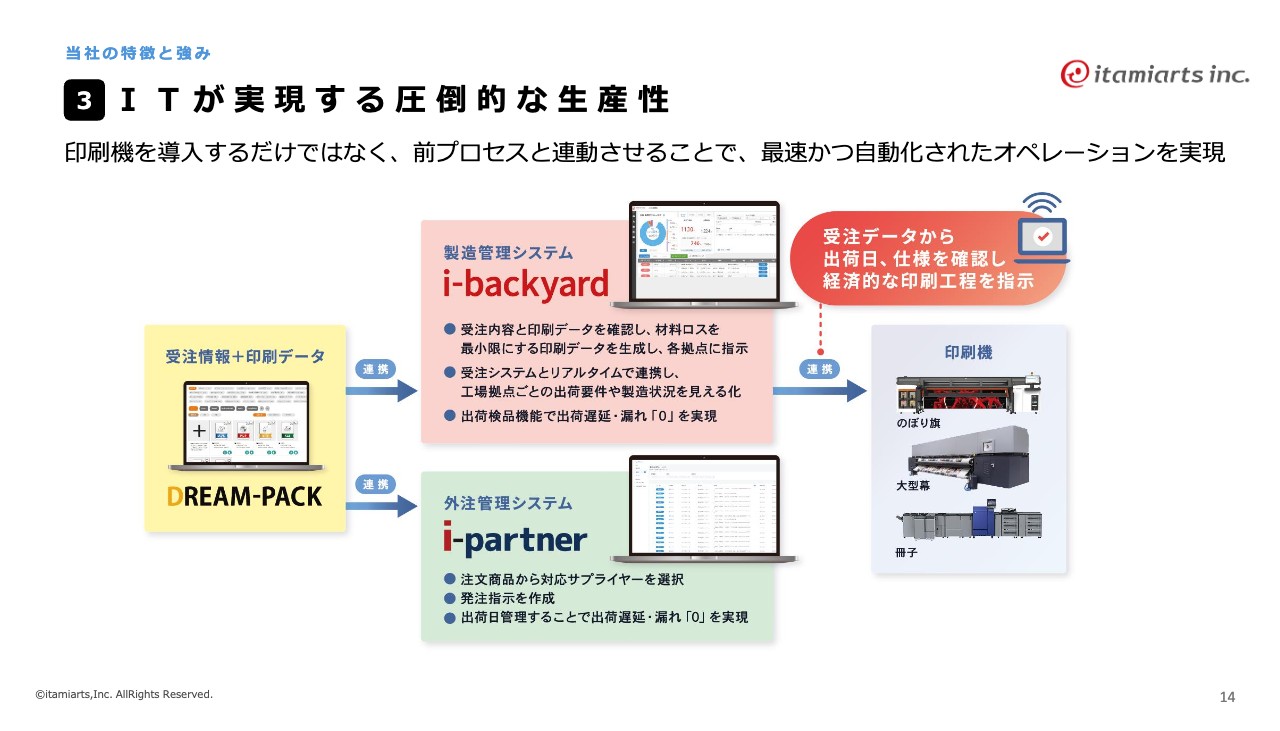

3 ITが実現する圧倒的な生産性

「i-backyard」にデータが届いたら、丁付けや面付けと呼ばれる作業を行います。こちらの、大きな紙に複数の小さな案件を無駄なく効率的に付けていく作業を、システムで自動で行っています。

紙の印刷とは多少違い、工程が複雑化します。そのような工程を見える化することで、案件の詰まり具合や納期の確認ができるようにしています。外注管理システムの「i-partner」では、一部の外注している商品について見える化を図っています。

4 再現性の高い店舗規模の拡大戦略

先ほどからお伝えしているとおり、当社は15サイトのSP商材のECプラットフォームを運営しています。メリットとしては、サイト名に商品名を入れているため、SEO対策に非常に有利であることが挙げられます。また、サイトごとに広告を打つため、リスティング広告の幅が広がり、より流入を取りやすくなります。

サイト名が商品名となっているとお客さまのニーズに合いやすく、ターゲットとしているお客さまが流入するというメリットもあります。

4 再現性の高い店舗規模の拡大戦略

中でも「のぼりキング」「横断幕・懸垂幕キング」の2つのサイトは、受注件数・注文ユーザー数・年間売上高においてNo.1を獲得しており、業界トップクラスとなっています。

4 再現性の高い店舗規模の拡大戦略

こちらで得たノウハウを、スライドに掲載しているようなサイトに横展開することで、それぞれのサイトへの流入を増やし、年間売上を伸ばして前年比で成長を遂げています。また、リピート率もそれぞれ高水準で推移しています。

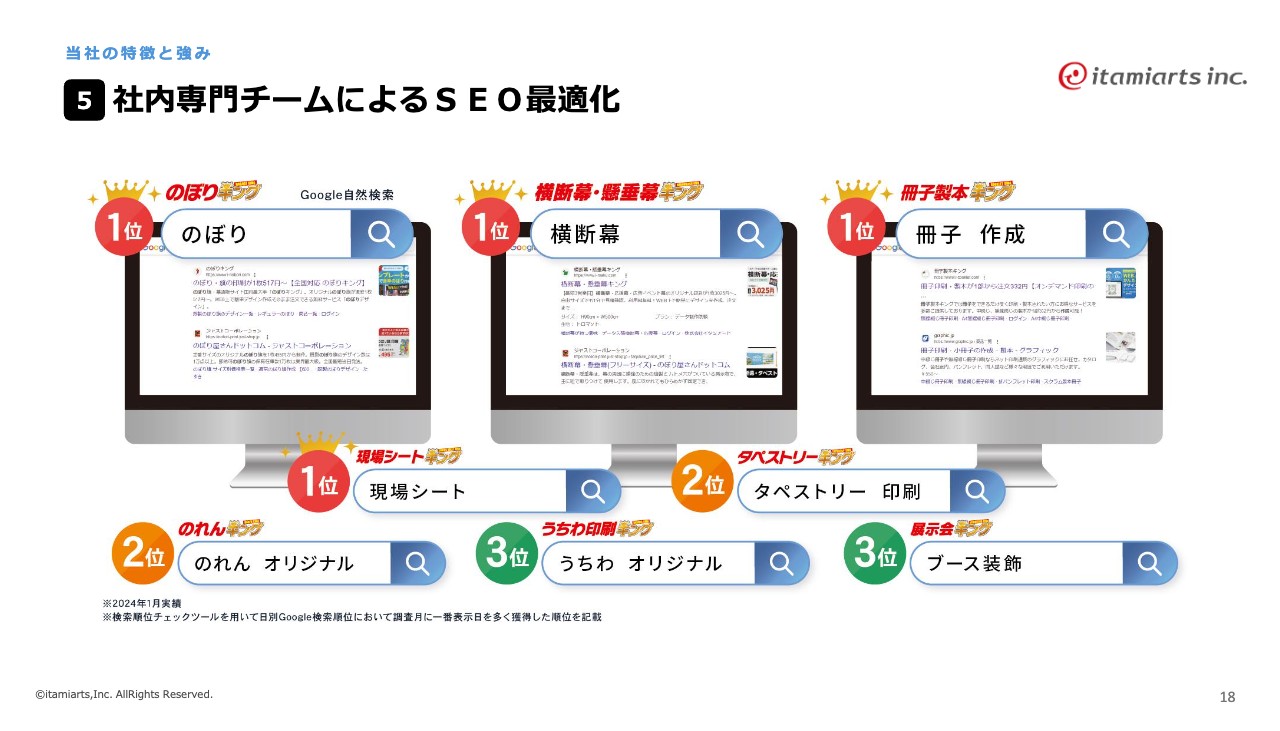

5 社内専門チームによるSEO最適化

当社はSEOと広告によって流入を促しています。比率は6対4となっており、SEOで約6割の顧客を取っています。サイトごとのビッグキーワードがあり、そちらで上位を取っていることはもちろんですが、例えば「のぼりキング」では、700語に及ぶ複合キーワードでSEO対策を行い、ロングテールのお客さまを集めています。このようにして流入を大幅に増やしています。

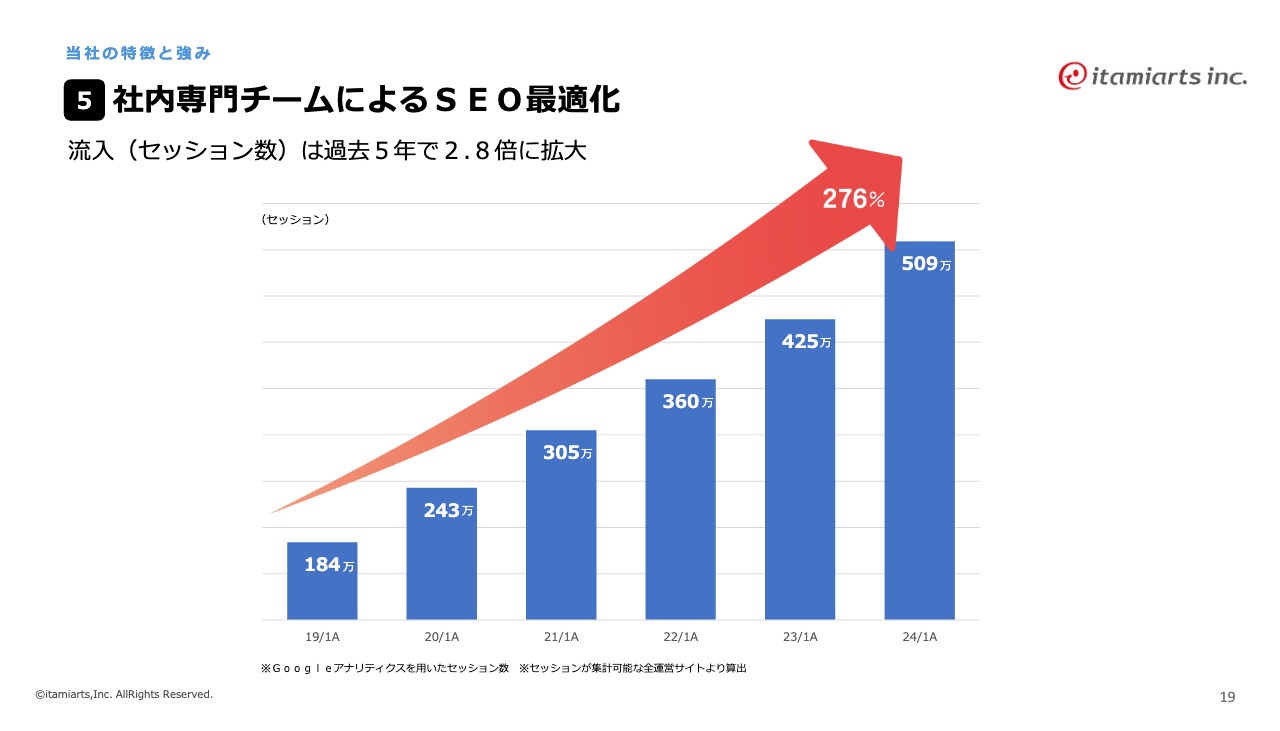

5 社内専門チームによるSEO最適化

スライドには、流入数のグラフを掲載しています。2024年1月期は2019年1月期比で約280パーセントと、流入を増やしています。

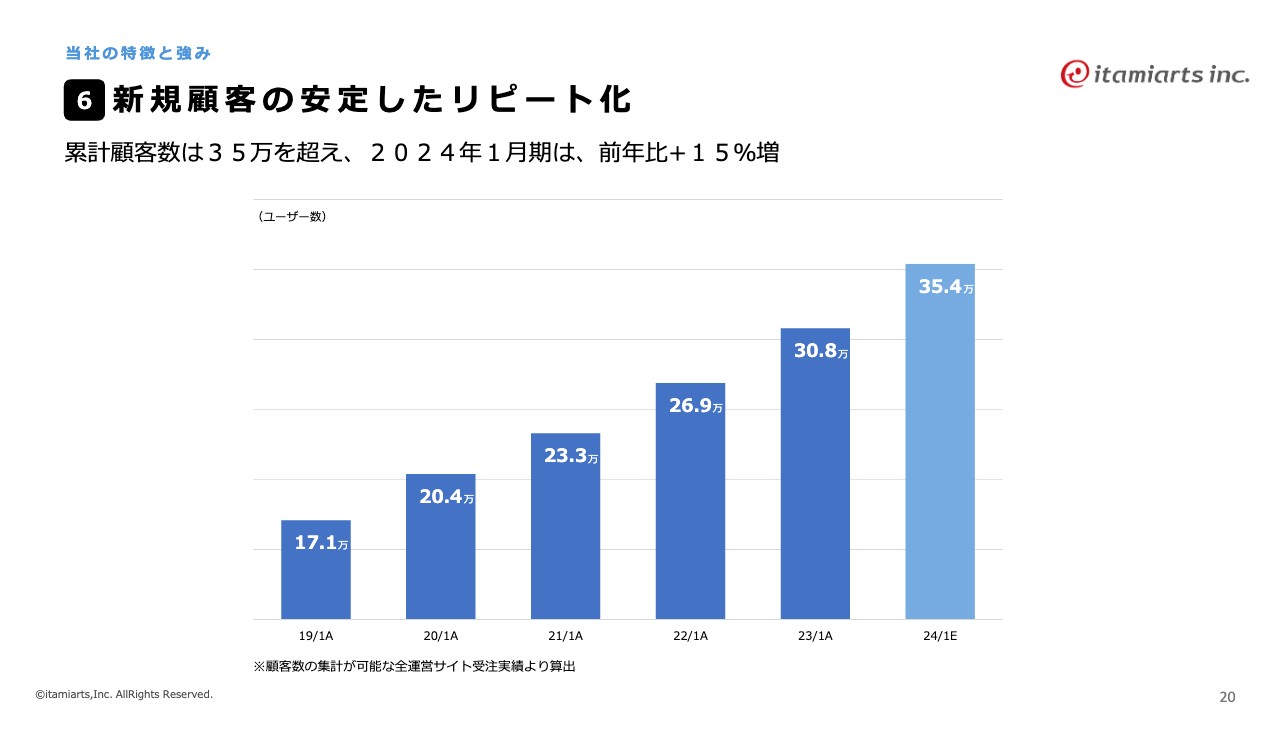

6 新規顧客の安定したリピート化

スライドには、累計顧客数のグラフを掲載しています。2024年1月期は35万4,000件で、前年比15パーセント増となっています。

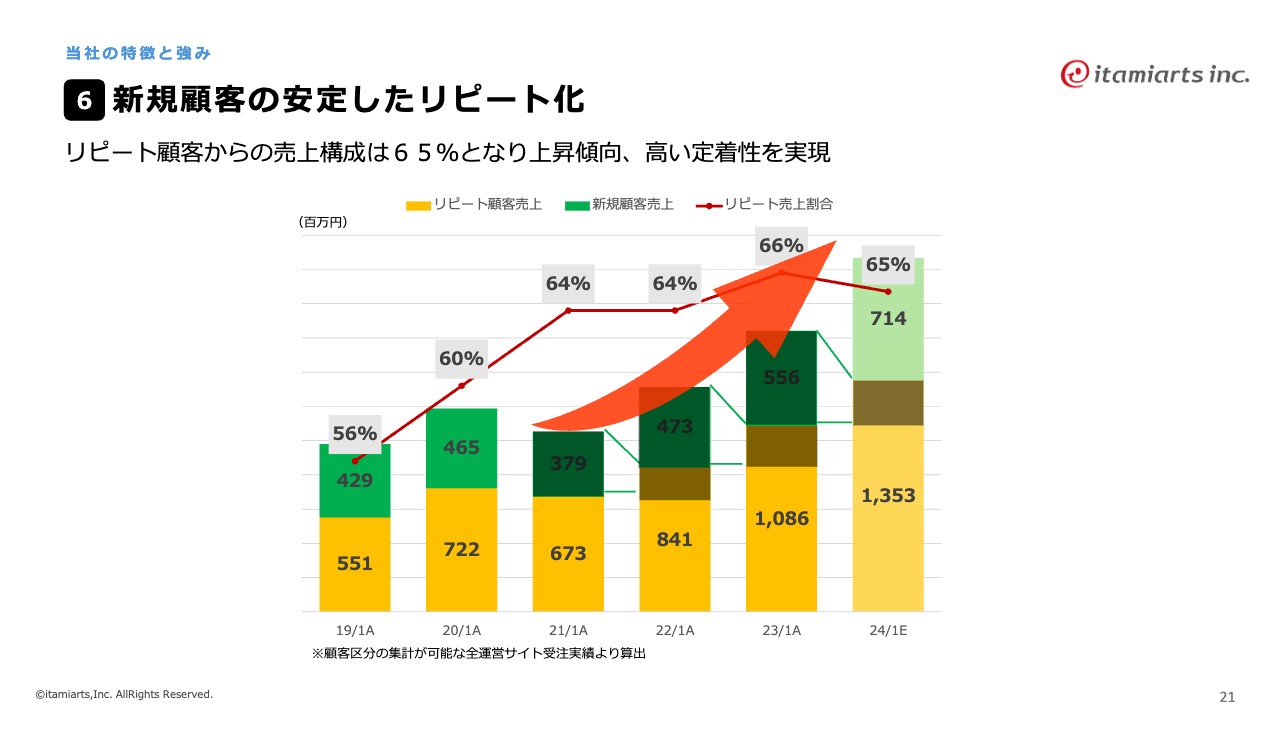

6 新規顧客の安定したリピート化

スライドのグラフの黄色の部分がリピート顧客売上、緑色の部分が新規顧客売上、赤色の折れ線がリピート売上割合です。毎年、新規顧客の半分強が翌年の既存客として積み上がっていることがわかります。

2024年1月期は約31億円の売上があり、そのうち7億1,400万円が新規顧客の売上です。その約半分となる3億6,000万円が2025年1月期に積み上がることを見込み、売上高の目標を35億円にしています。

2024年1月期の31億円に3億6,000万円が積まれることになりますので、例年どおりに進捗すれば、年明けの時点で達成できるという堅い目標です。さらに、こちらに新規顧客を積み上げることで、目標の売上高を大きく上回る計画です。

7 ITと連動した最新鋭の大型印刷機による他社の引き離し

先ほど、システムから印刷機に回す際のシステム、「i-backyard」についてご説明しました。スライド左側に掲載しているのが、大型の印刷機です。こちらに丁付けすることによって、効率良く印刷していきます。

ライバルと言われる看板屋では、このような大型の機械を設備することが難しいこともあり、参入障壁の一つとなっています。また、その後の工程も、ロボット化や機械化、システム化することによって、生産効率を高めています。

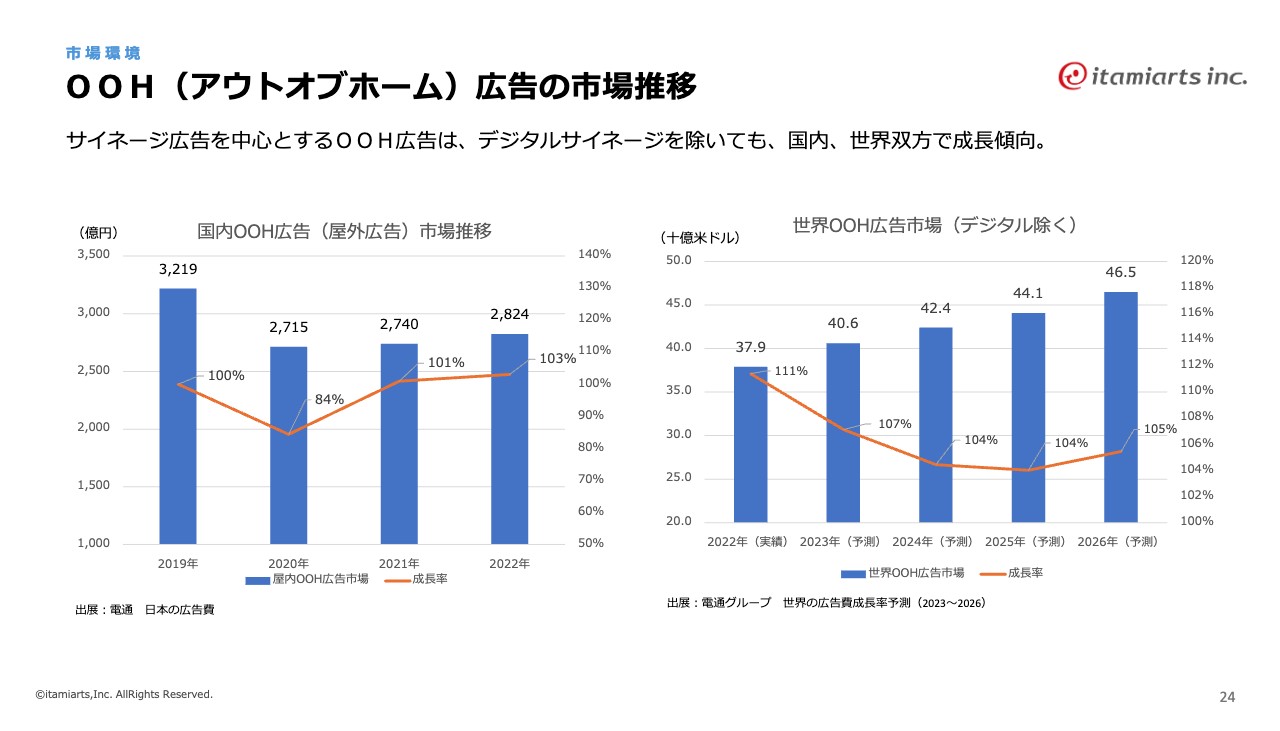

OOH(アウトオブホーム)広告の市場推移

当社がメインとして扱っているサイネージ広告を中心とするOOH(アウトオブホーム)広告業界の市場環境です。

スライド左側が国内市場のグラフです。2022年までしか資料がありませんでしたが、微増していることがわかります。右側の世界の広告市場を見ても、2026年にかけて徐々に伸びていくことがわかります。このようなことを含めると、今後の国内市場は、大きな変動がなく微増するだろうと考えています。

2022年の2,824億円のうち、約2,000億円が当社のターゲットとする市場です。約800億円はデジタルサイネージ部門ですので、まったく別物だと思っています。2,000億円の市場をどれだけEC化して、当社が巻き取っていくかが重要になります。

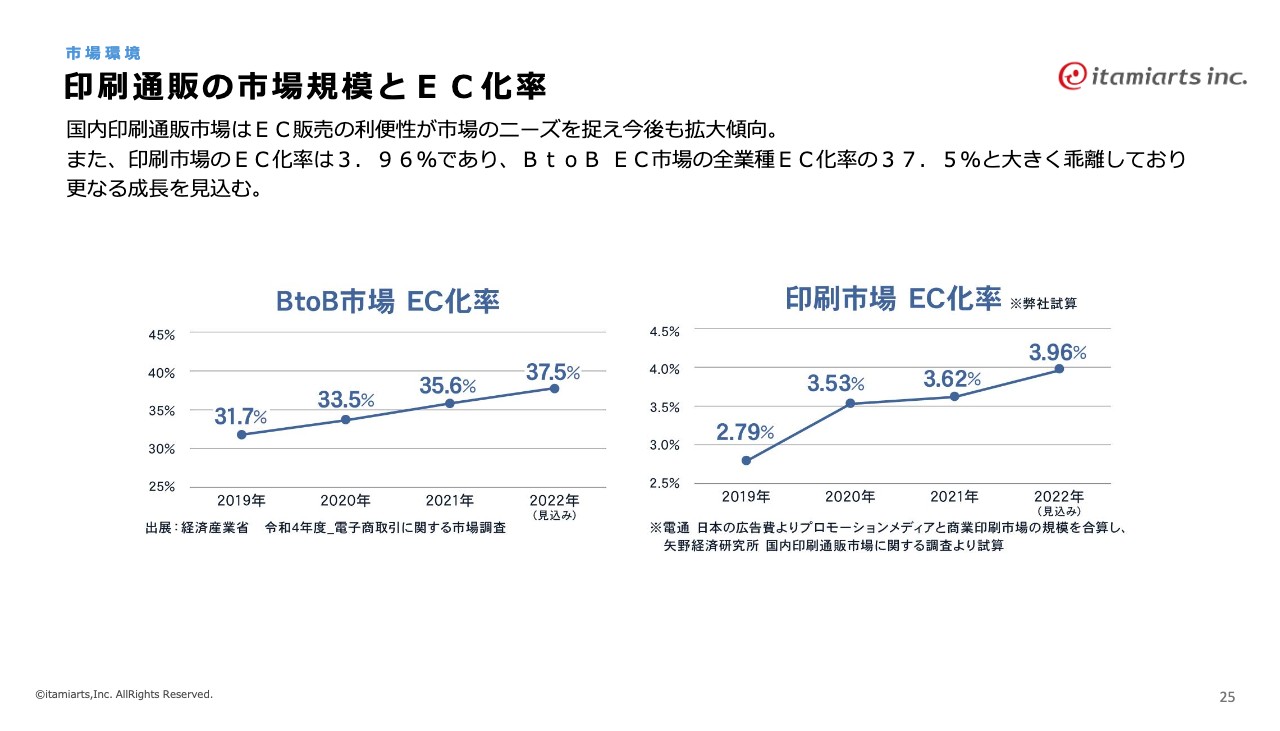

印刷通販の市場規模とEC化率

EC化率は年々伸びてきており、2022年時点ではBtoBの市場のEC化率が37.5パーセントになっています。印刷市場は3.96パーセントと伸びていますが、10分の1くらいの市場しかありません。

欧米諸国では差が徐々に埋まってきているため、国内においても印刷におけるEC化率が高まっていくと考えています。

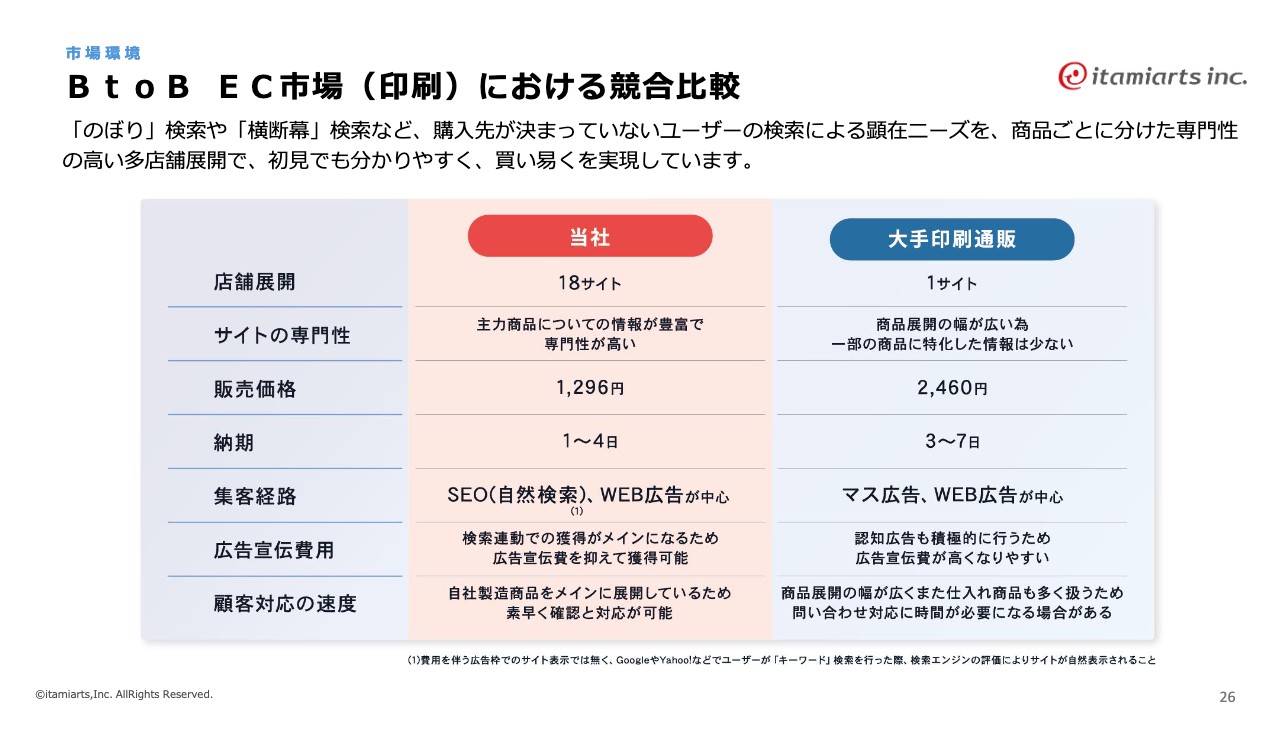

BtoB EC市場(印刷)における競合比較

大手印刷通販と当社の販売価格・納期についての差をまとめました。当社のほうが圧倒的に安く、納期が短いことがわかります。内製化の強みを活かせていると言えます。

集客経路としてお互いにWeb広告を行っていますが、当社はSEOが中心なのに対して、大手印刷通販はマス広告を中心としています。他社がマス広告を打つことによってEC化率が進む上、検索したお客さまが当社のサイトに流れてきているという現象もあります。

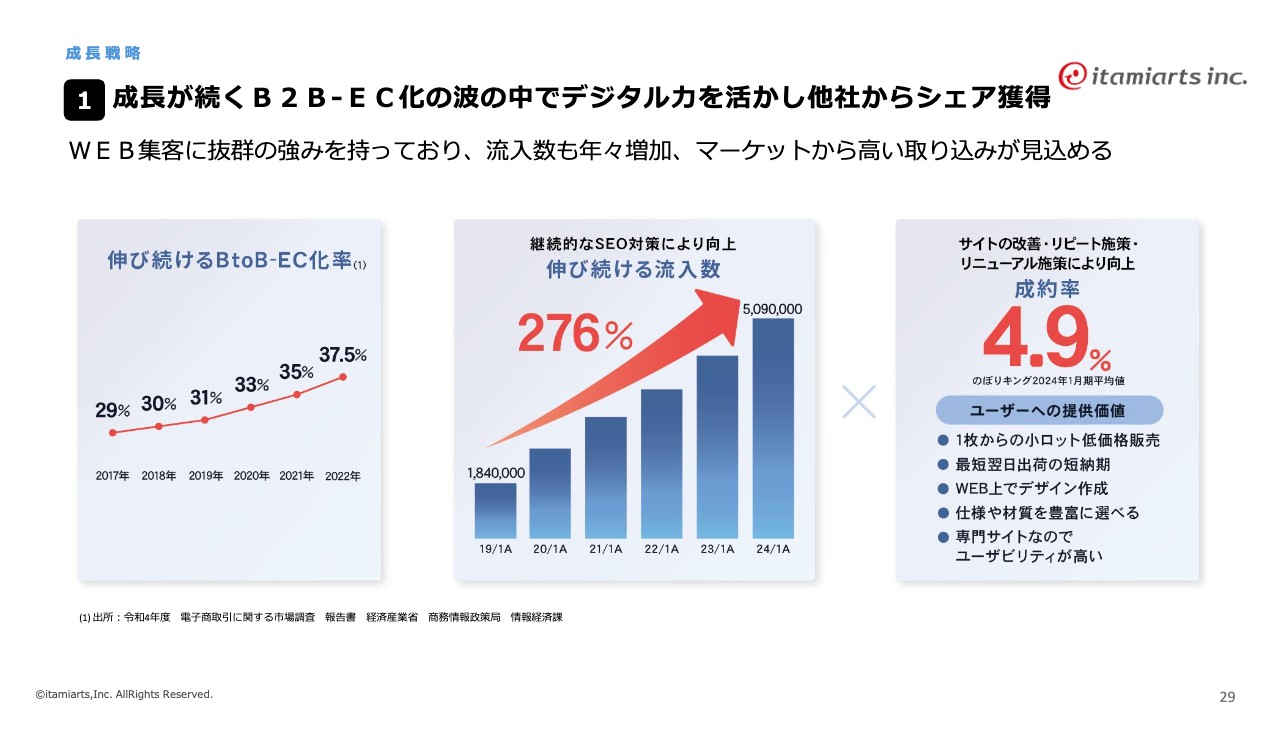

1 成長が続くB2B-EC化の波の中でデジタル力を活かし他社からシェア獲得

成長戦略についてご説明します。EC市場が伸び続ける中においては、EC化率が重要となります。当社は、努力によって流入を増やしていき、509万セッションという流入があります。こちらに成約率を掛けることで、売上が決まっていきます。

成約率は4.9パーセントで、業界としては1パーセントから2パーセントが一般的と言われているため、非常に高い数字を維持しています。専門サイトを設けているため、的を外さずにお客さまが入ってきていることが、成約につながっていると考えています。

2 ECサイト間での相互送客による顧客単価のアップ

スライド左側に掲載しているように、サイトを多数展開しています。サイトの名称となっている商品を販売しており、親和性の高い商品をクロスセル・アップセルすることで、売上向上につなげています。

2 ECサイト間での相互送客による顧客単価のアップ

スライドに事例1として掲載しているとおり、「横断幕・懸垂幕キング」のメイン商材である幕を「のぼりキング」に掲載したところ、約1億円の売上アップとなっています。また、新商品としてテーブルクロスを作り、「のぼりキング」「展示会キング」「横断幕・懸垂幕キング」に掲載したところ、約9,000万円の売上実績を作ることができました。

このように、親和性の高いサイトに商品をクロスして掲載することで、同じ商品ではありますが、違った顧客に対してアプローチをかけ、売上を上げることができています。

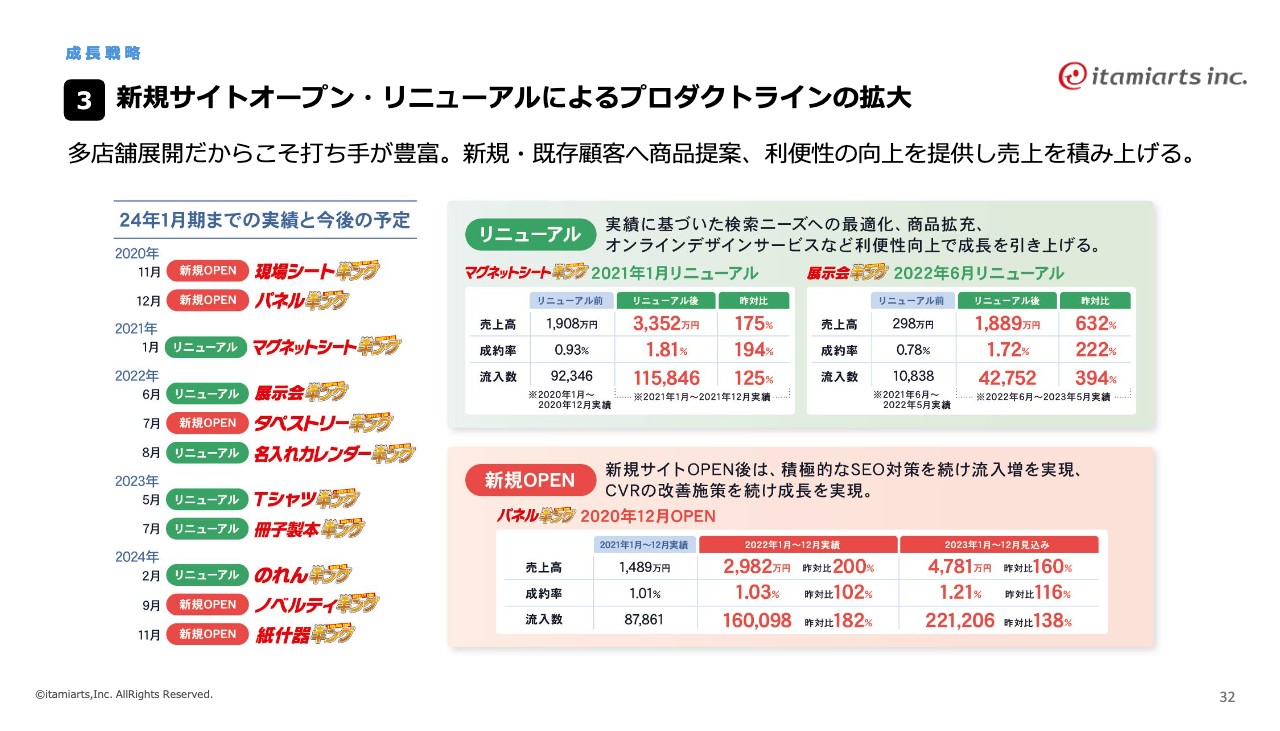

3 新規サイトオープン・リニューアルによるプロダクトラインの拡大

サイトのリニューアル、新サイトオープンの過去事例とこれからの予定についてです。リニューアルすることによっても売上を伸ばすことができます。「マグネットシートキング」では、2021年1月にリニューアルし、昨対比175パーセントの売上アップを実現しました。

また「展示会キング」では2022年6月にリニューアルしたことで、昨対比632パーセントにまで売上を伸ばすことに成功しました。また、新規で「パネルキング」という等身大のパネルを作るサイトをオープンしたところ、コロナ禍のオープンにもかかわらず、2023年1年間の実績で4,781万円の売上となりました。

3 新規サイトオープン・リニューアルによるプロダクトラインの拡大

したがって、新サイトオープン、サイトリニューアルによって売上を伸ばしていけることがわかっており、今後の予定としては2024年9月に「ノベルティキング」、2024年11月に「紙什器キング」というサイトをオープンする予定です。

ノベルティ市場は、今まで取り組んできたサイネージ市場とは違うマーケットになります。これまで2,000億円の市場を取ってきましたが、ノベルティ市場では3,000億円から5,000億円と予測が出ており、もう少し大きい市場を取っていきたいと思っています。

また、当社の顧客は小売業や飲食店、広告代理店などであるとご説明しましたが、ノベルティも親和性が非常に高く、既存の35万件のお客さまに対してアプローチすることで、ある程度の顧客は見込めるものと思っています。

また、紙什器に関してもイベント等で使用するものであり、ディスプレイ業界は1兆4,000億円とかなり大きな市場ですので、このようなところを手掛けながら年間売上を積み上げていきたいと考えています。

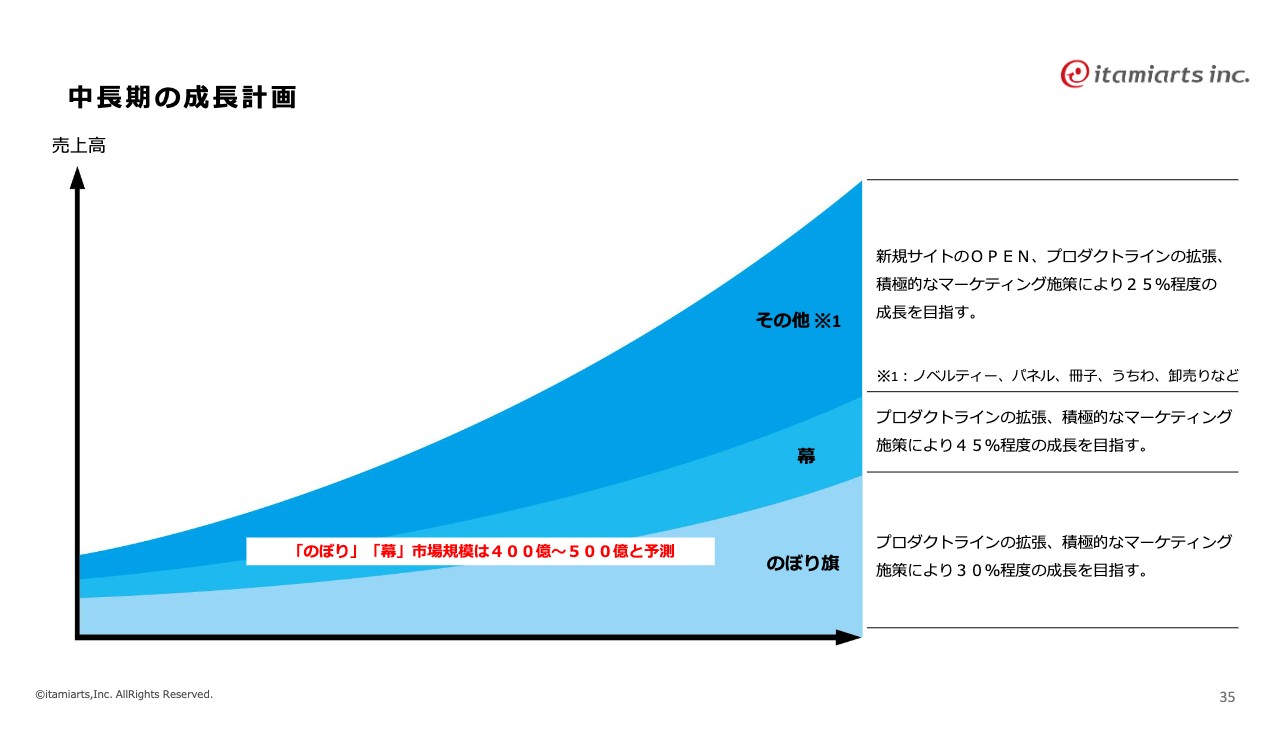

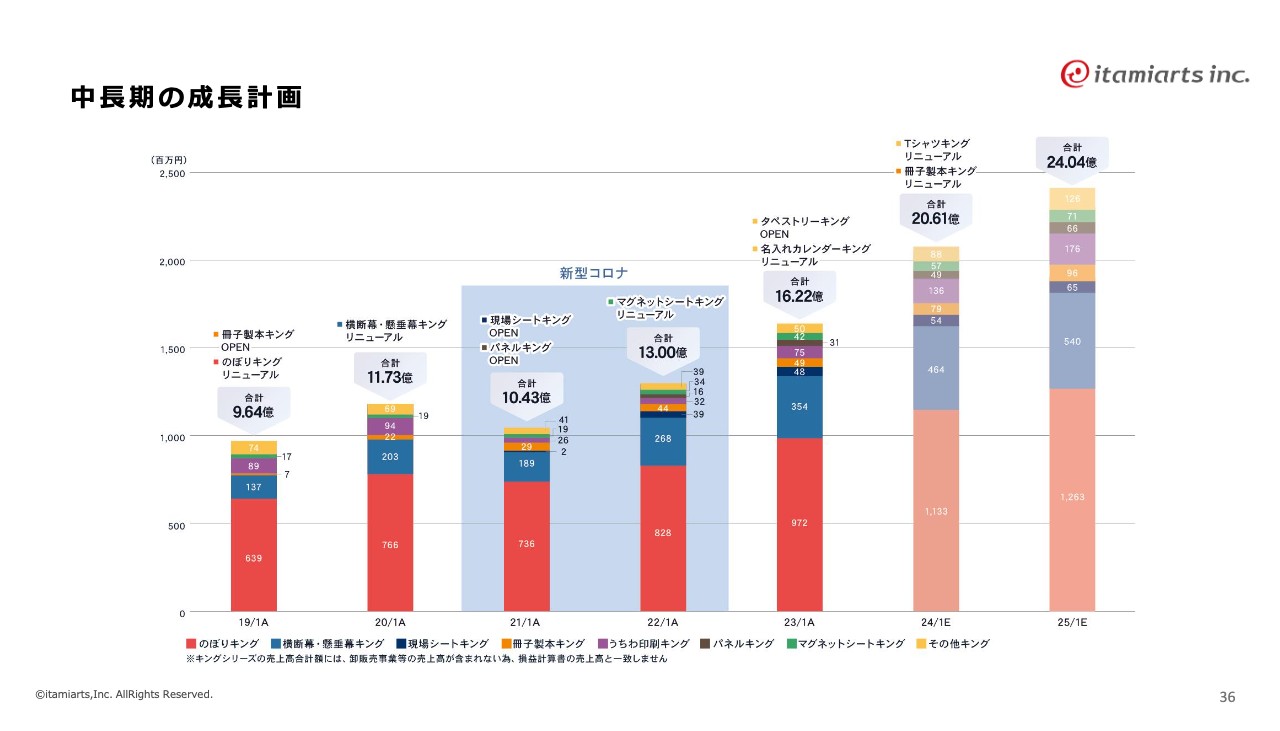

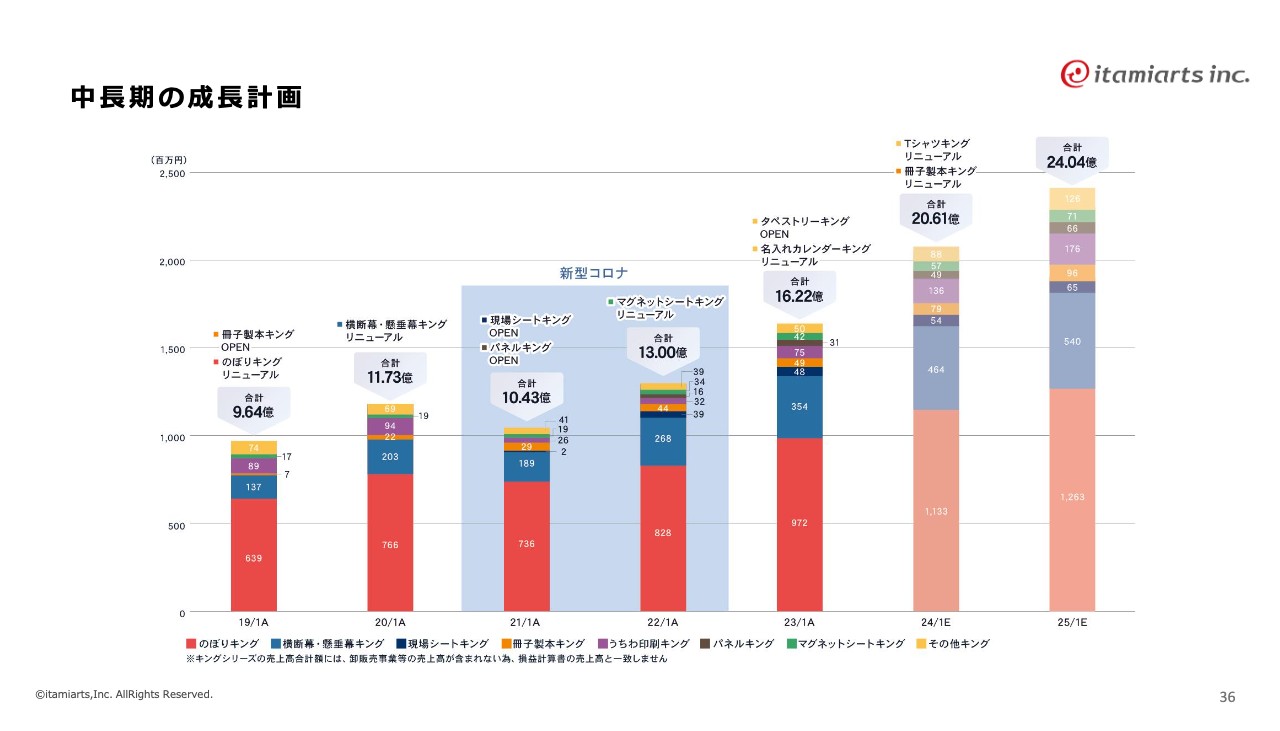

中長期の成長計画

中長期の成長戦略についてです。のぼり旗、幕の安定的な市場で堅実な売上の伸びを示しながら、新たなサイトや既存サイトの売上の積み上げによって、今後も成長していきたいと考えています。

中長期の成長計画

スライドのグラフは各サイトの売上を色別に示しています。各サイトで毎年120パーセントずつ成長しており、加えて新規サイトを上積みしていくことで、すでに何層にもなっている売上が、さらに幅を広げながら拡大していきます。そのようなイメージで、今後も成長を継続していきたいと思っています。

質疑応答:他商材への広がりの可能性について

質問者:連携強化の動きの中で、今後の可能性として他商材に広がる可能性は感じていますか?

伊丹:かなり感じています。当社は岡山に会社がありますが、毎月のように東京から担当者が来られて打ち合わせを積み重ねている状況です。おそらく近いうちにタペストリーなどの商品や、関連性が高いソフトサイネージ分野の商品についてはできる限り連携していく体制に入れると思います。

また、同じ素材を使っていても、見せ方が違うものもけっこうあります。例えばスタンド看板は、横断幕で使うものと同じ生地ですが、サイズが違い、器具がついています。タペストリーも懸垂幕などと同じ素材ですが、サイズが違い、上下に棒を入れます。

このように、同じ素材を使用しつつ、サイズが変わって器具が追加されるといったものがけっこうあります。このようなものの追加を考えていますので、今後は連携がさらに強化されると思っています。

質疑応答:EC取引と卸売の取引について

質問者:EC取引と卸売の取引の考え方をあらためて確認させてください。基本的に、新規顧客はECサイトから流入し、それなりの規模感があったり継続性が見込まれたりするお客さまに関しては、御社が担当をつけて流れるようにしているという理解でよいでしょうか?

伊丹:そのとおりです。ECから取引が開始された会社において、ある程度継続的になった時点でこちらから営業をかけて、担当をつけて個別の取引に変えていった流れがあります。

基本的に、ECサイトにはお客さまが欲しいものを買いに来ますが、営業担当をつけることによって、当社が扱っている他の商品をご案内したり、取引をさらに深掘りしていくことができます。したがって可能性があるお客さまについては、担当をつけてしっかりと取引していく体制をとっています。

質問者:そのため、リピートもしっかりと積み上げていけるということですね。

伊丹:リピートについては、扱う商材が消耗品というのもポイントです。当社の商品サイクルは、例えばのぼりですと3ヶ月程度です。通常であれば、必然的にリピートしていくかたちになります。

質問者:リピート性が高いということでしょうか?

伊丹:そのとおりです。価格が安いため、今回は当社、次回は別の会社という事態になりにくく、一度取引するとリピートいただく確率がかなり上がります。そのような意味でも、新規の顧客獲得はかなり重要になってきます。

質疑応答:顧客動向の影響について

質問者:エンドユーザーに当たる業態は、メインが小売業や飲食業などになるかと思います。御社のビジネス上、特に飲食業界や小売業界の動向の影響を受けうるという理解でよいでしょうか?

伊丹:新型コロナウイルス流行時には、かなり影響を受けました。ただし、リーマン・ショック含めそれ以降は、あまり波がない業界です。どちらかと言いますと微増の業界をEC化すること、もしくはそれを効率化することで巻き取っていくのが当社のポジションだとご理解いただければと思います。

小売業といってもかなり幅が広く、コンビニのようなナショナルチェーンも入ります。小さな雑貨屋のような業態ももちろんたくさんありますが、大手の小売も含まれます。また、飲食業もナショナルチェーンから個人店まであります。小さなところから大きなところまで、幅広く巻き取っているイメージです。

質疑応答:トランザクション数×平均客単価の母数について

質問者:「トランザクション数×平均客単価」の部分についてですが、平均客単価の分母は会社数でしょうか?

伊丹:はい、売上高を会社数で割ったものです。

質問者:わかりました。卸に流れるに伴って大口取引増ひいては単価増というイメージをしてもよいでしょうか?

伊丹:基本的にはそのようなイメージです。また、他サイトの商品を掲載することにより、追い買いによる客単価が上がっている部分もあります。したがってサイトに掲載する商品数が増えることも、客単価に影響します。

質問者:卸に流れる経路とアップセル、クロスセルの比率が上がってきているということでしょうか?

伊丹:そのとおりです。

質疑応答:メイン商材を扱うサイトについて

質問者:現状は「のぼりキング」がメインのサイトで、横断幕、懸垂幕がメイン商材なのでしょうか?

伊丹:最初に立ち上げたサイトが「のぼりキング」で、そこから順番にサイトを立ち上げてきました。

内容としてはまったく同じものですが、例えば建設業界では「現場シート」と呼ばれるものは、スポーツの応援などで使用するための注文では「横断幕・懸垂幕」と呼ばれます。

このように業界によって表現の仕方、呼び名が違うため、検索キーワードも変わります。「横断幕・懸垂幕キング」と「現場シートキング」とサイトを分けることによってそれぞれで売上を立てつつ、製作しているものは同じということです。

順番にサイトを作ってきた関係で、SEOの順位は徐々に上がってきていますが、売上で言いますと「のぼりキング」と「横断幕・懸垂幕キング」が一番ボリュームがあります。

質問者:例えば「横断幕」で検索した方が「のぼりキング」上で購入する可能性はありますか?

伊丹:それもあります。また、「横断幕・懸垂幕キング」でものぼりを売っています。

質問者:その場合は「横断幕・懸垂幕キング」に計上されるということですね。

伊丹:そのとおりです。「横断幕・懸垂幕キング」にリンクを設置していますので、「のぼりキング」に移動されるケースもあるとは思います。ただし、基本の送料等がバラバラにかかってきます。あらためてご連絡いただかない限りは別々に発送してしまうため、送料無料のラインを意識すると、おそらく1つのサイトで完結して購入されるケースが多いかと思います。

また、入ってくる顧客層に親和性があるとはいえ目的が違いますので、サイトをまたいで購入するよりは、1つのサイトで完結されるケースのほうが多いと思います。

質疑応答:売上の伸び率が小さいサイトについて

質問者:「のぼりキング」や「横断幕・懸垂幕キング」が堅調に伸びていくイメージはつかめたのですが、2025年1月期から取り組まれる新規サイトの部分は、まだ実力を測りかねている部分があるかと思います。

すでにローンチされているサイトについて、スライド36ページの棒グラフに黄色で示されている「その他キング」や、緑色の「マグネットシートキング」などは数量が伸びていないようにお見受けします。

そもそもマーケットサイズが小さいため売上の伸びがないのか、過去にローンチされたサイトには、あまりうまくいっていないものも含まれているのか、状況を教えてください。

伊丹:マーケットサイズが小さいため、グラフ上では伸びていないように見えますが、最終的な売上は複数サイトの積み上げになります。例えば「マグネットシートキング」は規模が小さく、2023年1月期は4,200万円、2024年1月期は5,700万円、進行期は7,100万円予定で動いています。微増ではありますが、売上高では2割以上伸びているのが実態です。

1つのサイトだけで見ると大したことないのですが、そのようなサイトが複数あるため、積み上げると結果的に数億円の売上になるというイメージです。

お話ししたとおり、今期は9月に「ノベルティキング」というサイトを作る予定です。こちらは約3,000億円から5,000億円のマーケットで、当社の今の顧客との親和性が非常に高いことから、3年で10億円ほどの売上が見込めると考えています。

マグネットシートのような小さなマーケットだけではなく、新規サイトを作ることにより、少し大きめのマーケットも狙うことで、売上がしっかりと積み上がっていくのではないかと思っています。

質問者:ノベルティは市場規模も大きく、やりがいもあるような領域という認識ですね。

伊丹:おっしゃるとおりです。

質疑応答:粗利の推移と価格転嫁について

質問者:コストサイドの状況を確認させてください。世の中ではインフレや原材料高などが言われ続けている中で、御社の粗利はどのように推移していますか? 価格転嫁は可能な領域なのかも教えてください。

伊丹:まず、原価高騰の影響は当然あります。また、当社は海外からの材料仕入れが多少ありますので、為替の影響も受けます。

ただし、コロナ禍で価格転嫁を二度にわたって行っており、直近では昨年10月頃に実施しました。100パーセント吸収できているわけではありませんが、ある程度は吸収しながら価格転嫁を行っています。残りの部分に関しては、システム化を図ったり、量を扱うことによってコストダウンを行ったりしながら吸収している状況です。

材料仕入れにおいては、ここ最近は円高に少し振れているものの、まだ随分と円安が進んでいるため、海外からの材料については円建てでの取引に変更する交渉が成立しました。これにより5月頃からコストダウンのインパクトが出てくると考えています。

質問者:コロナ禍前の粗利の状況と比べ、2度の価格転嫁の実施により現状ではどれくらいのマージンがあるのでしょうか? また、今お話しくださった各種取り組みに伴い、どれくらい改善する見立てかを教えてください。

一ノ瀬達也氏(以下、一ノ瀬):コロナ禍前には、利益率43パーセントくらいの時がありました。新型コロナウイルスの流行や材料高などの影響を受け、一番低い時で37.3パーセントまで落ちました。ここ最近は2024年1月期で38.8パーセントまで回復しています。

今後の見通しとしては、材料に関する契約条件や単価の変更等で、かなりのコストダウンが見込まれます。一方で、まだお伝えしていませんが、今期に設備投資として工場の増設を考えています。

新しいプリンター機械の設備等の購入も考えており、2025年1月期に限っては、例年に比べてかなり多額の投資を行うという位置づけです。こちらを行うことで減価償却費が増えるなどの影響がありますが、材料の低減と合わせて、2025年1月期の総利益率は40.9パーセントの着地を見込んでいます。

このような多額の投資が毎年発生するわけではありません。一段落すると、定期的に発生するのはメンテナンスや機械の入れ替えで2億円から3億円いかないくらいの投資となります。そのメリットによって、3年後にはコロナ禍前の水準くらいまで上がるだろうと試算しています。

伊丹:実際には、今年は建物で7億円、設備で3億円、合計10億円くらいの投資をイメージしています。

現在の日中の稼働率が約60パーセントですので、2年から3年であれば本来は来期の売上や今の設備で十分対応できます。このままでも利益が3億円を優に超えてくる可能性がありますが、将来のことを考えると、ここで投資を行うことにより、5年ほどで100億円までは目指せると思っています。そのため、ここで踏ん張って一気に伸ばしたほうがよいと判断しました。

また、投資を先に延ばしても材料高などの問題で建設コストが下がることはおそらくないと考え、早めに投資してインフレになった時に回収していくほうが会社にとって有利だということで、投資を決定しています。

質疑応答:投資後の売上高のイメージについて

質問者:今回の設備投資などに伴い、売上高はどれくらいまで見込めますか? ざっくりとしたイメージでもかまいませんので、温度感をあらためて教えてください。

伊丹:先ほどお伝えしたとおり、今の約3倍の100億円くらいまでは十分に対応できると考えています。例えば「ノベルティキング」に関しては、当社で内製化することは考えておらず、すべてパートナー企業に外注していきます。そのようなものの売上は含んでいませんので、それらを含めると売上高はもう少し伸びていくと思っています。

質疑応答:主な販管費と今後の見立てについて

質問者:主な販管費と今後の見立てについて、お示しできる範囲で教えてください。

一ノ瀬:販管費としては人件費、広告宣伝費、運賃、支払手数料の4つの科目が多くを占めています。人件費については、販管費に入る人件費と、製造原価に入る人件費の2つがあります。

主な計画としては、2025年1月期に約38名の純増を考えています。2024年1月期で正社員が約100名ですので、考え方としてはこちらも投資になります。工場の増設と併せて、将来、売上をしっかりと上げて利益を出す体制を作るための投資の1年と位置づけています。今期は新卒採用で26名、中途採用で12名くらいの規模感で伸ばすことを見込んでいます。

したがって、前期に比べると人件費が増えますが、将来に向かっての投資と考えています。

広告宣伝費は、売上の約7パーセントを目安に投資していく予定です。売上の伸びに伴い、ある程度は伸びていくかと思っています。

運賃については、取引業者を変えることも検討しています。ただし、早くても1年後の話ですので、2026年1月期の計画からはかなり大きくコストダウンを見込めますが、2025年1月期はまだ交渉や移行期間になります。そのため、今のところは現在の契約条件で、売上アップに伴って配送料も上がるという試算で手堅く見ています。

こちらが前倒しできれば、その分早くコストメリットが効いてきます。マイナスに働くことはありませんが、今後の交渉の様子によってプラスに働く可能性は秘めている状況です。

支払手数料については、ECモール等への支払いなどがありますので、売上にほぼ連動する見込みです。販管費の大きな内容は以上です。

質疑応答:業績予想の営業利益率について

質問者:今期のガイダンスで開示している業績予想の考え方を確認させてください。第2四半期累計期間と通期のものがありますので、上期・下期の数字は差し引きで見えてくるかと思います。

特に下期の営業利益率が上期に比べて低い計画となっていますが、こちらは先ほどご説明があった投資の減価償却などの影響でしょうか? 上期・下期の営業利益率に段差がある背景を教えてください。

伊丹:大きなポイントとして、1つは設備投資で今期の途中から減価償却等が発生することがあります。もう1つは、新卒採用が4月から、中途採用も期の途中から始まるため、下期のコストは上期に比べて少し重くなるということです。

一ノ瀬:補足しますと、IPO初年度ということもあり、今は売上高の計画を手堅く見ています。社内の目標としては、発表計画より高い目標としていく方針です。先ほどお伝えしたリピート率の考え方からも、今後、3年、5年を含めて十分達成し得ると考えています。

利益の伸びが若干弱く見えるかもしれませんが、売上が上がれば固定費の部分は十分吸収していけますので、利益計画についても手堅い数字になっています。

手堅めに数字を出しているため、下期も弱く見えたかもしれません。しっかりと売上を取っていくことで利益を出していけますので、ご理解いただければと思います。

質疑応答:競合について

質問者:よく聞かれる質問で、本日はまだ答えていないものがあれば教えてください。

伊丹:ライバルについてよくご質問いただきます。基本的には街の看板屋、印刷屋、一部の広告代理店です。ネット上で検索した時にバッティングする会社ということになりますが、いずれも小規模の会社が非常に多く、激しく競合することは今までほとんどありませんでした。

また、ITの部分では当社が頭1つ分抜けていると自負していますので、競争に勝っていけると考えています。

質疑応答:デジタル商材に置き換わる可能性について

質問者:世の中では一般的にもデジタル化・DX化などが言われている中で、のぼりやノベルティがデジタル商材に置き換わる可能性はありますか? そのようなものはなかなかヒットしないため、代替可能性はあまりないのでしょうか? このあたりの認識を教えてください。

伊丹:デジタルサイネージが出た時は「置き換わるのではないか」と言われていましたが、実態としては商品単価や用途が異なるため、デジタルはデジタルの分野としてこれからも広がっていくと思いますが、そこがバッティングしたり代替となったりすることはおそらくないだろうと考えています。

ノベルティにもいろいろな幅があります。スライドに掲載しているマグカップやエコバッグに加え、デジタルのものに関しては例えばバッテリーのようなものに印字するなど、事例が複数あるため、代替は今後もないだろうと考えています。

一見するとニッチな市場ですが、実は参入障壁が意外と高く、ブルーオーシャンです。紙の印刷は完全にレッドオーシャンですが、我々は比較的ブルーオーシャンの中で戦っているイメージですので、今後、M&A等も含めて小規模業者を吸収しながら成長・発展していきたいと考えています。

質疑応答:M&Aについて

質問者:M&Aについてです。やはり同業とのM&Aを考えているのでしょうか? どのようなピースを組み合わせるかたちで検討していくのかを教えてください。

伊丹:我々の業界はアナログの小さな会社が多いため、そのような会社を吸収してもあまり意味がないと思っています。

現在、我々は営業を内部の営業事務のようなかたちでしか持っていませんので、都心において営業力のある会社を吸収することで、ECから注文が入ったものをよりハイブリッドなかたちで営業戦略に活かせるのではないかということを意識しています。

また、当社は岡山に工場があり、関東までは翌日に届きますが、東北や北海道は翌々日になります。そこで、先ほどのレッドオーシャンの印刷会社を買収することで、箱と人材を使って事業をピボットする展開ができれば、全国を網羅できると考えています。

伊丹氏からのご挨拶

今後もしっかりと成長しながら利益を出していきたいと思います。ご支援のほど何卒よろしくお願いします。

新着ログ

「その他製品」のログ