提供:ログミーFinance 第78回 個人投資家向けIRセミナー 第1部・エブレン株式会社

【QAあり】エブレン、FY24は半導体分野の世界的な投資停滞により減収減益 在庫調整解消後の増産に期待

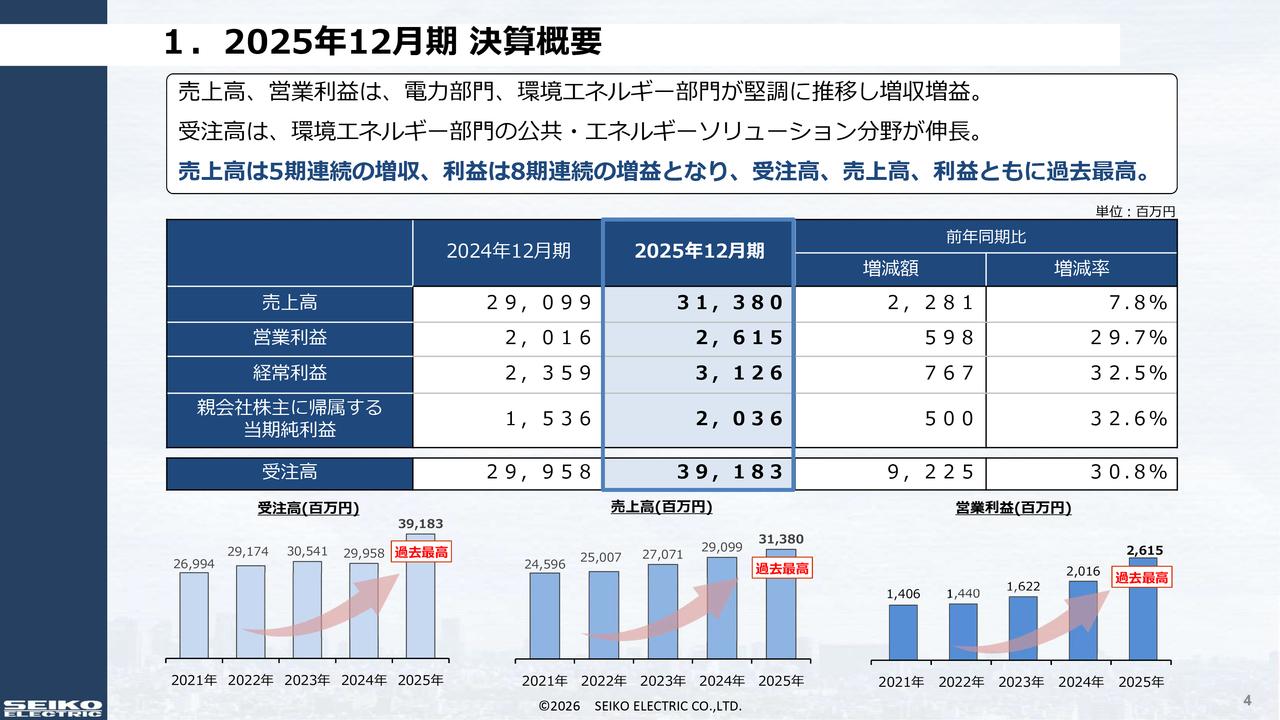

会社概要(2024年3月末現在)

上村正人氏(以下、上村):エブレン株式会社代表取締役社長の上村です。会社の概要からご説明します。エブレン株式会社は1973年の設立で、本社は東京都八王子市にあります。

資本金は1億4,301万円です。2024年3月期の売上高は39億8,700万円、経常利益は4億9,000万円となっています。従業員数は121名、準社員等を含めた合計は148名です。

事業所は国内4拠点と海外拠点の合計5拠点です。本社がある東京都八王子市、東京都荒川区、埼玉県入間市、大阪市東淀川区と、中国江蘇省蘇州市に100パーセント子会社の蘇州エブレンがあります。

事業内容は、産業用電子機器および工業用コンピュータの設計製造販売になります。

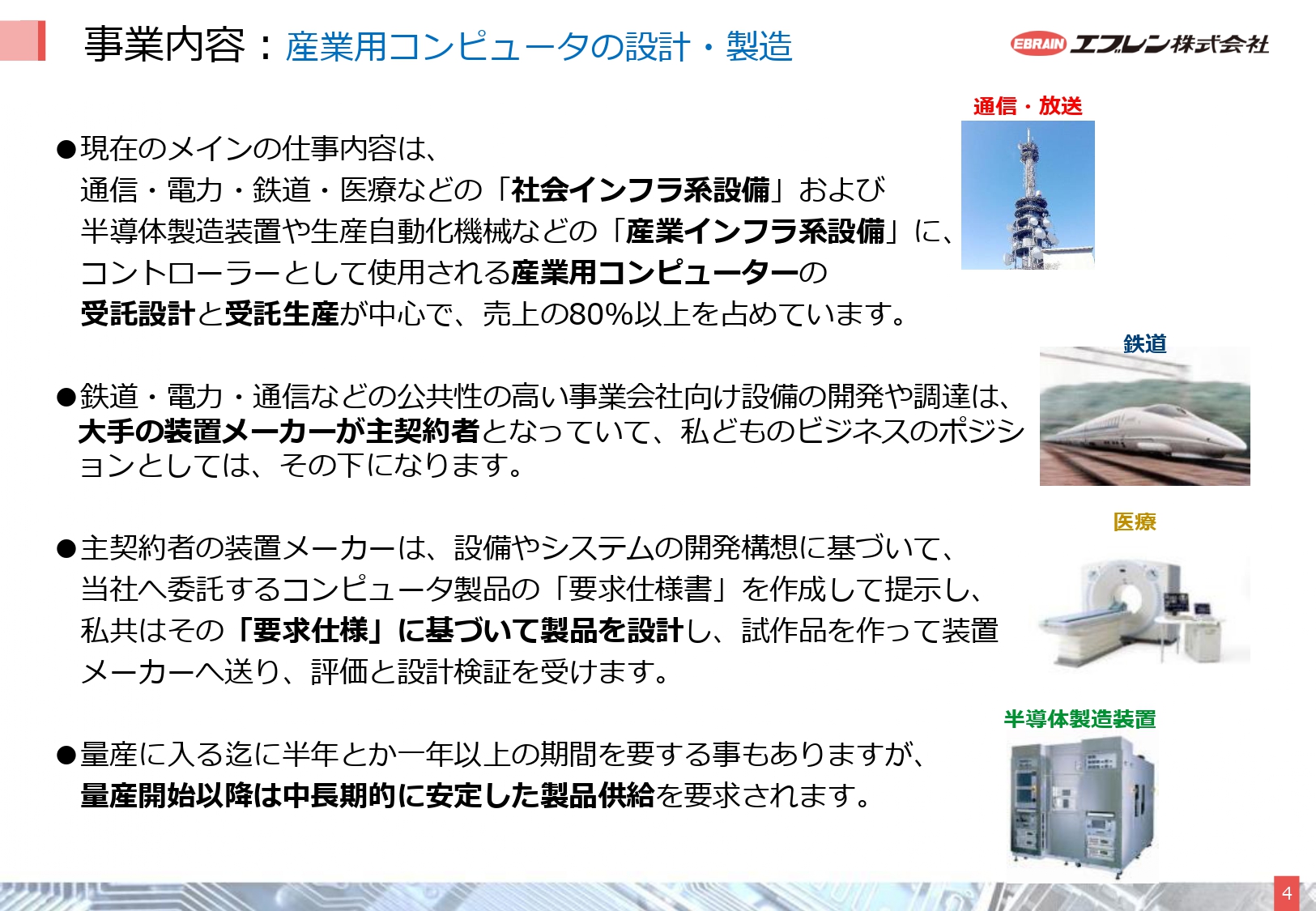

事業内容:産業用コンピュータの設計・製造

上村:事業内容について詳しくご説明します。

現在のメインとなる仕事内容は、通信・電力・鉄道・医療などの、一般的に「社会インフラ系設備」と呼ばれるものや、半導体製造装置や生産自動化機械などの「産業インフラ系設備」に組み込んでコントローラーとして使用される、産業用コンピュータの受託設計と受託生産が中心で、売上全体の8割以上を占めています。

鉄道・電力・通信などの、公共性の高い事業会社向け設備の開発や調達は、大手の装置メーカーが主契約者となっており、我々はその下で仕事をするビジネスポジションとなります。

主契約者の装置メーカーは、設備やシステムの開発構想に基づいて、当社へ委託するコンピュータ製品の「要求仕様書」を作成して提示し、我々はその「要求仕様」に基づいて製品を設計し、試作品を作って装置メーカーへ送り、評価と設計検証を受けます。

開発設計段階が終了してから量産に入るまでに半年から1年以上、特殊なものでは6年から7年かかることもありますが、お客さまであるメーカーと協力しながら、製品の完成度を上げています。

生産を開始するまでの間に一定の期間がかかりますが、量産開始以降は中長期的に安定した製品供給を求められるという特徴があります。

例として、スライド右側に掲載した、放送・通信、鉄道、医療機器、半導体製造装置などが挙げられます。具体的には、このような装置の中に組み込んで使う、またはつないで使うといった制御装置、つまり、産業用、工業用、制御用のコンピュータになります。

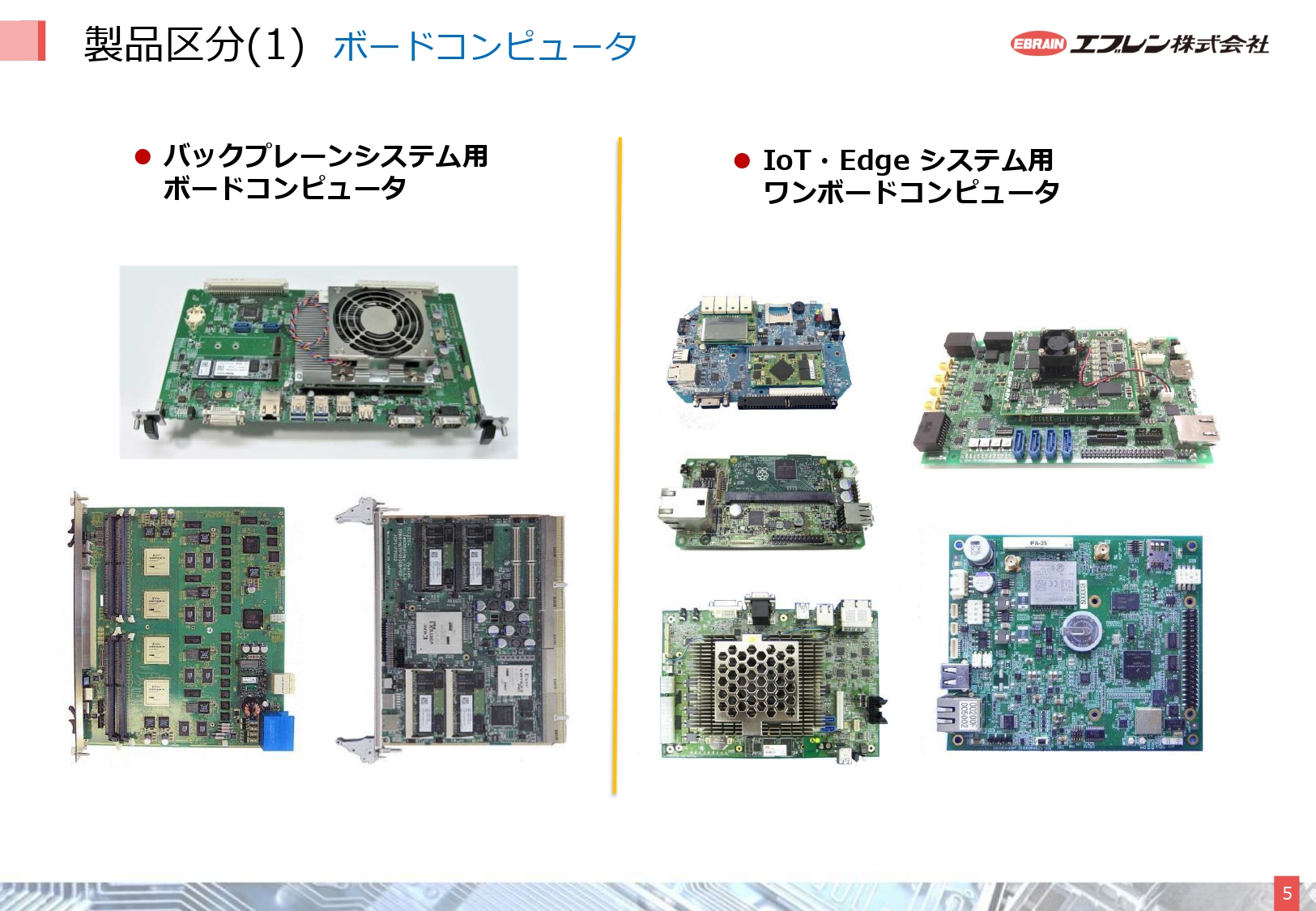

製品区分(1) ボードコンピュータ

上村:製品の仕組みについてご説明します。一般的に半導体は、シリコンウエハーの上に、トランジスタを中心とした非常に細かい部品をシリコン基板の上に多く搭載して作られています。我々は、そのように作られた部品をさらにプリント基板と呼ばれる基板の上に搭載し、回路を構成しています。

スライドの写真が基板になります。ガラスエポキシ基板に銅箔が貼られており、必要な箇所だけをエッチングで落とし、回路を作っています。非常に細かい高密度な回路ですので、絶縁材を挟んで重ねることにより、多層基板のかたちをとります。

その上にCPUやメモリ、コンデンサや抵抗などの部品を一緒に搭載し、一定の働きをする回路を作ります。

基板の一般的な大きさは、A4判からB5判、官製はがきくらいのものが多いです。しかしながら、使用される電子部品の数量規模が大きい場合はどうするのかという問題が生じます。

例えば、畳1枚分ほどの部品実装面積が必要だとします。しかし、現実的に畳1枚分の基板を作ることは、それに適した材料や機械がないため不可能です。したがって、これを扱いやすい大きさに回路を分割する必要があります。

坂本慎太郎氏(以下、坂本):スライド右側のワンボードコンピュータは、1枚の基板で動くものになりますか? スライド左側のボードコンピュータは、先ほど畳の例がありましたが、大きな基板を分割するというものになりますか?

上村:おっしゃるとおりです。スライド右側のワンボード型は、1枚の基板に必要な電子部品をすべて搭載しているエッジコンピューティングなどの例です。

坂本:家庭用パソコンは、スライド右側のワンボード型になりますよね?

上村:おっしゃるとおりです。右下の基板は、パソコンの中に入っているものに近いです。

我々が日常的に使っているノート型パソコンには、ワンボード型のものが1枚入っています。たまに小さいものが重なっていたりすることはありますが、基本的にはワンボード型になります。

坂本:御社は、この両方を作られているのですね。

上村:両方作っています。

坂本:しかし、メインはスライド左側になりますよね?

上村:おっしゃるとおりです。スライド左側の「バックプレーンシステム用ボードコンピュータ」がメインになります。こちらは、先ほどのご説明のとおり、分割したあとでそれを組み合わせることにより、大きな回路を構成するものになります。

坂本:御社は、この緑色の基板からチップを置いていくのでしょうか? それとも、ある程度できたものを置いていくのでしょうか?

上村:プリント基板そのものは、化学薬品で溶かしたり、エッチングをしたり、プレート(メッキ)をしたりしますので、専門のメーカーに委託しています。もちろん、設計は我々が行っています。

メーカーに委託してできた基板の上にチップを載せていく作業からが、我々の仕事になります。

坂本:したがって、この緑色の部分をエッチングして、回路を中に入れてもらうということは、専門のメーカーにお願いしているわけですね。

上村:そのとおりです。

坂本:スライドの写真にある黒い部品などを、御社が載せていくというイメージですね。

上村:おっしゃるとおりです。

坂本:御社の事業内容が非常によくわかりました。

上村:いろいろな電子機器の基板は、ほぼこのようなかたちで回路が作られています。

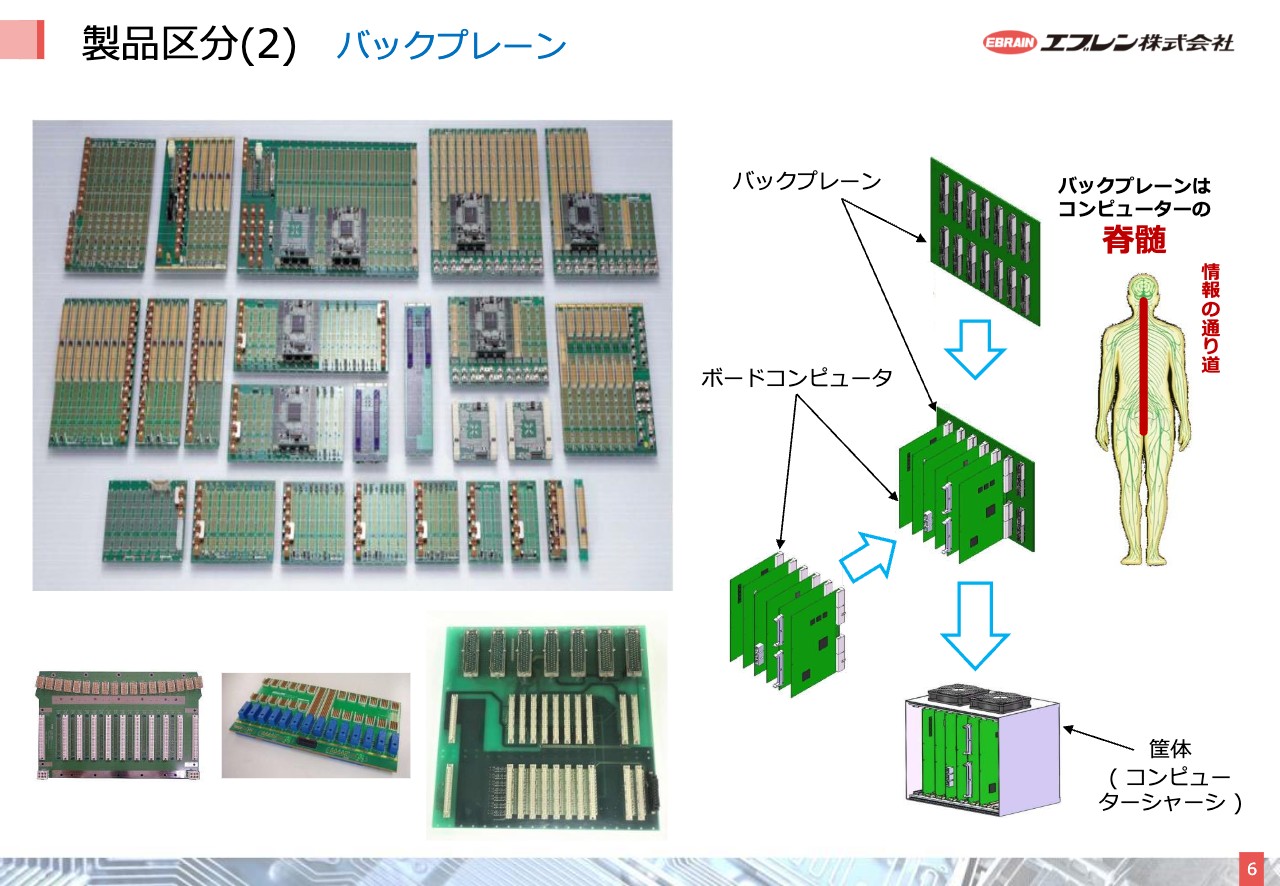

製品区分(2) バックプレーン

上村:バックプレーンの詳細についてご説明します。

坂本:「大きいものは分割しなければいけない」というお話でしたね。

上村:「分割したものをどのようにつなぐのか」ということですが、つなぐために使われるのがバックプレーンになります。

比較的大きな基板の上に、ずらりとコネクタが実装されており、ボードコンピュータの端に付いているコネクタを、バックプレーンに搭載されたコネクタに差し込むことによって、相互につながれるため、大規模な回路を作ることができるというのが特徴です。

スライドに、バックプレーンの写真を掲載しています。スライド右側にあるとおり、コンピュータは人間にたとえられることが多いです。

バックプレーンは、すべての回路に走っている信号を集中的に統合する役割を果たしています。人間にたとえると、脊髄のような全身の神経が集まり、体全体を支えている部分になります。したがって、構造的にも適度な強度が必要になります。

スライド右側の図のように、バックプレーンにボードコンピュータのようないろいろな種類の回路が差し込まれ、最終的には金属製のボックス状の筐体(コンピュータシャーシ)に収められて完成します。

製品区分(3) コンピューターシャーシ

上村:先ほど「ボックス状の筐体」とお伝えしたものが、スライド左側の写真です。「バスラック」「シャーシ」など、いろいろな呼び方で呼ばれています。ご覧のとおり、箱の外枠のほとんどが金属製になります。

なぜ金属製なのかというと、電磁波の影響を受けないため、または電磁波をむやみに出さないように電磁波を密閉するためです。 また、高性能なICやCPUを稼働させると発熱します。その状態を放置すると、回路が破壊されICは壊れてしまいます。

したがって、回路部分を一定温度内にキープする必要があるため、箱に入れて冷やします。水冷などいろいろな方法がありますが、一般的にはファンで通風することで、筐体の中の温度が一定以上にならないように工夫しています。

温度、電磁波、振動・衝撃に耐えられるような強度も構造的に必要になることから、このような箱に入れます。

スライド左側の写真を見ると、バックプレーンは筐体の奥のほうに取り付けられています。中に見える白い部分は、ボード側のコネクタが接続される部分になり、手前からボードを入れる仕組みになっています。

スライド右側の写真は、先ほどご説明したバックプレーンを使わないワンボード型のものになります。「ワンボード型シャーシ」というもので、基本的に1枚の基板で完成し、写真のようなかたちで実装されます。

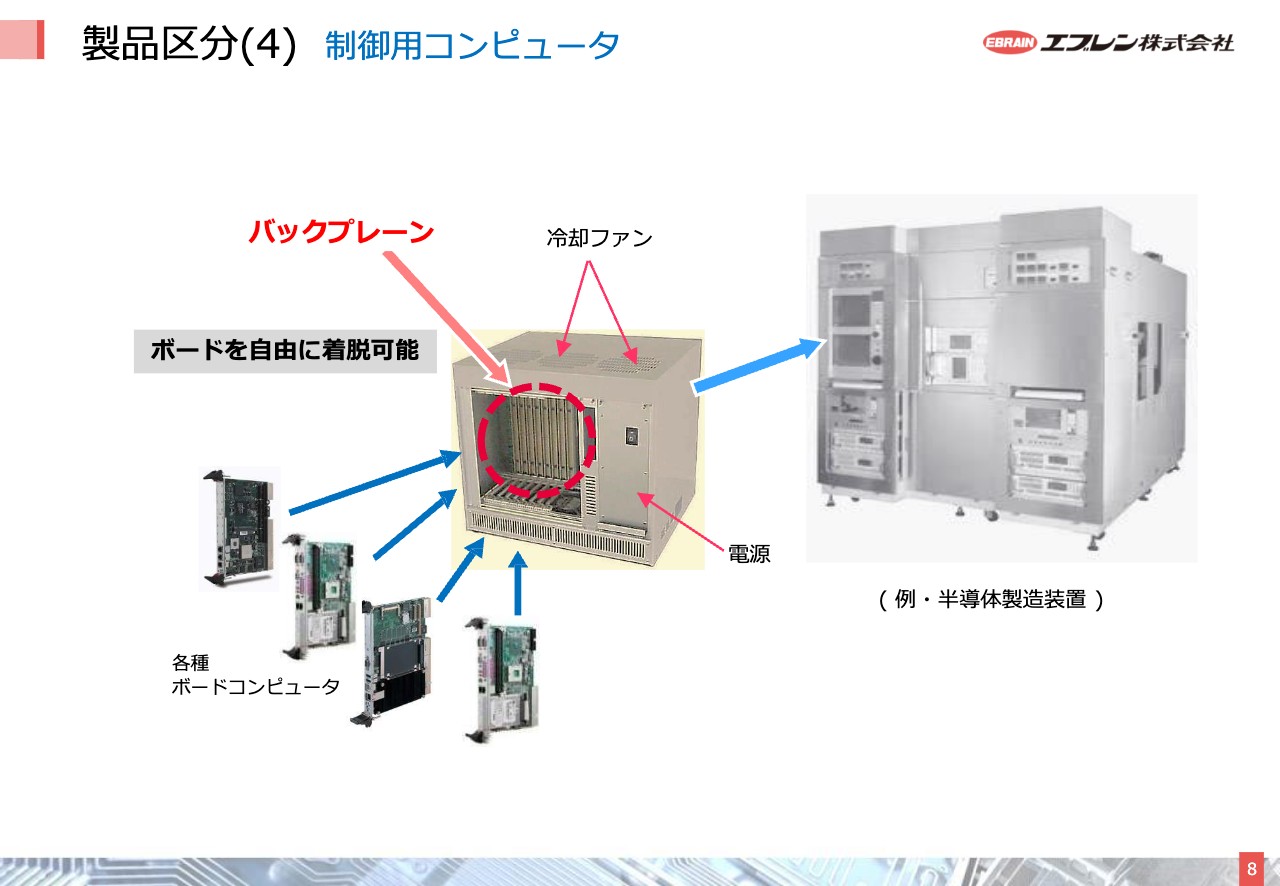

製品区分(4) 制御用コンピュータ

上村:バックプレーンは、産業用コンピュータや電子機器に非常に多用されています。このような製品は回路の規模が大きいということが、理由の1つに挙げられます。

坂本:畳1枚以上の大きさになる可能性もあるということですね?

上村:おっしゃるとおりです。畳1枚ではとても間に合わないことも多いです。畳1枚分くらいをA4判にすると26枚くらいの面積になります。

坂本:そんなにあるのですね。

上村:そうなのです。畳1枚分くらいの回路面積だと、26枚くらいに分割しないと入りません。

スーパーコンピュータなどの規模が大きいものでは、テニスコート1枚分くらいの面積を必要とすることもあります。テニスコートは、シングルスコートで約59坪あり、A4判で換算すると3,136枚になります。

そのため、バックプレーンを使用しないと、大規模な回路は作れないということになります。

坂本:規模が大きい場合、バックプレーンが2つや3つ入っている機械もあるのでしょうか?

上村:例えばデータセンターには天井まで届くような箱があり、その中には何段にも重ねてこのようなラックが入っています。そうすることで、規模を大きくすることが可能になります。スライド左側は、一般の制御用コンピュータです。

坂本:ポイントは、着脱できるというところですよね。

上村:おっしゃるとおり、着脱できるようになっています。前方から回路ボードを差し込んでいく仕組みです。スライド右側は、半導体製造装置の1つの例ですが、このような制御用コンピュータを機械の中に入れて、またはケーブルでつないで使われます。

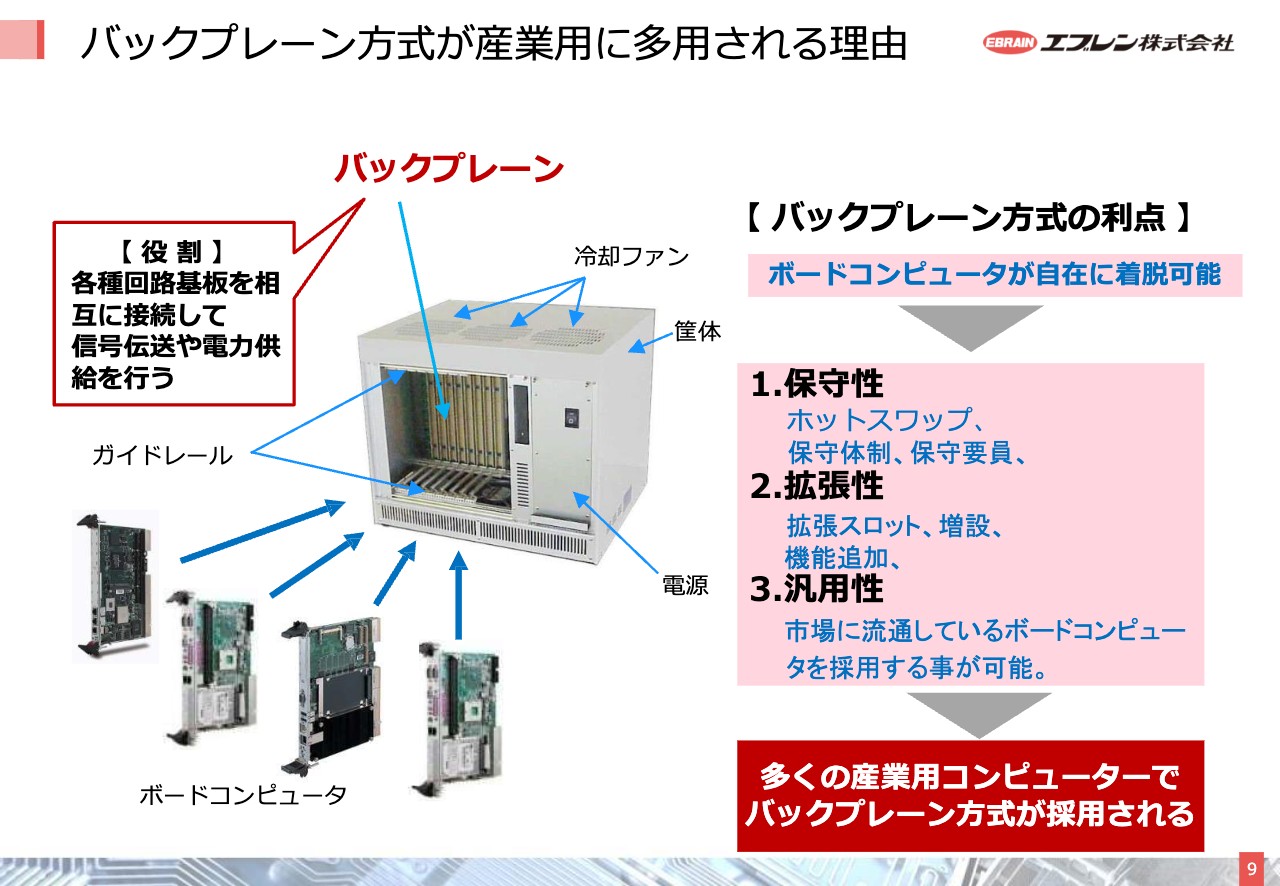

バックプレーン方式が産業用に多用される理由

上村:産業用コンピュータまたは制御装置に、バックプレーン方式が使われることが多いですが、バックプレーン方式の利点は3つあります。

1つ目は、保守性です。今ご説明したように、ボードコンピュータはフロント側から差し込むのですが、スライド右側に記載しているとおり、必要に応じてボードコンピュータが自在に着脱できます。

作ったものが故障した場合、おかしいと思われるボードを手元に持ってきて、故障した箇所を見たり、直したりしなければなりません。その時、切り離しができなければ大変なことになってしまいます。こちらは、ワンタッチで取ったり入れたりすることができるため、保守性をキープできます。

2つ目は、拡張性です。例えば、メモリ容量を増やす場合には、必要に応じて、ボード単位で拡張することができます。また、機能を追加することができるという点でも、拡張性が高いと言えます。ワンボードでは、あとで足すことができません。

3つ目は、汎用性です。いろいろな優秀なメーカーが、画像処理ボードやモーターコントローラーの特殊な回路等をボード単位で製品化している市場があり、お客さまは自分でゼロからすべてを設計製作するのではなく、適したボード製品があれば、それを採用することも可能です。

坂本:そのため、他社の優秀な製品をつなぐことができるバックボードを御社は設計をするということですね。

上村:おっしゃるとおり、それが非常に大事なことです。バス規格に適合したバックボードを使っていれば、広い市場の中から、自分たちが目的とする良いものを採用することができます。

坂本:ボードコンピュータを売っているメーカーなども存在するのですね。

上村:ボードコンピュータを専門としている優秀な会社は、世界に多くあります。

坂本:御社は、どちらかといえばカスタマイズを行うのですね。

上村:我々は、「このようなものが売れるだろう」という市場の見込みから設計をするわけではなく、お客さまの要望どおりに設計するという特徴があります。いろいろな種類のボードを専門に取り扱っているといっても、我々のビジネス形態は他社と少し異なります。

そのため、競合するというより、ボードコンピュータメーカーが多くあったほうがよいと考えています。ボードコンピュータメーカーとは敵対的な関係ではなく、良いボードがあれば積極的に採用したい立場です。

坂本:他社とは、情報交換しているのですね。

上村:おっしゃるとおり、お互いに持ちつ持たれつです。逆に、我々の本体をボードメーカーに使っていただいたり、システムを構築していただいたりすることもあります。

坂本:御社は緑の基板に実装するというお話でしたが、自社でカスタマイズできるものは、ある程度機械で入れるかたちになっているのでしょうか? それとも、人がある程度行う部分もあるのでしょうか?

上村:チップ部品などの小さな部品は、機械で自動的に行います。コネクタの実装については、何百キログラムという力で押すような特殊な機械を使用します。人の力では入らないものがあるため、ほとんどが機械で対応しています。

エブレン製品の用途(応用分野)

上村:スライドには、我々の製品が、どのような分野で使われているのかをまとめています。

スライド右側の円グラフは、応用分野別に色分けしています。緑色の一番大きな部分が計測・制御分野で、我々の製品の半分以上を占めている半導体製造装置や、ファクトリーオートメーションなどがあります。

青色は交通関連分野で、新幹線に搭載するものなどです。新幹線のコックピットに入っているものもあれば、地上装置として使用され、常に事故が起きないように信号を制御しているものもあります。また、列車の床下に入っているものもあり、線路の安全性を確認するために、常に監視しています。

新幹線だけではなく、ローカル線や山手線などにもATS等の安全装置が搭載され、コンピュータで監視しています。

黄色は電子応用分野で、医療関係やHPC(スーパーコンピュータ)などがあります。赤色は通信・放送分野で、電力・プラントなどがあります。水色は防衛・その他分野で、比率としては最も少ないです。

円グラフの中心に記載したように、2023年3月期の売上高は42億5,800万円でしたが、2024年3月期は前期比約2億7,000万円、約6.4パーセント減収となり、39億8,700万円でした。

比率にも若干変化がありますが、やはり目立つのは、半導体製造装置が不調だったことです。円グラフの全体を100パーセントとすると、2023年3月期の計測・制御分野は約67パーセントでしたが、2024年3月期は約61パーセントとなり、額も減少しています。

ご承知のとおり、2024年3月期は世界的に4年ぶりの半導体不況に伴う投資停滞があり、我々のお客さまの半導体製造装置メーカーも影響を大きく受けました。そのため、残念ながら減収減益というご報告となりました。数字の詳細については、後ほどお伝えします。

主要納入先 (直接納入,間接納入を含む)

上村:主要納入先です。スライドに、当社製品をお使いいただいている代表的な会社を記載しています。

坂本:大手企業が非常に多いですね。

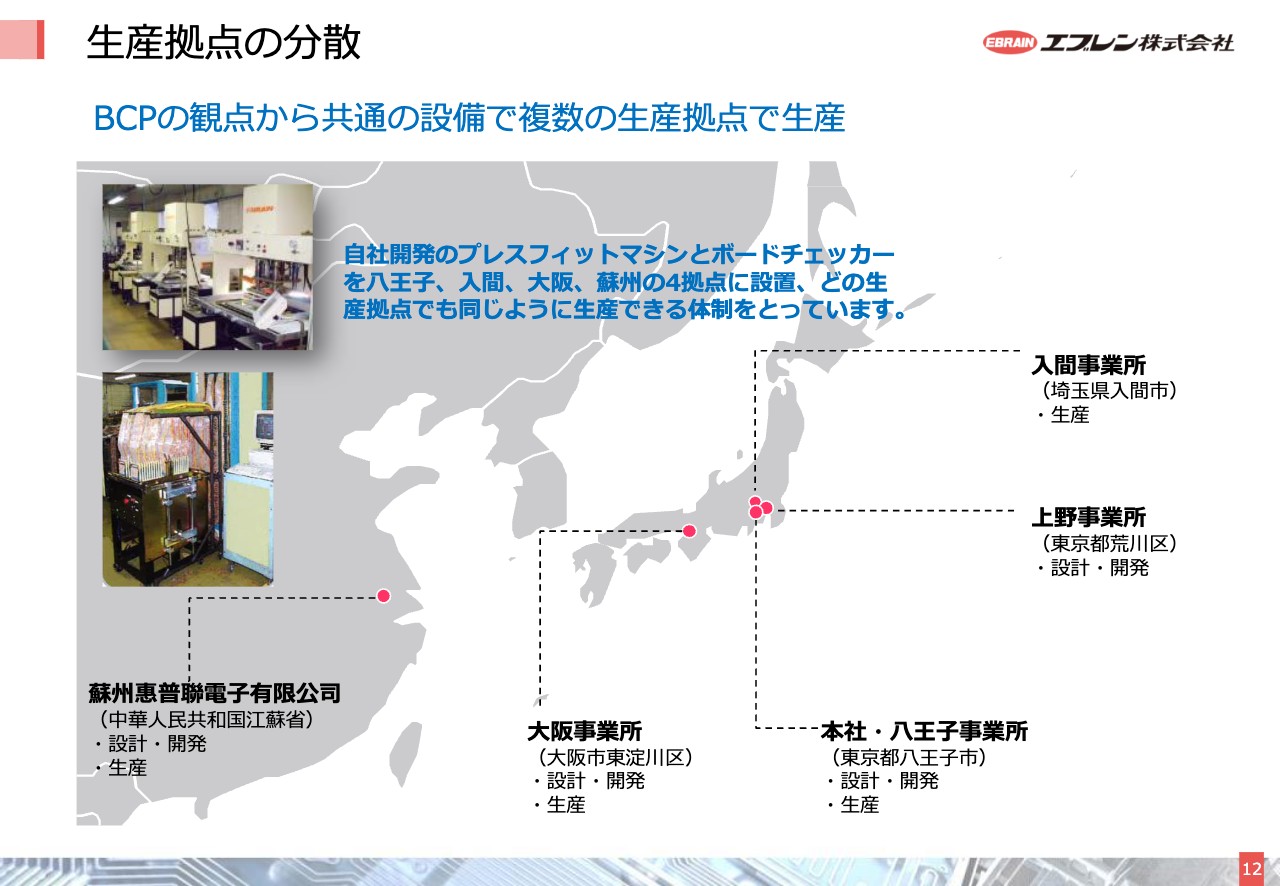

生産拠点の分散

上村:生産拠点の分散についてです。BCPの観点から、合計5拠点の工場で製造しています。

坂本:どこでも生産できるようになっていますね。

上村:おっしゃるとおりです。万が一、特定の工場に地震などで支障があった場合には、データを送れば他の工場で製造ができる体制を敷いています。中国・蘇州の工場でも、国内と共通の主要設備を保有しています。

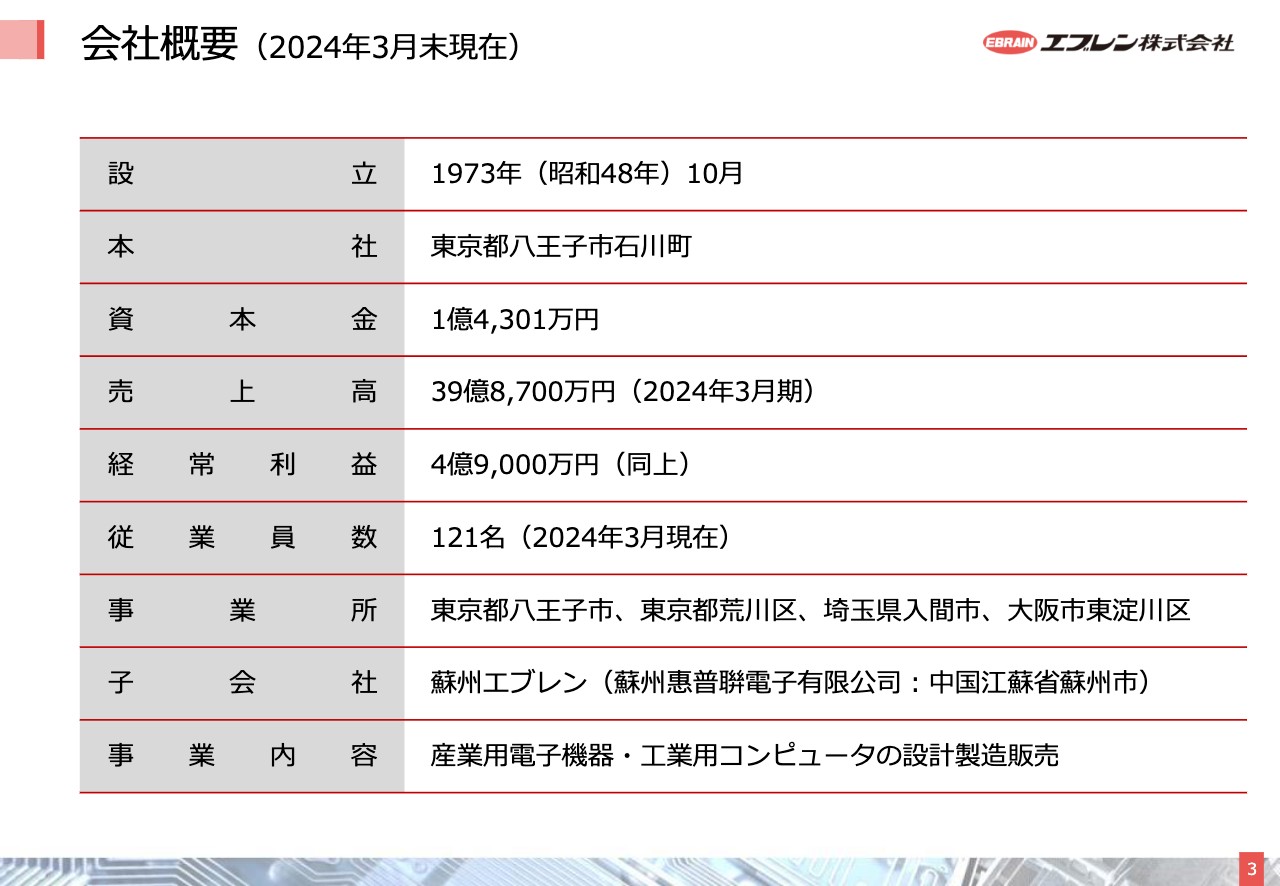

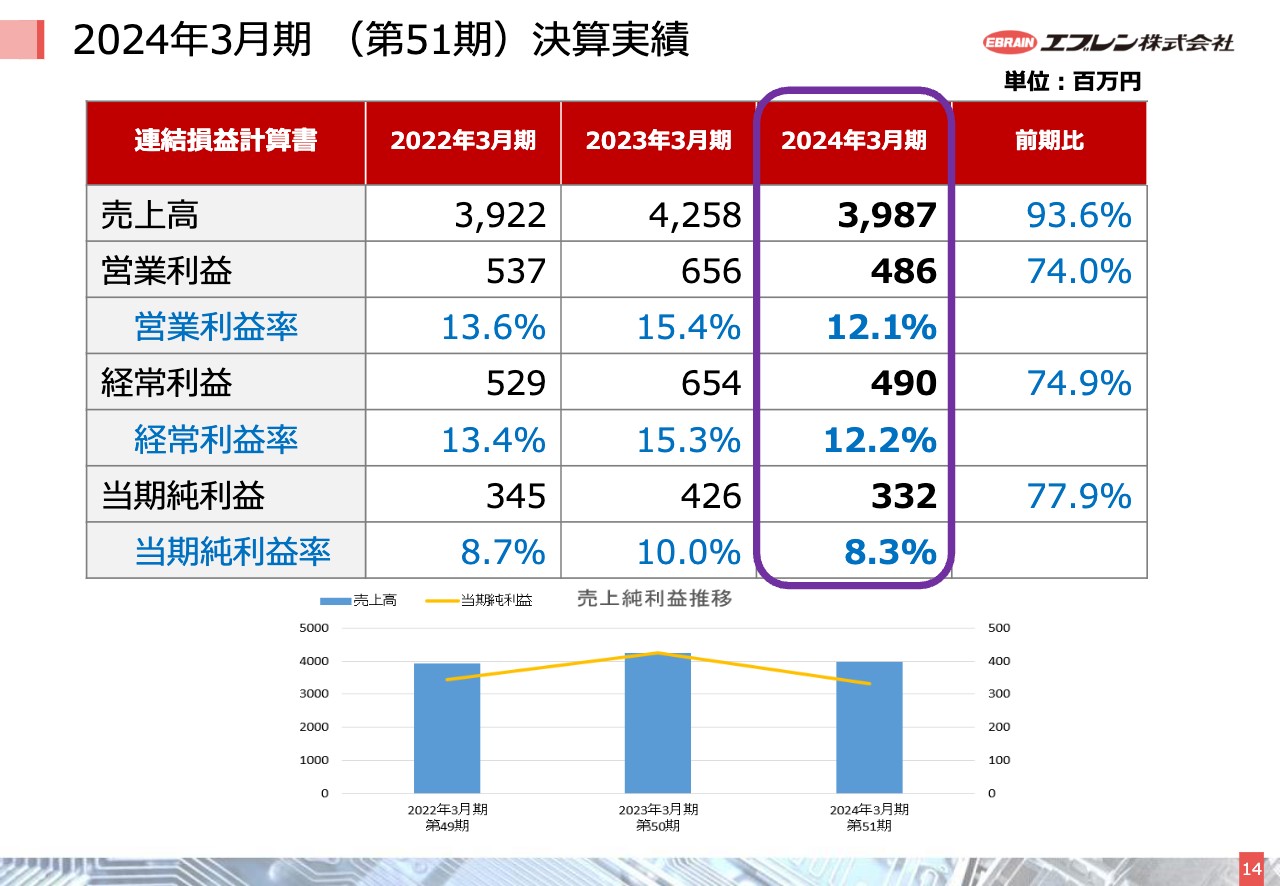

2024年3月期 (第51期)決算実績

上村:2024年3月期決算実績についてご説明します。

売上高は39億8,700万円で、前期比6.4パーセント減少しました。営業利益は4億8,600万円、経常利益は4億9,000万円となりました。当期純利益は3億3,200万円で、前期比22.1パーセントの減益でした。

2024年3月期 (第51期)応用分野別概況-1

上村:2024年3月期の応用分野別概況です。半導体製造装置を中心とする計測・制御分野です。2023年度の日本製半導体製造装置の販売高は、前年度比19パーセント減、約3兆2,000億円であったと発表されました。

当社の売上高は、前期比14.4パーセント減でしたので、単純比較では多少マシではあったと言えます。しかし、我々は半導体製造装置だけでなく、放送・通信や鉄道なども扱っているため、売上高の減少が緩和されているだけであり、半導体製造装置の売上が悪かったことには変わりありません。

坂本:半導体製造装置について、半導体は活況だと言われていますが、製造装置の生産が停滞してしまった理由を教えてください。御社の肌感覚でよいのですが、作りすぎてしまった、パーツが足りなかった、今の世代のものへの投資は終わったなど、理由はどのあたりにあるのでしょうか?

上村:ご承知のとおり、2020年正月早々から、新型コロナウイルスで世界的な大騒ぎとなりました。いろいろな影響がありましたが、2020年から2021年の2年間には、コロナ禍による巣ごもり需要が発生しました。

リモート教育、リモートワークなど、みなさまが自宅で勉強や仕事をする状況となったことにより、パソコンやネットワーク機器が非常に多く売れました。

坂本:サーバーも強化しますよね。

上村:おっしゃるとおりです。コロナ禍の影響で停滞したわけではなく、むしろ巣ごもり需要により、とんでもない需要が生まれました。そこで、2021年から2022年にかけて、極端な資材不足となり、ICが入らず自動車が作れないなど、聞いたことのないような現象が発生しました。

坂本:御社は、資材をため込んでいたため乗り切れたとのことでした。

上村:おっしゃるとおりです。2021年から2022年にかけて資材不足が発生し、調達難により大変苦労した情勢でした。そして、2022年から2023年にかけては、過剰生産となってしまいました。1年から2年くらい長期にわたって、メモリの暴落が続き、ご存知のような状態になりました。

坂本:非常に安くなったため、私も購入しました。

上村:経済というのは、何かが不足すると仮需要が生まれ必ずオーバーシュートし、揺り戻しが必ずあります。

坂本:それが、前期の減収減益要因だったということですね。

上村:おっしゃるとおりです。長期でメモリが低落しているため、半導体メーカーとしては設備投資を控える流れになります。そのため、我々のような製造装置メーカーにも大きな影響がありました。

坂本:ハイエンドのところは、受注はたまっているのでしょうか?

上村:NVIDIAをはじめとしたハイエンドな半導体は別枠です。長期的な半導体の需要増は、誰も否定しません。今後、NVIDIAが提供するGPUのようなものがどんどん活用されるため、データセンターをより充実させなければならないからです。

また電力問題もあり、いろいろなことを整備するため、半導体を使用します。2030年には、半導体市場は約1兆ドル規模になると言われています。70年かけて現在の約5,000億ドル規模の市場になったため、70年かけて作った規模の市場が、10年足らずでもう1つできるような需要があると言えます。

今期は、そのような反動により過剰生産となり、設備投資にも影響しました。そのため、産業分野全体としても売上が若干減少しています。

坂本:交通関連分野は良かったというお話でした。

上村:おっしゃるとおりです。交通関連分野でも、巣ごもりの増加や一部移動規制があり、鉄道関係でも大変悪い時期がありました。しかし、減少傾向は抜け、現在は大変良い状況になっています。

2024年3月期の交通関連は、前年同期比38.6パーセント伸びました。ただし、半導体製造装置を中心とした計測・制御分野とは分母そのものが異なりますので、そこまで大きな影響はありませんが、大きく伸びた分野でした。

2024年3月期 (第51期)応用分野別概況-2

上村:通信・放送分野は、前年同期比7.3パーセント減でした。ブロードバンド関連設備が市場に行き渡り、最近は生産量が非常に減少しています。電力関連は堅調ですが、前年同期比7.3パーセント減です。

電子応用分野は、医療関係やHPCなどがあり、前年同期比1.3パーセント伸びました。防衛・その他分野は、前年同期比14.1パーセント減となりました。

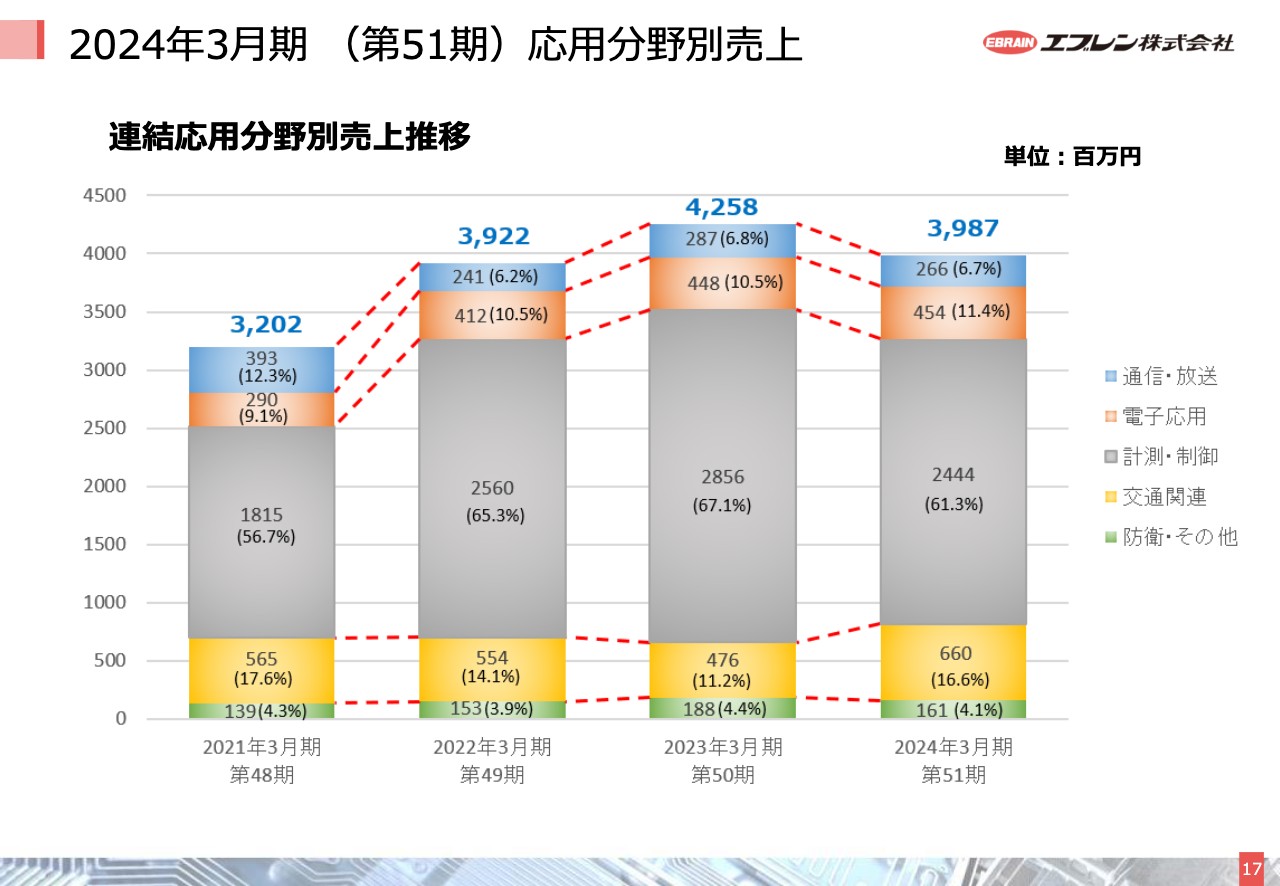

2024年3月期 (第51期)応用分野別売上

上村:2024年3月期の応用分野別の売上推移です。スライドのとおり、灰色の部分が大きく変化しています。この減少は、計測・制御分野の半導体製造装置によるものです。前期比4億1,200万円、14.4パーセントの減少です。

日本製の半導体製造装置の販売高は、前年度比19パーセント減と発表されていますので、それよりは若干良いですが、やはりマイナスの影響を受けたことがわかるかと思います。

黄色は交通関連分野で、少し増加している状況です。青色は通信・放送分野で、前期とほぼ変わらずでした。赤色は電子応用分野で、こちらも前期とあまり大きく変わりませんでした。

前期比で、大きく減少したのは計測・制御分野の半導体製造装置の部分で、若干増加したのは交通関連分野でした。防衛・その他分野はほとんど変わらない状況です。

2024年3月期 (第51期)業績 – 財政状態

上村:財政状況です。流動資産は44億700万円、固定資産は12億6,700万円、資産合計は56億7,400万円、流動負債は7億7,100万円、固定負債は4億円100万円、負債合計は11億7,200万円です。

純資産は45億200万円、負債純資産合計は56億7,400万円、自己資本比率は79.3パーセントとなりました。

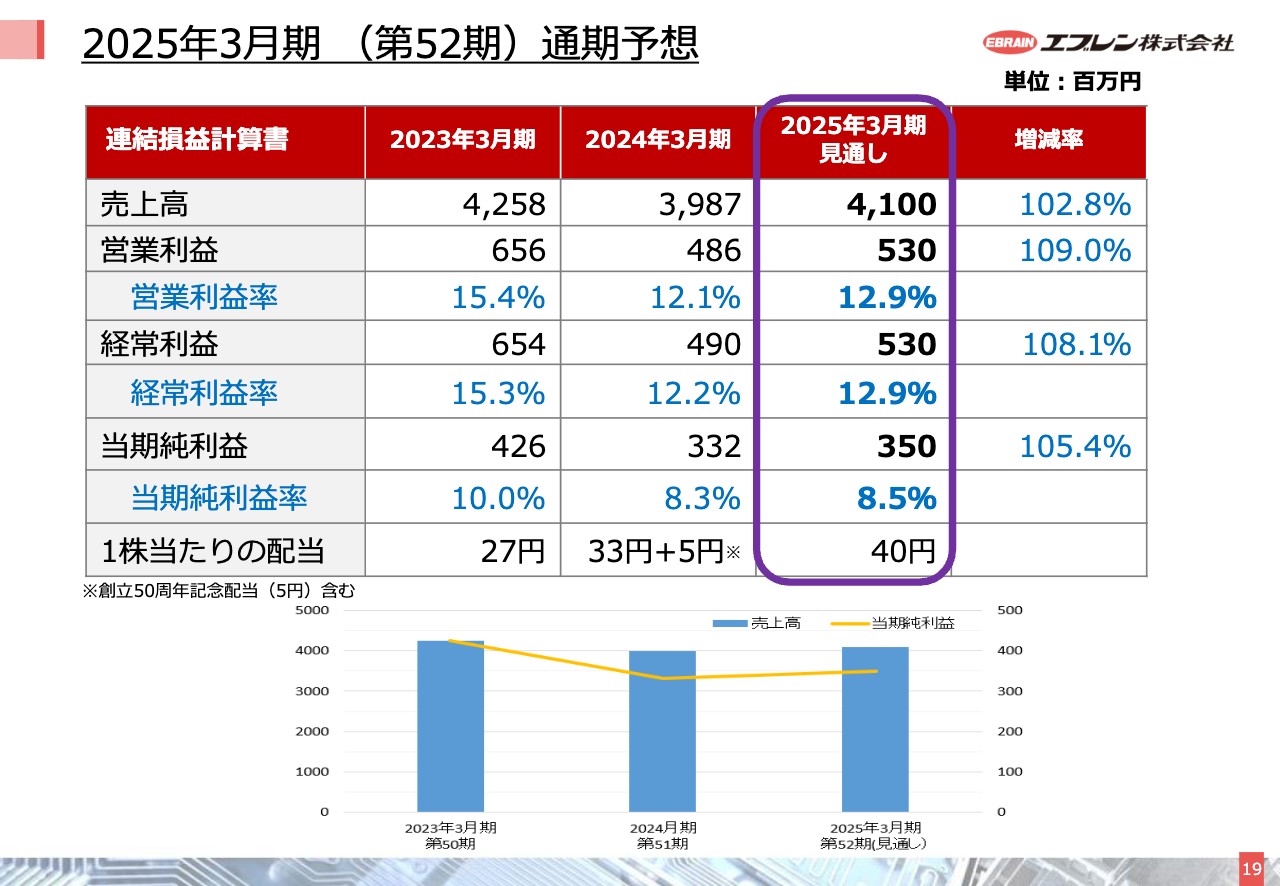

2025年3月期 (第52期)通期予想

上村:2025年3月期通期の予想です。売上高は41億円、前期比2.8パーセント増と計画しています。営業利益は5億3,000万円、営業利益率は12.9パーセント、経常利益は5億3,000万円で前期比8パーセントほど伸びる予想です。

経常利益率は12.9パーセント、当期純利益は3億5,000万円、当期純利益率は8.5パーセント、1株当たりの配当は40円を計画しています。

2025年3月期(第52期) 通期見通し

上村:2025年3月期通期の見通しですが、2024年度の日本製半導体製造装置の販売高が、2023年度比27パーセント増となる見通しを日本半導体製造装置協会が発表しました。

半導体の設備投資は活発なのにもかかわらず、当社はなぜ2パーセントしか上がらないのかと思われるかもしれません。こちらについては、後ほどご説明します。交通関連は順調です。

2025年3月期 (第52期)通期見通し

上村:通信・放送分野と電子応用分野は、あまり変化がないと見ています。 防衛分野は少し伸びるという予想はありますが、あまり情報が取れないため、よくわからないところです。

2025年3月期 (第52期)応用分野別売上予想

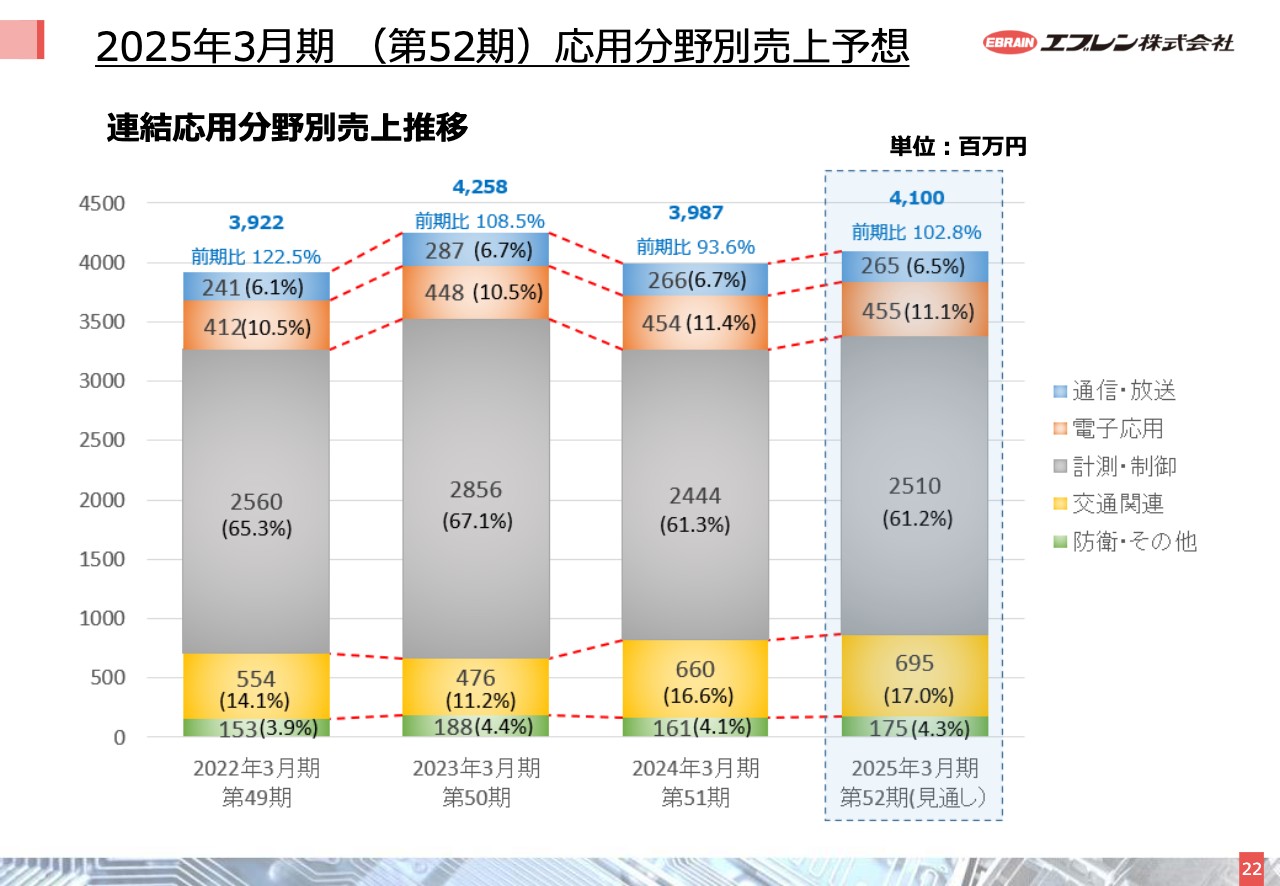

上村:連結の応用分野別の売上推移です。前期が39億8,700万円で、今期が41億円というのは少し控えめではないかと思われるかもしれません。

現在の最大の問題は在庫です。半導体製造装置関係は、半導体が好況になり今年度は良くなっているものの、在庫調整がいつ終わるかということは、相手があることでもあり、正確にはわからない状況です。

もし、上期に在庫状況が正常なかたちになれば、日本製半導体製造装置は2023年度比27パーセント増と予測されているので、下期から世間並みの前年比生産水準で推移すると、総売上高は43億6,400万円くらいになり、前々期を少し上回るくらいになります。

坂本:控えめかもしれませんが、市況によっては上向きになるかもしれないということですね。

上村:おっしゃるとおりです。それであれば、上場以来最高の売上・利益になるのではないかと思われるかもしれませんが、確証がないというのが現状です。

日本製半導体製造装置は2023年度比27パーセント伸びるとされていて、下期から人並みのレベルに調整できればその可能性があるとしても、現時点でそのように伸びると計画するのは少し乱暴ではないかと考えています。

在庫状況で判断して計画を立てているため、前年よりかなり良い数字になるかもしれないというところでご容赦いただけたらと思います。

坂本:上向きになるかもしれないとのことで、また途中で教えていただければと思います。

お客さまは自分のところの機械を作り続けなければいけないため、例えばバックプレーンの部分がなくなっては困るので数量は多めに発注すると思います。御社としては、それに対応して、製造、納入するわけですが、お客さまの在庫が少なくならないため次の受注がまだ来ないというので困っている状態なのですね。

上村:おっしゃるとおりです。このような公の場で、はっきりわからないことを計画としてお伝えすることはできないため、今わかる範囲内での数値になっています。

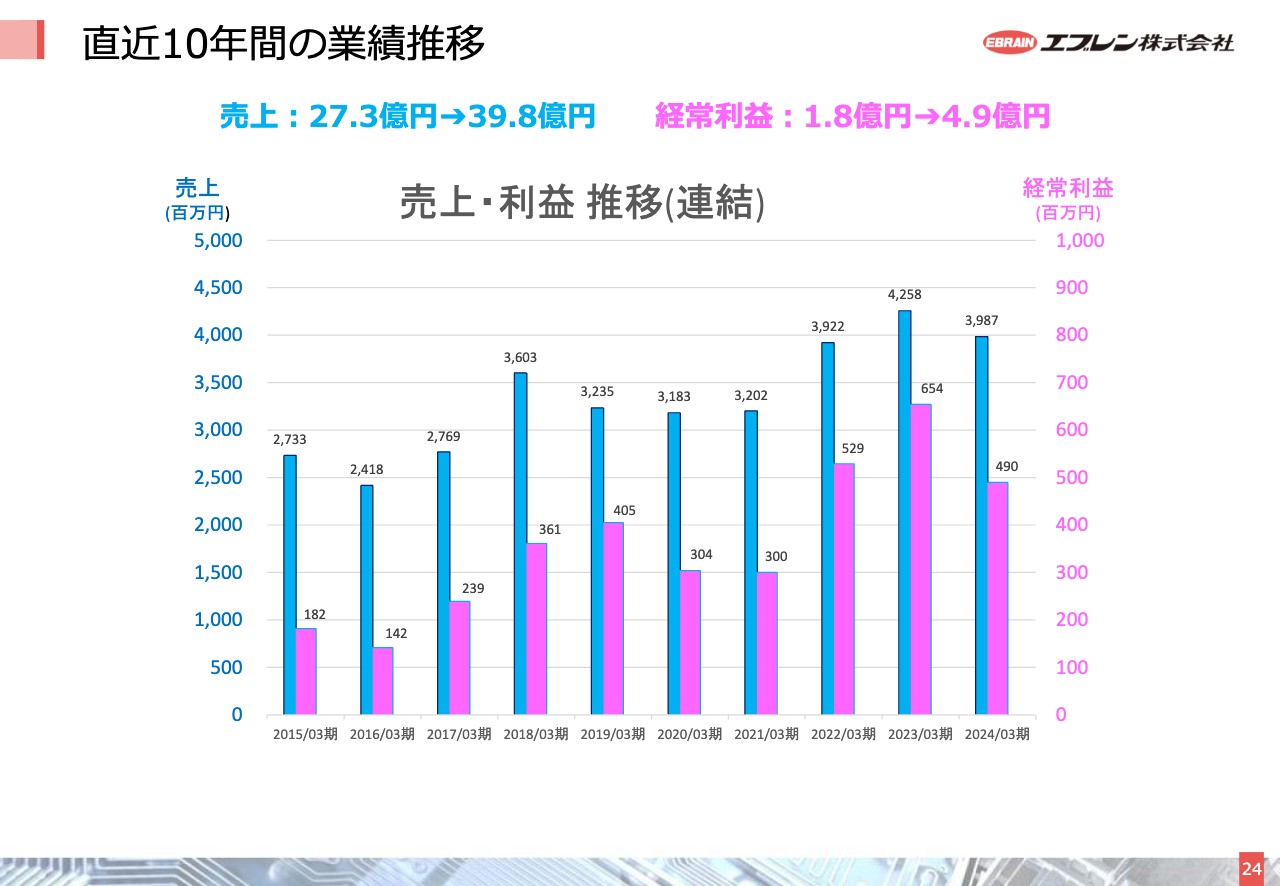

直近10年間の業績推移

上村:直近10年間の業績推移です。スライドのグラフの青色が売上で、赤色が経常利益です。一番右側が2024年3月期ですが、残念ながら前期比で減少しました。

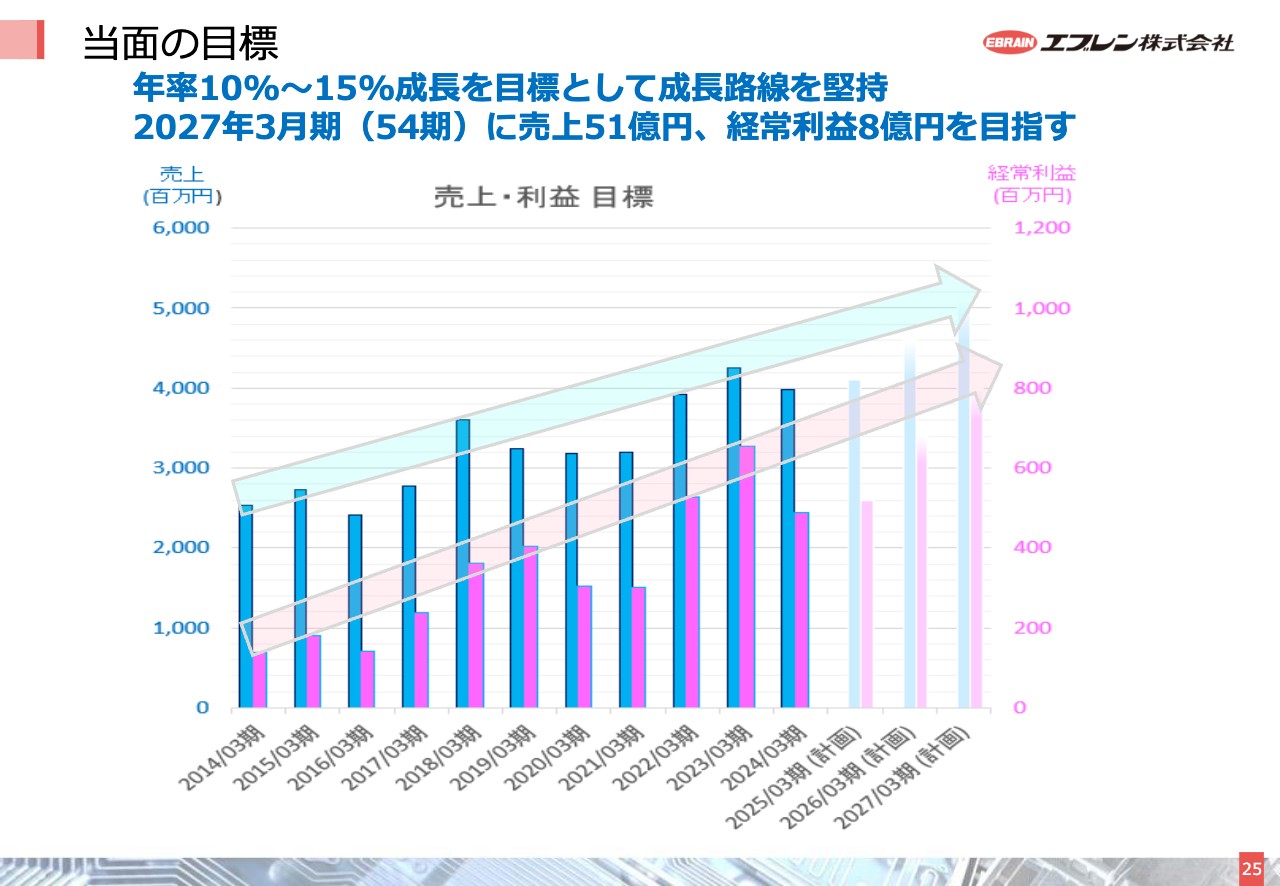

当面の目標

上村:当面の目標として、今後はこのような方向に伸ばしていきたいということを表しています。

前回もお話ししたように、半導体関係に関わっている者としては、中長期的には非常に恵まれたところにいると思います。2030年に市場が1兆ドル規模になるということは、年平均成長率は約10パーセントになります。

そのため、日本半導体製造装置協会が発表している売上予想は、決して途方もない数字ではありません。前期比10パーセントくらいずつ成長していくような見込みです。

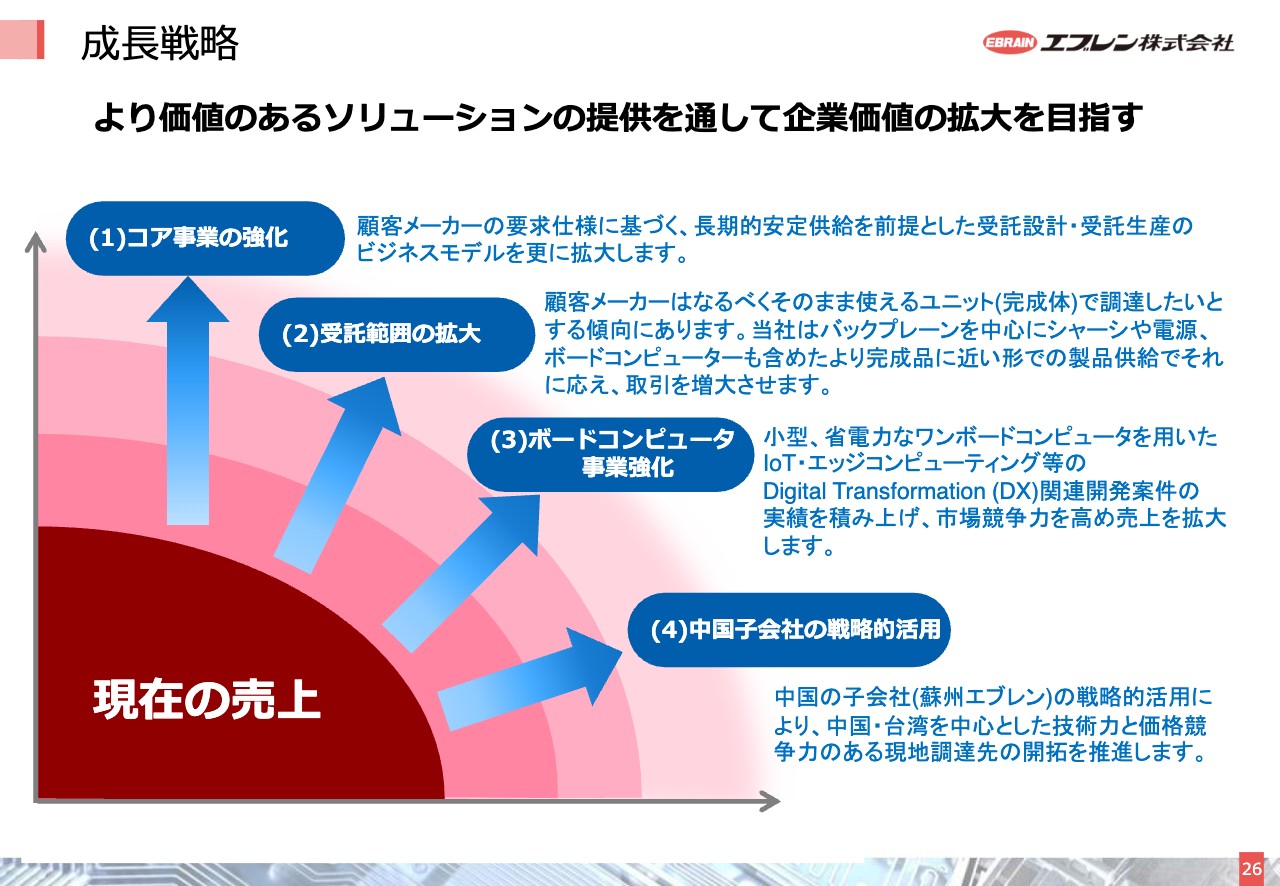

成長戦略

上村:成長戦略です。コア事業を大事にして強化します。また、受託範囲を拡大して、さらにお役に立ちたいと考えています。ボードコンピュータに力を入れ、中国子会社を戦略的に活用します。

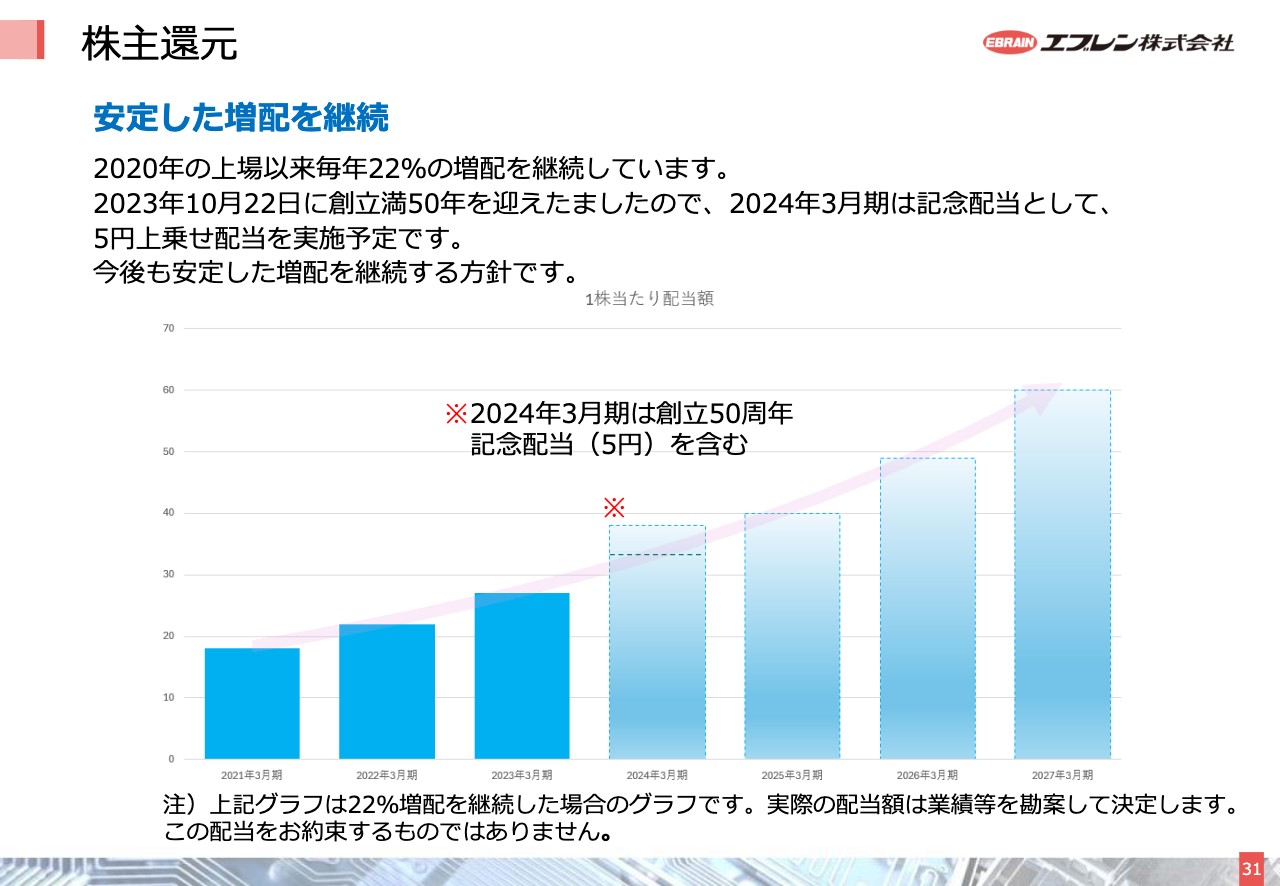

株主還元

上村:配当の状況についてご説明します。上場直前期の2020年3月期の15円から始まり、18円、22円、27円となり、2024年3月期は33円に記念配当5円を加算して38円となりました。2025年3月期は40円を計画しています。

坂本:記念配当があっても、増配を続けたいということですね。

上村:おっしゃるとおりです。2025年3月期は40円配当を考えています。毎年20パーセント以上の増配をキープしており、今は22パーセントになっていると思います。ご期待に沿えるようにがんばっていきたいと思います。

坂本:配当性向というよりは、増配率を守れたらよいということですね。

上村:おっしゃるとおりです。

質疑応答:成長戦略について

坂本:成長戦略について教えて

新着ログ

「電気機器」のログ