【QAあり】BASE、全事業が好調に推移しグループ売上総利益は前年比+46.9%と大きく増加し一時的に黒字化

目次

鶴岡裕太氏(以下、鶴岡):BASE株式会社代表取締役兼上級執行役員CEOの鶴岡です。最初に会社概要とエグゼクティブ・サマリーをご説明し、次に2024年12月期第1四半期の実績と通期の業績予想の修正についてCFOの原田からご説明します。よろしくお願いします。

ミッション

まずは当社のミッションです。当社は創業時より「Payment to the People, Power to the People.」というミッションを意識し、プロダクト作りやカルチャー作りを行っています。

すべてのプロダクト作りにおいて「Power to the People」が当社の目的です。個人やスモールチームをエンパワーメントし、今まで大きな力を持っている人たちだけの特権だったものを、インターネットによってどんどん民主化していけるよう「Power to the People」を強く意識しています。

「Payment to the People」という決済、金融、ECの領域に特化して「Power to the People」するというミッションのもと、さまざまなプロダクトを作っています。

サービス概要

サービス概要です。3つ記載しています。

一番左の「BASE」は創業の頃からずっと展開している当社の中で一番大きなサービスです。個人やスモールチームのみなさまが簡単にネットショップを作ることができ、決済などのいろいろな機能がオールインワンになっています。

そのため、「BASE」というプロダクトにサインアップしていただくと、今日からすぐに、自分が作っているものを世界中のみなさまに販売可能な自社ECサイトを作ることができます。ストアフロント型のECプラットフォームです。

中央の「PAY.JP」は、「BASE」と同じく決済を提供するサービスです。「BASE」と違うのは、ネットショップを作る機能はなく、シンプルに決済のAPIのみを提供している点です。ITスタートアップのみなさまを中心に、ご自身で作られたWebプロダクトやWebサービスに決済の機能を簡単に導入することができる決済支援のプロダクトです。

一番右の「Pay ID」は、当社の中で唯一、購入者のみなさまに対して提供しているサービスです。「Pay ID」でIDを作るとワンクリックでお買い物ができたり、後払い決済がすぐにできたり、ショッピングアプリを使って自分の好きな商品やショップをお気に入り登録しながら買い物ができ、購入者のみなさまを支援しています。

「BASE」と「PAY.JP」はともに決済の機能を持っているものの、ユーザー等は完全に別々であり、決算書に記載されているKPIも完全にセパレートされています。別々のものとして資料を読んでいただければと思います。

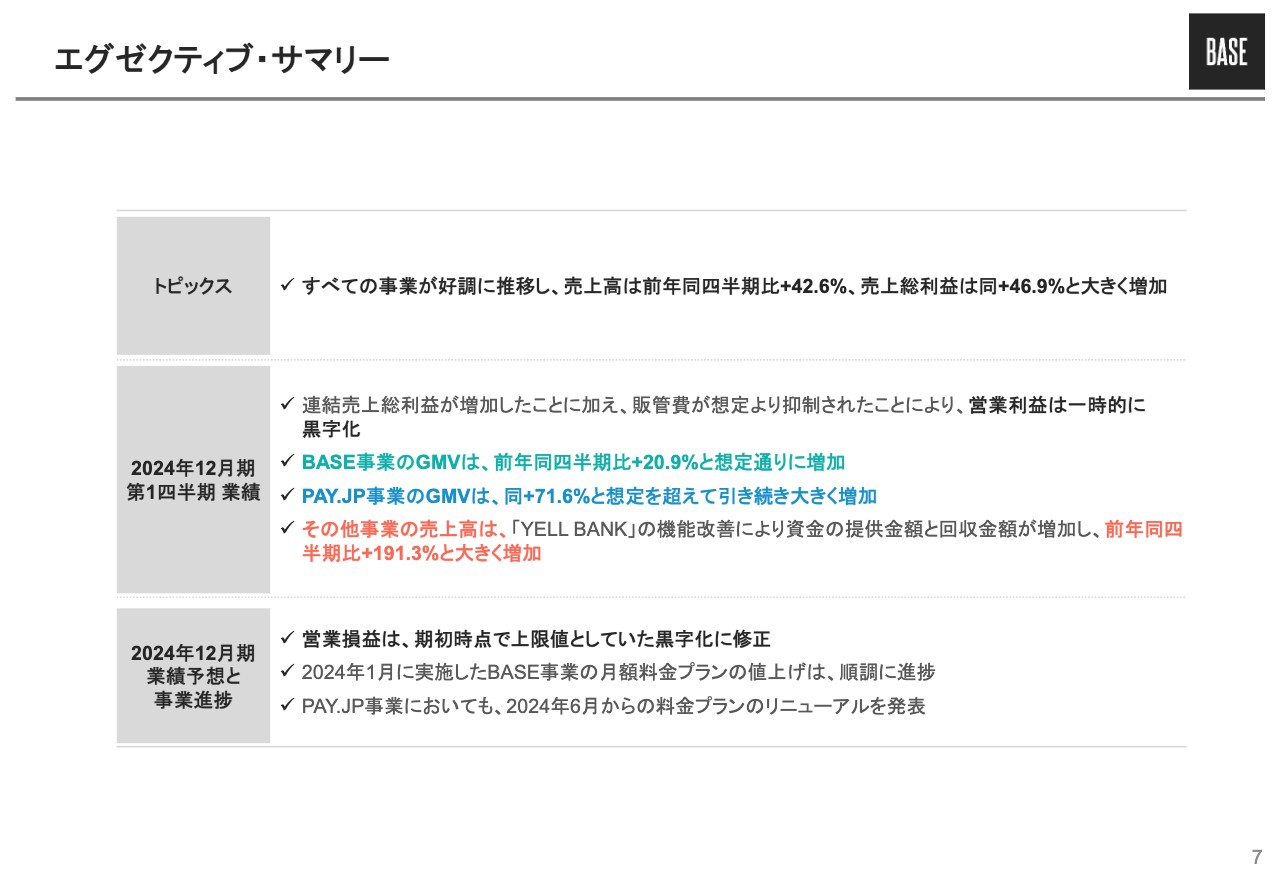

エグゼクティブ・サマリー

エグゼクティブ・サマリーです。2024年12月期第1四半期においては、BASE事業、PAY.JP事業、また「YELL BANK」を主としたその他の事業のすべてが好調に推移しました。連結売上高はYoYプラス42.6パーセント、売上総利益はYoYプラス46.9パーセントと大きく増加させることができました。

BASE事業は期初の想定どおりであり、PAY.JP事業や「YELL BANK」をはじめとしたその他事業は想定を超える成長となっています。

販管費も引き続き抑制することができ、四半期の営業利益は、一時的にではあるものの黒字化しました。財務体質の改善が着実に進んでいます。

このような第1四半期の事業進捗を精査し、期初時点ではレンジで開示していた通期業績予想の営業利益は、上限値である黒字化に修正しました。

また、BASE事業は2024年1月から、月額有料プラン(グロースプラン)の月額費用の値上げを実施しました。PAY.JP事業においても2024年6月から実施予定の料金プランのリニューアルを発表しています。

現時点ではどちらの事業でもユーザーの大規模な離脱等は起きておりません。

グループの成長

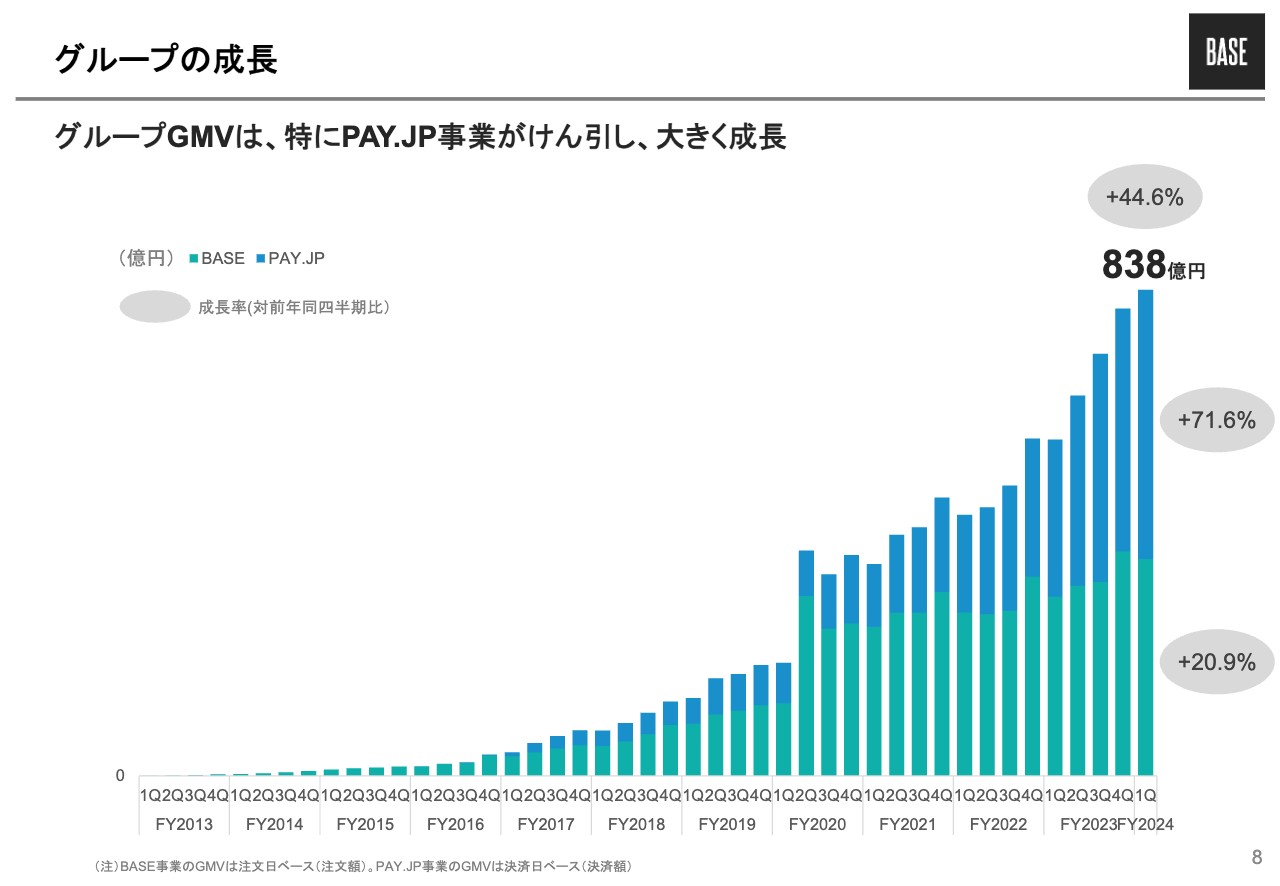

グループGMVの成長についてご説明します。当社のビジネスモデルはGMV×テイクレートで売上ができるものがほとんどで、GMVの成長が必要不可欠です。今四半期においても「PAY.JP」が力強く成長を牽引しており、「BASE」も順調な成長が続いています。その結果グループのGMVが今四半期も大きく、しっかりと成長しました。

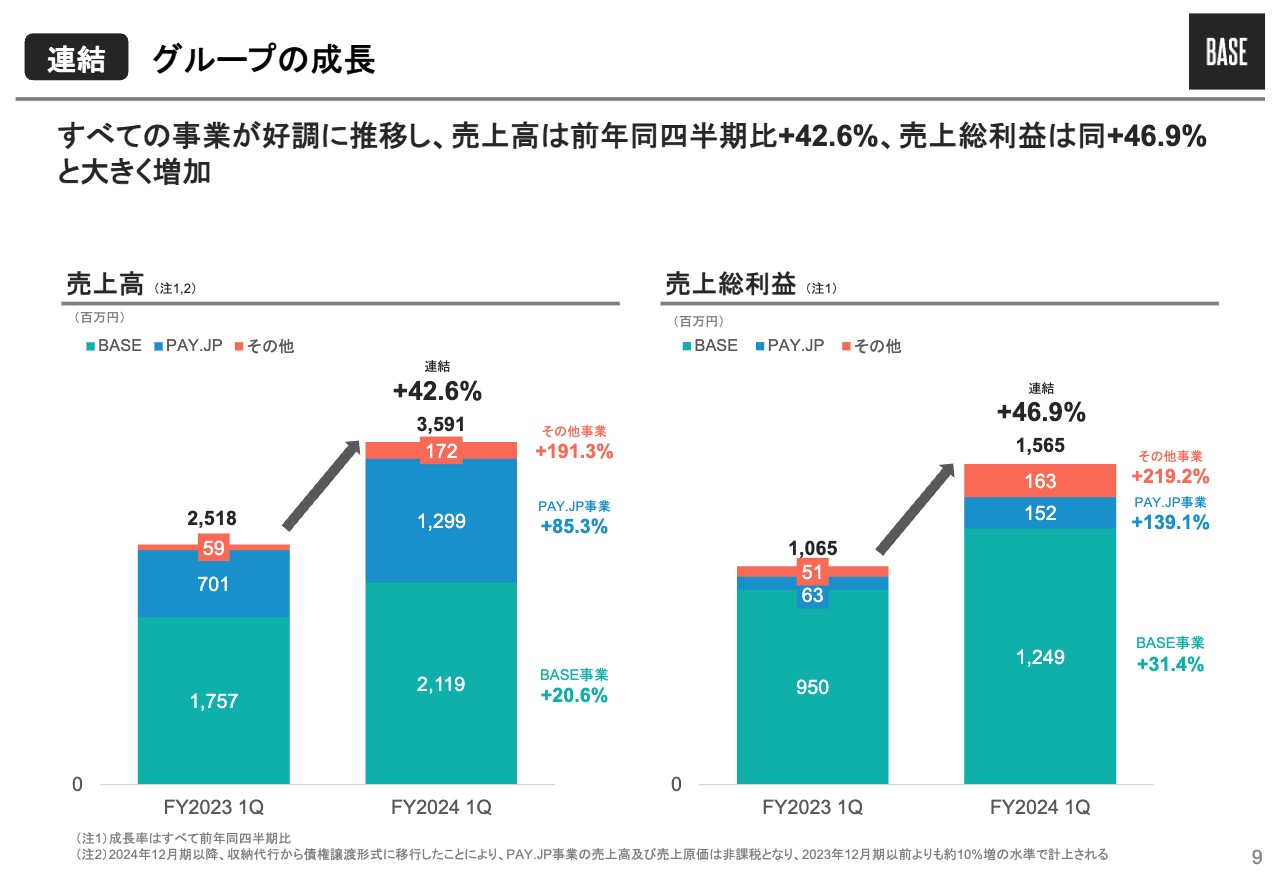

連結 グループの成長

事業別の売上高と売上総利益について2023年第1四半期からのYoYの成長率を示しています。GMVの成長に伴い、BASE事業とPAY.JP事業が成長しただけではなく、いずれの事業においてもテイクレートや原価率等の収益性が改善したことで、売上総利益の成長率はGMVを上回りました。

さらに、その他事業においても「YELL BANK」の機能改善の結果、これまでにない大きな成長を実現しました。

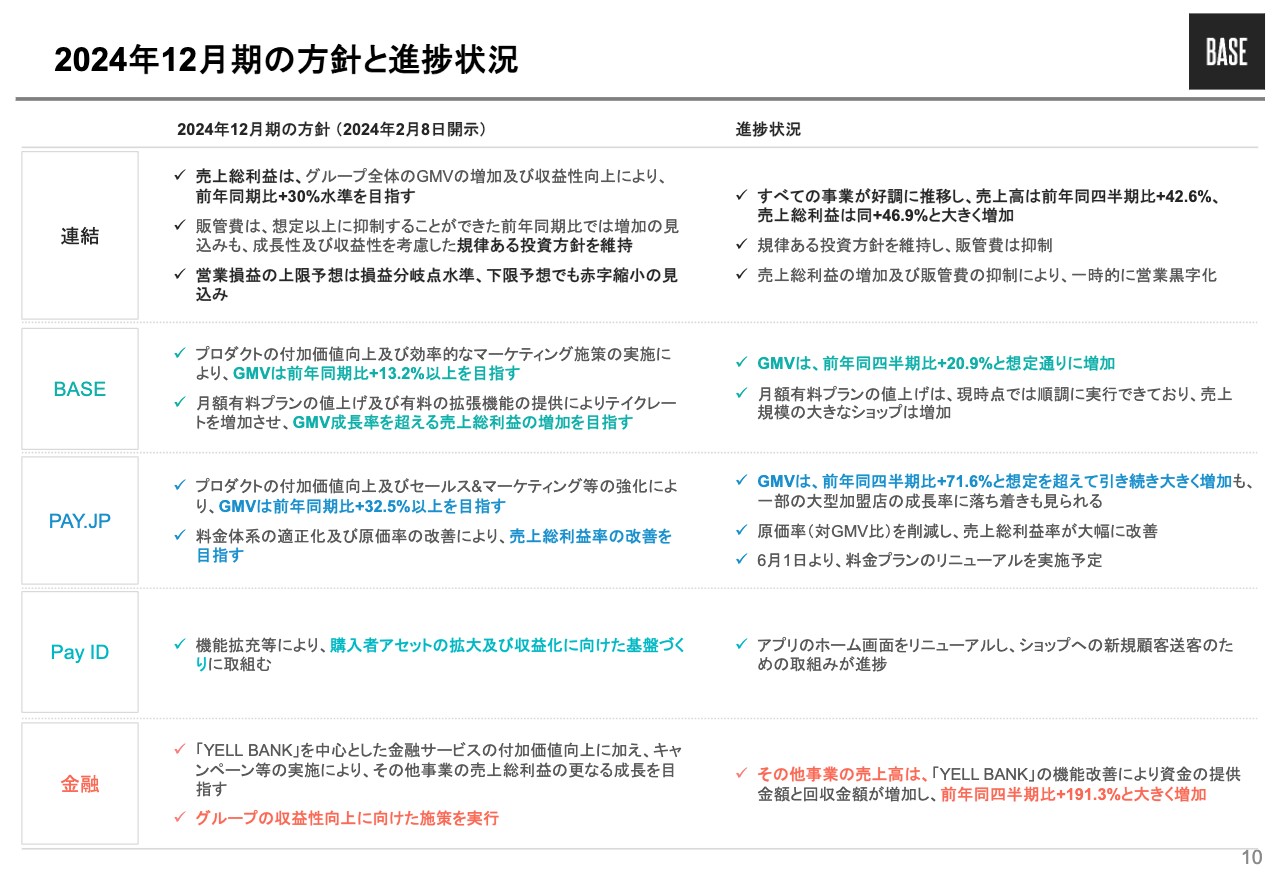

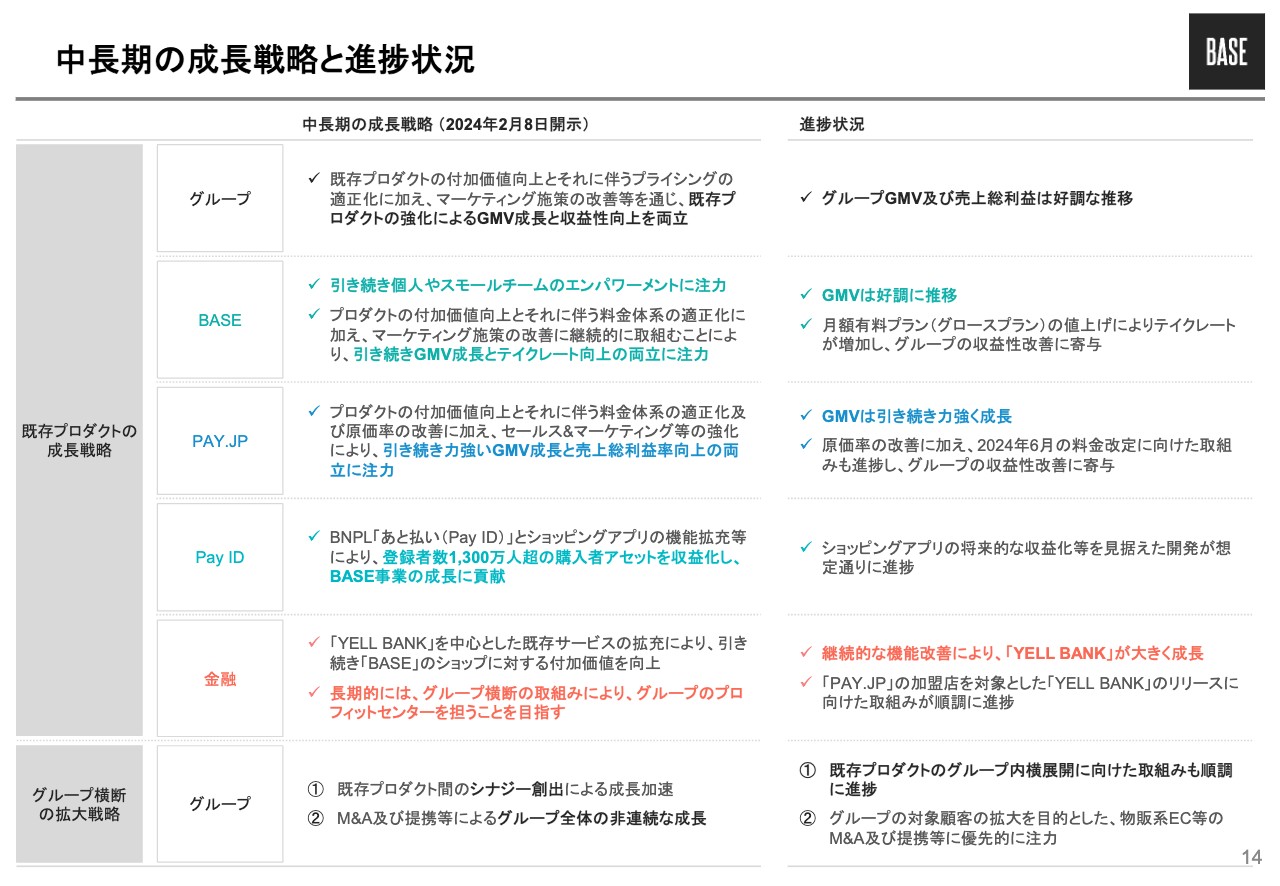

2024年12月期の方針と進捗状況

期初に開示した今期2024年の方針と第1四半期時点の進捗の状況を記載しています。詳細は省きますが、すべての事業において順調に進捗しているとご認識いただければと思います。

次のスライドからは、第1四半期の進捗をいくつかピックアップしてご説明します。

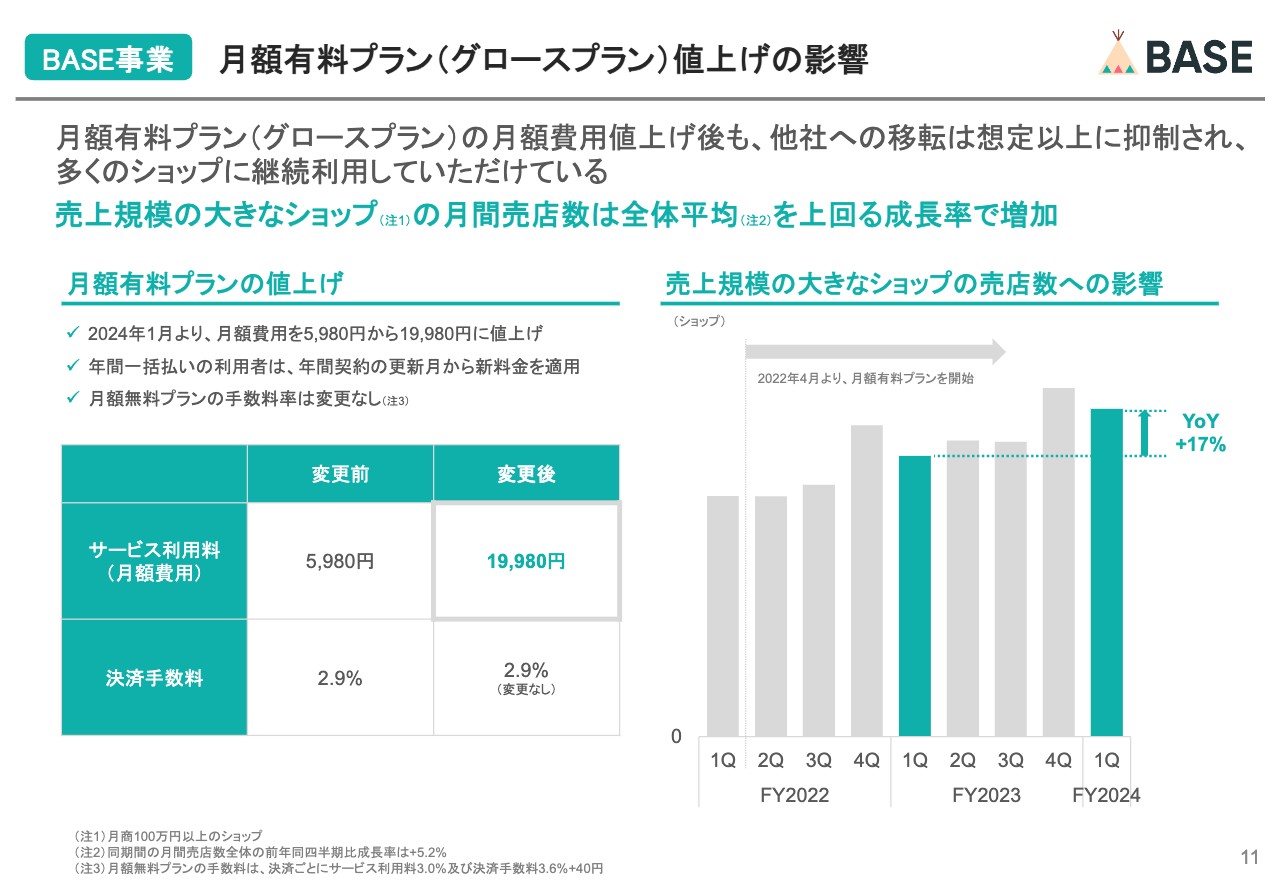

BASE事業 月額有料プラン(グロースプラン)値上げの影響

2024年1月から実施している「BASE」月額有料プランの月額費用値上げ以降の状況をご説明します。前回、2024年2月の決算発表の際に速報としてお伝えした時から大きな変化はありません。値上げを受けて他社へ移転するショップ数は想定よりも少なく、多くのショップに継続利用していただいている状況です。

スライド右側に月商100万円を超えるショップの月間売店数の推移のグラフを記載しています。

月商100万円を超えるような売上規模が比較的大きなショップは、今回値上げしたグロースプランを利用しているケースが多いものの、グラフのとおりしっかりと継続利用されており、全体の売店数の成長率を上回るペースで増加してきています。

年額支払いのショップについては、年間契約の更新月から新しい料金が適用されます。下半期に更新月を迎えるショップが多いため、これから新料金が適用されるショップの動向については引き続き注視が必要なものの、現時点では大規模な離脱が発生しそうな兆候はありません。

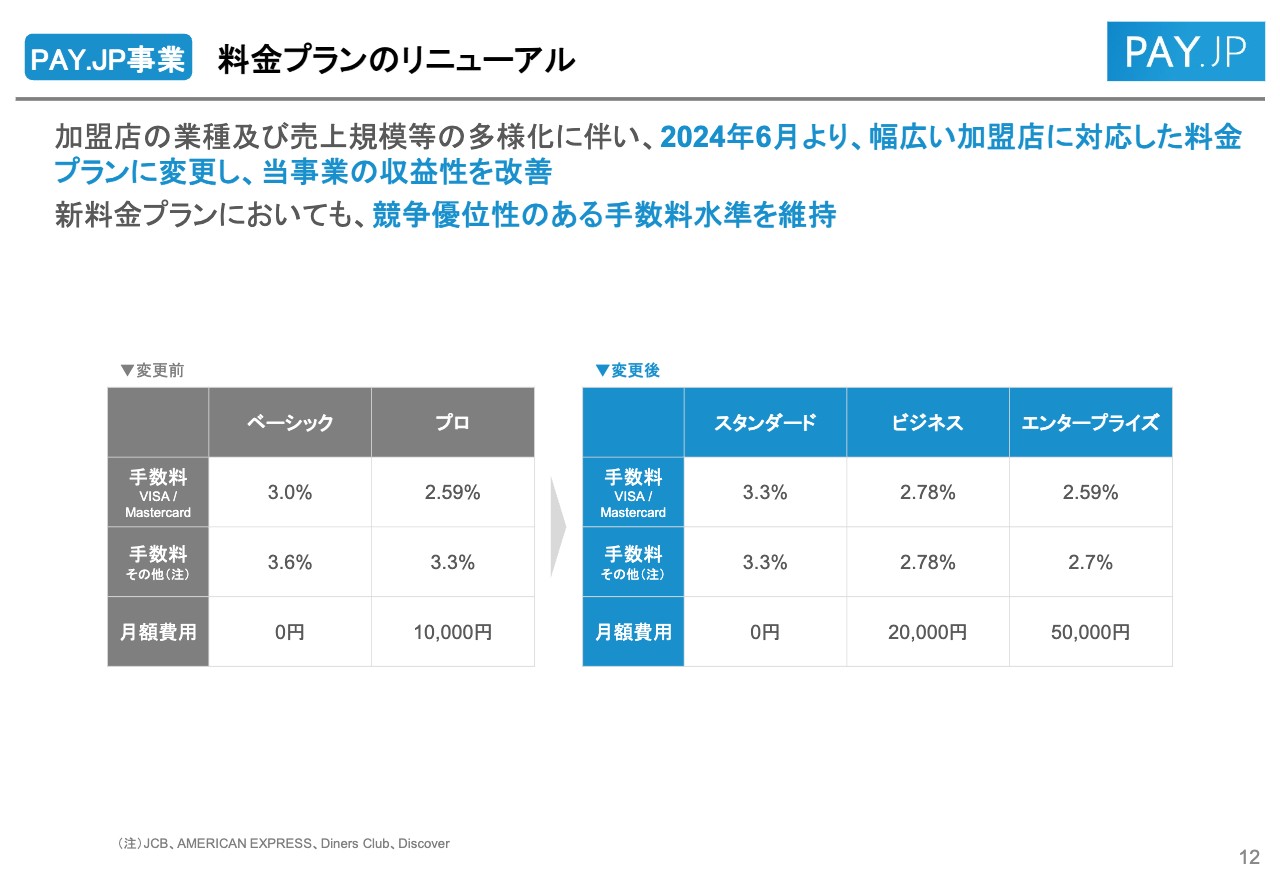

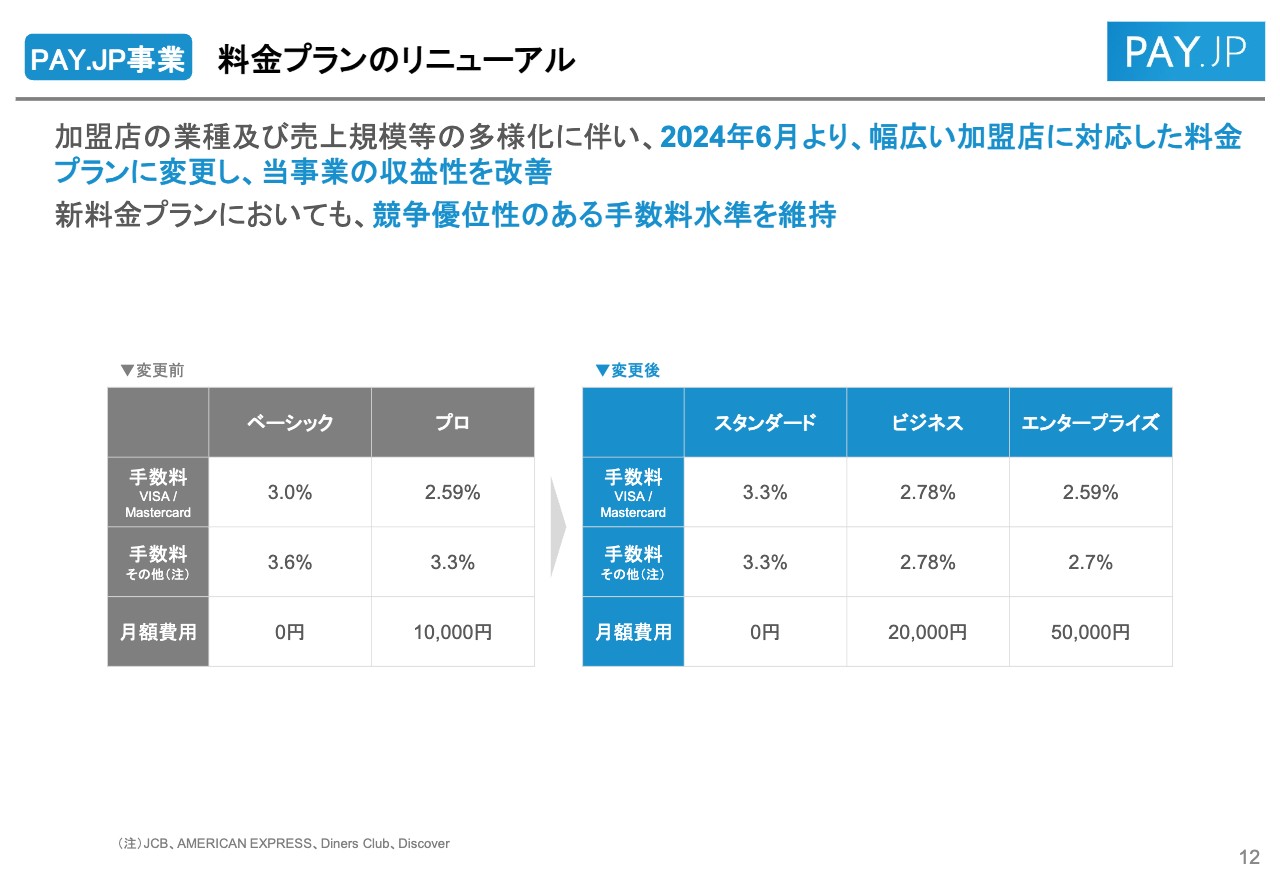

PAY.JP事業 料金プランのリニューアル

6月に予定しているPAY.JP事業の料金プランのリニューアルについてご説明します。期初にも収益性の改善のために料金体系の適正化を行うとお伝えしていました。こちらがその内容です。

PAY.JP事業については、特に2023年以降投資家のみなさまからもご注目いただいています。加盟店の業種や売上規模が拡大し、GMVが大きく成長している状況です。今回のプランは、加盟店基盤の多様化に対応した料金プランにリニューアルを行うものです。

詳細についてはスライドに記載の表でご確認ください。すべてのプランやクレジットカードブランドで一律の値上げというわけではなく、原価率の改善などもしっかり行っているため、そちらも踏まえて全体の料率を調整しました。

「PAY.JP」が選ばれる理由の1つに、競合よりも安い手数料水準があります。今回のリニューアル後も、競争力のある手数料水準はしっかりと維持しています。

なお、リニューアルの実施は6月1日以降のため、今回発表の第1四半期の実績には影響していません。

また「BASE」のように年額払いはないため、スライドに記載のプランをご利用の加盟店については、すべて6月から新しい料金が適用されることになっています。現時点では加盟店からのネガティブな反応はほとんどないものの、進捗状況については、適宜ご報告します。

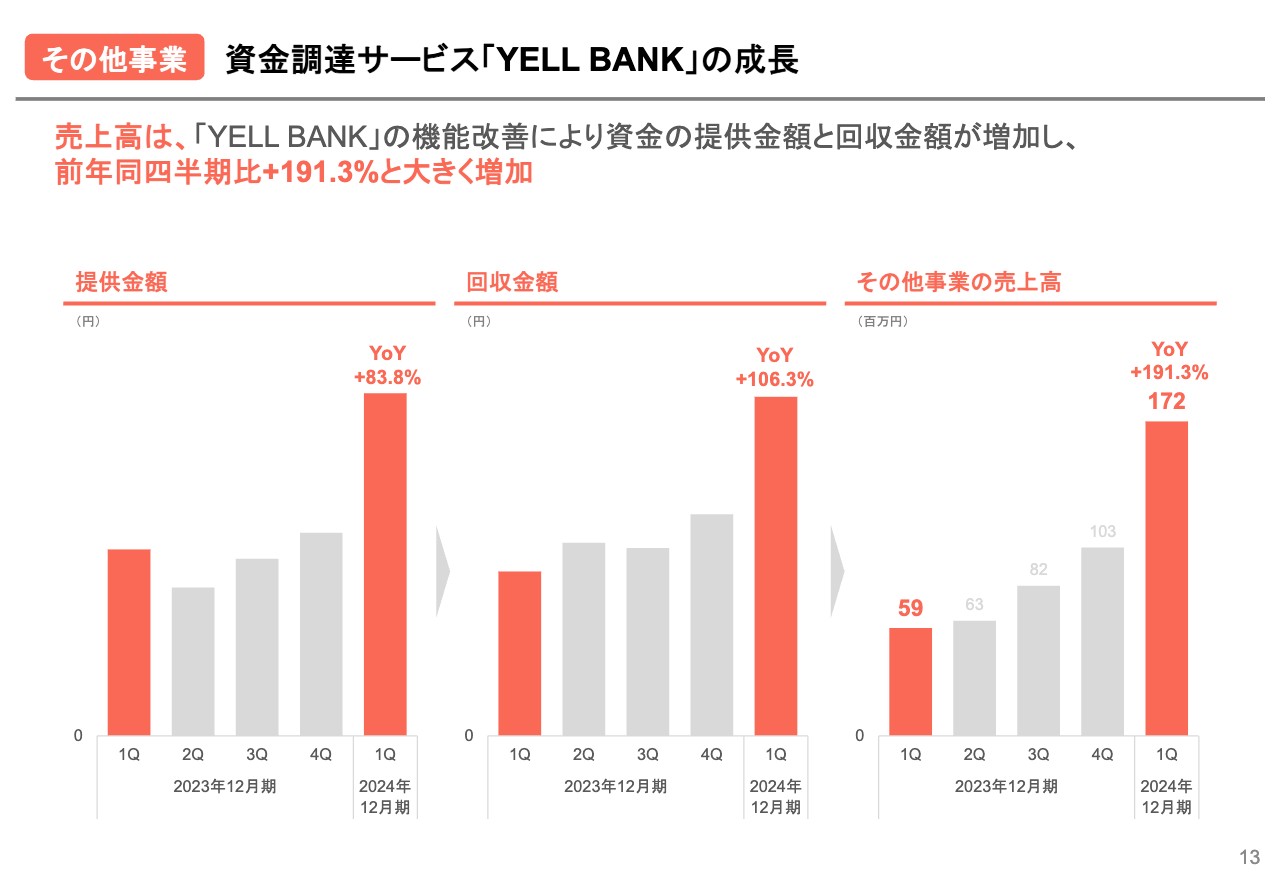

その他事業 資金調達サービス「YELL BANK」の成長

最後は、業績パートでその他事業とお伝えしている「YELL BANK」についてご説明します。「YELL BANK」は、「BASE」をご利用いただいているショップさんの将来の売上を予測し、「BASE」が将来の売上債権を買い取ることで資金提供を行っているファクタリングサービスです。

昨今はエンベデッドファイナンスとも呼ばれる、プラットフォームに直接接続しているファイナンスのサービスです。

左側のグラフは「YELL BANK」を通じて当社が新たにショップに提供した金額で、真ん中のグラフは過去に提供した資金のうち新たに回収した金額、右側のグラフが「YELL BANK」を含むその他事業の売上高を示しています。

ショップオーナーのみなさまがより簡単に資金調達ができ、ショップの成長に役立つよう資金調達や支払いのタイミングなどを柔軟に行う取り組みを続けています。さまざまな施策がショップオーナーに支持され、今四半期に関しては特に大きな成長を実現している構造になっています。

中長期の成長戦略と進捗状況

期初に開示した中長期の経営方針と第1四半期時点の進捗状況です。詳細は省きますが、先ほどお伝えしたように基本的にはすべての事業において順調に進捗していると思っていただいて問題ありません。

創業時からずっとサービスを運営している「BASE」のみではなく、直近では決済や金融サービスが会社全体の成長に貢献するフェーズになってきているため、既存事業もしっかりと成長させていきます。また、今後始まるサービス間の連携によるシナジーの創出も、引き続き強く推進したいと思っています。M&Aも含め非連続な成長もしっかりと行っていければと考えていますので、また適宜報告できればと思います。

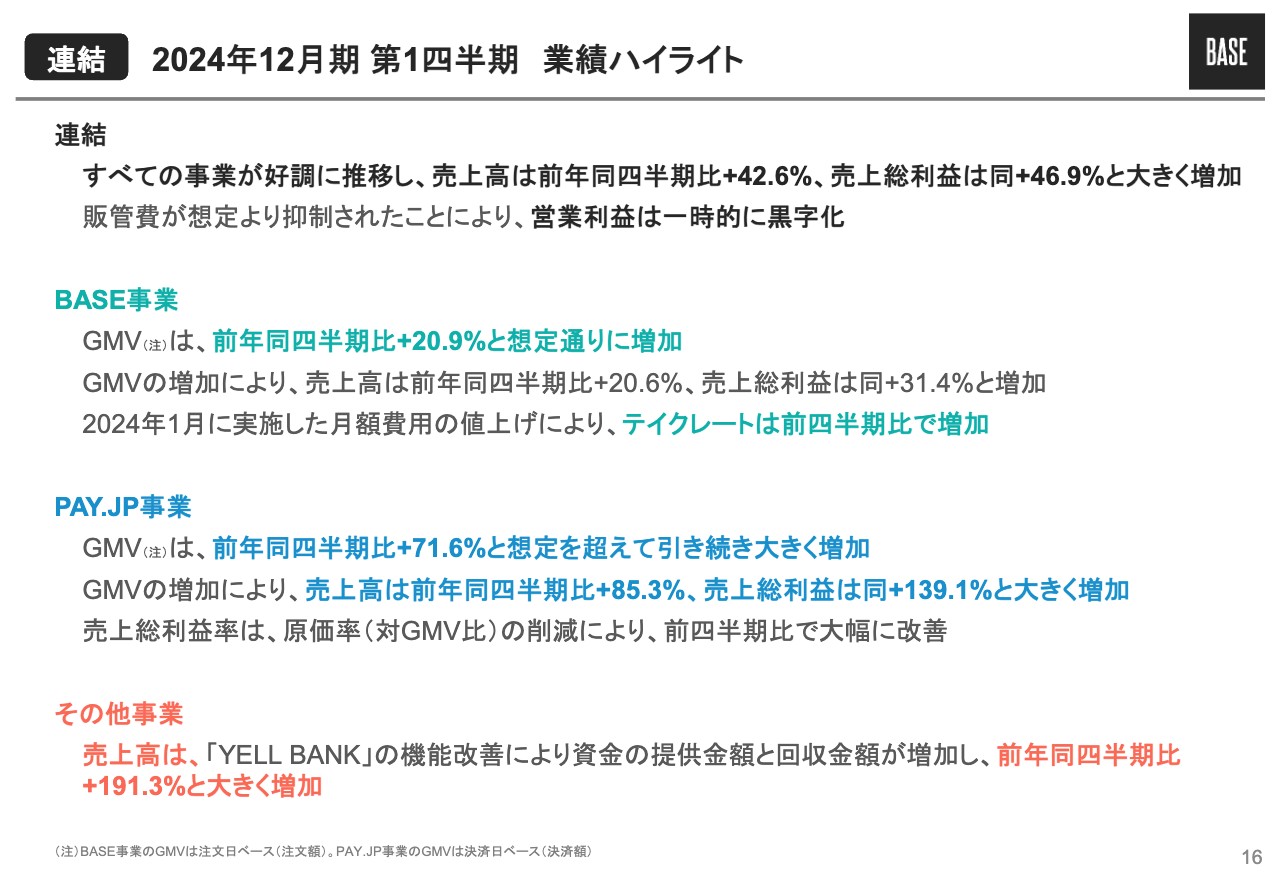

連結 2024年12月期 第1四半期 業績ハイライト

原田健氏(以下、原田):CFOの原田です。第1四半期の連結業績についてご説明します。第1四半期はすべての事業が好調に推移した結果、売上高はYoYプラス42.6パーセント、売上総利益はYoYプラス46.9パーセントと大きく増加しています。加えて販管費を想定より抑制できたので、一時的ではありますが営業利益は黒字化し、財務体質の改善が着実に進んでいます。

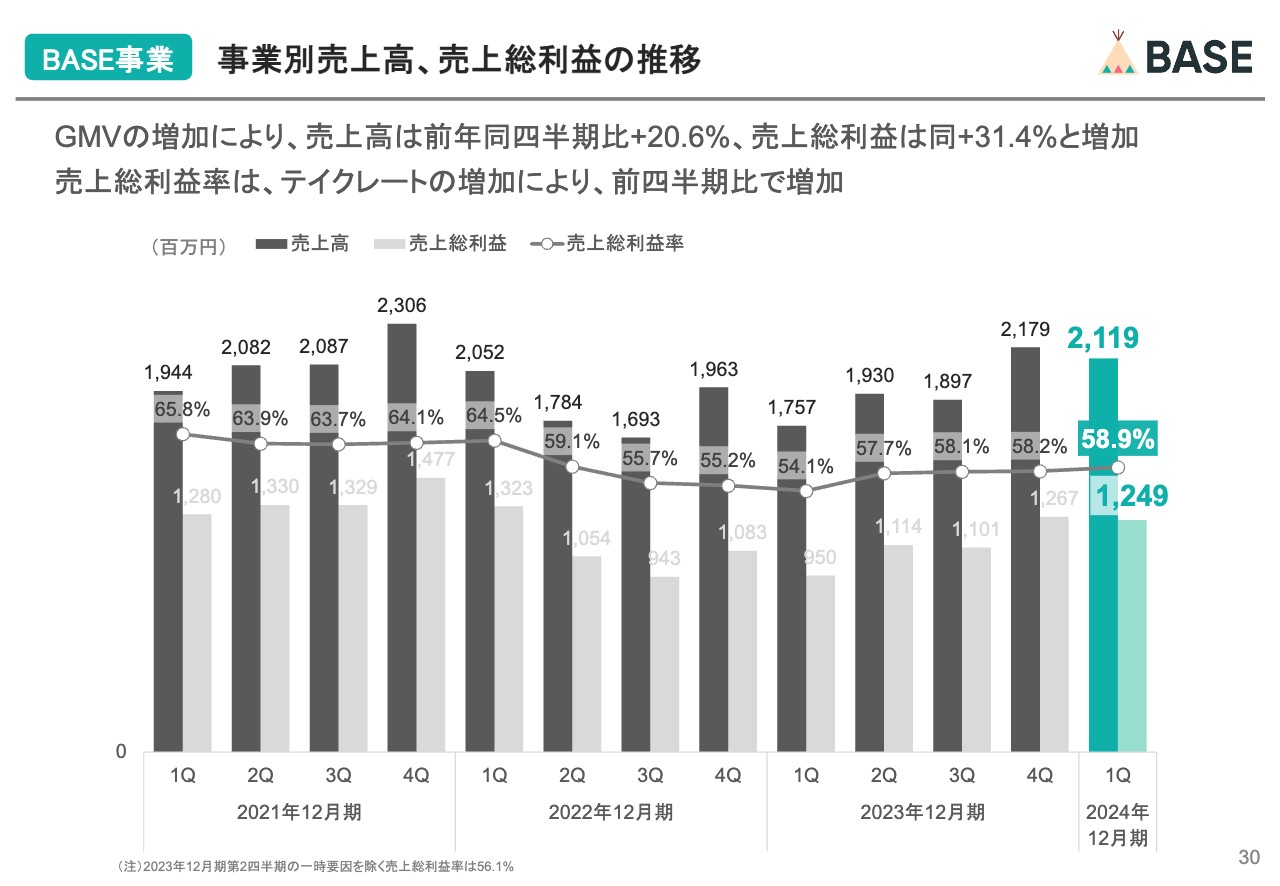

BASE事業は、GMV、売上高、売上総利益のいずれも、期初の想定どおりに推移しています。1月から月額有料プランの値上げを実施していますが、GMVはYoYプラス20.9パーセントと問題なく成長しており、テイクレートと売上総利益率も改善しています。結果、売上はYoYプラス20.6パーセント、売上総利益はYoYプラス31.4パーセントと、しっかりと増加できています。

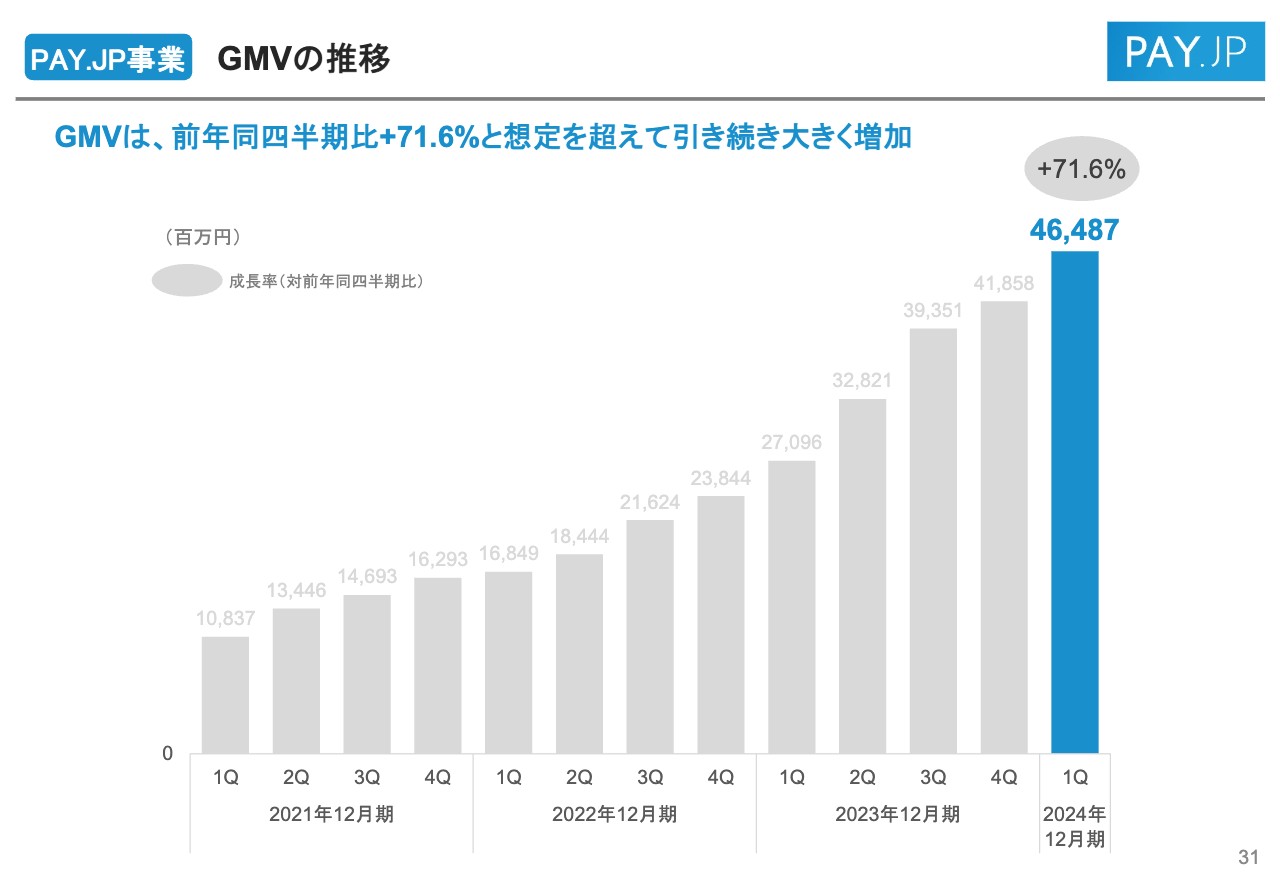

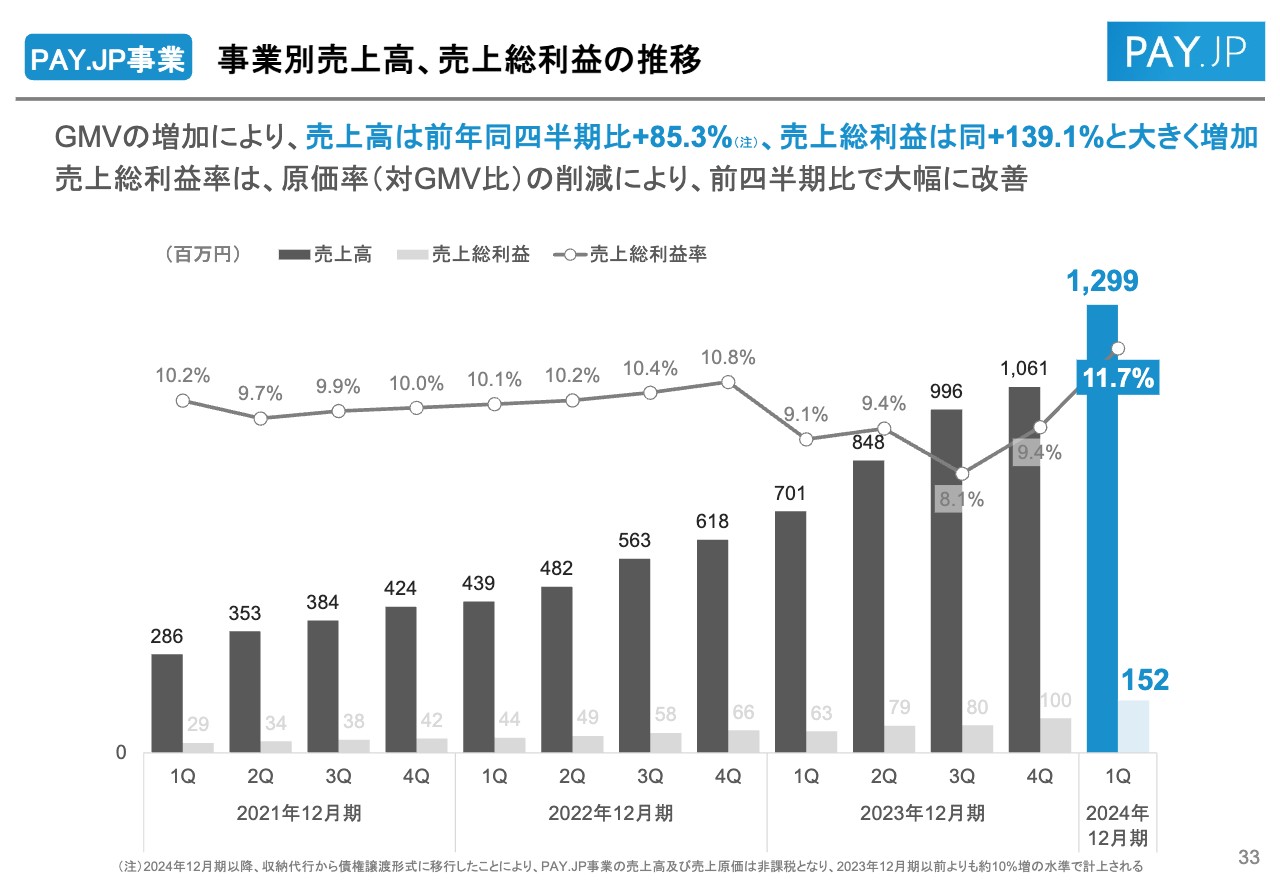

PAY.JP事業は、GMVがYoYプラス71.6パーセントと、期初の想定を超えて力強く成長しています。さらにGMV対比の原価率を削減でき、売上総利益率も改善しました。売上高はYoYプラス85.3パーセント、売上総利益はYoYプラス139.1パーセントと大幅に増加できています。

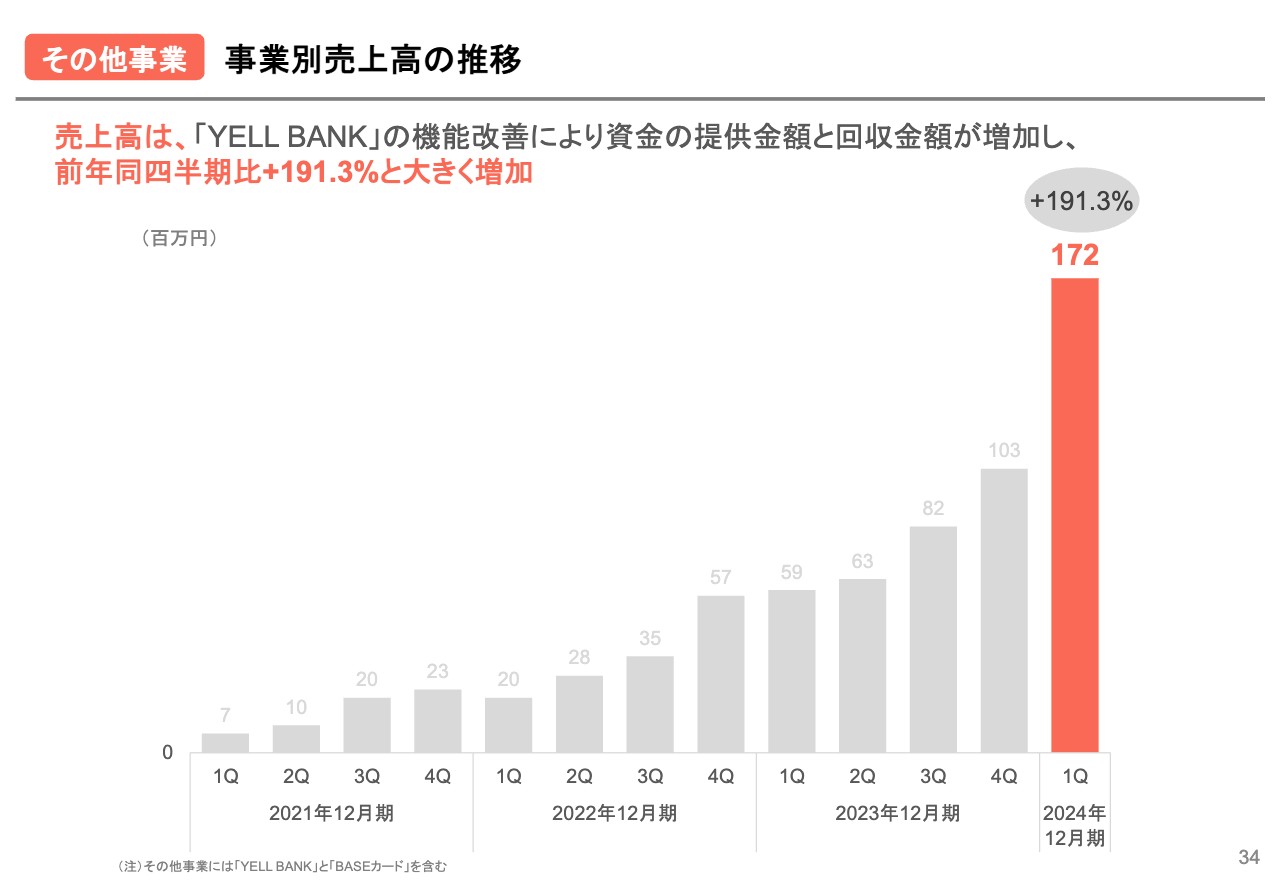

その他事業は、「YELL BANK」の成長にともない、売上高がYoYプラス191.3パーセント、売上総利益はYoYプラス219.2パーセントと、こちらも想定を超えて力強く成長しています。連結業績にも一定の影響を与える規模に成長してきました。

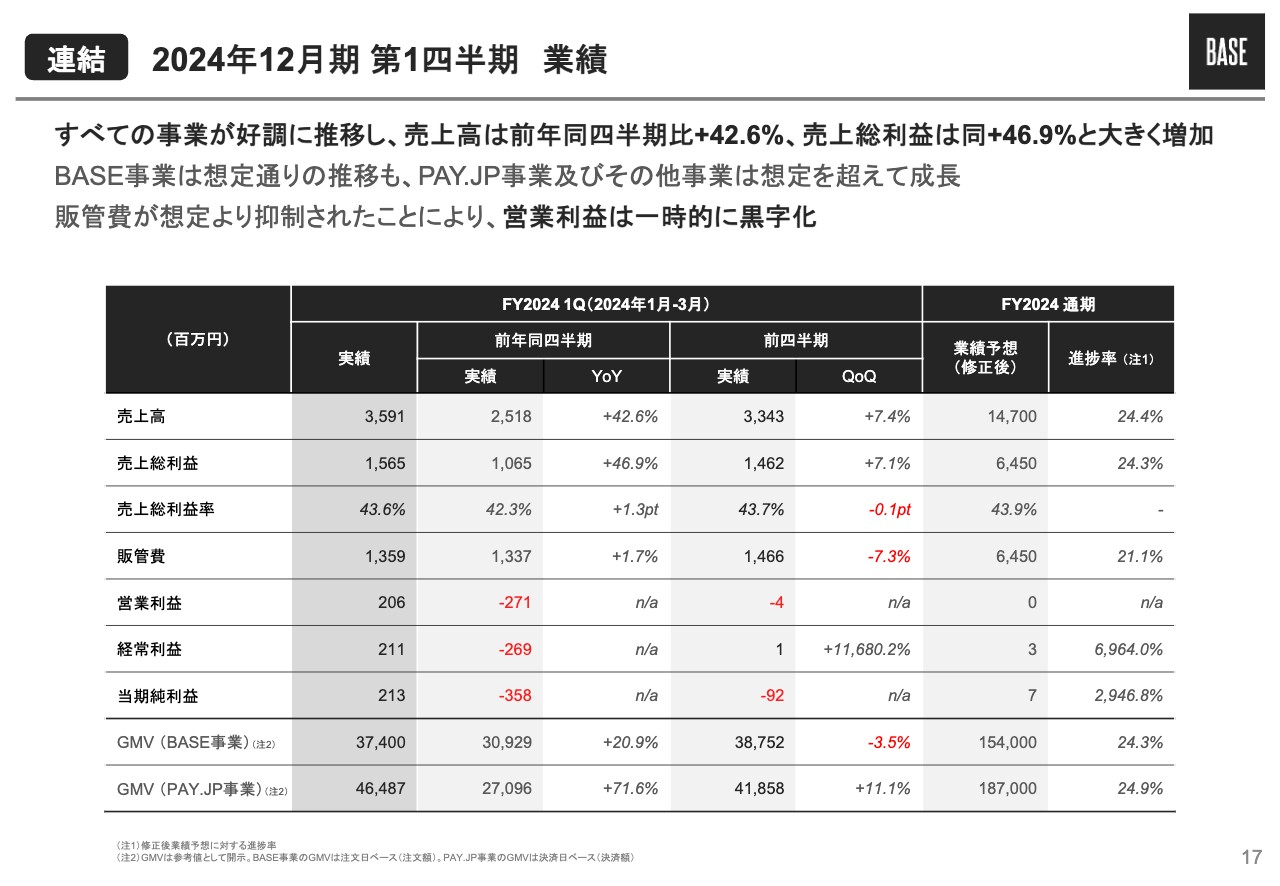

連結 2024年12月期 第1四半期 業績

連結業績の詳細についてです。スライドの表の左側が1月から3月の3ヶ月間、右側が業績予想に対する進捗率です。1月から3月の第1四半期については、先ほどご説明したとおりのため詳細は割愛します。

右側の業績予想に対する進捗です。第1四半期時点で連結ベースではおおむね想定どおりです。売上高と売上総利益については、BASE事業は想定どおりで、PAY.JP事業とその他事業は想定を上回って進捗している状況です。

販管費より下に記載している業績予想については、期初時点ではレンジで開示していましたが、今回販管費は最小値に、営業利益以下は上限の黒字化に一本化しています。

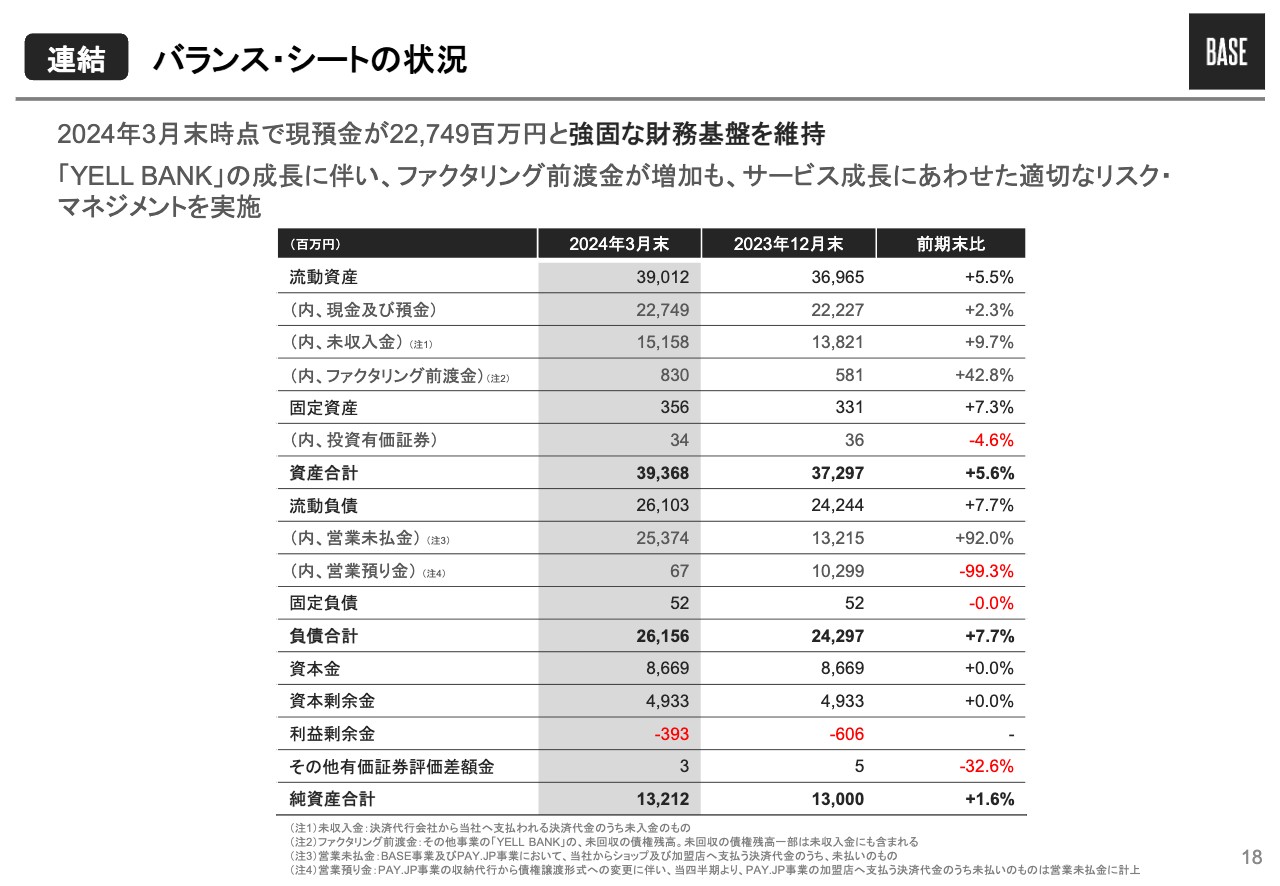

連結 バランス・シートの状況

続いてバランス・シートについてです。3月末時点で現預金が227億4,900万円、純資産が132億円となっており、引き続き強固な財務基盤を維持しています。今回から流動資産にファクタリング前渡金を新たに記載していますが、こちらは「YELL BANK」の未回収の債権残高です。

先ほどご説明したとおり「YELL BANK」のファクタリングの提供金額が昨年から大きく増加しているものの、問題なく回収できています。未回収残高は前期末比でプラス42パーセントと適切に管理できている状況です。

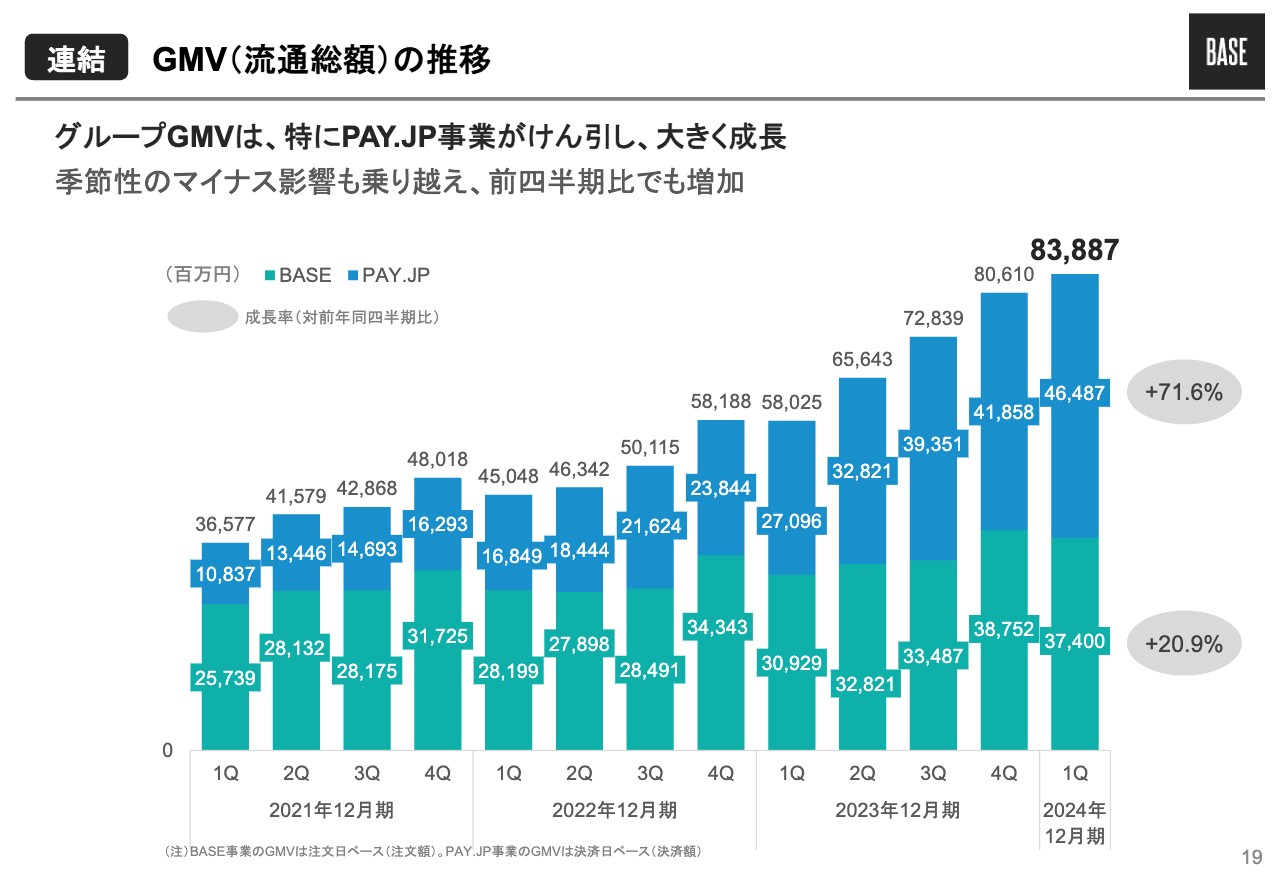

連結 GMV(流通総額)の推移

グループ全体のGMVについてです。グループGMVはBASE事業、PAY.JP事業ともに好調に推移しました。特にPAY.JP事業が力強く牽引しており、YoYで大きく成長しました。

例年、第1四半期は季節性の影響もあり、QoQで減少する傾向がありますが、今回はPAY.JP事業の成長により、QoQでもしっかりと増加できています。

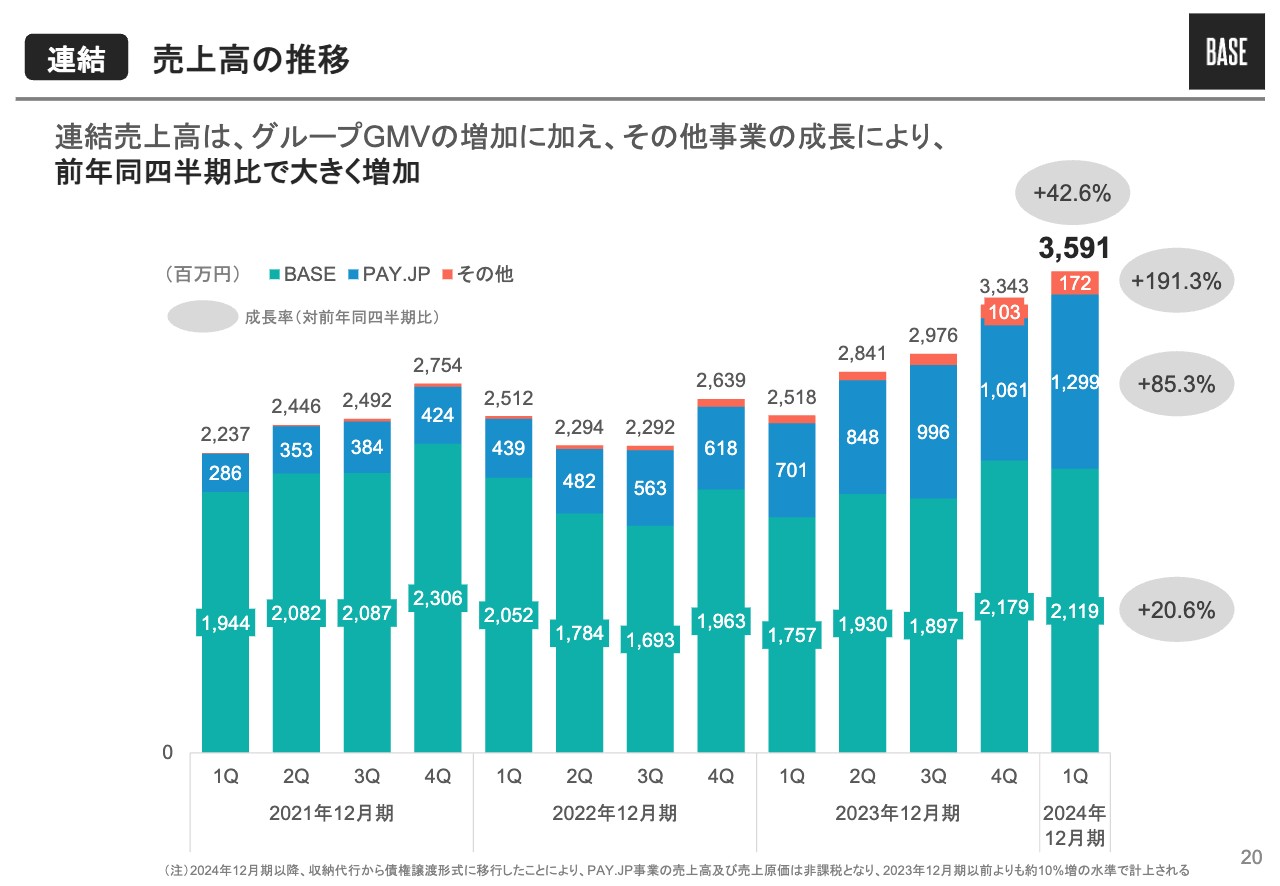

連結 売上高の推移

連結売上高の推移についてです。グループGMVの増加だけではなく、その他事業の成長も貢献し、連結売上高はYoYプラス42.6パーセントと大きく増加できています。

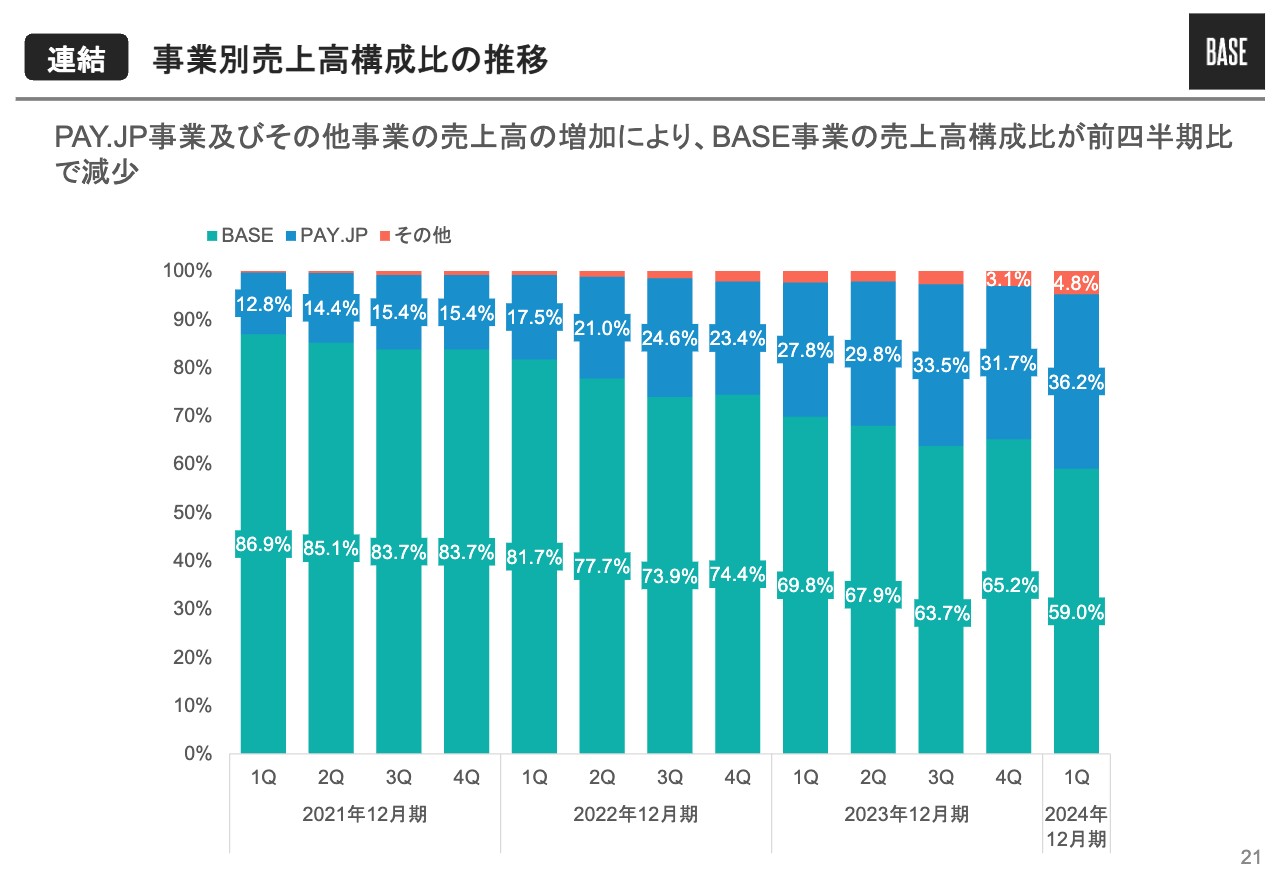

連結 事業別売上高構成比の推移

売上高の構成比については、BASE事業の売上高構成比がQoQで減少しています。

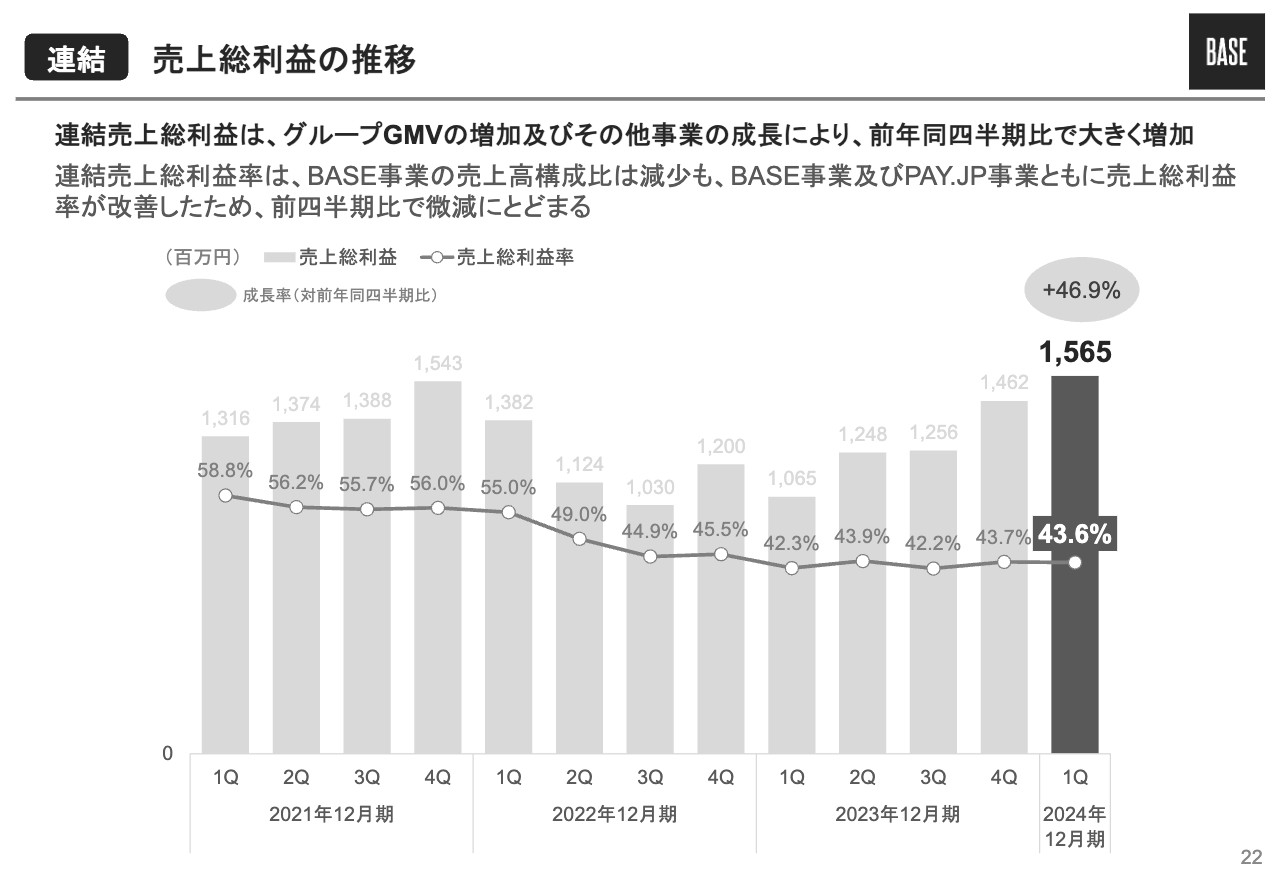

連結 売上総利益の推移

連結売上総利益と連結売上総利益率の推移についてです。相対的に収益性の高いBASE事業の売上高構成比がQoQで減少したものの、BASE事業とPAY.JP事業ともに売上総利益率を改善することができたため、連結売上総利益率はQoQで微減にとどまっている状況です。

連結売上総利益は、売上高と同様にグループGMVの増加に加え、その他事業の成長も貢献し、YoYプラス46.9パーセントと大きく増加しています。

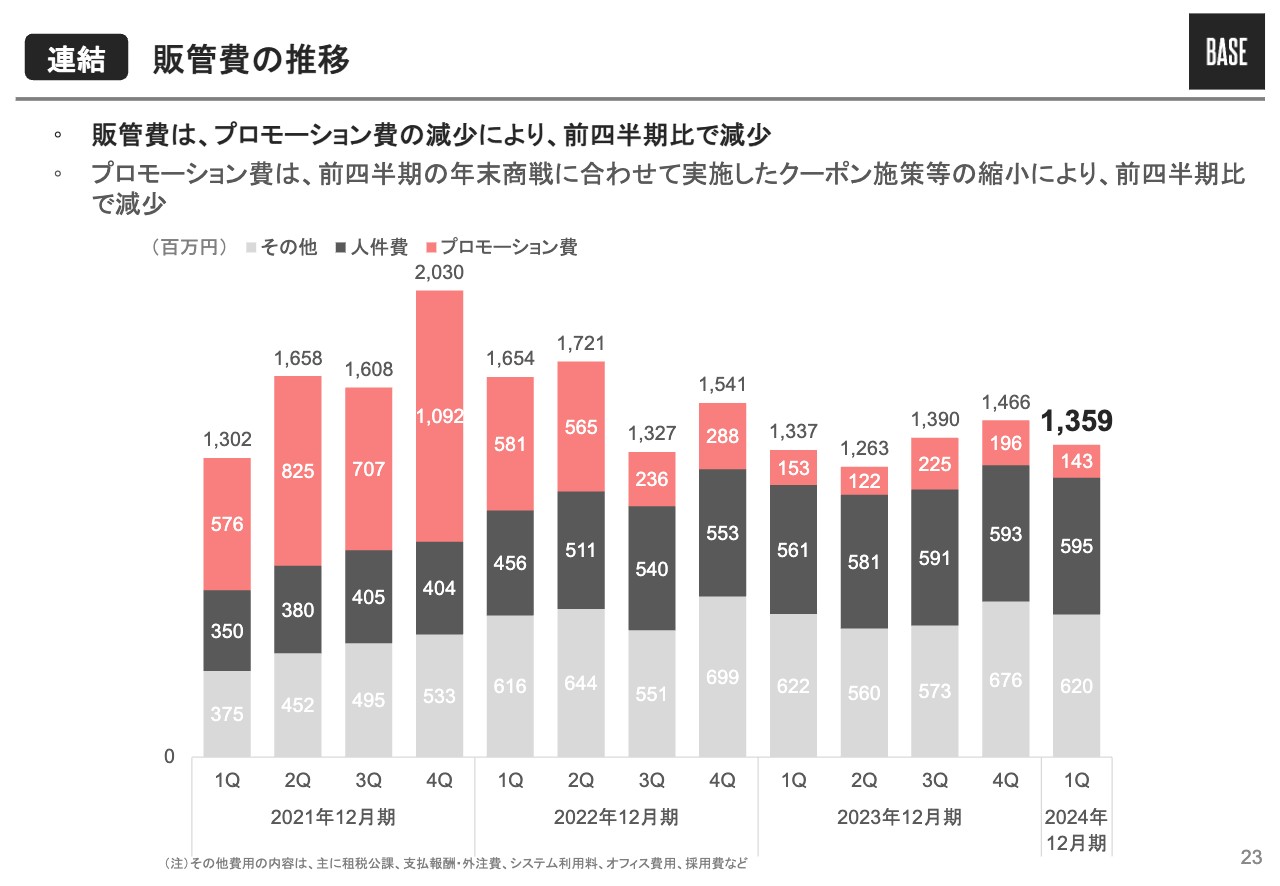

連結 販管費の推移

販管費についてです。販管費は大きく3つに分類しています。スライドに記載のグラフの赤色で示しているのはプロモーション費用、黒色で示しているのは人件費、灰色で示しているのはその他費用です。第1四半期の販管費はプロモーション費の減少により、QoQで減少しています。

前四半期は、年末商戦に合わせてクーポン施策を複数回実施していました。第1四半期にもクーポン施策を実施しましたが、小規模だったためプロモーション費用はQoQで減少しています。

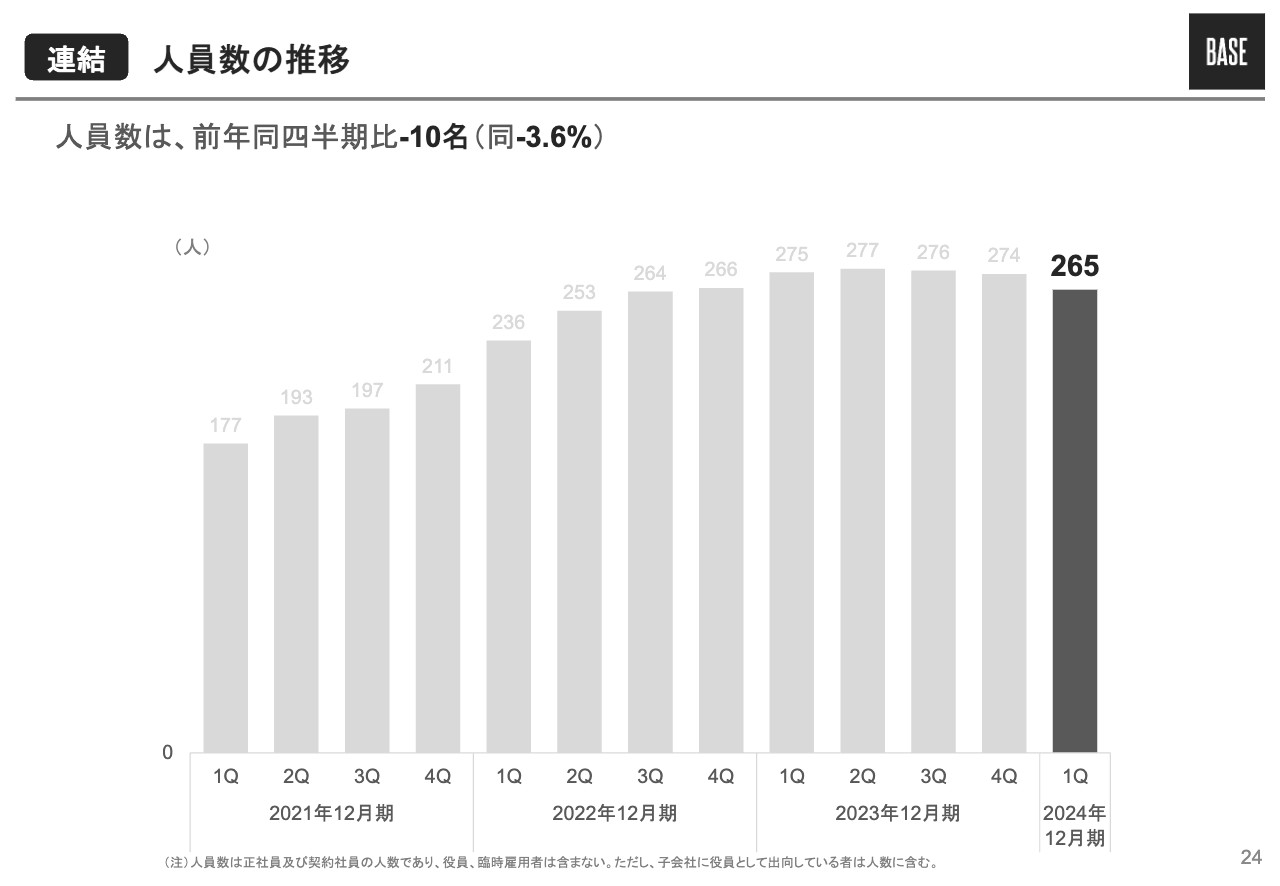

連結 人員数の推移

人員数の推移についてです。3月末時点で265名となっています。前四半期に続いて減少しているものの人員を減らしているわけではなく、採用活動は実施しています。入社数と退職数の増減によって減少している状況です。

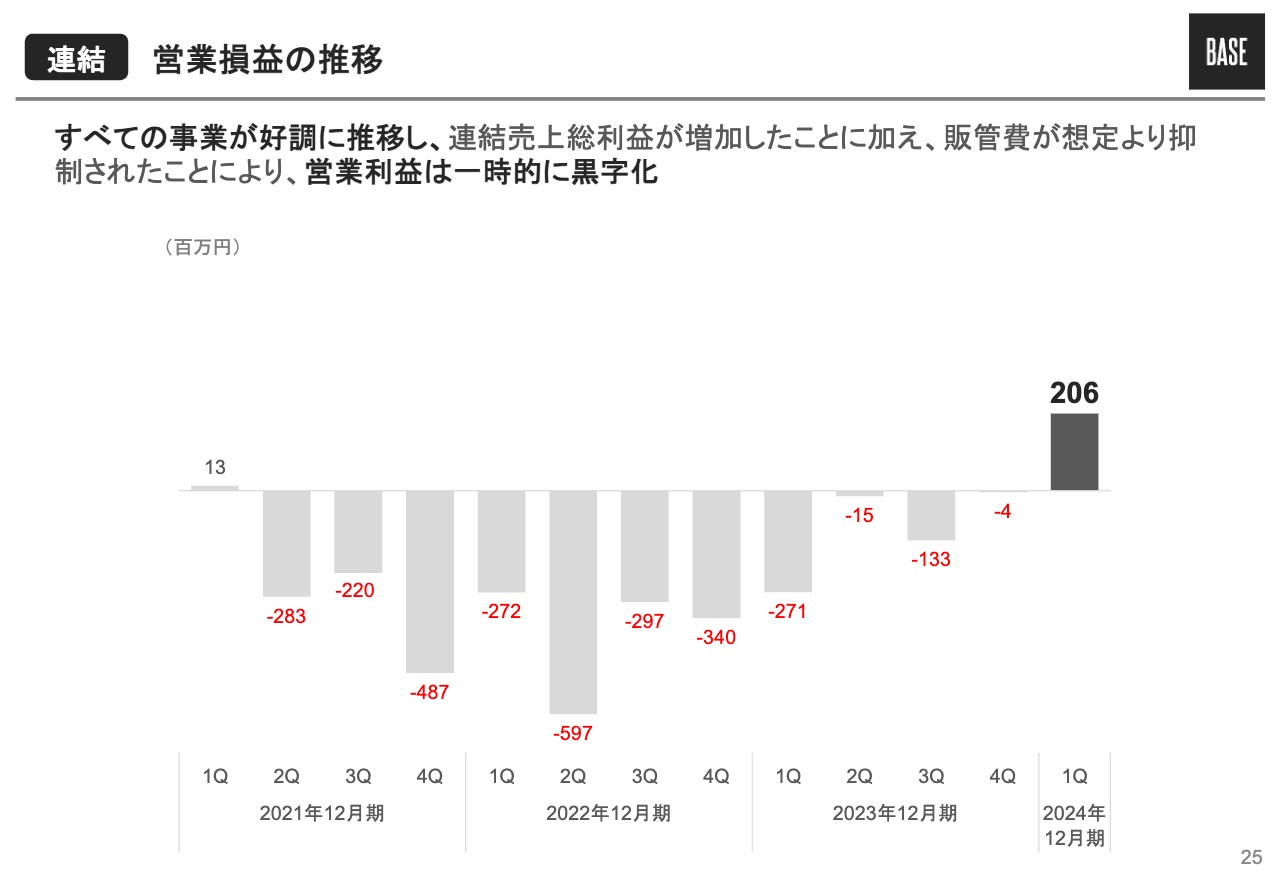

連結 営業損益の推移

営業損益についてです。すべての事業が好調に推移し連結売上総利益が増加したことに加え、販管費を想定より抑制できたため、営業利益は一時的に黒字化しています。

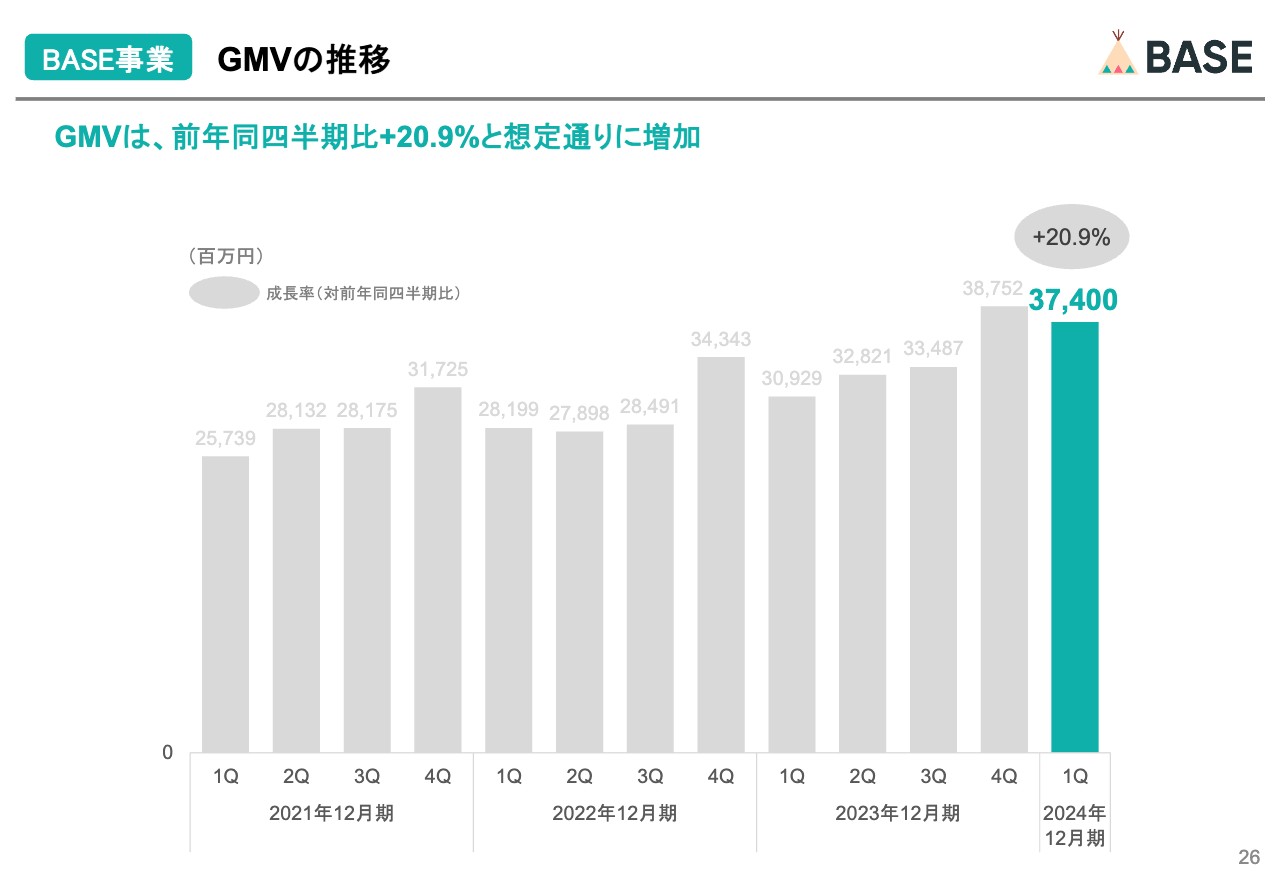

BASE事業 GMVの推移

ここからは事業ごとについて説明します。まずはBASE事業についてご説明します。GMVはQoQでは季節性により減少していますが、YoYではプラス20パーセントと引き続きしっかりと成長することができており、期初の想定どおりの推移となっています。

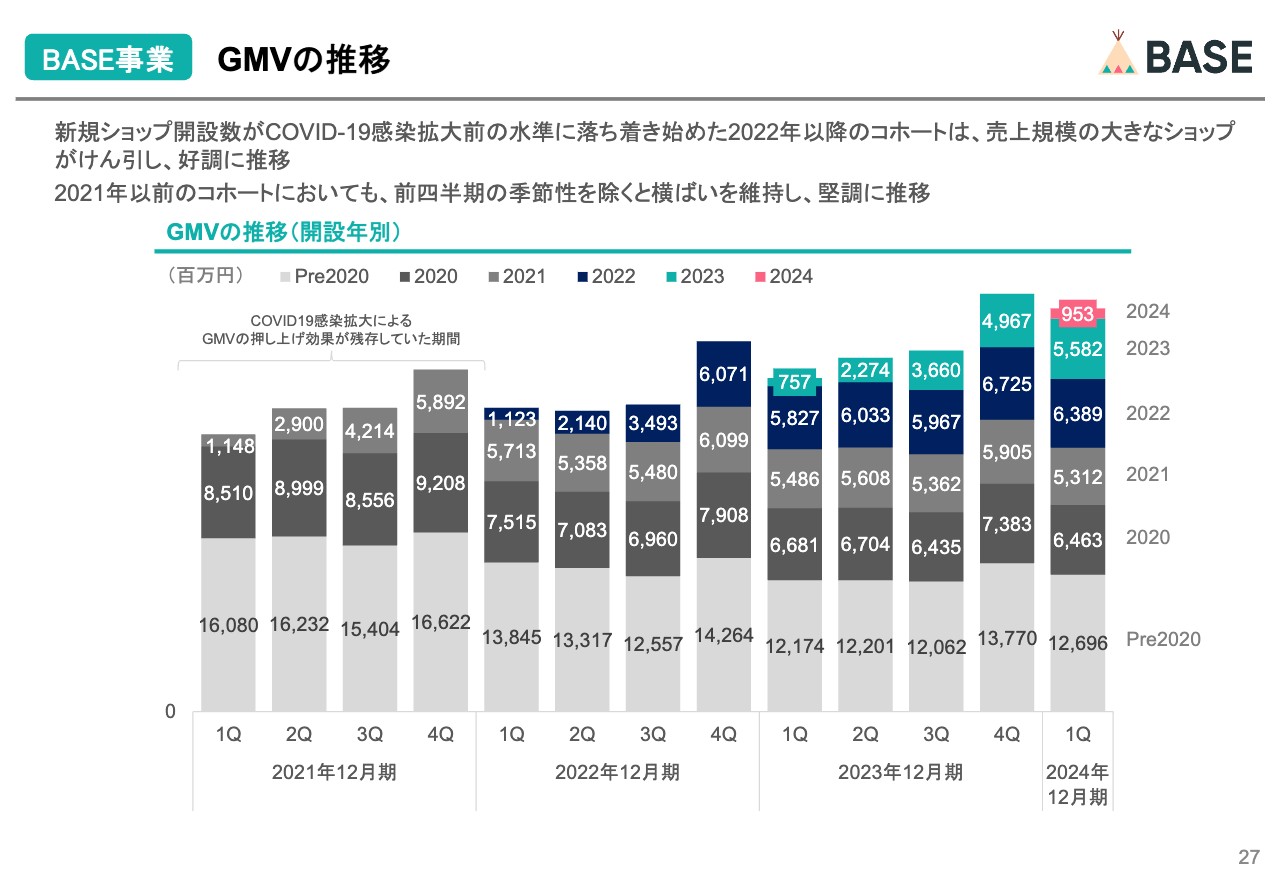

BASE事業 GMVの推移

スライドに記載のグラフは開設年別のGMVです。2022年以降に開設したショップのコホートでは、新規ショップの開設数がコロナ禍前の水準に落ち着いてきているものの、月額有料プランの効果などにより売上規模の大きなショップがGMVの成長を牽引しているという状況です。

2021年以前のコホートでも、第4四半期の季節性による押し上げ効果を除くと横ばいを維持しており、こちらも堅調な推移となっています。

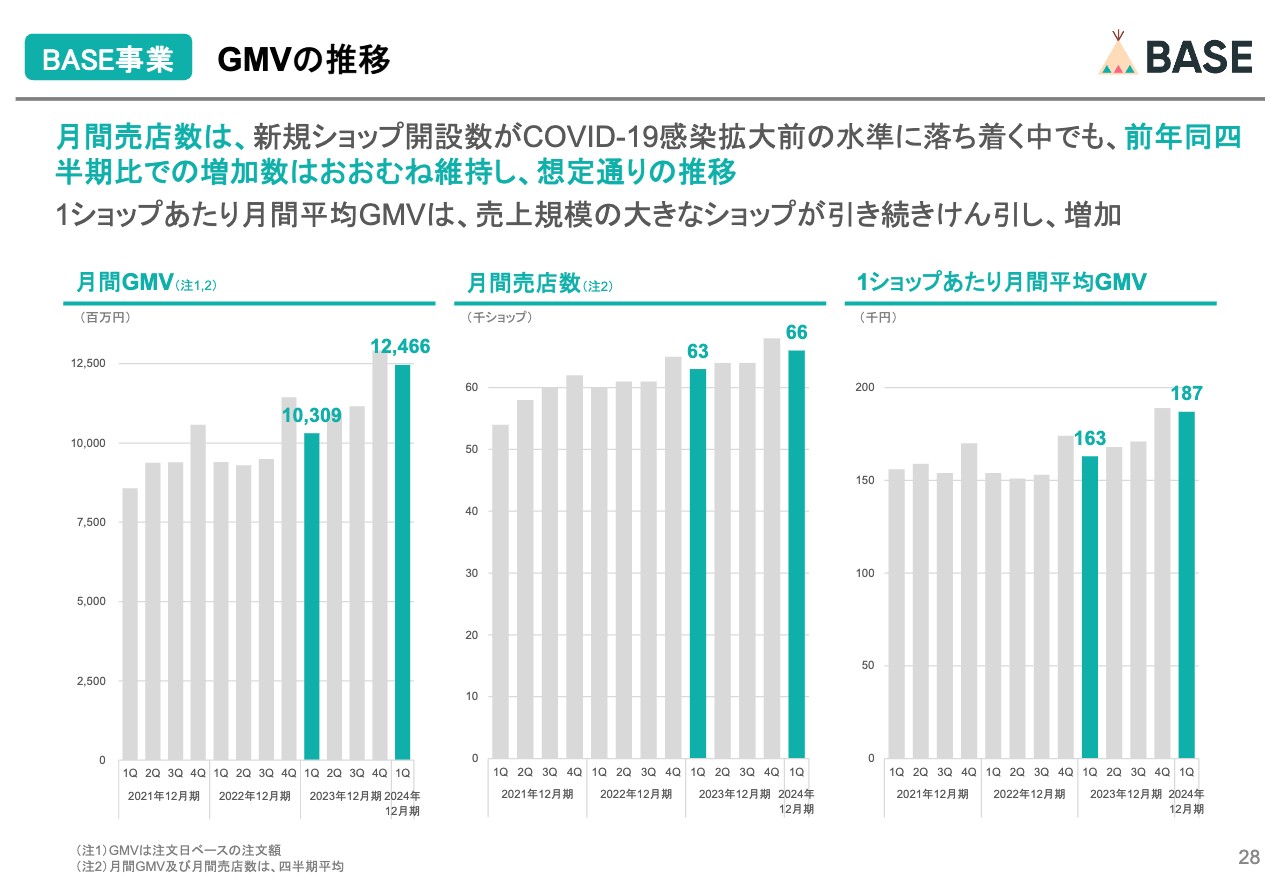

BASE事業 GMVの推移

GMVをKPIごとに分解したグラフの推移です。スライド左側の月間GMVは、中央の月間売店数と、右側の1ショップあたり月間平均GMVを掛けた数字です。第1四半期のGMVについては、右側の1ショップあたり月間平均GMVが成長を牽引しています。売上規模の大きなショップの利用や成長によって、月間GMVがしっかりと増えている状況です。

中央の売店数については、新規ショップの開設数がコロナ禍前の水準に落ち着いています。Webマーケティングの効率化を進めていますが、そのような中でも売店数はYoYで約3,000ショップ増加と、今までと同様の水準をおおむね維持できています。

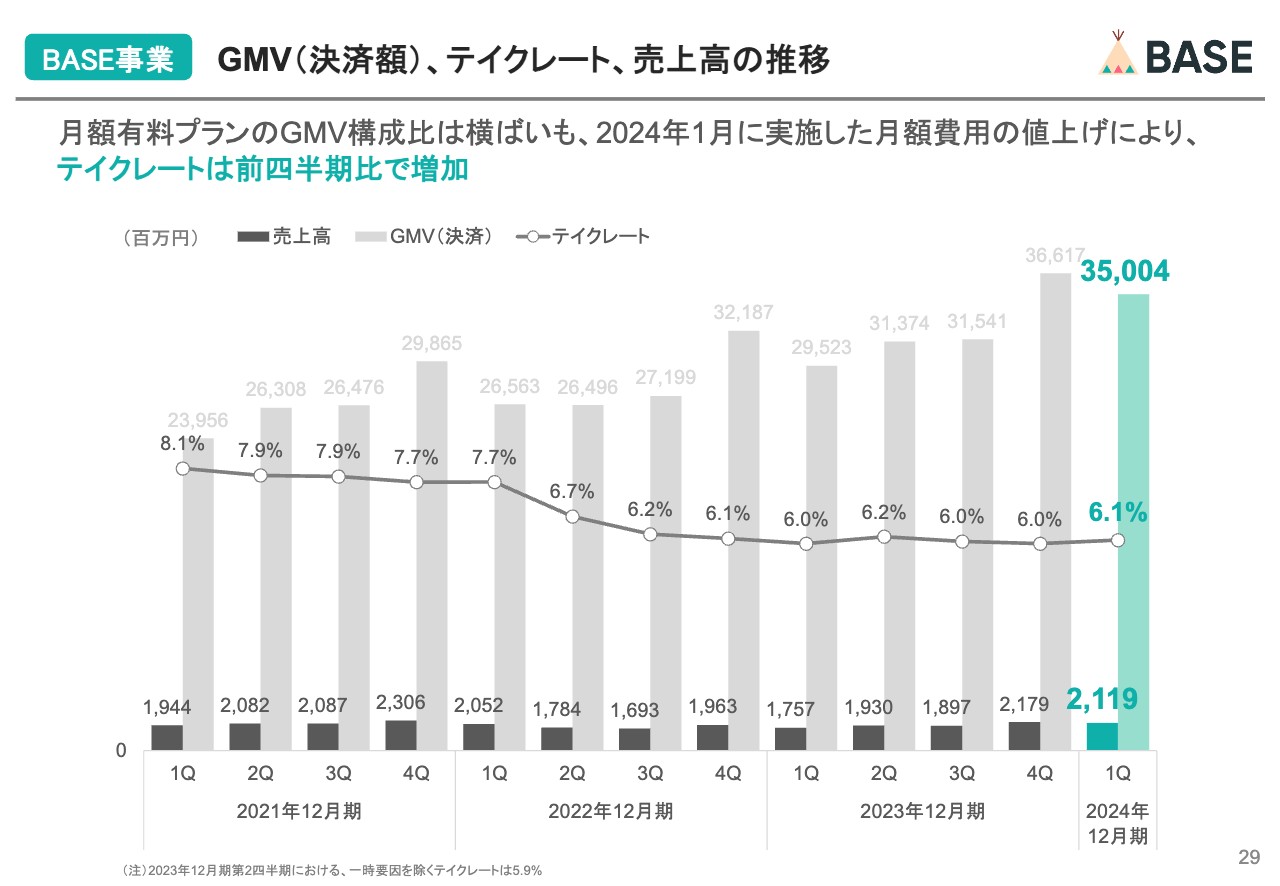

BASE事業 GMV(決済額)、テイクレート、売上高の推移

テイクレートの推移です。1月に月額有料プランを値上げした影響で、テイクレートは想定どおりQoQで微増となっています。

BASE事業 事業別売上高、売上総利益の推移

売上高、売上総利益、売上総利益率の推移です。こちらも想定どおりの進捗となっています。売上高はGMVの成長によりYoYプラス20.6パーセント、売上総利益はGMVの成長と売上総利益率の改善により、YoYプラス31.4パーセントと増加できています。

PAY.JP事業 GMVの推移

ここからはPAY.JP事業についてです。GMVは引き続き大変好調で、期初時点の想定を超えてYoYプラス71.6パーセントと大きく増加しています。

PAY.JP事業 GMVの推移

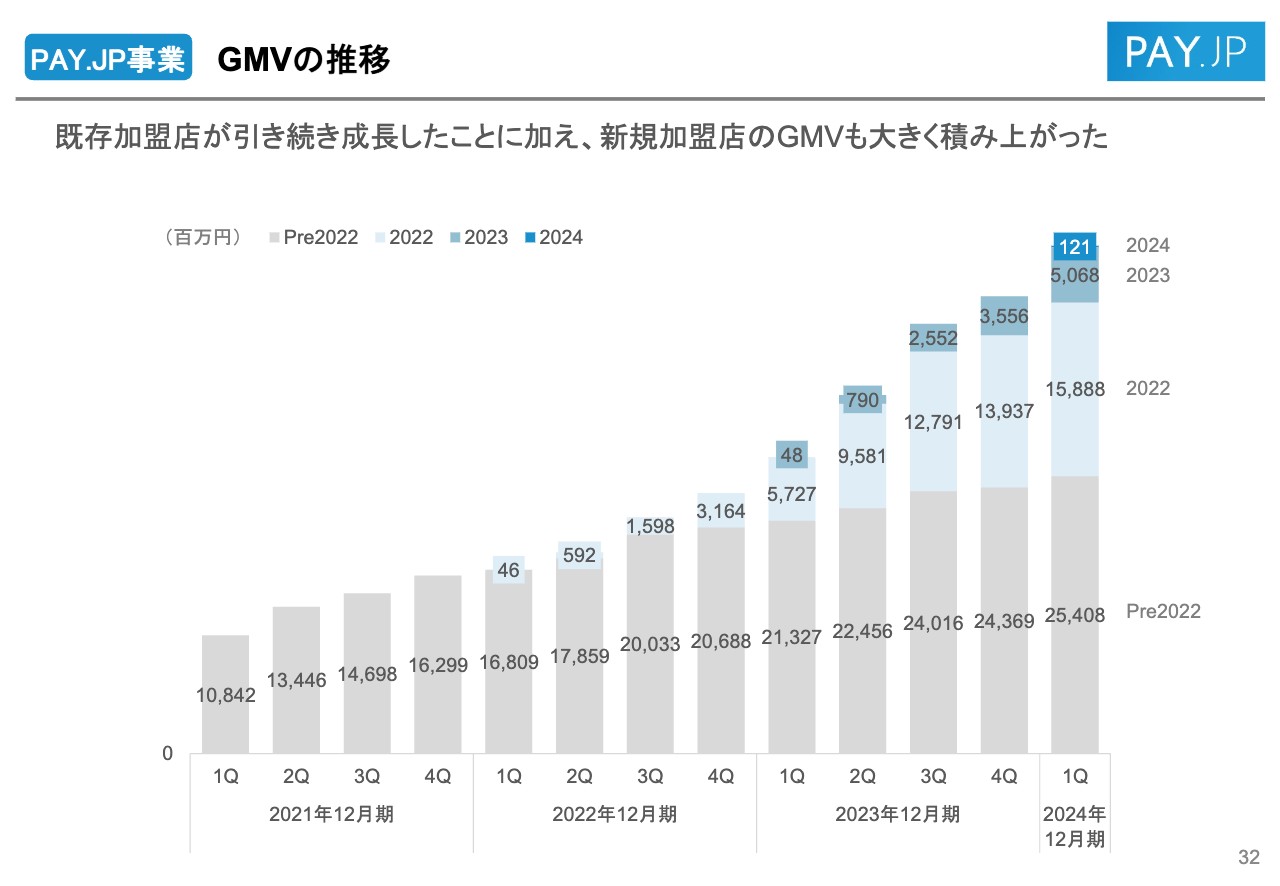

スライドに記載のグラフは登録年別のGMVのコホートです。引き続きすべてのコホートでしっかりと積み上げられており、既存の成長だけではなく、新規の獲得も好調に推移しています。

PAY.JP事業 事業別売上高、売上総利益の推移

売上高と売上総利益です。売上高はGMVの増加などにより、YoYプラス85.3パーセントと大きく増加しています。売上総利益はGMVの増加と売上総利益率の改善により、YoYプラス139.1パーセントと大きく増加しています。

売上総利益率は、原価率(対GMV比)を削減できたため、大幅に改善しています。なお、スライド下部の注記に記載していますが、今期よりPAY.JP事業の売上高および売上原価の課税処理を変更しており、その結果として売上高および売上原価が前期以前より約10パーセント高い水準で計上しています。売上総利益への影響はありませんが、ご留意ください。

その他事業 事業別売上高の推移

その他事業の売上高です。その他事業は、主にファクタリングサービスの「YELL BANK」です。

冒頭で鶴岡からもご説明しましたが、「YELL BANK」における機能改善を積み重ね、資金の提供額が増加し、資金をしっかりと回収できています。結果、その他事業の売上高がYoYプラス191.3パーセントと、期初想定を超えて大きく増加しています。

なお、未回収残高についてはスライド18ページのバランス・シートでご説明しましたが、適切に回収および管理できていますのでご安心ください。

連結 2024年12月期業績予想 上方修正

今期の業績予想の修正についてご説明します。期初時点で営業損益はレンジで開示していましたが、販管費を修正し営業損益は上限の黒字化に修正しています。

トップラインについては、第1四半期はPAY.JP事業およびその他事業は想定を上回る進捗ですが、連結売上総利益の大部分を占めるBASE事業が想定どおりの進捗であるため、このタイミングでの変更は行っていません。

一方で販管費については、期初時点で不確実性の高い施策等も含めて想定していましたが、事業の進捗状況を勘案して施策の見直し等を行ったことにより、期初時点にレンジで開示した最小値に修正しています。

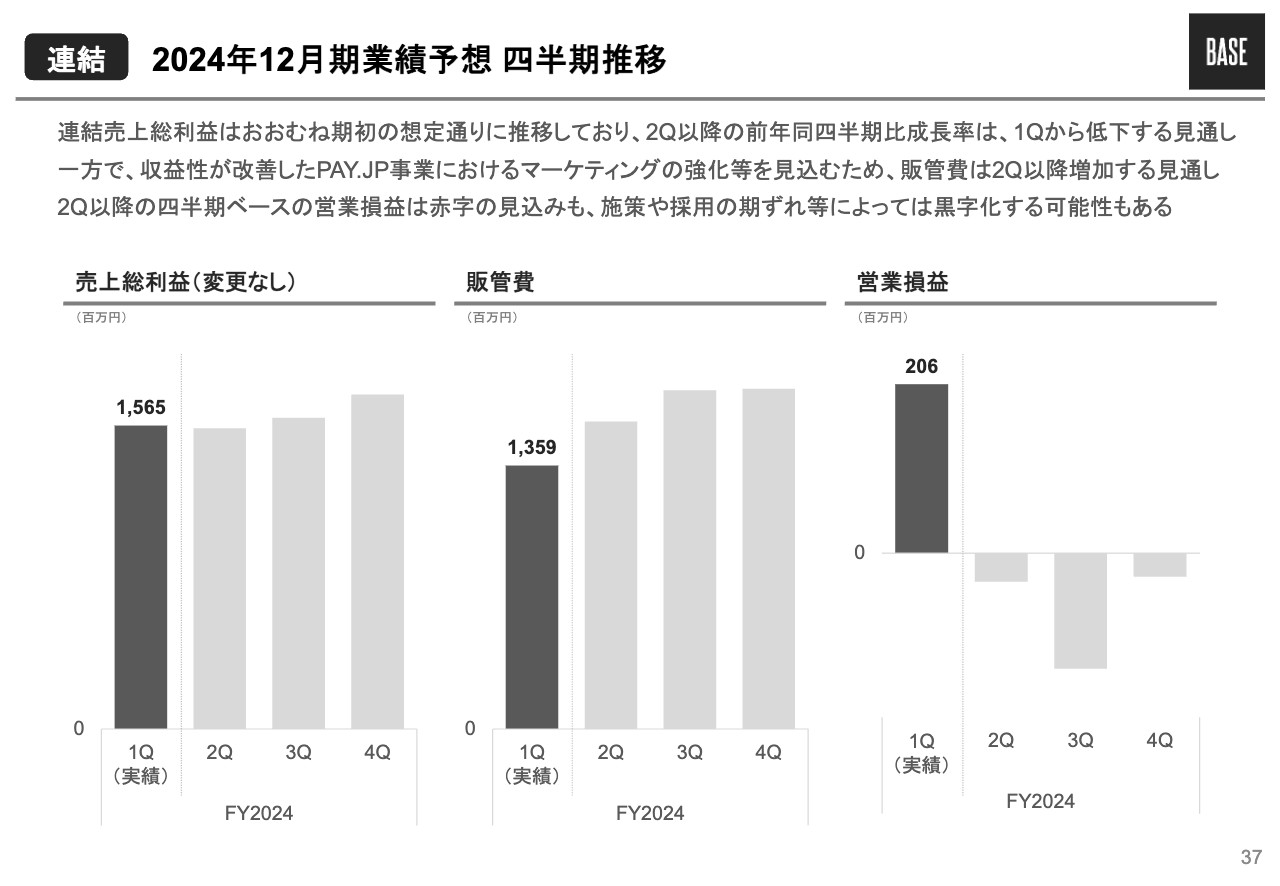

連結 2024年12月期業績予想 四半期推移

こちらのスライドは補足資料として、第2四半期以降の連結の売上総利益と販管費、営業損益の推移の見通しを記載しています。

売上総利益については期初の想定どおりに推移しています。通期ではYoYプラス28パーセントの想定で、第2四半期以降の成長率は第1四半期と比較すると低下していく見通しです。

この要因は、特に昨年前半はまだEC業界全体がリオープニングのマイナス影響から回復途上で、下半期の方が成長率のハードルが高くなるためです。

販管費は増加する見通しとなっています。BASE事業だけでなくPAY.JP事業においてもマーケティングの強化等を見込んでいるため、このような想定となっています。

結果、マーケティングの施策や採用の期ずれなどが起きることによって黒字化する四半期がある可能性も考えられるものの、営業損益については第2四半期以降は赤字を見込んでいます。

質疑応答:売上総利益の変更がなかった理由について

司会者:「今期はPAY.JP事業や『YELL BANK』が好調なものの売上総利益について変更なしとのことですが、まだ第1四半期のため保守的に変更されなかったのでしょうか? それとも第2四半期以降にモメンタムの鈍化やリスクを織り込んで据え置きとなったのでしょうか?」というご質問です。

原田:第1四半期が終わった段階では売上総利益についてはおおむね想定通りであり、通期の業績を大きく変更する状況ではないため、今回は変更していません。特段モメンタムの鈍化などのリスクが顕在化しているというわけではありません。

質疑応答:売上総利益が減少している要因について

司会者:「四半期の売上総利益について第1四半期比で第2四半期がわずかに減少しているように見えますが、どのような要因によるものでしょうか?」というご質問です。

原田:第2四半期以降に特別な要因があるというわけではなく、期初の想定どおりの動きとなっています。

質疑応答:損益の出方と、四半期の見通しで第3四半期の赤字幅が大きい理由について

司会者:「第1四半期は黒字、第2四半期から第4四半期は赤字という損益の出方については計画どおりでしょうか? また、四半期の見通しで第3四半期の赤字幅が大きい理由について教えてください」というご質問です。

原田:第1四半期は黒字、第2四半期から赤字という損益の出方は計画どおりではありません。もともと第1四半期も赤字の計画だったものの、トップラインが一部上振れしたことと販管費を抑えることができた結果、黒字となっています。

四半期の見通しで第3四半期の赤字幅が大きい理由は、第3四半期になにか特別に大きな施策を行うわけではありません。売上総利益と販管費の計画をそれぞれ反映させた結果、赤字幅が大きくなっています。

第4四半期に関しては期末で特にBASE事業で一番GMVが伸びるタイミングのため、第4四半期の赤字幅は減るかたちになっています。

質疑応答:PAY.JP事業の料金プランリニューアルについて

司会者:「PAY.JP事業の6月の料金プランリニューアルについて、手数料が上がる部分と下がる部分がありますが、トータルで見た場合の業績およびテイクレートのインパクトについて教えてください」というご質問です。

髙橋直氏:GMVのショップ構成比やクレジットカード決済の構成比等、粗利率の変動要因は多岐にわたります。正確な数字をお伝えすることは難しいですが、今回のリニューアルの構成としては基本的に当事業の収益性を改善するような仕組みとなっています。

鶴岡氏からのご挨拶

鶴岡:本日はお忙しい中、貴重なお時間をいただきありがとうございます。

5月1日に初めての統合報告書をBASE社から開示しました。会社やサービスを網羅的に知っていただける資料であるため、お時間があればご覧ください。

また、今四半期は黒字化しておりますが、過去1年から2年は販管費を活用するというよりは月額有料プランを開始するなど、トップラインを削るかたちでの大きな投資も行ってきました。その結果、それ以前と比べてBASE事業は大きなショップに使っていただけるようになり、サービスも順調に成長しています。

我々の「Payment to the People, Power to the People.」というミッションを達成すべく、クオリティとグロース両方を意識しながらプロダクト作りをしていきたいと思っています。今後も継続してコミュニケーションを取らせていただければと思っています。本日は、お忙しい中ありがとうございました。

新着ログ

「情報・通信業」のログ