【QAあり】リニカル、通期は減収減益も、米国の新薬開発は旺盛 今期は米欧の受注増により増収増益を計画

会社概要

秦野和浩氏(以下、秦野):株式会社リニカル代表取締役社長の秦野です。会社概要です。2005年に創業し、資本金は2億1,400万円で、いわゆるCRO事業を中心に行っています。

従業員数は711名で、以前より減少していますが、これはコロナ禍で退職者が出ても補充しなかったことに起因しています。今期以降は積極的に補充しており、今後は増えてくると思います。特に日本だけでなく、アメリカそしてヨーロッパ、または韓国で人を増やしていこうと計画しています。

経営理念

我々の経営理念です。やはりプロフェッショナルであることを大事にしていきたいと考えています。

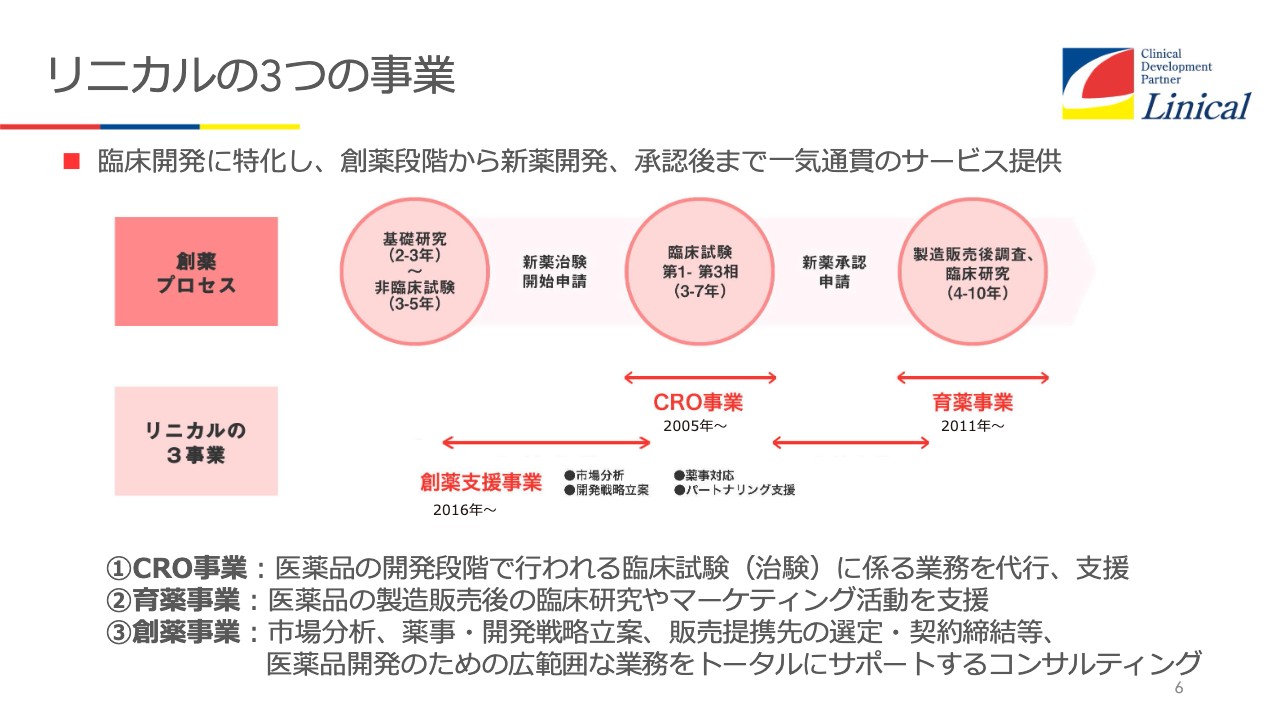

リニカルの3つの事業

我々の事業は大きく分けて3つあります。一番大きな事業であるCRO事業、製造販売後の育薬事業、そして今非常に伸びてきている創薬支援事業です。

創薬支援事業は、市場分析、薬事・開発戦略立案などを行い、最終的には承認申請を取り、販売にあたってパートナーとなる製薬会社等を紹介することで支援につなげています。

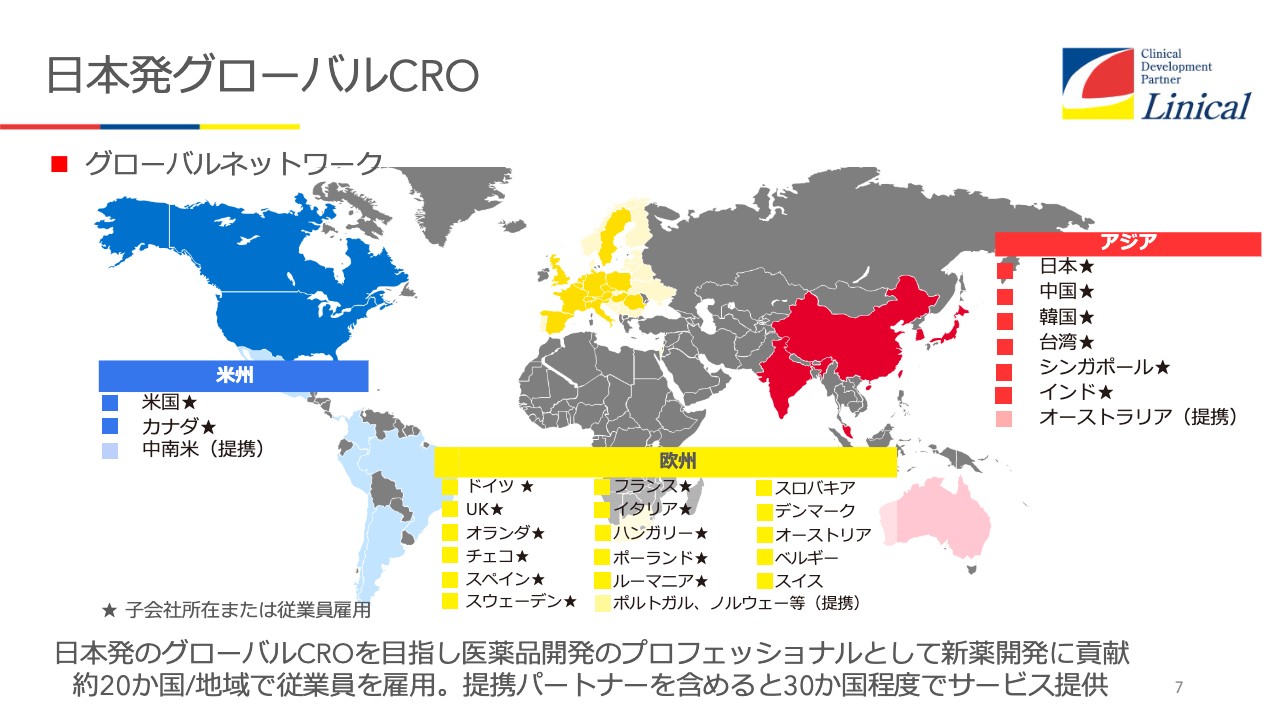

日本発グローバルCRO

弊社は日本発のグローバルCROです。弊社のグローバルネットワークには、新たにインド等も増えています。北米には米国、カナダといくつかのパートナー企業があり、我々の治験の一部を委託したものが南米で行われています。

欧州については、スライドに星マークを付けている国が、我々が直接ビジネスを行っている国です。それ以外の国については、ポルトガル、ノルウェーなどの提携会社を通じてパートナリングをしています。

アジアは、日本、中国、韓国、台湾、シンガポール、インドです。オーストラリアについては提携を結んでいます。

我々は多くのグローバル試験を請け負っていますので、我々が直接展開をしていない地域については、パートナリングを結んでいるCROに委託しています。

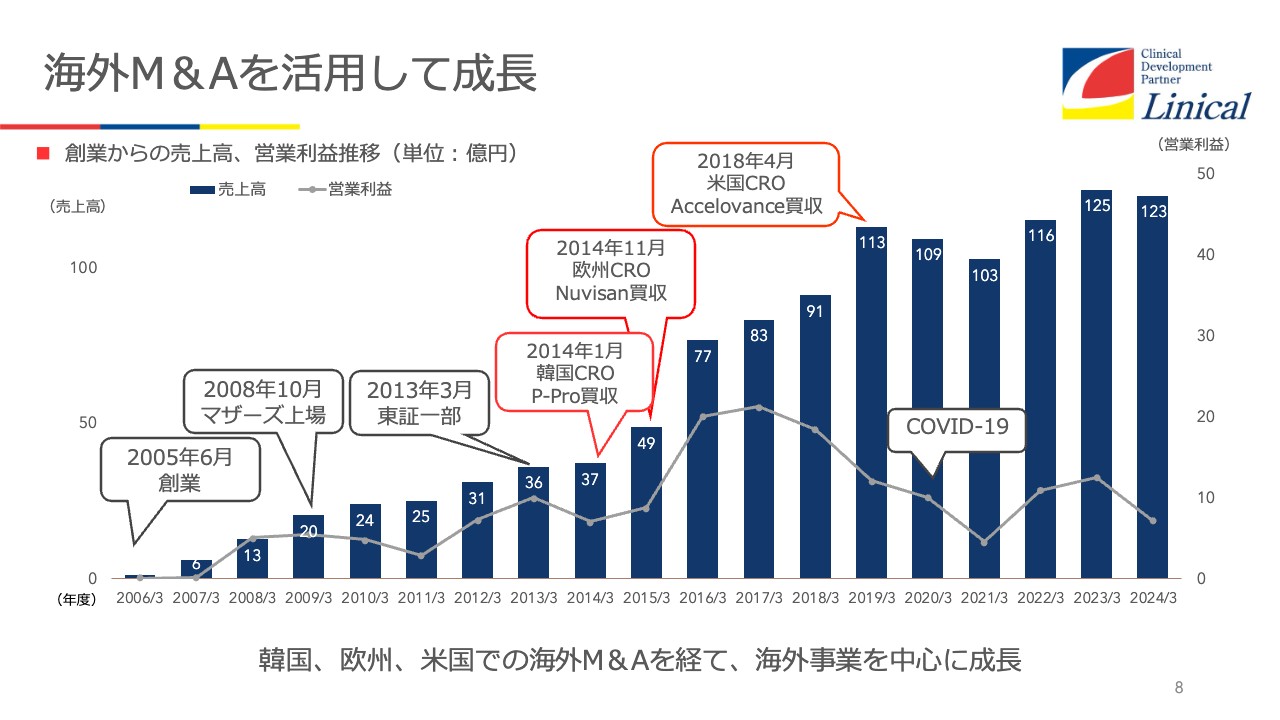

海外M&Aを活用して成長

弊社はM&Aを活用して成長してきました。2013年に東証一部に上場を果たした後、すぐにグローバル化を推進しました。2014年に韓国CROのP-pro. Korea社、同年11月に欧州CROのNuvisan CDD社を買収しました。2018年4月には念願だった米国CROのAccelovance社を買収し、少なくとも北半球では主要市場のほぼ全域に会社を展開できています。

利益もある程度上げてきましたが、COVID-19によりかなりダメージを受け、2020年、2021年には初めて売上が前期を下回りました。

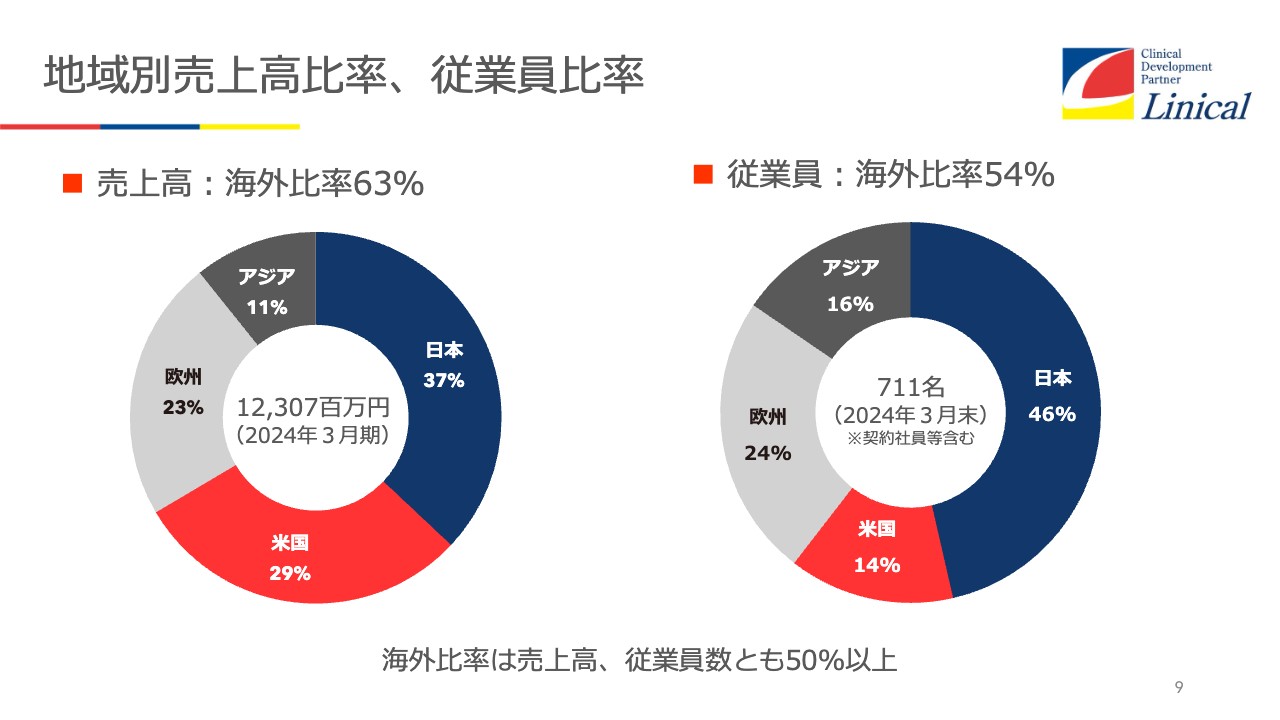

地域別売上高比率、従業員比率

地域別売上高比率と従業員比率です。スライドのグラフからもおわかりいただけるように、米国の売上高比率は29パーセントですが、従業員比率はわずか14パーセントです。非常に効率の良い臨床試験が米国で行われており、それに伴って米国事業もどんどん成長しています。

これまでも米国にかなり注力してきましたが、いよいよ米国でも大幅に人を増やしていこうと動き始めています。できれば2025年3月期に20名ほど増やし、その後も毎年20名程度ずつ増やしながら、再度M&Aのチャンスをうかがいたいと考えており、今年は米国にさらに力を入れていこうと思っています。

ISO/IEC27001認証をグループ全拠点で取得

我々はハッカー集団のハッキング被害を受けました。これを教訓とし、ISO/IEC 27001認証の取得を目指し、約2年を費やしていよいよ取得することができました。

日本本社のみならず、すべての子会社を含む全拠点でISO/IEC 27001認証を取得していますので、スポンサー企業には安心して使っていただけると思っています。

連結業績

続いて、2024年3月期の実績についてご説明します。まず連結業績です。今年2月に、2023年3月期を大幅に下回るという予想のプレスリリースを出しました。その後、米国等の伸びや欧州の復活等があり、今年4月に再度プレスリリースを出しています。各予想額は、売上高122億8,000万円、営業利益7億1,700万円、経常利益7億9,400万円です。

欧州等で人員を見直したことによるリストラクチャリングコストが発生し、当期純利益は3億700万円を計画していました。しかし、さらに欧州各国での伸びが続き、最終的には今回発表した売上高123億700万円、営業利益7億2,500万円、経常利益7億9,000万円、当期純利益3億3,800万円で落ち着きました。

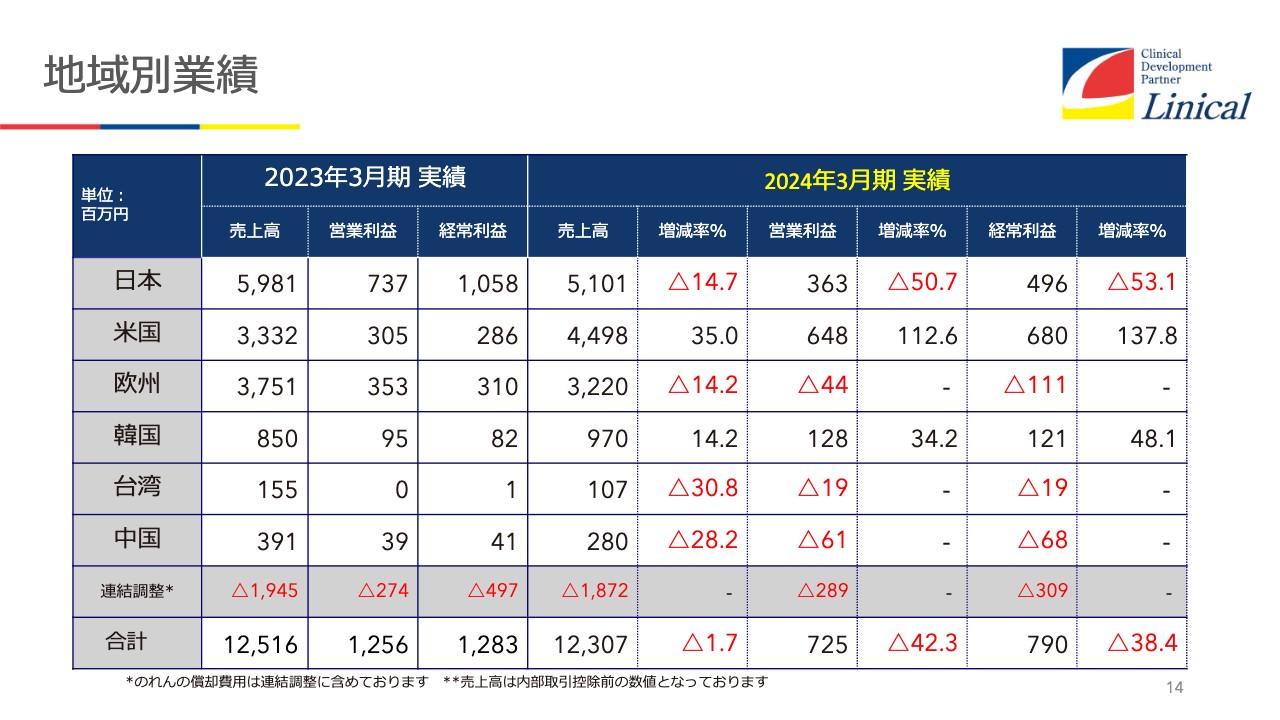

地域別業績

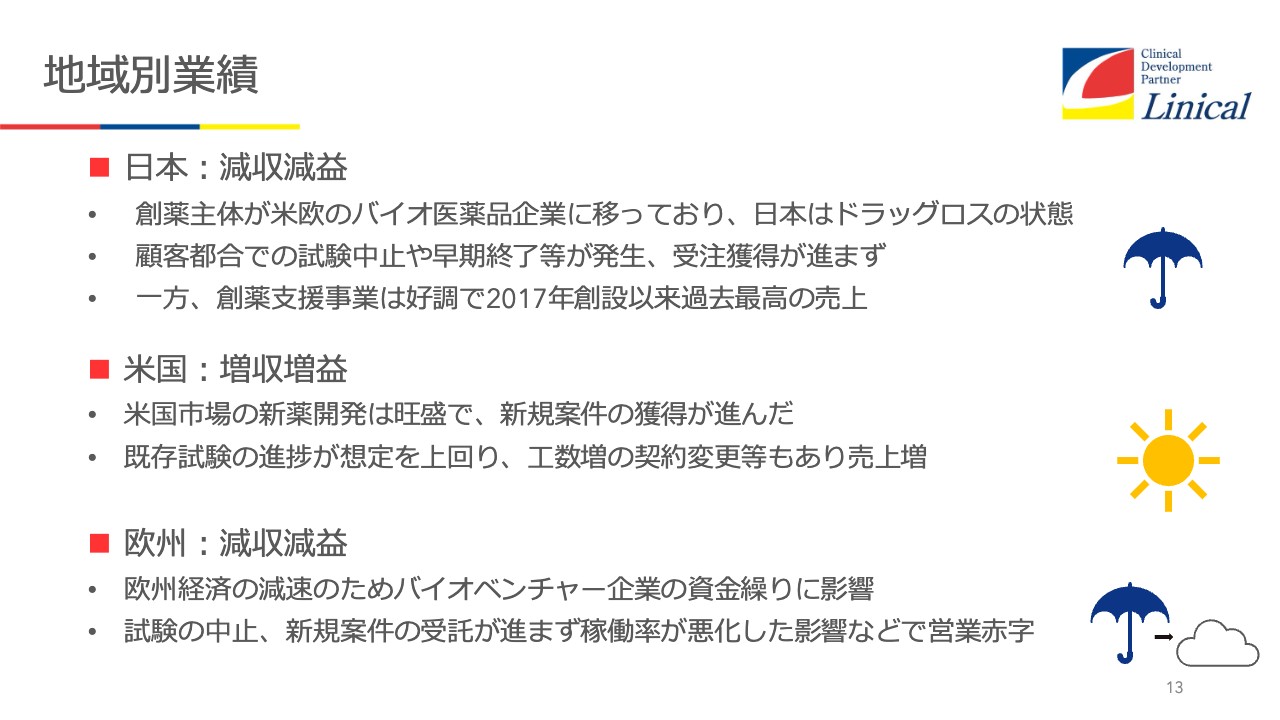

地域別の業績です。日本は減収減益となりました。みなさまもご存じのとおり、日本はドラッグロス状態です。後ほどマーケットのご説明の際にもお話ししますが、日本は相当厳しい状況にあります。

ただし、我々は2018年に米国CROを思い切って買収し、そのマネジメントに非常に大きな投資を行ったことにより、米国では増収増益となっています。詳細は後ほどお話ししますが、米国はものすごい勢いで伸びています。

欧州では減収減益でしたが、経済的な落ち着きをやや取り戻しつつあると聞いています。現在、欧州での治験の受託が復活してきましたので、状況としては雨予報から曇り予報になるだろうと予測しています。

地域別業績

今お話ししたバックグラウンドを踏まえ、2024年3月期の実績を地域別に見ていきます。日本は減収減益です。米国は売上高が44億9,800万円と大幅に伸び、欧州は売上高が32億2,000万円で減収となりました。

韓国も伸びてきており、売上高は9億7,000万円です。台湾、中国は赤字に陥っていましたが、足元では中国に関してはほぼ前期並みに乗ってきたと考えています。

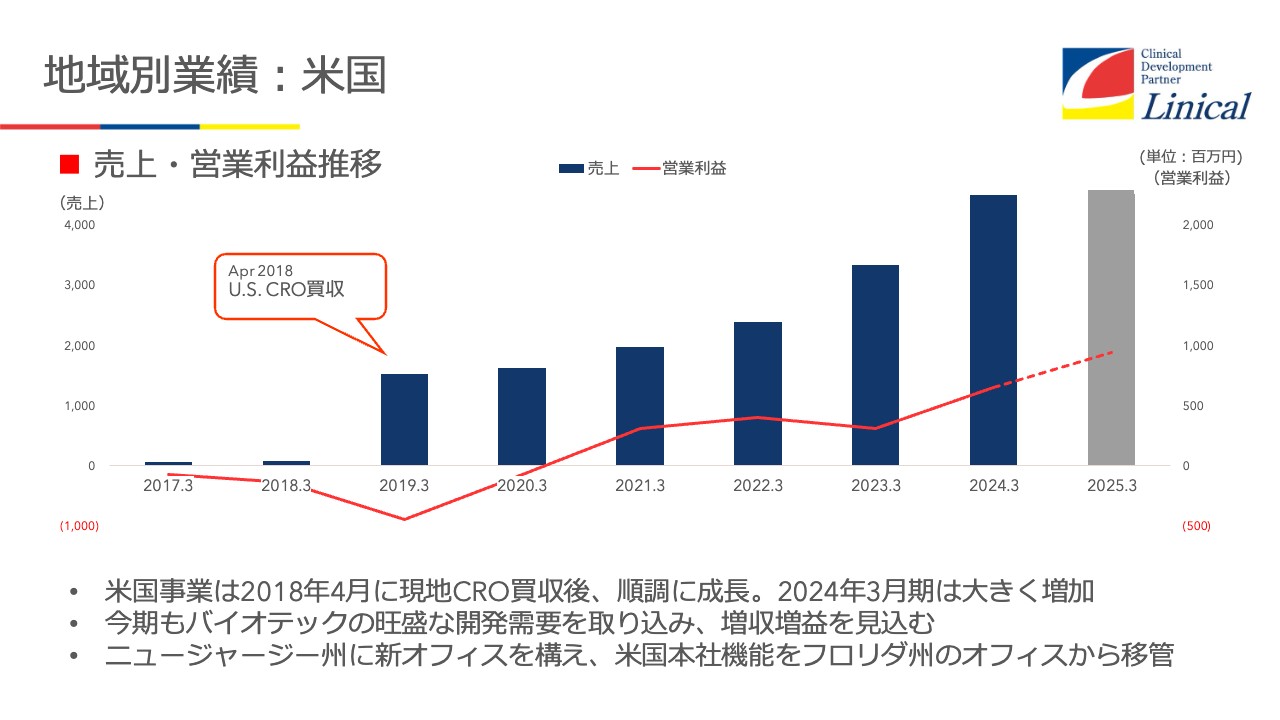

地域別業績:米国

米国の業績推移です。2019年3月期に買収を行い、その後非常に大きく伸びています。コロナ禍があったにもかかわらず、米国事業は非常に堅調です。

2024年3月期はさらに大きく増加し、2025年3月期も従来どおり成長すると見込んでいます。2025年3月期もバイオテックの旺盛な開発需要を取り込んでいきたいと考えており、それによって増収増益を見越しています。

また、フロリダ州に本社機能オフィスを持っていましたが、今年7月1日にニュージャージー州に新オフィスを開設し、本社機能を移します。

ニュージャージー州は、さまざまな日本製薬会社の子会社がたくさんあります。ニュージャージー州に拠点を置いたほうが、活発に営業活動を行えるだろうと考えています。

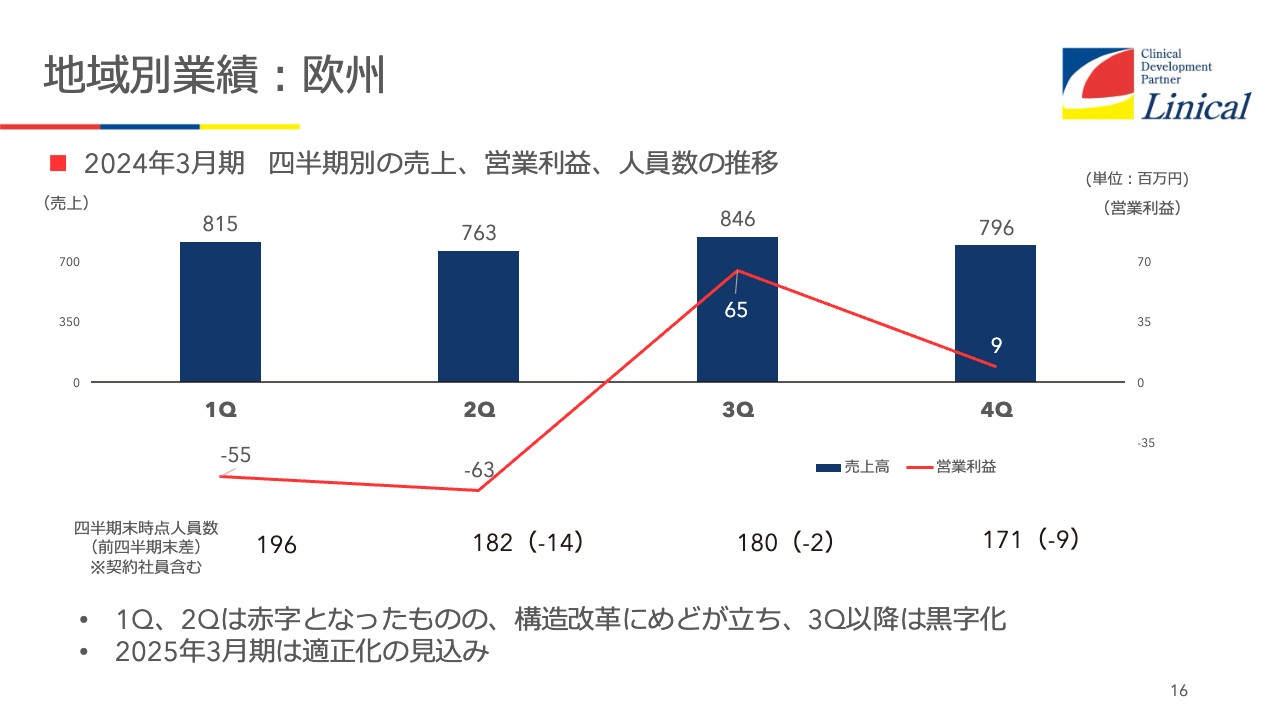

地域別業績:欧州

欧州の業績推移です。残念ながら2024年3月期は非常に苦しい立ち上がりとなりましたが、第3四半期あたりから人数を減らしながら黒字化ができています。2025年3月期は、おそらくほぼ定常状態まで伸びるのではないかと思っています。

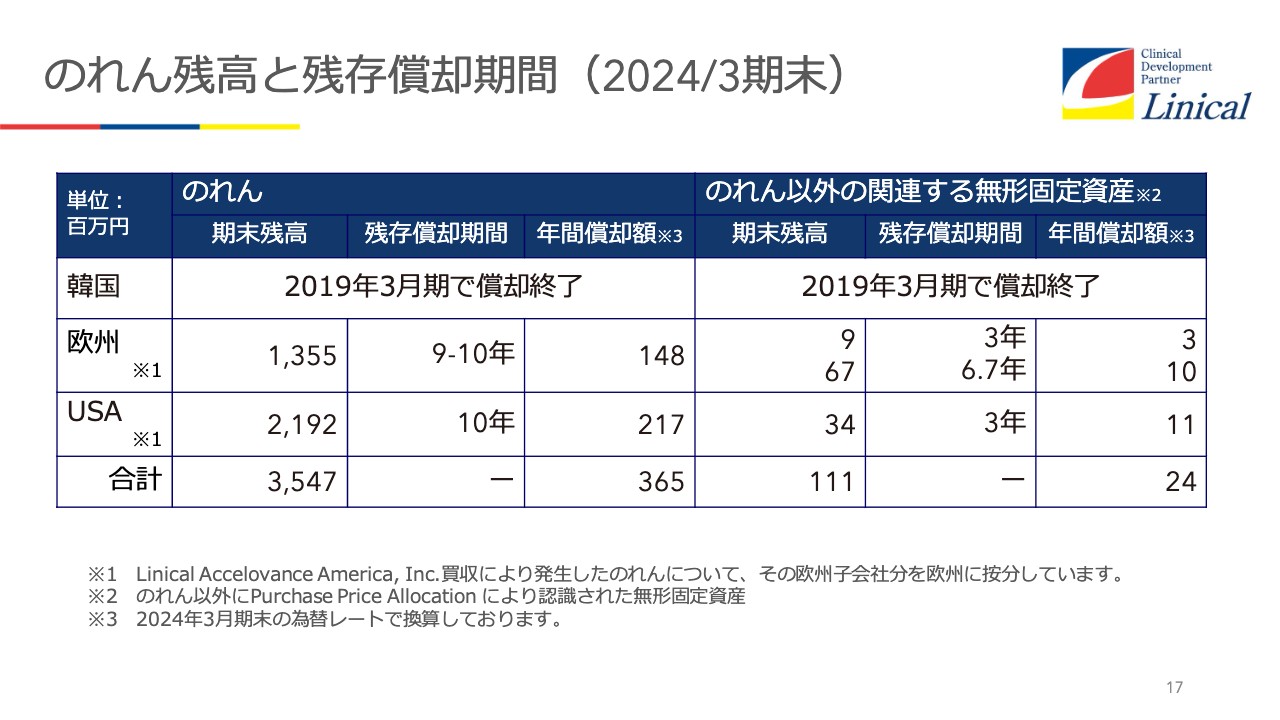

のれん残高と残存償却期間(2024/3期末)

のれん残高と残存償却期間についてです。欧州の一部ののれんがあと3年ほどで終わる見込みです。USAは残り11年となっています。

うれしいこととしては、欧州で買収を行った際に20億円弱の借金をしましたが、今年11月末でこのローンをすべて返済することができます。USAについても約4年半ですべてのローンを返済できる予定ですので、いよいよ次のM&Aに向けた資金獲得ができるのではないかと思っています。

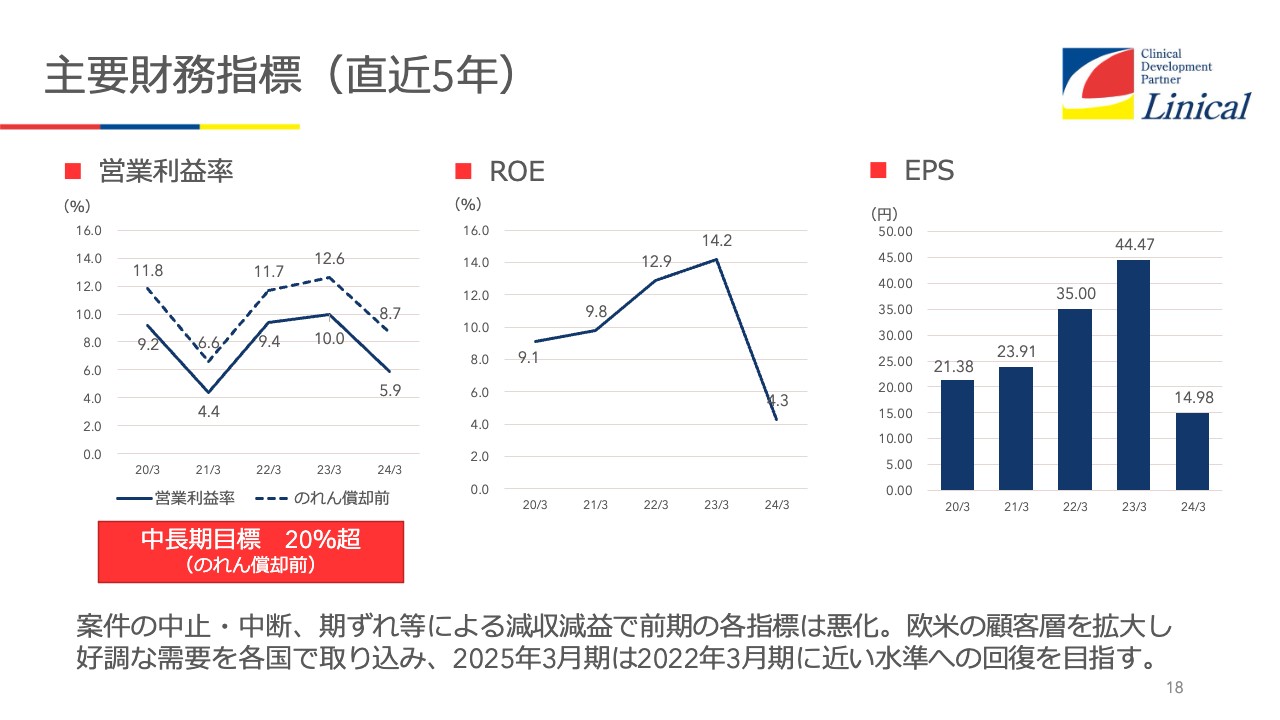

主要財務指標(直近5年)

主要財務諸表です。日本が苦しい状況にあるため、営業利益率が落ちています。ROEについても、前期に複数案件の中止・中断が偶発的に起こり、低い数字となりました。EPSも同様の理由で低くなっていますが、2025年3月期については、2022年3月期に近い水準への回復を見込んでいます。

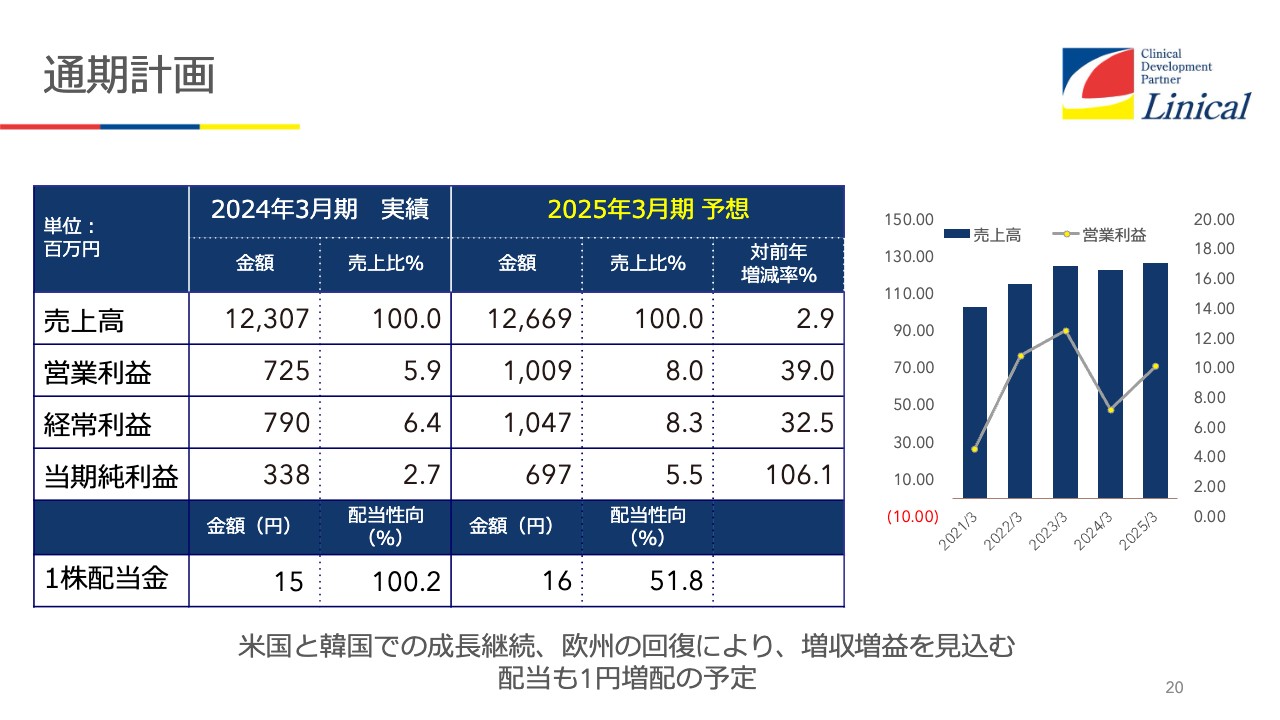

通期計画

2025年3月期の計画についてご説明します。通期計画では、2024年3月期とほぼ同じくらいの売上高を予想しています。日本は同じく減収減益になるものの、欧州および米国がさらに伸展する見込みで、売上高は前期比で約3億円、2.9パーセント増となる予想です。

営業利益、経常利益は10億円程度となっています。2025年3月期は基本的にリストラクチャリング費用が発生しないため、当期純利益は約7億円になると推測しています。

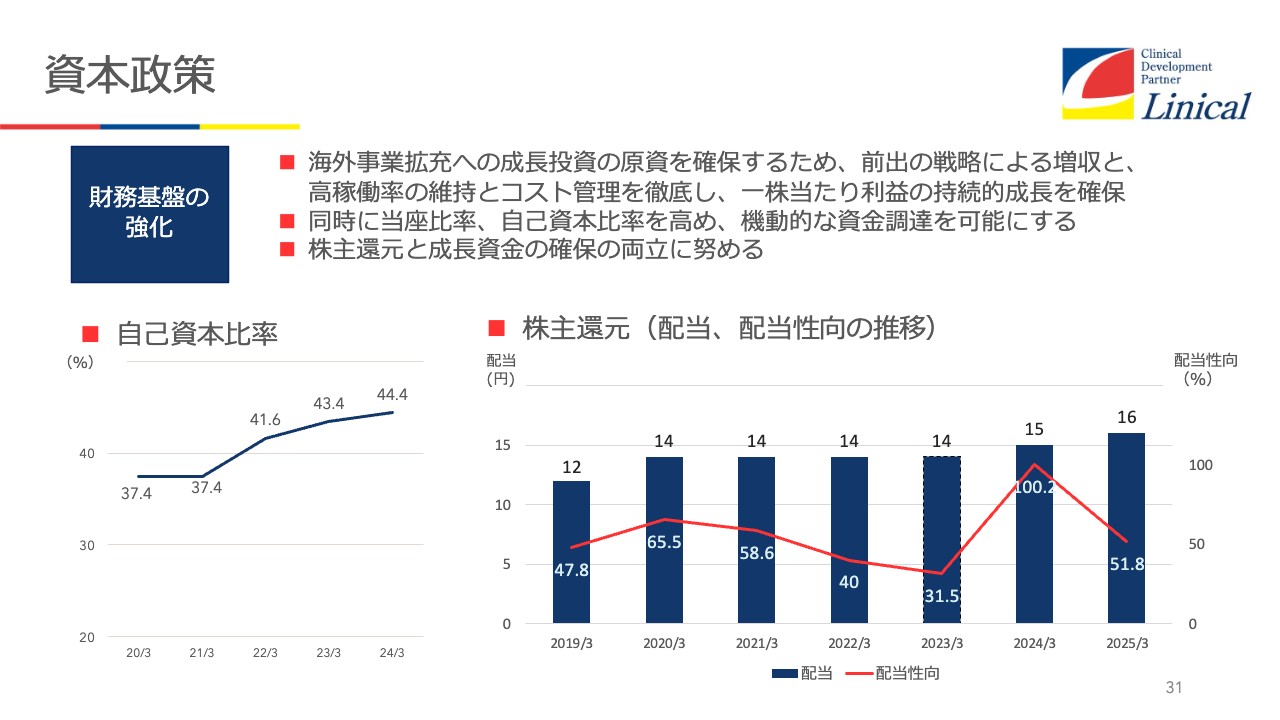

2025年3月期の1株配当金は16円、配当性向は51.8パーセントを予定しています。

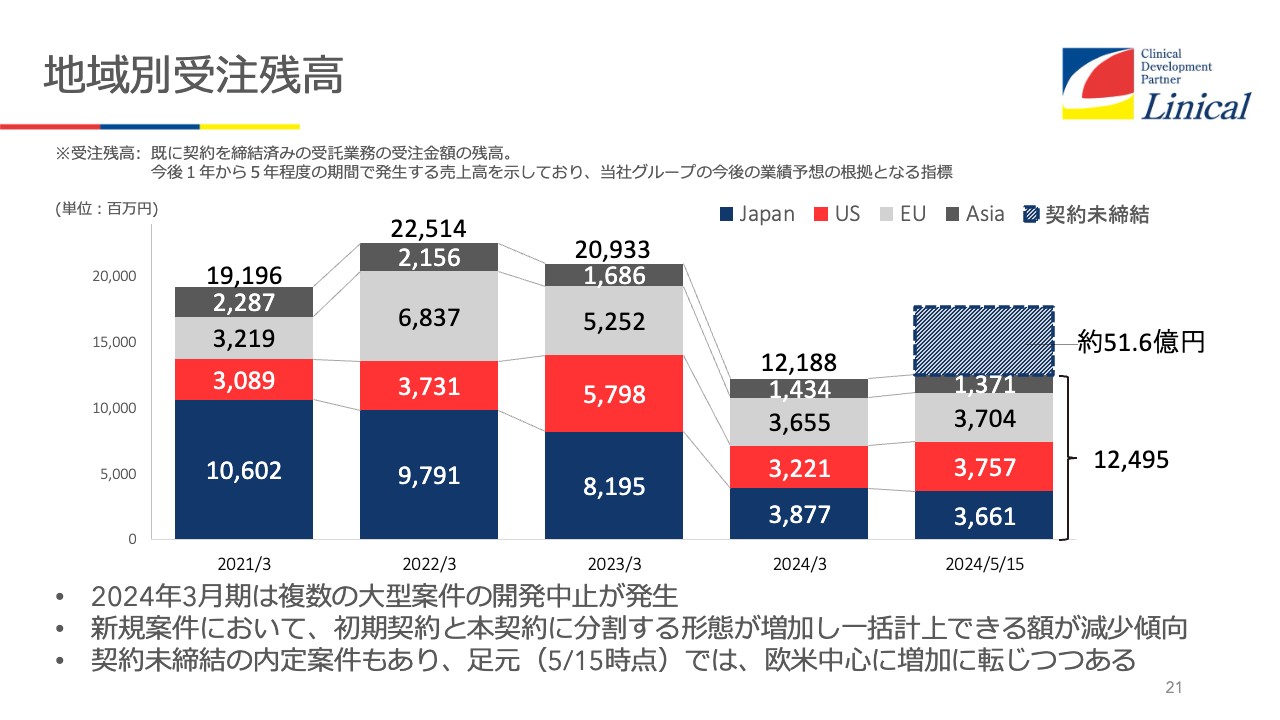

地域別受注残高

地域別受注残高です。多くの案件の中止があり、減ってきています。2024年5月15日現在で124億9,500万円まで減っていますが、スライドのグラフに点線で51億6,000万円を追加しています。これは「リニカルさん、この試験をお願いしますよ」と受託には成功しているものの、まだ契約書にサインがされていないものです。

我々の専門用語ではバーバルアウォード(受注内定)と言い、この内定案件約51億6,000万円あります。これが順次契約締結できた時に、受注残高に組み込まれていくことになります。

今年1月以降、平均で月間900万USDほどの内定案件を獲得していますので、受注残高については、少なくとも2025年3月期中にはなんとか取り戻せるのではないかと見ています。

契約未締結の内定案件が今後も増えていくとは思いますが、順次努力し、締結済みの状態にしていきます。

地域別今期の見通し

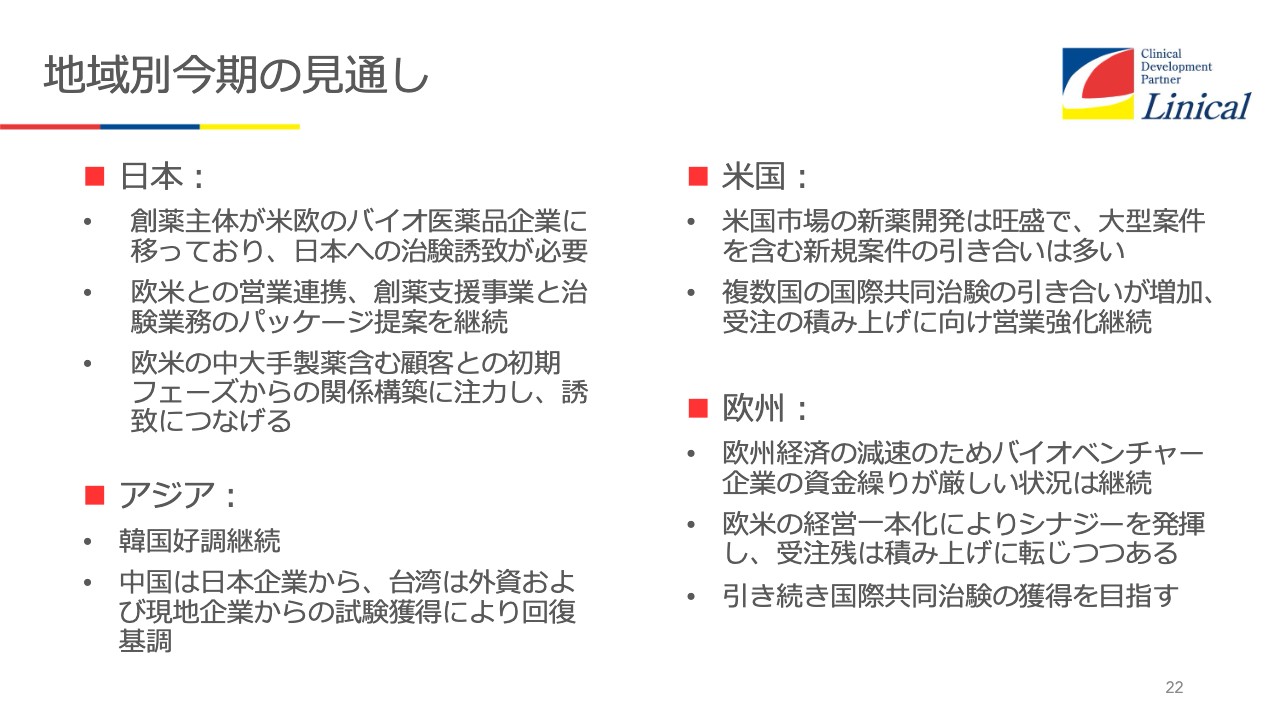

地域別の今期の見通しです。日本では、創薬主体が欧米のバイオ医薬品企業に移っており、日本への治験誘致が必要です。それができるかどうかが、おそらく我々と他の内資CROやSMOとの大きな違いだと思います。

我々は米国、欧州に大きな拠点を持っています。欧州、米国の営業担当者は、日本に試験を持ってくるように、日本が含まれた臨床試験、もしくはグローバル試験を日本で実施することを積極的に提案しています。

それにより、実際に日本が入った試験が今少しずつ出てきています。こちらがもう少し加速すると、将来的には日本の業績は現在の雨予報から曇り予報、晴れ予報に変わっていくだろうと思います。

欧米との連携や創薬支援事業も非常に重要だと思っており、これをパッケージングして進めていきます。欧米の中・大手製薬会社とも非常に仲良くしていますので、このようなところからも日本に試験を出すようお願いしているところです。

アジアでは韓国が非常に好調を継続しています。人もかなり増やし、2014年の買収当時は20名にも満たない企業でしたが、現在では80名となっています。今後も増やし続けていこうと考えています。その理由としては、後ほどご説明する治験数で、韓国がいよいよ日本を追い抜く状況になっているからです。

中国は日本企業から、台湾は外資系および現地企業からの試験獲得が実際に成功しつつあります。現在、米国や欧州の製薬会社やバイオテックカンパニーからは、中国への進出はネガティブな状況だと聞いています。一方で、日本はそうでもないようで、日本から中国に進出したいという製薬会社がけっこうあり、打診を受けていますし、案件の獲得にも成功しています。

今後そのあたりが積み重なっていけば、中国の業績も安定してくると考えています。

台湾については、外資系の台湾子会社からの試験獲得が進んできました。したがって、今後米国等から持ってくる大きなグローバル試験に加え、台湾内での試験獲得が広がると、台湾も回復基調が見込まれます。アジアは日本を除くと、好調な要素が考えられると思っています。

米国については先ほどからお伝えしているとおり、多くの臨床試験や、複数国にまたがる国際共同臨床試験が非常にたくさんあります。これらの獲得を積極的に行います。

欧州は経済が減速し、新薬を生み出すバイオベンチャー企業の資金繰りが厳しい状況は継続しているものの、当社の欧米子会社の経営一本化によるシナジーが発揮できてきています。すなわち、米国で獲得した試験に欧州が含まれる試験が今後開始されていきます。こうした試験を獲得することにより、欧州の状況は雨予報から曇り予報に変わると思っています。

さらに、製薬会社ではありませんが、欧州では一部の化学会社や食料品会社が医薬品開発を目指し、弊社に打診が来ているという状況も起こっています。

市場環境:治験実施企業の変化

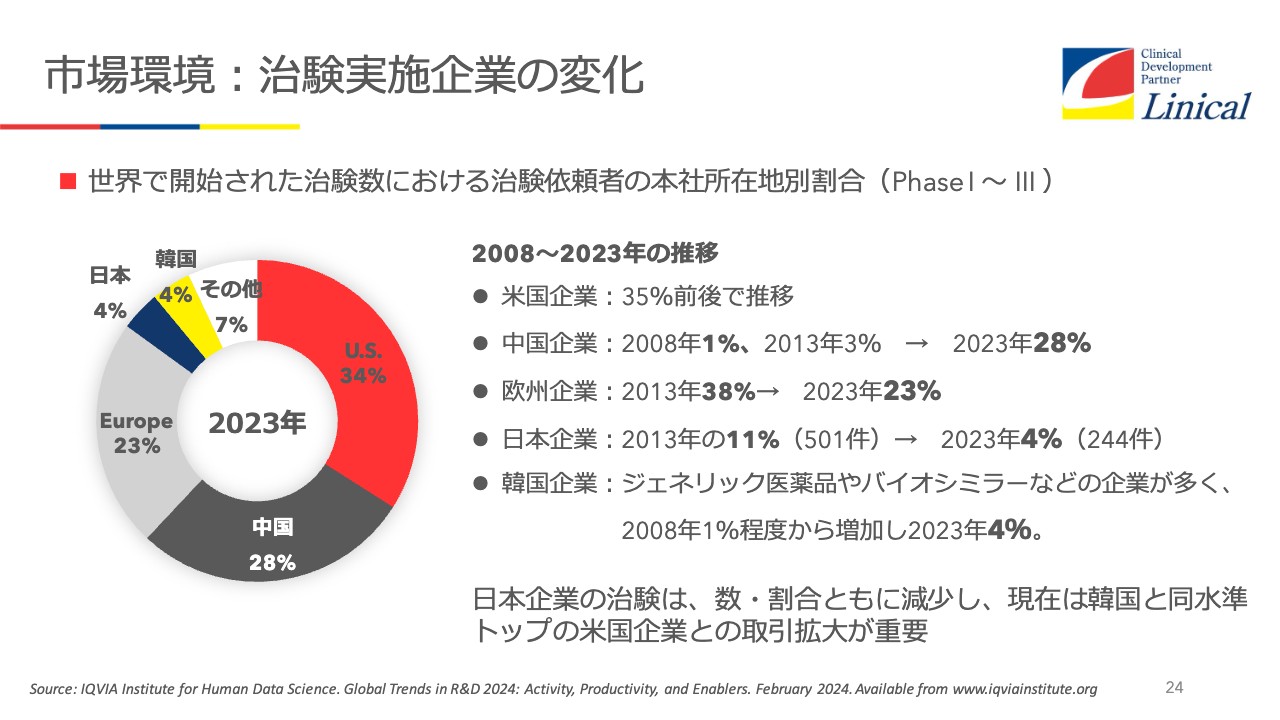

経営戦略をご説明します。まずマーケットについてです。日本は雨予報で、米国は晴れ予報が続き、アジアはそこそこの天気になる理由をお話しします。スライドに、世界で開始された治験数における治験依頼者の本社所在地別の割合を示しています。

米国企業は35パーセント程度で推移しています。中国企業は、2008年の1パーセントから、2023年は28パーセントとなっています。

欧州企業は、2013年の38パーセントから、2023年は23パーセントに減少しています。日本企業は、2013年の11パーセントから、2023年はわずか4パーセントとなっています。これは昨年の韓国企業の4パーセントとほとんど変わらない水準で、日本の臨床試験が大変減っていることがおわかりいただけると思います。

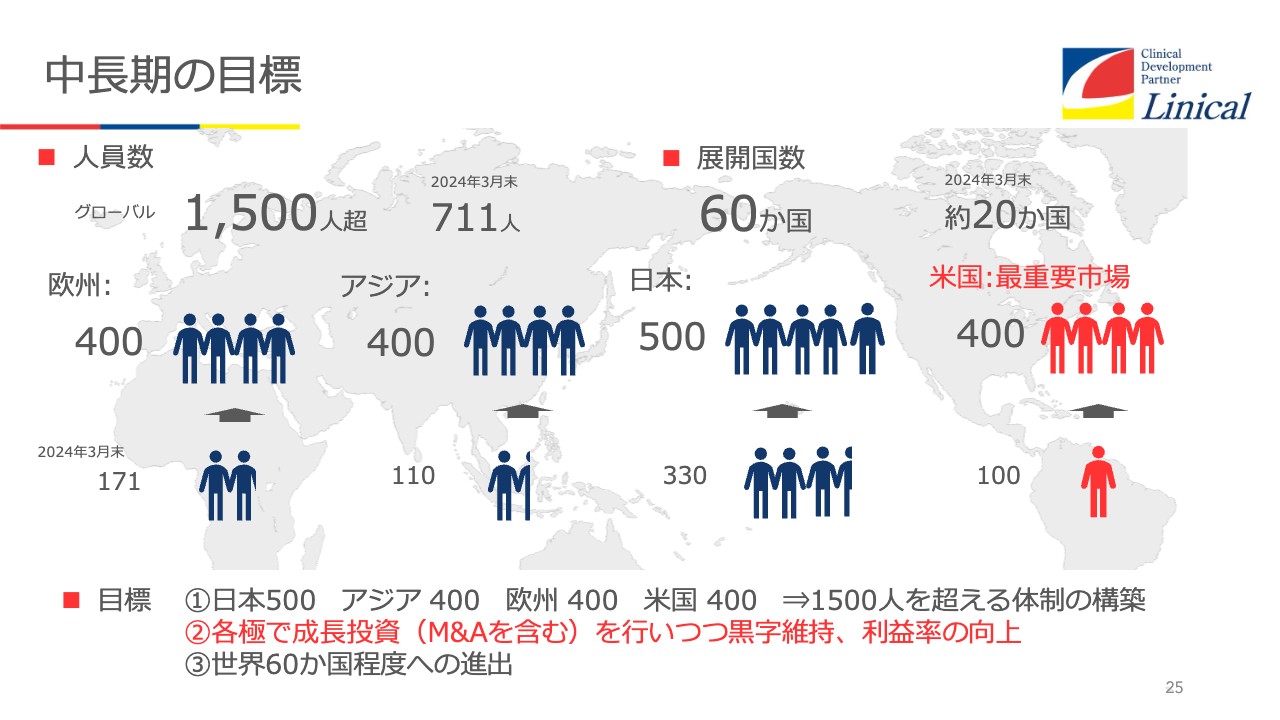

中長期の目標

これらを踏まえて、中長期の目標についてご説明します。日本は現在300人を超える体制ですが、今後はあまり大きくは増やさない予定です。最重要となるのはやはり米国で、こちらはどんどん増やしていこうと考えています。まず、日本、アジア、欧州、米国のそれぞれで400人体制を敷き、グローバルでは1,500人超の体制を構築していこうと考えています。

また、各極で成長投資、特に米国でM&Aを行いつつ、黒字維持を目指します。

さらに、世界60ヶ国程度への進出を考えています。特に今は南半球のオーストラリアへの進出の検討を進めています。オーストラリアでのパートナリングで、すでに数本の試験をオーストラリアのCROにお願いしています。これが今後も増える見込みとなれば、オーストラリアへの進出は早急に果たしたいと考えています。

事業成長を支える強み

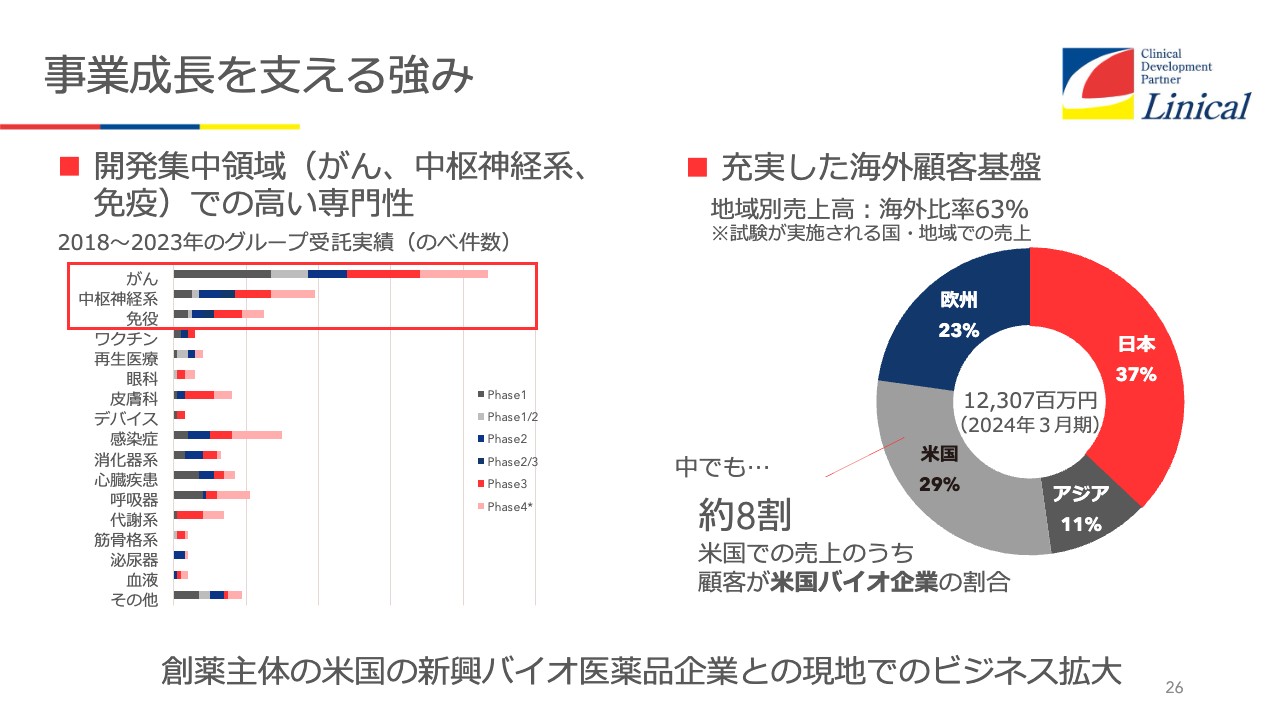

事業成長を支える強みについてです。弊社は、がん、中枢神経系、免疫といった領域に非常に強みを持っています。直近で獲得しているグローバル試験等も、抗がん剤が多いです。中枢神経系は直近ここ1年ほどでは大きな新規案件を獲得していませんが、すでにいくつか打診を受けています。免疫においても相変わらず強みを発揮しています。

次に、充実した海外顧客基盤についてです。スライド右側の円グラフのとおり、米国がすでに29パーセントとなっており、今後もどんどん伸びていくと思います。おそらく数年後には日本を上回り、米国からのグローバル試験を日本で実施することになるかと思います。

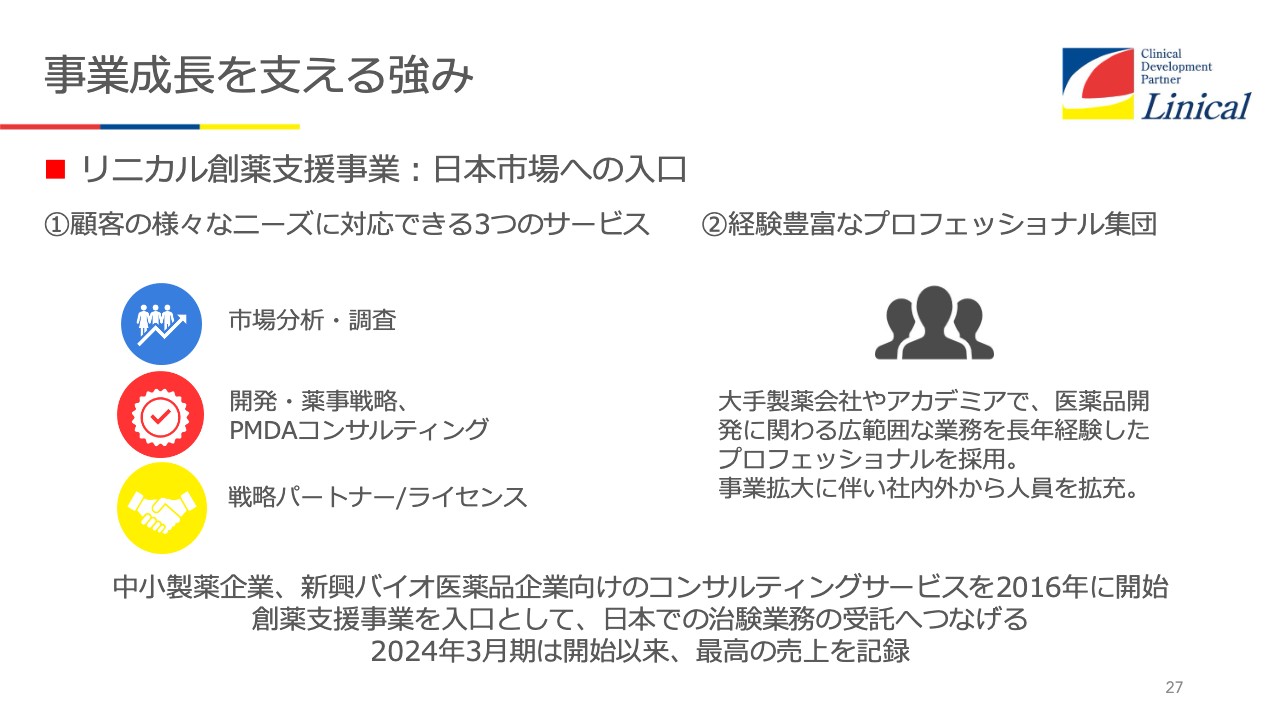

事業成長を支える強み

もう1つの事業成長を支える強みは、創薬支援事業です。日本で未承認の薬をどのようにして海外から日本に持ってくるかということで、十数年前から取り組んでいます。製薬会社出身のプロフェッショナルをたくさん採用し、市場分析から開発戦略、最終的なパートナリング/ライセンスまでワンストップで請け負っています。

例えば、米国のバイオテック会社が日本を入れてグローバル試験の承認を取った際、その会社が日本にない場合は、我々がこの薬を日本の製薬企業につなぐパートナリングの支援サービスまでできるようになっているということです。これが1つの大きな特徴かと思います。

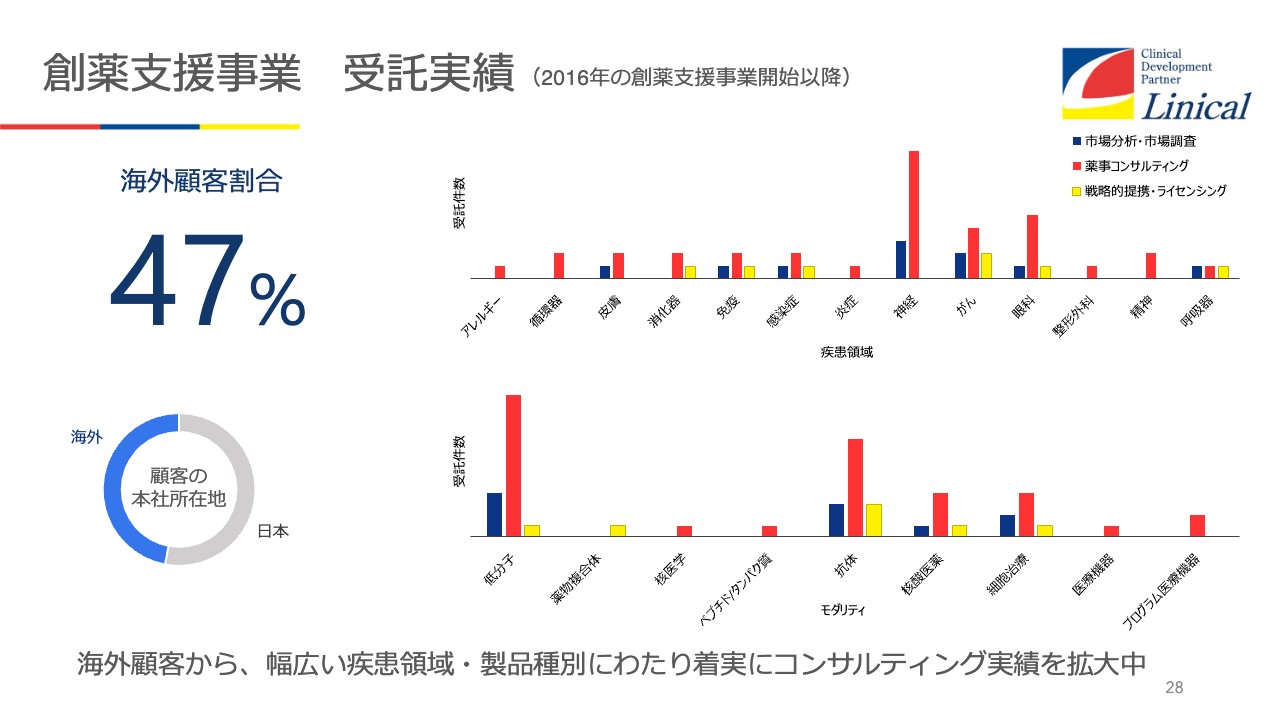

創薬支援事業 受託実績 (2016年の創薬支援事業開始以降)

創薬支援事業の実績です。海外顧客の割合が半分近くまで増えており、今後さらに増えると予想されます。米国からの顧客は特に増えていくと考えています。

収益力の強化に向けた取り組み

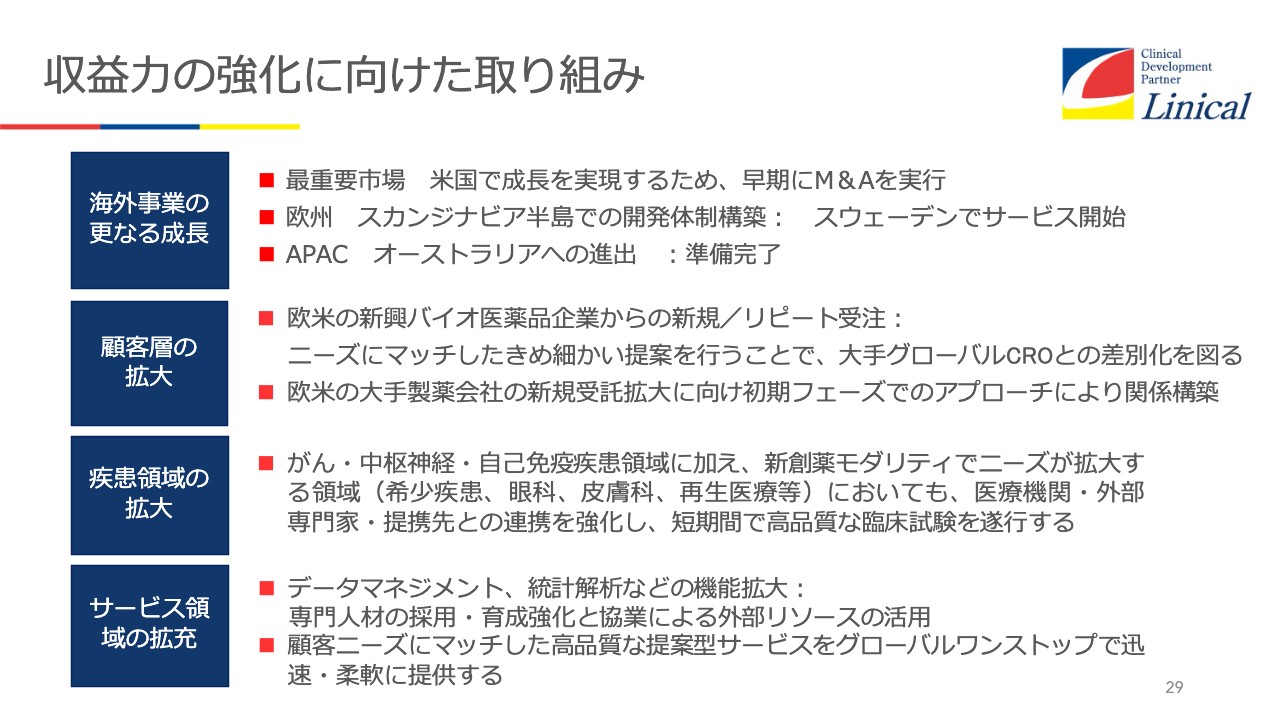

収益力の強化に向けた取り組みについて、4点ご説明します。

1点目は海外事業のさらなる成長です。最重要市場である米国での成長を実現するため、早期にM&Aを実行します。また、欧州のスカンジナビア半島では開発体制を構築し、スウェーデンでサービスを開始しています。

APACでは、オーストラリアへの進出準備が完了し、次の試験、もしくはその次の試験の獲得が行われた時点で、自社でオーストラリアへ進出しようと思っています。

2点目は顧客層の拡大です。欧米の新興バイオ医薬品企業からの新規、およびリピートの受注を行っています。ニーズにマッチした細かい提案をしっかり行い、大手グローバルCROとの差別化を図ります。また、欧米の大手製薬会社の新規受託拡大に向け、初期フェーズでのアプローチにより関係構築もしっかり行っています。

3点目は疾患領域の拡大です。がん、中枢、自己免疫疾患等は、我々が創成期から大事にしてきた領域です。しかし、今後日本を含む先進国は高齢化が進み、寿命が延びる中で、希少疾患、眼科、皮膚科、再生医療等の領域でも強みを持たなければ、顧客の拡大は難しいと考えています。

4点目はサービス領域の拡充です。日本で会社を始めた頃はモニタリングのサービスを主に行っていましたが、今はデータマネジメントや統計解析機能を拡大しています。例えば、データセンターは今までスペインのみにありましたが、直近では韓国にもデータセンターを置きました。

時差をなくすかたちで、APACのスポンサーには韓国を、欧米のスポンサーにはスペインを活用していただくように使い分けながら、このようなバックエンドサービスと呼ばれるところを拡充しています。

これらを踏まえて、グローバルワンストップで迅速・柔軟にサービスを提供する会社となっており、それをさらに強力に促進していこうと考えています。

ありたい姿

私は社員に「我々は外資の大手CROのような『The Biggest』を目指すのではなく、『The Strongest』を目指すのですよ」と言います。

オンコロジーの領域や、最近非常に力を入れているiPS細胞、再生医療など、高度な専門的知識を持つプロフェッショナルとして、1人当たりの収益力を上げ、競合他社をしのぐことを目指します。それが我々の目指すべき姿である「The Strongest」だと考えています。

資本政策

資本政策です。2025年3月期の1株配当金は16円を予定しています。

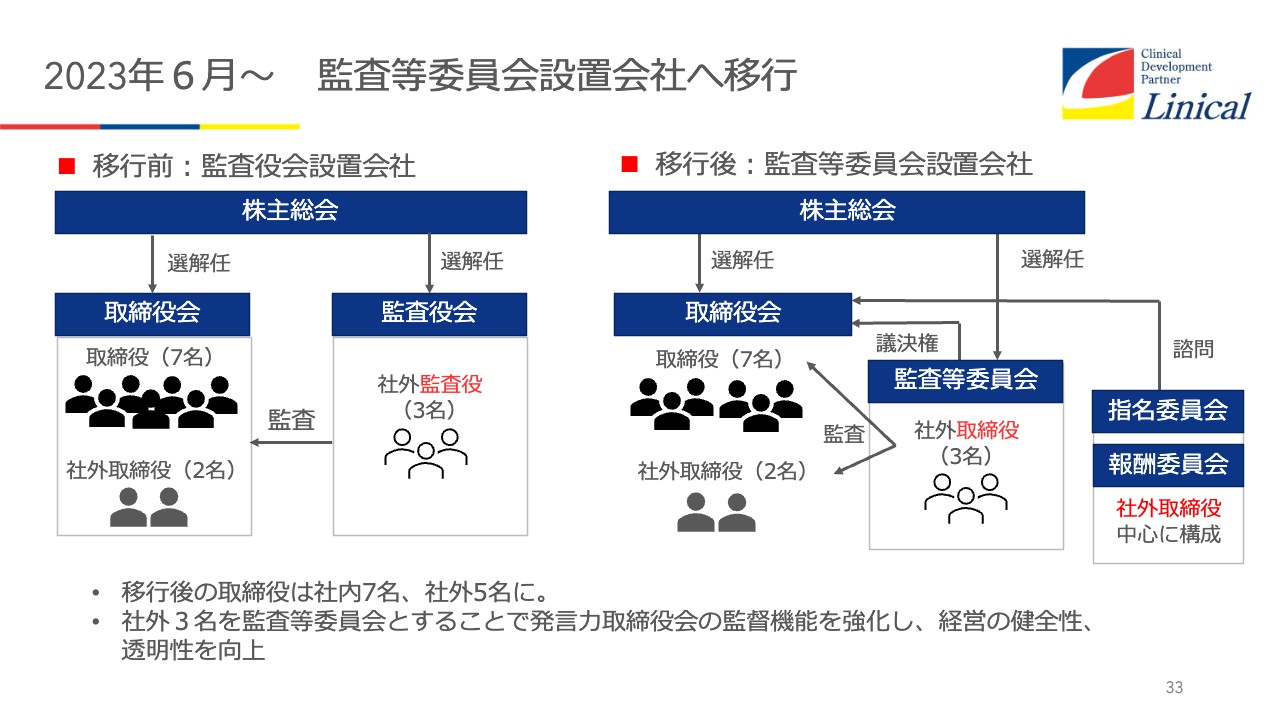

2023年6月~ 監査等委員会設置会社へ移行

ガバナンスを強化しました。今まで取締役会と監査役会を併設していましたが、監査等委員会設置会社に移行しました。

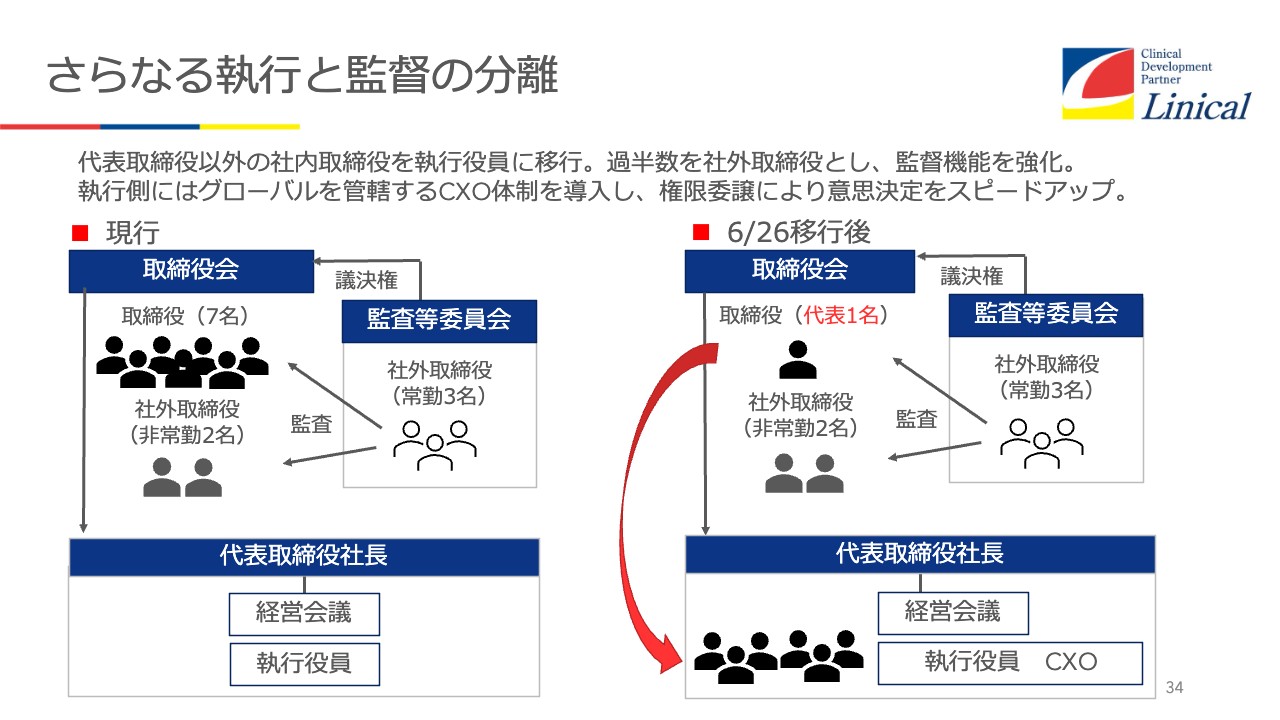

さらなる執行と監督の分離

さらにこの総会以降、指名委員会によって指名される執行役員CXO体制になります。社内取締役は私1人、社外取締役は常勤が3名、非常勤が2名の計6名の予定です。従来、非常勤を含めて12名で経営していましたが、大幅に減らしました。その代わりに執行役員を置き、デシジョンを早めると同時に、行動も早めるような体制に持っていこうと思っています。

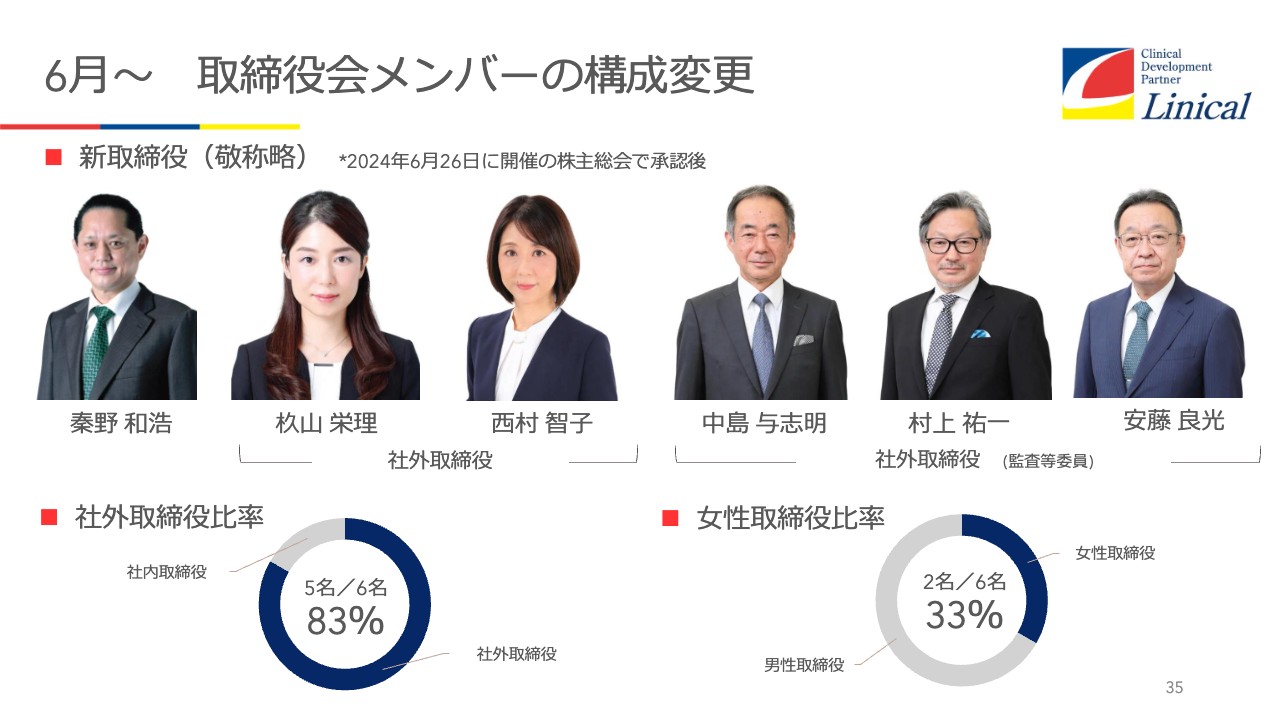

6月~ 取締役会メンバーの構成変更

取締役会のメンバーです。社外取締役の杦山栄理は弁護士、西村智子は公認会計士、中島与志明、村上祐一、安藤良光は製薬会社での長い経験を持つプロフェッショナルです。社外取締役比率は83パーセント、女性取締役比率は33パーセントとなっています。

執行役員CXOの任命

執行役員CXOを任命します。トップは、米国、欧州で子会社の社長を歴任してきた坂本勲勇で、Chief Strategy Officerとして日本に帰国しました。Chief Administrative Officerは、欧州やアジアで活躍した河合順です。

Chief Financial Officerは引き続き髙橋明宏、IT関連のChief Information Officerは得能正善、Chief Project Officerは辻本桂吾、Chief Technical Officerは長藤寿昭、Chief Compliance Officerは山口志織、Chief Asia Pacific Officerは宮崎正哉となります。

経営理念の実践

経営理念をあらためて掲載しています。今後もプロフェッショナルを追求していきます。

質疑応答:受注残高減少の背景について

司会者:「昨年半ば以降、御社の受注残高は複数のキャンセルと受注低迷で急速に減少しています。その背景について、医薬品業界の研究開発動

新着ログ

「サービス業」のログ