【QAあり】H.U.グループHD、安定利益創出に向け24年度を重要な1年と位置付け 収益を生む基盤整備に注力し、25年度の投資効果刈り取りへ

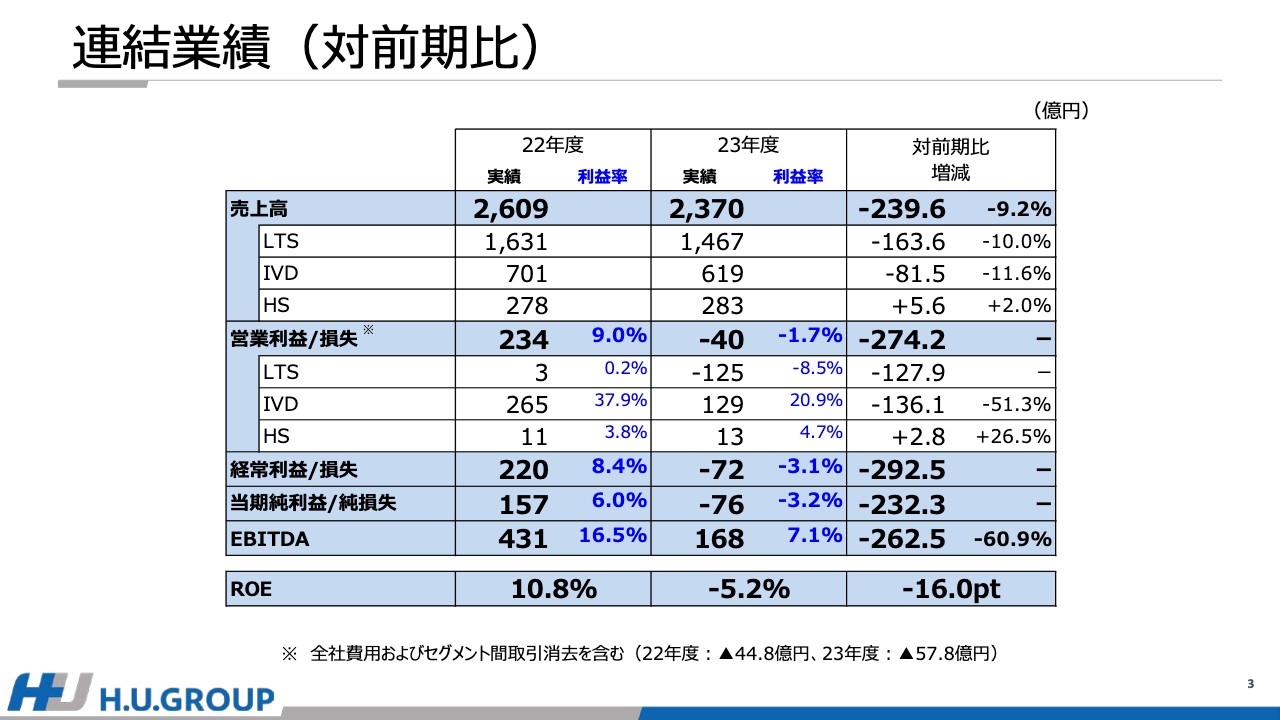

連結業績(対前期比)

竹内成和氏(以下、竹内):H.U.グループホールディングス株式会社代表執行役会長兼社長兼グループCEOの竹内です。私から2023年度の業績についてご説明します。

スライドは全体の業績です。新型コロナウイルス感染症関連検査の減少を主要因として、2023年度は減収減益となりました。それぞれの詳細については後ほどご説明します。

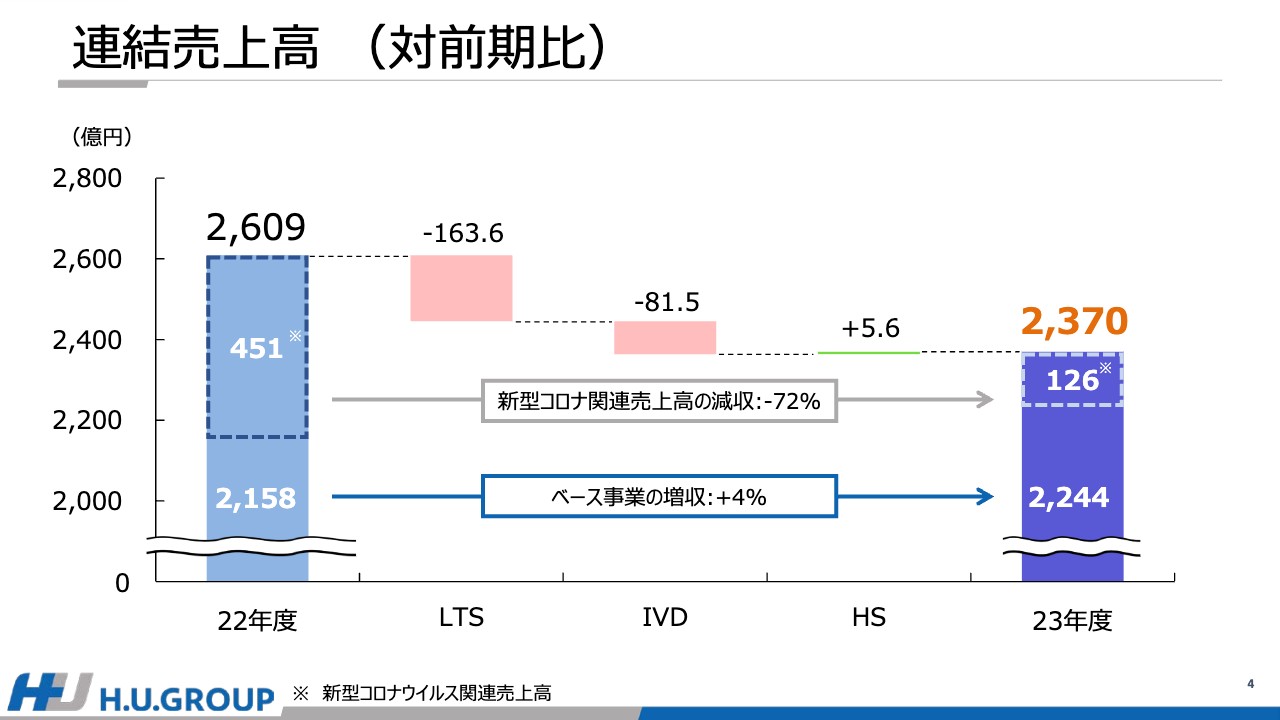

連結売上高(対前期比)

連結売上高の対前期比です。全体としては、約240億円減収の2,370億円となりました。主な要因としては、新型コロナウイルス関連検査が72パーセント減となったことです。一方、新型コロナウイルス以外のベース事業は4パーセント増収となりました。

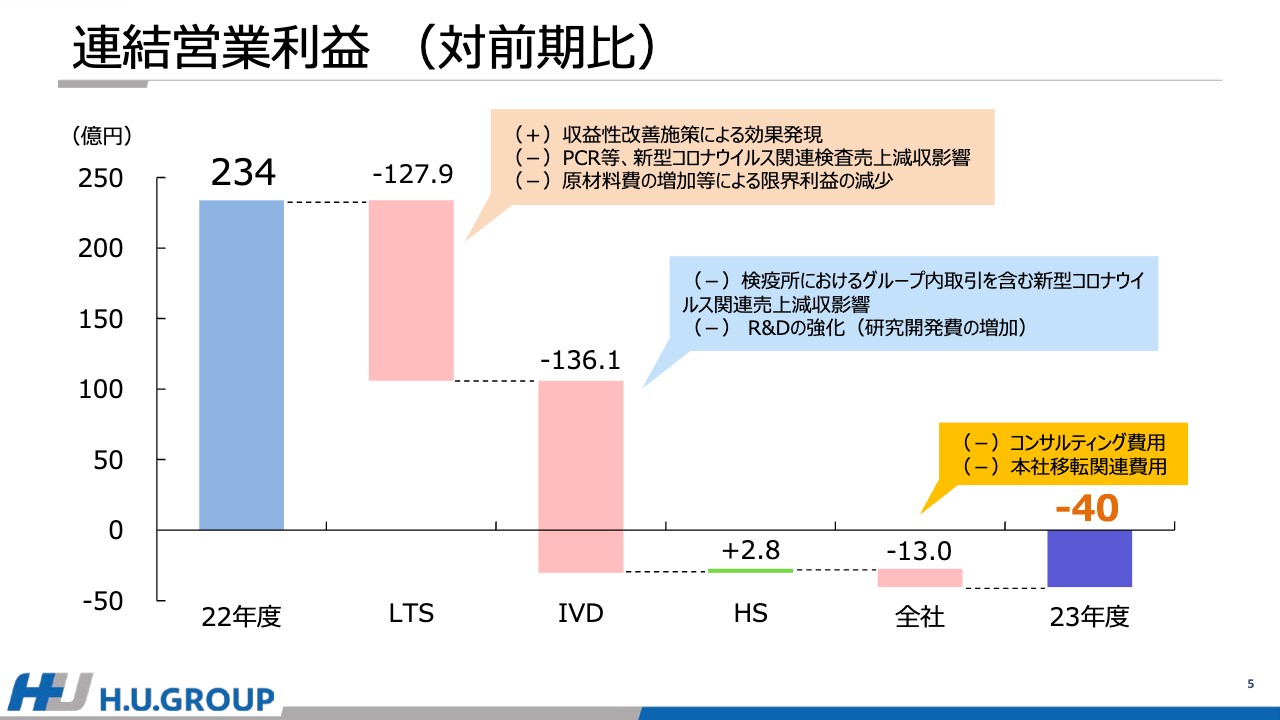

連結営業利益(対前期比)

連結営業利益の対前期比です。まずLTS事業では、収益性改善施策による効果が一定程度発現しているものの、新型コロナウイルス関連の減収が大きなマイナス要因となりました。また、原材料費の増加による限界利益の減少等も影響して、結果としては約128億円の減益となりました。

IVD事業では同じく、検疫所におけるグループ内取引も含めた、新型コロナウイルス関連の減収による利益減が最も大きな減益要因となりました。加えて、R&D強化に伴う研究開発費の増加も減益要因となっています。

これらの結果、全体としては前期比で約274億円減少し、約40億円の営業損失となりました。

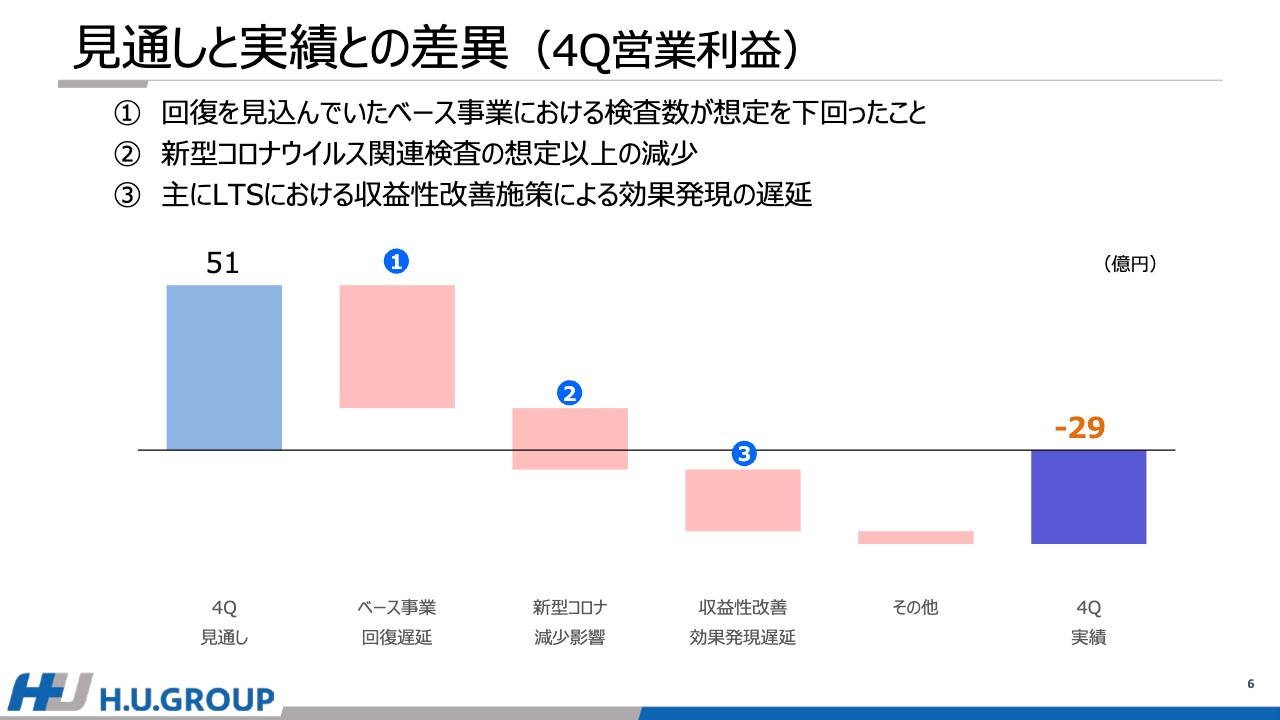

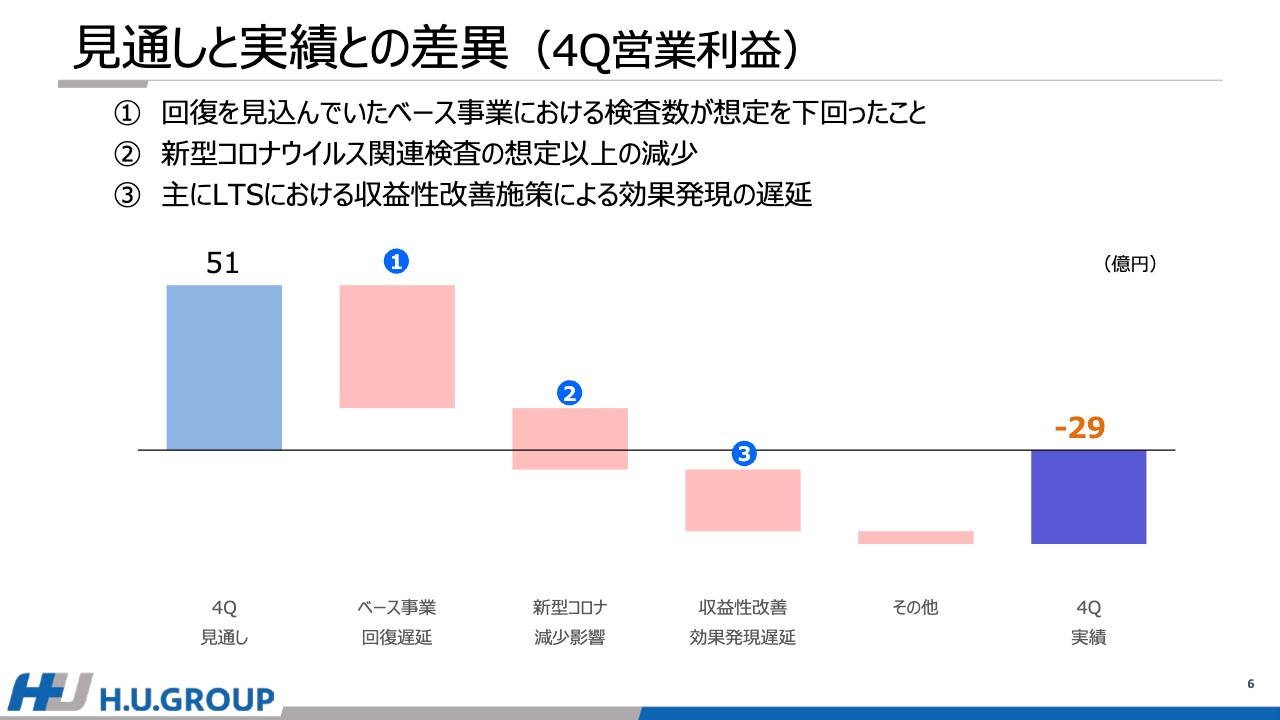

見通しと実績との差異(4Q営業利益)

第4四半期の営業利益に関して、第3四半期決算発表時の2月8日時点での見通しである51億円と、実績であるマイナス29億円との差異についてご説明します。

1点目に、12月以降、回復基調を想定したベースの検査数について、1月、2月は再びマイナス成長となり、見通しとの差異が大きくなった一番の要因となりました。なお、ベース検査数の状況は、LTS事業・IVD事業双方に影響しています。加えて、収益性にはネガティブに働く「ルミパルス」の機器設置が、この時期想定以上に進んだことも影響しています。

2点目に、新型コロナウイルスについても、1月から3月に再度の感染ピークを想定していましたが、感染が収束したことによって、想定以下の実績となりました。

3点目に、追加施策を講じた収益性改善施策について、第4四半期だけでの効果は限定的となりました。結果として見込みとの差異が大きくなり、第4四半期はマイナス29億円という着地になりました。

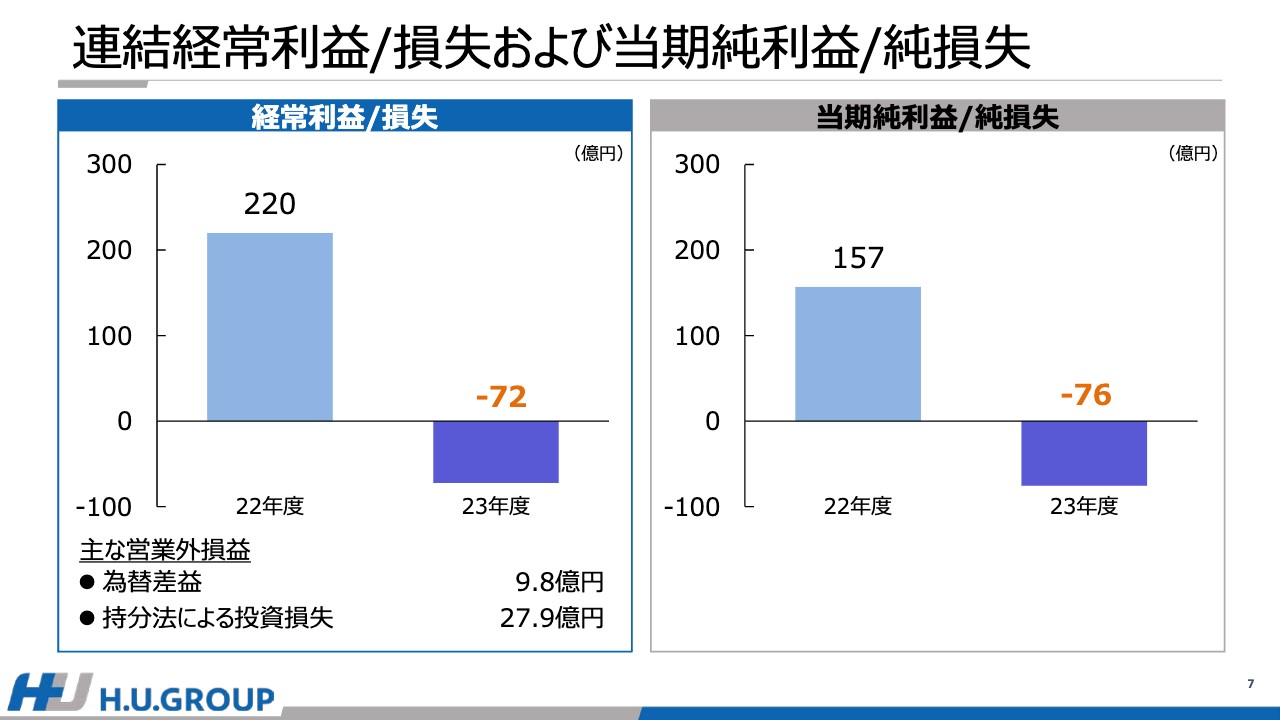

連結経常利益/損失および当期純利益/純損失

経常利益および純利益についてです。経常利益については、為替差益、持分法投資損失などの営業外損益に加えて、営業利益の減少を主要因として、約72億円の経常損失となりました。当期純利益については、営業利益の減少を主要因として、約76億円の当期純損失となっています。

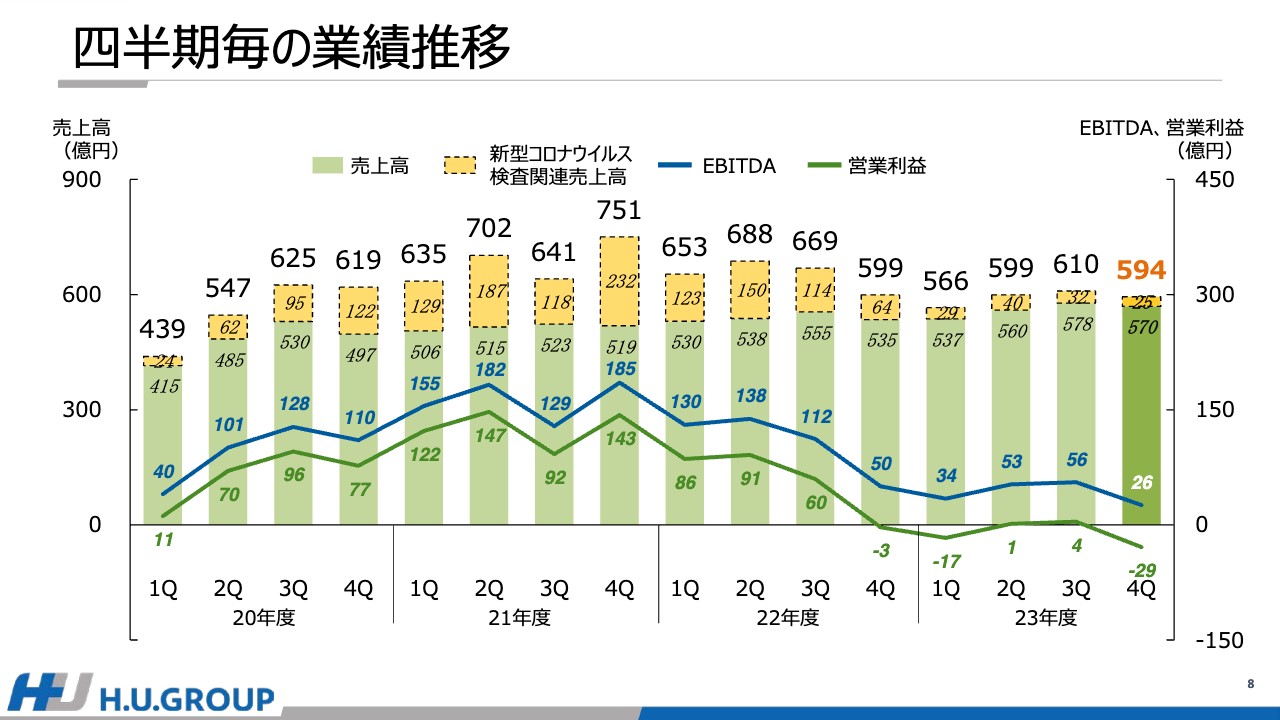

四半期毎の業績推移

四半期ごとの売上高、EBITDA、営業利益の推移です。2023年度は新型コロナウイルス関連売上が急速に減少したものの、ベース事業は検査数の回復が停滞していることや、コスト構造の改革には至っていないことなどから、結果として利益的には厳しいまま推移した状況です。

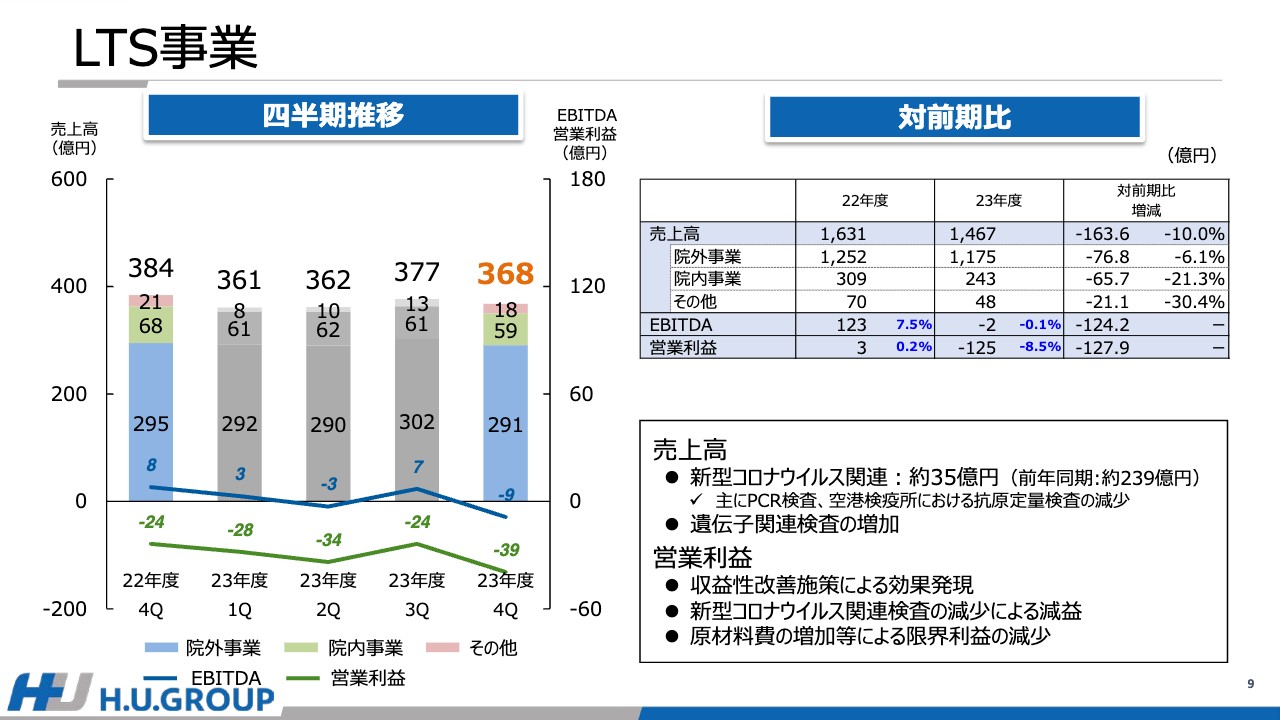

LTS事業

続いて、セグメントごとのご説明です。まずはLTS事業についてです。YoYでは、新型コロナウイルス関連検査で約204億円の減収となっており、新型コロナウイルス関連検査を除くベース売上はプラス基調で推移しているものの、全体としては減収となっています。また利益面でも、新型コロナウイルス関連売上が対前年比で減少していることにより減益となっています。

一部の収益性改善施策の効果は発現し始めているものの、原材料費の増加などによる限界利益の減少が利益に影響しています。

なおH.U. Bioness Complexの関連費用については、可動範囲の拡大によって費用が増加しているものの、一部の効果発現によってオフセットされており、YoYでの利益への影響は軽微となっています。

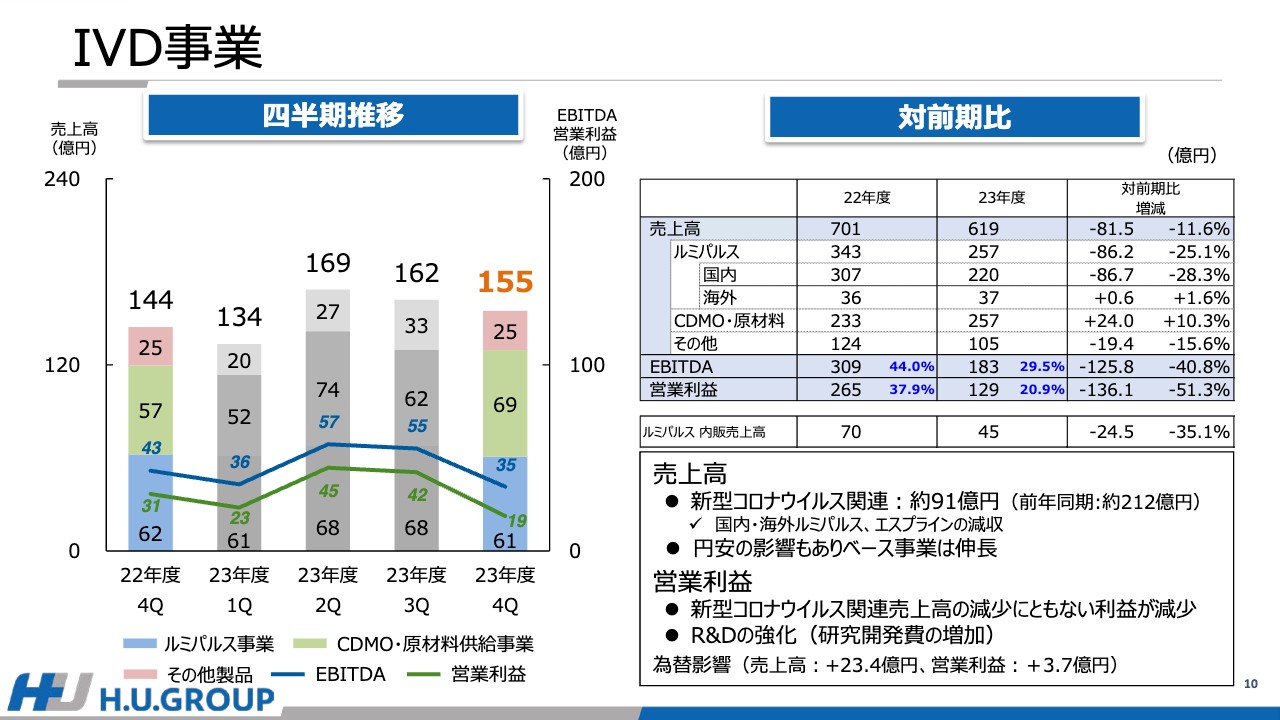

IVD事業

IVD事業についてです。対前期比で減収となっているのは、国内外の「ルミパルス」および「エスプライン」における新型コロナウイルス関連売上が約121億円減少したためであり、新型コロナウイルス関連を除くベース事業は、円安の影響も含めて伸長しています。

なお、CDMOについては、為替の追い風もあって大きく増収となっていますが、為替を除いた現地通貨ベースでもビジネスは順調に推移しており、対前年比で増収になっています。

利益面では、新型コロナウイルス関連で外部向け売上の減少に加えて、グループ内の内販の減少も大きく影響を与えました。また、前年度に買収した会社も含めて研究開発活動を強化しており、費用増となっています。結果として、対前期比では約136億円の減益となりましたが、IVD事業全体の営業利益率としては20パーセント以上確保できています。

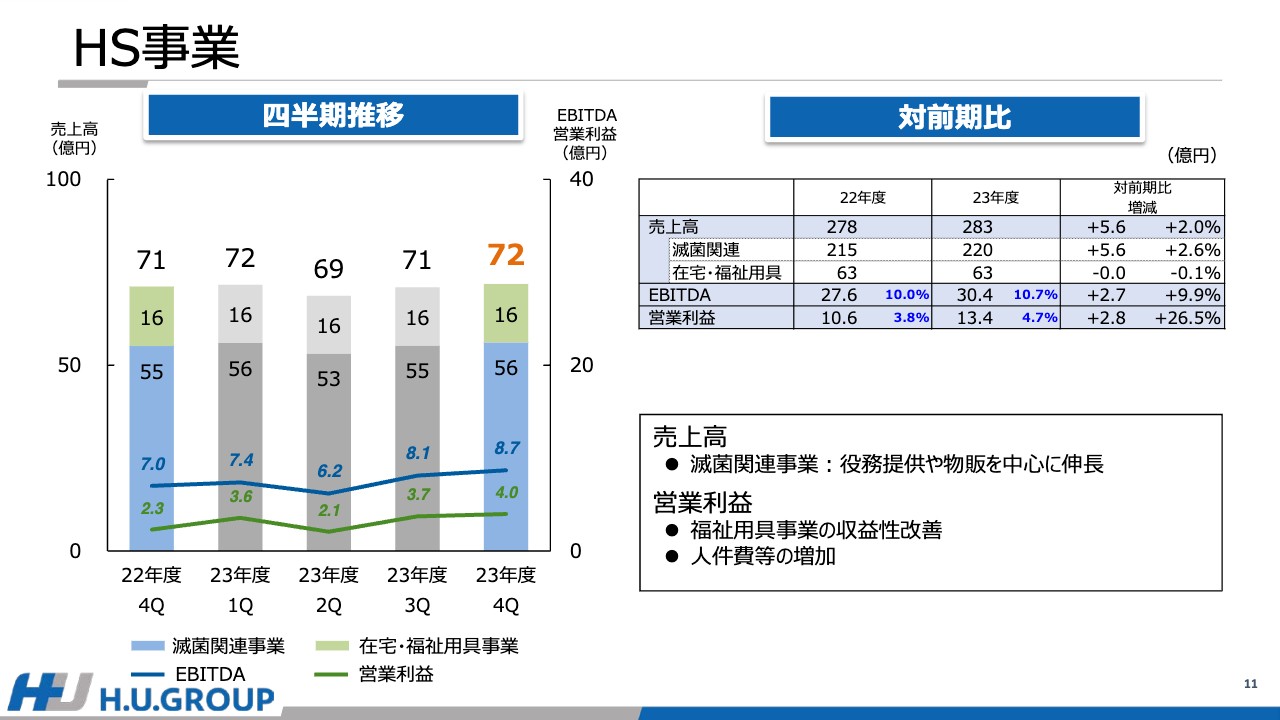

HS事業

HS事業についてです。主に滅菌関連事業で、役務提供や物販が伸長したことで増収となりました。一方利益面では、滅菌事業で人件費に係る一時的なコスト等が発生したものの、福祉用具事業で収益性が改善したことによって増益となっています。

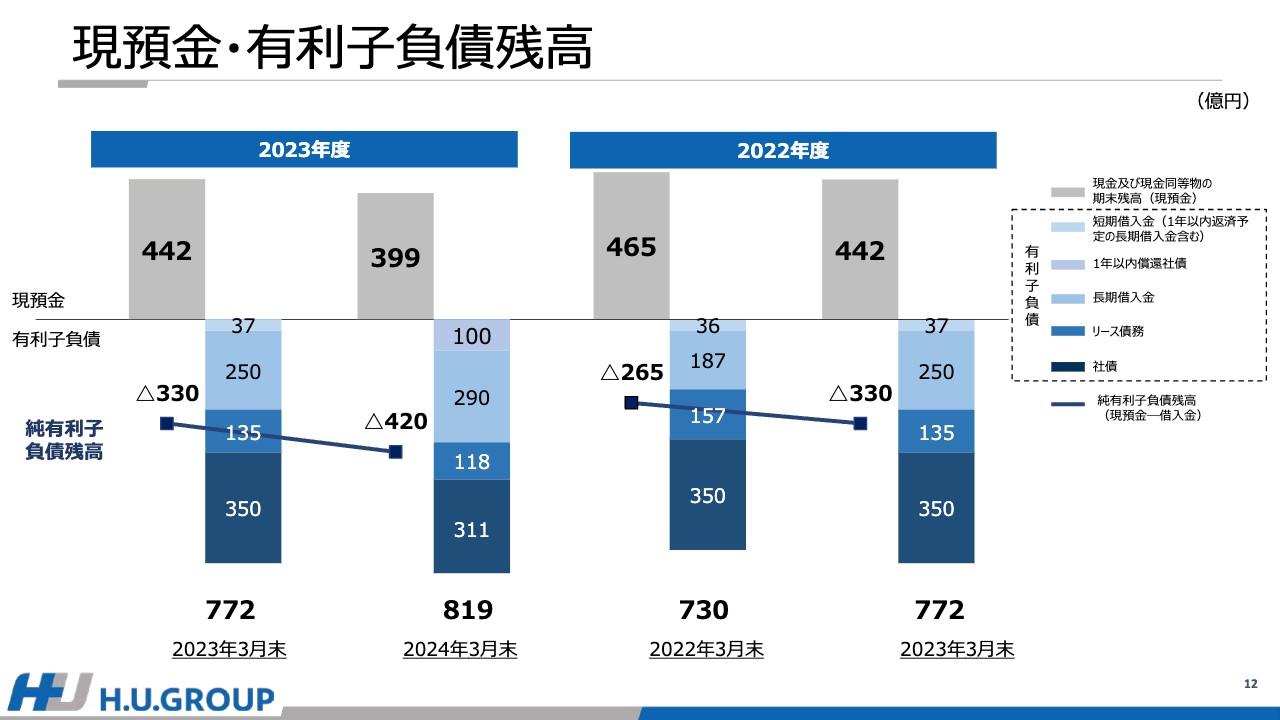

現預金・有利子負債残高

現預金・有利子負債残高についてです。現預金から有利子負債を控除した純有利子負債残高については、2024年3月末時点で420億円となり、2023年3月末と比較して90億円増加しました。

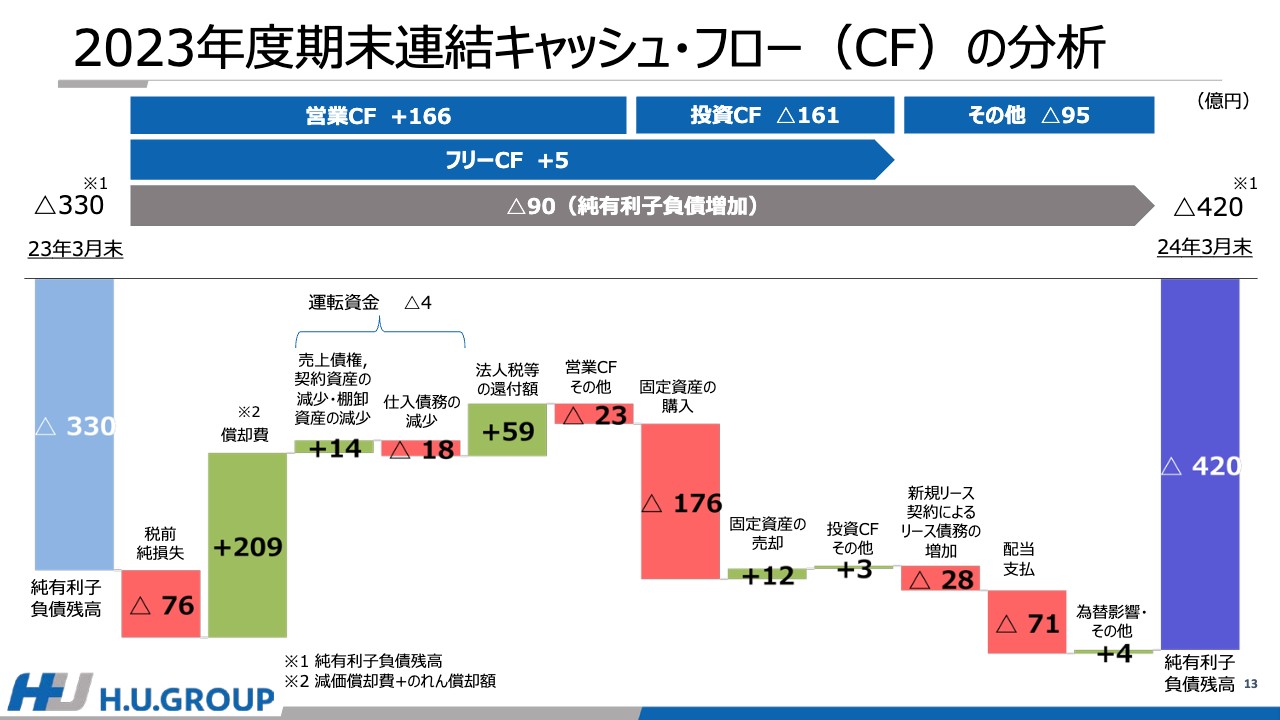

2023年度期末連結キャッシュ・フロー(CF)の分析

スライドは、連結キャッシュ・フローを純有利子負債の増減の観点で分析した資料です。営業キャッシュ・フローは、主に償却費209億円に加えて、法人税の還付等で166億円となりました。投資キャッシュ・フローは、固定資産の取得等を中心に約161億円のキャッシュアウトとなりました。

これらの結果、フリーキャッシュ・フローはプラス5億円となりました。これらに加えて、配当の支払い71億円等により2024年3月末の純有利子負債残高は、2023年3月末の330億円から90億円増加し、420億円となっています。

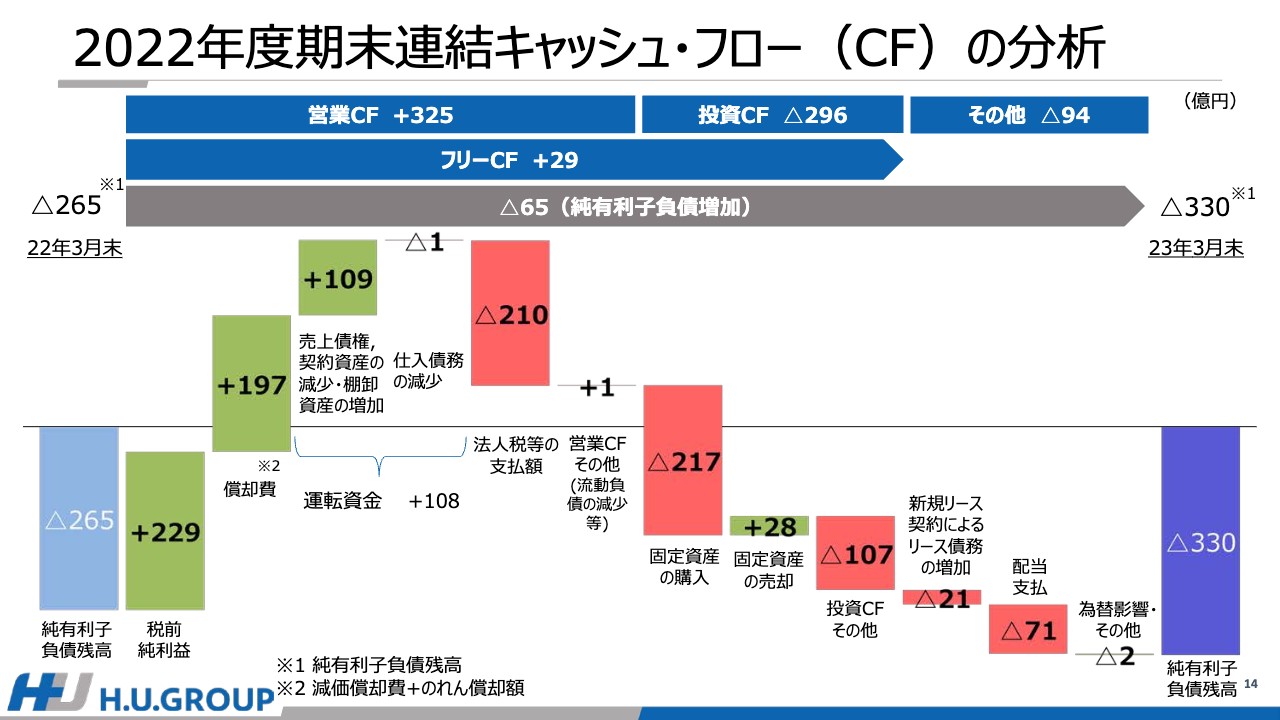

2022年度期末連結キャッシュ・フロー(CF)の分析

スライドは、前期のもののため割愛します。

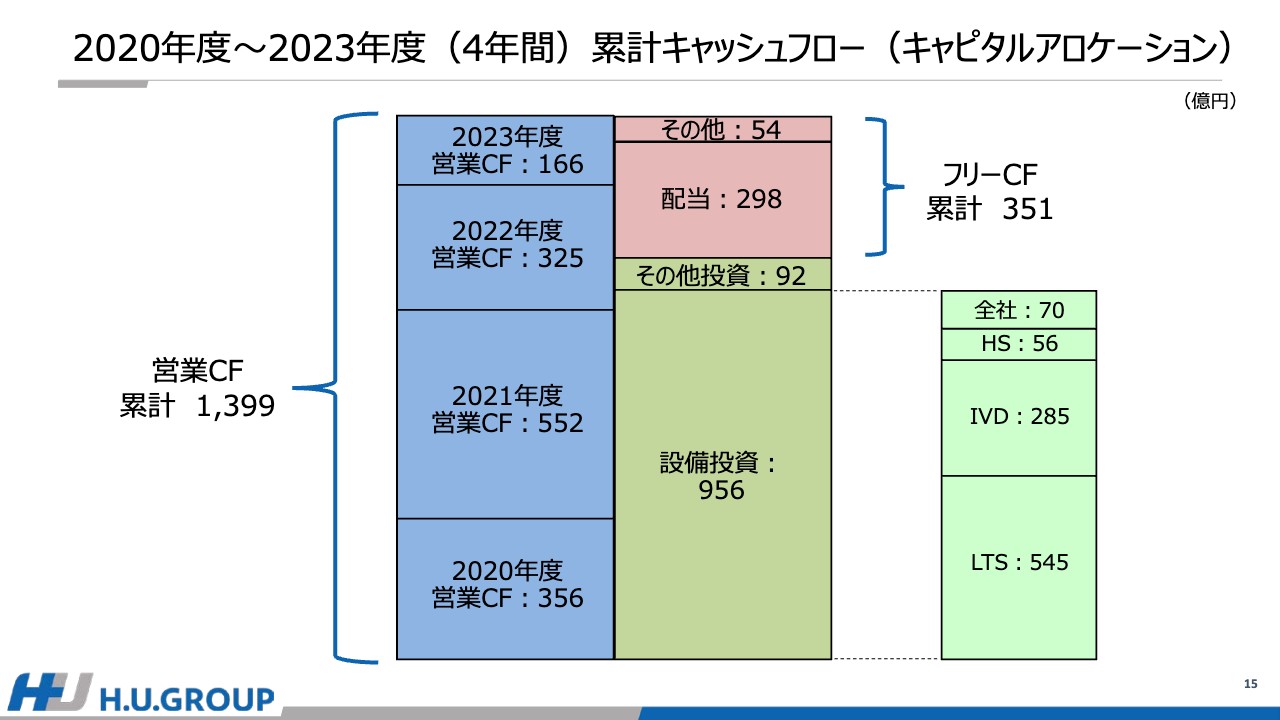

2020年度~2023年度(4年間)累計キャッシュフロー(キャピタルアロケーション)

2020年度から2023年度における4年間の累計キャッシュ・フローです。4年間で1,399億円の営業キャッシュ・フローを生み出し、そのうち956億円はLTS事業を中心とした設備の投資に充てました。これに加えて、IVD事業における買収等へのキャッシュアウト等があったため、4年間の累計フリーキャッシュ・フローは351億円となりました。

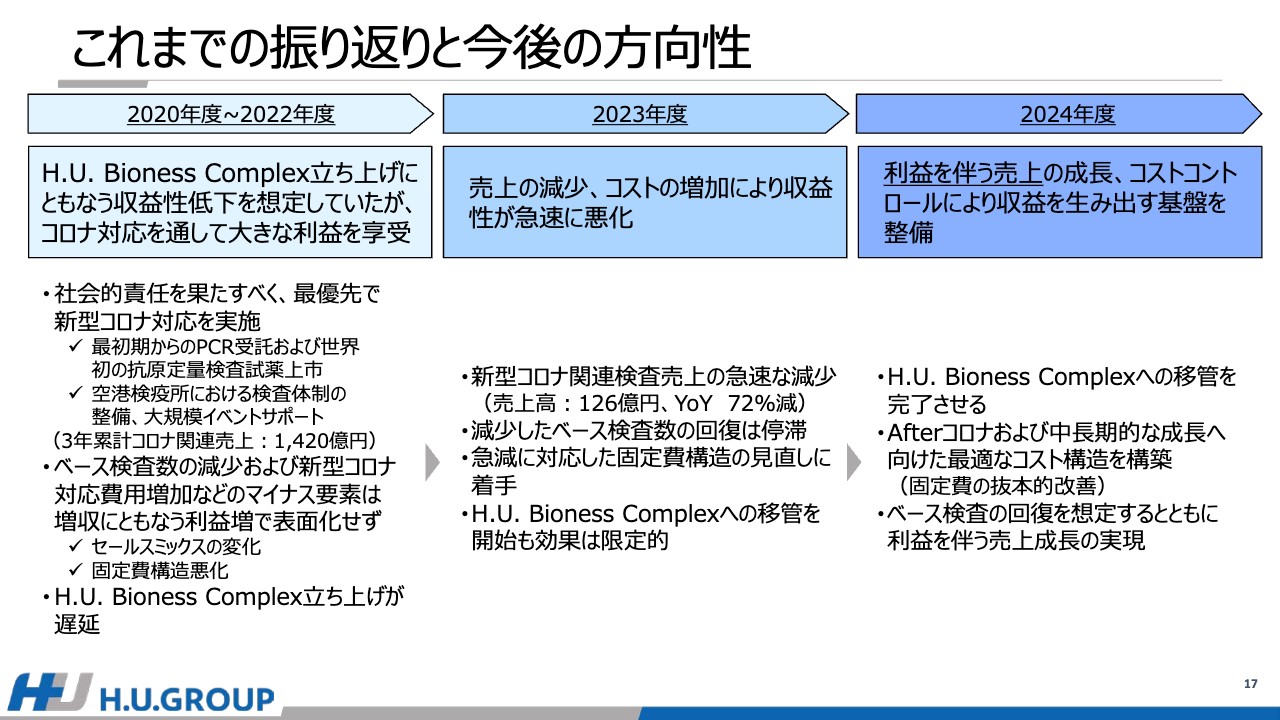

これまでの振り返りと今後の方向性

これまでの状況の振り返りと、2024年度の計画および今後の成長戦略についてです。新型コロナウイルスの拡大によって、世界的に大きな対応を余儀なくされた2020年からの3年間については、もともとラボ立ち上げで収益性が低下することを想定していたものの、新型コロナウイルス感染拡大への対応を通して大きな収益を得ることができました。

具体的には、早期の抗原検査試薬の上市に加えて、空港検疫所、大規模イベントなどでの対応を最優先で実施し、大きな利益を享受したことで、ベース検査数の減少や各種費用の増加などによる収益性低下が表面化しない期間となりました。

一方、本来であれば、最優先で進めるべきH.U. Bioness Complexについては、立ち上げに想定以上の時間を要することとなりました。2023年度については、新型コロナウイルスによる収益貢献が想定よりも早く減少した一方で、その裏側にあるベース検査数の回復が停滞したことなどによって、収益性が急速に悪化しました。

固定費構造の見直しを進めるも、効果はまだ道半ばで、またH.U. Bioness Complexへの移管も徐々にスタートしましたが、単年度における効果は限定的となりました。

これらの結果を受けて、2024年度は収益を生み出す基盤を整備することがテーマになると考えています。H.U. Bioness Complexの移管を最優先で完了させ、あわせてアフターコロナ時代に最適なコスト構造の構築をすること、そしてグループとして再び成長軌道に乗せるための準備の1年となります。その計画についてご説明します。

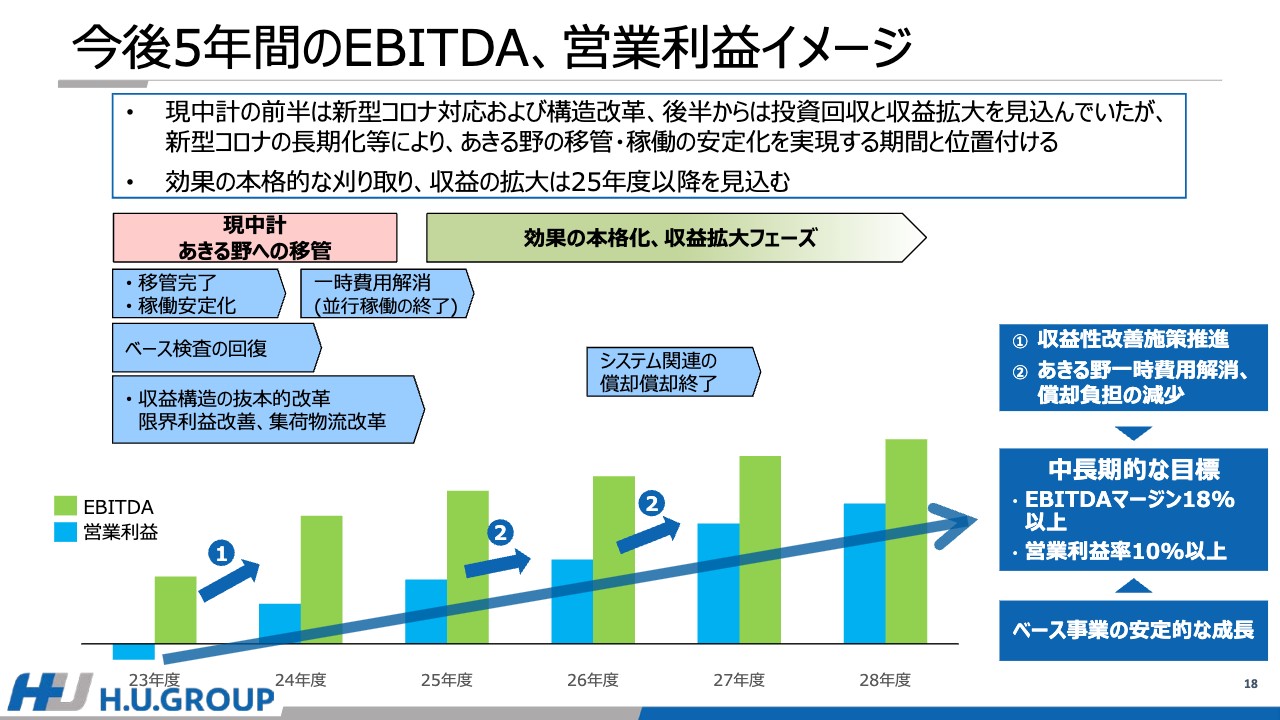

今後5年間のEBITDA、営業利益イメージ

今後5年間のイメージを共有したいと思います。現中期経営計画においては、前半で新型コロナウイルス対応が収束し、後半からは収益拡大フェーズになることを見込んでいましたが、結果として新型コロナウイルス対策およびH.U. Bioness Complex稼働に注力する期間となりました。

効果の刈り取りが本格化する2025年度と、その後の持続的な成長や安定的な利益を創出する基盤を整備するためには、先ほどご説明したように2024年度が非常に重要な1年となると考えています。

なお、利益改善のポイントとなるのは、2025年度にH.U. Bioness Complex関連の一時費用が解消するタイミング、および2027年度にシステム関連の償却費が軽くなるタイミングです。このタイミングに加えて、ベース事業を安定的に成長させることで利益を成長させることができると考えています。

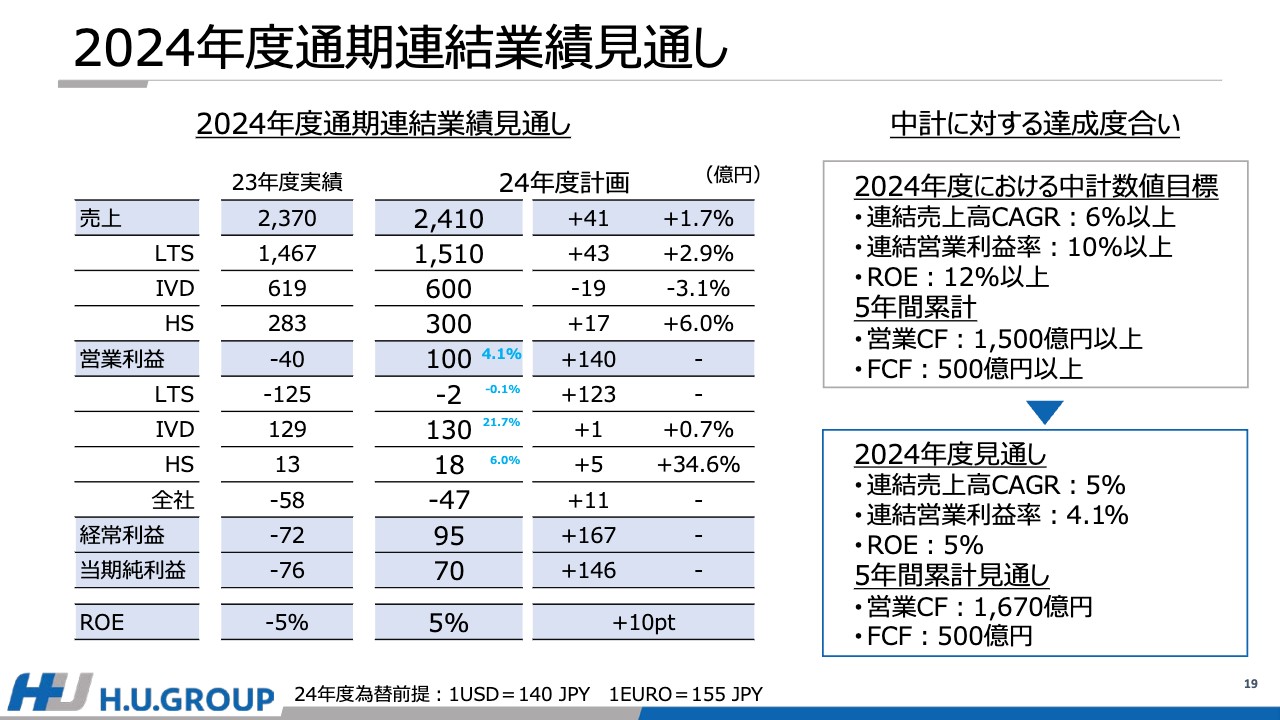

2024年度通期連結業績見通し

今後の成長のための重要な1年となる2024年度の数値計画は、スライドに記載のとおりです。LTS事業は2023年度は非常に厳しかったものの、大幅な増益を計画しており、連結でも一定の利益水準に戻していきます。

なお、2024年度が現中期経営計画の最終年度となりますが、単年度のP/Lでは数値目標に至らないものの、5年間の積み上げとなる営業キャッシュ・フロー、フリーキャッシュ・フローについては、達成を目指していきます。

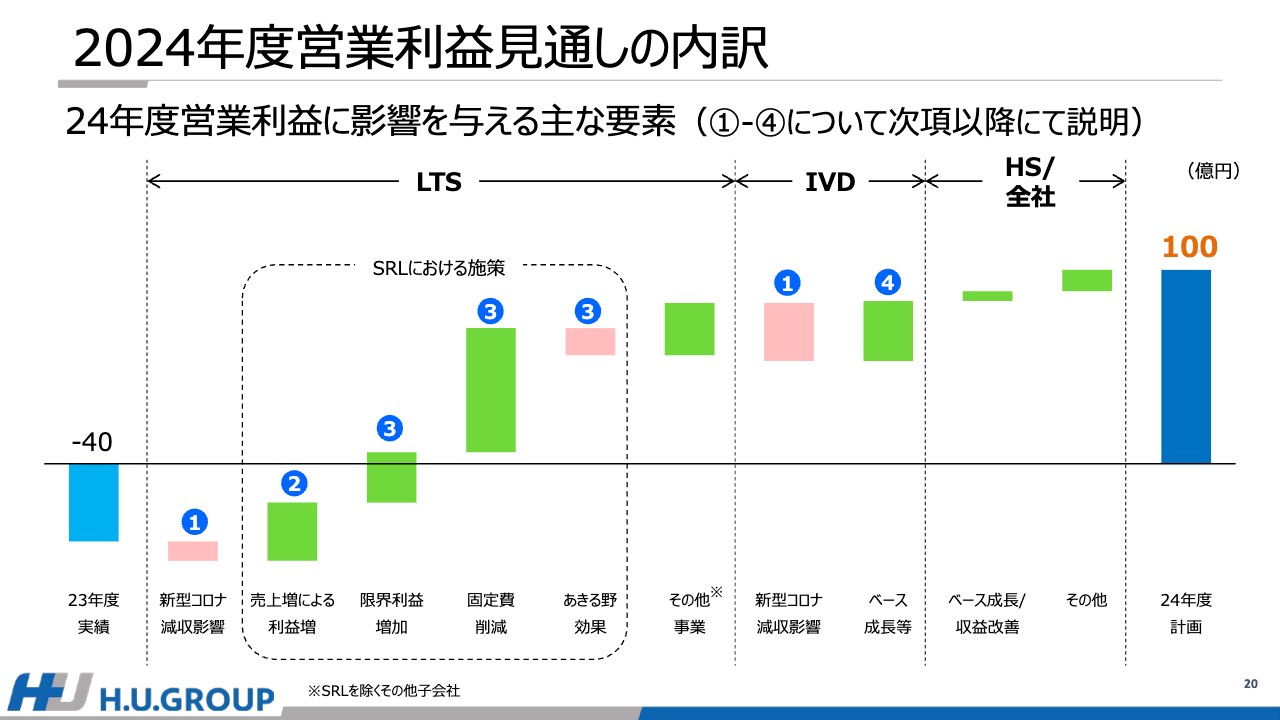

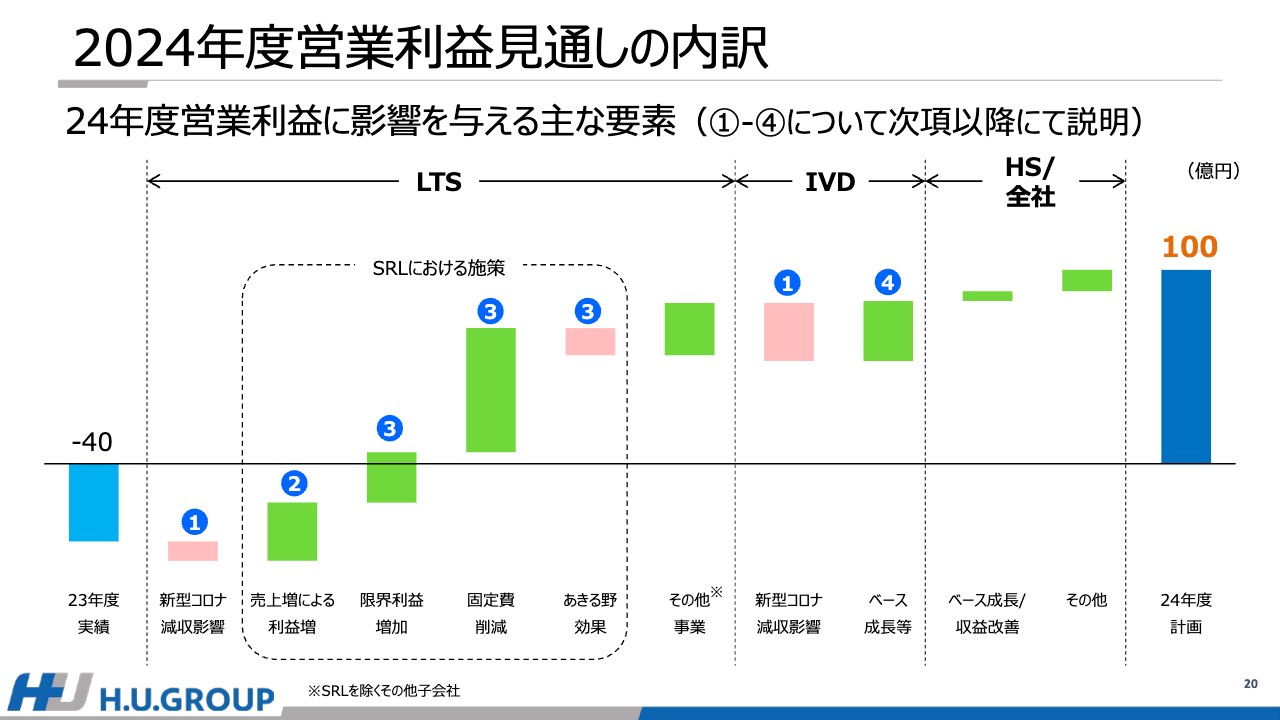

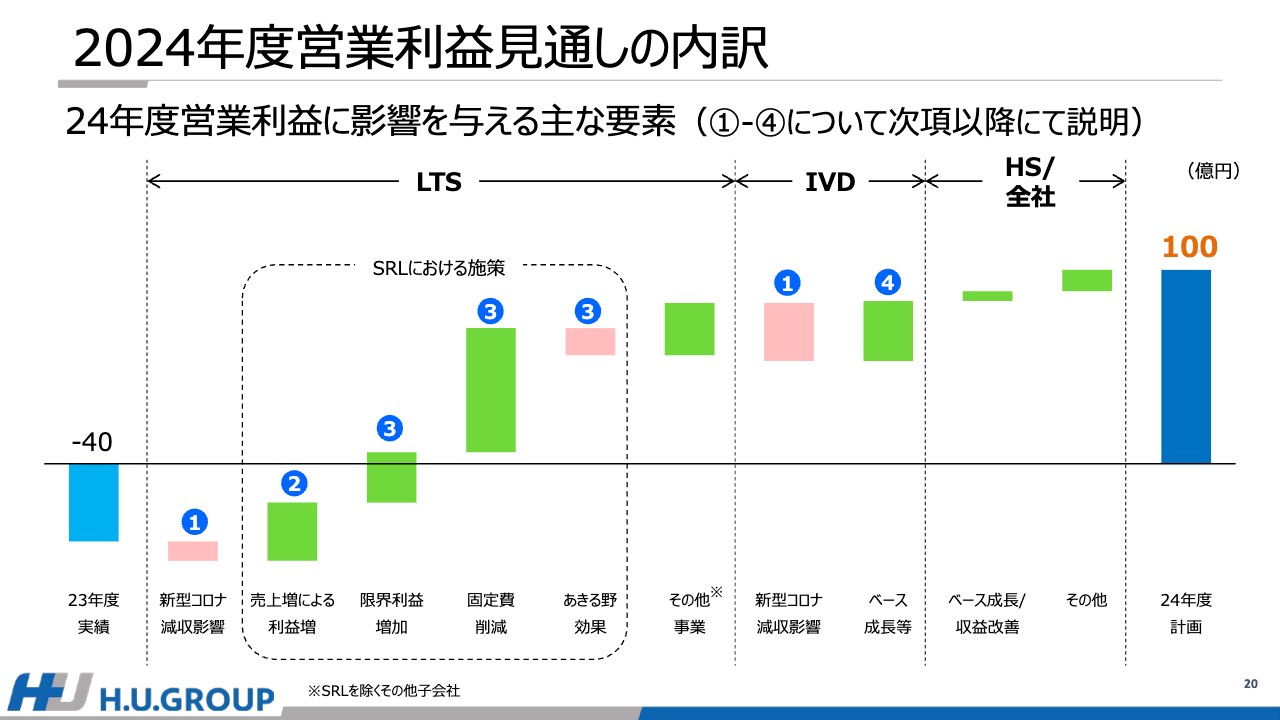

2024年度営業利益見通しの内訳

スライド19ページに記載の営業利益見通しについて、要素別に分解したものがこのウォーターフォールとなります。

スライドに記載の1番から4番が、今期の利益計画に大きな影響を与える要素となります。これらについて、順にご説明します。

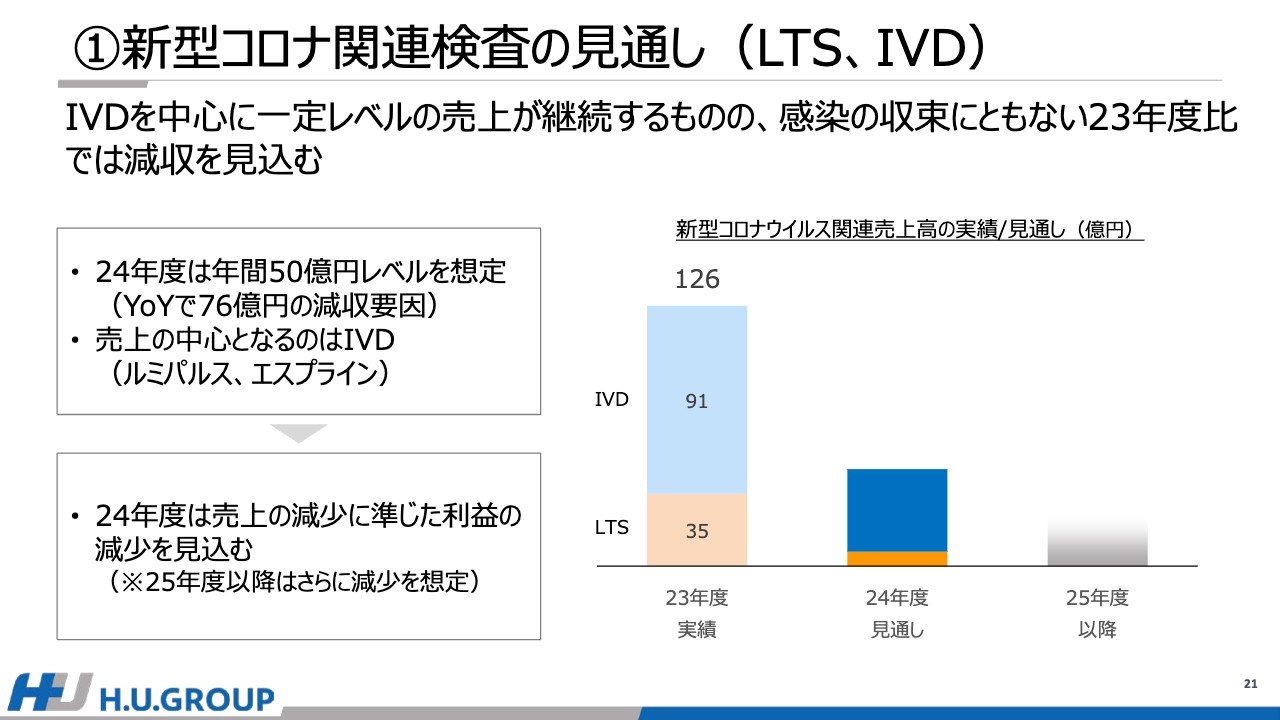

①新型コロナ関連検査の見通し(LTS、IVD)

新型コロナウイルス関連についてです。これまで設置が進んだ「ルミパルス」を中心としたIVD事業での需要は、一定程度継続すると見込んでいますが、感染の収束に伴いさらに減少して、2024年度は全体で50億円レベルの売上になると想定しています。なお、2025年度以降は、件数・価格ともにベース検査の一部になっていくと考えています。

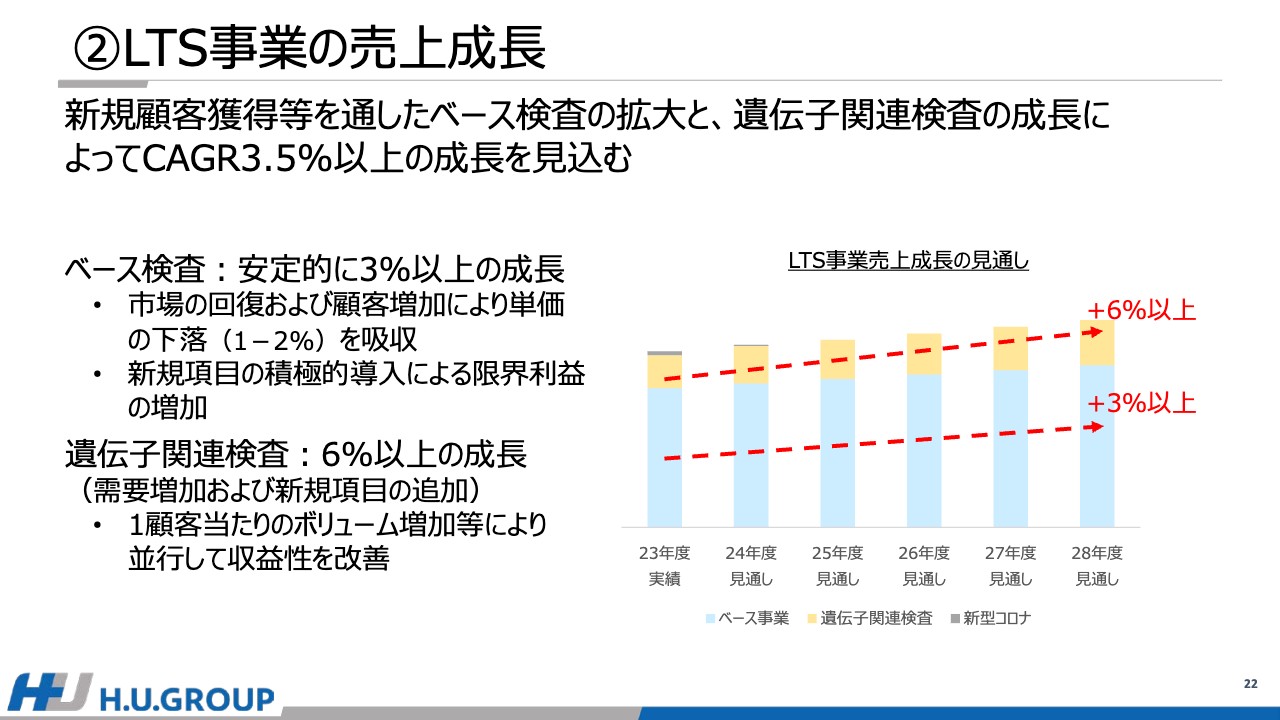

②LTS事業の売上成長

LTS事業の売上成長についてです。新型コロナウイルスの影響で弱含んでいた検査需要が2024年度は回復すると想定しており、顧客獲得などを通して全体ではCAGR3.5パーセント以上の成長を見込んでいます。

内訳として、ベース検査は診療報酬改定による価格の下落を吸収した上で、3パーセント以上の成長を考えています。あわせて、新規項目導入により、限界利益率も改善させていきます。遺伝子関連検査も新規項目が増加しており、今後もベース検査より高い成長が継続すると見込んでいます。

この安定的な売上成長に伴った利益成長を計画していきます。

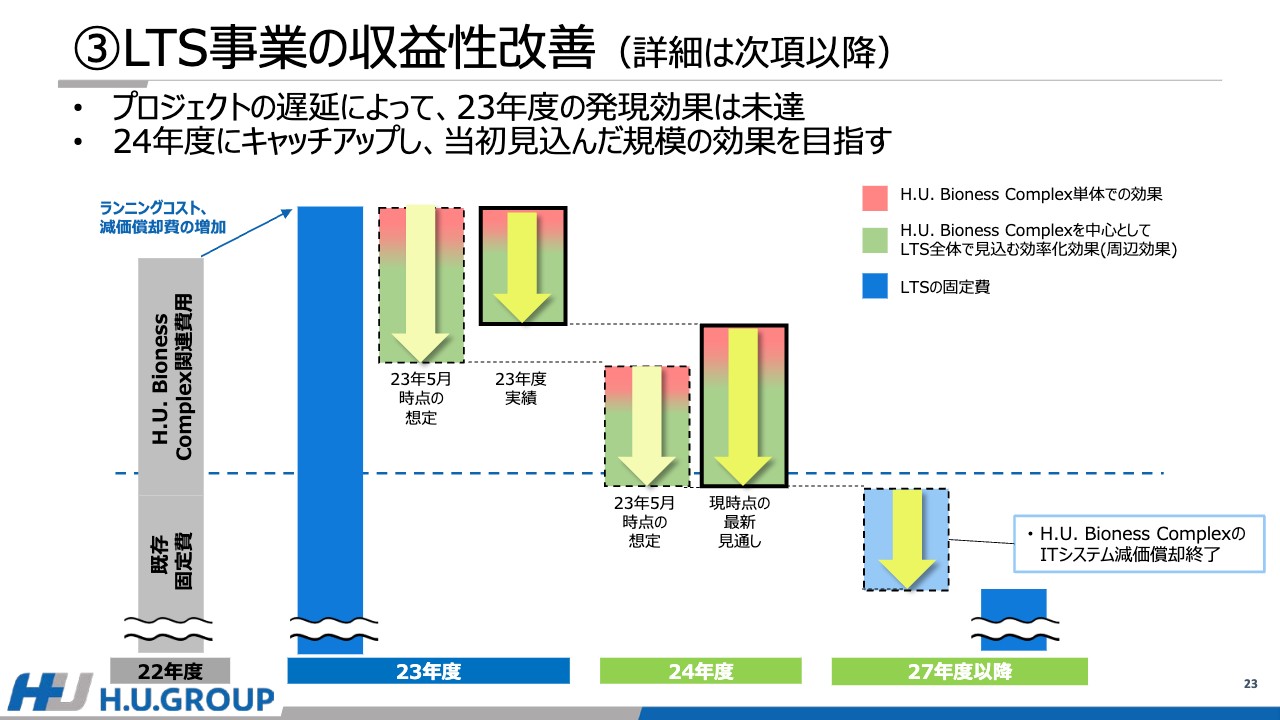

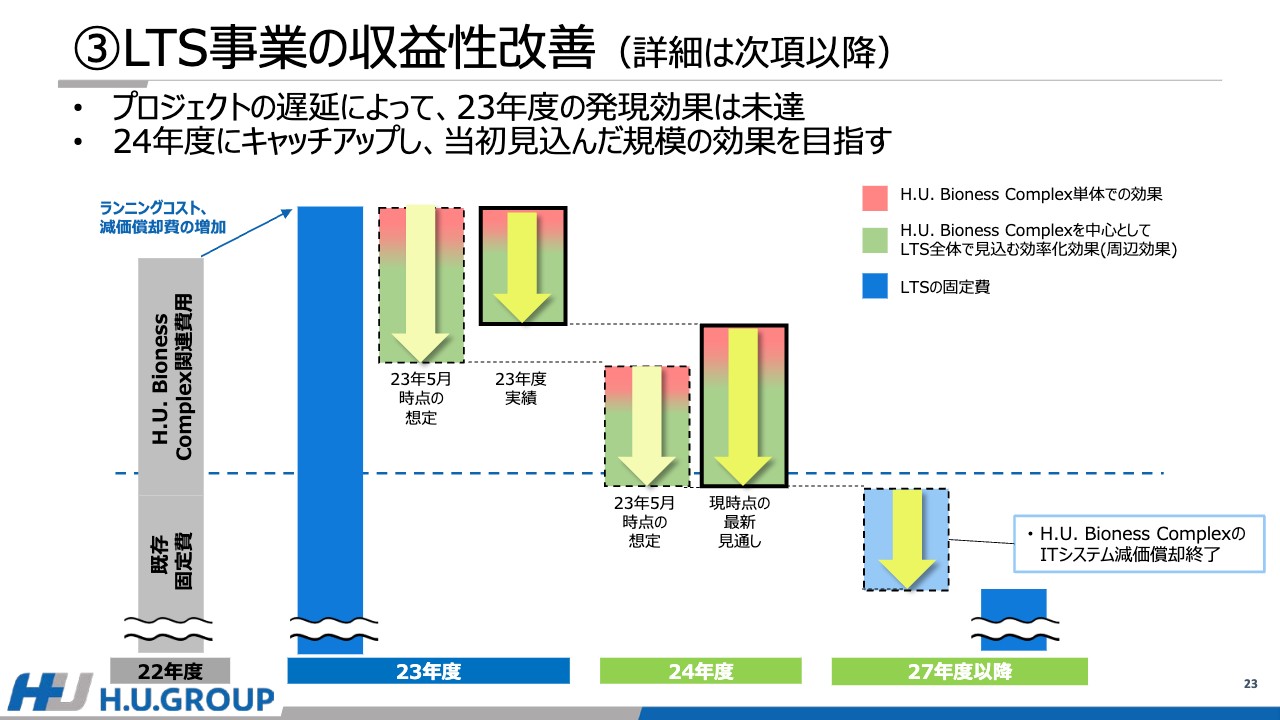

③LTS事業の収益性改善(詳細は次項以降)

2023年5月の決算説明会時にご説明した、収益性改善についてのアップデートです。まずH.U. Bioness Complex稼働に伴い増加した固定費に対して、2023年5月時点ではグラフの点線部分に記載のとおり、2023年度に大きく収益性を改善し、次いで2024年度にも改善することで、オフセットを目指していました。

しかしながら、これまでご説明してきたように、プロジェクトが遅延したこと等によって、効果発現の実績としては実線の規模となり、想定を下回りました。

しかし2024年度にはキャッチアップさせ、2年間累計では当初見込んだ効果の規模を目指していきます。詳細については、この後ご説明をします。

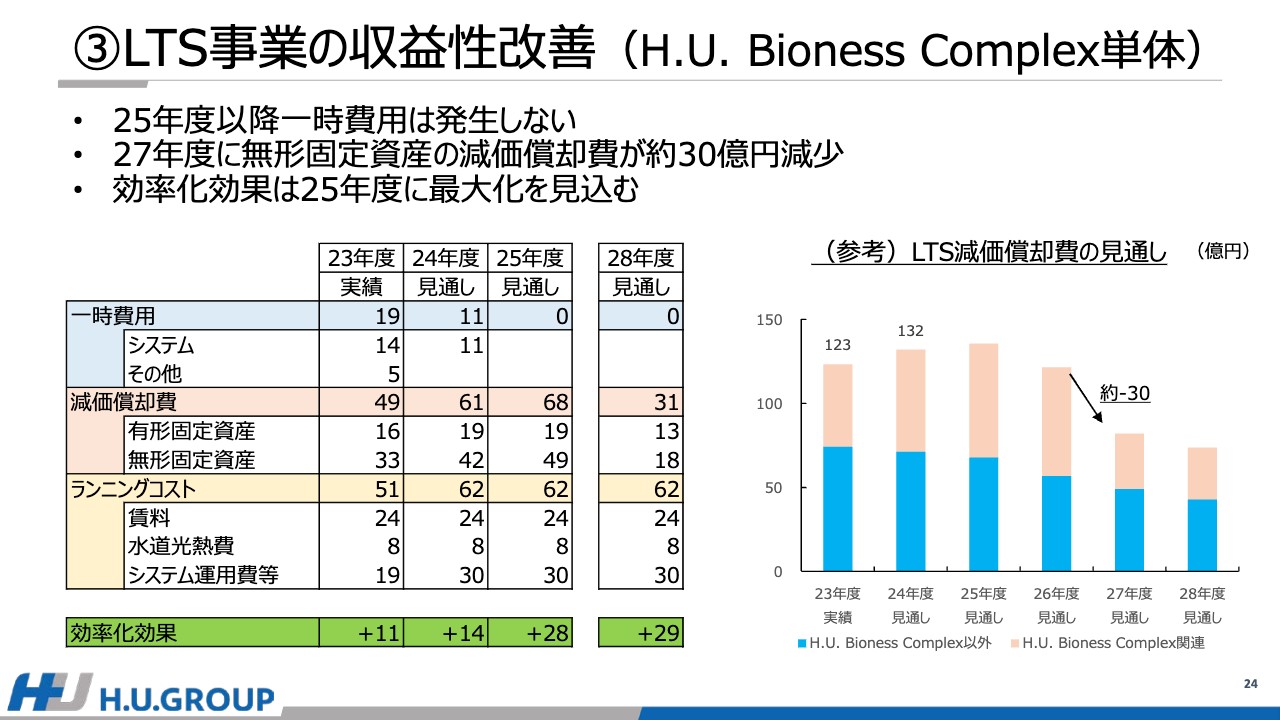

③LTS事業の収益性改善(H.U. BionessComplex単体)

スライド23ページにおける収益性改善の赤いバーの部分が、こちらのスライドとなります。これはH.U. Bioness Complex単体での影響を示しています。まず、一時費用は2023年から2024年度にかけて減少し、2025年度にはゼロになることが1つ目のポイントです。

一方で減価償却費については、可動範囲の拡大とともに、2024年度は増加して2025年度にピークを迎えますが、冒頭でご説明したように、2027年度にはシステム関連の資産償却の大部分が終了することで、減少を見込んでいます。

ランニングコストについては2024年度以降、一定のレベル感になると想定しています。効率化効果についても徐々に発現しており、こちらも2025年度には最大化を見込んでいます。

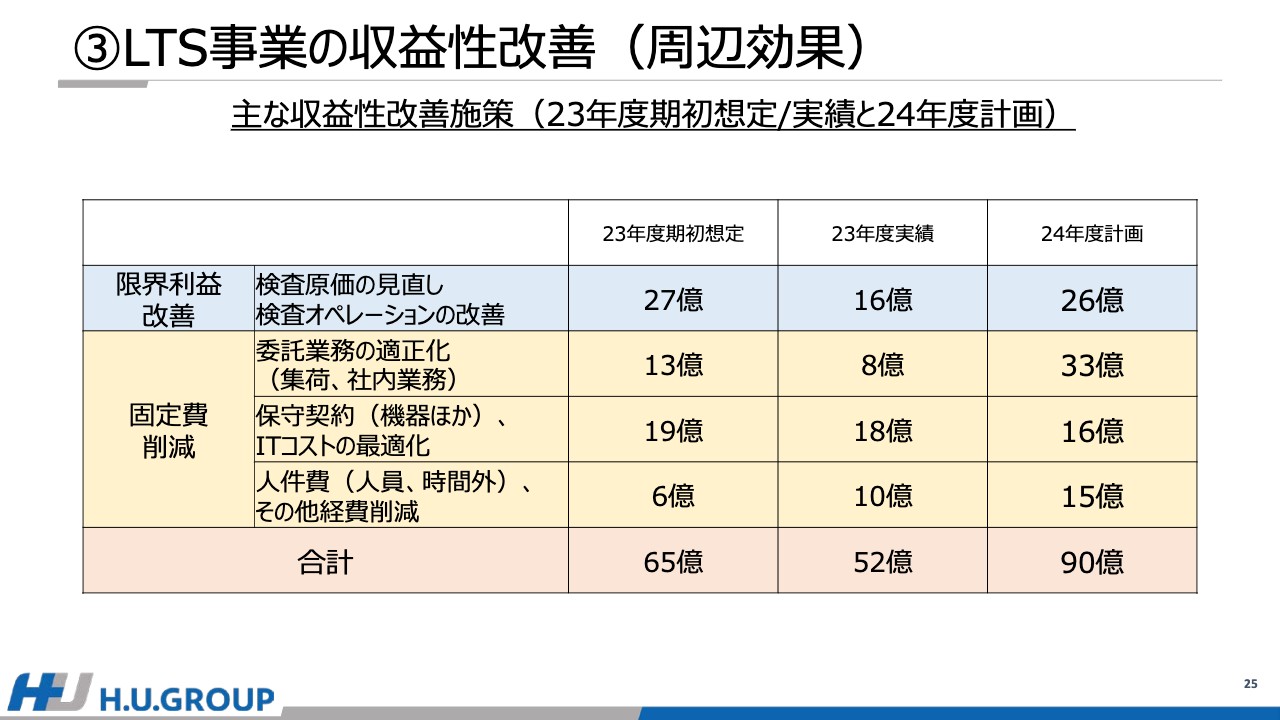

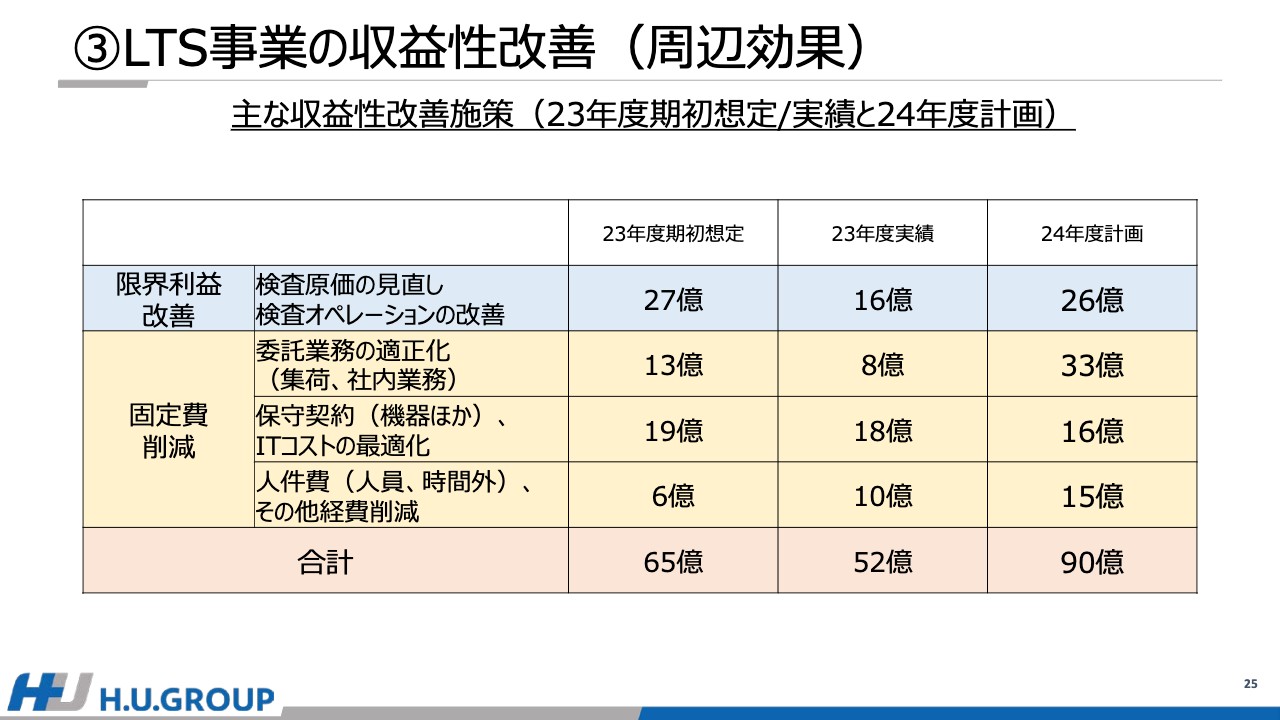

③LTS事業の収益性改善(周辺効果)

H.U. Bioness Complex以外の周辺効果についてです。当初65億円の効果発現を目指したものの、実際には52億円にとどまりました。そのため、2024年度については、遅れた部分を取り戻すべく、再検基準の見直しなど有効検査率を向上させて、検査オペレーションを改善させます。

現在、集荷や社内のさまざまなオペレーションにおいて業務委託が発生していますが、それらを内製化し、適正な体制を整えていきます。その他、検査機器の保守契約、あるいはITコストを最適化していく中で、人件費の削減なども通して、全体で90億円レベルの効果を目指していきます。

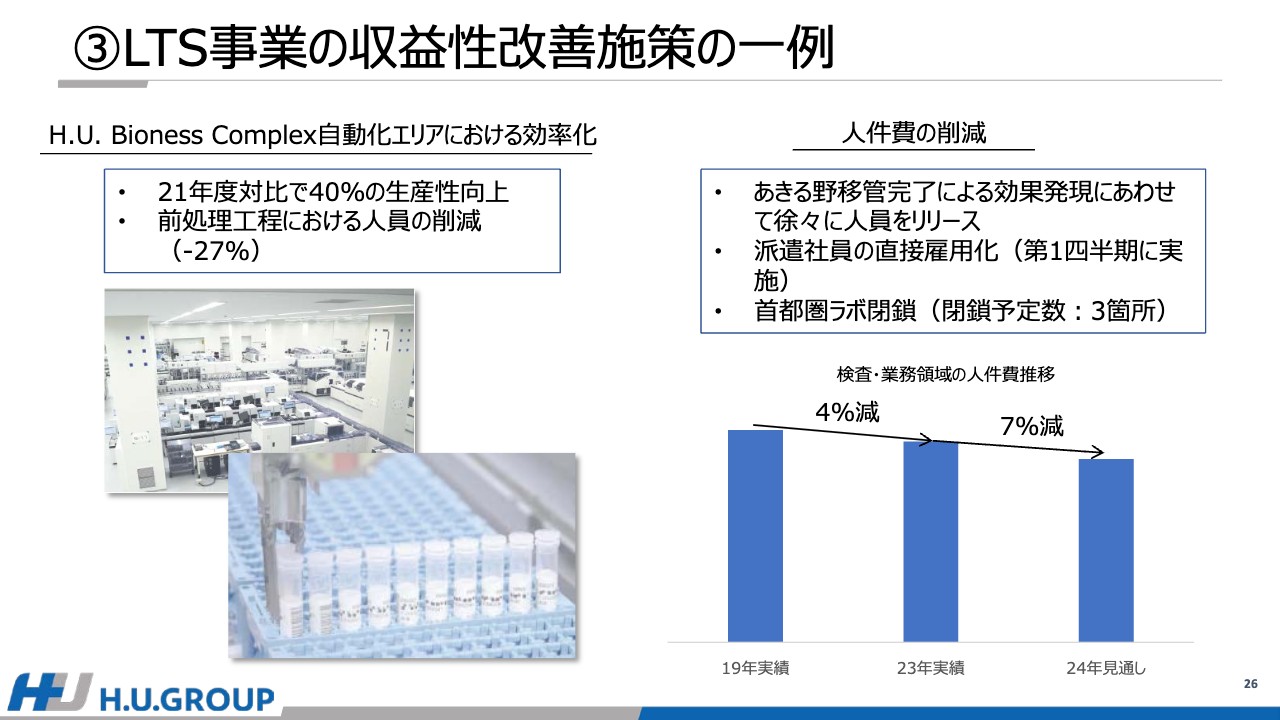

③LTS事業の収益性改善施策の一例

LTS事業の収益性改善施策の一例です。H.U. Bioness Complex自動化エリアにおける効率化は、2021年度に比べて40パーセント生産性が向上しました。あわせて、前処理工程において人員数が27パーセント削減できています。

人件費も削減を進めています。2019年度比ですでに4パーセントの削減を達成しており、2024年度においては、移管の完了に伴い減少を見込み、首都圏の閉鎖などを加味して7パーセント減少させる計画です。

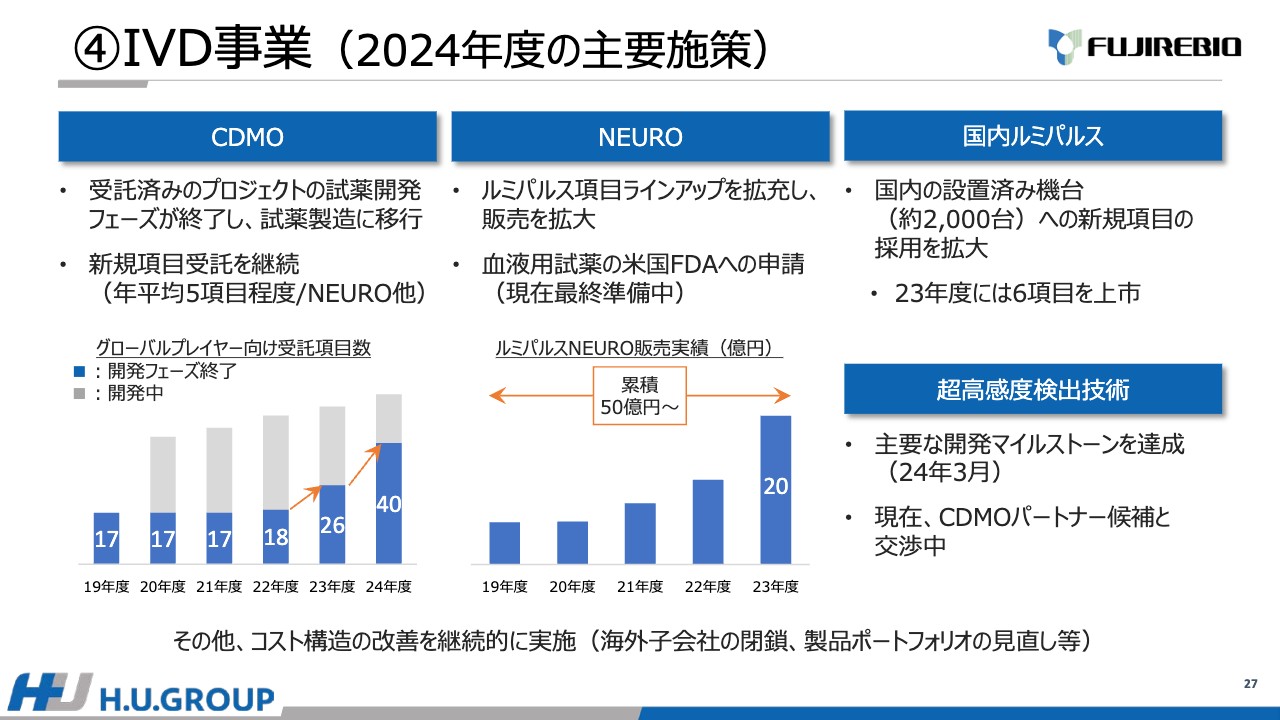

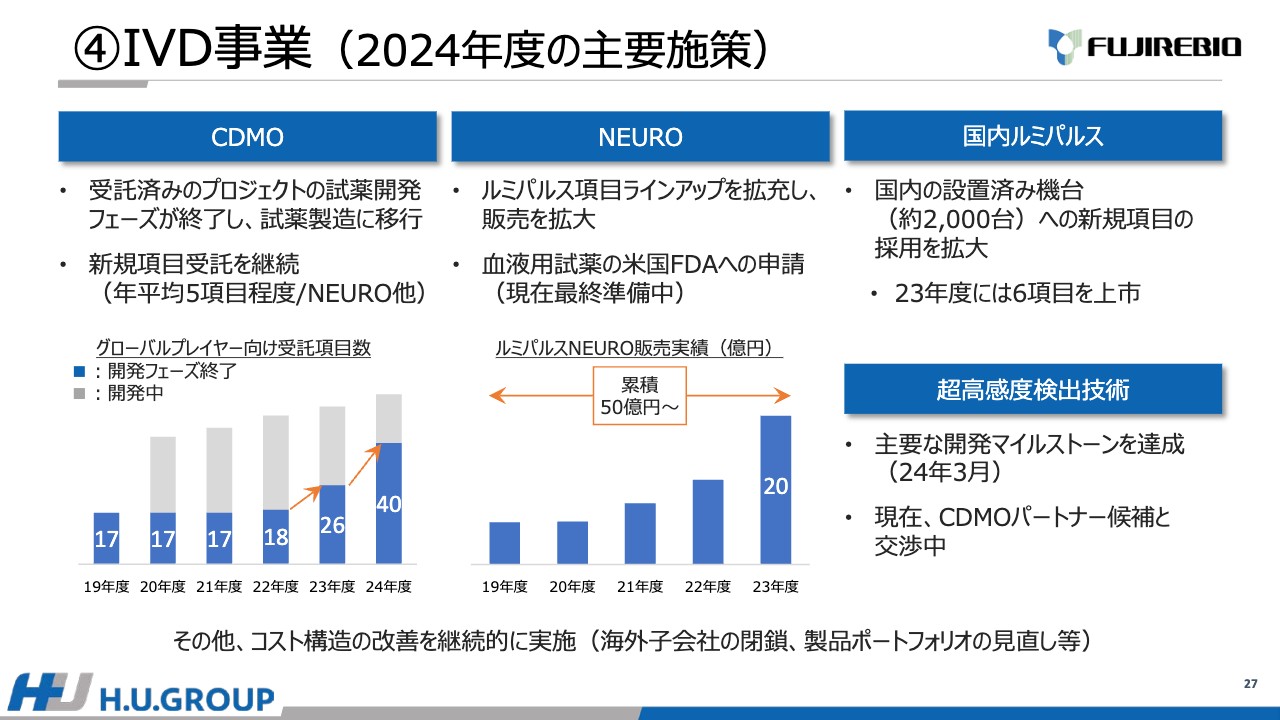

④IVD事業(2024年度の主要施策)

IVD事業の主要施策です。CDMOについては、開発が終了した項目数が増えています。このような項目は、今後、製造開始によって売上貢献が見込まれるものです。今後も、NEURO項目を含めて毎年5項目程度の新規受託を継続させ、開発の推進とパイプラインの積み上げを継続します。

NEURO項目については、継続的にラインナップを拡充させるとともに、今期は血液項目のFDA申請を目指します。なお売上高としては、2023年度までで累計50億円規模となっており、確実に成長していると考えています。

国内ルミパルスについては、コロナ禍で増加した機台に対して、新規項目を拡販していきます。これまで毎年、新規項目を継続的に上市しています。2023年度の実績は6項目でした。このようにユニーク項目を上市することで、競争優位性を発揮していきます。

超高感度検出技術については、2024年3月に主要なマイルストーンを達成しており、現在CDMOパートナー候補と交渉を進めています。

このように、注力しているカテゴリについて、いずれも成長の確度が高まっています。これらに加えて、海外子会社の閉鎖やポートフォリオの見直しなどによって、コスト構造の改善も進めていきます。

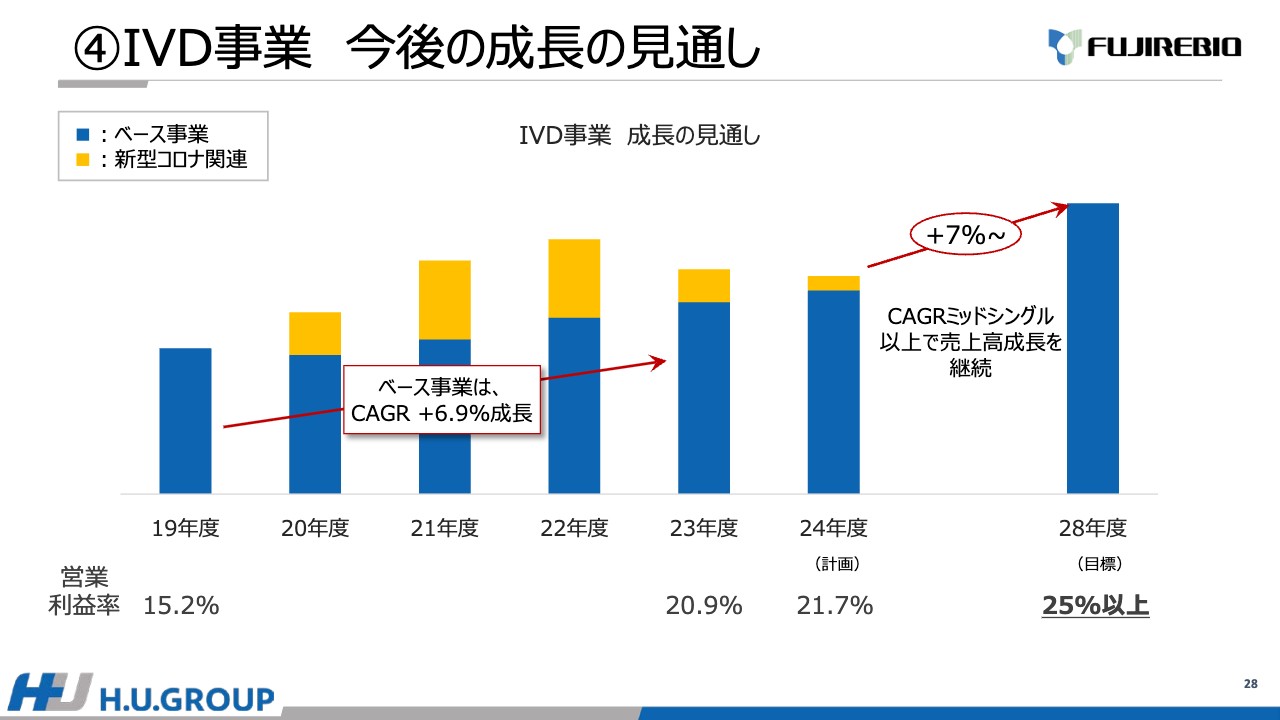

④IVD事業今後の成長の見通し

先ほどご説明した種々のカテゴリが安定的に成長することで、今後はCAGRで7パーセント以上の成長を目指します。なお、過去も新型コロナウイルスを除くベース事業は7パーセント近い成長を実現しており、十分に達成可能な水準であると考えています。

また営業利益率についても、大型顧客との契約が終了した2019年度を底として、足元では20パーセント以上をキープしています。この利益率を、中長期的には25パーセントレベルにまで引き上げていけるよう、事業を成長させていきます。

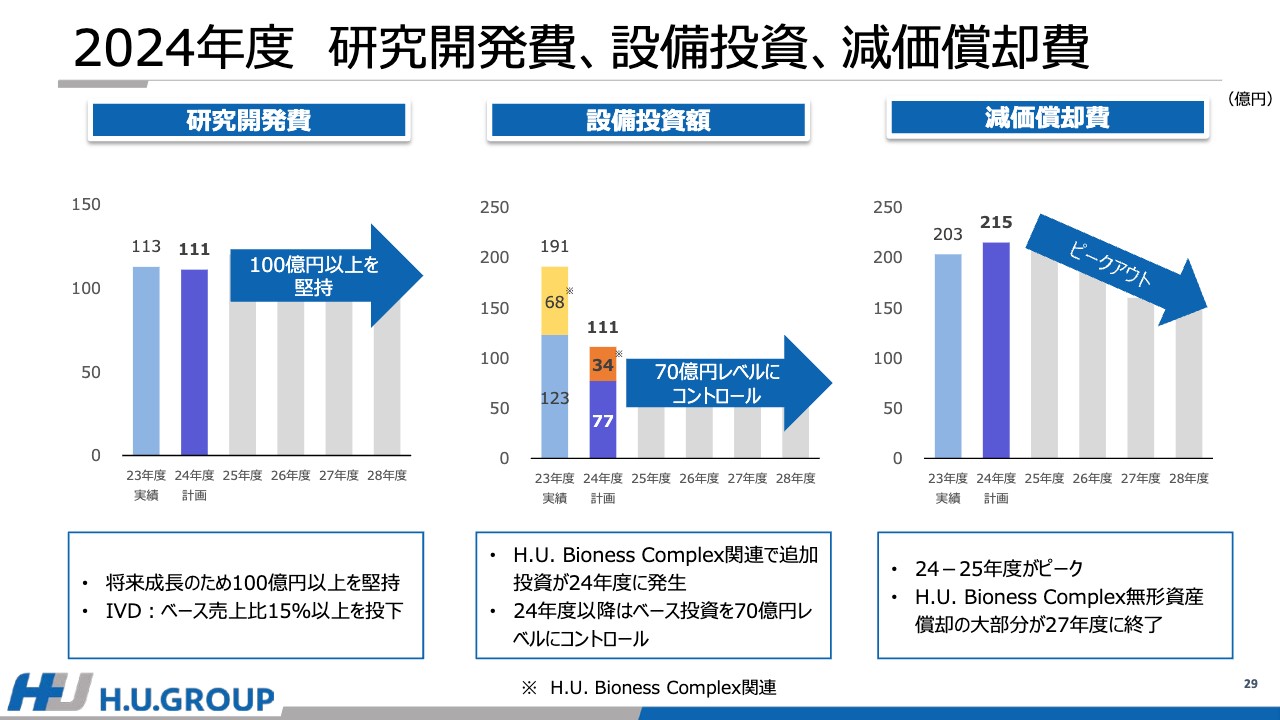

2024年度研究開発費、設備投資、減価償却費

研究開発費、設備投資額、減価償却費の見込みです。研究開発費については、将来成長を見越して100億円以上をキープしていきます。その中でIVD事業としては、新型コロナウイルス関連などを除いたベースの売上に対して15パーセント以上を目安にします。

設備投資額については、H.U. Bioness Complex関連で2023年度中に予定していた投資の一部が、2024年度にずれ込んで発生することとなります。それ以外の通常投資については、今後は70億円レベルにコントロールしていきます。

そのため減価償却費については2024年度から2025年度をピークとし、その後はピークアウトしていくことを見込んでいます。繰り返しになりますが、2027年度にはH.U. Bioness Complexのシステム関連償却の大部分が終了することを見込んでいます。

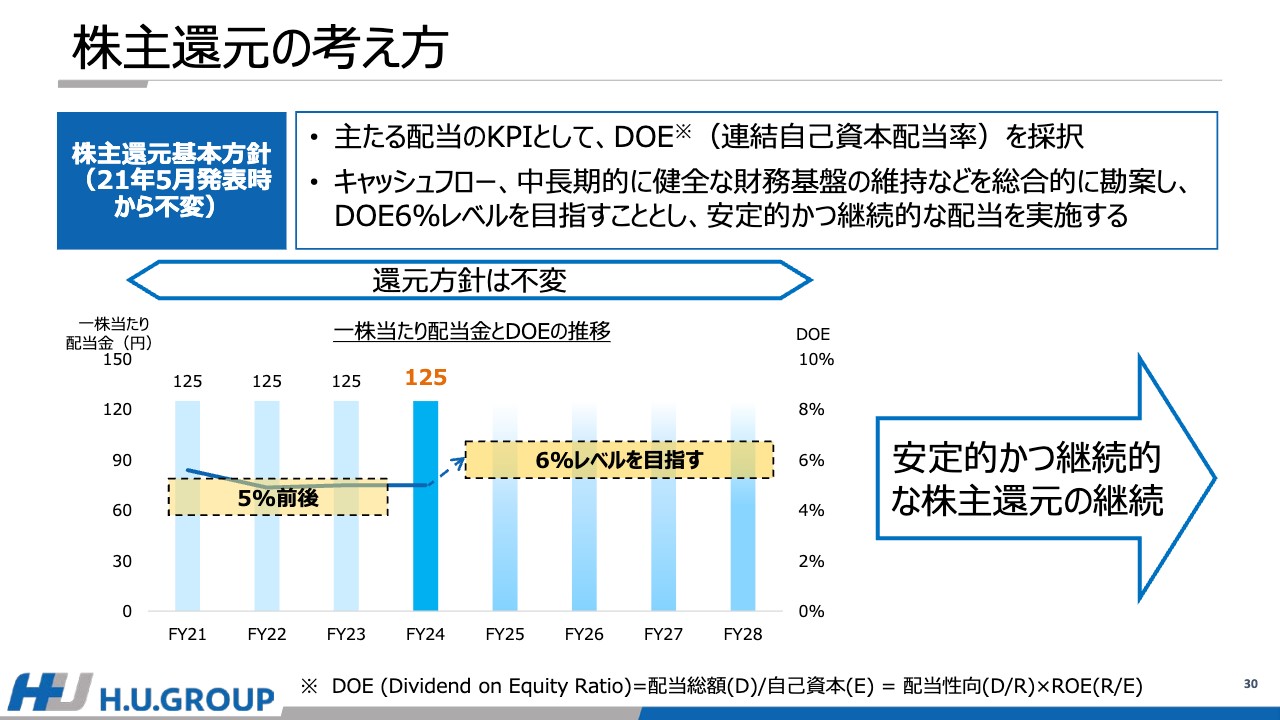

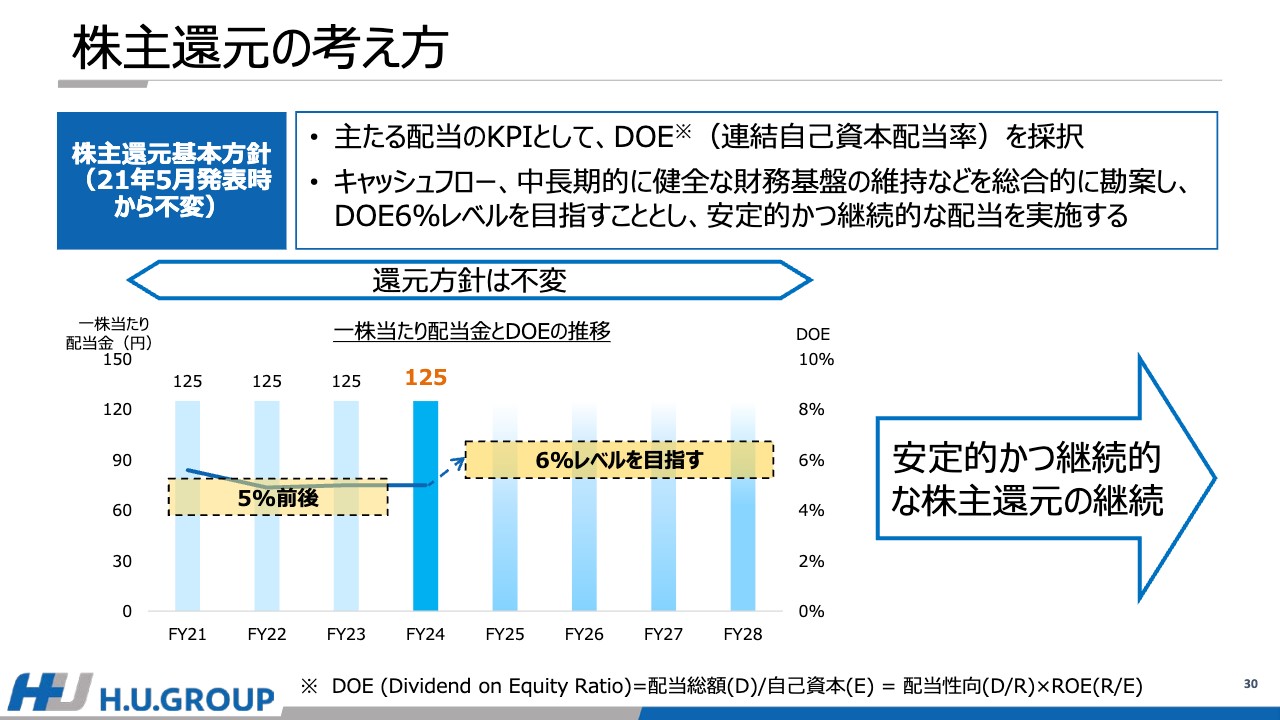

株主還元の考え方

株主還元です。当社は主たる配当のKPIとしてDOEを採択しており、安定的かつ継続的な配当を実施しています。そのため株主還元についてもこれまでの基本方針を変えず、2024年度の一株当たり配当金は125円を予想しています。これはDOEで約5パーセント相当となります。当社としては、今後も安定的かつ継続的に株主還元を実施していきます。

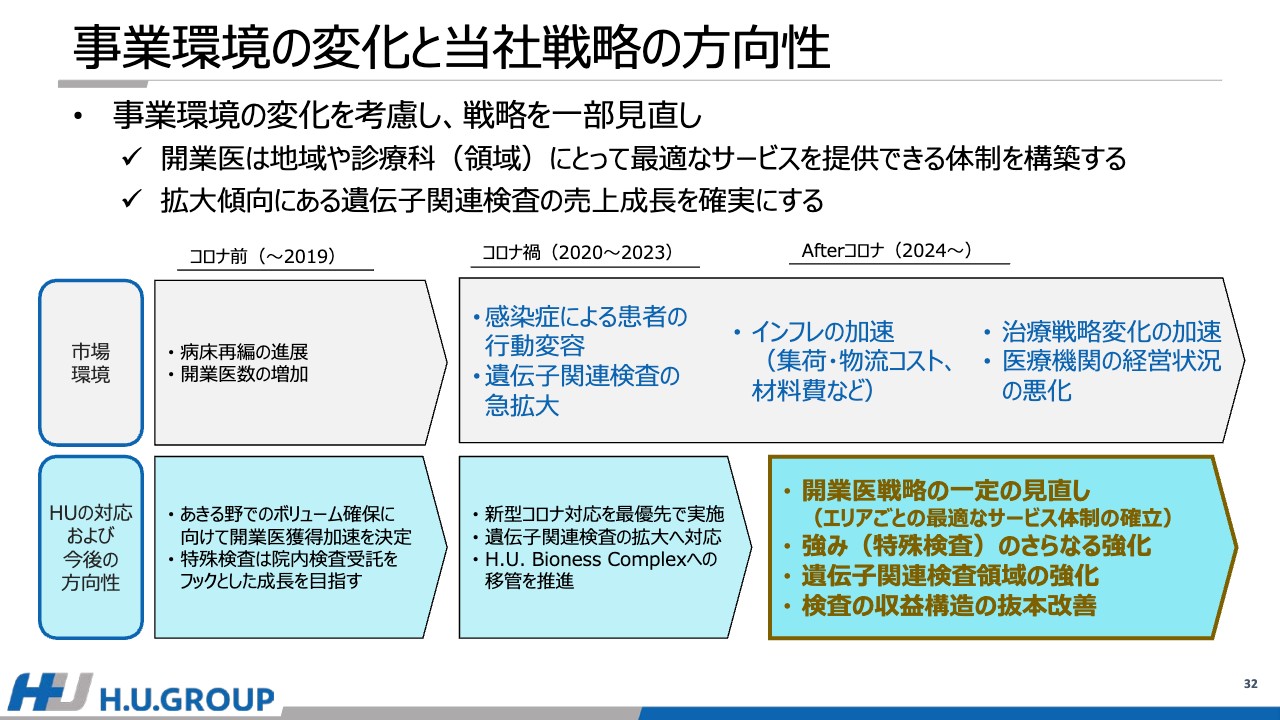

事業環境の変化と当社戦略の方向性

松本誠氏(以下、松本):LTS担当執行役の松本です。ここからは今後のLTS事業の戦略についてご説明します。先ほど竹内からもご説明したとおり、コロナ禍を経て事業環境が大きく変わったと認識しています。

開業医市場についてはこれまで積極的な獲得を進めてきましたが、市場環境の急激な変化を考慮すると、戦略に一定の見直しを行いエリアごとに最適なサービス提供体制を確立することが急務です。

特に集荷・物流費の高騰などを加味すると、従前の方向性でボリューム獲得を目指すのではなく、より戦略的に利益の成長を伴った売上の成長を目指す必要があります。

一方、遺伝子関連検査については当社の予想を大きく上回る速度で成長しており、当社の強みをさらに訴求し中心的なプレーヤーであり続け、市場を牽引することが当社の責務であると認識しています。

これを実現すべく病院市場において特殊検査の受託をさらに拡大させ、当社のプレゼンスを高めていきます。

加えて今年度は、特にコスト構造を抜本的に改善させることで収益性も高めていきます。

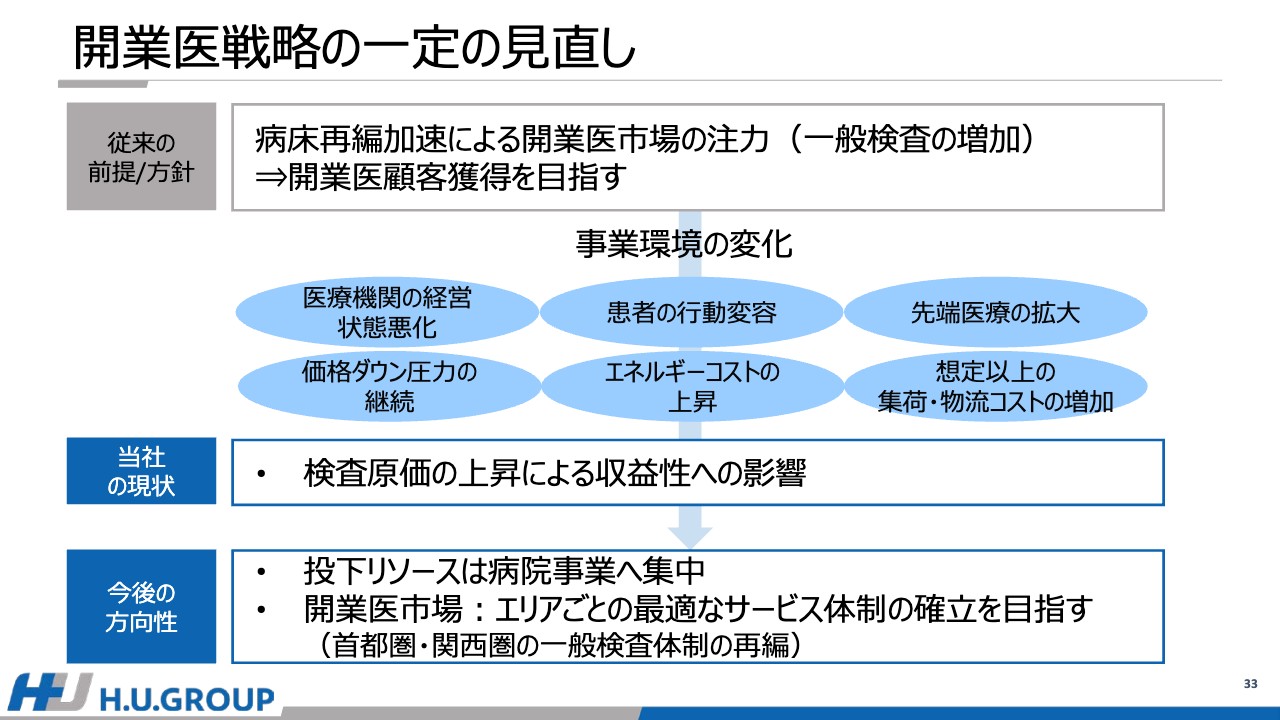

開業医戦略の一定の見直し

開業医戦略について補足します。従来は病院再編の加速とともに、病院から開業医へシフトすることによって一般検査が増加するといった環境変化を見越して、前中期経営計画および本中期経営計画において積極的な獲得を目指してきました。

しかし、臨床検査の領域においては新型コロナウイルスの感染拡大も影響し、医療機関の経営状況はさらに厳しさを増し、患者の行動変容も起きています。

一方、検査以外の一般的な環境においても、エネルギーコストの上昇や集荷・物流コストの想定以上の増加など、事業環境が大きく変化しました。結果として検査原価が上昇し、当社の収益性に大きな影響を及ぼしています。

このような状況に対し、開業医戦略について見直しを行います。自社リソースで行う地域と、地域の医師会検査センター・民間検査センターとの連携を積極的に推進する地域に分け、すみ分けを行いながらエリアごとの最適なサービス体制の確立を目指し、地域医療を支える役割を果たしていきます。

感染症検査領域における当社の強み

LTS事業のコアコンピタンスである、特殊検査領域における強みをいくつかご説明します。当社は特殊検査領域において、長い歴史の中でさまざまなノウハウを蓄積しています。そのノウハウを活用し、感染症領域では競争優位性を実現しています。

例えばコロナ禍で脚光を浴びたPCR検査においては、世界最大規模の自動化検査ラインを構築しています。このような検査においては、血液のみならず喀痰なども含めてさまざまな検体や容器が存在しています。

その前処理を自動化するには、さまざまなノウハウを基にした調整が必要となりますが、当社はこれを実現しました。大量処理と、コンタミネーションリスクおよび検査員の感染リスクの低減を、同時に実現することができました。

また、昨今は再興感染症として結核が再注目されています。結核菌の血液検査については、前処理工程の完全自動化を実現しました。さらに検体採取後の保存安定性を向上させることで、遠隔地や休日前の検査受託も可能になり、より多くの顧客ニーズに応えることができるようになりました。

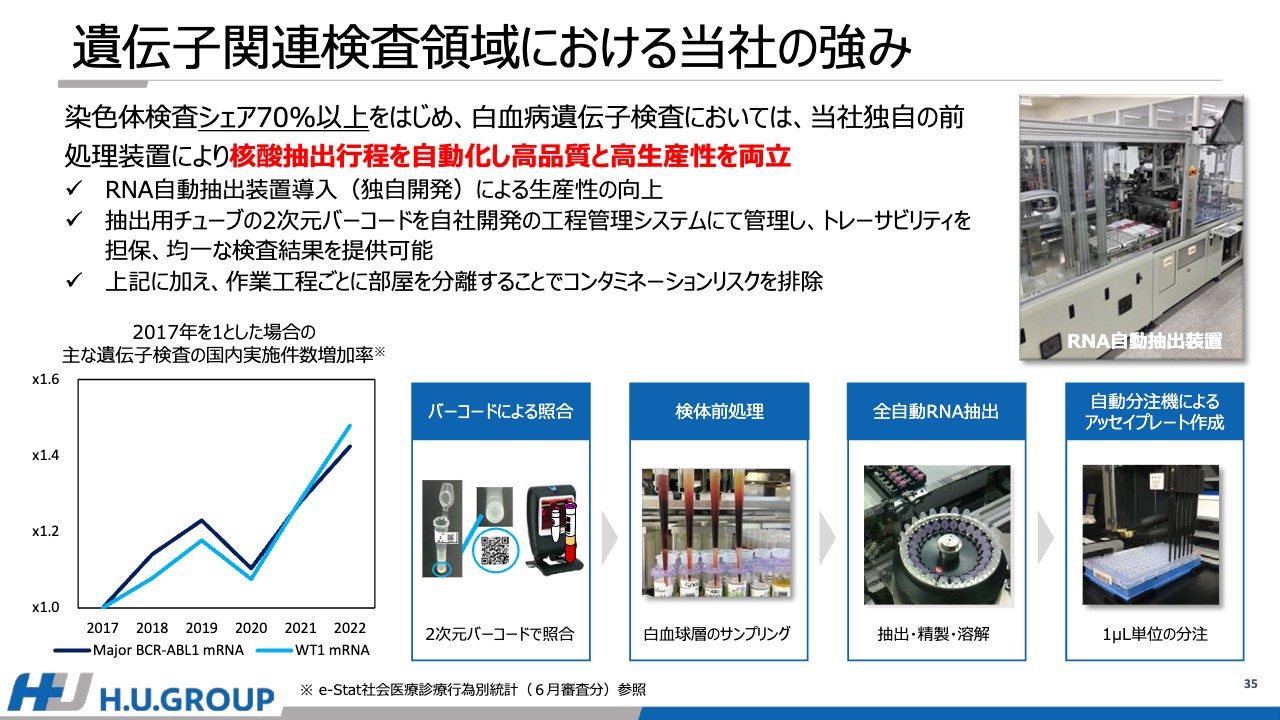

遺伝子関連検査領域における当社の強み

遺伝子関連検査領域においても強みを有しています。一例として、染色体検査では70パーセント以上、また、需要の拡大が続いている白血病遺伝子関連検査でも高い市場シェアを有しています。

こちらについても取り扱う検体が遺伝子ということで高い精度が要求されますが、独自の機器を導入し、核酸抽出工程を自動化しました。遺伝子を取り扱う検査で最も注意すべき点は、手作業におけるコンタミネーションリスクですが、自動化や検査工程ごとに部屋を分離することによってこのリスクを排除しました。

このような取り組みにより、高品質な検査を提供するプレーヤーとしてさらに高い評価を得て、結果的に受託ボリュームの増加につなげていくことが可能となります。

当社は特殊検査領域におけるトップランナーであり、品質について医療機関からも高い評価をいただいています。今後も自動化、AI化を含めて精度を担保しつつ、ヒューマンエラーを排除した高品質な検査を高効率で提供できるよう取り組んでいきます。

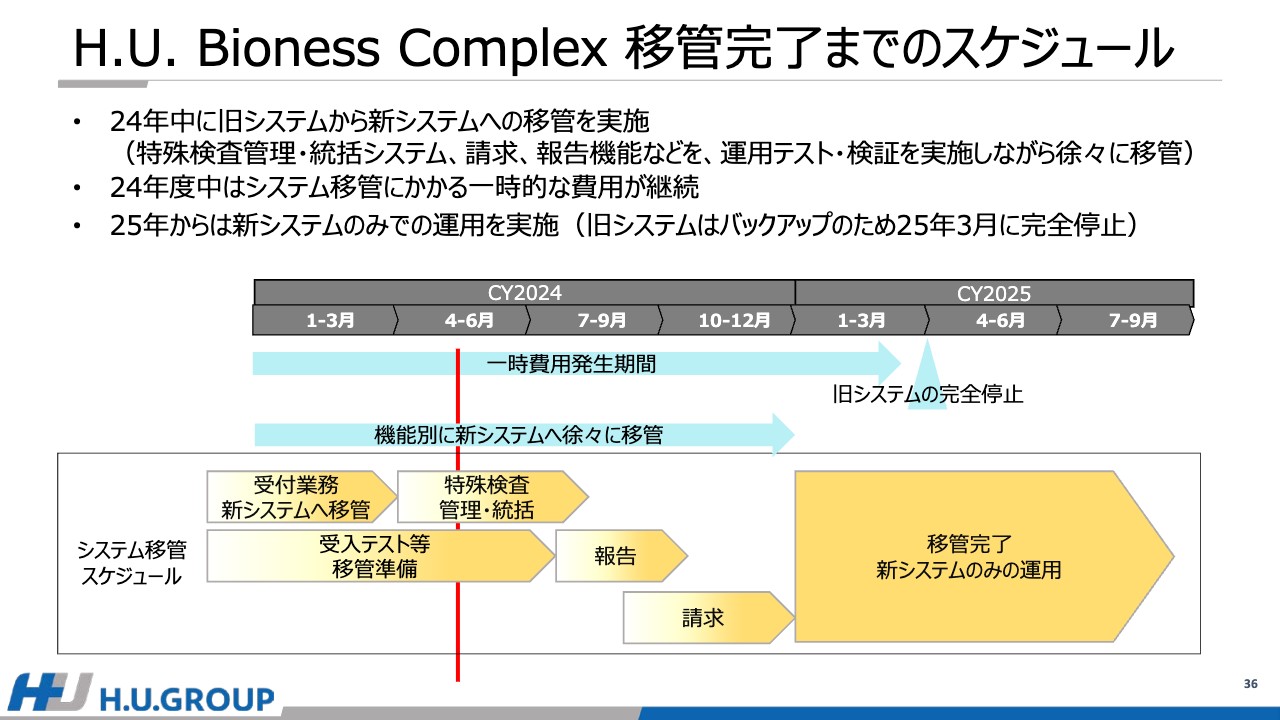

H.U. Bioness Complex 移管完了までのスケジュール

H.U. Bioness Complexの移管に関してです。すでに受付業務の新システムへの移管は完了しています。

現在は特殊検査業務管理システムの移行中です。今後も機能ごとに運用テストや検証を行いながら徐々に移管を進め、2024年の年末までに移管を完了させる計画となっています。

そのため、2024年度中は移管に伴う一時的なコストが継続しますが、2025年からは新システムの運用のみになり一時コストは終了します。

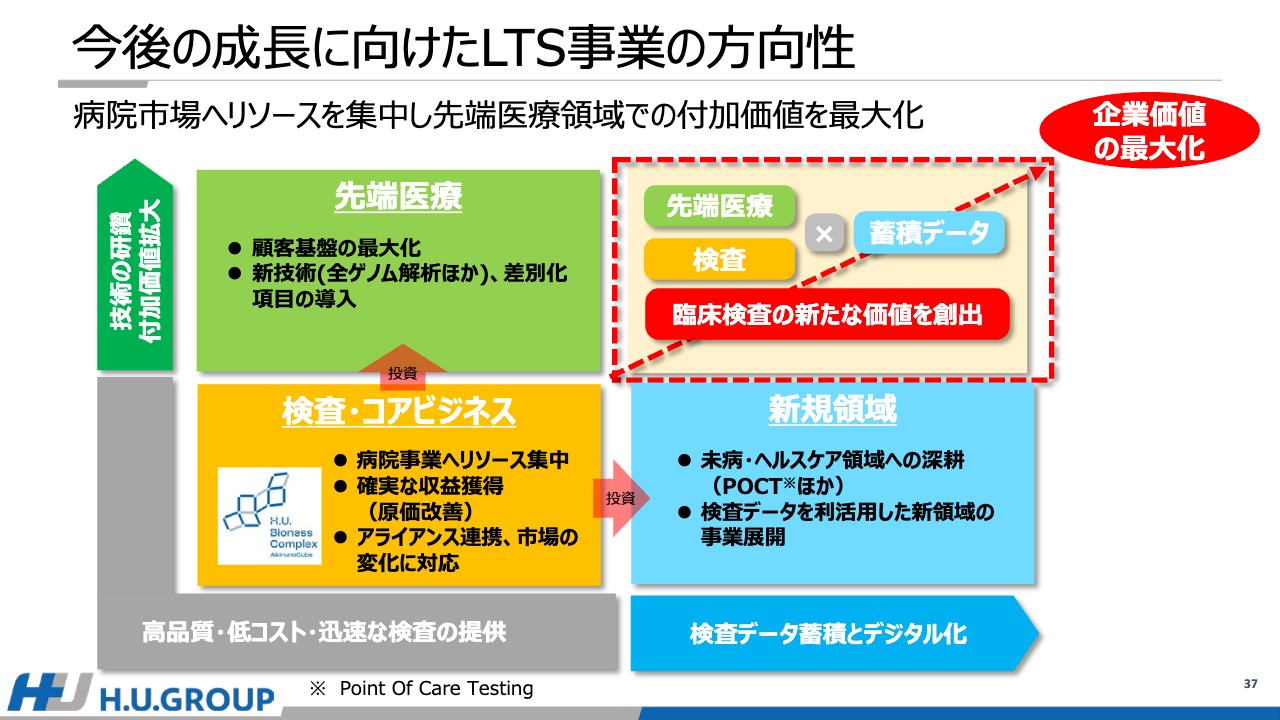

今後の成長に向けたLTS事業の方向性

今後のLTS事業の方向性についてご説明します。本日お話ししたとおり、スライド左下の検査・コアビジネスについては、病院市場へリソースを集中することで強みを強化し、収益を拡大していきます。

先端医療では顧客との関係性を強化し、病院市場を中心とした取引で顧客基盤を最大化する中で、例えば全ゲノム解析などの新しい技術を導入し、差別化を図っていきます。

また、未病・ヘルスケア領域への展開と、検査データを活用した新領域での事業展開を目指します。現業と先端医療、そして新領域の開拓により、検査とデータを掛け合わせた、当社にしか実現できない臨床検査の新たな価値を創出することで、企業価値の最大化を目指していきます。

以上、LTS事業の今後の成長についてご説明しました。

質疑応答:ベース検査が回復する背景について

質問者:スライド20ページの「②売上増による利益増」についてうかがいます。LTS事業のベース検査の回復を、増益の計画の中に織り込んでいると思います。ベース検査が回復すると見ている背景がありましたらご教示いただければと思います。

昨年度第4四半期は思ったほど回復しなかったということでした。例えば足元の4月、5月で回復の兆しが見えているなど、ほかに考えられる根拠がありましたら教えていただけますでしょうか?

松本:LTS事業のベース事業については2023年5月の5類移行から医療環境が変わってきており、それ以降緩やかに回復していっているものの、弱含みの状況であったと認識しています。今期も緩やかですが、ベース事業は回復していくと見通しています。

これに加え、我々自身のベース事業の成長戦略として、新たなお客さまの開拓や新規項目の導入における検査項目の深耕をあわせ、ベース事業を拡大していきたいと考えています。

質問者:先ほど「開業医戦略は見直す部分もある」とご説明がありました。新たな顧客の開拓について、どのようなところをメインターゲットにするか教えていただけますでしょうか?

松本:特に病院市場を中心とした開拓を考えています。特殊検査や先端領域の需要が非常に強い領域なので、我々の強みを活かした開拓を実行していきたいと思っています。

質疑応答:固定費の削減について

質問者:スライド20ページの「③限界利益増加」「③固定費削減」についてうかがいます。「固定費削減」が今期増益と見ている背景の一番大きい要素と見受けられます。この削減効果が出てくるタイミングについてお聞きします。

例えば、期初から相応に効果が出て利益が乗ってくるかたちになるのか、それとも下期にかけて徐々に発現していくかたちになるのか、発現の仕方をご教示ください。

また、昨年度は固定費の削減が当初の想定ほどは進まなかったというお話でした。その固定費の削減が今期大きく進む背景について、取り組みなどの部分で昨年度と変えたことや、もしくはさらに進むと見る背景などがありましたら教えていただけますでしょうか?

松本:まず固定費の削減について、昨年あまり進まなかった要因としては、夏場で一過性の一部の一般検査の報告遅延があり、そちらの対応を中心に活動した影響により、固定費の削減という活動が停滞していたことが背景です。

「今期はどこが違うか?」については、あきる野の新検査システムへの移行が今期で終了する見込みであるということが一番に挙げられます。それに伴い、今までの検査のオペレーション自体が変わっていきます。

現在、すでに検査の受付のシステム移行が終了しています。これから検査業務や管理システムで、請求や報告といった機能別に移行していくことで、今までの業務が簡素化されたり減少したりすることで、オペレーションが大きく変わっていきます。ここが2023年度と2024年度の大きな違いになります。

効果発現は下期が中心にはなりますが、第2四半期の後半ぐらいからは大きく出てくると考えています。

質疑応答:LTS事業の費用削減額について

質問者:昨年5月に、「2023年度と2024年度の2年合わせて、あきる野プラス周辺で130億円の費用削減額を見込んでいる」というコメントがありました。スライド23ページを見ると、その目線は変わっていないように見受けられます。

ただ、昨年も途中で問題が起きたり、自動化できる範囲が思ったより小さかったりというお話があったと思います。130億円の費用削減額を変えなかった理由について教えてください。

松本:130億円という金額を変えないことについて、先ほどもお伝えしたとおり、2023年度と2024年度でオペレーションが大きく変わると考えていることが一番の理由です。

もう1点は、昨年度の後半から収益改善策の強化をし、その効果発現を今期最大化させるという点です。この2点が、状況を変えなかったことの主な理由になります。

質問者:1点目については、終わった期と今期を比べればオペレーションも変わるので費用を削減できるというのは確かに理解できます。しかしながら、昨年5月の時点よりも、いろいろな問題や見込み違いがたくさんあったはずです。それでも130億円を2年間で削減できるというプランを変えない理由がわかりません。

個人的には費用削減額が減らされるのかと思っていたのですが、そうしなくていい理由について、もう少し詳しくお願いできますでしょうか?

松本:オペレーションの変更に伴う固定費の削減は、非常に大きなものだと考えています。それ以外に関しては、我々の業務プロセスそのものの見直しを行い、プロセスの大幅な改善を考えています。

例えば、我々の業務プロセスの中で外部委託していたものを内製化することや、また複雑な業務のオペレーション自体を簡素化することで、そこに関わっていたコストを大幅に削減することなどです。

我々が大きな課題と考えているのは、インフレの影響もあり、エネルギーコスト、集荷、物流・輸送費の上昇といったことです。ここに関しても、取引価格の適正化や業務そのものの見直しを行うことによって、改善を図りたいと考えています。

質疑応答:八王子ラボ閉鎖による固定費削減効果について

質問者:昨年は、あきる野のラボがうまく立ち上がっていない間、八王子の稼働を継続して、2つのラボの並行稼働コストがかかっているという認識でした。今期、八王子を閉鎖することで固定費が浮いてくると思いますが、その固定費削減効果の金額はどれぐらいでしょうか? また、それがスライド24ページ、または25ページの収益性改善の費用項目のどこに入っているか教えてください。

松本:まず、八王子とあきる野の並行稼動に関しては、一時費用が非常に多くかかっていました。一例を挙げると、八王子からあきる野までの独自の輸送を行っていたり、受付に伴う人員が非常に多くかかっていました。これに関しては、スライド25ページの固定費削減の欄にある人件費と委託業務の適正化という項目に含まれています。

効果のサイズ感としては、スライドの黄色い部分にお示ししたとおりの金額を、今のところ想定しています。もちろんあきる野以外も含まれますが、おおむねのイメージとして捉えていただきたいと思います。

質疑応答:下方修正と今後の見通しについて

質問者:2023年度における下方修正がかなり大きいと思っています。6ページのウォーターフォールチャートで見せていただいた約80億円の差異について、営業利益が減っている要因を①、②、③とご説明されていますが、納得のいかない部分があります。

売上高の下方修正が約30億円だったにもかかわらず、利益の下方修正が80億円で、①と②は外部環境ですが、それ以外に一過性の費用が発生したのではないかと思っています。まずこの前提がどのようになっているか教えてください。

また今期のガイダンスは通期の1本しか出していませんが、短期間での収益変動が激しいため、半年でどうなるか、上期の利益水準をどのようなイメージで見ればいいのかについて、なにかしらお示しいただけますでしょうか? 結果的にその次の期についてどのような進捗になるか、もう少し刻んだほうが確からしさがあると思います。

竹内:おっしゃるとおり、第4四半期については、一言で言うと我々の見積もりが甘かった部分もあるのですが、新型コロナウイルスについては、年末にかけて急速に感染が拡大していきました。ただし以前と比べて、新型コロナウイルスの感染が拡大しても検査数が増えないというのが、我々の想定と大きく異なった点です。

ご承知のとおり、新型コロナウイルス検査における収益性は、通常の検査に比べて相対的に大きく、その影響が大きかったということです。

一方で、スライド6ページの「ベース事業回復遅延」について、ベース事業は基本的には回復してくると見込んでいましたが、新型コロナウイルスのための病床の減少が思った以上には進まず、それによりベース事業の回復が想定よりも大きく遅れました。

新型コロナウイルスの減少の部分が、我々の想定を大きく上回りました。かつ、感染が拡大しているにもかかわらず検査は伸びなかったという側面があります。それに伴い、病床確保の継続などによって、通常のベース事業の回復が我々の想定を大きく下回ったことが、この第4四半期には大きく表れたというところです。ここが予想と実績が大きく異なった最大の要因と、お考えいただければと思います。

質問者:この質問の意図としては、「会計上の管理体制がどのようになっているか?」「月次の管理がどのようになっているか?」「足元の状況を把握できるような改善になっているのか?」ということもあります。そのあたりはそれほど心配しなくてよろしいですか?

竹内:今お伝えしたとおり、我々が考えていたものと比べて、圧倒的にイレギュラーな動きをしたのは確かです。我々からすると、新型コロナウイルス向け病床数は、基本的に昨年の後半以降は漸減していき、当然それによって一般の受診者は増えてくると想定していました。

新型コロナウイルスが感染拡大すると、通常であればその検査が来るのですが、新型コロナウイルス検査について一部患者の自己負担となったことなどのいろいろな問題があって、我々の想定を大きく下回るということが、月次単位でどんどん広がっていったというのが現実的なところです。

このようなことにより、誠に申し訳ないですが、第4四半期は我々の予想を大きく下回りました。

管理上の問題では、月次あるいは月内においても、市場における検査の動向や我々が実施する検査数の動向については把握しており、管理体制には問題はないと考えています。

質問者:上期の利益水準のイメージは、通期では営業利益100億円ですが、なにか指し示していただけるようなイメージはありますか?

竹内:スライド20ページでも示しているとおり、やはりLTS事業の回復が今年度の最大の課題です。LTS事業は、基本的には最低でも通期でイーブンラインに近いところまではもっていきたいと思っています。

先ほど松本からもお伝えしたとおり、各種施策は講じていますが、当然その発現には時間がかかりますので、四半期ごとに業績は改善してくるイメージと捉えていただいてよいと思っています。

質疑応答:IVD事業の今後のイメージについて

質問者:IVD事業についてうかがいます。NEUROの売上高が、2023年度は20億円ということで、想像以上にあると思っています。この中身は、脳脊髄液(CSF)の研究用試薬(RUO)が中心となっているかと思いますが、正しいでしょうか?

またプラズマは、どのタイミングで本格化するかもあわせて、今後のイメージを教えていただけますか?

竹内:NEUROについてはご指摘のとおり、CSFもプラズマも含めて、これは当社だけではなく各社いろいろなものが出てきています。当然のごとく、我々はIVD化を目指していますが、まずはCSFのIVD化、それから血液に入っていくと思っています。

一方でレカネマブを含めて、特にアルツハイマー病系の治療薬については、必ずこの検査が必要になっていきます。それはpTauやApoEなど、いろいろものが必須項目として出てくることになると思います。それらを早く取り込んでいくことが1つです。

ただし、それに間に合わなくても、我々自身はRUO段階のものについては多種の試薬項目をすでに上市しています。それらを活用した上で、市場に出ていきます。そして、それらの早期のIVD化を目指していきます。

これは当社だけではなく、各社とこれからしのぎを削っていくことになると思いますが、NEUROの分野については、我々は一定のアドバンテージを持っていると思っています。

質疑応答:あきる野への新システム移転の時期と準備について

質問者:あきる野の移管の完了が2024年末ということですが、これがずれ込んでしまうリスクはないでしょうか?

松本:あきる野の新システムの移転に関しては、今のところ計画どおりに推移しています。これに関しては、リスクマトリックスを整理し、工程の管理とリスクへの対策を全社を挙げて実施しています。

質問者:移行が確実に可能であるということであれば、それまでの間にかなり時間があります。2024年末までの間に何が必要で、そのために実施するのはどのようなことでしょうか?

松本:我々は、旧システムを数十年来、使用してきました。今回の新システムは、検体の受付から回収、ラボへの輸送から検査そのもの、報告まで、我々が積み上げてきたノウハウを機能として反映させたものです。

我々は次の時代を想定して、新しいこのオペレーションでいかに効率化していくかということを考えています。

その準備として、いろいろな受け入れのテストや、業務の削減を前提とした我々の検査の動き、このようなものを並行して進めていきます。

その結果、この業務プロセスの効率化と固定費・変動費を含めた収益の改善を図っていくということが、今期の一番の課題だと捉え、それを実行します。

質疑応答:業績と還元の考え方について

質問者:業績と還元の考え方について、特にこの3ヶ月から半年ぐらいの議論を総括してください。

今後の業績自体については、今回もプレゼンいただいたとおり、御社は中長期的に成長性があることについて異論はまったくありません。

しかし足元はかなり苦戦されており、前回の決算説明会あたりから、御社としても、配当水準が足元の業績に対して高すぎるのではないのかというニュアンスを感じるようになりました。それまでは、「中期経営計画期間のため、配当の部分は固いですよ」というお話でしたが、若干弱気なほうに入られたかと思いました。アナリストの方もそのように感じられたと思います。

蓋を開けてみると、「足元の業績は厳しいですが配当はしっかり維持していきます。新年度も同様です」ということで、一時期迷いはあったものの、結局立ち直ったような、御社のコミュニケーションに少し揺らぎがあるように感じました。

ここについてはどのような議論があって、今回どのような背景で配当維持の決定に至ったのか、補足いただけますでしょうか?

竹内:還元方針に対する揺らぎというものを、どのようなところでお感じになったかわかりませんが、少なくとも前期・今期の配当についても、当然我々自身は利益面だけではなく、キャッシュ・フローも含めたところで議論を進めて、今期も従前どおりの配当と決めました。

もともとお伝えしているとおり、我々はエクイティに対してどれだけお支払いするかというDOEを前提としています。そのため配当として出せるものがある以上は、安定的にお支払いするのは当然のことだと思っています。

ご質問のように、業績に対しては、確かに昨年は一時的に非常に厳しい年ではありました。しかしながら決算資料でも示しているとおり、ここ数年でこれだけの回復を見込んでおり、現段階で配当に対して手を付けるということは考えていません。言葉尻で一部弱気に聞こえたのかもしれませんが、基本的には配当の部分は今後も堅持していきたいと考えています。

質問者:アナリストのみなさまもご質問されているとおり、今期営業利益計画100億円と言われても、今の足元の数字からすると、実際にピンとこない部分があります。

想定外のことが起こって、今期の計画が下振れるようなことがあっても、配当はDOEでしっかり行っていくとおっしゃっているということで、これは「配当については安心してください」というメッセージと受け取ってよろしいでしょうか?

竹内:もちろんそれでけっこうです。当たり前のことですが、業績の責任は経営が負うわけですから、その業績の責任を全うすることで、株主の方にはきちんと還元をしていくのが経営の考え方です。そこについては基本的に揺らぎはないと考えていただいてけっこうです。

質疑応答:中期経営計画期間満了後の株主還元について

質問者:現中期経営計画期間が終わった後についてうかがいます。今回の株主還元の考え方でも、チャートで見ると2025年度から「DOE6パーセントレベルを目指す」とあります。

配当に関しても、今の中期経営計画期間が終わったらどうなるのかという議論がどうしても出てくると思います。今の業績が厳しい中でも、来期以降も配当は確実に出していくというコミットメントのメッセージという理解でよろしいですか?

竹内:DOE導入段階で、6パーセントレベルを目指していくとお伝えしており、ここに対してはまったく変更ありません。

目指すということと、現状はどうするかということは別ですが、基本的には現段階でも5パーセント水準のDOEとなっていますので、基本的にはこの考え方に変更はないということです。

質問者:5パーセントから6パーセントに上げるということではなく、目指すということで、基本的にはここもお示しいただいているとおりということですね。

竹内:そのように捉えていただいてけっこうです。

新着ログ

「サービス業」のログ