【QAあり】ヒト・コミュニケーションズHD、通信分野の売上減や人件費上昇により通期予想修正 配当は期初予想の年間35円を維持

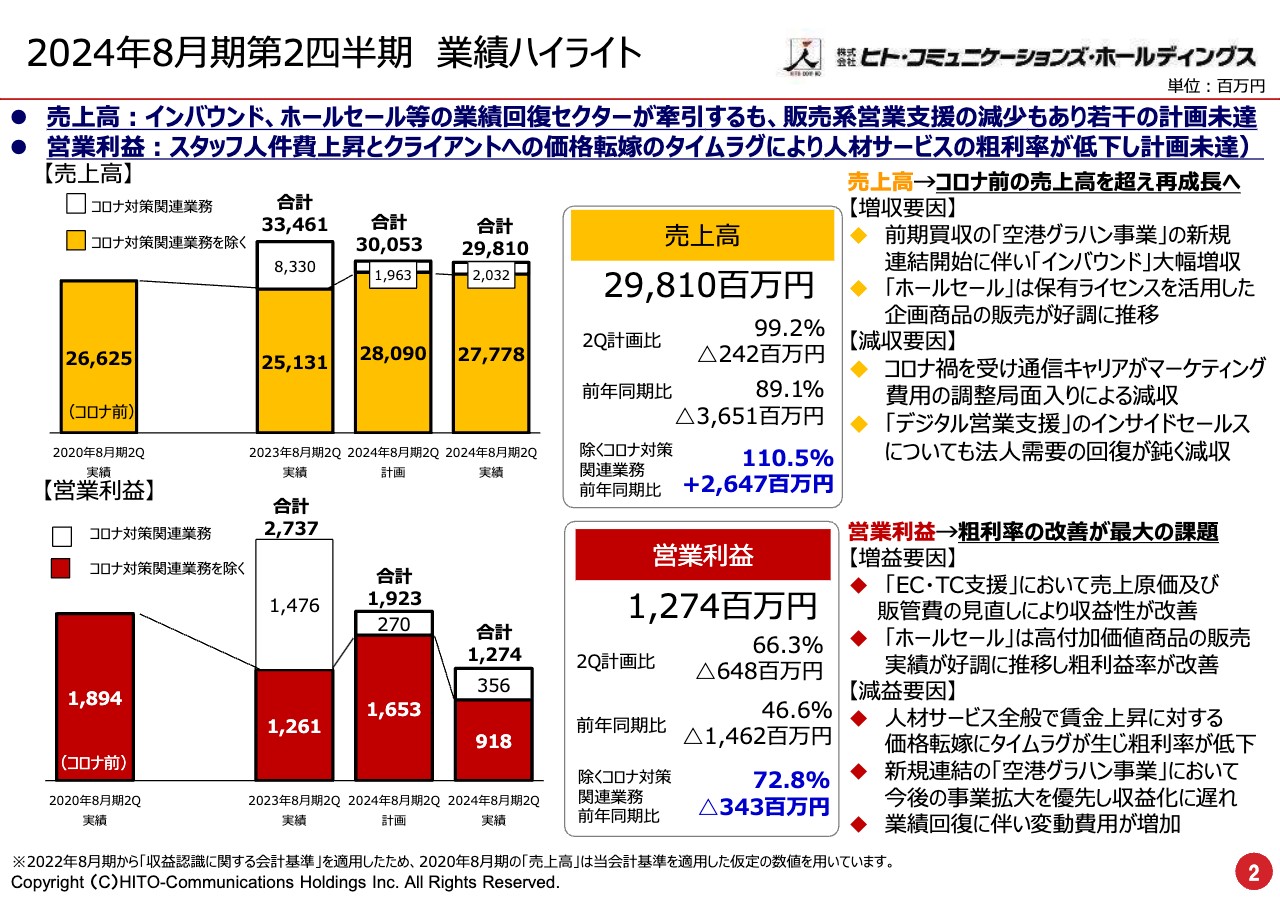

2024年8月期第2四半期 業績ハイライト

安井豊明氏(以下、安井):株式会社ヒト・コミュニケーションズ・ホールディングス代表取締役社長、グループCEOの安井豊明でございます。それでは、資料に基づいて決算説明を始めます。よろしくお願いいたします。

まずは、2024年8月期第2四半期の業績ハイライトです。売上高は、インバウンド、ホールセール等の業績回復セクターが寄与・牽引しました。一方で、長引くコロナ禍より急激に回復したため、販売系営業支援は人材採用等の準備が整わず、なかなか業績に寄与できませんでした。これらの原因により、計画は若干未達となっています。

コロナ禍前と比べるため、スライドのグラフには2020年8月期の実績を記載しており、266億2,500万円でした。昨年の実績は、コロナ禍により変動が大きいため詳しく記載していますが、251億3,100万円です。

コロナ対策関連業務が83億3,000万円あり、2023年8月期第2四半期の売上高は、合計で334億6,100万円です。今期の計画については300億5,300万円ということで、83億3,000万円あったコロナ対策関連事業が大きく19億6,300万円まで減少することを見込んでいました。

そこを既存事業でリカバリーするべく、コロナ対策関連業務以外で280億9,000万円を売上げる計画を立てていました。結果としては、コロナ対策関連業務が大幅に減少し、2023年度の中間より62億9,800万円減りました。しかし、それを既存事業でカバーでき、第2四半期は298億1,000万円で着地しています。

計画比では99.2パーセントのマイナス2億4,200万円と、売上ベースではニアリーイコール程度までは詰めてきたと思っていただければと思います。

昨年対比では36億5,100万円のマイナスです。コロナ対策関連事業が大幅に減ったため、結果としてマイナスはあるものの、コロナ対策関連事業を除けば昨年対比26億4,700万円のプラスです。まだまだ足りないものの、既存事業で盛り返していくというところについては、ある程度の実績が出てきたと考えています。

前期に買収したFMG社が新規連結し、空港グランドハンドリング事業の売上高が大きく寄与しました。また、ホールセール事業やライセンス事業がファッションの復活と同時に活発となり、大きく寄与しました。

一方で、通信・モバイルキャリアは、人口減の中で一時的にコロナ禍が終了し、マーケティング費用の調整局面に入りました。それにより、非常にいろいろな課題が出てきています。膨れ上がった販売組織や請求額などの調整も含めて、非常に苦戦をした6ヶ月でした。こちらが減収減益の1つの鍵になります。

デジタル営業支援のインサイドセールスはプッシュ型の営業なのですが、コロナ禍が明けてもまだプッシュ型の営業までは戻らず、なかなか波に乗ることができませんでした。こちらも予想外に苦戦し、コロナ対策関連事業以外で盛り返すなかで少し足かせになった部分だと思います。

営業利益についてです。スライドのとおり、2020年8月期が18億9,400万円、今期の計画はコロナ対策関連業務を除いて16億5,300万円です。計画自体も、コロナ禍前の計画よりも、コロナ対策関連業務以外は減益を計量していました。

昨年は営業利益が12億6,100万円であるものの、これをクリアしてなんとか計画値まで持っていきたいということで、売上高と同じような感覚で計量しています。

結果としては、スライド右側に書いているとおり、EC・TC支援事業やホールセール事業が大きく牽引し、新たな事業もプラスになってきています。一方で、新しく買収したFMG社が行う空港ハンドリング事業において、急激な航空業界の復活によって人材の育成や投入のズレが生じました。さらに、さまざまな経費などに投資せざるを得なくなったことも含め、回復が遅れています。

これは全般的に言えることですが、販売業務については、コロナ禍が終わって都心部に人が出てきているものの、そちらへの対応がどんどん後手になったことが上期に大きく影響しました。これらにより、コロナ対策関連業務を除く営業利益は9億1,800万円で、大きく減益するかたちとなりました。大変申し訳なく思っています。

コロナ対策関連業務以外の営業利益がマイナス3億4,300万円、売上高が26億4,700万円と、増収にもかかわらず利益が減ったことが課題です。これは、粗利益率がいろいろな復活に応じて調整局面に入り、対応が遅れて時間的なズレが起きたことが大きな理由になろうかと思います。

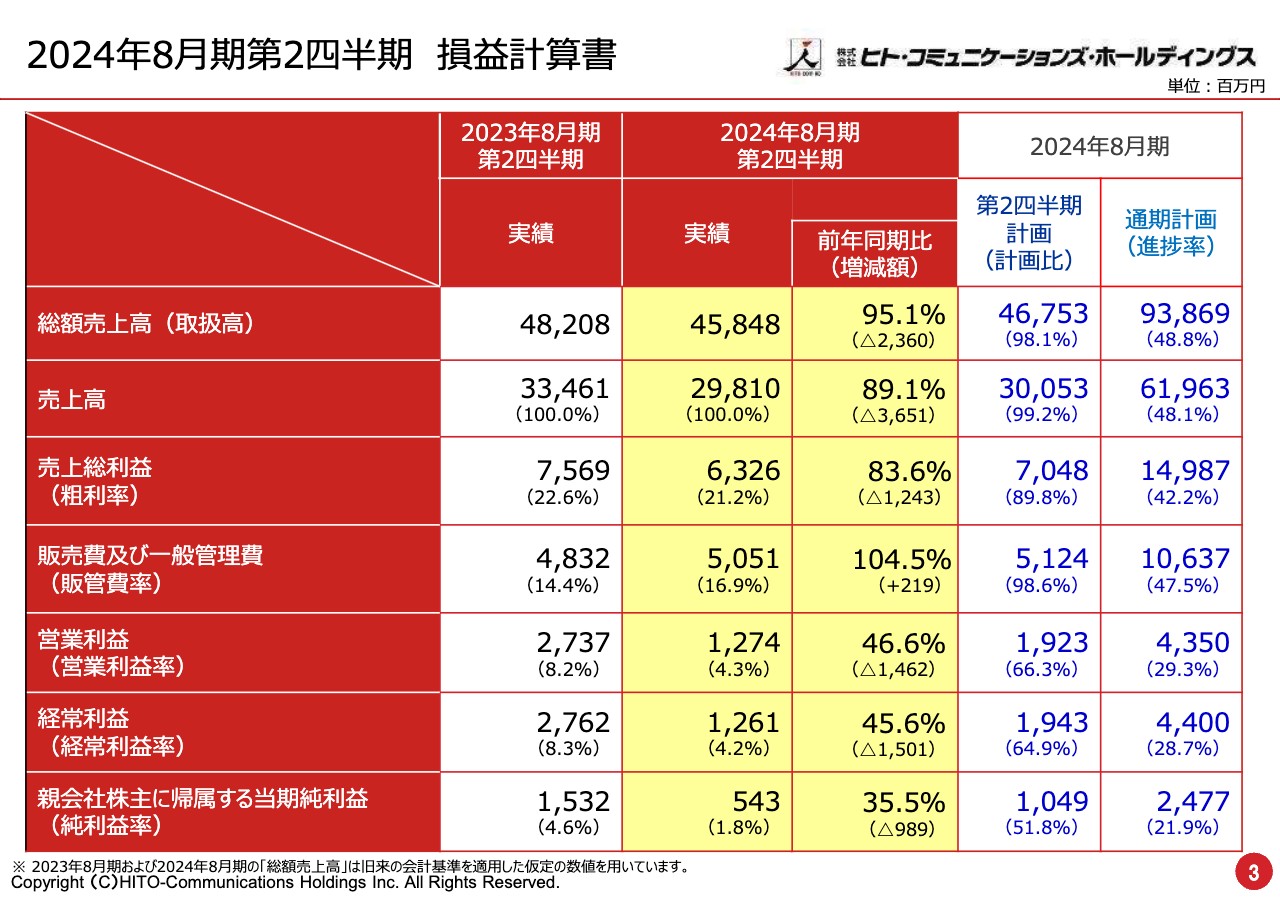

2024年8月期第2四半期 損益計算書

損益計算書です。売上高は先ほどお伝えしたとおり、昨年対比でマイナス36億5,100万円です。前期に83億3,300万円あったコロナ対策関連業務の売上高が大きく減ると予測し、既存事業で追い込んだものの、計画対比では99.2パーセントとなりました。

健闘したとは思うものの、通期計画の進捗率は48.1パーセントとなり、ラップとしては2パーセント近く遅れている状況で着地しています。

課題は粗利益および粗利益率です。総じて、上半期は体制を立て直すのに長々たる時間をかけることになりました。当社は派遣会社ではなく営業支援企業です。事業を請け負って仕事を行っていることが多いため、個人戦ではなくチーム戦で仕事をしています。

人を扱っているため、事業の縮小・拡大に対しては、雇用も含めた対応をすぐに行えずに手間取る部分もあります。また、昨今の人件費高騰分を加算しながら、クライアントに対する値上げ要請等の取引条件の改善については鋭意行っています。成果はどんどん出てきているものの、時間を要している状況です。

結果として粗利益率は1.4パーセント減少し、大きく利益を落とす結果となりました。

販管費については、売上が増加してきているため、コロナ対策関連業務以外の変動費が上がっています。最小限に抑えるように努力はしたものの、昨年対比104.5パーセントとなりました。

営業利益は昨年対比46.6パーセントの12億7,400万円となりました。通期計画の進捗率は29.3パーセントです。経常利益は12億6,100万円、親会社株主に帰属する当期純利益は5億4,300万円で、大変申し訳ない結果になったと思っています。

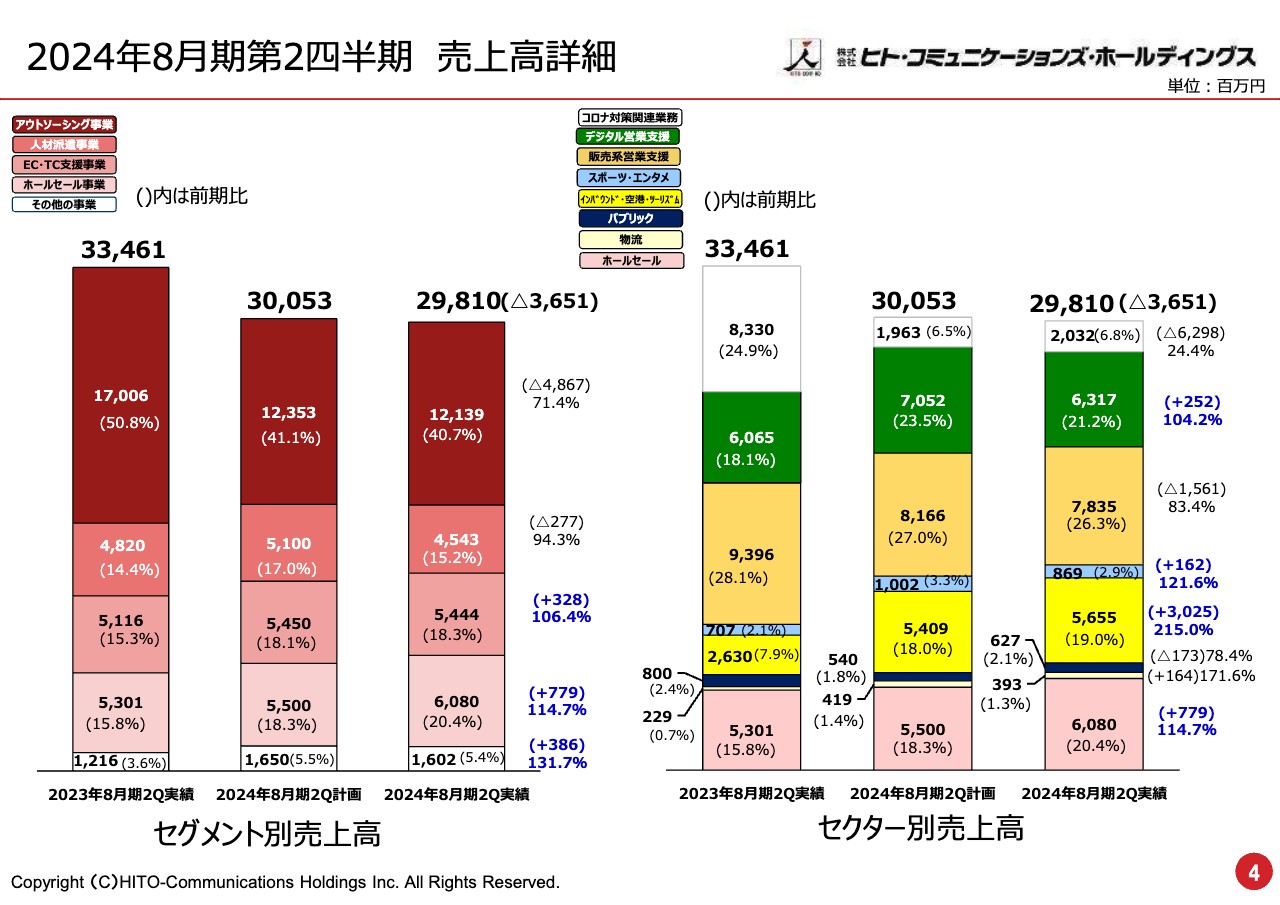

2024年8月期第2四半期 売上高詳細

それぞれの事業セクターや詳細について、伸びたところと減ったところを詳しくご説明します。2023年8月期第2四半期の売上高は334億6,100万円です。今期の実績としては、コロナ関連対策業務による売上高が63億円近く減りました。

コロナ対策関連業務の大半はアウトソーシング事業です。したがって、スライドのグラフで昨年度との差が大きく見えるのは、アウトソーシング事業が大きく減ったことが要因です。

コロナ関連対策業務は特殊な需要で、コロナ禍が落ち着けば減るものです。そのため、当社はコロナ関連対策業務以外で売上を伸ばすことを経営の軸に置き、この6ヶ月間過ごしてきました。結果として、その他の事業等が寄与し、アウトソーシング事業も計画値の123億5,300万円にニアイコールとなるかたちで迫っています。

人材派遣事業は少し苦戦しました。当社は「添乗員」という観光中心の仕事セクターを、この事業の中心と位置づけています。ご承知のとおり、インバウンドは盛り返しているものの、アウトバウンドは円安等の影響からもう少し時間がかかると言われています。そのため、旅行業界等含めてニーズが減っている状況です。2023年度と比べて2億8,000万円ほど減少しています。

EC・TC支援事業は比較的好調に推移し、3億2,800万円のプラスとなりました。ホールセール事業は7億7,900万円のプラスとなり、業績を牽引しました。こちらの期待値については、後ほど詳しくご説明します。

その他の事業はリムジンサービス等の新規事業が多いですが、3億8,600万円のプラスとなりました。強いて言えば、販売系の営業支援やモバイル・通信等の苦戦について、回復への期待を多少見誤ったと思っています。

セクター別売上高についてです。繰り返しになりますが、前期のコロナ対策関連業務は83億3,000万円、今期の計画は19億6,300万円です。実績は20億3,200万円となり、コロナ対策関連業務の減り具合は概ねジャストで計画できたと思いますが、約63億円と大幅に減りました。

デジタル営業支援の売上高は63億1,700万円です。70億5,200万円で計画し、前期からは2億5,200万円のプラスとなっているものの、本来はもう少し増やす計画でした。しかし、プッシュ型の営業支援、インサイドセールスのセールスロボティクスが少し厳しい環境が続いたため伸び悩び、計画対比ではマイナスになりました。

販売系営業支援の売上高は78億3,500万円で、昨年対比および計画比とも大きくマイナスになりました。この影響は大きいと思っています。通信・モバイル分野で調整局面の踊り場を迎えたことによる後退に加え、チーム戦ということも伴い利益も厳しく、大きなマイナス要因となりました。

スポーツ・エンタメは1億6,200万円のプラス、一番大きく力を入れたインバウンドは30億2,500万円のプラスで、コロナ対策関連業務の減りを大きくカバーする伸びを見せました。ホールセール等も大きく伸び、7億7,900万円プラスで着地しています。

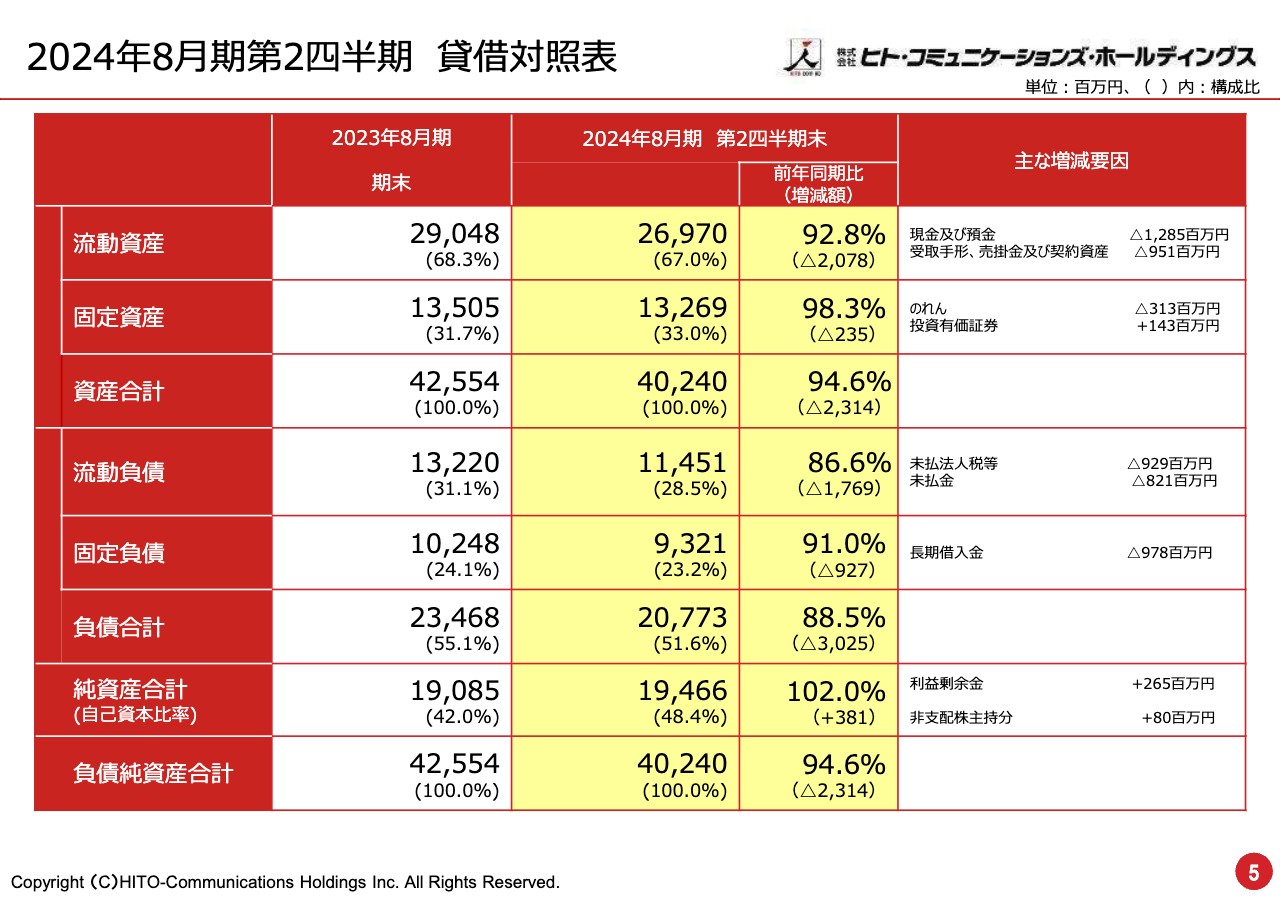

2024年8月期第2四半期 貸借対照表

福原直通氏(以下、福原):CFOの福原です。貸借対照表についてご説明します。スライドの資料では、2023年8月期末との比較を示しています。この半年においては、バランスシート全体で大きな変動要因はありませんでした。

一部数字が変わっているところとして、流動資産が20億円程度減っています。こちらは、固定負債の長期借入金の返済によって現預金が12億円減少したことが主な要因です。そのほかの要因としては、基本的な商取引の状況に応じた売掛金および買掛金等の減少などがあります。

また、税金は流動負債ですが、こちらは期末に年度の未払い法人税が多く計上されるため中間期は減少しており、全体では17億円ほど減少しました。このスライドには詳細を示していませんが、短信等でご確認いただければと思います。

当社の固定資産における大きなリスクアセットとしては、のれんがあります。第2四半期は、固定資産130億円のうち73億円がのれんとなり、こちらは約194億円の純資産に対して概ね40パーセントの水準です。したがって、リスクアセットは自己資本でも十分カバーできています。

全体の自己資本比率は45.2パーセントと、引き続き高い財務健全性を維持しているのではないかと考えています。

また、今は流動負債と固定負債の中に、約100億円程度の借入金があり、それなりの残高を占めています。最近言われている「資本コスト」を構成する借入金ですが、P/Lにおける支払利息額を見ると、当社グループは極めて低金利での資金調達を実現していますので、大きな問題はないと認識しています。

ただし、昨今の金融環境においては、まだこれから金利が上がっていくことも考えられます。今後は金融環境も見極めながら、効率的なキャッシュマネジメントを行っていきます。

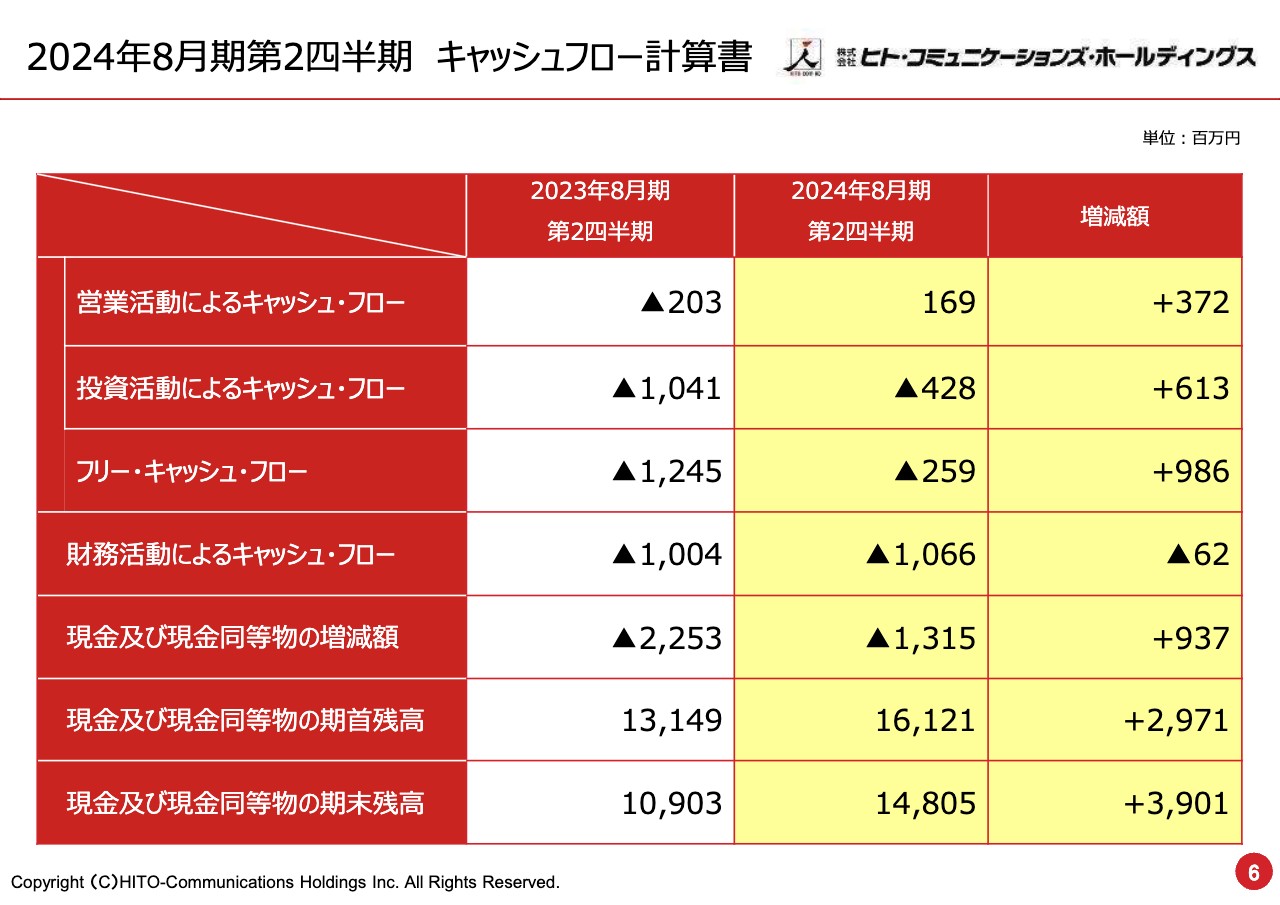

2024年8月期第2四半期 キャッシュフロー計算書

キャッシュフロー計算書です。スライドの表は、2023年8月期第2四半期との比較です。今期の営業活動によるキャッシュ・フローは1億6,900万円です。前期第2四半期のマイナス2億300万円からプラスに転じました。

主な要因は、先ほど安井からもご説明したように、比較的回収期間が長いパブリック案件のコロナ関連事業が減ったことです。それにより、キャッシュフロー的にはプラスに転じています。

投資活動によるキャッシュ・フローはマイナス4億2,800万円と、2023年8月期よりもマイナス分はかなり少なくなりました。こちらには、主にソフトウェア開発関連のものが計上されています。

財務活動によるキャッシュ・フローは10億6,600万円のマイナスです。先ほどもご説明した、借入金の返済や配当金の支払いなどが主な要因です。

これらの結果、現金及び現金同等物の期末残高は約148億円となり、キャッシュフローとしてはプラスのかたちで第2四半期を終えています。

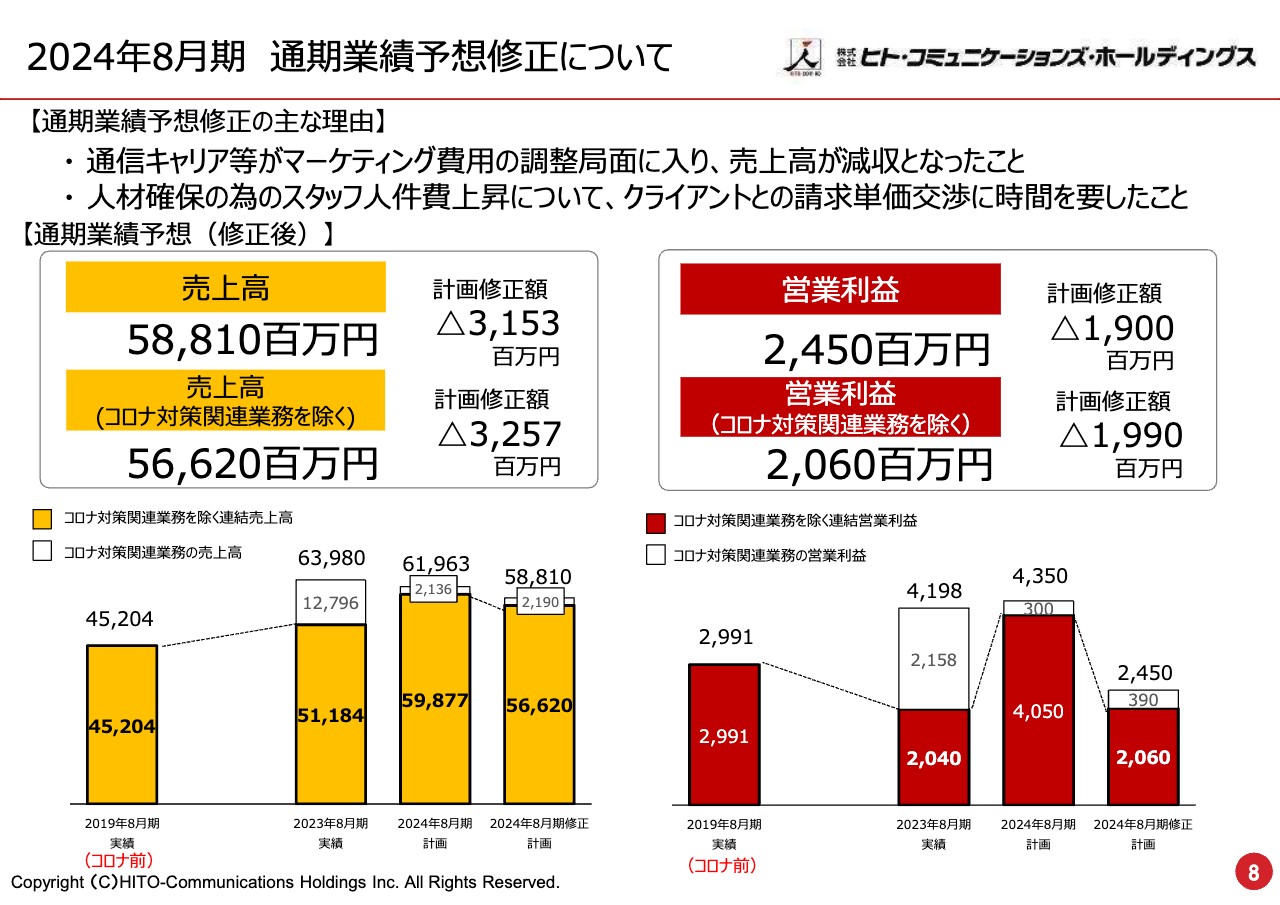

2024年8月期 通期業績予想修正について

安井:通期業績予想の修正についてご説明します。修正についてはすでに発表しており、みなさまにご心配をおかけしたのではないかと思います。

シナリオとしては、当社はコロナ禍が明けて都心部に人が戻り、営業等が活発になるまでには少し時間がかかることを加味していました。当社における上期よりも、下期のほうが戻りが大きくなることを期待し、全体的に予想と計上を行いました。

上期に苦戦した内容をもう一度ご説明すると、通信キャリア・モバイルがマーケティング費用の調整局面に入り、減収となったということです。これは利益とともに大きな要素です。また、急激な復活となったため、人材の確保や助成金の対象となり休んでいたスタッフをどのように戻すのか、膨れ上がった組織をどのように調整するのかなどの課題もありました。

営業支援企業としてチーム戦で行っているため、請求単価の交渉等も含めたさまざまなかたちで取り組んできていますが、6ヶ月ではとても対応しきれず、丁寧にやっていく必要もあるため時間を費やしています。計画段階よりも苦戦すると予想していなかったことは、反省しています。

したがって、業績予想はそもそも論として下期を上期よりも大きく計上していたため、修正も下期に向けて少し大きくなりました。売上高は588億1,000万円、計画修正額は31億5,300万の減収の予想です。

また、4月から5月にはコロナ対策関連事業が概ね終了します。これは大事なポイントでもありますが、コロナ対策関連事業が終了することも含めて、当社が基軸としているコロナ対策関連業務を除く売上高は566億2,000万円、計画修正額として32億5,700万円のマイナスを計上しています。

スライド下のグラフをご覧いただくと、2019年8月期には完全なコロナ禍前の数字が出ています。この数字にはコロナ対策関連業務分は含まれていませんので、452億400万円の年間実績となっています。それに対して2023年8月期は639億8,000万円、コロナ対策関連業務を除く売上高では511億8,400万円です。

2024年8月期の修正前の計画では598億7,700万円ですが、修正予想ではコロナ対策関連業務を除く売上高は566億2,000万円としています。昨年対比の実績である511億8,400万円から、既存事業で54億3,600万円を伸ばす計画です。

結果としては、昨年よりもコロナ対策関連事業は100億円以上減ったことになります。しかし、現在は社員一丸となって、このコロナ対策関連事業でリカバリーしていく意気込みで取り組んでいる最中です。

営業利益については上期のマイナス部分をご説明しましたが、下期についても現在計画を進めています。相当手応えのある改善が進んでいますが、営業利益は当初の計画よりも19億円マイナスの24億5,000万円へと修正します。

コロナ対策関連事業を除いても20億6,000万円の予想とし、保守的ではありますが計画修正額として19億9,000万円のマイナスを計上しています。

昨年の実績としては、コロナ対策関連業務を除く売上高は20億4,000万円でした。今期の計画では20億6,000万円となりますので、既存事業で昨年を上回っていきたいと考えています。ご理解いただければ幸いです。

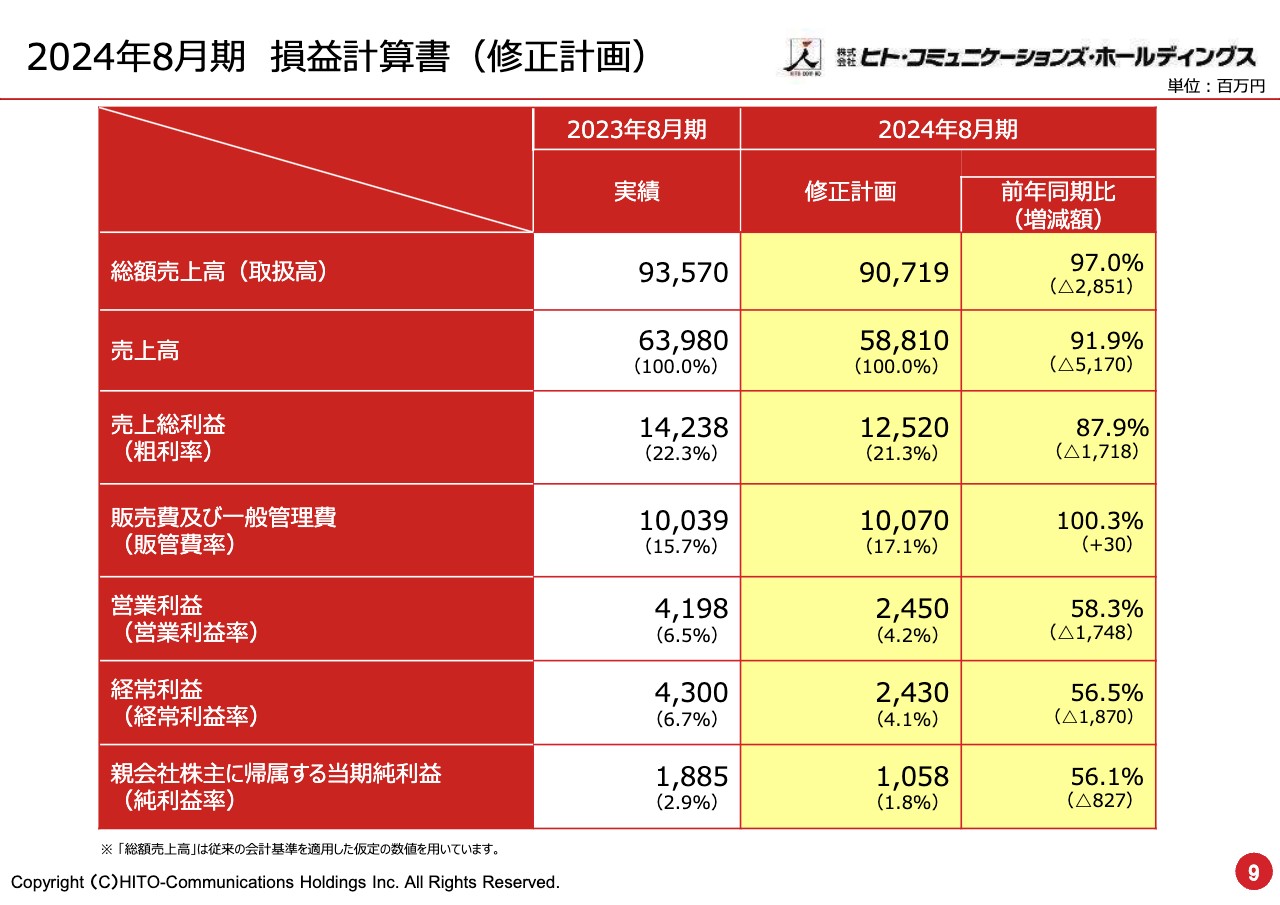

2024年8月期 損益計算書(修正計画)

修正計画の損益計算書についてご説明します。繰り返しになるため数字は割愛しますが、結果として売上高は昨年対比91.9パーセントの588億1,000万円、粗利益は前期よりも改善はするものの、現状保守的に見ているため1パーセント近いマイナスを計上しています。

販管費については、おおむね昨年の実績に近いところで推移するよう抑えていきたいと考えています。営業利益は24億5,000万円、経常利益は24億3,000万円、親会社株主に帰属する当期純利益は10億5,800万円の計画です。

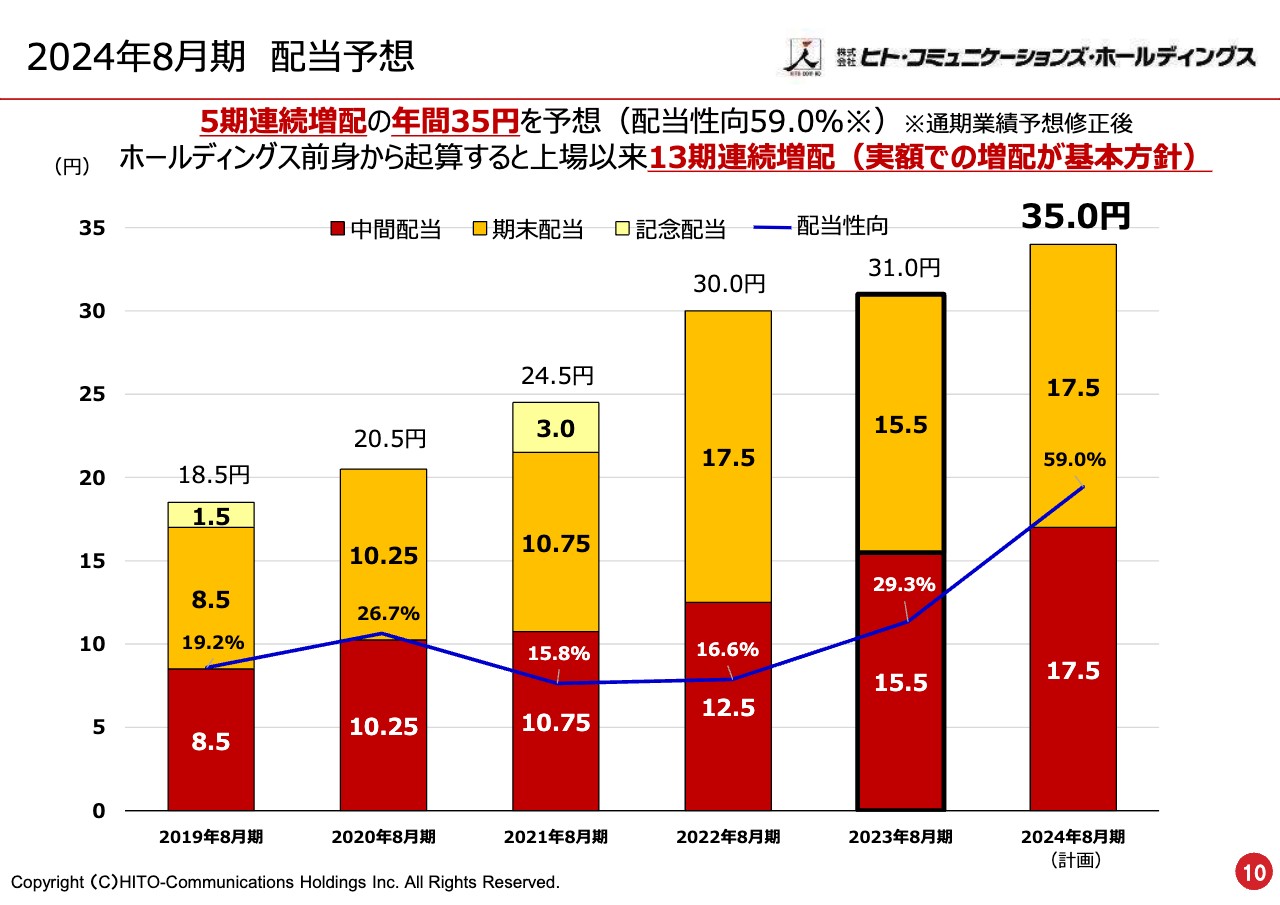

2024年8月期 配当予想

配当予想についてご説明します。配当については、期初の計画から変更はありません。ホールディングス前身が上場した2011年から起算すると、13期連続で増配を実額で続けています。

当社は、実額での増配によってみなさまのご期待に添うことを基本方針として取り組んでいます。今期も減益となってはいますが、方針は変わらず改善も進んでいますので、自信を持って35円の配当を継続します。

配当性向については利益が減少したことも大きいですが、59.0パーセントと高い伸びを示しているとご理解ください。

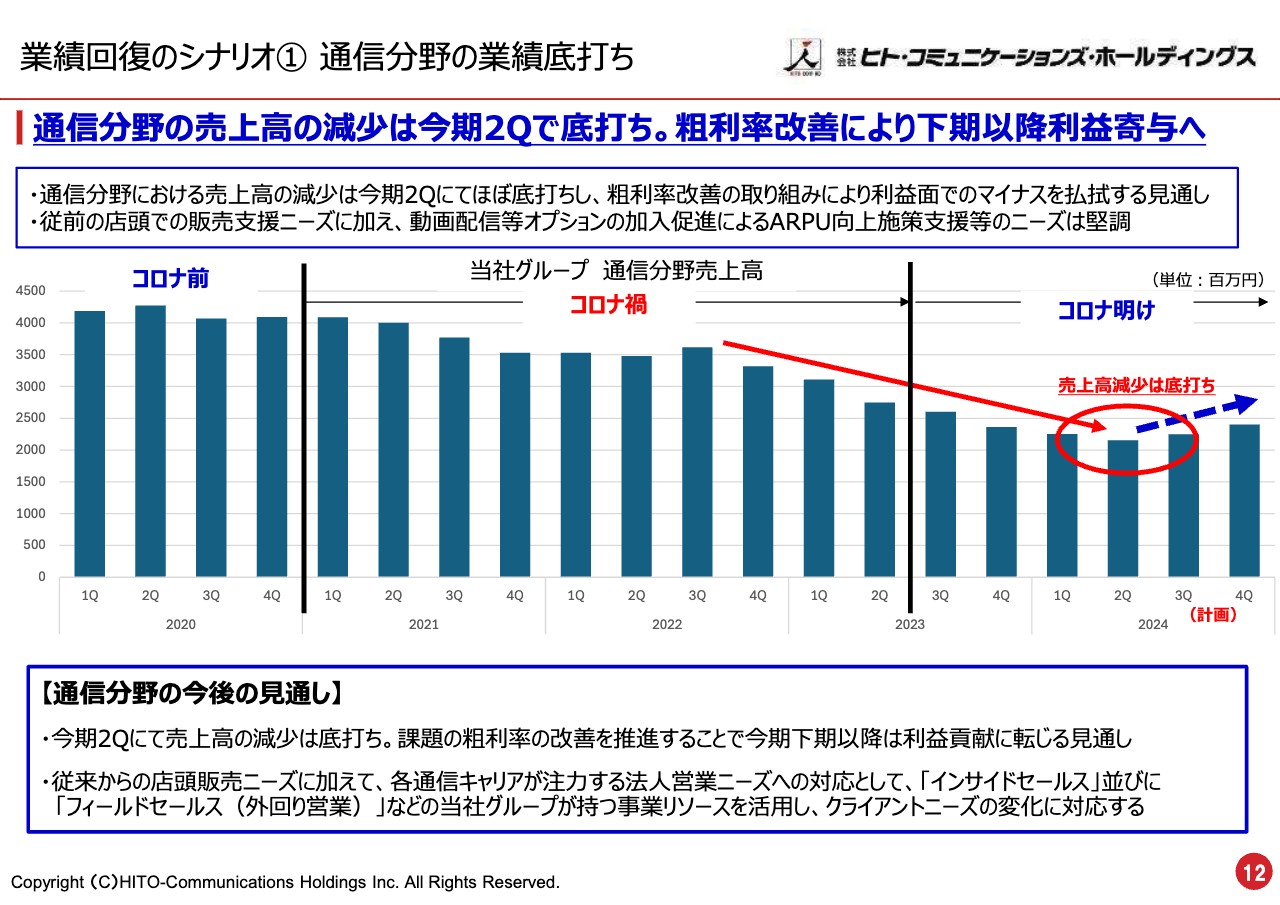

業績回復のシナリオ① 通信分野の業績底打ち

ここまで今期の決算についてご説明しましたが、この先の業績について、どのようなトピックスがあるのか、シナリオをどう考えるのかについてご説明します。

シナリオの1つ目は、通信分野の業績底打ちです。ご心配されている通信・モバイル分野については、人口減によってモバイルは踊り場のような調整局面を迎えていることは事実です。しかし、ようやく底を打ち、これからまた新たな業界の拡大に向けての動きが始まっています。

粗利益についても、業務請負の事務局によるチーム戦で、コスト等の調整、人員の調整、体制の調整等の改善が進んでいます。利益とともに、底を打って改善に向かっていると思っていただければと思います。

2024年8月期第2四半期で売上高減少は底打ちし、課題の利益率の改善を推進することで下期以降は増益となり、利益へと転じる見通しが立ってきています。

従来からの店頭販売ニーズに加え、通信キャリアが注力する法人営業ニーズへの対応として、「インサイドセールス」並びに「フィールドセールス」など、当社グループが持つ事業リソースを活用します。通信業界が法人部門の強化に舵を切っていますので、その大きなニーズに対応していきます。

業績回復のシナリオ② 空港グラハン事業の拡大

シナリオの2つ目は、空港グラハン事業の拡大です。急増する海外航空会社等からの増便要請に対応すべく、急ピッチでグランドハンドリングの受託体制の整備を推進していきます。

去年7月末に買収が完了したFMG社は、グランドハンドリングおよび航空機整備の専門会社です。この分野はようやく体制が整い、反転増の状況になってきました。旺盛な需要を背景に、人材育成を急ぎながら信頼に応えていきます。

そして、民間のグラハン会社としての存在感をしっかりと出しながら事業の拡大につなげていきます。ぜひ、この事業にもご期待ください。

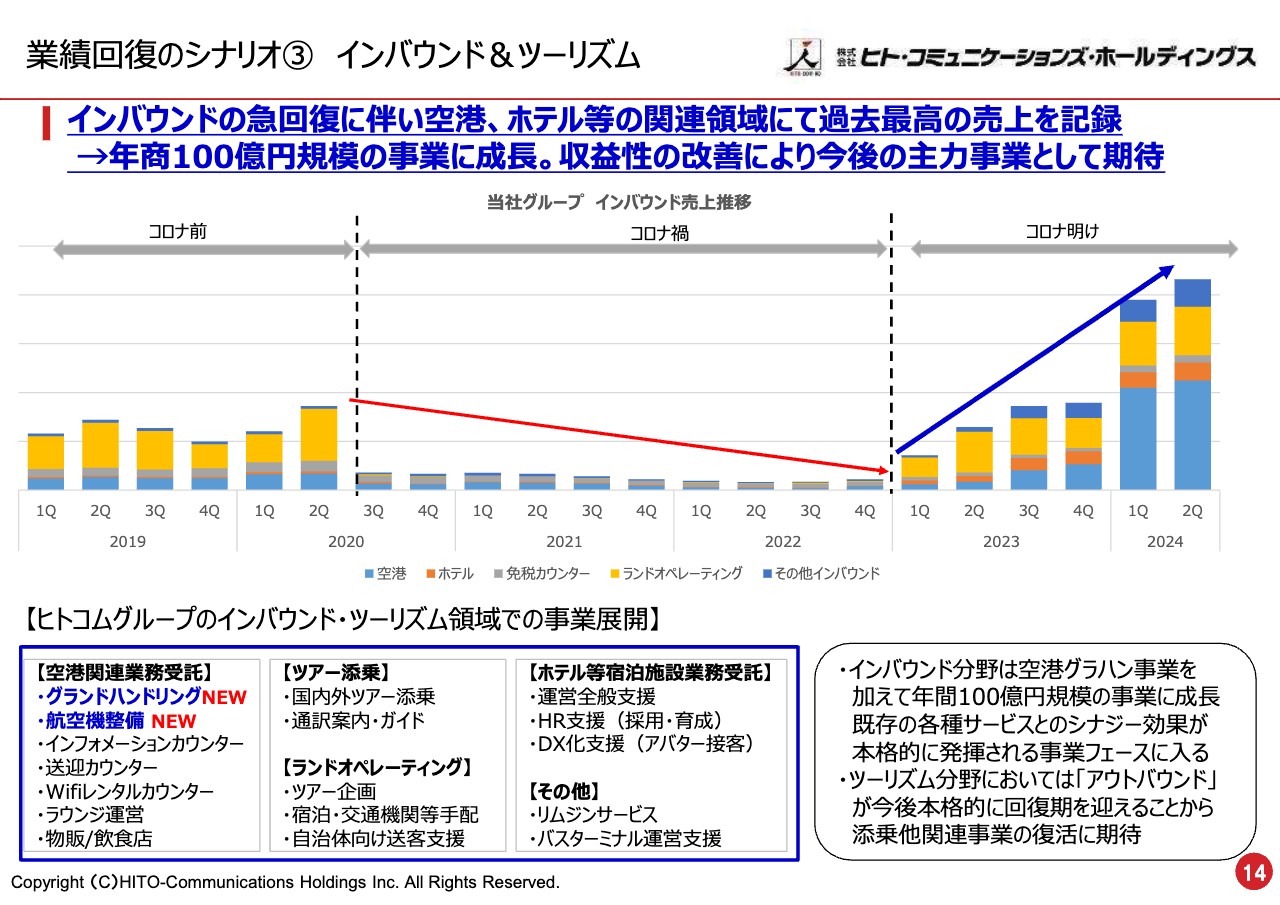

業績回復のシナリオ③ インバウンド&ツーリズム

シナリオの3つ目は当社の強みです。インバウンドの急回復に伴い、強化を図ってきた空港、ホテル、関連事業、免税の手続きなど、ありとあらゆるところで当社のインバウンドソリューションへの期待が大きく膨らみ、ニーズが寄せられています。

スライド下のグラフを見ていただくと、いかに伸びてきているかをおわかりいただけると思います。今後は、空港ビジネス、インバウンド、ホテルも含めて過去最高の売上を記録し、大きく業績を牽引をしていきたいと思っています。

スライド下部にはツーリズムを含めた、多岐にわたるインバウンドの事業内容を記載しています。空港関連業務受託では、グランドハンドリング、航空機の整備、インフォメーションカウンター、送迎カウンター、Wi-Fiレンタルカウンター、ラウンジ運営、物販、土産物などもすべてインバウンド需要があります。

ツアー添乗は、アウトバウンドが増えれば事業展開が一挙に変わっていきますので、ご期待いただきたいところです。ランドオペレーティングは、海外からの旅行者に日本を楽しんでもらうインバウンドの根幹とも言える事業で、こちらも好調に推移をしています。欧米やASEAN等のお客さまを含め、大きく拡大していく予定です。

その他にもホテル関連の業務や、高級でラグジュアリーなリムジンサービスをインバウンドに向けて展開しています。これらの需要では、利用者の9割近くがインバウンドになっています。インバウンドビジネスは年間100億円を超える規模まで成長してきましたので、さらなる成長に向けて大きく業績を伸ばしていきたいと思っています。

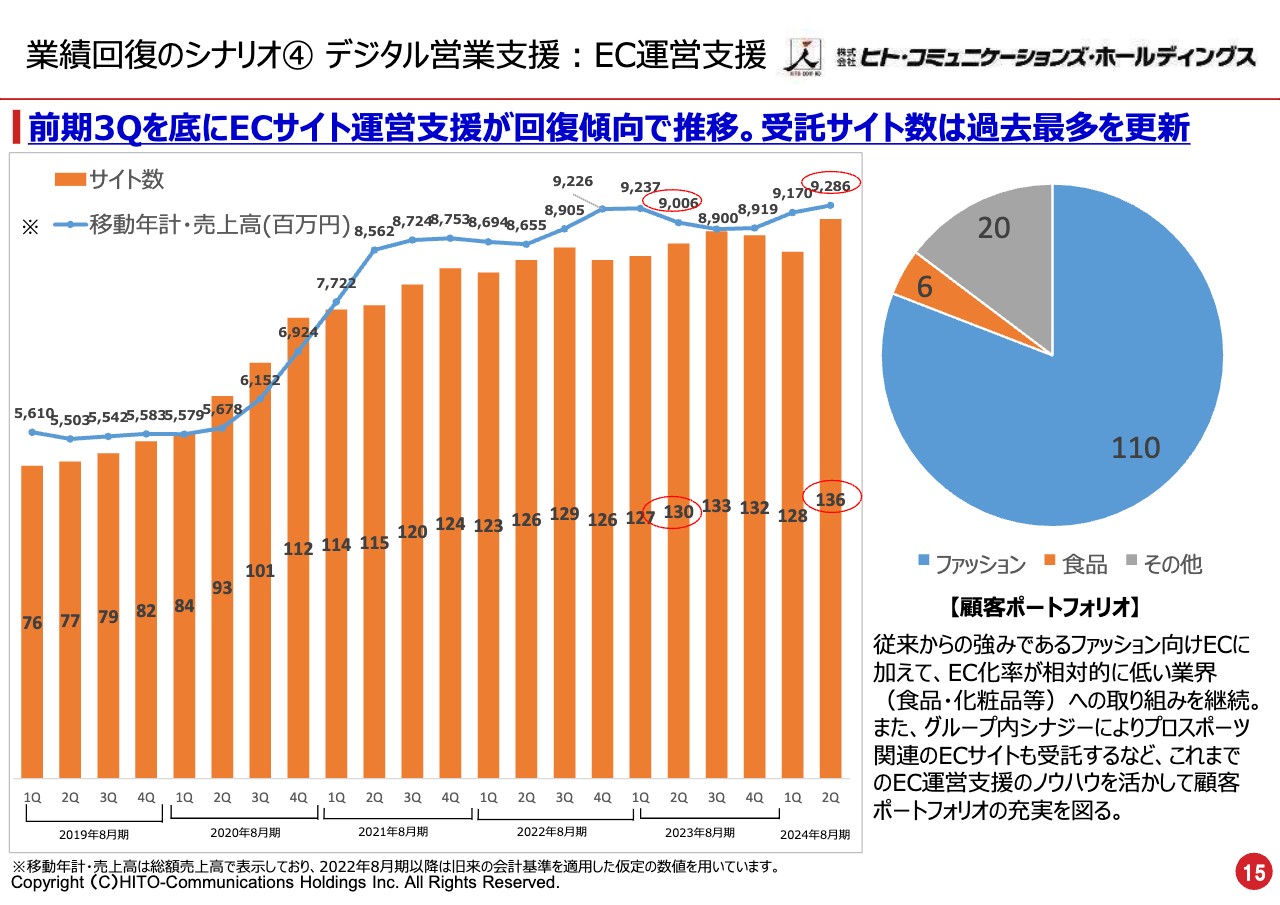

業績回復のシナリオ④ デジタル営業支援:EC運営支援

シナリオの4つ目はデジタル営業支援です。2023年8月期第3四半期を底に、ECサイトの運営支援が回復傾向で推移しています。

子会社のBBFではオフィシャルサイトの受託事業を展開しており、ブランドを大切にするサイトを運営しています。1つ1つのサイトを受託して、植木鉢に植えるように商品の管理から売上の牽引、回収、返品の処理まで一貫してできるフルフィルメントのサービスを展開しています。

スライドの棒グラフにもあるように、受託ECサイト数は実に136サイトまで拡大してきました。BBF社は2017年の買収によってグループインし、ヒトコムの営業支援機能と合わせてシナジーを発揮させようと取り組んできましたが、その当時は60サイト前後だったと記憶しています。順調に、大きく倍以上まで増えて収益に寄与してきています。

また、食品部門やプロスポーツのグッズ、化粧品など、ファッション一本槍だった事業内容も大きく変化していますので、大きく拡大が期待できるだろうと構造改革を進めています。

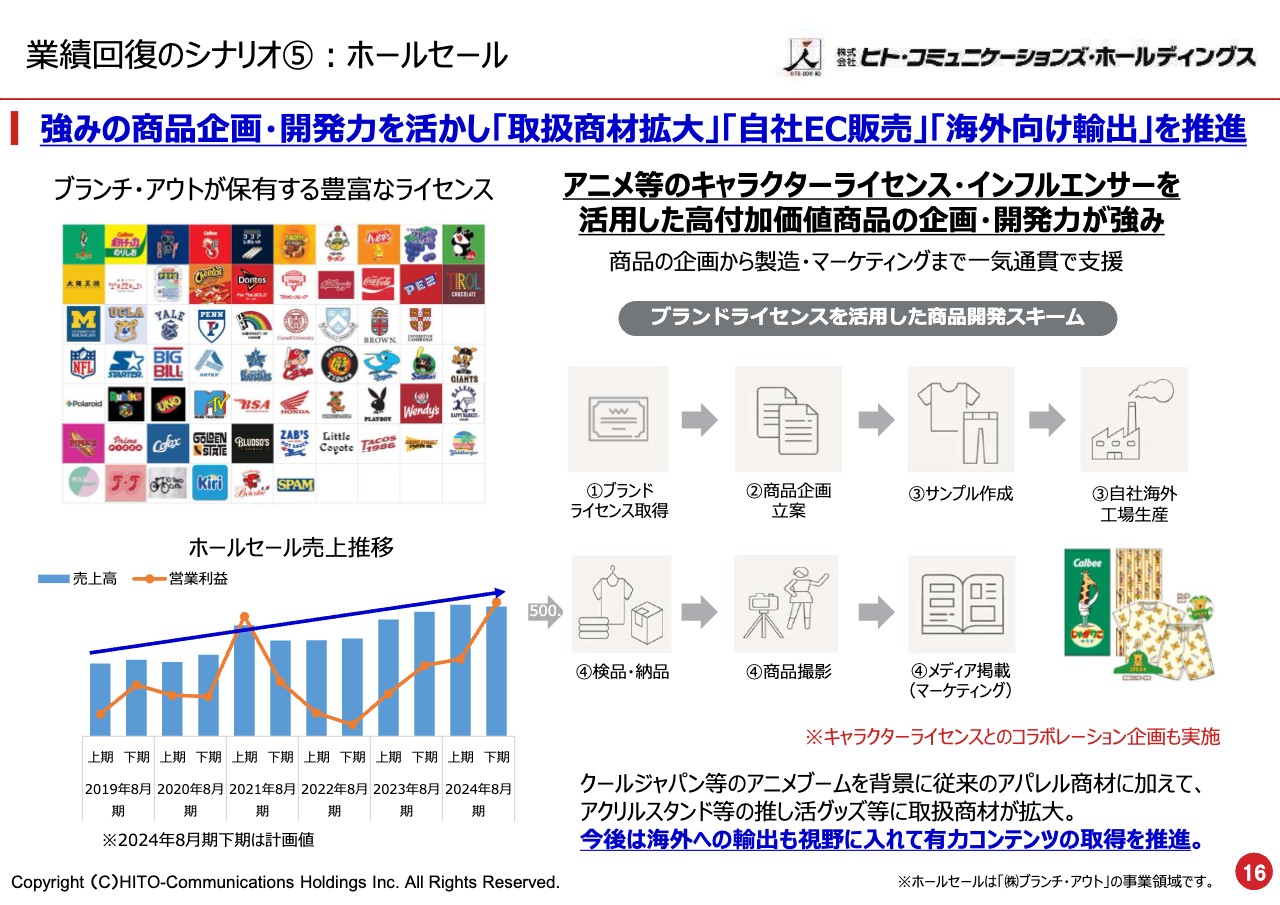

業績回復のシナリオ⑤:ホールセール

シナリオの5つ目はホールセール事業です。現在大きく伸びている、アニメ等を中心としたキャラクターライセンスやインフルエンサー等をフルに活かしたファッションの販売など、卸のホールセールをやっているブランチ・アウト社が大きく伸びてきています。売上高も100億円を超え、事業の中核と言えるほどに成長しました。

ブランドやキャラクターブーム、クールジャパンも含め、インバウンドの需要も大きく取り込んで期待できるため、これからも大きく業績を牽引できるのではないかと思っています。

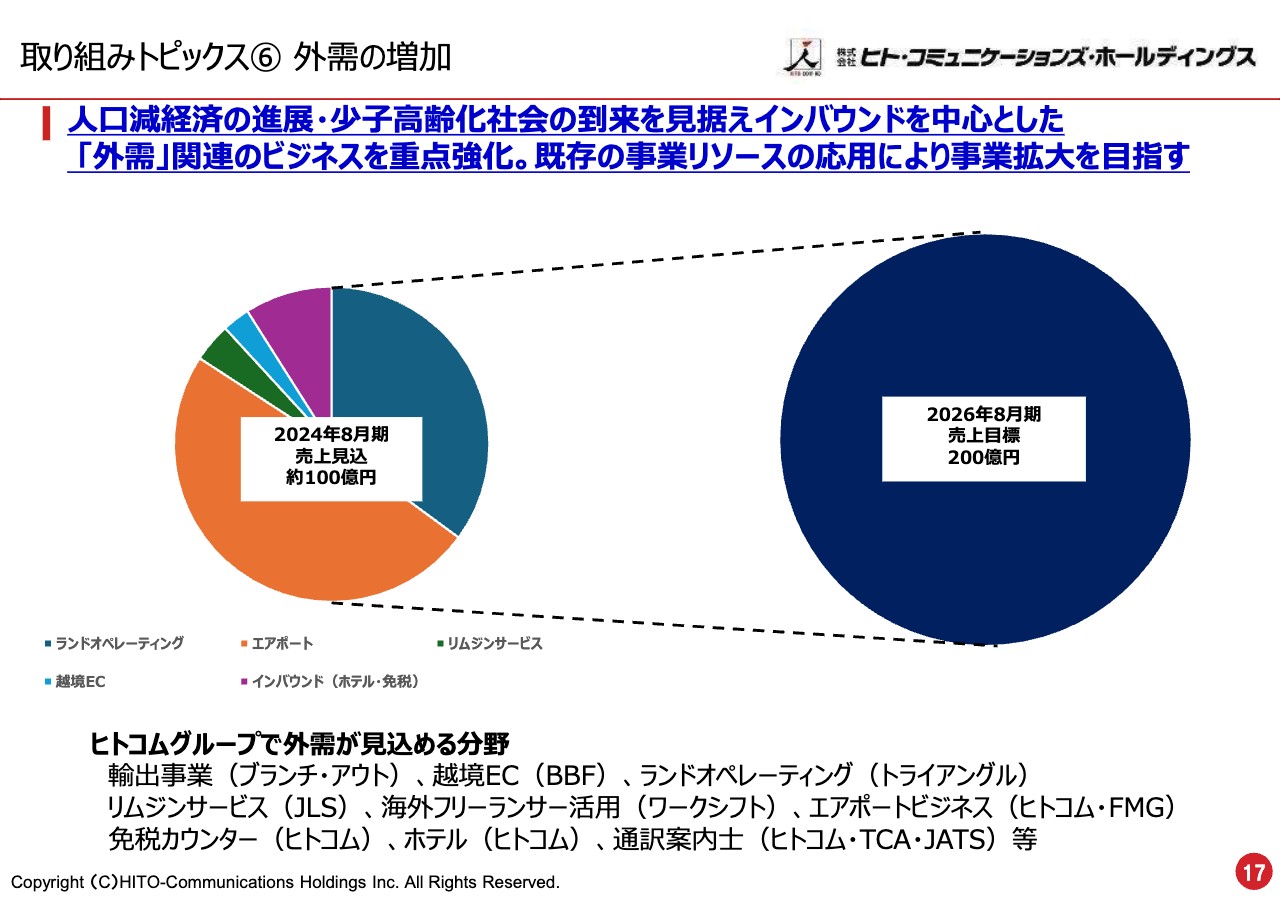

取り組みトピックス⑥ 外需の増加

新たな経営の軸についてご説明します。人口減経済の中で、営業支援企業としてどのように生き、企業活動を行っていくのかを考えると、サービスを中心とした営業支援を行い輸出企業ではないという立場の当社は、難しい局面にあると言えます。

ヒト・コミュニケーションズグループには、すでに100億円近い、外需に支えられた事業が存在します。観光分野では、世界から日本へ来てもらい、楽しんでもらうための旅行業を展開するランドオペレーティングや、昨今買収したインバウンドの外資系航空機に関する事業を行うエアポートサービスがあります。

その他にも、インバウンド客を中心にラグジュアリーな車の旅を楽しんでいただく、日本では珍しいリムジンサービスのツーリズム会社などがあり、インバウンド需要により大きく伸びてきています。

また、BBF社を中心とした越境ECは、ASEAN等も含めて拡大しています。加えて、免税やホテル、その他もろもろのインバウンド需要が大きく貢献し、今期の売上は100億円を見込んでいます。

2026年までの2年半ほどの間に、売上を倍増の200億円まで拡大していきたいと思っています。アイテムもどんどん増えるため、ニーズに的確に応えながら、外需を取り込んでいきたいと思っています。

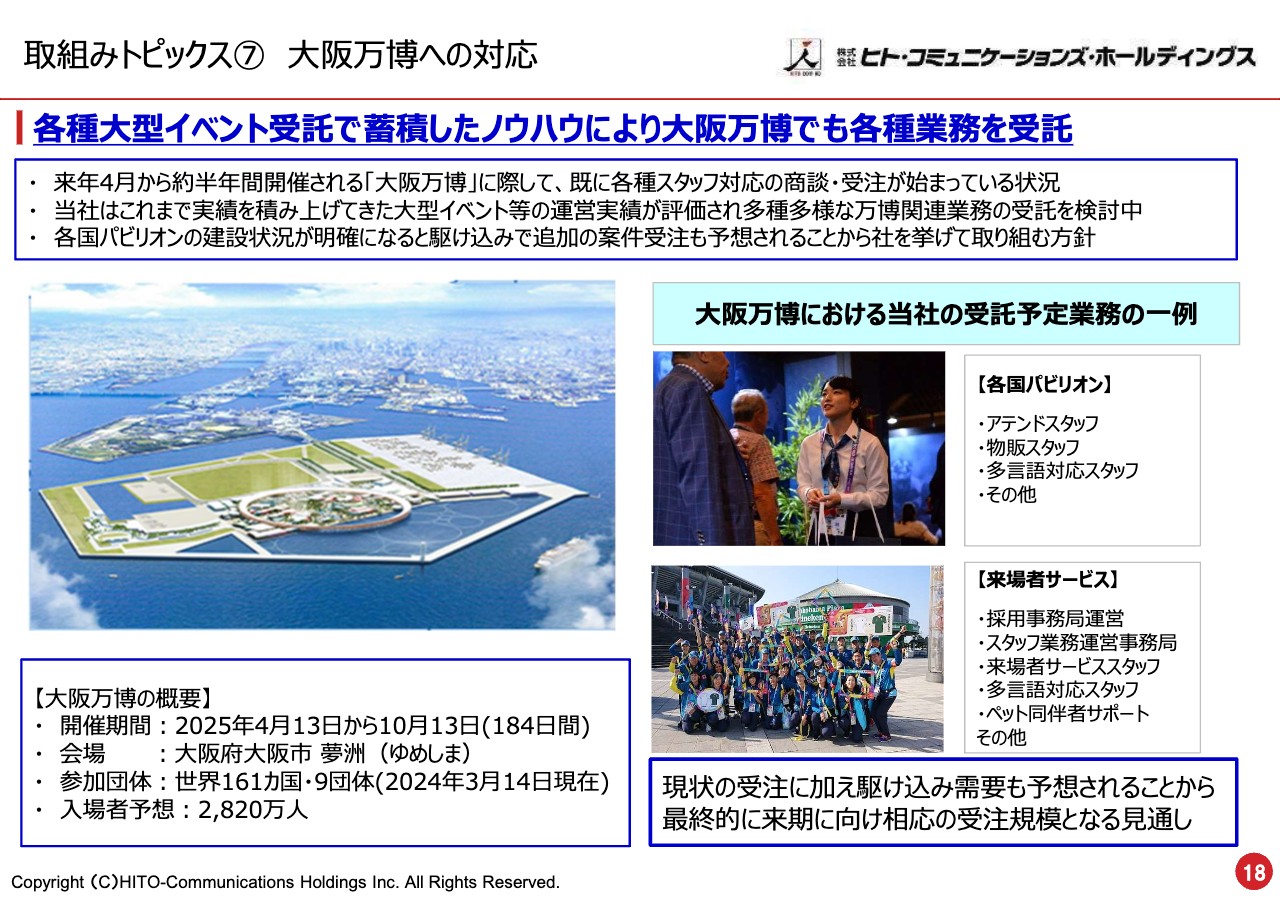

取組みトピックス⑦ 大阪万博への対応

大阪万博では各種業務を受託しています。開催は2025年4月ですが、2024年の10月ぐらいから、いろいろなかたちで研修などが始まっていくだろうと予想しています。

パビリオンのオペレーションには人材が必要で、業務は多岐にわたります。会場の運営から多言語への対応など、接客事業などを含めて大きく期待が寄せられている状況です。

こちらの事業は特需となると思いますが、ヒトコムが今まで取り組んできた、ラグビーワールドカップやオリンピック、数々のスポーツイベントなどの運営を含めた対応は、高い評価を得ているため、来期以降の29期、大阪万博は当社にとって大きな需要になると考えています。

これから駆け込みの準備が必要になってきますが、万博の成功に向けて尽力し、役に立てるかたちで事業に結びつけていきたいと考えています。矢継ぎ早でしたが、事業についてのご説明は以上です。

質疑応答:取引先への価格転嫁における今後の業績見通しについて

質問者:今回の大幅な業績修正の理由として、取引先への価格転嫁の遅れを挙げていましたが、時間軸で粗利率が改善されるとの理解でよいのでしょうか? もう少し詳しくお聞きしたいです。

安井:先ほどお話ししたとおり、ヒトコムはチーム戦です。10人から30人、大きい時では100人を超えるチームで、販売・営業・接客を行っています。したがって、一人ひとりというよりも、大きな枠で、チームとしての条件交渉が必要になります。

そのため簡単に決めることができず、どのようなチームで受託事業を行っていくかについては、お客さま側との綿密な交渉が必要です。お客さまも、コロナ禍明けの状況でいろいろと悩んでいるところもあります。

その中で、給与の上昇や体制人数の増減、雇用に関する問題などがあるため、一定の時間をかけて丁寧かつ着実に対応していくことがすごく大事だと、私は考えています。

現在は、期初から取り組んできた体制改善、価格面の改善、請求額の見直しなどを含めて、順調にご理解いただけるようになり、手元からずいぶん改善が進んでいます。このあたりの利益率の改善については、経費削減も含めてご期待いただければと思っています。

質疑応答:人材確保の状況について

質問者:賃金上昇も含めて引き続き人手不足といわれていますが、ヒトコムとしては人材確保の状況をどのように考えていますか? 具体的にどのような工夫をされているか教えてください。

安井:テレビや新聞などで人材不足が叫ばれていますが、コロナ禍から急激に復活したこともあり、いろいろなかたちで雇用の調整が行われたことは事実で、人材が戻ってくるまでに一定の時間を要すると思います。

ただし、肌感覚ですが、ようやくその期間が経過して、スタッフや労働者のみなさまがマーケットに出てきているのではないかと考えています。そうは言っても、圧倒的に急激に経済が膨らむ中で、事業や職種によっては大幅な人材不足となることは事実です。

ヒト・コミュニケーションズは、サービス分野などで働いていただける人材、特に外国人の派遣について、日本語学校や海外の専門学校とタイアップし、産学連携のアライアンスを結ぶなどの事業を進めてきています。

また、当社の得意なこととして、素人いわゆるビギナーを専門分野の人材へと変えるための研修開発があります。研修しながらビジネスを作っていく機能が、非常に評価されています。イチから経験者を導入するのではなく未経験者を経験者に変えるという、当社の一番得意な分野を活用し、旺盛な人材のニーズに応えてきています。

こちらについては相当な評価をいただいており、空港・航空業界や販売の現場などで旺盛なニーズが寄せられているため、そのあたりもご期待いただければと思います。

質疑応答:FMG社の現状と今後の見通しについて

質問者:2023年7月にM&Aでグループ化した、空港グランドハンドリング事業のFMG社について、現状の手応えと今後の見通しを差し支えない範囲で詳しく教えてください。

今日の説明では、空港グランドハンドリング事業を含めたインバウンド事業の拡大を強調されていましたが、今後は売上高の拡大とあわせて粗利率が改善されれば、主力ビジネスに成長するという理解でよろしいのでしょうか?

安井:FMG社のグループインは、2023年7月末です。航空業界は、ほぼ壊滅的にコロナ禍の影響を受けました。海外から来るお客さまと行くお客さまがほぼいなくなったというぐらい空港が閑散としたことは、記憶に新しいと思います。

FMG社も同様で、グランドハンドリングや航空機の整備事業を主とする会社にとっては、大変厳しい環境を過ごしてきました。

その中で、インバウンドのお客さまが爆発的に日本に来るようになりました。アウトバウンドはまだ回復していないものの、インバウンドだけでも大変な人数への対応が必要になってくる状態になっています。アジアを中心とした海外の航空会社からも増便要請が寄せられ、それが人材不足によって受けられないことも課題になっています。

さらに、みなさまも飛行機に乗る際に経験されていると思いますが、入国審査や出入国管理でかなり待たされて大変なことになっています。この状況でFMG社に寄せられるニーズは相当なもので、後を絶たないぐらいの需要がある中で準備を進めているところです。

一挙に復活したことにより、人材を育成しなくてはならず、戻ってきたスタッフをまた研修しなくてはなりません。さらに体制を整えなければならず、いろいろな問題について予想以上に手間がかかっています。そのため、ここは一度腰を据え、来期に向けて準備したほうが得策だと私は判断しています。

とにかく今は人材の育成が必要です。ランプ業務や整備など、飛行機を動かす一連の仕事について、さまざまな海外の民間エアラインから受託すべき案件が来ており、どんどん増えています。こちらについては大きく期待していただければと思います。

先ほどお話ししたとおり、インバウンド事業はヒト・コミュニケーションズグループの主力事業として大きく成長してきています。飛行機の仕事のほか、空港の土産物店、リムジンバス・各種飲食店・ラウンジなどの運営、採用育成センターや研修センターの受託など、空港関連を含めたインバウンド事業は非常に順調に大きくなっています。

この件については先ほども触れましたが、2026年8月期の売上目標200億円化に向けて、利益率も大幅に改善させながら、大きく成長していきたいと思っていますので、ご期待ください。

質疑応答:人材を活用した営業支援の今後のニーズについて

質問者:今回の決算は、EC・TC支援事業、ホールセール事業が好調で安心したのですが、人材を活用した営業支援のニーズはコロナ禍明けで減少してしまうのでしょうか?

安井:昨今はDXが進展しています。ファミリーレストランで配膳ロボットが働いている姿を見かけたことがある方も多いと思いますが、実際はAIだけではまだお客さまへの対応は難しい状況です。

そこで当社が提唱しているのが「ヒト力(りょく)×DX」です。人とDXを掛け合わせた、半歩先を行く営業支援サービスを、いろいろなかたちで提供しています。

単に人を増やすという考え方について、生産性の軸があるのは事実です。しかし、当社はそこに対して減る・増えると対応するのではなく、お客さまのニーズや今の課題へ真摯に向き合い、DXを導入した上で「ヒト力」を掛けることで、課題を改善し、お客さまのニーズに対応するのが重要だと考えています。

人材についても、旺盛な需要が寄せられていることも事実ですが、生産性の向上や将来的な産業界のあり方を視野に入れながら対応していくということが、答えになるのではないかと思っています。

質疑応答:円安の影響について

質問者:直近で、為替が急激に円安に振れています。御社のビジネスにおいて、直接的・間接的に円安の影響はどの程度ありますか?

福原:当社には、直接的に外貨が絡む事業はほぼありません。ただし、グループ会社において、キャラクタービジネスなどを行うブランチ・アウト社は中国で生産した衣類で輸入取引が生じるため、円安はマイナスの影響が出ることがあります。

一方で、間接的な影響として、円安によりインバウンドのお客さまが日本にたくさん来ています。むしろ、それによるインバウンドビジネス拡大への影響のほうが大きいと感じています。

具体的な数字は計量できませんが、グループ全体のビジネスにおいて、為替が大きく影響することはないと考えています。

安井:FMG社の空港グランドハンドリング事業などについても、少しお話します。当事業はグローバルに動いている世界であるため、円安だからといって、海外の航空会社からの請求が減ることはありません。

グローバルなビジネスの中で金額面のレベル感が決まっているため、この分野もほとんど影響を受けません。繰り返しになりますが、マイナスの影響は軽微で、むしろインバウンドによるプラスのほうが大きいと思っています。

安井氏からのご挨拶

安井:本日は、最後までご清聴いただき誠にありがとうございます。厳しかったコロナ禍も終わり、営業支援企業として市場マーケットのニーズに的確に対応しながら、再び本格的に事業を拡大路線に乗せていく時期となりました。

みなさまのご期待に沿えるよう、これからも社員一丸となってがんばってまいりますので、引き続きご支援を賜りますようお願い申し上げます。以上で、決算説明を終わります。ありがとうございました。

新着ログ

「情報・通信業」のログ