【QAあり】リアルゲイト、上半期に通期営業利益を達成、下半期は来期以降の成長に向けた投資を加速 築古ビル再生に建築費高騰や利上げは追い風

Our Vision

岩本裕氏(以下、岩本):みなさま、こんにちは。株式会社リアルゲイトの2024年9月期第2四半期の決算について、私、代表取締役の岩本裕がご説明します。

経営理念に「古いものに価値を、不動産にクリエイティブを、働き方に自由を」を掲げて事業を展開しています。

創業のきっかけ

「古いものに価値を」という考えは、私の創業のきっかけにもなっています。私は海外のヴィンテージビルが好きで、そのような古いビルを見て回っていました。

スライドの写真は、ブルックリンにある築100年を超える繊維工場をホテルにしたワイスホテル(Wythe Hotel)です。1部屋10万円くらいの高級ホテルで、屋上にはルーフトップバーがあり、そこからの景色は夜景が広がっています。

日本でもこのような企画をしたいと思ったのですが、日本は地震が多いため、古いビルを安心・安全に使えないのです。そこで、私の1級建築士の資格と知識を使って建物を再生してみようと思ったことが創業のきっかけとなりました。

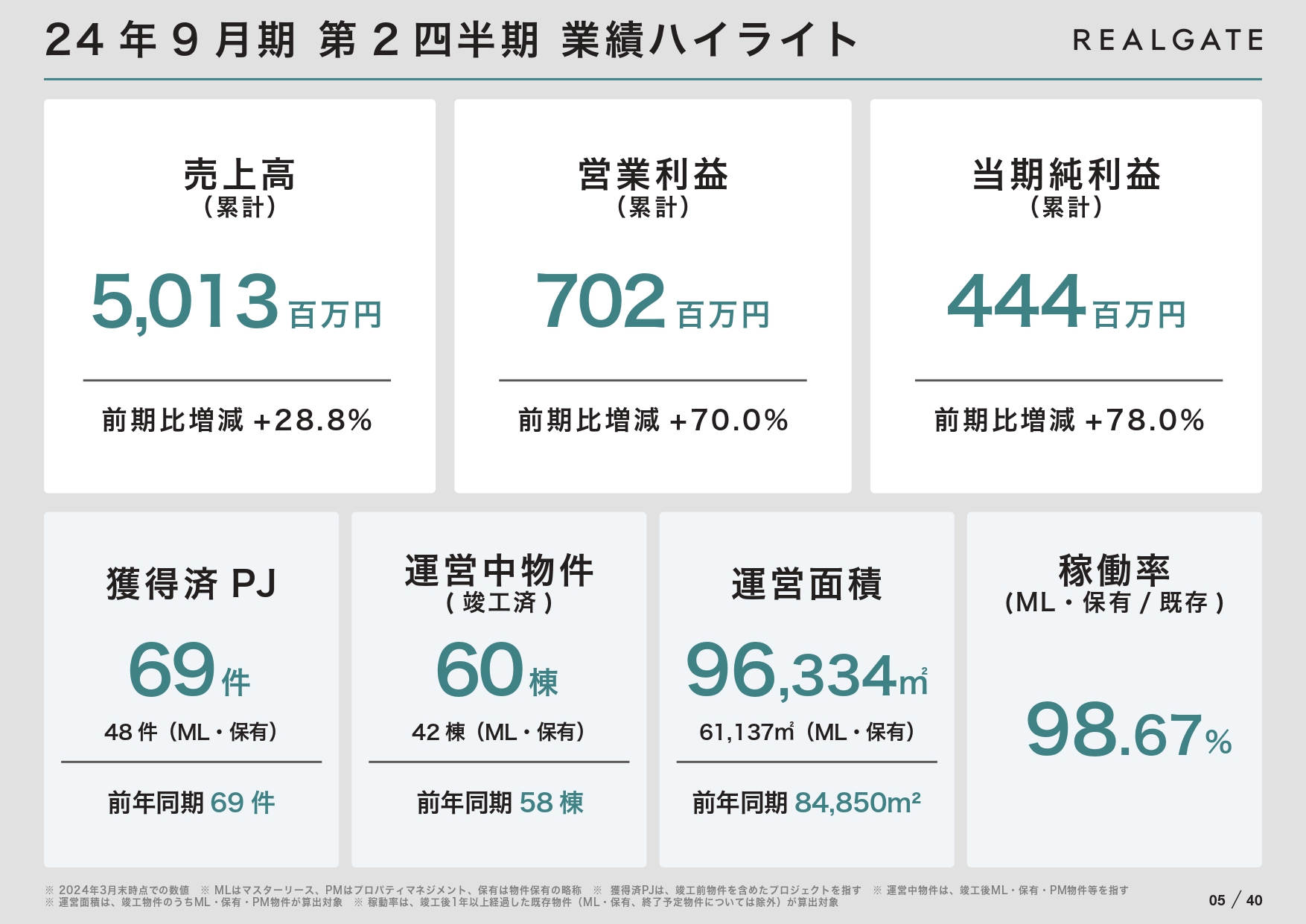

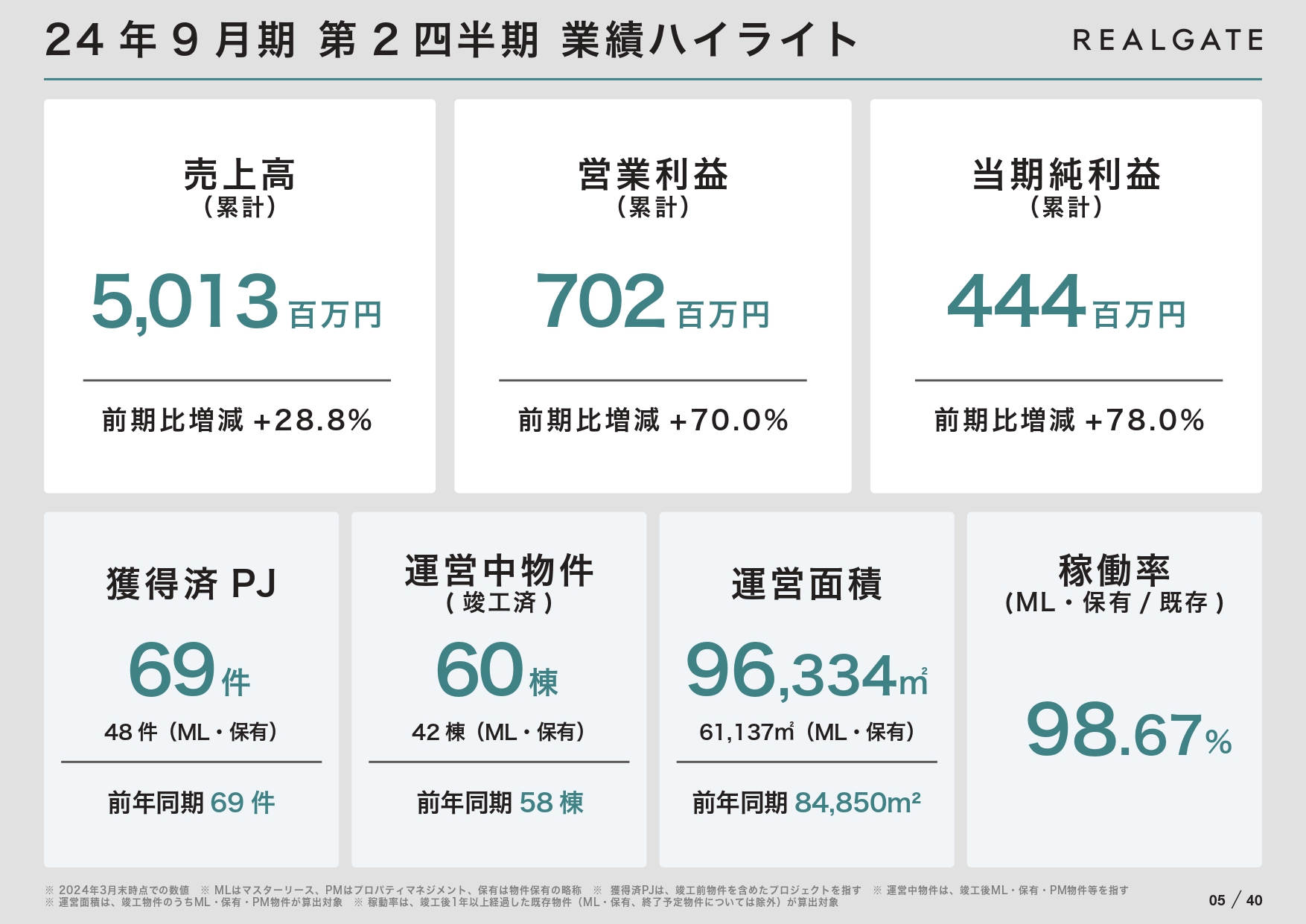

24年9月期 第2四半期 業績ハイライト

2024年9月期第2四半期の業績です。売上高は50億1,300万円、営業利益は7億200万円、当期純利益は4億4,400万円で、いずれも前年同期を大幅に上回っています。また、稼働率も過去2年間で最高の98.67パーセントとなっています。

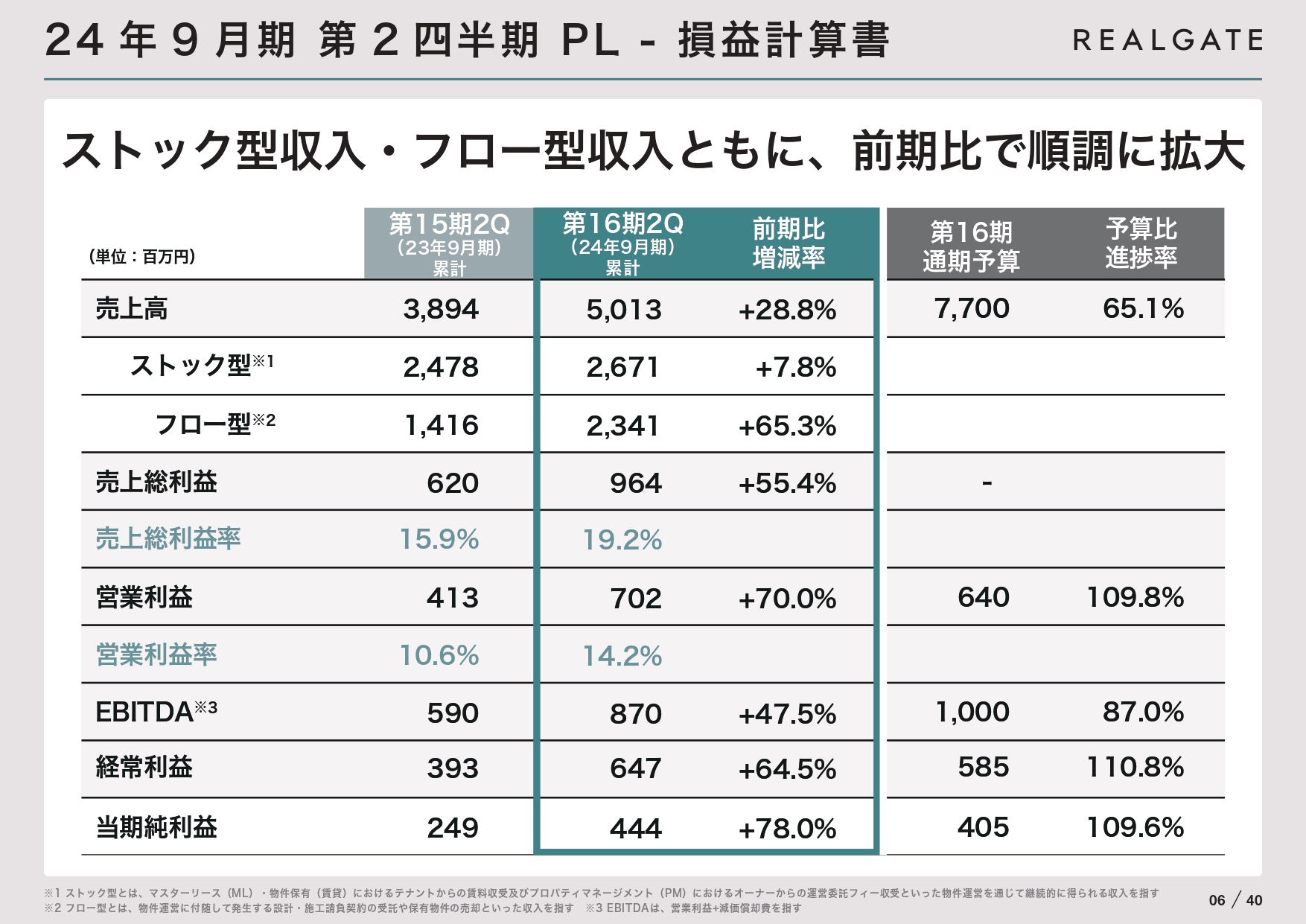

24年9月期 第2四半期 PL - 損益計算書

PLについてです。ストック型収入・フロー型収入ともに前年同期比で伸びています。特にフロー型収入については、上期に物件の売却や建築の請負が固まったこともあり、大幅に伸びています。

24年9月期 第2四半期 売上高・営業利益

売上高・営業利益です。売上高は、目標の77億円に対して現在は50億1,300万円で、予算進捗は65パーセントとなっています。下期もストック売上が確実に入ってくるため、売上高の目標達成は確実です。

営業利益についても、通期予算6億4,000万円に対してすでに7億円を超えており、予算進捗は109パーセントと好調です。

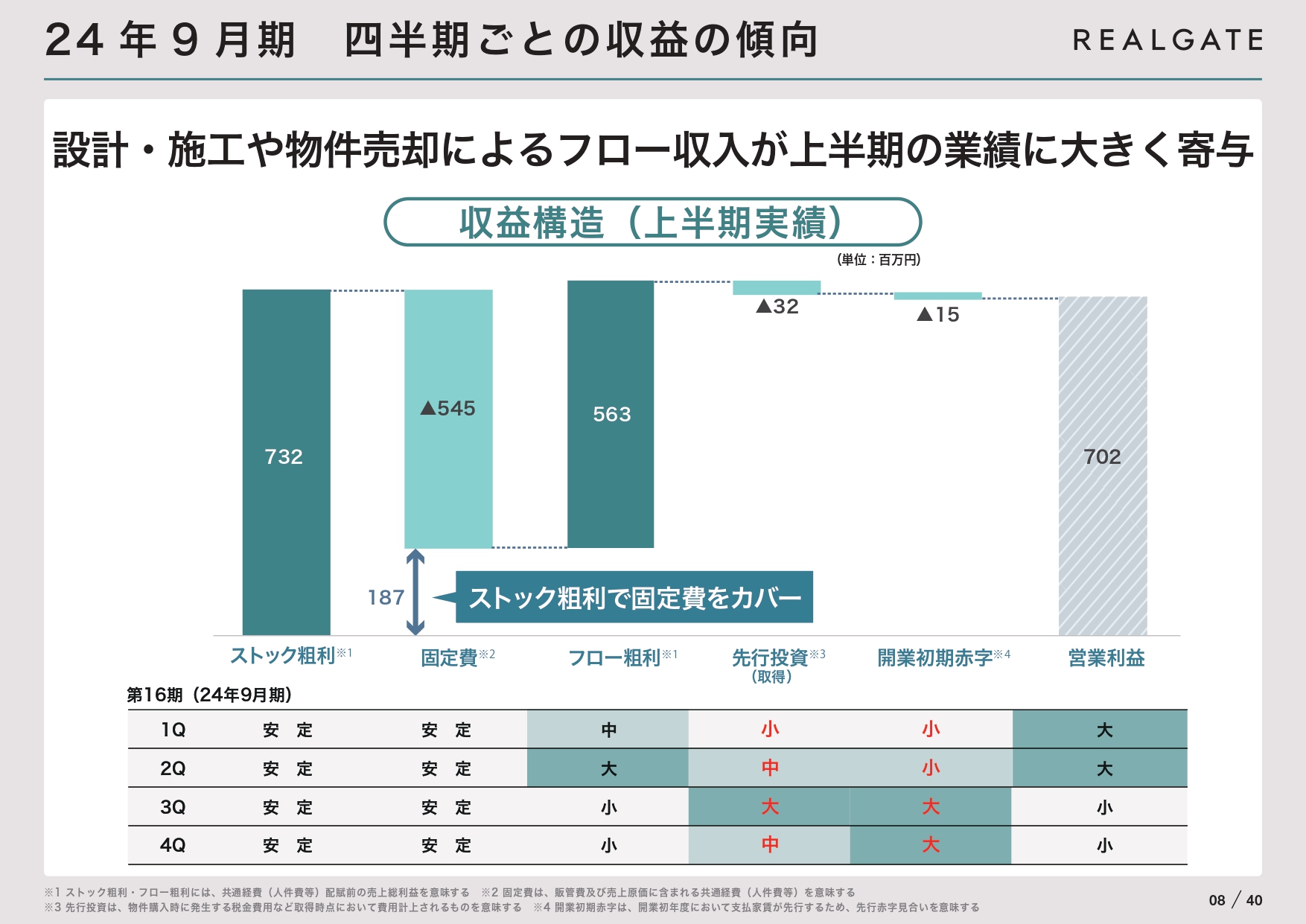

24年9月期 四半期ごとの収益の傾向

四半期ごとの収益の傾向です。上期のストック粗利は7億3,200万円で、その中で固定費をすべて補っていることが私たちの強みです。さらに上期には、フロー型収入がありました。加えて、先行投資や赤字の物件、開業の物件が少なかったため、営業利益は7億200万円となっています。

下期もストック粗利は同じようにありますが、これはつまり、フロー型収入が少ないということです。今後、先行投資を積極的に行っていくため、営業利益の伸びは縮小すると予想しています。

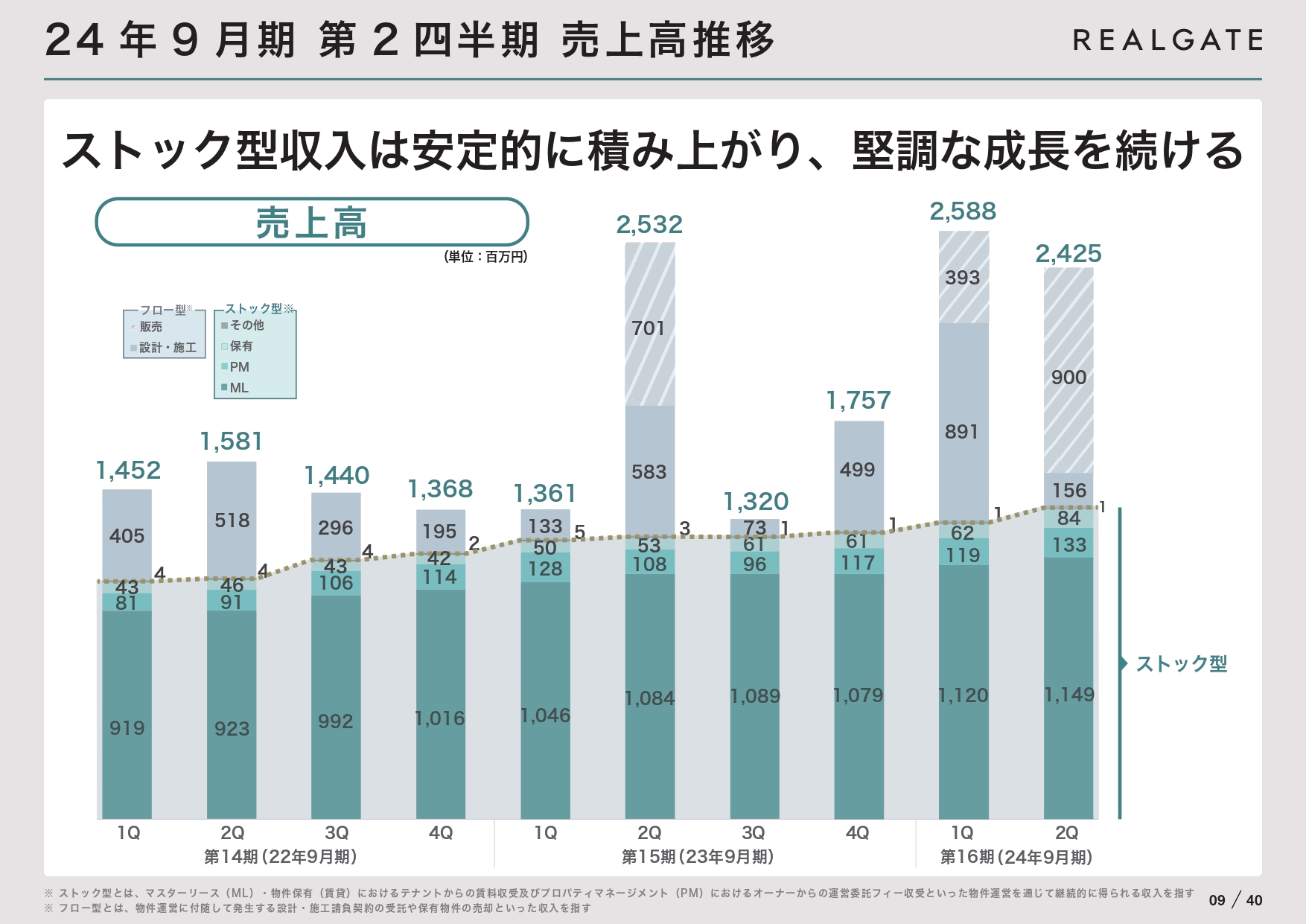

24年9月期 第2四半期 売上高推移

売上高の推移です。ストック型収入が安定的に積み上がっています。このことから、四半期ごとの安定的な成長を読み取っていただけると思います。

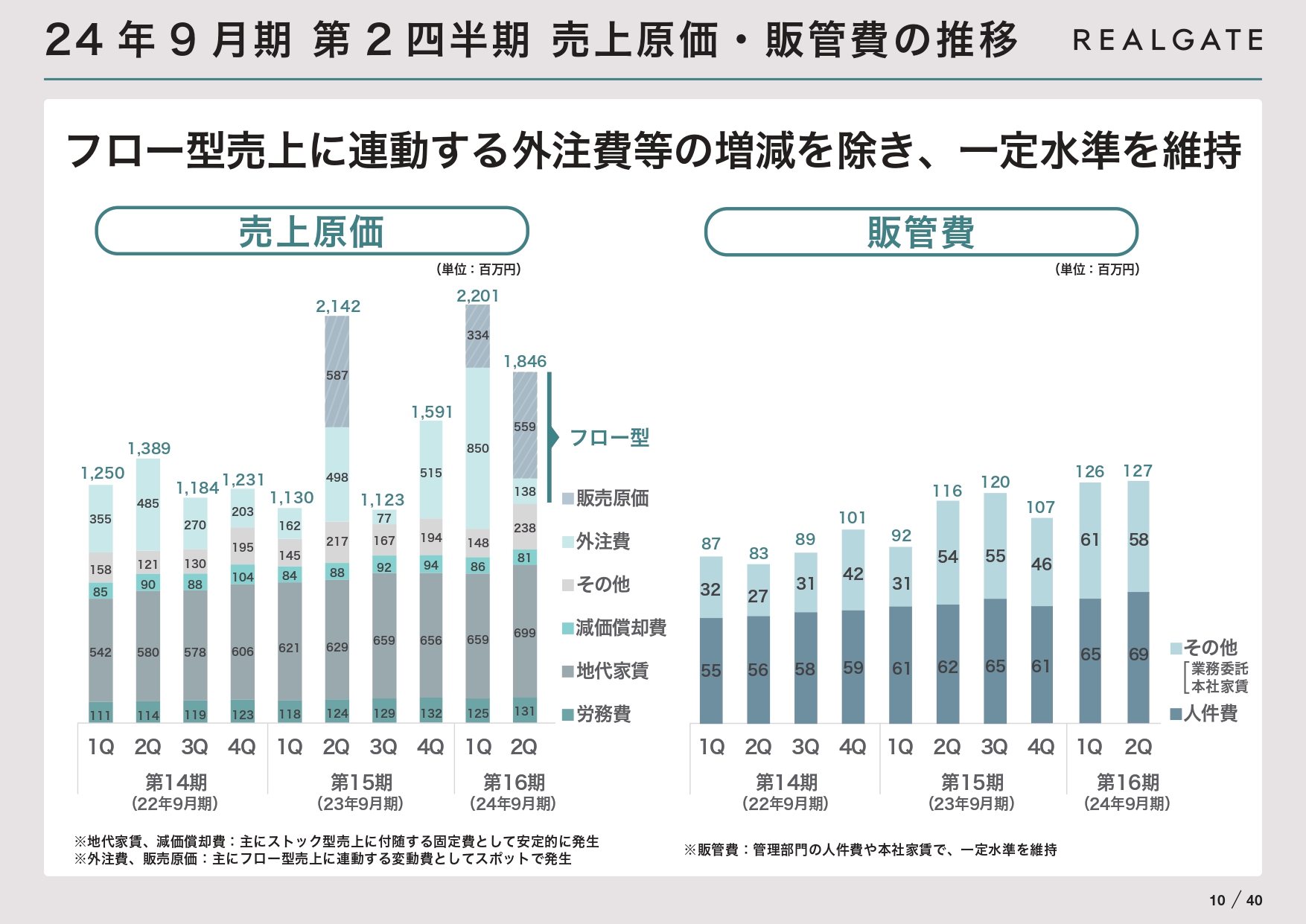

24年9月期 第2四半期 売上原価・販管費の推移

売上原価と販管費の推移です。フロー型収入に対応するフロー型の原価だけが変動しています。その他の売上原価や販管費については、一定水準を維持しています。

24年9月期 第2四半期 BS - 貸借対照表

BSです。上期に販売用不動産の売却が2棟、取得が2棟あり、自己資本比率は22.1パーセントとなっています。

24年9月期 第2四半期の主な出来事

第2四半期の主な出来事です。2月は物件売却が1棟、物件開業が2棟ありました。3月は物件取得が2棟、物件開業は1棟ありました。業績が好調なため、2月にはベースアップ等も発表しています。

また、個人投資家向けIRセミナーにも3回登壇しました。個人投資家のみなさまに寄り添い、意見を聞いていくために今後も実施する予定です。

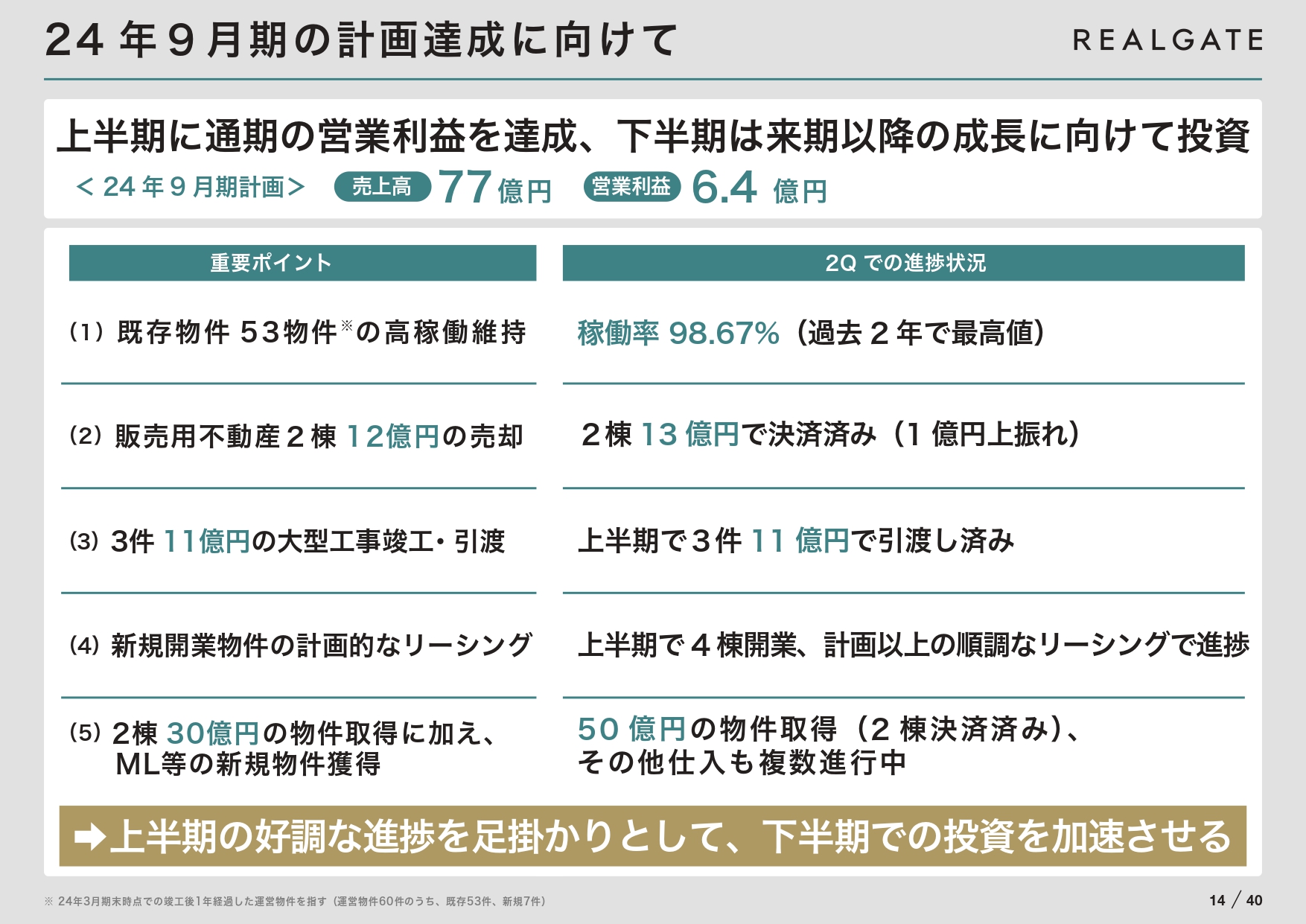

24年9月期の計画達成に向けて

2024年9月期の計画達成に向けてのご説明です。計画達成については、上期ですでに通期の営業利益を達成しています。下期はその営業利益を使い、さらなる成長投資をしていきます。スライドの5つの重要ポイントはほとんどクリアしたため、計画達成となりました。

(1)既存物件の稼働率

稼働率98.67パーセントという数字は、過去2年で最高の水準です。

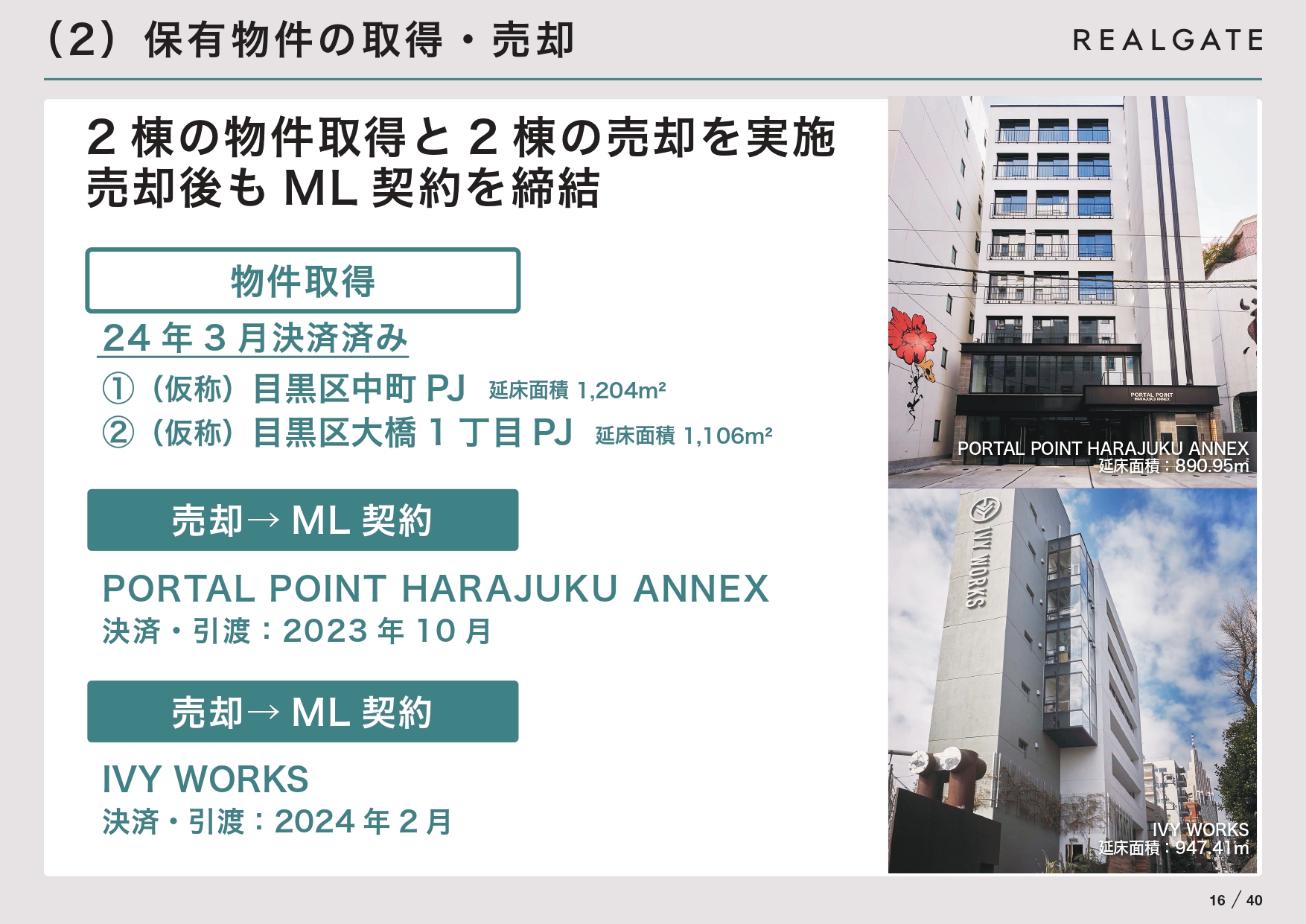

(2)保有物件の取得・売却

2棟の物件取得だけでなく、物件の仕入れも進み、さらに売却も実施しています。売却した物件はマスターリースするため、その後はストック型収入となります。

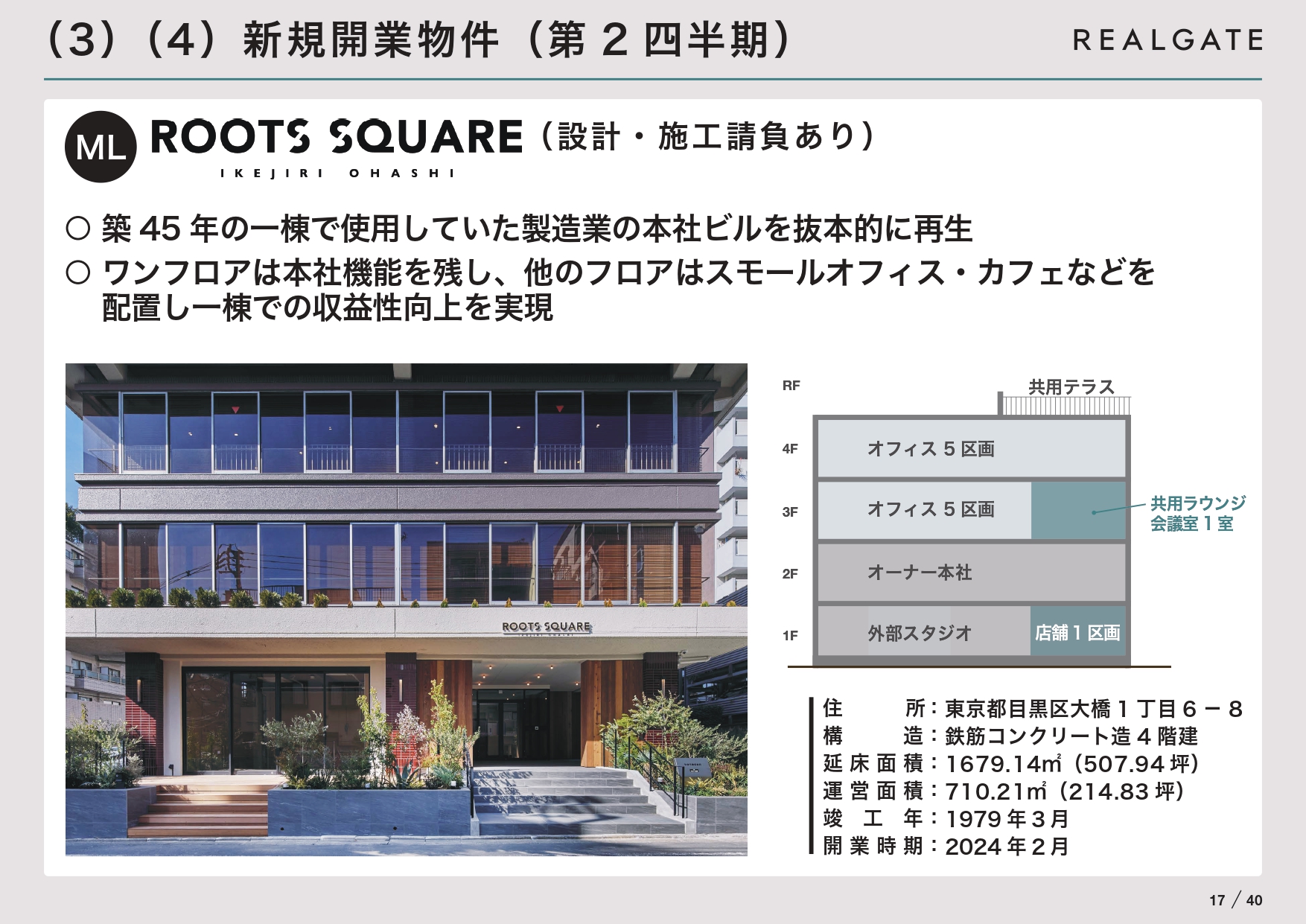

(3)(4)新規開業物件(第2四半期)

新規開業物件は「ROOTS SQUARE」という池尻大橋の物件です。製造業界の本社が使っていたビルを、一部の本社機能を残しながら、残りの部分をスモールオフィスにしました。こちらは開業から2ヶ月近くが経ちますが、大変好調ですでに満室です。

(3)(4)新規開業物件(第2四半期)

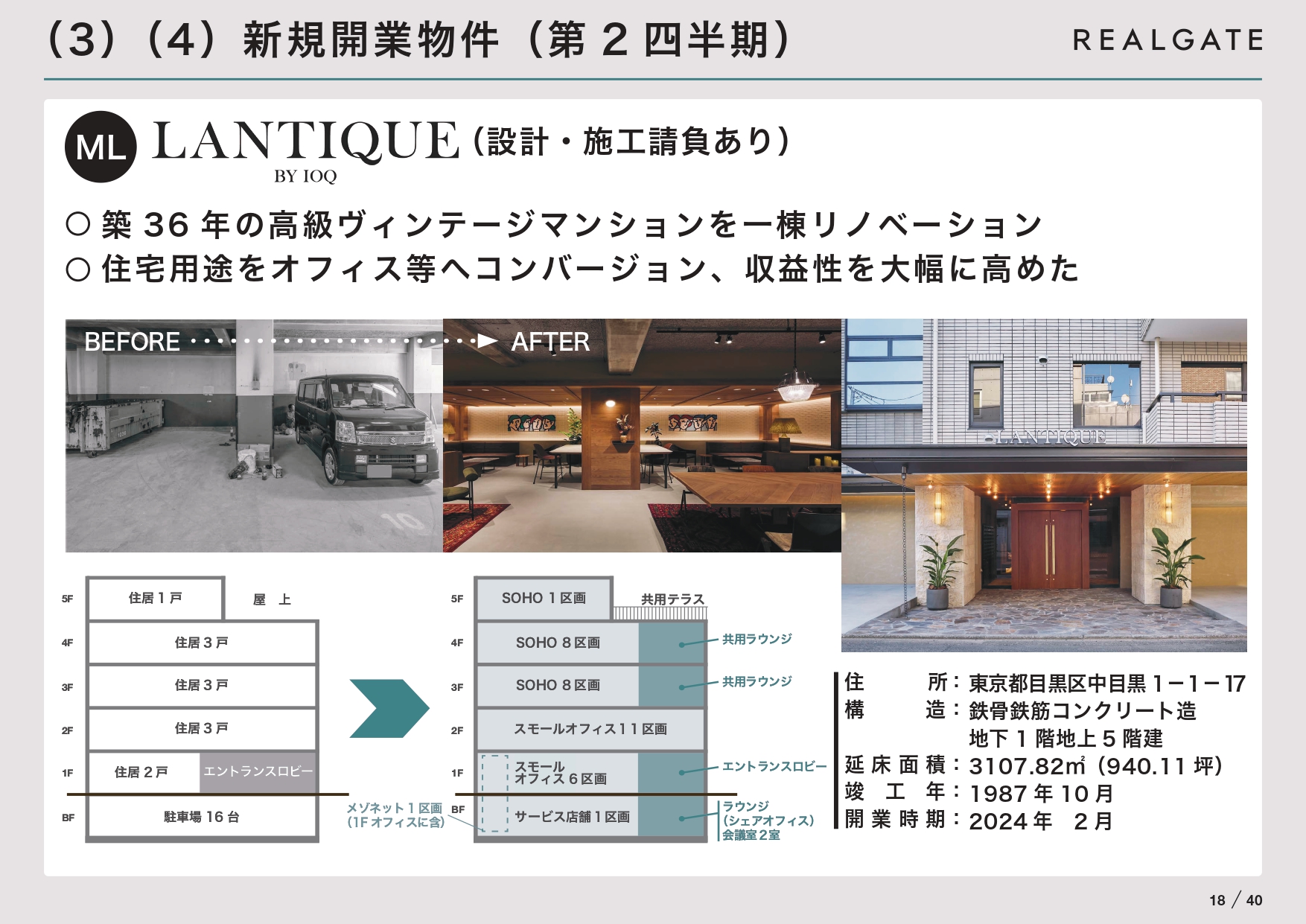

2ヶ月前にオープンしたばかりの「LANTIQUE」についてです。こちらは高級なヴィンテージマンションを改装し、オフィス、SOHOとコンバージョンしています。これからリーシングが進んでいくかたちですが、現在は順調に進捗しています。

(3)(4)新規開業物件(第2四半期)

中目黒で開業した「&NEIGHBOR」です。中目黒エリアは、すでに11棟のプロジェクトが始まっています。このように中目黒、池尻など狭いエリアで物件を集中させて1つの街を作っていくというドミナント戦略が、リアルゲイトの街作りでもあります。

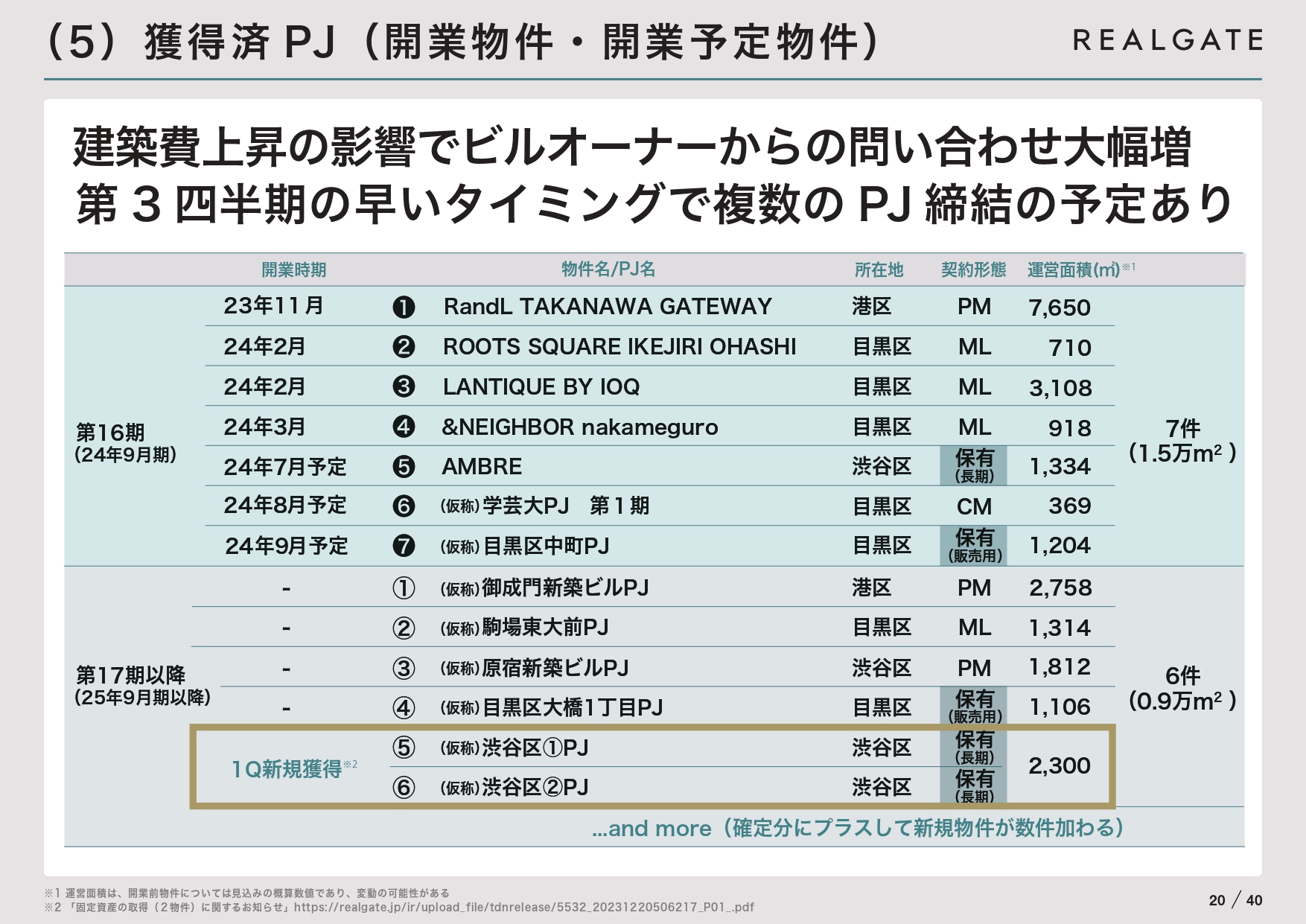

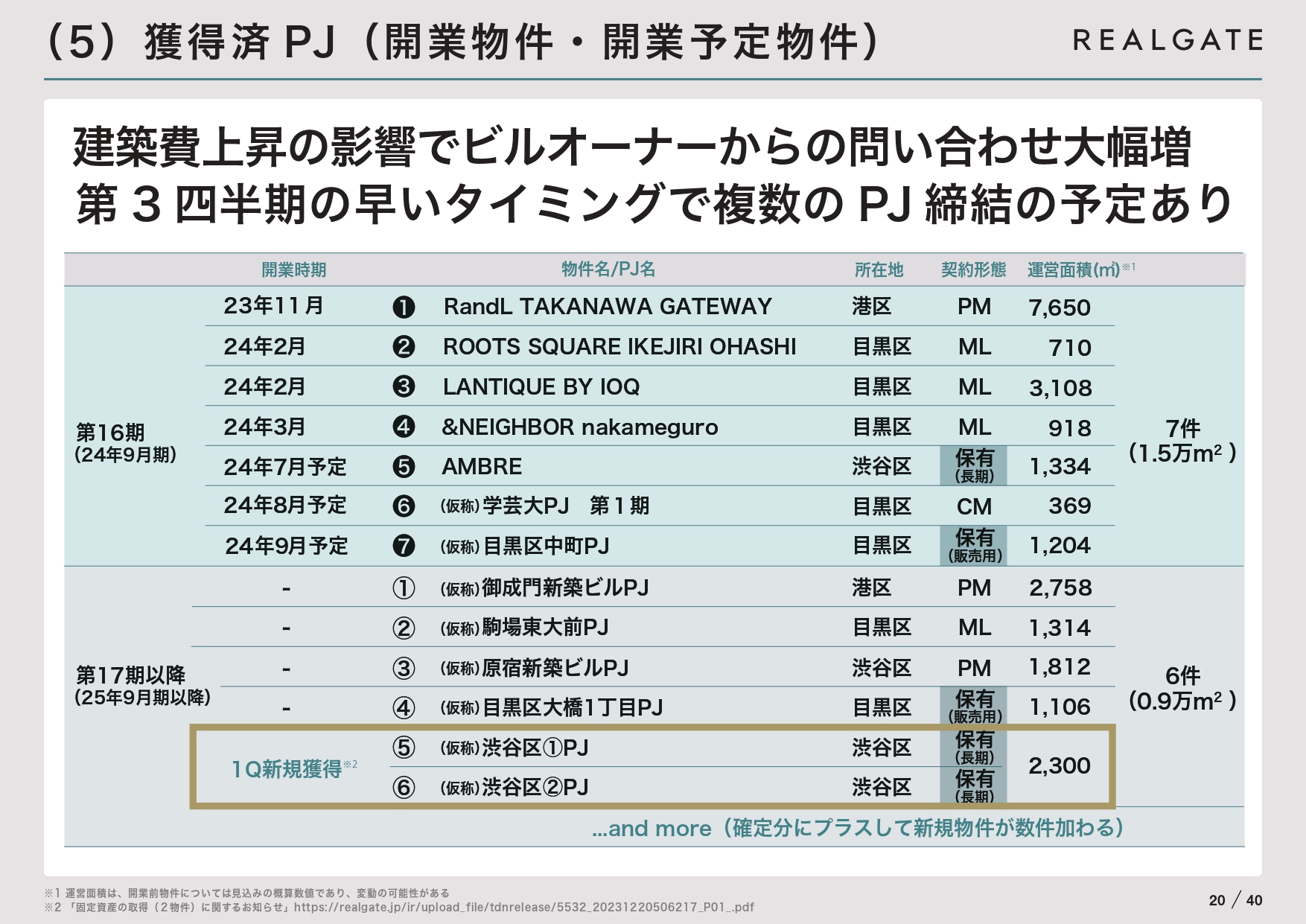

(5)獲得済 PJ(開業物件・開業予定物件)

開業予定の物件についてです。現在、建築費が上昇している影響で、新築計画を断念するオーナーが非常に増えています。第2四半期で増えた契約はありませんが、第3四半期の早いタイミングで複数の物件の契約締結を予定しています。契約を締結し次第、発表します。

24年9月期下半期の戦略 - 収益構造 -

下期の戦略です。下期は、収益性の高い保有物件を増やしていきます。

保有物件は満室だと収益性が高いのですが、物件を仕入れる時には多額の費用がかかります。また、マスターリース物件も収益性は高いのですが、満室になるまでの間は赤字です。下期はこのような初期投資をしながら、来期以降の投資としていきます。

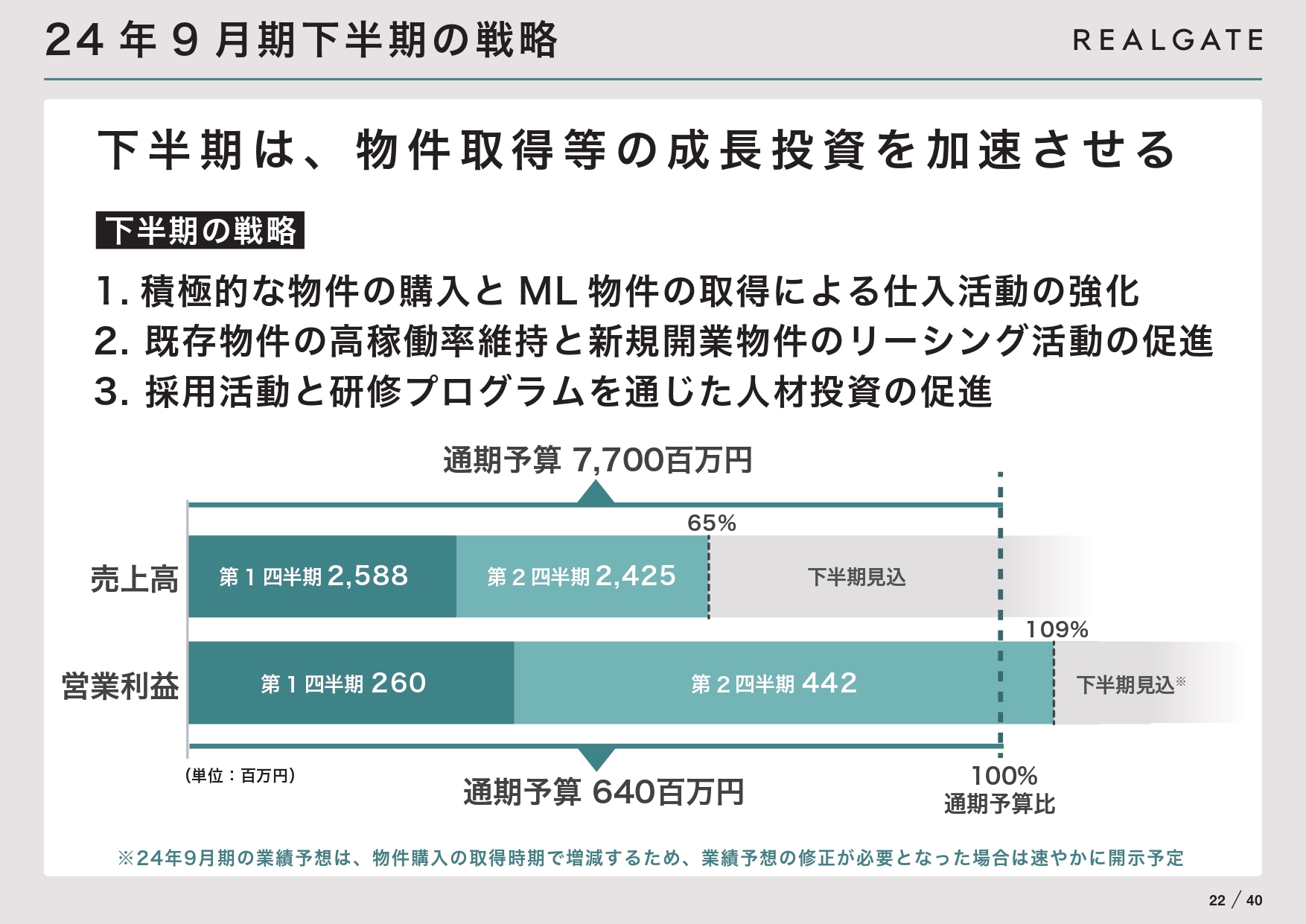

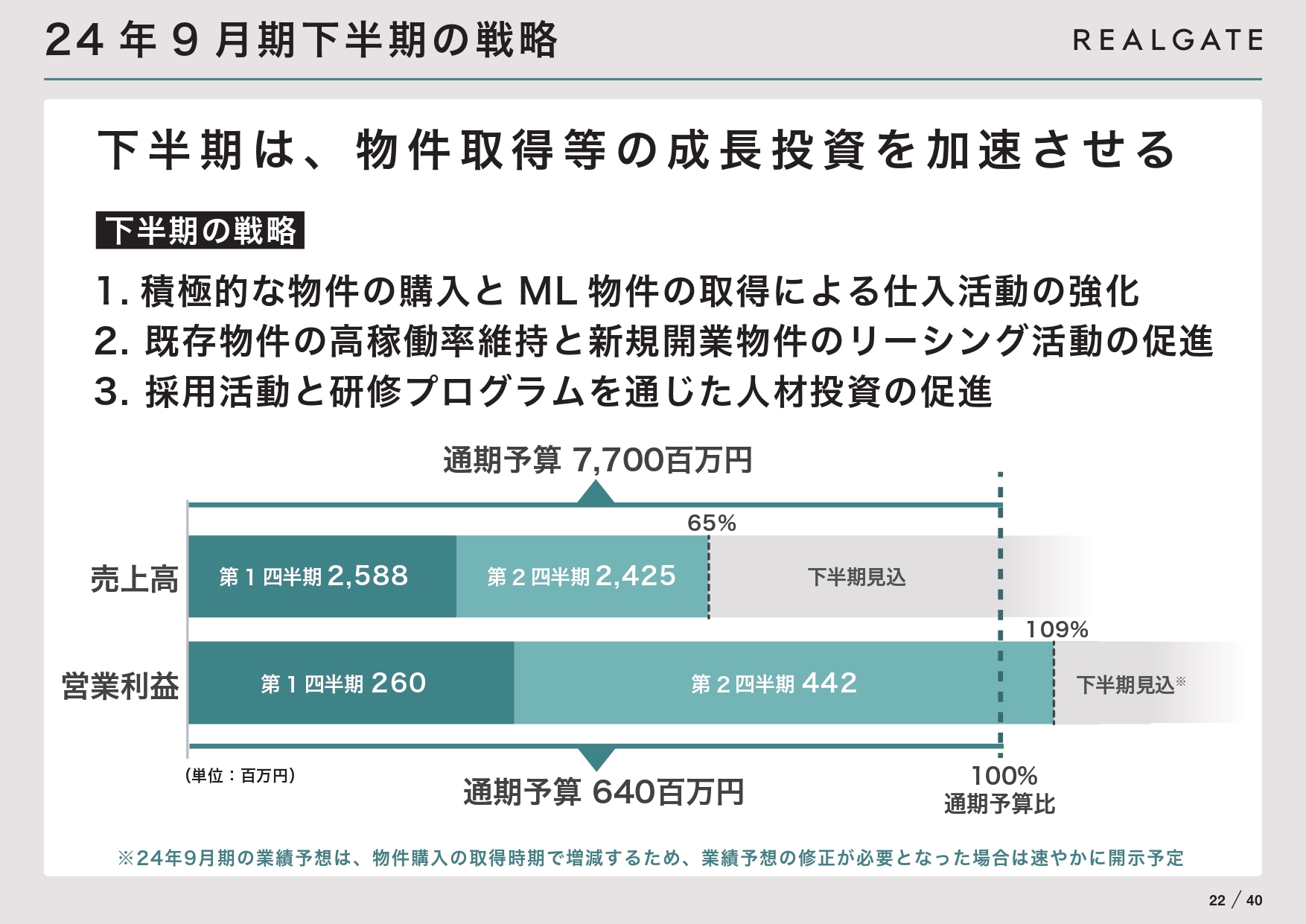

24年9月期下半期の戦略

下期は物件を取得し、来期以降は成長をさらに加速させます。積極的な物件の購入とマスターリース物件の取得、さらに現在稼働している物件の高い稼働率を維持し、新規物件のリーシングを進捗させていきます。また、人の部分も大切です。採用活動と研修プログラムをとおして人材の投資を促進していきます。

通期予算に対する売上高・営業利益は、いずれもほぼ達成できる見込みです。どのくらい上振れるかについては、営業利益は、先ほどの物件の取得が進めば進むほど費用がかかってきます。その費用感が確定するのが第3四半期の終わりぐらいになるため、そのあたりで明確な数字を出す予定です。

今後の成長

今後の成長についてです。営業利益は25パーセントから30パーセントの成長率を目指す方針です。

上場してから10ヶ月ほど経ちましたが、ここまでの株価推移は少し低調で、ご迷惑をおかけしたと考えています。もともとは15パーセントの成長を掲げていましたが、成長率が足りなかったと反省しています。

2024年9月期については、30パーセント成長のラインが見えてきました。投資家のみなさまが私たちに期待するのは、30パーセント水準での継続的な成長だと考えています。そのような継続的な成長ができるように、この下期で足元を固めるべく、有言実行で進めていきます。

質疑応答:重視しているKPIについて

「重視しているKPIはありますか? その推移を教えてください」というご質問です。

一番重視しているのは稼働率です。今、70棟ほどの物件を運用していますが、満室で稼働している物件は50棟を超えています。

この稼働率が1パーセントぐらい動くと、収入が月に数千万円変わってきます。そのため、私たちはKPIとして稼働率を高く維持することをもっとも重視しています。

質疑応答:業績修正をしなかった理由について

「上期時点で通期予想の業績を上回っているため、今回、業績修正を期待していました。なぜされなかったのでしょうか?」というご質問です。

通期の営業利益予想6億4,000万円に対して、2024年9月期第2四半期時点で7億円と、すでに突破しています。

修正予算を出さなかったのは、これから物件取得を進めていくことで通期予算を上回ることは確実ですが、まだどれだけ上回るかがはっきりしていないためです。ミスリードしてはいけないため、取得の数が決まって上振れ分が決まったところで、きちんと発表したいと考えています。時期としては第3四半期になると思います。

質疑応答:物件の稼働率について

「物件の稼働率が90パーセントを下回るケースはあるのでしょうか?」というご質問です。

例えば大きな物件で、あるテナントに複数フロアを貸すことがあります。そのようなテナントが抜けてしまうと、稼働率が一時的に90パーセントを下回ることはあります。ただし、私たちは今、70棟を超える物件を約1,300社のテナントに貸しているため、1つや2つが抜けても急に稼働率が下がることはありません。

スライドの推移を見ると、コロナ禍の一番苦しい時でも稼働率は95パーセントぐらいだったため、90パーセントを下回ることはないと思っています。逆に、下回るような状況があれば、利益率を下げてでも賃料をコントロールし、95パーセント以上の稼働を保っていきます。

当社は一気通貫のビジネスをしており、原状回復や営業、ホームページの更新などを社内で、スピード感を持って対応できます。それによりこのような稼働率が保たれていることがリアルゲイトの特徴です。

質疑応答:問い合わせ物件の案件化について

「ビルオーナーからの問い合わせが増えているようですが、具体的に何件中何件くらいが案件化するのでしょうか?」というご質問です。

例年、案件化するのは年間で7件から8件ぐらいです。取れる物件は私たちの人員や営業の数などでだいたい決まります。その中で、物件数を増やすことよりも、情報が増えていく中で優良な物件、利益額が高い物件を取っていくことを重視しています。

現在、毎日のように問い合わせがあり、月に50件ほどきています。それらに対しAランクからDランクまで評価をつけ、実際に見に行って検討する物件が月に10件ぐらいです。そのうち1件ぐらいが案件化しています。

質疑応答:株主還元方針について

「株主還元方針を教えてください」というご質問です。

株主の方には、営業利益の年間30パーセントでの成長を、しばらくの間見守っていただきたいと考えています。その先で会社の営業利益が安定的に10億円を超えてきて、次のステージにいくような時になれば、配当を考えたいと思っています。

質疑応答:金利上昇による影響について

「金利上昇による業績への影響はありますか?」というご質問です。

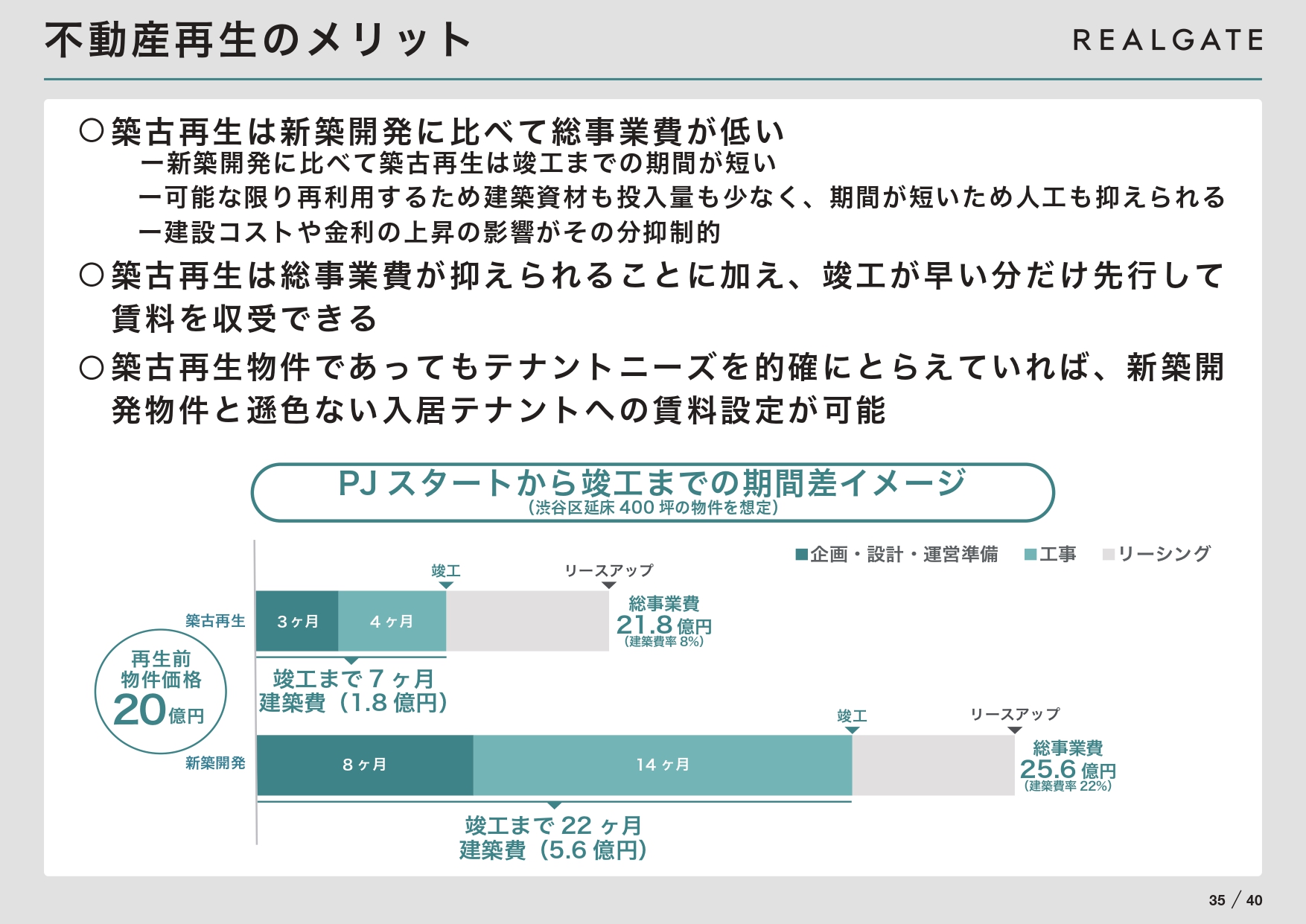

私たちも借り入れをしているため、金利が上がることで、既存の物件で金利負担が数千万円増えて、営業利益以下に影響します。

逆にメリットとしては、金利が上がることで新築の費用が増えるため、新築開発が減って「リノベーションにした方がよい」というオーナーが増えます。これは、新築だと着工してから竣工まで3年ぐらいかかるところ、リノベーションだと半年ぐらいで竣工できるためです。そうすると金利負担の期間が短くなるため、リノベーションに走るオーナーが増えてくるというプラスの影響があります。

質疑応答:事業環境について

「事業環境は良いのでしょうか? 社長の率直な感想を教えてください」というご質問です。

事業環境の判断には、2点基準があります。1つは、ビルが取得できる、あるいはオーナーから相談を受ける環境があるかどうかです。建築費が上がって建て替えられないというオーナーが増えている環境は、オーナーは困りますが、私たちにとっては相談の機会が増えるメリットがあります。

もう1つはテナントが多いかどうかです。テナントの数は、多いエリアでは多いのが現状だと思います。コロナ禍が終わってもテレワークを続けている会社もあり、オフィス街のオフィスの稼働率が戻っていないのが現状です。

一方で、私たちが事業を行っている渋谷区や中目黒周辺は非常に活気を帯びており、スタートアップが拡大するなどニーズが高いのです。それが今の稼働率にも表れています。このような時代のニーズをうまく読み、ドミナント戦略をとっていくことで業績を上げていきたいと考えています。

質疑応答:坪単価が上がっている地区について

「最近、坪単価が上がっている地区はどこでしょうか?」というご質問です。

やはり中目黒周辺の目黒区と、渋谷区です。

私たちが供給している物件の稼働率は98.7パーセントで、ほとんど100パーセントで稼働しています。そのようなエリアでは更新の度に賃料を上げていくため、稼働率が良いことは、すなわち坪単価が上がっていることになります。したがって、私たちが展開しているエリアの坪単価が上がっています。

質疑応答:金利上昇の影響と対応策について

「金利の上昇が業績に与える影響と、その対応策について教えてください」というご質問です。

金利の上昇が業績に与える影響は、先ほどご説明したとおりです。対応策としては、仕入れの時に金利の上昇をきちんと把握して金利上昇分も入れ込み、利益率のある事業を行っていくことです。

質疑応答:都心のマンションの価格高騰について

「都心のマンションが高騰していますが、社長は今後どうなっていくとお考えでしょうか?」というご質問です。

実は私は、昔、マンションの販売業者にいたため、マンションのことはそれなりに詳しいのです。マンションの値段が上がっている要因は、建築費の上昇です。

土地を無料で購入しても建築費が1坪あたり200万円かかり、その原価に対して販管費や会社の利益などを加えると、1坪あたり300万円になってしまうのです。70平米のマンションも、土地が無料でも7,000万円になるのが現状のため、都心のマンションがすべて億ションになるのもわかると思います。

建設業はまだDXが遅れており、残業面など人材の管理面も遅れています。これをより厳しくしているのが、今の建築費上昇です。また、国際情勢で原価や輸送費のアップなどもあるため、今後さらに建築費の上昇が進むと思います。

その結果、マンションを買えなくなる人が増え、オフィスも同様に買えないものが増えていきます。そして、賃料の上昇が起こると考えています。

質疑応答:物件を取得する地域について

「物件の取得においては地域を絞っているのでしょうか?」というご質問です。

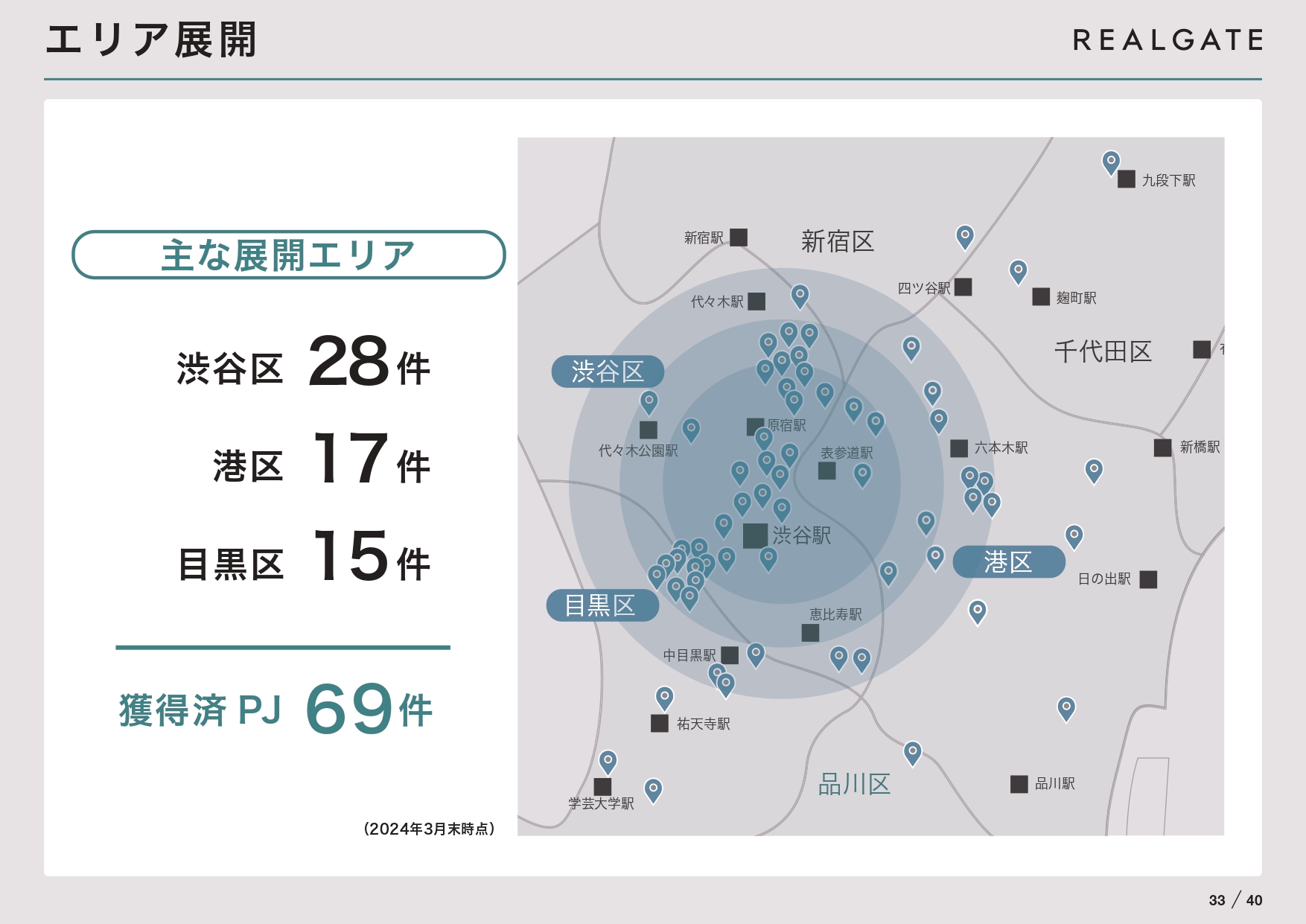

おっしゃるとおりです。今、展開エリアとしては渋谷区、港区、目黒区がもっとも多いです。物件を購入する時はそれなりの資本を使うため、絶対に失敗ができません。何をもって失敗かというと、狙った賃料でテナントがつけられないことです。そのような意味で、今まで行ってきた、絶対に成功するドミナントエリアで物件を取得することになります。

質疑応答:サイバーエージェントとの取り組みについて

「サイバーエージェントとの取り組みに何か発展はありますか?」というご質問です。

発展はありますが、これは第3四半期に発表したいと思っています。楽しみに待っていてください。

質疑応答:M&Aの予定について

「M&Aの予定はありますか?」というご質問です。

M&Aの予定は、今のところありません。私たちは今まで物件の保有を行っていなかったため、不動産業という意味での保有にきちんとお金を使って業績を上げたいと考えています。

質疑応答:御社の強みと弱みについて

「御社の強みと弱みを教えてください」というご質問です。

私たちの一番の強みは、オリジナリティのある物件を作り、適正価格でテナントに貸して利益を出すことです。そのためには、古い物件を安く借りて直す技術力が必要です。それが一気通貫でできるのが私たちの強みになります。

しかし、この強みが弱みにもなります。そのようにオリジナリティのあるものを、技術者を使って1つずつ作っていくため、大量生産ができないのです。シリーズ化するなどして同じようなものをたくさん作ることもできると思いますが、それでは儲からないといわれています。

私たちとしては、じっくりと人を育て、物件もオリジナリティをもって広げていきます。

質疑応答:営業利益の目標未達があるとした場合の要因について

「営業利益の25パーセントから30パーセントの成長が実現できないとすると、どのような要因が考えられますか?」というご質問です。

営業利益を25パーセントから30パーセント成長させるには、今のストックビジネスに加え、物件の購入や売却というフロービジネスを計画的に行っていく必要があります。

実は、売却額として100億円分ぐらいの物件は、契約ベースで手元に仕込んでいます。そのため、この3年から4年については、計画どおり25パーセントから30パーセントの成長を描けると考えています。その先できちんと物件取得につなげていけるかは1つの課題です。

足元の環境についても、稼働率は好調ですが、それが落ちてしまうとストックビジネスの利益率が少し落ちるため、25パーセントが20パーセントになることもあります。ただし、急に下落することはないため、今私たちが行っているように日々改善を繰り返し、稼働率が落ちないようにしていくことが大切だと思っています。

新着ログ

「不動産業」のログ