【QAあり】ファーマライズHD、売上高・売上総利益ともに計画を上回って推移 創業40周年にあたり、記念配当6円を計画

目次

秋山昌之氏(以下、秋山):みなさま、おはようございます。ファーマライズホールディングス株式会社代表取締役社長の秋山です。本日はお忙しい中、オンラインも含め多くのみなさまにご出席いただき、誠にありがとうございます。これより、ファーマライズホールディングス株式会社、令和6年5月期第3四半期の決算説明を始めます。

本日のご説明は4部で構成しています。

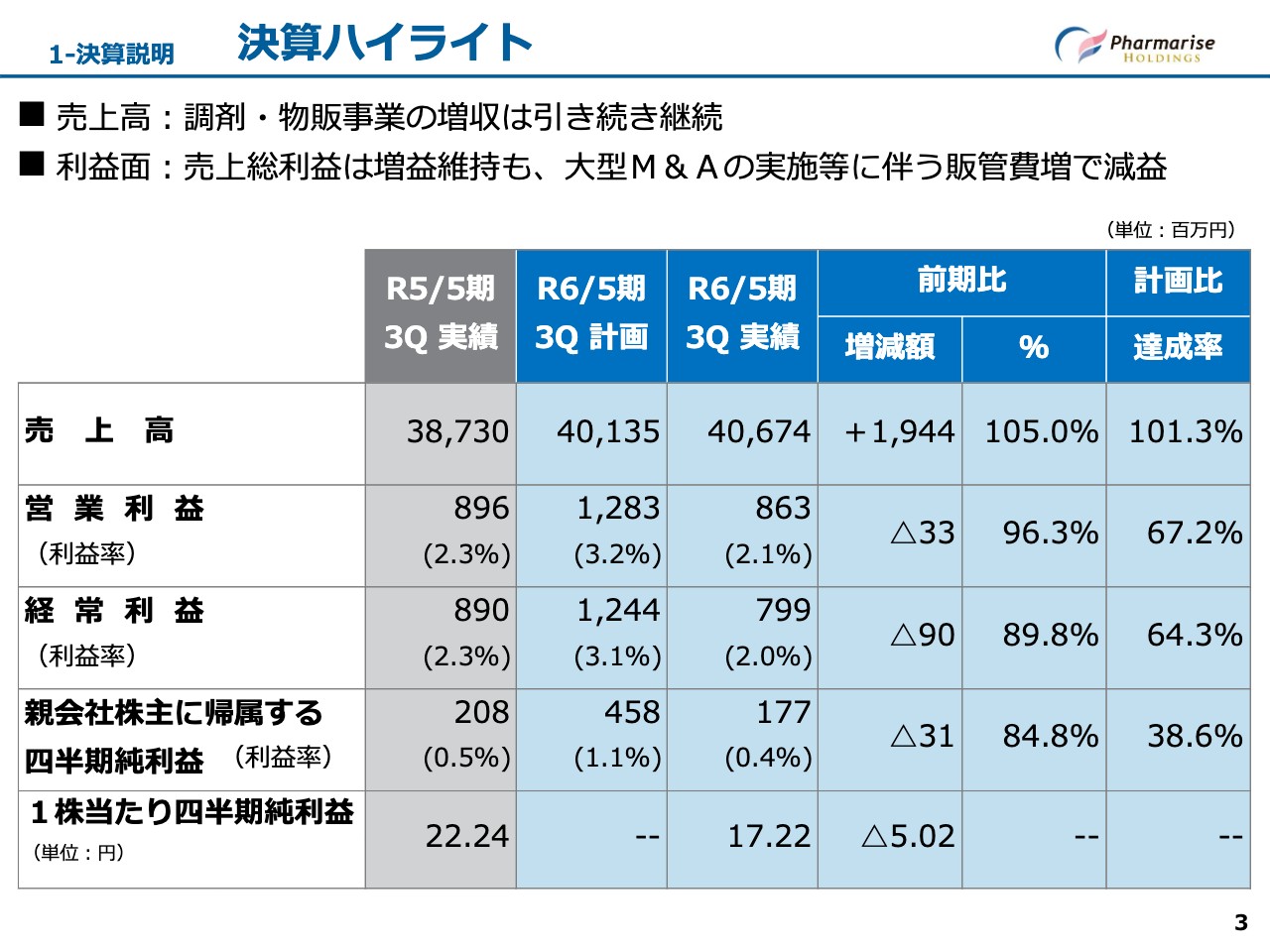

1-決算説明 決算ハイライト

決算ハイライトです。売上高は前期比5パーセント、19億4,400万円増の406億7,400万円となりました。計画比では1.3パーセント、5億3,900万円増です。主な要因は、調剤薬局事業と物販事業が第1・第2・第3四半期ともに前期実績と計画を上回って推移していることです。

利益面については、売上総利益は前期比4億4,200万円増、計画比700万円増と、ともに上回る結果となりました。

当第3四半期は、機会を積極的に捉えた結果、調剤薬局事業において当社グループとして過去最大規模のM&Aを実行することができました。これは当社にとって大きな投資となったため、今期の費用はかさむ結果となりました。しかし、このM&Aは当社が成長していく上でターニングポイントとなる大変重要な施策であり、来期以降に成果が表れてくるものと確信しています。

これに関連する手数料等の支出が予算を超過した結果、営業利益は前期比3,300万円減の8億6,300万円、経常利益は前期比9,000万円減の7億9,900万円、親会社株主に帰属する四半期純利益は前期比3,100万円減の1億7,700万円となりました。これは、あくまでも先行投資による減益です。

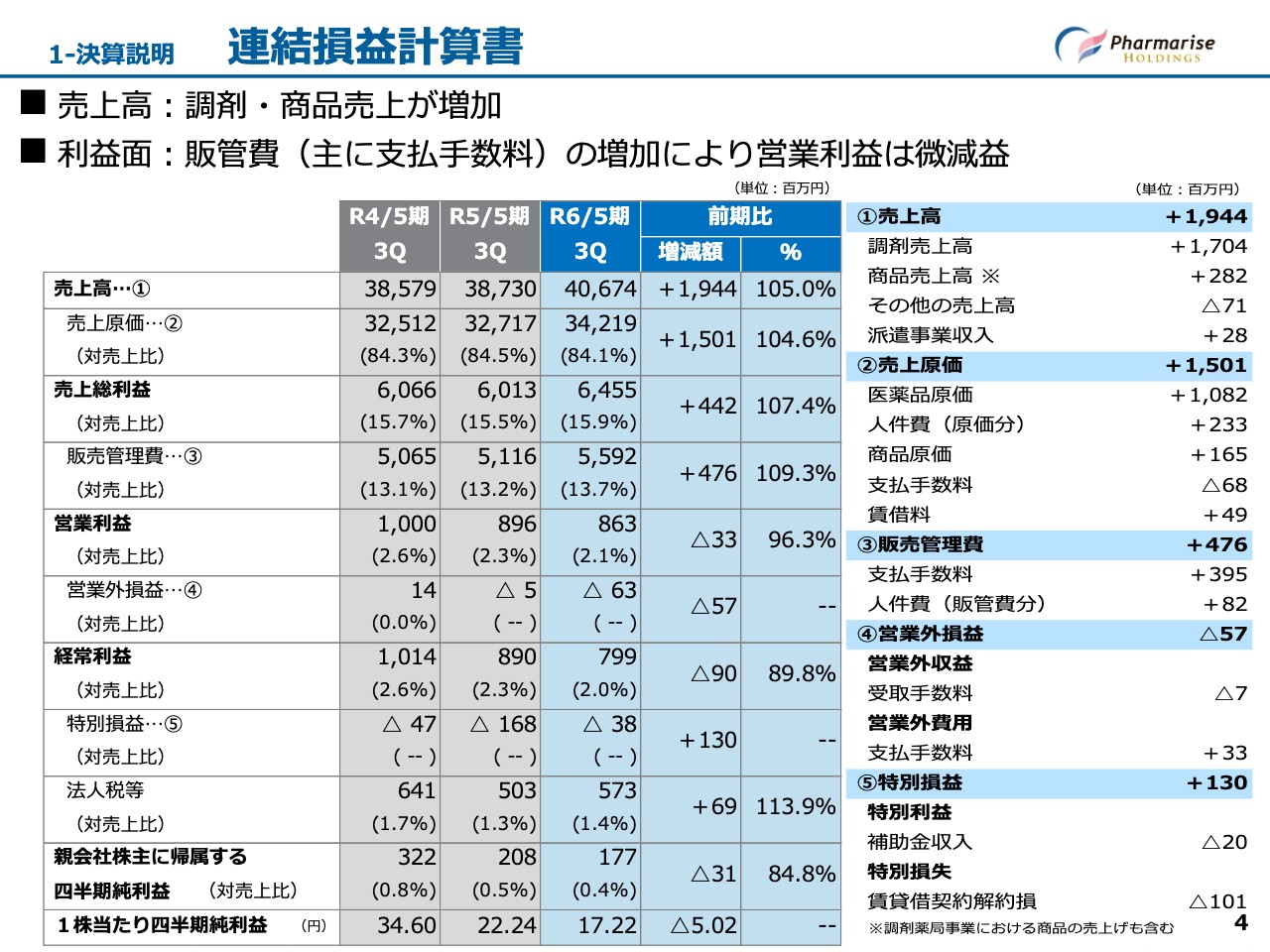

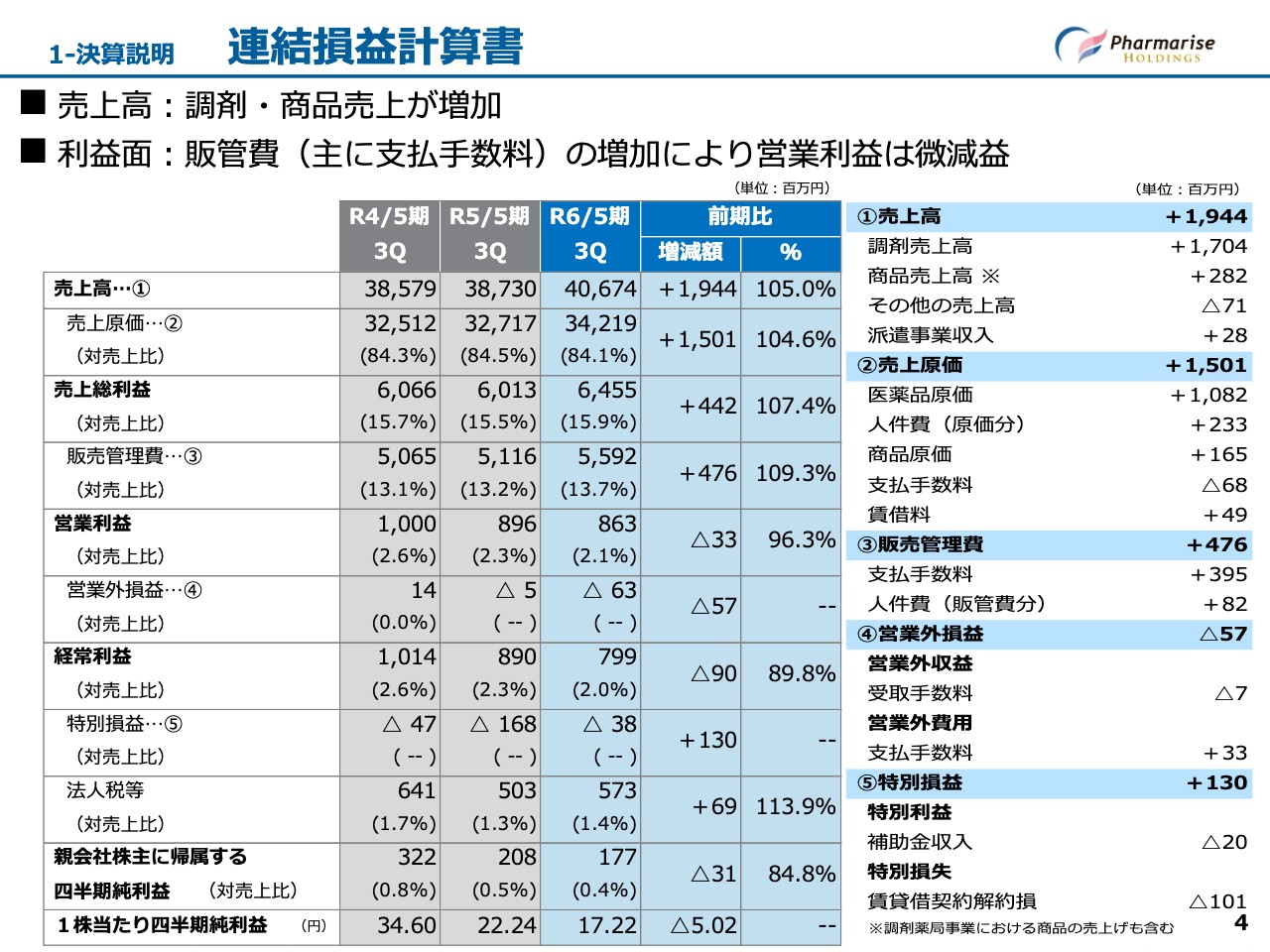

1-決算説明 連結損益計算書

連結損益計算書です。売上高合計は前期比19億4,400万円増となりました。主な内訳としては、調剤売上高が17億400万円増、コンビニエンスストアおよびドラッグストア運営を主たる事業とする物販事業の売上高が4億1,100万円増となっています。

一方で、調剤薬局における抗原検査キット等のOTC売上が減少したことから、全体としての商品売上高は前期比2億8,200万円増でした。

売上総利益は前期比4億4,200万円増の64億5,500万円となりました。これは増収効果により、売上高から仕入原価を差し引いた粗利益が前期比で7億3,900万円増加したことや、原価人件費が2億3,300万円増加したこと、仕入れに係る原価と人件費を除いたその他原価の合計を1,900万円増に抑制できたことが主な要因です。

営業利益は、前期比3,300万円減の8億6,300万円となりました。これは販売費および一般管理費が前期比で4億7,600万円増加したことによるものです。

その主な要因は、支払手数料が前期比で3億9,500万円増加したことです。これにはコンビニエンスストア売上拡大に伴う本部フィーの増加が3,400万円含まれるため、実質的な支払手数料は前期比3億6,100万円増となっています。さらに、M&A関連の支払手数料の増加分が2億2,500万円含まれています。

販管費に係る人件費も前期比5.8パーセントの8,200万円増加していますが、これは売上総利益の増加率7.4パーセント以内の増加率となっています。

経常利益は前期比9,000万円減の7億9,900万円となりました。営業利益の減益額3,300万円との差額5,700万円は営業外費用の増加によるものです。この主な要因は、GOOD AID社の株式取得に伴う資金調達に係る金融費用の増加です。

親会社株主に帰属する四半期純利益は、前期に実施した賃貸借契約の解約損の影響がなくなったことによる特別損益1億3,000万円の改善と、法人税6,900万円の増加を織り込んだ結果、前期比3,100万円減の1億7,700万円となりました。

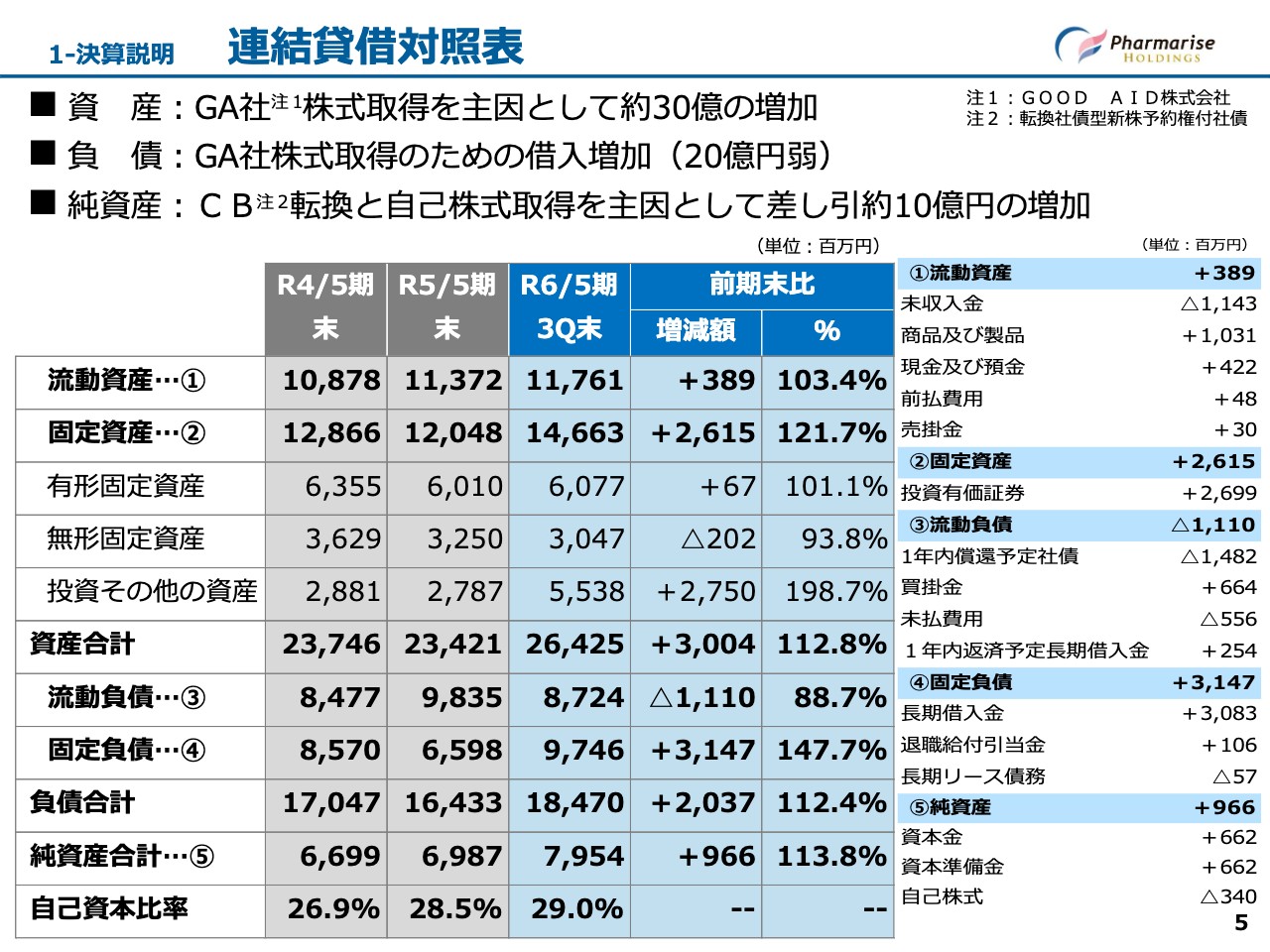

1-決算説明 連結貸借対照表

連結貸借対照表です。当第3四半期末における資産合計は、前期比30億400万円増の264億2,500万円となりました。これは、流動資産が3億8,900万円、固定資産が26億1,500万円増加したことによるものです。

まず、流動資産についてご説明します。未収入金は、第1四半期以降、手元資金を充実させるために債権流動化の残高を増加させていることから、前期末比11億4,300万円減となりました。商品および製品は、売上高が増加していることに加えて、毎年同様の傾向として年度末に在庫を相対的に圧縮するため、その反対の作用により前期末比10億3,100万円増となりました。

現金および預金は、グループ入りしたGOOD AID社の金融費用削減を目的とした借り換え等に備えて手元資金を厚めにしたことにより、前期末比4億2,200万円増となりました。

続いて、固定資産についてです。本年1月末にGOOD AID社の株式を取得しましたが、当第3四半期末時点では未連結だったため、同社株式が投資有価証券として計上され、投資有価証券が前期末比26億9,900万円増となったことが増加の主な要因です。

負債合計は、前期末比20億3,700万円増の184億7,000万円となりました。リース債務を含む有利子負債が17億7,300万円増加したことが主な要因です。

概要としては、GOOD AID社の株式取得やその他の資金需要を満たすため、長期借入金が30億8,300万円増加しました。一方で、転換社債型新株予約権付社債の転換と償還により14億8,200万円減少しています。また、前期末比で在庫が増加したことに伴い、買掛金が6億6,400万円増加したことも変動要因となっています。

最後に、純資産合計は、前期比9億6,600万円増の79億5,400万円となりました。主な要因としては、転換社債型新株予約権付社債の転換に伴い12億5,400万円、親会社株主に帰属する当期純利益で1億7,700万円、譲渡制限付株式の発行により7,100万円が、それぞれ増加しました。一方で、自己株式の取得により3億4,000万円、配当金支払いにより1億3,100万円減少したことも影響しています。

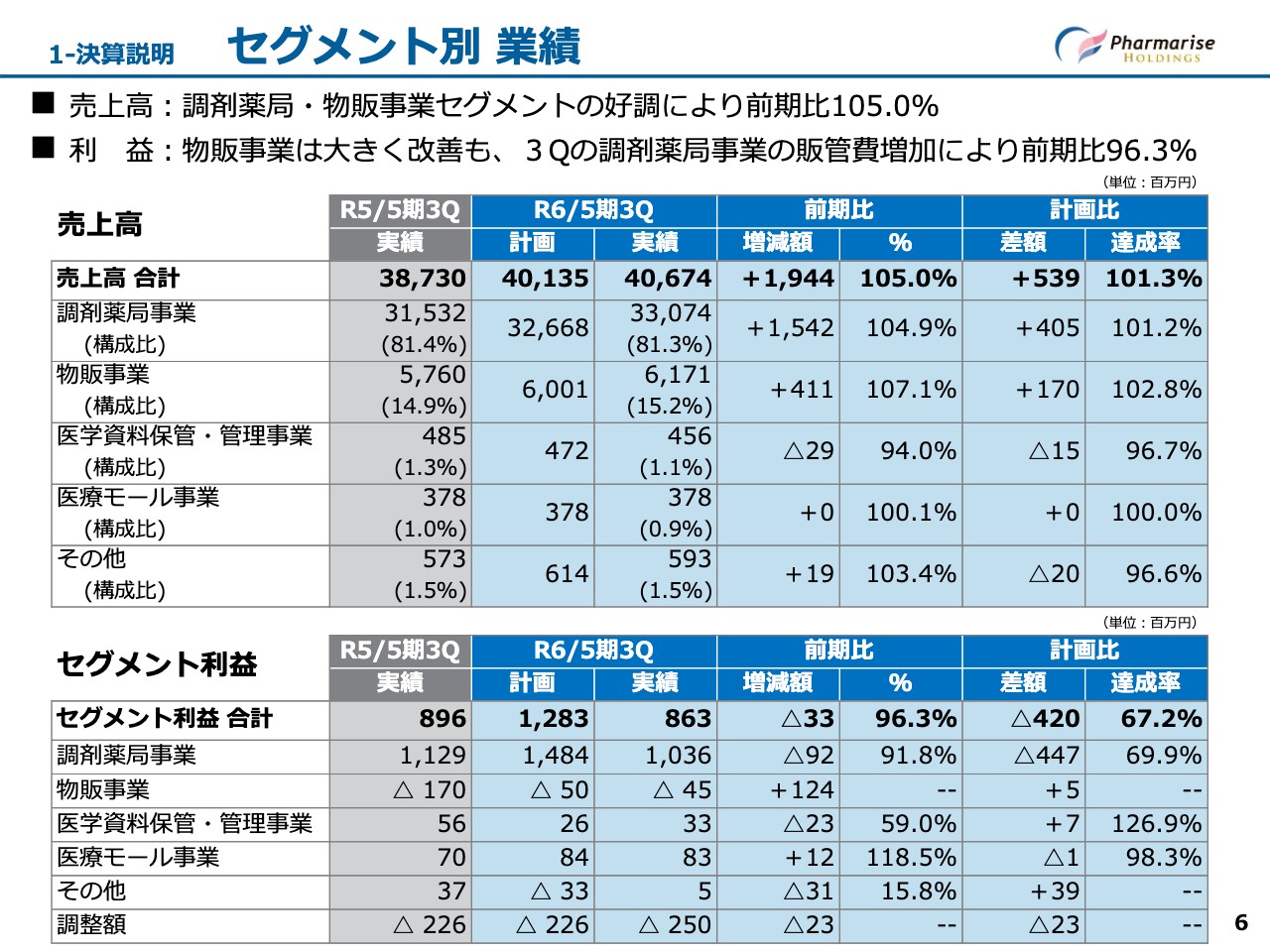

1-決算説明 セグメント別 業績

セグメント別の業績です。スライド上段の表がセグメント別売上高、下段の表がセグメント利益です。調剤薬局事業および物販事業セグメントの売上高の動向についてご説明します。

調剤薬局事業のセグメント売上高は、前期比15億4,200万円、4.9パーセント増です。調剤売上高に限ると、前期比17億400万円、5.5パーセント増となりました。

主な要因は、新型コロナウイルス感染症による患者受診抑制の動きが緩和されてきたことや、応需処方せん枚数拡大の取り組み等です。応需処方せん枚数は前期比20万9,528枚、6.8パーセント増でしたが、平均処方せん単価は前期比1.2パーセントの下落となりました。

増加した処方せん20万9,528枚の内訳の比率は、既存店が約60パーセント、M&Aで取得した店舗が約40パーセント、開局と閉局の差し引き分が約5パーセントです。

セグメント売上高は計画比4億500万円増でした。調剤売上高は計画比5億2,400万円、1.6パーセント増となりました。応需処方せん枚数は計画比2万7,080枚、0.8パーセント増で、平均処方せん単価も計画を0.8パーセント上回りました。

次に、物販事業です。セグメント売上高は前期比4億1,100万円、7.1パーセント増です。コンビニエンスストア部門は前期比2億7,500万円、8.5パーセント増、ドラッグストア部門は前期比1億4,600万円、6.7パーセント増となりました。

主な要因は、新型コロナウイルス感染症の影響が低下してきたことを背景に、外出頻度の高まりにより来店顧客数が増加したことです。

セグメント売上高は計画比1億7,000万円、2.8パーセント増、コンビニエンスストア部門は計画比1億9,500万円、5.9パーセント増と、それぞれ計画を上回りました。一方で、ドラッグストア部門は計画比300万円、0.1パーセント減と、わずかに未達となりました。

なお、2つのセグメント以外の合計は、前期比900万円減、計画比で3,600万円の未達となっています。

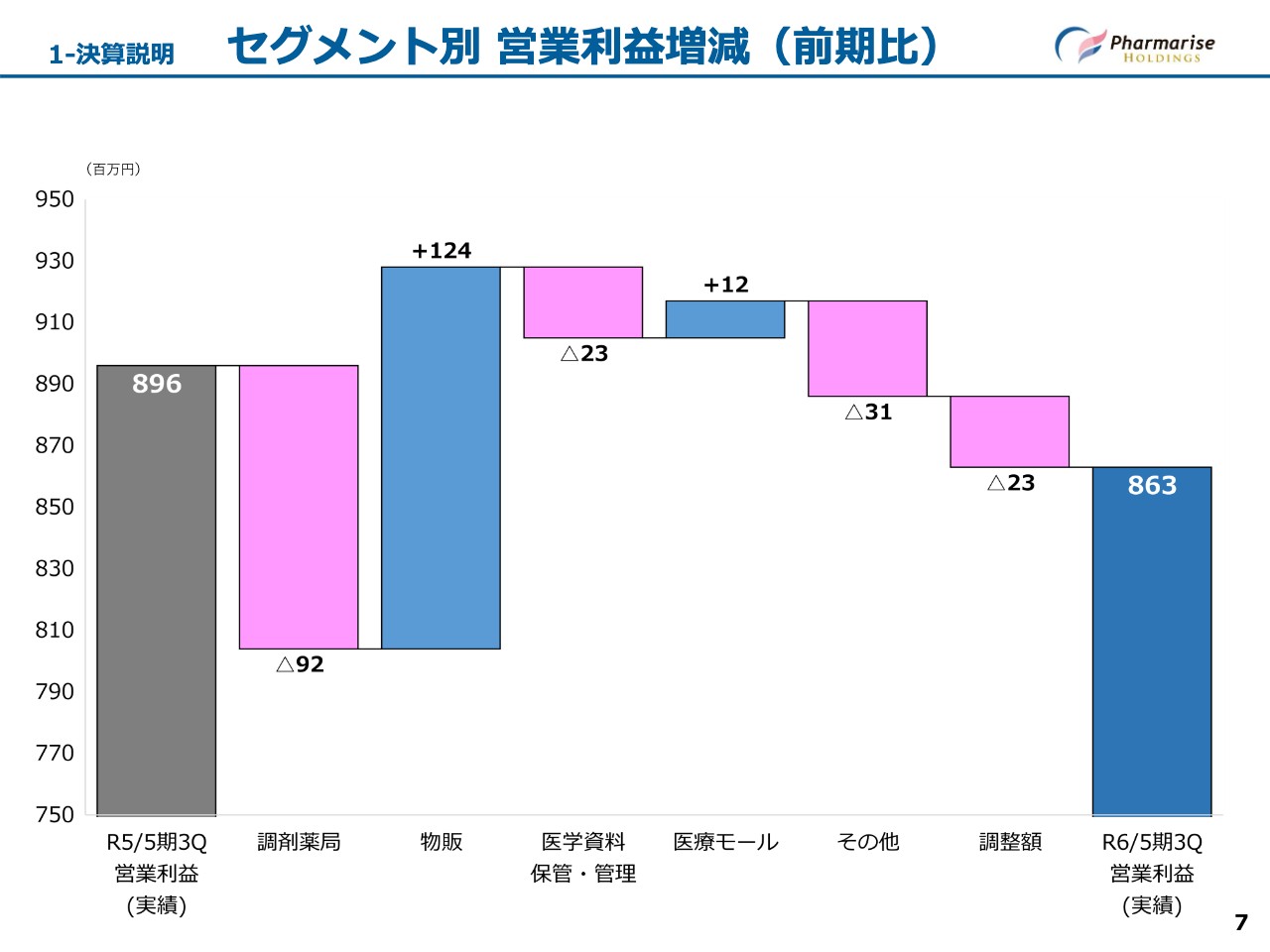

1-決算説明 セグメント別 営業利益増減(前期比)

スライドのグラフは、セグメント別の営業利益の前期比差異の増減を表しています。一番左が前第3四半期の実績営業利益8億9,600万円です。その右隣から、各セグメントの営業利益増減の結果を示しており、一番右が当第3四半期の実績営業利益8億6,300万円となっています。

調剤薬局事業および物販事業のセグメント利益の差異の要因についてご説明します。調剤薬局事業のマイナス9,200万円についてです。セグメント全体の売上高から仕入原価を差し引いた粗利益は前期比5億5,500万円、4.3パーセント増となりました。なお、調剤売上高のみの場合は、前期比6億2,500万円、4.9パーセント増となっています。

当該粗利益の増加分6億2,500万円は、技術料収入の拡大で5億円強、薬剤料粗利の増加分1億円強で構成されています。

仕入原価以外の売上原価は前期比2億6,000万円、3.4パーセント増となりました。結果として、売上総利益は前期比2億9,500万円、5.7パーセント増となりました。また、販管費および一般管理費が前期比3億8,800万円、9.5パーセント増となりました。

内訳としては、支払手数料の増加額が3億3,200万円で大半を占めています。支払手数料増加額の最大の要因はM&Aに係る2億2,200万円です。この結果、セグメント利益は前期比9,200万円、8.2パーセント減となりました。

次に、物販事業のプラス1億2,400万円の内訳についてご説明します。セグメント全体の売上高から仕入原価を差し引いた粗利益は前期比1億5,300万円、8.6パーセント増となりました。主な要因は、増収効果に加え、相対的に利益率が高い化粧品や一般用医薬品の売上が拡大したことにより仕入原価率が改善したことです。

仕入原価以外の売上原価は前期比1,000万円、0.7パーセント減となりました。この結果、売上総利益は前期比1億6,300万円、50.1パーセント増となっています。

販売費および一般管理費は前期比3,900万円、7.9パーセント増となりました。このうち3,400万円は、コンビニエンスストアの売上増加に伴う本部フィーの増加分3,400万円です。

以上により、セグメント利益は前期比で1億2,400万円の改善となりました。調剤薬局事業は好調だったものの、M&Aにより費用がかさんだことでマイナスとなりました。一方で、物販事業は売上が好調であることに加え、原価が改善し、利益貢献しています。

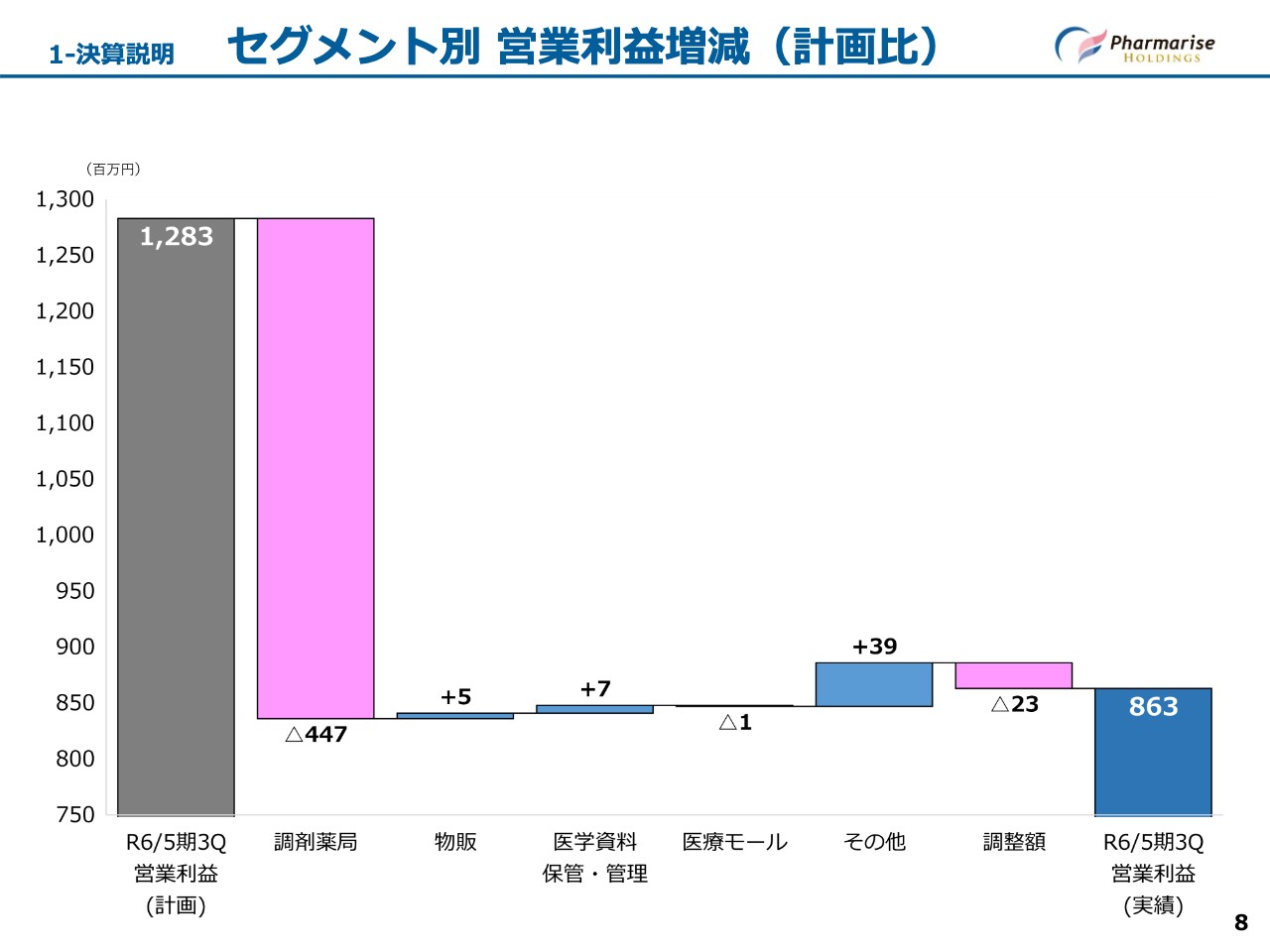

1-決算説明 セグメント別 営業利益増減(計画比)

スライドのグラフは、セグメント別営業利益の計画差異を表しています。一番左が当第3四半期の計画営業利益、12億8,300万円です。その右隣から各セグメント営業利益の計画差異を示しており、一番右が当第3四半期の実績営業利益、8億6,300万円です。

調剤薬局事業のセグメント利益の計画差異、4億4,700万円の要因についてご説明します。セグメント全体の売上高から仕入原価を差し引いた粗利益は、計画に対し8,700万円、0.7パーセントの未達となりました。

調剤売上高に限ると、計画比5,400万円のマイナスで、0.4パーセントの未達となっています。この5,400万円の内訳は、応需処方せん枚数が計画を上回ったことで技術料が計画を700万円超過した反面、薬剤料に係る仕入原価を差し引いた粗利益が6,100万円の未達となったことです。

薬剤料に係る粗利益未達の要因は、仕入れ環境において、当初見込みとの差異の発生によるものです。これにより、枚数増加分のプラス要因は打ち消されたかたちです。

続いて、仕入原価以外の売上原価は、計画に対し700万円、0.7パーセントの超過にとどまった結果、売上総利益は計画に対し9,500万円、1.7パーセントの未達でした。

販管費および一般管理費は計画に対し3億5,100万円、8.5パーセントオーバーしました。この増加分の内訳は、支払い手数料の超過額が1億6,800万円で最大の要因となっています。M&Aに係る支払手数料は、計画を2億1,300万円上回っています。

次に大きな要因となった科目は、租税公課の超過分9,400万円です。このうち4,700万円は、薬剤料売上が計画を上回ったことにより発生したため、本決算期末に向けて、租税公課超過分の半分程度は圧縮される可能性があります。

以上の結果、セグメント利益は計画比に対し4億4,700万円、30.1パーセントの未達となりました。

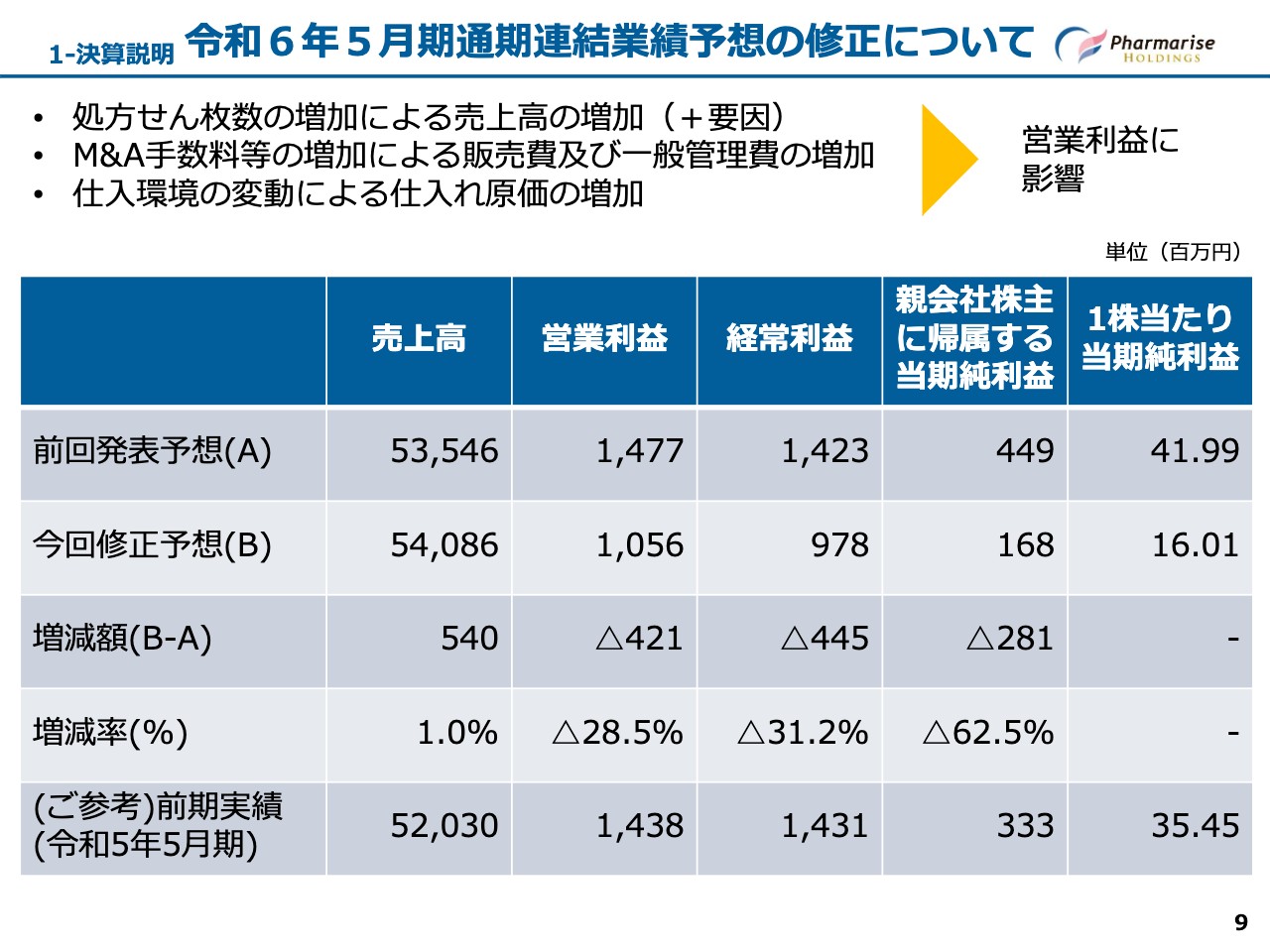

1-決算説明 令和6年5月期通期連結業績予想の修正について

3月25日にご報告したとおり、今期の通期業績予想を修正しました。メイン事業である調剤事業については、処方せん応需枚数が計画を上回る水準で推移していることから、増収基調になっています。

また、機会に恵まれ、1月末付で、年間売上高64億円規模のGOOD AID社グループを当社グループに迎え入れました。これは、当社の掲げる規模の拡大という課題対処に向けた前進であり、今後の成長が期待できる取り組みになります。

一方で、M&Aに係る支払手数料は当初の計画を上回ることとなり、販管費および一般管理費を2億円強押し上げる要因となりました。また、すでにグループ化による効果を見込んでおり、当社グループの成長に大きく寄与するものとなります。

仕入れ環境は当初想定より変動しており、仕入原価が2億円弱増加し、売上総利益に影響しました。これらを主な要因として、営業利益は計画を4億円強下回り、経常利益および親会社株主に帰属する当期純利益も計画を下回ることが想定されます。

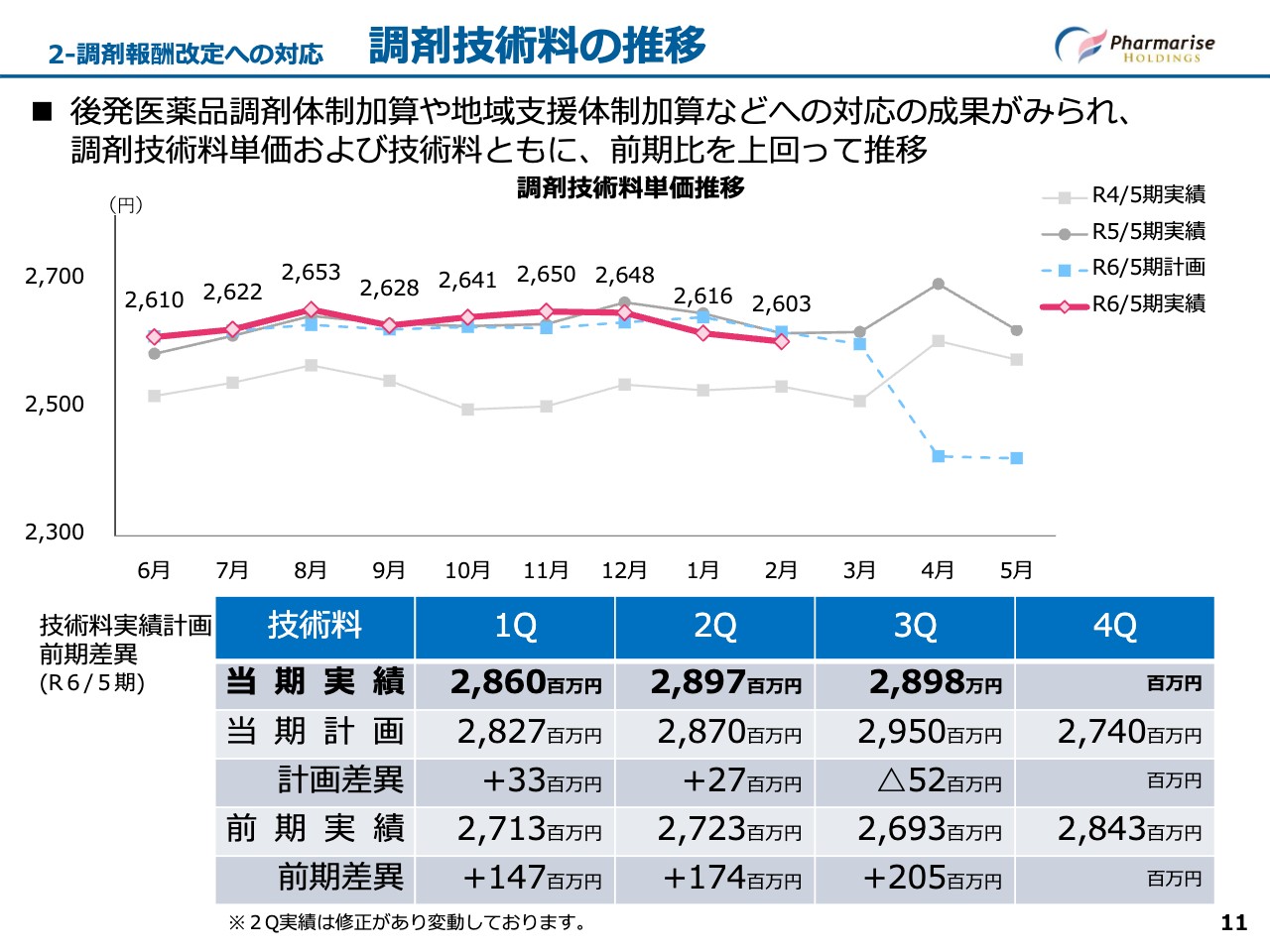

2-調剤報酬改定への対応 調剤技術料の推移

調剤報酬改定の対応についてご説明します。スライドは、調剤技術料の推移です。スライド上段のグラフは、直近2年間の技術料単価の推移と、令和6年5月期の単価推移の計画値と実績値を示したものです。

技術料単価は、後発医薬品調剤体制加算や地域支援体制加算などへの対応の成果が見られ、調剤技術料は、計画を若干下回るものの、前期実績を上回るかたちで推移しています。

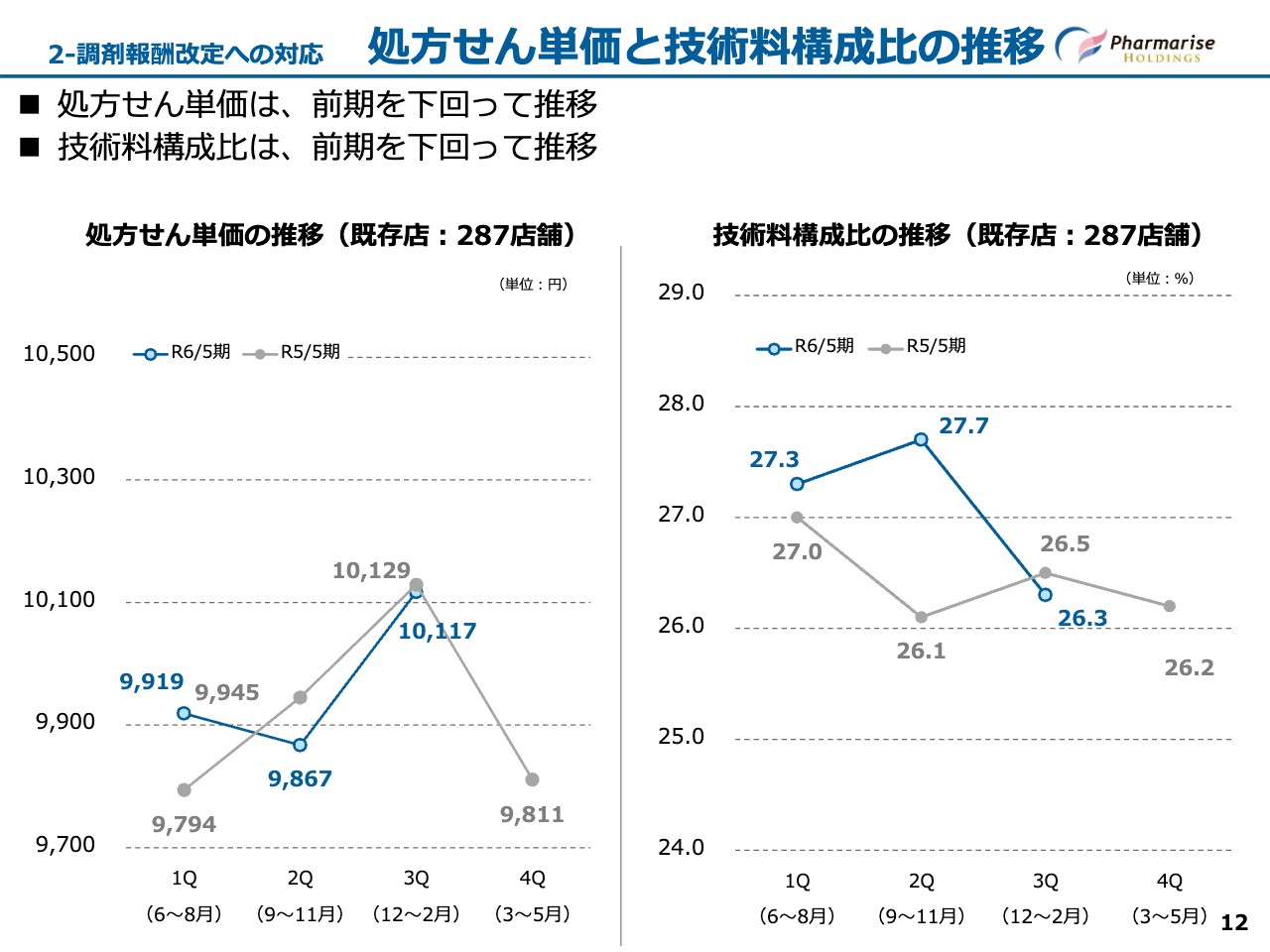

2-調剤報酬改定への対応 処方せん単価と技術料構成比の推移

スライドは、処方せん単価の推移と技術料構成比の、令和5年5月期と令和6年5月期の四半期ごとの推移を示しています。左が処方せん単価の推移、右が技術料構成比の推移の実績値です。

処方せん単価は前期を若干下回り、1万117円となっています。また、技術料構成は26.3パーセントと、前期を若干下回って推移しています。

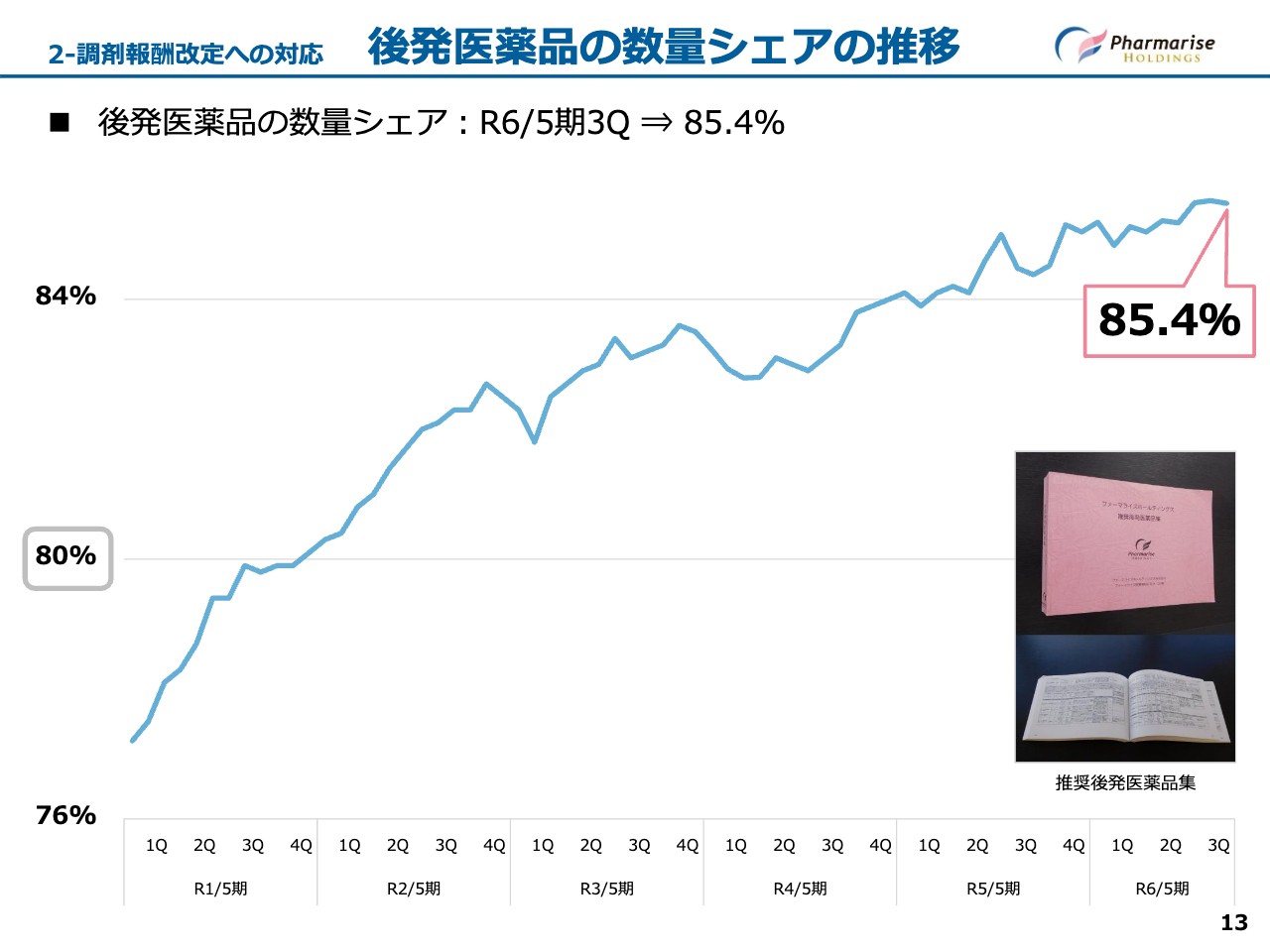

2-調剤報酬改定への対応 後発医薬品の数量シェアの推移

スライドは、後発医薬品の数量シェアの推移を示しています。順調に推移しており、当第3四半期期末時点での後発医薬品の数量シェアは85.4パーセントです。

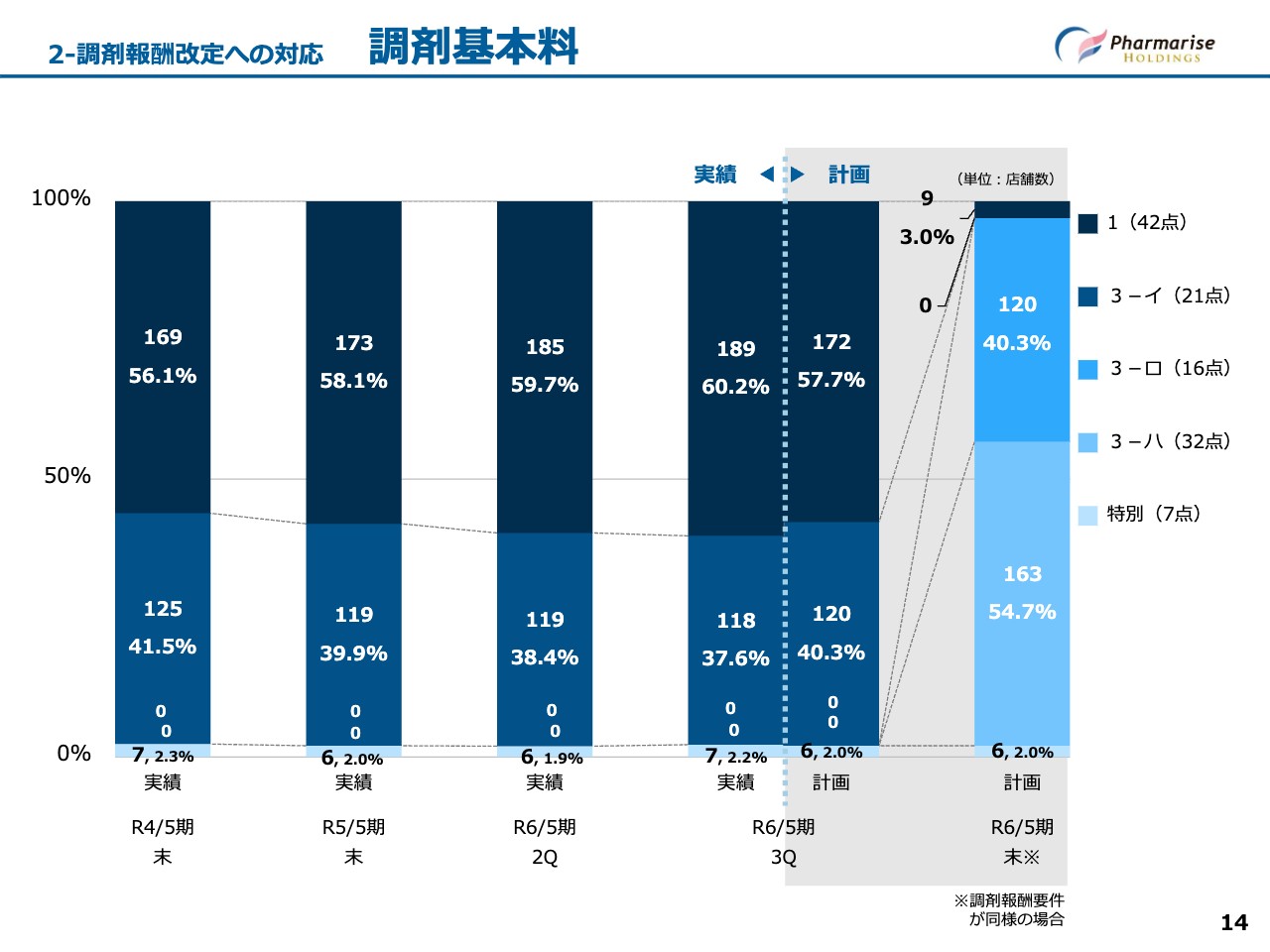

2-調剤報酬改定への対応 調剤基本料

スライドは調剤基本料の状況についてのグラフです。スライドのグラフ中央より左側が令和6年2月までの実績で、右側が令和6年5月期の計画を示しています。

令和6年2月末時点でグループの店舗数が300店舗を超えました。本年の調剤報酬改定に変更がないと仮定していた段階では、一番右側の計画で、調剤基本料「1」が減少し、「3-ロ」、「3-ハ」が大半を占めることになります。

なお、6月の調剤報酬改定に伴う想定店舗数は、現在精査中です。

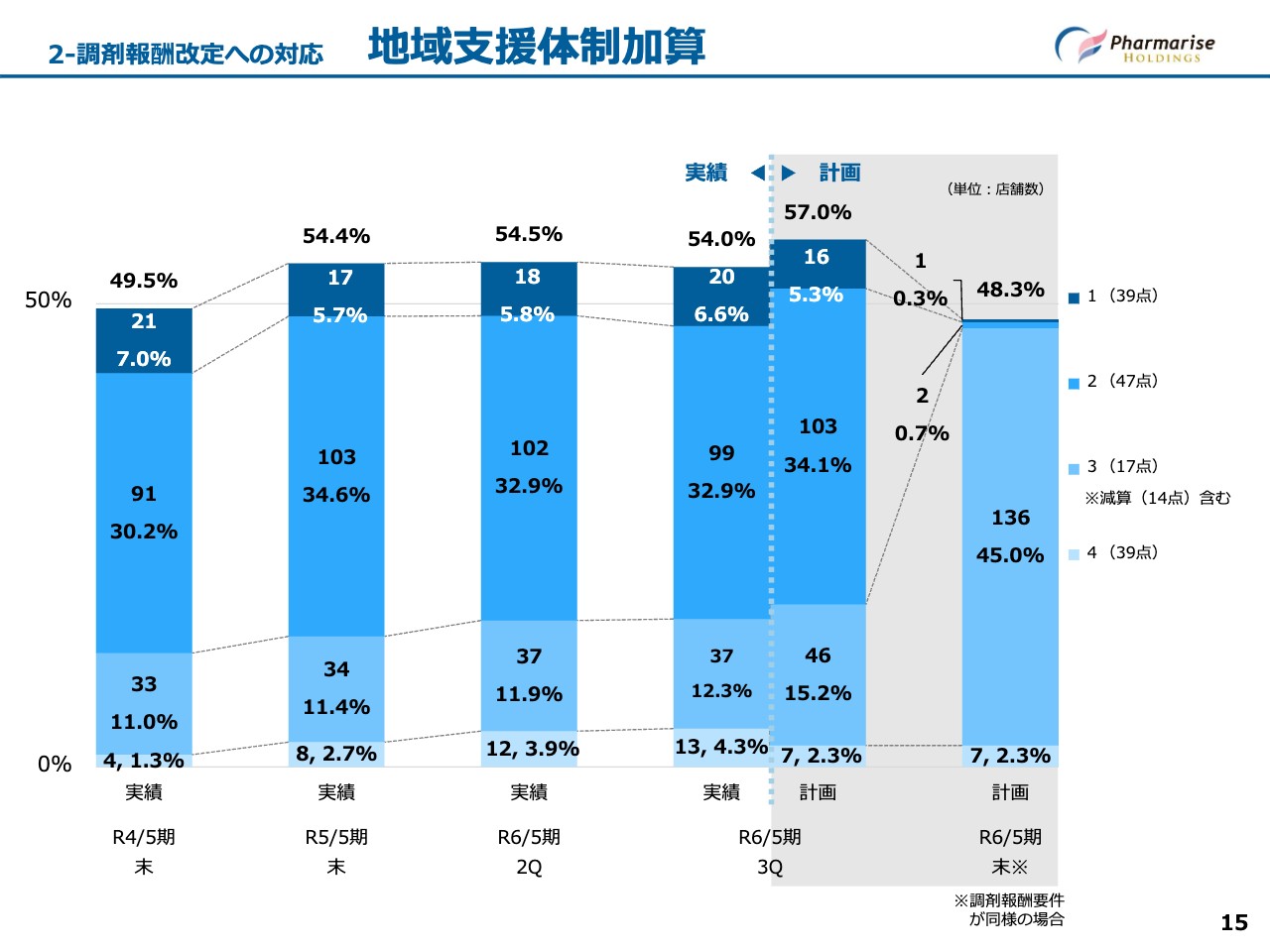

2-調剤報酬改定への対応 地域支援体制加算

地域支援体制加算についてです。スライドのグラフ中央より左側が実績で、右側が計画となっています。300店舗超の影響を反映した計画イメージで、一番右は加算「1」と「2」が減少し、加算「3」が増える計画となっています。

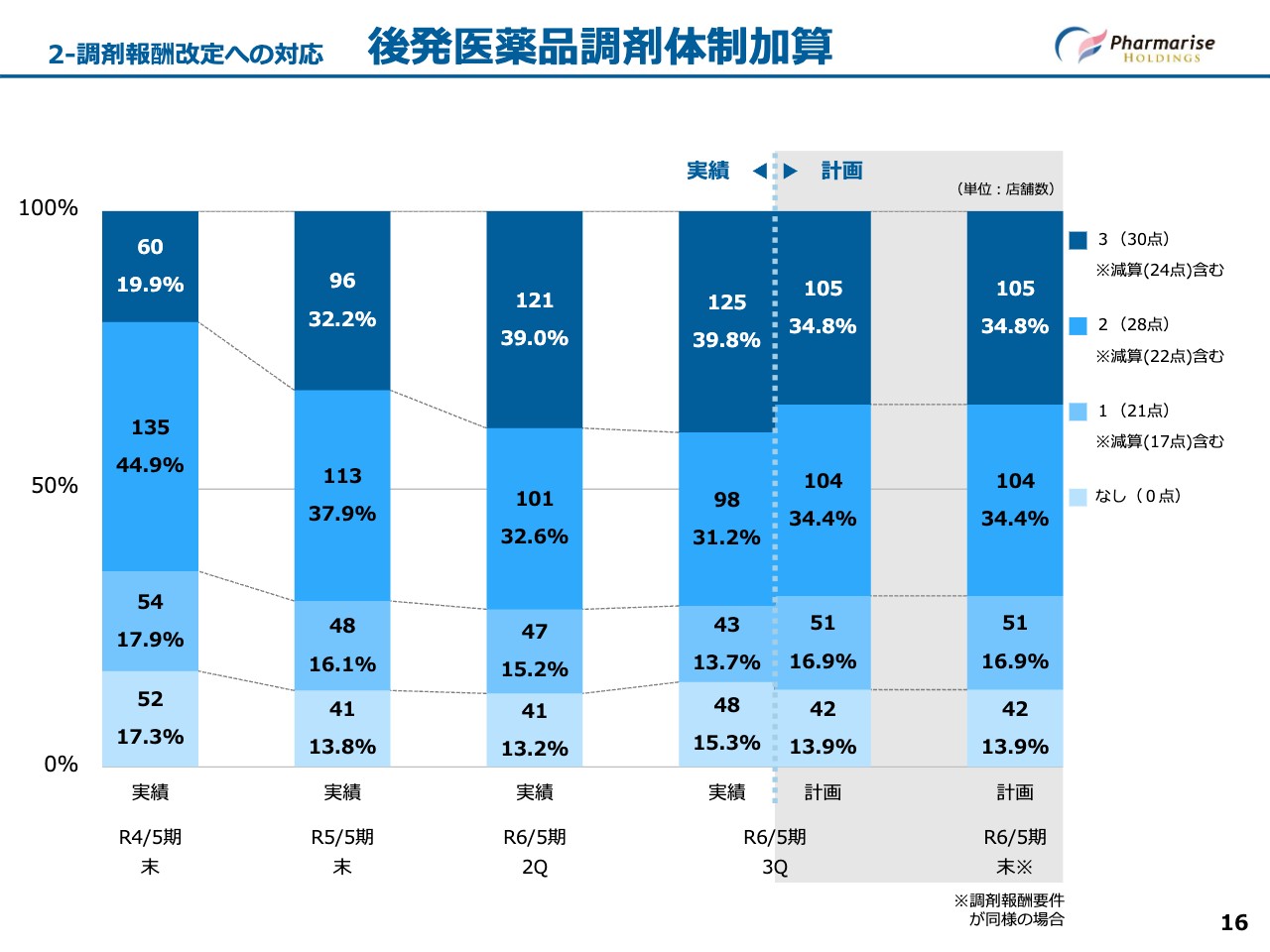

2-調剤報酬改定への対応 後発医薬品調剤体制加算

スライドは、後発医薬品調剤体制加算の状況です。今期末に34.8パーセントの後発医薬品調剤体制加算「3」を計画していましたが、第2四半期においてすでに39パーセントとなり、当第3四半期には39.8パーセントまで計画を達成することができました。

しかし、ジェネリック医薬品の流通改善が見通せない状況となっているため、計画はそのままとし、算定状況の推移を注視していきたいと思います。

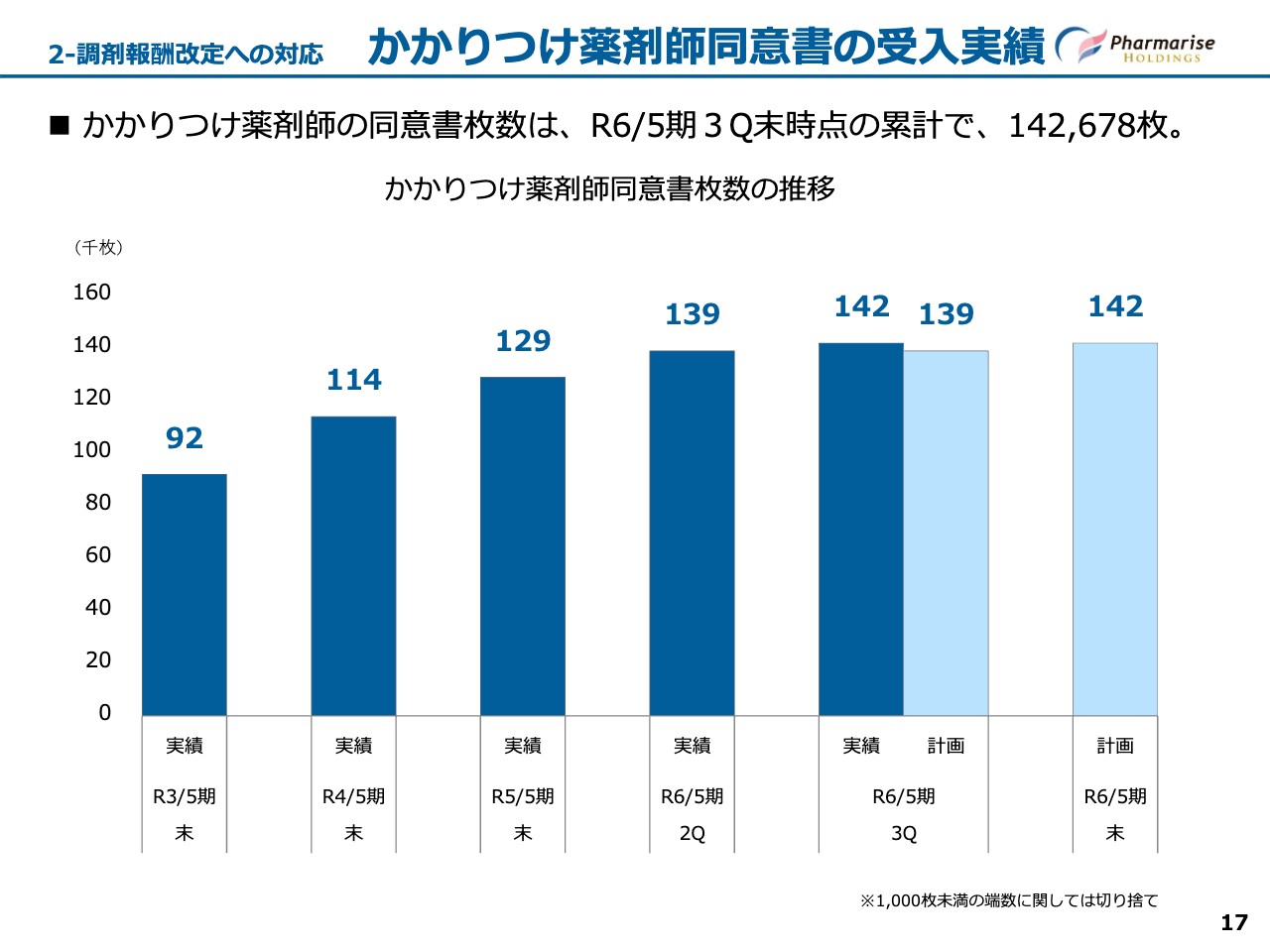

2-調剤報酬改定への対応 かかりつけ薬剤師同意書の受入実績

かかりつけ薬剤師同意書の受入実績です。令和6年2月末時点の累計で14万2,678枚となり、計画を上回って推移しています。すでに、令和6年5月末時点の計画である14万2,000枚を超えている状況です。

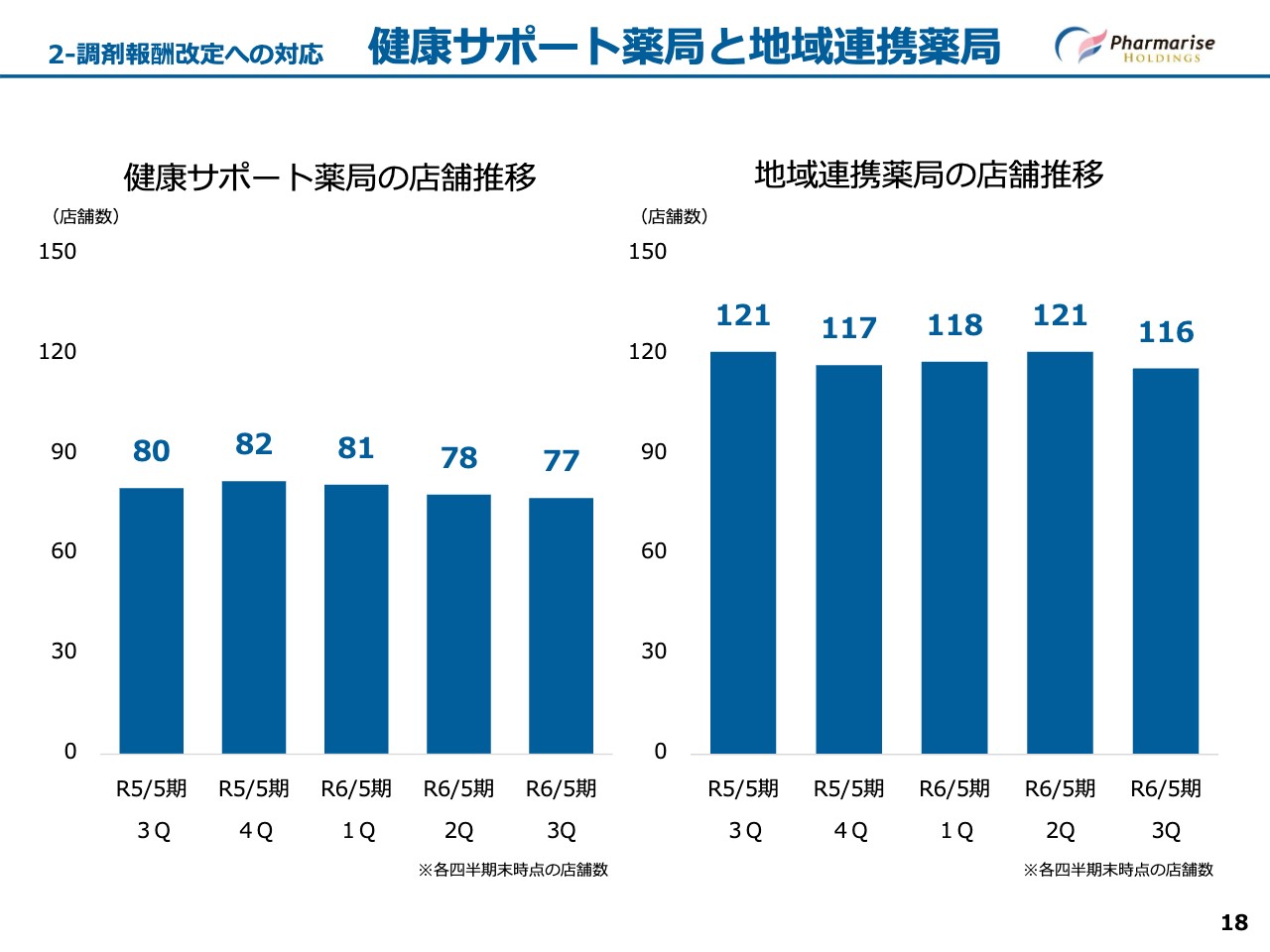

2-調剤報酬改定への対応 健康サポート薬局と地域連携薬局

健康サポート薬局および地域連携薬局の認定取得についてです。当第3四半期末時点での健康サポート薬局は77店舗、地域連携薬局は116店舗となっています。また、専門医療機関連携薬局は2店舗です。

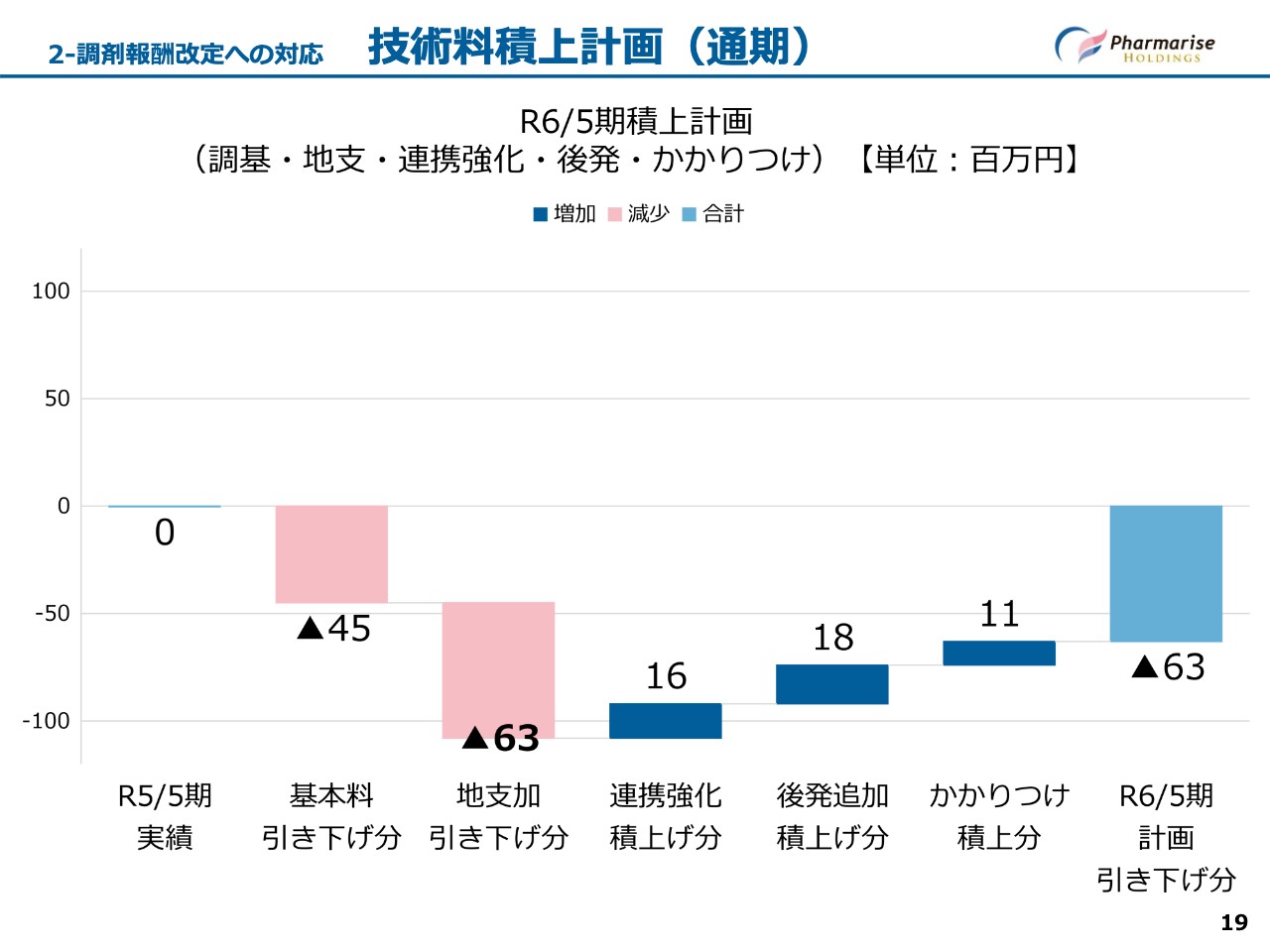

2-調剤報酬改定への対応 技術料積上計画(通期)

スライドのグラフは、期初に計画した調剤技術料計画です。今期は令和6年2月の時点で300店舗を超える予定だったため、前期と同等の調剤報酬であると仮定した場合、マイナス6,300万円の引き下げとなる可能性がありました。

今期はこのマイナス分をいかに引き上げるかを課題として取り組んできました。

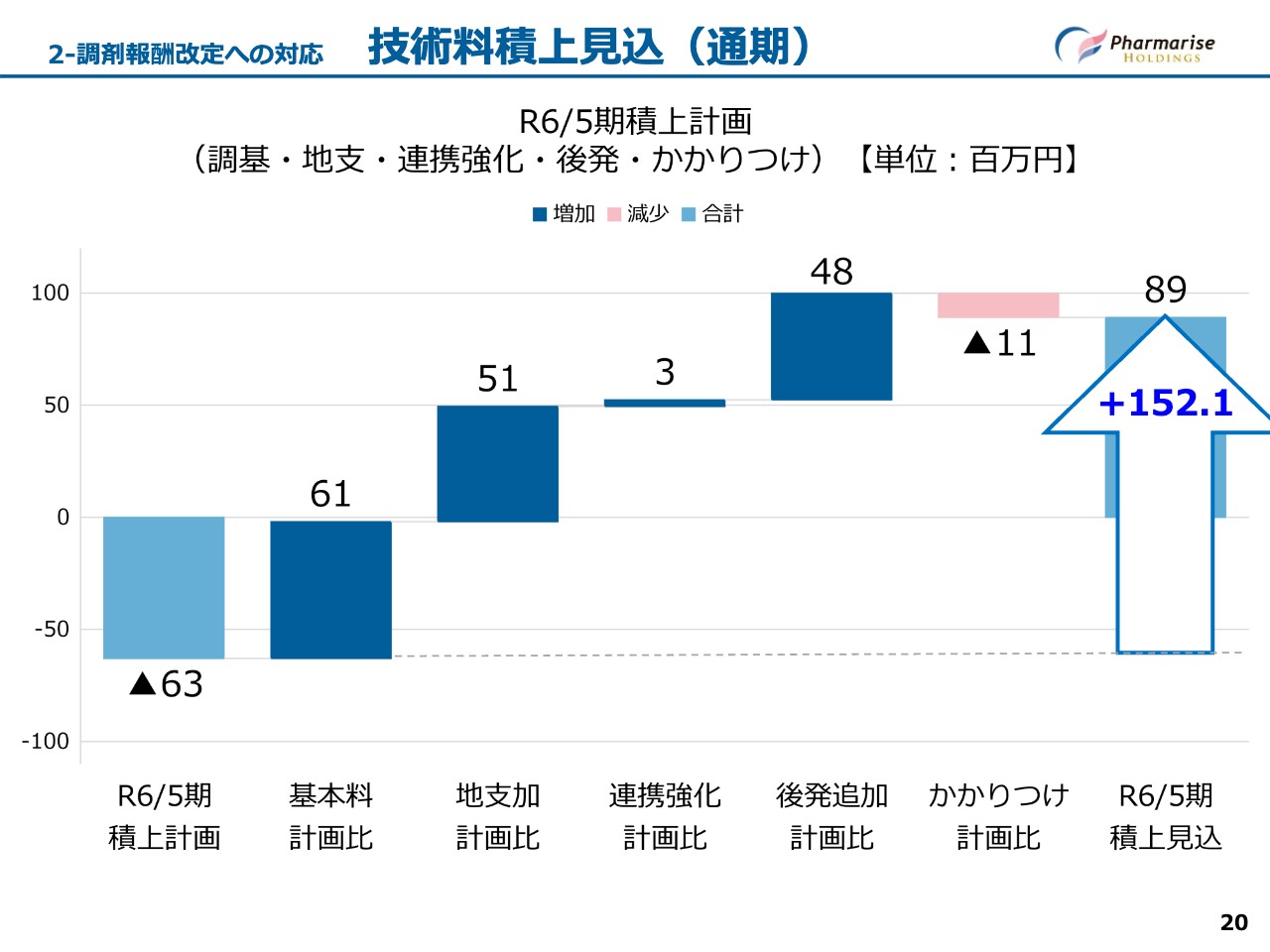

2-調剤報酬改定への対応 技術料積上見込(通期)

こちらのスライドは、令和6年2月末時点における調剤技術料計画に対する見込みを示したグラフです。第3四半期の実績をもとに、調剤基本料、地域支援体制加算、連携強化加算、後発医薬品調剤体制加算、かかりつけ薬剤師指導料について、通期の見込みを見直しました。

今期は1億5,210万円の積み上げが見込まれ、当初計画のマイナス6,300万円から、プラス8,910万円まで挽回できる見通しが立ってきています。

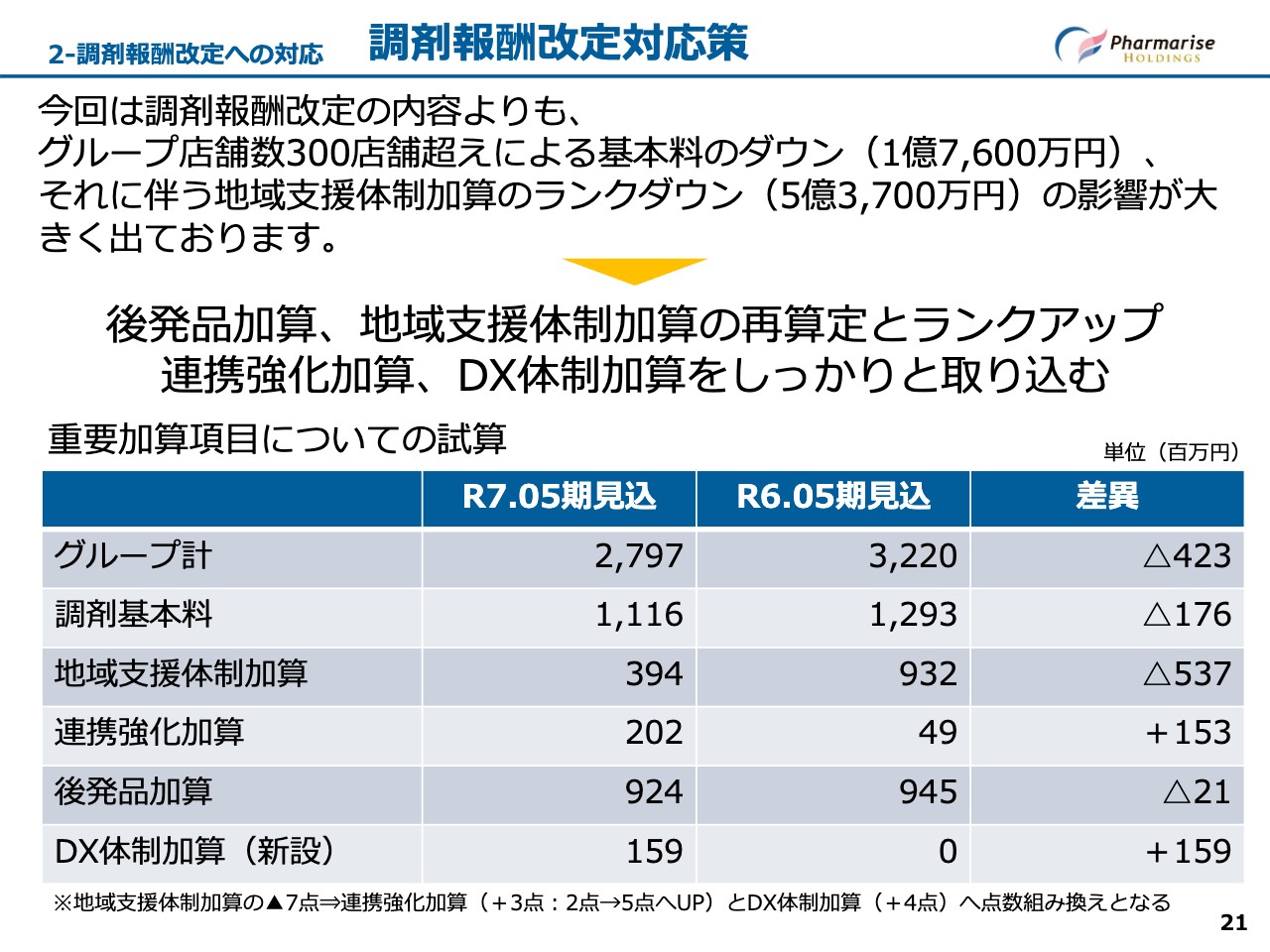

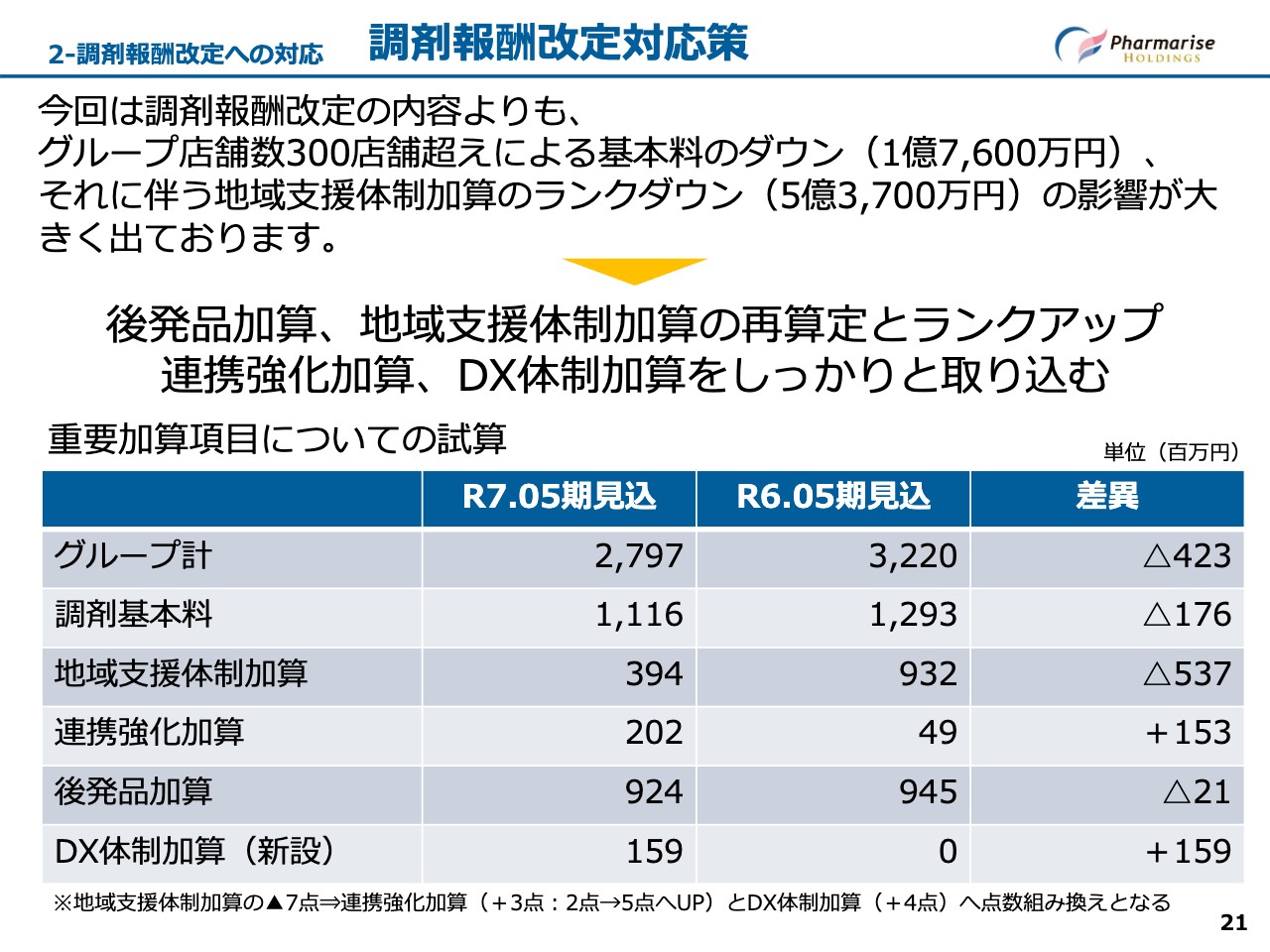

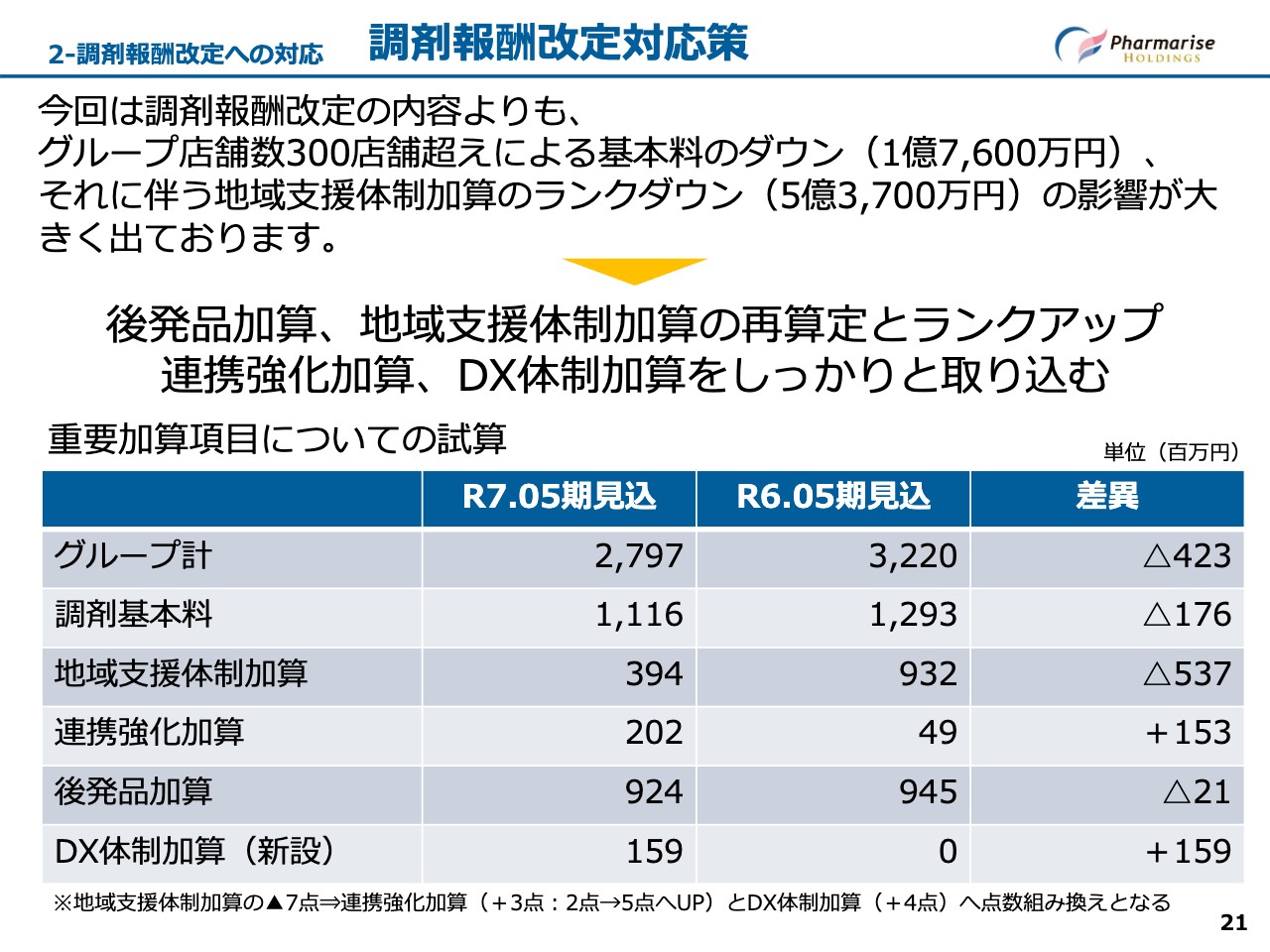

2-調剤報酬改定への対応 調剤報酬改定対応策

本年6月に、調剤報酬の改定が予定されています。新規出店およびM&Aで取得した店舗を含め、当社グループは2月末時点で352店舗となりました。

300店舗を超えたことで、調剤基本料のダウンにより、来期は調剤基本料で年間1億7,600万円、地域支援体制加算は、何も対策を講じなければ5億3,700万円の影響を見込んでいます。これらの圧縮に向けて取り組みを強化し、また今期同様、新たな取り組みに集中することでしっかりと結果につなげていきたいと考えています。

当社は、技術料のダウン要因に対し全社でしっかり取り組むことで、収益改善という成果につなげてきています。これからも後発医薬品調剤体制加算や地域支援体制加算の再算定、ランクアップの取り組みに加え、連携強化加算や医療DX推進体制整備加算にしっかりと取り組み、確実に加算を増やしていきたいです。

また、今回の改定では、薬剤師が患者さまへの指導をしっかりすることを評価した点数が新設されました。例えば、在宅薬学総合体制加算の「1」「2」や、RMP資材を用いての指導あるいは医薬品の変更をしっかり説明をしたことに対する、特定薬剤管理指導の加算「3」です。

調剤後薬剤管理指導料は、糖尿病の患者さまや慢性心不全の患者さまに対するフォローに対してです。服薬情報等提供料として、新たにリフィルあるいはケアマネージャーへのフィードバックについても高い点数が作られました。これらを確実に算定へつなげていくことにもしっかりと取り組んでいきたいと考えています。

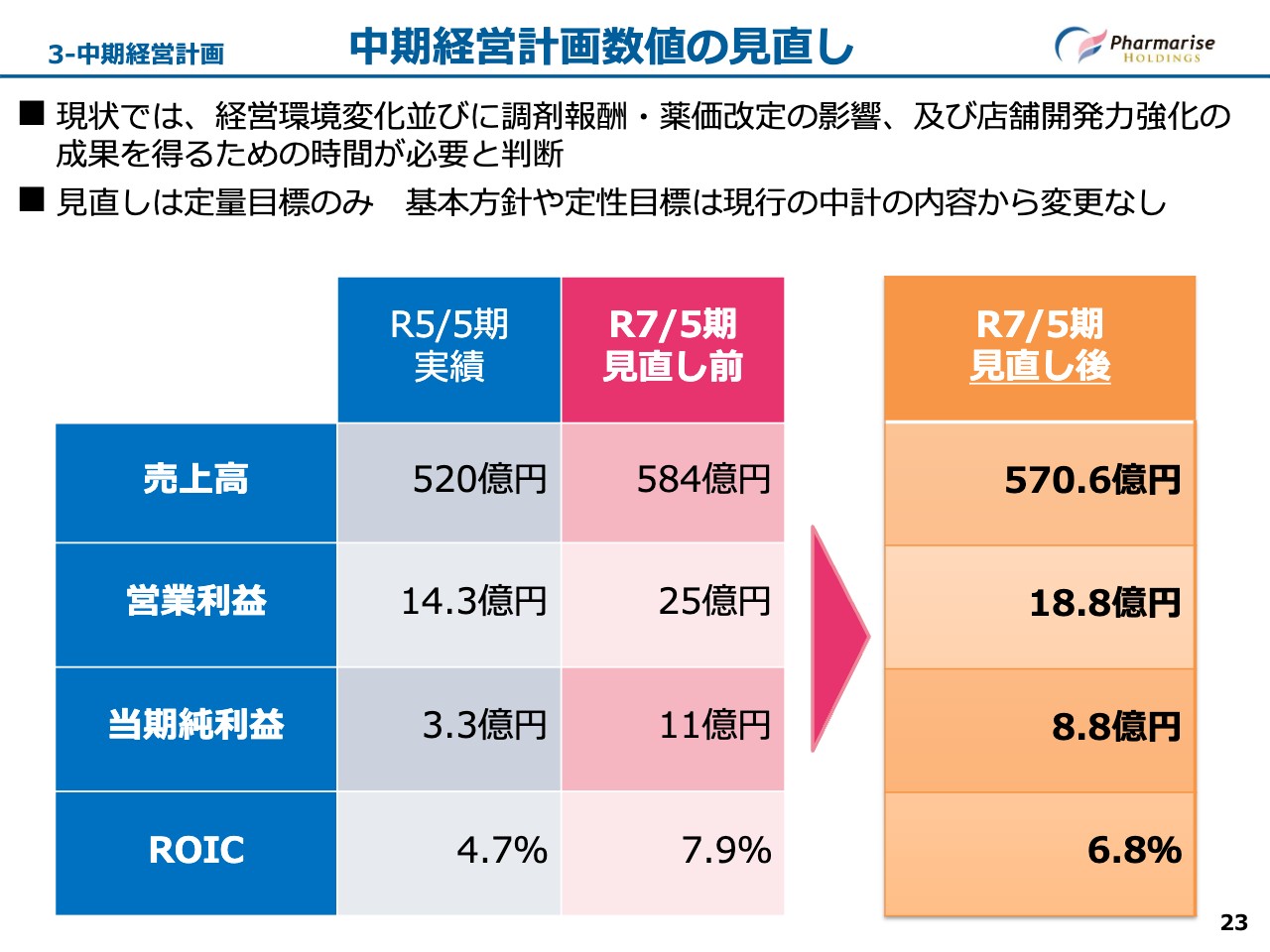

3-中期経営計画 中期経営計画数値の見直し

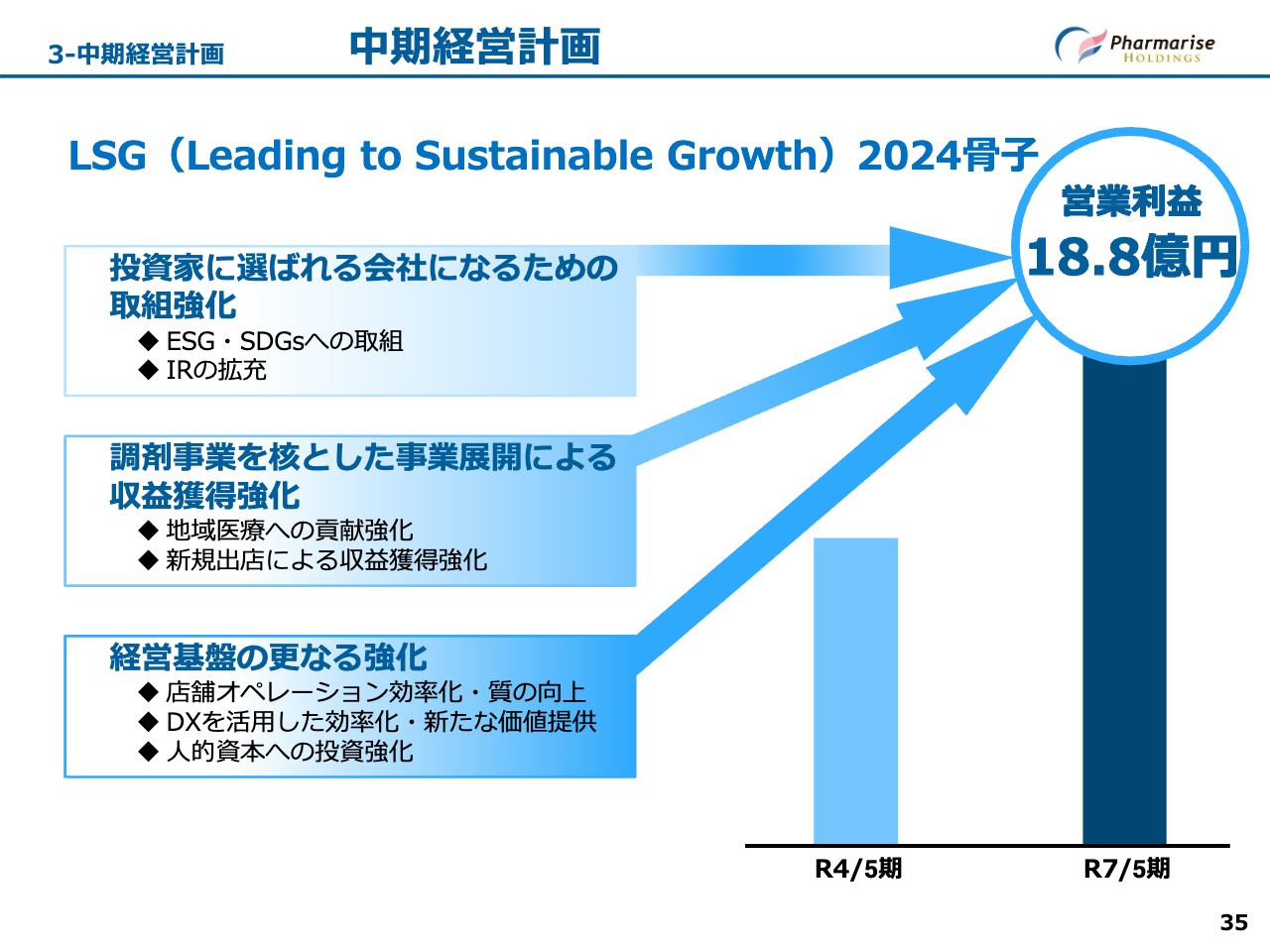

中期経営計画についてです。当社グループは令和3年12月24日に中期経営計画を公表し、計画達成に向けて取り組んできました。しかし、調剤報酬・薬価改定の影響および店舗開発強化の成果を得るための時間が必要となるなど、経営環境が変化したため、定量目標の見直しを行いました。

見直し後の目標は、令和7年5月期における売上高は570億6,000万円、営業利益は18億8,000万円です。その後のM&A効果も含め、売上高は達成見込みが高いため、営業利益確保に全力を尽くしていきたいと考えています。

3-中期経営計画 基本方針

当社の取り組む基本方針に変更はありません。

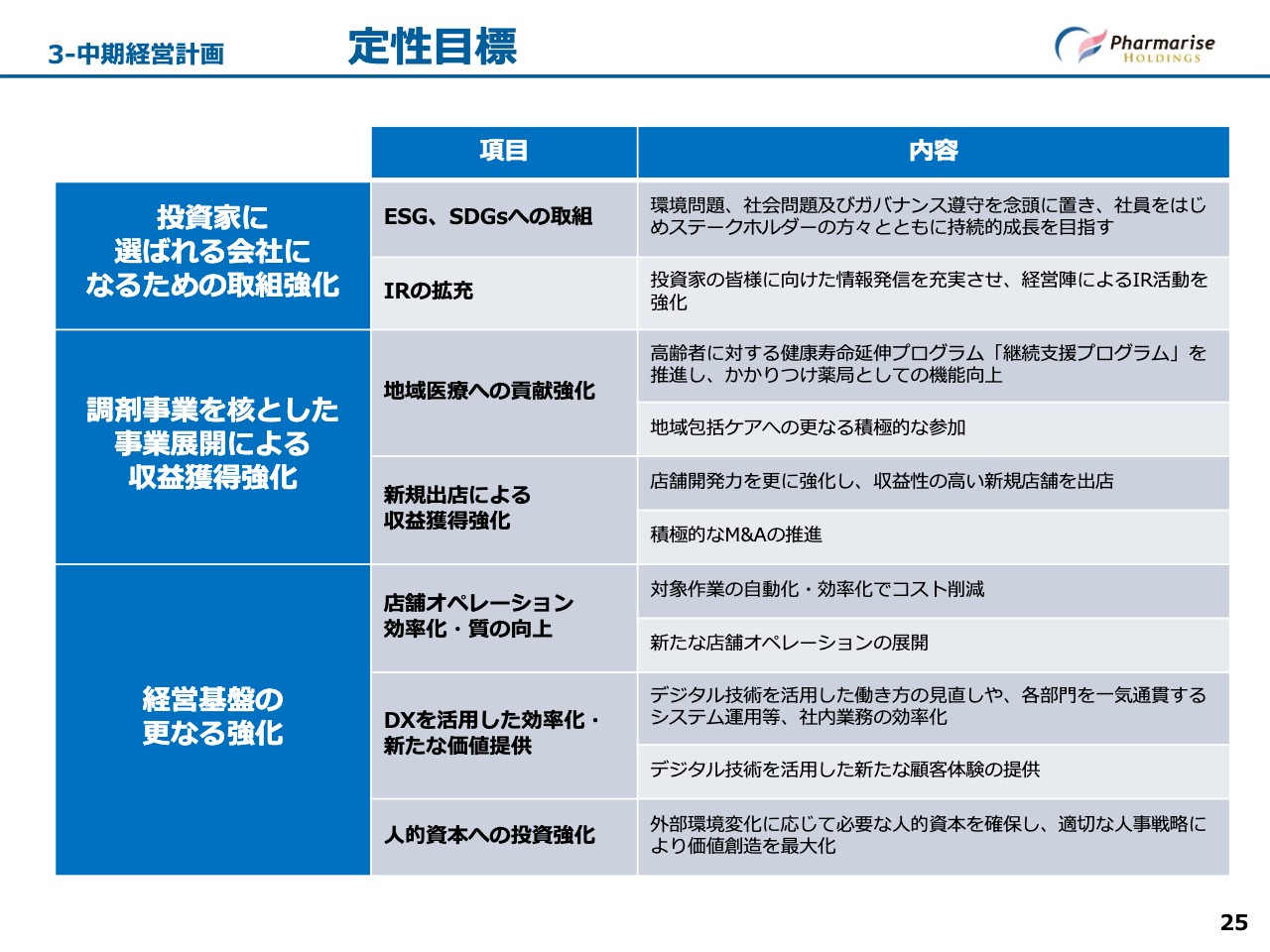

3-中期経営計画 定性目標

定性目標の変更もありません。現在は、「経営基盤の更なる強化」における「DXを活用した効率化・新たな価値提供」を強力に推し進めており、次のスライド以降でその取り組みについてご説明します。

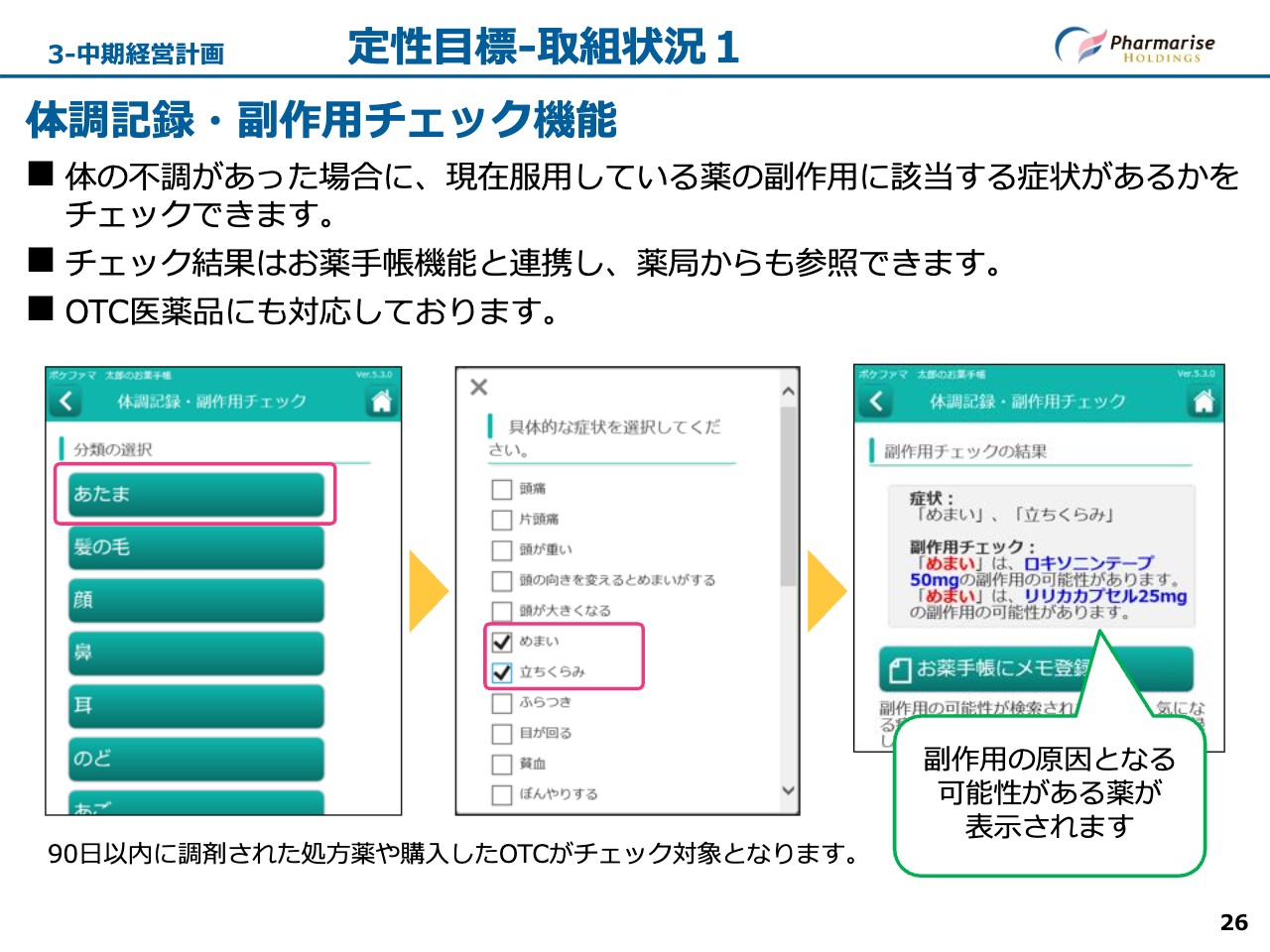

3-中期経営計画 定性目標-取組状況1

当社グループ独自の電子版お薬手帳「ポケットファーマシー」についてです。従前から利用されているお薬手帳機能に加え、身体の不調があった場合に、現在服用している薬の副作用に該当する症状があるかをチェックできる「体調記録・副作用チェック機能」が追加されました。

チェック結果はお薬手帳機能と連携し、薬局からも参照できます。また、副作用チェック機能はOTC医薬品にも対応しています。

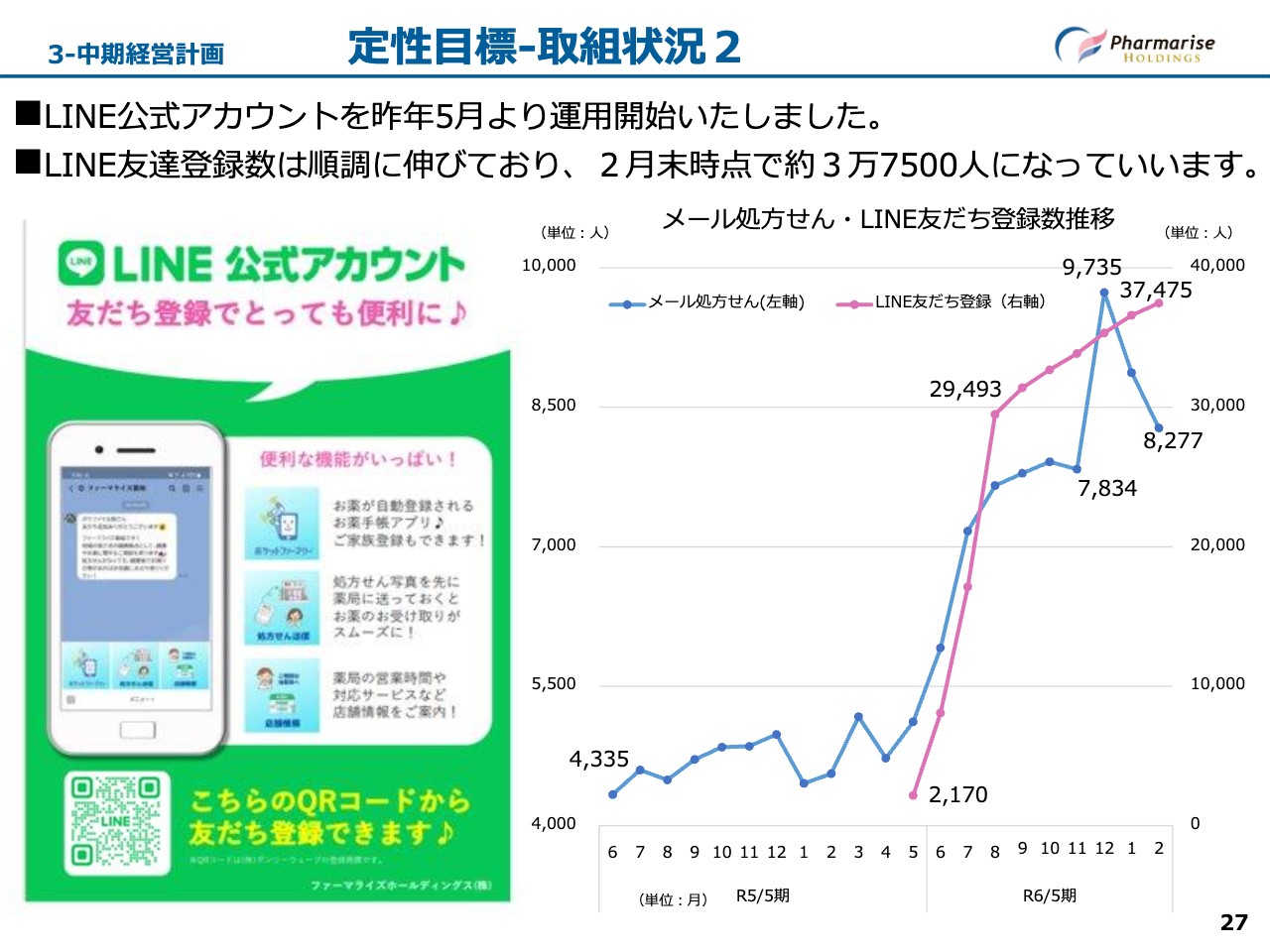

3-中期経営計画 定性目標-取組状況2

昨年5月から「LINE公式アカウント」の運用を開始しました。当第3四半期末時点で登録者数は約3万7,500人となっており、順調に増加しています。それに伴い、メールでの処方せんの送信件数も増加しています。

3-中期経営計画 定性目標-取組状況3

DXに対応する機能として、「マイナポータル」の連携も実現しています。患者さまは、マイナンバーカードを利用して「マイナポータル」に保存された薬剤情報、特定健診情報、後期高齢者健診情報を「ポケットファーマシー」に取り込むことができます。

これまで手入力または2次元コードで読み取って取得していた院内処方せんの調剤情報や、他薬局で調剤された情報を「マイナポータル」から取得することができます。

他社の一部の電子版お薬手帳では、まだ「マイナポータル」への連携ができておらず、電子お薬手帳としての要件を満たしていないアプリもあると聞いています。当社の「ポケットファーマシー」は、そこにしっかりと対応しています。

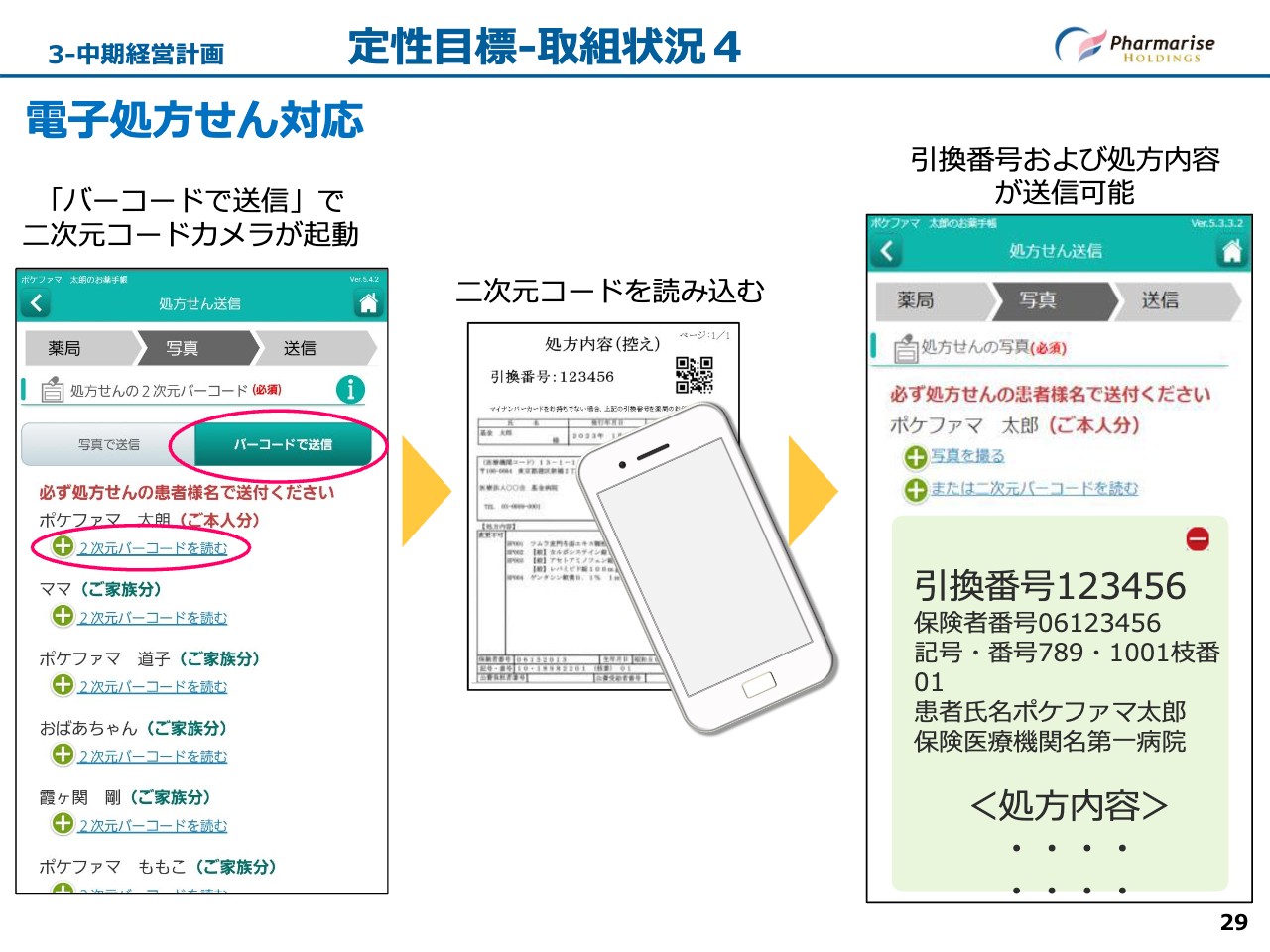

3-中期経営計画 定性目標-取組状況4

電子処方せんへの対応も行っています。具体的には、2次元バーコードを読み込むことにより、電子処方せん利用時に発行される「処方内容(控え)」に記載された引換番号や処方内容を先に薬局に送ることができます。これにより、薬局はあらかじめ調剤の準備ができ、薬をスムーズに渡すことができます。

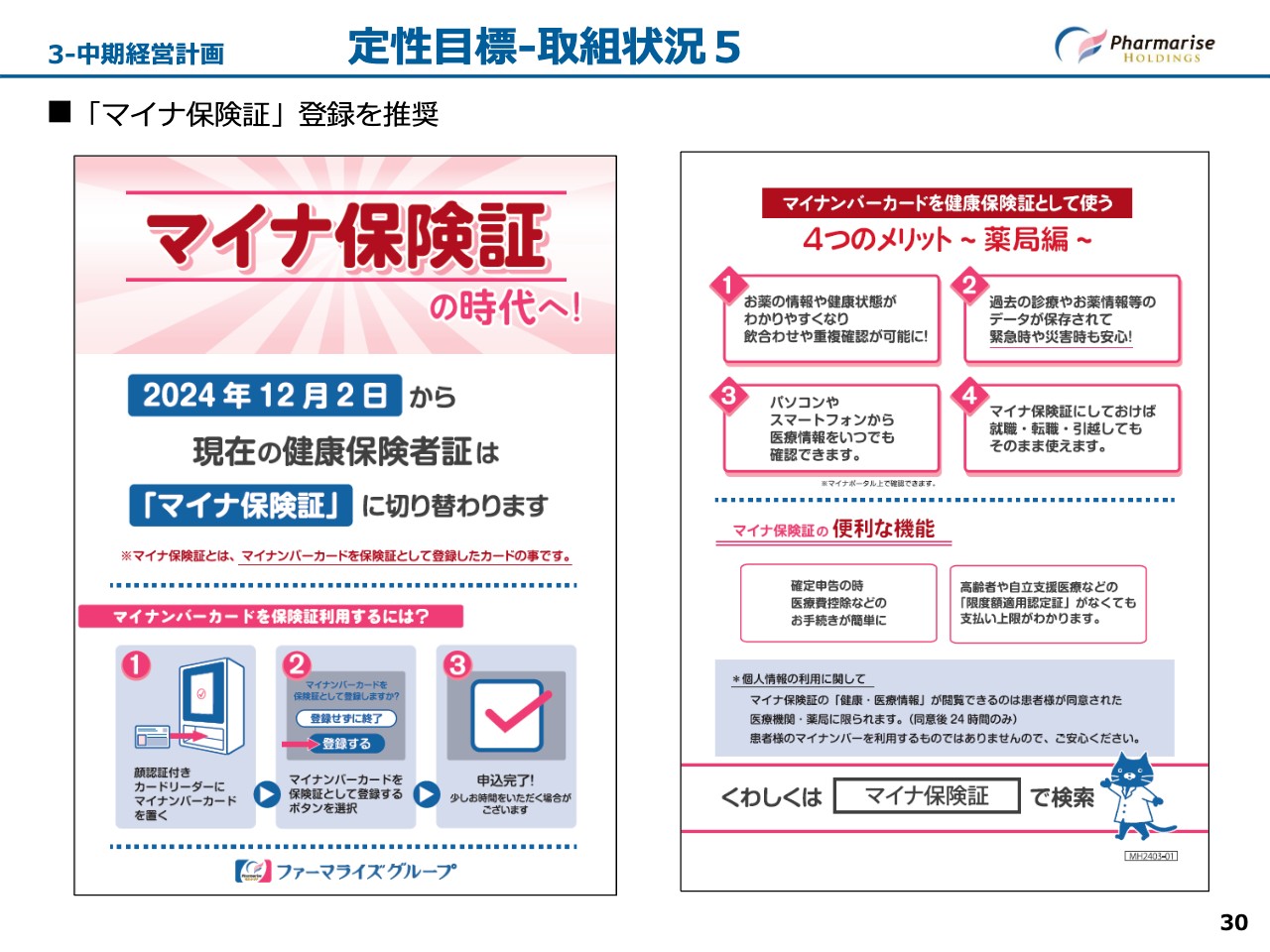

3-中期経営計画 定性目標-取組状況5

当社では、患者さまに「マイナ保険証」の利用を推奨しています。チラシやポスターなどを利用して一人ひとりの患者さまに説明することにグループ全体で取り組み、成果につなげています。今後は医療機関への支援も強化されるため、地域の医療機関とも積極的にコミュニケーションを取りながら、取り組みを強化していきたいと考えています。

患者さまにとって非常に便利になるものですが、経営的観点からもメリットがあり、営業外収益の増加が期待できる部分です。

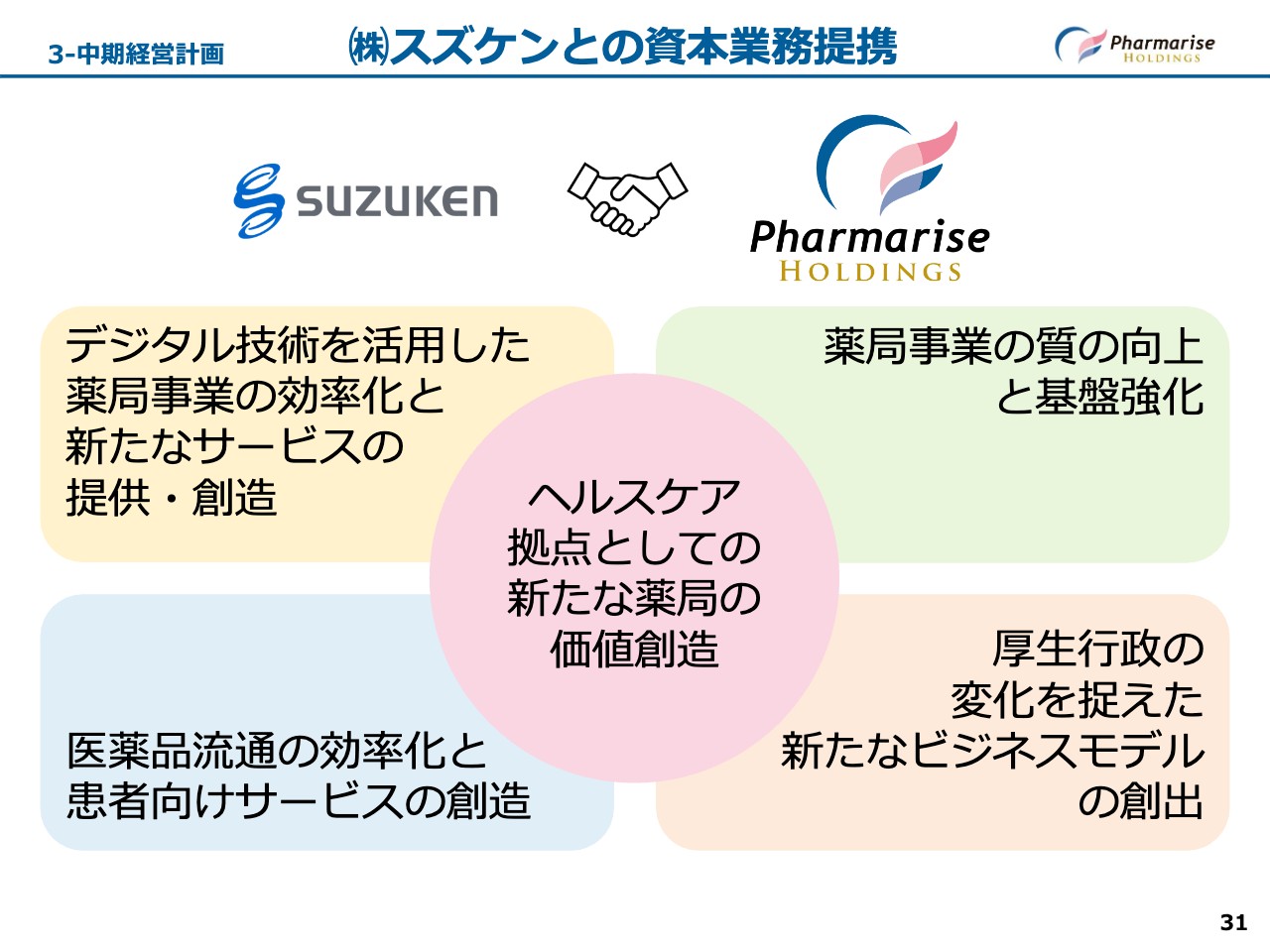

3-中期経営計画 (株)スズケンとの資本業務提携

昨年11月にスズケンとの資本業務提携を締結しました。その本格的な取り組みを開始しているため、それらについてご説明します。

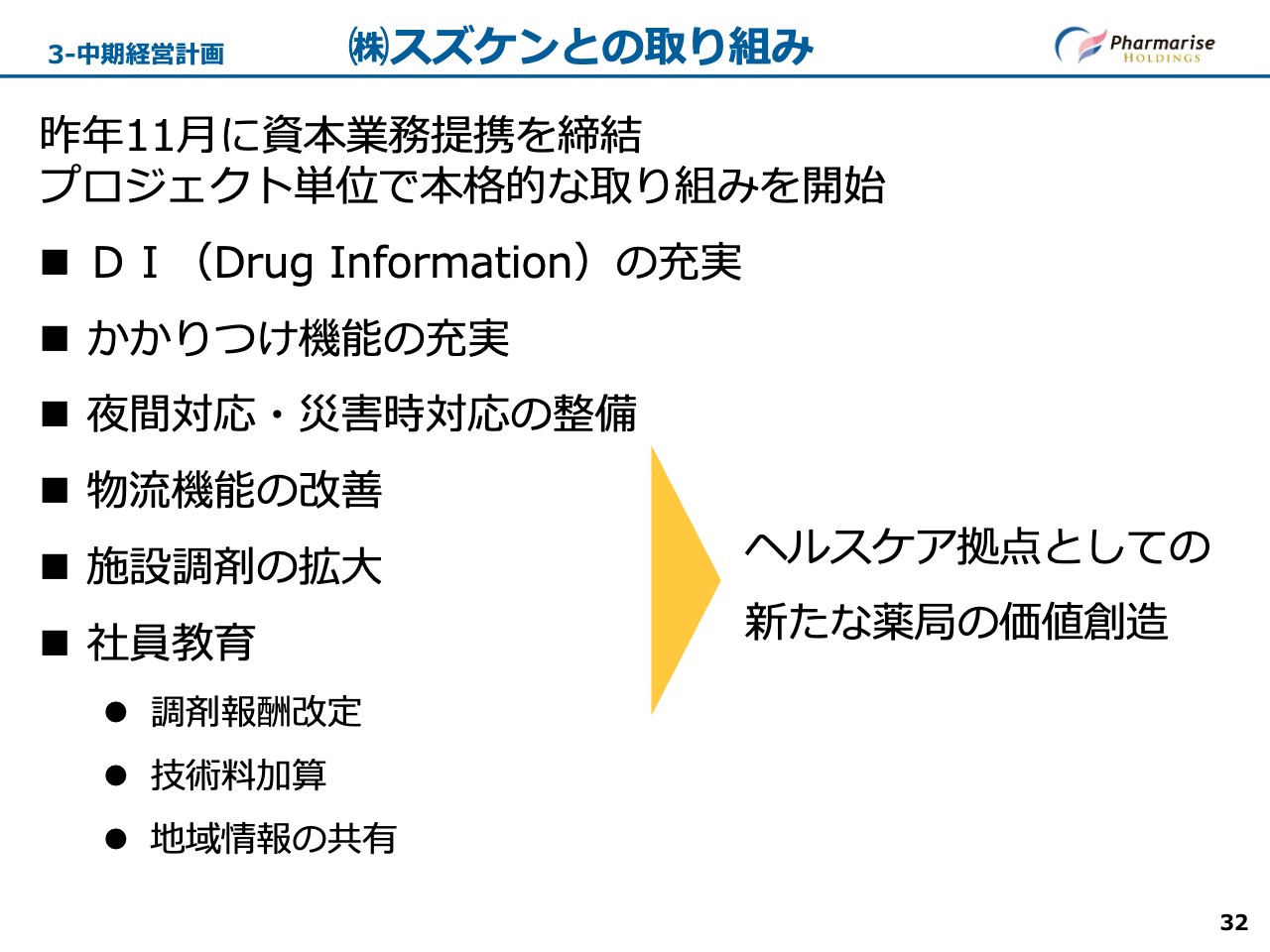

3-中期経営計画 (株)スズケンとの取り組み

今検討している事項としては、「Drug Infomation」の充実、かかりつけ機能の充実、夜間対応・災害時対応の整備、物流機能の改善、そして当社が強みとしている施設調剤についても、情報を共有することで拡大が見込めます。

そのほか、社員教育についても協同できることは積極的に取り組んでいきたいと考えています。例えば、調剤報酬改定、技術料加算、地域情報の共有などです。今後もこれらの取り組みを強化することで、両社間で合意している「ヘルスケア拠点としての新たな薬局の価値創造」につながっていくと考えています。

3-中期経営計画 GOOD AID(株)株式取得について

本年1月末付でグループ入りしたGOOD AID社株式会社、およびその子会社まちほけの「まちほけ薬局」について、その後の取り組みをご報告します。

3-中期経営計画 GOOD AID(株)の可能性

当社グループの強みでもある技術料の獲得のノウハウを活かし、これまでGOOD AID社では取りきれていなかった加算を取得していくことで、加算金額の増加が見込まれます。

加えて、当社グループの効果により、仕入原価削減が期待できます。費用面については、当社ではこれまでもグループ各社の管理部門の集約化を図ってきており、GOOD AID社においても管理部門の一部を本社に集約することで、間接コストの削減により大幅な収益改善につながると考えています。

また、両社とも施設調剤の開拓のノウハウを有しており、相互での情報共有を図ることで、さらなる施設および在宅の強化につながると考えています。

3-中期経営 計画中期経営計画

以上の施策を引き続き実行し、新たな中期経営計画目標である営業利益18億8,000万円の達成を目指していきます。

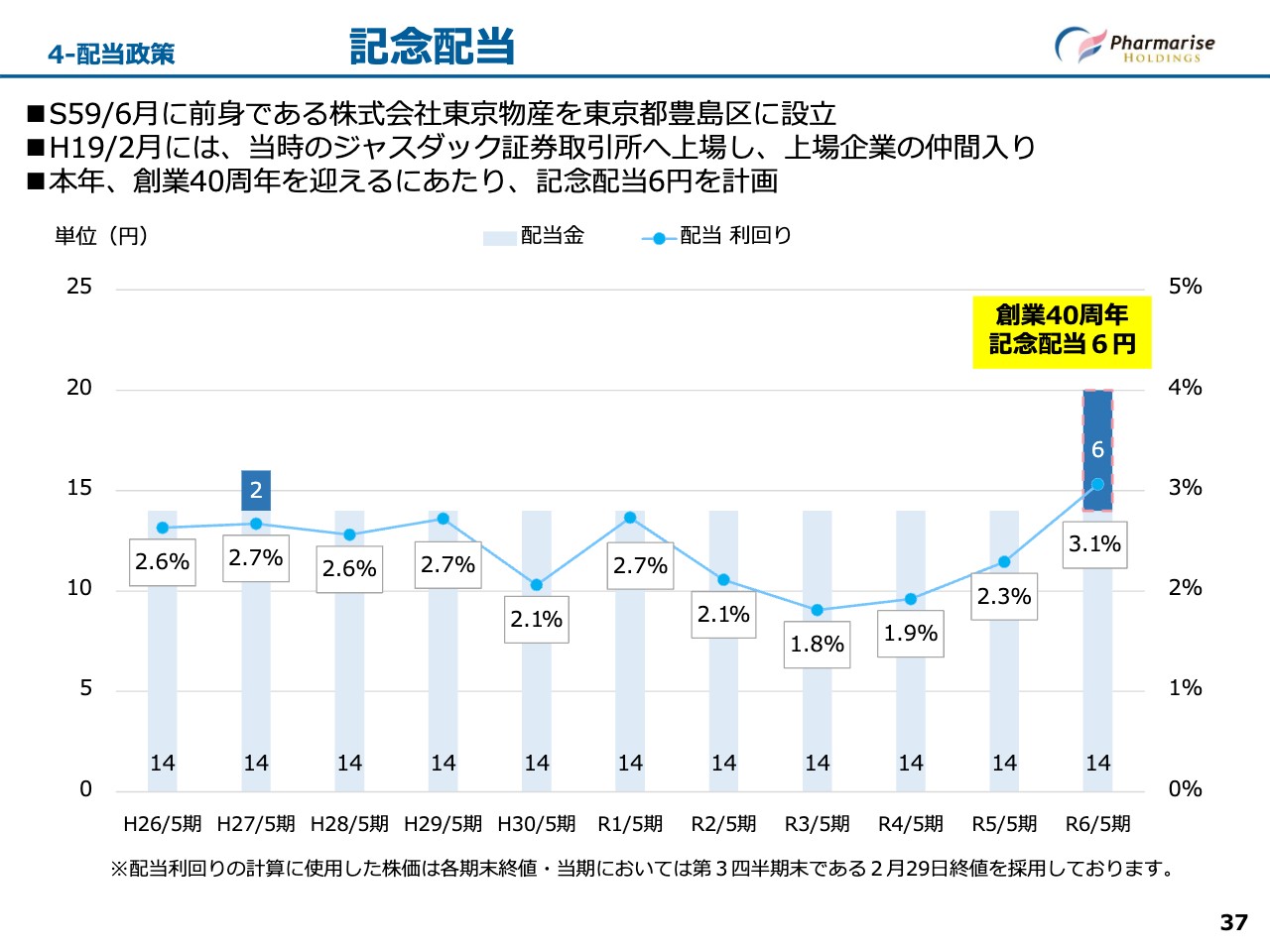

4-配当政策 記念配当

最後に、配当政策についてです。スライドのグラフは、1株当たりの配当金と配当利回りを示したものです。当社は本年6月に創業40周年を迎えるにあたり、記念配当6円を計画しています。そのため、普通配当14円と合わせて1株当たり20円の配当を予定しています。

質疑応答:医療DX推進体制整備加算に関する課題について

質問者:調剤報酬改定のスライドに記載されている医療DX推進体制整備加算の新設の内容は、国の施策とも非常に密接に関わってくるのではないかと思っています。

今後も全体的に拡大していくのではないかと思っていますが、DXに関してはマイナンバーの問題もあったように、コストがかかるほか、業務内容も変わってくると思います。そのような課題に対する取り組みを教えてください。

松浦惠子氏:専務の松浦です。医療DX推進体制整備加算について、当社では現在、全店舗で取得する方向で進めています。ただし、まだDXの推進がままならない店舗もあるため、取り組める店舗から優先して最大限の整備をしています。

また、コスト面では、さまざまな要因によって体制加算1店舗につき約50万円が発生します。それも含めて、加算がとれる店舗を優先的に進めている状況です。

こちらの加算によって、いずれは令和6年の調剤報酬改定の影響に対し、ある程度上乗せできるよう計算しながら進めています。

秋山:物理的な整備はもちろんしていかなければならないと考えています。整備した次の段階としては、薬剤師が「マイナポータル」等から薬や健診の情報を見れるようになるため、それらをきちんと確認して服薬指導に活かすという、薬剤師の行動変容が非常に重要になると思います。そのあたりもしっかりと社内教育をしながら進めていきたい考えです。

質疑応答:今期の技術料積上計画について

質問者:本年度の調剤報酬改定の影響も比較的厳しい傾向ですが、通期の技術料積上計画については、本年2月までの実績を上げてきたように、新設された加算をしっかりと取り込んでいくことでプラスに持っていきたいというニュアンスでしょうか?

秋山:現在、スライドに記載の加算はすべての店舗でとるという目標を掲げ、準備しています。

地域支援体制加算や後発医薬品調剤体制加算については、現状のまま点数が変わった場合の数字です。そのため、地域支援体制加算などはいったん取り下げなければならない店舗も出てくるだろうと思っています。

それをさらに、例えば加算の「3」を算定したり、「3」から「4」へランクアップしたりといったことに着実に取り組むことで、プラスを目指しています。

質疑応答:利益率の見通しおよび施策について

質問者:利益率が落ちた要因についてはご説明いただきました。現在の事業環境の見通しにおいて、来期以降の売上高に対する営業利益率の巡航速度の想定を教えてください。

また、利益率を上げる要因や施策に関してご説明いただきましたが、何かほかに準備していることはあるのでしょうか?

沼田豊氏(以下、沼田):取締役の沼田です。営業利益の巡航速度について、足元ではあまり高くありませんが、2パーセント程度で進捗しています。調剤薬局事業ではセグメントで3パーセント強あるため、現状では連結全体としてそこに収束していきたいと思っています。

来期については、現在予算などを組んでいるところです。人件費や技術料などについては社内で調整している段階のため、現段階で何パーセントかはお話しできません。

質問者:今期よりも厳しい状態になるという見通しでしょうか?

沼田:人件費や技術料の問題もあるため、後半は盛り返すかもしれませんが、立ち上がりは厳しいのではないかと思います。

秋山:営業利益などを上げる施策についてです。施策の成果がすぐに表れてくるかどうかは、これからの取り組み次第になるだろうと思います。本業となる調剤報酬以外では、今後、スズケンとの取り組みをしっかりと進めます。当社グループの薬局はもちろん、スズケンにも500店舗以上の薬局があります。ご説明したような取り組みを進めることで、まずはグループ内の利益が確保できる体制をとっていきます。

その後、グループ内だけでなく、例えば「Drug Information」や夜間対応、物流機能の改善、施設における外部委託も視野に入ってくるかと思います。国内にあるほかの薬局グループや個店の薬局も対象になるかもしれません。このような薬局向けサービスを検討していきたいと考えています。

GOOD AID社については、当社グループに入る前はIPOを計画されており、さまざまなコストがかかっていましたが、今後はそれらを削減することができます。何よりも良いと思っているのは、とにかくスタッフが若く、スピード感があることです。このような人材の活用を次の新たな事業につなげていけるのではないかと期待しています。

質疑応答:ベースアップについて

質問者:世の中全体で人件費が上がっていると思います。御社はどれくらいのベースアップを想定していますか?

秋山:今回の調剤報酬改定は、基本料を3点上げることで賃上げの財源にするようにという趣旨でした。現在、当社は賃上げを行う方向で調整しています。

厚生労働省は、初年度に2.5パーセント、翌年に2パーセント上げる、あるいは初年度から3.5パーセント程度上げてもよいともご説明しており、だいたいこのような上昇率を想定しています。

当社の昇給時期は夏のため、これから賃上げを行うことになります。昇給率や対象範囲について、厚生労働省からは40歳以下の薬剤師や医療事務と説明がありましたが、当社には他事業もあり、本部社員もいるため、そのような状況も含めて検討していきたいと考えています。

新着ログ

「小売業」のログ