rakumo、営業利益は過去最高で着地 今後はrakumo製品の価格改定を4月に実施、FY25に3倍強の増加効果を見込む

サマリー

御手洗大祐氏:rakumo株式会社代表取締役社長CEO兼COOの御手洗大祐です。本日は、当社の2023年12月期決算説明会にご参集いただきありがとうございます。

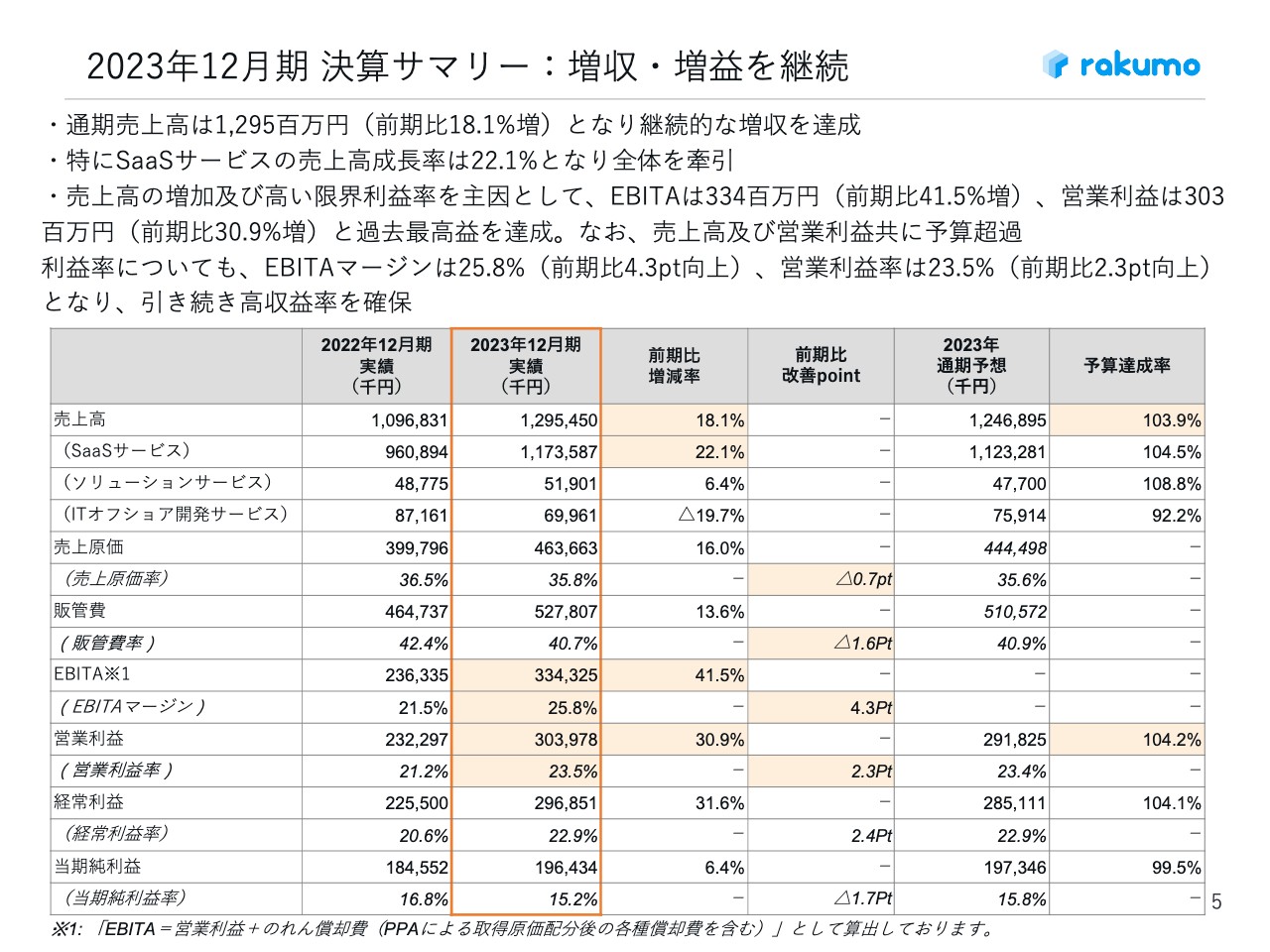

2023年12月期の決算について、サマリーからご説明します。通期売上高は12億9,500万円です。昨年度の約11億円から18.1パーセント増となっており、継続的な増収を達成しています。全体を牽引しているのがSaaSサービスの売上高で、成長率は22.1パーセントとなっています。

売上高の増加と高い限界利益率を主因とし、EBITAは前期比41.5パーセント増の3億3,400万円となりました。営業利益は前期比30.9パーセント増の3億300万円で、過去最高益を達成しました。売上高および営業利益についても予算を達成しています。

利益率は、EBITAマージンが前期比4.3ポイント増の25.8パーセント、営業利益率についても前期比2.3ポイント増の23.5パーセントとなっています。

主要KPIであるユニークユーザー(UU)数とクライアント数については、今期も継続的に増加しています。ユニークユーザーの年間増加数は、過去6年間における最高水準を達成しています。また解約率も過去最低水準と、高い継続率が続いています。

今後の主要施策についてご説明します。まずは昨年11月に発表した、rakumo製品(一部)の価格改定です。2024年4月1日から実施する予定で、お客さまの契約更新に合わせて随時進めていきます。

4月1日から実施のため、この増額分の2024年度における影響はそれなりにはありますが、2025年度と比べると小さくなります。具体的には、2025年度には値上げした部分の多くが反映され、スライドに記載のとおり2024年度と比べて3倍強の増加効果があると見込んでいます。新規クライアントにも価格改定後の価格で販売するため、全体的な増収効果につながっていくと考えています。

さらに、「Google Workspace」導入企業に対する各種施策を通じたマーケットシェアの拡大や、新規プロダクト開発に向けた体制強化、継続的なM&A先の検討・実行についても、これから力を入れて進めていきたいと考えています。

2023年の事業環境等

2023年の事業環境について、コロナウイルス感染症の影響は完全に終息したと言ってもよい状況になったものの、都市部を中心に、リモート/ハイブリッドワークはかなり定着してきています。

コロナ禍の最中に比べて、その勢いは落ち着いてきているものの、リモートワーク環境で利用しやすいSaaSサービスは、企業規模や業種にかかわらず継続してニーズがある状況です。

当社が提供している業務で活用するSaaSサービスのニーズは、リモートワークが推進される以前からありました。課題とされていた業務生産性向上、つまり国が主導する働き方改革へ、ニーズが立ち返ったかたちになっています。そのような取り組みはすでに都市部から始まっていましたが、現在は地方に向けてニーズが移行しているように感じています。

さらに、これまでSaaS利用のガイドラインや実績の少なかった自治体、公共機関などでのSaaS利用が進んできており、ニーズの拡大が見え始めている状況です。

一方で、ロシアのウクライナ侵攻に端を発するサプライチェーンの混乱や、円安によるインフレ傾向が全体的に進んでいます。当社も「Google Cloud Platform」を利用してサービスを提供しており、支払いが実質的にドル建てであるため、コスト増の主要因になっています。また、良い人材を獲得していくためには、賃金の上昇についても想定しておく必要があります。

2025年問題などにより、全体的に生産性改善ニーズが強くあるという状況の中で、生成AIに関しても非常に今注目が集まっていると感じています。

パートナーであるGoogle社もAIの領域で先端的な研究をされており、近年でもサービス提供に力を入れています。当社も10年来のパートナーシップがあるGoogle社と、生成AIの活用に関する話を継続しています。それを踏まえて、より使いやすいサービス、より生産性を高められるサービスを提供していきたいと考えています。

2023年12月期 決算サマリー:増収・増益を継続

2023年12月期の決算サマリーです。前年比で、売上高は18.1パーセント増、SaaSサービスは22.1パーセント増と、売上・利益ともに上昇しています。当社ではEBITAをかなり重要視しており、キャッシュフローの創出力についても、着実に上がってきています。

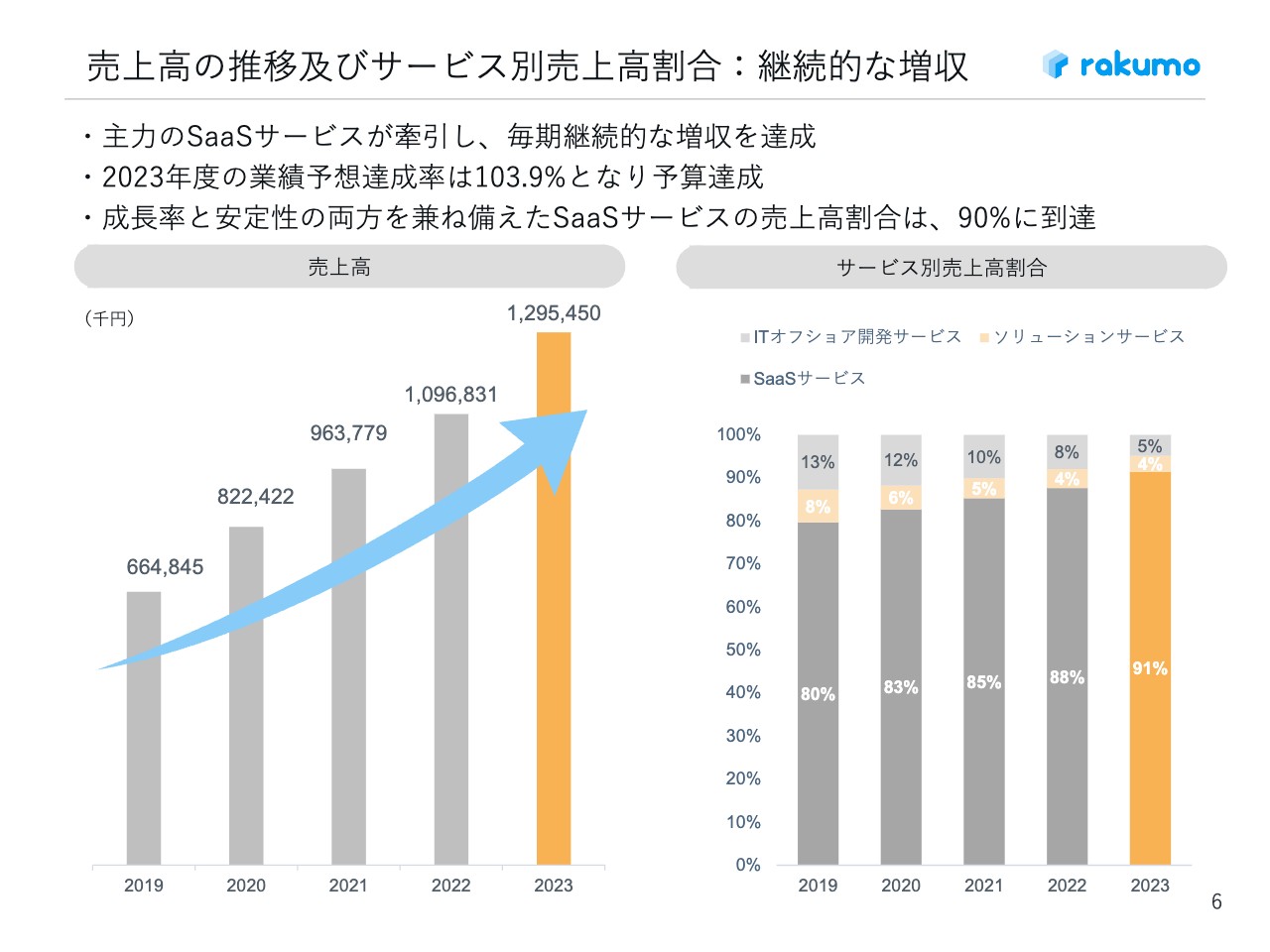

売上高の推移及びサービス別売上高割合:継続的な増収

2023年度における増収の中身については、SaaSサービスが牽引するようなかたちとなっています。売上高におけるサービス構成比の中で、SaaSサービスが初めて全体の90パーセントを超えました。社内にもSaaSサービスへのフォーカスについてメッセージを出しており、それが着実に反映されてきています。

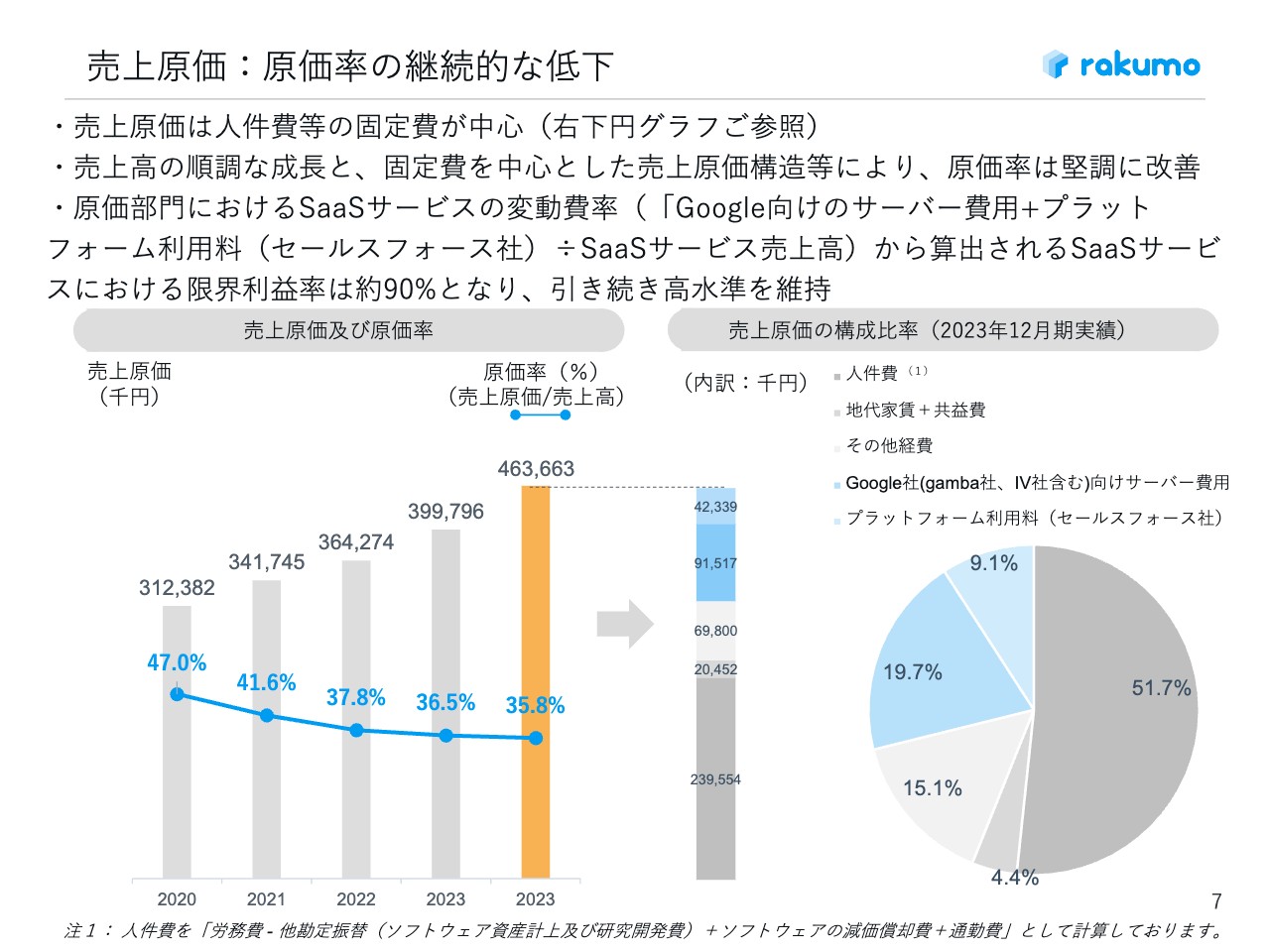

売上原価:原価率の継続的な低下

売上原価ですが、先ほどもお話ししたとおり、Google社やセールスフォース社のプラットフォーム利用料が、若干上がっている傾向にはあります。しかしながら、もともと当社のサービス提供に占める変動費の割合は非常に小さいこともあり、大きな影響を受ける状況には至っていません。一方、今後の継続的な増収や成長も考え、今回、価格改定の件を進めていくこととなっています。

また、引き続きSaaSサービスに注力していくことで、サービス構成比に占めるSaaSサービスの売上比率を上げていきたいと考えています。

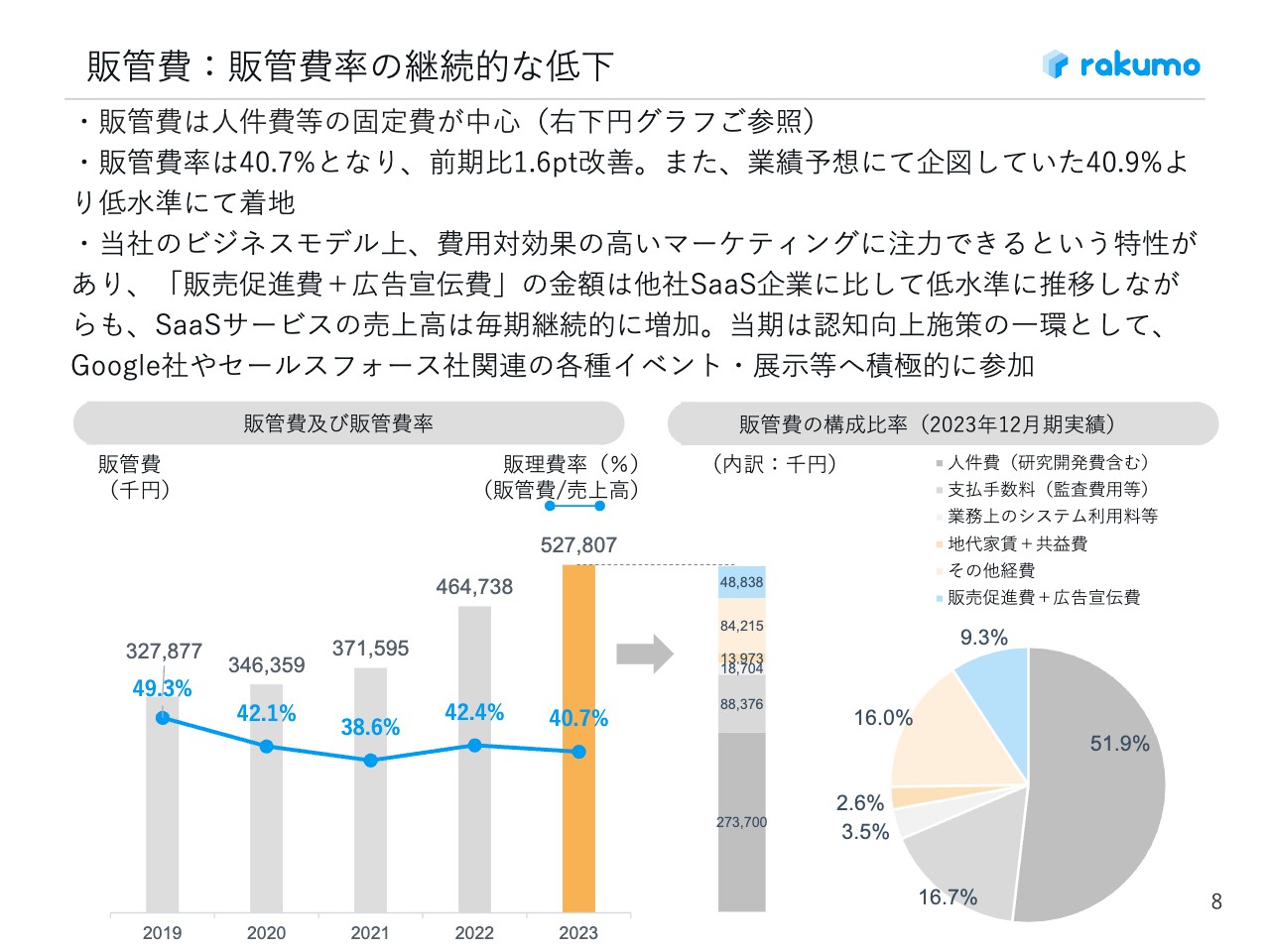

販管費:販管費率の継続的な低下

次に販管費ですが、2022年度は営業体制刷新のため、一時的に販管費率が上がるタイミングがありました。しかし体制整備が収束したこともあり、2023年度には再度、販管費率が下がってきています。

当社が他社のSaaSサービス提供事業者さまと少し異なる点として、販売パートナーを通じた販売比率が非常に高くなっています。そのため、マーケティング費用や広告費用を大きくかけることなく、継続的に利益を創出していける状況となっています。

特にGoogle社やセールスフォース社など、当社パートナーのイベント参加などに注力しながら、引き続き売上を伸ばす努力をしていきたいと考えています。

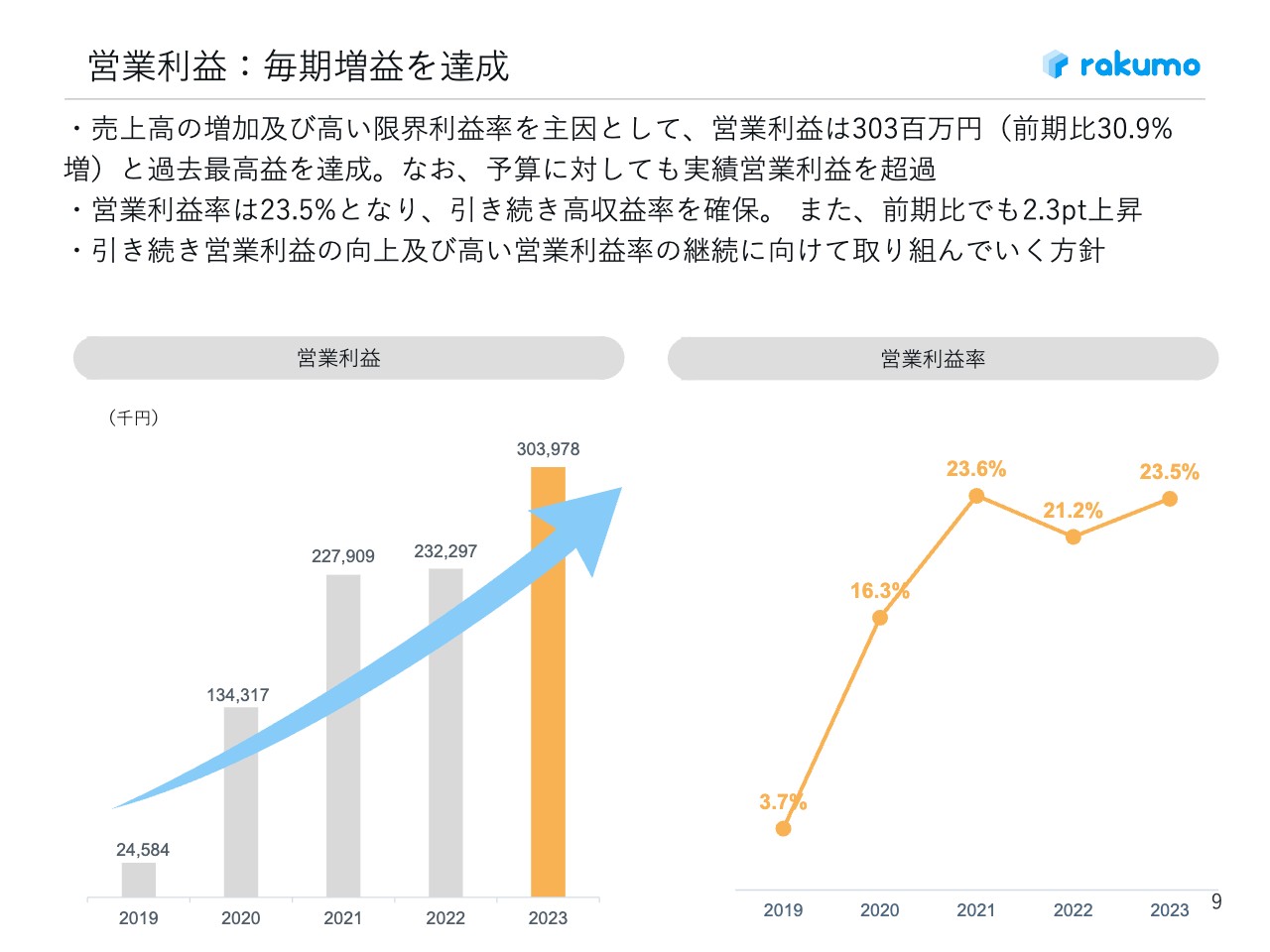

営業利益:毎期増益を達成

営業利益は非常に大きな成長を果たしています。2022年度の約2億3,000万円から、2023年は約3億300万円にまで伸びています。

営業利益率も、体制変更を企図した2022年度と比較して23.5パーセントまで伸び、2021年度の水準まで回復しています。

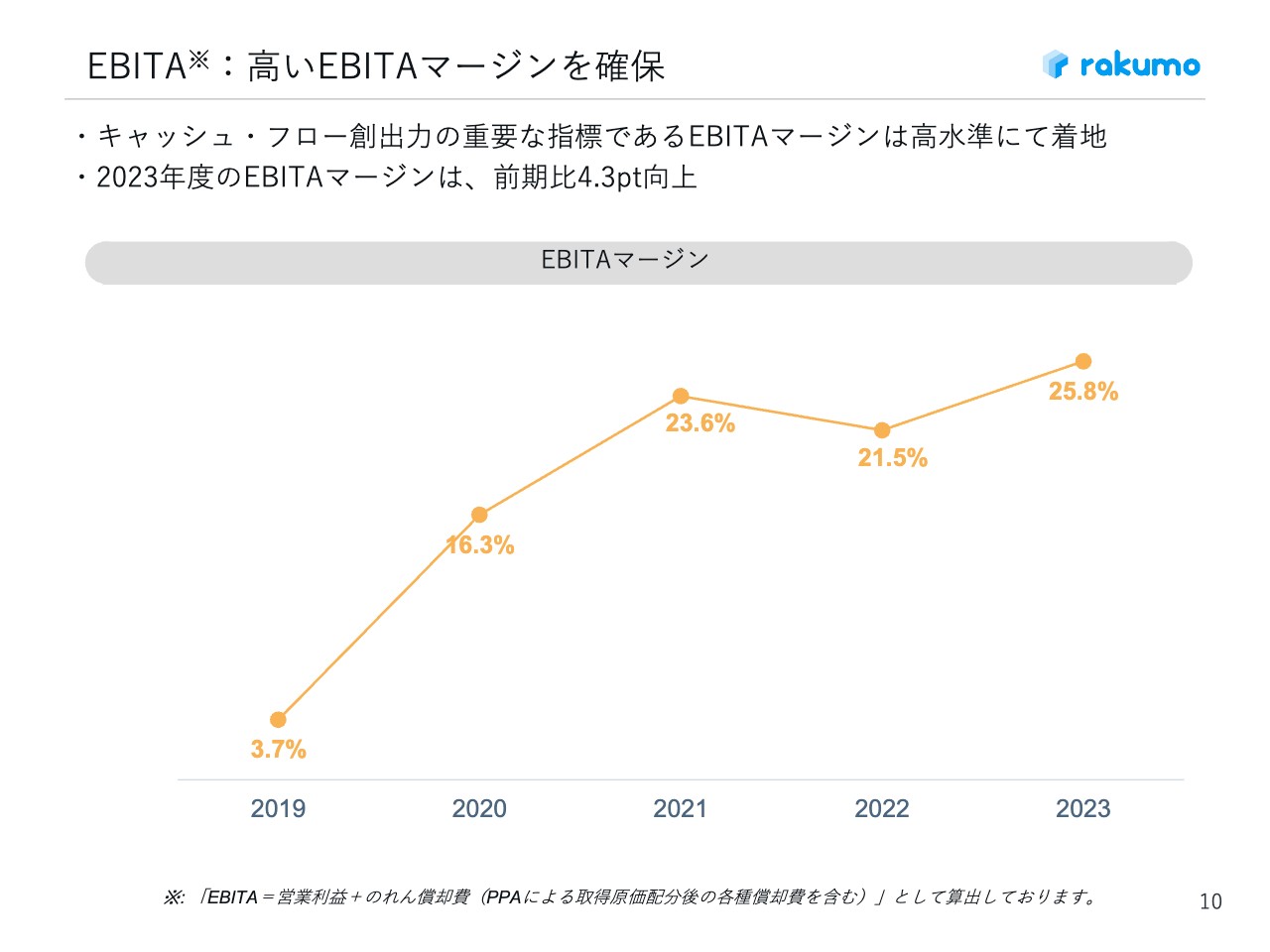

EBITA:高いEBITAマージンを確保

キャッシュ・フローのベースとなるEBITAについても、25.8パーセントまで伸びてきています。

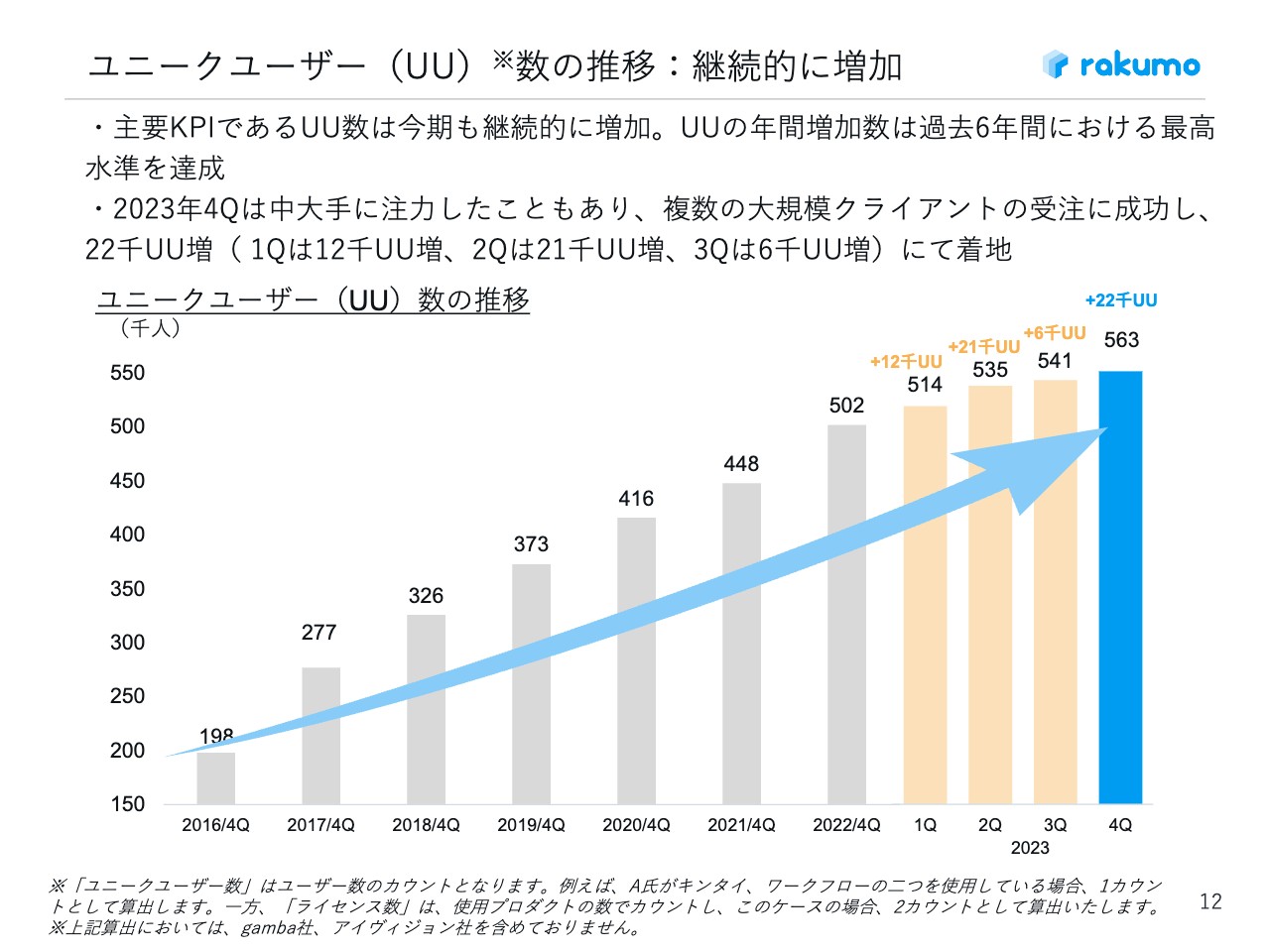

ユニークユーザー(UU)数の推移:継続的に増加

主要KPIの推移です。冒頭でお話ししたとおり、ユニークユーザー数は前期末比で6万1,000ユーザー増加しています。

特に近年、当社は大企業に対するサービス提供に力を入れており、1社におけるユーザー規模が非常に大きな会社さまとのご契約が進んでいます。その結果、ユニークユーザー数が成長し、2023年末で約56万ユーザーにまで成長しています。

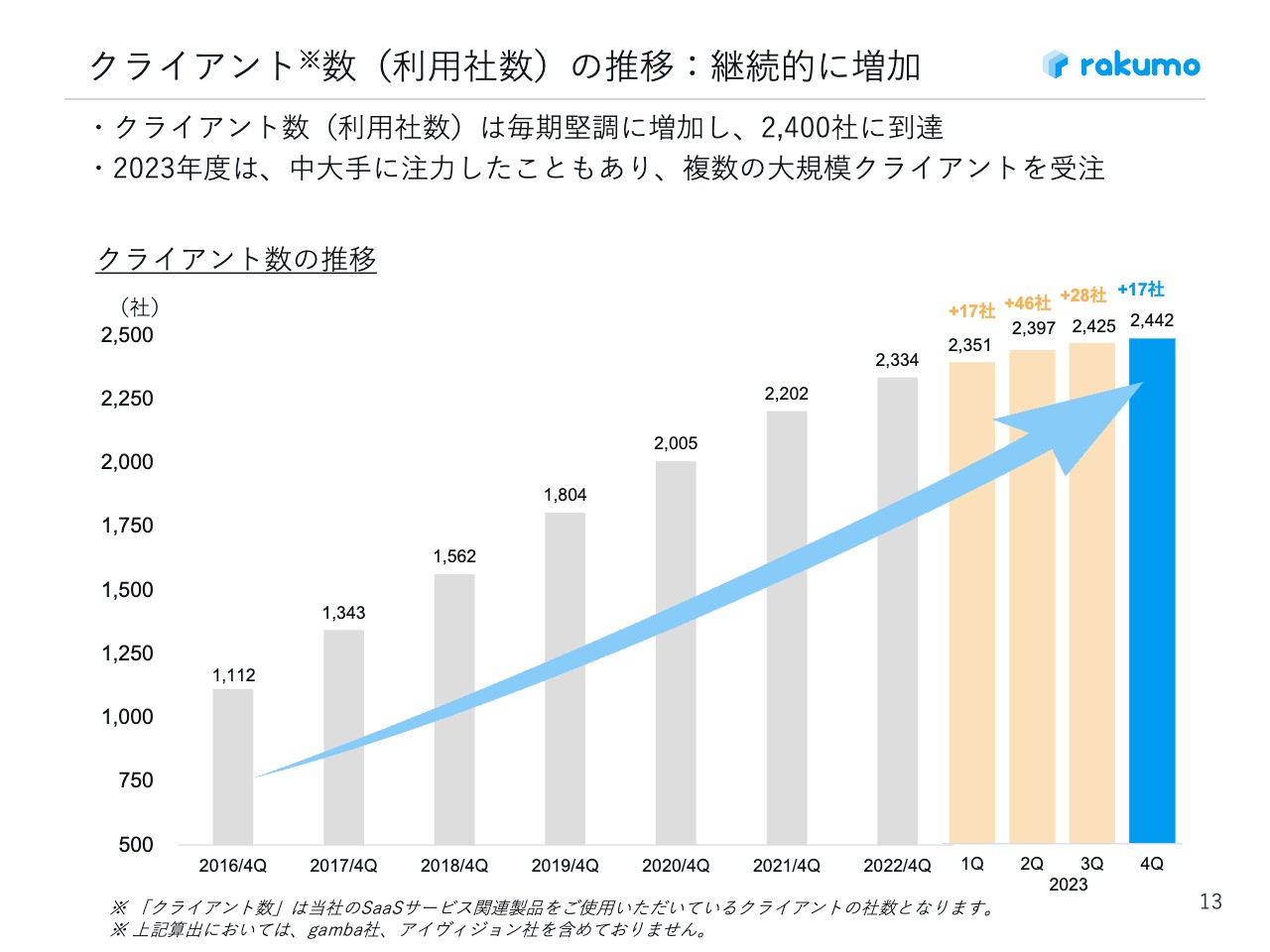

クライアント数(利用社数)の推移:継続的に増加

利用社数については2,400社を超え、2023年度も順調に伸びています。大企業のお客さまをターゲットとして動いていることもあり、獲得ペースが若干緩やかになってきてはいますが、ユニークユーザー数の増加は過去の6年で一番となっており戦略的なものとなります。

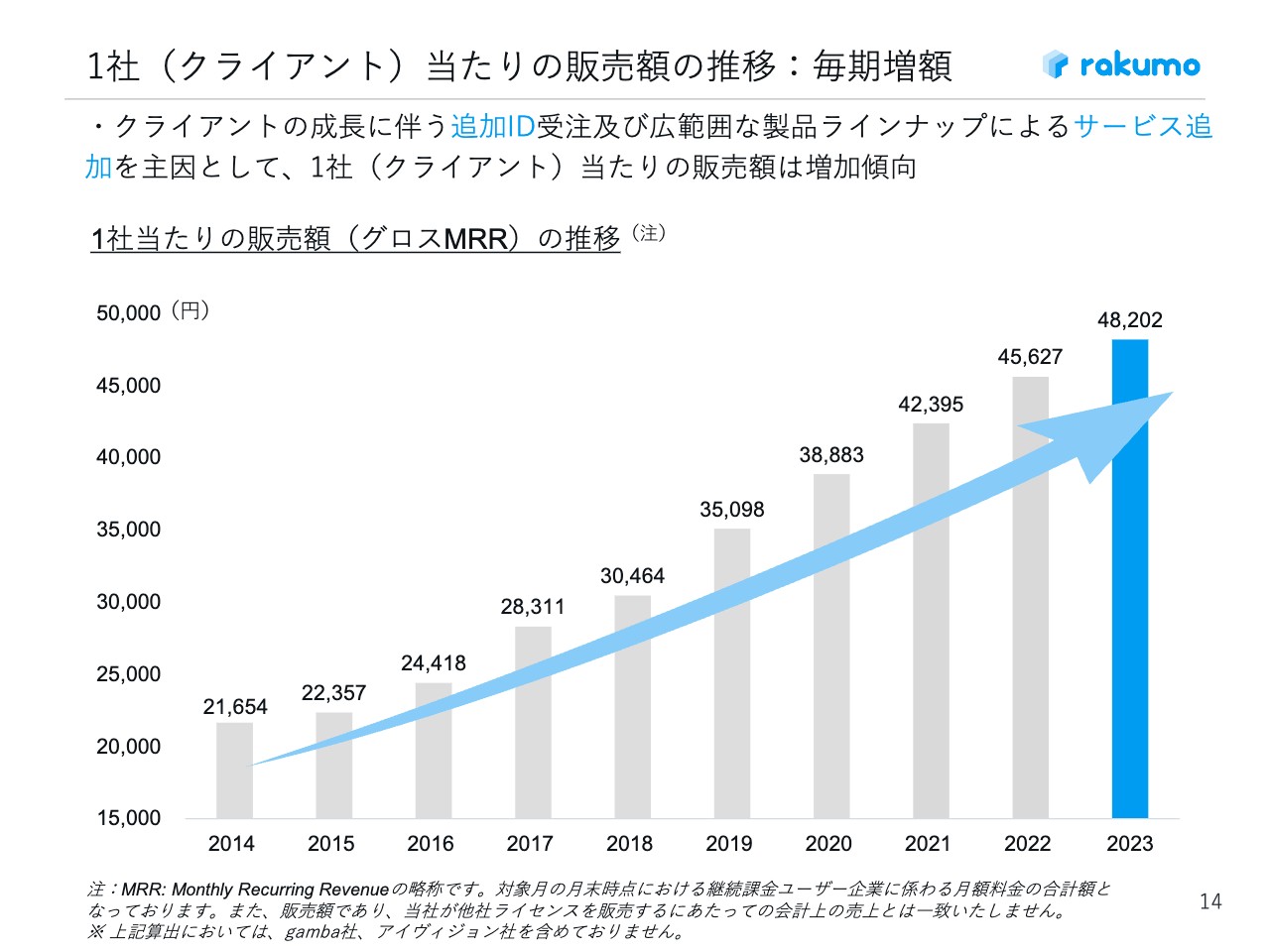

1社(クライアント)当たりの販売額の推移:毎期増額

1社(クライアント)当たりの販売額についても、大手企業さまを中心に販売しているため、継続的に成長してきている状況です。

さらに、パック販売を積極的に推進していることもあり、1社あたり単価の伸長にも貢献しています。

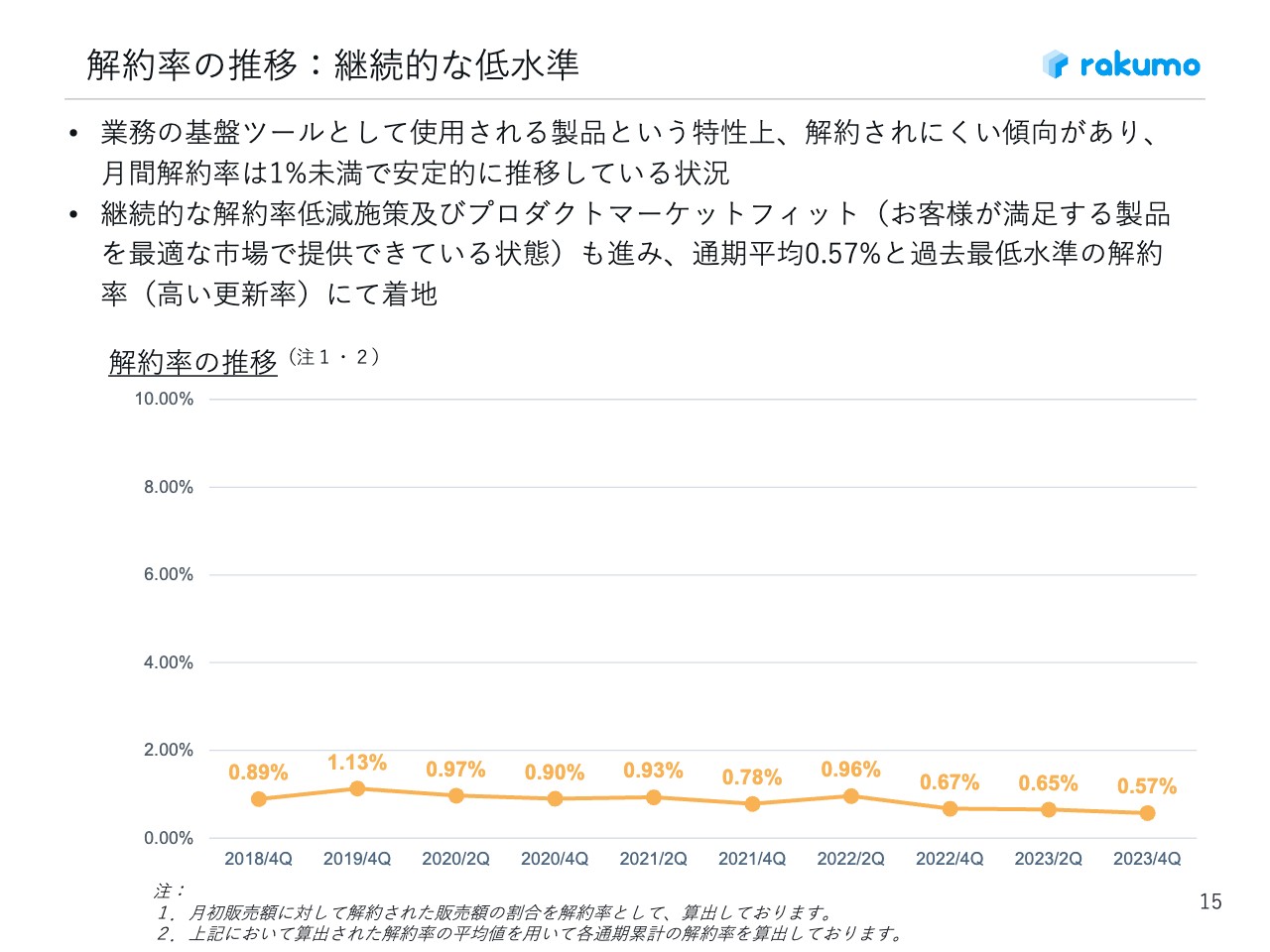

解約率の推移:継続的な低水準

解約率です。こちらも継続して低水準に収まっており、2023年度通期平均で0.57パーセントとなりました。継続的にカスタマーサクセス部門の体制強化を図っており、プロダクトマーケットフィットも進んできたことで、このような低水準を実現できています。

(ご参考)解約率低減に向けた取り組み

当社のカスタマーサクセスは、お客さまのセグメント別にさまざまな対応を考えながら実施しています。スライドの図に示すように、大規模なお客さまにはハイタッチで手厚く対応する一方、中小企業のお客さまに対してもサービスレベルを下げないよう、システムなどを活用したテックタッチ支援を行い、改善しながら進めている状況です。

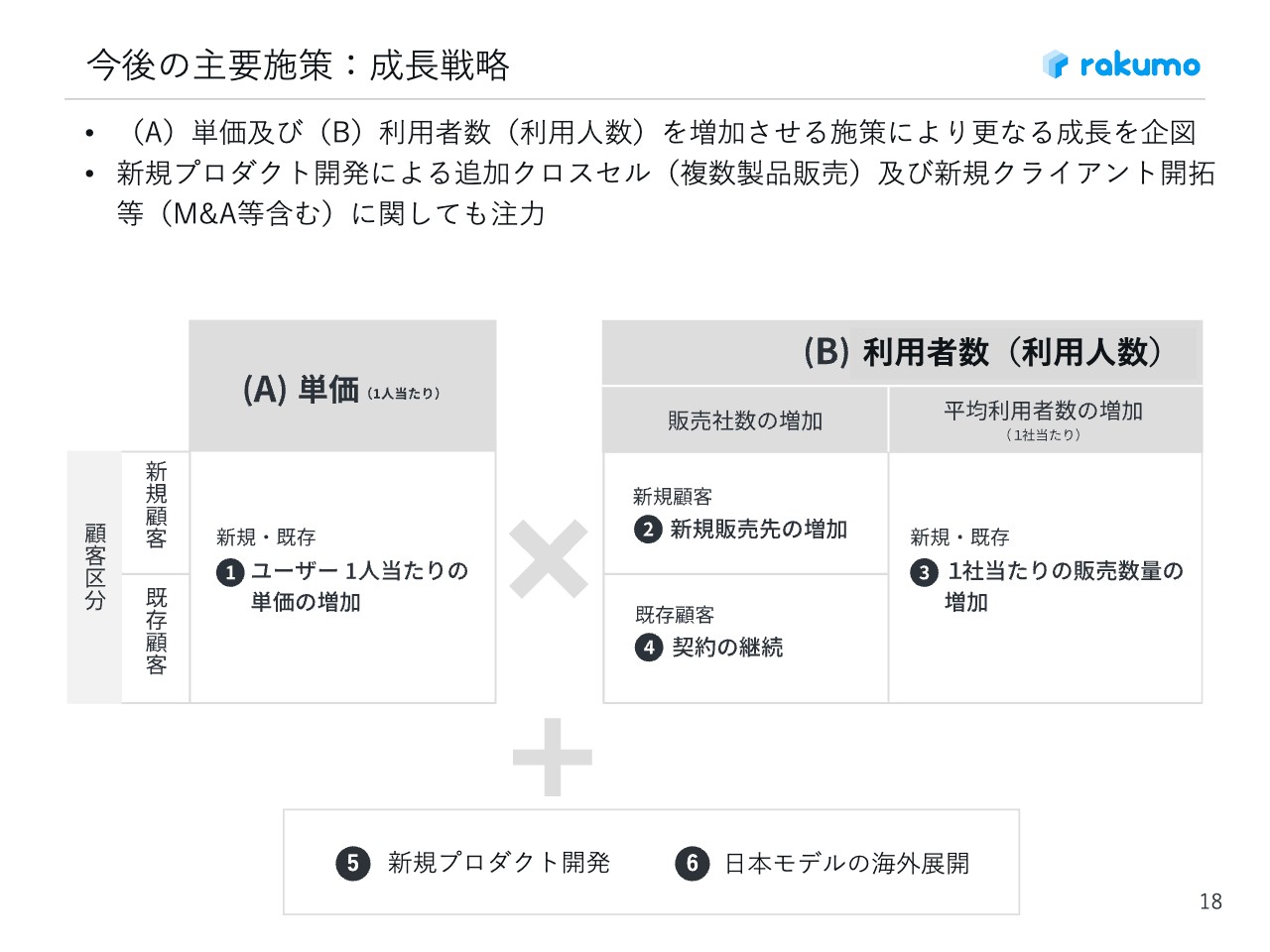

今後の主要施策:成長戦略

今後の主要施策についてご説明します。私どものビジネスは、単価と利用者数の掛け算で実現されていきます。単価を上げていく部分では、製品の強化や追加販売を行うなどの取り組みがポイントとなります。

一方、利用者数については、販売社数の増加に伴って利用者数も増えていくことから、1社あたりの利用者数が大きなお客さまに対してアプローチしていくという施策を継続的に行っています。

そしてさらに、新規プロダクト開発や日本モデルの海外展開についても取り組んでいます。

具体的な今後の主要施策

その中で4点、簡単にご説明します。

まず1点目は、今期の中でもっとも大きな取り組みである、rakumo製品の価格改定実施です。

2点目は、「Google Workspace」導入企業への各種施策を通じてマーケットシェアを拡大していきます。

3点目は、新規プロダクト開発に向けた体制強化です。

そして4点目は、継続的なM&A先の検討・実行です。

rakumo製品の価格改定

まず、1点目のrakumo製品の価格改定ですが、先ほどからお話ししているとおり、2024年4月1日から製品の値上げを行っていきます。

当社のSaaSサービスは積み上がりビジネスであり、過去にローンチした製品の販売数が比較的多くなる傾向があります。今回は、そのようなプロダクトを対象とした価格改定が多いことが1つのポイントとなっています。

なお、スライドにも示したように、私どもの製品はもっとも安いもので1ユーザーあたり月額50円からと、かなり安価です。製品のレビューサイトなどのコメントでも、当社製品は値段について言及されることが比較的少ない状況です。

その一方で、今回50円のサービスが100円になることは、比率で見るとかなり大きな値上げになります。この点はお客さまに十分ご理解をいただきながら、価格改定・適正化を進めていきたいと思っています。

また、価格改定の中でしっかりと体制強化を図っていくことで、新サービスなどへの取り組みも加速させ、お客さまの満足度を上げていき、価格改定の効果を実感していただきたいと思っています。

rakumo製品の価格改定(続き):売上増加効果イメージ

価格改定について、「売上増加の効果はどのぐらいなのか?」「2024年度からすぐに効果が大きく出るのではないか?」というご質問をいただきます。

私どもの契約はスライドの図のように、毎月さまざまなお客さまの契約更新が進んでいくかたちになっており、価格改定の効果は徐々に進んでいくことになります。

スライドの図に示しているとおり、「2024年増加ブロック数」は「45」、「2025年増加ブロック数」は「141」となり、概ね3倍強の増収効果を得られるというイメージです。この点は今年度、来年度と、着実に施策を進めていきたいと考えています。

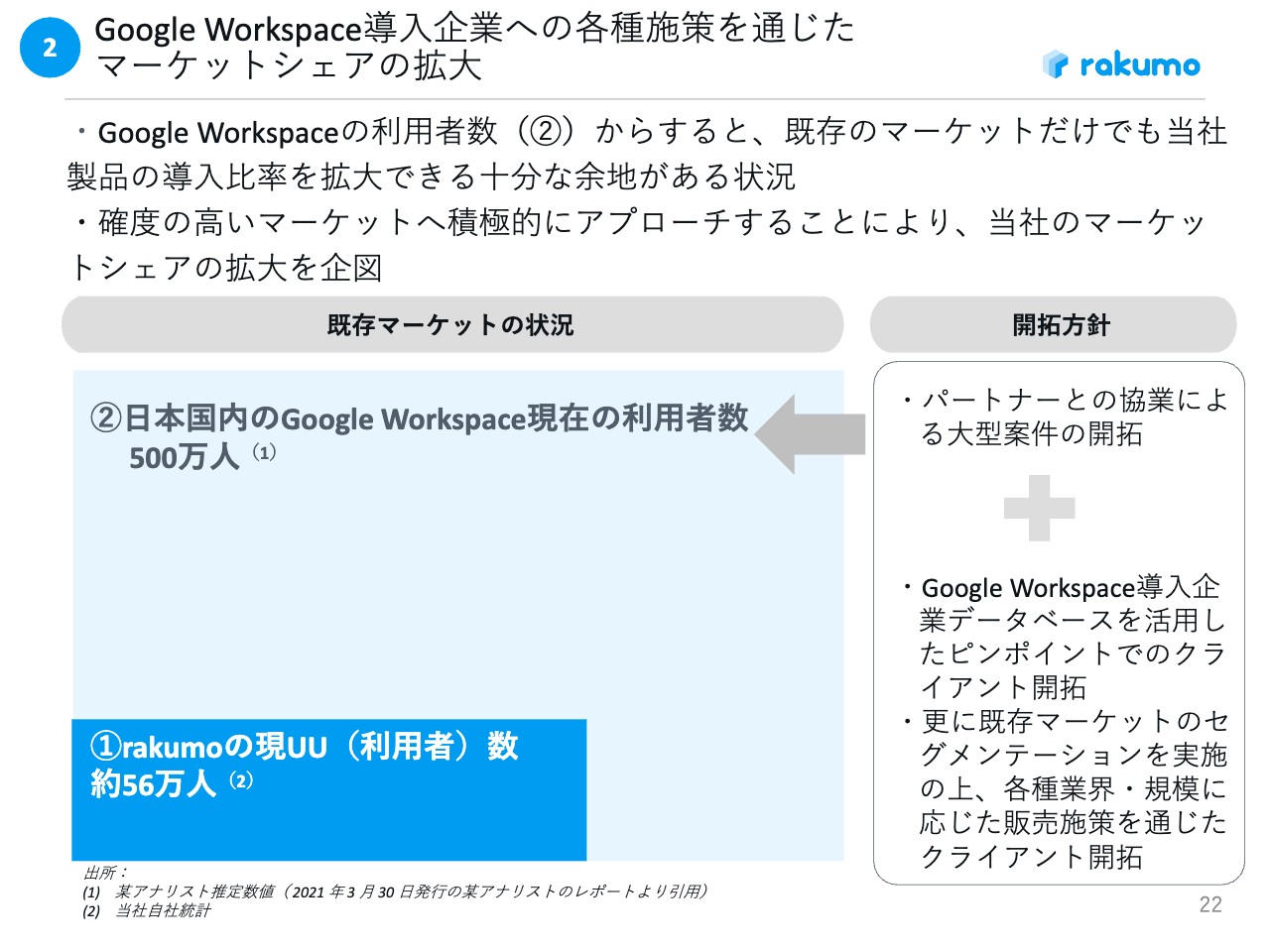

Google Workspace導入企業への各種施策を通じたマーケットシェアの拡大

2点目の「Google Workspace」導入企業への各種施策を通じたマーケットシェアの拡大については、昨年度から「Google Workspace」を利用されているお客さまを特定できるツールの導入を積極的に進めており、お客さまに対してのターゲティングが非常にしやすい環境となってきています。

このような中で、DXを進めようとしている業界、特に建設業界や公共分野などのお客さまを中心に、現在マーケティングを進めています。

中でも建設分野では手応えを感じ始めています。今年に入ってから建設業の働き方に関するレポートを出していますが、反応が非常に鋭く、かなり期待感が持たれていると感じています。当社もそのようなお客さまに対し、積極的に提案を行っていこうと考えています。

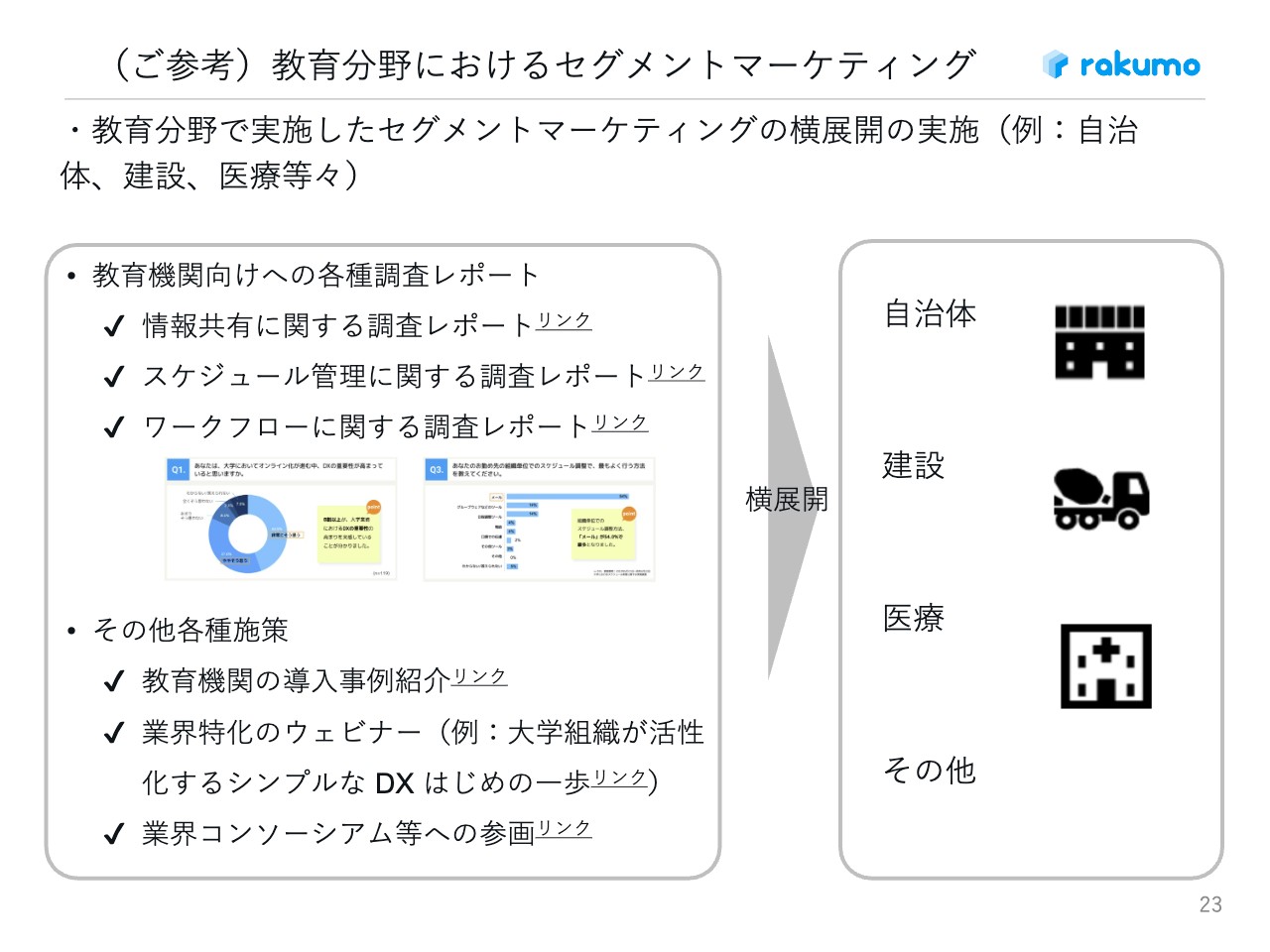

(ご参考)教育分野におけるセグメントマーケティング

教育分野に対しては、業界を絞ってマーケティングを進めていく「セグメントマーケティング」を進めてきました。時間はかかるものの効果は確実に出てきており、大学でもかなり導入が進んできています。

(ご参考)教育機関を中心にお客様が増加中

事例として、スライド記載のとおりさまざまな大学で導入いただいています。特に大学は大規模なお客さまも多く、4,000IDを超えるような教育機関とのご契約も生まれてきています。

新規プロダクト開発に向けた体制強化

3点目の新規プロダクト開発に向けた体制強化については、従前から新規サービスの開発を継続的に取り組んでいます。しかし昨年度はGoogle社のプラットフォーム改変が予定よりも早く進み、急遽、開発リソースをそちらに割かなければならなかったという事情もありました。

しかし、私どものコアな事業戦略の1つとして、しっかりと新しいサービスを作り出し、お客さまに継続的に提案していくことで売上の拡大を図っていくというものがあります。

このような突発的な事態にも左右されないよう、今期については、社内の開発体制を維持・伸ばすことを進めつつ、一方で新規開発に関する知見を持つ外部パートナーとも協力しながら、2024年度の新サービスリリースを目指していこうと考えています。

これについては、2023年5月に発表したアドバンテッジアドバイザーズ社との提携関係も非常に貢献しています。当社、新規開発に知見を持つ外部パートナー、そして、アドバンテッジアドバイザーズ社とコーワークしながら進めて行くイメージです。アドバンテッジアドバイザーズ社には、自前ではなかなか効率よく行えないリサーチの部分などにおいて、多大なるご協力をいただいています。

継続的なM&A先の検討・実行

また、継続的なM&A先の検討・実行についてですが、私どもは新サービスを出していくにあたり、自社開発以外にも、これまで3社のM&Aを実施しています。有望なサービスを外部から買収、統合することで拡大してきています。

M&Aについてもアドバンテッジアドバイザーズ社からご協力をいただいており、インバウンドM&Aの強化の他、アウトバンドM&Aにも力を入れ、より積極的に進めていきたいと考えています。

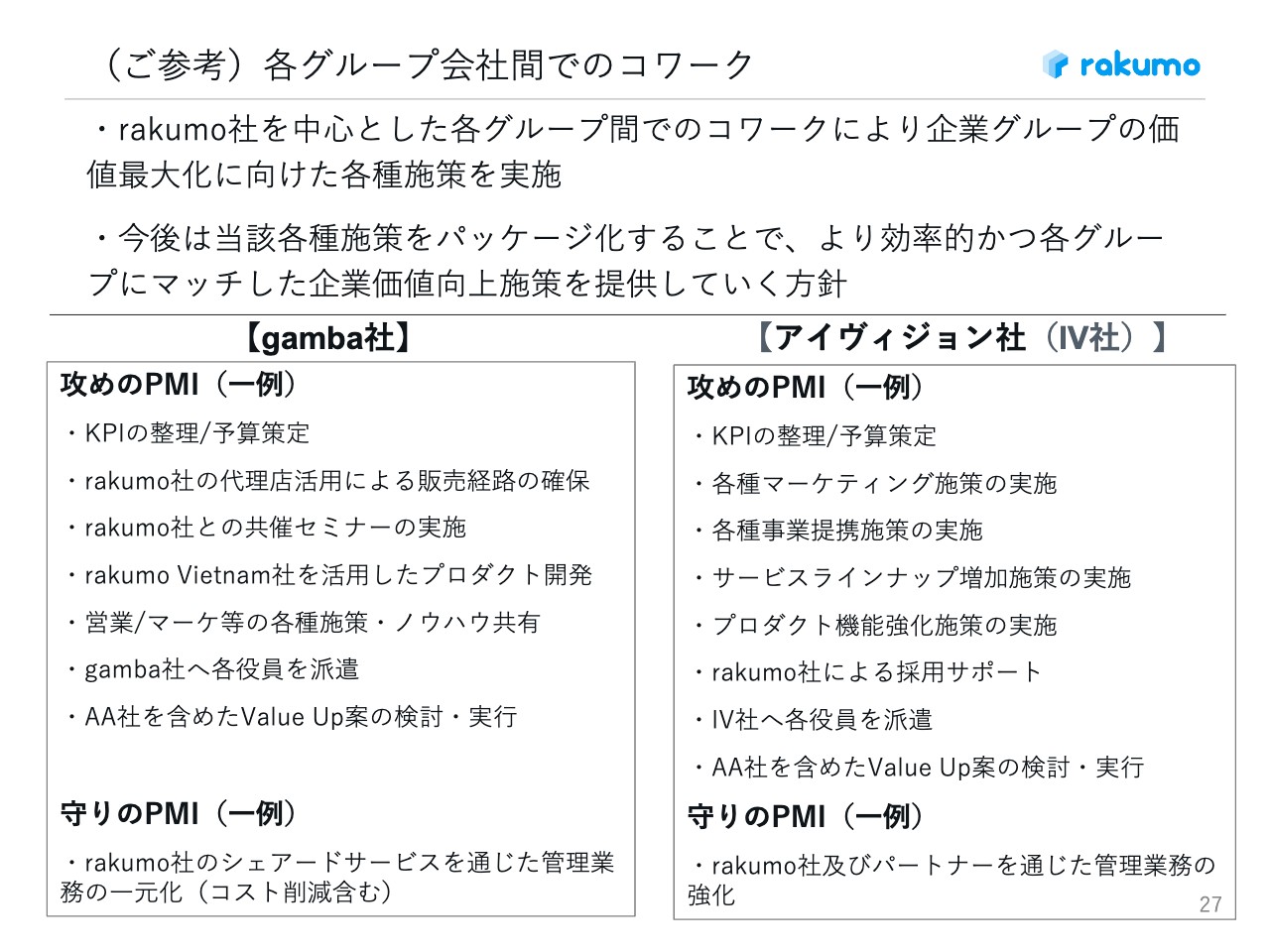

(ご参考)各グループ会社間でのコワーク

スライドに記載のとおり、最近はグループ間での協業も進んできています。例えば、gamba社とはセミナーの共催、アイヴィジョン社とは販売での連携を進めています。

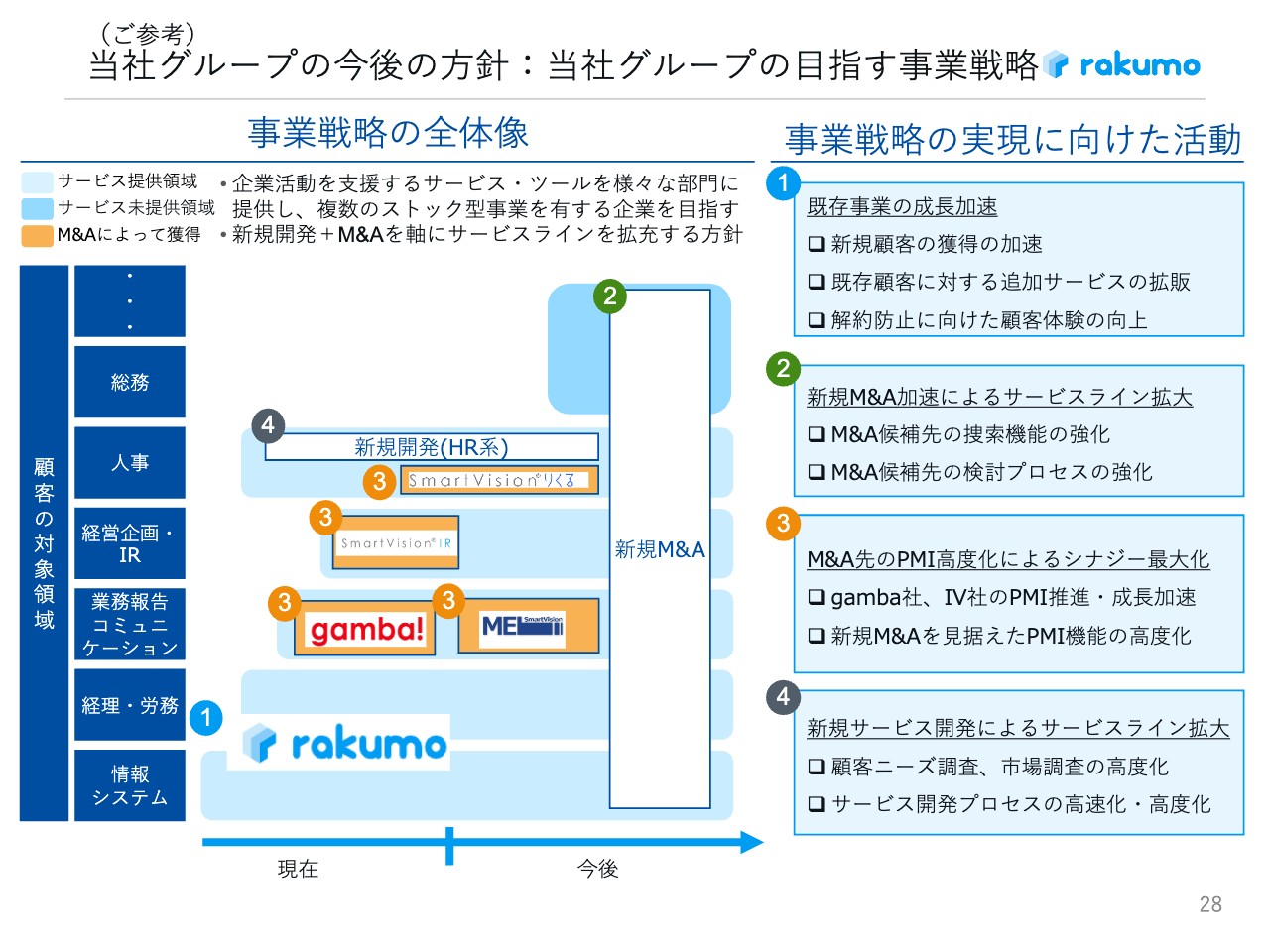

当社グループの今後の方針:当社グループの目指す事業戦略

最後に、当社グループの今後の方針についてお話しします。基本的には先ほどご説明したとおり、新しいサービスを積極的にリリースしながら、1社あたりの売上を伸ばしていきます。

同時に新しい領域についても、新規サービスの中で伸ばしていこうと取り組んでいます。この部分は特に、アドバンテッジアドバイザーズ社との協力でさらに加速させていこうと考えています。

新着ログ

「情報・通信業」のログ