【QAあり】オートサーバー、上方修正後の通期計画を上回り、V字回復を達成 今期はASNET事業拡大に注力、会員数増加を見込む

2023年12月期決算説明

髙田典明氏(以下、髙田):株式会社オートサーバー代表取締役社長の髙田です。本日は当社のオンラインIRセミナーにご参加いただき、ありがとうございます。

当社は、昨年9月26日に名古屋証券取引所メイン市場と東京証券取引所スタンダード市場へ上場しました。今回は上場して初めての決算後のIRセミナーということで、2023年12月期の決算概況と2024年12月期の計画についてご説明します。

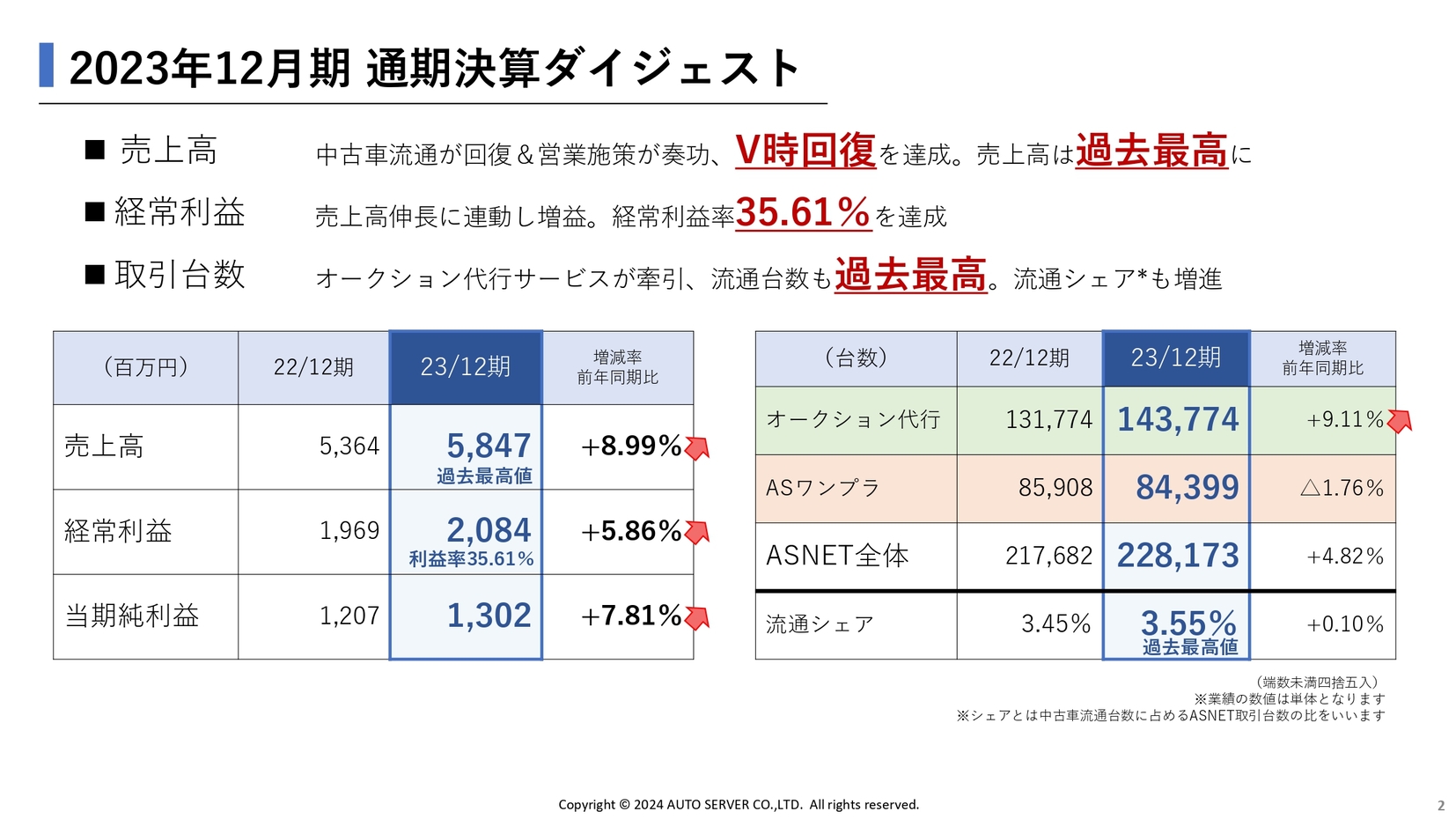

2023年12月期 通期決算ダイジェスト

2023年12月期の決算サマリーです。売上高は前年比8.99パーセントアップの58億4,700万円となり、V字回復を達成することができました。この売上高は、当社の過去最高値となります。

経常利益は前年比5.86パーセントアップの20億8,400万円、経常利益率は35.61パーセントとなりました。その結果、当期純利益は前年比7.81パーセントアップの13億200万円で着地しています。

当社は、中古車事業者を対象に中古車取引プラットフォーム「ASNET(エーエスネット)」をインターネット上で運営する事業を行っています。収益は「ASNET」での取引によって得られているため、取引台数が当社の重要なKPIとなります。

2023年度の取引台数は、オークション代行サービスが前年比9.11パーセントアップの14万3,774台、「ASワンプラ」が前年比1.76パーセントダウンの8万4,399台となりました。ASNET全体では、前年比4.82パーセントアップの22万8173台となっています。

スライドの「流通シェア」が示すのは、中古車流通で「ASNET」の取引が関与した割合です。こちらは、前年比0.1パーセントアップの3.55パーセントとなりました。

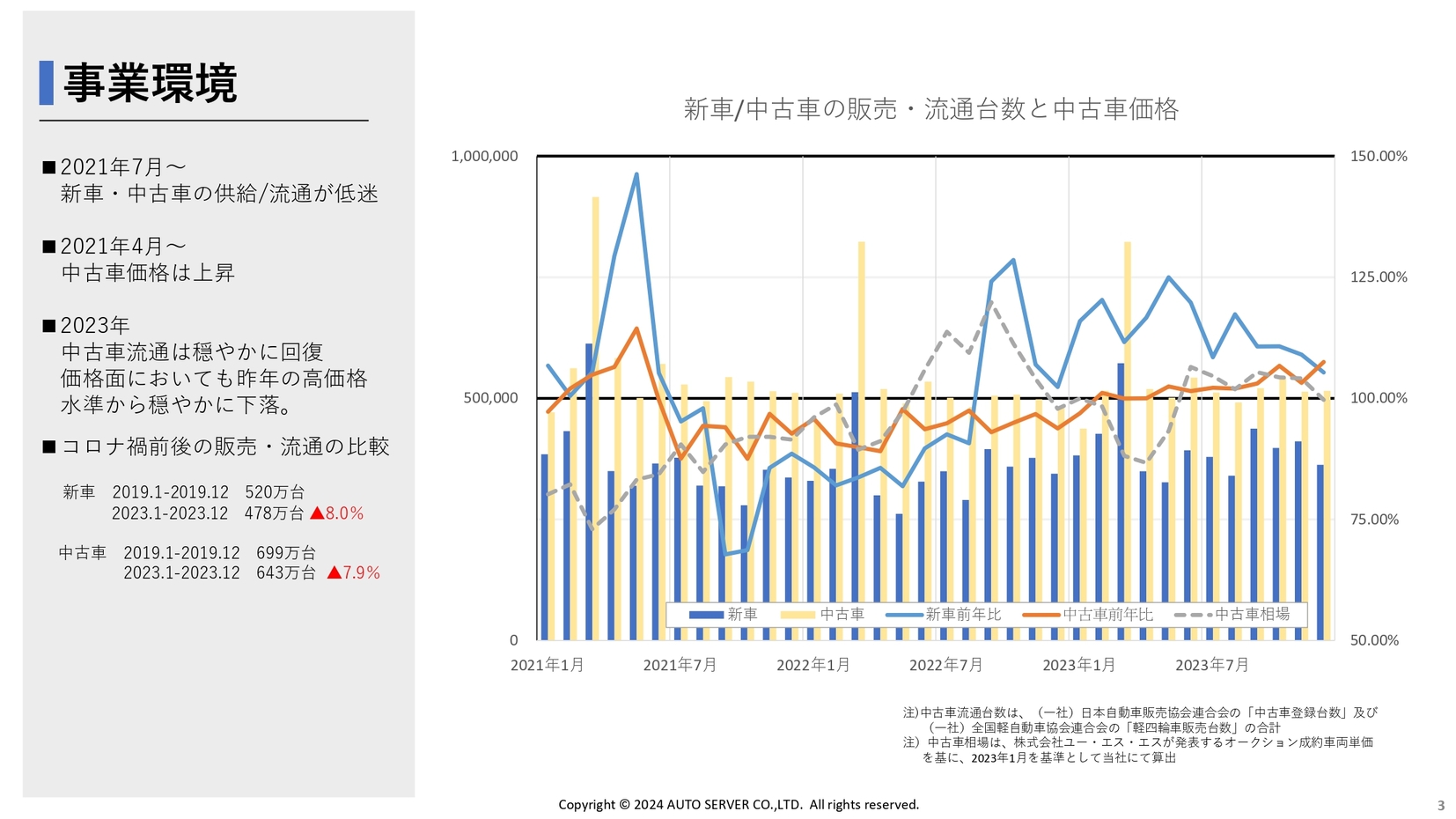

事業環境

ASNET事業を取り巻く、2023年の外部環境について振り返ります。2023年の中古車流通は、年明けから新車の生産や供給が軌道に乗ったため、台数が復調した年だったと認識しています。スライドではオレンジ色のラインで示している部分です。

価格面は灰色の点線で示しています。2023年の中古車価格は、前年から続いた高水準相場が徐々に下落しましたが、夏以降は再び上昇し、その後は落ち着いた状況となりました。

なお、2023年8月以降の中古車業界では、ビッグモーターを始めとした世間を騒がせる事案がいくつか発生しましたが、中古車流通に影響は出ていません。また、当社にも影響はありませんでした。

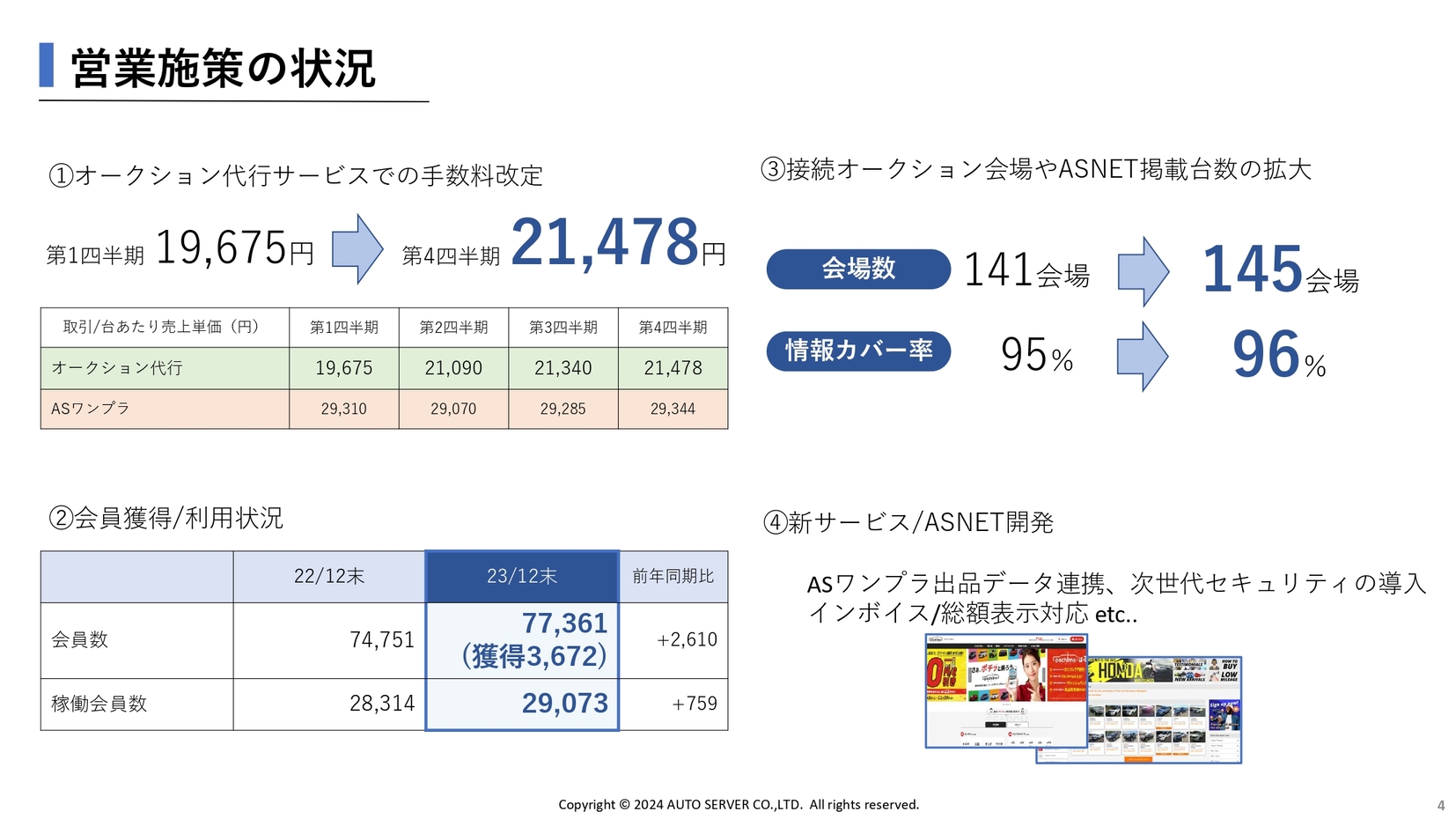

営業施策の状況

このような外部環境の中で、当社が2023年度に取り組んだことについてご説明します。今期は「ASNET」の会員獲得に努めたほか、手数料改定などの営業施策を講じました。

まずは「ASNET」の会員獲得状況です。2023年度も引き続き、会員獲得のための営業施策に取り組みました。その結果、新たに3,672会員を獲得し、期末時点の会員数は7万7,361となっています。

また、オークション代行サービスの手数料改定を行いました。こちらは、提携オークション会場からの契約改定により契約単価が引き上げられたことから、当社の収益確保および改善のために行ったものです。従来の当社は、原則として落札1台当たり一律2万円という料金体系を維持してきました。しかし、2023年度にオークション会場との契約単価が上昇したため、一部の手数料を値上げしました。

この結果、売上単価は、第1四半期の1万9,675円から第4四半期の2万1,478円まで、約1,800円上昇しています。なお、手数料改定の際にはオークション会場における直接取引とのコストを比較するなど入念なシミュレーションを行ったため、値上げによる顧客離れは起きていません。

その他の取り組みとしては、接続オークション会場の拡大により4会場増加しました。その結果、「ASNET」に掲載されるオークション出品車両のカバー率は96パーセントとなっています。

さらに、新サービスの提供も行いました。例えば、「ASワンプラ」の出品データを外部事業者に提供することで提供先のバイイングパワーを取り込み、「ASワンプラ」の取引を増やす取り組みなどを行っています。

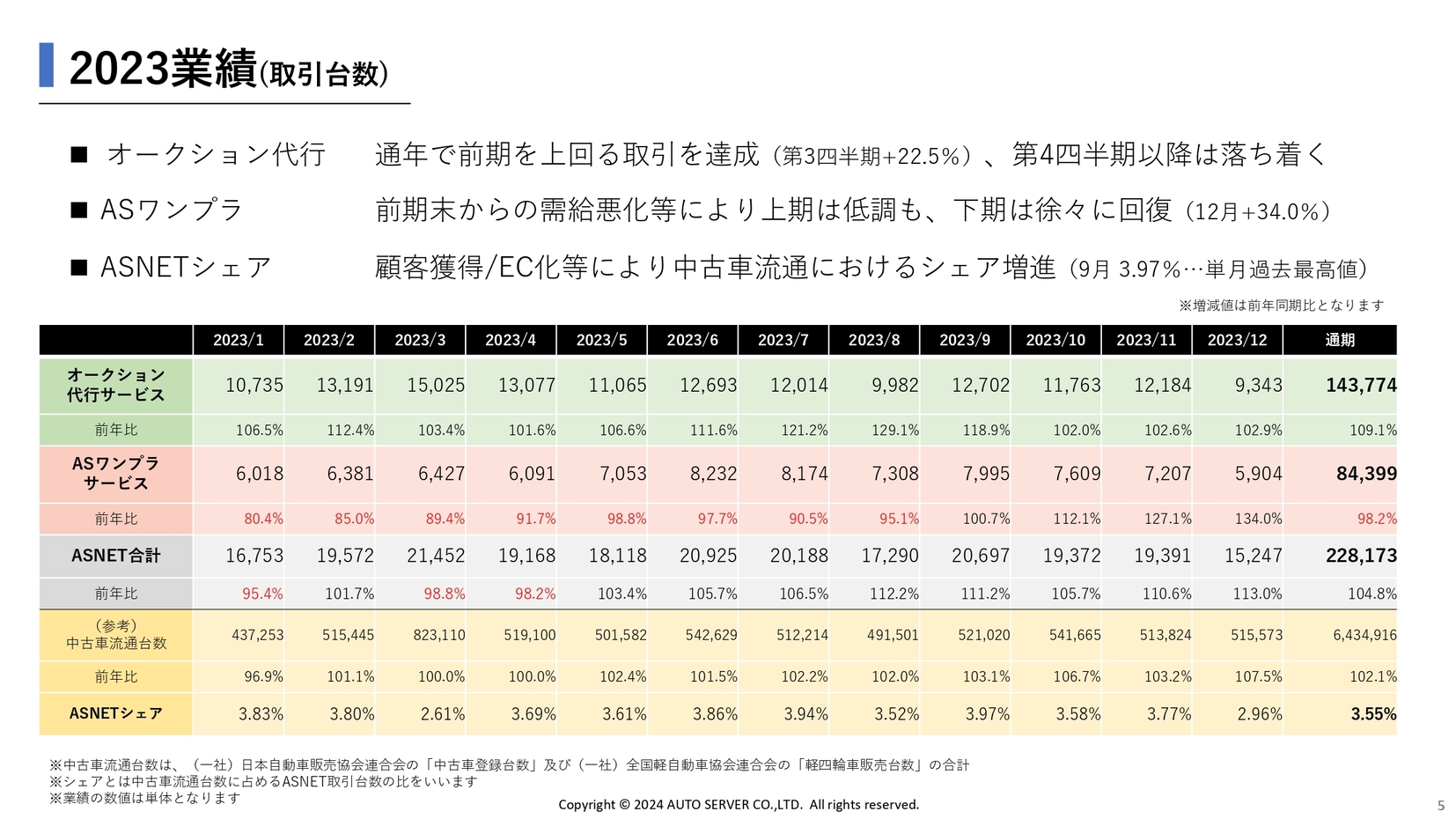

2023業績(取引台数)

2023年度の取引実績についてご説明します。取引台数は、前年比1万491台アップの22万8,173台となりました。内訳は、オークション代行サービスが前年比1万2,000台アップ、「ASワンプラ」が1,509台ダウンとなっています。

背景としては、中古車価格の下落と数量の回復が見られた中で、相対的にオークション取引のニーズが高まったことが考えられます。「ASワンプラ」についても、上期は台数が伸びませんでしたが、相場が上昇してきた夏以降は盛り返してきています。

この結果、スライドに「ASNETシェア」と書いている中古車流通において「ASNET」が関与した割合は、前年の3.45パーセントから0.1パーセント増加し、3.55パーセントとなりました。

取引台数は年によって増減がありますが、シェアは従来から一貫して成長しています。これは、中古車流通において「ASNET」が確固たるポジションを築けている証だと考えています。

2サービスの強み

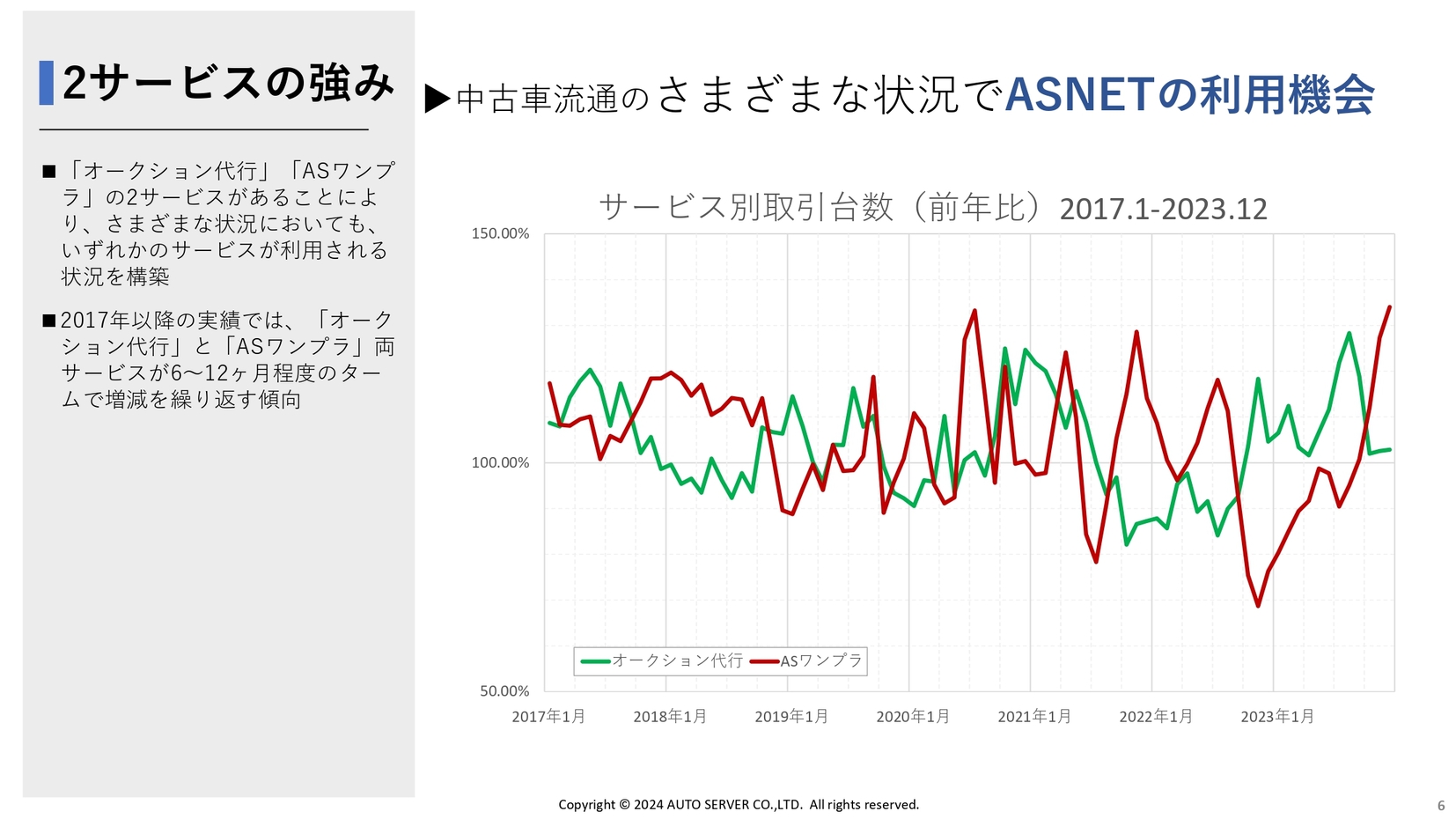

先ほど「相対的にオークション取引のニーズが高まった」と述べましたが、この背景について、当社の2つのサービスの相関を見ながらご説明します。スライドのグラフは、「オークション代行サービス」と「ASワンプラ」の取引実績を、前年比で示したものです。ご覧のとおり、2つのグラフの増減は逆相関にあります。

つまり、「オークション代行サービス」が盛んな時は「ASワンプラ」が減少し、逆に「ASワンプラ」の取引が盛んな時はオークション代行サービスが減少するということです。

理由として考えられるのは、「ASワンプラ」に出品される車はオークションで仕入れられた車が多い、という背景です。「ASワンプラ」の売り手は、オークションで車を仕入れた後に、少し時間をおいて「ASワンプラ」に出品することがあります。

この結果、中古車価格の動きによって2つのサービスの使い分けが起こります。例えば、オークション価格が上昇した局面では、相対的に「ASワンプラ」の価格が安く見えます。なぜなら「ASワンプラ」に出品される車は、価格が安かった時にオークションで仕入れられた車だからです。そのため、「ASワンプラ」の取引が増えます。

反対に、オークション価格が下がる局面では、相対的に「ASワンプラ」の価格が高く見えます。そのため、オークション代行サービスの取引が増えます。

このように、中古車価格が変動したとしても、2つのサービスのいずれかを使っていただける状況になっています。これにより安定的な業績を残せることが、当社の強みの1つとなっています。

「ASNET」では、「オークション代行サービス」と「ASワンプラ」の違いにかかわらず、車種ごとに一覧で車を検索することができ、「使い勝手がよい」と評価いただいています。この機能を使って価格順に車を並べることで、2つのサービスの使い分けが起こりやすくなっているのではないかとも思われます。

売上高・利益

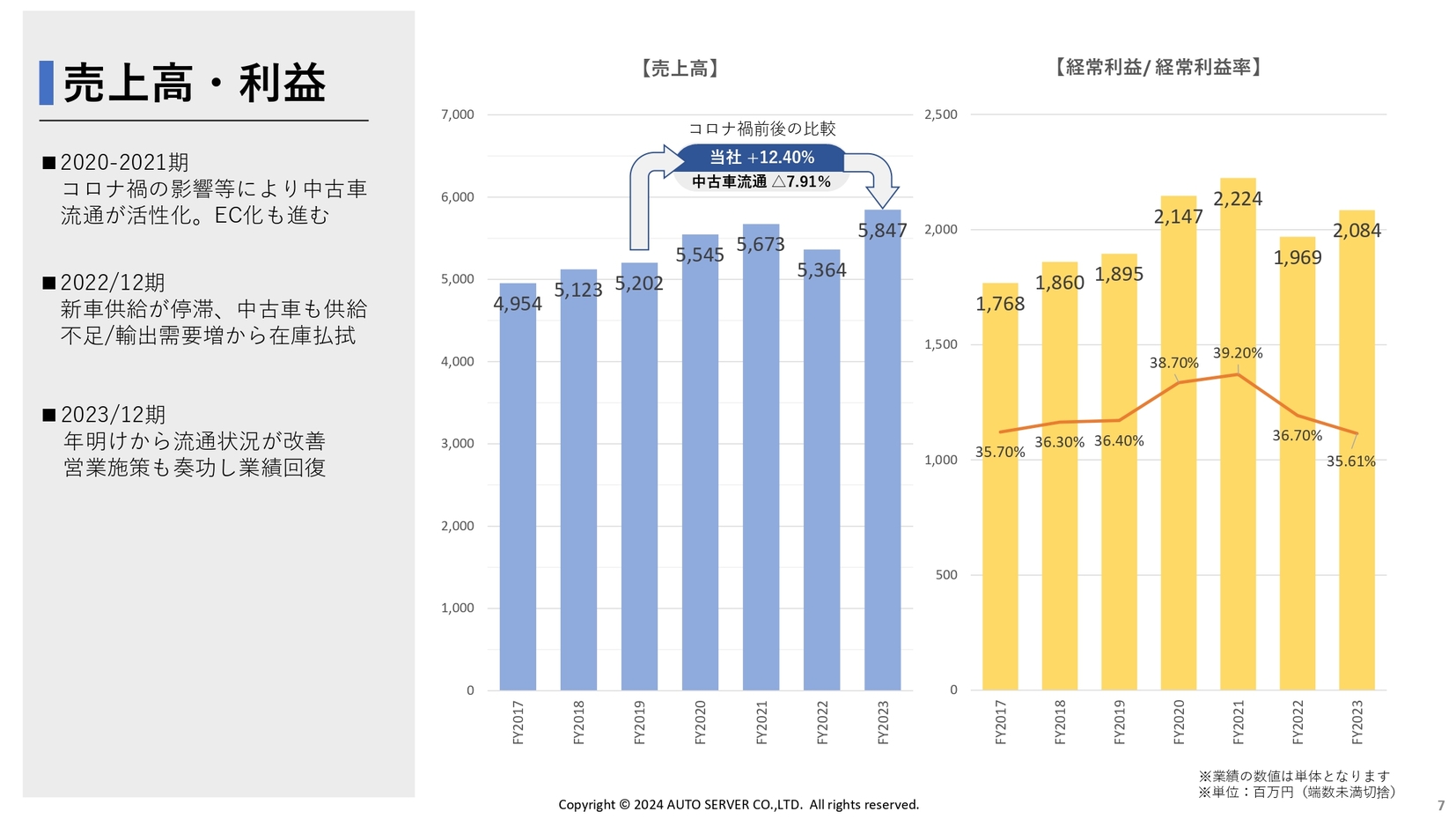

2023年度の財務成績についてご説明します。売上高は前年比8.99パーセント増の58億4,700万円となり、V字回復を達成しました。この売上高は、当社の過去最高値となります。中古車流通台数が、コロナ禍前の2019年度から2023年度までに7.91パーセントも減少しているのに対し、当社の売上高は12.4パーセントの成長を実現しています。

経常利益は、前年比5.86パーセント増の20億8,400万円となりました。この結果、売上高経常利益率は35.61パーセントと高水準で推移しています。当期純利益は、前年比7.81パーセント増の13億200万円となりました。

配当状況

株主還元についてご説明します。当社は、配当性向30パーセントという基本方針のもと、安定的な配当の実施を目指すことを株主への還元施策としています。2023年度の配当額は、年初に予定していた55円から上乗せし、普通配56円、上場記念配5円の合計61円とする予定です。

なお、これまでの配当の推移はスライドのとおりです。

(参考)2023年12月期業績見通しの変遷

当初、2023年度の計画は減収減益の見込みで、配当も55円を予定していました。しかしながら、2023年11月には増収増益へと上方修正しました。こちらについて、2022年から2023年にかけての中古車流通状況、そちらに基づいて当社が作成した計画、その後の変化について補足します。

当社のASNET事業は、中古車流通状況などの外部環境に左右されやすい面があります。2022年の中古車流通は、コロナ禍により中古車の在庫が逼迫したことなどから、流通台数が前年同期比で6.38パーセントも減るなどの大きな影響を受けていました。

このような状況を受け、2022年12月時点の2023年度計画は保守的に作成していました。具体的には、取引台数が前年同期比7.92パーセントダウンの21万270台、売上高が前年同期比8.32パーセントダウンの52億100万円というものです。

ところが、2023年が始まると新車メーカーによる供給回復が急ピッチで進み、中古車流通は当社の想定以上に回復しました。その結果「ASNET」での取引台数も回復し、当社の業績も計画を上回ることとなりました。

そのため、2023年11月には売上高や経常利益等について上方修正を行い、当初の減収減益計画から一転して増収増益計画としました。

このように、中古車流通の先行きに不透明さがある場合には、当社の事業計画は慎重にならざるを得ない面があります。

2024年12月期 業績見通し

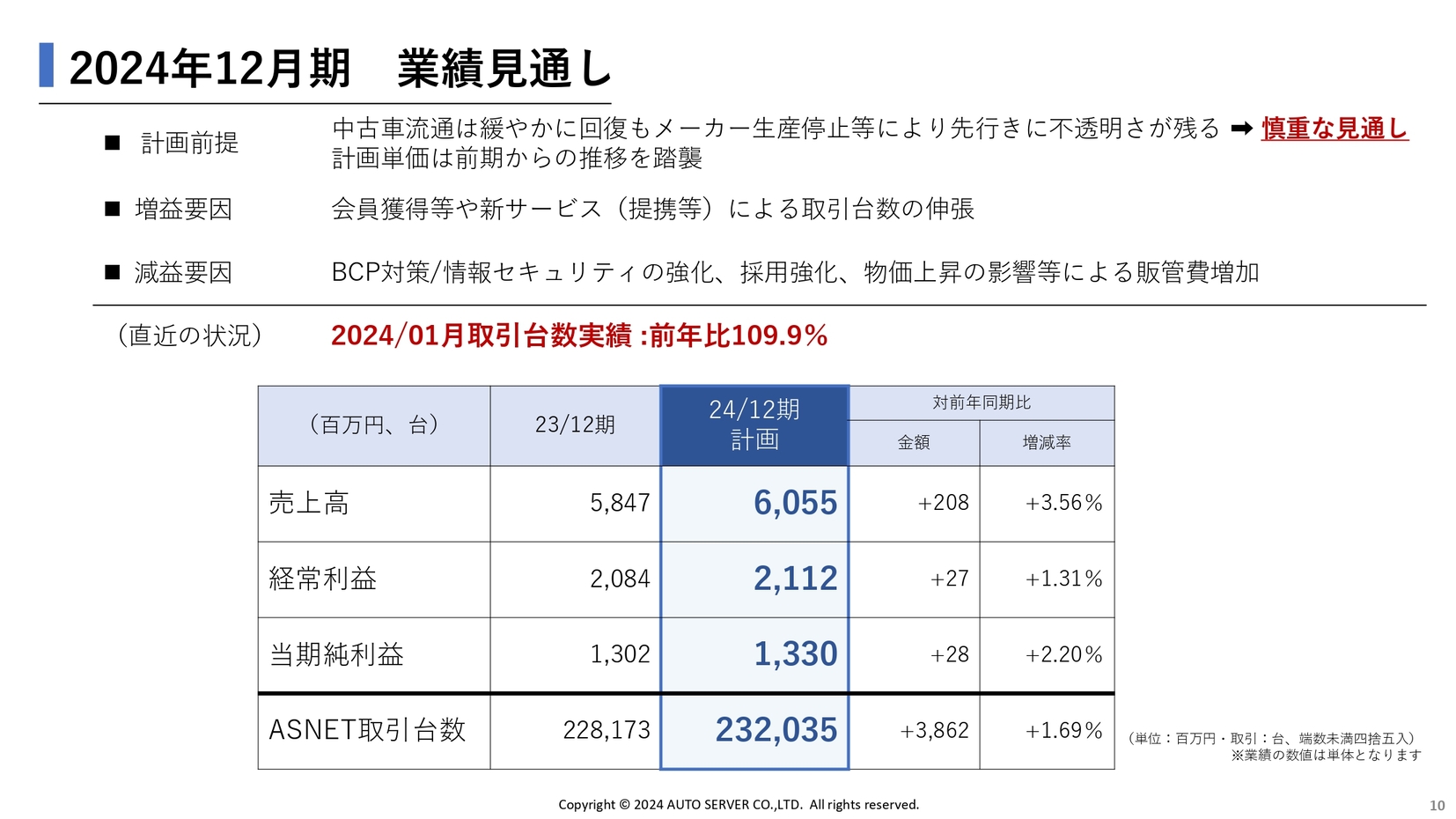

今期の計画と見通しをご説明します。まずは中古車流通の見通しについてです。先ほど外部環境のスライドでもご説明したとおり、中古車流通台数は緩やかに回復してきています。

しかしながら、2023年末より複数メーカーでの不正事件が明らかになっています。工場生産は2月から3月頃に再開するめどが立ってきたものの、足元では新車の生産・出荷停止などの事象が発生しています。

この影響について、現時点では中古車流通に特段の混乱は見られていません。しかし、問題が長期化した場合の影響は未知数であり、先行きが見通しにくいリスク要因となっています。リスク要因を考慮した結果、今期の「ASNET」取引台数は、前年同期比3,862台アップの23万2,035台と計画しています。

計画単価については、昨年からの手数料改定等を考慮して直近の実績水準に基づいた単価を採用しました。それにより、売上高は前年同期比3.56パーセントアップの60億5,500万円という計画になっています。

販管費については、やや多めに計上しています。こちらは、近年各地で発生している水害や地震などの自然災害への備えとして、システム的なBCP対策やセキュリティ強化を予定しているためです。

当社はシステムの運用によってサービスを提供しているため、システムの維持が重要であると認識しています。また、営業力強化のための採用や、物価上昇による事業コストの増加も見込んでいます。

これらの結果、経常利益は前年同期比1.31パーセントアップの21億1,200万円、最終の当期純利益は前年同期比2.20パーセントアップの13億3,000万円を予定しています。また、配当については今期の普通配より1円増配し、57円とする計画です。

足元の進捗について説明しますと、1月の取引台数は前年比109.9パーセントとなっていることなど、好調な状況が続いています。

そのため、今後、特に大きな変化がなければ、計画は十二分に達成できるのではないかと考えています。

2024年12月期 重点施策

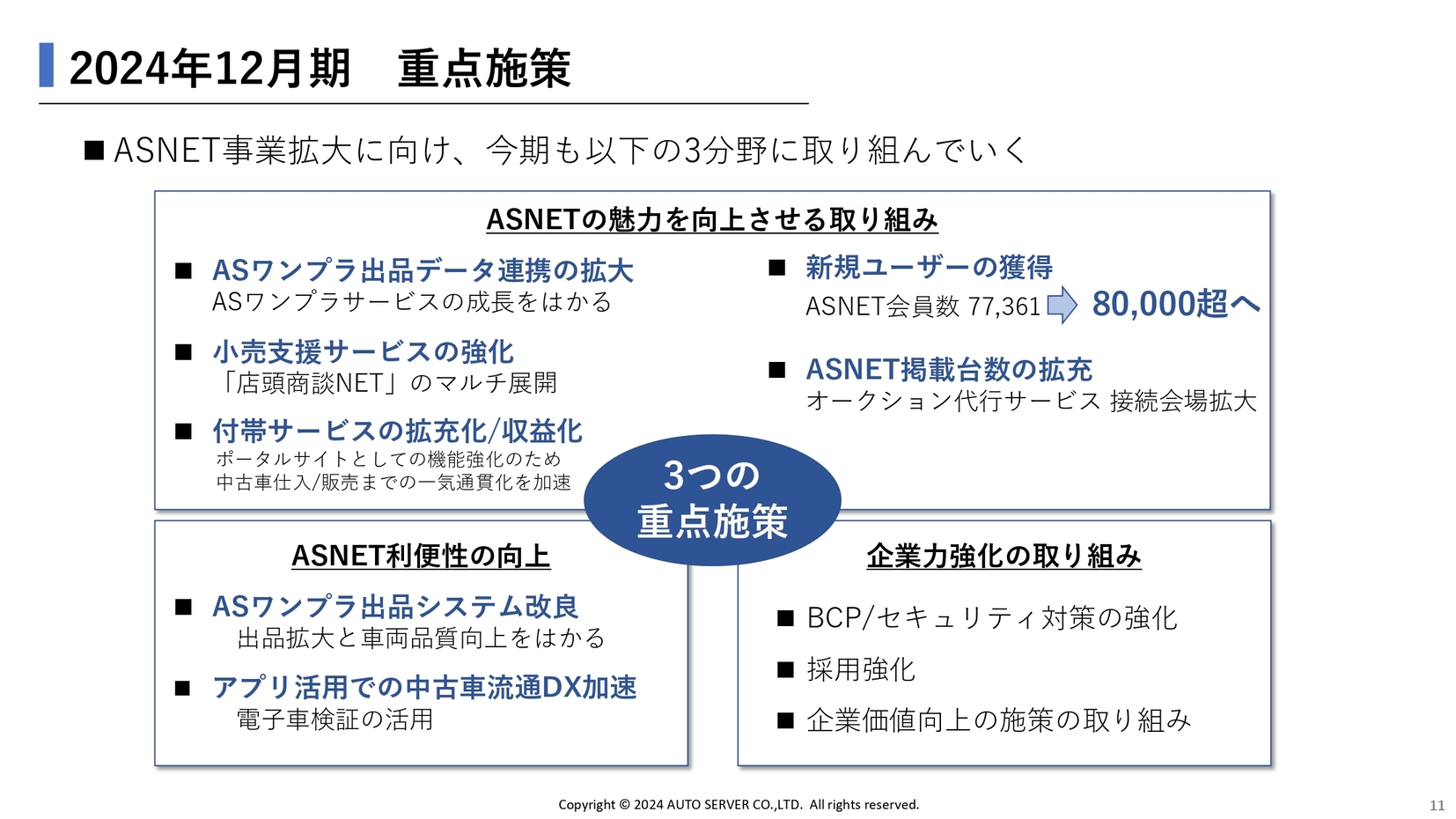

今期の重点施策をご説明します。ASNET事業の拡大に向け、次の3分野での取り組みを行います。 「ASNET」の魅力を向上させる取り組みについては、スライドに記載した5つの施策を行います。

1つ目は、「ASワンプラ」出品データ連携の拡大です。こちらは「ASワンプラ」の出品データを外部事業者に提供し、提供先の顧客が持つバイイングパワーを「ASNET」に取り込むことで、取引拡大を狙うものです。すでに、石油元売業者の出光興産さまや中古車輸出業者のSBI Africaさまと同様の取り組みを行っていますが、今期も提携先の拡大を行う予定です。

2つ目は小売支援サービスの強化です。「ASNET」の会員は、サイトで仕入れた中古車を店頭で小売販売しています。当社は、仕入れや小売に付随するさまざまなサービスの提供や機能改良を計画しています。

3つ目として、付帯サービスの拡充や機能強化を行い、顧客の囲い込みを加速させたいと考えています。

4つ目として、営業活動を引き続き展開することで会員数の獲得を目指します。今期中に会員数が8万を超えることを目指し、直接獲得や代理店による獲得を行っていきます。

5つ目に、オークション代行サービスにおける接続会場の拡大等により「ASNET」の掲載台数拡大を図ります。

「ASNET」利便性の向上については、引き続きシステム開発を予定しています。

1つ目に「ASワンプラ」の出品システムを改良し、より出品しやすい環境作りや出品車両の品質向上を図りたいと考えています。例えば、出品登録の際に過去の車両データとの照合により登録ミスを抑制することで、出品される車の品質が向上できるのではないかと目論んでいます。

2つ目に、電子車検証を活用します。乗用車に加え、2024年からは軽自動車の車検証もICチップ化されました。ICチップには、車両データのほか、所有者情報や手続き日が記録されています。

中古車の売買後には、名義変更の手続きと変更報告が必要となっていますが、現在は紙ベースでの報告が行われています。当社は、自社で開発したアプリを用いてICチップのデータの送受信を行い、手続きのオンライン化を予定しています。この機能は、小規模ユーザーの利便性向上はもちろんのこと、大口ユーザーの囲い込みにもつながると見込んでいます。特に、大量の車両を保有している大口ユーザーにおいて車両データの管理の電子化は必須だと思いますので、このシステムによって取り込んでいきたいと考えています。また同時に、当社内での事務作業も大幅に効率化できると見込んでいます。

企業力強化の取り組みについてです。

1つ目として、昨今の天候災害や地震災害の発生状況を鑑み、システムの安定稼働を重要課題と認識しています。そのため、より強固なBCP/セキュリティ対策を図ります。

2つ目に、組織力拡充のための採用強化を予定しています。

3つ目として、IR活動等にも引き続き注力します。当社の事業内容や強み、成長戦略などを、投資家のみなさまへ広く伝えることで企業価値を向上させていきます。

付帯サービス拡充化/収益化のイメージ

付帯サービスの機能強化についてご説明します。当社はこれまで、さまざまな「ASNET」の付帯サービスを提供し、顧客の取り込みを図ってきました。今期は、こちらをさらに拡大させる計画としています。

具体的な事例をスライドに記載しました。例えば、リースアップ車両の業販システムを作りたいと考えている、中古車販売店のグループが存在するとします。このグループ内には、すでに「ASNET」へ加入している店舗もあれば、未加入の店舗もあります。

このグループに対し、当社が業販システムを提供します。ハード面のシステムだけではなく、取引後の書類や代金決済、トラブルの対処等のソフト面も提供することにより、グループの参加者を「ASNET」会員として取り込むことができます。

さらに、車両データは「ASNET」にも掲載される仕組みとするため「ASNET」の取引も拡大できます。すでにベースとなるシステム開発はおおむね完了しており、今後は提供先へのカスタマイズを順次行いながらリリースする予定です。

成長戦略

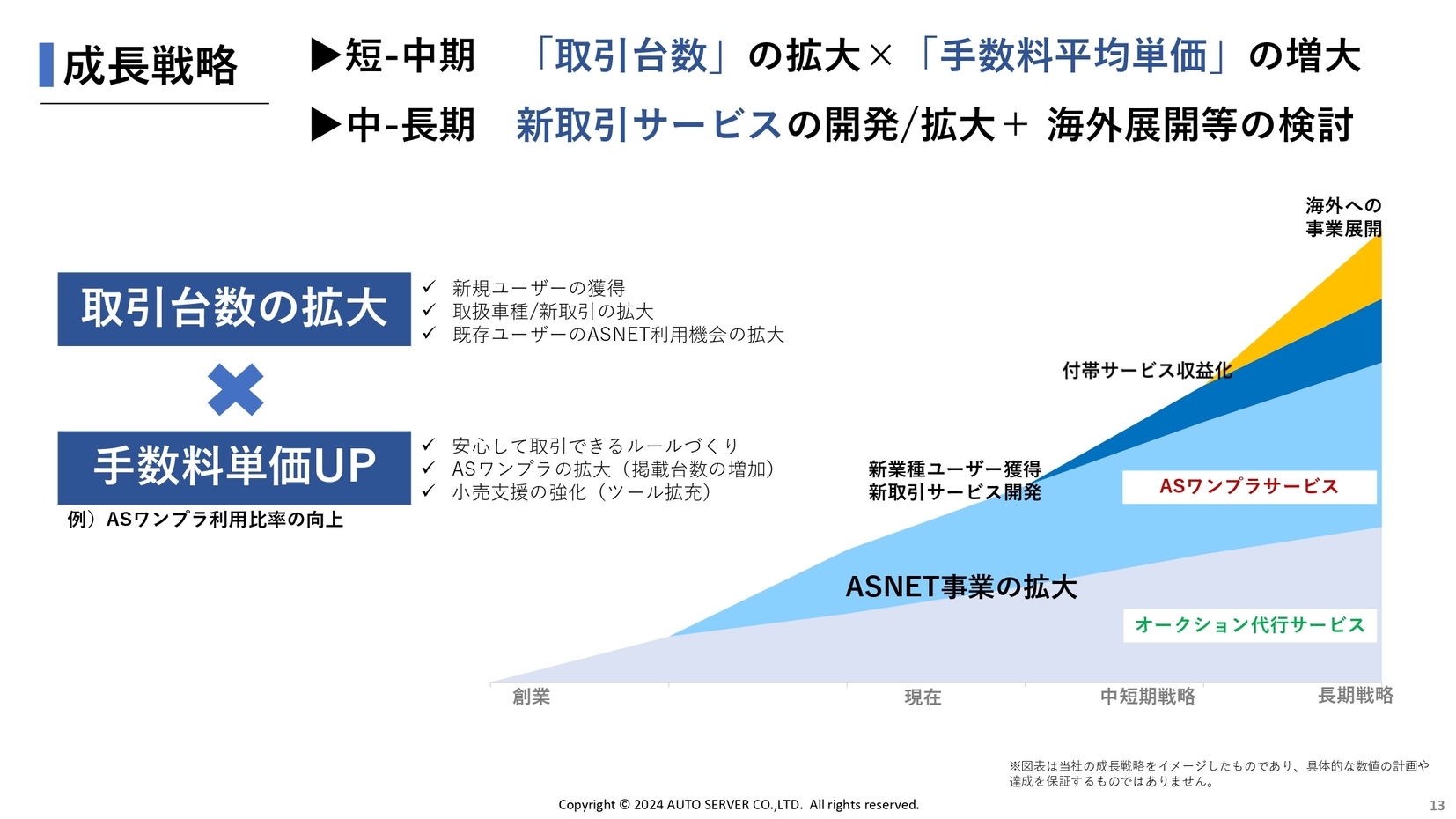

成長戦略について、中短期の成長戦略と長期的な成長戦略に分けてご説明します。

当社はASNET事業の単一セグメントで展開しているため、「ASNET」の取引台数と手数料が収益源です。そのため中短期の成長戦略では、取引台数の増大と手数料単価の向上がキーポイントになると考えています。

取引台数の拡大については、「ASNET」会員の獲得、外部事業者との連携、システム改良による利便性向上などの取り組みを考えています。また、手数料単価の向上については、主に収益性の高いサービスである「ASワンプラ」の利用率向上を図りたいと考えています。これらの戦略で取引台数を拡大させ、中古車流通における「ASNET」のポジションを高めていきます。

長期的な成長戦略の1つである、海外展開についてです。当社は、10年ほど前に、中国本土で「車通天下」というサービスを展開したことがあります。その時の経験で得られたノウハウを踏まえ、どの国に進出するのがベストなのかを、時間をかけて検討するべきだと考えています。

中短期における成長戦略

中短期戦略として、なぜ当社が取引台数の拡大を目指すのかをご説明します。中古車流通取引において「ASNET」が関与した割合は、スライドのように年々高くなっており、2023年度は3.55パーセントという結果でした。

一方、国内のBtoB取引におけるEC市場については、経済産業省の調査結果によると、2022年の取引金額は420兆円以上、EC化率は37.5パーセントとなっています。つまり、国内の中古車市場におけるBtoB取引のEC化はまだまだ伸びますし、それに伴い当社のASNET事業を成長させられるチャンスも大きいと考えています。

また、ASNET事業の成長として、さまざまな新サービスの展開や新機能の開発を行っていきます。当社の事業は「ASNET」単一セグメントではありますが、サイトの新機能をはじめ新たなサービスを開発・提供することで、事業を拡大していこうと考えています。

当社のポジショニング

スライドには、当社が独自に作成した中古車関連マーケットのプレイヤーマップを記載しています。こちらを用いて、当社のポジションについてご説明します。

中古車関連マーケットには、小売業者や整備業者、ソフトウェア業者、輸送業者など、さまざまな分野の事業者が存在します。この中で当社は、BtoB取引におけるプラットフォームの提供者という分野に属しています。

この分野では、当社を含めた3事業者が上場しています。ただし、それぞれの会社を比較すると、当社のようなネット上でのEC取引プラットフォームを運営する会社、物理的なオークション会場を設置してオークションを運営する会社、中古車以外のビジネスがメインの会社などがおり、実にさまざまです。

当社はネット上での取引に特化したビジネスを展開していますが、こちらは当社の特徴であると同時に、財務面でも強みになっていると考えています。

「中古車」と言っても、このようにマーケットにはさまざまな上場企業が存在し、それぞれ分野が異なります。当社としては、今後もIR活動を積極的に行い、投資家のみなさまへの訴求に努めたいと考えています。

質疑応答:「ASNET」会員になるメリット・デメリットについて

司会者:「『ASNET』の強みや、会員になるメリットとデメリットを教えてください」というご質問です。

髙田:「ASNET」は入会時に入会金や会費等をいただかず、取引から手数料をいただくビジネスモデルです。そのため、国内のBtoBマーケットに流通する車両や相場情報を無料で確認できるというメリットがあります。入会だけで取引をしなければ料金はかからないため、金銭的なデメリットは特にないと思います。

ただし、EC取引自体のデメリットはあるかもしれません。例えば、輸出業者が「出品票」と呼ばれる車両状態表をもとに購入するのは、なかなか難しい面があります。輸出先の国によって輸出入のレギュレーションが異なるため、その情報が出品票に記載されてないものについては、実際の自動車を見て確認する業務が発生すると思います。

車の状態について言及されていない情報を知りたい方は、現車を見て確認したくなるのは自然です。そのような方は、EC取引にあまり向いていないかもしれません。それ以外のデメリットは特にないと思います。

質疑応答:競合他社と比較した時の強みと差別化戦略について

司会者:「競合他社と比較した際の、貴社の強みは何でしょうか? また、差別化のための戦略があれば教えてください」というご質問です。

髙田:インターネット上で中古車のBtoB取引をされている企業は何社かあります。彼らはオークションの運営会社を母体として、インターネット上でBtoB取引を行っているケースが大半です。

当社は物理的なオークション会場は運営していないため、どのオークション会場とも仲よくできます。そのため、オークション情報の96パーセントをカバーしているところも強みではないかと思います。

国内のBtoBマーケットで流通している車両情報の掲載数は、当社が最も多いと思います。さまざまな車の中から仕入れたい車を選べることは、会員にとってのメリットであり当社の強みであると考えています。

質疑応答:EV化の影響について

司会者:「今後はEV化が進展してくると思いますが、御社にはどのような影響を与えるとお考えですか?」というご質問です。

髙田:どのような分野でも、2次流通は必ず発生すると思います。そのため、車両情報がガソリンからEVメインに変わることは考えられますが、EV化の影響で当社の取引が減るとは考えていません。中古車自体の保有台数が減れば影響はあると思いますが、使用するエネルギーが変わることによる影響は特にないと思っています。

ただし、足元におけるEV車の2次流通状況を見ると、バッテリー残量等の評価がしづらいなどの問題があります。携帯電話における2次流通のように「バッテリーは80パーセントくらい持ちます」などと表示し、買いやすい環境を作っていく努力は必要だと考えています。

したがって、EV化の影響はさほど考えていませんが、そちらを評価するシステム等の開発は必要かもしれないと認識しています。

新着ログ

「情報・通信業」のログ