【QAあり】サーバーワークス、3Q時点で通期利益目標を達成 AWSとの戦略的協業及び子会社2社の順調な成⻑などが寄与

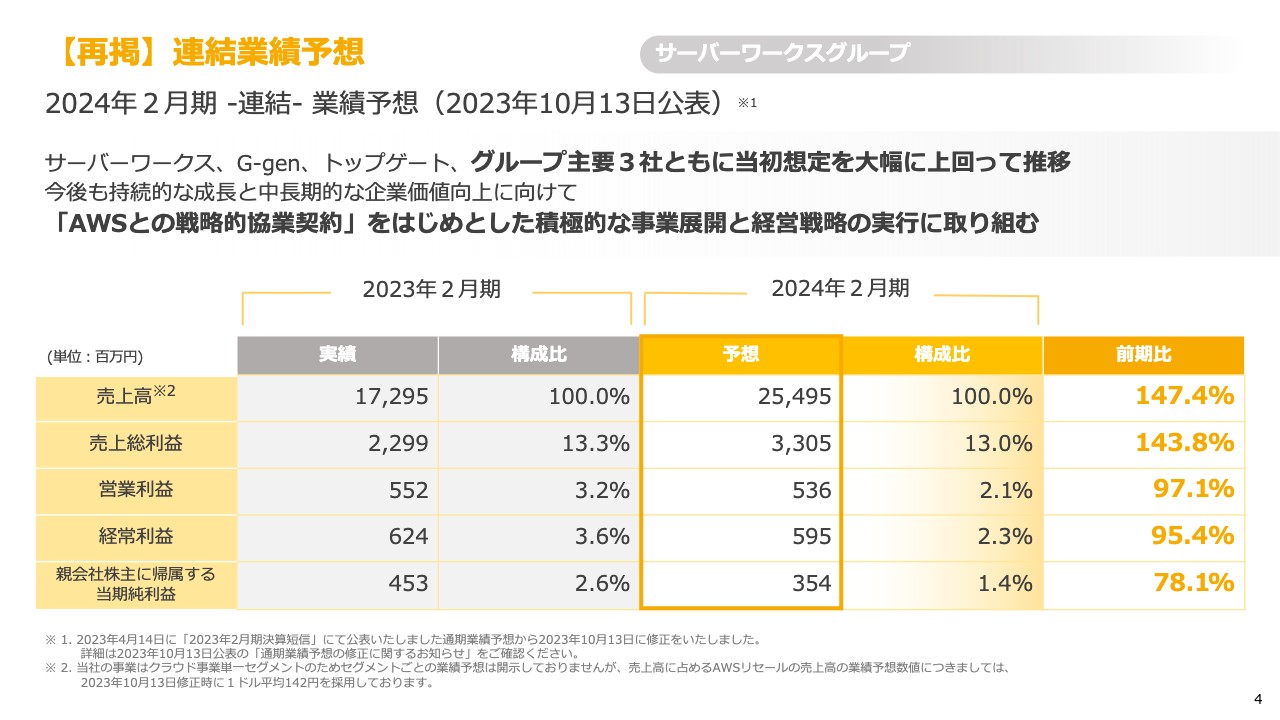

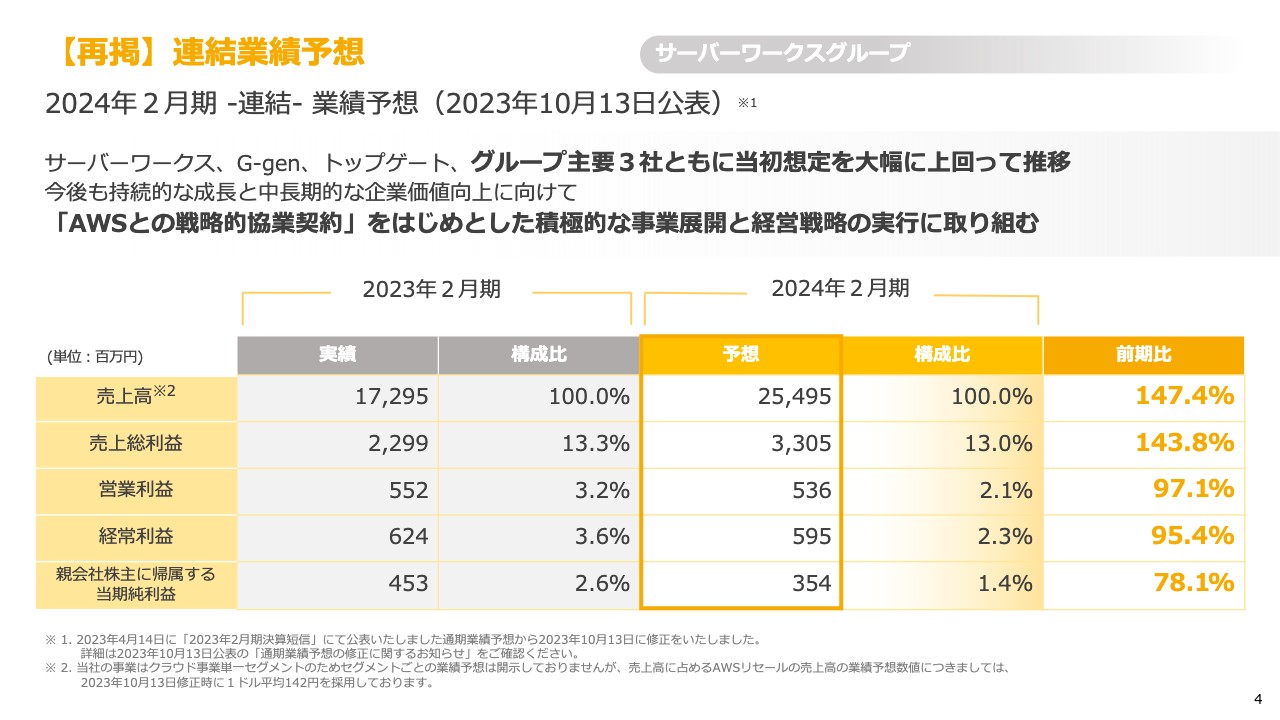

【再掲】連結業績予想

大石良氏(以下、大石):みなさま、こんにちは。サーバーワークス代表取締役社長の大石です。本日は当社の決算説明会にご参加いただき、誠にありがとうございます。1月12日に発表した2024年2月期第3四半期決算の内容について、私からご説明します。

第3四半期のサマリーです。こちらは2023年10月13日に公表した資料の再掲です。前回、業績予想を上方修正し、通期の売上高254億9,500万円、営業利益5億3,600万円、経常利益5億9,500万円としています。

第3四半期の実績は、次のページでご説明します。

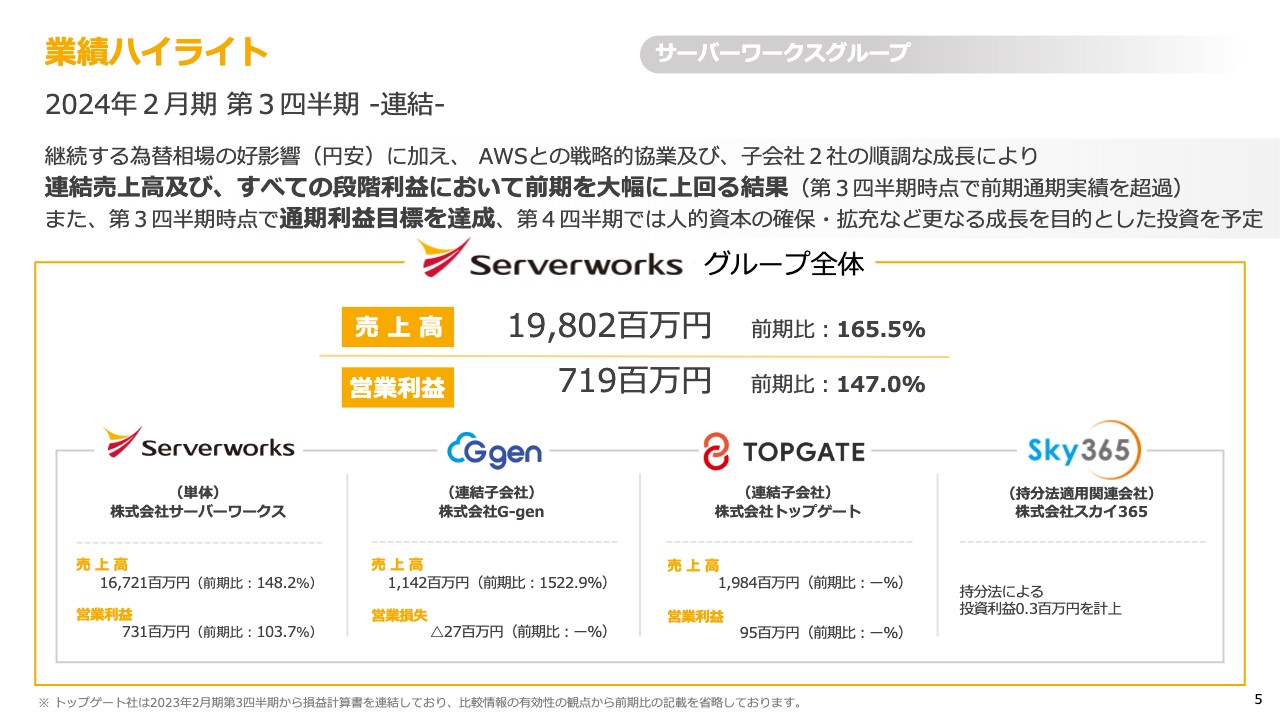

業績ハイライト

サーバーワークスグループ全体で見ると、売上高は198億200万円、営業利益は7億1,900万円です。売上高は前年同期比165.5パーセント、営業利益は前年同期比147パーセントと非常に高い成長率となっています。

個別に見ていくと、サーバーワークスの売上高は167億2,100万円、営業利益は7億3,100万円、「Google Cloud」を手掛けるG-genの売上高は11億4,200万円、営業損失は2,700万円のマイナスです。

2022年に買収した、「Google Cloud」上でアプリケーション開発を行うトップゲートは、売上高が19億8,400万円、営業利益が9,500万円です。トップゲートの業績も順調に上向き、連結の利益に貢献しています。

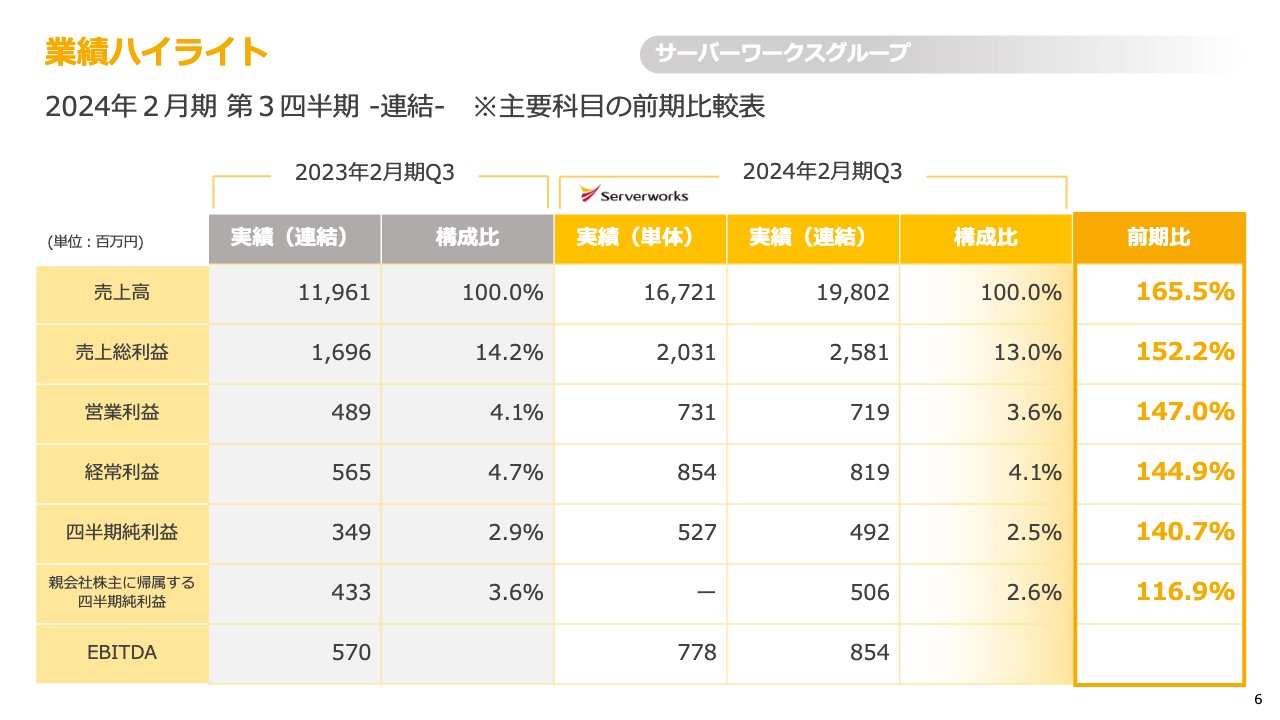

業績ハイライト

スライドの表は、主要科目を前年同期と比較したものです。連結では、売上高が前年同期比165.5パーセントの198億200万円、営業利益が前年同期比147パーセントの7億1,900万円、経常利益が前年同期比144.9パーセントの8億1,900万円と、いずれも非常に高い成長率となっています。

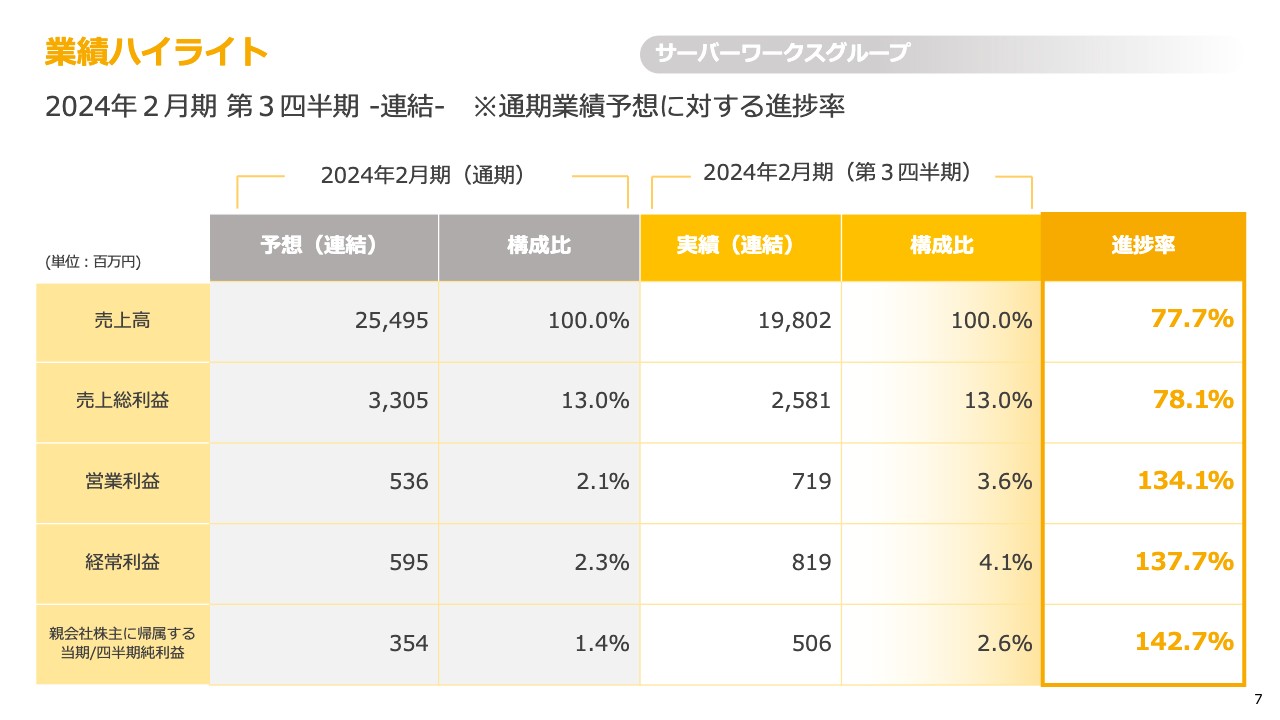

業績ハイライト

通期の業績予想に対する進捗率です。2023年10月に業績予想を上方修正し、売上高254億9,500万円、営業利益5億3,600万円、経常利益5億9,500万円としています。

それに対する進捗率です。売上高が77.7パーセント、営業利益が134.1パーセント、経常利益が137.7パーセントと、いずれも高い進捗率となっています。

第4四半期には人材の獲得も含め、一部投資を計画していることから、業績予想は据え置いています。

主要トピックス

主要なトピックスです。サーバーワークスは、新しいサービス「クラウドシェルパ」のソリューションの提供を開始しました。AWSさまとの大型契約であるSCA(戦略的協業締結)に基づき、日本のエンタープライズのみなさまに伴走型のクラウド導入を支援していきます。

これまで個別に提供していたソリューションをパッケージングし、お客さまによりわかりやすいブランディングを行っていくため「クラウドシェルパ」という名称にしました。

主要トピックス

子会社が、Googleさまから表彰されました。「Google Cloud Partner All-stars 2023」では、G-genとトップゲートから4名ずつ、「Google Cloud Partner Top Engineer 2024」では、G-genから9名、トップゲートから7名と、多くのエンジニアが表彰されました。我々の高い技術力、ソリューションの提供力が評価されたからだと理解しています。

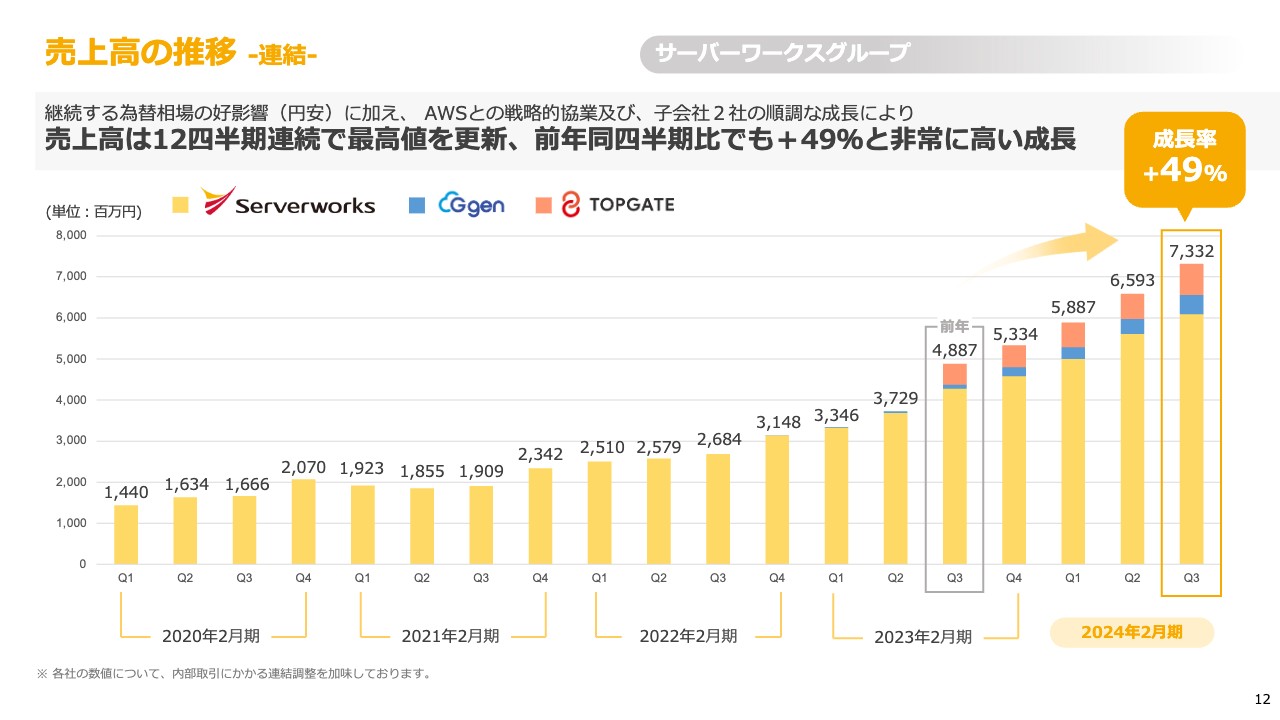

売上高の推移 -連結-

第3四半期の業績について、もう少し細かくご説明します。

売上高の推移です。トップゲートの買収から約1年が経過し、この第3四半期ではApple to Appleで比較できる状況になりました。スライドのグラフの黄色い部分がサーバーワークス、青い部分がG-gen、ピンクの部分がトップゲートの売上高です。

前年同期で比較すると、全体で149パーセントと非常に高い成長率を実現しています。AWSが伸びているのは当然ですが、「Google Cloud」も含めて両方が伸びることで、高い成長を維持できていると考えています。

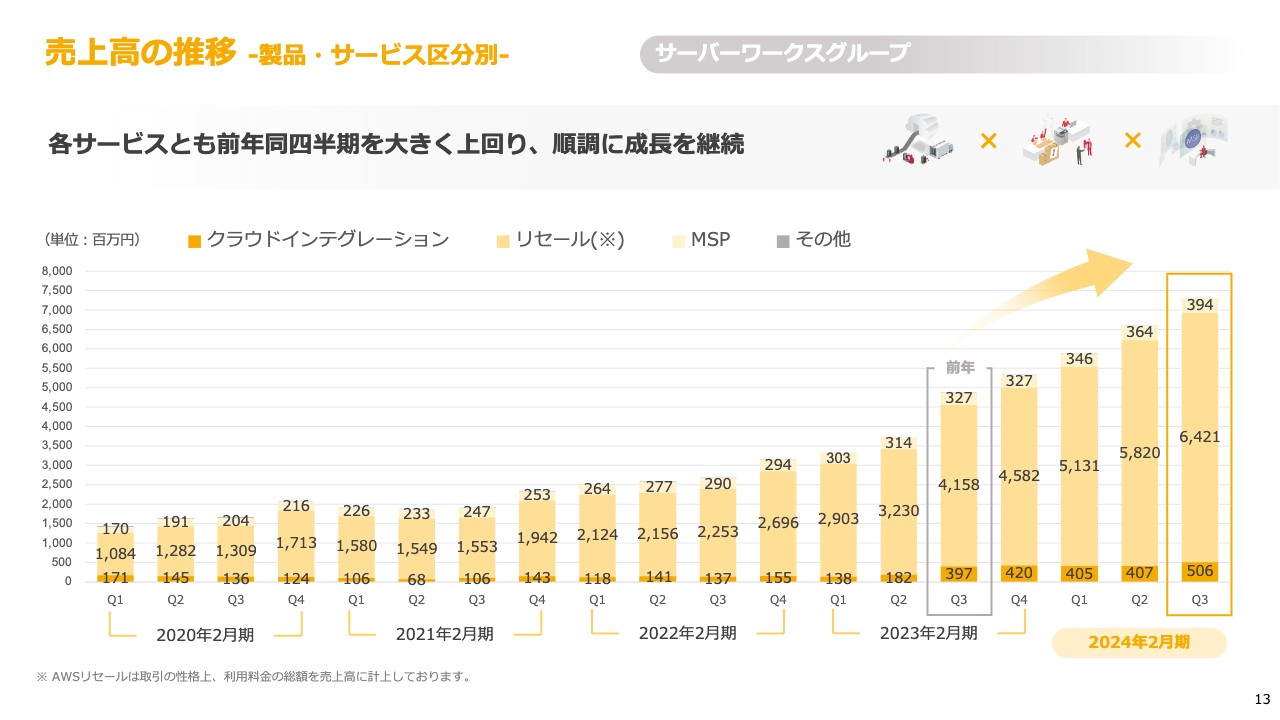

売上高の推移 -製品・サービス区分別-

スライドのグラフは、3社のクラウドインテグレーション、リセール、MSPをまとめたものです。第3四半期から、トップゲートのクラウドインテグレーションが入ってきているため、この部分が少し大きくなっています。

クラウドインテグレーション、リセール、MSPの各カテゴリーが順調に伸びていることで、大きな成長率を達成できているとご理解ください。

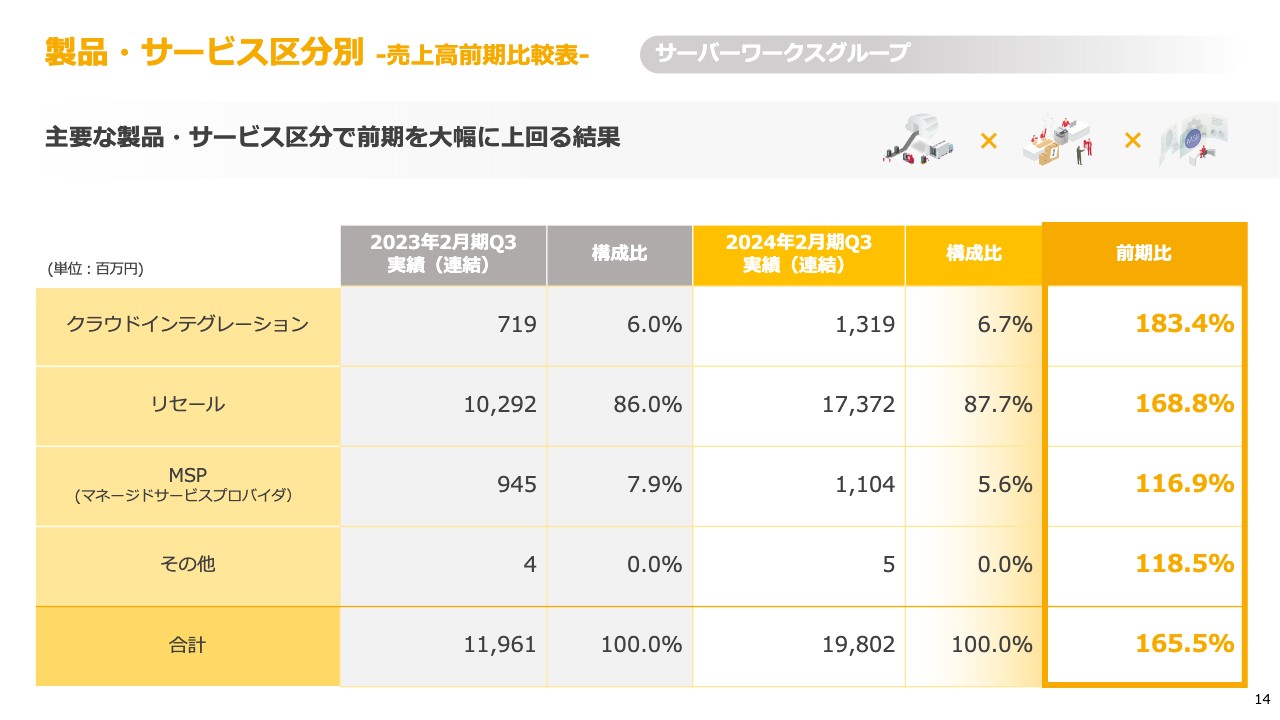

製品・サービス区分別 -売上高前期比較表-

サービス区分別の前年同期比較です。クラウドインテグレーションが183.4パーセント、リセールが168.8パーセント、MSPが116.9パーセントと、どの分野も高い成長率を達成できました。それにより、成長が下支えされていることが、おわかりいただけると思います。

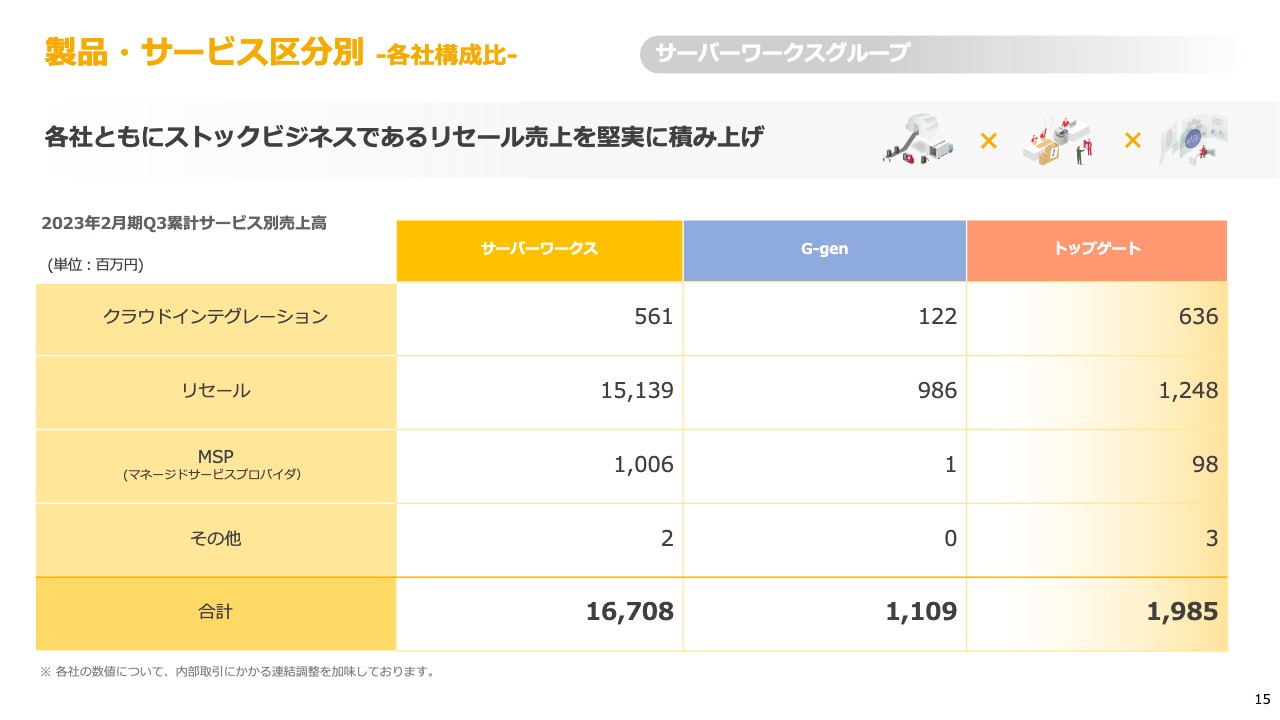

製品・サービス区分別 -各社構成比-

先ほどお伝えした内容を数値で表しました。サーバーワークスは以前からAWSを提供しているため、MSPの部分がかなり積み重なっています。これが、成長の底支えとなっています。

一方でG-genとトップゲートについて、「Google Cloud」の世界はまだ始まったばかりです。インテグレーションとリセールは少しずつ積み重なってきていますが、MSPはまだこれからです。逆に言えば、MSPを積み重ねることで、さらなる成長につながっていくと期待しています。

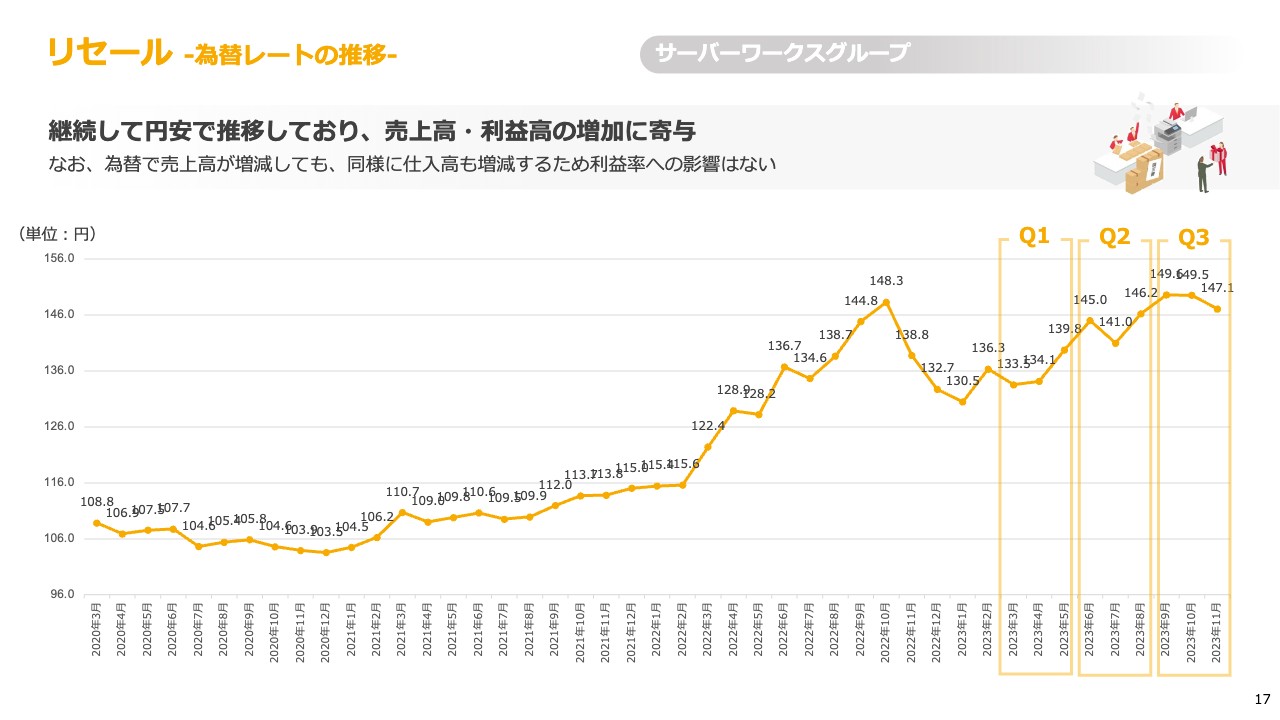

リセール -為替レートの推移-

リセールの分析です。スライドは為替のチャートで、2023年11月期は円安の傾向により147.1円です。私どもは為替により売上高が増減します。仕入れについても同様ですが、利益率には直接的な影響がないビジネスモデルです。

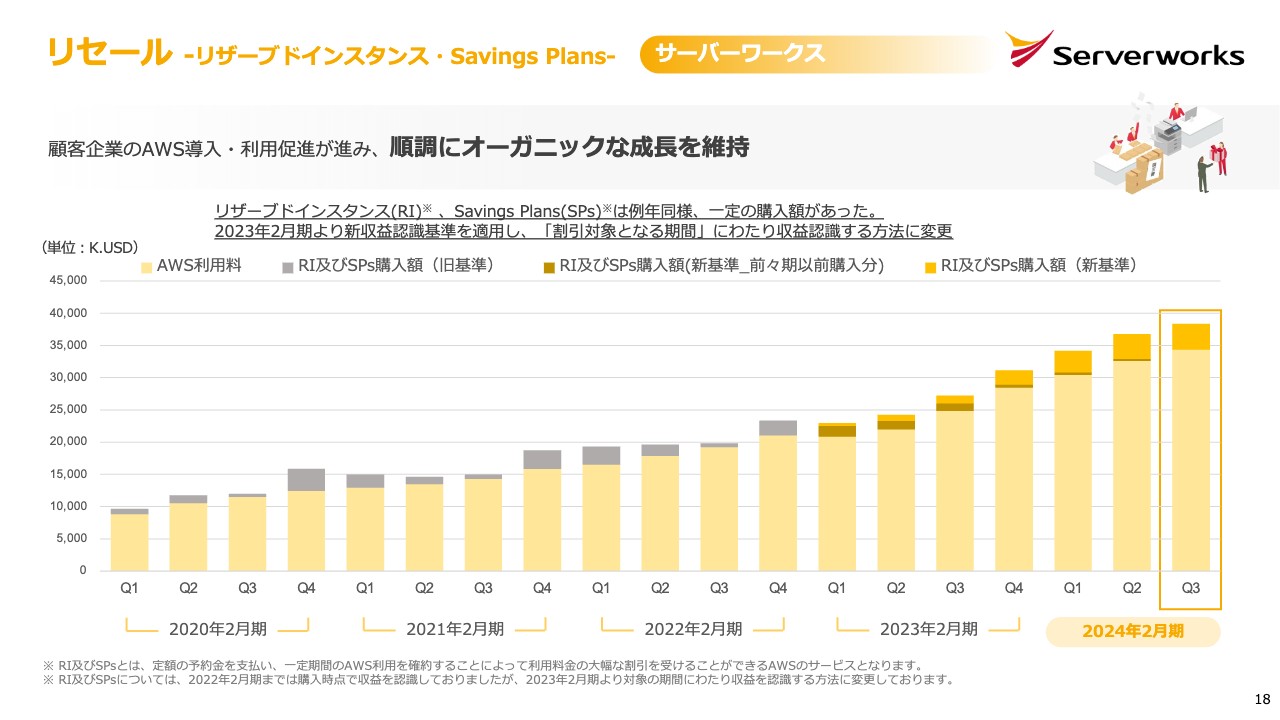

リセール -リザーブドインスタンス・Savings Plans-

決算説明会で毎回お話ししている、私がとても大切にしていることです。実際にお客さまがどのくらいAWSを利用したかの表です。

AWSの利用料は、為替の影響を受けないドルベースでの表示となっています。薄い黄色の部分が実際の利用料で、濃い黄色の部分は、お客さまが予約することで割引を受けられるオプション製品の売上高です。

薄い黄色の部分が順調に伸びているだけでなく、オプション製品の売上も非常に堅調になっていることがおわかりいただけると思います。

円安が続く中、オプション製品についても、その時の為替レートで買うことになりますので、お客さま側の負担もそれなりにあります。しかし、コストをうまくコントロールしていきたいといったお客さまの要望から、オプション製品が売れていると理解しています。

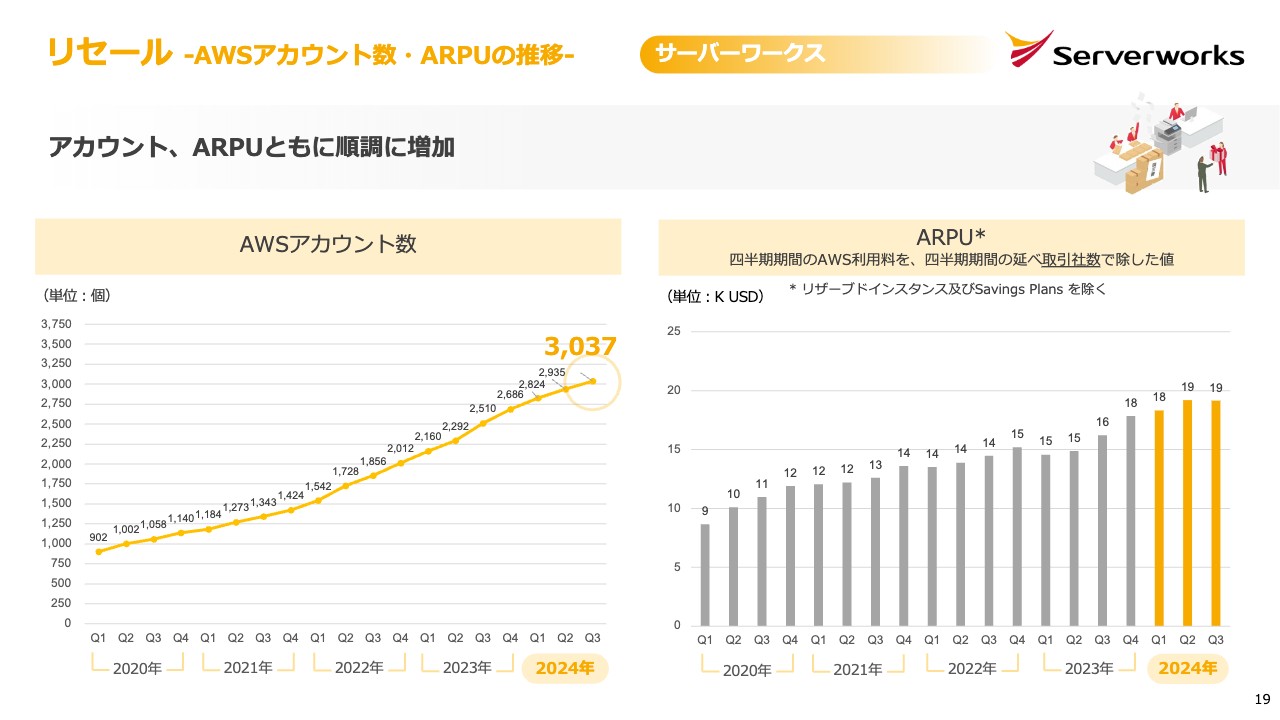

リセール -AWSアカウント数・ARPUの推移-

アカウント数と単価は、どちらも順調です。アカウント数が伸びているのは当然ですが、ARPUは決算説明会で何回もお話ししているとおり、単価が伸びすぎるのはあまりよくないと考えています。

単価が伸びすぎると、AWSは割高といった誤った印象をお客さまが持ってしまいます。そのため、私どもはお客さまができるだけリーズナブルに利用できるコスト削減コンサルティングやアーキテクチャの支援をしており、単価の上昇が少しでもモデレートになるよう努力しています。

それでも、お客さまがさまざまなワークロードをAWSクラウドに載せ替えることを継続しているため、少しずつ単価が上がっています。しかしながら、私どもが逆にブレーキをかける努力をすることで、パートナーにサーバーワークスを選んでもらう1つの理由になると期待しています。

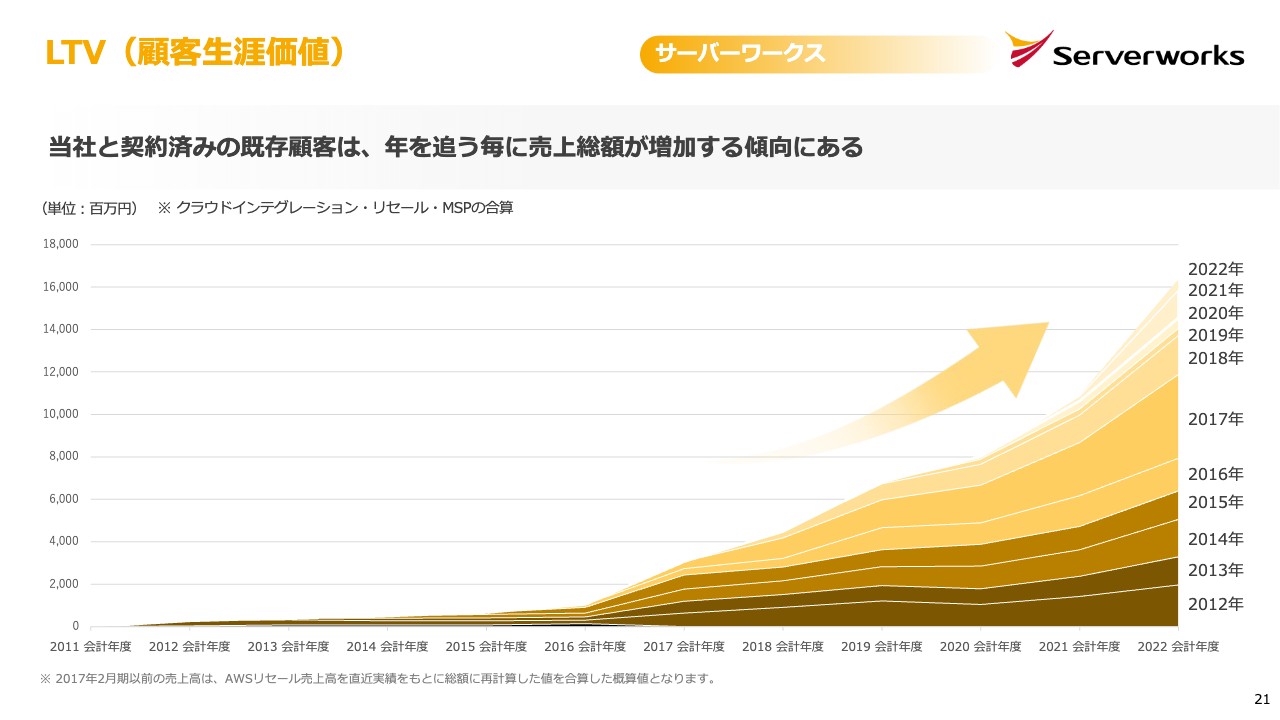

LTV(顧客生涯価値)

LTVのチャートについても大切にしています。10年以上前の2012年から、当社と契約しているお客さまが、これだけ残っています。古くから契約しているお客さまが、毎年、地層のように積み重なっていきます。私どもが高い成長率を維持できているのは、このような背景があるからだとおわかりいただけると思います。

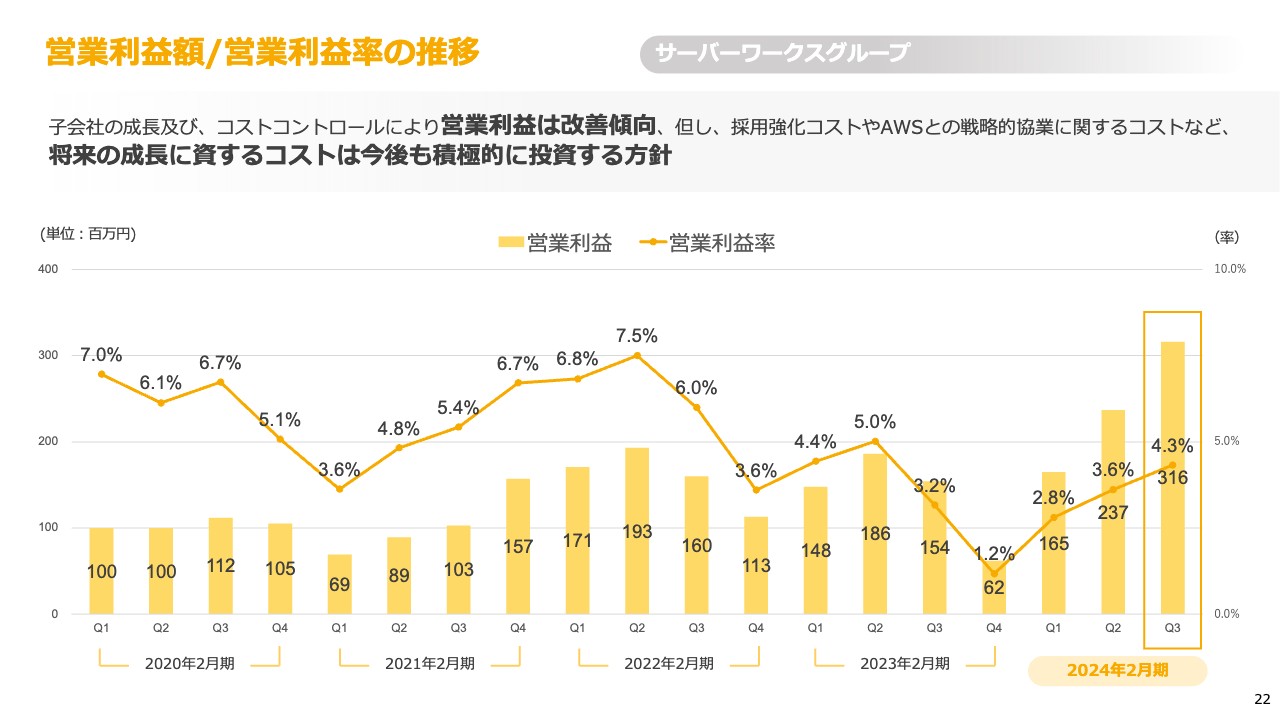

営業利益額/営業利益率の推移

営業利益額、営業利益率の推移です。2023年2月期第3四半期から、トップゲートの連結が始まったため、PMIの過程で利益率が少し落ちてしまいました。しかしPMIは非常にうまくいき、またトップゲートも利益率が改善したことで、全体の利益の底上げにつながっています。

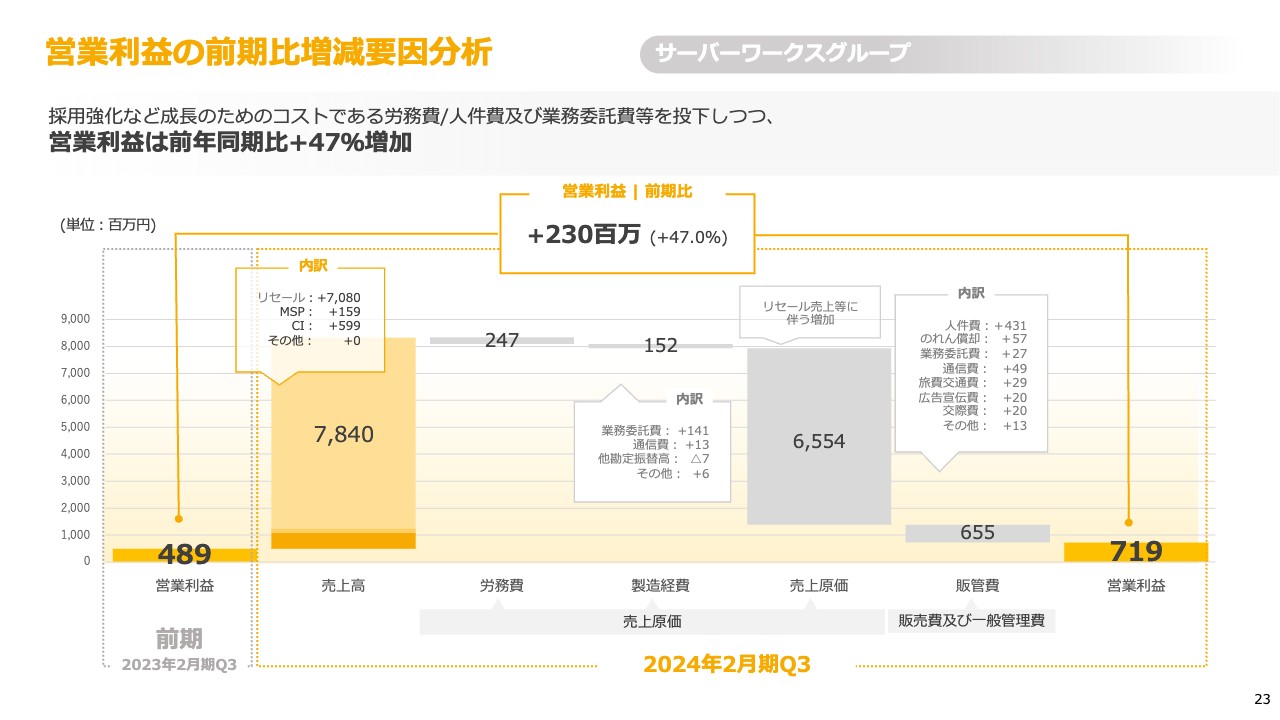

営業利益の前期比増減要因分析

決算説明資料には、営業利益の細かい前年同期比較があります。分析が必要な方は、そちらのチャートをご利用ください。

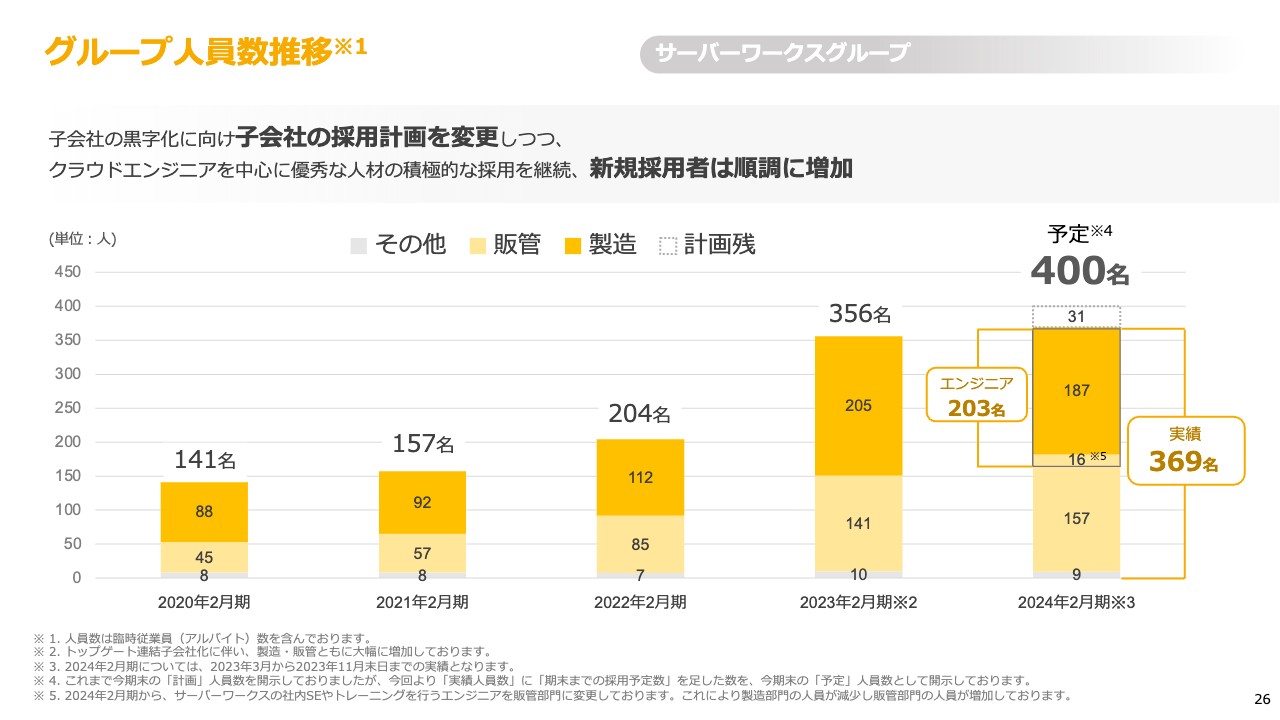

グループ人員数推移

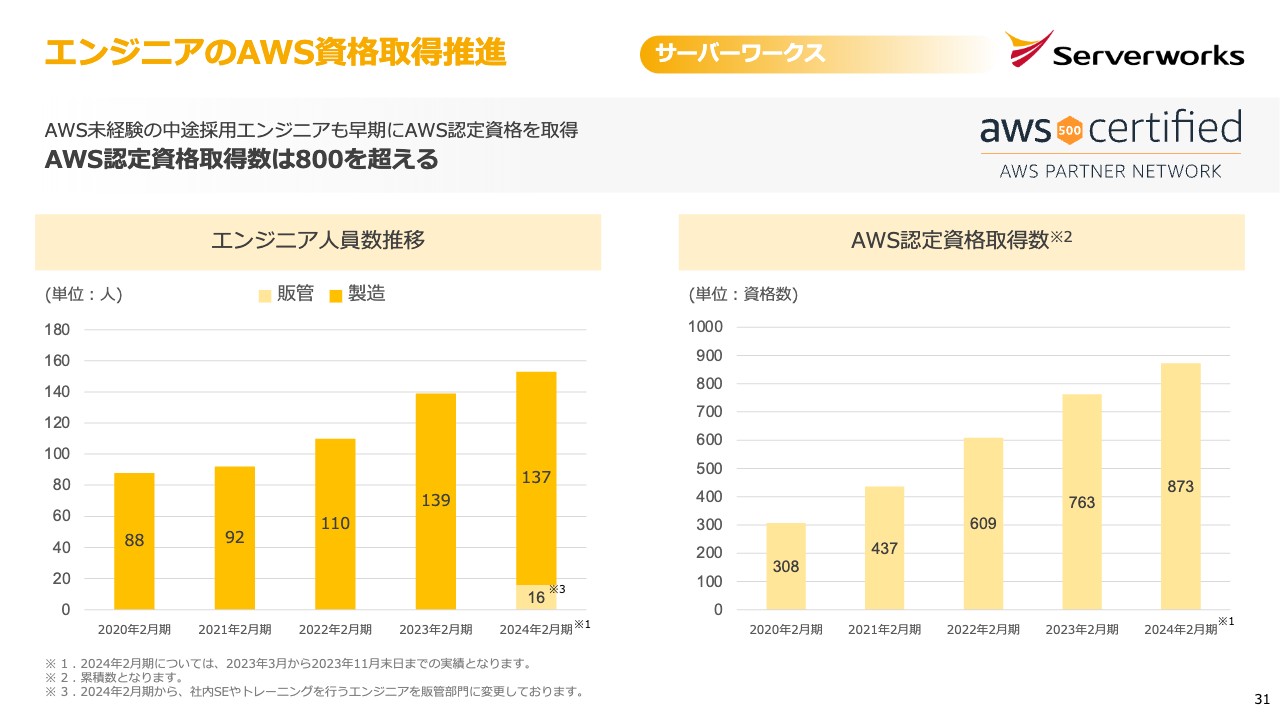

最近、投資家・株主のみなさまから問い合わせをいただくグループ人員数、特にエンジニア数の推移についてです。

前回の決算説明会の資料では、販管部門の人数が増え、製造部門、エンジニアの人数が減ったことになっていたため、「エンジニアが減ったのですか?」と問い合わせをいただくことがありました。それについて、スライドのチャートでご説明しています。

エンジニア部門と販管部門の人員の入り繰りがあり、前年まで製造部門にカウントされていた、直接的にプロジェクトにかかわっていないエンジニアが、販管部門に移し替えられました。実際にエンジニアは増えているのですが、まとまった数の異動があったため、減ったように見えてしまいました。

今期末までには、グループ全体で予定含め400名まで採用を進めていく計画です。

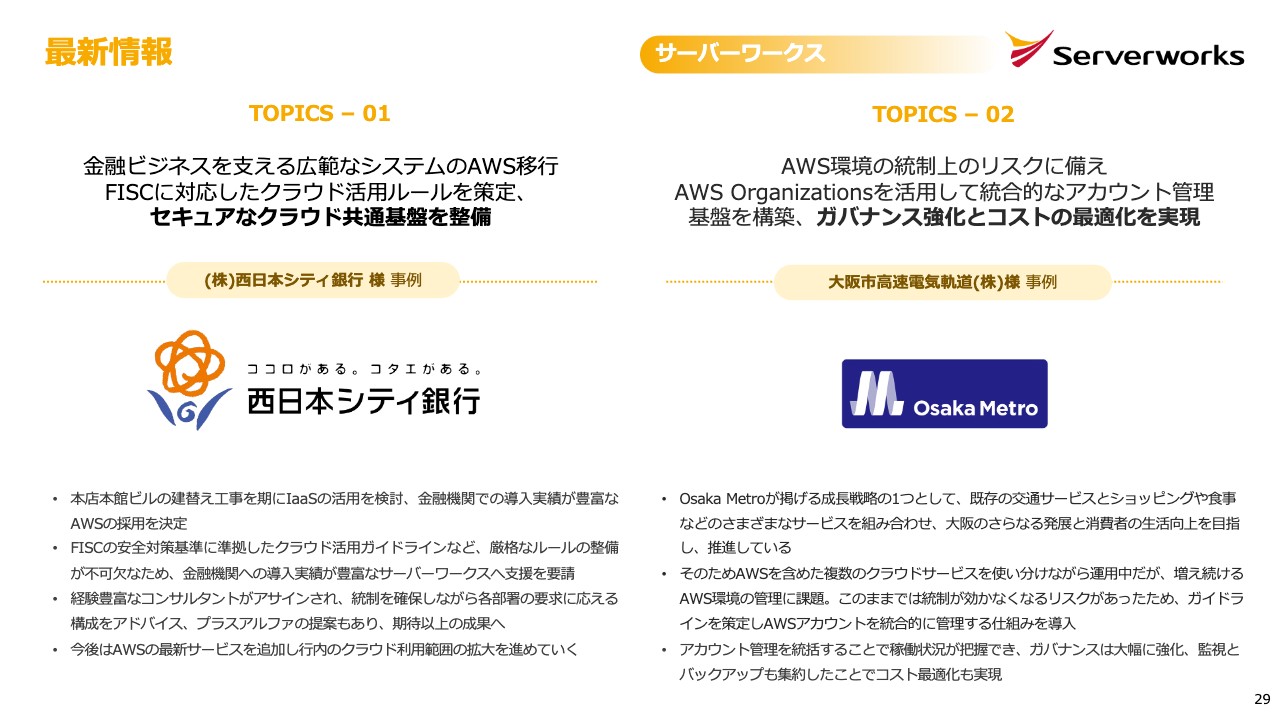

最新情報

最後に補足です。サーバーワークス単体として、いくつか事例を発表しています。

まずは福岡の西日本シティ銀行さまの事例です。金融機関という非常にセキュアな環境でも、AWSが利用できます。そのパートナーとして、当社を選んでいただきました。

また、Osaka Metroさまはインフラの会社ですので、非常に強固なガバナンスが求められます。「AWS Organizations」という機能を活用し、安心・安全にAWSを使っていただけるよう、ガバナンス体制を整えるお手伝いをしています。

エンジニアのAWS資格取得推進

先ほどお伝えしたとおり、エンジニア数も順調に増え、それに伴って資格者数も増えています。SCAというAWSさまとの大型契約において、エンジニアの総数を増やしていく計画があります。それに従って、順調に増えている状況です。

最新情報

グループ会社では、G-genがGoogleさまからCloud Migrationのスペシャライゼーション認定を取得しています。また、今回はエスパーさまという会社の事例を発表しています。

案件数・有資格者の推移

G-genではプロジェクト数も順調に伸び、非常に優秀なエンジニアがたくさん獲得できています。このようなエンジニアが成長を支えてくれており、非常にポジティブな状況が続いています。

最新情報

トップゲートでは、旺文社さまの事例をご紹介しています。また最近話題になっていて、私も出演した「PIVOT」という新しいWebメディアがあります。その運営を行っている、PIVOTさまの事例などもご紹介しています。

ご説明したとおり、サーバーワークスグループは各社とも全体的に非常に堅調で高い成長が維持できています。クラウドの需要も底堅く、生成AIや新しいワークロードなどをクラウドと連携して動かすニーズが高まりを見せています。私どもは、この高い成長を維持できると期待しています。ご清聴ありがとうございました。

質疑応答:子会社の伸びが加速している理由と来期以降の見通しについて

司会者:「子会社のG-genやトップゲートの売上高や営業利益の伸びが、第1四半期より加速しているように見えます。その要因は何でしょうか? またこのまま行くと、来期以降の御社グループとしての子会社への影響も大きくなりそうなイメージですが、来期以降の見通しはいかがでしょうか?」というご質問です。

大石:主要な子会社であるG-genとトップゲートでは事情が違いますので、分けてご説明します。

まずG-genについてです。前期までは設立間もないこともあり、とにかく案件を獲得してこなしていく、基礎的な体制作りを最優先していました。

一方で、昨年くらいからエンジンがかかり始め、エンジニアも増え、Googleさまからのアテンションもかなり高まりました。そして先ほどお話ししたような表彰や、会社としての認定を取得する流れができました。

Googleさま主導で獲得したお客さまの案件をG-genに紹介していただき、クロージングする、効率的な受注活動ができるステージに移ってきています。その結果、売上が伸びて営業損失が縮小しています。

もともとの設立計画では、もう少し黒字化が先になると思っていたのですが、想定以上に早く立ち上がっています。現時点ではまだ伸びる領域ですので、黒字化を優先しつつも、サーバーワークスと同じようにしっかりとアクセルを踏み、どんどん伸ばしていきたいと考えています。

トップゲートは、2022年6月に買収しました。買収時にはすでに20億円程度の売上がありましたが、しっかり利益が出せる体制になっていなかったため、利益体質への改善を最優先にしてきました。

生産性の向上や事業の取捨選択を行い、1年半くらい経った中で、PMIが非常にうまく進んでいます。トップゲートの経営陣や社員、サーバーワークス側のPMIスタッフが努力した結果、しっかりと売上利益が伸びたと理解しています。

来期以降への影響について、確定めいたことをお伝えすることはできませんが、非常に成長が期待される領域です。したがって、来期という短期的な視野だけでなく、中長期的に大きく伸ばすために、どのように資本投下するかリソースの配分を考え、利益の最大化を目指していきたいと思います。

質疑応答:営業利益の進捗率が順調に推移している理由について

司会者:「営業利益の進捗率が、ガイダンスと比較して134.1パーセントと、すでに今期の通期目標を第3四半期で達成している状況です。非常に順調に推移しており喜ばしいことですが、その理由について教えてください」というご質問です。

大石:大きく2つのポイントがあると考えています。1つは円安の影響です。先ほど「利益率は変わらない」とお伝えしましたが、そうは言っても円安によって利益の額自体が少し増えることもあります。期初の想定よりも為替相場が円安で推移したことにより、利益の絶対額が増えています。

もう1つは、子会社の成長も非常に大きな要因だと考えています。サーバーワークスは事業構造上、とてつもなく大きく上に行ったり、下に行ったりはしませんが、子会社2社も意味のある数字が積み重なり、少しずつ利益が出る体制に移行しています。このようなことがうまくかみ合って、今の利益につながっていると理解しています。

質疑応答:業績予想修正の有無について

司会者:「通期利益を達成していますが、業績予想の修正はしないのでしょうか? 第4四半期に営業利益がマイナスになるようなサプライズはあるのでしょうか?」というご質問です。

大石:おっしゃるとおり、修正は行いません。

第3四半期で通期の利益目標を達成している状況であり、かつ当社のビジネスはストックが90パーセント以上ですので、後半になればなるほど利益を積み重ねやすい構造になっています。

もちろん、このまま第4四半期も利益が積み上がる可能性はありますが、修正しない主な理由が2つあります。

1つは為替の動向です。みなさまご承知のとおり、為替の動向は米国の金融政策に非常に大きな影響を受けますので、どうなるかわからないところがあります。

もう1つは、サーバーワークスの成長のために必要なコストを、第4四半期に投下していく計画を持っていることです。

サプライズになるような、とんでもないマイナスがあるかどうか、現段階ではお伝えできません。しかし、ここまで得られた利益を原資に、P/Lにヒットする範囲での中長期的な成長に資する投資を進めていきたいと考えています。

例えばAWSさまとの戦略的協業(SCA)を実行するために、活動の強化として、人員確保や顧客獲得のためのマーケティングを行っています。また、社内では生産性改善のために複数のプロジェクトを回しています。

プロジェクトの具体的な内容について、私どもは、AWSの利用方法や技術的な困難を伴うことへの問い合わせを、月に数百から数千という規模でいただいています。そのようなリクエストに対し、生成AIを使って効率的に回答していく実験的な取り組みを行っています。

そこにしっかりとお金を使えば、来期・再来期には利益というかたちでしっかりと返ってきます。第4四半期はこのような活動を進めていきたいと考えていますので、今回は修正せず据え置きとしています。

質疑応答:AWSとの戦略的協業の状況について

司会者:「AWSとの協業によって先行投資を行うことから、営業利益の押し下げが発生するという発表がありました。今の営業利益の増加は、先行投資がうまく行われていないからではないかと懸念していますが、いかがでしょうか?」というご質問です。

大石:先ほどお話ししたとおり、利益が想定より進捗している理由は、円安の影響と子会社が想定以上に好調だったことだと分析しています。したがって、「サーバーワークス側で計画していた先行投資がうまくいっていない」「コストが使えていない」という後ろ向きな状況ではありません。

AWSさまとは、実際に立てた計画がしっかり進捗しているかを、「QBR(四半期ごとのビジネスレビュー)」で確認しています。SCAの契約では、「AWSさまも当社の成長に同額を負担する」という内容になっています。ですので、うまくいっていなければ、きちんとお金をつけますし、場合によってはリソースを提供することにより、着実に進捗させていこうということです。

仮にうまくいっていなければ、AWSさまからいろいろなプッシュがあるはずです。しかし今はそのようなことが起きておらず、計画どおりに進捗しています。

社内では、「来期以降のためにも、SCAをより早く達成するところに確実にお金を使ってもいいのではないか」という議論が出てきています。業績予想を据え置いた理由とも重なりますが、このようなところに今後もしっかりとお金を使って、さらなる成長につなげていきたいと考えています。

質疑応答:採用の状況について

司会者:「採用は順調でしょうか?」というご質問です。

大石:結論から言いますと、順調に推移していると理解しています。先ほどご説明したとおり、今回の開示資料から、従来発表していた期末までの人員計画や実績の人数に、今後入社予定の人数もプラスしています。

どの会社でもそうだと思いますが、離職者が出たり、想定以上にビジネスがうまくいったりという状況により、採用計画を期中で柔軟に変えています。

期初に出した計画に対して上なのか下なのかが重要なのではなく、採用によってビジネスが順調に進捗しているかどうかが重要です。

株主・投資家のみなさまにとっても、サーバーワークスという会社やグループが、今の状況にしっかりとミートできているかどうかをきちんとお知らせしていくことが大切だと考えています。

そのため、入社が決定している人数をカウントし、期末の人数がどのくらいになるのかを明らかにしていくかたちにしています。

採用については、みなさまもご存知のとおり、慢性的なエンジニア不足等で厳しい状況です。しかしながら、私どもには採用上の大きなアドバンテージが2つあると思っています。

1つはフルリモートであることです。それにより、地方の優秀層を継続して獲得できています。もう1つは、サーバーワークスとしてはAWS、子会社としては「Google Cloud」と、取り組みが非常に明確になっていることです。入社してくるエンジニアにとっては、配属などで自分がまったく希望していないことに取り組むリスクが非常に少ないわけです。

「この会社・グループに入ると、自分は希望したテクノロジーにしっかりと触れることができて100パーセントコミットできる」というわかりやすさから、優秀なエンジニアが非常に入ってきやすい環境になっていると思います。

この2つが継続していることにより、他社と比べて採用が比較的順調に進んでいると考えています。

質疑応答:「Azure」への対応について

司会者:「『Azure』のシェアが確実に伸びていますが、御社での迅速な『Azure』対応は考えていないのですか?」というご質問です。

大石:まず「『Azure』のシェアが伸びている」という部分に対して、私どもの見解をお伝えしたいと思います。

市場調査等で「Azure」のシェアがかなり伸びていることを指してのご質問だと思いますが、例えばシナジーリサーチなどのさまざまな調査データは、AWSの利用料とApple to Appleではないことがわかっています。

AWSの市場シェアは、お客さまが使った金額をデータにしていますので、実際にどのお客さまがどのくらいAWSを使っているかが元になっています。一方で「Azure」の市場データは、契約金額がベースになっています。

企業にお勤めの方であれば、「Word」「Excel」「PowerPoint」といった契約が会社で為されています。ご存知の方も多いと思いますが、これは「Microsoft 365」という契約になっていて、企業では500アカウントや1,000アカウントなど、まとまった数を契約します。

Microsoftさまとそのような大きな契約を交わす時、お客さまは「Word」「Excel」「PowerPoint」を使う契約をしているのですが、実際には「Azure」の利用料がついてくる契約形態になっています。これはEA契約と呼ばれるものです。

このように「Azure」の利用料や利用権が発生していますが、これも市場データに含まれています。つまり、お客さまが「Word」や「Excel」を使うために交わした契約の中に、お客さまが使う使わないに関係なく「Azure」の利用権が入り、それが市場データにカウントされているのです。

私どもも、足元でお客さまの動向などをきちんとチェックしていますが、「Azure」はまだAWSと同等レベルには達していません。これが「Azure」について考える上での、1つ目の前提です。

もう1つ「Azure」のビジネスでネガティブになっていることは、ライセンスのビジネスが期待できないことです。

先ほどお話ししたとおり、「Azure」は大手企業とEA契約という大きな契約を結びます。Microsoftさまの製品は、その契約の中ですべて巻き取ってしまう形態をとられる方が多いです。

そうすると、私どものようなクラウド専業のベンダーが入ってきても、「Azure」の契約だけを外に出すことはできません。私どもとしては、人を出すだけ、SIビジネスをするだけになります。他の大手のベンダーなどと、まったく変わらないビジネスモデルになり、非常に不利になってしまうのです。

AWSと「Google Cloud」の2つは、もちろんデリバリーというかたちでインテグレーションも含まれますが、その後ろにはライセンスのリセールやマネージドサービスなどが地層のように積み重なっています。これがクラウドビジネスとしての妙です。しかし「Azure」のビジネスは、そこにあまり期待できないため、現時点では参入を決定していません。

そうは言っても、お客さまのニーズが高まり、OpenAIさまの「ChatGPT」が非常に盛り上がっていますので、「OpenAIを使いたい」というニーズが増えてくることが想定されます。今後お客さまのニーズがあれば、その時点であらためて検討を進めていきたいと考えています。

質疑応答:現預金の還元方針について

司会者:「現預金が70億円近く積み上がっていますが、配当や自社株買いに充てることは考えていないのですか?」というご質問です。

大石:現在、現預金の大半がM&Aや人材採用を含む事業投資、事業成長に充てるために調達した資金です。これは中長期的な事業の成長に使っていくための原資だとご理解ください。

実際にトップゲートの買収も進めていますし、M&Aですので相手先があるかにもよりますが、適切な相手先があれば、このようなことを続けていきたいと考えています。

もちろん、株主還元や時価総額の向上、株価対策などをおろそかにしているわけではありません。しかし現時点では事業成長に投下し、株主のみなさまには中長期的な企業価値の向上をもって報いていきたいと思っています。

質疑応答:「Amazon Bedrock」の影響について

司会者:「昨年、AWSが『Amazon Bedrock』を発表し、生成AIのプラットフォームが整備されたかと思います。御社のビジネスにはどのような影響がありそうですか? 『Azure OpenAI Service』と比較しての違い、優位性や課題などについて簡単にコメントをお願いします」というご質問です。

大石:一言で言うと、非常にポジティブです。ご存じの方も多いかもしれませんが、「AWS」「Google Cloud」「Microsoft Azure」の中で、生成AIの分野では明らかにAWSが出遅れていました。

OpenAIさまはMicrosoftさまと組み、Googleさまは自分たちで「PaLM」を作っています。今回「Gemini」をリリースするなど、非常に強い生成AIのエンジンを持っています。

AWSさまには自前のものがあるのですが、残念ながらその2社には対抗できませんでした。そこで今回Amazonさまは、もともとOpenAIさまにいた人たちが作ったアンスロピック(Anthropic)さまに約6,000億円の投資をしました。そして「Amazon Bedrock」の中で、アンスロピックさまのエンジンである「Claude」を使えるようにしていくと発表しています。

私も「ChatGPT」などを使うことで理解は進んでいますが、さまざまな生成AIのエンジンが出てきている中で、すべてのワークロードが1つのLLM(大規模言語モデル)で解決できる世界はまだ来そうにありません。

確かに「ChatGPT」は非常に進んできていますが、別の領域ではアンスロピックさまのほうがよかったり、Metaさまのほうがよかったりということが起きています。このような、さまざまなLLMの違いを吸収するのが「Amazon Bedrock」という製品です。

「Amazon Bedrock」を使うことによって、ユーザーとしてはさまざまなLLMを試しやすい状況が生まれています。例えばMicrosoftと「ChatGPT」に心中するよりも、いろいろなLLMや生成AIエンジンを使えるAWSと『Amazon Bedrock』の組み合わせのほうが、さまざまな可能性を発掘できるのではないかという期待感が高まっていると理解しています。

それは私どもにとっても非常にポジティブですし、実際に足元では「Amazon Bedrock」を使い、主にアンスロピックさまのエンジンを使うことが多くなっています。生成AIがどのようなビジネス領域で使えるか、お客さまの課題をどのように解決できるかというPoCなどもすでに始めています。

質疑応答:成長投資と株価対策について

司会者:「昨年の本決算時に株価が急落していますが、本年度も成長投資のために減益になるのであれば、経営者としてなんらかの株価対策を考えるべきだと思いますが、いかがでしょうか?」というご質問です。

大石:ご質問といいますか、ご意見をありがとうございます。数字でご覧いただいたとおり、このまま順調に推移していけば、前期を超えるようなところまで来ています。一方で、今回のSCAも4年の契約となっていますので、私どもとしては投資をしながら利益も作っていく状況です。

加えて、クラウドは積み重ねのビジネスです。足元で採用やマーケティングなどにお金を使った場合、それが今期や来期の数字に直接的につながるかどうかはわかりません。

実際にマーケティングの調査などをしていると、マーケティング活動によってお客さまから引き合いがあり、それが実際の数字になるためには200日以上のリードタイムがあることがわかります。

私どもとしては、非常に難しい舵取りであることをあらためてお伝えした上で、このような足元の投資は、マーケティングや採用、生成AIの取り組みなども含め、中長期的には必ず企業価値の向上につながる確信を持っています。

株価対策が非常に大切だということは完全に理解していますし、無策のままでよいとも思っていません。しかし、第一はしっかりとした事業成長をもって企業価値の向上につなげ、そして株主のみなさまへの還元につなげていきたいと考えていますので、ご理解ください。

質疑応答:通期および第4四半期の想定為替レートについて

司会者:「為替の影響が大きいとのことですが、通期および第4四半期の想定為替レートをご教示いただけますか?」というご質問です。

大石:決算説明資料4ページの欄外に、注釈コメントがあります。記載のとおり、業績予想では金融機関の為替アナリストのレポートを参考に、1ドル平均142円のレートを採用しています。

大石氏からのご挨拶

みなさま、本日は当社の決算説明会にご参加いただき誠にありがとうございました。昨年12月、ラスベガスで「AWS re:Invent 2023」というイベントがあり、私も参加してきましたが、今回は日本人が1,700人も参加していました。

このイベントのチケット代だけでも2,000ドルですので、日本円で30万円近くします。渡航費なども考えると、1人あたり100万円くらいかかるようなイベントになっています。

1,700人もの人がラスベガスに集まって、AWSの最新情報を入手したり、AWSを使っている人同士のネットワークを広げたりすることに、かなり投資しているわけです。一昨年は参加者が800人くらいでしたので倍増しています。

AWSへのアテンションがこれほどまでに高まっている状況から、いまだ経済の不確実性やさまざまな社会の環境変化がある中で、「そのような変化に対応するためにはクラウドを使わざるを得ない」という考えが浸透してきているのではないかと考えています。

今後もAWSと「Google Cloud」の両方が伸びることで、私どもサーバーワークスグループも一緒に伸びていきたいと考えています。今後も株主・投資家のみなさまのご支援をいただければと考えています。本日は誠にありがとうございました。

新着ログ

「情報・通信業」のログ