帝国通信工業、ランニングコスト高騰等厳しい事業環境も、自動化省人化等により売上高・営業利益は前期並で着地

エグゼクティブ・サマリー

羽生満寿夫氏(以下、羽生):本日はご多用のところ、弊社の決算説明会にご出席を賜り、厚く御礼を申し上げます。代表取締役社長の羽生満寿夫です。

本日のポイントについてご説明します。弊社を取り巻く事業環境は、円安基調や地政学リスクの拡大を背景とした資材価格や電気料金を中心とするランニングコストの高騰が続いており、今期も同様の状況が見込まれます。

半導体不足は解消した一方で、客先の在庫増に伴う生産調整や巣ごもり需要の一巡があり、業界ごとの好不調が激しい展開となっています。このような状況下で、サプライヤーからの価格調整要求も強く、生産コストや稼働率を見据えた拠点ごとのフレキシブルな対応が必要です。

2024年3月期中間期の業績実績と通期業績の予想についてご説明します。今期中間期は、先ほどお伝えした事業環境により、国内外共に拠点ごとの採算にバラつきがあり、共通として資材価格・ランニングコスト・人件費負担が増加しています。こちらの傾向は、通期でも継続すると想定しています。

販売状況は、AV・家電・産業機器・医療ヘルスケアが軒並み減収したものの、自動車・アミューズメントの牽引により減収分を概ねカバーできました。さらに、円安によるプラス効果と販売商品や仕入資材の見直し、自動化省人化を行うことで、売上高78億円、営業利益6億円とほぼ前年同期並みの水準で着地しました。

また、在庫を中心とした財務バランスを見直すことで、営業キャッシュ・フローはプラス15億円と、前年同期比で大幅に改善できました。

2024年3月期通期の予想は、中間期と同様にコストの増加を最小限に抑え、売上高165億円、営業利益は15億円と当初計画のとおりに着地する予定です。

具体的な事業への取組み状況をご説明します。2024年3月期は、前期と同様に今後の生産ラインと生産キャパシティの拡大により、企業としての土台強化を図り、サステナビリティへの対応を踏まえて、事業環境の整備や生産技術や製品開発力に注力し、新たな事業機会の創出を目指していきます。

現状では中期経営計画を上回る実績を確保していますが、事業ポートフォリオの見極めと投資計画を再検証した上で、利益率の改善が課題だと認識しています。併せて財務戦略や資本戦略を踏まえた資本コストの低減を図り、企業価値の向上に取組むことが必要だと考えており、今後は計画の立案や具体化を進めていきます。

目次

2024年3月期の中間期業績実績と通期の業績予想の後に、中期経営計画に基づく事業展開における具体的な事業への取組み状況をご説明します。

2024年3期中間期の業績実績と通期業績予想については、業務統括でありIR担当の丸山よりご説明します。

24/3期業績予想(累計ベース)

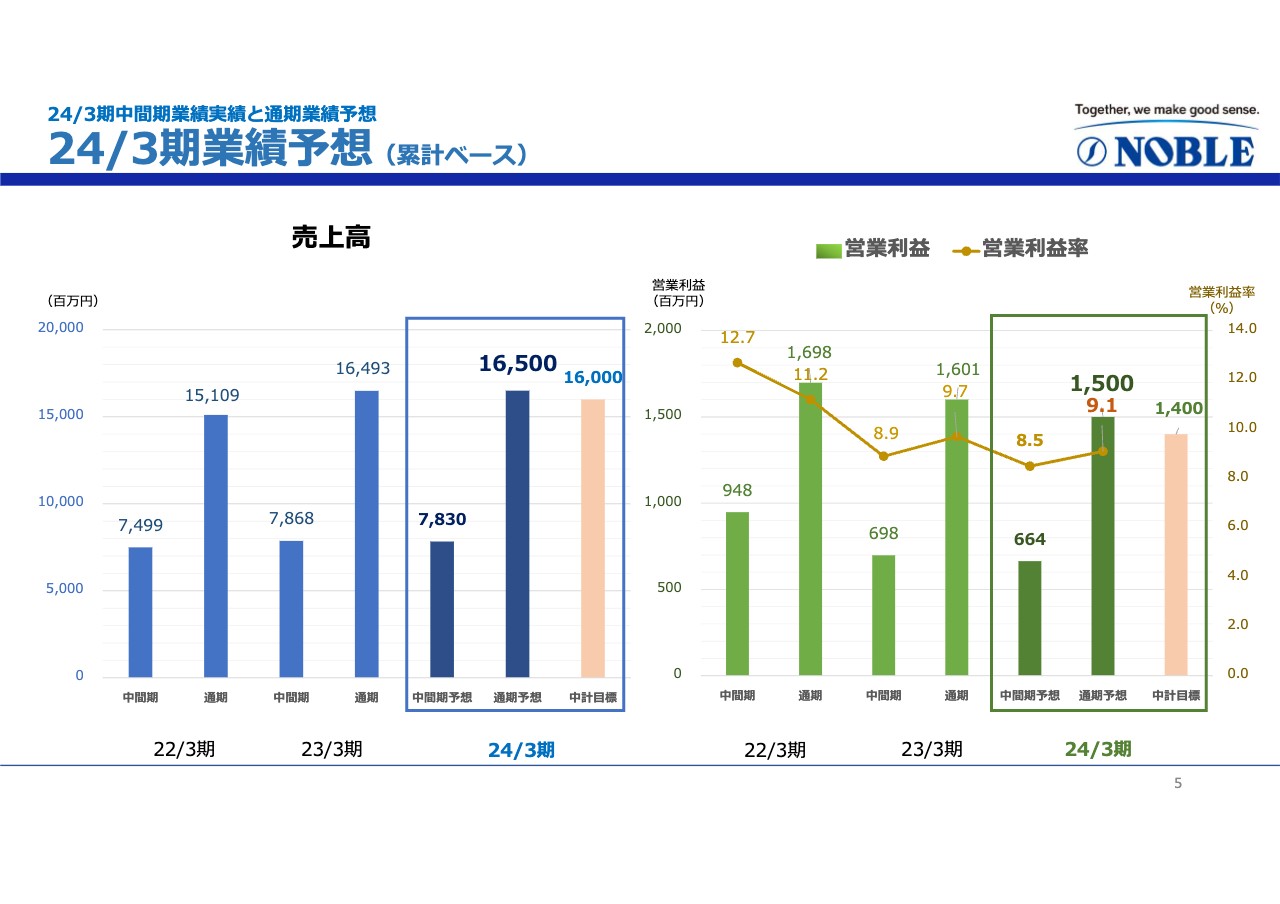

丸山睦雄氏:連結の売上高と営業利益の2024年3月期中間期実績と今期末の予想についてご説明します。

スライドに記載しているグラフの推移をご確認ください。詳細は次のスライドでご説明しますが、中間期は売上高78億3,000万円、営業利益6億6,400万円、営業利益率8.5パーセントと、売上高、営業利益共に、前年同期比のほぼ横ばいから微減となっています。

客先の在庫調整などの影響が想定以上に大きく、受注が伸び悩んだことが主な要因です。通期予想は、当初計画を変更せず、売上高165億円、営業利益15億円、営業利益率9.1パーセントとしています。

市場別では、良い市場・悪い市場がまだら模様で不確定要素が多い状況ですが、主に自動車分野による牽引がさらに期待できる見通しだと考えています。

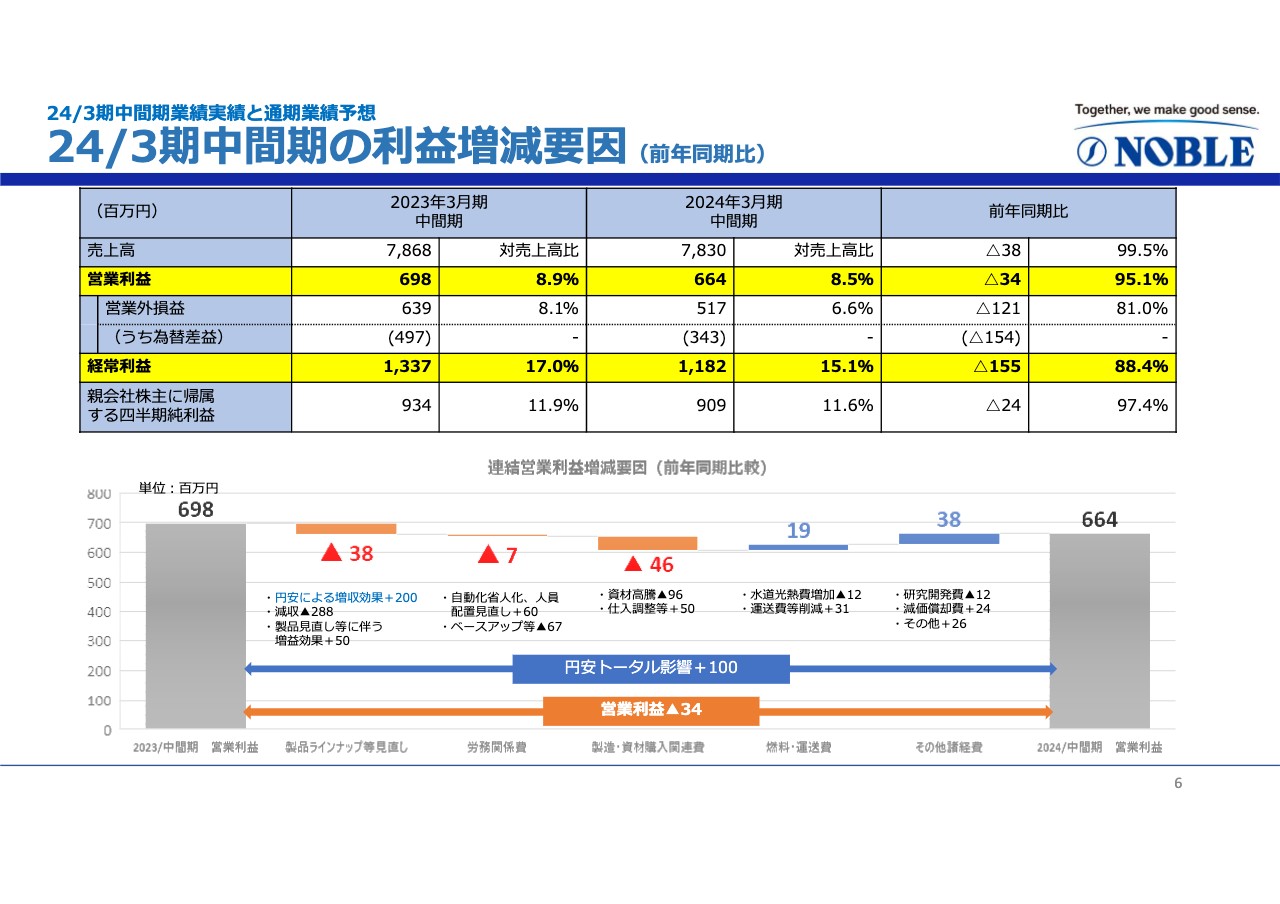

24/3期中間期の利益増減要因(前年同期⽐)

2024年3月期中間期の利益増減要因について、前年同期と比較してご説明します。営業利益は、前年同期とほぼ横ばいの3,400万円の減少となりました。

主な要因は、円安のプラス効果や販売価格などの見直しにより、売上高の減少分をカバーしたことと、人件費やランニングコストの高騰を生産設備の自動化省人化を進めて、生産効率の向上を図ったことや、仕入調整などによりコスト増加を極力抑えたことです。

一方で、計画していた医療ヘルスケア向け部品が、顧客要因による日程変更や計画の先送りがあったことや、オーディオビジュアル向けや家電向けなども、在庫調整による顧客の生産計画の変更により、受注が想定以上に計画を下回り、売上高が伸びませんでした。

生産効率の向上などのコスト削減に努めた結果、営業利益は微減で着地しました。経常利益は、想定以上に円安が進行したことに伴う為替差益があり、11億8,200万円で着地しました。一方、為替差益額は前年同期比で減少しているため、1億5,500万円の減少となりました。

24/3期の通期利益増減要因予想(通期前年⽐較)

2024年3月期通期の利益増減要因予想についてご説明します。下期は為替相場が徐々に円高傾向に進むと想定され、プラス効果はあまり期待できません。しかし、上期に比べれば全般的に顧客の在庫調整が進むと考えられ、受注を持ち直し、特に自動車業界の牽引により、主力工場の生産稼働率の改善が図られる見通しです。

上期に取組んだ生産効率向上やコスト低減も見込まれることから、通期では当初計画のとおり15億円を予定しています。

経常利益は、昨今の地政学リスクなどから円相場が今まで以上に乱高下するリスクを含んでいますが、徐々に円高に進むと想定しており、通期を通して為替差益を見込まない計画にしています。このため、下期は上期の為替差益を吐き出すかたちを取っており、当初計画のとおり17億円を予定しています。

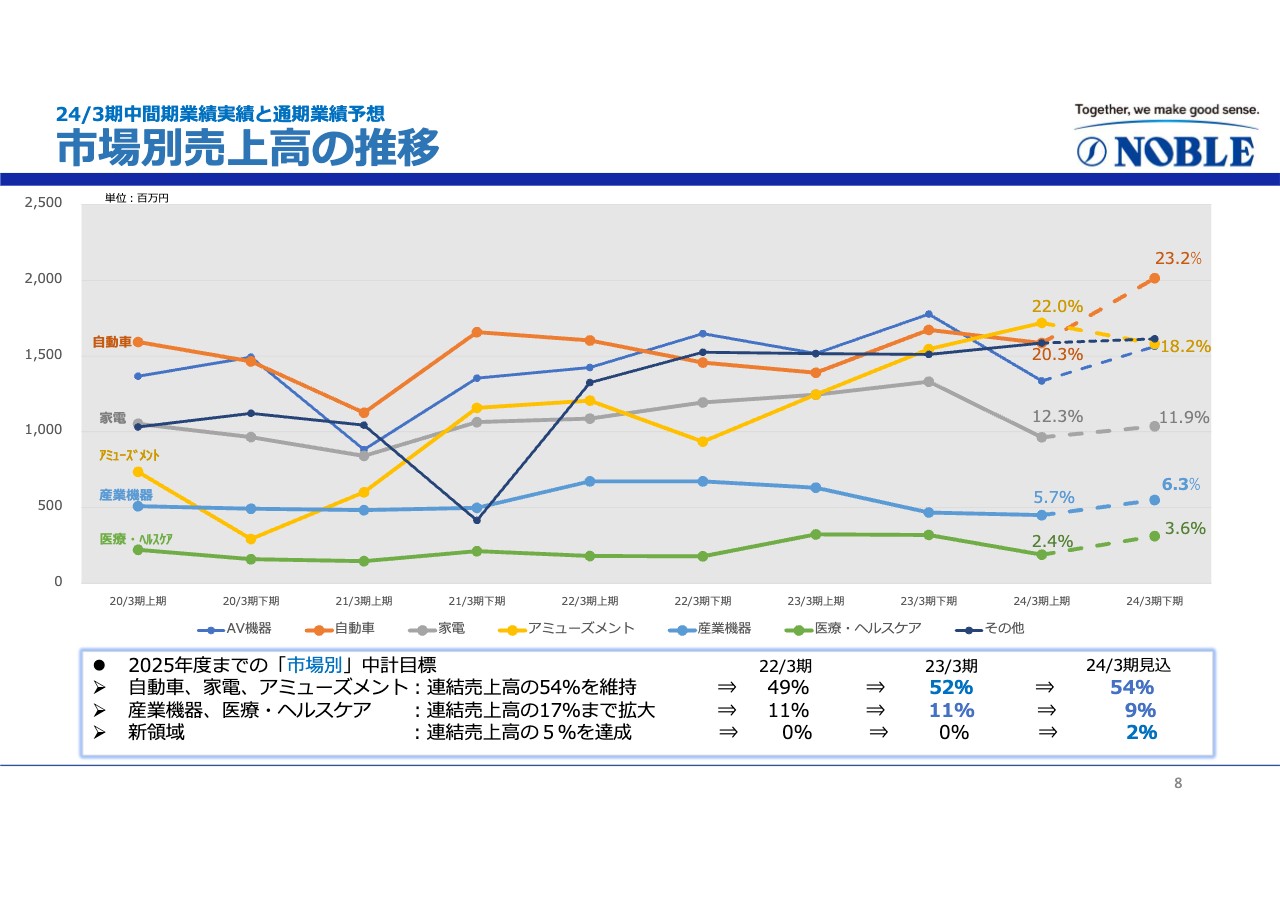

市場別売上高の推移

売上実績と下期見通しについてご説明します。まず、市場別の連結売上高の実績と下期の見通しです。

主力事業である自動車、家電、アミューズメントは、特にエアコンや給湯器などの家電で顧客の在庫調整の影響が続いた結果、上期は前年同期を下回る結果となりました。下期は若干在庫調整が進むと考えていますが、依然として厳しい状況が継続すると考えています。

アミューズメントは、ゲーム機の新モデルへの調整時期に入る見通しでしたが、予想以上に受注があった結果、上期は前年同期を上回る結果となりました。下期は、新モデルへの調整時期の影響が出てくると予想しています。

自動車業界は半導体不足が払拭され、通期での力強い牽引が期待されています。上期・下期共に前年同期を上回ると考えています。

一方、成長分野の医療・ヘルスケアと産業機器ですが、力を入れている医療・ヘルスケア分野は、先ほどお伝えしたとおり、顧客の一部のセットにおいて、企画が先送りになった影響が大きく、落ち込みました。

下期は、上期を上回ると想定しています。この分野では新規引き合いも活発で、新技術への調整も行っていることから、2年から3年のスパンで考えれば、医療・ヘルスケア分野は、15億円から20億円規模に成長すると展望しています。

医療・ヘルスケア分野については後ほど、マーケット動向や弊社の目指すべき方向性についてもご説明します。

産業機器分野は、ニュースなどで半導体製造装置の減速が伝えられています。その影響も含め、弊社客先においても在庫調整の影響が大きく、上期は前年同期を大きく下回りました。下期は、在庫調整が進んでくると考えていることから、若干回復すると思います。

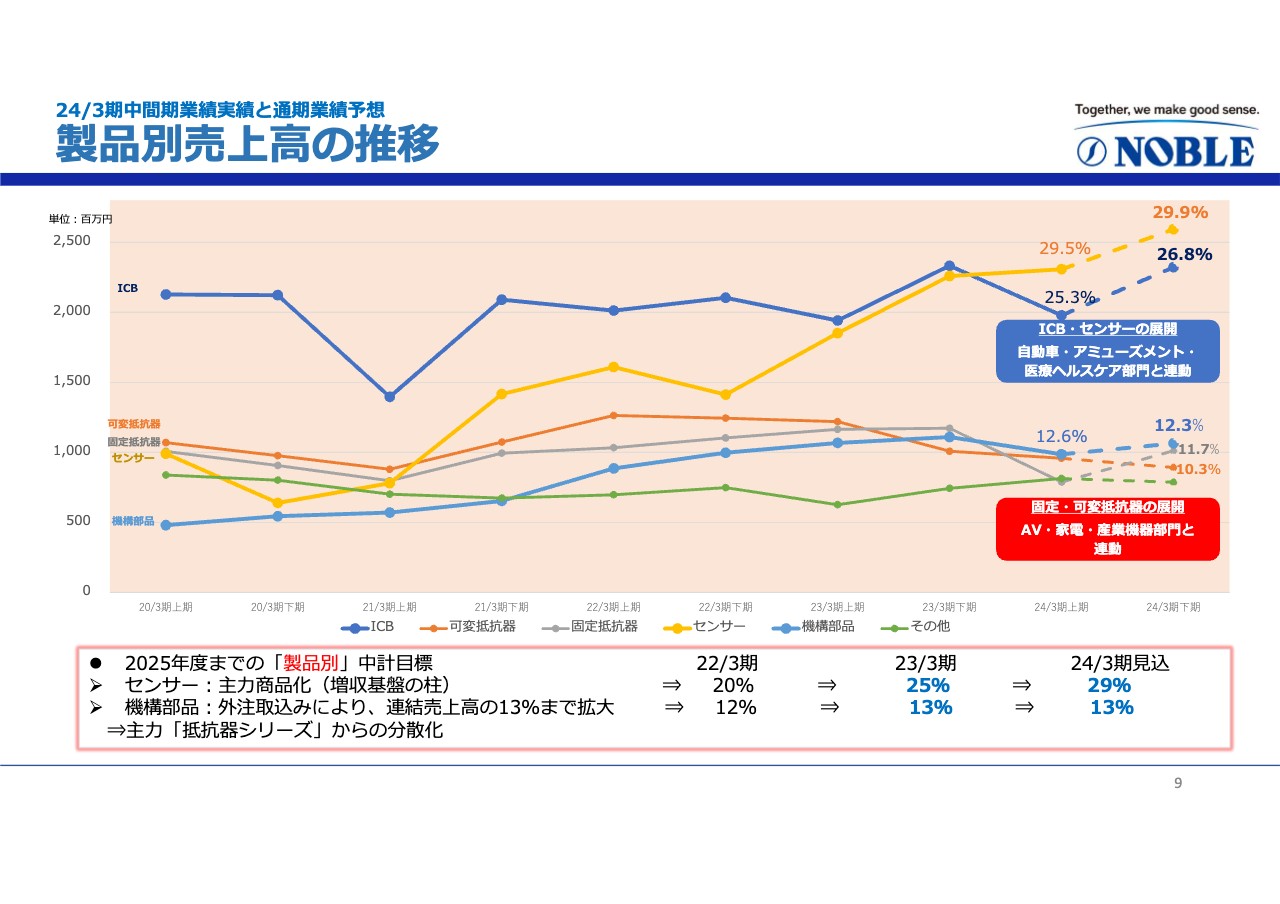

製品別売上高の推移

続いて、製品別連結売上高の実績と下期見通しです。中期経営計画で見通したとおり、抵抗器からセンサーへの流れが加速し、さまざまな市場において、センサーの売上は右肩上がりで伸びています。機構部品も安定しています。

弊社ではICBと呼んでいる、客先のセットデザインに合わせて設計されたカスタム製品の前面操作ブロックを、各客先のセットがモデルチェンジになるタイミングで発注いただいています。安定した売上高を確保しているということです。

可変抵抗器については、付加価値をつけたセンサーに移行していることに加え、家電、オーディオ・ビジュアル機器や産業機器向けの可変抵抗器の売上が、客先の在庫調整の影響から減少したため、下期に関しても、この傾向が継続すると見ています。

中期経営計画に基づく、具体的な事業への取組み

ここからは、中期経営計画に基づく具体的な事業への取組み状況をご説明します。医療・ヘルスケア部門の開発からサステナビリティの対応までのスライドについては、開発統括の水野がご説明します。

医療・ヘルスケア部門の開発(成⻑事業)1

水野伸二氏:成長事業として注力している医療・ヘルスケア事業の開発状況についてご説明します。

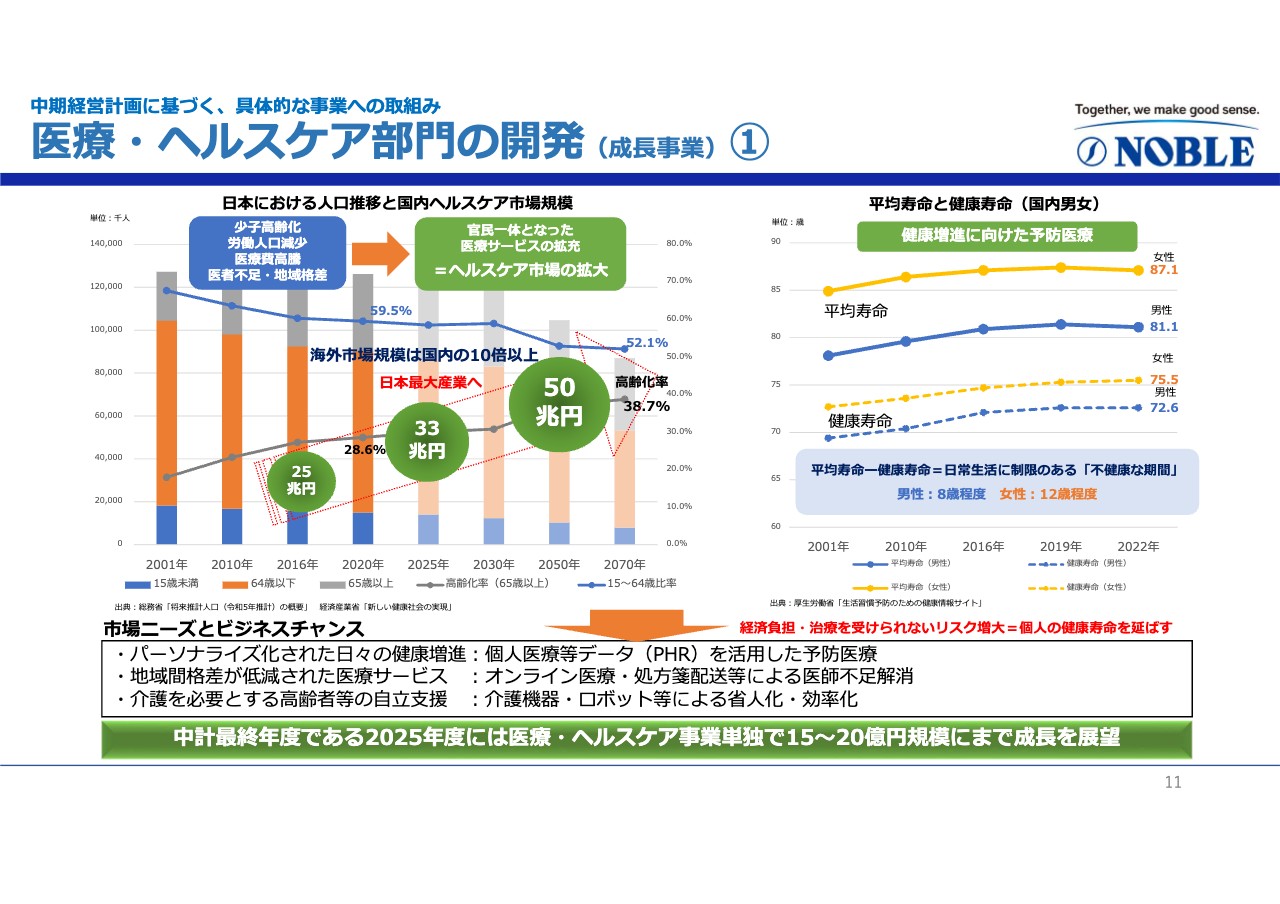

スライド左側のグラフは、日本の人口推移と国内ヘルスケア市場の規模を示しています。日本の少子高齢化と労働人口の減少はさらに顕著になり、医療費高騰や、医療関係者の不足、また地域ごとの医療格差の拡大は、より深刻化します。

この状況下、医療・ヘルスケア市場のニーズは高まり、2016年に25兆円だった市場が、2025年には33兆円、2050年には50兆円のマーケットとして、日本最大産業に拡大するといわれています。

右側のグラフは平均寿命と健康寿命の推移です。男女の違いはありますが、平均寿命と健康寿命はおよそ10年の差があります。その10年間は、なんらかの健康障害や介護・援助などが必要な、いわゆる不健康な期間です。

世界一の健康寿命を誇る日本ですが、ご覧のとおり、この10年間が短く縮まっていません。この2つのグラフから言えることは、個人はできるだけ医療費や介護料がかからないように、企業は少子化による労働力不足を補うために、それぞれ労働年齢の拡大を図ります。

個人も企業も、そして行政も、健康寿命を延ばし、「ピンピンコロリ」を目指して、予防医療に取組むことになります。その10年間を縮めるという市場ニーズの中に、弊社が社会に貢献する余地と大きなビジネスチャンスがあると考えています。

医療・ヘルスケア部門の開発(成⻑事業)2

このような医療ヘルスケア業界の拡大が想定される中で、弊社が取組んでいるベンチャー企業や大学との協業や、資本提携を通じての事例をご紹介します。

1例目は、スライド上段に記載したスリープテック分野による取組みです。先日、ノーベル生理学・医学賞の候補者となった筑波大学の柳沢正史教授が代表取締役を務める株式会社S'UIMIN社と弊社が事業提携し、弊社の生体電極シートを供給している事例です。

睡眠障害は、4人に1人が悩む社会課題であり、この課題解決は企業・個人共に、労働力の確保や健康増進には不可欠です。

この問題に対し、医療不足等の問題や経済的負担の軽減も踏まえ、在宅による日常生活で検査を可能としたパラダイムシフトを図るべく、弊社のノウハウを活かした脳波測定のデバイスとして、生体電極シートを供給しています。

この生体電極は、今年8月に量産化され、今後の需要増が期待されています。また、来年にはこの脳波測定を、睡眠時無呼吸症候群の検査にも利用する予定です。

2例目は、スライド下段のヘルステック分野における取組みです。この3年間は、新型コロナの世界的な感染で、感染症に向き合う生活や働き方を余儀なくされてきました。ピーク時は医療機関もパンクし、医療機関の診断も受けられず、精神的にも打撃を受けたことと存じます。

その時にみなさまが行った検査のうち、PCR検査、抗原検査、抗体検査は、まだ記憶に新しいことと思います。スライドに記載の臨床現場即時検査(POCT)は、抗原検査のようなイメージで予防医療などに利用可能な検査です。

臨床現場即時検査は、健康寿命を延ばすために、成人病など自分で気づかないうちに進行している体調の変化を、自覚症状が出る前にキャッチできる検査です。現在、共同研究を行いながら、尿、唾液、血液などの体液で健康状態を測定しようとしています。

新領域の開発(チャレンジ分野)

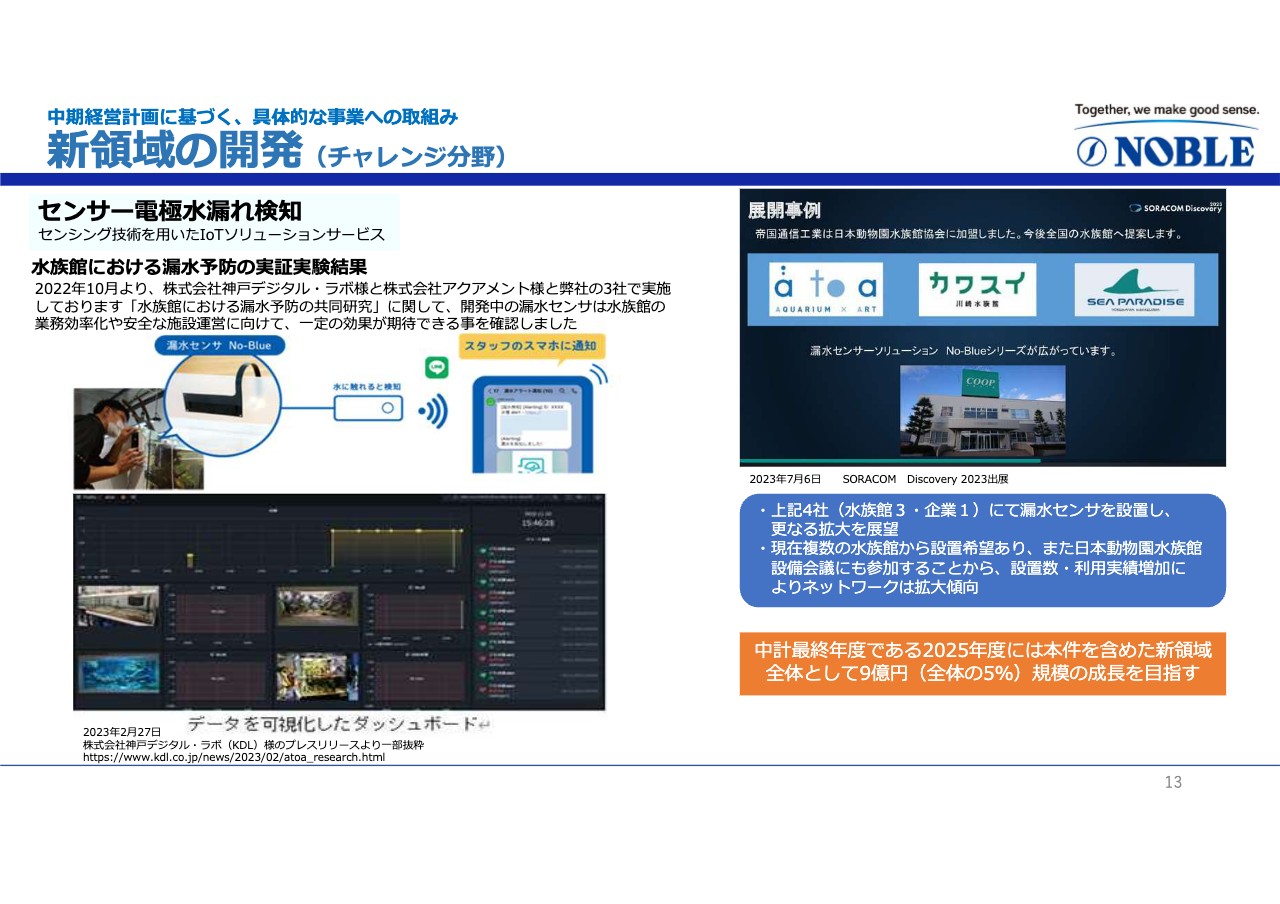

新領域の確立ということで、チャレンジ分野への取組みをご紹介します。以前からご説明している「センサー電極水漏れ検知」についてです。水族館施設と共同研究のかたちを取り、弊社商品を水族館へ提供するのと引き換えに商品モニターとしてデータを取得させていただきながら、水族館の課題解決に貢献している取組みです。

スライドで紹介しているのは、神戸デジタル・ラボとタイアップして、神戸にあるデジタルアートが融合した次世代型の水族館「AQUARIUM×ART átoa(アトア)」で行った実証実験です。アトアに漏水センサを設置し、水漏れ等を職員に「LINE」でリアルタイムに通知するシステムを開発しています。

この実証実験において一定の成果を上げ、展示会や各種会議で報告したところ、全国の水族館をはじめ、水に関わる業界の方々から引き合いをいただいています。

この商品や仕組みだけではなくノウハウを、次世代の商品化、実用化につなげていき、新領域としての開発範囲を拡大していく方針です。

サステナビリティへの対応

サステナビリティへの対応についてご説明します。まず、カーボンニュートラルへの取組みです。Scope1・2については、2022年度は、本社と赤穂工場に再生エネルギーを導入することで、カーボン削減への進展が見られました。

ただし、折からの電力料金の高騰もあり、省エネ・再利用を図る中で、再生エネルギーの比率を検討すべく、国内外の工場の拠点再編や、製造商品の見直し、建物躯体および機械設備のトータルでの見直しを順次進めています。

また、カーボンニュートラルに加えて、廃熱や排水も踏まえての2030年や2050年に目標を置いた具体的な削減策や再利用策を検討していきます。

Scope3では、他社へのヒアリングフォーマットを作成し、情報収集を開始しています。かねてから試行錯誤している社内システムの改良と併せて、サプライチェーンにおける排出量削減に取組む方針です。

次に、製品素材の見直しへの取組みです。メーカーとして、素材や工法への環境対応で、他社との差別化や事業機会の創出を図っています。前回の決算でご説明したICカードの事例に加え、各種商品のパーツをリサイクルプラやバイオプラなどの環境配慮型資材に切り替えることを順次検討しています。

設備投資・人的投資育成計画と展望は、再び代表取締役の羽生よりご説明します。

設備投資・人的投資育成計画と展望

羽生:設備投資や人的投資育成計画とその展望についてご説明します。設備投資については、営業キャッシュ・フロー17億円のうち、設備投資に12億円ほど充当する予定です。

また、人的投資育成も含めて新入社員を中心に増強します。内部人材の育成にも教育プログラムだけではなく、組織部門の横の連携を意識したイベントや、組織の編成を通じた意識改革を図る取組みを随時実施しています。

弊社を取り巻く今後の環境は、営業面や人事面でもますます厳しくなることが予想されます。そのため、課題を踏まえた設備投資と総額を見積り、営業キャッシュ・フローや遊休資産を捻出して投資を行っていきます。

さらに得られた収益を投資家のみなさまだけではなく、人的BCPの観点から社員に対する福利厚生面の強化等も踏まえて、還元する戦略を具体的に検討しています。

投資家のみなさまへの開示には少し時間を要しますが、「研究開発施設をメインとした本社建替構想」「医療・ヘルスケアの強化を狙いとした工場増設構想」「BCP・業務効率・人材教育等を狙いとした拠点見直し構想」「新領域や成長分野の拡充を企図した事業戦略構想」等、さまざまな観点から優先順位を見極めて対応する予定です。

経営指標計画と今後の展望

経営指標計画と今後の展望についてご説明します。中期経営計画最終年度までの目標として、営業利益15億円、営業キャッシュ・フロー17億円、ROE5.5パーセント、ROIC4.7パーセントを掲げています。しかし、プライム上場企業としてPBR1倍未満の改善に向けて、さらなる収益力の改善や資本効率の改善は必須です。

まずは現状の課題認識の1つである事業ポートフォリオの見極めに基づき、事業戦略や投資戦略の見直しを図ります。そして第3ステップから次期中計への展望として、ROE8パーセント、ROIC6パーセントを目指し、現状との乖離要因を補強していく方針です。

また、遊休資産の売却や配当政策等が固まっていないため、営業数値目標としての配当性向は記載していませんが、こちらも併せて検討中です。

資本政策(利益還元方針)

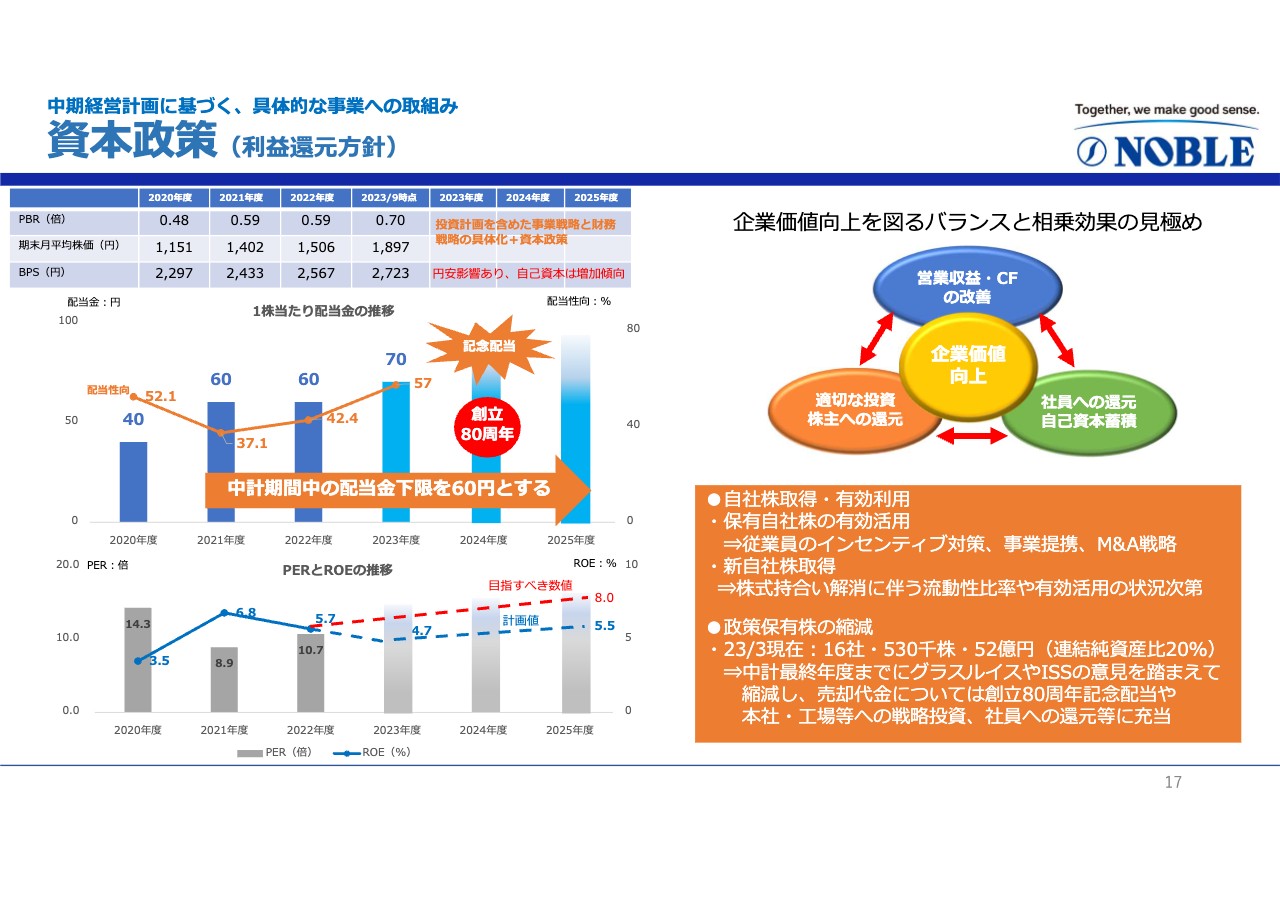

資本政策についてご説明します。配当政策として、中計最終年度である2025年度まで配当金下限を60円に設定し、創立80周年にあたる2024年度には記念配当を上乗せする方針に変更はありません。

一方でPBRの数値としては改善傾向にはありますが、依然として1倍までの乖離幅は大きく、ROEもPBRも十分とは言えません。株主資本や自己資本に対する資本効率を考える上では、資本政策の見直しも必要だと考えます。

その中で、2023年8月から11月にかけて自社株取得を総額5億円で実施しました。現在、来年度以降の取得計画や保有自社株の活用方針は検討中ですが、活用方法としては社員への還元と事業戦略に資する方向性を重点的に検討しています。

政策保有株の縮減についても、持ち合い解消による弊社株式の流動性比率の改善を図りつつ、取引先の株式についてはグラスルイスやISSの意見を踏まえて中計最終年度までに縮減します。売却代金は各種投資や還元に充当する中で、株主資本や自己資本の改善にもつなげていく方針です。

IR戦略

IR戦略についてご説明します。本年度は昨年度以上に国内外の各種展示会に出展し、営業や開発のネットワークを広げ、さまざまな業界の方々と接点を持つことでマーケット分析や新たなビジネスモデルの発掘に努めてきました。

また、弊社の企業価値を高め、個人投資家をはじめとしたさまざまなステークホルダーのみなさまへの知名度向上と認識定着を図るため、「さぁ、NOBLEと実現しよう。Together, we make good sense.」という新しいスローガンを掲げました。

人が技術に触れるあらゆる接点で「good sense」を提供するという使命感の下、弊社の特徴を、構想力と実装力を活かした「NOBLE WAY」と表現し、各種IR説明会を開催してきました。

さらに、より多くの投資家のみなさまとの接点を得るために、野村インベスター・リレーションズが企画する「アイアールmagazine」でトップの素顔を発信するなど、弊社の新たな側面を知っていただく努力を重ね、本日の中間決算説明会に至りました。

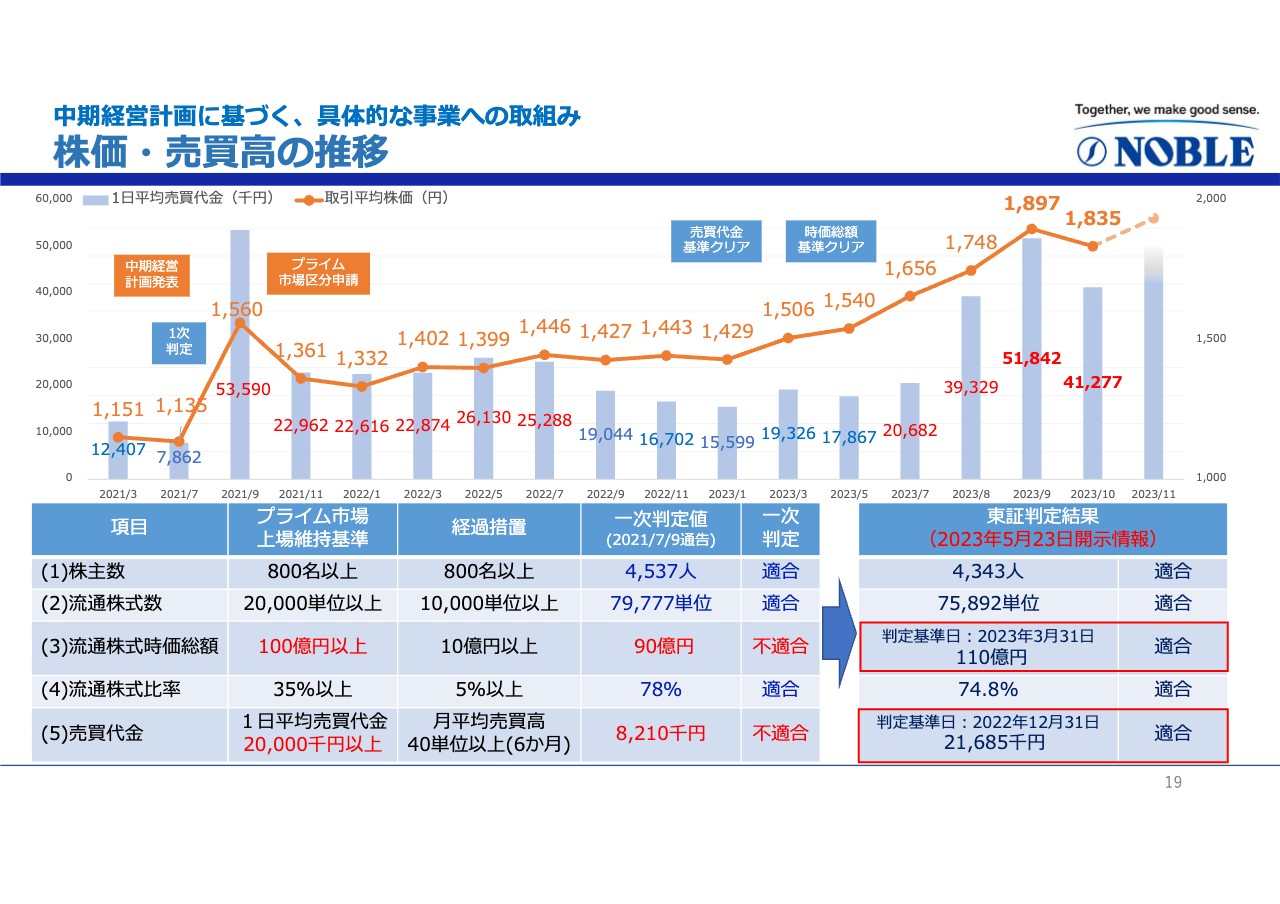

株価・売買高の推移

その結果、日経平均株価の上昇による後押しや弊社の企業努力の甲斐もあり、東証のプライム市場上場維持基準の不適合となっていた流通株式時価総額および1日平均売買高は、基準日における基準値をクリアしました。現在も問題のない水準を維持しています。

また、2023年11月は年初来高値および月間平均株価を更新することができました。今後は事業戦略等を具体化し、さらに見える化すべく、有価証券報告書に加えて統合報告書や長期ビジョンと次期中期経営計画の作成にも着手します。成長と将来性のある企業と認識していただけるように努力する所存です。

2021.11.5発表「上場維持基準適合に向けた計画書」の進捗

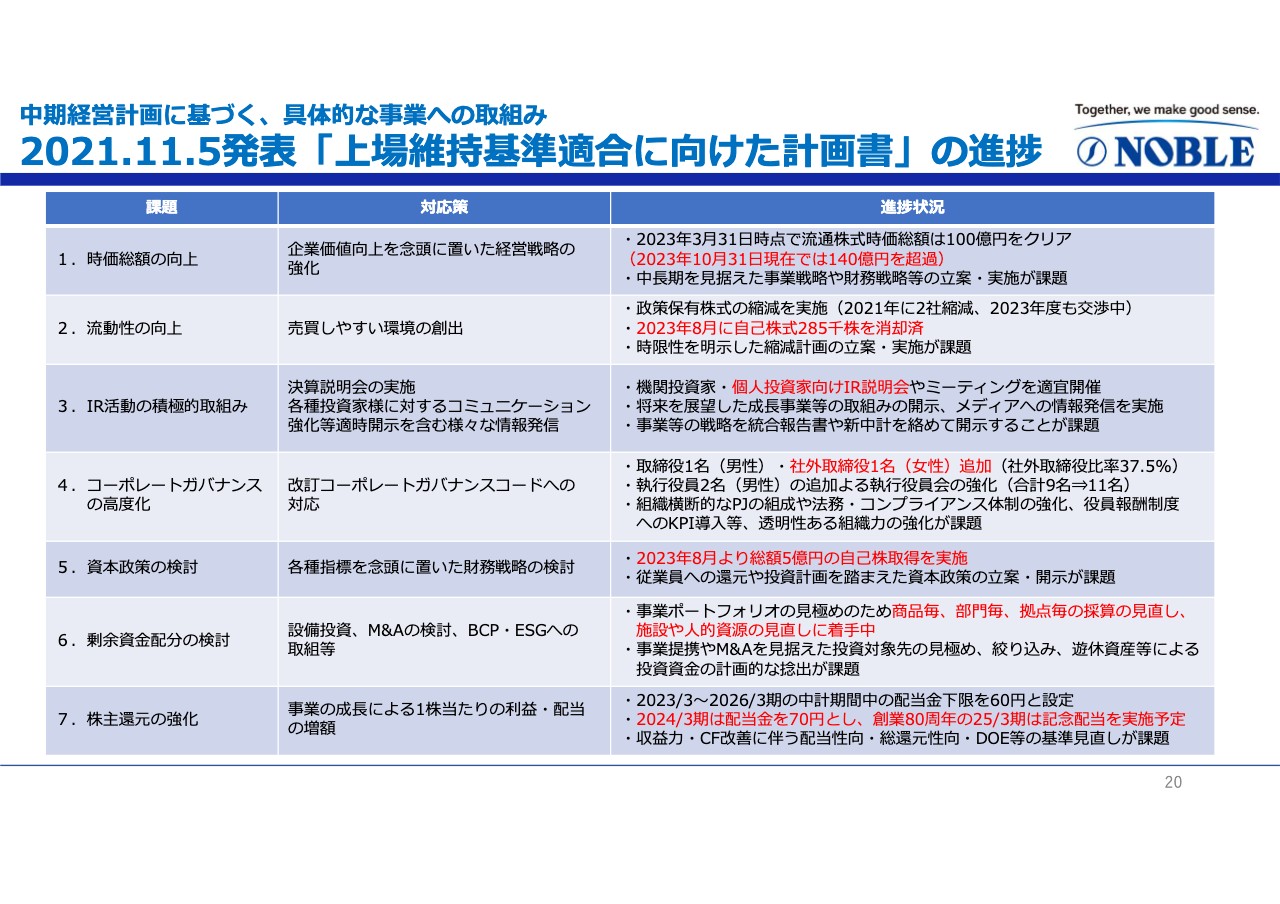

本日のまとめとして、2021年11月5日に発表した「上場維持基準適合に向けた計画書」の進捗についてご説明します。スライドには課題7つの項目について、対応策とこれまでの進捗状況を記載しています。

どの課題も依然十分な状況とは言えませんが、2021年5月に中計を発表し、同年11月には本計画を発表して少しずつ経営改善に努めてきました。まだこれからの企業ですが、引き続き弊社グループの今後の成長を期待していただければと思います。

資料末尾に補足資料として財務データや中計を含む弊社グループの概要、非財務面の取組みとしてSDGsの取組みを添付しています。お時間がある時にご覧ください。

弊社は中期経営計画の着実な実行を継続することで、持続的な売上拡大、利益の確保に努めていきます。今後ともご支援のほど、よろしくお願いします。以上で2024年3月期中間期の決算説明を終了します。ありがとうございました。

新着ログ

「電気機器」のログ