【QAあり】アステリア、売上収益は前年比17%増で上場来初の20億円超えを達成 創立25周年記念配当として初の中間配当を実施

目次

平野洋一郎氏(以下、平野):みなさま、こんばんは。本日はご多用のところ、アステリア株式会社の2024年3月期第2四半期決算説明会にご参加いただきまして、誠にありがとうございます。私からは、本日開示した2024年3月期第2四半期決算についてご説明します。

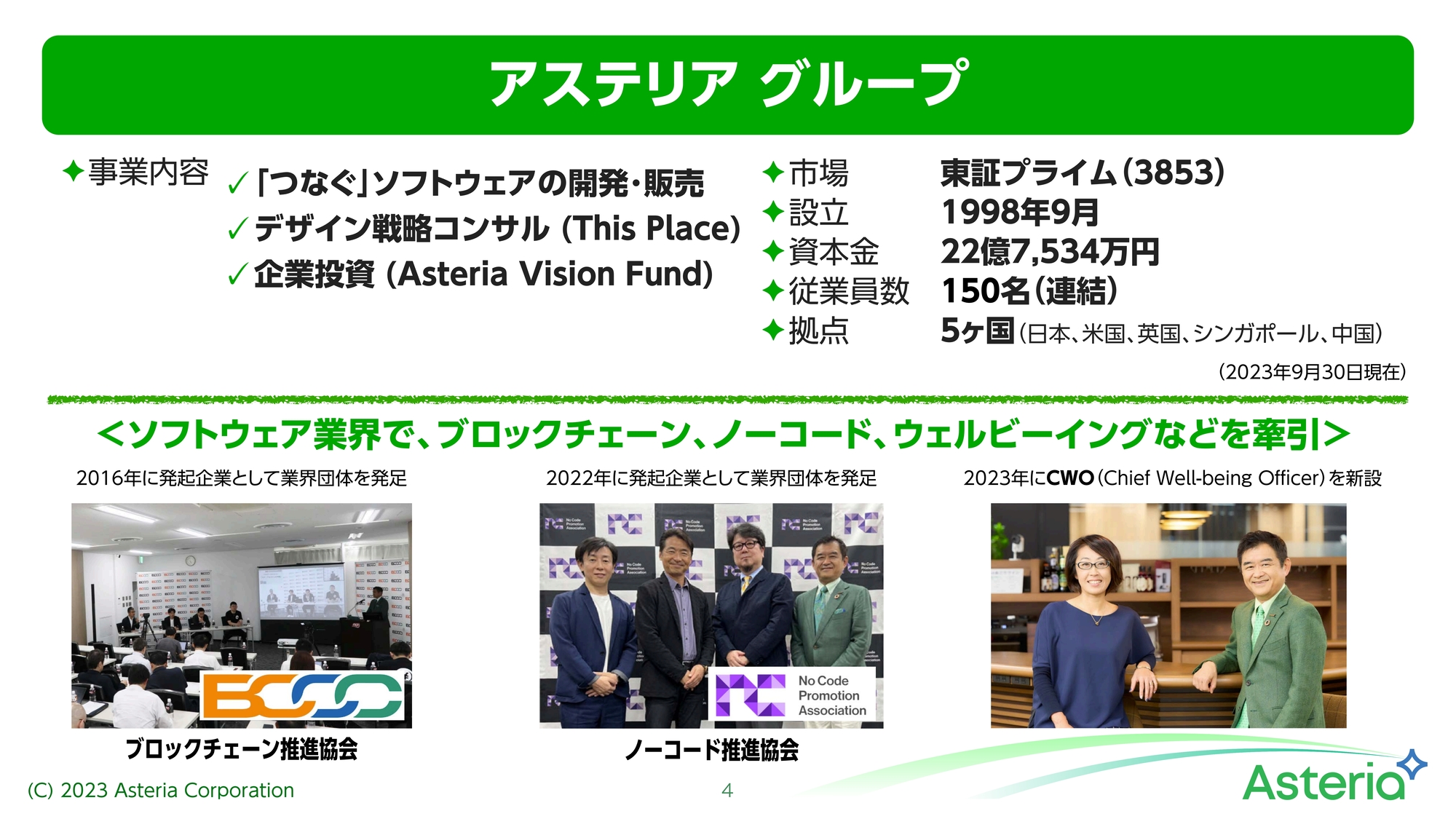

アステリア グループ

はじめに、簡単に会社概要をご説明します。当社はアステリア株式会社を筆頭とするグループを形成しています。事業内容はソフトウェア事業、デザイン事業、そして投資事業の3つで構成されており、日本を含め5ヶ国に展開しています。

ソフトウェア事業を祖業とし、ソフトウェアの開発・販売のみならず、業界におけるさまざまな活動を行い、ブロックチェーンやノーコード、さらには新しい領域のウェルビーイングの推進も行っています。

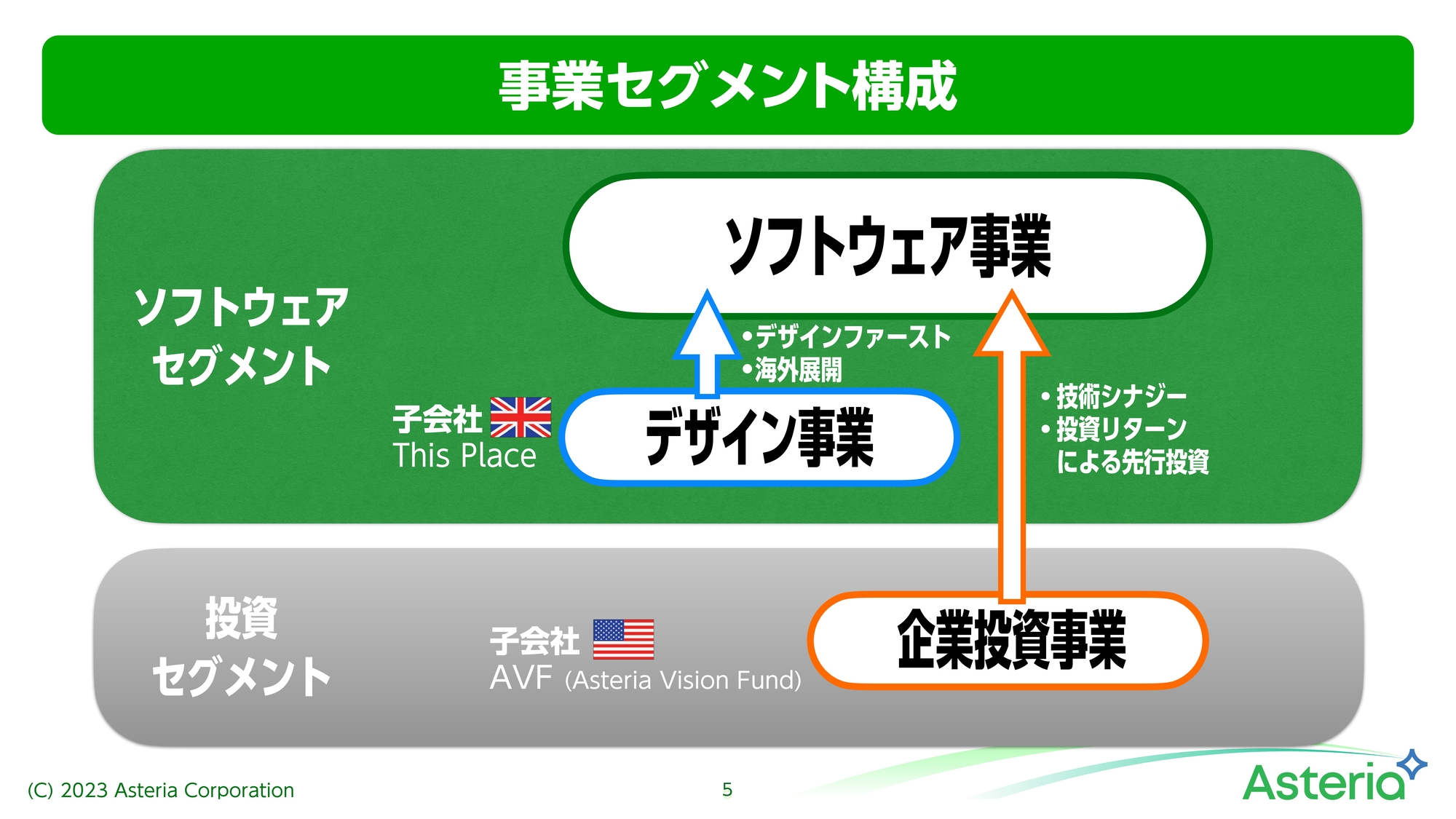

事業セグメント構成

事業セグメント構成です。2つのセグメントがあります。1つ目はソフトウェアセグメントで、こちらにはソフトウェア事業とデザイン事業が含まれています。デザイン事業は、イギリスの子会社This Placeで実施しています。

2つ目は投資セグメントで、企業投資事業を行っています。米国の100パーセント子会社AVF(Asteria Vision Fund)で実施している事業です。

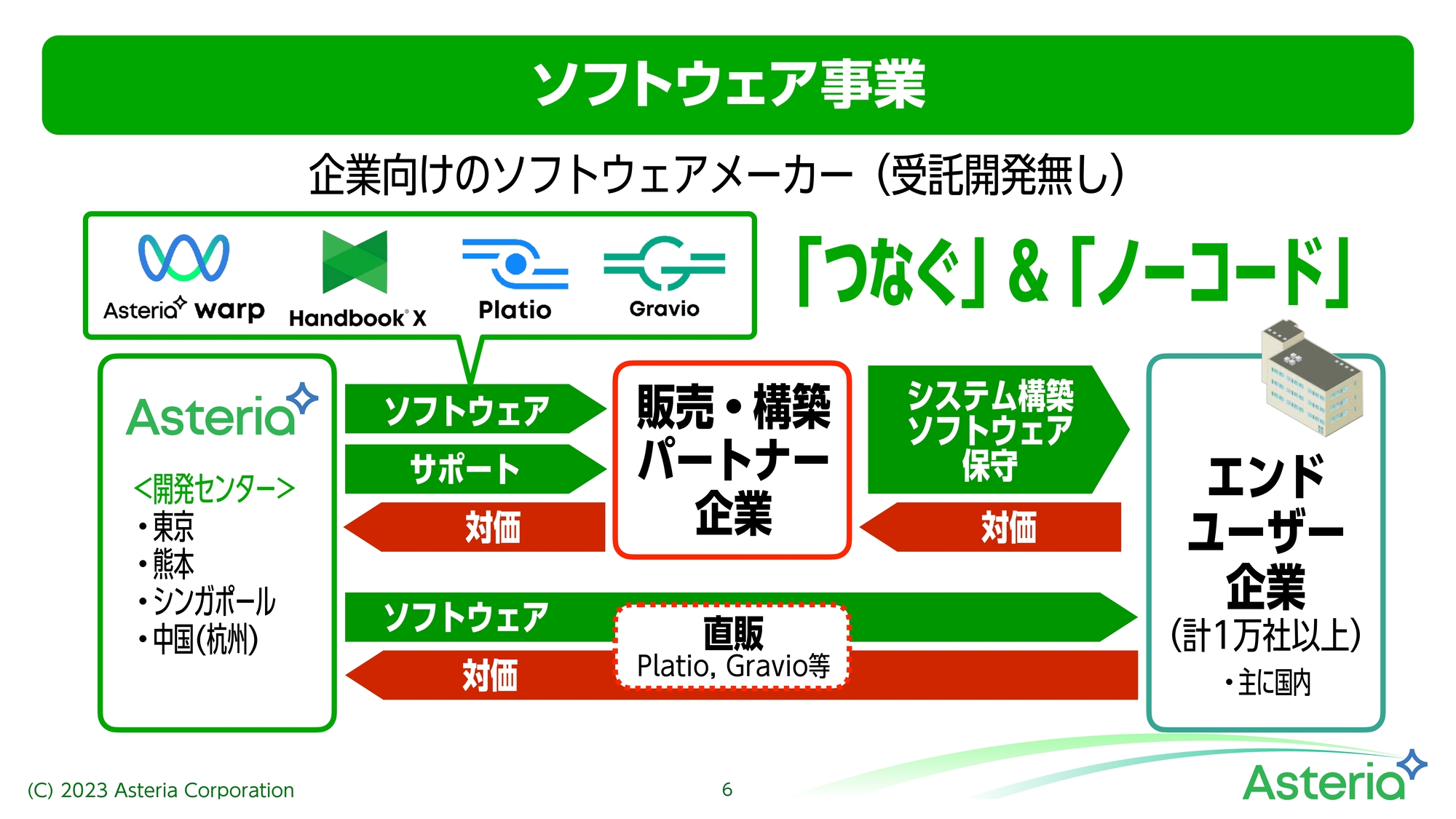

ソフトウェア事業

企業向けのソフトウェアメーカーである当社のソフトウェア事業は、受託開発が一切ないことが特徴です。カスタマイズや導入支援を行わず、製品開発に特化した事業モデルです。

2024年3月期 第2四半期決算概要

決算概要です。まずは、ソフトウェアセグメントについてご説明します。ソフトウェアセグメントのトピックは、「上半期として初の売上20億円突破」です。この結果、売上収益は17パーセント増、売上総利益(粗利)は19パーセント増となりました。

これを支えたのは、「ASTERIA Warp」のサブスクリプション(以下、サブスク)の42パーセント増収や、「Platio」の57パーセント増収、デザイン事業の76パーセント増収です。ソフトウェアで顕著なのは、サブスク製品が好調だということです。

投資セグメントです。残念ながら、当社の出資先で、昨年にナスダックに上場したGorilla Technology Group(以下、Gorilla社)の株価がさらに下落し、この第2四半期も大幅減益という結果になりました。

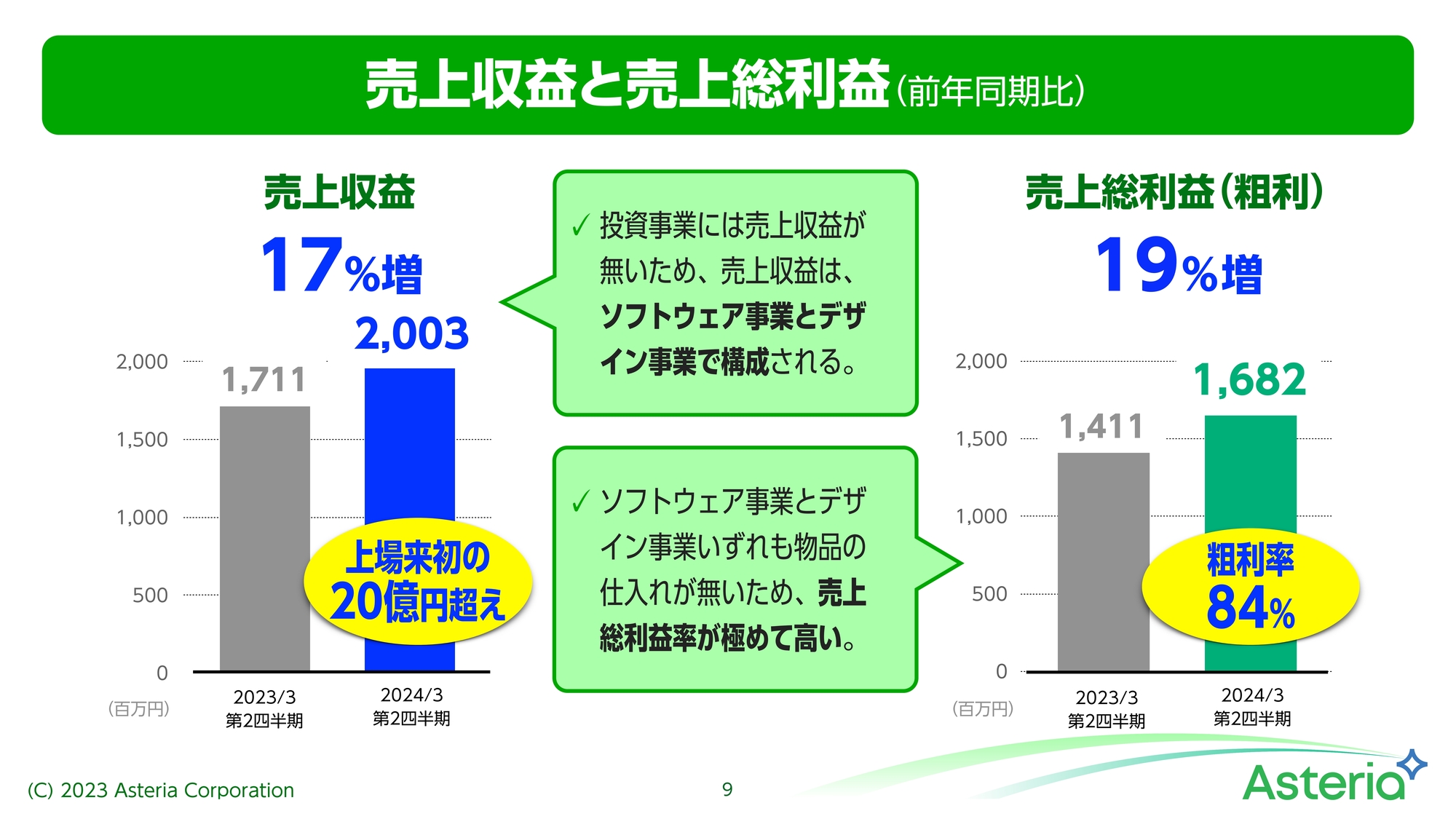

売上収益と売上総利益(前年同期比)

売上収益と売上総利益(粗利)です。売上収益は前年同期比17パーセント増の20億300万円となりました。

当社は3つの事業がありますが、売上収益はソフトウェア事業とデザイン事業のみで構成されています。投資セグメントには売上収益がありません。

売上総利益は前年同期比19パーセント増の16億8,200万円で、売上総利益率は84パーセントと、非常に高い値になっています。こちらにはもちろん理由があります。当社のソフトウェアセグメントには、いわゆる物品の仕入れがないため、非常に粗利率が高い事業モデルとなります。

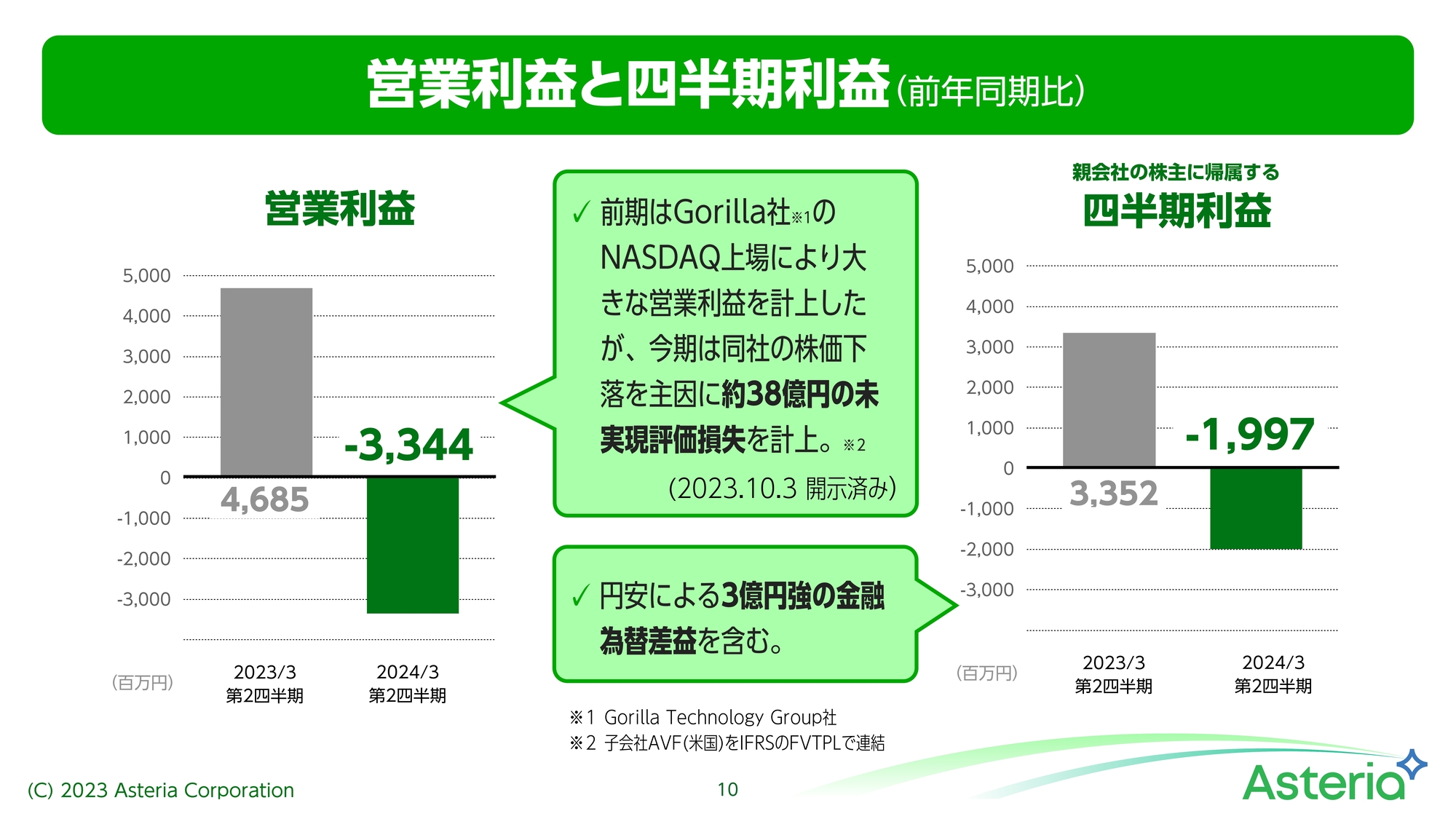

営業利益と四半期利益(前年同期比)

営業利益と四半期利益です。営業利益は、先ほどお伝えした投資事業における投資先の株価の下落によって、38億円の未実現評価損失を計上することになりました。こちらはキャッシュへの影響はありませんが、会計上、33億円を超えるマイナスとなっています。

四半期利益は為替差益を含め、最終的に19億9,700万円の損失となっています。

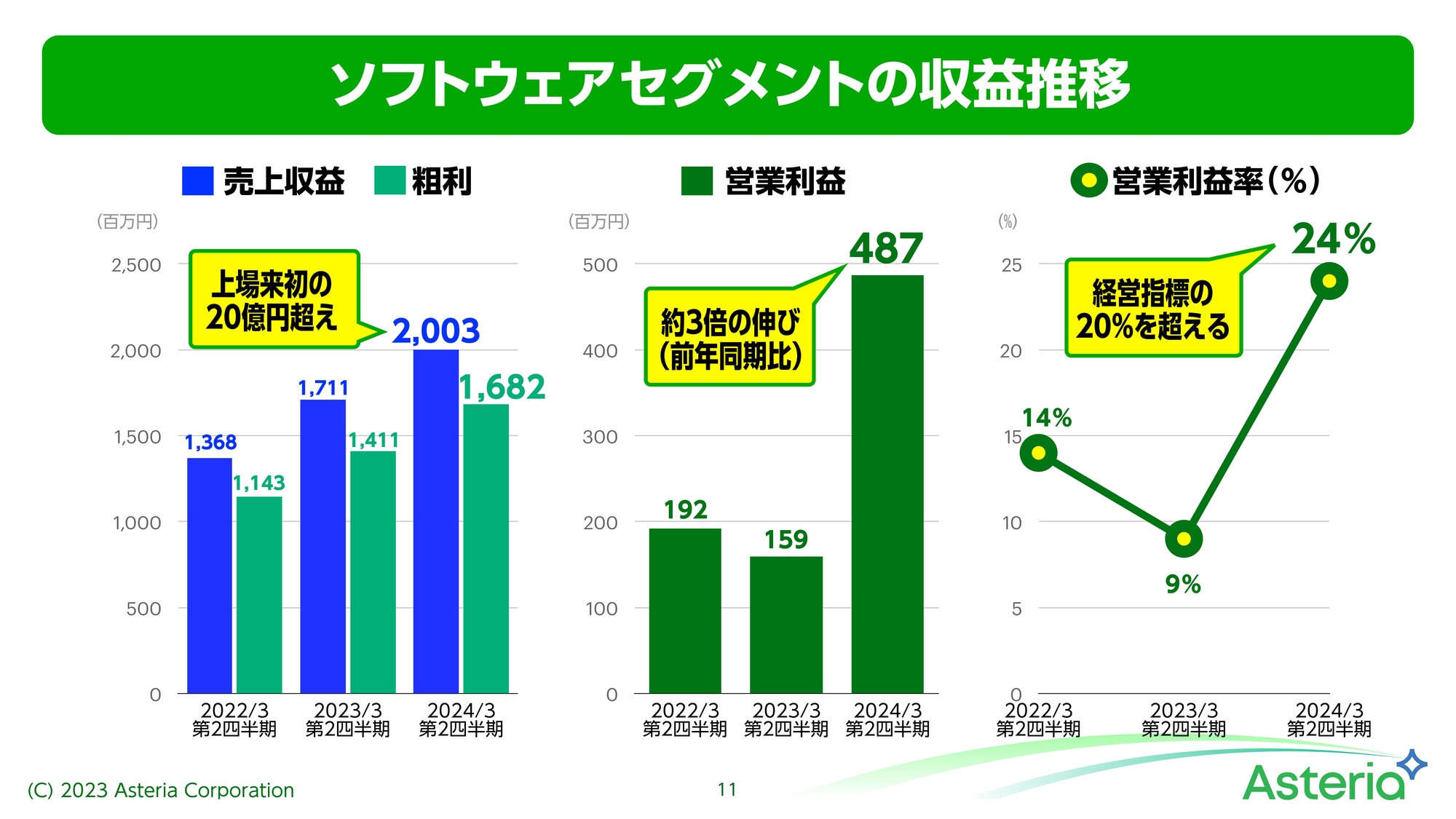

ソフトウェアセグメントの収益推移

ソフトウェアセグメントの収益推移について、ご説明します。ソフトウェアセグメントが当社の売上のすべてです。売上収益が20億円を超えたというのは、先ほどご報告したとおりです。

営業利益は4億8,700万円と、前年同期比で3倍の伸びとなっています。営業利益率は24パーセントと、私たちが経営目標としている20パーセントを超える結果となっています。

初の中間配当実施/株主優待の新設

今回のトピックとしてご紹介するのが、中間配当の実施です。本日開示しているように、記念配当としての中間配当2.0円を予想どおりに決定しました。これまで安定的に行っている期末配当に加えて、この記念配当を考えています。

期末配当の予想はまだ公開していませんが、安定配当というポリシーに沿って、しかるべき時期に予想を出していきたいと考えています。

もう1つのトピックは、株主優待です。株主優待は、先日発表したとおり、上場以来初となります。保有株式数と継続保有年数によって、「QUOカード」を進呈します。「QUOカード」は受け取れないという方もいらっしゃいますが、その相当額を当社の環境保全活動の一環として社会貢献団体へ寄付させていただく予定にしています。

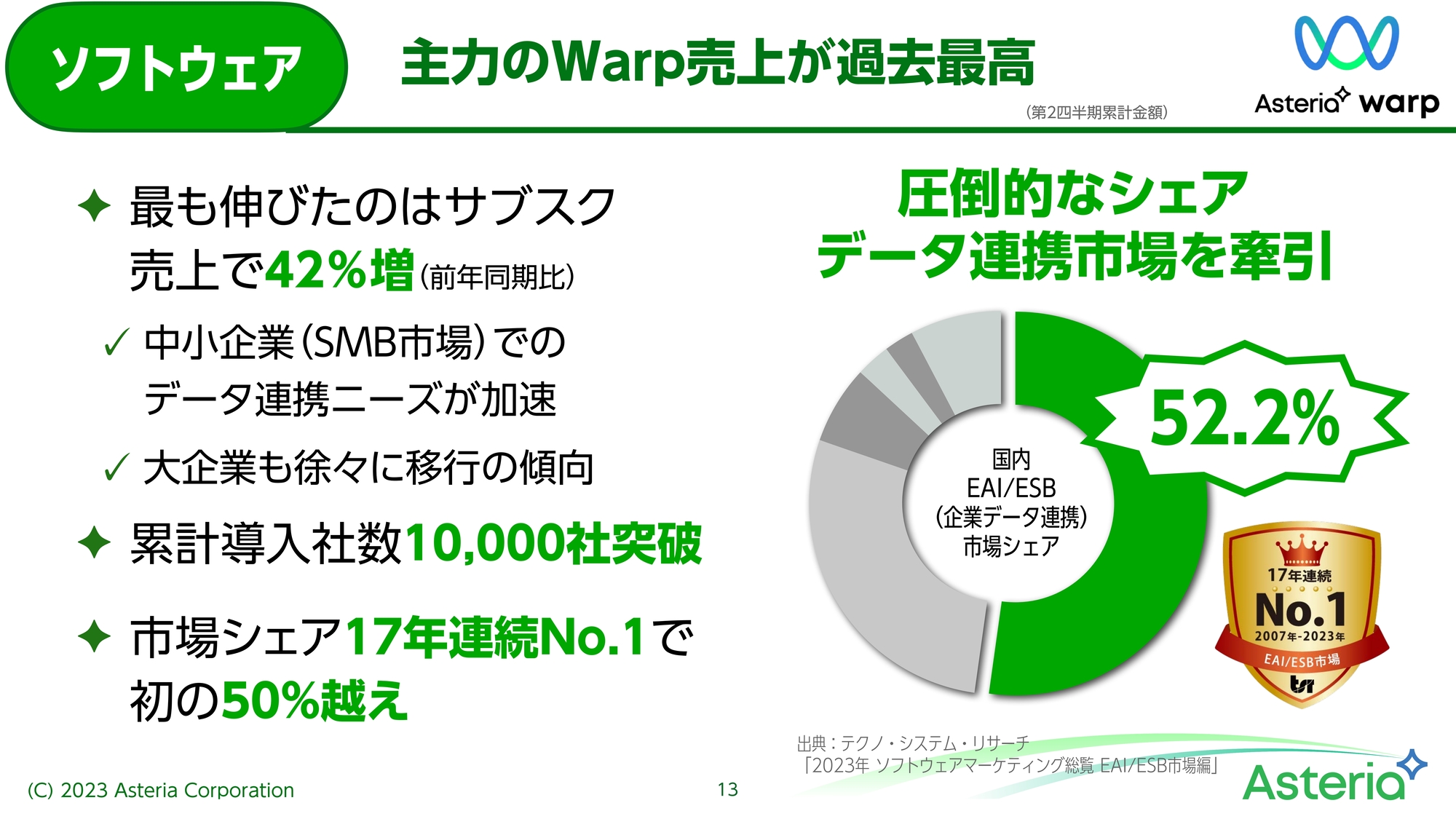

ソフトウェア 主力のWarp売上が過去最高

ソフトウェアの内容について、詳しくご説明します。ソフトウェア事業は、主力の「ASTERIA Warp」の売上が過去最高となりました。

その中で最も伸びたのはサブスクの売上で、前年同期比で42パーセント増です。こちらは中小企業、つまりSMB(Small to Medium Business)市場でのデータ連携ニーズが加速していること、また大企業も徐々にこのサブスクモデルに移行していることが要因として挙げられます。

このようなことを受けて、2023年8月には累計導入社数は1万社を突破しました。また、先日発表しましたが、市場シェア17年連続NO.1で、初の50パーセント超えとなりました。

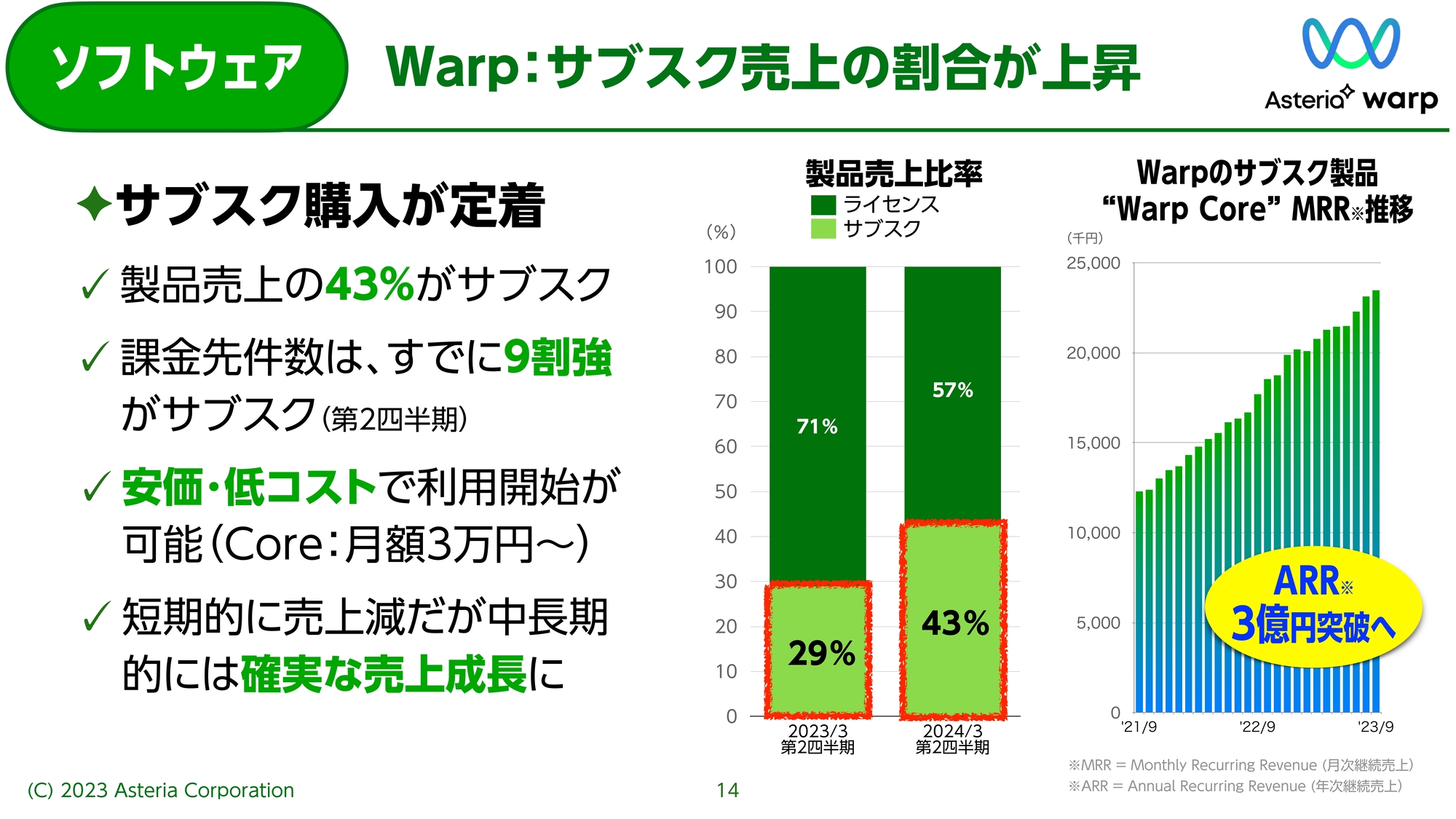

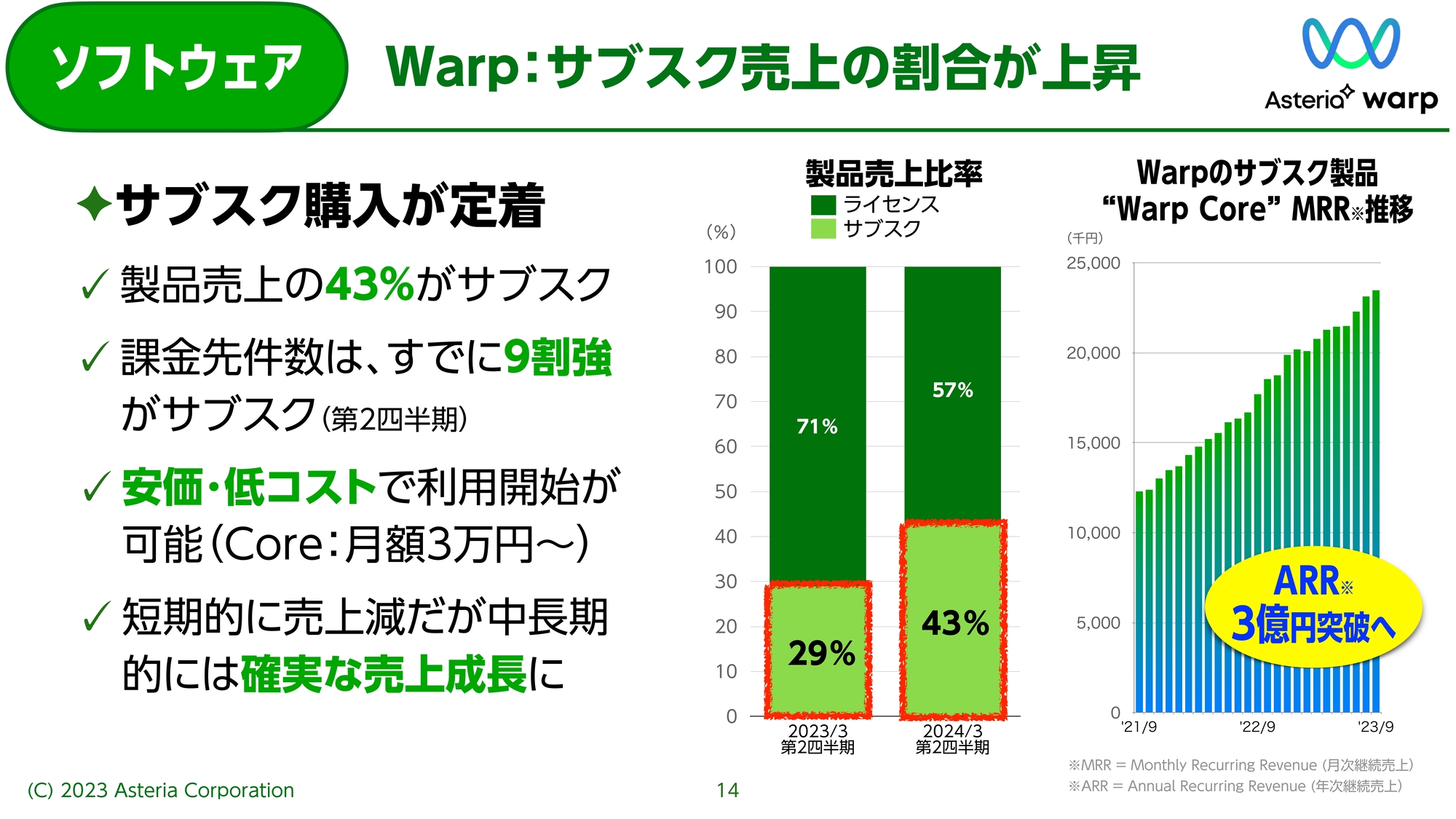

ソフトウェア Warp:サブスク売上の割合が上昇

「ASTERIA Warp」は、サブスクの売上割合が上昇していることも非常に重要なポイントで、現在、サブスクの購入が定着しています。スライドの製品売上比率のグラフをご覧いただくと、今期は43パーセントがサブスクとなっており、前年同期の29パーセントから大きく増えていることがおわかりいただけると思います。

売上については、課金先件数、つまり今お金を払っていただいているお客さまの9割強がサブスクです。「サブスクが積み上がるのだから増えるのは当たり前」と思われますが、9割を超えている状況です。

サブスクが定着している背景には、安価で始められ、スモールスタートできるところがあります。「ASTERIA Warp Core」は、一番安いもので月額3万円です。単価が低いため、短期的には売上減になるものの、中長期的には確実な売上の成長につながるのがこのサブスクです。

実際、「ASTERIA Warp Core」のARR(Annual Recurring Revenue)は3億円を突破する寸前となっており、着実な伸びを実現しています。

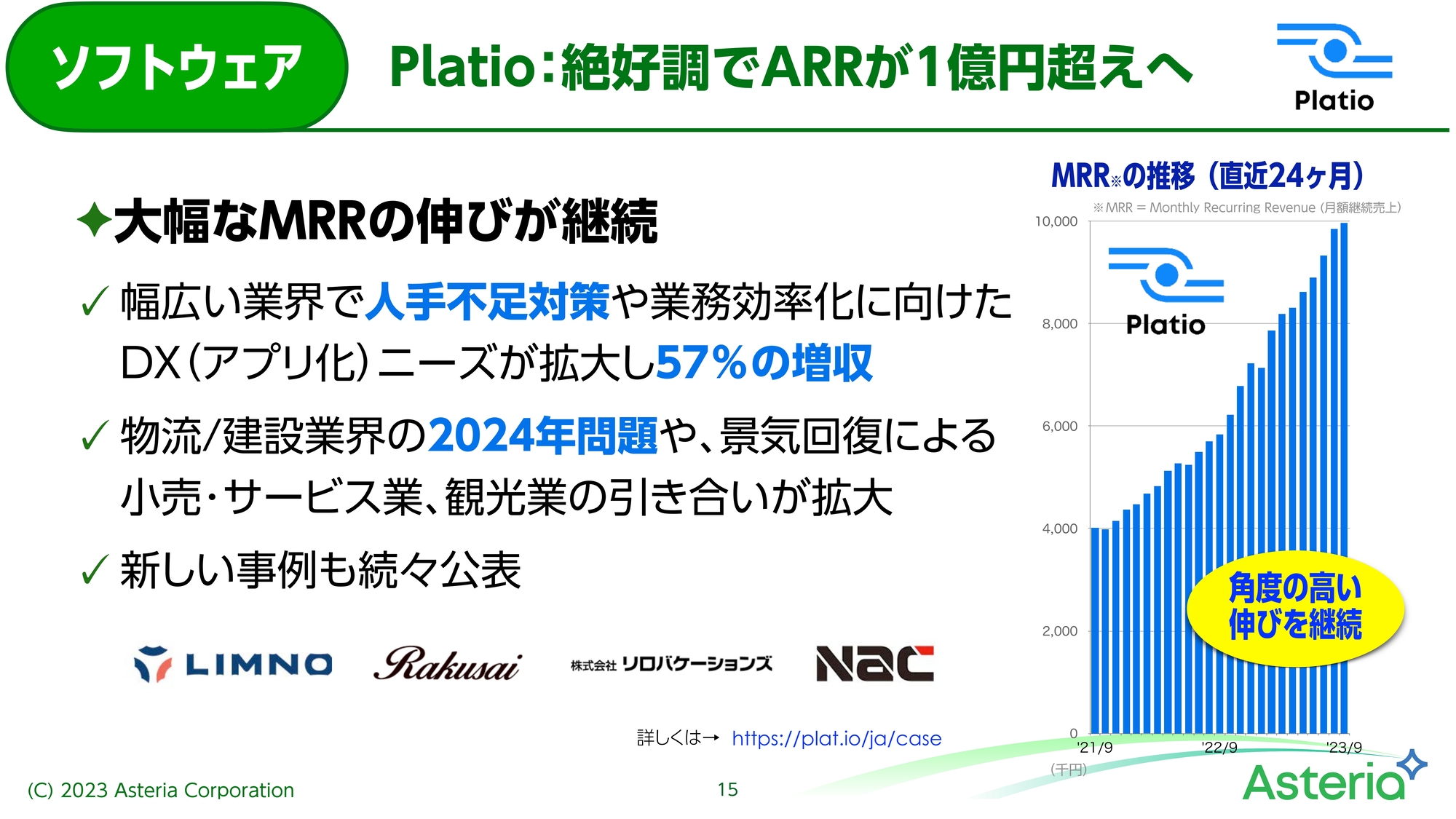

ソフトウェア Platio:絶好調でARRが1億円超えへ

もう1つ、伸び盛りなのが「Platio」です。「Platio」は大幅なMRRの伸びが継続しています。「加速している」と言ってもいいくらいです。幅広い業界で人手不足対策や業務効率化に使用された結果、57パーセントの増収となりました。また、物流・建設業界の2024年問題への対応に関する引き合いも拡大しています。

以上のようなことから、新しい事例が続々と公表されているのが「Platio」です。

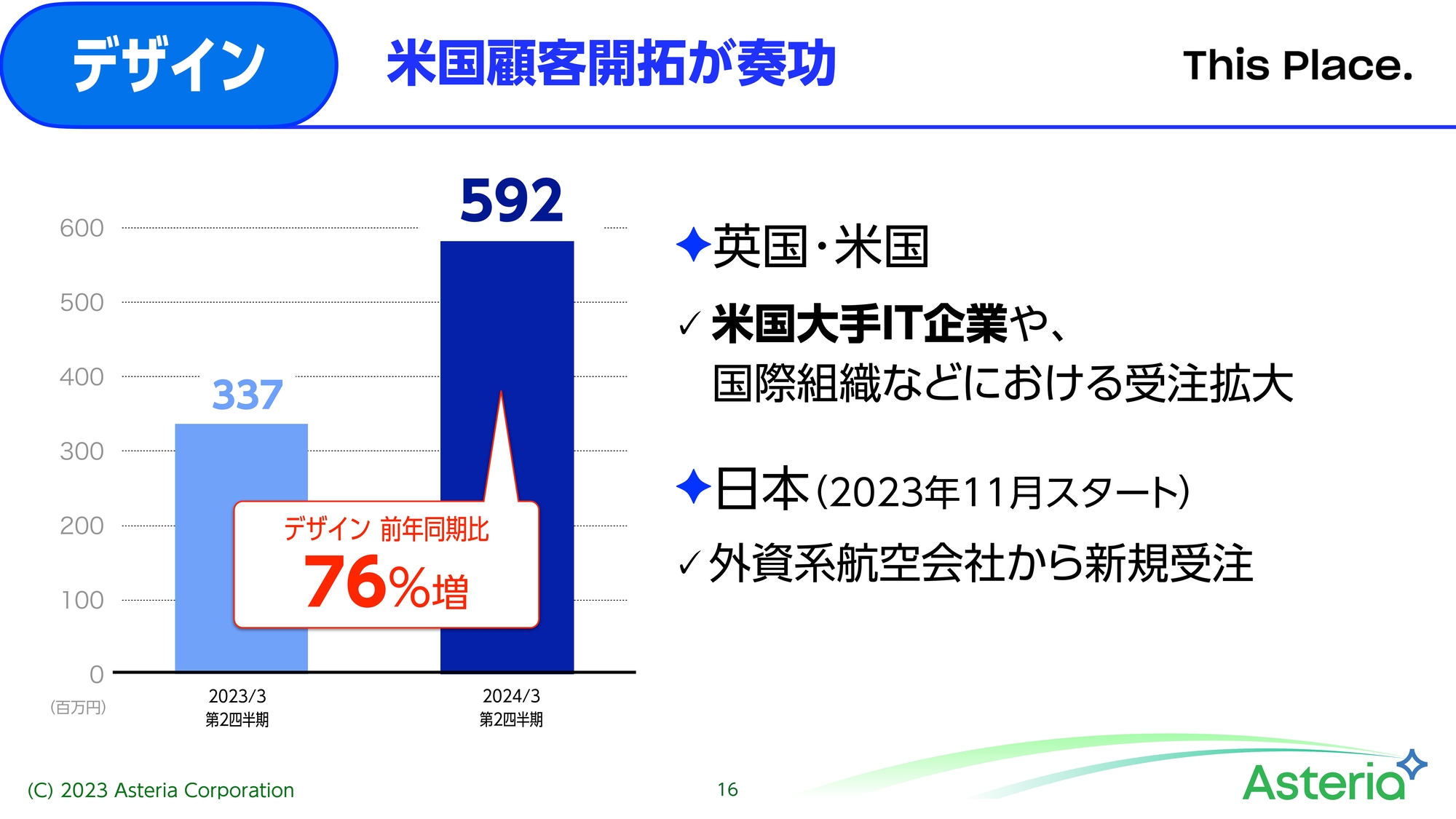

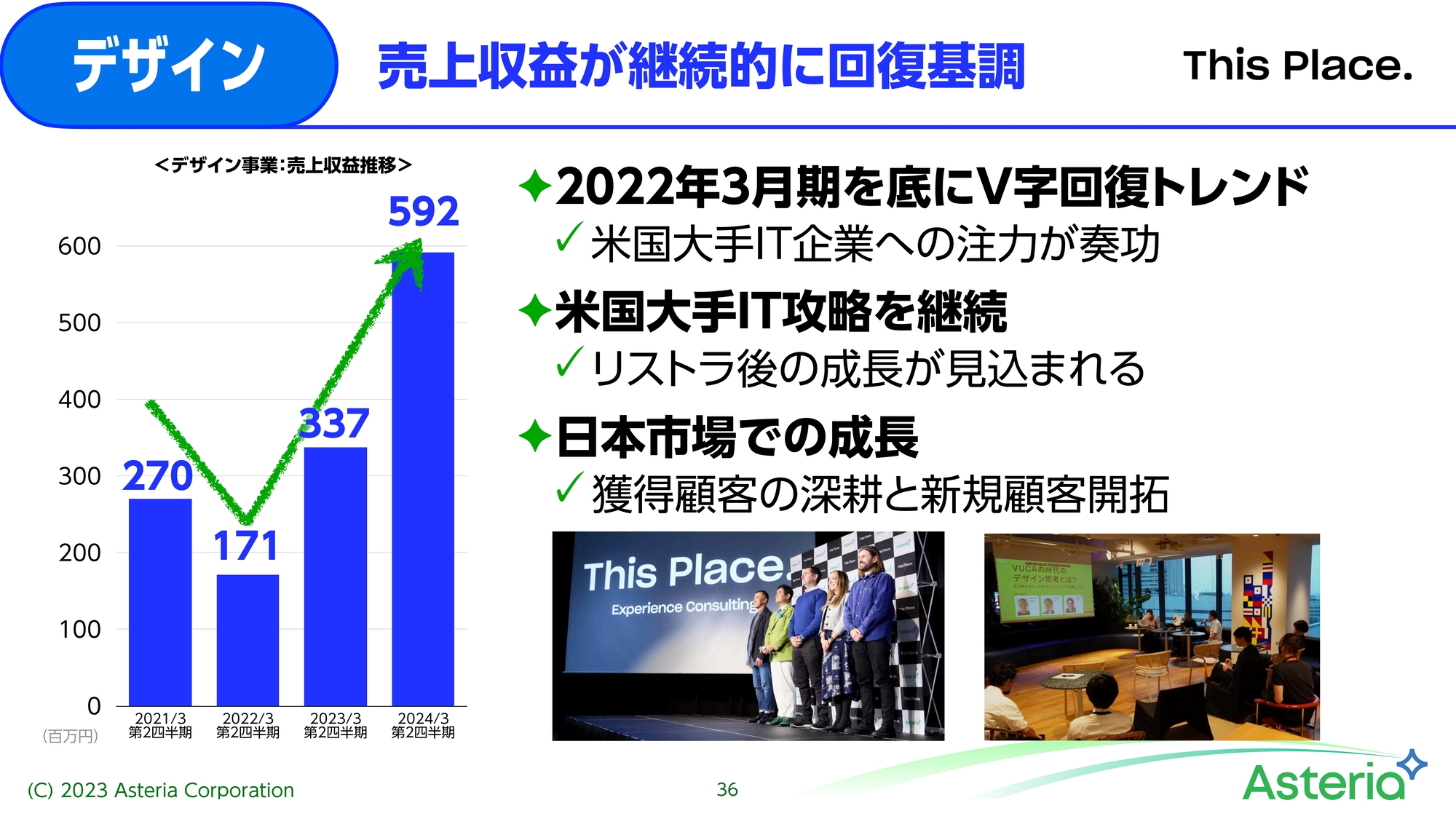

デザイン 米国顧客開拓が奏功

デザイン事業です。デザイン事業は、第1四半期にご報告した米国の大手IT企業、また国内の外資系航空会社からの新規受注があり、その結果、売上収益は前年同期比で76パーセント増の5億9,200万円となりました。

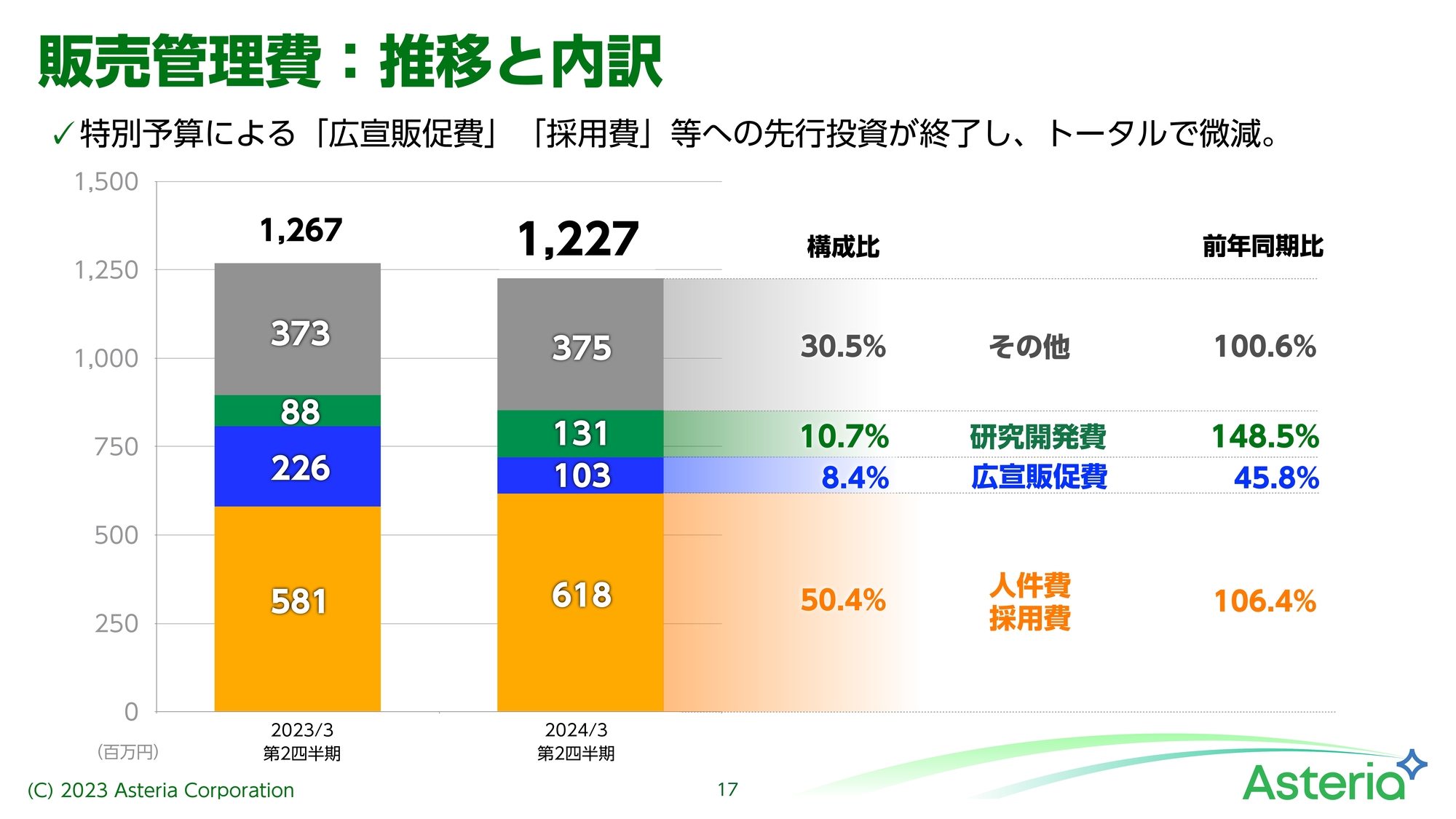

販売管理費:推移と内訳

販売管理費の推移は、全体では微減です。これにはもちろん理由があります。昨年度と一昨年度は、特別予算により広告・宣伝・販促と採用などへの先行投資がありましたが、今期はありません。売上が伸びても販管費が下がる状況となっています。

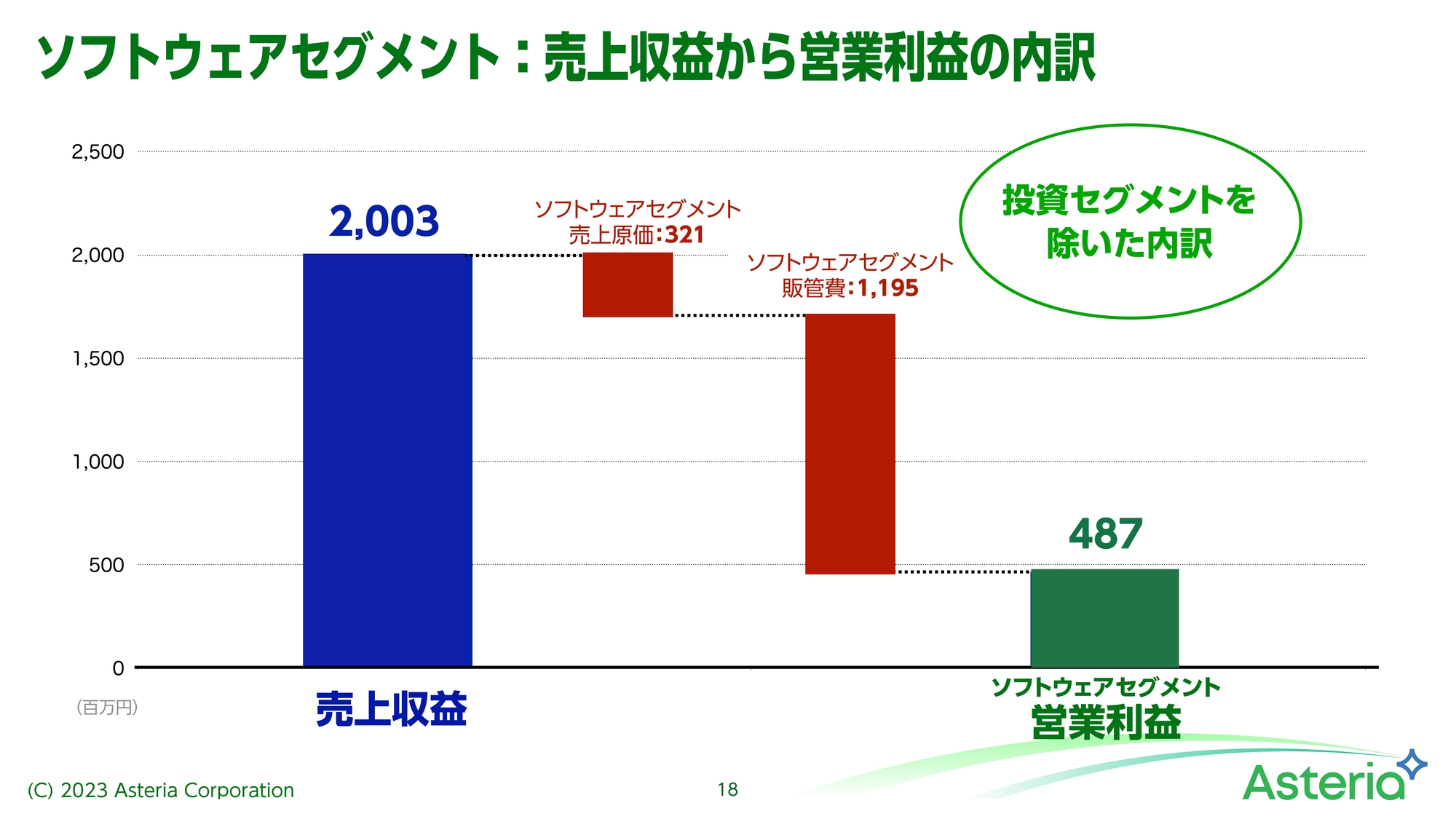

ソフトウェアセグメント:売上収益から営業利益の内訳

ソフトウェアセグメントの売上収益から営業利益の内訳です。売上収益からソフトウェアセグメントに係る売上原価とソフトウェアセグメントに係る販売管理費を引いたソフトウェアセグメントの営業利益は、4億8,700万円です。

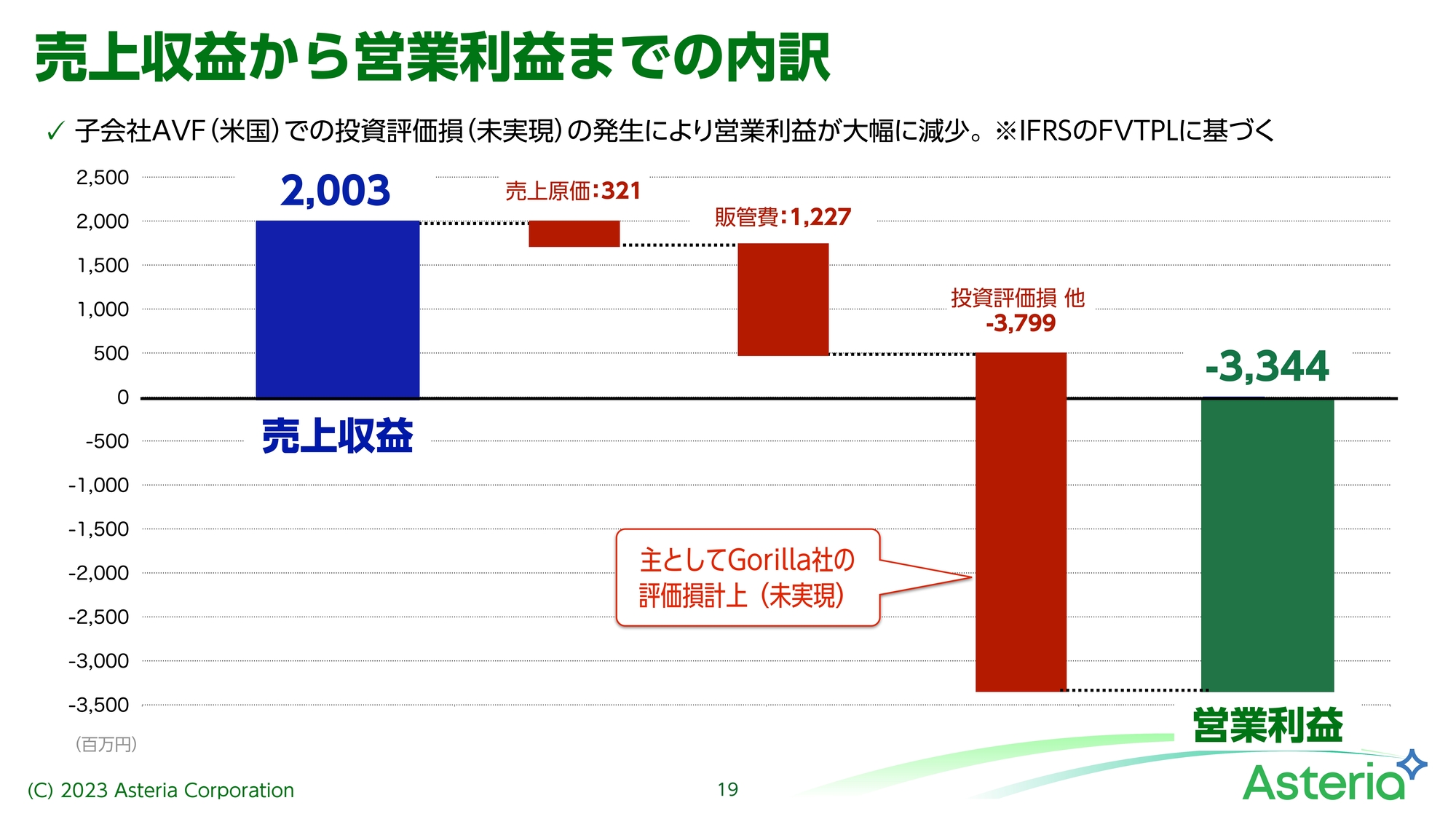

売上収益から営業利益までの内訳

連結の売上収益から営業利益までの内訳です。売上収益は20億300万円です。

何度もお伝えしていますが、主にGorilla社に関する投資評価損38億円の影響が大きく、最終的な営業利益はマイナス33億4,400万円となりました。

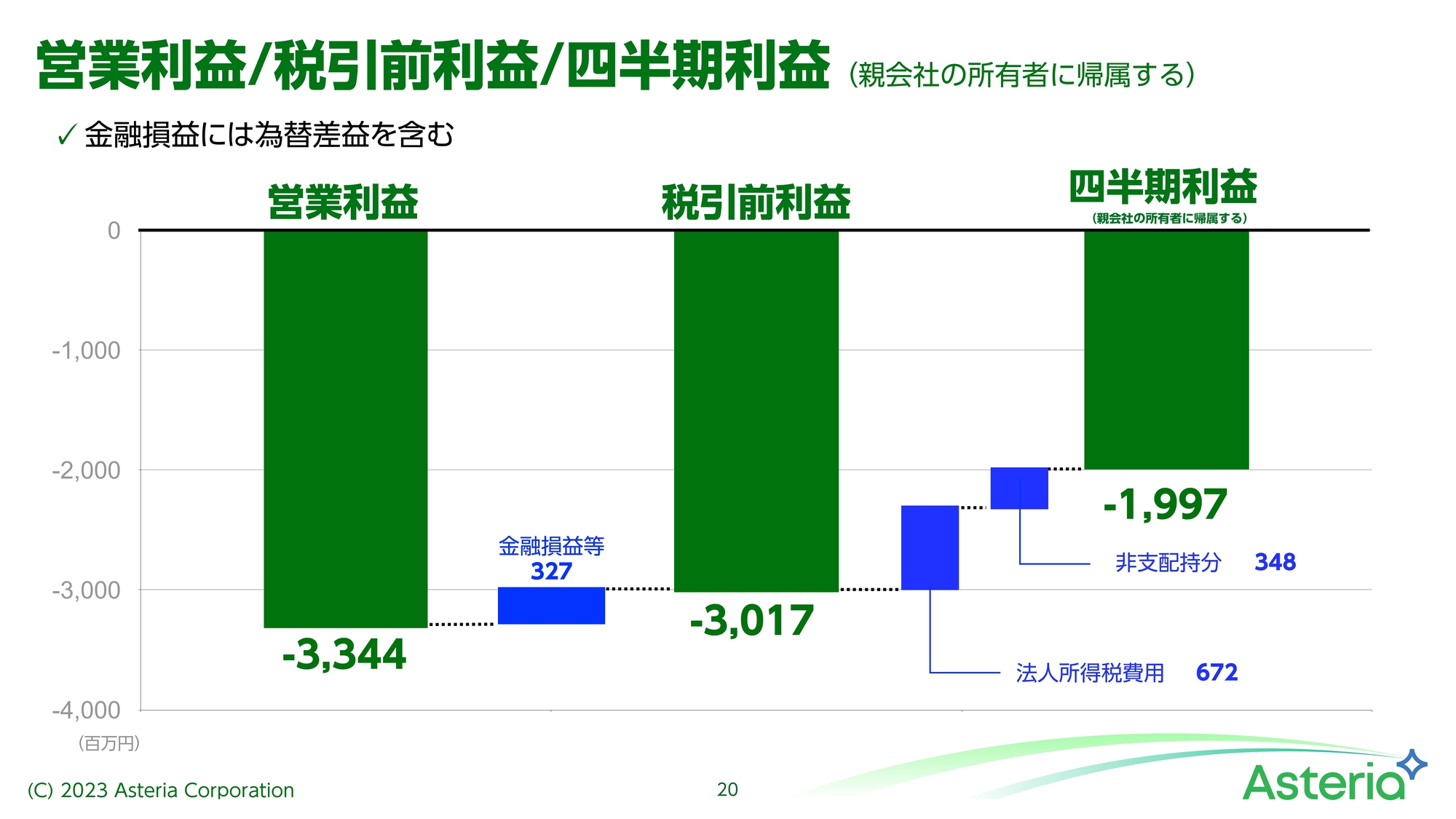

営業利益/税引前利益/四半期利益(親会社の所有者に帰属する)

営業利益から金融損益と税金、非支配持分などを引いた最終的な四半期利益は、マイナス19億9,700万円となりました。金融損益のほとんどは為替差益です。

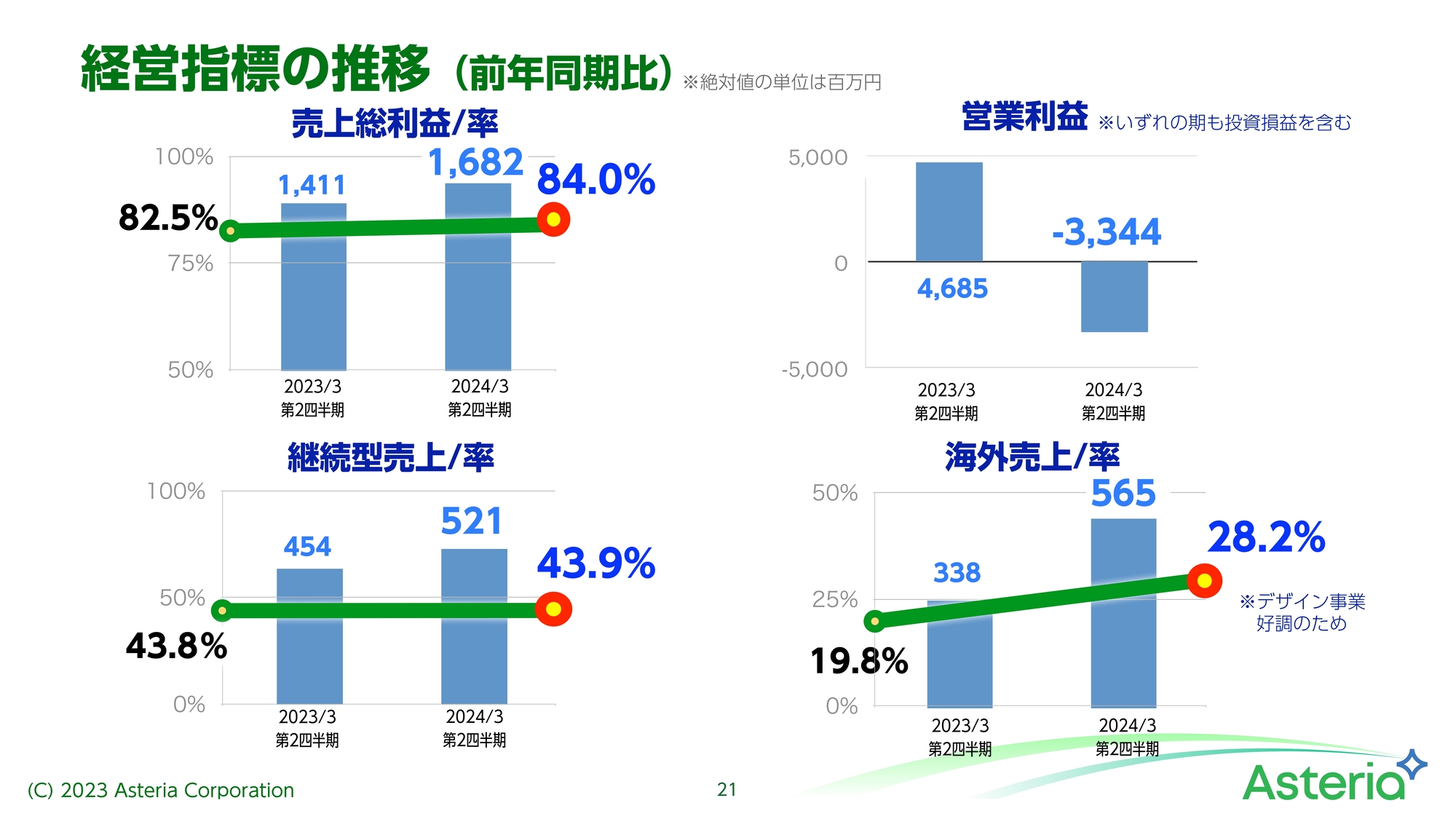

経営指標の推移(前年同期比)

定点でご報告している経営指標の推移です。売上総利益はさらに少し上がり、84パーセントになっています。営業利益は、前期はGorilla社の上場により大きな利益が出ましたが、今期は株価の下落により大きなマイナスとなり、パーセントが出ない状況です。

継続型売上はストック売上とも呼ばれますが、少し上がり、43.9パーセントとなりました。海外売上はデザイン事業が好調であったため、28.2パーセントとなりました。

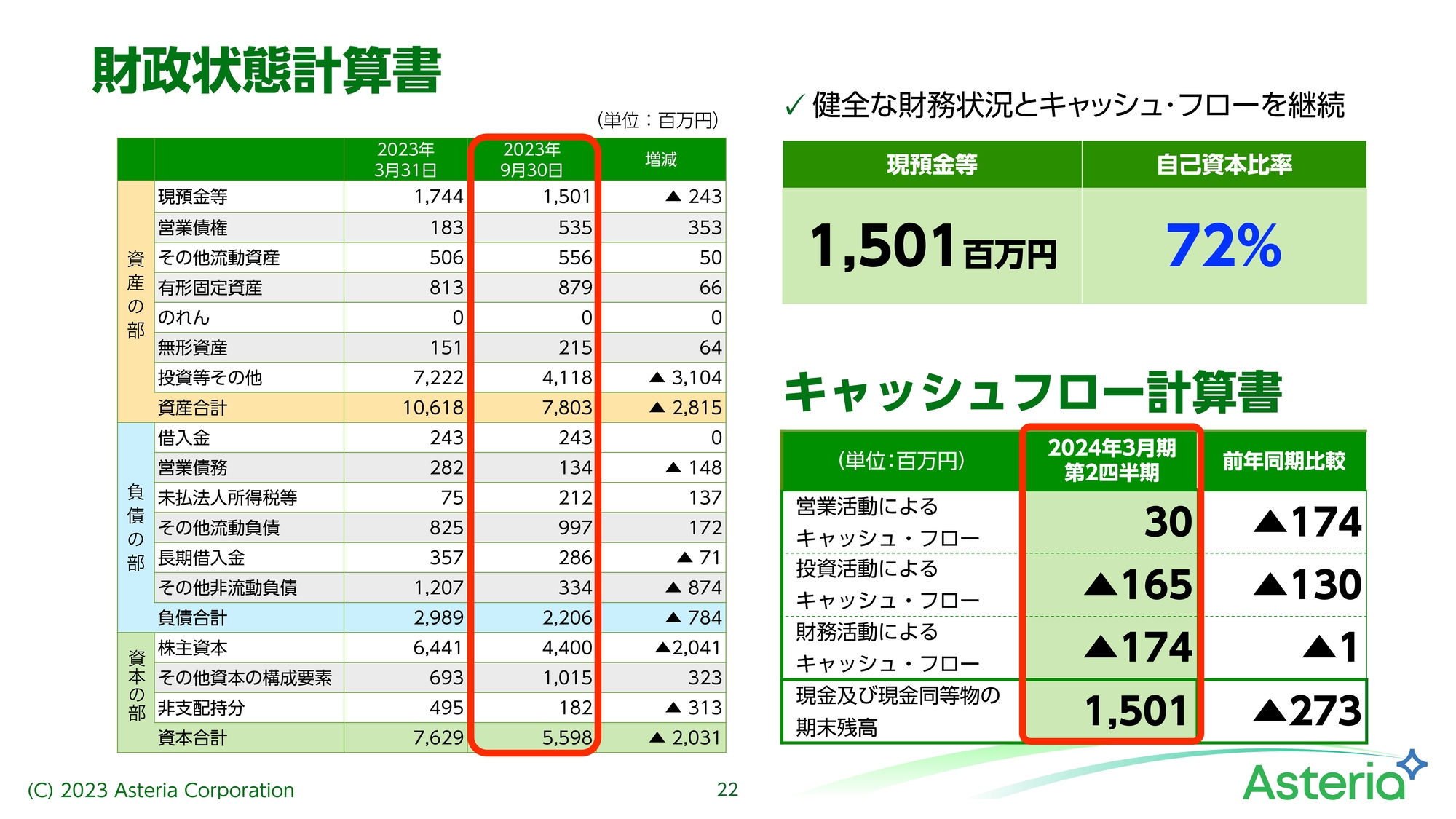

財政状態計算書

財政状態計算書です。相変わらず現金および現金等価物などが潤沢にあり、自己資本率は72パーセントと健全な財政状態を維持している状況です。

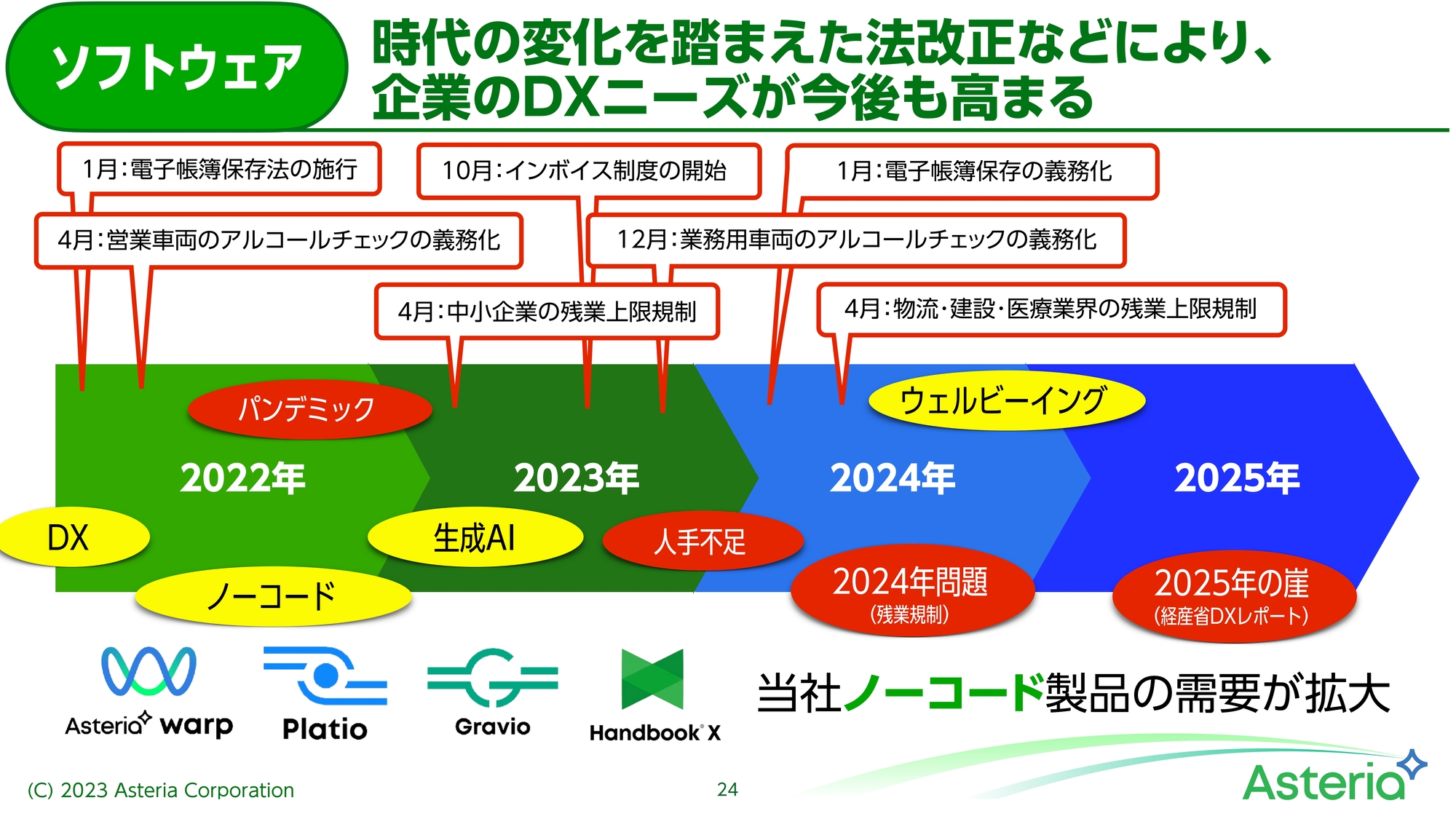

ソフトウェア 時代の変化を踏まえた法改正などにより、企業のDXニーズが今後も高まる

私たちの成長戦略についてお話しします。成長戦略のベースとなるのは、「これから世の中でどのようなことが起こるのか」です。

今は2023年ですが、すでに人手不足が起こっています。2024年問題で、特定の事業において残業などの規制がより厳しくなります。2025年の崖は、経産省のDXレポートにも記載されている大きな課題です。

また、時代の変化によりインボイス制度や、電子帳簿保存法などさまざまな法改正も起こっています。

これらに対応するために、企業は特にデジタル化やDXを推進しなければなりませんが、当社の場合はノーコードの4つの製品が非常に寄与するということで、需要がさらに拡大していく社会背景があります。

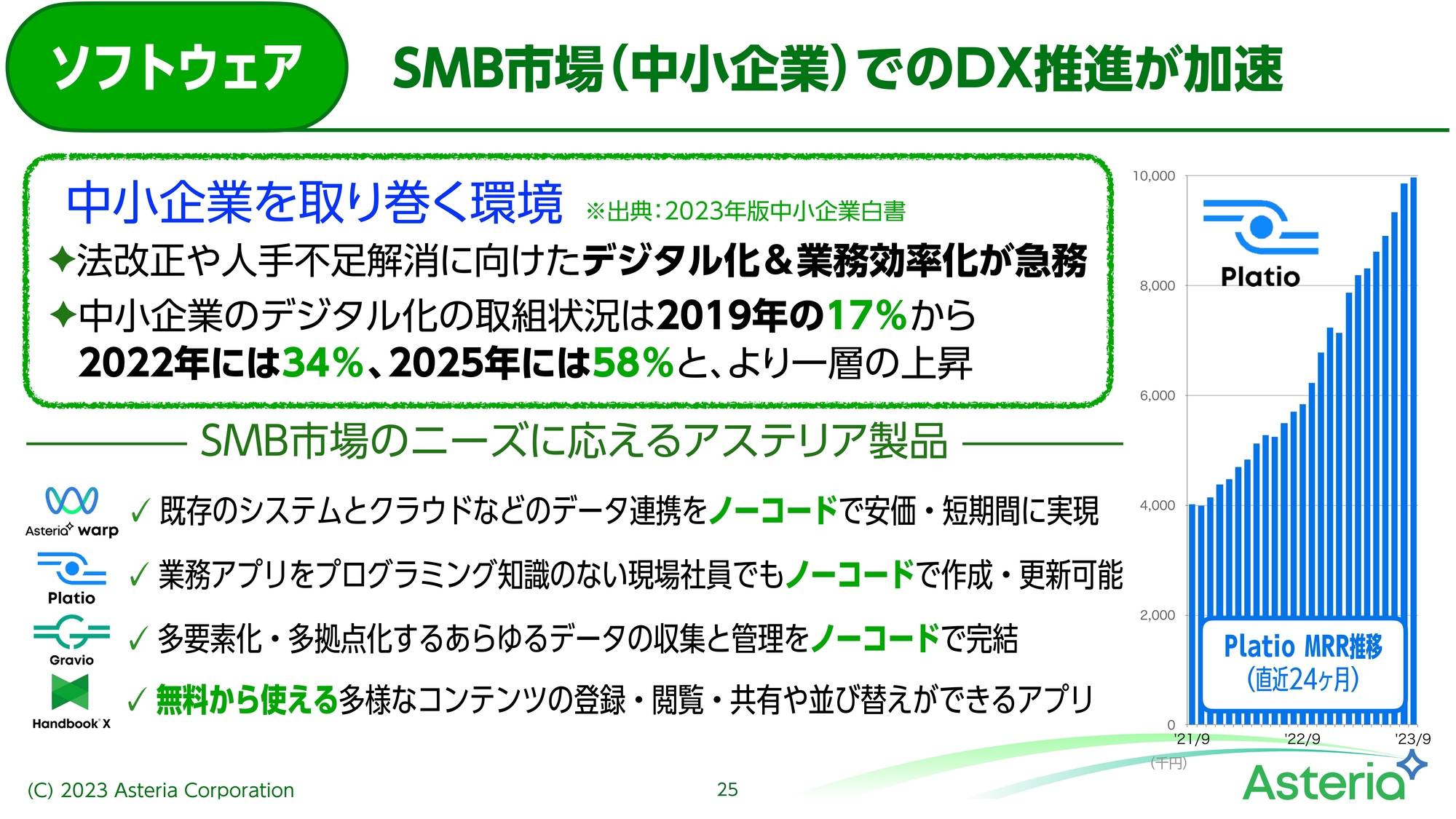

ソフトウェア SMB市場(中小企業)でのDX推進が加速

このような中、私たちが目の前で感じているのは、中小企業におけるDX推進がかなり加速していることです。

『中小企業白書』によると、デジタル化に取り組んだ中小企業は2019年の17パーセントから、2025年には58パーセントへと大きく増えています。だからといって、中小企業が大企業のように、実際にシステムを組んだシステム化やデジタル化などのDXを進めることは困難です。

そこでニーズが増え、これからさらに役立つのがノーコードです。「ASTERIA Warp」「Platio」「Gravio」、無料から使い始められる「Handbook X」が、中小企業を取り巻く環境の中で加速するニーズに応えていくわけです。

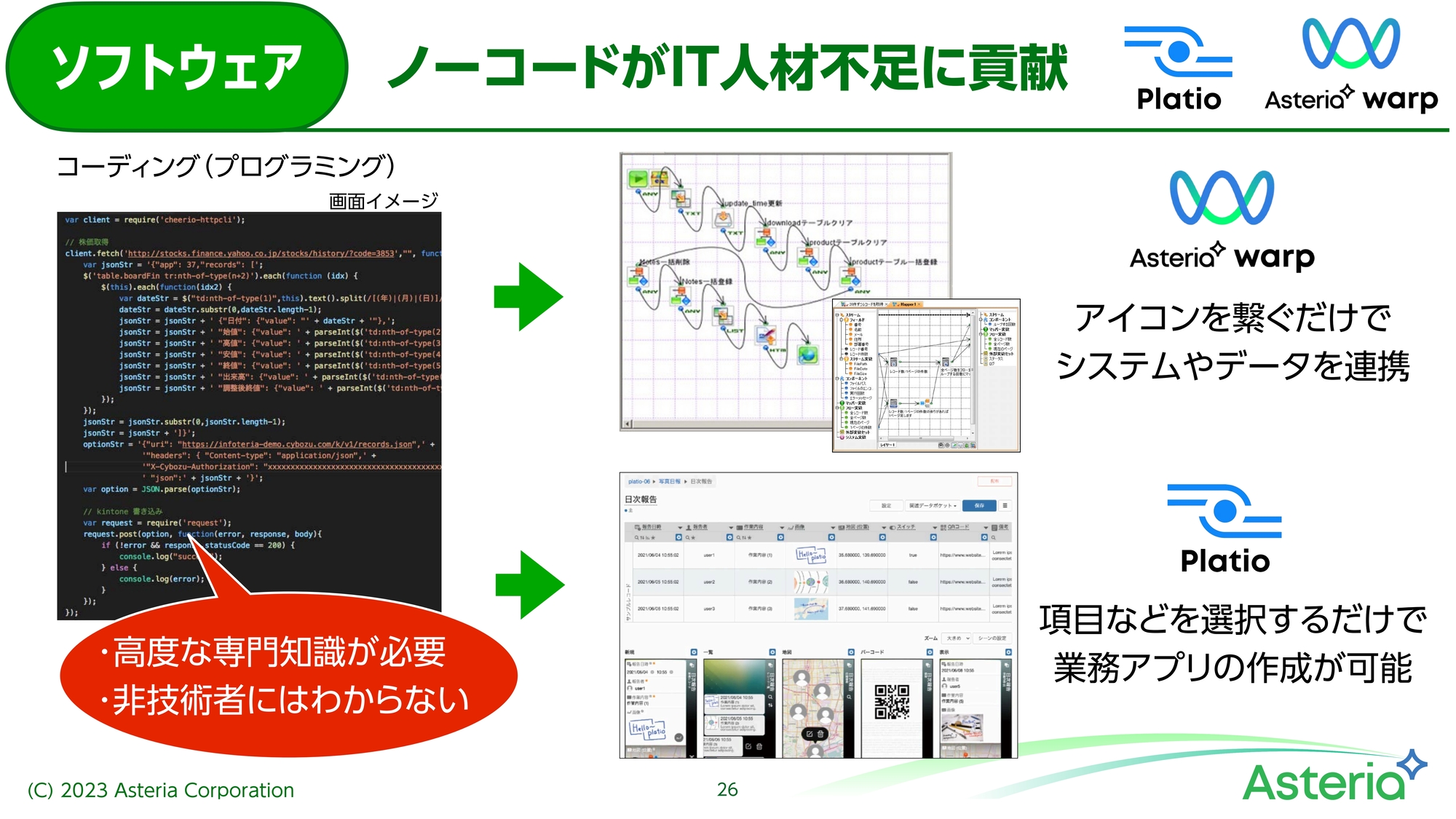

ソフトウェア ノーコードがIT人材不足に貢献

コーディング(プログラミング)とは、プログラムコードを作成することです。映画やドラマでも、コンピューターの画面に文字列がたくさん出てくるシーンがあると思いますが、そのプログラムコードは基本的にエンジニアにしか作成できません。

高度な専門知識を必要とするため、エンジニア以外の人はプログラムを作成できませんが、ノーコードの「ASTERIA Warp」を使うと、フローチャートを描いて設定するだけでデータ連携ができます。また、「Platio」を使うと、データ項目を設定し、画面を見ながら作るだけで、モバイルアプリが作成できます。これにより、経産省が発表している「79万人もの人材不足」を根本的に解決することができます。

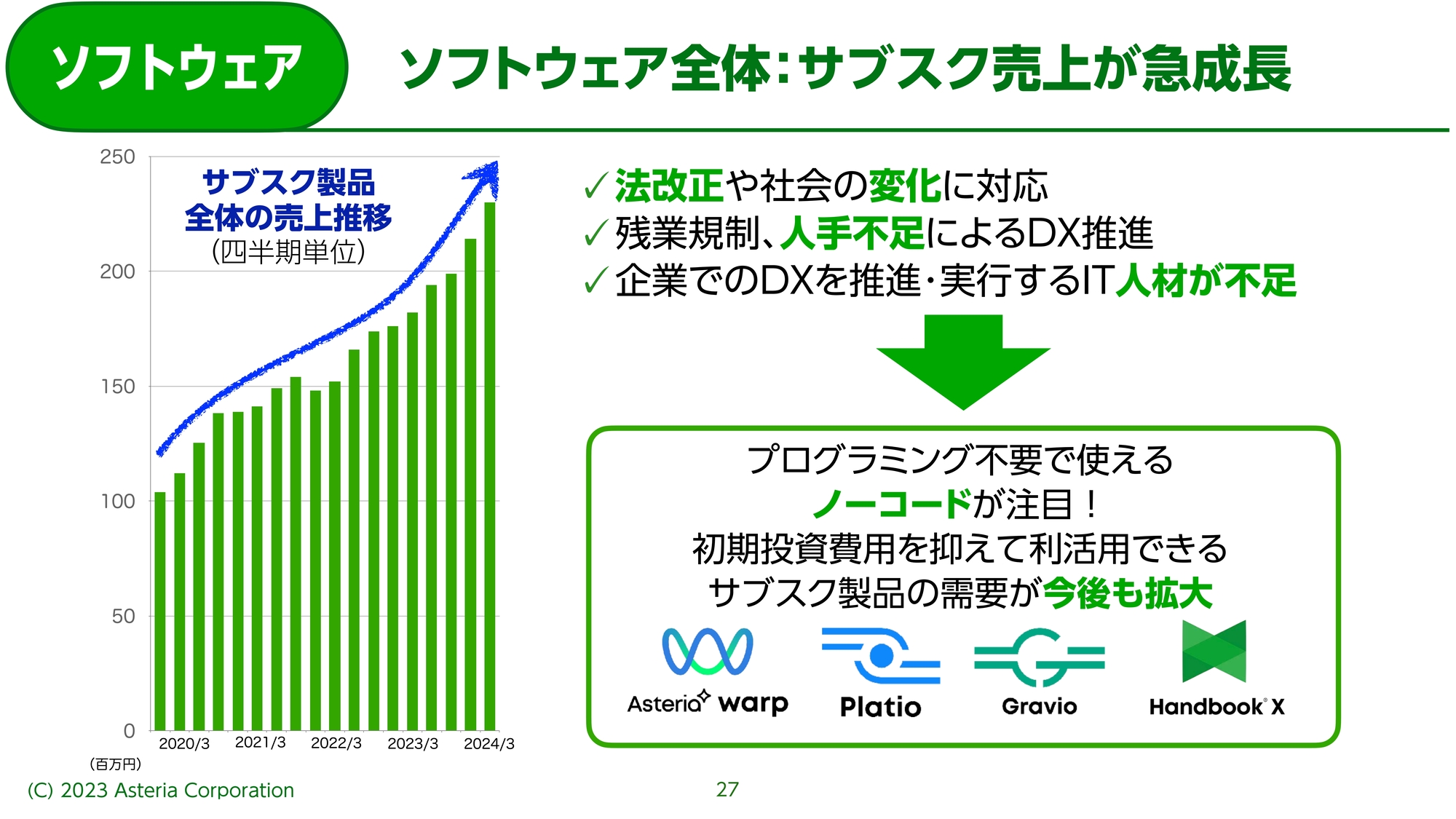

ソフトウェア ソフトウェア全体:サブスク売上が急成長

さらに私たちは、サブスクが成長していくと感じています。中小企業は大きくスタートできません。そのため、スモールスタートして大きくしていくという意味では、初期投資費用を抑えて利活用できるサブスク製品が非常に合っています。

先ほどお伝えしたように「ASTERIA Warp」も「Platio」も伸びています。「Gravio」「Handbook X」も、サブスクで提供しています。このことにより、法改正やさまざまな規制、さらには人材不足にも適用できるようになります。

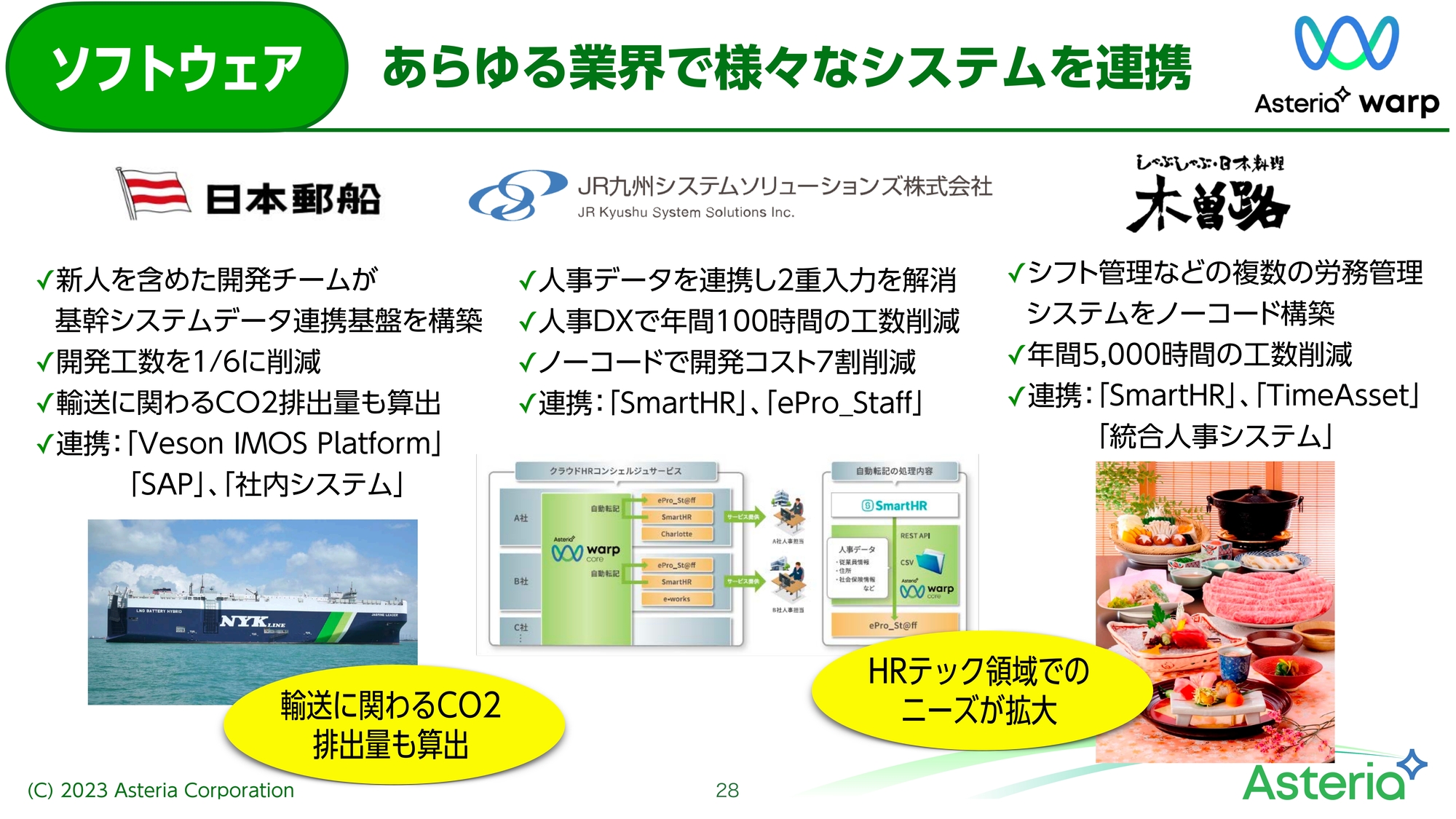

ソフトウェア あらゆる業界で様々なシステムを連携

私たちのサブスク製品は、あらゆる業界でシステム連携しています。スライドでは、「ASTERIA Warp」を使った日本郵船の事例、またJR九州システムソリューションズの事例、みなさまもご存じの飲食店木曽路の事例をご紹介しています。CO2の新しいレギュレーションや規制などに基づくものや、HRTech領域でのニーズが拡大しています。

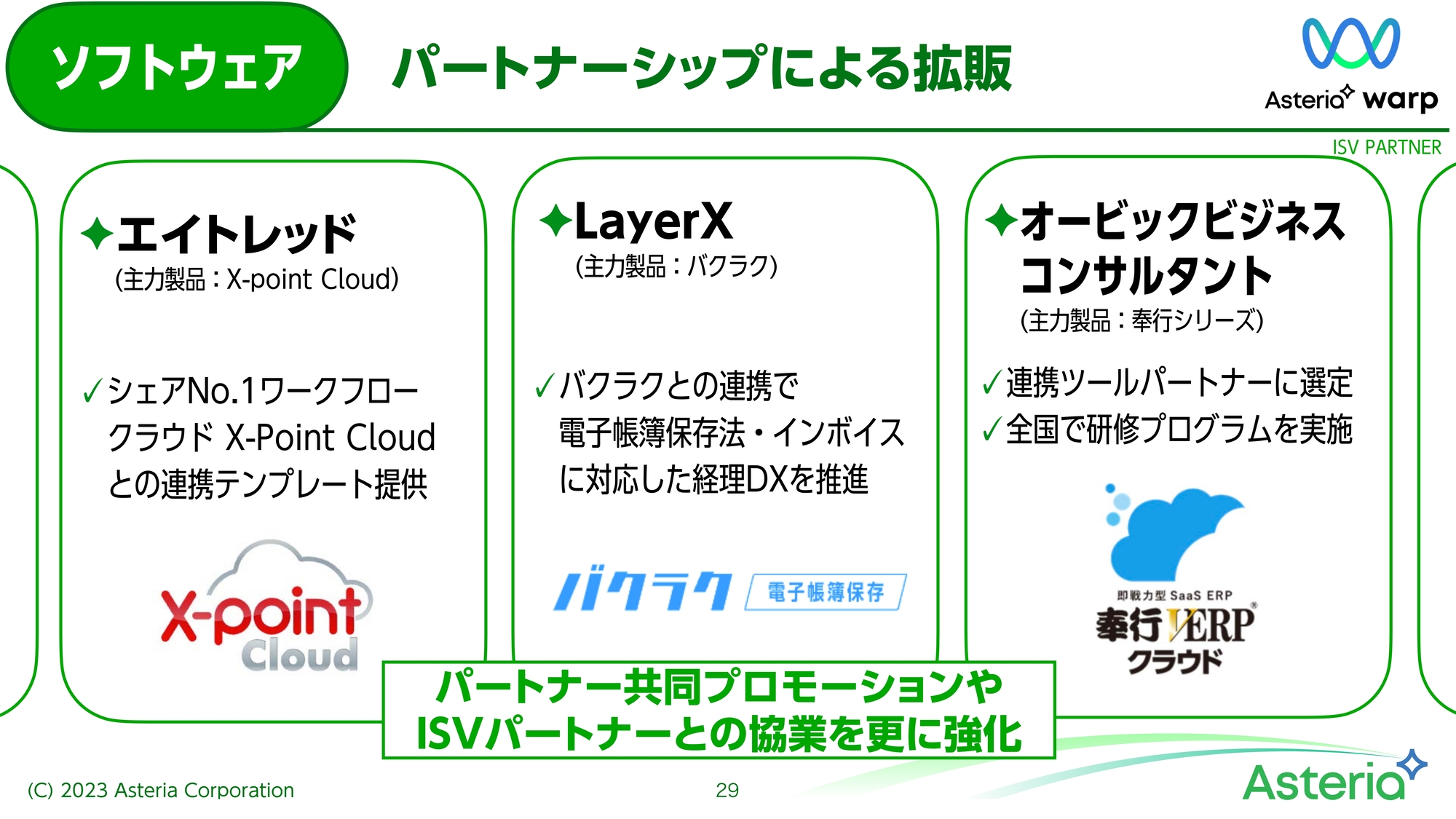

ソフトウェア パートナーシップによる拡販

パートナーシップによる拡販も進めています。エイトレッド、LayerX、そして「勘定奉行」のオービックビジネスコンサルタントとの共同プロモーションなど、ISVのパートナーとの連携を進めています。こちらは新しい3社で、これまでも数多くの企業と連携しており、そこで新しくさまざまな市場に打って出ることができています。

ソフトウェア 幅広い業界に採用事例が拡大

スライドに記載しているのは、「Platio」の事例で、幅広い業界に採用事例が拡大しています。業界を限定しないのが、アステリアのプロダクトの特徴です。多くのソフトウェアには「この業界で流行っています」「この業界向けです」というのがあります。

一方、アステリアはどの製品も業界を限定しておらず、幅広く使っていただけるMicrosoftの製品のようなもので、スライドに記載している業界以外にも広がっています。

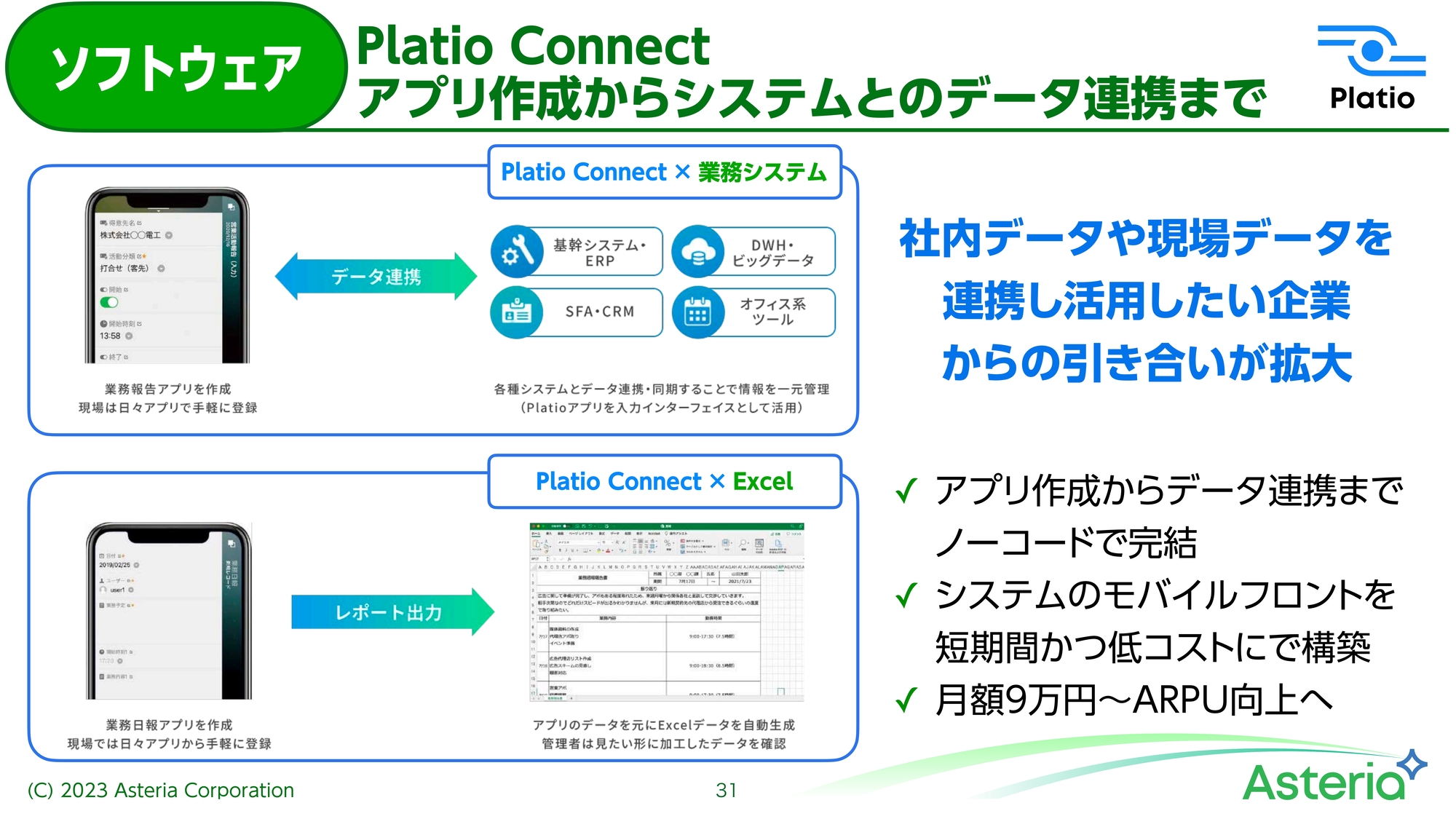

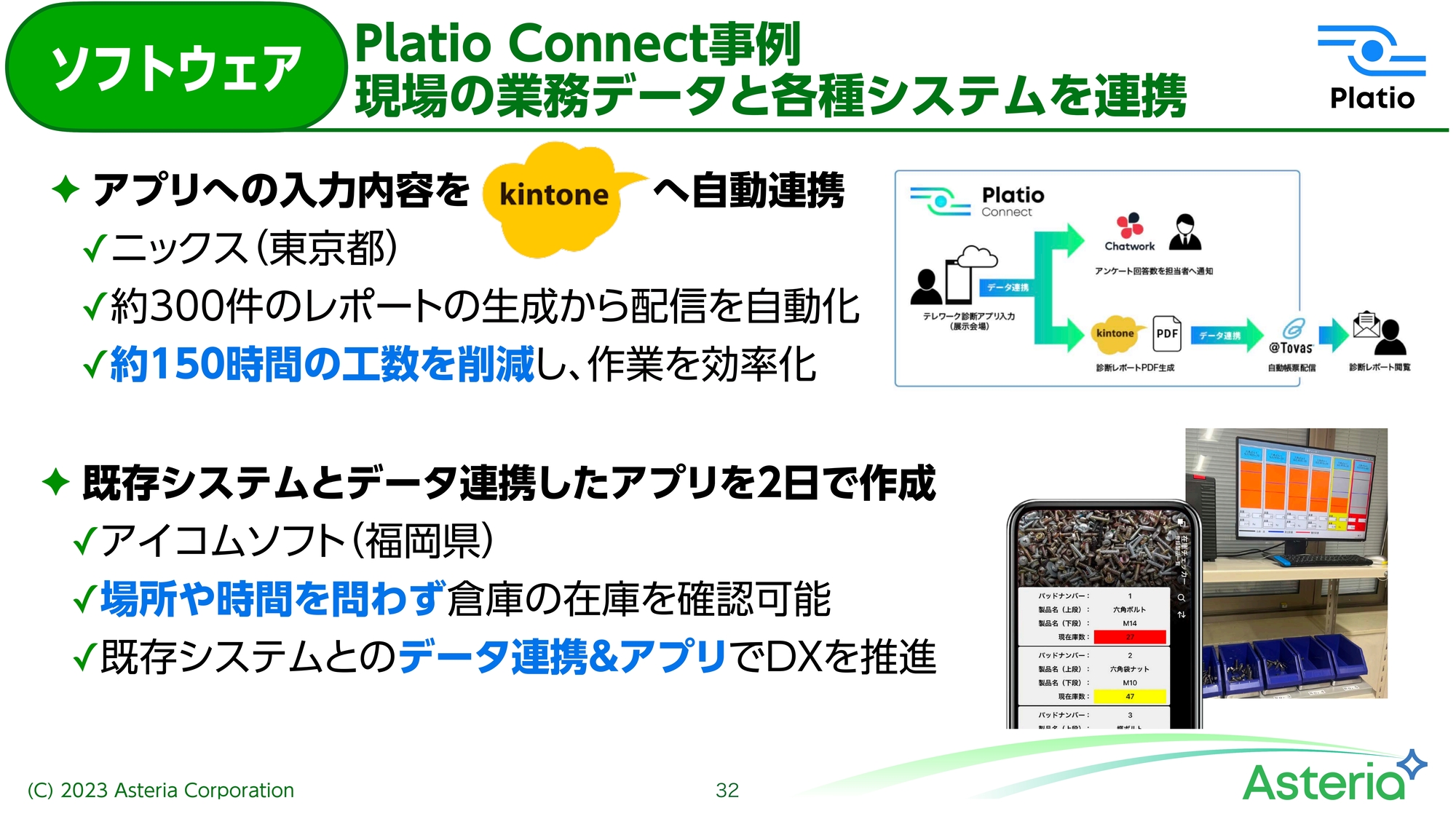

ソフトウェア Platio Connect アプリ作成からシステムとのデータ連携まで

「Platio」の中でも、新製品の「Platio Connect」は、アプリ作成だけでなく、作ったアプリを既存のシステムとつなぐことができます。

社内にあるデータや現場のデータをつなぎ、現場だけではなく、社内でも使うことが可能です。もしくは、現場で社内のシステムデータを持ってきて使うこともできます。

ソフトウェア Platio Connect事例 現場の業務データと各種システムを連携

スライドをご覧のとおり、「Platio」と「kintone」とつなぐ事例もあります。また、既存システムとデータ連携したアプリをたった2日間で作成した事例もあります。

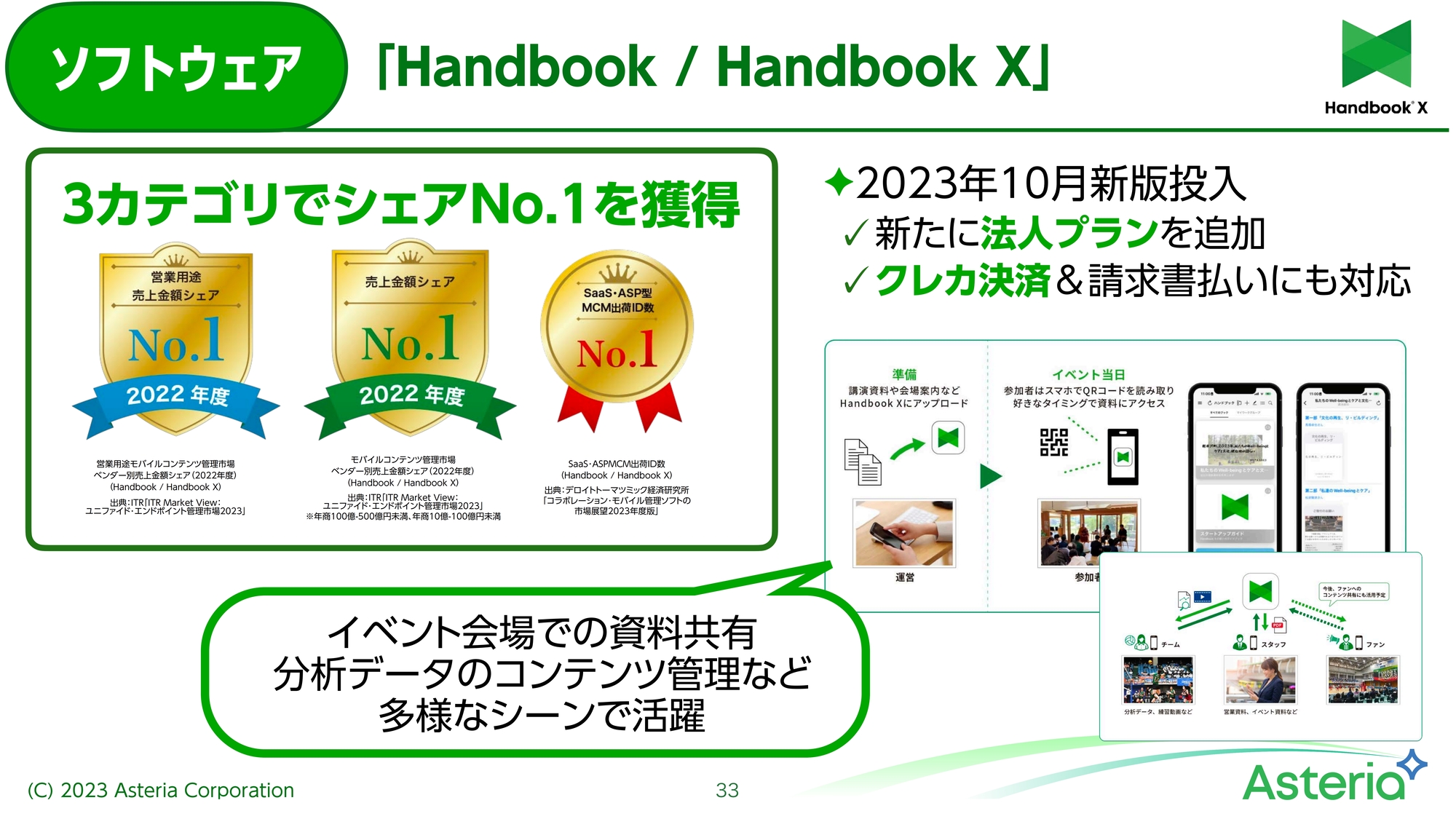

ソフトウェア 「Handbook / Handbook X」

「Handbook X」は、3つのカテゴリでシェアNO.1を獲得していますが、新たに法人プランを追加したことを先日発表しました。10年先まで支える自律・分散・協調型のアーキテクチャとして提供していましたが、法人も利用しやすくなるようにクレジットカード決済や請求書払いに対応させました。

ソフトウェア パートナーシップによる拡販

「Gravio」は「ASTERIA Warp」と同様、パートナーシップによる拡販を進めており、SORACOM社、中国のMilesight社、香港のLiveSense社などともパートナーシップを強化しています。

「Gravio」を担当する部署の名前は「グローバルGravio事業部」ということで、東京だけではなくシンガポールにも拠点を置いて、国内外でパートナーシップの拡大を行っています。

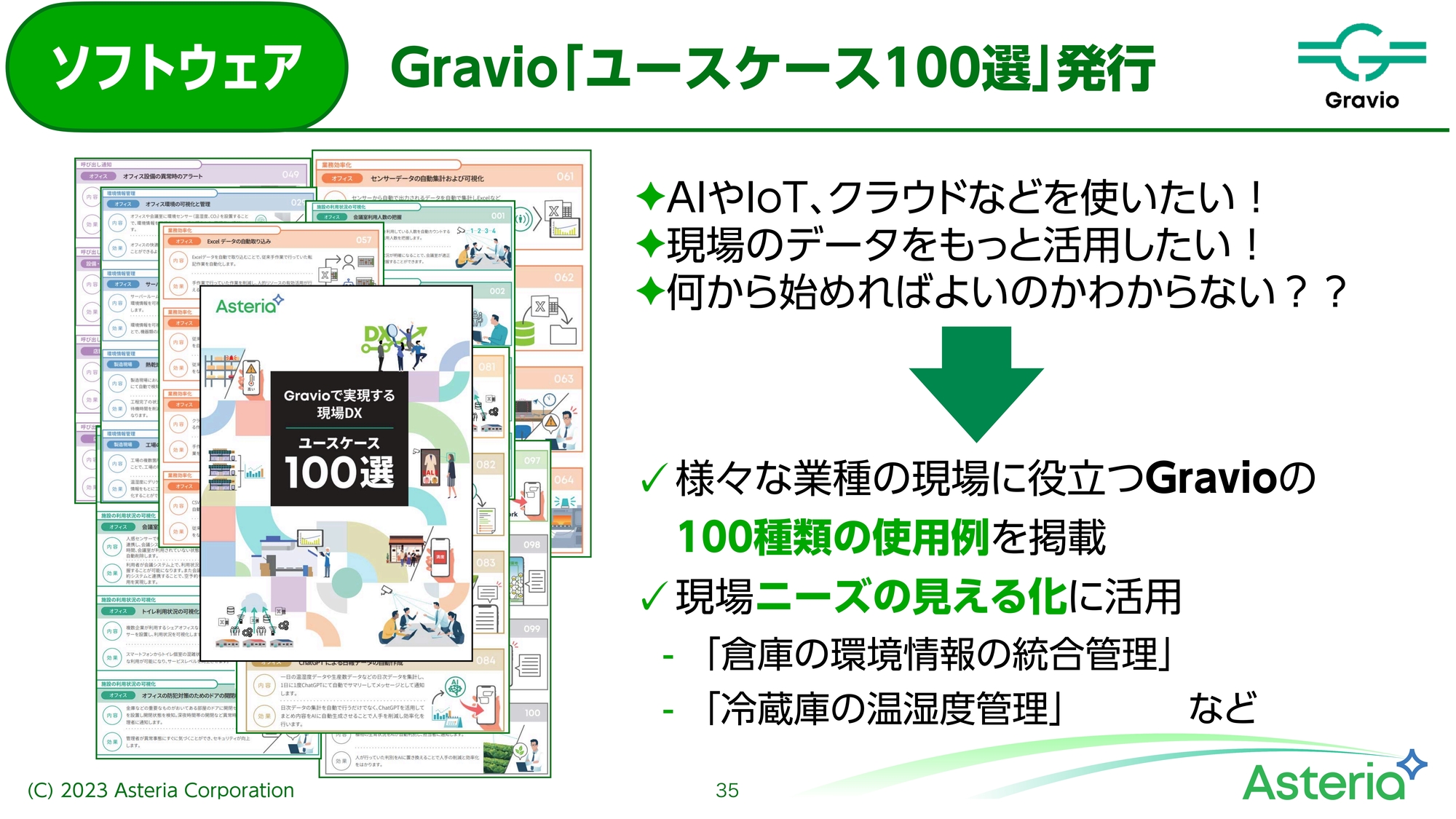

ソフトウェア Gravio「ユースケース100選」発行

「Gravio」はユースケースが蓄積されてきました。私たちが提案したいユースケースもさまざまあったことから、このたび「ユースケース100選」を発行しました。

みなさまがAIやIoT、クラウドなどを、どのような組み合わせでどのように使うのか、現場のデータをどのようにして自動化、遠隔化するかなど考える時にご活用いただけるもので、非常に好評です。

IoTの市場はこれからですが、「Gravio」はこのようなかたちで、さまざまな手を打っています。

デザイン 売上収益が継続的に回復基調

デザイン事業です。投資家のみなさまの中には、当社のデザイン事業が低迷していた時期をご存じの方もいるかもしれませんが、2022年3月期を底に2期連続で大きく伸び、V字回復しています。米国の大手IT企業の攻略が奏功した結果です。同時に、日本市場もスタートしている状況です。

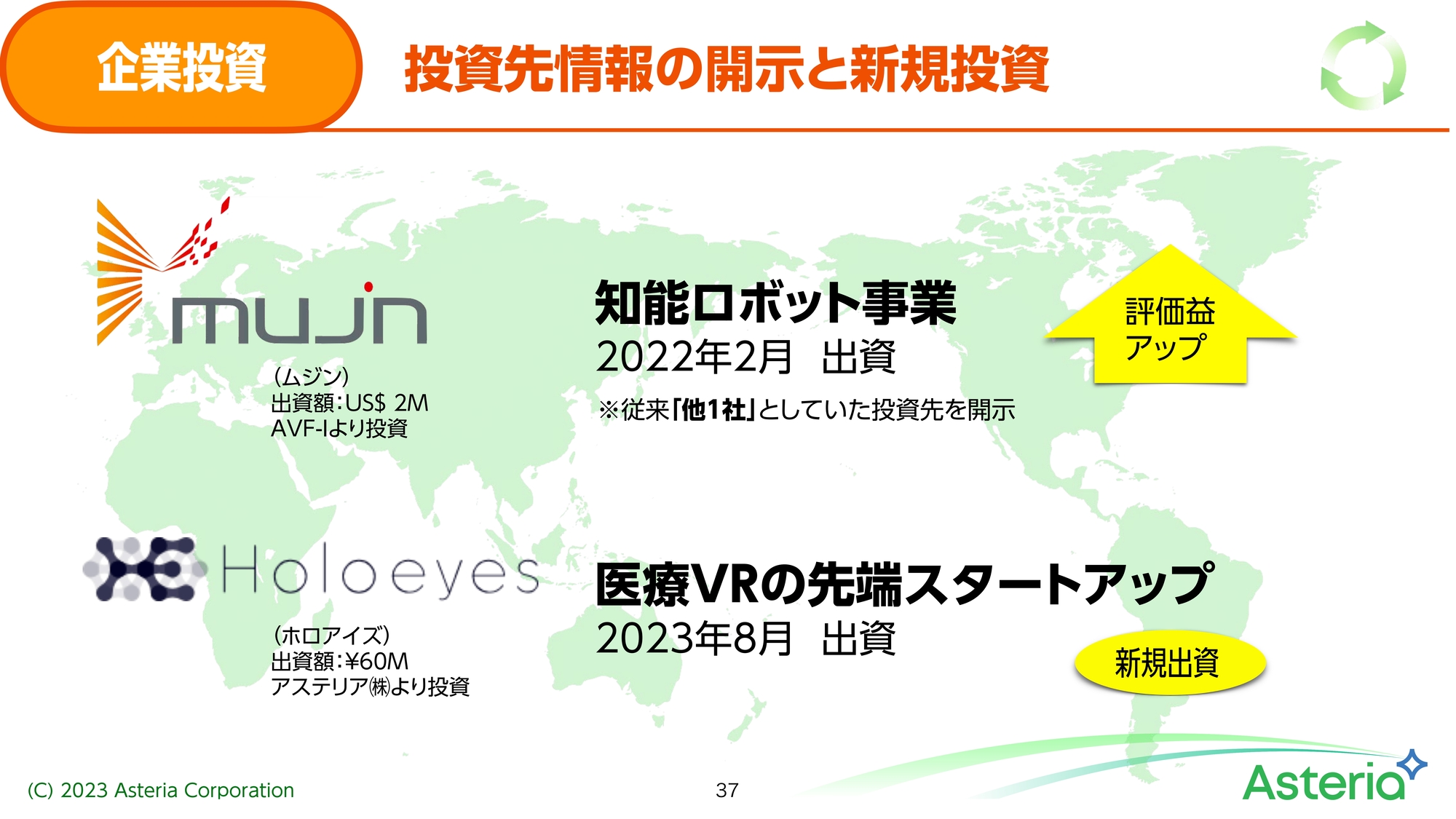

企業投資 投資先情報の開示と新規投資

企業投資事業です。これまで「他1社」としていた投資先が、いよいよ開示できるようになりました。Mujin(ムジン)社という、知能ロボット事業を展開している日本企業です。当社は2020年2月から出資しています。

こちらの評価益が、第2四半期でアップしています。ご存じの方はおわかりかと思いますが、このたびMujin社が新しく調達に成功し、その影響で当社でも評価益を計上しました。

そして、もう1社はHoloeyes(ホロアイズ)社です。Holoeyes社は医療VRの先端スタートアップ企業で、こちらは新規出資という状況です。

投資先情報としては、こちらの2社が付け加えられ、アップデートされています。

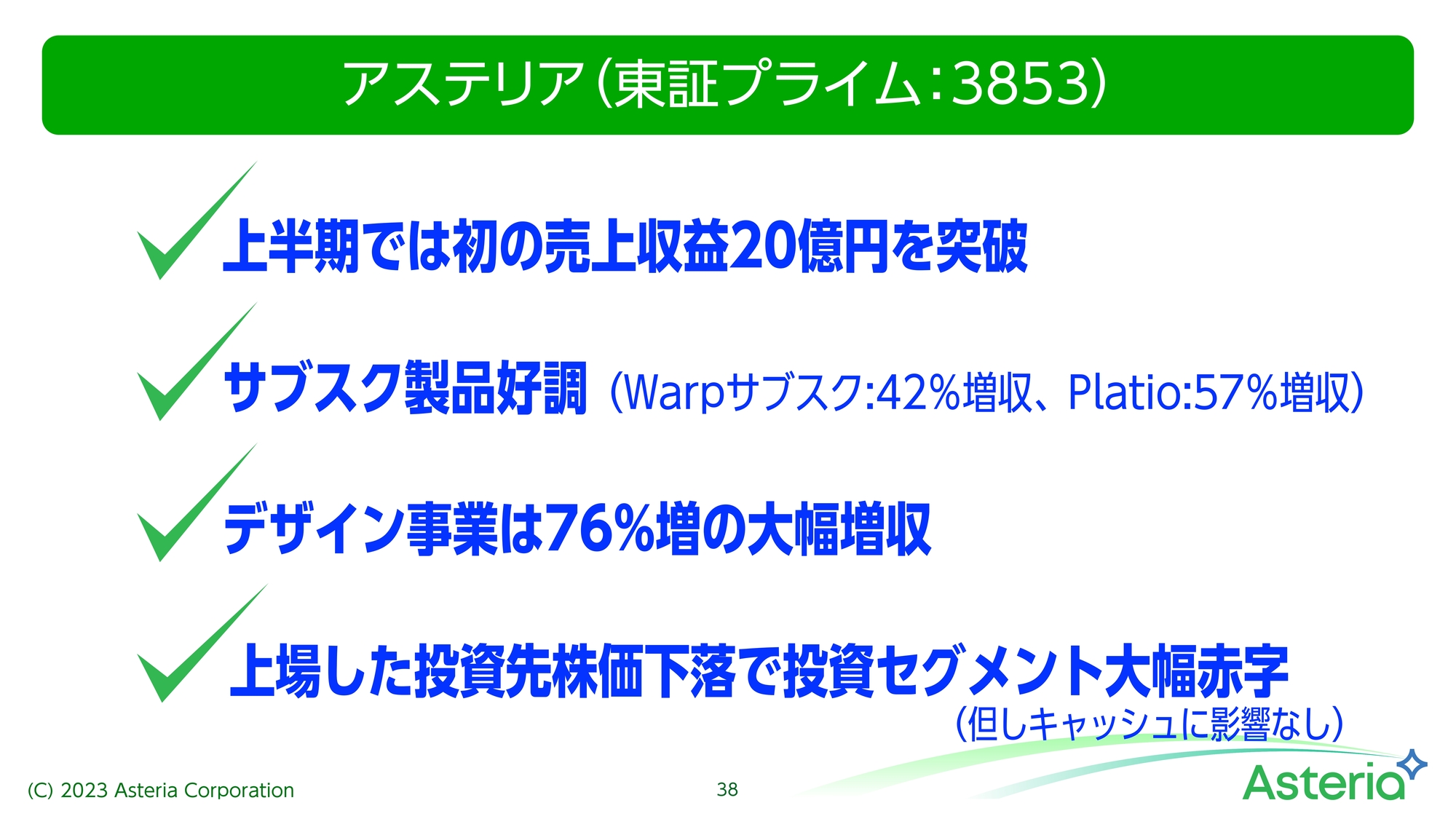

アステリア(東証プライム:3853)

第2四半期の決算内容をまとめています。上半期では初の売上収益20億円を突破しました。また、サブスク製品が好調です。前年同期比で、「ASTERIA Warp」のサブスクは42パーセントの増収、「Platio」は57パーセントの増収でした。そして、ご心配をおかけしたデザイン事業は、76パーセント増と大幅な増収になりました。

投資事業は、昨年上場した投資先の株価下落により、残念ながら大きな赤字となりました。こちらが連結の数字に影響し、最終的な四半期利益も赤字となっています。

ただし、こちらは評価損です。会計上のものですので、キャッシュには一切影響がないとご理解ください。

以上で、2024年3月期第2四半期の決算説明を終了します。ご清聴いただきまして、誠にありがとうございました。

質疑応答:ソフトウェア事業の成長ペースについて

司会者:「ソフトウェア事業の第2四半期売上について、前年同期比が102.7パーセントと売上の伸びに鈍化が見られます。『短期的に売上減』と説明資料にありますが、第3四半期には2桁成長に戻るような施策があるのでしょうか?」というご質問です。

熊谷晋氏(以下、熊谷):ソフトウェア事業は、クラウドサービス、サブスク、そしてサポートサービスと、それぞれの売上が継続的に大きく伸びています。ただし、ライセンス売上については一時的なものであり、まだ伸びしろを残しています。今回はこのライセンス売上を指して、短期的な売上減とご説明しています。

ライセンスの販売先は大手企業が多く、急激に売上を増やす施策を打つのは難しい状況です。しかし、中長期的な売上拡大につながる施策は行っていますので、今後の成長にご期待ください。

質疑応答:Gorilla(Gorilla Technology Group)株の動向について

司会者:「Gorilla社の上場維持は大丈夫でしょうか? 株価の動向に不安を感じているため、現状および今後の見通しについて、ご説明いただけますか?」というご質問です。

平野:まずはGorilla社について、簡単にご説明します。当社が出資しているGorilla社はAI事業を展開する会社で、ロンドンに本社を置いています。昨年7月にナスダックに上場した時点では10ドルほどの株価でしたが、現在は1ドルを割る状況です。

当社は筆頭株主として、Gorilla社の株式の10パーセント強を保有しており、これが投資事業の損益につながっています。先ほども少しご説明しましたが、前年同期には40億円以上の利益が計上された一方で、今期は38億円のマイナスとなるなど、大きな動きがあります。しかし、こちらはキャッシュにまったく影響しない、会計上の数字です。これを前提にした上で、Gorilla社がどうなるのかは、当社決算にも影響があるためみなさまも非常に関心が高い状況かと思います。

先ほど、上場廃止の話がありましたのでご説明しますと、ナスダック市場は、1ドルを割る状況が30日以上続くと、SECから「今の状況が続けば上場廃止になるよ」という警告が出ます。

計画期間内で1ドルを超える日が10日間連続であれば、警告は解除されます。万が一警告期間の180日以内に1ドルを超えなかったとしても、さらに180日の猶予が与えられますので、その間に1ドルを超えるだろうと、私たちは考えています。

Gorilla社の業績は、私たちもしっかりと見ています。Gorilla社はAIを扱っており、顧客には台湾やエジプトの政府など、大きな組織を抱えています。今後2年間に渡って300ミリオンドルを超える契約をすでに締結しているということで、これから数字に表れてくると期待しています。

現状はGorilla社の業績や評価に株価が連動しておらず、Gorilla社の経営陣はこの状況を解消することを最優先に取り組んでいます。私たち自身が台湾やエジプトに対して何かお手伝いできる状況はありませんが、取締役会などを通じてコミュニケーションを図っています。

Gorilla社は着実にビジネスが進んでいますので、株価にいかに反映してくかが課題となるとともに、株価が1ドルを切るような状況は長くは続かないと予測しています。

また、売却についてご質問いただくこともありますが、株価が1ドルを切った状況で売却すると、実際に返ってくるお金が少なくなります。今は帳簿上だけの話ですが、これを0.8ドル程度で売却すれば、もとの投資額よりも少ない額しか戻りません。

AVFそのものは10年の期間があり、その期限まで待つとは言いませんが、プラスで終えて、株主のみなさまによいご報告をしたいと考えています。

今回、事業を見ていく中で、私たちはGorilla社の株価が上がっていくと確信しています。以上、公開されている情報の中から、私たちがお伝えできる内容をご回答しました。

質疑応答:「ASTERIA Warp」導入の伸びしろについて

司会者:「『ASTERIA Warp』の導入社数が1万社突破とのことですが、今後の伸びしろはどのような領域や業種にあるのでしょうか?」というご質問です。

熊谷:「ASTERIA Warp」は、大企業を中心に導入いただいています。現在は地方自治体や中小企業、SMBマーケットにもDXの流れが広がっていますので、これらの領域を伸びしろと捉えて展開していこうと考えています。

特に地方自治体などは地域のパートナー企業との協業が欠かせませんので、ここをテコにさらにビジネスを拡大し、導入社数を増やしていきたいと考えています。

質疑応答:ソフトウェアセグメントの利益拡大の要因について

司会者:「ソフトウェアセグメントの利益が前年同期の3倍になっていますが、この要因は何でしょうか?」というご質問です。

熊谷:ソフトウェアセグメントは、ソフトウェア事業とデザインサービス事業で構成されますが、先ほど平野がご説明したとおり、仕入れが発生しませんので、利益率が非常に高いです。

特にソフトウェア事業の利益率が高く、この両事業の伸びが利益を押し上げている要因の1つです。また、昨年度は販促構成費の先行投資をかなり行っていますが、今年度は効率化を重視して展開しており、結果として約3倍の成長につながったと考えています。

質疑応答:「ASTERIA Warp」ライセンス版・サブスク版の違いについて

司会者:「『ASTERIA Warp』ライセンス版や『ASTERIA Warp Core』など、サブスク版との用途の違いを教えてください」というご質問です。

熊谷:「ASTERIA Warp」のライセンス版は、一時売上で比較的単価の高い製品です。大企業を中心に導入いただいており、企業の中にあるさまざまなシステムのハブとなって、データやサービス、製品をつなぐ基盤のような役割を果たします。

レンタル、ライセンス版の機能を1ヶ月など短期間でレンタルするものです。例えば、システムの変更や更新の際、データ移行のために一時的に利用いただくことができます。

また、サブスクの「ASTERIA Warp Core」は比較的低単価で利用いただけます。システムの基盤というよりも、1つの製品やサービス導入時に、小規模でインターフェースを取ったり、業務を自動化したりする際に活用できる製品です。

質疑応答:説明会における質疑応答について

司会者:「Slidoは投票数の多いものを優先して返答する趣旨のはずです。しかし前回は、都合のいい質問にしか答えられていなかったように感じました。また、返答がなかった質問は放置されていたと思いますが、どのようにお考えでしょうか?」というご質問です。

平野:質疑応答の中で回答できなかった質問を放置することはなく、後日、Webサイトにて一つひとつ回答していますのでご参照ください。

また、本日の質疑応答を聞いていただければわかると思いますが、こちらで都合のいい質問だけを取り上げているということはありませんので、ご理解いただければと思います。

質疑応答:SpaceX社への投資について

司会者:「SpaceX社のIPOが世界的にも注目されています。将来的にテスラ社を超えるとも言われていますが、御社は現在、SpaceX社にどのくらい投資されているのでしょうか? また、今後どのように処理する予定ですか?」というご質問です。

平野:現在、当社が保有しているのは、2ミリオンドルです。IPO後の処理に関しては、IPO時の条件次第で判断します。Gorilla社の時は1年間のロックアップが定められていましたが、SpaceX社の条件がどのように設定されるかは、私たちが決められるものではありません。

SpaceX社の「Starlink」という衛星インターネットをうまく使っていけると考え、AVF(Asteria Vision Fund)で投資していますが、ファンドの性格上、どこかの段階で現金化する予定です。

質疑応答:海外投資家へのアプローチについて

司会者:「以前の説明会で、社外取締役の五味氏やAnis Uzzaman(アニス・ウッザマン)氏が海外機関投資家とのパイプを持っていることを強調されていましたが、これまで海外投資家向けの施策を行ってこなかったのはなぜでしょうか?」というご質問です。

平野:海外投資家向けの取り組みとしては、四半期ごとの決算説明を英語で実施するなど、積極的に行っています。

五味氏やAnis Uzzaman氏から紹介を受けたとしても、それを購入するかどうかは投資家側の判断です。両氏のネットワークはかなり広いですが、そのパイプを利用して購入してもらうということではなく、パブリックカンパニーとして、まずは私たち自身が魅力を上げることが必要だと考えています。その上で、海外投資家とのコンタクトをしっかりと取りながら、今後もつながりを広げていきたいと思います。

現在も英語でのプレスリリース配信や、「YouTube」での動画配信も行っており、今後も海外投資家に向けて積極的な発信を続けていきます。

質疑応答:今後の生成AI関連サービスの展開について

司会者:「各社とも生成AI関連のサービス展開に力を入れていますが、御社はどのような方向性ですか? さらに注力される予定でしょうか?」というご質問です。

平野:生成AIについては前回の説明会で触れましたので、今回の説明会では省略していますが、私たちは、AIが非常に重要なインフラになると考えています。

他社のさまざまなプロダクトやサービスベンダーが提供している生成AIなどとは異なり、私たちは2019年からAIに取り組んでいます。具体的には認識AI・生成AIの研究を、子会社のアステリアARTで行っています。

また、「ASTERIA Warp」では「生成AIアダプター for ChatGPT」の提供を開始しています。さらに、新版「Gravio」では、数多く出てくるセンサーのデータの中から取り込みたいデータを「ChatGPT」で検索したり、抽出したりできるよう実装しています。

生成AIは「ChatGPT」だけではなく他社からも出てきています。私たちは単なる付け足しとして使うのではなく、本質的に役立つように実装していきます。またアステリアARTでは、AIを使って自社プロダクト以外にも役立つような研究開発を行っています。以前から内部で取り組んでいますので、発表できる時期が来たらみなさまにご報告します。

質疑応答:「会社は誰のものか」について

司会者:「『会社は誰のものか』ということを理解していないように思います。『企業は社会の公器』という松下幸之助さんの言葉を引用しておられましたが、論点ずらしではないでしょうか? 機関投資家とのミーティングでも同じことを言えるのでしょうか?」というご質問です。

平野:こちらは、おそらく誤解されていると思います。私は「会社は誰のものか」に対しては明確な答えを持っており、会社は株主のものです。これは、株式会社の定義です。

ただし「誰のためのものか」ということになると、議論が違ってきます。松下幸之助さんがおっしゃった点もありますし、やはり、パブリックカンパニーとしての役割をしっかりと果たすことが大切です。

SDGsやダイバーシティの問題などを無視して、社会に受け入れられることはありませんので、「誰のためのものか」については、みなさまとともに考えていきたいと思います。

質疑応答:大手企業との提携について

司会者:「以前の説明会で、『GAFAMなどの大手企業に対して、提携等のアプローチを検討していないのでしょうか? そうしなければ、同様の製品を圧倒的技術力で作られる危険性があると思います』とご質問した際に、社長は『大手企業はクラウドメインですが、当社はエッジです。方向性が違うので大丈夫です』とおっしゃっていました。今も同様のお考えでしょうか?」というご質問です。

平野:GAFAM、現在はGAMMAとも呼ばれていますが、私たちはこのような企業の傘下には入らない方針です。買収により、世界中で私たちの製品・サービスが使われるとなれば選択肢に入りますが、敵わないからといって傘下に入ることは考えていません。

GAFAM、GAMMAでなければ世の中で勝てないかというと、そうではありません。世界には、小さいながらも独自の強み・方向性を持ち、その領域を伸ばし、成長している企業が多く存在します。

私たちも、世界中で使っていただくことを目指していますが、GAFAMと提携しなければ不可能だとは思っていません。使うところは使うということで、例えば、デザイン事業では大手IT企業と協業しています。

「Google Cloud Platform」や「AWS」も使いますし、私たちのプラットフォームは「iPhone」であり、「iOS」です。このように使うことはありますが、現時点で、提携してその傘下で事業を行うことは考えていません。その覚悟で取り組んでいます。

質疑応答:投資先企業とのシナジー効果について

司会者:「Gorilla社やSpaceX社など、投資した企業についてのご質問です。現在、投資先企業とのシナジー効果はどの程度出ているのでしょうか? 投資してよかったとお考えでしょうか? 投資した企業の上場後、株を売却するだけの目的で購入していたとするならば、バブル期の財務テクノロジーと同じレベルだと思うのですが、違いを教えてください」というご質問です。

平野:Gorilla社、SpaceX社に投資しているのはAVFです。投資事業では、投資益をソフトウェアに活かすことを第一義としています。つまりこちらはお金の話になります。

その上で、当社では「4D(Data・Device・Decentralized・Design)」戦略を立てています。投資先については私たちが目利きしなければ、投資益を得られる確率も低くなりますし、事業との関連性も薄くなります。開発戦略である「4D」とまったく同じ指標で判断し、投資を行っています。そのため、直接的なシナジーがあるわけではありません。直接的なシナジーは、AVFからの投資ではなく、アステリアARTのようにM&Aにより生まれます。

AVFは、その投資評価益をソフトウェア事業に活かすために作りました。実際にこれまでもいくつか投資してきましたが、残念ながらGorilla社の株価は低迷しています。帳簿上は赤字ですので、現時点ではよかったとは言えません。

SpaceX社については、出資時よりも株価が上がっていますし、Mujin社も同様です。会計上の数字ですが、海外の名だたる企業のように、先行投資できる体力、体制、構造を作ることを目標に、AVFをスタートしました。

コロナ禍を経て、現在は状況が変わりました。SpaceX社、Gorilla社を含めた「AVF1」は投資済みです。先日、「AVF2」を発表しましたが、こちらは解消し、投資方針を私たちとシナジー効果が高いM&Aにシフトしています。

質疑応答:Mujin社について

司会者:「Mujin社という出資先を今日初めて聞きました。どのような事業を展開している会社でしょうか? アステリアとはなにかの分野でシナジーがあるという理解でよいでしょうか?」というご質問です。

平野:決算説明会では新たなことは開示できない制限がありますが、Mujin社については、投資先として社名を開示できる状況になりましたので、発表させていただきました。

Mujin社は日本にあるロボティクス企業です。ロボットには、移動して物を運ぶロボットやアームロボットなど、さまざまな産業用ロボットがありますが、ロボットに知能をつけて、さらに使いやすくする技術を開発しています。

ロボットの会社というと、ハードウェアを連想しますが、Mujin社はソフトウェア会社です。ハードウェアも販売されていますが、コアは、簡単かつ正確にロボットを処理制御するための開発・販売を行っています。

以前からお伝えしていますが、アステリアARTでもロボティクスAIの研究開発を行っているため、接点があれば非常に興味深いと考えています。Mujin社をご存じない方もいらっしゃるかもしれませんが、投資家の方であればご存じの方も多いと思います。日本における数少ないユニコーン企業候補として、注目を浴びている企業です。

Mujin社は、直近で100億円以上の調達を行っており、その調達により当社の評価額がやや上がりました。このように非常に元気があり、期待されています。Mujin社の詳細については検索すればすぐ出てきますし、非常にわかりやすいかたちでWebサイトが作られていますので、ぜひご参照ください。

質疑応答:雇用実態について

司会者:「御社と私の名誉を守るため、数ヶ月にわたって御社がアルバイトとして私を雇用していると吹聴している者に対して、法律相談の準備をしています。御社は、御社の顧問弁護士にご相談の上、私方の法律関係者に雇用者名簿提示等の措置をお取りください」というご意見です。

平野:文面だけでは実態がなかなかわかりにくいのですが、解釈してお話しします。当社では、アルバイトは採用していません。

「アルバイトとして私を雇用していると吹聴している」とコメントがありましたが、現在アルバイトは1名もいませんので、名簿等の提供の必要はないと考えています。

質疑応答:株価4桁到達までのイメージについて

司会者:「株価について、今年1年はまったくよいところがありませんでした。4桁まで到達するイメージが湧きませんが、今後、上がっていく見通しはありますか?」というご質問です。

平野:株価に関しては、今年6月に出した「上場維持基準への適合に向けた計画について」に沿って、着々と計画を進めています。いくつかあるプライム上場維持基準の中で、当社が足りていないのは流通株式時価総額のみで、課題は株価です。現在、株価は700円前後で推移していますが、815円以上まで上げる必要があります。以前もお伝えしたとおり、これを安定させるために4桁、つまり1,000円以上を目指しています。

「上場維持基準への適合に向けた計画について」にも記載していますが、さまざまなアナリスト・投資家と会話する中で、不安定要素をなくすことがアクションアイテムになっています。

アクションアイテムの1つは投資事業で、もう1つはデザイン事業です。この事業の割合が上がっていくと、ソフトウェア事業が伸びても、その伸びが見えづらくなってしまいます。こちらについてはさまざまな施策を練りながら、方法論を考えつつ進めているところです。

これらの施策により、流通株式時価総額の基準達成、さらには株価4桁まで着実に進めていきたいと考えています。

また、このような大きな目標だけでなく、株主優待により、さらに多くの人に知っていただけますし、メディアに取り上げられることもあります。株主優待を受けられない投資家もいらっしゃいますが、環境保全に充てるなどの対策もとっています。

現在、株価もしくは株主還元の観点で社内で議論していますので、少しでも効果的な施策を実施していきたいと考えています。

質疑応答:株主優待の「QUOカード」について

司会者:「株主優待の『QUOカード』について、動画配信を見たところ、市販のものに見えました。気の利いた会社は社名を入れるなど、オリジナルで作っています。社名入りのオリジナル『QUOカード』はないのですか?」というご質問です。

平野:株主優待の「QUOカード」は、私たちのオリジナルではなく、スライド右下の写真のとおり、普通の「QUOカード」です。これには理由があります。オリジナルを作っているところもありますが、版代・印刷代がかかります。「そんなお金があれば、ほかに使って」とおっしゃる投資家もいらっしゃるため、「QUOカード」にオリジナリティを出すつもりはありません。

それ以外のグッズやノベルティには当社の環境保全の考え方などオリジナリティを出していきたいと思いますが、「QUOカード」は純粋な価値のみとご理解ください。

質疑応答:「Gravio」関連で提携した中国の会社について

司会者:「中国ではデカップリングが進んでいます。「Gravio」関連で提携した会社は問題ないでしょうか?」というご質問です。

平野:こちらについては、この中国の企業および株主が政府系でないか、アメリカの同盟国が提携してパートナーシップを取っているかなどを調査していますし、当然のことながら、慎重に物事を進めています。

また、提携は日本からではなく、「Gravio」のシンガポール法人と結んでいるため、直接関係があるわけではありません。契約関係なども慎重に進めていますので、デカップリングにより直ちに問題が起こることがないようにしています。

この事象は流動的なものです。今後、なにかあった時の対応まで考えて提供しています。

平野氏からのご挨拶

平野:みなさま、本日は第2四半期決算説明会にご参加いただき、誠にありがとうございました。

本日の決算説明会は、4分の1に縮小した恵比寿の本社オフィスからお送りしています。私たちは、このコロナパンデミックが去っても、この新しい働き方を継続することにより、クリエイティビティや柔軟性が高く、価値のあるアウトプットを出せる仕事の仕方を継続しています。これにより、私たちの製品やサービス、メンバーのクオリティなどを向上し、さらなる成長の糧にしたいと考えています。

本日は第2四半期ということで、ソフトウェア事業の成長と転換をご説明しました。そして、その動きや変化、延長線上を考えていただければ、ソフトウェア事業が今後どのように伸び、成長していくか、想像いただけるかと思いますし、その一端をご報告できたと考えています。

一方、投資事業はいまだ厳しい状況です。特に、Gorilla社の株価に大きく引きずられてしまい、多くのみなさまのご期待に応えられず、不安を醸成してしまっています。この不安定な状態に関しても、デザイン事業と相まって取り組んでいます。こちらに関しても、ご報告ができることがあれば速やかにご報告します。

いずれにしても、私たちの狙いどおり、サブスクビジネスが大きく伸びています。ソフトウェア事業が堅調で、セグメントの営業利益は目標の10億円の約半分まで来ています。

下半期もみなさまにご期待いただければと思います。今後とも、私たちの挑戦に対するご指導、ご支援をよろしくお願いします。本日は誠にありがとうございました。

新着ログ

「情報・通信業」のログ