リケンテクノス、2024年3月期通期業績予想を上方修正 売上高・各段階利益の3期連続での過去最高更新を狙う

目次

常盤和明氏:おはようございます。リケンテクノス株式会社代表取締役社長執行役員の常盤和明です。本日は大変お忙しい中、私どもの決算・経営概況説明会にご参加いただきまして、誠にありがとうございます。

本日は、2024年3月期第2四半期の決算概要、セグメント別の概況、中長期的な取り組みの順にご説明します。

2024年3月期上期 連結業績サマリー

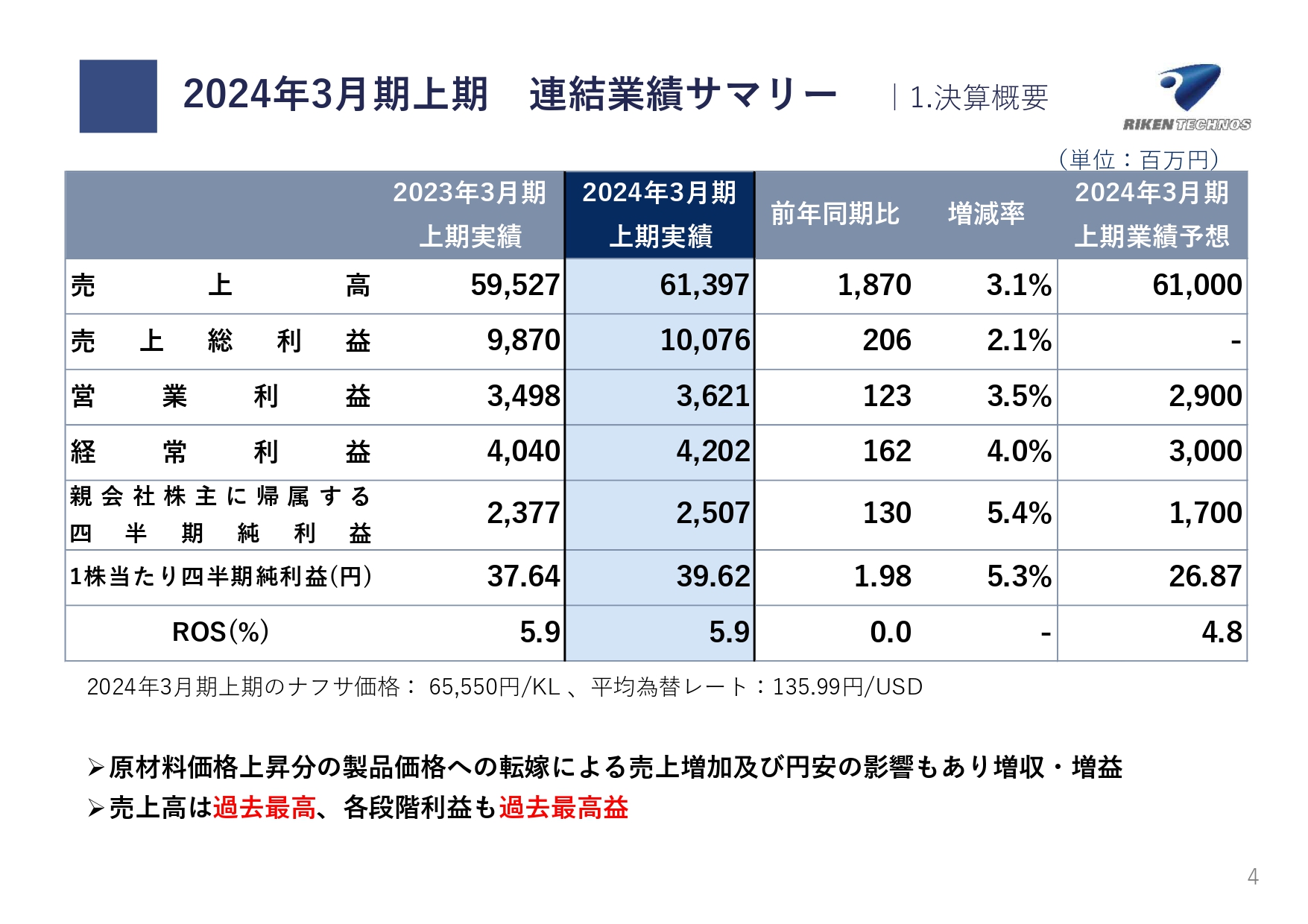

決算概要についてご説明します。2024年3月期上期の連結業績サマリーです。連結での売上高は613億9,700万円と、前年同期比18億7,000万円、3.1パーセントの増収となりました。

営業利益は36億2,100万円と、前年同期比1億2,300万円、3.5パーセントの増益となりました。経常利益は42億200万円と、前年同期比1億6,200万円、4.0パーセントの増益となりました。

親会社株主に帰属する四半期純利益は25億700万円と、前年同期比1億3,000万円、5.4パーセントの増益となりました。売上高は過去最高、各段階利益も過去最高益を更新しました。なお、ROSは5.9パーセントでした。

セグメント別売上高推移

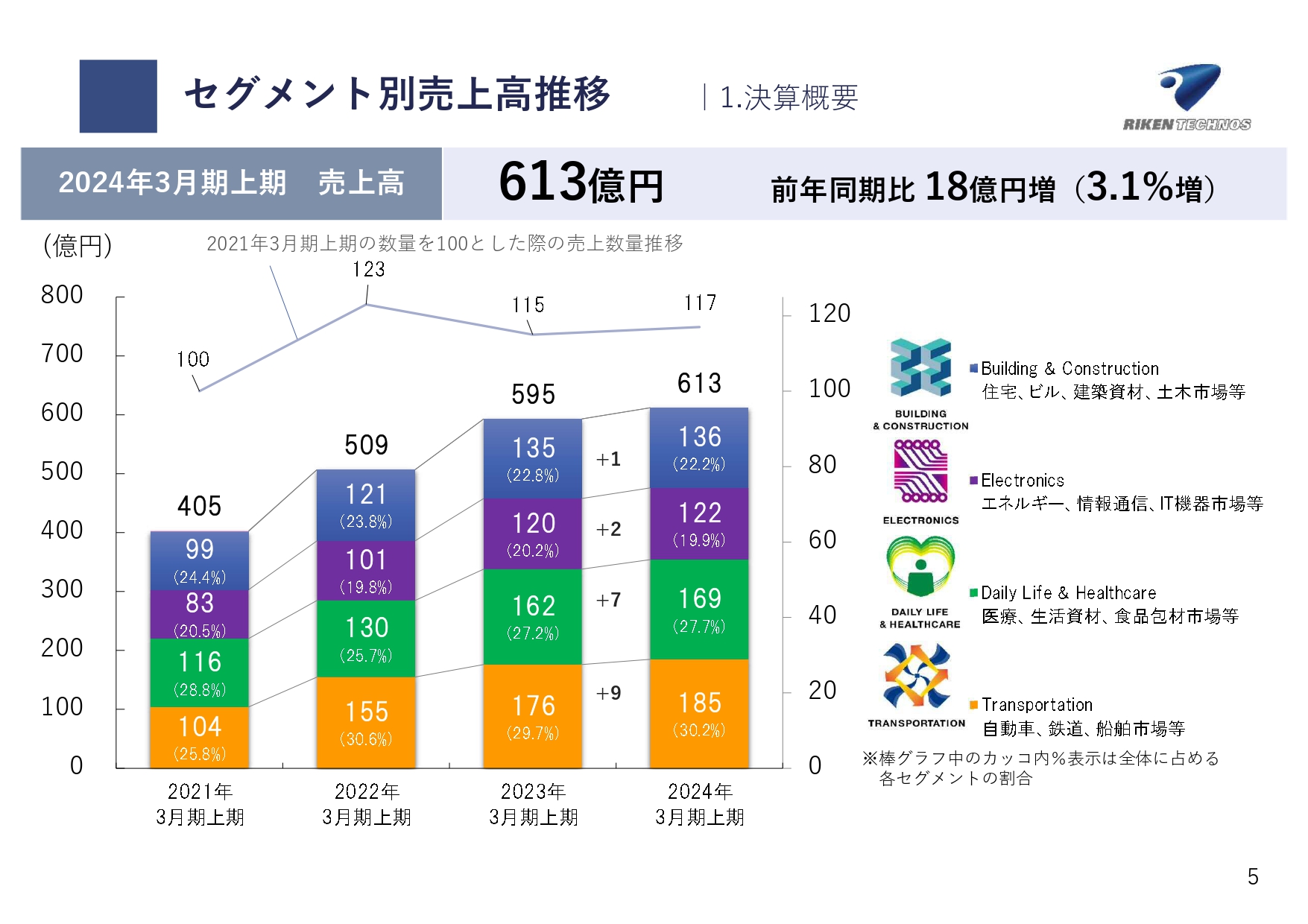

セグメント別売上高推移です。自動車、鉄道、船舶市場等のトランスポーテーションセグメントの売上高は185億円と、前年同期比9億円の増収となりました。

医療、生活資材、食品包材市場等のデイリーライフ&ヘルスケアセグメントの売上高は169億円と、前年同期比7億円の増収となりました。

エネルギー、情報通信、IT機器市場等のエレクトロニクスセグメントの売上高は122億円と、前年同期比2億円の増収となりました。

住宅、ビル、建築資材、土木市場等のビルディング&コンストラクションセグメントの売上高は136億円と、前年同期比1億円の増収となりました。セグメント別の詳細は後ほどご説明します。

地域別売上高推移

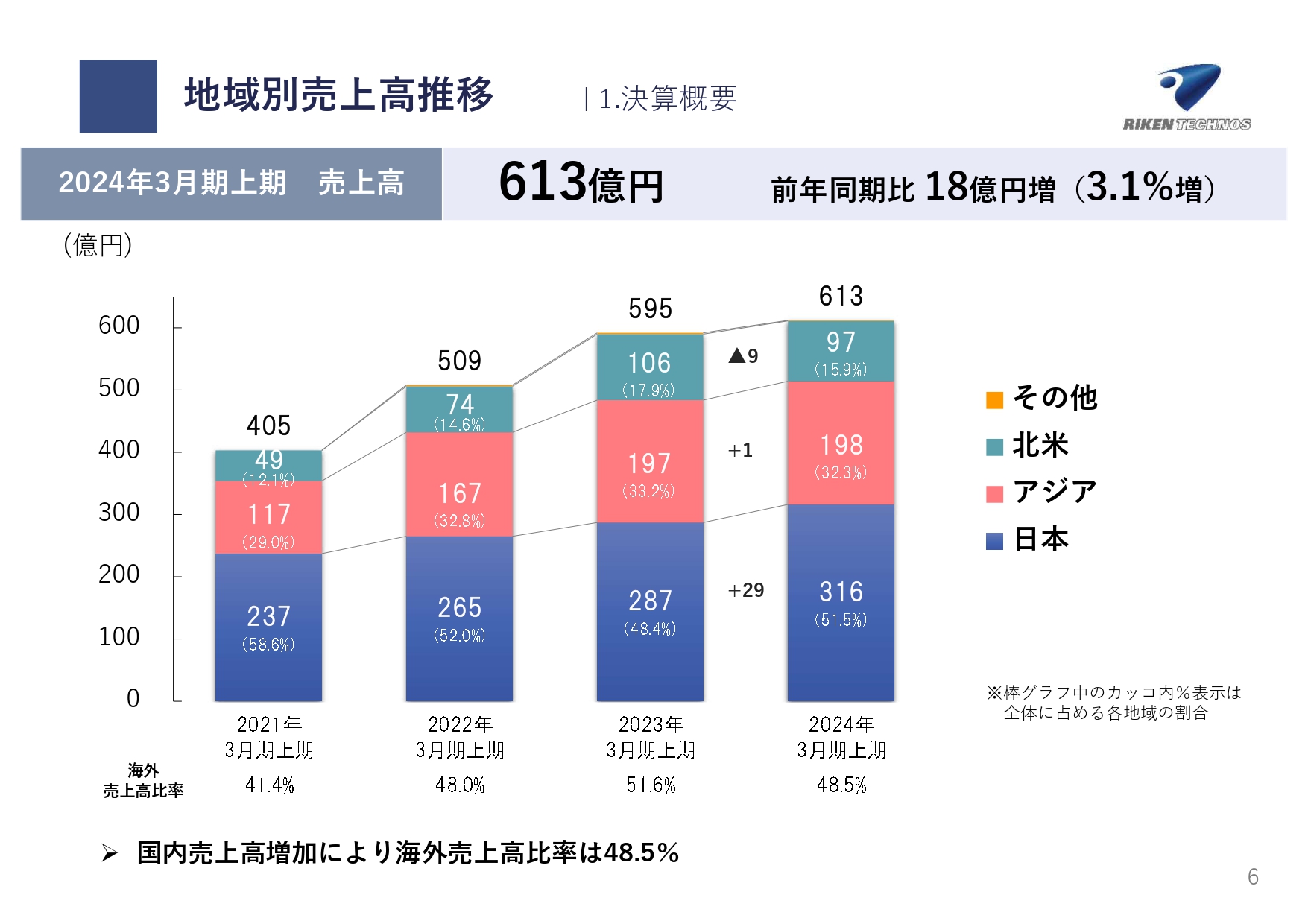

地域別売上高推移です。日本は316億円と、前年同期比29億円の増収となりました。アジアは198億円と、前年同期比1億円の増収となりました。北米は97億円と、前年同期比9億円の減収となりました。

地域別売上高の構成比は、日本が51.5パーセント、アジアが32.3パーセント、北米が15.9パーセント、その他が0.3パーセントです。

海外売上高の比率は48.5パーセントと、前年同期比3.1ポイント減少しました。

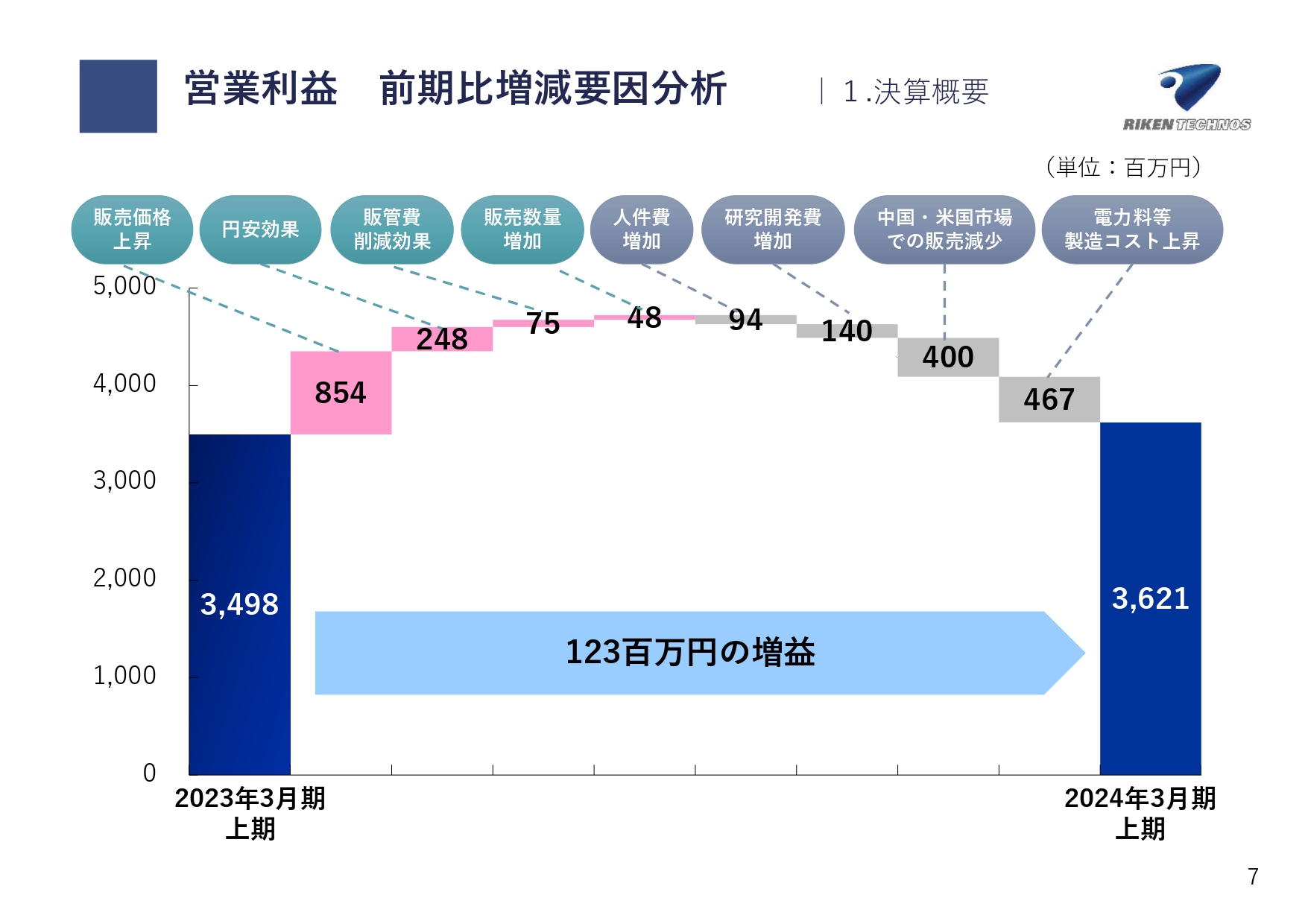

営業利益 前期比増減要因分析

営業利益の前期比増減要因分析です。2023年3月期上期の営業利益は34億9,800万円でした。

主な増益要因として、一部遅れていた製品価格の適正化により8億5,400万円、為替の円安効果により2億4,800万円、販管費の削減効果により7,500万円、販売数量が増加したことにより4,800万円の増益となりました。

減益要因として、人件費増加で9,400万円、積極的に投資した研究開発費増加で1億4,000万円、中国・北米市場での販売減少により4億円、電力料等製造コストの上昇で4億6,700万円の減益となりました。

計1億2,300万円の増益となり、2024年3月期上期の営業利益は36億2,100万円となりました。

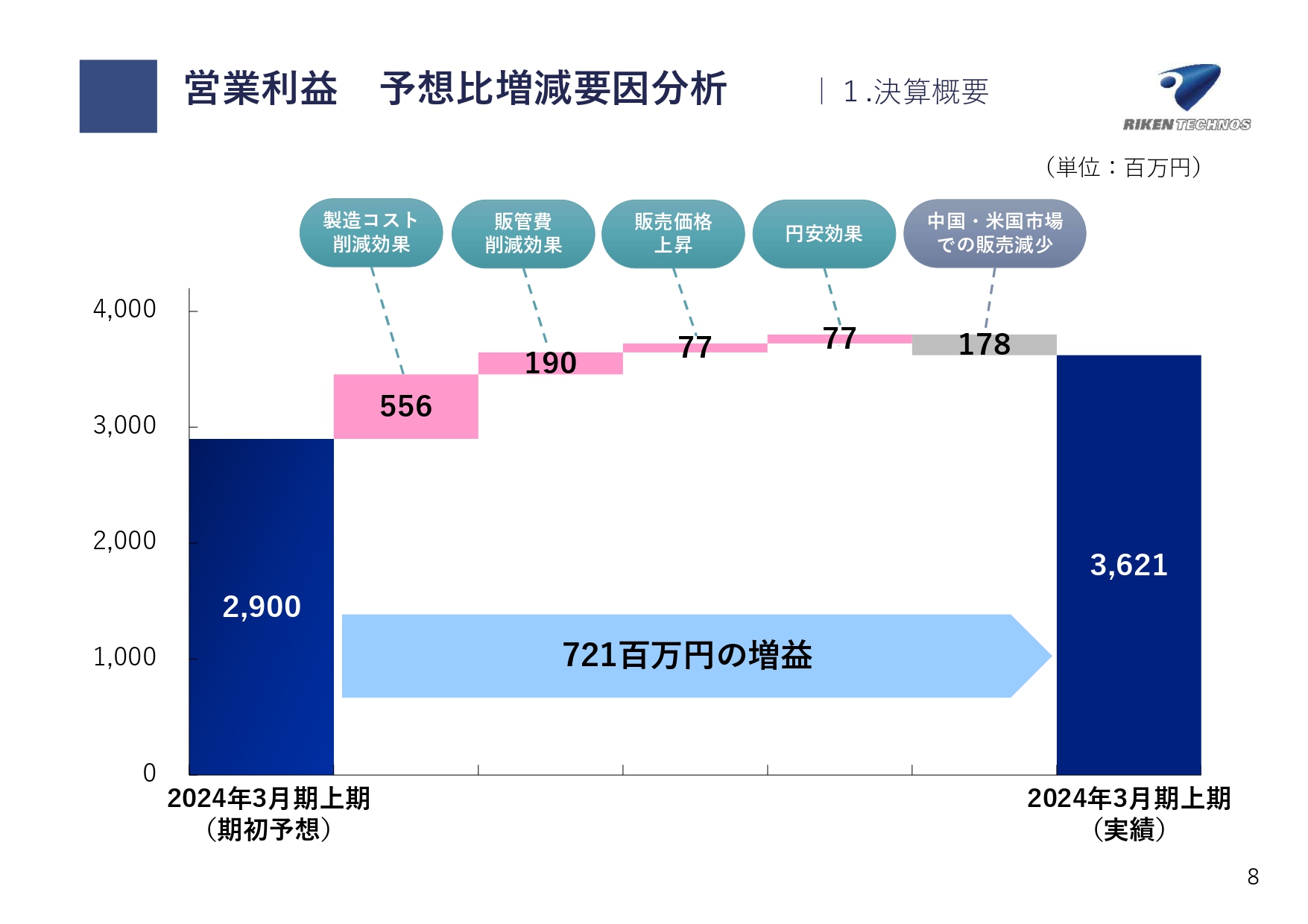

営業利益 予想比増減要因分析

営業利益の業績予想比増減要因分析です。期初の営業利益予想は29億円でした。それに対して、製造コスト削減効果に加え、電力料の値上がりが想定以下に抑えられたことにより5億5,600万円、販管費削減効果で1億9,000万円、販売価格上昇で7,700万円、為替の円安効果で7,700万円の増益となりました。

減益要因として、中国・北米市場での販売減少で1億7,800万円の減益となりました。計7億2,100万円の増益となり、2024年3月期上期の実績は36億2,100万円になりました。

連結貸借対照表

連結貸借対照表です。総資産は1,172億3,600万円と、前期末比52億3,400万円の増加となりました。負債の合計は408億1,600万円と、前期末比9億7,900万円の増加となりました。

純資産は764億1,900万円と、前期末比42億5,400万円の増加となりました。自己資本比率は57.1パーセントとなっています。

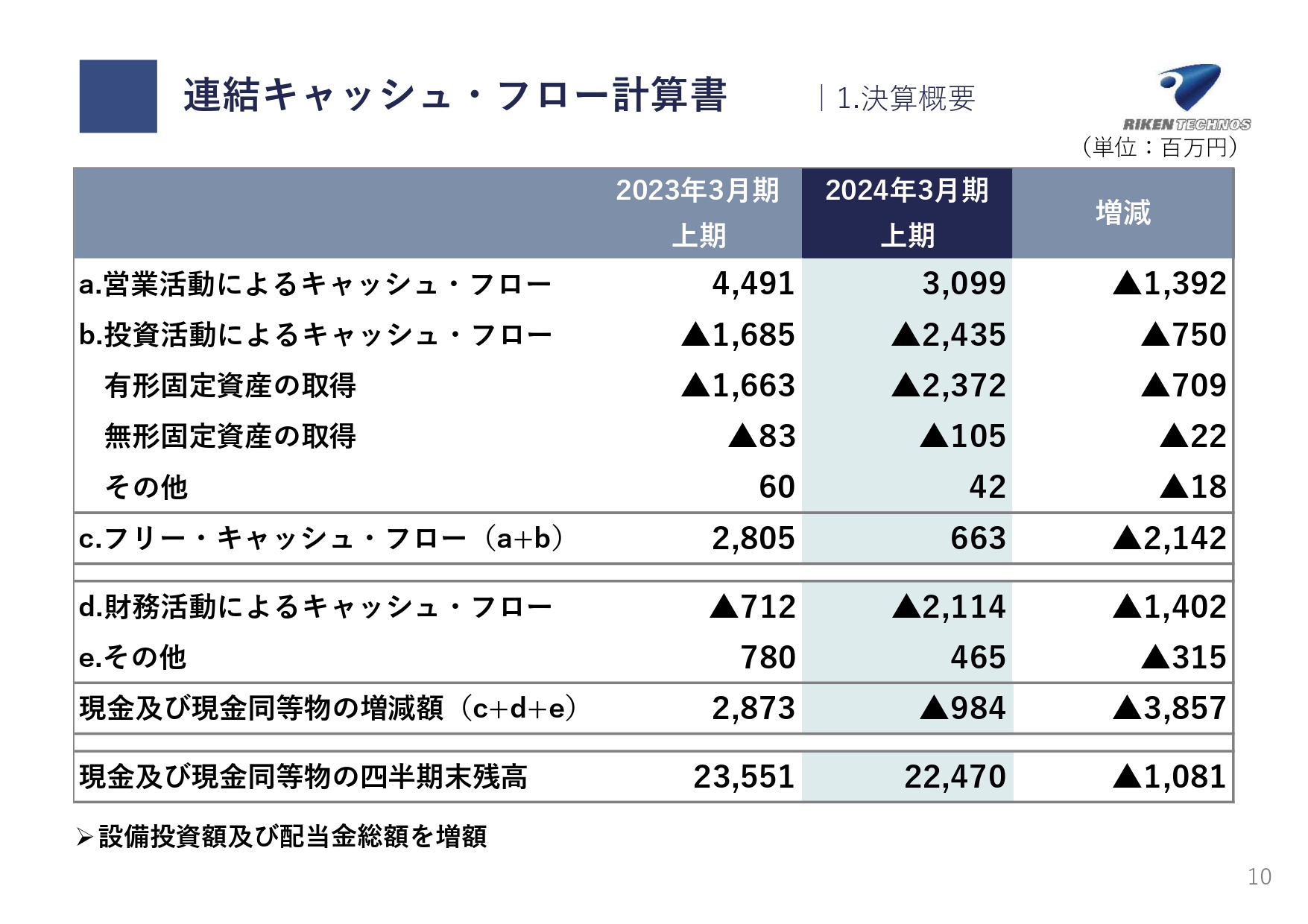

連結キャッシュ・フロー計算書

連結キャッシュ・フロー計算書です。営業活動によるキャッシュ・フローは30億9,900万円を獲得しました。投資活動によるキャッシュ・フローは24億3,500万円を使用しました。財務活動によるキャッシュ・フローは21億1,400万円でした。

合わせて9億8,400万円の減少となり、現金及び現金同等物の四半期末残高は224億7,000万円となっています。

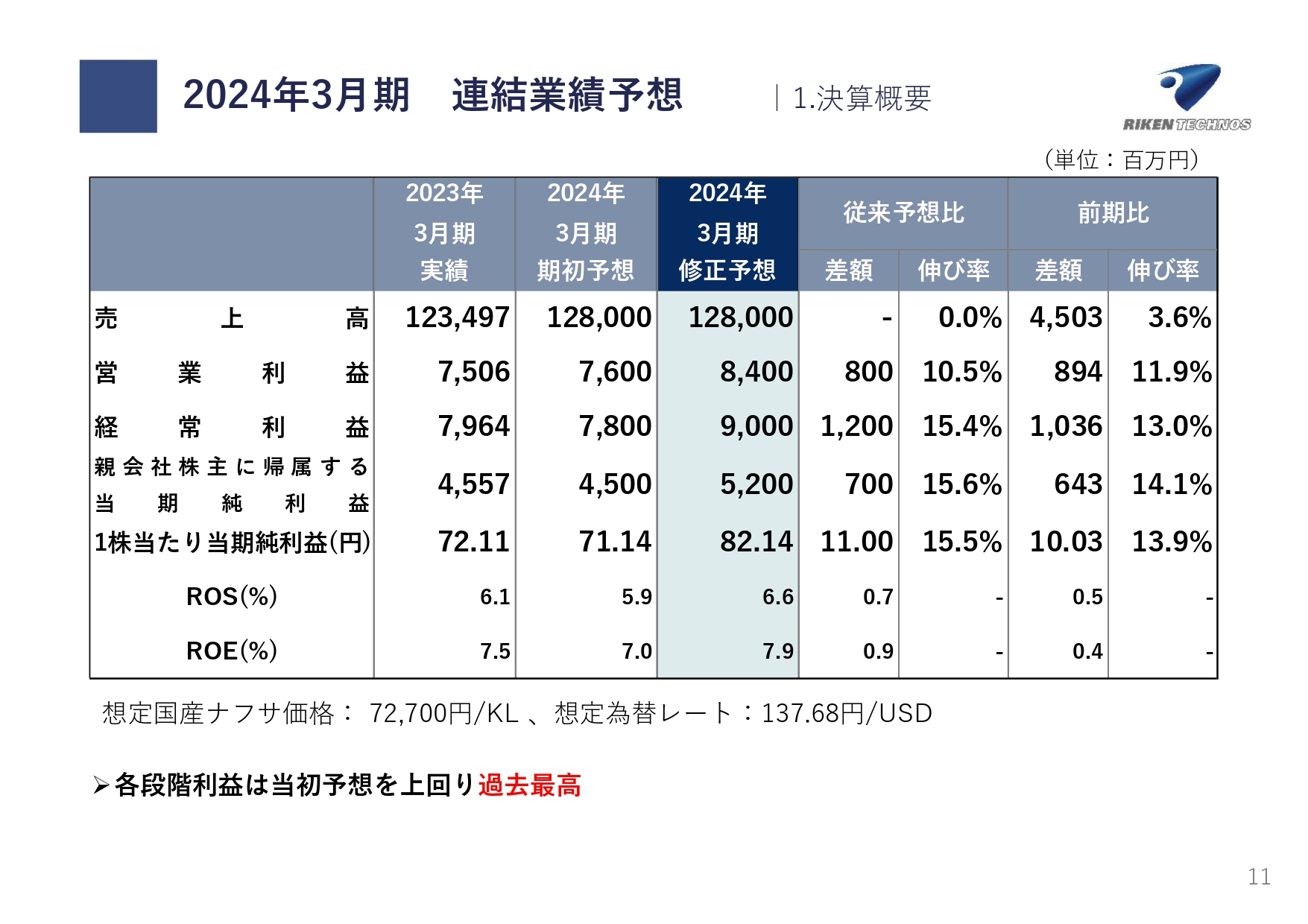

2024年3月期 連結業績予想

2024年3月期通期での業績予想です。売上高が1,280億円、営業利益が84億円、経常利益が90億円、親会社株主に帰属する当期純利益が52億円と予想しています。

販売数量の増加、販売価格の適正化、販管費の削減効果もあり、各段階利益は当初の予想を上回る予想になっています。

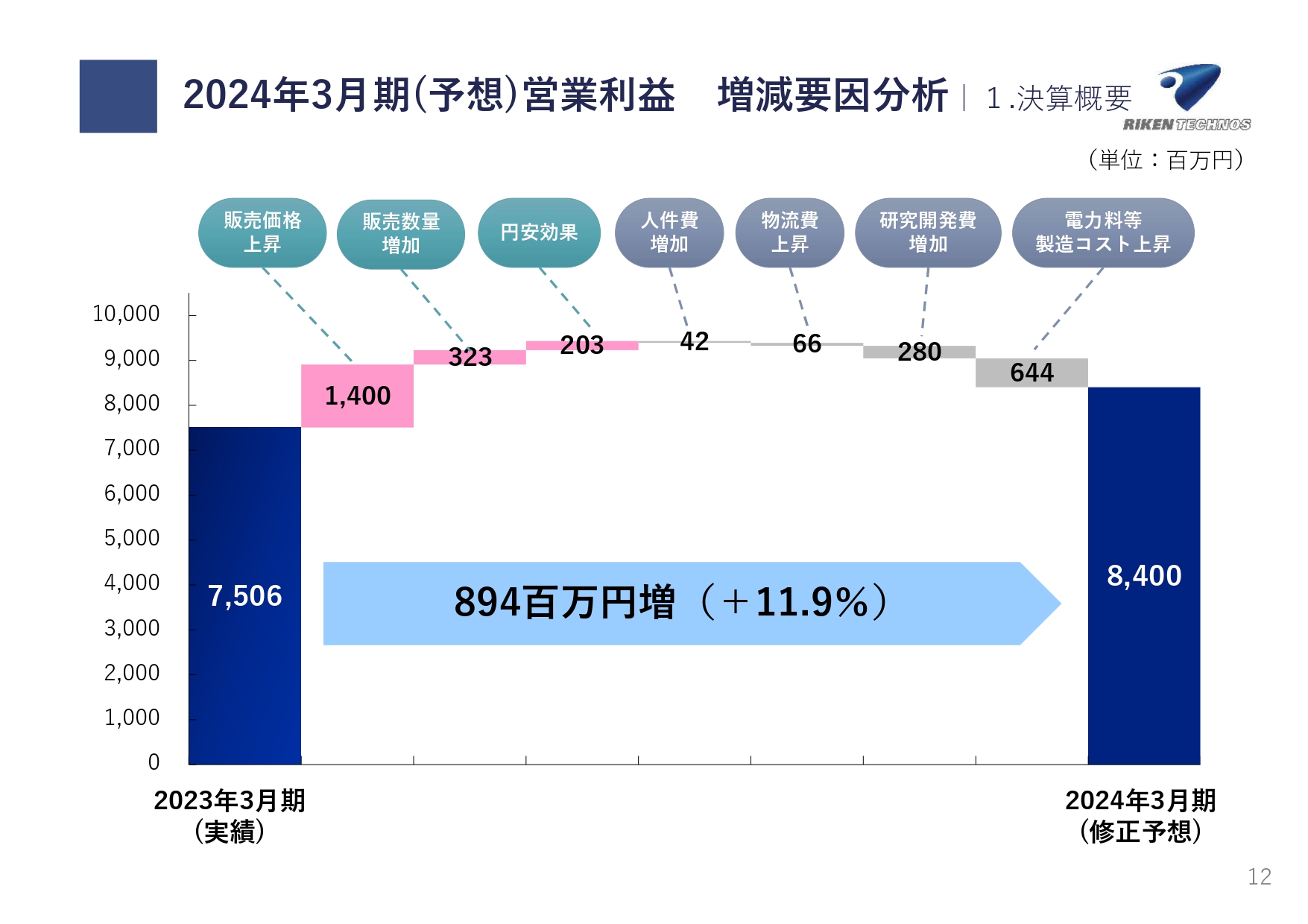

2024年3月期(予想)営業利益 増減要因分析

通期での営業利益予想の増減要因分析です。2023年3月期の実績75億600万円に対し、販売価格上昇により14億円の増益を見込んでいます。販売数量は前期比4パーセントアップと予測し、その影響により3億2,300万円、また円安効果で2億300万円の増益を見込んでいます。

一方で、人件費増加で4,200万円、物流費上昇で6,600万円、研究開発費増加で2億8,000万円、電力料等製造コスト上昇により6億4,400万円の減益を予測しています。

合わせて8億9,400万円の増益となり、2024年3月期の営業利益は84億円と予想しています。

Transportation

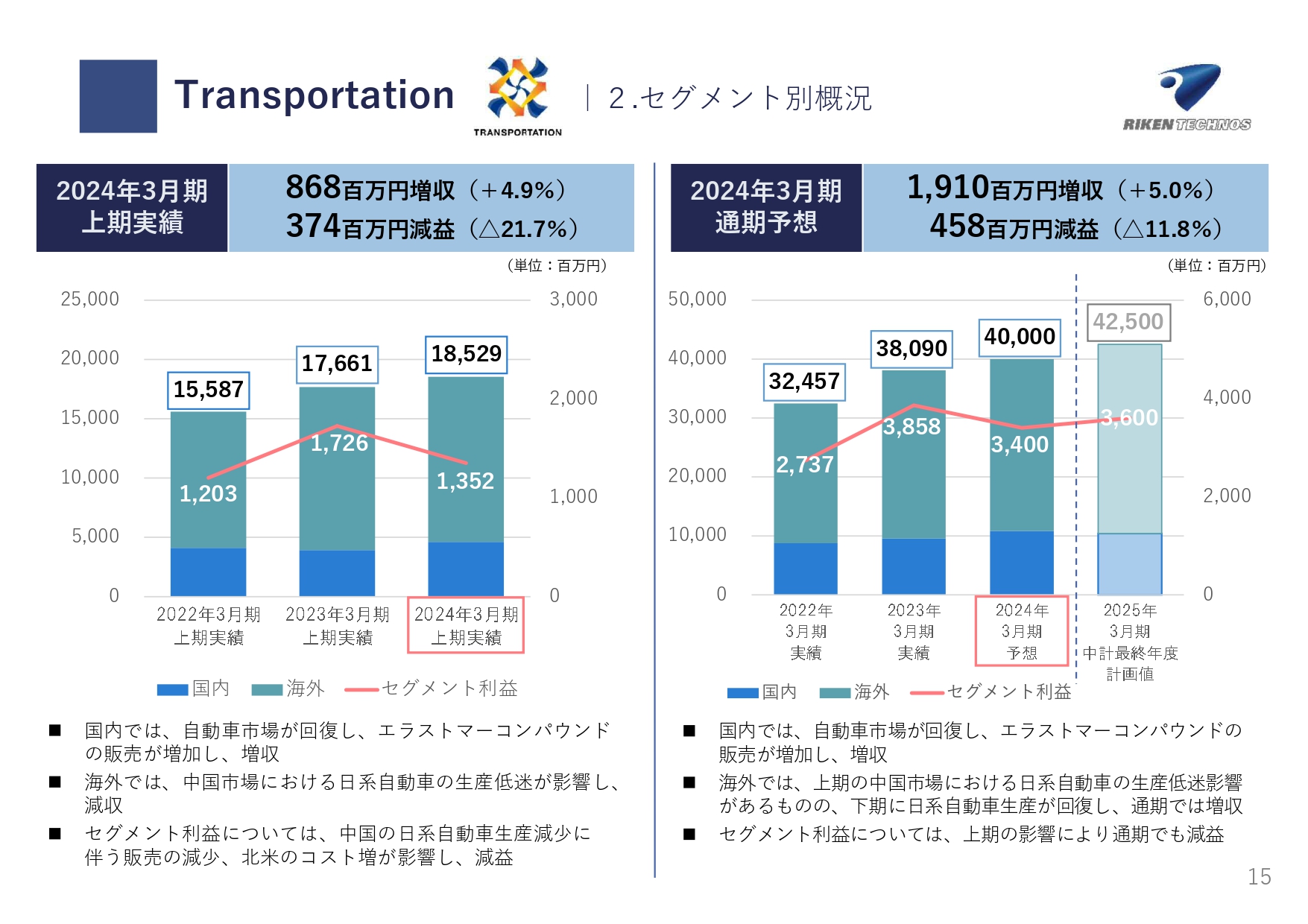

セグメント別の概況についてご説明します。まずはトランスポーテーションセグメントです。

2024年3月期上期の売上高は185億2,900万円と、前年同期比8億6,800万円の増収となりました。国内では、自動車市場が回復し、エラストマーコンパウンドの販売が増加し、増収となりました。海外では、中国市場における日系自動車の生産台数が低迷し、減収となりました。

セグメント利益は13億5,200万円と、前年同期比3億7,400万円の減益となりました。中国での日系自動車生産低迷に伴う販売減少と、北米でのコスト増が影響し、減益となっています。

2024年3月期の通期予想は、国内外とも自動車市場が回復し販売が増加し、売上高は400億円と、前期比19億1,000万円の増収を予想しています。セグメント利益は34億円と、上期での中国での日系自動車の生産低迷、北米でのコスト増が影響し、前期比で4億5,800万円の減益を見込んでいます。

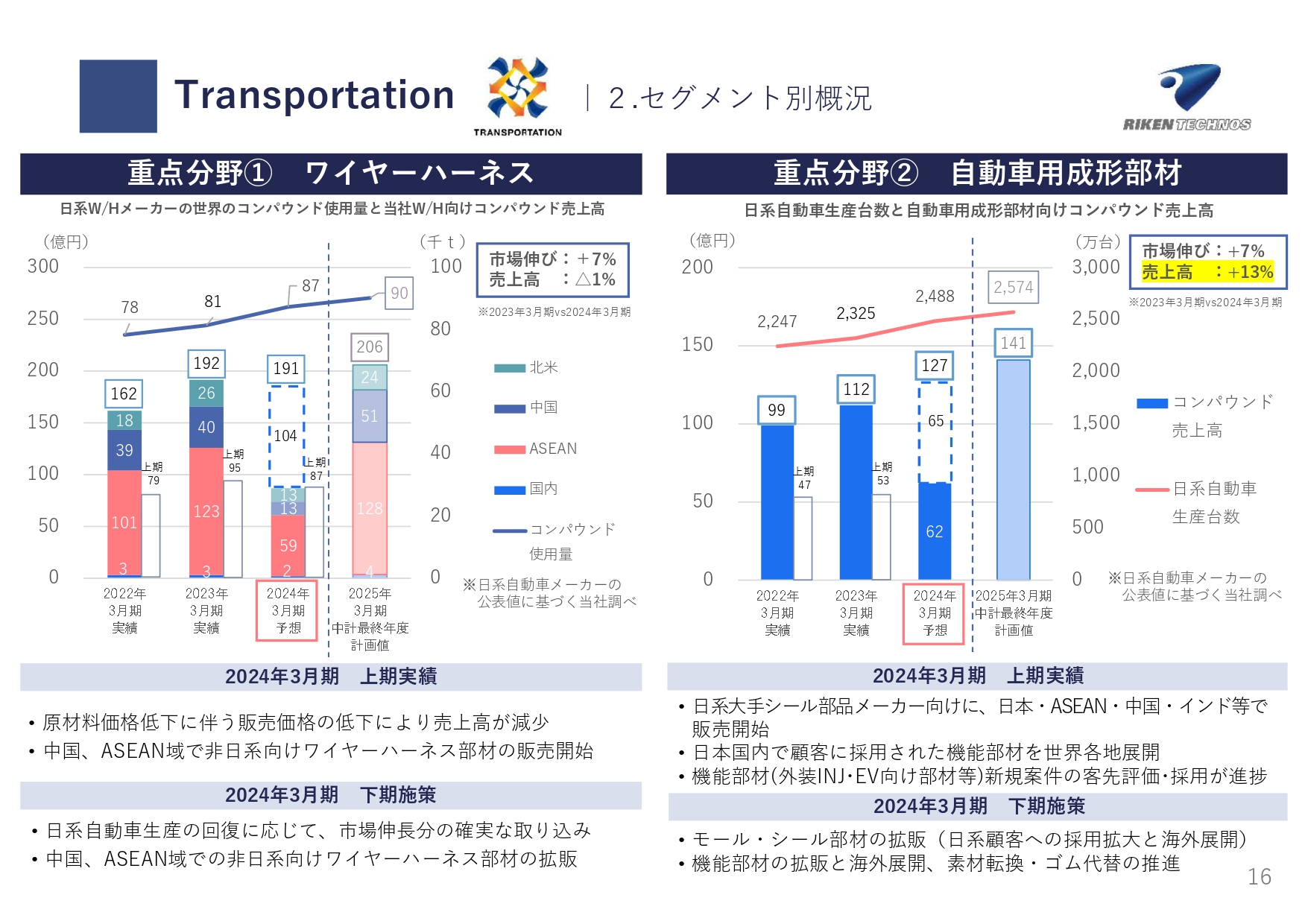

Transportation

トランスポーテーションセグメントの重点分野の状況です。1つ目は、ワイヤーハーネス分野です。2024年3月期の日系ワイヤーハーネスメーカーのコンパウンドの使用量は、自動車の生産が増加したこともあり、前期比で7パーセント増加する見込みです。

当社ワイヤーハーネス向けコンパウンド売上高は、通期では191億円、前期比1億円の減収を見込んでいます。当期は前期に比べて、原料価格が下がっており、コンパウンド価格を調整した影響です。

下期の主な施策ですが、日系自動車の生産台数は回復していますので、この市場の伸びを確実に取り込んでいきます。加えて、中国・ASEAN域での非日系向けワイヤーハーネス部材を拡販していきます。

2つ目は、自動車用成形部材分野です。日系自動車の世界での生産台数は、2024年3月期の予測では2,488万台で、前年比で7パーセント伸びると予測されています。

この市場に対して、当社自動車用成形部材向けコンパウンド売上高は127億円、前年比15億円の増収と予想しています。日系自動車の生産台数は回復していますので、この市場の伸びを確実に取り込んでいきます。加えて、モール材・シール部材・機能部材をグローバルで拡販していきます。

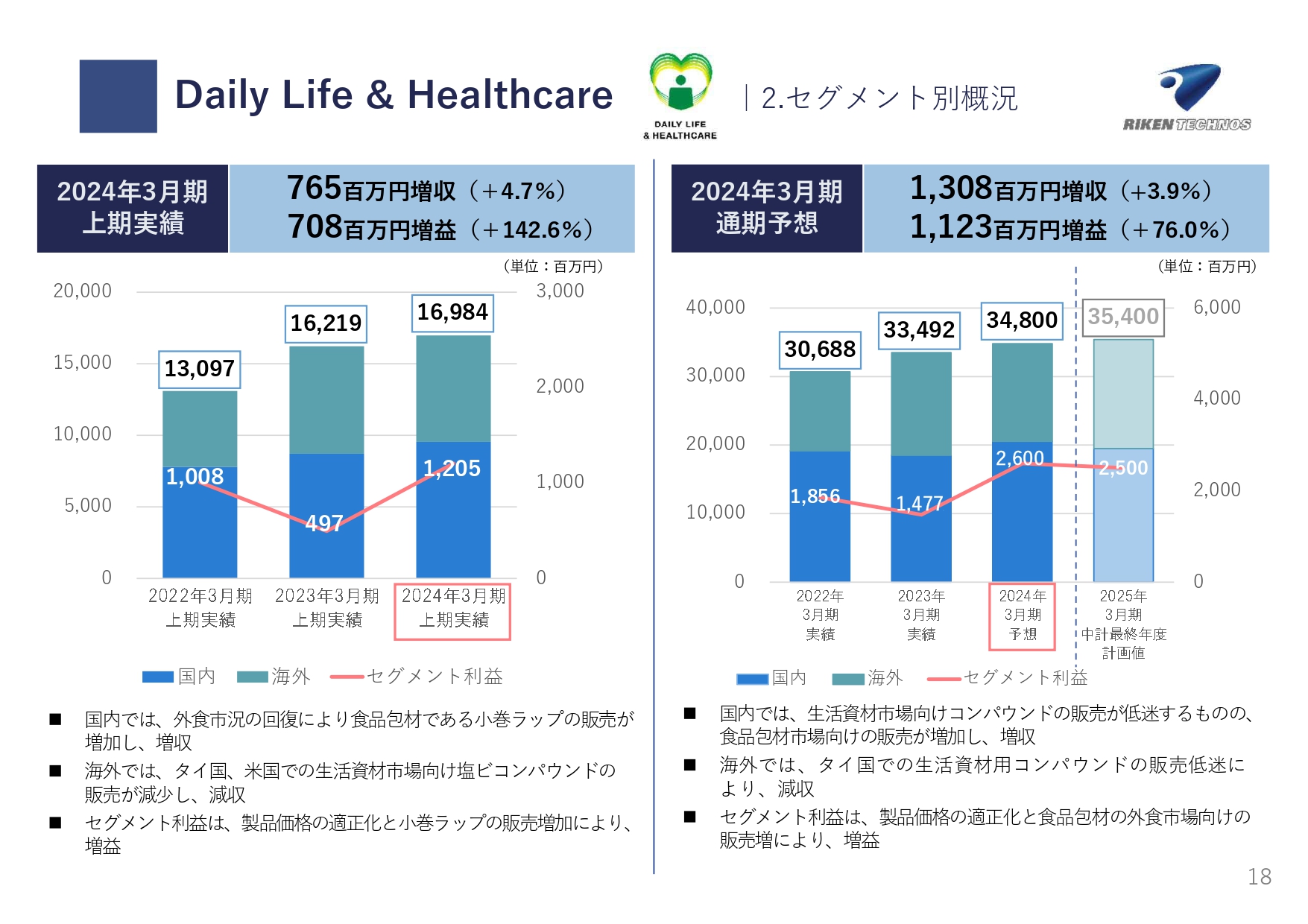

Daily Life & Healthcare

デイリーライフ&ヘルスケアセグメントの状況です。2024年3月期上期の売上高は169億8,400万円と、前年同期比7億6,500万円の増収となりました。

国内では、外食市場の回復により食品包材である小巻ラップの販売が増加し、増収となりました。海外では、タイ国、米国の生活資材向け塩ビコンパウンドの販売が減少し、減収となりました。

セグメント利益は12億500万円、前年同期比7億800万円の増益となりました。製品価格の適正化に加えて、小巻ラップの販売増加により、増益となっています。

2024年3月期の通期予想です。売上高は348億円と、前期比13億800万円の増収を見込んでいます。食品包材市場向け小巻ラップの販売を増加させ、増収を狙っていきます。

セグメント利益は26億円と、製品価格の適正化に加え、小巻ラップの販売を増加することにより、前期比11億2,300万円の増益を予想しています。

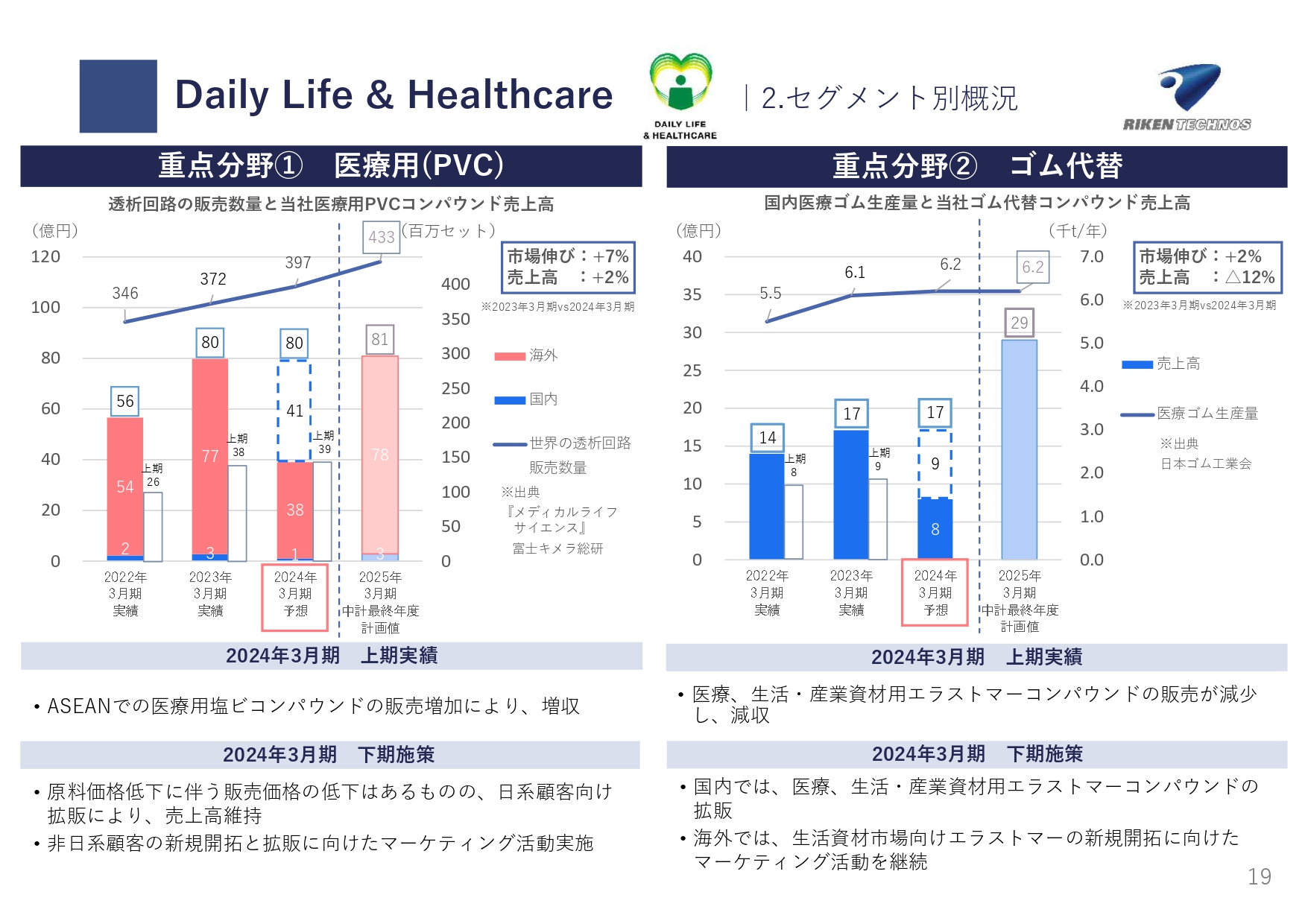

Daily Life & Healthcare

デイリーライフ&ヘルスケアセグメントの重点分野の状況です。1つ目は、医療用塩ビコンパウンド分野です。当社のメインターゲットである透析回路の販売数量は、2024年3月期も引き続き、順調に市場が伸びています。

この市場に対して、当社医療用PVCコンパウンドの売上高は80億円を予想しています。販売数量は増加しますが、原料価格低下に伴うコンパウンド製品の価格を調整することにより、前年並みに推移すると予想しています。

2つ目はゴム代替分野です。当社ゴム代替コンパウンド売上高は17億円を予想しています。上期はあまりよい状況ではなかったため、国内外でエラストマーコンパウンドの拡販を進めることによって補っていきたいと考えています。

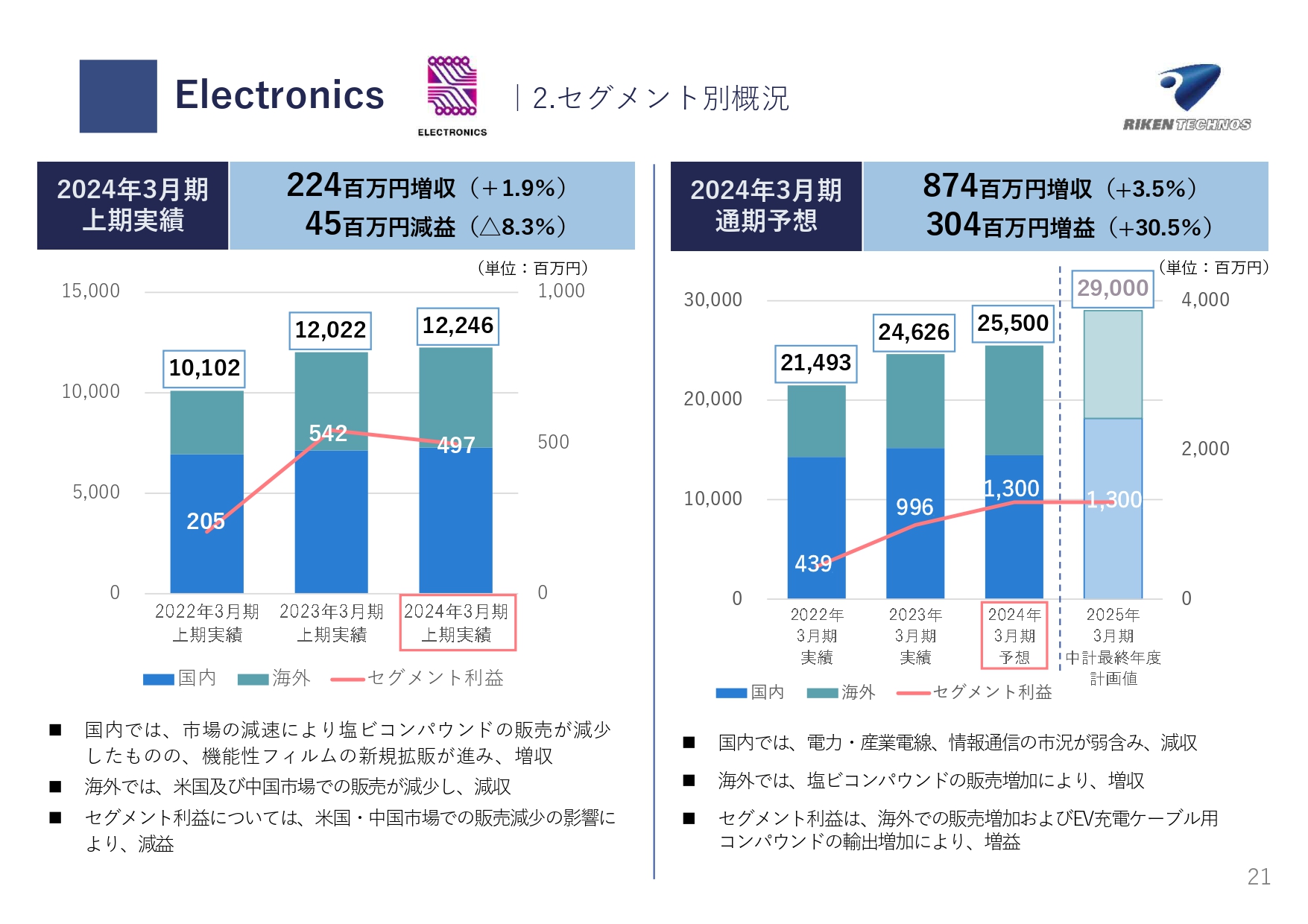

Electronics

エレクトロニクスセグメントです。2024年3月期上期のエレクトロニクスセグメントの売上高は122億4,600万円、前年同期比2億2,400万円の増収となりました。

国内では、市場の低迷により塩ビコンパウンドの販売は減少したものの、機能性フィルムの新規拡販が進み、増収となりました。海外では、米国および中国での販売が減少し、減収となっています。

セグメント利益は4億9,700万円と、前年同期比4,500万円の減益となりました。米国・中国市場の販売数量の影響が、減益につながっています。

2024年3月期の通期予想です。売上高を255億円と予想しています。ASEANでの塩ビコンパウンドの拡販に加えて、EV充電ケーブル用のコンパウンドの増加により、前期比8億7,400万円の増収を予想しています。

セグメント利益は13億円と、販売数量の増加により前期比3億400万円の増益を予想しています。

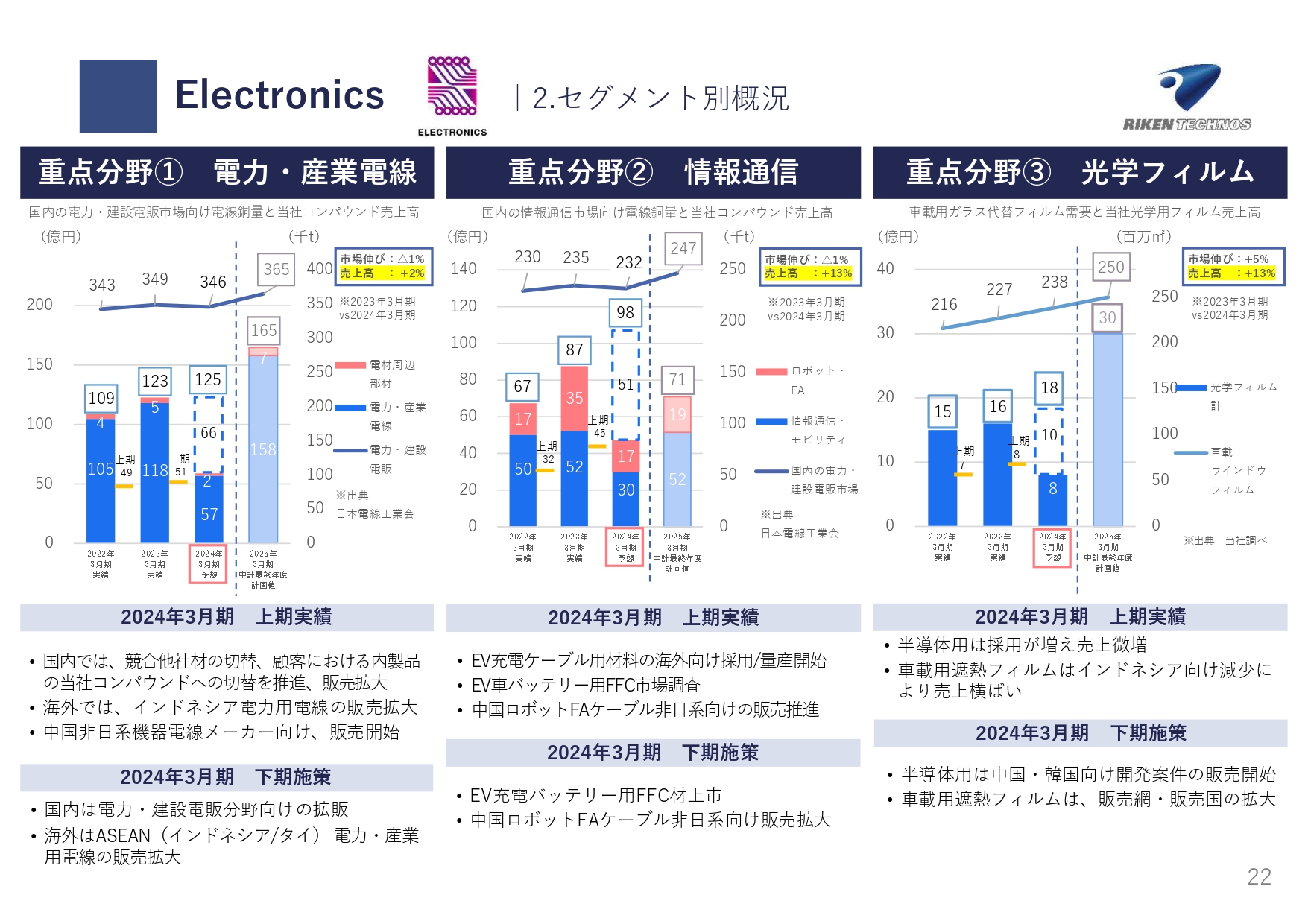

Electronics

エレクトロニクスセグメントの重点分野の状況です。1つ目は、電力・産業電線分野です。市場の状況として、日本の電力・建設電販市場は前年に比べて若干減少する見込みです。

当分野に対する当社コンパウンド売上高は、通期で125億円を予想しています。国内では市場シェアの拡大をすること、海外ではASEAN域での非日系顧客への拡販により、前期比2億円の増収を狙っていきます。

2つ目は、情報通信分野です。この分野も、前年より市場の状況は若干落ちる見込みです。当分野に対する当社コンパウンド売上高は、通期で98億円を予想しています。EV車用の充電ケーブルの拡販、中国でのロボットFAケーブルの拡販により、前期比11億円の増収を見込んでいます。

3つ目は、光学フィルム分野です。当社光学用フィルム売上高は、通期で18億円を予想しています。需要が堅調なASEAN域を中心に、車載用遮熱フィルムの拡販を進めることにより、前期比2億円の増収を狙っていきます。

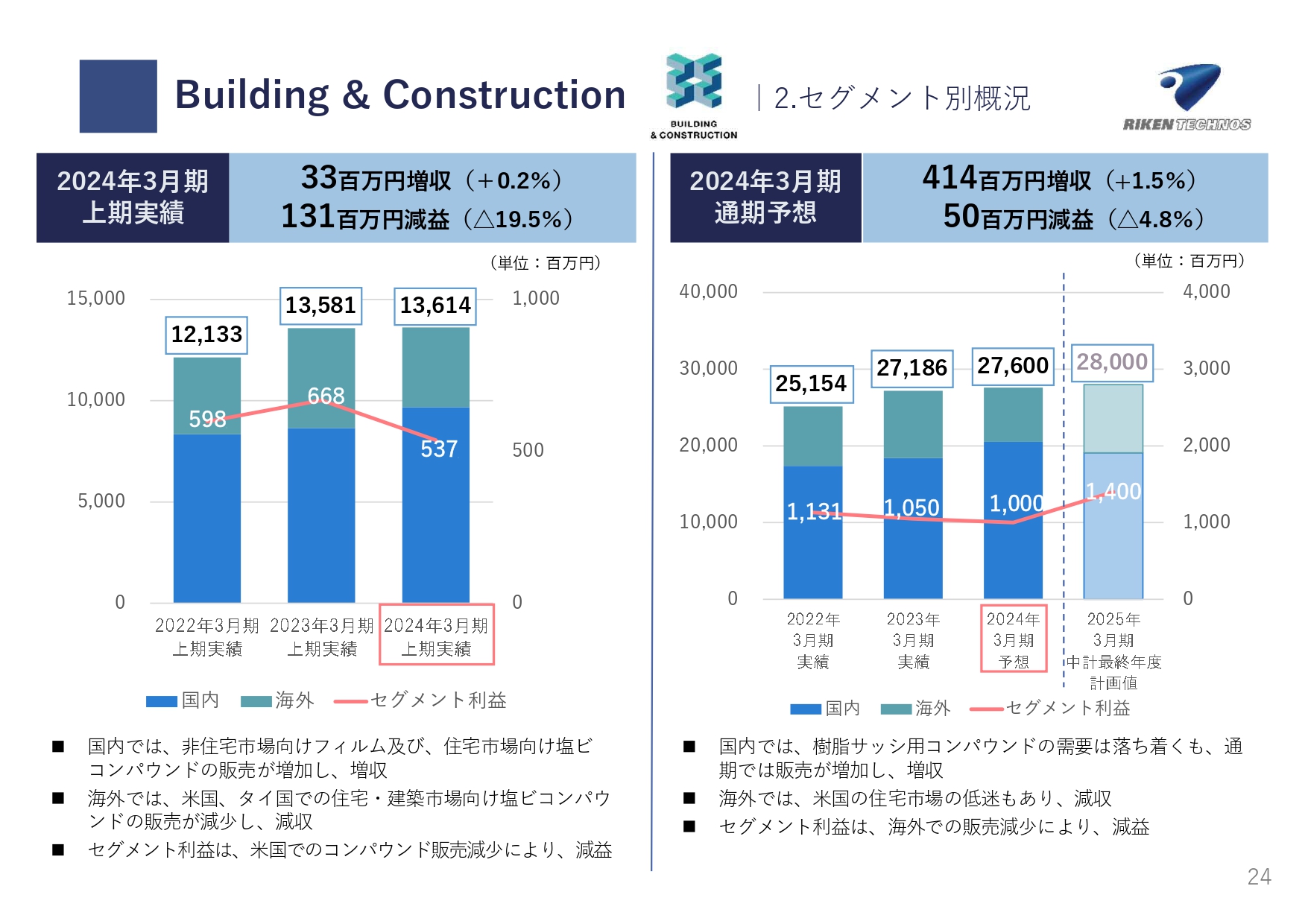

Building & Construction

ビルディング&コンストラクションセグメントです。2024年3月期上期の売上高は136億1,400万円と、前年同期比3,300万円の増収となりました。

国内では、非住宅市場向けのフィルム、および住宅市場向けの塩ビコンパウンドの販売が増加し、増収となりました。海外では、米国、タイ国での住宅・建築市場向け塩ビコンパウンドの販売が減少し、減収となりました。

セグメント利益は5億3,700万円と、前年同期比1億3,100万円の減益となりました。

2024年3月期の通期予想です。売上高は276億円を予想しています。米国での販売低迷はあるものの、国内での販売拡大を図り、前期比4億1,400万円の増収を狙っていきます。

セグメント利益は10億円と、海外での販売低迷の影響により、前期比5,000万円の減益を見込んでいます。

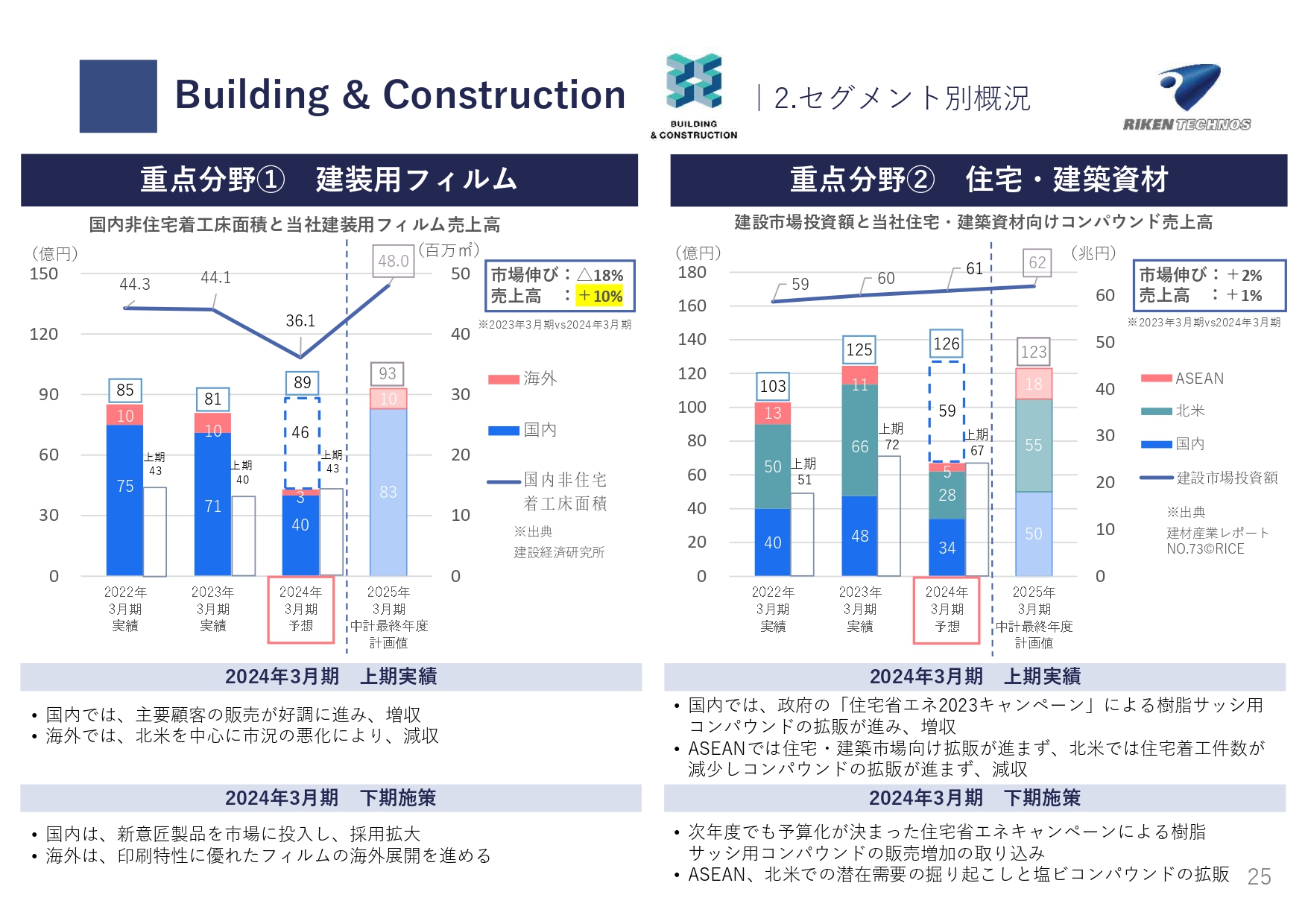

Building & Construction

ビルディング&コンストラクションセグメントの重点分野の状況です。1つ目は、建装用フィルム分野です。市場の状況として、国内の非住宅着工床面積は、資材価格の高騰や建設作業員の不足等による影響により、大幅な減少となると予測されています。

当分野の当社建装用フィルムの売上高は、通期で89億円を予想しています。主要顧客の販売が好調に推移しており、さらなる市場シェアの拡大をすることにより、前期比8億円の増収を狙っていきます。

2つ目は、住宅・建築資材分野です。当分野の当社住宅・建築資材向けコンパウンドの売上高は、通期で126億円を予想しています。国内では、日本政府の「住宅省エネ2023キャンペーン」による樹脂サッシ用の塩ビコンパウンドの拡販、海外では、顧客の掘り起こしによる拡販を進めることにより、前期比1億円の増収を狙っていきます。

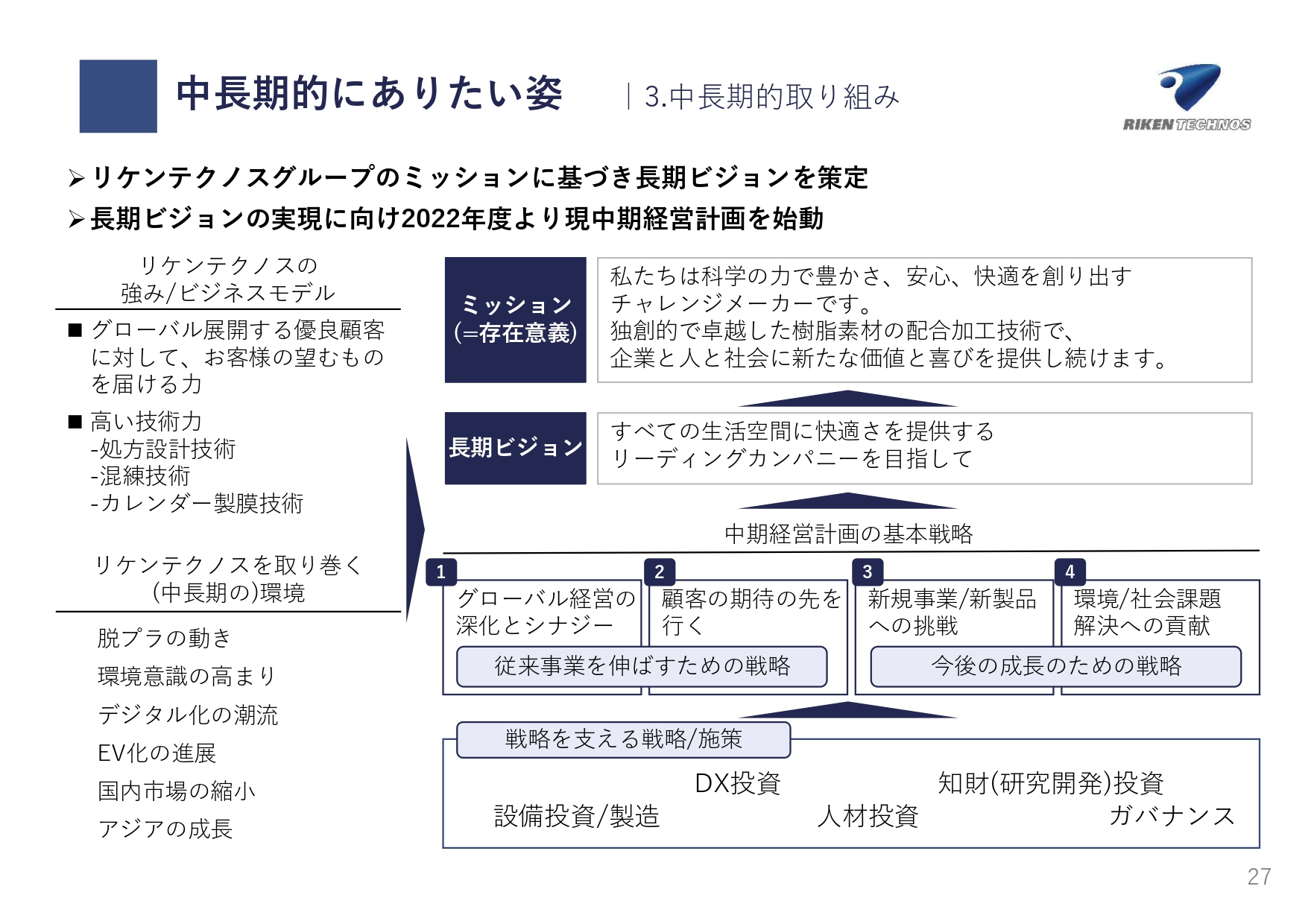

中長期的にありたい姿

中長期的な取り組みについてご説明します。リケンテクノスグループは、長期ビジョンとして「すべての生活空間に快適さを提供するリーディングカンパニーを目指して」を掲げています。長期ビジョンの実現に向け、当社グループの強み、ビジネスモデル、当社を取り巻く環境を踏まえ、2022年4月より現在の中期経営計画をスタートさせています。

その中で、従来事業を伸ばすための戦略として、「グローバル経営の深化とシナジー」「顧客の期待の先を行く」、そして今後の成長のための戦略として、「新規事業/新製品への挑戦」「環境/社会課題解決への貢献」を掲げています。

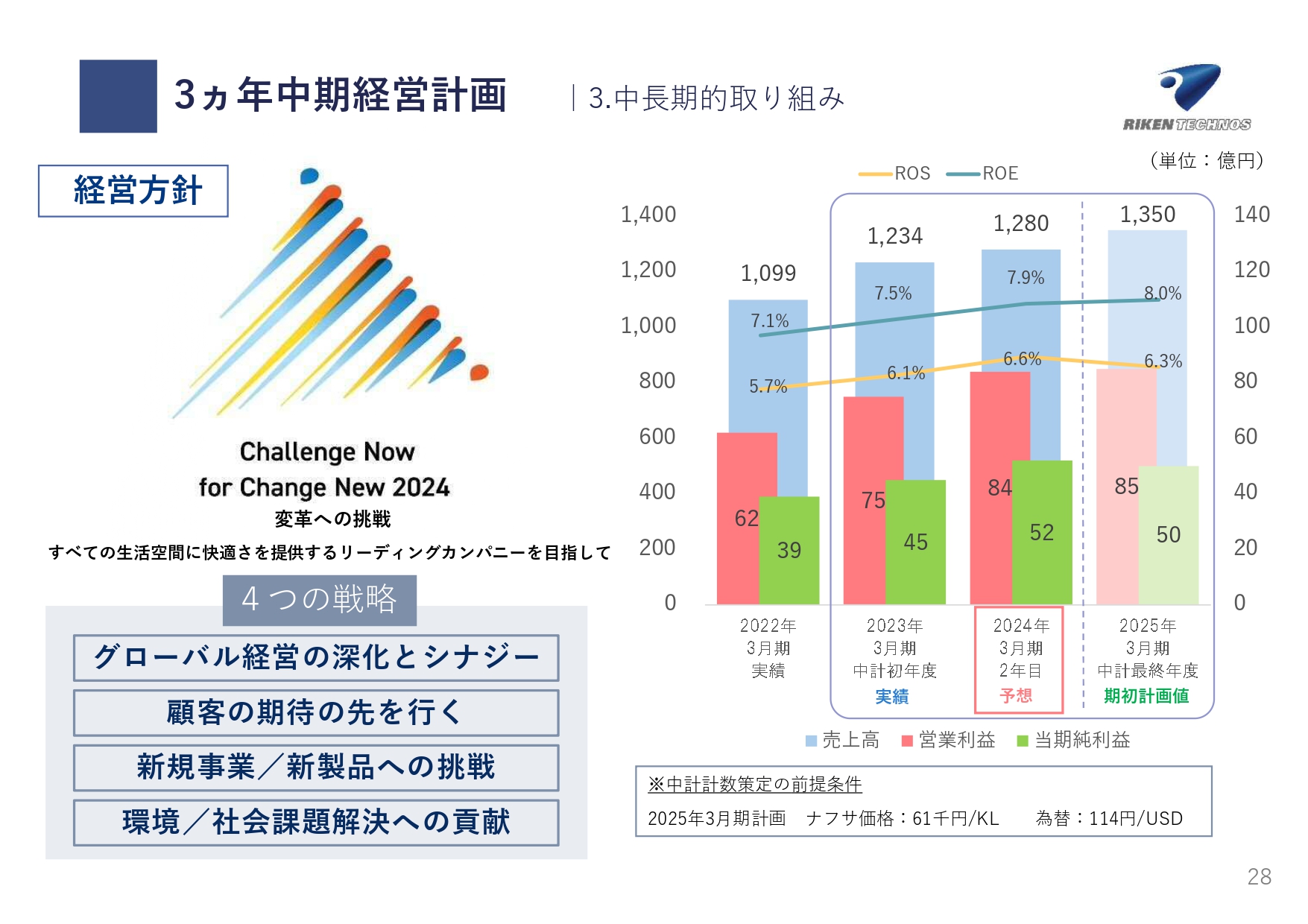

3ヵ年中期経営計画

中期経営計画の計数計画について、最終年度2025年3月期の期初計画値は、売上高1,350億円、営業利益85億円、純利益50億円と計画していました。先ほどご説明しましたが、2024年3月期の現在での予想は、売上高1,280億円、営業利益84億円、純利益52億円です。計数計画はほぼ順調に進んでいます。

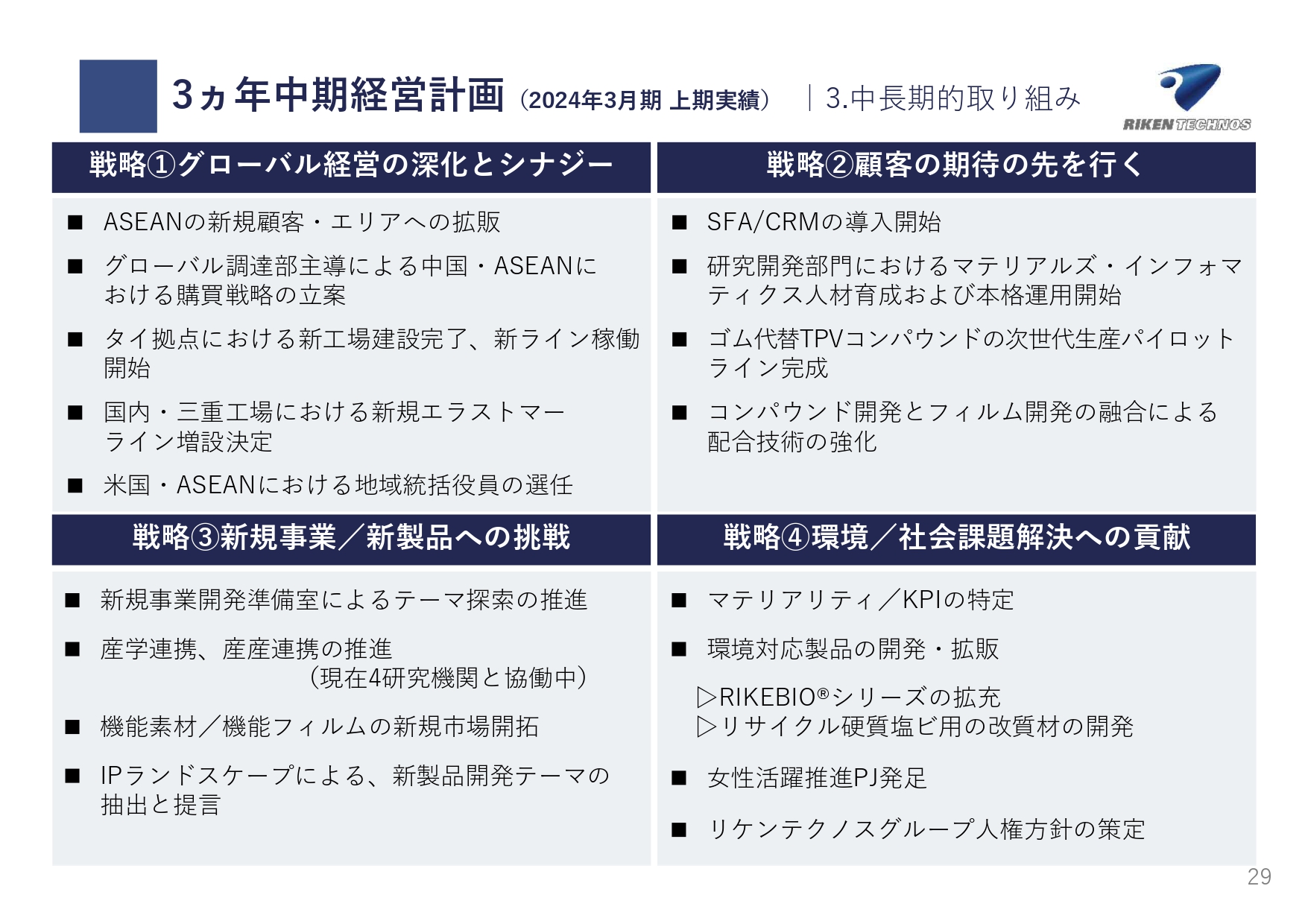

3ヵ年中期経営計画(2024年3月期 上期実績)

中期経営計画で掲げている4つの戦略における2024年3月期上期の実績です。まず戦略の1つ目「グローバル経営の深化とシナジー」では、ASEANの新規顧客・エリアへの拡販により、ビジネスの機会の拡大を進めています。グローバル調達部主導による中国・ASEANにおける購買戦略の構築をスタートしました。タイ拠点での新工場の建設が完了し、新ラインの稼働が開始しています。

国内では、三重工場における新規エラストマーラインの増設を決定し、生産体制の強化を進めていきます。

戦略の2つ目「顧客の期待の先を行く」では、SFA/CRMを導入しました。ハード・ソフト両面における研究開発体制の充実・強化により、ソリューションの提供の精度と速度をアップしました。

戦略の3つ目「新規事業/新製品への挑戦」では、新規事業開発準備室によるテーマ探索を推進しました。産学連携、産産連携による、オープンイノベーションの取り組みを進めてきました。またIPランドスケープによる新製品開発テーマの抽出と提言を行っています。

戦略の4つ目「環境/社会課題解決への貢献」では、マテリアリティを特定し、KPIを設定しました。また、環境対応製品の開発・拡販を進めています。さらに女性活躍推進をテーマにしたプロジェクトを発足しました。

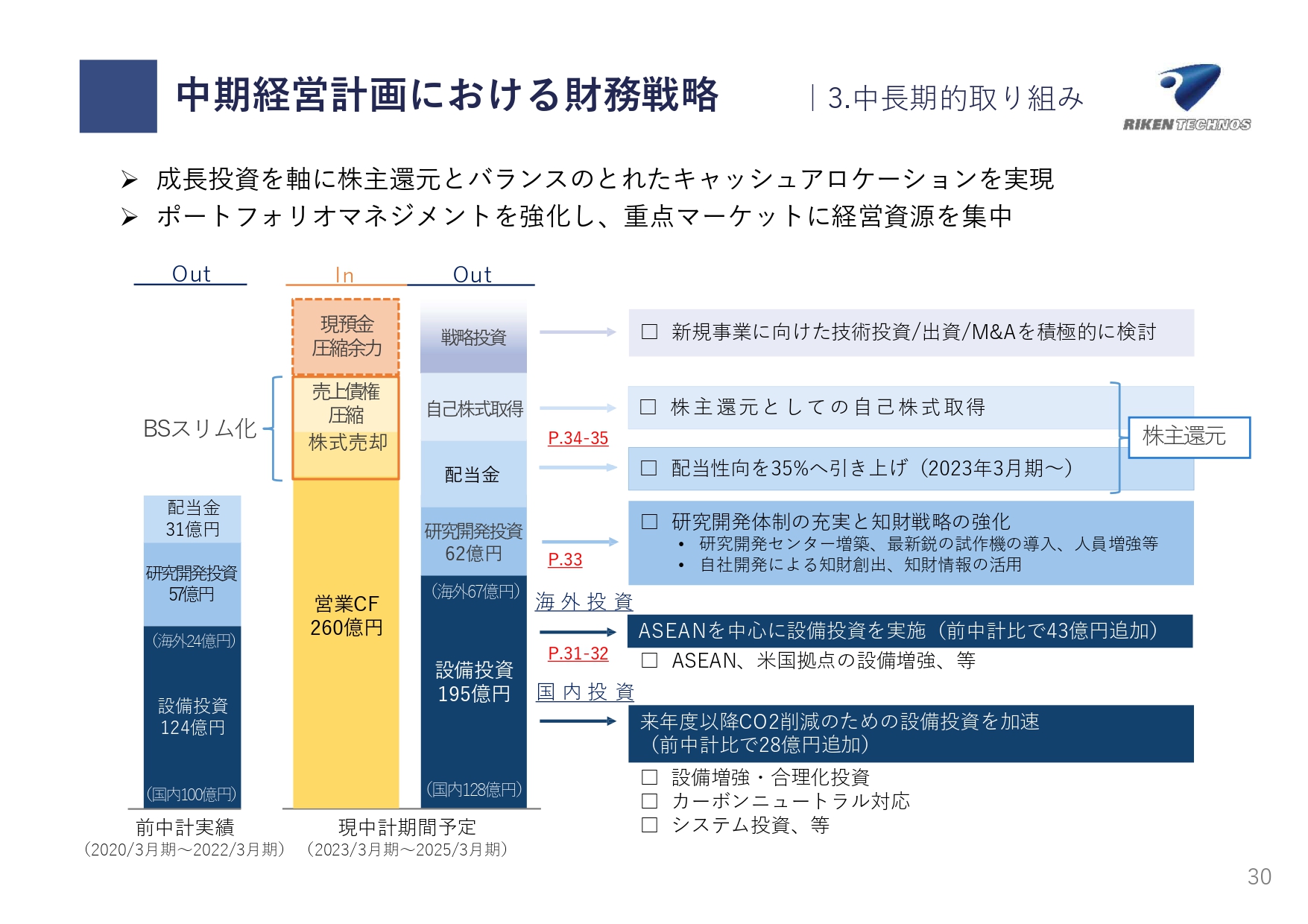

中期経営計画における財務戦略

中期経営計画における財務戦略です。国内外での製造設備の合理化投資、カーボンニュートラル対応とシステム投資に加え、研究開発投資を積極的に行っていきます。

中期経営計画期間に生み出される営業キャッシュ・フローを中心としつつ、資産効率向上から生み出されるキャッシュも原資に、株主還元、戦略投資を遂行していきます。設備投資については、戦略で掲げている「グローバル経営の深化とシナジー」に沿った、海外での設備投資を大きく増額させています。

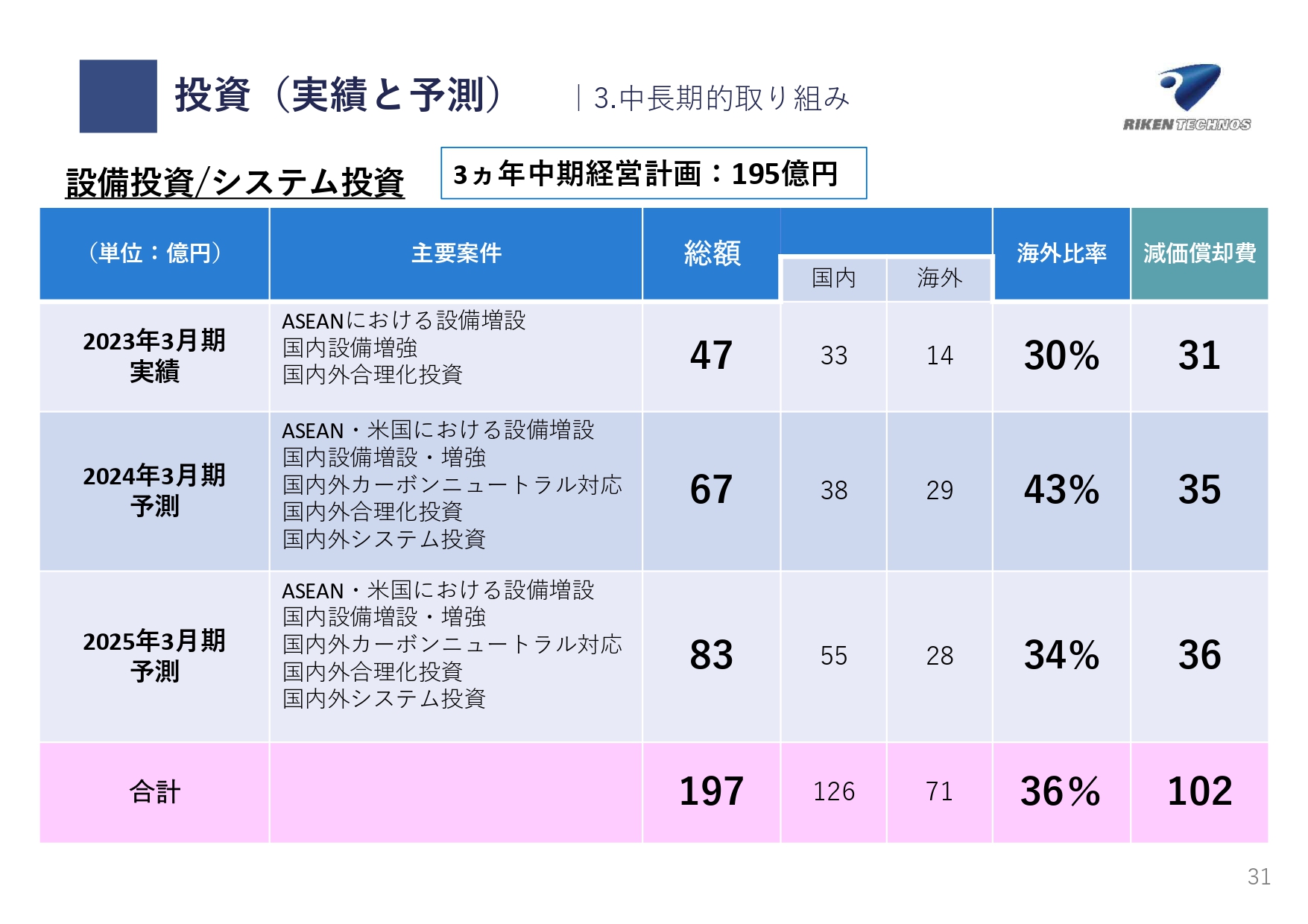

投資(実績と予測)

設備投資/システム投資の具体的な計数、案件についてご説明します。昨年の中期経営計画1年目、2023年3月期には47億円を使用しています。

今期、2024年3月期は、米国・ベトナムの新ライン増設等で67億円の投資を計画しています。2025年3月期も、現在のところ83億円を計画しています。3ヶ年の合計で197億円です。期初予想の195億円より増加しています。

設備投資・合理化のハード面はもちろんのこと、DX投資等、ソフト面の投資についても積極的に進めていきます。

設備投資

具体的な新ライン増設等の投資についてご説明します。まず国内では、三重工場にゴム代替素材である熱可塑性エラストマーコンパウンドの生産設備の増設を決定しました。2025年度第3四半期にラインを稼働予定です。

海外では今2つの新しいラインを入れています。ベトナムでは、建設の許可申請の承認を、1年半遅れて本年10月に取得しました。2024年度第4四半期に新規ラインの稼働を開始すべく、建屋の建設、ラインの導入を順次進めていきます。

米国のケンタッキー工場の新ライン増設は、当初計画どおり2024年度第4四半期に稼働する予定となっています。

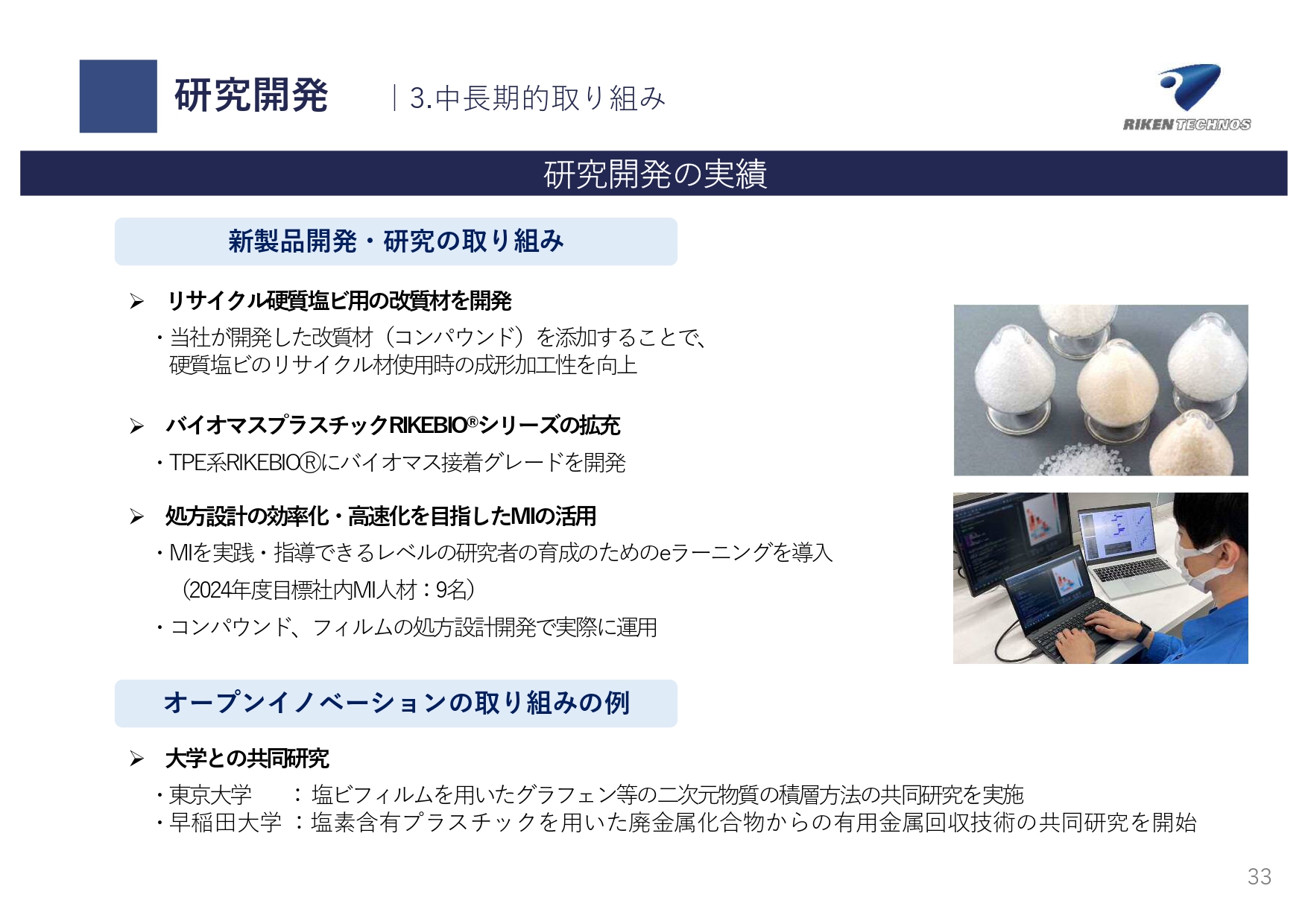

研究開発

研究開発について、2024年3月期上期の取り組みの一部をご説明します。まずはSDGs関連です。1つ目は、リサイクル硬質塩ビ用の改質材の開発です。当改質材を添加することにより成形加工性が向上し、材料のリサイクル効率の向上に貢献することができます。

2つ目は、バイオマスプラスチック「RIKEBIO」シリーズの拡充です。TPE系の接着グレードをラインアップに加えました。3つ目に、処方設計の効率化・高速化を目指したMIの活用を推進しています。

オープンイノベーションの取り組みの例としては、東京大学や早稲田大学の研究機関との共同研究をスタートさせました。

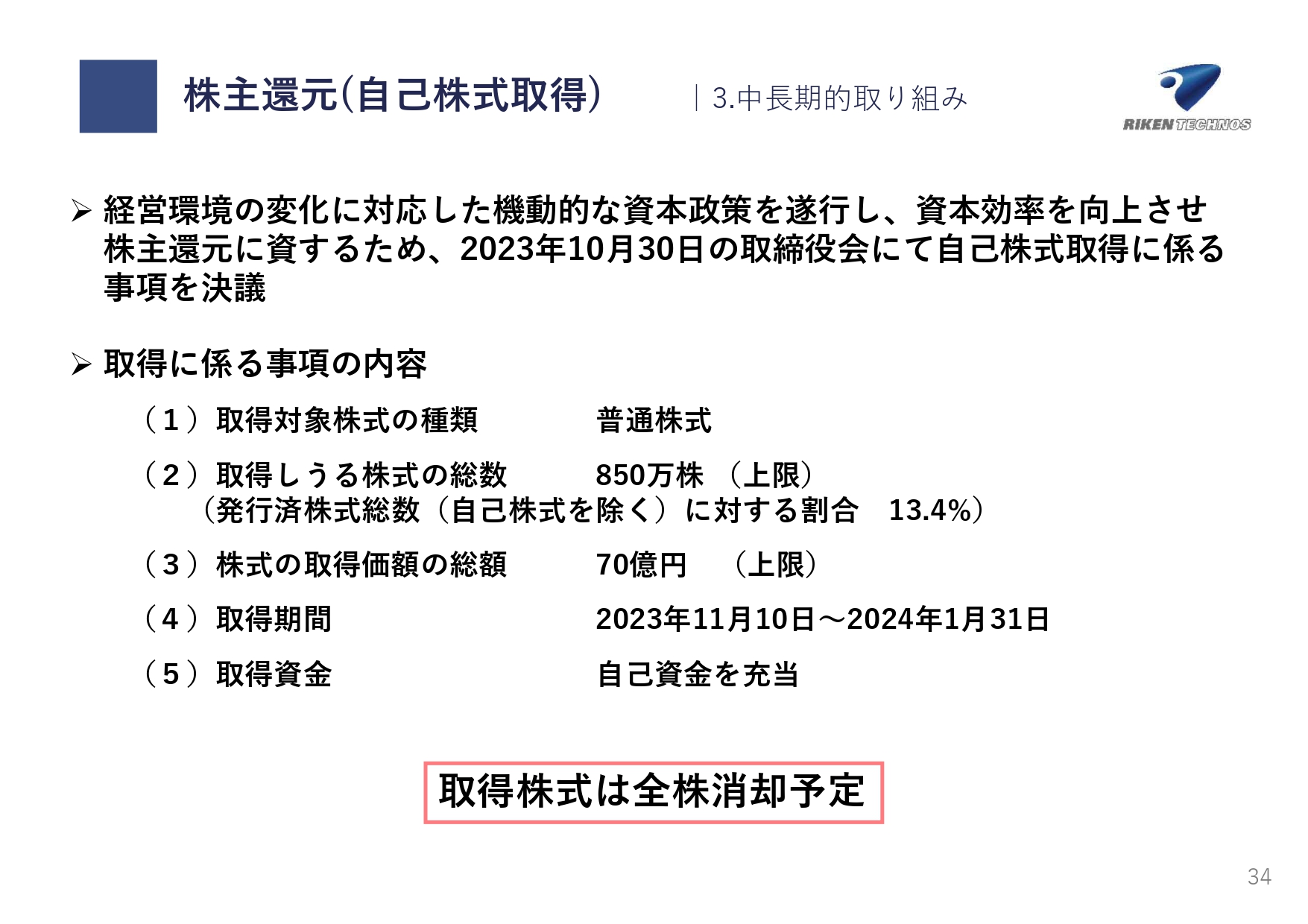

株主還元(自己株式取得)

株主還元についてご説明します。1つ目は自己株式の取得です。すでに公表のとおり、資本効率を向上させ株主還元に資するため、10月30日の取締役会にて、自己株式取得に係る決議を行いました。なお、取得した株式についてはすべて消却する予定です。

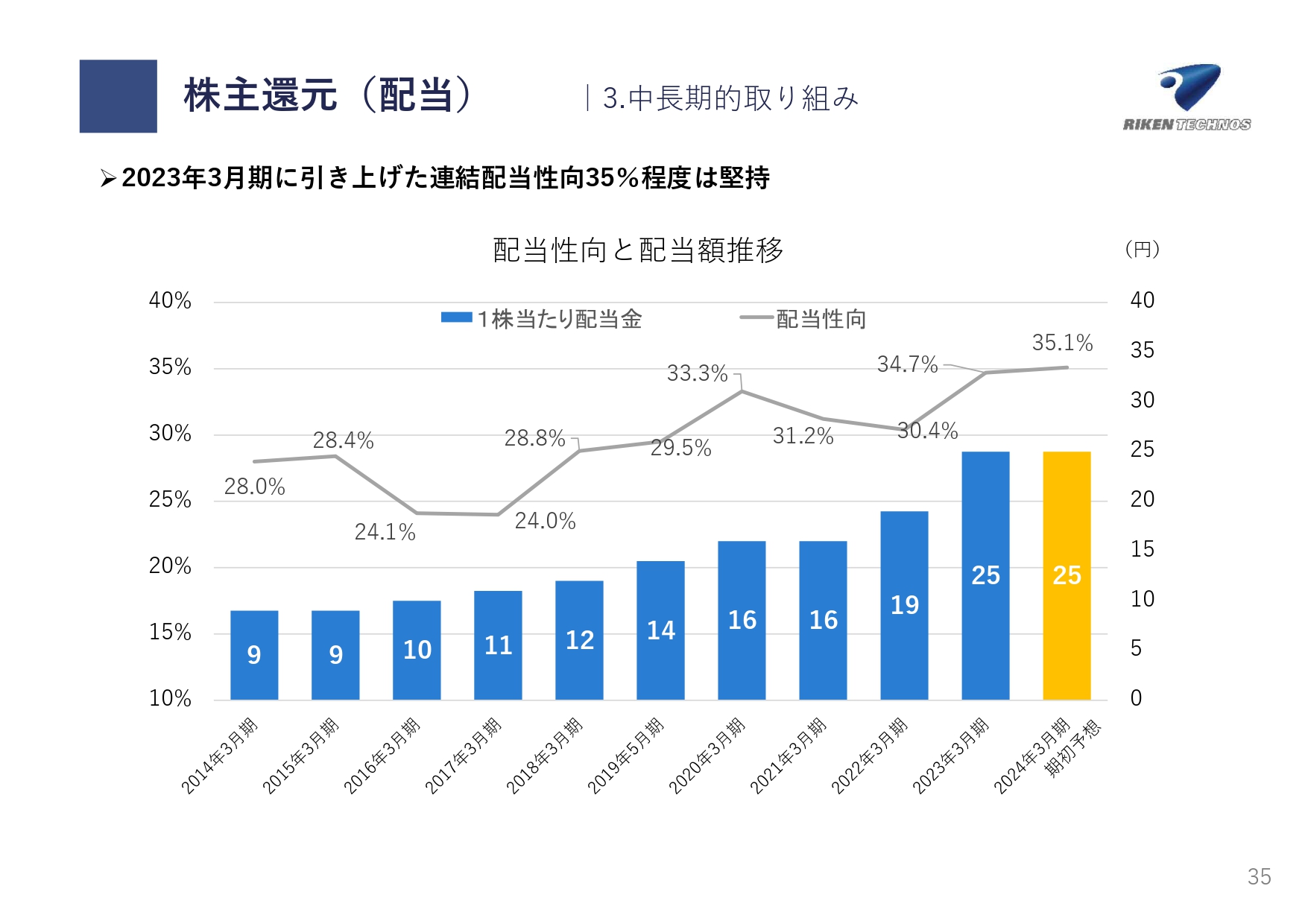

株主還元(配当)

2つ目は配当金です。2023年3月期に引き上げた連結配当性向35パーセント程度を堅持し、財務状況と事業のバランスも考慮しつつ、安定的な配当を行っていきます。

現在のところ2024年3月期は、中間配当12円、年間配当25円の配当金を予定しています。

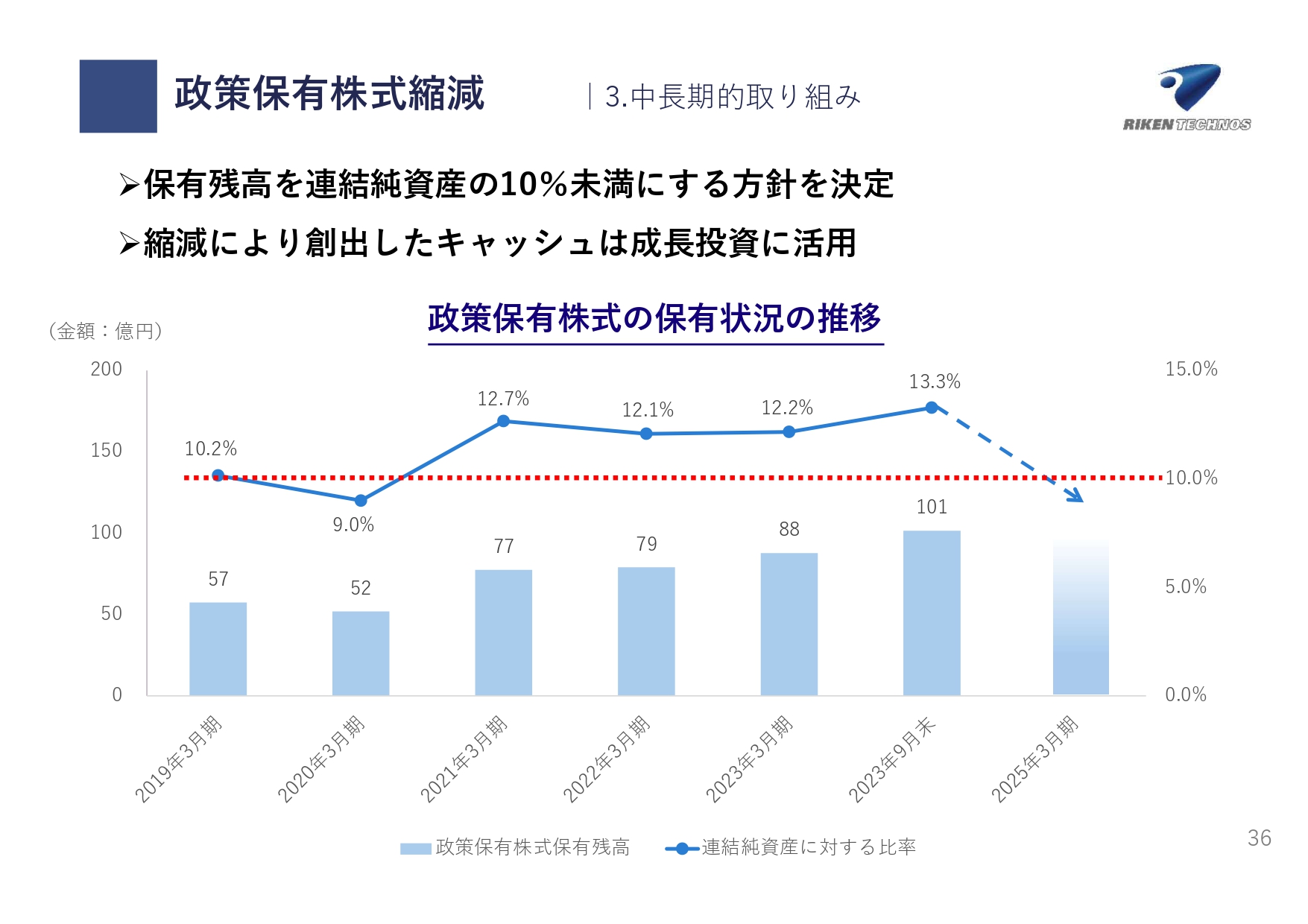

政策保有株式縮減

政策保有株式の縮減についてご説明します。政策保有株式は、これまでも毎年検証し縮減を進めてきました。このたび、保有残高を連結純資産の10パーセント未満にする方針を決定しました。今後速やかに縮減を進めていきます。縮減によって得られたキャッシュは、成長投資に活用していきます。

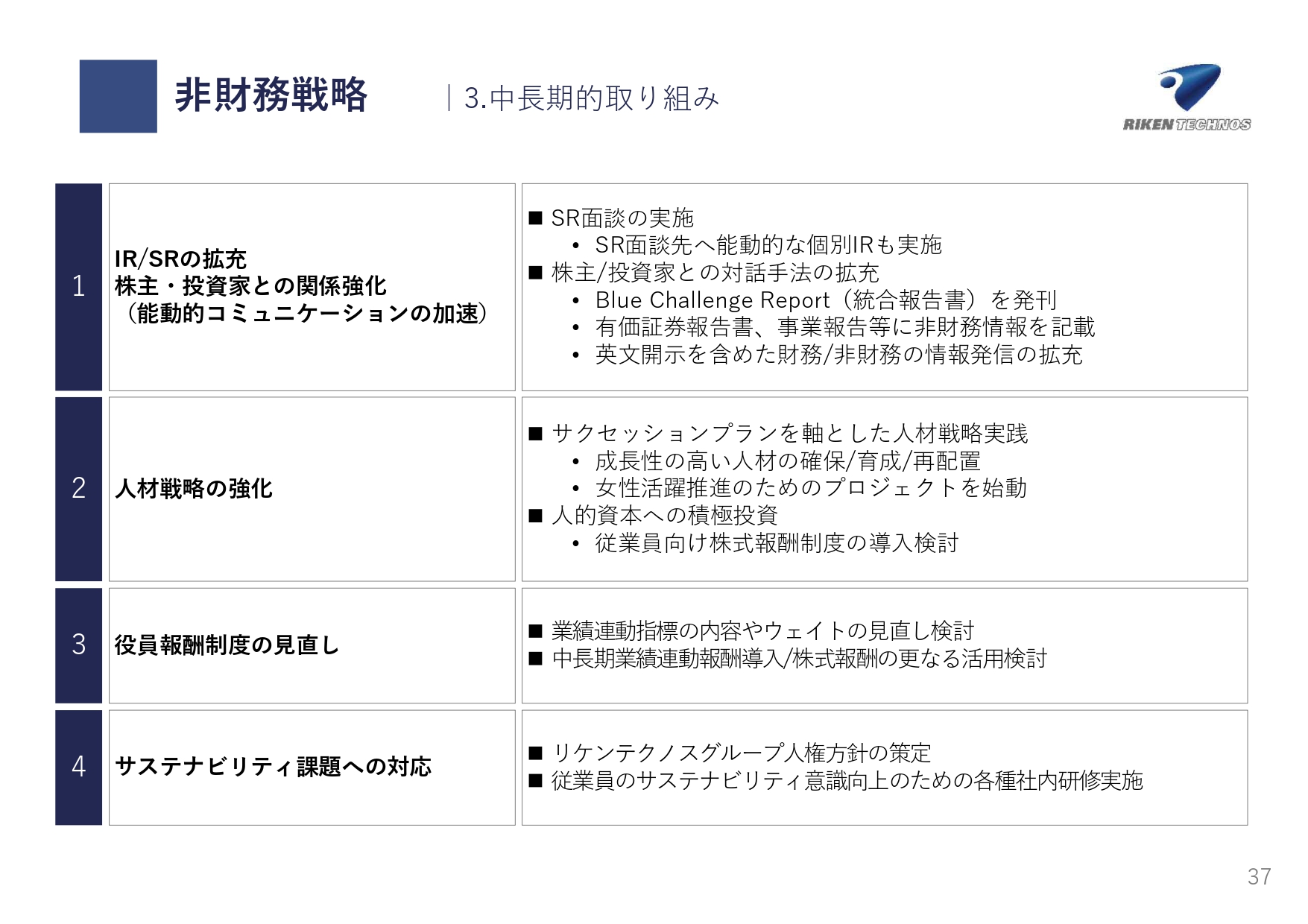

非財務戦略

非財務戦略について具体的な取り組みをご紹介します。株主・投資家との対話に関する取り組みとして、IR/SR面談、統合報告書の発刊など、対話手法の拡充を進めてきました。

人材戦略の強化として、人的資本への積極投資を進めています。役員報酬制度の見直しとして、連結業績指標の内容やウェイトの見直しを検討していきます。サステナビリティ課題への対応として、リケンテクノスグループ人権方針を策定しました。従業員の社内研修を実施し、サステナビリティ意識の向上に努めていきます。

株主・投資家との対話に関する取り組み

従来発行していたサステナビリティレポートを「統合報告書」として内容を刷新しました。持続的な企業価値向上に向けた当社グループの価値創造の全体像や取り組みについて紹介しています。新たに掲載したコンテンツもさまざまあります。当社グループを知る一助になれば幸いです。

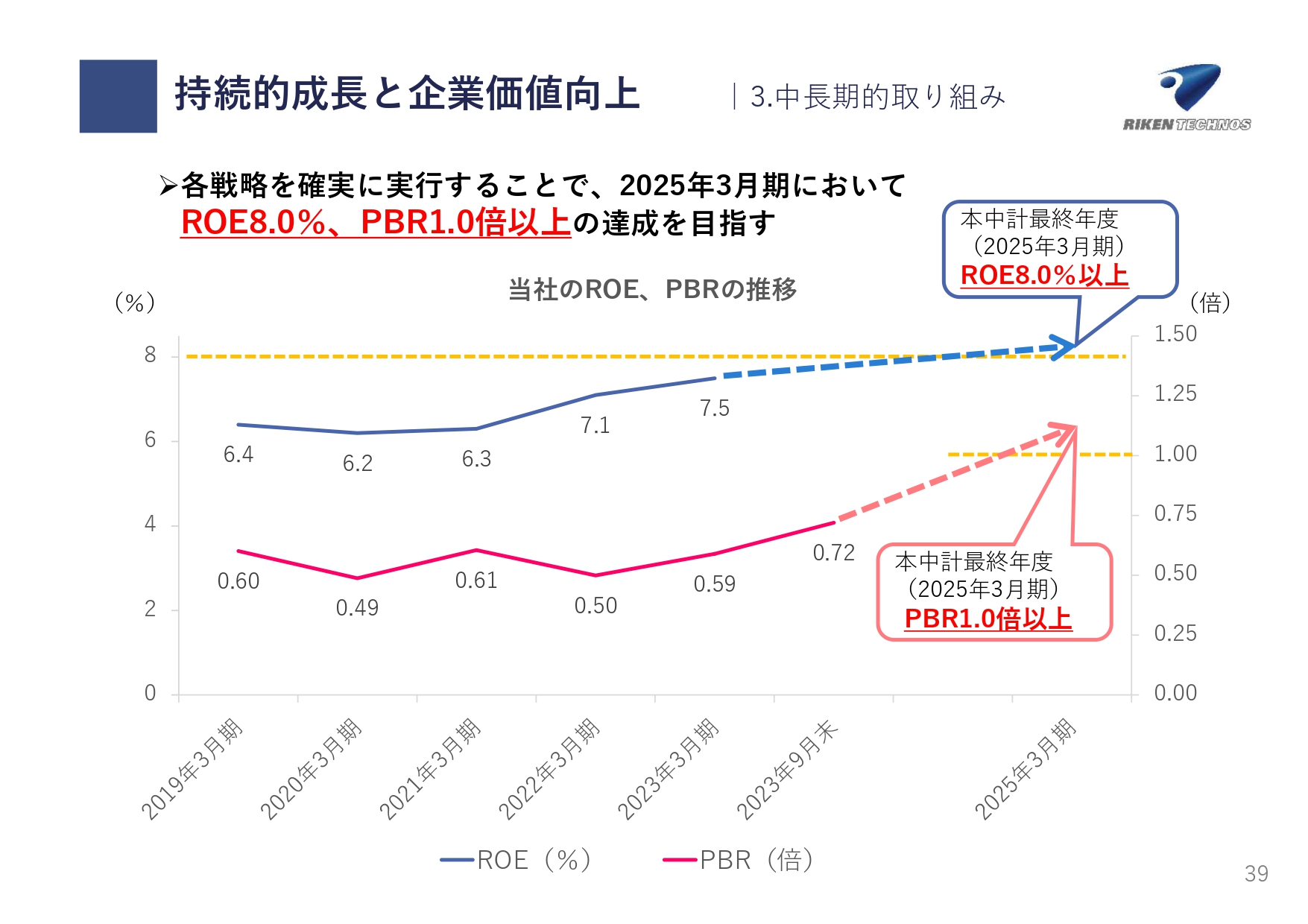

持続的成長と企業価値向上

以上の各戦略を確実に実行することで、中期経営計画最終年である2025年3月期においてROE8.0パーセント、PBR1.0倍以上を目指していきます。

ご説明は以上となります。最後までお聞きいただき、誠にありがとうございます。

中期経営計画の経営方針「Challenge Now for Change New 2024 変革への挑戦」のもと、リケンテクノスグループはこれからも、すべての生活空間に快適さを提供するリーディングカンパニーを目指して邁進していきます。ご清聴ありがとうございました。

新着ログ

「化学」のログ