【QAリンクあり】JVCケンウッド、2Qも無線システムが好調に推移 3Q以降も無線システムの好調な状況を見込み、通期業績予想を上方修正へ

2024年3月期2Q累計決算ハイライト

宮本昌俊氏(以下、宮本):みなさま、こんにちは。CFOの宮本でございます。2024年3月期第2四半期の決算について、昨日(2023年10月31日)開示した決算説明資料に基づいてご説明します。

まずは第2四半期累計の決算ハイライトです。今期、2024年3月期上期は、S&S(セーフティ&セキュリティ)分野の無線システム事業において、前期に引き続き非常に好調な販売が継続したことなどから、前年同期比で大幅な増収増益になりました。

この上期の好調な決算に基づき、下期も世界情勢が緊迫する中で、危機管理対応用の無線システム需要のさらなる伸びが見込まれることから、期初に発表した業績予想の上方修正を発表しました。

また昨日、25億円を上限とする自己株式の取得も発表しました。本日(2023年11月01日)から12月末までの期間で実施することを決議しています。

2024年3月期2Q累計決算 全社実績

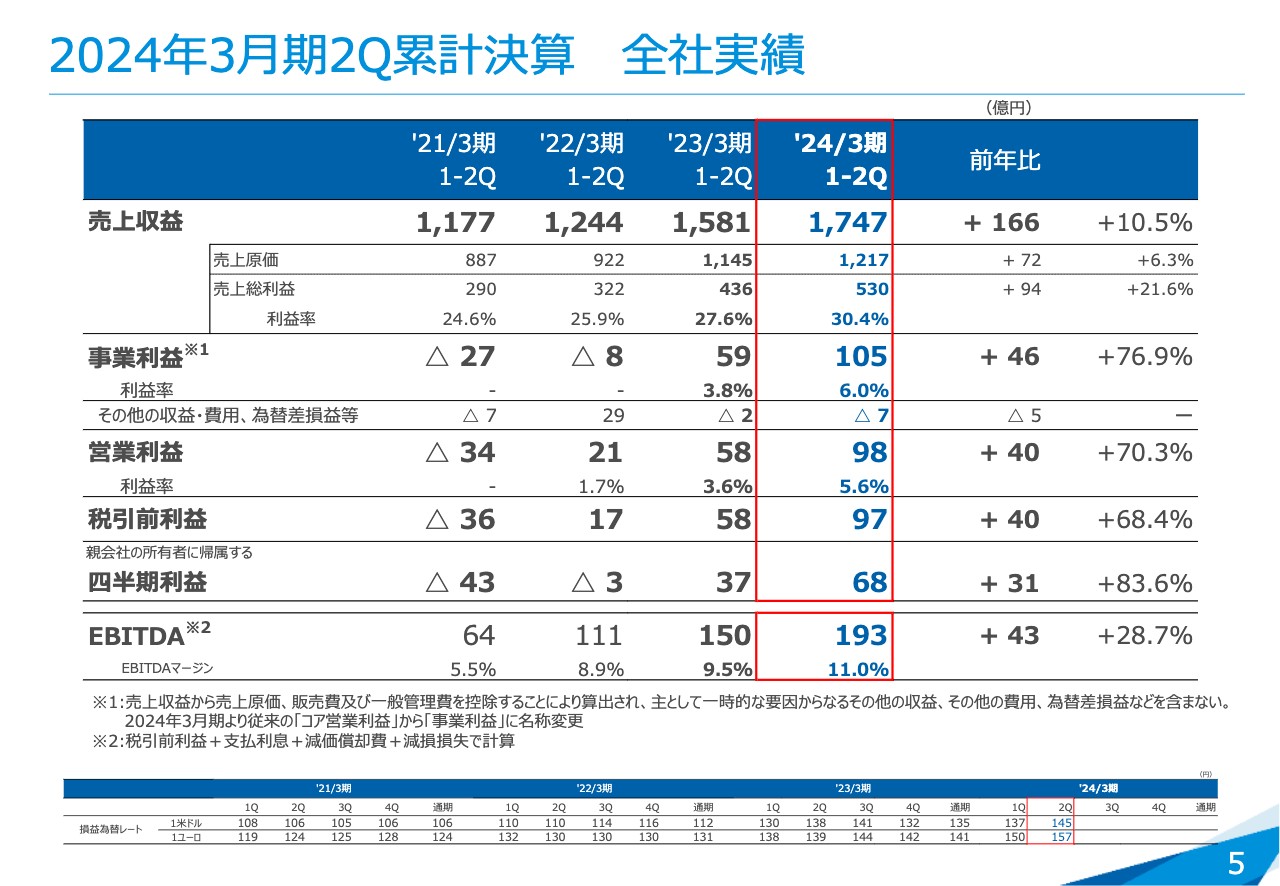

2024年3月期上期の実績についてご説明します。売上収益は1,747億円で、前年同期比10.5パーセント増、166億円の増収となりました。事業利益は105億円で、前年同期比76.9パーセント増、46億円の増益となりました。当社において、上期の半年間で100億円を超える事業利益を達成するのは、経営統合後初めてです。

営業利益は98億円で40億円の増益、税引前利益は97億円で40億円の増益となりました。親会社の所有者に帰属する四半期利益は68億円で、31億円の増益です。EBITDAは193億円、EBITDAマージンは11パーセントとなりました。

2024年3月期2Q累計決算 分野別の状況

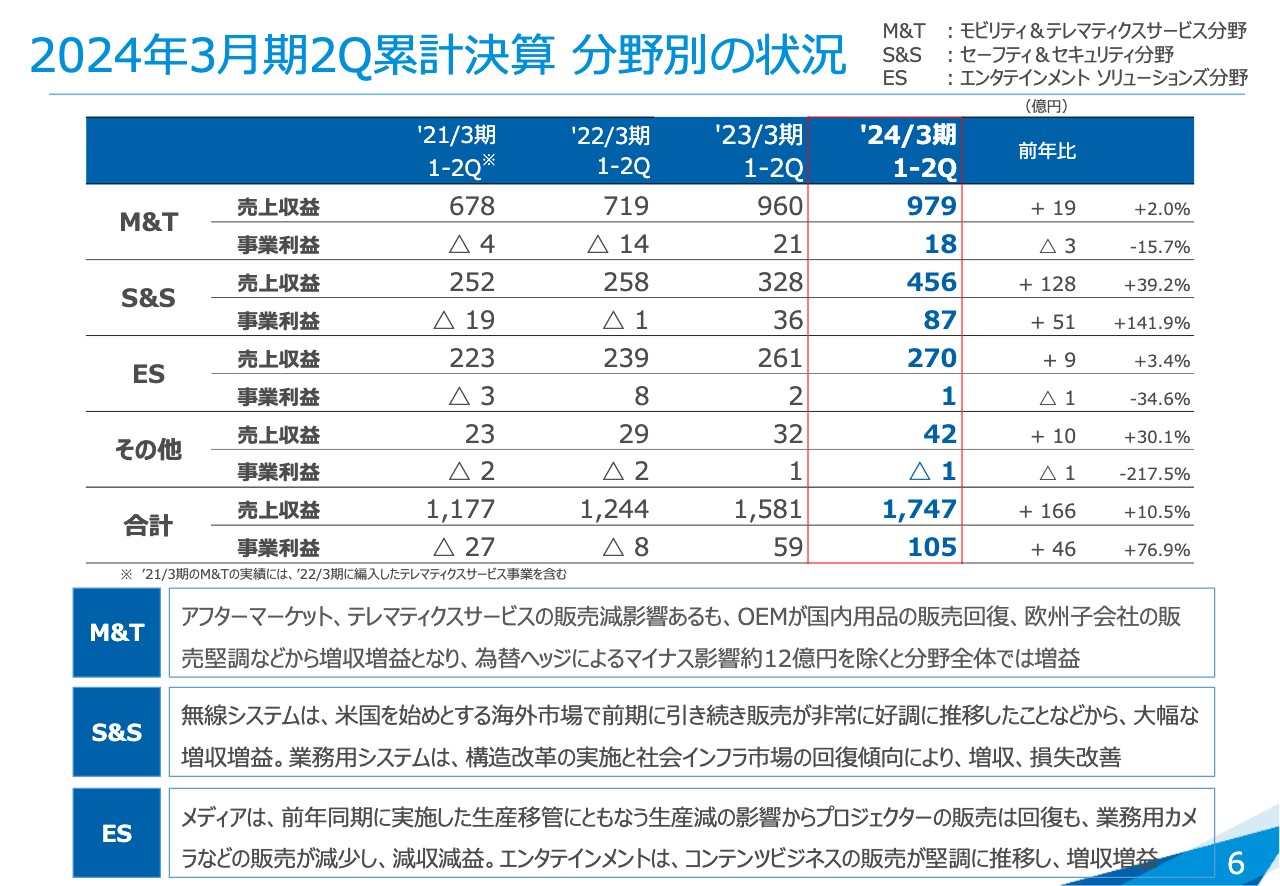

分野ごとの実績です。M&T(モビリティ&テレマティクスサービス)分野の売上収益は979億円で、前年同期比19億円の増収となりました。事業利益は18億円で、前年同期比3億円の減益となっています。M&T分野は海外からの輸入部品が非常に多く、円安による影響が上期にマイナス12億円ほどありました。しかし、その影響を控除すると、分野全体では増益ですので、順調に推移したと見ています。

S&S分野の売上収益は456億円で、前年同期比39.2パーセント増、128億円増と大幅な増収となりました。この結果、事業利益は前年同期比51億円増の87億円となり、非常に大幅な増収増益で着地しました。

ES(エンタテインメント ソリューションズ)分野の売上収益は270億円で、前年同期比9億円の増収となりました。事業利益は1億円で、前年同期比では1億円の減益となりました。

その他を含む全社合計は、売上収益1,747億円、事業利益105億円となりました。

2024年3月期2Q累計決算 事業利益の増減要因

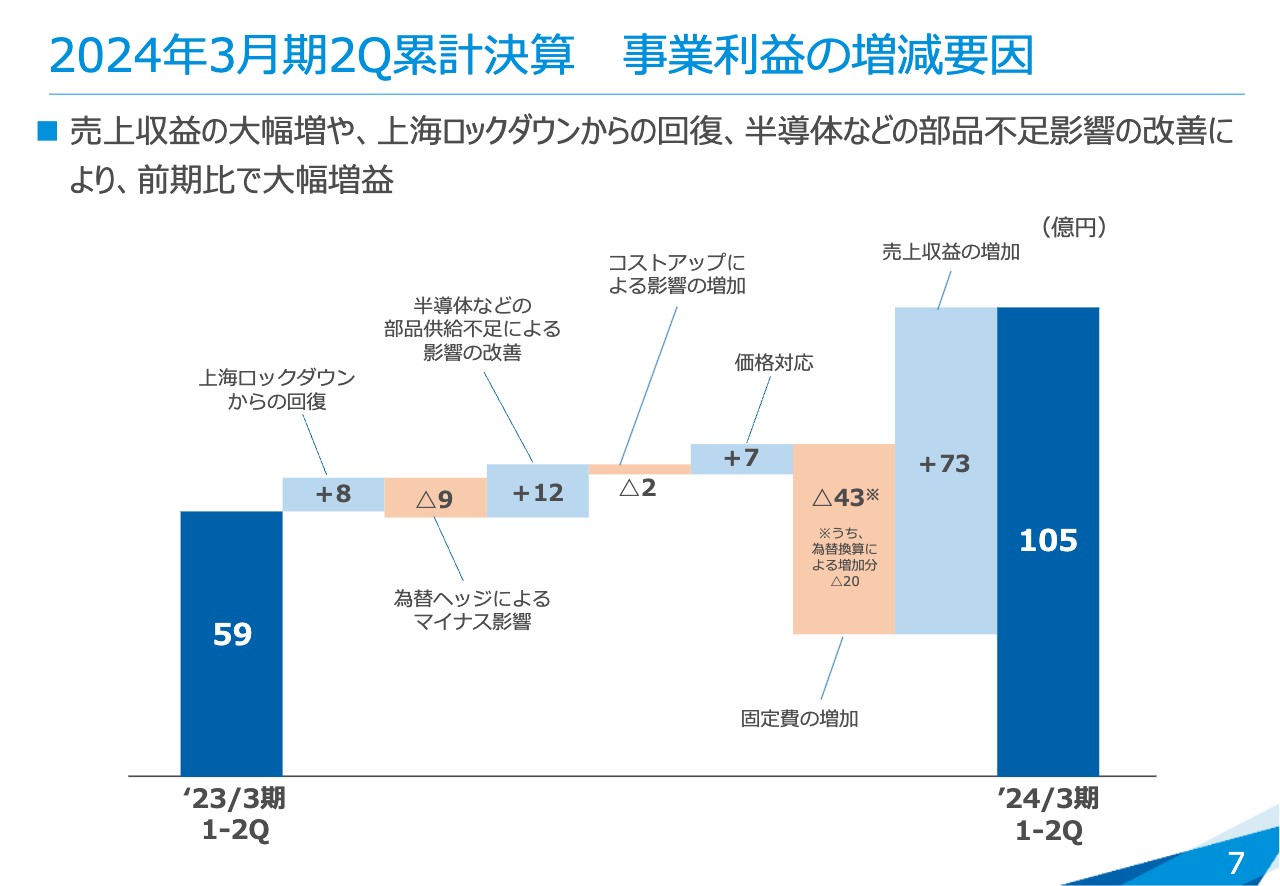

前年同期と比較した事業利益の増減要因についてご説明します。前期上期の事業利益は59億円でした。2022年5月から6月に発生した上海ロックダウンにより、M&T分野のOEM事業で生産ができず大きく影響を受けていましたが、今期の上期は若干影響が残りつつも8億円回復しました。今年度は、通期で上海ロックダウンの影響はなくなる見通しです。

また、先ほどもご説明しましたが、為替ヘッジによるマイナス影響が9億円ほど発生しました。

2021年から始まった半導体などの部品供給不足の影響により、前期は生産が十分にできていませんでしたが、今年度は部品供給不足がほぼ発生していません。これらの悪化影響がなくなった改善効果として、今期の上期は前期より12億円のプラスがあったと見ています。

部品は潤沢に入ってきていますが、前期は大きく部品単価が上がりコストアップしました。今年度の部品単価は高止まり状態のため、まだ一部の製品でコストアップにつながる部分もあり、マイナス2億円ほどの影響を受けました。

一方で価格対応として値上げなども行っているため、それによる挽回で7億円の成果が出ています。

固定費は43億円増加しています。その内訳には海外の現地法人の為替換算による増加分が20億円含まれますが、主に人件費を含めた戦略投資や、海外の生産増強などにより増加しています。

今期、2024年3月期第2四半期で一番大きかったのは、売上収益の増加による73億円の利益改善です。この結果、今期の上期の事業利益は105億円になりました。

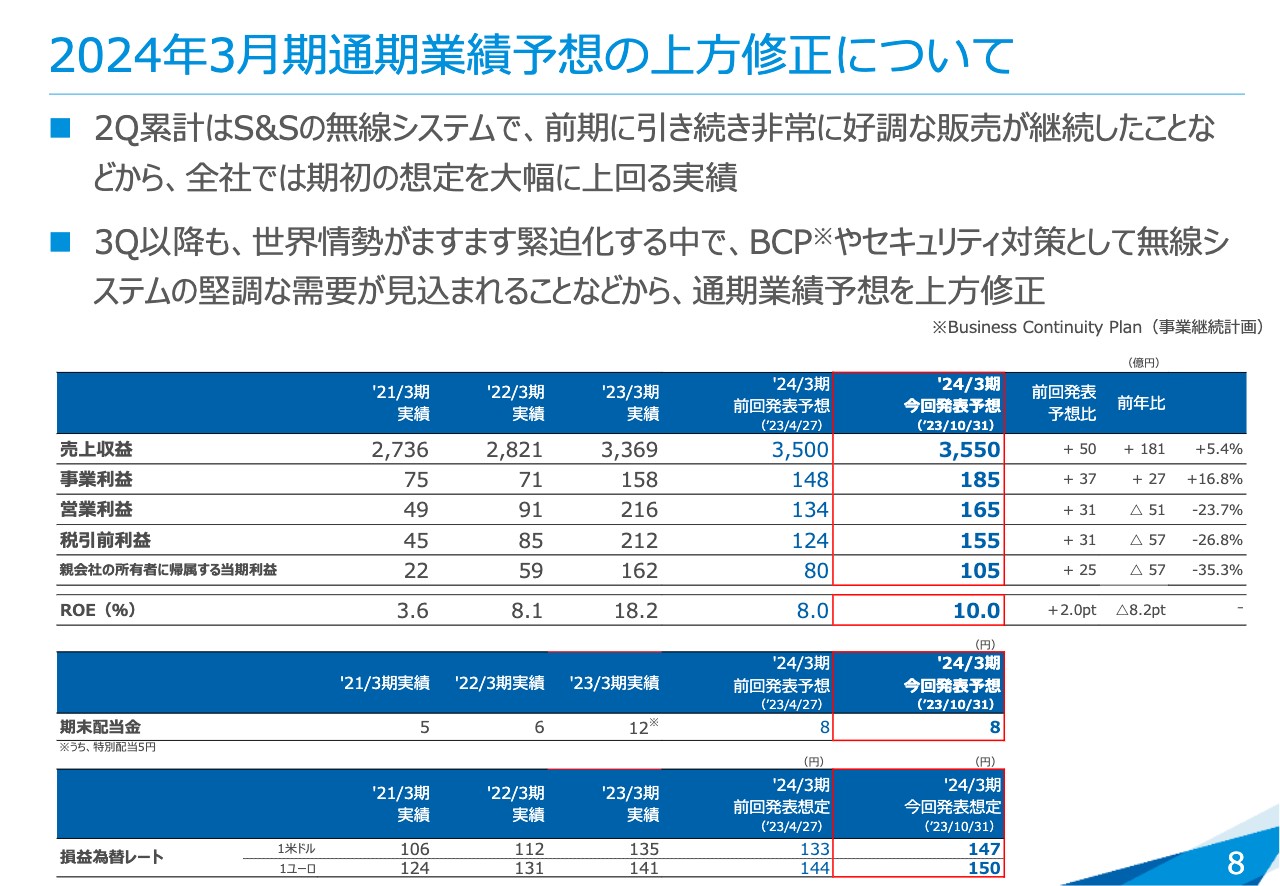

2024年3月期通期業績予想の上方修正について

今回、上期の業績が非常によかったことに加え、第3四半期以降も無線システム事業を中心に好調が継続する見込みです。そのため、通期の業績予想も上方修正しました。

売上収益は3,550億円で、4月27日に発表した前回予想と比べ50億円の増加を見込んでいます。事業利益は185億円で、前回予想と比べ37億円の増益を見込んでいます。営業利益は前回予想比31億円増の165億円、税引前利益は31億円増の155億円、親会社の所有者に帰属する当期利益は25億円増の105億円を見込んでいます。

この結果、期末のROEは10.0パーセントを見込んでいます。なお、為替は1USドル147円、1ユーロ150円と想定しています。

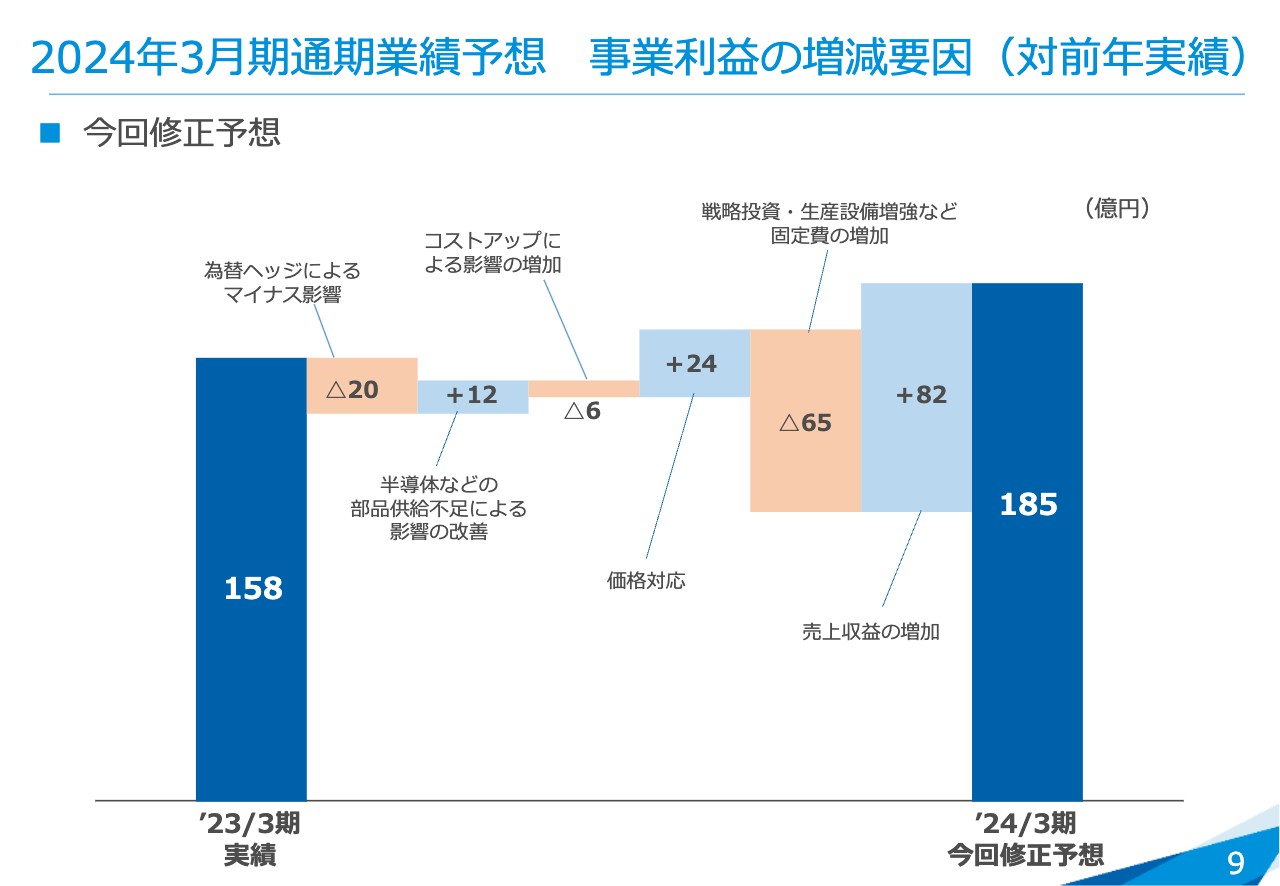

2024年3月期通期業績予想 事業利益の増減要因(対前年実績)

今回の通期修正予想で発表した事業利益185億円について、対前期実績での増減要因をご説明します。2023年3月期の158億円に対し、為替ヘッジによるマイナス影響を20億円ほど見込んでいます。

一方で、今年度は半導体などの部品供給不足による悪化影響がなくなる見通しのため、12億円の改善を見込んでいます。

また、部品コストアップによる影響が6億円ほどあり、価格対応で24億円ほど刈り取りができるだろうと見ています。固定費は65億円ほど増加しますが、売上増による収益改善が82億円あります。

結果として、今期、2024年3月期通期の事業利益は185億円を見込んでいます。

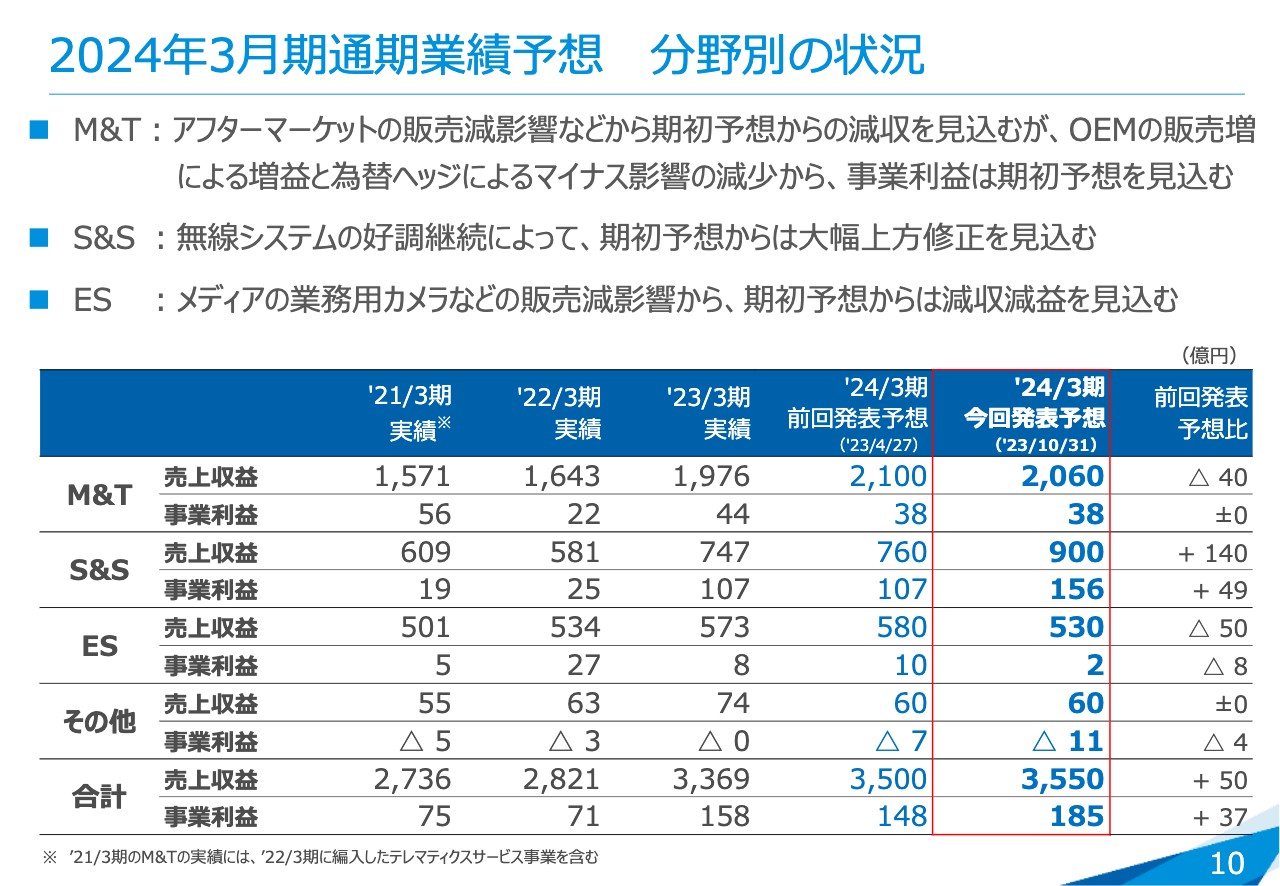

2024年3月期通期業績予想 分野別の状況

今回発表した業績予想における分野別の状況です。M&T分野は売上収益2,060億円、事業利益38億円となっています。期初から、アフターマーケット事業の販売減の影響を中心に、売上が非常に厳しくなることを想定していました。しかし、想定よりも厳しい状況が続いているため、売上収益は40億円ほど減少する予想です。

一方で、OEM事業が海外マーケットを中心に非常に好調であるため、事業利益は前回予想から据え置きとしています。

S&S分野は、売上収益900億円、事業利益156億円となり、期初予想から売上収益が140億円、事業利益が49億円と大幅に増加する見込みです。こちらは無線システム事業の好調によるものです。期初では、この好調も下期には一段落すると見ていましたが、現状では下期も続くことが見込めたため予想を見直し、大幅な増収増益としました。

ES分野は、売上収益530億円、事業利益2億円の予想としています。特にメディア事業の業務用カメラなどが海外を中心に非常に苦戦しており、売上収益を期初予想比で50億円ほど下げました。その結果、事業利益も前回予想から8億円減の2億円と、前年同期比では少々厳しい見込みになっています。

その他は、売上収益60億円、事業利益マイナス11億円を見込んでいます。

結果として、全社合計は売上収益3,550億円、事業利益185億円の予想となっています。

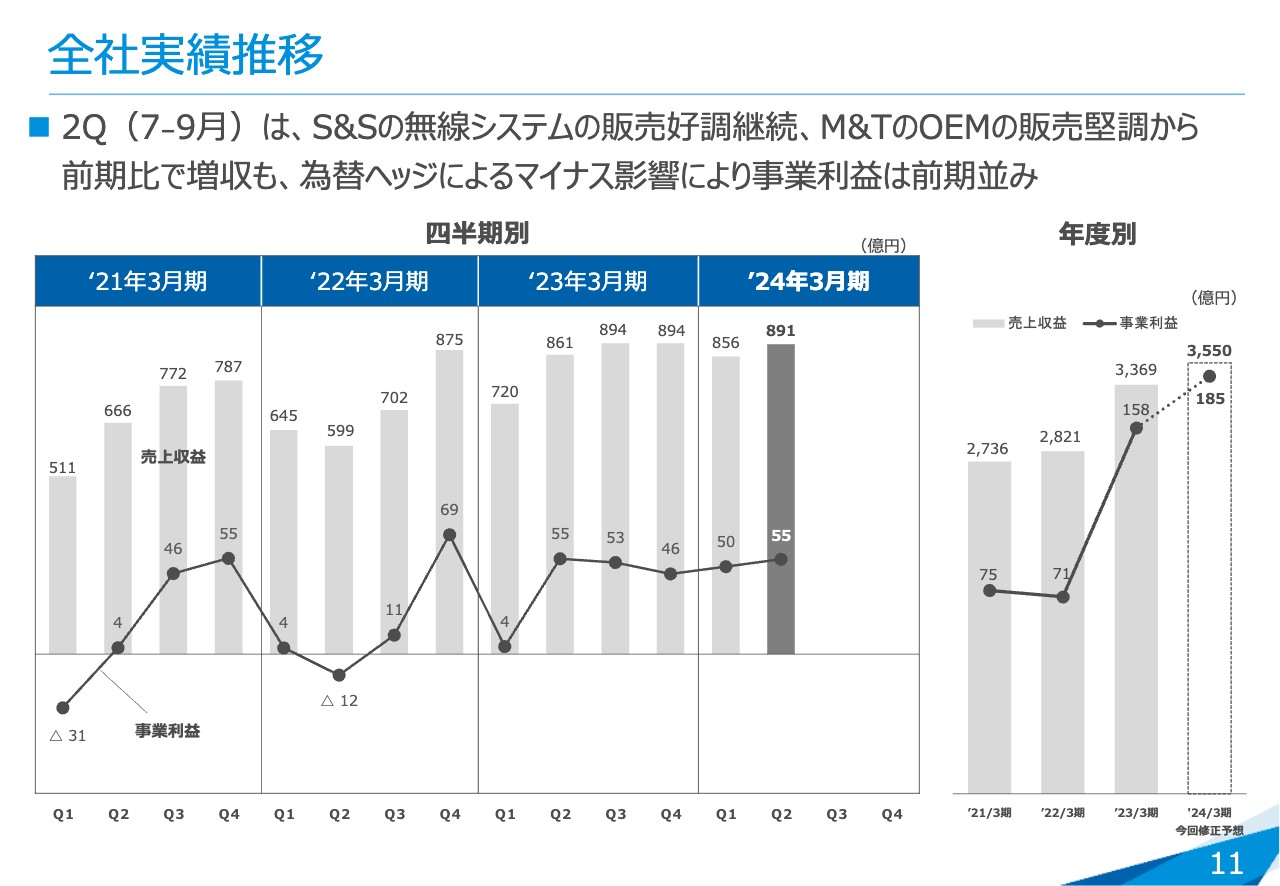

全社実績推移

上期実績の詳細を全社の四半期別実績推移とともにご説明します。今期、2024年3月期第2四半期は、全社の売上収益891億円、事業利益55億円という結果となりました。第1四半期も非常に好調な動きでしたが、第2四半期はそれを超える売上と利益で、ほぼ前期と同じような実績を確保しています。

この結果を踏まえ、スライド右側の年度別のグラフのとおり、年間の売上収益および事業利益の見込みを上方修正しています。

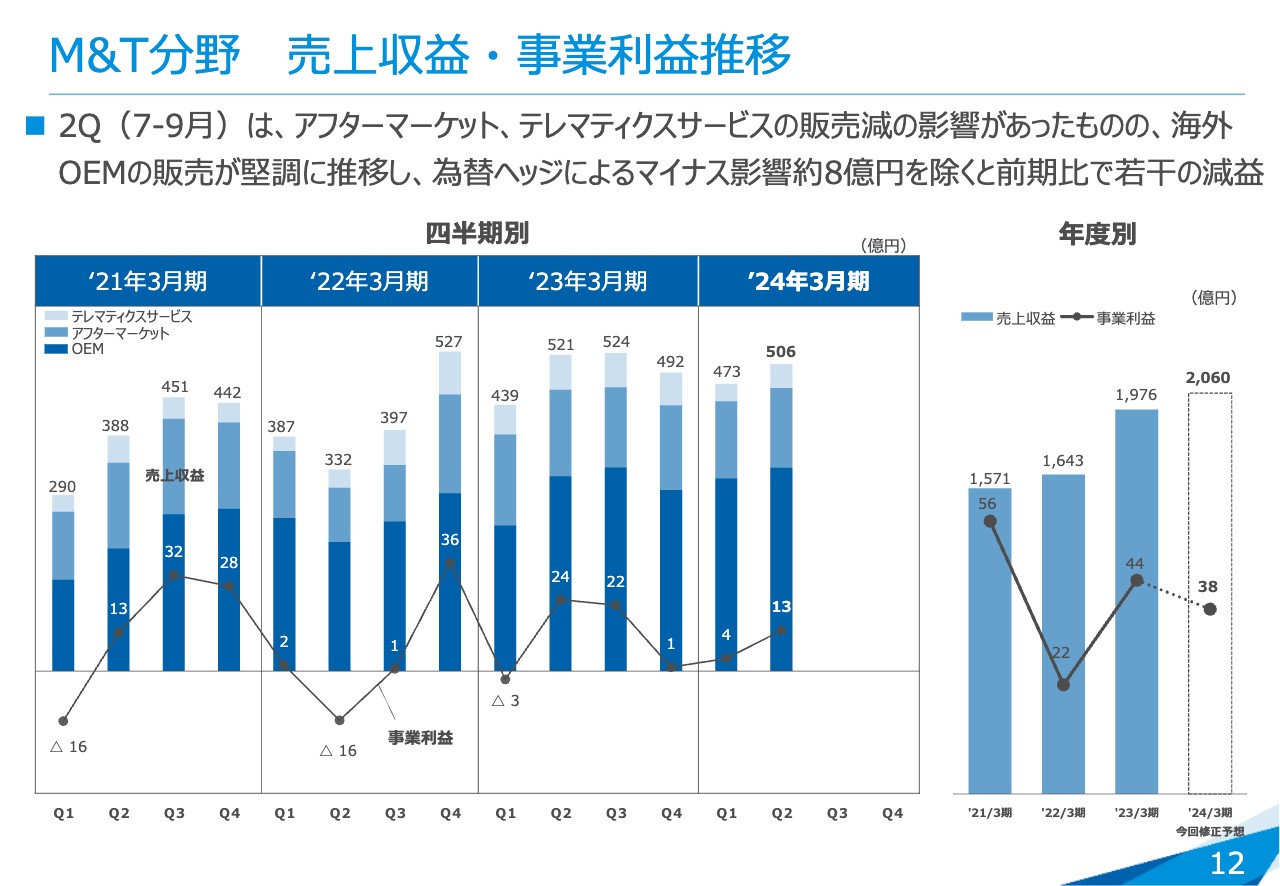

M&T分野 売上収益・事業利益推移

M&T分野の四半期別の実績推移です。今期、2024年3月期の第2四半期は、売上収益506億円、事業利益13億円となりました。

前期は、第1四半期にあった上海ロックダウンからの回復で、第2四半期に生産などの戻りがかなりあり、利益は大幅に上がっていました。今期は、為替ヘッジによるマイナス影響8億円に相殺されるかたちとなりましたが、その影響を除けばほぼ前期に近しい利益で着地しました。

結果的に、今期、2024年3月期の第1四半期から第2四半期にかけては、売上および利益ともに、ほぼ順調に推移していると見ています。

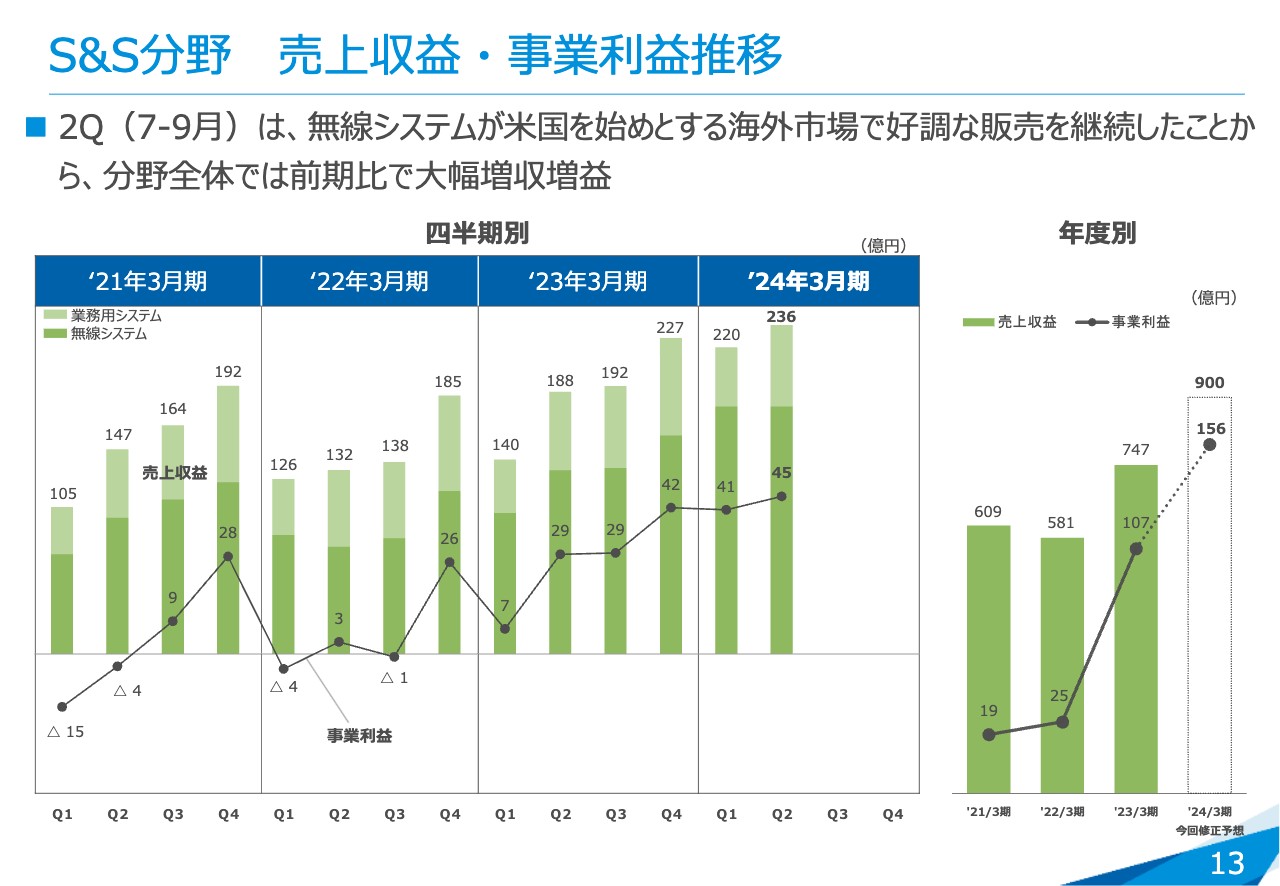

S&S分野 売上収益・事業利益推移

S&S分野についてです。今期、2024年3月期第2四半期の実績については、売上収益が236億円、事業利益が45億円と前期から非常に好調に推移し、第1四半期からも大きく伸びています。この勢いは第3四半期以降も続く見通しで、今回の修正発表ではS&S分野の年間見込みを大きく増加させています。

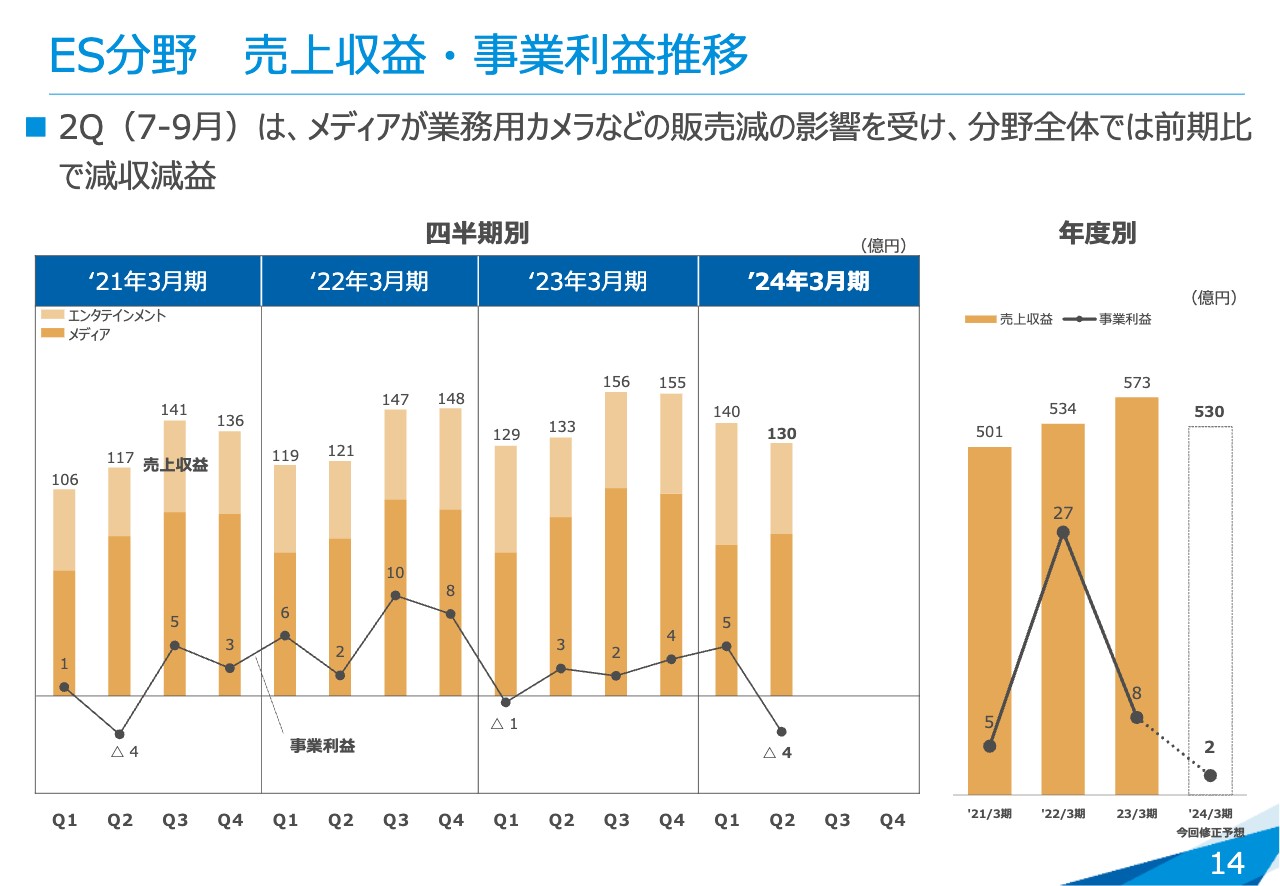

ES分野 売上収益・事業利益推移

ES分野の四半期別の実績推移です。第2四半期の売上収益は130億円、事業利益はマイナス4億円となり、第2四半期は想定よりもかなり苦戦しました。特に、再構築事業として挙げているメディア事業の業務用カメラは、我々が想定したよりも販売が厳しく、4億円の赤字となりました。

これに伴い、通期見込みも期初発表の事業利益10億円から8億円下げ、2億円としています。

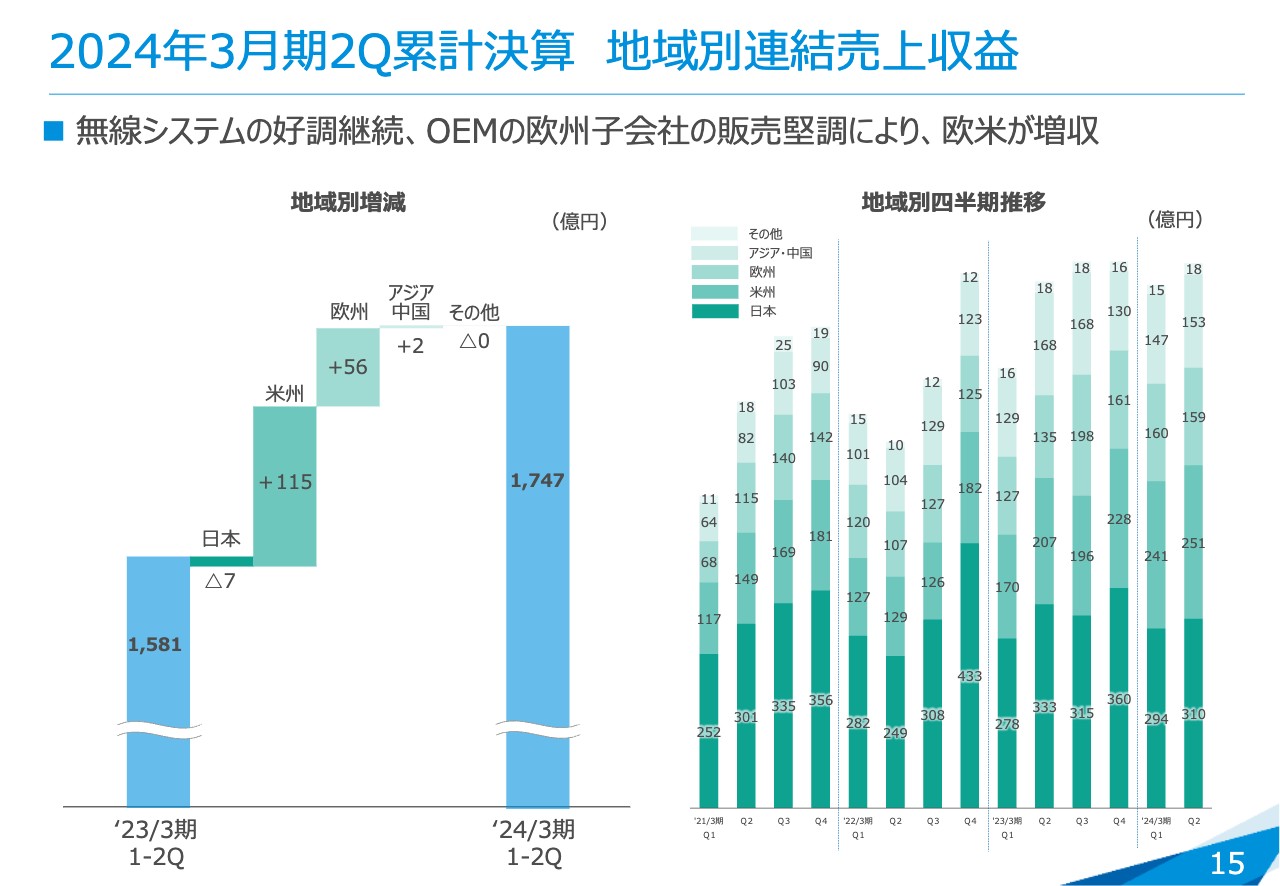

2024年3月期2Q累計決算 地域別連結売上収益

連結売上収益の前年同期比の差を地域別に表したグラフです。米州および欧州が大きく伸びていますが、米州は無線システム事業が非常に好調で、前年同期比で大きく伸びています。

また欧州は、M&T分野のOEM事業の欧州子会社による自動車メーカー向けの売上が順調に伸びています。

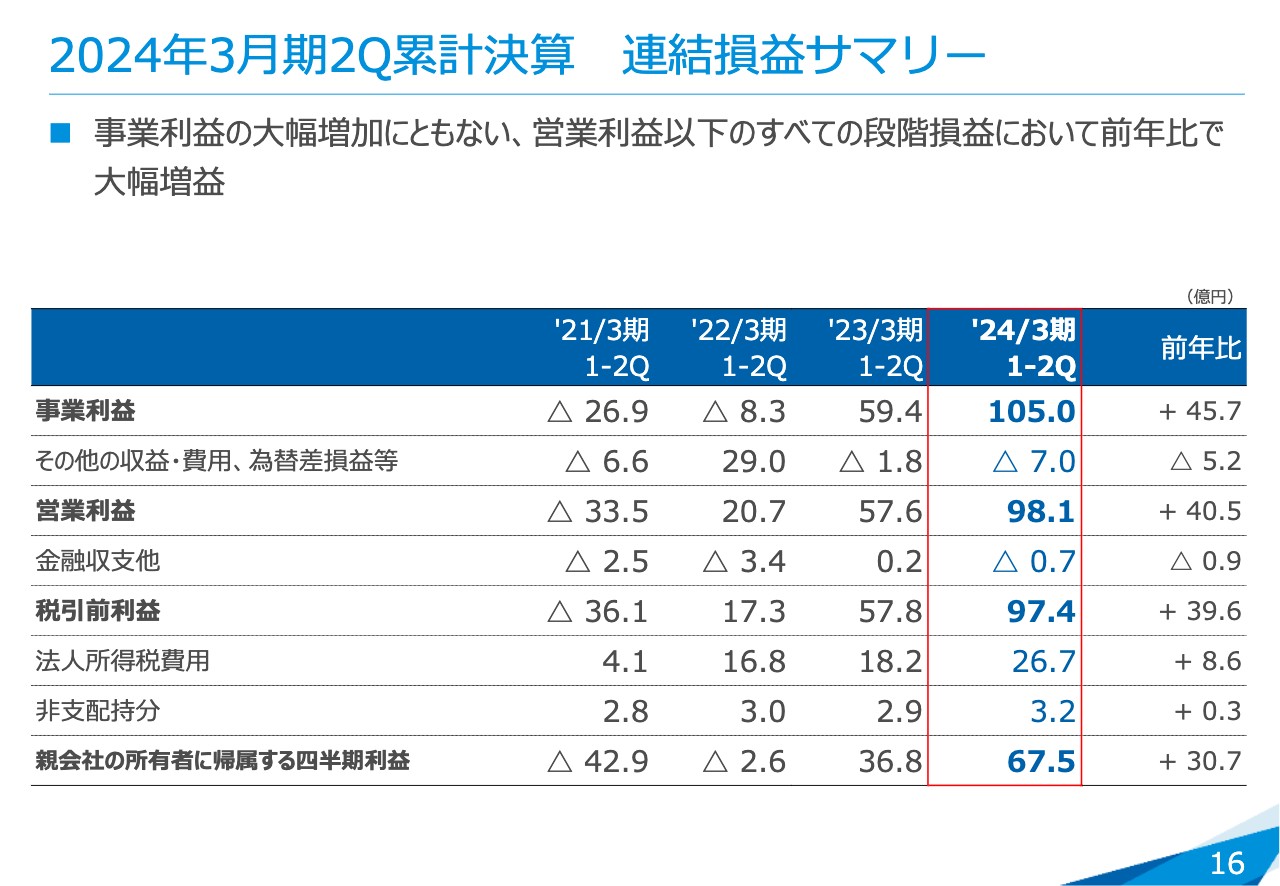

2024年3月期2Q累計決算 連結損益サマリー

事業利益以下の段階損益についてです。事業利益は105億円で、前年同期比で約46億円の増益となりました。営業利益は98.1億円で約41億円の増益、税引前利益は97.4億円で約40億円の増益となっています。

利益増により法人所得税費用が前期比で若干増加していますが、それを含めても最終の親会社の所有者に帰属する四半期利益は67.5億円で、前年同期比で31億円ほどの増益になっています。

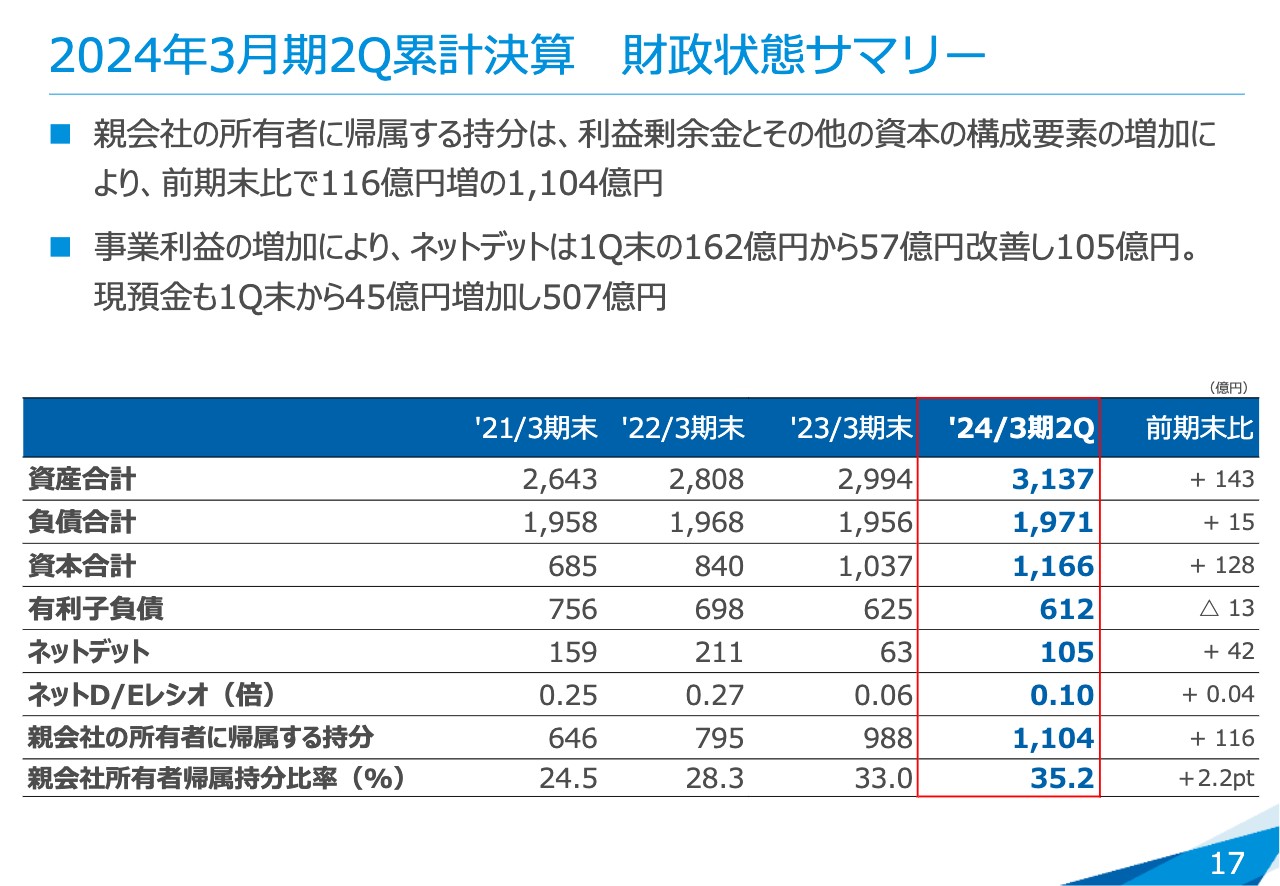

2024年3月期2Q累計決算 財政状態サマリー

バランスシートのサマリーです。親会社の所有者に帰属する持分、いわゆる自己資本は9月末で1,104億円になりました。こちらは、前期末比で116億円増加しています。利益の積み上げや円安進行による為替換算調整の増加などが、配当や自社株買いによるマイナスをカバーし、100億円を超える増加となりました。

この結果、親会社所有者帰属持分比率、いわゆる自己資本比率は35.2パーセントとなり、我々が中期経営計画「VISION2025」で掲げた目標の35パーセント以上という数字は、今期上期でいったん達成することができました。

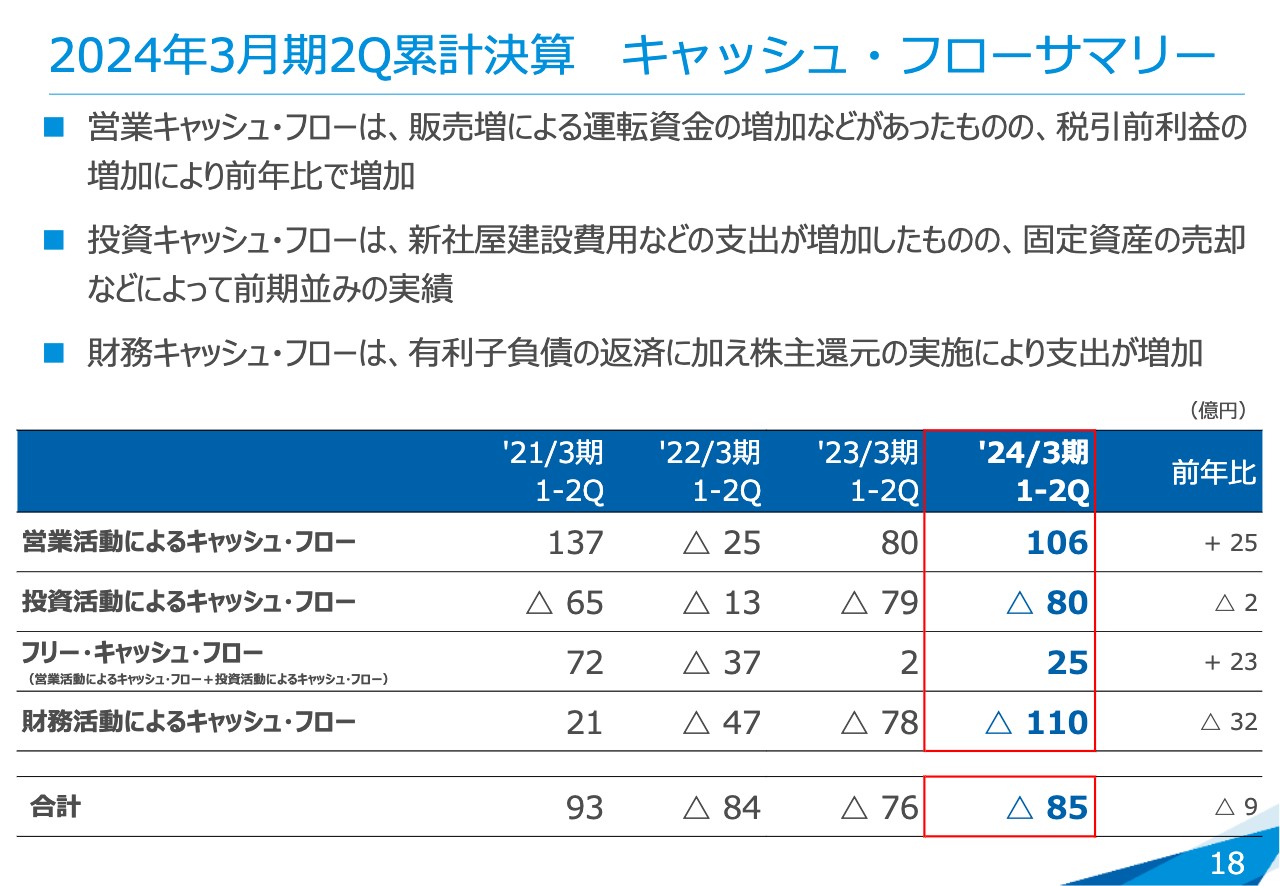

2024年3月期2Q累計決算 キャッシュ・フローサマリー

キャッシュ・フローのサマリーです。営業活動によるキャッシュ・フローは106億円となりました。売上が非常に好調だったため運転資金などは前期より増加しましたが、税引前利益の大幅な改善もあり、前年同期比で25億円増加しました。

投資活動によるキャッシュ・フローはマイナス80億円です。「Value Creation Square」という新社屋を建築中ということもあり支出が増加していますが、固定資産の売却などによって、ほぼ前期並みの投資実績となりました。

この結果、フリー・キャッシュ・フローは25億円となり、前年同期比で23億円増加しました。

財務活動によるキャッシュ・フローはマイナス110億円となりました。有利子負債の返済に加えて株主還元を実行したことにより、前年同期比で30億円ほど支出が増加しています。

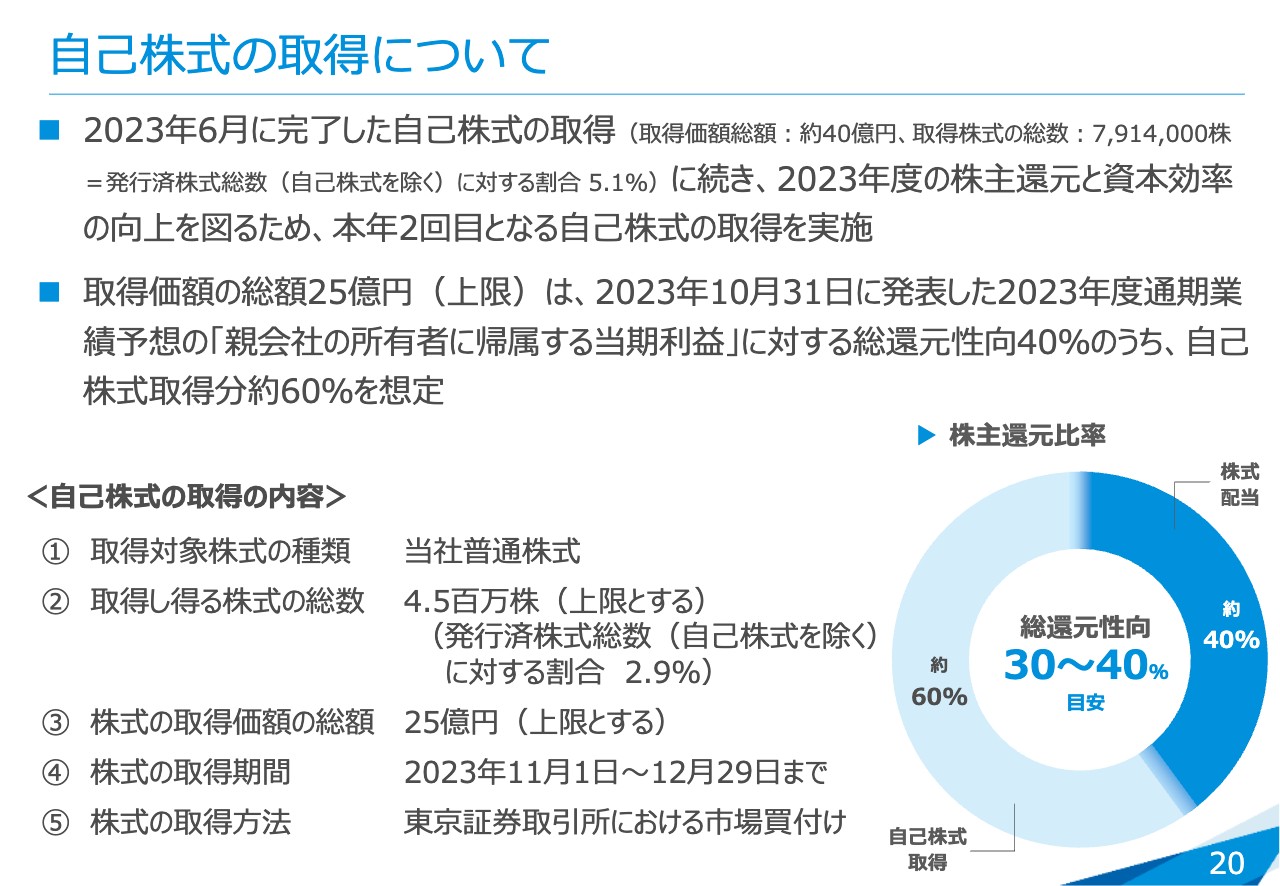

自己株式の取得について

10月31日に発表した自己株式の取得についてご説明します。当社は、2024年3月期の4月末に自己株式の取得を発表しました。こちらは上限を約40億円とし、5月8日から開始して約1ヶ月で終了しました。

今回は、それに引き続き2回目の自己株式取得の実施となり、取得総額は25億円です。背景として、前期の10月末に、総還元性向について自己株式を含めた全体の中で還元していくという考え方を発表したことがあります。

その後、中期経営計画「VISION2025」を発表した時に、総還元性向は30パーセントから40パーセントの目安で進め、そのうち6割ほどを自己株式取得とする方針を出しています。今回の発表では、親会社所有者に帰属する当期利益105億円の40パーセントのうちの60パーセントである、25億円で進めることを決議しました。

株式総数は上限450万株、取得期間は2023年11月1日から12月29日までとし、東京証券取引所における市場買付けによって進めます。私からのご説明は以上です。

S&S分野無線システム事業公共安全市場向け

江口祥一郎氏(以下、江口):CEOの江口よりトピックスをご説明します。まずはS&S分野の無線システム事業についてです。

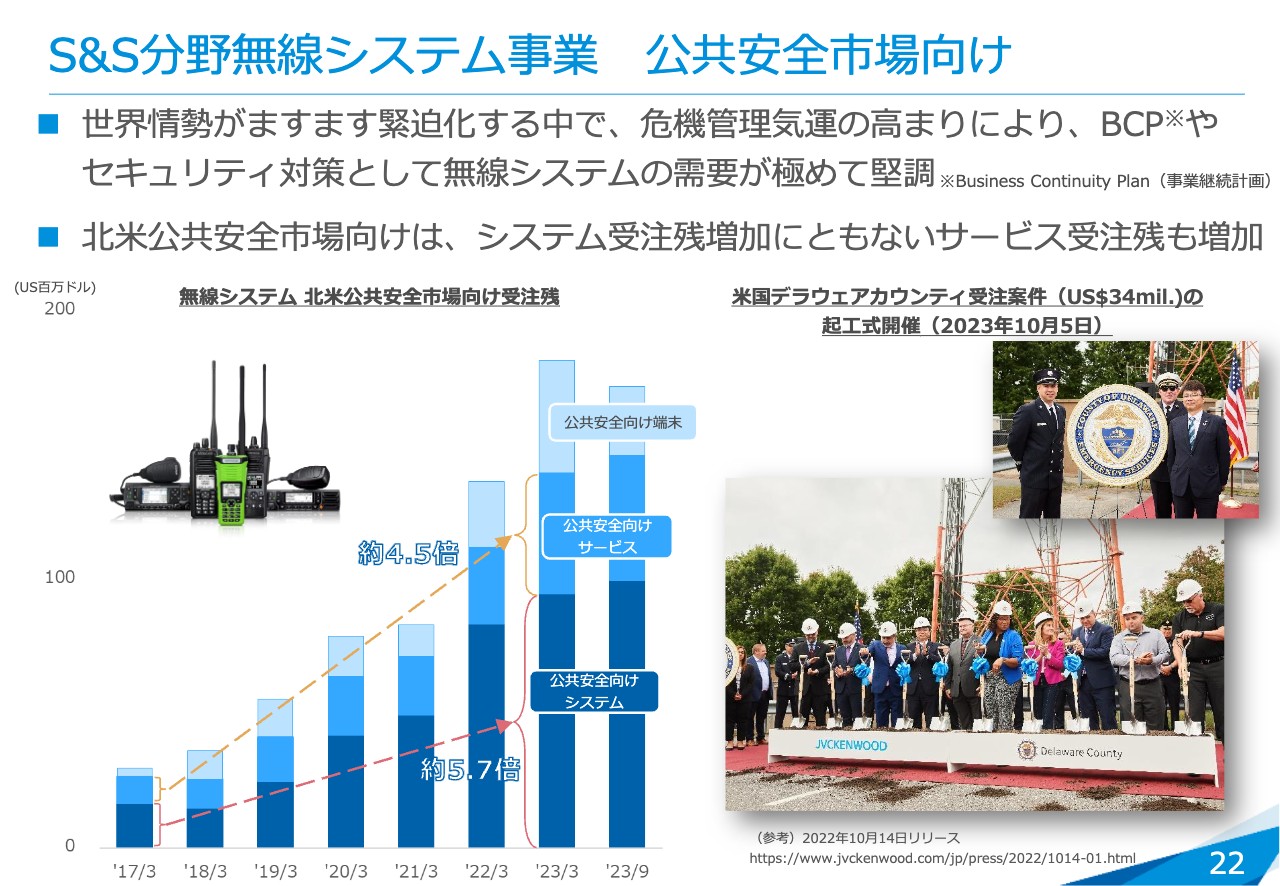

CFOから説明があったとおり、世界情勢がますます緊迫化している中で、全世界的に危機管理気運が非常に高まってきています。その中で、防災やセキュリティ対策もしくはBCP対策として、無線システムの需要が北米を含めグローバルに拡大している実態があります。

スライド左側のグラフは、最大の市場である北米の公共安全市場向けの受注残です。6年ぐらいのスパンで記載してありますが、棒グラフの下の部分の公共安全向けシステムの受注残が2017年度に比べて約6倍弱までに積み上がっており、公共安全向けサービスの受注残も約4.5倍に増加しています。このようなベースとなる保守サービスメンテの受注残により、中長期的にも我々の売上収益をしっかりと確保していくベースが構築されつつあります。

グラフの一番上の公共安全向け端末については、受注残を早期に解消することが我々の務めですので、2023年9月末の時点では少し踊り場に入っています。こちらは我々のサプライチェーンの中でしっかりと納入を果たしていきますので、全体としては9月以降も右肩上がりに増加しています。

スライド右側の写真は、米国デラウェア州で受注した3,400万ドルの案件の起工式の様子です。

S&S分野無線システム事業民間市場向けの状況

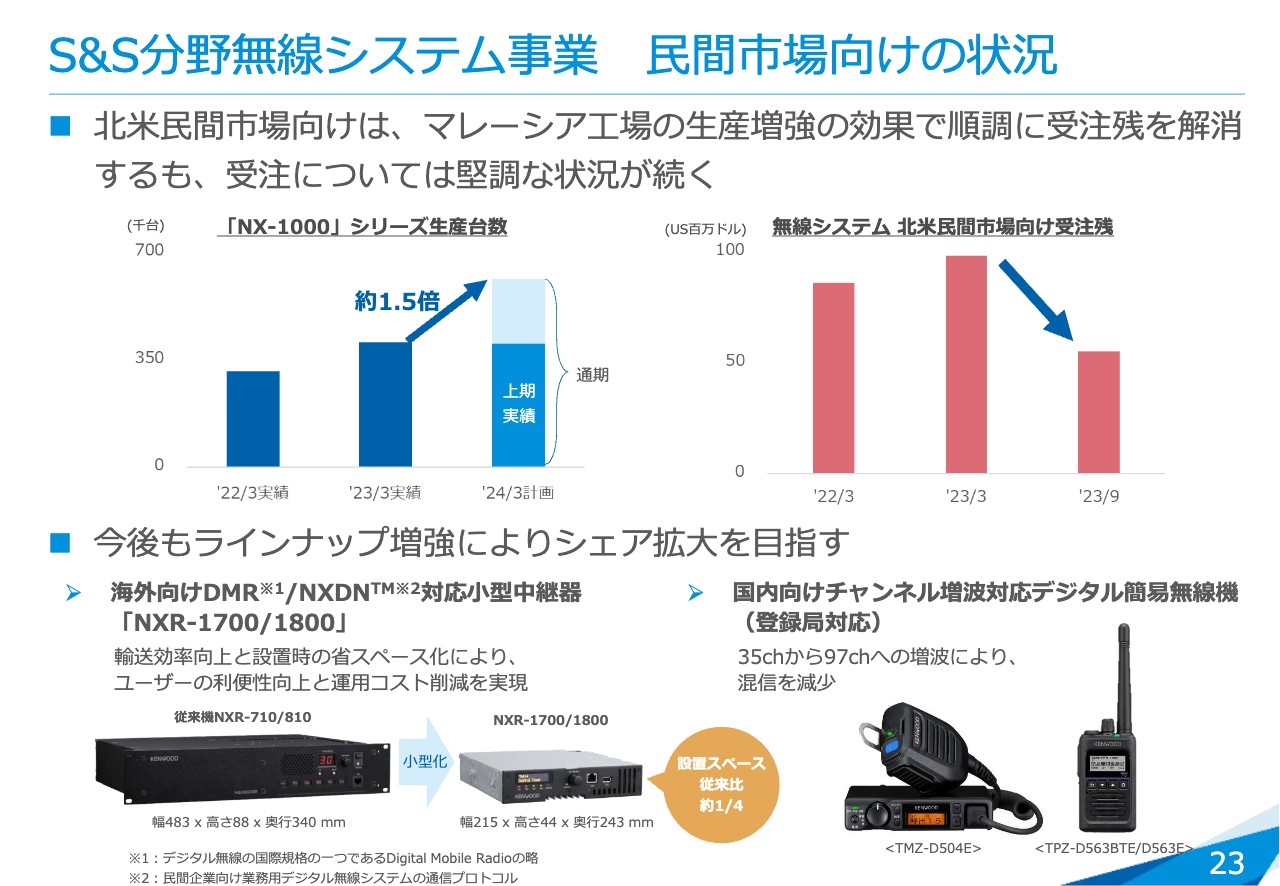

2024年3月期第1四半期決算の時にもお伝えしましたが、民間市場でも非常に活発な受注・需要が続いています。我々の強みはホテルや文教市場です。アメリカでは学校での大きな銃撃事件も起きており、公共安全とはまた別の需要も非常に強くなっています。

そのような中で、一時期のサプライチェーン問題により積み上がっていた受注残について、マレーシア工場の生産を増強することでバックオーダーの解消に取り組んでいる状況です。また、無線システム事業は我々の収益ドライバーとなっていますので、今後は人員増強やラインナップを強化する方針です。

スライド左下は、海外向けのDMR/NXDN対応の中継器です。すでに導入していますが、従来のものから約4分の1の小型化を進めています。放熱についても従前製品と比べてまったく遜色がないということで、我々が身につけたノウハウの導入を図り拡販していきます。

スライド右側は国内向けの商品です。自然災害などの多い日本では、危機対応に加えて防災意識も高まっていますので、自治体向けの簡易無線機のラインナップを強化しました。

ものづくり改革の進捗生産・開発拠点の最適化

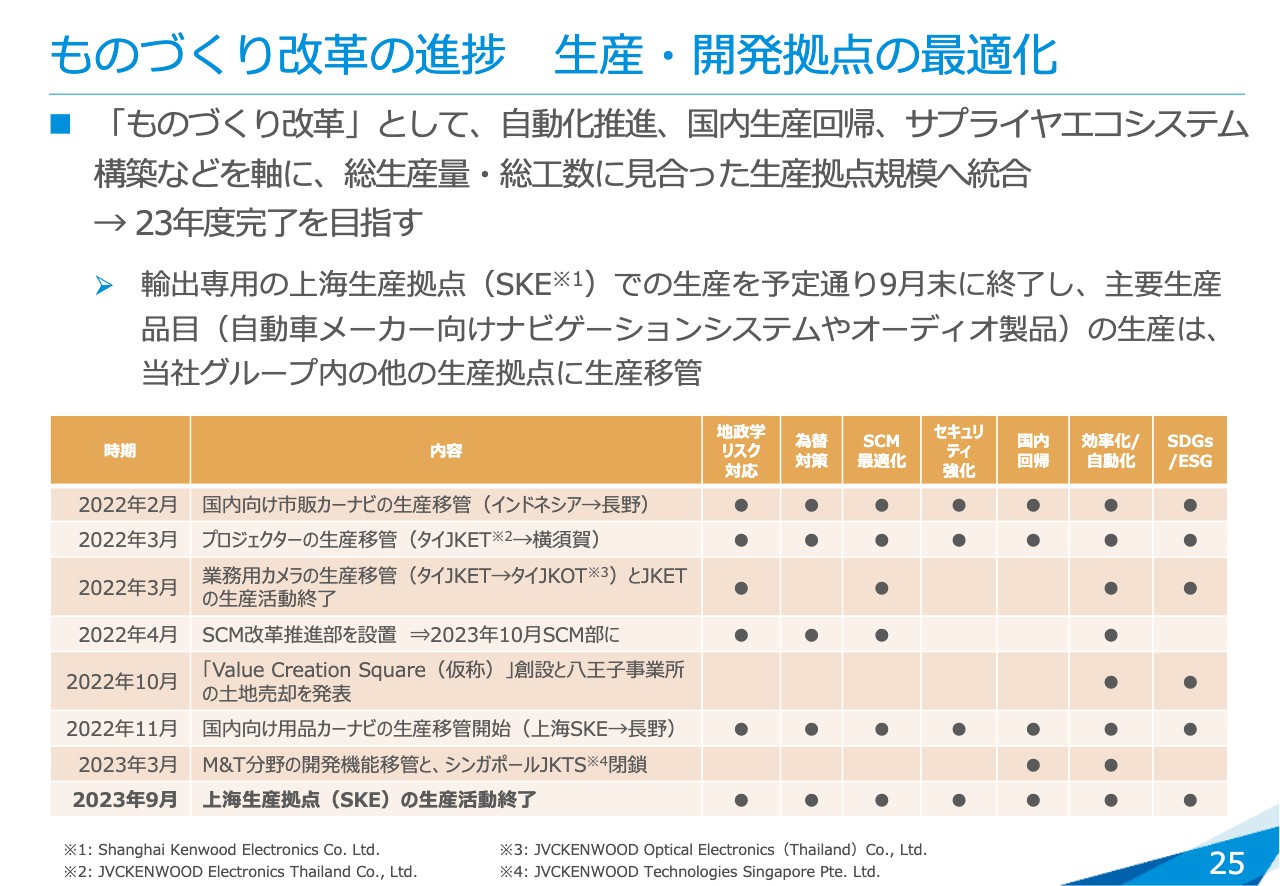

10月20日にリリースしたとおり、上海にあるSKEという工場を9月末に自主的に終了し、生産を国内に移管しました。「ものづくり改革」として生産および開発拠点の最適化を進めており、その一環で上海での生産活動を終了しています。

外部評価の高い「デザイン力」

外部評価の高い「デザイン力」についてご説明します。我々はデザイン経営を進めています。スライド左側のトライバンド対応P25デジタル無線機「VP8000」は堅牢性があり、過酷な環境下で使用されても壊れないようにということで、警察や消防の現場で確実に操作ができるようにボタンやボリュームなどの配置が考慮されています。

スライド右側は、日産「リーフ」の再生バッテリーを利用したポータブル電源です。こちらはグッドデザイン金賞を受賞しています。暑さ寒さにも強く長期的な保存も可能である一方で、美しい自然環境を未来に残すという意味で、低酸素社会に貢献することを大きく評価されたと思っています。

Q&A

質疑応答に関しましてはこちらに掲載されております。

新着ログ

「電気機器」のログ