【QAあり】エコム、売上高、営業利益、経常利益のすべてがV字回復 コロナ禍からの設備需要回復の取り込みなどが貢献

新規上場いたしました

髙梨智志氏(以下、髙梨):株式会社エコムの髙梨と申します。ご来場いただいた方々、Webでご参加のみなさま、よろしくお願いします。本日は、2023年7月期決算と併せ、中期経営計画についてもご説明します。

当社は、おかげさまで2023年3月31日に名証メイン市場に新規上場しました。ここが我々の本当のスタートだと位置づけ、今後も事業規模の拡大に向け邁進していきますので、あらためてよろしくお願いします。

目次

本日の目次です。会社概要・事業内容については、当社のお話を初めて聞く方も多いと思いますので少し長めにご説明します。その後は、2023年7月期の業績、2024年7月期の業績予想、5年間のローリングプランである「中期経営計画 2024-2028」についてご紹介します。

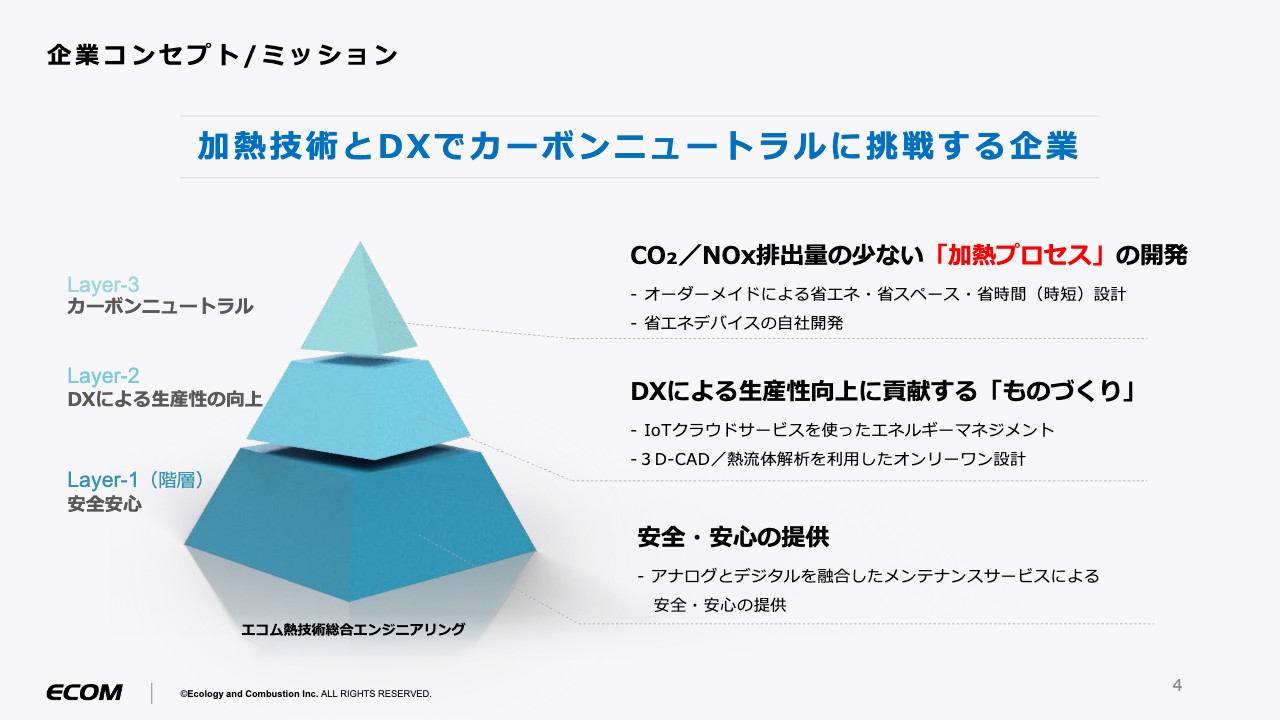

企業コンセプト/ミッション

会社紹介です。当社は「熱総合エンジニアリング事業」と謳っています。企業コンセプトとミッションは「加熱技術とDXでカーボンニュートラルに挑戦する企業」です。具体的には、有害物質であるCO2やNOxの排出量の少ない加熱プロセスの開発、DXによる生産性向上に貢献する「ものづくり」、安全・安心の提供を行います。

キーワードは「カーボンニュートラル」です。当社のコア技術である加熱技術を使い、2050年までに温室効果ガスの排出量を実質ゼロにするという全世界的な目標に向けて貢献したいと思っています。

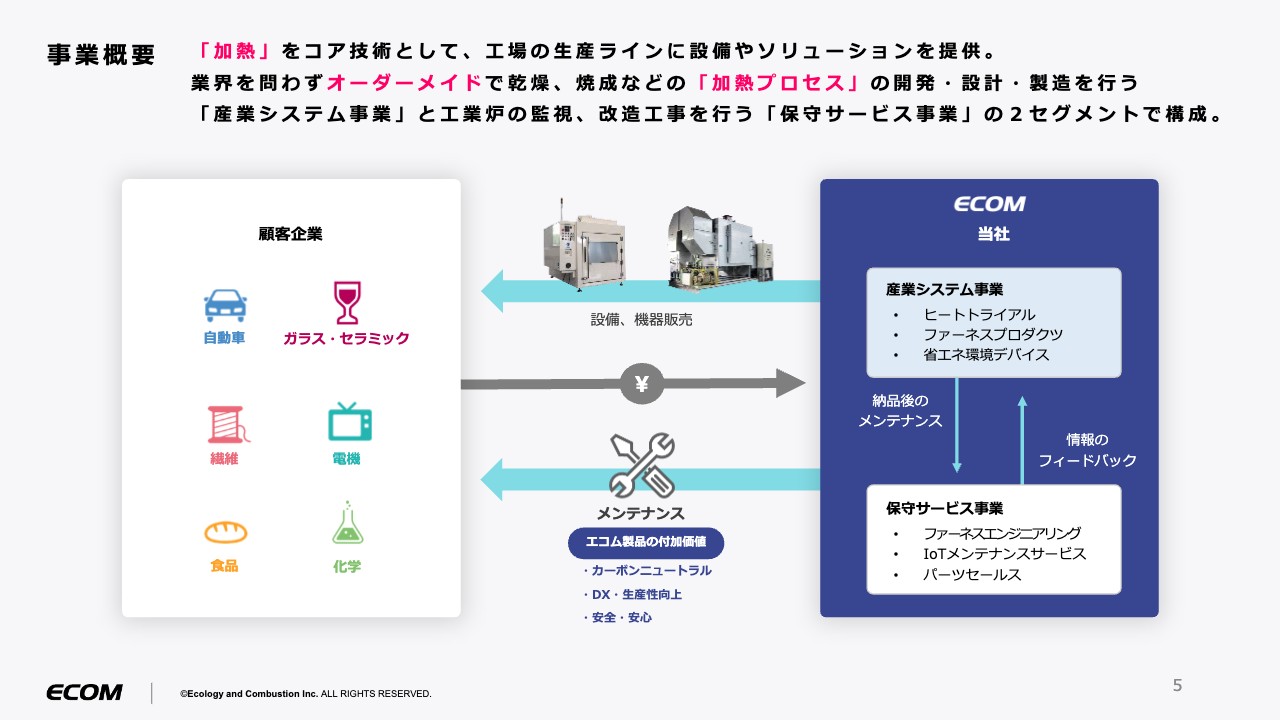

事業概要

当社のアウトラインについてご説明します。当社のコア技術は「加熱技術」です。当社は、工場の生産ラインに設置される機械や設備を一品一様で受注生産、つまりオーダーメイドで製作している会社です。乾燥、焼成などの加熱プロセスの開発・設計・製造を行う「産業システム事業」と、それに伴う「保守サービス事業」の2つのセグメントで構成されています。

お客さまは、日本国内のさまざまな製造業の方々です。自動車やガラス・セラミック、繊維、電機、食品、化学などの工場の生産には加熱プロセスという工程が存在しているため、我々のユーザーとなっています。メインユーザーは自動車産業で、売上の約7割を占めています。

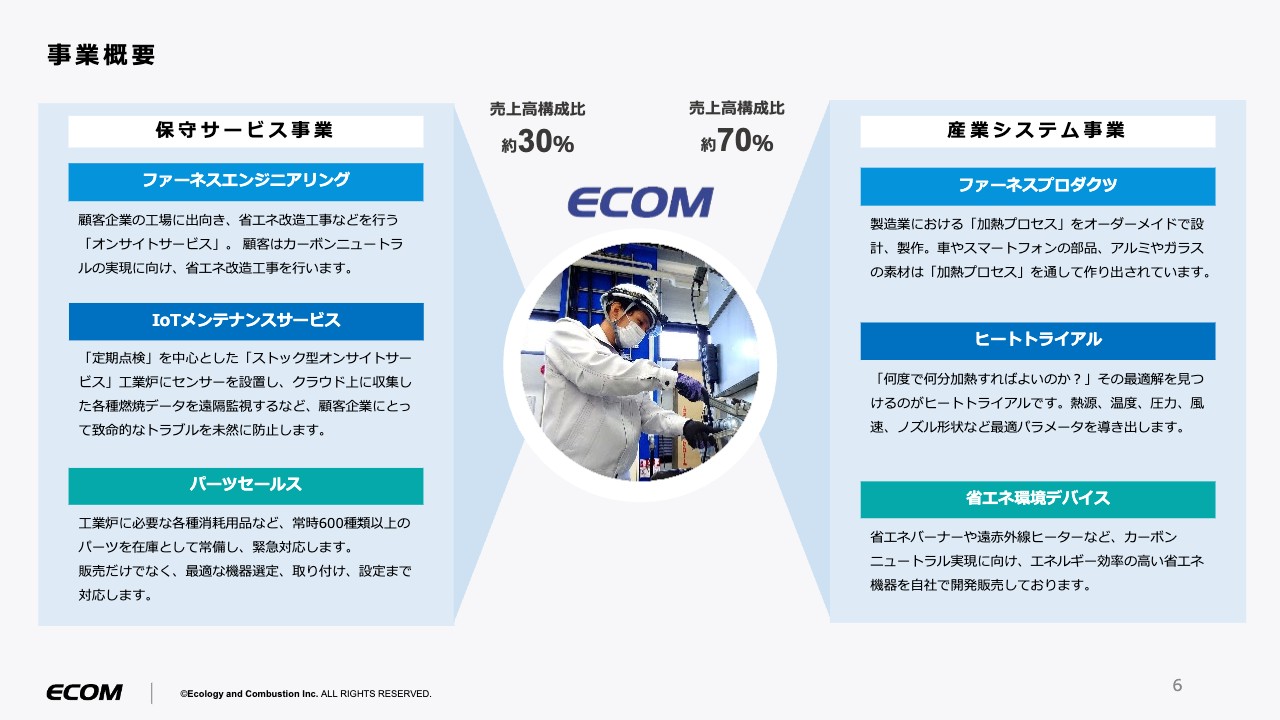

事業概要

売上構成についてです。機械設備を設計・製作する産業システム事業が約70パーセント、それに伴う点検もしくは改造工事等を行う保守サービス事業が約30パーセントとなっています。意外と保守サービス事業の売上比率が高いという点が特徴ですので、後ほど詳しくご説明したいと思います。

カーボンニュートラルについて

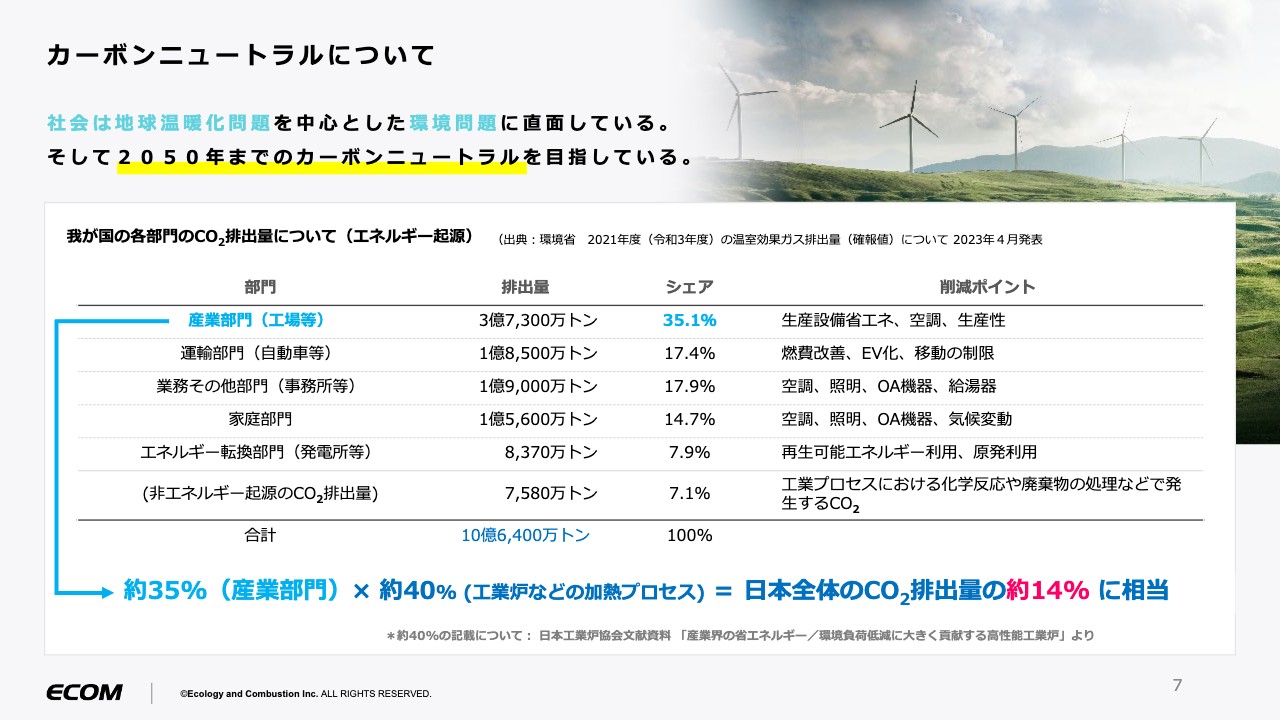

社会背景をご説明します。先ほどお伝えした1つのキーワードである「カーボンニュートラル」についてです。日本では現在、年間約10億トンのCO2が排出されており、こちらを2050年までにゼロにする取り組みが日本全体で始まっています。スライドに記載している環境省のデータによると、その中の約35パーセントが我々のユーザーである産業部門、いわゆる工場等から排出されています。

2番目に多く排出しているのは運輸部門で、いわゆる自動車の排気ガスが17.4パーセントを占めます。そのほかには家庭やオフィスなどの部門もありますが、約35パーセントという非常に大きなCO2が工場から排出されていることをご承知おきください。さらに、その中の約40パーセントは、我々が供給している工業炉などの加熱プロセスから排出されています。

こちらを掛け合わせると、日本のCO2排出量のうち約14パーセントが工場の加熱プロセスから排出されていることがわかります。自動車の排気ガスから出るCO2が17.4パーセントというデータと比べても、非常に大きな数字であることがご理解いただけるかと思います。

みなさまもご存知のとおり、自動車から出るCO2をゼロにする取り組みについては、EV化やFC(燃料電池)など、海外メーカーを含めてすでに非常に大きなかたちで行われています。しかし、加熱プロセスのCO2の低減については、日本ではあまり進んでいないのが現状だと思っています。そのため、こちらを低減することが我々の1つのミッションであると捉えています。

産業システム 事業の「強み」について

どのようにCO2を削減する装置を作るかが、我々の1つのミッションであり事業です。そこで、当社の強みの1つである「ヒートトライアル」と呼ばれる受注スキームについてご紹介します。通常、お客さまにおいては、カーボンニュートラルの実現を目指してCO2の排出が少ない機械設備を作りたいというニーズがあります。

一般的に「オーダーメイド」と言うと、スーツを作る時のようにサイズや生産量、機械数、設置面積などを決めるイメージを想像されると思います。そのようなオーダーメイドの会社はたくさんありますが、当社のオーダーメイドは、それらにプラスして省エネルギー、省時間(時間短縮)、省スペースの3つの「省」を組み合わせた提案をしています。これらの付加価値を提案することが当社のオーダーメイドです。

いったい「ヒートトライアル」で何をするのか?

スライド左下に記載しているように、お客さまが欲する生産設備には「カーボンニュートラルの実現に向けてCO2の排出量を減らしたい」「短時間で処理を終えて生産性を上げたい」「温度精度を上げて品質を上げたい」「小さな設備を作りスペース効率を上げたい」など、多種のニーズがあります。しかし、今間違いなく上位にあるニーズはCO2の排出量を抑えることです。

それに対する当社のアプローチの1つが、ヒートトライアルという受注スキームです。当社には、2022年に設備投資したヒートスクエアというテストセンターがあります。ヒートトライアルでは、このテストセンターを使いトライ&エラーでテストを行います。

例をいくつか挙げます。加熱設備にはガス、電気、蒸気などいろいろな熱源がありますが、例えば、ガスを使っていたものを電気の設備に変え、さらにカーボンフリー電力を買うことでCO2の排出量をゼロにする試験を行います。

また、そもそも電気を使っていたお客さまにおいては、赤外線やマイクロ波を使うことで、短時間で処理することができるためCO2の排水量を削減したり、500度で処理していたものを400度や450度の低温で処理できたりするようになります。

風の方向、つまり乾かす方向については、右側だけから風が出ていたものを3方向から出せば早く乾くのではないかということで試験をしています。さらに風のスピードも、そよそよと吹いていたものを、台風のように秒速40メートルや50メートルの風速を出せば、より早く処理が終わるのではと考え試験を行っています。このようなトライアンドエラーを受注段階で行うことが、当社の特徴です。

さらに、これらのテストはアナログでの作業になりますが、機械は熱流体解析コンピュータを使い3DCADで設計しています。このように、デジタルデータを組み合わせることで失敗のない提案を行っています。

このようにしてお客さまと一緒に作り上げたオンリーワンの条件を実際の機械設備に載せることを担保して、高付加価値化を行い、機械設備を受注していくスキームがヒートトライアルです。サイズや生産量だけではなく、今お客さまが一番必要としているニーズであるカーボンニュートラルに訴えかけるかたちで提案しています。

保守サービス 事業の「強み」について

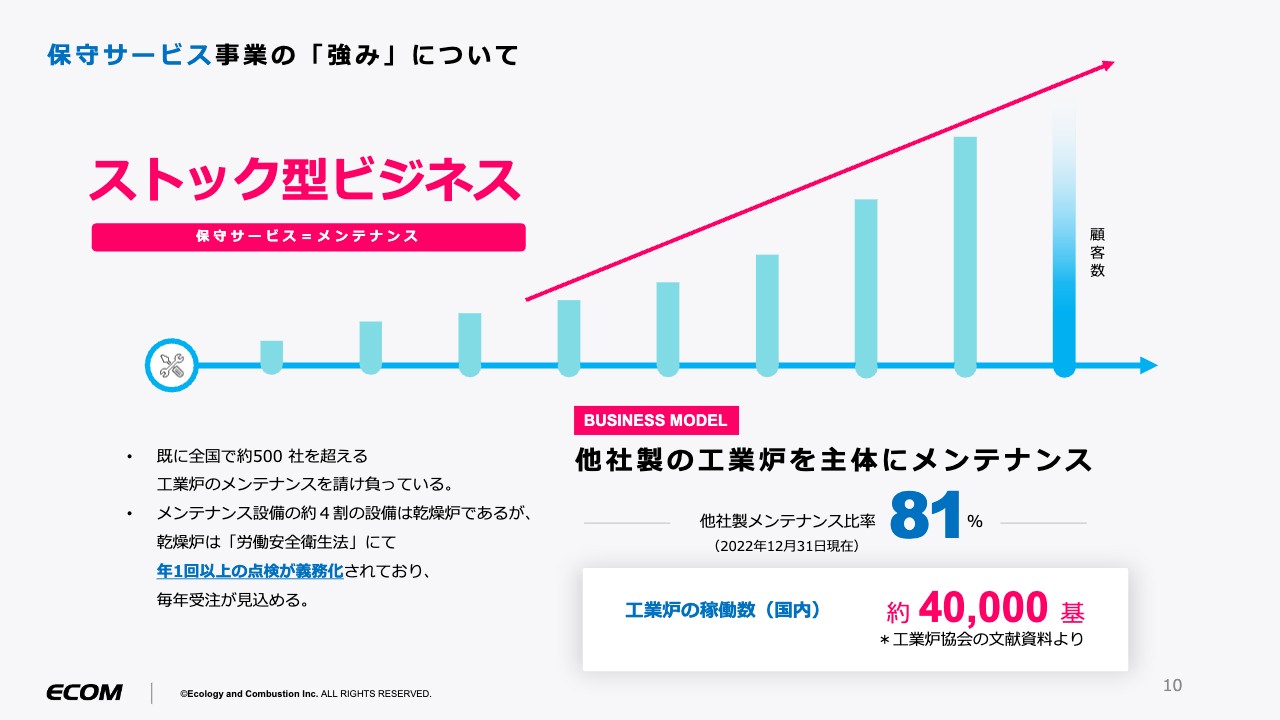

もう1つの事業である保守サービス事業についてです。通常の「保守サービス」は、壊れたら直し、定期点検をするというイメージがありますが、当社のサービスは少し違います。

まずお伝えしたいのは、すでに全国で500社を超えるお客さまがいることです。実は、この事業は我々の祖業ビジネスです。今から38年前となる1985年の創業以来、粛々と顧客を増やし、今では500社を超えるメンテナンスを請け負っています。こちらは定期的にお客さまからの発注をいただけるというかたちで、ストック型のビジネスとして毎年積み上がっています。

また、メンテナンス設備の約4割は乾燥炉と言われる設備です。乾燥炉は労働安全衛生法という法律により年1回の点検が義務化されているため、非常にストック的な側面が強いビジネスとなっています。

1985年の創業時には自社で作っている製品がなかったため、他社製の工業炉を主体にメンテナンスを行っていました。このようなところから始まった珍しい会社ですので、今でも他社製のメンテナンス比率が8割を超えています。

これらの特徴も、当社の成長性の一部だと認識しています。現在、日本には4万基を超える工業炉が存在すると言われていますが、我々が請け負っているのは約1,200設備ですので、まだ需要ニーズは多く残っています。今後は着実にこの件数を伸ばし、安定収入ならびに安定収益につなげていきたいと考えています。

各事業については、後ほど中期経営計画の経営戦略のところでもう少し詳しくご説明します。

業績ハイライト

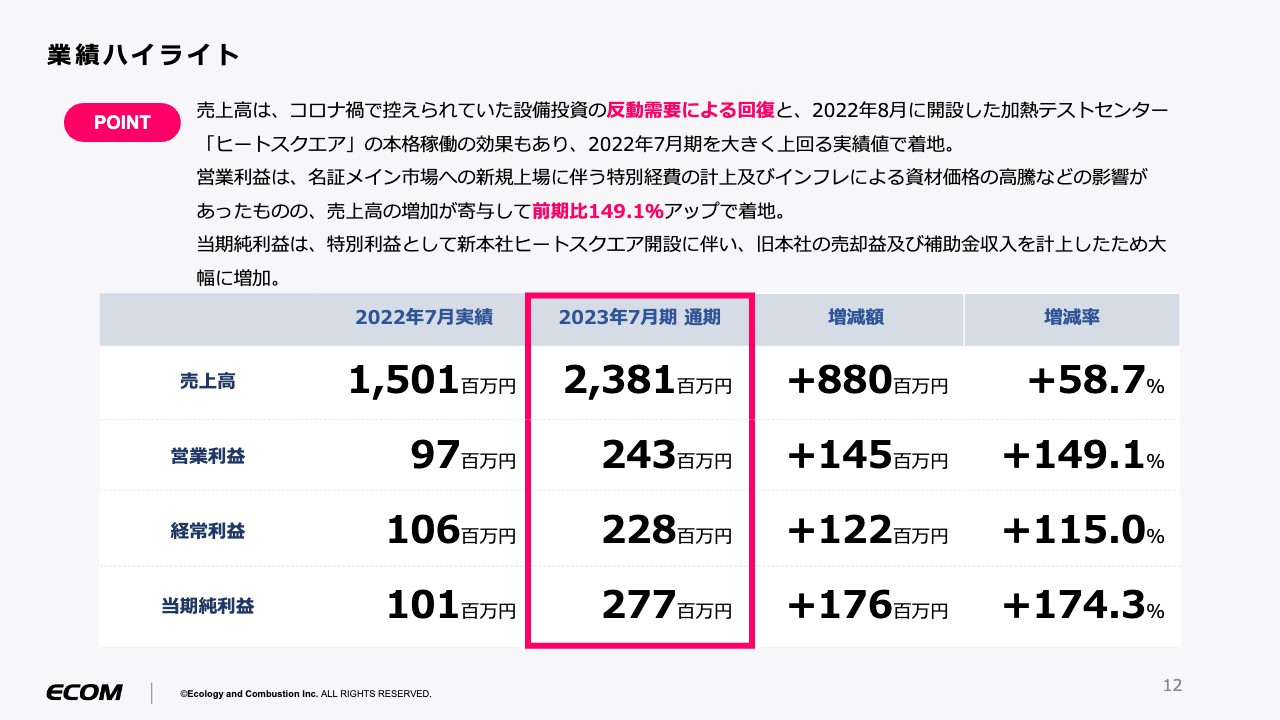

2023年7月期の業績についてご説明します。売上高は23億8,100万円、営業利益は2億4,300万円、経常利益は2億2,800万円、当期純利益は2億7,700万円となり、前期比で大幅に増加するかたちで着地しました。

要因としては、先ほどご説明したヒートスクエアの本格稼働が挙げられます。こちらはヒートトライアルを行う加熱テストセンターで、2022年8月に開設した施設です。また、2020年から続いていたコロナ禍によって設備投資が非常に抑えられていた側面がありましたが、その反動需要もあったと認識しています。

当期純利益が非常に大きく伸びているのは、先ほどお伝えした新本社ヒートスクエアの開設に伴い、既存の本社工場の売却益ならびにそれに伴う補助金収入が計上されたためです。この特別要因により、数字が大きく伸びるかたちとなりました。

業績推移グラフ

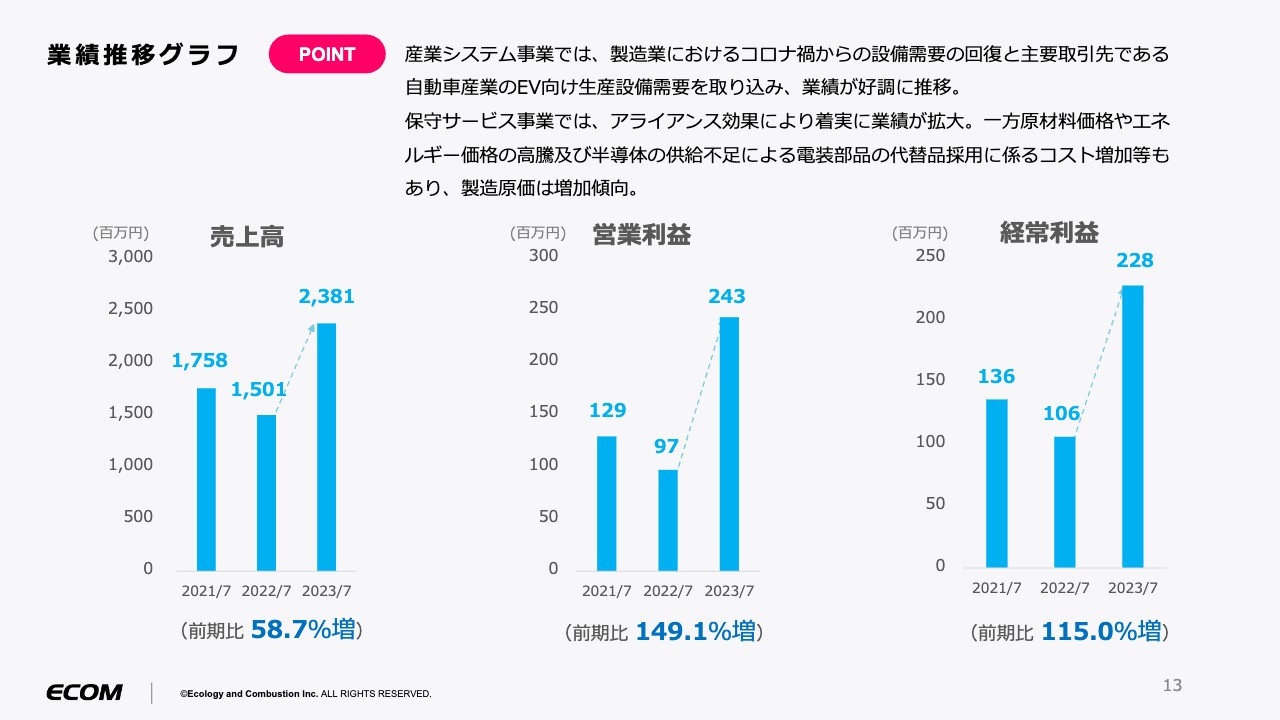

業績推移です。2021年からの過去3年間と比較すると、売上高、営業利益、経常利益のすべてがV字回復しています。この2年は、先ほどお話ししたコロナ禍での行動制限や海外渡航制限等により、お客さまからの発注がなかなか出づらい側面がありました。そのため業績には苦労しましたが、2023年7月期の売上高はしっかりと成長することができました。

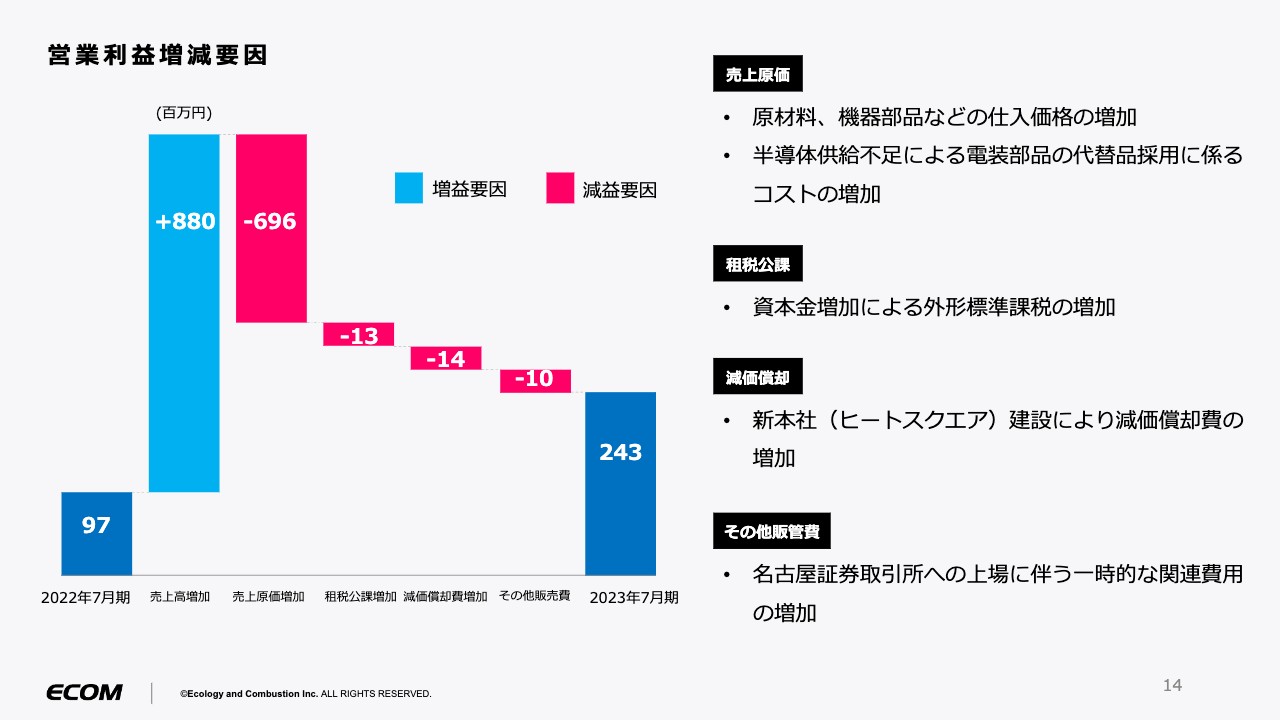

営業利益増減要因

営業利益の増減要因です。増加要因の多くは、売上高の増加によるものです。

減少要因については、繰り返しになりますが、新本社としてヒートスクエアというテストセンターを建設したことによる減価償却費の増加が挙げられます。また、今期は名古屋証券取引所に上場することができましたので、それに伴う一時的な経費計上がありました。

このような減少要因はあったものの、売上高増加という非常に大きな増加要因により、最終的な営業利益は2億4,300万円となりました。

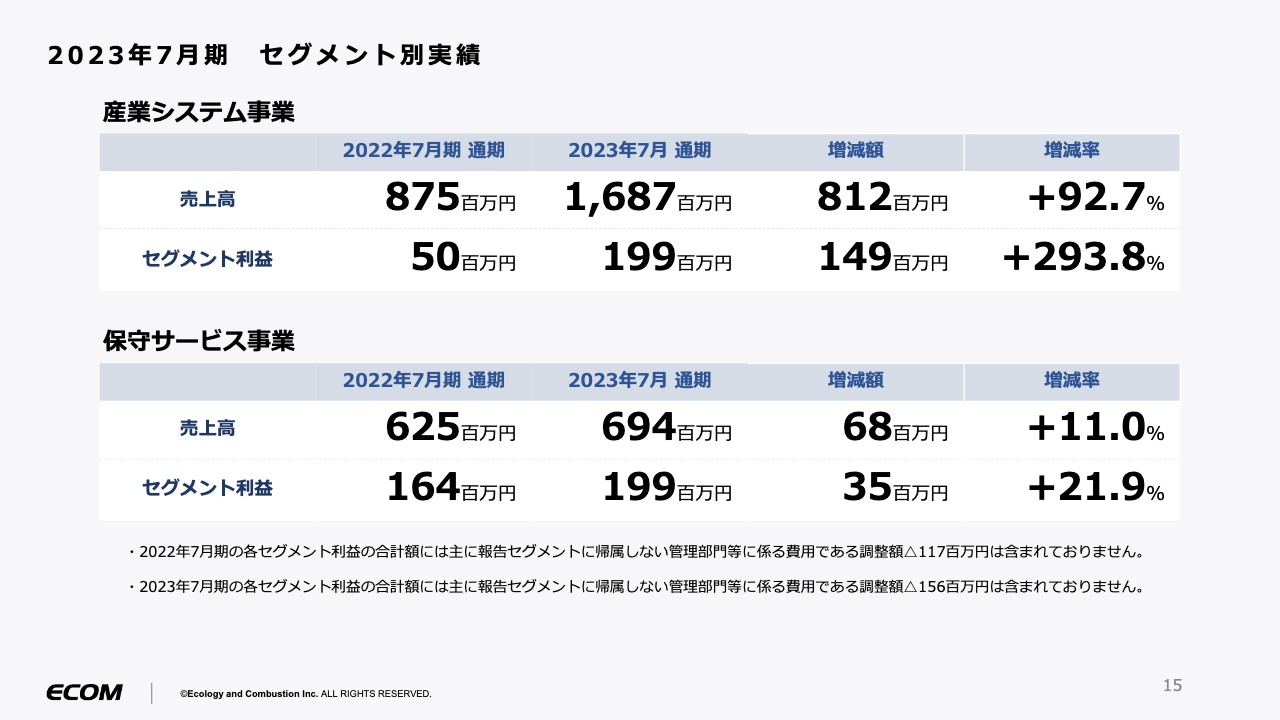

2023年7月期 セグメント別実績

セグメント別の実績をご説明します。まずは、機械設備を製作する産業システム事業についてです。売上高は8億7,500万円から16億8,700万円と、約2倍になりました。セグメント利益は5,000万円から1億9,900万円となり、コロナ禍後の非常に大きな反動需要を取り込むことができたと考えています。

保守サービス事業はストック型ビジネスの側面がありますので、毎年安定的に成長しています。売上高は6億2,500万円から6億9,400万円、セグメント利益は1億6,400万円から1億9,900万円となりました。いろいろな地政学的リスクや経済的リスクなどの外的要因があった過去10年間においても毎年少しずつ成長しており、当社にとって大切な事業セグメントとなっています。

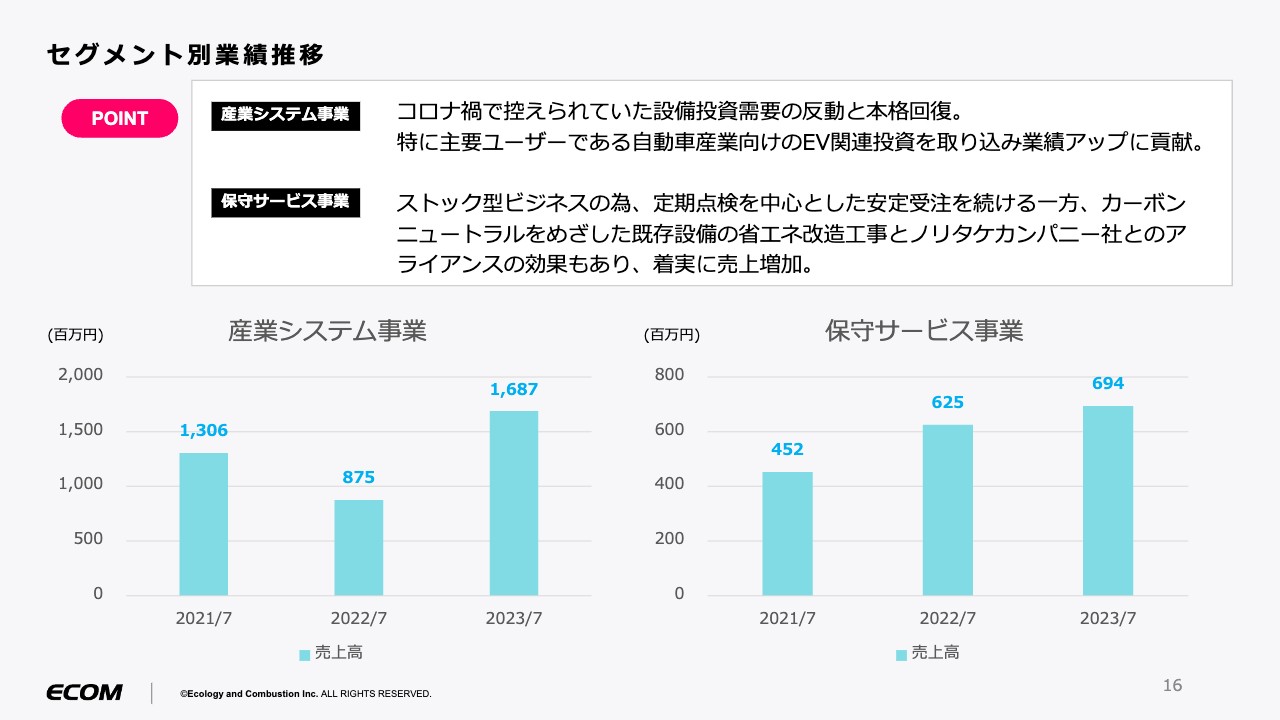

セグメント別業績推移

セグメント別の業績推移です。こちらでご注目いただきたいのは、保守サービス事業です。産業システム事業が外的要因による影響をある程度受ける一方で、保守サービス事業は毎年同じように右肩上がりとなっています。

両者でセグメント利益はほぼ一緒ですので、売上高は産業システム事業に比べて若干少ないものの、利益率の非常に高い事業とわかります。

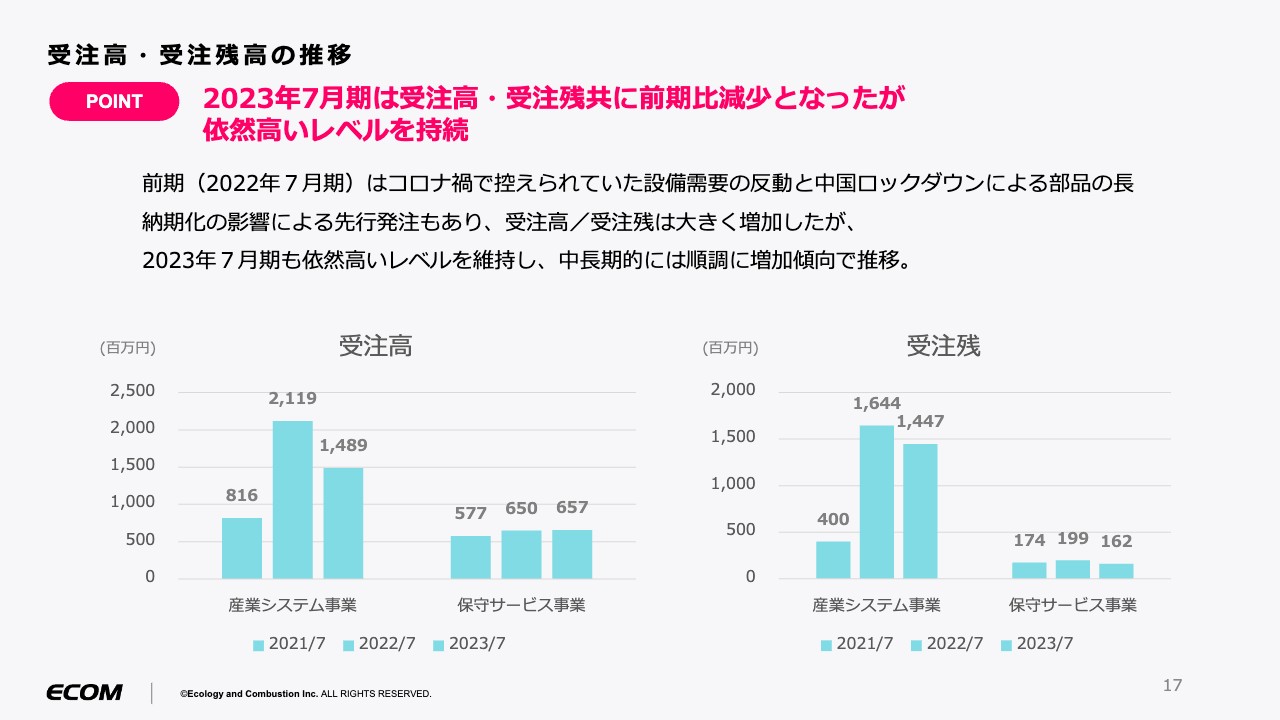

受注高・受注残高の推移

受注高と受注残高の推移です。前期は設備投資の反動が非常に大きく、受注高は8億円から20億円に伸び、また受注残も大きく伸ばしました。今期は受注高・受注残ともに減少とはなりましたが、依然として高いレベルを維持していると思っています。後ほどご紹介する中期経営計画の成長カーブにも十分沿っていますので、そのあたりはご理解いただけたらと思います。

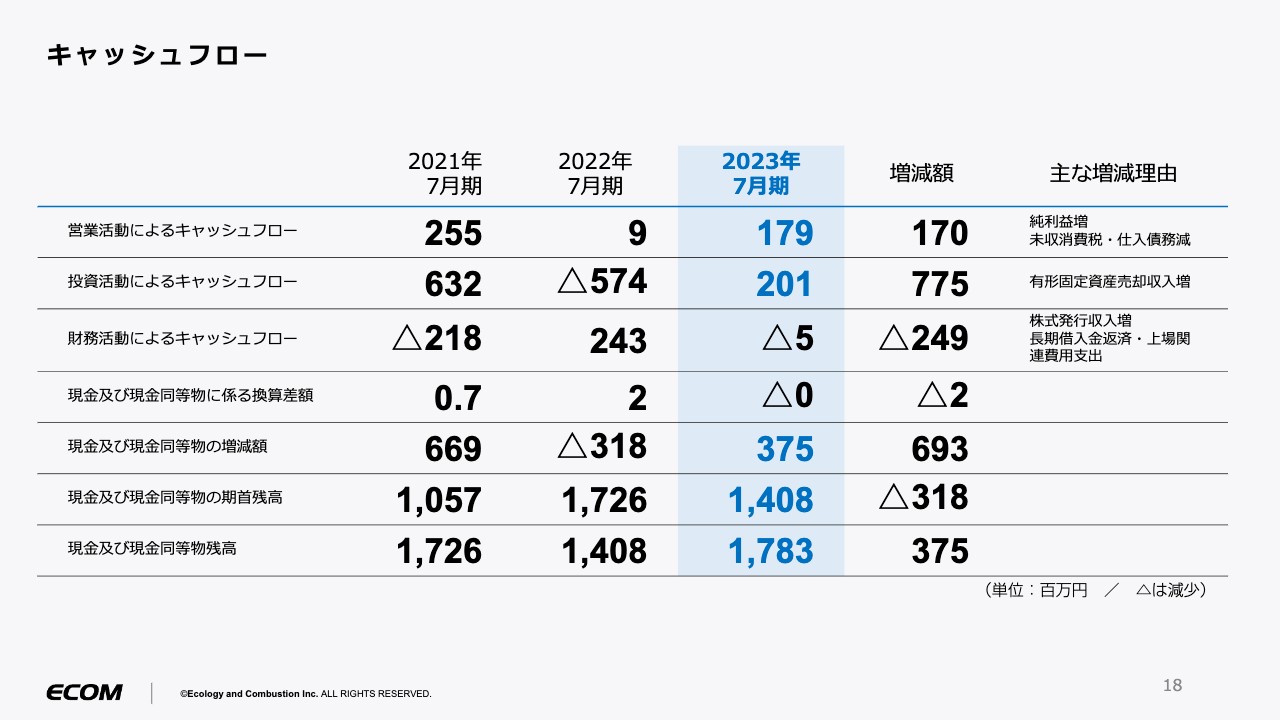

キャッシュフロー

キャッシュフローについて簡単にご説明します。営業活動のキャッシュフローについては、売上高の増加により利益を残すことができ、1億7,900万円です。また、投資活動のキャッシュフローは、有形固定資産売却の収入増ということで、旧本社の売却が要因となり2億100万円です。

そのような要因によって、現金および現金同等物残高は最終的に17億8,300万円、増減額ではプラス3億7,500万円で着地しました。

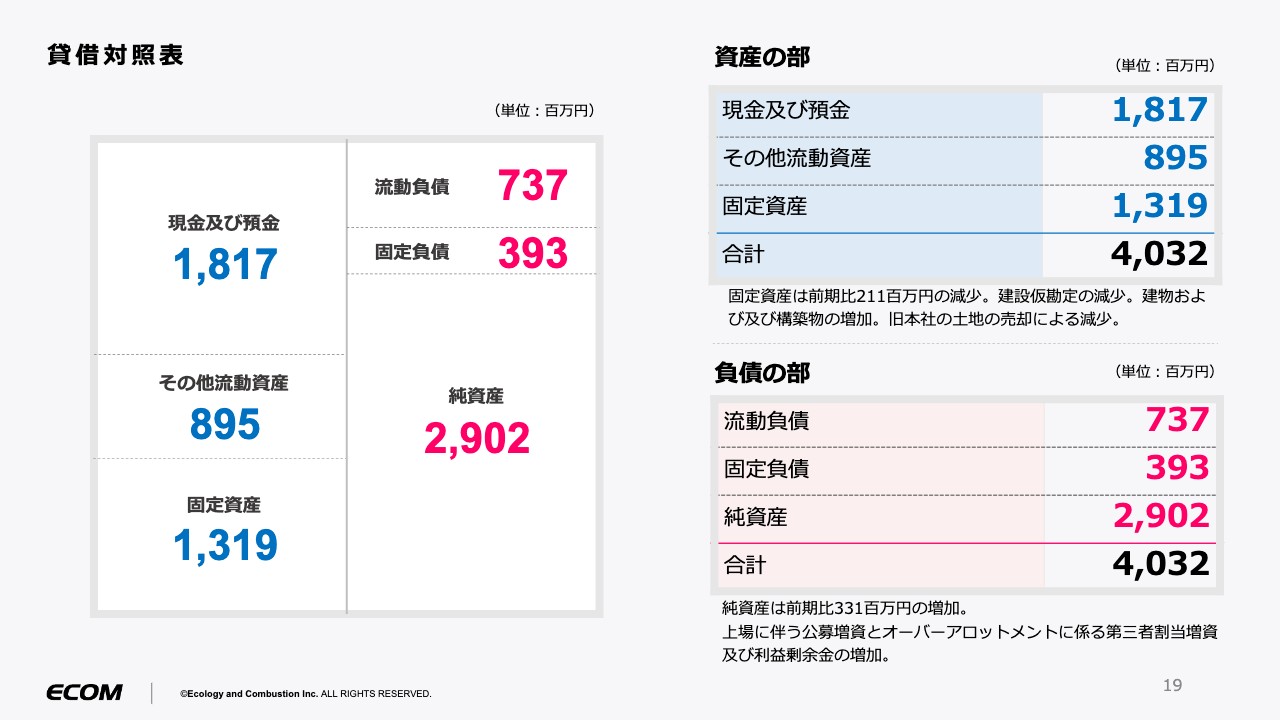

貸借対照表

貸借対照表、B/Sについて簡単にご説明します。先ほどご説明したように、土地の売却があったため、固定資産は前期比2億1,100万円の減少です。また、建設仮勘定が減少に伴い、建物および構築物の増加となっています。

資産については約29億円となりました。こちらは上場による公募増資、およびオーバーアロットメントにかかる第三者割当増資および利益剰余金により、前期比で3億3,100万円増加しています。

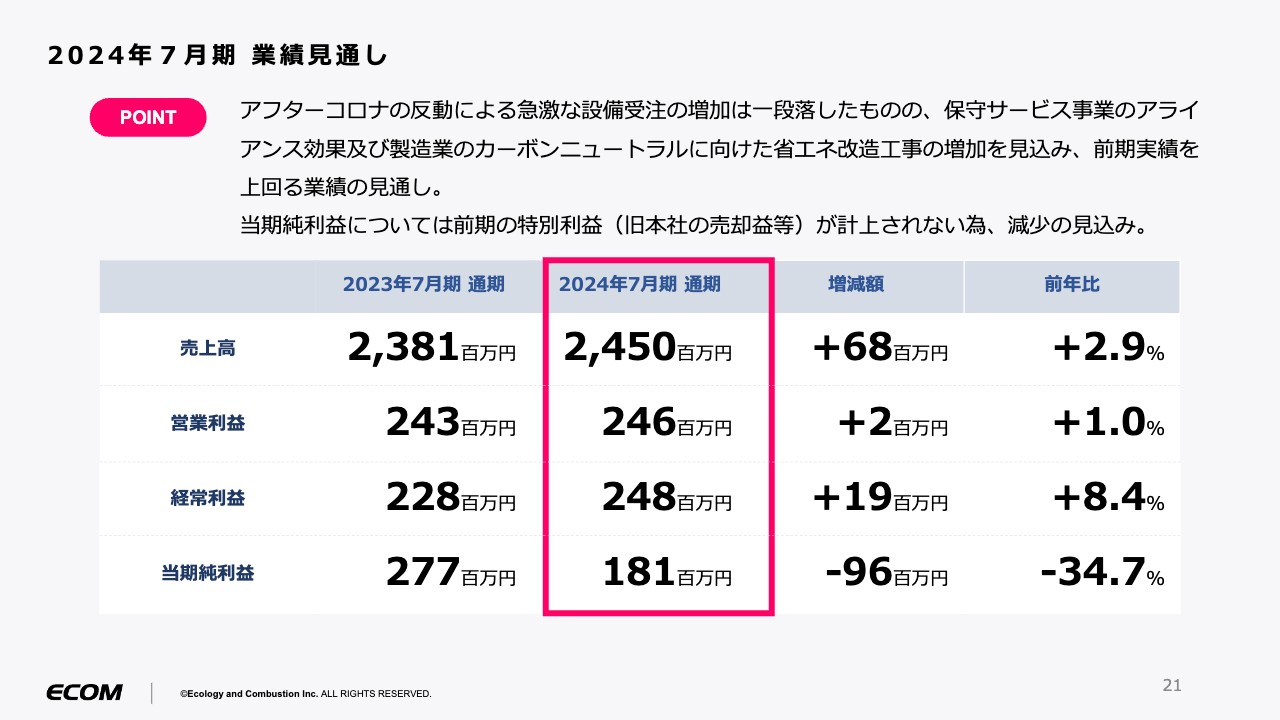

2024年7月期 業績見通し

2024年7月期の業績予想です。通期の見通しは、売上高が24億5,000万円、営業利益が2億4,600万円、経常利益が2億4,800万円、当期純利益が1億8,100万円としています。「実際のところ、業績の伸び率が低いのではないか」というご指摘もあるかと思いますが、2023年7月期はコロナ禍の反動需要をかなり取り込めたために、今期は微増にとどまっています。しかし、当社の成長ラインの中では、依然として高い水準を確保できていると考えています。

今期の当期純利益についてはマイナス9,600万円となっていますが、先ほどご説明したとおり、前期には旧本社の売却等の特別利益があったためと、ご理解いただければと思います。

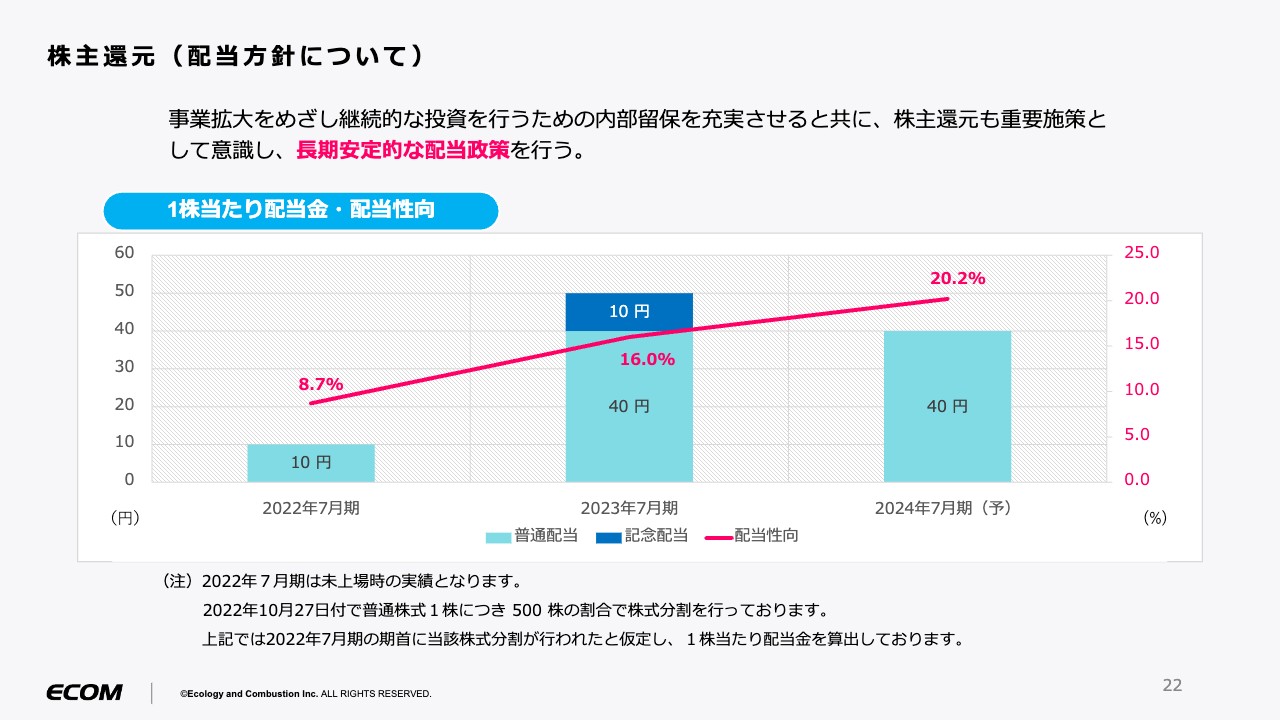

株主還元(配当方針について)

株主還元、配当方針についてです。2023年7月期は、40円の普通配当に上場記念配当の10円を加算し配当金は50円、配当性向は16パーセントです。来期は記念配当がないため、配当金は40円、配当性向は20パーセントを目指します。

また、中期経営計画における配当性向は30パーセントを目指していきます。当社としては内部留保を充実させることも当然ですが、株主還元も重要な施策として意識しています。長期安定的な配当政策を行っていこうと考えています。

当社は今年で38年目であり、ある一定の利益基盤が構築されているという認識です。したがって、事業拡大と、株主還元とを両立できると考えています。

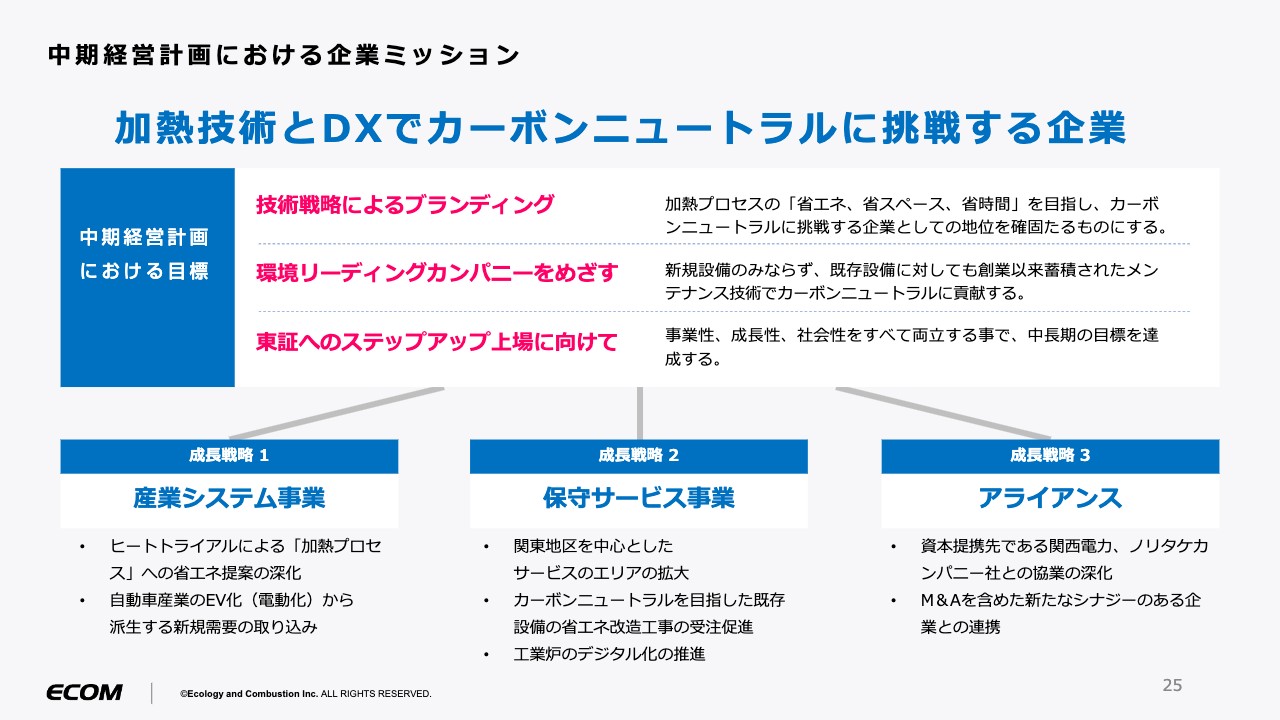

中期経営計画における企業ミッション

中期経営計画は5年間のローリングプランで作っています。まず、当社の企業ミッションです。工業炉のカーボンニュートラルに挑戦する企業は非常に少ないと思っていますので、こちらは継続してしっかりと挑戦していきます。上場したことによる知名度や信頼度に、応えていきたいと考えています。

加熱プロセスの「省エネ、省スペース、省時間」を目指し、カーボンニュートラルに挑戦する企業としての地位を確固たるものにすることで、エコムという名前をブランディングし、みなさまに知っていただきたいというところです。

また、当社の保守サービス事業の8割は他社工場のメンテナンスですので、新規設備だけでなく既存設備に対しても社会貢献していきます。さらに、今年から名古屋証券取引所に上場しましたが、東京証券取引所へのステップアップ上場も視野に入れ展開したいと考えています。

3つの成長戦略については、この後詳しくご説明します。

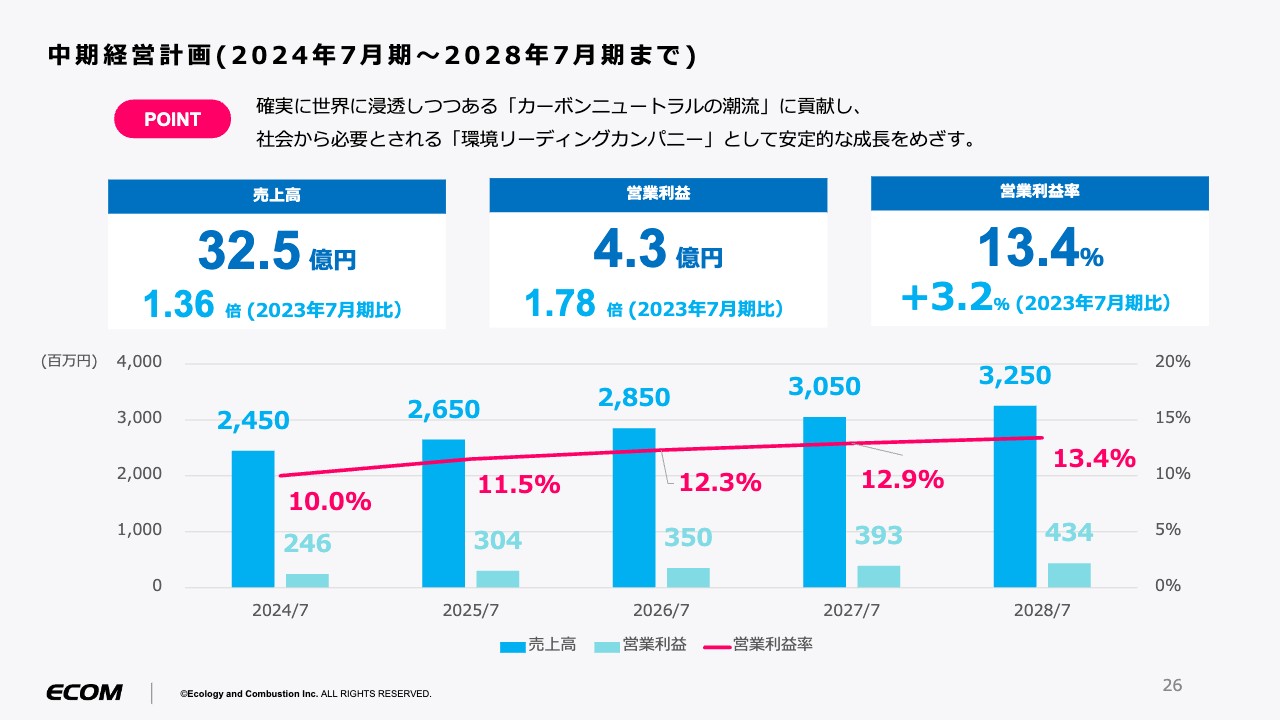

中期経営計画(2024年7月期~2028年7月期まで)

数字の目標です。2028年7月期の目標は売上高32億5,000万円と、2023年7月期比で1.36倍です。営業利益は4億3,000万円で2023年7月期比1.78倍、営業利益率は13.4パーセントで2023年7月期比3.2パーセントアップを目指します。

産業システム事業の成長戦略 #1

中期経営計画の達成に向けての施策をご紹介します。スライドは成長戦略の1つ目です。当社の機械受注のすでに7割が、先ほどお伝えしたヒートトライアル経由であり、この受注プロセスによりお客さまのカーボンニュートラルに貢献しています。

昨年オープンしたヒートスクエアに加え、さらに新しい設備投資として、マイクロ波など新しい熱源デバイスを拡充し、また、テスト環境を整備し、協業のノリタケテストセンターとの連携も進めながら、お客さまへの提案力を高めていきます。

産業システム事業の成長戦略 #2

2つ目の成長戦略についてです。冒頭で、当社の主要ユーザーは自動車産業であるとお伝えしました。その売上比率は約70パーセントです。現在、自動車産業は自動車も売れており、産業として好調であると認識しているものの、「100年に一度の大変革期」ということで、非常に難しい舵取りを強いられる局面を迎えています。

具体的には、「CASE」(Connected・Autonomous・Shared & Services・Electric)への対応です。これからの自動車業界は、エンジンから、電動モータープラス電池のいわゆるEVにシフトしていくという大変革期に入ります。

当社は「CASE」の「E」にあたる電動化の部分で貢献していくわけですが、すでに当社の売上の約70パーセントを占める自動車産業のお客さまの30パーセントが、すでにEV関連の受注にシフトしています。自動車産業に携わる機械サプライヤーが非常に多くなる中で、このような変化についていきながら、ヒートトライアルを利用した付加価値の高い設備を提案していきます。

具体的には、当社の実績のあるEVの加熱プロセス装置について、モーター関連においてはステーターやローターといわれる新しいEV機器、FC関連においては水素タンクや電池のようなEV化によって発生する新しい部品の製作工程に、しっかりリーチして付加価値の高い提案をしていきます。

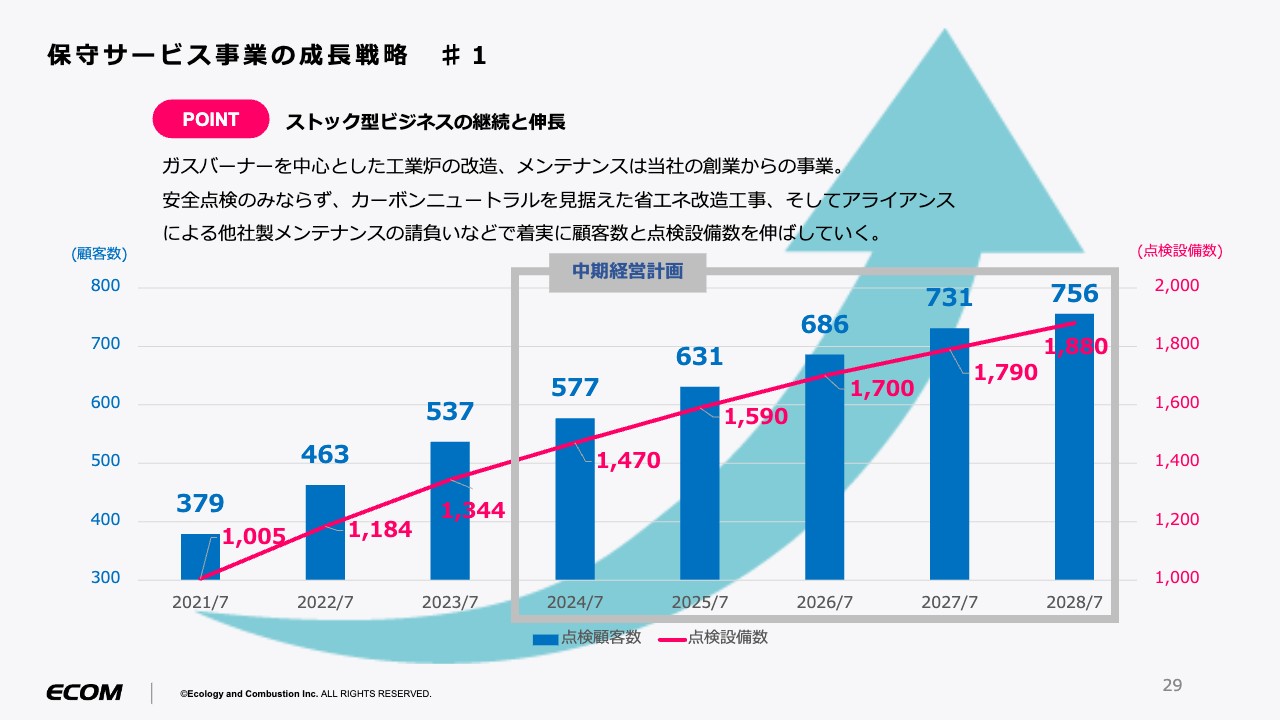

保守サービス事業の成長戦略 ♯1

保守サービス事業の成長戦略です。2023年で点検顧客数は500社を超え、1,344設備を点検・メンテナンスしています。この5年間で点検顧客数756社、点検設備数1,880設備を目標に、活動の場と件数を伸ばしていきたいと思います。これは現在の約1.4倍であり、非常に高い目標だと考えています。

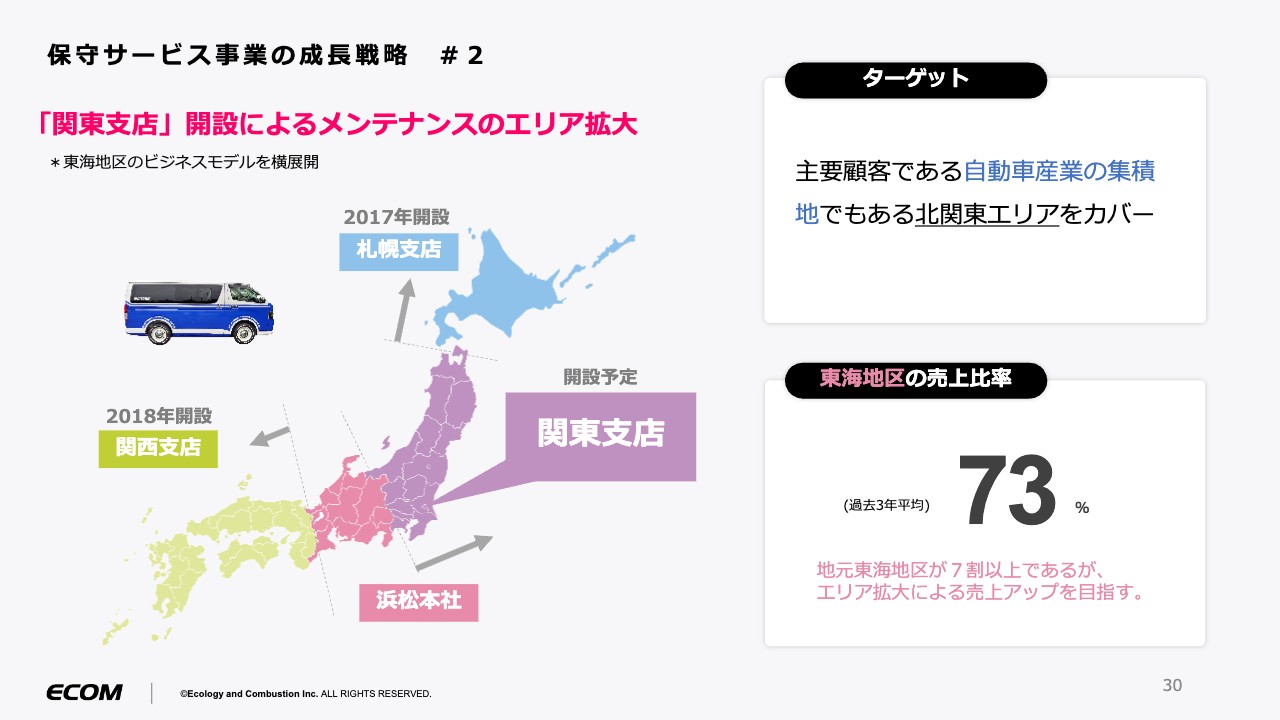

保守サービス事業の成長戦略 #2

保守サービス事業において、具体的な施策をご説明します。当社は本社が浜松にあるため、平たく言うと自動車で走れる距離の中で業績を伸ばしてきました。現在、当社の保守サービス事業のお客さまの約7割が東海地区です。

保守サービス事業は、お客さまにとっても非常にメリットのある提案だと思っていますので、この5年間でまずはエリア拡大・全国展開を進めていきます。すでに2017年に札幌支店を、2018年に関西支店を開設しました。中期経営計画では関東進出を狙いながら、先ほどの件数を伸ばしていきたいと考えています。

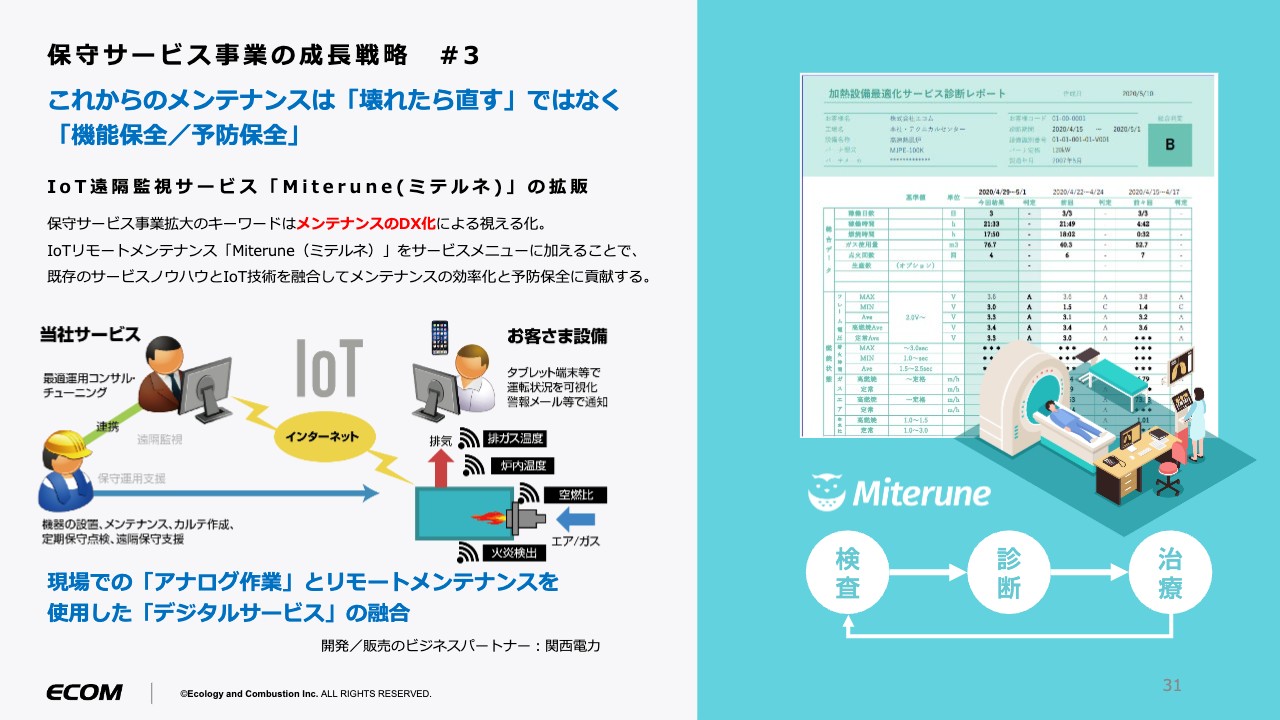

保守サービス事業の成長戦略 #3

当社は関西電力と資本提携している関係で、IoTの遠隔監視システムをすでに商材として持っています。こちらは機械設備に関するIoTで、機械にセンサーを付けてクラウド上にデータを送り、クラウド上のデータを遠隔かつリアルタイムで監視するものです。

「壊れたら直す」のではなく、変化点があれば壊れたり止まったりする前に予防保全し、エネルギー管理をしていきます。このようなIoT遠隔監視サービスをすでに持っているため、そちらを追加することで、付加価値の高い保守提案ができると考えています。

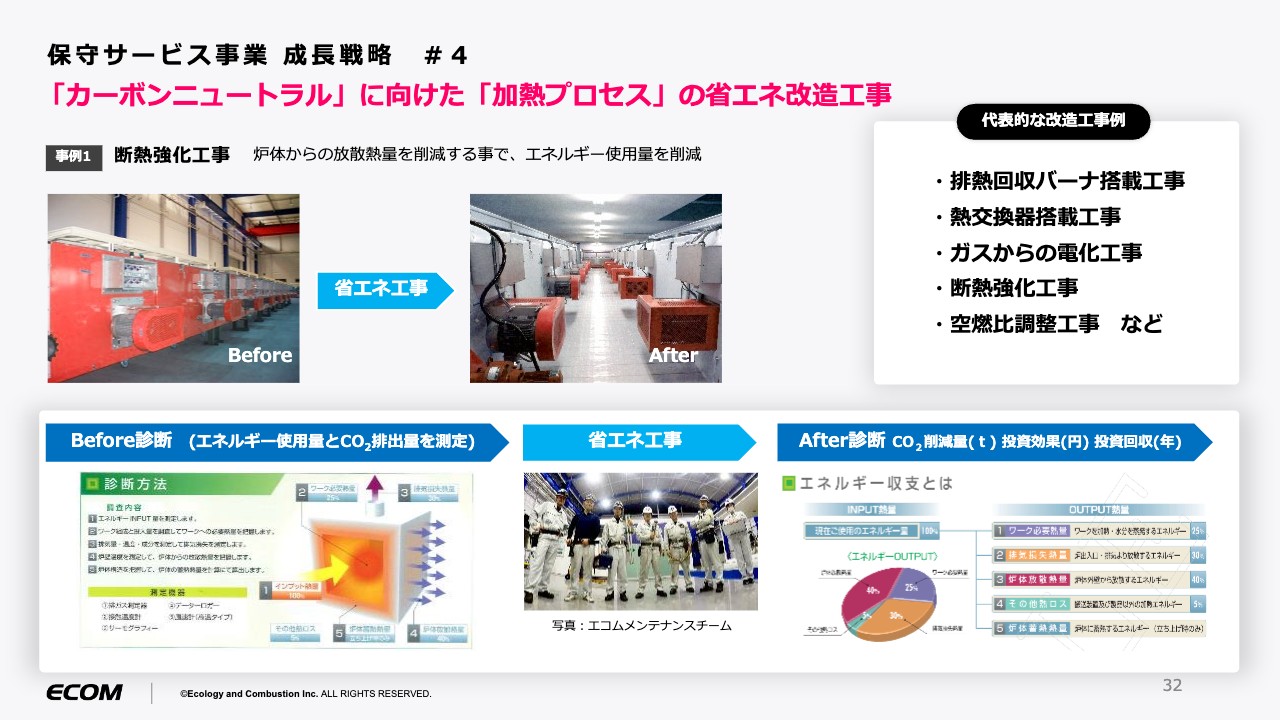

保守サービス事業 成長戦略 #4

保守サービス事業には定期的なストックの点検という側面ともう1つ、改造工事という側面があります。実は当社のメンテナンスの8割は他社が製作したものです。工業炉や加熱プロセスにどのくらいの耐用年数があるかというと、短くても10年、長いと20年、30年使われるお客さまがほとんどです。

そうなると次の更新時に省エネタイプにしたいわけです。例えば自動車であれば、5年ないしは長くとも10年くらいで更新し、次はハイブリッドやEVを購入する話になります。しかし、工場の設備では次の更新まで待てないというお客さまが多いのが現状で、そのようなお客さまに当社は省エネの改造工事を施すことが可能です。

具体的には、排熱回収と呼ばれるいらなくなった熱を再利用する工事や、熱交換機の搭載工事、ガスを用いている熱源の電化工事、断熱を強化する工事、空燃比調整工事などです。このように既存のお客さまが持っている加熱プロセスの工事も可能ですので、定期点検と既存設備の改造工事を両輪に、業績を伸ばしていきたいと考えています。

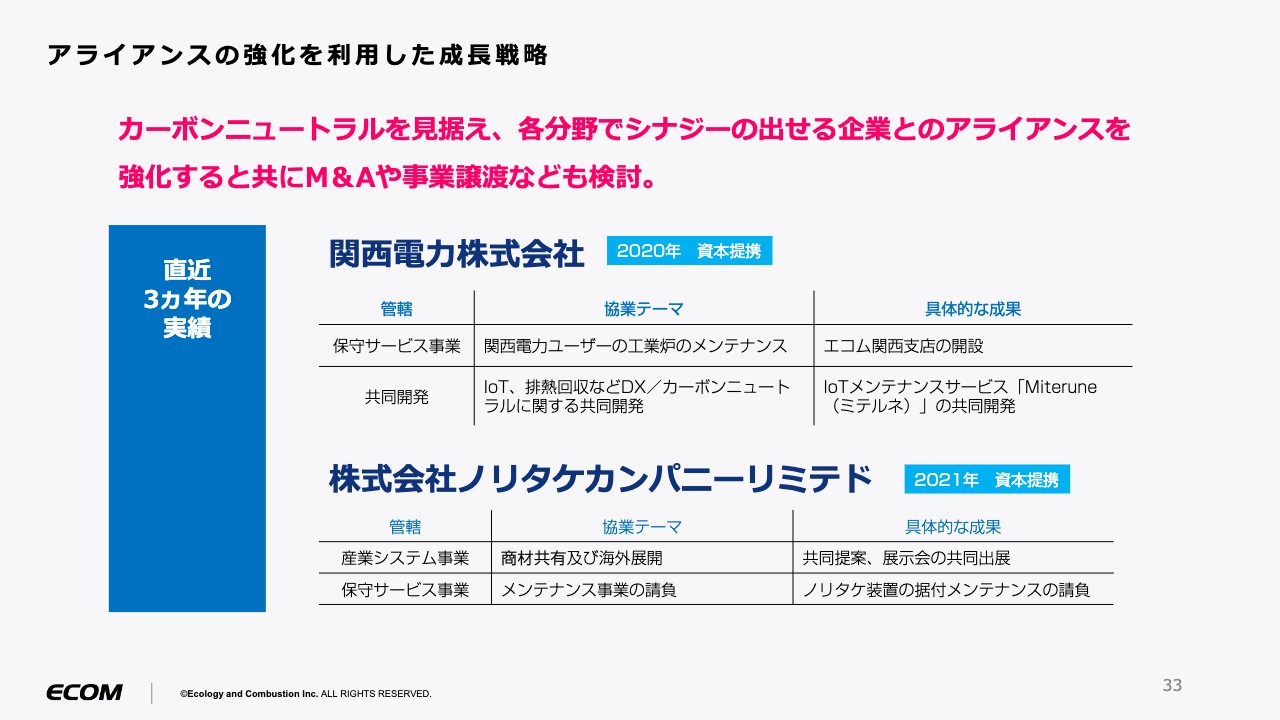

アライアンスの強化を利用した成長戦略

アライアンスについては、関西電力およびノリタケカンパニーリミテドの2社と資本提携しています。いずれも各分野でカーボンニュートラルに強いシナジーが出せる企業です。

アライアンスを組んだのは2社ともコロナ禍ではありましたが、今後はますます深化させつつ、事業の提携を深めていこうと考えています。

株主還元について

中期経営計画の資本政策は大きく2つあります。まず、配当性向についてご説明します。先ほど配当性向20パーセントと開示しましたが、内部留保を充実させるとともに長期安定的な配当施策を実施し、配当性向を30パーセントまで上げたいと考えています。

同時に、株式の流動性の向上も考えています。当社は今年3月に上場しましたが、流動株数が非常に少ないため流動性も良くありません。株主さまからも「なんとかもう少し流動性の高い株式にしてもらえないか」というご要望・リクエストを多くいただいています。経営陣も株式の流動性の向上は株価向上のために必要であるとの認識で、中期経営計画の中でも施策を実施する考えです。

配当性向30パーセントを目指すためには、営業利益や当期純利益を残してこその数字だと思っていますので、そのようなところも同時に達成しながら、株主還元を強めていきたいと考えています。

中小製造業の新しい働き方を目指して

決算情報とは関連しませんが、最後に1点だけお話しさせてください。当社は浜松にある製造業であり、「地方にある製造業の中小企業が上場するとは一体どういうことだろう?」という側面で取材を受け、注目していただいています。

地方の中小企業は、そもそもイメージがあまり良くありません。事業継承、技能継承、採用といった部分で「きちんとできるのですか?」というお声があります。しかし、当社は平均年齢34歳と非常に若く、そのような従業員がものづくりを楽しみ、日々「ECOMWAY」に沿って切磋琢磨し事業に取り組んでいる、まだ先の長い会社です。

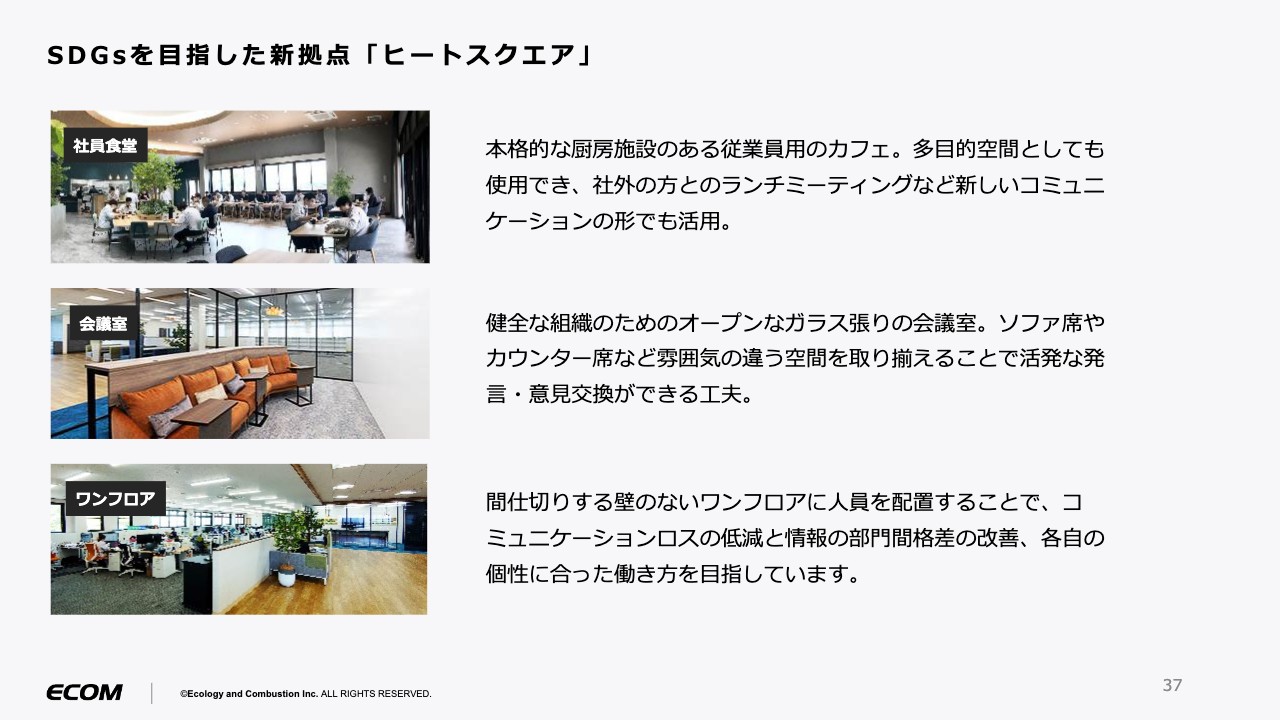

SDGsを目指した新拠点「ヒートスクエア」

私は事業拡大において、採用活動と教育はセットだと思っています。昨年開設したヒートスクエアは、ご覧のようにガラス張りの会議室や、ワンフロアに全社員を配置するなど、コミュニケーションを非常に重視しています。

東京一極集中の中、地方で事業を行うのはなかなか難しいことですが、上場を通じて浜松にも魅力的な中小企業があることを発信し、優秀な人員を採用していきたいと思っています。

ご説明は以上です。今後とも、より一層のご支援とご高配を賜りますよう、何卒よろしくお願いします。

質疑応答:設備更新する場合のシステム採用率について

質問者:メンテナンスを行いつつ、同じ設備を10年から30年くらい使う企業がほとんどとのことでしたが、新設備に更新する場合に、貴社の産業システムを採用してくれる確率はどれくらいなのでしょうか?

髙梨:申し訳ありませんが、具体的な数字は持っていません。ただし、「保守サービスを行うことで信頼を得て、人脈を構築し、新規設備を導入していただく」というのは、創業時から脈々と続くビジネスモデルであり、現在はそれに加えてヒートトライアルというビジネスモデルができています。

質疑応答:自社製設備のメンテナンス契約について

質問者:自社製設備のメンテナンスは、ほぼ貴社が行っているという理解でよろしいでしょうか?

髙梨:そのとおりです。一部のお客さまにはメンテナンスは壊れた時だけという企業もあるため、すべてとは言い切れませんが、自社製のメンテナンスは基本的に当社が行っています。

質疑応答:取引のある自動車メーカーについて

質問者:産業システム事業のシェアは自動車メーカーが約70パーセントということですが、もし差し支えなければ、取引のある自動車メーカーを教えてください。

髙梨:自動車メーカーと一口に言っても車体メーカー、非メーカーなど多くの取引先がありますが、「ここ」という主力のお取引先が1つあるというよりも、いわゆる「トヨタ関係」の企業さまとお取引しています。当社のある浜松から車で1時間圏内ぐらいに位置する、トヨタ関連のTier1、Tier2、Tier3のお客さまが多くを占めています。

質疑応答:自動車メーカーの市況の影響について

質問者:昨今の半導体の供給不足など、自動車メーカーは市況に左右されやすく、思いどおりに生産ができないことがあると考えますが、今後の事業展開に対するそのような市況の影響をどのように考えていらっしゃるでしょうか?

髙梨:ここ2年、3年の半導体不足によって、苦労した側面もありますが、実際のところはやはり自動車産業というのは日本の基幹産業で、非常に多くの裾野を持っています。

まずは自動車産業の「CASE」おける電動化の部分において、完全に新しく派生する部品にしっかりリーチし、ご提案していくことを考えています。

ただし、我々のお取引先は自動車部品が一番多いものの、意図して自動車産業だけに絞っているわけではありません。ヒートトライアルに関しても多種多様なお客さまがおり、例えば食品や素材・材料のような業界もありますので、この5年の中でも異業種へ積極的に展開していきます。

質疑応答:海外への展開について

質問者:今後海外への展開をどのようにお考えでしょうか?

髙梨:海外進出は成長の大きなファクターだと思っています。実は、当社が製作している機械設備の半数近くの最終仕向地は海外です。

こちらは「国内メーカーの海外投資」というかたちですが、海外についてのノウハウがまったくないということではありません。我々の技術者も、海外で据え付けを行ったり試運転をしたりして、現地の方とコミュニケーションして帰ってくることは日常的です。

一方で、「海外メーカーへの展開」ですが、現在は北米、韓国、中国やインドのメーカーとのお付き合いはほとんどありませんので、新規に取り組んでいかなければならないと考えています。

当社が努力して積極的に営業することも1つですが、海外展開も今回の業務提携、資本提携の1つのテーマになっていますので、いろいろと情報交換をしながら、海外戦略を立てていきたいと考えています。

質疑応答:ヒートトライアルのCO2削減効果について

質問者:ヒートトライアルを用いることで、一般的な受注と比べてどの程度のCO2削減が可能なのでしょうか? また自社製品にはどのようなものがあるのでしょうか?

髙梨:ヒートトライアルは、カーボンニュートラルに対する最適解を求めるものです。例えば「今まで1時間かかった工程が10分で終わる」という事例が日常的に存在します。効果は企業さまごとにさまざまですが、ヒートトライアルを行うことにより、エネルギー使用量が半分以下になったり、処理時間が半分以下になったりすることは、規格や生産量に合わせるだけの受注では実現が難しいと考えます。そのような意味で一般的な受注と比べてCO2の削減が可能と考えています。

また、省エネ環境デバイスという1つのカテゴリーに、排熱回収型のガスバーナー「ecoNext(エコネクスト)」という商材や、遠赤外線ヒーター「EIRヒーター」という商材などがあります。したがって、もしお客さまのもとに対応できる機械設備があれば、そのようなものにアタッチをしながら、さらに省エネルギー化を進めるというかたちになっています。

ヒートトライアルは、「既存のお客さまのエネルギー量からどれだけエネルギーを削減できるか」ということが1つのテーマになっていますので、商材次第ですが、大きな省エネルギー効果が期待できるのは間違いありません。

質疑応答:産業システム事業のリードタイムについて

質問者:産業システムの受注から売上計上までのリードタイムはどれぐらいですか?

髙梨:大型設備と比較的中小型の設備とで変わるところがありますが、受注から検収までおおよそ半年から1年半というのが、現在の標準的なリードタイムになります。

質疑応答:EV化による加熱工程について

質問者:EV化により加熱工程は増えますか、減りますか?

髙梨:現在、自動車には基本的に部品と言われるものが3万点程ありますが、それが約2万点に減るのではないかと言われています。同じように、加熱工程についても減っていくと考えられます。

しかしながら、減る加熱工程があると同時にEV化に対応した新しい部品の生産工程も発生すると考えています。我々は工業炉メーカーの中では新しい会社ですので、新しい部品が発生するということは、非常に大きなチャンスだと捉えています。

これまでは既存メーカーからの買い替えですので、かなり受注ハードルが高い場合もありましたが、新しい部品をまっさらなところから提案することになり、受注環境としては公正になってきます。加熱プロセス自体は部品が減る分シュリンクしていきますが、我々にとっては1つのチャンスと考えています。

質疑応答:利益率の今後について

質問者:付加価値が高くなるため、利益率は今後アップすると考えてよいのでしょうか?

髙梨:「加熱時間が半分になって、エネルギーの使用量が半分になる」「CO2の排出量が半分になる」ということは、お客さまにとっては非常に大きな付加価値であり、利益率に良い影響を及ぼすと考えています。当社としてはただ受注するのではなくて、付加価値を高くして受注するということを主眼に、ヒートトライアルを実施していきます。

もちろんヒートトライアルを受注段階で行うため、当社にとって費用と時間も非常にかかります。ただ、今はお客さまが求めているニーズ、カーボンニュートラルに対する意識が高くなっていますので、このようなビジネスが成り立っている側面もあると分析しています。

質疑応答:全国展開における保守サービスの課題について

質問者:保守サービスの全国展開で課題となるのはどのような点でしょうか?

髙梨:実際、ハード面として、支店を作ることは難しいことではありません。一番難しいのは採用と教育です。我々の保守サービス事業というのは、一部職人的な知識が必要となります。教育にはかなりの時間を要するため、課題となり得ると考えます。

しかし、今回我々が上場を目指した要因の1つは、優秀な人材を獲得することです。地方である浜松に拠点を置きながら、そのような人材を確保するということは非常に難しいことですが、知名度、信用力を増すことで、優秀な若者を当社に迎え入れたいと考えています。今後は、人材の採用と、教育にはしっかりと力を入れて、事業を全国に展開していきたいと考えています。

説明会動画

新着ログ

「機械」のログ