【QAあり】荏原製作所、売上収益・営業利益は2Qにおける過去最高を更新 受注高も全体として高水準を維持

会社情報

大﨑晃裕氏(以下、大﨑):経営企画・経理財務統括部経営企画部長の大﨑です。どうぞよろしくお願いします。

はじめに会社概要からご説明します。当社は1912年に創業し、今年で111周年を迎えます。本社の所在地は東京都大田区で羽田空港の近くにあります。関係会社数は、2022年12月末時点で国内・海外合わせて116社です。グループ全体の従業員数は、2022年12月末時点で1万9,000名を超えています。

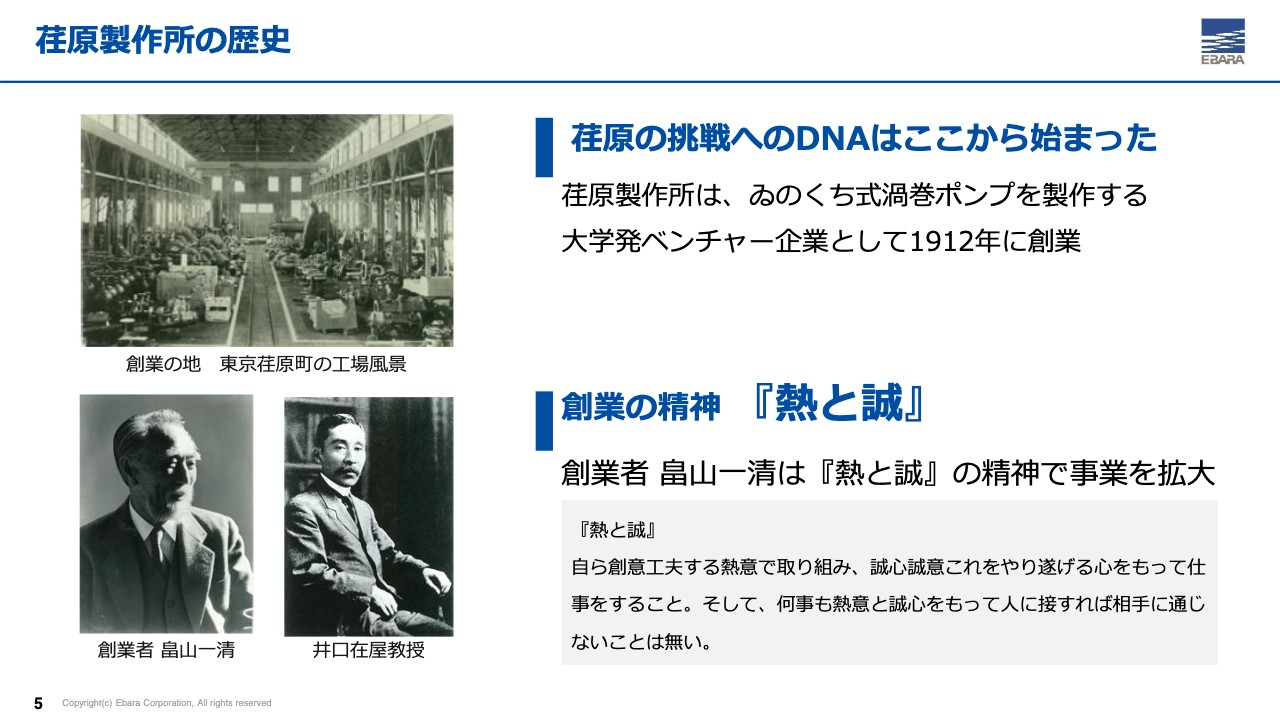

荏原製作所の歴史

荏原製作所の歴史です。当社は遠心ポンプの「ゐのくち式渦巻ポンプ」を製造する大学発ベンチャー企業として、1912年に創業しました。

創業者である畠山一清は、当時「ポンプの神さま」とも呼ばれていた、東京帝国大学教授で恩師でもあった井口在屋教授の理論に基づき、国産初のポンプを実用化しました。

創業の精神として「熱と誠」を掲げています。熱意を持って人と仕事に向き合い、誠心誠意成し遂げるといった意味の「熱と誠」の精神のもと、これまで企業活動を行ってきました。

企業理念にも掲げているとおり、「水と空気と環境の分野で、優れた技術と最良のサービスを提供することにより、広く社会に貢献」することで、これまで成長を続けてきました。

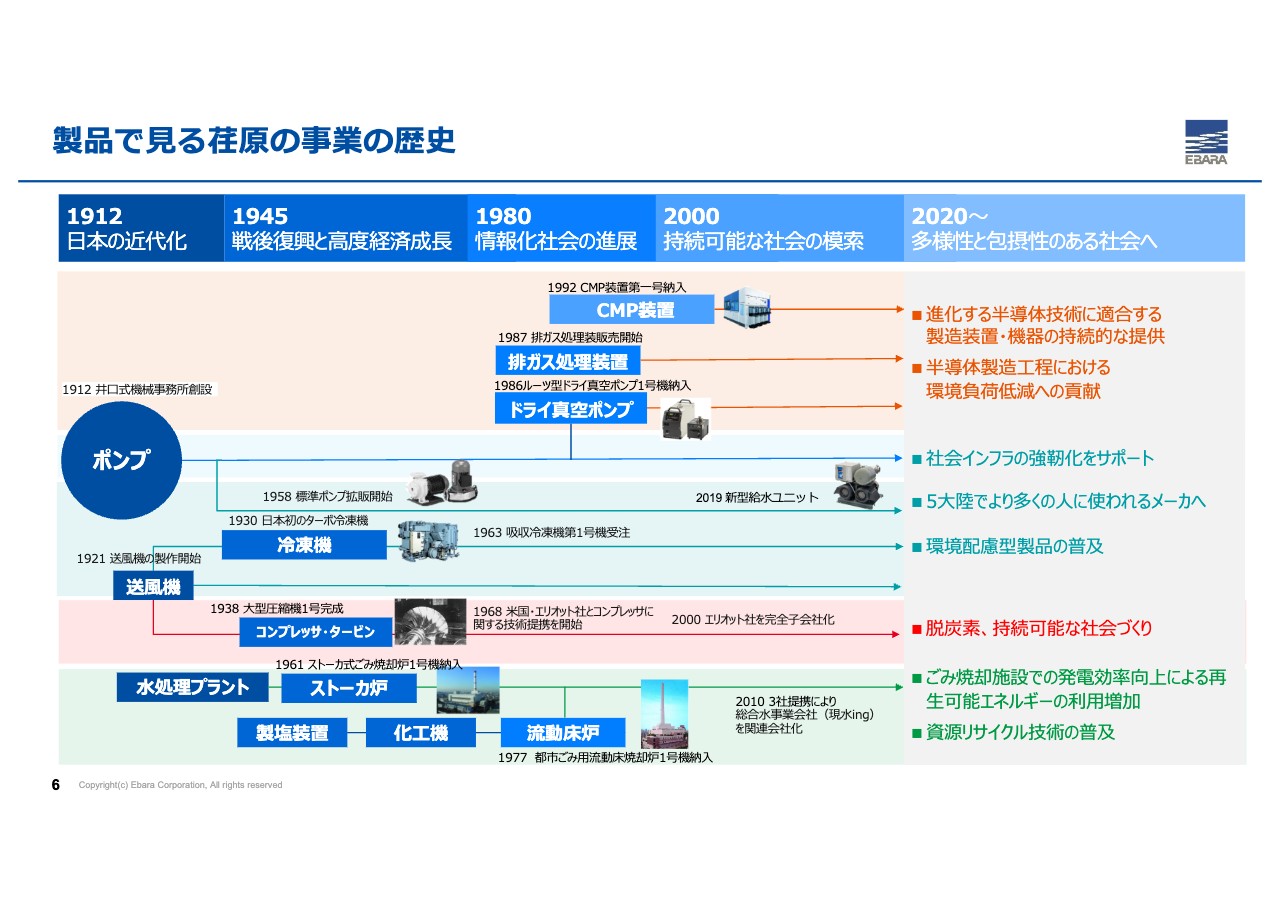

製品で見る荏原の事業の歴史

当社事業の変遷についてご説明します。当社は1912年の創業以来、技術力と信頼性をベースに、常にその時代の社会や産業と、そこで生活する人々のくらしの課題に向き合いながら、製品やシステム、サービスを社会に提供し続けてきました。

創業当時は、「水を安全かつ安定的に供給するための事業を通じて国づくりに貢献する」という意思を持って、国産第1号となるポンプなどを開発して日本の近代化に貢献してきました。

第二次世界大戦後の復興と日本の高度経済成長期には、産業インフラや都市化による建設需要に対応した多種多様な製品や、市民生活で発生した廃棄物を処理するための都市ごみ焼却設備などを開発してきました。

1980年代以降は、電気・電子製品の普及に伴い必要となる、半導体部品を製造するための装置・機器を開発して市場に投入し、進化する情報化社会を支えてきました。

当社は常に新たな課題に挑戦し、幅広く事業を展開していくことで発展を続けてきています。現在は、建築・産業カンパニー、エネルギーカンパニー、インフラカンパニー、環境カンパニー、精密・電子カンパニーの5つの事業の集合体で企業運営を行っています。

会社案内動画

それでは、当社の事業内容をまとめた動画をご覧ください。

くらしを支える荏原の製品

先ほどの動画でもご紹介しましたが、スライドには当社製品がどのようなところで活躍しているかをイラストで簡単にまとめています。当社製品をふだん直接目にする機会はあまりないと思いますが、ご覧のとおり、さまざまなシーンで当社製品が活躍し、みなさまの快適な暮らしを支えています。

例えば、ふだんは意識することなく水道の水を使用されていると思いますが、浄水場からみなさまの自宅やビルやマンションの高層階に水を上げるために、当社のポンプや給水ユニットが使用されています。

また、家庭などで発生したごみを処理する廃棄物処理施設や、電子機器に欠かせない半導体チップの製造工程で使用されるCMP装置など、ふだんの暮らしに欠かせない製品や装置を多数扱っています。そのほか、社会のインフラを支えるさまざまな施設でも、当社の製品が数多く使用されています。

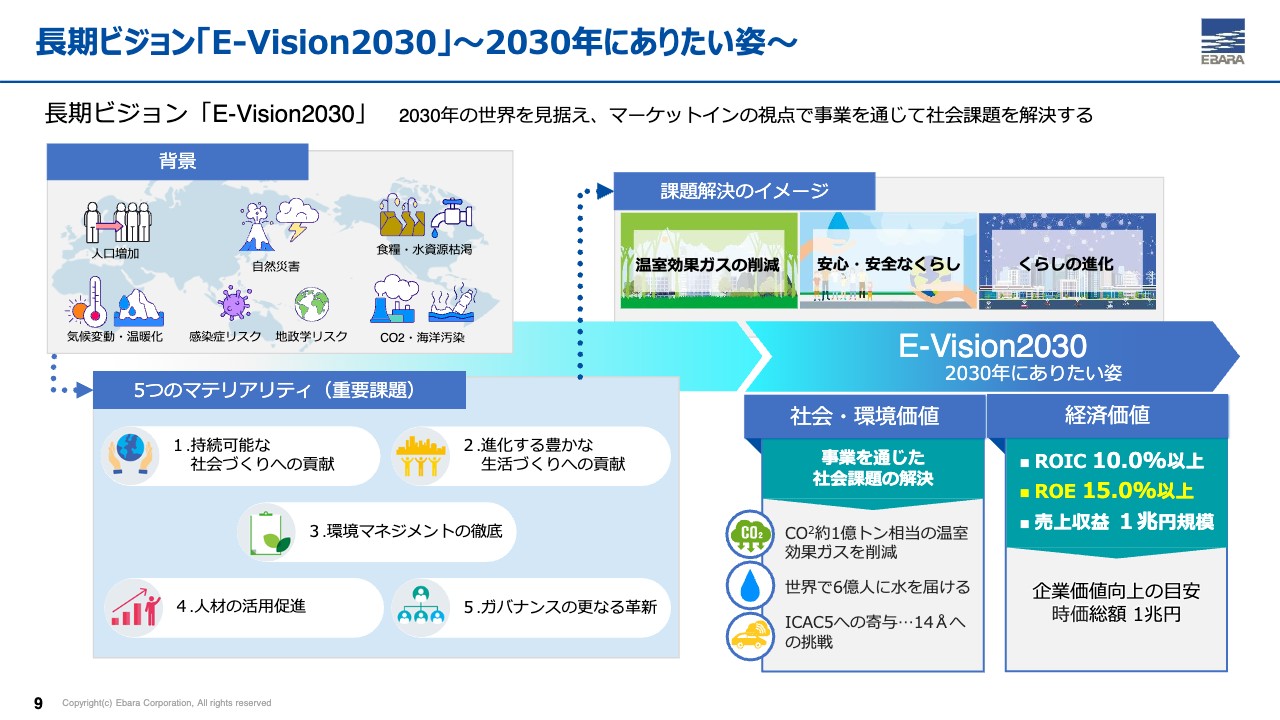

長期ビジョン「E-Vision2030」~2030年にありたい姿~

長期ビジョンおよび中期経営計画についてご説明します。当社グループは2020年に、2030年にありたい姿を示す「E-Vision2030」を策定しました。

策定にあたり、現状の社会課題と、当社が解決・改善していく5つのマテリアリティを設定しました。マテリアリティの解決を通して、社会・環境価値と経済価値を同時に向上させていくことで当社の企業価値を高め、グローバルエクセレントカンパニーを目指したいと思っています。

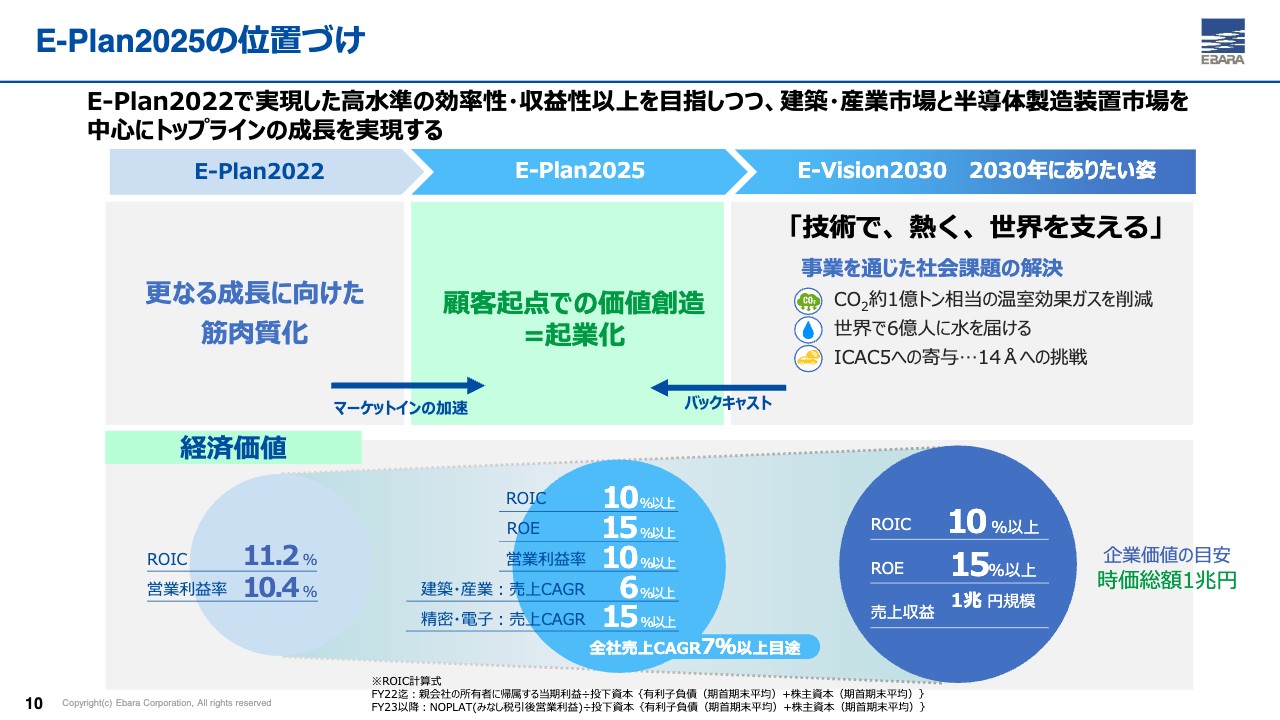

社会・環境価値を向上させる社会課題の解決としては、「CO2約1億トン相当の温室効果ガスを削減させる」「世界で6億人に水を届ける」「最先端の半導体デバイスである14Å世代への挑戦」を掲げています。

経済価値としては、ROIC10.0パーセント以上を維持しつつ、売上収益を1兆円規模にすることを目標に掲げています。そして、2030年における企業価値向上の目安として、時価総額1兆円規模になることを目指しています。

E-Plan2025の位置づけ

2023年2月に策定した中期経営計画「E-Plan2025」についてご説明します。「E-Plan2025」は、「E-Vision2030」の2030年にありたい姿からのバックキャストと、前中期経営計画「E-Plan2022」からの課題を受けて策定しました。

前中計の「E-Plan2022」では、「更なる成長に向けた筋肉質化」をテーマに掲げ、効率性・収益性改善等で一定の成果を挙げることができました。

「E-Plan2025」では次のステージとして、それぞれの事業でさらなる競争力強化を図るべく、「顧客起点での価値創造」をテーマとしています。「E-Plan2022」で実現した高水準の効率性・収益性以上を目指しつつ、建築・産業市場と半導体製造市場を中心にトップラインの成長を実現します。

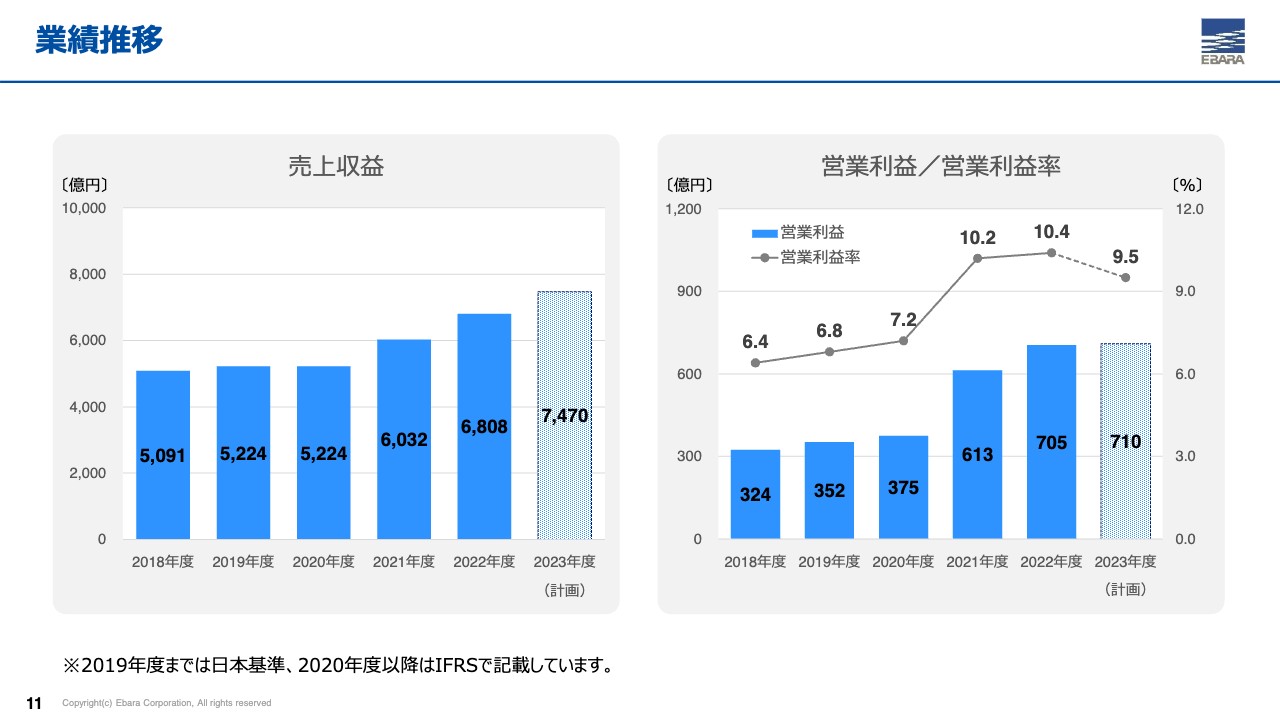

業績推移

業績推移です。スライドのグラフは、直近5年間に今年度の予想をプラスした、当社の売上収益と営業利益の推移を示しています。

年間の売上規模としては、2020年までは年間約5,000億円で推移していましたが、近年の半導体市場における設備投資の高まりなども影響し、2022年度は売上収益6,808億円、営業利益は705億円と売上・営業利益ともに過去最高の業績となりました。

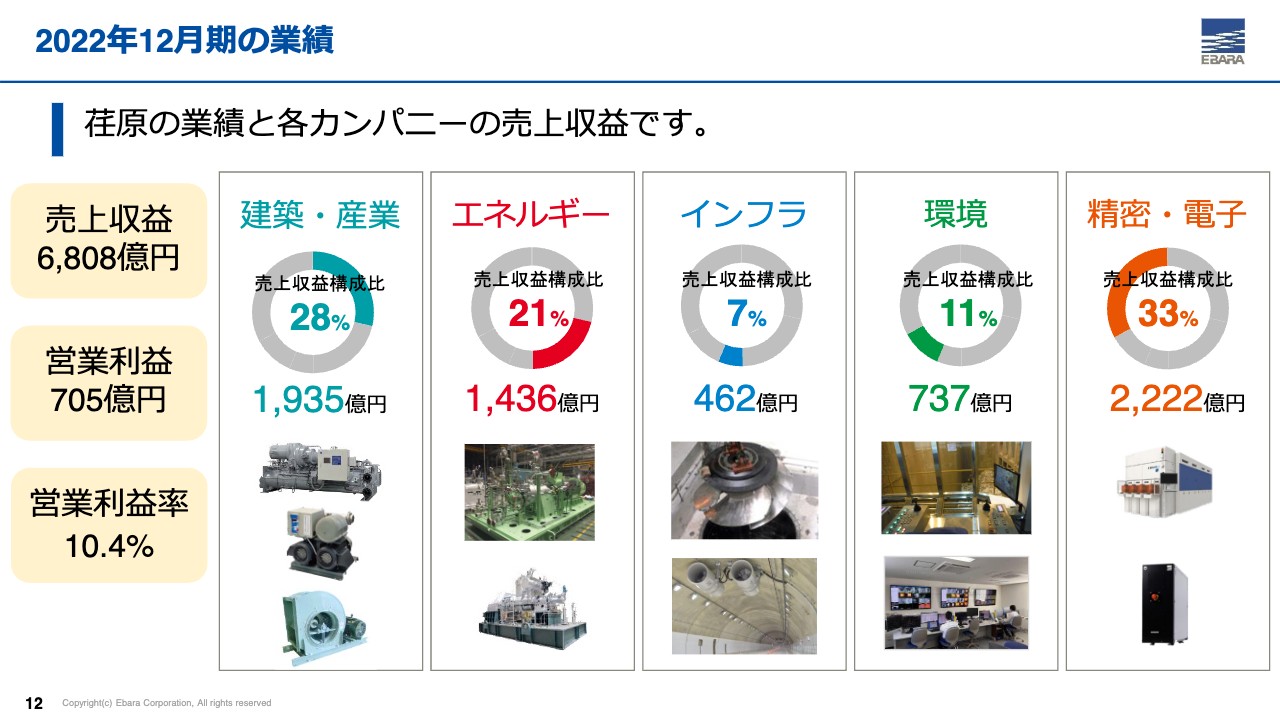

2022年12月期の業績

セグメント別の業績についてです。当社は、対面市場別に、5つのカンパニーで事業活動を行っています。1つ目は、建築設備、産業向けのポンプやファン・冷凍機などを主な製品とする「建築・産業カンパニー」です。2つ目は、オイル&ガスなどのエネルギー市場向けのポンプ、コンプレッサ・タービンなどを主な製品とする「エネルギーカンパニー」です。

3つ目は、排水機場におけるポンプなど、社会インフラ向けに製品を供給する「インフラカンパニー」です。4つ目は、ごみ焼却施設など、廃棄物処理を主な対面市場としている「環境カンパニー」です。5つ目は、半導体製造工場を支える製品を主な製品とする「精密・電子カンパニー」です。

各カンパニーの事業規模は、スライドに記載のとおりです。

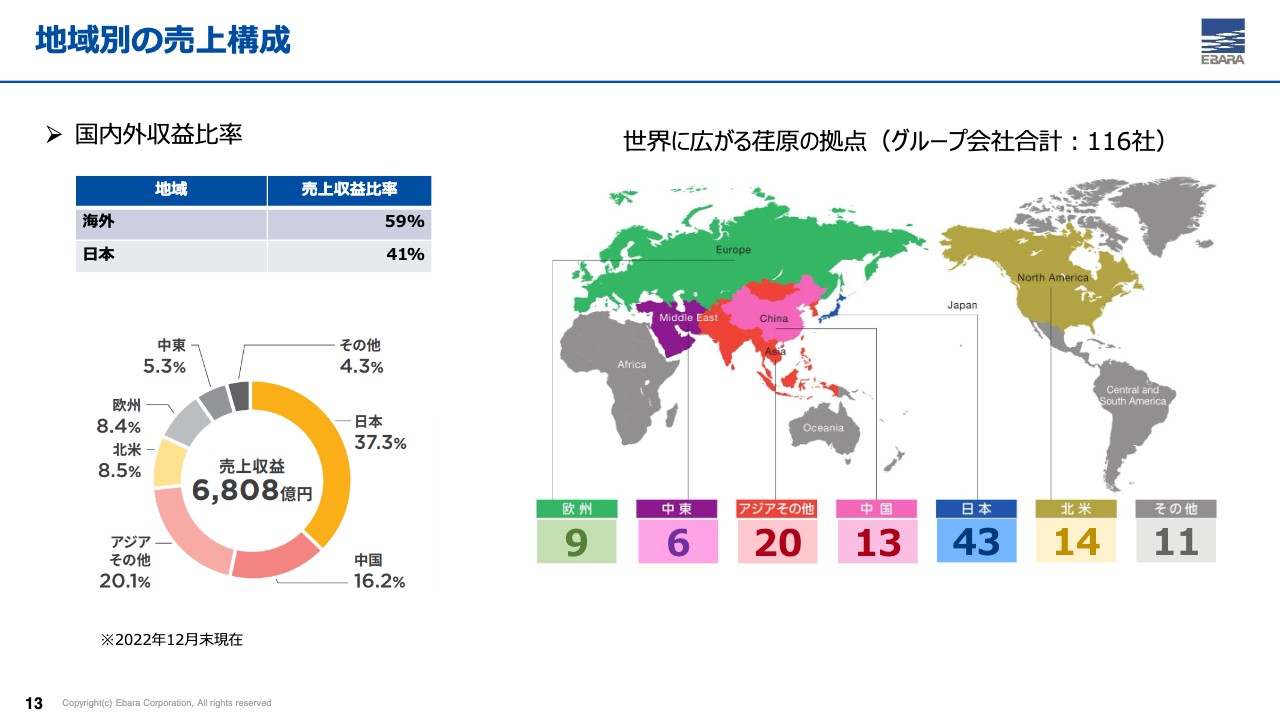

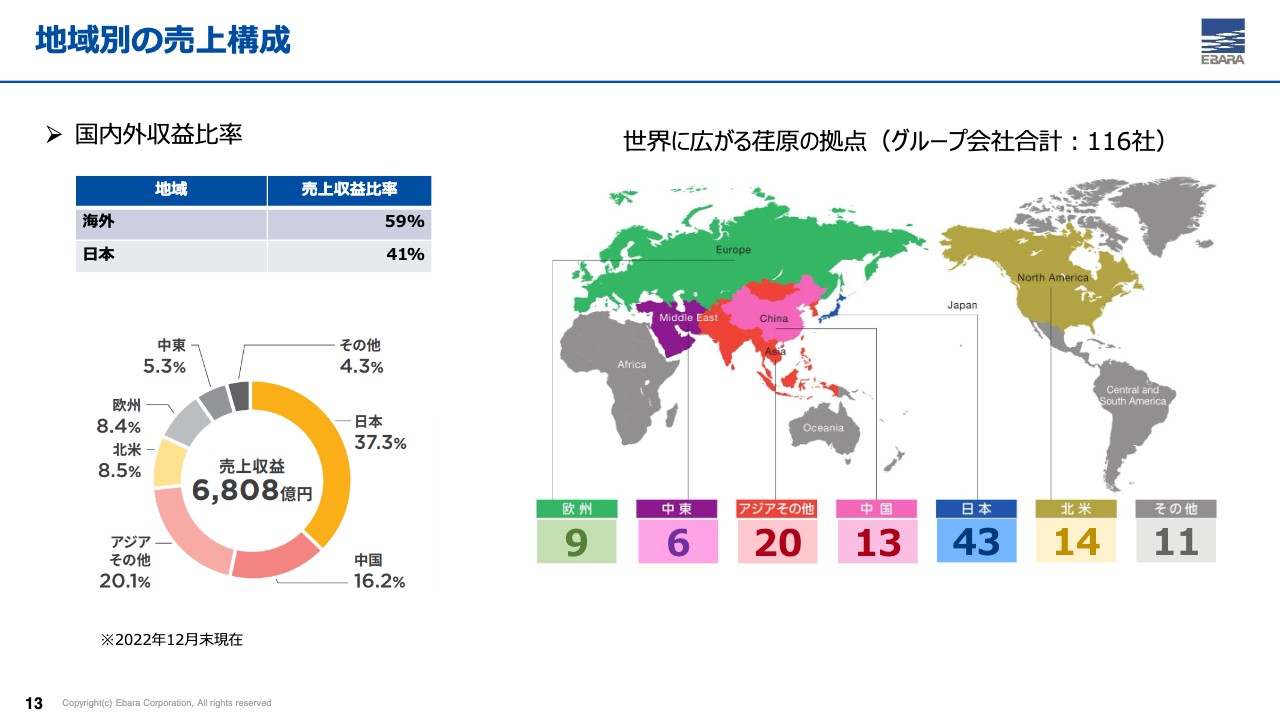

地域別の売上構成

スライドには、昨年度の地域別の売上構成を示しています。海外での売上比率が年々増加しており、昨年の売上収益比率は、海外が約6割、国内が約4割となっています。

当社は海外にも広く展開しており、関係会社116社のうち国内は43社、海外は73社と、海外のほうが多くなっています。詳細な地域別売上構成や、関係会社数はご覧のとおりです。

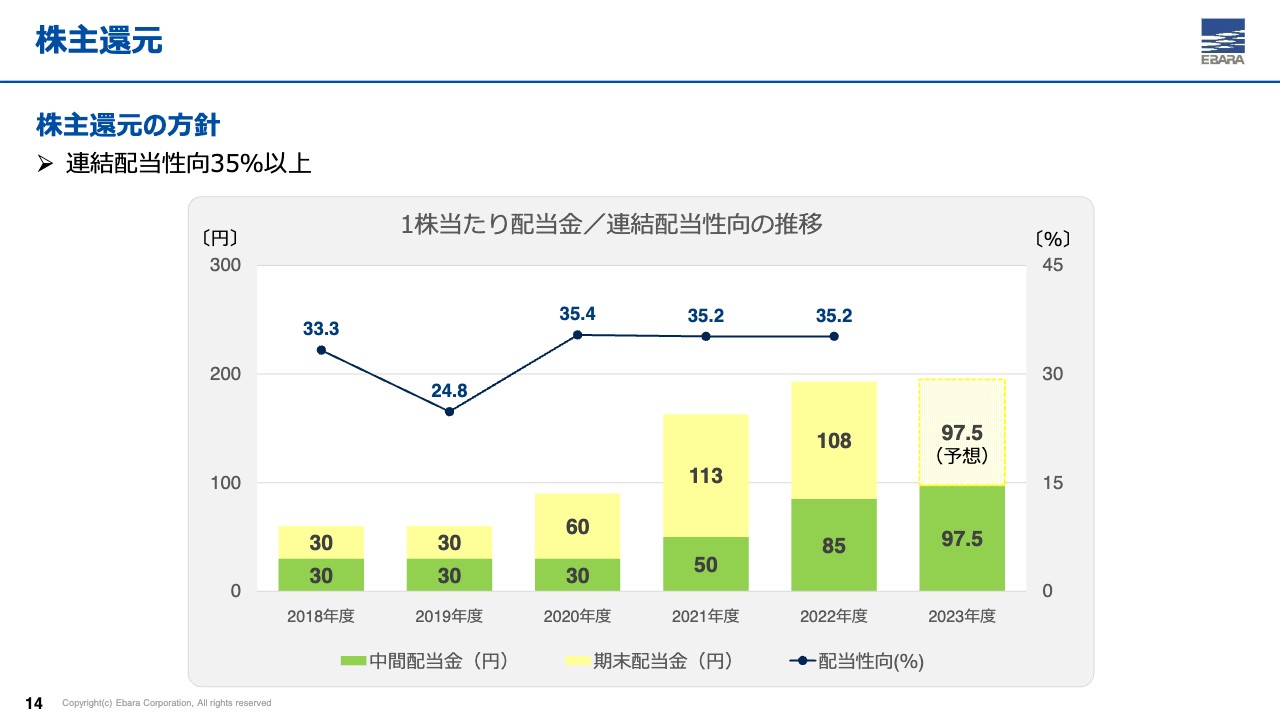

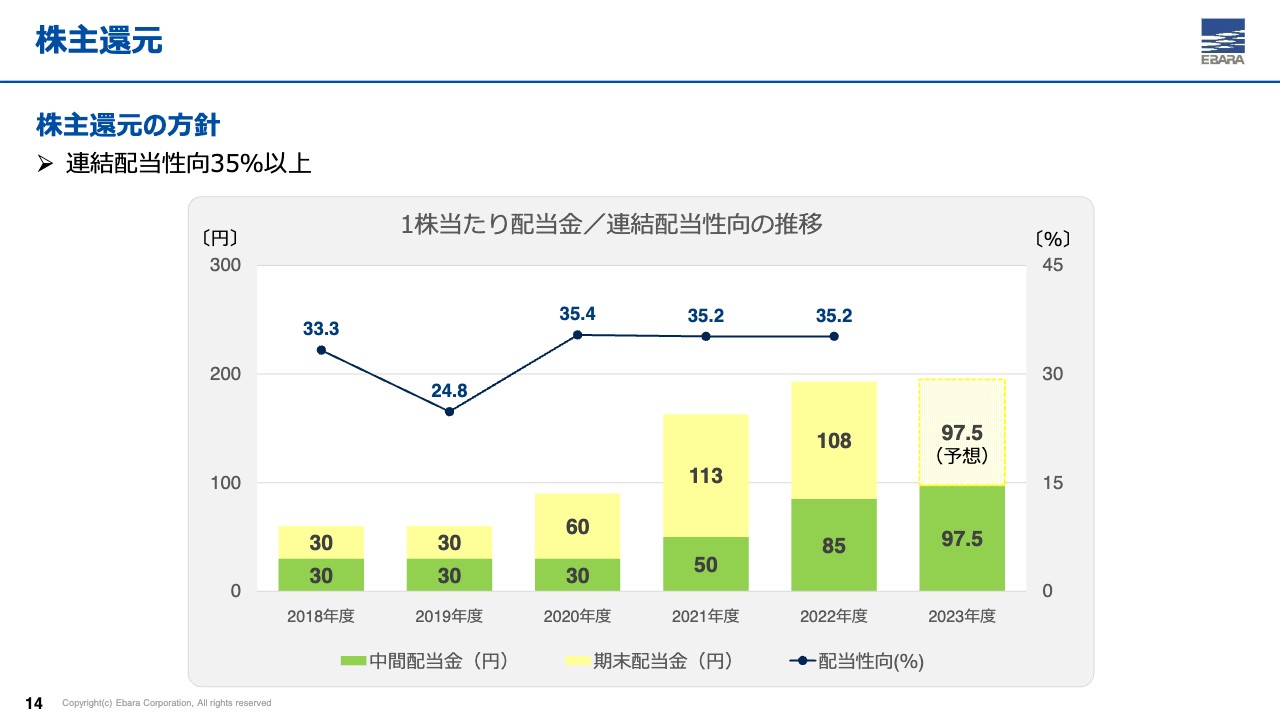

株主還元

株主還元です。近年の収益拡大に伴い、ここ数年間の配当金も増加してきています。当社は、株主のみなさまに対する利益還元を最も重要な経営方針の1つと位置付けており、連結配当性向35パーセント以上を目標に、当該期の業績に連動させる方針で株主還元を行っています。

この方針に基づき、2022年度の年間配当金は1株当たり193円となりました。また、2023年度については、6月末現在の株主さまを対象に、中間配当として1株当たり97.5円を決定しています。そのほか、現時点では期末配当も中間配当と同様に、1株当たり97.5円、年間で195円を予定しています。

期末配当の基準日は12月末となりますので、当社株式への投資をご検討中のみなさまは、購入のタイミングにご注意ください。

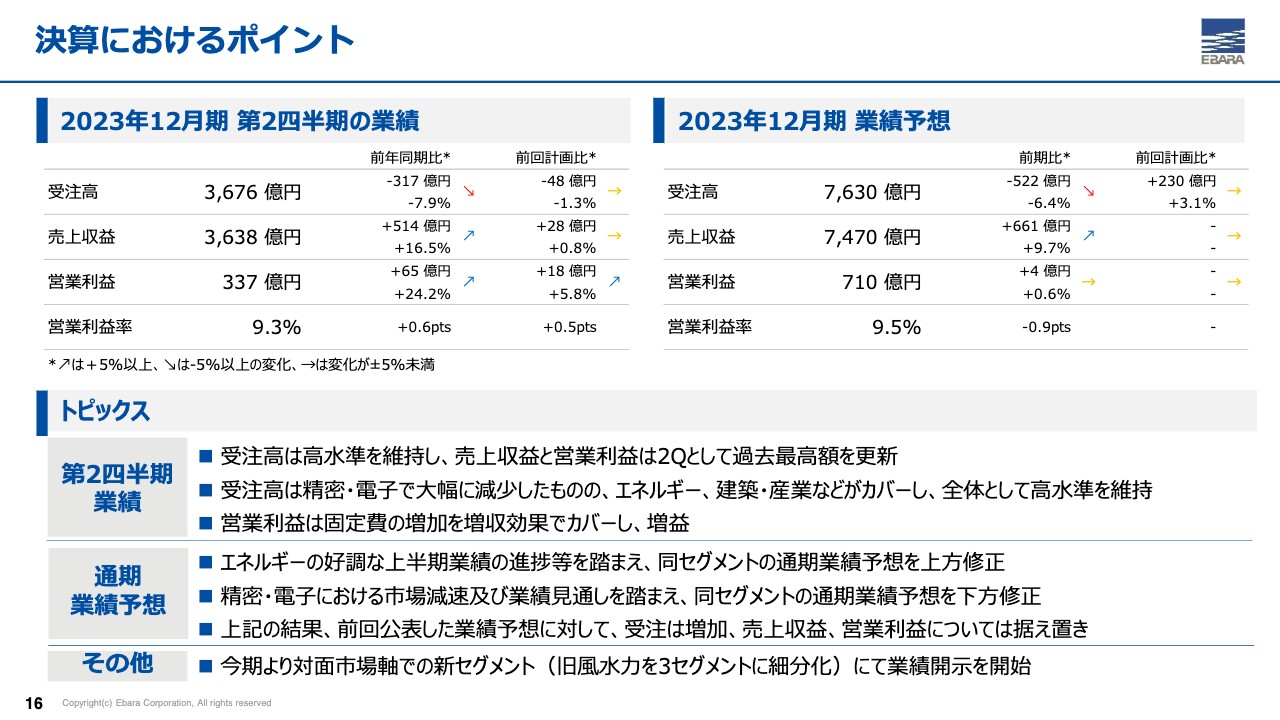

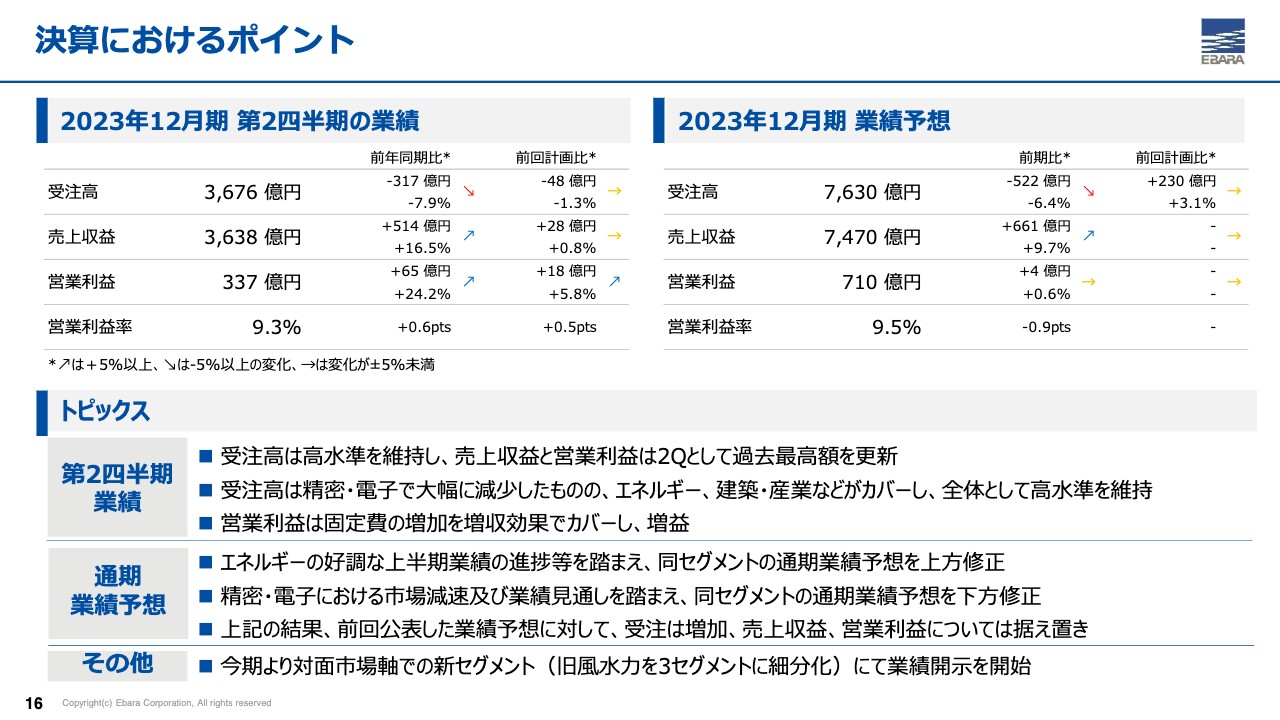

決算におけるポイント

8月14日に発表した第2四半期決算についてご説明します。第2四半期の連結業績ですが、売上収益・営業利益はいずれも第2四半期として過去最高であり、おおむね好調な決算となりました。

受注高については、精密・電子セグメントが前年同期比で減少しましたが、エネルギーや建築・産業など別のセグメントがカバーした結果、第2四半期として昨年に次ぐ高水準となりました。

売上収益については、環境セグメントを除く4事業で増収となりました。固定費が増加したものの、増収効果がこれを上回った結果、営業利益も前年同期比で増益となりました。

通期業績予想は、精密・電子セグメントで直近の事業環境と上半期の進捗を考慮し下方修正を行いましたが、エネルギーセグメントではそれを上回る上方修正を行いました。

この結果、全社の通期業績予想では、受注高は上方修正し、売上収益と営業利益については、セグメント内での入り繰りはあるものの、期初の目標値を維持することとしています。

全体として、利益率は高いがボラティリティの大きい精密・電子セグメントの調整局面において、エネルギーをはじめとする他セグメントがカバーするといった、当社グループらしい決算だったと言えます。

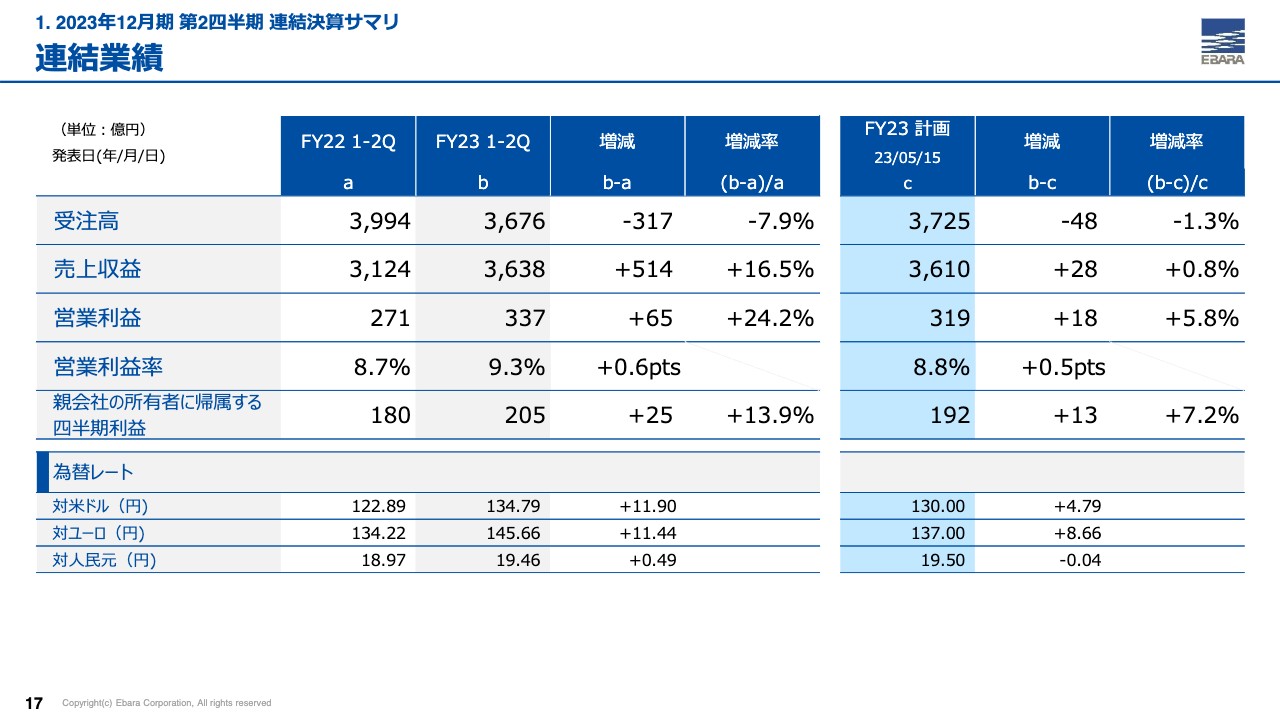

連結業績

それでは、詳細についてお話しします。まずは第2四半期累計期間の連結業績についてです。受注高は前年同期比で317億円減少し3,676億円でしたが、売上収益は前年同期比で514億円増加し3,638億円、営業利益は前年同期比で65億円増加し337億円となりました。

親会社の所有者に帰属する四半期利益は、前年同期比で25億円増加し、205億円に着地しました。上半期の期中平均為替レートは、各主要通貨において前年比で円安が進みました。

スライドの右側には、5月公表時における上半期着地計画との対比を掲載しています。受注売上はセグメント内での入り繰りはありますが、ほぼ計画どおりの進捗と見ています。営業利益は若干上振れての着地でした。

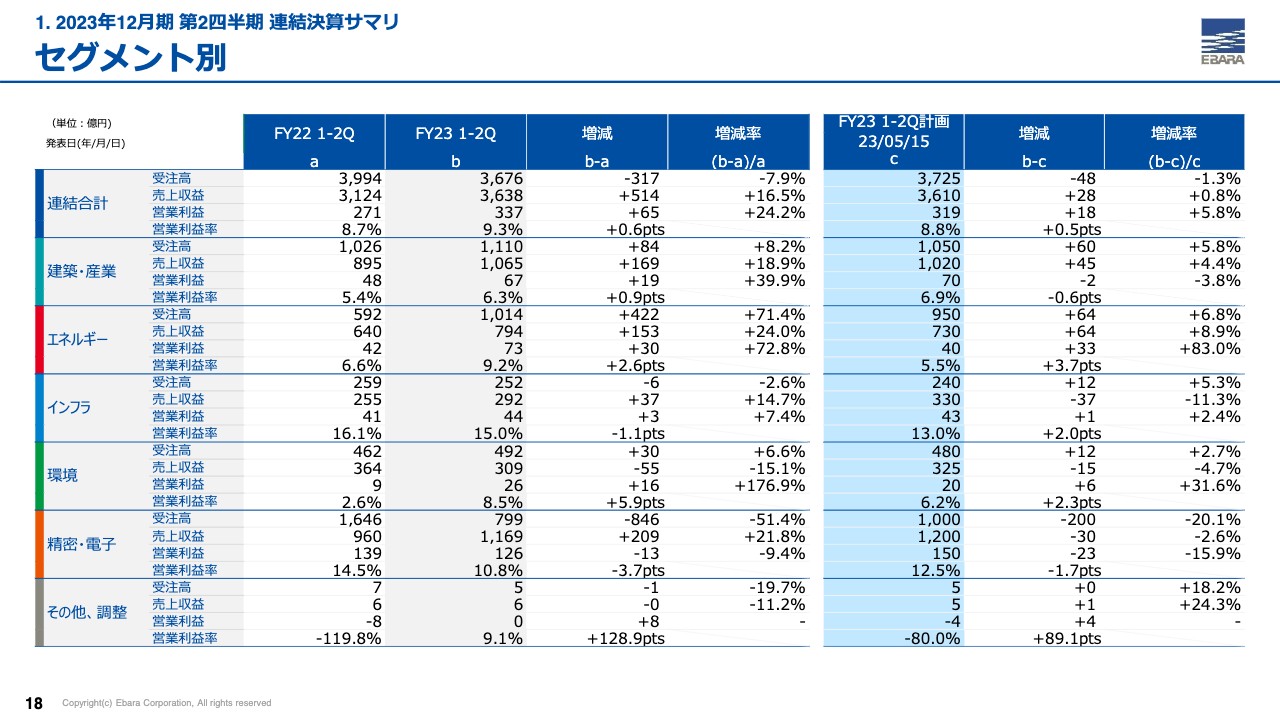

セグメント別

セグメント別の決算サマリーです。受注高については、エネルギーセグメントが好調に推移し、建築・産業、環境の両セグメントも昨年を上回りました。一方で、半導体需要の低迷を受けて精密・電子セグメントの実績が大きく減少したため、全体の連結受注高は前年同期比で317億円の減少となりました。

売上収益については、環境を除く各セグメントで前年同期を上回り、514億円の増加となりました。営業利益については、前年同期比で65億円増加しています。

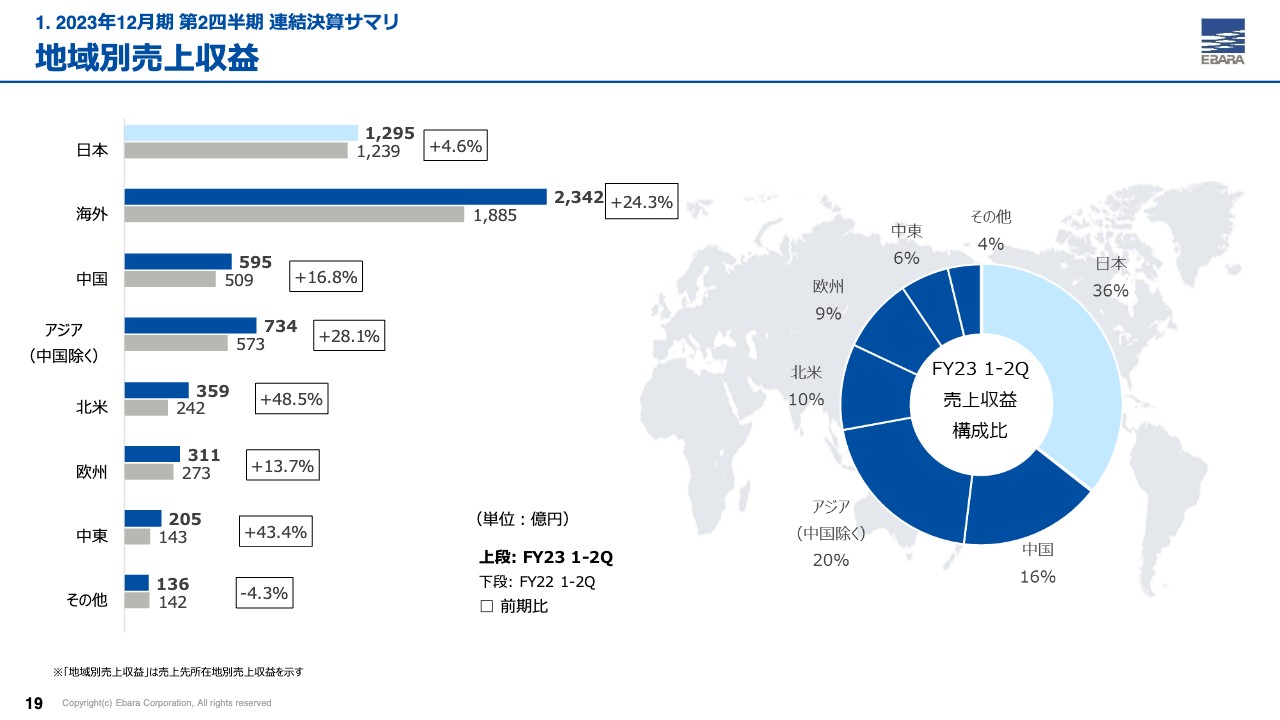

地域別売上収益

地域別売上収益の構成です。今期は海外の各地域において伸長しています。スライド右側の円グラフでは濃い青色部分が海外売上構成比率を示していますが、約64パーセントを占めており、これは過去水準に比べ高い割合となっています。

海外の地域別状況としては、中国ではゼロコロナ政策によって事業活動が停滞した昨年と比べると、今期は産業市場、水インフラ、石油化学、半導体関連分野のいずれにおいても投資が底堅く推移し、売上を伸ばしています。

アジアでは、精密・電子セグメントを中心に売上が伸長しています。北米や中東では、エネルギーセグメントが好調に推移する一方で、建築・産業セグメントで昨年買収したHayward Gordon社の売上増が、インオーガニックの増加分として寄与しています。

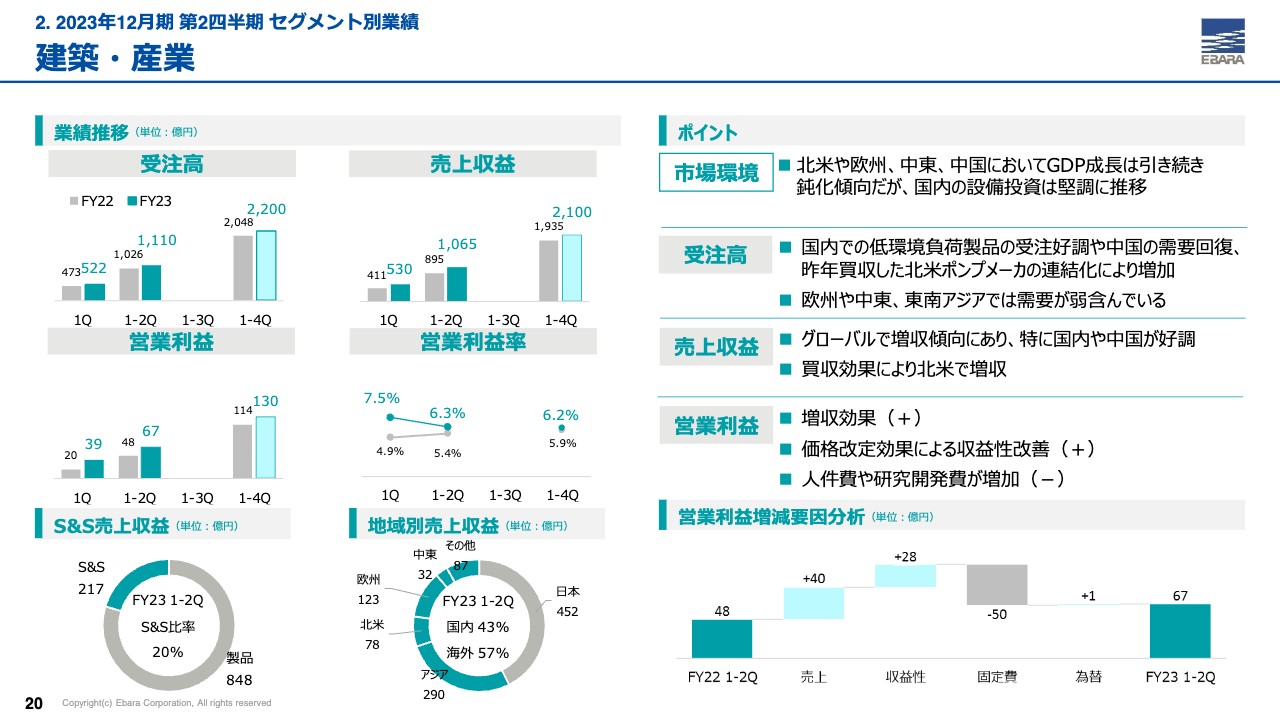

建築・産業

セグメント別の業績についてご説明します。建築・産業セグメントでは、受注高は前年同期比84億円増の1,110億円、売上収益は前年同期比169億円増の1,065億円、営業利益は前年同期比19億円増の67億円と、増収増益となりました。

建築設備市場は、北米や欧州を中心に物価高や金利上昇などにより経済成長が鈍化する一方で、国内では企業の生産活動や設備投資に持ち直しの動きがありました。

そのような事業環境のもと、国内では高効率な給水ユニットなど低環境負荷製品が好調で、中国ではコロナ禍のロックダウンからの経済回復があったことにより、受注高が前年比で増加しました。

売上収益は、国内および中国で増加しています。営業利益に関しては、事業活動の拡大に伴い固定費も増加していますが、増収に加え、製品の価格改定による収益性改善の効果も表れており、増益となりました。昨年買収した北米のHayward Gordon社の連結化は、受注高、売上収益、営業利益それぞれに寄与しています。

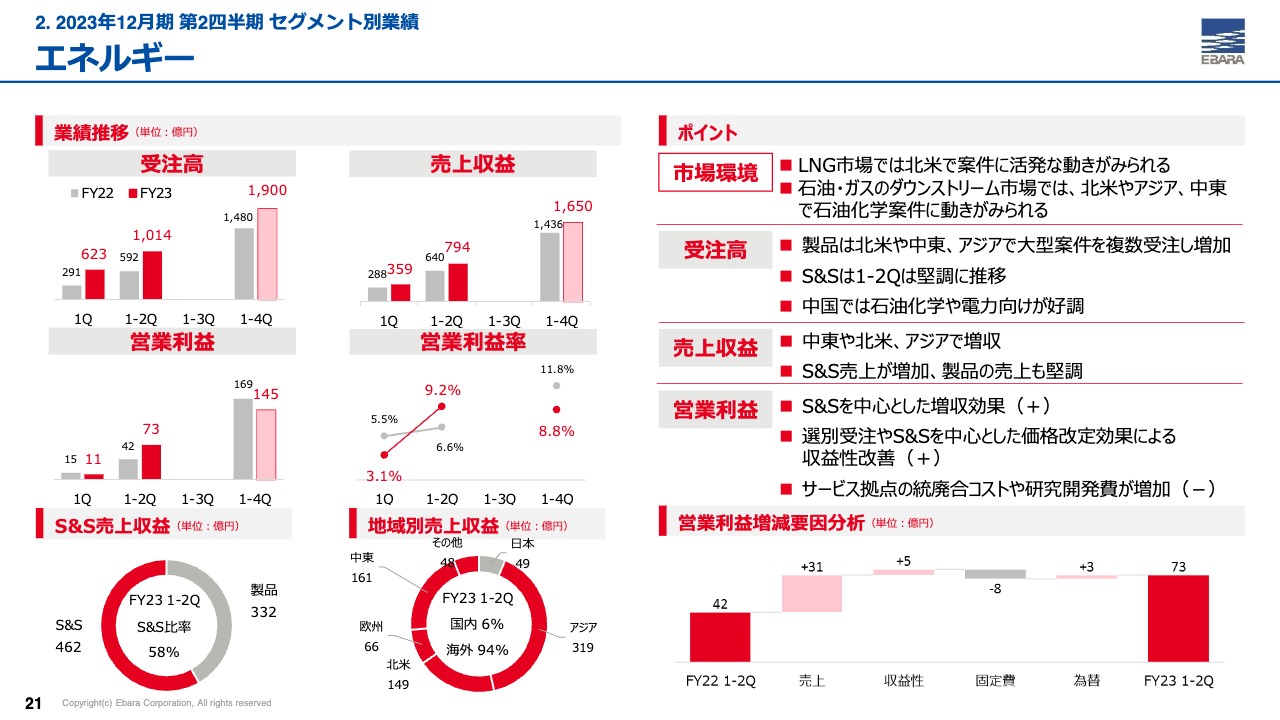

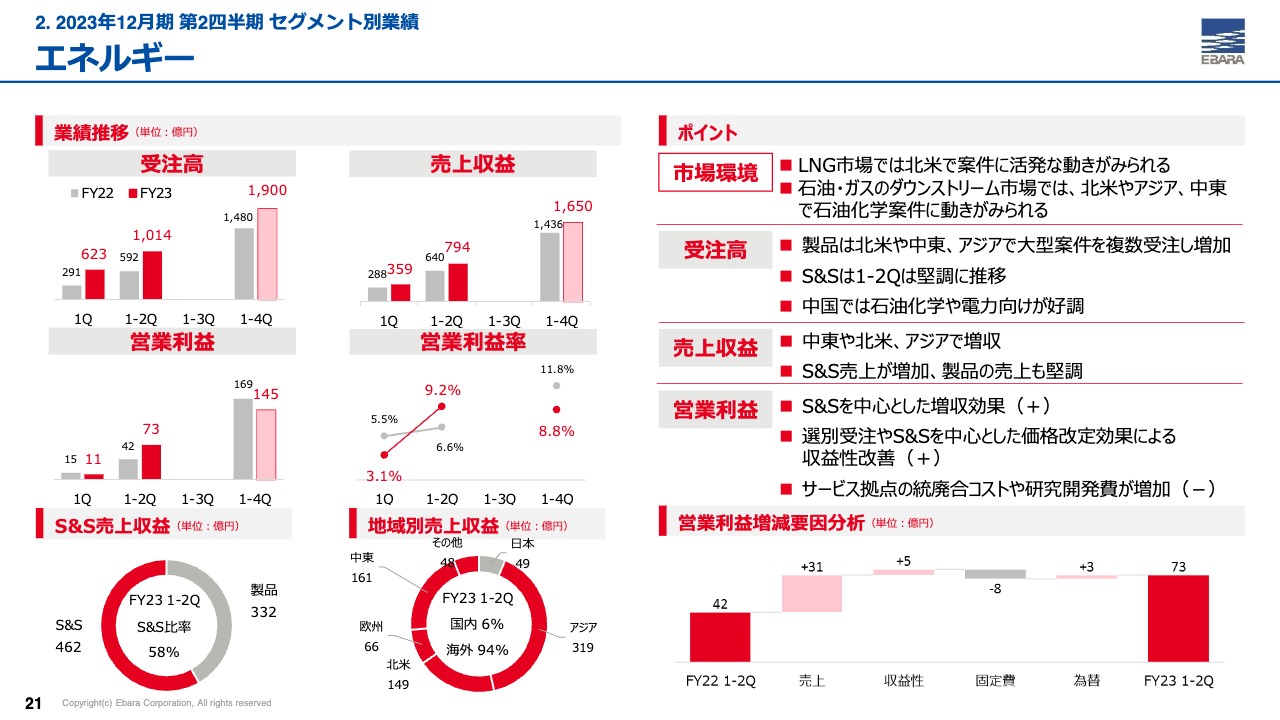

エネルギー

エネルギーセグメントです。受注高は前年同期比422億円増の1,014億円、売上収益は前年同期比153億円増の794億円、営業利益は前年同期比30億円増の73億円と、増収増益となりました。

石油・ガス市場では、北米においてLNG案件に活発な動きが見られます。また、石油化学では昨年に引き続き、アジア、中東の需要が堅調です。

そのような中、受注高は北米、中東、アジアが好調でした。大型のLNG案件を受注し、サービス&サポートの受注高も期初想定を上回る水準で推移しました。

売上収益は、中東や北米、中国を含むアジアで増収となっており、製品、サービス&サポートともに堅調に推移しました。

営業利益については、増収効果に加え、選別受注による製品の収益性改善やサービス&サポートを中心とした価格改定効果によって、前年同期比30億円の増益となりました。

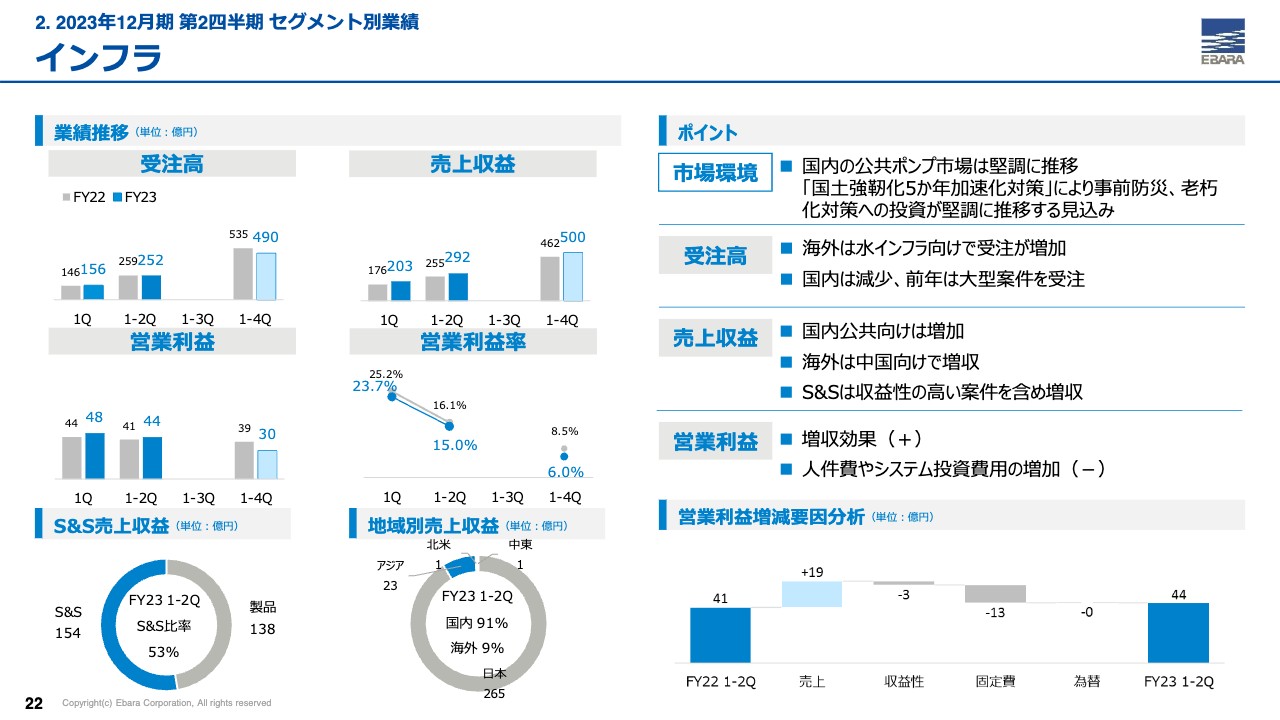

インフラ

インフラセグメントです。受注高は前年同期比6億円減の252億円、売上収益は前年同期比37億円増の292億円、営業利益は前年同期比3億円増の44億円で、増収増益となりました。

受注高は、海外の水インフラ向けで増加しました。国内では、製品受注は大型案件の受注があった前年を下回りましたが、ポンプ設備の更新・補修に対する需要は堅調で、全体としてはほぼ横ばいで推移しました。

売上収益は、過年度より受注した大型案件が貢献し、国内公共向けは高水準で推移しました。海外では、主に中国で売上を伸ばしました。

営業利益については、固定費は増加したものの、増収効果がそれを上回り、前年同期比で増益となっています。

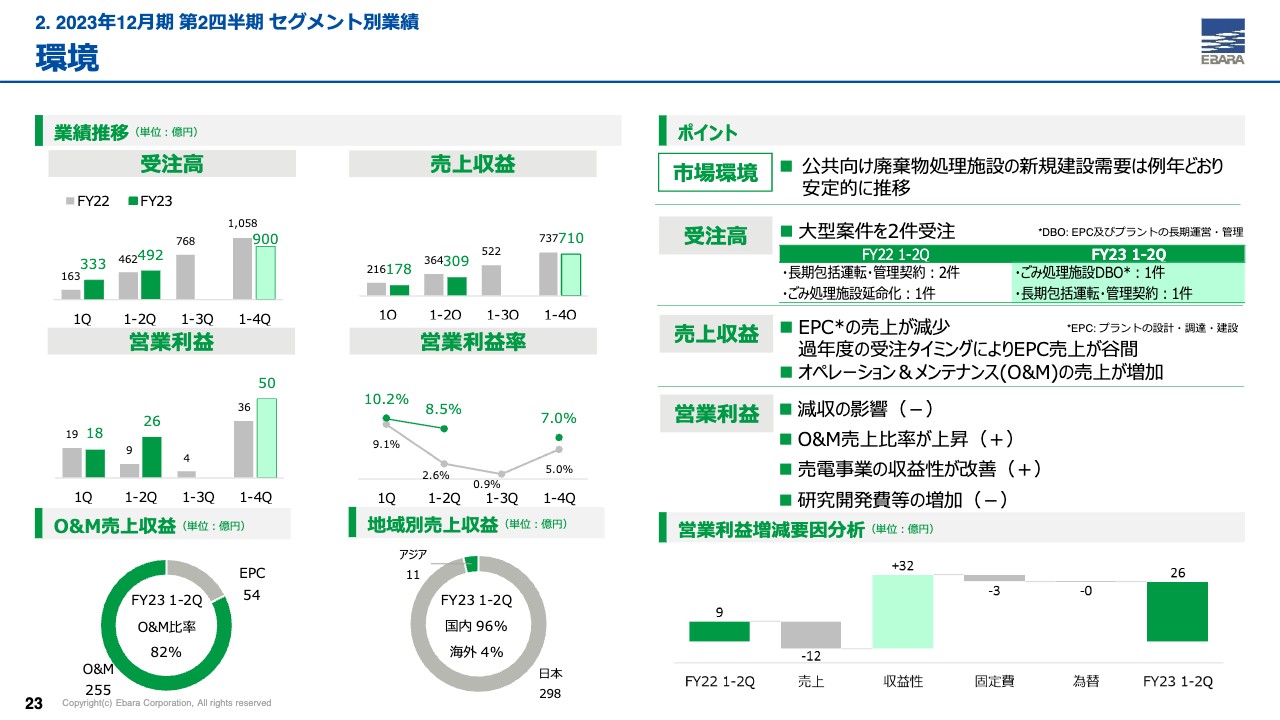

環境

環境セグメントです。受注高は前年同期比30億円増の492億円、売上収益は前年同期比55億円減の309億円、営業利益は前年同期比16億円増の26億円で、減収増益となりました。

受注高については、ごみ処理施設のDBO、長期包括運転・管理契約における大型受注案件をそれぞれ1件ずつ、新規で獲得しました。

売上収益は、過年度のEPC案件における受注が少なかったことで、当期EPC売上が減少しました。一方で、オペレーション&メンテナンスは安定して売上を計上しており、オペレーション&メンテナンス売上比率が上昇したことや、昨年発生した一過性費用がなくなったこと、さらに売電事業における収益性改善などにより、減収増益となりました。

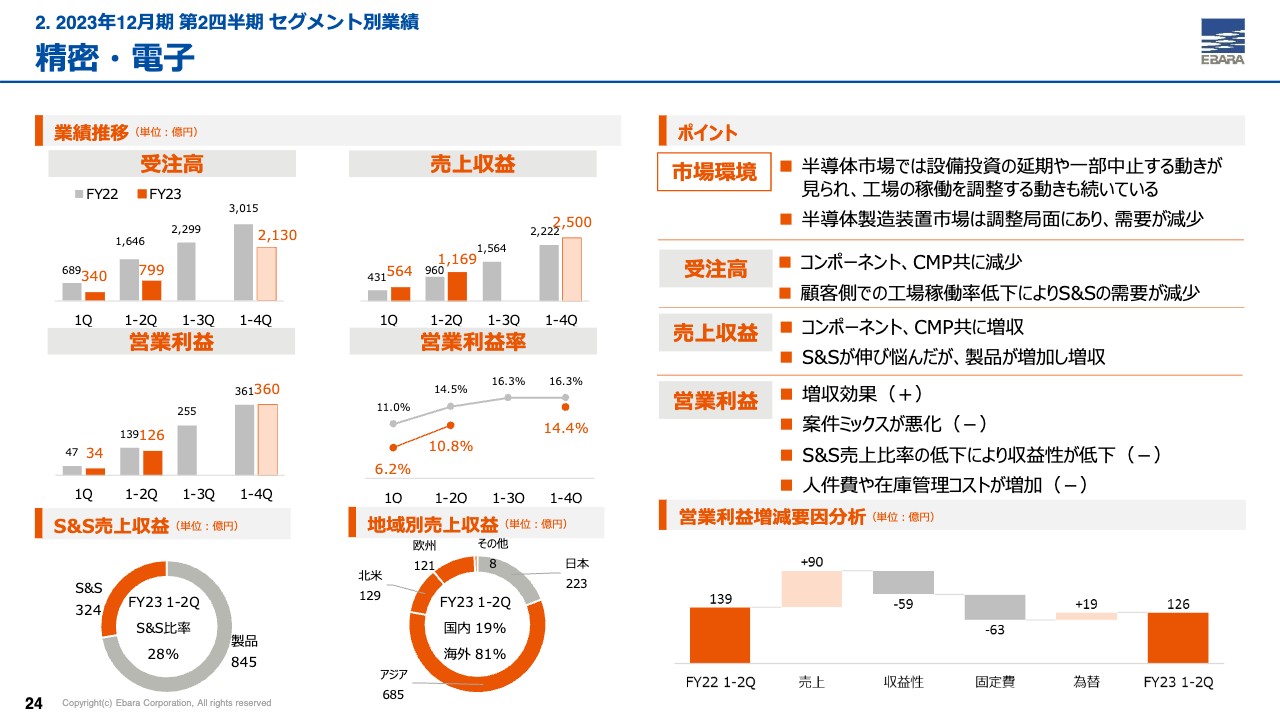

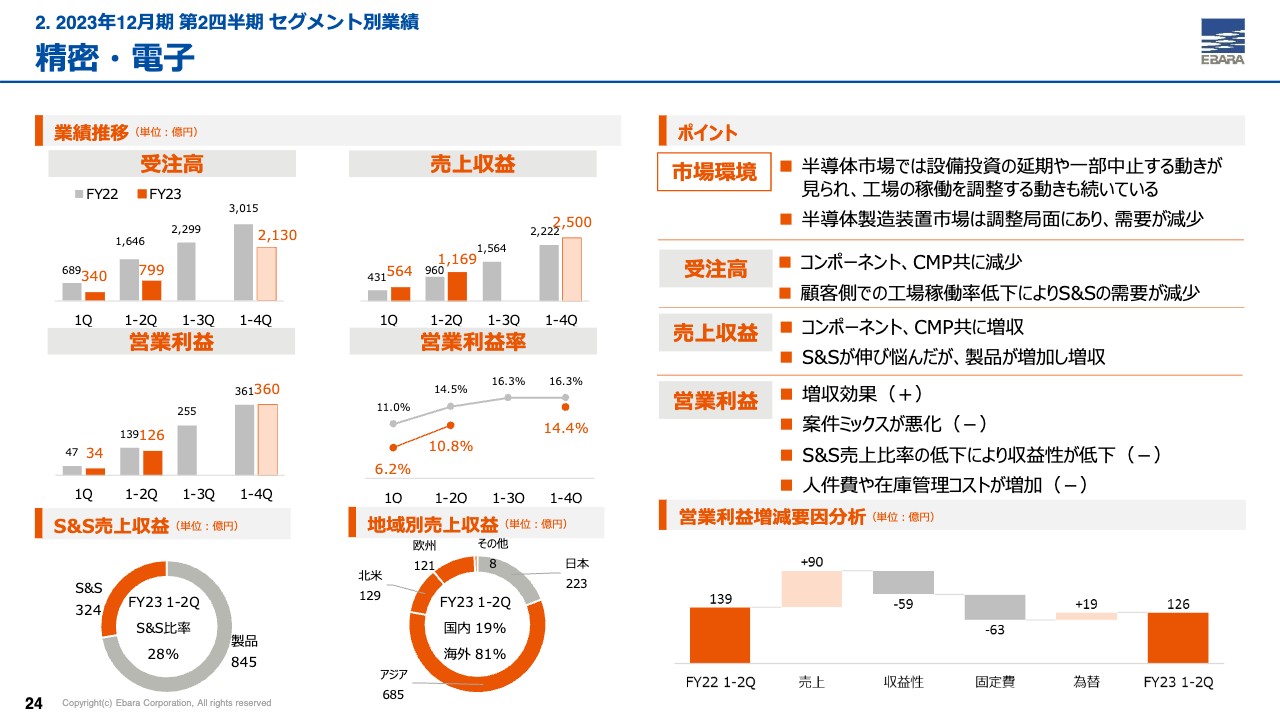

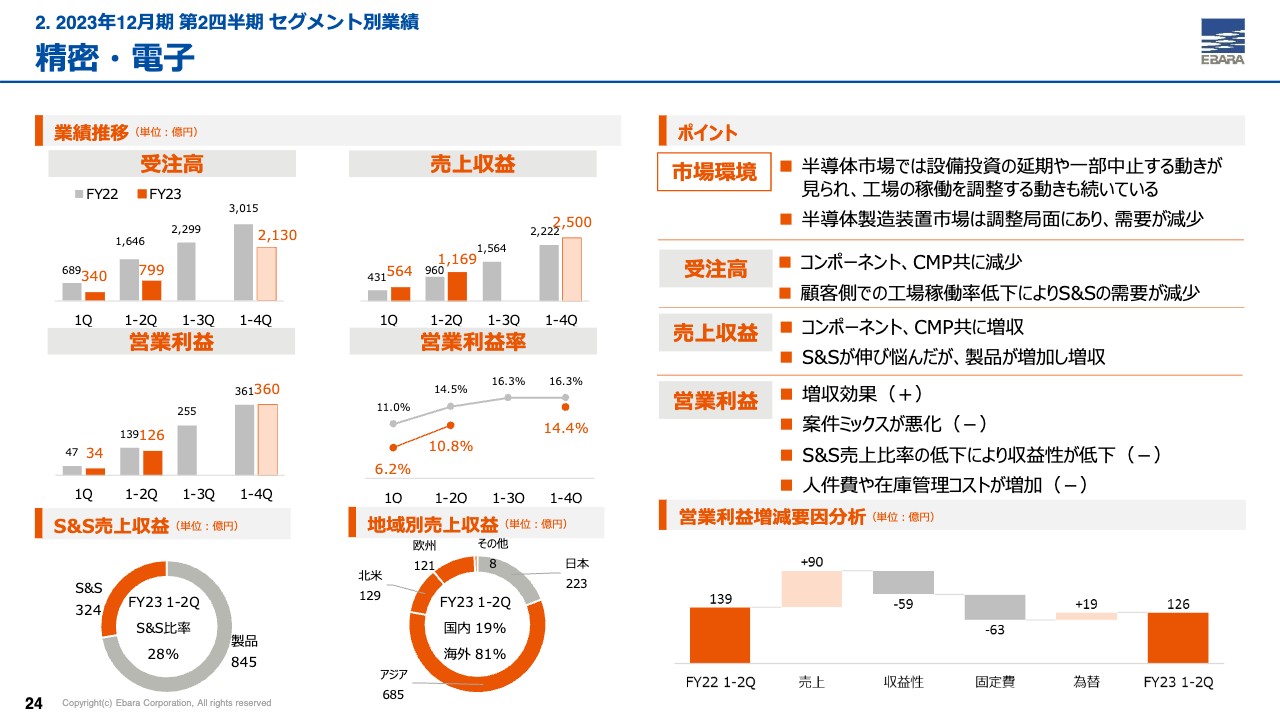

精密・電子

精密・電子セグメントです。受注高は前年同期比846億円減の799億円、売上収益は前年同期比209億円増の1,169億円、営業利益は前年同期比13億円減の126億円で、増収減益となりました。

半導体市場では、客先による設備投資の延期や一部中止、減産の動きなどが継続し、半導体製造装置市場の需要も低調に推移しました。これを受けて、受注高は前年同期比で約5割減の799億円となりました。

売上収益については、お客さまの工場の一部停止や調整などの影響を受け、サービス&サポートが減少しました。お客さまにおいて工場稼働を調整する動きは続いており、製品納期を後ろ倒しにする要望も継続してありますが、受注残を着実に消化したことで増収となりました。

営業利益については、増収による寄与が大きいものの、製品の案件ミックス悪化や、利益率の高いサービス&サポートの売上収益が減少したことに起因して、収益性が低下しました。固定費に関しては人件費や在庫管理コストが増加し、営業利益を押し下げる要因となりました。

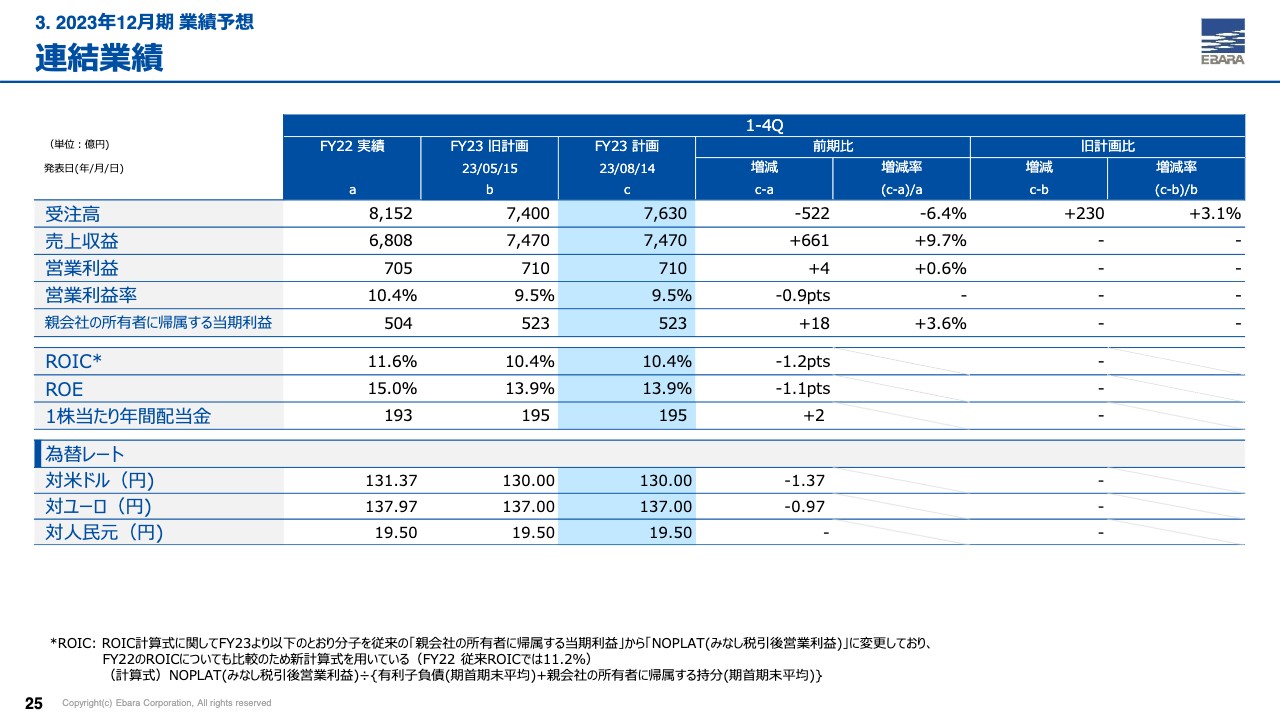

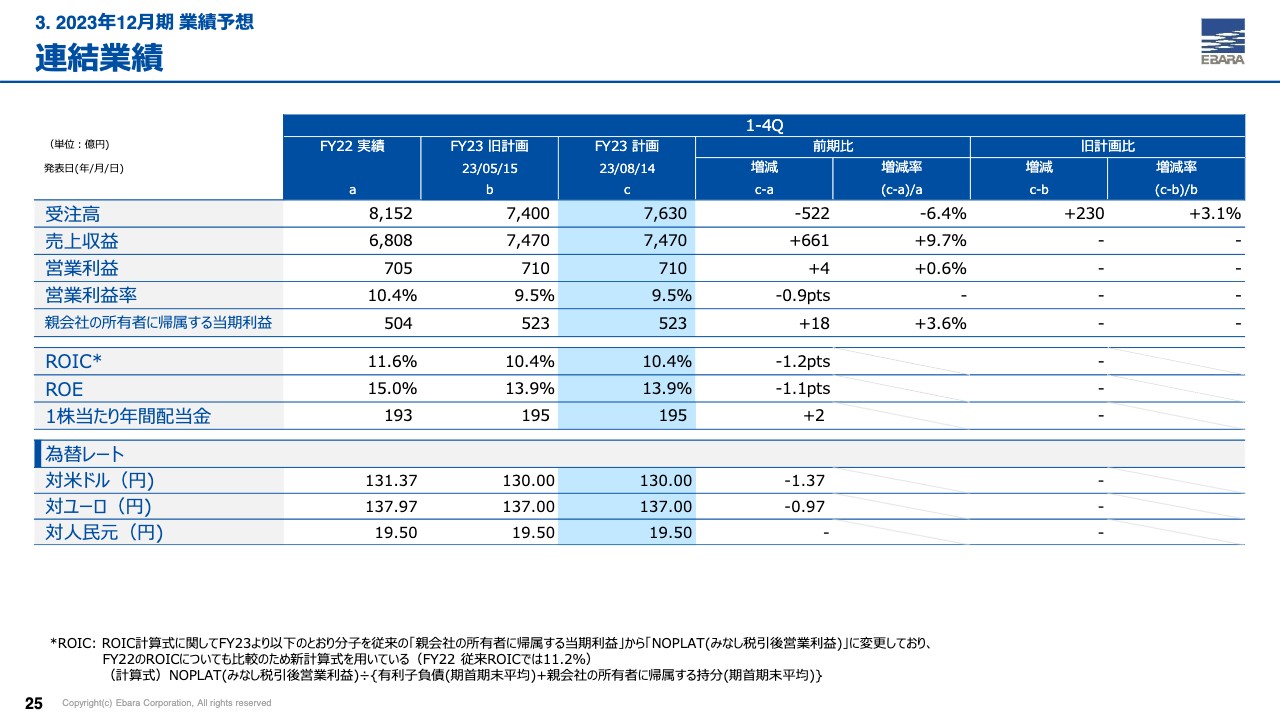

連結業績

2023年12月期通期業績予想についてご説明します。

今期の事業環境について、精密・電子事業では、対面する半導体関連市場の低迷が継続している状況です。生成AI向けの高性能半導体やパワー半導体など、一部では好調な分野がありますが、当社のお客さまにおける工場稼働の状況や設備投資の計画などを見ると、本格的な回復時期については、下期においても厳しいと見ています。特にメモリのお客さまについては、回復が来期以降になると見ています。

一方で、エネルギー事業においては、海外でのエネルギー需要の高まりもあり、当初想定よりも案件に活発な動きが見られます。今後も石油・ガス市場においては、堅調な状況が継続すると見ています。

足元の事業環境と今後の見通しを踏まえて業績予想を精査した結果、精密・電子とエネルギーの2セグメントの業績予想を修正することとしました。

その結果、2023年度の全社通期業績予想については、受注高は前回5月の着地計画より230億円引き上げて7,630億円としましたが、売上収益は7,470億円、営業利益は710億円と据え置きました。その他の経営指標、配当金、想定為替レートについても変更はありません。

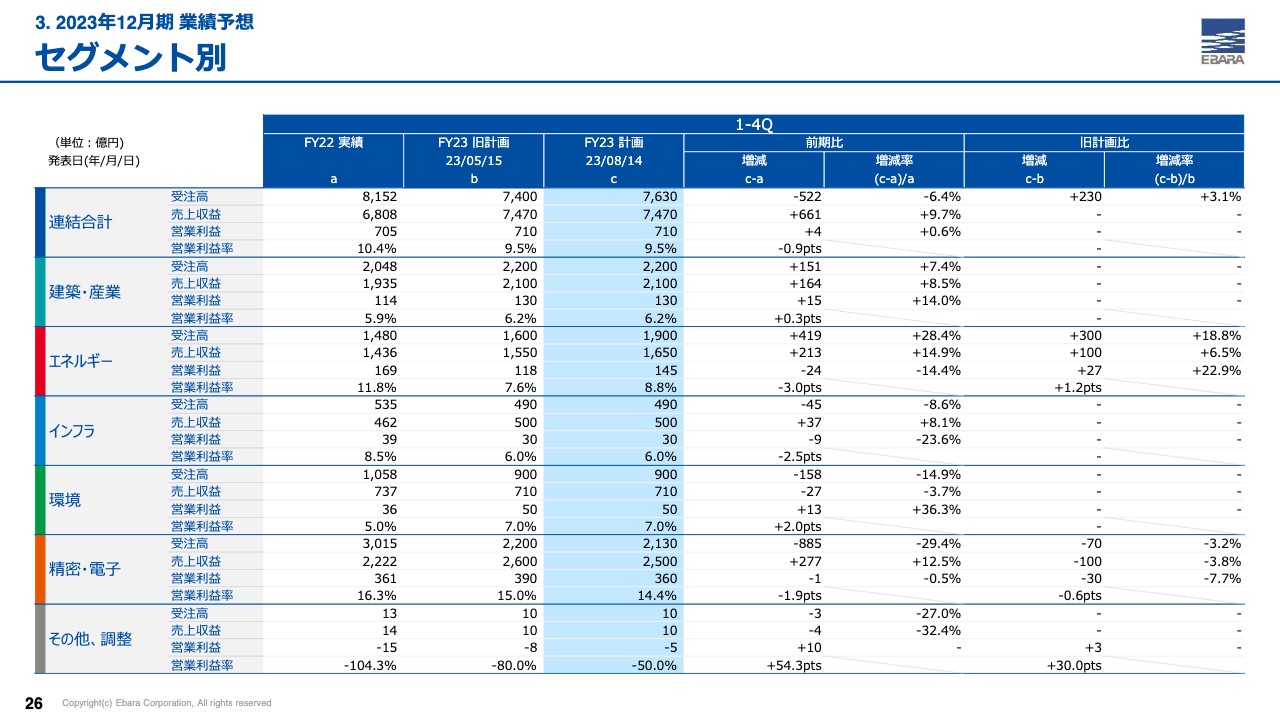

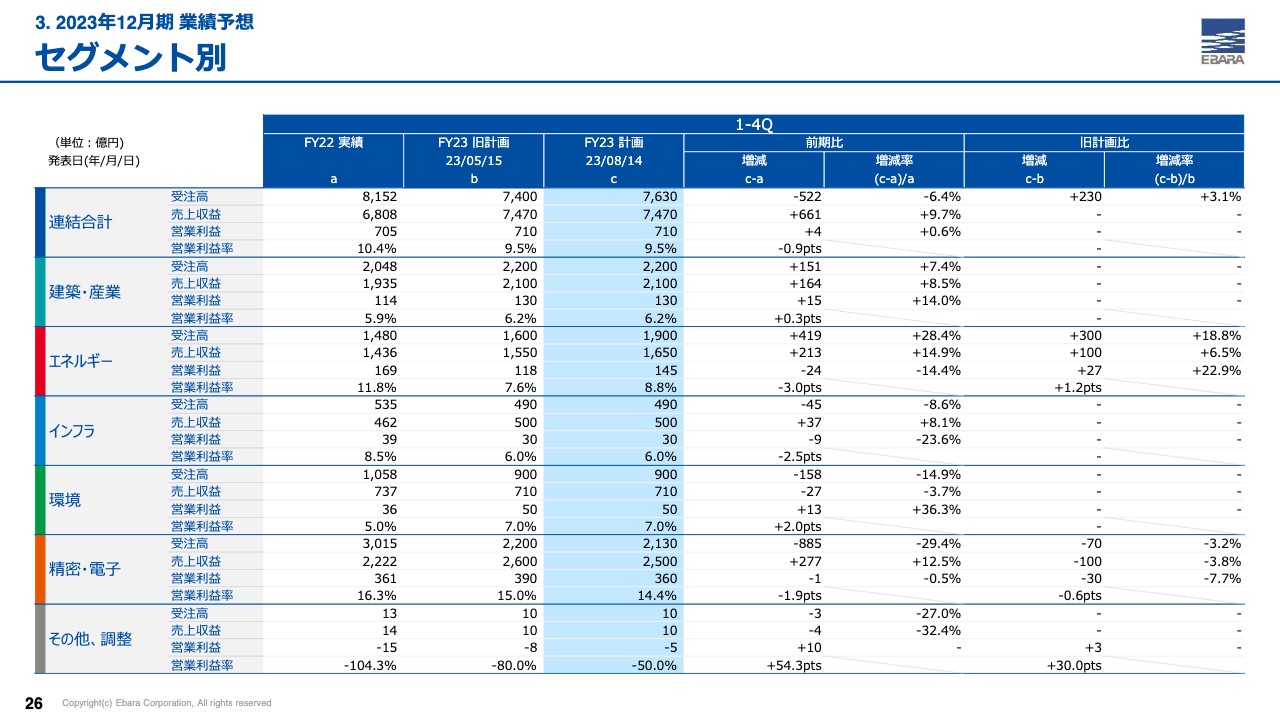

セグメント別

セグメントごとの業績予想について、前回計画との比較を見ていきます。エネルギー事業については、北米や中東などの製品受注に加え、需要が一服すると見ていたサービス&サポートが引き続き堅調に推移しているため、受注高を300億円、売上収益を100億円、営業利益を27億円それぞれ上方修正しました。

精密・電子事業は、CMP、コンポーネントともに市場減速の影響と上半期の業績進捗を考慮し、受注高を70億円、売上収益を100億円、営業利益を30億円下方修正しています。

以上、当社の2023年12月期第2四半期決算および通期の業績予想についてご説明しました。

質疑応答:荏原製作所の現在に至る業態の推移について

司会者:「『荏原製作所といえばポンプ』というイメージがありますが、御社の過去から現在までの業態の変化について、あらためて教えてください」というご質問です。

大﨑:先ほども当社の歴史についてご説明しましたが、大型のポンプ製造から始まり、冷凍機、コンプレッサ・タービン、水処理環境プラント、さらには半導体製造装置と事業を拡大しています。

当社は創業以来、それぞれの時代の産業や、そこで生活される人々の暮らしの課題に向き合いながら、製品やシステム、サービスを、社会に提供してきています。さらに近年は、水素ビジネスに参入し、「つくる・はこぶ・つかう」のいずれの分野でも、当社事業を展開していく姿を目指して製品開発を進めているところです。

質疑応答:半導体、研磨装置の受注状況について

司会者:「半導体事業において半導体研磨装置の引き合いは、現在は強いのでしょうか?」というご質問です。

大﨑:半導体研磨装置の状況は、過去水準に比べると現状の引き合いは多いですが、本年の計画比で見ると、やや弱い状況です。

事業説明でも触れましたが、メモリーを中心に半導体需要が調整期に入っているため、2023年後半から2024年にかけて一部受注が回復すると見ているものの、年内中は調整期が続くものと見ています。

質疑応答:エネルギーカンパニーセグメントの見通しについて

司会者:「エネルギーカンパニーのセグメントが好調ですが、先々の絵が非常に読みづらいとも思われます。今後の見通しについて教えてください」というご質問です。

大﨑:エネルギー事業に関しては、世界的なエネルギー需要の高まりがあります。ロシアおよびウクライナの情勢の影響で、エネルギーセキュリティの観点から、LNGを中心とした需要が堅調です。

また、LNGは石油からクリーンエネルギーに移行する橋渡しとなるエネルギー源という位置づけで考えられているため、今後も需要は拡大すると見ています。

当社としては、コンプレッサとクライドポンプの両方をラインナップとする独自の強みを活かし、今後もLNG市場を中心に事業拡大を図っていく考えです。

質疑応答:中国の動向への対応について

司会者:「決算説明資料で、国内での低環境負荷製品の受注好調や中国の需要回復と記載がありますが、御社は中国の動向にどのぐらい対応されますか?」というご質問です。

大﨑:我々の事業全体の中で、海外売上収益に占める中国の割合は、およそ2割前後です。

中国における事業というのはご説明した5カンパニーのほぼ全事業において展開しているため、影響は小さくないと理解しています。ただし、いずれの事業も中国だけでなく、グローバルに展開していますので、中国市場の動向のみに左右されるという状況ではありません。

質疑応答:配当方針、配当金額について

司会者:「配当方針や配当金額について教えてください」というご質問です。

大﨑:当社は、株主のみなさまに対する利益還元を最も重要な経営方針の1つとして位置付けています。連結配当性向35パーセント以上を目標に、当該期の業績に連動させる方針で株主還元を行っています。

この方針に基づいて、2022年度の年間配当金は1株当たり193円としました。また、2023年度については6月末現在の株主さまを対象に、中間配当として1株当たり97.5円を決定しているほか、現時点では期末配当も中間配当と同様に、1株当たり97.5円、年間で195円を予定しています。

質疑応答:株式分割の検討について

司会者:「来年のNISAの拡充もありますが、株式分割によって、より個人に興味を持ってもらおうといったお考えはないでしょうか?」というご質問です。

大﨑:年始からの株価は堅調に推移しており、本日の当社株価の終値は7,039円でした。東京証券取引所が推奨する望ましい投資単位の水準である、5万円以上50万円未満の金額水準を超える状況が、現状継続しています。

株式分割による投資単位の引き下げについては、株式流動性の向上や、また投資家層の拡大のための有効な施策の1つと考えています。このような中で、株式分割については株式市場の動向や当社株価の水準などを総合的に勘案して、実施の要否および実施の時期を慎重に検討していきたいと考えています。

質疑応答:営業利益の増加要因について

司会者:「営業利益について、2020年12月期から2023年12月期までで約2倍に増加しています。この3年間において、何か変わったことや増加の要因となる事柄があれば教えてください」

大﨑:営業利益の増加に関しては、主に精密電子カンパニーの業績が急拡大したことによるものとお考えください。また、コロナ禍の半導体不足もあり、半導体メーカーによる設備投資が活発になったことで、半導体製造装置の受注・売上が増加し、精密の営業利益に関しては、2020年から2022年にかけて3倍程度に拡大しています。このようなことが、営業利益が増加した主な要因とお考えいただければと思います。

質疑応答:円安の影響見込みについて

司会者:「円安の影響はどの程度見込んでいますか?」というご質問です。

大﨑:為替についてですが、8月14日に公表した業績予想の想定株価為替レートは、1ドル当たり130円を前提とした計画になっています。そのような意味では、期末に円安が進めば、その分の業績が上振れするとご理解いただければと思います。

質疑応答:人的資本経営に関する取り組みについて

司会者:「近年は人的資本経営についての関心が高まっています。御社の人的資本経営に関する取り組みについて教えてください」というご質問です。

大﨑:人的資本経営に関する注目が高まっていく中で、当社では、多様な社員がより一層活き活きと活躍できる環境づくりが重要だと考えています。

そのため、グループグローバルでの持続的成長を実現するための基盤整備を加速させ、グローバルモビリティの活性化を図っていきたいと考えています。グローバルに統一された役割等級制度の導入や、国内外のサクセションを戦略的に実行することで、性別や国籍を問わず、多様な人材が重要なポジションに就くような仕組みづくりを進めている段階です。

また、このような活動が事業に対してどのように影響しているかを見極めるために、グローバルエンゲージメントサーベイといったものを毎年実施しています。その結果をもとに、各カンパニーとコーポレートの人事責任者が集まる、CHRオフィスを基軸として、人事的課題を共有しクリアにします。全社員が、荏原グループで働くことに誇りを持ち、さらにチャレンジしていけるような体制構築を強力に推進しているところです。

質疑応答:下期に懸念されるリスクについて

司会者:「第2四半期の業績はかなり良く見えますが、それに対して、通期業績予想は控えめにも見えます。下期で懸念されるリスクなどがあれば教えてください」というご質問です。

大﨑:事業によって状況は多少異なりますが、エネルギー事業は好調で、通期業績予想では受注高を300億円・売上収益を100億円、さらに営業利益を27億円上方修正しています。

建築産業も上期は好調だったのですが、下期は欧州市場の減速などの余韻があるため、通期見通しを変更していないといった状況です。精密電子においても下期の市場の状況を考え、今回は下方修正したといった状況です。

質疑応答:水素社会の実現に向けた取り組みについて

司会者:「水素社会の実現に向けて、どのような取り組みを行っているのかを教えてください」というご質問です。

大﨑:ご質問ありがとうございます。荏原グループは、世界で急速に成長する水素市場に貢献するために、「つくる」「はこぶ」「つかう」のすべての分野において、クリーン水素関連技術の社会実装に努めていきたいと思っています。

まず、「つくる」といった場面においては、廃プラスチックをガス化して作る水素、メタンを水素と炭素に分離するターコイズ水素を製造します。また、「はこぶ」場面では、大規模サプライチェーンの要となる液体水素ポンプや、水素コンプレッサーの開発を行っています。「つかう」場面においては、ステーション用の水素供給装置や水素吸収式冷温水機、水素航空機用の燃料供給ポンプなど、発電・工業・モビリティ・建築産業などといった幅広い水素市場の拡大に向けて、現在取り組んでいるところです。

また、液体水素などの極低温技術で培ったノウハウを、衛星用民間ロケットの燃料供給ポンプにも活用するなど、情報通信の向上にも貢献していきたいと考えています。

質疑応答:自社株買いの予定について

司会者:「自社株買いを行う予定はありますか?」というご質問です。

大﨑:当社は2018年に50億円、2019年に150億円、2021年に200億円の自社株買いを行ってきました。現時点で自社株買いを行うといった決定はしていませんが、株価や自己資本、現預金の水準、他の投資案件との比較など、さまざまな条件を加味しつつ、必要なタイミングで行っていきたいと考えています。

質疑応答:個人投資家向けのIR発信の背景について

司会者:「個人投資家向けにIR発信する背景が気になります」というご質問です。

大﨑:元々、個人投資家のみなさまへの発信強化を考えていました。数年前から個人投資家さま向けの説明会などを実施してきましたが、今回初めてログミーFinanceさまを利用して、個人投資家のみなさま向けの説明会を開催した次第です。

また、来年から新NISAが始まるなど、個人投資家のみなさまの株式への関心も高まっていると考えています。今後も当社の事業内容などについて、積極的にご紹介させていただきたいと考えています。

質疑応答:カーボンニュートラルに向けた取り組みについて

司会者:「カーボンニュートラルに向けて、どのような取り組みを行っているか教えてください」というご質問です。

大﨑:当社では、海外も含めた荏原グループ全体において、2030年までに温室効果ガスの排出量を2018年度対比で55パーセント削減、さらに2050年にはカーボンニュートラルを目指すという目標を掲げ、さまざまな取り組みを進めています。

具体例としては、「Scope1+2」と呼ばれる、我々の事業活動そのものから排出される温室効果ガスについて、生産活動そのものの効率化に加えて、積極的な再生可能エネルギーの購入を図っていくことを考えています。

また、製品の効率化や、温室効果ガスを分解処理することで排出量を削減するなどの取り組みも実施していきたいと考えています。

質疑応答:女性の活躍推進に関する取り組みについて

司会者:「世間では女性の活躍が進んでいる会社が多く取り上げられていますが、御社ではどのような取り組みを行っているのか教えてください」というご質問です。

大﨑:当社では、経営幹部候補のプール人材である女性基幹職の割合が2022年12月31日時点で6.4パーセントとなっており、2021年同日時点の6.4パーセントと比べて横ばいの状況です。

新中期経営計画「E-Plan2025」では、基幹職に占める女性割合を2025年には8パーセント以上にするという目標を設定しています。

荏原グループは、チャレンジ精神を持って創意工夫する多様な人材を世界から獲得し、働きやすい職場環境のもとでの適切な競争や挑戦によって実力が最大限発揮され、さらに発揮された力が公平に評価されて、個々の社員が充実して成長する企業風土を目指していきたいと考えています。そのようなことを実現するための人事・人材開発基本方針を掲げています。

目標実現のための具体的な取り組みとしては、今後は年齢や性別・国籍を問わず、学びたい人、挑戦したい人に対して機会を提供し、適材適所でモチベーション高く働けるような支援をしていきたいと考えています。

そのために、さまざまなキャリアの可視化など、自らキャリアチェンジを目指せるような仕組みを構築して、挑戦したい人材の選択肢を増やしていきたいと考えています。

新着ログ

「機械」のログ