【QAあり】サイバーリンクス、流通クラウド事業は増収増益 サービス拡大による着実な定常収入増加と償却費減少が寄与

1.エグゼクティブサマリ

村上恒夫氏(以下、村上):サイバーリンクス社長の村上です。2023年12月期第2四半期決算の概要についてご説明します。

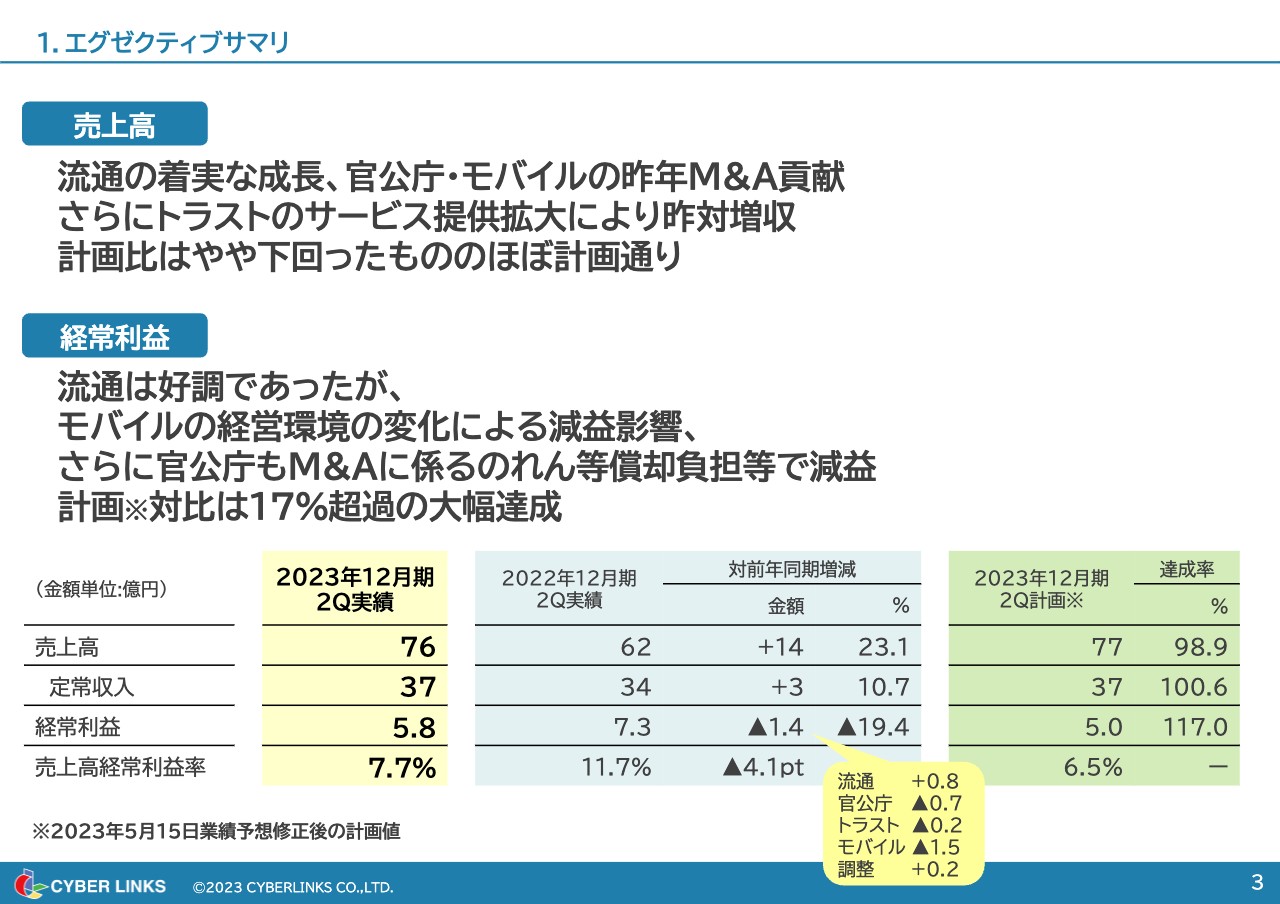

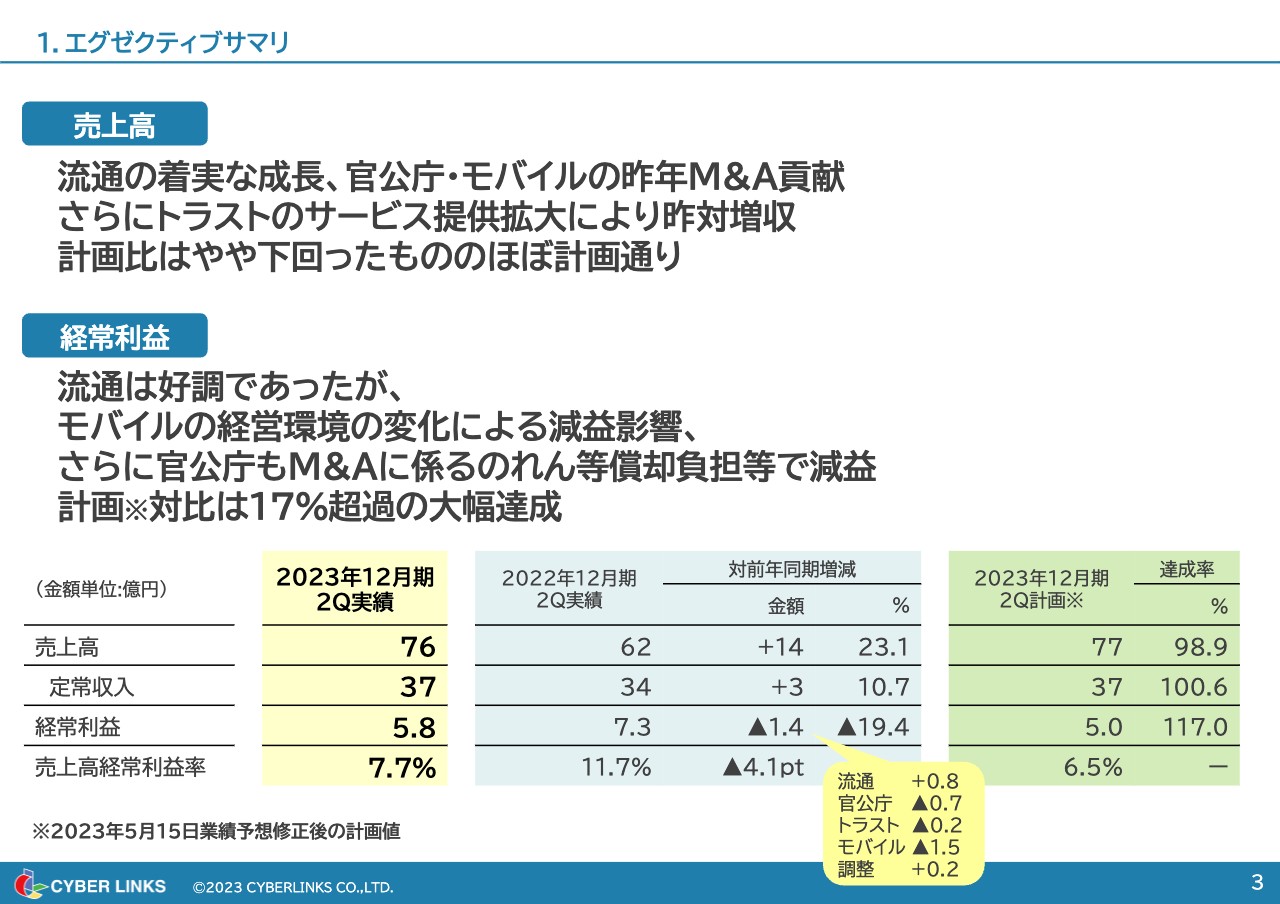

まず、エグゼクティブサマリとしてポイントを絞ってご説明します。2023年12月期の業績は、売上高は前年同期比23.1パーセント増の76億円、経常利益は前年同期比19.4パーセント減の5.8億円となりました。

流通の着実な成長に加え、昨年実施した官公庁・モバイルのM&Aによる売上貢献やトラストのサービス提供拡大などにより、4セグメントそれぞれで増収となりました。計画比では若干下回ったものの、ほぼ計画どおりとなっています。

経常利益については、モバイルの経営環境の変化による減益影響が大きく、さらに官公庁クラウド事業のM&Aに係るのれん等の償却負担がありました。流通は好調でしたが、これらをカバーしきれず前年同期比1.4億円の減益となりました。

また、計画に対しては、5月の業績予想修正時にモバイルネットワーク事業の足元の状況を盛り込んでいたことと、計画以上に流通及び官公庁クラウド事業が上振れとなった影響で、計画を17パーセント上回る大幅な達成となりました。

1.エグゼクティブサマリ 売上高・経常利益推移

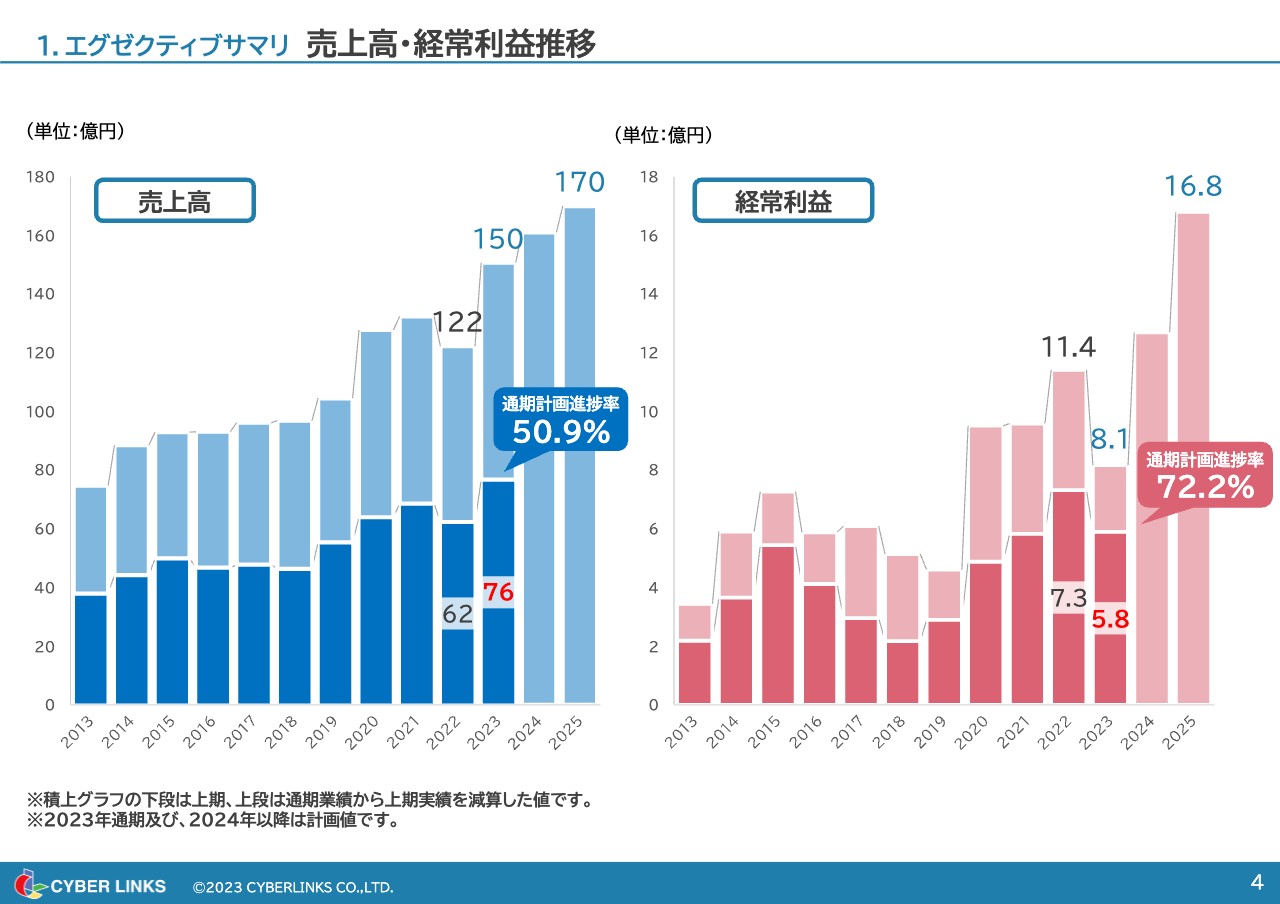

売上高の長期推移について、流通クラウド事業の成長やM&Aの実施により増収基調で推移しています。経常利益については、今期はモバイルネットワーク事業の経営環境悪化に加え、昨年実施したM&Aに係るのれん償却等の影響が大きく、今期は一度落ち込む計画です。

2023年の通期計画に対する進捗率は、売上高は50.9パーセント、経常利益は72.2パーセントと順調に推移しています。

2.2023年12月期 第2四半期連結決算と通期見通し 第2四半期経常利益増減要因

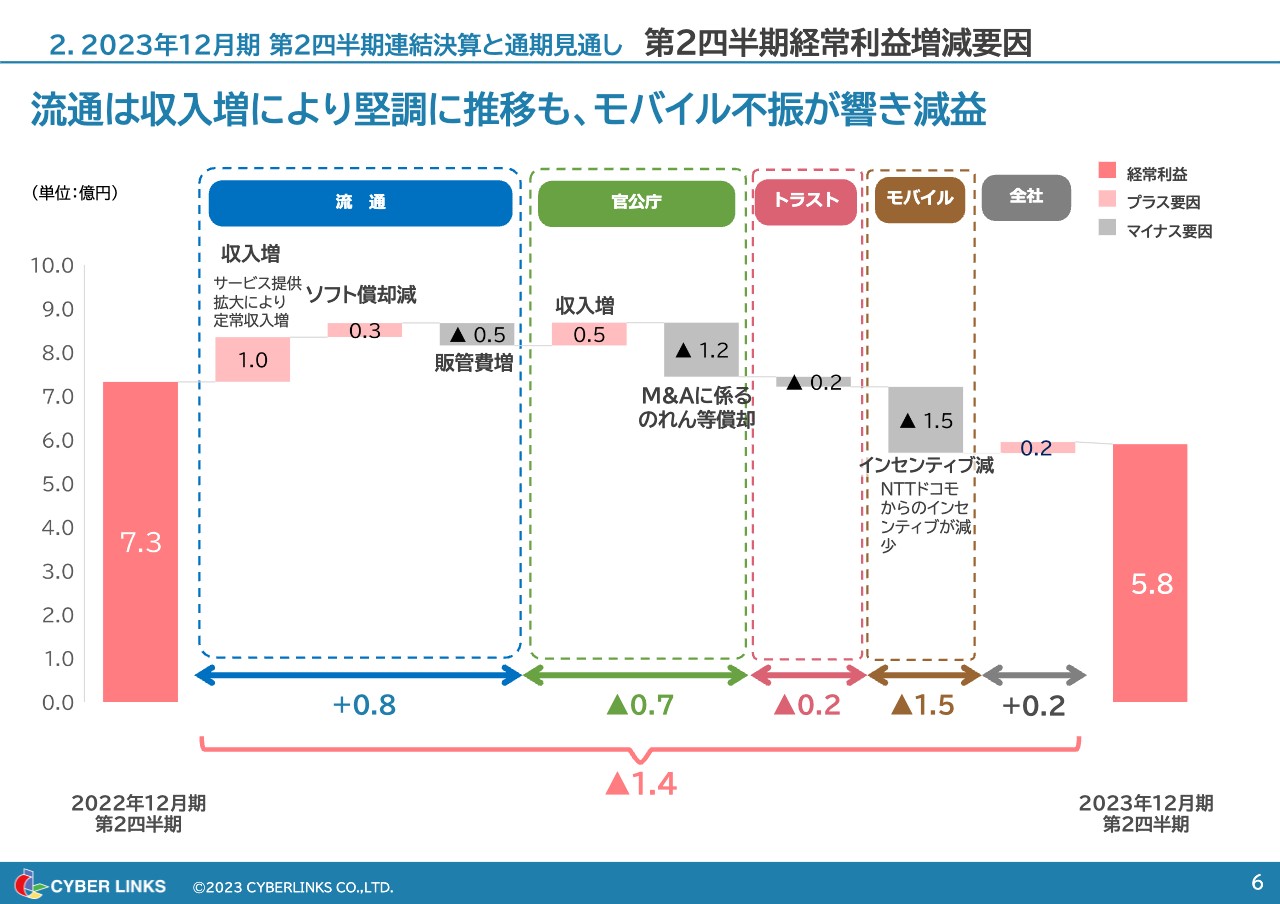

第2四半期連結決算と通期見通しの詳細をご説明します。経常利益は前年同期比で1.4億円の減益となりました。流通クラウド事業のサービス提供拡大による定常収入増加等がありましたが、モバイルネットワーク事業のインセンティブ体系変更による1.5億円の減益や、官公庁クラウド事業のM&Aに係るのれん等の償却費1.2億円の負担が主な減益の要因となっています。

2.2023年12月期 第2四半期連結決算と通期見通し 流通クラウド<ARR>

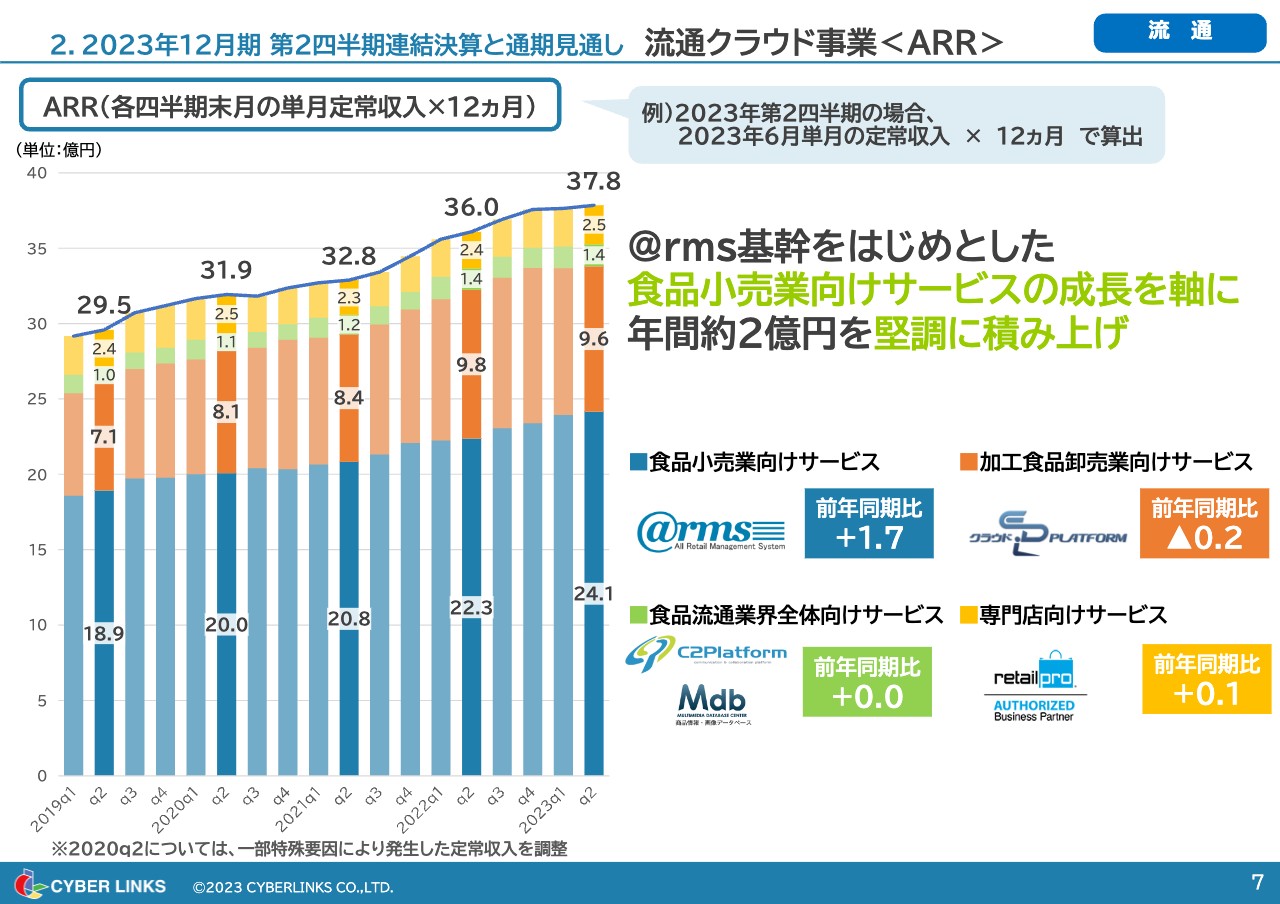

セグメント別にご説明します。流通クラウド事業について、今回から開示を始めたARRからご説明します。ARRとは、各四半期の末月の単月定常収入に12ヶ月分を掛けて算出した値です。2023年第2四半期では、四半期決算月にあたる6月の単月定常収入を12倍した値になります。これまでも四半期単位の実績を開示していましたが、より業績と関連させて金額感を理解しやすいように年額換算したものです。

スライドのとおり、着実に定常収入を積み上げています。グラフの青色部分は「@rms基幹」をはじめとする食品小売業向けサービスです。この成長を軸に、年間約2億円を堅調に積み上げています。

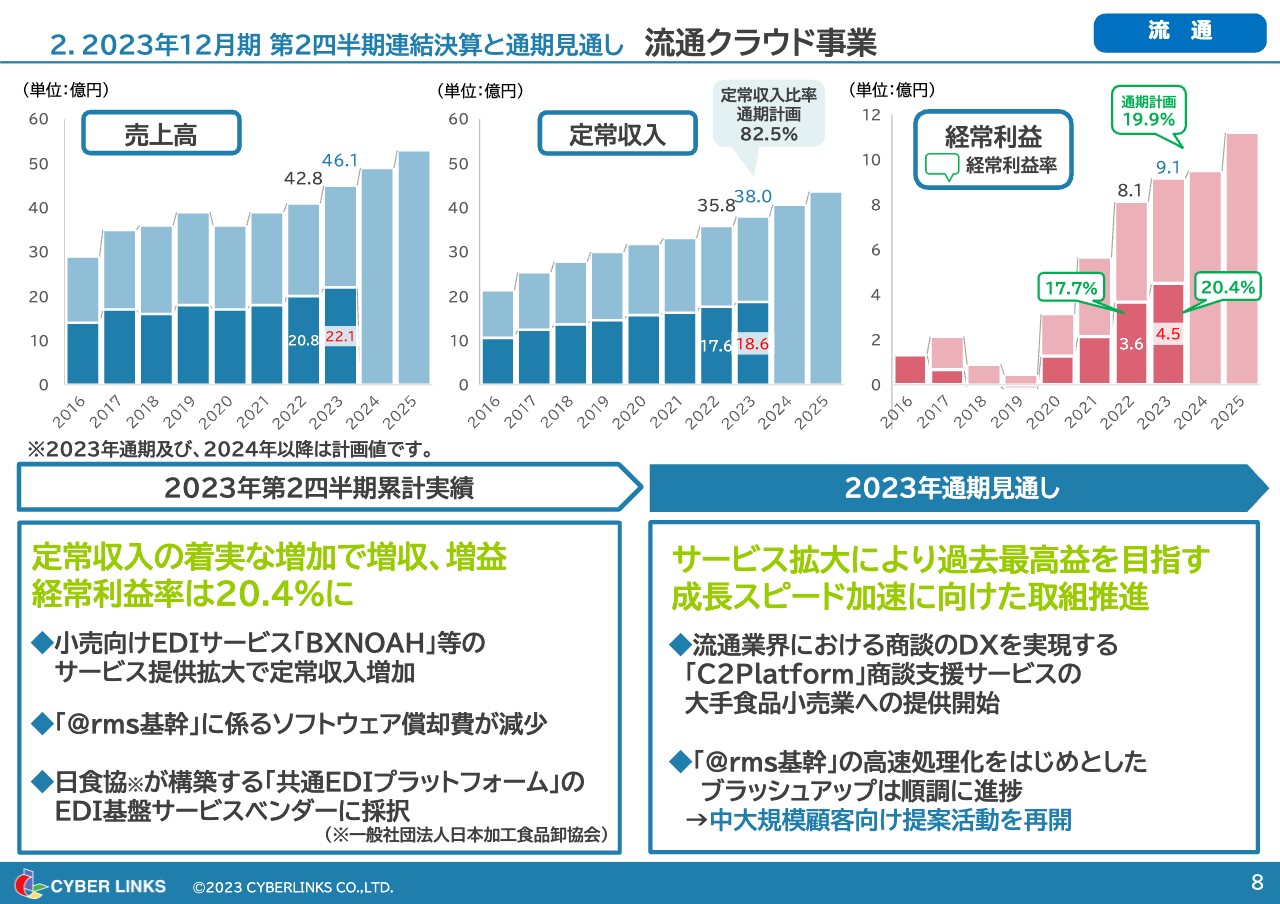

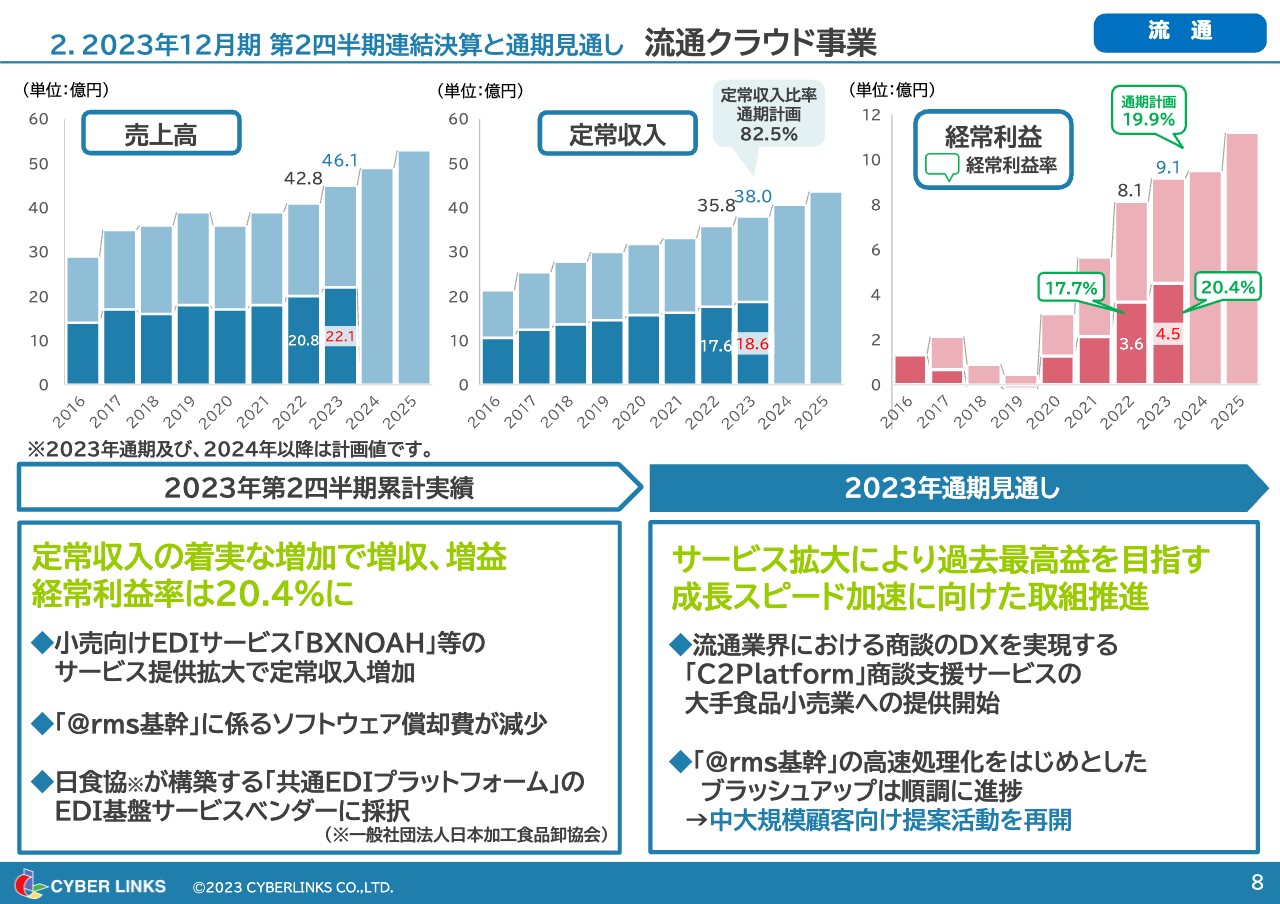

2.2023年12月期 第2四半期連結決算と通期見通し 流通クラウド事業

定常収入の着実な増加で増収・増益となりました。また、第2四半期累計での経常利益率は20.4パーセントです。サービス拡大による定常収入増加に加え、ソフトウェア償却費が減少したことも増益の要因となっています。

卸売業界向けのサービスのトピックスとして、日本加工食品卸協会が構築する「共通EDIプラットフォーム」において、当社がEDI基盤サービスベンダーに採択されました。

通期見通しについては、引き続きサービス拡大により過去最高益を目指しています。さらに、成長スピードを加速するための取り組みとして、流通業界における商談のDXを実現する「C2Platform」商談支援サービスの大手食品小売業への提供を開始します。また、「@rms基幹」の高速処理化をはじめとしたブラッシュアップが順調に推移しており、中・大規模向けの企業に対する提案活動を再開しています。

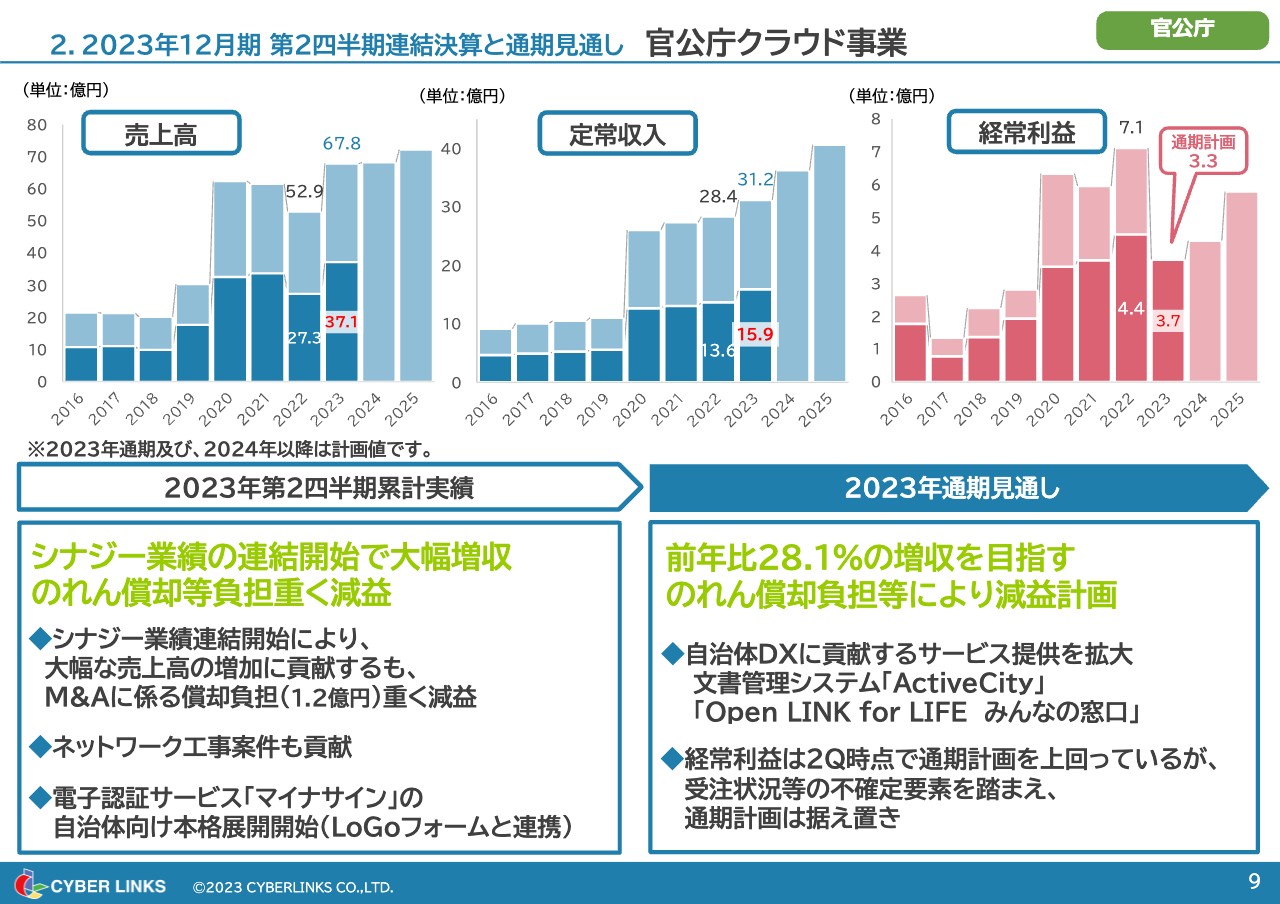

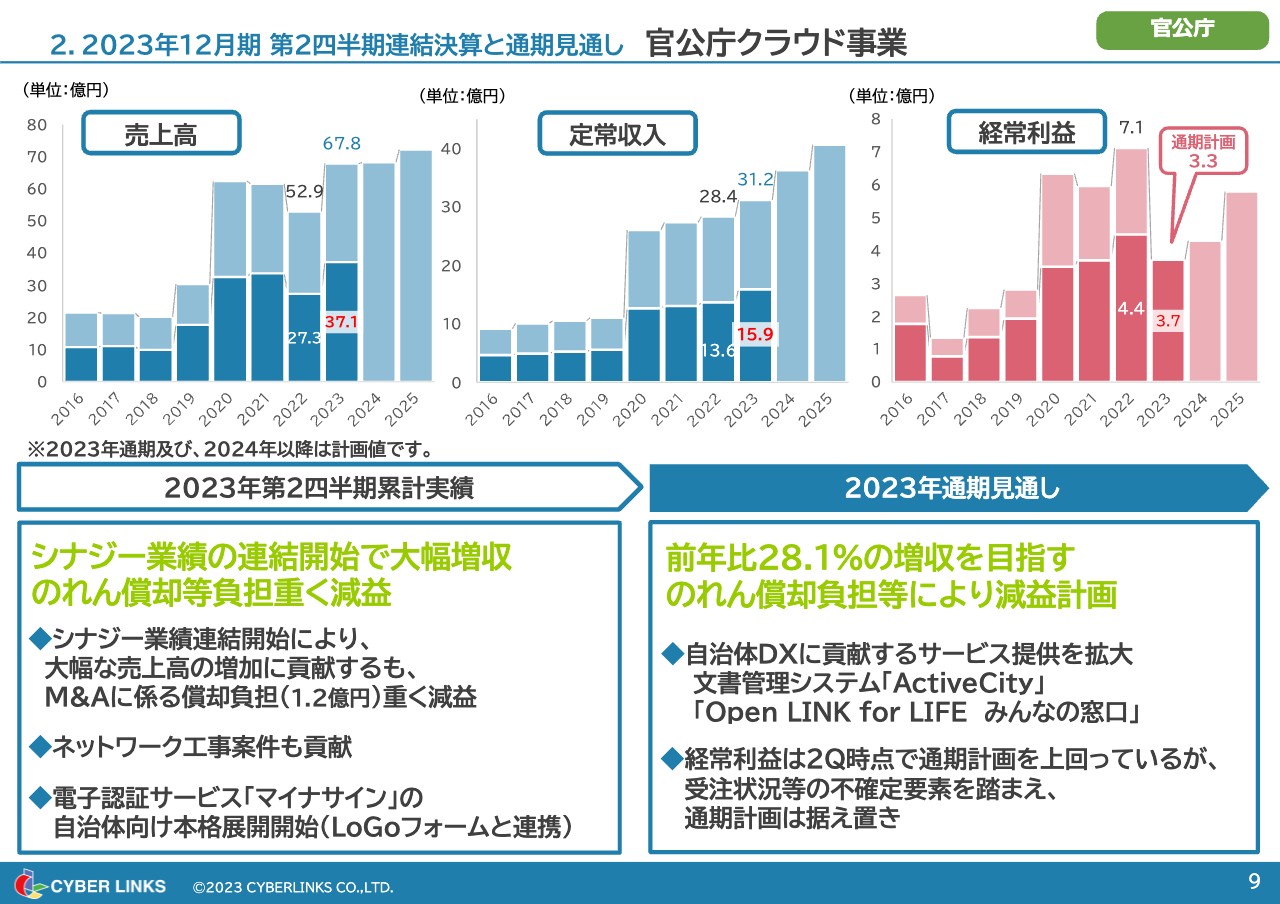

2.2023年12月期 第2四半期連結決算と通期見通し 官公庁クラウド事業

官公庁クラウド事業についてご説明します。シナジー社業績の連結開始により大幅増収となりましたが、M&Aに係るのれん等償却負担が約1.2億円と重く、減益となりました。そのほか、電子認証サービス「マイナサイン」については自治体向けに本格展開を開始しました。

通期見通しとしては、売上面では前期比28.1パーセントの増収を目指すものの、のれん等の償却負担により減益となる見込みです。また、経常利益はすでに通期計画を上回っていますが、受注状況等の不確定要素を踏まえて通期計画は据え置きとしています。

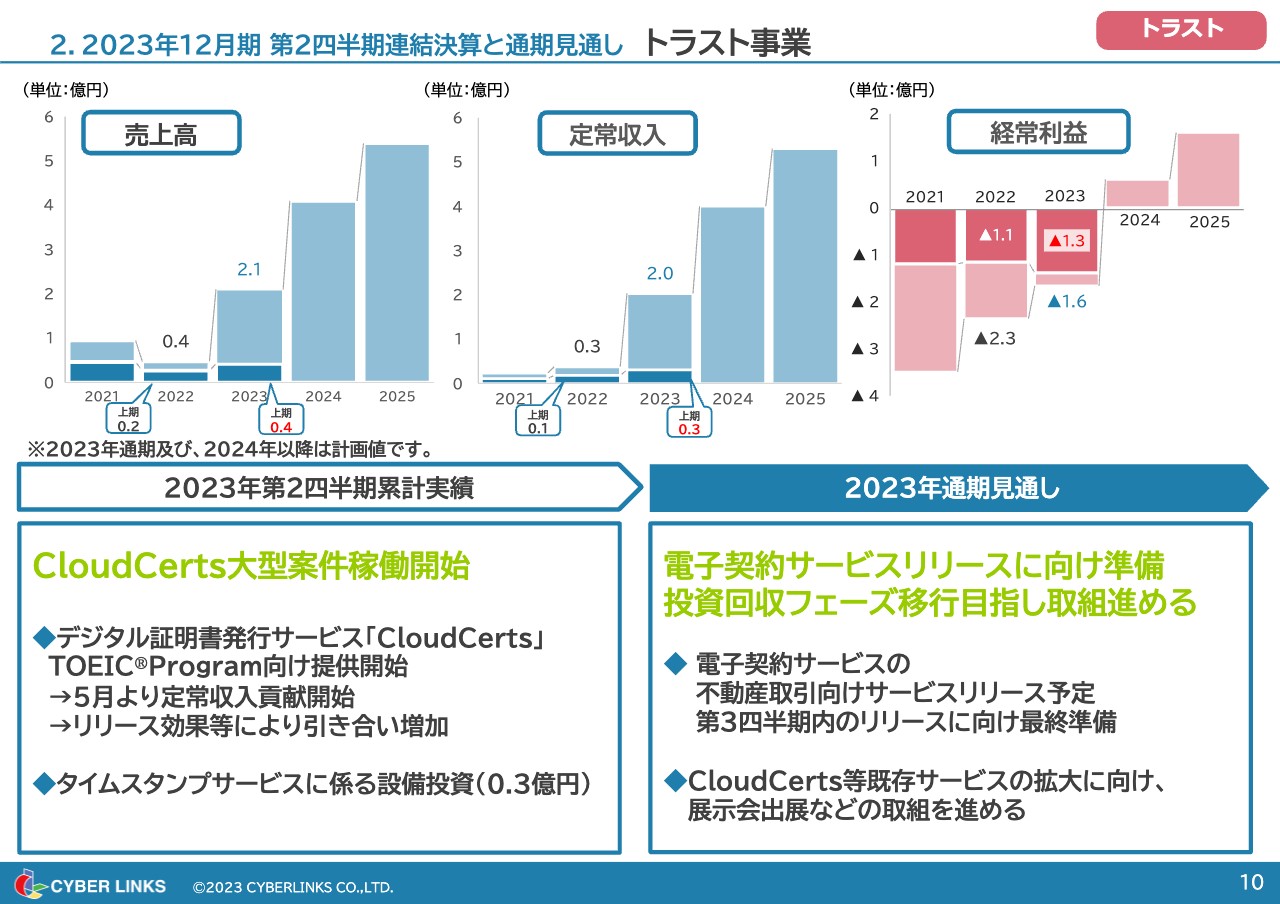

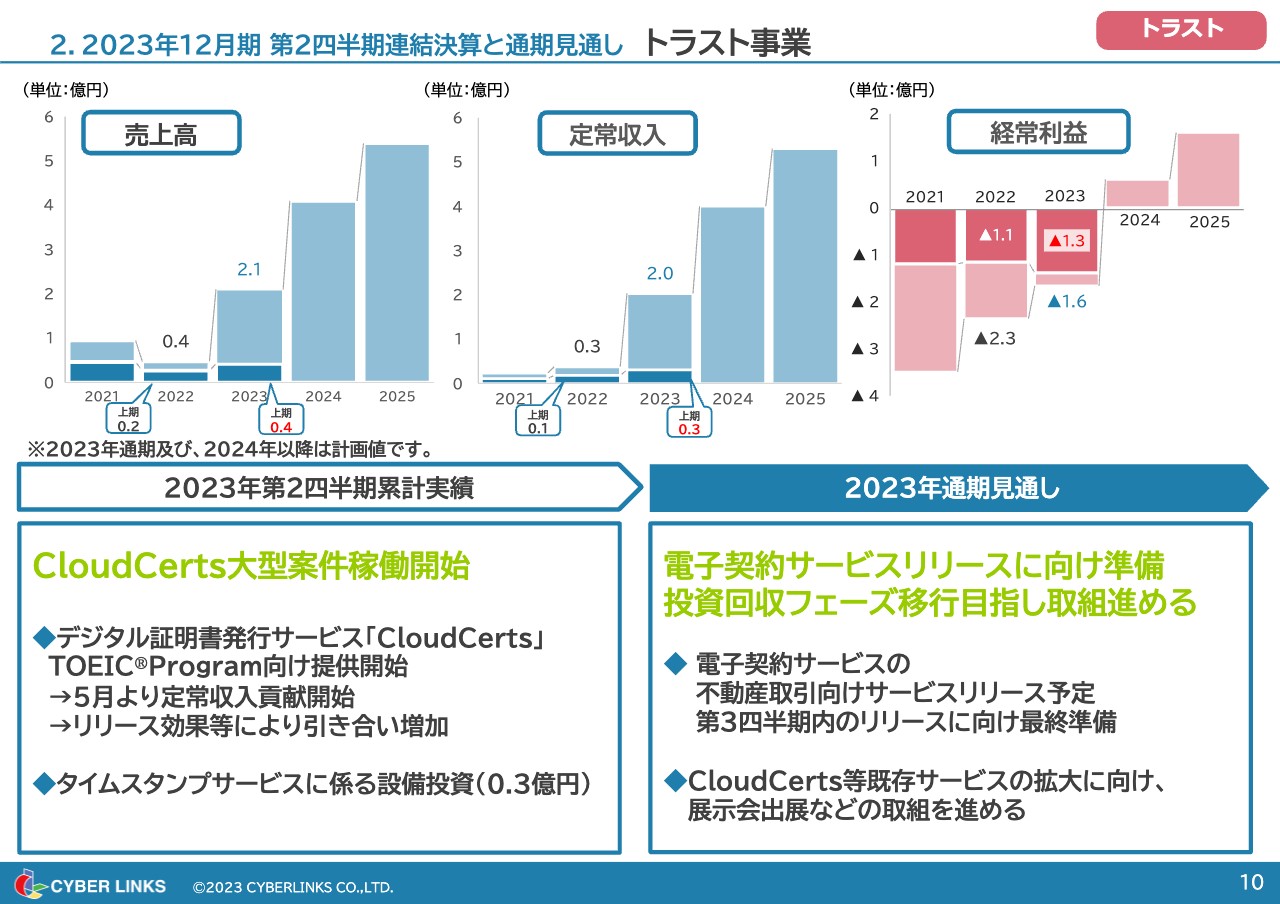

2.2023年12月期 第2四半期連結決算と通期見通し トラスト事業

トラスト事業についてご説明します。売上高は増収となりました。「CloudCerts」において「TOEIC Program」向けの提供を開始し、5月より定常収入の増加に貢献しています。こちらはリリース効果等により引き合いが増加しています。一方、損益については既存サービスであるタイムスタンプサービスに関連する設備投資が発生した影響もあり、前年同期より損失が大きくなっています。

通期の見通しとしては、電子契約サービスリリースに向け準備を進めており、投資回収フェーズへの移行を目指して引き続き取り組みを進めていきます。電子契約サービスについては、第3四半期に不動産取引向けサービスをリリース予定です。また、「CloudCerts」等の既存サービスの提供拡大に向けて、展示会出展などの取り組みを進めていきます。

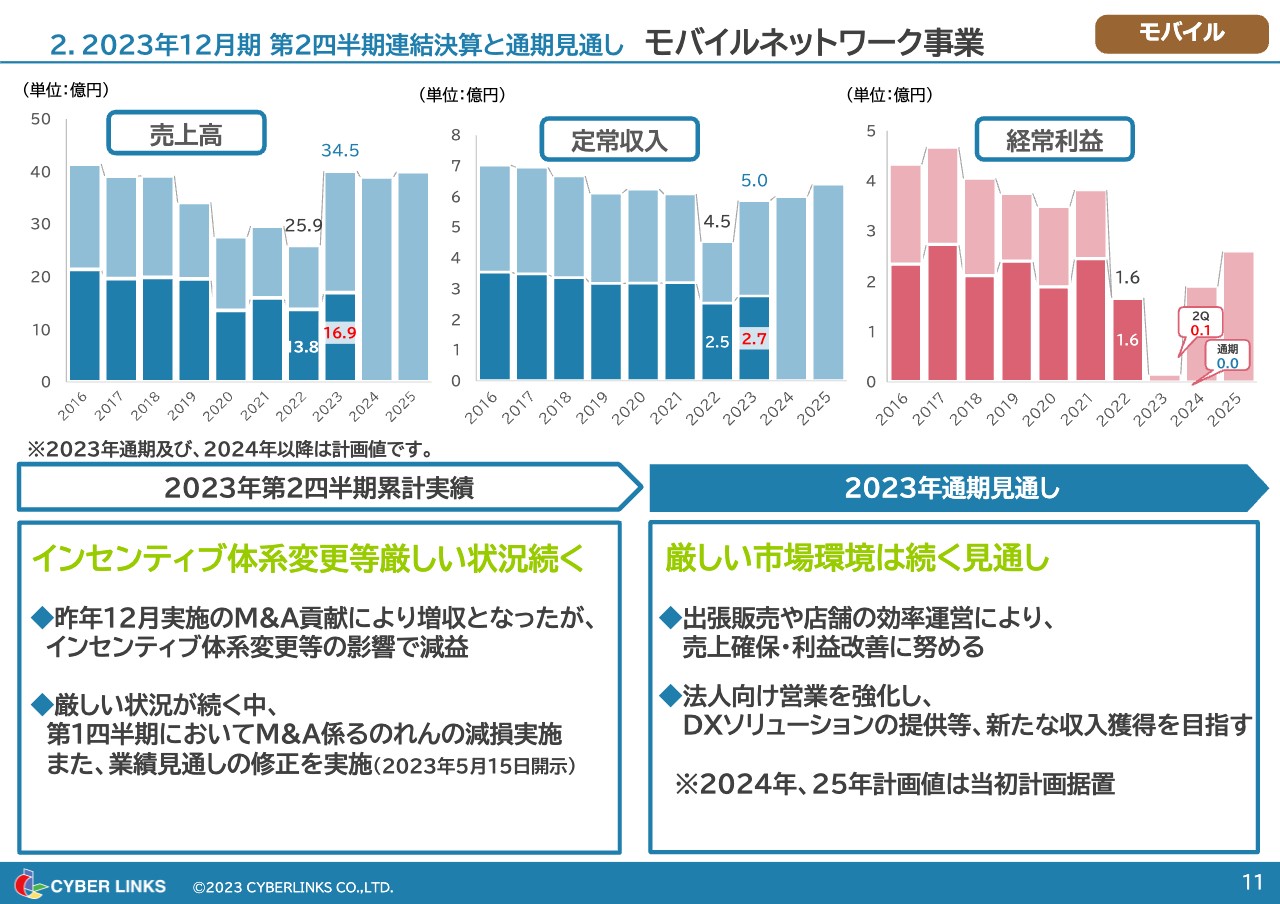

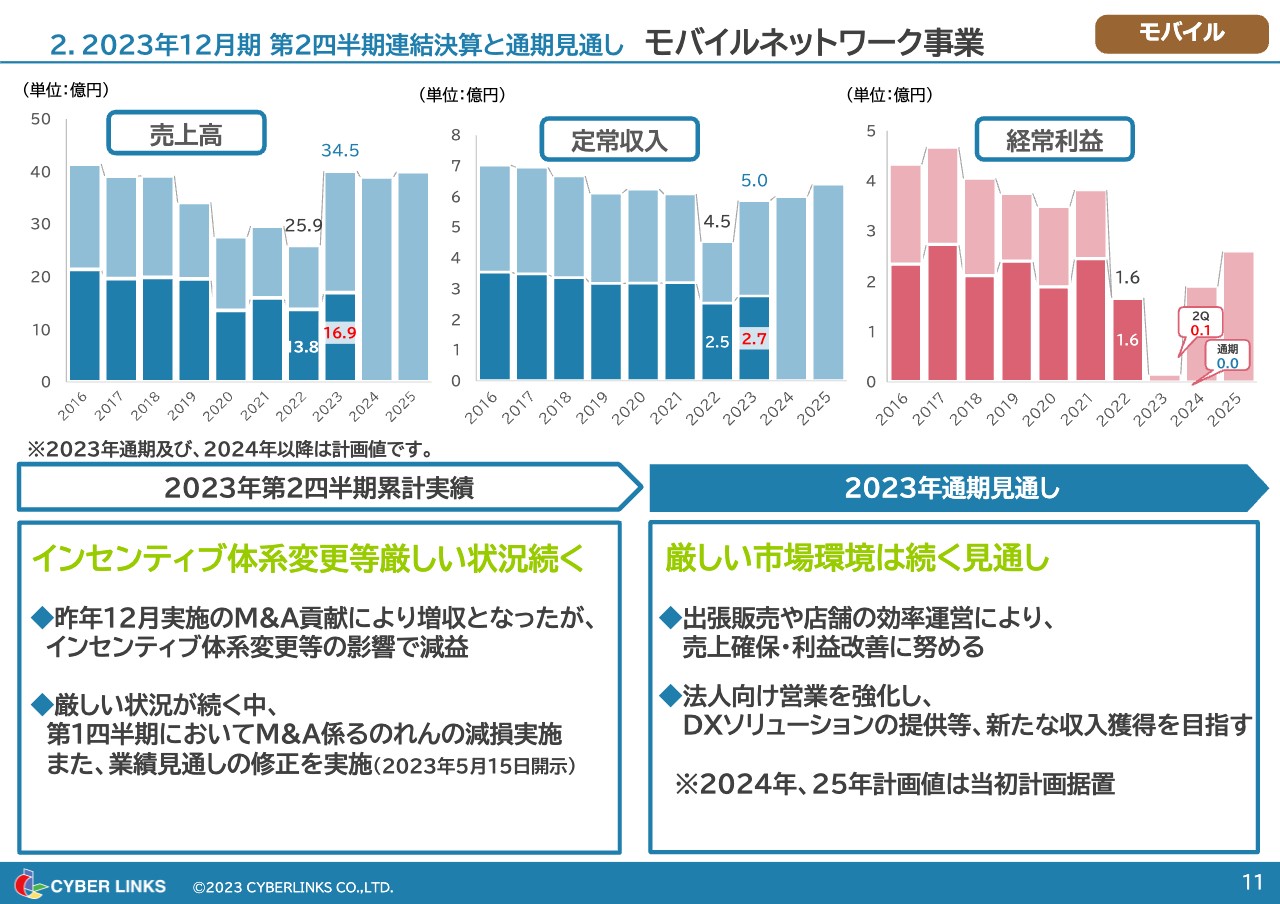

2.2023年12月期 第2四半期連結決算と通期見通し モバイルネットワーク事業

モバイルネットワーク事業についてご説明します。キャリアのインセンティブ体系の変更等により厳しい状況が続いています。売上高については昨年12月に実施したM&Aにより増収となりましたが、インセンティブ体系変更等の影響を受け大幅減益となりました。また、厳しい状況を踏まえ、第1四半期にM&Aに係るのれんの減損を実施しました。5月には業績見通しの修正も開示しています。

通期見通しとしても、厳しい市場環境が続く見通しです。引き続き、出張販売や店舗の効率運営等により売上確保・利益改善に努めるとともに、法人向けの営業強化により新たな収入獲得を目指します。なお、2024年・2025年の計画値については見直しを実施していません。

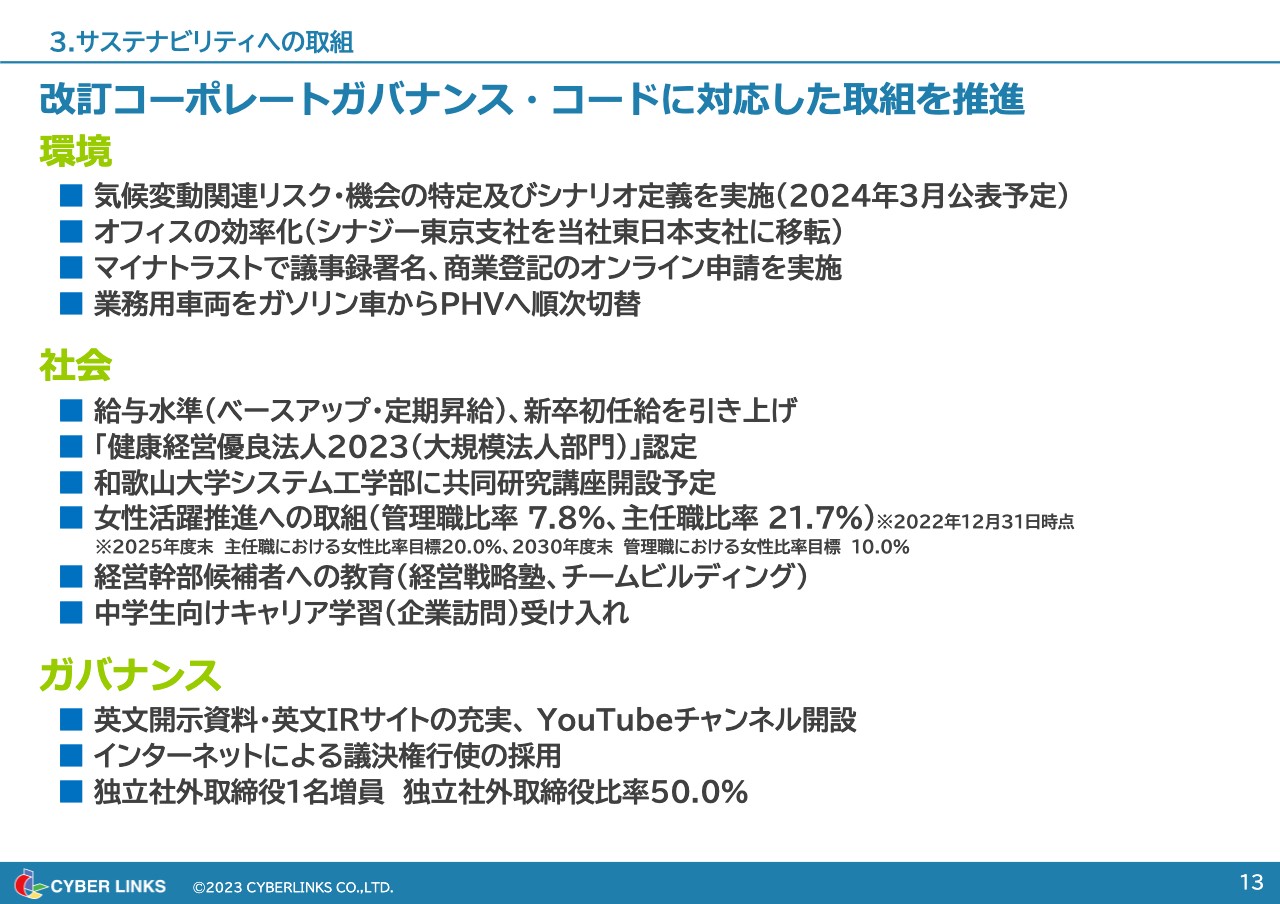

3.サステナビリティへの取組

サステナビリティへの主な取り組みについてご説明します。「気候変動関連リスク・機会の特定及びシナリオ定義」について、2024年3月の公表に向けて進めています。また、ベースアップを含めた給与水準の引き上げ、新卒初任給の引き上げを行いました。引き続き、改訂コーポレートガバナンス・コードに対応した取り組みを推進していきます。

4.資本コストや株価を意識した経営について

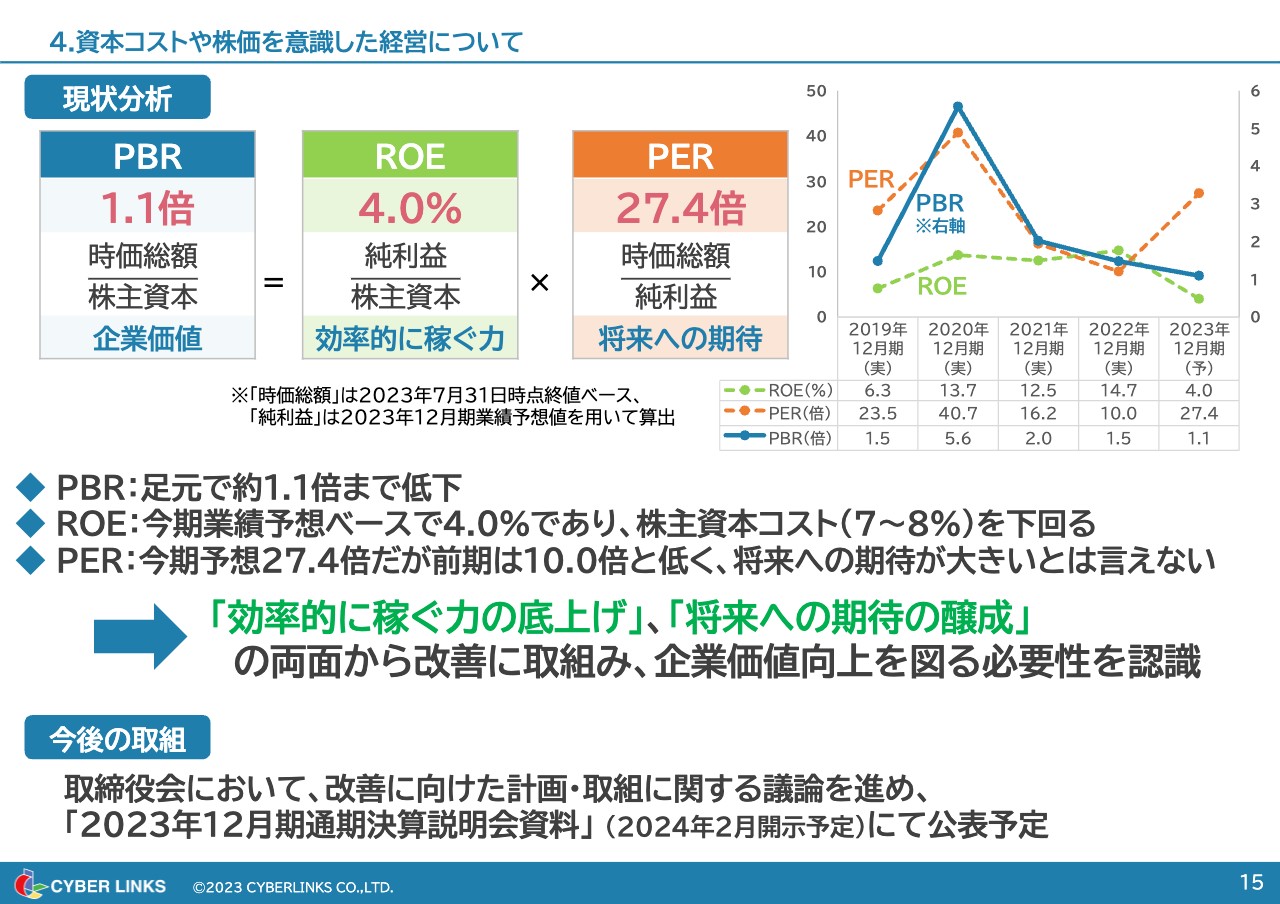

資本コストや株価を意識した経営についてご説明します。東京証券取引所より「単に損益計算上の売上や利益水準を意識するだけでなく、バランスシートをベースとする資本コストや資本収益性を意識した経営を実践すること」を趣旨として、現状分析と計画策定・開示の要請がありました。

これを受けて、このたび実施した「現状分析」についてご説明します。なお、指標としては2023年7月31日の終値をベースとした時価総額と、5月15日に開示した2023年12月期の純利益の予想値を用いています。

PBRは足元で1.1倍まで低下しています。このPBRを、効率的に稼ぐ力を表すROEと、市場による将来への期待値を示すPERに分解しています。ROEは4パーセントで、株主資本コストの指標である7パーセントから8パーセントを下回っている状態です。PERは27.4倍ですが、今期は特別損失の計上等により純利益が低くなっている影響が大きく、前期は10倍であり、将来への期待が大きいとはいえません。

これらの指標を踏まえて、効率的に稼ぐ力の底上げと、将来への期待の醸成の両面から改善に取り組み、企業価値向上を図っていく必要性を認識しました。今後、取締役会において計画・取り組みに関する議論を進め、2023年12月期通期決算説明会資料で公表する予定です。

5.株主還元 株主還元施策と配当予想

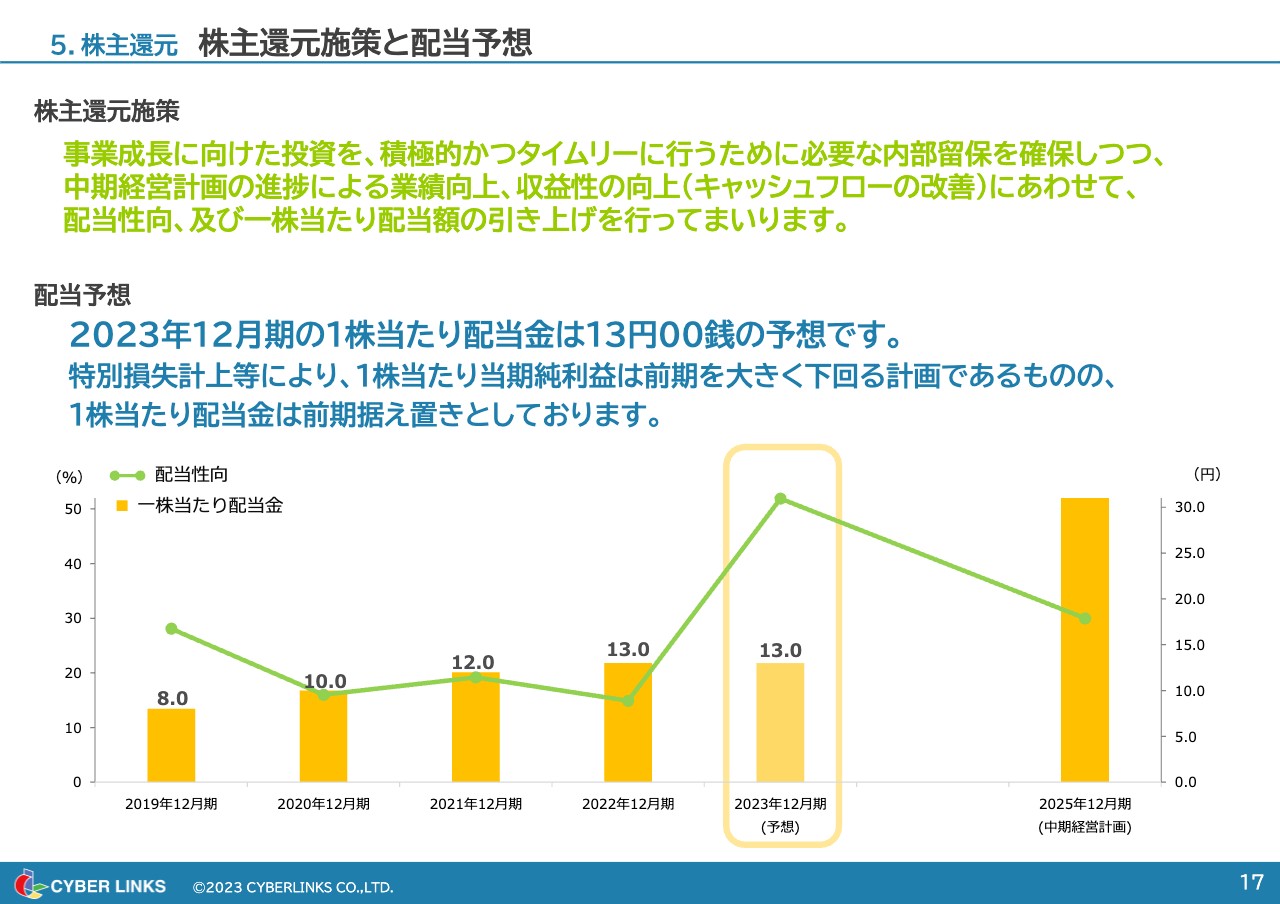

株主還元施策と、配当予想についてご説明します。事業成長に向けた投資を積極的かつタイムリーに行うために必要な内部留保を確保しつつ、中期経営計画の進捗による業績向上、収益性の向上にあわせて、配当性向及び1株当たり配当額の引き上げを行っていきます。

2023年12月期の配当は1株当たり13円を予想しています。当期はモバイルネットワーク事業に係るのれんの減損等、特別損失を計上したことにより、1株当たりの当期純利益は前期を大きく下回る計画であるものの、配当金は前期より据え置きとしています。

質疑応答:「TOEIC Program」での「CloudCerts」の状況について

司会者:トラスト事業に関して、「『CloudCerts』が『TOEIC Program』に採用されましたが、実績はどうでしたか?」というご質問です。

村上:ご質問のとおり、「TOEIC Program」での公式認定証のデジタル化に「CloudCerts」が採用されました。今年5月より「デジタル公式認定証」の発行を開始しましたが、非常にスムーズにトラブルもなく発行できています。大規模検定試験では日本初となる大量の電子証明書発行を非常に順調に開始でき、我々も大変安心しています。

質疑応答:モバイルネットワーク事業のインセンティブ見直しについて

司会者:モバイルネットワーク事業に関して、「インセンティブの見直しとは、具体的にどのような見直しですか? また減損についても教えてください」というご質問です。

村上:前期上期の経常利益は1億6,000万円ほどでしたが、下期はほぼゼロとなりました。これは、NTTドコモがドコモショップを減らす方針を打ち出し、特に下期からインセンティブ体系を厳しくしたことにより、収益性が悪化したためです。

今期の業績予想については、厳しい状況が少し緩和する前提で、昨年の利益に、M&Aによる店舗増分を上乗せした数字としましたが、実際には緩和されることはなく、厳しい状況が続いています。 M&Aに係るのれんについて、第1四半期末時点においてインセンティブの回復が見込みにくい状況などを踏まえて、減損することとなりました。

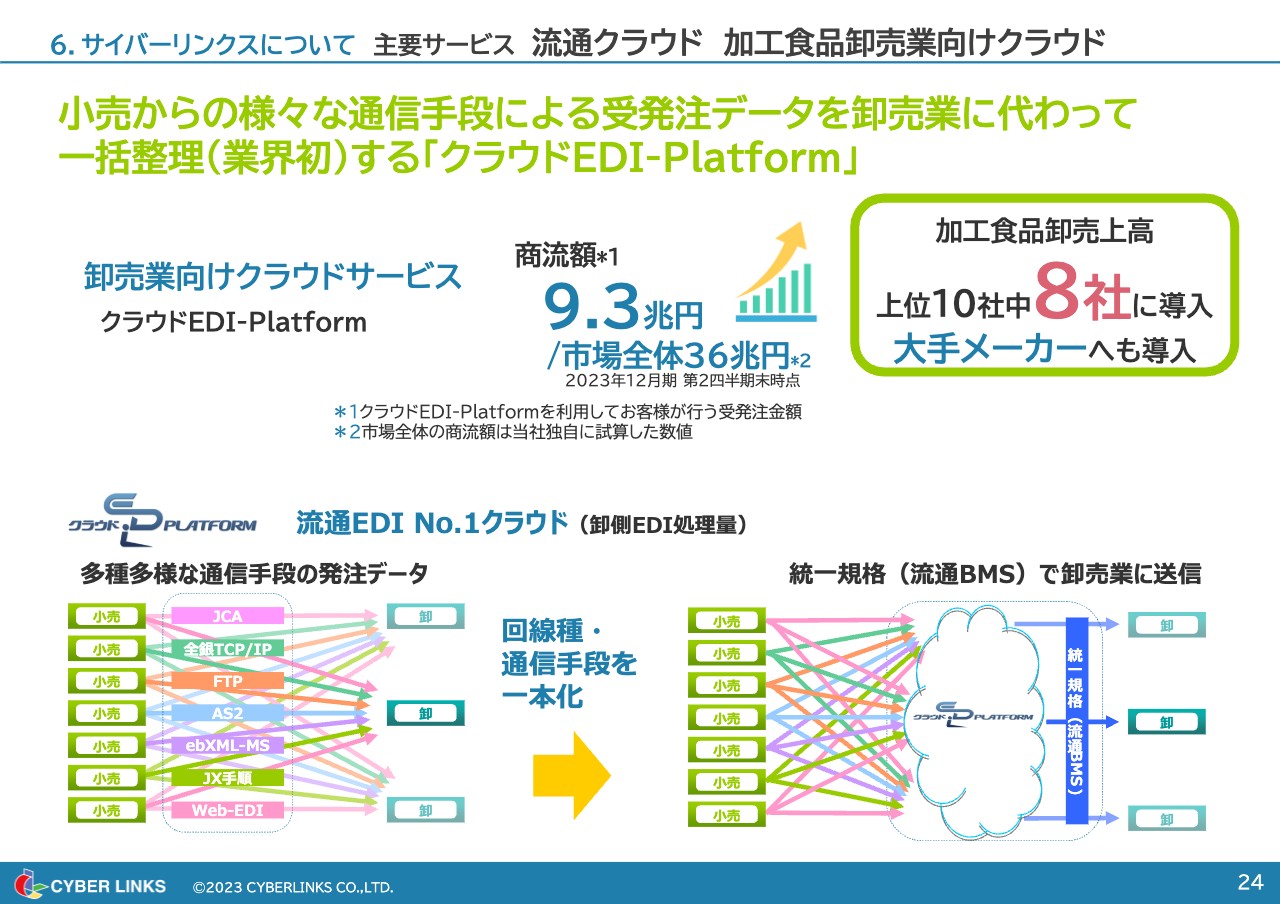

質疑応答:日本加工食品卸協会の「共通EDIプラットフォーム」について

司会者:流通クラウド事業に関して、「日本加工食品卸協会の『共通EDIプラットフォーム』でEDI基盤サービスベンダーに採択されたとのことですが、競合はどこで、何が決め手で選ばれたのでしょうか? また、採択されたことでどの程度のシェアアップが期待できますか?」というご質問です。

村上:大手ITベンダー5社が選ばれて提案し、結果として当社と他1社が残り、2社で卸のプラットフォームを提供することになりました。当社が選ばれた理由としては「クラウドEDI-Platform」での多くの実績があったことが決め手であったものと思います。食品流通業界でのシェアは当社が現在No.1で、今後もおそらくそのポジションは維持されると思っています。

質疑応答:官公庁クラウド事業ののれん償却について

司会者:「官公庁クラウド事業ののれん償却の負担は今後も継続するという理解でよいのでしょうか?」というご質問です。

村上:官公庁クラウド事業ののれんの償却はシナジー社ののれん償却で、年間1.6億円、期間は2023年から2027年の5年間です。これ以外にソフトウエア償却が年間7,000万円あり、3年間で合計2億円ほどになります。

質疑応答:「iPhone」の価格上昇の影響について

司会者:「『iPhone』の価格上昇がモバイルネットワーク事業に与える影響を教えてください」というご質問です。

村上:ドコモショップのビジネスモデルは、販売1台当たりの粗利と販売本数が収益の大きな根源となります。それ以外にいろいろなインセンティブがありますが、販売価格が高い商品の粗利が大きいという構造ではないのです。どのショップについても、高額な商品であろうと粗利の額はほとんど一緒で、販売本数が収益につながります。

そのような面で、「iPhone」の価格が上昇するとお客さまが買い控えの行動をとるため、販売本数が減って全体の粗利が減る方向に近いと認識しています。

質疑応答:「@rms基幹」の販売計画について

司会者:「『@rms基幹』の中・大規模向け提案を再開されると思うのですが、今後どのような販売計画及び業績を見込んでいますか?」というご質問です。

村上:我々はシェアクラウドというビジネスモデルで事業を展開しています。「高機能なものを安く使いたい」というのが時代の大きな流れですが、個別企業の個別要求のためのシステムを作っていては、それは実現できません。そのため、我々はさまざまな要望を聞いて業界に特化した高機能なシステムを作ってきています。

開発初期から、年商300億円以下の中小小売業をベースに、共通利用・共同利用であるシェアクラウド型の「@rms基幹」を作ってきました。当社は130社以上のユーザーを持っており、この市場では圧倒的No.1の存在となっています。

一方で、かねてより「年商300億円を超える市場では、このような共同利用型のシェアクラウドというビジネスモデルは必要とされないのだろうか?」と考えております。そして、「中・大規模クラスの食品小売業の市場も、シェアクラウドを使っていくほうがいい時代になっているのではないか?」という感覚を持っています。

そのような考えで、4年から5年前に中・大規模小売業者向けのシステム「@rmsV5」を完成させ、ユーザー3社に導入しました。しかし、処理できるのはせいぜい年商1,000億円クラスまででした。また、機能不足もあり、3社に導入してから、機能面などでお客さまの要望に応えるべく、3年間改修を加えていきました。

そのように機能要件を整えると同時に、1,000億円クラスでも「若干スピードが遅い」という指摘がありましたので、スピード面で数千億円まで処理ができる構造を研究し、その方向性が見えてきました。現在、高速化の改造に着手しており、2024年度からサービスインできるのではないかと思っています。

これを踏まえて、今後、中・大規模の市場に出ていき、シェアクラウドという同じシステムをみんなで利用するビジネスモデルでチャレンジしたいと思っています。また、我々が勝つ余地は十分にあると判断をしています。

もう少し結果を見なければいけませんが、個別システムに大金をかけるのではなく、情報システムがこれだけ高度化してきた中では、同じものをみんなで利用して、低コストで高機能なものを使う時代になっています。そのため、シェアクラウドというビジネスモデルは食品小売業の中・大規模市場においても必ず成功すると思っています。

質疑応答:流通クラウド事業・官公庁クラウド事業の現状と見通しについて

質問者:第2四半期の経常利益が計画比で0.8億円上振れたことに関して、その中身は流通クラウド事業と官公庁クラウド事業の上振れというお話でした。第2四半期で予想以上に上振れる要因があったのだと思います。流通クラウド事業・官公庁クラウド事業で何か変化があったのでしょうか? また、この先どのような見通しですか?

村上:流通クラウド事業は定常収入が順調に伸びており、営業も順調で、我々は「流通のエンジンをもう一段ふかそうか」と思っています。営業のエンジンをふかし過ぎると、導入や運用でお客さまの要望を吸収する技術開発部隊が疲弊するという問題がありますが、流通は非常に市場の評価も良いようで順調です。したがって、今エンジンをもう少しふかすかどうかの判断を迫られていると思っています。

官公庁クラウド事業は、官公庁年度の2025年度末に向けて、市町村の基幹業務系のクラウド化を全国同時切り替えする方向で動いています。一部の市町村では「どうしても一挙にできません。少し遅れます」というところも出てくるようですが、切り替えに向けて、新しいクラウド型システムと既存システムをもとに、フィット&ギャップをはじめとした調査が行われているところです。

そのような関連の仕事が予想外に増えており、官公庁クラウド事業が少し強含みの方向に動いている状況です。

質問者:地方の基幹業務クラウド化に向けた調査・分析活動が仕事として入ってきたために、第2四半期は上振れてきたとのことですが、その傾向は下期も続くと見ていいのでしょうか?

村上:そのとおりです。2024年度まで続くと思われます。

新着ログ

「情報・通信業」のログ