株式会社ADワークスグループ 2023年12月期第2四半期決算説明

【QAあり】ADワークスグループ、2Qは増収増益 主力の収益不動産販売事業が堅調に推移し、通期計画も大きく進捗

目次

田中秀夫氏(以下、田中):CEOの田中です。本日は当社の決算説明会にご参加いただき、誠にありがとうございます。2023年12月期第2四半期の決算概要と2023年12月期通期決算の進捗状況および新規トピックスについてご説明します。

2023年12月期 第2四半期のサマリー

今期の決算概要についてご説明します。まずは第2四半期までの事業活動全体を総括します。

今期は中期経営計画の最終年度とし、前期比2倍以上となる純利益を計画していますが、第2四半期までの進捗率は70パーセントを超えて好調に推移しています。

この好業績を牽引したのは、国内の収益不動産販売事業です。スライドの表に示しているとおり、物件の仕入は15棟で合計147億円、販売売上は11棟で155億円となりました。いずれも前年同期比を大きく上回り、第2四半期累計期間としては過去最高値を更新しました。収益不動産残高を着実に積み増してきたことが、今期の売上成長に大きく寄与しています。

海外は借入金利上昇の影響に注視し、収益不動産の売買を慎重に進めてきた結果、物件の仕入は前年同期比を下回り、3棟で6億3,000万円となりました。販売売上は2棟で7億1,000万円となり、前年同期と同水準です。

ロサンゼルスは依然として賃貸住宅の需要が強い状況です。そのため、当社が保有する収益不動産からの家賃収入や、オーナーより管理受託している物件からの管理手数料が安定的なフィー収入として業績を下支えしています。

新規事業は、ファイナンス・アレンジメント事業の実績積み上げに注力しています。

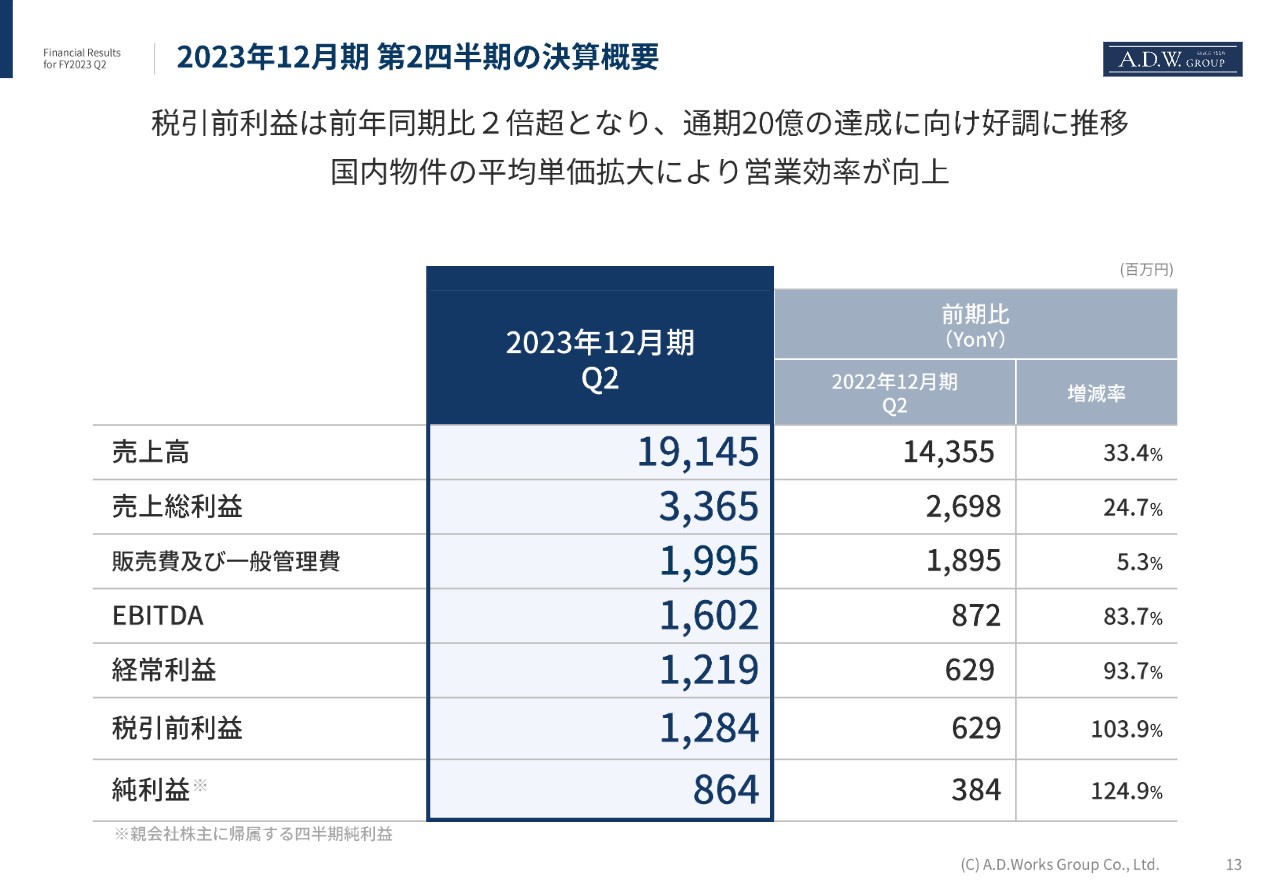

2023年12月期 第2四半期の決算概要

2023年12月期第2四半期のグループ決算の概要です。スライドの表に示しているとおり、売上高は191億4,500万円、EBITDAは16億200万円、経常利益は12億1,900万円、税引前利益は12億8,400万円、純利益は8億6,400万円となり、前年同期比で好調に推移しました。

第2四半期の税引前利益は12億円を超え、通期の業績計画である20億円の達成に向けて好調に推移しています。好業績の主な要因の1つとして、国内物件の平均単価拡大が営業効率を押し上げていることが挙げられます。

国内物件の平均単価は2022年から10億円を超える水準となり、拡大傾向にあります。したがって、売買棟数が前年と同水準でも、金額ベースでは前年を上回るかたちとなりました。

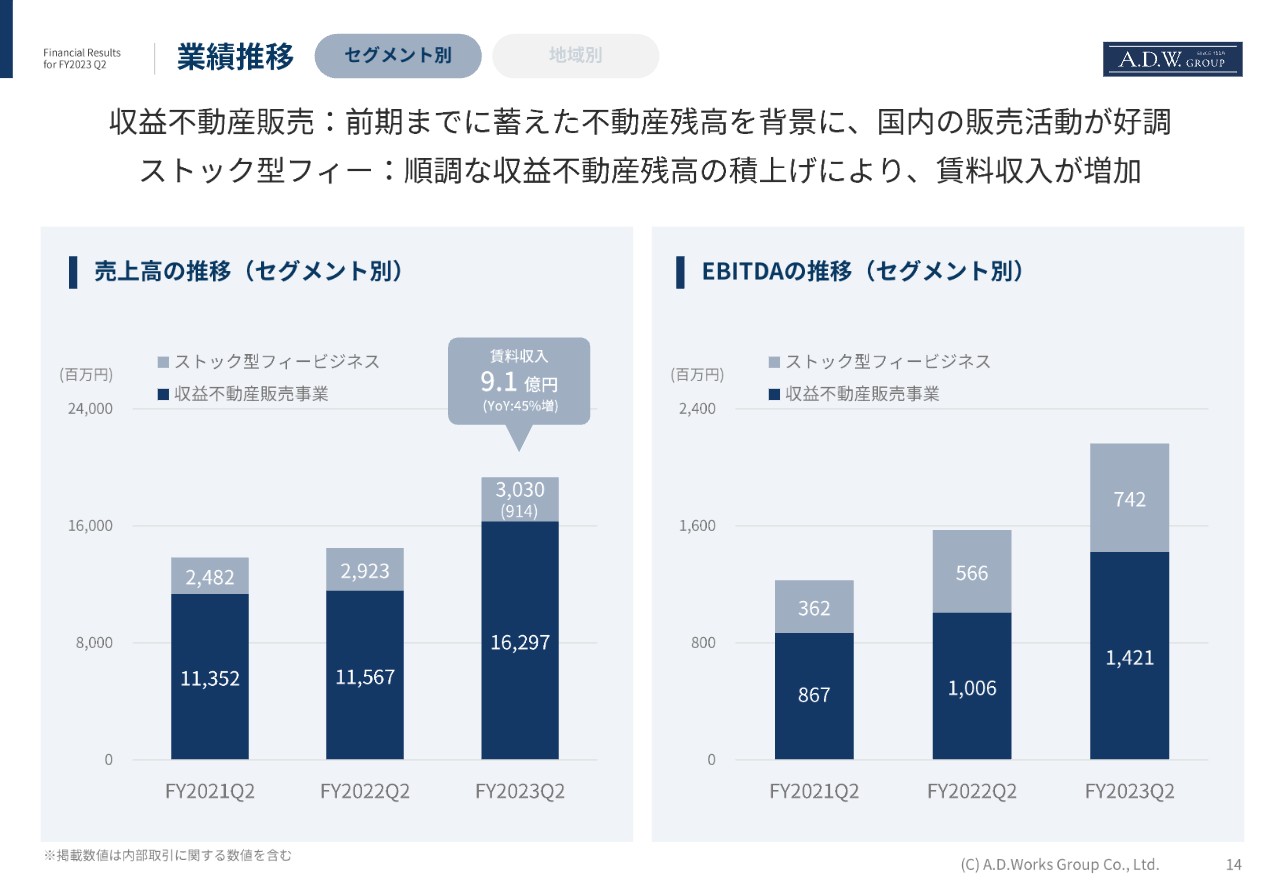

業績推移 セグメント別

業績の推移です。セグメント別では、収益不動産販売事業、ストック型フィービジネスともに順調に業績を拡大しています。

ストック型フィービジネスは、物件の仕入によって拡充した収益不動産残高を含め、当社が保有する不動産から得られる賃料収入が、利益面で大きな貢献をもたらしています。

当第2四半期累計期間における賃料収入は9億1,000万円と、前年比で45パーセント増加し、安定収益の確保につながっています。

その背景として、期末における収益不動産残高が日米合計で450億円と、継続的に増加したことが挙げられます。

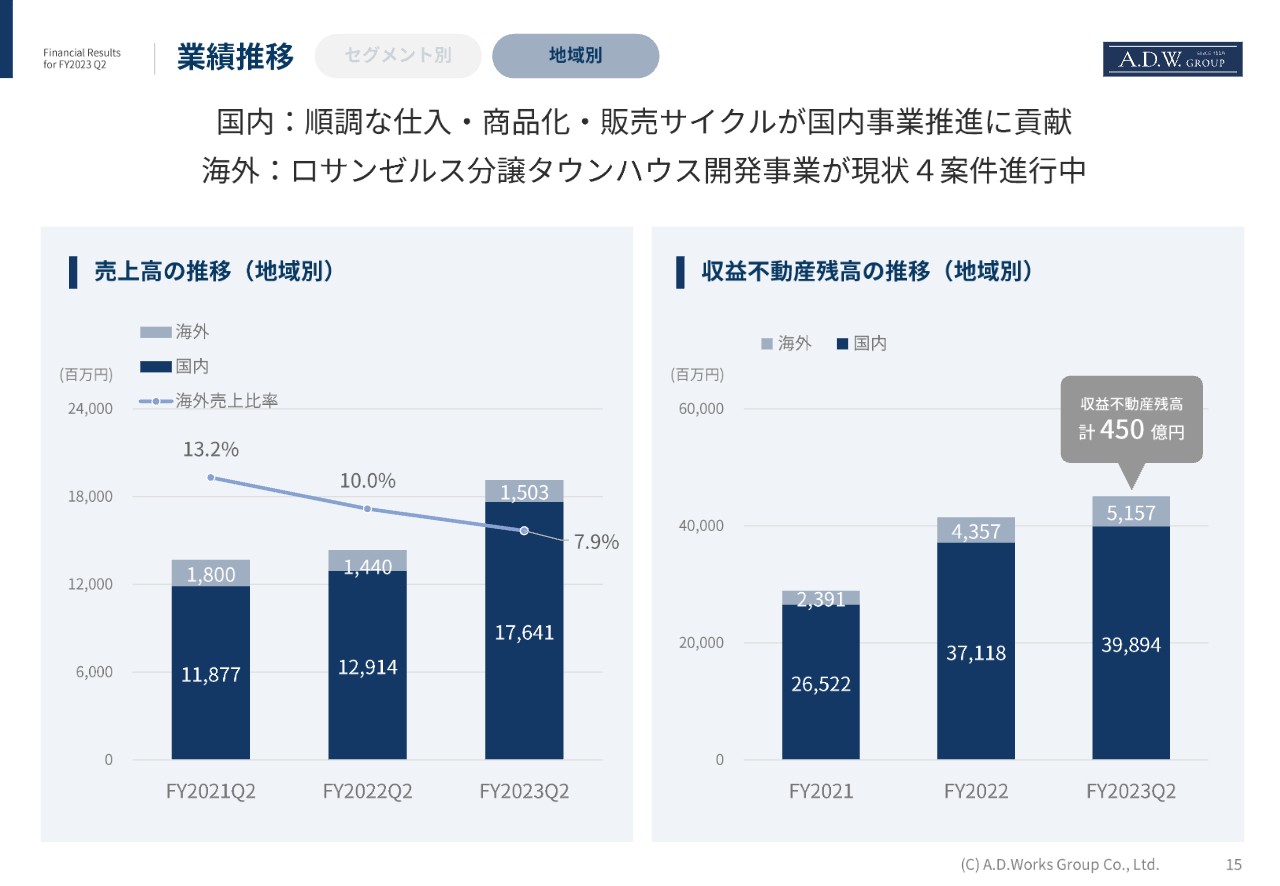

業績推移 地域別

地域別では、国内の売上が大きく伸びた一方、海外は前年同期並みの売上にとどまっています。

海外では、第1四半期にロサンゼルス分譲用タウンハウス開発事業に新たに2件取り組むこととなり、現状4案件が進行しています。

ロサンゼルスの分譲住宅の需要は強いため、既存の収益不動産事業とは異なる事業機会として取り組んでいます。

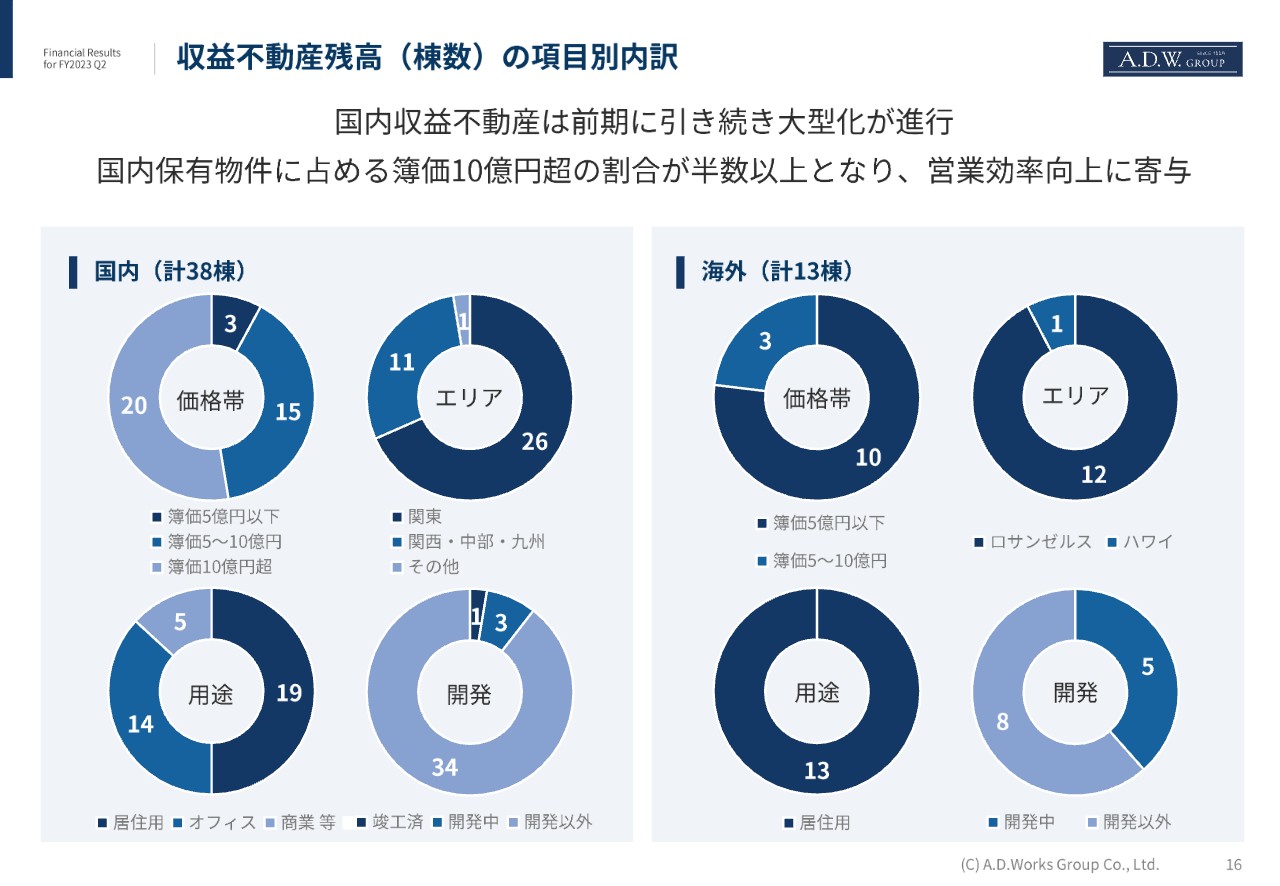

収益不動産残高(棟数)の項目別内訳

スライドのグラフは、当社が第2四半期末時点で保有している収益不動産を価格帯などの項目別に分類したもので、当社が取り扱う収益不動産の特徴を示しています。

ここ数年で変化があったのは、国内物件の価格帯です。数年前は5億円から10億円の物件が主流でしたが、現在は保有物件の半数以上が10億円を超えています。

営業効率は物件の価格帯が上昇することにより向上するため、仕入と販売の双方に対してメリットになっていると考えています。

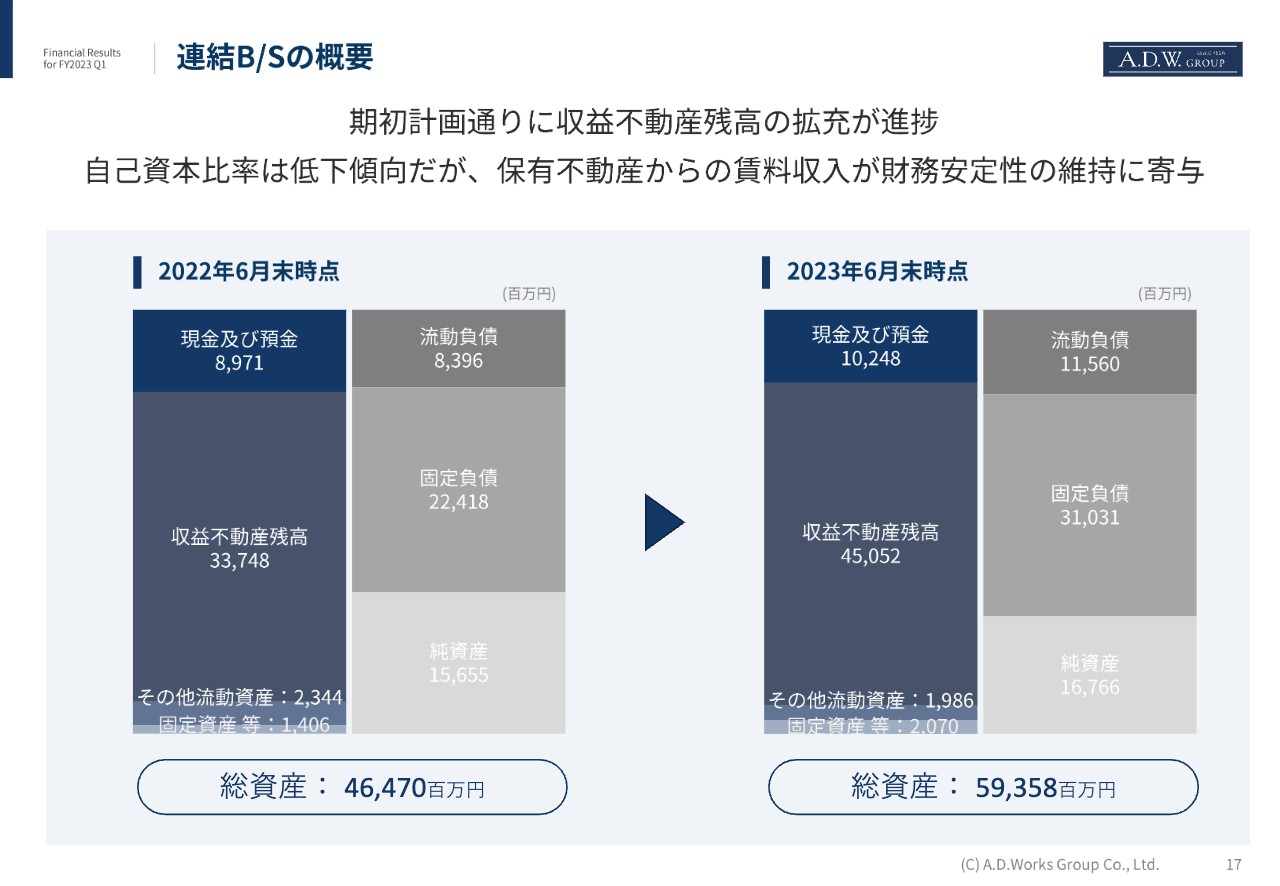

連結B/Sの概要

バランスシートについてご説明します。収益不動産残高が約450億円となったことで、流動資産が増加しました。それに伴い、保有不動産を担保とした借入が増加しています。

当社グループは中期経営計画において、収益基盤を増強するため、収益不動産の仕入活動に注力しました。また、デット性の資金調達手段の拡充を積極的に推進しています。自己資本比率は低下傾向にあるものの、中計の方針に沿って事業を推進した結果として受け止めています。

当社の流動資産の大部分は、賃料収入を生み出す収益不動産です。したがって、安定した賃料収入が財務安定性の維持に寄与していると考えています。

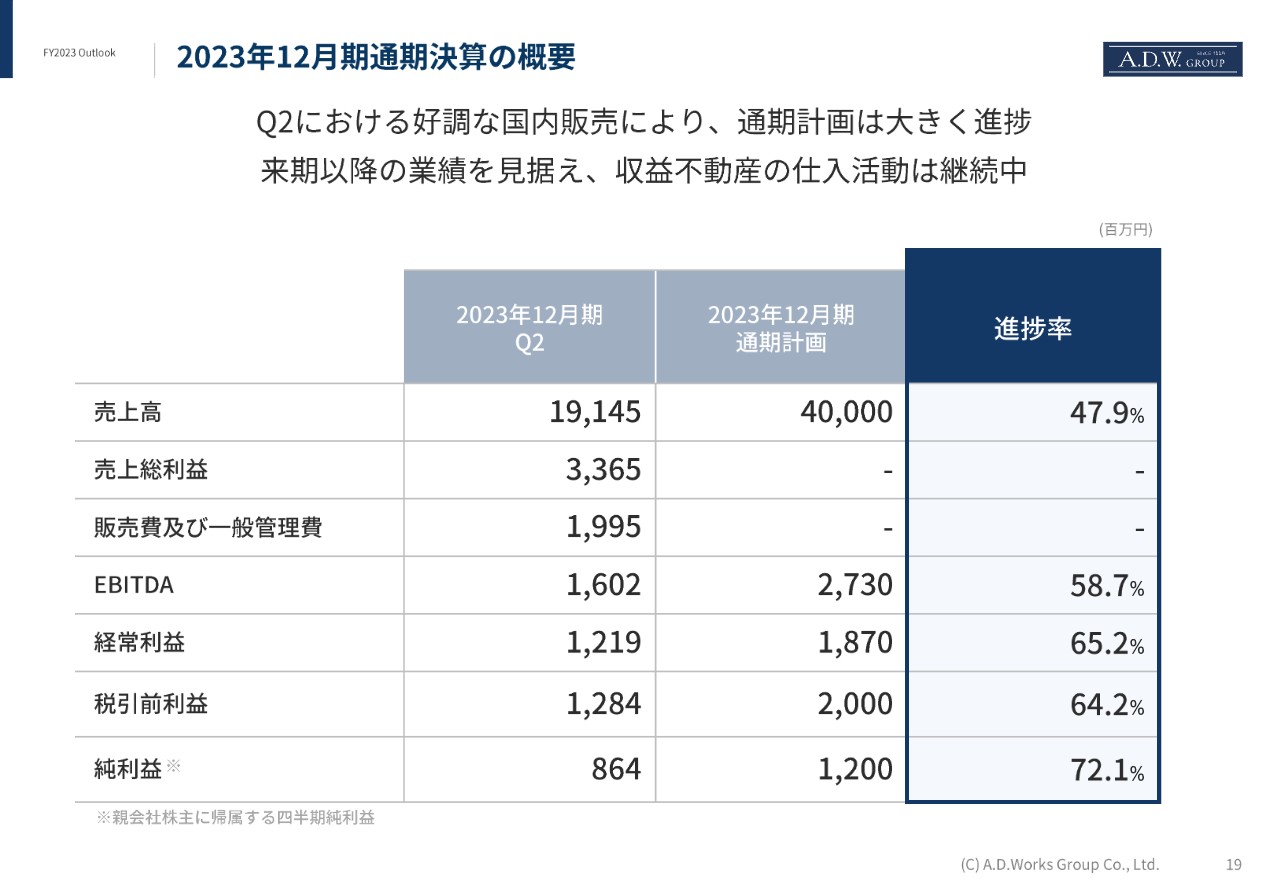

2023年12月期通期決算の概要

2023年12月期通期決算の進捗についてご説明します。

2021年5月に公表した3ヶ年の中期経営計画は、2023年12月期の税引前利益20億円を目標としています。それに対し、第2四半期の税引前利益の進捗率は64.2パーセントと、ラップ水準である50パーセントを超えて進捗しています。

冒頭でもお伝えしたとおり、この好調な業績を牽引しているのは国内の収益不動産販売事業です。

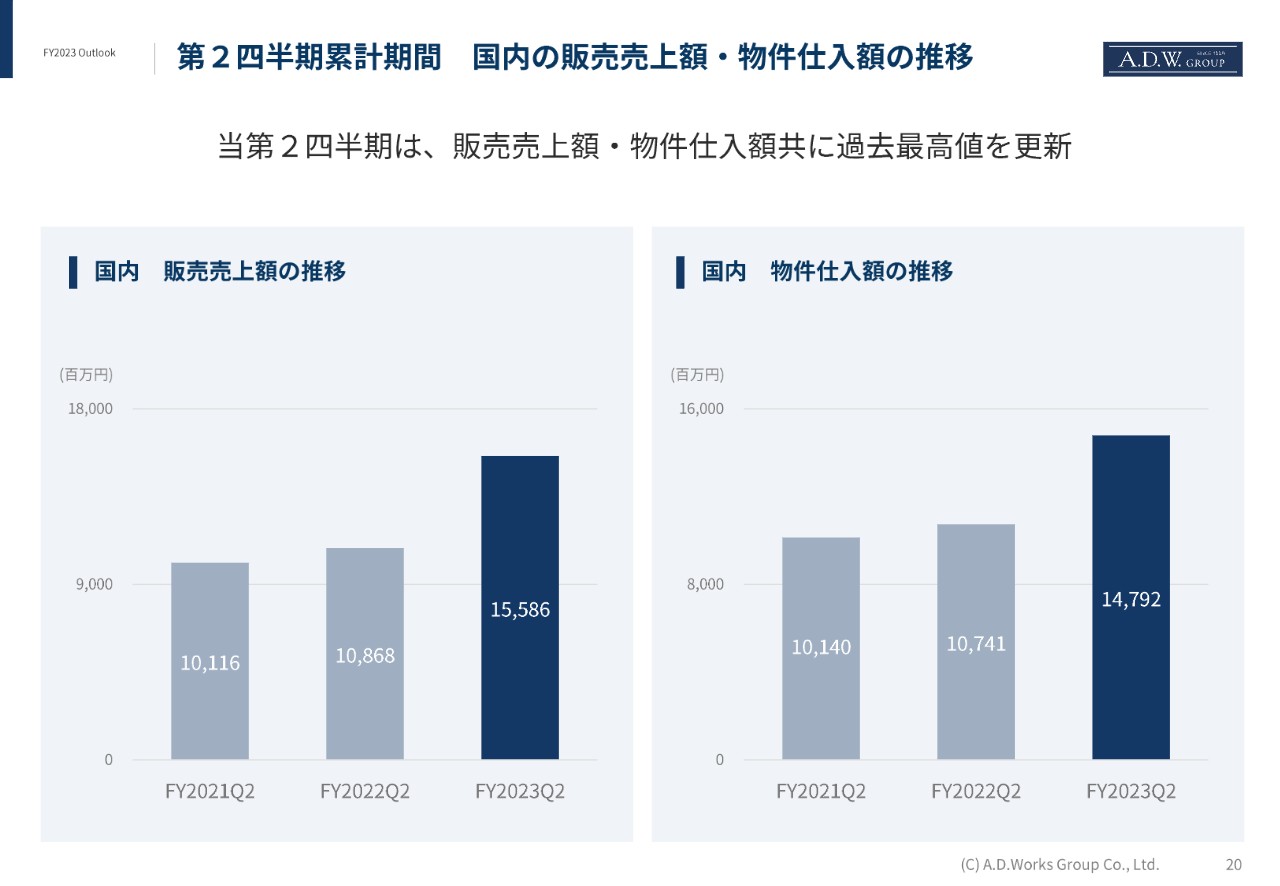

第2四半期累計期間 国内の販売売上額・物件仕入額の推移

直近3ヶ年の、国内の販売売上額と物件仕入額の推移です。当第2四半期は過去2年間の実績と比べても大きく成長し、過去最高値を更新しています。

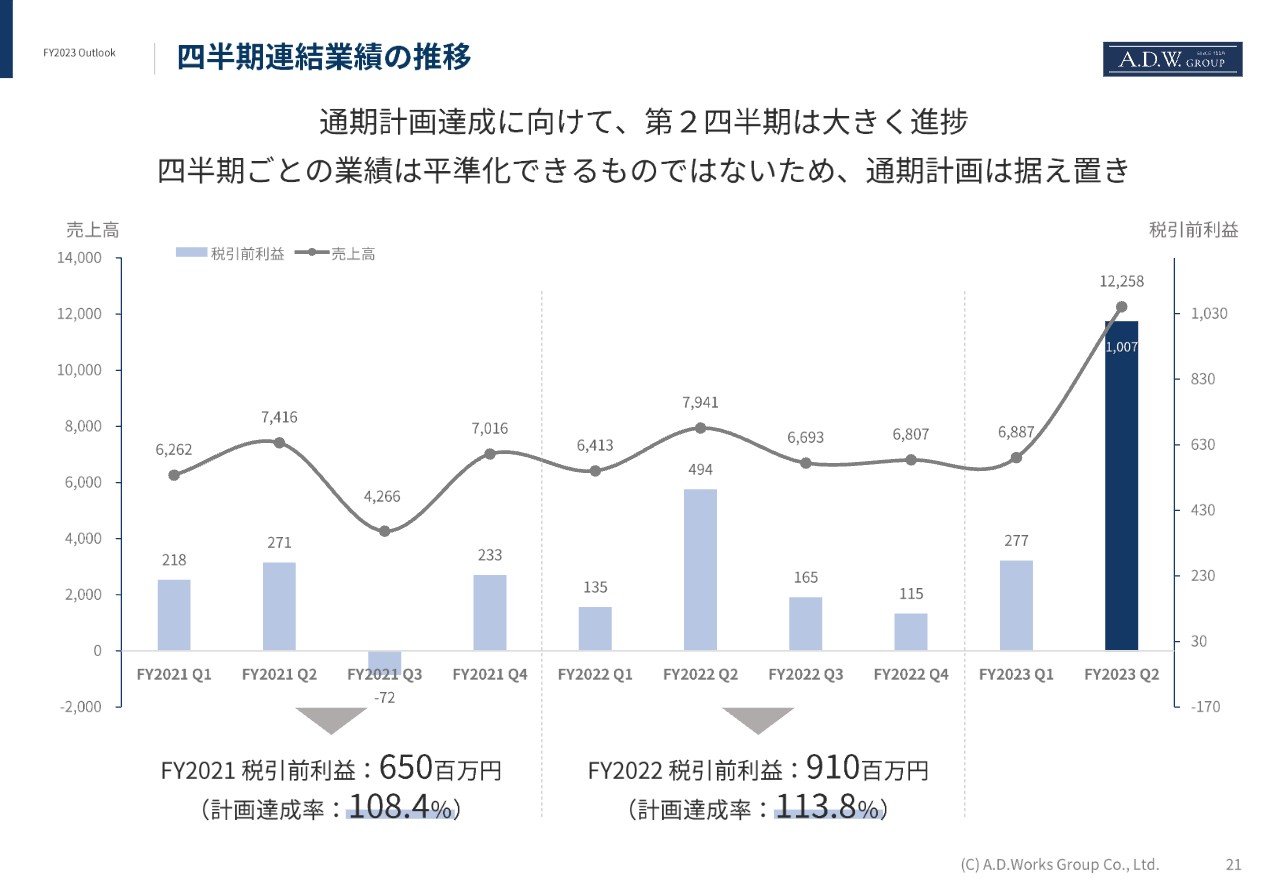

四半期連結業績の推移

スライドのグラフで示しているとおり、四半期ごとの売上高や営業利益は平準化できるものではありません。その主な理由は、物件が大型化したことにより、個々の物件の販売売上額や販売のタイミングが業績に与えるインパクトも大きくなっているためです。

したがって、現時点では通期計画を据え置き、引き続き通期計画の達成を確実なものとすべく、事業を推進していく考えです。

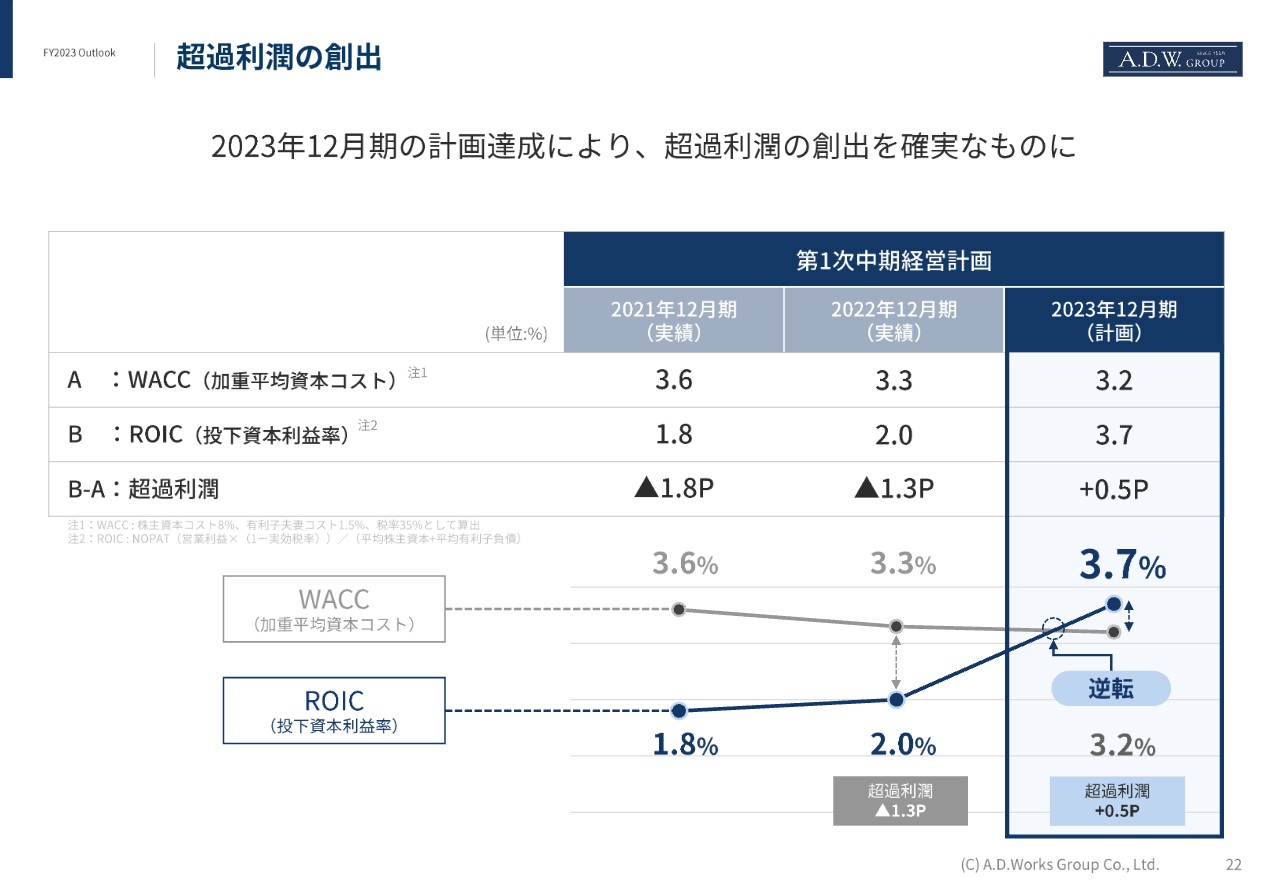

超過利潤の創出

毎回説明会でお伝えしているとおり、当社グループは2023年12月期の通期計画達成により、中期経営計画の基本方針の1つである超過利潤の創出を達成する見込みです。

超過利潤の定義は、ROICの数値がWACCの数値を上回ると、超過利潤がプラスになるということです。このプラスの幅が大きくなればなるほど、企業価値が上がっていくと考えています。

当社は流通時価総額が100億円に達しておらず、東証が定めるプライム市場への上場維持基準に達していない状況です。

このような中で今期の計画を達成し、超過利潤の創出を確実にすることは、中計において大きな位置づけとなるため、あらためて言及しました。

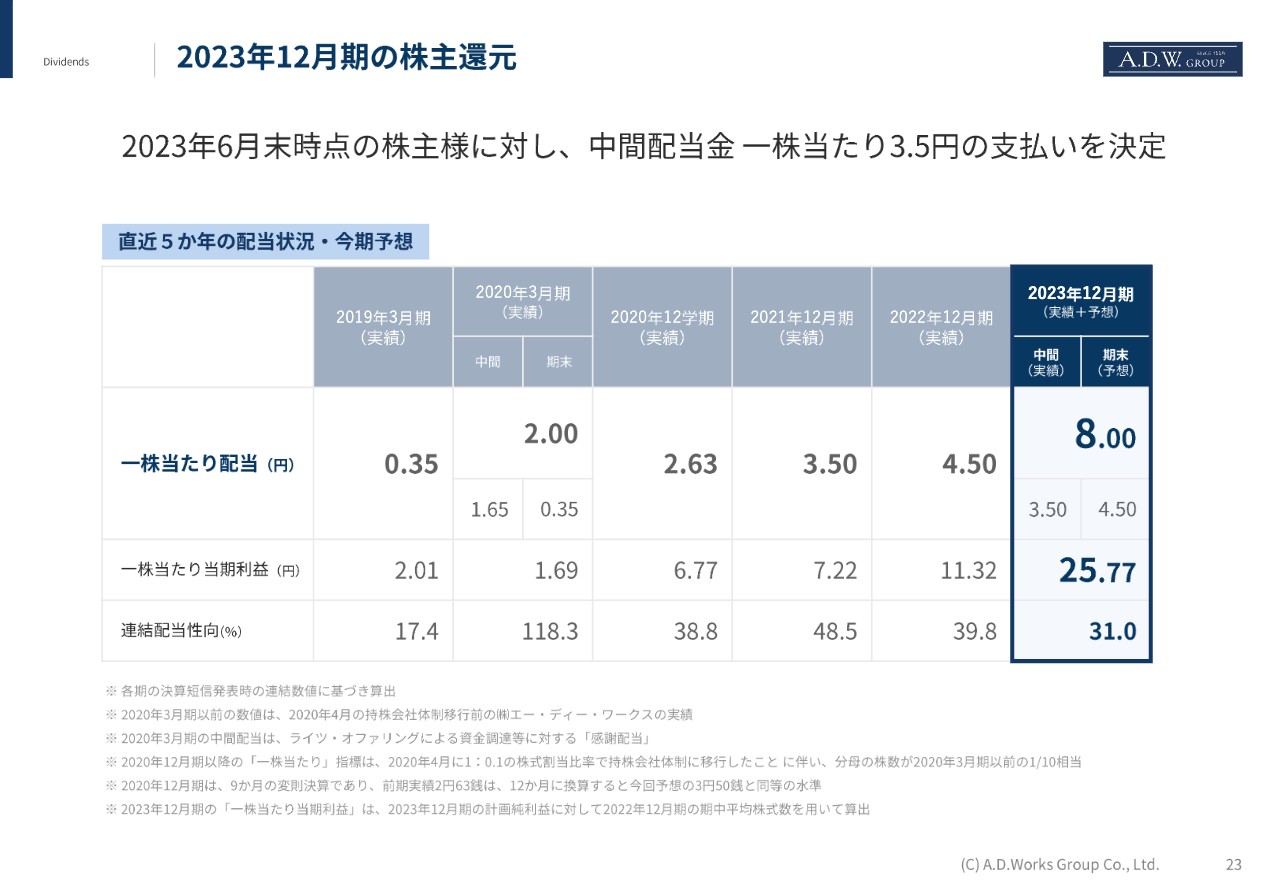

2023年12月期の株主還元

2023年12月期の株主還元についてご説明します。当社は上場以来、リーマンショックの際も配当を継続しており、安定した配当を継続しています。

また、過去に株主割当増資であるライツオファリングのような増資を行った際には、株主のみなさまの協力に感謝の意を表し、特別に中間期に配当を行ったこともありました。

このような過去の推移の中で、2022年11月に、当社は株主優待制度の廃止を決定しました。当該プレスリリースにおいては、直接的な株主還元を優先する方針をお知らせしました。

2023年12月期は、ご案内のとおり前期比2倍以上の純利益を目指しており、その達成に向けた収益不動産残高の戦略的な積み上げが順調に推移しています。

このような状況を勘案し、今期の年間配当予想は前期の4.5円を77パーセント上回る8円とし、6月末時点で、株主のみなさまには中間配当として1株あたり3.5円をお支払いすることとしました。

今後も企業としての成長を通じて、株主およびステークホルダーのみなさまに貢献し続けられるよう精進します。

不動産小口化商品「ARISTO」シリーズ、運用総額120億円に

新規トピックスを3つご説明します。1つ目のトピックスは、不動産小口化商品「ARISTO」についてです。

当第2四半期において、第7号「ARISTO表参道」と第8号「ARISTO福岡大名」が完売し、運用開始となりました。それにより、当社の不動産小口化商品の累計運用総額が120億円超となりました。延べ投資家数は750名超、販売提携パートナー数は400社超となり、順調に拡大しています。

これまでに取り組んできた不動産小口化商品事業のコア事業化は、順調に進捗していると考えています。現在は第9号「ARISTO原宿」の販売を手がけており、今後も継続して事業の拡大に取り組みます。

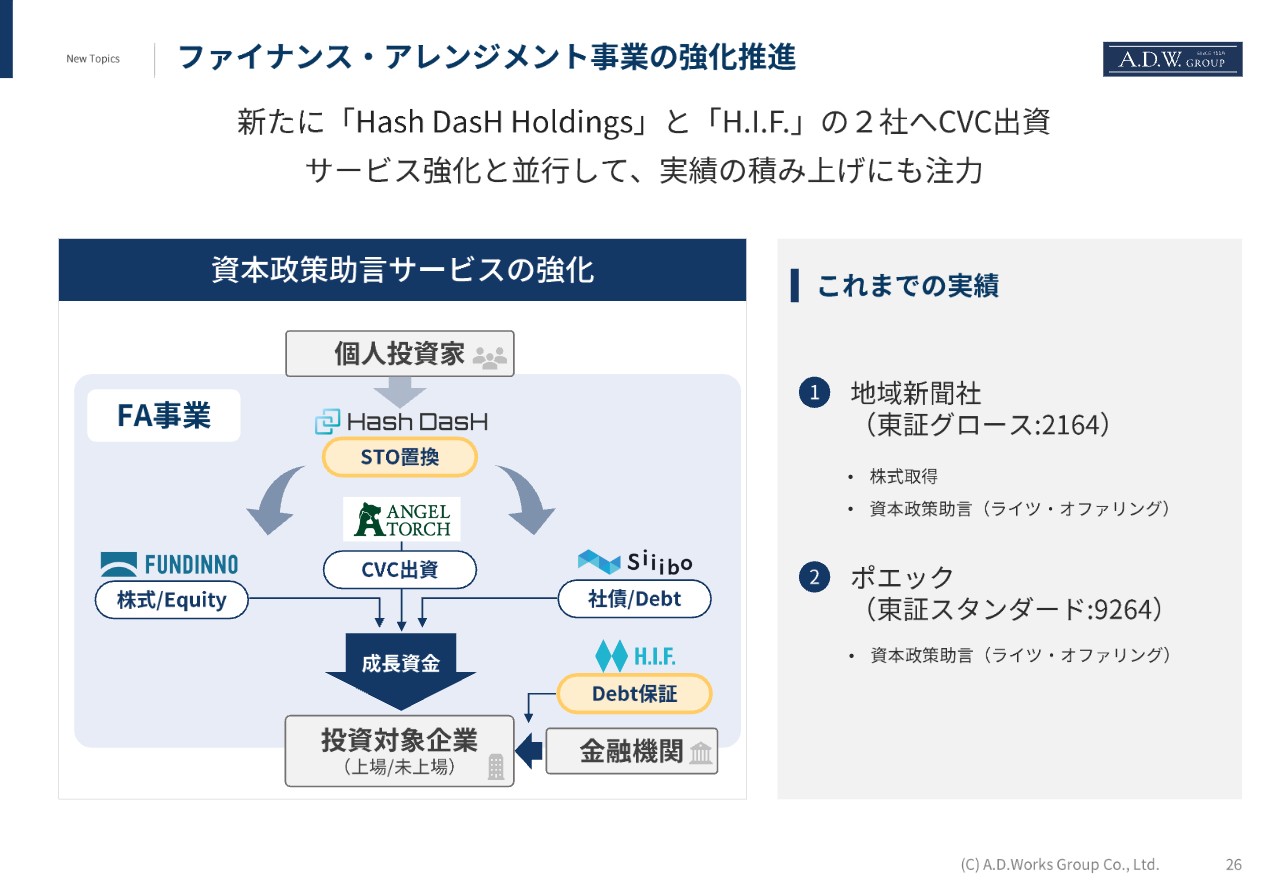

ファイナンス・アレンジメント事業の強化推進

2つ目のトピックスとして、ファイナンス・アレンジメント事業についてご説明します。ファイナンス・アレンジメント事業は、成長のための資金調達ニーズのある未上場企業や中小企業に対し、資本政策の助言を行うことを目的としたものです。

本事業を推進するにあたり、これまで複数の協業パートナーとの資本業務提携を行っていますが、新たにHash DasH HoldingsとH.I.F.の2社にCVC出資を行い、資本政策助言サービスの強化を行いました。

スライド左側のスキーム図に記載のとおり、Hash DasH Holdingsはセキュリティトークン専門の証券会社として、株式や社債のセキュリティトークン化を行う役割を担います。また、H.I.F.はAI与信審査モデルを活用したベンチャー企業への融資保証を提供する役割を担います。

これに加えて、資本政策助言の実績の積み上げにも注力しています。これまでに地域新聞社とポエック社の上場2社に対して資本政策の助言を実施してきました。今後も実績を積み上げることによって、将来における案件の獲得機会が増加するものと考えています。不動産事業以外の収益基盤の構築に向けて、本事業にも注力します。

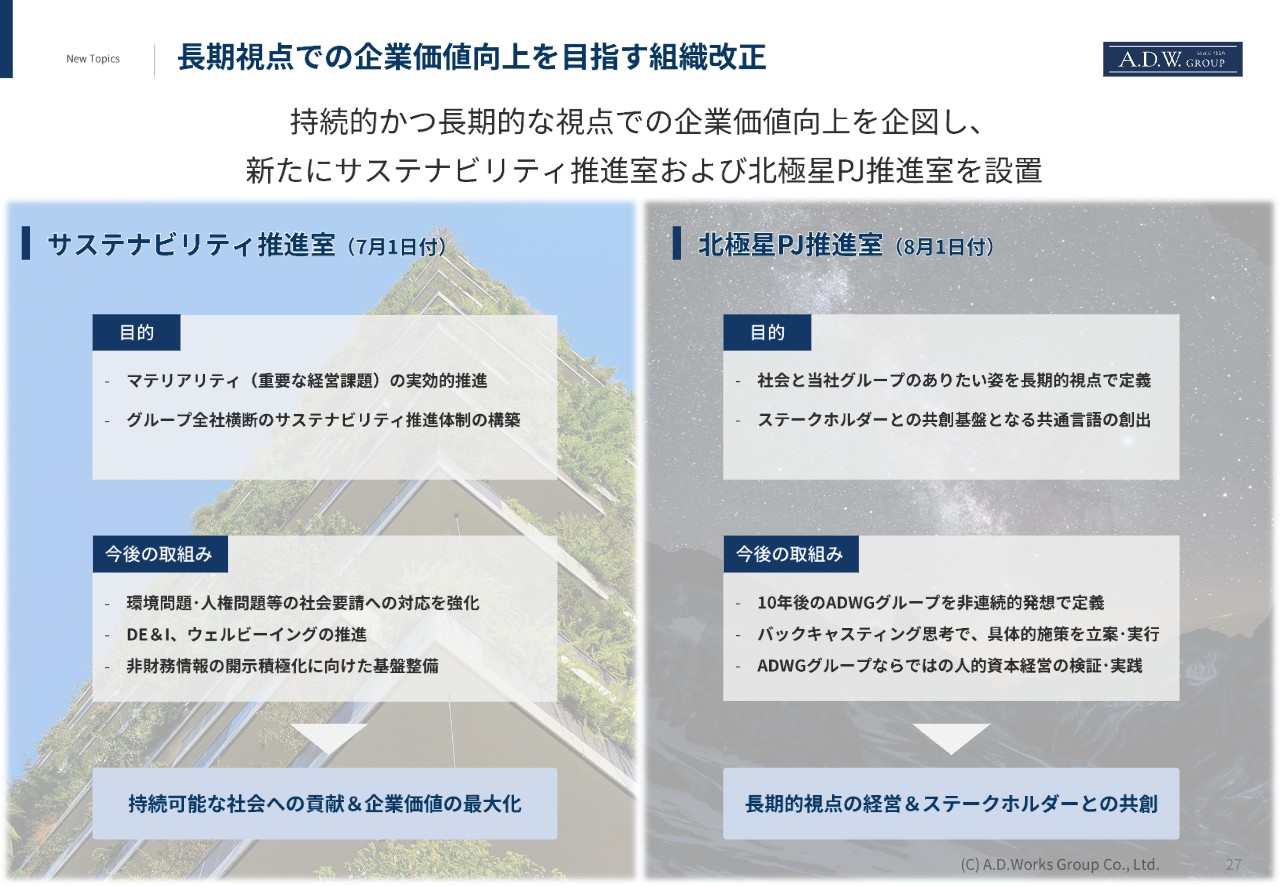

長期視点での企業価値向上を目指す組織改正

3つ目のトピックスは組織改正についてです。このたび、持続的かつ長期的な視点での企業価値向上を企図して、サステナビリティ推進室と北極星PJ推進室の2つの組織を新たに設置しました。

サステナビリティ推進室は、当社が掲げる重要な経営課題であるマテリアリティを実効的に推進することを目的として、全社横断の6名の役職員で構成しています。また、北極星PJ推進室は、社会と当社グループのありたい姿を長期的視点で定義することを目的として、自ら参画に立候補した15名の役職員で構成しています。

いずれの組織も、当社がサステナビリティ経営や人的資本経営を実施するにあたり、重要な役割を担う組織であると考えています。足元では通期の業績計画達成に向け邁進しているものの、このような中長期的視点での取り組みを強化・推進し、さらなる企業価値向上を推進していきたいと考えています。

質疑応答:人的資本に対する考え方について

司会者:「スライド上やご説明の中で、人的資本について触れている部分がありました。御社の経営における人的資本に対する考え方を教えていただけますか?」というご質問です。

田中:人的資本に対する考え方については、先ほども少しご説明しましたが、8月1日に発足した北極星PJ推進室における今後の取り組みとして、当社グループならではの人的資本経営の検証を行うこととしています。

また、当社グループの長期的な成長において、人材の成長は不可欠であると思っています。当社グループが示す将来像に向けてバックキャスティングで戦略を進めていくことを考えており、これは社員の成長にとっても重要であると考えています。

質疑応答:金融政策の変更や金利の上昇から受ける影響について

司会者:「昨年末に日本銀行の金融政策変更の影響があり、日本でも利上げが加速していると報道されています。このような金融政策変更や金利の上昇が、御社の事業にどのような影響をもたらすのか教えてください」というご質問です。

田中:昨年末に日銀の金融政策が変更され、固定金利の上昇の気配が見られるために、不動産市場への影響には注視が必要だと考えています。具体的には、当社が物件を仕入れる際の借入金の上昇や、投資家の不動産購入意欲の低下といった影響があるだろうと考えています。いずれにおいても、市況の変化に十分注意して、着実に進めていきたいと思っています。

質疑応答:収益不動産の大型化の要因と単価の伸びに伴う粗利率への影響について

司会者:「1棟あたりの単価が伸びてきていますが、収益不動産の大型化がスムーズに進んだ要因は何でしょうか? また、今後はさらなる大型化を目指すのでしょうか? 単価の伸びが粗利率に与える影響についても教えていただけますか?」というご質問です。

田中:まず、大型化した理由につきましては、古い物件を購入してリニューアルを行い、新たな投資家の方にお売りするという当社のもともとの事業が業界でも認められてきたため、そのままでは投資家の方にお売りできない状態の物件が、当社に多く持ち込まれるようになりました。

その中には大型案件もあり、同じ手間暇かけるのならば大型の方が利幅は大きいだろうと考え、ある程度当社のほうで物件を選択しました。そうなると、結果的に1棟あたりの粗利の額が増えてくるため、棟数は同じでも利益の総額が増えてくるかたちとなっています。

また、大型物件を保有していると、金融機関系の方から多くの情報が入ってきます。その情報をいただいてから、成約する確率が上がってきました。この点が、大型の案件の数を絞り込んでいても、成約に結びついている要因だと考えています。

粗利率に関しては当然のことながら、小型案件の利益総額と、大型案件の利益総額を比較した時に、同じ利益率というわけにはいきません。結果的に利益率は下がるものの、1棟あたりの利益の額が増えるというかたちとなっており、こちらは致し方ないことだと思っています。

質疑応答:収益不動産のバリューアップや、原価高騰の影響について

司会者:「収益不動産のバリューアップには、どの程度時間がかかるものでしょうか? また、原価高騰による影響についてもご教示いただけますか?」というご質問です。

田中:バリューアップの時間については、3つに分かれると思っています。短いものは、いわゆる物的な修繕がメインになります。こちらはある程度、金額的なものや工期がわかるため、割と短い時間でバリューアップできると判断しています。

もう少し長いものは、例えばテナントの入れ替えが発生するような案件です。当社が購入してバリューアップを行い、既存のオーナーさまやテナントに賃上げについておうかがいし、ご承諾いただくとすると、当然そのための時間が必要となります。

一番長くかかると思われるものは、例えば旧耐震基準物件の案件です。基本的に当社では扱わないものの、旧耐震基準の建物を購入した場合には、入居している方に交渉をして立ち退いていただき、建物を取り壊し、新耐震基準の建物を新築し、新たな投資家の方にお売りするというケースがあります。この場合、最長で2年程度かかることがあります。

そのため、時間的な面では、早いものは1年以内、次が1年半程度、長いものは2年から2年強と考えていただければと思います。このように、バリューアップの期間は案件次第ということです。

田中:原価の高騰について回答します。ご指摘のとおり、原価の高騰は大きな影響だと思っています。先ほどお伝えした3つのうち、3つ目の新築の場合は物件価格が大きいため、かなり大きな影響があります。

一方で、1つ目の1年以内のものや、2つ目の1年半程度のものについては、法的な調査なども含まれており、コスト全体のうち、工事費が占める割合は少なくなっています。そのため、短い期間で商品化できるものは、工事費の単価にそれほど影響がないと考えています。

3つ目の新築のケースや、2つ目の中規模・大規模修繕については案件ごとに異なります。不適法の物件を購入した場合には、大きなコストをかけて直すこともあります。その場合には、ご質問いただいたとおり、金額的な面についても影響を受けることがあります。

ただし、売買代金としてバリューアップ費用を見ても、おそらく10パーセント以下となります。たとえ10パーセントに上がったとしても、実質的な上昇幅は1パーセント程度です。そのため、当社のリニューアル事業、建物再生事業における建築費の上昇は、新築などと比べるとそれほど大きくないと考えています。

質疑応答:今後の不動産市況、収益物件の需要と見通し、仕入・販売環境について

司会者:「今後の不動産市況についてどう思われますか? 収益物件の需要に関する今後の見通し、また、足元の仕入環境や仕入状況の見通しを聞かせてください。加えて、御社の販売環境について教えてください」というご質問です。

田中:今後の不動産市況については、さまざまなご意見があります。昔から金利が上がると不動産の価値が下がると言われています。一番わかりやすいのは、金利が上がると個人が購入する新築物件の市況が悪くなるということです。

一方で、当社が手掛ける収益不動産販売事業についてはまったく状況が異なります。まず需要面について、収益不動産を借入して購入する方もいますが、どちらかというと自己資本が潤沢な方、ローンを組まなくても買えるような富裕層の方々が多いのが特徴です。

その方々にとって値下がりはチャンスであり、一定程度まで下がった時点で「さらに値が下がりそうだ」と先に購入される方もいます。そのような面での需要は見込めると考えています。

個人向け実需の不動産物件と違い、収益不動産はこのような特殊事情もあり、十分留意していかなければならないと思っています。

岸田政権が掲げている「貯蓄から投資へ」の影響もあり、アベノミクス以降少しずつ物価が上昇してきています。収益不動産の今後の需要についても「不動産は一定の経済成長が進めば上昇するであろう」という想定のもと、根強い需要が続くと考えています。

しかし、ご存じのとおり、不動産の価格は一気に上昇していったん止まり、少し下がってまた上がるという傾向があります。もし金利が急激に上昇すれば、需要がいったん下がることは十分に考えられます。

不動産の価格が急激に下がることは過去にも経験していますが、良いロケーションの不動産は必ず値を戻すという実績があります。慌てず十分に判断するか、もしくは不動産について専門的な知識を持つ会社と相談した上で購入するのが一番良いと思っています。

また、当社の仕入環境と販売については、これまで私がお話しした内容にしたがって進めていきます。当社の売上程度の金額があれば、さらに良い個別案件を十分に探せるチャンスがあると考えています。

質疑応答:米国事業における金利の固定変動比率について

司会者:「米国事業での資金調達について、金利の固定変動比率はどのようにコントロールされているのでしょうか?」というご質問です。

田中:ほぼ変動金利の借入で行っています。特に私たちが手掛けるロサンゼルス地区は基本的に住宅系のみで、収益不動産の木造アパート事業と、今回開始した個人向け実需のタウンハウスの新築戸建てです。これは日本では手掛けていない案件です。

アメリカで中古物件をお持ちの方の多くは、安い金利でローンを借りています。この中古物件を売って新しい新築、もしくは新しい中古物件に移るとなると新しく高い金利で借りなければならず、現在アメリカの中古物件の市中在庫は非常に減っています。

一方で人口は増えており、若いカップルや引っ越してきた方なども多く、根強い住宅需要があります。そのような方々は、かつての日本でもそうだったように、通常アメリカ人のご家族が購入するよりも小さめのサイズにすることで、総額を抑えて購入します。

まれに中古住宅も売りに出ますが、庭付きの広いものではなく当社が手掛けている2区画に4戸というようなタウンハウスです。これならば1億円以下になるため、新築を長期の借入で購入されています。そのため、当社も売れるという前提で借入を行っています。

アメリカの金融機関にもご理解いただいていますが、当社としては1年程度で事業が終わるかたちで考えています。どちらかというと固定変動の金利差よりは、融資の総額を継続的に出していけるような事業スタイルをとっていくことが一番大事だと思っています。

質疑応答:収益不動産の今後の見通し需要について

司会者:「先日行われた日本銀行植田総裁の会見でも不動産価格への言及がありました。収益不動産販売事業の市況について、投資家の意欲や今後の見通しなどをどのように捉えていらっしゃいますか?」というご質問です。こちらは先ほどの収益不動産の今後の見通しと需要のご質問と重複しているため、割愛させていただきます。

質疑応答:四半期ごとの業績について

司会者:「四半期ごとの業績にぶれがありますが、今後の売却スケジュールを踏まえた業績の波のイメージについて教えてください」というご質問です。

田中:まさに波ですね。当社は一定の販売在庫を持っていますが、それぞれロケーション、用途、場所、金額が異なるため、同じ品物を一列に並べて需要に応えることはできません。

1つの物件に対して1人の需要があれば売買が成立しますが、「このような需要があるだろう」という想定のもとに仕入れて、改修して販売するとなると、どうしても波がある状態になってしまいます。

購入を考えている方に情報がいつ届くか、また届いたとしても全額を現金で支払う以外の方はファイナンスもあるため、すぐに2ヶ月、3ヶ月のタイムラグが生じてしまいます。

できる限り早く購入できるようにお手伝いをしますが、あくまでも買い主さまのご都合によるため、私たちができる範囲で波を抑えるのは難しい状況です。

仕入れる場合も同様です。決算期までに早く売りたいという方もいれば、今期の決算は終わったため、会社の上期末に合わせて購入してほしいというご希望もあります。そのような場合も、採算が合えばご要望にお応えするため、私たちが動かせる範囲は限られています。

そこで、これまでの経験を活かし、物件の数をそろえる中で早いもの遅いもの、利益が大きいもの小さいものをうまく組み合わせて少しでも波を抑える努力をしています。また経営者としては、お客さまの引きの強弱によっては多少値引きをして利益率を下げてでも、一定の範囲内で売上を達成しようとは考えています。

今期はおかげさまでかなり多くの物件があり、うまくやりくりしながらできるだけ波を大きくしないように努めていきます。そして投資家の方々に安心して投資していただけるよう十分留意しながら攻めていきますので、ぜひご期待いただきたいと思います。

質疑応答:プライム上場維持基準達成のための施策について

司会者:「プライム上場維持基準達成のための施策として、超過利潤の創出以外に具体的な取り組みを検討されていますか?」というご質問です。

田中:まずは業績の達成が最重要だと考えています。今年は、3年間進めてきた中期経営計画の最終年であり、これまでさまざまな施策を打ってきました。それが今年になり、ようやく実現できてきました。

先ほどから申し上げているとおり、新規事業や残高の引き継ぎなど、さまざまなかたちで今期末に向けて数値を作ることを最重要課題に掲げ、達成を目指していきます。

上半期は非常に好調な実績を残しており、今期の数字を達成できれば上場維持基準の水準を達成すると見込んでいます。ぜひご理解いただければと思います。

質疑応答:収益不動産購入のリピート率について

司会者:「収益不動産について、直近5年間における買い主のリピート率の推移を教えてください」というご質問です。

田中:リピート率については部門によってかなり異なりますが、海外エリアのお客さまは比較的リピート率が高いといます。また、収益不動産販売事業のメインである国内案件については、お一方が物件を購入、売却し、再び購入するというケースはそれほど多くありません。

ただし、先ほどお話しした不動産小口化商品事業については、8棟120億円でスタートした段階で、過去に当社で物件を購入したことがある方々をターゲットの1つとして考えました。

当社で1棟ものをお買い上げいただき、かつ当社が管理を担当する物件のオーナーさま向けに「Royaltorch」というオーナーズクラブを組織しています。そのメンバーの方々にお話をしたところ、不動産小口化商品をお買い上げいただいたという実績があります。

このように、既存のお客さまに継続的に物件を供給できる商品が、ここにきて実を結んだと実感しています。ただしリピート率で言うと、いまだ10パーセントにも満たないという感じです。今後、不動産小口化商品を積極的に販売することによって、リピート率は上がっていくと考えています。

新着ログ

「不動産業」のログ