網屋、2Q単体での営業利益は前期比約10倍 人口減少を解決する無人インフラ事業の需要増が追い風に

2023年12月期第2四半期決算説明会資料

石田晃太氏:石田でございます。よろしくお願いいたします。それでは、2023年12月期第2四半期の決算説明を行います。前半は業績ハイライト、後半は2023年度から2025年度の新中期経営計画についてご紹介します。

FY2023 第2四半期累計 決算トピック

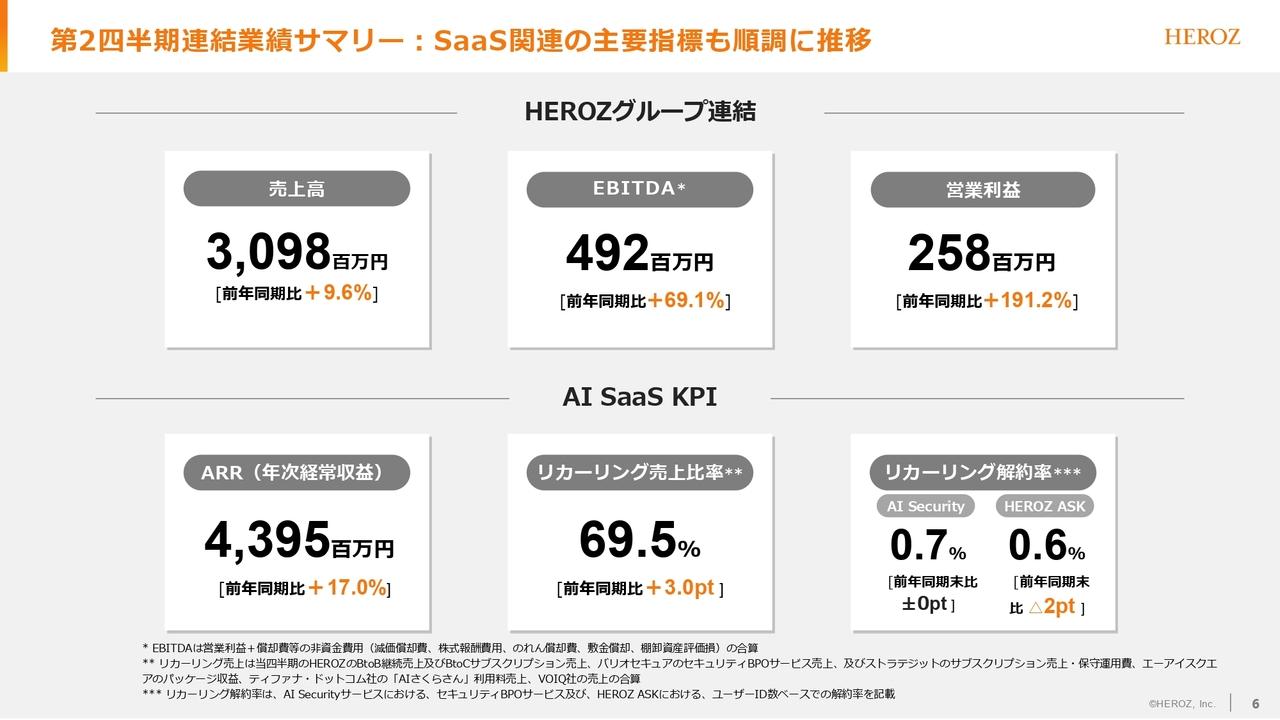

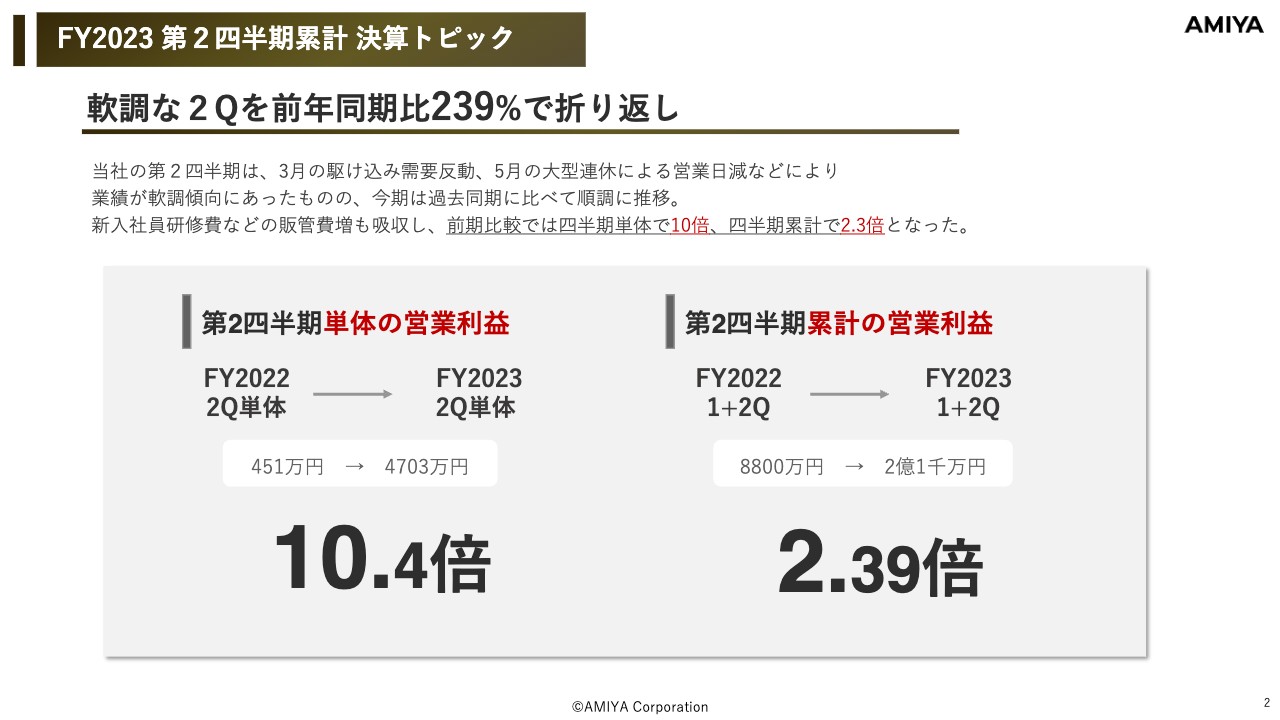

業績ハイライトとして、第2四半期累計の決算トピックについてお伝えします。営業利益が非常に伸長し、第2四半期単体での営業利益は前期比約10倍、第2四半期累計での営業利益は前期比2.39倍となりました。

例年、当社の第2四半期の業績は、3月の駆け込み需要の反動減や5月の大型連休による営業日の減少などにより比較的軟調傾向にありますが、今期は過去の同期に比べ順調に推移しています。

FY2023 第2四半期累計 PLハイライト

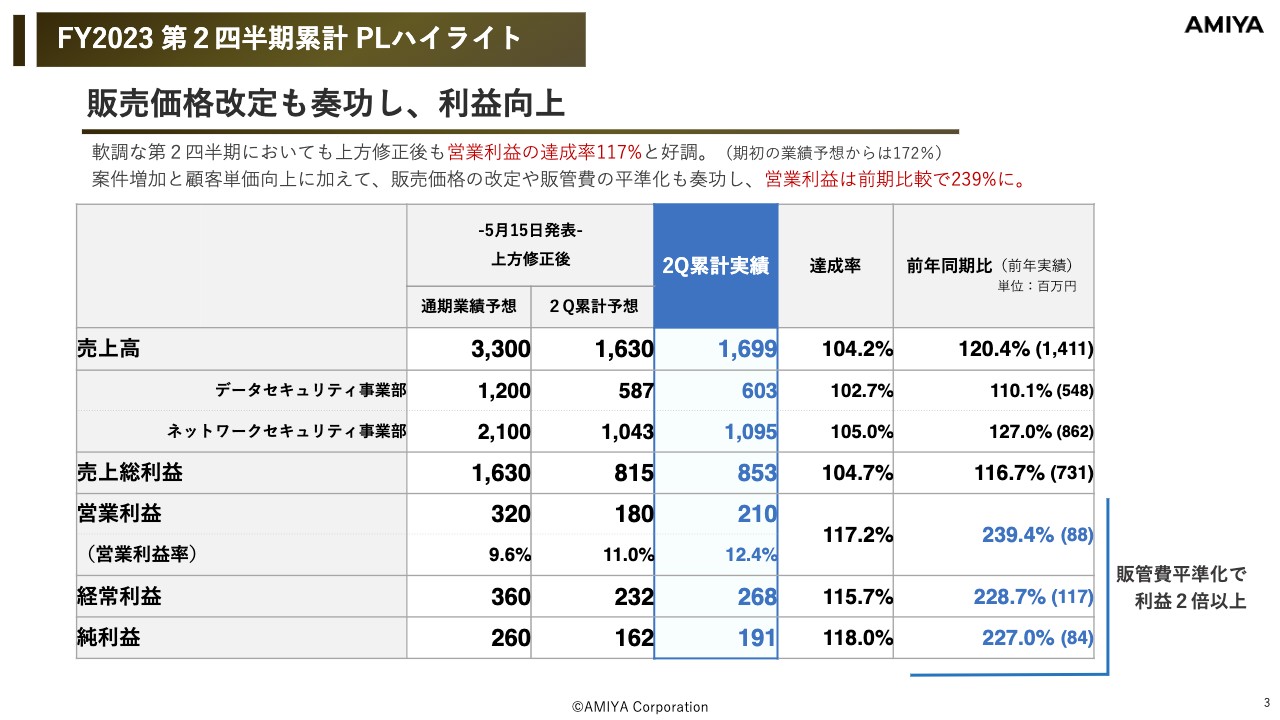

第2四半期累計の売上高は前年同期比120.4パーセントの16億9,900万円となり、第2四半期累計予想16億3,000万円に対する達成率は104.2パーセントです。

また、営業利益は前年同期比239.4パーセントの2億1,000万円で、5月15日に発表した上方修正後の予想である1億8,000万円を無難に突破し、達成率は117.2パーセントとなりました。特に、販売管理費の平準化やネットワーク機器の仕入値高騰に対する販売価格の改定が奏功し、利益率が向上しています。

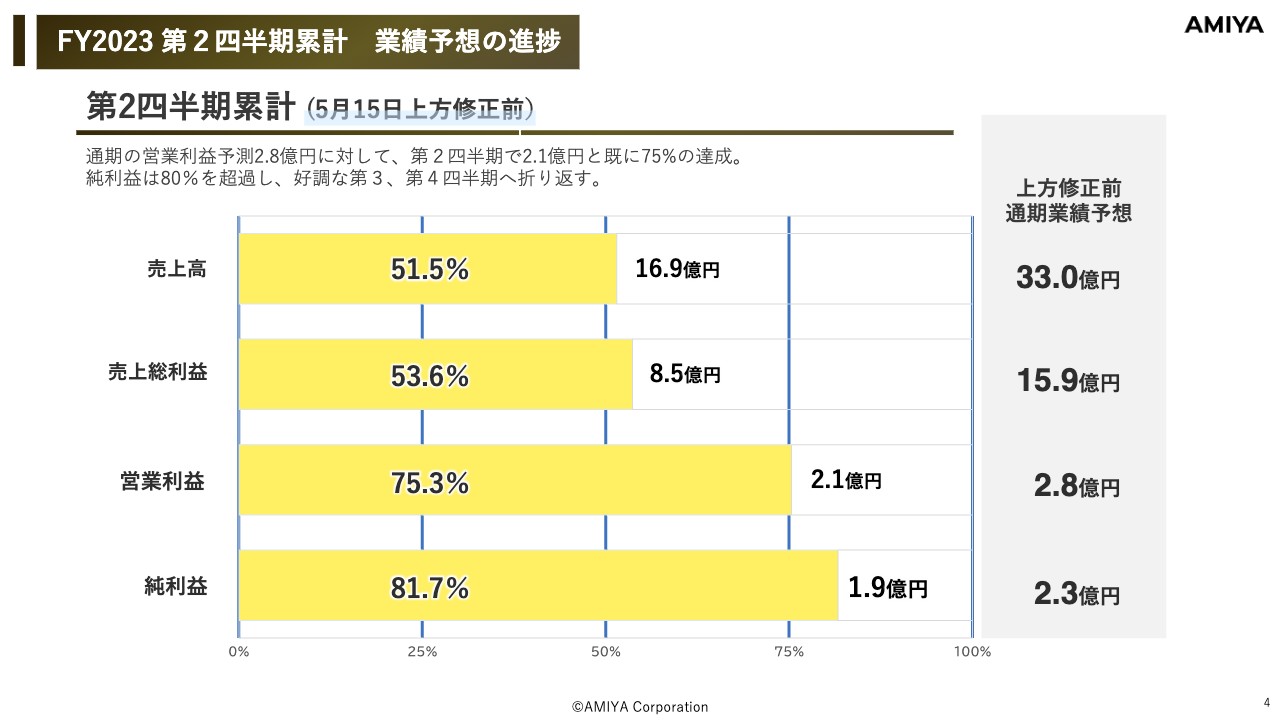

FY2023 第2四半期累計 業績予想の進捗

第2四半期累計の業績予想の進捗です。上方修正前の通期営業利益予想2.8億円に対し、現時点での累計実績は2.1億円と、75パーセント強の達成率です。また、純利益は80パーセント以上達成しています。

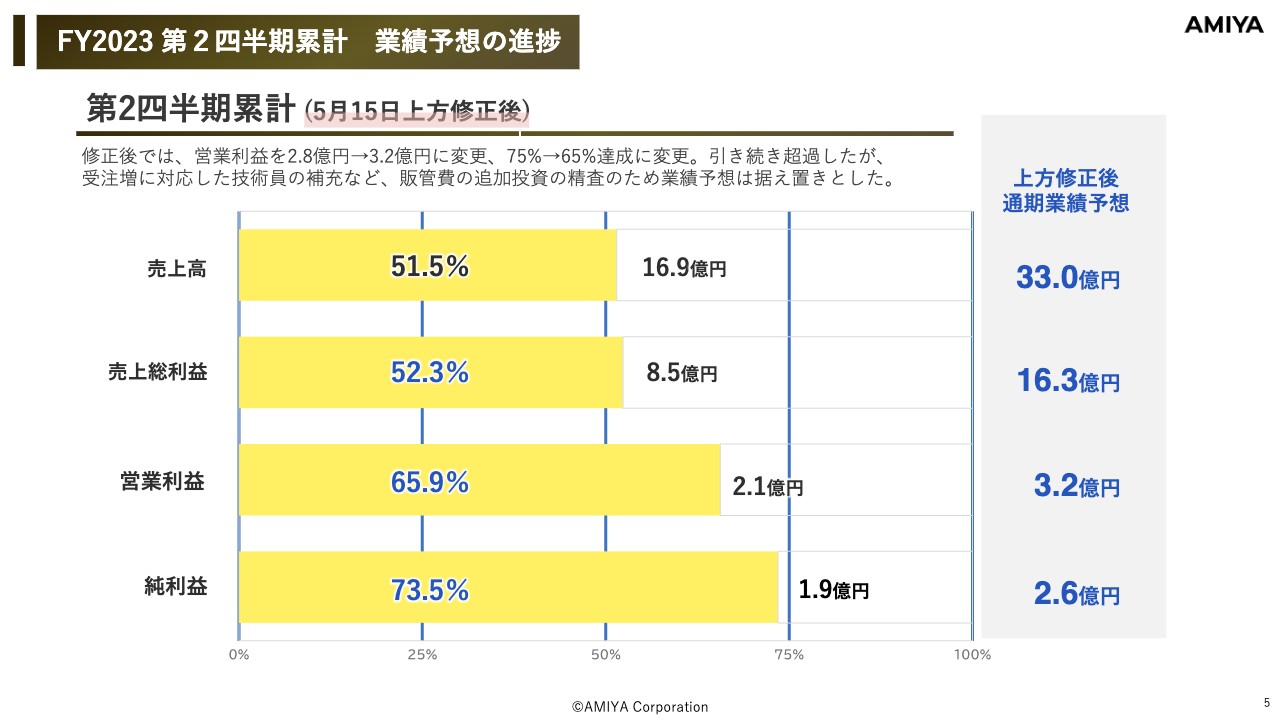

FY2023 第2四半期累計 業績予想の進捗

5月15日に、営業利益の業績予想を2.8億円から3.2億円に上方修正しました。その結果、達成率は75.3パーセントから65.9パーセントに、純利益は73.5パーセントになっています。

引き続き、業績と案件状況は大変好調ですが、技術員の補充など採用面も含めた販管費の追加投資の精査を行っているため、業績予想はいったん据え置きとしました。

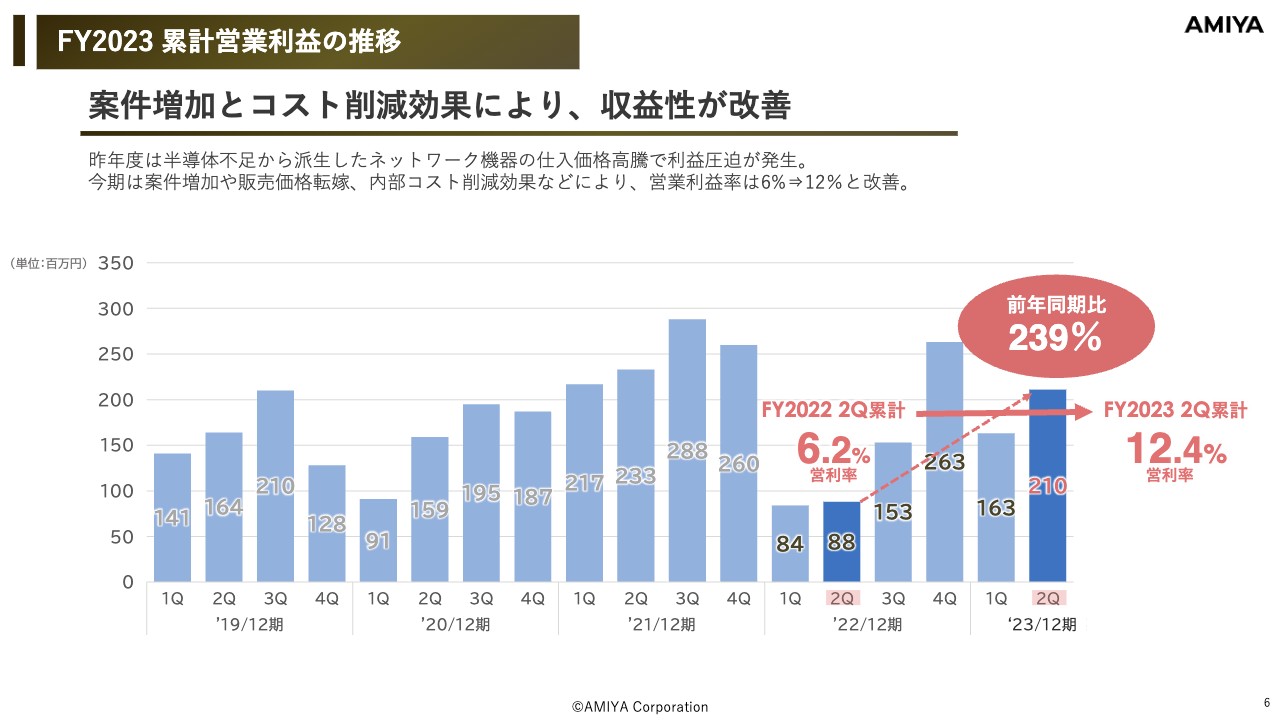

FY2023 累計営業利益の推移

累計営業利益の推移です。前期第2四半期の状態が非常に悪かったのは、特に米国のネットワーク機器製品の仕入価格高騰やインフレ、為替の影響などが利益を圧迫したためです。今期はそれら要因の末端販売価格への転嫁や内部コスト削減の効果もあり、営業利益率は6.2パーセントから12.4パーセントと改善されています。

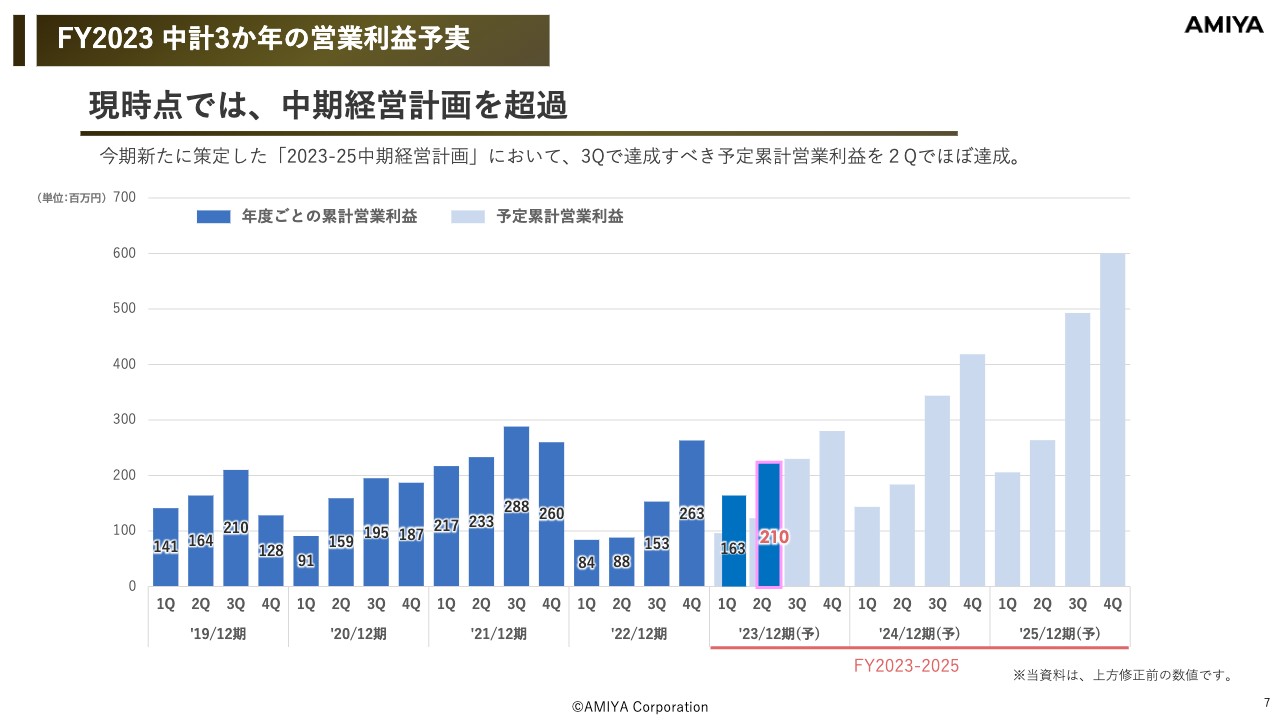

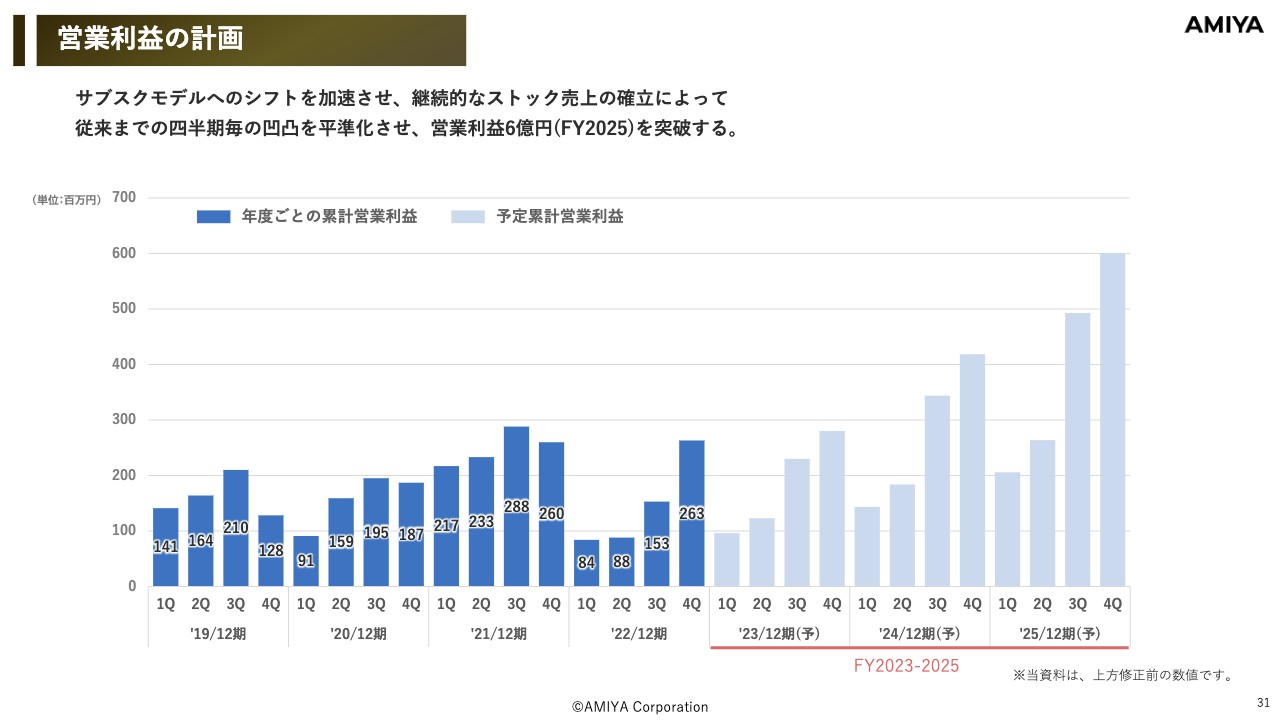

FY2023 中計3か年の営業利益予実

「2023-25中期経営計画」において、第2四半期が終わった時点ですでに第3四半期の予定累計営業利益をほぼ達成している状況です。新中期経営計画については後ほど詳しくご説明します。

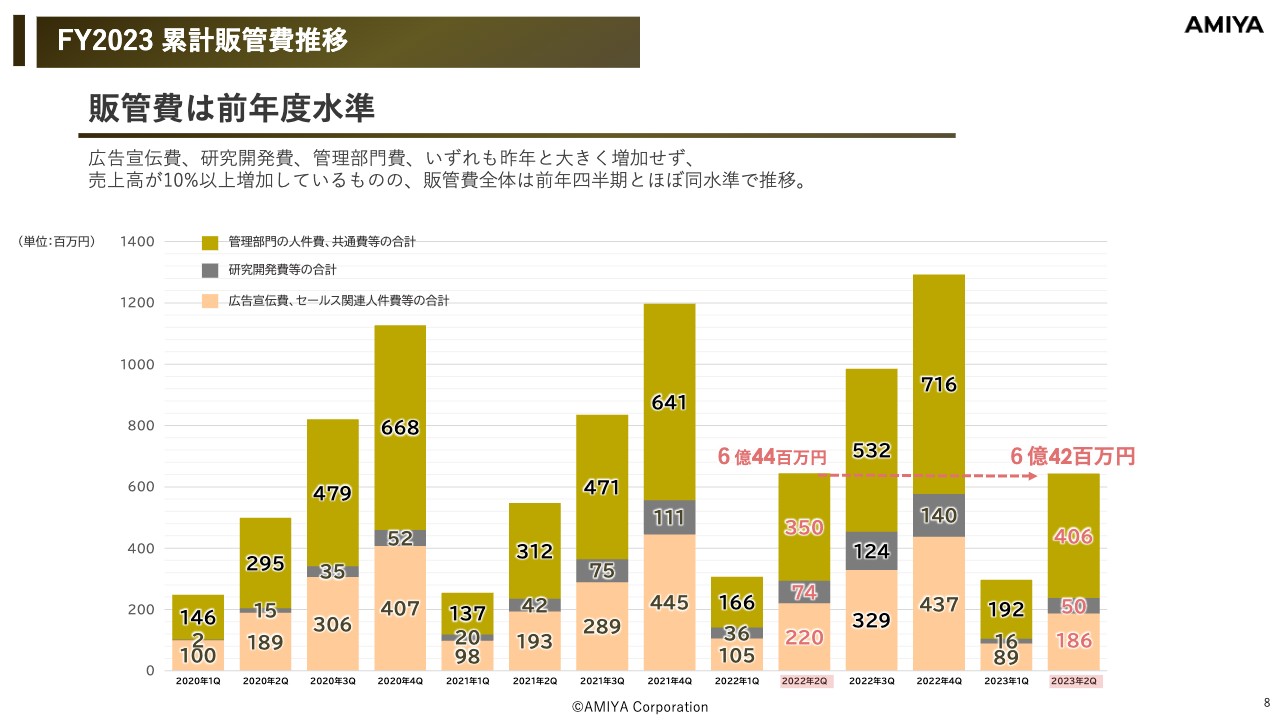

FY2023 累計販管費推移

販売管理費の推移です。スライドに記載の棒グラフは、一番下から広告宣伝費等、研究開発費等、管理部門の費用という順で積み上がっています。前第2四半期と当第2四半期は、全体的にほぼ同額になっています。研究開発費の増減等はありますが、販管費は総じてほぼ前年度と同水準というかたちです。

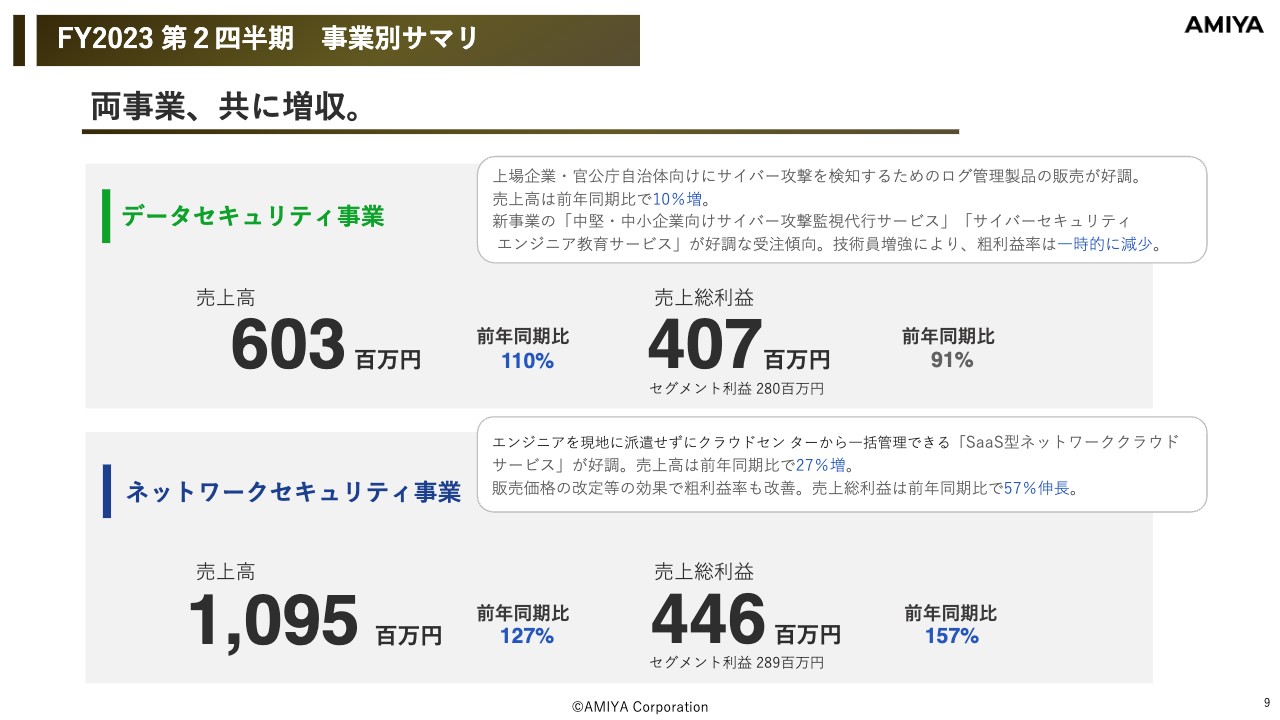

FY2023 第2四半期 事業別サマリ

事業別サマリです。両事業とも増収しています。データセキュリティ事業は、上場企業・官公庁や自治体向けの、サイバー攻撃を検知するためのログ製品の販売が好調でした。売上高は、前年同期比で10パーセント増です。

現在は、製品販売のみならず、サービス事業や教育事業を新たな事業体として育成していますが、こちらの受注状況も好調です。また、技術員の増強を活発に行っているため、粗利益率は一時的に減少しています。

ネットワークセキュリティ事業については、エンジニアを現地に派遣することなくクラウドセンターから一括管理できる「SaaS型ネットワーククラウドサービス」が非常に順調です。売上高は前年同期比27パーセント増で、販売価格の改定等の効果により売上総利益は前年同期比で57パーセント伸長しています。

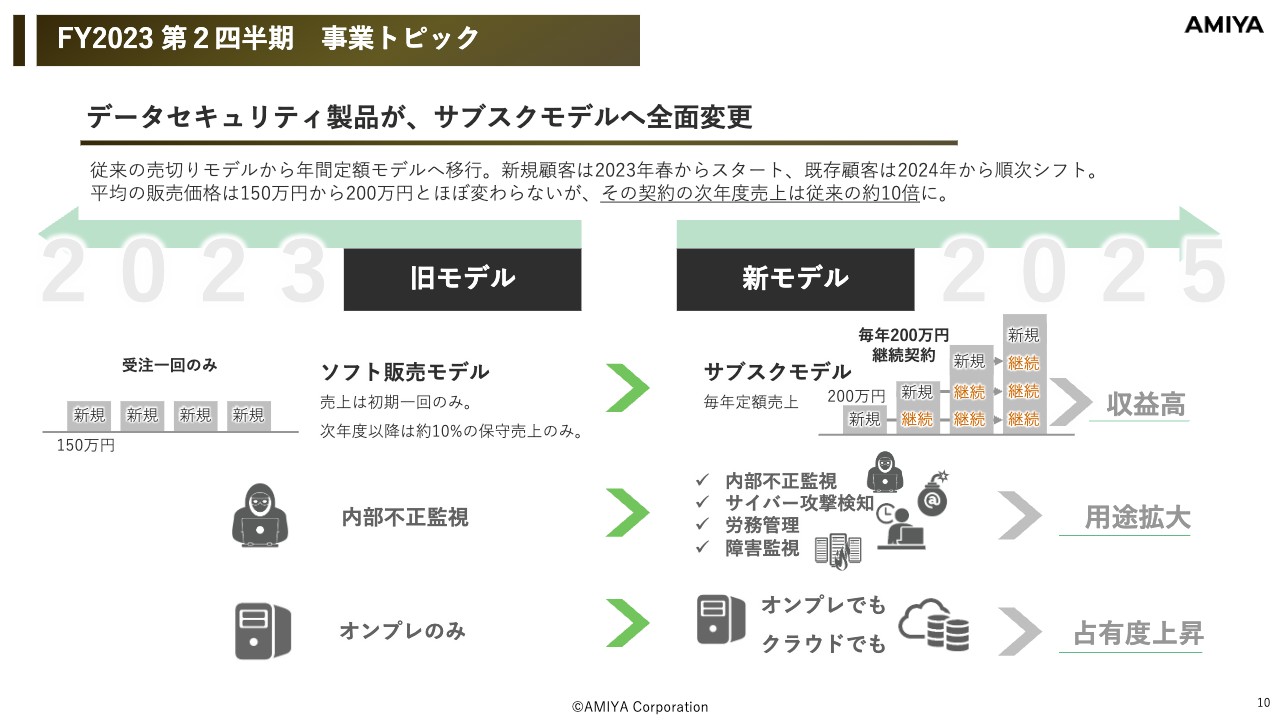

FY2023 第2四半期 事業トピック

今期の大型トピックは、データセキュリティ事業の主力製品を、売切り型のソフト販売モデルからサブスクモデルに変更したことです。スライドにはイメージを記載しています。

従来は、ソフトウェアのライセンスを売切り型で販売しており、次年度以降は約10パーセントの保守売上のみであったため、ストック売上は微増となっていました。

今期新たに始めたサブスクモデルは年間定額モデルで、次年度以降も継続契約が必要となり、同額が累積していくかたちになるため、収益構造が抜本的に改革されます。販売価格が150万円の場合の次年度以降の売上は、ソフト販売モデルでは10パーセントの保守売上15万円のみですが、サブスクモデルでは200万円ずつ累積されていきます。

サブスクモデルへの転換の他にも、用途の拡大や、オンプレミスとクラウドの両方に対応できるという点で今後の競争力の源泉が増し、占有度も上昇していくと考えています。

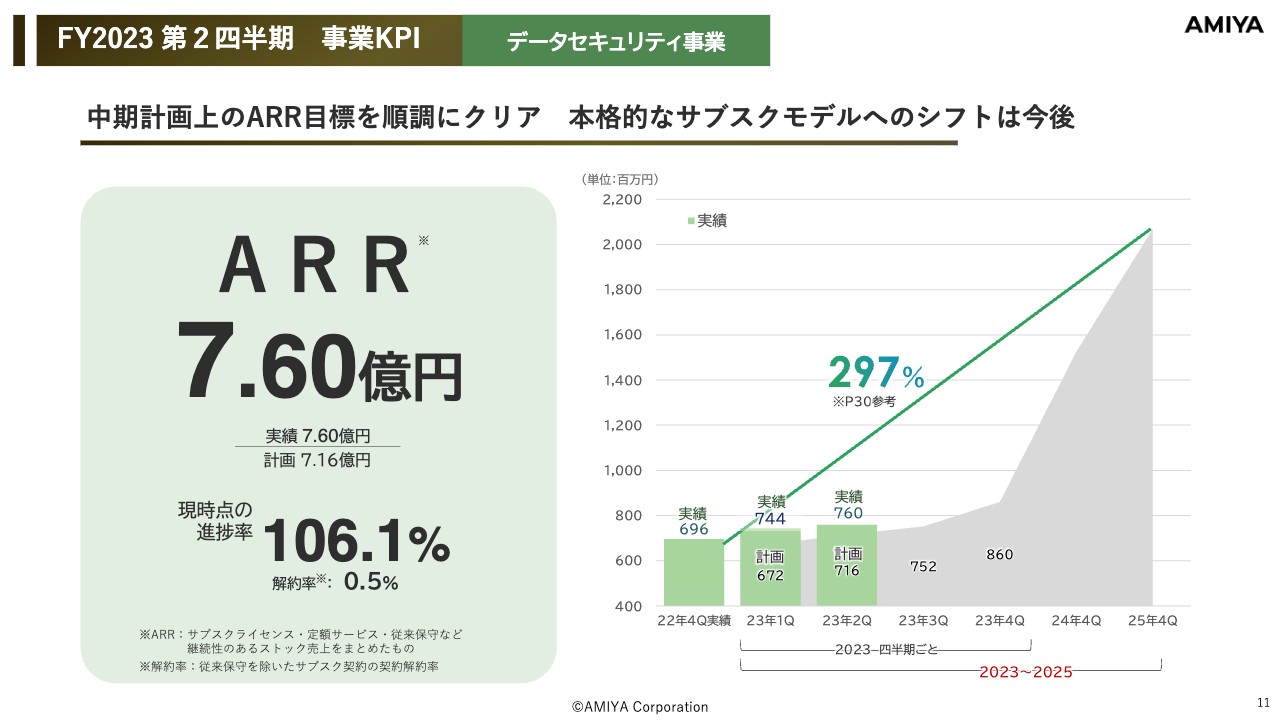

FY2023 第2四半期 事業KPI データセキュリティ事業

データセキュリティ事業のKPIをご紹介します。新中期経営計画ではARRをKPIにしていますが、順調に目標をクリアしており、進捗率は106.1パーセントとなっています。サブスクモデルへシフトし始めたばかりということもあり、解約率は0.5パーセントです。

3ヶ年の最終年度には、ARRを300パーセント近くまで伸ばすことを目指しています。挑戦的な戦略になりますが、現時点で順調に進捗している状況です。ただし、サブスクモデルの契約への移行がまだ全面的に進んでいないため、本格的に上昇していくのは来年度以降になると思います。

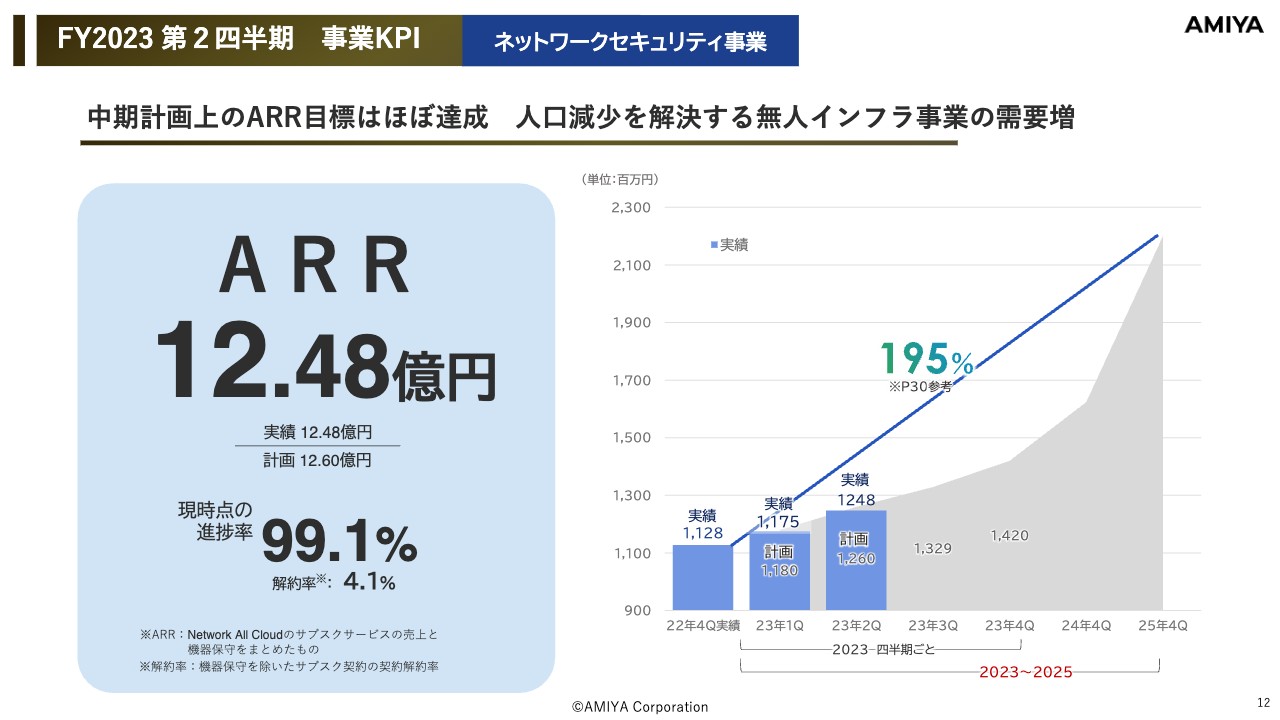

FY2023 第2四半期 事業KPI ネットワークセキュリティ事業

ネットワークセキュリティ事業のKPIもARRで、約2倍の成長率を戦略的に達成する計画です。現時点での進捗率は99.1パーセントと、ほぼイメージどおりに進捗しています。

近年の人口減少に伴い、エンジニア数も著しく減少しています。当事業の順調な進捗は、人手を介さない無人のインフラをWeb、SaaSから供給していくという、新しい事業にマッチしたソリューションを提供できているからだと考えています。

株式会社網屋

あらためて、当社の事業について簡単にご紹介します。当社は、株式会社網屋といいます。社名は、企業のインターネット網や企業LAN/WANの敷設および整備サービスを中心に創業したことに由来しています。

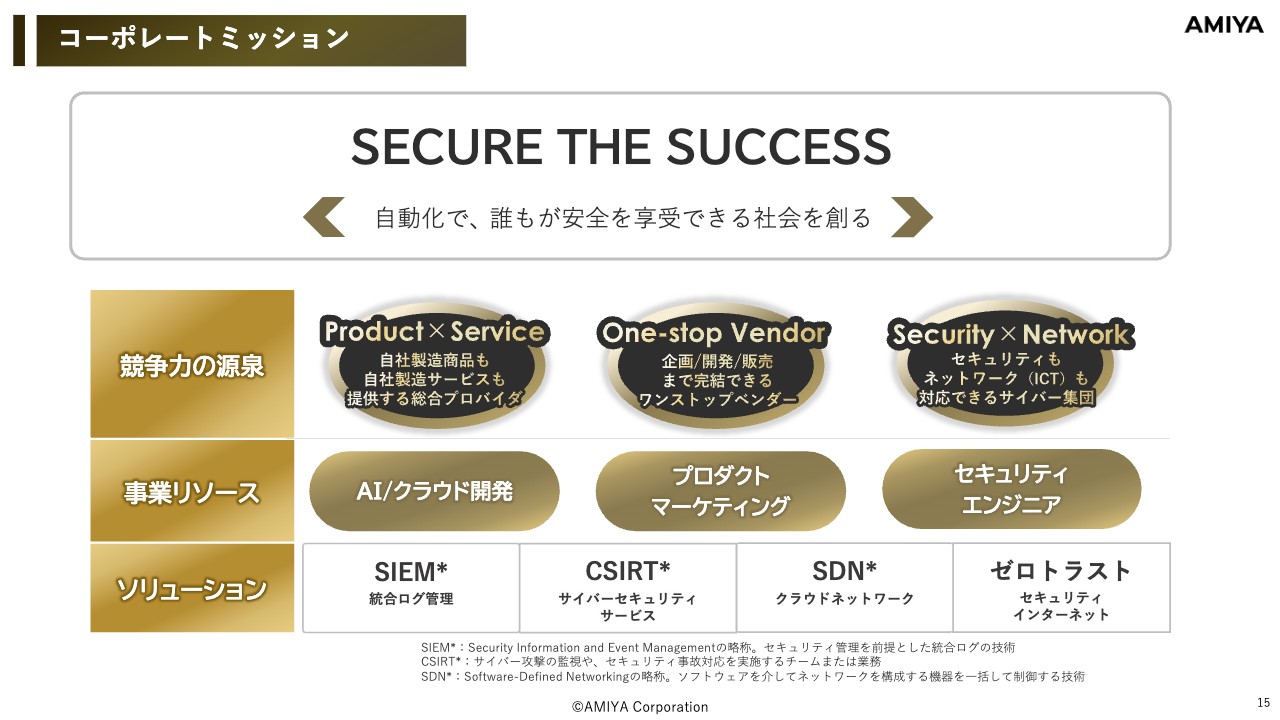

コーポレートミッション

コーポレートミッションは「自動化で、誰もが安全を享受できる社会を創る」です。

セキュリティに関しては、大手や資金に余裕のある企業しか使えない非常に高額な商品やソリューションサービスが多いですが、当社は自動化の技術を活用し、コモディティとして誰もが等しく安全を享受できるソリューションを供給していきたいという思いで会社を運営しています。

競争力の源泉としては、プロダクトとサービスを挙げています。自社製造の商品やサービスを供給できるという意味において、当社は一般のセキュリティベンダーとは少し異なっています。米国のIT製品のインストール代行ではなく、我々自身が製品を製造でき、サービスも供給できるという特殊な存在です。

セキュリティとネットワークに関しては、一般的には分かりにくいところですが、業界的にはまったく別の業態です。セキュリティとネットワークとでシナジーを生み出しながら運営できていることは、かなり特異性があると思っています。

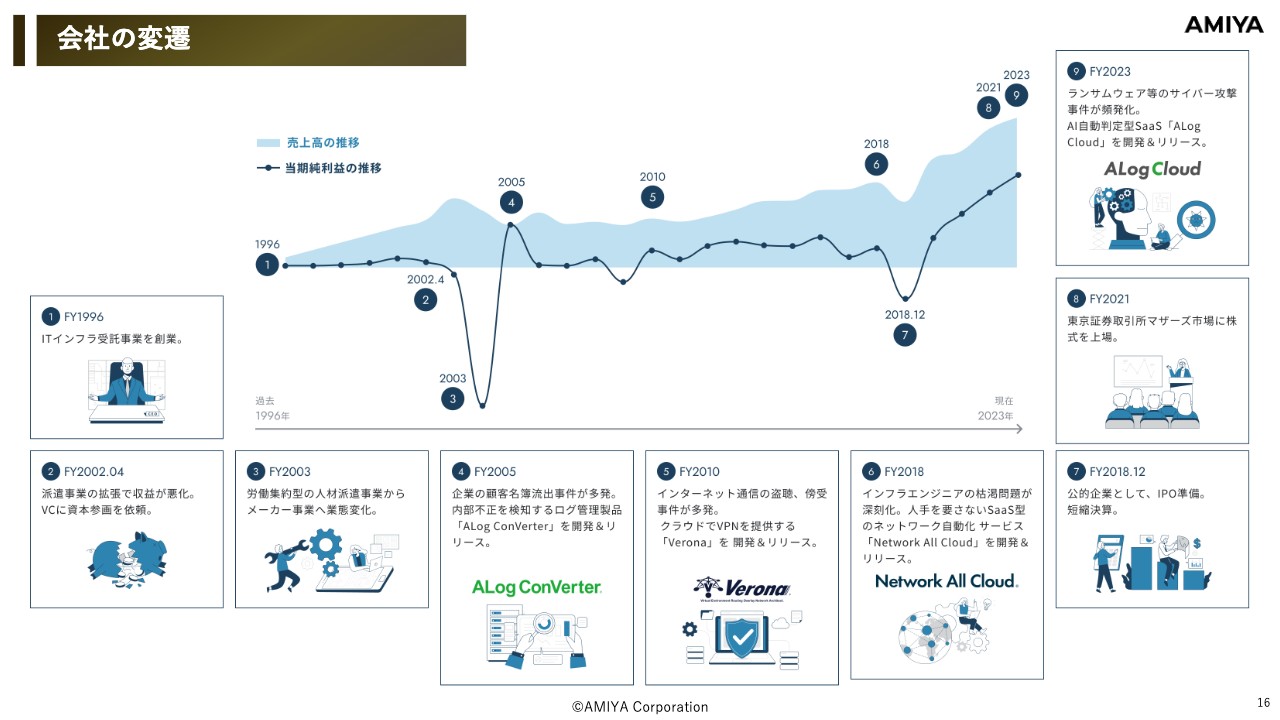

会社の変遷

会社の変遷についてです。当社は企業のITインフラ、ネットワークを設計・構築する事業体としてスタートしました。

労働集約型の人材派遣も主力として行っていたものの、やがて債務超過に至り、メーカー事業への業態転換を余儀なくされました。さまざまなプロダクトマーケティングの発想をもって業績を回復したという経緯があります。

直近3年程度で成長戦略へ一気に転換し、これから本格的にスケールを作っていこうとしている会社です。

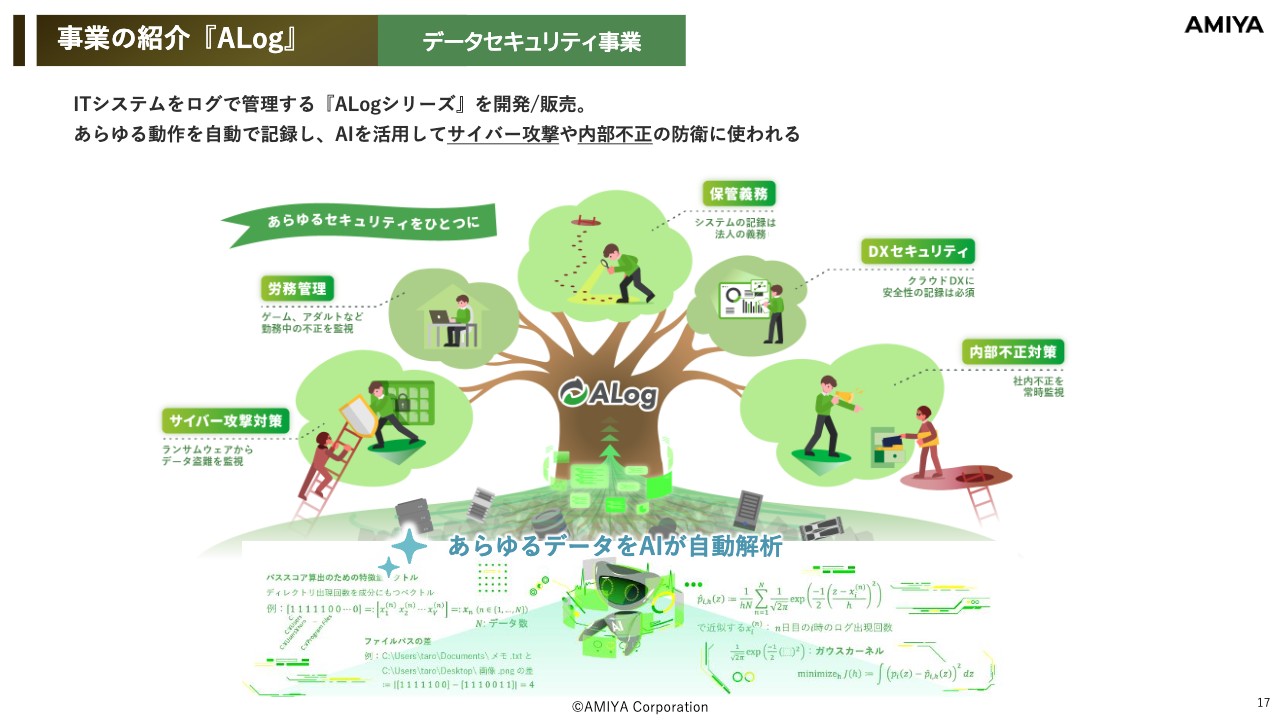

事業の紹介『ALog』 データセキュリティ事業

主力製品は「ALog」というログ管理製品です。銀行のATMや車のETC、クレジットカードの履歴など、あらゆるITシステムには行動履歴を残すことが必要であり、これは法人のシステムについても同様です。「ALog」は、そのようなシステムの行動履歴を一貫して集約できる製品です。

例えば、テレワーカーの労務管理を自動的に行ったり、外部からのサイバー攻撃や内部不正の兆候を常時監視し、AIが自動解析しながら検知したりできる仕組みとなっています。

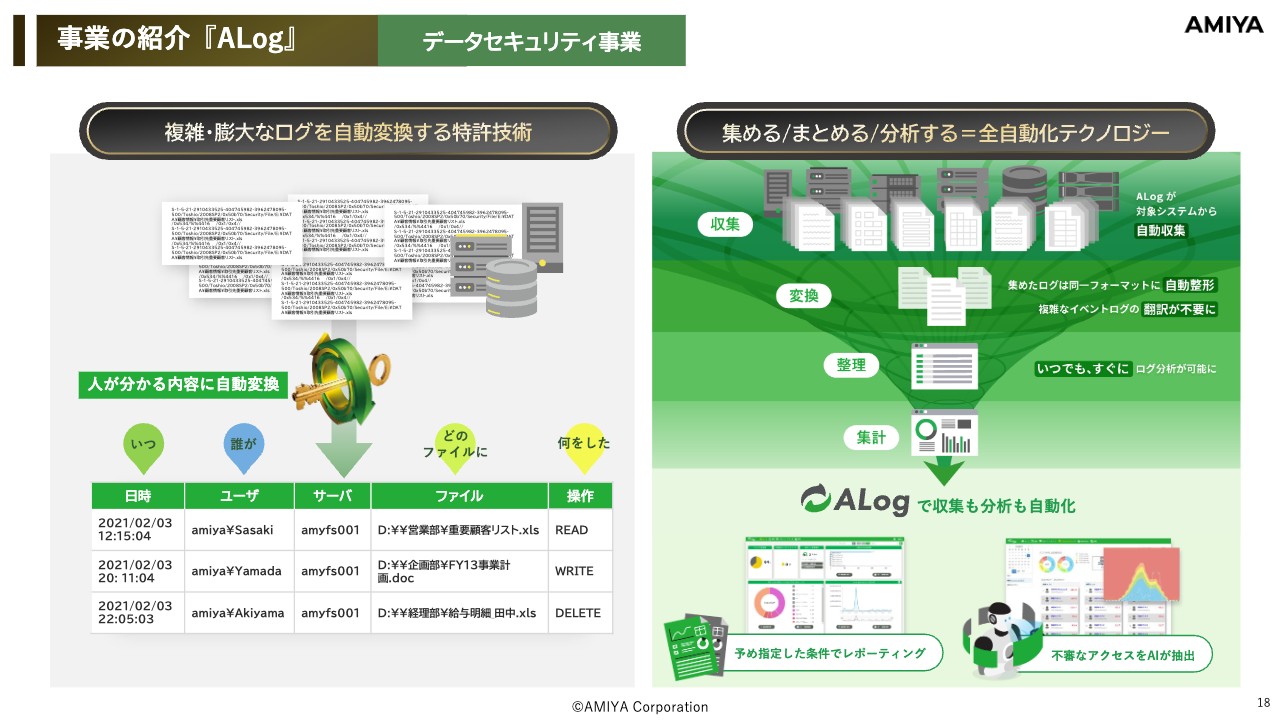

事業の紹介『ALog』 データセキュリティ事業

「ALog」は特許を取得しています。通常、さまざまなシステムからログを集約する際には、時間の単位や区切り方など仕様が複雑なため、あらゆる部分で異なってきます。「ALog」はこれらのデータを自動変換し、いつ誰が何をしたかが視覚化される、世界に類を見ない特殊機能を持っています。

事業の紹介『ALog』 データセキュリティ事業

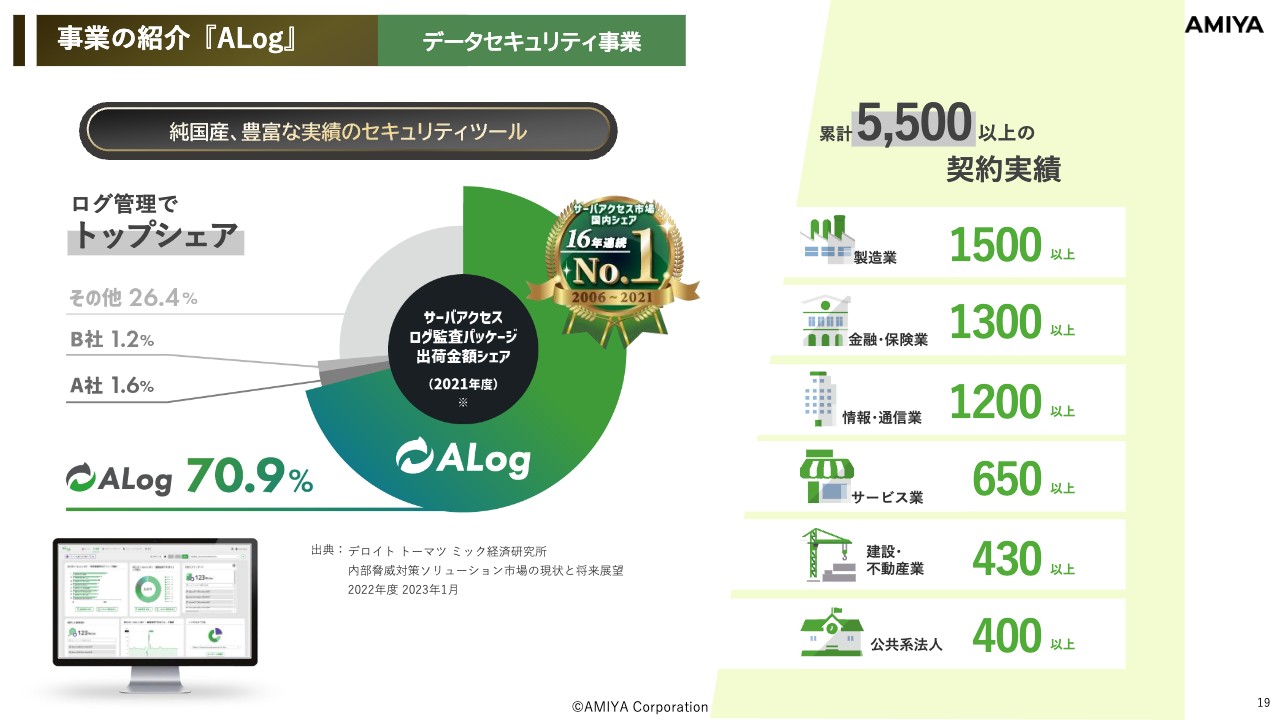

「ALog」のお客さまは、ほとんどが大手企業です。これから順を追って中堅層に浸透させていく予定ですが、業界の中では、サーバアクセスログ管理ツールとしてはトップシェアを持っています。

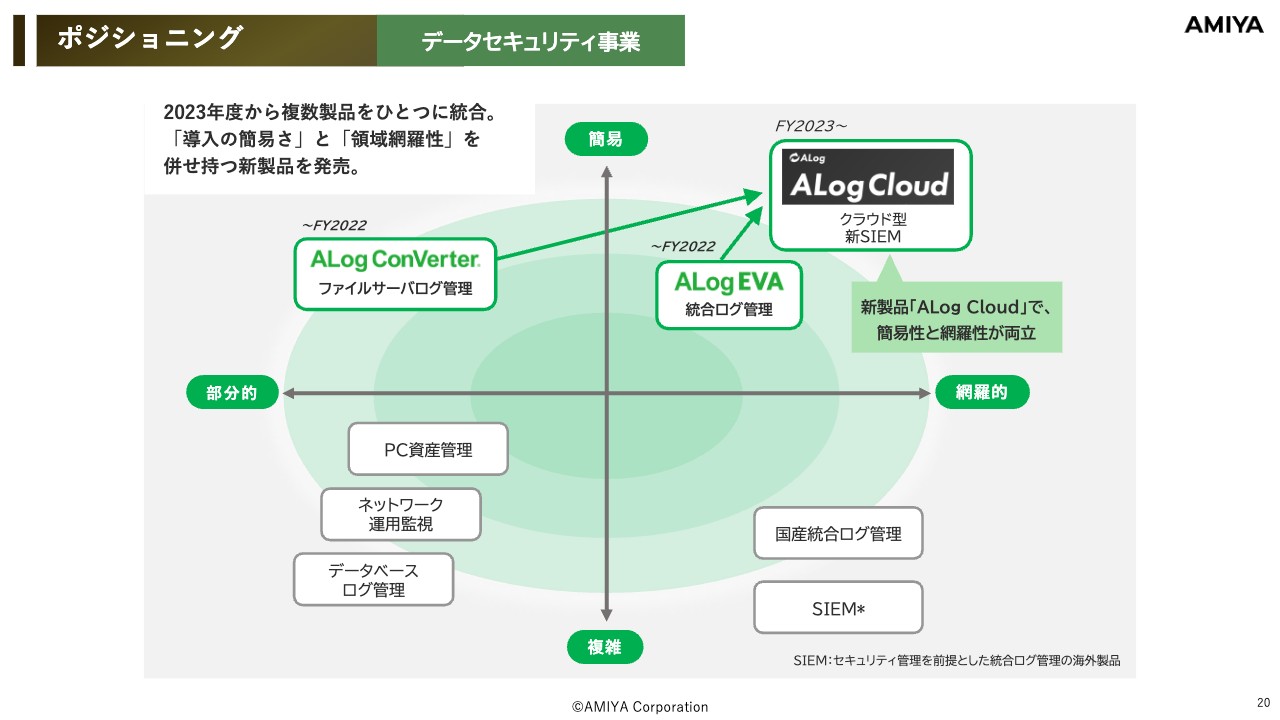

ポジショニング データセキュリティ事業

非常に特徴的なのは、純国産であるということです。政府系の指定商品については国産が推奨されるため、そのような意味でも競争力があります。

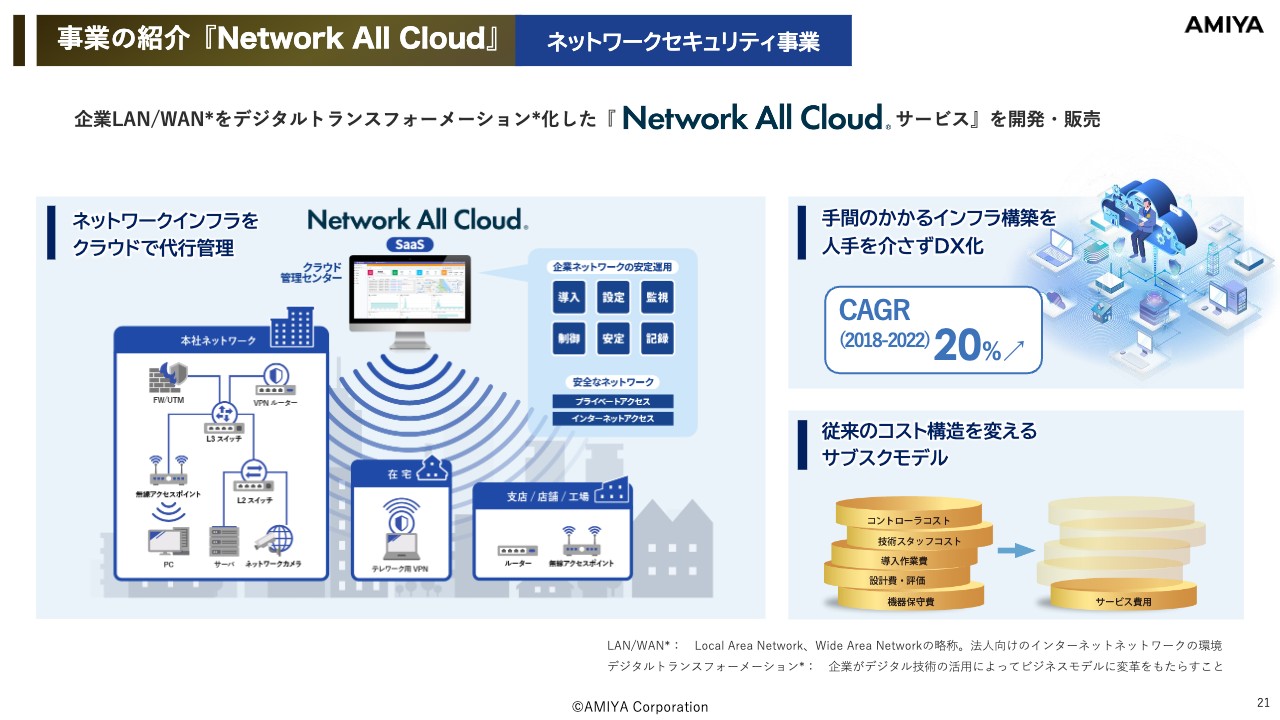

事業の紹介『Network All Cloud』 ネットワークセキュリティ事業

ネットワークセキュリティ事業についてです。スライド左側の図は、ネットワークを自動化していく仕組みを示しています。

これまでは、データやアプリケーションはクラウド管理できても、ネットワークやパソコン本体、ルーター、スイッチ、無線LANといった末端デバイスは管理しづらいという現状がありました。そこで当社は、SDNという技術を活用し、SaaS画面上、つまりWeb上からすべてのネットワークを導入、設定、監視、制御できる、新しい仕組みを構築しました。

米国ではすでに広く普及していますが、日本に関しては当社が先んじてソリューションを供給しています。現時点で20パーセント以上のCAGRを持っています。

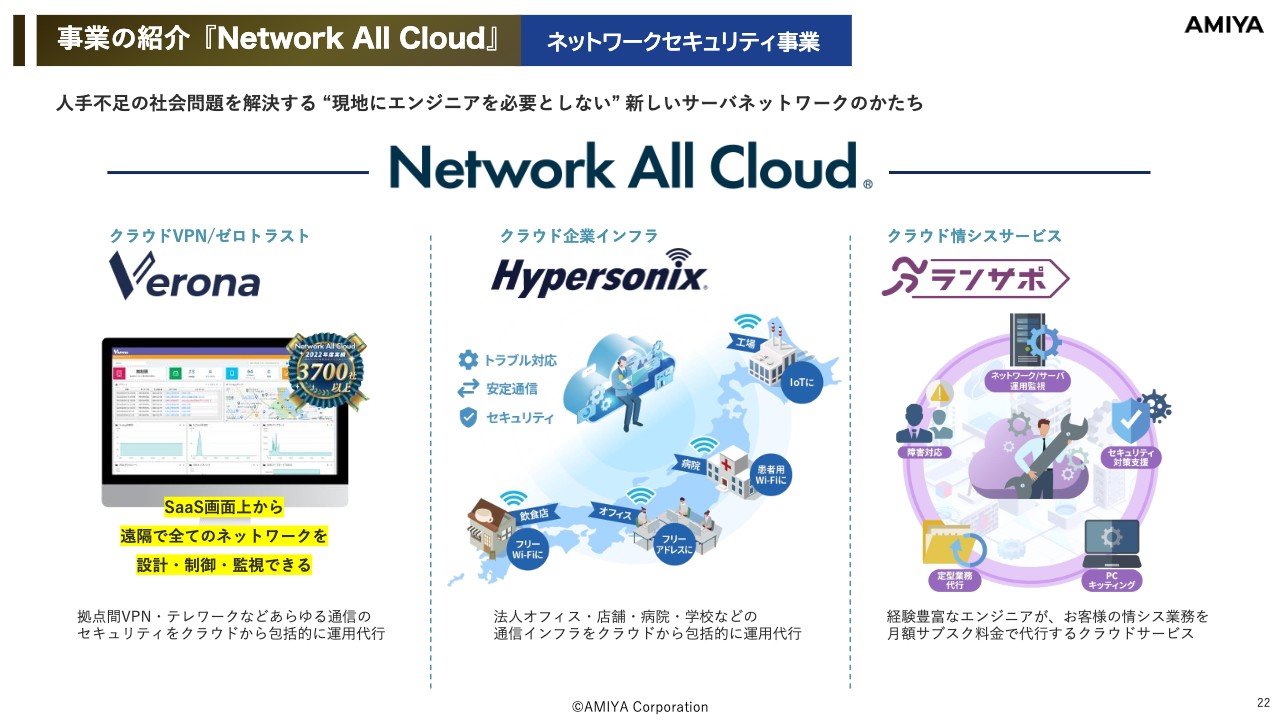

事業の紹介『Network All Cloud』 ネットワークセキュリティ事業

「Network All Cloud」には、SaaS画面から秘匿化されたプライベートラインを作るソリューションや、インフラ全体をクラウドから敷設・整備するソリューション、クラウドから情報システム部の業務を代行するソリューションなどがあります。

今中期経営計画では特に、クラウド情シスサービス「ランサポ」を伸長させていく予定です。

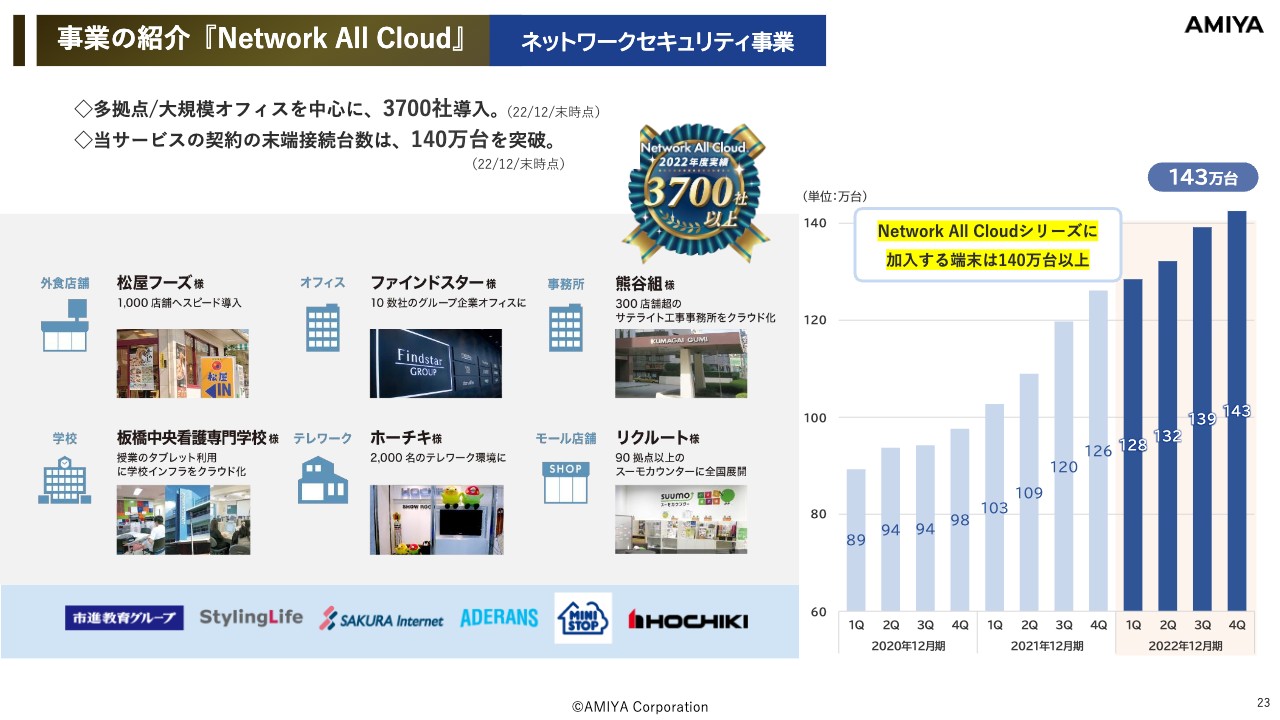

事業の紹介『Network All Cloud』 ネットワークセキュリティ事業

顧客数は増え続けており、当社の仕組みに接続されている端末は140万台以上です。特に大規模な店舗、営業所、大型のオフィス等がある場合は、当社の仕組みを導入して、クラウドからITインフラを一括運用するかたちになります。

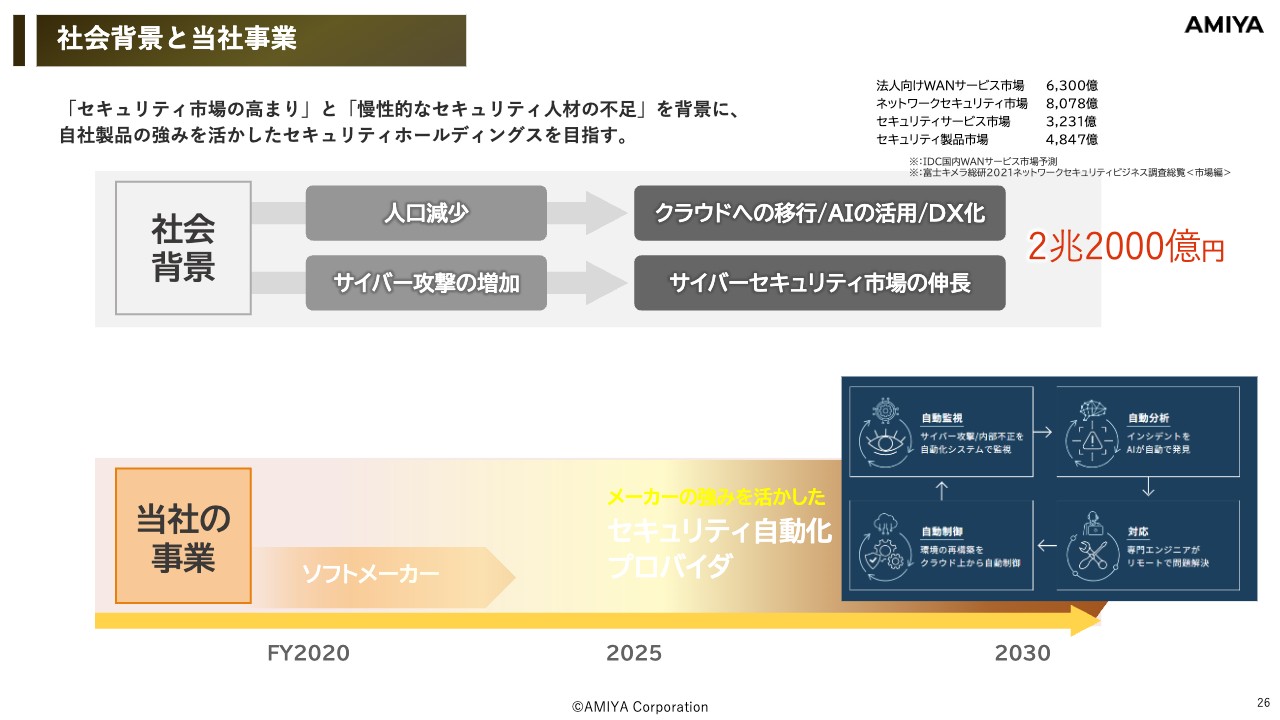

社会背景と当社事業

3ヶ年の経営計画についてご説明します。まずは、社会背景についてです。近年は、社会現象とも言えるほどサイバー攻撃が増加しており、サイバーセキュリティ市場が伸長しています。また、人口減少により、当然ながらエンジニアの数も減少していることから、クラウドへの移行やAIの活用などが進み、関連する市場全体が確実に伸長しています。

当社はもともとソフトウェアメーカーであったという強みを活かし、セキュリティ自動化の総合的なプロバイダへと発展していくことを目論んでいます。自動監視、自動分析、自動制御のすべてを円滑かつ低コストで行うことができるソリューションを提供していきます。

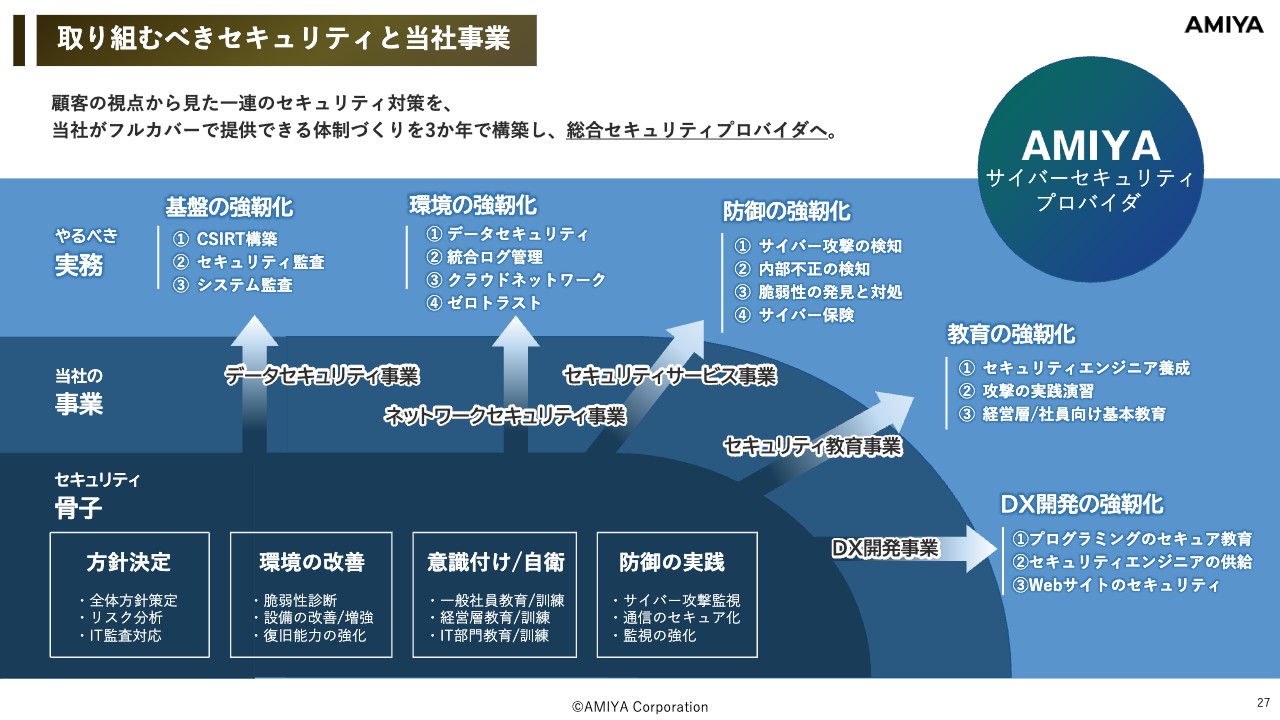

取り組むべきセキュリティと当社事業

当社はフルカバーでセキュリティを統括できます。セキュリティの要件には、お客さまが何を考え、どのように環境を改善し、社員にどのような教育を施し、防御を実践していくのかなど、さまざまなものがあります。このうち当社では、製品の供給やデータ基盤の強靭化、通信環境の強靭化のみを行ってきました。

しかしこれからは、実運営の代行や教育事業のさらなる強化に対しM&Aや資本投下も含め、積極的に事業を拡張させていこうと考えています。

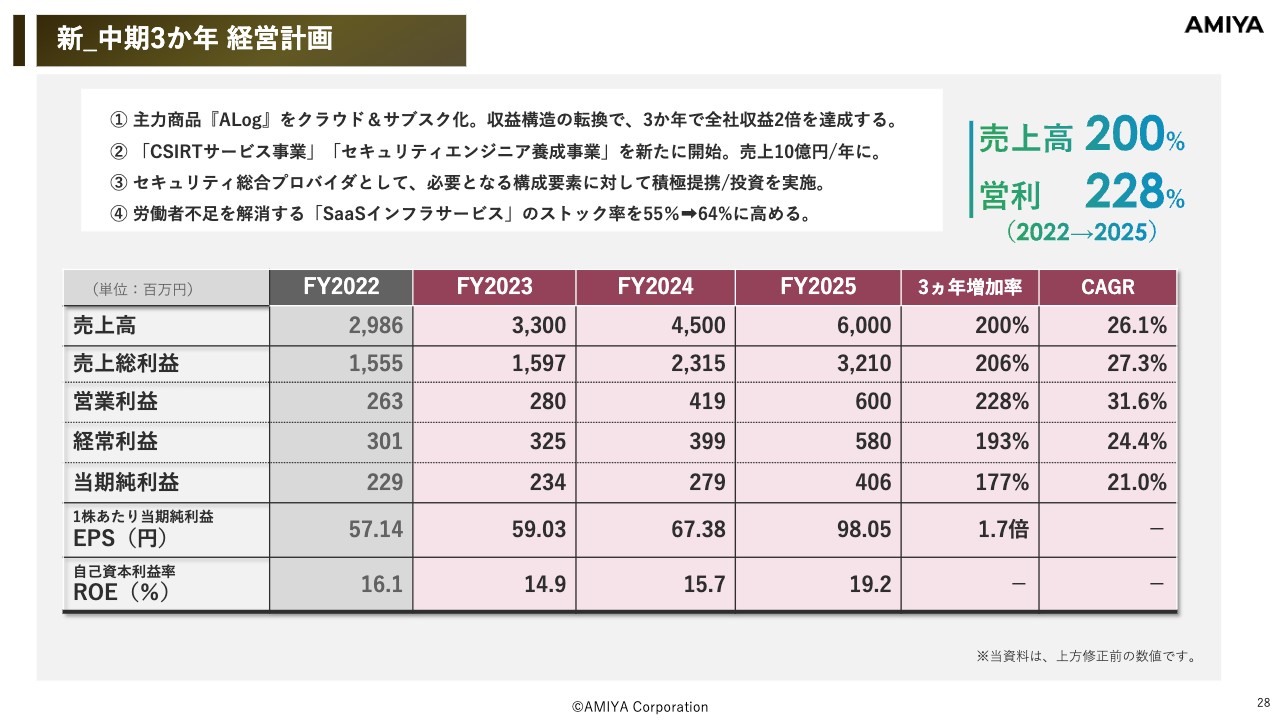

新_中期3か年 経営計画

全体の経営計画についてです。最低限のレベルとして、売上高と営業利益は約2倍まで伸長させようと考えています。特に、主力製品の「ALog」をクラウド&サブスク化することにより、全体的な収益構造の大転換を図っていきます。

この計画が果たして現実的で実現可能なものかどうかについては、後ほどご説明します。

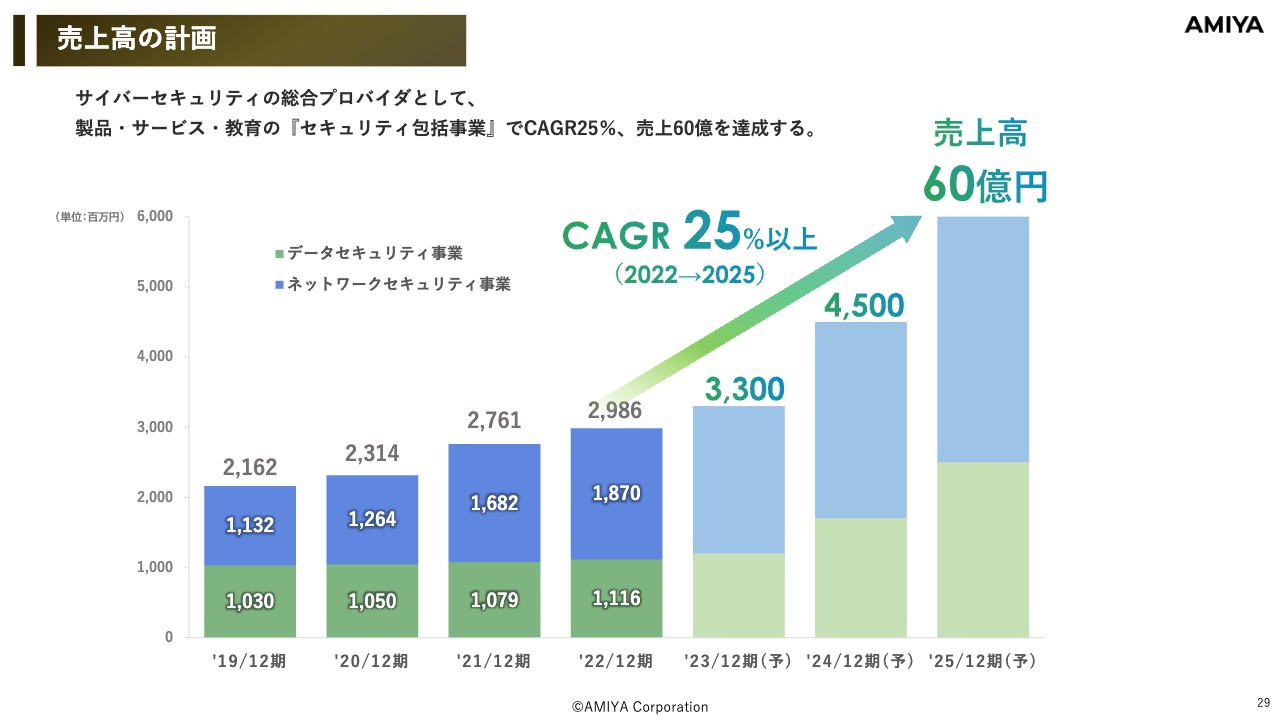

売上高の計画

現在は、3ヶ年でCAGR25パーセント以上、売上高60億円を達成していく計画で進めています。

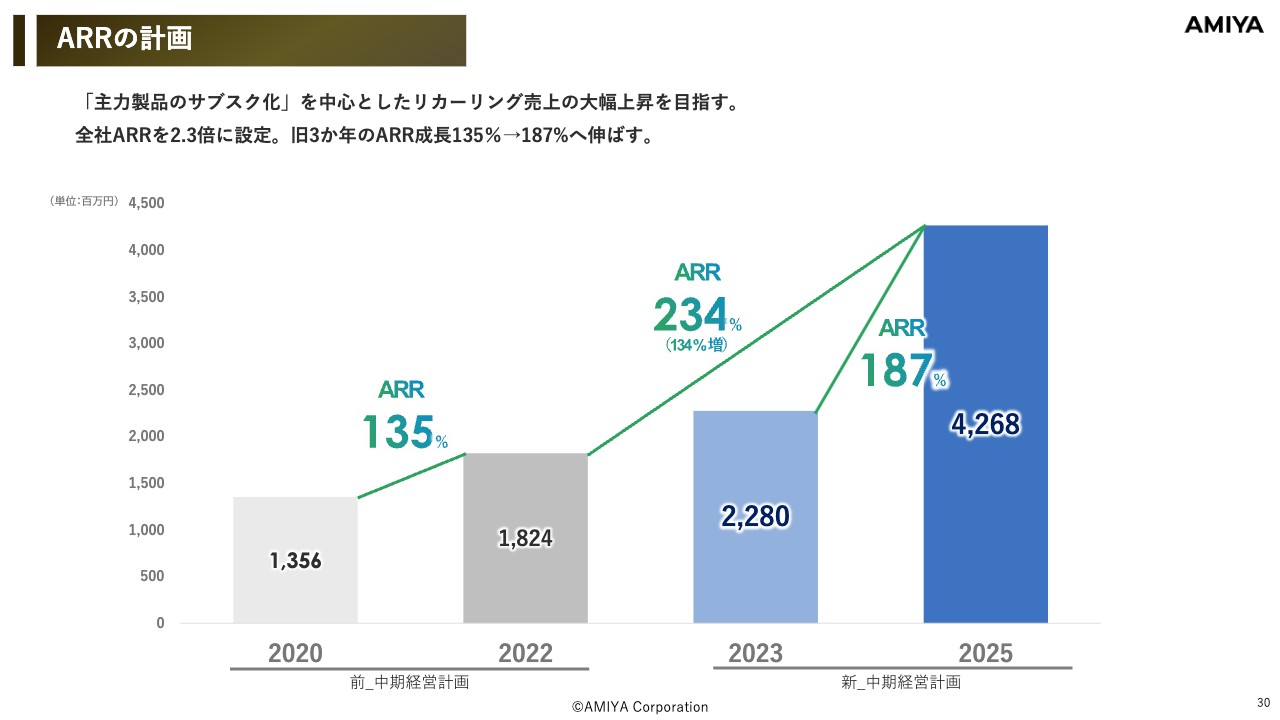

ARRの計画

ARRは前中期経営計画では35パーセント成長しましたが、新中期経営計画ではさらに134パーセント伸長させる計画です。

営業利益の計画

先ほどもご紹介したとおり、累計の営業利益は計画をオープンにしていますが、現時点では第3四半期レベルの営業利益を達成しています。

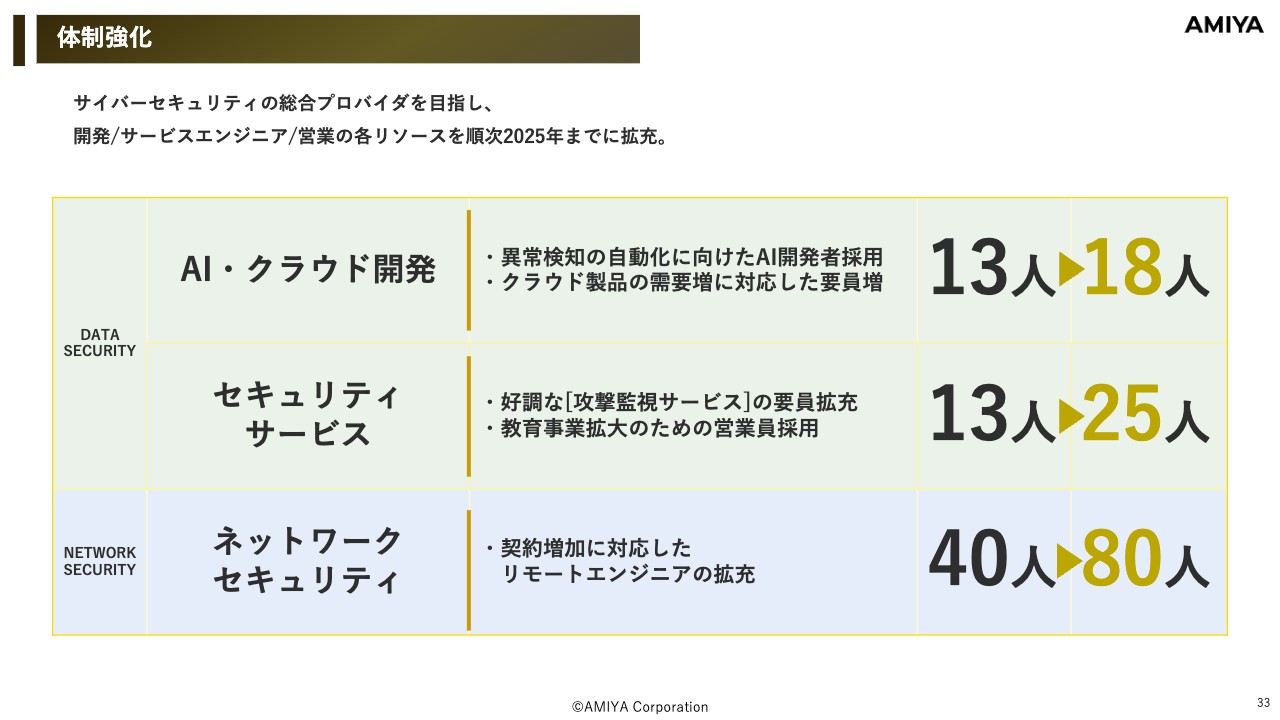

体制強化

人員の増強が必要です。お客さまのエンジニア不足を解消する「SaaS型ネットワーククラウドサービス」では、当社がクラウド管理センターからお客さまのネットワーク環境を一括管理する必要があります。そのためには、技術者を増員し体力をつける必要があり、この3ヶ年で本格的に拡張していく計画です。

主力商品のクラウド化 データセキュリティ事業

各事業を伸長させるプランについて、具体的なイメージを共有します。まずは、主力製品の「ALog」のクラウド化についてです。同時に、サブスクリプションモデルに全面的に移行します。

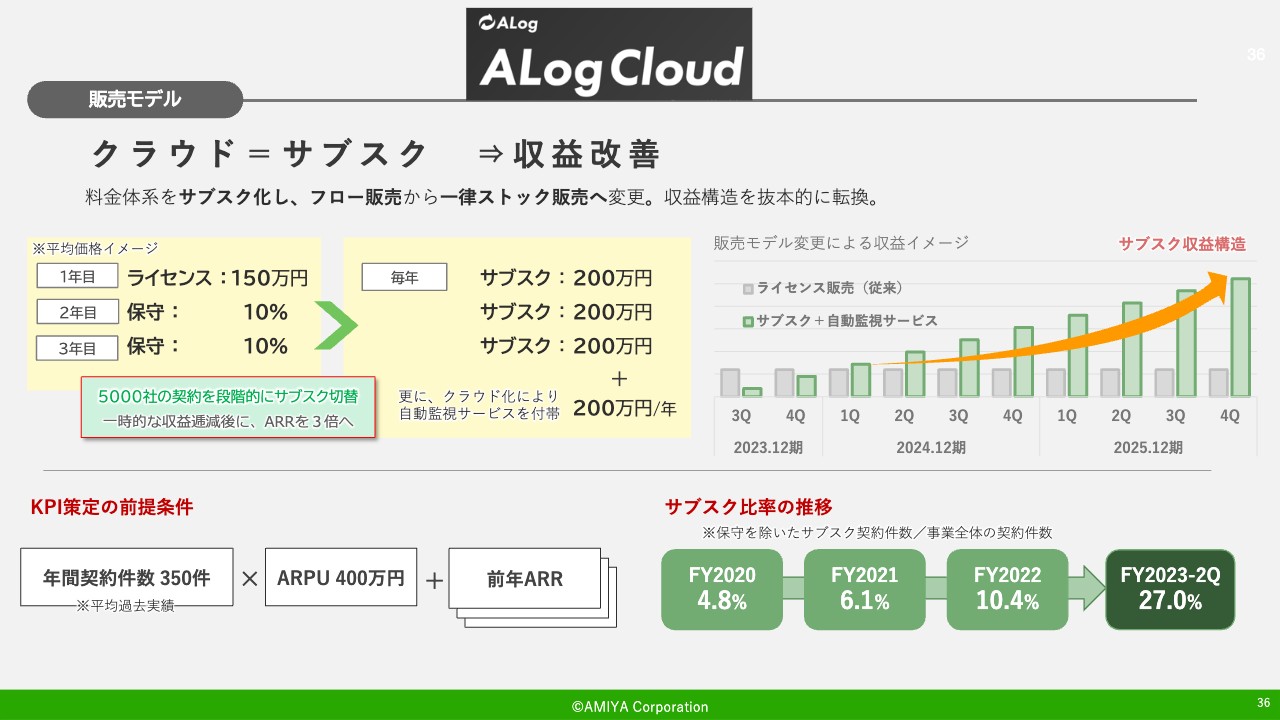

販売モデル

現在のソフトウェアライセンス料は、顧客規模や商品内容によって変わりますが、だいたい100万円から1,000万円です。仮に、平均ライセンス料を150万円とすると、毎年の保守売上として10パーセント計上されていたところ、サブスクモデルに変わることにより年間200万円ずつ計上されることになります。

さらに、クラウド化によりデータの集約ができるため、データの集約を自動監視するサービスを付帯することによって、ARPUを高めていくことができます。これにより、今までのライセンス販売1回限りの売上から、収益構造を抜本的に転換することが可能になりました。

スライド右下には、サブスク比率の推移を記載しています。3年前の2020年度は5パーセント以下でしたが、現時点では27パーセントです。最終的には、サブスク比率をほぼ100パーセントまで伸ばすことを3ヶ年の計画としています。

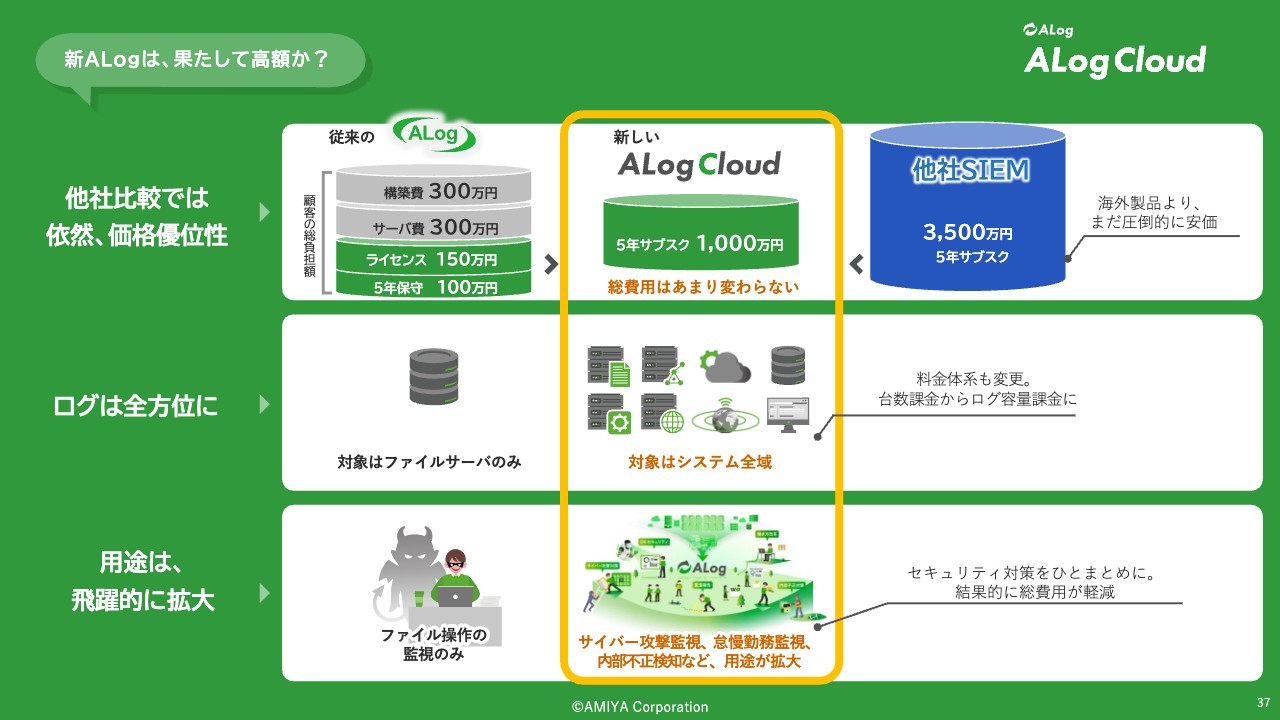

新ALogは、果たして高額か?

「実質的には相当の値上げになるが大丈夫なのか?」というみなさまのご質問やご懸念に対し、資料を用いてご説明します。

そもそも、オンプレの仕組みでは物理的なサーバの準備や構築、その後の保守管理も必要となるため、顧客の総負担額はそれなりに発生します。しかし、「ALog Cloud」はデータの容量やサーバの運営等をすべてクラウドで賄うため、その費用は当社が負担することになり、お客さまの総負担額はほぼ変わりません。

さらに、他社の大手海外同業態製品よりも圧倒的に安価であるため、今後かなりのシフトチェンジが行われると考えています。すでに、政府系組織や大手民間企業の間でも、少しずつシフトチェンジが始まっています。

また、価格転換だけではなく対象領域や用途の拡大も可能なため、非常に付加価値も高まっていくと考えています。

変わる顧客層

「ALog Cloud」は今後、準大手や中堅層の企業にも提供していく予定です。今まで当社の製品は、大手企業にしか供給できなかったところがありましたが、クラウド化により、インストールや運用が簡単になり、運用自体を当社が全面的に代行運用することが可能になりました。

サービスを付帯

例えば、さまざまなデータを「ALog Cloud」に収集すれば、当社がマネジメントサービスを行い、監視、分析、報告、最適化をすべて代行することができます。それにより、セキュリティのノウハウを知らず、運用が難しい中堅層のお客さまであっても、当社が攻撃の検知を代行し、防御や改善を実現できます。当社としては、このような流れを目指しています。

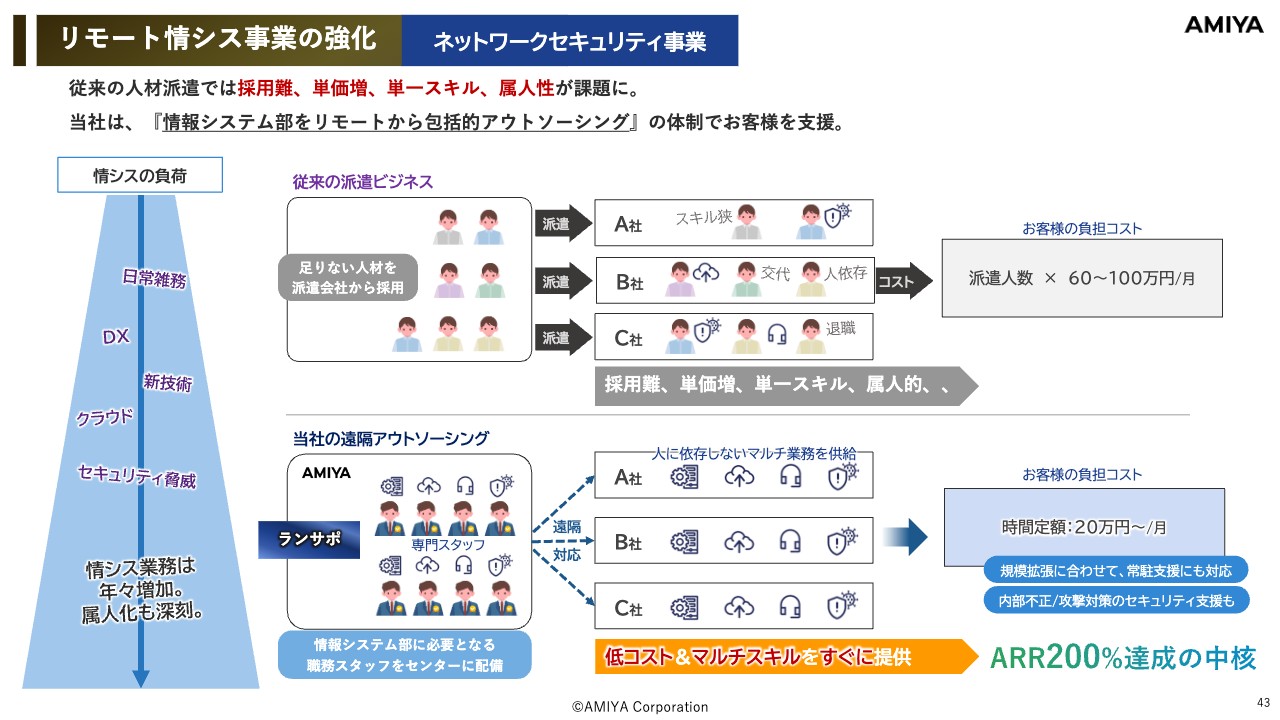

リモート情シス事業の強化 ネットワークセキュリティ事業

先ほど少しご説明したとおり、当社では「ランサポ」という情報システムの代行運用クラウドサービスも提供しています。このサービスは非常に好調で、3ヶ年で比べると契約数は2倍まで伸びています。

情報システム業務の負荷は年々増えているものの、派遣社員によりなんとか凌いでいる会社が非常に多いです。しかし、派遣社員は1分野しかスキルが提供できない、頻繁に交代する、属人性が高い、コストが高いなどのデメリットがあります。

当社では、情報システムに必要な専門領域を持つスタッフをセンターに集約し、クラウドから遠隔提供しています。これにより、お客さまは人に依存しないマルチ業務が享受できることになります。人がおらずなかなか決まらないということもなく、低コストでマルチスキルを持つ人材をすぐに提供できるため、お客さまにはとても価値の高いソリューションになっています。

これらの取り組みが、ARR200パーセントを大幅に達成する実現性が高いことの根拠となっています。第2四半期の決算報告は以上です。

石田氏からのご挨拶

第2四半期は順調でしたが、当社は新中期経営計画において利益およびトップラインを含め、本格的に大きく成長させる目論見です。そのような意味では、かなりの成長性を期待していただければと思いますので、みなさまの温かいご支援をお待ちしています。どうぞよろしくお願いします。

新着ログ

「情報・通信業」のログ