【QAあり】GLM、上期売上高昨対比+38.2%、経常利益2.5倍と社内計画を上回る 環境配慮型建築の推進で企業価値向上へ

Mission/Vision/Value

金大仲氏(以下、金):株式会社グローバル・リンク・マネジメント代表取締役、金大仲でございます。2023年12月期第2四半期決算についてのご報告をさせていただきます。よろしくお願いいたします。

私どもグローバル・リンク・マネジメントのミッション・ビジョン・バリューになります。ミッションとして「不動産を通じて豊かな社会を実現する」と掲げております。

不動産事業を通して、環境問題や社会課題に積極的に取り組み、お客さまや従業員、すべてのステークホルダーのみなさまの豊かさに貢献し、不動産業界のリーディングカンパニーを目指しております。

GLM VISION 2030 長期構想・方針

また、長期構想である「GLM VISION2030」では「不動産×環境×DX」により、全国No.1のサステナブルな不動産開発・運用企業を目指してまいります。

2023年12月期第2四半期決算ハイライト

まず決算ハイライトのご説明になります。

決算ハイライト、前年同期との比較になります。売上高、236億6,700万円、経常利益、28億4,200万円、販売戸数は1棟販売および区分販売の合計にて596戸となりました。

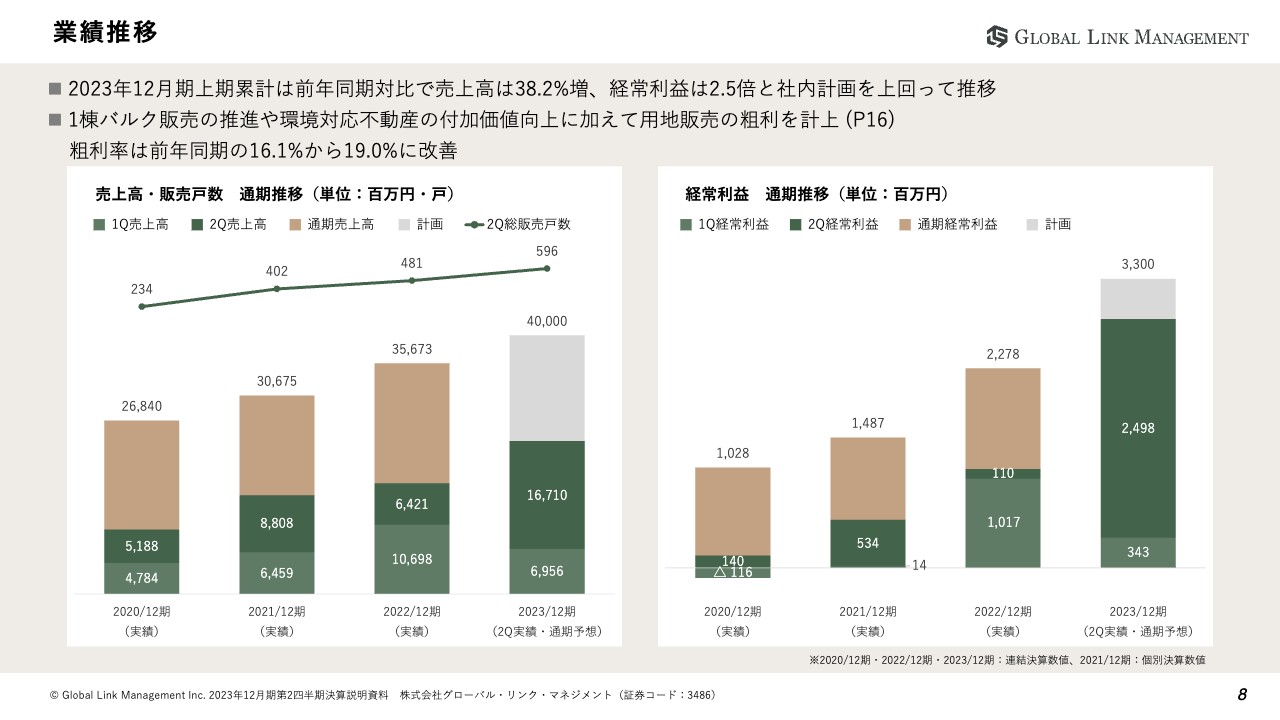

計画どおり、第2四半期で販売が進捗し、2023年12月期上期売上高は38.2パーセント増収、経常利益は昨対比2.5倍にて着地しております。そして物件の高付加価値化に加え、用地販売の粗利を計上したことにより粗利率は19.0パーセント、経常利益率は12.0パーセントと過去最高水準を達成いたしました。

今期業績予想である売上高400億円、経常利益33億円に対して計画を上回る進捗をしているため、下期の物件竣工の見通しが立った段階にて業績の修正を検討しております。

中期経営計画で掲げている、環境対応比率におきましては、販売戦略により物件の繰越しを行ったため、2023年12月期単年度での環境対応比率が計画を下回りますが、2ヶ年の合計はすでに計画値を超過しております。

また、仕入についても順調に推移した結果、新たに619戸の仕入を行い、順調にパイプラインを積み上げております。

以上がハイライトのご説明になります。

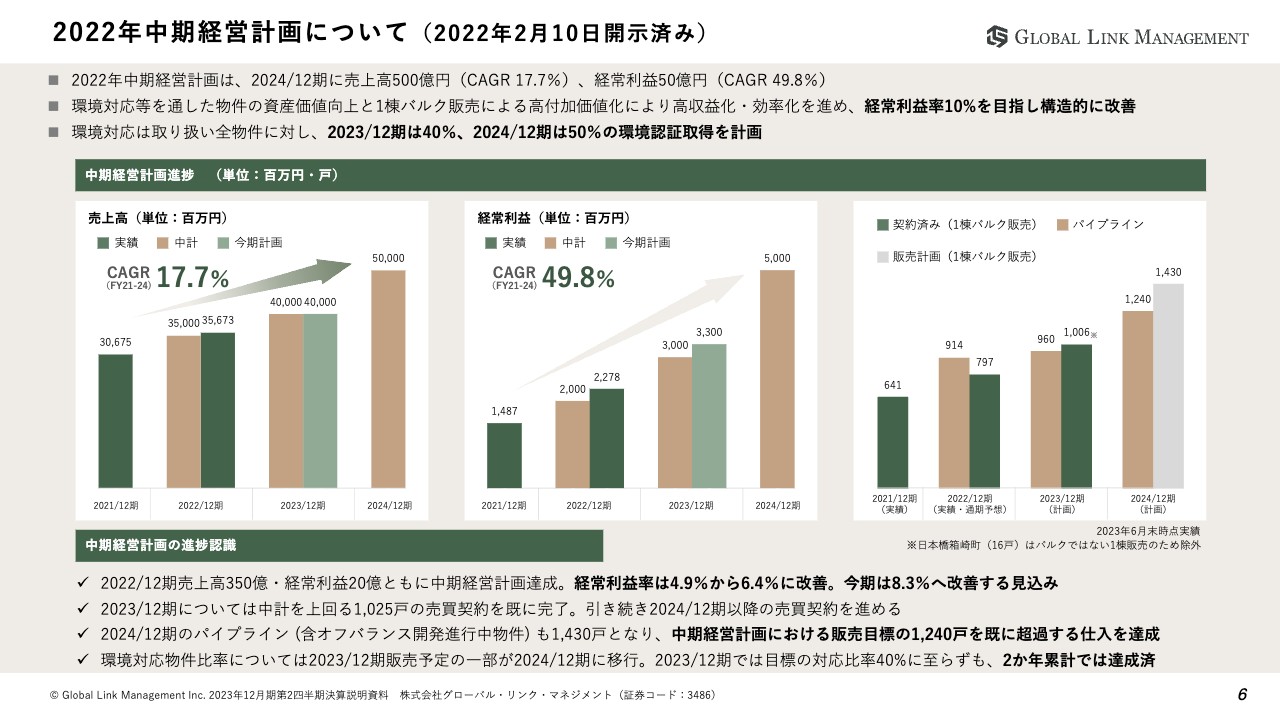

2022年中期経営計画について(2022年2月10日開示済み)

次に中期経営計画の進捗についてです。2022年中期経営計画は、2024年12月期に売上高500億円(CAGR17.7パーセント)、経常利益50億円(CAGR49.8パーセント)を計画しております。

売上高については1棟バルク販売、「まとめて販売」することにより、トップラインの大幅成長を目指しております。また、経常利益については環境対応等を通した物件の資産価値向上と1棟バルク販売による付加価値化により高収益化・効率化を進めることで経常利益率10パーセントを目指しております。

次に一番右のグラフ、仕入・販売のパイプラインにおきましては2023年は総販売戸数は1,120戸を計画しております。そのうち約90パーセントにあたる1,006戸が1棟バルク販売の計画となっております。2023年、2024年12月期の仕入は計画値を超過しており、仕入活動は順調に推移しております。

販売におきましても2023年については約98パーセントがすでに売買契約済みとなっており、販売スケジュールに合わせて決済を行ってまいります。今後はさらに中期経営計画の達成に向け、来期以降の契約の積み上げ、再来期以降のパイプラインの積み上げを行ってまいります。

業績推移

業績推移です。決算ハイライトでご説明のとおり、売上高、236億6,700万円、経常利益、28億4,200万円、販売戸数は1棟販売および区分販売の合計にて596戸となり、通期計画に対し上振れて着地しております。

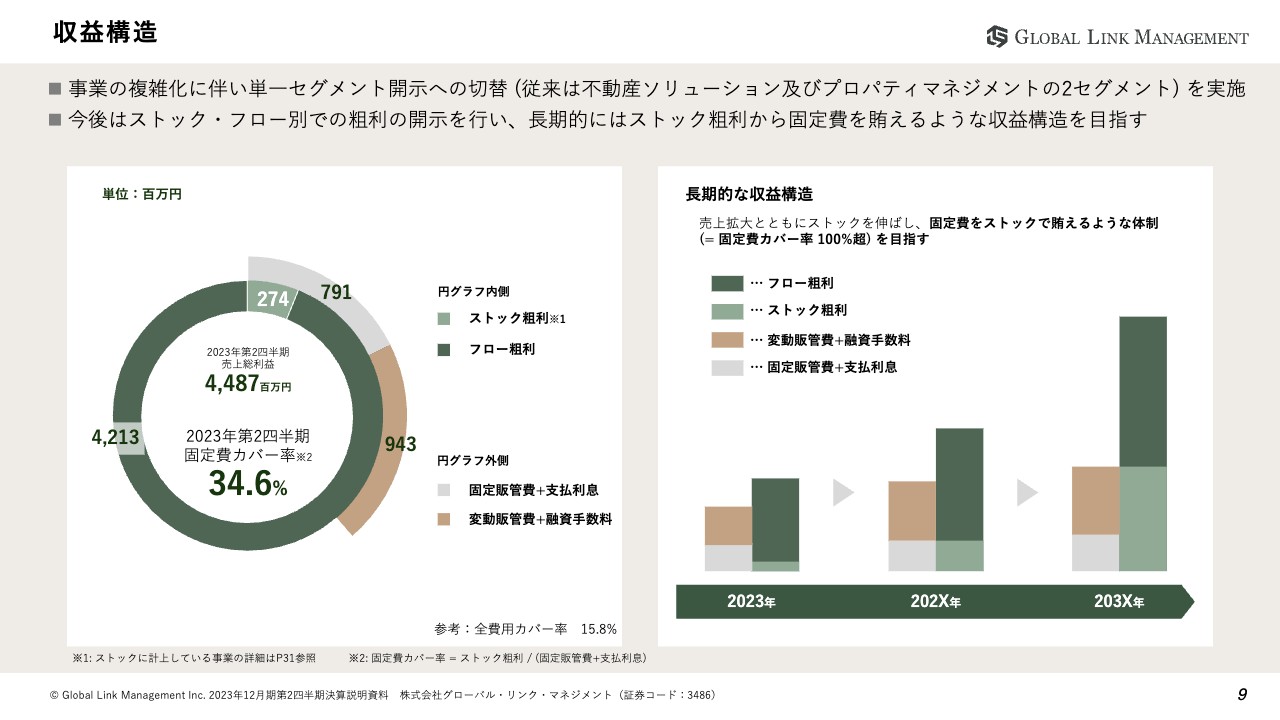

収益構造

収益構造についてです。従来は不動産ソリューションおよびプロパティマネジメントの2セグメントにて開示しておりましたが、事業の複雑化に伴い単一セグメント開示への切り替えを行いました。

今後はストック・フロー別での粗利の開示を行い、長期的にはストック粗利から固定費を賄えるような収益構造を目指してまいります。最終的にはストック収益から固定費を賄い、リスクを抑制しながらアップサイドを狙える体制を目指します。

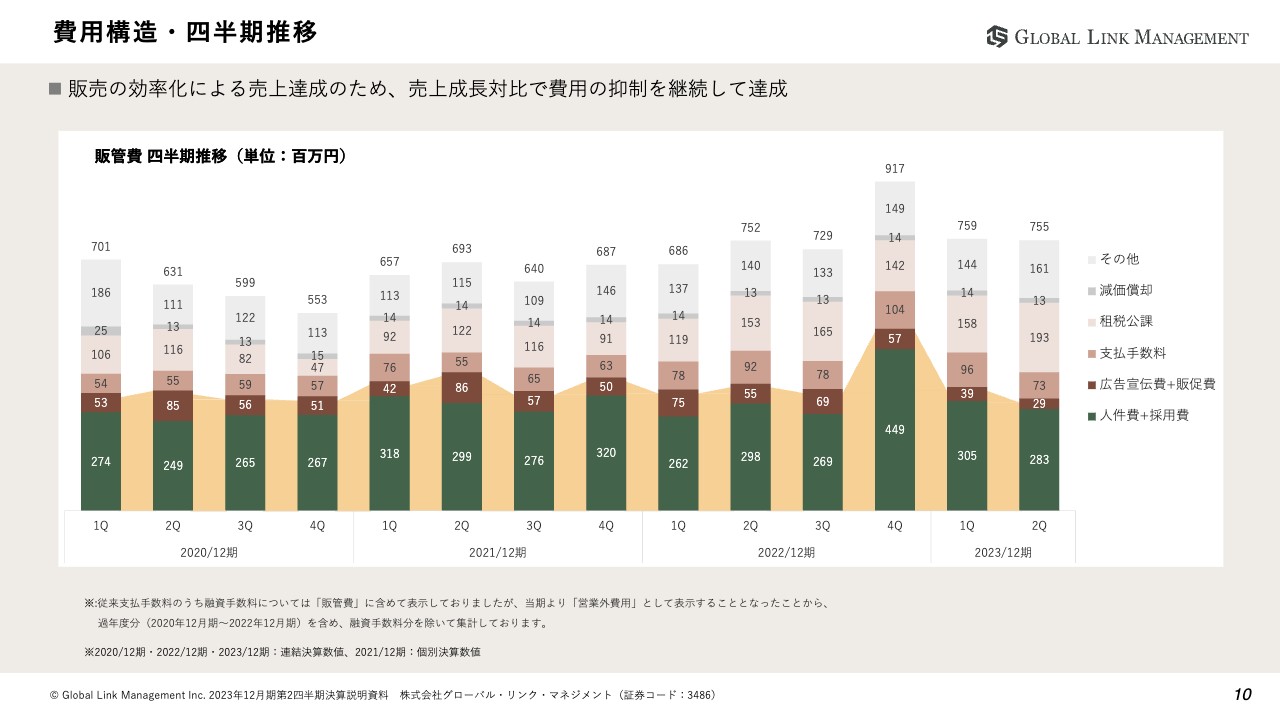

費用構造・四半期推移

費用構造についてです。各項目において概ね例年と同様の着地となっております。今後も1棟バルク販売にて販売の効率化を行うことにより、成長対比で抑制される計画となっております。

第2四半期の取り組み・「環境配慮型建築」物件の資産価値向上

第2四半期の取り組みについてです。

ZEH・BELSの取り組みです。こちらは一次エネルギー消費量削減ができる建築認証です。第2四半期についてはBELS5つ星を取得した2物件が竣工いたしました。こちらはすでに1棟バルク販売にて売買契約締結済みとなっております。

環境対応物件は2023・2024/12期合わせて、1,026戸の取り扱いを予定しており、すでに中期経営計画で掲げた取り扱い予定数を超過しております。

環境対応における直近の動向ですが、機関投資家から多くのご質問をいただいており、環境配慮型建築に対する取り組みのプレゼンスが向上していると実感しております。物件の資産価値の向上に加え、弊社の企業価値向上に寄与するもの思料しておりますため、今後も環境配慮型建築を推進してまいります。

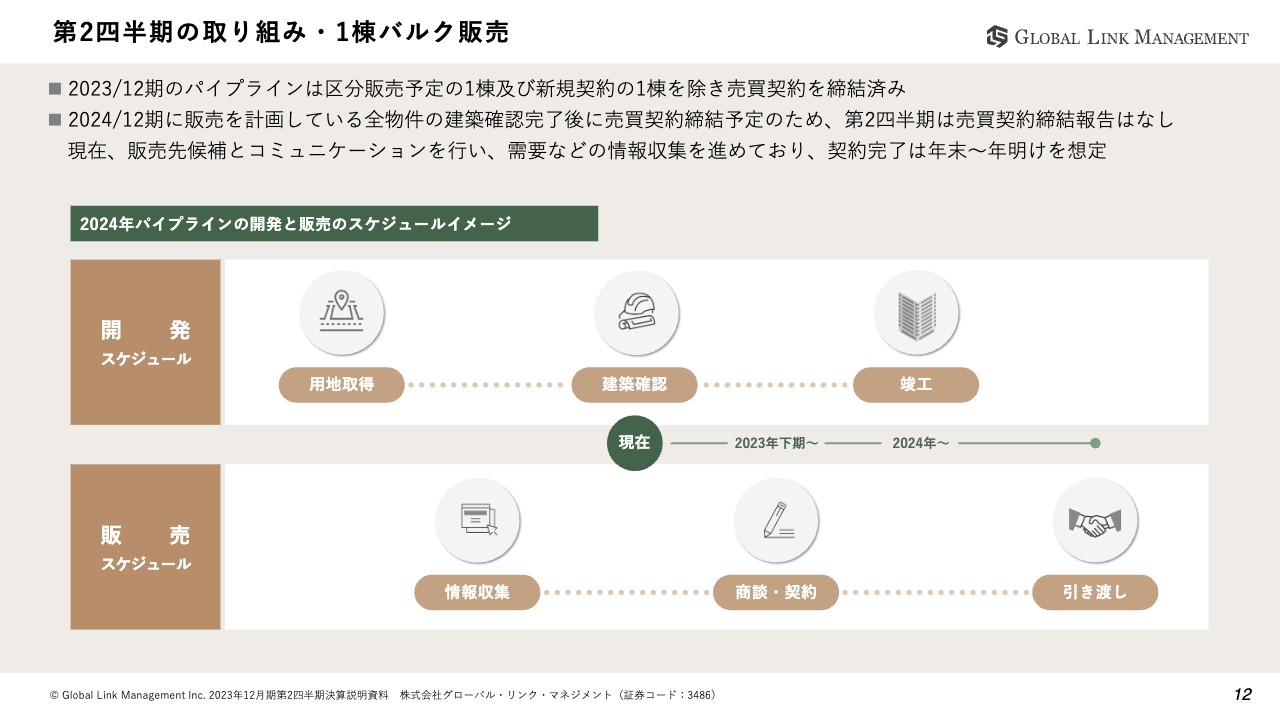

第2四半期の取り組み・1棟バルク販売

2024年パイプラインの開発と販売のスケジュールイメージになります。

2023年12期のパイプラインは区分販売分を除き、すべて売買契約済みとなっております。2024年12月期のパイプラインについては図表のとおり、全物件の建築確認完了後に売買契約締結を行うため、第2四半期については進捗はございません。第1四半期より継続して、販売先候補とコミュニケーションを図り、需要等の情報収集を行っております。そのため契約締結の報告は2023年下期以降の見通しとなっております。

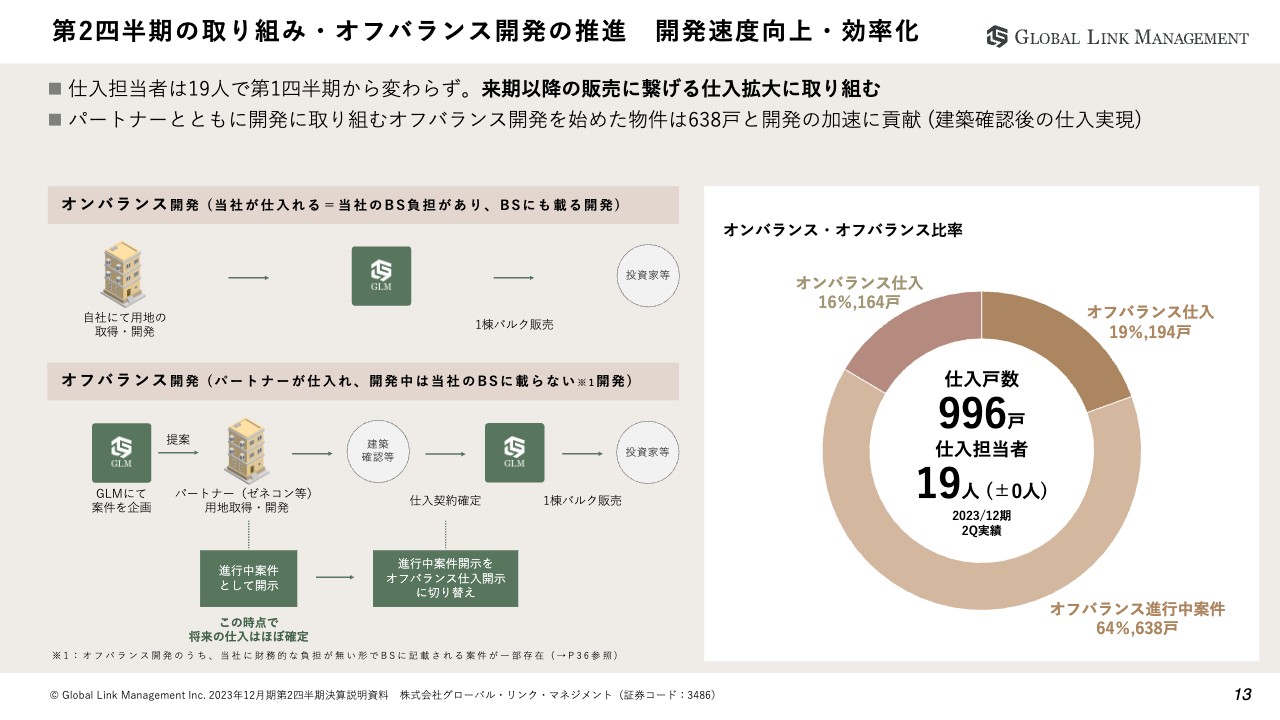

第2四半期の取り組み・オフバランス開発の推進 開発速度向上・効率化

オフバランス開発の推進についてです。

仕入活動は順調に進捗し、第2四半期の仕入戸数は996戸となりました。建築確認等の手続き前のため仕入契約に至っていない案件についても、将来の仕入自体は決まっていることから「進行中案件」として開示しております。今後もさらにパイプラインの積み上げを行ってまいります。

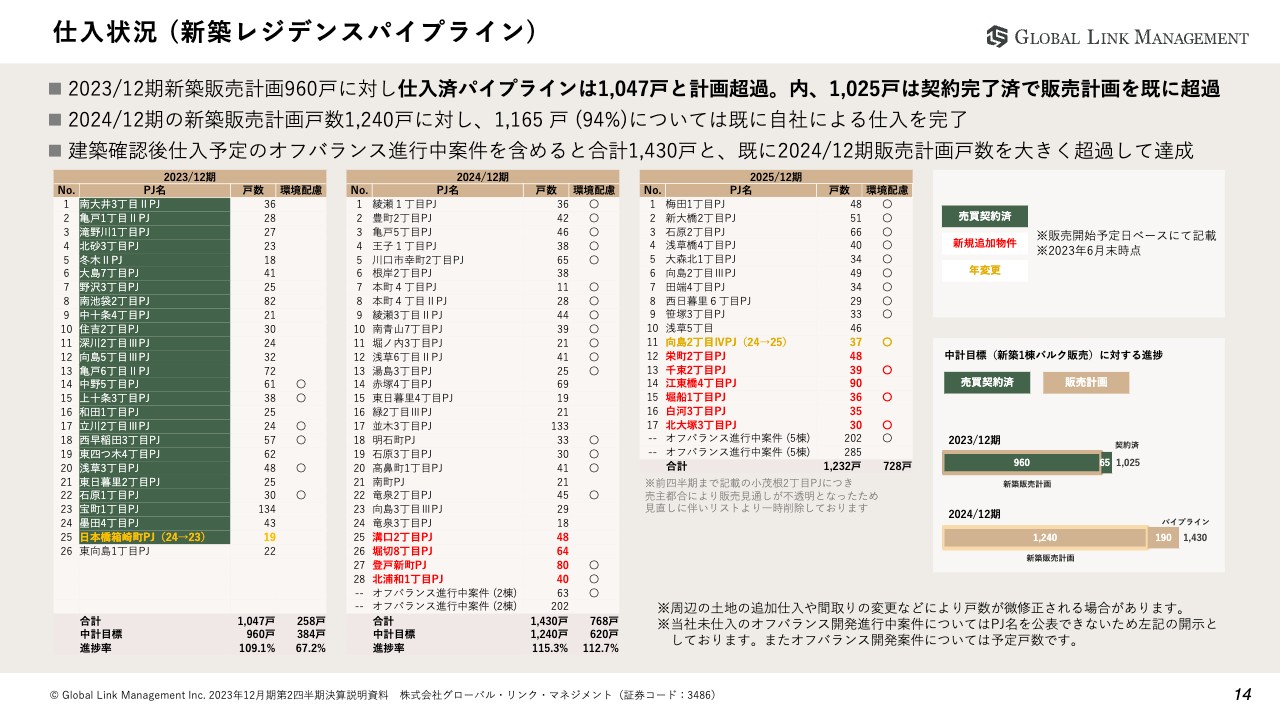

仕入状況 (新築レジデンスパイプライン)

第2四半期新築レジデンスパイプラインの進捗になります。

2024年に販売を予定しておりました日本橋箱崎町プロジェクトを前倒しで契約を行いました。緑色で示しております25棟はすでに売買契約済みとなっており、決済時期については後ほどご説明させていただきます。2023年12月期の残りの1棟については区分販売を行う計画となっており、順次販売活動を進めております。

2024年12月期については販売計画戸数1,240戸に対し、現在はパートナー保有中のオフバランス進行中案件を含めると、パイプライン合計は1,430戸とすでに2024年12月期の販売計画戸数を大幅に超過し達成しております。今後は2025年以降のパイプラインの積み上げを進めてまいります。

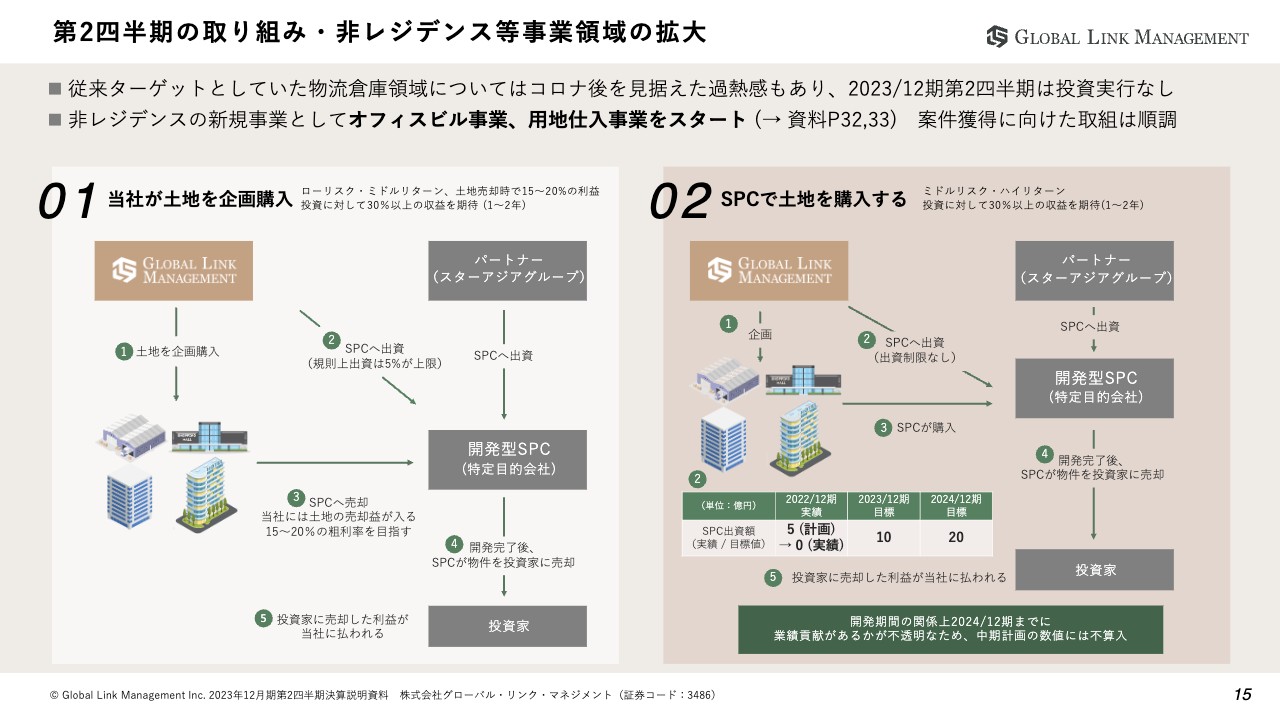

第2四半期の取り組み・非レジデンス等事業領域の拡大

非レジデンスについての取り組み実績の更新はございませんが、引き続き案件の検討を進めております。非レジデンス領域のチームを拡大し、オフィス・ホテル・商業領域にまで検討対象を広げ、新規事業としてオフィスビル事業、用地仕入事業をスタートいたしました。

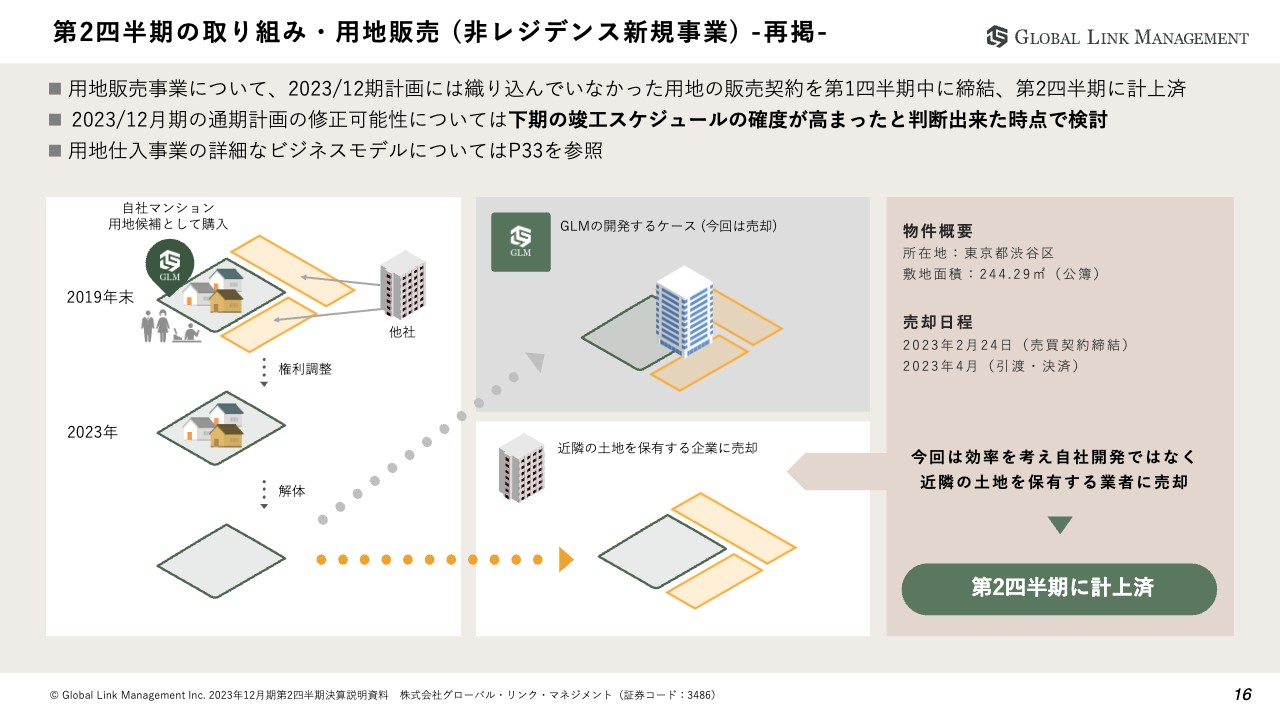

第2四半期の取り組み・用地販売 (非レジデンス新規事業) -再掲-

非レジデンス領域の新規事業である用地販売についてです。事業グループ設立前からの案件ではございますが、すでに取り組んでいた用地仕入の販売契約を第1四半期に締結し、第2四半期に計上いたしました。

こちらは2023年12月期計画には含まれない契約のため、下期の物件竣工の見通しが見えてきた段階で業績の修正を検討してまいります。用地仕入事業の詳細なビジネスモデルについては後に記載させていただいておりますのでご参照ください。

2023年12月期通期予想

今後の見通しです。

通期予想についてご説明します。売上高400億円、営業利益37億5,000万円、経常利益33億円、当期純利益は21億円を計画しております。

次にご説明させていただきますが、現状の契約状況を踏まえ、中期計画の数値より営業利益・経常利益を上方修正しております。

また、物件の付加価値向上により売上総利益率は16.4パーセントから18.5パーセントへ2.1パーセントポイント、経常利益率は6.4パーセントから8.3パーセントへ1.9パーセントポイント改善する見込みとなっております。

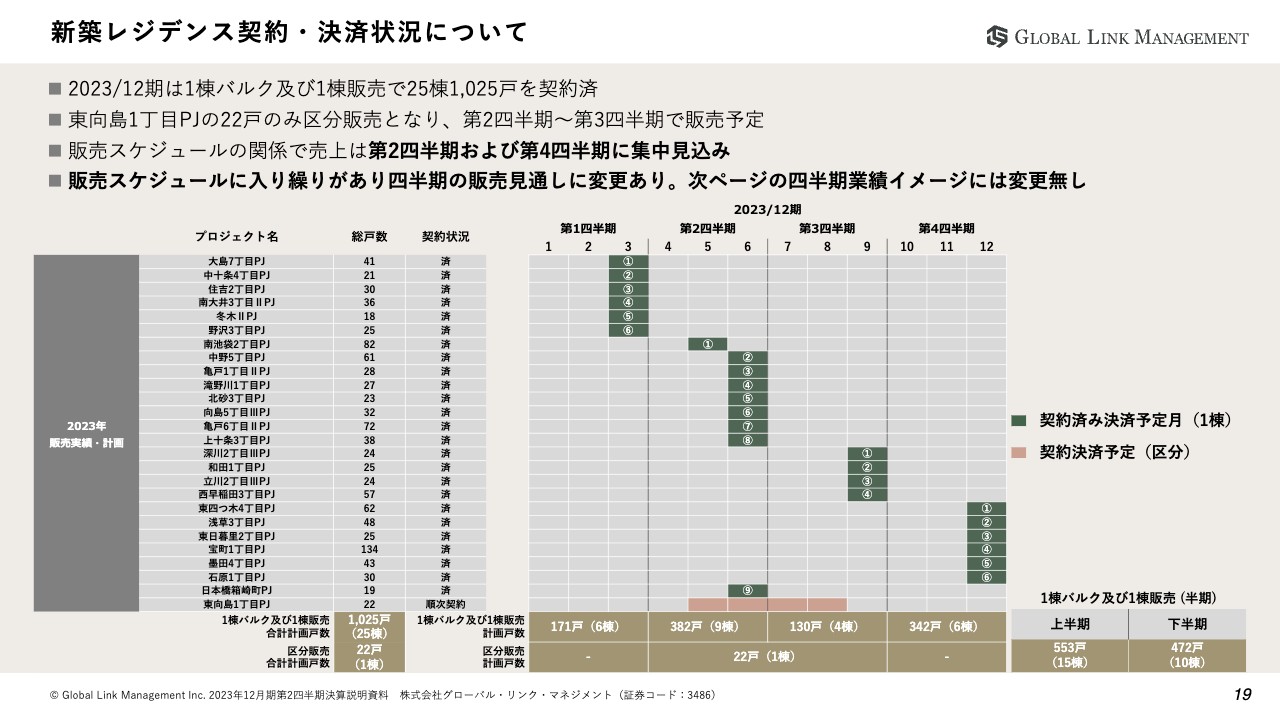

新築レジデンス契約・決済状況について

契約・決済状況についてです。2023年12月期の新築1棟販売計画は1,025戸を計画しております。こちらについてはすべて売買契約済みとなっており、四半期ごとに決済を行ってまいります。

東向島1丁目プロジェクトの22戸のみが区分販売となり、こちらは第2四半期から第3四半期にかけて販売を行ってまいります。2023年12月期の販売スケジュールの関係で売上高は第2四半期および第4四半期に集中する見込みでございます。

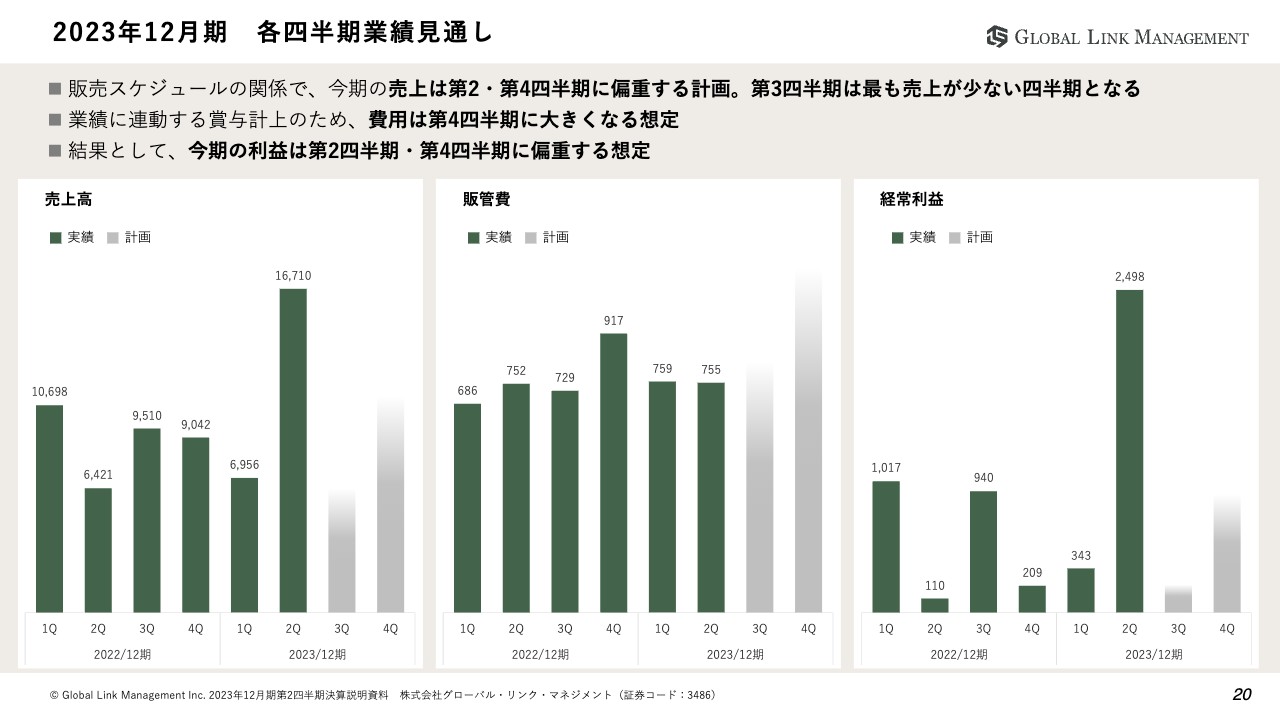

2023年12月期 各四半期業績見通し

2023年12月期の各四半期の業績見通しになります。

先ほどご説明させていただきましたとおり、販売スケジュールの関係上、売上は第2四半期及び第4四半期に偏重する計画となります。販管費については仕入にかかる費用や賞与関連費用により主に第4四半期に大きくなる想定でございます。結果として経常利益についても第2四半期および第4四半期に偏重する想定です。

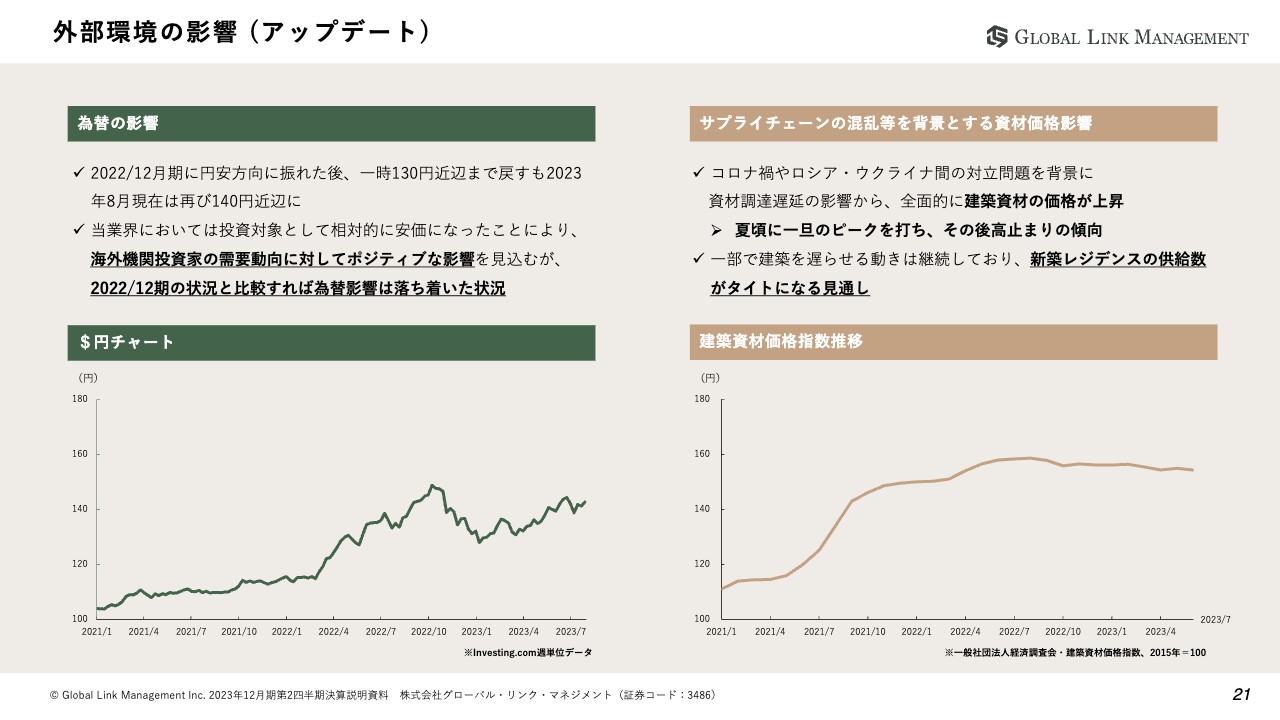

外部環境の影響 (アップデート)

現状の外部環境の影響についてご説明させていただきます。

1つ目は為替の影響です。2022年12月期に円安方向に振れた後、一時は130円近辺まで戻すも、現在は再び140円近辺になり不安定な状況が続いております。

当業界においては投資対象として相対的に安価になったことにより、海外機関投資家の需要動向に対してポジティブな影響を見込んでおりますが、2022年12月期の状況と比較すれば為替影響は落ち着いた印象でございます。

2つ目はサプライチェーンの影響についてです。世界的な原材料高による建築コストの高騰などの影響は夏頃にいったんのピークを打ち、その後は高止まり傾向にございます。一部で建築を遅らせる動きは継続しており、新築レジデンスの供給数がタイトになる見通しとなり、新築レジデンスの供給が需要に対してタイトになった場合は当社のプレゼンスが上昇する、といったポジティブな側面もございます。

引き続き外部環境も注視し、業績への影響を精査してまいります。

外部環境の影響 金利動向について

金利動向についてご説明させていただきます。

2023年7月28日の金融政策決定会合においてYCCの運用を柔軟化する措置が決定されました。市場の動向に応じて長期金利が0.5パーセントを超えることも容認するかたちになっており、引き続き注視してまいります。長期金利は0.6パーセント近辺で推移しており、これまでの水準から上昇しております。

これらが市場に与える影響として、政策金利の上昇に関しては不動産価格に対してネガティブな影響が想定されますが、現状は政策金利に変更はなく、また、長期金利の上昇は見られましたが、不動産市況に影響のある短期金利に関しては大きな変化はないため、現時点においては影響はないと想定しております。

当社における対応方針になりますが、短期・中期的な対応としては不動産の環境対応や1棟バルク販売を通して、差別化・付加価値化などを図り、物件の価値を高め、投資家にとっての魅力を最大化してまいります。長期的な対応としてはストック収益を積み上げることにより、固定費をカバー出来る体制を目指し、景気変動等の外部環境の変化に対応可能なビジネスモデルの構築に取り組む方針でございます。

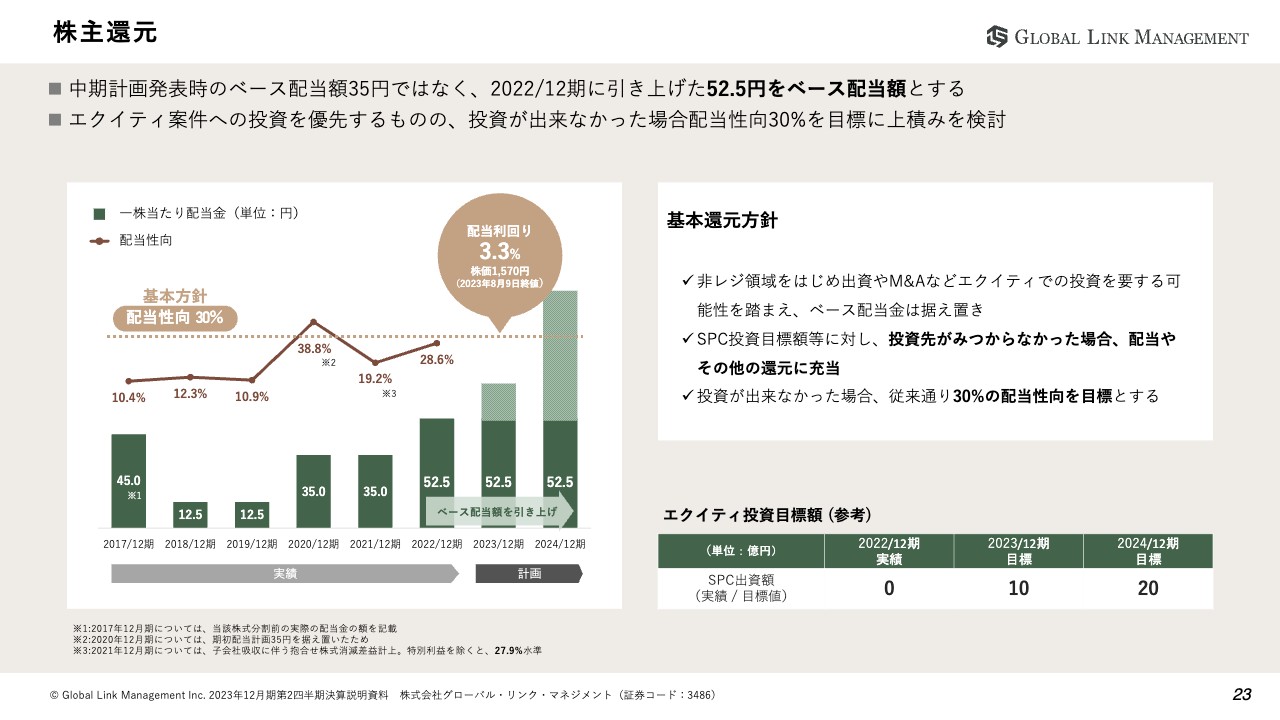

株主還元

株主還元についてご説明します。

基本方針に関しては従来どおり配当性向30パーセントを目標としております。昨年度と同様に、非レジ領域を始め、出資やM&Aなどエクイティでの投資の可能性を踏まえ、ベースの配当額は2022年12月期と同じ52.5円の据え置きとさせていただき、計画以上のエクイティ投資を行わなかった場合には、配当性向30パーセントを目標として配当やその他の還元に充当させていただきたいと考えております。

以上で2023年12月期第2四半期の決算説明とさせていただきます。ご清聴ありがとうございました。

質疑応答:環境配慮物件の需要や価格転嫁について

質問者:環境配慮物件について、投資家の方から評価いただいていると以前お話しされていましたが、引き続き需要はあるのでしょうか? 価格転嫁はできるのでしょうか?

金:ここ最近、環境配慮物件について、機関投資家の方々からさらに多くのお話しをいただいており、気にされている印象が強くなっていると感じています。引き続き需要があるのかというご質問ですが、機関投資家の方々が投資する際に、今後はマストで必要になってくるものと考えております。価格転嫁に関しては「できる」と考えております。

質疑応答:2024年12月期の売上高、経常利益の目標達成に対する期待について

質問者:2024年12月期の仕入済みパイプラインはすでに中期経営、販売計画を上回っています。2024年は売上高500億円、経常利益50億円を上回ると期待してよろしいでしょうか?

金:中期経営計画における2024年の売上高500億円、経常利益50億円という目標に対して、しっかりと仕入、販売活動を進めており、販売計画を上回る仕入ができている現状を鑑みますと、十分こちらに関して期待していただいてよろしいのではないかと思っています。

弊社としては竣工遅れや購入先の都合による期ズレなどのリスクをモニタリングし、計画値を超過できるように企業努力してまいります。

質疑応答:YCC柔軟化に関する販売先や仕入先への影響について

質問者:日銀総裁が4月から変わり、YCCについて柔軟化する方針が出ましたが、販売先や仕入先の変化や影響などがあれば教えてください。

金:この金利の動向は、やはり非常に大きなポイントだと考えております。現状、政策金利も含めて柔軟化はしておりますが、機関投資家の方々も、大きな影響はすぐにはないという見立てでいらっしゃると思います。

しかしながら、不動産運用におきましては、今後は金利が上昇していくことに関して、当然、負債部分の資金調達におけるコストが上がりますので、ネガティブに働くであろうと考えております。将来に備えて、しっかりと差別化、付加価値化を図ることによって、物件を供給していきたいと思っております。

質疑応答:不動産市況への短期金利の影響について

質問者:長期金利よりも短期金利が不動産市況に影響するとのことですが、具体的な数値として、どのくらい短期金利が上昇すると悪影響が出ると想定されていますか?

日本の短期政策金利がアメリカのように4パーセント、5パーセントにまで上昇すると不動産市場にかなりの悪影響が生じると思いますが、マイナス金利の解除や0.1パーセントまで上昇するといった程度でも問題が生じてしまうものでしょうか?

金:短期金利、いわゆる政策金利が上がることは、その運用に関してネガティブに働くと捉えております。一般的に、インフレとともに日本の短期政策金利も上げていく金融政策がとられるでしょうから、そうなると不動産価格が同時に上がり、賃料も上がるといったバランスになると思います。しかし、インフレせずに政策金利がどんどん上がっていくようなことが起きた場合には、だいぶネガティブに働くと考えております。

では実際のところ、政策金利が何パーセント上がると、我々のビジネスにとって大きな影響を及ぼすのかというところについては、インフレとのバランスの関係上、正直なところ今の段階で明確な数字はわからないと思っております。

質疑応答:販売契約後のキャンセルの有無について

質問者:販売から引き渡しまで期間が空きますが、販売契約を結んだ後に、経済状況が悪化するなどして物件を購入した投資家が契約をキャンセルすることはあるのでしょうか?

金:昨年、2つのバルク販売を行いましたが、今のところそういったお話は機関投資家の方々からは出てきておりません。

基本的に、バルクで契約した段階でエクイティ先とすべて調整した後で予算を確保して、購入・運用をされていくため、原則そのようなことはないと考えておりますし、今のところそういったお話は出てきておりません。

質疑応答:来年度の海外機関投資家の物件購買意欲について

質問者:来年度の海外機関投資家の物件購買意欲について、手応えはどのような感じでしょうか? 昨年と比べて変化はありますか? 欧米の景気環境悪化や利上げの影響、また、アジアの機関投資家へのアプローチについても教えてください。

金:アメリカの機関投資家に関しては、昨年までに購入した方々はいったん様子を見る場面が非常に多く出てきたように感じます。

しかしながら、昨年までに購入していない機関投資家については、東京のレジデンスをぜひポートフォリオとしてまとめて保有したいと考えている方々がたくさん出てきた印象でございます。

また、アジアの機関投資家へのアプローチも当然行っております。アジアに関しましても、昨年のプレイヤーと今年のプレイヤーがまたちょっと変わってきている感じを受けております。

質疑応答:通期業績予想の修正について

質問者:今期の業績進捗が順調ですが、通期業績予想の修正を期待してもよろしいでしょうか?

金:今期は非常に順調でございます。新規事業である用地仕入事業に関しても順調でして、これは先ほどご説明したとおり、期初で計画していなかった部分ですので、上積みの部分がございます。ただし、物件竣工等の関係で着地の業績についてはまだ精査継続している状況でございます。

修正に関しては、そういったことも含め、現在販売を予定している全物件の竣工・引き渡しすることができると確定した段階で、いち早く、投資家のみなさまに開示できるような準備をしてまいりたいと思っております。

タイミングとしてはやはり昨年と同様、第3四半期終了時くらいには着地が見えてくると思いますので、そうなりましたらいち早く修正開示をさせていただきたいと考えております。

質疑応答:2025年度以降の中期経営計画再設定の可能性について

質問者:2025年度以降も基本的には増収増益路線を目指し、中期経営計画を再設定するお考えでしょうか?

金:弊社としては、2025年度以降も不動産業界のリーディングカンパニーになるというビジョンがございますので、No.1を目指して増収増益を狙い、かつ、しっかりとストック収益を積み上げ、収益構造を変えながら、どんなマーケット変化にも対応しうる財務体質の強い企業体を目指してまいりたいと考えております。

質疑応答:REIT事業やクラウドファンディング事業の立ち上げ可能性について

質問者:同業他社において、REIT事業やクラウドファンディング事業を立ち上げる動きがありますが、貴社においてもそのような事業を行う可能性はありますか?

金:不動産に関する事業に関して、私募ファンドのほうはスターアジアグループと合弁のAM会社を立ち上げております。その他の事業に関しても日々検討しており、今後REITを含めクラウドファンディングも3号、4号と新たなスキームができておりますので、積極的に情報収集しながら、弊社のビジネスにマッチングするものについては連携ないし内製化する可能性は十分にあると考えています。

質疑応答:用地売却の粗利について

質問者:用地売却の粗利はどの程度の金額でしょうか? 答えられる範囲でご回答お願いします。

金:用地売却の粗利の数字は開示しておりませんので、正確な金額はお答えできませんが、非常に良い事業だと考えております。

こちらに関してもバランスシートを使う事業ではなく我々の知見を活かし、権利関係を調整することによって、収益化できるといった事業になります。今後はメイン事業であるレジデンス事業と同じぐらいの規模を目指し、新たな柱の事業として、大きくしていける可能性が非常に高い事業だとは考えております。

質疑応答:ゼネコンの労務費高騰の影響について

質問者:「2024年問題」に関連して働き方改革などが行われ、ゼネコンの労務費が高騰すると言われていますが、貴社のオフバランススキームに影響はありますか?

金:働き方改革よってゼネコンにおける労働環境が変わっていくことの、オフバランススキームに対する影響は基本的にございません。

しかしながら建築費や原価の部分で、コストが若干上がってくるというのはうかがっております。これに関しては致し方ないといいますか、そのような方向で進んでいくだろうと思料しておりますので、より付加価値を出せるような取り組みを行い、しっかりとオフバランススキームを継続していけるようなパートナーシップをゼネコンと築いていきたいと考えております。

質疑応答:ビルディング事業の進捗について

質問者:以前、ビルディング事業は情報が多く集まってきていると説明されていましたが、契約などはまだ具体的に進んでいないのでしょうか? 情報はあるが契約までには至らないということであれば、どのような要因があるのでしょうか?

金:ビルディング事業は今期から立ち上げた事業になりまして、多くの情報をいただいております。特に外資系のファンド・REITなどからは現状、非常に出物が多く、弊社としてはチャンスだと思っております。ビルのストックからバリューアップして売却するといった案件を精査している段階ですので、こちらが契約や購入に至りましたら、そちらがさらに計画の上積みになることになります。開示を注視していただけますと幸いです。

質疑応答:中間配当について

質問者:配当についてご質問です。現在は期末一括配当ですが、中間配当の考えはありますか?

金:現在は期末の一括配当というかたちで行っておりますが、中間配当も今後は考えていきたいと個人的には考えております。

事業を拡大しながら、安定的に公平感、公正感のある株主還元ができるような体制作りをさらに考えてまいりたいと思います。

質疑応答:プライム市場の上場維持基準達成見込みについて

質問者:プライム市場の上場維持基準に時価総額が及んでおりませんが、プライム市場を選択する方針は維持されるということでよろしいでしょうか? その場合、どのように時価総額基準を充足されるつもりか、お考えをお聞かせください。

金:プライム市場への上場に関しては、必ず基準をすべてクリアして維持していきたいと考えております。2022年中期経営計画では2024年に売上高500億円、経常利益50億円を目指す計画となっており、理論上では流通株式時価総額100億円をクリアできるのではないか思っております。まずは業績をしっかりと計画どおりに、ないしは計画超過できるような取り組みを行い、業績を上げながらプライム市場の基準をクリアしていきたいと考えております。

質疑応答:自己資本比率について

質問者:自己資本比率が改善されていますが、これは一時的なものでしょうか? もしくは持続的に改善されるのでしょうか?

金:弊社はディベロッパーとして、トップライン(売上)の上昇、すなわち開発をすることによって自己資本比率、借入負債が増えますので、今までは非常に低い状態で推移しておりました。

しかしながら継続的に事業を進めるためには、オフバランススキームを使うことによって、財務指標の1つである自己資本比率をしっかりと上げていく必要があると考え、今年は大幅な改善をしております。

今後も自己資本比率をできるだけ高く維持できるような施策、つまりオフバランス化を拡大することによって、長期的に安定した財務体制を整えていきたいと考えております。

質疑応答:オフバランス化が進んだ場合の自己資本比率の改善度合いについて

質問者:オフバランス化を順調に進めていった場合、自己資本比率はどの程度まで改善する見込みでしょうか?

金:今期はオフバランス化を約7割近く進めており、今後は8割、9割というかたちで進めることによって、自己資本比率はまた上がってくると考えております。今回は25パーセント台まで回復しておりますが、やはり30パーセントが1つのラインだと思いますので、オフバランス化の割合を意識しつつ、自己資本比率もしっかりと維持し、事業を拡大していく選択・戦略を練っていきたいと考えております。

質疑応答:今後の飛躍に対する自信について

質問者:営業利益が今後飛躍していくように思いますが、社長ご自身もそのような飛躍への自信はありますか?

金:この3年間、営業利益をCAGR50パーセントの勢いで伸ばし、中計を進めております。2030年に業界のリーディングカンパニーになるというビジョンを実現できるように、トップラインまたは利益額、我々の特徴・強み・個性も踏まえた上で、業界のリーディングカンパニーへ飛躍していけるようにがんばってまいりたいと思っております。自信はありますのでがんばってまいります。

質疑応答:関西、九州地方進出の進捗について

質問者:関東以外の関西、九州地方への進出も計画があったかと思いますが、進捗はどのようになっているのでしょうか?

金:中期経営計画の冒頭において、関西、九州への進出を長期構想の中に入れております。今回の2022年から2024年の中期経営計画は、関東圏を広げていくフェーズになっておりますので、この1都3県、東京圏の情報を集めて着実に開発しながら、大阪、福岡等の案件なども情報収集しております。エリアの拡大については、マーケット状況を見ながら、しっかりとストーリーを持って順次進めていきたいと考えております。

質疑応答:流通時価総額のプライム上場維持基準達成期限について

質問者:プライム市場に残るための流通時価総額はいつまでに満たせばいいのでしょうか?

金:弊社は12月期決算ですので、2025年12月までに流通株式時価総額が100億円を超えていれば、プライム市場でステイというかたちになろうかと思われます。

新着ログ

「不動産業」のログ