アシロ、派生メディア好調やビッコレ連結に伴い売上収益を上方修正、機動的な投資を行うため、利益は据え置き

個人投資家・機関投資家合同IRセミナー

中山博登氏(以下、中山):株式会社アシロ代表取締役社長の中山でございます。本日はお忙しい中、当社の第2四半期決算発表会にご参加いただきまして、誠にありがとうございます。また、アーカイブ等々でご覧いただき、興味をお持ちいただいた方もいらっしゃるかと思います。本当にありがとうございます。本日はよろしくお願いいたします。

本日発表させていただいた決算説明資料について、前期からのお約束として当日中に補足説明させていただくということで本日お時間をいただいています。これから1時間ほどご説明したり、ご質問に回答させていただいたりしますが、最初に一番興味を持っていただいていると思われる点についてお答えし、その後ご説明に入りたいと思います。

投資家の方から見て、大きく分けて2つの懸念があるのではないかと考えています。1つ目はコスト増です。前期から「大きく投資していく」とお伝えしていますが、本来的な投資ではなく、実態ベースのコストが上がってきているのではないかというご心配を非常に多くいただいていると感じています。

後ほど詳細をご説明しますが、実際に会社における広告費率が若干上昇している部分はあります。

しかし、前期は第4四半期から少しずつ投資を開始し、1.2億円ほど投資した上で営業利益を4.8億円ほど計上していますので、仮に投資を止めていたら前期は約6億円の利益が出ていたということになりますが、そこからコストが常態的に大きく膨らんでいるということはありません。

本日、売上収益を上方修正させていただきましたが、自然体で取り組んでいけば、営業利益率23パーセントから25パーセントほどで着地できると考えていますので、ご安心いただければと思います。

運営コストが上昇しているということではなく、投資を続けているため、コストが上昇しているという状態です。

今期の売上収益予想は、上方修正後で31億6,700万円としています。このまま進捗すれば営業利益率を23パーセント程度と仮定しますと、投資を行わなければ7億円強の利益が十分に出せる会社であるとご理解いただいて問題ないかと思います。

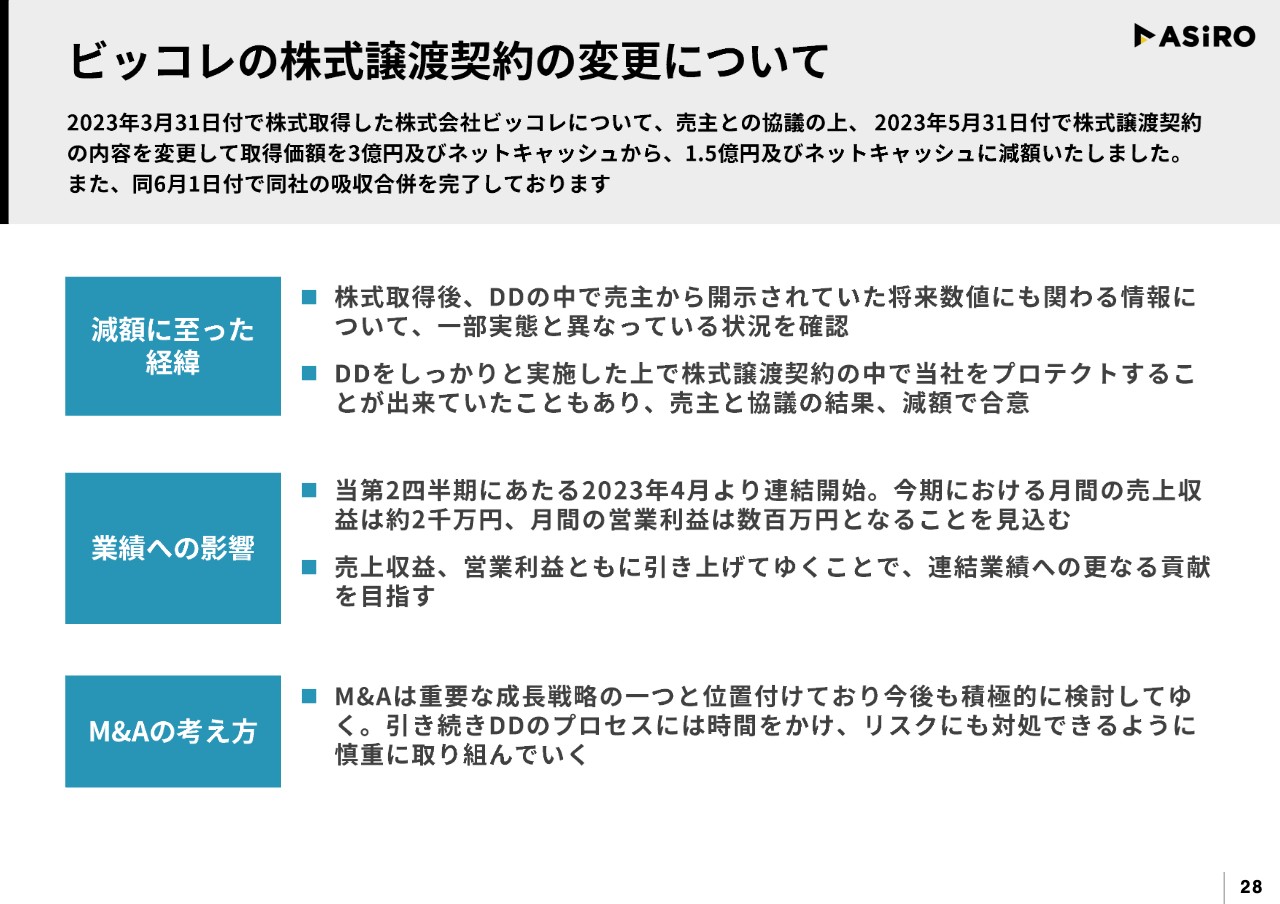

2つ目は、第2四半期にビッコレという会社のM&Aを行いました。こちらについて、関心や興味をお持ちいただいていると思いますので、ご説明します。

当初、取得価額を3億円と発表していましたが、その後1.5億円に修正しています。先方との守秘義務があるため詳細はお話しできませんが、結論として、先方に不正な取引があったということは一切ありません。

「デューデリジェンスや監査などはきちんとできているのか?」という懸念もいただいていますが、実態については、実際の買収後でないとわからない情報がどうしても存在します。

そのような情報を確認した後に、先方が将来予測している数字よりも、我々としては「よりコンサバティブに見ていったほうがよいのでは?」という見方をしました。

契約時点で契約条項をしっかりとプロテクトできていたこともあり、我々の考えるコンサバティブな将来予測が実際の数字になっていく可能性があるのであれば、協議の上金額に関してはあらためて相談させていただき、修正の可能性もあるという契約にしています。

そのあたりもしっかりとプロテクトした契約となっていますので、ご懸念されるようなデューデリジェンス等しっかり対応しているのか、という点はご安心いただければと思います。

仮想通貨が絡むこともあり、危うい事業ではないかと懸念される投資家の方もいらっしゃいます。しかし、メインとしては単純に株式の証券口座やFXの口座など、金融商品を買うための口座開設を促進するメディアです。従前からあるモデルですので、それほど大きな懸念はないかと考えています。

あくまで口座開設といった通常の流れの取引で、不正取引などが起こるような状況では一切ありませんのでご安心ください。さらに安く買収できたというだけですので、ビッコレ事業や将来予測、利益についても問題ないと考えています。

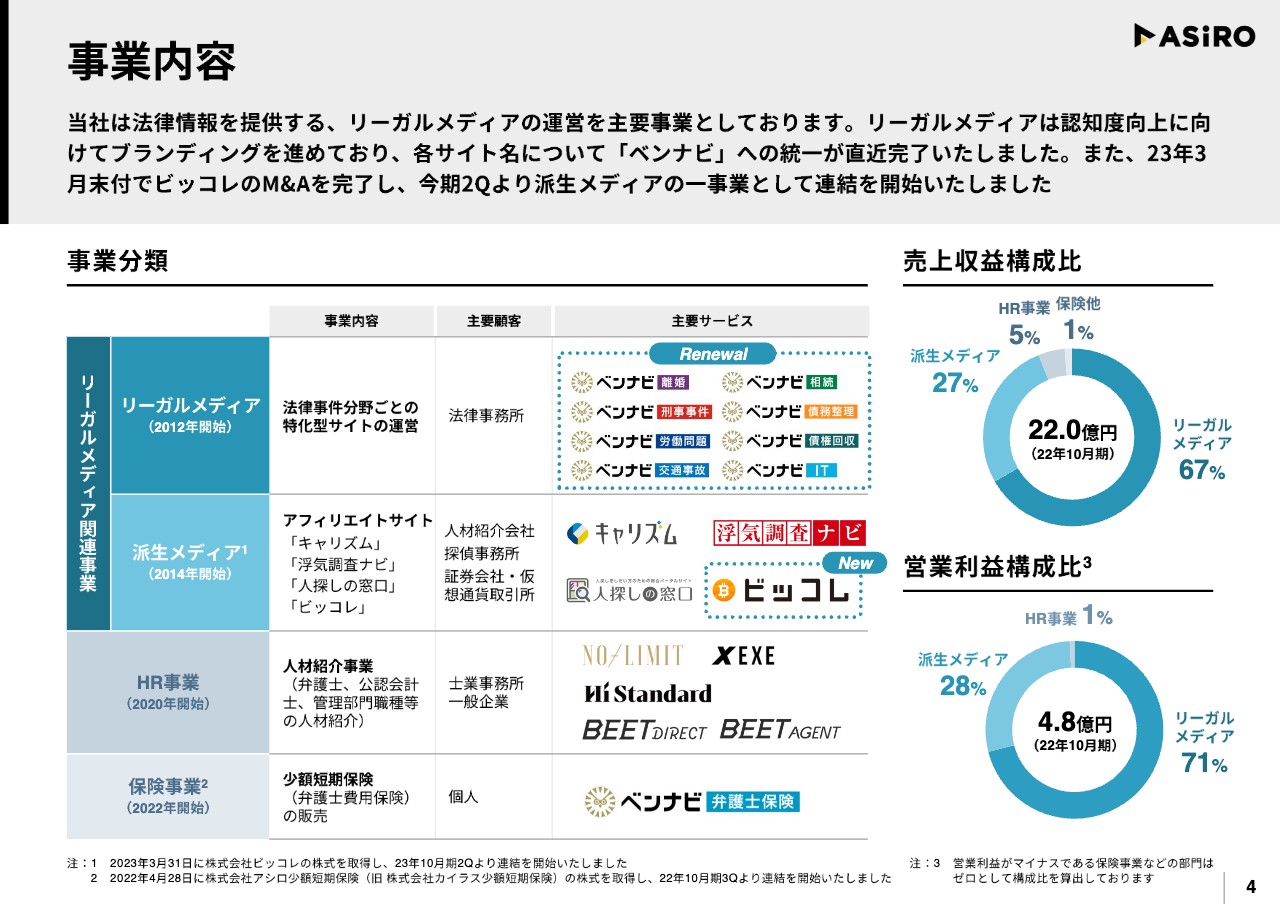

事業内容

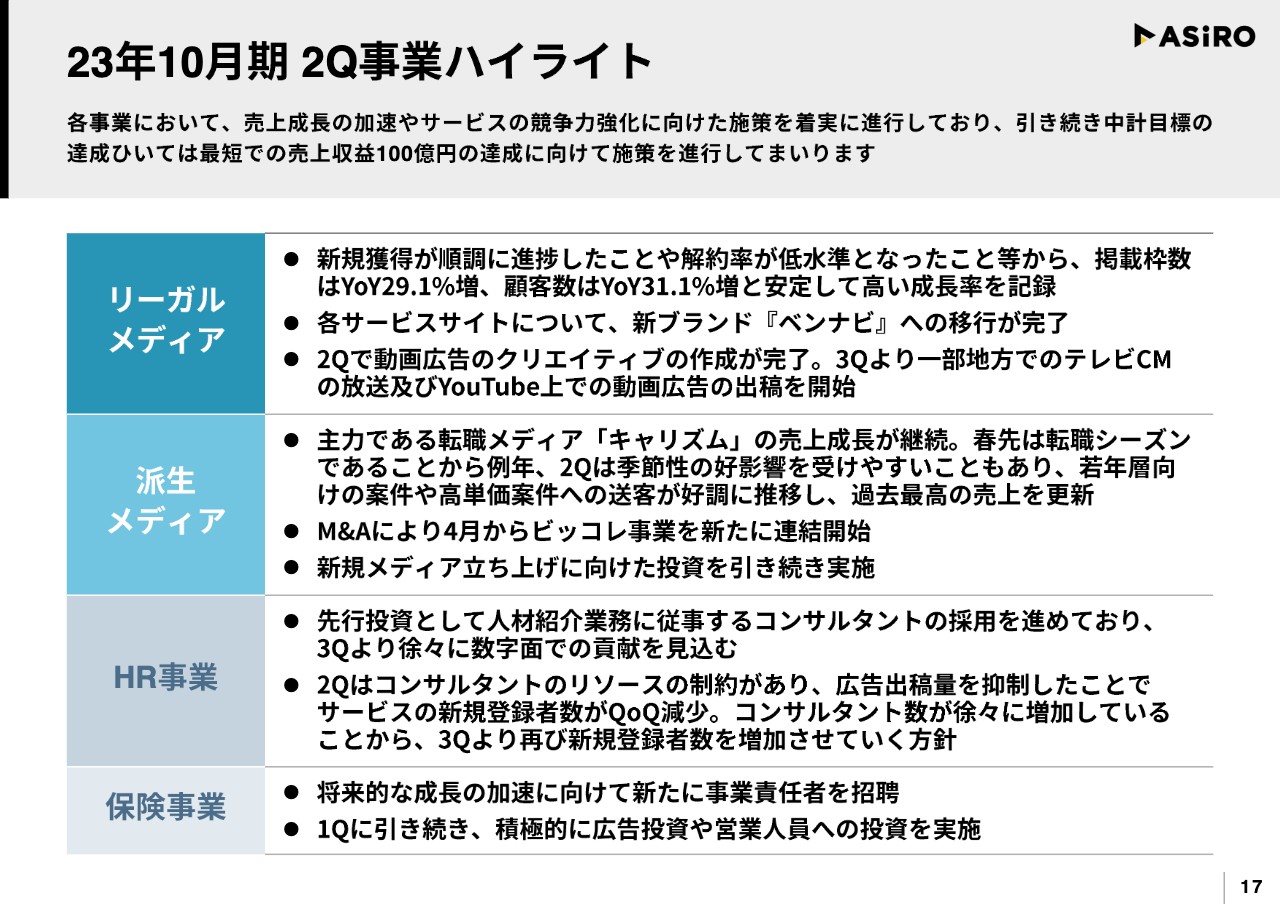

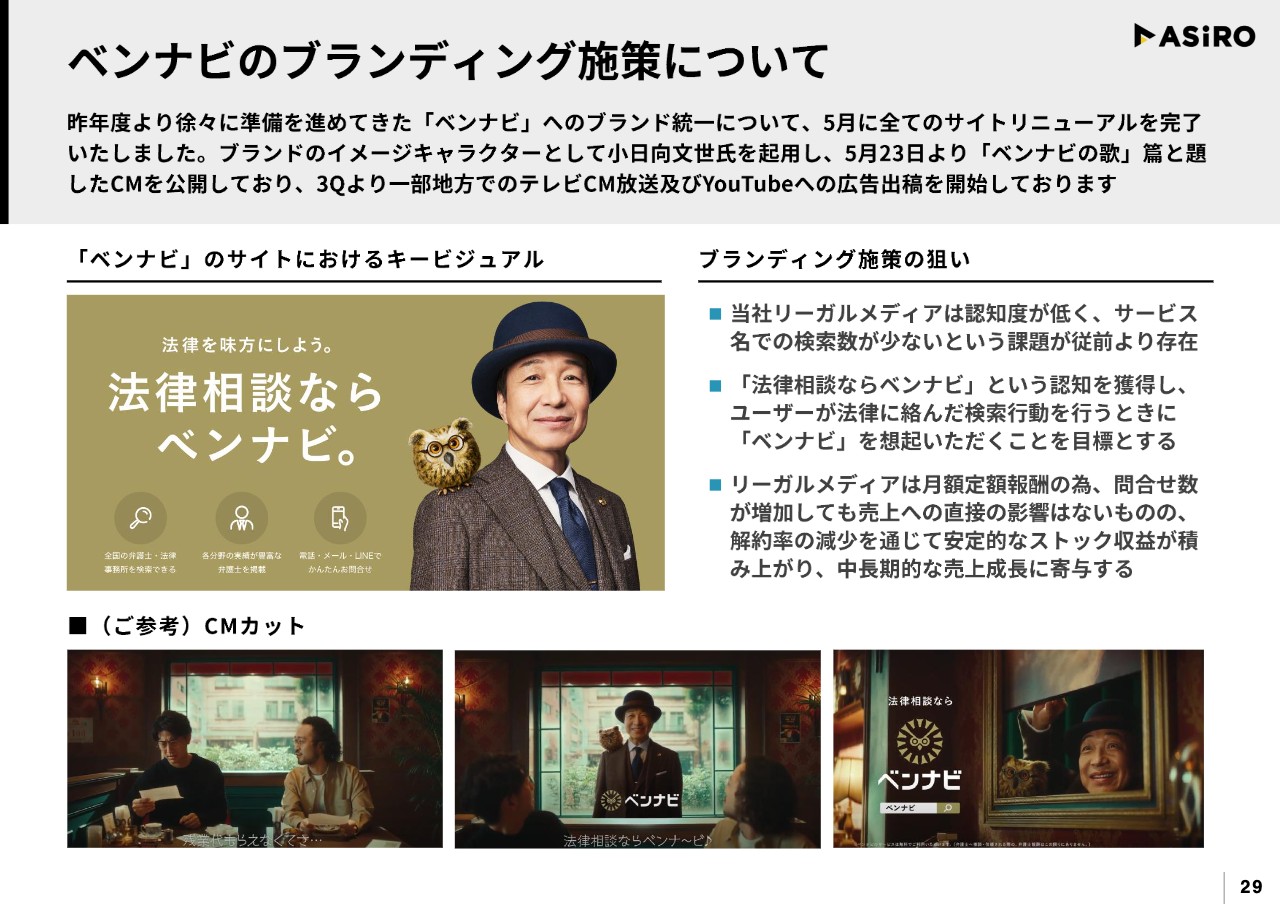

事業内容について、前四半期から大きく変わったところをピックアップしてご説明します。各サイト名について、「ベンナビ」というブランド統一がようやく完了しました。

これまでは「離婚弁護士ナビ」「相続弁護士ナビ」といった名称でしたが、すべてのサイト名を切り替え、「ベンナビ離婚」「ベンナビ相続」など頭に「ベンナビ」を持ってくるネーミングの変更を行いました。一部地域では、6月1日からテレビCMや「YouTube」で広告を配信しています。

こちらに関して詳しい方は、サイト名を変えると「Google」の中での評価に悪い影響が出るのではないかという懸念もあるかと思いますが、比較的スムーズに変更が完了しています。特段大きな影響が出ることなく変更できていますので、今後は「ベンナビ」という名称で覚えていただけたらうれしいです。

その他に大きく変わったのは、派生メディアです。先ほどお伝えしたとおり、「ビッコレ」という新しいメディアが追加されました。

また、HR事業のブランドが多岐にわたってきています。長期目線ではもう少し統合したほうが効率は良くなる可能性もありますが、現在は徐々にサービスを拡大している段階です。そのほか、「ベンナビ弁護士保険」を取り扱う保険事業があります。

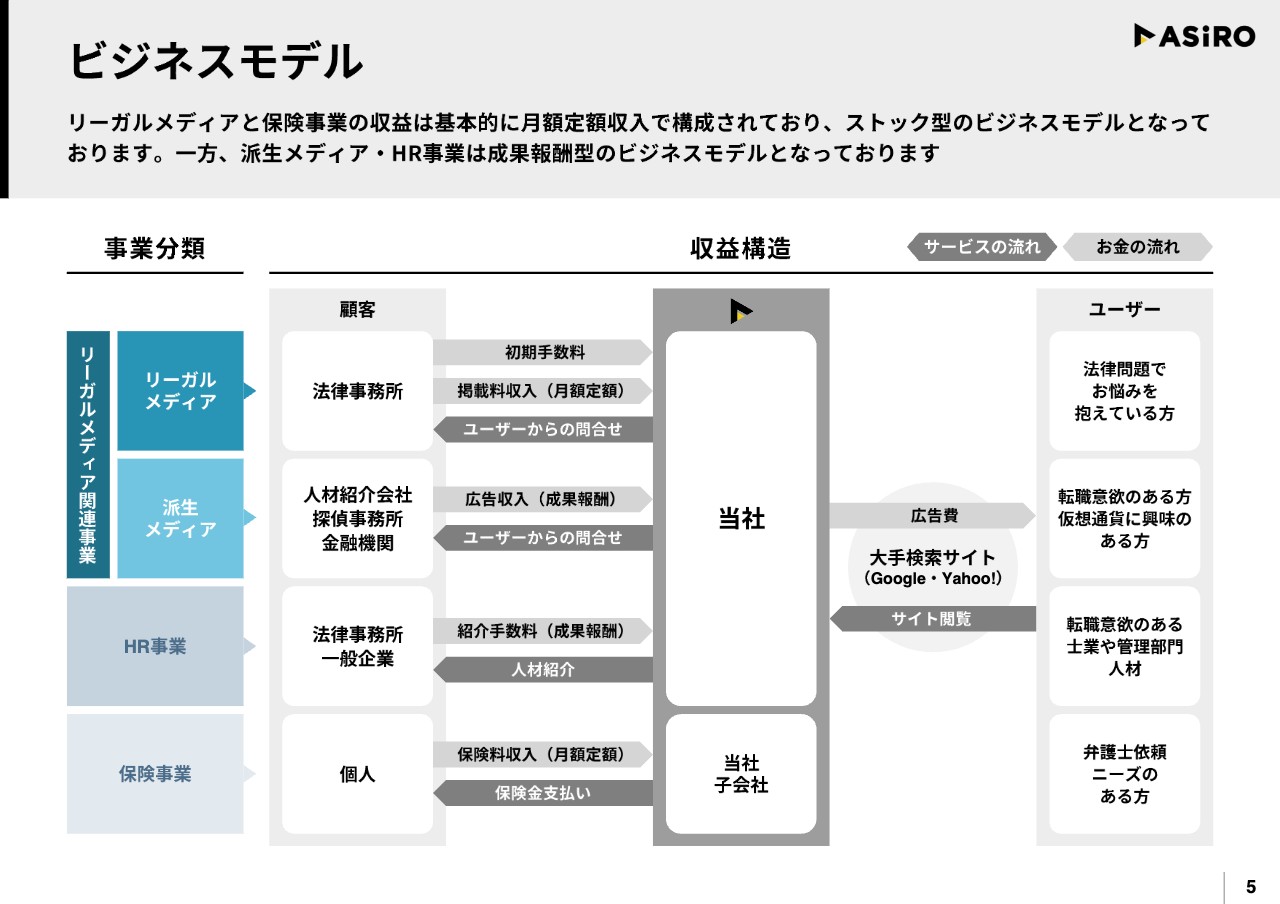

ビジネスモデル

ビジネスモデルです。こちらに関しては今期からご説明を割愛させていただきますので、資料等をご覧いただければと思います。不明な点は、IR等にご質問いただければと思います。

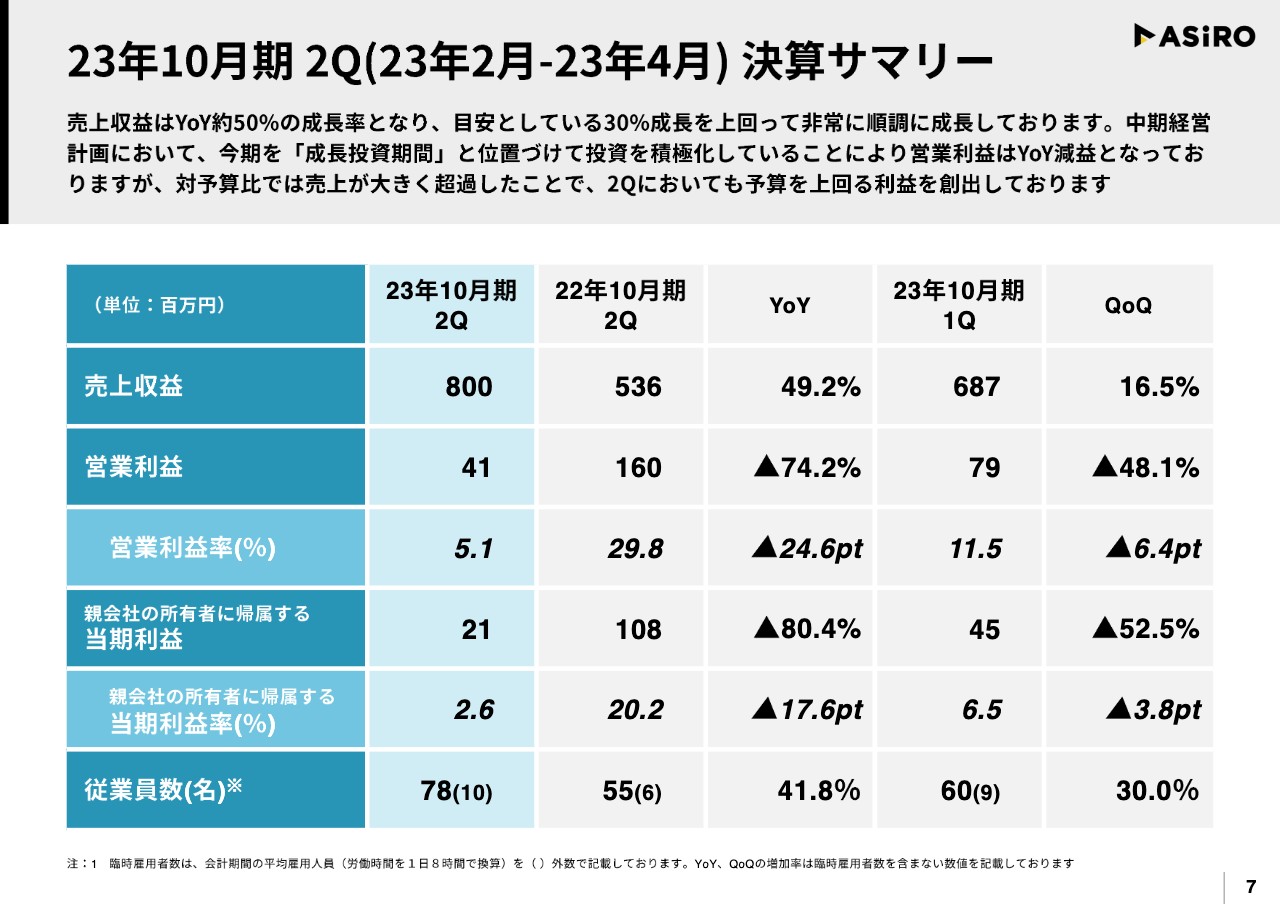

23年10月期2Q(23年2月‐23年4月) 決算サマリー

決算の概要です。スライドをご覧のとおり、第2四半期も投資を進めましたが、それでもまだ利益がかなり出ており、赤字に至ることはありませんでした。売上収益は前年比49.2パーセントの成長となっています。中期経営計画の数字に向けてしっかりと成長を続けていますので、期待していただきたいと思います。

今回の投資について、「ベンナビ」や派生メディアのテレビCMなどの広告費が目立ちますが、実は人材採用への投資も積極的に進めており、採用予算が大きく増加しています。従業員数もかなり増加していますが、6月になるとさらに増えてきており、増員計画も積極的に進めているところです。

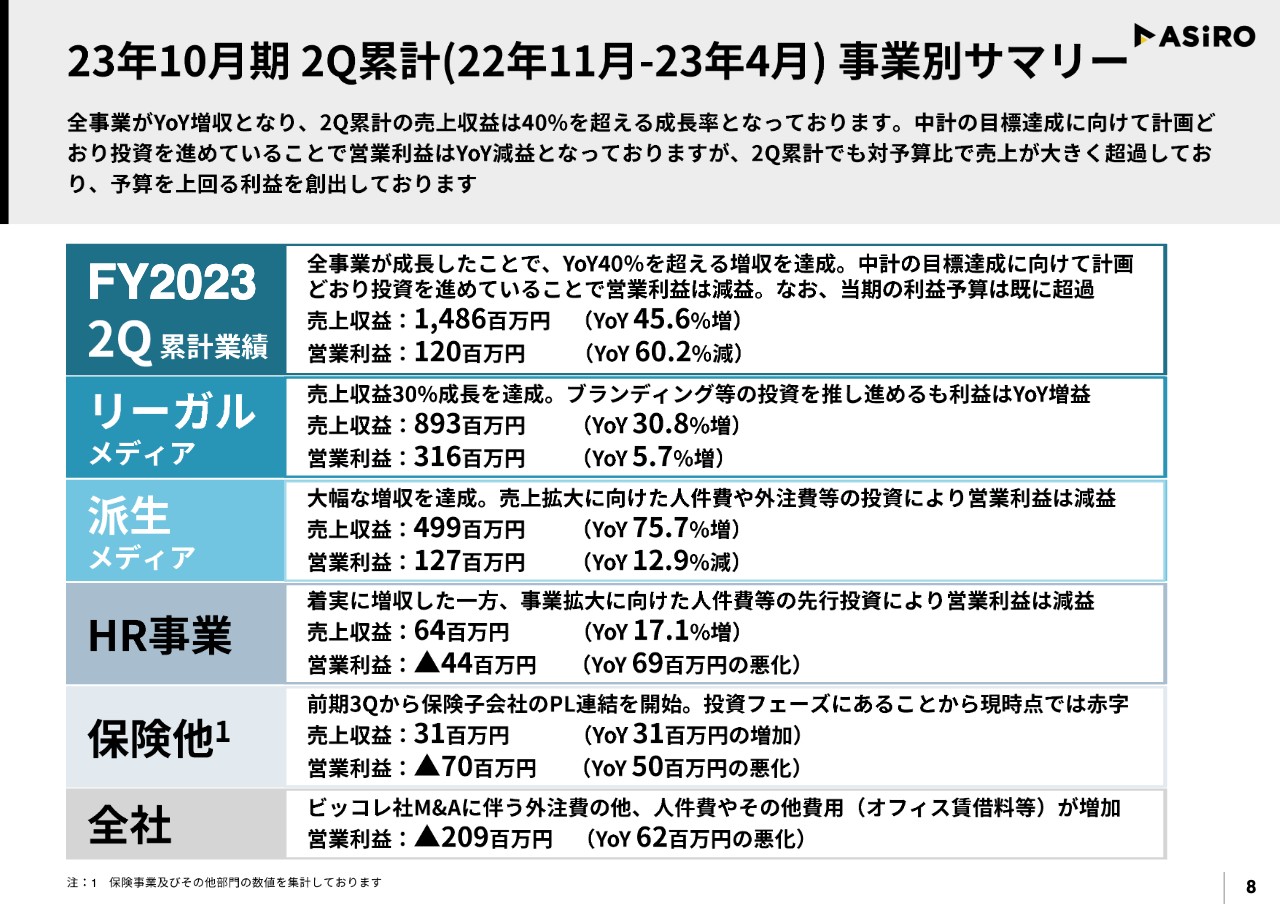

23年10月期2Q累計(22年11月‐23年4月) 事業別サマリー

事業別のサマリーです。リーガルメディアのブランディングを推進しており、また、派生メディアが非常に力強く伸びてきています。

HR事業は小規模ではありますが、着実に事業拡大を続けています。HR事業は人が介在しないと事業をなかなか大きくできない構造となっていますので、増えた人員を特にHR事業にリソースとして投下し、拡大しているということで、投資フェーズにあります。

保険事業に関しては子会社化して連結対象になっていますが、こちらもまだ投資フェーズですので、ご安心・ご期待いただけるくらいにしっかりと成長させていきます。

全社に関しては、ビッコレのM&A等における外注費増加に加え、先ほどお伝えした人件費やオフィス賃借料の増加もあり、コストが増加しています。

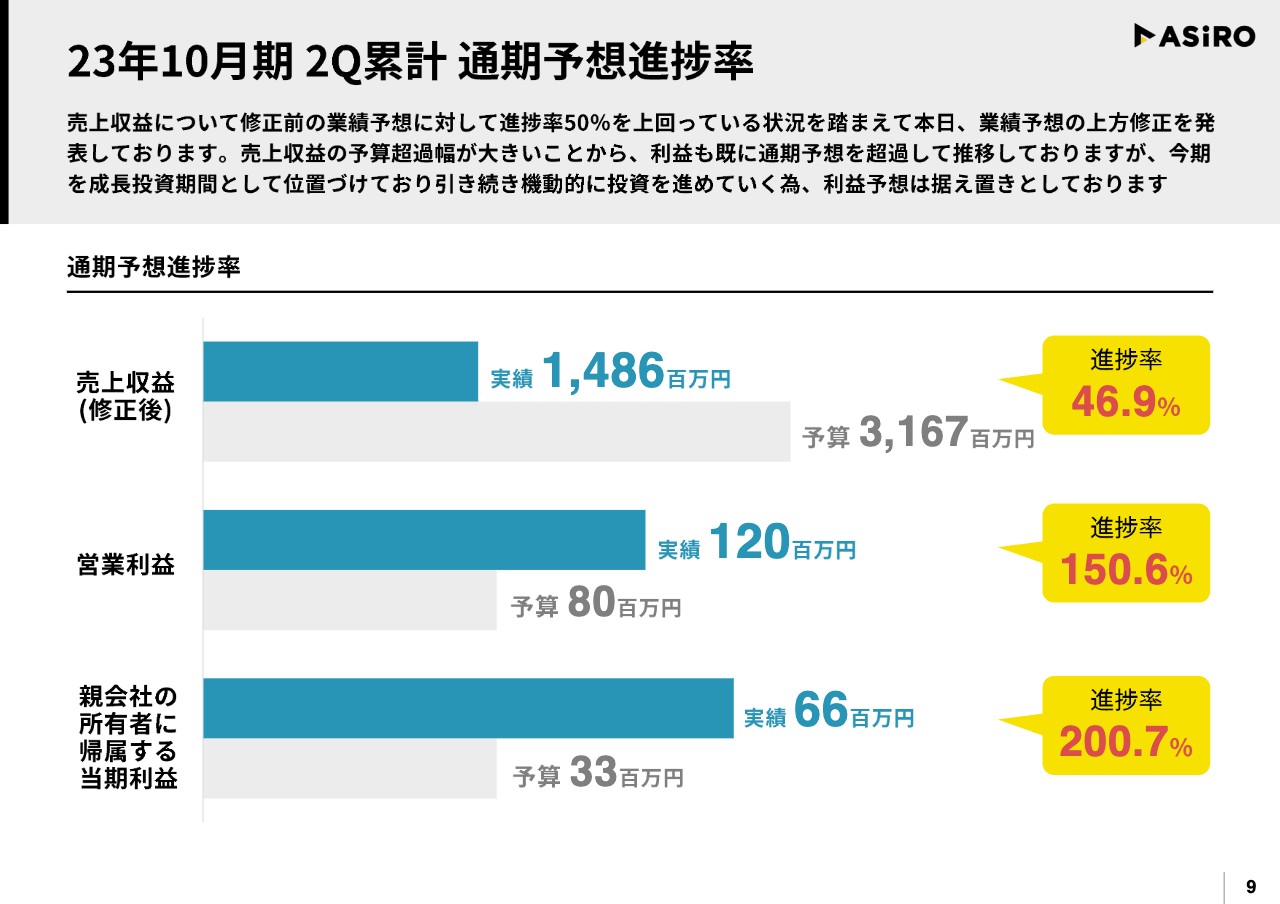

23年10月期2Q累計 通期予想進捗率

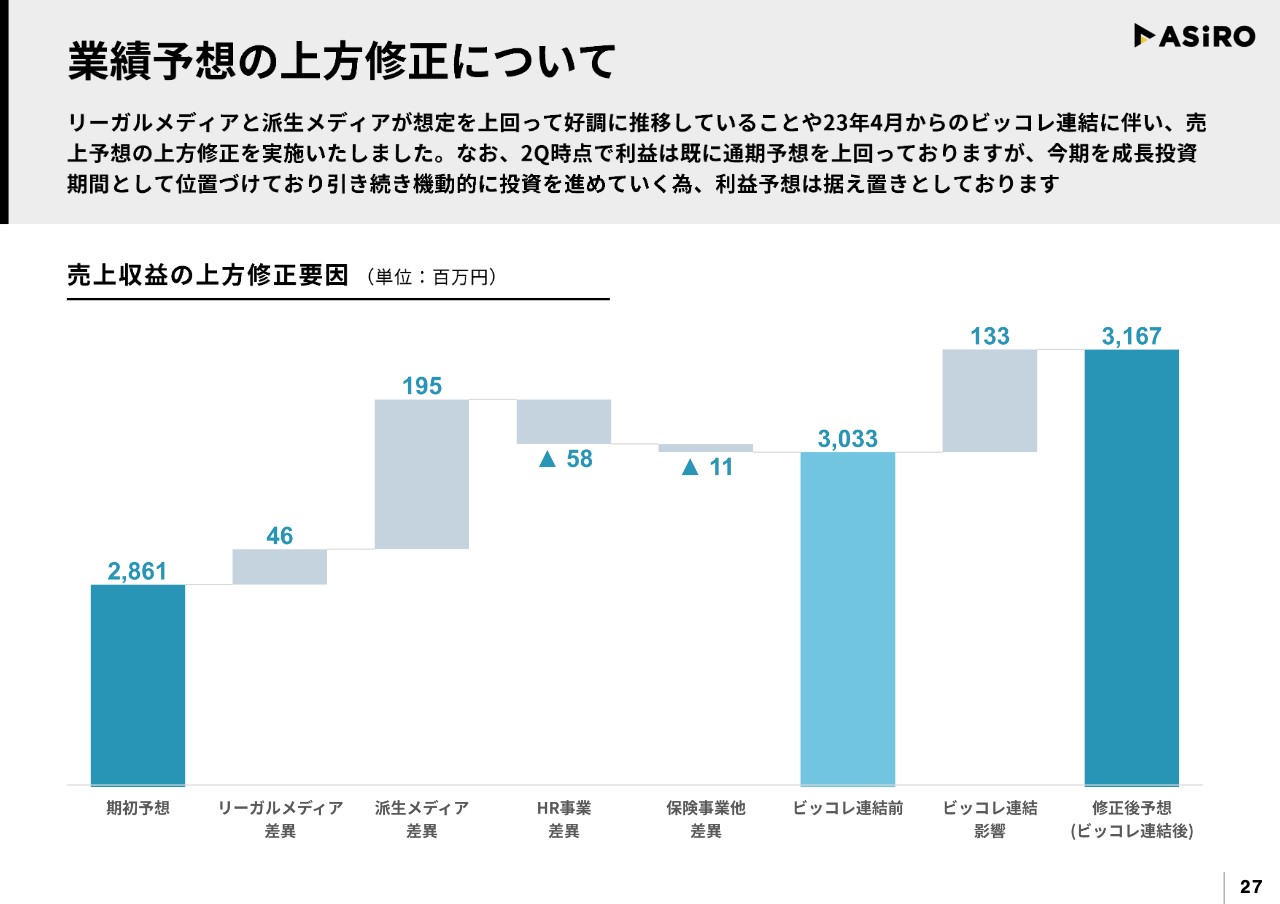

本日、決算説明資料の開示と同時に業績予想の上方修正を行っています。いろいろと検討しましたが、売上収益をしっかり追っていくという意味で、売上収益のみの上方修正に留めています。今期は投資の年と決めていますので、営業利益は据え置いています。

上方修正後の進捗率は46.9パーセントですので、さほど悪くありません。当社の場合、「ベンナビ」が毎月売上を積み上げていくストック型モデルになっていますので、比較的下期偏重というか、下期にかけてさらに売上が伸びていく業態です。この予算に関してもさらに超過して達成していきたいと考えています。

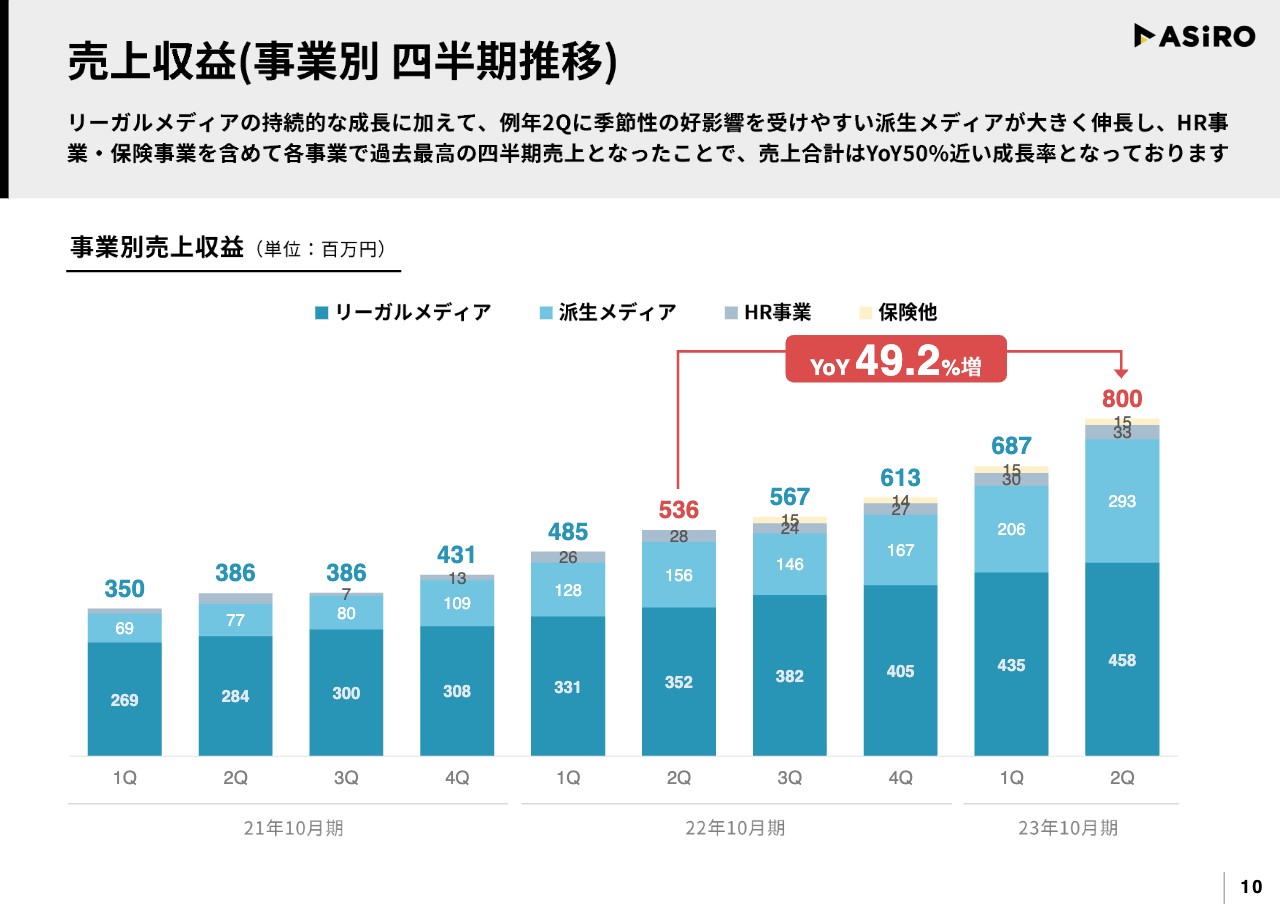

売上収益(事業別 四半期推移)

事業別の売上収益です。四半期ごとにご覧いただくと、「ベンナビ」も非常に順調に伸びてきていますが、特に派生メディアが非常に大きく成長しています。年次でご覧いただいても、倍とまではいきませんが、高い成長率を継続していますので、引き続きこちらを伸ばしていきたいと思っています。

当社は「ベンナビ」の会社ということでご期待いただいていますが、派生メディアを担当している者は「そうじゃない。『ベンナビ』も抜くんだ」という思いで事業を行っています。非常に高い成長率を継続していますので、ご期待いただきたいと思います。

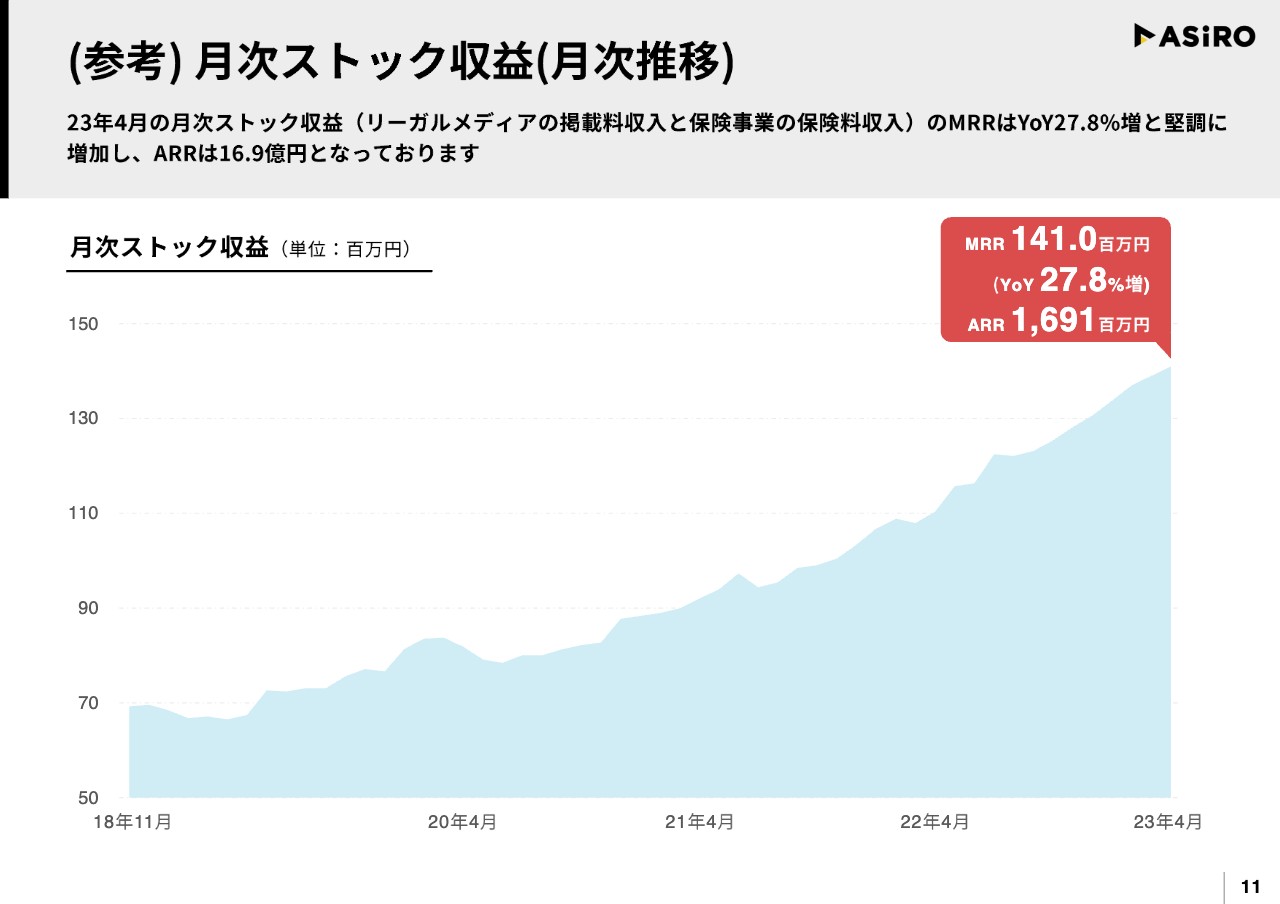

(参考)月次ストック収益(月次推移)

ストック収益の月次推移です。メインのリーガルメディアが毎月の安定収益となっています。月次ストック収益(MRR)は14.1億円まで積み上がってきており、毎月伸長しています。

特にリーガルメディアが当社の中で一番利益率の高い事業ですので、こちらを拡大することで安定性を保ちながら収益力を高めているとご理解いただければと思います。

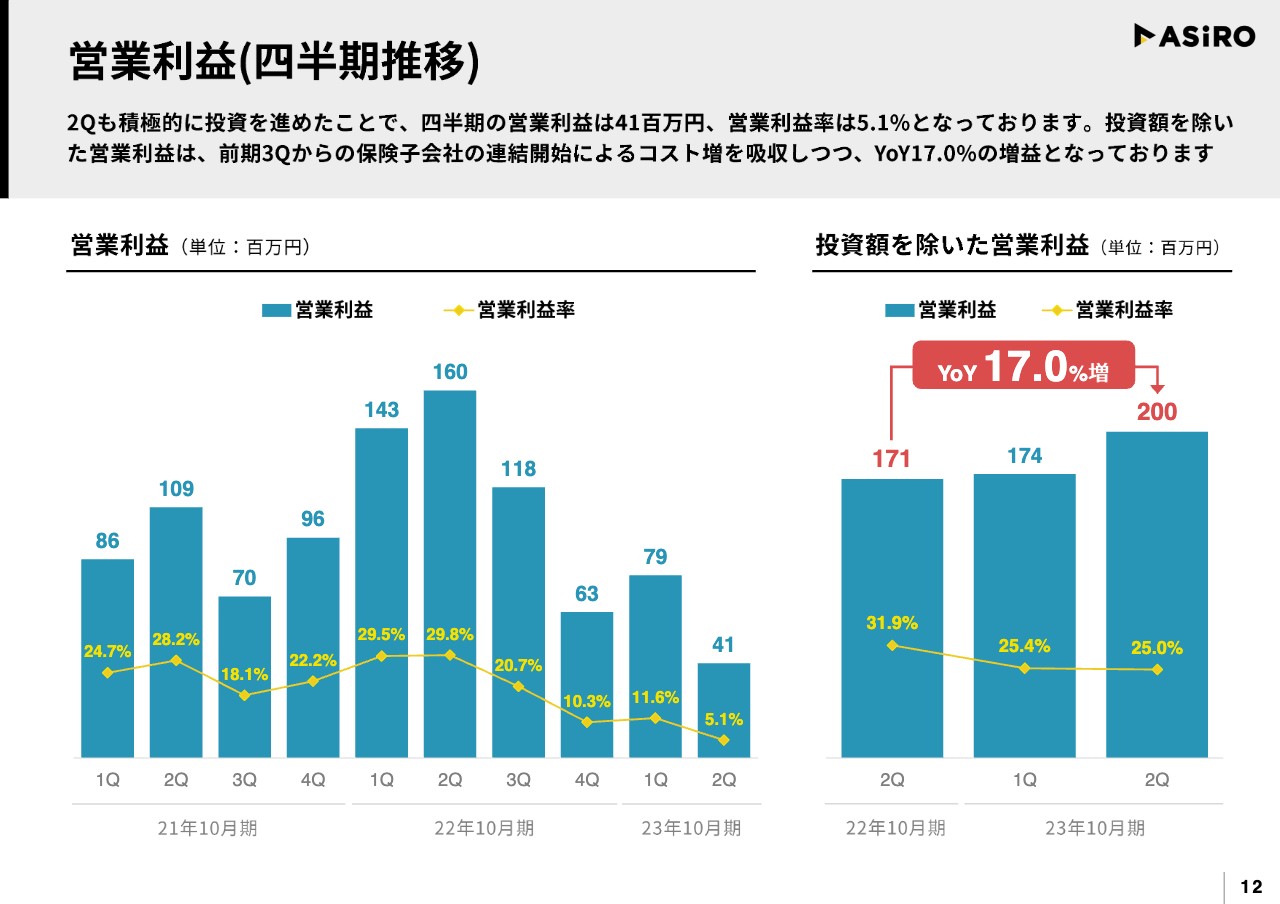

営業利益(四半期推移)

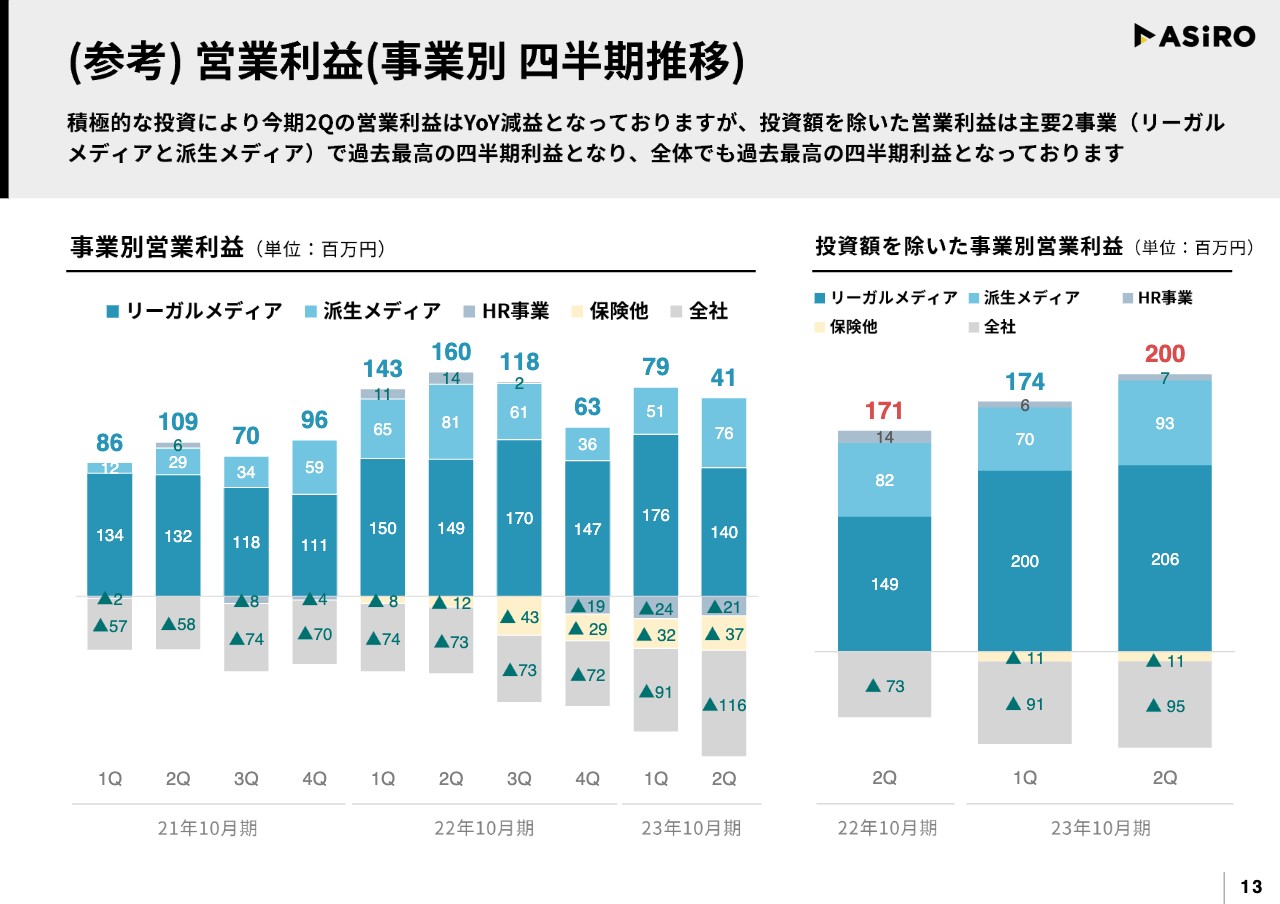

営業利益です。スライド右側の棒グラフは、投資を除いた場合の営業利益を示しており、第2四半期は約2億円、第1四半期と第2四半期を合わせて約3.74億円の営業利益を出せたのではないかと考えています。通期で見ると、自然体で取り組んでいけば先ほどお伝えした7億円強を十分出せると考えています。

現在は2025年以降の成長のために継続的な投資を進めているところで、今回は大きな利益は出していません。

(参考)営業利益(事業別 四半期推移)

事業別の営業利益です。

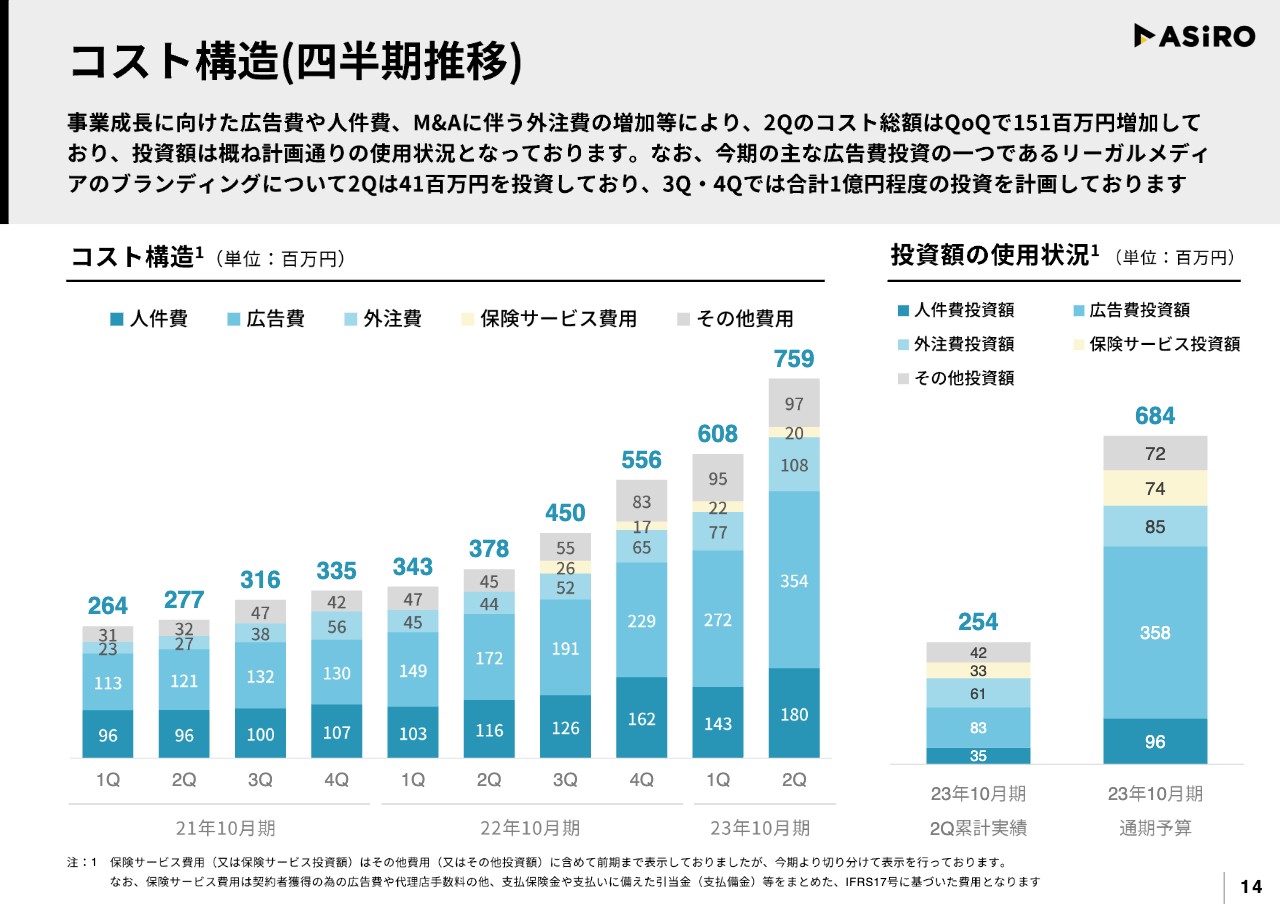

コスト構造(四半期推移)

コスト構造です。次のスライドで詳しくご説明しますが、コストとしては広告宣伝費が一番増加しており、外注費も増加しています。

今期の営業利益は8,000万円を予定しています。投資は6.84億円の予定ですが、そのうち2.54億円しか使用していません。残りの4.3億円を下期に投資する予定です。費用対効果をしっかり鑑み、積極的に行っていきたいと考えています。

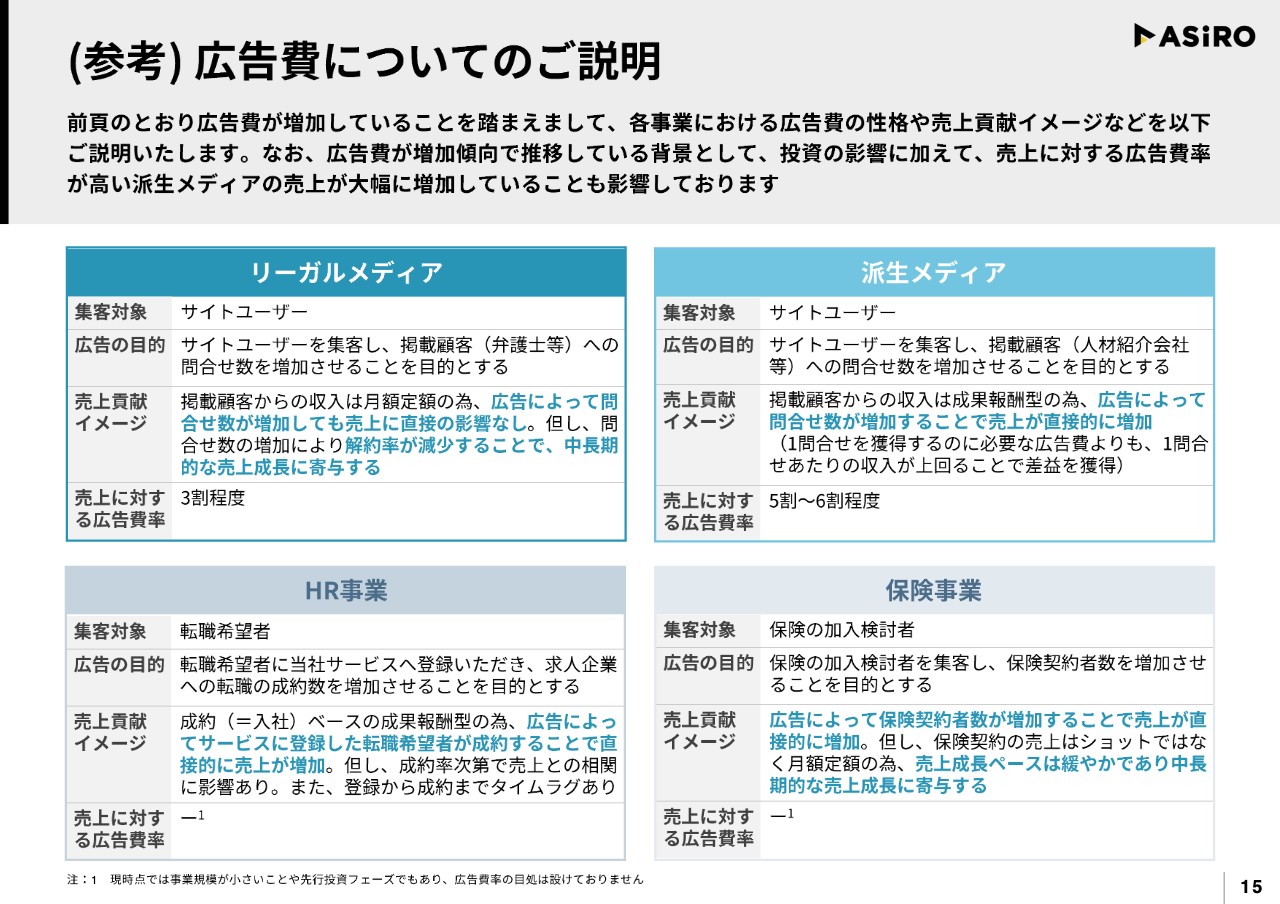

(参考)広告費についてのご説明

広告費についてです。投資家の方から見て、広告費など全体的なコストが上がってきているように見えるのは、派生メディアがかなりの角度で伸びてきていることが要因として挙げられます。

リーガルメディアの売上に対する広告費率は3割程度です。一方で、派生メディアの売上に対する広告費率は5割から6割程度です。派生メディアの売上に対する比率が上がっていくと、全体として広告費率が高まっていく傾向にあります。

そのため、前期より広告費率が高くなってきていると感じられますが、それは派生メディアの事業がしっかりと伸びてきていることが要因ですので、一概に悪いことではありません。

そのため、派生メディアが伸びてくれば全体としての広告費率が上がりますが、それに伴い利益の絶対額も伸びていきますので、ご安心いただければと思います。

HR事業や保険事業に関しては、決められた広告費率はまだ確定していない状況ですが、いずれもユーザーの獲得のためのネット広告などは活用していますので、将来的には売上に対する広告費率をご報告できるかと思います。

繰り返しになりますが、派生メディアの成長率が高いがゆえに、派生メディアの売上に対する広告費率も高いことから全社として広告費率が上がってきていますが、利益の絶対額も伸びていますので、問題ないかと思います。

23年10月期 2Q事業ハイライト

事業ハイライトです。先ほど事業説明でお話ししたことをテキストにしたものですので、ご覧いただければ幸いです。

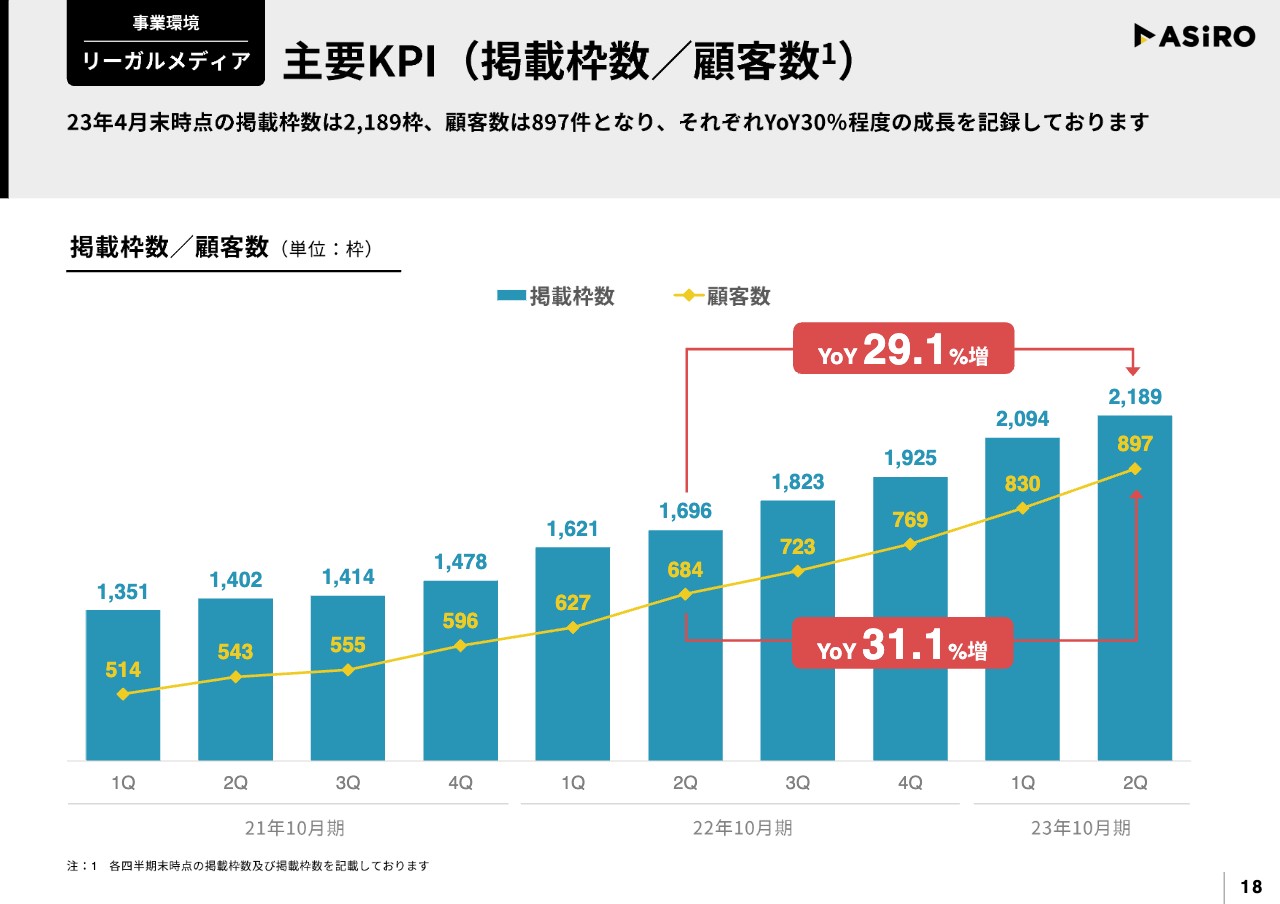

主要KPI(掲載枠数/顧客数)

主要KPIについてです。おそらく今、社内でも「ベンナビ」の営業チームやマーケティングチームなど、事業部の社員がこちらの動画を視聴していると思いますが、彼らも非常にがんばってくれています。私だけではなく、社員も「Yahoo!ファイナンス掲示板」が大好きで、月次契約事務所数が毎月開示された際の反応を楽しみにしながら、事業部全体で日々営業に取り組んでいます。

そのため、良い時は褒めていただき、「伸びていないぞ」という時は叱咤激励をいただければ、社内の人間もまた奮起してがんばるのではないかと思っていますので、どうぞよろしくお願いします。

社内のムードも非常に良く、スライドを見ていただくと、しっかりと数字が伸ばせていることがわかると思います。年次で見ても顧客数は前年比31.1パーセントと成長していますので、期待をしていただければと思います。

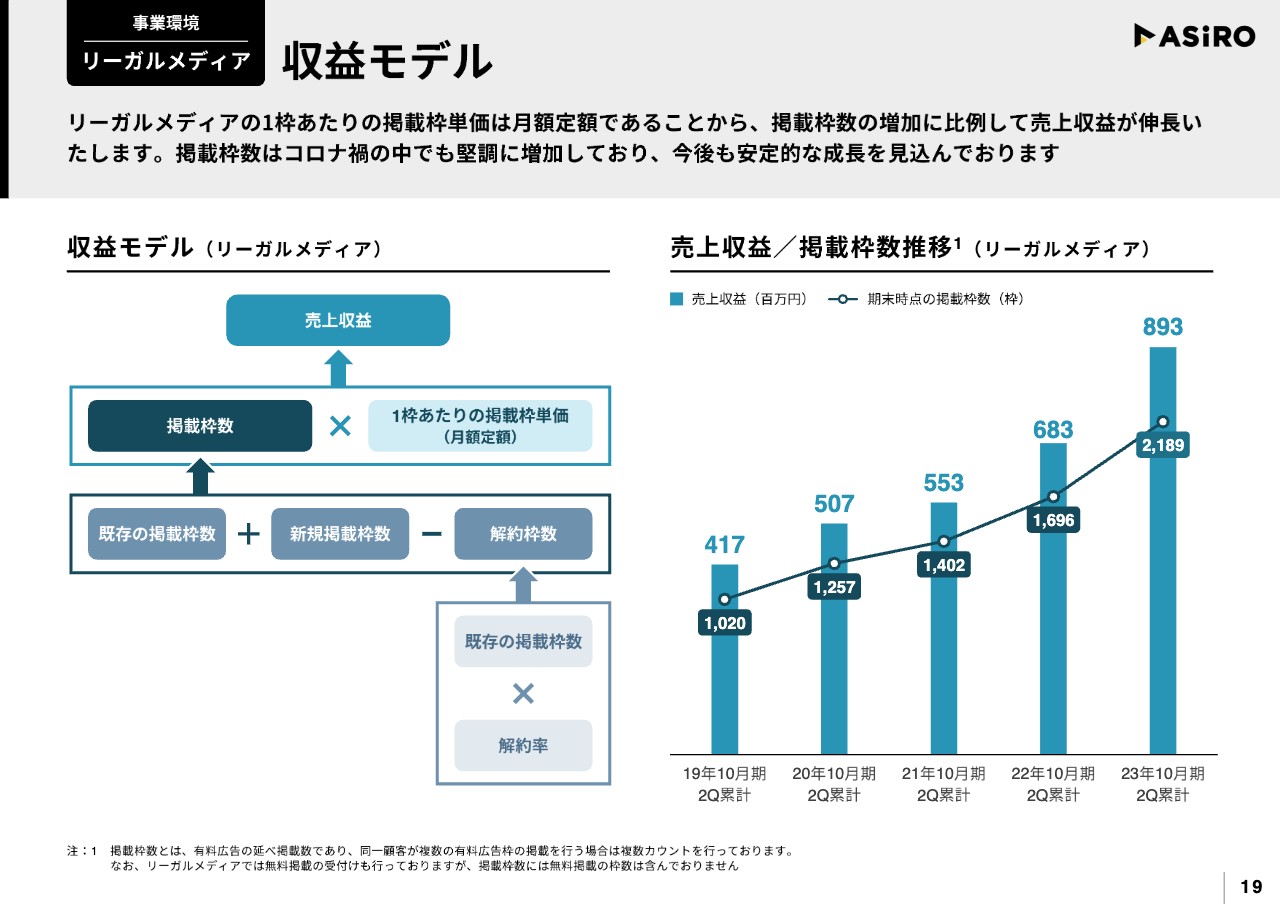

収益モデル

リーガルメディアの収益モデルと、累計売上の伸びを示したグラフです。

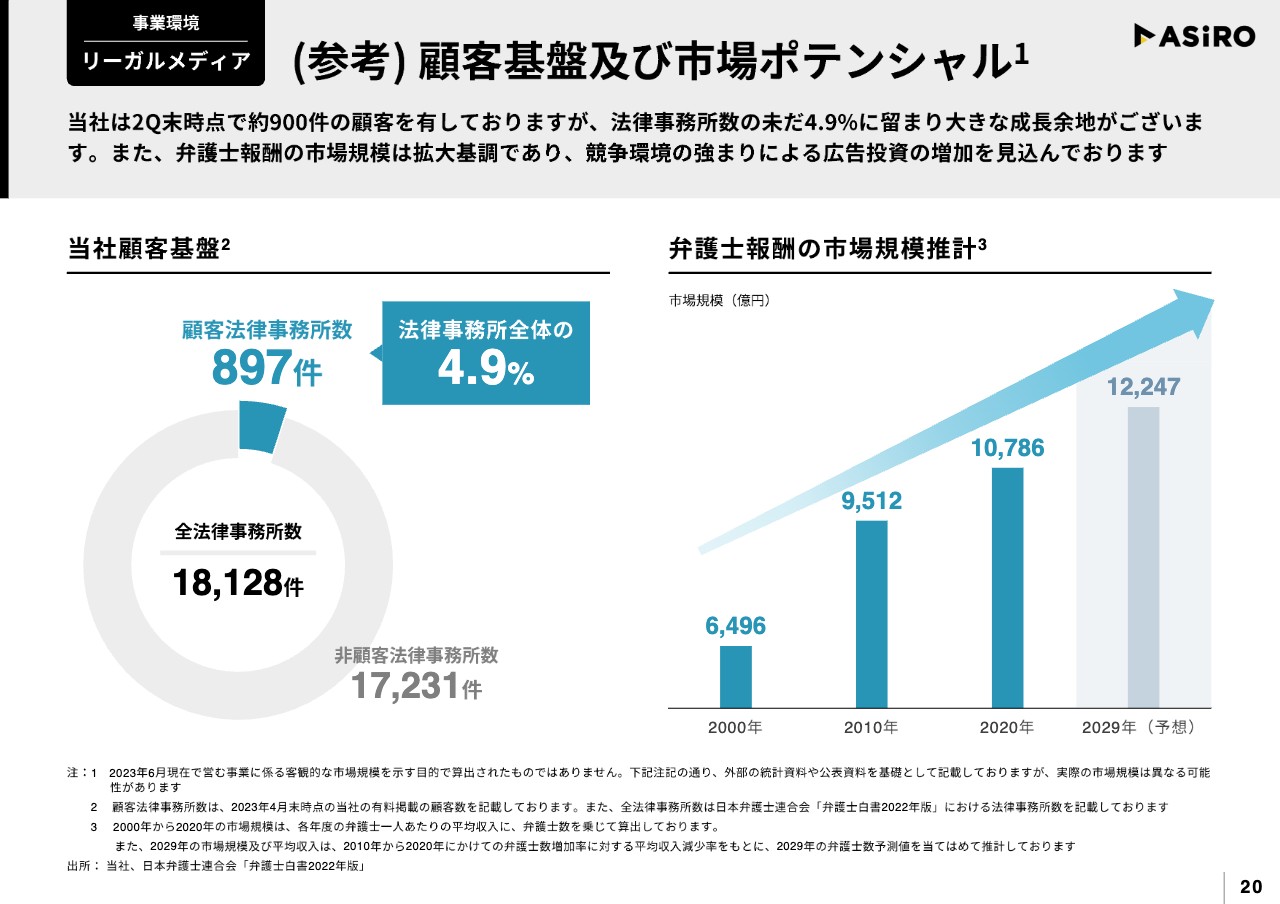

(参考)顧客基盤及び市場ポテンシャル

スライドには、リーガルメディアの市場規模等の情報を記載しています。マーケット全体に対する当社の契約占有率は4.9パーセントです。今後の開拓余地のある非常におもしろい業界で戦っており、営業担当者たちが日々顧客を獲得していますので、ご期待いただければと思います。

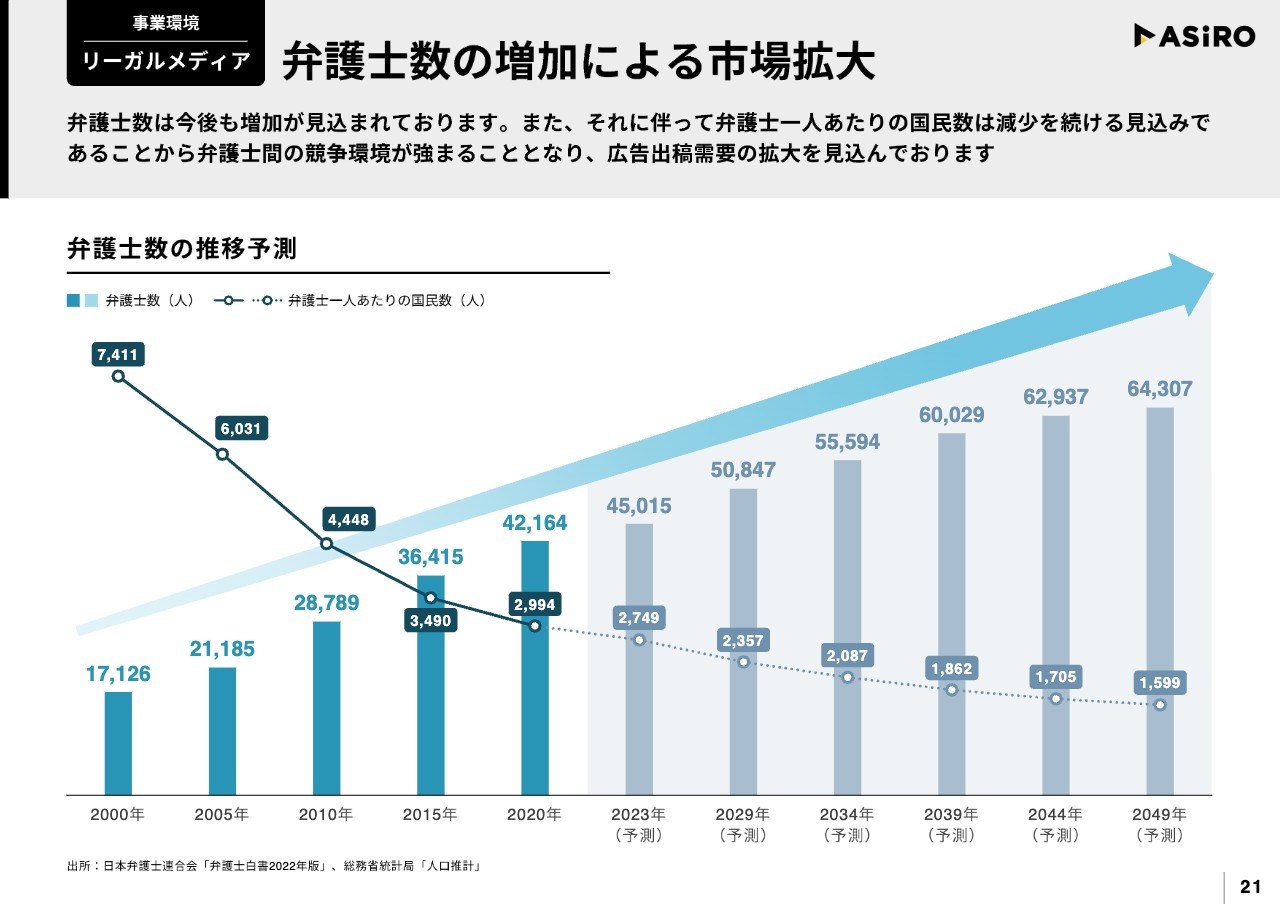

弁護士数の増加による市場拡大

マーケットの情報を記載しています。

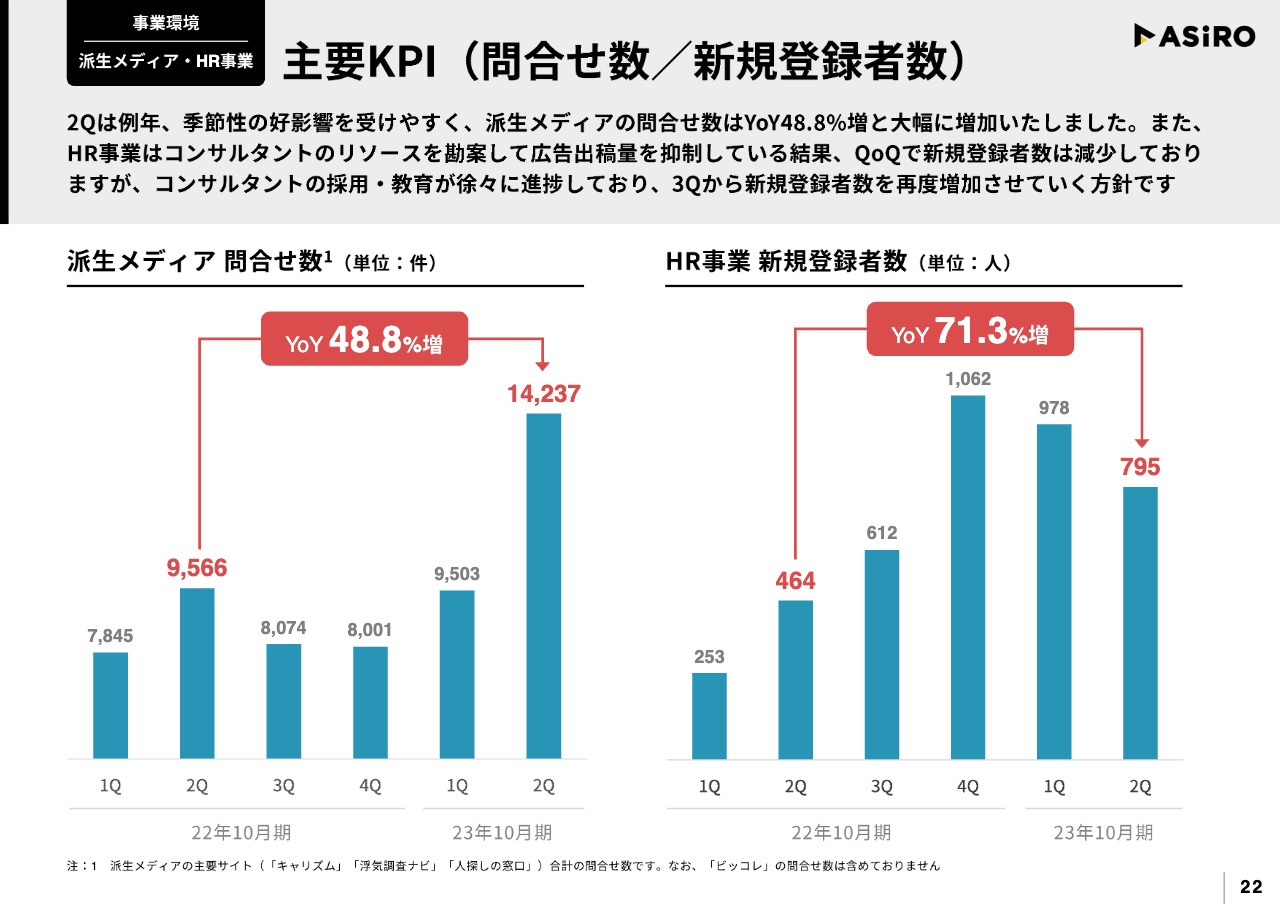

主要KPI(問合せ数/新規登録者数)

派生メディア・HR事業のKPIです。第2四半期の派生メディアの問い合わせ数は、前年比約150パーセントの成長となっており、非常に順調であることがご確認いただけると思います。

一方のHR事業は、登録者数は前年比で伸びていますが、前四半期比ではやや減少しているのではないかと懸念されるかもしれません。HR事業は転職支援事業のため、「まだそれほど転職する気はないけど1回話を聞いてみたい」という方から「すぐにでも転職したい」という方まで、ターゲットが幅広く存在しています。

当社としては、転職を急いでいない方よりも早急に転職したい方に登録していただきたいと考えています。そのため、そのような方に向けた露出を増やして登録を促進し、「量」よりも「質」を優先した結果、登録者数が減りました。質を重視しての数字としてみると、ご期待していただける数字だと思っています。

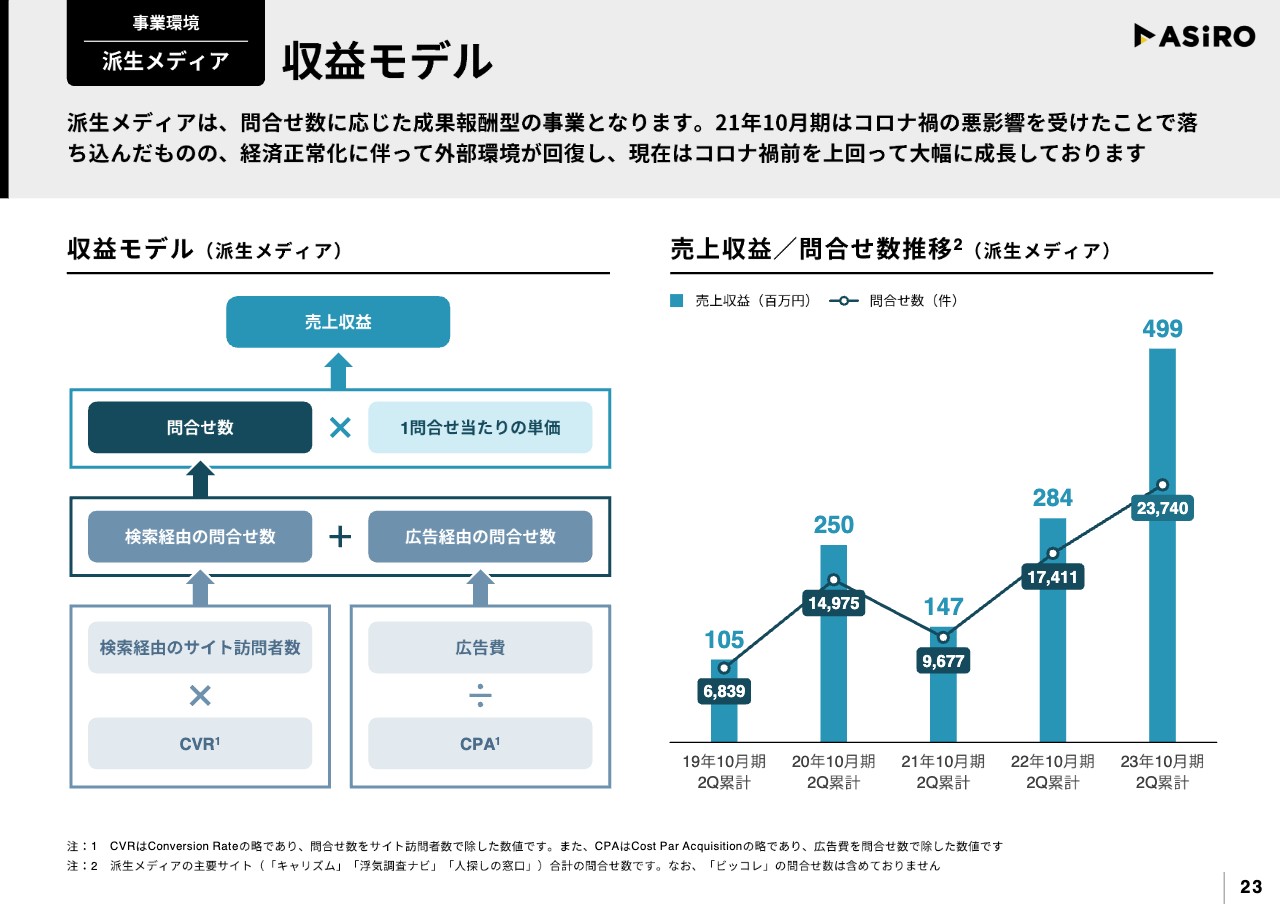

収益モデル

派生メディアの収益モデルです。

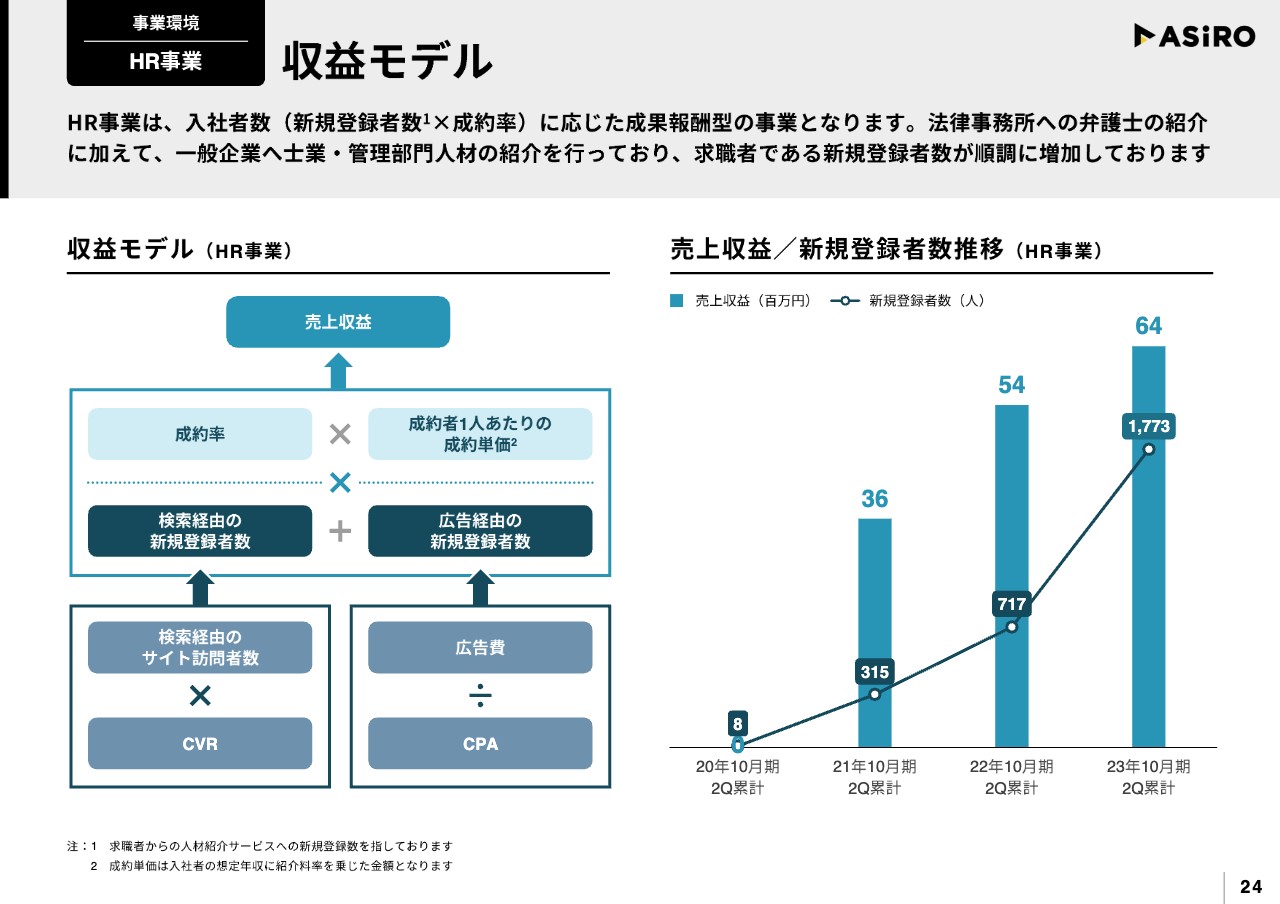

収益モデル

HR事業の収益モデルです。

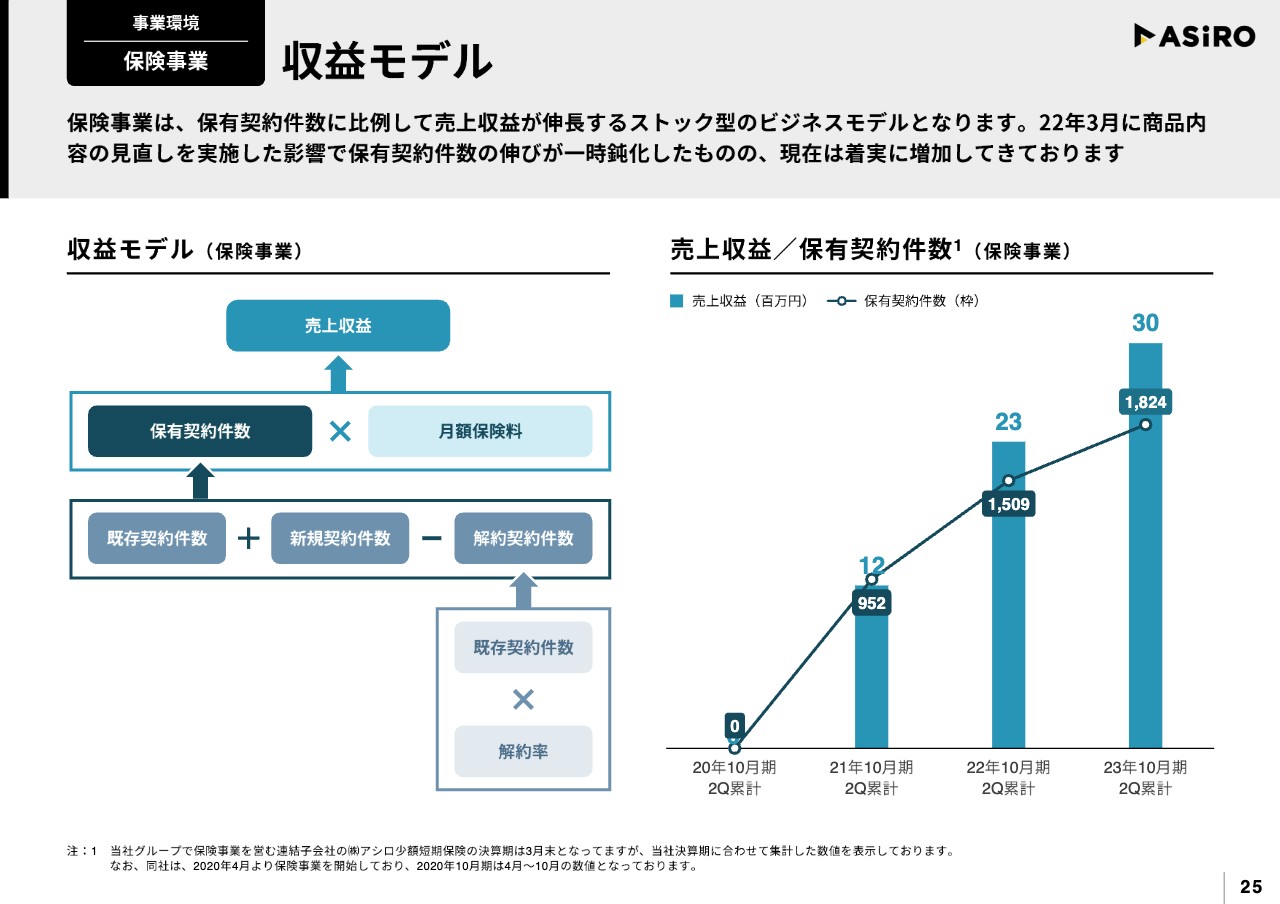

収益モデル

保険事業については、契約に比例して売上収益が伸びるストック収益のモデルとなっています。

業績予想の上方修正について

第2四半期のトピックスをいくつかご説明します。まずは、業績予想の上方修正についてです。派生メディアが好調で非常に伸びていることに加え、プラスアルファとして、M&Aを行ったビッコレの数字のインパクトを予算に取り込むことで、より良い数字が期待できると考えました。

これら2つの大きな要因により、今回の上方修正に至っています。

ビッコレの株式譲渡契約の変更について

ビッコレの株式譲渡契約については、冒頭でご説明したとおりです。業績に関して、月次売上収益は約2,000万円、営業利益は数百万円程度と予想しています。

この部分を当社がしっかりと伸ばせるかどうかが重要だと思っています。また、現在こちらの動画を見ているであろう派生メディアの担当者たちも努力を重ね、みなさまに期待していただける事業に成長させていければと考えています。

ベンナビのブランディング施策について

「ベンナビ」のブランディング施策についてです。俳優の小日向文世さんにイメージキャラクターを務めていただき、一部地域ではCMを放映したり、「YouTube」等で広告配信をしたりしています。当社のイメージキャラクターというかたちで「ベンナビ」のサイトのトップページにご登場いただいています。

「法律を味方にしよう。」というキャッチコピーのとおり、法律相談をより身近なものにしていく上で、非常に良い方にイメージキャラクターになっていただけたのではないかと自負しています。

Appendix

スライド30ページ以降は、P/LやB/Sの資料です。資料をご覧いただければと思います。

以上で、決算補足説明を終了します。ありがとうございました。

質疑応答:競合相手について

分林里佳氏(以下、分林):「かなり特殊な業種かと思いますが、競合相手はいるのでしょうか?」というご質問です。

中山:業種としてはあまり特殊ではありません。飲食店や旅行会社を探すサイトなど、大手でも比較サイトを運営していますので、このような比較サイトはそこまで特殊な業種ではないと思います。しかし、弁護士を比較するという点で、業界としては確かに非常に特殊です。

競合に関しては、「弁護士ドットコム」というサービスおよび会社と比較されることが多いと思います。お客さまに関しても、「弁護士ドットコム」に載せるか、アシロの「ベンナビ」に載せるかを悩むことが多いと思いますので、「弁護士ドットコム」さまを競合と呼ばせていただいても問題ないのではないかと思っています。

質疑応答:ビッコレの買収について

分林:「ビッコレの取得額の変更について、しっかりと内部精査したと言っていたにもかかわらず、半分程度になった理由は何ですか? 内部監査役の資質に問題はありませんか?」というご質問をいただいていますが、こちらは冒頭でお話しされた範囲になると思います。

また、「某掲示板において、ビッコレの件でコンプライアンス違反や循環取引などの臆測が飛び交っていました。適切な対処をお願いしたいのと、内容について決算前にきちんと説明していただきたいです」というご意見をいただいています。

中山:適時開示などで出せる情報は出せるタイミングで発表しています。相手のいることですので、できる限りのご説明をしたという回答になってしまいますが、ご理解いただければと思います。

一方で、憶測が飛び交っているコンプライアンス違反や循環取引などについては、先ほどもお伝えしたとおり、当然ながら一切ありません。不安に思うことがありましたら、当社のIRに直接お問い合わせください。可能な範囲にはなりますが、一番正確にお答えできると思いますので、積極的にIRにお問い合わせいただければ幸いです。

質疑応答:CM広告開始後の問い合わせ件数について

分林:「CM広告開始後の問い合わせ件数はどのようになっていますか?」というご質問です。

中山:結論から言いますと、増加はしています。ただし、今回のテレビCMや「YouTube」など、これまで行っていなかったさまざまな広告の施策に関して、問い合わせ数をKPIとして置いておらず、「ベンナビ」というキーワードでの指名検索数がどの程度増えていくかを指標としています。

こちらは「Google」等々のデータ集計から出てくる数値になりますが、6月1日から開始したばかりですので、指標はまだお出しできる段階ではございません。しかし、問い合わせ数については、広告配信により当然のことながら増えています。

当社としては、今回の施策において一時的な問い合わせ数が増えることよりも、根本的なアセットとして「ベンナビ」というブランドが国内で認知され定着していくことに重きを置いています。そのため、今後も「ベンナビ」というキーワードでの指名検索が増えたかを指標として、しっかりと追っていきたいと思っています。

質疑応答:中間配当について

分林:「今後、中間配当についてはお考えでしょうか?」というご質問です。

中山:十分に検討していかなければいけないと思っています。当社はグロース市場に上場していますが、かなり早い段階で配当を開始させていただいており、現在は期末配当のみとなっています。

当社としては、成長と株主還元の2軸を両輪として、どちらかだけではなく、どちらも達成したいと思っていますので、中間配当についてもできる限り検討していきたいと思っています。

質疑応答:2024年度の投資方針について

分林:「2024年度の投資方針を教えてください。今期は「ベンナビ」のブランディングに向けて広告費をかけるということでしたが、来期も同様にその投資を行っていきますか?」というご質問です。

中山:当社には大きく分けて、リーガルメディア、派生メディア、HR事業、保健事業の4つの事業部があります。

今期末まであと4ヶ月ほどという状況の中で、現在は来期以降の投資について、投資の継続性や各事業部からどの程度投資したいのか、また、その効果や期待値などをまとめている段階です。

そのため、来期以降の投資方針については現時点では確定していません。確定した段階で共有させていただければと思っています。

質疑応答:IR活動について

分林:「適時開示でもっと積極的にIRを行ってほしい」というご意見です。

中山:当社としては、今開示できることについては基本的に開示していると考えています。 しかし、勘違いの可能性も十分ありますので、開示情報について「どんな情報をどんなタイミングで積極的に開示してほしい」ということをIRに問い合わせていただければと思います。

その情報がそもそもタイムリーに開示できるかどうか精査する必要はありますが、できるかぎりお応えしたいと思っていますので、ぜひIRに問い合わせていただき、教えていただけたらうれしいです。

質疑応答:今後の投資計画について

分林:「2023年10月期は投資フェーズということで、収益の多くを投資に振り分けられました。中期経営計画を示された2025年までに同様の投資を計画されていますか? また、2025年以降において、EPSが大幅に下がるような多額の投資は予定されていますか?」というご質問です。

中山:中期経営計画においては、今期と来期を投資期、2025年10月期を収穫期すなわち利益創出期と呼んでいます。そのため、計画上では来期も投資フェーズであるとお出ししていますが、先ほどご説明したとおり、何か確定的に決まっていることはなく、計画段階にあります。

投資については、2025年以降、例えば2026年10月期は2025年の成績次第だと思っています。2025年の成績を見た上で「あの2年間がこの結果を生んだんだな」と思われれば、「もう1回、2年間の投資をがんばれ」というお声があがる可能性があると思います。一方で「いや、やはり利益は大事だよ。利益を出しながら投資も進めなきゃダメだよね」というお声もあるかもしれません。

2026年以降の投資について特段確定していることはありませんが、当社はグロース市場に上場している会社ですので、比較的高い成長率を期待していただいていると思っており、グロースらしい期待に応えられるような成長の仕方を維持したいと以前から考えています。

投資家の方はグロースらしい成長にかなうかどうかという観点で投資するかどうかを決定していくと思いますので、当社としてはそれに高い期待値でお応えしたいと思います。

質疑応答:利益について

分林:「別のセミナーで、6.8億円程度の利益を出せるとおっしゃっていましたが、今日は7.7億円とおっしゃっていました。現在は投資フェーズのため今期の利益は激減しましたが、本来の実力の利益額を開示するのは2024年10月期からでしょうか? また、2023年10月期も通期の営業利益を超過していますが、第3四半期、第4四半期は赤字ということでしょうか?」というご質問です。

中山:先ほどからお伝えしているとおりで、中期経営計画としては2024年10月期も投資フェーズにあたりますので、投資を続けていく可能性は十分あると思いますが、まだ詳細は確定していません。

2023年10月期の営業利益は予算超過となっています。第3四半期、第4四半期も積極的な投資を計画しておりますが、通期は営業利益8,000万円の予算に収まるかたちで着地するのではないかと考えています。

投資を止めて利益を出したほうがよいということではなく、無駄な投資はもちろん行いませんが、投資すると決めたのであれば精査しながら投資を継続していく可能性は高いと思っています。

しかし自然体で考えれば、赤字でなければ超過したものは減りませんので、赤字になる可能性もあり得るかもしれませんが、私としては「赤字にしている」という表現が正しいと思っています。

質疑応答:投資によって生み出されるキャッシュフローの根拠について

分林:「投資は将来のキャッシュフローを生み出しますか? 生み出すとしたら、その根拠を数値でご教示いただけますと幸いです」というご質問です。

中山:可能であれば、数値として「投資に対してこのようなキャッシュフローを生んで、投資額がこのように返ってきている」というような資料を開示したいと思っています。

一方で、投資をしなければ、アシロという会社の成長は現在の事業の延長線上にしかなく、2次関数的な曲線的な成長は描けないと考えています。そのようなグロースらしい大きな成長を期待していただいているのではないかと思っています。

今回の投資についても、キャッシュフローベースで見てしっかりと回収できる計画で進めていくつもりで行っており、開示できるレベルの数値までには落とし込めていませんが、開示できるレベルのものをご用意できるようになったら発表したいと思います。

質疑応答:来期の予算について

分林:「そろそろ来期の予算も知りたいです」というご質問です。

中山:中期経営計画をご覧いただくとわかると思いますが、来期の売上収益は約40億円で、前年比で130パーセント成長しなければいけないという計画になっています。

2025年10月期は売上収益55億円、営業利益11億円と開示していますが、前期から150パーセント程度の成長を続けなければ届かない数値となっています。我々はその目線で事業を継続していますので、売上収益が55億円に届く可能性は十分にあると感じていただける予算を策定したいと考えています。

質疑応答:スキルの高い人材の採用について

分林:「人員増加は中途採用と新卒採用どちらですか? HR事業にはかなりスキルの高い人材が必要ですが、それを満たす人材採用ができていますか?」というご質問です。

中山:中途採用と新卒採用のいずれも増えていますが、時期によって採用する人材は変わってきます。当社の第2四半期には新卒社員が一気に入社してくるタイミングの3月、4月があるため、新卒採用のほうが多いこともありますが、通年では中途採用のほうが多い状況です。来期以降に関しては、採用戦略により新卒採用のほうが比率は高まる可能性もありますが、今期は中途採用のほうが多いと考えています。

当然のことながら、優秀でスキルが高い人材の採用を試みていますし、優秀な社員たちが日々努力してくれています。一方で、どのような社員でも同じパフォーマンスが出せるような仕組みを作り、DX化を推進できることも当社の強みだと思っています。

人材によってパフォーマンスに差があるようでは、サービスのクオリティは安定しません。そのため、同じパフォーマンスとなるように、AIを活用する取り組みを進めています。例えば、ユーザーの許可を取った上で、面談の様子を録画して解析し、事業改善のために活用しています。

「転職支援を多くできている人は、どんなトーンで、どんな流れで話しているか」といったことをテキスト化して、パフォーマンスが低い人間と何が違うのかをAIで判別し、パフォーマンスを安定化させる取り組みを事業部で始めています。

もちろんスキルの高い人材が採用できればよいのですが、そうでなかった場合でも仕組みとしてクオリティの安定を実現できるような取り組みを行っています。

質疑応答:派生メディアへの投資の意図やメリットについて

分林:「『ベンナビ』の会社と言いつつ派生メディアにも投資していますが、投資の選択と集中という経営の基本には反しています。そこにはどのような意図やメリットがあるのでしょうか?」というご質問です。

中山:当社は創業期から培ってきたITやマーケティング、DXなどの仕組みや強みを源泉にしながら、さまざまな事業を開発して立ち上げ、積極的に新規事業にチャレンジして事業を作ってきた会社です。「ベンナビ」は、あくまで我々の事業の1つで、重要で大切な祖業ですが、「ベンナビ」だけで終わりということではありません。

社名を「ベンナビ」に変更してしまったほうがブランド認知も早いかと思いますが、そうではなく、「今後もより多くの事業を作って、2次関数的な成長を促していくんだ」という意気込みで取り組んでいるため、社名を「アシロ」のままにしています。

さまざまな事業に投資していますし、今後も積極的に投資し、成長を継続したいと思っています。

質疑応答:外注費の使途について

分林:「外注費はなにに使われるのでしょうか?」というご質問です。

中山:外注費については、社内にもエンジニアやデザイナーがいますが、社内リソースだけでは改善が間に合わないため、改修の外注等をを行っているコストとなります。

質疑応答:広告の費用対効果と課題について

分林:「広告の費用対効果は想定の範囲内でしょうか? また、課題はありますか?」というご質問です。

中山:6月1日から配信を開始しているテレビCMについては、費用対効果がまだ明確になっていません。このようなところも可視化して、「どこにどの程度配信すれば費用対効果が高いのか?」といった検証を行い、精査していきます。

「何をもって効果とするのか?」ということもありますが、検証できるという点において間違いなく効果のある配信をしていると考えておりますので、数字でお示しできるようであれば共有したいと思います。

質疑応答:売上収益のみ上方修正した意味と目的について

分林:「売上収益のみの上方修正は下期に予定以上の投資をするという意味でしょうか? そうであれば、従来の予定を超えて投資する内容と目的を教えてください」というご質問です。

中山:まだ確定させていませんが、当初予定していた6.8億円以上に投資を進めていく可能性はあります。「ベンナビ」ひとつを取っても、例えば「YouTube」配信への投資を4,000万円から8,000万円にするだけで2倍になります。

しかし、我々の認知というアセットを取りにいく場合、さらに配信したほうが短期的にアセットを取りやすい、アセットに切り変わりやすいという判断になれば、そこに投下していくことになると思います。

もしくは、これ以上配信しても費用対効果が悪くなっていくということであれば、違う事業に投資していくことになりますが、こちらは精査しながら投資を行っていきたいと思っています。

経営判断にはなりますが、例えば、今回の予算として営業利益を8,000万円から9,000万円に上方修正しても、株主のみなさまにそれほどメリットをお返しできないのではないかと思っています。そうであるならば、今期は投資に回したほうが株主価値の最大化になり、一貫性があると考えています。

質疑応答:派生メディアのトップラインの想定と、損益分岐点を超える時期について

分林:「派生メディアについて、売上に対する広告費率が5割、6割と異常値ですが、トップラインは2025年で現在の何倍を想定していますか? また、損益分岐点を超えるのはいつでしょうか?」というご質問です。

中山:売上原価をどのタイミングで超えていくのかというのが損益分岐点かと思いますので、利益が出ているということはすでに損益分岐点を超えられています。

ただし、広告費率が5割、6割というのは通常事業からすると異常値です。どのような事業でも、「広告宣伝費に5割も6割もかけたら利益なんか出るわけがない」というのが一般的な考え方です。

他方で、この事業の売上高に対して5割、6割の広告宣伝費を使っても利益が出るのは、管理コスト、人件費が安いためです。

通常の事業であれば、人件費率は30パーセント程度かと思います。通常は広告宣伝費が6割、人件費が3割で、外注費などを入れたら赤字になってしまいますが、この事業に関しては、売上高に対する人件費率は3パーセントから5パーセント程度です。これは別に給料が低いわけではなく、単純に関わる人員がかなり少なく、効率的に運営できるところに利益を出せる理由があると考えています。

質疑応答:人材紹介業の今後の方向性について

分林:「人材紹介業に関しては多数の業者がおり、片手間では難しいと考えます。それが売上のボラティリティに表れていますが、この事業に本腰を入れるのか、状況によっては撤退するのか、紹介する人材の業種を特定するのかなど、今後の方向性を教えてください」というご質問です。

中山:まず業種としては、我々は弁護士の転職支援から進めています。その後、徐々にバックオフィスに職域を広げており、現在は人事・労務・総務・経理・財務や、社外取締役・社外監査役のご紹介も行っています。一部の業界に特化しており、片手間で行う気はまったくなく積極的に費用も投下していますし、人員も増員していますので、全力で事業を行っていきたいと考えています。

一方で、「この時期までにこのような収益にならなければ、ある程度撤退を検討しなければいけないのではないか」というルールを明確化することによって、ダラダラと事業を続けないことも大事だと思っています。

「新規事業を始めると既存事業が伸びなくなるのではないか?」と投資家の方にご心配いただくケースが非常に多くあります。ただし、5年後、10年後を見た時にリーガルメディアのみでは、収益の成長率が維持できなくなってくるのではないかと考えています。

我々としては長期目線で、より高く継続的な成長率を確保するためには、積極的に新規事業を続けていく必要があると考えていますので、投資や新規事業の創出に臆することなく、今後も積極的に行っていきたいと思っています。

質疑応答:ビッコレ連結分の利益の上方修正について

分林:「本来であれば、ビッコレ連結分の利益の上方修正があってもよいのではないでしょうか?」というご質問です。

中山:大きな額の上方修正にならないということであれば、予算どおりの利益をしっかりと出して、今期はより積極的に投資していくほうが株主還元、株主価値の最大化につながるのではないかと判断したためです。

新着ログ

「サービス業」のログ