FUJI、通期は材料費高騰等により減益も、欧米向け産業機械好調・EV向け車載設備需要で売上高は過去最高

目次

曽我信之氏:株式会社FUJIの2023年3月期決算説明会にご参加いただき、誠にありがとうございます。代表取締役会長兼社長の曽我でございます。本日は、前半は昨年度決算概要、今年度業績予想、株主還元方針について、後半は中期経営計画振り返りと題して、スライドに記載の順にご説明します。

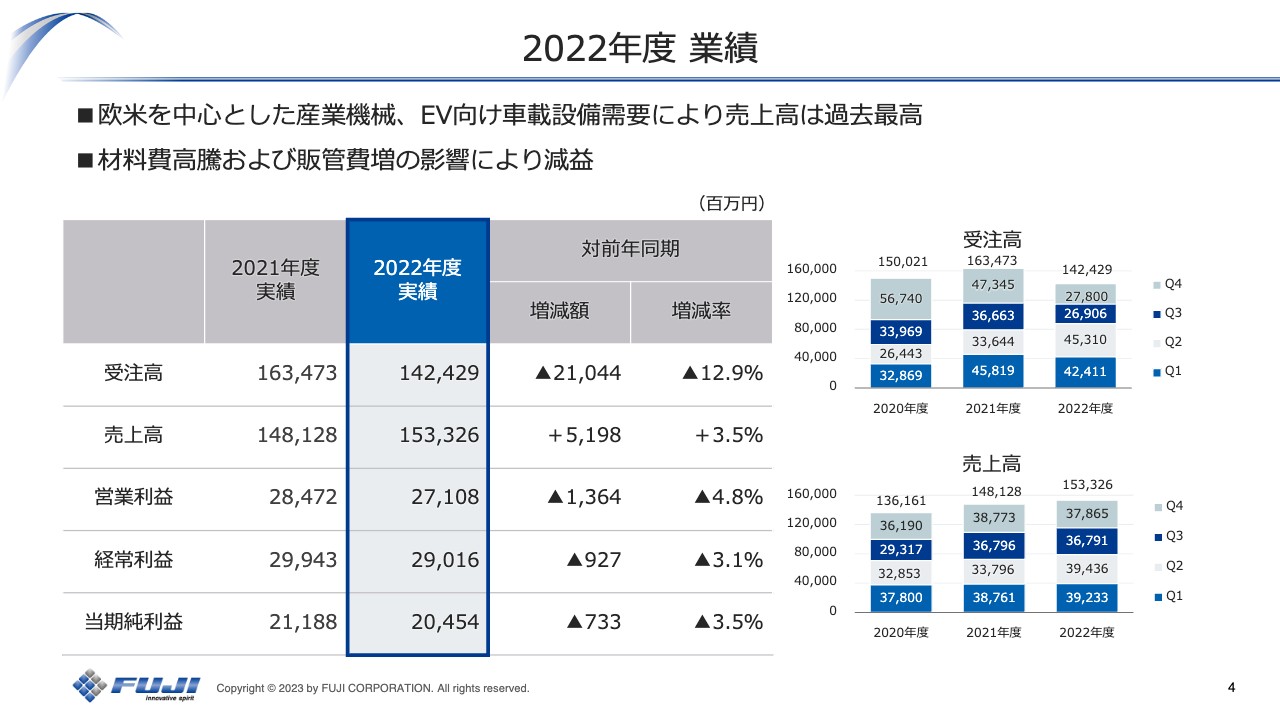

2022年度 業績

2022年度の決算について要点のみご説明します。昨年度は、前年同期比で増収減益となりました。受注高は1,424億2,900万円と前年比で減少しましたが、売上高は1,533億2,600万円と過去最高となりました。

営業利益は271億800万円、経常利益は290億1,600万円、当期純利益は204億5,400万円で、いずれも過去2番目の水準です。売上高が51億9,800万円の増収でありながら減益となった背景は、第3四半期決算説明と同様ですが、詳細は次のスライドでご説明します。

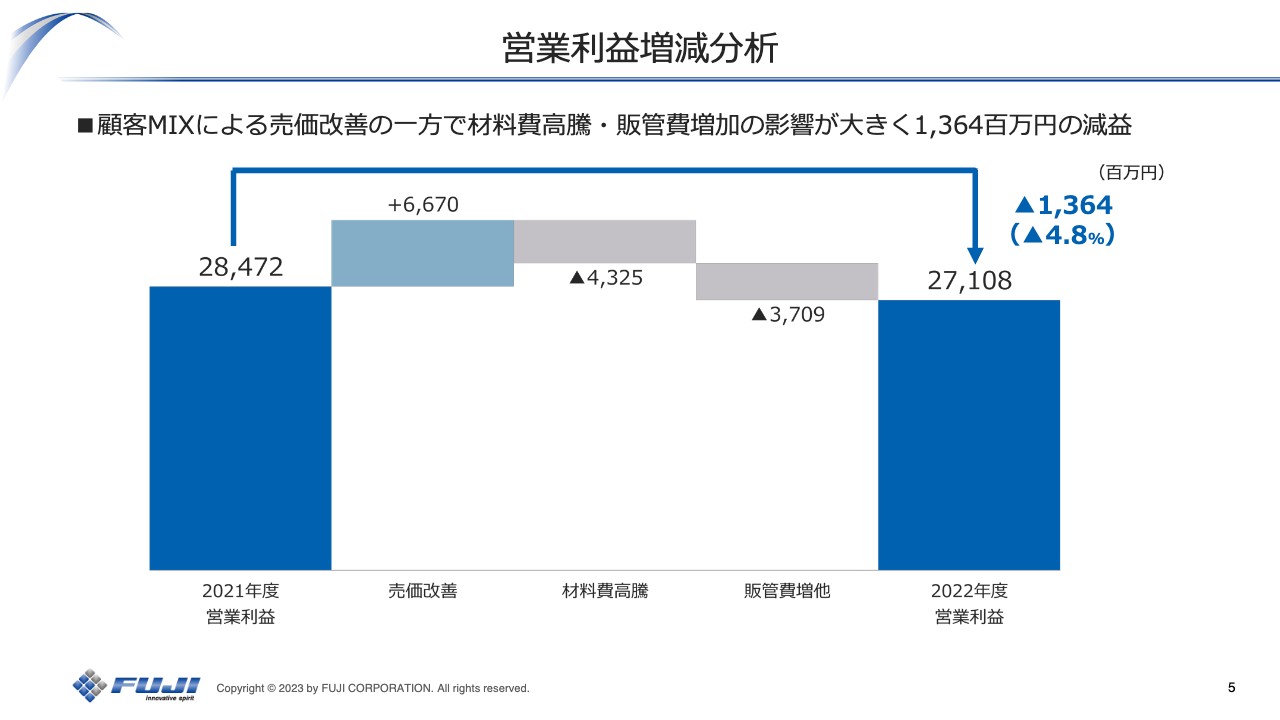

営業利益増減分析

営業利益の増減分析です。プラス要因としては、一部ユーザーにおける値戻しと、欧米向けの売上が増えたことによる顧客ミックスの改善による売価改善で、66億7,000万円の増加となりました。

マイナス要因としては、材料費高騰により43億2,500万円、また、昨年度子会社化したシンガポールの販売子会社の販管費や研究費などの固定費、償却費などで37億900万円です。

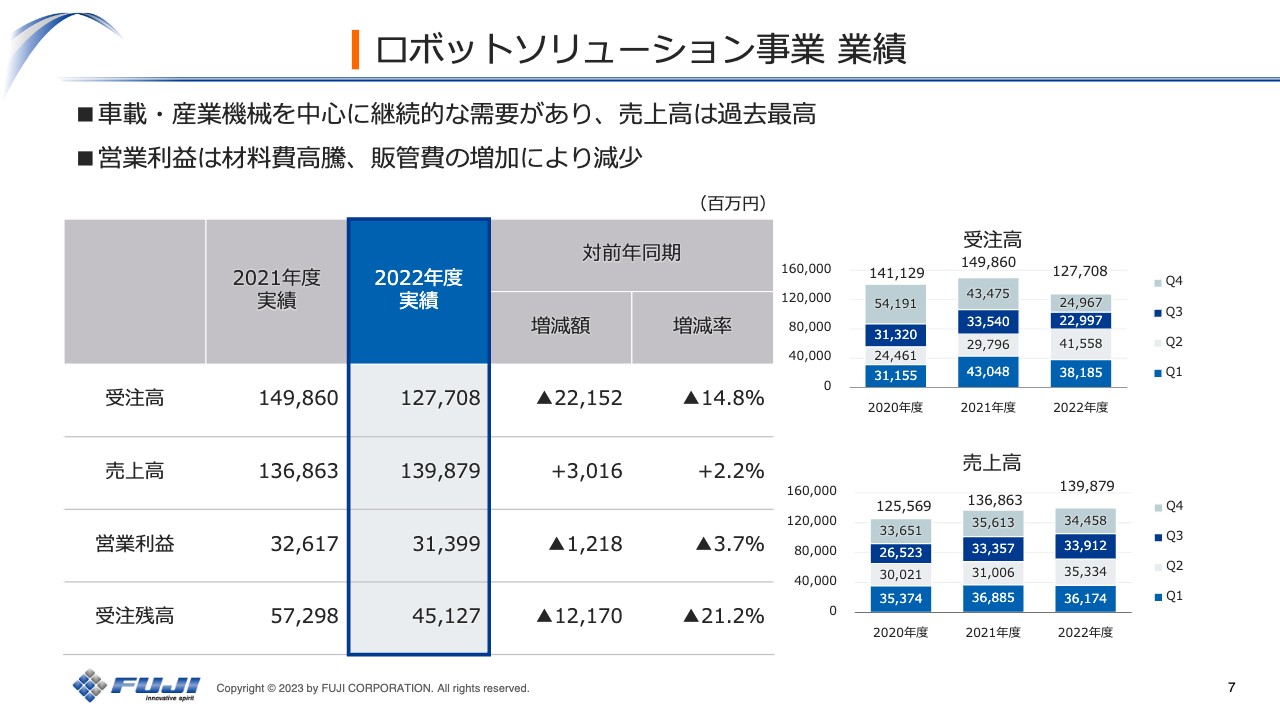

ロボットソリューション事業 業績

売上の9割以上を占めるロボットソリューション事業についてご説明します。2022年度の受注高は1,277億800万円、売上高は1,398億7,900万円、営業利益は313億9,900万円、受注残高は451億2,700万円となりました。

受注高、売上高の四半期ごとの金額はスライド右側のグラフのとおりですが、過去2年と比較して、受注高は下半期、とりわけ第4四半期に減少しました。売上高は前年同期比で30億1,600万円増加しました。

受注が減った背景は、主に中国および通信分野でのマウンター需要が減少したことによるものです。また、子会社のファスフォードテクノロジのダイボンダビジネスの不振もありました。通期で受注高が前年同期比122億円減少しましたが、第4四半期の比較だけでも41億円減少しました。

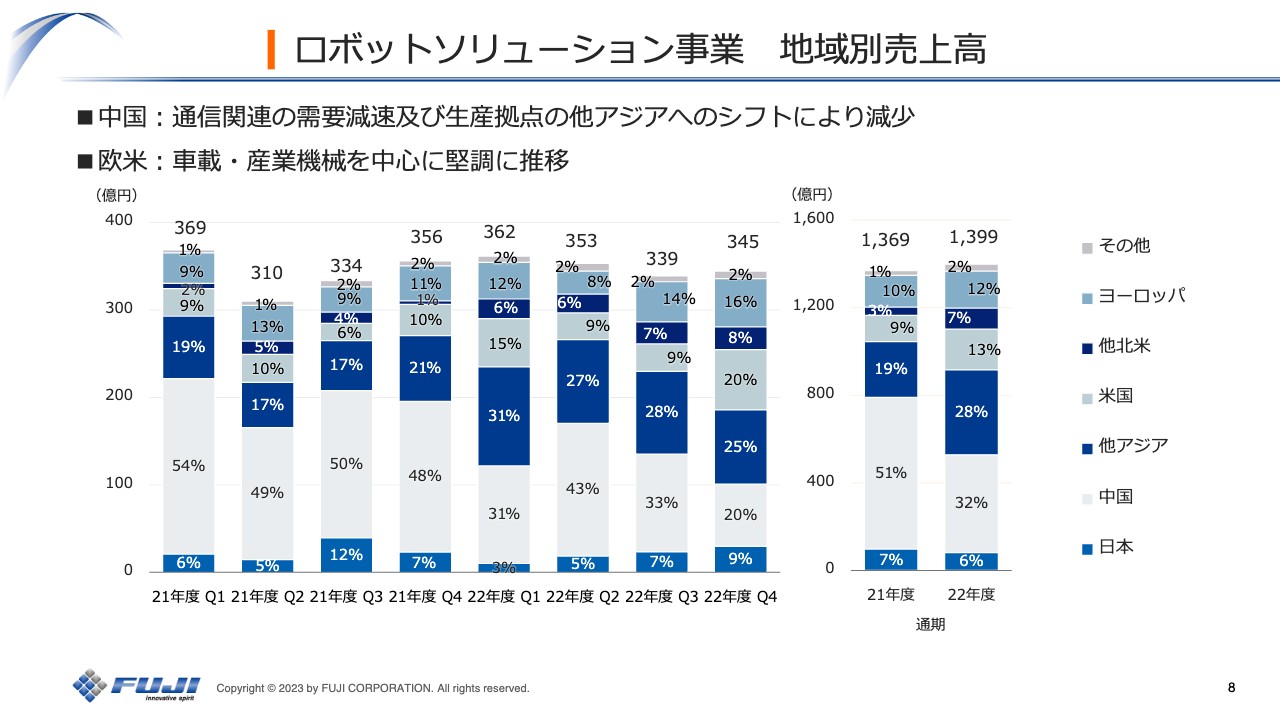

ロボットソリューション事業 地域別売上高

地域別の売上高です。中国向け比率は通期比較で19ポイント低下しました。これは通信関連の需要減に加えて、他地域への生産シフトの影響によるものです。中国以外のアジアは堅調です。タイ、マレーシア、インド、ベトナムは昨年度より通期で大幅に増えています。足元の第4四半期は、タイの自動車関係が非常に好調です。

北米の売上水準が引き続き堅調を維持しているのは、車載関係の投資が比較的多いことによります。また、ヨーロッパでは自動車・産業機械向けが好調です。

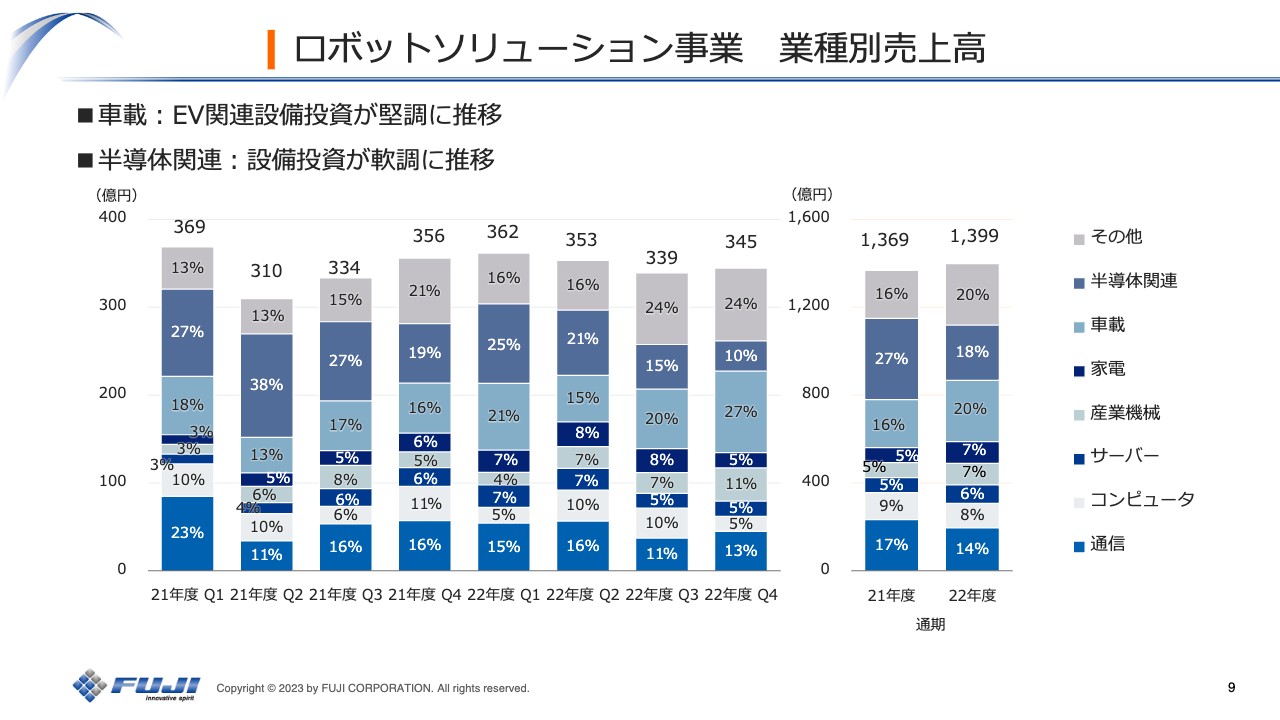

ロボットソリューション事業 業種別売上高

業種別売上高です。スライドの棒グラフの下から順に、主だったものをご説明します。スマートフォンに代表される通信セグメントは、総じてスローです。通信の内訳はスマートフォン端末が4割、基地局が5割、残り1割はアクセサリーです。アクセサリーとは、スマートウォッチやスマートペンシルなどを指します。

コンピュータ、サーバーセグメントは一服感があります。FA関係センサー、コントローラーを含む産業機械セグメントは、欧州を中心に好調です。

車載については、欧米・中国向けが好調です。LEDライティング、ボディコントロール、ADASといった従来製品も少なくありませんが、EV関連セグメントはインバーターやバッテリーチャージャー、イーアクスル基板等が明らかに増えてきています。この傾向は今後も続いていきます。

半導体セグメントは、メモリを中心とする半導体市場の落ち込みを受け、連結子会社が扱うダイボンダビジネスは非常に厳しいものがあります。また、半導体パッケージ、フレキシブル基板、SiPなどのマウンター需要が減ってきています。

その他エネルギー関連では、太陽光パネルのインバーターや蓄電池等が増加しています。

ロボットソリューション事業 機種別売上高

ロボットソリューション事業を機種別に見ると、構成に大きな変動はありませんが、汎用装着機、AIMEXは一定量需要があります。これは基地局、サーバー等の大型プリント基板への対応が必要なためです。

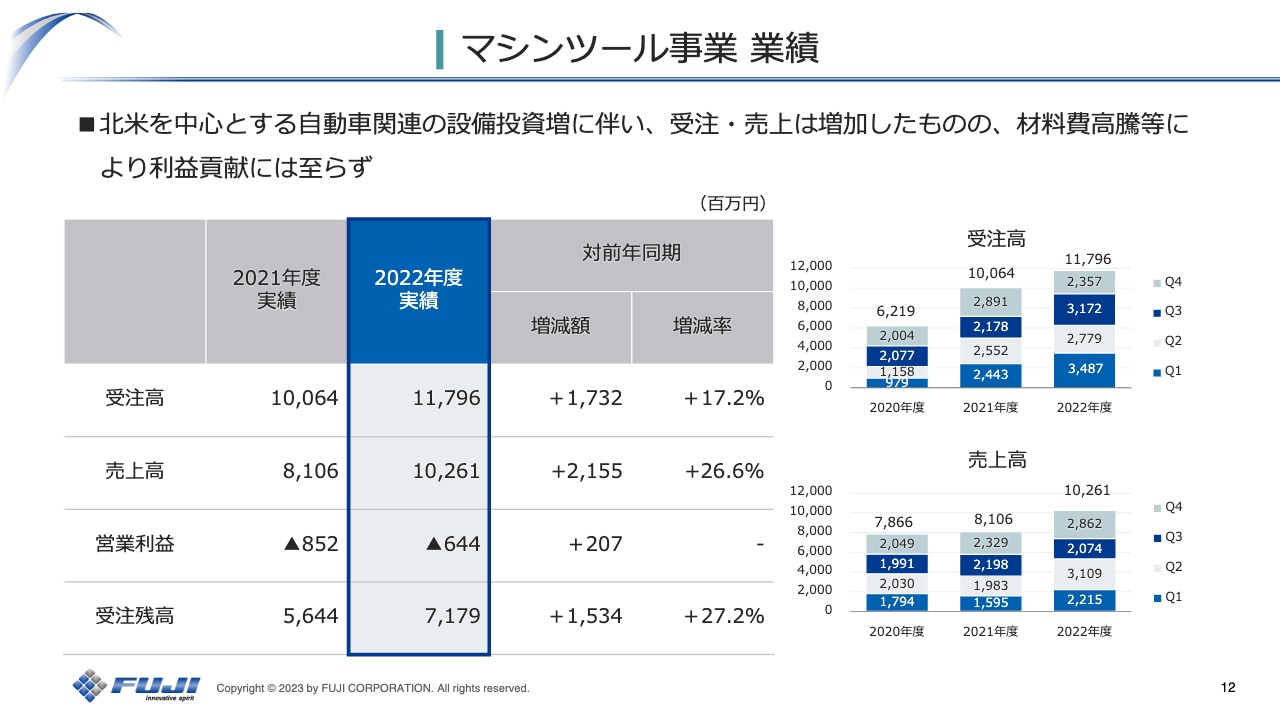

マシンツール事業 業績

マシンツール事業についてご説明します。少しずつですが、以前に比べ受注が取れるようになってきました。

一方、主に部材調達の関係で思うように出荷できないことが影響して、売上を伸ばせず、部材費の高騰などが賄いきれなかったため、売上高が増えたものの6億4,400万円の営業損失となりました。

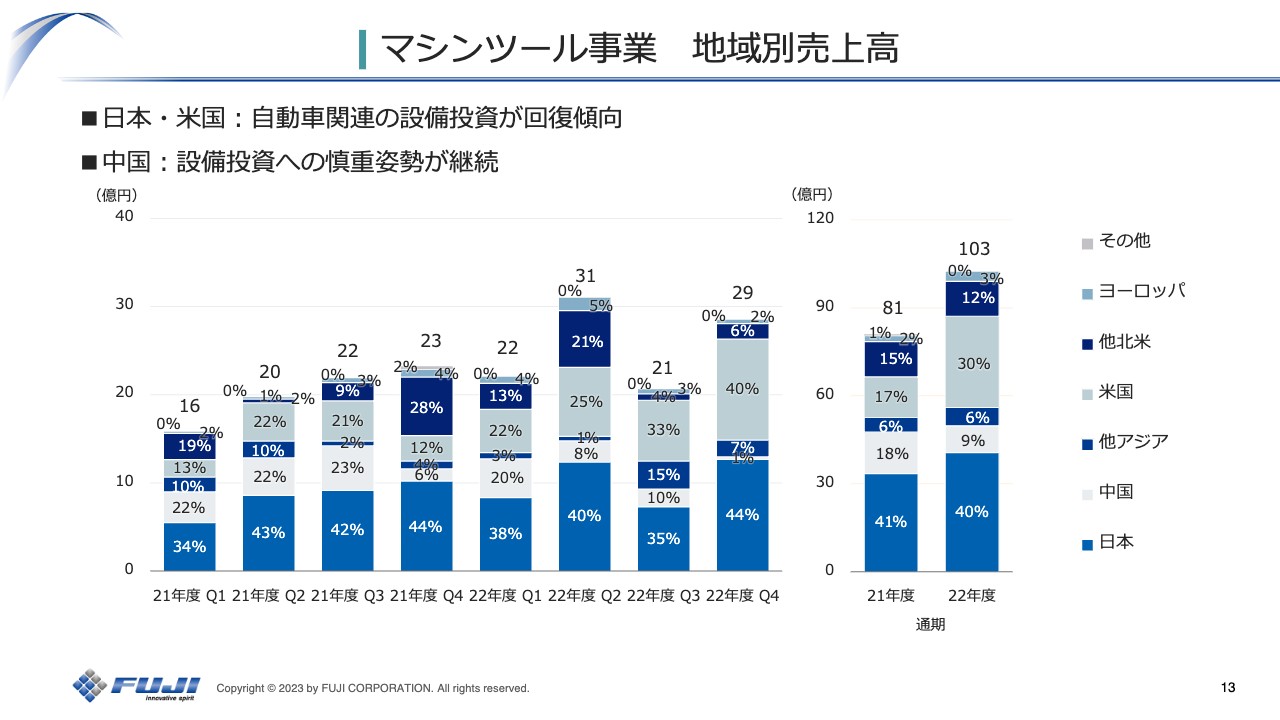

マシンツール事業 地域別売上高

地域別の売上高です。国内が約4割で、国内・米国ともに自動車関連投資に回復傾向が見られますが、中国はまだまだ設備投資への慎重姿勢が続いています。

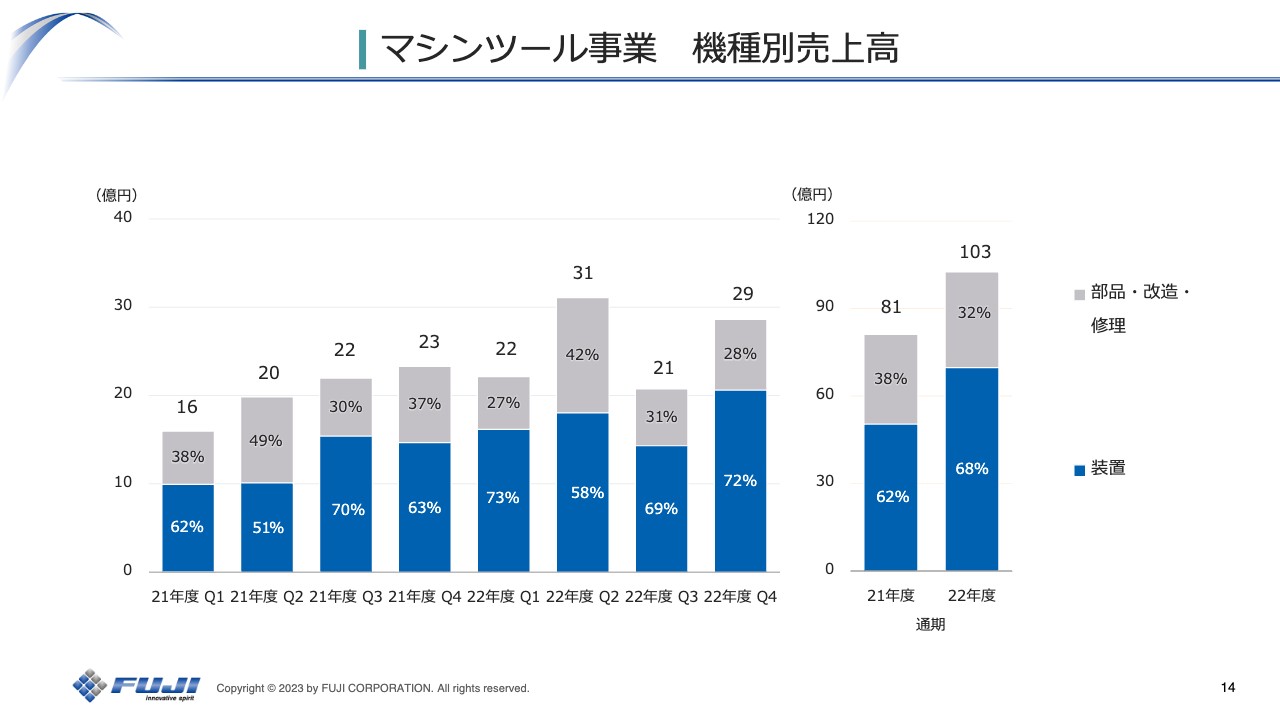

マシンツール事業 機種別売上高

機種別売上高では、本機(装置)とそれ以外(部品・改造・修理)に分けています。四半期ごとに凸凹はありますが、約3割を部品・改造が占めています。

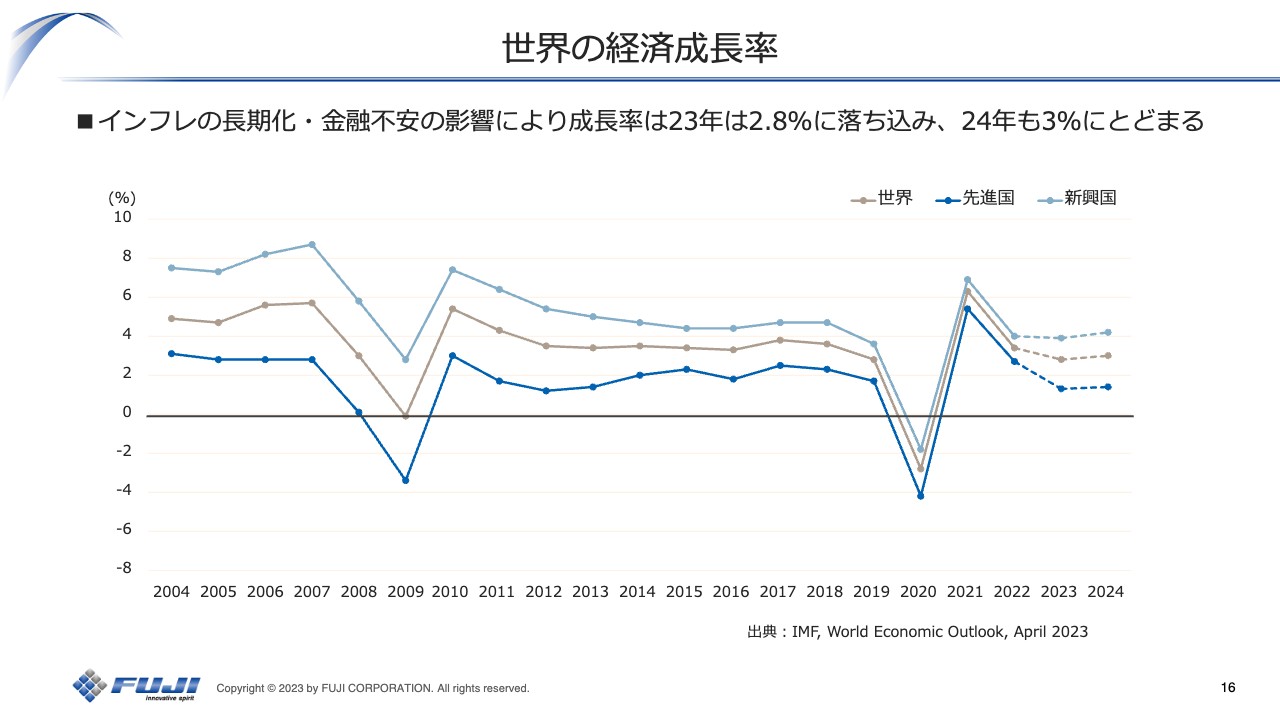

世界の経済成長率

今期の業績予想についてご説明します。スライドに、IMFが4月に発表した世界の経済成長率予測を記載しています。インフレの長期化・金融不安の影響により、成長率は2023年は2.8パーセントに落ち込み、2024年も3パーセントと低い成長率に留まる見通しです。

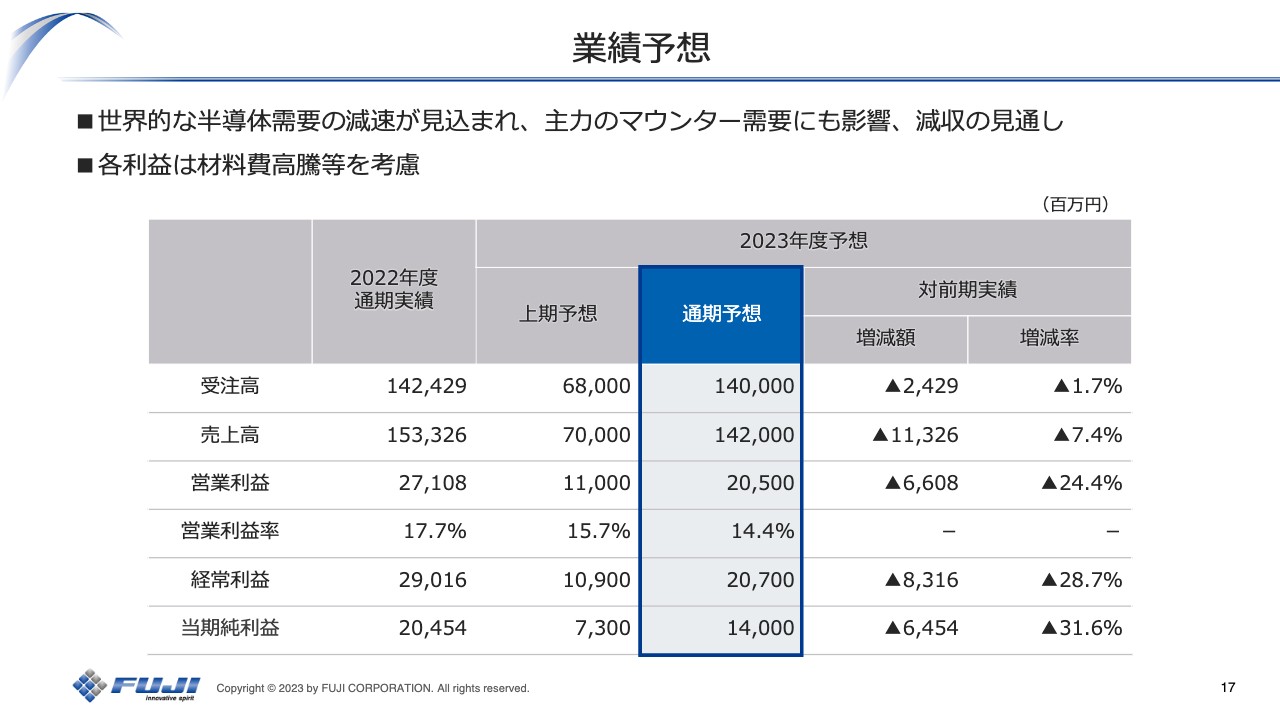

業績予想

業績予想です。世界的な半導体需要の減速が見込まれますので、主力のマウンターやダイボンダ需要にも影響して、減収減益の見通しです。利益については、今期もさらなる部材費の値上がり、および新機種投入による影響等を考慮しています。

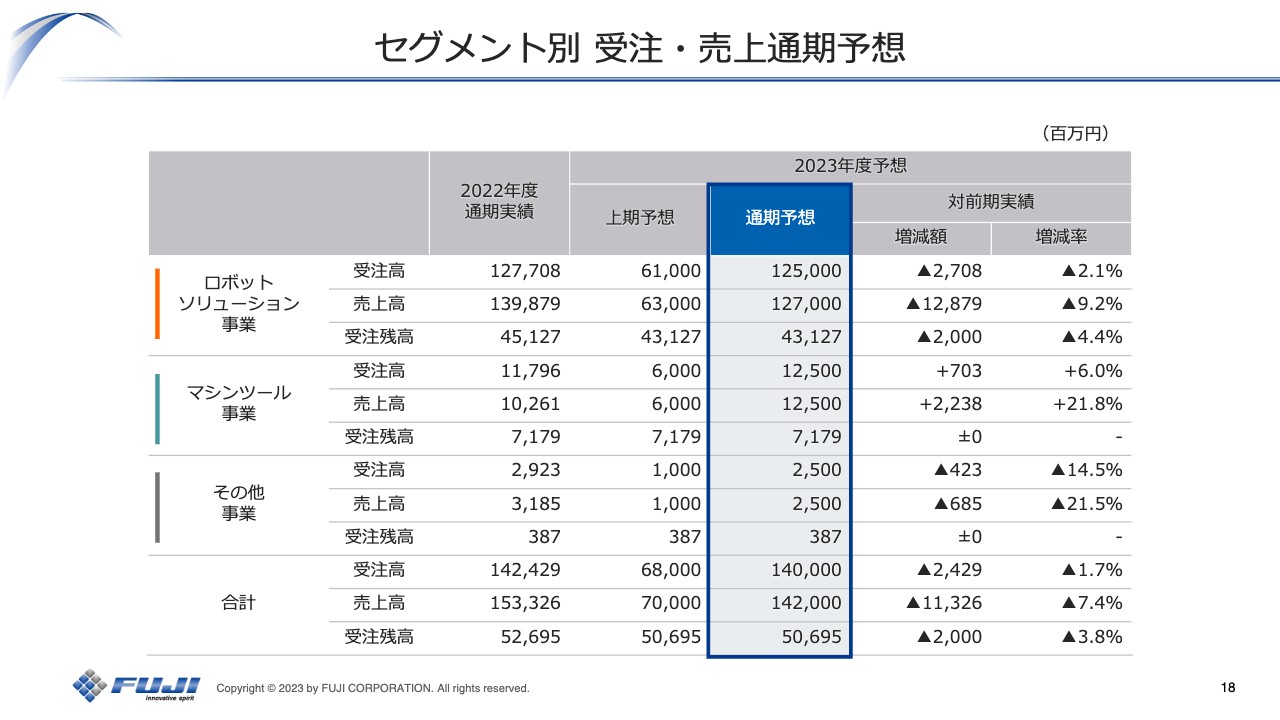

セグメント別 受注・売上通期予想

セグメント別の受注・売上通期予想は、スライドの表に記載のとおりです。ロボットソリューション事業では、半導体需要の減速を反映して、受注高は27億800万円減少の1,250億円、売上高は128億7,900万円減収の1,270億円と予想しています。

マシンツール事業では、受注高は7億300万円、売上高で22億円3,800万増加し、ともに125億円を予定しています。

グループ会社が手掛けるその他事業では、とりわけ某社向け専用機の需要減が響き、受注高、売上高ともに減少し、ともに25億円を予定しています。

株主還元方針

株主還元方針についてご説明します。従来より事業活動から得られる成果の一部は、株主のみなさまに対し利益還元することを重要課題の1つとして位置づけていますが、今後の株主還元方針を見直し、配当性向50パーセントを基本とします。また、機動的に自己株式を取得していきます。

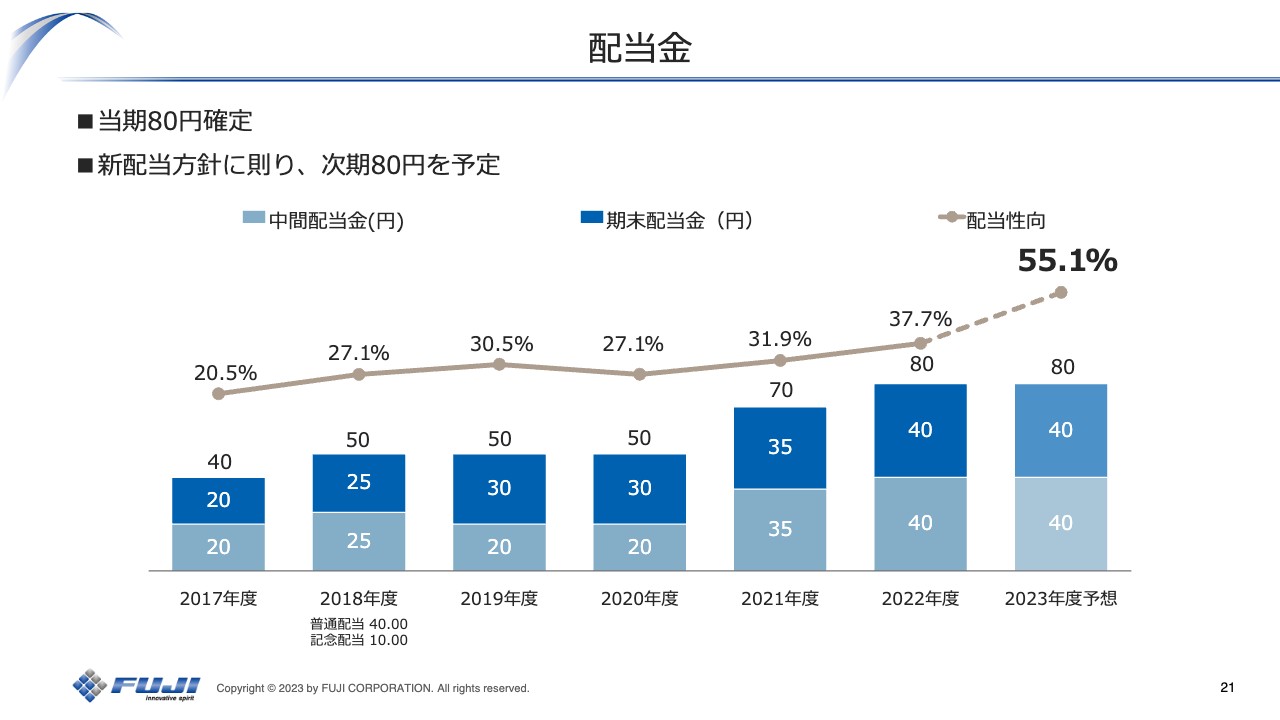

配当金

当期の配当金については、中間配当金40円を実施済みで、期末配当金40円、通期で80円を確定します。配当性向は37.7パーセントとなりました。

今年度においても昨年同様、中間、期末ともに40円、合計80円の配当とする予定です。この場合に、配当性向は55.1パーセントになる予定です。

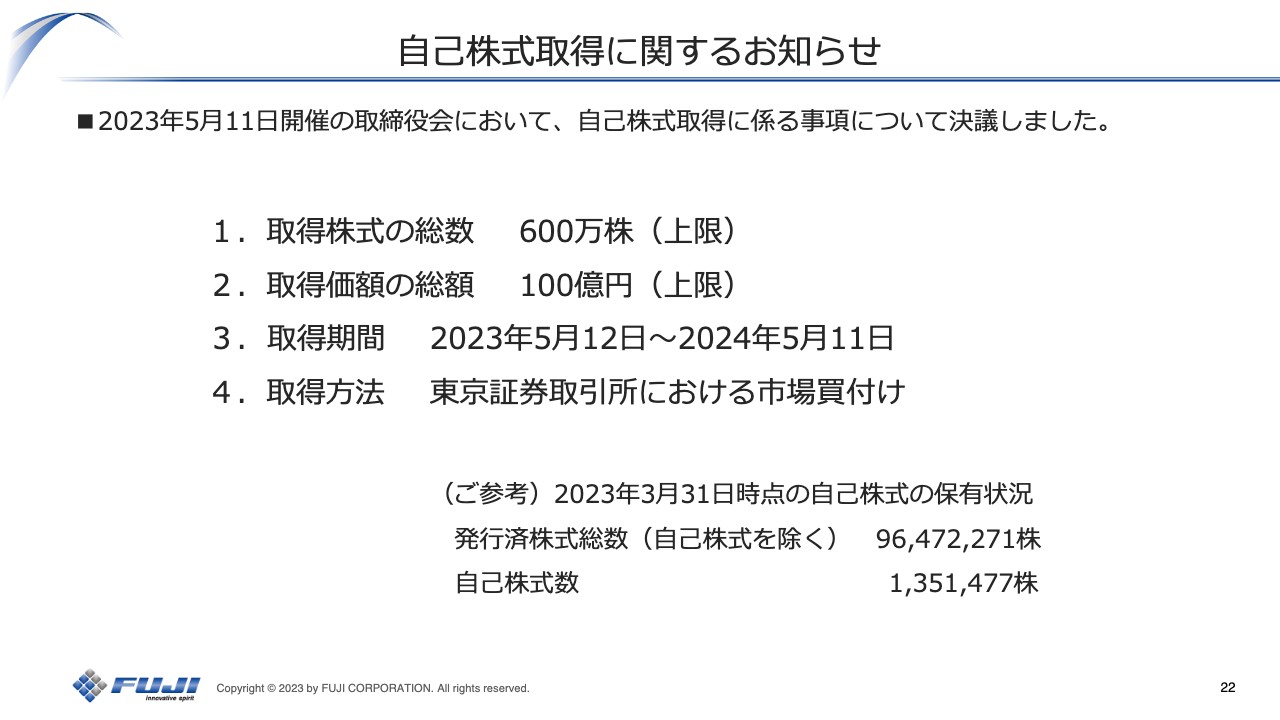

自己株式取得に関するお知らせ

株主のみなさまへの還元および資本効率の向上を目的として、取得株式上限600万株、取得価額上限100億円にて自社株買いを実施します。

2-1. 企業理念

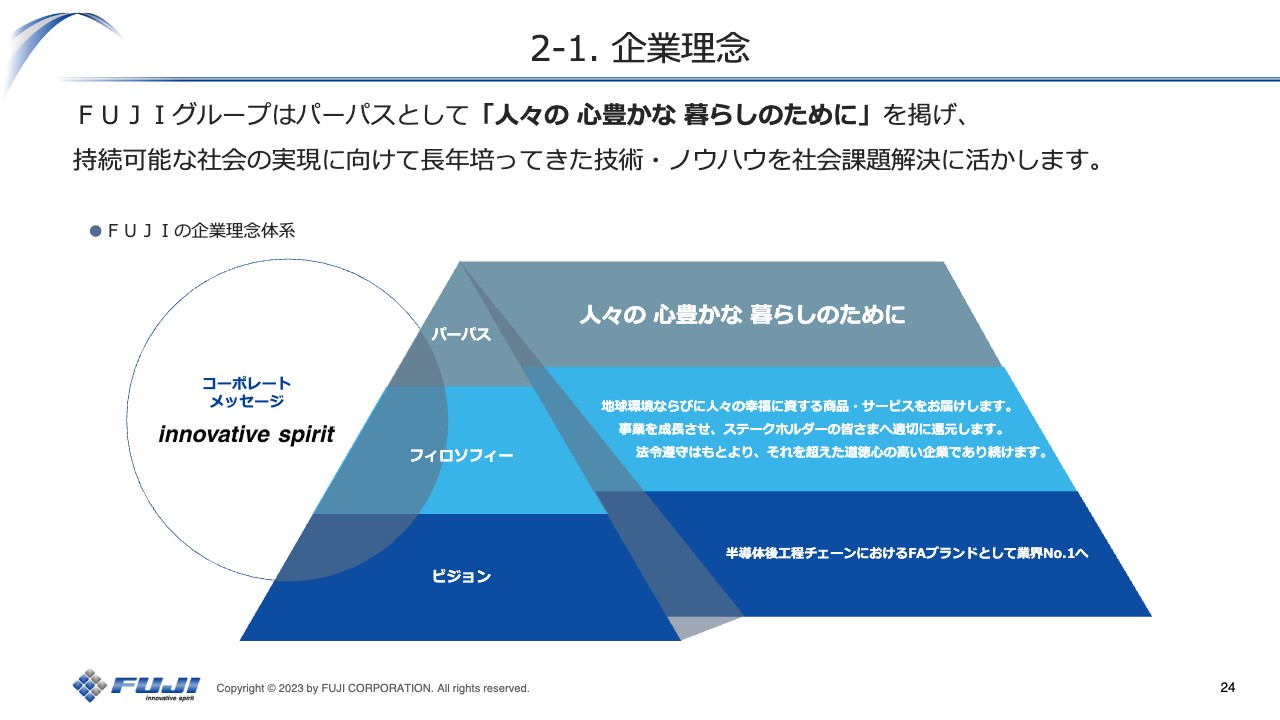

ここからは、中期経営計画を振り返りながらご説明します。はじめに、企業理念についてご説明します。

当グループのパーパスは「人々の 心豊かな 暮らしのために」です。世界中の人々の心豊かな暮らしのために、ロボティクスと自動化技術を礎に、製造・介護・物流などの分野において、驚きと感動を与える商品・サービスを届けることで、社会に新しい価値を創造し、人々の笑顔あふれるサステナブルで心豊かな社会の実現を目指しています。

ビジョンは2023年1月に変更しました。今後も拡大する半導体後工程市場において、世界トップクラスを誇るマウンターやダイボンダを軸に、先進的な自動化ソリューションを提供することで、FAブランドとしてNo.1の地位を確立するという意志を込めています。

2-2. 中期経営計画の見直し

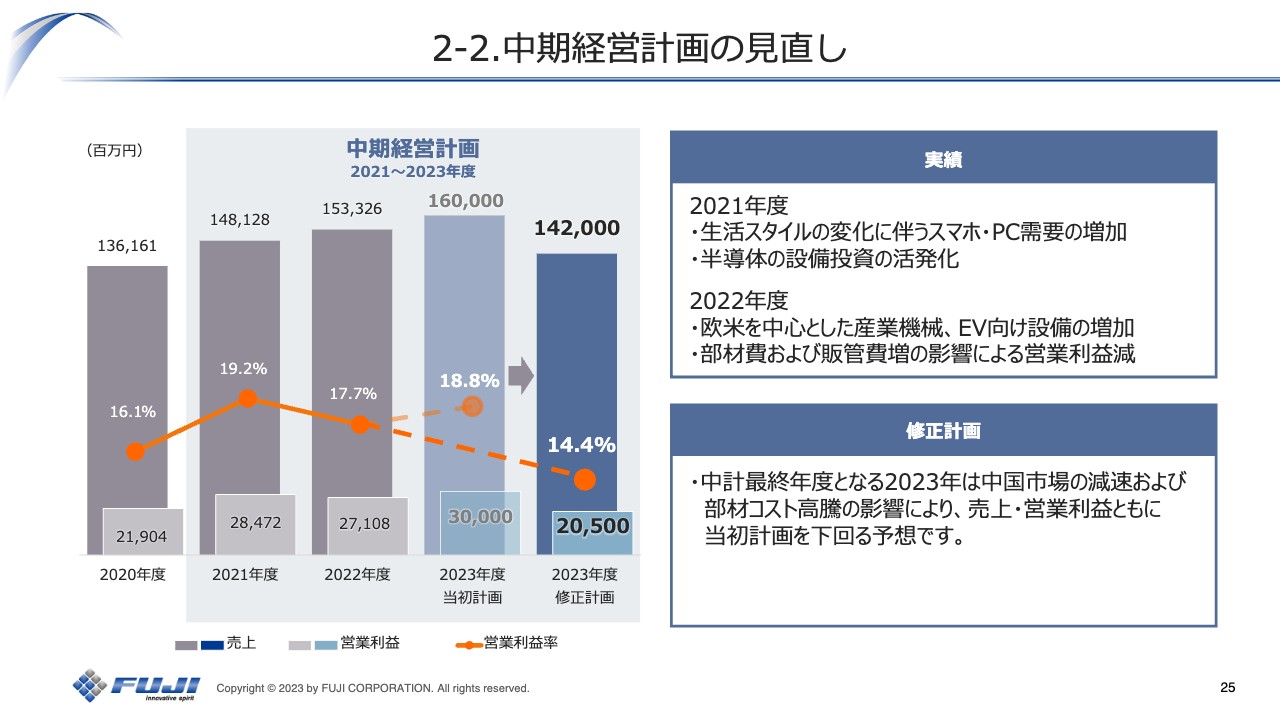

今年が最終年度となる、中期経営計画についてご説明します。最初の年である2021年度は、新型コロナウイルス感染拡大の影響が心配されましたが、テレワークや生活スタイルの変化が奏功し、スマートフォン、PC需要の増加やそれに伴う半導体の設備投資が活発化しました。それにより、過去最高の業績を達成することができました。

しかし、中計2年目の2022年度は、欧米を中心とした産業機械、EV向け設備が堅調に伸びて売上が過去最高となりましたが、部材コストの高騰や販管費増の影響により、営業利益を押し下げる結果となりました。

中計最終年度となる2023年度は、中国市場の減速や部材コスト高騰の影響により、売上・営業利益ともに当初計画を下回る予想です。

2-2. 中期経営計画の見直し

ロボットソリューション事業の牽引役であるマウンターの世界市場を、当初計画の3,500億円から3,600億円へと修正しています。若干の拡大を予想していますが、得意とするスマホ関連設備需要は低調に推移すると予想しています。

また、半導体市場の一時的な減速に伴い、ファスフォードテクノロジが製造販売しているダイボンダの需要も減少すると予想した結果、売上高は130億円マイナスの1,270億円となります。営業利益は、売上減少による影響と、期初計画で予想していなかった顧客ミックスによる売価改善、および昨今の部材価格の高騰を加味しています。

マシンツール事業の売上高は、35億円減の125億円に修正しました。弊社が得意としてきた自動車のエンジン周りやトランスミッションの投資が低調と予想されますが、EV向けのモーターシャフトやデフケース向けの設備、および汎用機市場に広く攻勢をかけていく計画です。

その他事業は、国内子会社が行っている半導体製造装置関連顧客向けの製品売上が減少する予定で、売上高の予想を15億円減らしていますが、中長期的には伸びていくと見込んでいます。

2-3. マウンター市場環境について

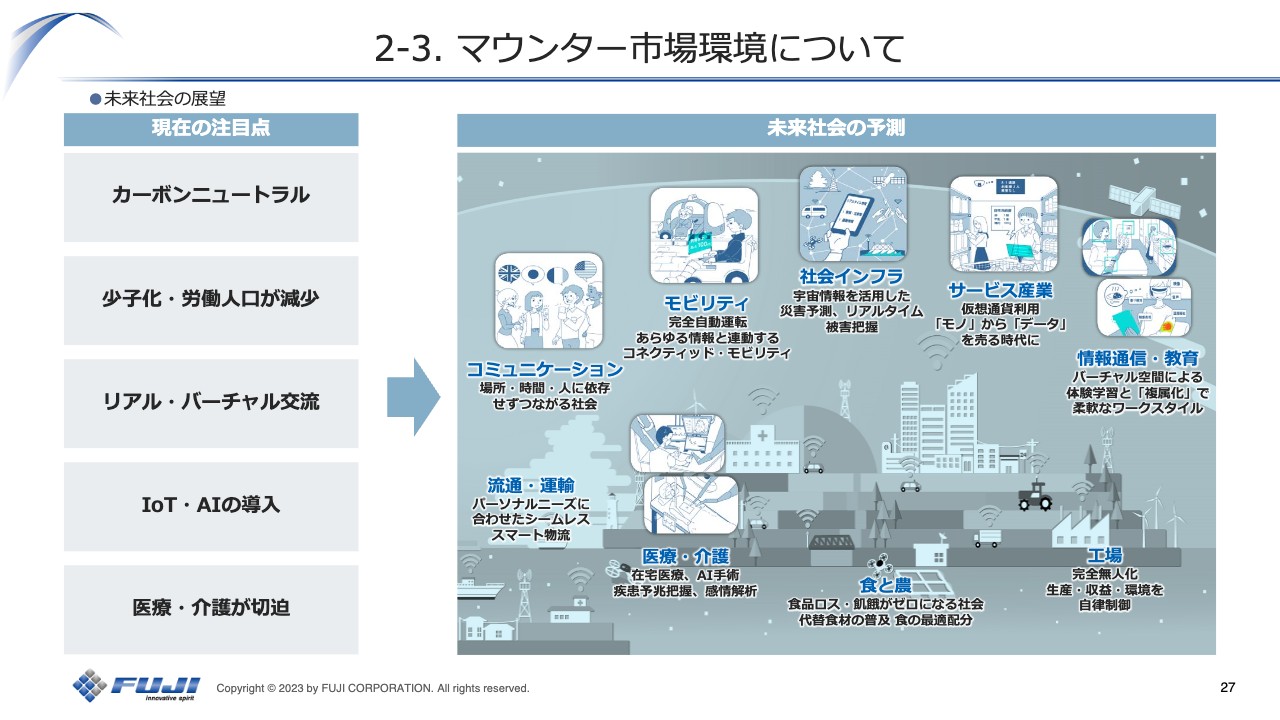

未来社会の展望についてご説明します。私どもが注目しているのは、スライドに記載の5つです。それによって、世の中がどのように変わっていくのか整理したいと思います。

モビリティでは、言うまでもなく100年に一度とも言われる自動車業界の変革を象徴する「CASE」がキーワードになります。ご存じのとおり、中国の2022年の新車販売台数のうち20パーセントをEVが占めています。

また、我々に身近な工場では、高収益を目的とした生産・環境の自律制御化がさらに進むと考えられます。また、データの価値が今以上に高まり、モノのみならず、データを売る時代も到来すると考えています。

いずれにしても、すべてにおいてデジタル技術の社会への実装が急速に進み、DXが一層進展していくことは間違いありません。

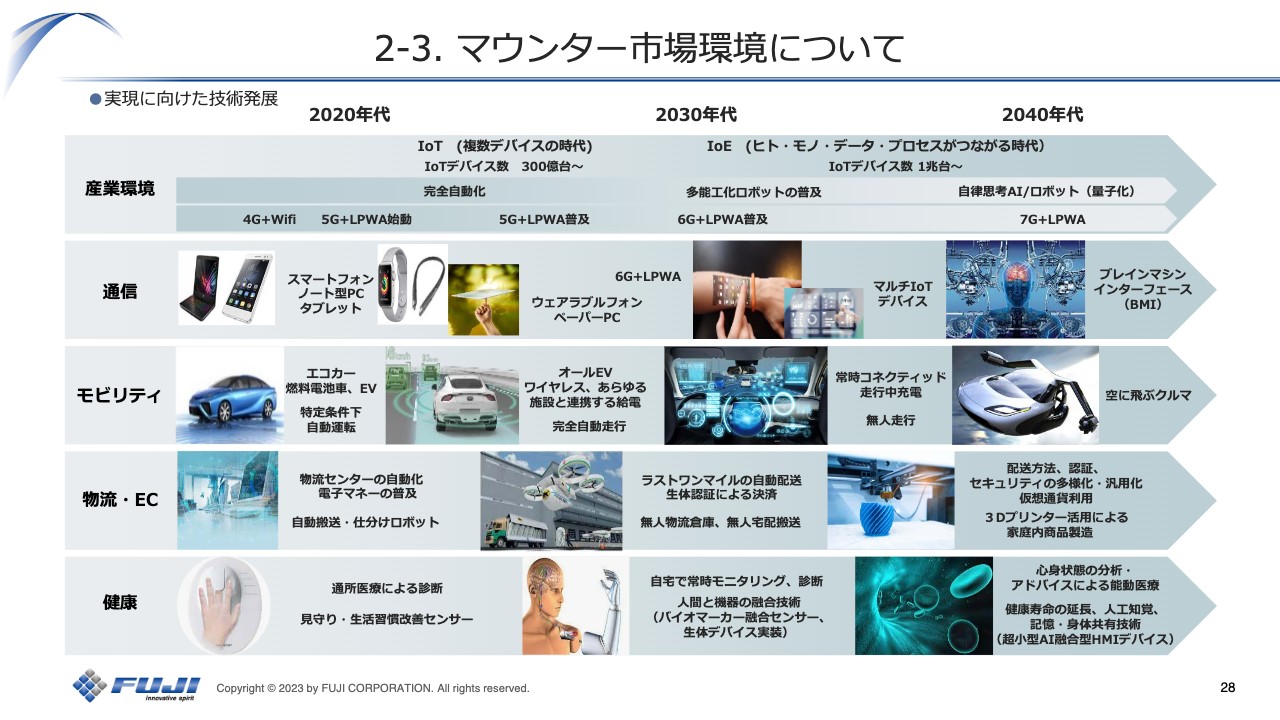

2-3. マウンター市場環境について

今後、IoT(Internet of Things)からIoE(Internet of Everything)へと時代は進展します。未来社会はIoTデバイスの増加とともに、爆発的に情報量が増え、高速通信やサーバー、ハイパフォーマンス・コンピューティング(HPC)やクラウドインフラも、さらに整備が進むと考えられます。

さまざまな製品やデバイスには大小ありますが、制御するための基板がさらに必要です。今後も豊かな社会実現のために、提供する装置やサービスで下支えしていくことこそが、我々の仕事だと考えています。

2-3. マウンター市場環境について

これまで株主、投資家のみなさまと多くの対話を重ねる中で、より踏み込んだ情報発信の必要性を感じていた次第です。今回の決算発表の機会に、当グループの成長戦略や中長期的な企業価値向上に向けた取り組みについてご説明するとともに、安定的にPBR1倍を超えるように今後も取り組みを続けていきたいと考えています。

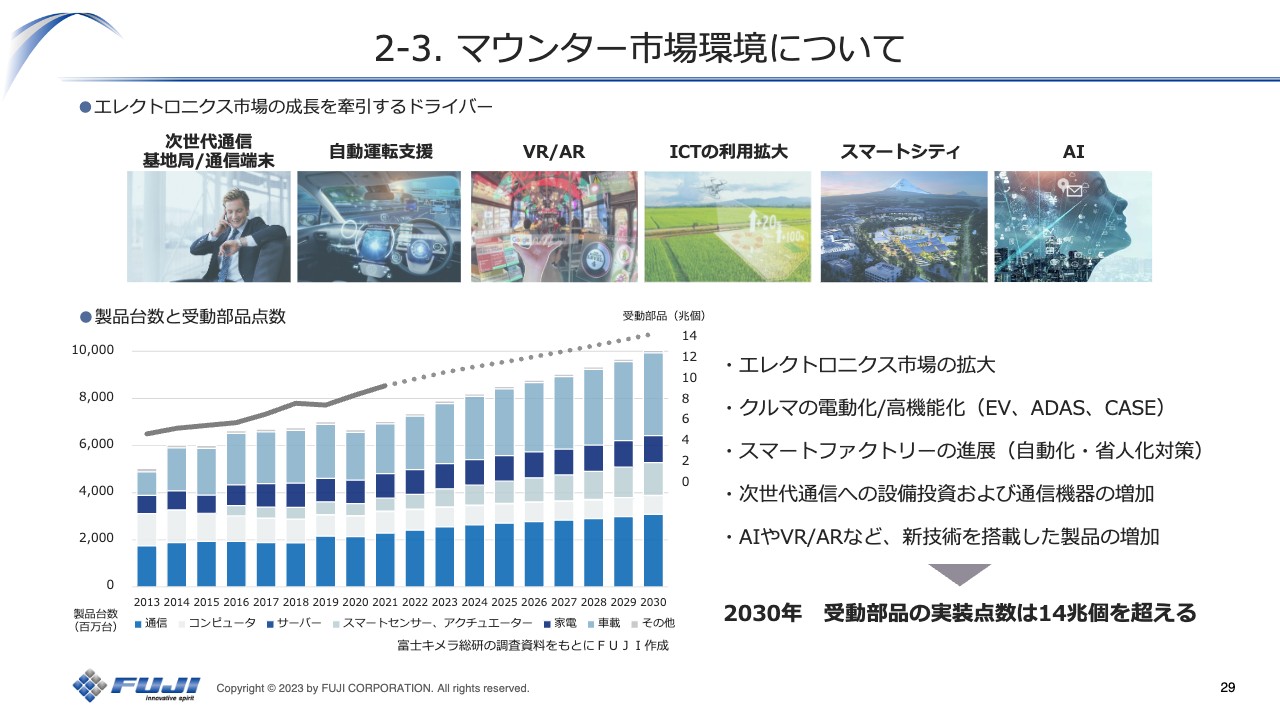

スライドのグラフは、電子部品の9割を占める受動部品の数量と電子部品の搭載された製品の台数を2030年まで予測しました。

エレクトロニクス市場の拡大を牽引するのは、車の電動化や、通信機器に付随するインフラ、スマートファクトリーの進展、さらにはAIやVRなど、新しい技術を搭載した製品の増加です。それにより、必要とされる電子部品は2030年には14兆個を超えると考えています。

2-3. マウンター市場環境について

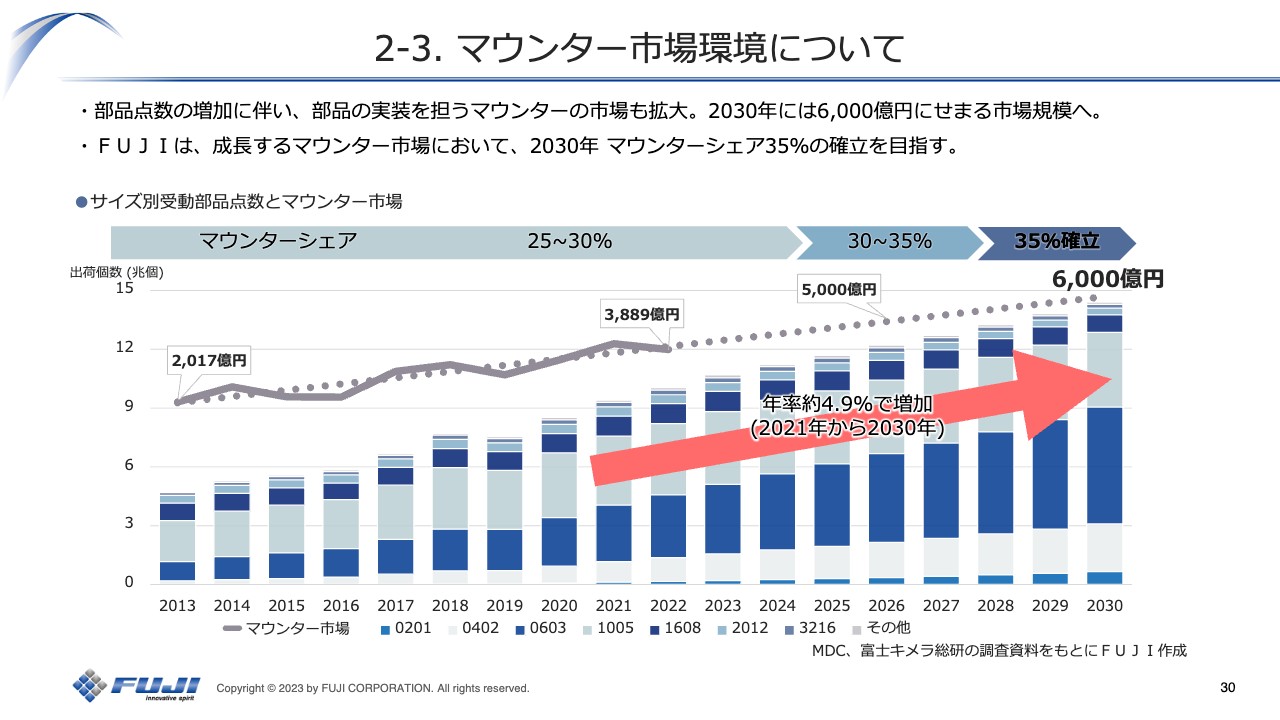

部品点数の増加に伴って、部品の実装を担うマウンターの市場も拡大していきます。2030年には6,000億円にせまる市場規模と予測しています。

当社は成長するマウンター市場において、現在のシェアは25パーセントから30パーセントくらいですが、2030年にはマウンターシェア35パーセントの確立を目指し、確実に奪取していきます。今後も進む狭隣接実装、電子部品のさらなる小型化は、当社の得意分野でもあります。

マウンター市場が2030年に6,000億円になるとすると、現在から1.5倍くらい伸びていることになります。電子部品の伸びが10兆個から14兆個に、1.4倍になるわけですが、なぜマウンターの伸びのほうが大きいのか疑問に思う方もいると思います。理由は2つあります。

1つ目は電子部品全体の伸びよりも車載向け部品の伸びのほうが大きいからです。車載向けの大型部品、異形部品は実装速度もゆっくりですから、設備がたくさん必要になります。

2つ目に、昨今の自動化要求は非常に強いものがあります。それにより、設備の価格自体が上がっていき、高付加価値製品になっていきます。

2-3. マウンター市場環境について

マウンターシェア35パーセント確立に向けて、開発、営業、生産が三位一体となって取り組んでいきます。

開発においては、今年度より本格的に「NXTR(ネクストアール)」を新たな旗艦機種として投入します。また、地域ごと・顧客ごとに異なるさまざまなFA、つまり自動化の要求に対して、それを実現するシステムと装置、周辺機器を開発して応えていきます。

営業においては、デジタル技術をさらに活用します。例えば、サービスパーツの納期短縮、リモートでの教育など、各種サービスを迅速化し充実させます。

また、マーケティング機能もさらに高度化していきます。需要予測の精度を高め、機会損失を減らしていきたいと考えているほか、さらに情報を一元管理して、顧客や市場の要求を的確にとらえて開発にも活かしていきます。

生産においては、デジタル化を徹底し、需要の変化に柔軟な対応をすることで、高効率・高品質なものづくりを実現させるとともに、在庫の一層の適正化を図ります。

2024年9月に操業予定の岡崎新工場により、生産能力も1.5倍以上になる予定で、さらに効率化が高まります。同時に、生産サプライチェーンである国内子会社、および中国の昆山富士との連携強化も推進していきます。

2-4. マシンツール事業の現状と課題

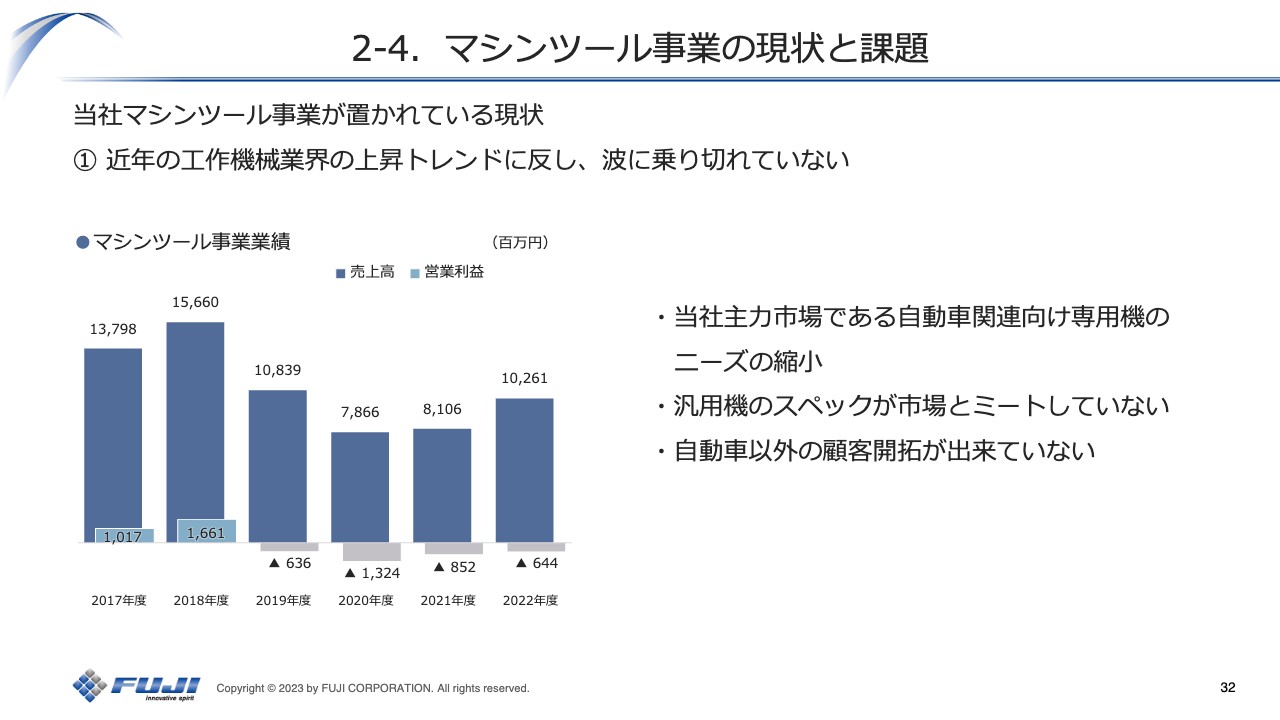

マシンツール事業については、私どもも状況を捉え対策を講じてきましたが、結果が伴わず、株主の方々はじめ多くの方々にご心配とご迷惑をおかけしています。大変申し訳ございません。

当社主力市場である自動車関連向け専用機のニーズの縮小や、汎用機のスペックが市場とミートしていない、あるいは自動車以外の顧客開拓がまだできていないという課題は充分に認識していました。しかし、変化のスピードへの対応がまだまだ不十分であったと言わざるを得ません。

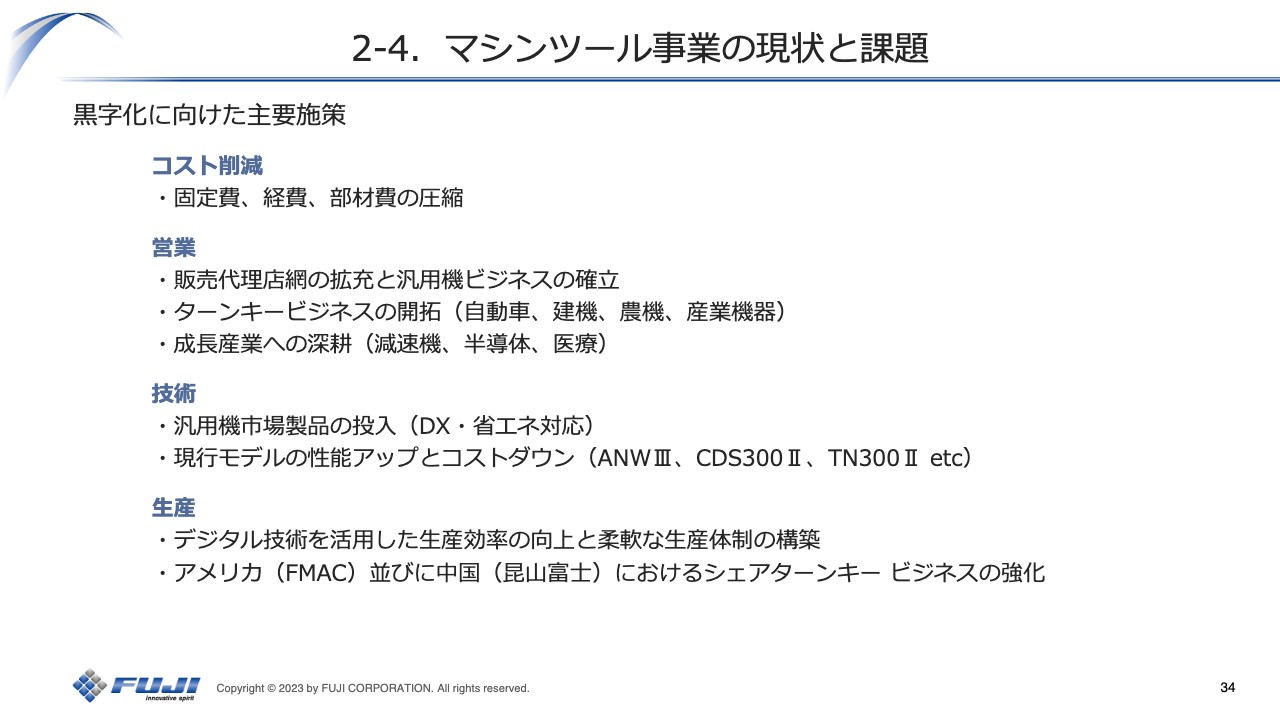

2-4. マシンツール事業の現状と課題

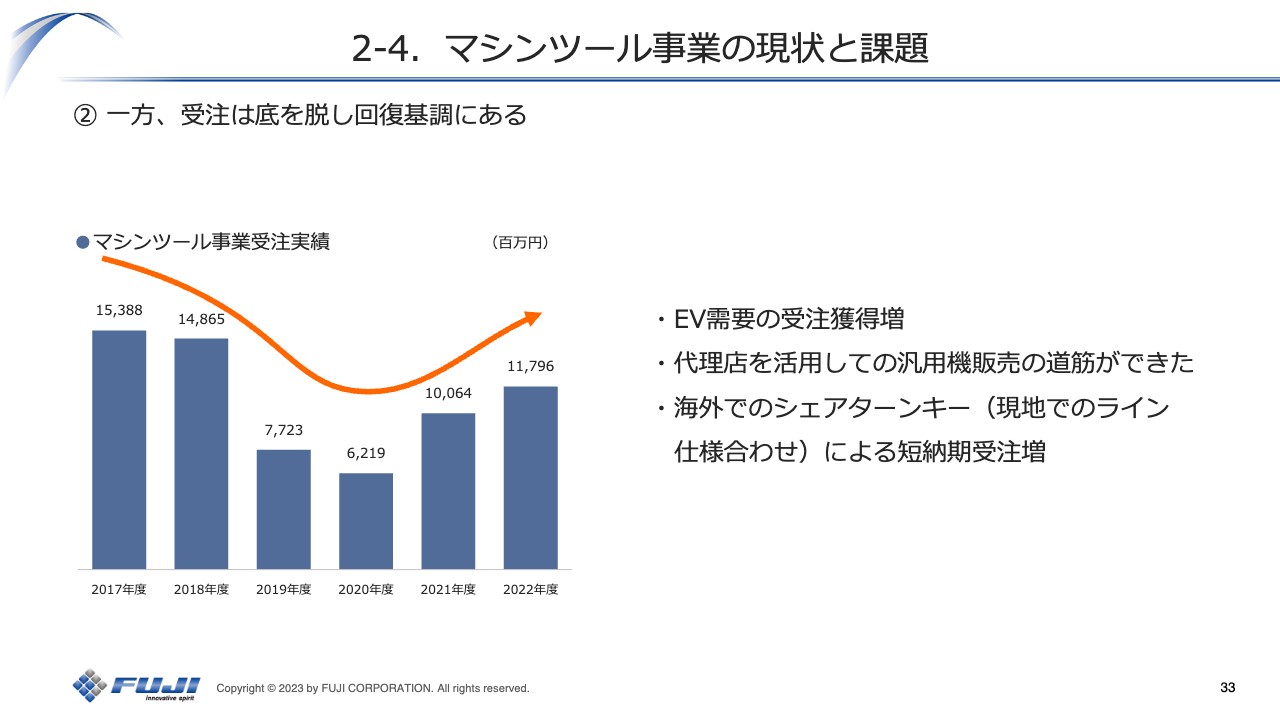

徐々にではありますが、課題への対応の効果は表れてきていて、スライドに記載したような状況下において受注は2020年を底に、現在は回復基調にあります。

2-4. マシンツール事業の現状と課題

利益を上げるための施策として、まずは人件費をはじめとした固定費、経費、最も大きい費用である部材費の削減をきめ細かく行います。

営業面では販売代理店網の拡充と、汎用機ビジネスの確立など、技術面においては市場要求に沿ったコストパフォーマンスの高い製品を市場に投入します。また、デジタル技術を活用して生産効率の向上を図り、お客さまの短納期ニーズに応えられる柔軟な生産体制を構築していきます。

2-5. 財務戦略

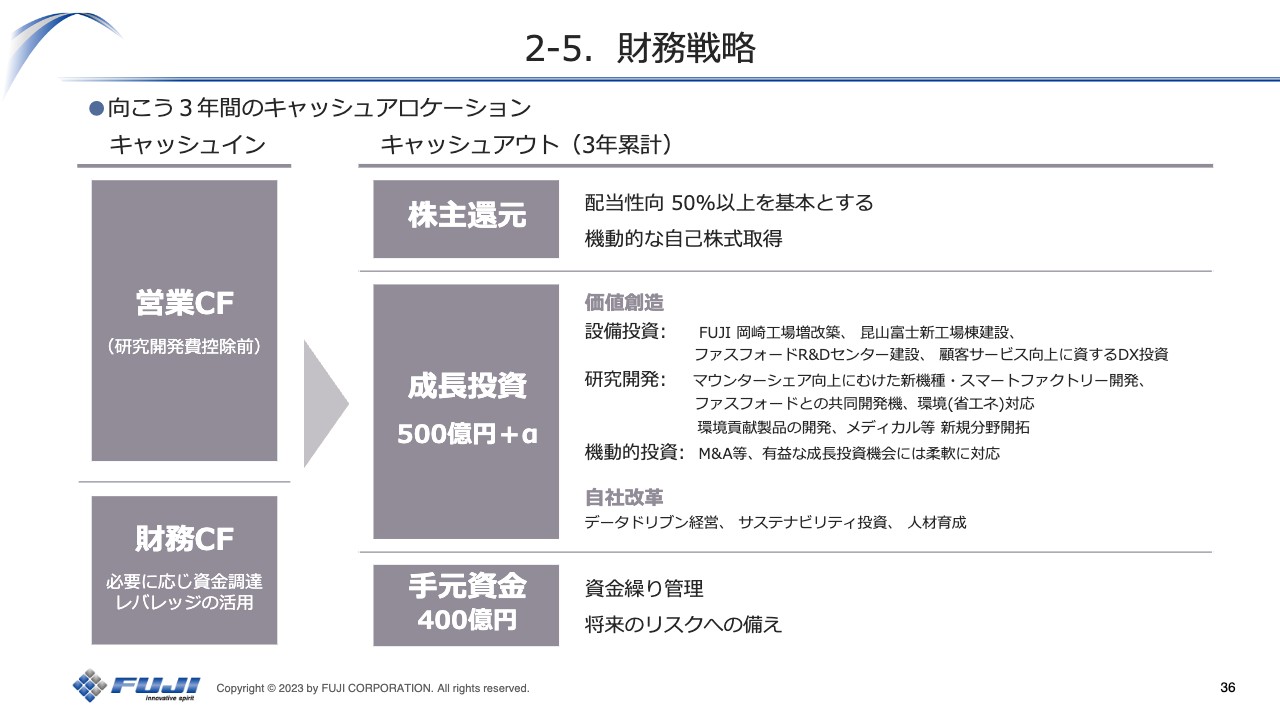

財務戦略についてご説明します。基本方針はスライドに記載のとおりですが、安定した財務基盤を維持しつつ、資金を成長投資と株主還元に最適に配分する方針に変わりはありません。

ただし、ややキャッシュリッチの状態に移行してきていますので、株主還元については配当性向50パーセントを基本とし、自社株の取得は今後も機を見て行っていく所存です。

2-5. 財務戦略

キャッシュアロケーションは、スライドに図解したとおりです。資金繰りと将来リスクへの備えとして手元資金400億円を確保します。また、向こう3年間の成長投資として、スライドでは投資と費用が混在していますが、工場の増築や研究開発に500億円を想定しています。

それ以外に、具体化はしていませんが、企業買収など有益な投資機会を捉えていきたいと考えています。

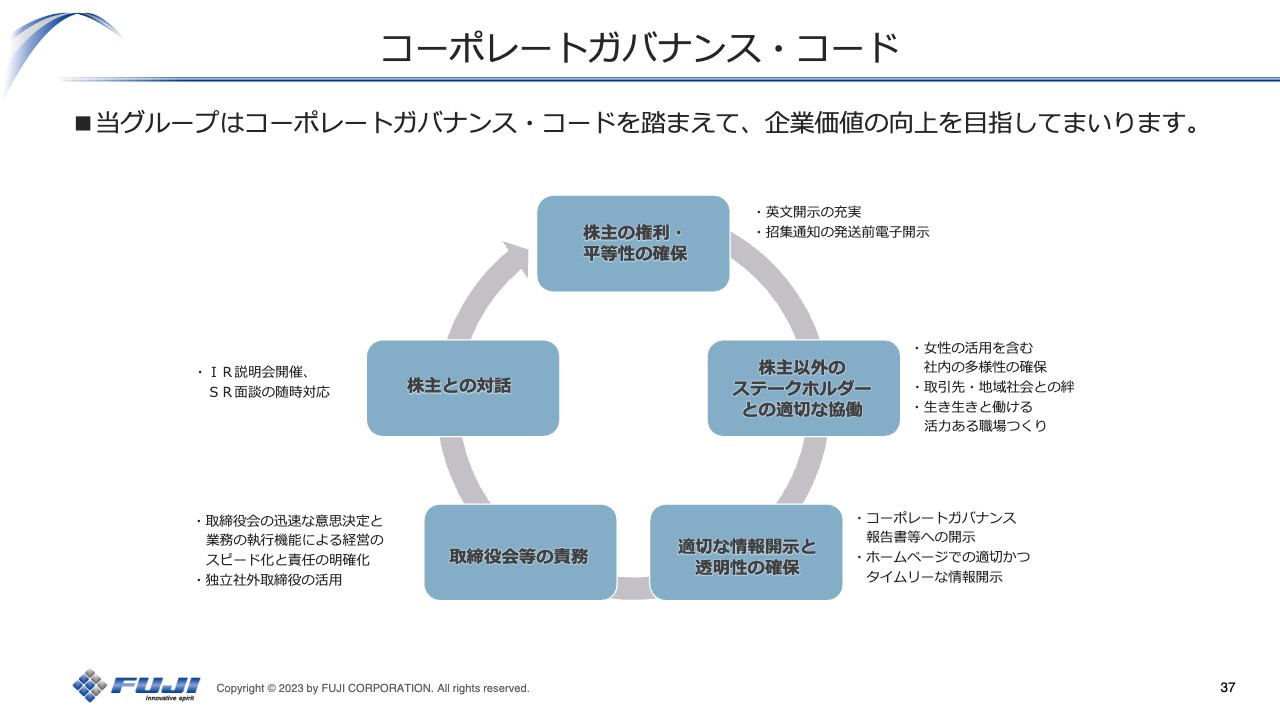

コーポレートガバナンス・コード

以上、当グループはコーポレートガバナンス・コードを踏まえ、企業価値の向上を目指していきます。

最後に6月の株主総会後の役員の異動についてご説明します。五十棲丈二が社長に就任し、常務の江崎一は退任します。補欠監査役候補者は昨年同様、安部正明です。

新社長になります五十棲は、見識、先見性にも非常に優れていて、非常にスピード感があります。現在、デジタル化により時代が急速に変化していますが、この時代に最もふさわしいリーダーです。変化を先取りし、会社を成長に導いていく、そのようなリーダーであると確信して社長に選任しました。

本日私と同席している加納淳一は常務に昇進します。そして、岡浩二が新たに理事に就任し、勝見裕司は退任します。株主総会後の役員人事について、現時点で以上のようにまとめています。

ご説明は以上です。どうもありがとうございました。

新着ログ

「機械」のログ