JBR、2Qは売上・各利益とも上期計画を上回る着地 新市場である戸建て住宅への展開も着実に進行中

目次

若月光博氏(以下、若月):取締役の若月です。本日はお忙しい中、ご視聴賜りまして誠にありがとうございます。2023年9月期第2四半期の決算説明会を開始します。目次に記載している決算概況、主要指標、トピックス、よくある質問までを順番にご説明します。

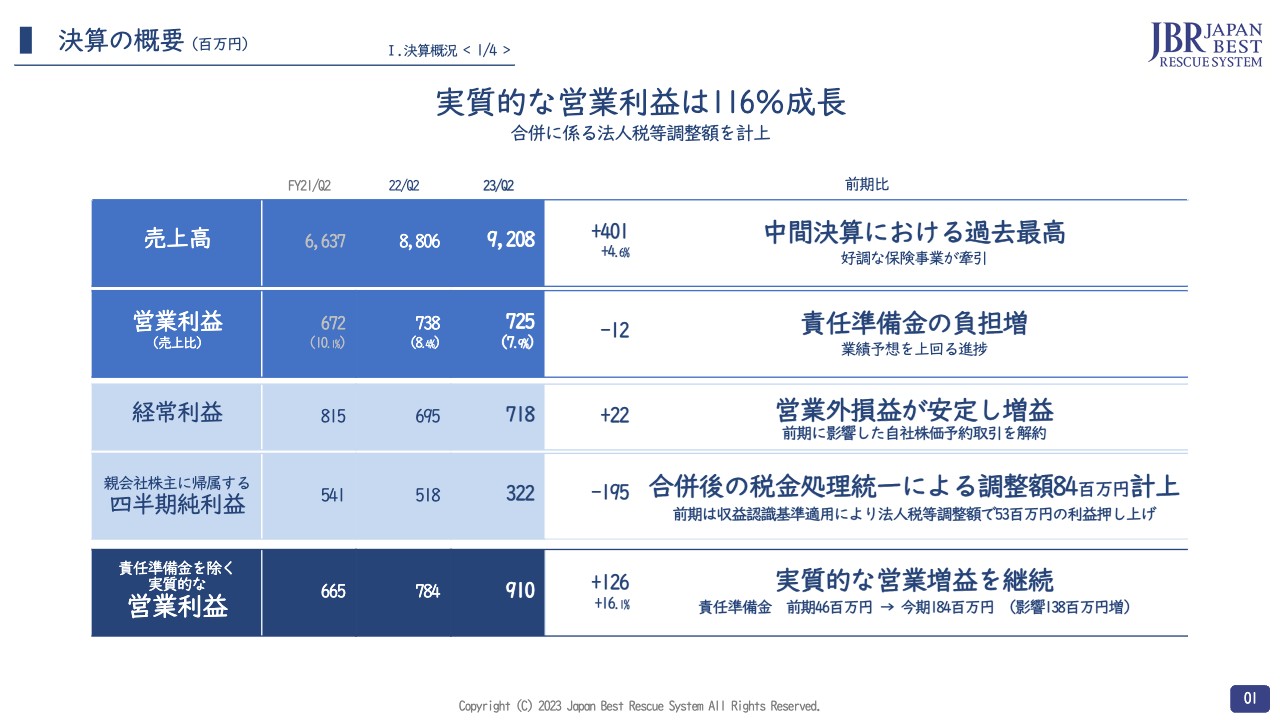

決算の概要

決算の概要です。実質的な営業利益は116パーセントの成長で、合併に係る法人税と調整額の計上が発生したことが、想定と少し違ったところになります。

売上高は92億800万円で、中間決算における過去最高を達成しました。一番大きな要因となったのは、保険事業です。保険の会計に関しては、保険料収入が入ったタイミングで一括計上するのですが、保険契約が非常に好調だったため売上が大きくなりました。

営業利益は7億2,500万円で、前期より若干低くなっています。もともと上期はかなり重い責任準備金がありましたので、計画ではもっと低くみていたものの、結果としては業績予想を上回っています。

経常利益に関しては7億1,800万円でした。経常利益は、かつてあった自社株価予約取引の影響を受けてしまうのですが、営業外損益が非常に安定して増益となっています。運用益が出たものの売却分がありましたので、前年同期を上回る数字が出ています。

当期純利益について、ここだけ少しわかりにくいのですが、金額は3億2,200万円でした。前回が5億1,800万円ということで減っており、ここは前期と後期とを合わせて約2億円の差が出ています。

大きな理由として、「合併後の税金処理統一による」と記載しています。JBRとアクトコール、TSUNAGUでは、会社合併前はそれぞれ税金の処理の仕方が違ったのですが、これを統一したことによります。

JBRでは、どちらかというと保守的な処理を行っており、アクトコールとTSUNAGUでは緩く収めるような処理になっていました。合併後はこれを、旧JBRの保守的な処理に統一します。それによって、今期は8,400万円の法人税等調整額の計上分を含んでいます。

前期に関しては、収益認識基準適用による法人税等調整額の影響があり、5,300万円がプラスされて5億1,800万円になっていました。前期はプラス影響があり、今期はマイナス影響があったということで、大きな差にはなっています。

責任準備金については、こちらもわかりにくいかもしれませんが、保険の契約が非常に好調のため減益になる、ということになります。スライド最下部に、責任準備金の影響を排除した数字を並べています。責任準備金を除いた実質的な営業利益としては9億1,000万円と、昨年度の7億8,400万円から大きく伸びています。前期の上期の責任準備金計上額は4,600万円で、今期は第2四半期までで1億8,400万円ですので、この科目だけで1億3,800万円増となっています。

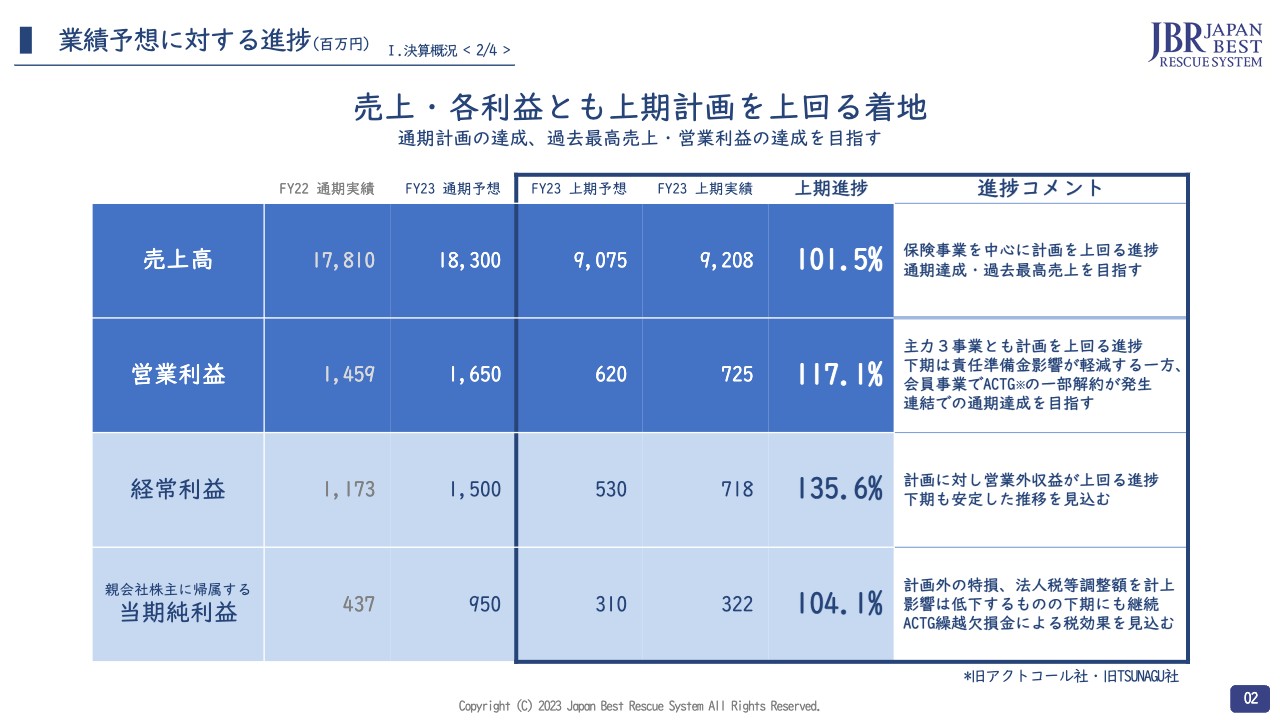

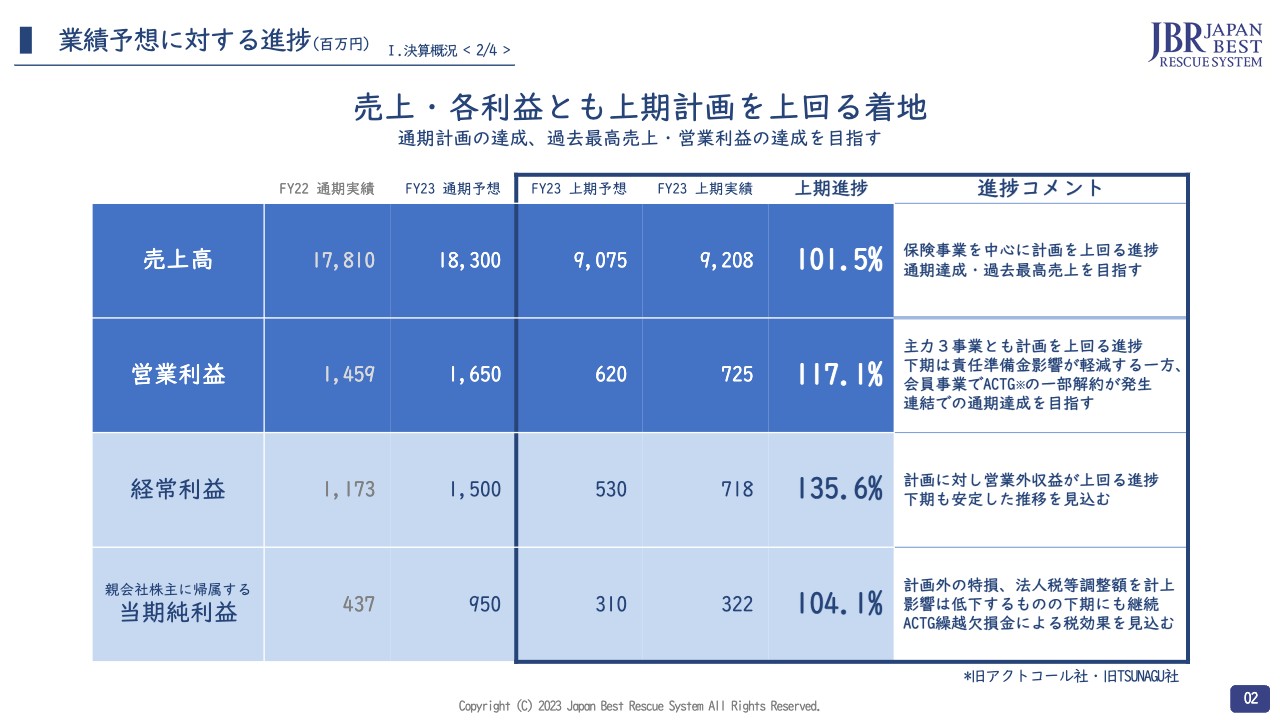

業績予想に対する進捗

業績予想に対する進捗です。スライドの表の太枠で囲ったところをご覧ください。売上高は90億7,500万円の予想でしたが、92億円を超えることができました。お伝えしたように過去最高で、保険事業が主な要因になります。

営業利益に関しては、責任準備金の押し下げを見ていたため、上期は6億2,000万円の予想でしたが、約1億円上振れし、7億2,500万円となっています。

保険事業が好調ですと責任準備金が重くなって減益になりますので、「予定より利益が出たということは、最終的には保険が想定ほど好調にならなかったのだろうか?」とも考えられそうですが、そのようなことはなく、私たちに譲っていただく保険の契約数はわかっていましたので、想定したとおりの金額と件数で契約をいただいています。

したがって、保険の準備金は想定どおり積まれて押し下げられたということです。会員事業、保証事業、保険事業の3事業ともすべて計画を上回ったということがあり、そのマイナスを一部埋め、7億2,500万円の営業利益が出ています。

経常利益に関しては、5億3,000万円の計画に対して、営業外収益が上回る結果だったため、実績は7億1,800万円、計画に対して30パーセントを上回る達成になっています。

当期純利益は、計画が3億1,000万円、実績は3億2,200万円です。要因としてはいくつかあり、計画外の特損も少しあったのですが、結果的には予定を上回るかたちで終えることができました。

旧アクトコールで、税務上の欠損金を持っています。今回、法人税等調整額の増える影響は下期も4,000万円くらいあるのですが、欠損金が利用できるというプラスの効果もあるため、ある程度打ち消されると考えています。

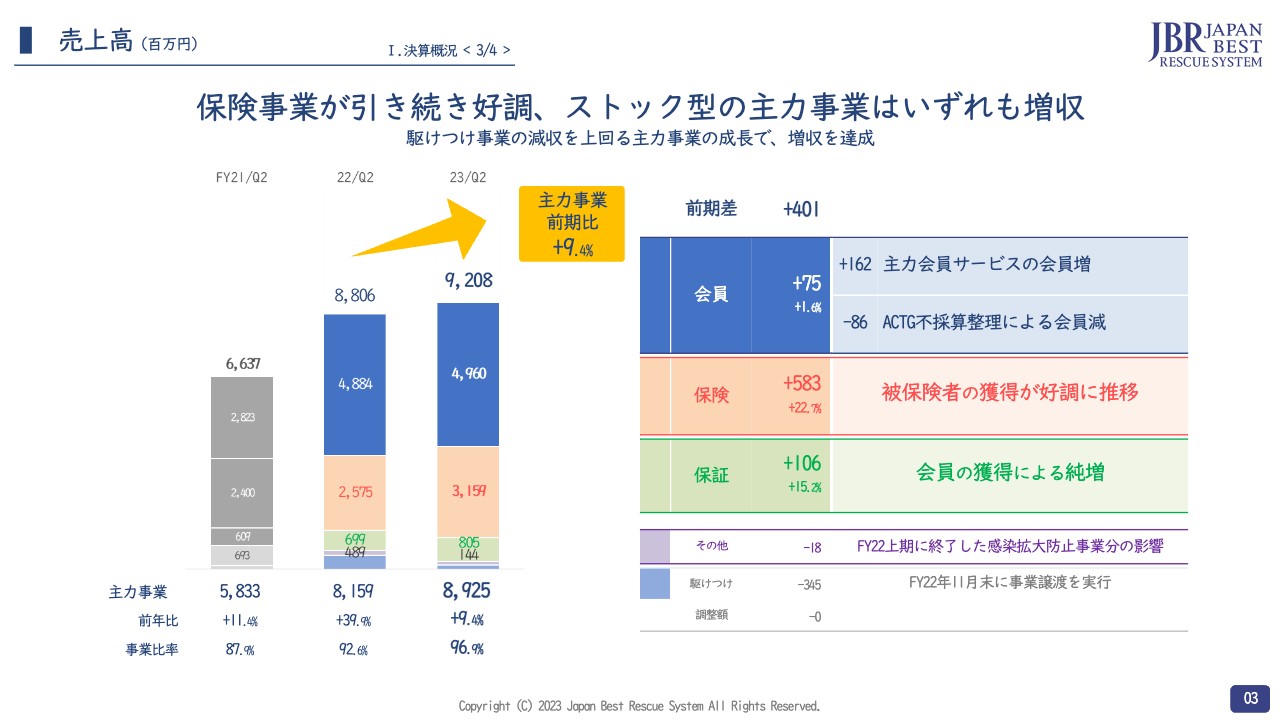

売上高

売上高についてご説明します。繰り返しになりますが、保険事業が非常に好調で、前年同期比9.4パーセント増と、前期を上回ることができました。

会員事業に関しては、主力のサービスが好調に推移したことがプラス要因となり、前年同期比で1億6,200万円増となっています。アクトホール、TSUNAGUの負債者の整理を先に行いましたが、次の段階のものを一部進めたため、こちらに関しては減少要因になっています。

保険事業については、保険の影響が一番大きなプラス要因となり、前年同期比で5億8,300万円増となっています。

保証事業は、上場後の営業が非常に好調なこともあり、こちらも会員の獲得は順調に進んでいます。120ヶ月計上になるものが非常に多いため、契約は多くても、売上計上はあまり乗らず、前受収益がどんどん増えていくかたちになります。それでも、前年同期比で1億600万円がプラスになっています。

昨年は感染拡大防止事業として、私たちの足を利用してもらうラストマイル事業のようなサービスを行っていましたが、現在コロナ禍による規制は収まっている状況のため終了し、減少分となっています。

また、事業ポートフォリオの整理を進めてきています。スライド左側のグラフの一番下に、主力の上記3事業の占める比率を記載しています。今期の段階で96.9パーセント、ほぼ97パーセントとなっており、ラストマイル事業等その他は残り3パーセントですから、ほぼ完全にストック化できたと見ています。

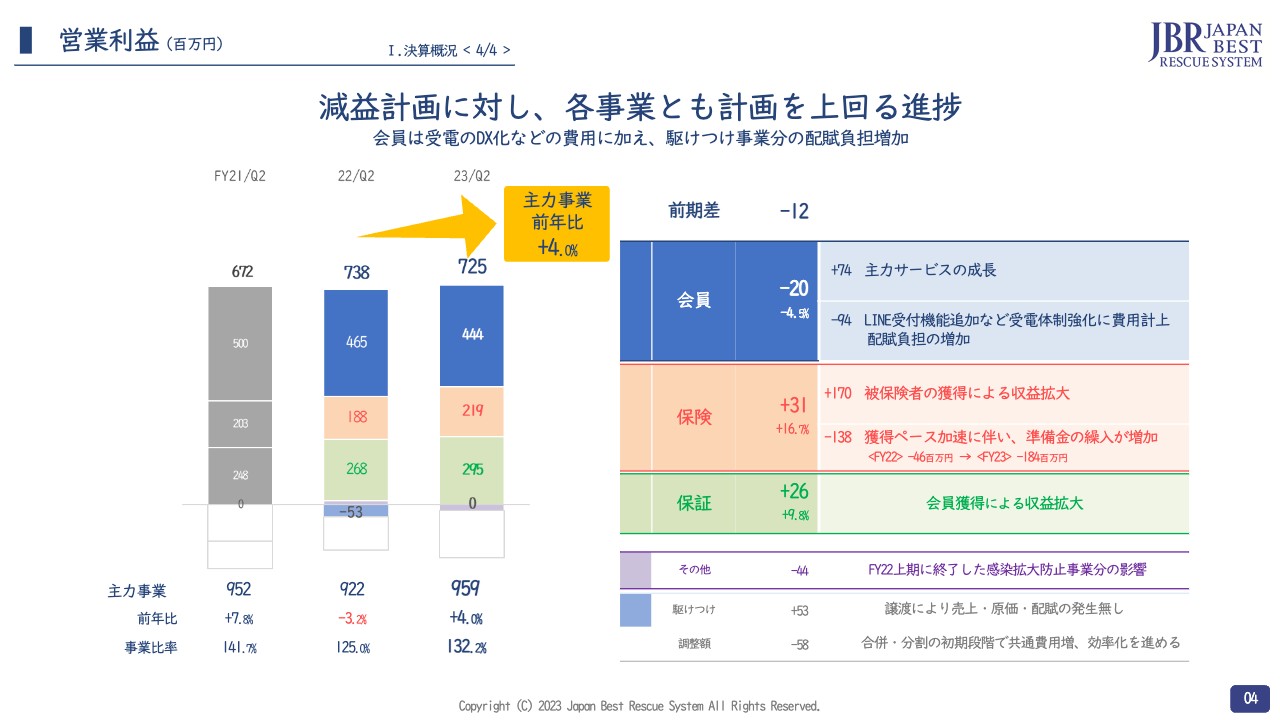

営業利益

営業利益についてご説明します。減益の計画でしたが、各事業とも計画を上回ることができました。開示する予算計画は、社内で持っている計画よりも少し下げた内容となっていますが、今回は社内の予算をすべて超えることができ、総じて非常に良い上期だったと思っています。

会員事業は、主力サービスの成長により前年同期比で7,400万円増となっており、配賦負担増加によるマイナス影響が少しあります。

スライドでは「LINE受付」機能を例に出していますが、受電体制強化のための投資を行いました。コールセンターがパンクしないようにという意図に加え、今まで電話だけで受けていたものを、世の中に合ったいろいろな手法に分散して受け付けられるよう、アプリの強化に注力しました。

3月の繁忙期は当然、電話が集中しますので、受電率の低下による不満が出て解約につながってしまうようなことが毎年起こっています。今回は会員が増えている分、問い合わせ件数は従来より多いのですが、電話での受付件数は昨年度より下回っています。

取り組みの成果が出ていることに加え、来期はさらに次の手が打てると思いますので、ここに関してはかなり自信が出てきています。

保険事業に関しては、特需もあり、被保険者の獲得が非常に順調でしたので、前年同期比で1億7,000万円増となっています。責任準備金が重くのしかかることがマイナス要因になり、前年同期比で1億3,800万円減となっています。

保証事業は特別な要因もなく順調です。売上は好調で、利益も前年同期比2,600万円プラスで順調に推移しています。ラストワンマイル事業が前年同期比4,400万円減で、昨年よりは減少しています。全体では主力の3事業を中心に、前年同期比で4パーセント増と成長しています。

会員・保証事業

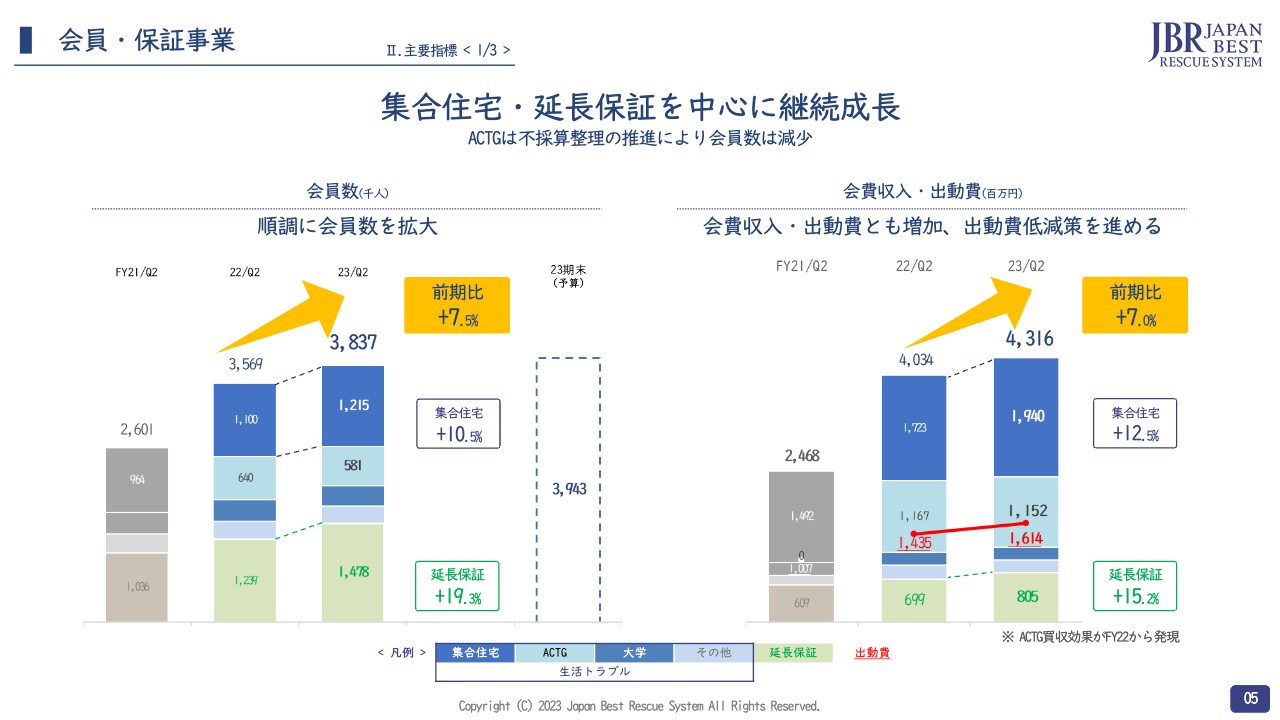

事業ごとにご説明します。こちらのスライドでは会員事業と保証事業とでまとめています。集合住宅・延長保証を中心に継続的に成長できています。アクトコール、TSUNAGUに関しては不採算の整理を行っていますので、会員数は減少しています。

左側のグラフは会員数の推移を示しています。棒の一番上の、旧JBRが持っていた集合住宅に関しては120万会員を超えており、一番下の延長保証は150万人近くと一番会員数を伸ばしています。この2つは順調に進捗しています。旧アクトコールの部分は減っていますが、こちらは想定どおりに進んでいます。

集合住宅に関して、会員数の伸びは前年同期比で10.5パーセント増、延長保証は前年同期比で19.3パーセント増です。全体では前年同期比7.5パーセント増の成長となっています。

右のグラフは、会費収入・出勤費の推移です。こちらも順調に推移しており、集合住宅で前年同期比12.5パーセント増、延長保証で前年同期比15.2パーセント増です。

棒グラフの上から2段目、水色の旧アクトコールの部分については、左側のグラフの会員数は減っているのですが、右側のグラフの会費収入ではほぼ減っていません。ここでは不採算のお客さまに対して「採算的に厳しいので、このような条件で受けてもらえませんか」という値上げの提案を行っています。

提案を受け入れてもらえなければ解約となり、売上が減って不採算が減り、黒字に貢献するのですが、今回、提案を受け入れてくださるお客さまも半分以上いましたので、売上が上がった分、不採算が改善しました。結果として、会員数が減っているものの収入は減ってないというかたちになっています。

保険事業

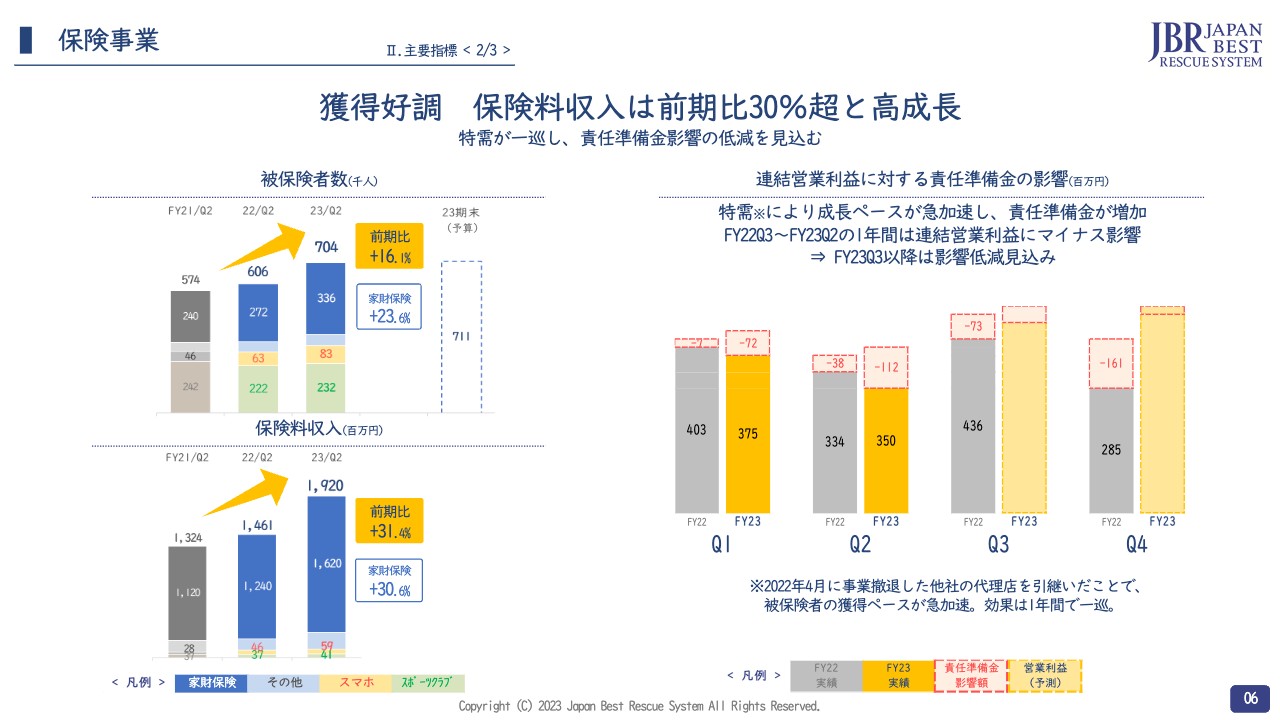

保険事業です。契約の獲得は好調で、会社の歴史上、最も絶好調の1年だったと言えます。昨年度の下期から今年度の上期にわたって特需があり、前年同期比で30パーセント増と、非常に成長しています。

この特需が昨年の4月1日から今年の3月31日の間の切り替え作業でしたので、責任準備金の積みが重かったのですが、通常のオーガニック成長の15パーセントくらいに戻ると、成長ペースから見て積み過ぎという状態になります。そのため、今後の積みが非常に軽くなったり、四半期によっては戻ったりする現象が起こります。スライド右側では、その現象について説明しています。

左上の棒グラフは、被保険者数の推移です。一番上の青い部分が大きく伸びており、2021年度と2022年度の第2四半期で比較しますと、24万人から27万2,000人で、3万2,000人増えています。その次の1年間で比較しますと、6万4,000人増えていることが見て取れます。

オーガニック成長率はあまり変わらないため、3万4,000人くらいがオーガニック部分で、3万人の部分が切り替えによる特需の部分と考えられます。家財保険が特需に当たりますが、この成長率が前年同期比で23.6パーセント増となっています。

左下のグラフは保険料収入の推移です。こちらも青い部分が示す家財保険の特需が大きく、収入面でみると前年同期比で30.6パーセント増の成長となっています。

右側のグラフは責任準備金に関するもので、影響をイメージ図として示しています。今期の上期については、第1四半期と第2四半期の濃いオレンジ色の部分の上に、ピンクの破線で囲ったところがあり、それぞれマイナス7,200万円、マイナス1億1,200万円とあります。これが責任準備金で押し下げた分になっています。

現在進んでいる第3四半期と第4四半期は、右側2つの薄いオレンジ色で示しています。第3四半期で積むであろう責任準備金は、概算では出してあるのですが、事前に正確にはわかりません。数字が一人歩きしないように記載していませんが、イメージとしてはこのくらいのボリュームになるということです。第4四半期は薄いオレンジ色の部分に点線がかかっていますが、この程度まで小さくなる見込みです。

それぞれグレーの棒グラフと比べると、責任準備金の金額が与える影響の大小がわかりやすいかと思います。下期はだいぶ影響が低減し、より利益が出てくるというのが今期の大きな特徴です。

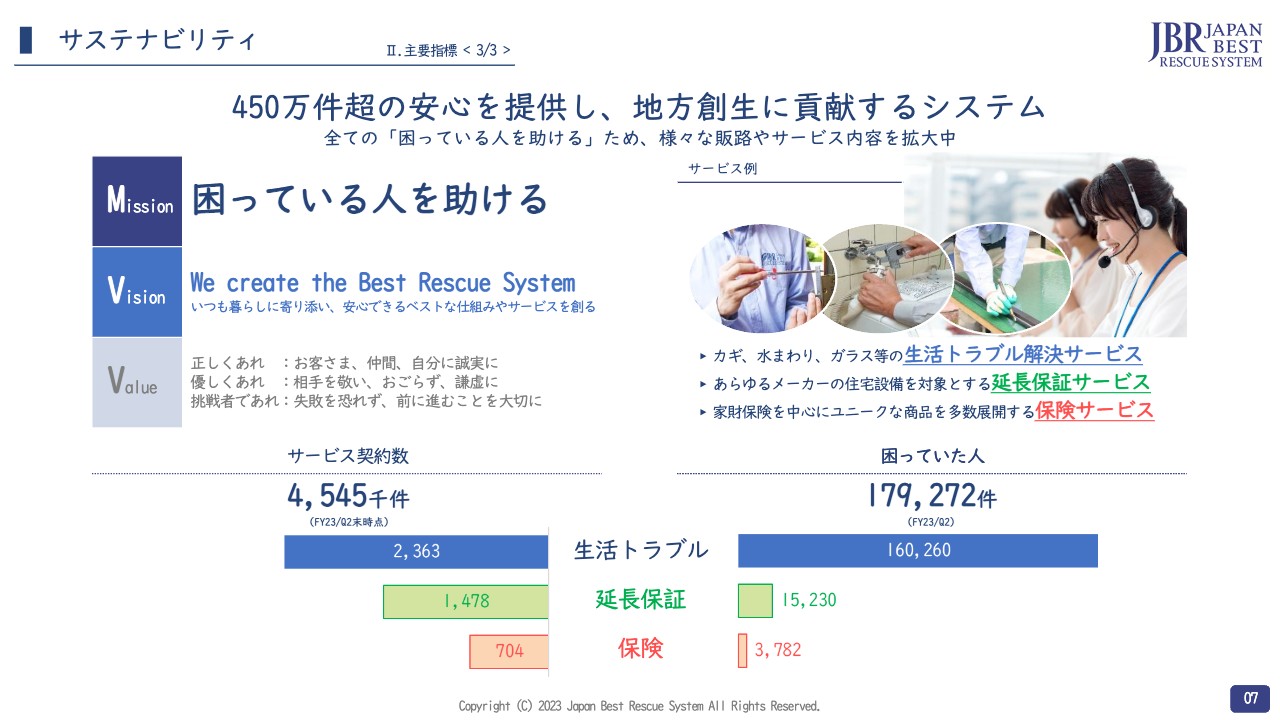

サステナビリティ

450万件超のサービス契約数を獲得し、お客さまに安心を提供しています。内訳としては生活トラブルが230万件、延長保証が150万件、保険が70万件、つまり被保険者数が70万人を超えたという状況です。

お困りの方のところへ実際に出動したケースとして、生活トラブルが16万件ありますが、これは半年間の数字です。延長保証と保証についても、約180日でこのくらいの出動数となっています。スライド右下で示している「困っていた人」の出動数を合わせると約18万件ですので、単純計算で1日に1,000件くらいお客さまをお助けしているということになります。ペースとしては従来とあまり変わらない状況です。

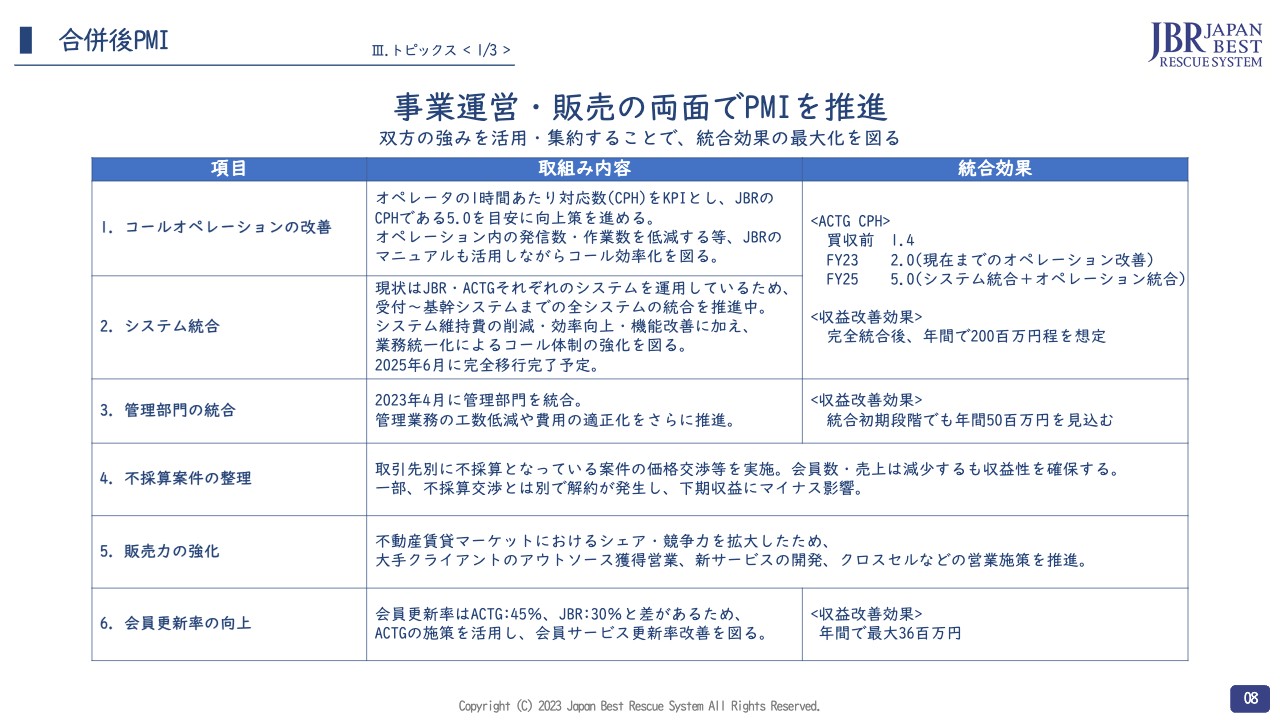

合併後PMI

アクトコールが吸収合併され、PMIの状況が見えにくくなってしまったというご指摘をいただきましたので、スライドの表のとおり整理しました。6つの項目について簡単にご説明します。大きく分けるとポイントは2点で、統合による効果を期待できるのは1から4、営業の加速については5と6になっています。

「1. コールオペレーションの改善」としては、お客さまからのトラブルの問い合わせに対して、オペレーター1人が1時間当たり5件対応することを目標に効率化を図っています。表の中では「CPHである5.0」と説明しています。

これは「2. システム統合」にも関連しますが、JBRとアクトコールをつなぐシステムは現在2本走っています。システム設計の問題もありますが、この2つには、電話対応の効率に大きな差がありました。表の右側に統合効果として記載していますが、買収以前にオペレーター1人が1時間に取る電話の数は1.4件でした。それだけ処理に時間がかかっていたわけです。JBRのノウハウを共有しながら改善を進めており、現在は1時間当たりの対応数が2件まで上がっています。

まだまだ低い数字ではありますが、従来の1.4件と比較すると1.5倍くらいの電話を取っていることになり、それなりに効果が出てきている状況です。この数字をさらに改善して目標の5件に近づけるには、システムを統合する必要があります。現在の計画では2025年6月に完全統合され、業務が流入される予定です。これが実現すれば、年間で2億円くらいの利益貢献になるかと思います。

「3. 管理部門の統合」です。2021年9月末に買収後、1年間は別の会社として親子関係で進めてきましたが、昨年の10月1日に合併し、この時点で管理部門など一部の組織については1本化しました。コールセンター業務も含めて営業などは2本体制で走っているものの、人事や法務を皮切りに、今年の4月1日以降もかなりの部署を統合し、間接部門を中心に1本化を進めています。これによって年間5,000万円くらいの収益改善が見込めると考えています。

「4. 不採算案件の整理」も継続しています。赤字ではなくても採算が非常に悪いものについては、価格交渉などの改善を続けていきます。

「5. 販売力の強化」です。賃貸市場においてナンバーワンだったJBRとナンバーツーだったアクトコールが合併したことで、現在の会員数はおよそ170万人の規模になっています。私たちの次に規模の大きい会社の会員数が30万人くらいと考えられますので、大手のアウトソースニーズに応えられる受け皿は私たち以外にないのではないかと思います。これをチャンスと捉えて、現在、営業施策を強化しています。

「6. 会員更新率の向上」です。JBRとアクトコールで会員更新率に差があり、これはアクトコールの取り組みのほうが優れていた例のひとつです。現在はサービスをサブスク型にして更新という概念をなくすなど、いろいろな取り組みを行ってきましたが、まだ更新手続きが発生するものもあります。

JBRの更新率約30パーセントに対して、アクトコールは約45パーセントということで、後者のほうがより積極的なアプローチをしていたことがわかりました。そこは真似るべきところですので、現在は旧JBRが旧アクトコールに近づくような手法を取っています。これによって3,600万円くらいの収益改善を見込めると考えています。

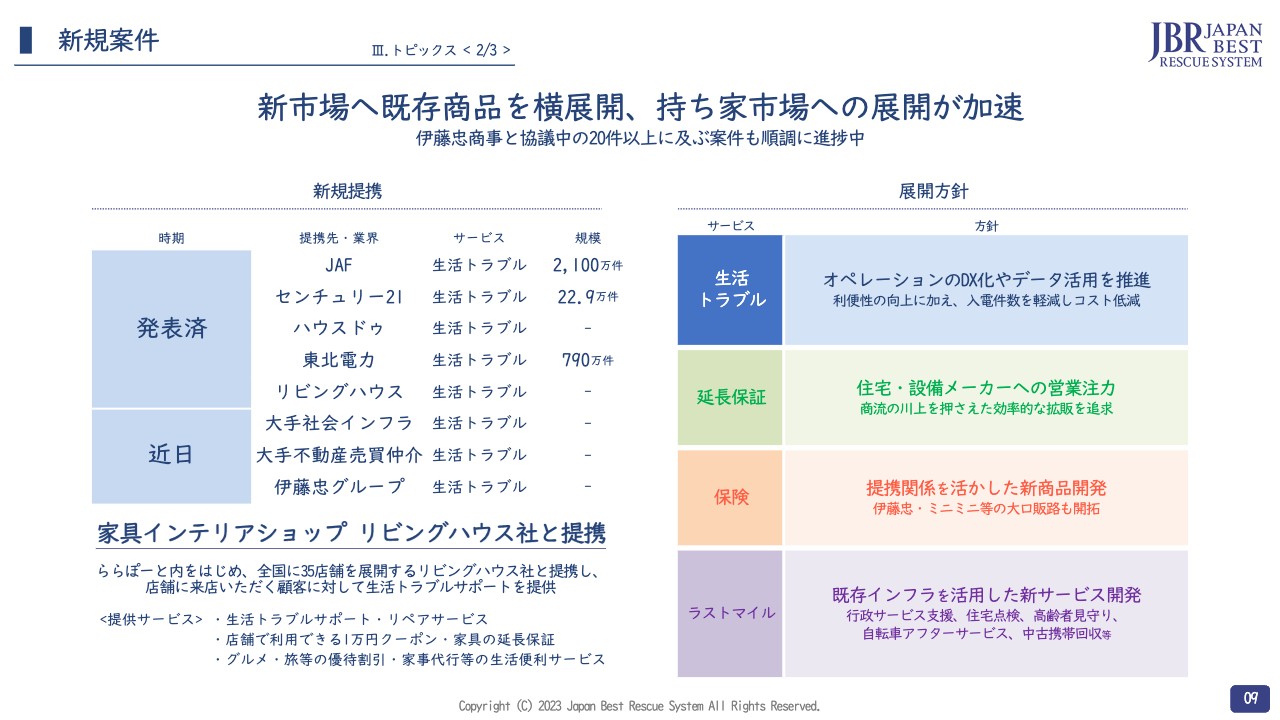

新規案件

新規案件についてです。すでにリリースしたものは実名を記載し、それ以外はぼかしています。一例として、リビングハウスという家具インテリアの会社と提携し、生活トラブルサポートを提供しました。こちらはららぽーとを中心に全国に35店舗ぐらい展開している会社です。

家具は一度購入すると次に来店するまでのサイクルが長い上に、別のお店に行ってしまう方もかなりいらっしゃいます。そこを家具以外の部分でうまくつなぎ、生活住環境の面でお客さまをサポートしたいという強い要望をいただきました。そのようなニーズを受けて、スライド下部に記載した「提供サービス」を設計しています。

生活トラブルサポートとリペアサービスに加えて、お客さまにリビングハウスをリピートしていただけるよう、1万円のクーポンを用意しています。年会費は1万円以下なので、このクーポンを使うだけでお得になります。他にも家具の延長保証や、各種優待割引、家事代行などの生活便利サービスも利用いただけます。

スライド右側に示している展開方針は従来と同じ部分も多いですが、生活トラブルに関しては、伊藤忠グループと一緒にオペレーションのDX化や、データ活用などを進めています。

入電件数を減らす取り組みはすでに成果が上がっています。今後、会員数が増えていってもコストを上げず、コールセンターをパンクさせずに運営できる体制が整ってきています。延長保証は引き続き、商流の川上を見据えて、住宅が販売されるときに最初からセットで展開しています。

保険サービスは伊藤忠グループとの連携や、ミニミニとの大口契約、新商品の開発など、従来の延長線上で取り組んでいます。ラストマイル事業に関しては、いろいろなお問い合わせをいただいています。中古携帯の回収は想定外の要素があり少し手こずりましたが、ようやく軌道に乗り始めましたので、伊藤忠グループと進めています。ここでは詳細のご説明は差し控えますが、行政サービス支援についても進捗しています。

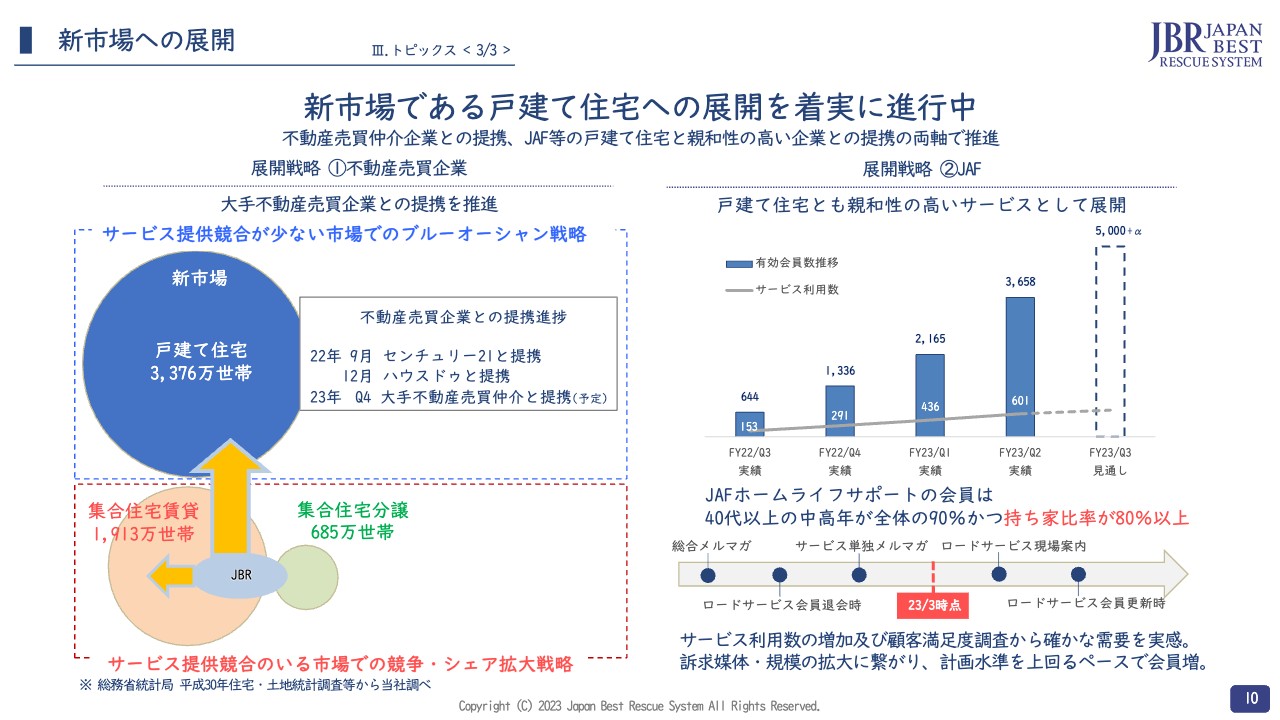

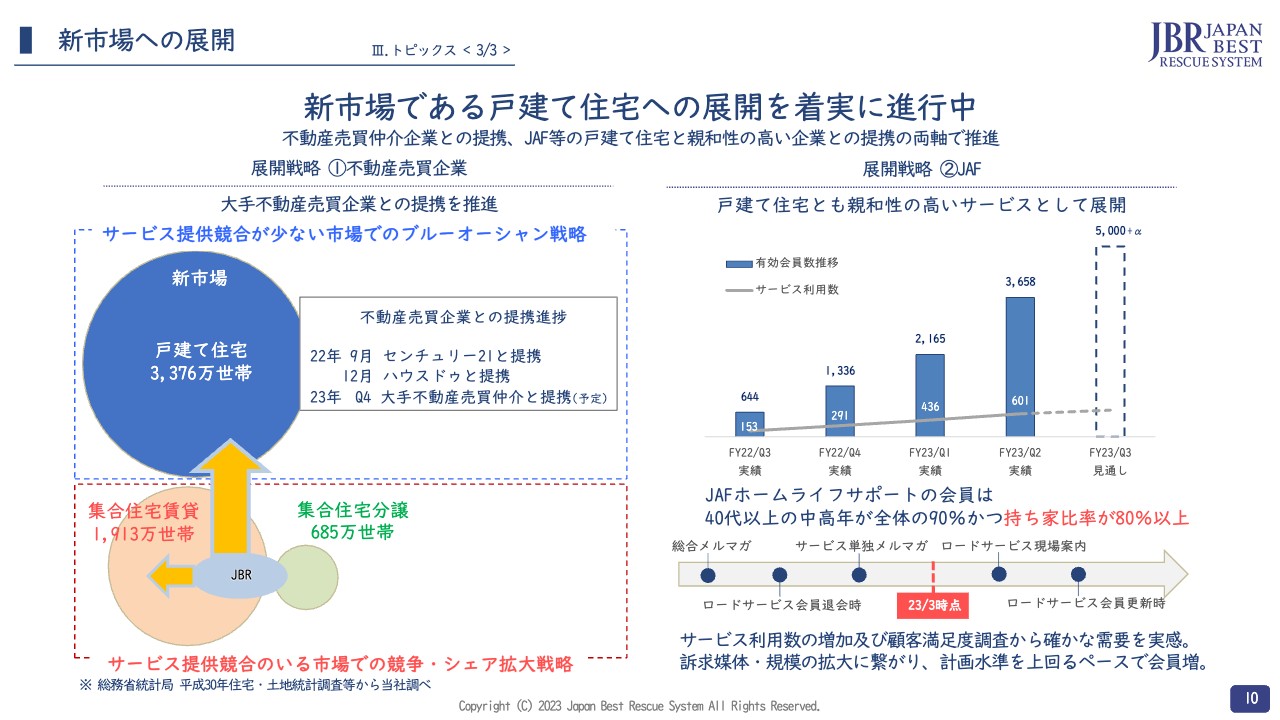

新市場への展開

新市場への展開としては、戸建て住宅市場に向かって着実に進んでいます。スライド左下の矢印の元のところにJBRとあり、従来は集合住宅の中でも賃貸市場に競合が多かったのですが、現在は分譲にもシェアを拡大しており、賃貸市場も引き続き攻めていきたいと思っています。

大きな矢印が戸建て住宅を指していますが、ここはブルーオーシャンだと思っています。伊藤忠グループとのつながりからセンチュリー21と提携できたことが大きなきっかけになりました。住宅を販売する時点で価格の中に私たちのサービスが含まれていて、10年間いろいろな生活サポートが受けられる状態になっています。ハウスドゥについても同様で、今後も第4四半期で提携予定などがありますので、新しく住宅が供給されるところについては引き続きこのパターンで進められるのではないかと考えています。

スライド右側に展開戦略とありますが、これは戸建て住宅市場へのアプローチを示すものです。具体的には、戸建てにお住まいのお客さまにサービスを提供している企業と連携する方法を考えています。例えばJAFの会員2,000万人のうち、持ち家比率は80パーセント以上になります。このようなパートナーとの連携を強めることで新規開拓を図っていきたいと思います。

ここの数字はまだ5,000件に満たないくらいですが、想定よりも上回っています。まずはDMを入れてみたり、「JAFメイト」という冊子に掲載してみたり、いろいろな軽い取り組みを行っていますが、想定よりも良い反応をいただいています。ここのところでJAFが始めた4つのサービスのうち、あまり反応がよくないということで他社については離れていますが、私たちが残り、今後も取り組みを強化していく流れになっています。

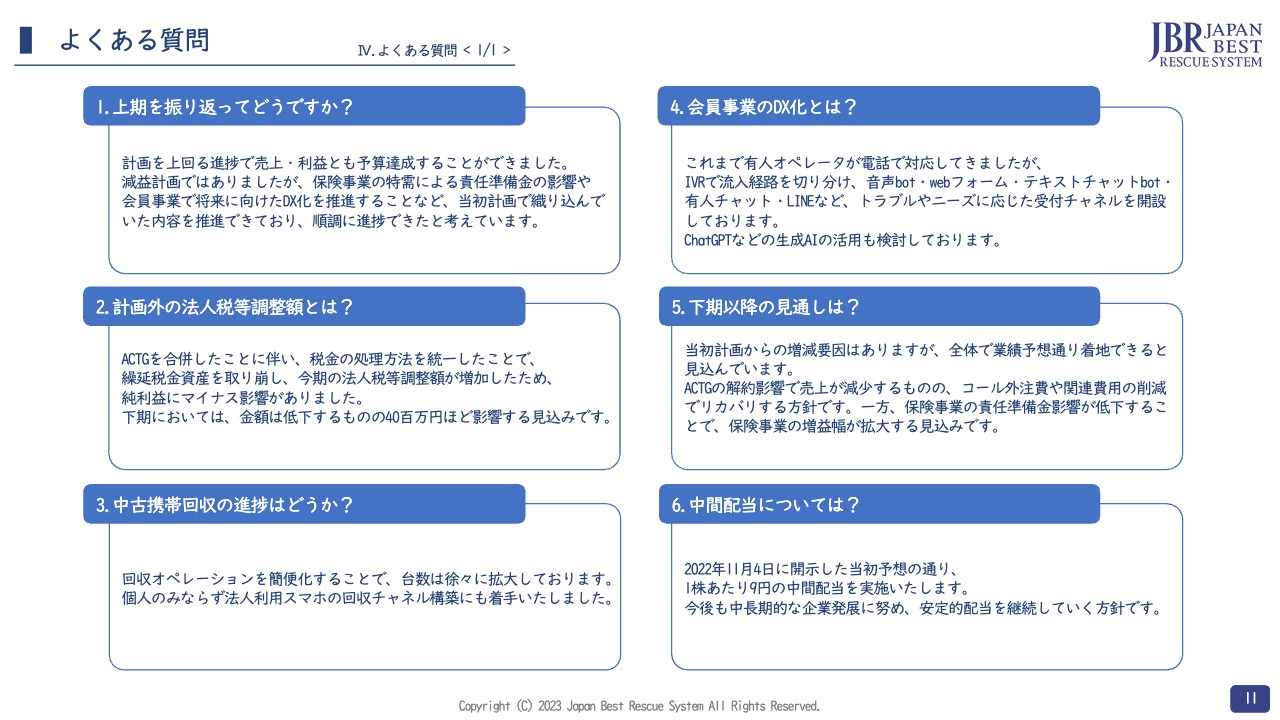

よくある質問

よくある質問について簡単にご説明します。

「4. 会員事業のDX化とは?」というのは、先ほどご説明した「LINE受付」による受電も含め、いろいろなことに取り組んでいます。今まではほぼ100パーセント、有人オペレーターが電話で対応していましたが、IVRを導入して用件ごとに流入経路を切り分け、専用回路につなげられるようになりました。

お客さまをたらい回しにしないよう、さまざまな受付チャネルの整備を進めています。今話題の「ChatGPT」に関してもすでに検討を始めていますが、入口を多様化することでお客さまの選択肢が増え、問い合わせのタイミングや手段がばらけます。チャネルが電話しか用意されていない場合、かける方の都合でかかってきたものを全部受けなければいけません。

タイミングや手段がばらければ、電話で入った問い合わせはその場で受けつつ、「LINE受付」やWebフォームから入ったものはこちらの手が空いたタイミングで先方に連絡する、ということが可能になります。問い合わせが一手に集中し、調整が効かなくなることがなくなって、非常に効率が上がります。このような取り組みが、ここにきて一気に進んでいるという状況です。私からの説明は以上です。

質疑応答:アクトコール・TSUNAGUの一部解約について

司会者:「資料にアクトコール、TSUNAGUに関して解約があったという記載がありますが、その理由や内容について教えてください」というご質問です。

若月:スライドの表の営業利益の欄に、一部解約が発生したという記載があります。こちらは不採算の整理の解約とは別で、想定とは異なる解約が発生しています。本日の説明は「基本的に事業がうまく進んでいます」という話がメインですが、唯一のマイナス点はここにあると考えています。

ここで解約されたのは、アクトコールでは主要なかなり大手のお客さまでした。この企業は東北、九州、関西などエリアごとに分かれ、自分たちで内製しているものと、外注してアクトコールに委託しているものとで分けていました。当社が買収する以前から業績をかなり落としており、受電も非常に悪く、コールセンターもパンクしているような状態で、当然ながら電話もうまく取れておらず、だいぶストレスがあったようです。

その中で、当社が委託している部分について「すべて内製化します」という申し出をいただきました。つまり、解約通知をいただいたということです。ただし、内製化はうまくいっていないようで「助けてほしい」というお話も来ており、ある部分については、当社がそのまま継続するというかたちに急遽変わっています。

また、内製化の解約通知を当社が出すのを拒んだエリアもいくつかあり、さらには内製化に反対しているエリアもあります。内製化実現のために、別のコールセンターが裏側につくのですが、移行があまりうまくいってないというお話もあり、引き続き当社が行うなど元に戻る可能性もあるかもしれません。今後の成り行きはまだわかりませんが、表面上は解約ということになります。

どれくらいの影響が出るかは、やはり気になるため、試算はしてあります。最大で月に1,000万円くらいの利益を押し下げる可能性もあり、そこを埋めるべくいろいろな取り組みを行っています。影響をできる限り少なくし、埋められるようにしていくことが今期の目標です。

質疑応答:第1四半期における統合の効果について

司会者:アクトコール、TSUNAGUに関連するところで「第1四半期における統合の効果は、どのようなものでしたか? アクトコールおよびTSUNAGUに関して、統合の効果が上期でどの程度出たかについて教えてください」というご質問です。

若月:PL上で正確には出ない部分です。例えば、営業の会費の収入は別途把握できますし、出動費についても同様ですが、間接部門といろいろなものが1つになっています。重複したものについては片方だけやめるというようなかたちで算出しており、出ない部分があるためわかりにくい状況となっています。

ただし、合併で得た収穫としては、不採算の処理やいろいろな非効率の改善などがあります。買収後の1年間で、かなり大きなことを達成できたと思っています。今後はそれほど大きな効果は出ないかもしれませんが、引き続き改定を行っているところです。基本的には、アクトコールがJBRに寄って効率化していくことが、大まかな流れとなっています。

雇用形態は派遣やパート、アルバイト、社員とバラバラですが、結果として上期だけで20人以上の削減となっています。新たな収穫という意味では、そのくらい効果は出ています。明確な数字で説明できず申し訳ありませんが、そのようなかたちで進んでいます。

質疑応答:新しい競合への対応や考え方について

司会者:「みんなのマーケット、シェアリングテクノロジーなど新しい競合が出てきていますが、こちらについての対応や考え方について教えてください」というご質問です。

若月:広く捉えると競合かもしれないですが、競合とは思っていないところもあります。かつて当社には駆けつけ事業というものがあり、そちらに関しては競合している部分があるとは考えてはいます。しかし、先ほどお伝えしたとおり、事業ポートフォリオの整理ということで、当社は駆けつけ事業を切り離した事情もあり、競合していないと考えています。

自動車の世界では、自動車事故が起こって修理というものが発生します。その修理のために突然の出費があり、また人身事故などに備えて自動車保険というものが存在してきます。シェアリングテクノロジーなどは、事故が起こった時、ただちに解決に向かうという修理業者のようなイメージを当社は持っています。

同社は、そのようなタイミングで仕事の機会を得ていると考えており、当社の駆けつけ事業もまた同様のものでした。「水漏れが起こったのですぐに来てください」「はい、時間以内に駆けつけます」というかたちのビジネスです。現在の私たちの事業モデルは、保険事業および保証事業や、保険的な設計の会員事業が97パーセントを占めています。

当社は、自動車保険を売る会社です。事故が起こった時にアプローチをするのがシェアリングテクノロジーであり、当社は自動車を買った時に加入してもらう保険を売っている会社です。事故が起こって保険会社に問い合わせると「修理までやります」というのが私たちの事業モデルです。そのため、会員を獲得するタイミングや、収益を得るタイミングは、まったく異なっており、順番としては当社が先に契約しているため、その部分を継続的に増やすことができ、「保険に入っていないからシェアリングテクノロジーを使おう」という方も増える関係になります。

今はこのようなサービスがそれほど世の中に普及しているわけでもないため、当社が大きく伸びても、シェアリングテクノロジーに大きな影響は出ないと思います。そのような意味では似て非なる事業と考えています。

質疑応答:市場における事業の将来性について

司会者:競合、市場に関してです。「展開しているそれぞれの事業が、今後の市場において、どれくらいのレベルを目指せると考えていますか?」というご質問です。

若月:スライド10ページが、おそらく一番答えに近い資料です。当社が行っているサービスは、私たちが最初に考えたものと思っていますが、その出発点に似たような会社も出てきています。会員型のマーケットが左側の図に示されていますが、みなさまが住んでいる家は、戸建てか集合住宅かのどちらかであり、戸建ての中にも賃貸が一部あると思います。

集合住宅には、賃貸と分譲のマンションがあり、賃貸は1,913万世帯、分譲は685万世帯です。調べたところ、もともとは当社の競合であったアクトコールや3番目の会社、また大手の大東建託やレオパレス21などが自前で同じサービスを展開しています。そのような部分を含め、同様のサービスがすべて提供されている世帯は、以前の調査では、450万世帯くらいでした。

今は500万世帯くらいかもしれませんが、それが主に集合住宅と言われる部分で、図で示されているピンクとグレーの部分の500万世帯について、当社を含めサービス提供できていると考えています。ですので、残りの部分は、そもそも競合も含めて手をつけていない状態であり、戸建てに関してはアプローチが他でもほぼないため、青い部分の3,376万世帯についてはブルーオーシャンとお話ししたように、ほぼ進出されていない領域と考えています。

そのような意味で、どこかで行き詰まるという心配はまったくないと考えています。なお、国内の世帯数は6,000万弱で、人口が1億2,000万人くらいです。

私個人を例に取りますと、私自身は現在単身赴任中であり、家族のいる自宅はJAFのホームライフサポートに加入しています。家族のいる家で何かが起これば、ホームライフサポートにリンクします。1会員である私が借りているマンションでも、安心入居サポートサービスに加入しているため、私はこちらの家でも1会員ということになります。

子どもが大学に行っていて、別の家で学生生活を送っているため1会員、子どもの自転車の保険に入っていて別途契約などと考えると、実は1人が1契約とも限らないため、極端かもしれませんが、1億2,000万人を超える契約数は理屈上では成り立ちます。ですので、現状の450万人の会員というのは、終わりを気にするような数字ではないわけです。

他のみなさまに追い抜かれたりしないように、どんどん進出していかなければならないマーケットであると思っています。十分な説明ではないかもしれませんが、そのようなイメージです。

質疑応答:保険獲得のペースについて

司会者:「保険事業に関して、下期で責任準備金の積み上げのペースが落ち着いてくるというご説明でしたが、保険獲得のペースについてはどのように想定しているでしょうか?」というご質問です。

若月:保険事業は、派手さはそれほどないですが、堅実な成長を続けてきています。以前は12パーセントから13パーセントであった成長率も徐々に上がってきており、14パーセントから15パーセントになってきました。さらに今回は特需があるため、それを上回る大きな数字となっています。

今回は特需がなくなるだけで、特需で得られた契約やその更新まで含めながら、オーガニックの成長ペースに戻ります。代理店数の増加を維持できて、何もなければ継続的に15パーセント成長で進むと思っています。

「何もなければ」というのは、大きくマイナスになるような要素がないということです。また特需があるかどうかはわかりませんが、仮にあって少々変わるとしても、15パーセント成長という認識です。

新着ログ

「サービス業」のログ