プラネット、2Qは増収減益 配当性向50%以上の維持と上場以来19期連続増配を予定

決算説明会資料 目次

坂田政一氏(以下、坂田):本日はご多用のところ、当社の2023年7月期第2四半期決算説明会にご参加いただきまして誠にありがとうございます。2022年10月25日に社長に就任しました坂田政一でございます。

本日は最初に私から簡単な自己紹介をし、次に当社の概要および強みと今後の方向性についてお話しします。続いて代表取締役副社長の松本より2023年7月期第2四半期累計期間の決算のご報告と各種活動についてご説明します。

プロフィール

私の自己紹介です。私は大学卒業後、富士ゼロックスとそのグループ会社に40年近く在籍しました。富士ゼロックスでは複写機のソフト開発からスタートし、新規事業、経営企画、人事、広報などのコーポレート領域を経験しました。最後の10年間は富士ゼロックスの開発会社と情報システム会社の経営者としてマネジメントに従事しました。

主な業務内容としては、関連会社の統廃合・清算・売却、他社の買収などのM&Aや、4社を統合した開発会社の立ち上げ、赤字であった情報システム会社の立て直しなどをリーディングしました。

プラネットとはまったく異なる業界・業種ですが、他社の役員として経験してきたことを活かしてプラネットの発展に取り組んでいきたいと思っています。

新経営体制

新しい経営体制をご紹介します。2022年10月にスライドのような経営体制になりました。

創業者の玉生、前社長の田上、社外出身で外部視点を持つ坂田、プラネットの現業を熟知し経験・知見が豊富な松本の4人でプラネットの中長期的な成長を実現させながら、企業価値を上げていくことに邁進していきたいと考えています。

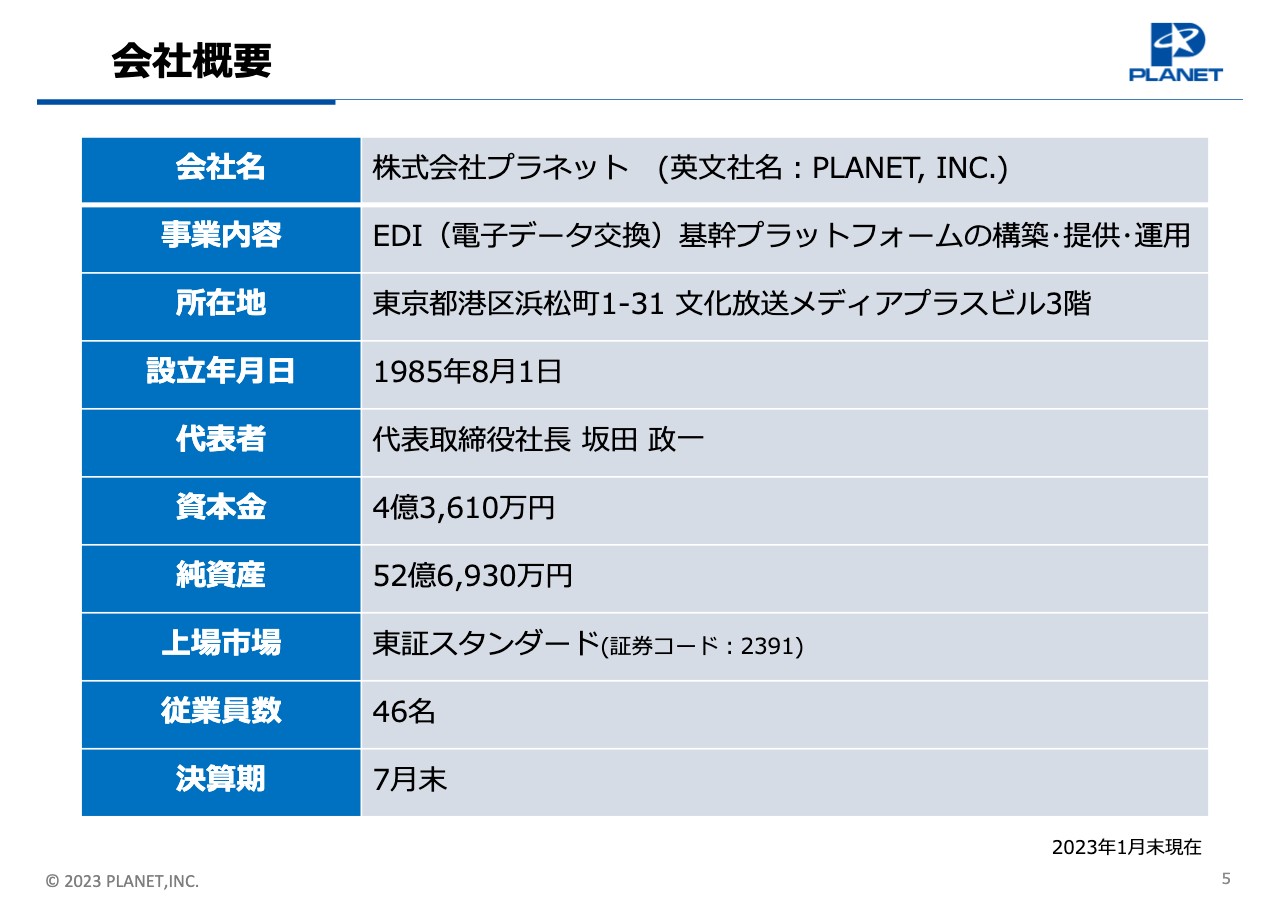

会社概要

当社は、1985年の電気通信事業法の規制緩和をきっかけに設立されました。卸流通の商取引におけるデータ交換、すなわちEDIのプラットフォームを運営し、現在38期目に入っています。

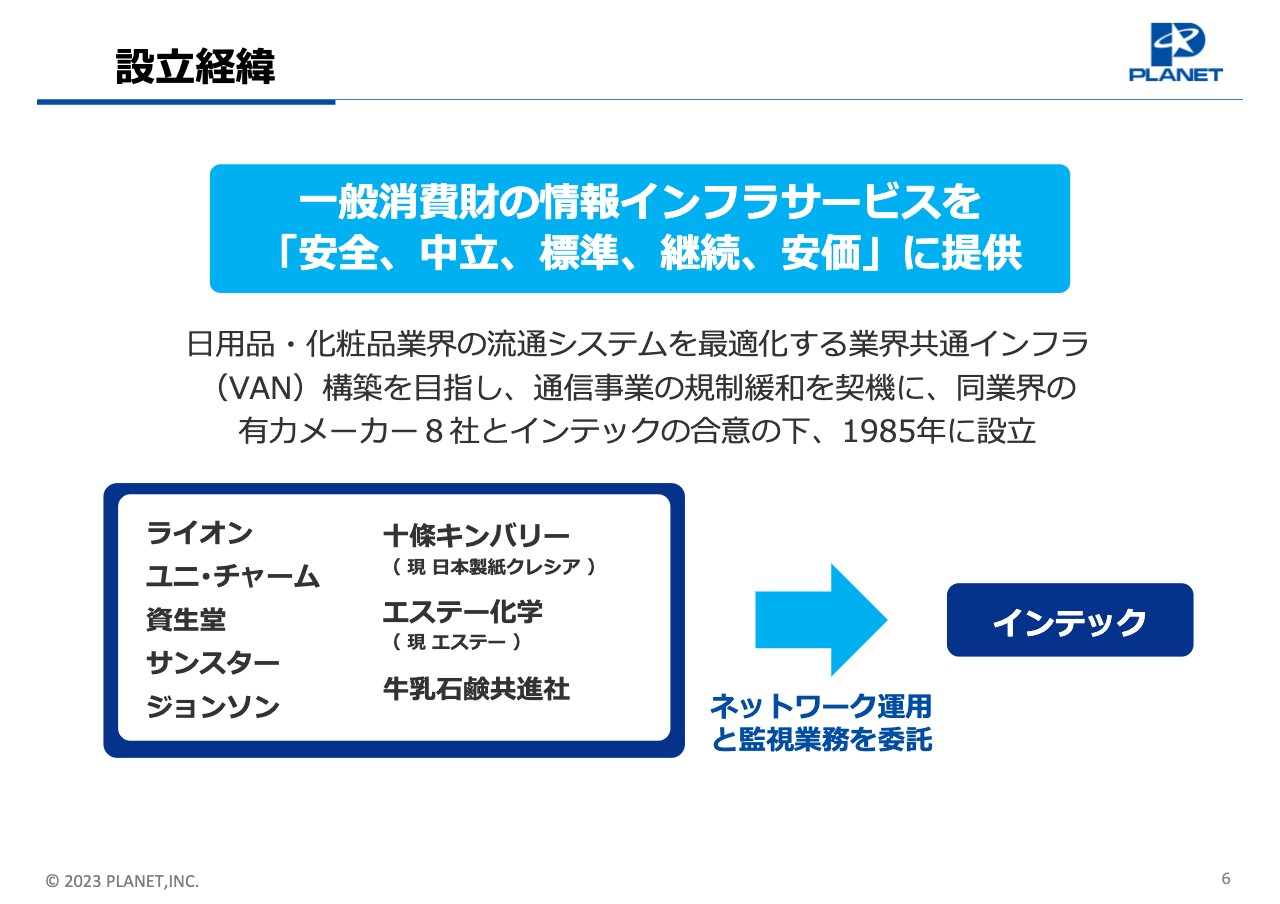

設⽴経緯

当初は日用品・化粧品業界の流通システムを最適化する業界共通のネットワークインフラ、いわゆる業界VANの構築を目指し、業界の有力メーカー8社と独立系ITベンダーのインテックによって設立されました。

ふだんは店頭で競争しているメーカーが共同で利用する仕組みになるため、メーカーの取引データの秘密を守る必要があります。そのため、ネットワークの運用と監視業務はインテックにアウトソーシングしています。この情報インフラサービスを普及・推進する「インフォメーション・オーガナイザー」すなわち「情報のまとめ役」として、今日までその役割を果たし続けています。

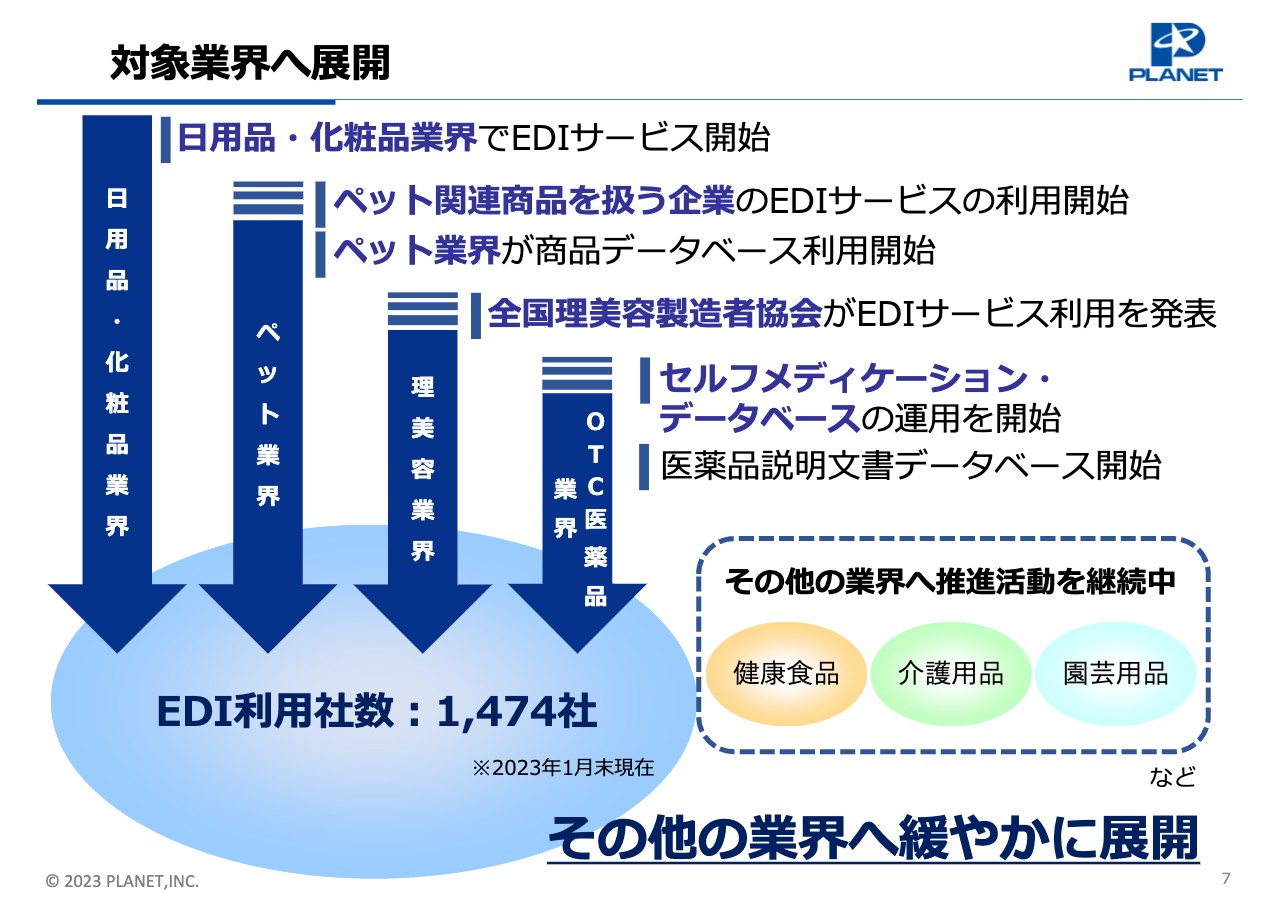

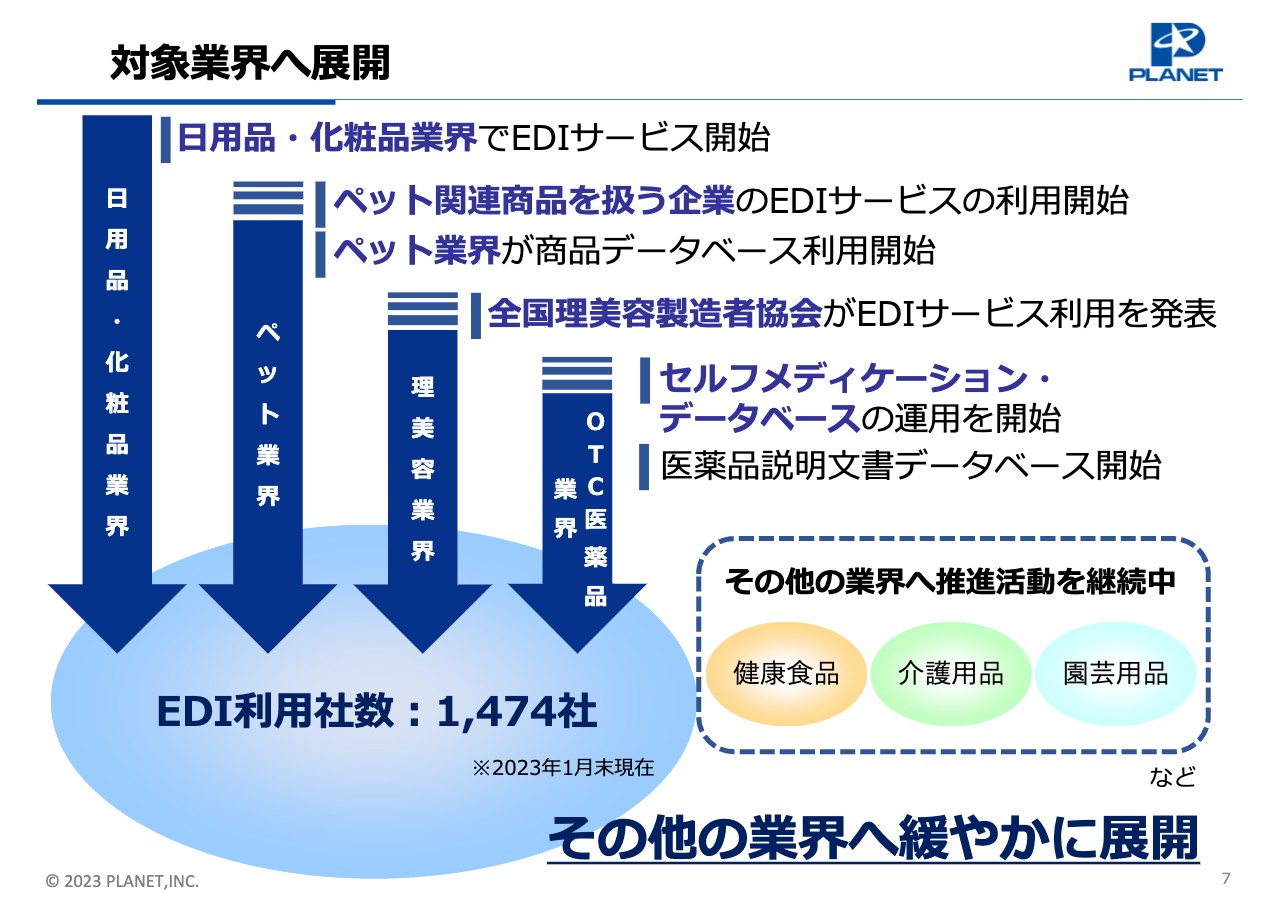

対象業界へ展開

対象業界についてご説明します。当初は日用品・化粧品業界からスタートし、順次対象業界を広げ、現在はペットフードやペット用品、OTC医薬品など多くの業界で採用されています。現在、ユーザー数が1,400社を超えるまでになっており、今後も健康食品や介護用品などその他の業界への展開を目指して活動を継続していきます。

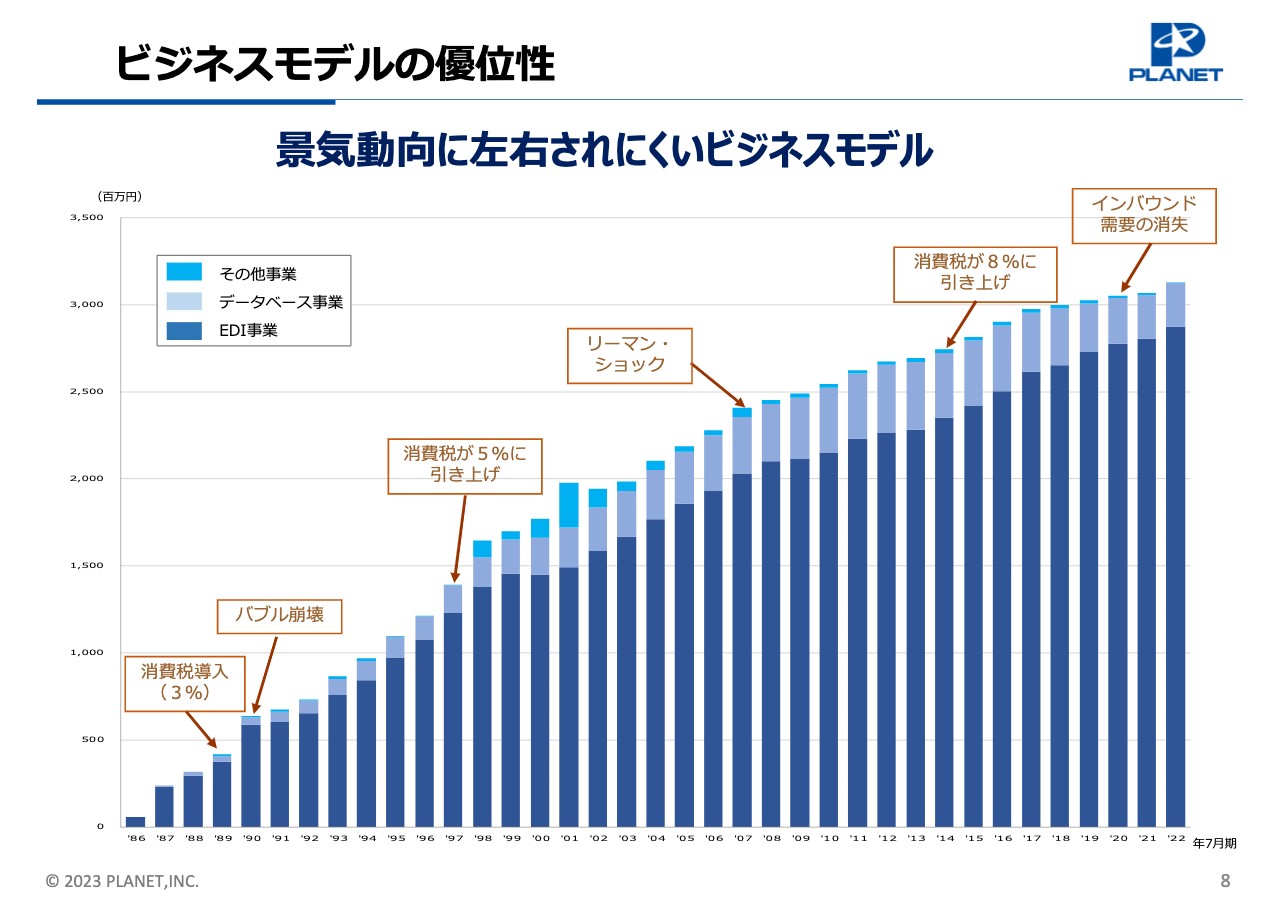

ビジネスモデルの優位性

当社のビジネスの特徴についてご説明します。当社のメインユーザーは生活に密着した一般消費財業界ということもあり、バブル崩壊やリーマンショック、消費税の導入・引き上げなど、経済に大きなインパクトを及ぼす事象の影響を受けにくい特性を持っています。これにより、スライドのように設立以来順調に増収を続けている状況です。

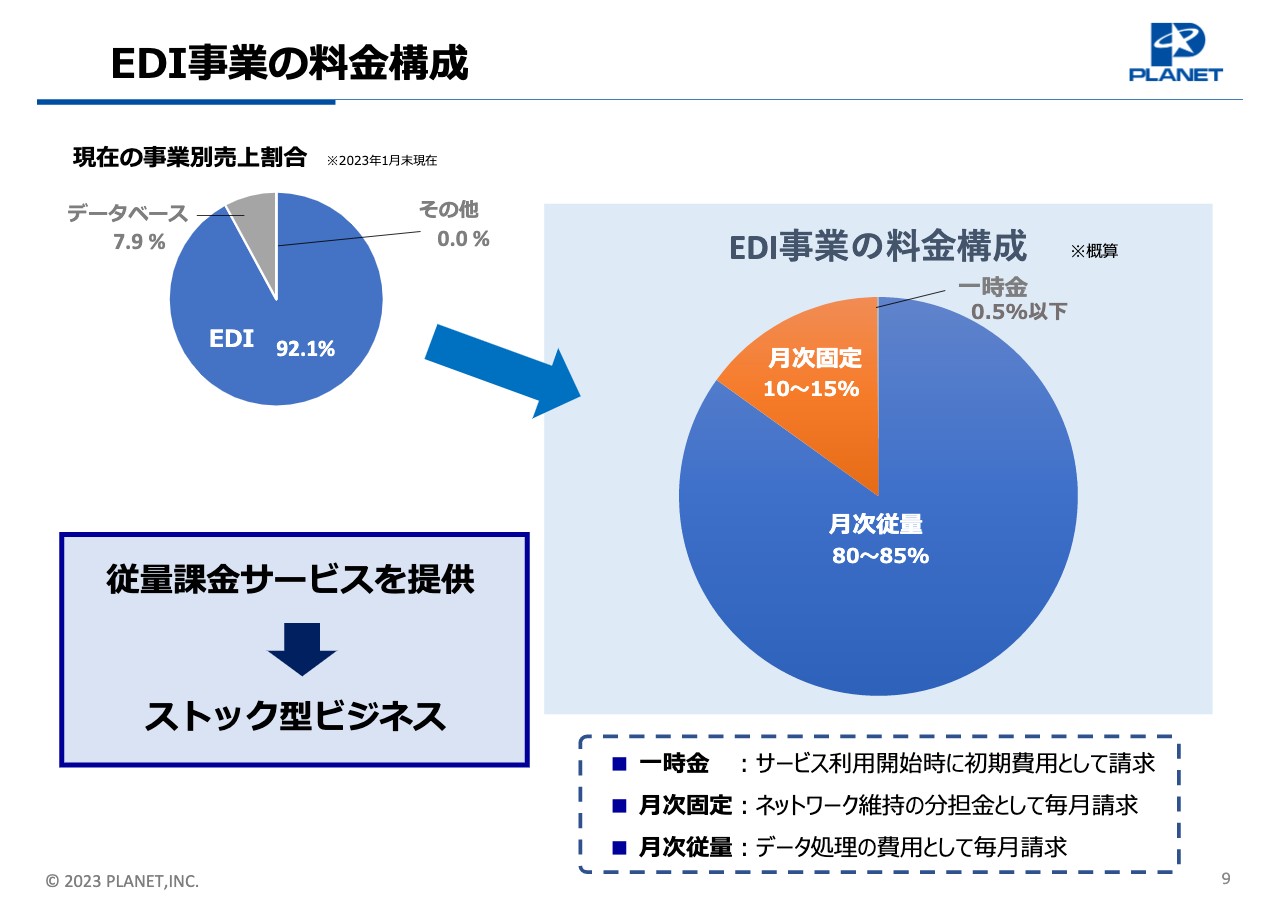

EDI事業の料⾦構成

売上構成とその内訳についてご説明します。当社は、売上の92.1パーセントをEDI事業が占めています。EDI事業は大きく分けて一時金、月次固定料金、月次従量料金の3つから成り立っています。

サービスの利用開始時に初期費用としていただく一時金はEDI事業の料金全体の0.5パーセント以下です。これまでに料金の見直しや一部サービスの一時金の廃止を行い、サービスを使い始めやすいようにスタート時のハードルを低くした設定となっています。

EDI事業の売上の80パーセント強を占める月次従量料金はデータの種類ごとに単価が決められており、通信されたデータの量に応じてかかる料金です。1件のデータは取引伝票の1行に相当し、同一サービス同一料金・受益者負担の考えで、主にメーカーより1データ(レコード)当たり約1円をいただいています。

当社のEDIに接続することで、取引先企業ごとの個別のシステム対応が不要となります。これは業務効率化につながり、その結果より多くの取引先とEDIができるようになりコスト削減も実現できます。ユーザーは一度使い始めるとほぼ継続的に利用し、接続先を増やしながらデータ量も増やしていくというビジネスモデルです。

既存事業の確実な成⻑

当社事業の今後の方向性について2点ご説明します。当社は主に日用品・化粧品業界のみなさまとともに成長し、大変強固なビジネスモデルを作り上げてきました。

1点目に、その強固なビジネスモデルを基盤とし、既存事業を確実に一歩一歩伸ばしていきます。現在の事業のスキームを1丁目1番地とし、ユーザーの生産性向上・業務効率化に役立つサービスを提供していきます。そのためにユーザーとの良好な関係、提供サービスの拡充、システムの安定と利便性の3点を重視した活動をしていく考えです。

当社は、受発注業務に限らずその上流下流まで含めて相談に乗れるような、ユーザーにとってなくてはならない信頼できるパートナーになっていきたいと思っています。ユーザーの業務を日々勉強し、ユーザーが何に関心を持ちどこに課題を抱えているかに常に耳を傾け、見ることを心がけ活動していきます。

既存事業の確実な成⻑

当社のサービスをお使いいただいていないメーカーにも、卸売業に協力していただきながら拡販活動を継続していきます。

提供サービスについては、受発注のためのEDIに加え、取引先データベース、商品データベース、販売データを充実させ、受発注業務につながる周辺業務まで視野に入れるなど、サービスのブラッシュアップを図っていきます。加えて、AIの活用やAPIの開放などにより、プラットフォームやシステムをより使いやすく、スピーディにニーズに対応することにも取り組んでいきます。

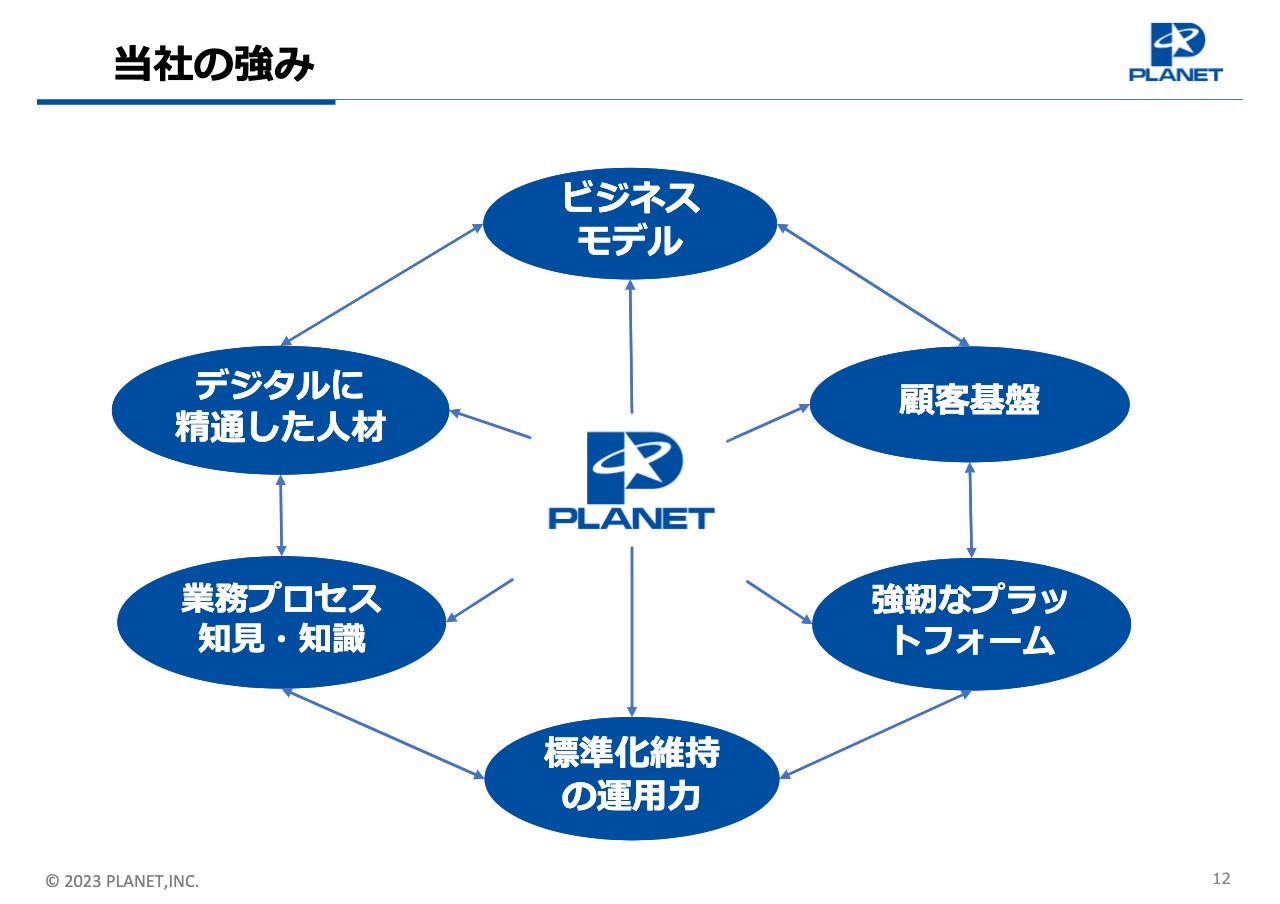

当社の強み

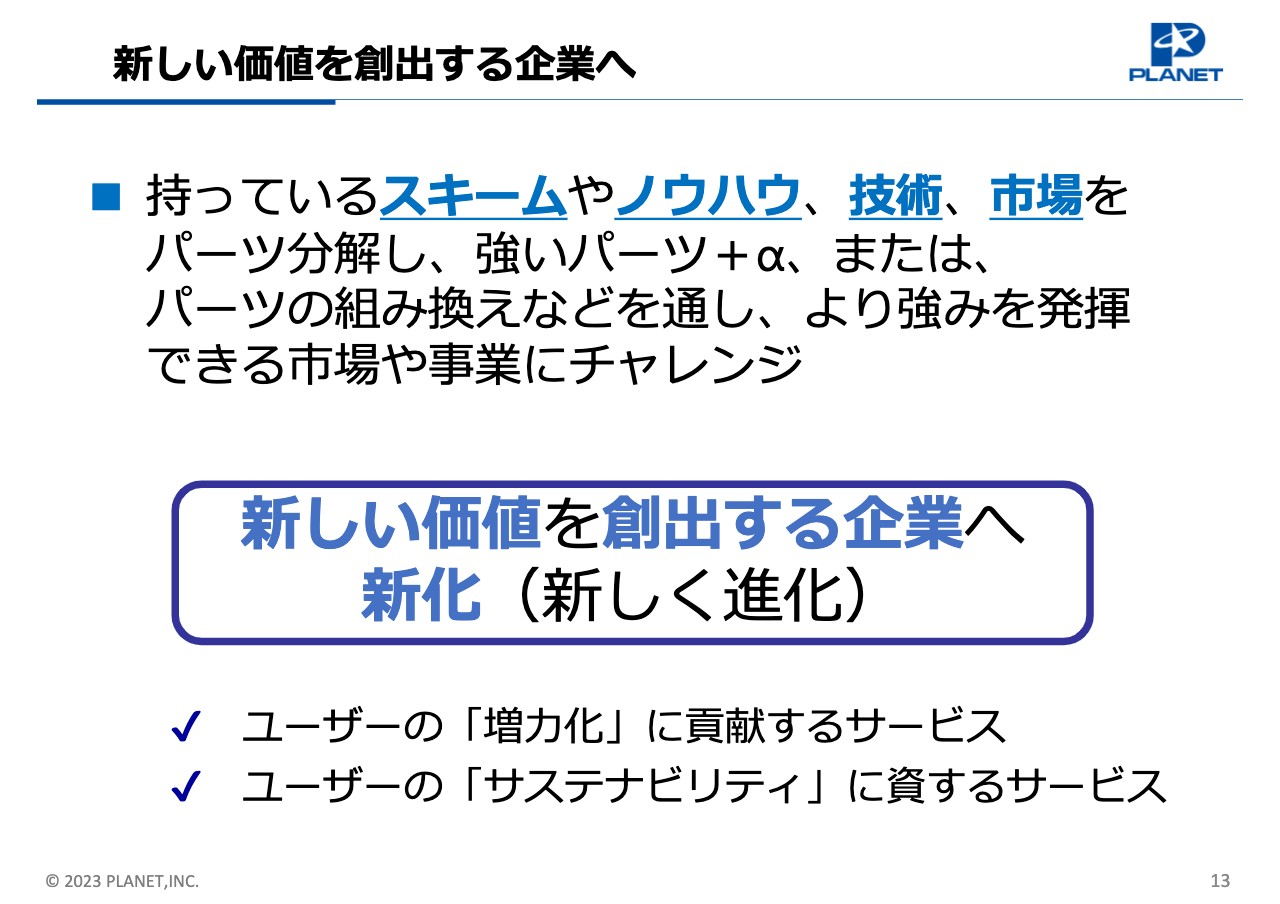

2点目に、さらなる成長に向け、既存事業の確実な成長に加えて新たな価値として当社が持っている強みを活かした展開を検討していきます。

ビジネスモデル、顧客基盤、強靭なプラットフォーム、標準化を維持する運用力、既存市場の業務プロセスに対する知見・知識など、それらをさまざまな角度からパーツに分解して捉え、力を発揮できる市場・事業にチャレンジしていきたいと考えています。

新しい価値を創出する企業へ

それらの強いパーツにプラスアルファして、あるいはそのパーツを組み換えることで、現在のEDIに加え上流から下流まで含めたワークフローやBPOのような発想・視点を持ち、従来とは異なる切り口で市場を捉え事業を検討していきたいと思っています。

当社が考える新しい価値とは、従来の生産性向上、業務効率化に加え、ユーザーの「増力化」に貢献するサービスや、ユーザーの「サステナビリティ」に資するサービスです。これは当社が現在取り組んでいる「POSデータクレンジングサービス」や「ロジスティクスEDI」にもつながっており、今後注力していきたいと考えています。

このような取り組みを糸口にし、強みが発揮できる市場・事業を見つけてチャレンジしていきます。

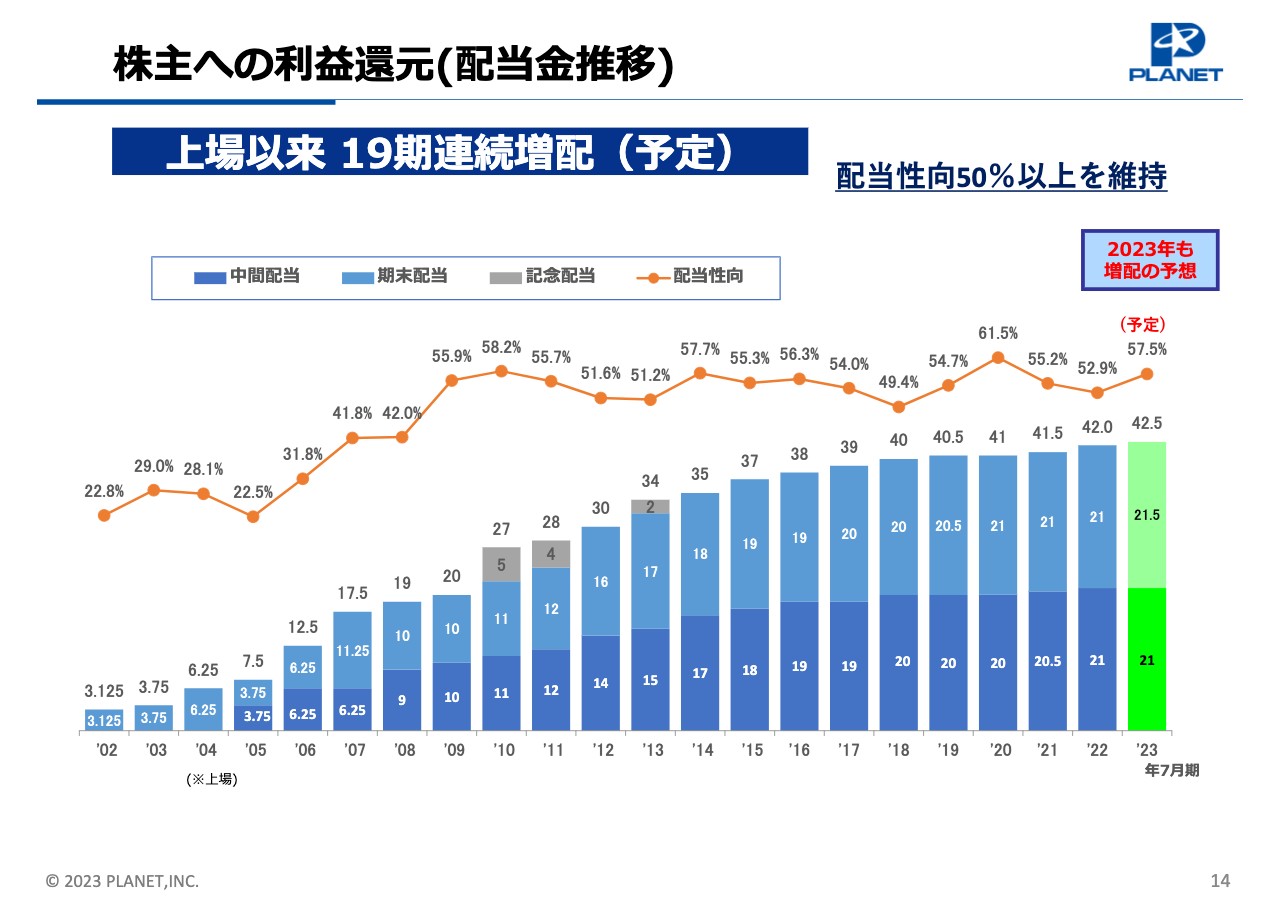

株主への利益還元(配当⾦推移)

株主への利益還元についてです。これまでご説明してきた活動の成果として、還元方針としては従来どおり配当性向50パーセント以上を維持していきたい考えです。配当金は当初の予定どおり期末配当を1株当たり21.5円とし、年間合計は42.5円で、上場以来19期連続の増配を予定しています。

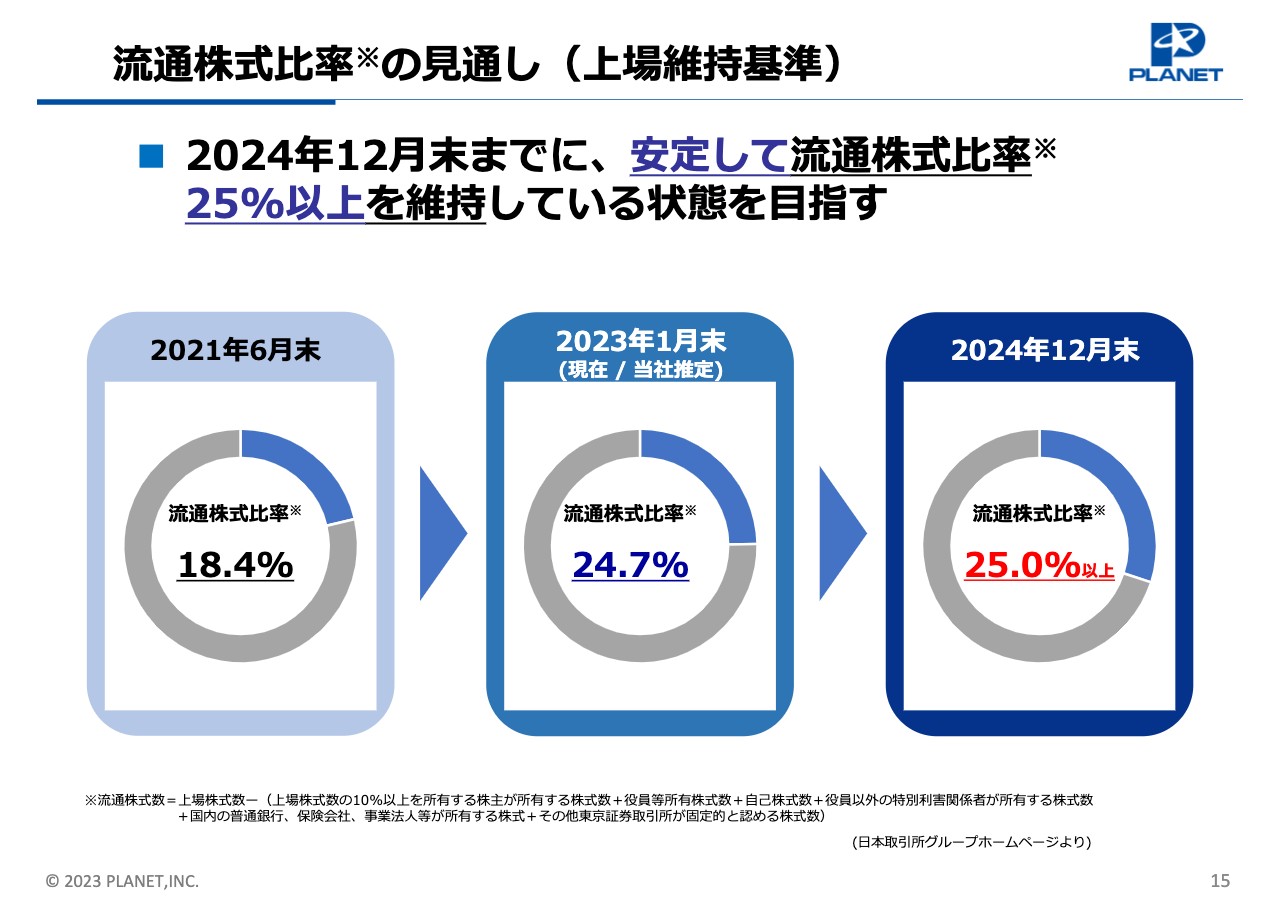

流通株式比率の見通し(上場維持基準)

東証スタンダード市場の上場維持基準適合に向けた計画の進捗状況についてご説明します。上場維持基準のうち流通株式比率のみ基準の25パーセントを満たせていないものの、2023年1月末現在で24.7パーセントまで向上しています。さらなる流通株式比率向上のため、引き続き法人株主さまに株式売却のご協力をお願いしていきます。

また、その受け皿となっていただく機関投資家および個人投資家のみなさまに向け、当社の情報を適宜、適切にお伝えしていきます。引き続き当社株式の流動性の向上を図り、幅広いみなさまから投資していただけるよう企業価値の向上に努めていきます。

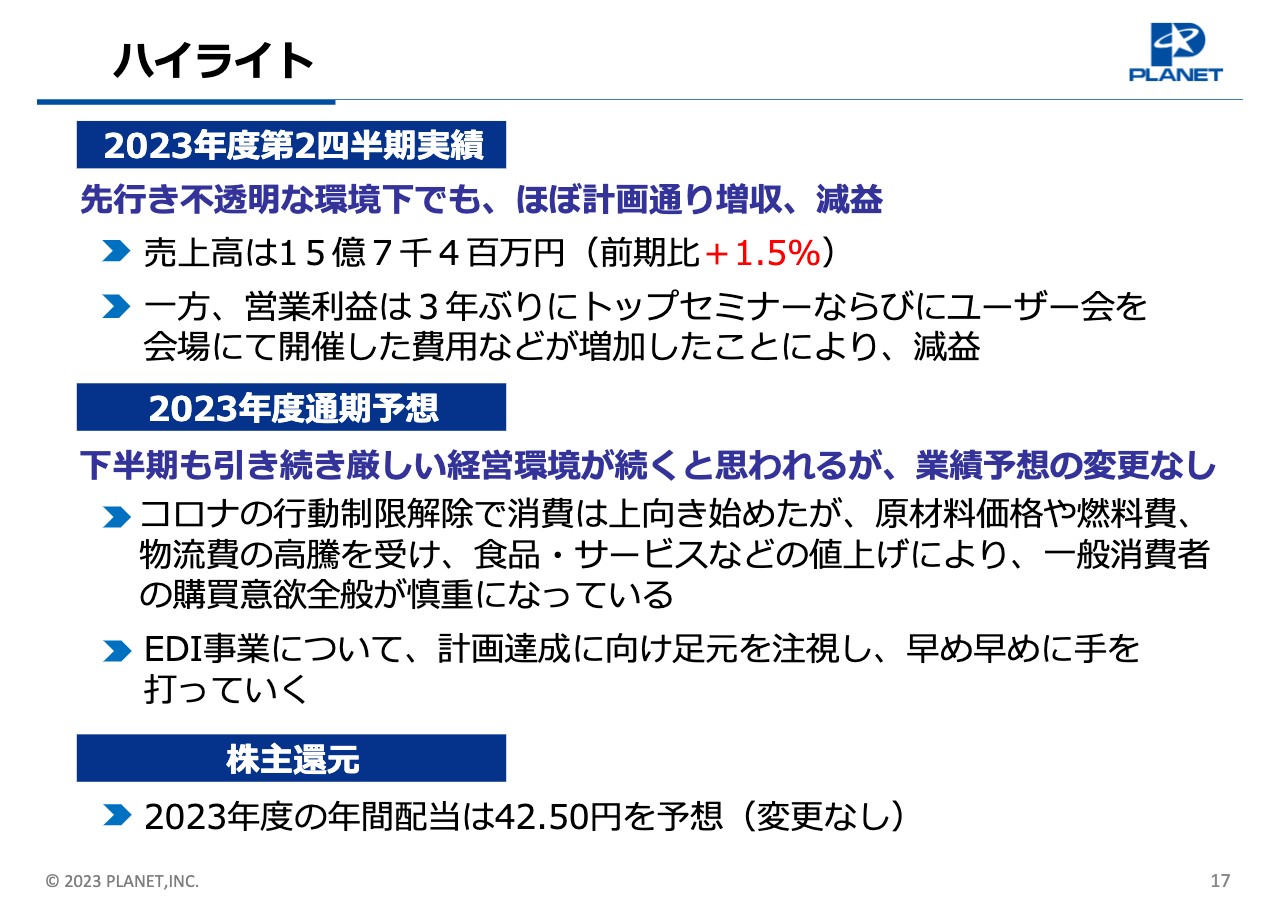

ハイライト

松本俊男氏(以下、松本):2023年7月期第2四半期累計期間の決算のご報告と各種活動についてご説明します。

2023年度第2四半期のハイライトです。売上高については、EDI通信処理データ量の増加等により前年同期比1.5パーセント増の15億7,400万円となりました。一方で、トップセミナーおよびユーザー会を3年ぶりに会場で開催したことで費用などが増加し、営業利益・経常利益はともに減益となっています。

全体としては、ウクライナ情勢の長期化や新型コロナウイルスの変異株による感染拡大、物価上昇など先行き不透明な経営環境ではありましたが、ほぼ計画どおりの増収・減益となりました。

下半期は原材料価格や燃料費、物流費などの高騰を受け、食品・サービスなど多岐にわたる分野での値上げにより一般消費者が購買に慎重になるなど、引き続き厳しい経営環境が続くと思っています。そのような環境下で、当社はEDI事業における計画達成に向けて足元を注視し、早め早めに手を打ち邁進していきます。

年間配当は計画どおり42.5円を予定しています。

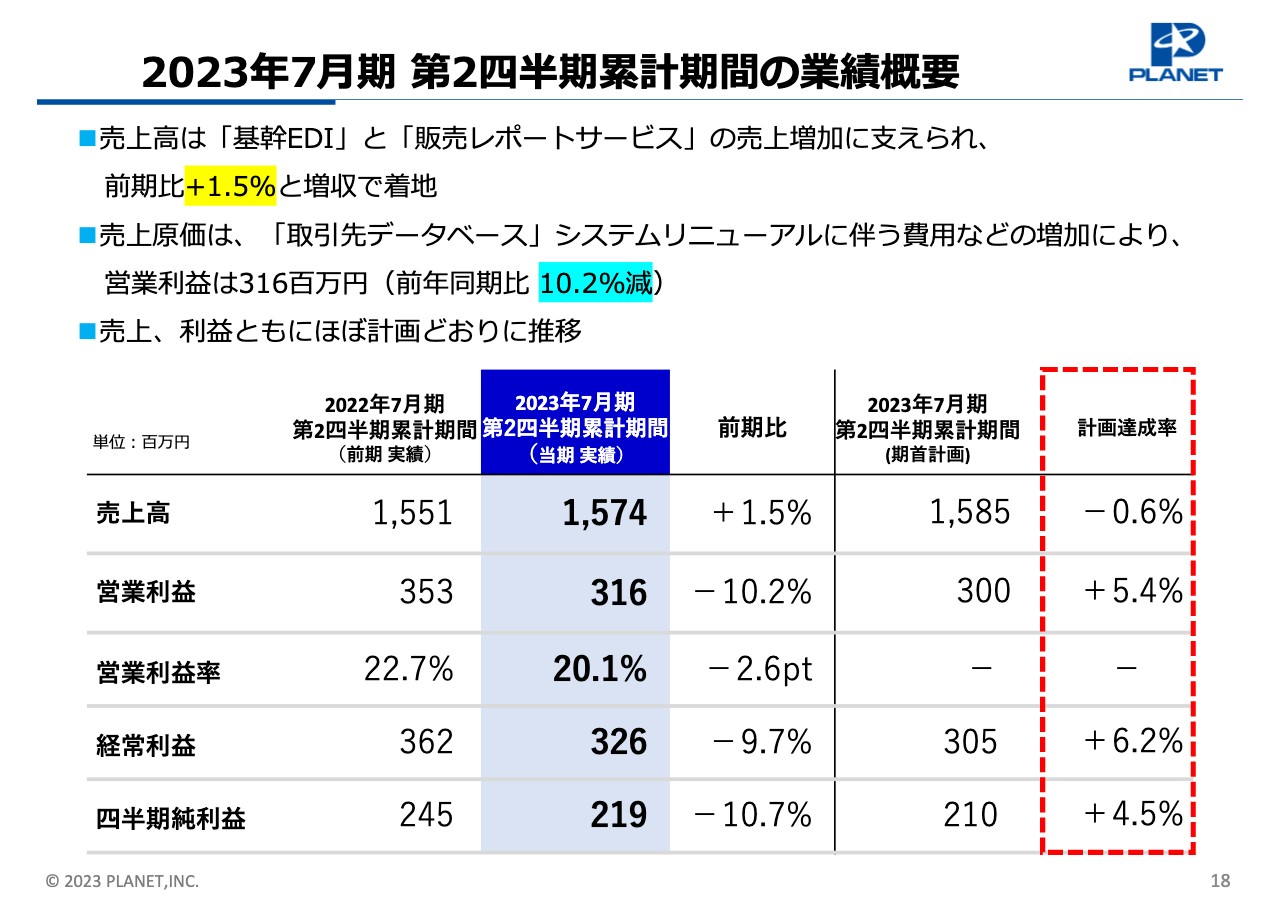

2023年7月期 第2四半期累計期間の業績概要

業績概要の詳細です。売上高は「基幹EDI」と「販売レポートサービス」の売上増加に支えられ、前年同期比1.5パーセント増となりました。

「取引先データベース」のシステムリニューアルに伴う費用などが増加したことで売上原価が増加し、結果として営業利益は前年同期比10.2パーセント減となりました。こちらもほぼ計画どおりです。

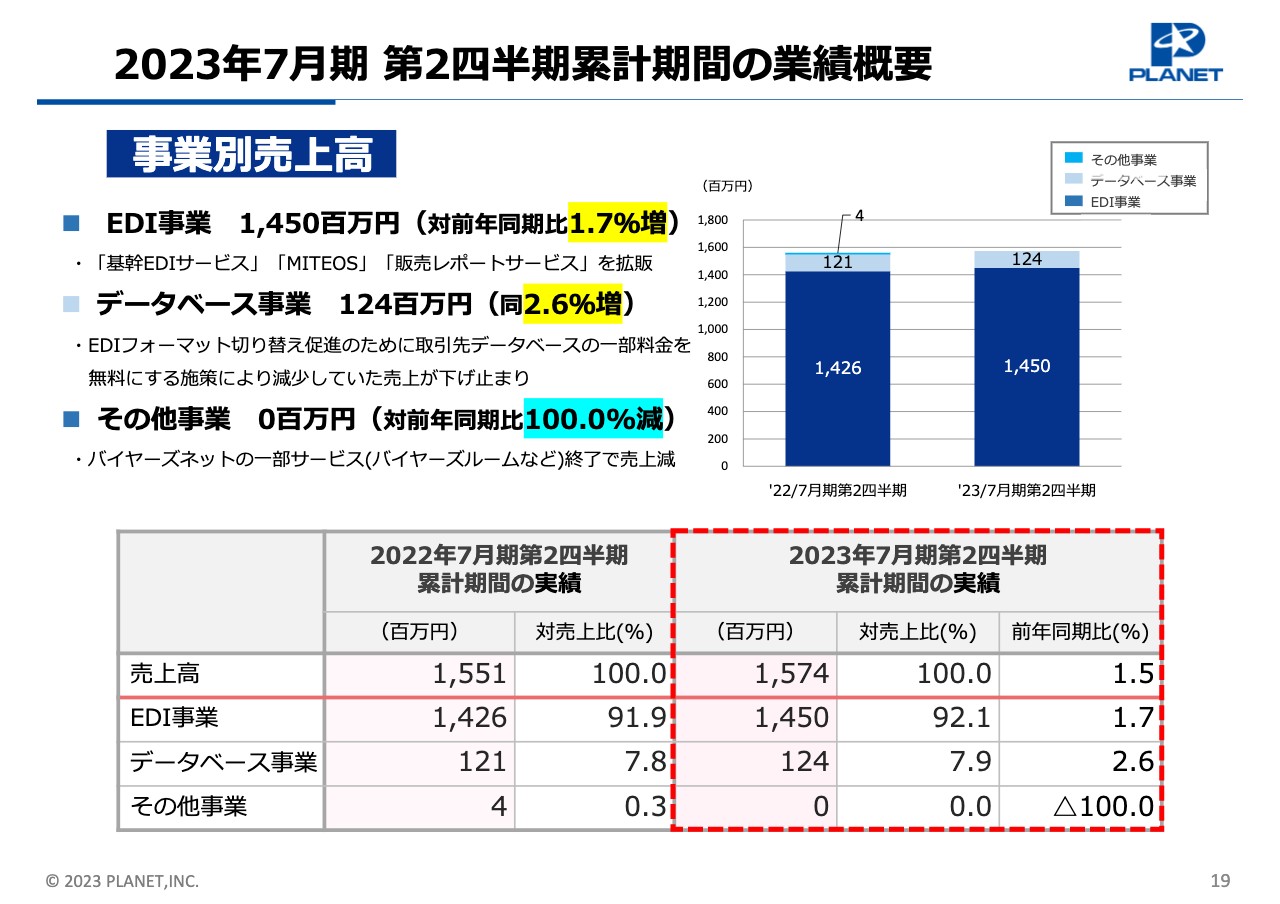

2023年7月期 第2四半期累計期間の業績概要

事業別の売上高についてご説明します。EDI事業の売上高は前年同期比1.7パーセント増の14億5,000万円です。基幹EDIの接続拡大を目指し「MITEOS(ミテオス)」や「販売レポートサービス」の利用拡大に注力しました。

データベース事業の売上高は前年同期比2.6パーセント増の1億2,400万円です。こちらはユーザーがTSVタイプのEDIフォーマットに切り替えることで「取引先データベース」の一部の料金が無料になるという施策の影響で、減少していた売上高は下げ止まりとなっています。

その他の事業は0円で、こちらは20年以上続いたバイヤーズネットの一部サービスである「バイヤーズルーム」などがその役目を終えたことによるものです。

足元の状況と今後の見通し

足元の状況と今後の見通しについてお話しします。先ほどもお伝えしたとおり、消費マインドの落ち込みは今後もしばらく続くと思われます。また、SDGsの意識の高まりや消費者の巣ごもり需要を受け、消費財メーカーは大容量化によってコストパフォーマンスの高い製品・商品を充実させており、これに伴う発注頻度の減少が見受けられます。

加えて、最近ニュースでもよく取り上げられているトラックドライバーの人材不足や物流コスト増加などの懸念、いわゆる2024年問題により、納品頻度の見直しが今後より一層図られていくと思われます。

当社の活動としては、NTTの「INSネット」のサービス終了を前提に、2022年12月末に1年前倒しで全銀TCP/IP手順のサポートを終了しました。ユーザーへの案内やフォローなどを行った結果、98パーセント以上のお客さまが切り替えを完了し、残りのユーザーの切り替えも目処が立っています。

ほぼすべてのユーザーの切り替え目処が立ったのはみなさまのご協力の賜物であり、すばらしい成果です。この切り替えが完了することにより、ネットワークの安定運用レベルが増し、これまでかかっていた全銀TCP/IP手順サポートの運用原価を削減することができます。

今後も厳しい経営環境が続くと思われますが、ユーザーニーズを把握し、引き続き成長を目指していきます。

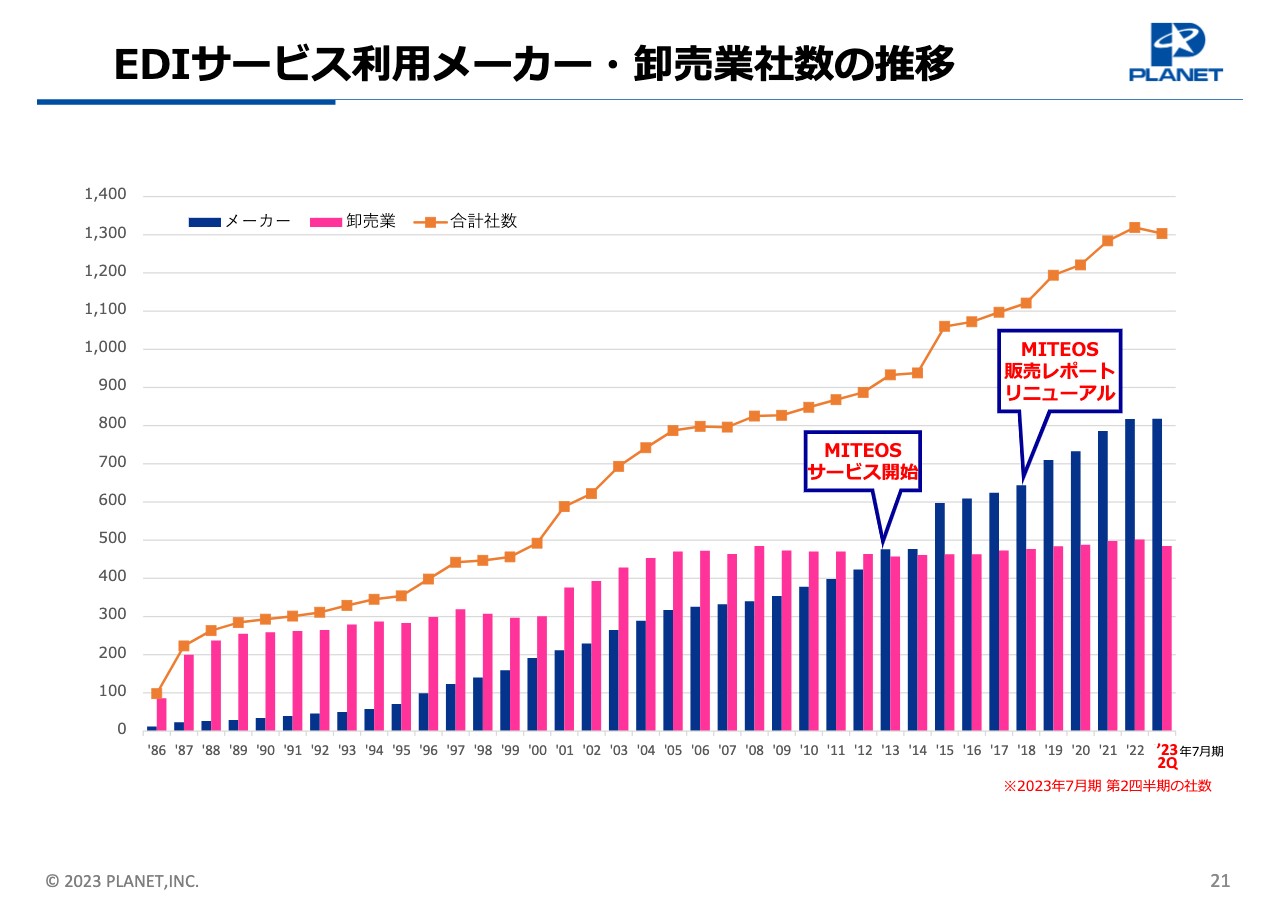

EDIサービス利用メーカー・卸売業社数の推移

EDIサービスを利用するユーザー数の推移をご説明します。これまで順調に増加してきましたが、この上半期は減少となりました。その理由は先ほどお伝えしたNTTの「INSネット」サービス終了に伴うユーザーの手順切り替えで、手順切り替えに対応できない一部のお客さまが解約したことで、ユーザー数の減少につながりました。

また、コロナ禍で受発注業務のEDI利用の流れが加速する傾向が見て取れるほか、2022年1月に改正された電子帳簿保存法にもEDIが有効であることがわかっているため、今後は増加する見込みです。

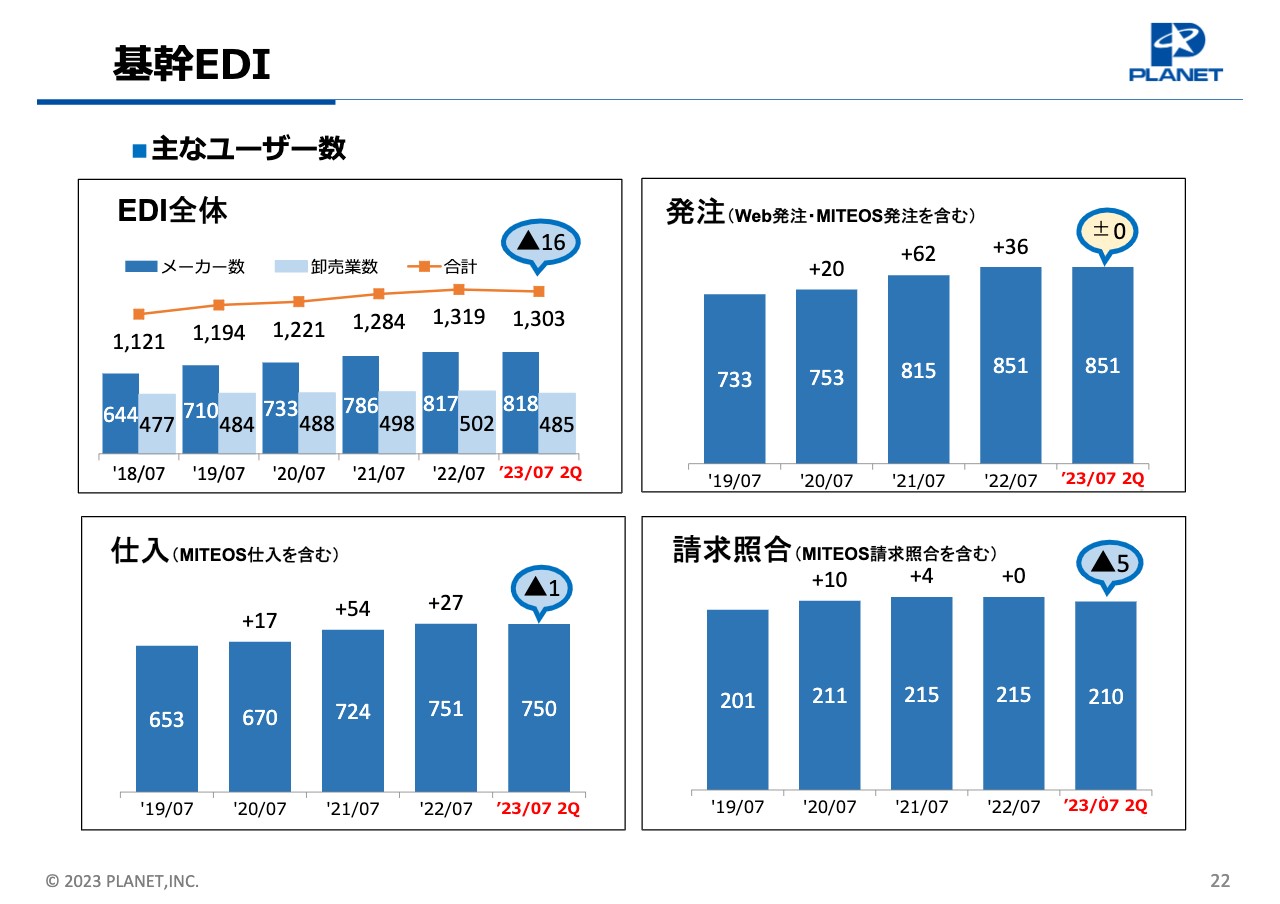

基幹EDI

基幹EDIの主なユーザー数についてです。EDI全体のユーザー数はマイナス16社と減少しています。その他のデータ種についてはスライドのとおりです。

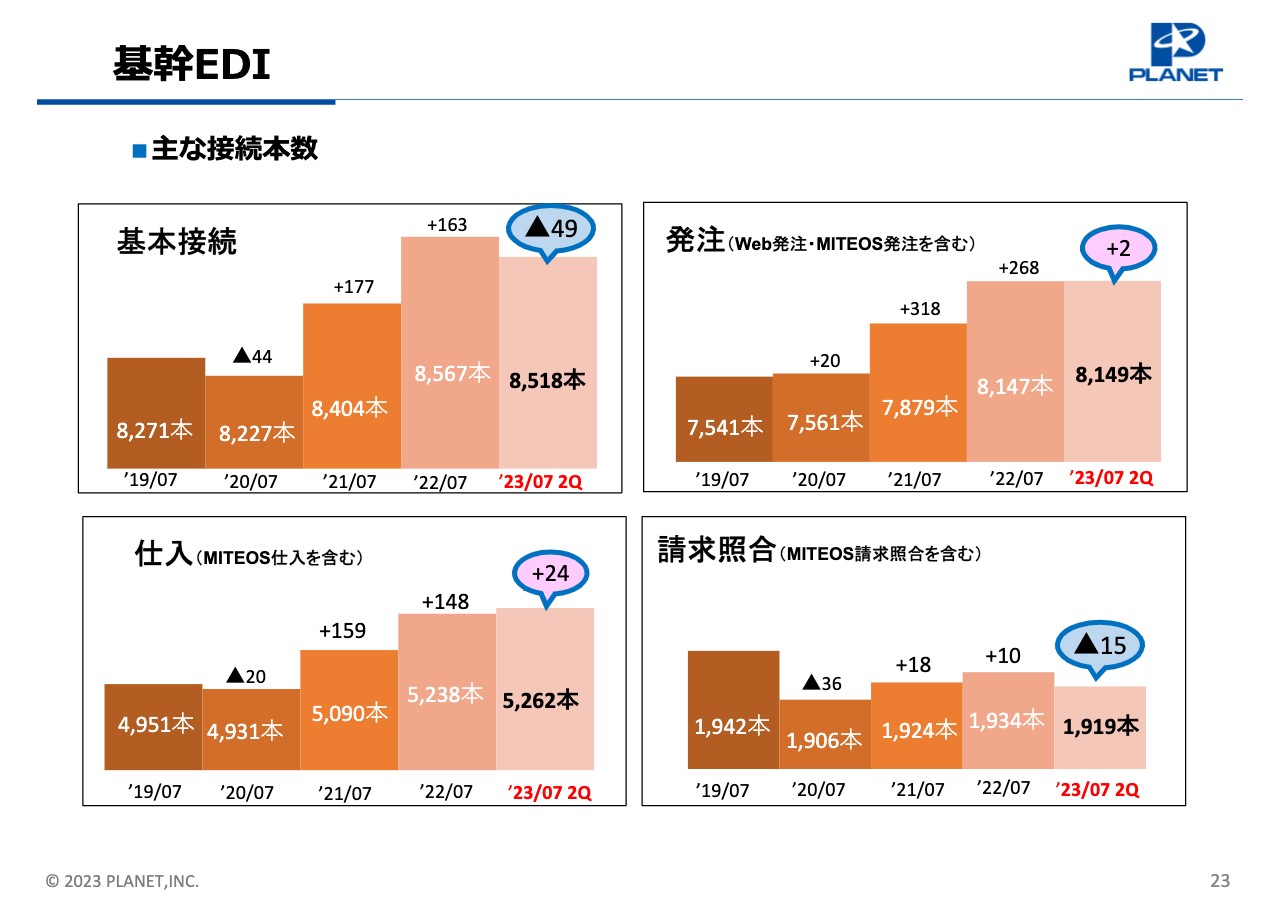

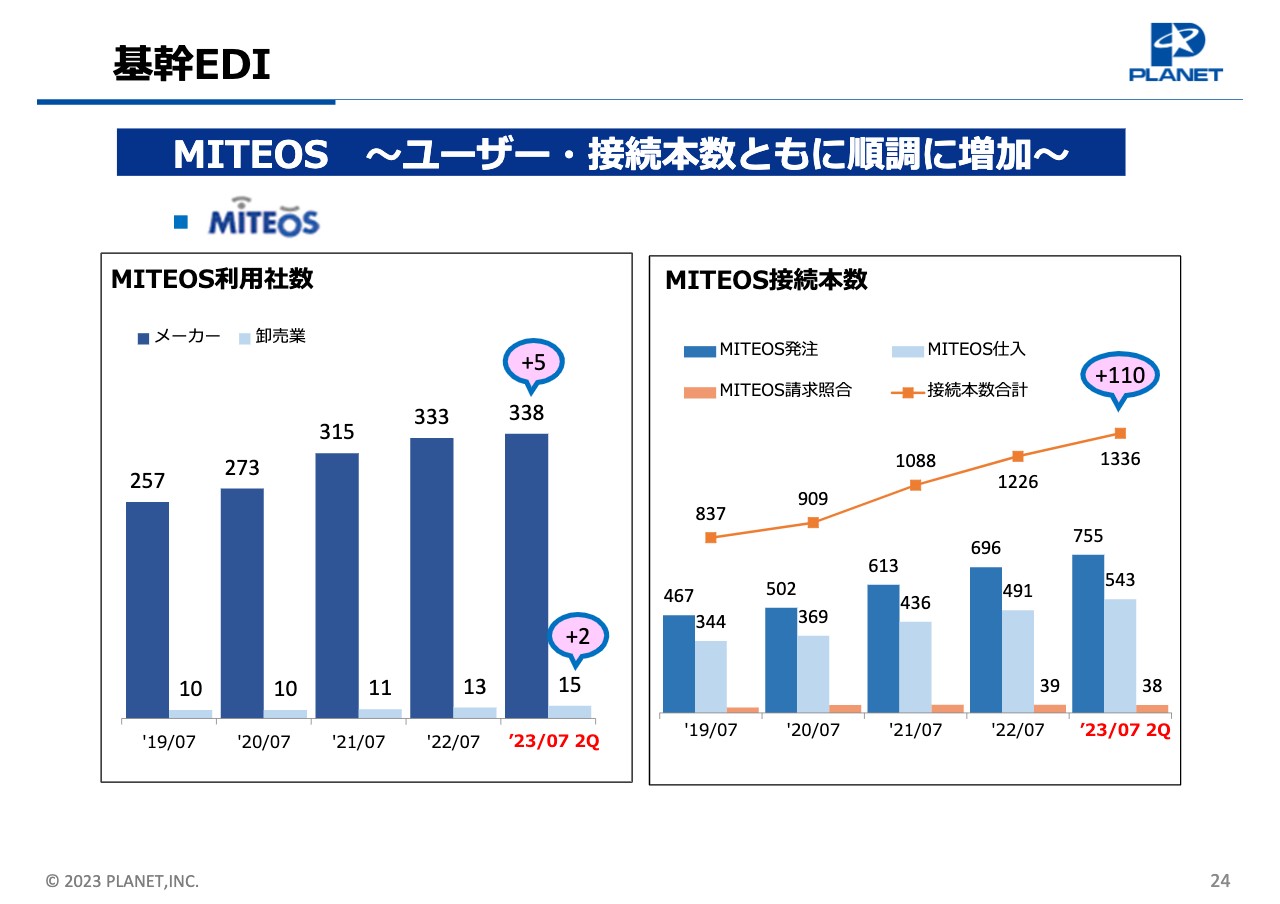

基幹EDI

主なデータ種別の接続本数についてご説明します。基本接続本数とは、メーカーと卸売業の組み合わせを1接続とカウントしたものです。基本接続は発注データや仕入データで増加したものの、全体としては49本減少しています。

基幹EDI

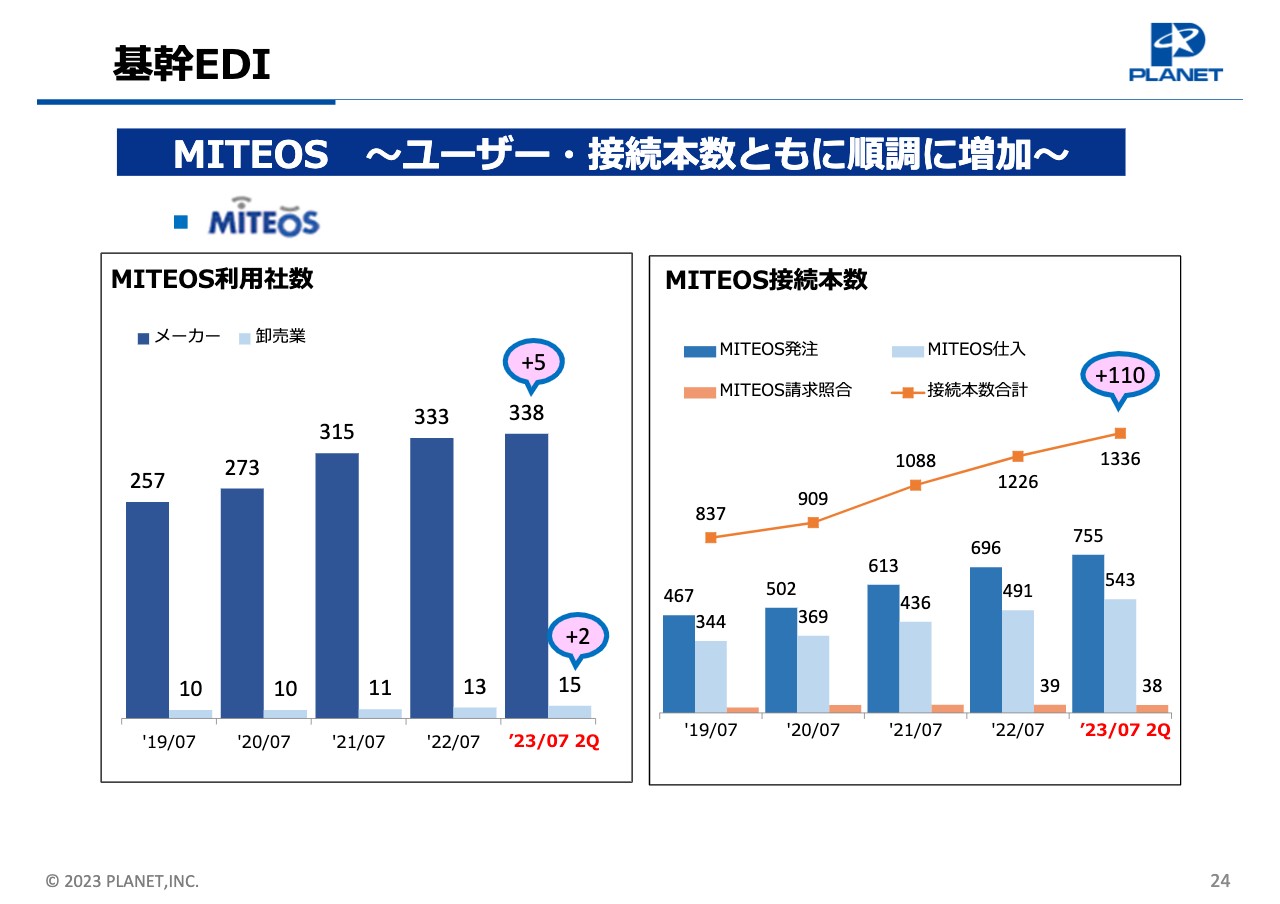

当社が現在注力しているサービスの1つである「MITEOS」についてご説明します。「MITEOS」は、自社でEDIシステムを構築しなくてもWebを通じて発注や仕入データが通信できるサービスです。こちらはユーザー数、接続本数ともに順調に増加しています。

「MITEOS」は主に中小メーカーと大手卸売業で利用されています。卸売業は「MITEOS」で接続するメーカーを積極的に拡大することで、自社のオンライン比率をさらに高めることができます。今回、卸売業が2社増えており、これは「MITEOS」による業務効率化についてご理解いただけた卸売業が2社増えたということで、今後「MITEOS」で接続するメーカーがさらに増加することが期待できます。

また、メーカーも「MITEOS」を利用することでEDIの便利さを実感することができ、自社システムを構築して基幹EDIサービスへステップアップするケースが増えてきています。

このように「MITEOS」は、EDIユーザーの裾野を広げる重要な取り組みですので、当社としては引き続き力を入れていきます。

基幹EDI

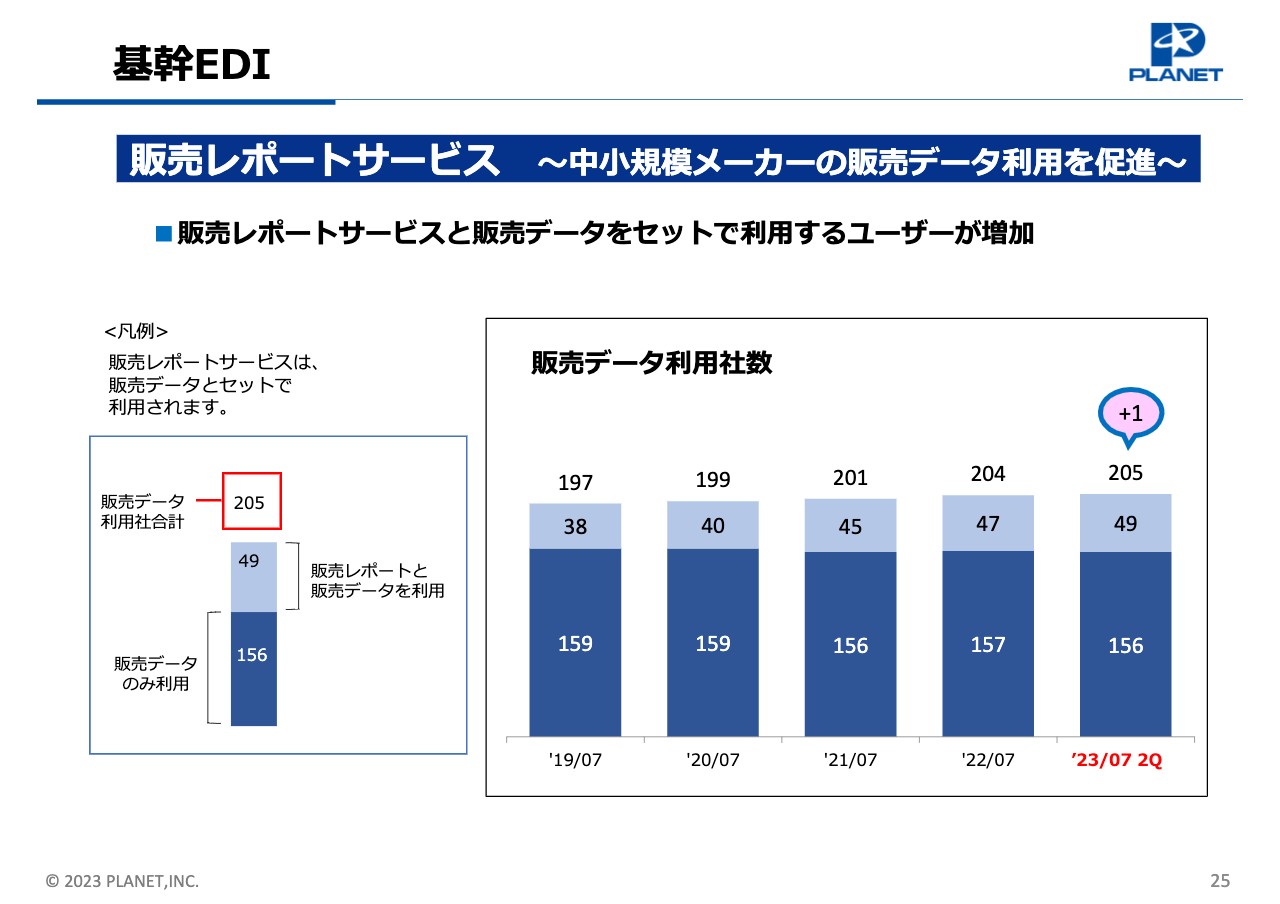

当社の主力サービスの1つである「販売レポートサービス」についてご説明します。スライド左側の凡例にあるとおり「販売レポートサービス」は販売データとセットで利用いただいています。

スライド右側のグラフは販売データの利用ユーザー数のグラフです。濃い青色が販売データのみを利用しているユーザー数で、薄い青色が「販売レポートサービス」と販売データの両方を利用しているユーザー数です。「販売レポートサービス」の利用ユーザー数が増えることで販売データの利用社数も増える構造になっており、この半期で1社増えました。

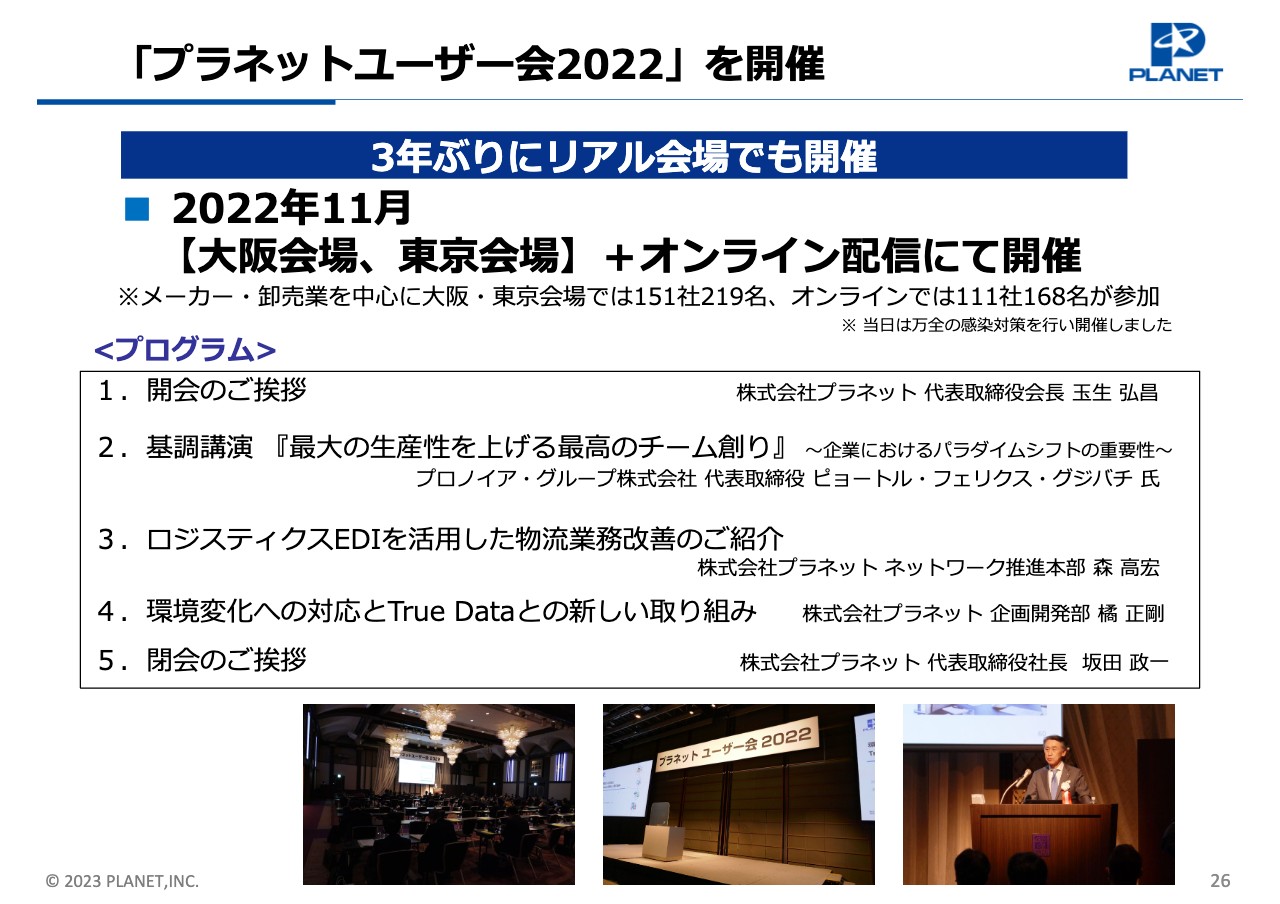

「プラネットユーザー会2022」を開催

3年ぶりに会場で開催したセミナーについてご説明します。コロナ禍も3年目を迎え、ユーザーとのコミュニケーションが大切という考えのもと、3年ぶりに会場でのリアル開催とライブ配信とのハイブリッドでユーザー会を開催しました。大阪・東京会場のリアル開催では151社・219名、ライブ配信では111社・168名が参加し、盛況で終えることができています。

また、2022年12月には3年ぶりに会場にてトップセミナーを開催し、56社・60名が参加しました。複数のトップの方々から「プラネットのトップセミナー開催に期待を寄せていた」との温かいお言葉をいただき、業界の枠を超えた横のつながりにおける当社への期待の大きさを改めて実感しました。

新たな挑戦

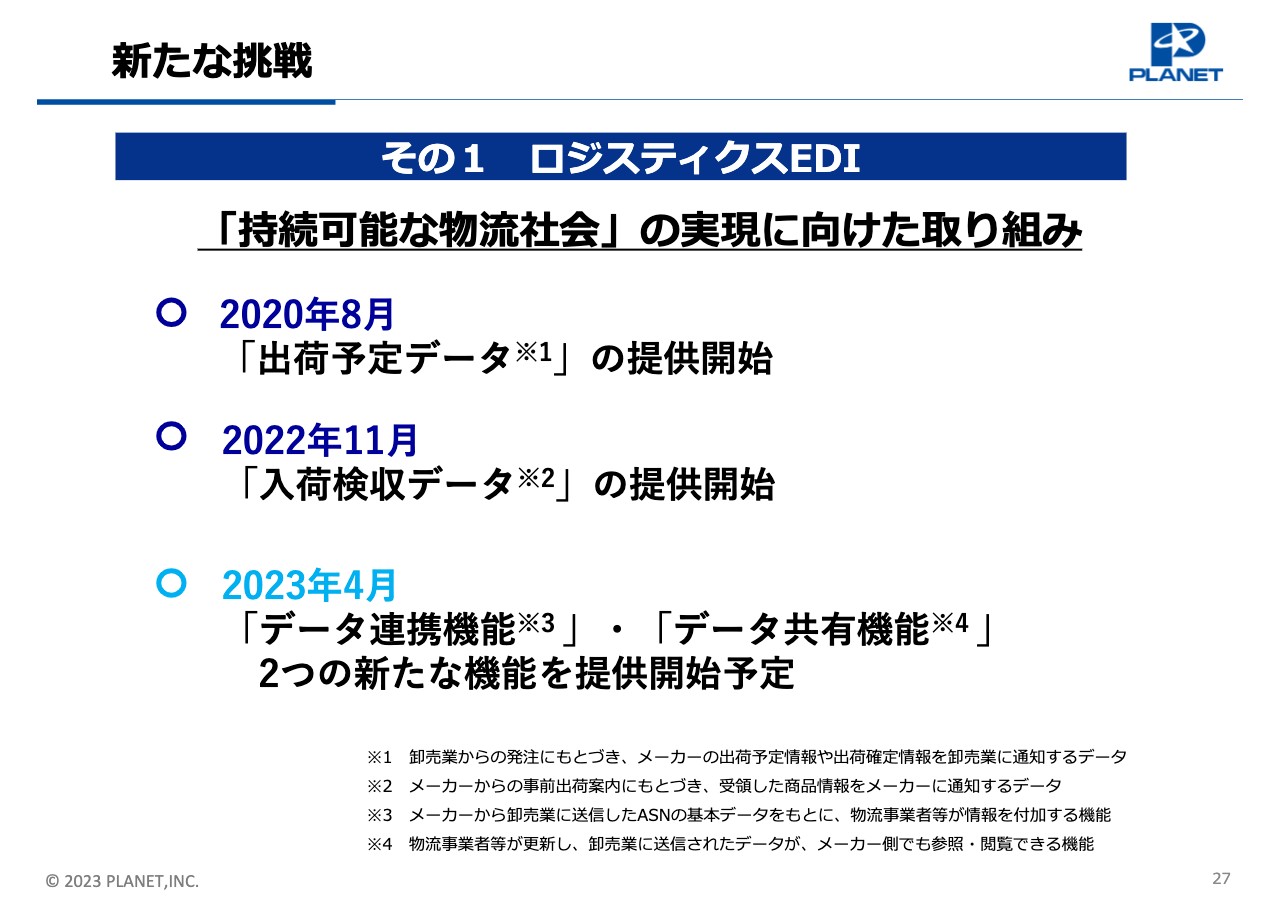

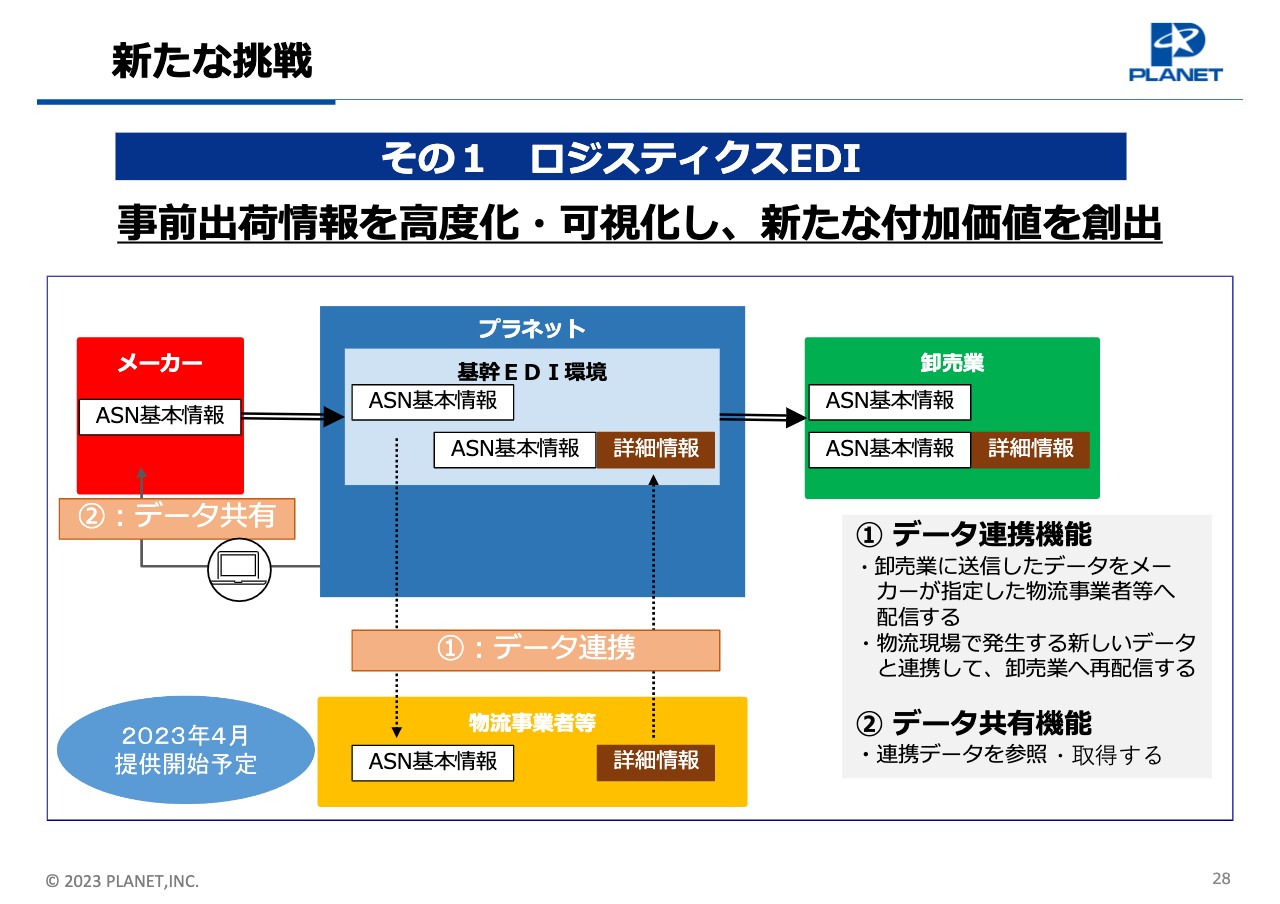

プラネットが取り組んでいる新しいサービスについてご説明します。1つ目は「ロジスティクスEDI」です。

当社は、2020年2月に業界の物流問題解決に向けて物流分野におけるEDIの方向性を示す「ロジスティクスEDI概要書」を策定しました。2020年8月には第1弾として、実際に物流業務でEDIをご利用いただけるよう「出荷予定データ」をリリースし、さらに2022年11月には第2弾として「入荷検収データ」をリリースしました。

出荷情報の事前照合や検品の簡素化などの効率化に留まらず、既存の商流情報に物流領域の情報連携が加わることで、新たな付加価値のあるサービスを提供できる可能性が十分にあると認識しています。

新たな挑戦

今後は、サプライチェーン全体をデータや情報で可視化することで、在庫数と販売推移から最適な納品タイミングを予測するといった、大きな広がりが期待できる領域への取り組みを進めていきたいと考えています。

2023年4月に物流の基本情報と更新される物流詳細情報を結び付け、より高度化したASNデータ(事前出荷通知データ)の作成を支援する「データ連携機能」と「データ共有機能」の2つの新機能の提供を開始する予定です。

企業や業界をまたがってデータを流通させ、サプライチェーン全体を可視化することは持続可能な物流社会の実現に向けた取り組みだと思っています。

新たな挑戦

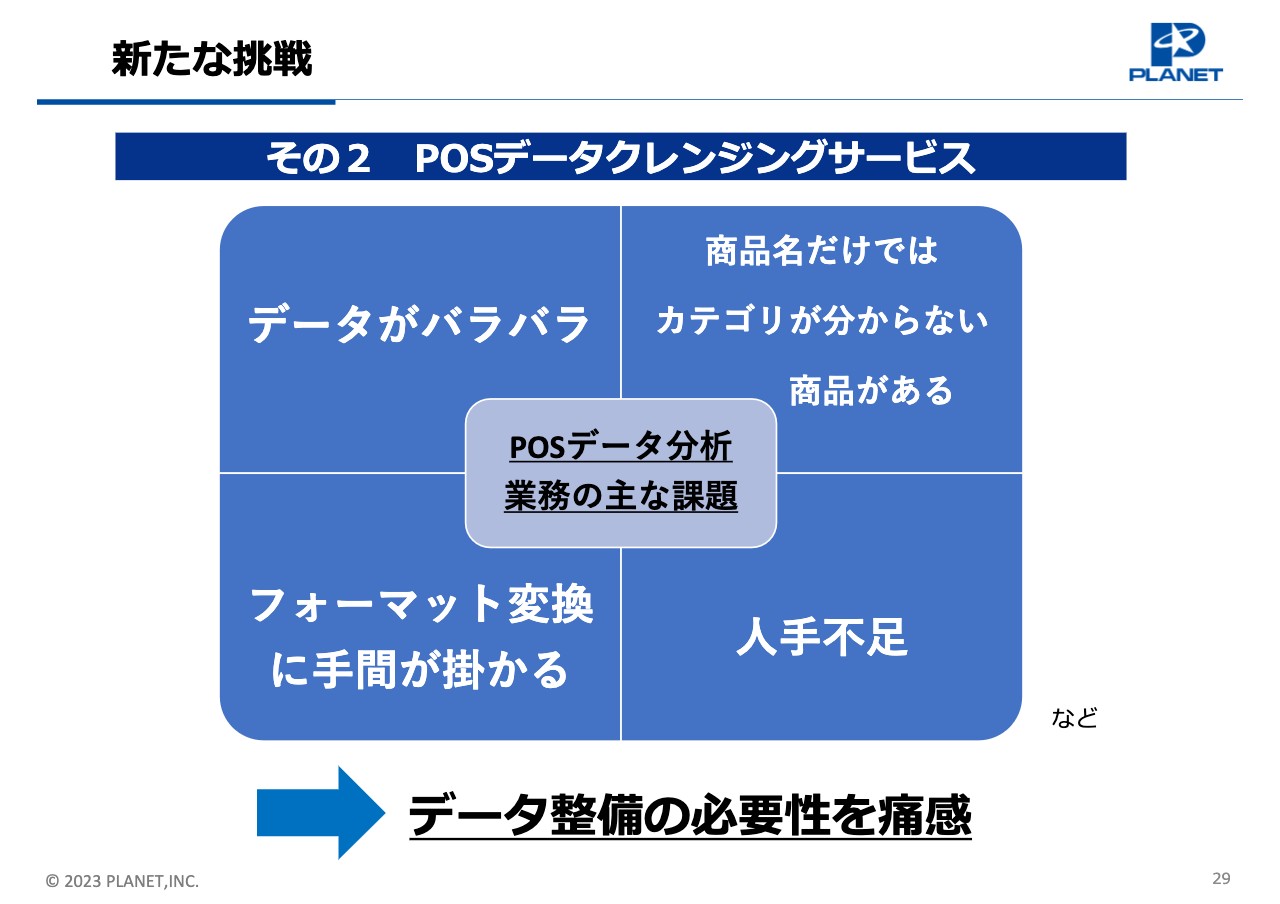

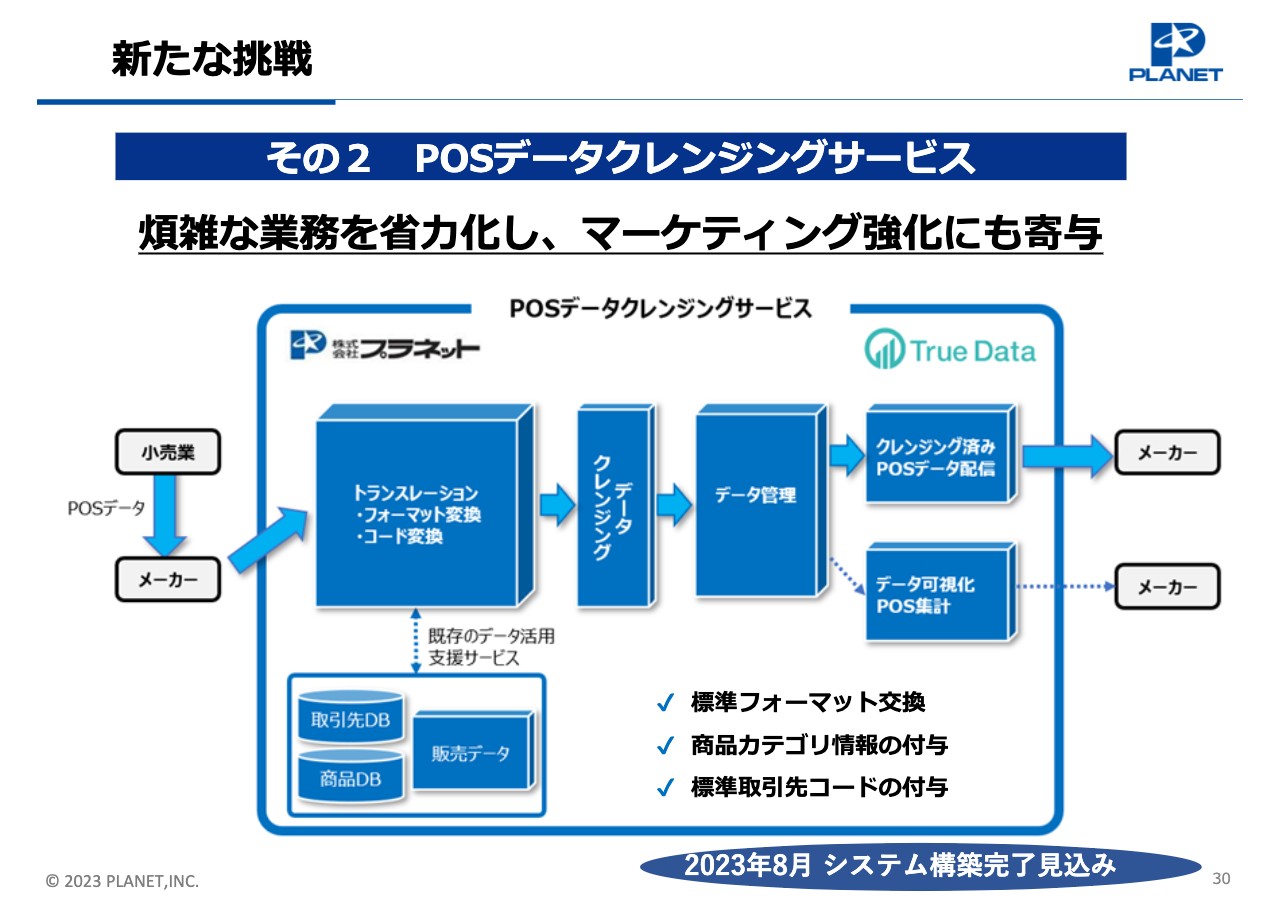

2つ目は「POSデータクレンジングサービス」です。こちらはプラネットと当社が出資しているTrue Data社が共同で提供をするサービスです。

POSデータをビジネスに利用するメーカーは年々増加しており、これは多くの小売業がPOSデータを提供できるシステムに切り替えたためだと思っています。小売業ごとに異なるフォーマットで提供されるPOSデータを活用するためには、そのフォーマットやコードを整える必要がありますが、データ整備には多くの時間と人手が必要になるのが現実です。

この煩雑で膨大なクレンジング業務をサービスとして提供するのが「POSデータクレンジングサービス」です。

新たな挑戦

「POSデータクレンジングサービス」はPOSデータの収集・集計の業務負荷を軽減させるだけでなく、マーケティング計画や手法を大きく変革させる可能性があります。また、流通在庫の正確な把握により、SDGs関連の取り組み面でも貢献できる可能性があると思っています。

当社は引き続き業界のインフォメーション・オーガナイザーとして、次世代テクノロジーの活用も視野に入れながら、プラネットが有するビジネスモデルやお客さまとの信頼関係をより強固なものにしていきます。

さらに、強靭なプラットフォーム、標準化を維持する運用力、既存市場の業務プロセスに対する知見・知識といったさまざまな強みを多様な角度から分解して捉え直し、最大限に発揮できるところを見極めながら、新たな市場・事業にチャレンジしていく所存です。

質疑応答:ユーザー数の推移と今後の拡大について

質問者:ユーザー数について2点おうかがいします。1点目に、メーカーのユーザー数を拡大していこうとした場合に、日用品・化粧品を中心とされている中でまだ深掘りしていない、接続していないメーカーを増やしていくことが主になるのでしょうか? もしくは、ほかの業界・カテゴリーのメーカーを増やしていくのでしょうか?

2点目に、卸売業に関してはおそらく卸売業の絶対数が減ってきていると思いますが、ほかの業界の卸売業やそれに類する業種の卸売業に拡大しようというお考えがあるのでしょうか?

坂田:おっしゃるとおり、日用品・化粧品業界のメーカーや卸売業の多くはすでに当社のユーザーになっています。そのため、過去のように急速にユーザー数を増やすことはなかなか難しいと思っていますが、まだすべてのメーカーや卸売業がユーザーになっているわけではありません。

業界共通のインフラとしてはすべてのメーカー・卸売業に入ってもらうことが業界のためだと思っているため、確実に入っていただけるように地道に努力していきたいと思っています。

また、それだけでは従来のような成長は難しいため、違う業界の分野に積極的に入っていき、両方においてチャレンジしていきたい考えです。

質問者:現時点で見当をつけている業界はありますか?

坂田:日用品・化粧品業界に比べるとまだユーザー数が少ないペット業界やOTC医薬品業界は確実に増やしていきたいと考えています。この分野でもすでに多くのお客さまがいるため可能性は十分にあると思います。

さらに、今後は新たに健康食品や介護用品を狙っていきたいです。日用品・化粧品業界の大手メーカーが、日用品・化粧品を扱いながら健康食品や介護用品を取り扱っていることもあるため、つながりがあると認識しています。そのような分野で当社のEDI基盤を使うことで業務の効率化が図れると考えています。

質疑応答:新たな価値につながるサービスについて

質問者:新たな価値につながるサービスとして、「ユーザーの『増力化』に貢献するサービス」と「ユーザーの『サステナビリティ』に資するサービス」が挙げられていました。サステナビリティは「ロジスティクスEDI」などを活用し、トラックの待機時間を縮小して、CO2を削減することなどだと理解しましたが、増力化のイメージが難しかったため、具体例を教えてください。

坂田:今、取り組んでいるPOSは増力化の1つです。当社はPOSクレンジングサービスを、その先の分析は関連会社のTrue Dataが行います。POSデータの活用は各メーカーの増力化に直結すると思っています。まずはこちらを確実に広げていきたい考えです。

質問者:POSデータを活用すれば、(ユーザーは)マーケティングなどにより力を入れやすいということでしょうか?

坂田:そのとおりです。

質疑応答:「MITEOS」の利用社数について

質問者:「MITEOS」の利用社数が順調に伸びていますが、現在のメーカー338社・卸売業15社から今後どのくらい増えるイメージでしょうか?

松本:具体的な増加数は持ち合わせていませんが、私どもが把握できていないメーカーがたくさんあります。

卸売業に関しては、オンライン比率を高め業務の効率化を行っているものの、今でもFAXや電話で受注するメーカーがあります。そのようなメーカーに「MITEOS」を使っていただくよう、大きく切り替えていきたい卸売業は多数あります。それにより卸売業よりもメーカーの利用社数が飛躍的に増えていくと見ています。

現在、当社はこのような方向で動いており、今820社ぐらいあるメーカーをもう1桁増やしたい考えです。

質問者:卸売業が1社増えるとメーカーが相当増えるのでしょうか?

松本:そのとおりです。逆にメーカーから卸売業とつなぎたいという要望もあるため、1つずつ対応し、今後接続本数を増やしていきます。

質疑応答:人材の採用について

質問者:株価・PER・PBRともに問題ない水準だと理解していますが、従業員数46名というのは上場会社として極めて筋肉質だと思います。さらに売上を伸ばしていく中で、投資対象として、急激にエンジニアのような人を増やしていくことは可能なのでしょうか? 自己資本も厚いため、スピード感を持って積極的に営業されていくのかなど人員について教えてください。

坂田:もともと私どものビジネスモデルは、そこまで人を雇わなくてもビジネスができる業態で、これまで少数精鋭でビジネスを展開してきました。その結果として、何十年間も高い利益率を出しています。

今後も今までと同じEDI事業のみを行っていくのであれば今の人員で十分だと思っていますが、EDI以外、言い換えれば「Beyond EDI」についてはやはりそれ相応の人材を採用していかなくてはなりません。

2023年は「ロジスティクスEDI」や「POSデータクレンジングサービス」など既存のEDIを広げるだけではなく、新しい領域に一歩踏み出したいと思っています。「Beyond EDI」についてもどこまで踏み込んでいくのかを明確にした上で、どのような人材を補充していくのかを検討し、その後スピーディに人材を採用して、素早く展開していきたいと思っています。

質問者:新たに必要となる人材は営業系でしょうか? もしくはエンジニアなのでしょうか?

坂田:次にどのような事業にチャレンジしていくのかは、今日の時点では具体的にはお伝えできませんが、出ていく方向によって営業系かエンジニアかが変わってくると思います。私どものビジネスモデルや領域から考えると、基本的にはエンジニアが必要になるのではと思っています。

質疑応答:プラネットが網羅している取引量について

質問者:業界の共通インフラになるためにすべてのメーカー・卸売業の参画を促したいとのお話がありましたが、現在プラネットが網羅している取引量は既存領域の取引量の何割ぐらいだと考えていますか? 特に既存領域の中での伸び代はどのぐらいでしょうか?

坂田:明確な統計データがないためあくまでも私どもが認識している数字ですが、日用品・化粧品業界の8割ぐらいはプラネットのユーザーだと考えています。

質問者:それにより当面は今までどおりの成長を維持できるという考えでしょうか?

坂田:そのとおりです。

質疑応答:坂田社長から見たプラネットの変化および株主還元方針について

質問者:坂田社長は社外取締役を経験し、外からプラネットを見ていました。プラネットの中に入ってから、強みや特徴などの認識がどのように変わったか教えてください。その認識は、今回の新しい価値の取り組みにどのようにつながっているのでしょうか?

また、株主還元の姿勢に関して、19年連続で増配している会社はかなり珍しいと思います。これは20年以降も続ける意欲が強いのか、方針が変わる可能性があるのかを教えてください。

坂田:プラネットが大変強固なビジネスモデルと非常に強い財務体質を持っていることは、外から見ても中から見てもまったく同じ認識です。

外から見た時と中から見た時の一番大きな違いは社風です。大変強固なビジネスモデルを持っているために、社員は大変大人しくきちんと仕事をしており、いい意味でのやんちゃな部分がありません。

業界インフラとして、業界全体の業務の効率化や生産性を上げるのはプラネットのミッションですので、その部分については貪欲に一生懸命行います。さらには、それ以外のユーザーの増力化に資する部分もいろいろと検討してきています。

たとえば、「ロジスティクスEDI」は、今始めたわけではなく以前から取り組んでいました。また、2023年10月から導入される適格請求書等保存方式(インボイス制度)や電子帳簿保存法は企業にとって本当にサステナビリティに関わるもので、プラネットが直接サービスをするわけではありませんが、業界のみなさまに向けて「きちんと準備していますか?」「このようなことをしなければなりません」と一生懸命呼びかけてきました。

当社の社員は、このようにすでに企業のサステナビリティに資する部分を手掛けているのに、その認識があまりありません。この認識を変えて、そのような視点で現在のユーザーのニーズや市場を見て、少しやんちゃな部分を出せればさらにおもしろく展開できると感じています。

株主還元については、EDI事業の次の「Beyond EDI」を一生懸命検討して、今後も増配を続けていきたいと思います。

新着ログ

「サービス業」のログ