フレクト、売上高は前年比+49%と3Q累計として過去最高 当期純利益はプロジェクト損失計上により減益

会社概要

黒川幸治氏:みなさま、こんにちは。株式会社フレクト代表取締役CEOの黒川でございます。本日はお忙しい中、当社の決算説明会にご参加いただき誠にありがとうございます。

さっそく決算説明を始めますが、当社の説明会へのご参加が初めての方もいらっしゃいますので、まず簡単に会社や事業の概要をご説明してから、その後に決算内容についてご説明します。

まず会社概要ですが、当社フレクトは現在18期目になる会社で、従業員規模は12月末時点で226人、基盤事業であるクラウドインテグレーションサービスと、新規事業である「Cariot(キャリオット)」サービスの2つの事業を運営しています。

ビジョン

当社のコーポレートビジョンは「あるべき未来をクラウドでカタチにする」です。当社はクラウド先端テクノロジーとデザインで企業のDXを支援する、マルチクラウド・インテグレーターです。

あらゆるヒトやモノがデジタルで当たり前につながる社会において、当然デジタルに最適化された新しい顧客体験が求められています。この顧客体験をカタチにしていきます。単に企業から言われたことだけを開発するのではなく、企業やその先にいるユーザーのあるべき姿を当社自身でしっかり考え、モノ作りまで行うことで、結果として顧客中心型のビジネス変革を支援していきます。

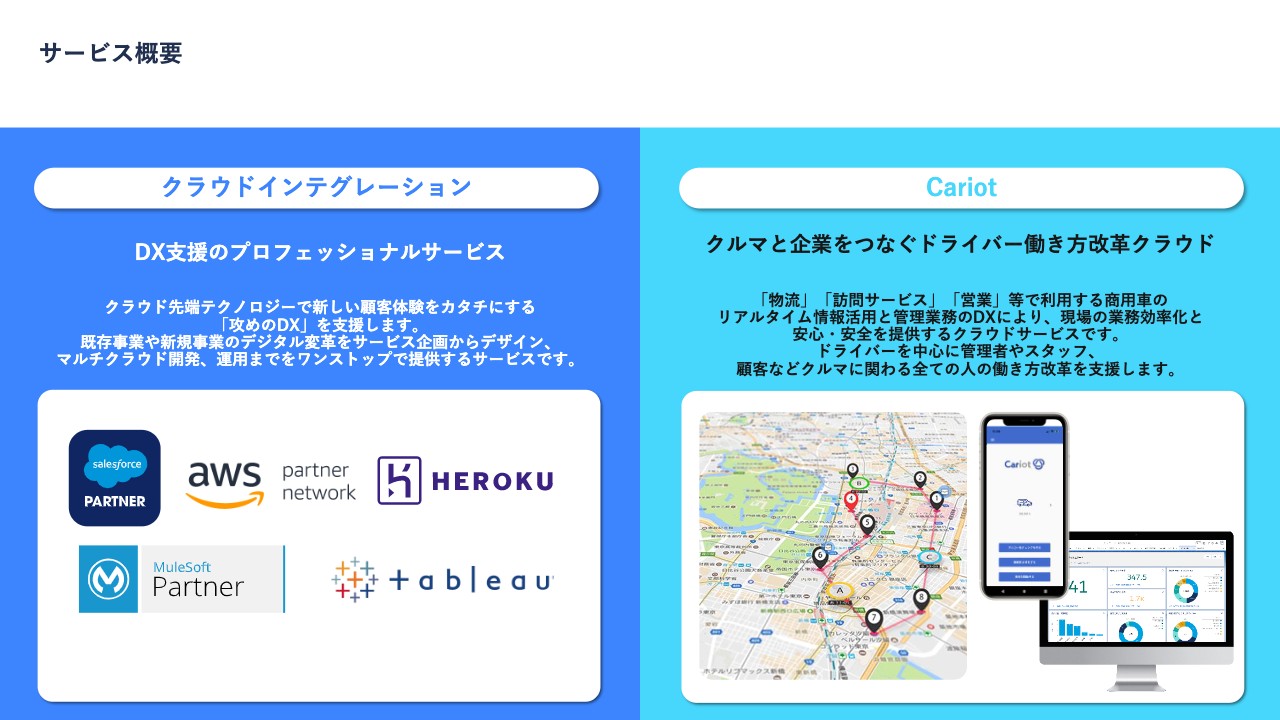

サービス概要

サービス概要ですが、クラウドインテグレーションサービスはクラウド先端テクノロジーで新しい顧客体験をカタチにする、「攻めのDX」支援のプロフェッショナルサービスを提供しています。

既存事業や新規事業のデジタル変革をサービス企画からデザイン、マルチクラウド開発、運用までをワンストップで提供するサービスです。マルチクラウドの中では「Salesforce」「Amazon Web Services」「MuleSoft」など、グローバルに活躍するクラウドプラットフォーマーのサービスを活用しています。

「Cariot」サービスはクルマと企業をつなぐドライバー働き方改革クラウドサービスとして提供しています。主に物流やフィールドサービス、営業で利用する商用車のリアルタイムの位置情報活用と、車両管理業務のDXにより、現場の業務効率化や、安心・安全を届けるクラウドサービスになります。

ドライバーを中心に、管理者、スタッフ、お客さま、クルマに関わるすべての人の働き方改革を支援していきます。なお当社は単一セグメントでの開示となっています。

先端テクノロジーを取り入れた提供サービスの変遷

先端テクノロジーを取り入れた提供サービスの変遷です。当社の起業時は、リクルートさまに向けた大規模なB2CのWeb・モバイルサービスの開発からスタートし、主にB2Cの顧客接点アプリケーション開発を中心に実績を蓄えてきました。

2009年からマルチクラウド開発をスタートし、現在に至るまで、13年を超える豊富な実績を持っています。2015年からはIoT/Mobilityサービスの開発をスタートし、この実績・アセットをもとに2016年から新規事業である「Cariot」サービスをスタートしています。

2017年からはAIのサービス開発をスタートし、2020年にはリモートコミュニケーション技術に取り組むことで、自社オリジナルのカスタムできるオンラインビデオサービスやAR(拡張現実)といった技術の研究開発と、ビジネスへの実装に取り組んでいます。このように、常に先端テクノロジーを取り入れながら、繰り返し当社の付加価値を高めてきました。

グローバルでも評価される先端DX実績

グローバルでも評価される先端DX実績として、国内AIサービスの事例を評価され、2019年にSalesforceグローバルでのイノベーションアワードを日本の企業で初めて受賞しました。

また国内においても、直近でSalesforceのパートナー企業が約600社いる中で、イノベーションアワードを繰り返し受賞しており、当社の提供価値を外部からも評価いただいている結果と考えています。2022年3月にはMuleSoft JapanのEnablement Awardを受賞しています。

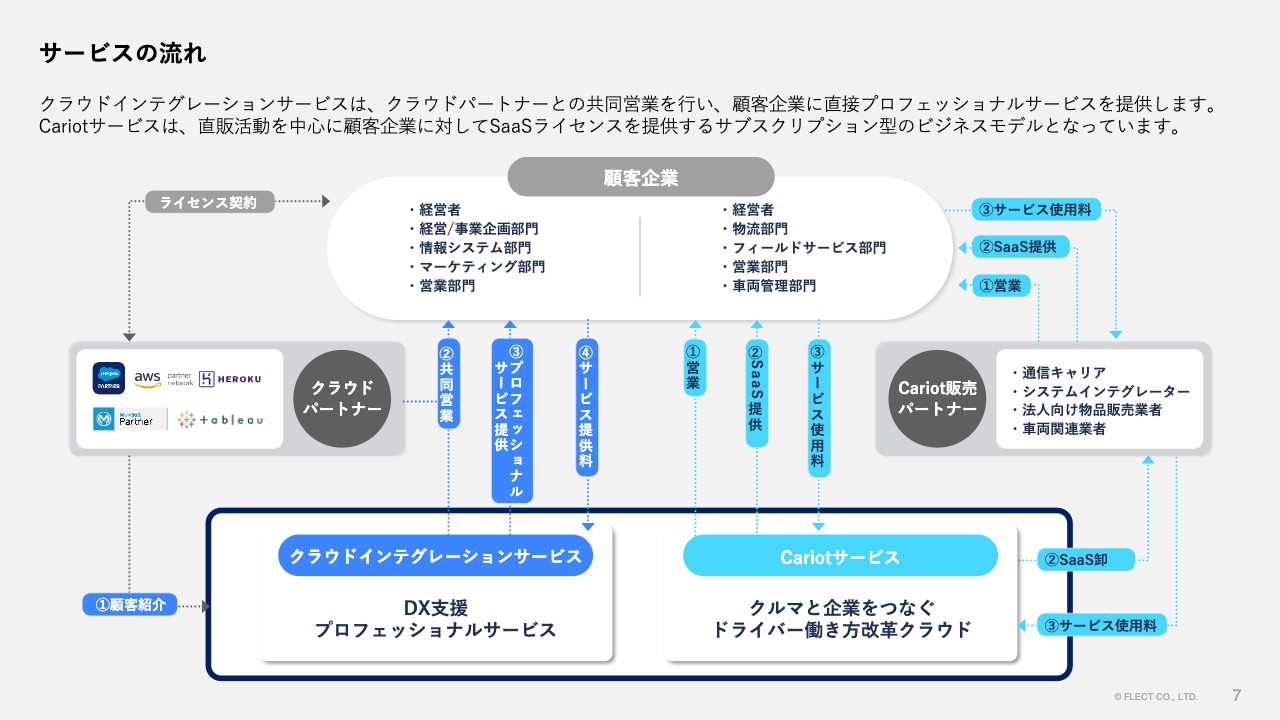

サービスの流れ

サービスの流れについてです。クラウドインテグレーションサービスはクラウドパートナーからの顧客紹介と共同提案の依頼を受けます。これに対し、共同営業を行い、受注した顧客企業のライセンスはクラウドパートナーが直接契約を行い、当社ではライセンスの再販は行っていません。プロフェッショナルサービスは当社と顧客企業で直接契約し、そのサービス提供料をいただいています。

「Cariot」サービスは自社で直販体制を構築し、直販活動により獲得したお客さまに対し、ライセンスの提供とサブスクリプションの年間の前払い使用料をいただきます。また、「Cariot」サービスでは販売パートナー制度も設けており、通信キャリア、システムインテグレーター、クルマに関連する業者が代理販売を行っています。

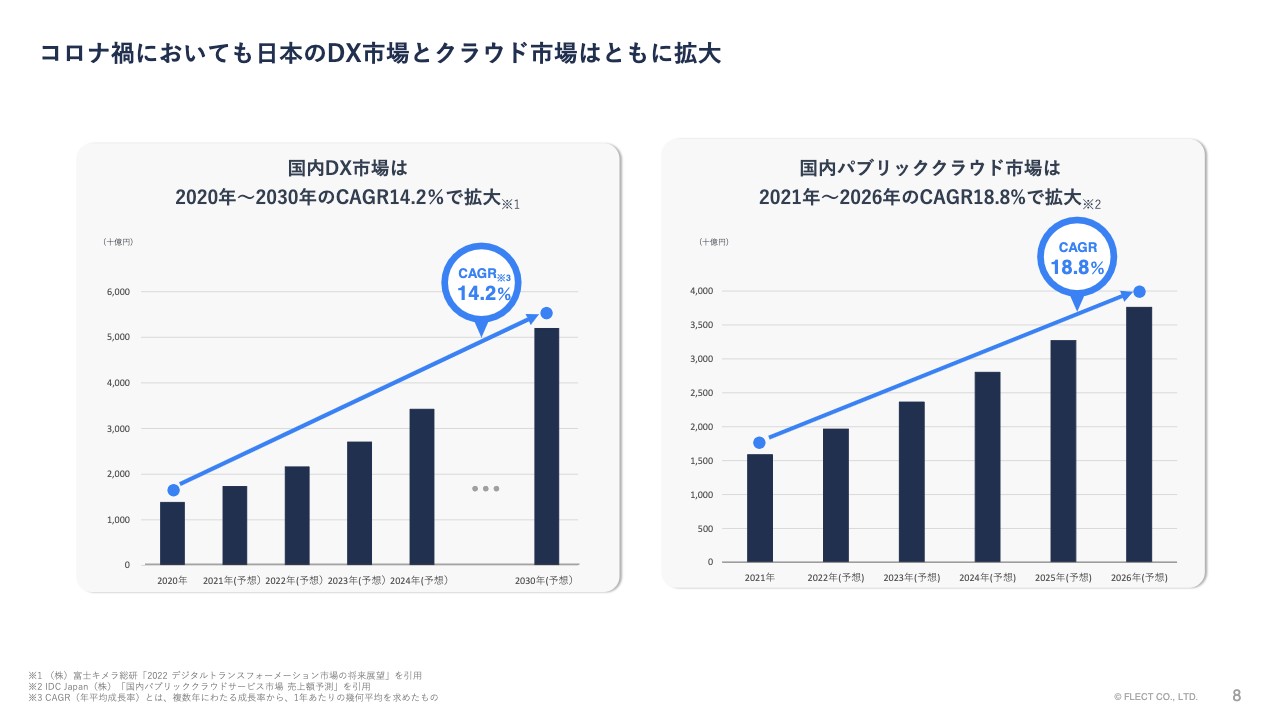

コロナ禍においても日本のDX市場とクラウド市場はともに拡大

マーケットについては、コロナ禍においても日本のDXおよびクラウド市場はともに拡大しています。

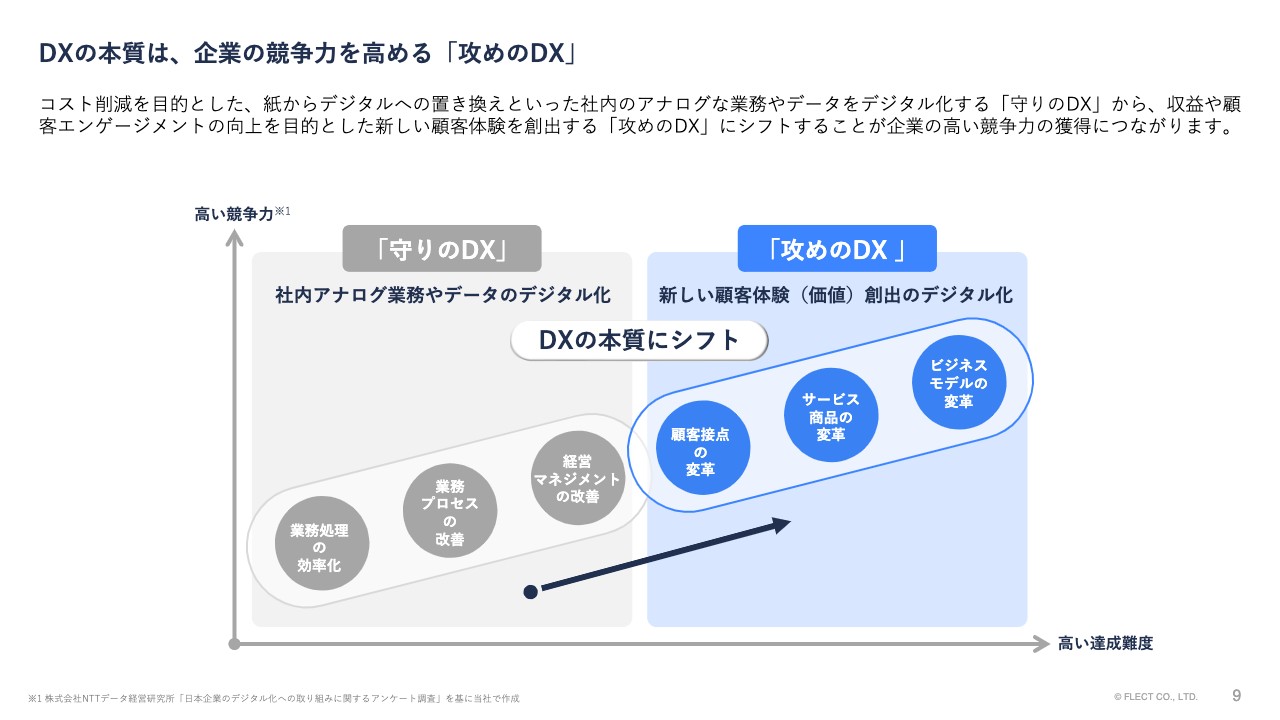

DXの本質は、企業の競争力を高める「攻めのDX」

当社が提供しているDXサービスについて、DXの本質は、企業の競争力を高める「攻めのDX」だと考えています。コスト削減を目的とした、紙からデジタルへの置き換えといった社内のアナログな業務やデータをデジタル化する「守りのDX」から、売上収益や顧客のエンゲージメントの向上を目的とした新しい顧客体験を創出する「攻めのDX」にシフトしていくことが求められています。

この「攻めのDX」は、顧客接点の変革、サービス商品の変革、ビジネスモデルの変革というステップを踏む必要があります。達成難度は非常に高くなりますが、これを実現できた企業は高い競争力を獲得でき、この「攻めのDX」こそが、DXの本質と考えています。

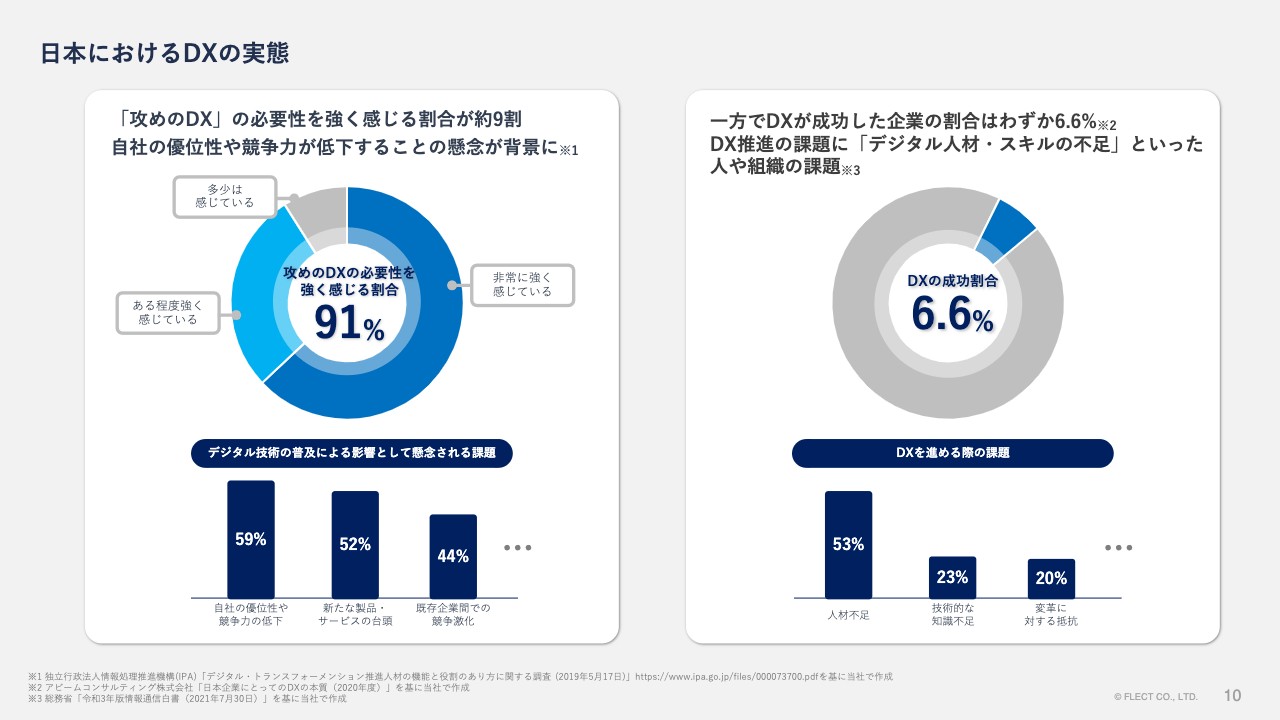

日本におけるDXの実態

ただし、日本におけるDXの実態は、ビジネス変革などの「攻めのDX」の必要性を強く感じる割合が約9割です。この背景には、デジタル技術の普及により自社の競争優位性が低下することへの懸念があります。

一方でDXが成功した企業の割合はわずか6.6パーセントとなり、DX推進における課題の上位にはデジタル人材やスキルの不足といった、人や組織の課題があります。

クラウド先端テクノロジーで新しい顧客体験をカタチにする「攻めのDX」支援

このような課題に対し、クラウドインテグレーションサービスはクラウドの先端テクノロジーで新しい顧客体験をカタチにする「攻めのDX」を支援します。具体的にはIoT/MobilityやAIのサービス、コロナ禍におけるB2B(企業間)のECサービスや、企業オリジナルのオンラインビデオ、顧客とつながるコミュニティサービスの開発などがあります。そして、新規事業であるシェアリングやマッチングなどのサービスづくりによって、企業のデジタル変革を支援していきます。

当社の特徴として、積極的にDXを推進する大手企業が顧客基盤の中心となっており、当第3四半期の売上比では約95パーセントが大手企業となっています。

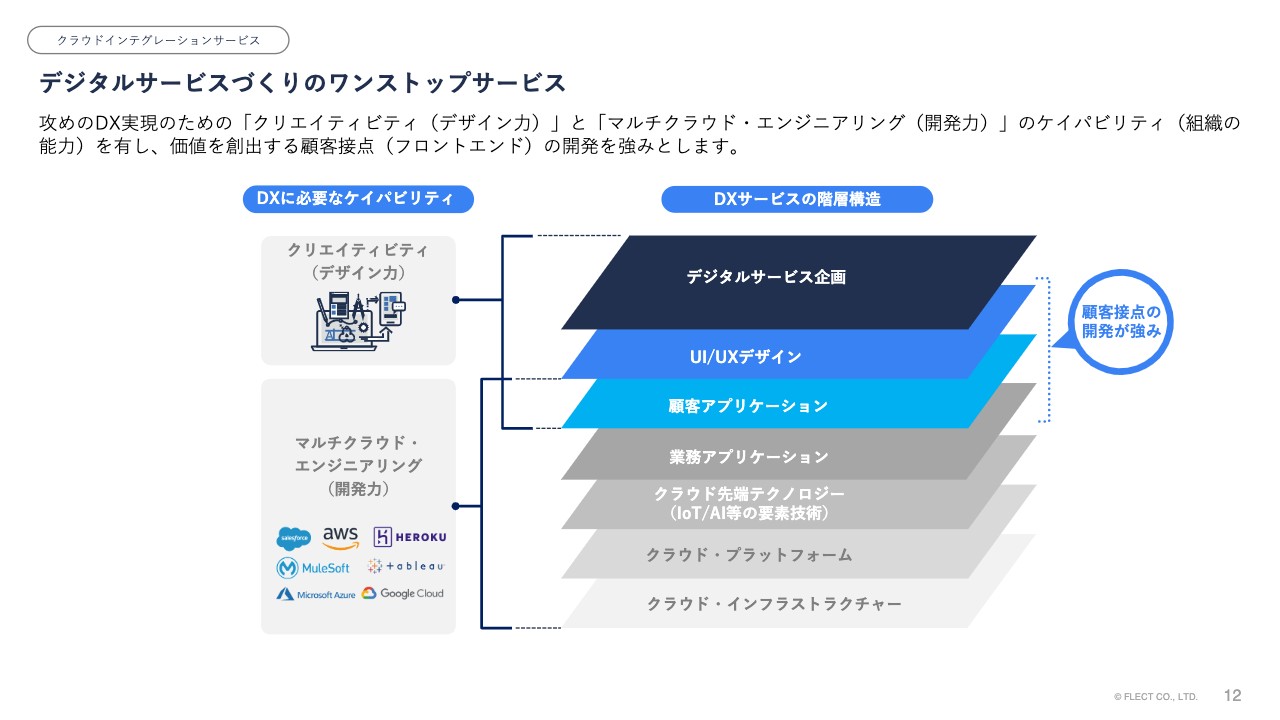

デジタルサービスづくりのワンストップサービス

デジタルサービスづくりのワンストップサービスについてです。「攻めのDX」実現のためにはクリエイティビティ(デザイン力)とマルチクラウド・エンジニアリング(開発力)の組織の能力が求められます。

クリエイティビティとは、デジタルサービスの企画の立案、UI/UX画面や顧客体験のデザインのことです。マルチクラウド・エンジニアリングとは、顧客向けのアプリケーション、お客さま社内で使う業務アプリケーション、IoTやAIなどの先端テクノロジー、そしてプラットフォーム、インフラまでのすべての開発力のことです。当社はこれらをワンストップで提供しています。

変化に適応する高いアジリティ(俊敏性)

変化に適応する高いアジリティについてです。テクノロジーや競合の急速な進化、またユーザーのフィードバックに対し高い俊敏性(アジリティ)をもって、デジタルサービスを継続的に発展させていく必要があります。

当社ではプロジェクトの平均期間は約3ヶ月と、短期間での開発デリバリを実現しています。また1回作って終わりではなく、繰り返しその開発サイクルを回すことで、変化に適応しながらアジャイルでDXサービスの成長を支援していきます。

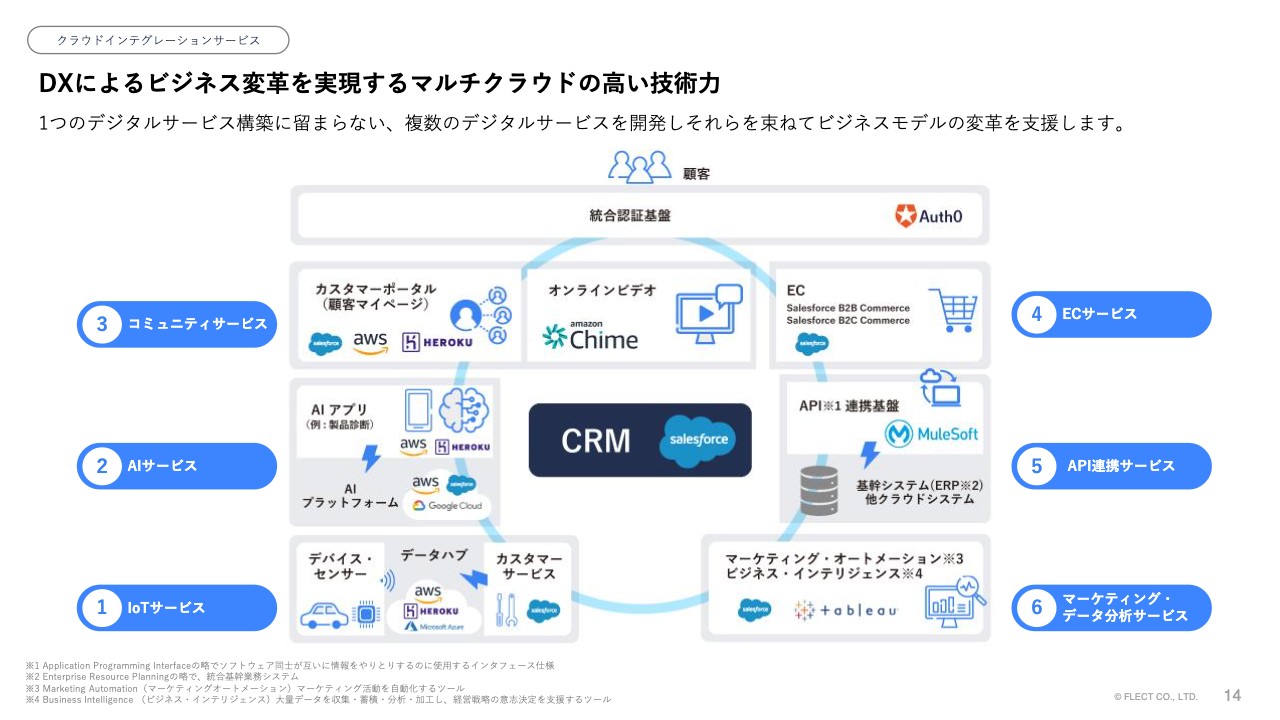

DXによるビジネス変革を実現するマルチクラウドの高い技術力

DXによるビジネス変革を実現するマルチクラウドの高い技術力も当社の特徴の1つです。例えば、IoTサービスだけといった単一のDXを提供するのではなく、複数のデジタルサービスを開発し、それらを束ねてビジネスモデル全体の変革を支援します。

各種クラウドプラットフォームの長所・短所をしっかり抑え、デジタルサービスの特徴、顧客要件に最適なクラウドを適材適所で活用することで、当社ならではの価値を提供しています。これを実現するマルチクラウドの高い技術力こそ当社の競争優位性と考えています。

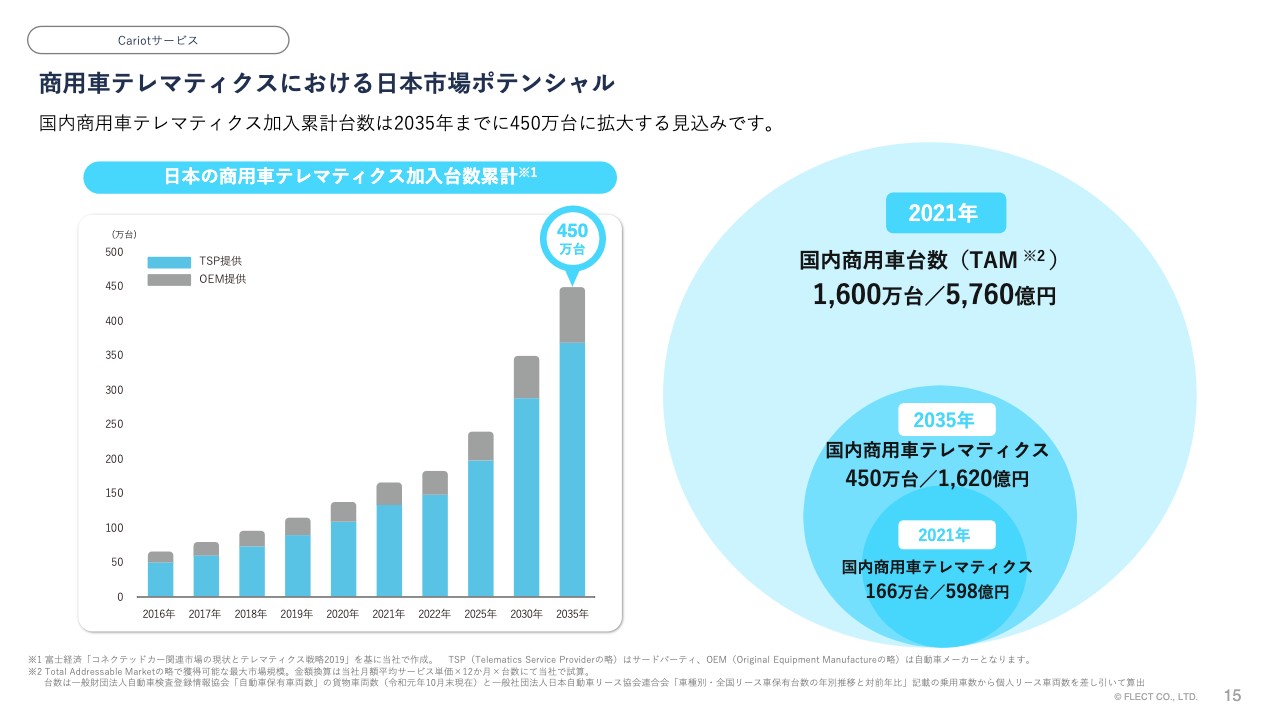

商用車テレマティクスにおける日本市場ポテンシャル

「Cariot」サービスについてご説明します。「Cariot」が在籍する日本の商用車テレマティクスのマーケットは加入台数累計が2035年までに450万台と、2021年時からおよそ2.7倍の成長が期待されています。

モビリティ業界の問題

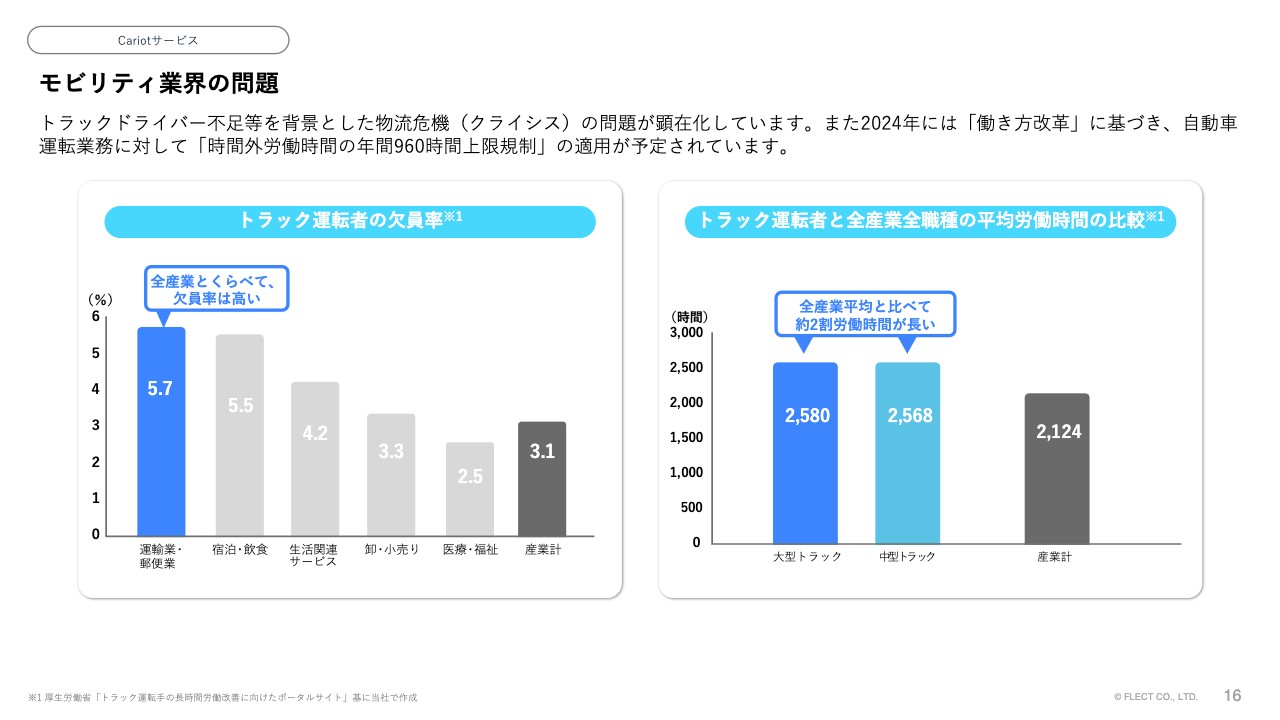

モビリティ業界の問題ですが、トラックドライバー不足を背景とした、物流危機の問題がすでに顕在化しています。厚生労働省のデータによると、トラックドライバーの欠員率は全産業と比べて最も高く、5.7パーセントとなっています。

原因の1つに、同じく全産業平均と比べて労働時間が約2割も長い就業環境が挙げられています。また物流に限らず、自動車運転業務の残業上限規制が2024年に適用されるという問題があり、モビリティ業界全般の働き方改革が求められています。

クルマと企業をつなぐドライバー働き方改革クラウド「Cariot」

このような課題に対し「Cariot」はクルマと企業をつなぐ、ドライバー働き方改革クラウドとしてサービスを提供します。お客さまに対し、車載デバイスやスマートフォンアプリを用いてクルマの位置情報や加速度といったデータをリアルタイムに取得・可視化し、クルマに関わる業務の効率化を支援していきます。特徴としては、高いリアルタイム性をもってクルマが今どこにいて、いつ着くか、そして安全かどうかが迅速かつ簡単にわかります。

これにより従来コミュニケーションを取っていた電話の問い合わせ対応がなくなり、クルマが今どこにいるかを「Cariot」を使うだけで共有することが可能になります。またクルマに関わるアナログな管理業務も非常に多く発生しており、クルマの走行データが実際には取得できていない現状に対し、デジタル化による業務効率化や走行の無駄を改善することで、生産性アップを支援していきます。

(2023年3月期-第3四半期) 決算サマリー

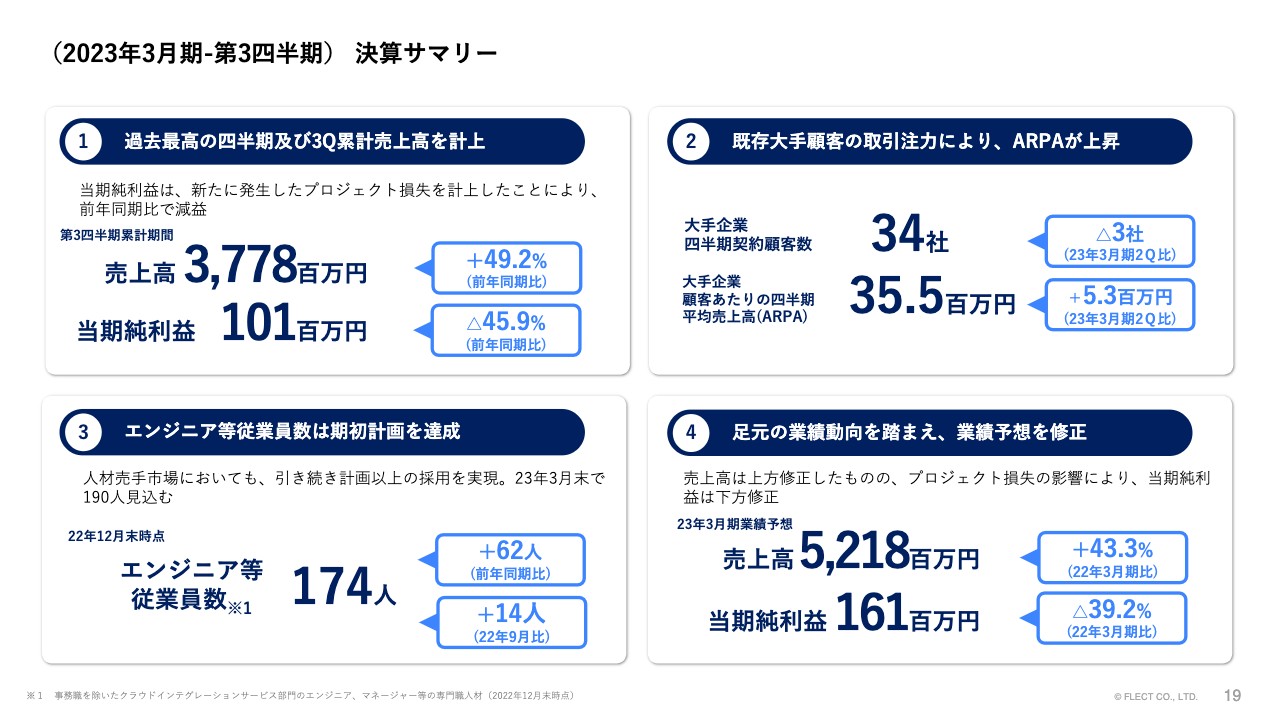

2023年3月期第3四半期の決算についてご説明します。まず、当第3四半期の決算サマリーです。1つ目は、旺盛なDX支援の需要を背景とし、売上高は37億7,800万円、前年比で49パーセント増と過去最高の四半期および第3四半期の累計売上高を計上できました。

一方で当期純利益は、新たに発生したプロジェクト損失を計上したことにより、前年同期比で減益となりました。第3四半期累計では1億100万円、前年比で46パーセント減となりました。プロジェクト損失については、後ほどお話しします。

2つ目は、既存の大手顧客の取引に注力した結果、大手企業の顧客あたりの四半期平均売上高(ARPA)は3,550万円と、前四半期比で530万円増と大幅に増加しました。

3つ目は、各種採用施策を強化したことにより、エンジニア等の従業員数も引き続き増加しています。人材売手市場においても、中途採用が計画を上回って進捗しており、2022年12月末時点で174人、前年同期比で62人増、2022年9月末比では14人増という結果になっています。なお、2023年3月末時点では190人を見込んでいます。

4つ目は、2023年3月期の業績予想について、足元の業績動向を踏まえて業績予想を修正しました。売上高は上方修正し、52億1,800万円と前年比で43.3パーセント増、一方で当期純利益はプロジェクト損失の影響により、1億6,100万円と前年比で39.2パーセント減となる下方修正を行いました。

(2023年3月期-第3四半期)トピックス

当第3四半期のトピックスについてご説明します。スライドには、日揮グローバルさまの開発事例を公開しました。「Corret(コレット)」という名称の、Salesforceプラットフォームを活用した統合コミュニケーションプラットフォームの開発を支援しています。

日揮グローバルさまはプラント建設プロジェクトを遂行する業務を行っており、長期間にわたり多数の関係者とのコミュニケーションが発生しますが、「Corret」はコミュニケーションやアクションを一元的に管理、共有することができるプラットフォームです。今後も「Corret」の継続的発展に向け、開発を支援していきます。

次に、サステナビリティの専用ページを当社ホームページに新規開設しました。持続可能な社会と、中長期的な企業価値向上の両立を目指して事業展開を行っていきます。内閣府が手掛ける地方創生のSDGs官民連携プラットフォームにも加盟しており、今後も情報開示や体制拡充等、サステナビリティに関する取り組みを強化していきます。

(2023年3月期-第3四半期) 業績ハイライト

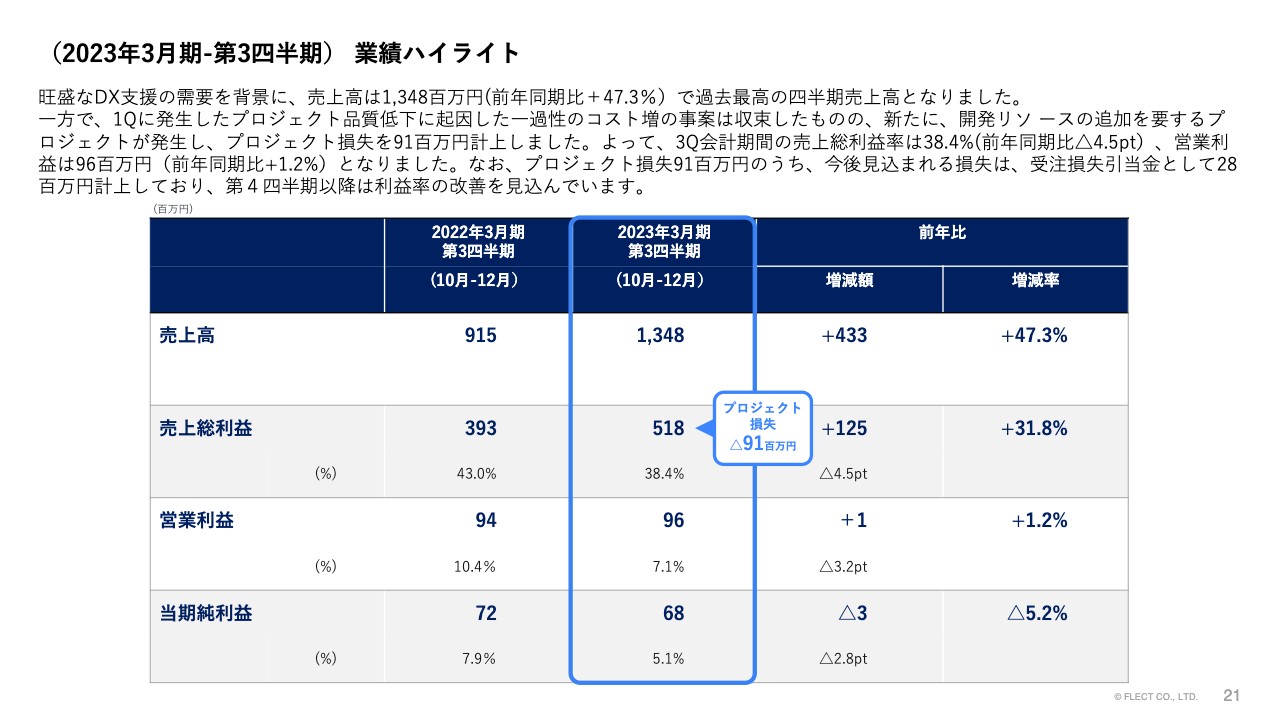

当第3四半期の業績ハイライトです。売上高は13億4,800万円、前年同期比47パーセント増と過去最高の四半期売上高となっています。一方、第1四半期に発生したプロジェクト品質低下に起因する一過性のコスト増は収束したものの、新たに開発リソースの追加を要するプロジェクトが発生したため、プロジェクト損失を9,100万円計上しています。

当該プロジェクトは今期初からスタートしたもので、開発要件の追加に対して当初の見積もりが過小であったことから発注金額の増加を見込んでいましたが、その追加発注分のお客さまの合意に至れず、今回の損失が発生しました。

そのため、第3四半期会計期間の売上総利益率は前年同期比で4.5ポイント下げて38.4パーセント、営業利益は9,600万円で前年同期比1.2パーセント増となっています。なお、プロジェクト損失9,100万円のうち、今後見込まれる損失は、受注損失引当金として2,800万円計上しており、第4四半期以降は利益率の改善を見込んでいます。

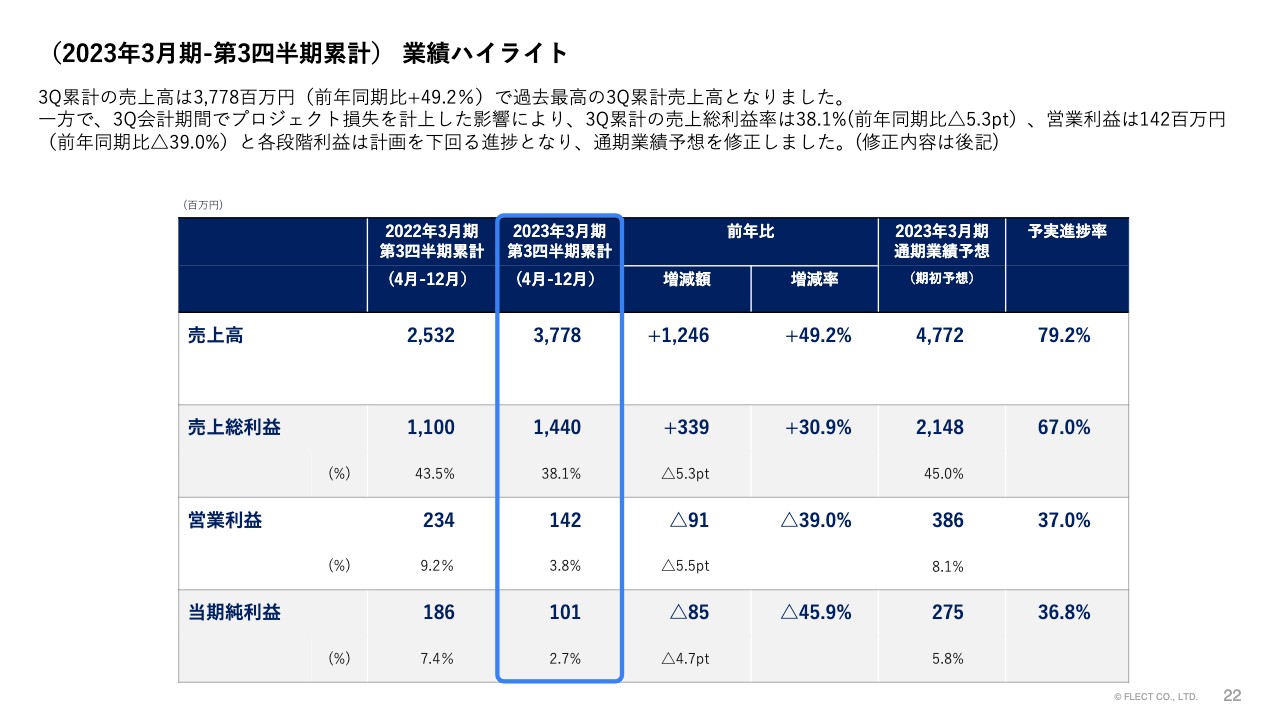

(2023年3月期-第3四半期累計) 業績ハイライト

当第3四半期累計の業績ハイライトです。売上高は37億7,800万円で前年同期比49.2パーセント増となり、過去最高の第3四半期累計売上高を計上しています。

一方、プロジェクト損失の影響を受け、第3四半期累計の売上総利益率は38.1パーセントと、前年同期比で5.3ポイント低下しました。営業利益は1億4,200万円で前年同期比39パーセント減、各段階利益は計画を下回る進捗となり、通期業績予想を修正しました。

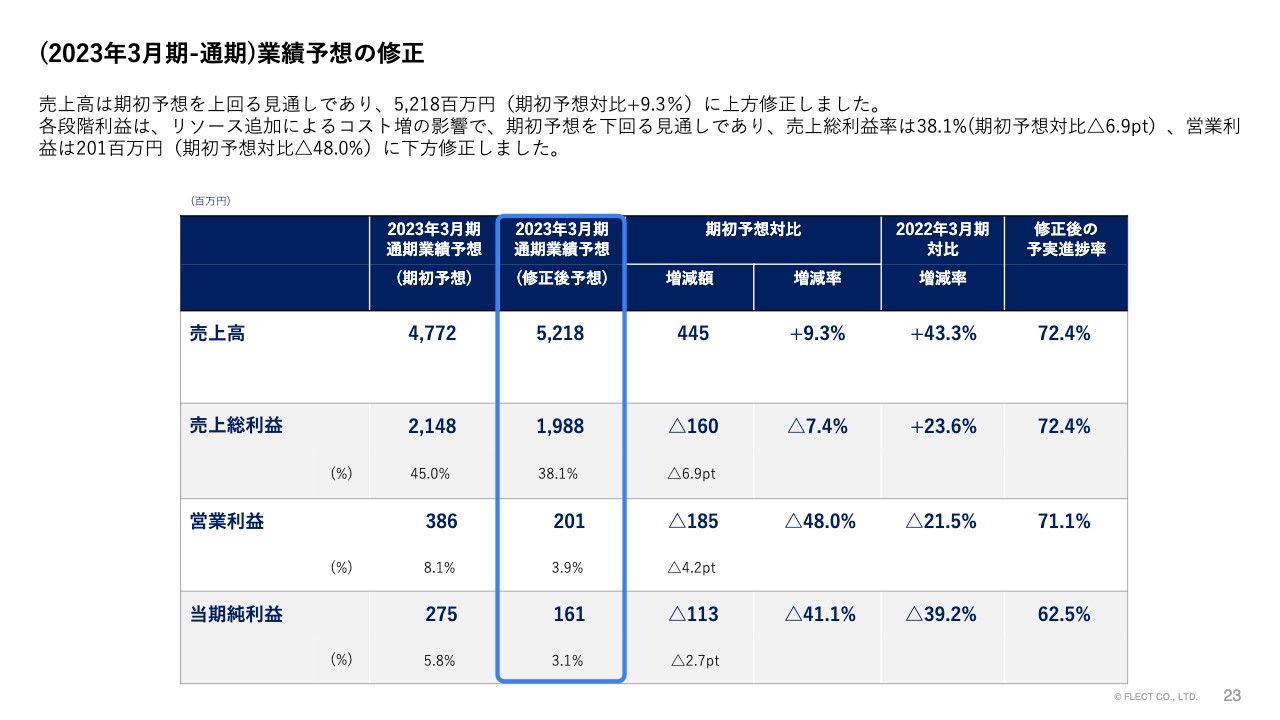

(2023年3月期-通期)業績予想の修正

業績予想の修正について、売上高は期初予想を上回る見通しであることから、52億1,800万円と、修正前対比で9.3パーセント増に上方修正しました。一方、各段階利益はプロジェクト損失の影響から期初予想を下回る見通しになり、売上総利益率は38.1パーセントと修正前対比で6.9ポイント下げ、営業利益は2億100万円となり、修正前対比で48パーセント減に下方修正しました。

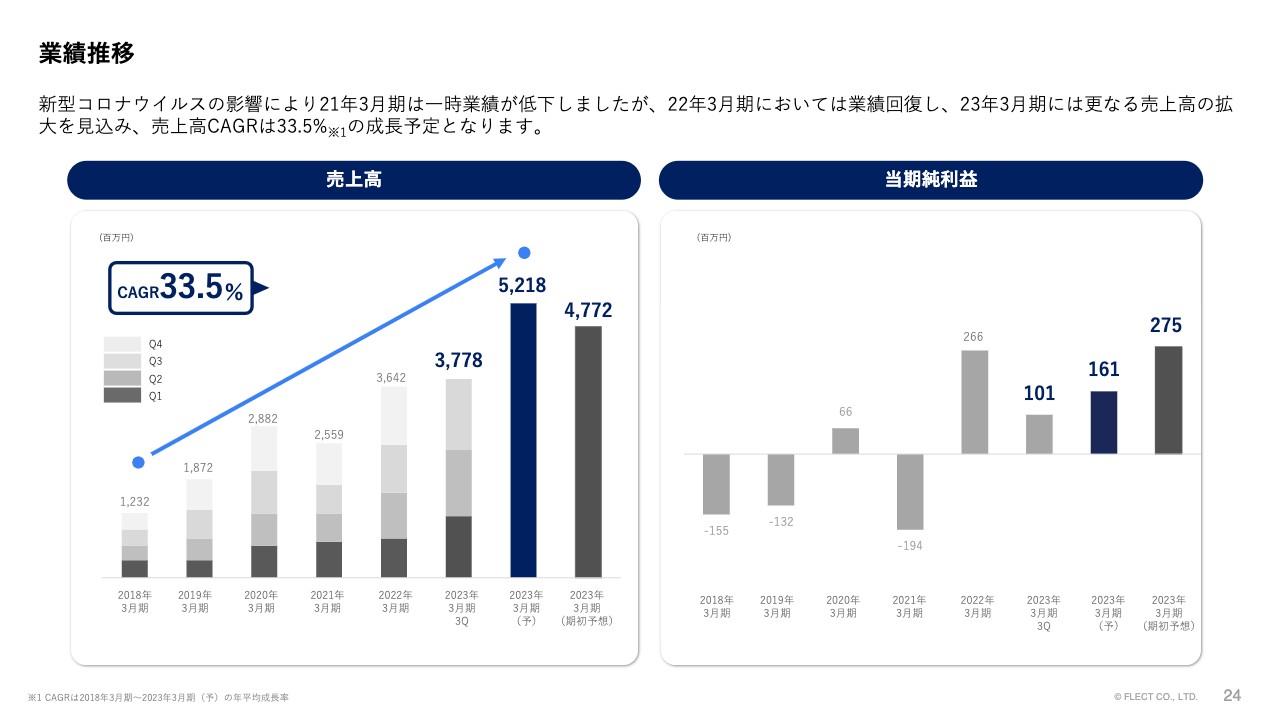

業績推移

業績推移についてです。2023年3月期の売上高は上方修正した結果、CAGRは33.5パーセントの成長予定となり、堅調に成長を進められていると考えています。

(2023年3月期-第3四半期)貸借対照表

貸借対照表に関しては、主な増減として、流動負債が未払消費税、法人税等充当金の減少により6,700万円減少しています。固定負債は長期借入金の減少により3,500万円減少しています。自己資本比率は52パーセントで引き続き健全な財務基盤となっています。

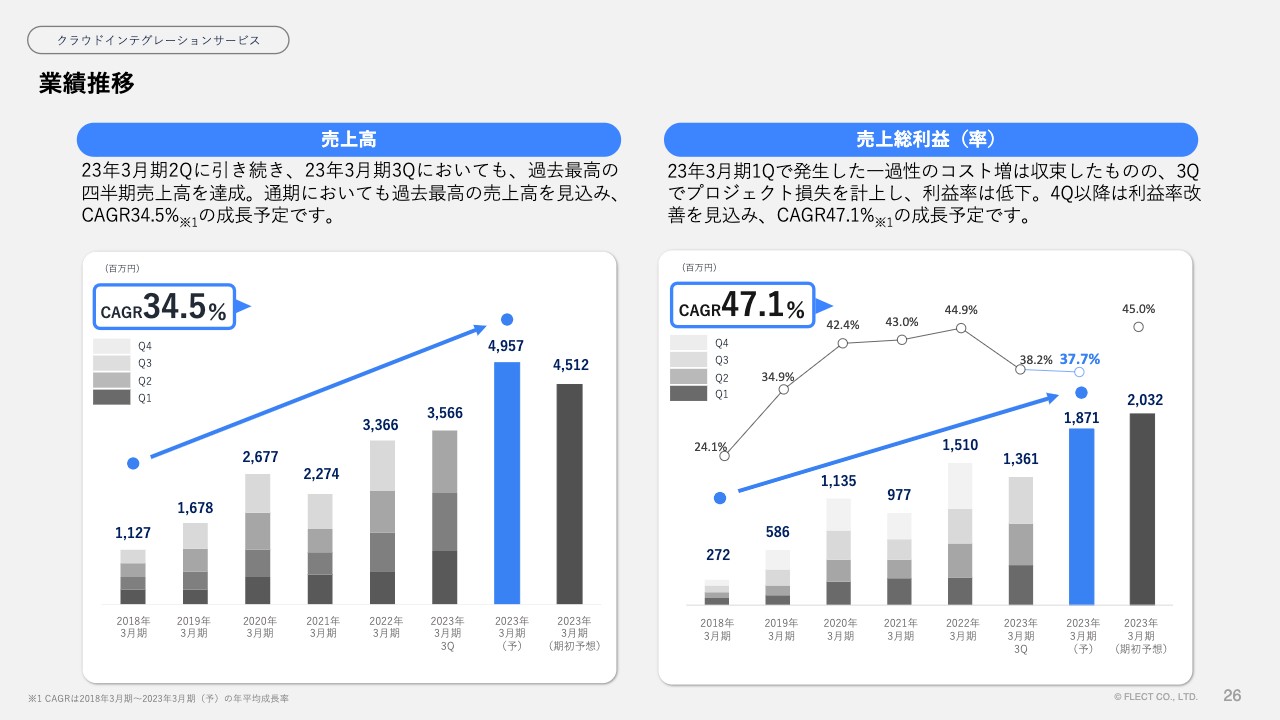

業績推移

クラウドインテグレーションサービスの業績推移です。売上高は当第3四半期においても引き続き過去最高の四半期売上高を達成しました。通期においても過去最高の売上高を見込み、CAGR34.5パーセントの成長予定となります。

売上総利益率は、当第3四半期で開発リソースの追加を要するプロジェクトの発生に伴い損失を計上したため、利益率は低下しました。第4四半期以降は利益率改善を見込み、CAGR47パーセントの成長を予定しています。

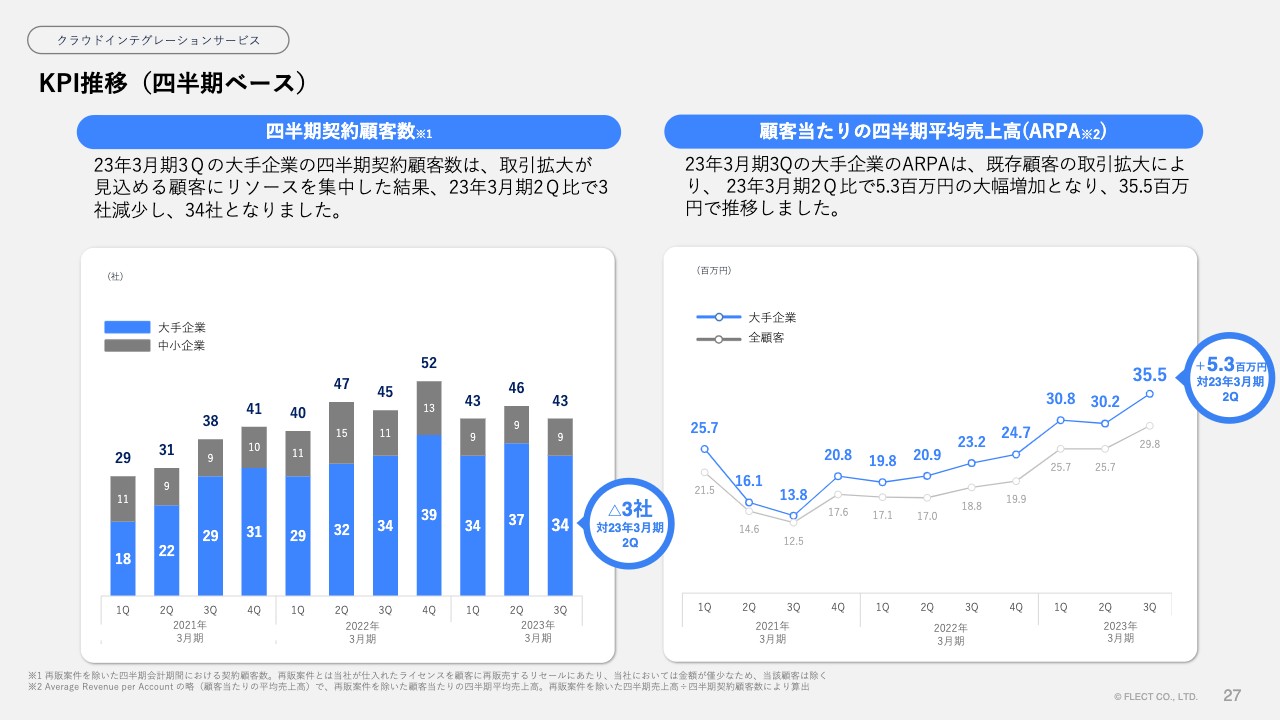

KPI推移(四半期ベース)

クラウドインテグレーションサービスのKPI推移です。当第3四半期の大手企業の四半期契約顧客数は、取引拡大が見込まれる既存のお客さまにリソースを集中した結果、第2四半期比で3社減少し34社となっています。

当第3四半期の大手企業のARPAは、既存顧客の取引拡大により、第2四半期比で530万円の大幅増加となり3,550万円で推移しました。

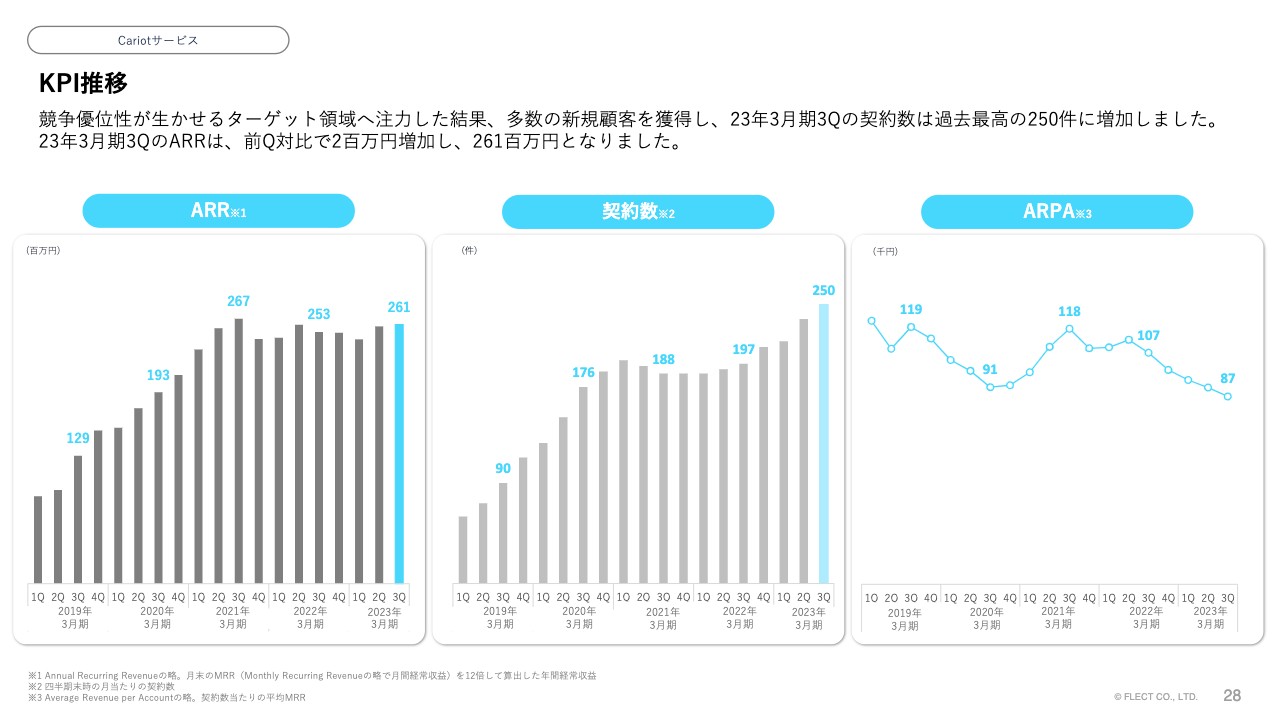

KPI推移

「Cariot」サービスのKPI推移です。競争優位性を活かせるターゲット領域へ注力した結果、多数の新規顧客を獲得し、当第3四半期の契約数は過去最高の250件まで増加しました。当第3四半期のARRは第2四半期比で200万円増加し2億6,100万円という結果になっています。

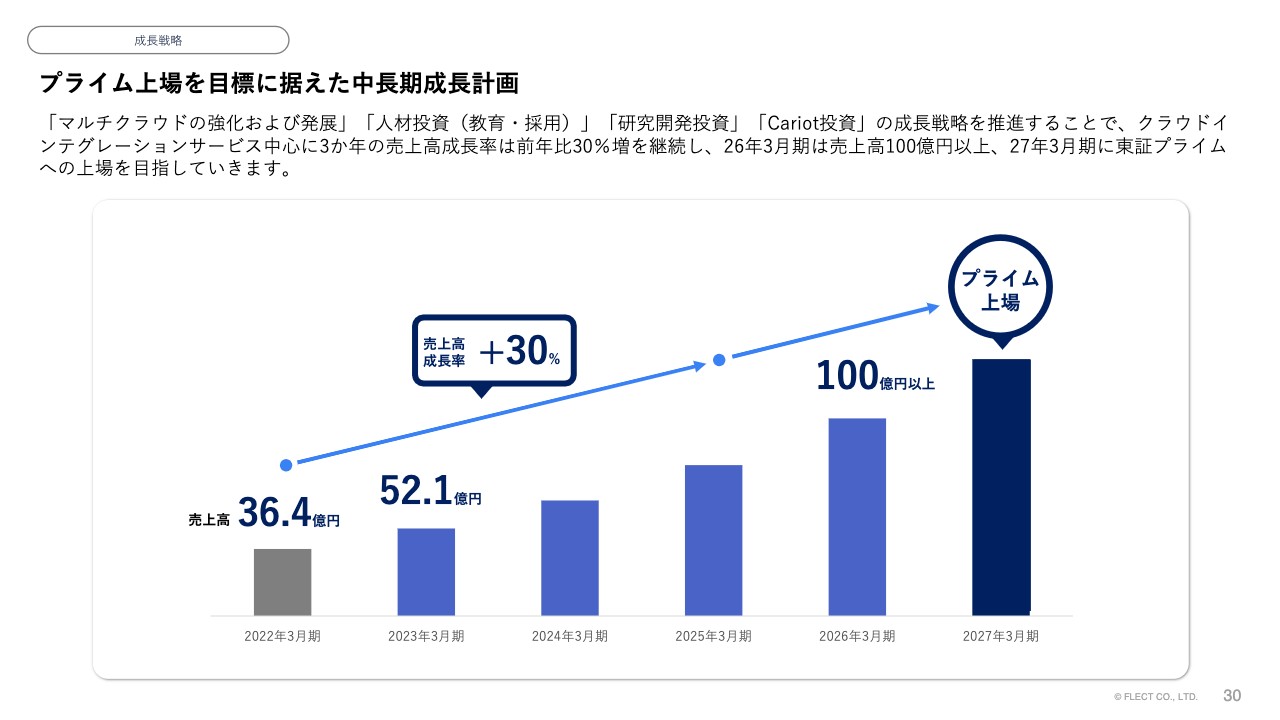

プライム上場を目標に据えた中長期成長計画

成長戦略についてご説明します。引き続きプライム上場を目標に据えた、中長期の成長を計画しています。各種成長戦略を推進することで、クラウドインテグレーションサービスを中心に、2026年3月期に売上高100億円以上を達成し、2027年3月期には東証プライムへの上場を目指していきます。

マルチクラウドの強化および発展

大手企業を中心としたマルチクラウドの強化・発展により、契約顧客数とARPAを増加させ、安定かつ継続的な成長を引き続き目指します。契約顧客数の増加については、新規の顧客獲得に向けて、特に強みとなるオンラインビデオサービスに注力しながらも、引き続きIoT/Mobility、AI、マッチングといった新規のサービス開発も提供します。

ARPAの増加については、既存顧客のクロスセルに向けて、API連携基盤である「MuleSoft」に注力します。顧客を中心に360度でつながる「Salesforce」のクラウドサービスを幅広くカバーすることで、コミュニティサービス、EC、そしてマーケティングオートメーションといったクロスセルを目指していきます。

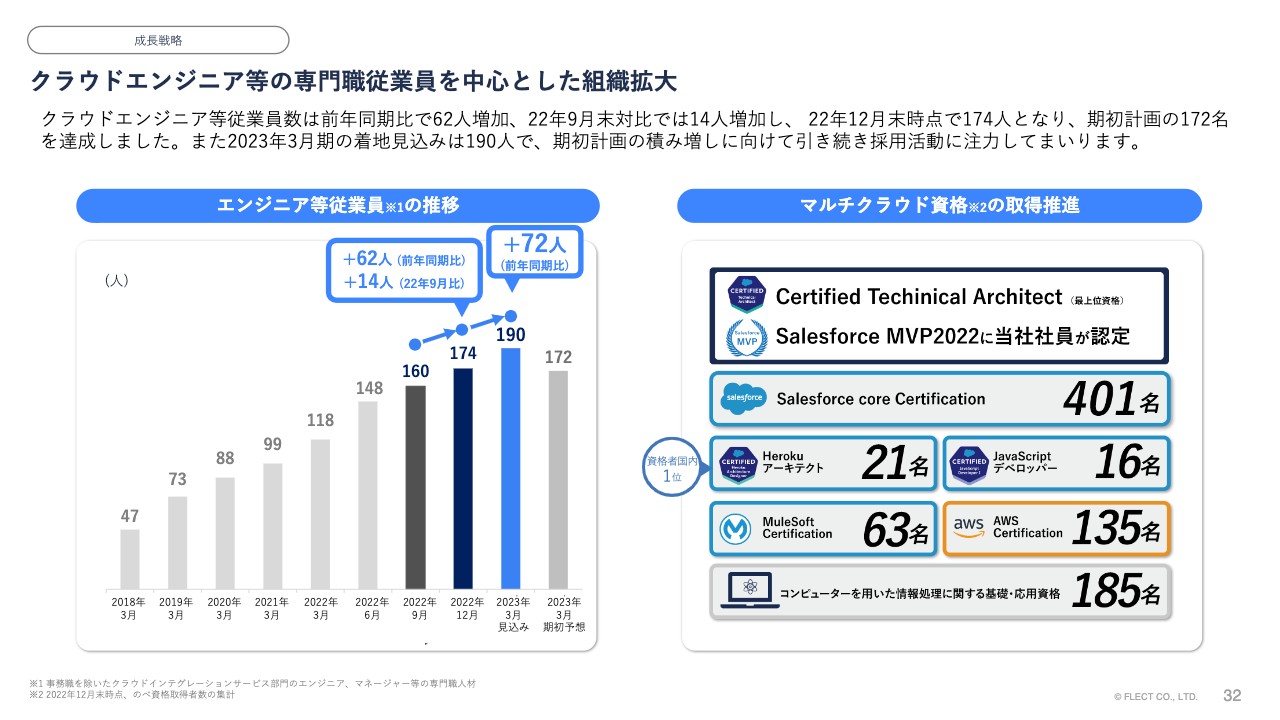

クラウドエンジニア等の専門職従業員を中心とした組織拡大

クラウドエンジニア等の専門職従業員を中心とした組織拡大についても目指していきます。2022年12月末時点でのエンジニア等従業員は174人で、期初計画の172人を達成しています。2023年3月期末の着地見込みは190人で、今期のさらなる積み増しと来期以降の採用に向けて今後も採用活動に注力していきます。

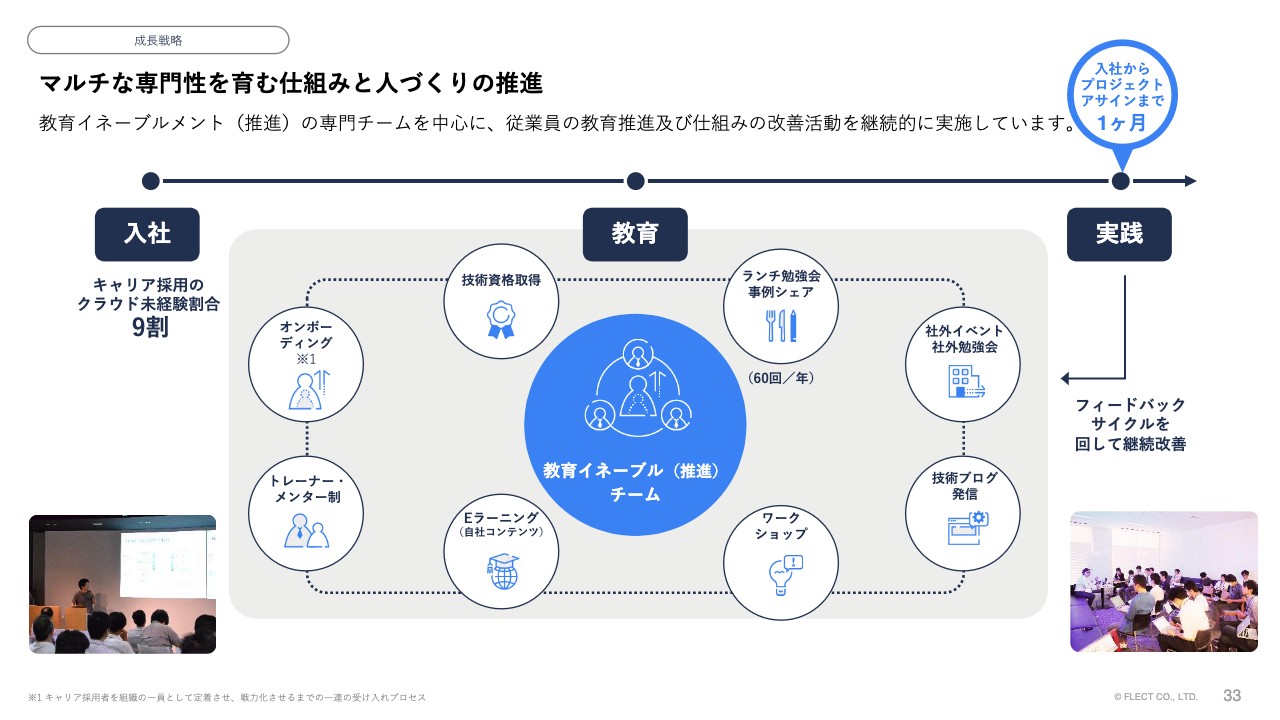

マルチな専門性を育む仕組みと人づくりの推進

マルチな専門性を育む仕組みと人づくりの推進も継続していきます。当社では教育イネーブルメント(推進)の専門チームを中心に、従業員の教育推進および仕組みの改善活動を継続的に行っています。

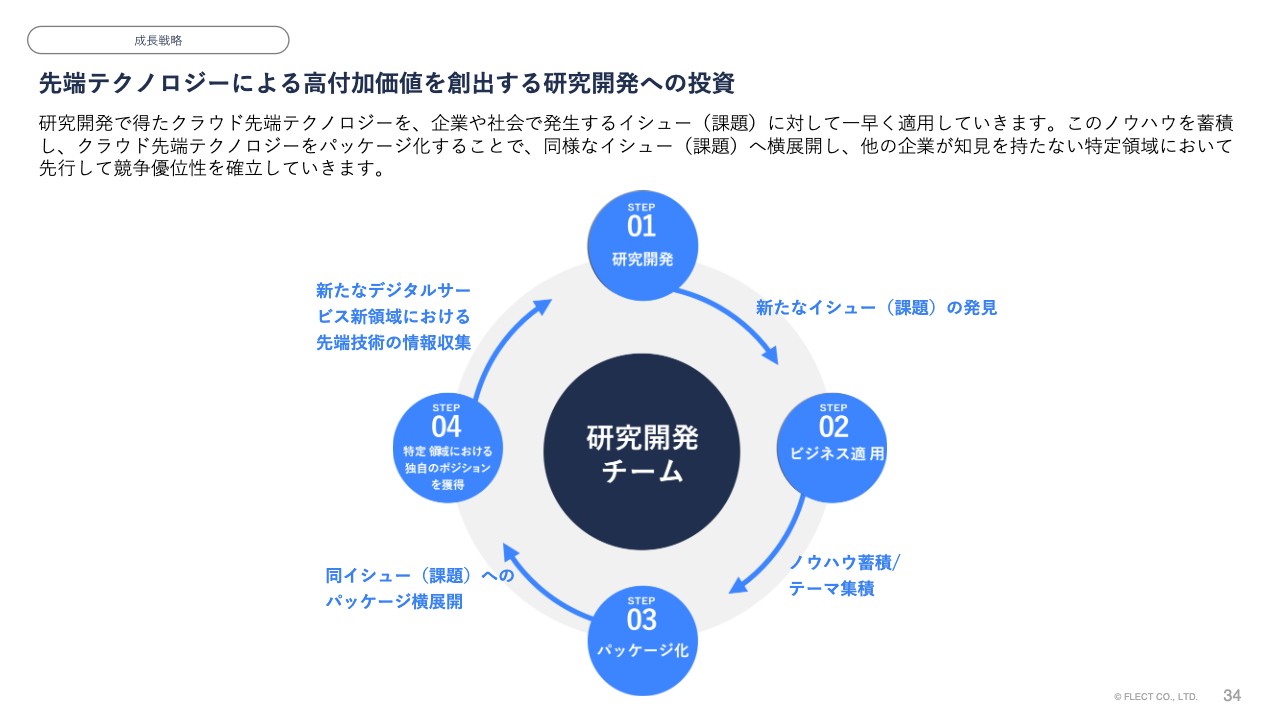

先端テクノロジーによる高付加価値を創出する研究開発への投資

研究開発にも継続的な投資を行い、研究開発で得たクラウド先端テクノロジーを、企業や社会で発生する課題にいち早く適用していきます。このノウハウを蓄積することで、クラウド先端テクノロジーをパッケージ化し、同様の課題に対して横展開を図りながら、他の企業が知見を持たない特定領域における先行した競争優位性を確立していきます。

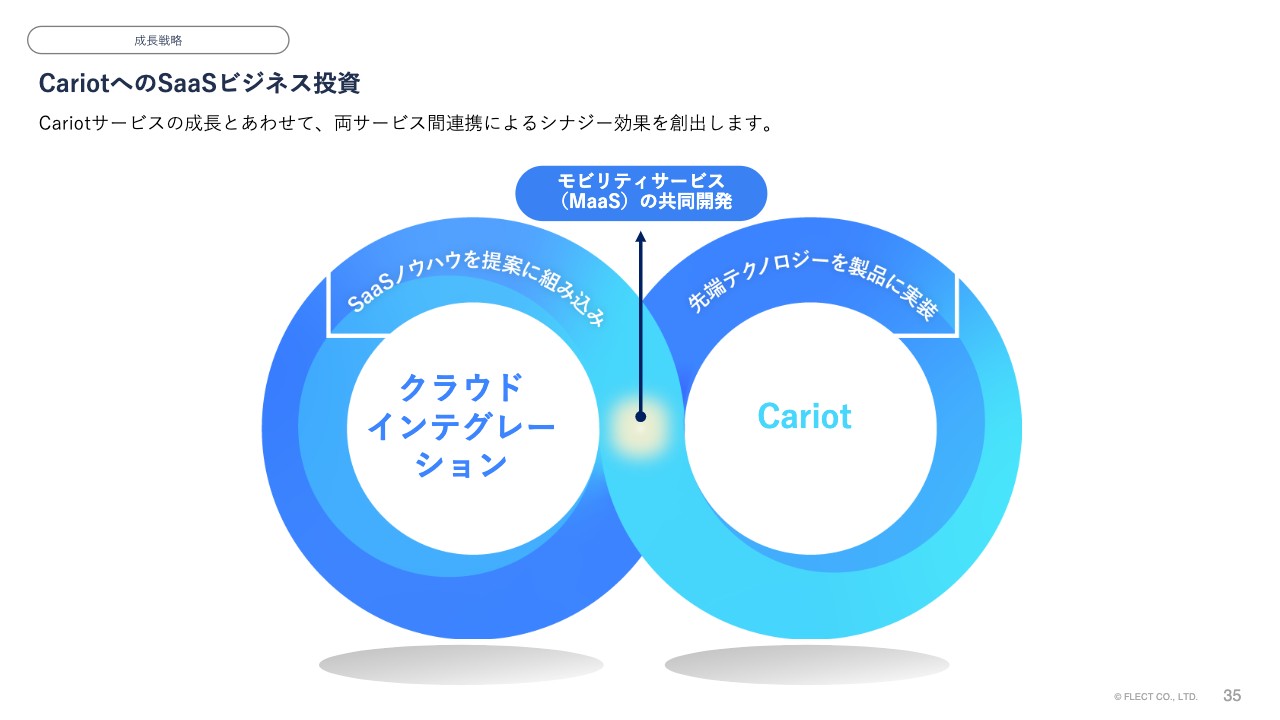

CariotへのSaaSビジネス投資

「Cariot」へのSaaSビジネス投資も継続し、クラウドインテグレーションサービスと連携することでのシナジー効果も生み出します。具体的には、MaaSと呼ばれるモビリティサービスの開発において、モビリティのプラットフォームには「Cariot」を活用し、顧客向けのオリジナルなアプリケーション開発はクラウドインテグレーションが提供することで、両サービスの連携を目指します。

当社からのご説明は以上となります。ご清聴いただきありがとうございました。

質疑応答:合同会社クロについて

事前にいただいたご質問にご回答します。「御社の筆頭株主である合同会社クロはどのような会社で、どのような関係に当たるのでしょうか?」というご質問です。

合同会社クロは、私、黒川個人が運営する資産管理会社で、私が代表権を保有しています。

質疑応答:プロジェクト損失について

「第1四半期にプロジェクトの品質問題が起きて、赤字を計上しています。今回の第3四半期も同じようにプロジェクト損失が計上されていますが、今後もこのようなプロジェクト損失が発生する可能性はありますか?」というご質問です。

今後もプロジェクト損失の発生を防ぐ努力は当然行っていきますが、その可能性をゼロにすることはなかなか難しいと思います。第1四半期で赤字を出した時に、再発防止策としてPMOという、プロジェクトを横断的にレビューし支える組織の機能強化を掲げました。

具体的には、プロジェクトを提案するタイミングや見積のレビュー、リスクチェックをPMOが行います。プロジェクト開発中のデリバリにおけるレビューも定期的に行うことで再発防止を図ってきました。

それでも今回同様の問題が起きた背景には、お客さまとの営業的な観点が多分にあったのですが、このような問題は極小化していきたいと思います。新たな再発防止としては、引き続きPMOの機能を高め、レビュー手法やリスクチェック、開発のガイドラインにおける問題点や見直せる部分のアップデートを行っていきます。

PMOの組織に関しても、人員を強化し、プロジェクトの実支援に入っていきます。例えば大規模プロジェクトや技術的に高難度のプロジェクトには、あらかじめPMOが支援に入ることで再発防止をしっかり図っていきます。

質疑応答:大手企業の契約顧客数の増減について

「大手のお客さまが3社減ということですが、新規の契約社数と終了社数をそれぞれ足し引きすると、どのようなかたちになるか教えてください」というご質問です。

第3四半期は新規が0社、終了が3社となっています。内容としては、もともとプロジェクトの期間が決まっており、次フェーズへのプロジェクトの発展がなかなか難しかったというのが正直なところです。

契約顧客数は減少しているものの、売上高自体は上がっています。新規顧客数は伸ばせていないのですが、既存顧客の取引拡大を実現することでARPAが上昇し、売上増にしっかりつながっており、結果としては成果が出せていると考えています。

質疑応答:業績予想の修正について

「売上高の上方修正の内容について、新規顧客と既存顧客のどちらが寄与しているのでしょうか? また、それはどの領域の案件でしょうか? 一方、各段階利益は下方修正になっていますが、新規案件の貢献が大きくないということは、収益性があまりよくないのでしょうか?」というご質問です。

まず売上高については、どちらかというと既存顧客が増えています。四半期で1億円以上の発注規模のお客さまが、第2四半期の3社から第3四半期は4社と増えています。

また、四半期での発注額が5,000万円から1億円の規模のお客さまに関しても、第2四半期の6社から第3四半期には7社と、1社あたりの発注額の増加が売上高の伸長に大きく貢献していると考えています。逆に、四半期で1,000万円以下の発注規模のお客さまは、第2四半期の17社から第3四半期は14社に減少しており、先ほどご説明した契約が終了した3社もそちらに含まれています。

領域については、当社はあまり業種・業界にこだわらず、幅広くDXを進めていくお客さまを支援しているのですが、傾向としては製造業、通信・情報サービス、運輸・物流がトップ3となり、製造業のお客さまが割合としては一番多くなっています。

次に、「各段階利益が下方修正になっており新規案件の貢献が大きくないということは、収益性があまりよくないのか?」というご質問についてですが、そもそも売上高の全体に占める新規のお客さまの構成比率がまだ少ないこともあり、我々としては新規と既存で分けることなく利益の確保を考えています。

傾向としては、既存のお客さまとの取引が増えれば増えるほど利益率が高まるため、本来ならば利益率を高めていくところではありますが、今回はプロジェクト損失を発生させたことで低下してしまい、申し訳なく思っています。この問題がないと仮定した場合の売上総利益率は健全に予定を保っているため、一過性と捉えることもできると思っており、当社としてはこの問題を早期に収束させたいと考えています。

質疑応答:売上総利益率の見通しについて

「今回の通期業績予想が修正され、期初予想からの利益の減少が目立ちます。期初に予想していた売上総利益率45パーセントを達成するようなことは、今後、考えられるのでしょうか? もし考えられるとしたらいつ頃になりますか?」というご質問です。

第3四半期の月別の売上総利益率は、10月と11月のいずれも46パーセントを保っていました。残念ながら、今回のプロジェクト損失で12月に9,100万円の費用計上を行った結果、12月単月は利益率が30パーセントに低下し、第3四半期は38パーセントまで低下することになりました。

このプロジェクト損失による影響は、来期の第1四半期まで続くことが決まっています。ただし、損失の引き当てはすでに行っており、こちらの問題は約束した期日内にしっかり収束させることで、さらなる損失を増やさないよう努めていきたいと考えています。

今期においては、第1四半期にも一部の案件でプロジェクト損失が発生したように、我々としてもプロジェクトの品質をしっかり担保していくためには、やはり一定のコストを投じたほうがよいという判断もあります。来期以降の売上総利益率は、40パーセントはしっかり確保できる見通しではありますが、45パーセントまでの増加を求めにいくタイミングは、まだお約束できかねる状況です。

質疑応答:採用が好調な理由について

「採用が好調で期首計画の172人を大幅に上回り、190人の着地見込みとのことですが、採用が好調な理由についてお聞かせください」というご質問です。

なにか1つの施策だけが直接的に効果を出しているのではなく、いろいろな施策の積み上げだと考えています。当社ではクラウド未経験で入ってくるエンジニアが実に9割に上ります。一方で、クラウドは未経験だが、コンピューターの基礎知識をしっかり身に付けている方にご入社いただき、当社の教育を行うことで、短期間で1人前として立ち上げています。

こうした教育活動に力を入れ、エンジニアのスキルアップ、キャリアアップを支援することを大事にしており、当社ではレジュメ(職務経歴書)の価値を最大化していこうと呼びかけています。

当社に入るとクラウドやAI、IoTのサービスを経験でき、さらには上流工程、サービスの企画の立案から入れます。こうしたあらゆる経験を積むことで、エンジニアとしての価値を高めていこうと呼びかけ、実際にそれができる環境、仕組みを作ることで、多くのエンジニアに応募してもらえているというのが実態かと考えています。

質疑応答:中長期の事業成長におけるボトルネックについて

「中長期の事業成長でボトルネックになる点は何ですか?」というご質問です。

中長期においては、お伝えしたとおり、2026年3月期に売上高100億円以上、2027年3月期にプライム上場を目標に掲げています。当然、私どものビジネスにおいては、エンジニアといった価値を生み出す人員が必要であり、その採用が好調に進んでいることは当社にとってハイライトな情報だと考えています。

一方で、プロジェクト損失が発生するような問題が個別には起きていますが、その中でも前年比で50パーセント弱の売上高を記録しており、成長できる体制、供給力というものはしっかりついてきていると思っています。したがって、個別のプロジェクトの問題をしっかり収束させ、品質を担保できる仕組みにも投資していくことで、中長期の成長計画は達成できると考えています。

質疑応答:不採算案件の影響に対する懸念について

「第3四半期に発生した不採算案件が、既存や新規顧客の案件に影響する懸念はありますか?」というご質問です。

不採算案件では一般的に、エース人材が投入されて他の案件が崩れる、あるいは来期の案件の積み上げができないといった影響があります。しかし、当社では前期を含めて採用が堅調に進んでおり、人材の育成もしっかり進捗しているため、かなり厚い体制を実現できていると思っています。

それゆえ、問題が起きているプロジェクトに対して人員は投下しているものの、他のプロジェクトは納期と品質を守って堅調にデリバリできています。新規の獲得も含め、第4四半期および来期に向けた余力は持っており、しっかり成長を目指していけると考えています。

質疑応答:受注体制について

「プロジェクトの損失に関して、受注体制の問題はないでしょうか?」というご質問です。

繰り返しになりますが、プロジェクト損失に当たるところに人員を投下しているものの、その他のプロジェクトにおいては健全なデリバリができています。加えて、新規の提案や営業、受注活動もプロジェクト損失とは切り離してしっかり行えているため、ご安心いただければと思います。

新着ログ

「情報・通信業」のログ