株式会社電通国際情報サービス 2022年12月期決算説明

電通国際情報サービス、全セグメントが好調に推移し、売上高・各段階利益ともに5期連続で過去最高を更新

業績ハイライト

小林明氏:本日はお忙しい中お集まりいただきまして、誠にありがとうございます。これより2022年12月期決算概況についてご説明させていただきます。

最初に、業績ハイライトを3点お伝えします。まず、売上高・各段階利益ともに、5期連続で過去最高を更新しました。次に、中期経営計画で定めた2024年12月期定量目標のうち、営業利益、営業利益率、ROEを2年前倒しで達成しています。最後に、期末配当は予想どおり1株あたり45円で実施する予定です。年間配当は78円、配当性向は40.3パーセントで、10期連続の増配となります。

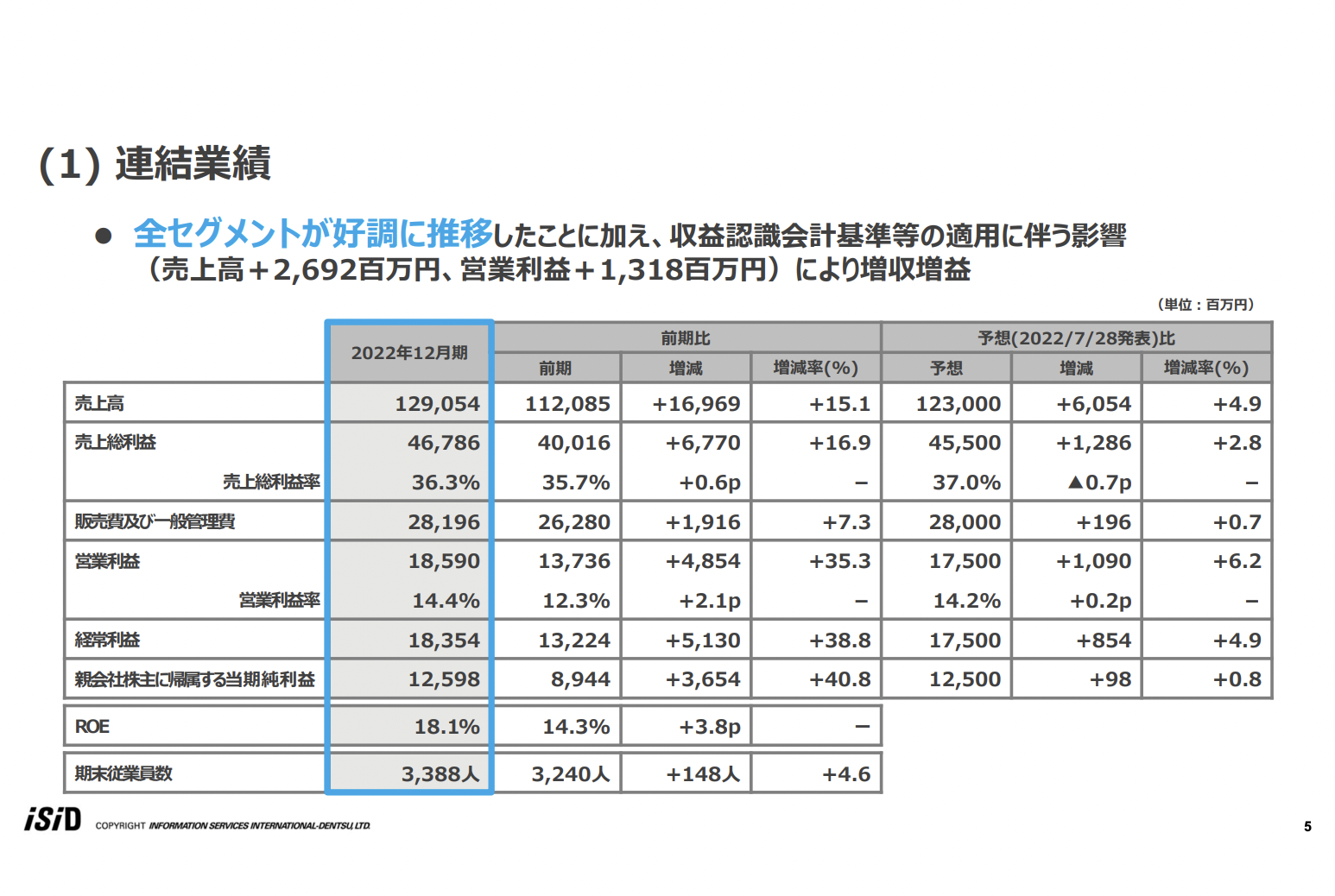

(1) 連結業績

連結業績についてご説明します。売上高は1,290億5,400万円、営業利益は185億9,000万円、経常利益は183億5,400万円、親会社株主に帰属する当期純利益は125億9,800万円で着地しています。売上・各段階利益ともに、前期比・予想比で増収増益という結果に終わっています。

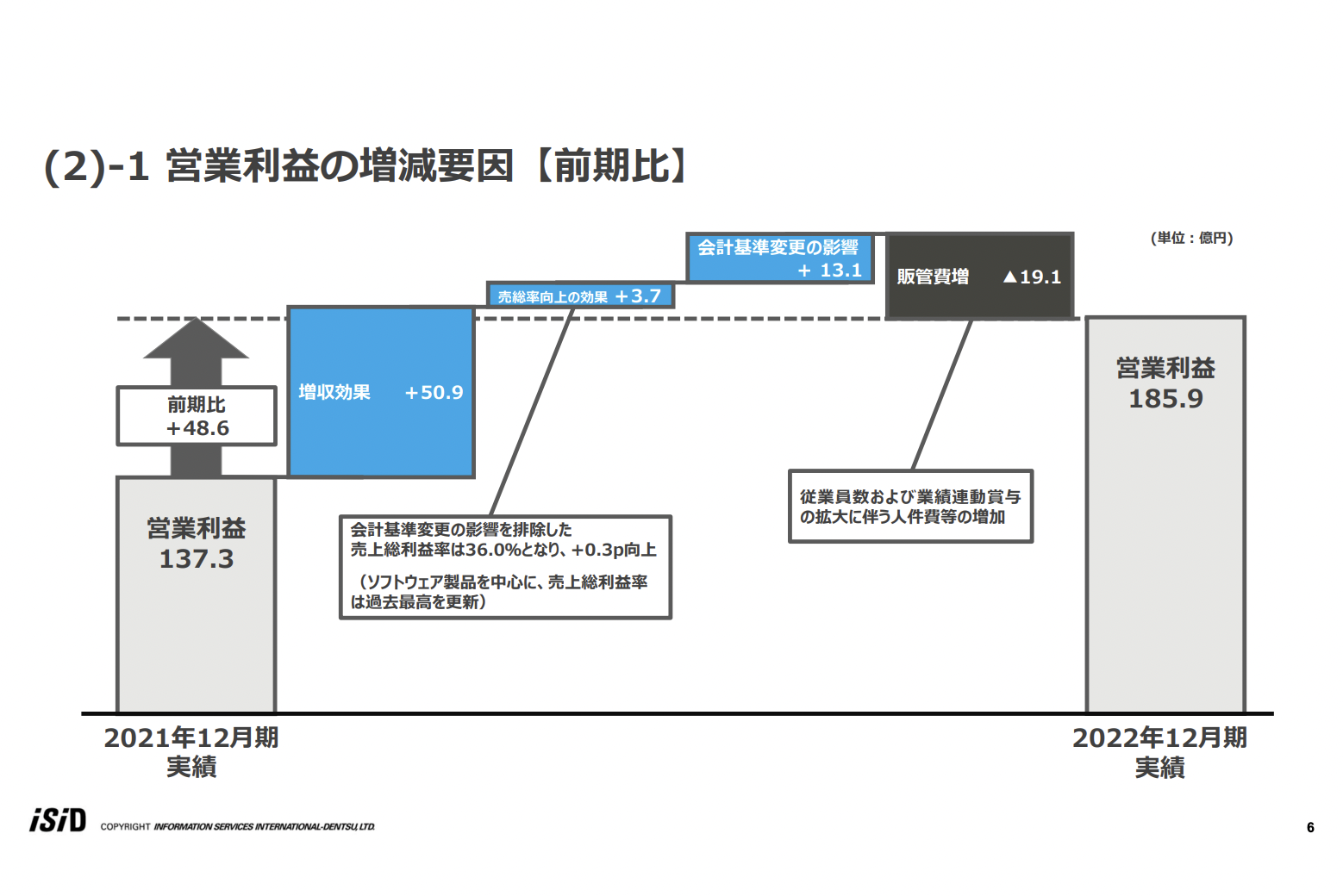

(2)-1 営業利益の増減要因【前期比】

営業利益の増減要因を前期比でご説明します。前期の営業利益137億3,000万円に対して、増収効果でプラス50億9,000万円、売上総利益率の向上効果でプラス3億7,000万円、会計基準変更等の影響により13億1,000万円がかさ上げされています。販管費増の19億1,000万円を差し引きすると、前期比で48億6,000万円増え、営業利益は185億9,000万円で着地しています。

売上総利益の向上は、会計基準変更の影響を排除した売上総利益率が36.0パーセントと、前期比で0.3ポイント向上した効果によるものです。ソフトウエア製品等の好調により、売上総利益率が引き上げられ、過去最高を更新しています。また、販管費増については、従業員数および業績連動賞与の拡大に伴う人件費増が主因となっています。

(2)-2 営業利益の増減要因【予想比】

営業利益の増減要因を予想比でご説明します。昨年7月に修正開示した予想値では、営業利益が175億円でした。この数字に、増収効果でプラス14億2,000万円、会計基準変更の影響でプラス10億1,000万円、一方で売上総利益率低下の影響によりマイナス11億5,000万円、販管費増でマイナス1億9,000万円、差し引きすると予想比プラス10億9,000万円、営業利益185億9,000万円で着地しました。

売上総利益率の低下については、先ほどご説明した会計基準変更の影響を排除した売上総利益率36.0パーセントという数字が、予想と比較して0.9ポイントほど下回ったことに起因します。この原因は、一部案件での原価増にあります。

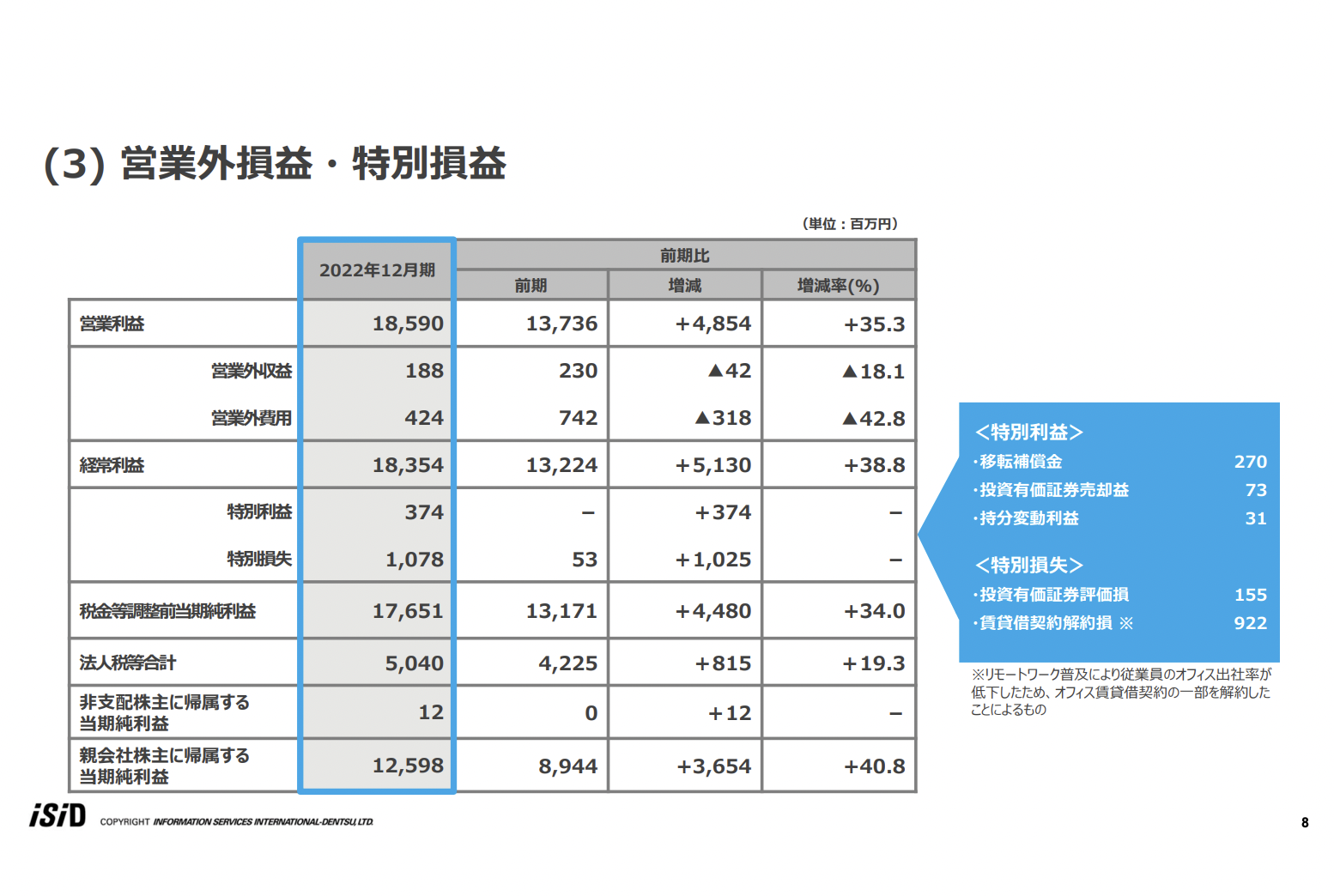

(3) 営業外損益・特別損益

こちらのスライドは営業利益以下の費目に関してです。特に金額の大きい特別損失10億7,800万円について、ご説明します。青色の吹き出しの、特別損失の2点目で、賃貸借契約解約損として9億2,200万円を計上しています。こちらはリモートワーク普及により、従業員のオフィス出社率が低下したため、オフィスの賃貸借契約を解約したことによるものです。

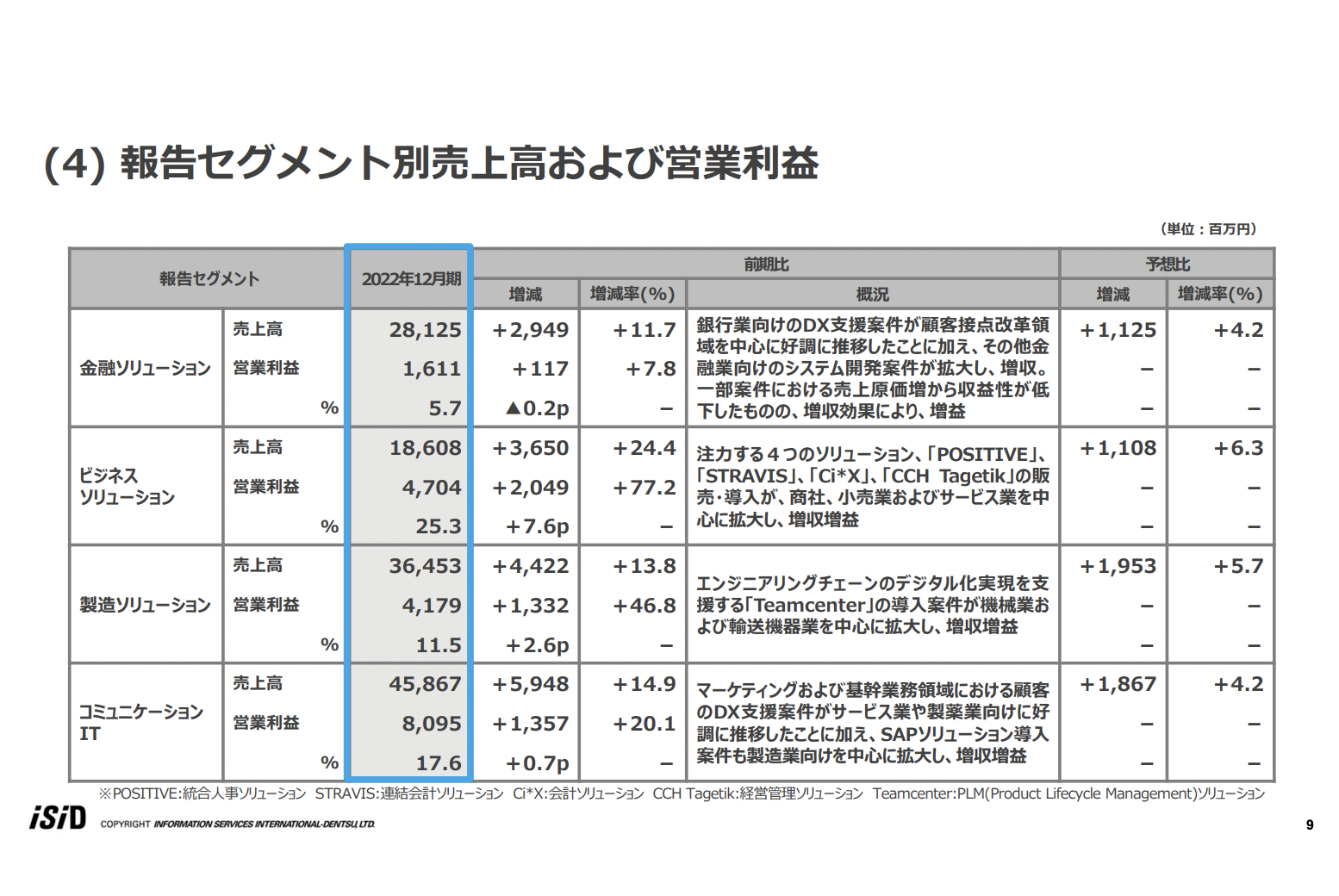

(4) 報告セグメント別売上高および営業利益

セグメント別の概況をお伝えします。4つのセグメントすべてにおいて前期比で増収増益、予想比でも増収となっています。まず金融ソリューションでは、銀行業向けのDX支援案件が顧客接点改革領域を中心に好調に推移したことに加え、リース、信販業、証券などに向けたシステム開発案件が拡大し、増収となりました。利益については、一部案件における売上原価増から収益性が低下したものの、増収効果により増益となりました。

ビジネスソリューションでは、注力する4つのソリューション、統合人事ソリューションの「POSITIVE(ポジティブ)」、連結会計ソリューションの「STRAVIS(ストラビス)」、会計ソリューションの「Ci*X(サイクロス)」、経営管理ソリューションの「CCH Tagetik(タゲティック)」がそれぞれ好調で増収増益でした。

製造ソリューションでは、エンジニアリングチェーンのデジタル化実現を支援する「Teamcenter(チームセンター)」の導入案件が、機械業および輸送機器業を中心に拡大し、増収増益となりました。

コミュニケーションITでは、マーケティングおよび基幹業務領域における顧客のDX支援案件が、サービス業や製薬業向けに好調に推移しました。さらに、SAPソリューションの導入案件も製造業向けに拡大し、増収増益という結果になっています。

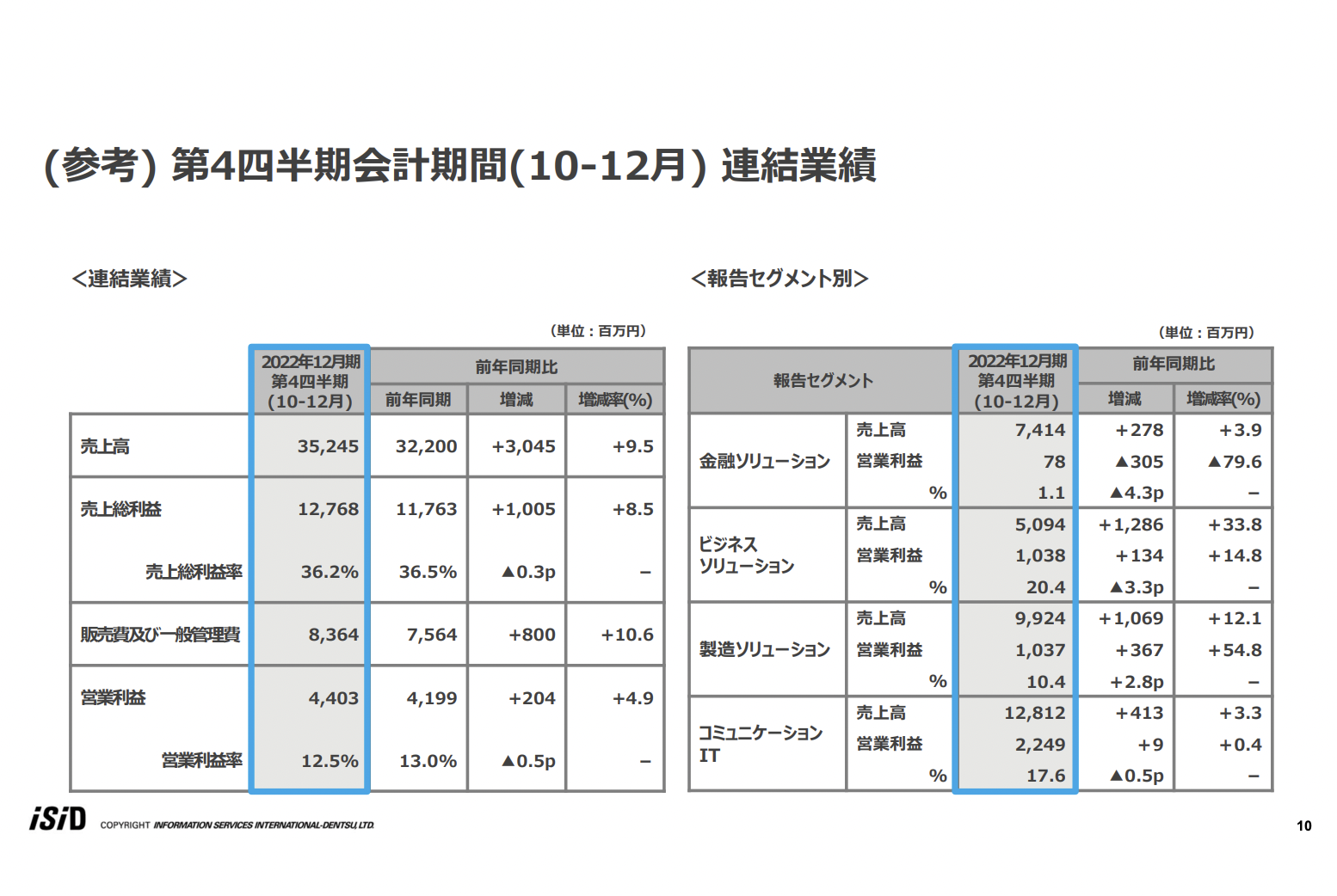

(参考) 第4四半期会計期間(10-12月) 連結業績

参考資料として第4四半期のみを抜き出した連結業績と報告セグメント別の数字を載せています。連結業績では、売上高352億4,500万円、営業利益44億300万円と前年比で増収増益となっていますが、売上総利益率、営業利益率が、前期と比べて若干下がっています。

スライド右側には、報告セグメント別の数字を載せています。金融ソリューションで原価増の案件があったことが響き、ご覧のような結果となっています。

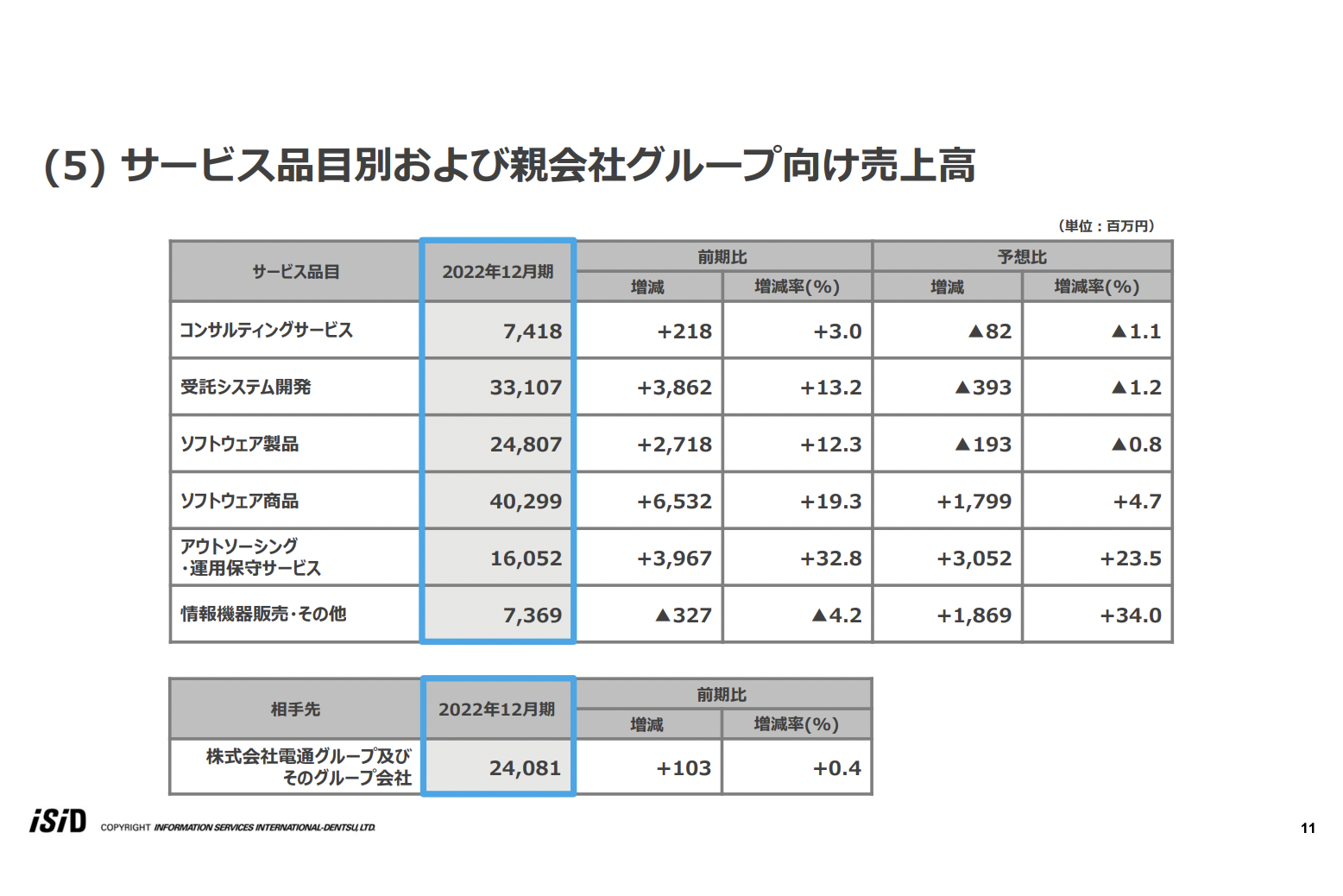

(5) サービス品目別および親会社グループ向け売上高

サービス品目別では、情報機器販売が前期と比較して減っていますが、それ以外のサービス品目はすべて増収に終わっています。電通グループおよびそのグループ会社向けの売上は、ほぼ前年並みとなりました。

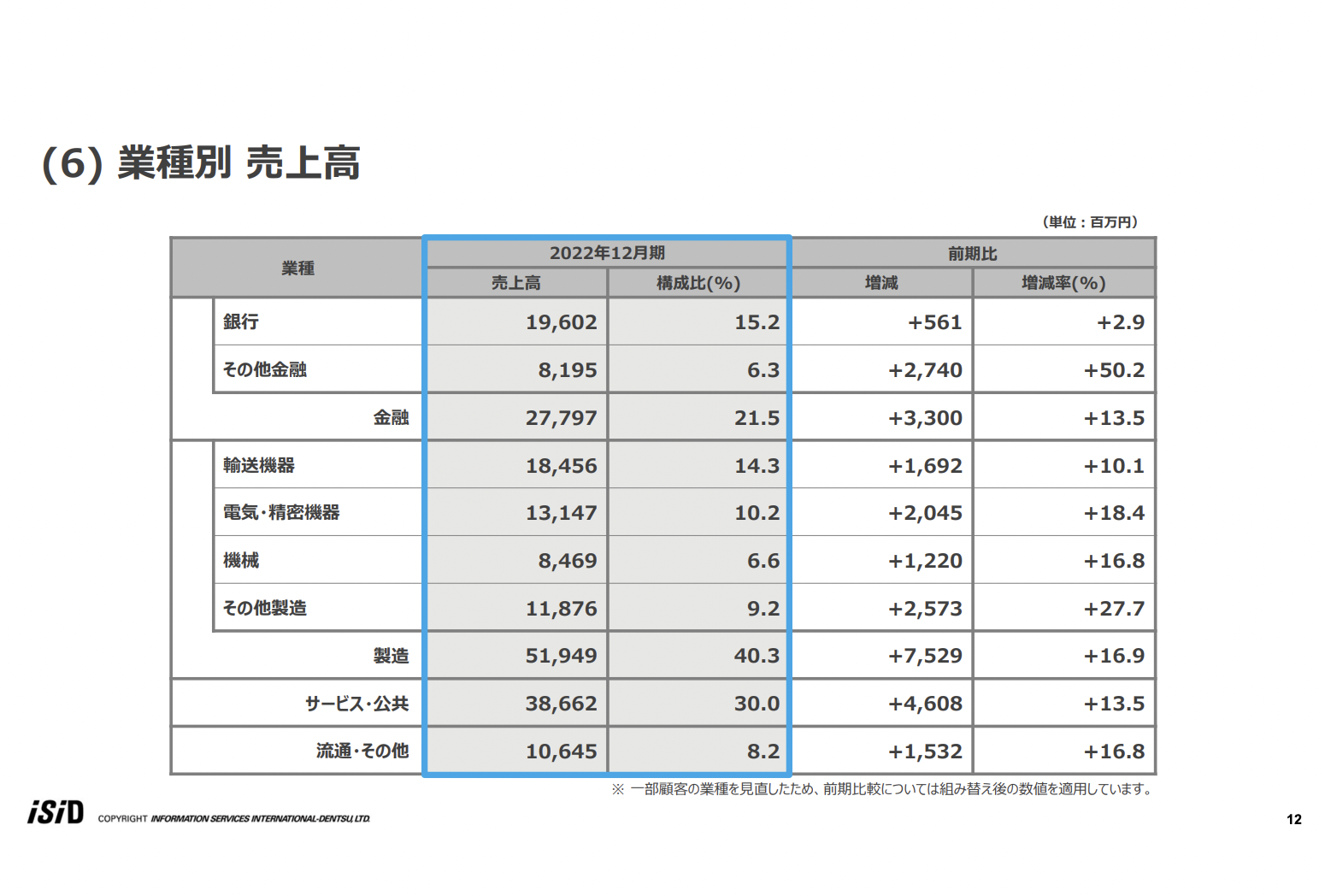

(6) 業種別 売上高

業種別の売上高はスライドに記載したとおり、全業種で増収となりました。

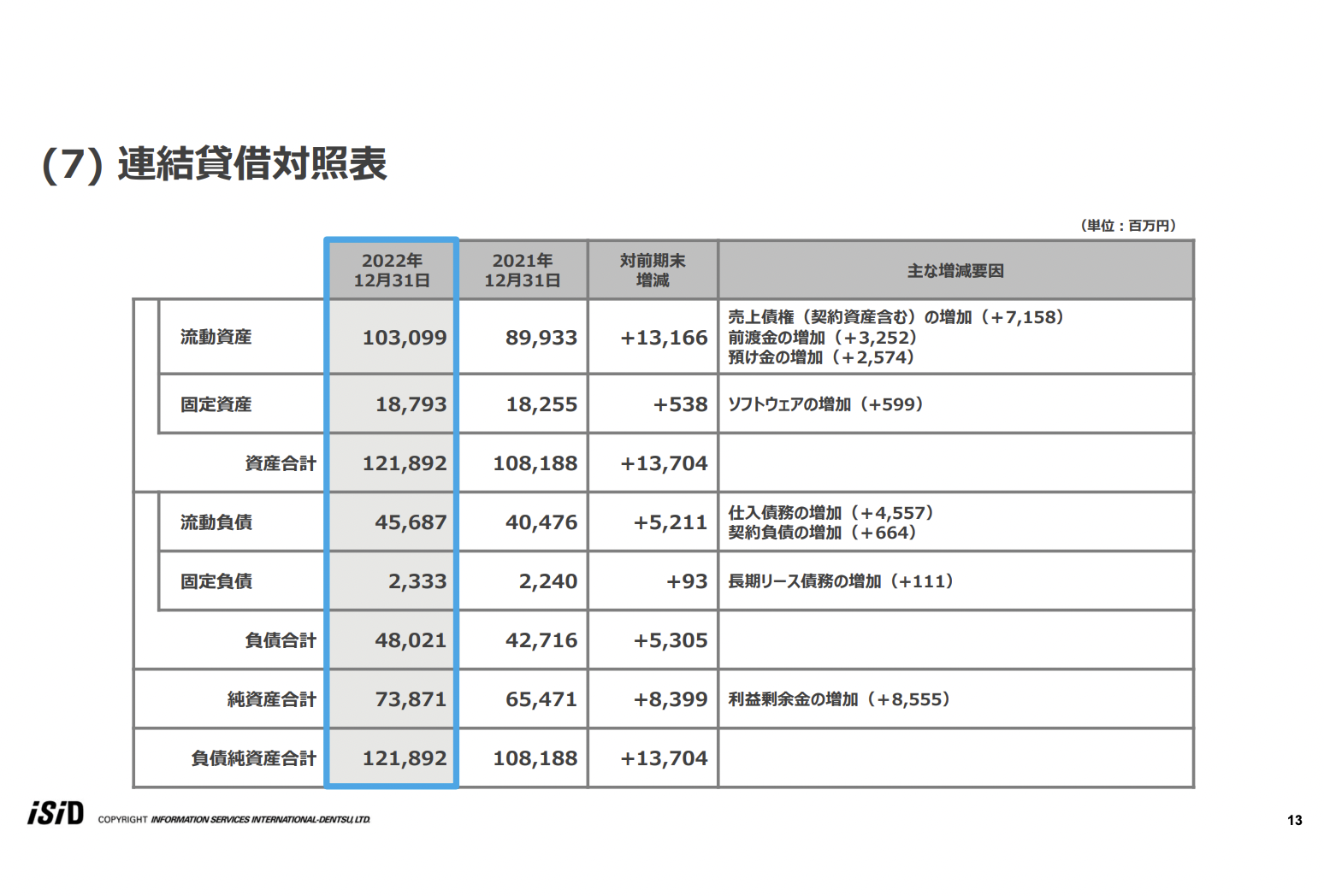

(7) 連結貸借対照表

連結貸借対照表についてはスライドをご覧ください。特筆すべきことがないため、詳細は割愛します。

(8) 連結キャッシュ・フロー

連結キャッシュ・フローについてです。営業活動によるキャッシュインで119億1,400万円、投資活動によるキャッシュアウト31億3,200万円、財務活動によるキャッシュ・フローでマイナス54億1,900万円となり、2022年12月末時点の残高は、前期と比べて35億5,700万円増えて、533億500万円というキャッシュポジションとなっています。

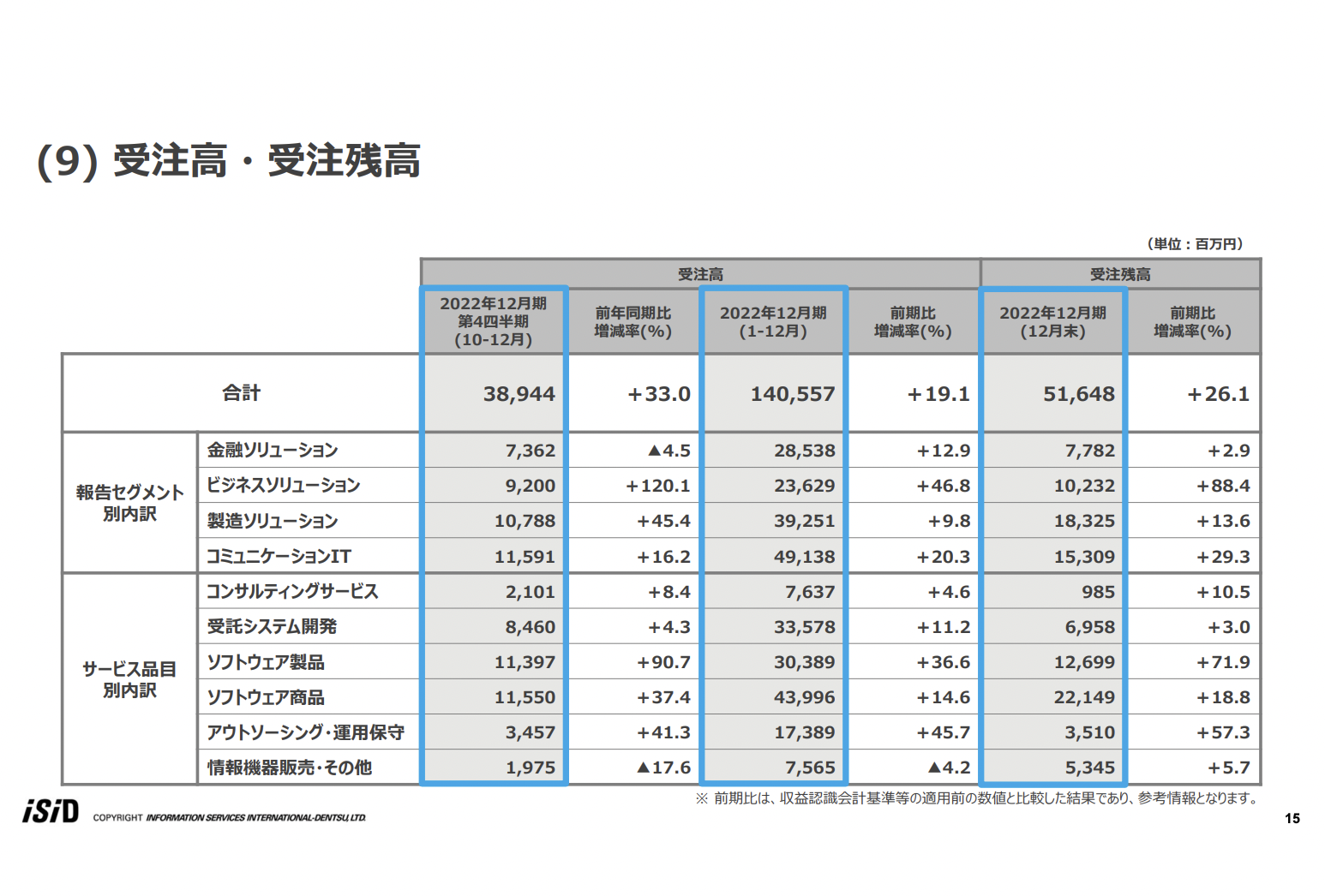

(9) 受注高・受注残高

受注高・受注残高については、スライド内の青い枠で囲んだ列を、左から順にご説明します。第4四半期の受注高は389億4,400万円、前年同期比33パーセント増、通期での受注高は1,405億5,700万円、前期比19.1パーセント増、受注残高は516億4,800万円、前期比26.1パーセント増となりました。受注がかなり好調で、受注残高も非常によい状態で今期に移っています。

報告セグメント別では多少バラツキがあり、金融ソリューションが若干低調ですが、ビジネスソリューションが非常に好調で受注・受注残を増やして今期に入っています。

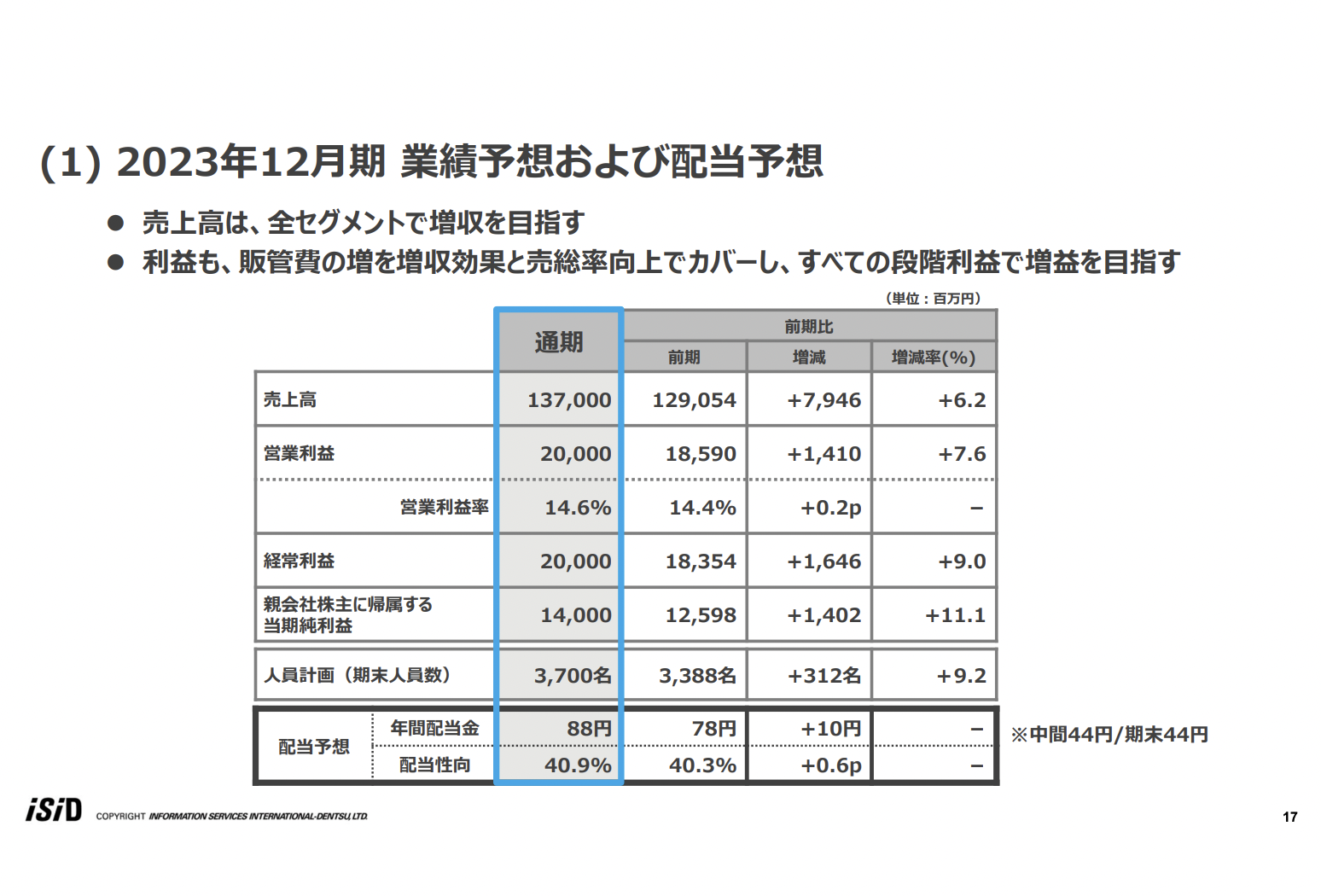

(1) 2023年12月期 業績予想および配当予想

2023年12月期の業績予想です。2023年12月期の売上高は、1,370億円を予想しています。営業利益は200億円、経常利益は同じく200億円、親会社株主に帰属する当期純利益は140億円を目指しています。売上高は前年同様、全セグメントで増収を目指します。利益についても、販管費の増加はありますが、増収効果、売上総利益率の向上でカバーし、すべての段階利益で増益を目指すという予想を立てています。

(2) 2023年12月期 営業利益の増減要因

営業利益の増減要因についてご説明します。昨年度の営業利益は185億9,000万円でした。今期は、さらに14億1,000万円の営業利益を積み上げて、営業利益200億円を目指しています。増収効果で28億8,000万円増、売上総利益率の向上効果で28億円増、一方で販管費増が42億7,000万円となりますので、差し引き14億1,000万円を積みあげて200億円を目指すというものです。

売上総利益は、前期と比べて約2パーセント増を目指しています。今期も好調と思われるソフトウエア製品、ソフトウエア商品の販売増に加え、前期の原価増の案件の戻しがあるため、そのようなところも含めて売上総利益率の向上を狙っていきたいと思います。

販管費については、足下の課題である人的リソース拡充のために、人件費・採用費・教育費、さらには広告宣伝費等もかけていきます。研究開発費も前年と比べて約5億円増やす予定です。

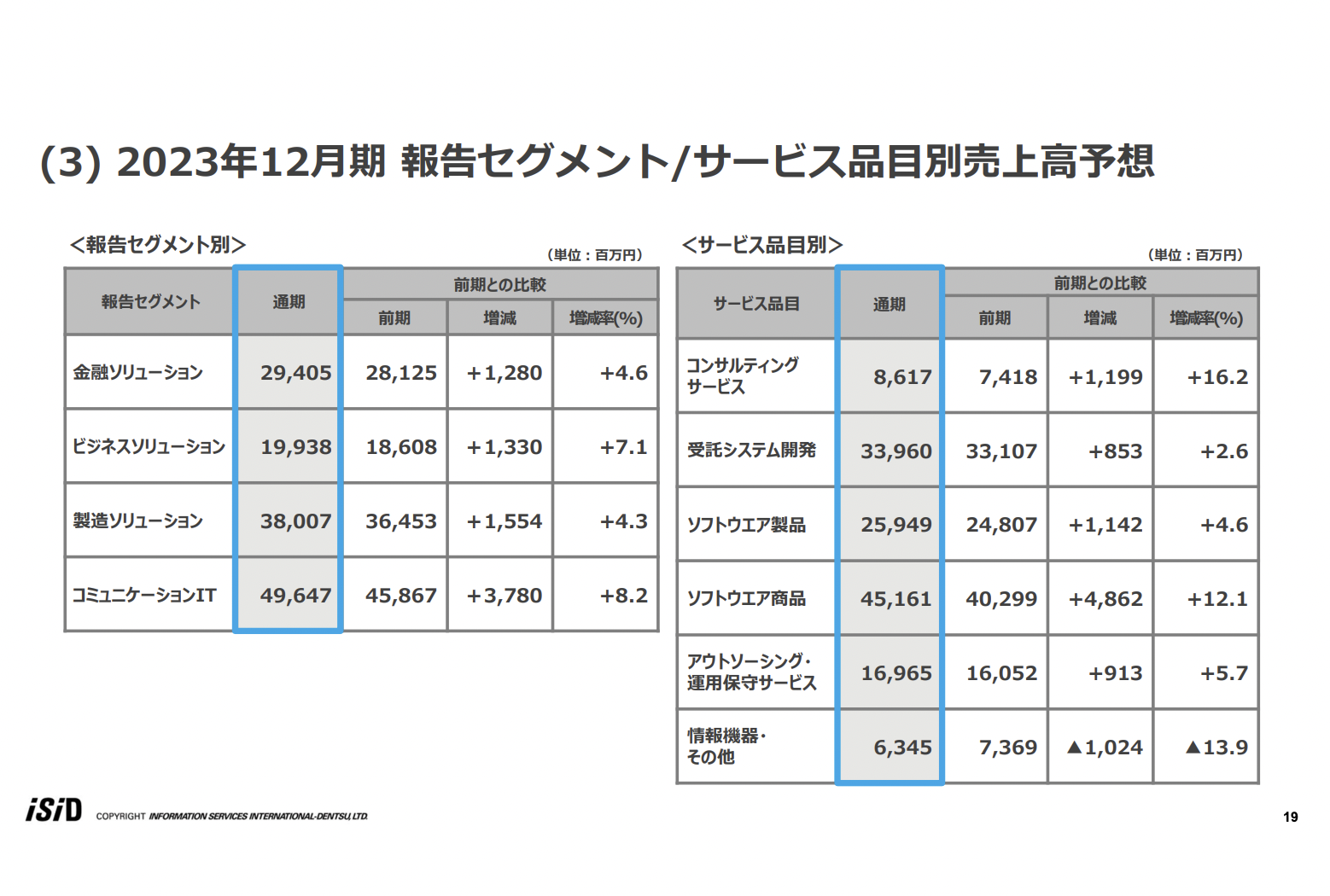

(3) 2023年12月期 報告セグメント/サービス品目別売上高予想

セグメント/サービス品目別の売上高予想です。全セグメントで増収を狙っています。サービス品目も、情報機器・その他で減収になりますが、それ以外のサービス品目、特にコンサルティングサービス、ソフトウエア製品、ソフトウエア商品など比較的収益性の高いサービス品目で増収を狙っていきたいと考えています。

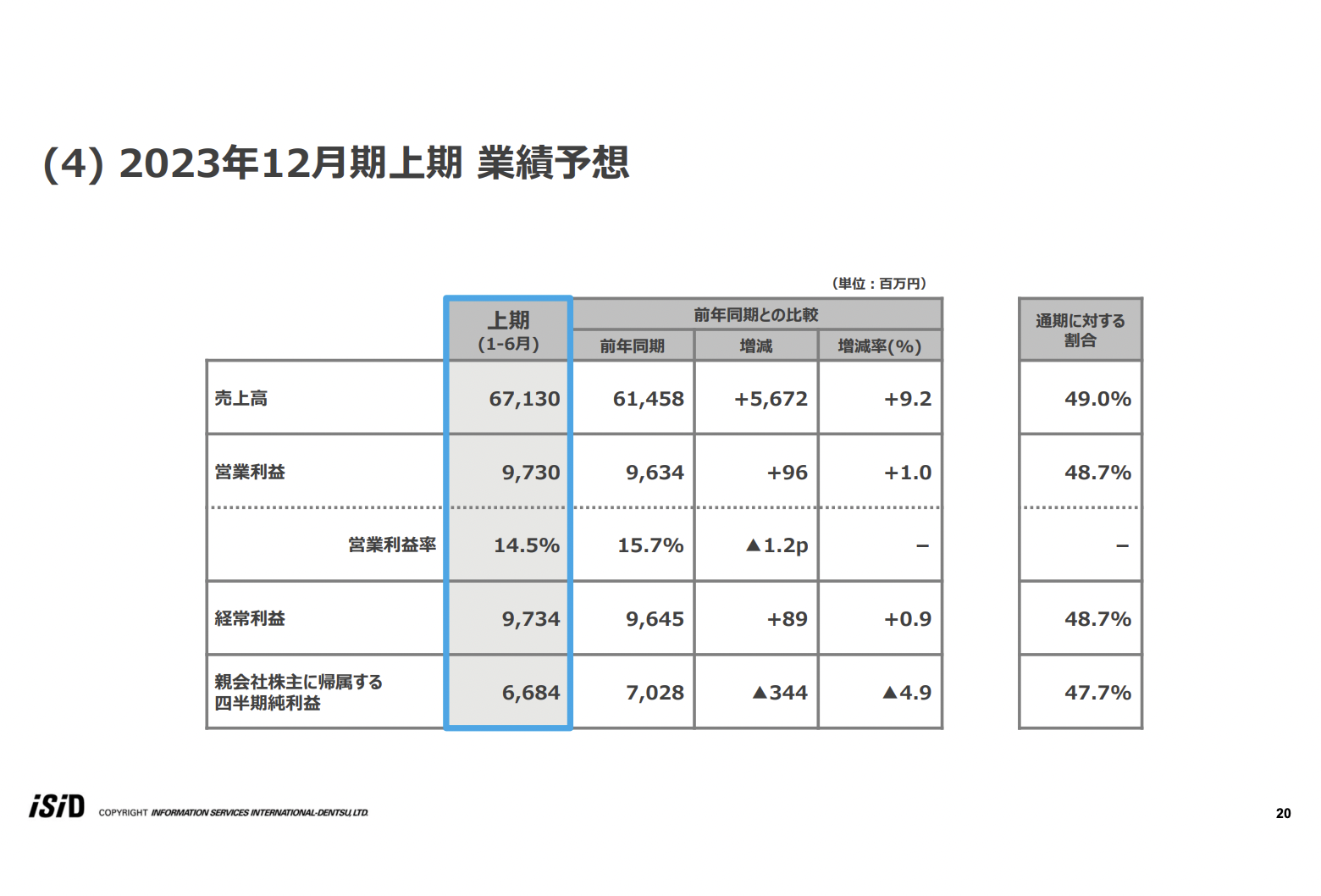

(4) 2023年12月期上期 業績予想

参考として上期の業績予想を掲載しています。上期では、売上高671億3,000万円、営業利益97億3,000万円を目指しています。

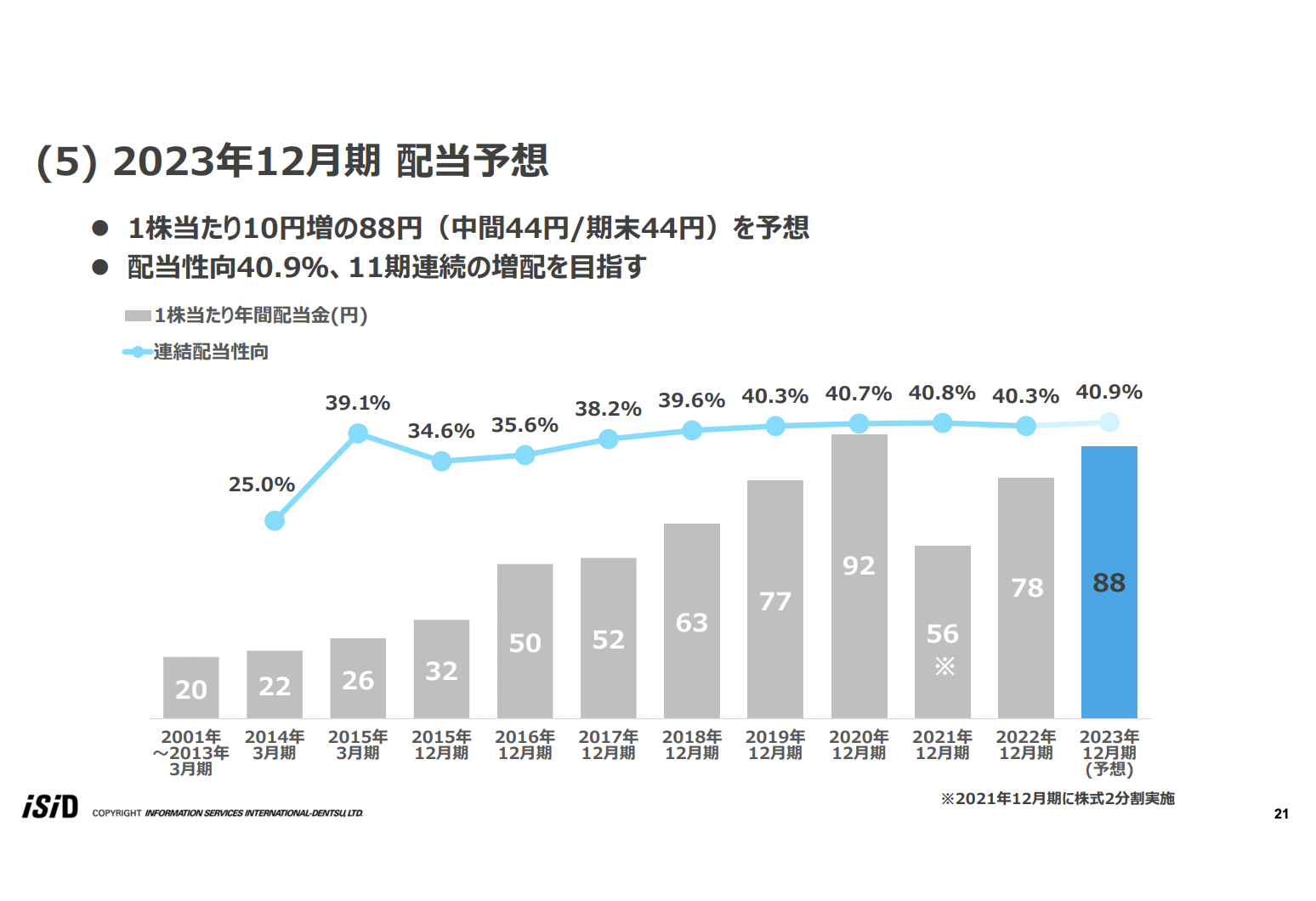

(5) 2023年12月期 配当予想

2023年12月期の配当予想をお伝えします。前年と比較して1株当たり10円増の88円を予想しています。中間44円、期末44円、合計88円になります。配当性向は40.9パーセントで、11期連続の増配を目指したいと考えています。私からの説明は以上です。

中期経営計画(FY2022-FY2024)

司会者:中期経営計画「ISID X(Cross)Innovation 2024」の進捗および「Vision 2030」実現に向けたトランスフォーメーションについて、代表取締役社長の名和よりご説明します。

名和亮一氏:私から中期経営計画の進捗についてご報告します。こちらのスライドは、昨年発表した中期経営計画の再掲となります。「ISID X(Cross)Innovation 2024」のスローガンのもと、重点施策を4つのカテゴリに分け、10の具体的な施策を掲げています。また、定量目標、成長投資についても数値を設定しています。

初年度の振り返り(定量面)

まず、中計初年度の定量面を振り返ります。営業利益、営業利益率、ROEについては、中計目標を2年前倒しで達成しました。売上高も、目標としていたCAGRを上回る成長率を達成しています。中計初年度としては、想定以上の結果だと思っています。

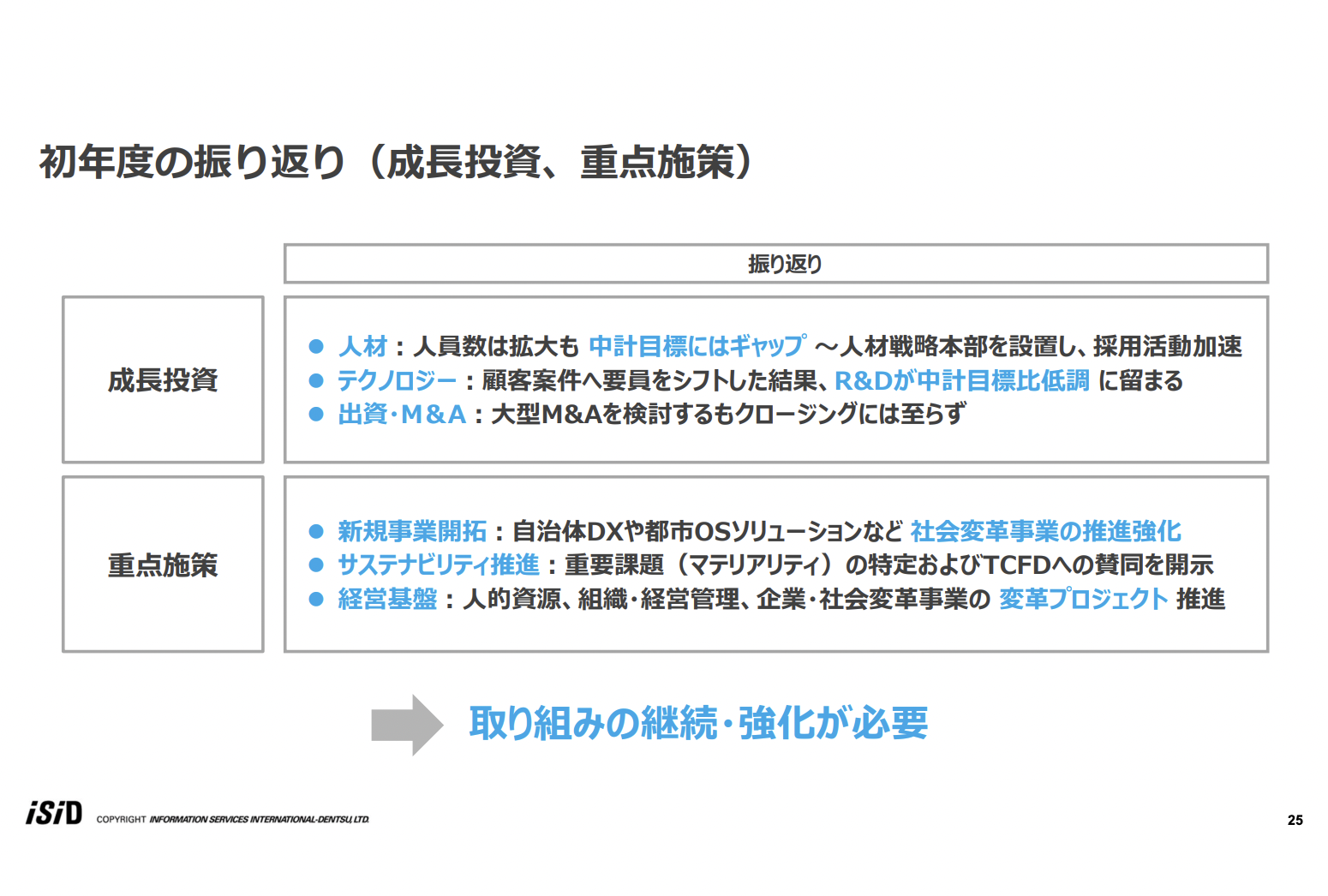

初年度の振り返り(成⻑投資、重点施策)

成長投資、重点施策について振り返ります。まず成長投資として、人材に関しては人員数を前年比約5パーセント拡大しました。しかし、中計目標とはまだギャップがあるため、足下で人材戦略本部を設置し、採用活動を加速させています。

テクノロジーへの成長投資では、顧客案件へ要員をシフトしたため、R&Dが中計目標比では低調となりました。具体的には、3年間で累計170億円を目標に掲げていましたが、初年度は約33億円となり、20パーセントほどの消化に留まっています。出資・M&Aに関しては、中型・大型のM&Aを検討しましたが、結果的にクロージングには至りませんでした。

重点施策の振り返りとして、新規事業開拓は、自治体DXや都市OSソリューション等で社会変革事業の推進を強化しており、成果も徐々に出始めています。サステナビリティ推進では、マテリアリティ(重要課題)の特定およびTCFDへの賛同を開示する活動を行っています。

経営基盤については、人的資源、組織・経営管理、企業・社会変革事業の3つの事業の変革プロジェクトを推進しています。これらの成長投資、重点施策については、まだ1年目であるため、さらなる取り組みの継続・強化が必要と認識しています。

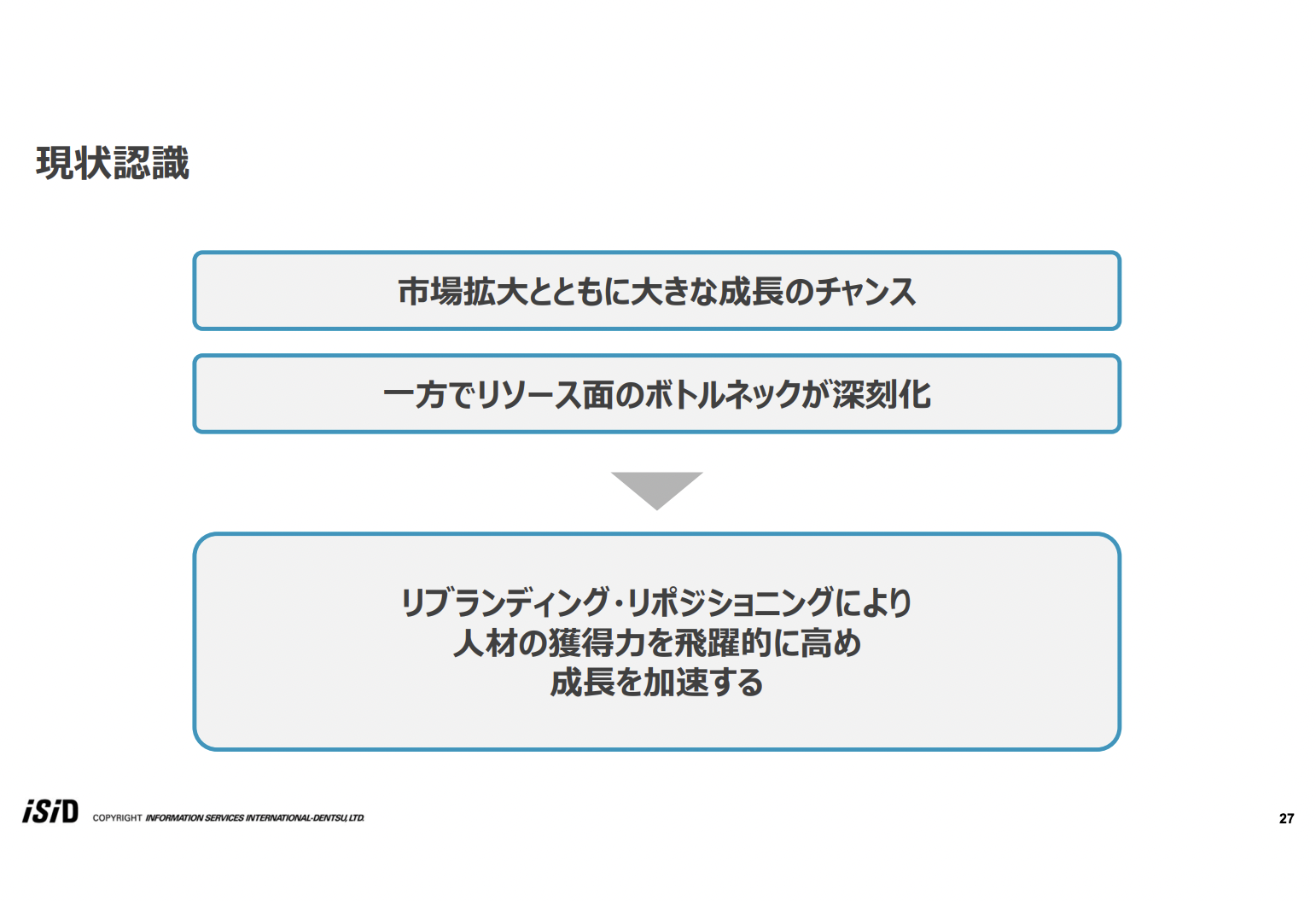

現状認識

中計初年度の振り返りを基に、中計2年目における施策として「『Vision 2030』実現に向けたトランスフォーメーション」を掲げています。

まず、我々の現状認識のサマリーについてお話しします。市場の拡大とともに大きな成長のチャンスが訪れているという認識を持っていますが、一方で、人員の確保が非常に難しい状況でもあります。案件はあっても、人が足りなくてなかなか取り組めずに、受注をコントロールせざるを得ない状況にもなっています。

また、リソース不足に起因してR&Dも計画どおりにできない状況です。今後は、リブランディング、リポジショニングにより、まずは人材の獲得力を高めることを最優先とし、成長を加速させていきたいと思います。

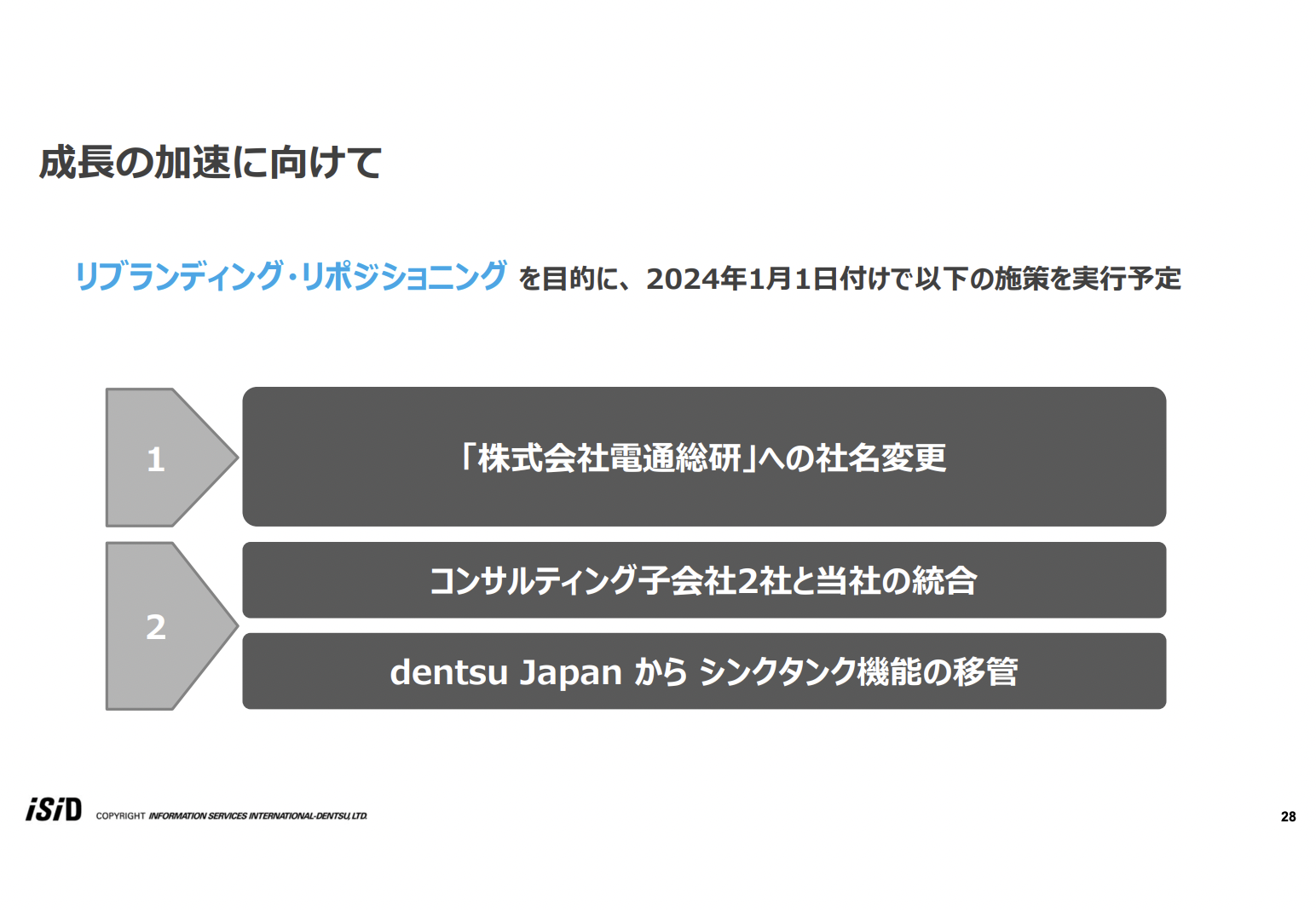

成⻑の加速に向けて

成長の加速に向けて、今期は大きく2つの施策を行います。1つ目は、リブランディングとして社名を変更します。2024年1月1日付けで、社名を「株式会社電通総研」へ変更します。2つ目は、リポジショニングとして、コンサルティングの専業子会社2社とISIDの統合、また、dentsu Japan からシンクタンク機能を移管します。それぞれ詳しくご説明したいと思います。

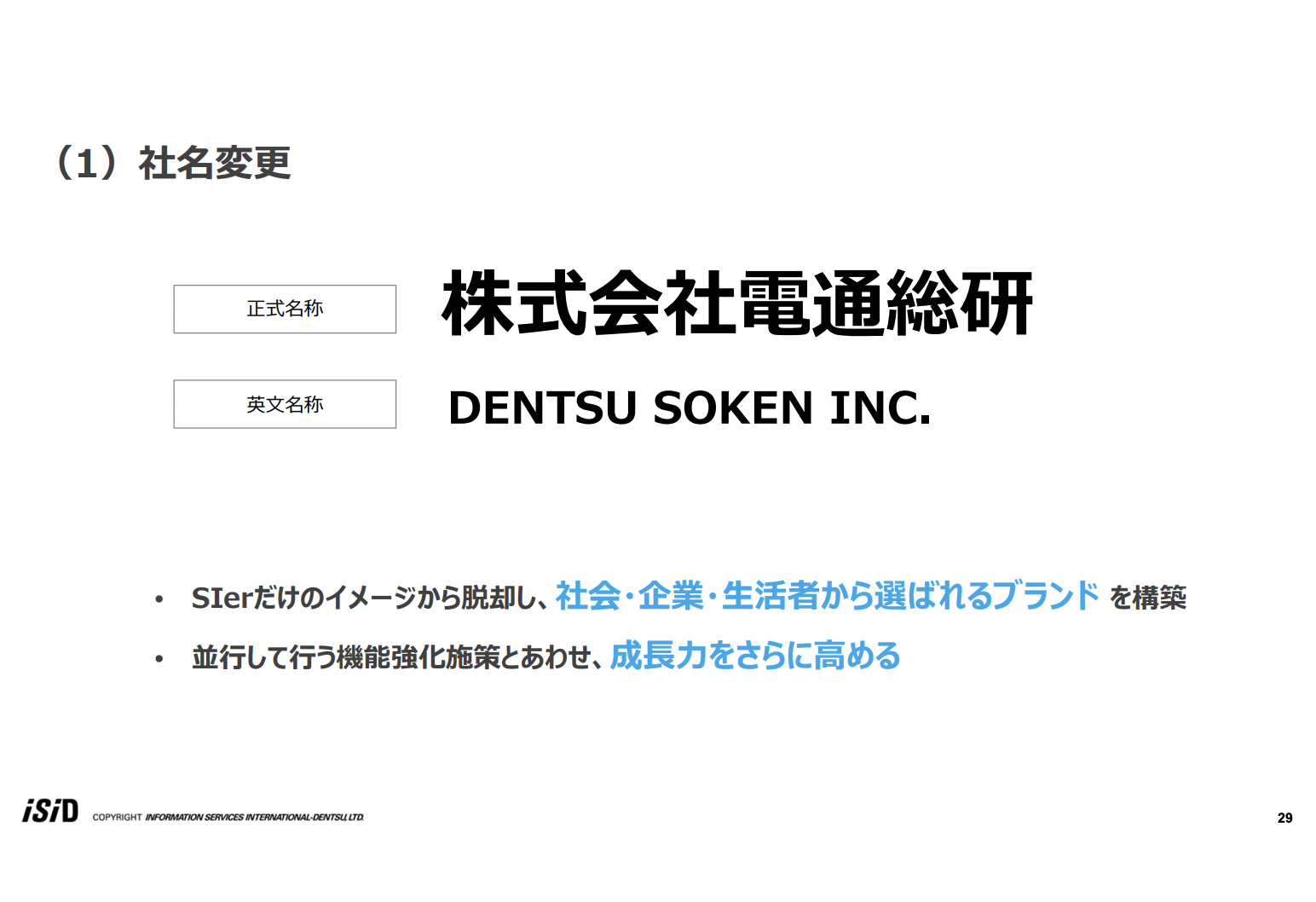

(1)社名変更

2024年1月1日付けで、正式社名を「株式会社電通総研」、英文名称を「DENTSU SOKEN INC.」に改めます。この新社名を決めるにあたり、「SIerのイメージから脱却し、付加価値の高い、より高次元な企業課題や社会課題に取り組む企業体を目指したい」という想いの中で、それを表すにふさわしい社名は何なのかといろいろ考えました。

結果として、総研のイメージがシンプルかつ安定的、また流行にとらわれない普遍的な名前であったため、電通総研がもっともふさわしい名前だと判断しました。

英文社名については、日本語名も英文名も同じブランド、呼び方に統一したかったため、DENTSU SOKEN INC.にしました。「SOKEN」という単語には、ネガティブな意味がないことは確認済みです。英語としては純真無垢で可能性のある非常にポジティブなイメージがあると考えています。

(2)機能強化

機能強化についてご説明します。1つ目は、「dentsu Japan内組織『電通総研』機能の移管」です。電通総研は、dentsu Japan内の一組織として、シンクタンク機能を担っています。当社もオープンイノベーションラボ、通称「INNOLAB(イノラボ)」という、シンクタンクに近い機能を持っていますが、これから進める企業変革事業や社会変革事業に必要な、社会提言や情報発信機能をさらに強化していく意向です。

2つ目は、「グループ内のコンサル会社2社の当社への統合」です。具体的には、株式会社アイティアイディ(ITID)、そして株式会社ISIDビジネスコンサルティング(isidbc)を統合します。両社ともそれぞれに強みを持っており、マーケットでは非常にユニークな存在として認知されています。

どちらも成長している会社であり、それぞれ60名から70名ほどの規模です。また、ISID本体にもコンサル系の人材が約60名います。昨今の非常に激しいコンサルビジネス競争の中、3つに分かれているよりも、リソースを一体化することで、もっと成長に貢献できるのではないかという判断のもと統合します。

スライドの右にある「シンクタンク」「コンサルティング」の機能に、当社の主力事業である「ITソリューション」の3つの歯車をうまく噛み合わせ、連携しながら回していくことにより、事業拡大を目指すことが機能強化の趣旨です。

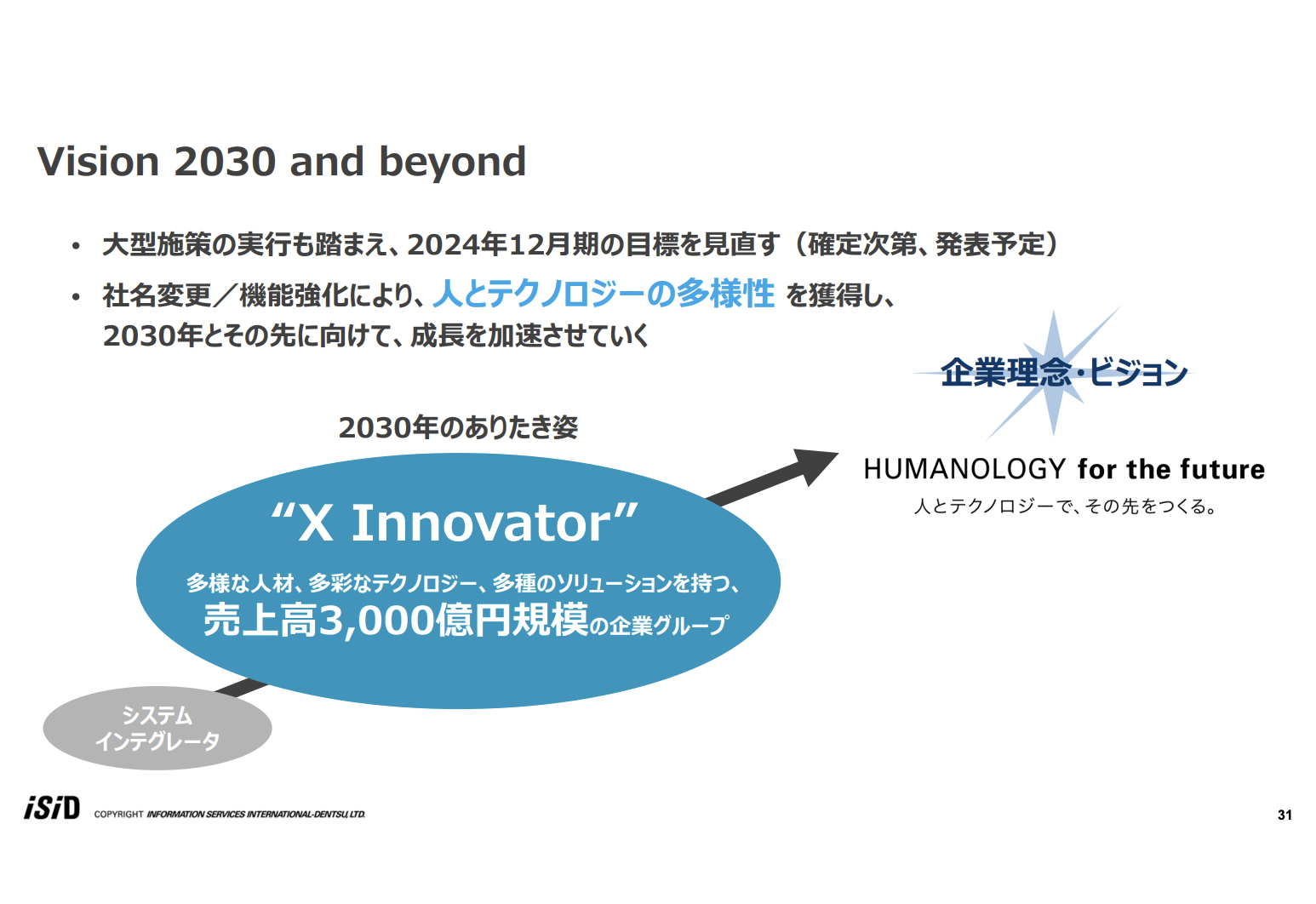

Vision 2030 and beyond

今期は大型施策を実行します。これを踏まえて、2024年12月期の目標の見直しを行います。具体的な内容は確定次第、発表させていただきます。スケジュール感としては、上期の決算発表時には、方向感を含めて、ご案内できるようにしたいと思っています。

社名変更と機能強化で人とテクノロジーの多様性を獲得し、2030年、さらにその先に向けて成長を加速させるという強い意志を、あらためてみなさまにお伝えしたいと思います。私からは以上です。

質疑応答(要旨)①

Q:ビジネスソリューションと製造ソリューションの第4四半期の受注高が大きく伸長している理由を教えてください。

A:ビジネスソリューションは大型案件の受注が続きました。人的サービスの長期契約案件も含まれており、複数年に渡り売上に計上される予定です。製造ソリューションは複数年に渡るサブスクリプションライセンス契約の受注が続きました。

質疑応答(要旨)②

Q:営業利益の増減要因【予想比】の説明で「一部案件における売上原価増」とありますが、これは何でしょうか? 増加額も教えてください。

A:2022年度に発生した不採算案件2件のことで、計画より増加した原価は約20億円です。

質疑応答(要旨)③

Q:不採算案件による原価増は、2023年度の増益要因になると思いますが、増益幅が14億円にとどまっている理由は何でしょうか?

A:不採算が終息すれば2023年度の増益要因となり得ますが、一方で、社名変更およびグループ内コンサルティング会社の当社への統合といったリブランディング・リポジショニングや、人材獲得のための投資を見込んでおり、販売管理費を前期比で大幅に増加させるためです。

質疑応答(要旨)④

Q:上期は増収ですが営業利益が伸びない計画とした理由を教えてください。

A:前年同期に比べ販売管理費を大幅に増加させるためです。なお、売上高も営業利益も、上下のバランスは概ね半々となっています。

質疑応答(要旨)⑤

Q:2023年度の計画に、不採算案件のコストが織り込まれているかを教えてください。また、仮に大きな不採算案件が発生した場合の対応を教えてください。

A:計画に不採算案件のコスト増は織り込んでいません。仮に大きな不採算案件が発生した場合は、営業利益へのインパクトが小さくなるよう、販管費の抑制などでコントロールする方針です。

質疑応答(要旨)⑥

Q:テクノロジー投資170億円(3か年累計)に対する2022年度の進捗と2023年度の計画を教えてください。

A:2022年度は約33億円、2023年度については約41億円を計画しています。受注が活況で、有償案件に人員を多く投入しているため、研究開発案件に十分な人員を投入できていません。早急に人員を拡充し、研究開発も進めていきたいと考えています。

質疑応答(要旨)⑦

Q:2022年度と2023年度の新卒採用数、中途採用数を教えてください。

A:2022年4月の新卒採用数は約110名、2023年4月は約150名を予定しています。中途採用数については2022年度の入社確定数が約250名でした。2023年度は約300名の増員計画を達成できるように採用を進めていきます。

質疑応答(要旨)⑧

Q:中計の売上高目標1,500億円に対して、2023年度300名の増員が必須なのかについて教えてください。

A:人員のひっ迫度合いが高くなっており、中計目標達成には相応の人員が必要と認識しています。社員への負荷が高まりすぎている面も是正したいと考えています。

質疑応答(要旨)⑨

Q:リブランディングに合わせて人事給与体系を見直すのでしょうか?

A:中計のスタートと同時に人事制度や給与体系等についての検討プロジェクトを発足させており、今後はリブランディングも含めて検討を進めていきます。

質疑応答(要旨)⑩

Q:子会社2社の得意領域を教えてください。

A:アイティアイディは業務改革やものづくり改革、ISIDビジネスコンサルティングは会計・経営改革、DXコンサルが主力です。

質疑応答(要旨)⑪

Q:子会社2社の統合による業績寄与と一過性コストを教えてください。

A:2社の規模は、合計で売上高約25億円、営業利益約5億円、人員約130名です。いずれも100パーセント子会社なので、統合により連結売上が拡大するわけではありません。一過性コストについても、比較的コストのかからない方法を選択する方向であるため、大きな影響はないと考えています。

質疑応答(要旨)⑫

Q:子会社2社とISID間で異なっている処遇についての対応方針を教えてください。

A:子会社2社は、コンサルティング専業ということもあり、比較的処遇は高いと考えています。コンサルタント人材に適した給与体系、人事制度の検討を急ピッチで進めています。

質疑応答(要旨)⑬

Q:現電通総研のシンクタンク機能移管を検討しているとのことですが、当該機能に属する対象人数と統合コスト、のれんが発生するか否かについて教えてください。

A:新電通総研として、シンクタンク機能の人員規模は約20名程度と考えており、移管の対象となる人数も、現時点では未定ですがそれほど多くはないと考えています。統合コストについては、検討し始めたばかりのため、詳細については決まり次第お伝えします。なお、のれんは発生しない予定です。

質疑応答(要旨)⑭

Q:社名変更とグループ再編は中計策定時点で織り込まれていたのでしょうか? また、現電通総研の機能移管も伴っていることから、dentsu Japanとの距離感が近くなってきたと考えてよいのでしょうか?

A:中計策定時に社名変更を予定していたわけではなく、中計初年度を進める中でリブランディングが必要という認識に至りました。dentsu Japanとの距離感については、これまでと変わりません。代表取締役社長である名和がdJのアドバイザリーボードメンバーに就任、執行役員1名がdJの執行役員に就任するなどマネジメント層の交流が続いていますし、事業についても、電通のみならず地域電通、グループ会社含め、協業の機会が増加しています。

新着ログ

「情報・通信業」のログ