富士古河E&C、受注高は前期比+171%と大幅に増加 半導体分野の投資需要取り込み等により過去最高を更新

2023年3月期第2四半期決算説明

日下高氏:富士古河E&C株式会社、社長の日下でございます。本日はご多忙の中、2022年度第2四半期決算説明会にご参加いただきまして誠にありがとうございます。

新型コロナウイルス感染予防などの理由で、今回もWebでの開催となりました。ご不便をおかけするかもしれませんが、どうぞよろしくお願いします。本日ご説明する決算説明については、10月26日の決算短信で発表した内容となります。

第2四半期の決算については、基本的に当初計画していたとおりとなりました。ポイントとして、1つは5月に発表した予想に対し、少しずつですが増収増益を果たすことができました。特に受注高については、第3四半期以降の前倒しもあり、前年比プラス170億円というかなり大きな受注増を果たしました。この受注高は、当社の過去最高です。

一方、前年比では増収になったものの、資材高騰の影響や将来に向けての経費、投資などから減益となりました。

また、2022年度における年間予想については、5月の対外発表から変更はありません。市況も含め、先行きの不透明感が増している中で、現時点で見直すことはできないという判断によるものです。年間予想を達成するためには、受注残がかなり増えている中、3月末に向けて完工高をしっかり確保することが最大の課題です。

資材高騰などの影響も出ており、原価を圧縮する要素も出てきています。その対策としては、価格への転嫁や新たなコストダウンでしっかり利益を出していくことだと考えています。事業の領域では、海外事業にやや課題があると認識しています。

本日は、それらの内容についてご説明したいと思います。まずは、第2四半期の決算、年間の見通し・予想について管理部門統括の小田茂夫取締役から、サステナブルなどの取り組みも含めてご説明します。その後、電気設備工事業、空調設備工事業の各事業責任者から課題や戦略、施策、取り組みの内容についてご報告します。

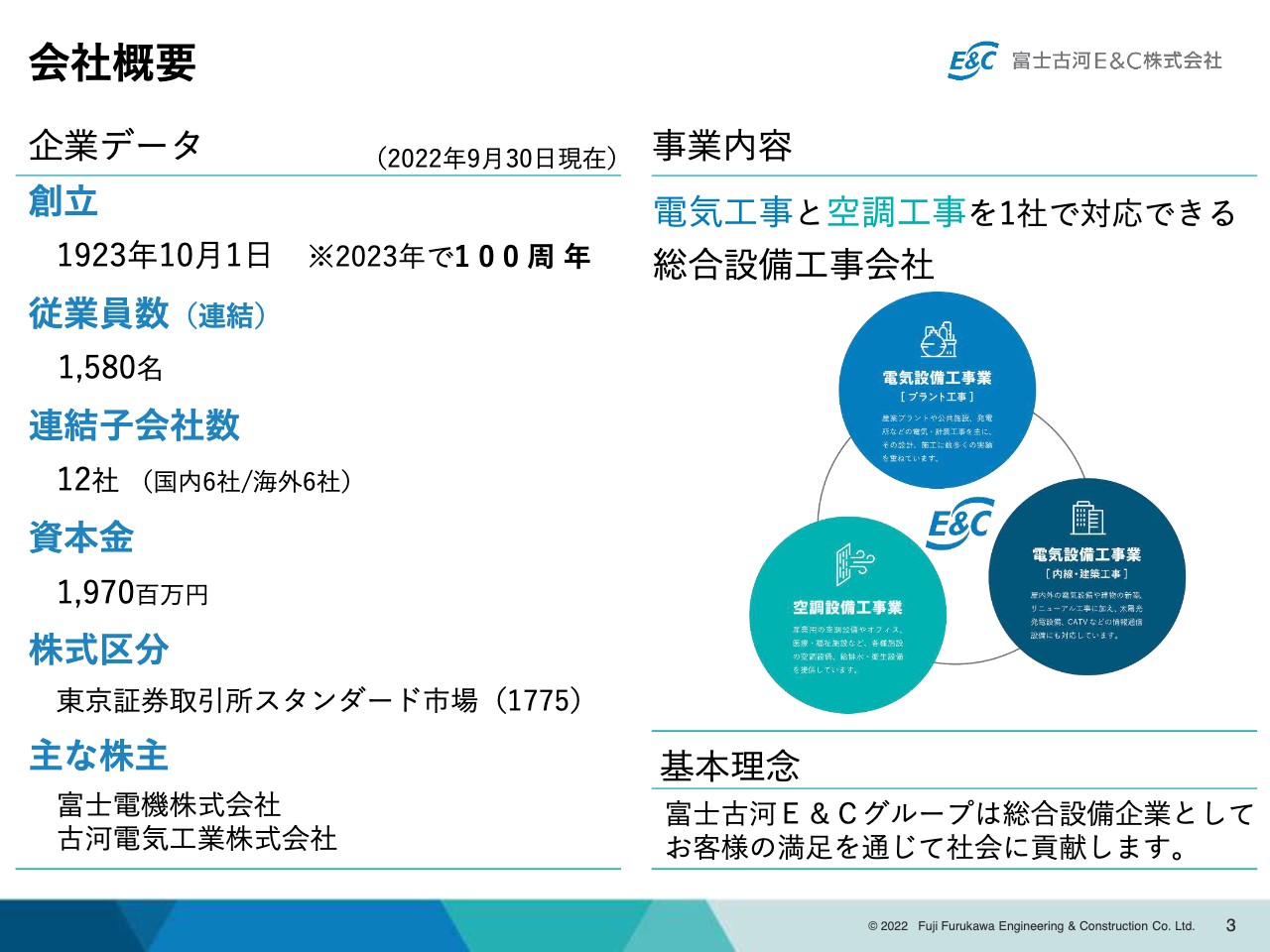

会社概要

小田茂夫氏:管理部門統括の小田でございます。まず、会社概要からご説明します。企業データは、すでにみなさまがご承知のとおりです。当社の創立は1923年10月1日で、来年の2023年度で創立100周年を迎えます。事業内容は、電気工事と空調工事を1社で対応できる総合設備会社と工事会社となります。

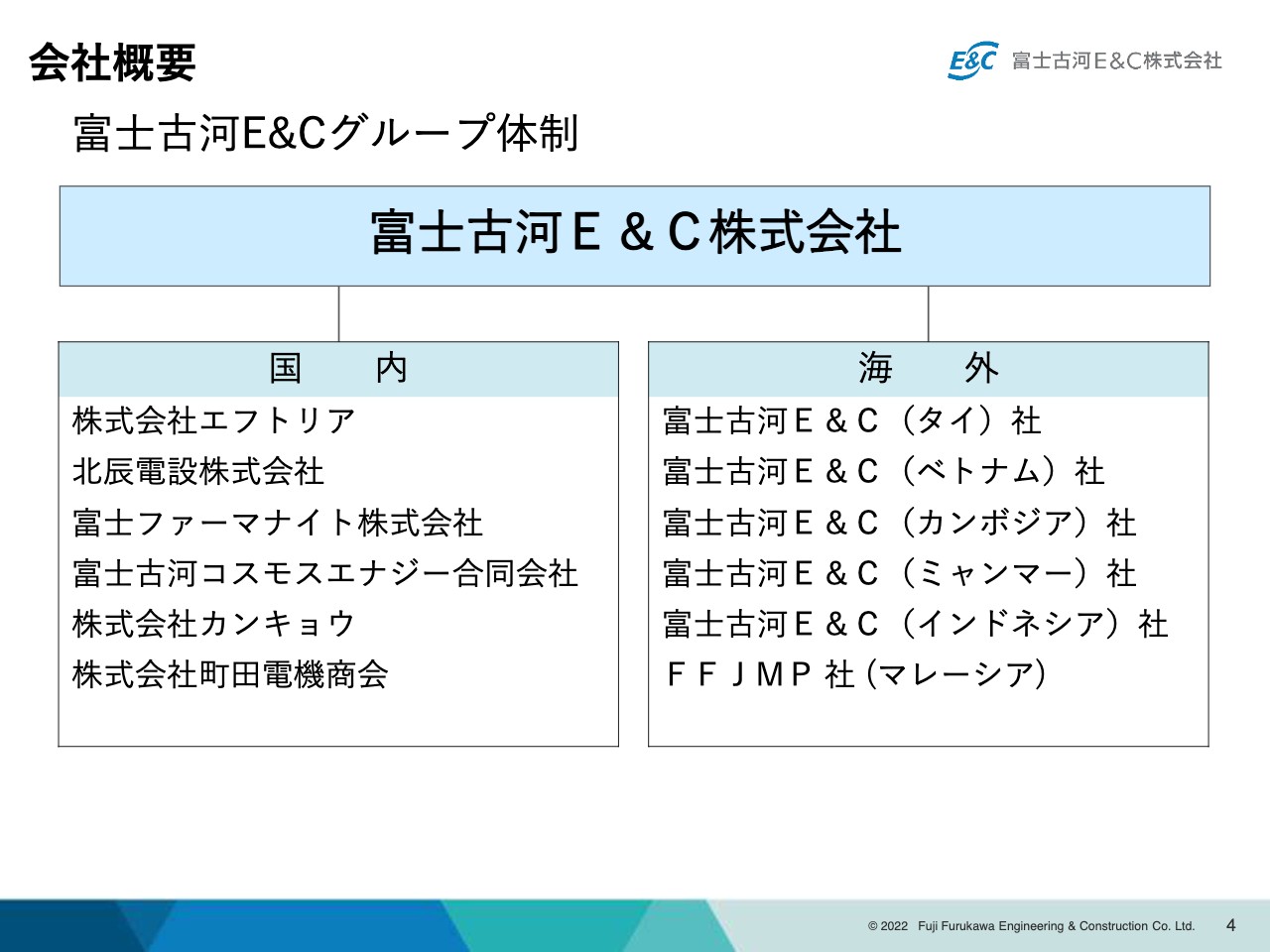

会社概要

グループの体制としては、国内連結子会社が6社、海外連結子会社が6社で運営しています。

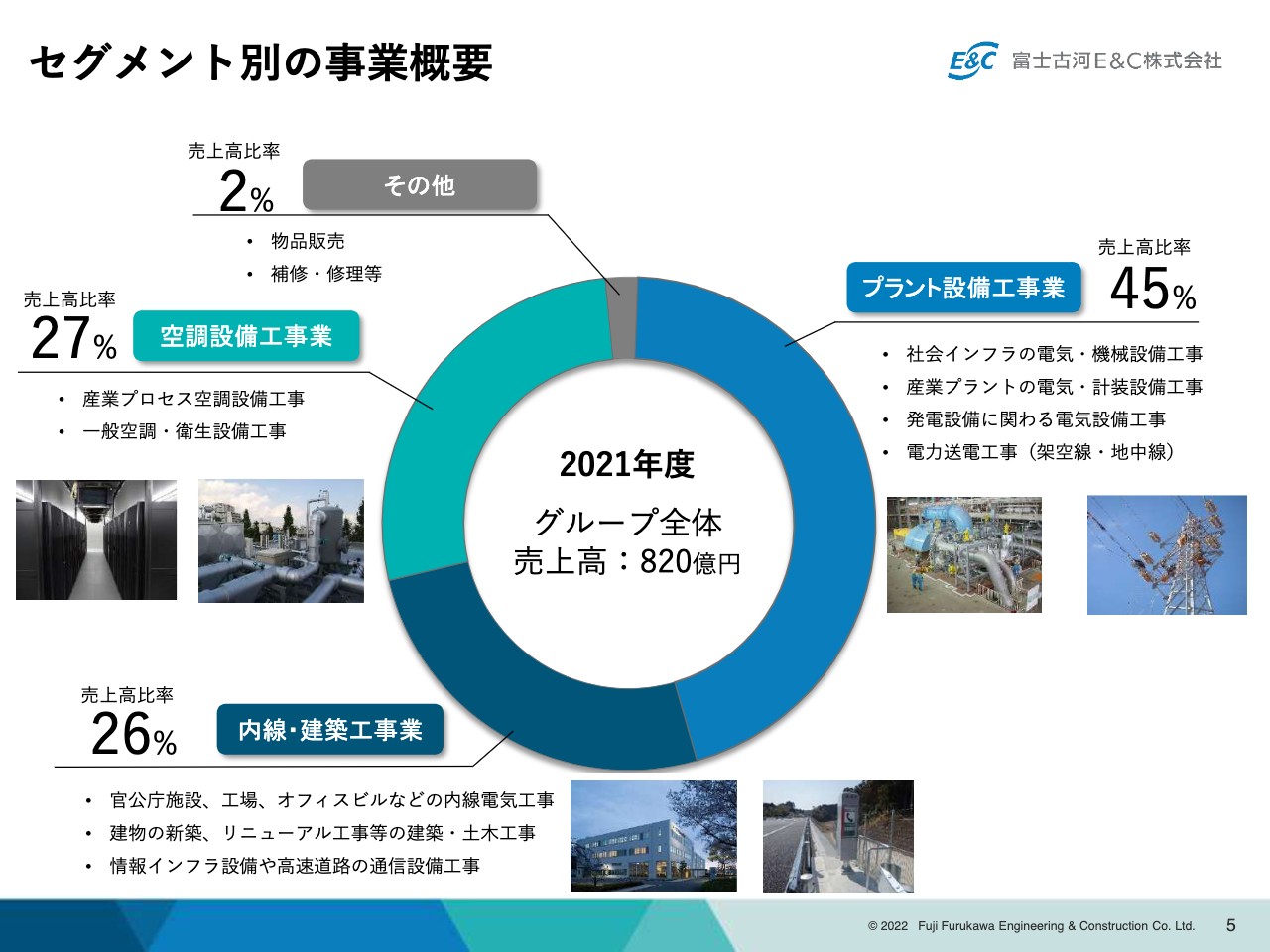

セグメント別の事業概要

セグメント別の事業概要です。2021年度のグループ全体の売上高820億円のうち、セグメント別の売上高比率は、プラント設備工事業で45パーセント、内線・建築工事業で26パーセント、空調設備工事業で27パーセントとなっています。

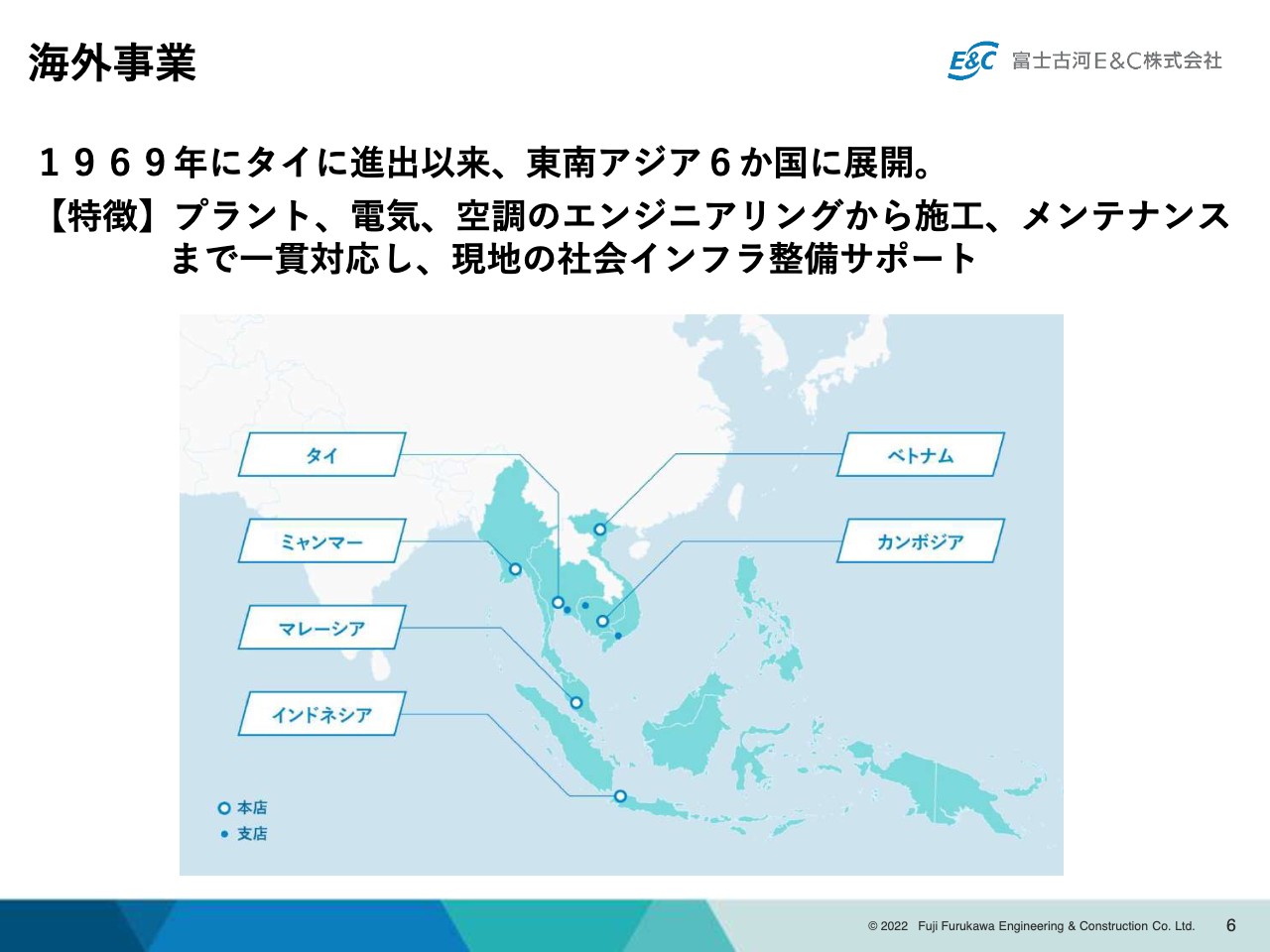

海外事業

海外事業に関しては、1969年にタイに進出して以来、東南アジア6ヶ国に事業を展開しています。

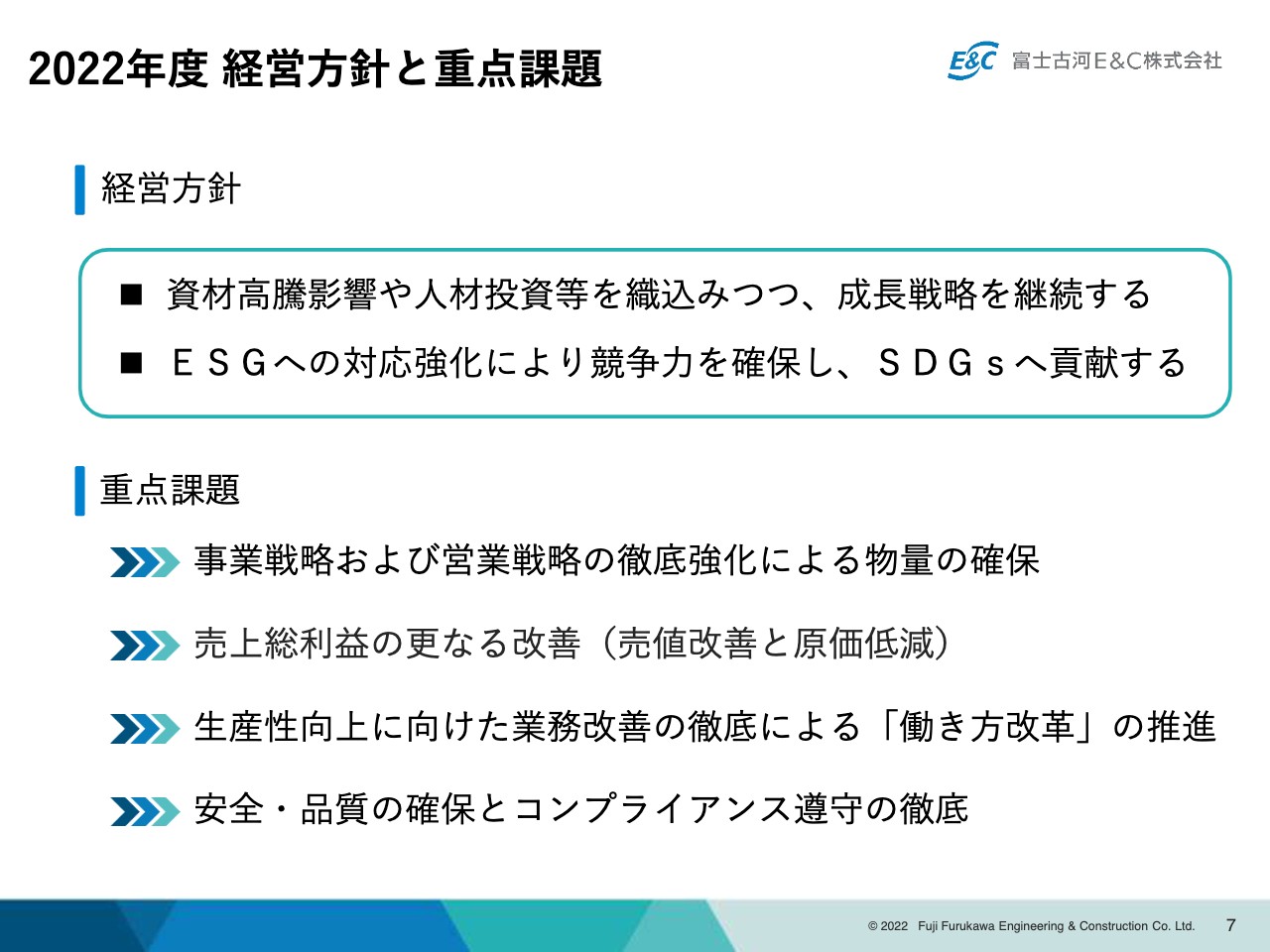

2022年度 経営方針と重点課題

今年度の経営方針と重点課題については、期初から変更していません。経営方針については、資材高騰の影響や人材投資などを織り込みつつ成長戦略を継続することと、昨年度から取り組んでいるESGへの対応強化により競争力を確保し、SDGsに貢献することを挙げています。

重点課題としては、物量の確保、売値改善と原価低減、働き方改革の推進、企業運営の根幹である安全・品質の確保とコンプライアンス遵守の徹底を掲げて取り組んでいます。

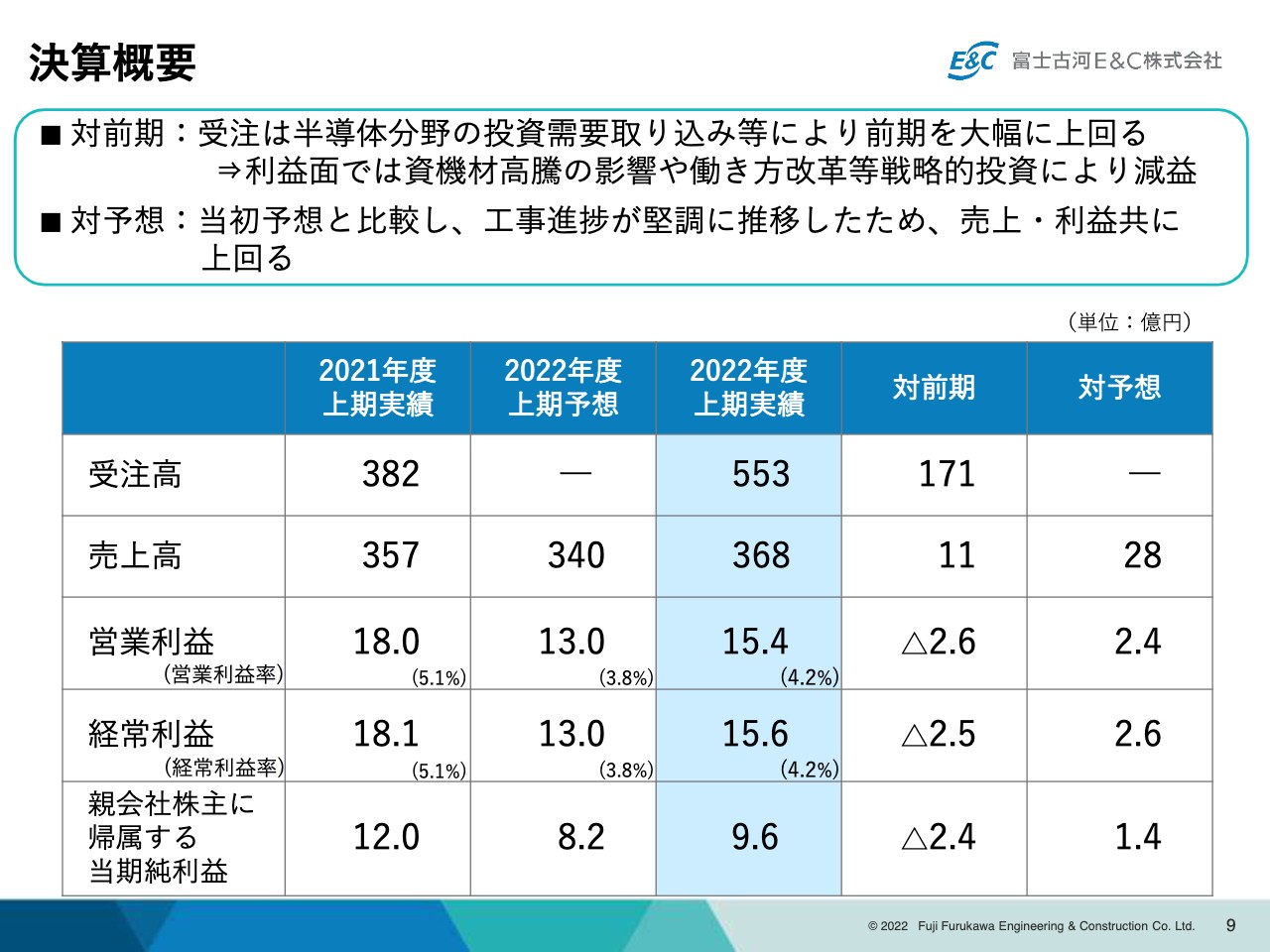

決算概要

第2四半期における連結決算の概要です。スライドの表の中央に、2022年度上期の実績を掲載しています。その隣には、前年度における上期の実績と5月25日に発表した上期の予想も掲載しています。

先ほど日下からお話がありましたが、受注については半導体分野の投資需要の取り込みと前倒し受注で、前期を大幅に上回ることができました。一方で、利益面では資材高騰の影響や働き方改革などの戦略的投資増により、減益となりました。対予想については工事進捗が堅調に推移したことも含め、売上・利益ともに予想を上回ることができました。

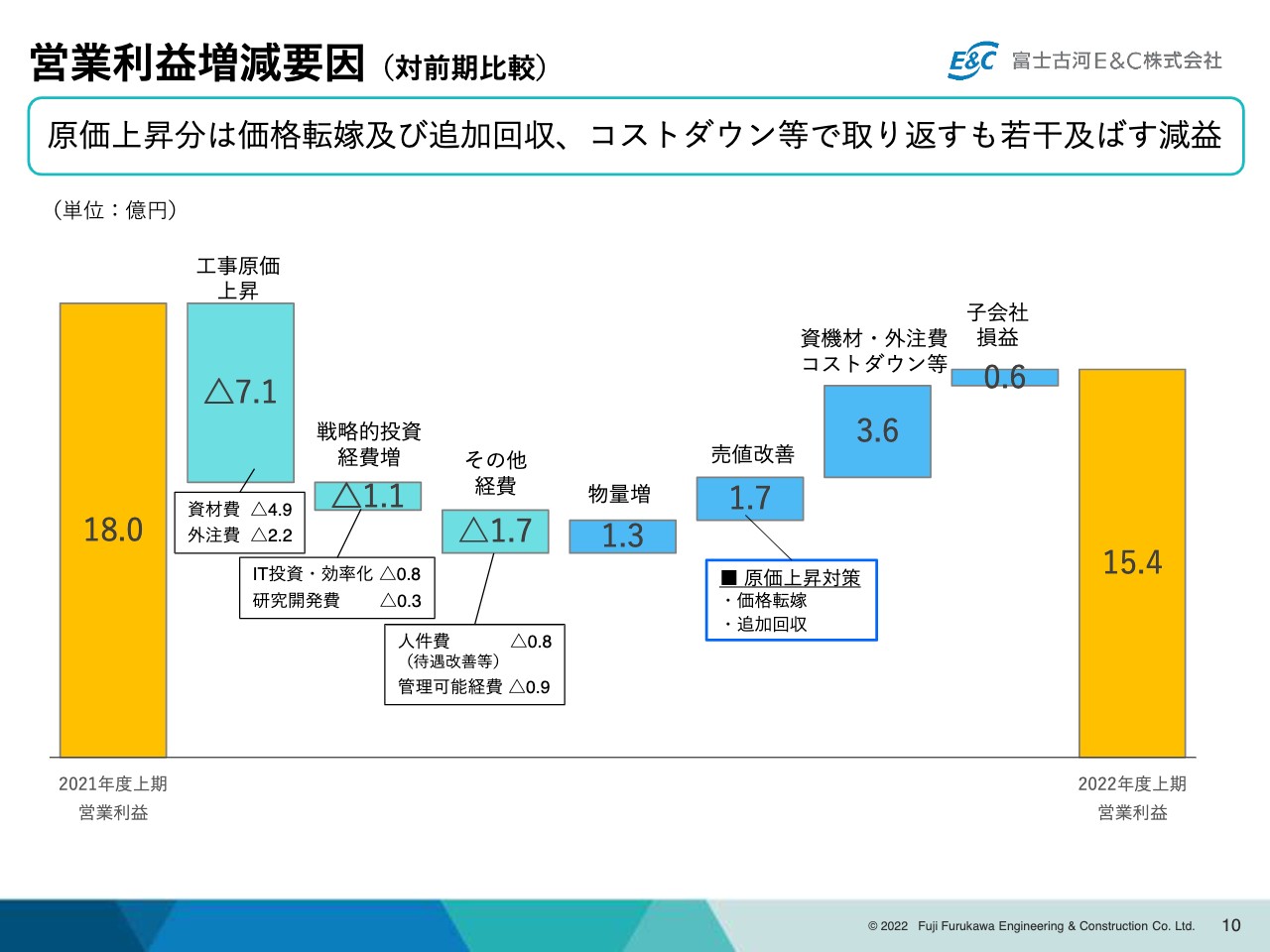

営業利益増減要因(対前期比較)

営業利益の対前期における増減について、要因別にまとめました。前期の営業利益は18億円でした。そこから工事原価の上昇で7.1億円、戦略的投資増で1.1億円、経費増で1.7億円といったマイナス要因を物量増1.3億円、売値改善1.7億円、コストダウンなどで3.6億円で跳ね返していますが、前年には若干届きませんでした。

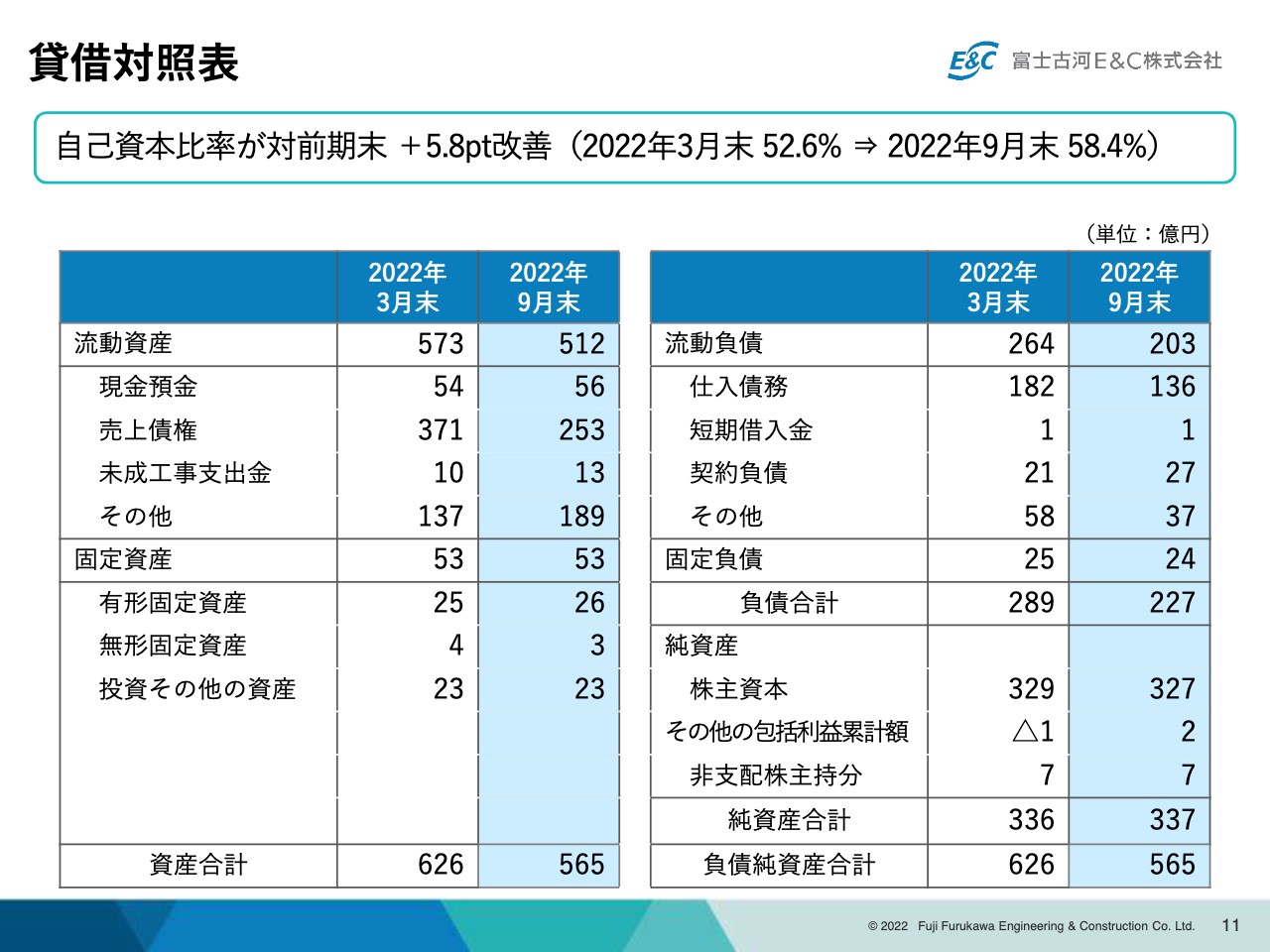

貸借対照表

貸借対照表です。2022年9月末と2022年3月末を比較すると、純資産合計はほぼ変わっていませんが、資産合計は減少しました。自己資本比率は5.8ポイント改善の58.4パーセントまで上がっています。

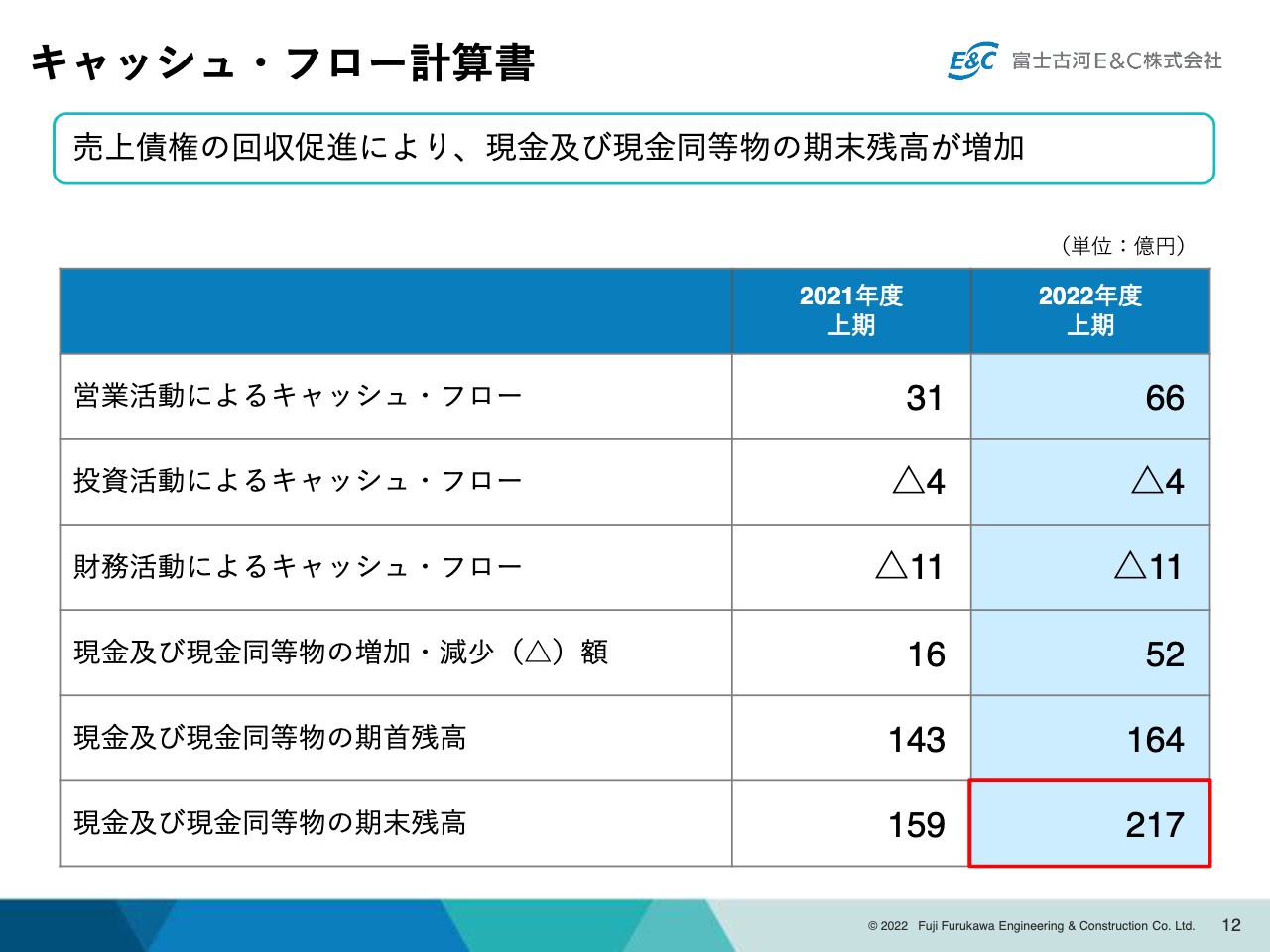

キャッシュ・フロー計算書

キャッシュ・フロー計算書です。前年の上期末に比べて売上債権の回収が進み、現金及び現金同等物の期末残高は前年比58億円増の217億円となっています。

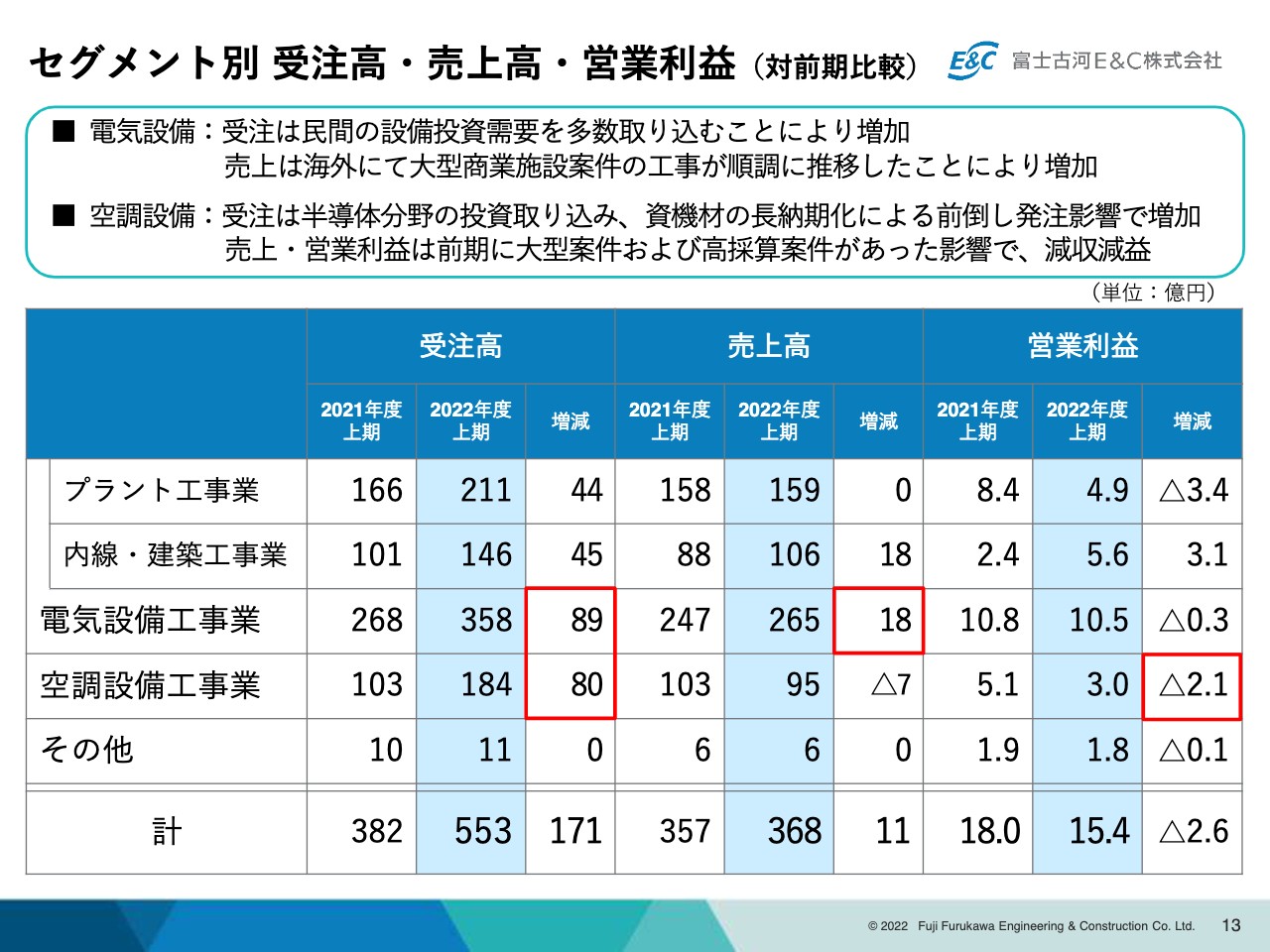

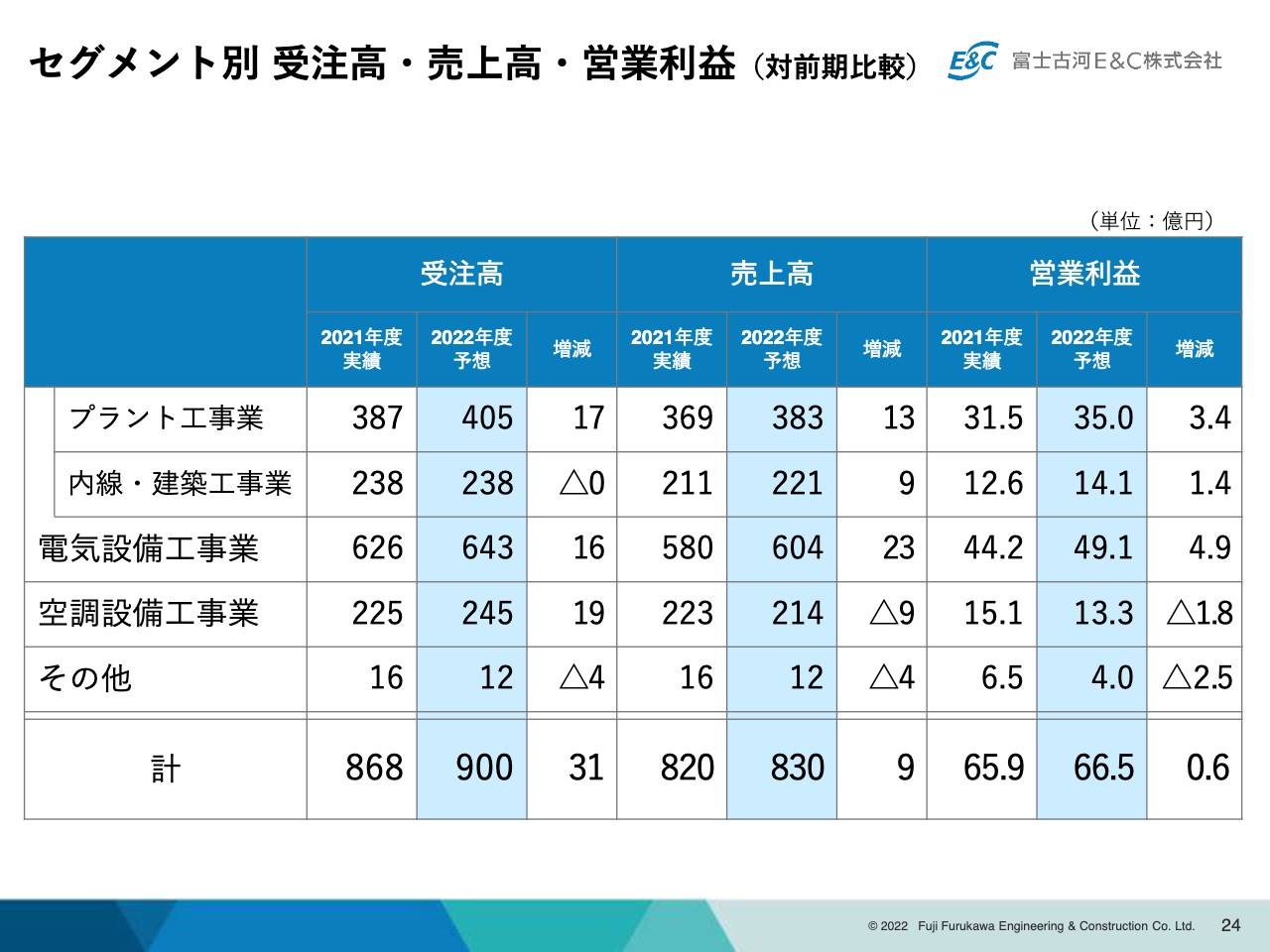

セグメント別 受注高・売上高・営業利益(対前期比較)

セグメント別の受注高・売上高・営業利益の状況について、前期との比較です。電気設備工事業については、民間の設備投資需要を多数取り込むことで、受注を増加することができました。売上高についても、カンボジアにおける大型商業施設の工事が順調に推移したことから増加しています。

空調設備工事業に関しては、受注は半導体分野の投資取り込み、資機材の長納期化による前倒し発注などの影響から増加しています。売上・営業利益については、前期に大型案件と高採算案件があった影響で、残念ながら減収減益となりました。

サステナビリティ活動に関する情報について

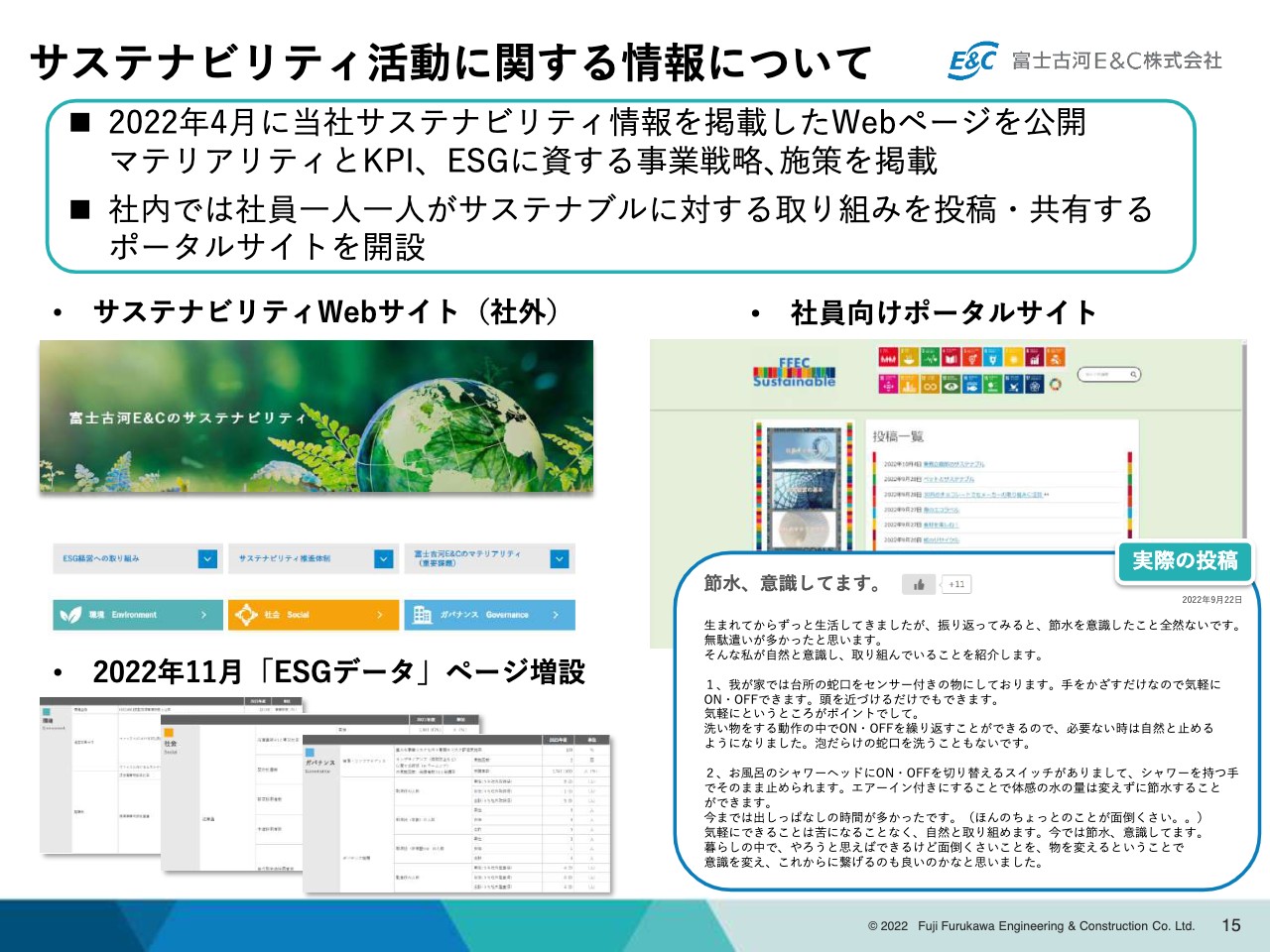

今年度における大きな経営方針の1つであるサステナビリティへの取り組みについてです。この4月に当社のサステナビリティ情報を掲載したWebページを公開しました。その中で、当社の取り組むマテリアリティと、その達成に向けたKPI、ESGに資する事業戦略・施策を開示しています。

社内的には、社員向けのポータルサイトを開設しました。この中で社員一人ひとりがサステナブルに対する取り組みを投稿・共有することも含め、全社員への意識改革を進めている状況です。

当社のマテリアリティ(重要課題)

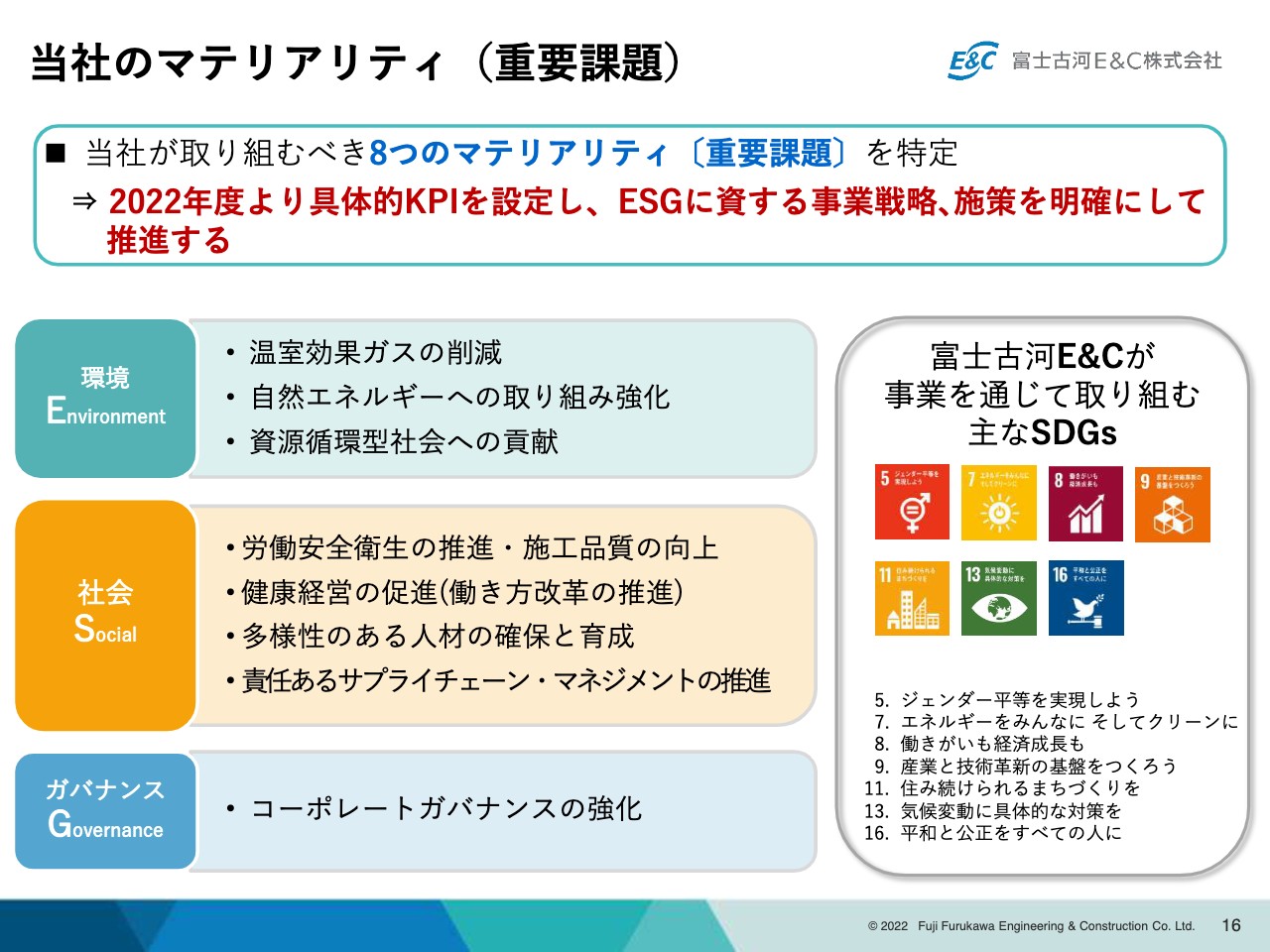

当社のマテリアリティ(重要課題)についてです。環境で3項目、社会で4項目、ガバナンスで1項目の8つのマテリアリティを特定しました。これらの達成のために今年度から具体的なKPIを設定し、ESGに資する事業戦略・施策を明確にした上で、全社を挙げて推進しているところです。

ESG経営への具体的な取り組み

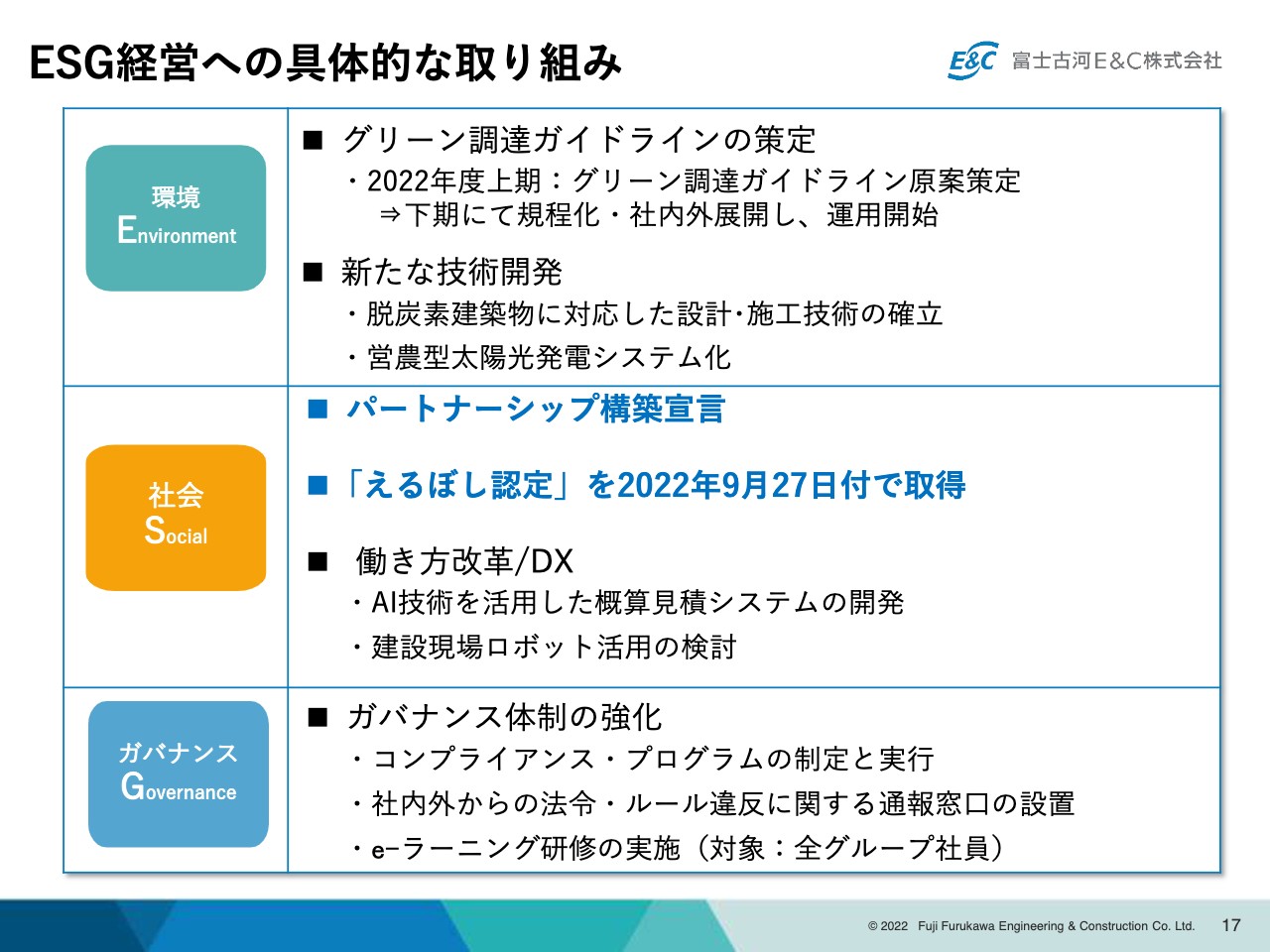

ESG経営における具体的な取り組みをいくつかご紹介します。環境については、グリーン調達ガイドラインの策定ということで、この下期には方針を規程化・社内外展開し、運用を開始する予定です。また、新たな技術開発ということで、脱炭素建築物に対応した設計・施工技術の確立、営農型太陽光発電システムの開発などに取り組んでいます。

社会に関しては、パートナーシップ構築宣言を行いました。また、女性活躍推進に関する「えるぼし認定」を今年の9月に取得しました。働き方改革やDXに向けた取り組みも進めています。ガバナンスについても、体制強化に向けて取り組んでいます。

ESG経営への具体的な取り組み

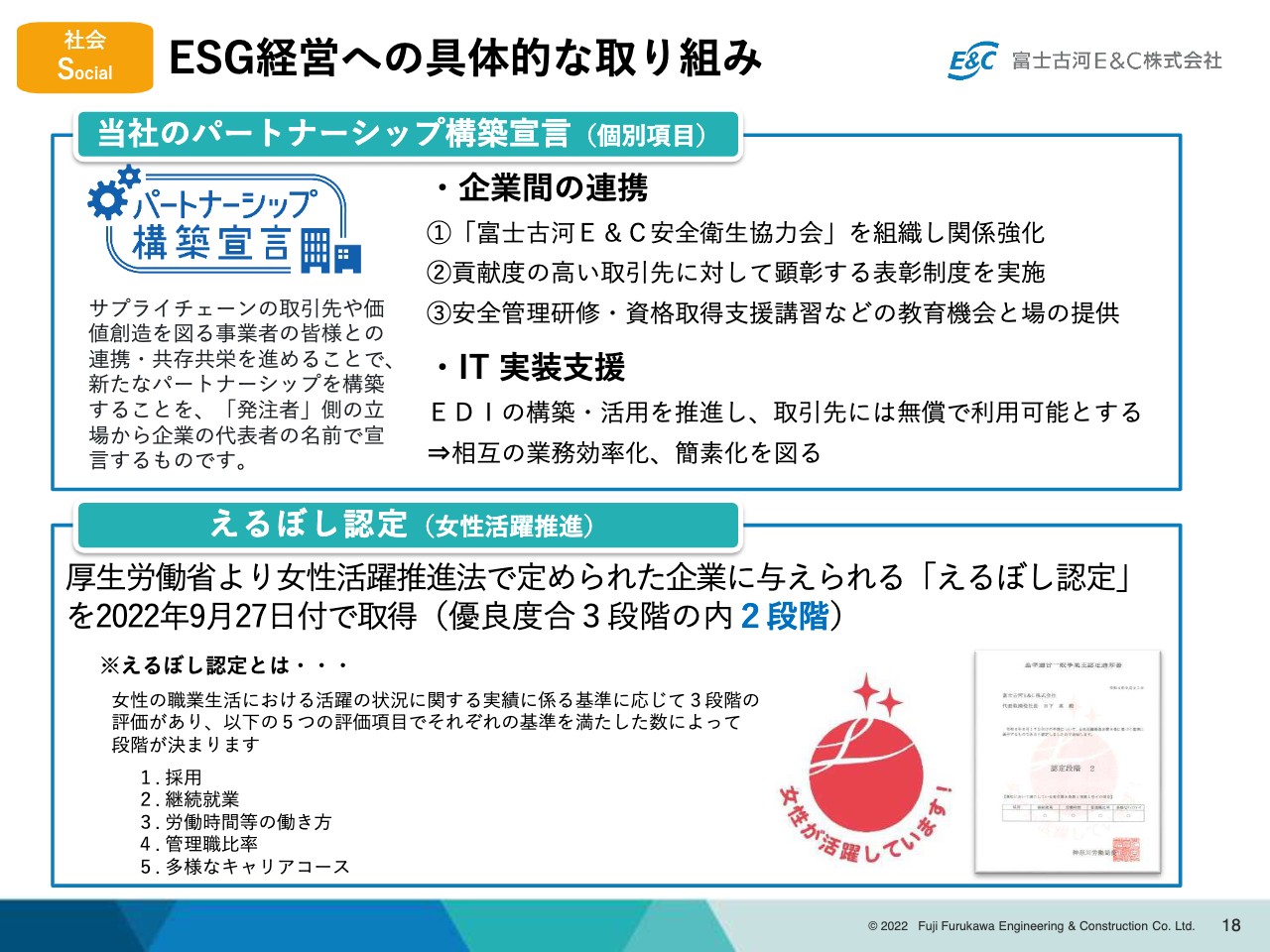

今お伝えしたESG経営への取り組みの社会の部分で、「パートナーシップ構築宣言」「えるぼし認定」について詳しくご説明します。ご承知のとおり、パートナーシップ構築宣言については、サプライチェーンに関する各取引先と共存共栄を図るために、いろいろな取り組みを進めています。

具体的には、企業間の連携のために「富士古河E&C安全衛生協力会」を組織し、関係強化を進めています。また、貢献度の高い取引先に対する表彰の実施や、安全管理研修や資格取得支援講習などの教育機会の提供も進めています。

さらにIT実装支援の面では、EDIの構築・活用を推進し、取引先にも無償で利用していただき、相互の業務効率化、簡素化を図っています。

「えるぼし認定」は、厚生労働省による女性活躍推進法に基づく認定制度です。当社は3段階のうち2段階の評価となり、2つ星の「えるぼし」を取得することができました。引き続き、3つ星取得に向けた取り組みを進めています。

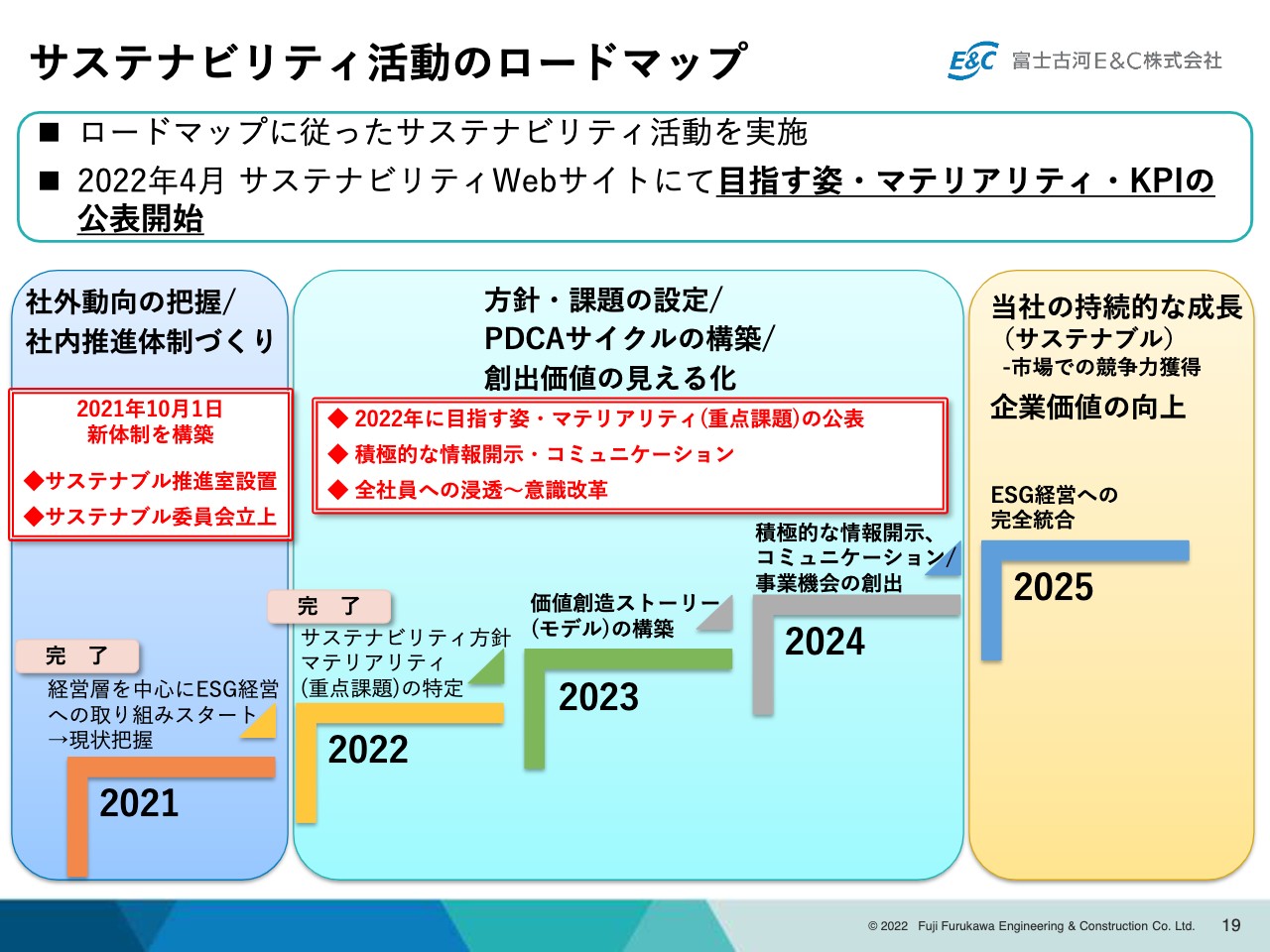

サステナビリティ活動のロードマップ

サステナビリティ活動のロードマップです。昨年、新たに社内で推進体制を構築し、ロードマップを作成しました。今、それに沿ったいろいろな活動を進めています。

今年度4月にWebサイトを公開し、マテリアリティ、KPIなどを公表しました。先週はESGデータを公開し、現在は来春の価値創造ストーリーの公開に向けてストーリーの構築作業を進めているところです。

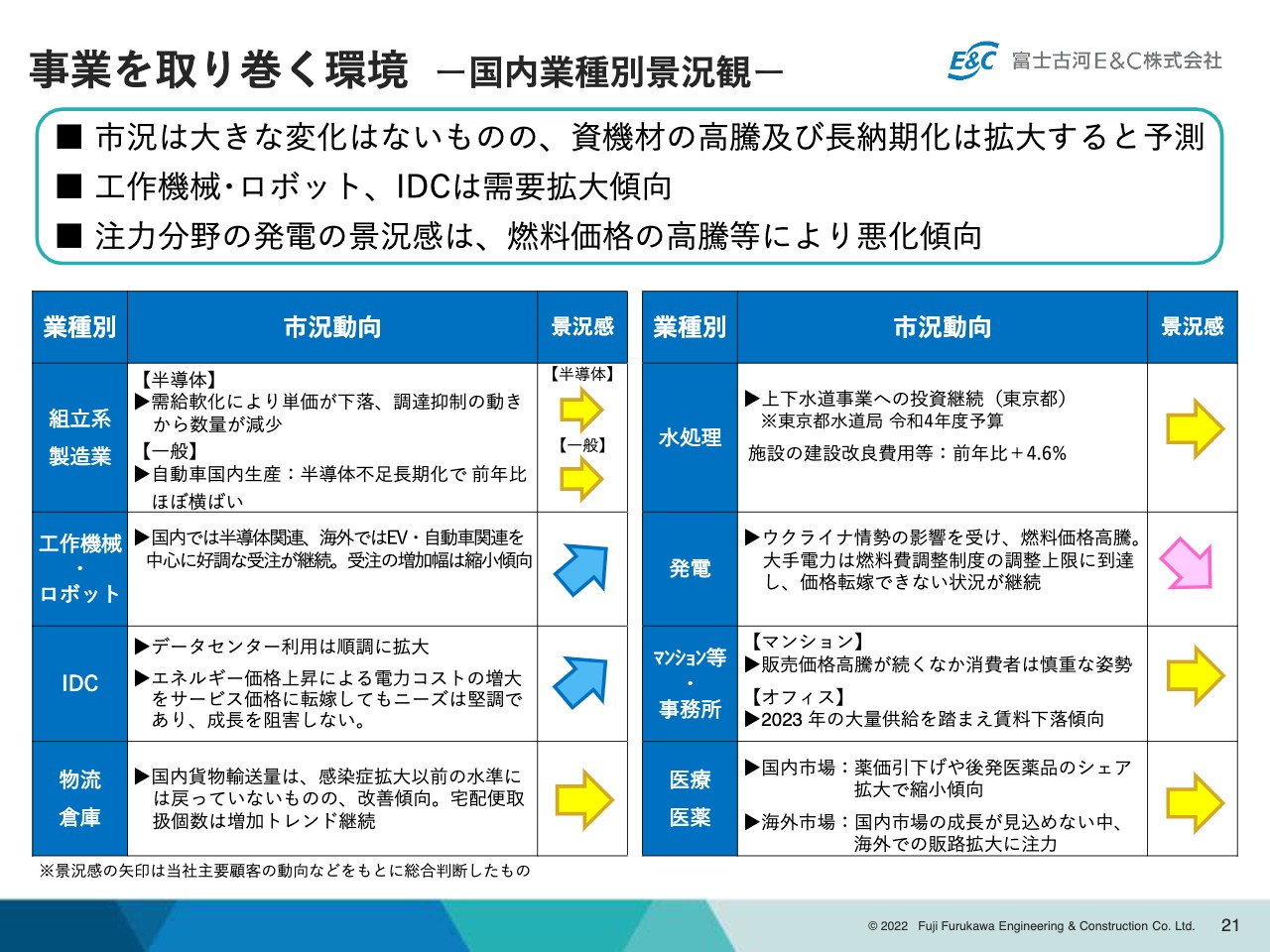

事業を取り巻く環境 ー国内業種別景況観ー

今年度通期の連結業績予想です。まず、事業を取り巻く環境として国内の業種別の景況感をご説明します。全体として市況に大きな変化はないものの、資機材の高騰及び長納期化は拡大すると予測しています。

業種別では、工作機械・ロボット、IDCは需要拡大傾向が続くと見ていますが、当社の注力分野の1つである発電は、燃料価格の高騰などにより悪化傾向にあります。

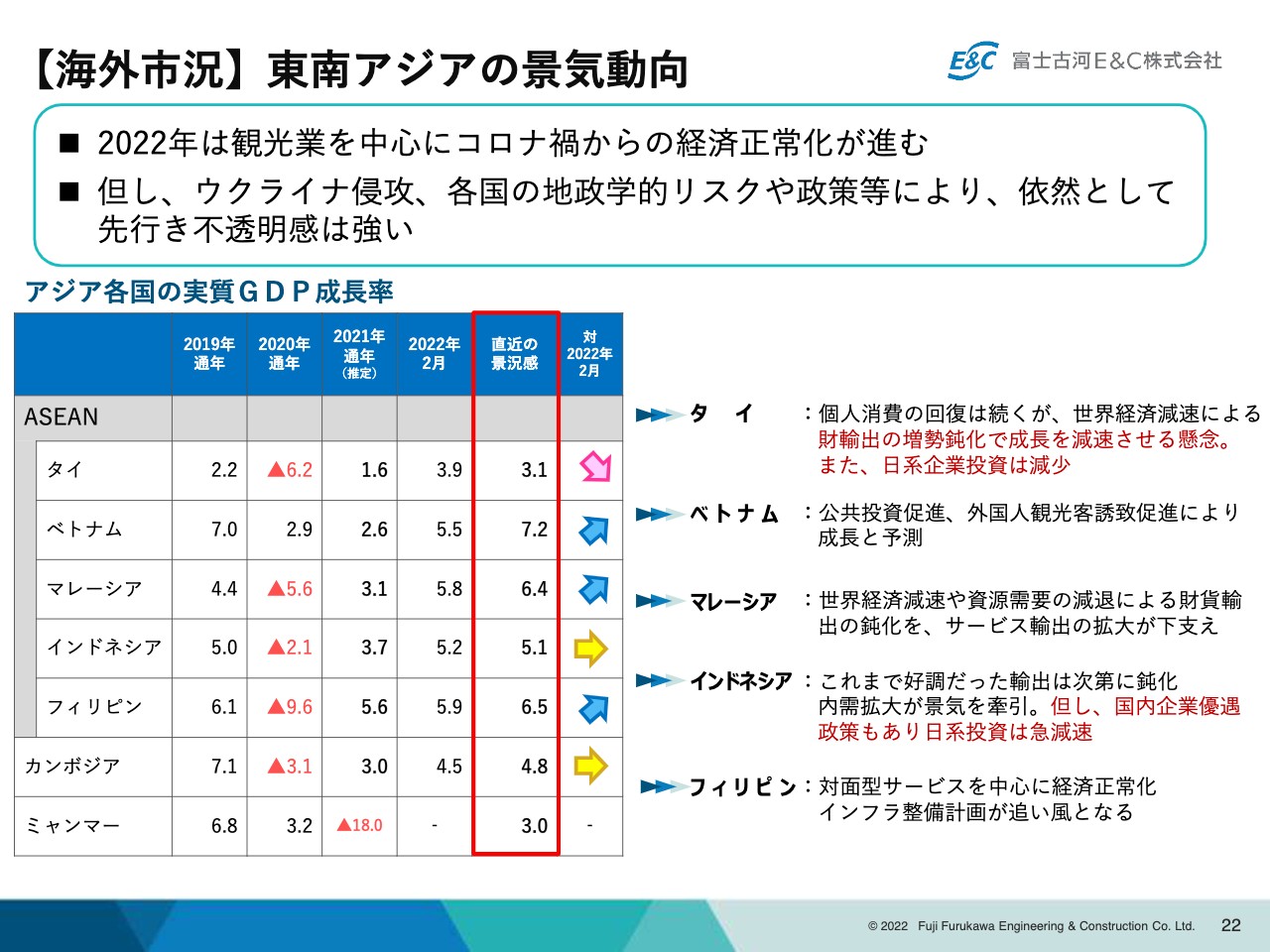

【海外市況】東南アジアの景気動向

当社が事業展開している東南アジアの景気動向です。全体としては、2022年は観光業を中心にコロナ禍からの経済正常化が進むと見ています。しかし、ウクライナ侵攻、各国の地政学的リスクや政策などにより、依然として先行き不透明感は強いです。

国別で見ると、スライド右下に赤字で記載しているタイとインドネシアは、日系投資が減少しており、非常に厳しい状況と見ています。

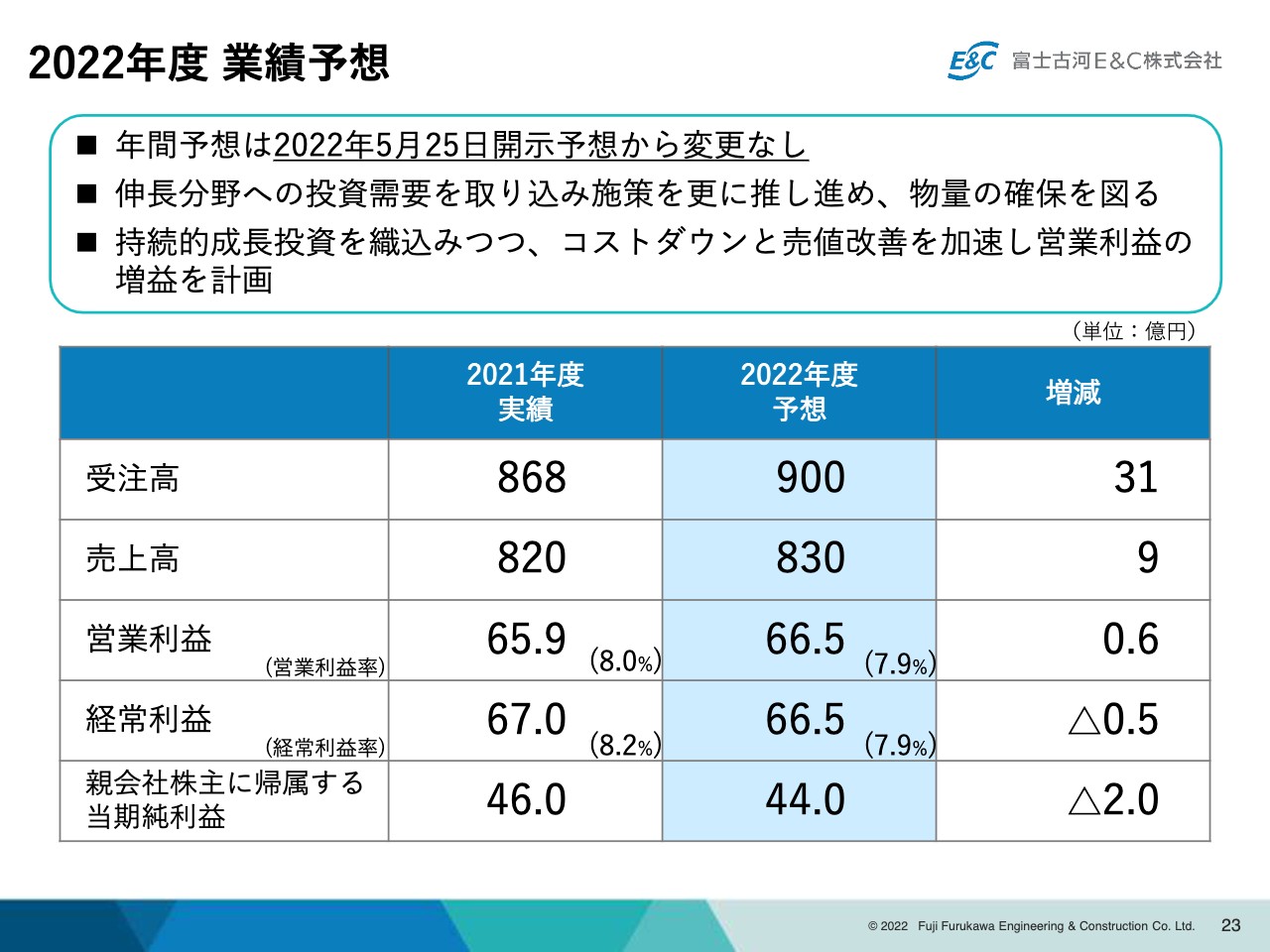

2022年度 業績予想

これらを踏まえた2022年度の業績予想です。先ほど日下からお伝えしたとおり、5月25日に開示した予想から変更はなく、据え置きとなっています。引き続き各種施策を進めて物量の確保を図るとともに、コストダウンと売値改善を加速し、営業利益を確保することに全社を挙げて取り組んでいきます。

セグメント別 受注高・売上高・営業利益(対前期比較)

セグメント別の受注高・売上高・営業利益の前期との比較です。こちらの内容については、後ほど各セグメントの責任者からご説明します。

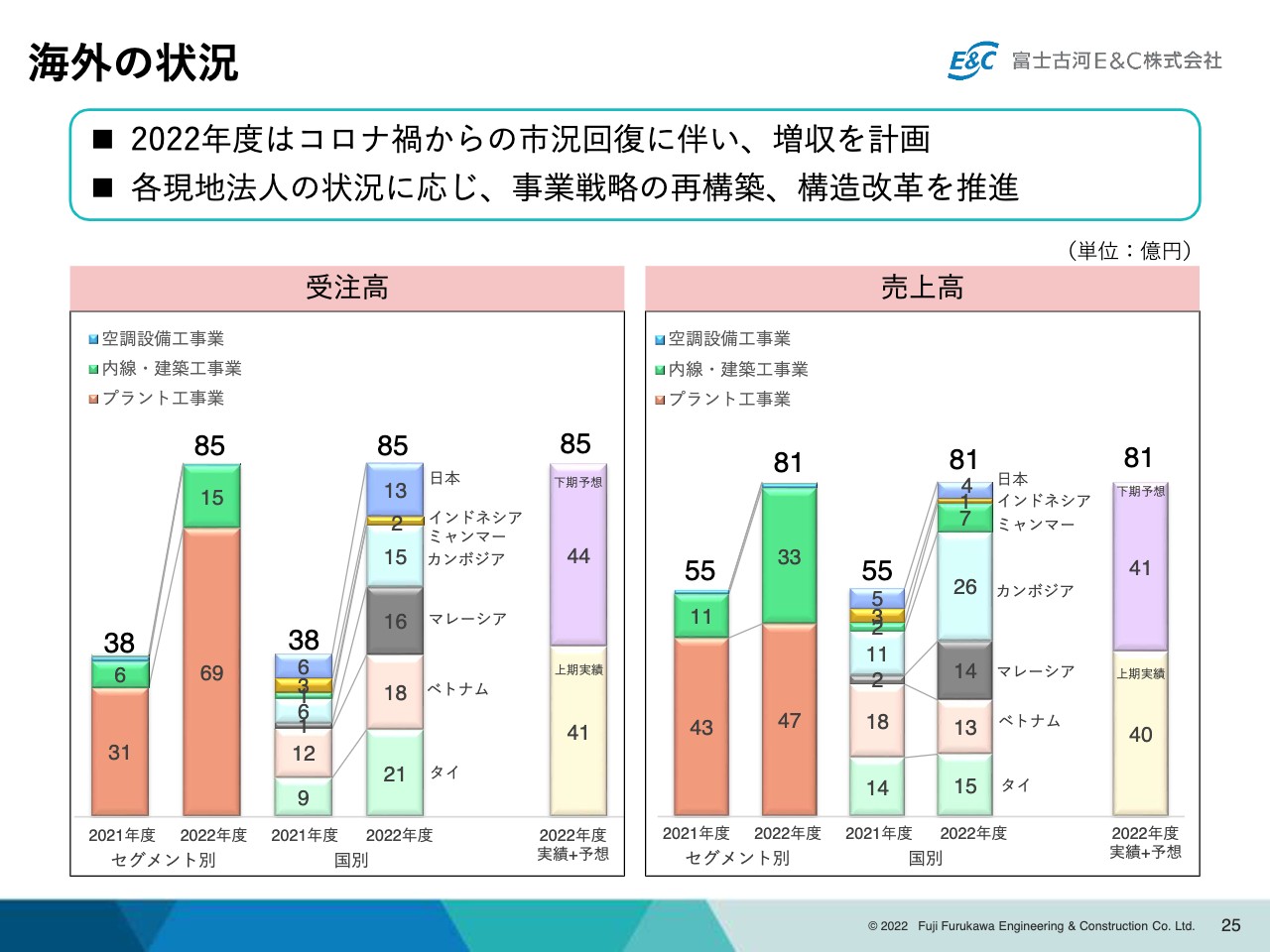

海外の状況

海外の状況です。スライド左側が受注高、右側が売上高です。2021年度の実績と今年度の予想数値を、セグメント別、国別に掲載しており、今期の上期実績と下期予想についても記載しています。

受注高は前年度の38億円から85億円、売上高は前年度の55億円から81億円を予想しています。コロナ禍からの市況回復に伴い増収を計画していますが、国別におけるはこう性が相当出ており、現在、各現地法人の状況に応じた事業戦略の再構築・構造改革を推進している状況です。

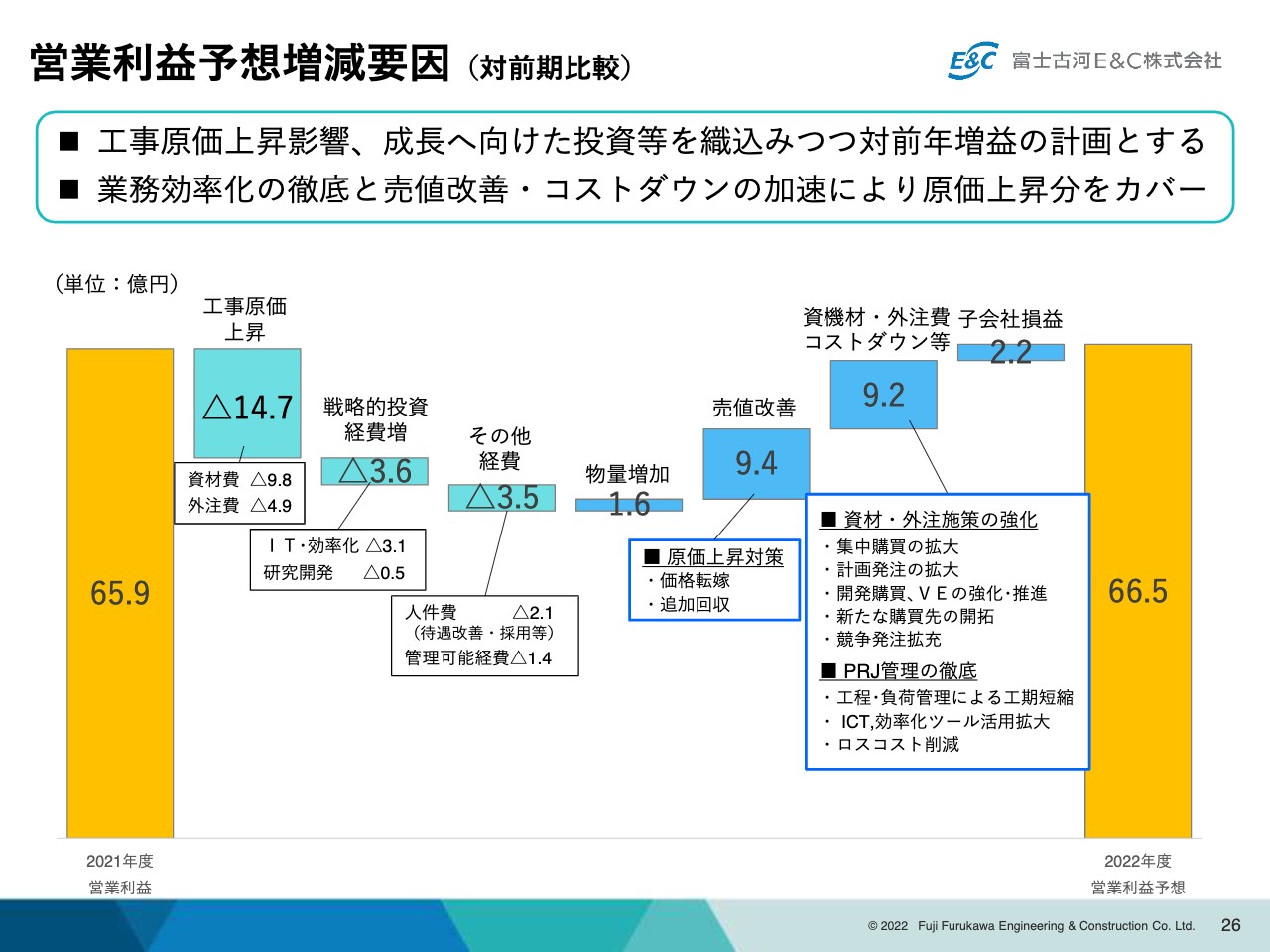

営業利益予想増減要因(対前期比較)

営業利益予想の増減要因の分析で、対前期の滝グラフです。前年度の営業利益65.9億円から、今年度の予想は66.5億円となっています。上期と同じように、工事原価の上昇、戦略的投資の経費増、その他経費増を、物量増加や売値改善で補っているかたちです。

売値改善の中には、原価上昇対策として価格転嫁と、従来進めている追加回収があり、こちらは半分半分と見ています。このような売値改善とコストダウンの加速を踏まえ、原価上昇分をカバーして増益を図る計画を進めています。

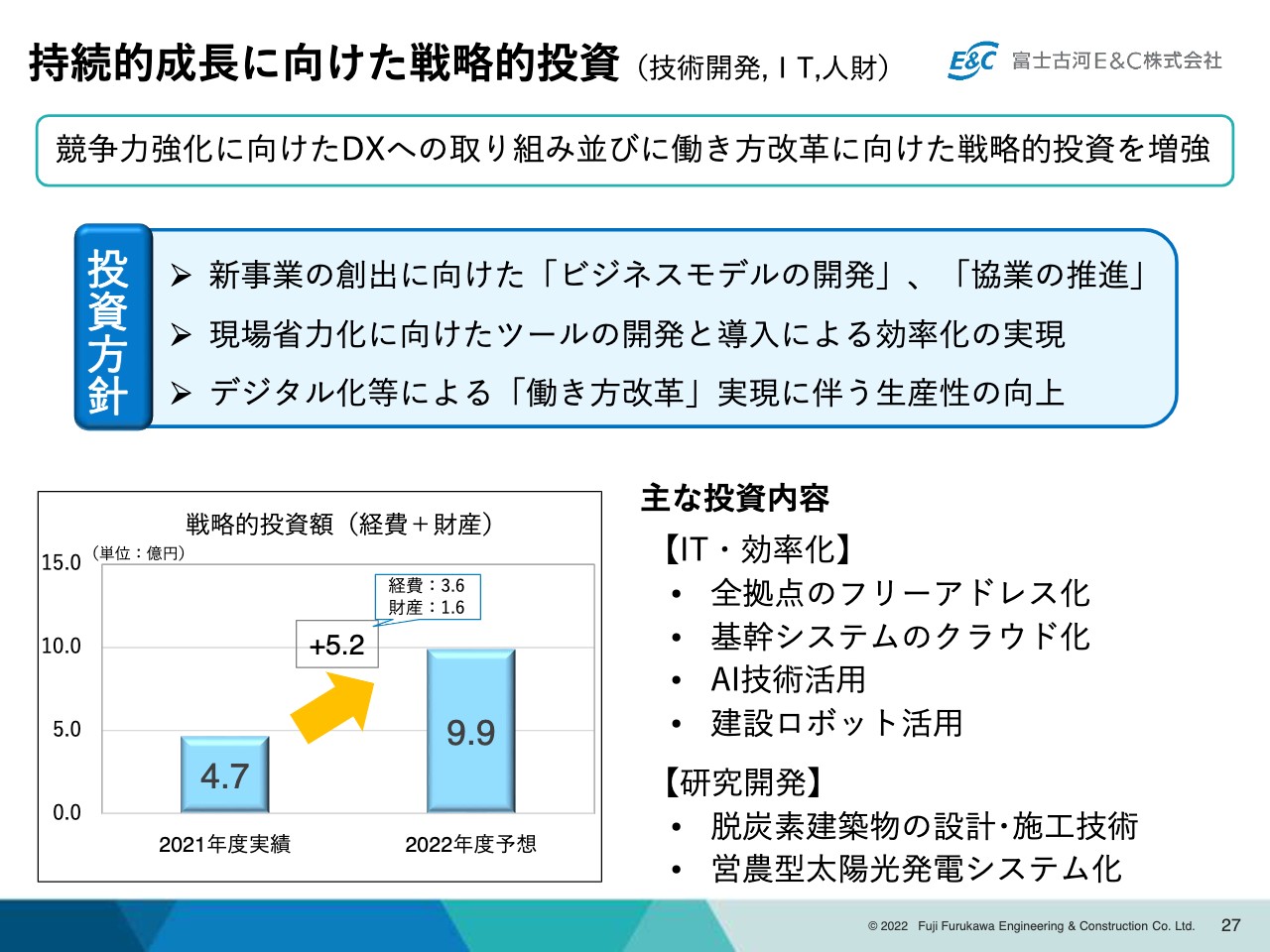

持続的成長に向けた戦略的投資(技術開発, IT, 人財)

持続的成長に向けた戦略的投資として、特に技術開発、IT投資、人財投資のポイントをご説明します。競争力強化に向けたDXへの取り組み、並びに働き方改革に向けた戦略的投資を増強していきます。

スライドに記載の3つの投資方針のもと、今年度は経費・財産を合わせた戦略的投資額を、前年度の4.7億円から9.9億円と約5億円増を図り、投資を上積むかたちで進めています。

主な投資内容については、IT・効率化として全拠点のフリーアドレス化、基幹システムのクラウド化などの施策を進めています。研究開発では、脱炭素建築物の設計・施工技術や営農型太陽光発電システムの開発に取り組んでいます。

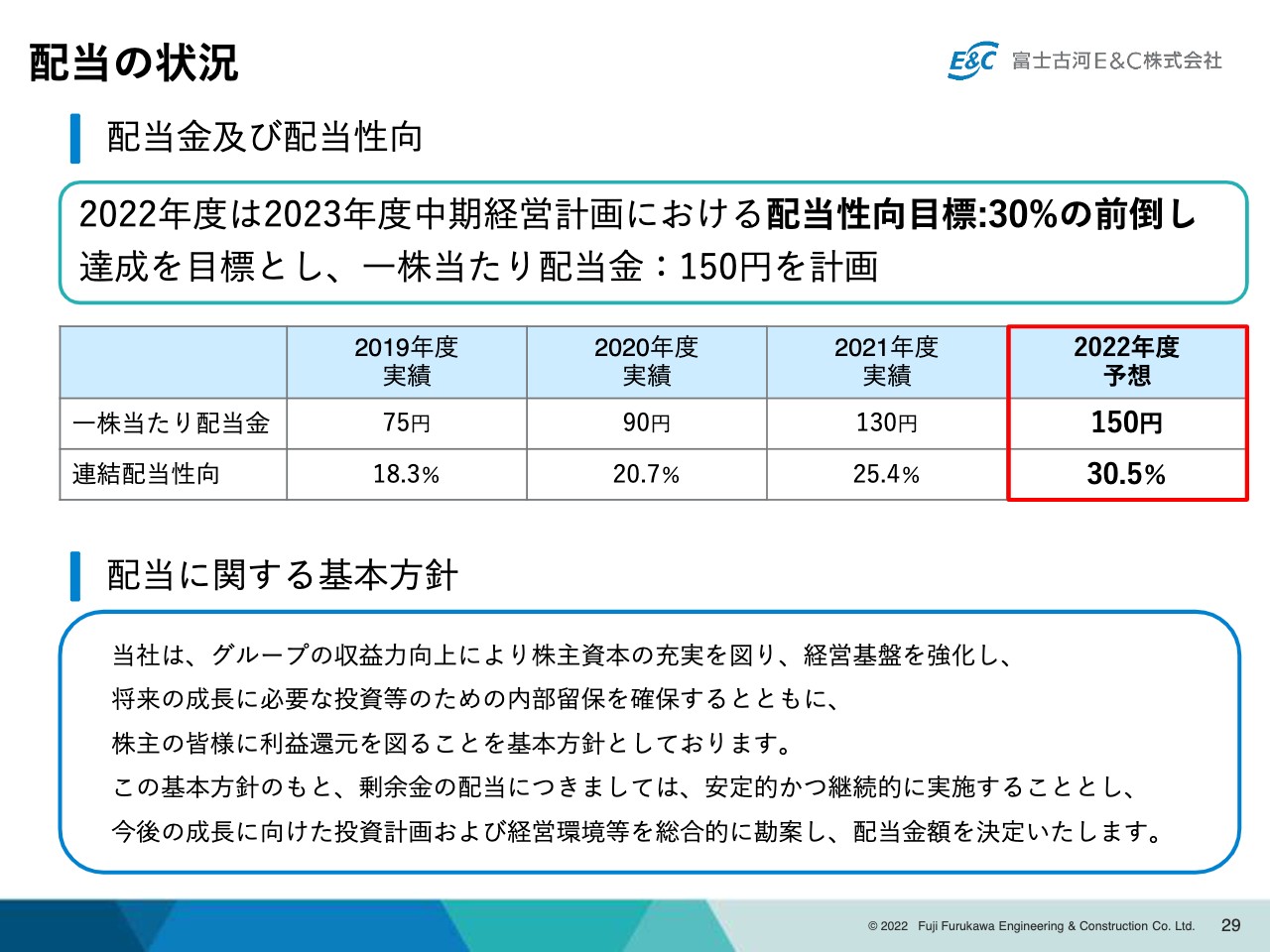

配当の状況

配当の状況です。2022年度は2023年度中期経営計画における配当性向目標30パーセントを前倒しし、1株当たり配当金150円を計画しています。すでに公表しているとおりに進めたいと考えています。

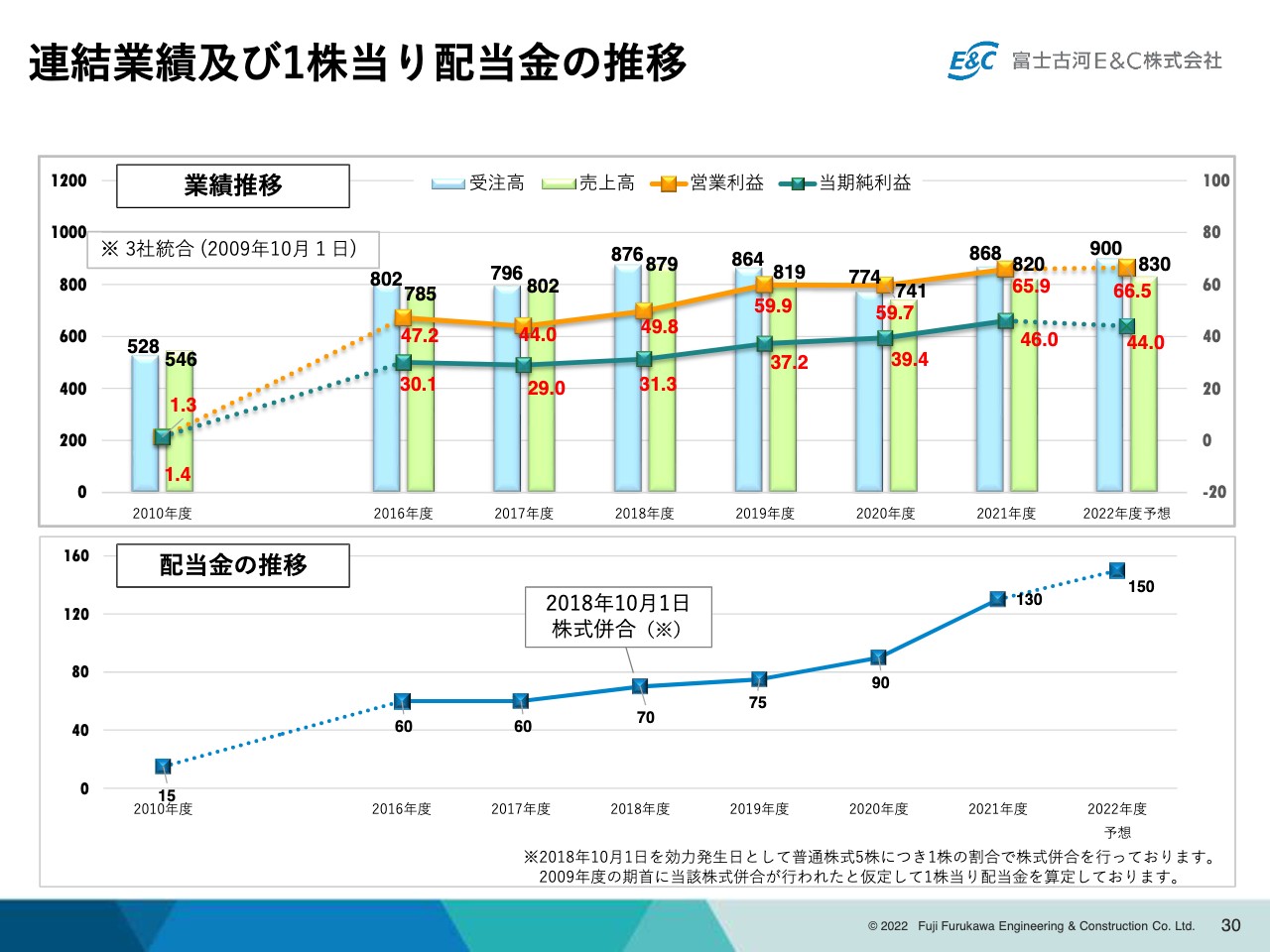

連結業績及び1株当り配当金の推移

連結業績及び1株当たり配当金の推移です。スライド上部が業績推移で、受注高、売上高、営業利益、当期純利益のトレンドを表にしています。当社は2009年10月1日付で3社が統合し、新しい会社としてスタートしました。グラフをご覧いただくとおわかりのとおり、おかげさまで右肩上がりで順調に推移しています。

配当金についてもご承知のとおり、今期末は150円配当を目指して進めています。引き続き、業績の向上に向けて全社を挙げて取り組んでいきます。

みなさまにも引き続きご支援・ご鞭撻を賜りますよう、よろしくお願いいたします。以上で私からのご説明を終了させていただきます。ありがとうございました。

電気設備事業紹介

藤本浩氏:電気設備事業を統括しております藤本でございます。電気設備事業についてご説明します。電気設備事業は、「プラント設備工事業」「内線・建築工事業」の2つのセグメントから構成され、連結売上高の70パーセントを超える事業となっています。

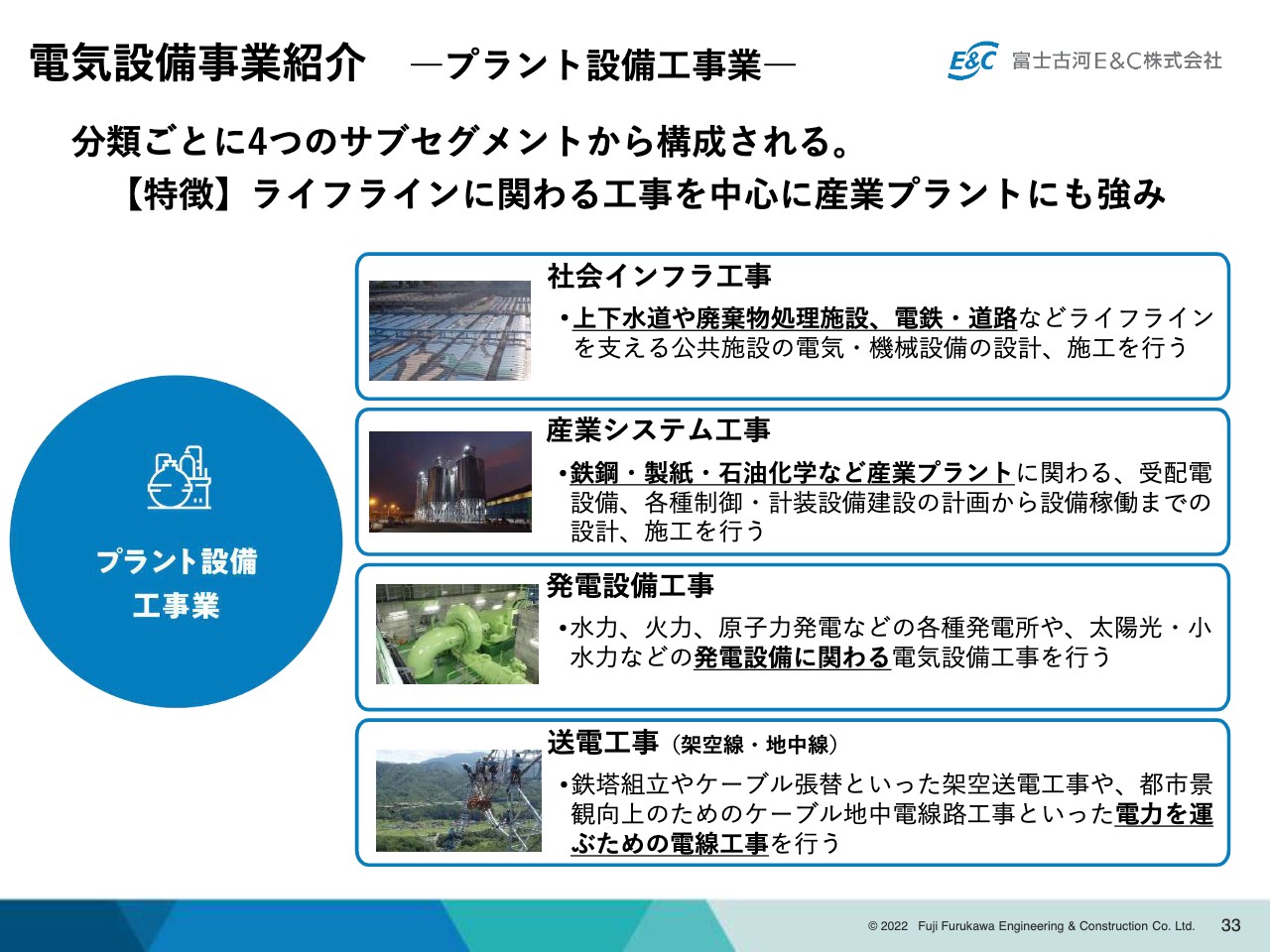

電気設備事業紹介 ―プラント設備工事業―

はじめに、プラント設備工事業についてご説明します。分類ごとに4つのサブセグメントから構成されています。特徴としては、ライフラインに関わる工事を中心に、産業プラントにも強みを持っていることです。

社会インフラ工事は、上下水道や廃棄物処理施設、電鉄・道路などライフラインを支える公共施設の電気・機械設備の設計、施工を行っています。産業システム工事は、鉄鋼・製紙・石油化学など産業プラントに関わる、電気設備工事の設計、施行を行っています。

発電設備工事は、水力、火力、原子力発電などの各種発電所や、太陽光・小水力などの発電設備に関わる電気設備工事を行っています。送電工事は、架空送線工事や地中電線路工事といった電力を運ぶための電線工事を行っています。

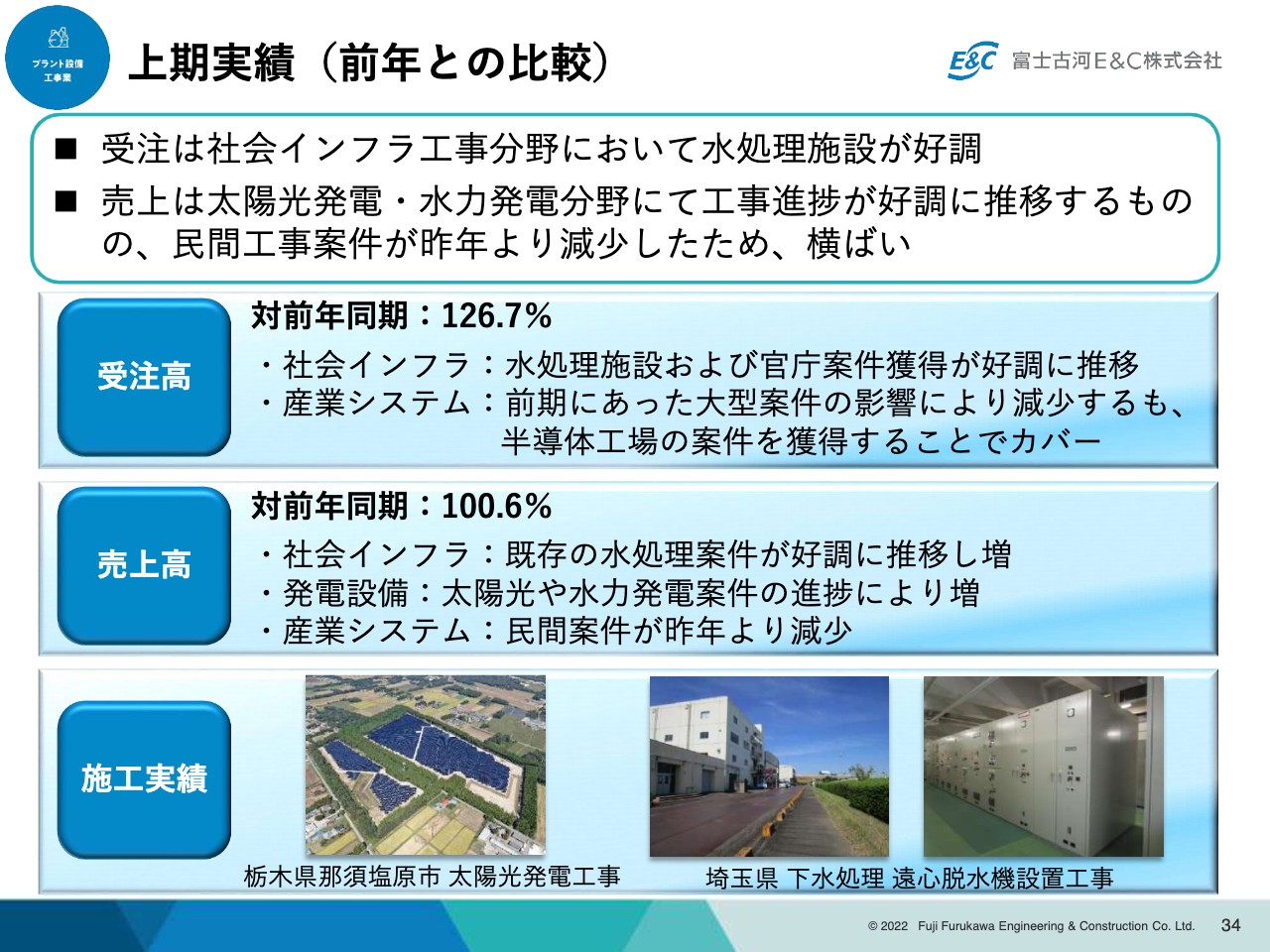

上期実績(前年との比較)

上期の実績です。前年と比較すると、受注は社会インフラ工事分野において水処理施設が好調でした。売上は太陽光発電・水力発電分野にて工事進捗が好調に推移するものの、民間工事案件が昨年より減少したため、横ばいでした。

受注高は対前年同期126.7パーセント、売上高は対前年同期100.6パーセントです。スライド下部に施工実績を記載しています。

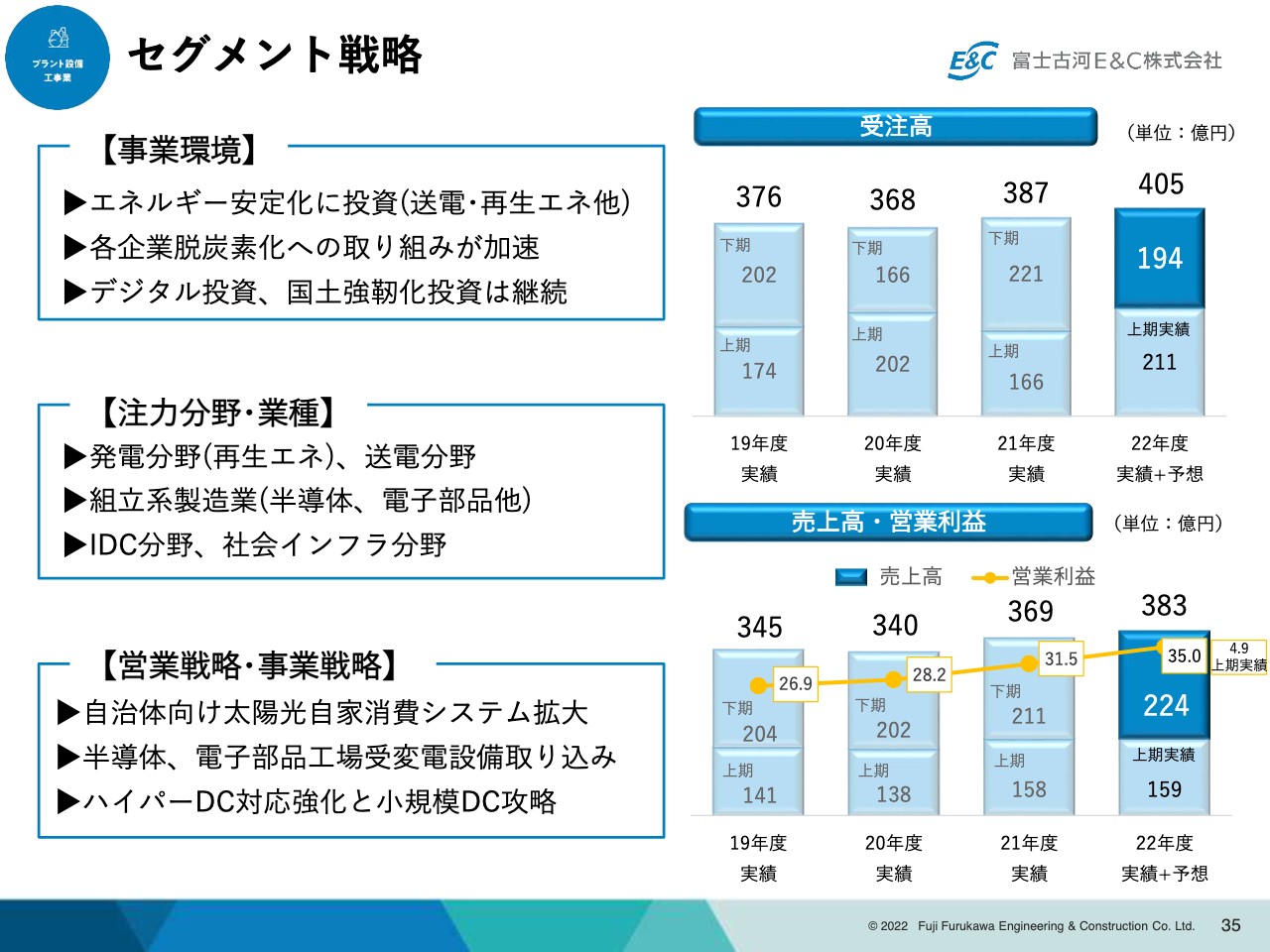

セグメント戦略

プラント設備工事業のセグメント戦略です。事業環境としては、デジタル投資や国土強靭化投資が継続されていることが強みです。注力分野・業種では、IDC分野や社会インフラ分野に注力していきます。営業戦略・事業戦略においては、自治体向け太陽光自家消費システムの拡大、半導体や電子部品工場の受変電設備取り込みを、戦略的に取り組んでいきます。

スライド右側のグラフは、プラント設備工事業の2022年度の予想、前年度との比較です。受注高・売上高は、産業システム分野において、FFJMP社(マレーシア)の連結化により増加する見込みです。受注高は対前年104.5パーセントの405億円、売上高は対前年103.6パーセントの383億円、営業利益は35億円となる見込みです。

今期のプラント設備工事業の課題ですが、太陽光設備案件において、太陽光パネル、パワーコンディショナーは海外製品が多く、為替影響を受ける可能性が高くなっています。引き合い時から調達部門と連携して納期・価格をリサーチし、見積原価に適切に反映させるとともに、必要に応じて財務・経理部門と連携して、為替予約などの対応でリスクヘッジを行っています。

また、インバーター機器などの国内製品には長納期化しているものがあり、代替品として海外製品を選定するなどの対策をとっています。また、お客さまに資機材と工事の発注を分割していただき、資機材のみ先行発注することで、お客さまの希望納期に間に合わせる対応も行っています。

昨今の資材価格高騰も喫緊の課題と捉えています。価格改定情報や建設物価動向、電気設備建築士数、銅ベース推移実績などを注視し、タイムリーに反映した見積もりをお客さまに提示し、リスクを低減しています。

その一方で、コストダウンにも力を注いでいます。お客さまや設計事務所などに対して、資材のメーカー変更、代替品の採用、工法・仕様の変更、工程の短縮など、VE・CD提案を丁寧に行っています。

ケーブル納入が比較的多いプラントセグメントは、プロジェクトごとに購入するのではなく、調達部門と連携して複数プロジェクトで集中購買することで、コストダウンを図っています。

電気設備事業紹介 ―内線・建築工事業―

内線・建築工事業についてご説明します。分類ごとに3つのサブセグメントから構成されています。特徴として、工場・ビル・商業施設など身近な建物から公共工事まで、幅広い案件を手掛けています。

内線工事は、建築(工場、ビル、公共施設など)の電気設備における設計、施工を行っています。建築・土木工事は、建物の新築や劣化診断、耐震補強、リニューアル工事など、一貫して多様な工事を行っています。情報通信工事は、光ファイバ・ケーブル敷設工事や、それを応用した侵入検知システムなどのセキュリティ設備工事を行っています。

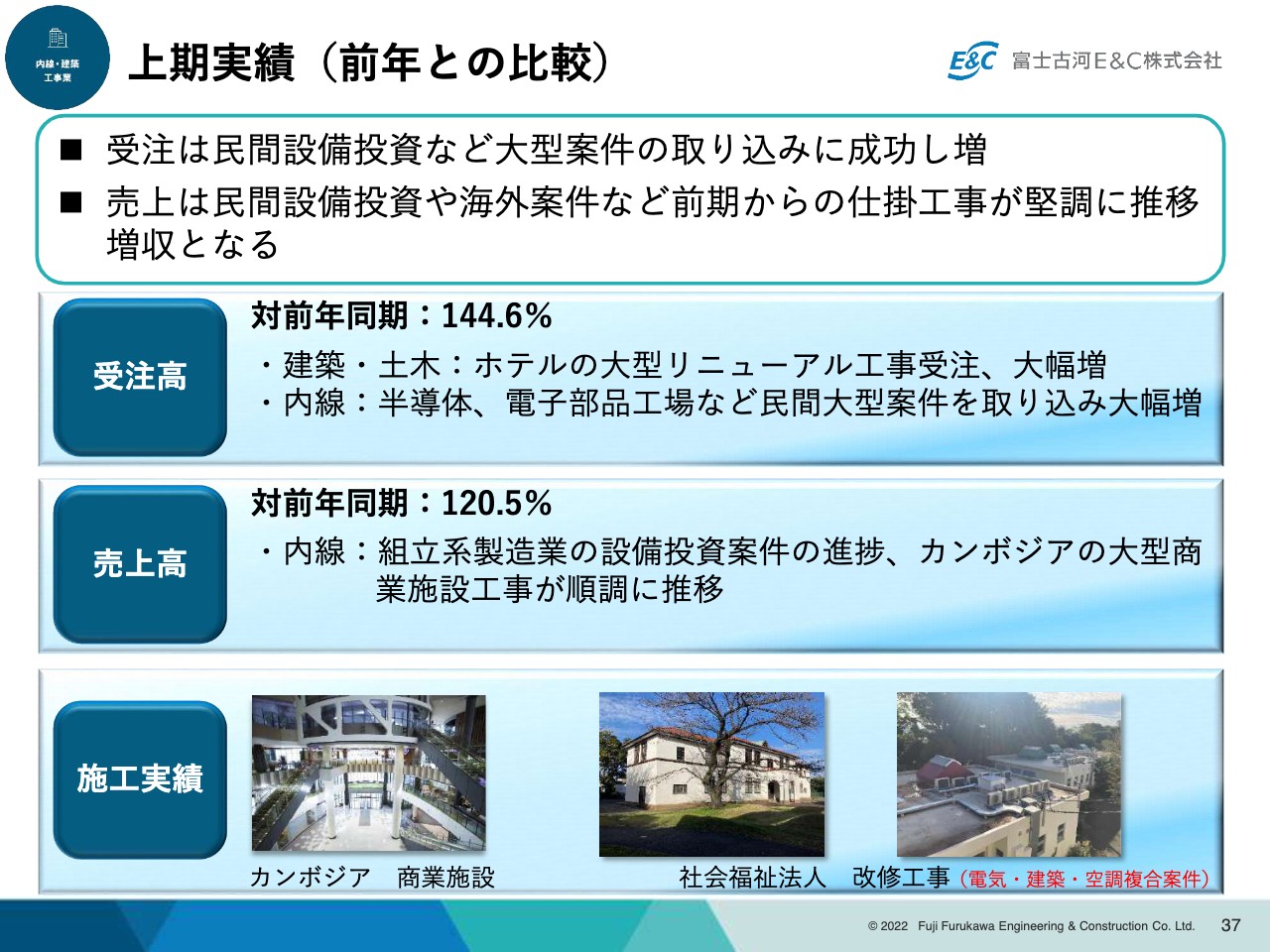

上期実績(前年との比較)

上期実績について、前年との比較です。受注高は、民間投資案件など大型案件の取り込みに成功し増加しました。売上高は、民間設備投資や海外案件など前期からの仕掛工事が堅調に推移し増収となりました。

受注高は対前年同期144.6パーセント、売上高は対前年同期120.5パーセントです。

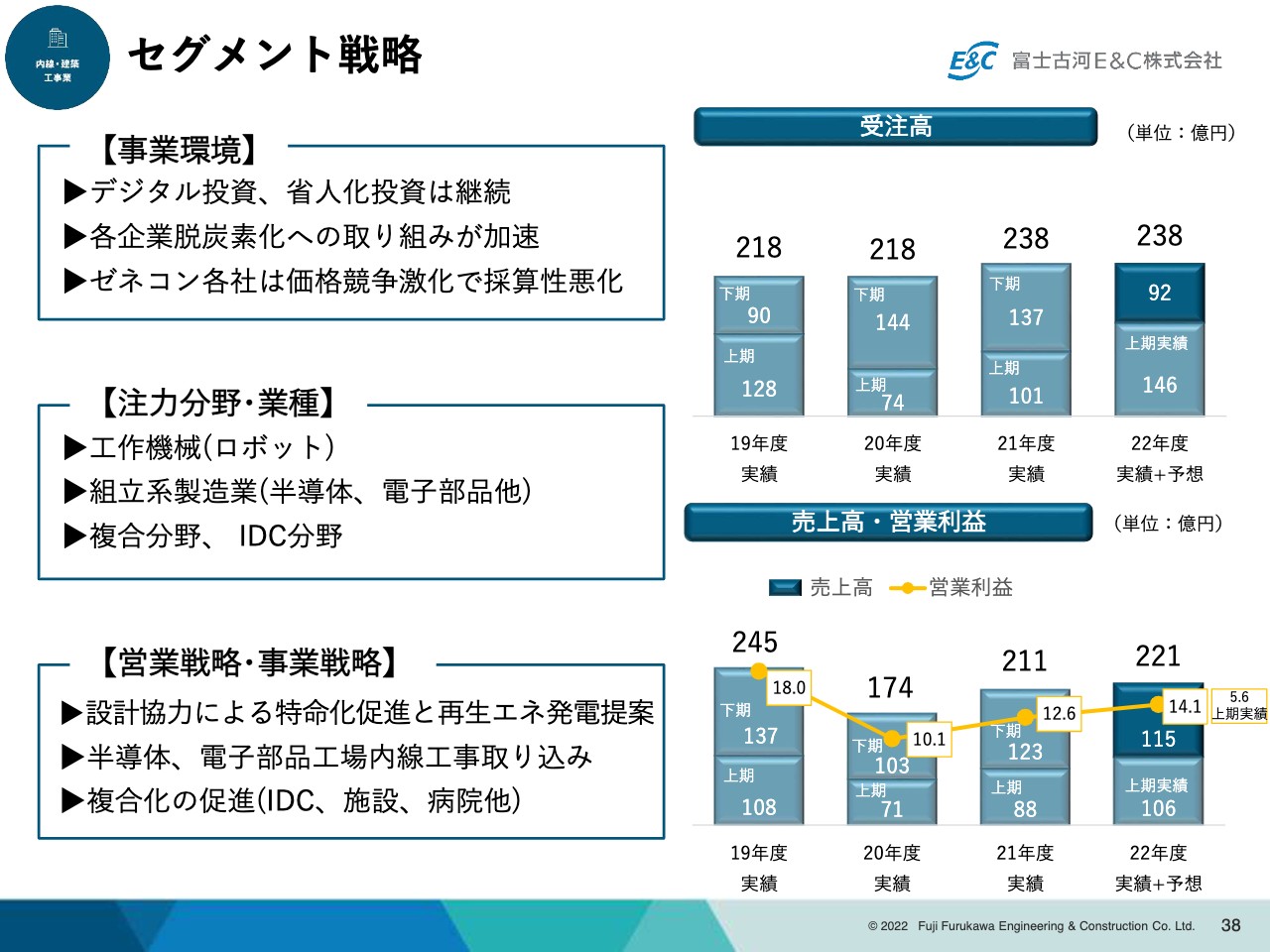

セグメント戦略

内線・建築工事業のセグメント戦略です。事業環境においては、デジタル投資や省人化投資を継続しているところ、また各企業の脱炭素化への取り組みが加速しているところに強みがあります。

注力分野・業種においては、組立系製造業の半導体や電子部品、また複合分野やIDC分野に注力していきます。

営業戦略・事業戦略においては、半導体や電子部品工場の内線工事の取り込み、IDC、施設、病院などの複合化の促進に戦略を持って取り組んでいきます。

スライド右側のグラフは、内線・建築工事業の2022年度の予測と前年度との比較です。受注高は、創和工業の株式譲渡などにより減少する見込みで、売上高は民間設備投資や海外案件などが堅調に推移し、増収となる見込みです。

受注高は対前年99.7パーセントの238億円、売上高は対前年104.6パーセントの221億円、営業利益は14.1億円を見込んでいます。

電気設備事業の上期実績、2022年度予想をご説明しましたが、プラント設備工事業、内線・建築工事ともに、さまざまな課題が発生しています。

人手不足が叫ばれる中での働き方改革やワークライフバランスの確保もその1つです。ワークライフバランスの確保については、本年4月に分業体制の強化を目的とし、工事技術本部の組織増強を行いました。その工事技術本部と連携して図面や書類の作成を分業し、現場代理人は施工管理業務を重点的に行えるような取り組みを推進しています。また、現場でのICT利活用により、業務の効率化に取り組んでいます。

各種課題を解決し、さらに損益改善のためのコストダウンを実現するために、JK会議を軸に検討が行われています。JK会議とは、事前検討、事後検証を意味し、営業部門、設計積算部門、施工部門、調達部門の一同が参画し、見積もり時から竣工まで、品質、コスト、納期、安全、ワークライフバランスのリスク管理を行う、弊社独自のプロジェクト管理のシステムです。

検討・検証を適切かつタイムリーに行い、電気設備事業の2022年度予想達成に向けて取り組んでいきます。

空調設備事業紹介

垰篤典氏:みなさま、こんにちは。空調設備事業を統括している工事技術本部長の垰でございます。空調設備事業についてご説明しますので、どうぞよろしくお願いします。

空調設備事業は、大きく分類すると産業プロセス空調設備工事と一般空調・衛生設備工事のサブセグメントから構成されます。特徴は記載のとおり、あらゆる空調設備の設計・施工から、完成後のアフターサービスまで対応できることです。

産業プロセス空調設備工事は、生産設備工場やデータセンター、研究施設などの温湿度、気流、空気清浄などのコントロールを行う空調設備の設計や施工、保守管理を行っています。一般空調・衛生設備工事は、病院や学校など一般施設の空調、給排水、衛生設備の設計や施工を行っています。

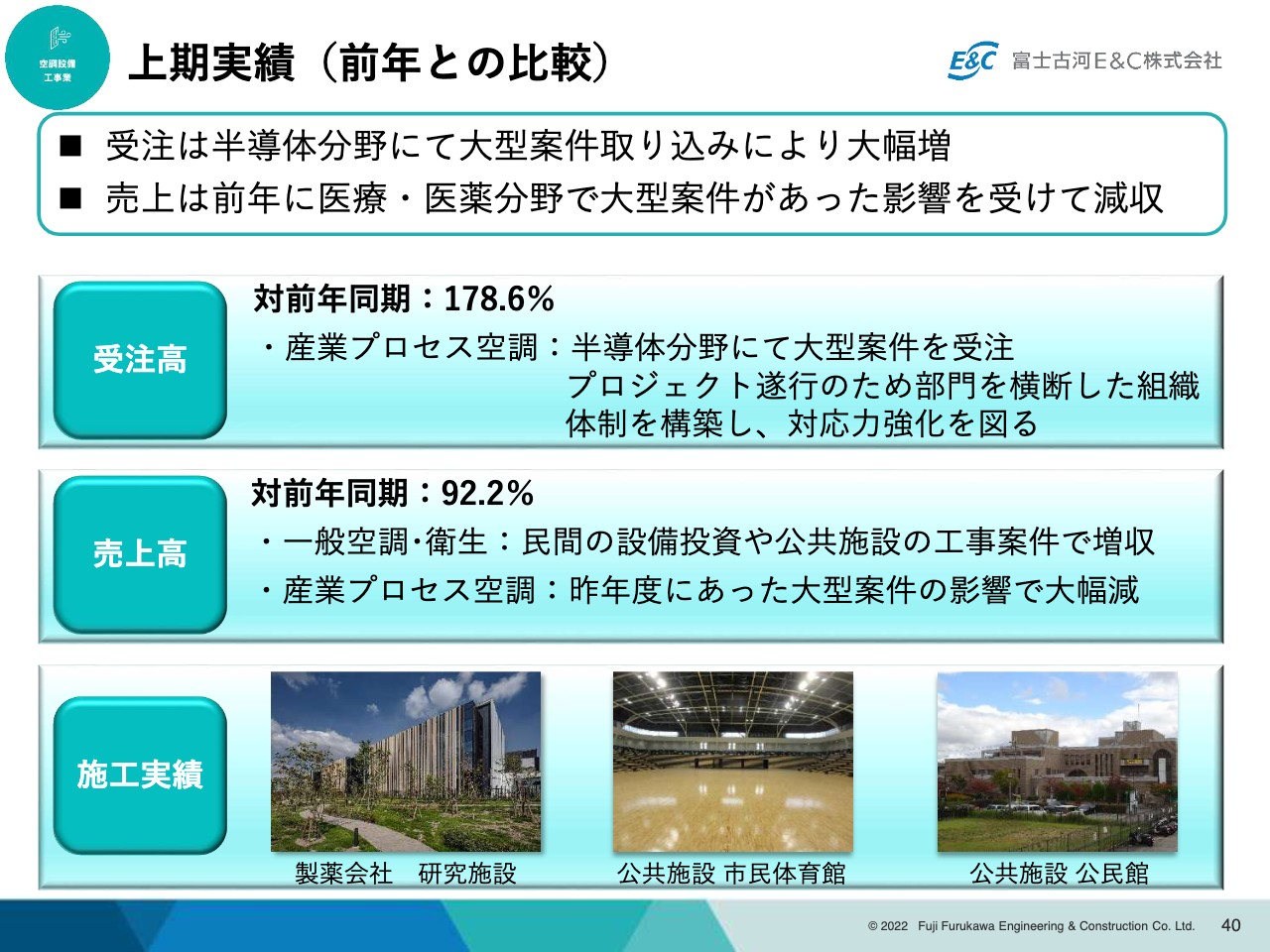

上期実績(前年との比較)

上期の実績です。受注高は、産業プロセス空調となる半導体分野にて大型案件を受注したことにより、大幅増となりました。2021年度同時期の受注103億円から今期は184億円となり、プラス80.9億円、伸長率は178.6パーセントとなりました。大型プロジェクト案件を遂行するため、部門を横断した組織体制を構築し、対応力の強化を図るところです。

売上高は、一般空調・衛生設備において、民間の設備投資や公共施設の工事案件により増収となりました。一方、産業プロセス空調においては、昨年度にあった大型案件の影響で大幅な減収となりました。2021年度同時期の売上高104億円から今期は96億円となり、マイナス8億円、伸長率は92.2パーセントとなりました。

スライド下部の写真は、上期に施行した案件です。

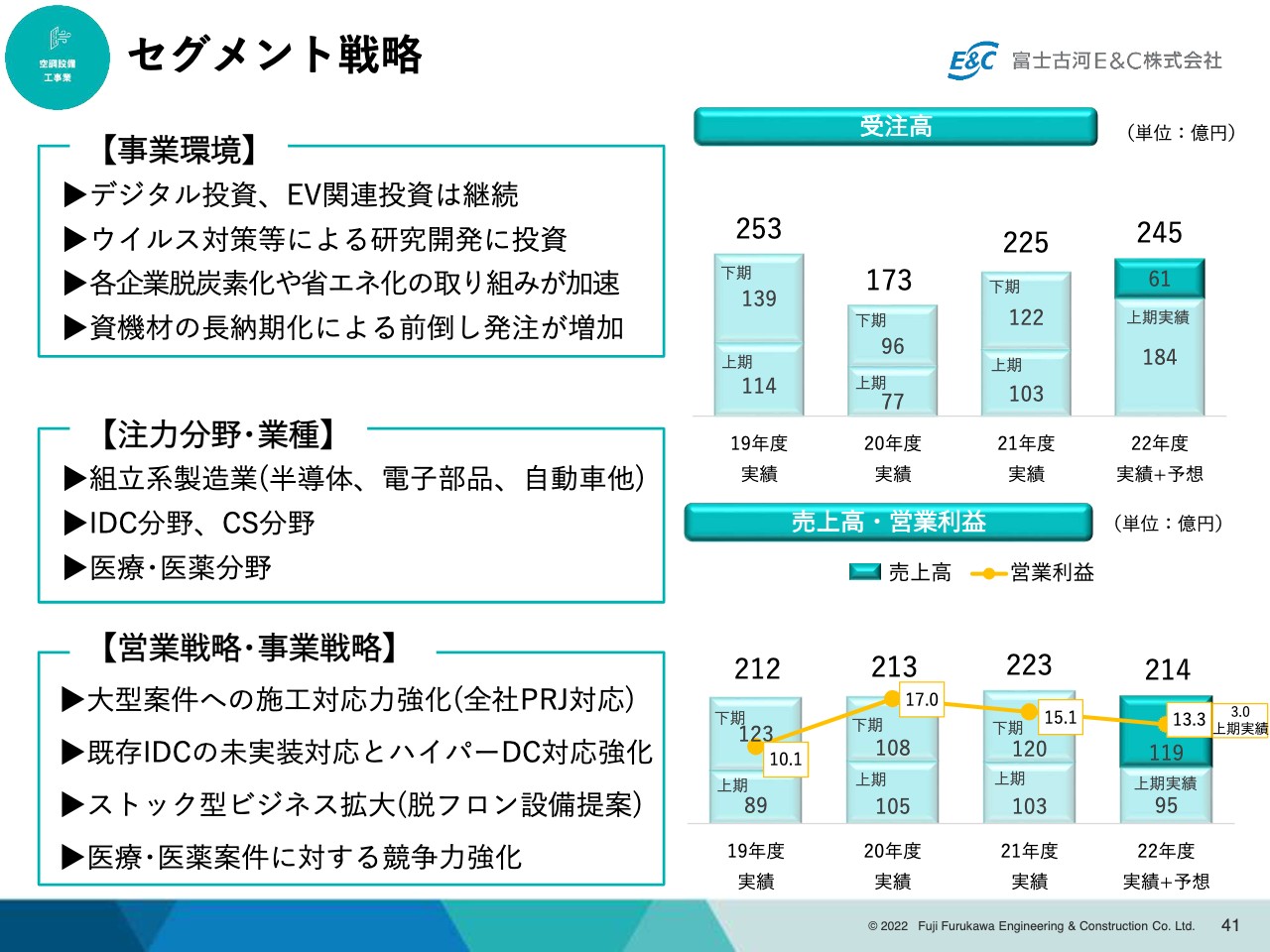

セグメント戦略

セグメント戦略についてご説明します。空調設備事業を取り巻く事業環境について、4点記載しています。その中で、資機材の長納期化による前倒し発注の増加についてご説明します。

空調分野においては、案件により一品一様となり、特に大型空調機や冷凍機は12ヶ月以上の納期となっています。対策としては、元請け設計・施工案件においては、納期を考慮した設計を行い、機器単体や部品の個別見積もりを作成し、営業と連携してお客さまへの先行発注のお願いを進めることにより、長納期品の対応を行っています。

注力分野・業種を3点記載しています。組立系製造業は半導体、電子部品、自動車などで、IDC分野はデータセンター、CS分野は保守メンテナンスとリプレース対応です。医療分野については病院、介護施設などで、医薬分野は製薬工場、研究所などです。

営業戦略・事業戦略について4点記載しています。1つ目の大型案件への施工対応力の強化は、全社プロジェクトで対応しています。上期に単体受注としては過去最大規模の案件を受注しました。これに伴うプロジェクトへの技術者派遣は、案件施工の経験技術者約40名を常駐予定としています。

設計・施工部員を数多く取り入れ、顧客要望納期に間に合わせるよう対応しています。完工予定は2024年5月を想定しています。

2つ目は、既存IDCの未実装対応とハイパーデータセンターへの対応強化です。未実装対応については、施工業者としての優位性を用い、施工上のVE・CDを駆使し、高品質な製品を納期内に提供しています。ハイパーデータセンターについては、これまでの施工実績をベースとした体制を構築し、顧客要望への対応を行っています。

3つ目は、ストック型ビジネスの拡大です。脱フロン設備の提案として、アンモニアなどを用いた設備提案を積極的に行っています。

4つ目は、医療・医薬案件に対する競争力の強化です。先ほど電気設備事業でもお伝えしましたが、当社では長年管理指標として使っているJK会議の事前検討、事後検証を駆使し、「JK-0」の受注前、「JK-1」の受注後で、案件にリンクしたVEやCDを数多く取り入れ、目標原価を設定することにより、原価率を低減させ損益を確保すべき対応を行っています。

最後に数値目標です。受注高は年間245億円以上、売上高は年間214億円以上を目標としています。営業利益は13.3億円、利益率6パーセント以上を目指しています。

以上で空調設備事業のご説明を終了させていただきます。ご清聴ありがとうございました。

新着ログ

「建設業」のログ