Kudan、Intelへの採用含む順調な顧客製品化の実現とパートナーシップ拡大 自社技術の業界標準化に向けて前進

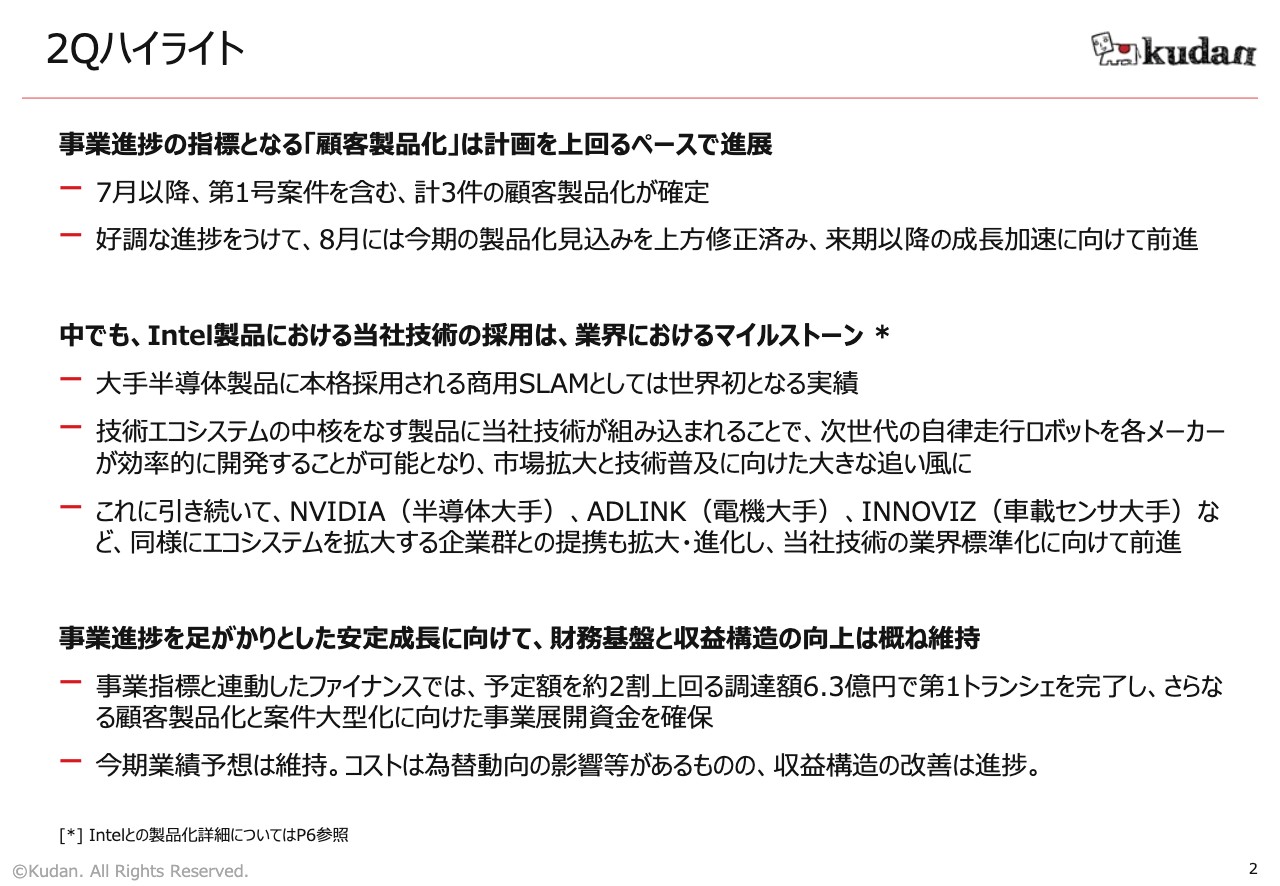

2Qハイライト

項大雨氏:みなさま、こんにちは。Kudan代表の項でございます。2023年3月期第2四半期の決算説明を始めさせていただきます。

第2四半期を含む直近の数ヶ月は、Kudanにとって事業が大きく動いた数ヶ月でした。これまでKudanは当社の技術を組み込んだ顧客製品の実用化を目指し、多くの顧客と開発プロジェクトを進めてきました。

この顧客製品化は、Kudanの事業フェーズ進展の指標として、今期は複数案件の達成を見込んでいましたが、7月以降、第1号案件を含む合計3件の顧客製品化を達成することができました。

このような好調な進捗を受けて、8月には今期の製品化見込みの上方修正も実施し、来期以降の成長に向けて前進しています。その中でも、半導体大手であるIntel社製品におけるKudan技術の採用は、業界におけるマイルストーンとなりました。

具体的には、専門企業が提供する商用SLAM技術として、大手半導体のプラットフォームに本格採用される世界初の実績となりました。Intel社製品のような、技術エコシステムの中核を成す製品にKudanの深層技術が組み込まれることで、次世代の自律走行ロボットを各メーカーが効率的に開発することが可能となるため、実用化に拍車がかかり、市場自体の拡大と技術普及に向けて大きな追い風となります。

加えて、NVIDIA社、ADLINK社、INNOVIZ社など、同様にエコシステムを拡大している、半導体やセンサの大手企業との提携もさらに拡大・進化しており、目指している自社技術の業界標準化に向けても前進を続けています。

このような事業進捗を足がかりとして、安定成長を実現するべく、Kudanは財務基盤と収益構造の向上についても、路線を維持して進めています。具体的には、事業指標と連動したファイナンスにおいては、予定額を約2割上回る調達額6.3億円で第1トランシェを完了し、さらなる顧客製品化と案件拡大に向けた事業展開資金を確保しました。

また、今期業績予測は維持とし、コストは為替動向の影響などがあるものの、収益構造の改善は進捗を続けています。これらのハイライトについて、順番に詳しくご説明します。

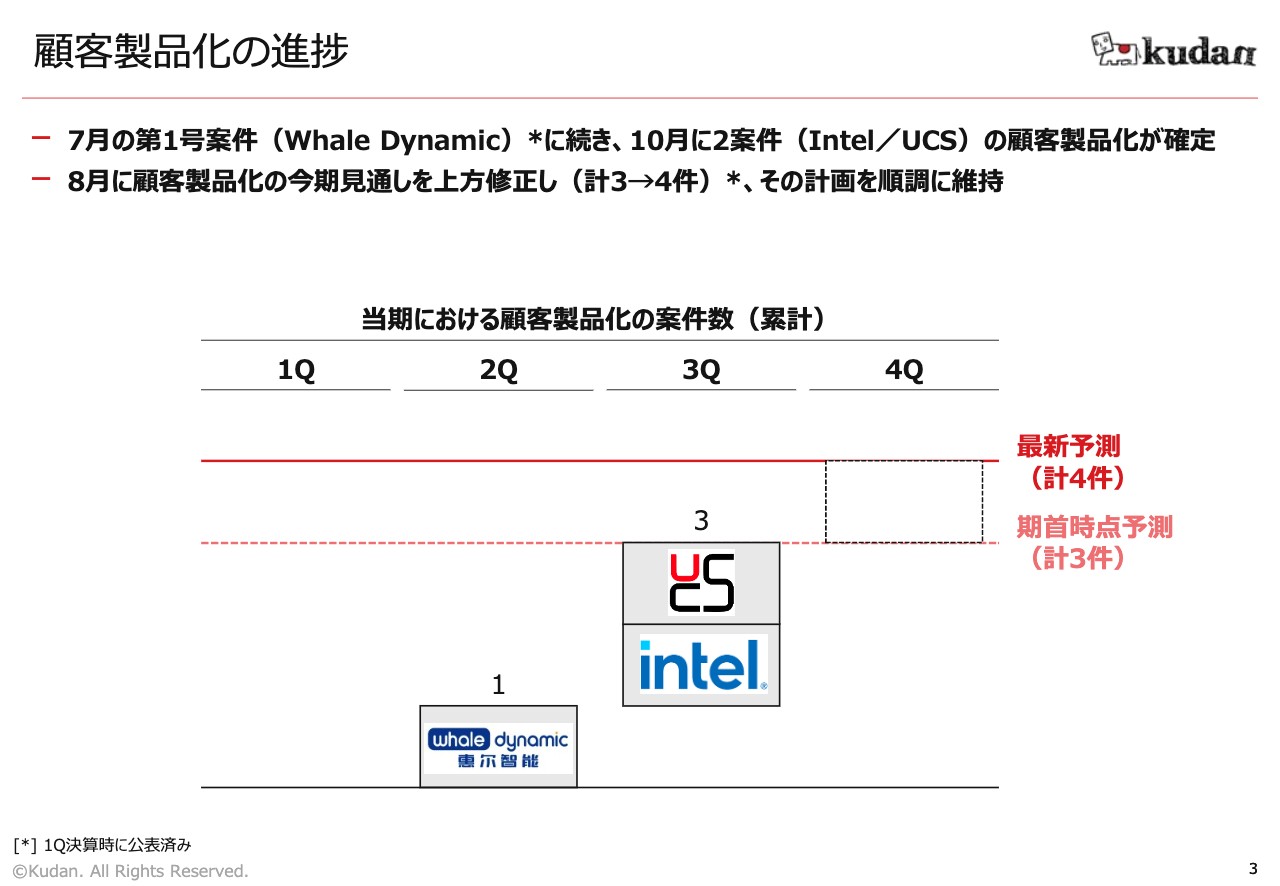

顧客製品化の進捗

顧客製品化については、第2四半期の7月において、Kudanにとって第1号案件となる、中国自動運転関連企業であるWhale Dynamic社の製品化が確定しました。これを皮切りに、10月にはIntel社と韓国マッピング企業のUCS社の製品における製品化も確定しました。

顧客製品化が計画を上回って好調に進捗しているため、8月には今期の顧客製品化見通しを3件から1件上積みし、合計4件へと上方修正しました。現在11月時点では、この最新予測を順調に維持しており、第4四半期でさらに1件の顧客製品化を見込んでいます。

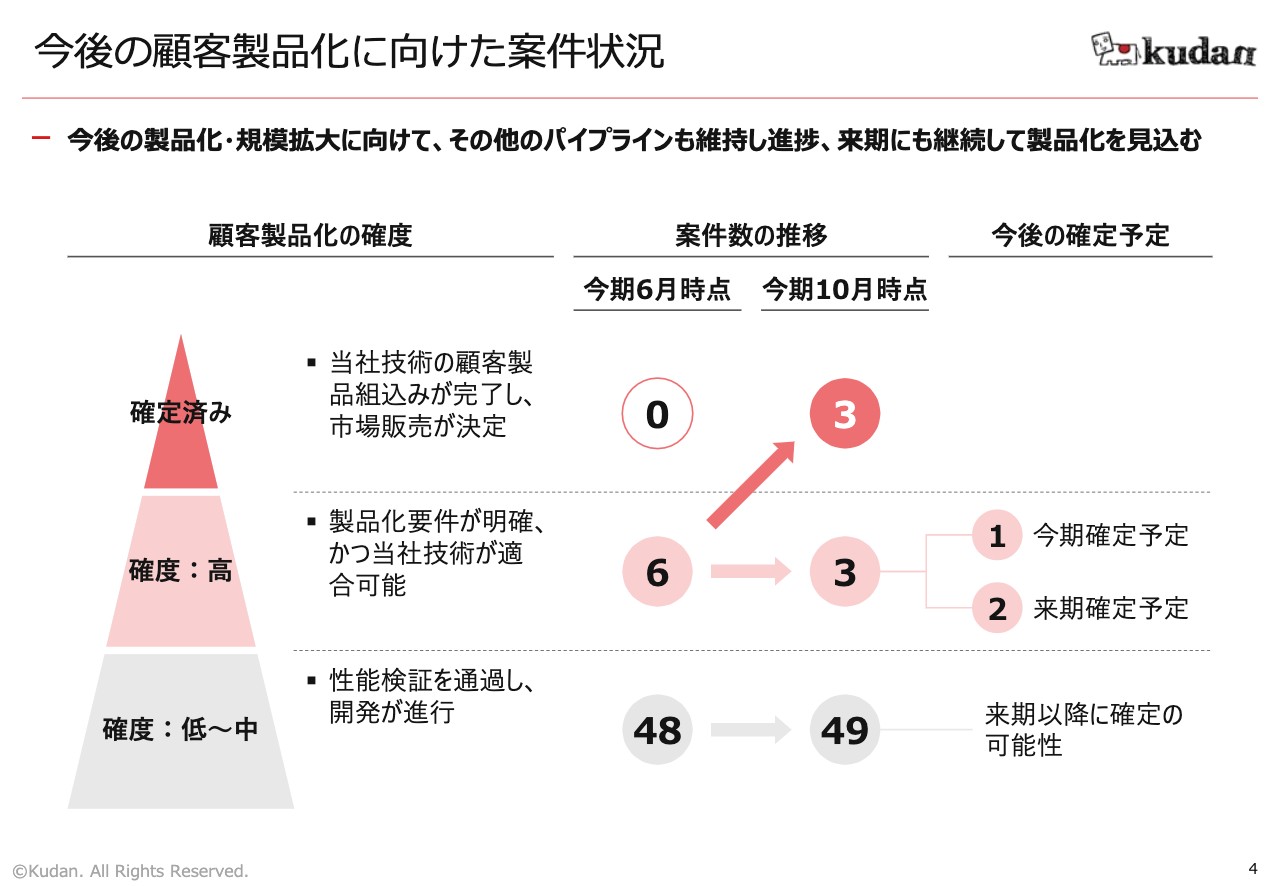

今後の顧客製品化に向けた案件状況

このような顧客製品化の流れを受けて、今後の顧客製品化・規模拡大に向けた、他のパイプラインも維持し進捗しています。製品化確度が高い案件、すなわちKudanの技術が明確に適合可能な要件に基づいて推進されている開発プロジェクトは、現時点で3件あり、そのうち1件は今期確定予定、残り2件は来期確定予定となっています。

また、現時点では顧客製品化確度がまだ十分には高まっていないものの、今後確度が高まる見込みの案件についても、多くの案件数を維持しています。来期以降にこれらを一部案件化するよう進捗を続けています。結果として、来期も継続して顧客製品化のペースを維持し、事業フェーズの転換に向けて前進を続ける見込みとなっています。

顧客製品化に向けて積み上げた案件ハイライト

ティエン ハオ氏:事業開発のハイライトについて、CROのハオよりご説明します。まず、各領域において積み上げられた、代表的な案件の一覧です。

ロボティクス領域では、Intel社での製品化という重要な事業マイルストーンに加え、シンガポールにあるロボット関連企業での製品実装も完了し、現在は販売先候補への提供に向けて導入テストを実施中です。

また、日本の各分野における大手企業とも、ロボティクスや車両向けプラットフォームの導入に向けた開発や大型テストに取り組んでいます。自動運転・ADAS領域では、大規模な自動運転向けマップ機能のクラウド実装が順調に進んでいます。加えて、先進運転支援機能であるパーキング・アシストの開発案件でも、より商用に近い条件での検証フェーズに進んでおり、併せて商用化を見据えたビジネスモデル等の議論も進行しています。

マッピング領域では、さまざまな業界からのニーズが継続して高い状況であり、UCS社での製品化に加え、日本の通信大手との次世代の社会インフラとなるデジタル地図基盤構築に向けた実証実験も佳境に入っています。

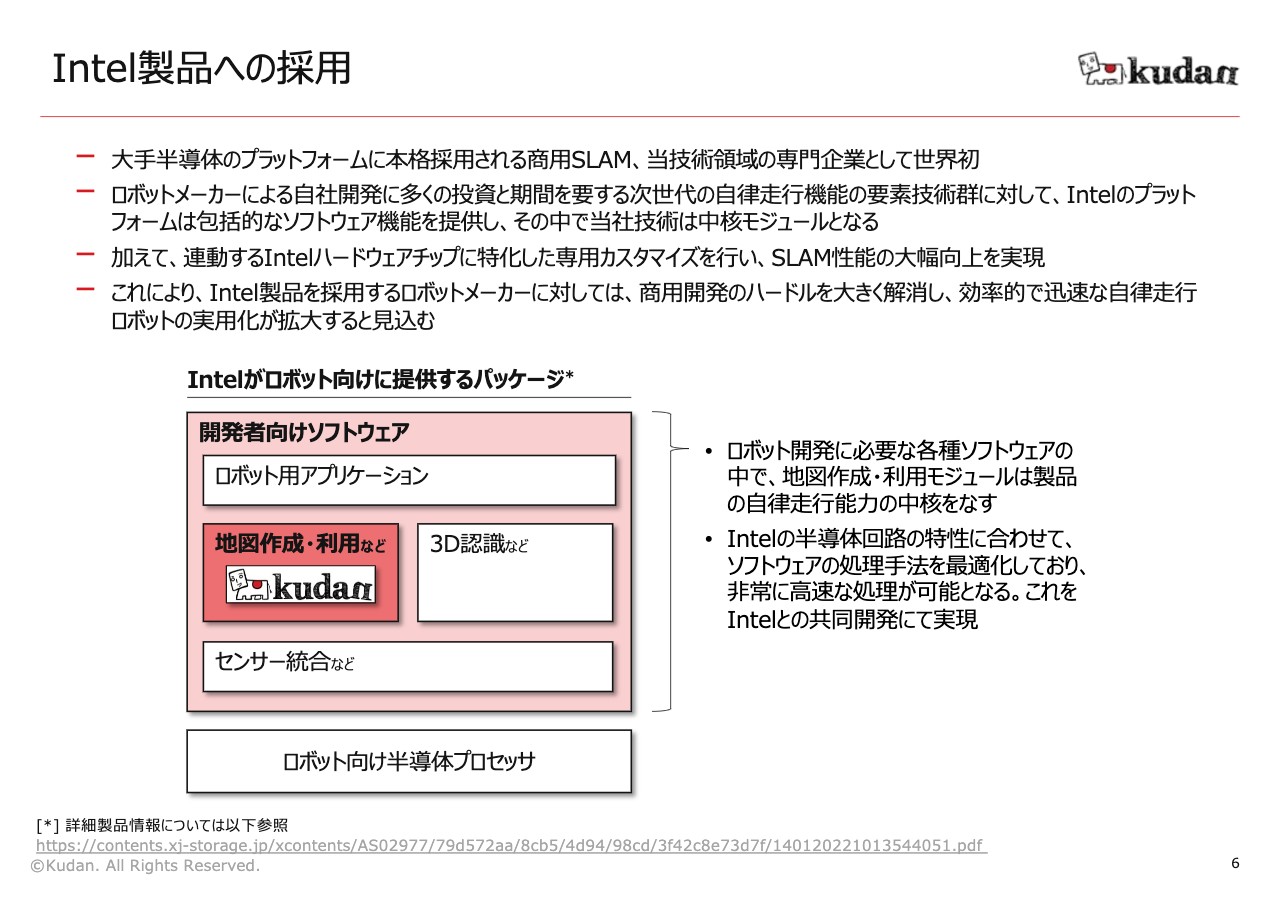

Intel製品への採用

続いて、Intel社製品における当社SLAM技術の採用についてご説明します。代表の項からも説明があったとおり、当社は当技術領域の専門企業として、その技術が世界で初めて大手半導体企業のプラットフォームへ本格的に採用されたかたちとなります。

自律走行ロボットに必要な次世代要素技術について、自社開発を進めるロボットメーカー各社は非常に多くの金銭的・人的投資と長い開発期間を強いられていますが、Intel社では該当領域に対して包括的なソフトウェア機能を提供しており、その中でも当社が扱うSLAM技術は中核となるモジュールとなります。

加えて、Intel社との2年間におよぶ取り組みにより、その半導体回路の特性に合わせてソフトウェアの処理手法を最適化しており、結果としてSLAM性能の大幅向上を実現しています。

商用開発において、多くのハードルを越えなければいけない自律走行ロボットメーカーに対して、当社技術が含まれるIntel製品が今後継続的に採用されることにより、より効率的かつ迅速に製品の実用化が拡大していくと見込んでおり、当社の収益に寄与することが期待されます。

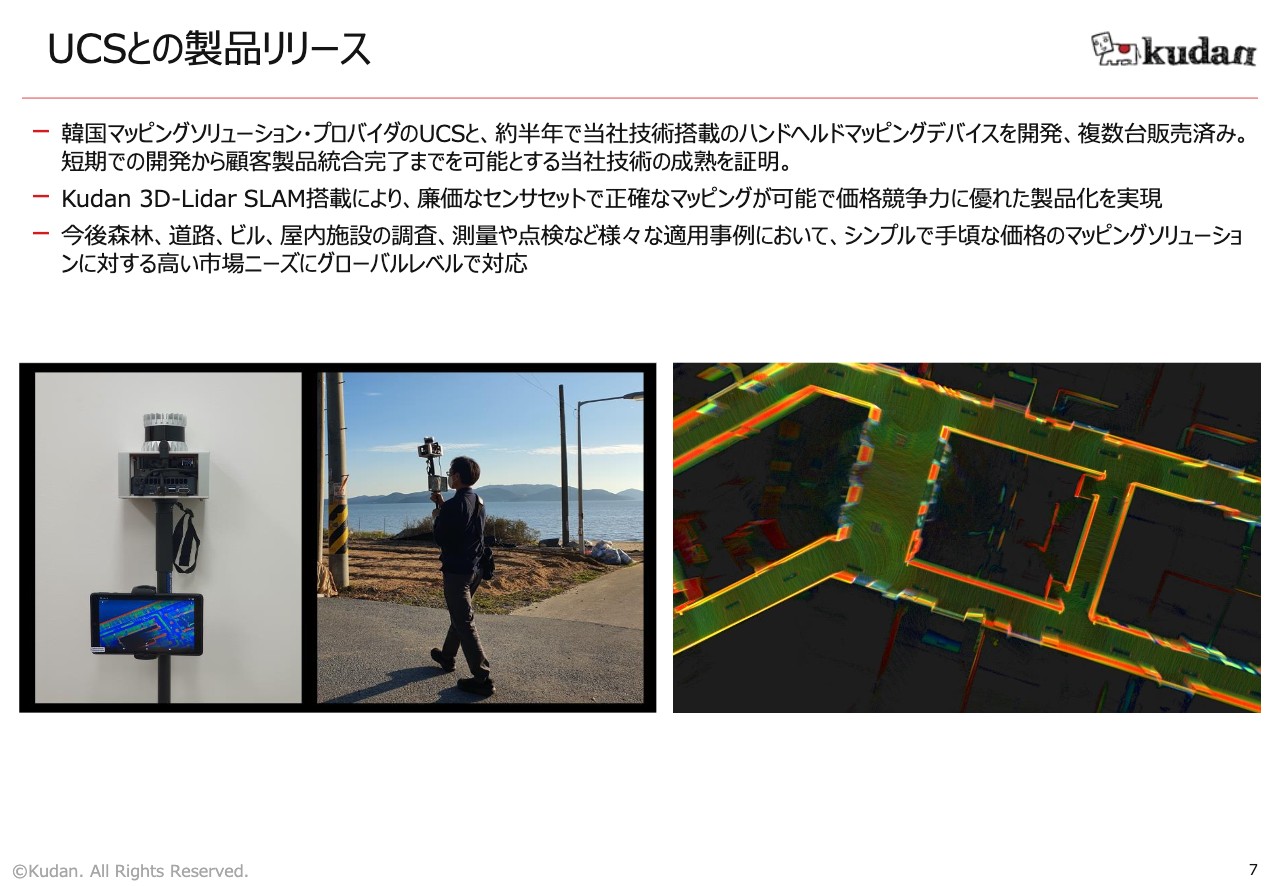

UCSとの製品リリース

韓国マッピングソリューション・プロバイダであるUCS社の製品リリースですが、携帯型マッピング機器の製品開発を約半年で完了しており、かつ1ヶ月程度で、すでに複数台販売済みの状況です。

これは当社の3D-Lidar SLAM技術の成熟を証明しており、独自機能により、マッピング機器に搭載されるセンサーハードウェアに対するスペック要件を落としても、正確なマッピングを効率よく行うことが可能であり、価格競争力に優れた製品の実現に寄与しています。

地理空間のマッピングに対するニーズはここ数年にかけて継続して高まっており、調査、測量や点検など、幅広い用途への適用が見込まれています。当社は、シンプルかつ既存製品に比べ手頃な価格で入手できる携帯型マッピング機器に対する高い市場ニーズに、グローバル規模で対応する予定です。

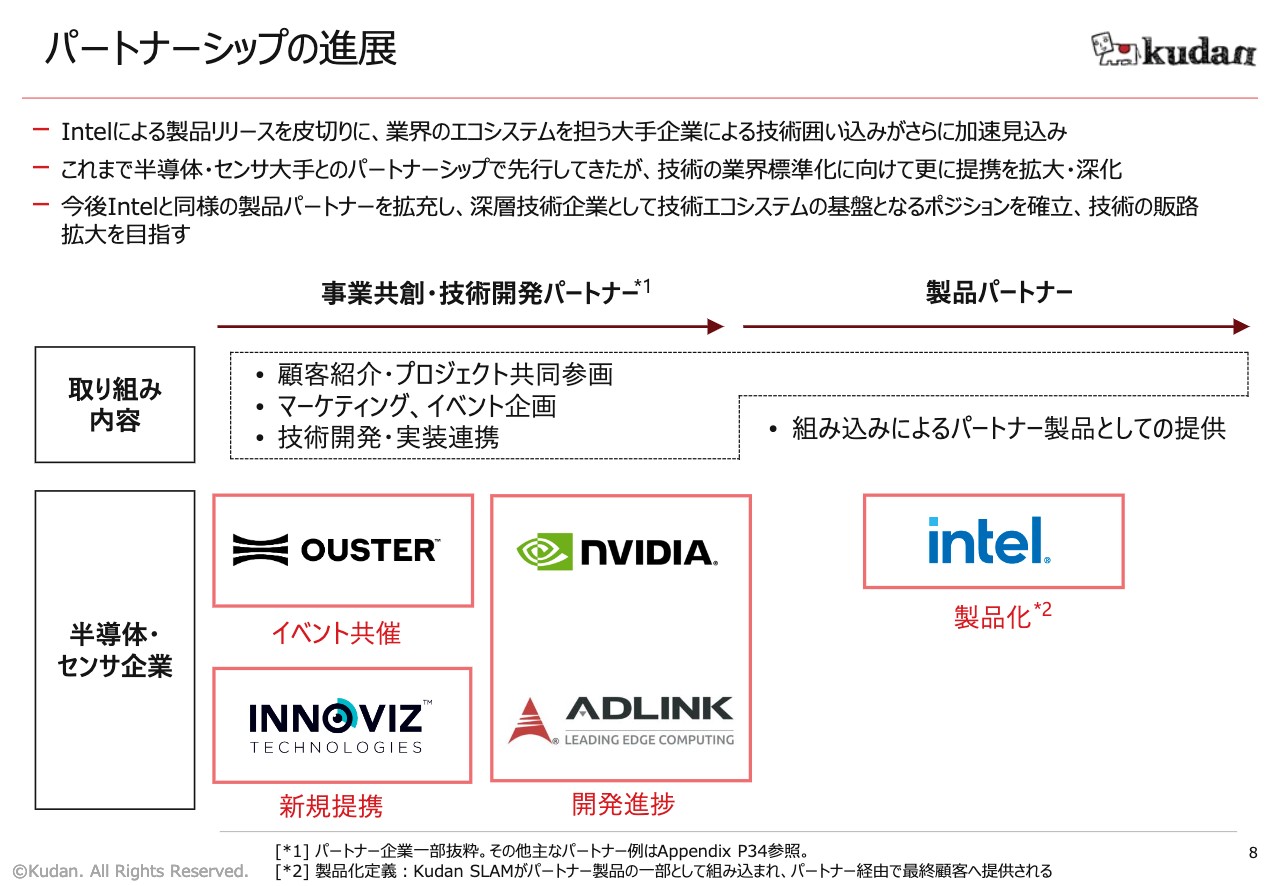

パートナーシップの進展

パートナーシップにおいては、Intel社による製品リリースを皮切りに、業界のエコシステムを担う大手企業による技術囲い込みがさらに加速する見込みであり、技術の業界標準化に向けて、当社は半導体・センサー製造大手パートナーとの提携をさらに拡大し、深化しています。

これまでの具体的な取り組みとしては、事業共創および技術開発連携において、新規にLidarセンサーメーカーであるInnoviz Technologies社とパートナーシップを締結しており、また同じくLidarセンサーメーカーであるOuster社とは700名以上が参加したオンラインイベントも共催し、新たな案件の開拓につながりました。

これに加え、NVIDIA社およびADLINK社との技術・ソリューション開発連携も進捗しており、当社SLAM技術の優位性がより強化されたかたちとなりました。また、さらなる連携形態である製品パートナーシップにおいても、Intel社と同様に製品パートナー企業の拡充を図っていく見込みであり、深層技術企業として技術エコシステムの基盤となるポジションを確立し、技術の販路拡大を目指します。

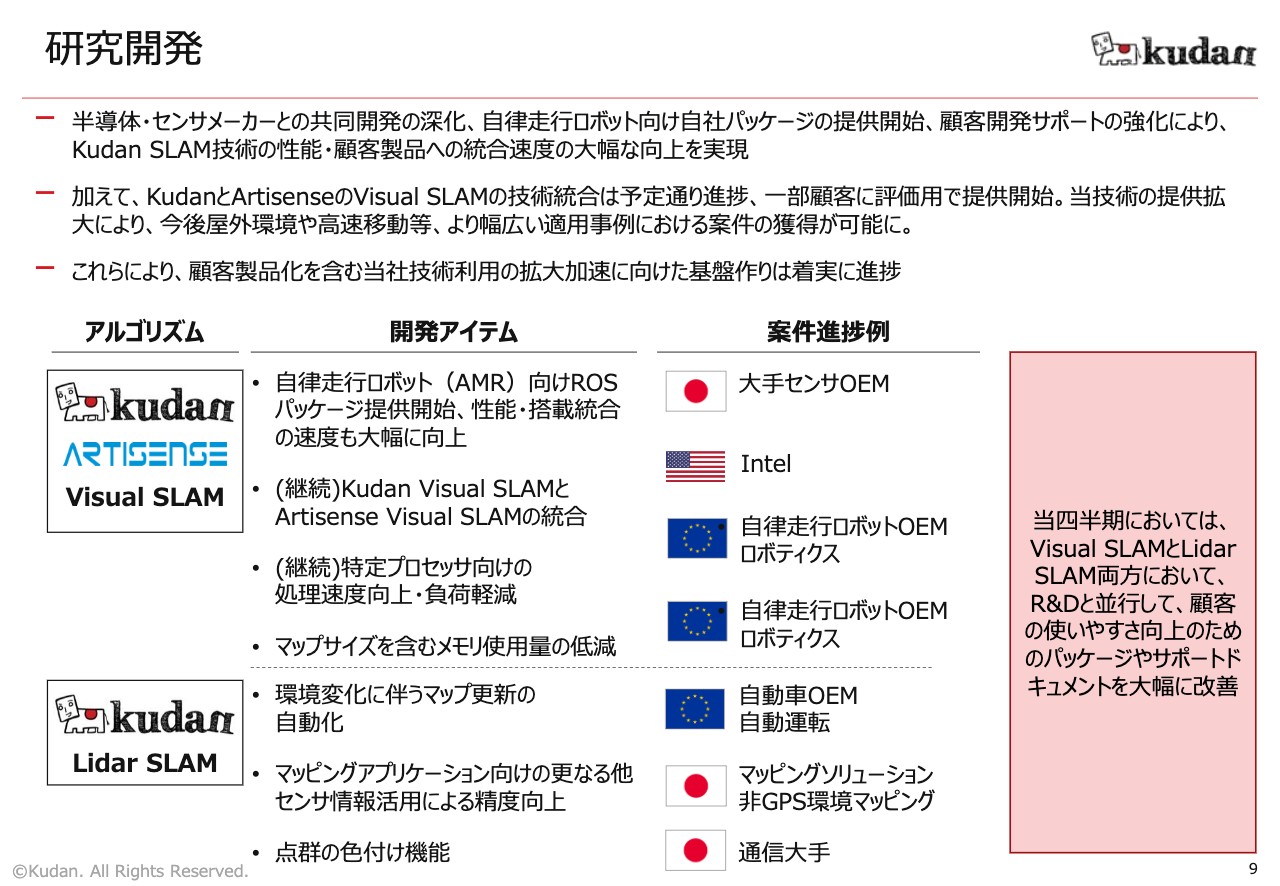

研究開発

研究開発においては、半導体・センサーメーカーとの共同開発の深化とともに、自律走行ロボット向け自社ROS(Robot Operating System)パッケージの提供開始、ハードウェア向け処理の最適化およびセンサー融合による性能強化、さらに開発パッケージやサポートドキュメントの改善を含む顧客開発サポートの強化も図りました。

これにより、自律走行ロボットを含む従来のユースケースでの課題を解決するパフォーマンス性能の強化に加え、顧客製品への当社技術の統合速度の大幅な向上を実現しています。

加えて、KudanとArtisenseのVisual SLAMの技術統合も予定どおり進捗しており、一部顧客に評価用での提供を開始しています。当技術の提供拡大により、今後屋外環境や高速移動等、より幅広い適用事例における案件の獲得が可能になると見込んでおり、短期のみならず中長期における技術的な優位性の維持・強化に向けても順調に進めています。

このように、顧客製品化を含む当社技術利用の拡大加速に向けた基盤作りは着実に進捗しています。

ファイナンス

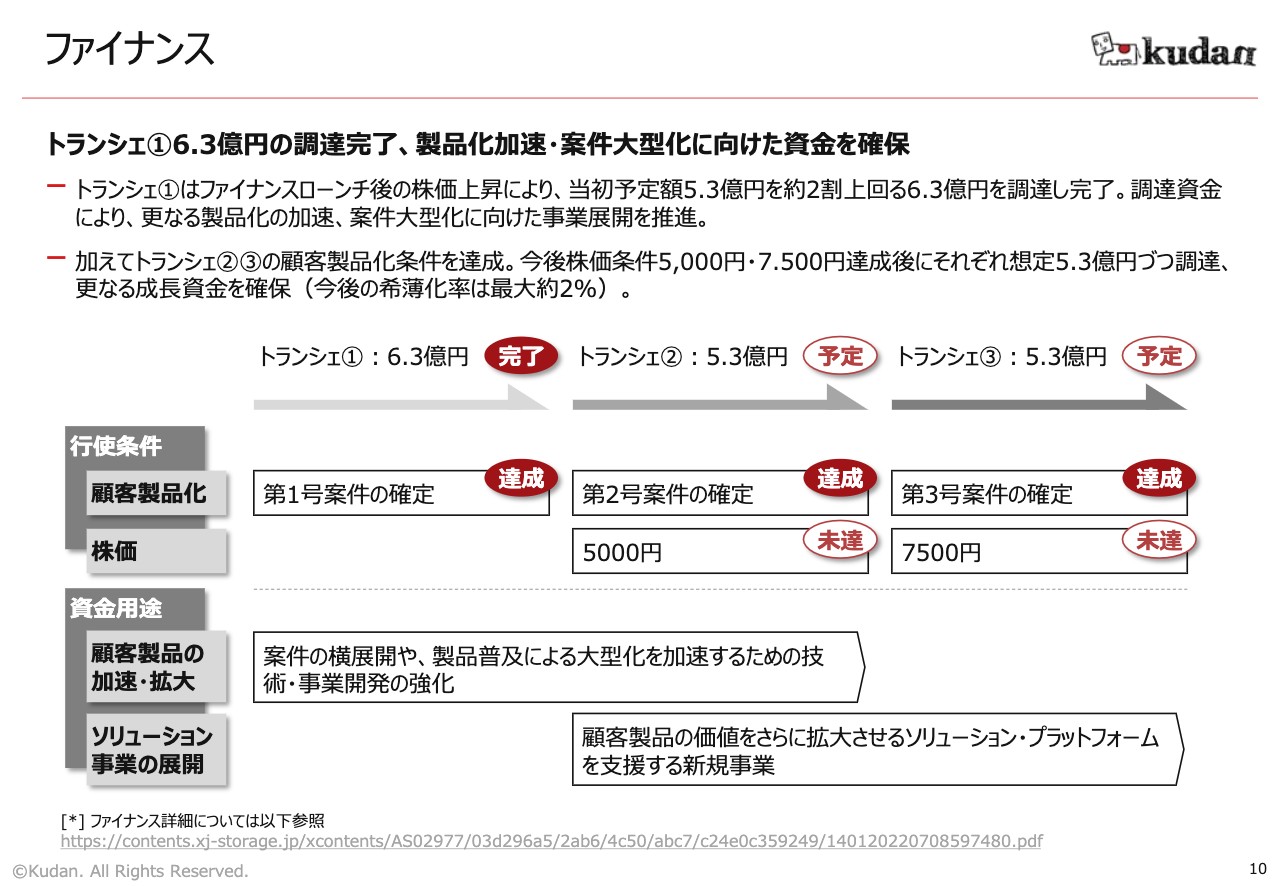

中山紘平氏:ファイナンスに関して、CFOの中山よりご説明差し上げます。今年7月に、新株予約権によるファイナンスを公表していますが、まずはファイナンスの概要についてご説明します。

こちらは顧客製品化の加速や案件の大型化、また顧客製品のさらなる価値向上のためのソリューション・プラットフォーム事業の体制を強化するための資金調達となります。ここでは専門的にトランシェという呼び方をしていますが、3つのトランシェから成っており、それぞれ想定で5.3億円ずつの調達を行なうものになります。

トランシェ①は、ファイナンスと同日公表のWhale Dynamicの製品化をきっかけとし、製品販売の拡大やさらなる製品化案件を推進する調達のため、ただちに行使可能な設計としています。

トランシェ②およびトランシェ③は、今後のさらなる製品化案件の実現を含む事業進捗に伴って出てくる資金ニーズに対応すること、またファイナンスの実行と株式価値の成長を両立することを目的としています。そのため、行使が可能となる条件として、それぞれ顧客製品化第2号案件・第3号案件の実現、および株価が5,000円・7,500円を超えることを条件として設定しています。

次に、当ファイナンスのこれまでの進捗状況をご説明すると、ファイナンスローンチ後の株価上昇により、トランシェ①は発行株数が想定から変わらない中で、当初想定の5.3億円を約2割上回る6.3億円で調達が完了しています。これにより、当面の製品化による事業展開の加速や製品普及を推進するための技術・事業開発チームの強化が可能となる財源強化ができたと考えています。

トランシェ②、③の条件である顧客製品化は、Intel社およびUCS社の製品化により達成しているため、今後は株価条件を満たしたタイミングで追加の調達を行う予定です。なお、株価が上がった際の調達となるため、残りのファイナンスをすべて行っても株式の希薄化率は約2パーセントで、株主価値への影響は抑えられたものとなっています。

今後の調達により、さらなる製品化案件の実現や大型化、ソリューション・プラットフォーム事業の展開を進めるための強固な財務基盤を実現できると考えています。

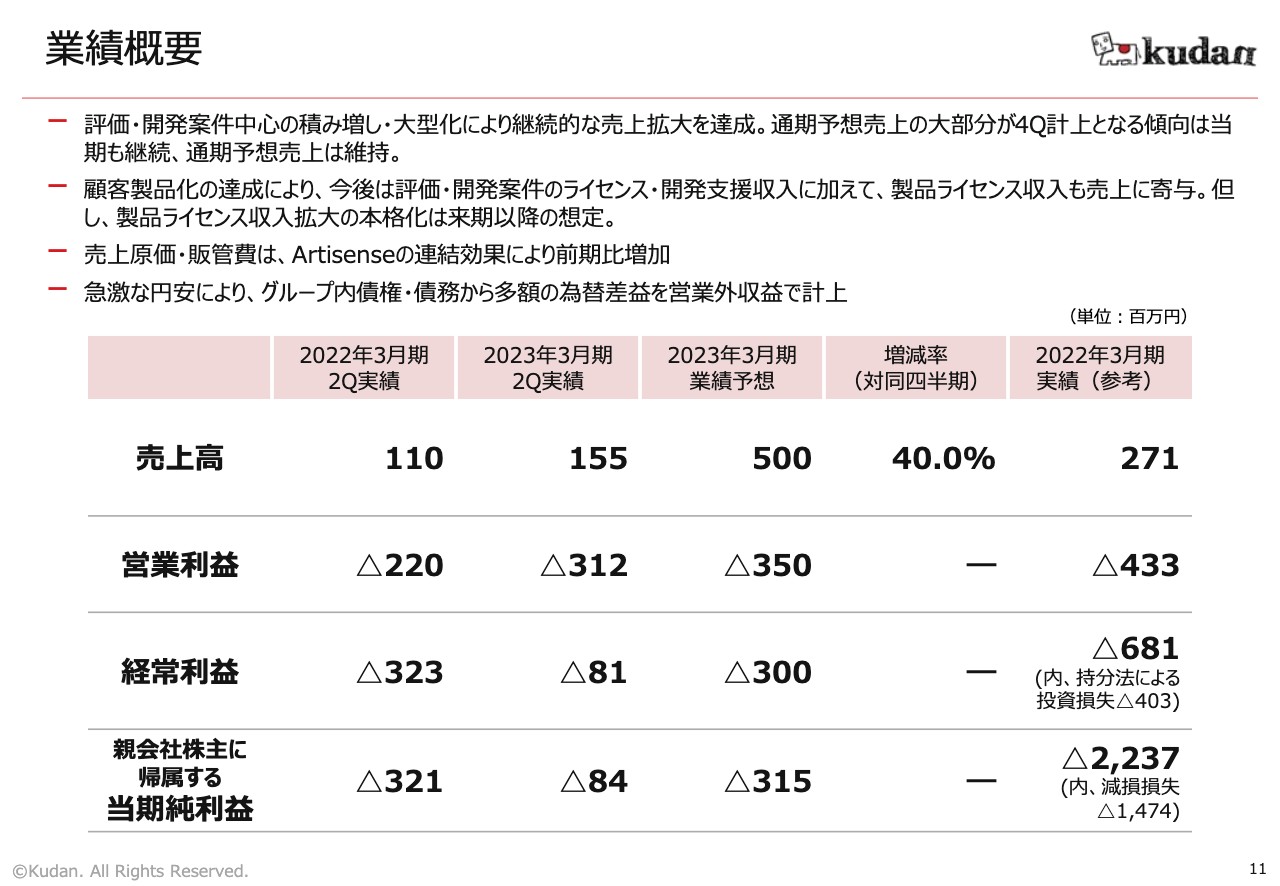

業績概要

2023年3月期第2四半期の業績についてご説明します。各案件の製品化に向けた開発マイルストーンの進捗は継続しており、これによる案件金額の拡大傾向も続いています。今期も例年どおり、年間売上の大部分が第4四半期の計上となる見込みですが、現時点では通期予想売上に向けて予定どおりの進捗だと考えています。

なお、当期に複数の顧客製品化を達成し、前期までの評価・開発ライセンスによる売上に加えて、製品ライセンス売上の計上も始まっていますが、今後製品ライセンス売上が本格的に拡大していくのは来期以降になると想定しています。

コストに関しては、主にArtisenseの子会社化による影響により前期比で増加していますが、今後の見込みについては次のスライドでご説明します。その他、第1四半期に続いて継続的な円安により、海外子会社とのグループ内取引から多額の為替差益が発生しています。

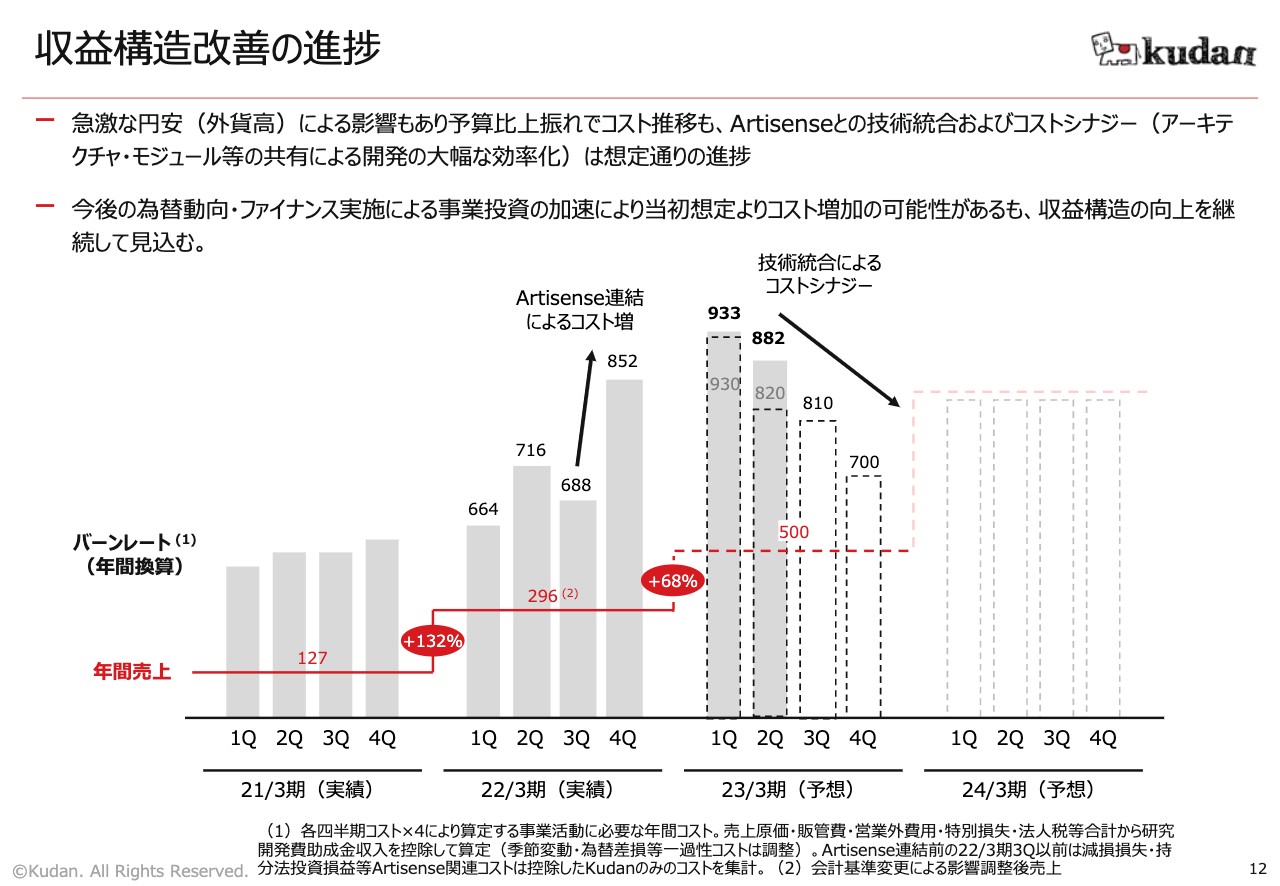

収益構造改善の進捗

こちらのスライドにて、前期末の決算発表でお話しした年間の事業運営コストの改善についてご説明します。海外拠点の外貨の大幅な為替高の影響もあり、日本円換算で作成する決算書上では、年換算の運営コストは当初予算を上回って推移する結果となっています。一方で、Artisenseとの技術統合やそれに伴うコストシナジーは想定どおり進捗しています。

今後も為替動向やファイナンスによる事業投資の加速次第で、当初想定に比べて運営コストが増加する可能性はありますが、今後の売上拡大と併せて継続的な事業効率化を推進しコスト改善を進める方針に変わりはなく、収益構造の向上を推し進めていきたいと考えています。これにより、来期以降の事業の飛躍的な成長を支えるための、強固な財務体質の基盤作りを進めていきます。

以上で、決算発表に関する説明を終わります。

質疑応答

1. 今後御社の事業戦略上は半導体・センサ企業との製品化が最も重要と考えてよろしいでしょうか?またIntelとの製品化による今後の売上規模の想定はございますか?

個別案件の売上金額については現時点では開示はしておりませんが、Intel社をはじめとする半導体やセンサ会社とのパートナーシップの影響を当社が戦略的にどのように見ているかご説明させて頂きます。当社はディープテック(深層技術)企業のため産業のレイヤーにおいて積み木の一番下の部分にいて、上にはセンサ・半導体の層、その上に完成品の層、さらに上にサービス・ソリューションの層がございますが、基本的に当社の売上構造というのはこの業界の構造に合わせて多層的な構造になっております。つまり、各層それぞれが当社技術を調達することができる構造となっていて、どこかで当社技術が使われれば、最終的には最終顧客が使うサービス・ソリューションにおいて当社の技術が機能する仕組みとなっております。

当社としては全体の層の需要を喚起してその全体規模を上げていくというところを基本的な戦略として考えていて、各層のバランスに関してはどちらかというと柔軟に対応していくという戦略を取っております。そのため、今回のIntel社をはじめとする半導体・センサ企業とのパートナーシップにおける一番の戦略的なポイントとしては、全体の層の需要を喚起するというところにありまして、当社の技術が例えばIntel社のチップセットと組み合わせることにより上の層の各社も非常に使いやすくなり、当社技術の社会実装が進むというところになります。

そうした点においては、当社は積み木の一番下という話をさせて頂きましたが、1個上の半導体・センサの層をきちんと取り込んでいくことは非常に重要ですが、必ずしもIntel社もしくはセンサ・半導体企業からの直接の収入だけが売上への貢献ではなく、これが呼び水となり、より上の層の各社からの売上が拡大していくというところが、一番当社にとって重要になってきます。そのため、引き続きセンサ・半導体パートナーとの製品化を拡大しながら、これを呼び水として、全体的に様々な層の売上が組み合わさって事業成長していくというビジョンを持っております。

2. 現時点で来期の製品化確度高案件は2件とのことですが、最終的に何件ぐらい製品化するとの見込みはありますでしょうか?またその中でIntelのような大型の案件も予定していますでしょうか?

今期はもう既に3件製品化していて、最終的に4件の見込みでございますが、来期も基本的には今期と同等かそれ以上の製品化を見込んでおります。来期に関しては現時点で確度が十分高まっている案件は2件ですが、来期に掛けて確度が高まり製品化に至る案件が出てくると想定しているため、基本的には今期からのペースを緩めるこ とはないと考えております。その中で、Intel社のような大企業でかつ先程申し上げた各産業の層における売上拡大への呼び水になるような顧客としては、資料で開示している同業のNVIDIA社のようなパートナーは同様に製品化をターゲットとして事業を進めております。ただし、顧客の会社規模がそのまま当社の事業に対するインパクトに比例するものではございません。当然大きい会社というのは売上を含む当社事業に対するインパクトは基本的には大きいですが、一方で小さい規模の会社であったとしても、当社の多層的な構造を考えたときに、上の階層の顧客が当社事業・技術を一気に引き上げて、そこで最終製品として世の中に出していくということは市場にとって技術の使い方を示す先行事例として市場を広げていくという点で非常に有効と考えております。

当社技術はまだ次世代技術として、製品化を皮切りとして市場普及が始まったばかりのため、個別企業から売上を獲得するというよりも、それぞれのパートナーが業界の中で組み合わさり、全体的にいかに当社技術を使った製品群が広がっていくのかというところを強く意識してパートナーシップを広げている状況でございます。

3. 調達した6.3億円の資金使途について、もう少し具体的な内容と今期業績予想に与える影響について教えて頂けますでしょうか。

6.3億円を調達したトランシェ①の資金使途に関しては、製品化した製品販売の拡大やさらなる製品化の達成・案件規模の拡大を想定していると開示しておりますが、より具体的には社内体制の拡充・強化のための事業開発・エンジニアの一定の採用コストが大きな部分になると考えております。

採用に関しては、当社のディープテック企業という性質を考えると原則としてこれまでの採用ペースを大きく加速することはないと考えておりますが、足元の大型案件の製品化を含む想定以上に事業が順調に進捗していることから、このような事業機会を捉えるために人の投資として、体制の拡充のために当期・来期で例えば年間で3から5名程度の規模で当初想定より採用が増える可能性はあるとみております。

ただしこのような投資を行ってでも今の事業開発・技術開発の良い流れを推し進めることが今後の当社の成長に大きく貢献すると考えております。

4. KudanとArtisenseの技術を統合したSLAMが完成した際の今後中長期的な売上への影響をご教示下さい。

この技術統合により、ハイブリッドの技術として次世代のSLAM技術に置き換わっていきます。Kudan・Artisense組み合わせの技術のため双方の良いところを備えていて、効果的に性能・安定性・処理速度全てにおいて改善するため、技術的な競争優位性として非常に画期的なものとなります。今足元でIntel社製品にKudanの技術が入っていくところですが、このような現時点ではKudanの技術が入っているものも今後はArtisenseとのハイブリッド技術が入っていきます。

この一番のポイントとしては、個別の売上に繋がるというよりも、競争原理が変わっていくと考えていまして、例えば車でいうとトヨタ社がハイブリッドカーの技術を開発し市場投入したことにより、それまでその品質勝負だったところから一気にそのエコカーという別の競争軸が出てきて競合会社がこれを一朝一夕で真似することが難しくなると、売上以外にもブランドや人材獲得にも大きく寄与し、非常に有利なポジションを確保することができました。今はテスラ社が電気自動車で同じようなことをしていますが、当社の統合SLAMもゲームチェンジをするような技術になると考えておりまして、今後の影響について申し上げると、基本的には中長期的な売 上成長全てに寄与しうるものと考えております。

5. INNOVIZとは現在どのような協業を行っていて、また今後どのような協業へと拡大していく狙いでしょうか?

Innoviz社とは事業共創パートナーとして、主にデジタルマッピングの領域に注力して協業を行っております。マーケットとしてはまずは日本を中心に取り組んでいますが、加えてAPAC・アメリカでの具体的なニーズも出てきていて、エンドユーザーも含めて具体的な案件について協議している状況になります。

今後の拡大に関しては、Innoviz社が最も得意としている自動運転の領域や、ロボティクス・スマートシティといった領域の方に対しても協業の範囲を広めていきたいと考えております。また事業開発という観点に加えて、技術面でも今後製品パートナーとしてのパートナーシップの深化についてInnoviz社と協議をしております。

6. 製品パートナー(Intelと同じような形)として想定している企業はどのくらいありますか?たとえばNVIDIAなどもそのような対象になるのでしょうか。

NVIDIA社、Ouster社、Innoviz社等決算説明資料において半導体・センサパートナーとして開示している会社とは製品パートナーに向けて注力して参ります。

7. ライセンス売上の規模について、UCS社の製品が複数売れたとのことだが、金額的にはどの程度でしょうか?

まだ販売開始間もないことからここまでの売上金額は大きくなく、販売が拡大するのは来期以降の想定となっております。

なお、具体的な個別案件の売上に関して現在は開示をしておりませんが、今後の更なる製品化及び製品ライセンス売上の拡大に伴い、来期以降の製品ライセンス売上金額の開示方法については検討して参ります。

8. 次年度の売上増はどの程度期待できるものでしょうか?

次年度の売上増に関しては、足元で事業が大きく動いていて現時点で見積もることが難しい状況ではありますが、現在事業進捗として注目頂いている顧客製品化の進捗以外にも、大型の開発案件が多く受注出来ていて好調な状況でございます。そのため、前期から当期に掛けての想定する売上の伸びは原則として開発案件だけでも来期も維持されるものと見込んでおります。それに加えて、ソリューションや製品化案件からの売上が来期は上乗せされるものとみております。

来期はまだ売上の大部分が開発案件となる想定ですが、加えてソリューション売上や製品ライセンス売上も始まり、売上獲得のパターンとして厚みを増していきますし、こうしたお互いの案件が絡みあってさらに新しい案件へとつながるような事業展開の盛り上がりも期待しております。

9. Intel製品に採用されたベースはKudanのものなのか、Artisenseのものなのか、技術統合後のSLAMなのか、どういった背景のものでしょうか?

Intel社とは約2年前から取り組みを行っているため、現時点でIntel製品に採用されているのはKudanのSLAMになります。ただし、Artisenseと統合したSLAMについても、より幅広いユースケースへの適用が可能になるため、今後はIntel製品においても採用に向けて進めていきたいと考えております。

10. 同じ分野(例えばマッピング)で複数の会社と提携することは可能なのでしょうか?その場合の条件などはあるのでしょうか?

こちらは可能です。例えばマッピングでお話しますと、それが建設なのか、測量分野なのか、それとも点検インフラのマネジメントなのか、マッピングという大きな分野の中においても複数のユースケースがございますので、その中で具体的にある領域を得意としているいくつかの会社と提携するケースは十分にあり得ます。

この場合の条件としては、地理的な親和性やその背後にある顧客ベース(例えば、アカデミックに強いのか、特定客層に強いのか等)などが提携する条件として考えております。

なお、当社がディープテック領域にこだわり独立系を維持しているのは、深く潜ることで当社の顧客が強豪同士だとしても両方に対して技術を提供できるポジションを確保するというところが重要になっております。これまでも当社はCPUアーキテクチャのARM社のように深く潜る会社を目指すということを申し上げておりましたが、ARM社は製品を多くの半導体メーカーに売っていますが、それぞれの半導体メーカーは全社競合同士となっています。この技術を自社で開発するには深すぎてニッチ過ぎるため、このような大きい会社がやりづらいところを抑えることによって、深く潜って薄く広がることができていますし、当社もそのようなポジションを狙っております。

その中で、申し上げました通り、地域やユースケースごとに濃淡をつけて戦略的に一番収益を上げやすいところにある程度フォーカスする部分もありますが、大前提として、必ずしもどこか1箇所のところに完全に抱えられてしまって他のところに手出しできないというポジションを当社は取ることはなく、そのため独立ポジションを維持した経営をしております。

11. 四半期営業黒字が達成できる時期はいつでしょうか。

当社事業としては、顧客のプロジェクトが通常四半期以下の単位ではなく半年や1年以上というスパンで動いているものがほとんどのため、経営上四半期ではなく通年ベースで採算や損益を見ております。

そのため通年での営業黒字の達成について申し上げますと、基本的には来期には黒字体質を目指す目標について現状変更はございません。ただし、ここまでお話ししてきた足元の事業進捗を踏まえて、どのように今後必要な投資を行い、事業を延ばし、将来売上のポテンシャルを高めていくかという点も今後の成長に重要と考えておりますため、そうした点も考慮しながら継続して目指すべき売上及び利益についての検討を進めていきたいと考えております。

※質疑応答は企業提供の文章となります。

新着ログ

「情報・通信業」のログ