紀文食品、営業利益ベースで実質増収増益 経済の回復基調と戦略商品伸長により海外食品事業が高成長

2022年3月期決算説明会

堤 裕氏:株式会社紀文食品の堤でございます。ただ今より、紀文グループの2021年度の決算概要、2022年度の業績見通し、「中期経営計画2023」の進捗についてご説明申し上げます。

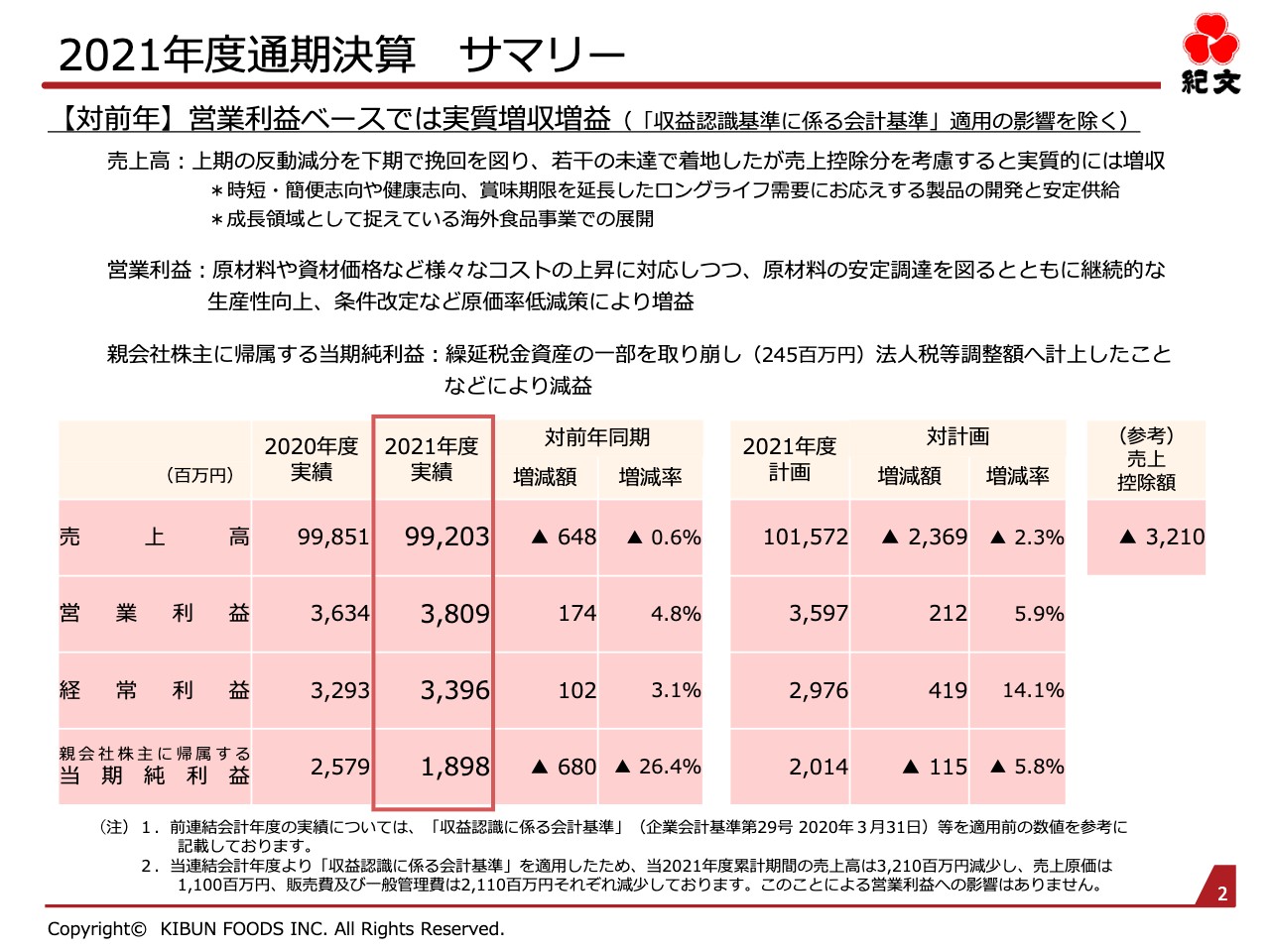

最初に2021年度の通期決算のサマリーです。収益認識基準に係る会計基準の適用影響を除くと、営業利益ベースでは実質増収増益となりました。

2021年度通期決算 サマリー

売上高は、前期に見られた内食特需分から、上半期の反動減分を下半期で挽回を図り、若干の未達で着地しましたが、会計基準変更分を考慮すると、実質的には増収です。時短・簡便志向や健康志向、賞味期限を延長したロングライフの需要に応える製品の開発、安定供給を図るとともに、成長領域として捉えている海外の食品事業を大きく展開しました。

営業利益は、原材料や資材価格などのさまざまなコスト上昇に対応しつつ安定調達を図るとともに、継続的な生産性の向上、取引条件改定などの原価率低減施策にも取り組み、増益となりました。

親会社株主に帰属する当期純利益は、繰延税金資産の一部を取り崩し、法人税等調整額に計上したことなどにより減益となりました。

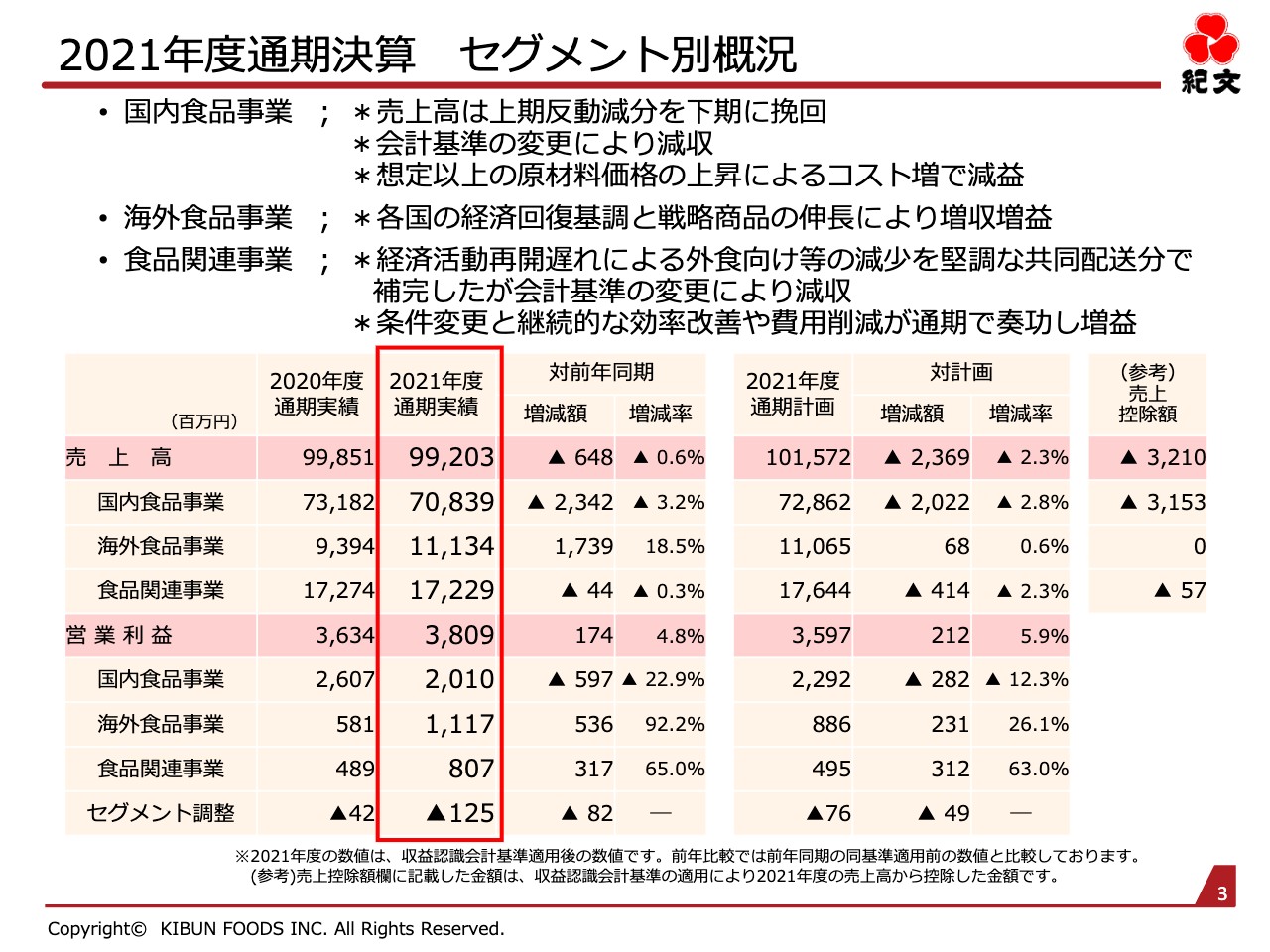

2021年度通期決算 セグメント別概況

セグメント別の概況についてご説明します。

国内食品事業は、売上高が708億3,900万円で前年比96.8パーセント、営業利益が20億1,000万円でした。売上高は上半期の反動減分を下半期に挽回したものの、会計基準の変更により減収となりました。さらに、原材料価格が想定以上に上昇する等のコスト増により減益となりました。

海外食品事業は、売上高が111億3,400万円で前年比118.5パーセント、営業利益が11億1,700万円です。各国の経済回復基調と戦略商品の伸長により、増収増益となりました。

食品関連事業は、売上高が172億2,900万円で前年比99.7パーセント、営業利益が8億700万円です。国内の経済活動再開の遅れによる外食向け等の物流量の減少を、堅調な共同配送分で補完したものの、会計基準の変更により減収となりました。一方、取引条件の見直しと継続的な効率改善、費用削減などが通期で功を奏し、増益となりました。

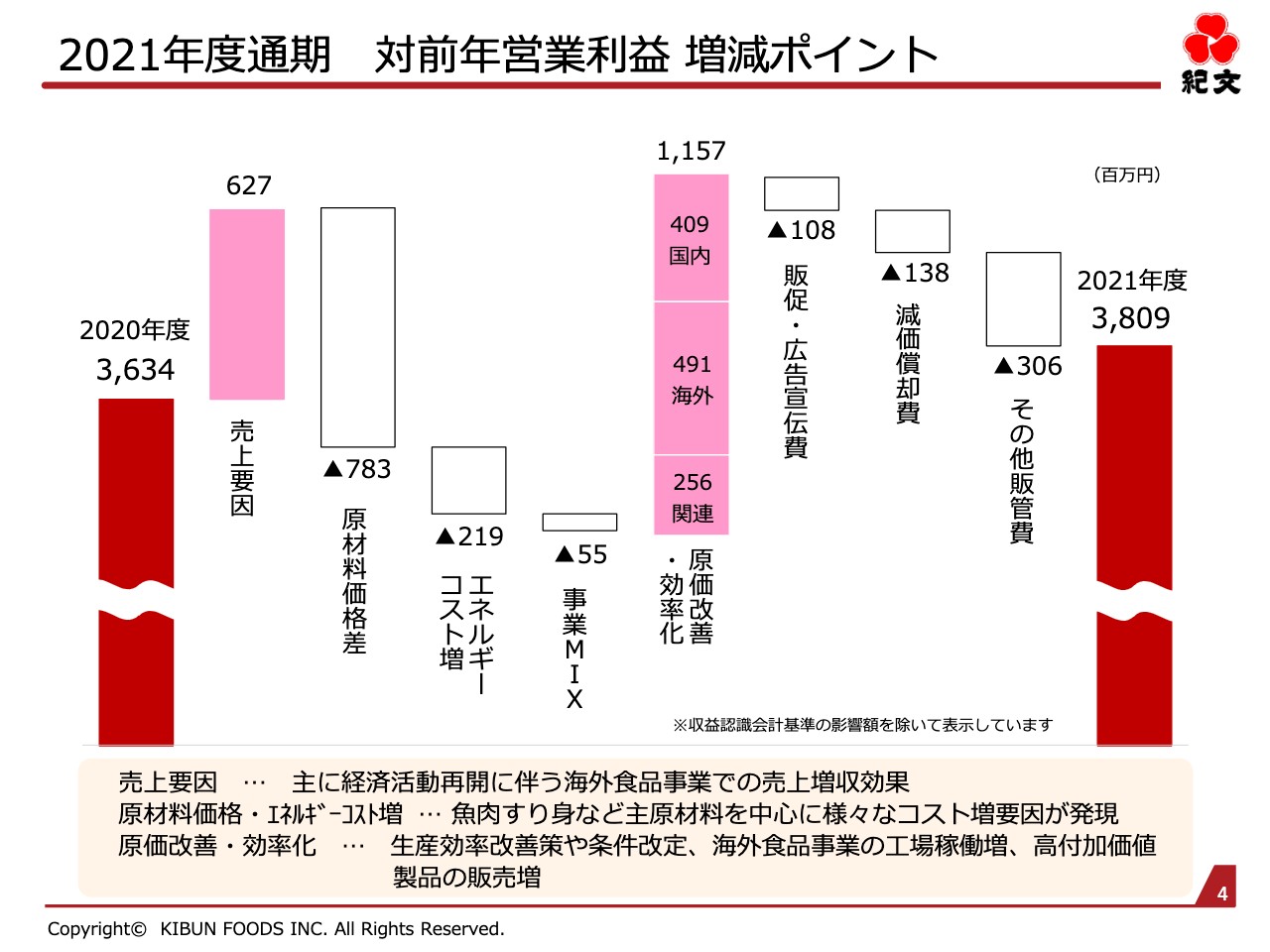

2021年度通期 対前年営業利益 増減ポイント

営業利益の前年差異のポイントについてご説明します。

2020年度は36億3,400万円でした。主に経済活動再開に伴う海外食品事業での売上増収効果などの売上要因によりプラス6億2,700万円となった一方、魚肉すり身など主原料を中心としたコスト増が要因となり、原材料価格差がマイナス7億8,300万円となりました。また、エネルギーコスト増でマイナス2億1,900万円、事業MIXの影響でマイナス5,500万円となりました。

原価改善・効率化は、生産効率の改善や取引条件の改定、海外食品事業における工場稼働率の向上、高付加価値製品の販売増によりプラス11億5,700万円です。事業セグメントの内訳として、国内食品事業はプラス4億900万円、海外食品事業はプラス4億9,100万円、食品関連事業はプラス2億5,600万円でした。

販促費・広告宣伝費が増加しマイナス1億800万円、減価償却の増加によるマイナス1億3,800万円、その他販管費でもマイナス3億600万円で、2021年度の営業利益は38億900万円となりました。

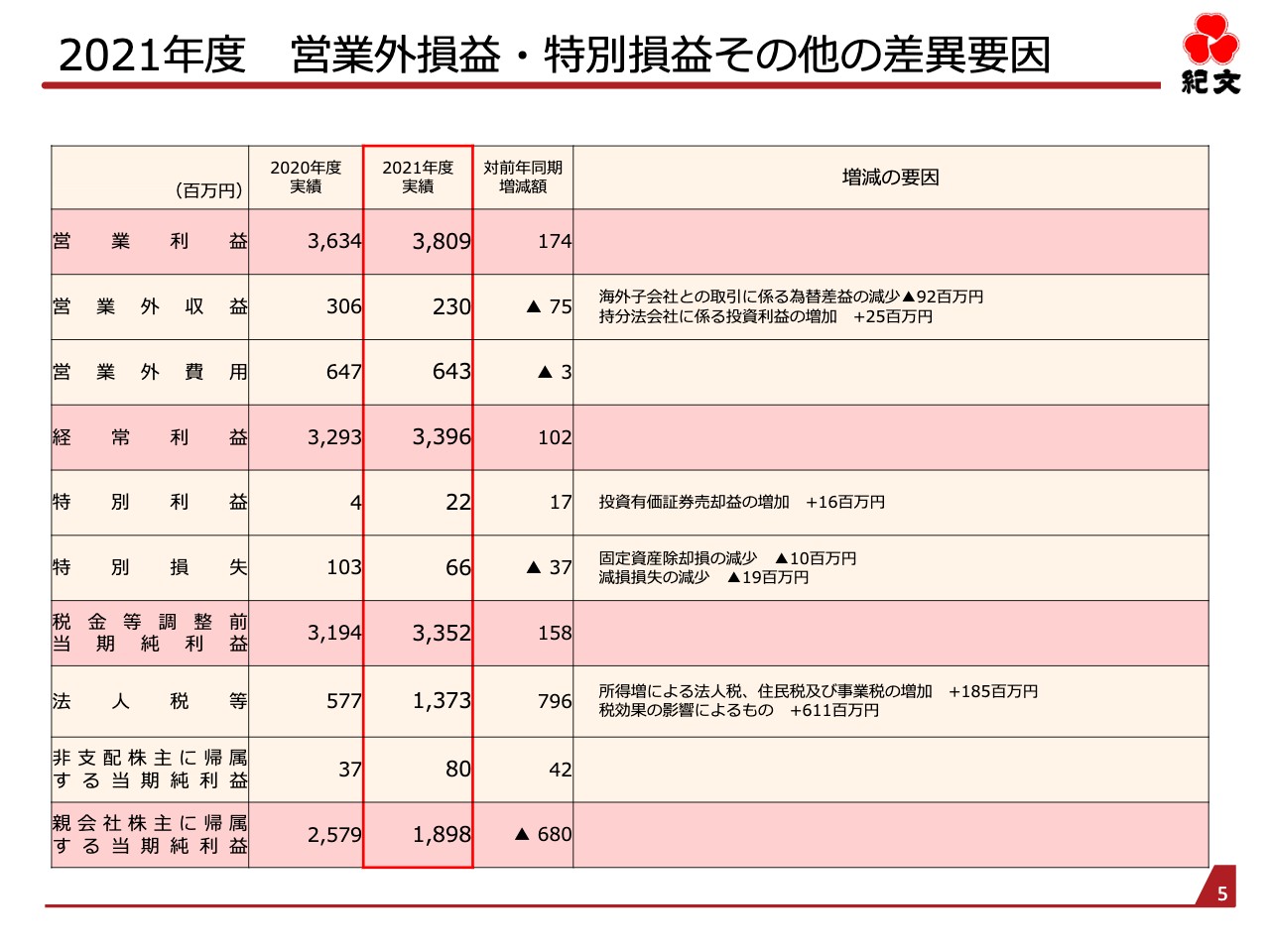

2021年度 営業外損益・特別損益その他の差異要因

営業外損益・特別損益の主な差異要因をご説明します。

営業外収益は、持分法会社に係る投資利益は増加したものの、海外子会社との取引に係る為替差益の減少により、合計では前年比マイナス7,500万円です。

特別利益は、投資有価証券売却益のプラス1,600万円が効き、前年比プラス1,700万円です。特別損失は、固定資産除却損や減損損失が減少し、合計で前年比マイナス3,700万円です。

法人税等は、法人税・住民税・事業税がプラス1億8,500万円、税効果の影響によりプラス6億1,100万円とそれぞれ増加し、合計で前年比プラス7億9,600万円となりました。

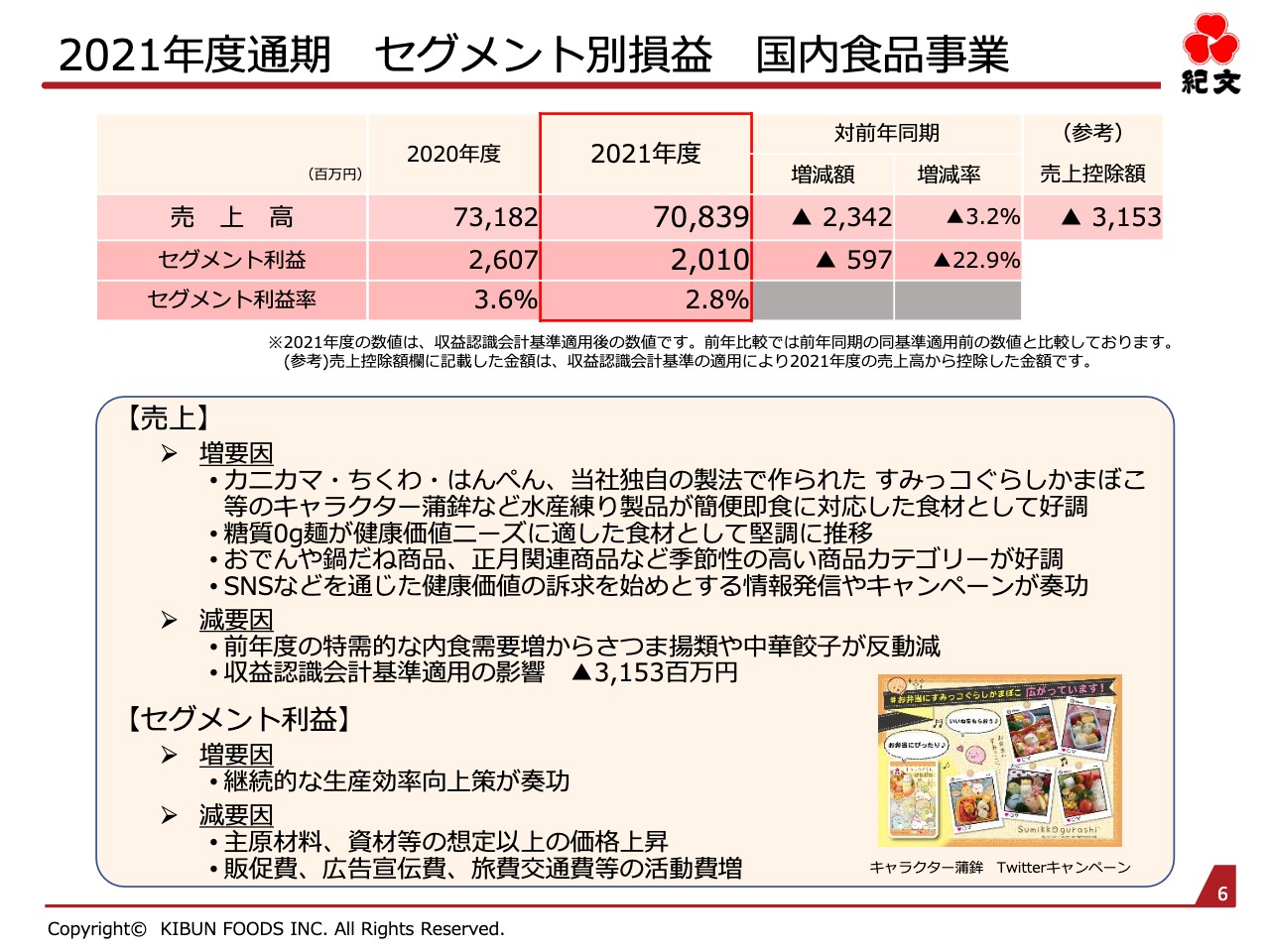

2021年度通期 セグメント別損益 国内食品事業

セグメント別損益の概要をご説明します。

まずは国内食品事業です。売上高の増加要因は、カニカマ、竹輪、はんぺん、当社独自の製法による「すみっコぐらしかまぼこ」等のキャラクター蒲鉾などの水産練り製品が、簡便即食志向に対応した食材として好調に推移したことです。また「糖質0g麺」が健康価値ニーズに適した食材として堅調に推移し、併せておでんや鍋だね等の商品、正月関連商品など、季節性の高い商品カテゴリーが好調に推移しました。また、SNSなどを通じた健康価値訴求をはじめとする情報発信やキャンペーンが販促効果を高めました。

一方、前年の特需的な内食需要の増加によって、さつま揚類・中華餃子が反動減となり、また収益認識会計基準を適用した影響も重なり、前年比マイナス31億5,300万円となりました。

セグメント利益は、生産効率向上のための取り組みを継続的に行いましたが、主原材料・資材等の価格上昇が想定以上だったことに加え、販促費・広告宣伝費・旅費交通費が上乗せされたことで減益となりました。

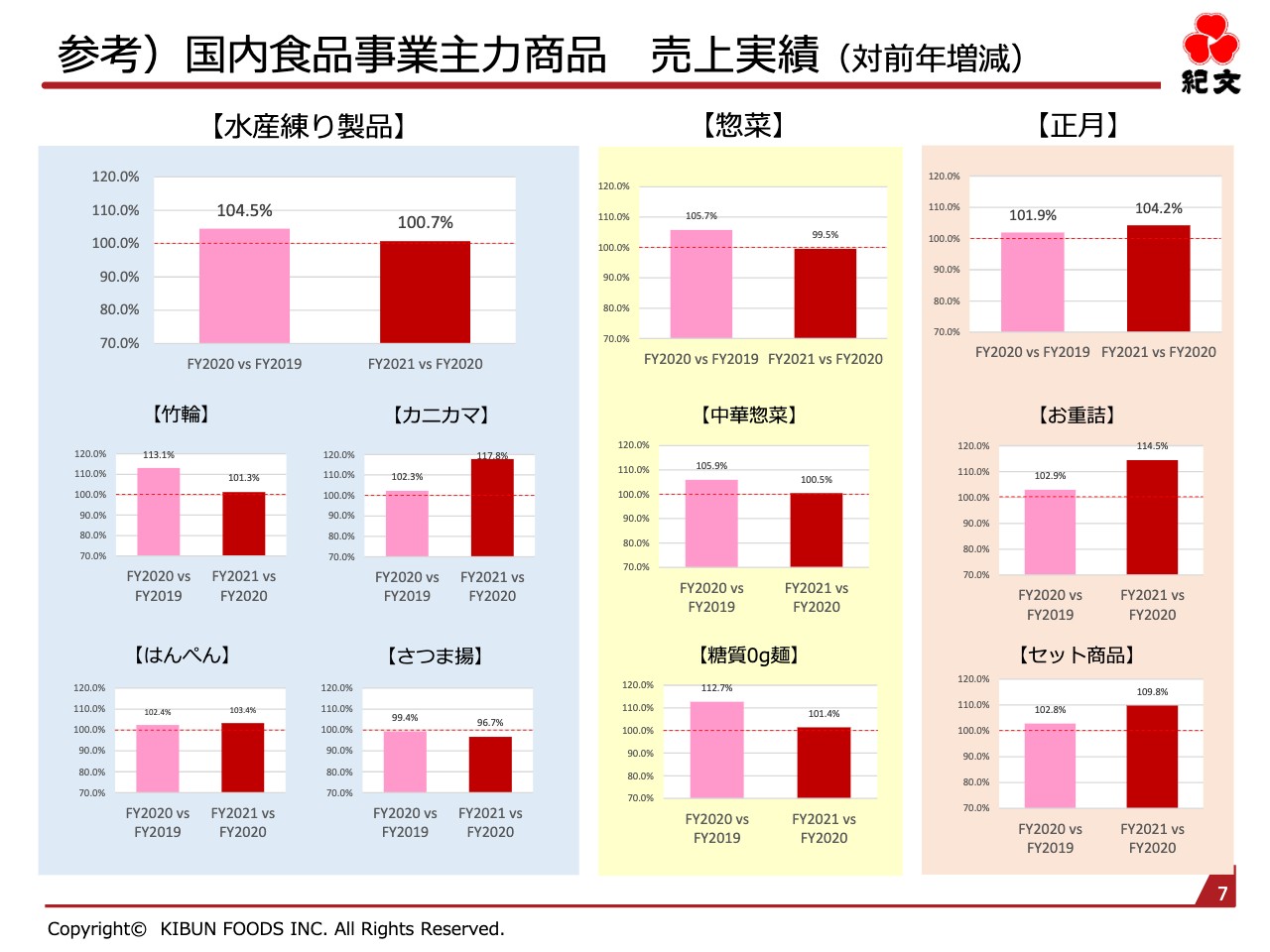

参考)国内食品事業主力商品 売上実績 (対前年増減)

国内食品事業の主力商品について、売上実績の前年比を紹介します。水産練り製品総体では前年比100.7パーセントでした。商品別では、竹輪101.3パーセント、カニカマ117.8パーセント、はんぺん103.4パーセント、さつま揚96.7パーセントです。惣菜は99.5パーセントでしたが、中華まんじゅう等が好調に推移し、中華惣菜は100.5パーセント、「糖質0g麺」は101.4パーセントと堅調でした。

正月商品については、総体では104.2パーセントでしたが、その内訳として、お重詰が114.5パーセント、セット商品が109.8パーセントでした。

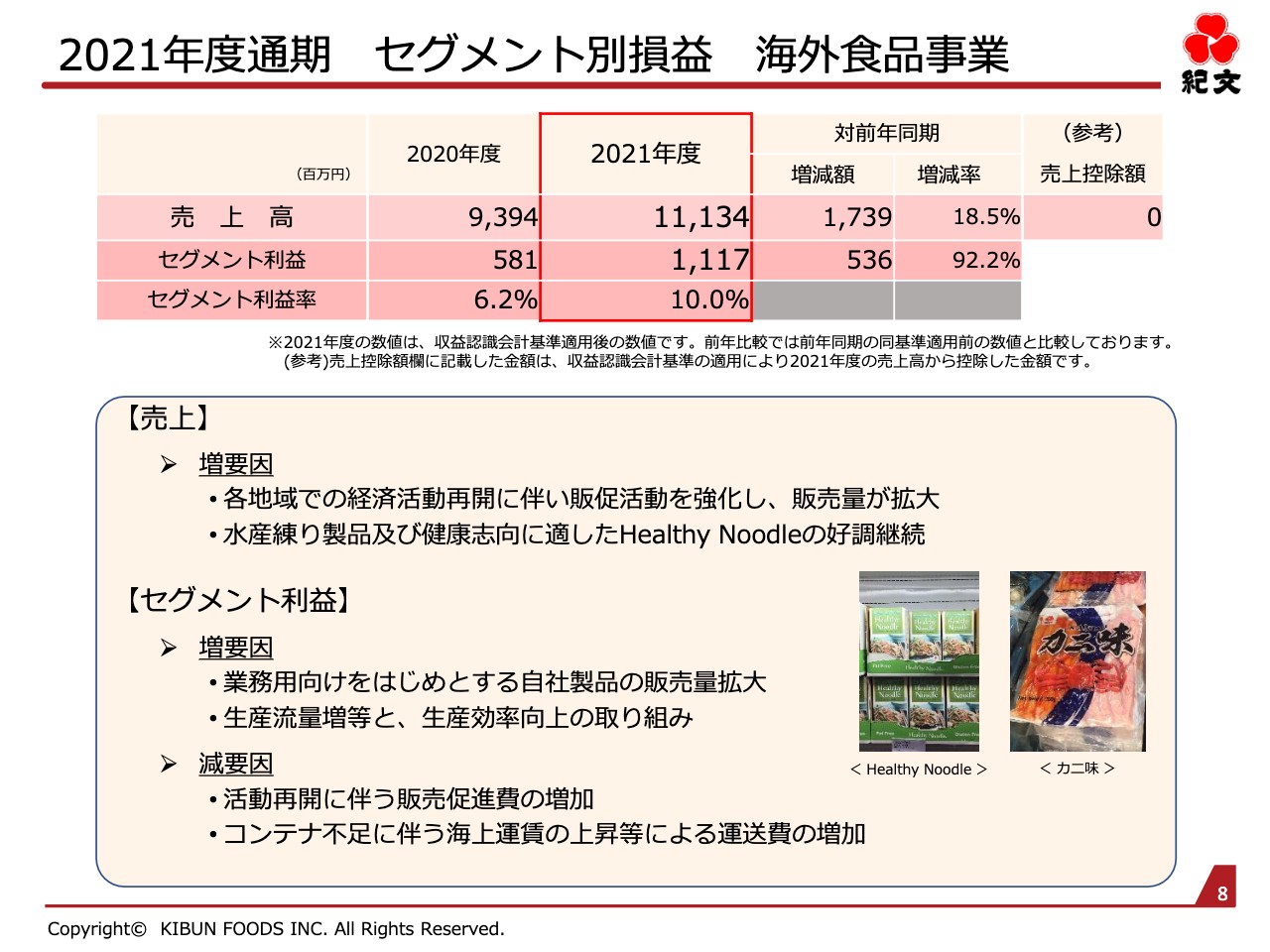

2021年度通期 セグメント別損益 海外食品事業

次に海外食品事業です。各地域での経済活動の再開に伴い、販促活動を強化したことで販売量が拡大するとともに、水産練り製品や健康志向に適した「Healthy Noodle」が好調に継続し、売上増となりました。

セグメント利益については、活動再開に伴う販売促進費や、コンテナ不足に伴う海上運賃などの運送費が増加しましたが、業務用向けをはじめとする自社製品販売量の拡大や生産流量の増加、生産効率向上への取り組み等により、増益となりました。

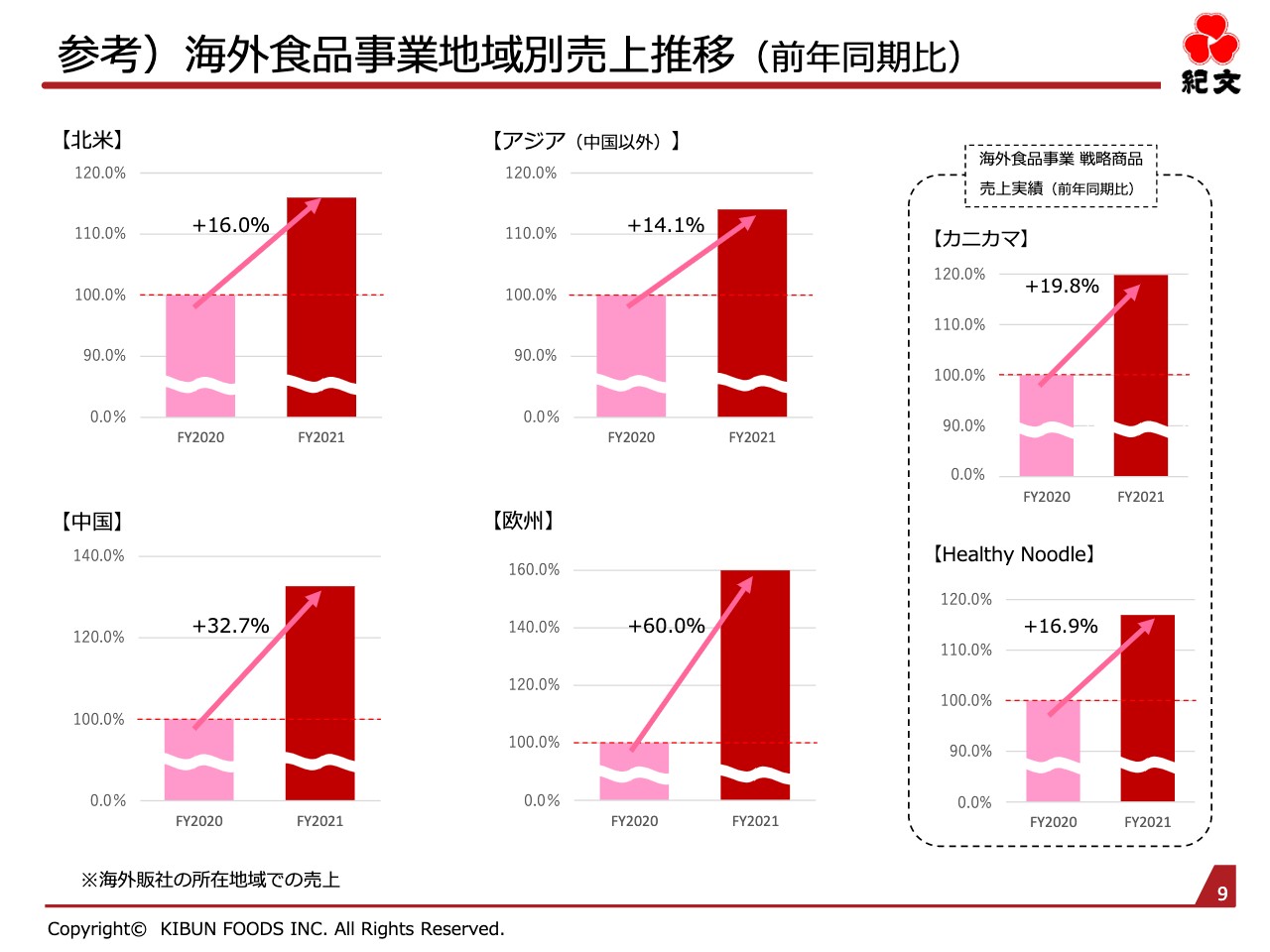

参考)海外食品事業地域別売上推移(前年同期比)

地域別売上高の前年からの推移です。北米は116パーセント、中国は132.7パーセント、中国を除くアジアは114.1パーセント、ヨーロッパ(欧州)は160パーセントでした。

スライドの右側に、海外食品事業の戦略商品として2つ挙げています。売上高の前年比は「カニカマ」が119.8パーセント、「Healthy Noodle」が116.9パーセントで推移しました。

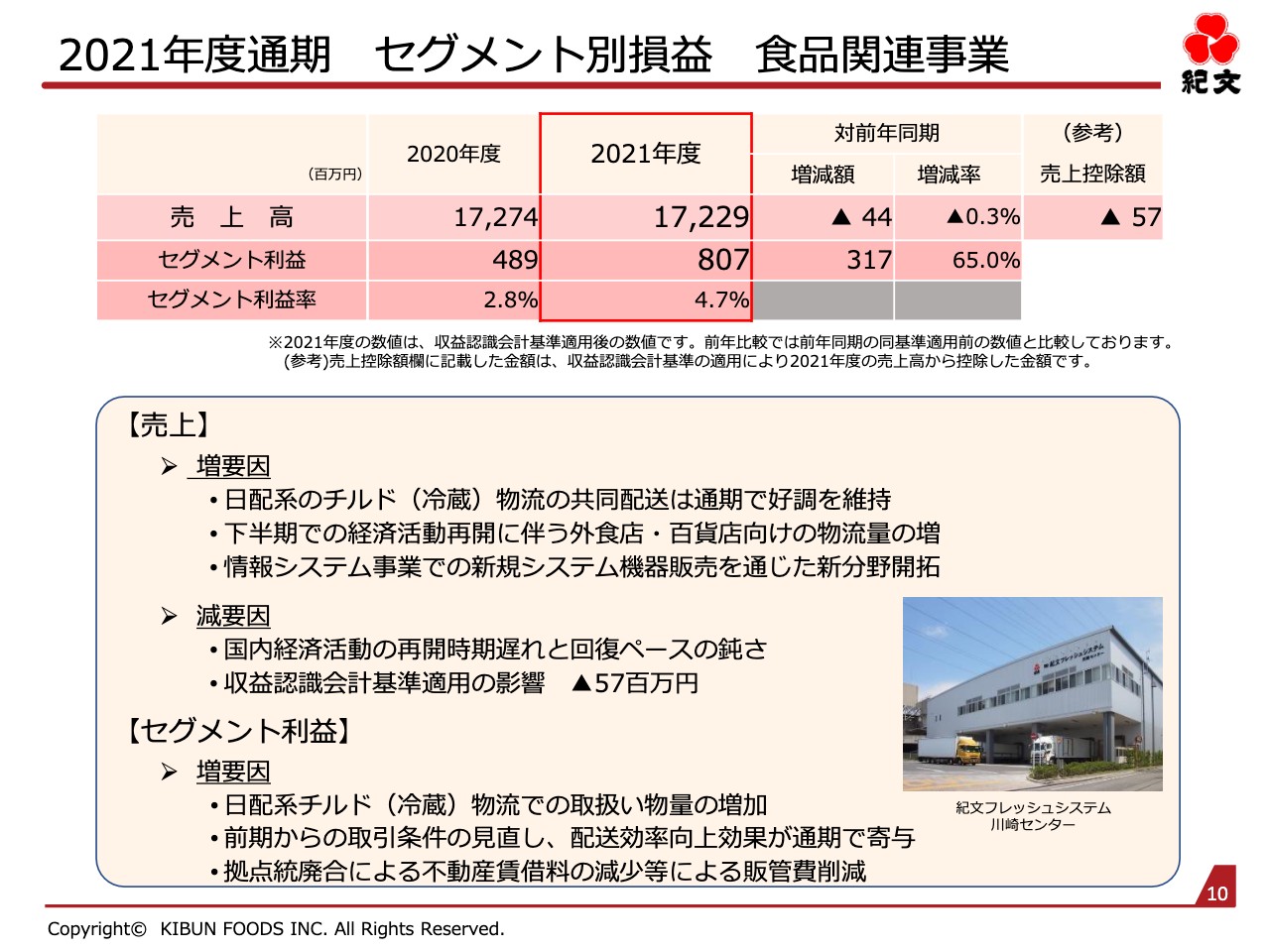

2021年度通期 セグメント別損益 食品関連事業

食品関連事業です。売上の増加要因として3点挙げられます。1点目は日配系のチルド物流の共同配送が通期で好調を維持したこと、2点目は経済活動の再開に伴う外食店・百貨店へ向けた物流量が下半期に増加したことです。3点目は、情報システム事業において新たな分野が開拓でき、新規システム機器の販売が寄与したことです。

一方で減収要因としては、国内経済活動において再開時期が遅れ、かつ回復ペースが鈍かったことや、収益認識会計基準適用の影響などが挙げられます。

セグメント利益は、日配系チルド物流の取扱い物量が増加したことや、前期からの取引条件の見直しや配送効率向上効果が通期で寄与したこと、さらに、拠点統廃合による不動産賃借料が減少し、販管費が削減できたこと等により増益で着地しました。

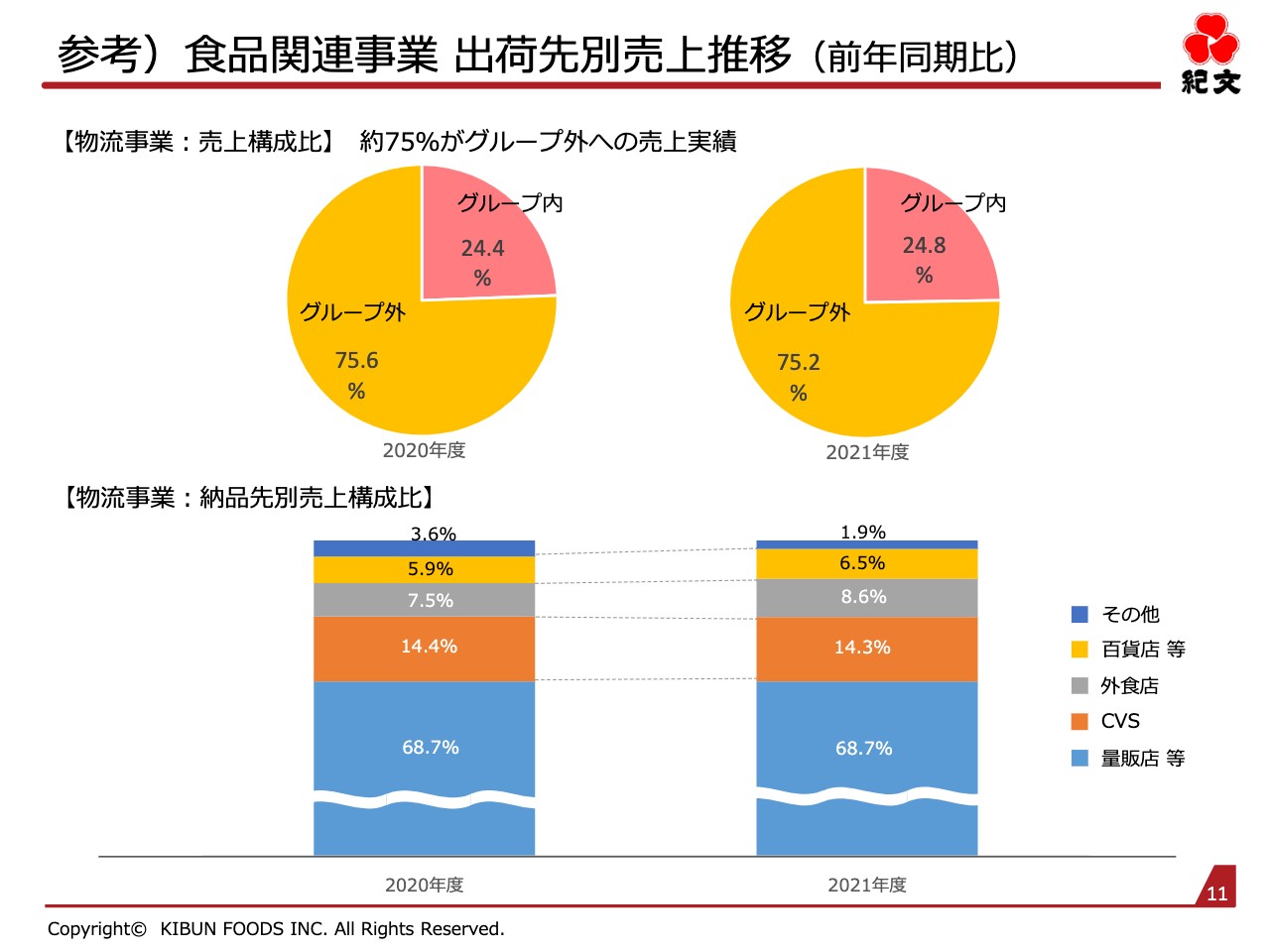

参考)食品関連事業 出荷先別売上推移(前年同期比)

上段は、物流事業におけるグループ内とグループ外の売上構成比です。グループ内売上が24.8パーセント、グループ外売上が75.2パーセントで、割合は前年と同傾向で続きました。

下段は、同じく物流事業における納品先別の売上構成比です。外食店と百貨店等の割合が前年に比べて増えています。

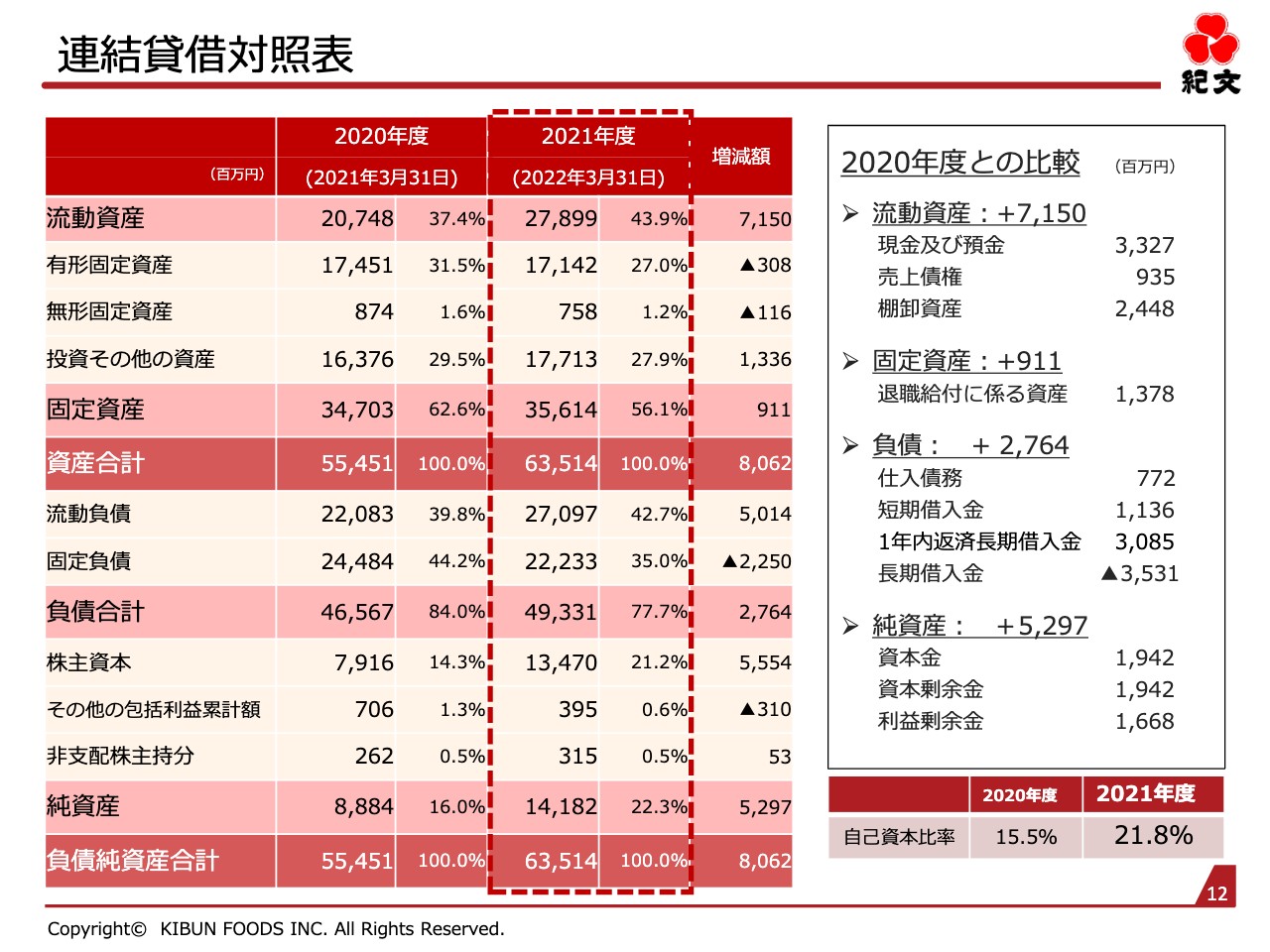

連結貸借対照表

連結貸借対照表です。流動資産は前年比プラス71億5,000万円となりました。この増額の内訳は上表右側のとおりで、現金及び預金の増に加え、海外との営業活動の強化で、売上債権が前年比9億3,500万円プラスとなったことや、棚卸資産が前年比プラス24億4,800万円となったことなどがあります。

固定資産について、前年比プラス9億1,100万円となった背景には、退職給付に係る固定資産の増加13億7,800万円があります。負債については、先ほどお伝えした海外事業の活発化により前年比で仕入債務がプラス7億7,200万円、短期借入金がプラス11億3,600万円となっています。

純資産は、増資分と当期利益分が計上され、前年比プラス52億9,700万円となり、その結果2021年度の自己資本比率は21.8パーセント、前年比6.3ポイント増となりました。

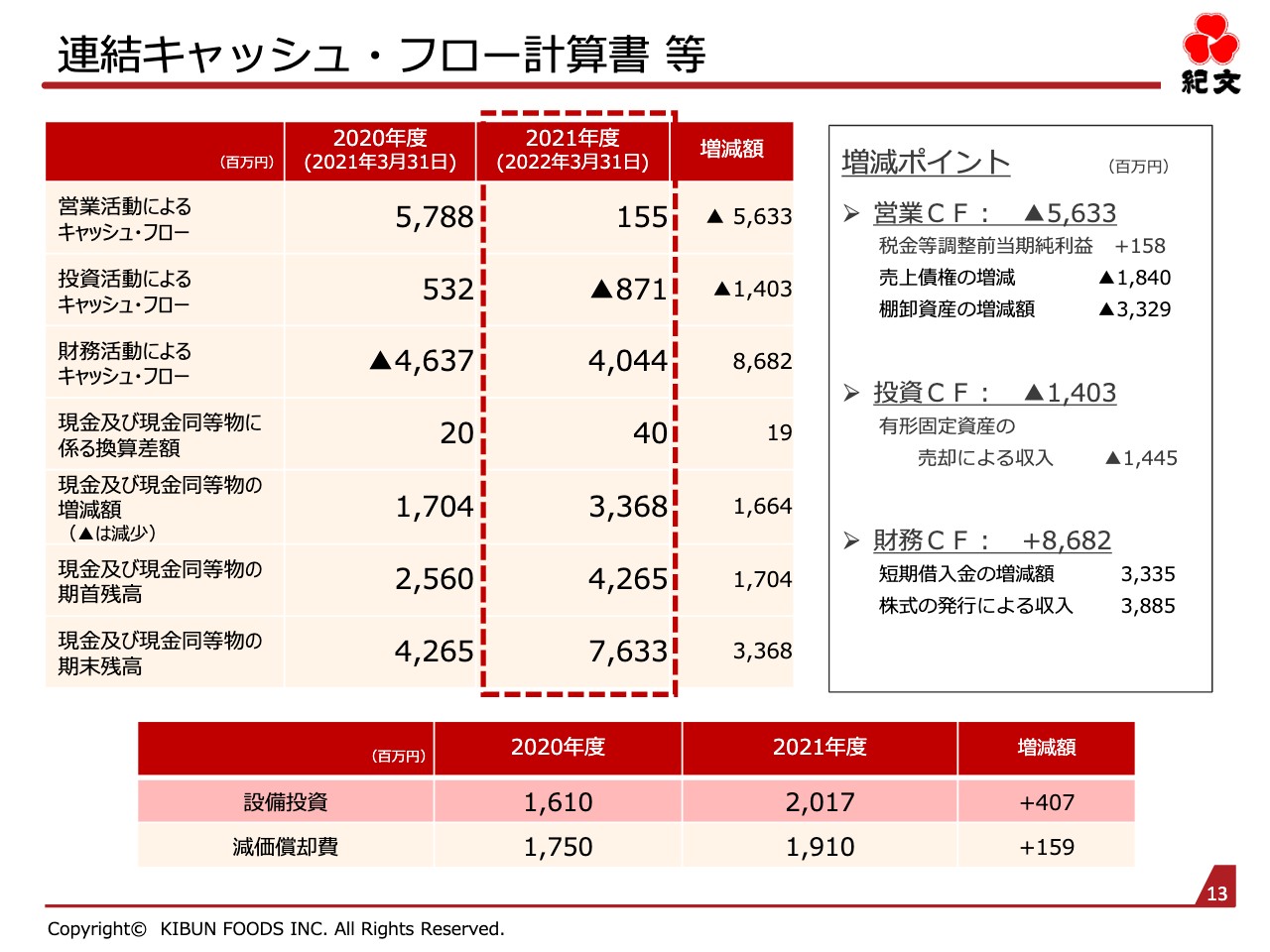

連結キャッシュ・フロー計算書等

連結キャッシュ・フロー計算書です。営業キャッシュ・フローは、前期比マイナス56億3,300万円となりました。この内訳は、先ほどもお話ししましたが、海外との取引増による売上債権の増減によりマイナス18億4,000万円となったことや、棚卸資産の増減でマイナス33億2,900万円となったことが挙げられます。

投資キャッシュ・フローについては、前年度は有形固定資産売却に伴う収入を計上していたため、前期比ではマイナス14億300万円となりました。

財務キャッシュ・フローについては、貿易決済に伴う短期借入金の増額や、新規株式発行の収入により、前期比プラス86億8,200万円となりました。

設備投資および減価償却については、設備投資は20億1,700万円、前期比プラス4億700万円となり、減価償却費は19億1,000万円で前期比プラス1億5,900万円となりました。

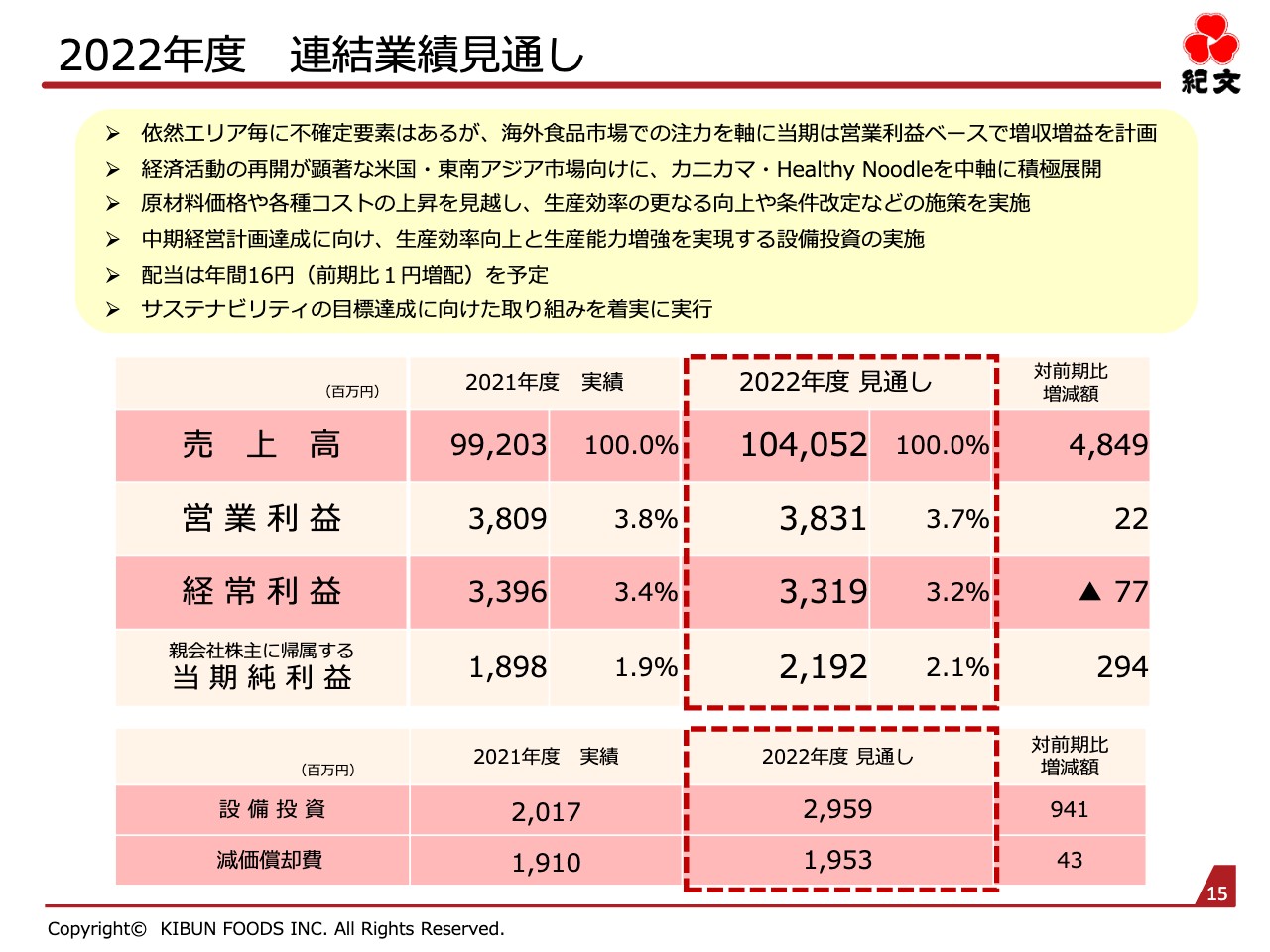

2022年度 連結業績見通し

2022年度の連結業績の見通しについてご説明します。

当期は、依然としてエリアごとに不確定な要素はありますが、海外食品事業での注力を軸に、営業利益ベースでの増収増益を計画しています。

具体的には、経済活動の再開が顕著なアメリカ・東南アジア向けに、「カニカマ」・「Healthy Noodle」を軸に積極的に展開していきます。一方で、原材料価格や各種コストの上昇を見越し、生産効率のさらなる向上と取引条件改定等の施策を実施していきます。

中期経営計画の達成に向けて、生産効率の向上と生産能力増強を実現する設備投資を実施していきます。配当は、前期比1円増配の年間16円を予定しています。

また、サステナビリティの目標達成に向けた取り組みも、着実に実行していきます。

最終的な見通しでは、売上高は1,040億5,200万円とし、前年比104.9パーセントを目指します。営業利益は38億3,100万円、経常利益は33億1,900万円を計画し、親会社株主に帰属する当期純利益は21億9,200万円を計画しています。

また、設備投資は29億5,900万円で、前年比プラス9億4,100万円とし、減価償却については19億5,300万円で、前年比プラス4,300万円となる見通しです。

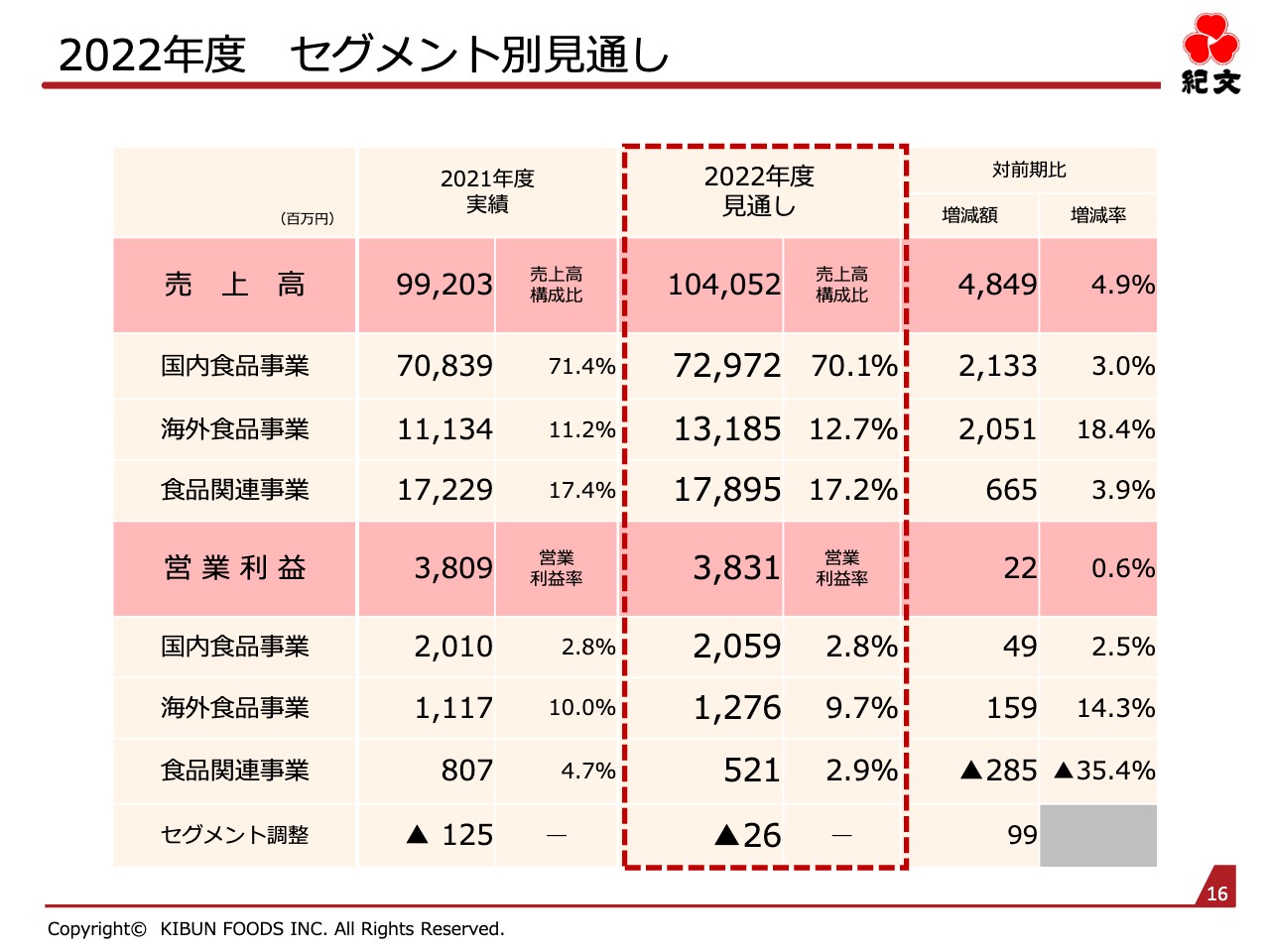

2022年度 セグメント別見通し

セグメント別見通しです。

国内食品事業は、売上高729億7,200万円で、前年比103パーセントです。営業利益は20億5,900万円です。

海外食品事業は、売上高131億8,500万円で、前年比118.4パーセントです。営業利益は12億7,600万円です。

食品関連事業は、売上高178億9,500万円で、前年比103.9パーセントです。営業利益は5億2,100万円となる見込みです。

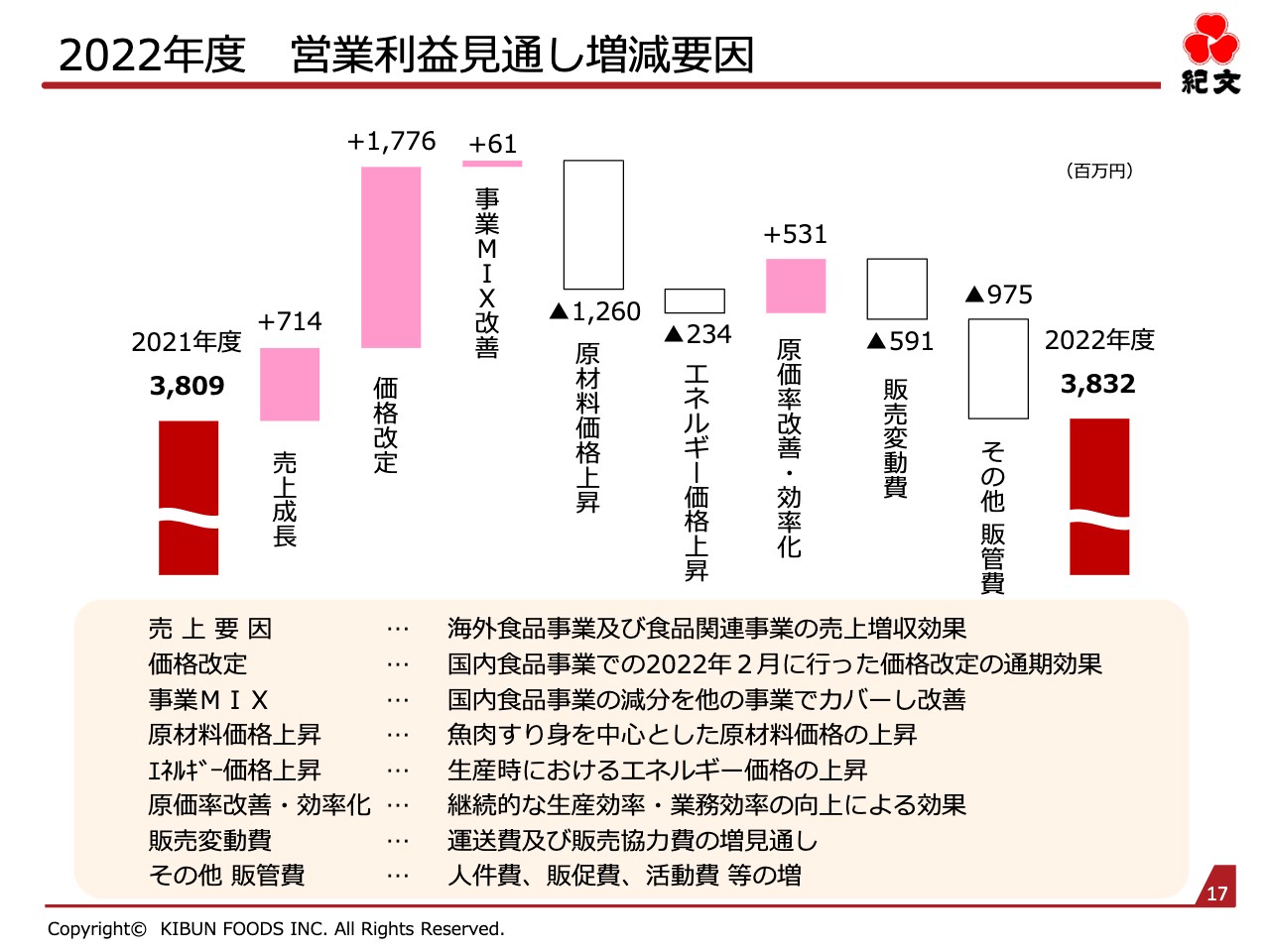

2022年度 営業利益見通し増減要因

営業利益見通しにおける増減要因です。2021年度の営業利益は、38億900万円でした。ここからまず売上成長として、海外食品事業および食品関連事業の売上増収効果を期待し、前年比プラス7億1,400万円を見込みます。

次に、価格改定とありますが、国内食品事業で2022年2月に実施した価格改定の通期効果を見込み、前年比プラス17億7,600万円となります。

また事業MIX改善では、国内食品事業の減少分を他のセグメントでカバーし改善することで、前年比プラス6,100万円としています。ただし、ここから魚肉すり身を中心とした原材料価格の上昇分として前年比マイナス12億6,000万円、さらにエネルギー価格の上昇分としてマイナス2億3,400万円を見込みます。

原価率改善・効率化では、継続的な生産効率・業務効率の向上による効果を見越し、前年比プラス5億3,100万円としています。販売変動費では、運送費や販売協力費等の経費の増加で、前年比マイナス5億9,100万円を見込みます。

その他販管費として、人件費、販促費、活動費等の増加を踏まえて前年比マイナス9億7,500万円を見込み、営業利益は38億3,200万円の見通しとしています。

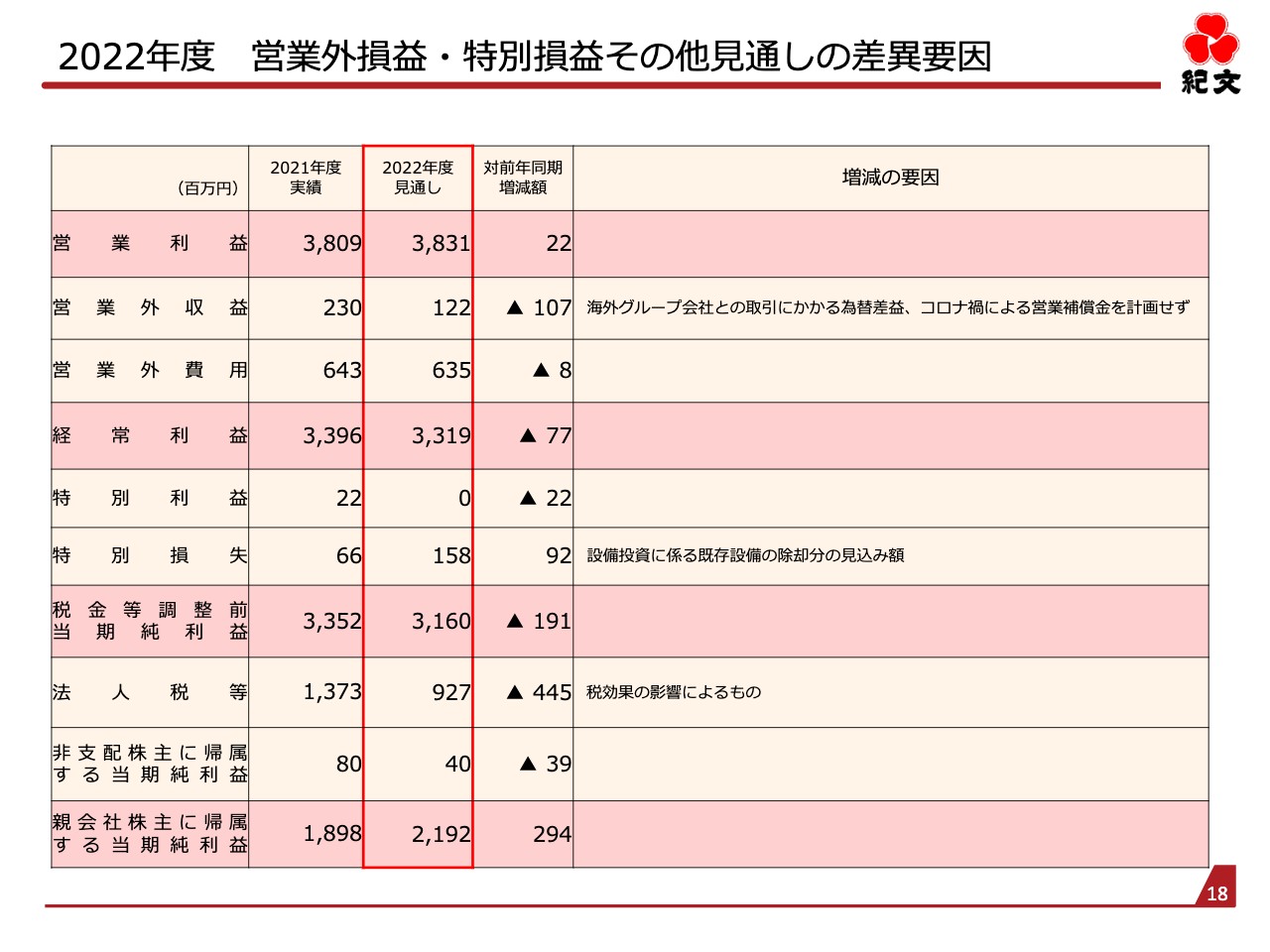

2022年度 営業外損益・特別損益その他見通しの差異要因

営業外損益・特別損益の主な差異要因についてご説明します。営業外収益については、海外グループ会社との取引に係る為替差益と、コロナ禍による営業補償金を計画に織り込まずに、前年比マイナス1億700万円としています。

特別損失は、設備投資に係る既存設備の除却分の見込み額などにより前年比プラス9,200万円としています。法人税等としては、税効果影響などを含め前年比マイナス4億4,500万円を計画しています。

2022年度 国内食品事業 取り組み

セグメントごとの具体的な取り組みについてご説明します。

まず国内食品事業について、発売25周年を迎えた当社のオリジナル商品「チーちく」や「魚河岸あげ」、独自製法で作る「すみっコぐらし」などのキャラクター蒲鉾を通して、水産練り製品などの主力商品カテゴリーでのシェアの拡大を図ります。

また、簡便・即食の内食ニーズに合致した商品開発と「糖質0g麺」などの健康志向に対応した商品展開を拡大し、SNSなどを活用した新たな顧客層との接点の開拓と企業・商品ブランドの訴求に取り組んでいきます。

生産効率の向上と供給能力の増強に向けた積極的投資も行い、コスト競争力を高め、収益性向上を図るとともに、新常態に適した業務改善を推進していきます。

2022年度 海外食品事業 取り組み

海外食品事業については、グローバル戦略商品であるカニカマを中心とした水産練り製品の現地マーケットへの導入を促進します。市場トレンドである健康志向ニーズに対応した「Healthy Noodle」の展開エリアを拡大し、現地マーケティングを通じたエリア別戦略と商品開発を強化していきます。

また、グローバルワイドでの供給能力増強と生産効率の向上に向けた積極的な投資も行っていきます。

2022年度 食品関連事業 取り組み

食品関連事業は、当社グループの強みである全国物流網による共同配送でのチルド物流を積極的に展開します。加えて、EC物流・ラストワンマイル配送など、さまざまなロジスティクスサービスをバランスさせて提案し、物流受託を推進していきます。一方、燃料コストなどの上昇も想定されることから、配送の効率化などの原価率低減に向けた取り組みも着実に実行していきます。

情報システム事業では、虹彩認証機などのシステム機器販売の新分野を積極的に開拓していきます。

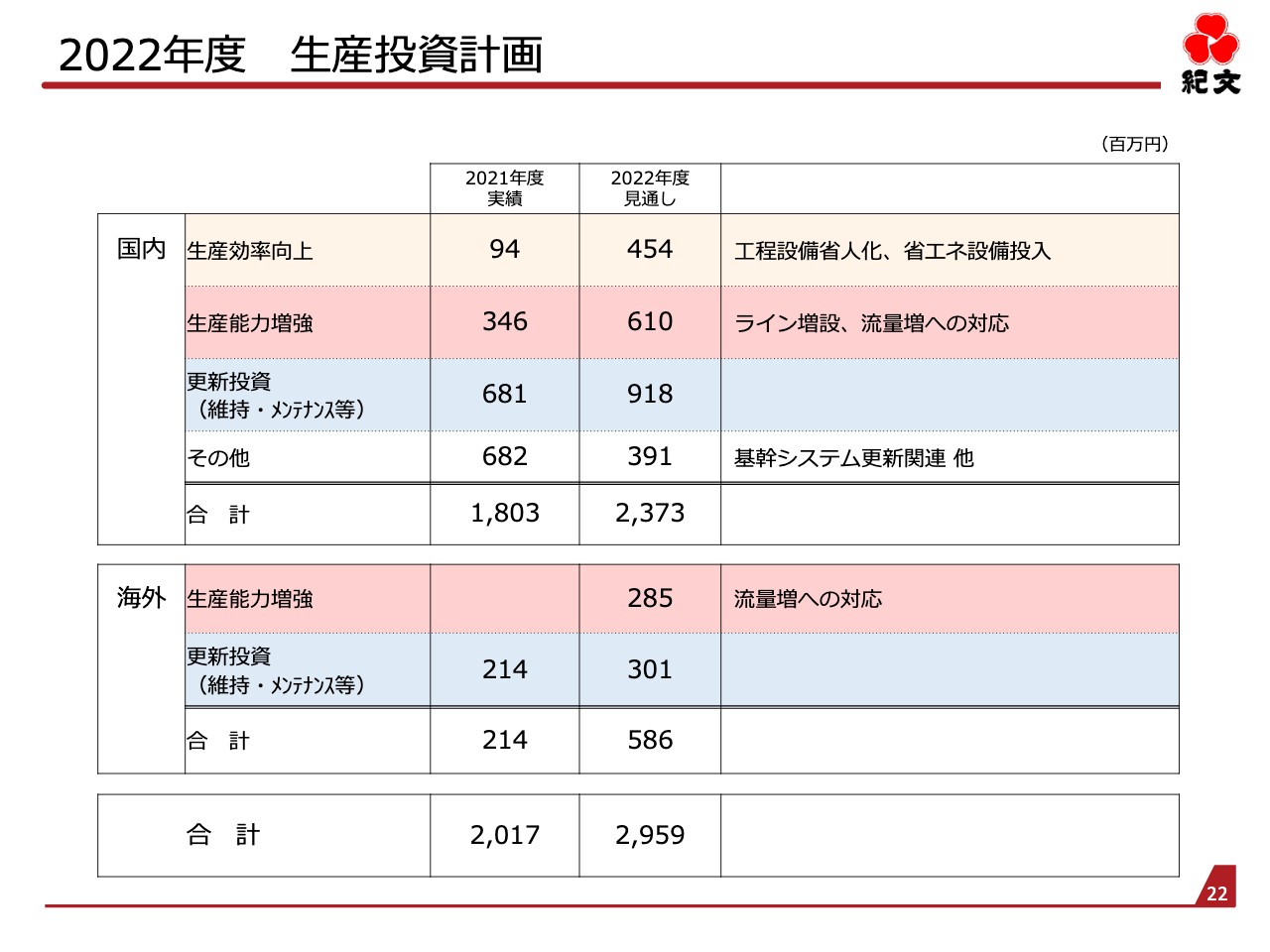

2022年度 生産投資計画

生産投資計画の内容についてご説明します。

国内では、工程設備の省人化や省エネ設備の投入など、生産効率の向上を図るために4億5,400万円、ライン増設や流量増といった生産能力増強として6億1,000万円、維持・メンテナンスなどの更新投資として9億1,800万円、基幹システムの更新関連などで3億9,100万円を計画し、合計23億7,300万円となる見通しです。

海外では、流量増のための生産能力増強として2億8,500万円、維持・メンテナンスなどの更新投資として3億100万円の合計5億8,600万円を予定しています。

国内・海外を合わせて、29億5,900万円の投資を計画しています。

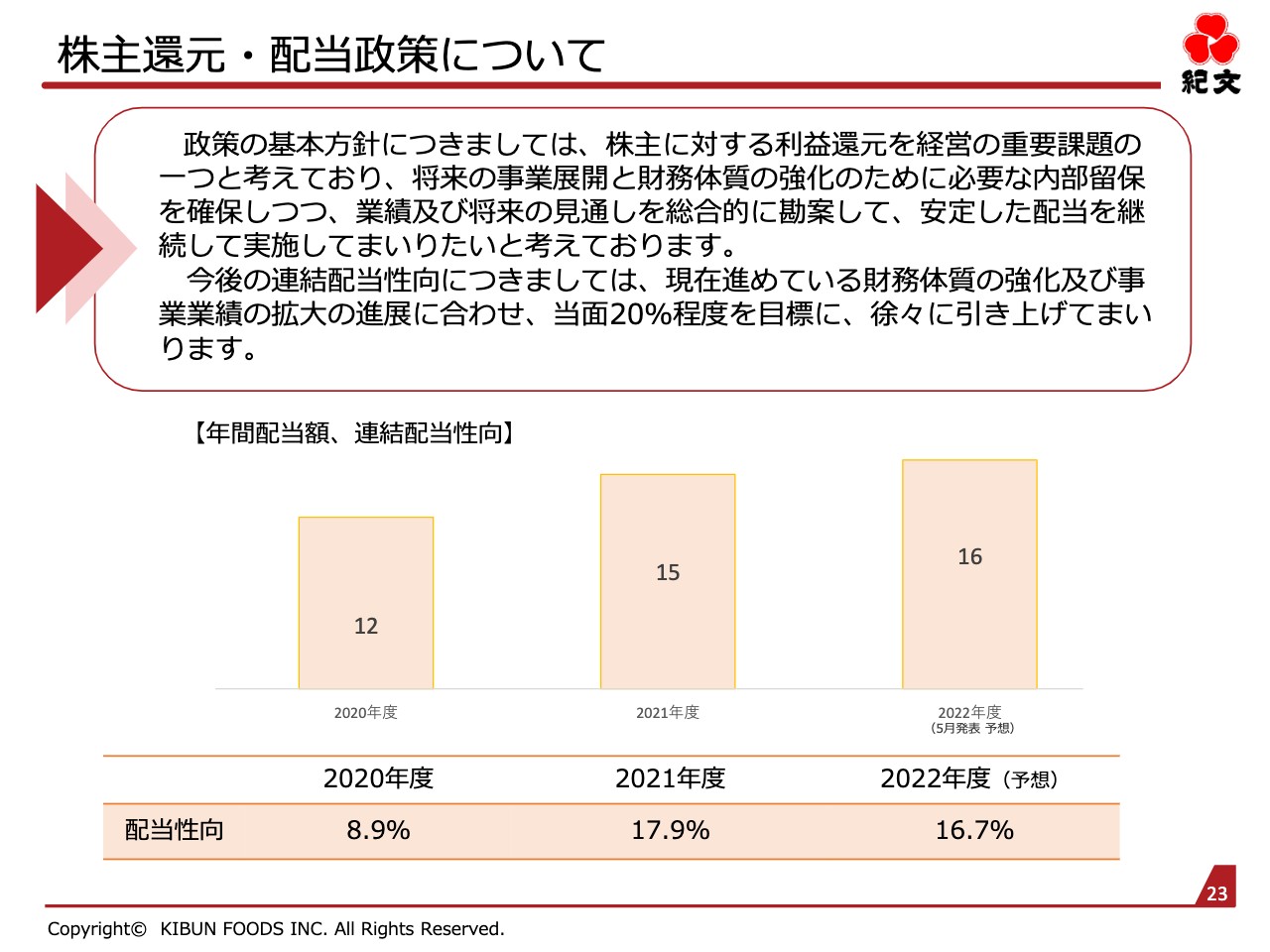

株主還元・配当政策について

株主さまへの還元・配当政策についてご説明します。政策の基本方針として、株主さまに対する利益還元を経営の重要課題の1つとして考えています。将来の事業展開と財務体質の強化のために必要な内部留保を確保しつつ、業績および将来の見通しを総合的に勘案して、安定した配当を継続して実施していきたいと考えています。

今後の連結配当性向については、現在進めている財務体質の強化および事業業績拡大の進展に合わせ、当面20パーセント程度を目標に、徐々に引き上げていきます。2022年度の配当は、1円増の16円を予定しています。

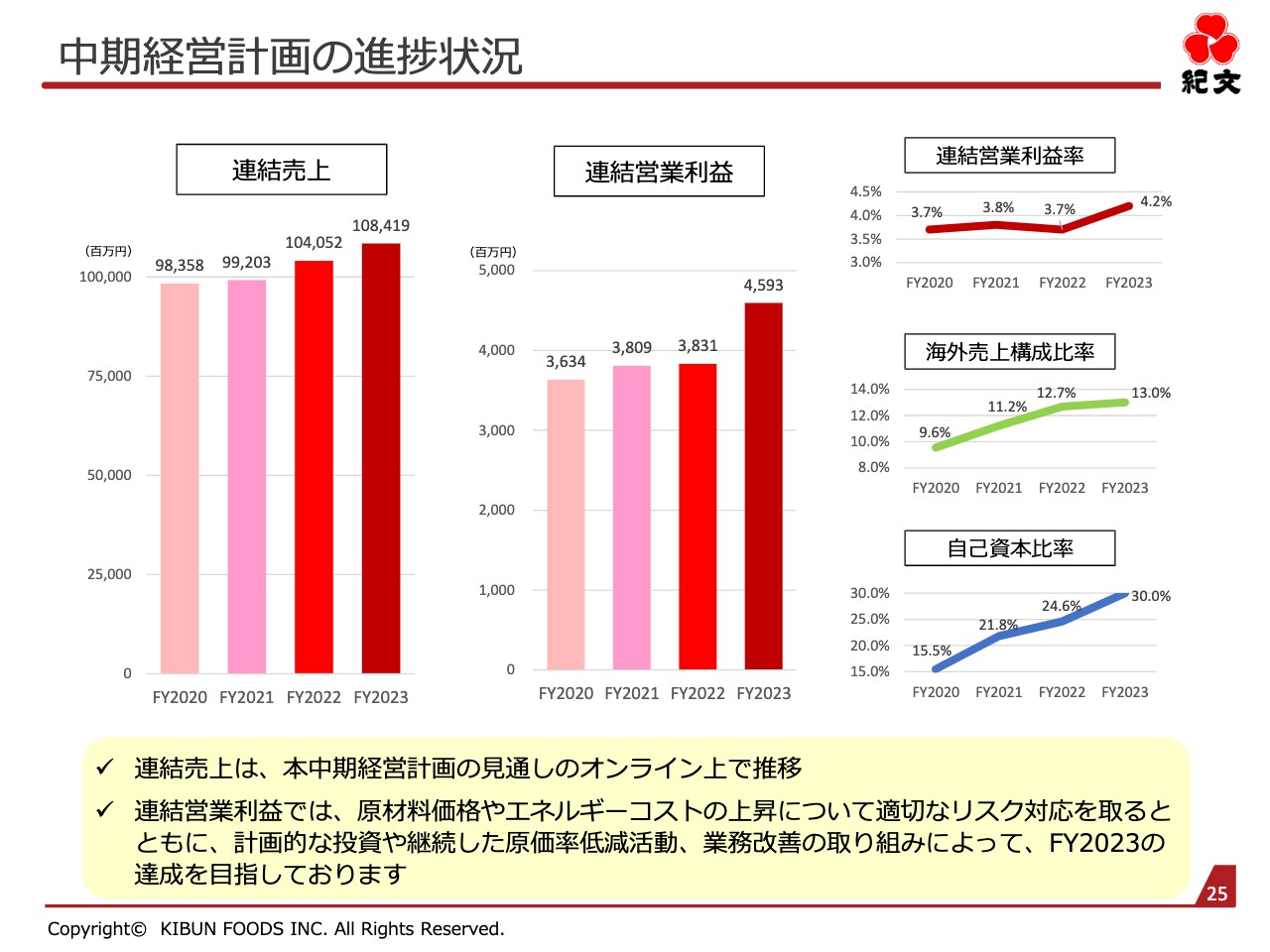

中期経営計画の進捗状況

「中期経営計画2023」の進捗をご説明します。

連結売上は、本中期経営計画の見通しのオンライン上で推移しています。連結営業利益は、原材料の価格やエネルギーコストの上昇について適切なリスク対応を取るとともに、計画的な投資や継続した原価率の低減、業務改善の取り組みによって、2023年度の目標達成を目指しています。

なお、当社グループとして重要なKPIが3つあります。連結営業利益率は2023年度の4.2パーセントを目標に当期は3.7パーセント、海外売上構成比率は同じく13パーセントを目標に12.7パーセント、自己資本比率は同じく30パーセントを目標に24.6パーセントを目指します。

経営ビジョン

経営理念は「革新と挑戦と夢」、ビジョンは「食を通じておいしさと楽しさを提供し、お客様の明るく健康な生活に貢献する会社」を挙げています。

経営方針は、2つ掲げています。1つ目は「おいしさと楽しさを『タンパク加工技術』と『品質衛生管理技術』の融合により実現し、お客様の満足度を向上し続けます」、2つ目は「食に関する幅広い事業展開により、社会の発展と豊かなライフスタイルの確立に貢献するグローバルな企業グループを目指します」です。

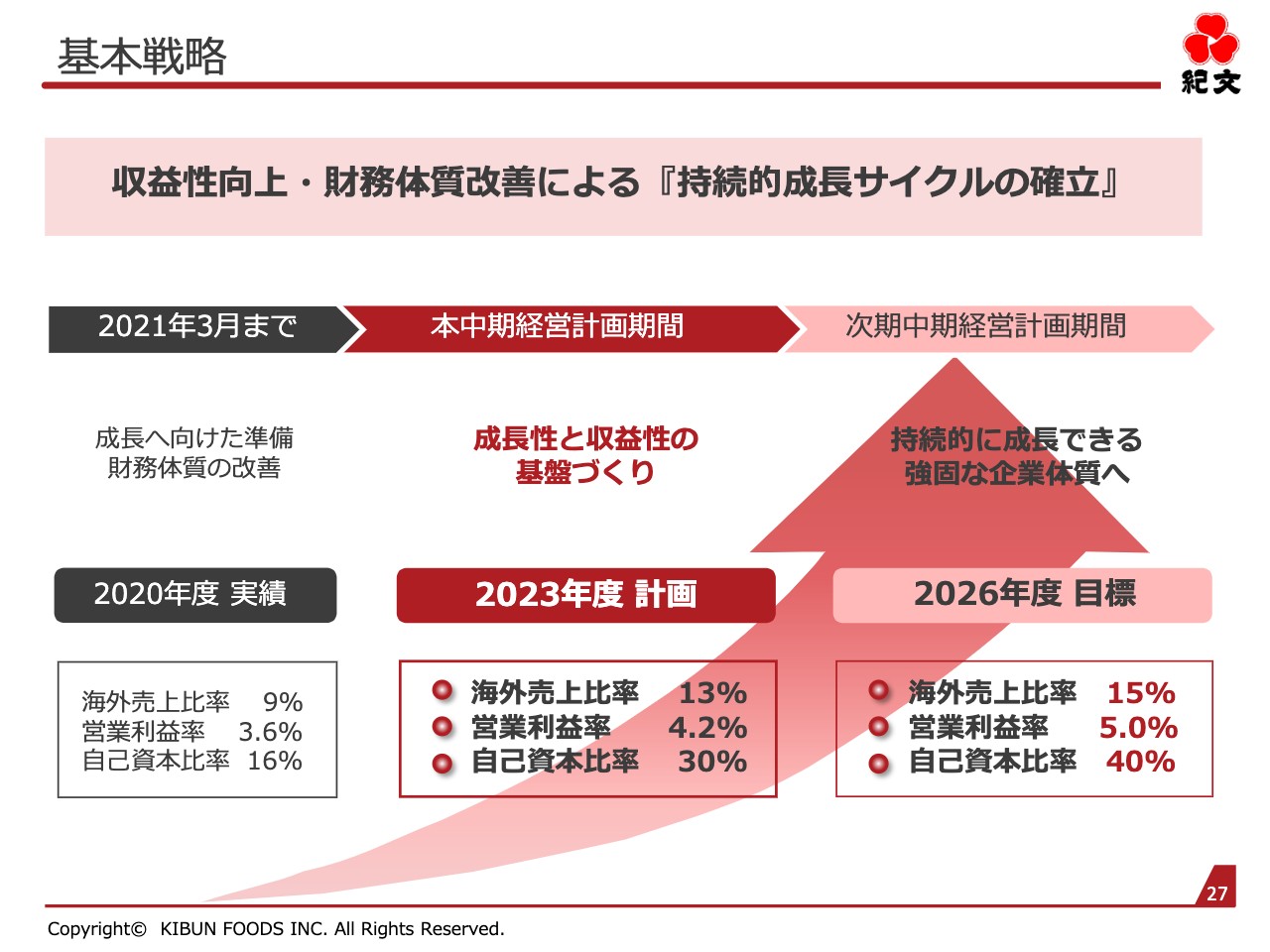

基本戦略

中期経営計画の基本戦略です。収益性向上・財務体質改善により、持続的な成長サイクルを確立します。本中期経営計画期間においては、成長性と収益性の基盤作りとして、海外売上比率13パーセント、営業利益率4.2パーセント、自己資本比率30パーセントを目指します。

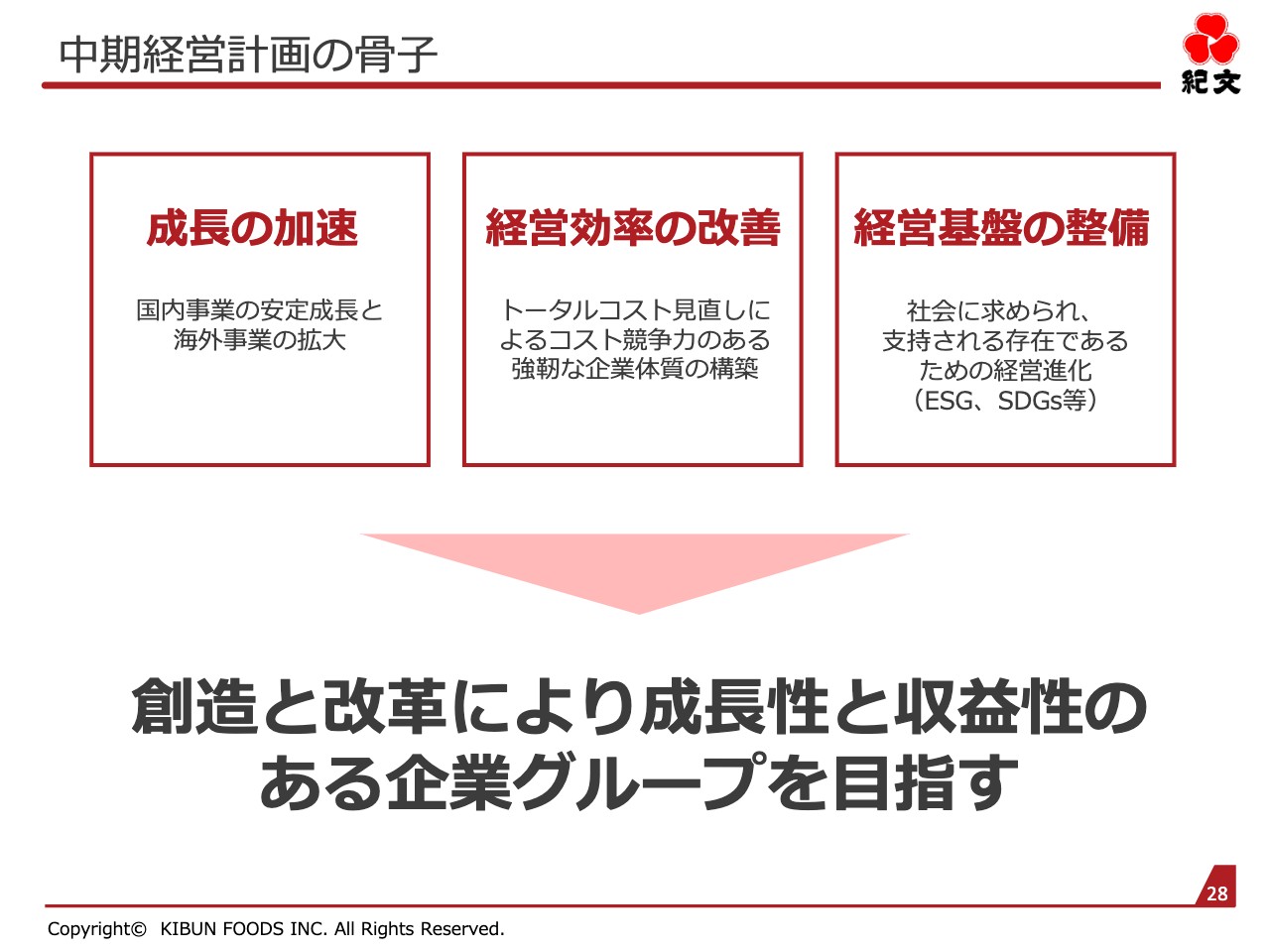

中期経営計画の骨子

中期経営計画の骨子は3つあります。1つ目は「成長の加速」、2つ目は「経営効率の改善」、3つ目は「経営基盤の整備」です。これらを通じた創造と改革により、成長性と収益性のある企業グループを目指します。

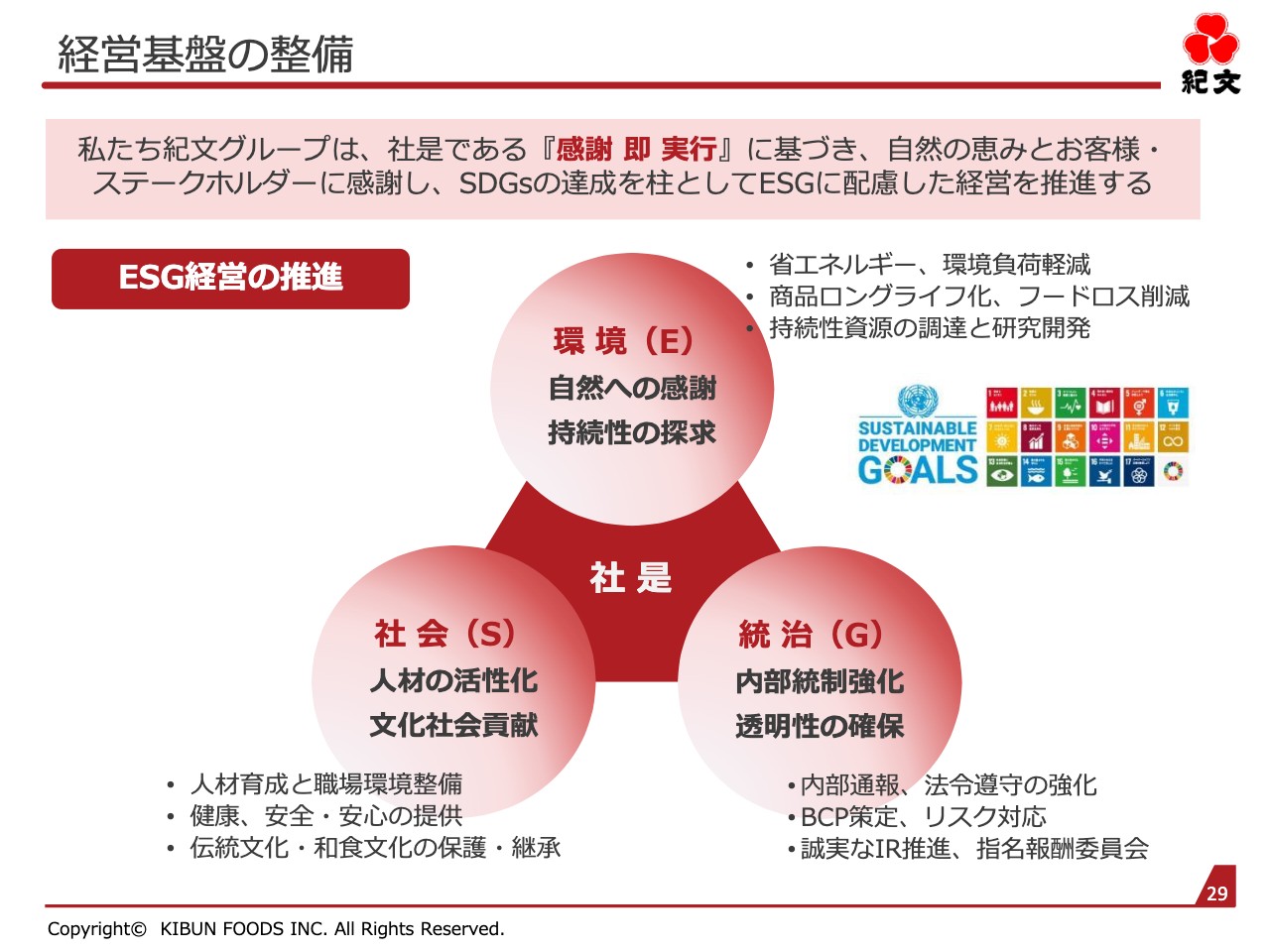

経営基盤の整備

経営基盤の整備についてご説明します。私たち紀文グループは、社是である「感謝 即 実行」に基づき、自然の恵みとお客さま・ステークホルダーのみなさまに感謝し、SDGsの達成を柱として、ESGに配慮した経営を推進していきます。

環境(E)では、自然への感謝や持続性の探求に取り組みます。社会(S)では、人材の活性化、文化社会への貢献を推進します。統治(G)では、内部統制を強化し、透明性を確保します。

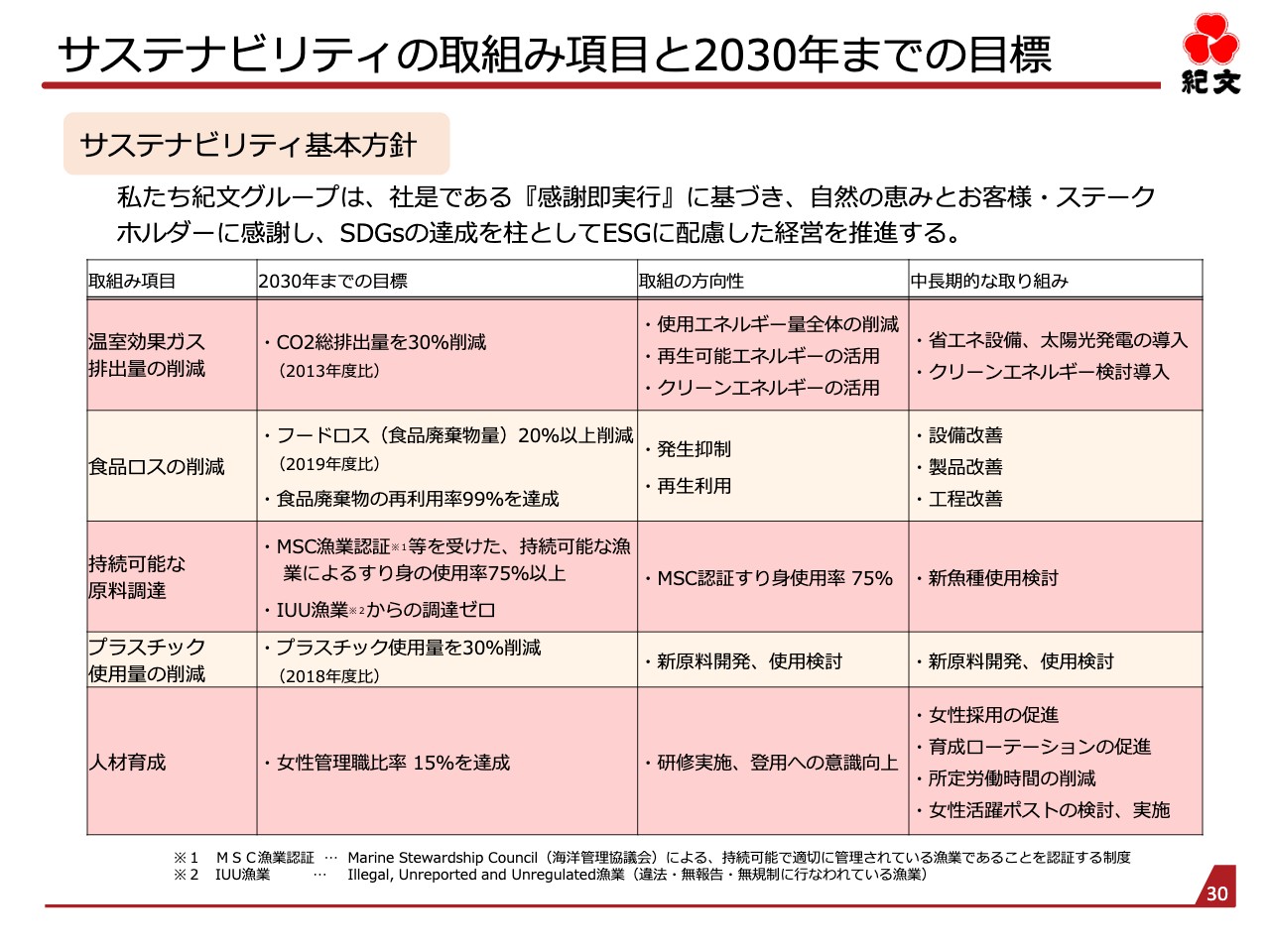

サステナビリティの取組み項目と2030年までの目標

当社グループのサステナビリティの重点的に取り組む内容として、5項目を挙げています。

1つ目の「温室効果ガス排出量の削減」については、CO2総排出量を2013年度比で30パーセント削減します。

2つ目の「食品ロスの削減」では、フードロスを2019年度比で20パーセント以上削減するとともに、食品廃棄物の再利用率99パーセントを達成します。

3つ目は「持続可能な原料調達」として、MSC漁業認証などを受けた持続可能な漁業によるすり身の使用率75パーセント以上と、IUU漁業からの調達ゼロを目指します。

4つ目は「プラスチック使用量の削減」です。プラスチック使用量を2018年度比で30パーセント削減していきます。

5つ目の「人材育成」については、女性管理職比率15パーセントの達成を目指します。

以上、2021年度の決算概要、2022年度の業績見通し、「中期経営計画2023」をご説明しました。

堤氏からのご挨拶

最後に、当社の代表として、この決算にあたり一言お話しさせていただきます。

当社は、昨年4月13日、東証1部に上場し、今回上場後初めての通期決算を迎えました。おかげさまで、実質的に営業利益ベースでは増収増益の結果となり、正直なところホッとしております。

振り返れば、四半期ごとに経営状況をご報告するたび、多くの機関投資家のみなさまや株主のみなさまからご指導・ご鞭撻をいただき、愚直に経営に取り入れてきました。その結果が功を奏したと考えており、改めて御礼申し上げます。ありがとうございました。

しかしながら、今年度、当社がおかれている状況については、魚肉すり身・小麦粉・油等の原材料価格の高騰、ガス・電気等のエネルギーコストの上昇、ガソリン等の物流費の高騰、そして為替の影響など、前期とは比較にならないほどの逆風を受けています。

このような状況ですが、当社は、一つひとつの課題を丁寧に施策に変えて実行することを続け、経営目標の売上・利益を達成し、掲げている「中期経営計画2023」を必ずや達成する所存です。

今後とも、引き続きご指導をよろしくお願い申し上げます。ありがとうございました。

新着ログ

「食料品」のログ