アイリッジ、主力の「OMO領域」は着実に実績を積み上げ堅調に推移 新規事業への投資も継続し更なる成長へ

2022年3⽉期通期実績ハイライト

小田健太郎氏:みなさま、こんにちは。株式会社アイリッジの小田でございます。本日はお忙しい中、弊社の決算説明会にご参加いただき誠にありがとうございます。それでは当期の決算概要のご説明を始めます。

2022年3月期通期実績のハイライトです。売上高は前年同期比プラス24.3パーセントの54億2,300万円、売上総利益は前年同期比プラス25.3パーセントの19億2,700万円、営業利益は前年同期比プラス202.6パーセントの3億4,200万円となりました。売上高、利益ともに2月10日に開示した修正業績予想を超える結果となりました。

事業環境については、デジタルマーケティング関連は引き続き良好で、本年も金融業界、鉄道業界、商業施設を中心とした弊社が強みとするリテール業界において、DX支援の案件を積み上げることができ、このような実績となっています。

また、新型コロナウイルスの影響を受けていたリアルプロモーション関連の事業環境については、コロナ禍前の水準までは戻っていませんが、下がっていたタイミングよりは回復傾向にあります。

このような事業環境の中で、本年は中長期的な成長に向けて積極的に採用や投資を進めていき、2022年3月期末時点の従業員数も前年同期比28.8パーセント拡大しており、しっかりと体制を整えつつある状況です。

2022年3⽉期 決算概要

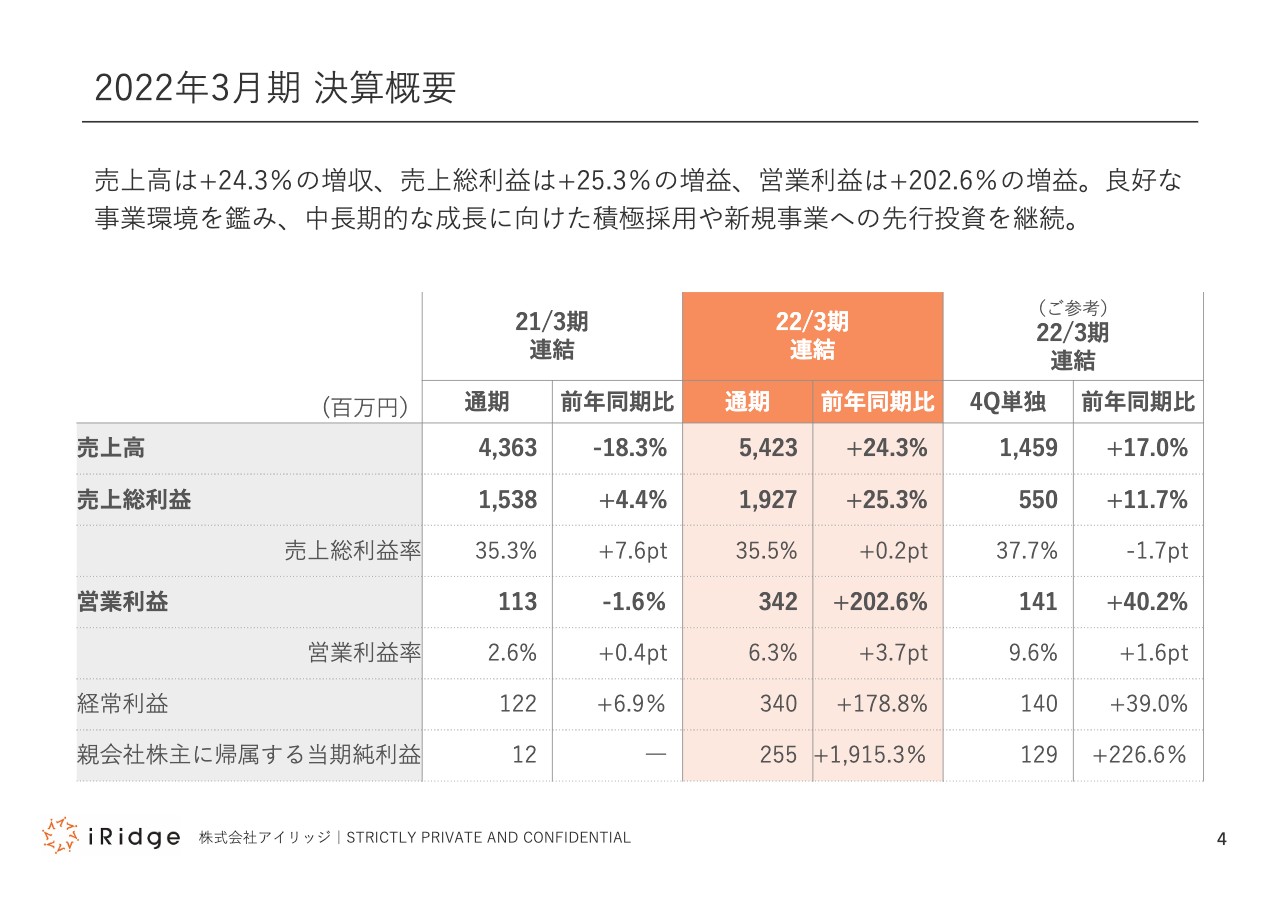

決算概要について、ただいまご説明した数字の内容のため割愛します。

2022年3⽉期 決算概要

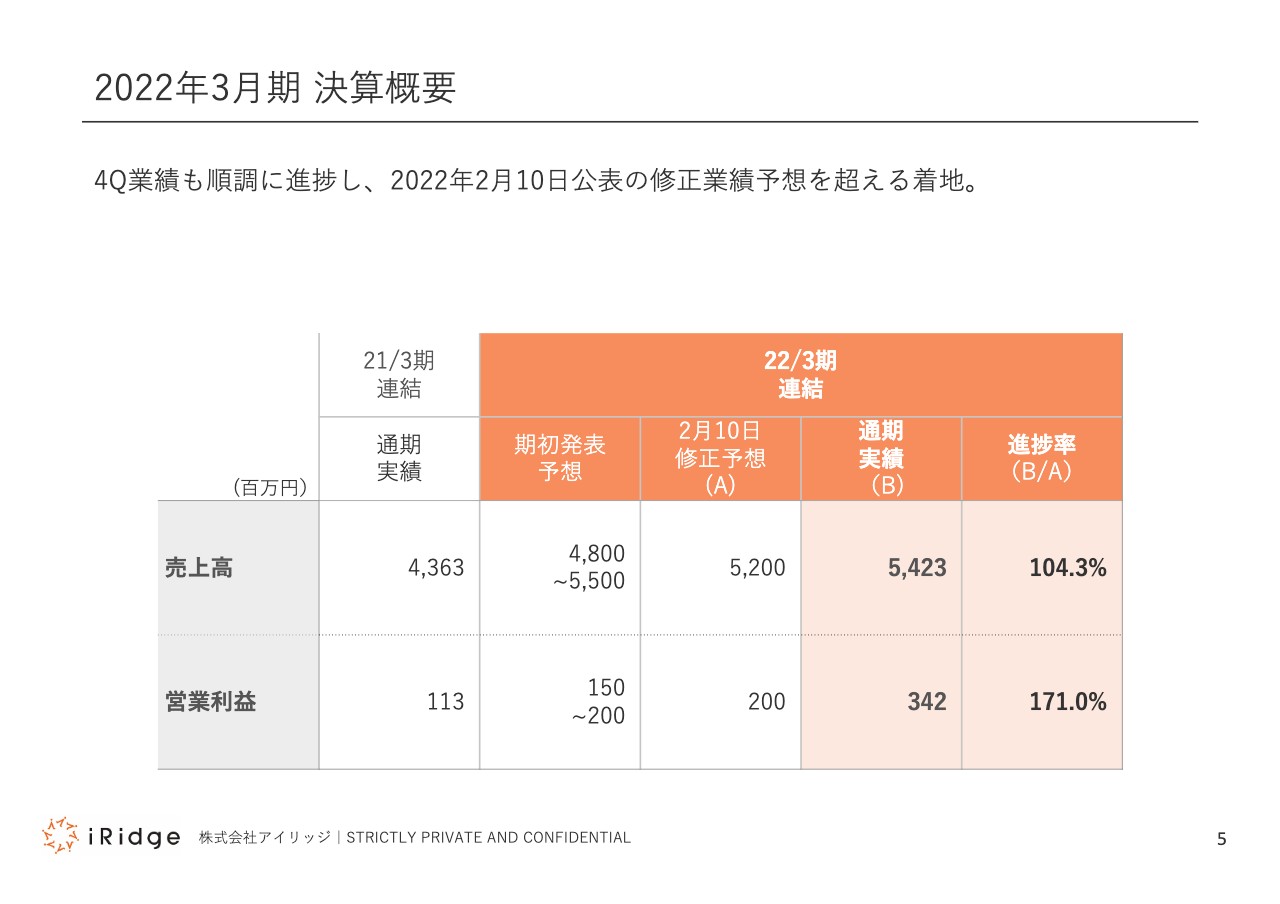

修正業績予想との比較についても、お話ししたとおりのため割愛します。

売上⾼の推移

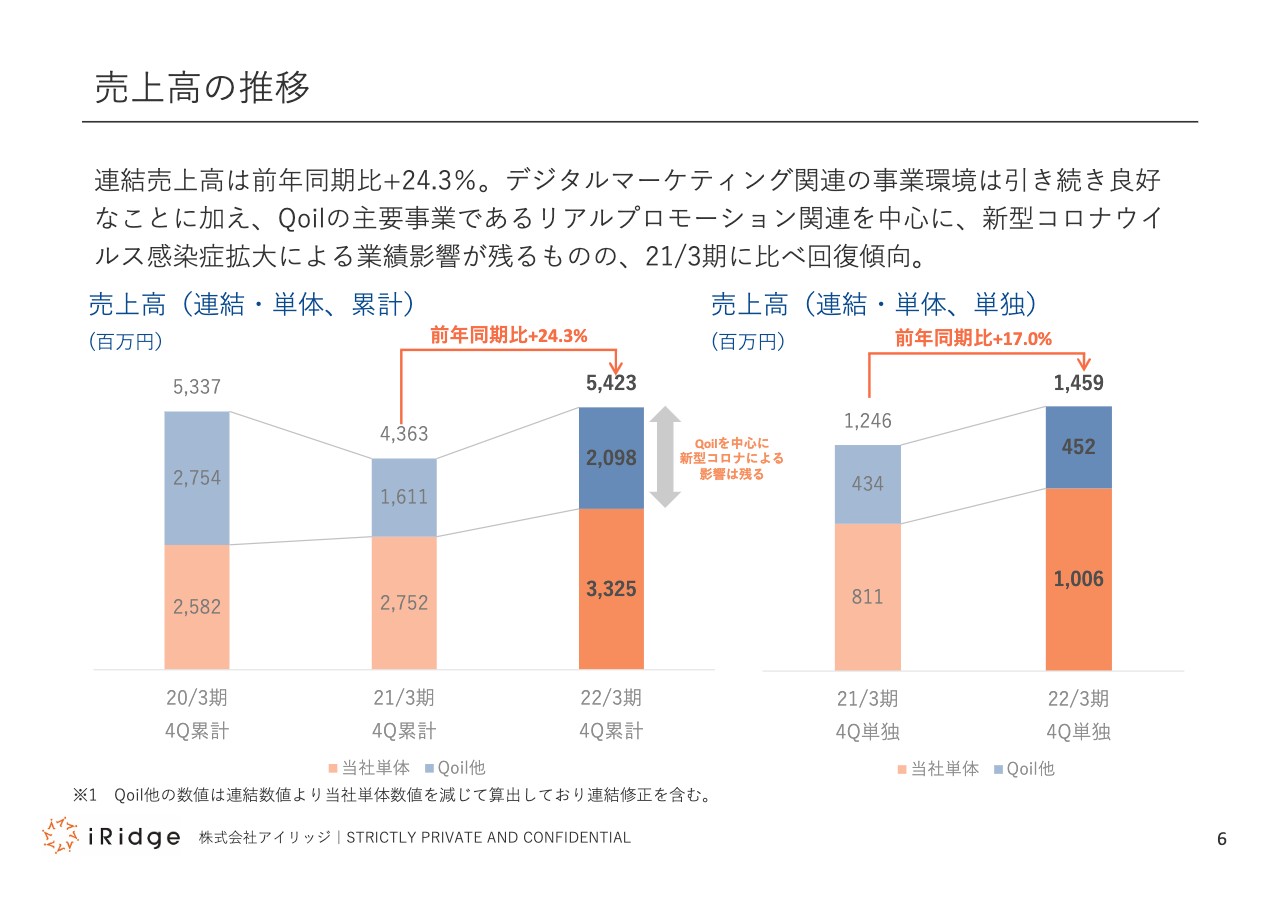

ハイライトでご説明した内容をもう少し詳しくご説明します。売上高の推移について、スライド左側のグラフが第4四半期までの累計、つまり通期の数字です。右側のグラフは第4四半期単独の数字であるため、累計の数字を使ってご説明します。

グラフの下側のオレンジ色の部分がアイリッジ単体の業績を示しています。主にアプリを中心としたデジタルマーケティング領域の業績ですが、足元のDXの市場環境の追い風を受け、しっかりとした成長を行うことができ、売上高は33億2,500万円となっています。

グラフの青色の部分は連結子会社であるQoilとフィノバレーの業績を示しています。Qoilはセールスプロモーション、マーケティング支援を主体とするビジネスを展開しており、リアル領域のセールスプロモーションの支援を行う関係から、2021年3月期はコロナ禍の影響を受け、一時、前の期に比べて縮小していました。

しかし、2022年3月期においてはコロナ禍前までは戻っていませんが、しっかりと回復基調になり、グループ全体で前年同期比プラス24.3パーセントになっています。

一方、フィノバレーについてはアイリッジ、Qoilと比べて事業規模はまだ小さく、今は成長に向けたトライを行っている最中です。そのため、連結業績に与える影響は少ないタイミングです。デジタル地域通貨というフィノバレーが行うビジネス領域は、非常に堅調に推移しており、導入実績も着々と進んでいるため、全体の成長に寄与している状況です。

原価率(連結)の推移

原価率の推移です。アイリッジではアプリの受託開発ニーズの大型化、高度化が進んでおり、非常に高度化するアプリ開発案件においても、原価率をしっかりコントロールして、上昇させないように低減傾向の維持を目指して取組みを進めています。

開発管理体制の強化や人材の積極採用によって、内製人員、内製体制を強化し、原価率の低減を目指して取組みを進めてきました。本年も引き続き、前の期に比べて原価率の改善が継続できている状況です。

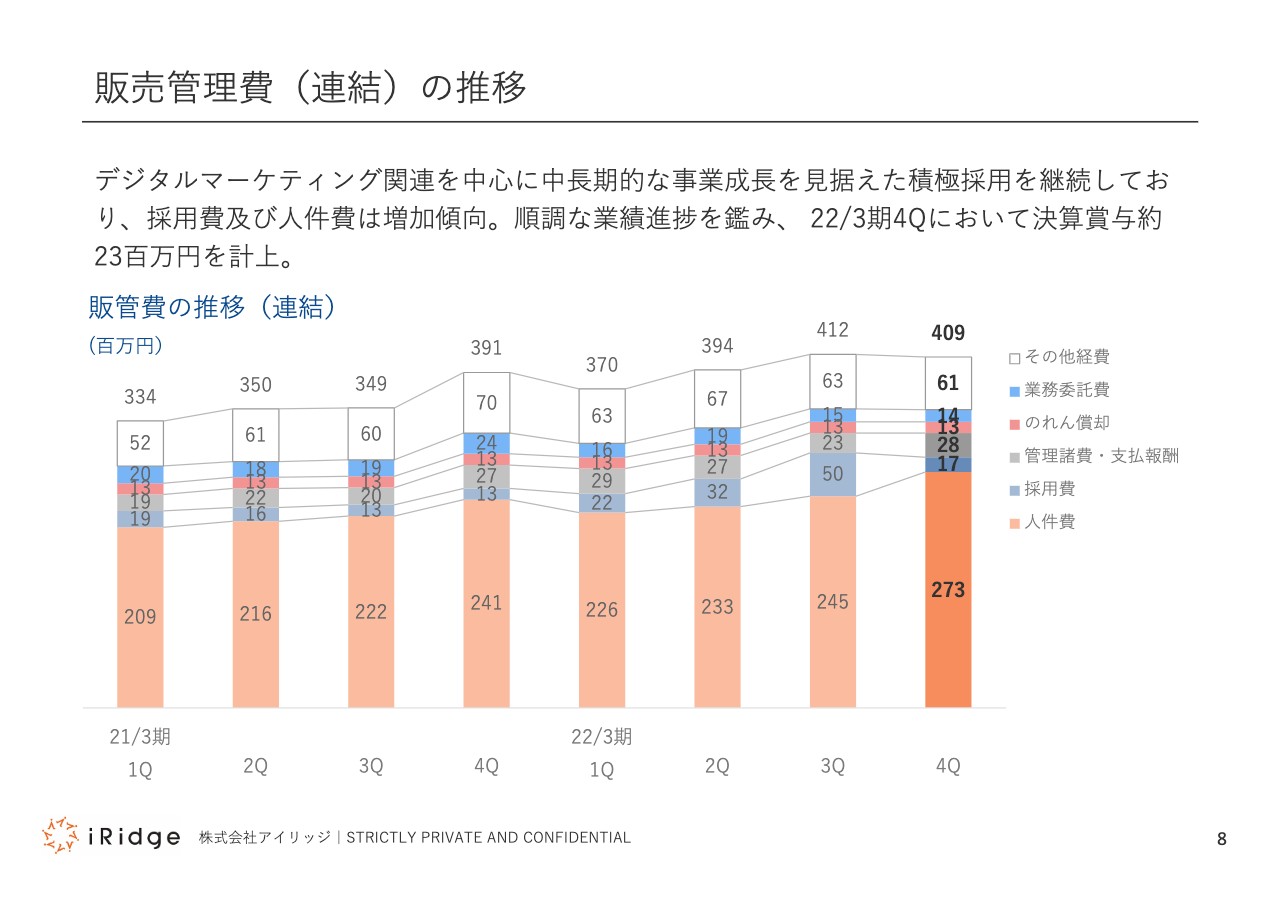

販売管理費(連結)の推移

販売管理費の推移についてご説明します。アイリッジグループは引き続きDX市場の好調な成長状況を受け、今後も非常に大きな成長が継続して見込まれると捉えており、中長期的な事業成長を見据えて人材の積極採用を進めています。

その結果、採用費と人件費を中心に増加傾向にあります。しっかりコントロールしながら成長に備えた投資という観点で人員を拡大しているため、成長につながるコストになっていると見ています。

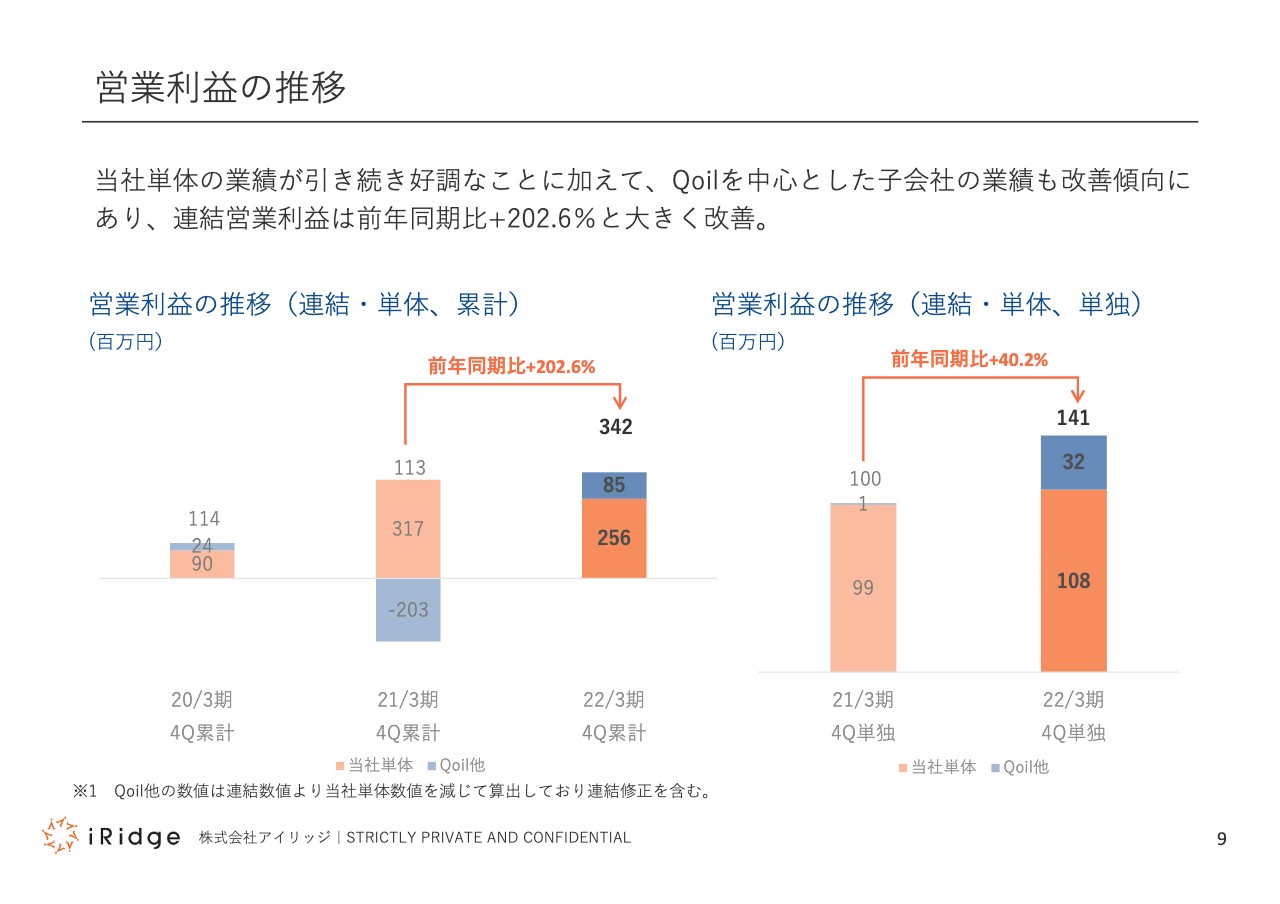

営業利益の推移

営業利益の推移についてご説明します。先ほどの売上高と同様に、スライド左側のグラフが第4四半期までの累計、右側のグラフが第4四半期単独の数字です。

アイリッジ単体の業績は引き続き好調に推移していますが、中長期の成長に備えて人員体制を強化しているため、採用費および人件費は拡大している部分があり、前期比較ではアイリッジ単体で見るとマイナスになっています。

一方、Qoil、フィノバレーは、しっかり回復傾向にあり、その結果、連結営業利益は前年同期比プラス202.6パーセントの増加成長となっています。

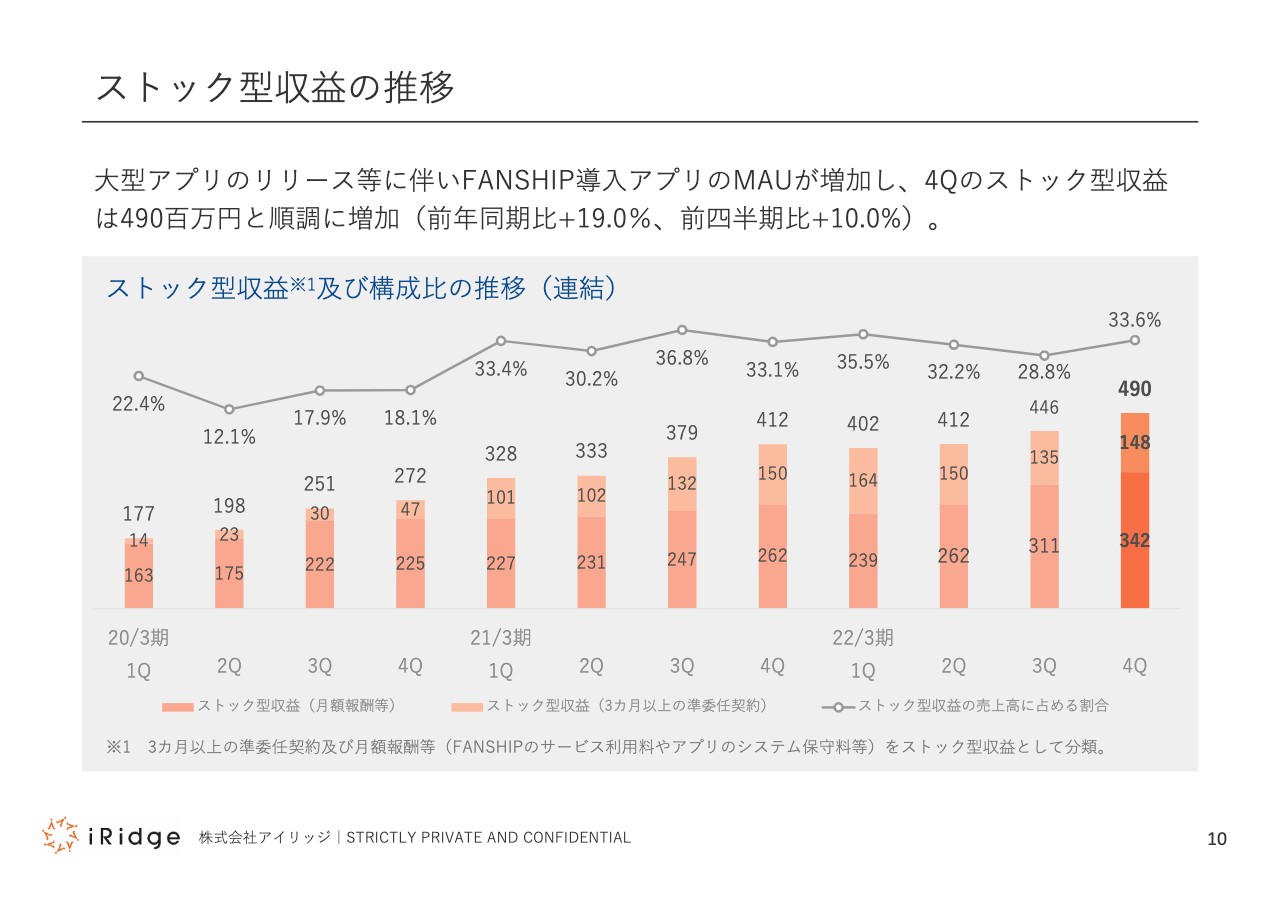

ストック型収益の推移

中長期的な成長をしっかり行うために、ストック型収益の事業構成における構成比を向上させる取組みを進めています。全体の売上構成におけるストック型収益をしっかり増やしていくことを進めています。

具体的には弊社の主力プロダクトであるアプリ組み込み型のマーケティングツールである「FANSHIP」を軸にした、継続的なSaaS型のビジネスの拡大を進めています。

足元の状況として、弊社が開発支援した大型アプリのリリースなどの影響もあり「FANSHIP」の導入アプリ数が増加し、ストック型収益の部分がしっかり成長しているところです。各四半期ごとのストック型収益額も成長しており、構成比も直近で33.6パーセントと順調に増加しています。

引き続き、経常の安定的な収益を確保し、中長期的な安定成長を目指すためストック型収益を増加していく取組みを進めていきます。

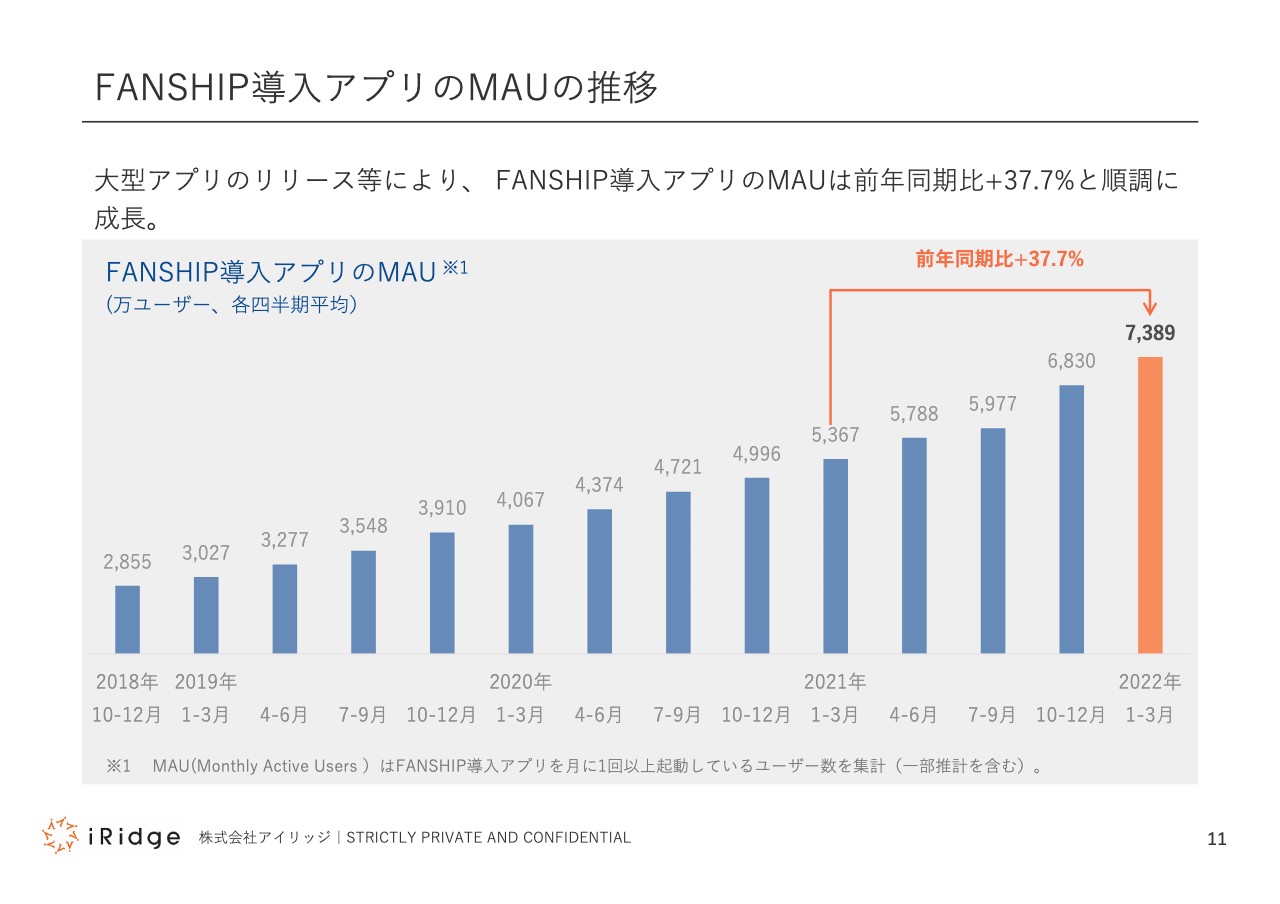

FANSHIP導⼊アプリのMAUの推移

弊社の主力プロダクトである、SaaS型のアプリ組み込み型マーケティングツール「FANSHIP」の「MAU(Monthly Active Users)」の推移についてご説明します。

「FANSHIP」が組み込まれたアプリを月に1回以上起動しているユーザー数の推移がしっかり成長しており、前年同期比でプラス37.7パーセントの7,389万ユーザーとなりました。このユーザー数が「FANSHIP」のSaaS型収益に影響を与えるため、ユーザー数も増えて「FANSHIP」による継続的なサービスの収益も成長しています。

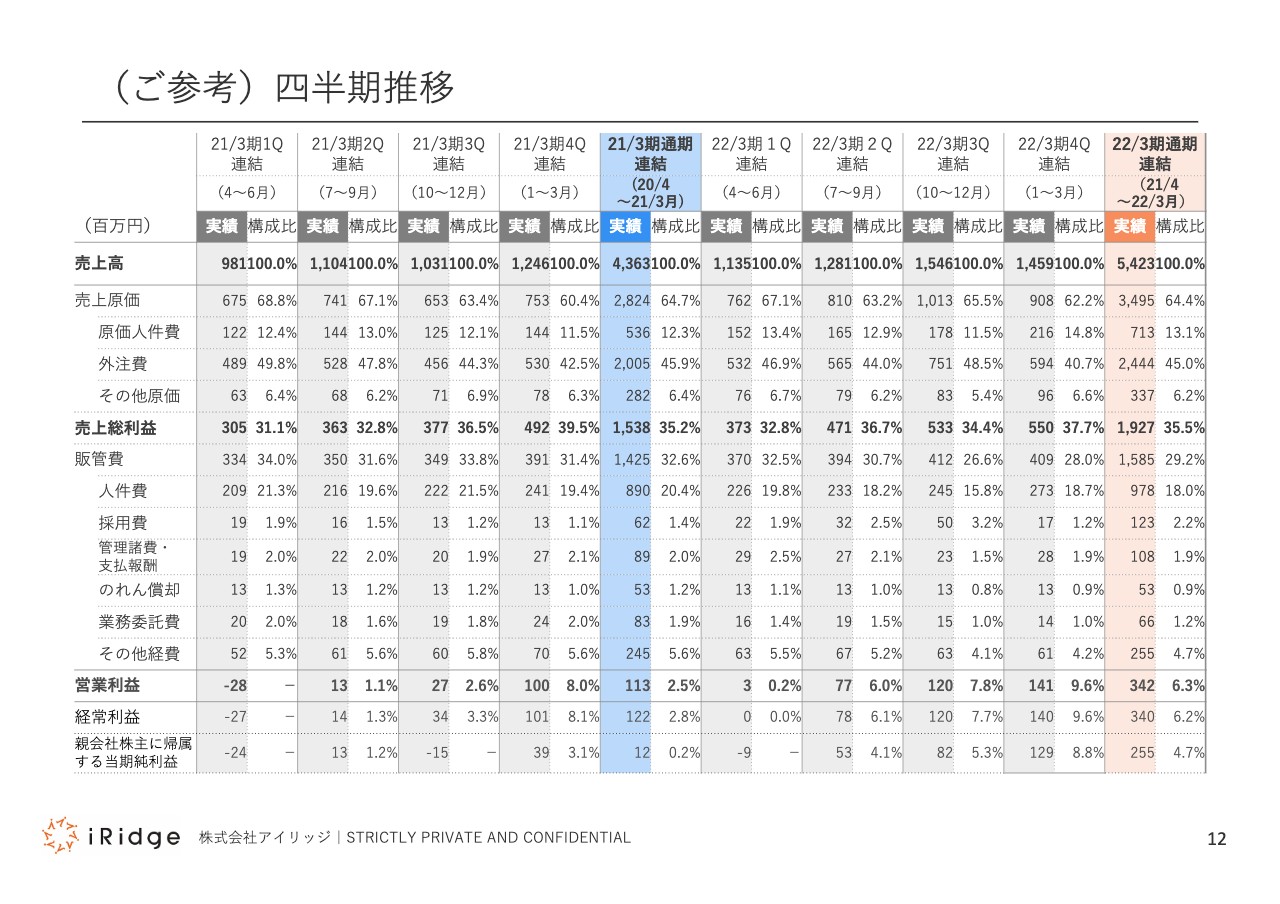

(ご参考)四半期推移

以降の資料において、四半期推移、貸借対照表、従業員数の推移をお示ししました。こちらは参考情報ですので、ご興味のある方はぜひご確認ください。

あわせて、弊社が発表している足元のリリース情報も一覧のかたちで添付しています。

各事業領域における22/3期の取組み

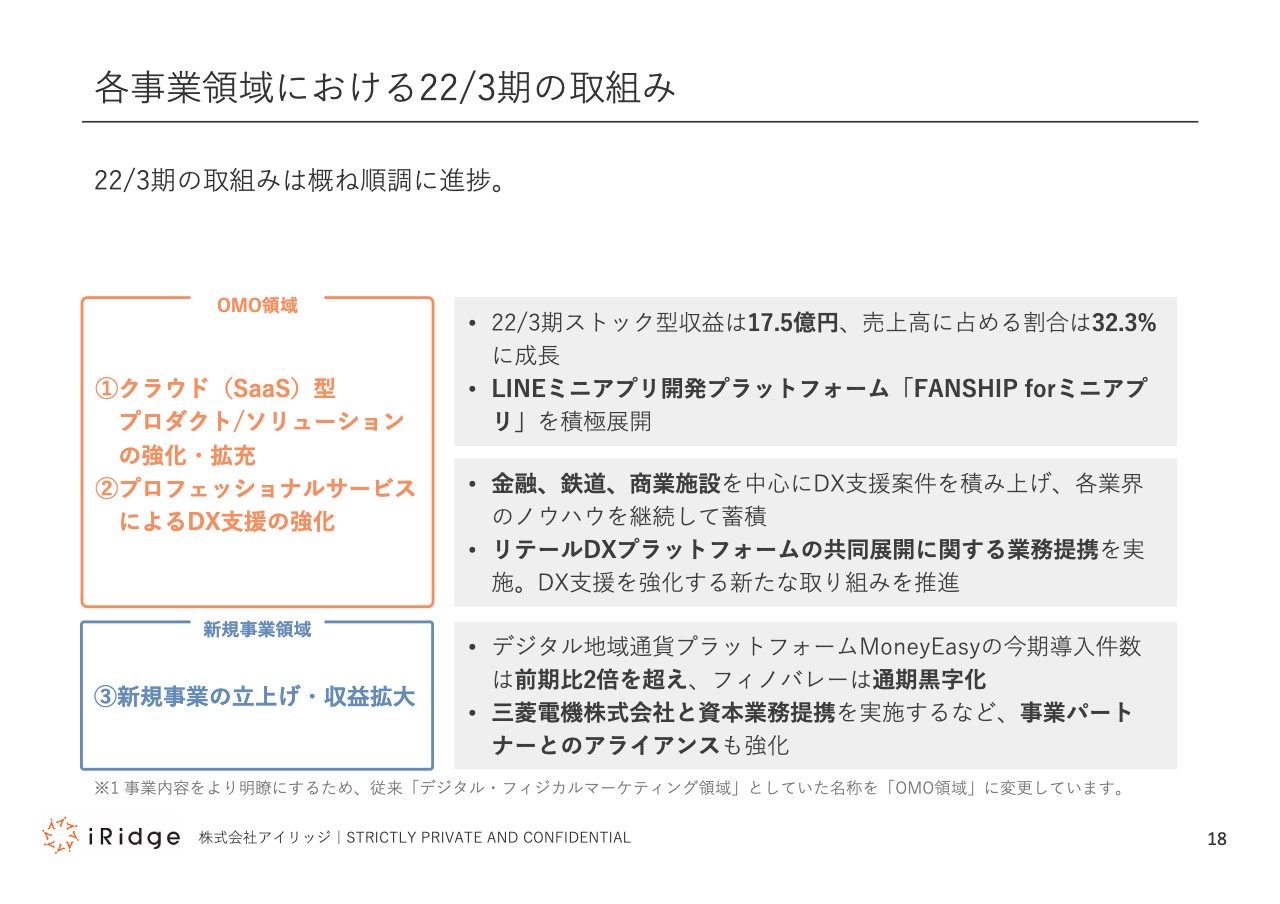

弊社の主な経営、事業のトピックスについてご紹介します。最初に、この2022年3月期の取組みについてお話しします。先ほどお伝えしたとおり、売上高、営業利益ともに成長しており、事業全体は順調に進捗しています。

我々の事業内容の主力事業はOMO領域ですが、具体的にはアプリを中心としたマーケティング支援、デジタルとリアルの両分野におけるマーケティング支援の部分を「OMO領域」と言っています。この「OMO」とは、オンラインとオフラインをマージする領域を指しています。つまり、ユーザーへ適切な体験としてオンラインとオフラインの両方を一元的に届け、マーケティング効果を上げていく取組みのことです。

従来、我々は、この領域を「デジタル・フィジカルマーケティング領域」と表現していましたが、昨今は「OMO」というキーワードが非常に浸透しています。オンラインとオフラインをマージし、ユーザーに最適な購買体験を届ける部分が、まさしく我々の事業コンセプトを表現していることから、「OMO領域」とあらためました。

スライドの右側にお示ししたとおり、この領域もストック収益は17.5億円、売上高に占める比率は32.3パーセントと確実に成長しました。そして、足元ではLINEの「LINEミニアプリ」において「FANSHIP forミニアプリ」を積極的に強化・展開し、着実に実績が積み上がっています。

こちらは、LINEに組み込まれる企業ごとのアプリをプラットフォーム型のかたちで開発・支援していく取組みとなっています。さらに、弊社の従来の強みである、金融業界、鉄道業界、商業施設を中心としたDX支援案件も着実に積み上がってきており、実績につながっています。

また、従来の販促アプリ、マーケティングアプリだけでなく、企業のマーケティング業務に近い部分までDX支援を行う取組みも推進しています。こちらについてはこのあと詳しくご紹介しますが、このような取組みがしっかりと進捗した結果が、先ほどご紹介した実績として現れています。

次に、スライド左下にお示しした新規事業領域をご覧ください。こちらも収益貢献できるように着実に推進しています。デジタル地域通貨プラットフォーム「MoneyEasy」の今期導入件数は前期比2倍を超えました。これによりフィノバレーは通期黒字化し、収益貢献、収益拡大が進んでいます。また、三菱電機と資本業務提携を実施し、より広がりを持った取組みを推進しています。

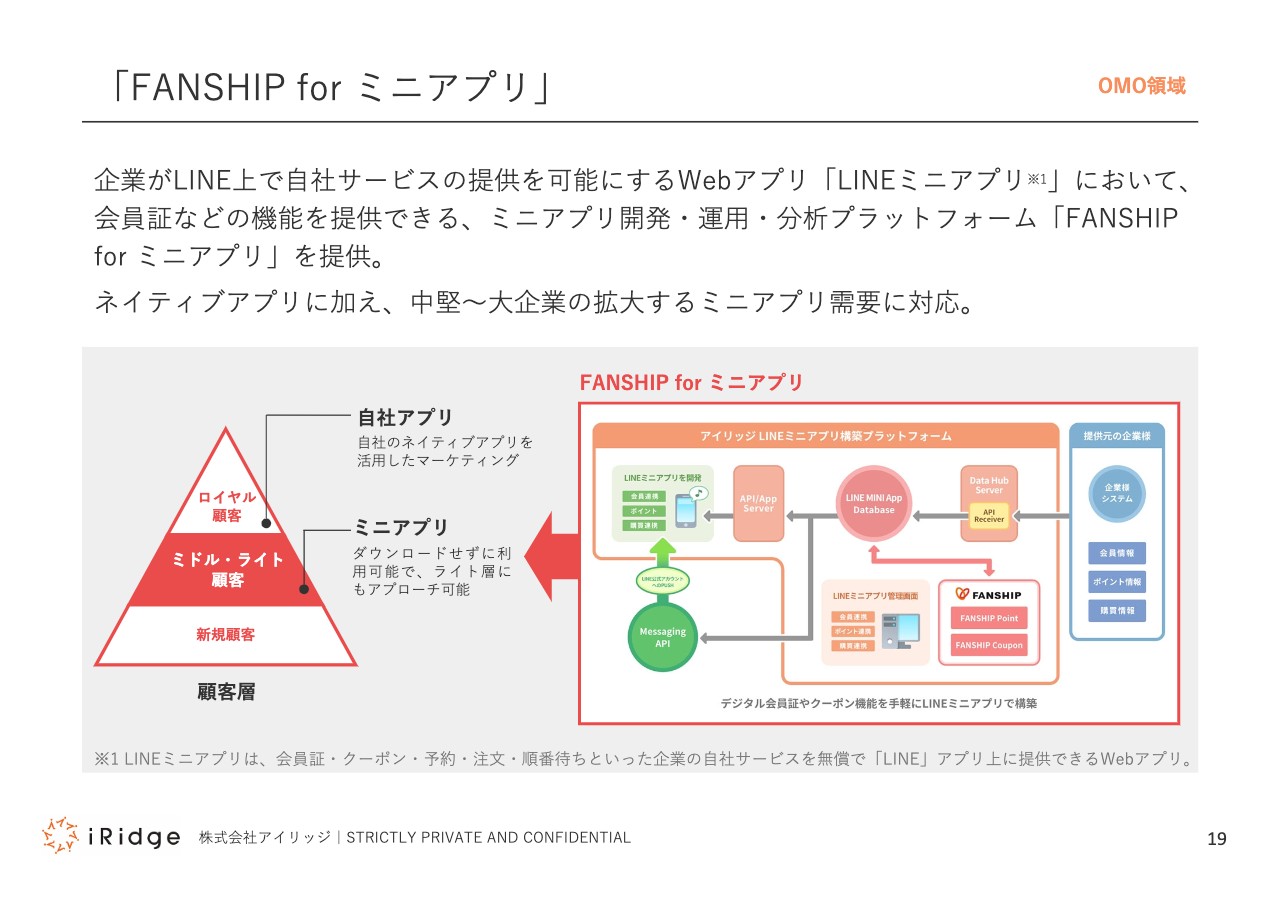

「FANSHIP for ミニアプリ」

2022年3月期の通期取組みのご紹介として、ここまでお話ししたものの内、いくつかをトピックスのかたちでお話しします。

まず1つ目は、「FANSHIP for ミニアプリ」についてです。LINEサービスに組み込まれるLINE内の企業ごとのミニアプリとサービスを簡易的に開発・支援の提供を可能にするサービスです。この部分の需要が非常に拡大しており、引き合いも増えています。実際、我々も取組み案件が増えているところです。

「FANSHIP for ミニアプリ」案件続々リリース

スライドでは実例を掲載しています。例えば、10分1,200円カットで有名なQB HOUSEのLINEミニアプリの開発・支援に携わり、今期リリースされました。同様に「『阪急阪神百貨店阪神梅田本店』LINEミニアプリ」も開発・支援し、提供するなど、幅広い業界において、LINEミニアプリの取組みが進んでいます。我々もそのニーズに応え、しっかり対応を進めています。

鉄道業界における取組事例

また、弊社が強みとする鉄道業界、金融業界、商業施設を中心としたリテール業界との取組事例についても、いくつかピックアップし、ご紹介します。まず鉄道業界は、2021年11月に阪急電鉄が提供を開始した「阪急沿線アプリ」の開発とFANSHIP導入を支援をしており、鉄道業界においても、着実に支援事例を積み重ねています。

商業施設業界における取組事例

我々のもう1つの強みとして商業施設のマーケティングアプリの支援がありますが、こちらに商業施設業界における取組事例としてお示ししたように、今期は三菱商事UBSリアルティの「ルフロンアプリ」「あびプリ」といったアプリの開発・支援を実施し提供しています。このように、弊社のアプリマーケティングツール「FANSHIP」を活用することにより、販促効果を高めるとともに、きめ細かな会員サービスの支援を実現するものを提供しています。

⾦融業界における取組事例

また、金融業界における取組事例が、イオンカード公式アプリ「イオンウォレット」のFANSHIP導入、日本電子決済推進機構の「Bank Payアプリ」となります。これらの決済アプリにおける「FANSHIP」導入があります。このように、今期もメガバンクを含む全国50以上の金融機関から採用されている「FANSHIP」の浸透をさらに拡大、実現することができました。

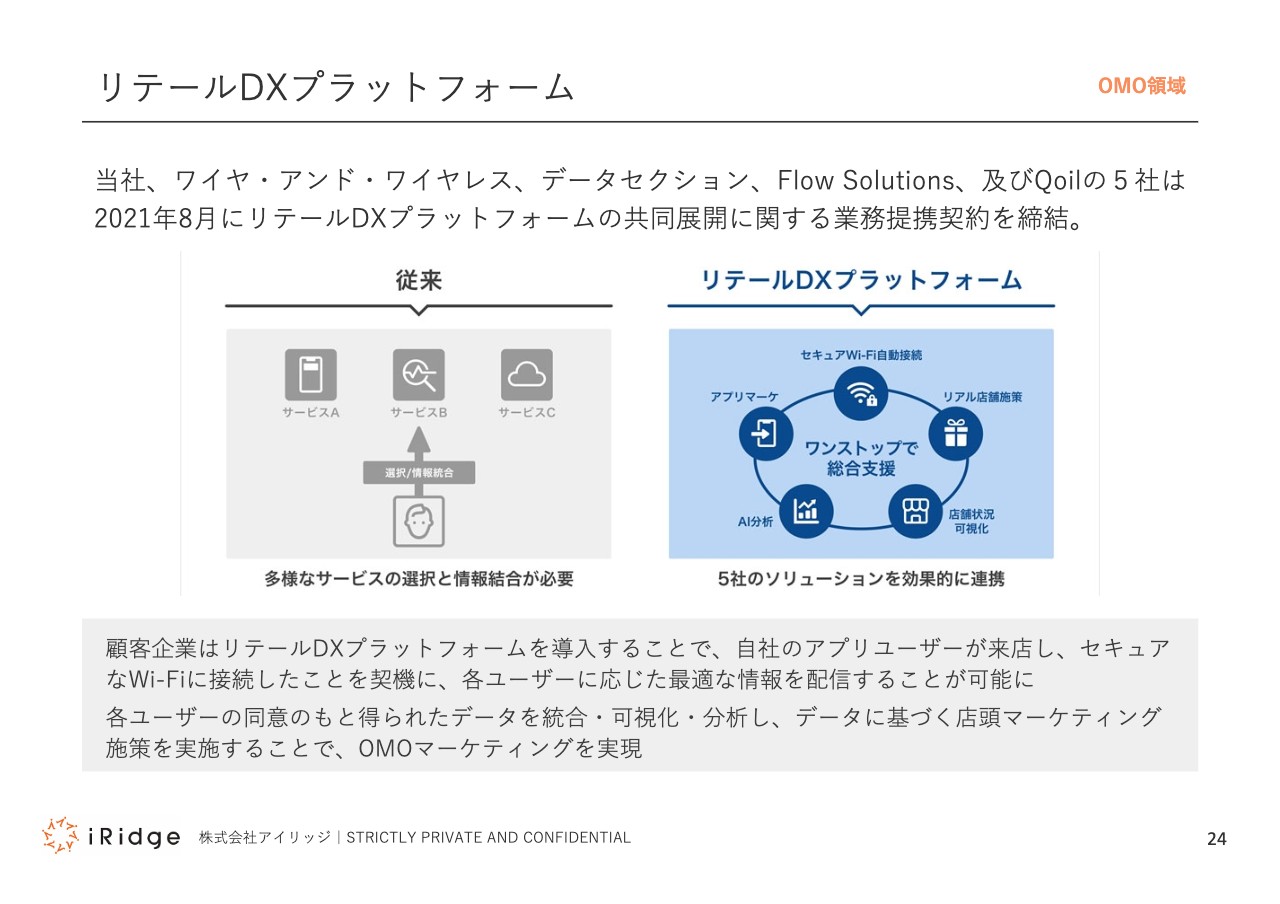

リテールDXプラットフォーム

従来の強みとして企業の消費者向けマーケティングアプリの実績が多数ありました。足元において「リテールDXプラットフォーム」を発表し、取組みの拡大を推進しています。こちらはユーザー向けアプリだけではありません。例えば、ユーザーが来店した情報を店舗やスタッフ側が適切に検知し、経営情報として分析、可視化することにより、よりよい接客や経営管理につなげていくことが可能です。

このように、消費者向けの情報提供アプリだけではなく、リテール企業がより経営をよくしていくためのマーケティングDX領域への拡充を推進するため、リテールDXの取組みも強化しています。

OMOへの取組事例「スターバックス」

これまではアプリを中心にご紹介してきましたが、我々はオンラインとオフラインを融合し、マーケティングを支援していく、いわゆるOMOへの取組みも得意としています。これまで紹介した事例とは切り口の異なる取組みについても、いくつかご紹介したいと思います。1つ目は、スターバックスのスマートスピーカーを活用したマーケティングキャンペーンの支援事例です。

こちらは、スマートスピーカー「Alexa」への呼びかけにより、Amazon.co.jpで限定発売となっているスターバックスの新製品サンプルが自宅に届くというものです。在宅需要が非常に伸びている中、スマートスピーカーの利用も進んでいるため、この点を利活用したマーケティング支援を推進しています。

OMOへの取組事例「INSEL STORE」

よりオンラインとオフラインが融合したマーケティング支援の典型例として、京王電鉄と共同実施した「INSEL STORE」をご紹介します。京王電鉄が展開する「キラリナ京王吉祥寺」という商業施設に、Co-Retailing(共同出店型)ショールーミングストアとして「INSEL STORE」をオープンしました。こちらはショールーミングということで、消費者は商品を見るために来店します。

こちらではD2Cブランド、いわゆるDirect to Consumerを扱っており、店舗で商品を見てネットで購入するといった購入方法を推進するための体験型店舗となっています。まさに、オンラインとオフラインをつなぎ、より積極的に購買促進し、ユーザーによい体験の中でものを買ってもらうといった取組みを推進している事例です。

OMOへの取組事例「mozo SUSTAINABLE PARK」

オンライン領域とオフライン領域、あるいはリアル領域とテクノロジーの領域をさらに進めた事例をご紹介します。「mozo ワンダーシティ」において、サステナブルかつOMO体験ポップアップストアの実証実験に取り組んでおり、我々もこのプロジェクトに参画しています。

こちらは、弊社だけではなく、資本業務提携先のFlow Solutionsと一体になった取組みとして推進しています。「mozo ワンダーシティ」において、ユーザー行動をより積極的に確認できるようにして、統合的に分析して、よりユーザーの購買体験を高めていくといったものを推進する取組みとしてスタートしています。

オンライン領域やオフライン領域のユーザー行動をしっかり把握して分析していくような取組みを推進して、我々の強みである、OMO領域での購買体験の向上を進めています。

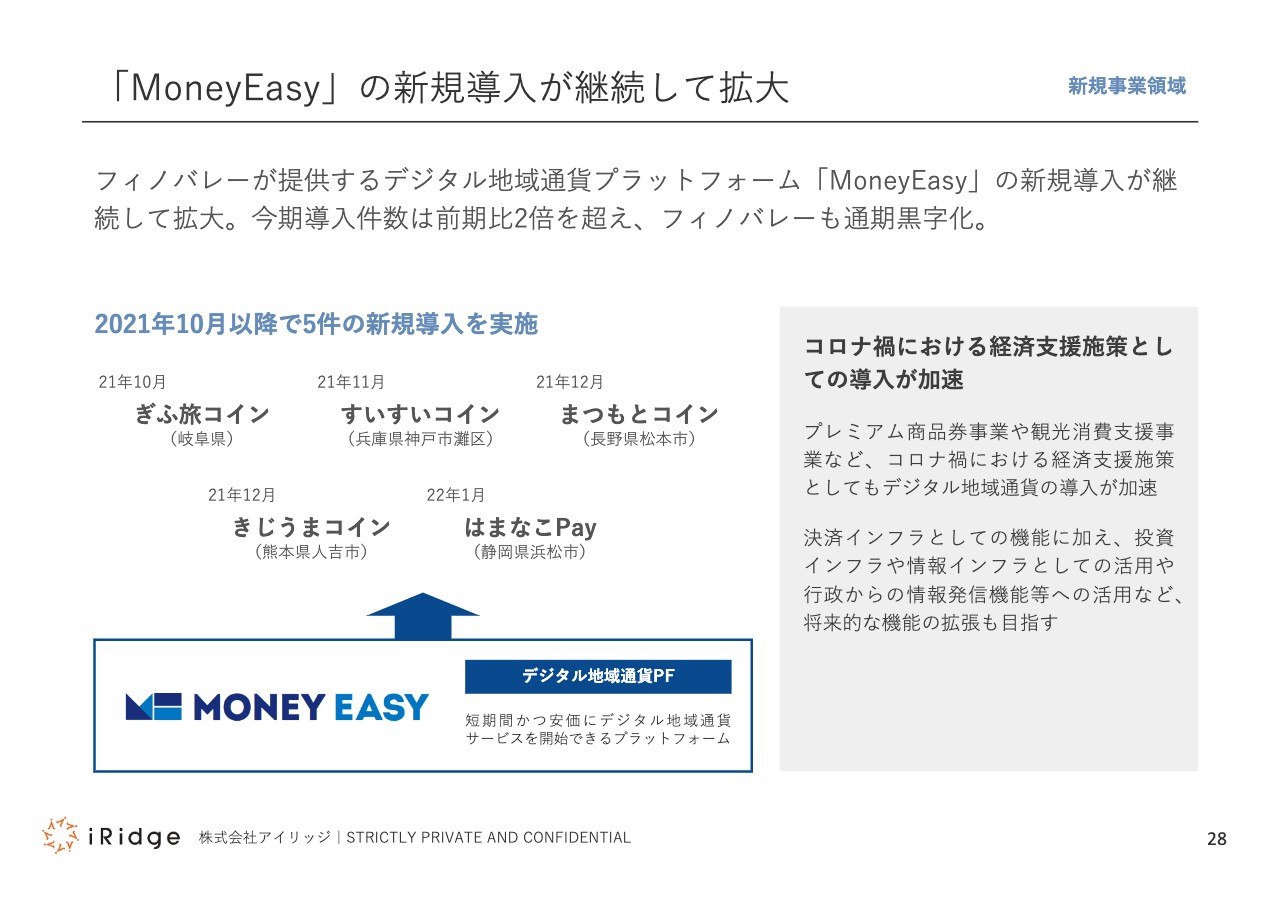

「MoneyEasy」の新規導⼊が継続して拡⼤

新規事業領域として推進している、デジタル地域通貨プラットフォーム「MoneyEasy」も今期導⼊件数が前年同期比2倍を超え、導入先を確実に拡大しています。運営している連結子会社フィノバレーもついに黒字化を実現しています。

2021年10月以降で5件の新規導入を実現し、新型コロナウイルス感染症拡大の影響がある中でも、地域経済の活性化、あるいは振興などに寄与するソリューションとして、非常に評価を受け、導入が加速しています。

フィノバレーが三菱電機株式会社と資本業務提携を実施

デジタル地域通貨を推進しているフィノバレーは、2022年1月に三菱電機株式会社との資本業務提携を実施し、デジタル地域通貨事業および、そちらを活用したスマートシティ/スーパーシティ事業を協働し、連携していく取組みを推進しています。今後非常に広がりを持ったビジネス展開が期待できる状況です。

以上が2022年3月期の通期での経営および事業のトピックスのご紹介です。

事業概要

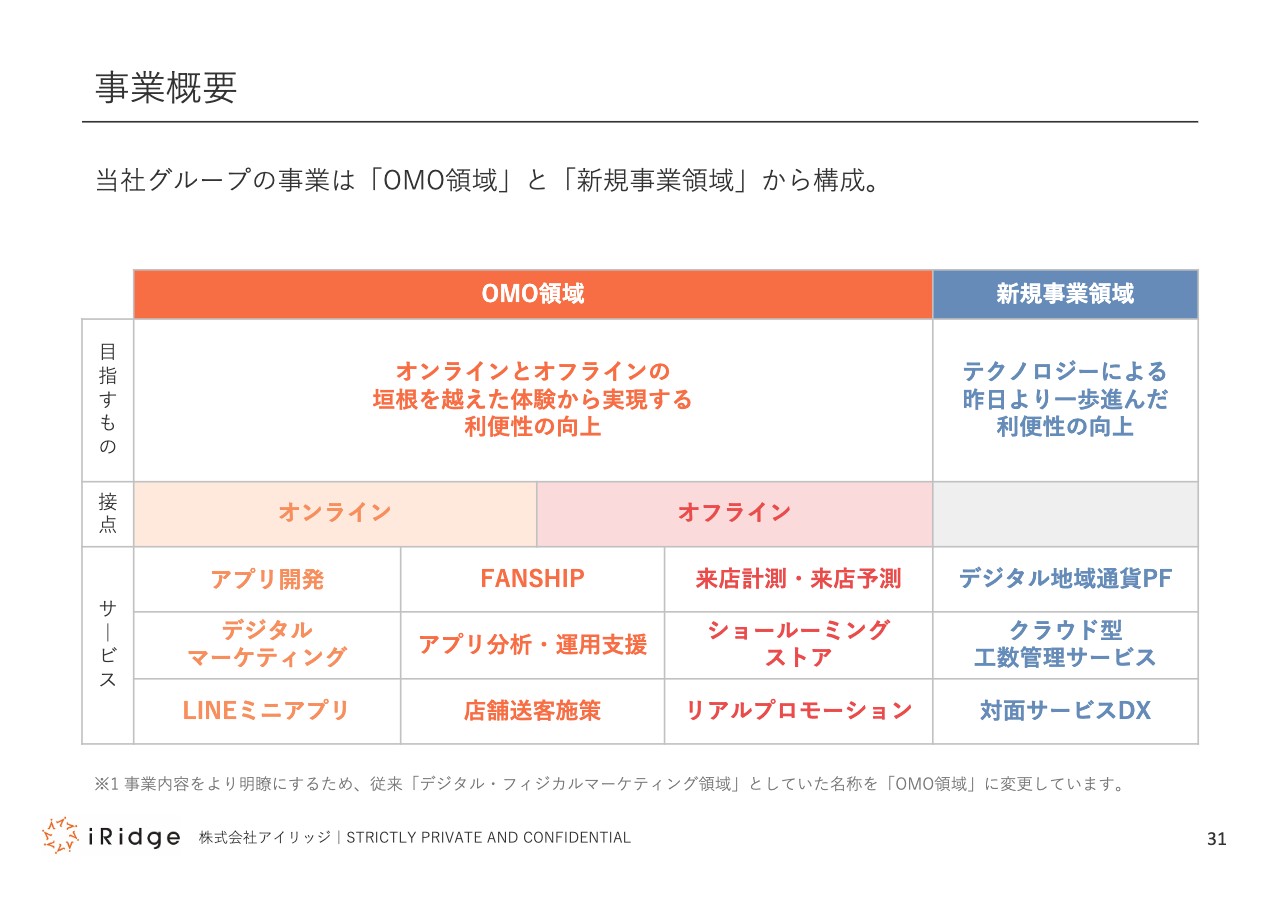

今後の成長戦略についてご説明します。弊社グループの事業は、先ほどご紹介したとおり「OMO領域」と「新規事業領域」で構成され、それぞれで事業成長を目指しています。

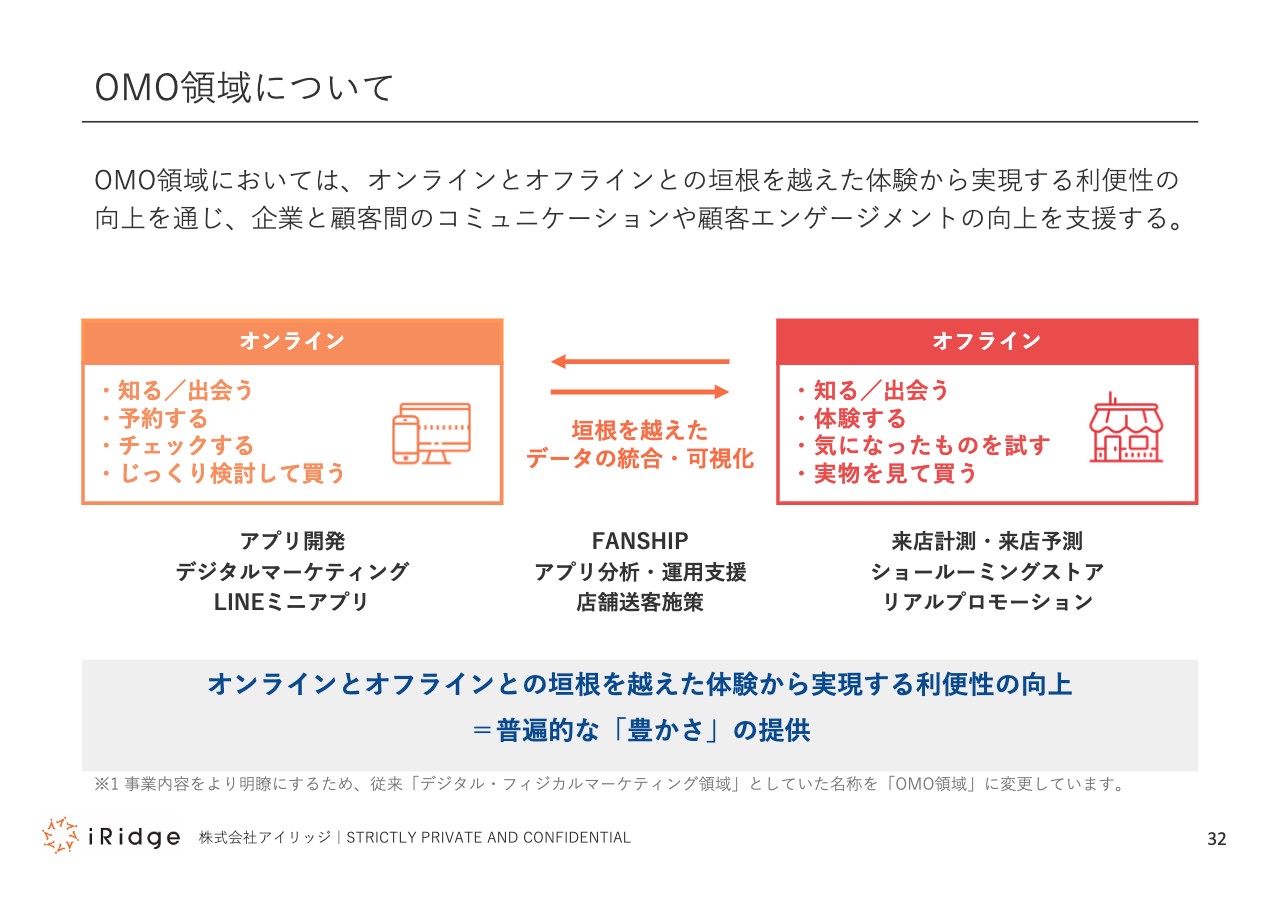

OMO領域について

OMO領域では、オンラインとオフラインの垣根を越えたユーザーの購買体験を実現し、より利便性を持たせることで、企業と顧客間のコミュニケーションや顧客エンゲージメントの向上を⽀援していきます。この部分は引き続き弊社の主力事業として推進、強化し、伸ばしていきます。

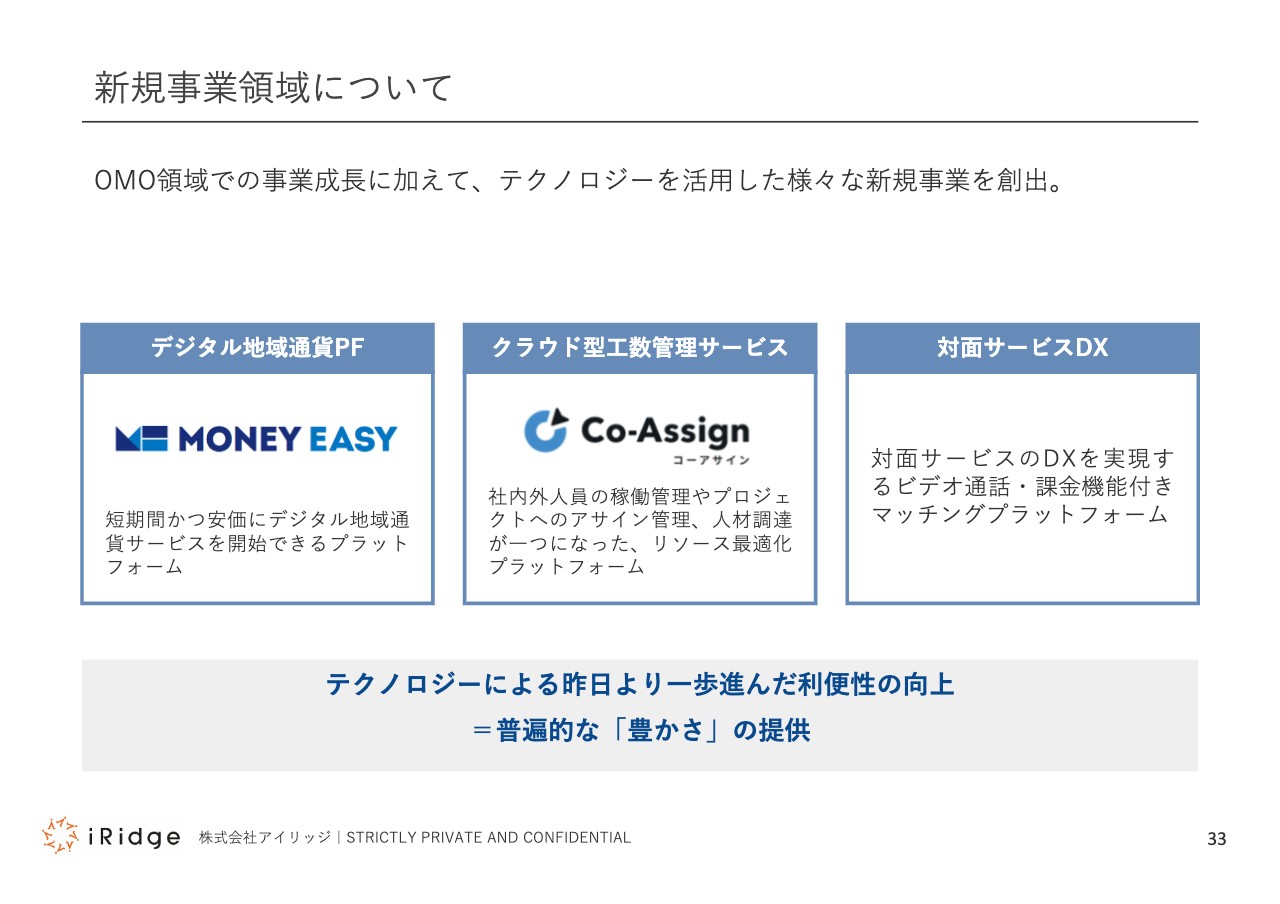

新規事業領域について

新規事業領域では、テクノロジーを活用して昨日より一歩進んだ利便性を実現していくことを目指しています。中でも、ご紹介したデジタル地域通貨プラットフォーム「MoneyEasy」の事業を中心とした新しい取組みも、次の事業の柱を作る取組みとして、積極的に推進しています。

OMO領域における中期的成⻑⽅向性

OMO領域は、オンラインとオフラインの垣根を越えてユーザーに体験を届けていくビジネスモデルですが、この融合において非常に大事なのが、弊社の強みであり、かつ主力事業である、スマートフォンアプリを活用したマーケティングビジネスです。

スマートフォンアプリはオンライン領域、いわゆるネットを通じた情報取得や、ECでの購買の入口です。さらにオフライン領域でも、店頭に行けば何かを調べるツールとして利用できます。

最近ではデジタル会員証アプリが内包され、レジでアプリを提示することでポイントを貯めたり使ったり、アプリ内で決済できたりするケースも増えています。

このような取組みを行う事業は拡大し、スマートフォンアプリの活用は非常に浸透してきています。オンライン、オフラインともにアプリが体験を作るうえで大事になっていますので、この部分の強化を引き続き推進しています。

新規事業領域についても先ほどからご紹介しているとおり、しっかり導入が拡大しているデジタル地域通貨プラットフォーム「MoneyEasy」をはじめとする、次の事業の柱を作る新しい取組みも推進しており、中長期の成長を目指した取組みも並行して進めています。

中長期で目指している方向性について、足元ではスマートフォンアプリを活用して、リアル店舗を持っている企業のOMOを支援し、ソリューション提供していくビジネスを展開しています。

ただし、こちらのソリューション提供の中では、DXというキーワードで、必ずしもユーザー向けの情報提供や販売支援のアプリを用意するだけではなくて、先ほど少しお話ししたように、実際お店で接客しているスタッフの方に、顧客情報を適切に提供することで、従業員がよりよい接客ができるようになることも目指しています。

他にも、店舗を運営している企業の、エリアマネージャー、本部のスタッフの方など向けに、ユーザーの購買体験向上などの成功事例も含めた店内の情報を、適切に提供することで、よりよい販売の仕組み作りが実現していけます。結果、それは消費者の方に、オンライン、オフラインを統合したよりよい購買体験を表裏で提供できるようになると考えています。

このような姿を目指しており、従来のOMO領域の、マーケティング支援の部分だけでなく、DX領域への取組みもより強化して、推進していきます。このような方向でさらなる成長を目指し、取組みを進めているところです。

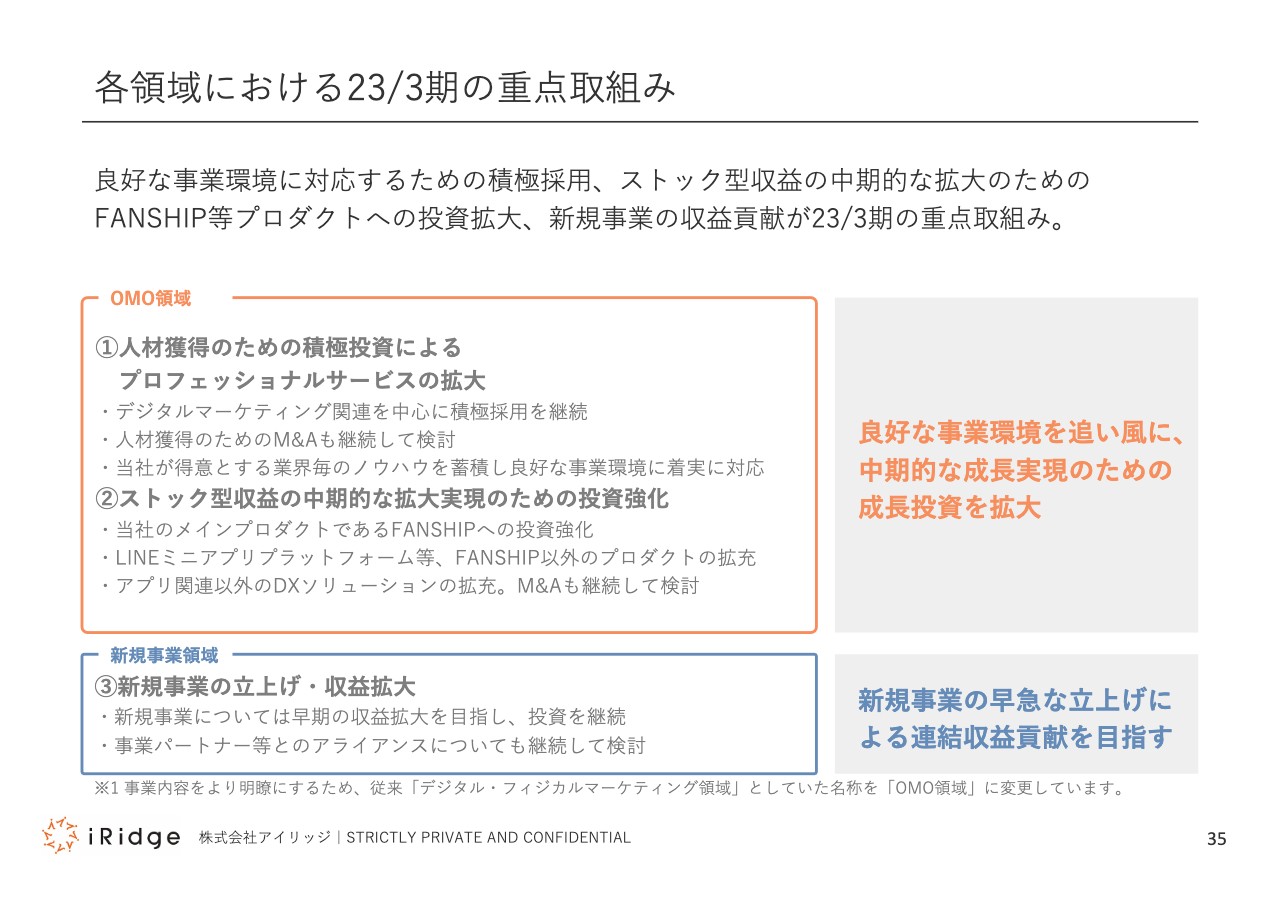

各領域における23/3期の重点取組み

各領域における2023年3月期の重点取組みです。OMO領域については非常に良好な事業環境が続いています。こちらの事業環境にしっかり対応できるように、体制強化、積極的な採用強化やM&Aを含めた施策を推進して、良好な事業環境に対応した成長を目指しています。

ストック型収益についても、弊社の中長期の安定的成長のために大事な収益として、事業の取組みを強化しています。弊社の主力プロダクトであるFANSHIPを中心とした投資の強化も行い、ストック型収益を中期的に拡大していくよう推進していきます。

新規事業領域も非常によいかたちで成長が進みつつある中で、収益を立ち上げ、連結収益への貢献をさらに進めていくために、投資の継続と、先ほどご紹介したような事業パートナーとのアライアンスも継続して検討、推進していきます。

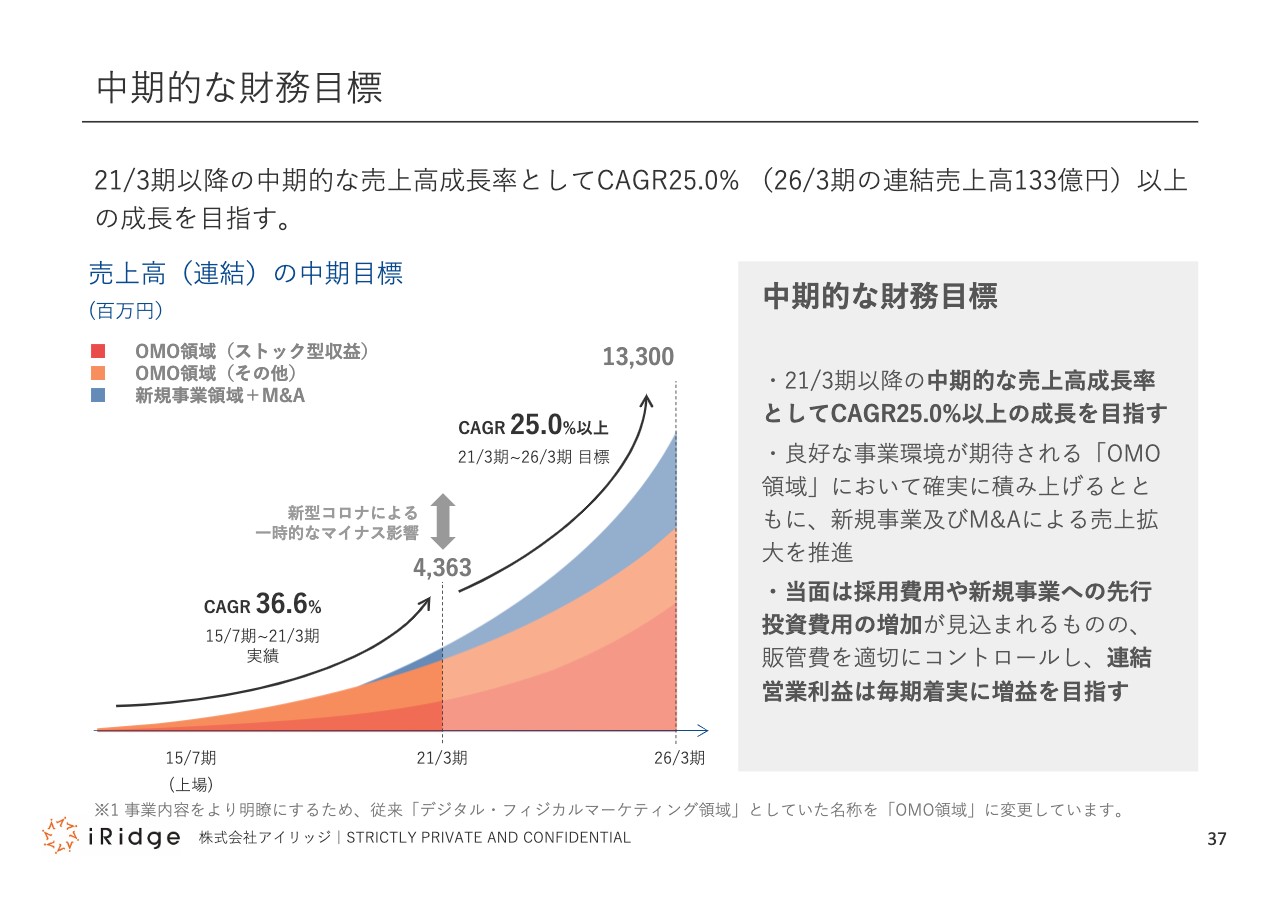

中期的な財務⽬標

中期的な財務目標および2023年3月期の業績予想をご説明します。中期的な財務目標としては、2021年3月期以降の中期的な売上高成長率として、CAGR(年平均成長率)25パーセント以上の成長を目指して取組みを進めています。

そのうえで、2026年3月期の連結売上高133億円を目指して取組みを進めています。その実現のため、先ほどもお伝えしたとおり、主力事業において良好な事業環境の追い風を受けて、成長していくための体制強化、採用強化を中心とした事業成長とともに、主力事業FANSHIPといったプロダクトへの積極投資もしながら成長を目指していきます。

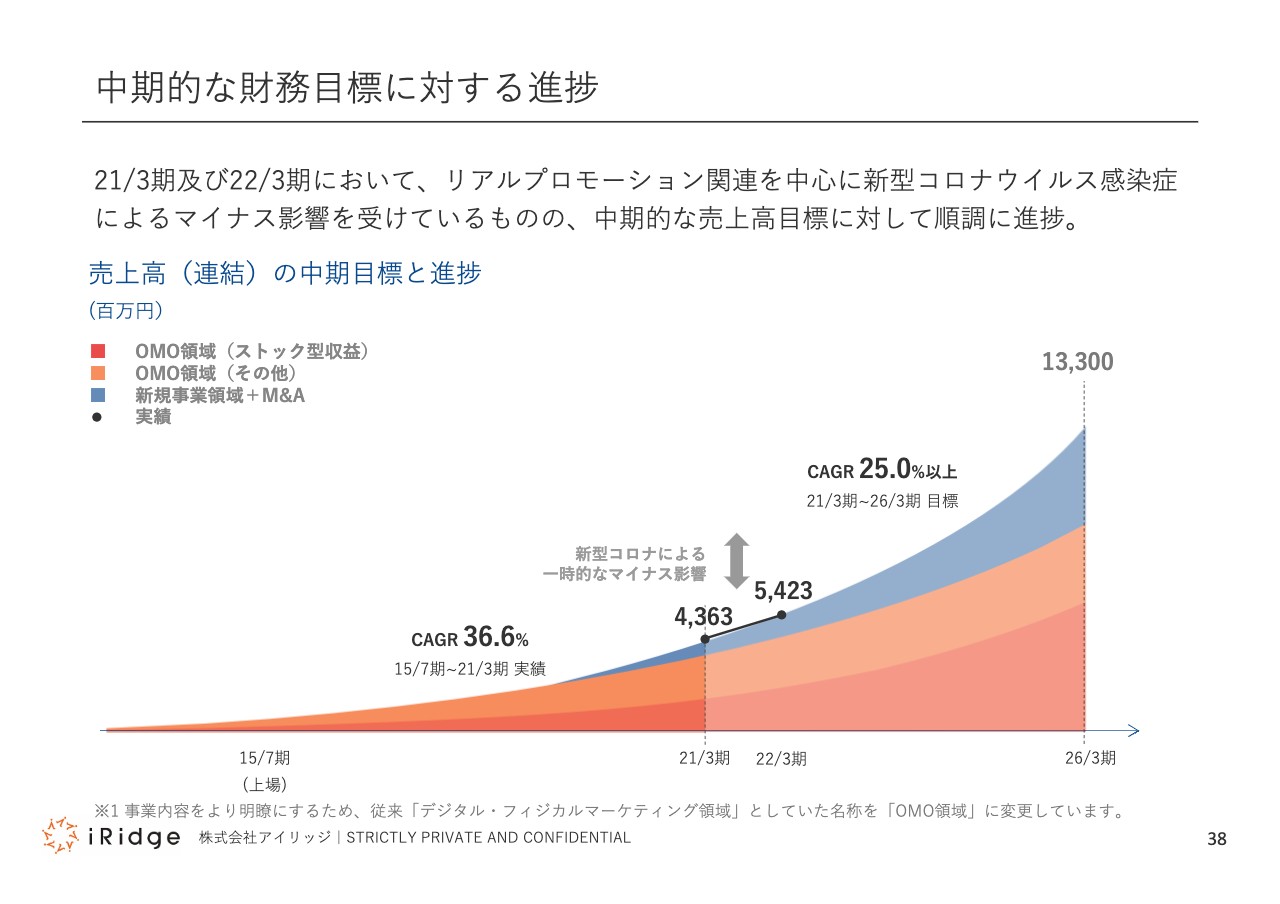

中期的な財務⽬標に対する進捗

中期的な財務目標に対する進捗です。2021年3月期および2022年3月期においては、リアル領域のマーケティングに関わる、リアルプロモーション関連で、新型コロナウイルス感染症拡大の影響はありましたが、そちらを踏まえても、中長期の売上高目標に対して順調に成長しています。継続した成長を目指して取組みを進めていきます。

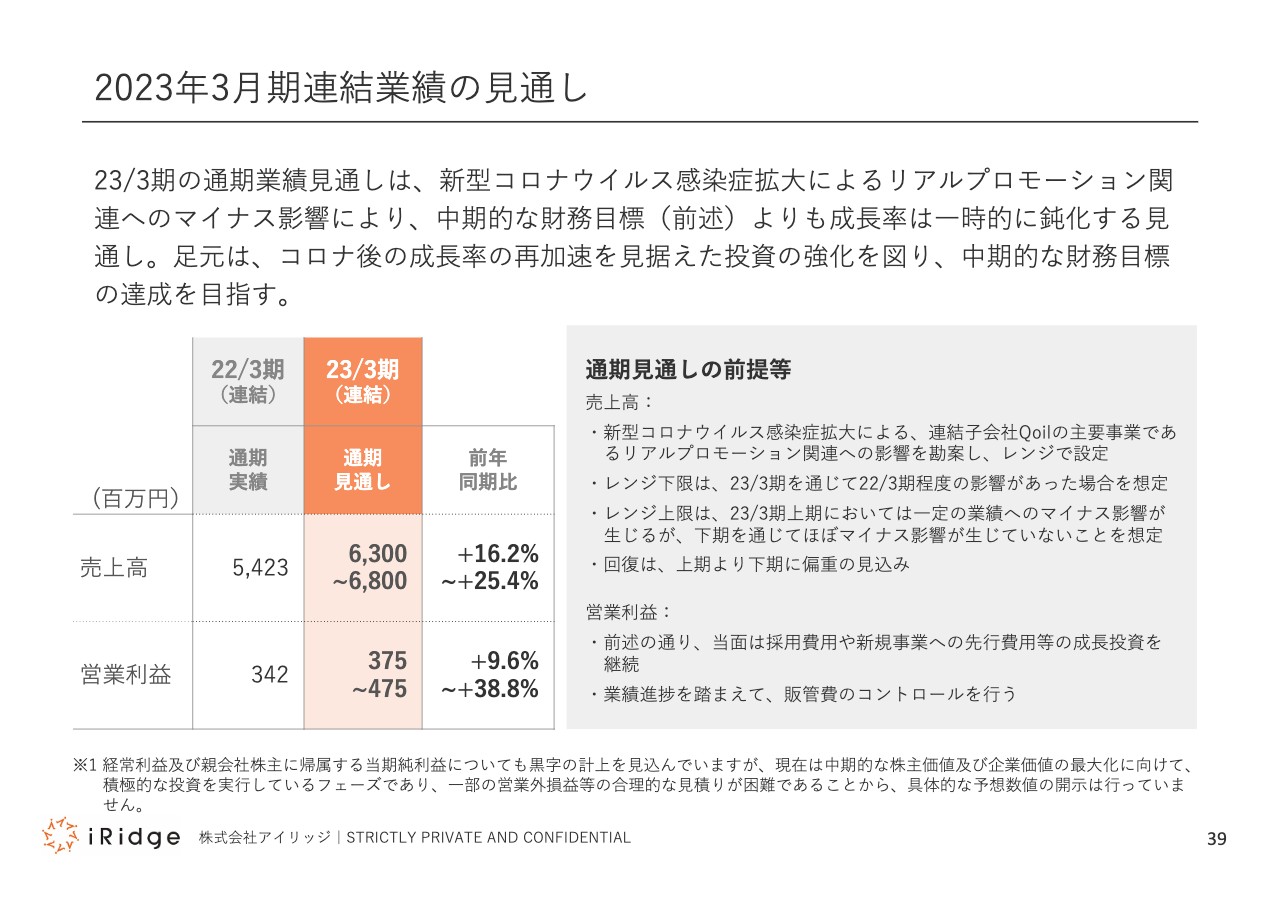

2023年3⽉期連結業績の⾒通し

このような中期的成長を目指して進めており、それらを踏まえた2023年3月期の連結業績の見通しです。引き続き、新型コロナウイルス感染症拡大によるリアルプロモーション関連のマイナス影響が一部残っているため、中期的な財務目標よりも成長率は一時的に鈍化する見通しです。

ただし、アフターコロナの成長を見据えた投資も確実に行っていくことで、中期的な財務目標は達成できると見定め、取組みを進めています。

これらを踏まえて、2023年3月期通期の見通しとして、売上高は63億円から68億円を計画しています。前年同期比で、プラス16.2パーセントから25.4パーセントの成長見込みです。

営業利益は、3億7,500万円から4億7,500万円の計画です。こちらも前年同期比プラス9.6パーセントから38.8パーセントの成長見込みで、2023年3月期の連結業績の見通しとしています。こちらの数字を目指して事業を進めています。

この幅ですが、右側に前提をお示ししています。先ほどお伝えしたように、一部リアルプロモーション領域で新型コロナウイルス感染症拡大の影響がまだ残っている部分があるため、こちらの見通しを条件付きで置いたうえで、レンジとして出しています。

以降の資料で、補足資料をいくつか載せていますが、こちらはご参考にしていただければと思います。以上で私からの決算説明を終了させていただきます。ご清聴ありがとうございました。

新着ログ

「情報・通信業」のログ