株式会社アートネイチャー 2022年3月期通期決算説明会

アートネイチャー、6年ぶりに売上高400億円超えを達成 レディース新商品「フィーリン」の大ヒットが寄与

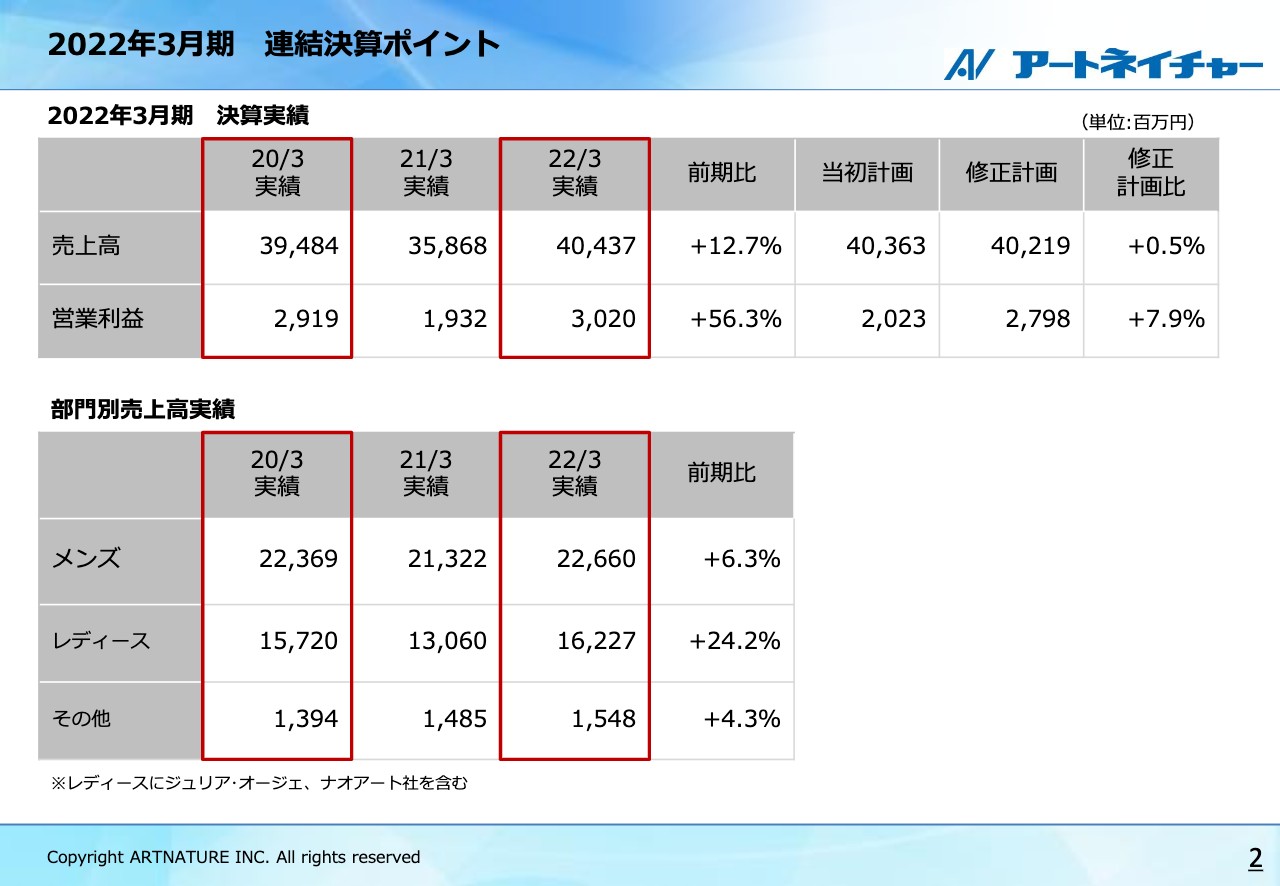

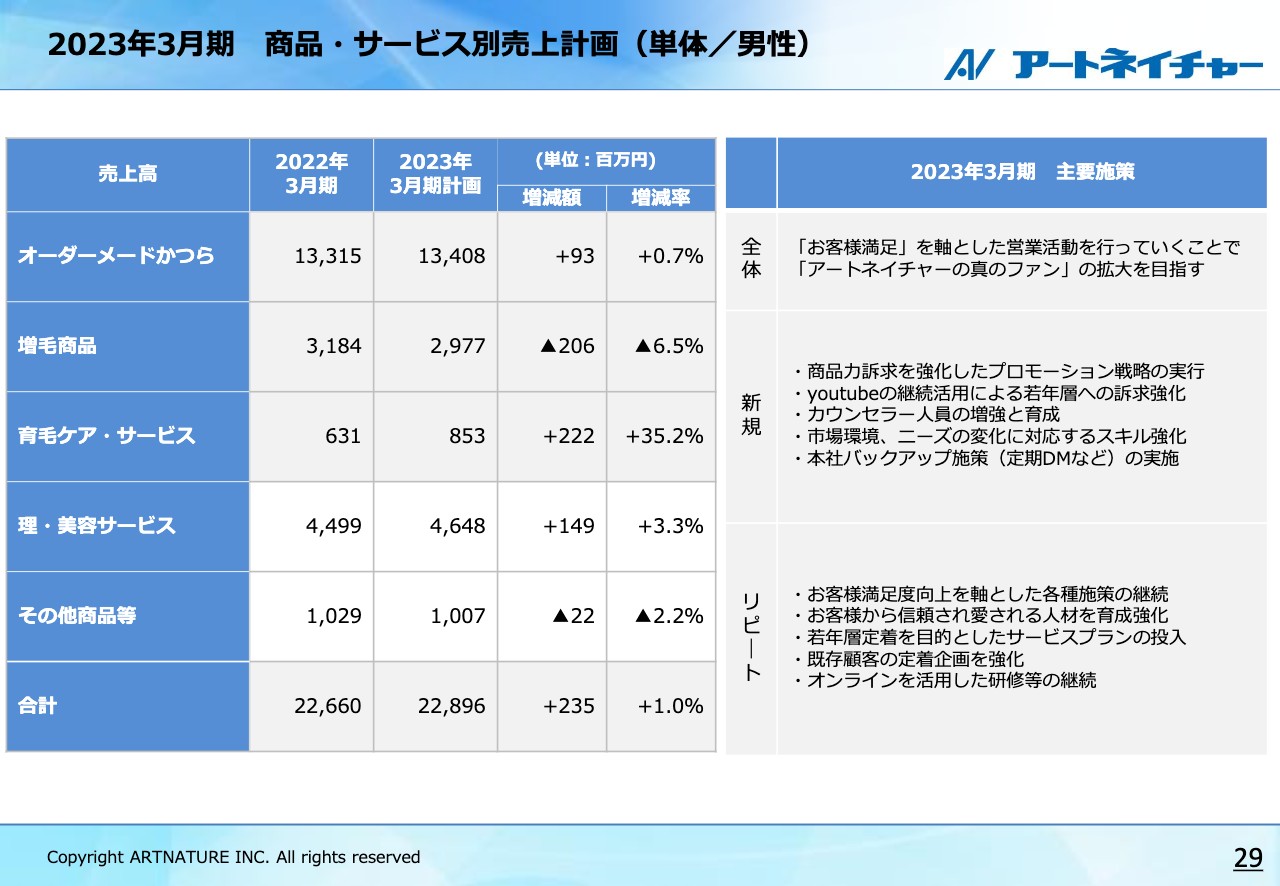

2022年3月期 連結決算ポイント

五十嵐祥剛氏(以下、五十嵐):アートネイチャーの五十嵐です。本日は、私どものWeb決算説明会をご視聴いただき、誠にありがとうございます。それでは、さっそくご説明に入ります。まず、私から当期決算の概況と中期経営計画の進捗についてご説明します。

決算の概況についてですが、当期はスライド上段の表にあるとおり、前期比増収増益となりました。計画に対しては、売上高はおおむね修正計画どおりの着地となり、営業利益は修正計画を上回りました。

スライド下段の表は部門別売上高の実績です。各部門すべてコロナ禍前の水準を超えることができました。詳細は、後ほど本多よりご説明します。

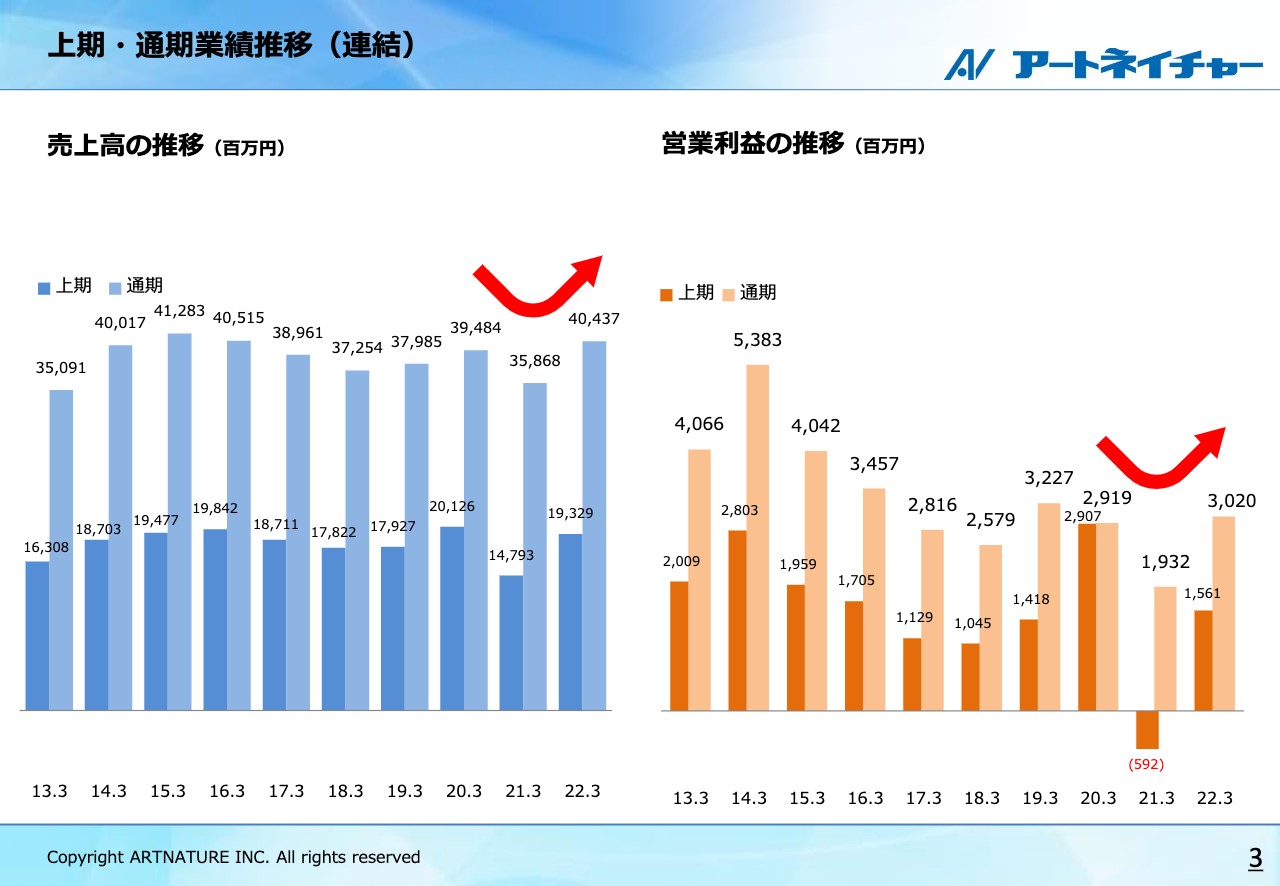

上期・通期業績推移(連結)

業績推移のグラフをご覧ください。当期を含めた過去10期分の売上高・営業利益の推移を示したものです。当期は、売上高・営業利益ともにコロナ禍前の水準まで回復しました。加えて、売上高は6年ぶりに400億円超えを達成しました。この勢いを持続して、2022年度も業績を伸ばしていく所存です。

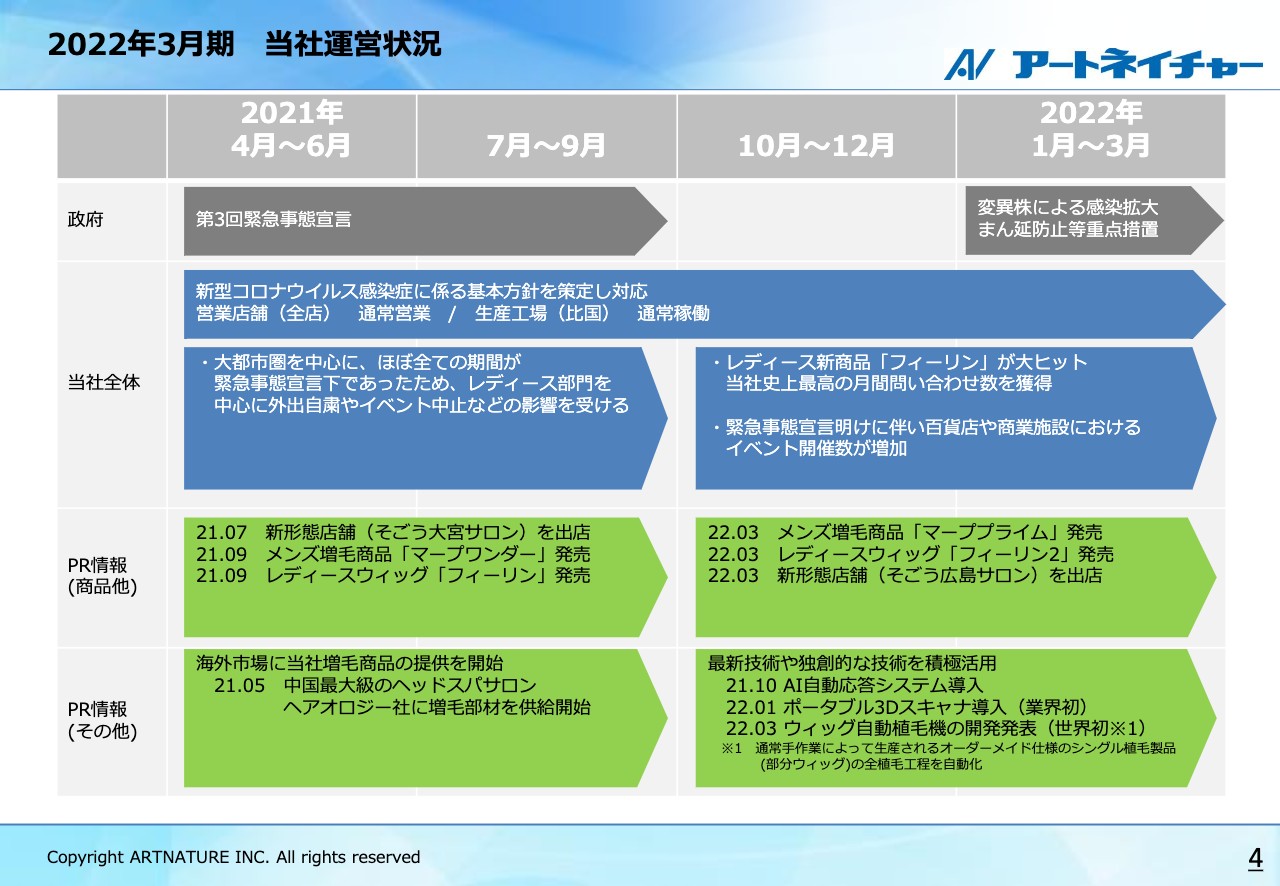

2022年3月期 当社運営状況

当社の運営状況についてご説明します。スライドの青の矢印は、新型コロナウイルス感染症に関わる当社の状況になります。上期は緊急事態宣言の影響を受けましたが、下期は9月に投入したレディース新商品「フィーリン」が大ヒットし、展示・試着会開催の増加も相まって、通期売上計画の達成に大きく貢献しました。

緑の矢印は、商品やサービスなどのPR情報を記載しています。定期的な新商品の投入を行うだけでなく、上期には当社増毛商品の海外市場への提供を開始しました。下期には業界で初めてポータブル3Dスキャナを導入し、さらに世界初となるウィッグ自動植毛機を開発するなど、最新の技術や独創的な技術を積極的に活用しています。

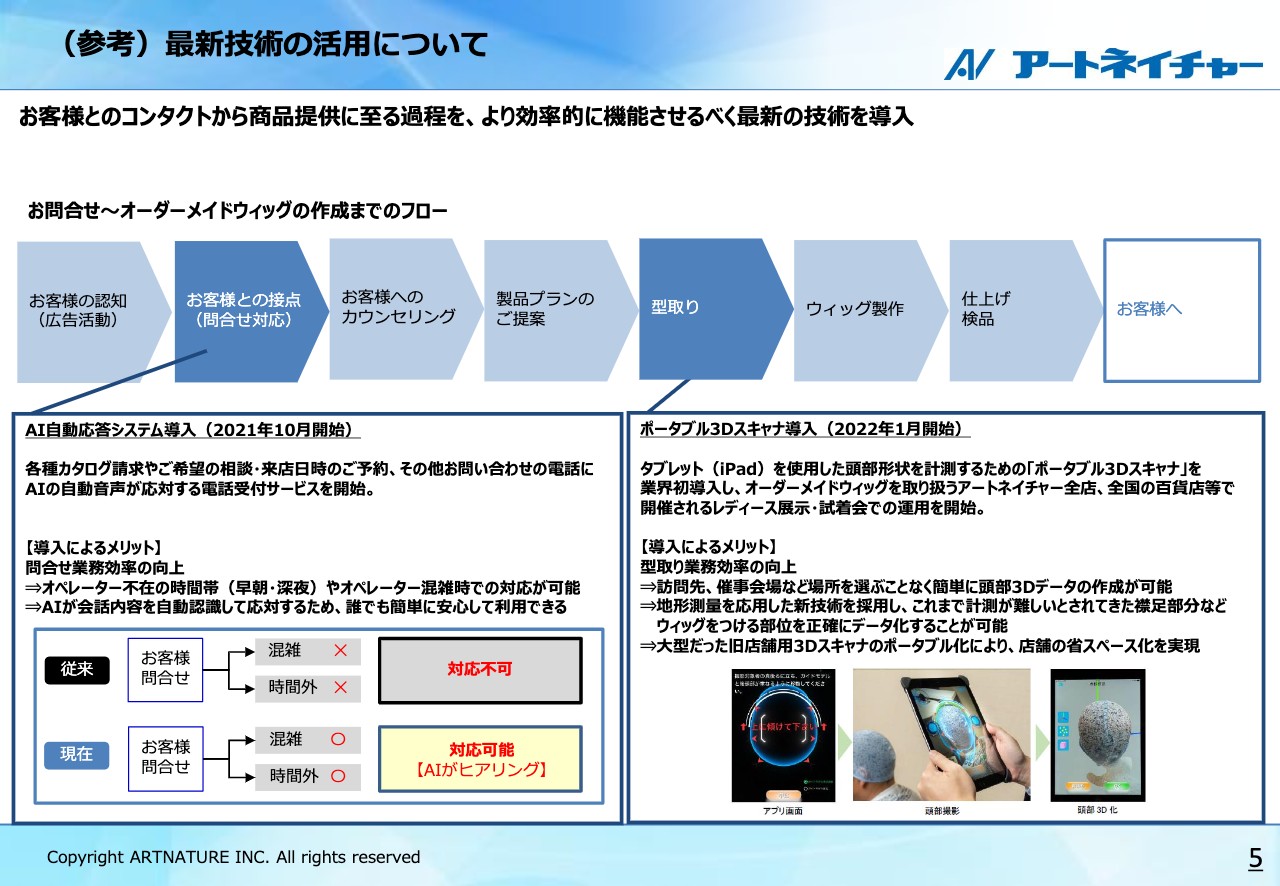

(参考)最新技術の活用について

AI自動応答システムやポータブル3Dスキャナについてご紹介します。スライド上段に業務フローを示していますが、お問合せ業務においてAI自動応答システムを、型取り業務においてポータブル3Dスキャナを導入しました。

これらの最新技術の導入によってお客さまの利便性が向上し、社内においても業務効率を向上させることができました。引き続き最新の技術を活用しながら、当社業務フローを改善していきます。

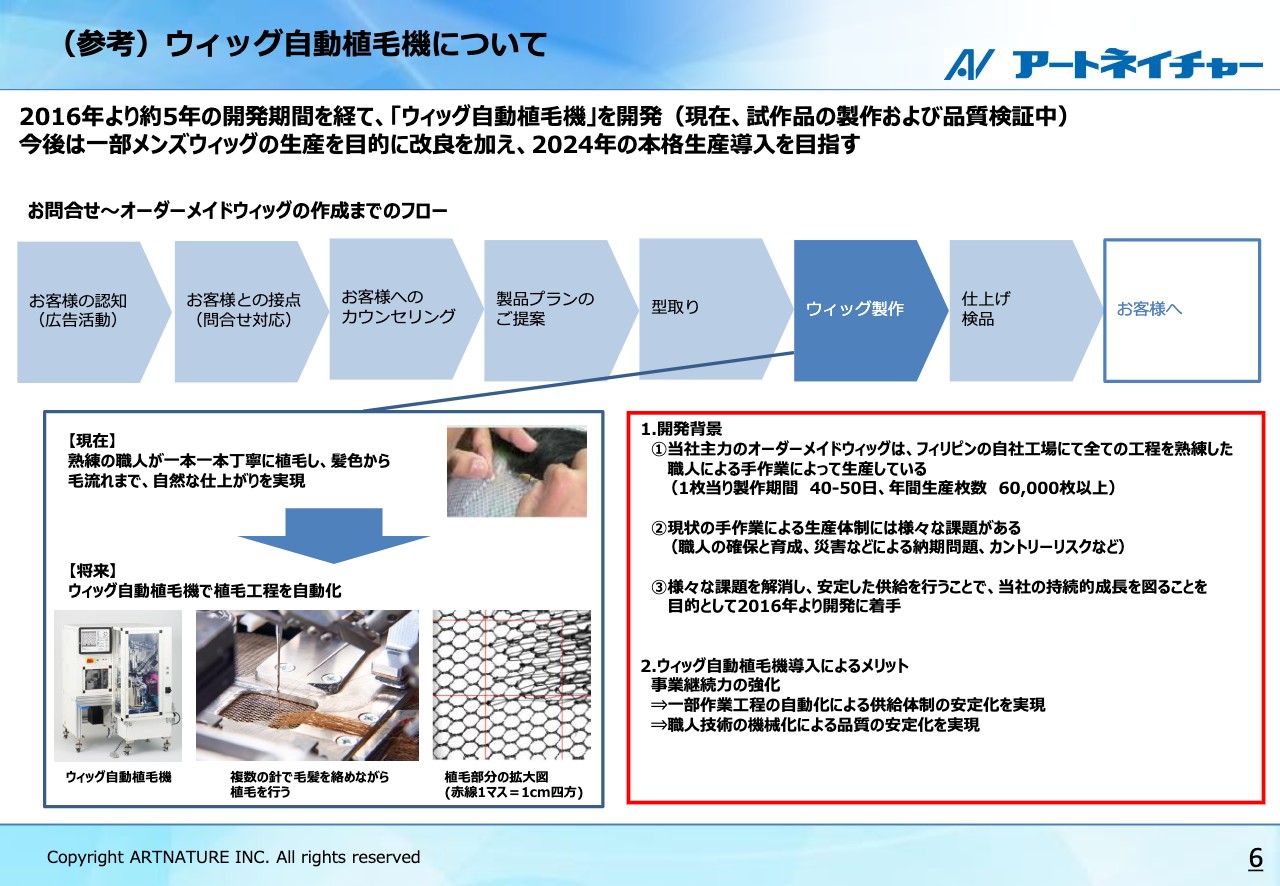

(参考)ウィッグ自動植毛機について

ウィッグ自動植毛機の概要についてご紹介します。ウィッグ自動植毛機の開発の狙いは、上段の業務フローにおける潜在的なリスクの払拭です。

当社の主力商品であるオーダーメイドウィッグの製作業務には、植毛職人の雇用リスクや自然災害リスク、カントリーリスクなど、さまざまなリスクが存在しています。これらのリスクを払拭することで、オーダーメイドウィッグの供給や品質を安定させることができると考えています。

ウィッグ自動植毛機は、当社の持続的成長を目的として2016年より開発を進め、同業他社に先駆け、世界で初めて試作品を完成させることができました。現在は品質検証の段階ではありますが、2024年度には一部メンズウィッグの生産へ導入することを目指し、開発中です。ぜひ今後の動向に注目していただければと思っています。

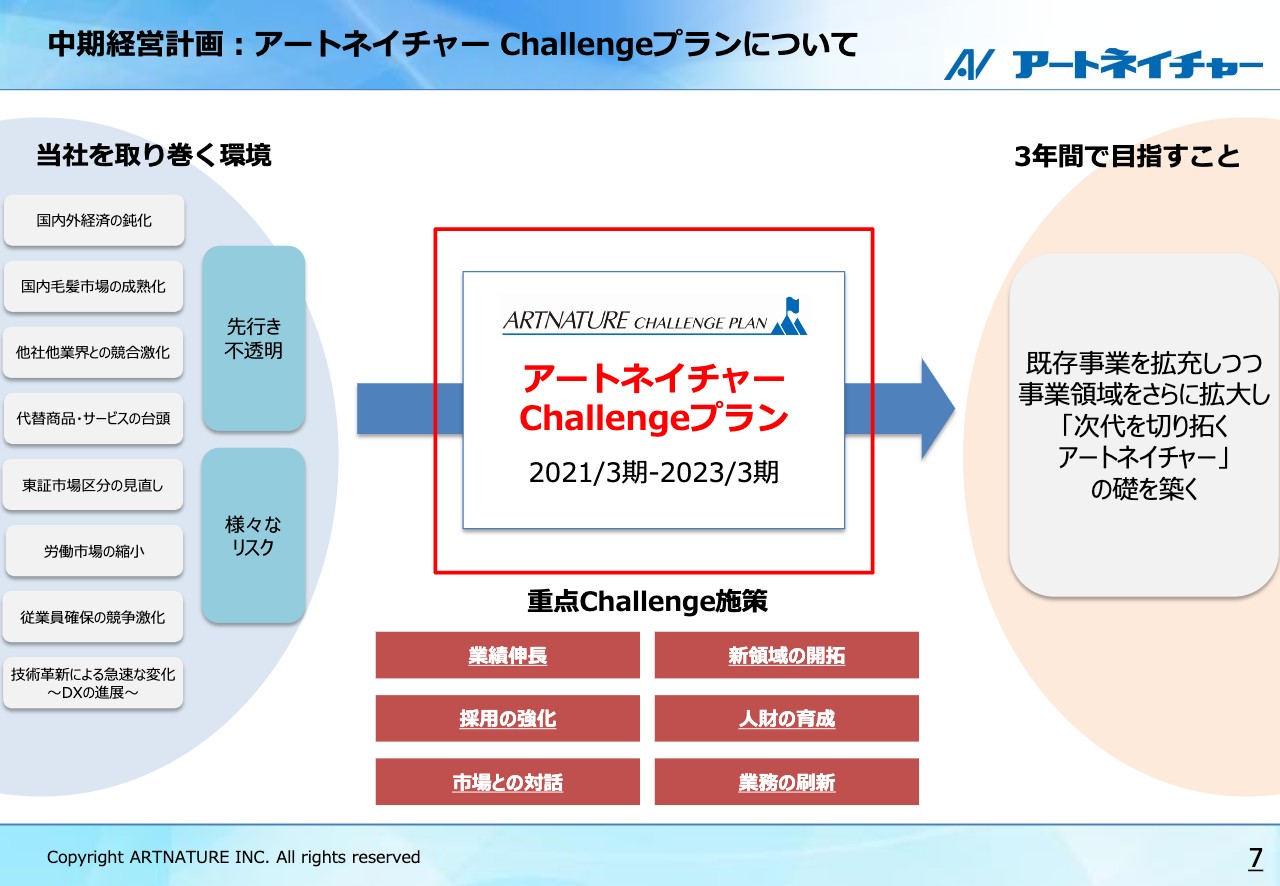

中期経営計画:アートネイチャー Challengeプランについて

2021年3月期を初年度とする中期経営計画「アートネイチャーChallengeプラン」の進捗についてご説明します。中期経営計画の概要はスライドのとおりです。

本中期経営計画では「次代を切り拓くアートネイチャー」の礎を築くべく、既存事業を拡充しつつ、事業領域をさらに拡大するという目標達成に向けて、6つの重点Challenge施策を設定しており、役職員が一体となって取り組んでいます。

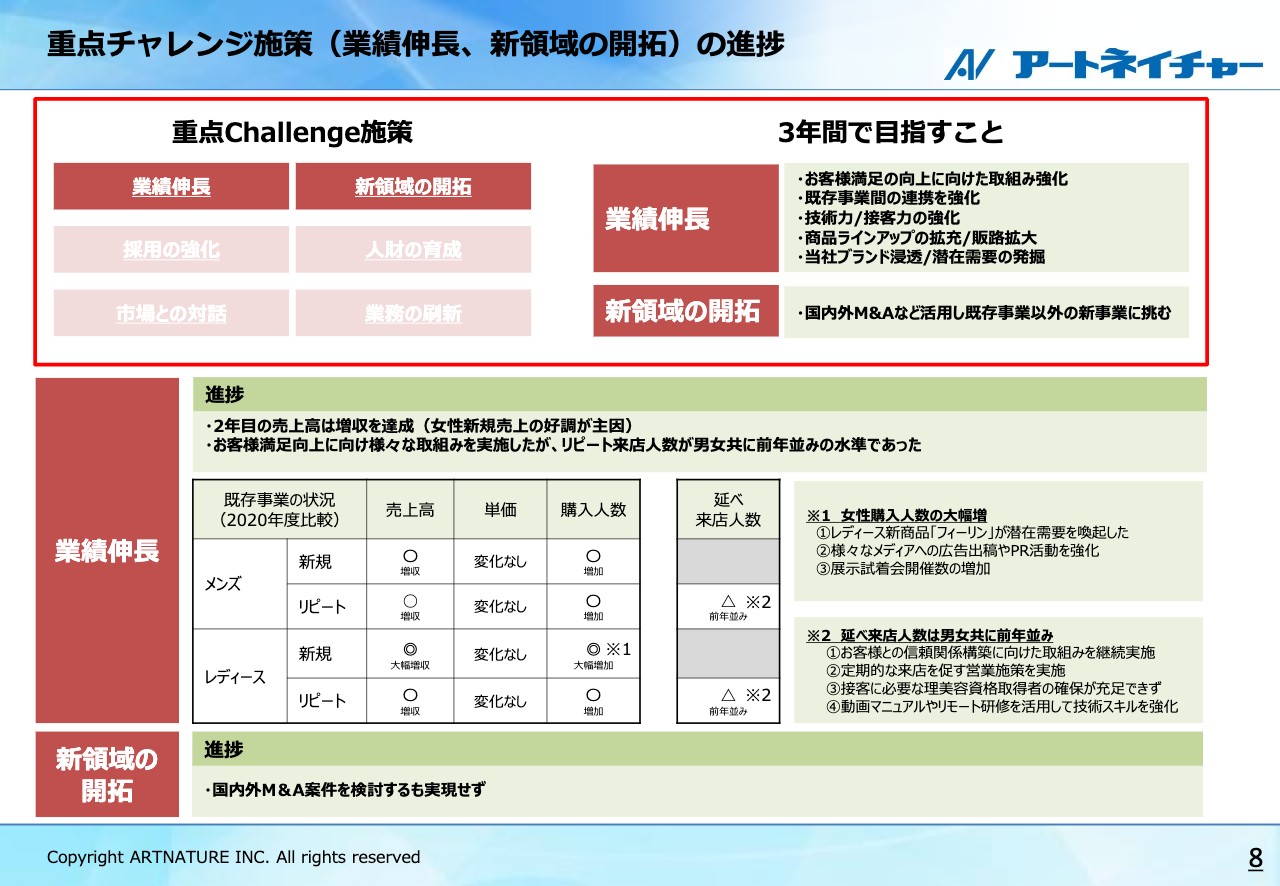

重点チャレンジ施策(業績伸長、新領域の開拓)の進捗

「アートネイチャーChallengeプラン」における6つの重点Challenge施策のうち、「業績伸長」「新領域の開拓」の進捗についてご説明します。「業績伸長」については、前期比増収増益ですが、一方でお客さまの延べ来店人数は男女ともに前年並みの水準にとどまっており、今後の安定拡大に向けた課題と認識しています。

「新領域の開拓」については、さまざまなM&A案件を検討していますが、現状実現したものはありません。2022年度においては既存事業を安定拡大させるべく、来店人数の増加に向けた取り組みに注力しながら、新領域の開拓に向けた取り組みを加速していきます。

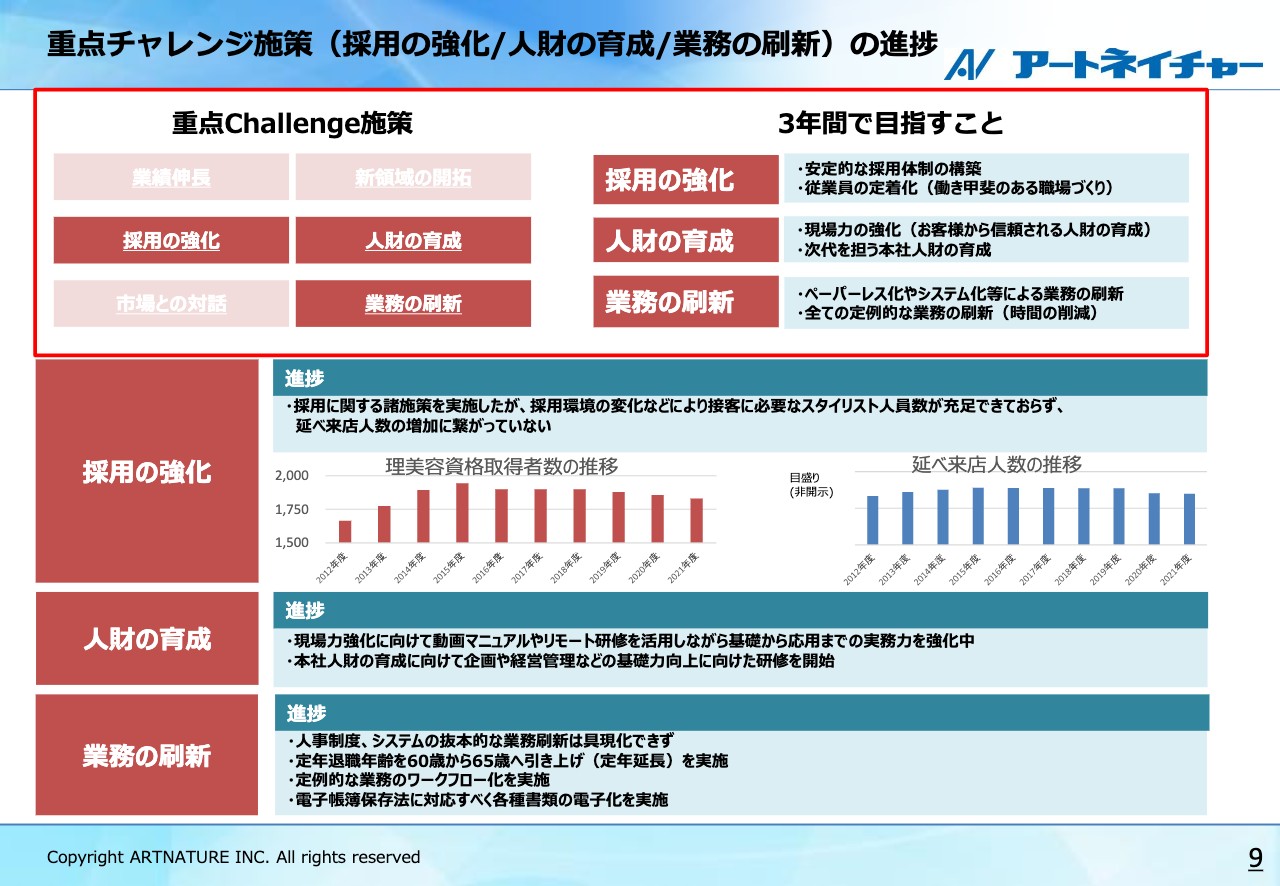

重点チャレンジ施策(採用の強化/人財の育成/業務の刷新)の進捗

重点Challenge施策のうち、「採用の強化」「人財の育成」「業務の刷新」の進捗についてご説明します。「採用の強化」については、採用環境の変化などにより、接客に必要なスタイリストの人員数が十分に確保できていないことが喫緊の課題であるという認識です。

「業務の刷新」については、定年退職年齢の60歳から65歳への引き上げや、書類の電子化などの取り組みは実施しましたが、人事制度やシステムに関する抜本的な業務刷新には至りませんでした。

2022年度においては、採用強化に向けた募集条件の見直しや募集広告の強化などに、積極的に取り組んでいきます。

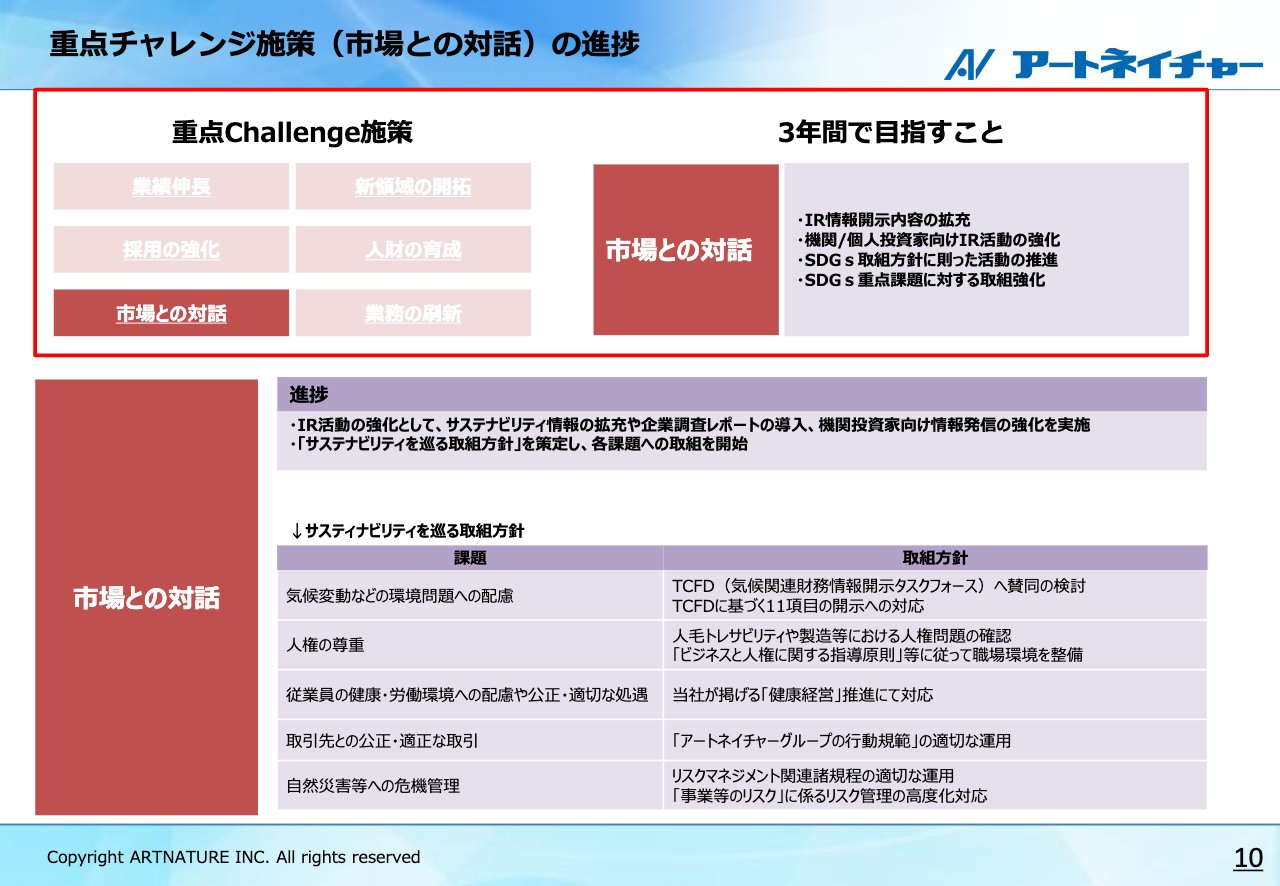

重点チャレンジ施策(市場との対話)の進捗

重点Challenge施策のうち、「市場との対話」の進捗についてご説明します。IR活動の強化として、サステナビリティ情報などの開示情報の充実や、投資家向けの情報発信の強化に注力してきました。

東証の市場再編に伴い、2022年4月よりプライム市場への上場となりましたが、プライム市場の上場企業に求められる、より高い水準のガバナンス充足に向け順次対応中です。2022年度は、引き続きIR活動とガバナンス対応の強化を中心に取り組んでいきます。

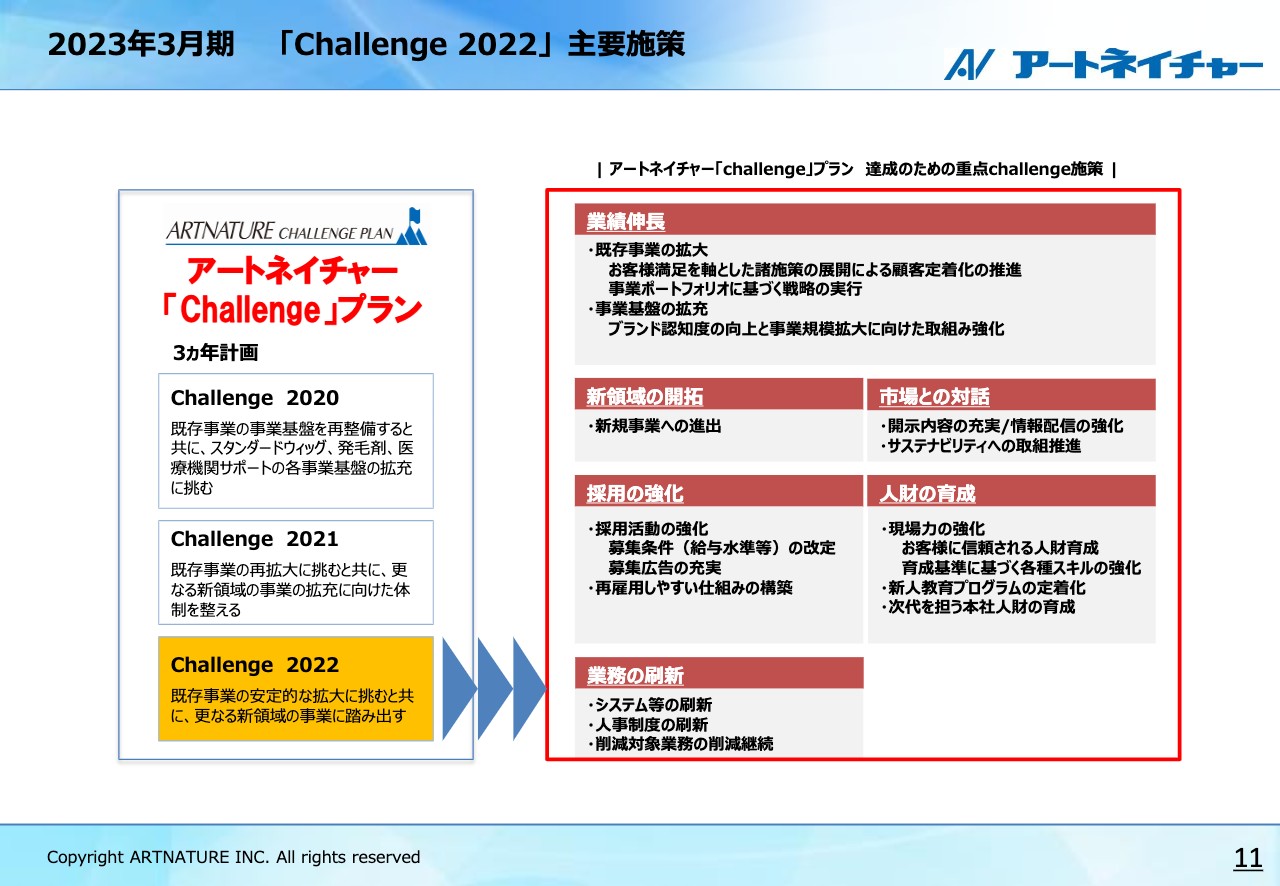

2023年3月期 「Challenge 2022」主要施策

これまでの進捗を踏まえ、「Challenge 2022」の主要施策をまとめています。2022年度は既存事業の安定的な拡大に挑むとともに、さらなる新領域の事業に踏み出すべく、これらの施策を着実に実践していきます。

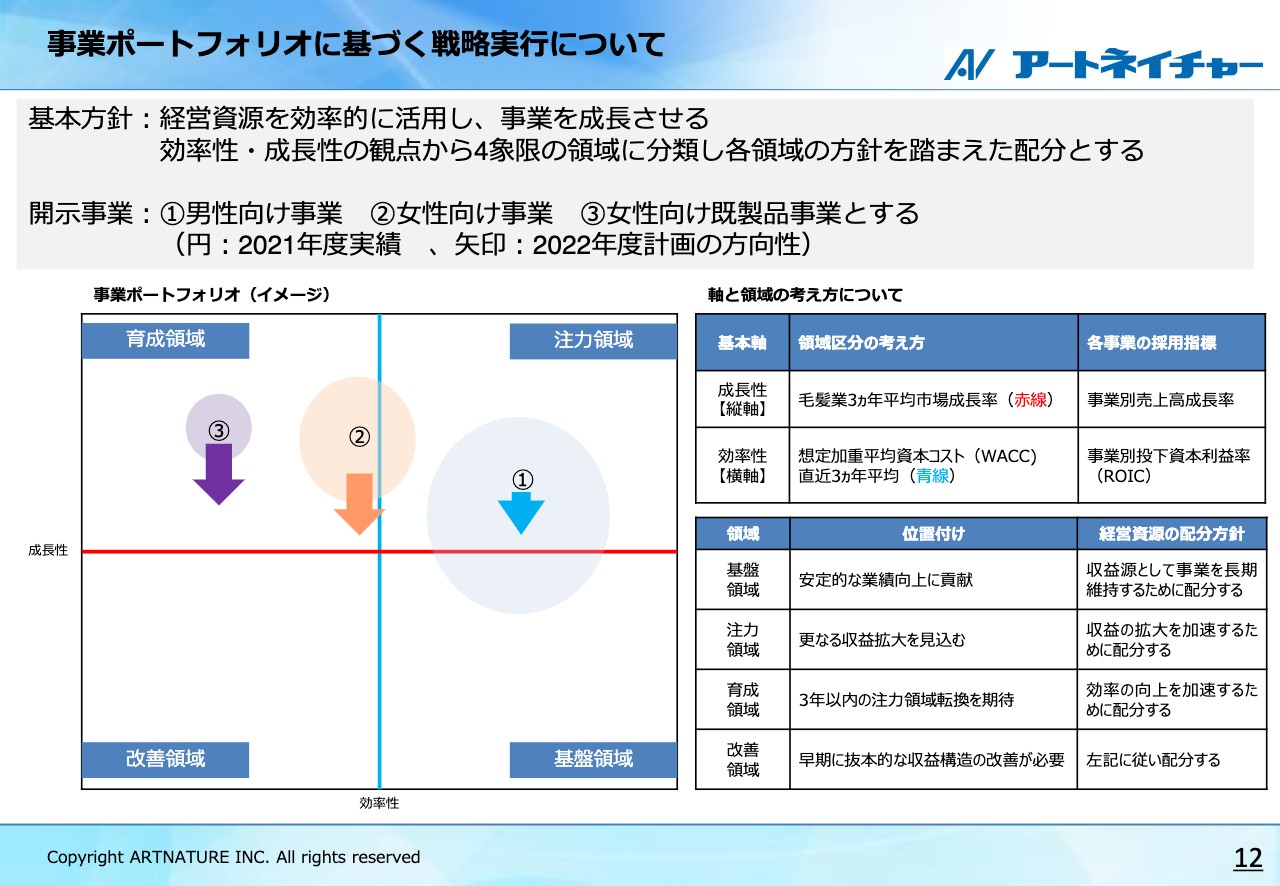

事業ポートフォリオに基づく戦略実行について

2022年度より、経営資源を効率的に活用しながら各事業を成長させるべく、事業ポートフォリオに基づく戦略を実行していきます。

こちらの図は、事業ポートフォリオのイメージです。男性向け事業、女性向け事業、女性向け既製品事業の各事業を、効率性と成長性の観点から4つの領域に配置し、それぞれの領域の方針にのっとった戦略を実行していきます。

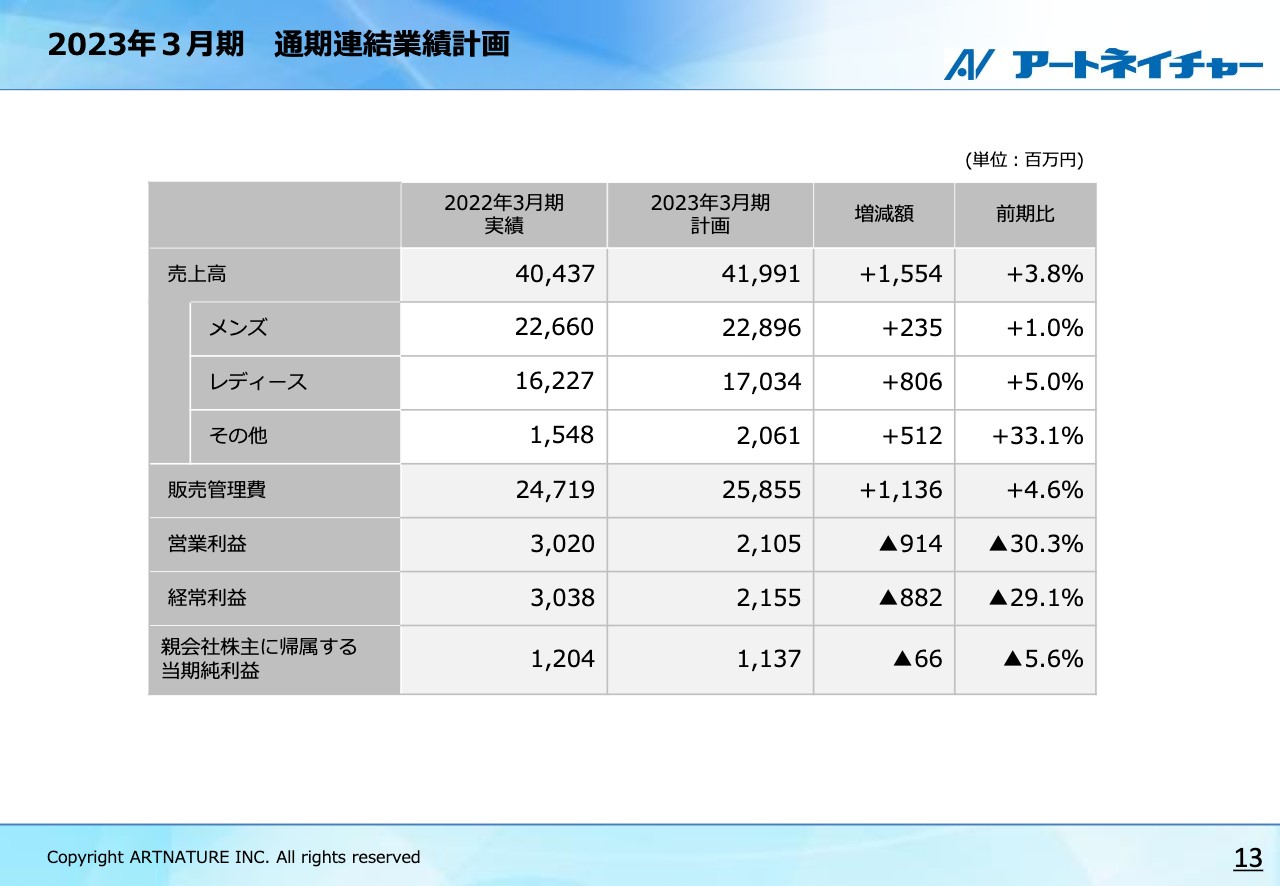

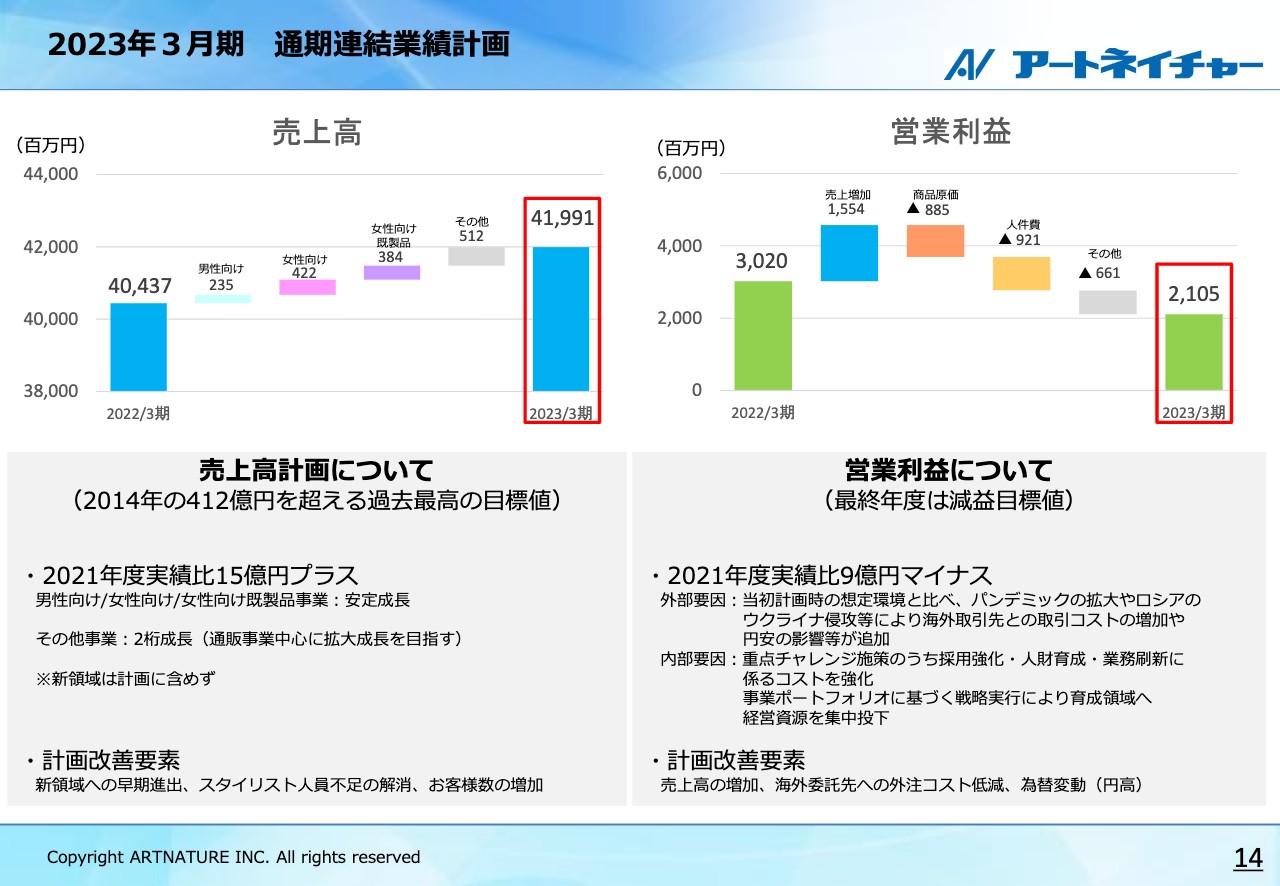

2023年3月期 通期連結業績計画①

次期業績計画です。計画値はスライドに記載のとおりとなっています。売上高は各部門において増収を計画していますが、利益項目においては減益の計画となります。

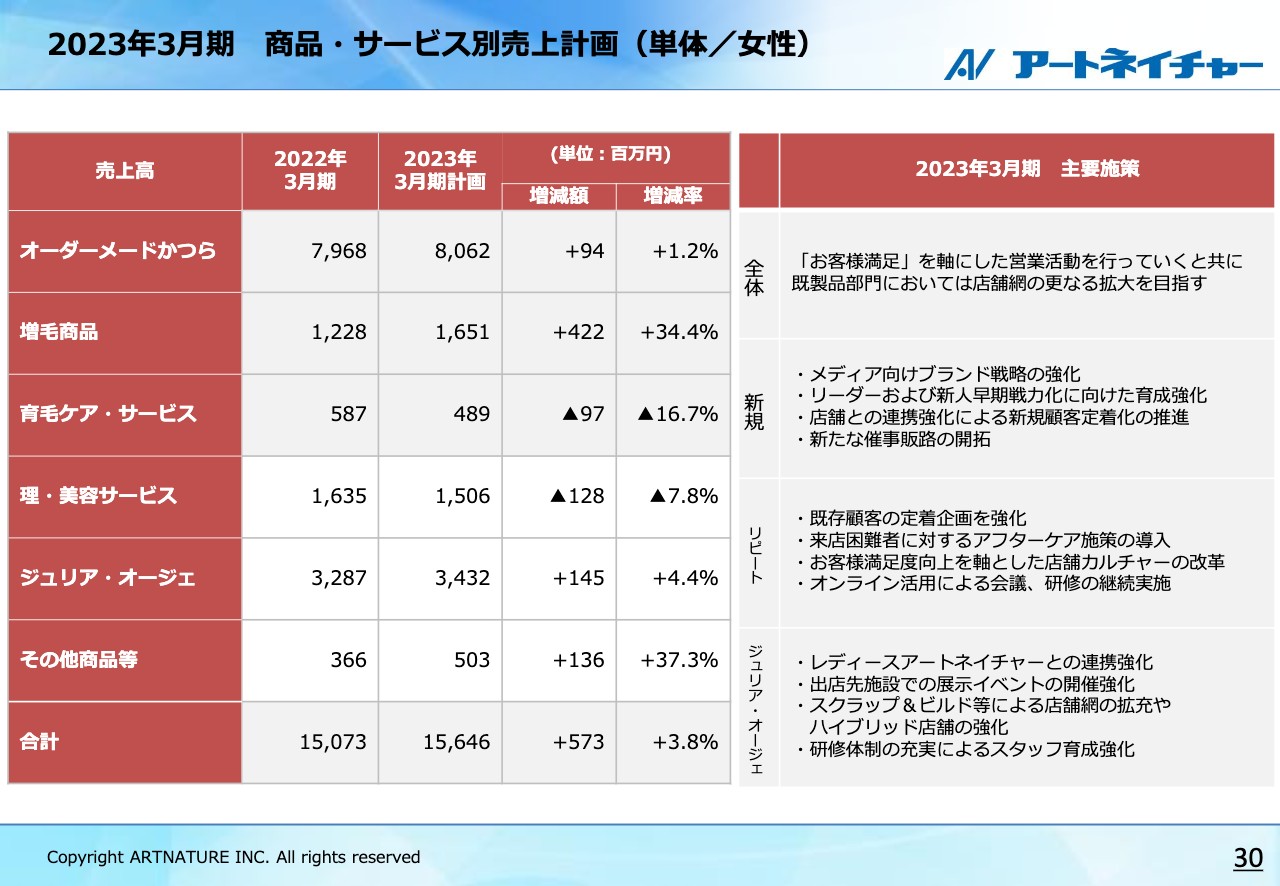

2023年3月期 通期連結業績計画②

次期計画について、もう少しご説明します。売上高計画については約419億円と、過去最高の計画です。既存事業の安定成長と通販事業を中心に拡大成長を目指すことで、当期実績に対してプラス15億円の増収計画となっています。

営業利益計画については約21億円と、当期実績に対してマイナス9億円の減益計画となっています。要因は、外部要因と内部要因に分けられます。

外部要因については、パンデミックや海外情勢の影響に伴うコスト増、円安の影響によるものです。内部要因については、採用強化などに関するコストの増加や事業ポートフォリオに基づく戦略実行により、育成領域へ経営資源を集中投下するなどです。これらの計画の達成に向けて、全社一丸となって取り組んでいきます。

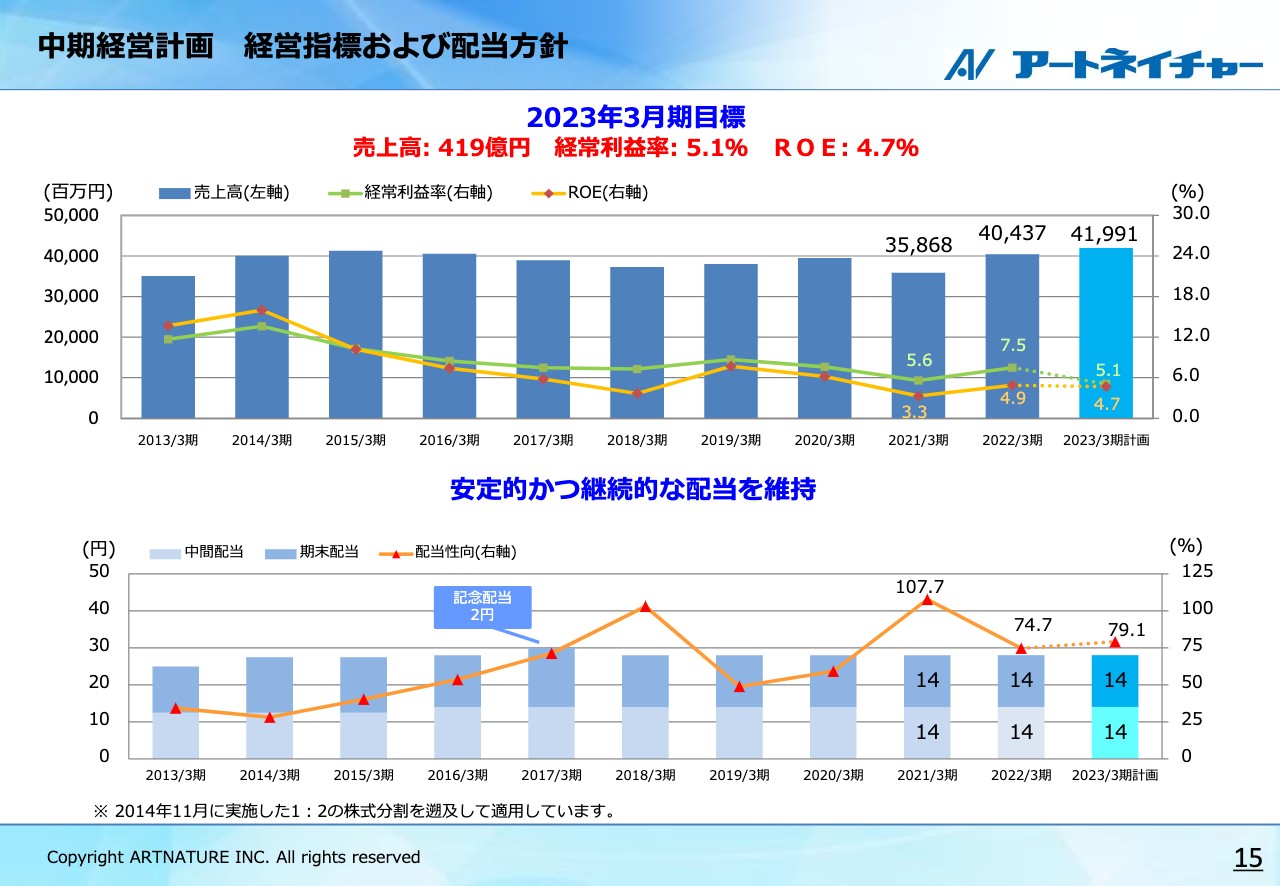

中期経営計画 経営指標および配当方針

最後に、中期経営計画3ヶ年における主な経営指標と配当方針についてご説明します。中期経営計画最終年度である2022年度の売上高、経常利益率、ROEの目標としては、スライド上段右端のグラフに記載のとおりです。

配当については、従来のような安定配当の維持に努めるという考え方に基づき、2022年度の中間配当14円、期末配当14円、通期で28円の配当を維持したいと考えています。引き続き、利益率やROEを1日でも早く2桁に乗せるべく、全社一丸となって目標達成に向け邁進していきます。

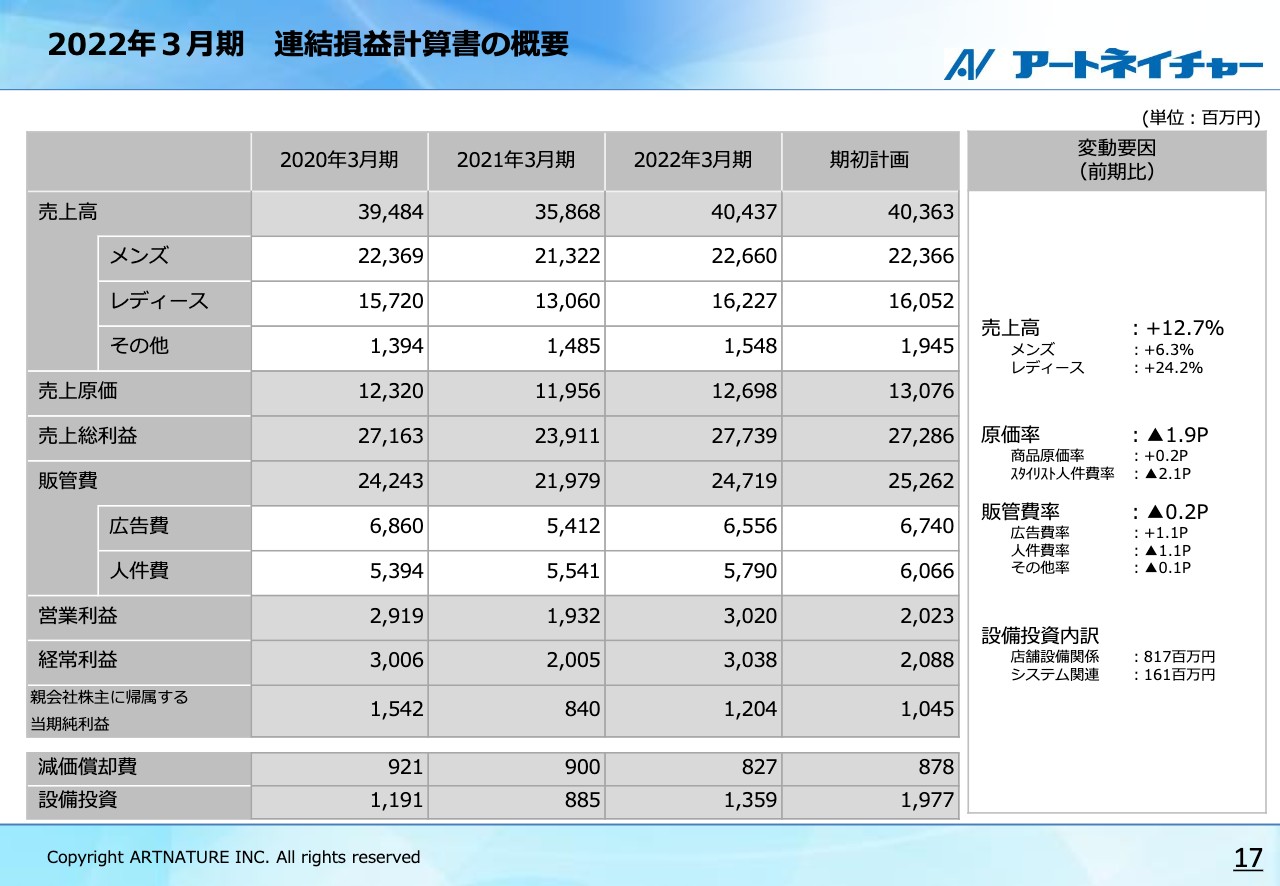

2022年3月期 連結損益計算書の概要

本多敏男氏(以下、本多):アートネイチャーの本多でございます。まず、2022年3月期連結損益計算書の概要をご説明します。売上高は2021年3月期比12.7パーセント増の404億3,700万円、営業利益は2021年3月期比56.3パーセント増の30億2,000万円となり、コロナ禍前の水準まで戻すことができました。

売上原価率は、売上拡大に伴いスタイリスト人件費率が下がったため、2021年3月期比マイナス1.9ポイントとなっています。営業利益は売上高がほぼ計画どおりの中、経費の節減などが奏功し期初計画比で大きく増加しています。設備投資は2021年3月期比で約4億円増の13億5,900万円となっています。

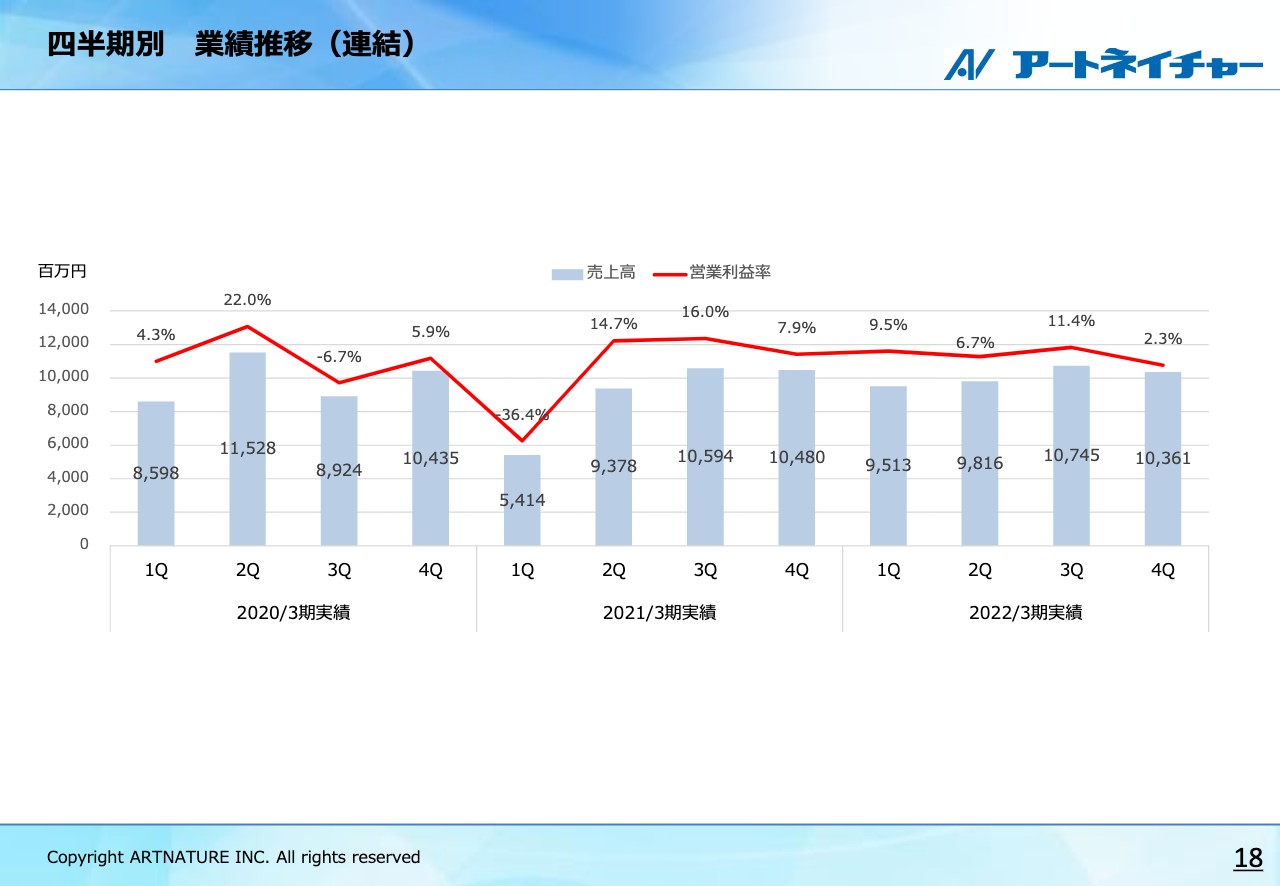

四半期別 業績推移(連結)

スライドのグラフは売上高と営業利益率の直近3年間の四半期推移を示したものです。売上高、営業利益ともに消費税増税があった2020年3月期や新型コロナウイルス感染症の第1波があった2021年3月期に比べ、2022年3月期は安定して推移しています。

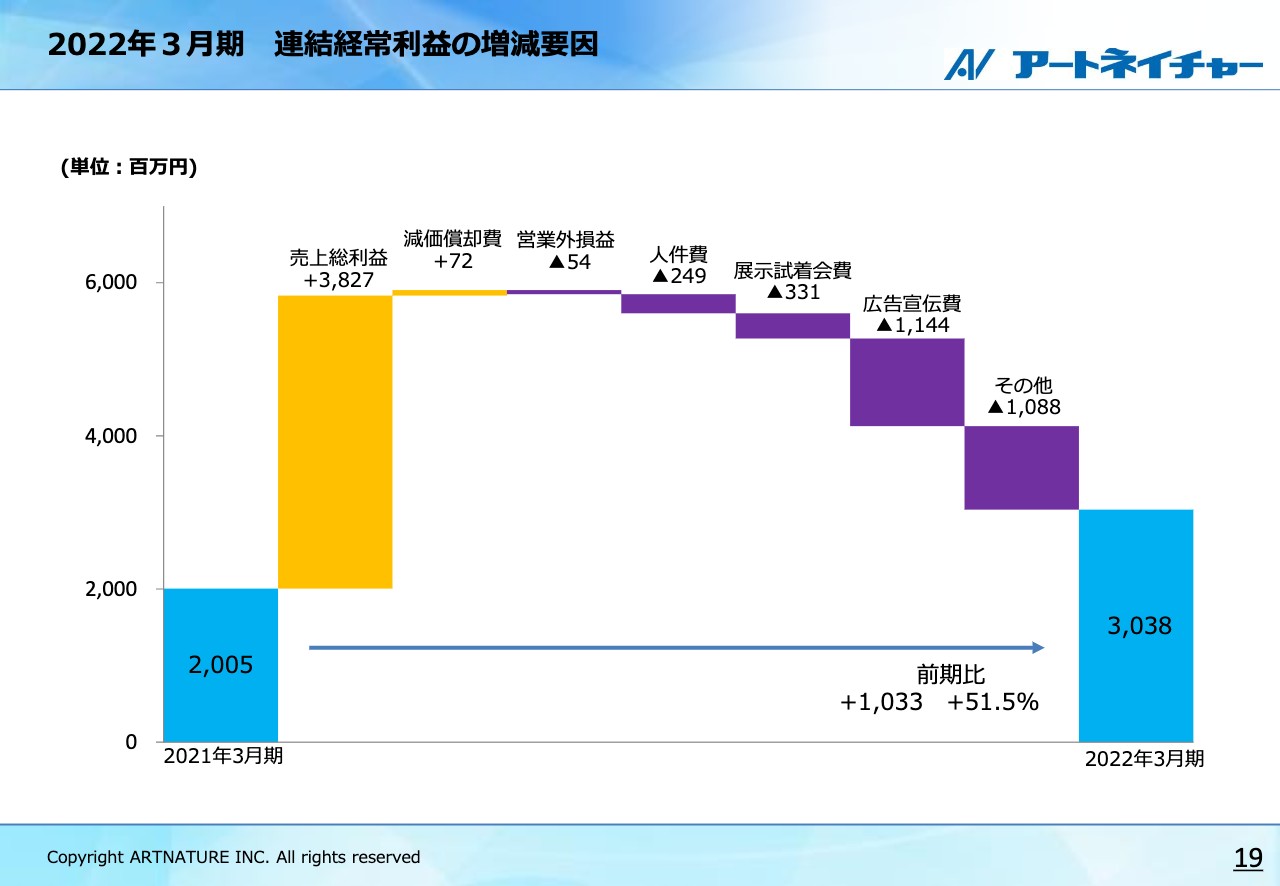

2022年3月期 連結経常利益の増減要因

2022年3月期の連結経常利益の増減要因を示したグラフです。スライド左側のオレンジの部分が利益のプラス要因で、売上高の増加を主因として、売上総利益は2021年3月期比38億2,700万円増となっています。

紫の部分が利益のマイナス要因で、広告費を中心として費用項目全体の合計は2021年3月期比で約28億円増となっています。この結果、経常利益は2021年3月期比10億3,300万円増の30億3,800万円となりました。

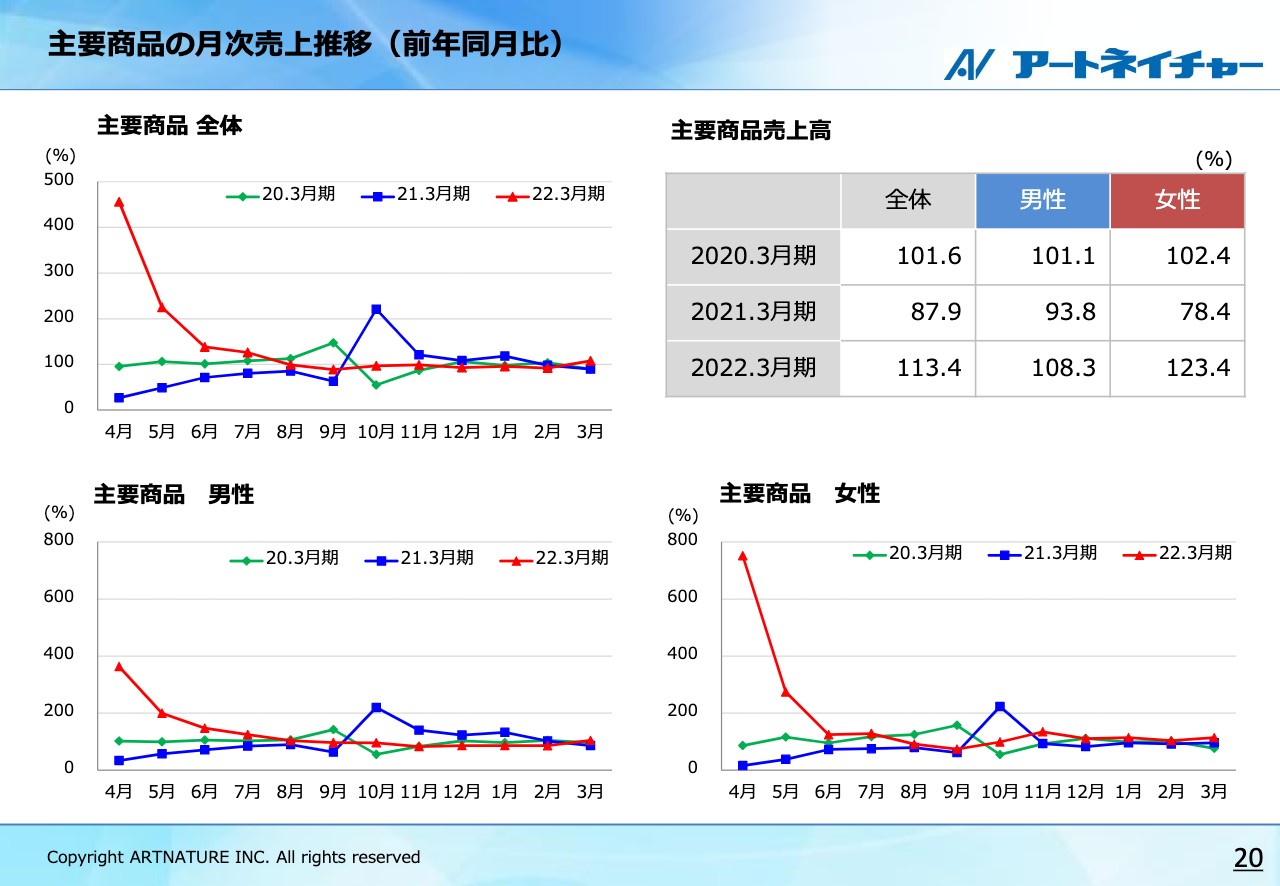

主要商品の月次売上推移(前年同月比)

主要商品の月次売上の推移です。グラフは毎月開示している月次売上状況から、直近3年間の主要商品売上高の前年同月比をピックアップしてまとめたものです。赤の折れ線グラフが2022年3月期、青の折れ線グラフが2021年3月期、緑の折れ線グラフが2020年3月期を示しています。おおよそのトレンドはこちらでご確認ください。

2022年3月期第1四半期は、2021年3月期の落ち込みの反動に加え、2021年3月期受注分の納品が進捗したため大幅に上昇していますが、主要商品全体では6月以降の新型コロナウイルスの感染拡大もあいまって、前年同月比ほぼ100パーセントの水準で推移しています。

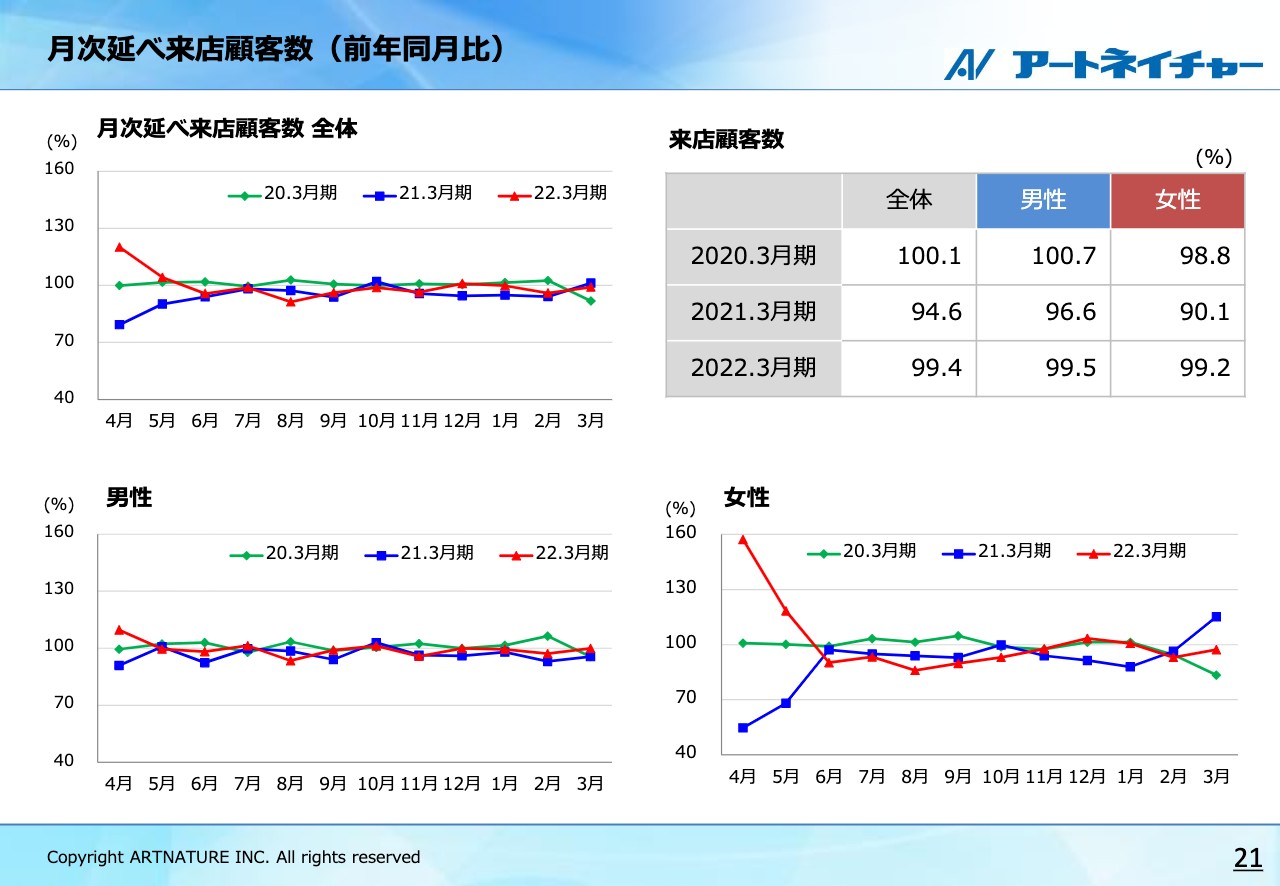

月次延べ来店顧客数(前年同月比)

月次延べ来店顧客数の推移です。こちらのグラフも前ページと同様に、毎月開示している延べ来店顧客数からピックアップしてまとめたものです。2022年3月期は上期が緊急事態宣言下にありましたが、年間を通して見ると男女ともに前年同月比ほぼ100パーセントの水準で推移しました。

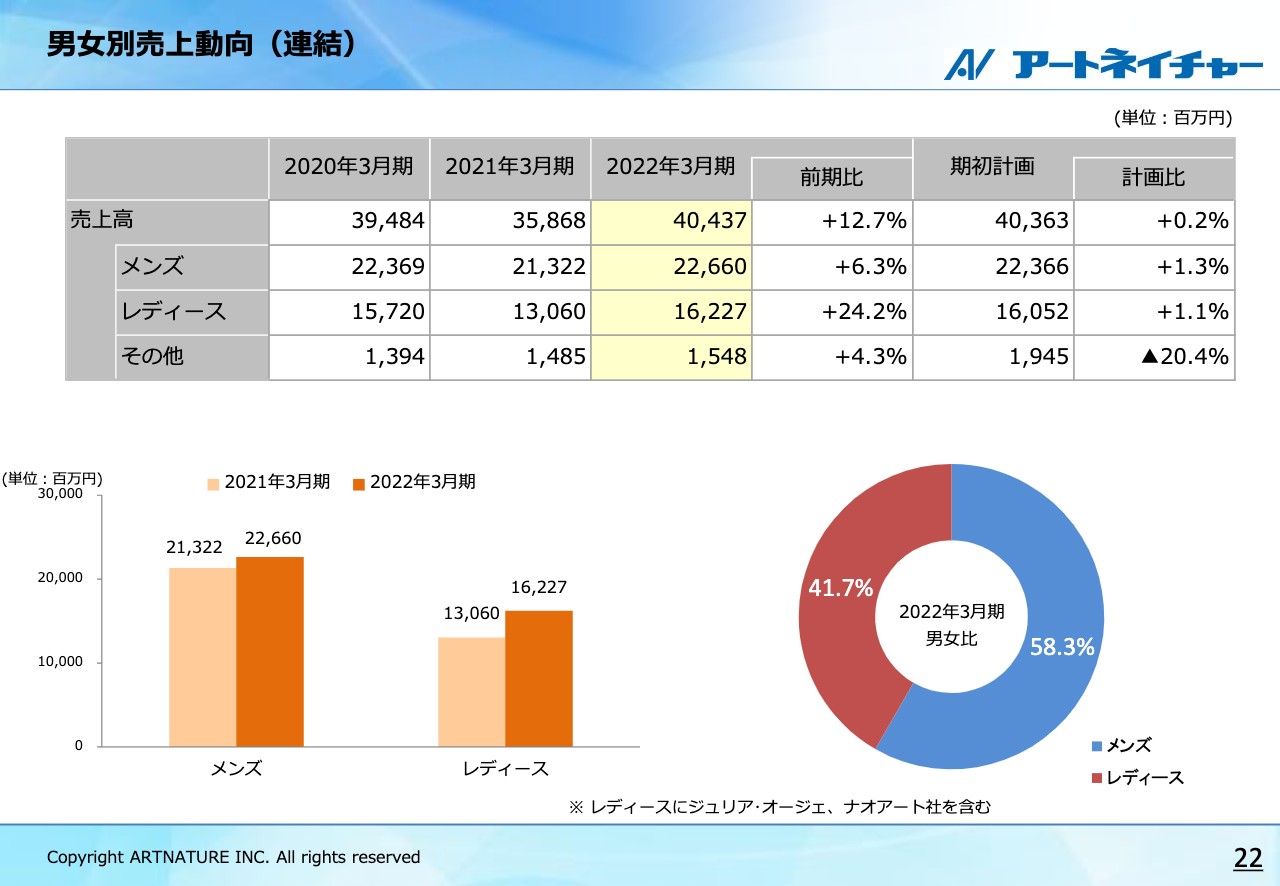

男女別売上動向(連結)

連結の男女別売上動向です。内訳はスライドのとおりです。詳しくは次ページ以降でご説明します。スライド右下の売上高の男女比の円グラフについては、例年とほぼ変わりなく、男性が約6割、女性が約4割となっています。

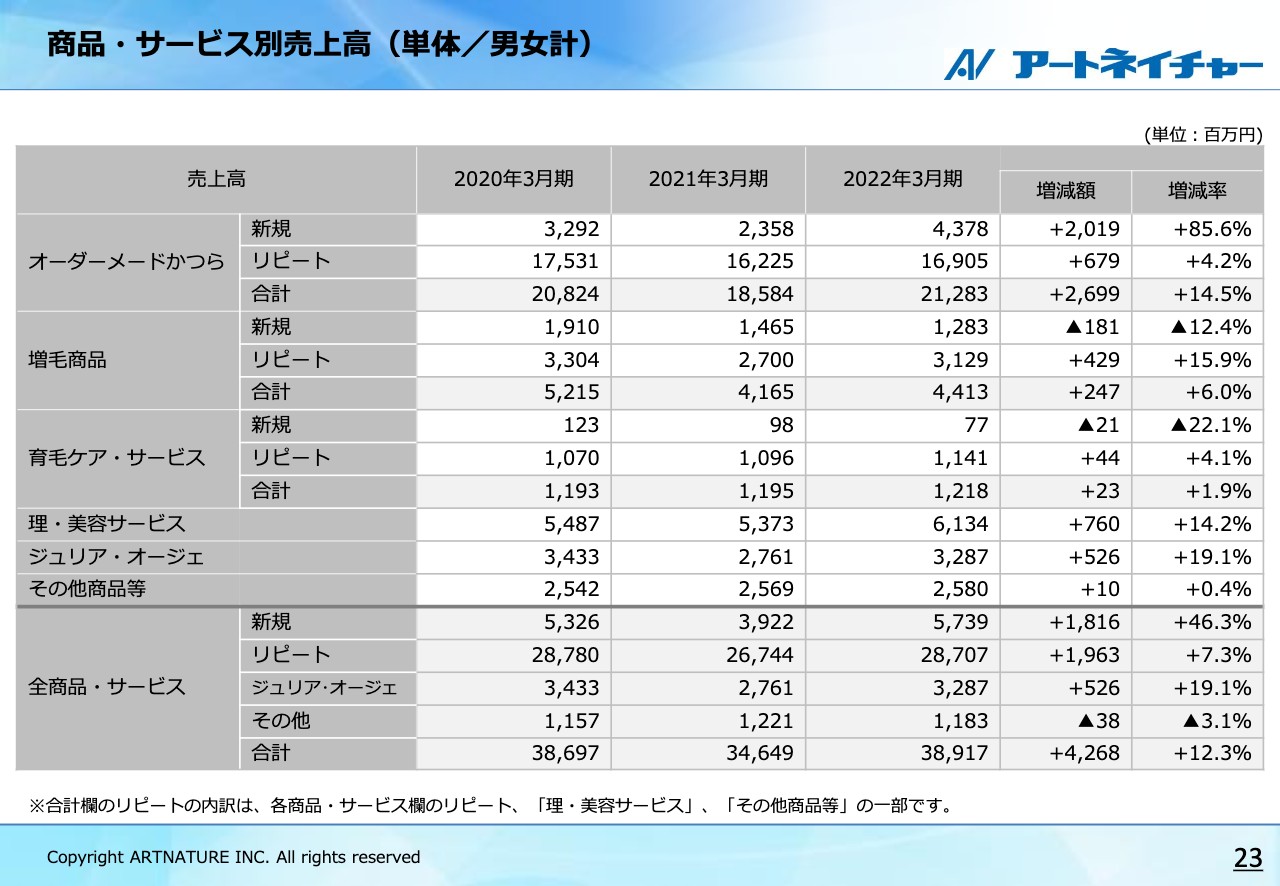

商品・サービス別売上高(単体/男女計)

単体の男女計の商品・サービス別売上高です。全商品・サービスにおいて、2022年3月期はその他を除くすべてのセグメントで大幅な増収となりました。

その他のセグメントには主に通販事業の実績が計上されており、2021年3月期は巣籠もり需要を捉え、唯一の増収セグメントとなりましたが、2022年3月期はテレビ通販の放映回数の減少などが響き、唯一の減少セグメントとなりました。

商品・サービス別では2021年3月期の反動と新商品のヒットなどで、オーダーメードかつらが大幅な増収となりました。なお、売上高全体としてはおおむね計画どおりとなっています。

商品・サービス別売上高(単体/男性)

単体の男性の商品・サービス別売上高です。メンズ事業はコロナ禍の影響がほぼ解消し、2021年3月期受注分の納品が進捗したことで、主力のオーダーメードかつらを中心として大幅な増収となりました。なお、商品・サービスごとに若干凹凸がありますが、メンズ全体の売上高としてはおおむね計画どおりとなっています。

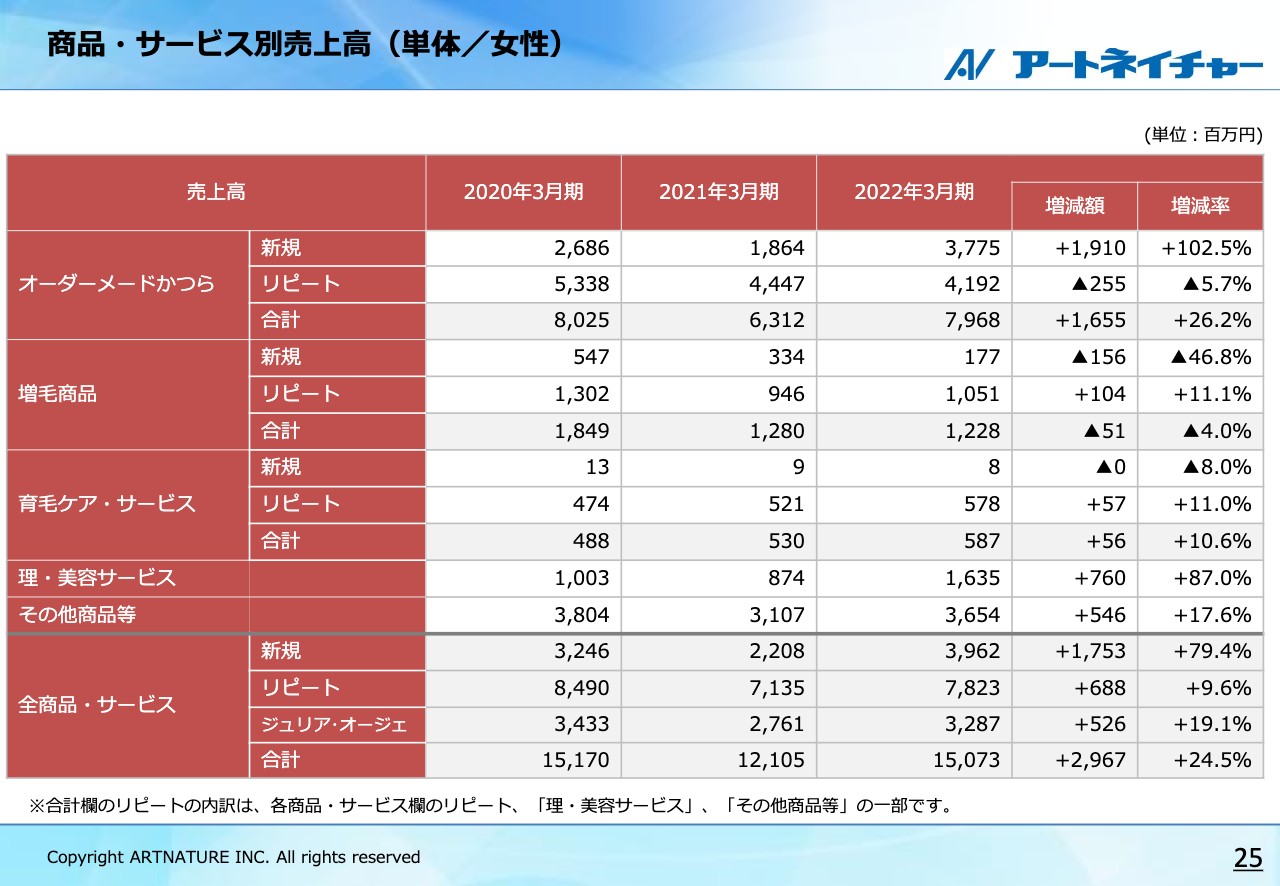

商品・サービス別売上高(単体/女性)

単体の女性の商品・サービス別売上高です。レディース事業は2021年3月期の落ち込みの反動に加え、新商品のヒットなどもあり大幅な増収となりました。特に新商品「フィーリン」が大ヒットしたことにより、オーダーメードかつらの新規についてはコロナ禍前の水準以上の実績になりました。

なお、メンズ同様に商品・サービスごとに若干凹凸がありますが、レディース全体の売上高としてはおおむね計画どおりとなっています。

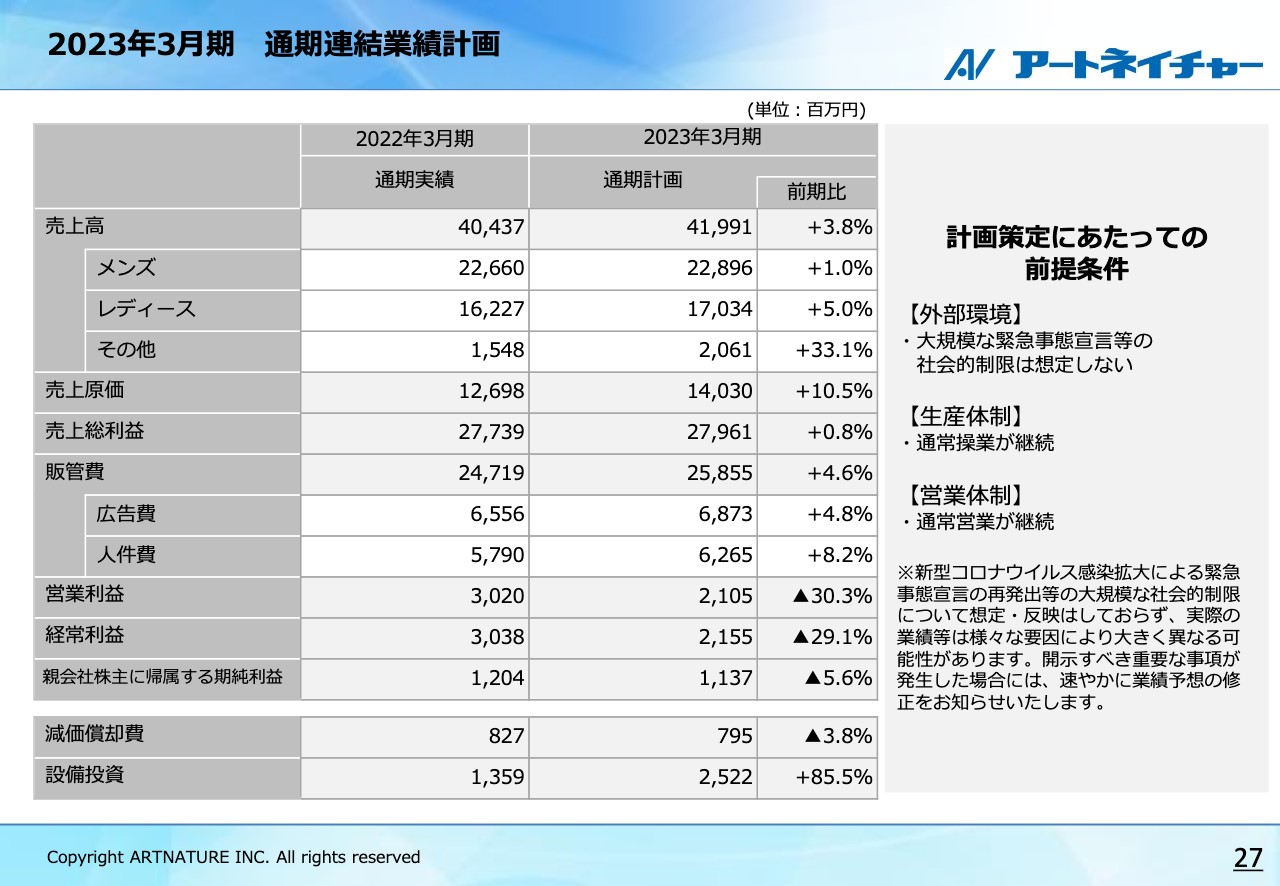

2023年3月期 通期連結業績計画③

2023年3月期の計画についてご説明します。スライドの表は通期の連結業績計画です。2023年3月期の通期計画は売上高が2022年3月期比3.8パーセント増の419億9,100万円、営業利益が2022年3月期比30.3パーセント減の21億500万円と、増収減益の計画となっています。

売上原価の伸びが大きくなっていますが、商品原価にパンデミックや海外情勢に伴う外注コスト増や円安の影響が、スタイリスト人件費に人員の補充や採用強化に伴うコスト増の影響が織り込まれています。

販管費については新規顧客の獲得に必要な広告費や、現場スタッフの採用強化に伴う人件費の増加に加え、事業ポートフォリオに基づく戦略実行に伴う育成領域への経営資源の投下を予定しています。

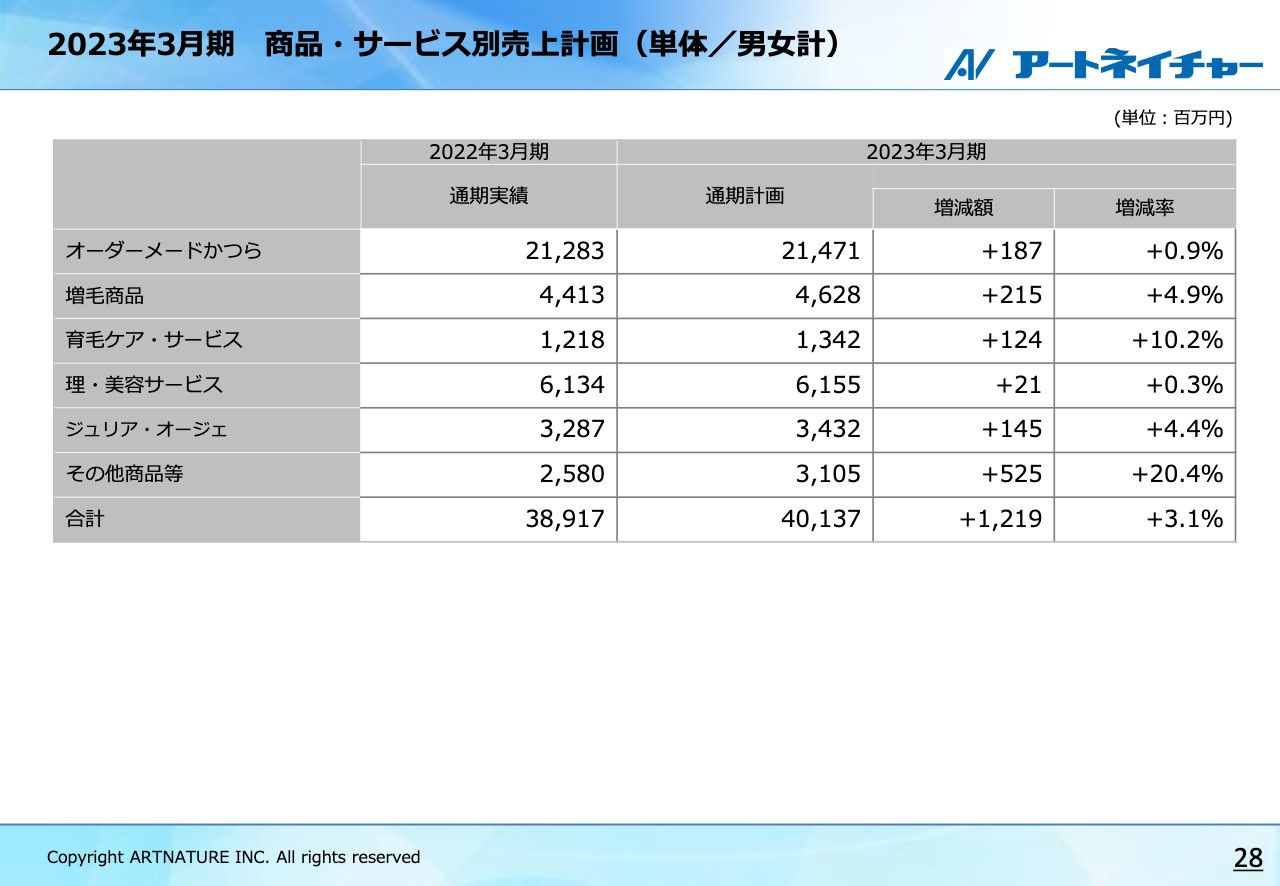

2023年3月期 商品・サービス別売上計画(単体/男女計)

単体の男女計の商品・サービス別売上計画です。スライドの表のとおり、すべてのセグメントを安定的に成長させる計画としています。主力のオーダーメードかつらは2022年3月期とほぼ同水準ですが、その他商品等は通販事業を中心に2桁の成長を計画しています。

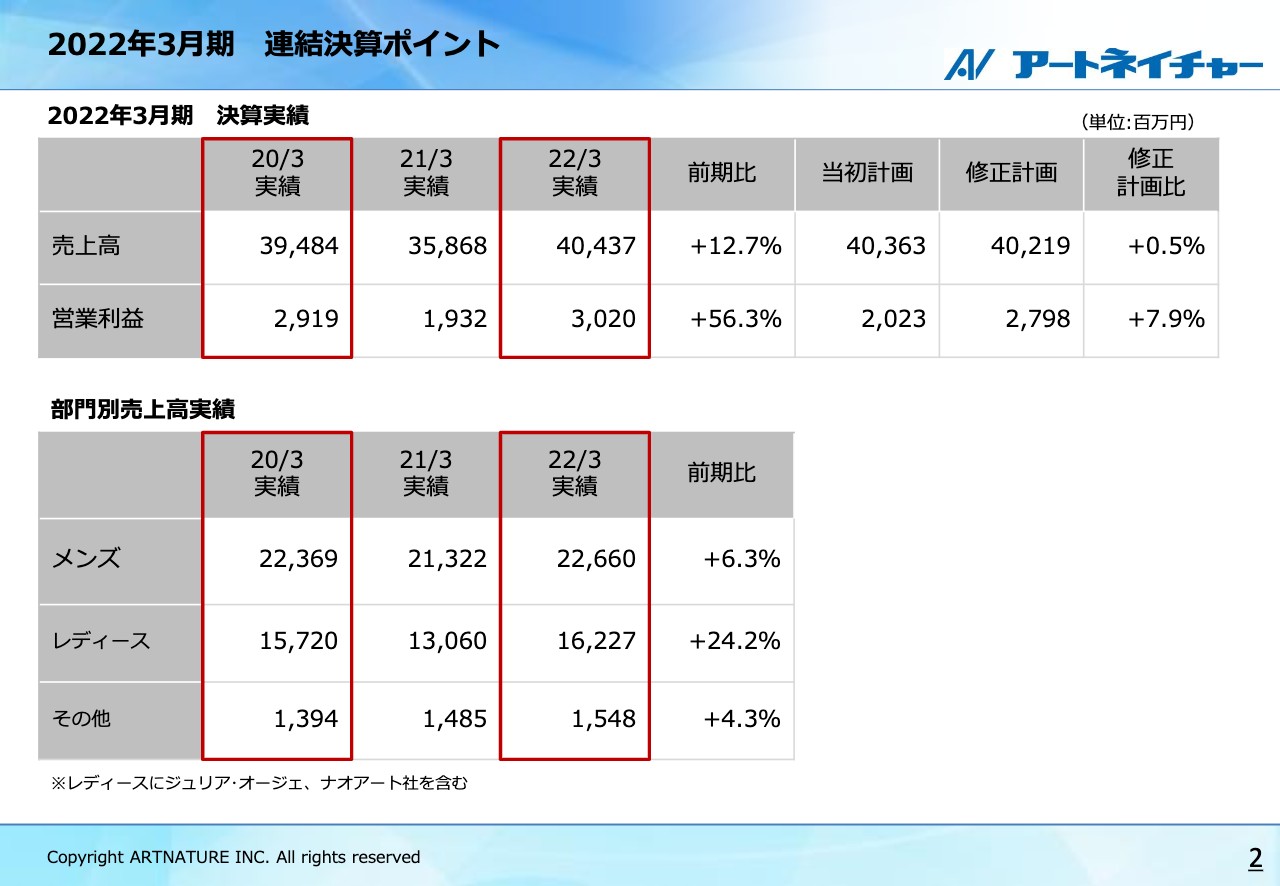

2023年3月期 商品・サービス別売上計画(単体/男性)

単体の男性の商品・サービス別売上計画です。「アートネイチャーの真のファン」を増やす活動に引き続き注力し、安定的な成長を目指します。スライド右側にメンズの主要施策を挙げています。

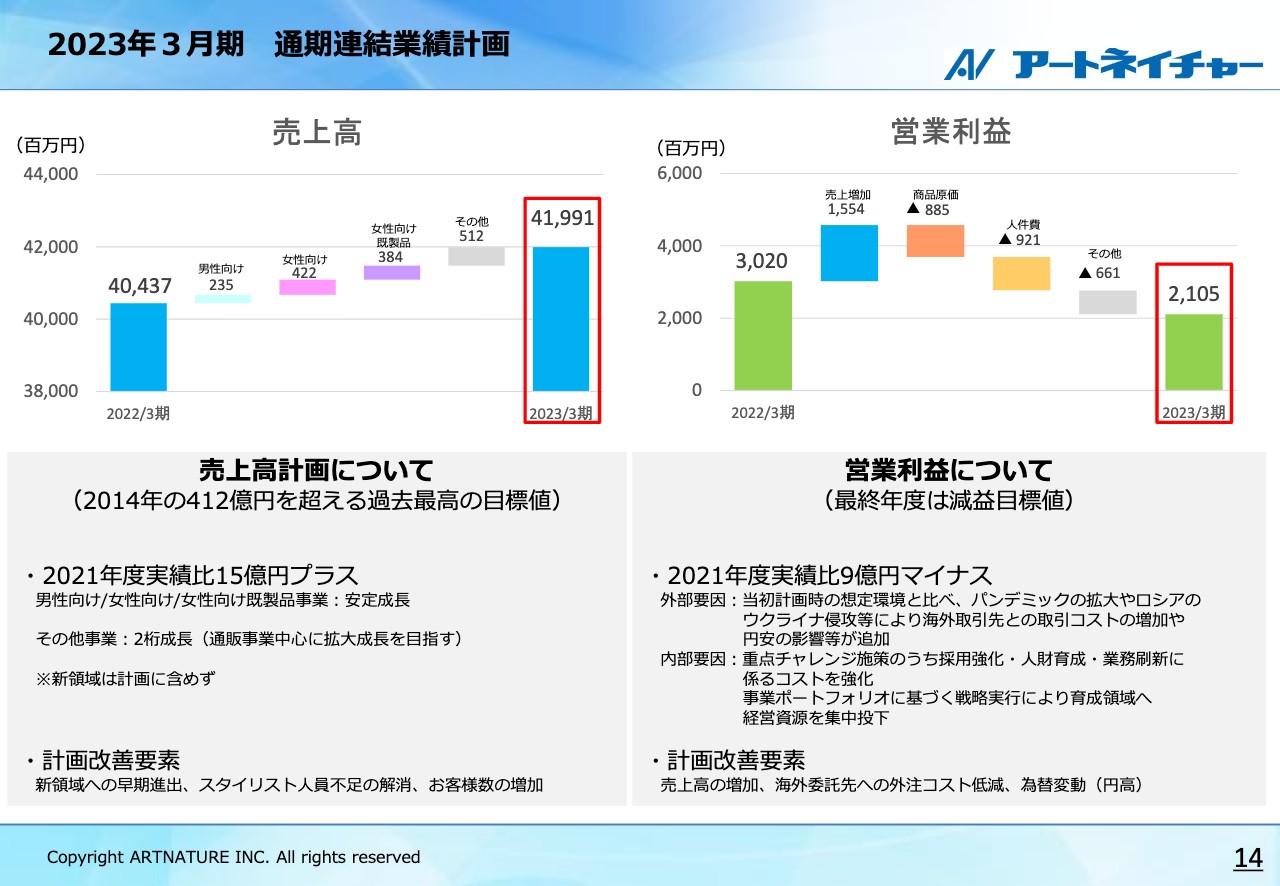

2023年3月期 商品・サービス別売上計画(単体/女性)

単体の女性の商品・サービス別売上計画です。主力のオーダーメードかつらは2022年3月期とほぼ同水準です。2022年3月期は新商品「フィーリン」が大ヒットしましたが、2023年3月期はその水準を維持しつつ、安定的な成長を目指します。

増毛商品では、2022年3月期は新規のお客さまがオーダーメードかつらを選ぶ傾向が強かったのですが、2023年3月期はしっかり伸ばしていきたいと考えています。

ジュリア・オージェ事業は緊急事態宣言も明け、商業施設への客足が戻ることを期待した計画となっています。スライド右側にレディースの主要施策を挙げています。

質疑応答:2022年3月期の増収増益の要因について

司会者:「2022年3月期が前期比で増収増益となった要因を教えてください」とのご質問です。

五十嵐:増収の要因は、2021年3月期での新型コロナウイルス感染症拡大に伴う生産などの影響が解消したことに加え、2021年3月期受注分の納品が進んだことや、レディースの新商品「フィーリン」が好調だったことが挙げられます。増益の主な要因は、売上高の増加です。なお、費用面では2021年3月期の抑制的な運用と比べて増加しています。

質疑応答:新型コロナウイルス感染症の影響について

司会者:「新型コロナウイルス感染症による2022年3月期および2023年3月期への影響はどのように捉えていますか?」とのご質問です。

五十嵐:2022年3月期は大都市を中心とした緊急事態宣言や変異株の拡大によるまん延防止等重点措置に伴い、外出自粛やイベント中止による影響を受けました。

しかし、2023年3月期は営業店舗、生産工場ともに大規模な緊急事態宣言などの社会的な制限は想定しておらず、通常稼働の継続を前提とした計画としています。開示すべき重要な事態が発生した場合は、すみやかに業績予想の修正を行う予定です。

質疑応答:今後の課題について

司会者:「2022年3月期までの中期経営計画を振り返ると、どのような課題があるのでしょうか?」とのご質問です。

五十嵐:既存事業では、「お客さまの数」に課題があるという認識です。引き続き新規顧客の導入、既存顧客の定着に向けた取り組みを展開しつつ、接客に必要な理美容師の十分な確保に注力していきます。

新領域の事業についてはさまざまなM&A案件も検討してきましたが、新領域への進出が実現できていないことが課題であると認識しています。これまで以上に取り組みを加速させていきます。

質疑応答:2023年3月期を減益計画とした理由と達成見込みについて

司会者:「中期経営計画の最終年度である2023年3月期を減益計画とした理由を教えてください。あわせて、達成見込みと意欲もお願いします」とのご質問です。

五十嵐:減益の要因は、外部要因と内部要因に分けられます。外部要因は、パンデミックや海外取引先との取引コストの増加や円安の影響によるものです。

具体的には商品原価の部分に影響を受けています。ウィッグに必要な材料は一定の在庫を保有していますが、直近ではロシアのウクライナ侵攻に伴う国際情勢の不安による資源高や円安などの影響を計画的に盛り込んでいます。

内部要因は、採用強化などに関するコストの増加や、事業ポートフォリオに基づく戦略実行に伴う育成領域への経営資源の集中投下によるものです。

利益面では減益計画となりましたが、諸施策がよい方向に進めば計画以上の達成もありうるという認識です。引き続き、計画達成に向け全社一丸となって取り組んでいき、次期中期経営計画につなげていきたいと思っています。

質疑応答:次期計画で売上を伸ばす事業について

司会者:「次期計画は売上高419億円を目指していますが、どの事業を伸ばすのかを教えてください」とのご質問です。

五十嵐:既存事業を安定して伸ばしながら、通販事業を中心に伸ばしていく予定です。計画には含めていませんが、引き続きM&Aなどによる新規領域への進出も検討しています。M&Aについては、毛髪業に関するラインナップはほぼ網羅したと考えており、今後は美と健康に根ざした分野などで探していきたいと思っています。

質疑応答:プライム市場の上場維持基準について

司会者:「プライム市場の上場維持基準で不安要素はありますか?」とのご質問です。

五十嵐:プライム市場の上場維持基準の中では、1日あたりの平均売買代金が低いことが懸念材料のため、現在、売買代金向上対策を社内にて検討中です。その他についても、引き続き東証の定めるルールに抵触しないように個別に対応を進めていきます。

質疑応答:顧客ニーズの変化について

司会者:「過去、現在、未来とお客さまのニーズはどのように変化していると分析していますか?」とのご質問です。

五十嵐:過去は男性顧客を中心としたお悩み層が大半でした。現在は女性顧客が増え、おしゃれ層が増加しています。今後は女性の働き方の変化に伴い、おしゃれ層のうち比較的若年の方のニーズが増えてくると予想しています。

若年のおしゃれ層は、まずはお試し感覚で低価格商品から購入し、よりよい商品に乗り換えていく傾向があると分析しています。将来的にはそのような方々を当社のお客さまに迎えられると考えています。なお、低価格商品に関しては、スタンダードウィッグを取り扱う子会社を有しており、顧客基盤を拡充していきたいと考えています。

質疑応答:コスト増加分の価格転嫁について

司会者:「コスト増加分の価格転嫁についてどのように考えていますか?」とのご質問です。

本多:先ほど内部要因としてお伝えしたとおり、人員不足が1つの課題であり、人員を増強すべく採用経費などを増やしています。

このようなコストの増加に対し、理美容の料金の一部を若干引き上げる施策を考えており、お客さまにご連絡しているところです。今後の価格転嫁については、あくまでもお客さまにご迷惑にならない範囲でどのようなスキームを取れるかを検討していきたいと考えています。

質疑応答:想定為替レートについて

司会者:「想定為替レートについて教えてください」とのご質問です。

五十嵐:想定為替レートについては、現在1ペソ2.35円、1ドル117円としています。いずれも3月の計画設定時の情報をベースとしているため、さらに円安が進み、業績予想との乖離が発生した場合には、速やかに業績予想の修正を行う予定です。

ウィッグに関する影響は軽微であると考えています。ウィッグは材料費より労務費や、為替の影響を受ける認識です。一方、シャンプーなどの備品に関しては、容器や原料などの影響を相応に受けると考えています。

質疑応答:通販事業の強化に向けた施策について

司会者:「通販事業の強化に向けた施策を教えてください」とのご質問です。

本多:大変申し訳ございませんが、具体的な部分については非開示としており、細かい内容はお伝えできません。我々としましても次々に新商品を開発し、市場投入していくことを検討しています。また、お客さまの数を増やすため、お客さまの利便性を向上する施策も考えていきます。

質疑応答:来期以降の費用増加の要因について

司会者:「今期計画は費用増加による減益ですが、来期以降の費用増加についてはどのように考えておけばよいですか?」とのご質問です。

本多:先ほど外部要因、内部要因というかたちでお伝えしたとおり、やはり原材料のアップや円安の影響などが来期以降の費用増加の外部要因として考えられます。

新着ログ

「その他製品」のログ