味の素、売上高は減収も事業利益は前年比114%の増益 化成品、家庭用製品の増収や製品ミックスの改善が寄与

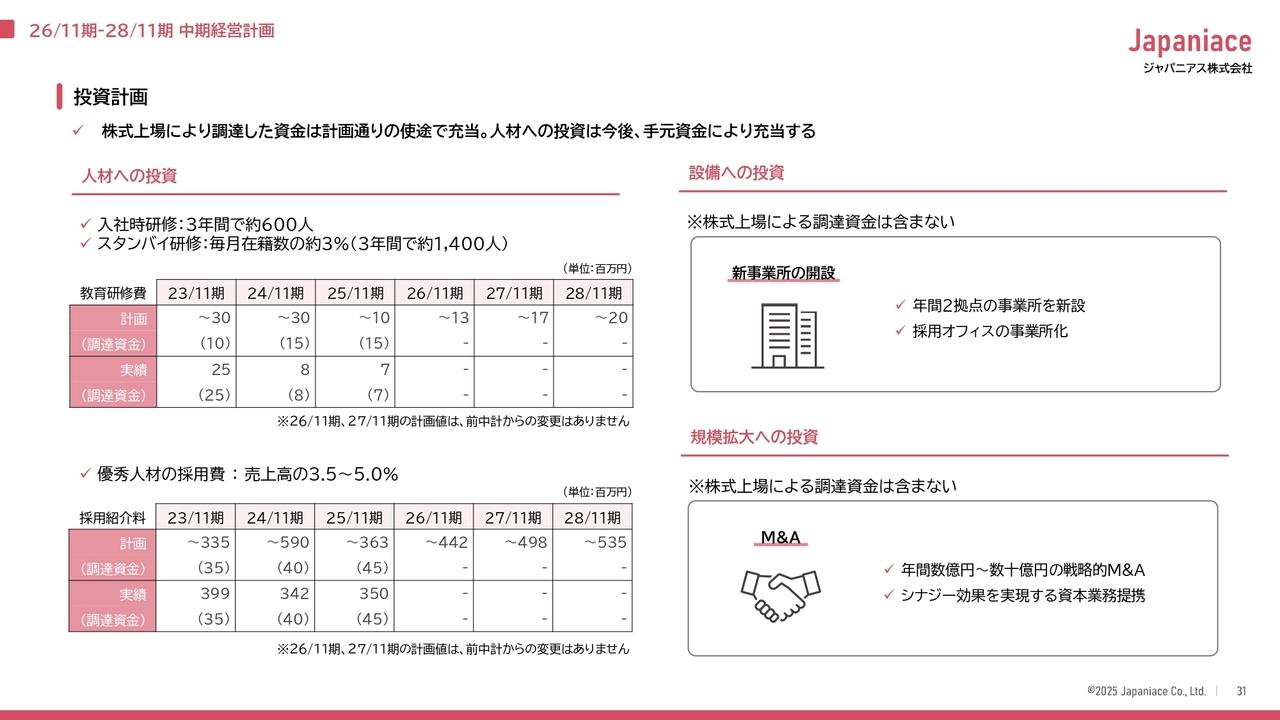

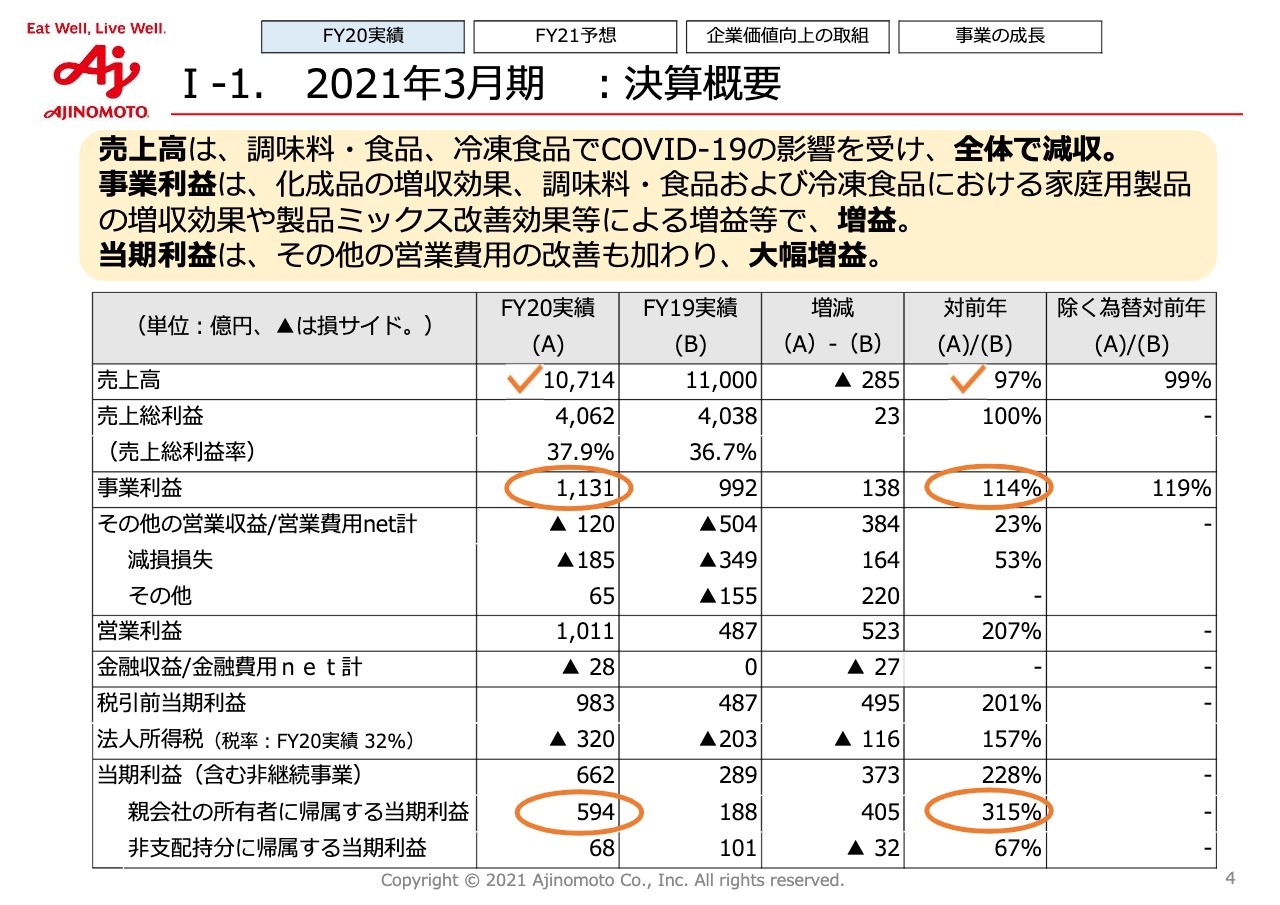

Ⅰ-1. 2021年3月期 :決算概要

中野哲也氏:中野です。本日はご多忙の中、ご参加いただきましてどうもありがとうございます。それではさっそくですが、お手元のPowerPointの資料を使ってご説明させていただきます。

本日は、私から「2021年3月期決算概要 2022年3月期業績予想」についてご説明し、「企業価値向上に向けた21年度取組み」「事業の成長に向けた取組み」については明日、西井からご説明します。 それでは、4ページの決算概要をご覧ください。年度での売上高は、為替影響を除くと全体でほぼ対前年度並みまで戻すことができたと考えています。

事業利益は、化成品の増収、調味料・食品・冷凍食品の家庭用製品の増収、製品ミックスの改善、販管費の減少によって、対前年で114パーセントの増益となりました。事業利益では最高益となります。また、この下の減損損失185億円ですが、こちらは主に動物栄養事業に関するものです。

それから、親会社の所有者に帰属する当期利益594億円について、こちらは構造改革が先ほどの動物栄養事業を中心に予定どおり進みましたが、昨年度に比べて減損損失が少ないことに加えて、本年度は遊休資産の売却もあり、対前年で大幅な増益となりました。

また、前回の1月の予想に対しては、売上高はほぼ予想どおりです。事業利益については31億円の上振れとなり、親会社所有者に帰属する当期利益についても大きく上振れとなりました。こちらは遊休資産の売却価格が想定よりも上振れた他、撤去費用引当金等が想定より少なかったことによるものです。

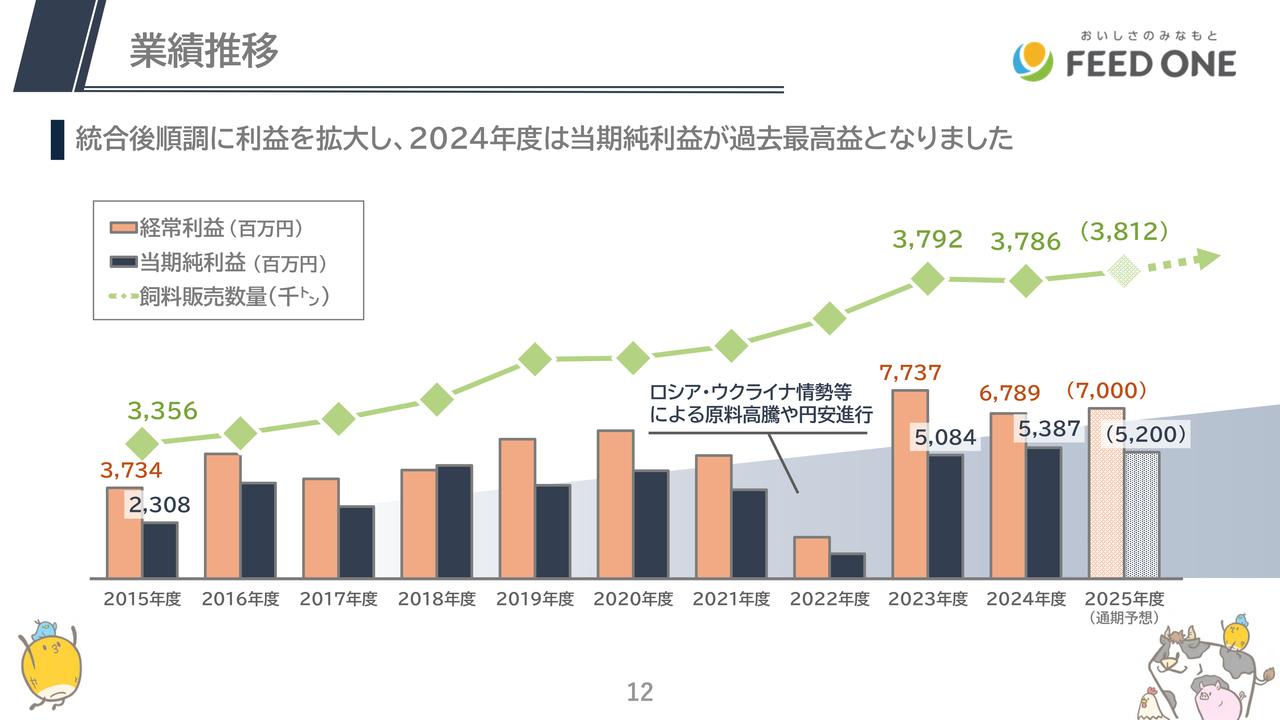

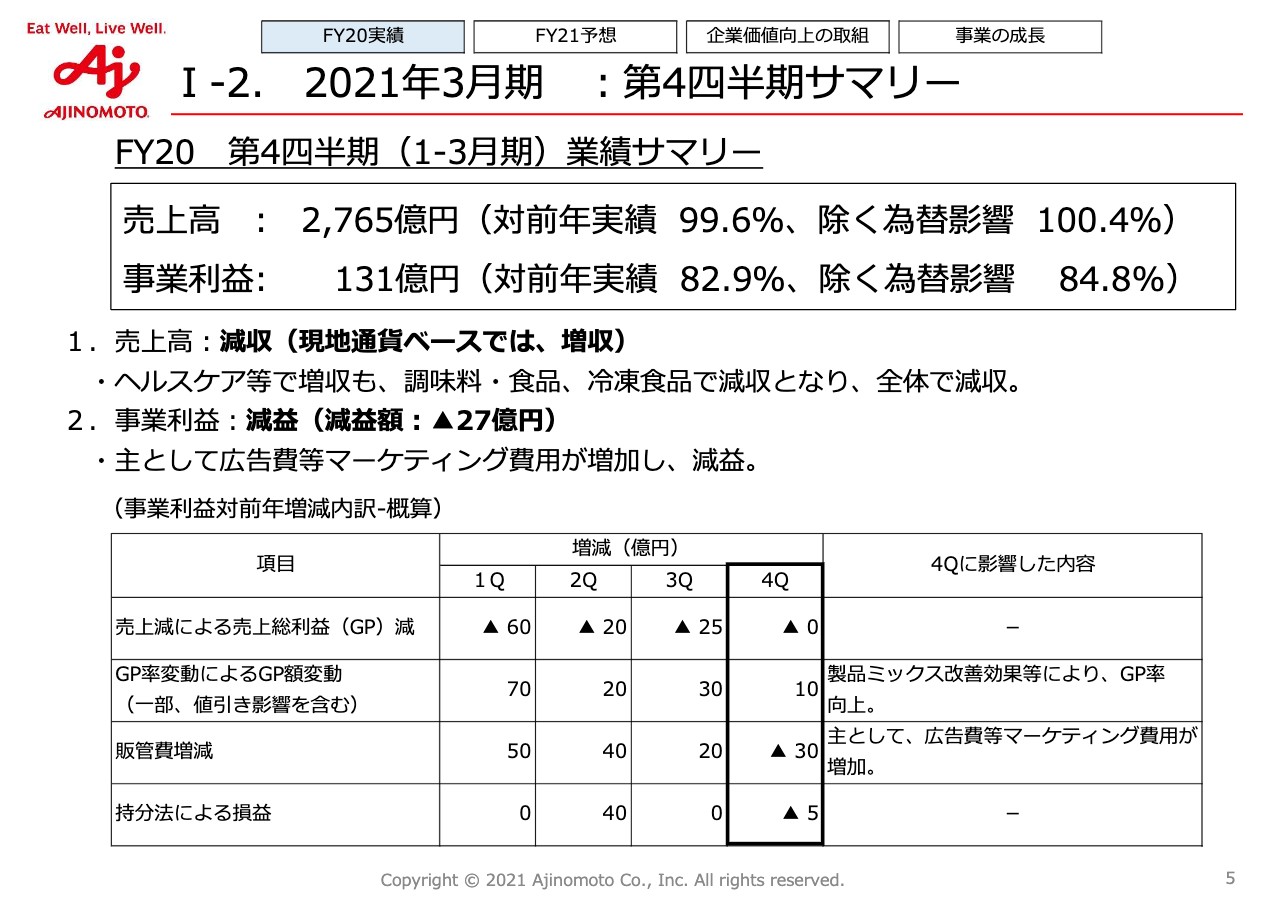

Ⅰ-2. 2021年3月期 :第4四半期サマリー

第4四半期のサマリーになります。第4四半期は、各国とも再び感染拡大が続いた影響を受けました。減収減益となりましたが、販管費については店頭販促活動費用等、計画どおり行えなかったものもあります。

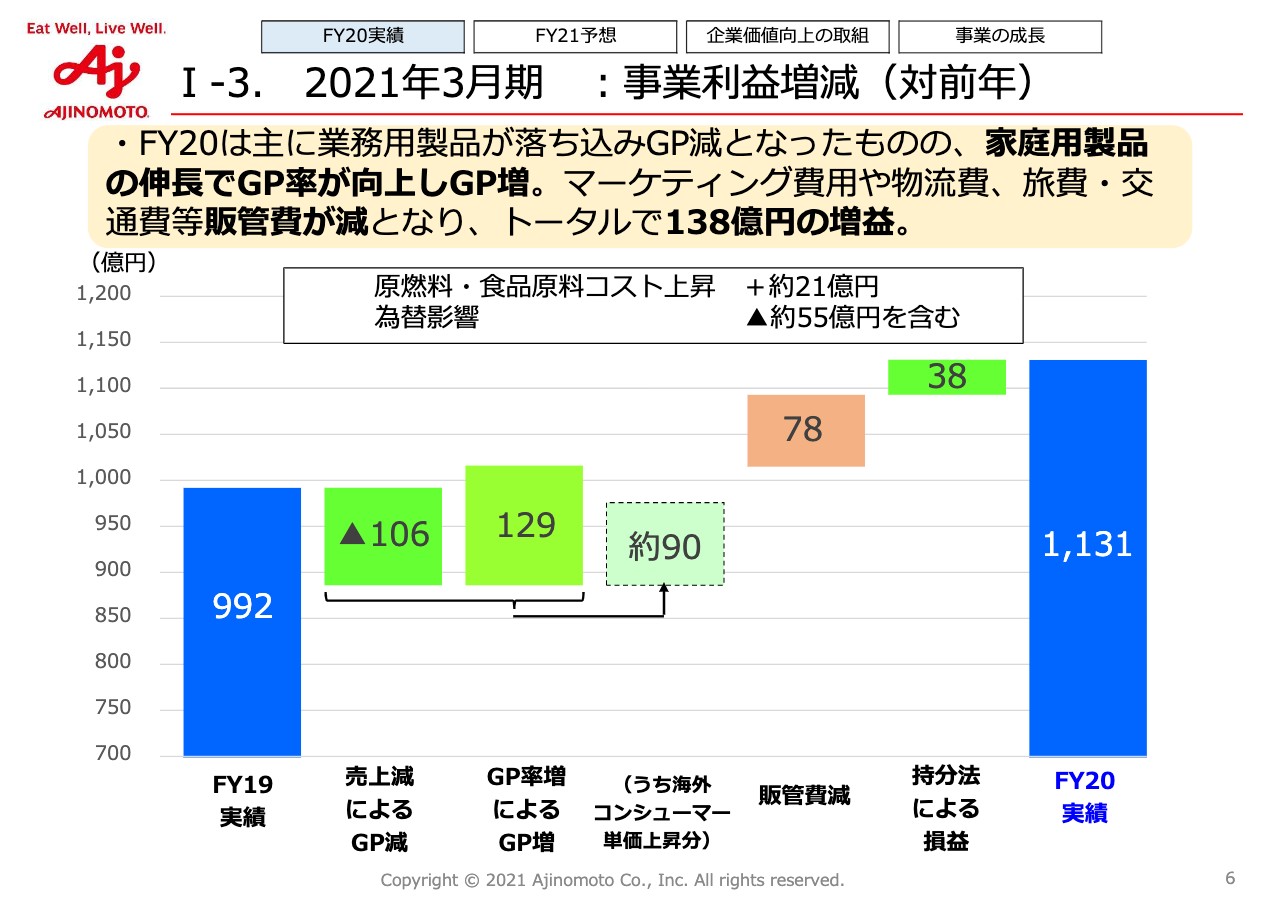

Ⅰ-3. 2021年3月期 :事業利益増減(対前年)

6ページをご覧ください。年度累計では、外食向けを中心に売上減少の影響を強く受けていますが、化成品、調味料・食品・冷凍食品の家庭用製品の増収や製品ミックスの改善によるGPの増、また、マーケティング費、物流費の減少の効果が増益に大きく寄与したことになります。

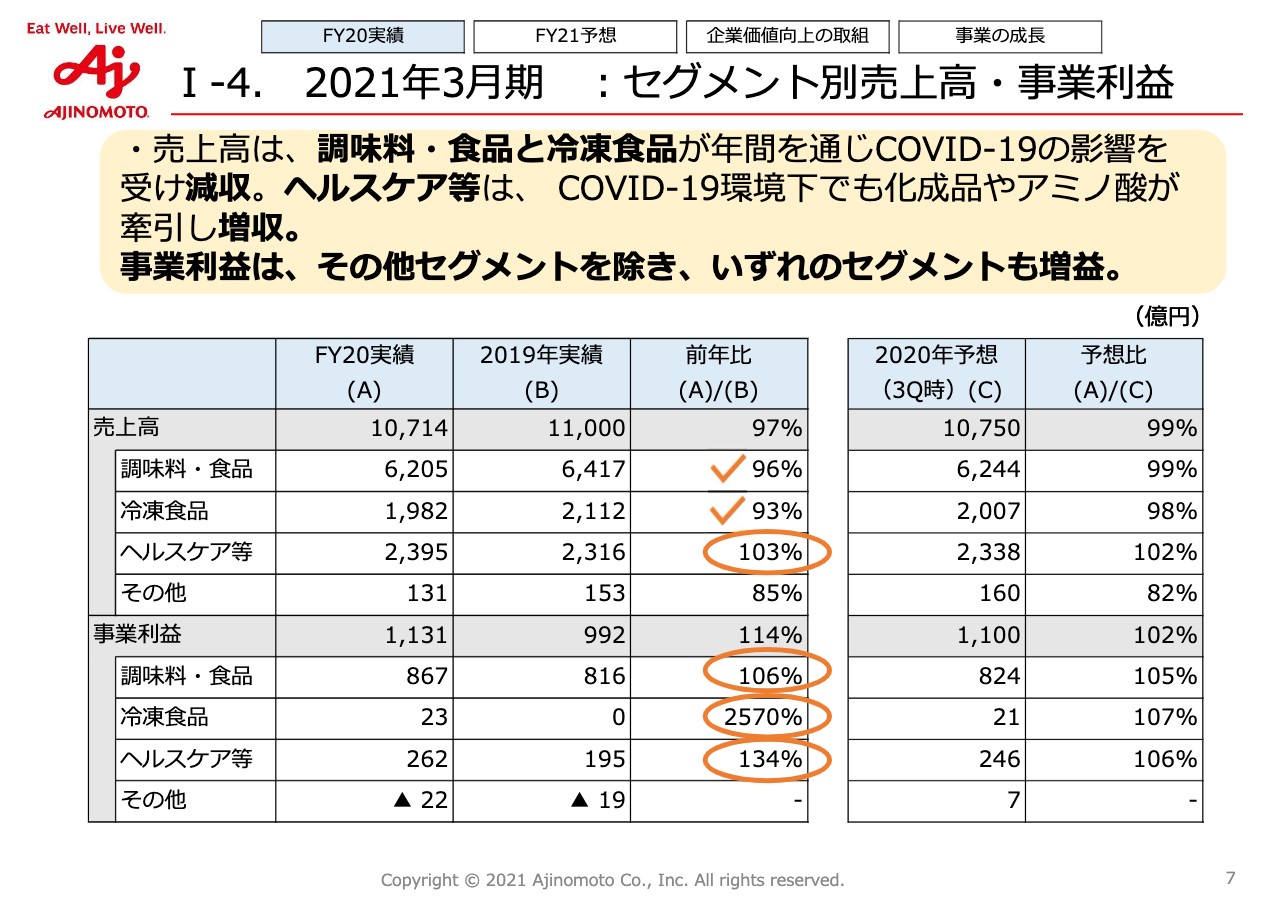

Ⅰ-4. 2021年3月期 :セグメント別売上高・事業利益

7ページをご覧ください。こちらはセグメント別の売上高・事業利益ですが、スライド右側の対予想に関して若干補足します。

第4四半期の売上高は、調味料・食品・冷凍食品については、各国での感染再拡大によって外食の戻りが想定していたよりも弱かったと考えます。また、ヘルスケア等は化成品、電子材料が引き続き好調に推移したということです。

事業利益の面では、先ほどの調味料・食品・冷凍食品の製品ミックスによる改善が継続したことと、ヘルスケアの化成品の増収による増益が寄与しました。

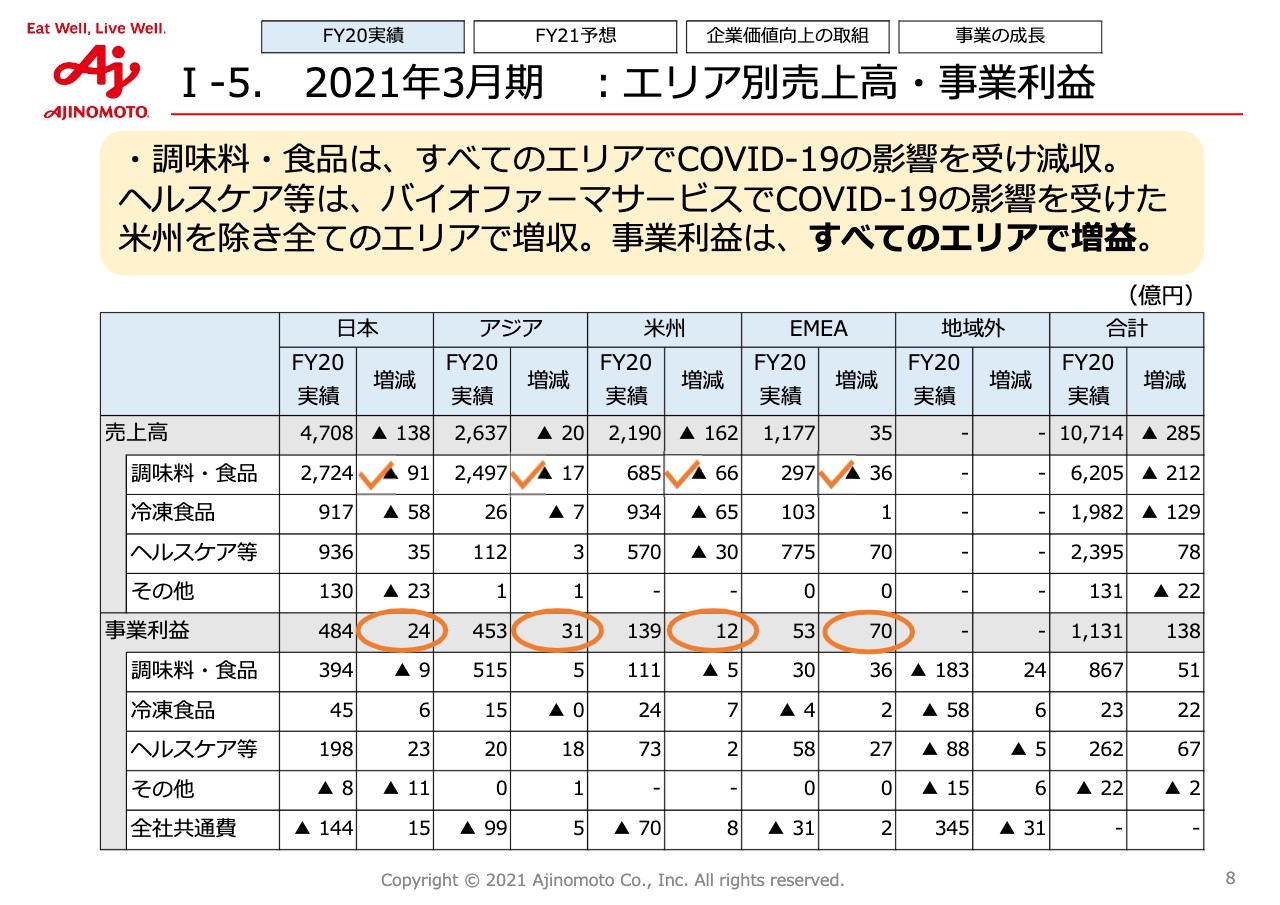

Ⅰ-5. 2021年3月期 :エリア別売上高・事業利益

8ページはエリア別の売上高・事業利益になりますが、ともに為替の影響を大きく受けています。

特に、アジアではタイバーツとインドネシアルピア、米州ではブラジルレアルとUSドルの影響を受けています。この為替影響を除くと、調味料・食品についてはアジア、米州は増収増益となります。全体では為替影響を吸収して、すべてのエリアで増益となりました。

Ⅰ-6. 2022年3月期 : 業績に影響を及ぼす項目

9ページは、2021年の業績予想の前提となります。米国はいち早くポストCOVID‐19の状態に移ると考えますが、それ以外の各国は引き続き、新型コロナウイルスの感染の影響を受けていくことを想定しています。

そうした中で、家庭用需要は引き続き当社にとってオーガニック成長の機会であり、外食用の需要はゆっくりとした回復になると考えています。また、足元では原燃料の価格上昇が起きていますが、こちらに対する機敏な対抗策が非常に重要になってくると考えます。

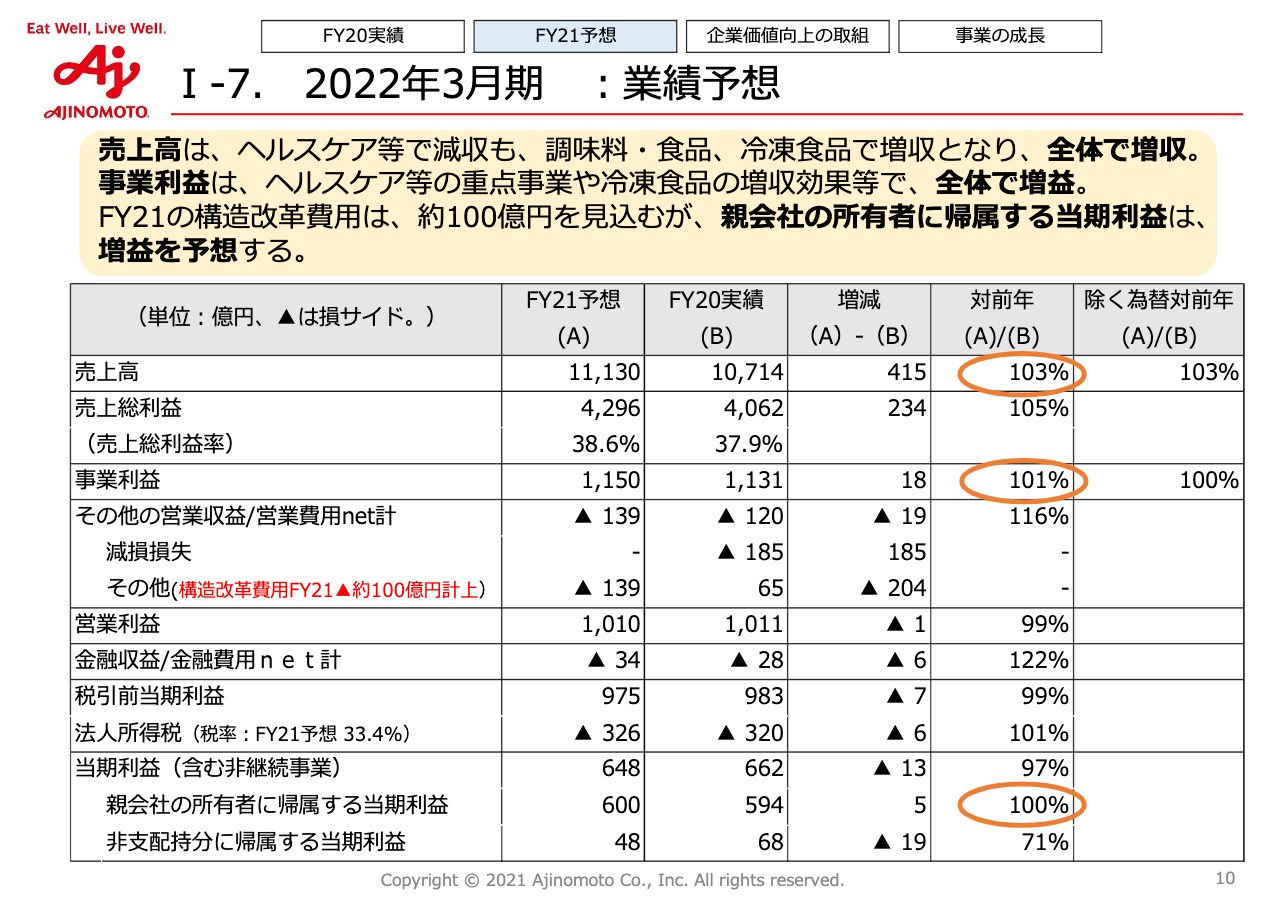

Ⅰ-7. 2022年3月期 :業績予想

10ページは、業績予想のP/Lになります。動物栄養の事業改革を行ったことで、ヘルスケア等で減収になります。この分が約300億円と考えていただくとよいと思います。

しかし、調味料・食品・冷凍食品、化成品等では家庭内調理の需要増を捉えることで販売増と単価向上を図り、原燃料高、それから昨年度の販売費の減少などの反動を吸収して増収と予想しています。さらに、外食需要はゆっくりとした戻りになると思いますが、こちらをしっかり捉えていきたいと考えています。

また、電子材料についても好調な市場成長を背景にした事業成長を図っています。一方で、将来の成長に向けた事業モデル変革のための投資も行って、その上で全体では増益を目指していきたいと考えます。

構造改革は、2020年から2022年の最初の3年間はフェーズ1ということで、しっかり進めていくとしていますが、2021年度の構造改革費用は100億円程度を想定して、親会社に帰属する当期利益は600億円を目指したいと考えています。

Ⅰ-8. 2022年3月期 :事業利益増減(対前年)

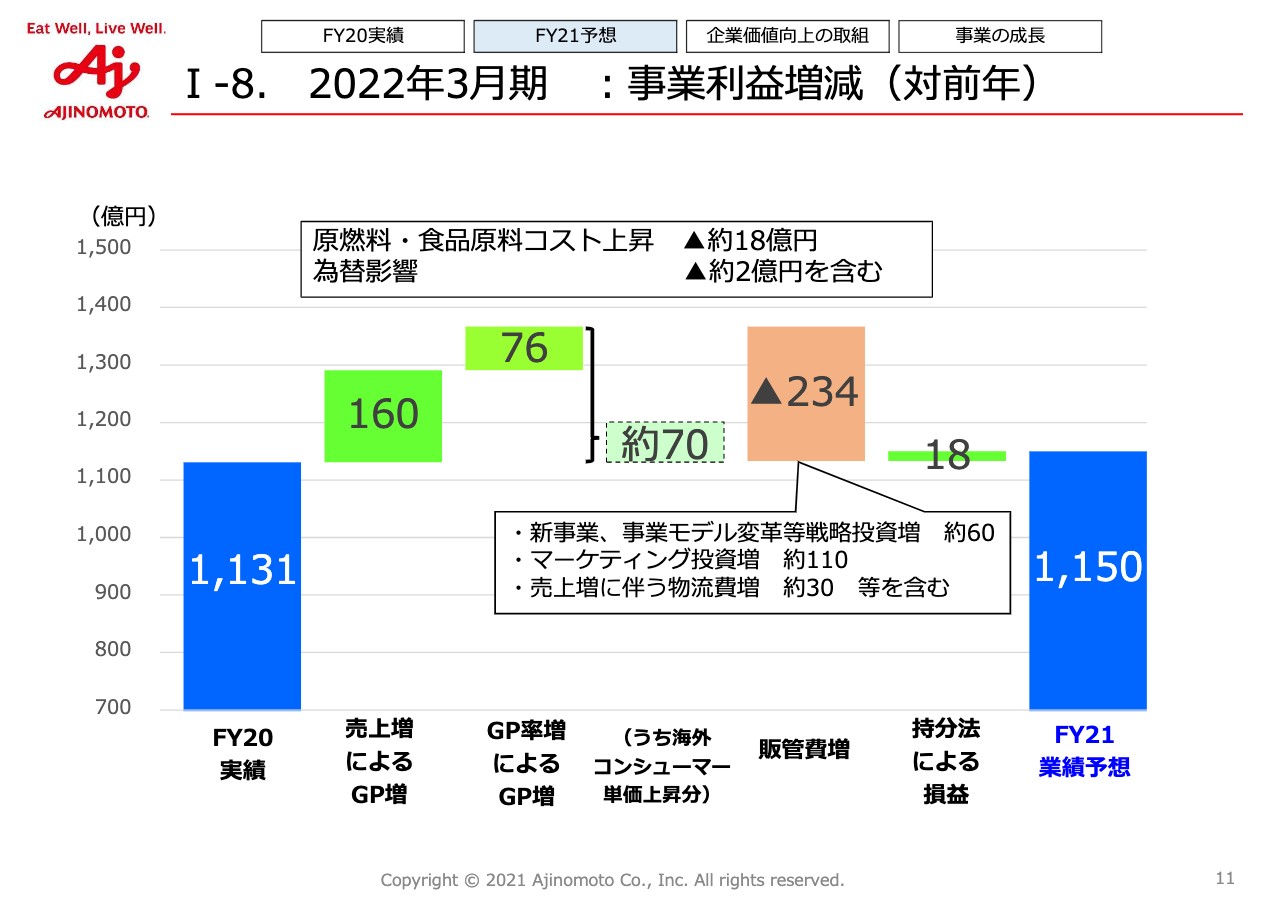

次のページをご覧ください。ウォーターフォールチャートで、構造改革について示しています。調味料・食品・冷凍食品については、約6パーセントのオーガニック成長を実現していくとともに、単価向上により原燃料影響について吸収した上で、着実なGPの増加を計画しています。

それから新事業、事業モデル変革等の成長投資、シェアの回復のためのコア製品へのマーケティング投資を含めて、将来の成長を実現していきたいと考えます。

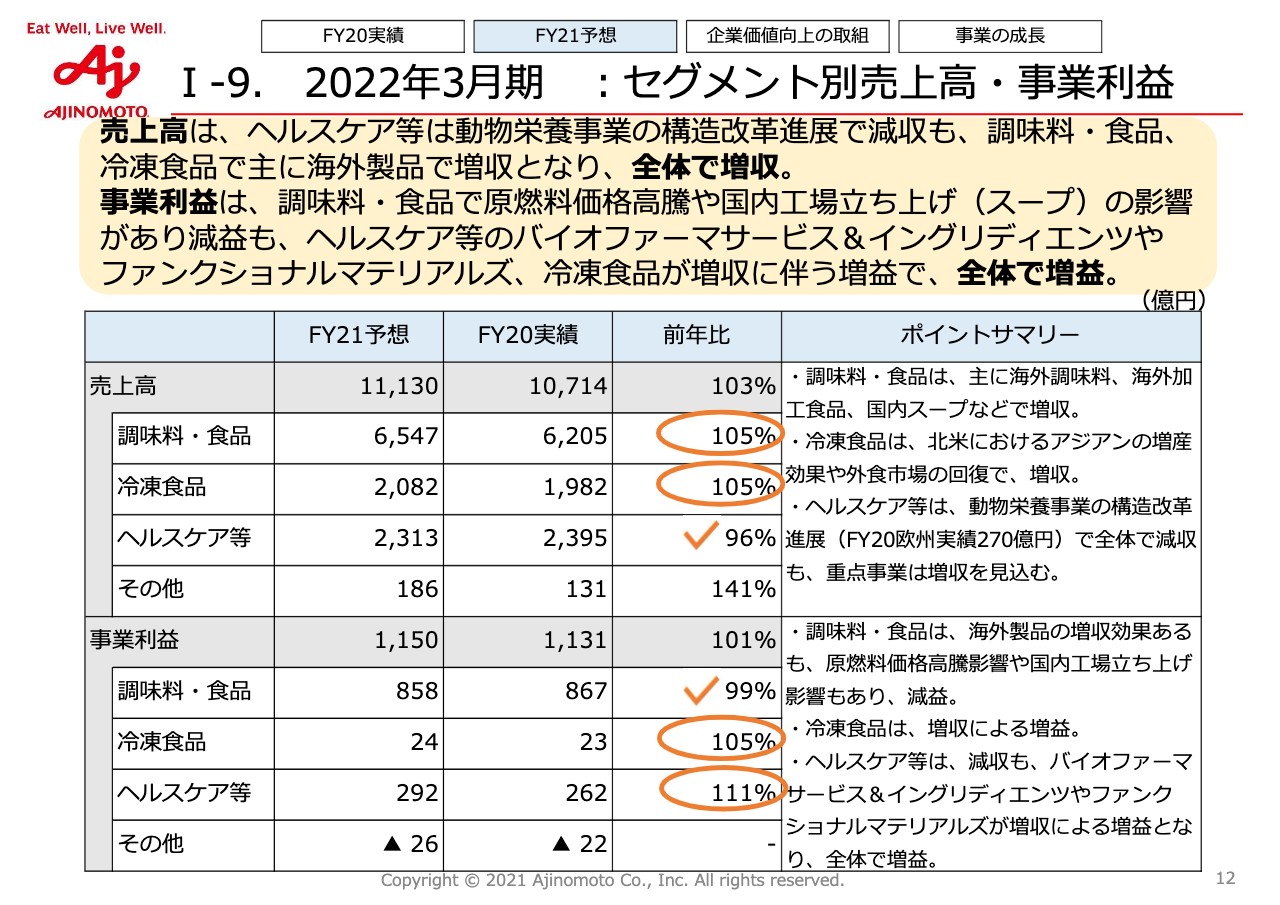

Ⅰ-9. 2022年3月期 :セグメント別売上高・事業利益

12ページについては、のちほど若干補足したいと考えます。動物栄養の構造改革によるもの以外については、重点6事業でオーガニック成長を実現します。調味料・食品は若干減益となっていますが、海外調味料、海外栄養・加工食品では増益です。

一方で国内の栄養・加工食品は、国内の新工場が動き始めて数量が増えてくればしっかりカバーできていくのですが、初年度は若干マイナスになります。また、ソリューション&イングリディエンツの部分での減益を予想しています。

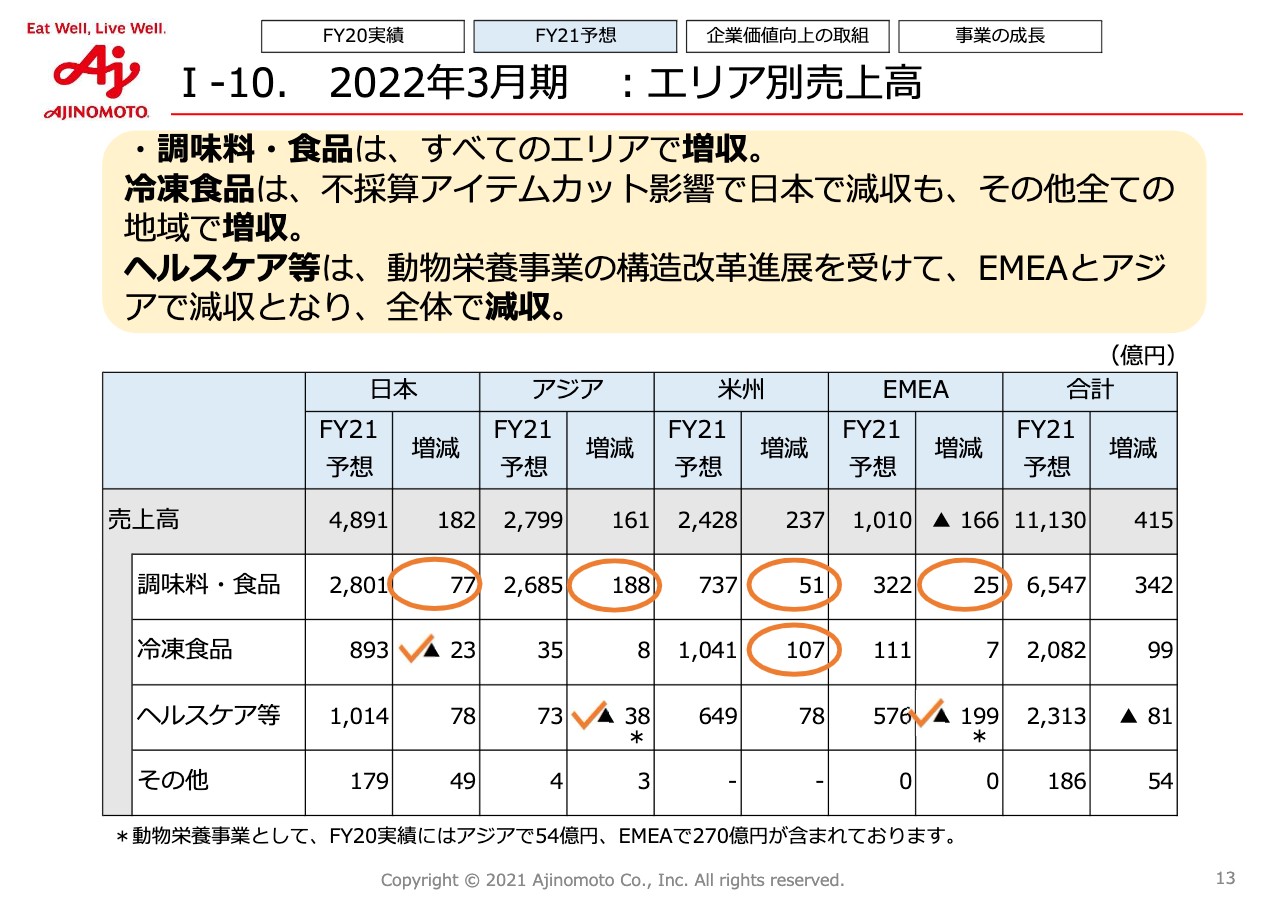

Ⅰ-10. 2022年3月期 :エリア別売上高

13ページはエリア別の売上高です。こちらについては、のちほど補足します。

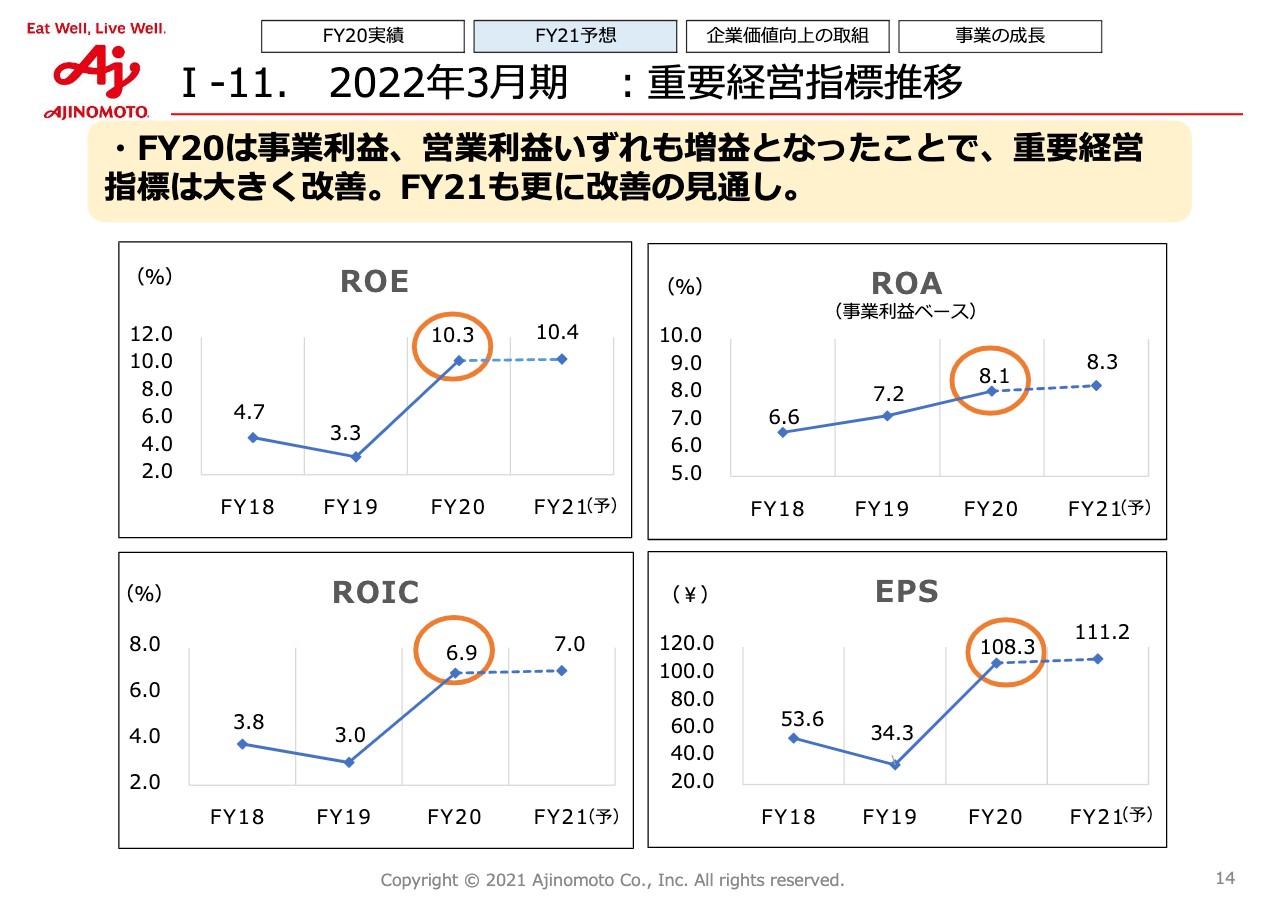

Ⅰ-11. 2022年3月期 :重要経営指標推移

14ページは重要経営指標の推移です。こちらは構造改革も進み、2020年度には重要指標を計画以上に引き上げることができたと考えています。

来年は増益を目指すものの改善幅は少し限られますが、アセットライトの取り組みであるリソースのアロケーションをしっかり主導していきたいと考えます。

また、EPSもここ数年、大きな減損計上等により落ち込んでいましたが、ようやく100円台に回復させることができました。来年はこちらをさらに高めていきたいと考えます。

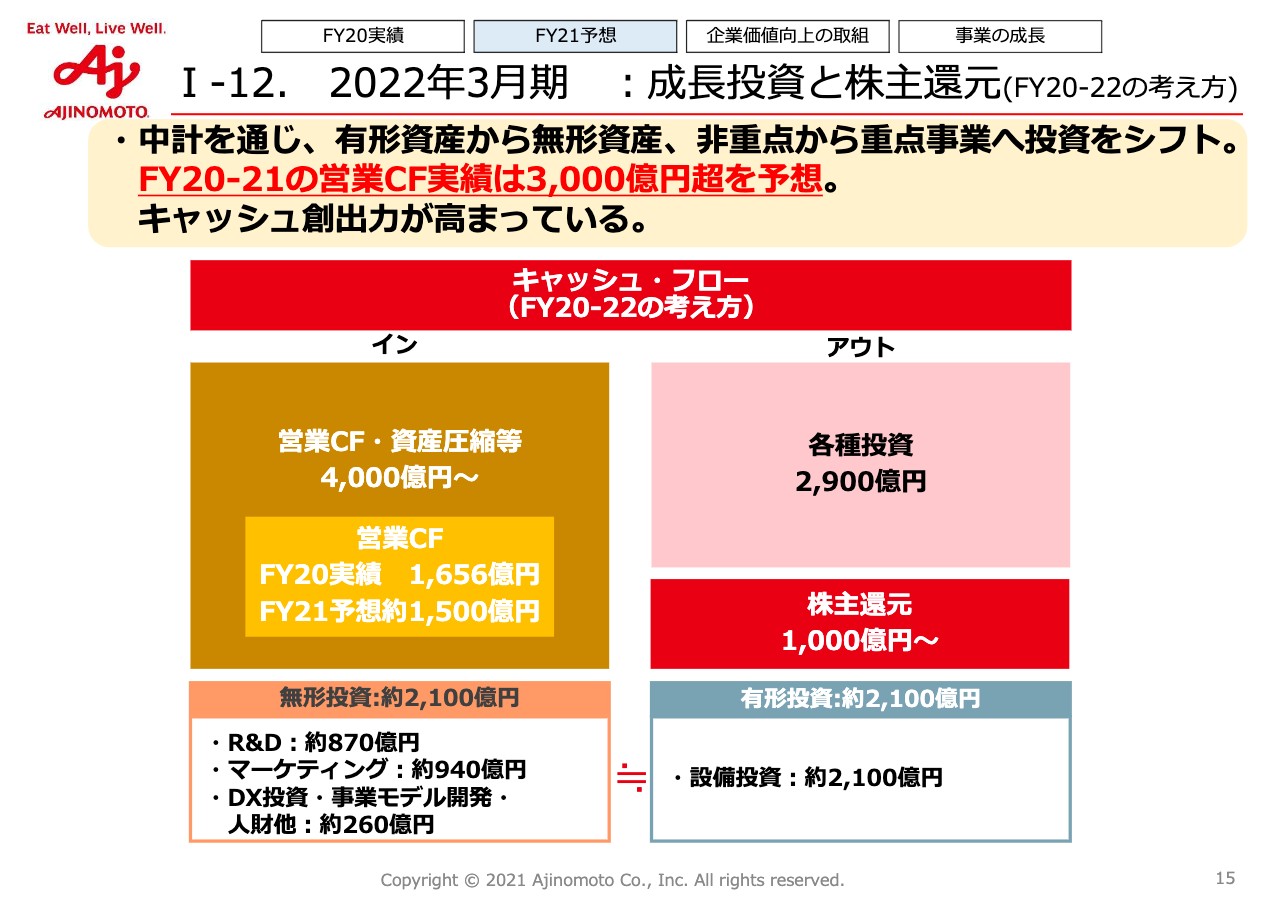

Ⅰ-12. 2022年3月期 :成長投資と株主還元(FY20-22の考え方)

15ページは成長投資と株主還元についてです。営業キャッシュ・フローについては、中期計画の中で2020年から2022年で4,000億円以上という目標を示していました。さまざまな努力を行うことで、さらなるキャッシュの創出力を高めていきたいと考えます。

一例として、業績の向上によりEBITDAを引き上げることはもちろんですが、現在売掛金の活用などの取り組みがキャッシュ・フローに対して成果を出してきています。

また、今後、サプライチェーンマネジメントの変革、DXを使った変革などで在庫の削減を進めていくことで、キャッシュ創出力をさらに上げていくことができると考えます。

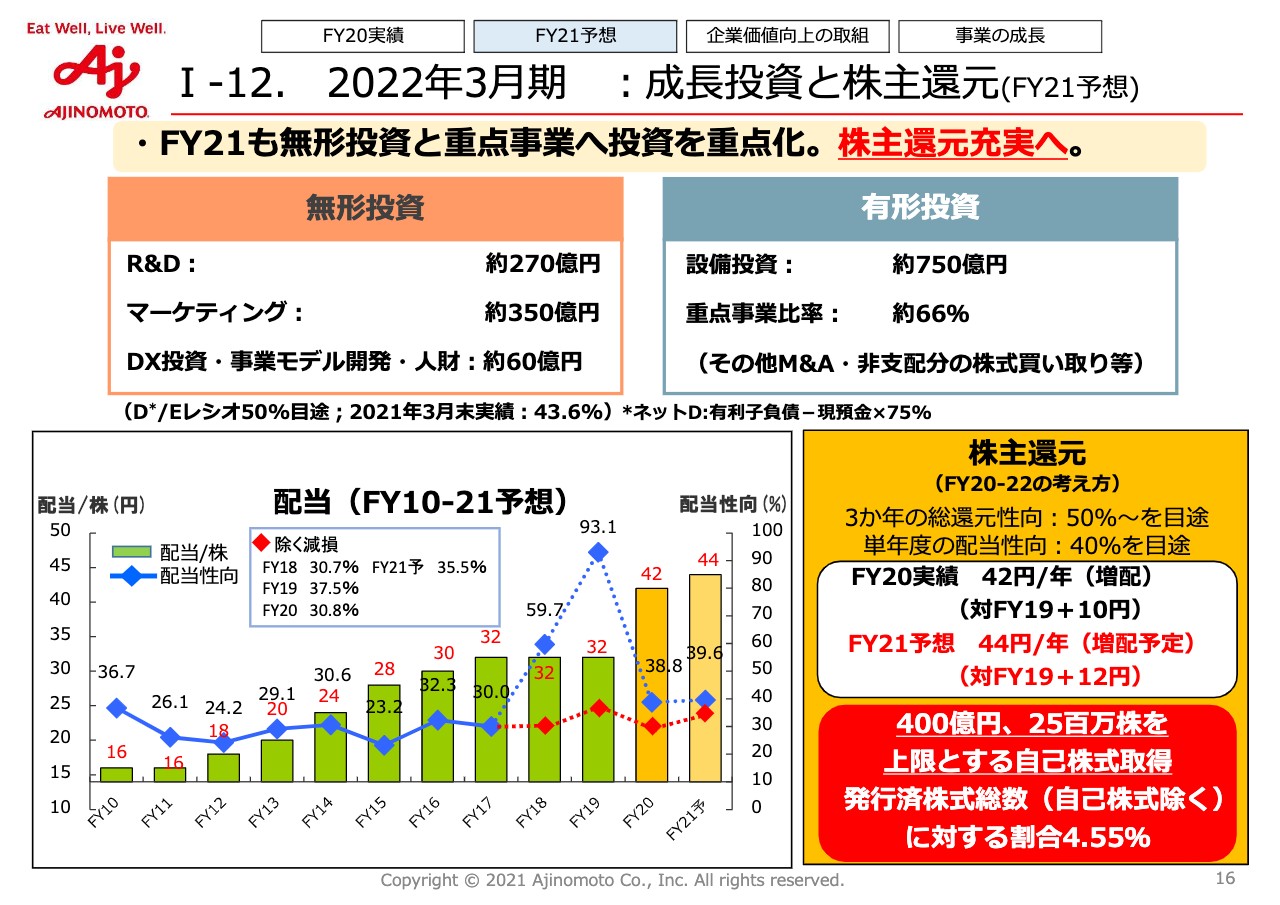

Ⅰ-12. 2022年3月期 :成長投資と株主還元(FY21予想)

16ページについては、計画している1,000億円超の株主還元を約束どおり実行していくために、今回、年度配当での増配と自己株式の取得を決定して、本日公表しています。

さらに2021年についてはEPSを高めて、年間で44円の増配を予定したいと考えています。

長期的、安定的に株主還元を充実させていく方針ですが、まずこの3ヶ年で配当性向を40パーセントに引き上げて、それから総還元性向を50パーセント以上にすることを計画していましたので、そちらをしっかりと実行していきたいと考えます。このマテリアルの説明は以上になります。

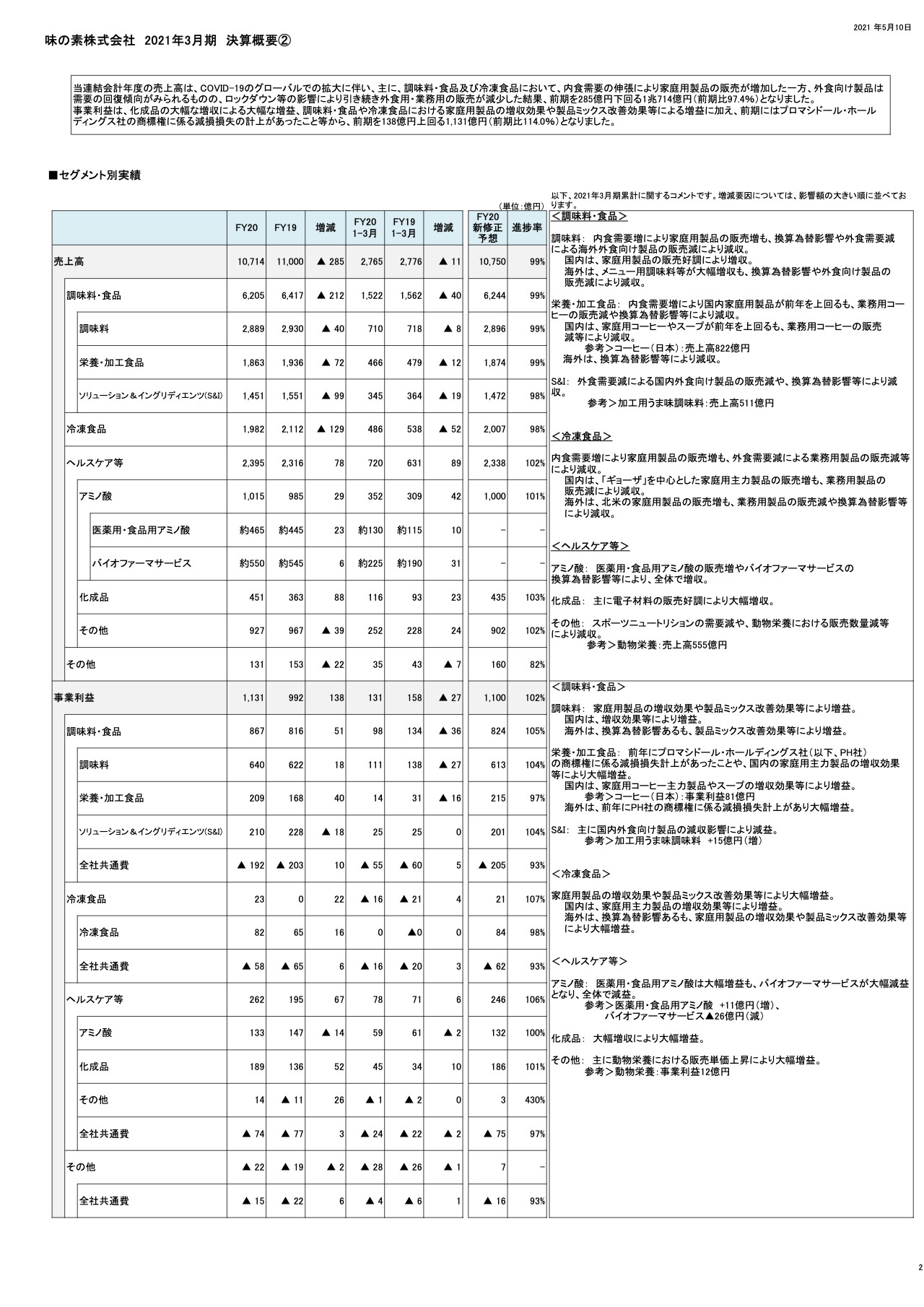

味の素株式会社 2021年3月期 決算概要②

続いて、決算の付属資料の「味の素株式会社 2021年3月期 決算概要①」という資料をご覧ください。

裏面に決算概要のセグメント別実績があります。まず、第4四半期の食品の売上についてご説明し、続いて主要国の近況と年度の実績状況、最後にセグメント別の2021年度の予測についてご説明します。

まず、セグメント別実績の1月から3月の第4四半期の特徴について簡単にお伝えします。

第4四半期の売上高は、調味料・食品でマイナス40億円となっています。しかし、調味料については現地通貨ベース、為替影響を除いたローカルカレンシーベースでは、1桁前半の増となっています。国内は、昨年の2月から3月には新型コロナウイルスの影響を受けていたため、それを受けて前年並みとなっています。

海外はローカルカレンシーベースで、味の素では1桁半ばの減少です。一方で、風味調味料は1桁半ばの増加、また、メニュー調味料は2桁の増となっています。

調味料の下に記載している栄養・加工食品はマイナス12億円とありますが、こちらもローカルカレンシーベースでは1桁前半の減少です。国内は1桁半ばの減少ですが、AGFの業務用で2桁減となったところを家庭用でカバーした結果となります。

一方で、海外の飲料はローカルカレンシーベースで1桁半ばの減です。これは、「Birdy(バーディー)」等になります。即席麺は2桁の増加、その他の加工食品は前年並みです。以上が栄養・加工食品になります。

ソリューション&イングリディエンツは、ローカルカレンシーベースで1桁半ばの減です。外食デリカが2桁減少していますが、加工用うま味調味料はローカルカレンシーベースで1桁後半の増となっています。

次に、冷凍食品です。1月から3月はマイナス52億円となっていますが、ローカルカレンシーベースで1桁後半の減少です。昨年の国内の冷食は緊急事態宣言前の特需があったため、その反動もあり2桁の減少となります。

また、海外も1月から3月はアメリカで寒波などによって生産が一部制約を受け、1桁後半の減となっています。

味の素株式会社 2021年3月期 決算概要③

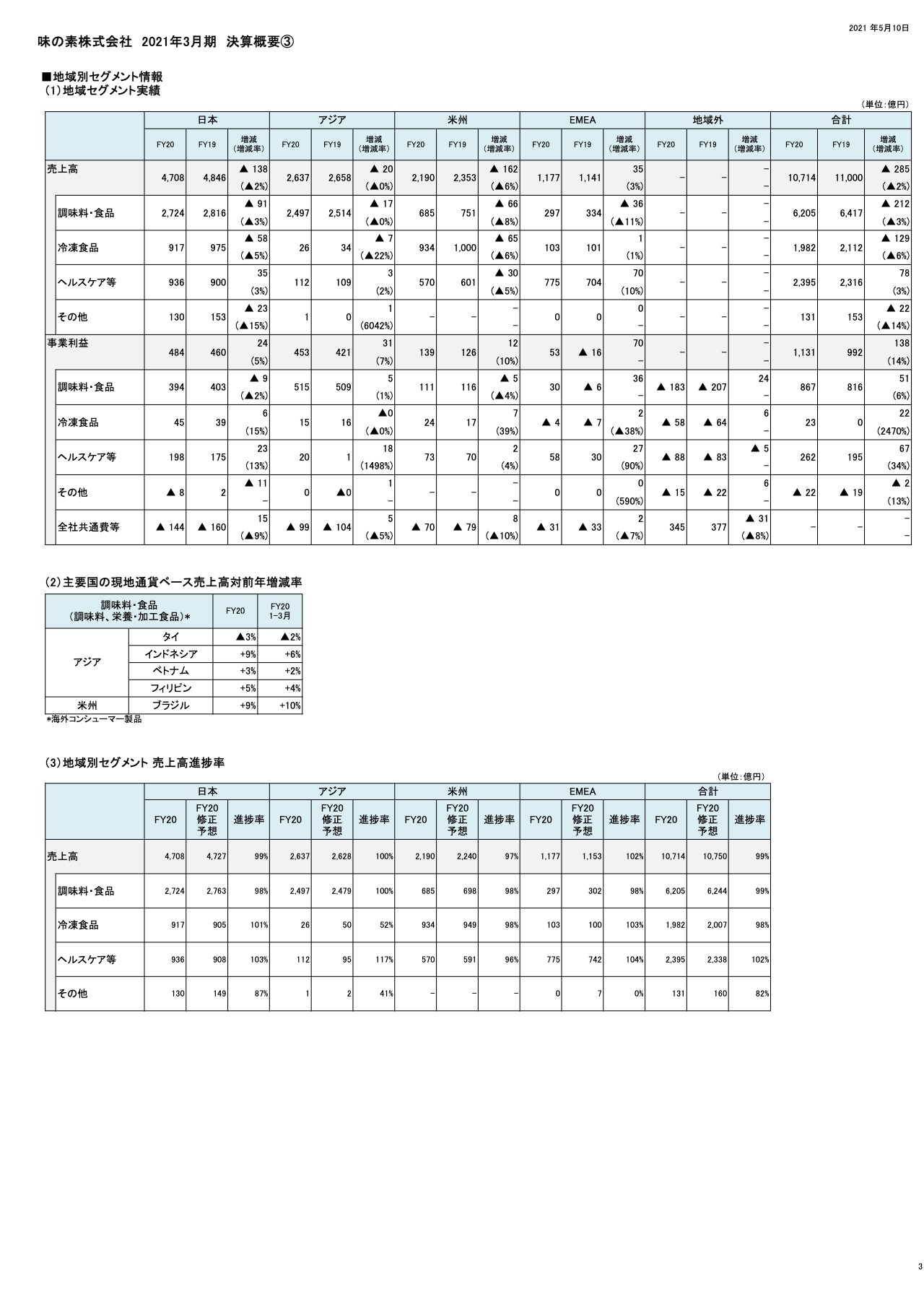

3ページは、地域別セグメント情報です。主要国の足元の動向と年度の実績の特徴を簡単にご説明します。

まず、「(1)地域セグメント実績」の日本をご覧ください。足元情報については省略します。

地域セグメント実績の内訳になりますが、調味料・食品でマイナス91億円となっています。この内訳として、調味料は1桁半ばの増です。これは、コンソメ、鍋キューブなどの新領域、また中華だし、和風だし、合わせ調味料、うま味調味料、これらのすべてで増収となっています。

家庭内での調理の機会が増えたこと、また、当社としても「味の素パーク」と連携したデジタル施策などを行った効果が出ています。

栄養・加工食品は、日本においては1桁半ばの減です。スープは、昨年度の4月から6月に一部欠品が生じることがありましたが、年間では前年を上回りました。それから、AGFが1桁半ばの減となります。

調味料・食品の内訳の最後ですが、S&Iの外食向けは年間で前年比85パーセント程度で終えたことになります。

次に、「(2)主要国の現地通貨ベース売上高対前年増減率」で、主要国について簡単にお伝えします。

まず、タイです。近況としては3月以降、バンコク等を含むエリアで感染が急増して、規制が続いています。一方で、政府による生活者の保護のための支援策もあって、消費は少しずつですがもち直しつつあるということです。

そうした中で、2020年度はローカルカレンシーベースで97パーセントで、3パーセントの減となりました。ご覧いただくとおわかりのように、こちらは第1四半期から第4四半期にかけて徐々に回復していっています。

味の素については1桁半ばの減まで戻っています。また、風味調味料はほぼ前年並みまで戻っています。一方で、メニュー調味料は1桁半ばの増加です。

また、栄養・加工食品の分野では「Birdy」のReady To Drinkの飲料については微減、また、即席麺は年間では前年を下回っています。

次に、インドネシアです。近況としては、感染状況は一進一退で、社会活動制限は引き続き延長されています。そうした中で、家庭内調味料の増加トレンドが続いています。一方で、GDPのマイナス成長、それから失業率が高まっていることが、今後のリスクになっていく可能性があります。

こうした中で、昨年度はローカルカレンシーベースで109パーセントとなりました。味の素は前年並みでしたが、風味調味料が1桁後半の増、メニュー調味料が2桁の増で、特に揚げ物用の市場成長が加速しました。また、クッキングソースも2桁の増となっています。

次に、ベトナムです。2020年度はGDPがプラス2.9パーセントで、ASEAN各国がマイナスの中で唯一のプラスです。こうした中で、ローカルカレンシーベースで我々は103パーセントとなりました。

内訳として、味の素は1桁半ばの増、風味調味料は競合対策を進めて前年並みまで戻しました。それから、メニュー調味料、クッキングソースについては2桁の増となっています。

続いて、フィリピンです。近況としては、引き続き一進一退で規制が続いています。GDPはマイナス9パーセントで、ASEAN主要国では最低です。

ローカルカレンシーベースで、我々は105パーセントでした。内、味の素は1桁前半の増、風味調味料が1桁半ばの減、一方でメニュー調味料は2桁の増で、こちらも揚げ物用が非常に好調でした。

最後にブラジルになりますが、引き続き感染状況は厳しく、我々にとっては家庭内調理のトレンドが続いているということにもなります。ローカルカレンシーベースで109パーセントです。そのうち、もっともボリュームの大きい風味調味料は2桁の増加となっています。

FY2021 セグメント別 業績予想

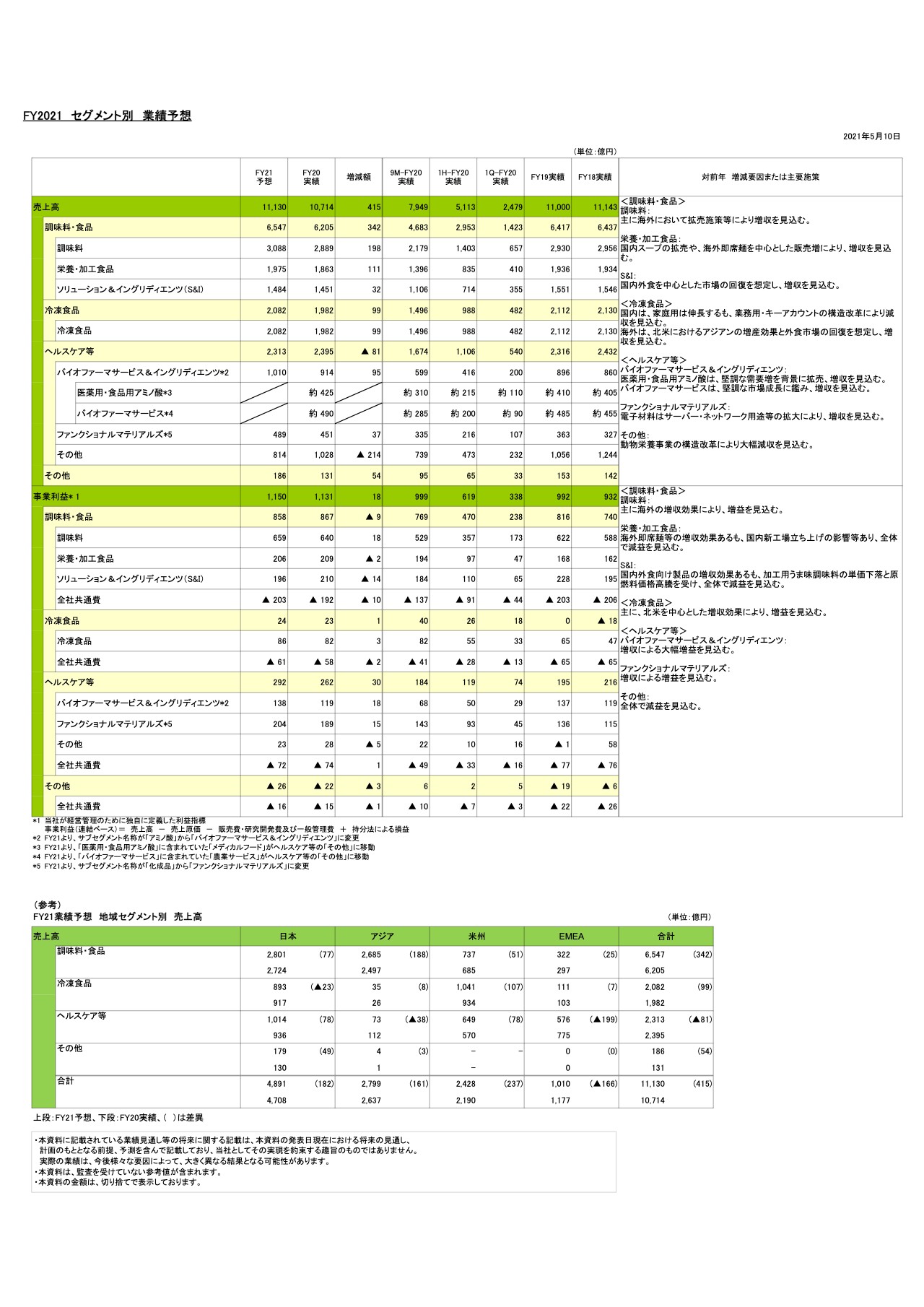

最後に、セグメント別の業績予想の食品の部分だけご説明します。

売上高です。調味料・食品は342億円の増加で、105パーセントの成長となります。そのうち、調味料は106パーセントの成長です。内訳は、国内は1桁前半、海外は1桁後半の増収で、タイ、ブラジル、フィリピン、インドネシア、ベトナムがともに増収となります。

主力ブランドへの戦略集中、それからWithコロナへの体制、対応をしっかり行っていきます。また、健康課題解決での貢献といったことが主な戦略になりますが、具体的には減塩製品等のプレミアム化、、原燃料高に対応した値上げ、流通チャネル変化への対応といったことを各国ともしっかりと進めていきます。

調味料の下に記載している栄養・加工食品も106パーセントの成長です。国内については1桁半ばの増ですが、海外については2桁の増です。

国内はスープ類に施策をしっかりと打っていきます。海外はタイの即席麺の回復、また、Ready To Drinkの微糖タイプが好調に推移しておりますので、これらをしっかりと販売していきます。こうしたことを通じて、調味料・食品のオーガニック成長は6パーセントを目指します。

次に、冷凍食品です。全体で99億円、105パーセントの増加です。国内は1桁前半の減収となります。

家庭用は市場を上回る伸長を計画していますが、業務用は構造強化を優先してSKUの削減を図っていきます。家庭用は健康価値を提供する製品、それから「レンジで焼ギョーザ」などスマート調理を支援する製品の販売を促進していきます。。

海外については2桁の成長です。これは餃子、米飯、高付加価値メキシカンの増産が完了したことをフルに活かしていきます。また、業務用は、特に北米が急激に回復してきていますので、こちらをしっかりと捉えていきたいと思います。オーガニック成長では、冷食で6パーセントを予定しています。

以上、簡単ではございますが、決算概要と業績予想のご説明をさせていただきました。どうもありがとうございました。

新着ログ

「食料品」のログ