かんぽ生命保険、新契約の減少に伴う事業費減少等により、3Qの経常利益は前年比11.5%増

決算サマリー

伊牟田武郎氏:かんぽ生命の伊牟田でございます。本日は、かんぽ生命の2021年3月期第3四半期決算電話会議にご参加いただき、ありがとうございます。お手元の資料に沿って決算概要をご説明します。なお、各指標の増減理由については主要なものを載せていますので、ご留意願います。

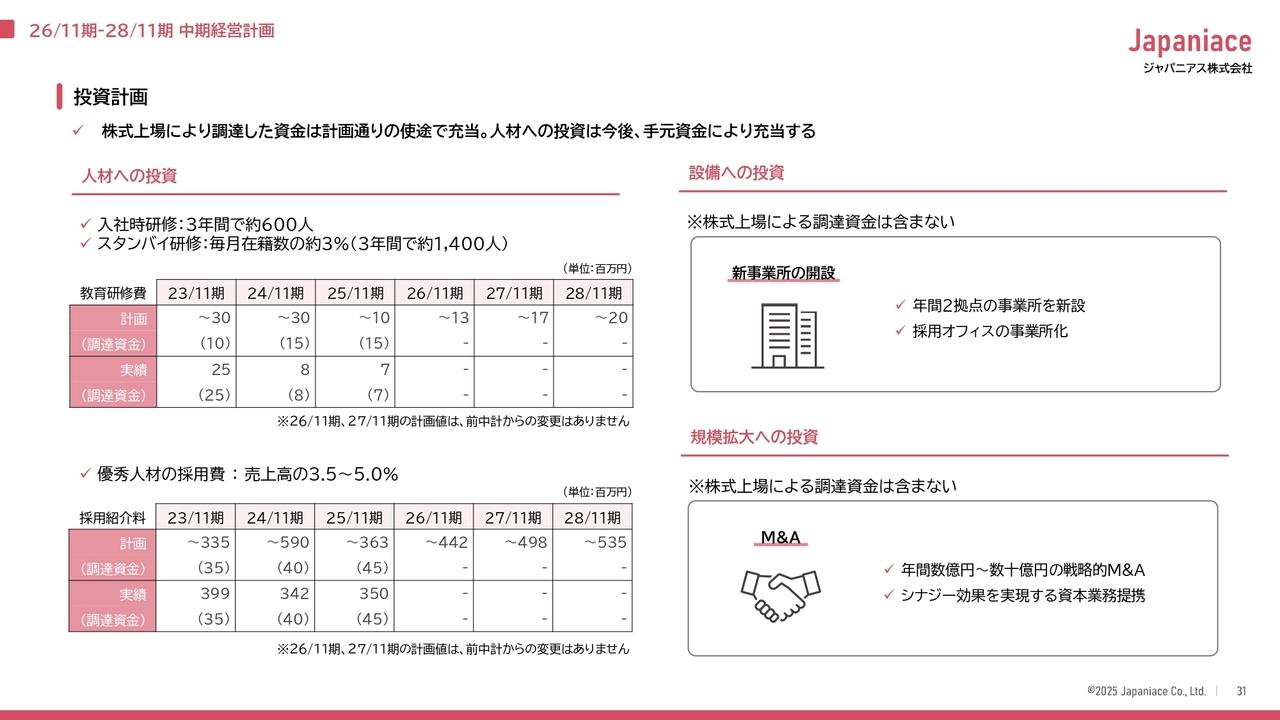

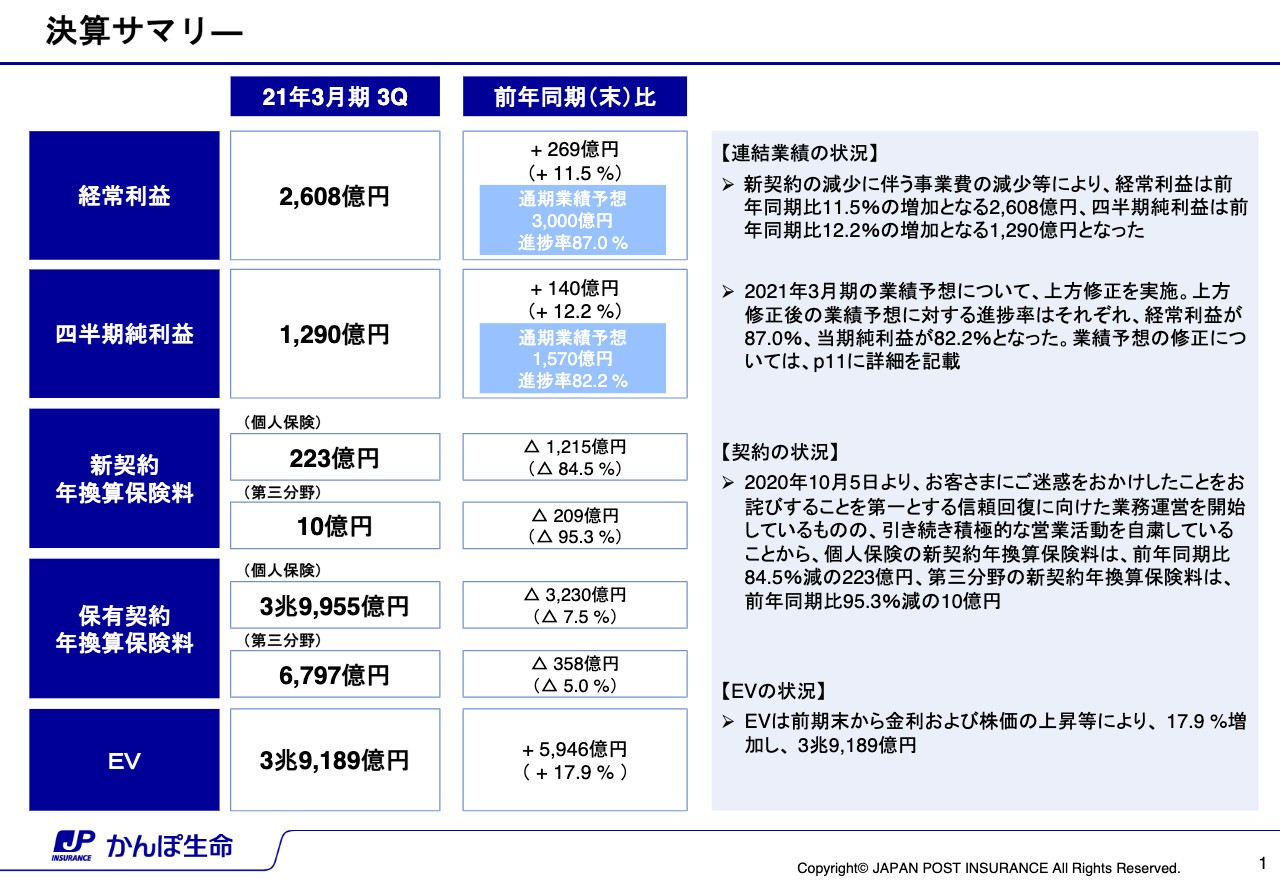

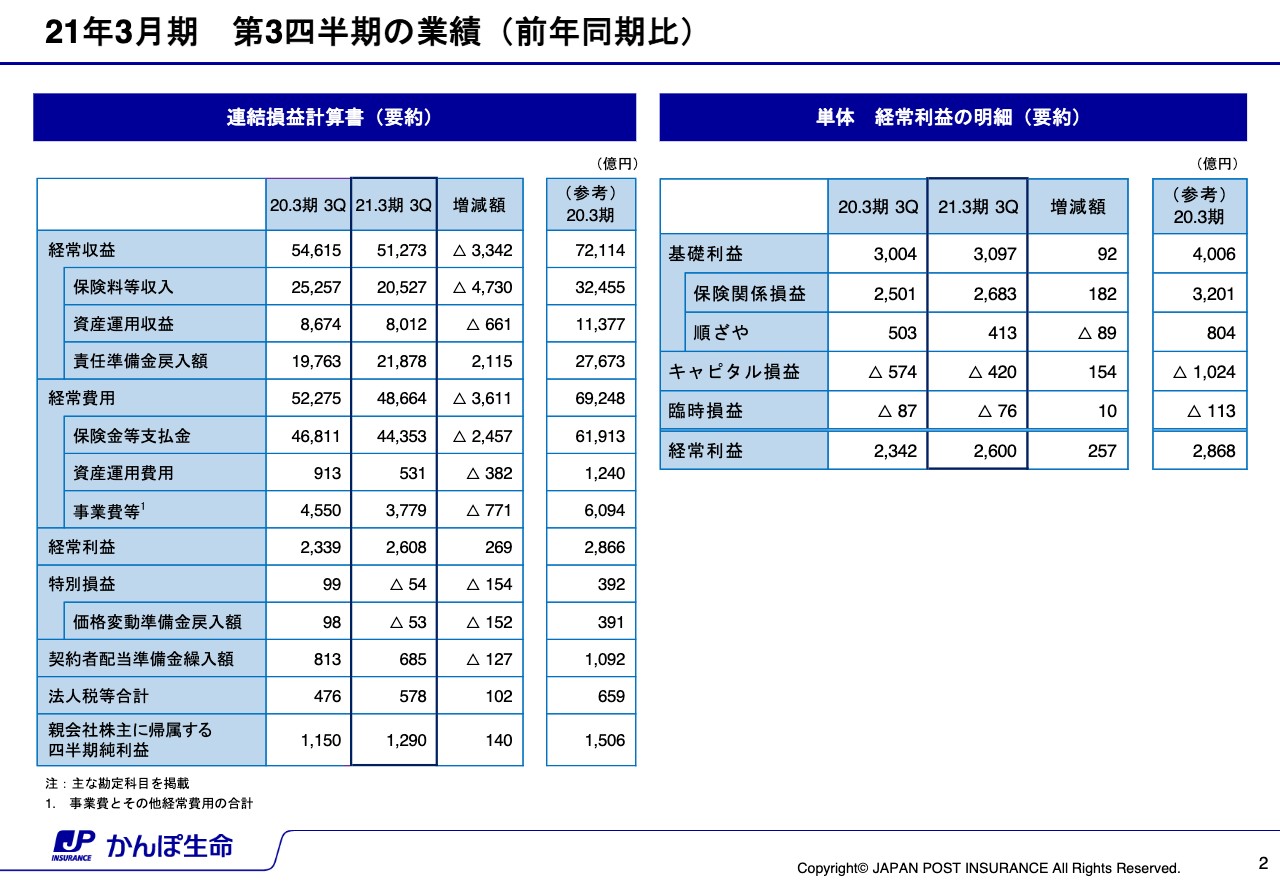

1ページをご覧ください。今回の決算のポイントはご覧のとおりです。新契約の減少に伴う事業費の減少などにより、経常利益は前年同期比11.5パーセント増の2,608億円、四半期純利益は前年同期比12.2パーセント増の1,290億円となりました。通期業績予想につきましては、本日上方修正を実施いたしました。詳細につきましては、11ページにてご説明いたします。

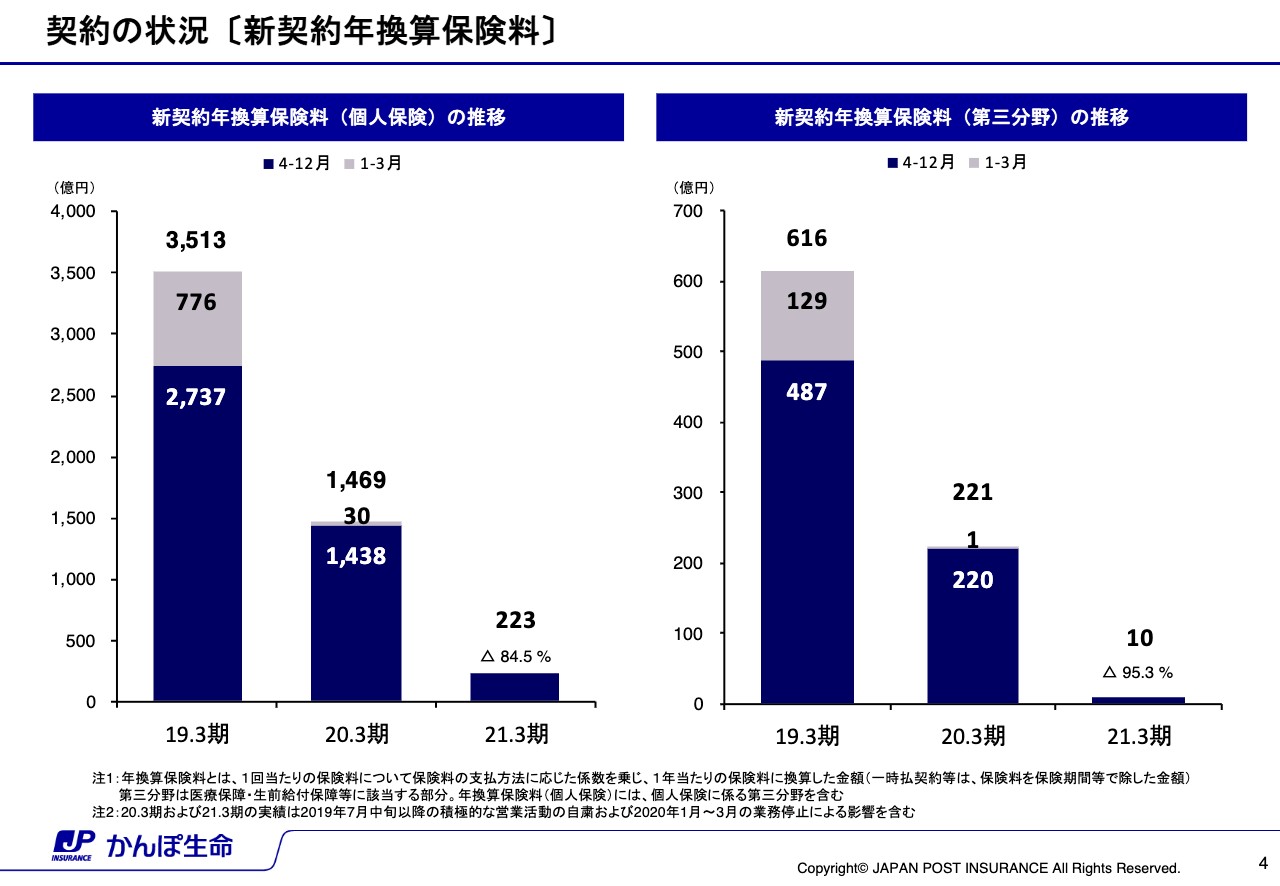

新契約実績につきまして、前年同期は2019年7月中旬まで通常営業を行っていましたが、2021年3月期第3四半期は、2020年10月5日より、お客さまにご迷惑をおかけしたことをお詫びすることを第一とする、信頼回復に向けた業務運営を開始しているものの、引き続き積極的な営業活動を自粛していることから、個人保険の新契約年換算保険料は、前年同期比84.5パーセント減の223億円となりました。

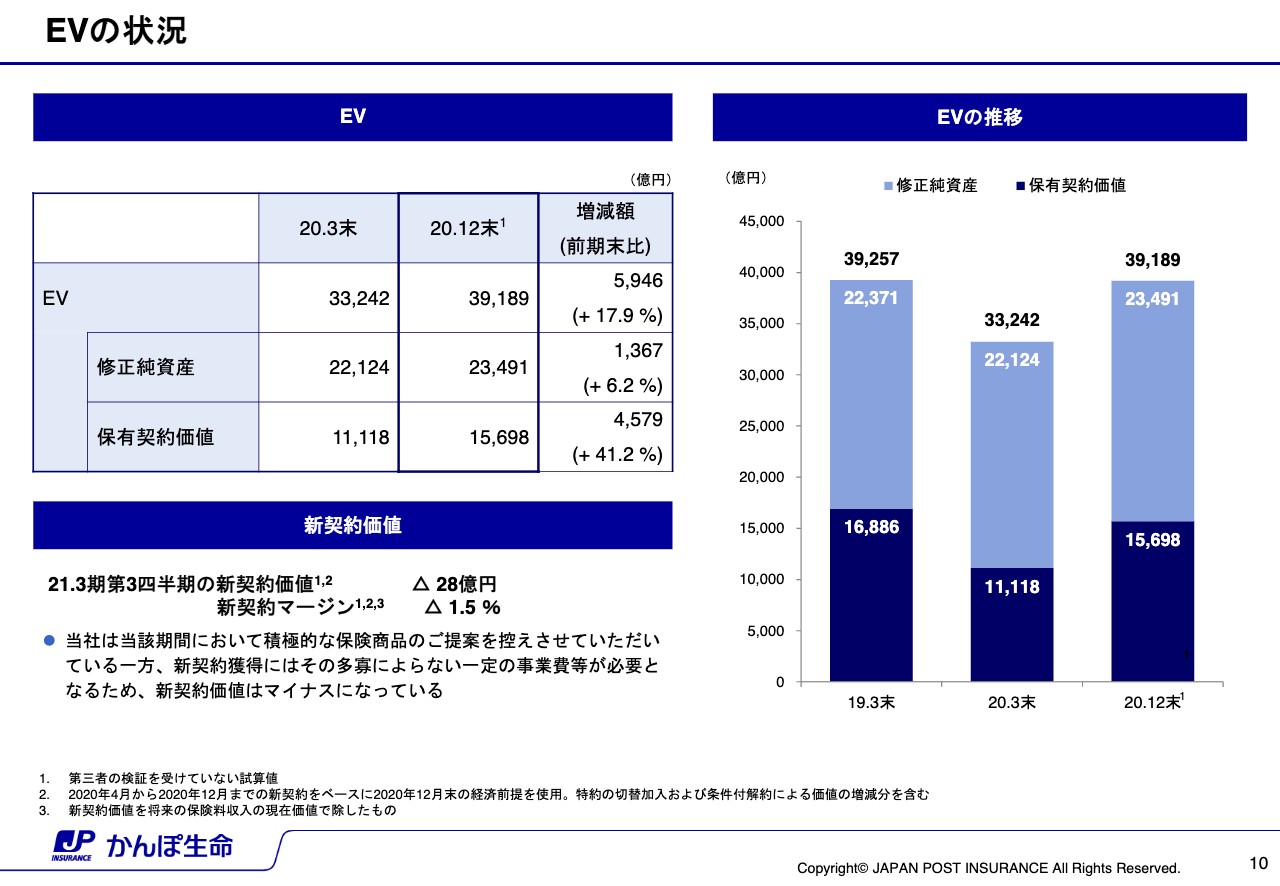

また、第三分野の新契約年換算保険料は、前年同期比95.3パーセント減の10億円となりました。EVは、前期末から金利および株価の上昇などにより17.9パーセント増加し、3兆9,189億円となりました。第3四半期のEVおよび新契約価値は、第3者の検証を受けていない試算値であることにご留意ください。

21年3月期 第3四半期の業績(前年同期比)

2ページをご覧ください。今期の業績の状況はご覧のとおりです。

21年3月期 第3四半期の業績(前年同期からの変動要因:単体ベース)

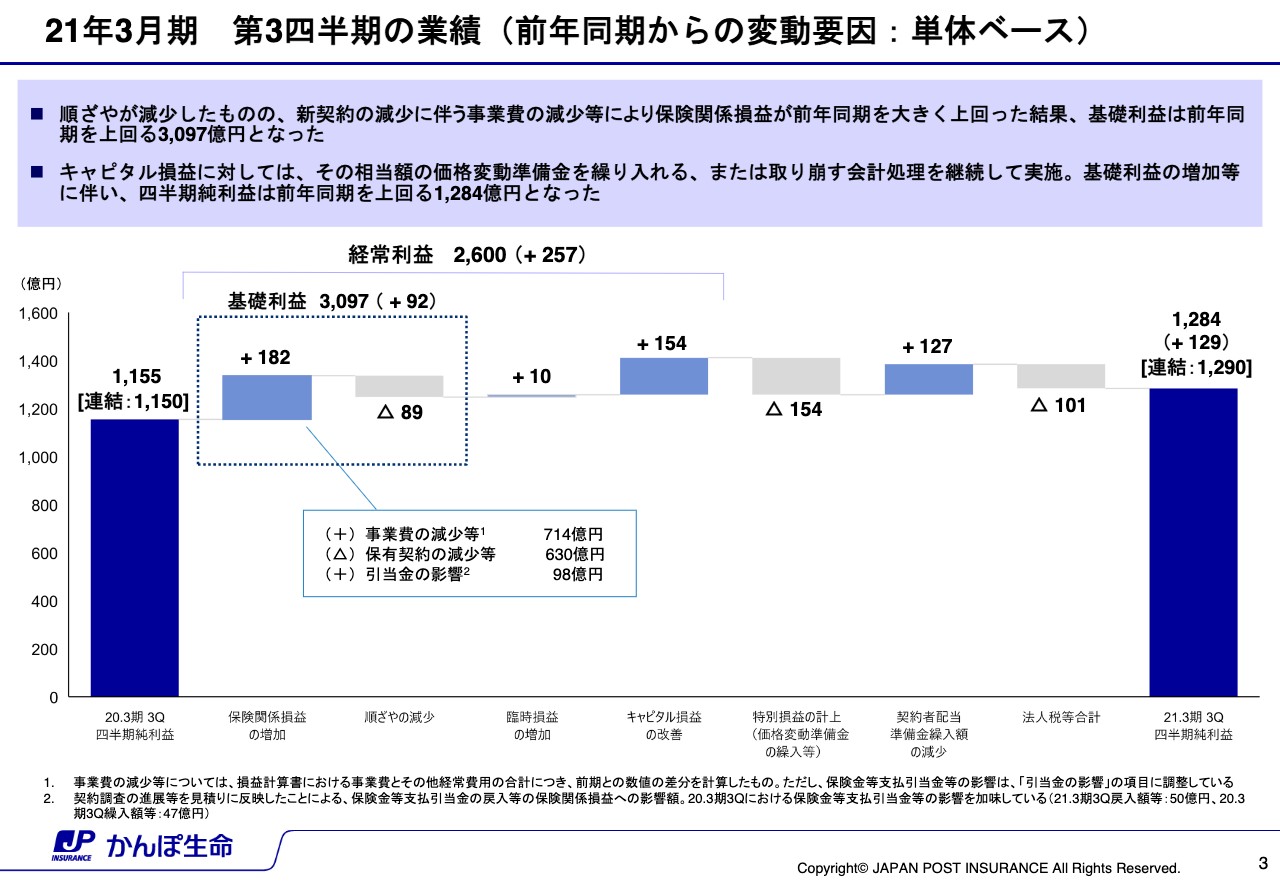

変動要因について、3ページをご覧ください。ここでは、2021年3月期第3四半期の業績の変動要因を記載しています。順ざやが減少したものの、新契約の減少に伴う事業費の減少などにより、基礎利益は前年同期を上回る3,097億円となりました。基礎利益の増加およびキャピタル損益の改善などにより、単体ベースでの経常利益は2,600億円、四半期純利益は1,284億円となりました。

契約の状況〔新契約年換算保険料〕

4ページをご覧ください。ここからは契約の状況についてご説明します。当社は、2019年7月中旬までは通常営業を行っていましたが、第3四半期は昨年度から引き続き、積極的な営業活動の自粛をしていたことから、個人保険の新契約年換算保険料は、前年同期比84.5パーセント減の223億円、第三分野の新契約年換算保険料は、前年同期比95.3パーセント減の10億円となりました。

契約の状況〔保有契約年換算保険料〕

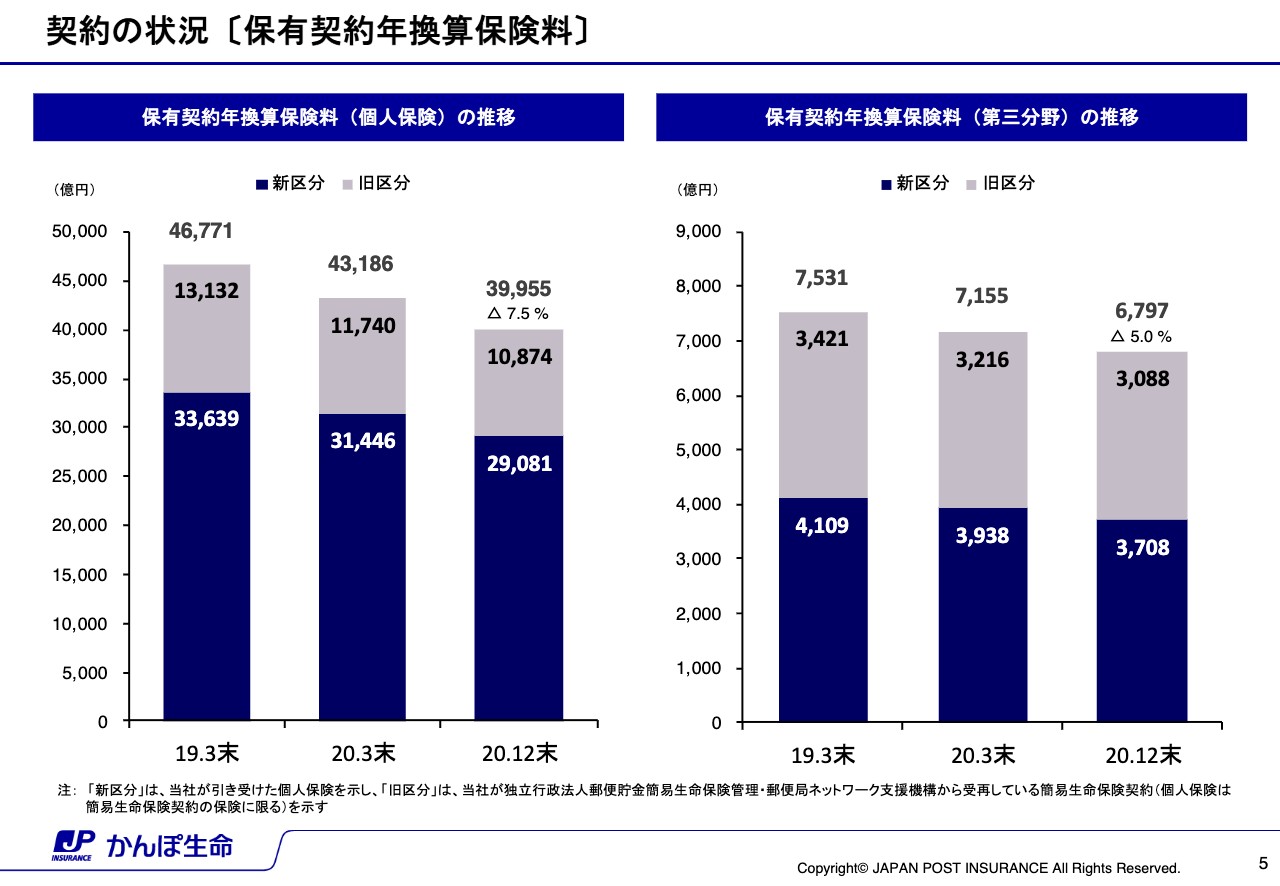

5ページをご覧ください。個人保険の保有契約年換算保険料は3兆9,955億円となり、前期末から7.5パーセント減少しました。第三分野の保有契約年換算保険料は6,797億円となり、前期末から5.0パーセント減少しました。

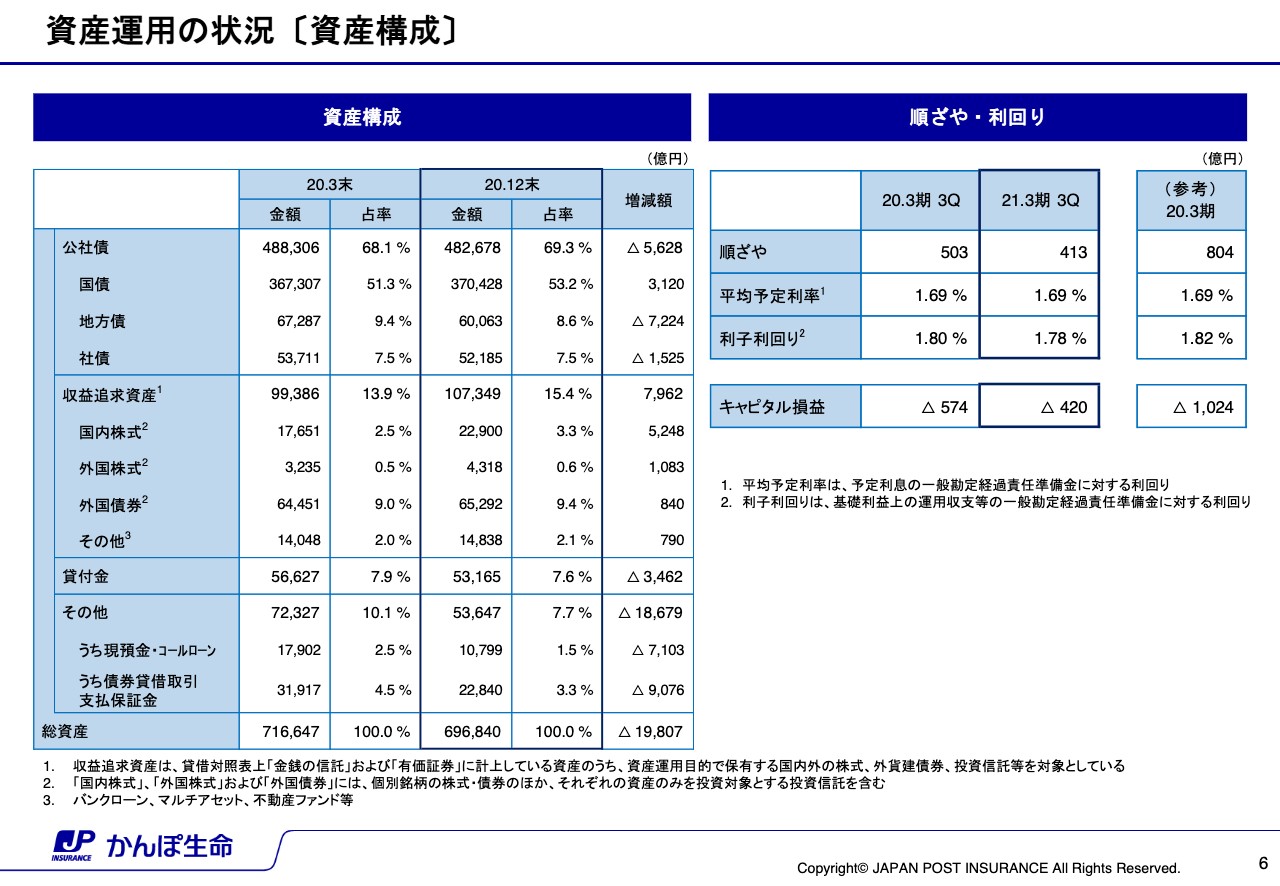

資産運用の状況〔資産構成〕

6ページをご覧ください。資産運用の状況についてご説明します。左の表のとおり、昨今の超低金利環境の継続を受け、運用資産の多様化を進めてきた結果、株式・外国債券などの収益追求資産の残高は10兆7,349億円、総資産比で15.4パーセントとなりました。

右の表のとおり、平均予定利率は1.69パーセントとなりました。また、利子利回りは1.78パーセントとなり、413億円の順ざやを確保しました。

為替変動リスクのヘッジに伴う金融派生商品費用は前年から減少したものの、2020年2月以降、コロナショックにより市場が大きく混乱した影響を受け、金銭の信託で保有する株式の減損が生じたことなどにより、キャピタル損益は420億円の損失となりました。

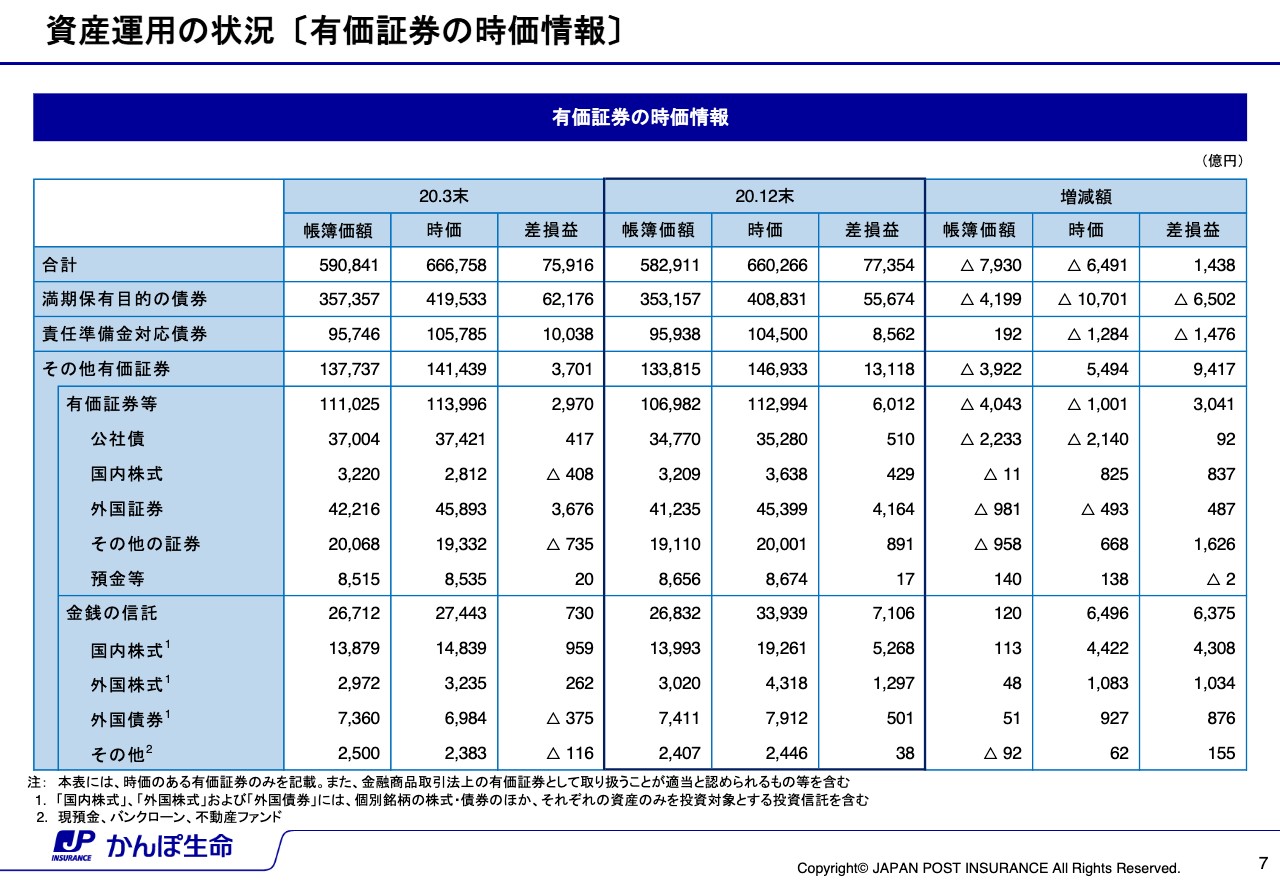

資産運用の状況〔有価証券の時価情報〕

7ページの有価証券の時価情報については、後ほどご覧ください。

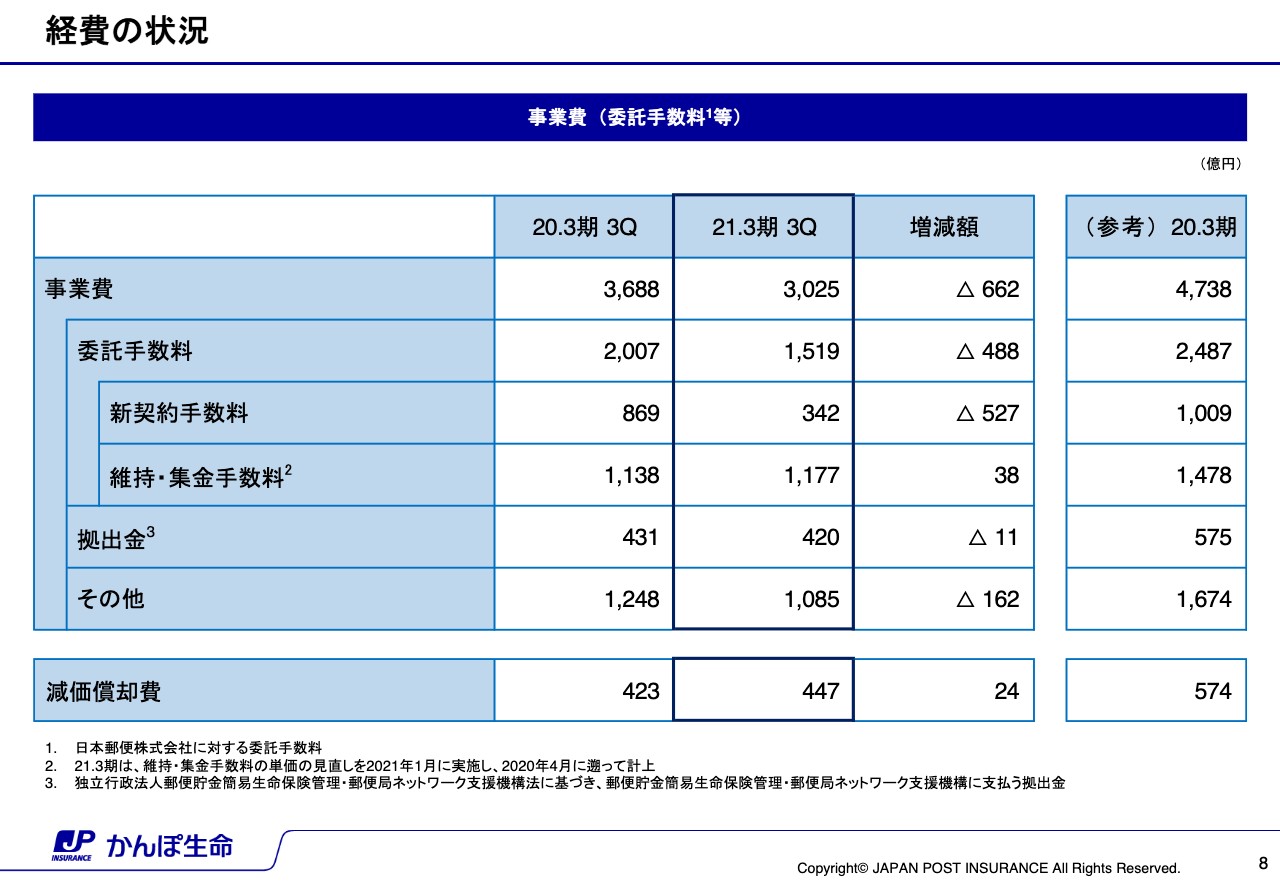

経費の状況

8ページをご覧ください。経費の状況についてご説明します。事業費は3,025億円となり、このうち3分の2程度を日本郵便へ支払う委託手数料、および郵便貯金簡易生命保険管理・郵便局ネットワーク支援機構に支払う拠出金が占めています。

2019年7月中旬以降の積極的な営業活動の自粛、および2020年1月から3月までの業務停止の影響から、委託手数料は前年同期比488億円減の1,519億円となりました。拠出金を含めた総額は、前年同期比499億円減の1,940億円となりました。また、減価償却費は前年同期比24億円増の447億円となりました。

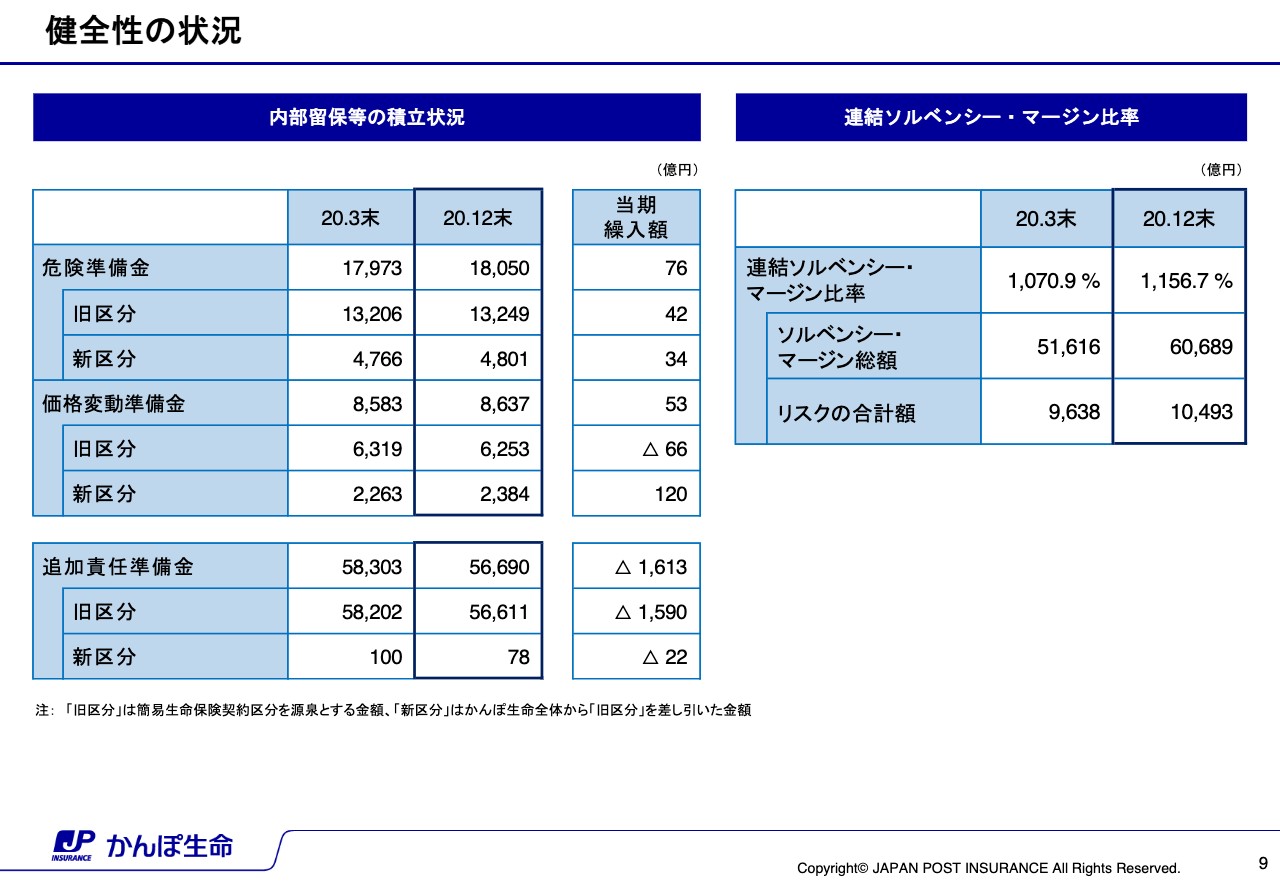

健全性の状況

9ページの健全性の状況については、後ほどご確認ください。

EVの状況

10ページをご覧ください。EVの状況についてご説明します。当期末のEVは3兆9,189億円となり、前期末から5,946億円増加しました。修正純資産は主に純利益により、前期末比1,367億円増の2兆3,491億円となりました。保有契約価値は、主に金利および株価の上昇などにより、前期末比4,579億円増の1兆5,698億円となりました。

当期の新契約価値は、4月から12月の金利水準の平均に近い、2020年12月末の経済前提を用いて算出しています。新契約価値は、当該区間において積極的な保険商品のご提案を控えさせていただいていた一方、新契約獲得には、その多寡によらない一定の事業費などが必要となるため、マイナス28億円となりました。また、新契約マージンはマイナス1.5パーセントとなりました。第3四半期のEVおよび新契約価値は、第3者の検証を受けていない試算値であることにご留意ください。

21年3月期 連結業績予想の修正

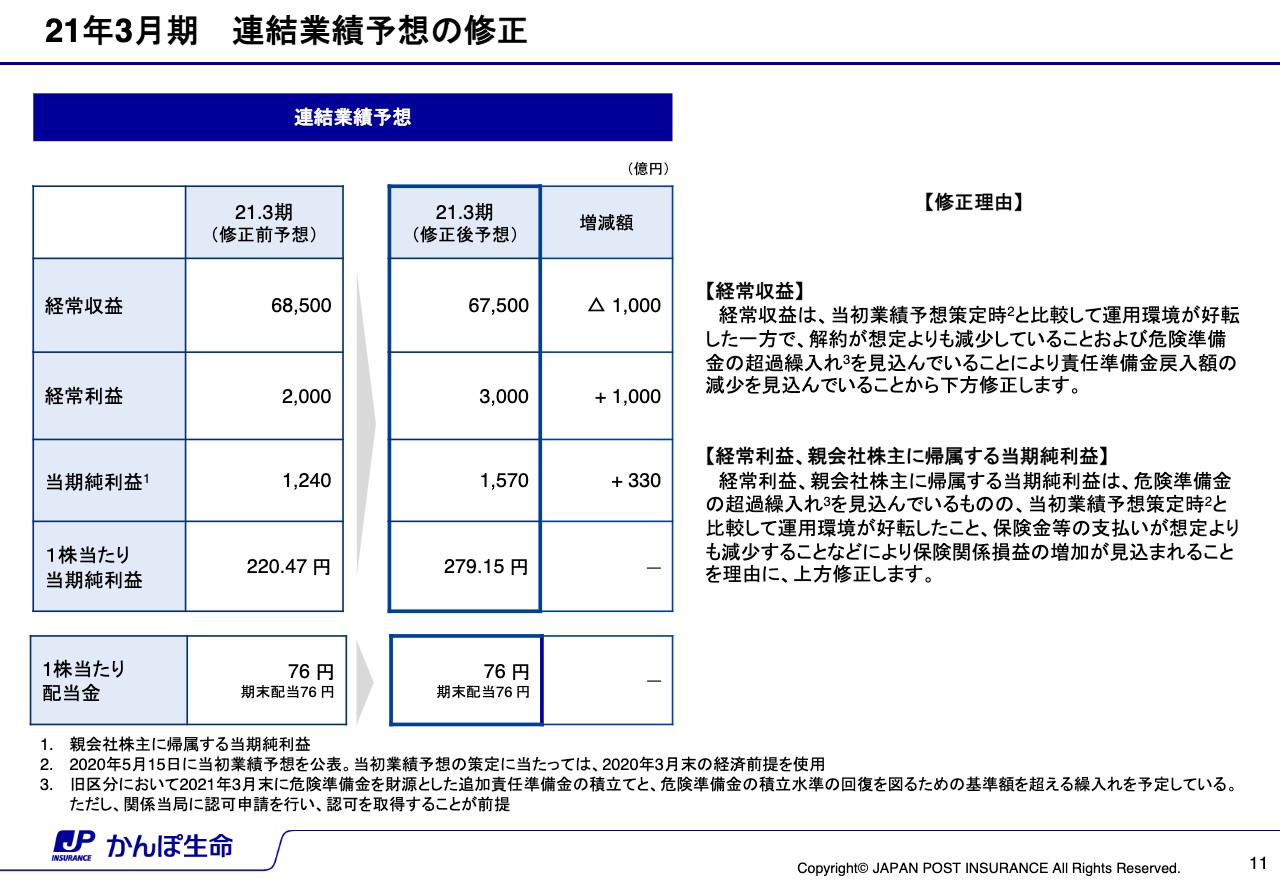

11ページをご覧ください。2021年3月期の連結業績予想の修正についてご説明します。経常収益は、当初業績予想策定時と比較して運用環境が好転した一方で、解約が想定よりも減少していること、および危険準備金の超過繰入れを見込んでいることにより、責任準備金戻入額の減少を見込んでいることから、下方修正いたします。

経常利益・親会社株主に帰属する当期純利益は、危険準備金の超過繰入れを見込んでいるものの、当初業績予想策定時と比較して運用環境が好転したこと、保険金等の支払いが想定よりも減少することなどにより、保険関係損益の増加が見込まれることを理由に、上方修正いたします。

21年3月期 連結業績予想

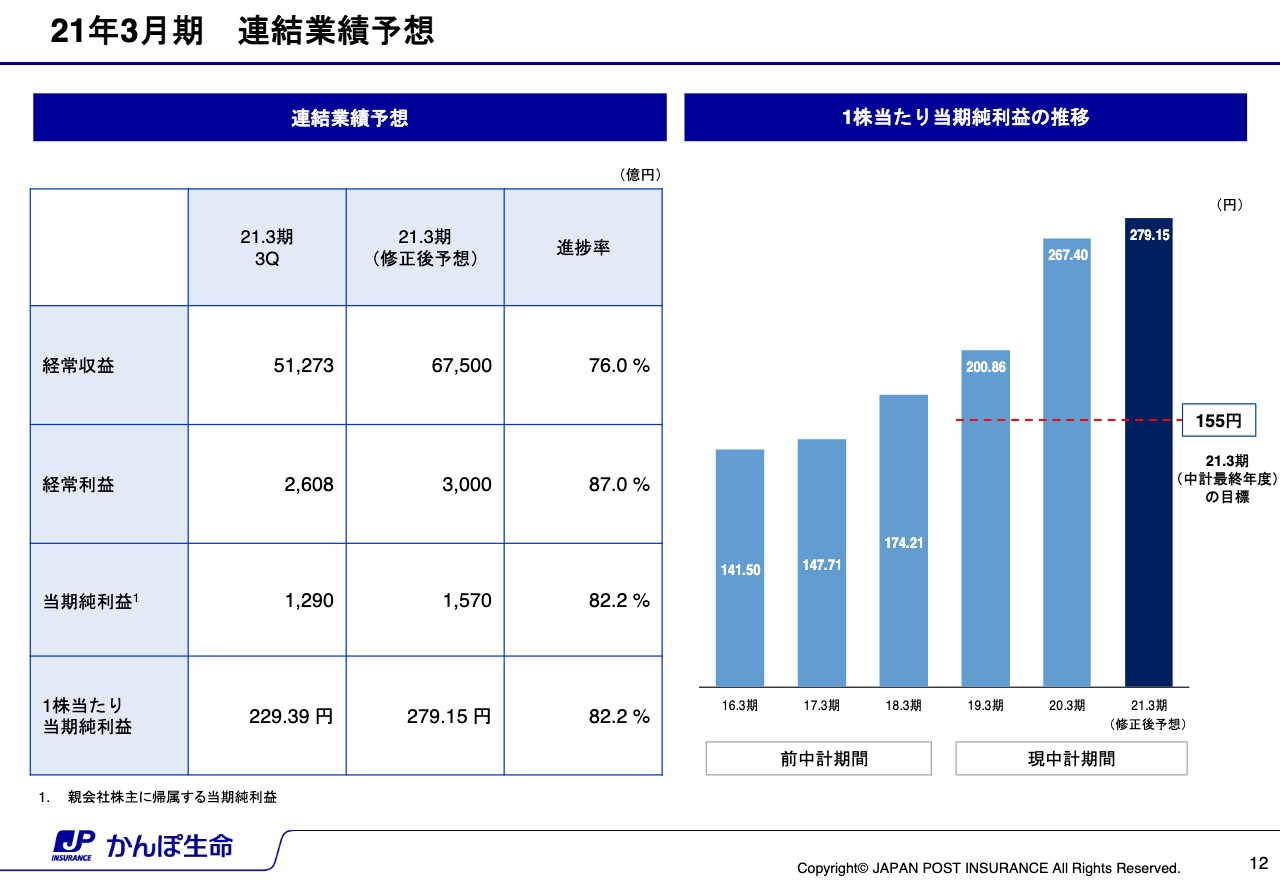

12ページをご覧ください。連結業績予想の進捗についてご説明いたします。上方修正後の業績予想に対する進捗率は、それぞれ経常収益が76パーセント、経常利益が87パーセント、当期純利益が82.2パーセントとなりました。なお、修正後の業績予想において、2021年3月末に危険準備金の超過繰入れを見込んでいることから、経常利益・当期純利益ともに高い進捗となっています。

株主還元

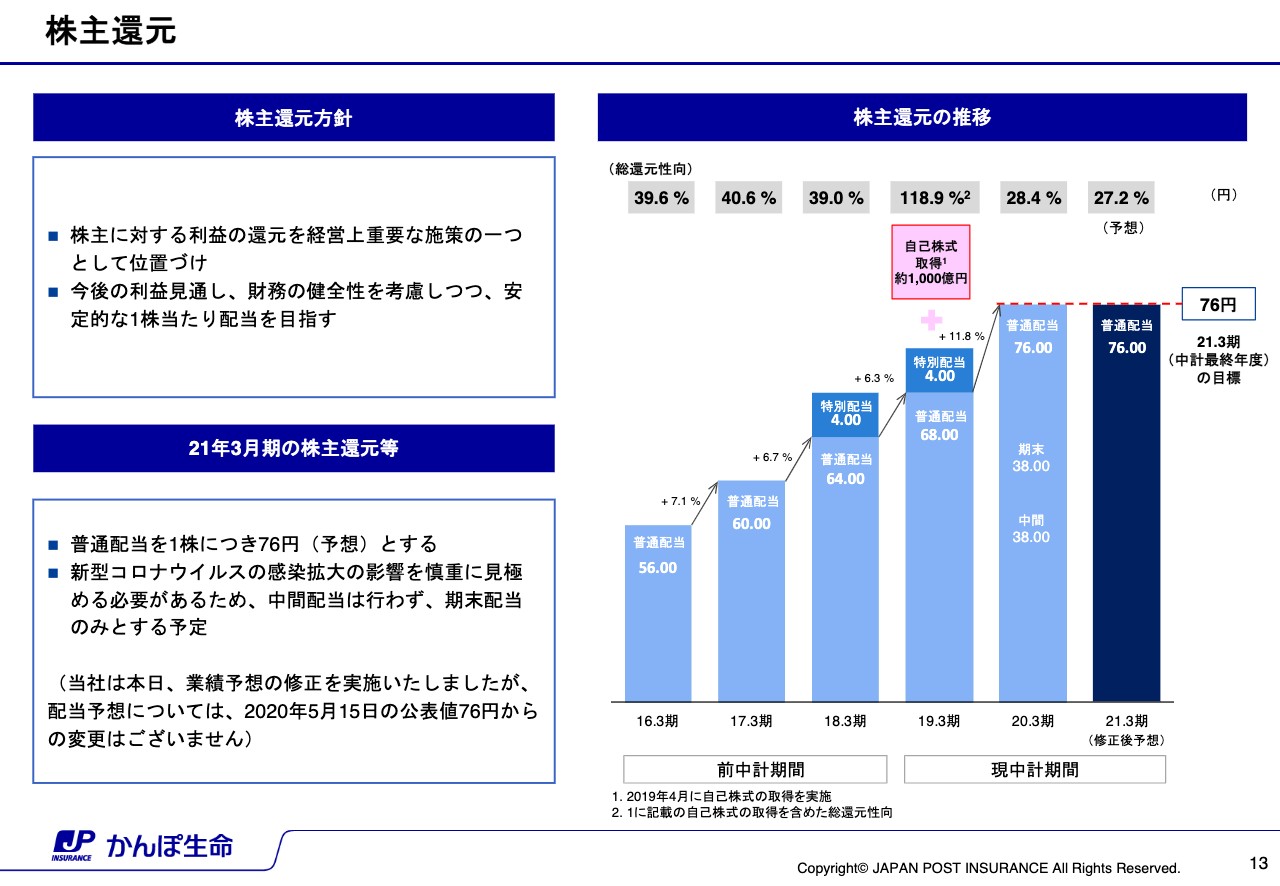

13ページをご覧ください。最後に株主還元につきまして、その推移をお示ししています。配当予想については、2020年5月15日の公表値76円からの変更はございません。以上で説明を終わります。

新着ログ

「保険業」のログ